新生銀行、通期純利益は前年比13%減の455億円に 貸倒引当金の積み増し等で与信関連費用が増加

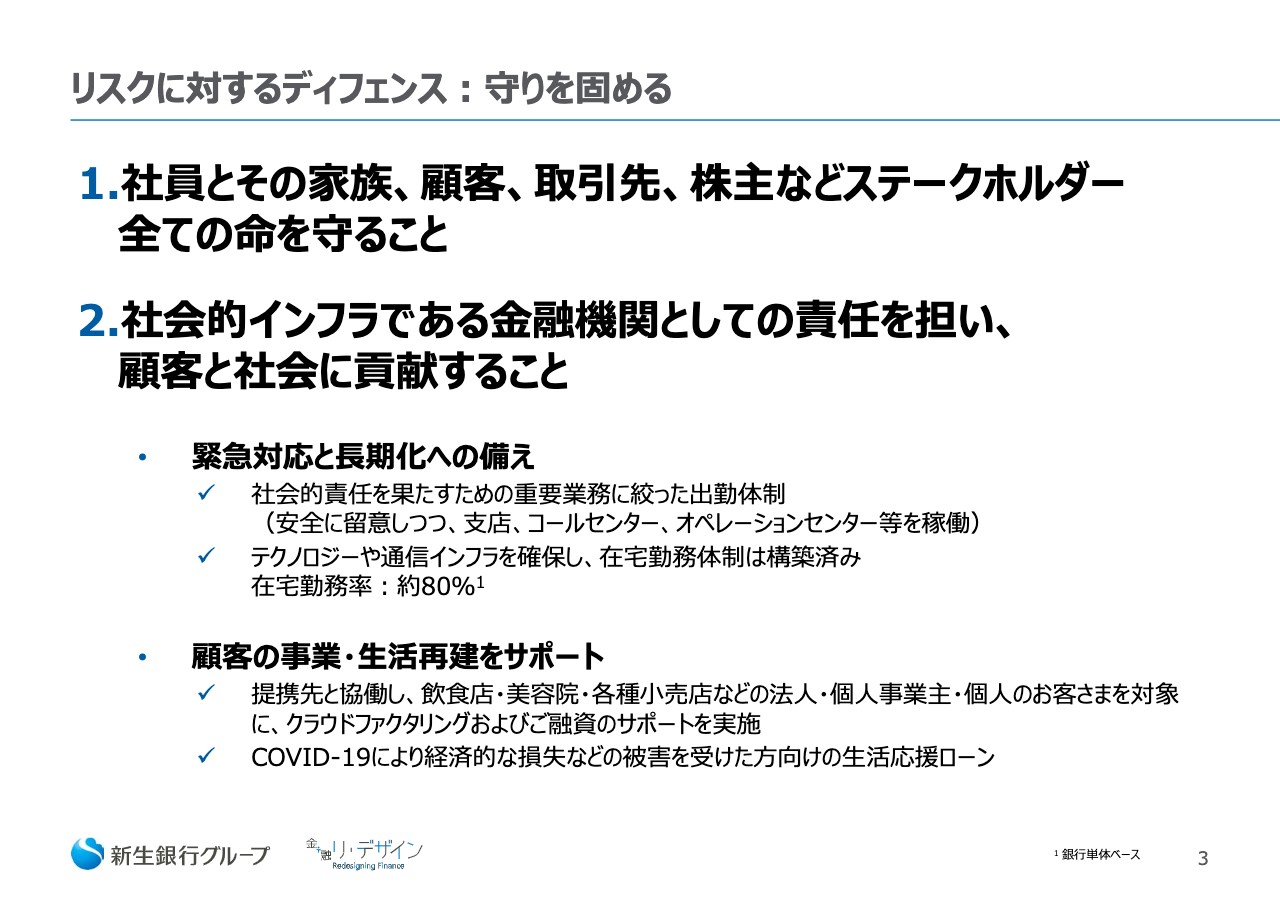

リスクに対するディフェンス:守りを固める

工藤英之氏(以下、工藤):新生銀行の工藤です。本日は決算説明会にご参加いただき、ありがとうございます。数字の話に入る前に、まずはCOVID-19に対する姿勢といいますか、戦い方について、マネジメントメッセージがありますので、簡単にご説明します。

4月頭に部店長会議というものがありまして、その場でグループの社員向けに発信したメッセージですが、正常な状況にない中で、私どものこの1年間の取り組みの基本的な考え方を示す部分ですので、ご紹介したいと思います。

こちらのスライドの1番、2番に書かれているとおりで、特段ご説明の必要はないのですが、若干の補足説明が下にあります。

まず、現在は緊急対応ということで、社会的責任を果たすための重要業務に絞った出勤体制にしています。安全に留意しつつ、支店やコールセンター、オペレーションセンター等、ギリギリのところで稼働しており、在宅勤務率は銀行単体の数字で80パーセントとなっています。

また、お客さまからのさまざまなご相談等が入ってきているわけですが、単にそれに受け身に対応するだけではなく、もっと積極的なサポートができないかということを、外部のパートナーともいろいろ協議をしながら仕組みを作っており、こちらのスライドの下部にご紹介しているような事例があります。

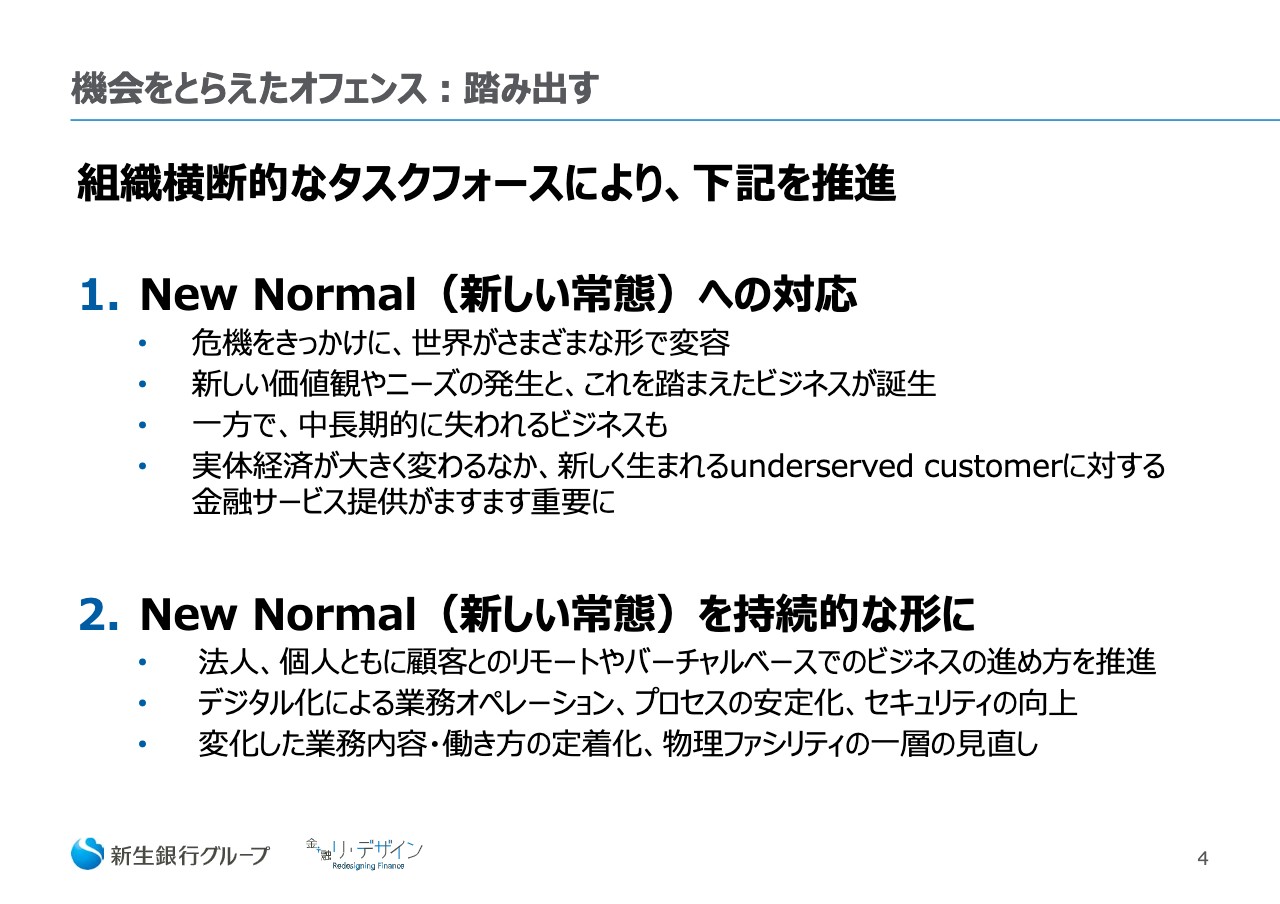

機会をとらえたオフェンス:踏み出す

4ページをご覧ください。今回の新型コロナウイルスの問題はそう簡単に収束するわけではなく、むしろこれとともに生きていかなければいけないということで、「withコロナ」が、おおむね世の中のコンセンサスになりつつあると思います。

私たちは、そのなかで金融機関として何が貢献できるか、先ほどお伝えしたように、ただ単に受け身でお客さまのニーズにお答えするだけではなく、これから起こってくるいろいろな変化……いまは社会活動が完全に止められていて、結果として経済活動も非常に停滞しています。

この状態が長期的に持続可能なものではないという認識が、政府にも国民の間にも広がっている状況ですから、コロナが存在する中で、いかに社会生活、経済活動を行なうのか、取り組みが模索されています。このような「New Normal」の状況に対応する金融サービスに取り組んでいかなければいけないと考えています。

それは当然、私ども自身のさまざまな変革を伴うわけで、その背後にはそれを支えるオペレーションの仕組みが必要になります。全員がオフィスに出勤するというやり方はあり得ないわけですから、この在宅勤務、リモートの働き方を支えるツールや仕組みを、少しロングショットになるものもありますが、一層整備していかなければならないと考えていまして、これを組織横断的なタスクフォースで進めようとしているところです。

単年度の事業計画はいろいろと不透明性が高いところがありますが、中期経営計画でお伝えした大きな戦略の方向性そのものは変わらず、むしろ今回のCOVID-19の対応はそれに加速して取り組んでいかなければいけないという側面があります。

そのような意味で、単にいままでの中期経営計画を粛々とやっていくというだけではなく、さらに一層その取り組みを早い時間軸で行なっていくためにはどうしたらよいかということが、先ほどのタスクフォースの取り組みの目的でもあります。

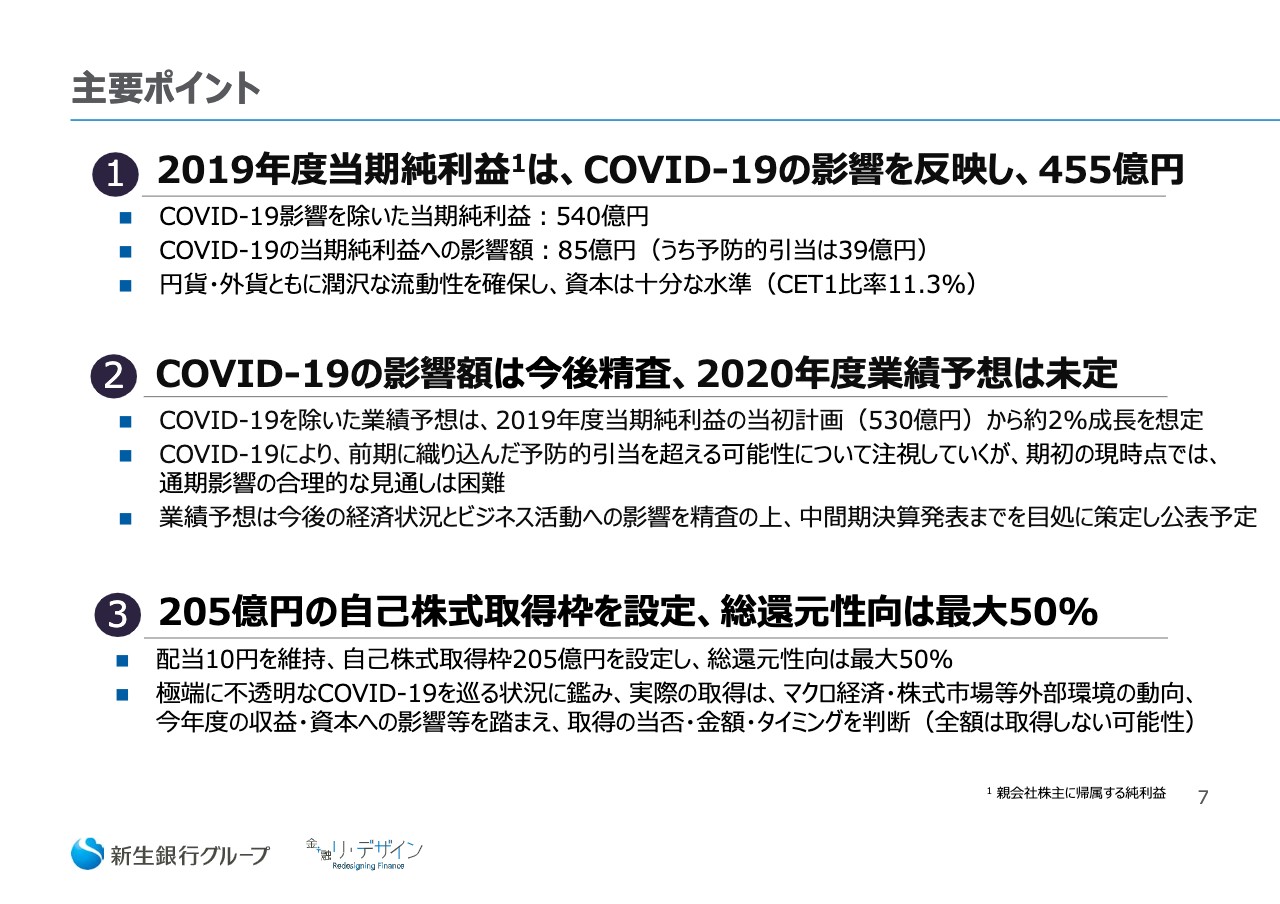

主要ポイント

それでは、7ページから決算およびビジネスのハイライトについてお話しします。決算に関する主要ポイントを3点ご説明します。

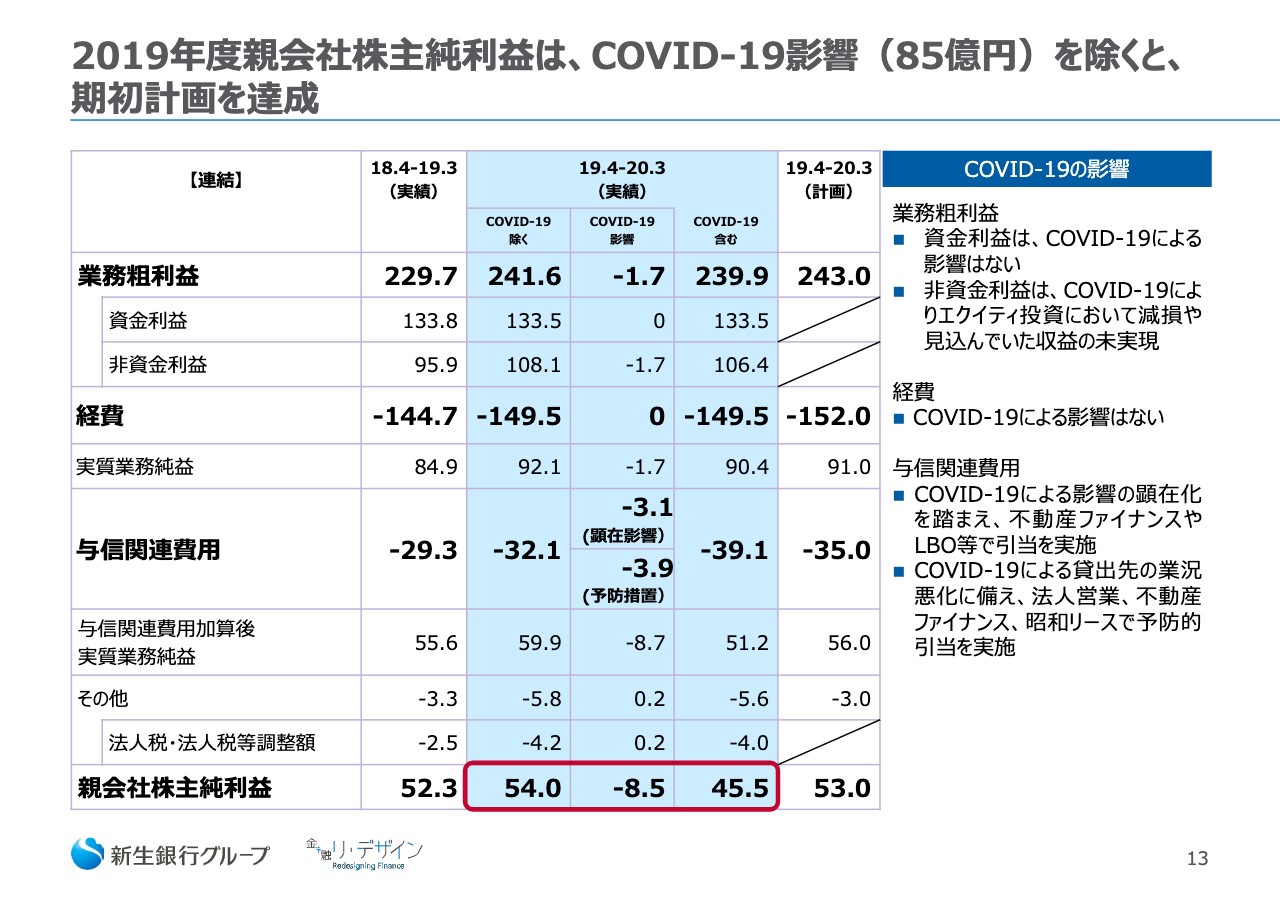

1点目、2019年度の親会社株主に帰属する純利益は、COVID-19の影響を反映して455億円と、前年比で13パーセントの減益となっています。ただし、COVID-19の影響を除けば540億円ほどで、こちらは前年比で3パーセント増益という数字です。2019年度の期初計画が530億円でしたから、これを達成していたことになります。

一方で、COVID-19の影響額85億円については、ざっくり言いますと、その半分はすでに現実に表れている影響で、残り半分はいわゆる予防的引当ということで、現時点ではまだあらわにはなっていないものの、明らかに今後影響が出てくるであろうと思われる業態等を特定しながら、予防的に引当を行なった部分です。

ただ、このような難しい状況になっても、資本は十分な水準を確保していますし、流動性、つまり円貨・外貨両方を含む資金調達状況にも不安がない状況になっています。

2点目、2020年度の業績予想は現時点では未定としています。参考情報としてしますと、このCOVID-19の影響がない状態での業績予想については、2019年度純利益の当初計画530億円に対して、約2パーセントの増益を想定していました。

現実の2020年度はその予防的引当を行なった部分を超える影響があるかどうかということにも注視していきますが、現時点ではまだこの期が1ヵ月あまりしか経っていないということもあり、通期の影響がどうなるかということまで合理的に見通すのは非常に困難です。

したがって、業績予想は未定としていますが、今後の経済状況と、それによるビジネス活動への影響を精査の上、中間期決算までの間には策定して公表したいと考えています。

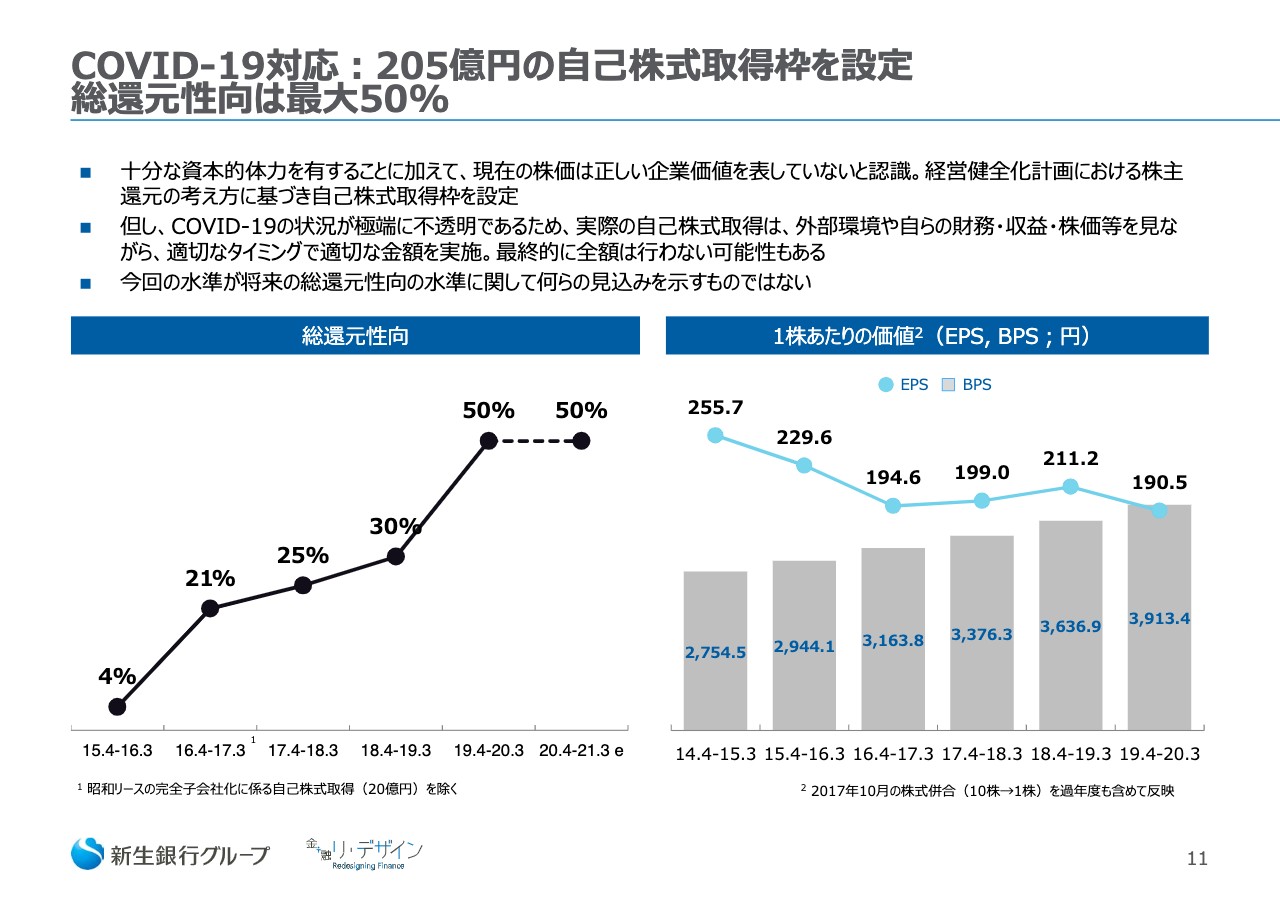

3点目、2020年度の総還元性向は50パーセントを最大として進めていきます。この内訳は、205億円の自己株取得枠の設定と配当を加えて総還元が最大228億円となり、2019年度当期純利益455億円に対する総還元性向が最大50パーセントとなるということになります。

ただし、極端に不透明なCOVID-19に関わる外部環境に鑑み、実際の取得はマクロ経済が今後どうなるか、お客さまの状況がどうなっていくか、株式市場がどうなるのか、そしてそのようなものの当行グループ自身への影響……収益や資本への影響がどうなるかといったことの進捗を見ながら、取得の当否・金額・タイミング等について適切に判断していこうと考えています。したがって、この枠の全額を取得しない可能性があることを申し添えておきます。

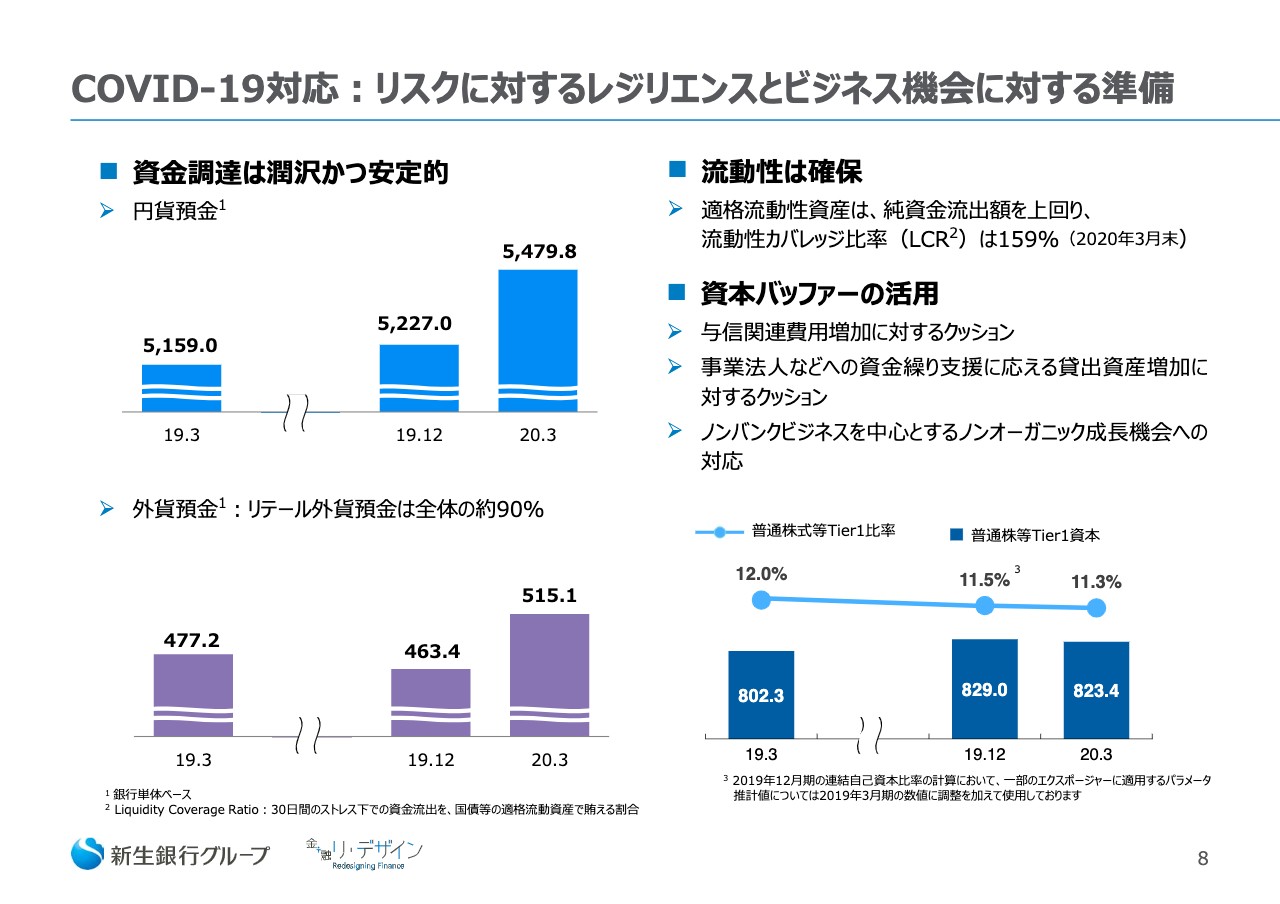

COVID-19対応:リスクに対するレジリエンスとビジネス機会に対する準備

COVID-19対応として、リスク耐性とビジネス機会に対する準備として、資金調達と資本についてご説明している部分です。

資金調達は潤沢かつ安定的とお伝えしてよろしいかと思います。ご存じのとおり、当行には比較的大きい金額のリテールの外貨預金もありまして、円貨はもちろん、外貨についても調達状況については心配がない状況になっています。流動性カバレッジ比率も159パーセントあります。

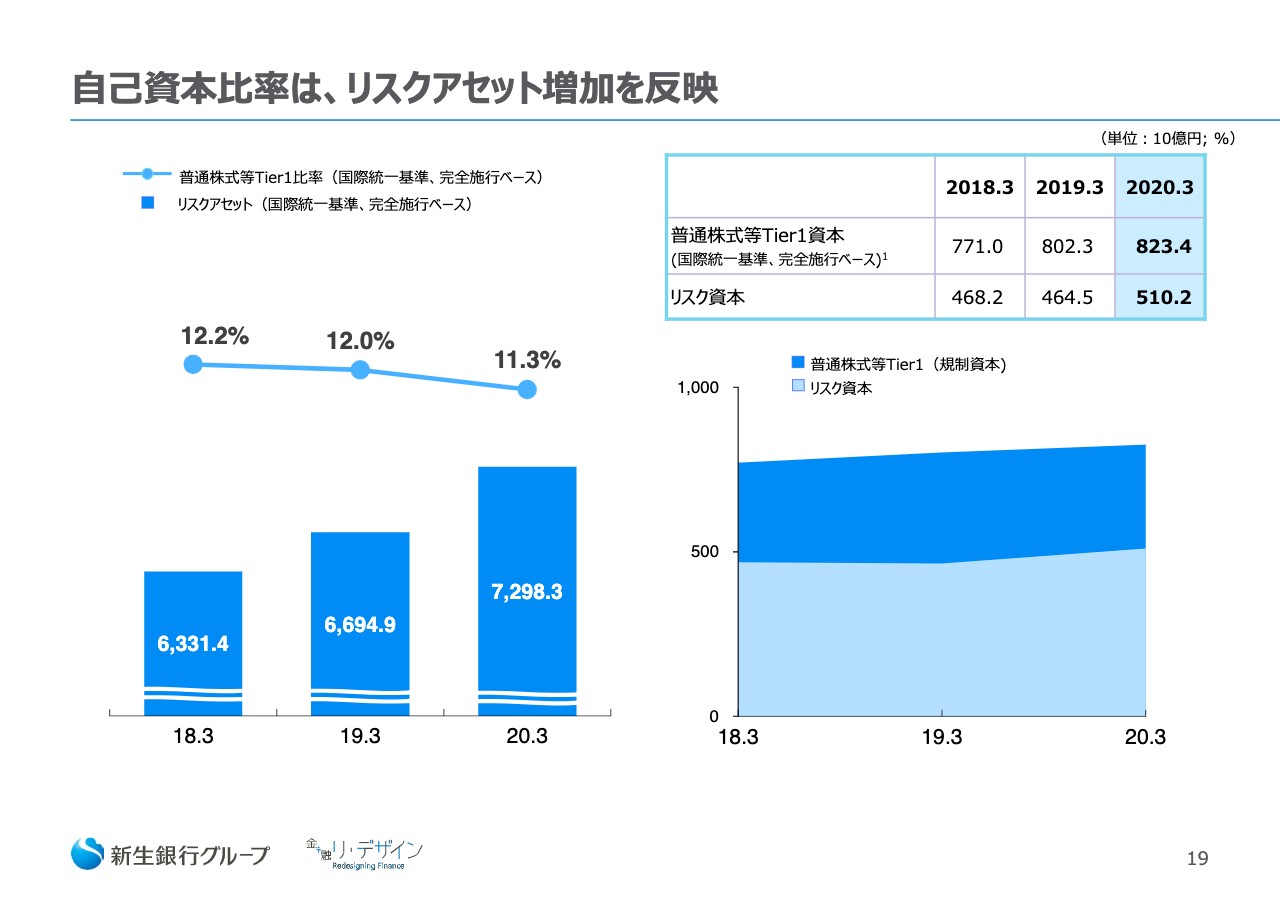

資本はCET1比率が11.3パーセントで、当行のビジネスポートフォリオの観点からは、規制対応だけではなく、ビジネスを遂行するうえで十分な水準を確保しています。

スライドの右側の半ば以降に、言ってみれば資本の使い方の優先順位を書いています。当然のことながら、今後の先行きが非常にわかりづらい状況の中で、与信関連費用が増加するというリスクは想定しておかなければいけません。これに対する備えがまず1つあります。

また、さまざまなお客さまからの支援要請等……これは法人のお客さま、個人のお客さまの両方がありえますが、このようなものにもきちんと対応できるようにしておくためのクッションも必要です。

そして、これはやや前向きな話にもなりますが、これだけ大きな混乱が生じて、資産価格が変動するなかで、私どものコアビジネスの成長に資するノンオーガニックな成長機会が出てくるという可能性も想定しています。このようなものにアロケートする資本も持っておく。

このようなことをいろいろと想定しながらも、私どもとしては、現時点での資本の十分性、そしてそれに対する市場での株価の評価が、必ずしも私どもの価値に対して正当ではないという考えから、今回の自己株取得枠の設定にいたりました。

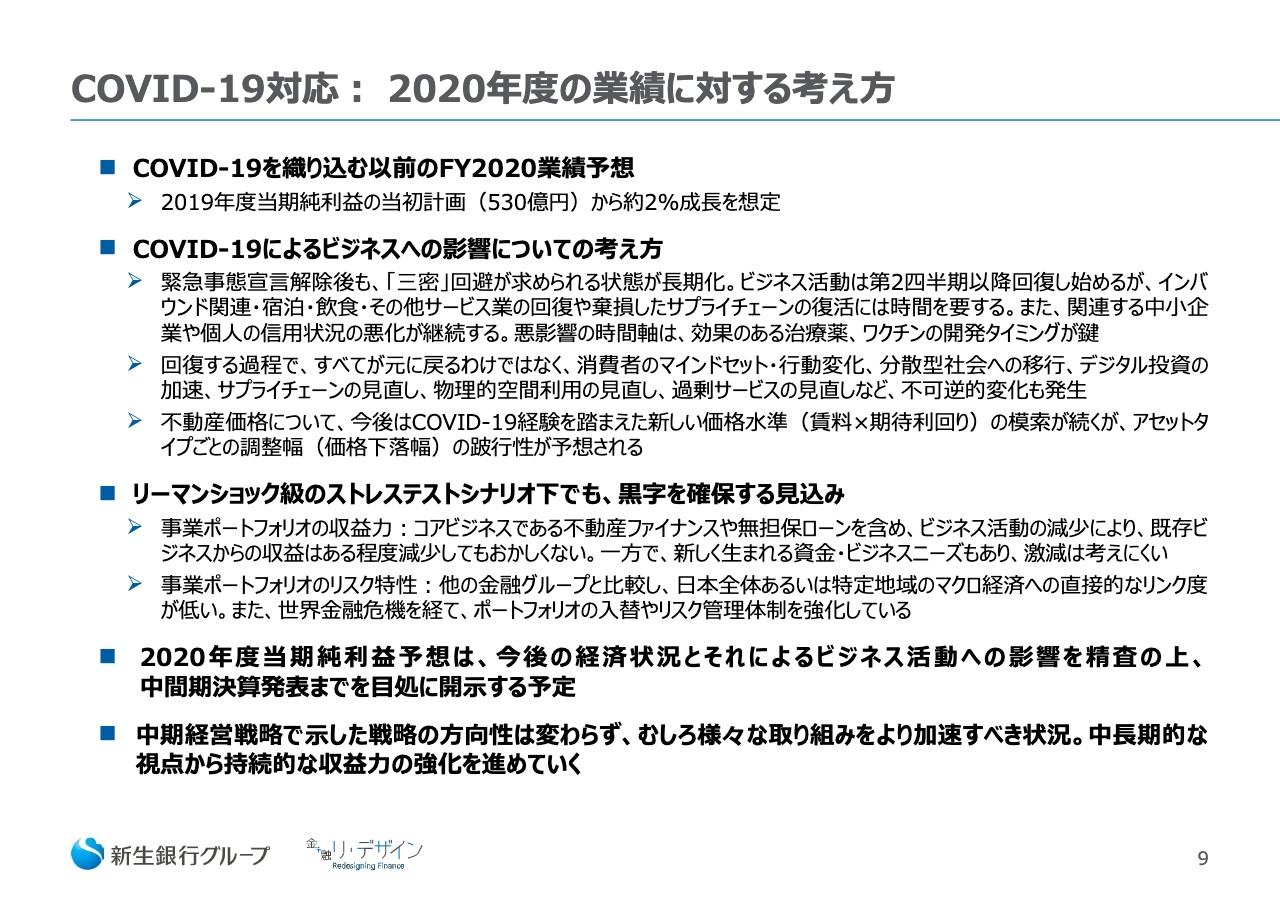

COVID-19対応: 2020年度の業績に対する考え方

2020年度の業績見込みは未定としていますが、可能な限り判断材料をご提供しよう、誠実な開示をしようと考え方から、業績に対する定性的なコメントを加えています。また、それをビジネスごとに少し展開しています。

COVID-19によるビジネスへの影響について、私たちの基本的な考え方はここに書いてあるとおりです。世の中の大方のコンセンサスとそれほどずれてはいないと思いますが、簡単にご説明します。

緊急事態宣言が解除されようがされまいが、いわゆる「三密」を避ける、人の移動あるいは集まるといったことが強い制約を受ける可能性は変わらないと考えています。

一方で、その状態をただ単に続けることは、国民の社会活動・社会生活を守る上で持続可能でないというのが一般的な見方になりつつあり、その中でどうやってその経済活動・社会活動を取り戻そうかという取り組みが各方面で始まっています。

私どもとしても、これを積極的にサポートしていこうということで、ただ単にいわゆる自然災害後、身を縮めてとりあえず難局を乗り越えましょうということではなく、いかに最大限のビジネスを行なってお客さまをサポートするのかということが大きな取り組み内容となってきます。

1つ補足しますと、不動産価格について、少し留意が必要だと思っています。いまのところは、ホテルあるいは商業施設といった特定のアセットタイプに対して、キャッシュフローの悪影響が見えてきていますが、これがほかのアセットタイプ……例えばオフィスや住居といったものに対して、どれくらい影響が広がっていくのかということは、不動産価格は国民経済に与える影響が非常に大きいものですし、当然、当行のような金融機関の経営においても重要なファクターですので、これについては注視していかなければいけないと考えています。

いろいろお伝えしましたが、いずれにせよ、リーマンショッククラスの非常に大きなストレスを私どものビジネスポートフォリオに与えても、黒字を確保するという点についてはあまり問題がないと考えています。

その理由として、まず私どものビジネスポートフォリオのうち、コアビジネスはいわゆるストラクチャードファイナンス、あるいは個人向けの無担保ファイナンスということになるわけですが、社会活動が減少するとビジネス活動も減り、結果的にトランザクションも減って、収益が若干減ることは予想されます。

一方で、金利収益はそれほど大きな変化はないということと、与信コストもいまのところ私どもとして想定する限り、非常に大きな影響があるということではなかろうと思っています。

後者について、なぜかと言いますと、私どもはニッチな金融機関でして、メガバンクや地方銀行のような、特定の地域の経済全体に業績がリンクする、あるいは日本全体のGDPに強くリンクするといった業態ではないため、そのような意味でもクッションがあると言いますか、影響からはインシュレートされている状態だと考えています。

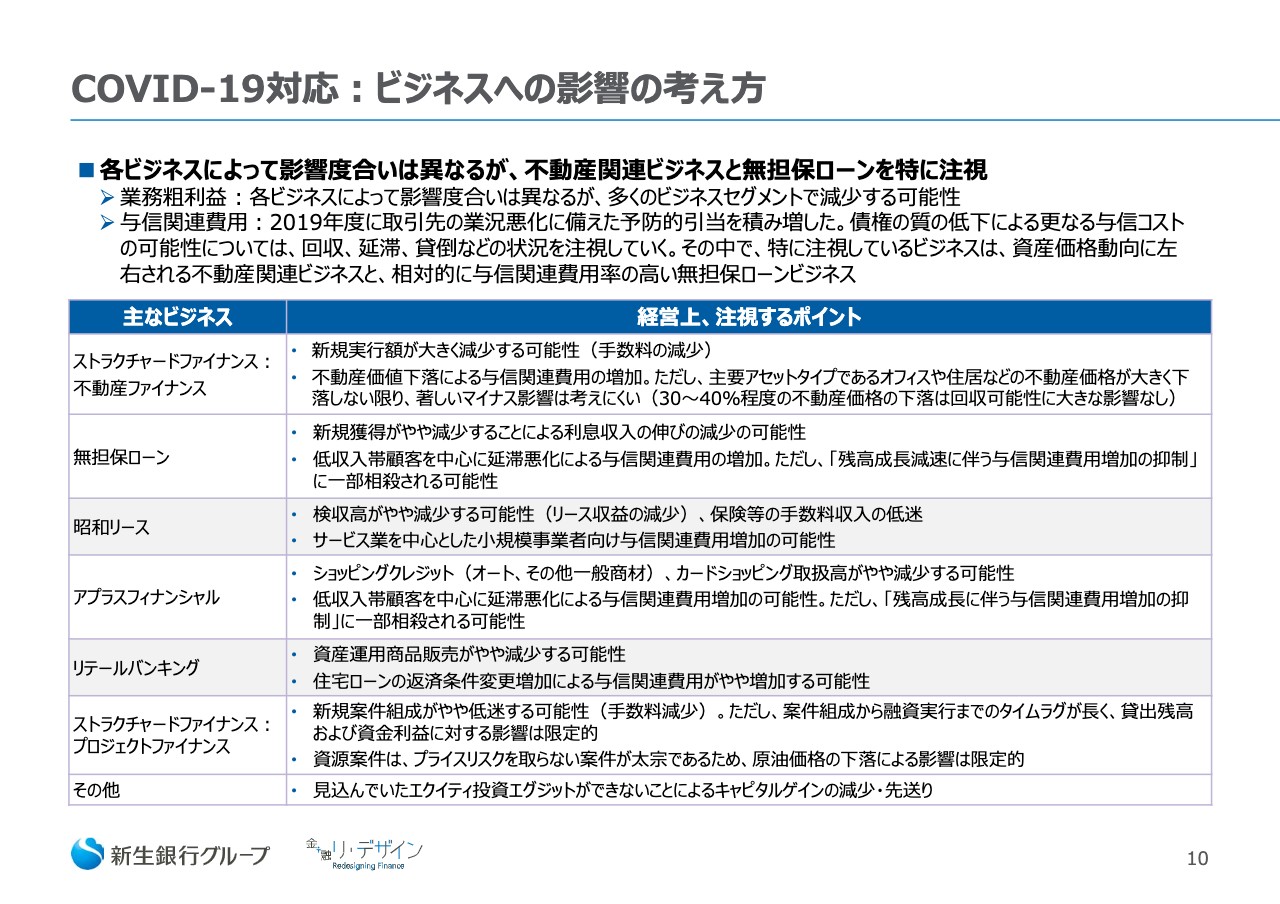

COVID-19対応:ビジネスへの影響の考え方

基本的な環境認識はいまお伝えしたとおりですが、それの個別ビジネスに対する影響を、ここでビジネスごとに述べています。すべてに触れることはできませんが、一番重要な2つについて簡単にコメントをします。

業務粗利益は、全般的に少し減る可能性は覚悟しておく必要があるだろうと思っています。与信関連費用は気になるところですが、ここで注視すべきポイントは2つだと思っています。

1つは不動産ファイナンスです。ここで不動産ファイナンスとお伝えしているのは、個人のお客さま向けのものではなく、大手の機関投資家で、リートだったり、私募ファンドだったりするわけですが、そのようなところが不動産投資をするときのノンリコースファイナンスを指しています。これが、仮に不動産価格が大幅に下がると、信用コストが上がってくるといったことがあります。

スライドに数字を示していますが、30パーセントから40パーセント程度の下落であれば、私どもの債権の回収可能性に大きな影響はないということがお伝えできます。私どものいわゆるローン・トゥ・バリュー……不動産価値に対するローンの金額の比率を指しますが、このローン・トゥ・バリューと、一般的な私どもの不動産価値の評価の保守性の観点から、このような数字が出てくるわけです。

もう1つは、個人のお客さま向けの無担保ローンです。ここは、経済活動が活発的なときの方が新規のお客様が増える傾向にありますので、それが減少するという可能性があります。

また、信用コストも、現在は特定の業種に携わる方を中心に、かなり信用リスクが高まっている状態とは思います。その結果としての信用コストの高まりがありうる反面、このビジネスの特徴として、残高の成長がスローダウンするとクレジットコストが減る、戻ってくるということもありますので、そこが相殺されるということはあろうかと思います。

その他のビジネスについては、それほど大きな影響はないと考えているため、ご説明は割愛します。

COVID-19対応:205億円の⾃⼰株式取得枠を設定 総還元性向は最大50%

総還元性向について補足します。先ほどお伝えしたとおり、十分な体力を有するということに加えて、現在の株価は正しく企業価値を反映していないのではないかと考えていまして、経営健全化計画に記載した考え方に則り、自己株取得枠を設定しています。これはおそらく、足元の金融界のなかでは、かなり高い水準の総還元性向になるだろうと考えています。

しかしながらご留意いただきたいのは、優先順位があるということでして、まずはとにかくお客さまのサポートが最優先で、それが今後どうなっていくかということを見極めながら、実際の取得の判断をしていきます。

いまのところはまだ、首都圏は緊急事態宣言の解除さえされていない状況ですので、どうなっていくかということはなかなか見通しづらいわけですが、今回の枠の設定は、それでもなお、経営陣としての自信と、総還元性向を高い水準で維持しようということに対する意思を示しているとお考えいただければと思います。

私の説明はいったん終わりにしまして、ここから先は決算・ビジネスの概況について、企画財務のチーフオフィサーである平野よりご説明します。

2019年度親会社株主純利益は、COVID-19影響(85億円)を除くと、 期初計画を達成

平野昇一氏:平野です。よろしくお願いします。それでは私から、決算・ビジネスの概況についてご説明します。

まず、スライドの13ページをご覧ください。こちらのページで、2019年度の決算のサマリーについてご説明します。

まず、業務粗利益は2,399億円となり、2018年度から増加しました。しかし、2019年度の期初の計画には至りませんでした。

内訳としては、資金利益はCOVID-19による財務的な影響はありませんでした。法人ビジネスでは2018年度対比で増加したものの、個人ビジネスでは無担保ローンやアプラスで伸び悩みました。

非資金利益は、法人ビジネスに加え、個人ビジネスでは、リテールバンキングやアプラスで2018年度対比で増加しました。COVID-19の影響としては、法人ビジネスにおいて、エクイティ投資で減損の計上や、見込んでいた収益の未実現がありました。

経費は期初想定どおり、新勘定系システムの稼働に伴いシステム費が増加したことなどにより、2018年度対比で増加しました。しかし、2019年度の期初計画に対しては、抑制運用となっています。経費率は、2018年度の63.0パーセントから、2019年度は62.3パーセントへ改善しました。

与信関連費用は、2018年度にあった特殊要因の剥落、COVID-19の影響により、予想される損失に備えるための引当などの要因があり、ネットでは2018年度対比で増加しました。また、2019年度期初計画比でも増加しています。詳しくは、与信関連費用のページでご説明します。

以上の結果から、親会社株主に帰属する純利益は455億円、COVID-19影響を除いたベースでは540億円でした。

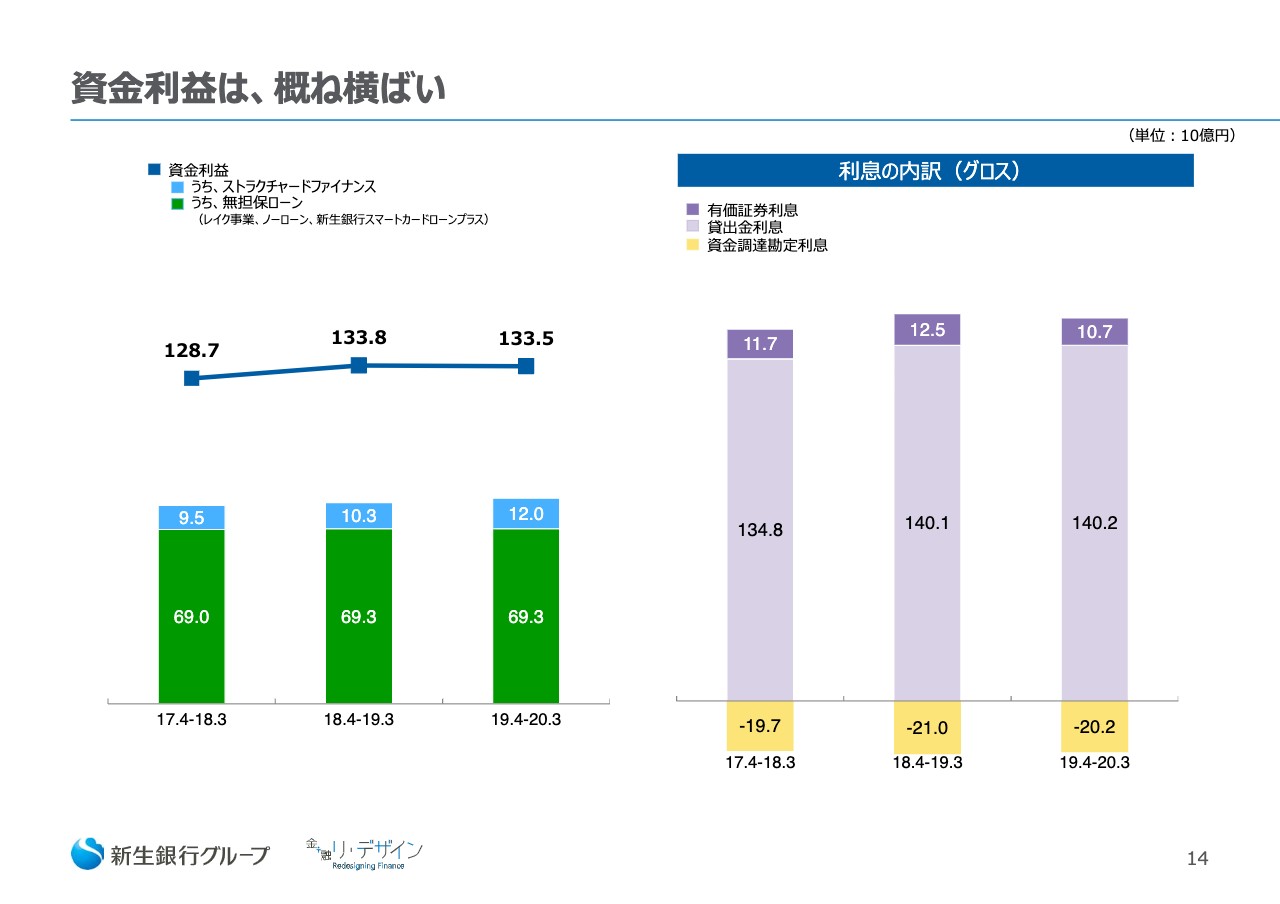

純資金利鞘(NIM)は、2.47%へ改善

調達コストの低下により、順資金利鞘(NIM)は、2.47パーセントへ改善しています。

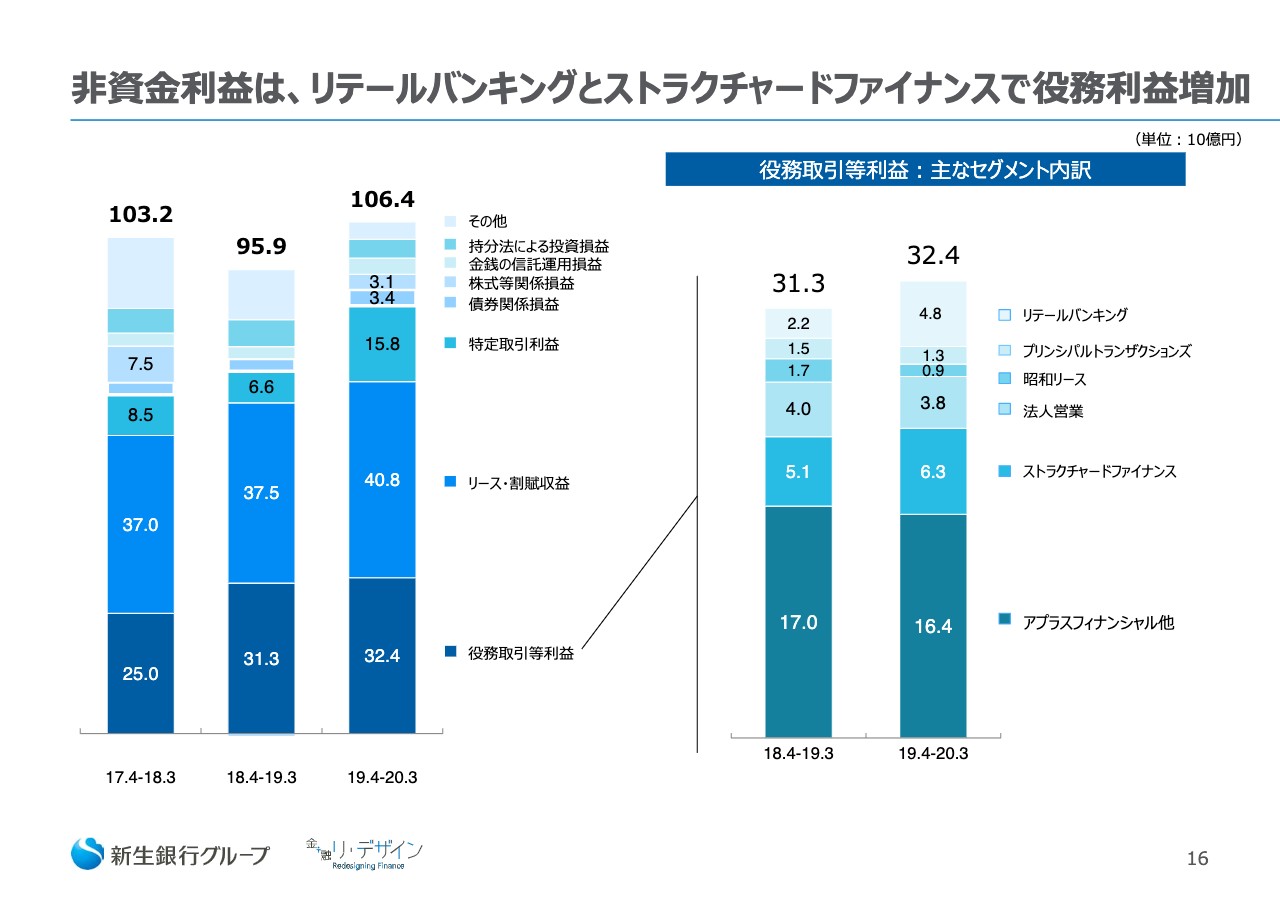

非資金利益は、リテールバンキングとストラクチャードファイナンスで役務利益増加

非資金利益は、アプラスからの割賦収益、金融市場での市場ボラティリティの機会を捉えたトレーディングによる特定取引等利益、リテールバンキングとストラクチャードファイナンスからの役務利益が増加しました。

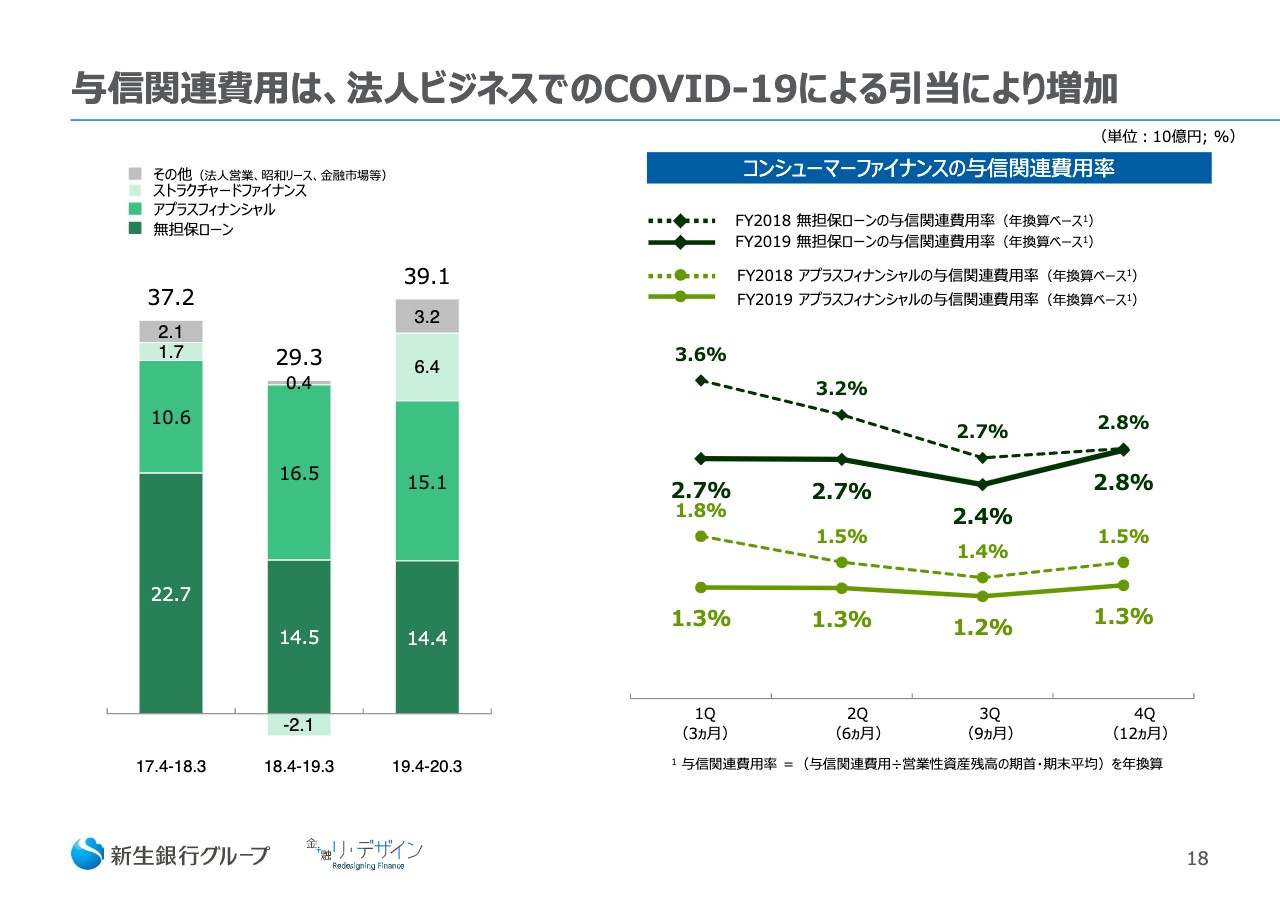

与信関連費用は、法人ビジネスでのCOVID-19による引当により増加

与信関連費用は、無担保ローンとアプラスで減少したものの、法人ビジネスで増加しました。

法人ビジネスでの増加要因は、主に3つです。まず、2018年度に実施したプロジェクトファイナンスなどのポートフォリオ拡大に対応した、一般貸倒引当金の算定による戻入益、約60億円が剥落したこと。

次に、COVID-19の影響により予想される損失に備えるため、足元の業績悪化の状況を踏まえて、フォワードルッキングに特定債務者の債務者区分を引き下げ、不動産ファイナンスやLBO等のストラクチャードファイナンスを中心に、引当金31億円の追加繰入を実施したこと。

加えて、COVID-19の影響を直接受けている特定業種ポートフォリオに対する今後の業績悪化の備えとして、法人営業、不動産ファイナンス、昭和リースで引当金39億円の追加繰入を実施したことです。

この特定業種ポートフォリオに対する引当に関しては、外出自粛要請により直接影響がある業種を対象に、一般貸倒引当金について、通常の引当率よりも高い引当率を適用しました。セグメントごとの内訳は、法人営業で約16億円、不動産ファイナンスで約15億円、昭和リースで約9億円の追加繰入をしました。

無担保ローンは、残高の伸び悩みと、回収の進展により、与信関連費用はほとんど変わりませんでした。与信関連費用率が2.8パーセントへと上昇しているのは、第3四半期にボーナスシーズンによる回収進展があったものの、第4四半期にはそうした影響が低下したことによるものです。

アプラスは、2018年度に計上した延滞債権に関わる追加繰入の影響が剥落したことにより、与信関連費用は減少しました。与信関連費用率も1.3パーセントと、前年同期比で低下しました。

自己資本比率は、リスクアセット増加を反映

普通株とTier1比率は11.3パーセントとなりました。リスクアセットの増加要因は、不動産ファイナンス残高の増加や、神鋼リースの買収によるものです。

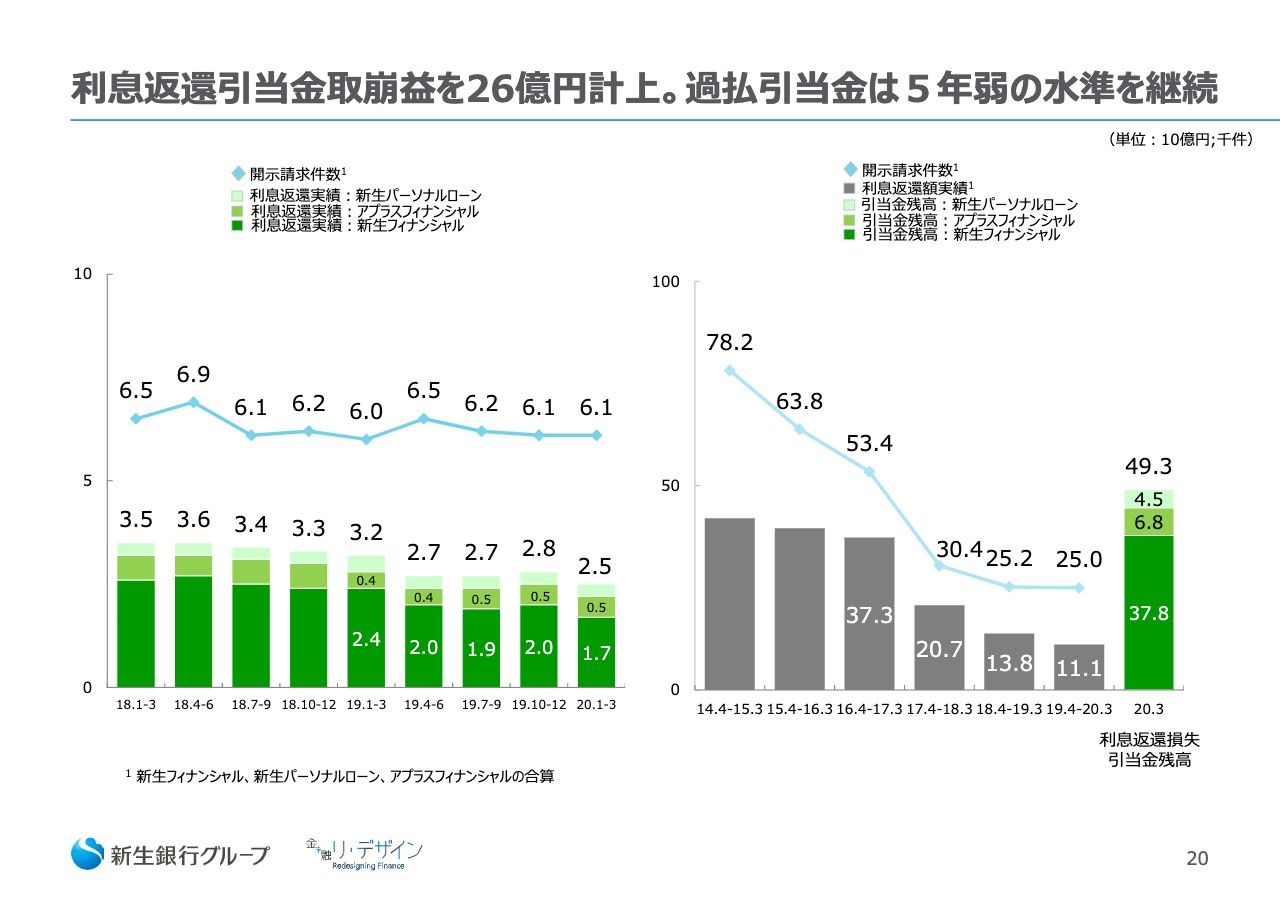

利息返還引当金取崩益を26億円計上。過払引当金は5年弱の水準を継続

スライドの20ページをご覧ください。過払いについては、2019年度は利息返還引当金取崩益を26億円計上しました。内訳は、新生フィナンシャルで45億円の戻入、アプラスで17億円の繰入、新生パーソナルローンで1億円の繰入です。

2020年3月末の過払引当金残高は493億円で、5年弱の引当水準となっています。以上、決算・ビジネスのハイライトをご説明しました。

新着ログ

「銀行業」のログ