テノ.HD、予想を上回り通期業績増収増益 長期ビジョンを掲げ2030年には売上高500億円へ

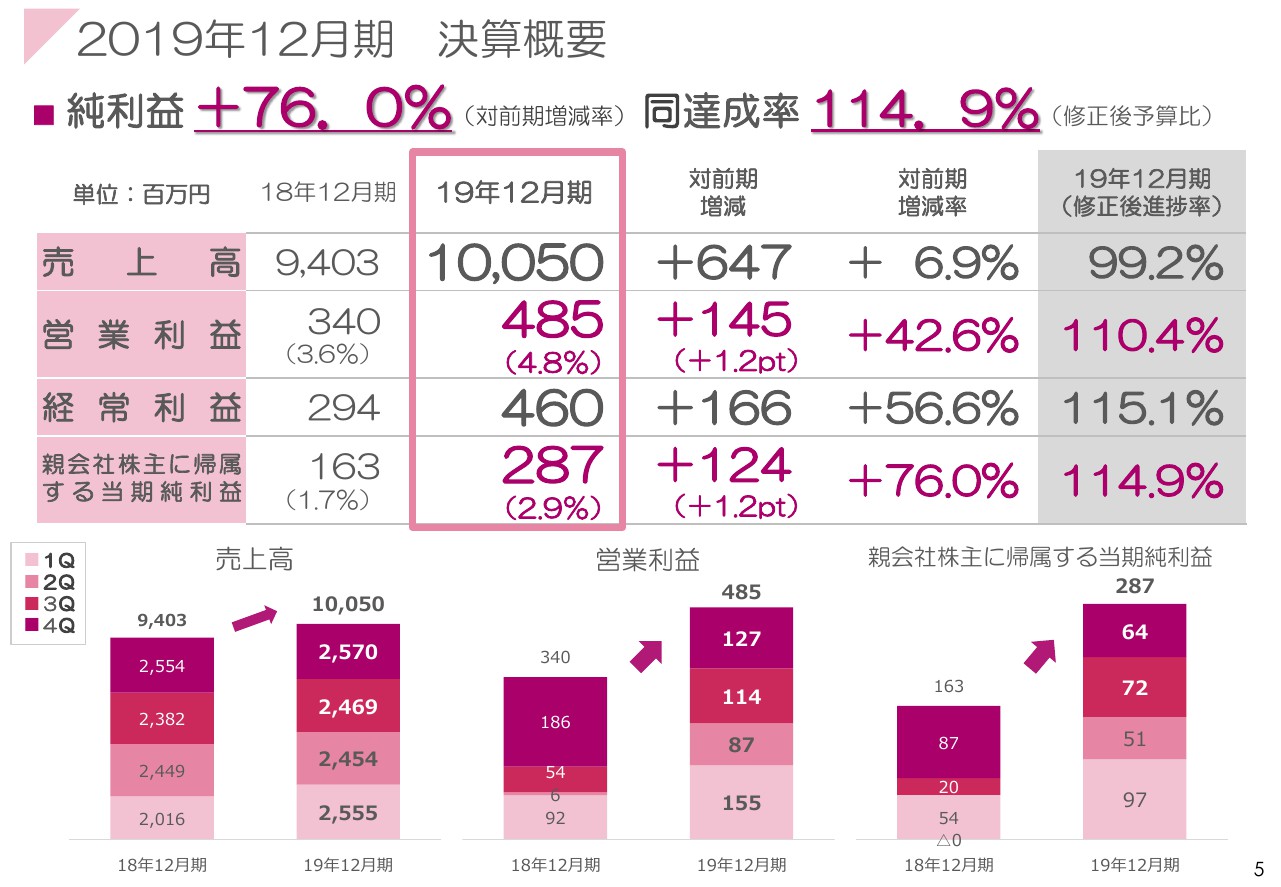

2019年12月期 決算概要

池内比呂子氏:みなさま、こんにちは。テノ.ホールディングス代表の池内です。コロナウィルス問題で大変な時期にご参加いただきまして、ありがとうございます。私から30分ほどご説明したいと思いますので、よろしくお願いします。

本日はまず2019年度の12月期の決算について、それから2つ目に2020年度12月期決算業績予想を事業環境を踏まえてご説明し、3つ目に中長期の経営戦略についてご説明します。

それではまず、決算についてご報告します。売上高は100億5,000万円、営業利益が4億8,500万円、経常利益が4億6,000万円、当期純利益が2億8,700万円です。純利益はプラス76パーセント達成、予算に対しては114.9パーセント達成で、当社としては大変いい数字を出せたと思っています。

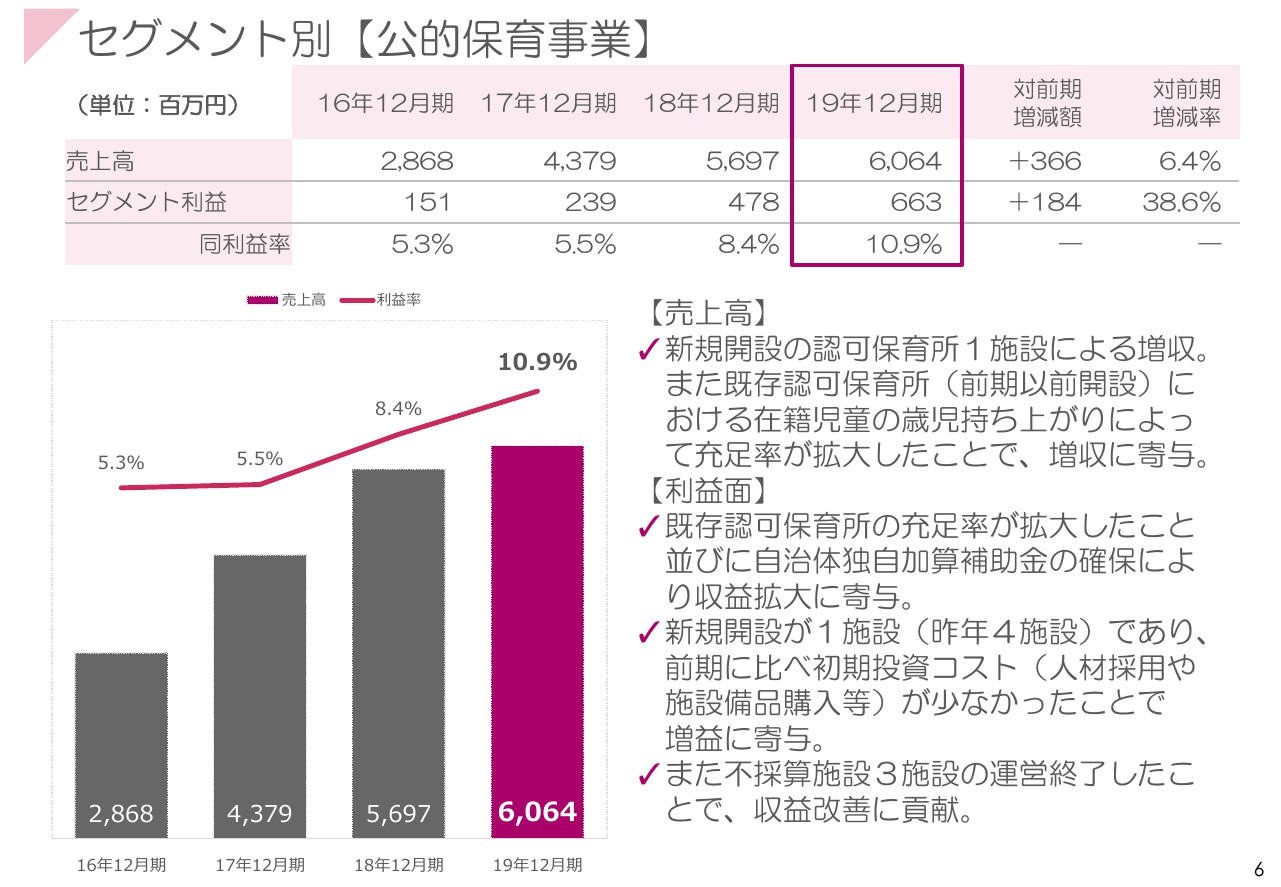

セグメント別【公的保育事業】

詳細をセグメント別にご説明します。

当社の売上の6割は公的保育事業の売上です。こちらが60億6,400万円で、セグメント利益は6億6,300万円となり、利益率は10.9パーセントです。前年に比較して売上的には6.4パーセントの伸び率です。

新規に開設した認可保育所1施設の売上と既存認可保育所の在籍児童数の充足率が拡大し、増収に寄与しました。

利益面についてです。セグメント利益は前年比38.6パーセントで伸長しています。こちらは、既存の認可保育所の充足率が拡大したことと、職員充足に伴う各自治体独自の加算補助金を確保できたこと(が成長の理由)です。

一方で、昨年は開設数が少なく。初期投資のコストが少なかったことも(増益の)要因です。

3つ目の理由として、不採算施設3施設の運営を終了して収益改善に貢献したことが挙げられます。

以上の理由で、売上は6.4パーセント増であるものの一定の利益を上げることができました。

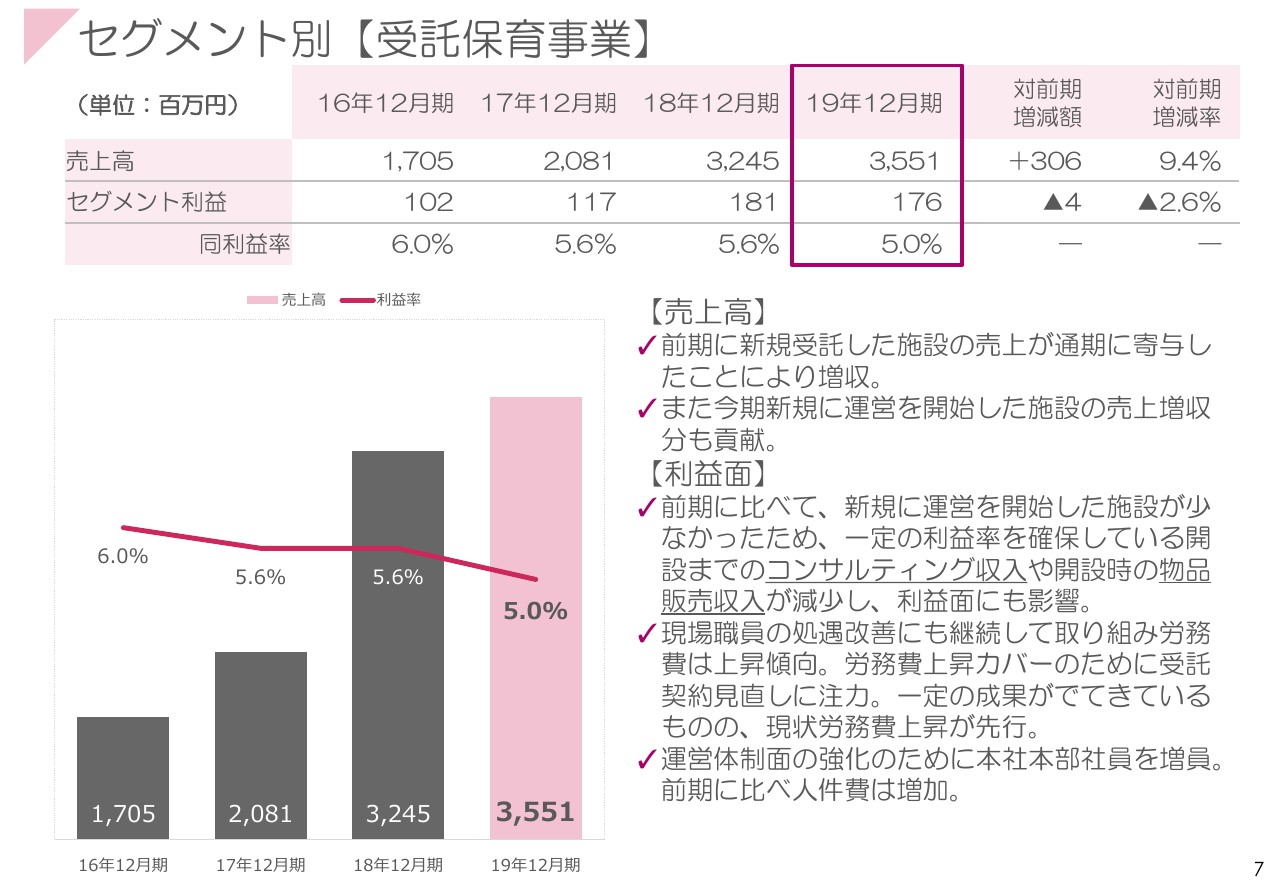

セグメント別【受託保育事業】

7ページでは当社の売上の3割を占める受託保育事業についてご説明します。売上高は35億5,100万円で、利益が1億7,600万円で、同利益率が5.0パーセントです。売上は9.4パーセントの伸び率ですが、利益率はマイナス2.6パーセントになっています。

売上の伸びについては、前期に新規受託した施設の売上が通期に寄与し、今期新規に運営を開始した施設の売上増収も貢献しました。

一方で、利益面は下がっています。受託保育事業でも前期に比べて開設数が少なかったのですが、新規開設に伴ったコンサルティングの収入や物品販売収入の減少がありました。

2点目として、現場職員の処遇改善に継続して取り組んでおり、労務費が上昇傾向にあることが挙げられます。労務費上昇に合わせて受託契約の見直しも尽力してきましたが、現状では労務費の上昇が先行している状況です。

もう1つ、運営体制面の強化として、本社本部社員を増員したため、前期に比べて人件費が増加しています。

以上の要因により、売上は前年比9.4パーセント増でしたが、セグメント利益はマイナス2.6パーセントとなりました。

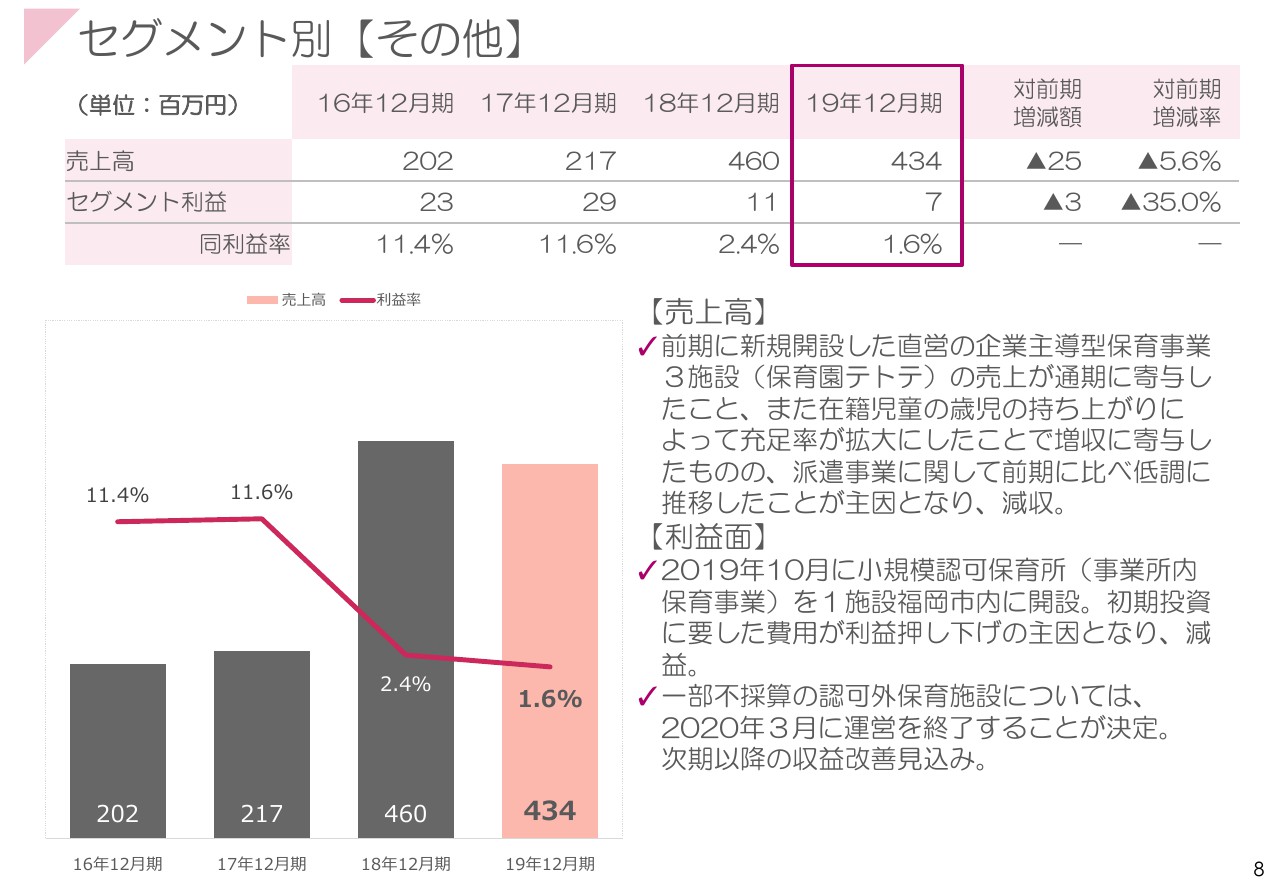

セグメント別【その他】

また、セグメント別のその他は売上が4億3,400万円、セグメント利益が700万円となり、売上と利益両方が下がった状況です。

売上が下がった理由について説明します。前期に新規開設した直営の企業主導型保育事業3施設の売上が通期に寄与し、また在籍児童の歳児の持ち上がりによって充足率が拡大したことで増収に寄与したものの、派遣事業が前期に比べ低調に推移したことが主因となっています。

利益面については、2019年10月に小規模認可保育所を1施設、福岡市内に開設しています。そのため、初期投資に要した費用が利益を押し下げ、減益となりました。

一部不採算の認可外保育施設を2020年3月に運営終了することが決定し、次期以降の収益は改善される見込みです。

これが、セグメント別の当社の売上・利益です。

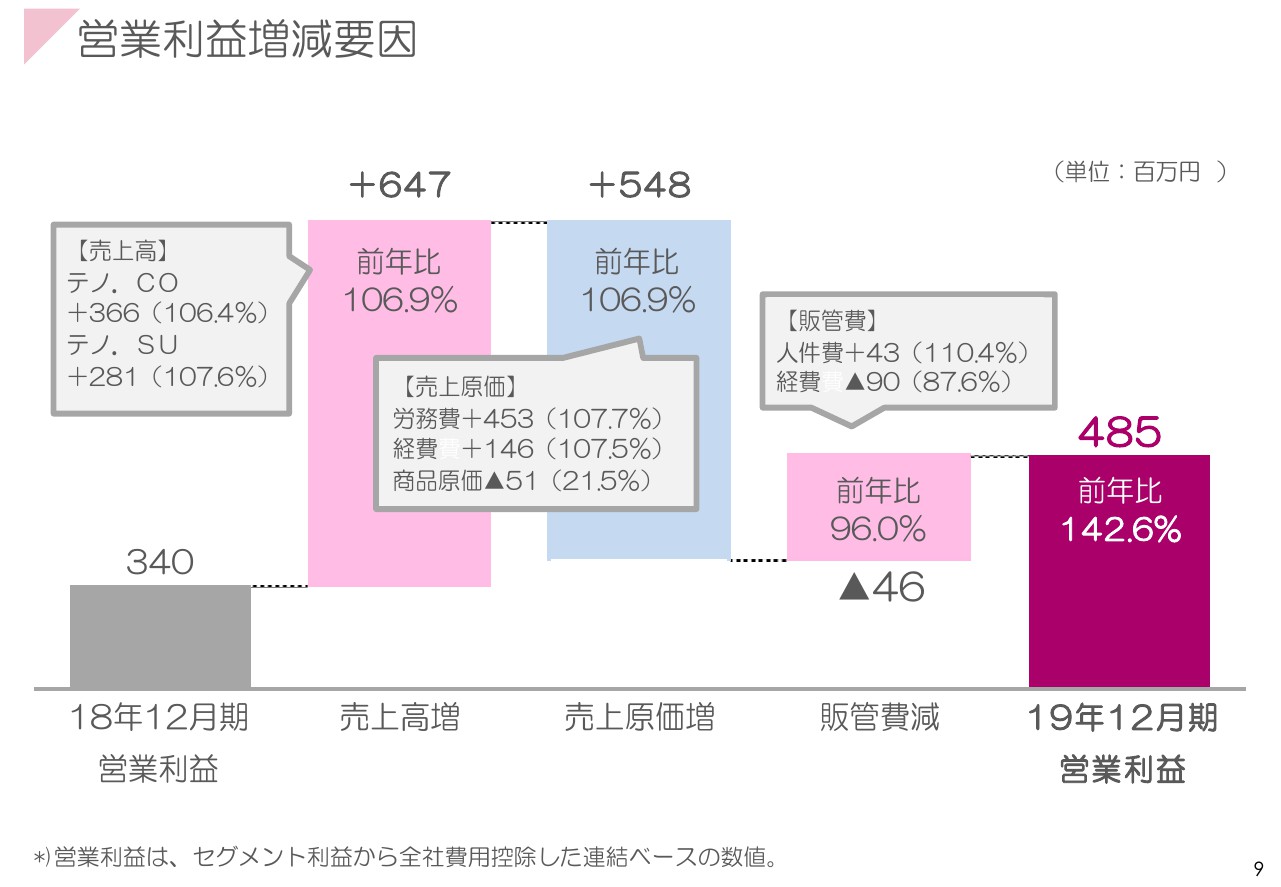

営業利益増減要因

営業利益増益要因についてです。まず、売上はプラス6億4,700万円です。株式会社テノ.コーポレーションが106.4パーセント、株式会社テノ.サポートが107.6パーセント成長しました。それに対して、売上原価増はプラス5億4,800万円でした。これは労務費および経費のプラス分です。商品原価はマイナスでした。

それに対して、今回は販管費が減少したため前年に比べて96.0パーセントとなり、前年比で4,600万円減少しました。運営体制強化のため人件費は増えましたが、販管費は企業努力および採用等のコストダウンによって9,000万円下げることができました。結果として、営業利益は前年比142.6パーセントと、4億8,500万円上げることができました。

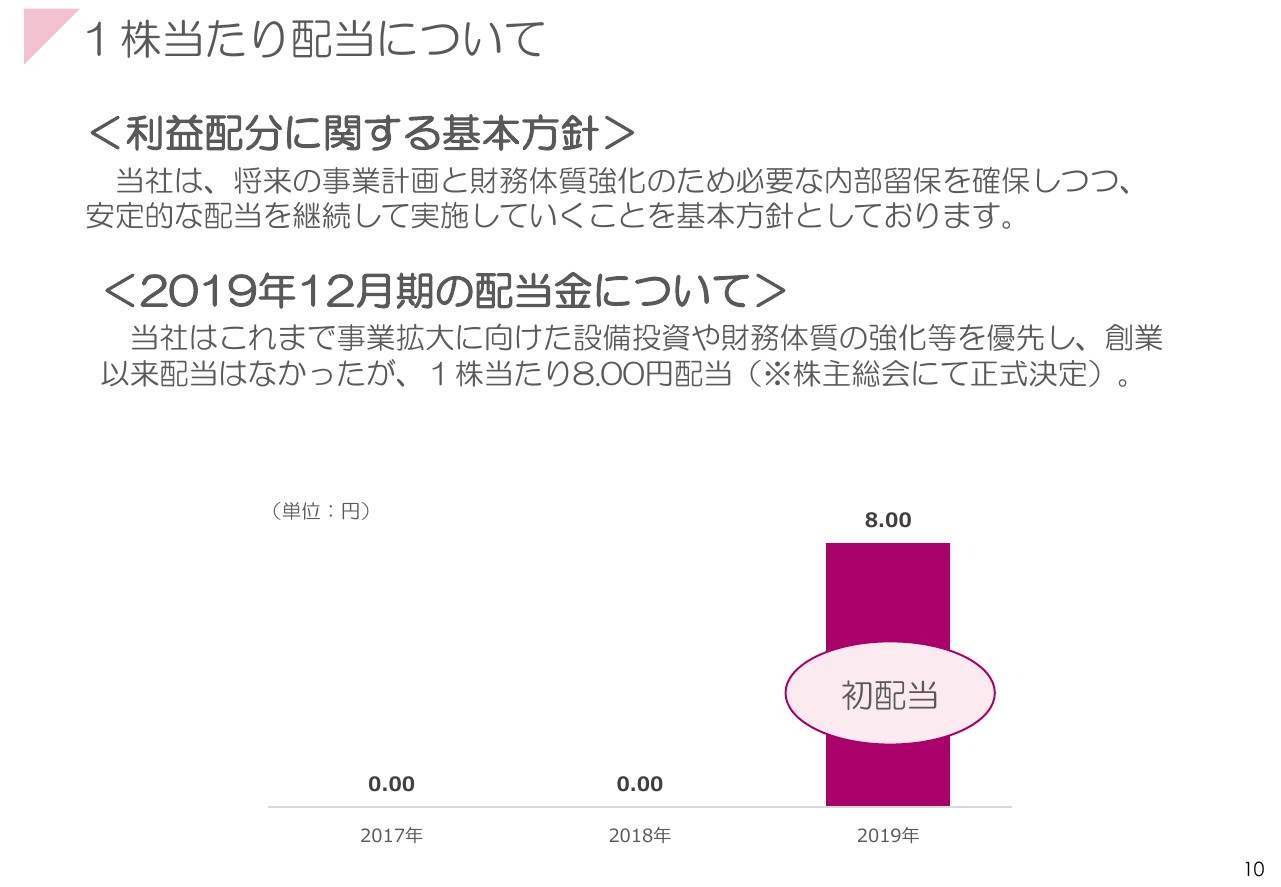

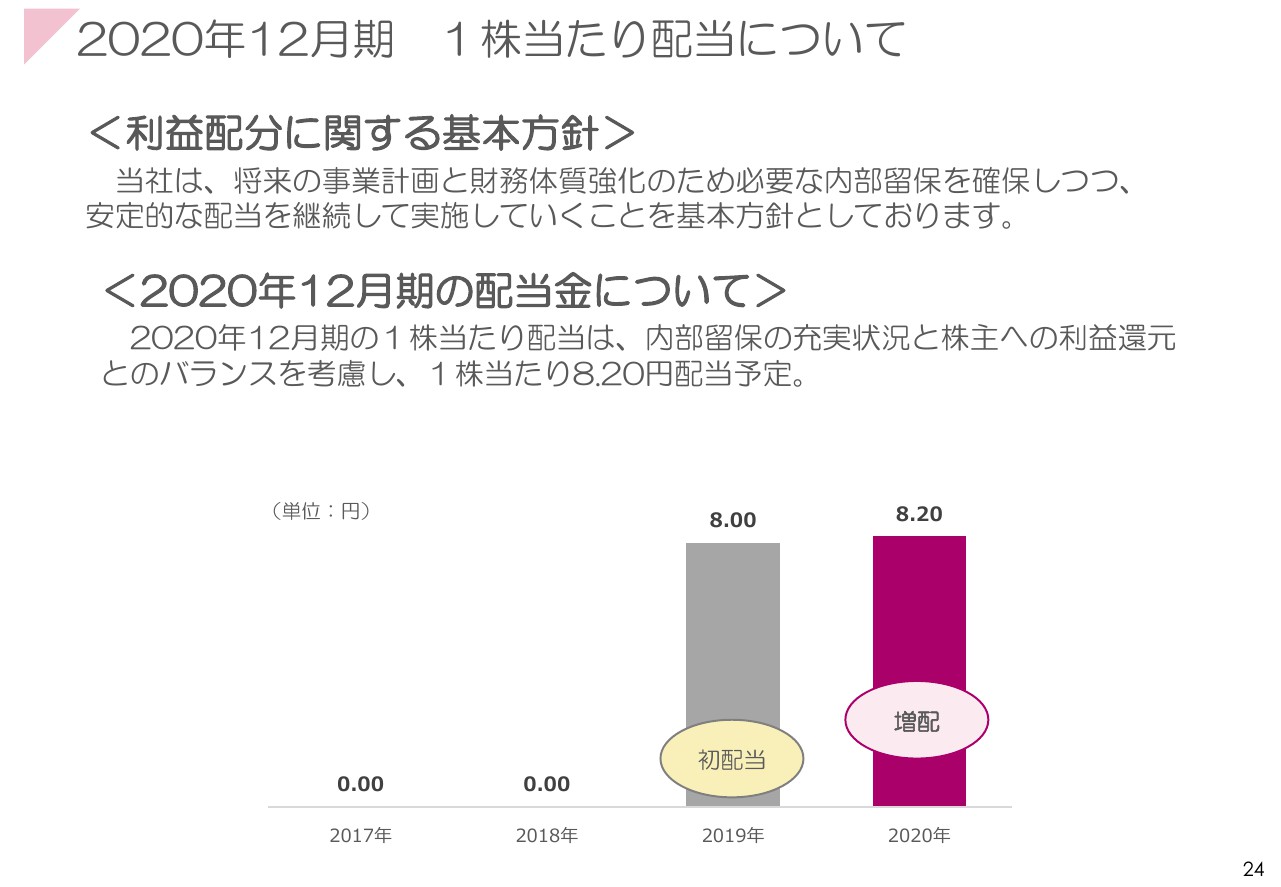

1株当たり配当について

1株当たり配当については、予定どおり1株8円の配当予定です。

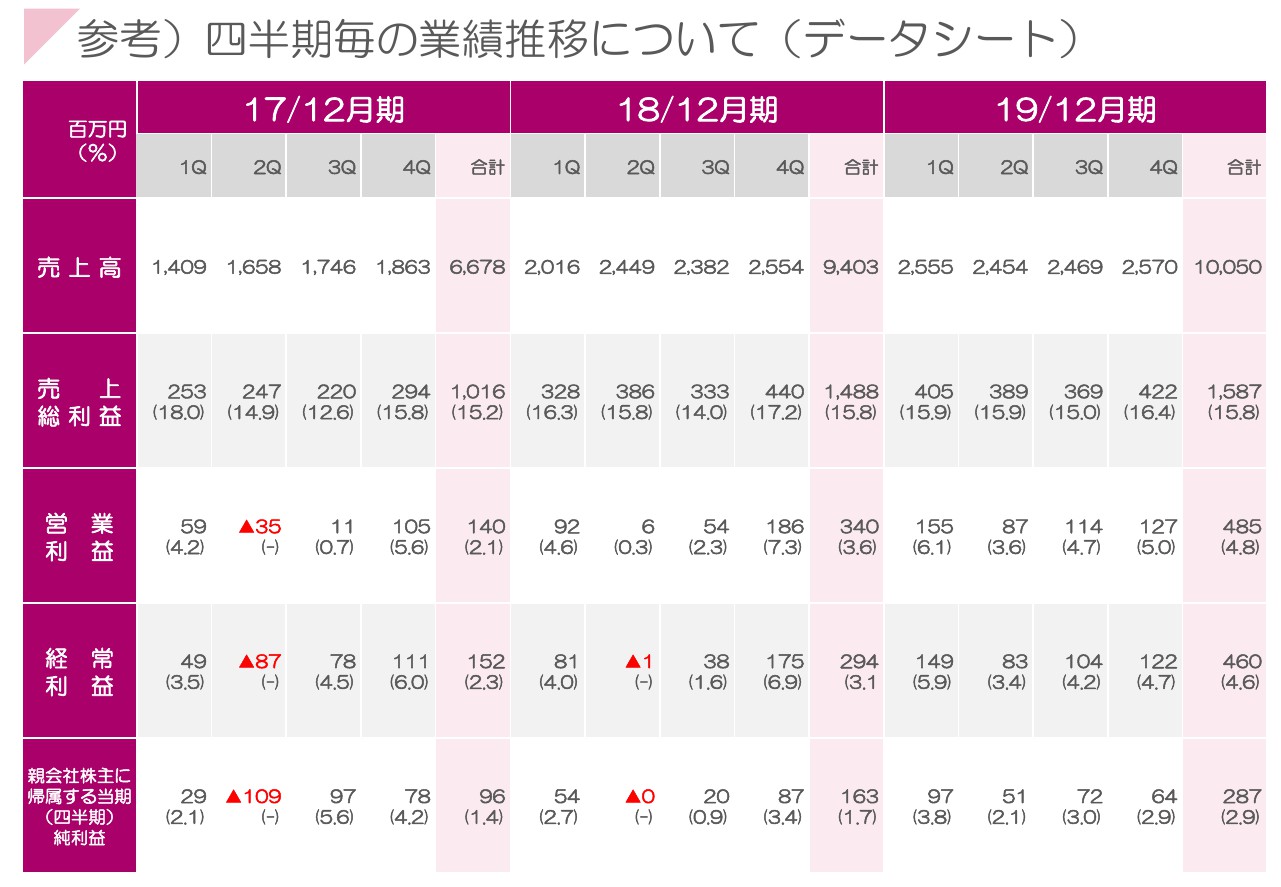

参考)四半期毎の業績推移について(データシート)

四半期の業績推移についてです。当社は従来、第2四半期の営業利益および経常利益等が低い傾向にありますが、2019年度は前期を超えて推移することできました。

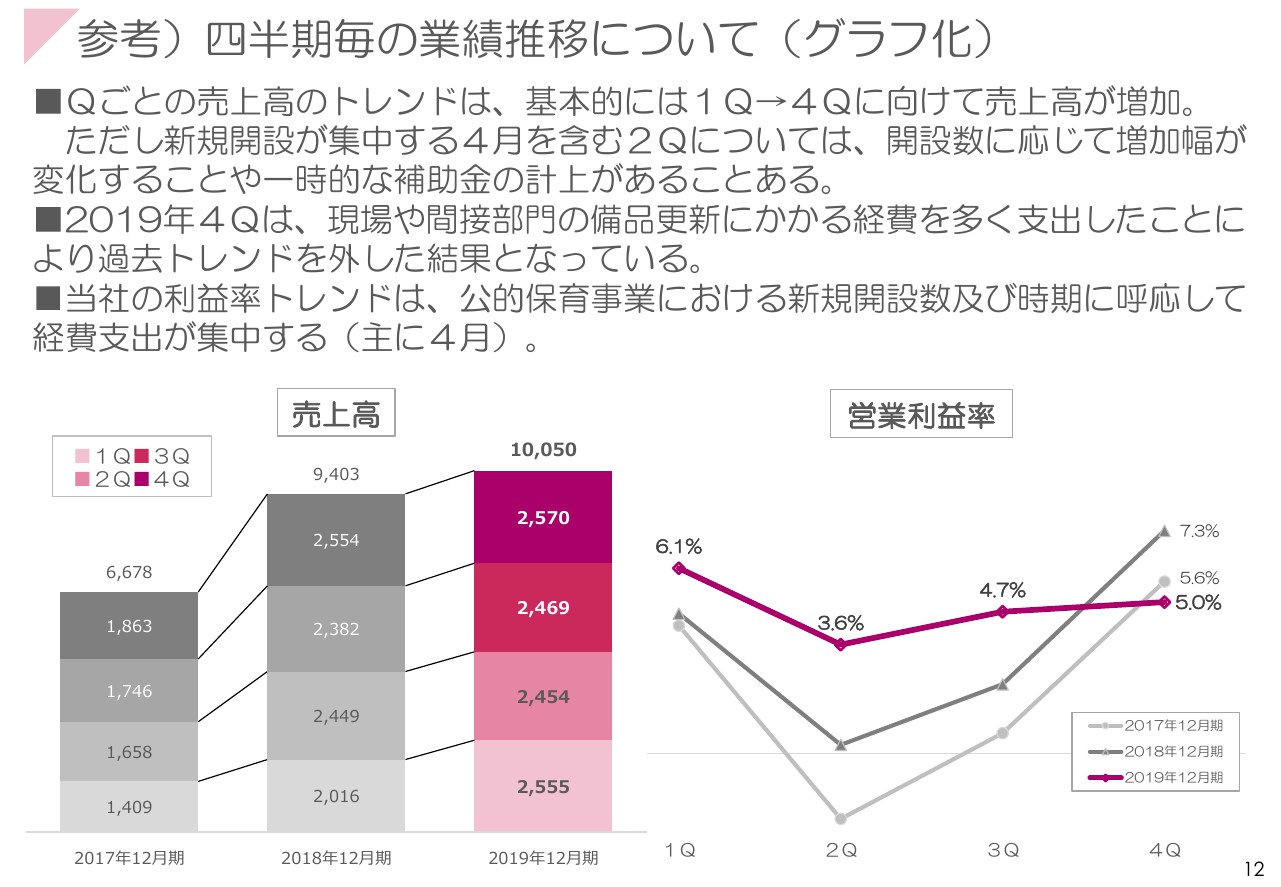

参考)四半期毎の業績推移について(グラフ化)

こちらでは、売上・営業利益率等の業績推移ついてトレンドを書いています。

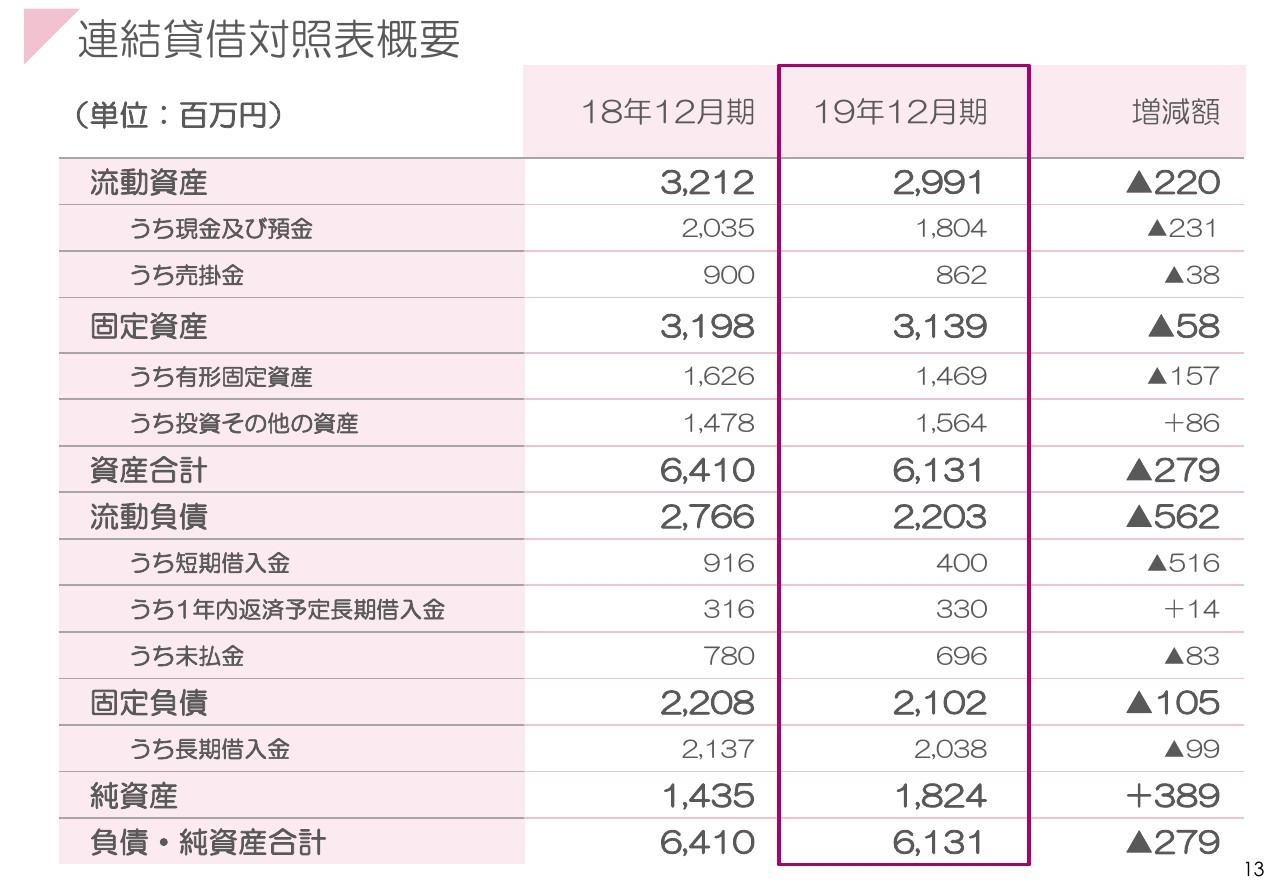

連結貸借対照表概要

こちらは貸借対照表の概要です。

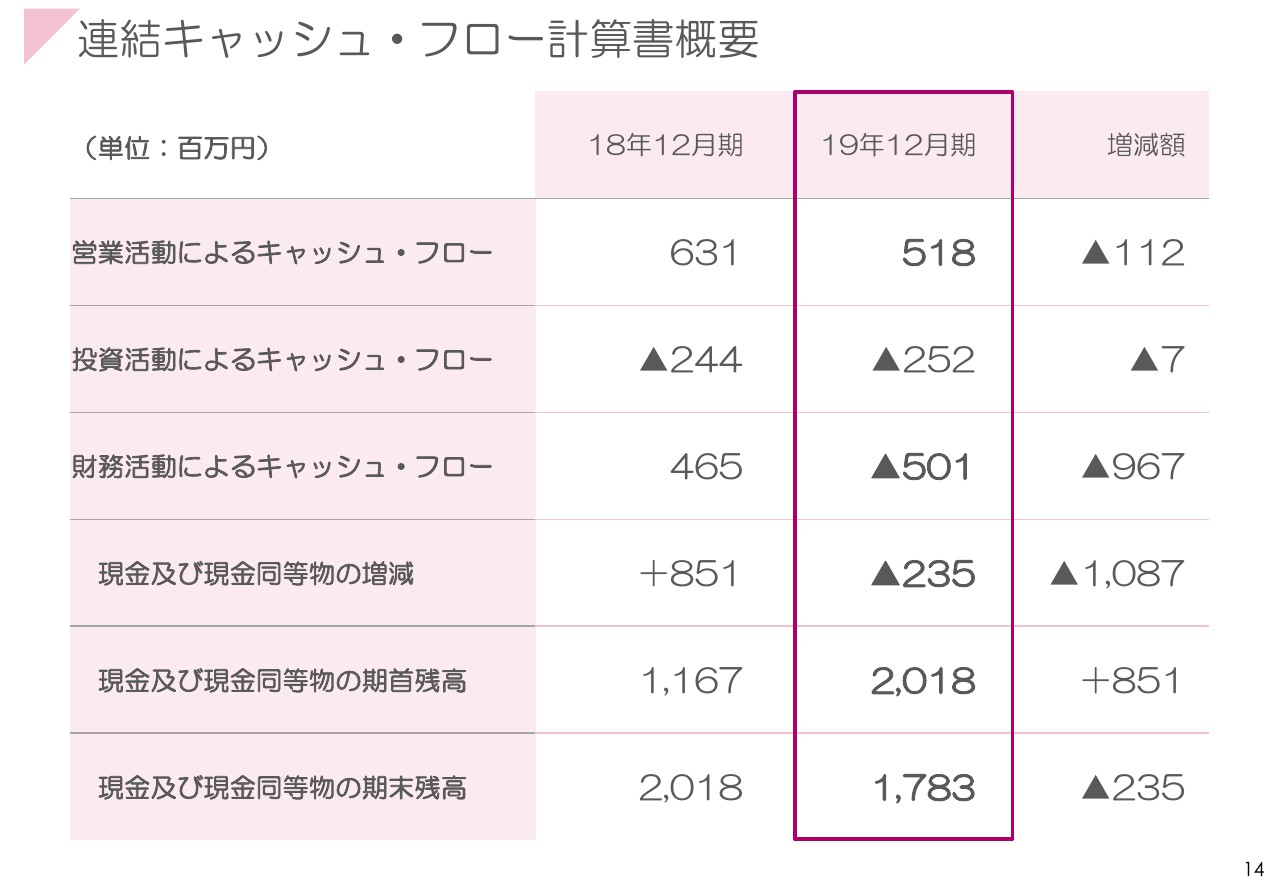

連結キャッシュ・フロー計算書概要

キャッシュ・フローについても掲載しているので、ご覧いただければと思います。 以上が2019年の決算報告です。

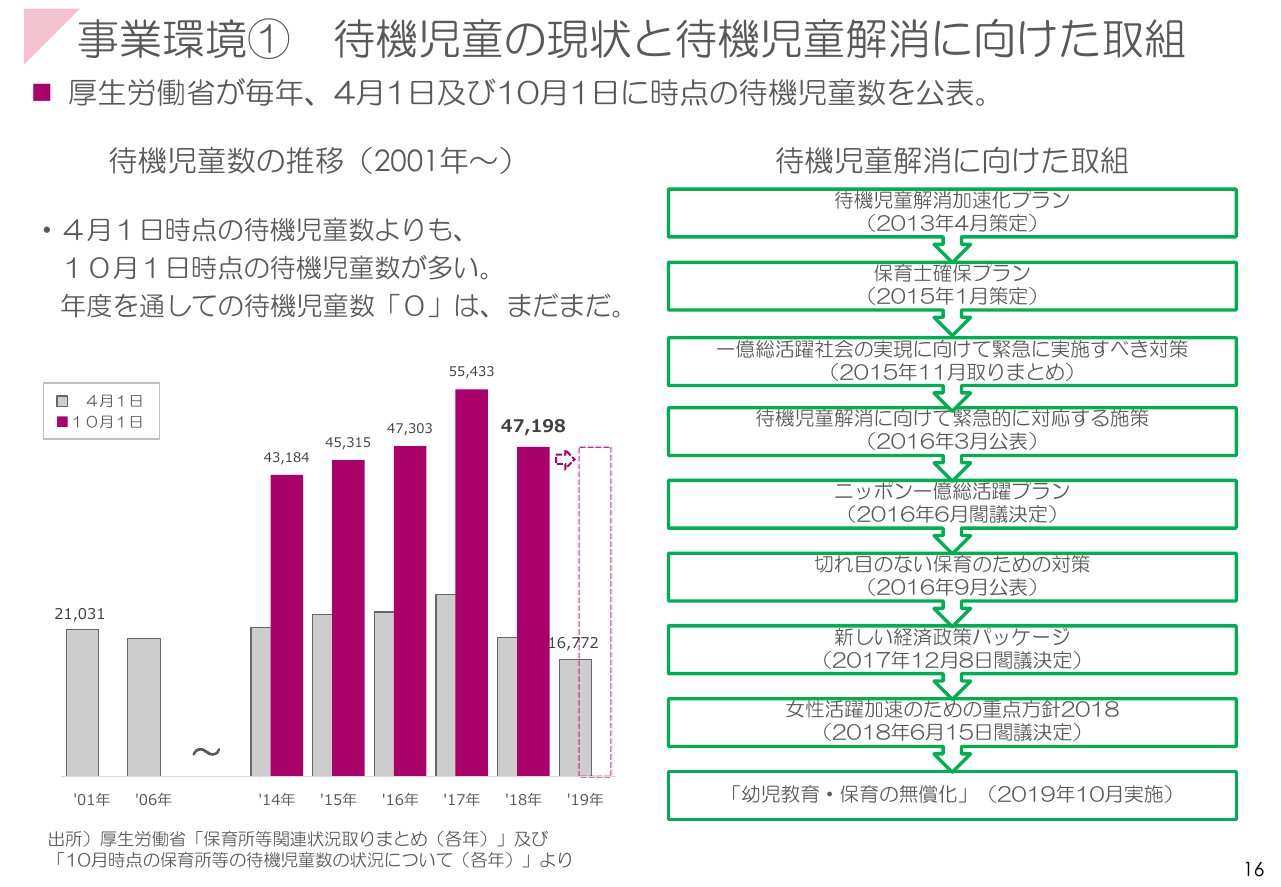

事業環境① 待機児童の現状と待機児童解消に向けた取組

ここからは2020年12月決算業績予想について、当社の事業環境を踏まえてご説明します。 ご存知のように、いろいろと行政の取り組みがある中で、まだまだ待機児童が多い状況にあります。

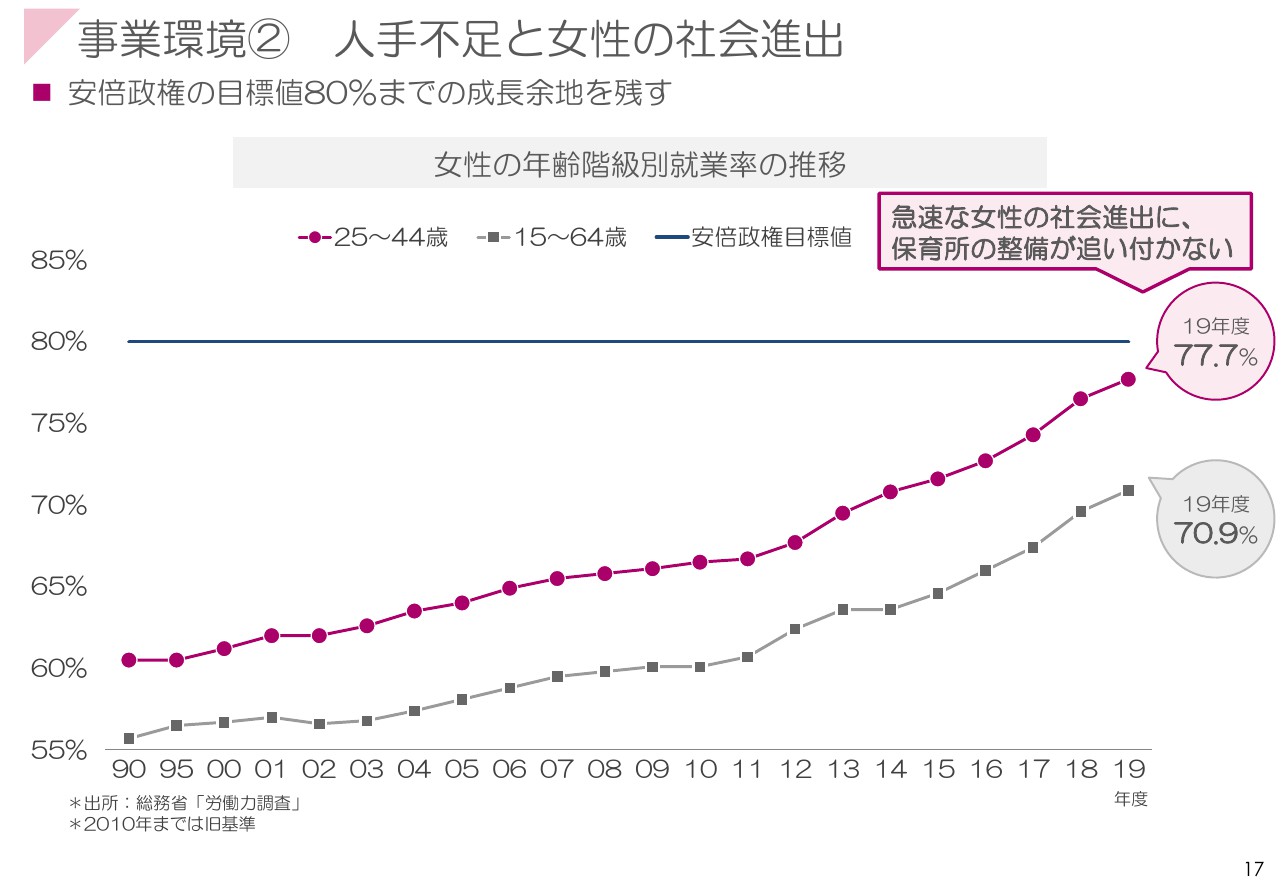

事業環境② 人手不足と女性の社会進出

もう一方で、女性の社会進出が着々と進んでいるため、保育所の数が急速な女性の社会進出になかなか追いつかない状況にあり、まだまだ保育所は必要だと思っています。

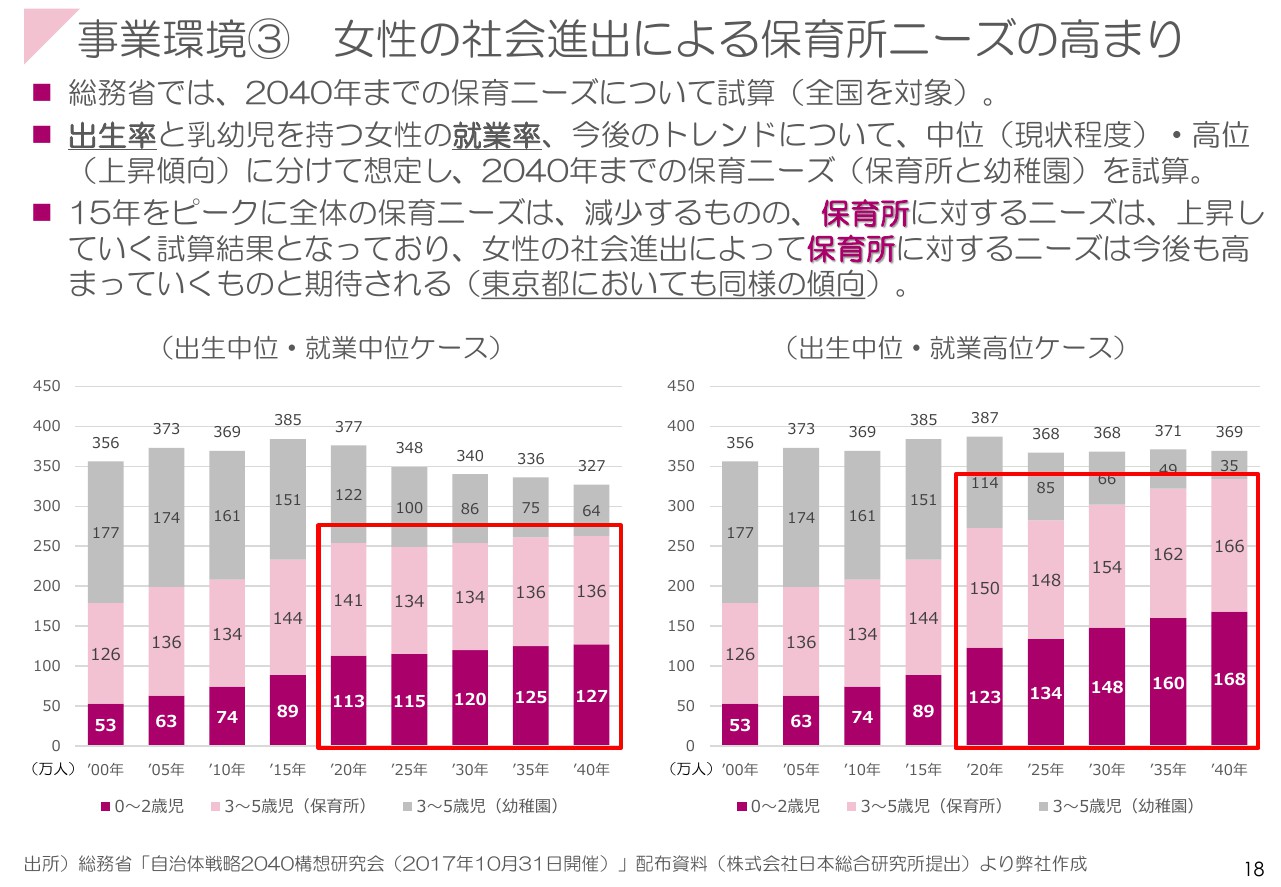

事業環境③ 女性の社会進出による保育所ニーズの高まり

当社がよく受ける質問として、「出生率が下がっている状況では、保育所も必要なくなってくるのではないか」というご質問があります。

18ページの表は総務省公表資料です。当社の保育所事業は、出生率よりも、乳幼児を持つ女性の就業率に大きな影響を受けると思っています。

左の表は女性が現在の働き方を継続した場合の想定です。赤い部分は0歳児から2歳児、ピンクの部分が保育所に通っている3歳児から5歳児で、グレーの部分は幼稚園に通っている3歳児から5歳児です。

左の表は女性が今と同程度働いた場合、右の表は女性がもっと働いた場合の表です。この表は2040年までで、実質的に保育所・幼稚園の数は減ってきますが、その中で大きく減少するのは幼稚園で、保育所の必要性は今後ますます増加する状況にあると考えています。

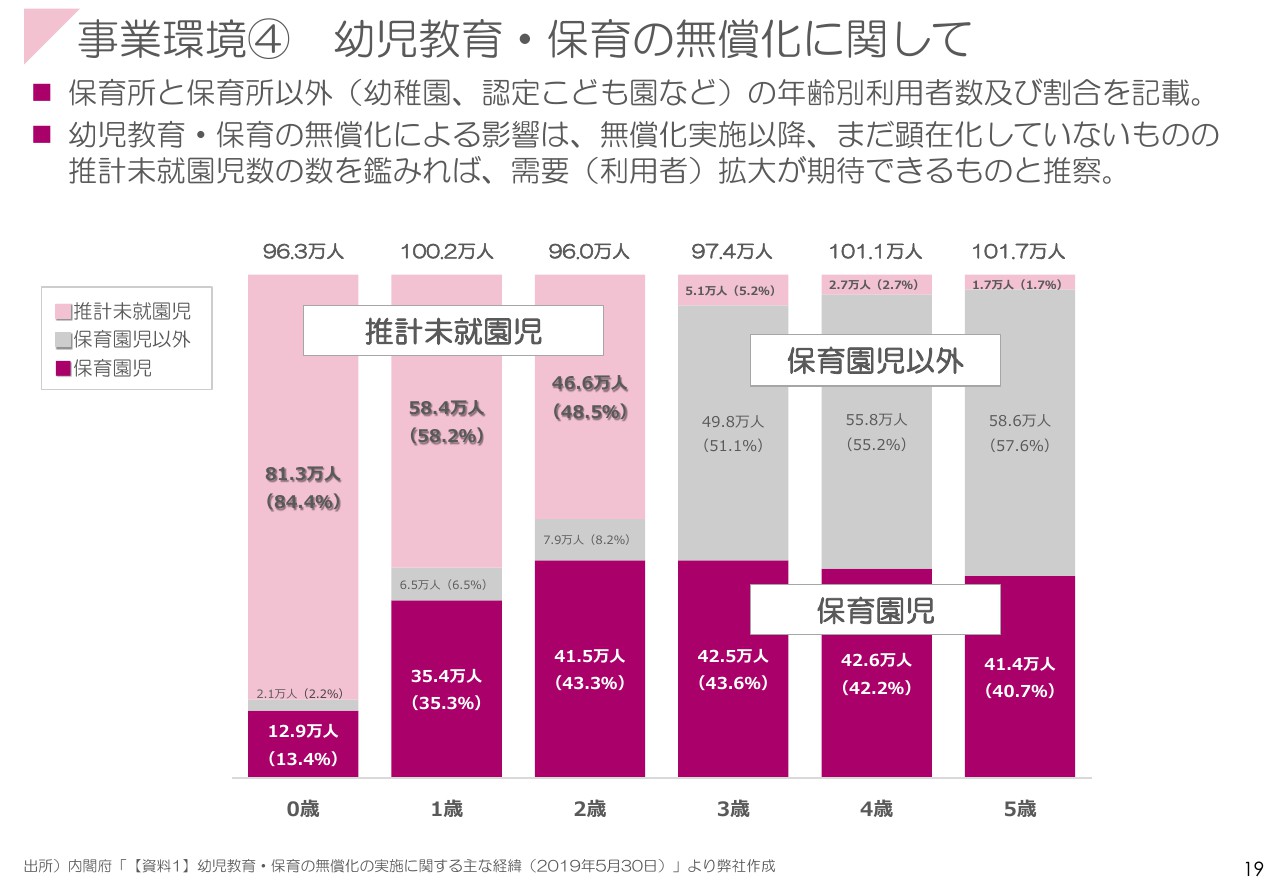

事業環境④ 幼児教育・保育の無償化に関して

当社の事業環境についてです。無償化についても掲載していますが、幼稚園・保育所に行っていないお子さまがまだまだいらっしゃいます。このような方たちが、保育所や幼稚園に行くことになります。もっとも、一保育所に通うお子さまの数が増えたかというと、当社の保育所はある程度満員になっていることもあり、保育所の定員数が増えるというよりも、保育所をまだまだ作られなければいけないのが現状である、と当社は受け止めています。

以上より、今後も当社としては引き続き公的保育事業に注力し続けることを大きな柱にします。とくに待機児童の多い23区に注力していきたいと思っています。

一方で、受託の保育事業でも人手不足が深刻化しています。地方では、保育所を作ってでも就労中の女性たちを集客したいということもあるため、この営業利益を今年より下げた大きな理由として、公的保育所を4施設開設するため、イニシャルコストの経費等を入れ込んで予算を作っています。

2つを柱に事業展開していきたいと思います。

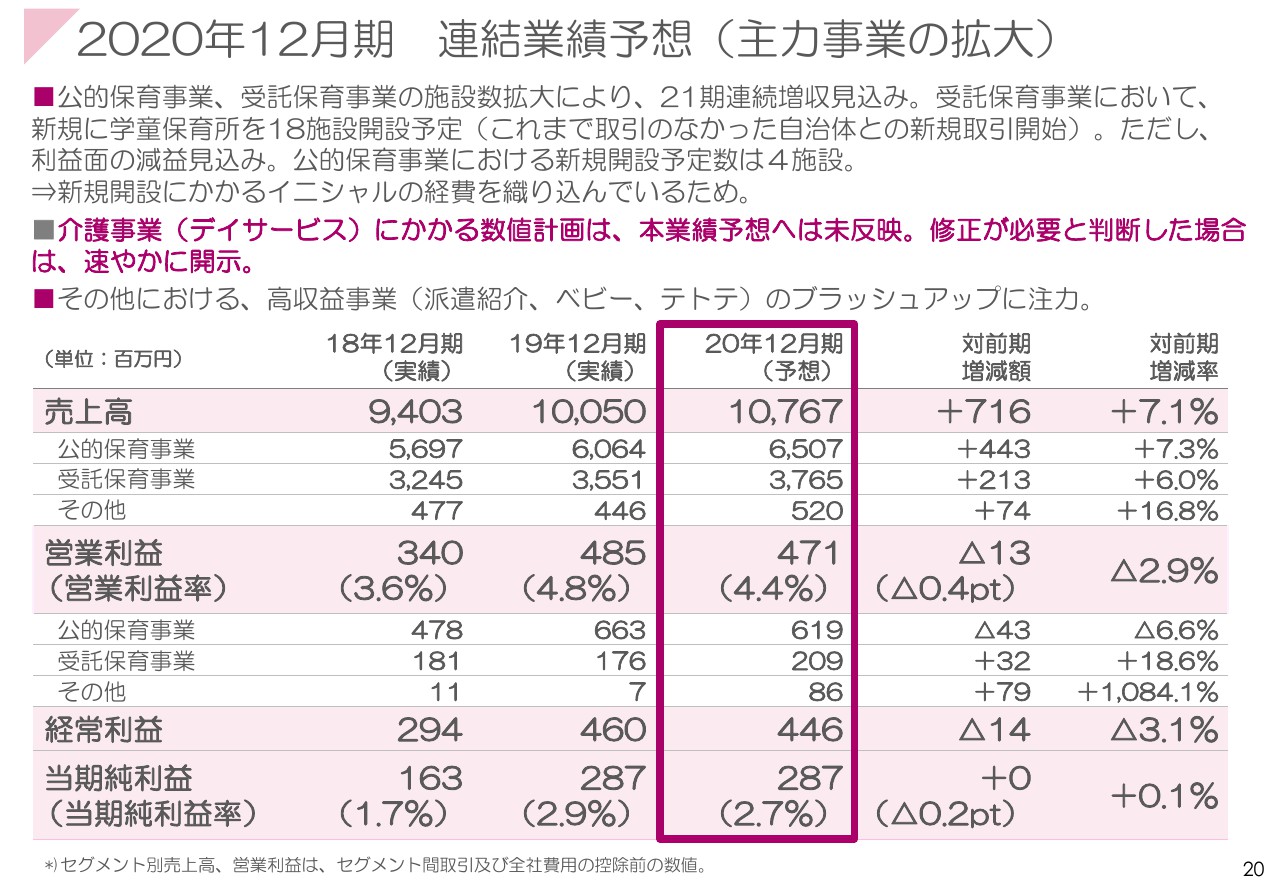

2020年12月期 連結業績予想(主力事業の拡大)

以上の事業環境を前提に、当社の今期の連結業績予想は、売上高107億6,700万円ということで、前年比7.1パーセント増を予想しています。営業利益は4億7,100万円で、前年比マイナス2.9パーセント、経常利益は4億4,600万円で、マイナス3.1パーセント、当期純利益は2億8,700万円でプラス0.1パーセントを予想しています。基本的には公的保育事業と受託保育事業を拡大していき、21期連続の増収を見込んでいます。受託保育事業において、4月から新たに学童保育所を18施設から開設します。利益面では減益の見込みがあり、公的保育事業における新規開設は4施設です。 当社は2020年3月から介護事業をスタートする予定ですが、本事業の予想は未反映です。業績予想に関して修正が必要と判断した場合は、速やかに開示する予定です。

そのような意味で、売上および営業利益は保守的に、硬めに作らせていただきました。

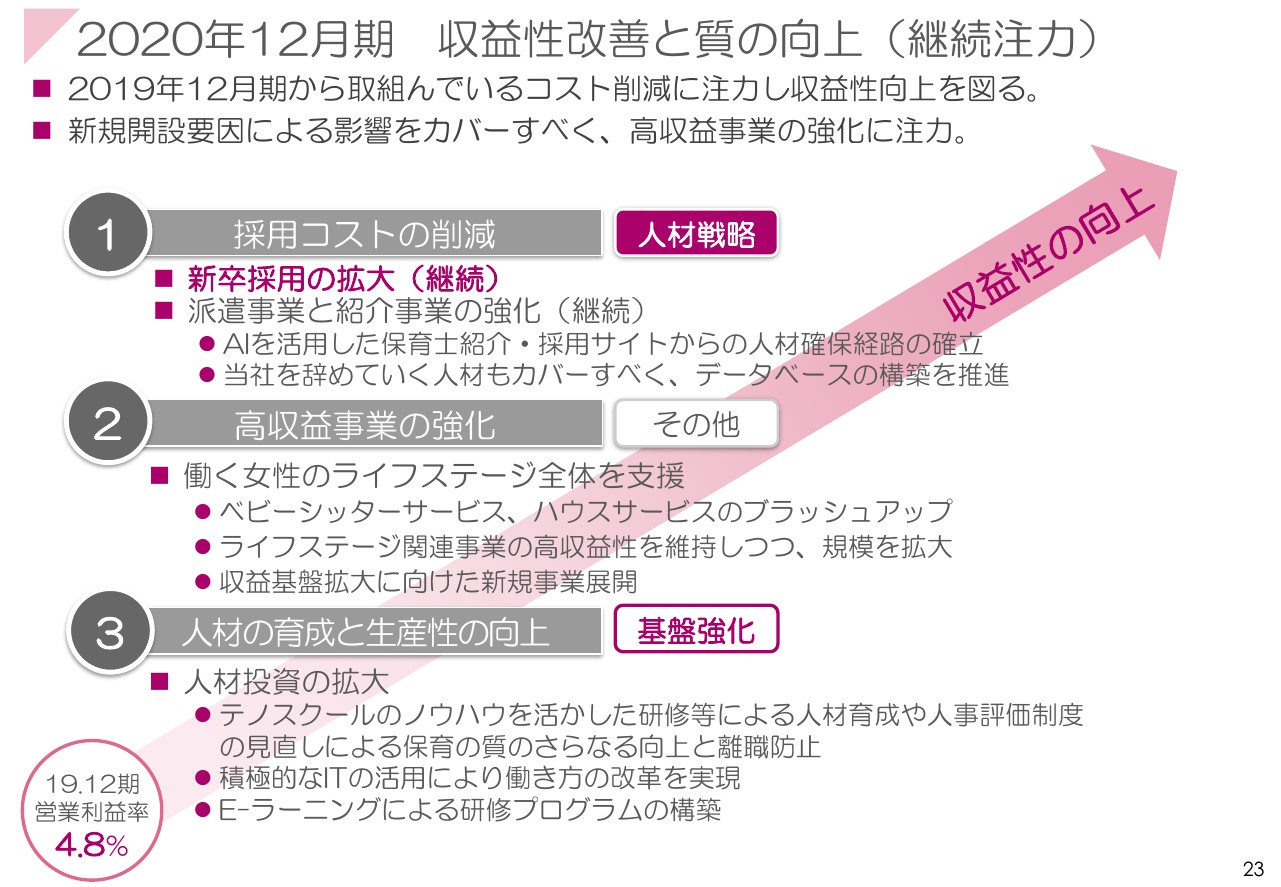

2020年12月期 収益性改善と質の向上(継続注力)

保育事業2つを柱にして、収益改善の部分は昨年と同様採用コストの削減を進めます。今回営業利益を上げることができたのは、採用コストの削減や残業の削減であり、今年もそちらに注力していきたいと思います。

昨年から高収益事業の強化を謳い、ベビーシッターサービス、ハウスサービスはWeb上でいろいろな施策を打っています。しっかりブラッシュアップして、高収益事業を強化していきたいと思います。

人材の育成は当社の事業のなかで一番重要なことであると思っているので、積極的に人材の育成を行い、人事評価制度やITの活用によって働き方の改革を実現します。

最後に、eラーニングによる研修プログラムの構築についてです。2020年4月から当社職員向けのeラーニングを使った研修プログラムを開始します。

当社社員の研修とともに、今後はこの研修をビジネスに変えていけたらと考えeラーニングの研修を進めています。

2020年12月期 1株当たり配当について

今年の配当については、1株当たり8.2円と、少しだけ増配しています。

「teno VISION 2030」(理想的な循環の実現へ)

以上、今期の決算業績予想についてご説明しました。

最後に、中長期の経営戦略についてお話しします。

当社は今期、新たに「teno VISION 2030」をスタートしました。当社は「時代に求められるサービスを提供するプロフェッショナル集団」となって、「働き手にとって最も自己実現が可能な家庭総合サービスグループ」を目指します。

ビジョンの実現によって選ばれる企業集団になりたいということで、若い社員も含めてみんなで話し合いながら作りました。

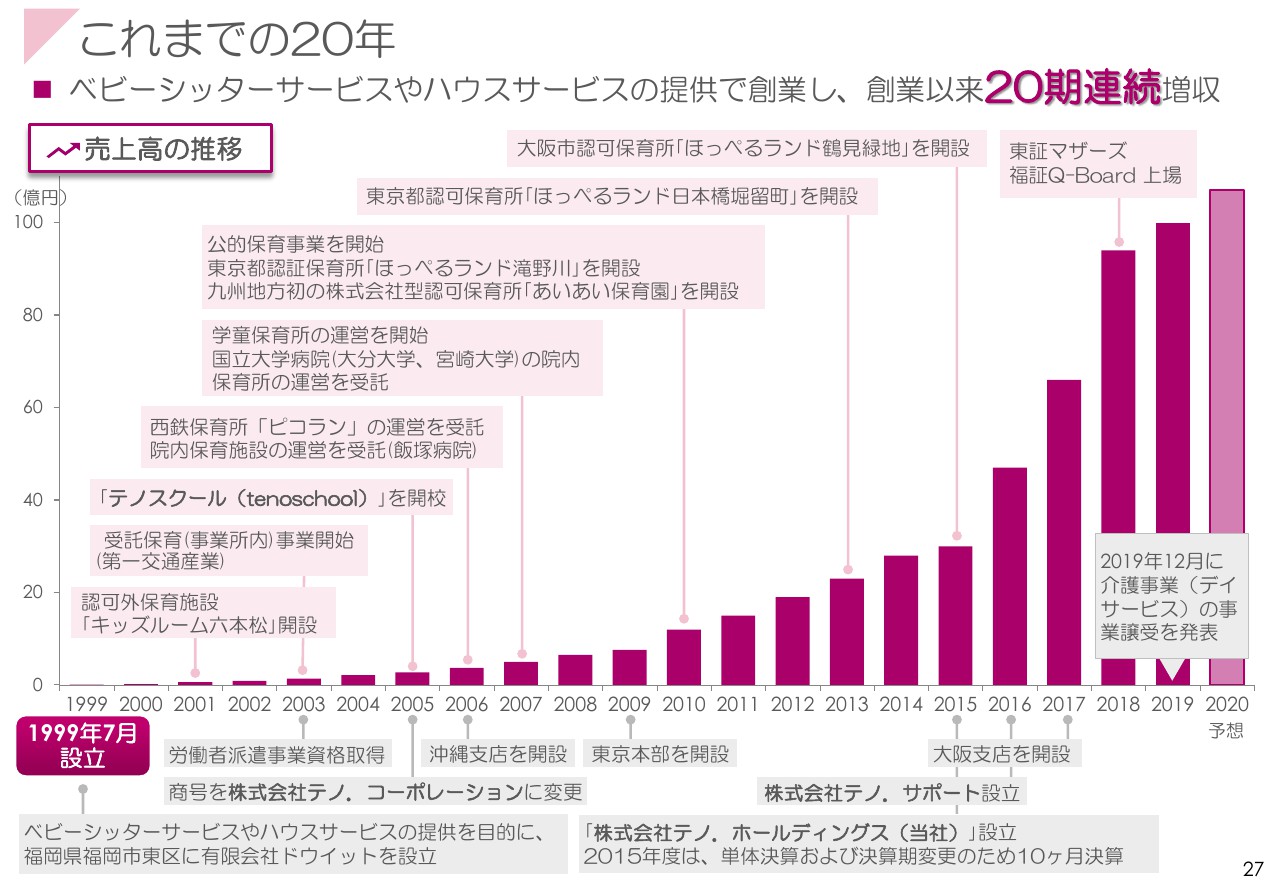

これまでの20年

当社はベビーシッターサービス等の提供からスタートして、20年経ちました。女性たちを応援したい、女性が育児しても家事をしても介護をしても働き続けることができる社会をつくるということをコンセプトに、事業を展開してきました。

私たちの存在意義について

そのような中で、ベビーシッターサービスやハウスサービスなどにより、20年前に創業した時よりも共働きの方たちが大幅に増えています。「テノ.」らしいサービスを一生懸命提供していくなかで、当社はもっと女性たちに寄り添う事業ができるのではないかと考えています。

当社の中でいろいろなことを淘汰し、考えながら、社会的な要請や多様化するニーズにしっかりと答える企業集団となるべく、今回「teno VISION 2030」を掲げ、それに基づく「中期経営計画」を策定しました。

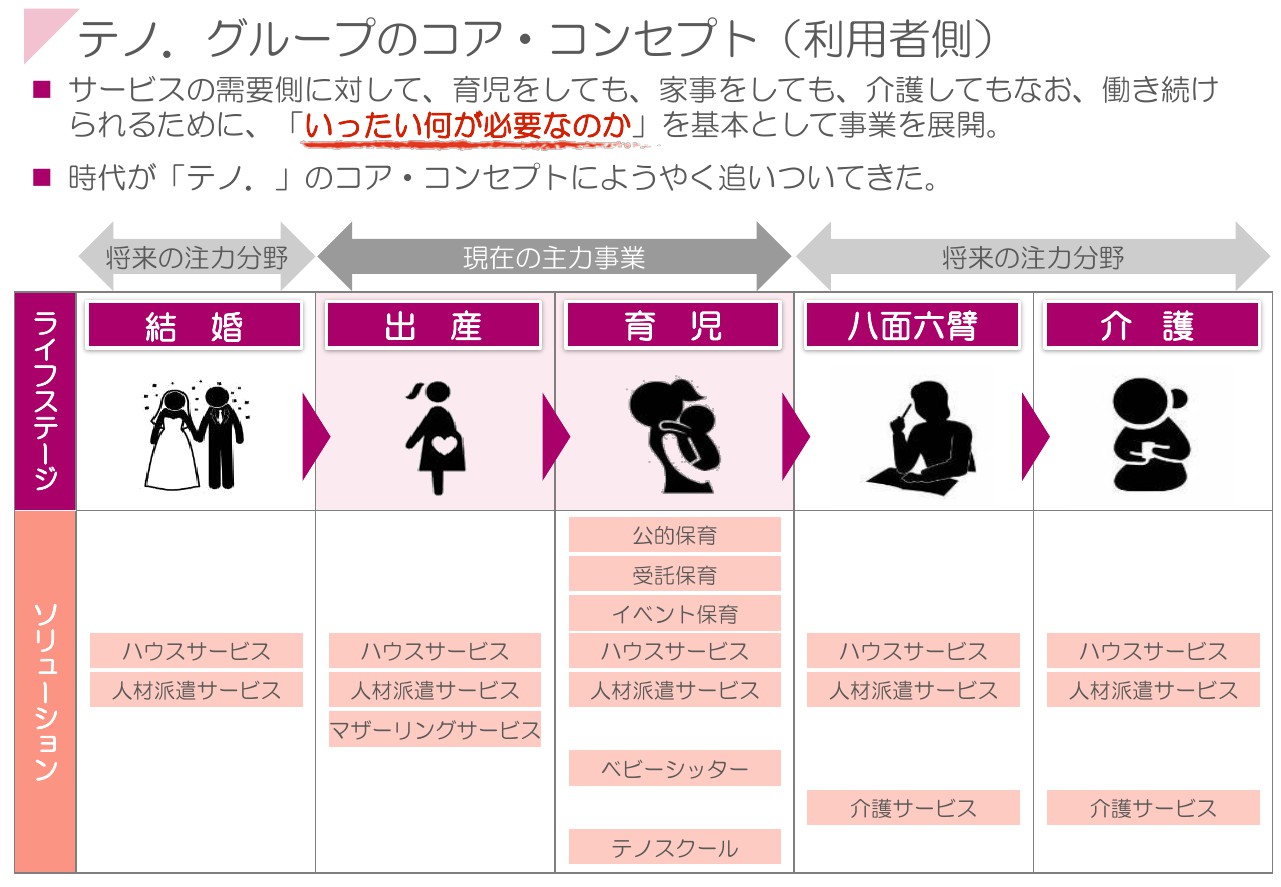

テノ.グループのコア・コンセプト(利用者側)

1つは、今回利用者に対してのコンセプトとしてお話しているとおり、時代が、当社の「テノ.」のコア・コンセプトにようやく追いついてきたということについてです。

そのような意味では、ハウスサービス、人材派遣サービス、介護サービスなどに力を入れながら、女性の生涯にわたるサポート会社でありたいと考えています。

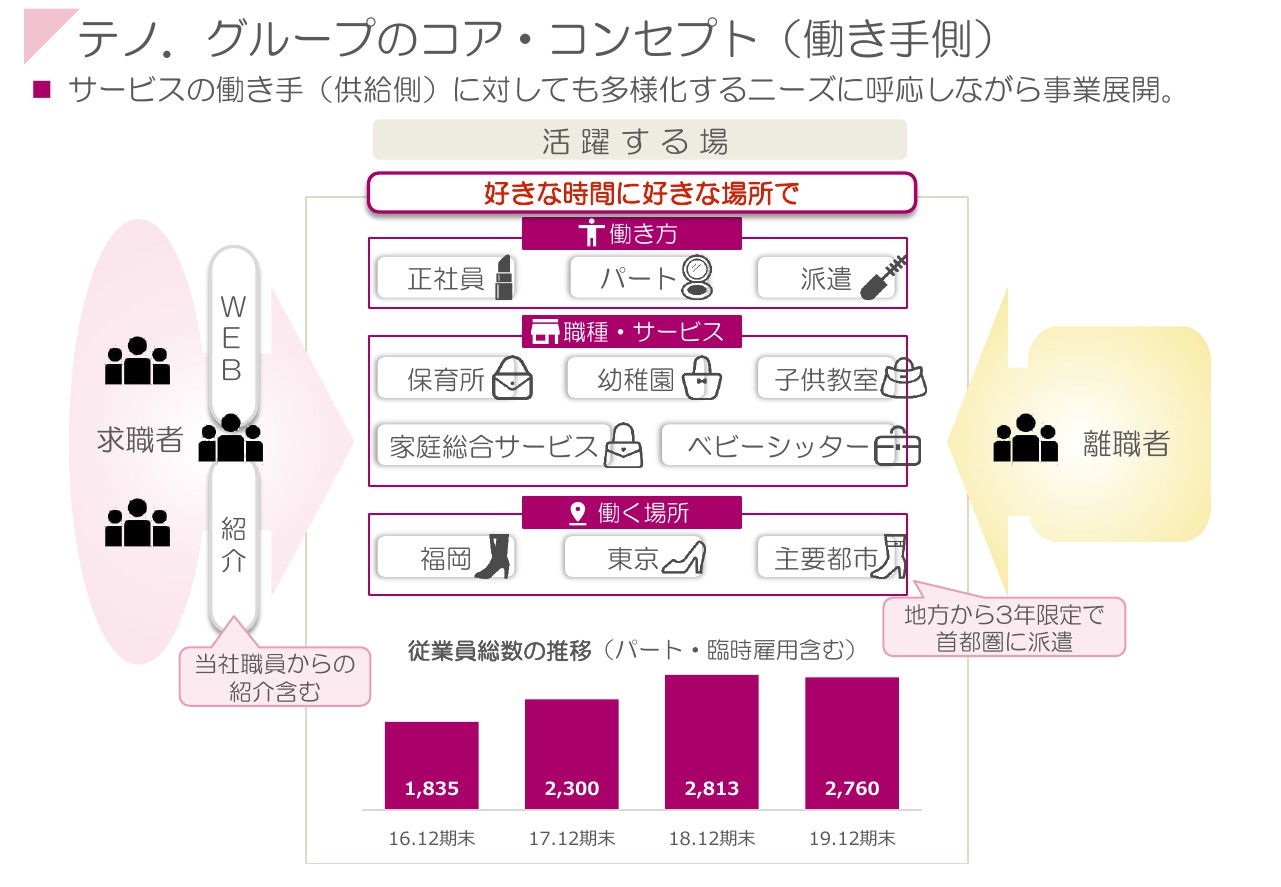

テノ.グループのコア・コンセプト(働き手側)

上記は利用者側についてのお話ですが、当社では働き手側にあってもそうであるべきだと考えています。当社の働き手である女性たちも、育児、家事、介護をしながら好きな時間に好きな場所で活躍できるように、当社の先生たちのネットワークを今後も拡大していきたいと思っています。

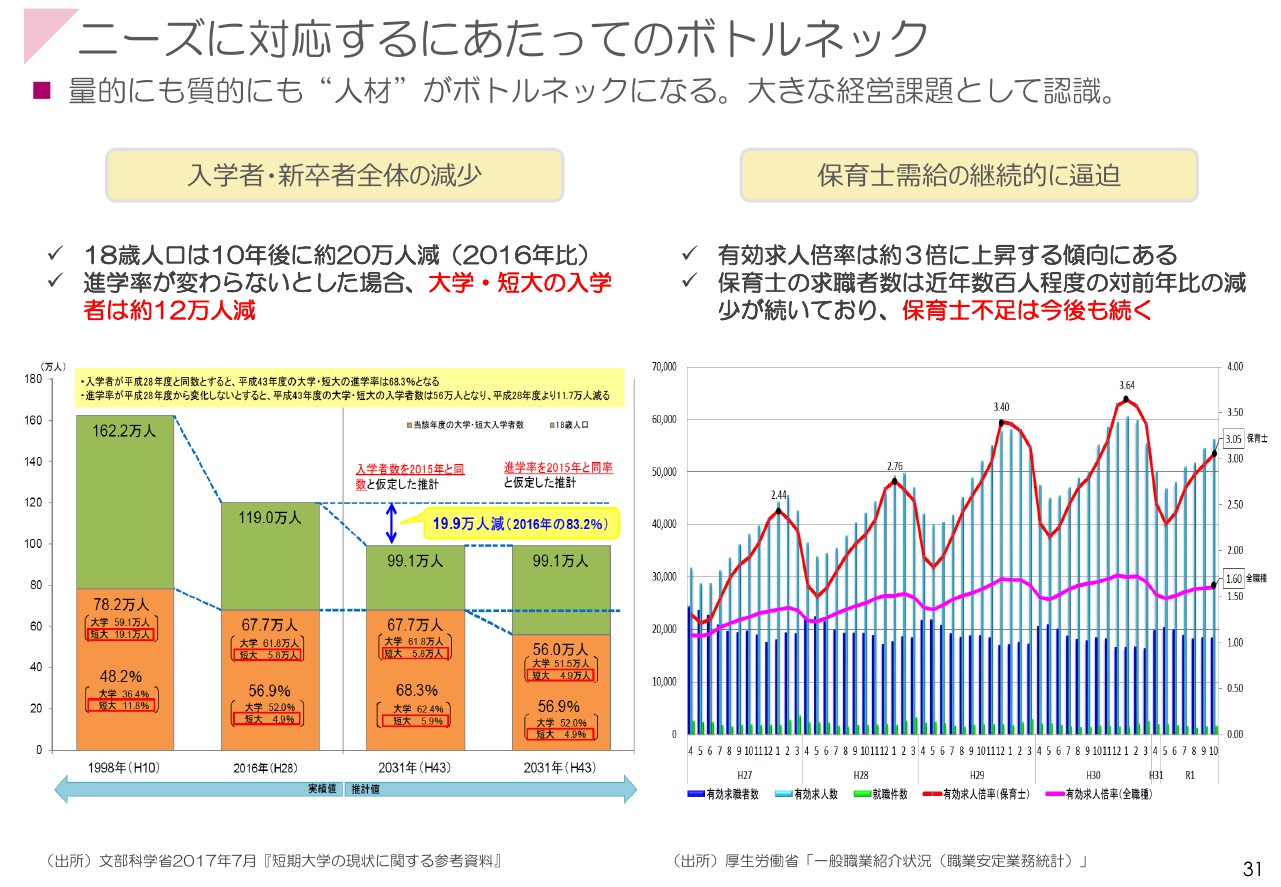

ニーズに対応するにあたってのボトルネック

「10年後のテノ.がどのような姿になっているのか?」ということをお話ししながら働き手にとっても利用者側にとってもこのような会社でありたいと思う一方で、当社が対応するにあたってのボトルネックは人手不足であると認識して進まなければならないと思っています。

(再掲)「teno VISION 2030」(理想的な循環の実現へ)

当社が大きく成長するための要因は人以外ないのです。どのような人材を確保し、その人材がどのように活躍するかという部分が究極の問題だと考え、その結果が働き手視点、それから顧客・クライアント視点です。

当社が、さらにいえば働き手が自分たちの思いが叶えられるような職場を一緒にみんなで作っていきます。

結果として、クライアントさまにとっても便利で安心で、行き届いた質の高いサービスを提供できます。当社は、プロフェッショナルの集団としてサービスを提供していきたいという想いでこれを作っていきたいと思っています。

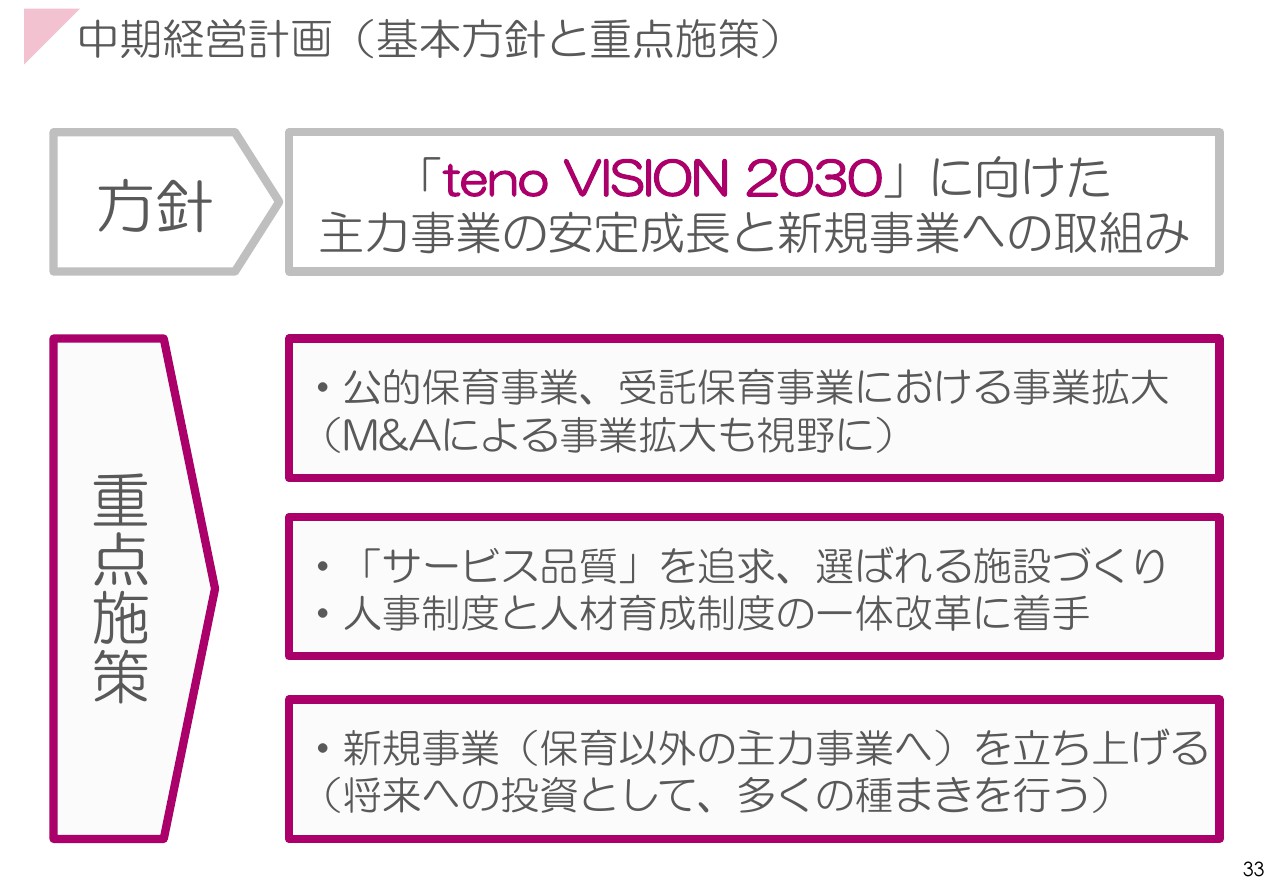

中期経営計画(基本方針と重点施策)

そのような意味では、重点施策は公的保育事業・受託保育事業の事業拡大、サービスの品質向上です。それから、人事制度・人材育成制度の一体改革に着手します。もう1つは、新規事業立ち上げです。将来への投資として、多くの種まきを予定しています。

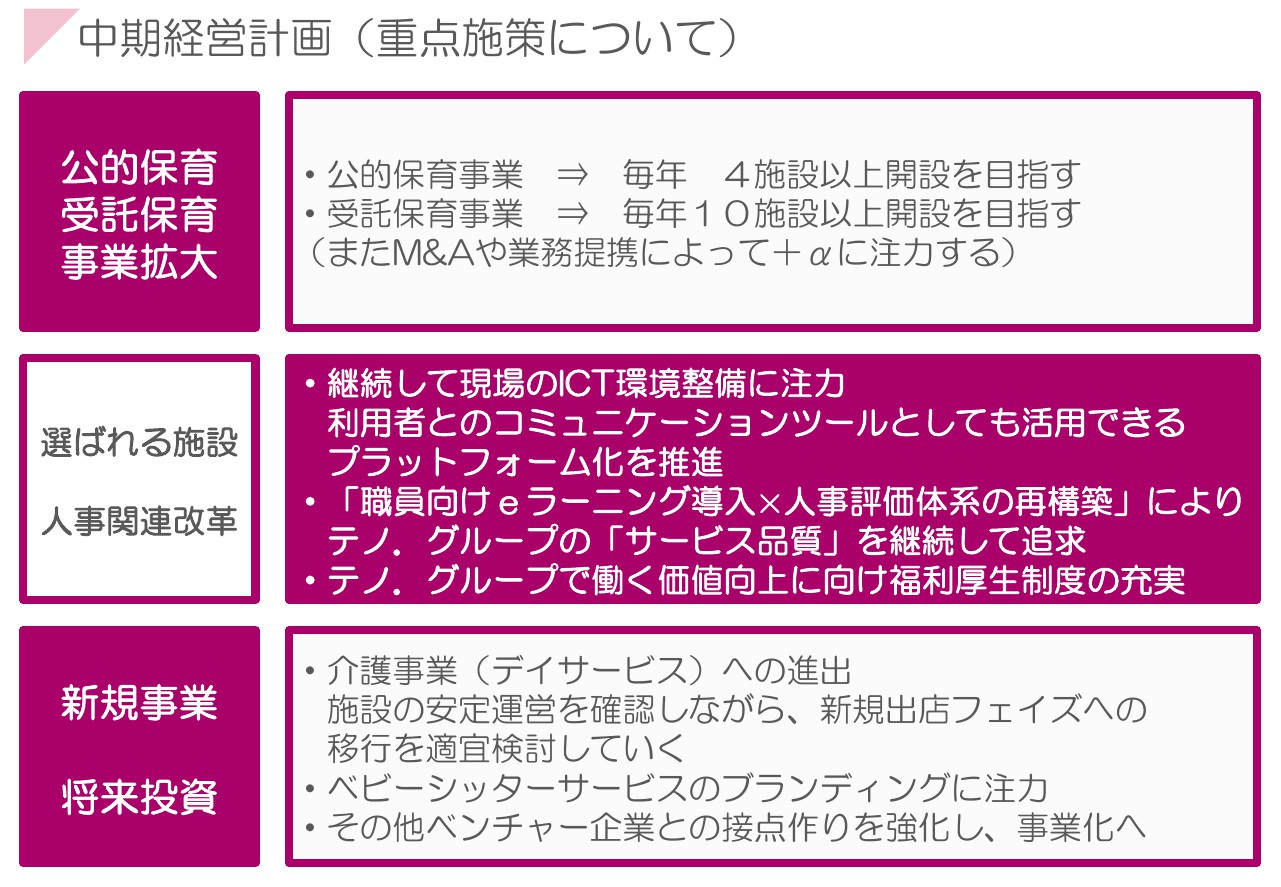

中期経営計画(重点施策について)

そして公的保育事業については毎年4施設以上、受託保育事業については10施設以上の開設を目指しています。また、M&A・業務提携によってプラスアルファに注力していきます。

選ばれる施設・人事関連改革についてです。継続して現場のICT環境整備に注力するとともに、利用者とのコミュニケーションツールとしても活用できるプラットフォームを作っていこうと考えています。

また、職員向けeラーニングの導入や人事評価体系の再構築によって、テノ.グループのサービスの品質を継続し追求していきます。

3つ目に、テノ.グループで働く価値向上に向けて福利厚生制度を充実していきます。それから、新規事業・将来投資として、介護事業への進出を考えています。

施設の安定運営を確認しながら、新規出店フェイズへの移行を適宜検討していきます。

また、ベビーシッターサービスのブランディングに注力し、その他ベンチャー企業と接点を作って強化し、事業化していきたいと思っています。

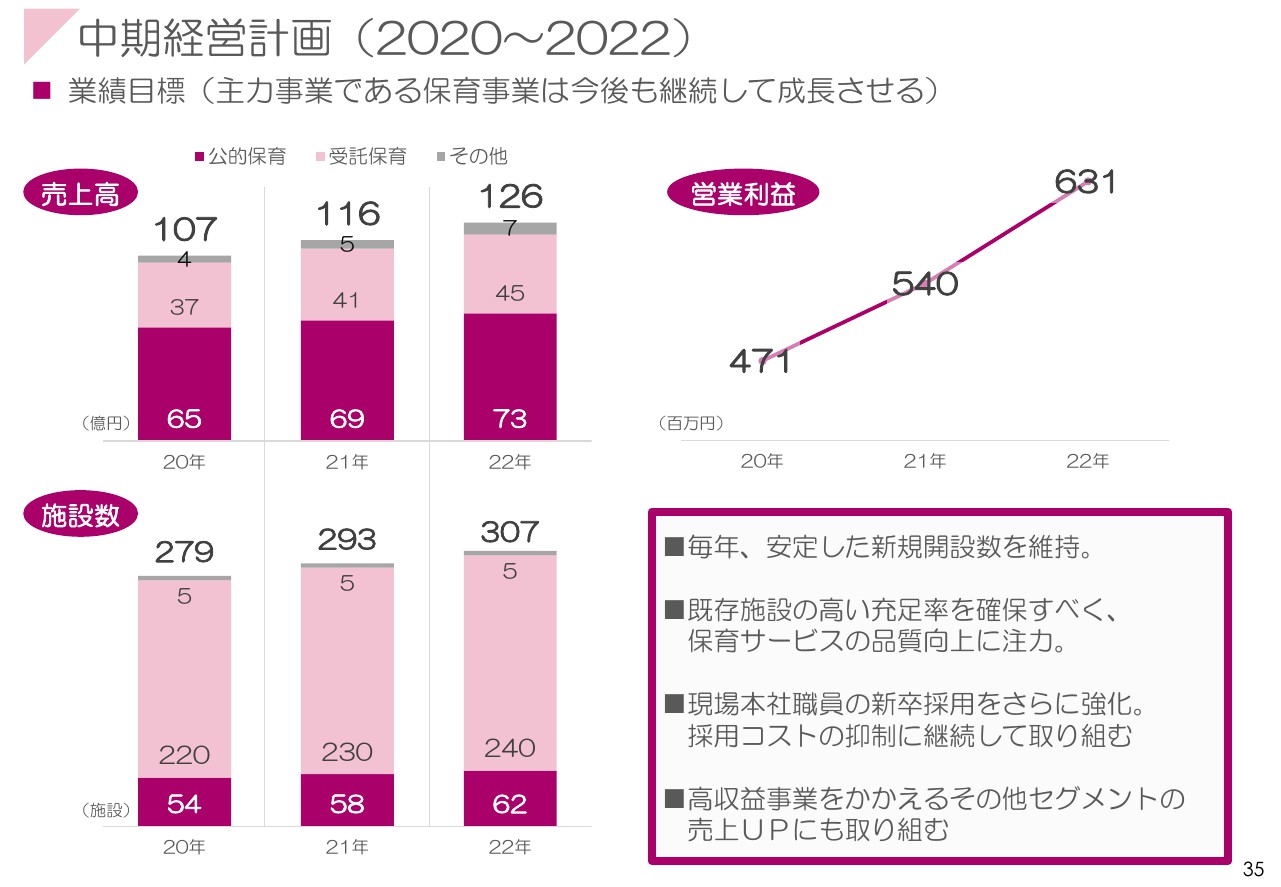

中期経営計画(2020~2022)

中期経営計画です。これは既存事業だけの売上を積み上げたものです。毎年安定した新規開設数を維持し、既存施設の既存施設の高い充足率を向上すべく、保育サービスの品質向上、現場本社職員の新卒採用の強化、採用コストの抑制、高収益事業のセグメントの売上UPを2020年から2022年の計画としています。

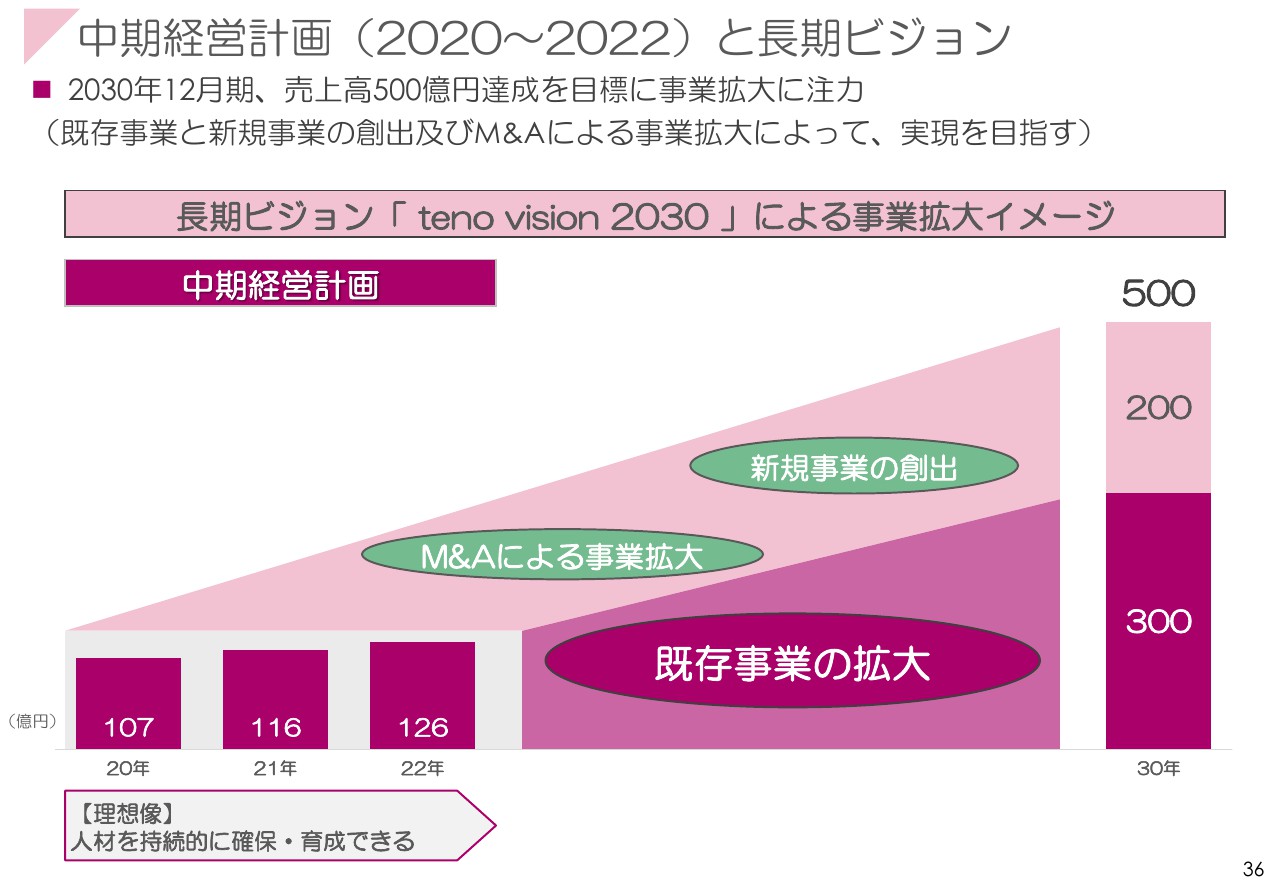

中期経営計画(2020~2022)と長期ビジョン

そして、こちらが当社のビジョンとともに、10年後の姿です。「500億円規模の会社でありたい」ということです。既存事業の売上にM&A、新規事業を創出させて、今から500億円を作るために10年目指してがんばっていきたいと思っています。

財務戦略について

財務の戦略については、資金調達についてあらためて書いています。これはバランスシートの構成を考慮しながら実施していきたいと思っていますし、配当性向は利益配分に関する基本方針に基づき、事業展開・内部留保・ステークホルダーへの利益還元等を鑑みて、安定的な配当を実施していきたいと思います。

ROEについては、上場企業平均・業界平均を参考にしながら、あるべき水準を追求していきたいと思っています。

SDGsへの取組み

最後になりましたが、当社は社会貢献と利益の両輪でがんばっていきたいと思っています。当社のSDGsの取組みとして「保育」「女性活躍推進、多様な働き方」「人材育成」「地域社会への貢献」なども含め、貢献していきたいと思っています。

以上で、2019年度のご報告と、2020年度の予算、今後10年の当社の取組みについて、私からご説明しました。

当社は本当に真っすぐ真摯に、誠実に、企業価値を高めてがんばっていきたいと思いますので、どうかよろしくお願いします。

私からは以上です。ありがとうございました。

新着ログ

「サービス業」のログ