川崎汽船、通期売上高は8,367億円 財務体質改善を図り、期末配当は無配

通期実績

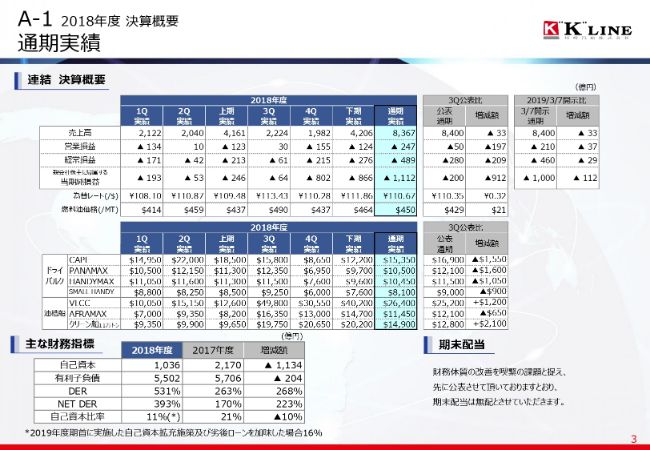

明珍幸一氏:2018年度の連結決算概要です。売上高が8,367億円、営業損益が247億円の損失、経常損益が489億円の損失、当期純損益が1,112億円の損失となりました。

ここの比較は、3月7日にもみなさんにすでにご案内のとおり、引当金及び構造改革費用の計上と合わせて、連結の業績予想修正を公表しました。その公表数字との比較でご説明申し上げますが、経常損益が460億円の損失の発表に対して489億円ということで、29億円悪化しております。

中身ですが、1月に発生したブラジルの鉱山ダム決壊事故の影響によるドライバルクへの市況の影響が想定以上、次のページにもありますが16億円前後発生したということと、ほかに一過性費用の計上などがあり、29億円悪化しました。

加えて、当期純損益の1,112億円(の損失で)、112億円の悪化ということなんですが、今ご説明申し上げた経常損益の悪化に加えて、構造改革費用の変動及び追加のコンテナ船の減損損失を交えまして、1,112億円という決算となっております。

もちろんコンテナ船の追加減損については、将来の回収可能性を考慮した結果によるものであり、構造改革効果と合わせて、2019年以降の費用低減効果になります。

左下のおもな財務指標というところをご覧いただきたいんですが、我々が中計の重要な指標の1つとしている自己資本比率については、今回は構造改革を断行したということで、2018年3月末時点では11パーセントまで低下しております。

ただし、このあと発表しております資本性のある劣後債の発行、50パーセントについて資本性の認定をいただいているもの、加えて、4月1日に行いました国内港湾運送事業3社の株式一部譲渡に伴う自己資本の積み上げ。これらの効果を合わせますと、4月初旬時点の自己資本比率は16パーセントにあたります。

これらの追加要素については、またのちほどご説明させていただきたいと思います。

セグメント別 通期業績

次のページを開いていただいて、セグメント別通期業績です。こちらでは、3月7日の業績予想の修正の際にセグメント別の開示を行っておりませんので、こちらの比較は第3四半期、1月末の決算公表値との比較になります。

ドライバルクセグメントでは、先ほど申し上げたブラジル鉱山ダムの決壊事故の影響を受けて市況全体が急激に大きく落ち込んだということで、前回公表比16億円悪化の44億円の黒字。

エネルギー資源セグメントでは、総じて中長期の期間傭船契約のもとで順調に推移したのですが、一過性費用の発生などの影響もあり、前回公表比で5億円の悪化となる25億円。

製品物流セグメントでは、3月7日に公表させていただいておりますが、ONEに対して傭船をしている当社コンテナ船にかかわる、2019年度の傭船契約損失の引当金などにより、製品物流全体では162億円の悪化となる492億円の赤字となりました。

業績変動のポイント [2018年度 3Q公表比較]

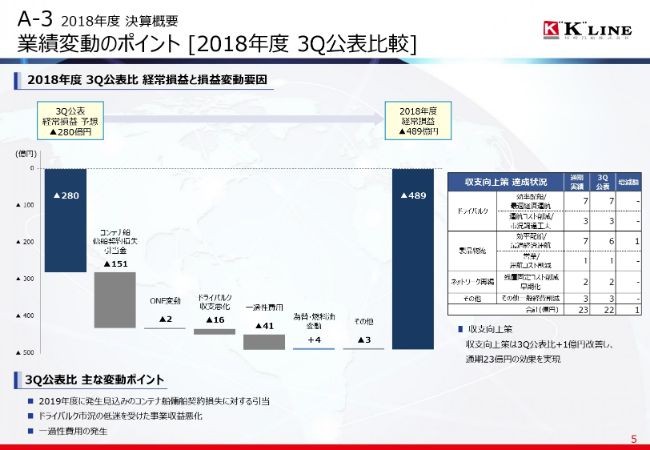

これを滝グラフで表したのが、次のA-3になります。

第3四半期の1月末の公表時点では、280億円の赤字に対して、2019年度分のコンテナ船傭船契約損失の引当金で151億円。横に飛びまして、ドライバルクの収支悪化の16億円などがありまして、合計209億円の悪化となる489億円という決算になっております。

2018年度 中期経営計画進捗

次のページにまいりますが、2018年度の中期経営計画の2年目を終えた振り返りのページになります。

まずは、今期の収支予想。業績予想のところでも触れますが、2018年度の最も大きな課題であったのがONE、コンテナ船の夏場に行った大きな下方修正の影響。それと、自動車船の収益の悪化。この2つを主たる要因として、財務指標がございますが、3年間黒字化継続・自己資本比率20パーセント半ば・早期復配の3つについては、申し訳ありません、残念ながら達成することはできませんでした。

ただし、のちほどまた説明しますが、今回、3月末に発表いたしましたとおり、抜本的な構造改革による一過性ではなくて、収益改善を期待できる手段をとりましたので、今後我々としては2019年度の、まずはなによりも通期業績の黒字化を実現させるということで取り組んで、今回も業績予想を発表させていただいております。

自己資本については、先ほど申し上げたとおりです。構造改革の断行により毀損した自己資本につきましては、先ほど申し上げましたとおり、劣後特約付ローン450億円、そのうちの50パーセントにつき、格付機関であるJCRより資本性の認定をいただいておりますが、この50パーセントについて資本性を加え、また先ほど申し上げたとおり、国内港湾運送会社3社の一部株式譲渡による自己資本の積み上げによって、4月初旬時点では16パーセントまで自己資本を拡充してきたということになります。

その他、経営管理の高度化・機能別重点戦略・ESGの取り組みは、CDP(カーボン・ディスクロージャー・プロジェクト)での「気候変動Aリスト」で最高の評価をいただくなど、こちらについては予定どおり進捗しておりまして、このまま続けていきたいと考えております。

2018年度 構造改革実績・自己資本拡充への施策

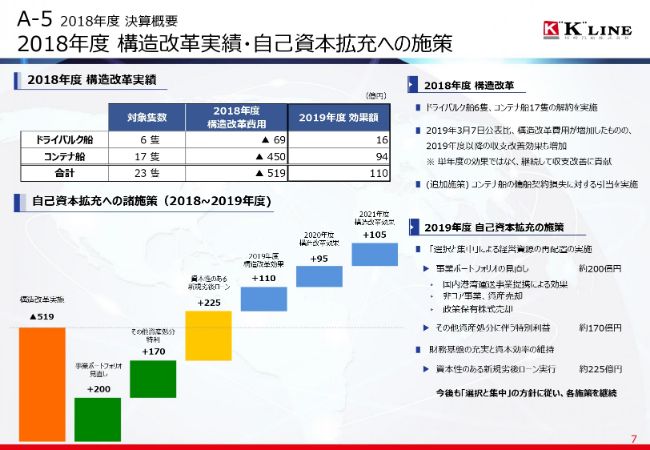

次のページにいっていただいて、構造改革を発表した内容に対して、どのような実績・効果を現時点では見ているのかということについて、少しご説明させていただきたいと思います。

前回公表時には、およそ25隻の高コスト船の解約費用として、500億円の構造改革費用を見込んでおりました。ここにございますとおり、最終的にドライバルク船6隻・コンテナ船17隻、合わせて23隻につきまして、傭船契約の解約を実施しました。

その結果、特別損失として519億円を計上しておりますが、効果額については、先の発表は100億円だったんですが、2019年度については110億円の増加を見込むという状況になっております。

これに加えて、先ほど申し上げたとおり、コンテナ船の傭船契約にかかる損失引当を2019年度に多く行っておりまして、これはコンテナ船の2019年度の収支の蓋然性を高める、下支えをするものだと思っております。

この下のグラフなんですが、今回構造改革の実施により、519億円の自己資本の毀損にいたったわけですが、先ほど来申し上げていますとおり、国内港湾運送会社3社、その他ポートフォリオの見直しによる約200億円の自己資本の拡充、その他ノンコア営業資産の処分による特利積み上げの約170億円。

加えて、先ほど申し上げた劣後ローンの手配による450億円の50パーセント相当約225億円に加えて、2019年度は構造改革による跳ね上げ110億円、その次の2020年度に95億円、2021年度では105億円ということで、この毀損した自己資本を早期に回復するというプランを立てており、着実に実行していきたいと思っております。

2019年度 通期業績予想

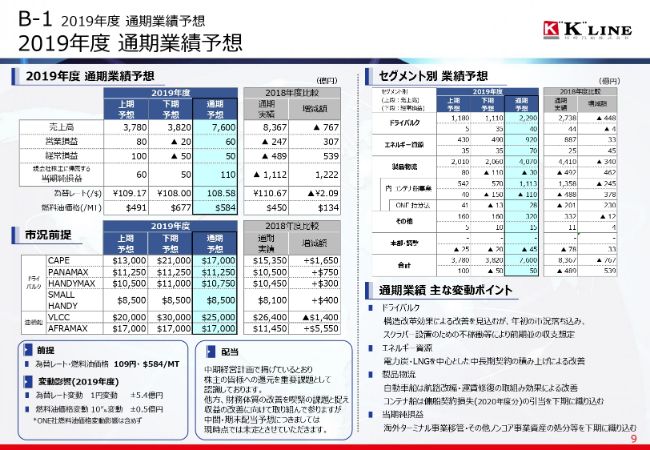

続きまして、2019年度の通期業績予想についてご説明申し上げます。

まず売上高ですが、上期で3,780億円、下期で3,820億円、通期で7,600億円。営業損益については上期で80億円、下期で20億円の損失、通期で60億円の黒字。経常損益につきましては上期で100億円、下期で50億円の損失となる通期で50億円。当期純損益につきましては、上期が60億円の黒字、下期も50億円の黒字ということで、通期で110億円を計画しております。

下期の経常損益予想が赤字に転落している1つの理由は、先ほど来申し上げましたとおり、2020年度のコンテナ船傭船契約損失に関する引当金を第4四半期に予定しておりますので、この織り込みにより、下期では経常利益が赤字になっているということでございます。

セグメント別のポイントですが、右を見ていただいて、ドライバルクの売上は2,290億円で、40億円の黒字ということになります。

ドライバルクについては、先ほど来申し上げているブラジルのダム決壊の影響などによる、年初からの市況の悪化の影響が上期に若干残ること。また、来年2020年1月から、SOx規制への対応ということで、今後我々としてもスクラバーを設置していく船が出てくる。これによる不稼働費用などを織り込んだ結果、前期の44億円の黒字に対して、およそ4億円の悪化を見込む40億円という予想を立てております。

エネルギー資源セグメントにおいては、市況全体で、大型油槽船をはじめ市況については2018度並みを予測しておりますが、安定収益源であるLNG船などを中心とした中長期契約の積み上げ、また、選択と集中を進めている結果、前年同期比で45億円の改善となる70億円の黒字を見込んでおります。

製品物流セグメントは先ほど申し上げたとおり、私どもの課題と認識しているONEコンテナ船及び自動車船事業について含まれるセグメントなんですが、ONEにつきましては、前年同期比収支改善の見込みによる28億円、当社持分法の投資利益として28億円の黒字を見込み、コンテナ船事業合計では110億円の損失を見込んでおります。

自動車船事業では、2018年の下期から本格的に取り組んでおります航路収支を一つひとつ丁寧にかつきっちり見直した上での、不採算航路の整備を始めとする航路網の再編・合理化、加えて運賃修復の取り組みも進めておりまして、その改善効果については、今回55億円を見込んでいるということになります。

物流事業・近海内航事業については、いずれも昨年同様に今期も安定的な収益を確保する計画となっております。

製品物流セグメント全体の通期経常損失は、まだ黒字には達しませんが、前年同期比で462億円の改善となる30億円の損失を見込むというかたちになります。

その他事業についても、前年度から若干の改善となる15億円の黒字を予定しております。

なお、左に戻っていただいて、前提となる為替レートですが、1ドル109円。燃料油単価は下期というか来期以降、今年の年末から2020年度にかけて、SOx規制に伴う適合硫黄分が3.5パーセントから0.5パーセントということで、大きく硫黄分(濃度)が下がった油ということなんですが、その燃料油単価も踏まえて、年間では584ドルの想定となっております。

為替レートは1年当たりの変動影響はプラスマイナス5億4,000万円、燃料価格変動の影響は、プラスマイナス5,000万円というかたちになります。

真ん中の下の段にございます配当につきましては、中期経営計画で掲げていますとおり、私どもは株主のみなさまへの還元を重要課題として認識しております。一方で、財務体質の改善も喫緊の課題ととらえるなか、引き続き収益の改善に取り組んでまいりたいと思いますが、現時点では中間・期末配当ともに未定の予想とさせていただきたいと思います。

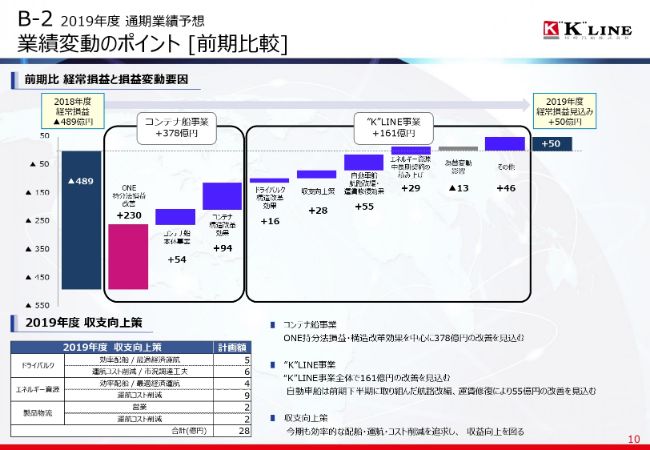

業績変動のポイント[前期比較]

次のページの滝グラフにいっていただいて、今申し上げたことをまとめているところですが、コンテナ船事業全体では前年同期に比べて378億円の改善。そのうち、ONEの持分法損益の改善が230億円、構造改革に伴う改善効果が94億円、コンテナ船単体事業の改善が54億円で、合わせて378億円の改善を予定しております。

その他の“K”LINE事業では、161億円の改善を予定しております。ドライバルクの構造改革効果が16億円。あとは左下にございますが、各部門の収支向上策、コスト削減施策などを積み上げたものが28億円、先ほど来申し上げております自動車船の不採算航路の徹底的な見直しに伴う航路改編、運賃修復効果によるものが55億円、エネルギー資源中長期契約の積み上げが29億円ということで、合計161億円の改善を予定しております。

併せて、経常損益の50億円を今年達成していくということになります。

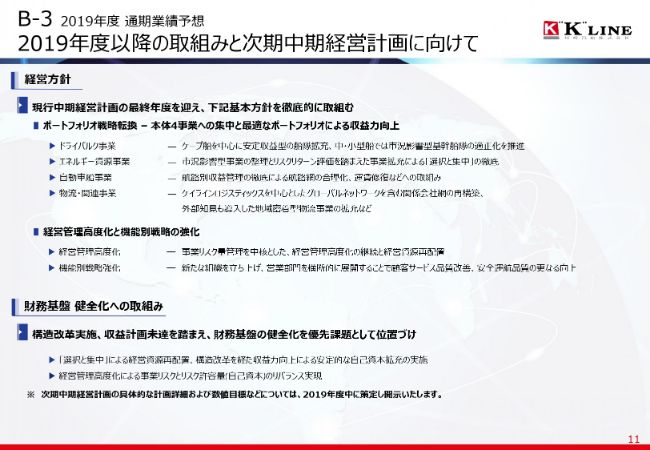

2019年度以降の取組みと次期中期経営計画に向けて

次のページは、2019年度以降の取り組みと次期中期経営計画に向けてなんですが、先ほど申し上げたONEは、ガバナンスの強化を昨年来3社の社長会も含めて毎月開催する。また、ONEの事業会社から我々への報告体制も、内容も質を上げ、精度も非常に高めるものをすでに導入していて、我々としてもしっかりモニタリングをしていく。

こういうことも踏まえて、あとはコンテナ船事業のポートフォリオの戦略。これは関係会社の見直しですが、引き続き仕上げに入っていくということ。経営管理の高度化につきましては、今までの準備段階からすでに運用を開始しておりまして、最終年度については定着。これを使って事業リスクの考え方をしっかり導入した上で、次世代の成長に向けた中核事業の育成を目指していきたいと考えております。

また、構造改革に伴い毀損した自己資本の回復。先ほどこの工程についてはお示ししたとおりですが、構造改革を通じて逆に得た収益力をもとに、安定的な自己資本拡充に今後も務めてまいりたいと考えております。

新着ログ

「海運業」のログ