ミネベアミツミ、1Qとして過去最高の売上高を記録 通期業績予想を上方修正へ

1Q連結業績サマリー

吉田勝彦氏:吉田でございます。本日は私より、2019年3月期第1四半期の連結実績についてご説明申し上げ、その後、代表取締役会長兼社長の貝沼より、機械加工品・電子機器・ミツミの各事業の概要をご説明申し上げます。

なお、本四半期より、従前はご説明申し上げていました、棚卸資産・販管費の推移等のデータは、参考資料として添付させていただいていますが、本日の説明では省略させていただきますので、あらかじめご了承のほどお願いいたします。

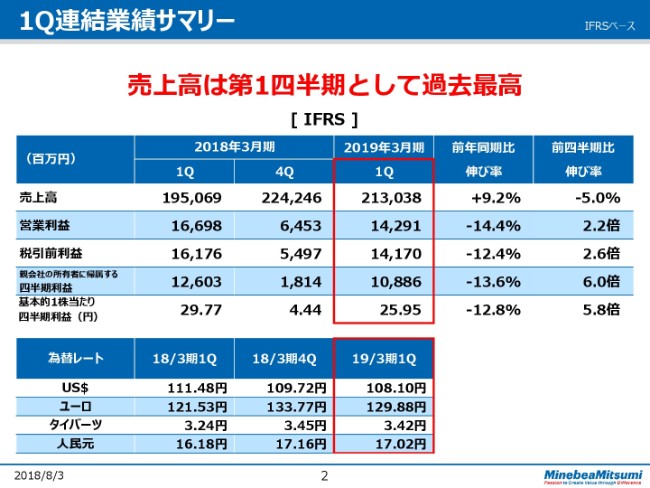

それでは、2ページ目をお願いいたします。2019年3月期第1四半期の連結業績は、売上高で前年同期比9.2パーセント増、前四半期比で5.0パーセント減の2,130億3,800万円でした。

営業利益は前年同期比で14.4パーセント減、前四半期比で2.2倍の142億9,100万円。

親会社の所有者に帰属する四半期利益は、前年同期比で13.6パーセント減、前四半期比で6倍の108億8,600万円となりました。売上高において、第1四半期として過去最高となりました。

これは、ボールベアリング・モーターなどの事業が堅調に推移したことに加え、2018年3月期第4四半期から、ミツミ事業における契約変更に伴う、売上高計上金額の増加の影響が含まれています。為替の影響は、売上高で前四半期比マイナス24億円、前年同期比マイナス25億円。営業利益で前四半期比マイナス7億円、前年同期比マイナス26億円との推計です。

また、当社は今期より、日本基準JGAAPに替えて、国際会計基準IFRSを任意適用しています。前期実績および前年同期実績におけるJGAAPとIFRSの差異につきましては、参考資料として16・17ページで説明していますので、ご参照ください。前期実績についてIFRSを適用すると、前期の営業利益は729億円から689億円になり、約100億円の減少となります。

差異の主な内訳は、特別損失が営業利益へ組み替えられるなど、主に一過性のものになります。一方、一過性でないものとしては、これまで販管費に含めていたのれんの償却費がなくなること等により、12億円のプラス。一部営業外収益の組み替えにより、約3億円のプラスなどがあります。

また、2019年3月期第1四半期実績について、仮にJGAAPの適用を継続していた場合には、主にのれん償却の取り扱いの違いにより、営業利益は概算で3億円程度減少するものと試算しています。

売上高、営業利益、営業利益率

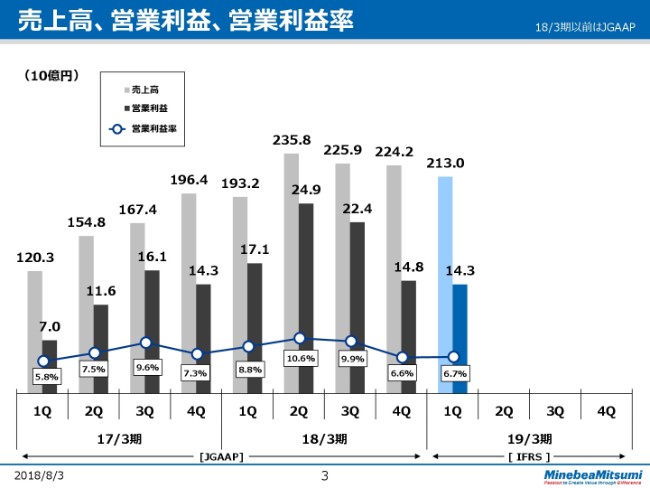

次のスライドをご覧ください。売上高・営業利益・営業利益率の四半期ごとの推移です。左側の棒グラフが売上高を、右側の棒グラフが営業利益を、折れ線グラフが営業利益率を示しています。

第1四半期の営業利益率は、6.7パーセントとなりました。これは、前年同期比で2.1ポイントの低下、前四半期比では0.1ポイントの上昇となりますが、一昨年の同期と比較した場合には、売上高・営業利益ともに約2倍、営業利益率では1ポイントの改善となっており、ミツミとの経営統合による成果が大きく出ています。

なお、これまでの発表数値のリファレンスのために、前期以前の実績値はJGAAPにて表示・説明をしています。この後も同様となりますので、ご留意のほどお願いします。

機械加工品事業セグメント

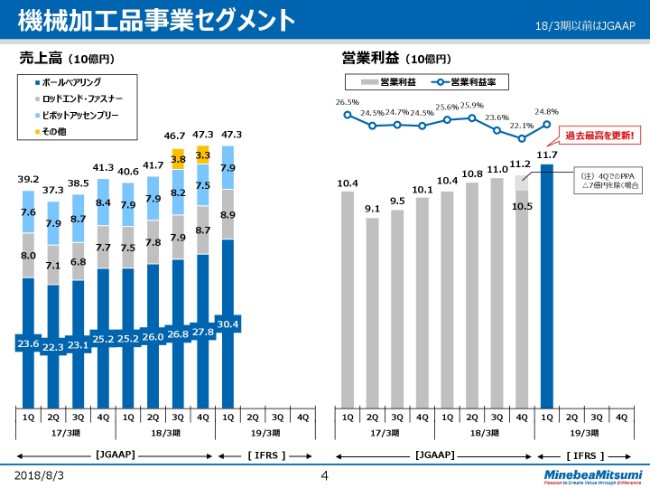

次のスライドをご覧ください。次に、各セグメントについて、まず機械加工品事業セグメントについて、ご説明いたします。左側のグラフが四半期ごとの売上高の推移を、右側のグラフは棒グラフが営業利益、折れ線グラフが営業利益率を表しています。

第1四半期の売上高は、前四半期から横ばいの473億円となりました。ボールベアリングの売上高は304億円、前四半期比で9パーセントの増加となりました。

ボールベアリングの数量でございますが、外販数量は月平均で過去最高の2億300万個となり、23四半期連続で前年同期を上回りました。また、生産数量は(2018年)5月に過去最高となる、2億9,600万個を達成いたしました。

ロッドエンド・ファスナーの売上高は89億円となり、前四半期比で2パーセントの増加でした。ピボットアッセンブリーは79億円となり、前四半期比で5パーセントの増加でした。当社シェアは80パーセント超を維持しており、安定的に収益に貢献しています。

なお、今期より前期に「その他」にて計上していました、C&A Tool Engineeringをボールベアリングに、Mach Aeroをロッドエンド・ファスナーに含めて計上しています。

営業利益でございますが、当四半期は117億円、営業利益率は24.8パーセントとなり、営業利益額としては過去最高を更新いたしました。前四半期比では営業利益で12パーセントの増加、営業利益率では2.7ポイントの上昇となります。

製品別では、ボールベアリング、ロッドエンド・ファスナー、ピボットアッセンブリーのすべてで、前四半期比で増益となりました。

電子機器事業セグメント

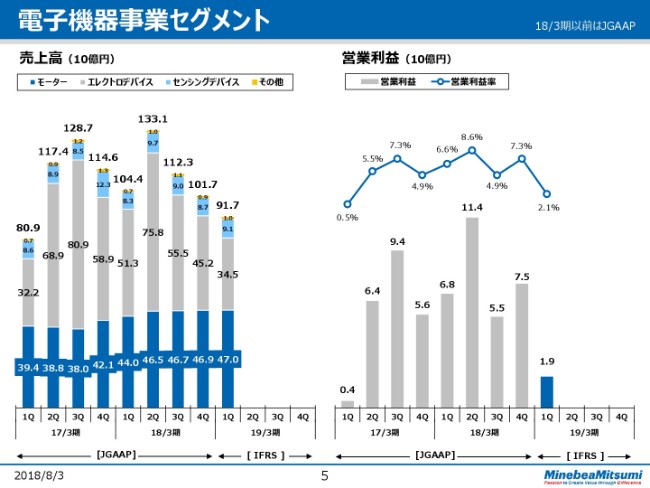

次のスライドをご覧ください。次に、電子機器セグメントについてご説明いたします。

売上高は917億円、前四半期比で10パーセントの減となりました。製品別では、モーターは前四半期から横ばいの470億円で、自動車向けを中心に堅調に推移いたしました。エレクトロデバイスは345億円、前四半期から24パーセントの減少となりました。これは主に、スマートフォン市場の縮小によるものです。センシングデバイスの売上高は91億円となり、前四半期比で5パーセント増加いたしました。

営業利益は19億円、営業利益率は2.1パーセントとなりました。前四半期比では営業利益で75パーセント減、営業利益率で5.2ポイント低下となりました。製品別では、モーターおよびセンシングデバイスは堅調に推移したものの、エレクトロデバイスではスマートフォン市場における在庫調整に伴う稼働減により、収益が落ち込みました。

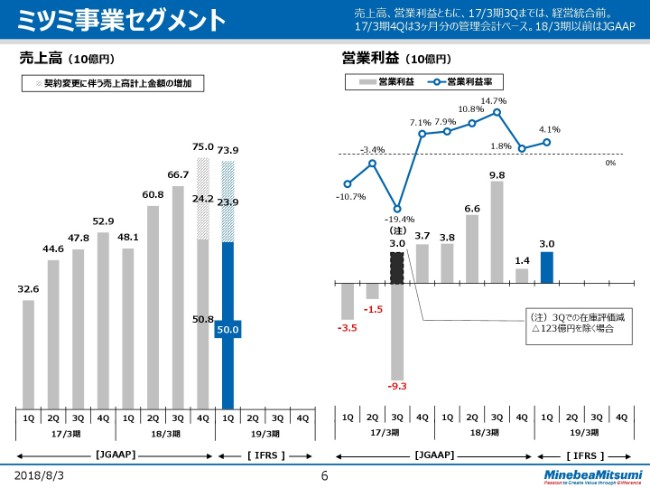

ミツミ事業セグメント

次のスライドをご覧ください。最後に、ミツミセグメントについて説明いたします。

売上高は739億円、前四半期比からほぼ横ばいとなりました。これは、機構部品の売上高が若干減少した一方で、カメラ用アクチュエーターの売上高が増加したことによります。なお、顧客との契約変更による売上の増加影響は、前四半期は242億円に対し、当四半期は239億円となりました。

営業利益は30億円、営業利益率は4.1パーセントとなりました。前四半期比では、営業利益は2.2倍、営業利益率は2.3ポイントの上昇となりました。

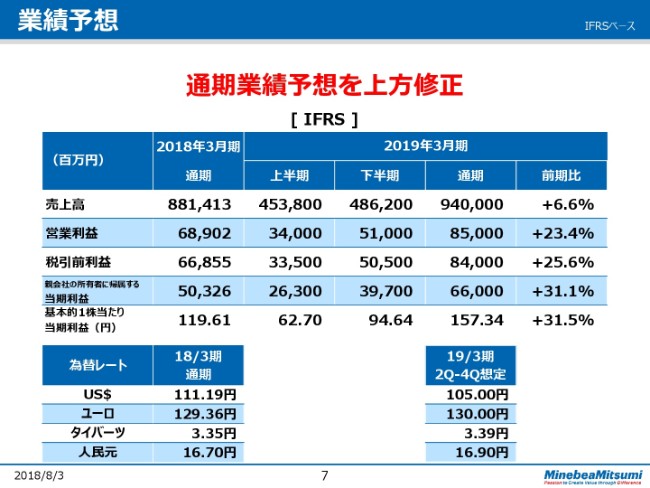

業績予想

次のスライドをご覧ください。これは、今期2019年3月期の業績予想をまとめたものです。

利益について、第1四半期の実績が当初の見込みを上回ったことから、その一部を反映し、業績予想を上方修正いたしました。通期では、営業利益は830億円から20億円上方修正し、850億円。当期利益は650億円から10億円上方修正し、660億円としています。

なお、為替市場・スマホなどの市場動向に不透明感が残ることから、保守的に見積もっています。為替レートは、1ドル105円を想定しています。

セグメント別業績予想

次のスライドをご覧ください。こちらは、各事業セグメント別の予想です。

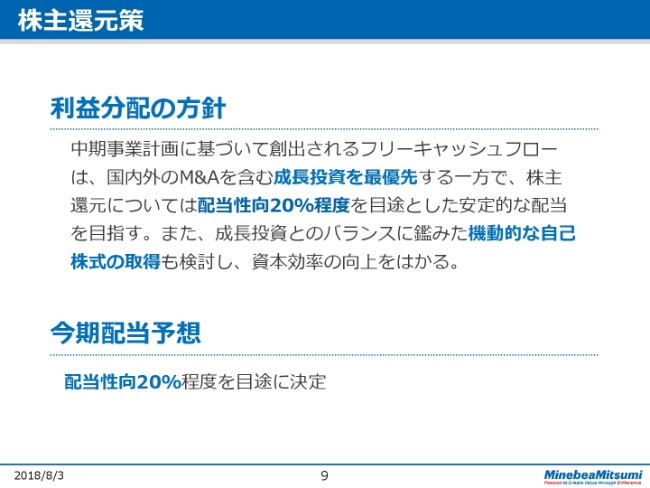

株主還元策

次のスライドをご覧ください。次に、株主還元策についてご説明いたします。

前期は1株当たり26円と大幅な増配を実施いたしましたが、今期の配当は連結配当性向20パーセントを目途に決定する予定でございます。

ESGトピックス

次のスライドをご覧ください。次に、当社のESGへの取り組みについて、最近のトピックスを2点ご説明いたします。

まず1点目ですが、2018年6月より、当社はMSCI社が提供する「MSCI日本株女性活躍指数(WIN)」に組み入れられました。当社のダイバーシティ推進や、積極的な情報開示の姿勢をご評価いただけたものと考えています。

2点目ですが、当社の中長期の成長戦略や、価値創造ストーリーを明確に説明することを目的として、「統合報告書2018」の発行を予定しています。当社の強みである、持続的な成長のための考え方をご理解いただく一助となればと考えています。発行の際には別途ご案内させていただきますので、ぜひご覧ください。

以上で吉田からの説明を終わり、貝沼より、次項以降のページをご説明申し上げます。

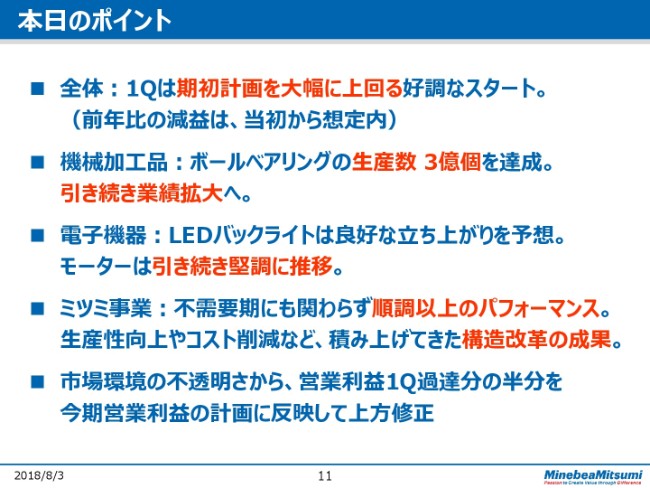

本日のポイント

貝沼由久氏:みなさん、こんばんは。貝沼でございます。今回から、第1四半期と第3四半期の電話会議には、私も参加させていただくということにいたしました。少し憶測を呼んだみたいですけれども、特別な発表は、今日はございません。

この11ページを見ていただきたいんですけれども、全体では、非常によいスタートが切れたかなと思っております。

前期と異なりまして、今年(2018年)は後半型といいますか……前期の場合は、前半にけっこう飛ばせたんですけれども、バックライト、それからゲームの状況が前期とは違いますので、今年は後半の追い込み型ということになると思います。

第1四半期の営業利益は100億円を想定しておりましたけれども、140億円が出たということです。これからあと3四半期がございますけれども、不透明な部分もございますので、この40億円のうちの半分の20億円を、上方修正させていただいたということでございます。

後で出てまいりますけれども、とにかく機械加工品は絶好調でございまして、思ったとおりのパフォーマンスを上げております。LEDバックライトも、生産技術的な山は越えたかなと認識をしておりまして、少し心配をしておりましたけれども、随分気分的には楽になってまいりました。

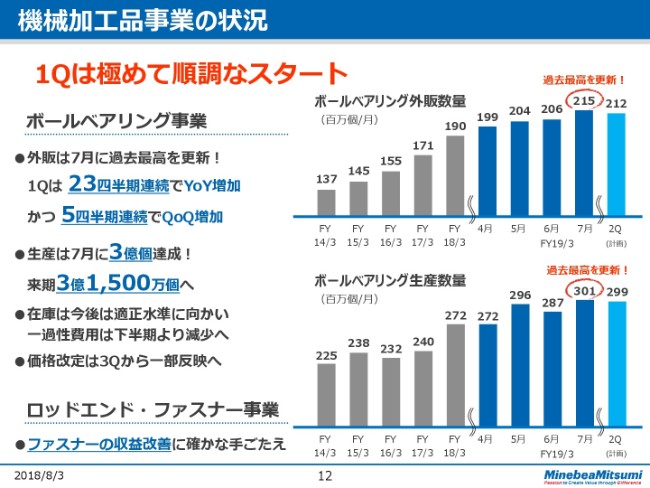

機械加工品事業の状況

12ページをご覧ください。ボールベアリングは、先ほどの解説にもありましたように、第1四半期は、23四半期連続でYoYで増加していると。

こういう製品は、なかなかないと思いますけれども、まだ止まらないといったのが実際で、(2018年)7月は、2億1,500万個の外販を達成いたしました。また、レコードを記録したと。

ボールベアリングの生産数も予定どおりで、本当は8月か9月ごろに届けばいいかなと思っていたんですけれども、(7月には)3億個を超えまして、3億100万個の過去最高を生産したということでございます。内販がございますので、(それと合わせた)2億9,400万個。これが、7月に実際に販売したボールベアリングになります。

したがいまして、受給ともに引き上げることに成功いたしまして、来年(2019年)7月に3億1,500万個達成(の目標)ということですけれども。

前回投資した機械が入ってきはじめるのが来年からになりますので、これから先はちょっと受給バランスが心配なんですが、一応我々の予想としますと、このあたりで、少し踊り場がくるかなと見ております。

ただ、毎回四半期ごとに踊り場がくるんじゃないかと思っておりまして、4・5ヶ月後は、エア代が削減できるというお話をしてきたんですけれども、実際のところは、今日に至るまでできていないと。

先月(2018年7月)は、1億円近くのエア代を使っておりまして、やはりこの踊り場が続いてもらわないと、なかなかエア代は削減できないなと思いますが。

一方で、値上げの効果も徐々に反映し始めておりまして、10月くらいからは、月1億円を超えてくるぐらいの値上げ効果が出てくるという報告を受けております。

それと、ちょっと予想外に力強いのが、この前買収をいたしましたC&A……ニューハンプシャーボールベアリンググループと言ったほうがいいと思うんですけれども、このあたりの利益率が大きく改善してきていると。

この主な要因は、LTA(Long Term Arrangement on Cotton Textiles)を(更新したことです)。前回の(更新時期)……これは会社やお客さまによって、2年とか3年違うんですけれども。

ちょうど時期の悪いときにLTAが嵩んでたのが、ちょうど今失効してきまして、新しいLTAを進み始めるというところで、非常にマーケットの引きが強いので、やはり売値が改善されてるんですね。

ですから、このあたりのLTAのリニューアルがこれから進むにつれて、安定した高度な収益が、NHBBグループや海外の航空機関連でも、実現ができてくるだろうと思っておりますし。

また、Mach Aeroを中心とするインドでのオフセットビジネス。このあたりもいろいろないい話がきはじめておりますので、この去年買収した2社は、これから数年に渡って、非常に強い収益力の補強になるだろうと考えております。

それと、ファスナーは、毎月私も藤沢にずっと行っておりますけれども、収益が改善してきまして、完全な黒字になっておりますので、このあたりも予定どおりということでございまして、非常に機械加工品は、力強い感じがしております。

今期は495億円という営業利益を予定しておりますけれども、これは達成できるのかなと思っております。

この機械加工品で約500億円出てくれると、かなり私どもの収益力もアップしてくるだろうと思います。

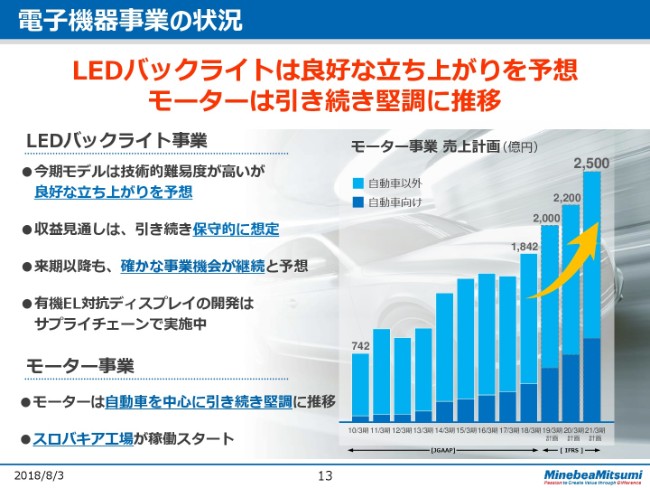

電子機器事業の状況

次に、13ページですが。

LEDバックライトは、大変みなさまにご心配をおかけしまして、株価もそれを反映して最近ちょっと落ちていたんですけれども。おかげさまで、このバックライトは、生産技術的な山は越えたなという報告を受けております。

ちょっと後ろ倒しの予定だったんですが、それが少し前倒しになりまして、今は毎週ラインを立ち上げているところでございます。どのくらいその新製品が売れるかはわかりませんけれども、このバックライトの立ち上げは、もう心配しなくてもいいのかなと思っております。

モーターは、引き続き堅調でございまして、(2018年)6月の頭にスロバキア工場の開所式を行いました。

たくさんのヨーロッパのメーカーの方々から強いご期待をいただいておりますので、スロバキア工場は、確実にこの1・2年以内に、我々の大きな拡大の武器になるだろうと考えております。

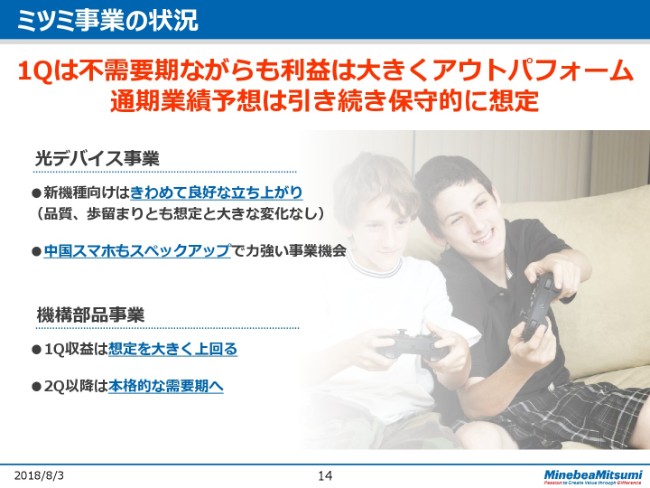

ミツミ事業の状況

次に、14ページのミツミ事業でございますけれども。先ほどの説明にありましたように、私どもの予想していたところよりも良い業績で終わったと。

これは、やはり光デバイスがそれなりの貢献をし始めてきてるのと、その中でも、この中国スマホに対してもスペックアップが始まっておりまして、私どもへの引き合いが強いということがございます。

あと、その他のミツミ事業もずいぶん改善されてきまして、アナログ半導体も絶好調になってきましたし、そういう諸々の事業の収益改善が効いてきていることは、間違いないと思います。

そうは言っても、柱はこの光デバイスとゲームというところが、やはり大きな収益元であることは間違いないので、今後の動向を注視しなければなりませんが。

ゲームは、多少後ろ倒しになっておりますけれども、お客さまの見通しもまだ強いものがございますので、引き続きご要求のある数量を作っていくことによって、後半戦が期待できるのではないかと考えております。

非常に短い説明で恐縮でございますけれども、私からは以上です。

新着ログ

「電気機器」のログ