【QAあり】マーキュリアHD、年度予算は据え置き、バイアウト1号ファンド成功報酬により通期で過去最高益を目指す

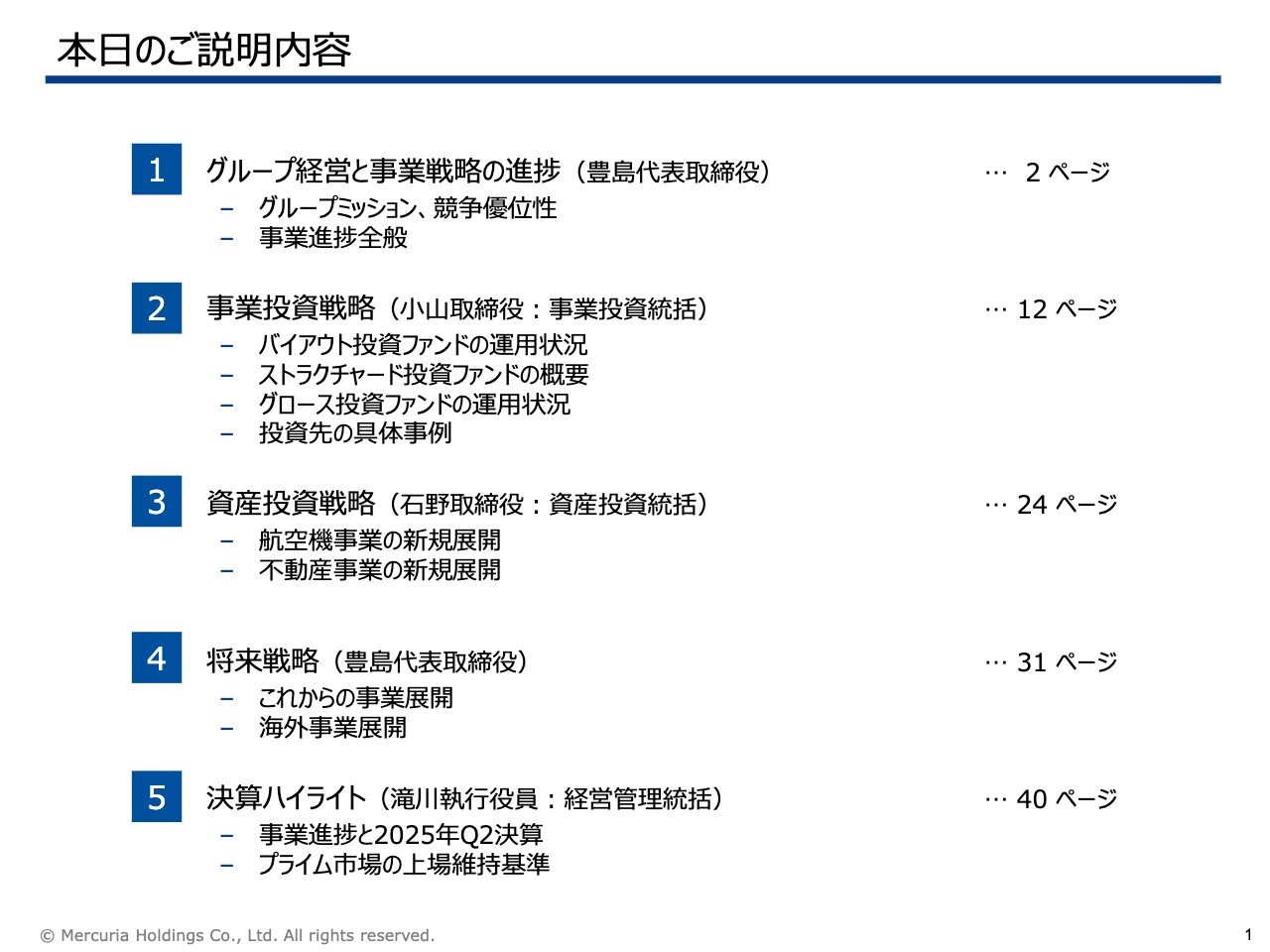

本日のご説明内容

豊島俊弘氏(以下、豊島):代表取締役CEOの豊島です。本日はよろしくお願いします。ただいまより、株式会社マーキュリアホールディングス2025年12月期第2四半期決算説明会を開始します。

はじめにグループ経営と事業戦略の進捗、続いて各事業部門の事業領域、次に将来戦略、最後に決算ハイライトについてご説明します。

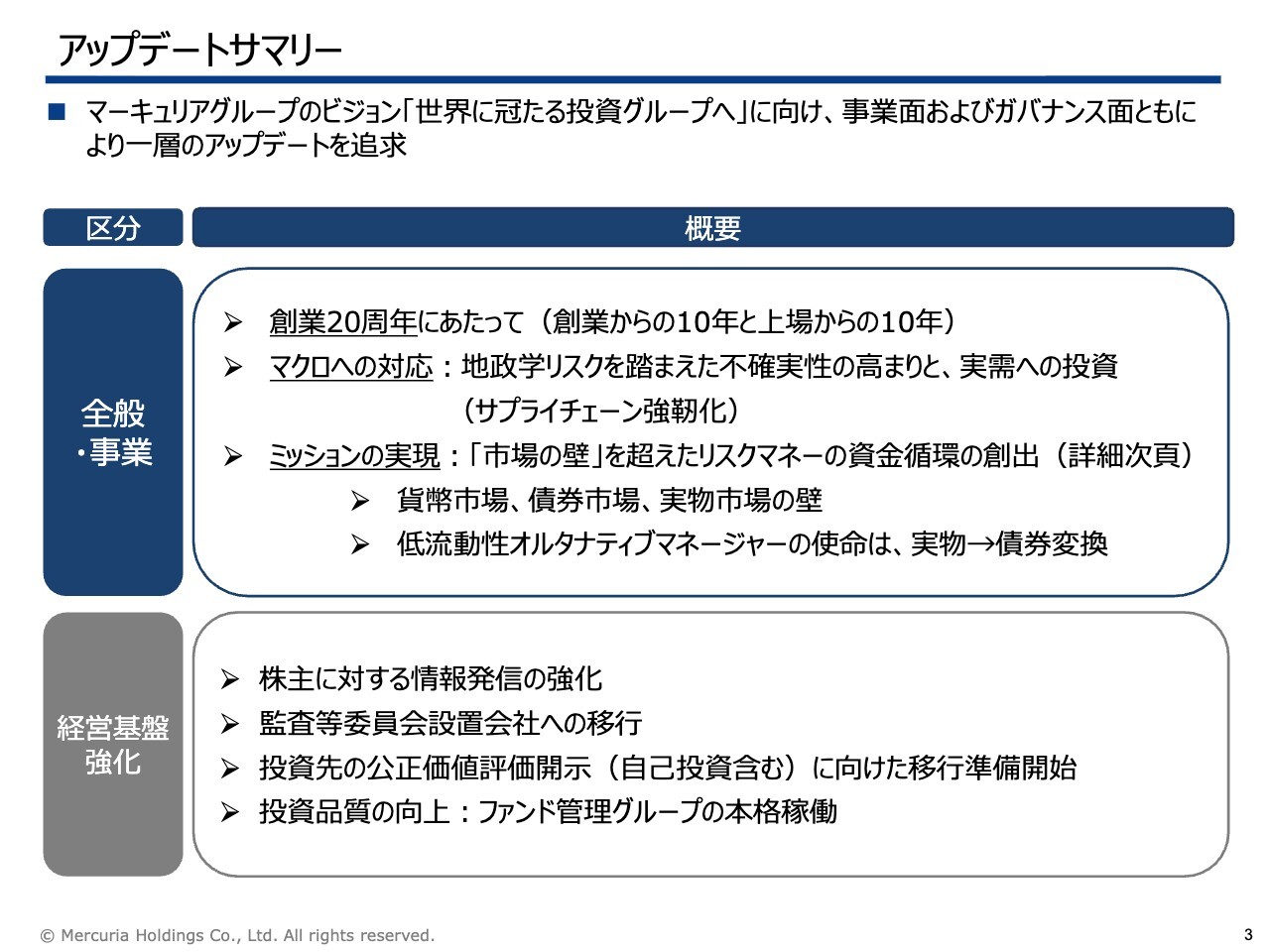

アップデートサマリー

第1部「グループ経営と事業戦略の進捗」です。当社グループは、「世界に冠たる投資グループへ」を目指し、2005年の創業から今年で20周年を迎えます。2016年の上場からも約10年が経過しました。

創業からの10年、さらに上場からの10年となる2026年を迎えるにあたり、これからの10年間でどのような基盤を築き、どのように成長していくのか重要な転換点に差しかかっていると認識しています。

また、10年単位で考えると、その間にはさまざまなマクロ的な事象が発生します。特に現在は、新型コロナウイルスに続き、トランプ関税を含む地政学的リスクを踏まえた不確実性の高まりが存在しています。

一方で、不確実性が高まる時期には、さまざまな資産の組み替えや戦略の転換が求められ、これにはリスクマネーを必要とします。不確実性がある状況下であっても、必要とされる実需に対し、当社グループが預かるリスクマネーをどのように随伴させていくのかが、非常に重要なポイントになると考えています。

従来からの流れで考えると、地政学的リスクはプラス面とマイナス面も含め日本経済の根幹であるサプライチェーンに大きな影響を与えています。このような分野においても、プライベートエクイティが果たすべき役割は大きいと考えています。

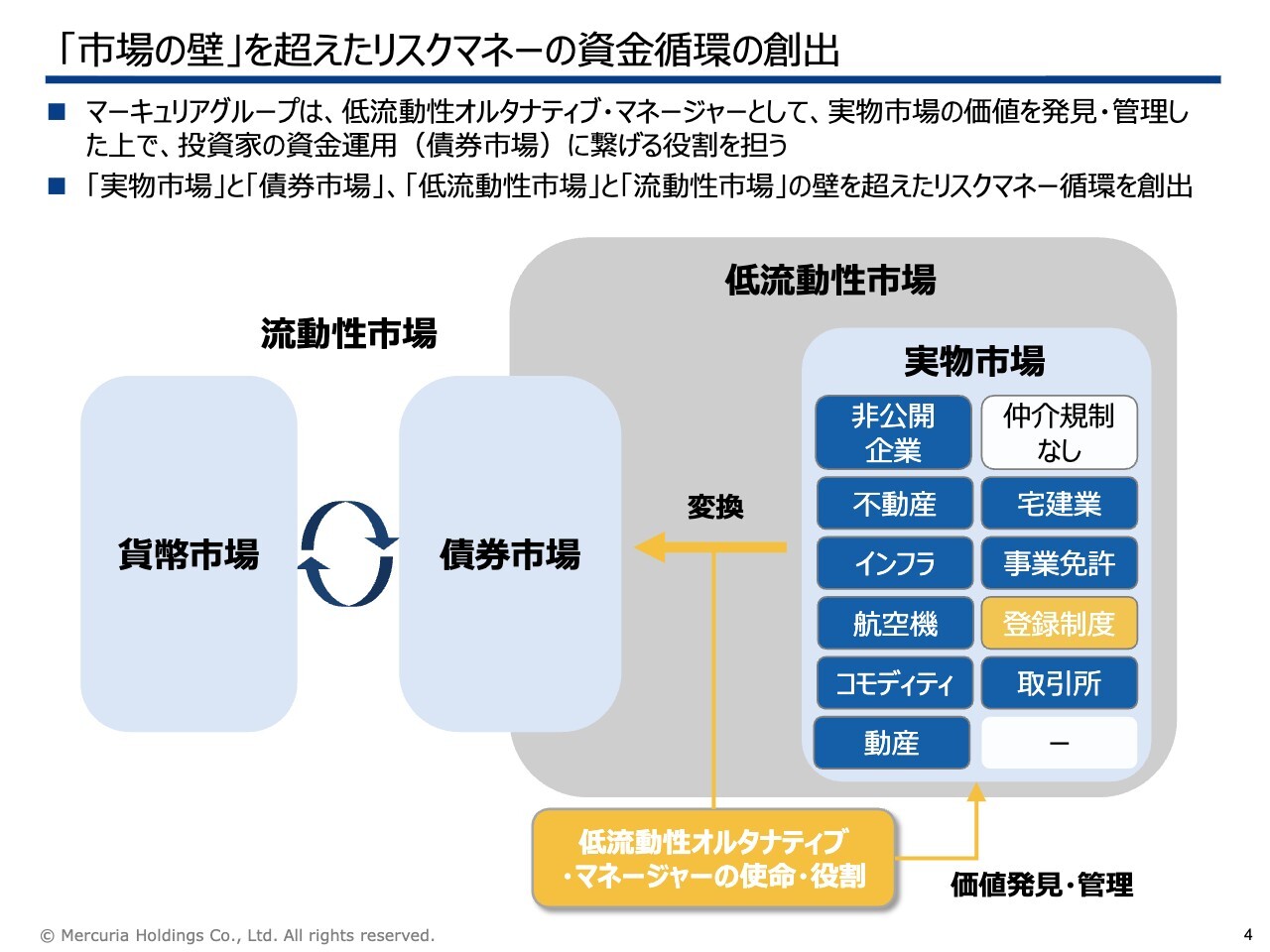

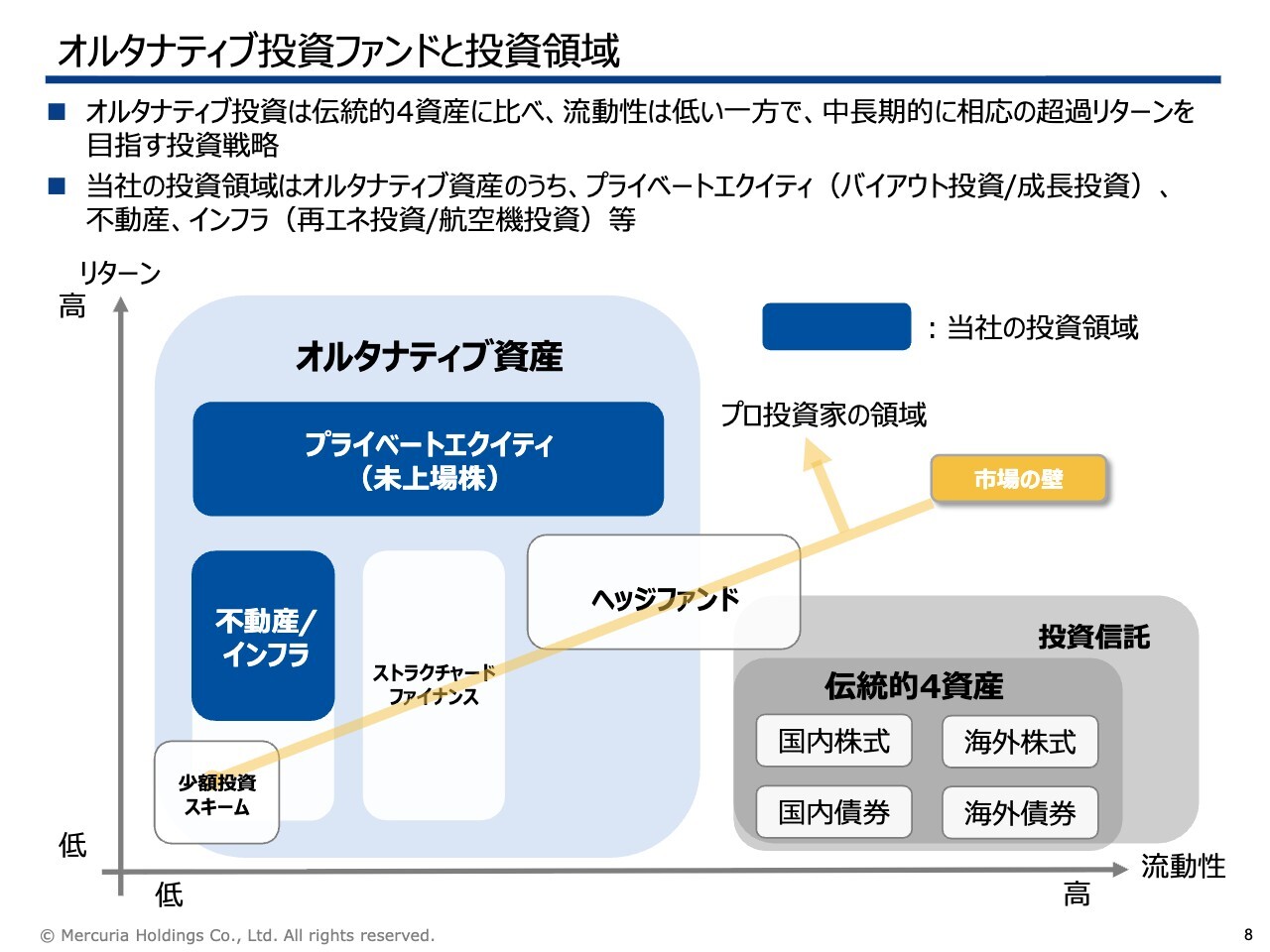

ミッション「ファンドの力で、日本の今を変える」の実現に向けては、上場市場を通じるだけでは解決できない資金循環の創出を担える存在になろうという考えです。

預金を含め非常に多くのお金が存在している貨幣市場、株式市場や債券市場のような流動性の高い市場と、実業と呼ばれる非公開企業やインフラストラクチャーといった実物資産との間を、どのように当社グループが低流動性資金のマネージャーとして横断的な役割を果たしていけるのかが、1つの課題です。これを「市場の壁」を超える挑戦と捉えています。

このような資金の流れを担えるようになるためには、まず上場企業として、ファンドマネージャーとして信用されなければなりません。そのためには、しっかりとした経営基盤の強化が非常に大切だと考えています。

経営基盤の強化についてご説明します。当社は2つの市場の間で活動しています。1つは上場企業として株主のみなさまからリソースをいただき事業を行っているという側面です。もう1つは、私どもが商品と捉えている各ファンドに対し、LP投資家、いわゆる運用市場のさまざまな資金を預けていただく必要があります。

これら2つの市場において、組織としての信頼性を高めていくことを総称し、当社は経営基盤の強化と位置づけています。

株主のみなさまからもよくご指摘をいただく点ですが、当社の投資先が順調であっても、毎日時価があるわけではないため、「どのようなバリューがあるのでしょうか?」という質問を受けることがあります。

このようなご質問は、LP投資家のみなさまも、当社の株主のみなさまも同様に抱かれる点かと思います。この点についても、現在、公正価値評価の開示に向けて取り組みを進めています。

また、今年3月から監査等委員会設置会社となり、会社経営のガバナンス強化に取り組んでいます。

さらにLP投資家に対しては投資品質の向上を目指し、ファンドの投資先管理をより高度化することを課題として取り組んでいます。

「市場の壁」を超えたリスクマネーの資金循環の創出

貨幣市場においては、現在インフレによる金利上昇が見られますが、このインフレに関連する懸念が指摘されています。

貨幣から実物資産や仮想通貨など、さまざまな形態への資金の流れが存在します。当然、債券市場もこの流れを受け止めていますが、一方で、経済の多くの部分は実物市場の中にある実物資産に依存しています。

これらの実物資産に、より大きな投資資金を結びつけていくことが求められます。私どもはこのアプローチを通じて「市場の壁」を超えていきたいと考えています。

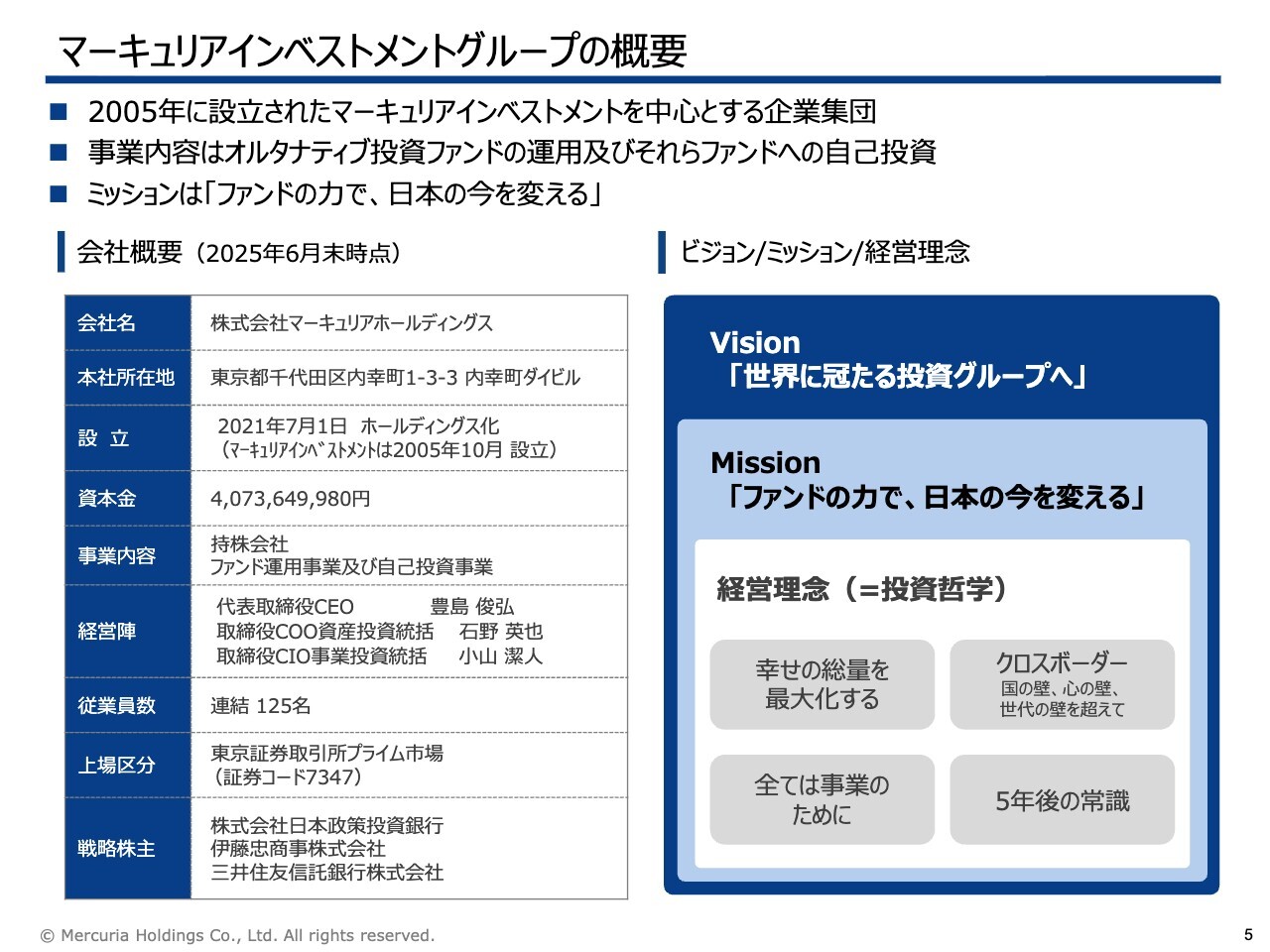

マーキュリアインベストメントグループの概要

グループの概要です。当社は戦略株主として、日本政策投資銀行、伊藤忠商事、三井住友信託銀行とともに、さまざまなファンドを企画してきました。この流れは現在も変わっていません。

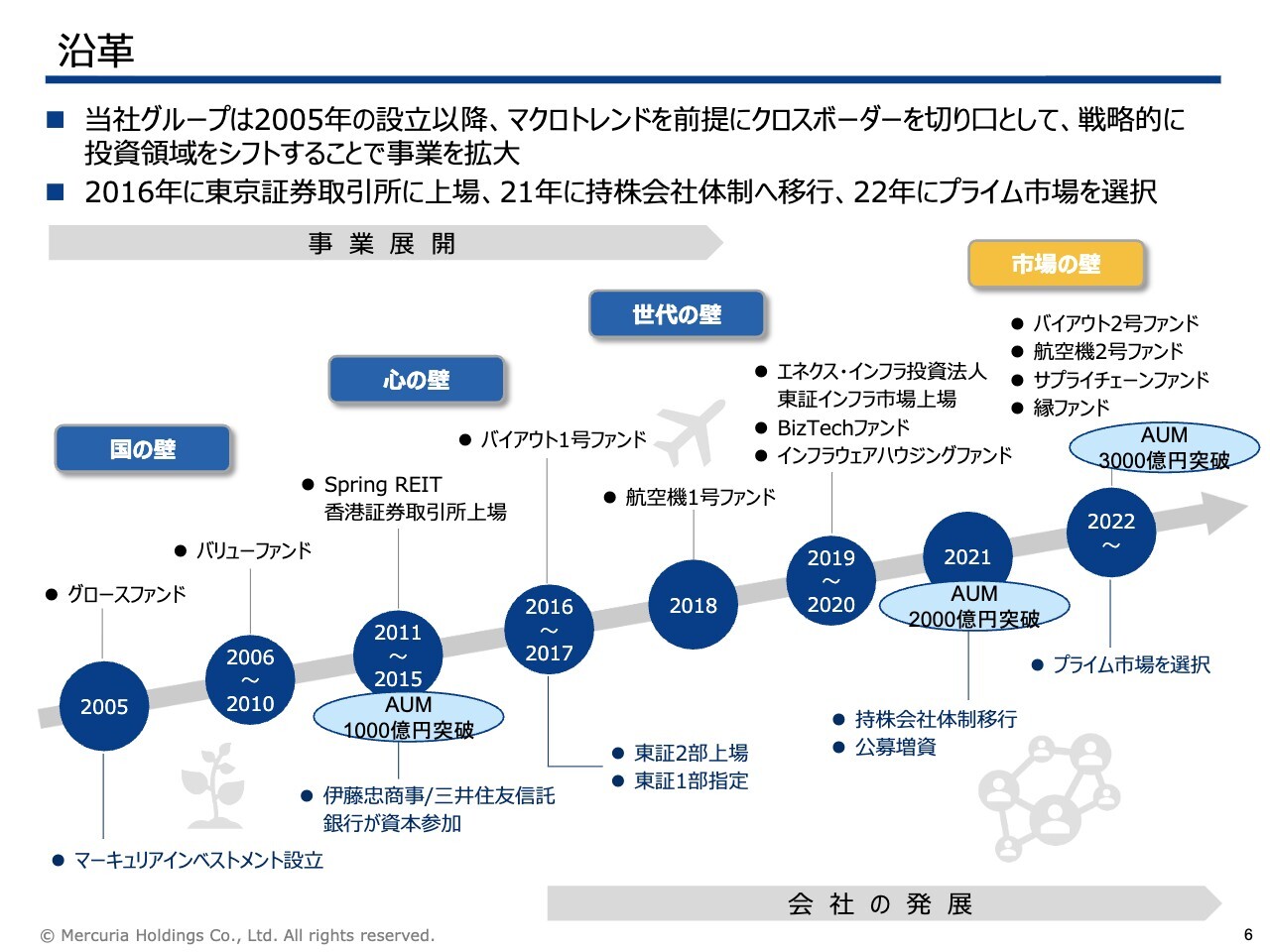

沿革

2005年から2025年までの20年間の沿革です。当初の2005年から2016年の上場までの期間においては、国境を超えた「国の壁」、規制緩和分野などにおける「心の壁」、及びリーマン・ショック時のディストレスト・インベストメントなどを組み合わせ、この10年間を進めてきました。

そして、上場から2025年までの約10年間については、スライドにあるとおり、事業投資ではバイアウト、資産投資ではインフラと航空機への新たな取り組みを進めており、これらのファンドが約2回転し始めた段階です。

1回転目のファンドは回収の時期を迎え、バイアウトなどに関しては昨年から成功報酬ステージに入った状況です。

これらの取り組みを基盤として、2025年から2035年に向けてどのような会社にしていくのか、そのための基盤をしっかり築いていくことが重要であると考えています。

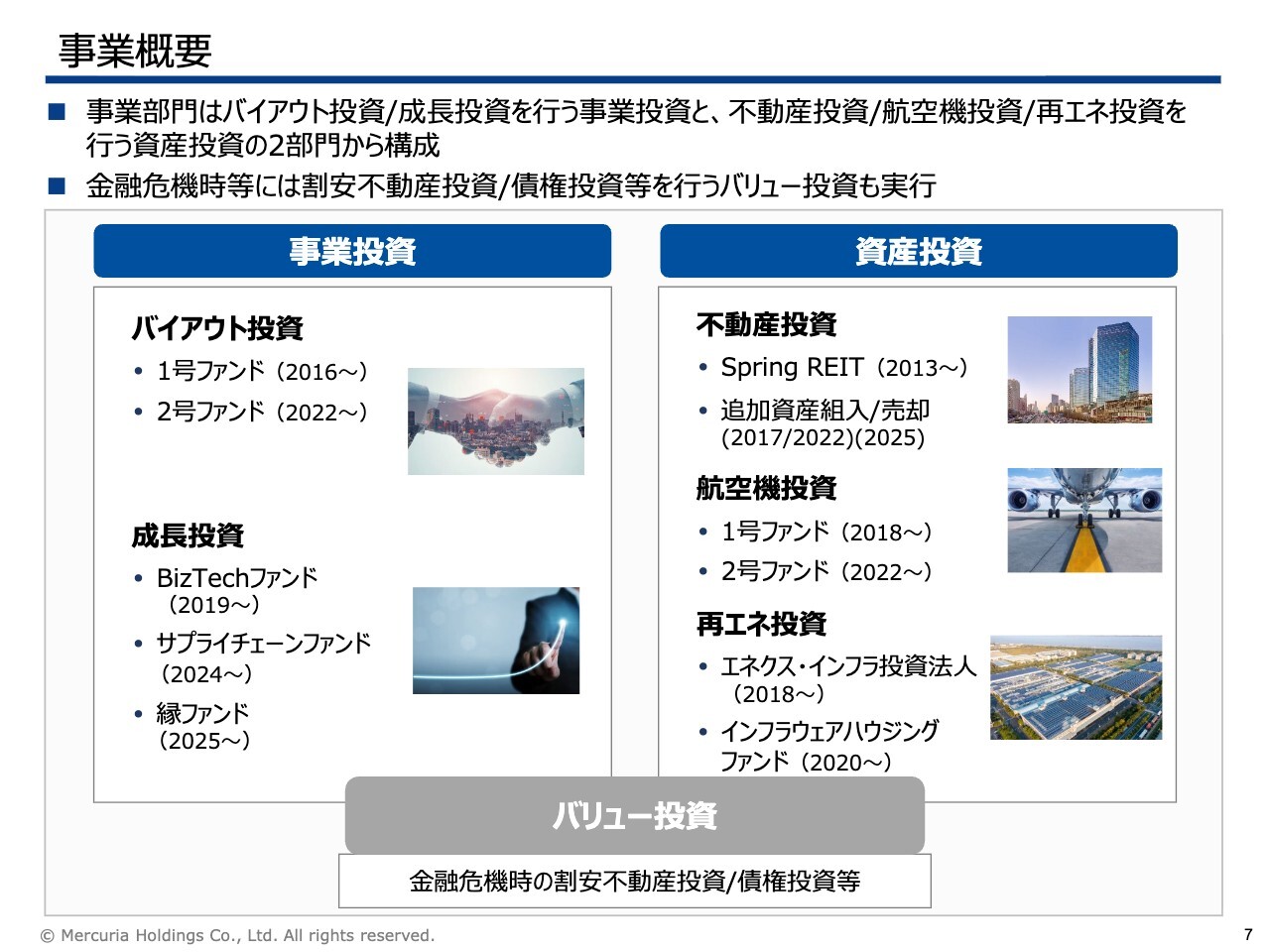

事業概要

事業概要です。バイアウト投資・成長投資を行う事業投資と、不動産投資・航空機投資・再エネ投資を行う資産投資の2部門から構成されています。

2016年の上場以降にスタートしたこれらの戦略が、それぞれ後継戦略へとつながっています。今後は、これらをもう一段成長させていきたいと考えています。

オルタナティブ投資ファンドと投資領域

こちらのスライドについては、先ほどの資料と重複するため割愛します。

オルタナティブ資産は流動性を犠牲にする代わりに、しっかりとαを取ることが求められます。一定の超過リターンを生み出す必要があり、実績が非常に重視される分野と言えます。

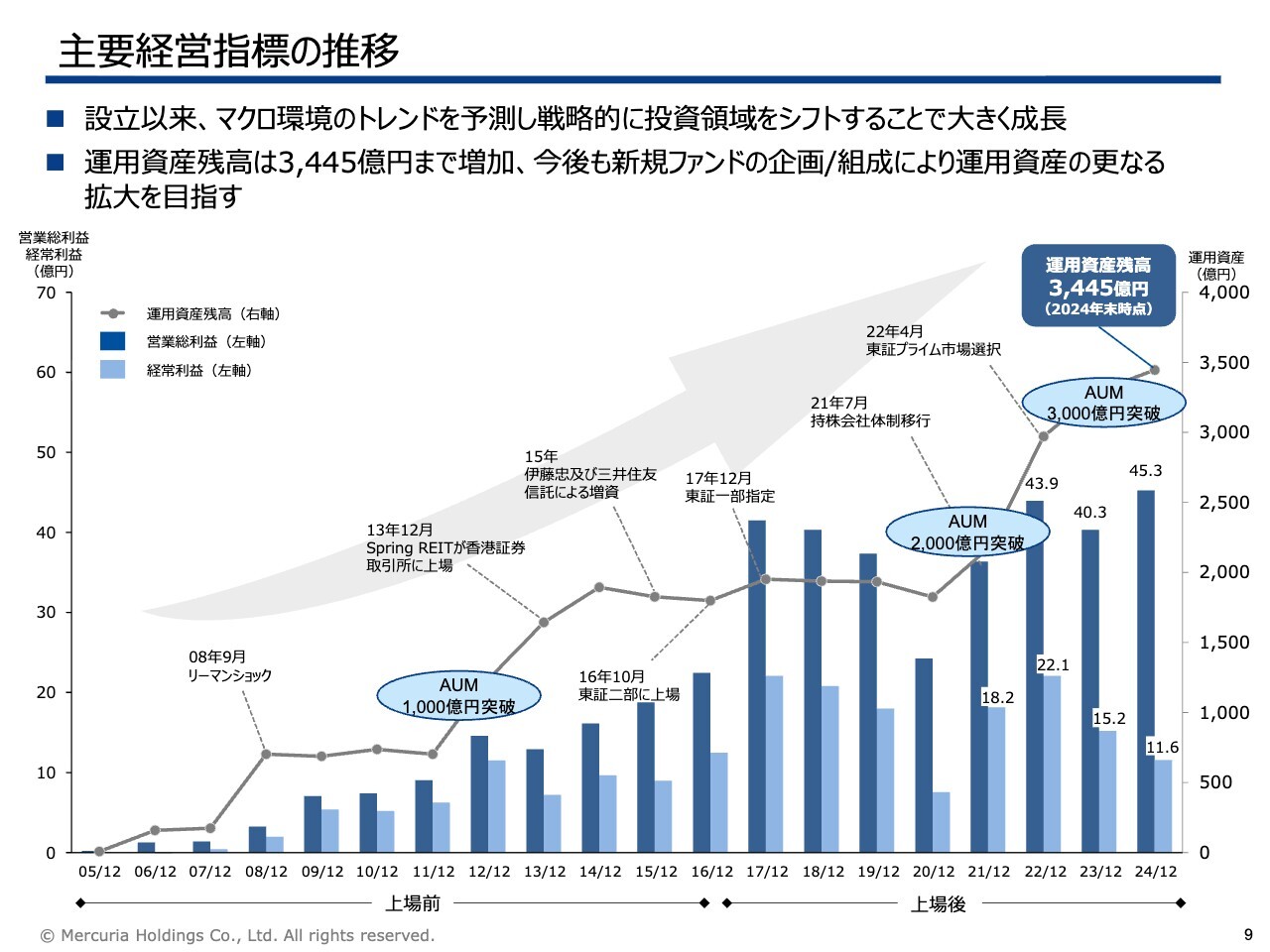

主要経営指標の推移

ファンドマネージャーの収入は、管理運用資産に対する一定の割合から発生するため、運用資産残高(AUM)が1つの経営指標となっています。スライドをご覧いただくと、現在3,445億円となっています。この次の目標として、5,000億円を視野に入れ事業を展開していく考えです。

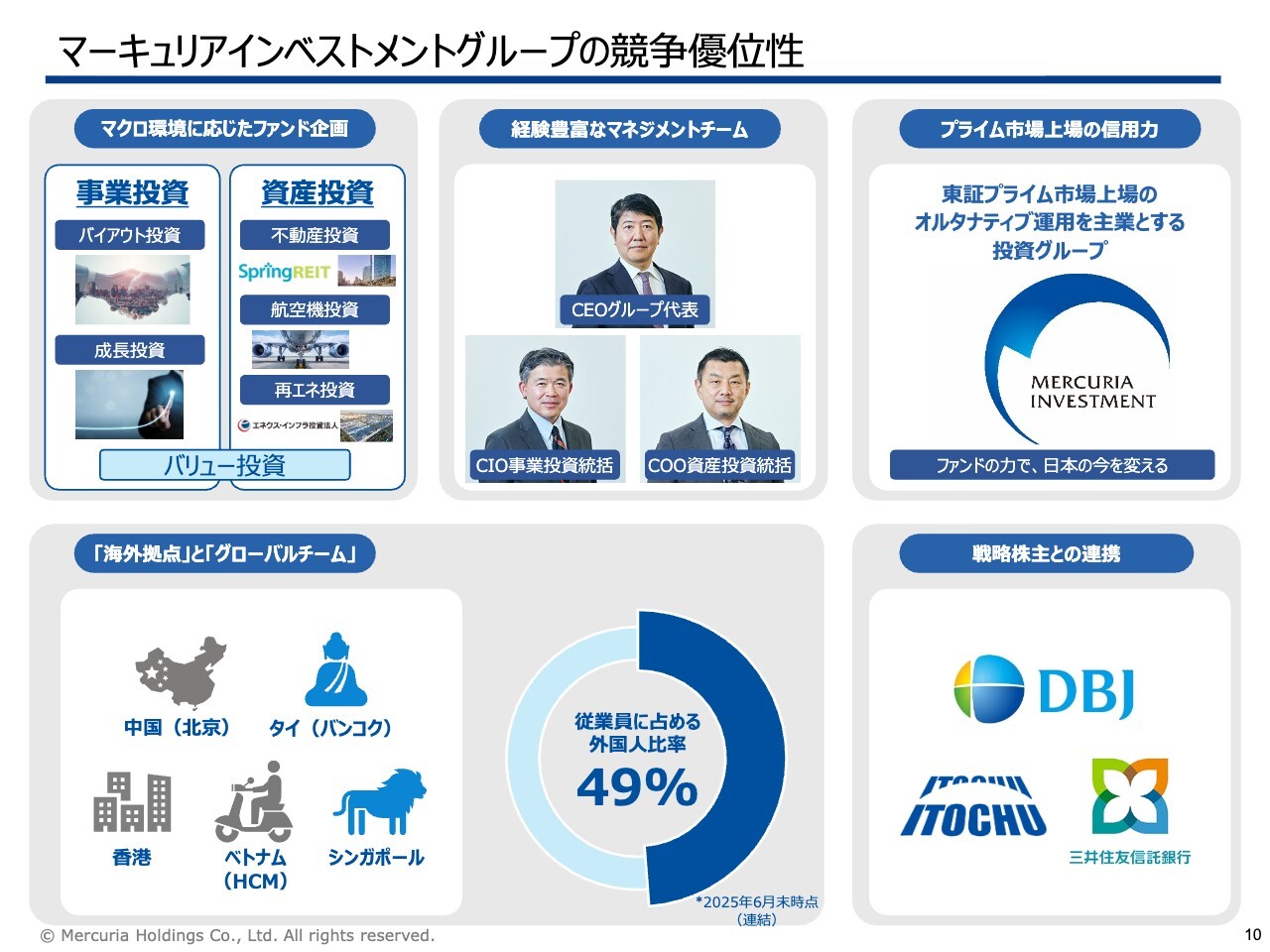

マーキュリアインベストメントグループの競争優位性

私どもの周りには、海外のバイアウトファンドやオルタナティブファンドといった、当社グループよりもはるかに規模の大きな存在が数多くあります。ただし、クロスボーダーの視点で当社グループを捉えると、日本のプレイヤーとして、日本国内の優れた資源をしっかりと理解していると自負しています。

また、日本の中のマーケットでいうと、海外展開を視野に入れるケースや、世代交代による事業承継が発生するようなケースも、企業を現状から新しいガバナンスへ、次のステージへ進むための橋渡し役を果たすという、ユニークな特徴を持った取り組みができていると思っています。

これらは私どもの実績となり、当社グループの従業員構成の約半分が非日本人であるというダイバーシティの中で、つながっていくマーケットを大きく捉えるというところが、当社グループの投資戦略の大きな特徴の1つです。

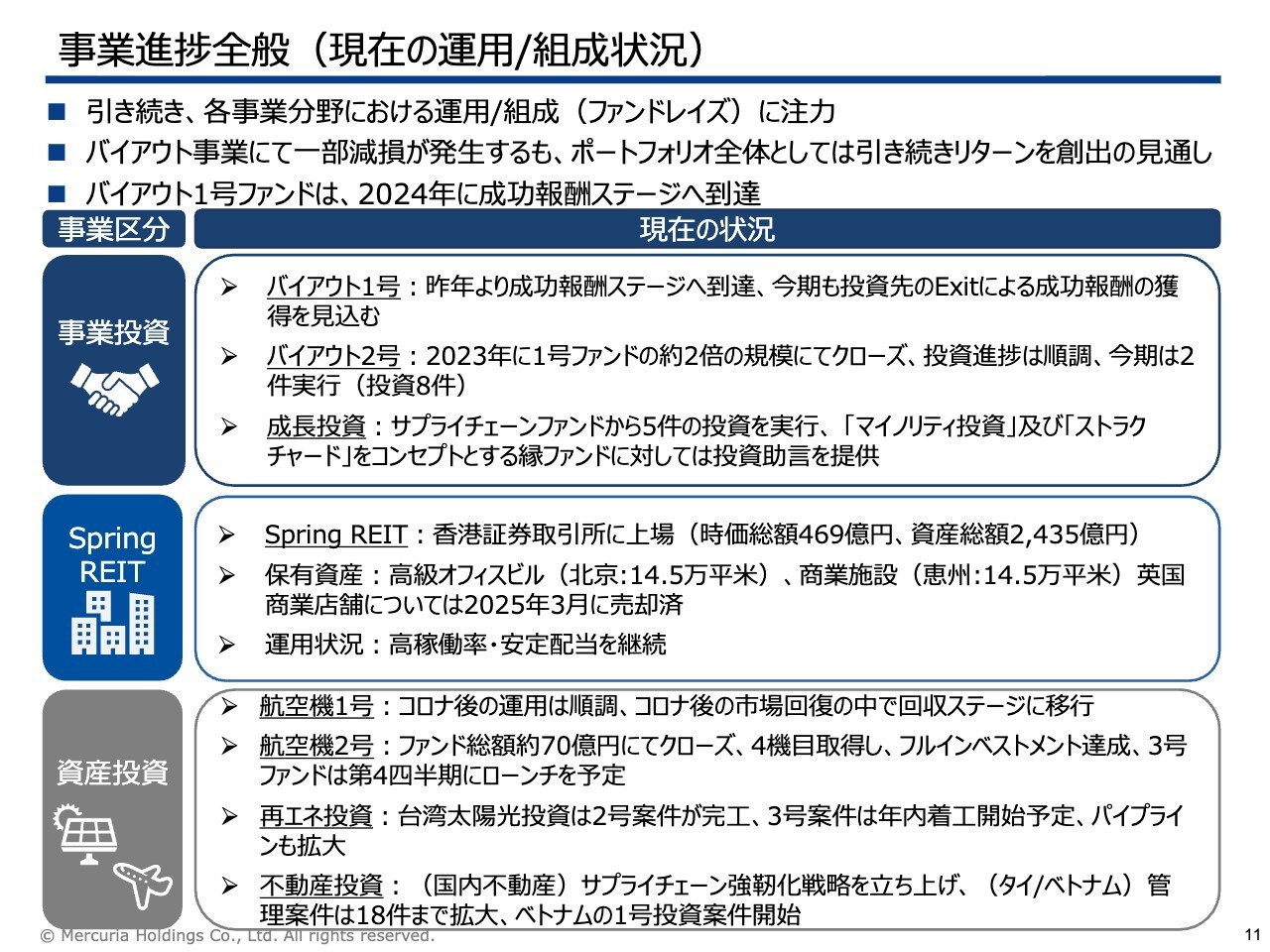

事業進捗全般(現在の運用/組成状況)

事業進捗全般については、それぞれの事業部門の責任者からご説明させていただきます。

1点お伝えすべきこととして、先ほど申し上げたように、事業投資については上場後のファンドが昨年から成功報酬ステージに入り、非常に良い状況にあります。

ただし、これらのファンドから投資した案件のうちの1件が、7月に破綻案件となりました。社会全体にも大きな影響を与えたことについて、私どもとして深くお詫び申し上げます。

これらの経験を踏まえ、管理体制の強化や将来的な再発防止に向けて、真摯に取り組んでいきます。

それでは、各部門の説明は、それぞれの部門責任者からします。

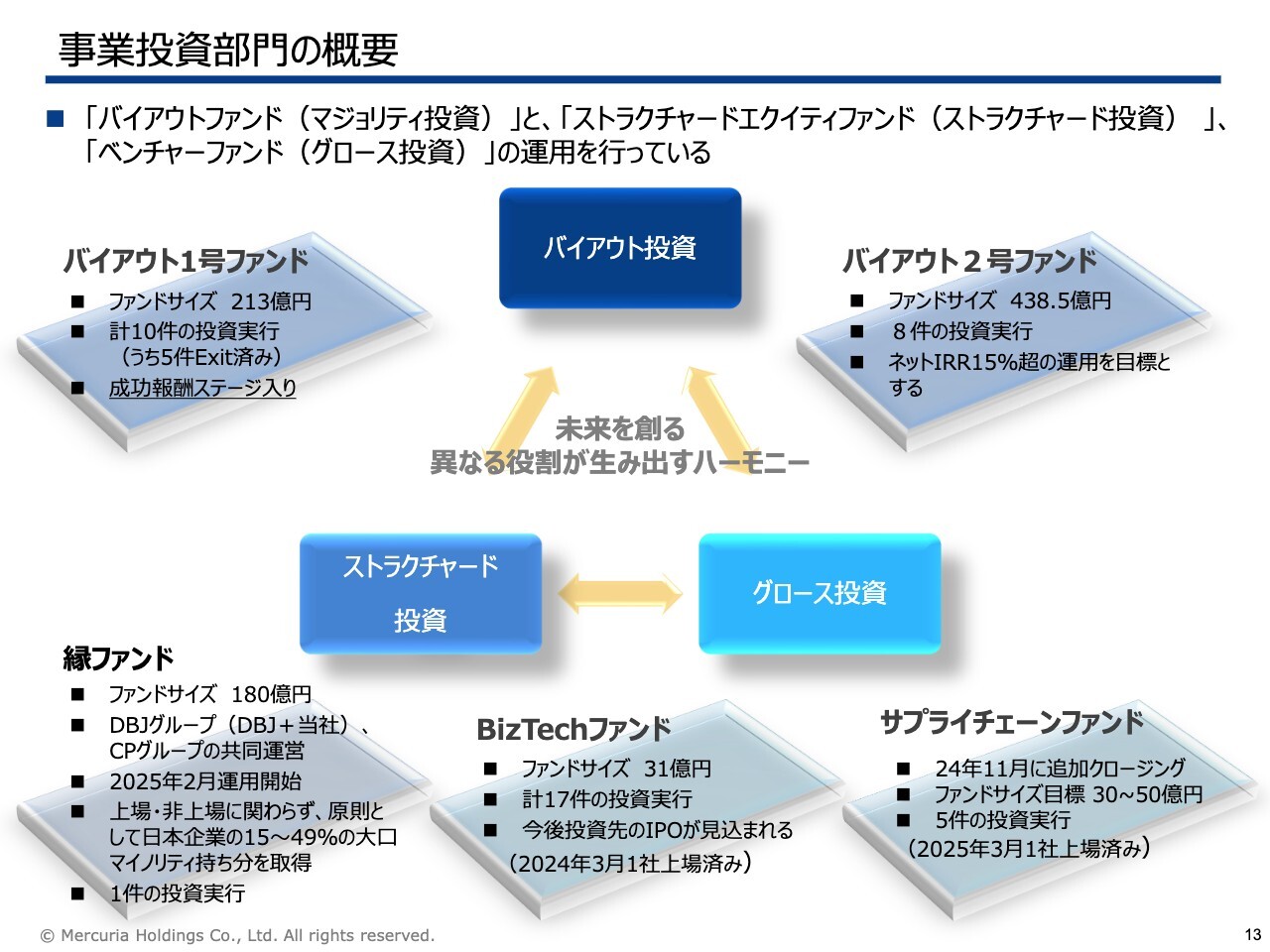

事業投資部門の概要

小山潔人氏(以下、小山):取締役事業投資統括の小山です。まず、事業投資部門の概要についてです。現在、バイアウト投資、ストラクチャード投資、グロース投資の3つの分野で事業を展開しています。

それぞれのファンドの概要は後ほどご説明しますが、中でもバイアウト投資が規模・収益の両面でコアとなる投資戦略となっています。

特色としては、スライドに「未来を創る異なる役割が生み出すハーモニー」とあるように、日本のファンドにおいて「縁ファンド」のようなマイノリティ投資やベンチャー投資を含む3つの投資を展開している投資会社はほとんどない点が挙げられます。

また、当社が目指しているのは、各ファンド間で連携しながらシナジーを創出することであり、このような取り組みを積極的に行う投資会社も現時点では日本にはないと認識しています。

具体的には、「縁ファンド」はマイノリティ投資ですが、投資先案件の探索の際に、売り手としてはマジョリティだけではなくマイノリティを希望するケースもあり、当初の提案において幅広い提案を行える点は、ソーシングする上で大きな強みとなっています。

さらに、ベンチャーファンドとの関連についてお伝えすると、投資先のベンチャー企業が展開するサービスを当社のバイアウトファンドや「縁ファンド」からの投資先で活用するといったかたちで、シナジーを追求していきたいと考えています。

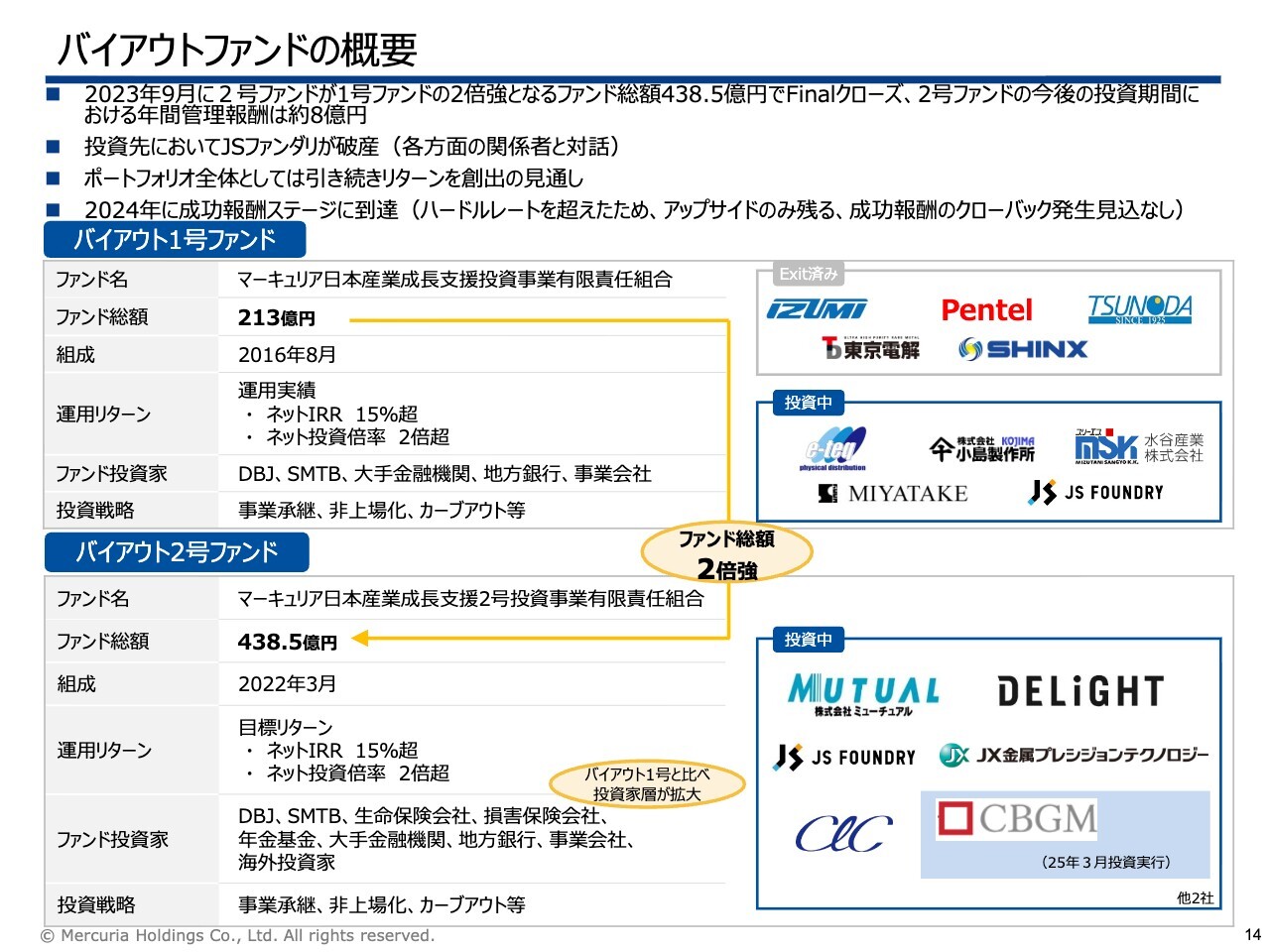

バイアウトファンドの概要

バイアウトファンドの概要についてです。先ほど豊島からも申し上げたように、JSファンダリが7月に破産手続きに入るという非常に残念な事態となりました。この件について、投資家のみなさま方や社会的にも多大な影響を与えたことを、投資責任者として心よりお詫び申し上げます。

当社は、この案件を徹底的に振り返り、次の改善と成長に活かしていく所存です。

なお、バイアウトファンド1号と2号については、1号は2016年8月に設立され、2号はその約6年後に設立されました。2号は1号の約2倍のサイズとなっている点にご注目いただければと思います。

このようなかたちで、1号の順調な投資成果を基に2号を立ち上げました。2号も順調に投資が進んでおり、後ほど詳細をお話ししますが、この結果を次のファンドにつなげていきたいと考えています。

バイアウト1号ファンド/ 運用状況

「バイアウト1号ファンド」については、現在10件の投資を行っており、そのうち5件がエグジット済みです。昨年よりDPIが1.22倍となり、1倍を超えています。DPIとは、投資家さまからお預かりした資金に対して分配した金額の割合を示す指標です。

ここからは、回収した資金の2割を当社が成功報酬としていただけるステージに達しています。JSファンダリは残念ながら破産してしまいましたが、残りの4社の売却により、おおむね20パーセントの成功報酬が見込める状況です。

さらに、当社自身もこのファンドに約10パーセントを自己勘定で投資しており、今後エグジットがあるたびに収益が上がる構造となっています。

バイアウト2号ファンド/ 運用状況

「バイアウト2号ファンド」については、2023年9月のFinalクローズから2年経過したところです。1stクローズからは3年半ということになります。

新規投資先のCBグループマネジメント(CBGM)は、投資自体は3月に行い、最終的に5月にスクイーズアウトが完了しました。この後あらためてご紹介します。

また、スライドの「投資中」の枠に「他2社」と記載されているうちの1つは札幌のビッグ社という不動産賃貸管理を行う北海道において大手の企業です。こちらを含めて現在までに8件の投資を実行してきました。

スタートから3年、Finalクローズから2年で8件の投資を実行し、投資進捗率は約6割ですので順調であると評価しています。

バイアウトファンド投資先紹介/CBグループマネジメント株式会社

具体的な投資先の紹介です。先ほどお伝えしたCBGMは、もともとスタンダード市場に上場していた企業です。社長である児島氏が中興の祖として会社を大きく成長させました。その後、投資会社と共に再成長を目指す方針を取ることになり、当社及び日本政策投資銀行と連携し非上場化を実現した案件です。

事業内容としては、日用雑貨品の卸売事業を手掛ける中央物産と、制汗剤「デオナチュレ」を製造販売しているシービックの2社を子会社に持つ企業です。

投資仮説として、中央物産は売上が非常に大きく、もちろん利益も重要ではありますが、今後は資金回収や資本効率の向上を図ることで、企業価値をさらに高めていけると考えています。また、足元では最大手の某EC企業との取引を拡大しており、さらなる成長が期待されます。

シービックが製造販売する「デオナチュレ」は、現在も暑い日が続いていますが、制汗剤市場でトップの事業として評価されています。気候条件だけでなく、最近では男性の利用が増加しており、市場が拡大しているため、トップシェアを誇る「デオナチュレ」としても堅調な成長が続いています。さらに、当社が最も得意とする海外市場での成長ポテンシャルもあるため、私どもとしては成長を支援し、この投資から大きなリターンを上げていきたいと考えています。

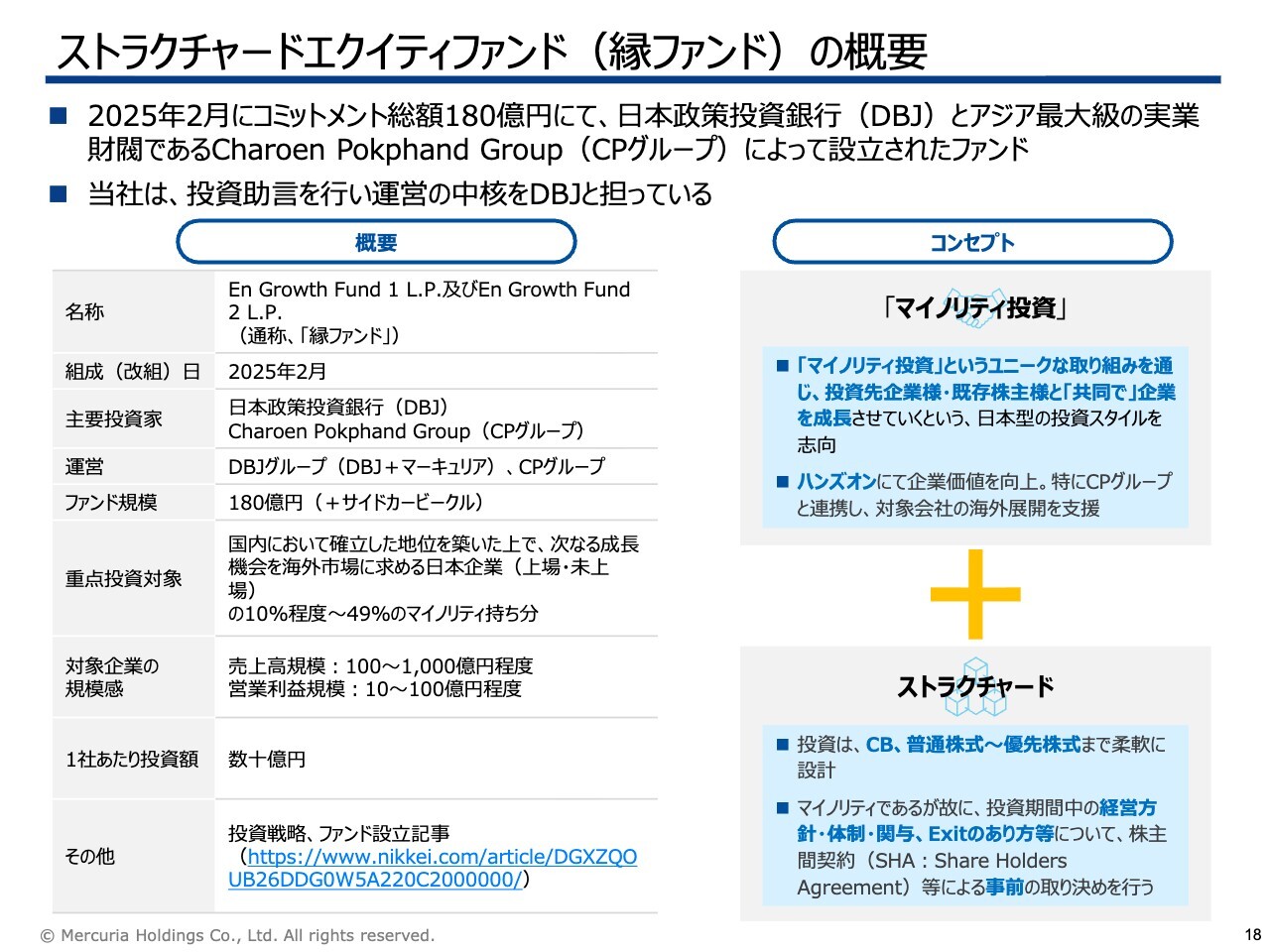

ストラクチャードエクイティファンド(縁ファンド)の概要

「ストラクチャードエクイティファンド」は、当社グループが助言というかたちで携わっているもので、日本政策投資銀行(DBJ)とタイの最大手財閥であるCharoen Pokphand Group(CPグループ)によって設立されたファンドです。

日本企業に対しマイノリティ投資を行い、ハンズオンで企業価値を高めていくという投資戦略を採用しています。

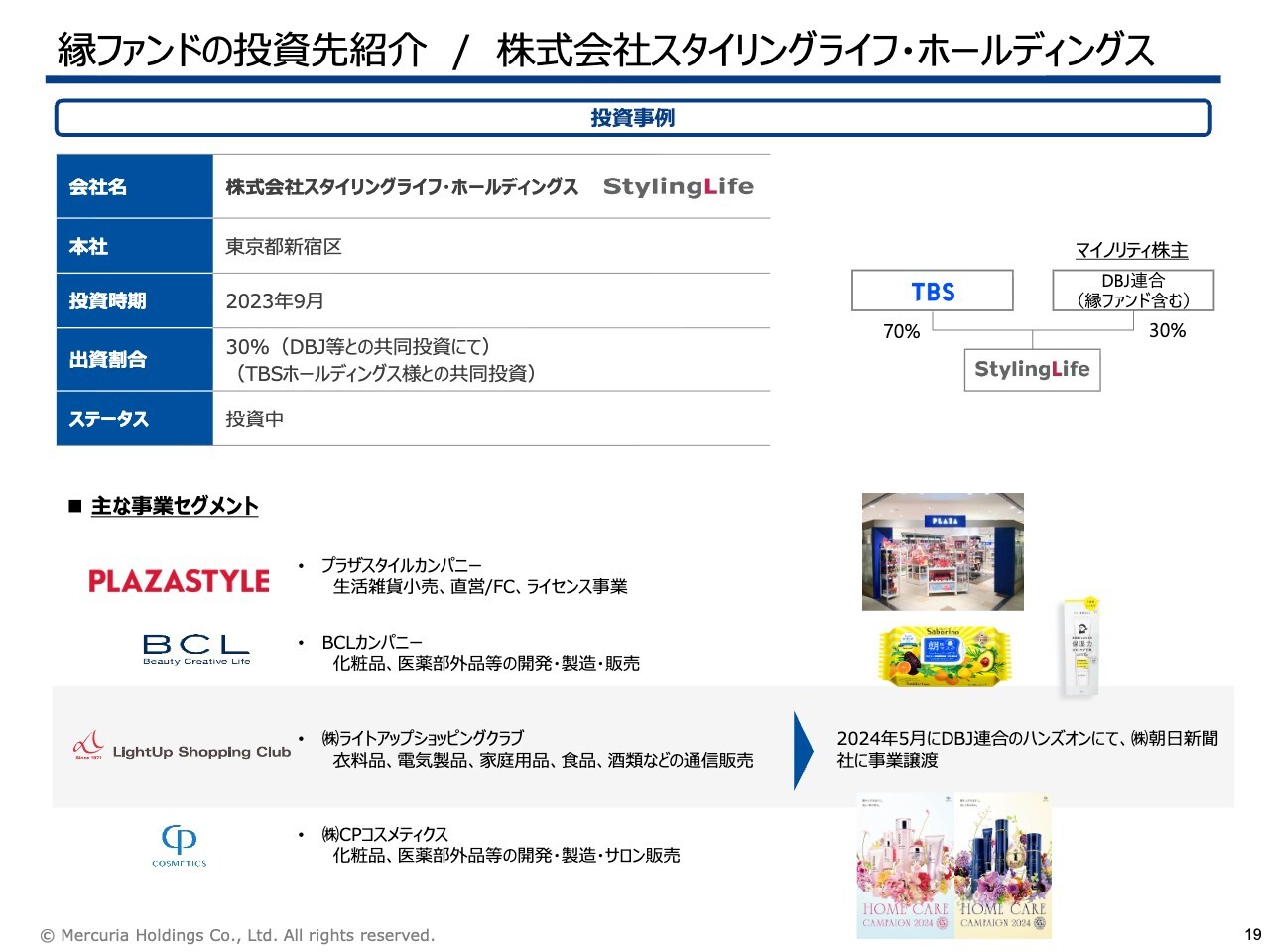

縁ファンドの投資先紹介/株式会社スタイリングライフ・ホールディングス

具体的には、現在「スタイリングライフ・ホールディングス」という会社に投資しています。ご存じの方もいらっしゃるかと思いますが、旧「ソニープラザ」の「プラザ」や、「BCLブランド」で化粧品などを展開している企業です。

現在、TBSとともに投資し、当社グループは日本政策投資銀行とともに30パーセントのマイノリティ株主として価値向上に取り組んでいます。

BizTechファンド/ 概要・運用状況

「BizTechファンド」についてです。こちらは伊藤忠商事と共同で組成したファンドです。投資期間は終了していますが、17件の投資を実行済みです。現在はエグジットに向けて、成長支援をしながらIPOやトレードセール、M&Aによるエグジットを目指しています。

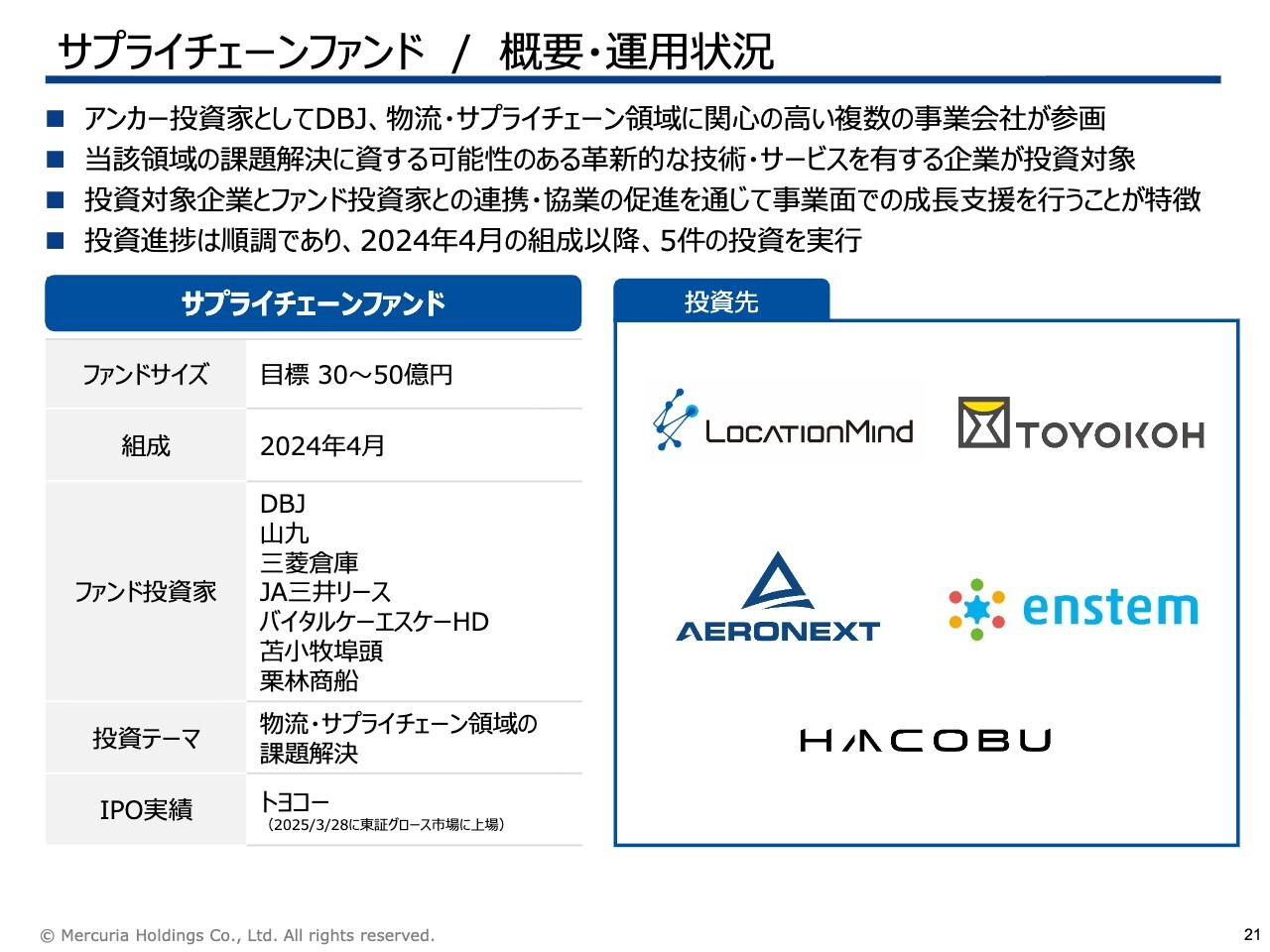

サプライチェーンファンド/ 概要・運用状況

現在運用中のベンチャー投資ファンドである「サプライチェーンファンド」についてです。これはアンカー投資家として日本政策投資銀行に出資いただき、物流・サプライチェーン領域に関心を持つ複数の事業会社にご参画いただきながら運営しています。

昨年4月の組成以降、現在までに5件の投資を実行し、足元でも数件の投資を実行中です。

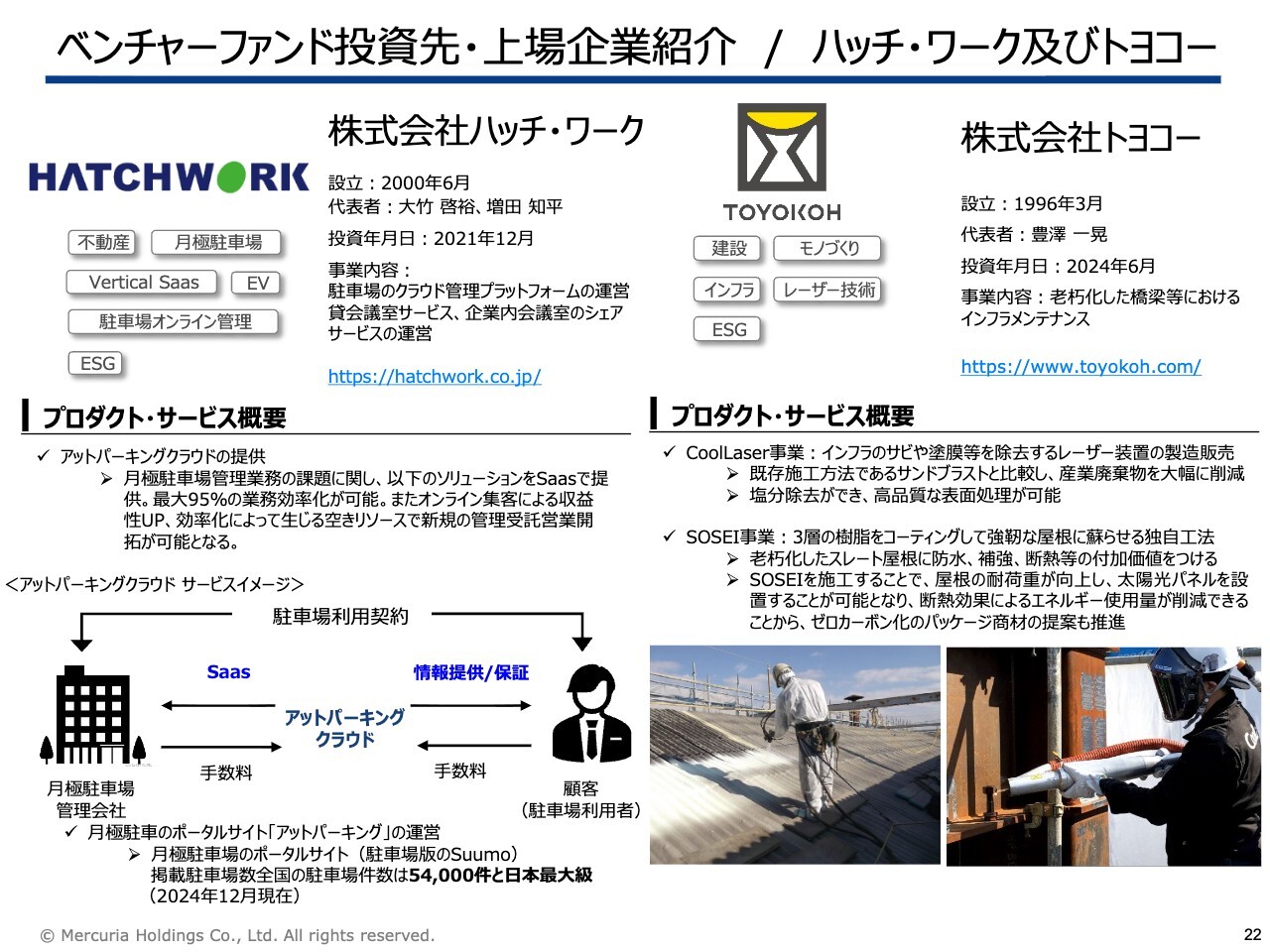

ベンチャーファンド投資先・上場企業紹介/ ハッチ・ワーク及びトヨコー

これらのベンチャーファンド投資先から2社が上場しています。1社目はスライド左側に記載のハッチ・ワークです。同社は月極駐車場の管理SaaSサービスを提供し、管理会社の業務効率化に貢献しています。

もう1社は、今年3月に上場したトヨコーです。同社は「CoolLaser」というレーザー装置を用いたプラントの除去や、屋根をコーティングし強化するサービスを提供しています。こちらは実は、バイアウトの投資先であるメーカーの工場の屋根の強靭化にもこの技術が活用されています。

このようなサービスを展開し、同社の株価は足元で非常に好調に推移しています。

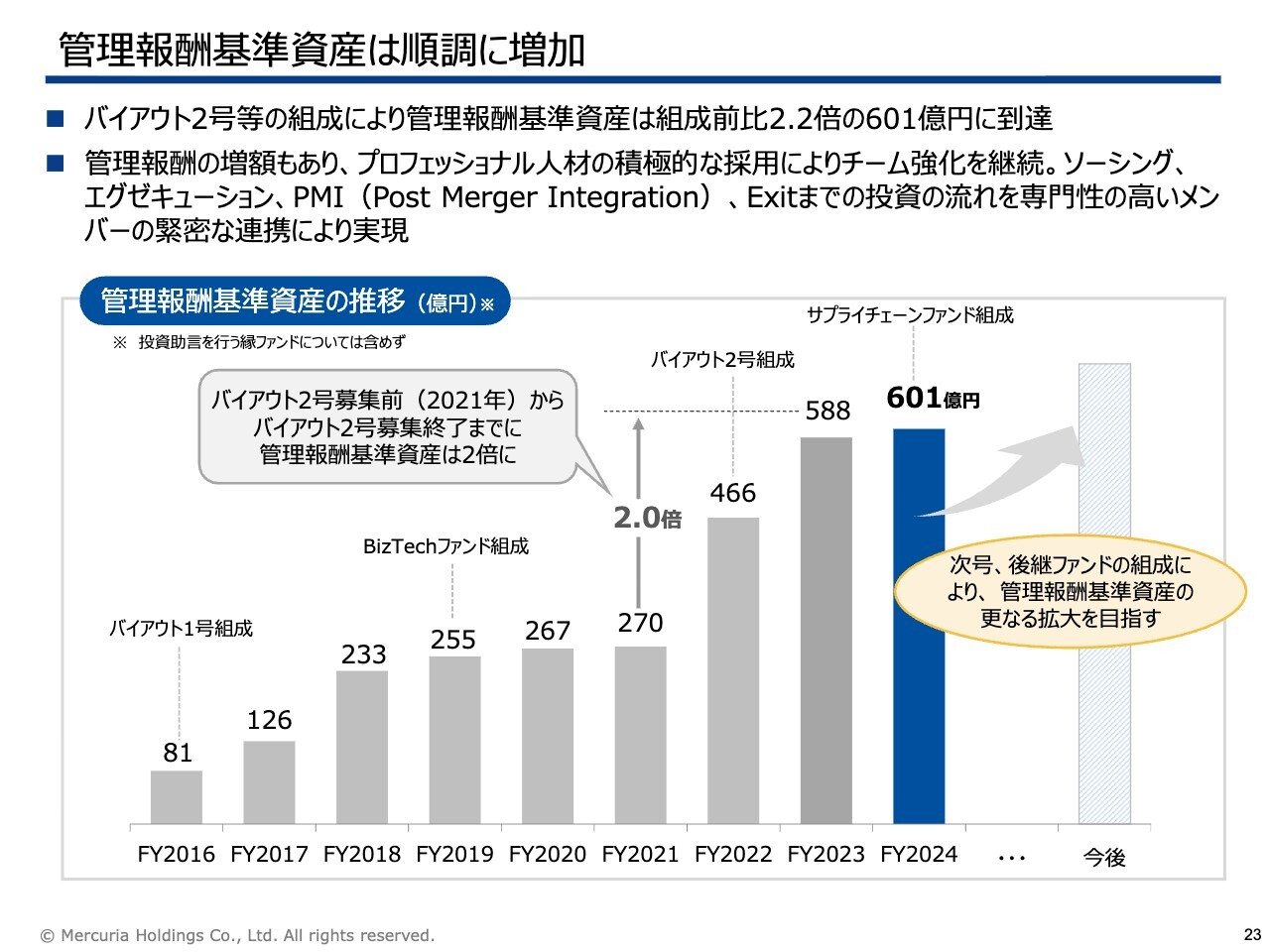

管理報酬基準資産は順調に増加

先ほどの「縁ファンド」を除いた、当社グループがGPとして管理している管理報酬基準資産は、スライドで示したように順調に伸びています。

また、「バイアウト2号ファンド」も進捗しており、次の「バイアウト3号ファンド」の組成も視野に入ってきている状況です。

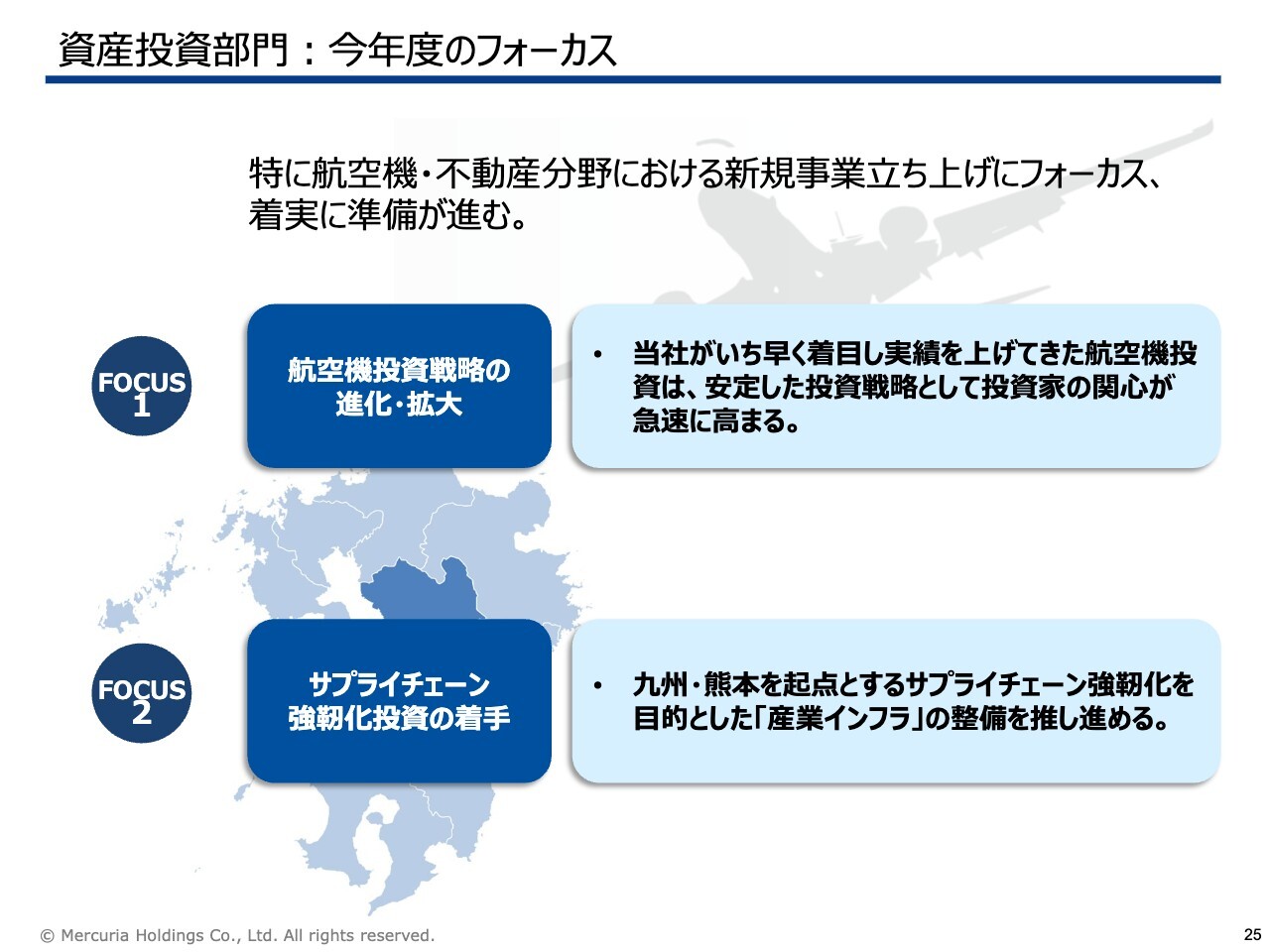

資産投資部門:今年度のフォーカス

石野英也氏(以下、石野):取締役資産投資統括の石野です。資産投資戦略についてご説明します。

前回の説明会でもお伝えしたように、資産投資部門では今年は大きく2つの新規事業にフォーカスしています。1つは航空機投資戦略の拡大、もう1つは不動産分野におけるサプライチェーン強靭化投資の着手です。

航空機投資は、国内において当社が最も早くから着目してきた分野で、これまでも投資家の開拓に努めてきましたが、ここにきて機関投資家からの関心も急速に高まっている分野です。

また、TSMCの進出もあり、国内におけるサプライチェーンの強靭化が国を挙げての優先事項となっています。当社としても、その産業インフラの整備を推進したいと考えています。

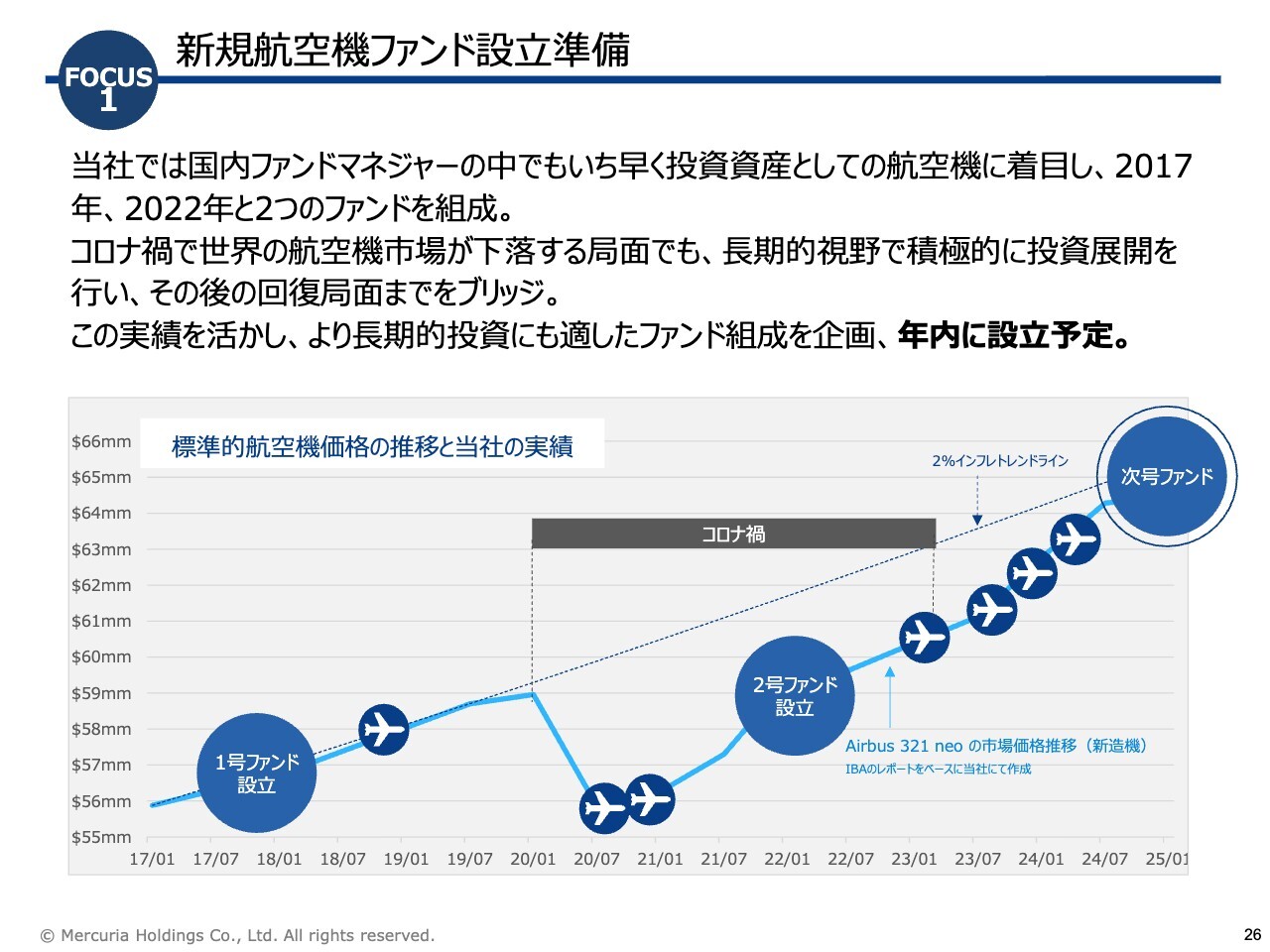

新規航空機ファンド設立準備

航空機は長期的に価格が安定している資産です。スライドのグラフにありますように、一時的には新型コロナウイルスの影響を受けましたが、長期的なトレンドに変わりはありません。

当社は新型コロナウイルスの流行中に、コロナ禍後の再成長を見据えていち早くファンドを立ち上げ、その運用は大変順調に進んでいます。

さらには、市場が安定するとともに、投資家のみなさまからの投資機運が高まりつつある中で、新しいファンドの準備を進め、年内には設立できる予定です。

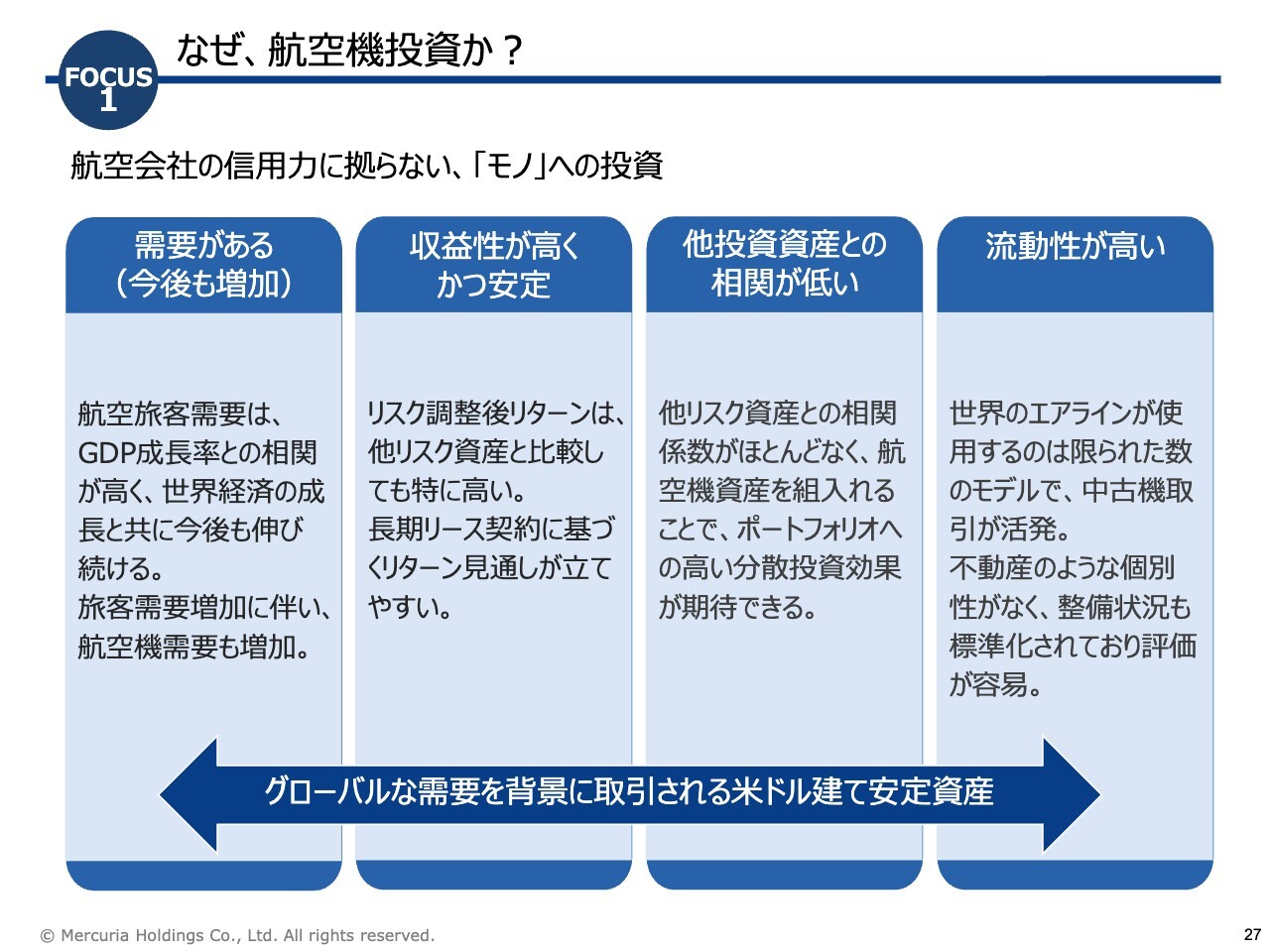

なぜ、航空機投資か?

当社は常に、航空機投資の安定性や分散投資の効果が投資妙味であると訴えてきました。

オルタナ投資最新トレンドとしての航空機投資

今年6月に発行された機関投資家向けの運用情報誌『オルイン』でも、「分散投資の次なる一手を考える ニッチオルタナ最新トレンド」として、航空機投資が大きく取り上げられています。

本誌では、当社グループのメンバーのインタビューのほか、有力な投資コンサルタントやゲートキーパーのみなさまとのインタビューも掲載され、いずれも航空機投資の優れたリスクリターンプロファイルを高く評価する内容となっています。

当社では、これまでの実績をレバレッジし、航空機投資をコア戦略の1つに成長させたいと考えています。

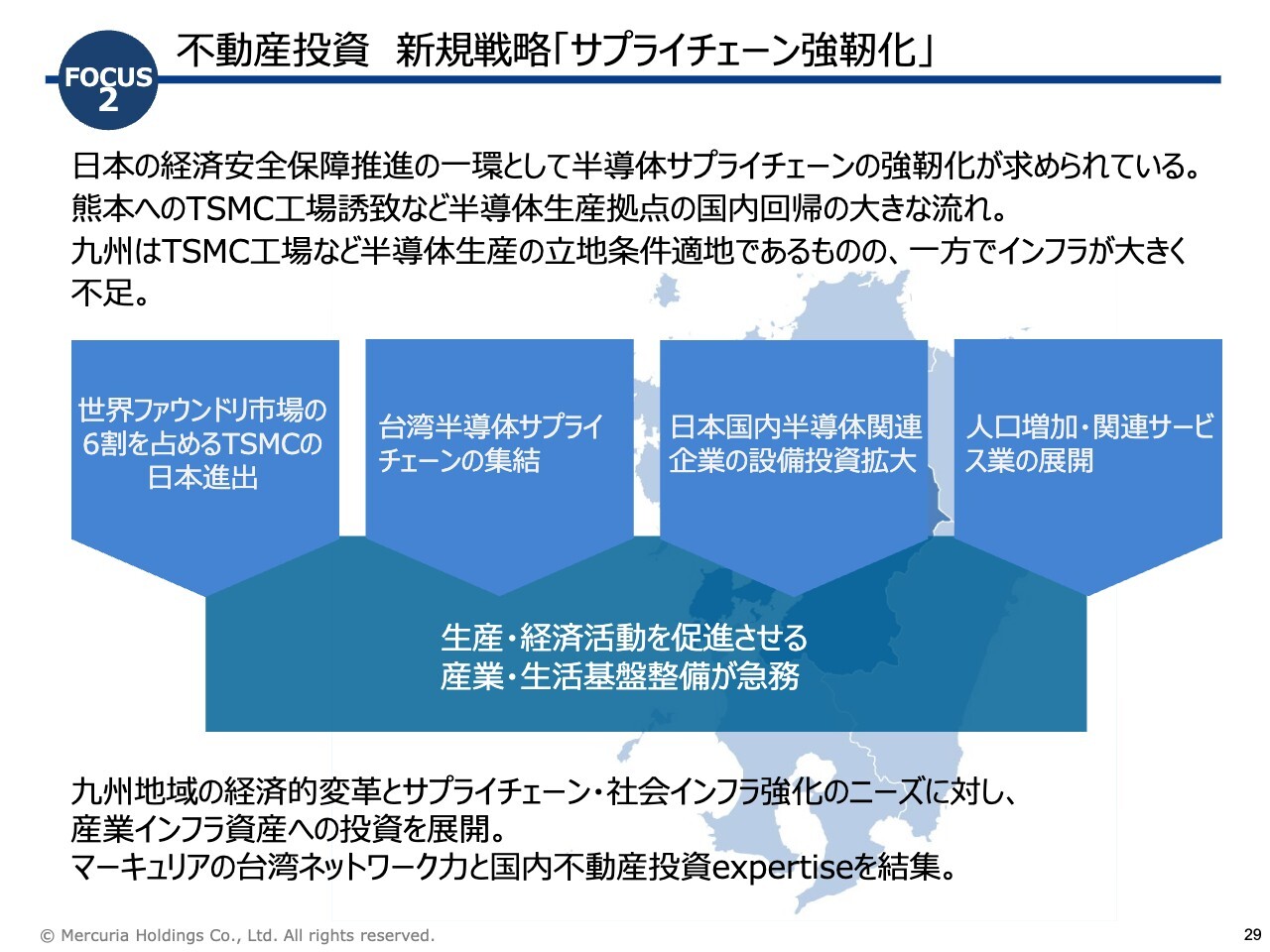

不動産投資 新規戦略「サプライチェーン強靭化」

不動産分野では、熊本へのTSMC工場誘致など、半導体生産拠点の国内回帰という大きな流れがあります。その中で、大きく不足している産業インフラの整備が課題です。当社は、不動産や台湾とのネットワーク力を結集することで、新規事業の展開を図っていきます。

Local to Local & Global Quality

この新規事業の推進にあたり、地元熊本や九州のリソースを最大限に活用し、さらに世界基準のインフラサービスを提供することを目的に、現在コンソーシアムの組成に向けた協議を進めています。始動に向けた基盤は整いつつあります。

以上、資産投資部における事業の進捗についてご報告しました。

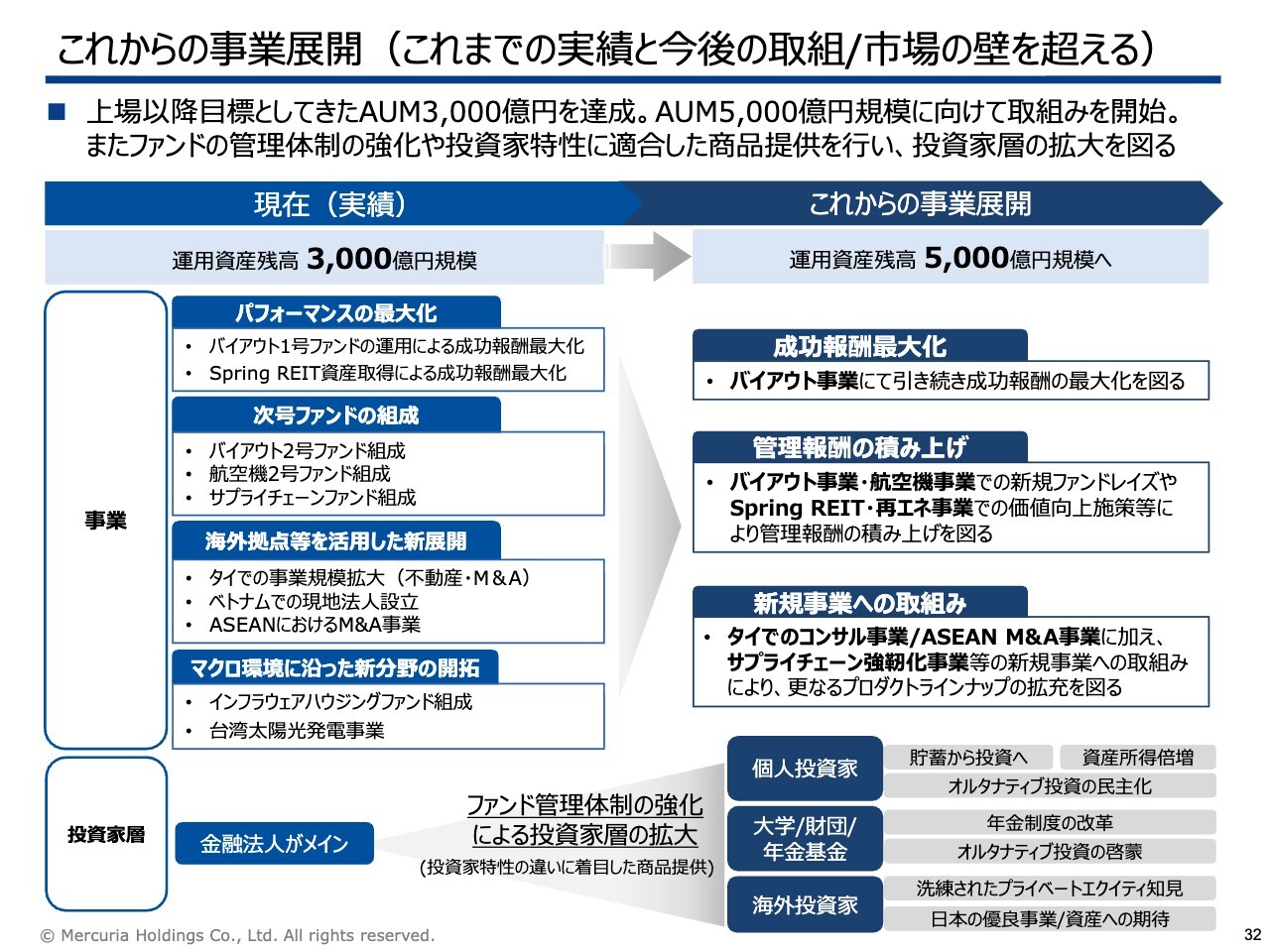

これからの事業展開(これまでの実績と今後の取組 / 市場の壁を超える)

豊島:冒頭と各部門からの説明の繰り返しになりますが、現在の運用資産残高は3,000億円規模で、これを5,000億円規模に拡大していく方針です。

何によってこれを成していくかについて、当社はファンド運営を生業としていますので、今行っている業務できちんと投資家のみなさまからの信頼を得ることができなければ、次の5,000億円規模という目標は達成できません。

まずは現在の3,000億円規模の中で、これから得られる成功報酬を最大化していく必要があります。この中では、小山がご説明したように、バイアウト事業において成功報酬を得る段階に入っています。

さらに、管理報酬の積み上げに関しては、いくつか施策を進めてきましたが、現在重点的に取り組んでいるのは、航空機ファンドのオープンエンド化とサプライチェーンの強靱化です。

また、詳細には触れていませんが、東南アジアにおける日本企業のジョイントベンチャー向けコンサルティング事業も順調に拡大しています。タイからベトナムへと事業を広げ、M&Aの実績も出てきたところです。

当社グループはファンドマネージャーとして、事業会社としてそれぞれの事業を運営するのではなく、投資家や事業会社の方々から預かった資産・資金を的確にマネージすることを役割としています。そのため、管理体制、信用、実績が基盤であると考えています。

このような基盤を整備し、現在は銀行や金融機関系からの投資が中心ですが、これに加え、今後は海外投資家、大学、財団、年金、さらに長期的には個人投資家といった方々からの資金も預かれる体制を強化していく必要があると考えています。

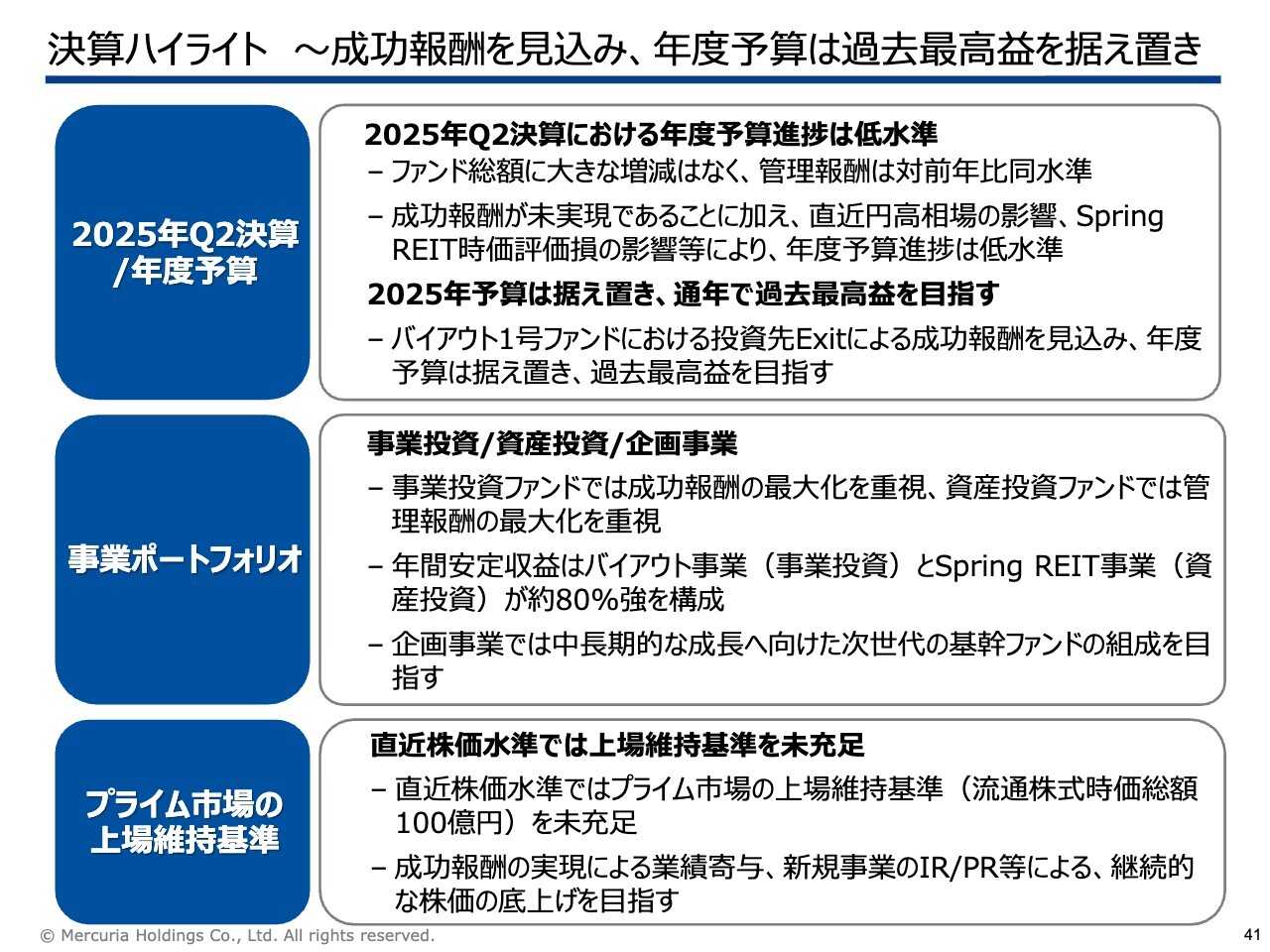

決算ハイライト〜成功報酬を見込み、年度予算は過去最高益を据え置き

滝川祐介氏(以下、滝川):執行役員経営管理統括の滝川です。2025年第2四半期決算と年度予算、事業ポートフォリオ、プライム市場の上場維持基準についてご説明します。次のスライドから詳しくお伝えします。

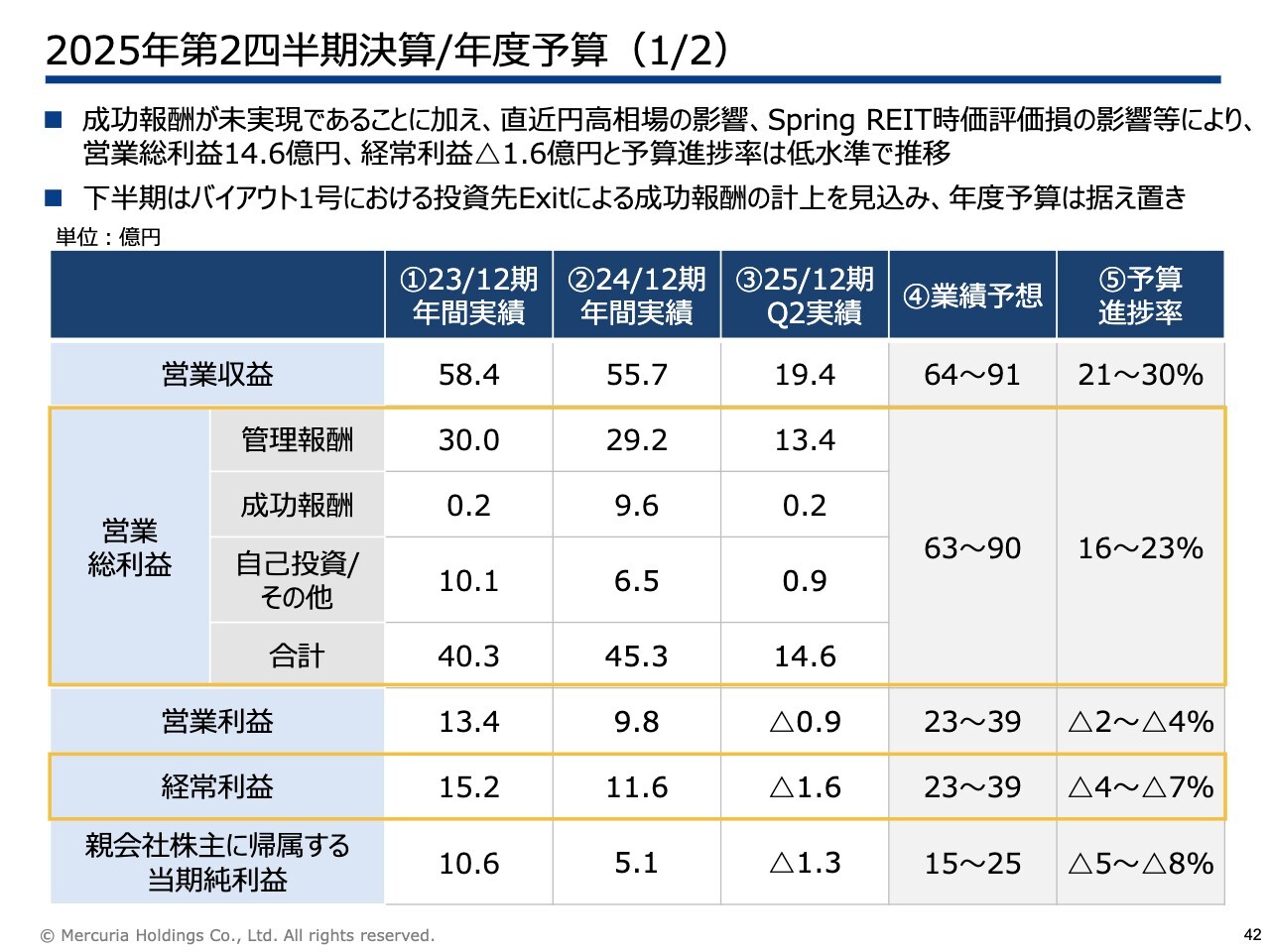

2025年第2四半期決算/年度予算(1/2)

2025年第2四半期決算と年度予算です。第2四半期の実績は、営業総利益が14億6,000万円、経常利益がマイナス1億6,000万円となりました。

管理報酬はファンド総額に大きな増減はなく、前年同期比で同水準を維持しています。ただし、成功報酬が未実現であること、直近の為替相場における円高の影響、及び「Spring REIT」の時価評価損失が主な要因となり、年度予算の進捗は低水準にとどまりました。

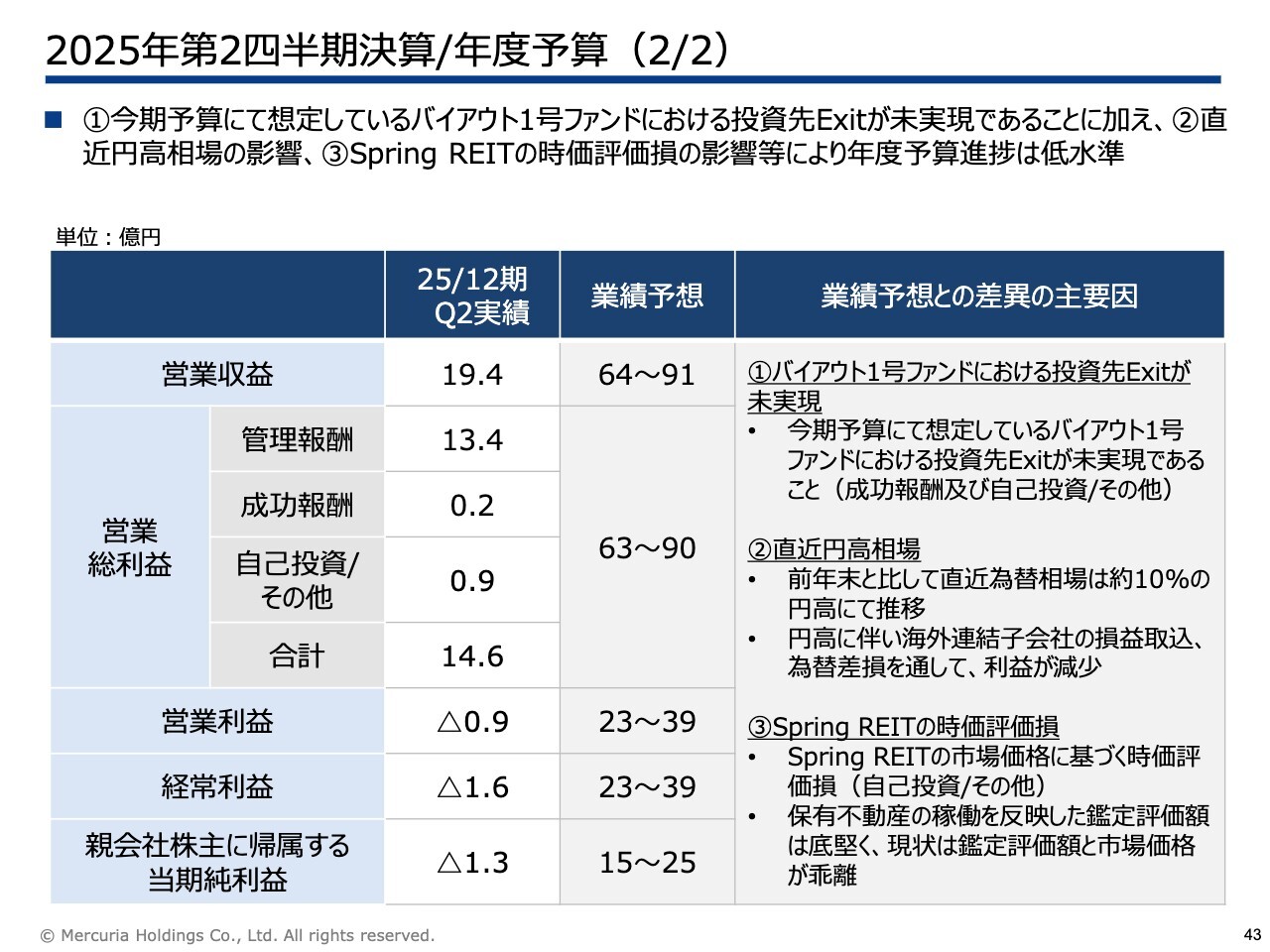

2025年第2四半期決算/年度予算(2/2)

年度予算が低水準となっている3つの要因についてご説明します。1つ目は、今期予算において想定していた「バイアウト1号ファンド」における投資先のエグジットが、第2四半期時点で未実現であることです。

2つ目は、前年末と比較し直近の為替相場が約10パーセント円高に推移した結果、海外連結子会社からの損益取込や為替差損を通し利益にマイナスの影響が出ていることです。

3つ目は、「Spring REIT」において市場価格における時価評価損を計上したことによるものです。

一方で、この後のスライドでもご説明しますが、「バイアウト1号ファンド」は現在成功報酬ステージに到達しており、2025年の下半期に投資先のエグジットによる成功報酬を見込んでいるため、年度予算は据え置いています。

業績予想はレンジの予想としています。成功報酬ステージにある「バイアウト1号ファンド」において、投資先のエグジットの期間帰属のタイミングによって成功報酬の金額が大きく増減し、決算に与える影響が大きいためです。

決算への影響が大きな「バイアウト1号ファンド」の成功報酬と「Spring REIT」の損益については、事業ポートフォリオの位置づけも含め、次のスライドでご説明します。

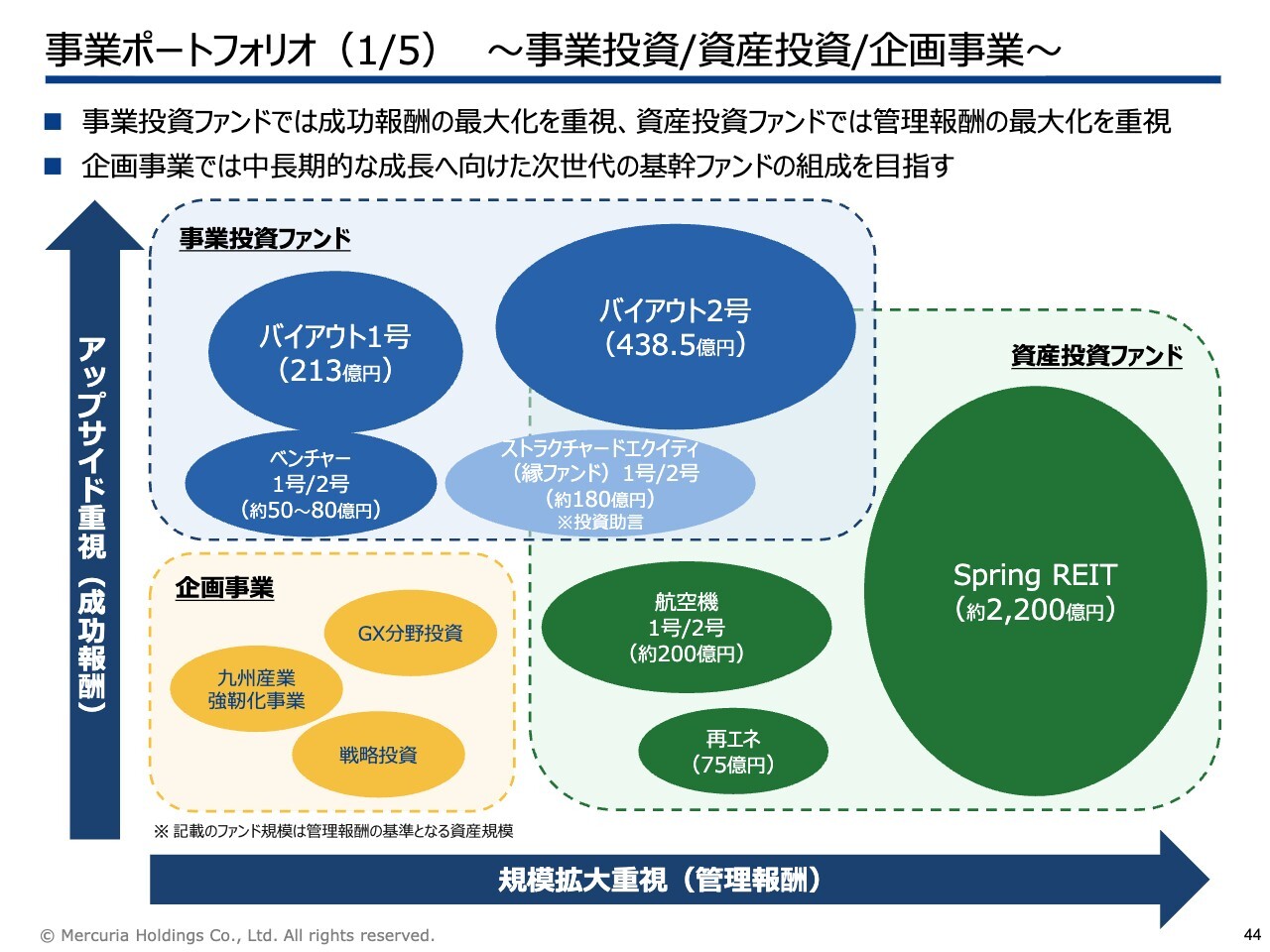

事業ポートフォリオ(1/5)〜事業投資/資産投資/企画事業〜

事業ポートフォリオです。当社グループはファンド運用事業を行っており、事業投資ファンド、資産投資ファンド、企画事業の3つのカテゴリに分類されます。

事業投資ファンドは、成功報酬によるアップサイドを重視したファンドであり、「バイアウト1号」及び「バイアウト2号」を合わせて650億円水準のバイアウトファンドが中心です。

資産投資ファンドについては、管理報酬による規模拡大に重きを置いたファンドで、2,200億円規模の香港証券取引所に上場している「Spring REIT」が中心です。現在は「航空機3号ファンド」の組成準備を進め、規模拡大を目指しています。

企画事業では、中長期的な成長に向けた次世代の基幹ファンドの組成を目指して取り組んでいます。

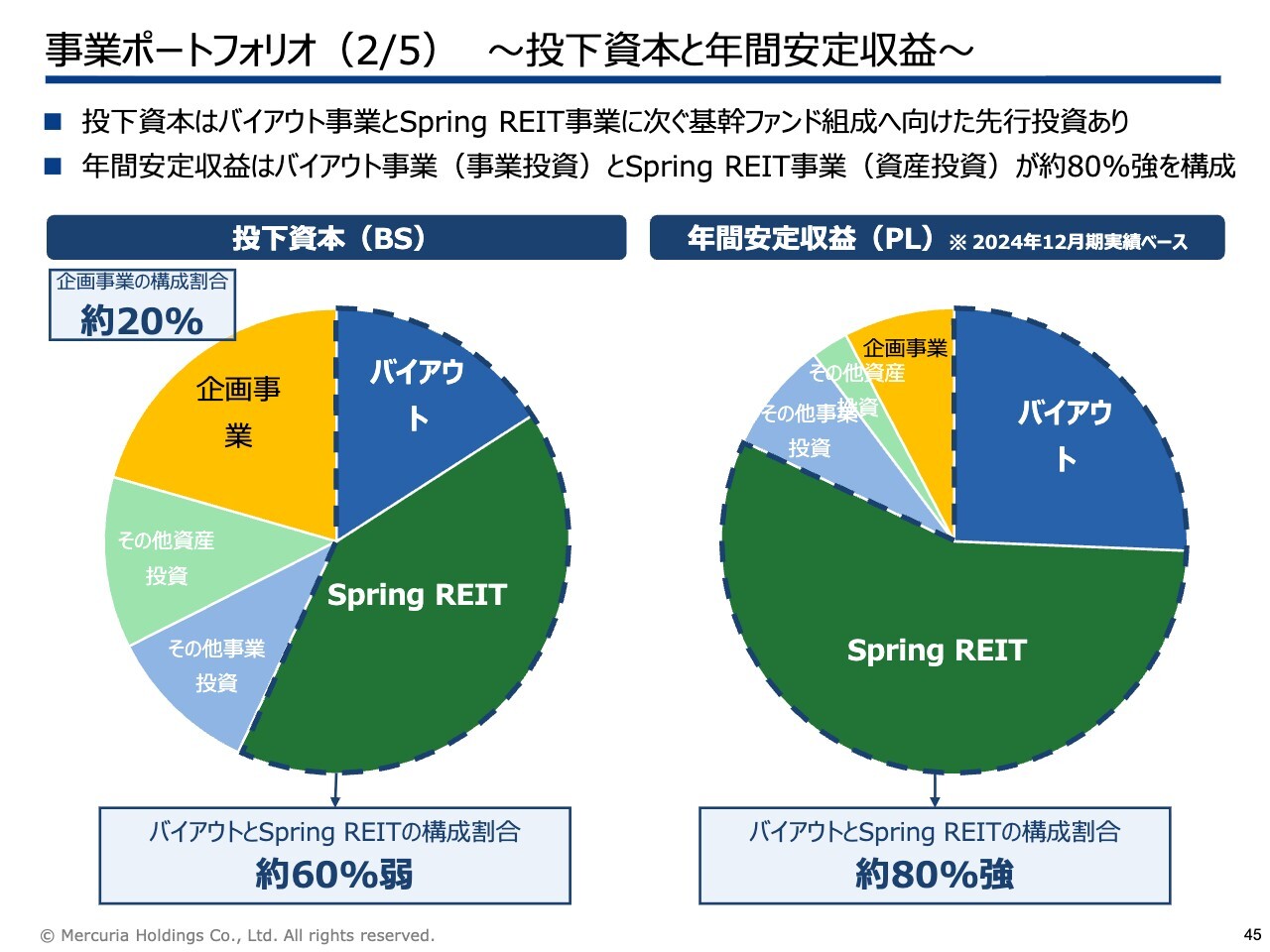

事業ポートフォリオ(2/5)〜投下資本と年間安定収益〜

各ポートフォリオが決算及び財務に与える影響です。スライド右側の年間安定収益(PL)では、「バイアウト」と「Spring REIT」で80パーセント強を占めています。

スライド左の投下資本(BS)では、「バイアウト」と「Spring REIT」が60パーセント弱を占め、将来に向けた企画事業に対して約20パーセントの資本を投下しています。

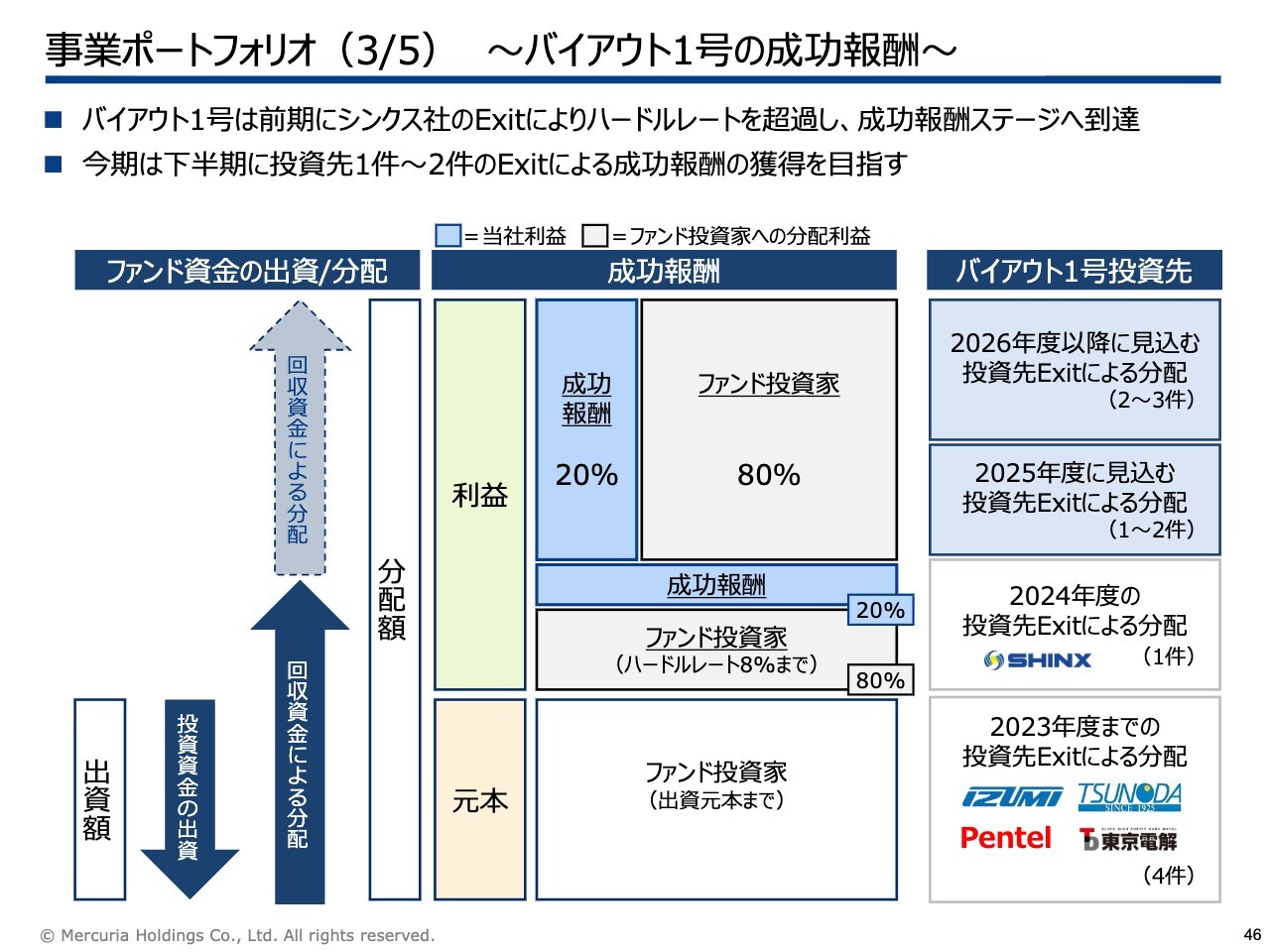

事業ポートフォリオ(3/5)〜バイアウト1号の成功報酬〜

「バイアウト1号ファンド」の成功報酬についてです。「バイアウト1号」は2016年に組成された総額213億円のファンドで、これまでに5件のエグジットを完了させています。

出資元本を超え、年8パーセントの複利計算で設定されたハードルレートを上回る利益分配を行ったことで、すでに成功報酬ステージに到達しており、今後はファンド投資家が80パーセントに対して、当社は20パーセントを成功報酬として得ることができます。

現在も4件の投資先が残っていますので、2025年下半期には投資先のエグジットによる成功報酬を見込んでいます。また、2026年以降も残りの投資先のエグジットによる成功報酬の獲得を目指していきます。

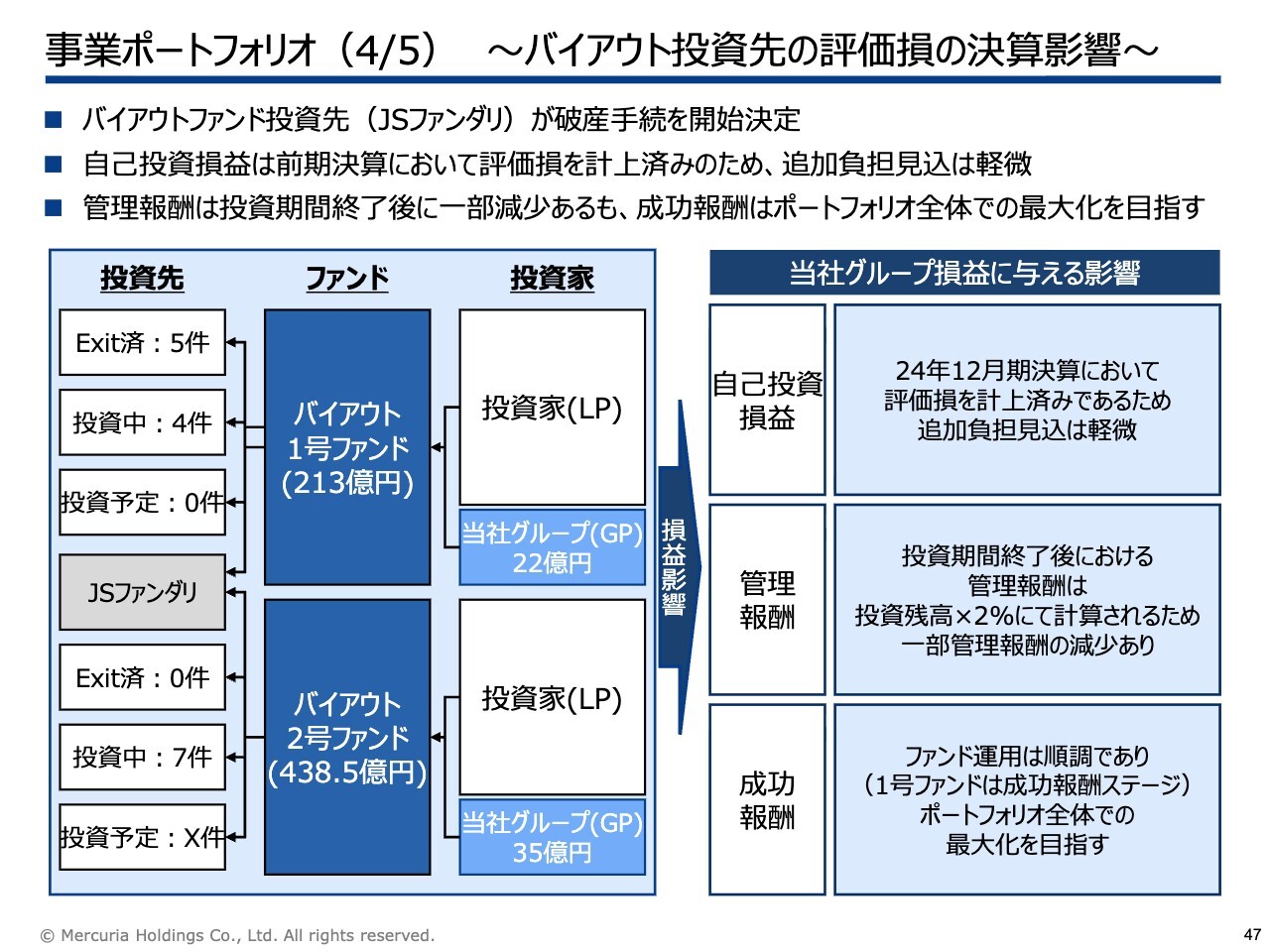

事業ポートフォリオ(4/5)〜バイアウト投資先の評価損の決算影響〜

冒頭では豊島から、事業投資戦略のセクションでは小山からご説明した、みなさまにご迷惑をおかけしているバイアウト投資先のJSファンダリについてです。こちらの評価損が当社グループ決算に与える影響についてご説明します。

当社グループからの自己投資持分については、前期決算ですでに評価損を計上しているため、現時点では追加の負担見込みは軽微と考えています。管理報酬については、投資期間終了後に投資残高に基づいて計算される部分があるため、一部で減少する可能性があります。

成功報酬については、当該投資回収からの成功報酬の獲得は難しい状況ですが、ファンド全体の運用は順調です。そのため、ファンド全体で目標リターンを達成することで成功報酬の最大化を目指していきたいと考えています。

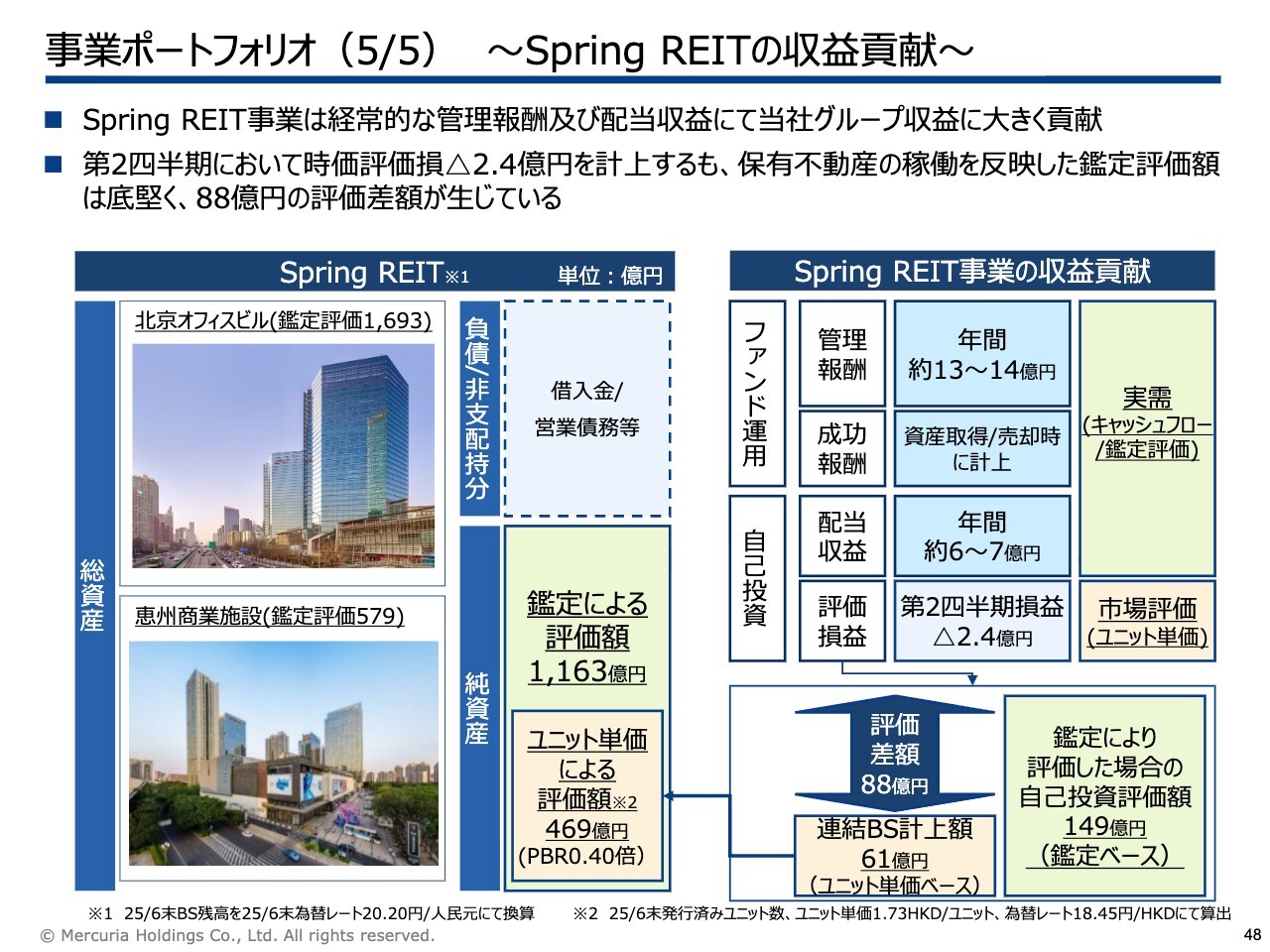

事業ポートフォリオ(5/5)〜Spring REITの収益貢献〜

「Spring REIT」の収益についてです。こちらは「バイアウト」とともに収益貢献が大きなファンドであり、収益貢献としてはファンド運用における管理報酬と、自己投資における配当収入の2つがあります。この2つを合わせ、年間で約20億円の収益を得ています。

一方で、「Spring REIT」は上場して時価があるため、時価評価損益がグループ決算に影響を与えています。第2四半期では、2億4,000万円の評価損を計上しています。

「Spring REIT」は、北京のオフィスビルと恵州の商業施設で構成されています。鑑定評価では約2,200億円となり、そこから借入などの負債を差し引いた純資産は1,163億円です。しかし、市場価格による純資産評価額は現在469億円となっています。

PBRは0.4倍の水準です。ユニット単価で評価される市場評価と、キャッシュフロー等の実需で評価される鑑定評価との大きな乖離が生じています。

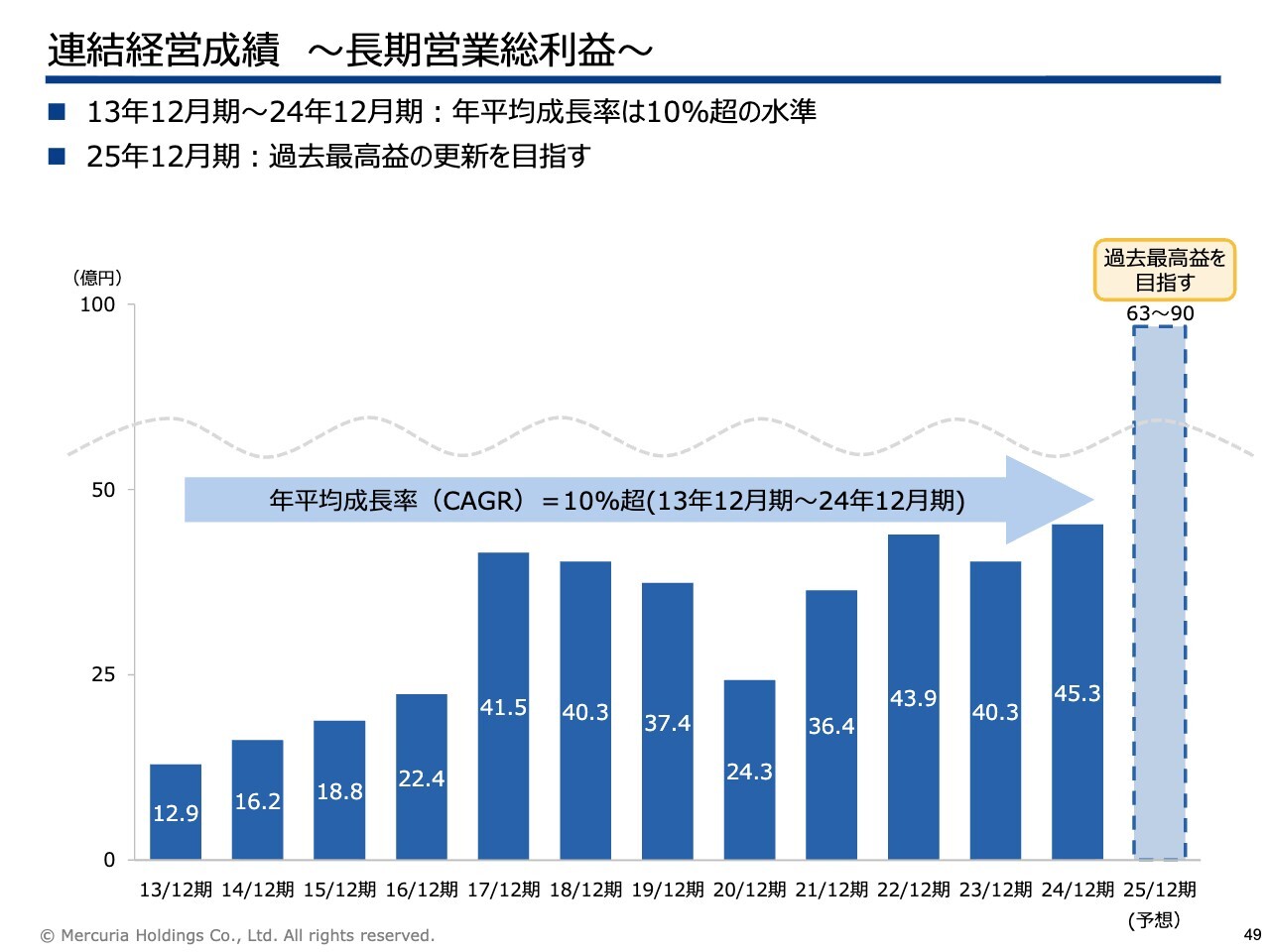

連結経営成績 〜長期営業総利益〜

営業総利益の長期推移です。2013年から2024年の営業総利益の推移と、2025年の予想営業総利益を示しています。増減はあるものの、年平均成長率は10パーセントを超えており、今期は過去最高益を目指しています。

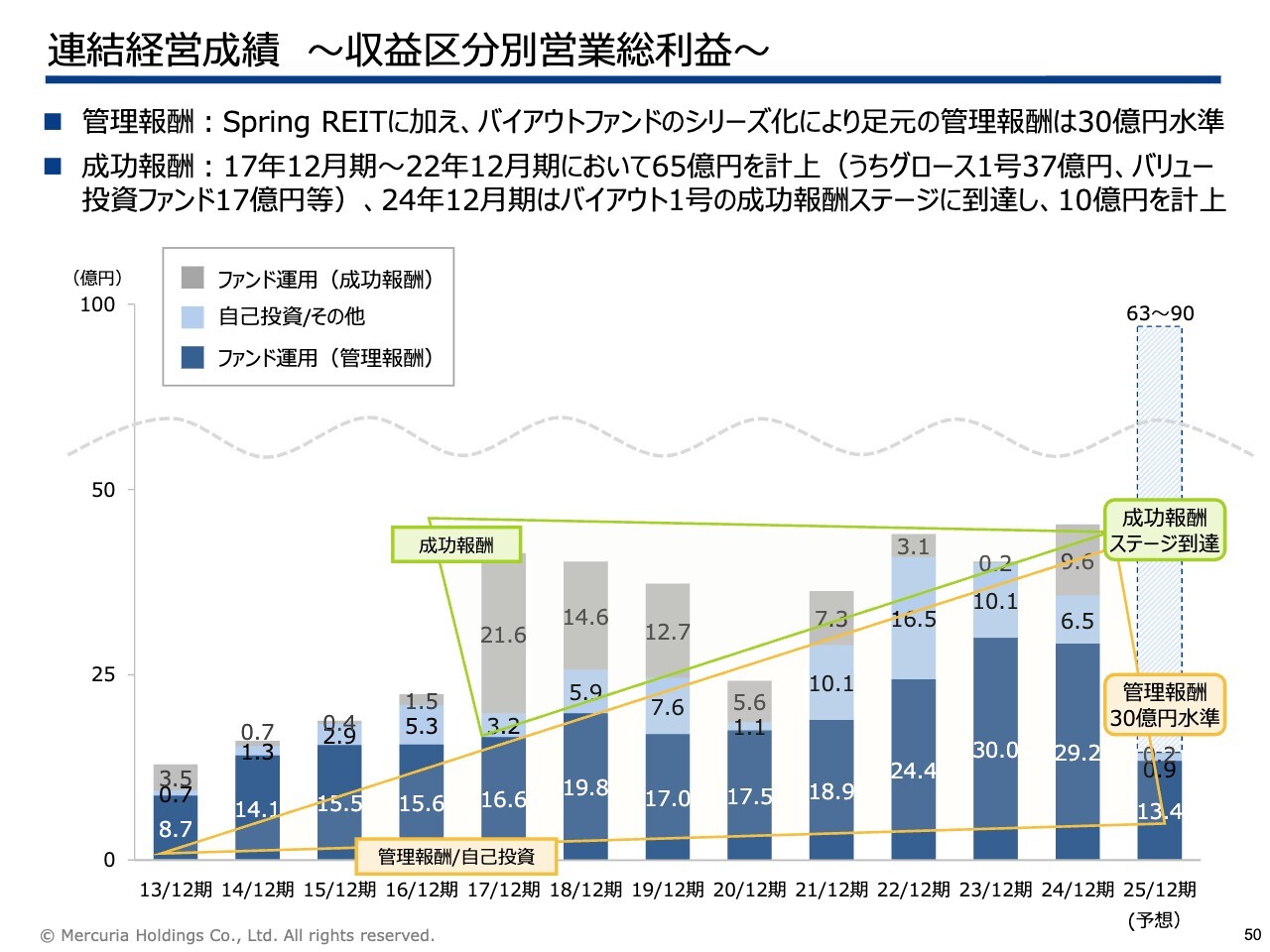

連結経営成績 〜収益区分別営業総利益〜

営業総利益の収益区分別の内訳です。スライドの棒グラフ、一番下の青は管理報酬を示し、これは着実に増加し、2023年に「バイアウト2号ファンド」を組成し、現在では30億円の水準まで増加しています。

一番上のグレーの成功報酬については、創業時やリーマン・ショック時に組成したファンドからの成功報酬で、2017年にピークとなり合計65億円を計上しました。これらの投資回収を終え、現在は成功報酬がほぼゼロとなっています。

一方、前期では「バイアウト1号」が成功報酬ステージに到達し、10億円の成功報酬を獲得しました。今後は、下半期を含めた投資先のエグジットごとに成功報酬を見込み、成功報酬が管理報酬に上乗せされるかたちで営業総利益の増加を見込んでいます。

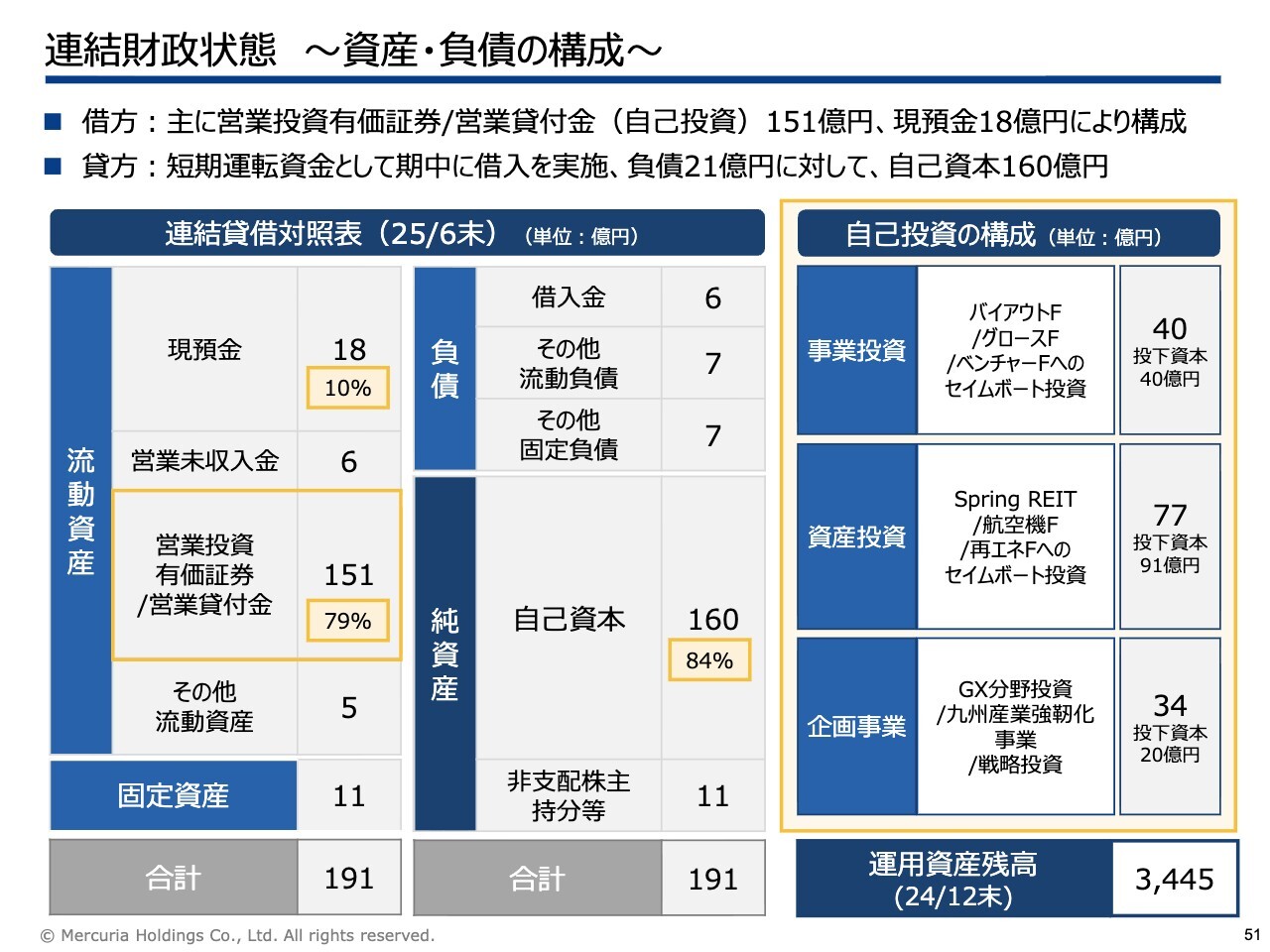

連結財政状態 〜資産・負債の構成〜

バランスシートです。総資産は191億円です。資産は自己投資151億円と現預金18億円で構成されます。負債は借入金6億円、自己資本は160億円となっており、財政状態は健全です。

自己投資151億円については、主要事業である「バイアウトファンド」や「Spring REIT」を中心に、ファンド投資家とリスクリターンを共有するセイムボート投資を行っています。また、GX分野投資やサプライチェーン強靱化事業などの企画事業にも戦略投資を行っています。

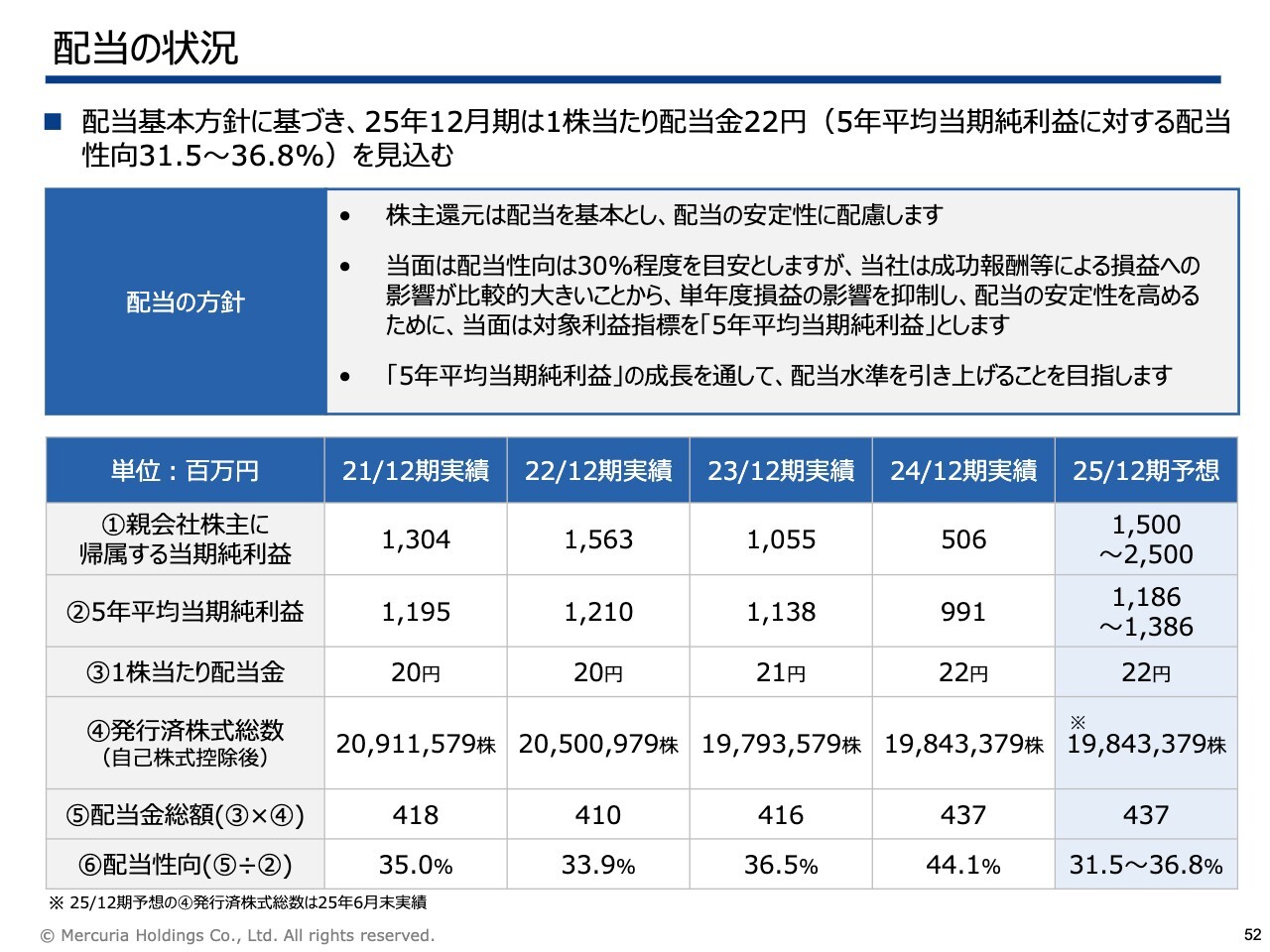

配当の状況

配当については、基本方針として5年平均当期純利益に対して配当性向30パーセント程度を目途としています。今期は1株当たり22円の配当を見込んでいます。

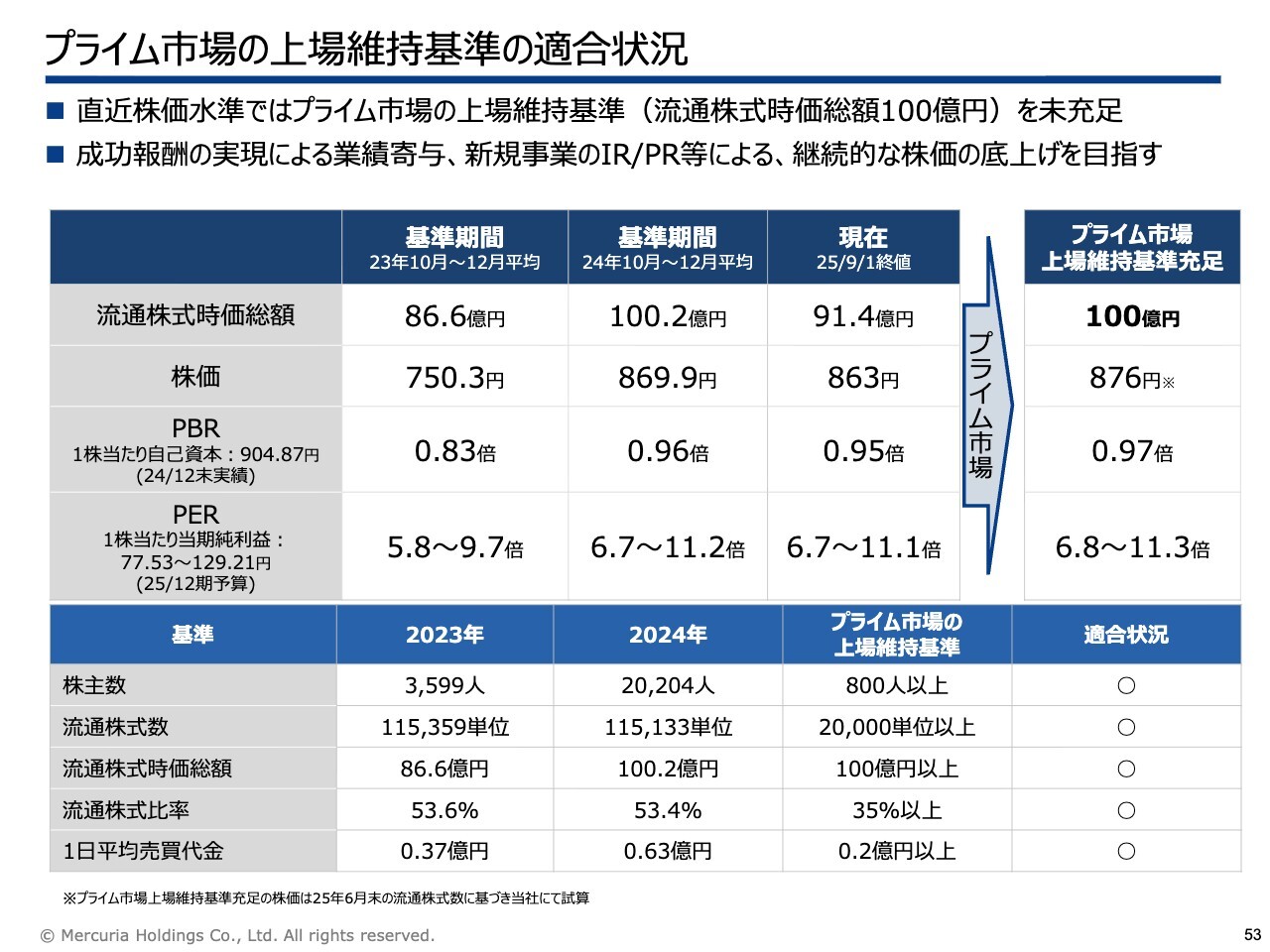

プライム市場の上場維持基準の適合状況

最後に、プライム市場の上場維持基準についてです。当社は2024年基準において流通株式時価総額100億円をクリアし、上場維持基準を満たしているものの、直近の株価は基準を満たせていない状況です。

基準を満たすために必要な株価はPBRが1倍弱となります。これは1つの通過点に過ぎませんが、足元では今期の予算を確実に達成し、収益性を高めること、将来業績への寄与を期待して取り組んでいる企画事業の進捗を、IR活動を通じ投資家のみなさまにしっかりとお伝えし、市場評価を高めることで、今期末にはプライム市場の上場維持基準を確実にクリアすべく努めていきます。

質疑応答:トランプ政権の関税政策がビジネスに与える影響

新着ログ

「証券、商品先物取引業」のログ