高市総裁誕生で日経平均5万円視野に 日本株リスクオン全開の投資戦略

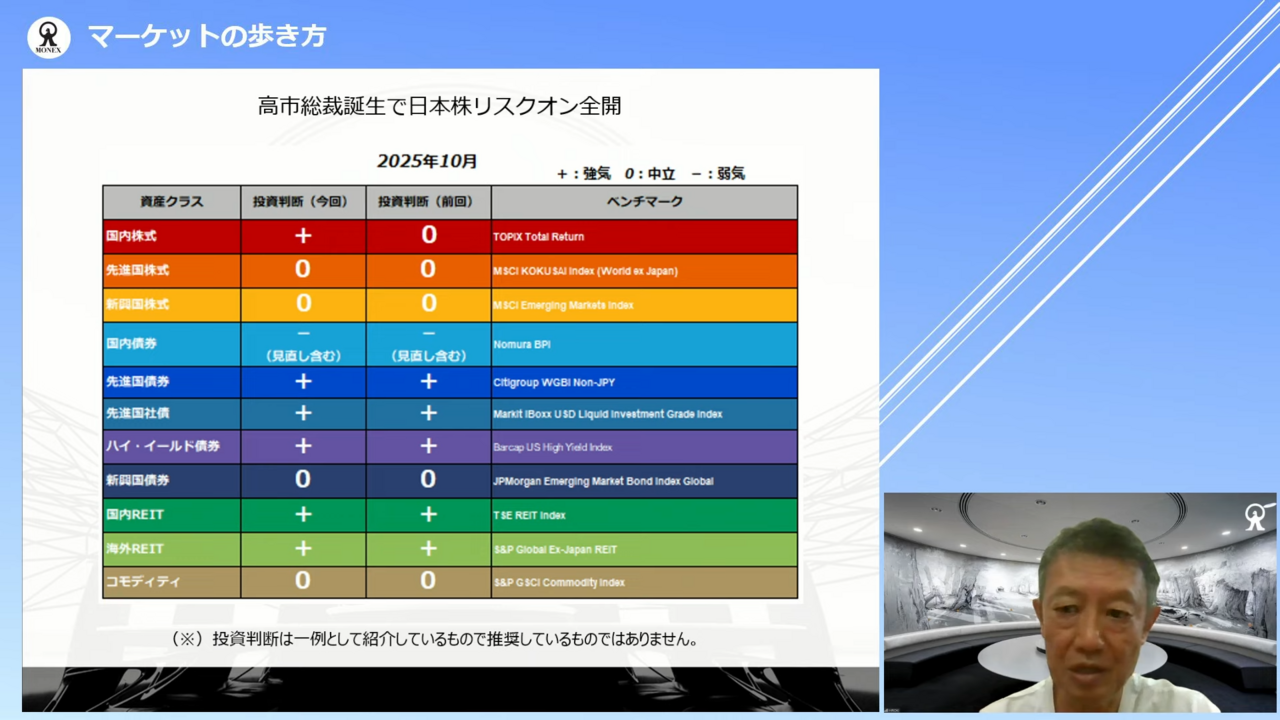

マーケットの歩き方(2025年10月版):高市総裁誕生で日本株リスクオン全開

広木隆氏:マネックス証券の広木隆です。「月刊マーケットの歩き方」を始めます。本日は2025年10月6日です。10月4日に自民党の総裁選で高市早苗氏が女性初の自民党総裁に選出されたことを受け、日本のマーケットは株価が大幅高、為替が円安というかたちで反応しました。

日本株式市場の現状認識

このニュースに対し、なぜ国内株が前回までニュートラルだったかはわからないですが、以前から私は日経平均5万円を視野に入れたストラテジーレポートを出していました。

2025年9月に日経平均が4万5,000円まで上昇しました。少し前まではバリュエーション面での割高感は指摘していましたが、相場が崩れない状況が続くと、市場が来期の業績をすでに織り込んでいるのだろうと考えるべきです。そう考えると、4万5,000円という水準もジャスティファイできるというレポートを8月下旬には出していました。

リスクオン相場への転換

今回のマーケットの動きはアップデートが遅れたようにも感じますが、満を持して日本株もスタンスを引き上げ、リスクオン全開で今から買いに行っても良いのではないかと思います。おそらく、ここから日経平均が5万円に到達するまで、あっという間だと思います。

このような「高市トレード」の持続性については、別のレポートや「広木隆のMonday Night Live」などで詳しく解説する予定です。資産配分という観点からは、日本株をオーバーウェイトとする戦略が良いでしょう。

米国株式市場との比較

世界的な株高が続いている状況で、決して米国株に弱気なわけではありません。今回の日本株高騰の背景には、FRBの利下げという要因もあります。ただし、FRBの利下げは、結局、来年のどこかで打ち止めになると思います。

また、バリュエーション面での高さを考慮すると、米国株はニュートラルの投資ウェイトで良いでしょう。アンダーウェイトにする必要はありませんが、一気にポジションを増やす必要もありません。

今後はむしろ、日本株に注目すべきだと思います。実際、本日(2025年10月6日)の日経平均はダウ平均を上回る水準にあります。ドルと円の単位の違いはありますが、5万円という数字に到達するのは日経平均のほうが先ではないかと考えられます。

国内債券市場の展望

他のアセットクラスについてご説明します。個人投資家で国内債券のポートフォリオを組む方はほとんどいないと思います。国内債券はどうかという点について、一番指標となる10年債のことを国内債券として捉えている方が多いです。超長期債券については、機関投資家ですら行っている人は少なく、いびつです。

そうは言っても、今回の財政懸念から超長期債券の金利が急騰し、いわゆるイールドカーブのスティープ化(長短金利差の拡大)が進んでいます。これは個人投資家のポートフォリオには関係のない話ですが、短期が下がって長期が上がるスティープ化は、傾きが急になるということです。

そこで一番の指標となる10年債はどうかというと、1ベーシスほどしか上がっていません。ほとんど売られていない状況です。

つまり、超長期債券が財政懸念で売られるため、それに引っ張られて一応長期金利と言われている10年債利回りも少しは上がりますが、半分以上のところは「日銀の売上はどうなるのか?」ということで動く指標であり、日銀の売り上げが遅れることで、短期債の金利は逆に下がる動きを見せているのです。

その結果、本日の初期反応としては、10年債の利回りはほぼフラットとなっています。このような状況では、売却せず持っておいても良いでしょう。

今後の投資戦略

今回の市場の初期反応は、株高円安でしたが、10年債レベルではほとんど売られませんでした。今後の日本のアセットクラスとしては、日本株リスクオン全開で良いのだと思います。

ご参考にしていただければと思います。

新着ログ

「証券、商品先物取引業」のログ