【QAあり】住友大阪セメント、今期は増収増益を計画 セメントの値上げ・静電チャックの生産能力増強等、次期中計への準備が進展

2024年度(2025年3月期)決算説明

諸橋央典氏(以下、諸橋):社長の諸橋です。本日はお忙しい中、当社決算説明会にご参加いただき、またオンラインでご視聴いただきありがとうございます。

本日の説明会は、はじめに管理部長の永江より、2024年度決算と、2025年度の見通しについてご説明し、その後に、私から最終年度となった2023-25年度中期経営計画の進捗状況をご説明します。よろしくお願いします。それではさっそくですが、決算説明を始めます。

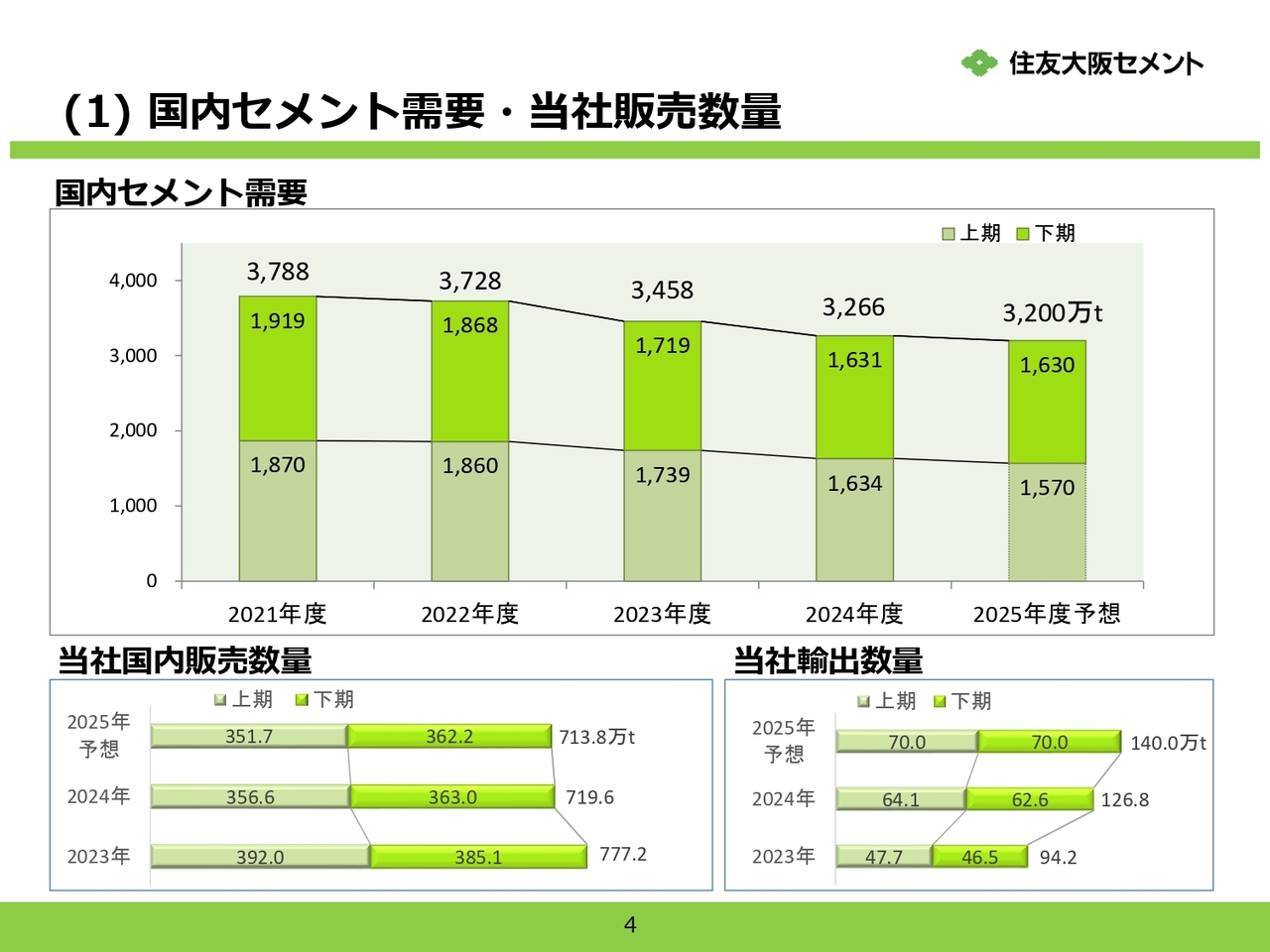

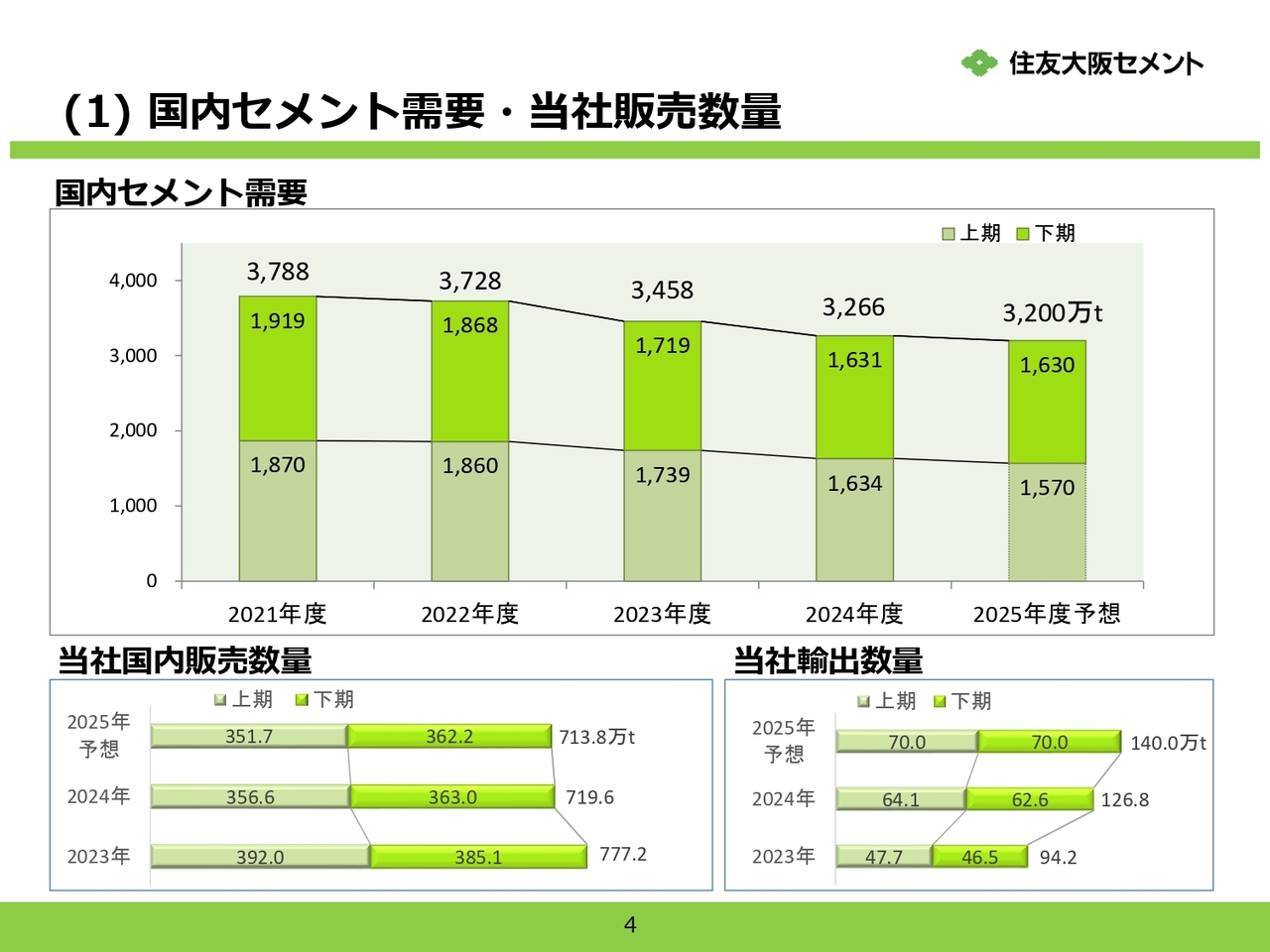

(1) 国内セメント需要・当社販売数量

永江謙一氏:最初に2024年度決算と2025年度決算見通しをご説明します。国内セメント需要、当社のセメント販売状況についてです。

2024年度の国内セメント需要は、建設・物流業界の人手不足や時間外労働規制の影響により、官公需・民需ともに減少しました。前期を5.6パーセント下回る3,266万トンとなっています。2025年度は3,200万トンと想定しています。

2024年度の当社の国内販売数量は720万トンで、前期を7.4パーセント下回りました。2025年度は714万トンと想定しています。

輸出数量は、2024年度は127万トンと前期を34.6パーセント上回りました。2025年度は、前期を10.4パーセント上回る140万トンを想定しています。

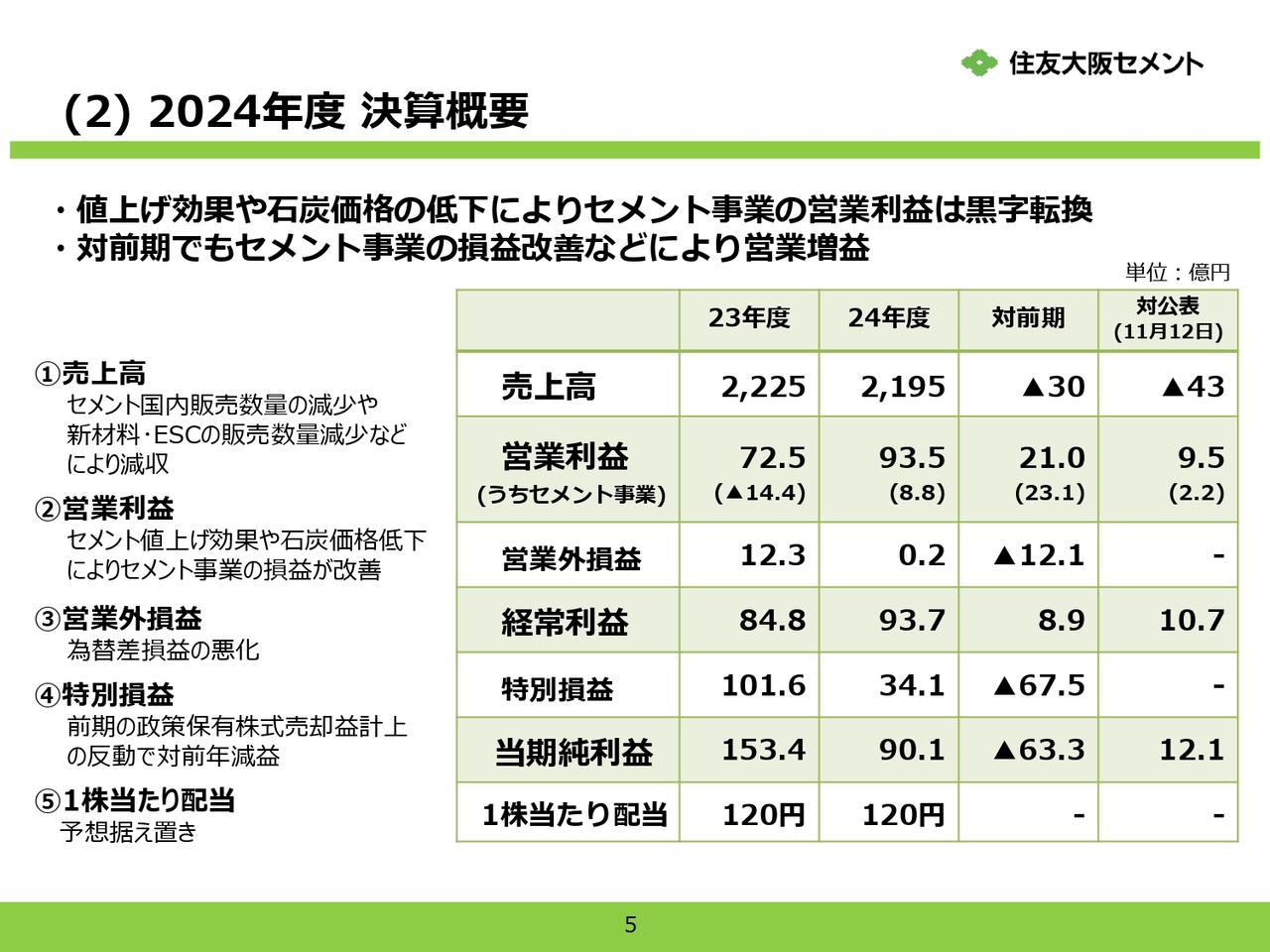

(2) 2024年度 決算概要

2024年度の決算の概要ですが、売上高はセメント事業や新材料事業での売上減少により2,195億円と、対前期で30億円の減収となりました。営業利益は、セメント事業での値上げ効果や石炭価格の低下があったことなどにより、対前期で21億円好転し93億5,000万円となり、セメント事業は黒字転換しました。

また、営業外損益では為替差損益の悪化、特別損益では前期の政策保有株式売却益の反動もあり、当期純利益は対前期で63億3,000万円悪化の90億1,000万円となりました。

昨年11月12日に公表した予想との比較では、売上高が43億円減少していますが、これはセメント販売数量の減少などによるものです。営業利益は公表に対し9億5,000万円好転していますが、主に新材料事業、セメント事業によるものです。

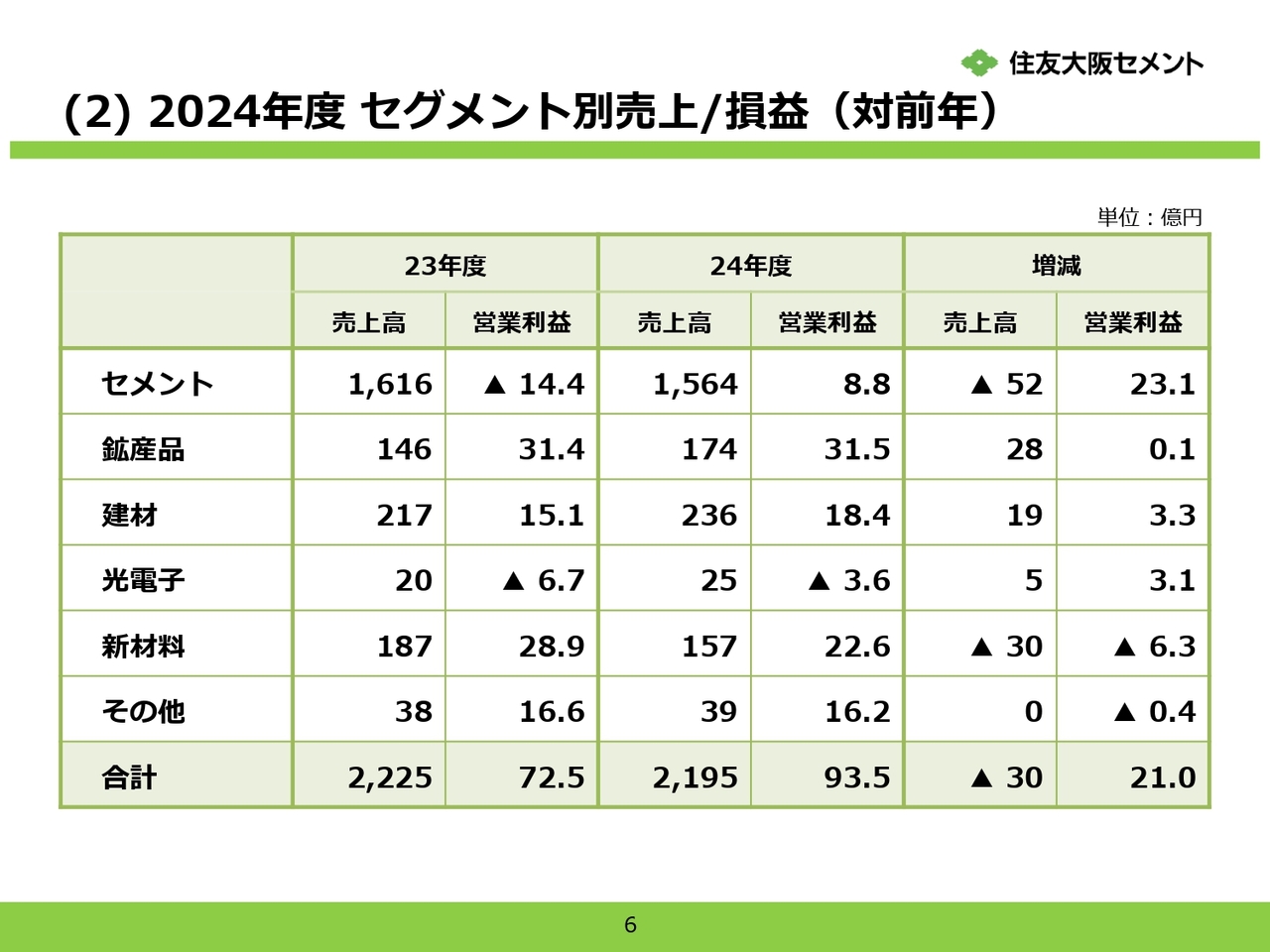

(2) 2024年度 セグメント別売上/損益(対前年)

2024年度のセグメント別売上/損益です。各事業の概要は次ページ以降でご説明します。

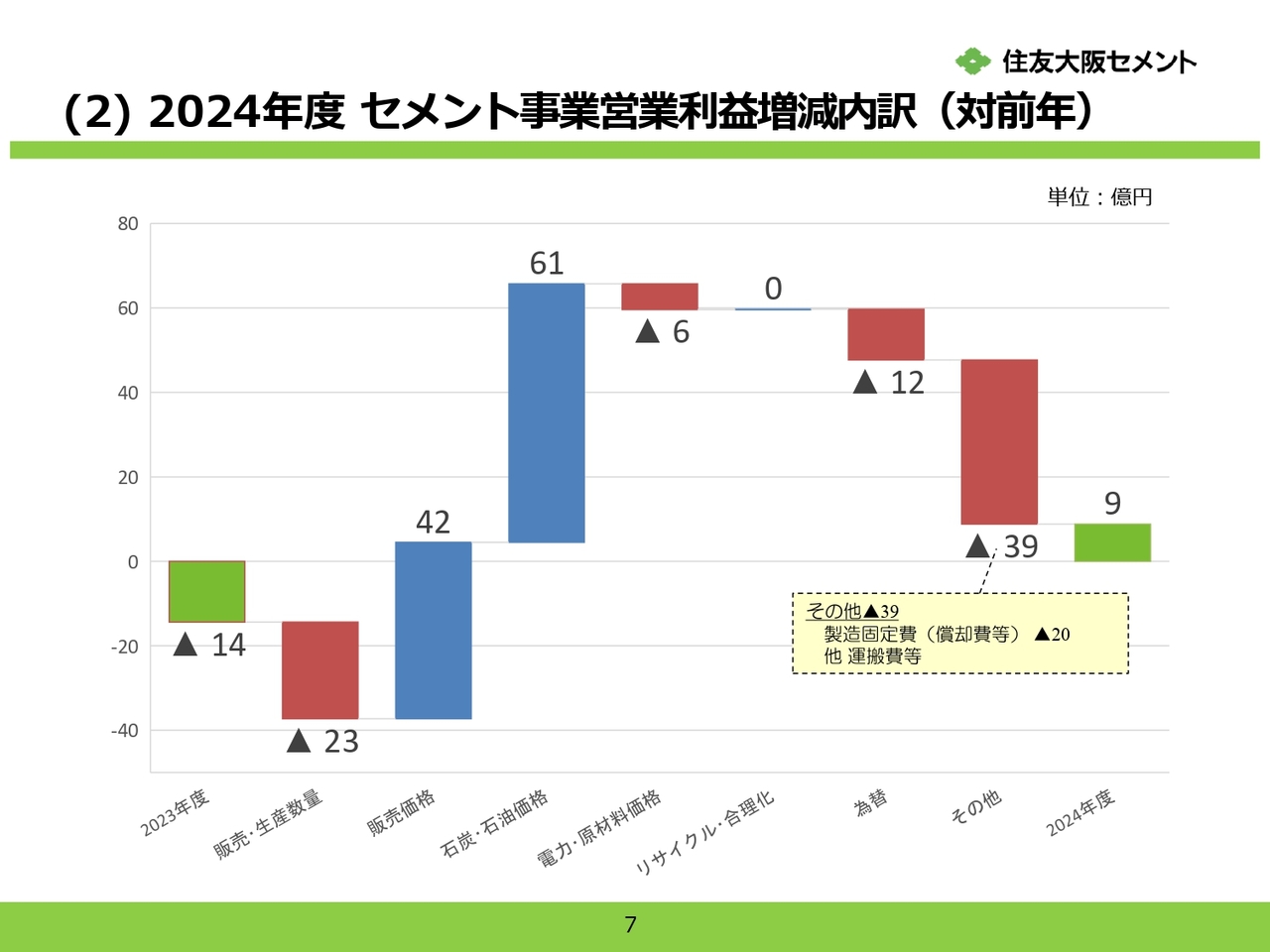

(2) 2024年度 セメント事業営業利益増減内訳(対前年)

2024年度のセメント事業の営業利益は、販売価格で42億円、石炭・石油価格で61億円の好転があったものの、販売・生産数量減少で23億円の悪化、為替の円安影響で12億円の悪化、その他において製造固定費や運搬費の悪化があったことなどから、対前期で23億円改善したものの、9億円の黒字にとどまりました。

(2) 2024年度 セメント事業以外の業績概要

セメント以外の事業では、鉱産品事業は海外向け石灰石の販売数量増加などにより増収となりましたが、採掘コストの増加などにより、前年並みの営業利益となりました。建材事業は地盤改良工事が増加したことに加え、コンクリート二次製品の販売が増加したことなどから、増収増益となりました。

光電子事業は光電子機器の販売増加などにより増収となり、コスト削減で損益が改善したことから赤字幅が縮小しました。新材料事業は半導体製造装置部品である静電チャック(ESC)の販売数量減少などから減収減益となりました。

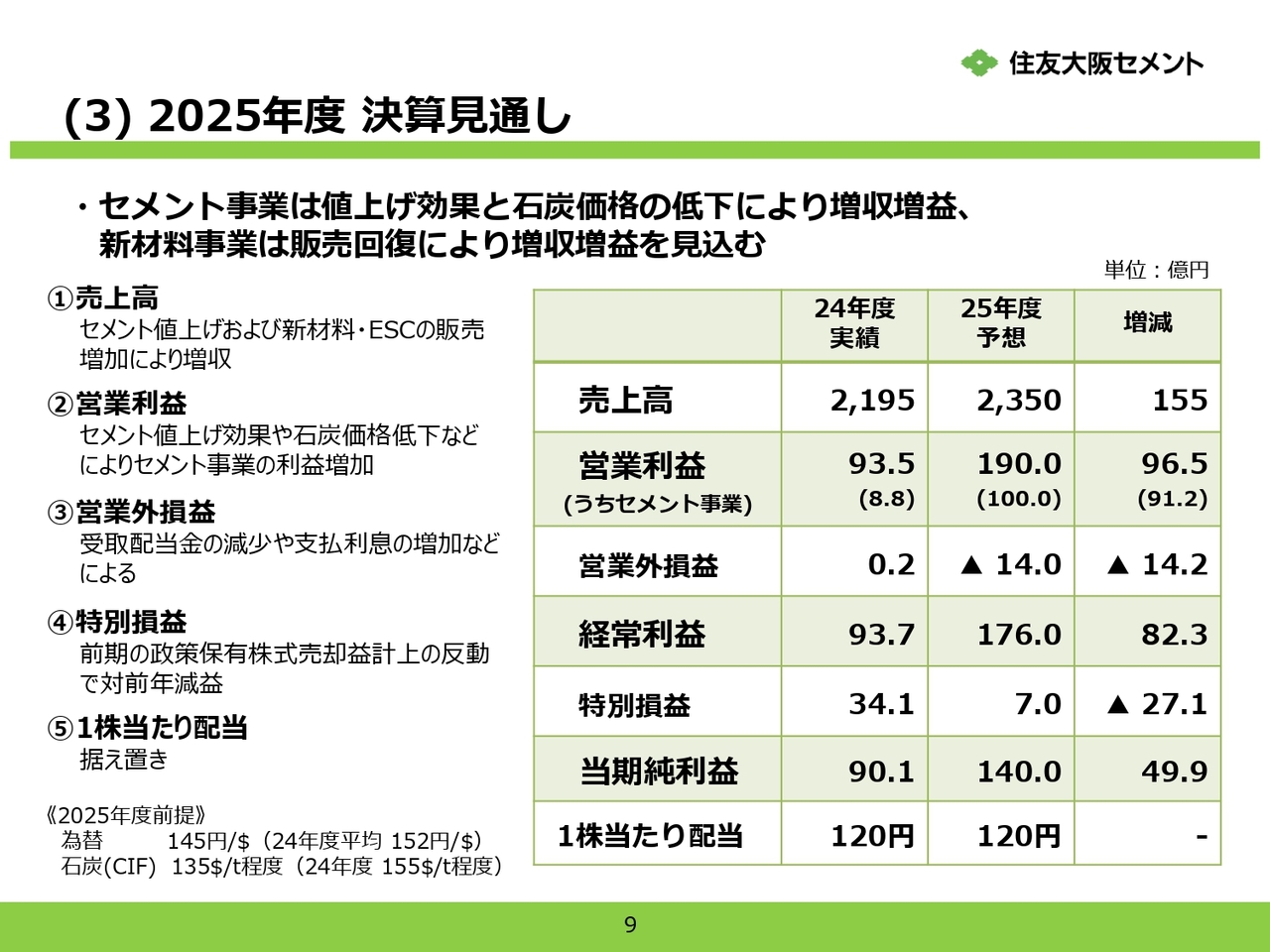

(3) 2025年度 決算見通し

2025年度の決算見通しについては、売上高はセメント事業での値上げ効果や新材料事業での販売増加により、2,350億円と対前期155億円の増収を見込んでいます。

営業利益はセメント事業での値上げ効果などにより、190億円と対前期96億5,000万円の増益を見込んでいます。営業外損益は受取配当金の減少や支払利息の増加などにより、対前期14億円の悪化を見込んでいます。

特別損益は前期の政策保有株式売却益の反動減により、対前期27億円の減少となり、当期純利益は対前期49億9,000万円好転の140億円を見込んでいます。なお、2025年度決算見通しの前提のうち、為替は145円/ドル、石炭価格(CIF)は135ドル/トン程度としています。

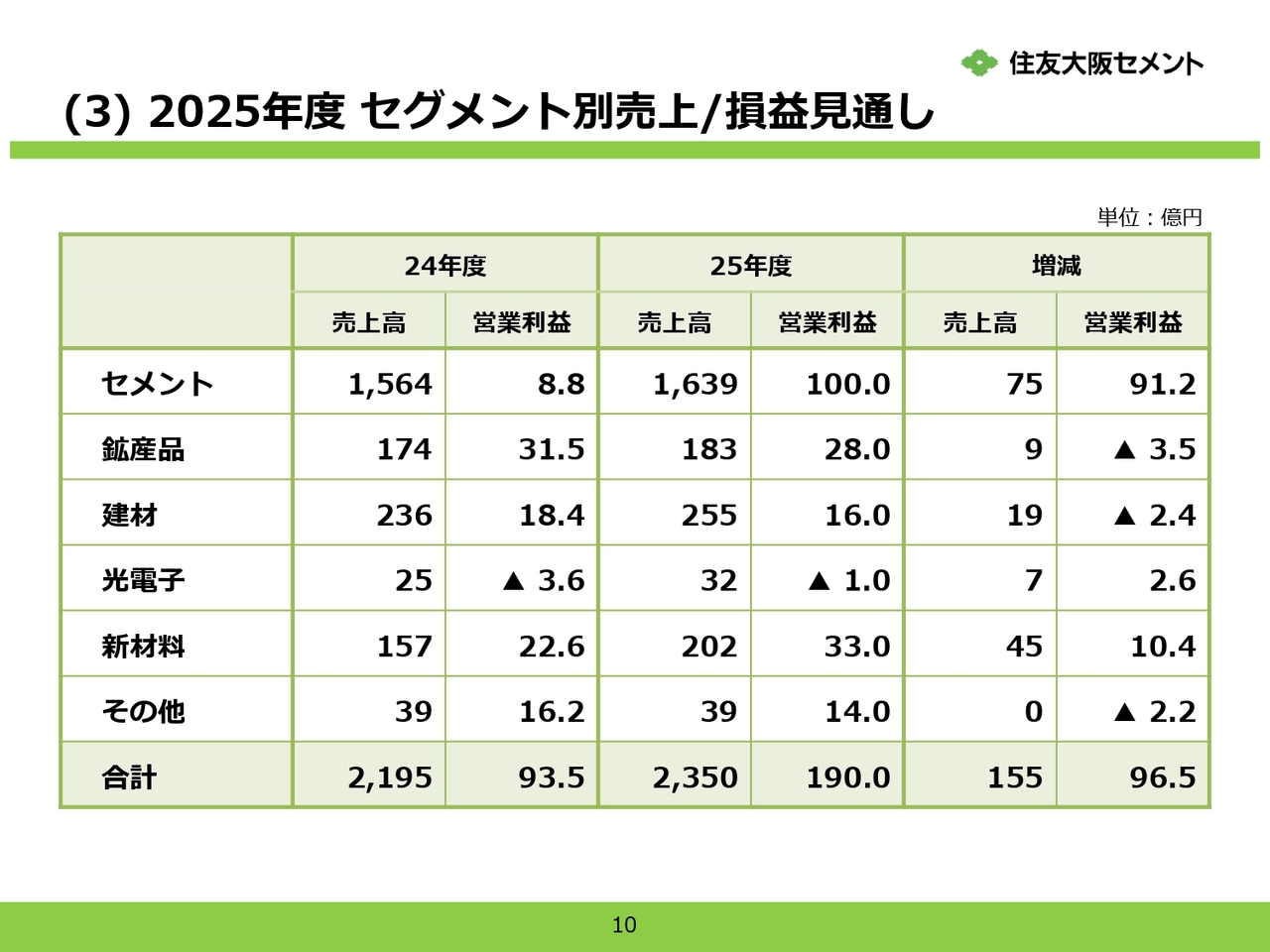

(3) 2025年度 セグメント別売上/損益見通し

2025年度セグメント別売上/損益見通しです。各事業の概況は次ページ以降でご説明します。

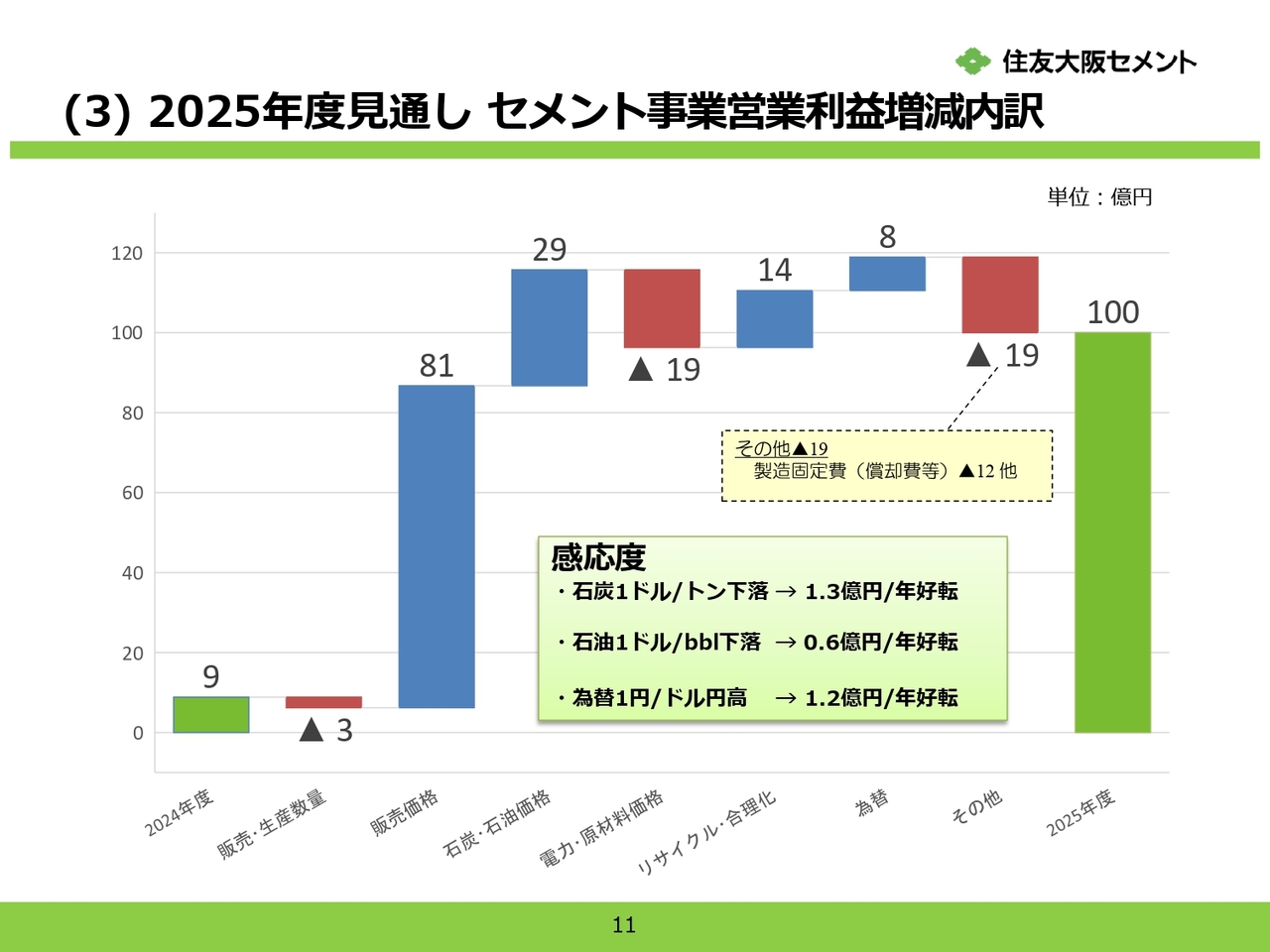

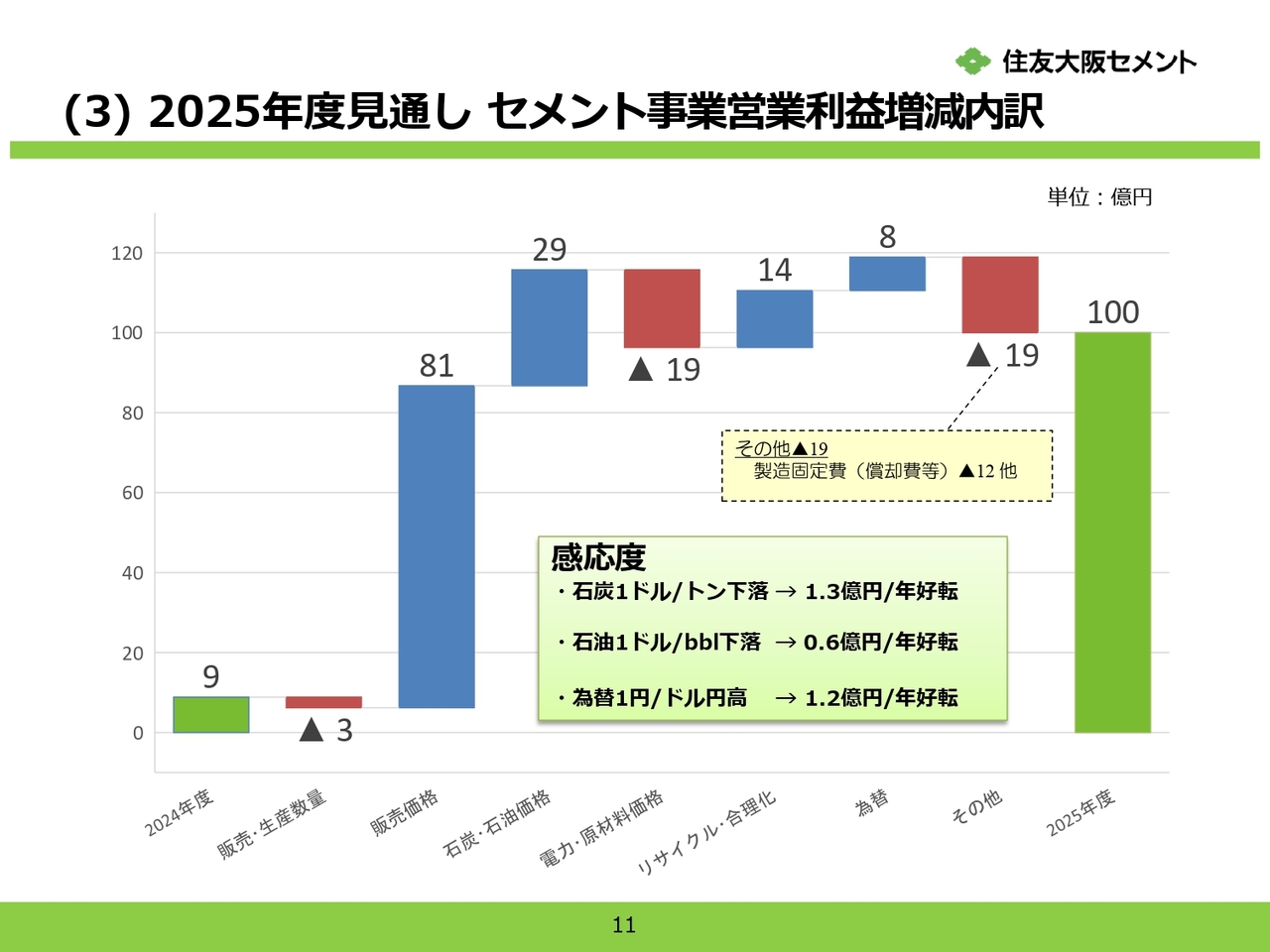

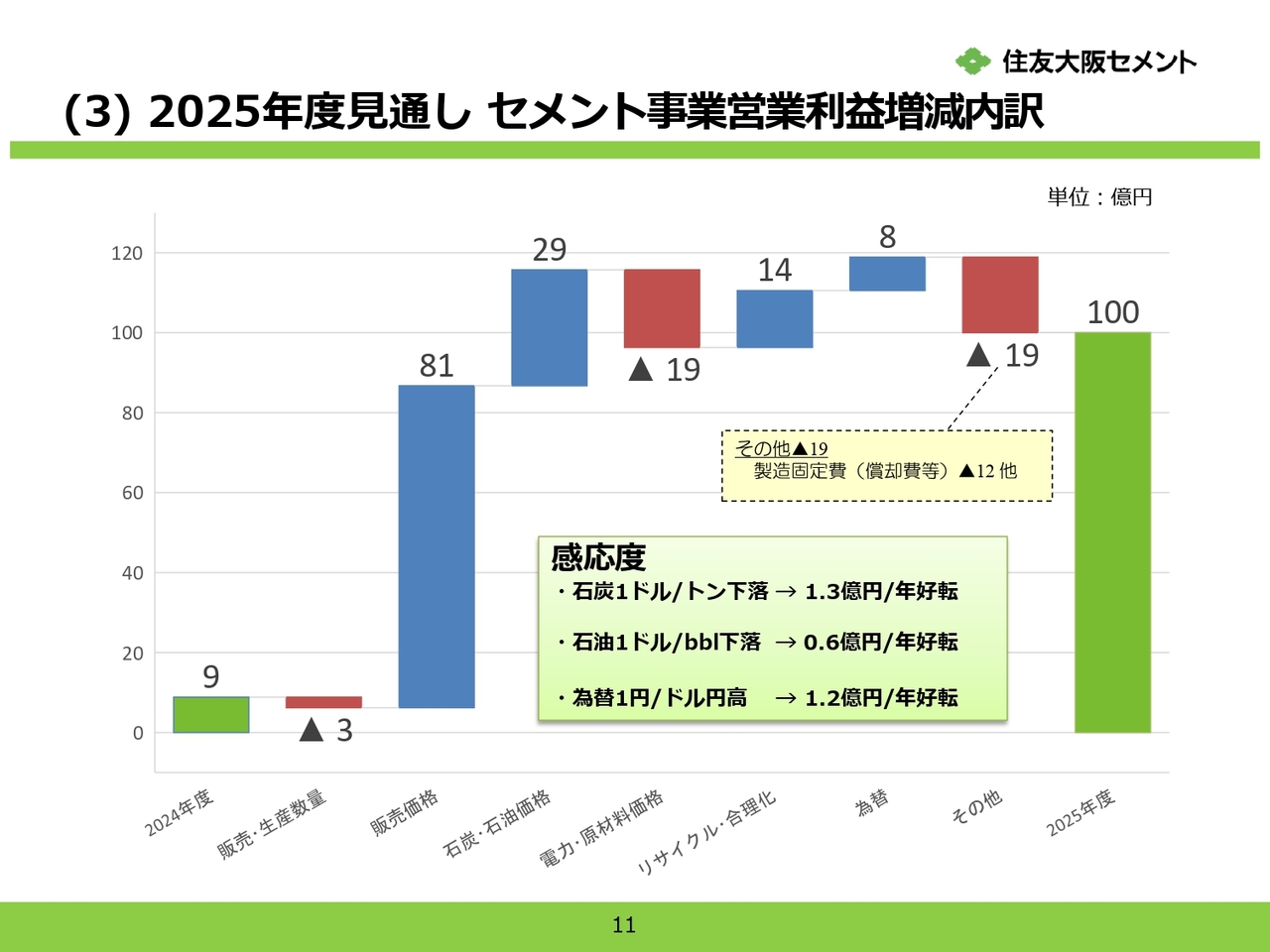

(3) 2025年度見通し セメント事業営業利益増減内訳

2025年度のセメント事業の営業利益は、販売価格で81億円、石炭・石油価格で29億円好転することなどから、対前期で91億円好転の100億円を見込んでいます。

(3) 2025年度 セメント事業以外の見通し概要

セメント以外の事業では、鉱産品事業は石灰石の値上げなどにより増収も、採掘コストの増加などにより減益を見込んでいます。建材事業はコンクリート二次製品の販売増加で増収も、原材料コストの悪化などにより減益を見込んでいます。

光電子事業は光電子機器の販売増加などにより増収、加えてコスト削減で損益改善し赤字幅の縮小を見込んでいます。新材料事業は半導体製造装置部品である静電チャック(ESC)の販売増加により増収増益を見込んでいます。

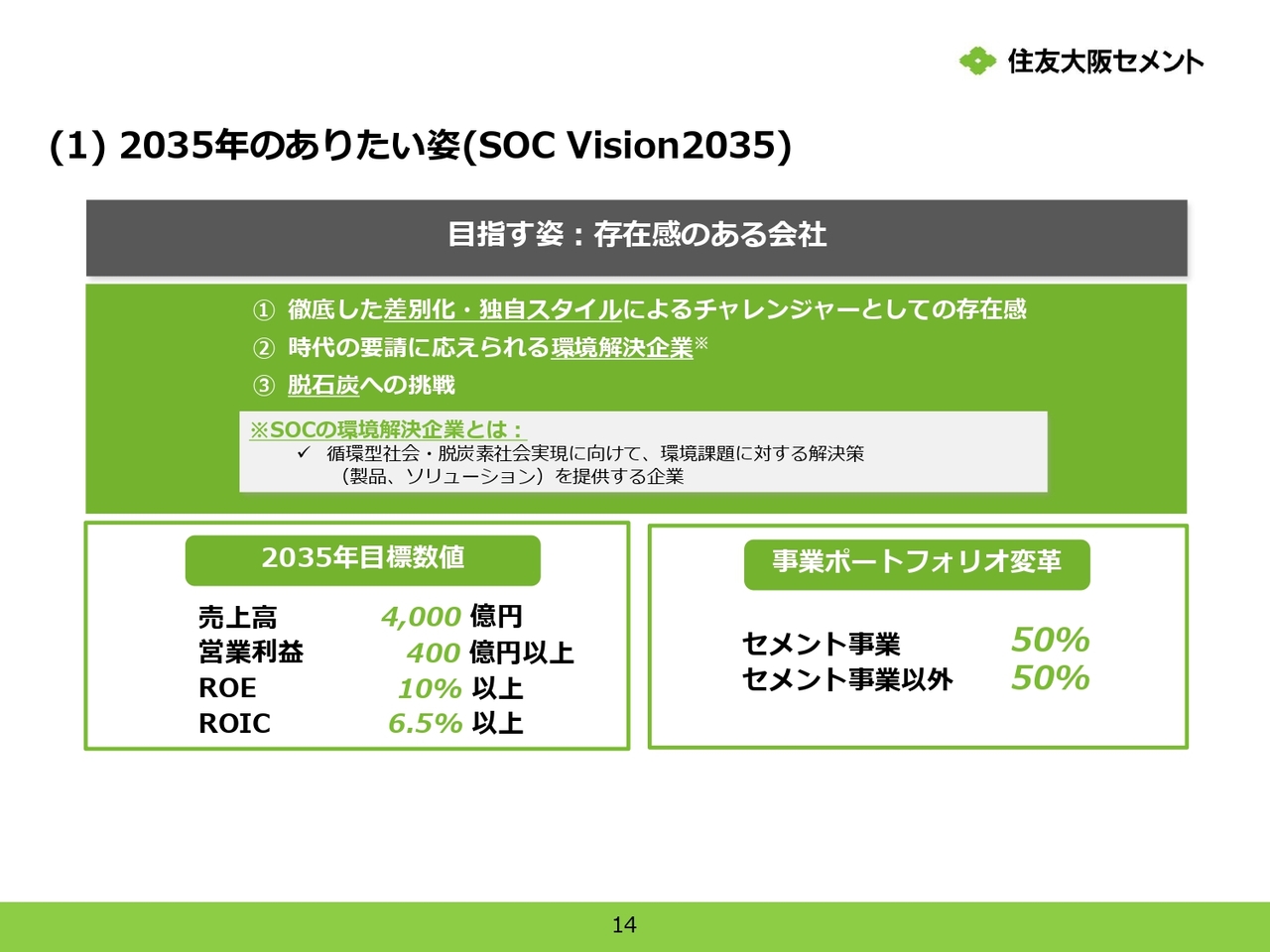

(1) 2035年のありたい姿(SOC Vision2035)

諸橋:私から、今年度が最終年度となる中期経営計画の進捗についてご説明します。

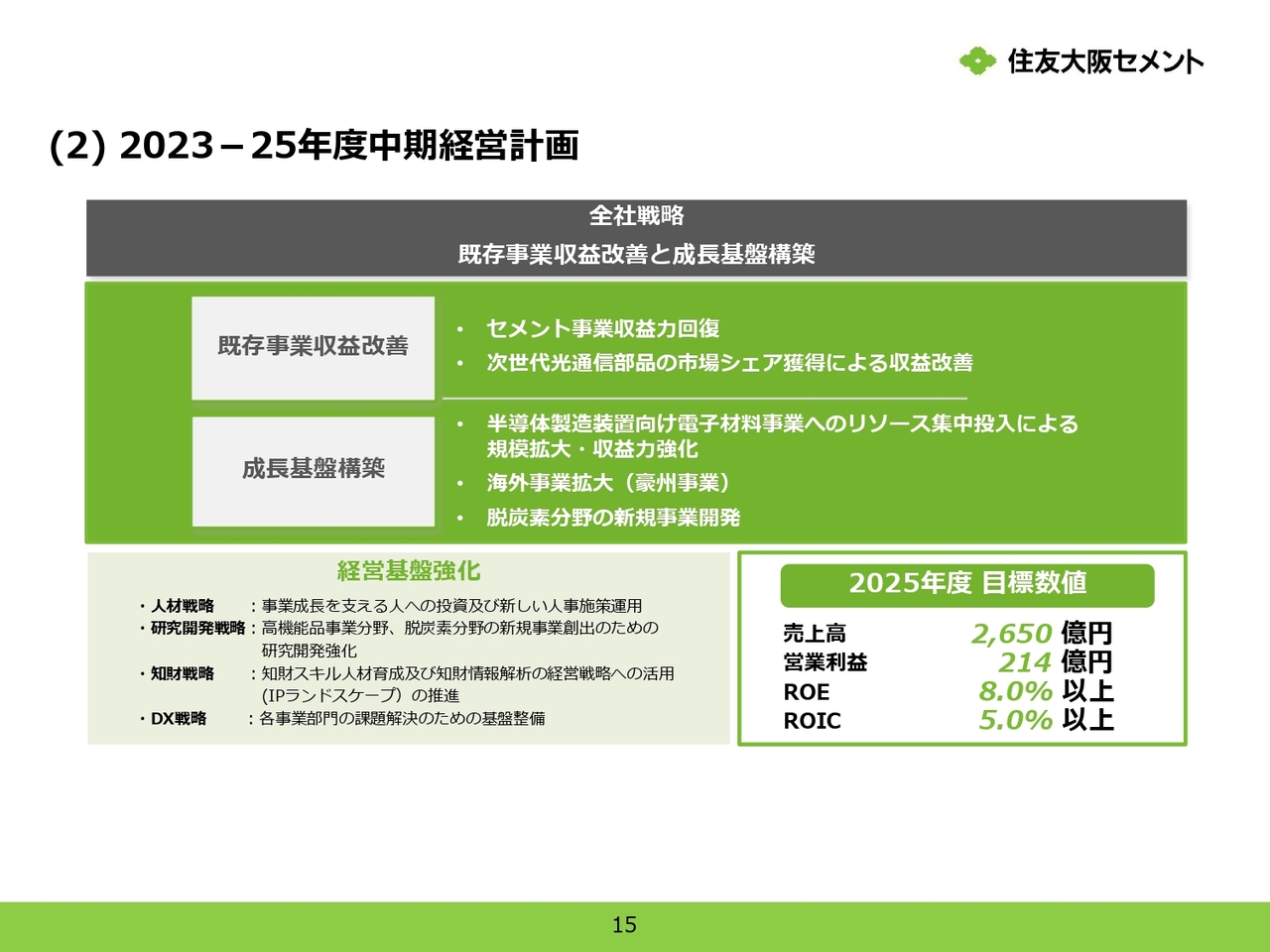

(2) 2023-25年度中期経営計画

2035年のありたい姿である「SOC Vision2035」と、この最初の3ヶ年にあたります2023-25年度中期経営計画は、スライド14ページと15ページに記載のとおりです。策定時からの変更はありません。

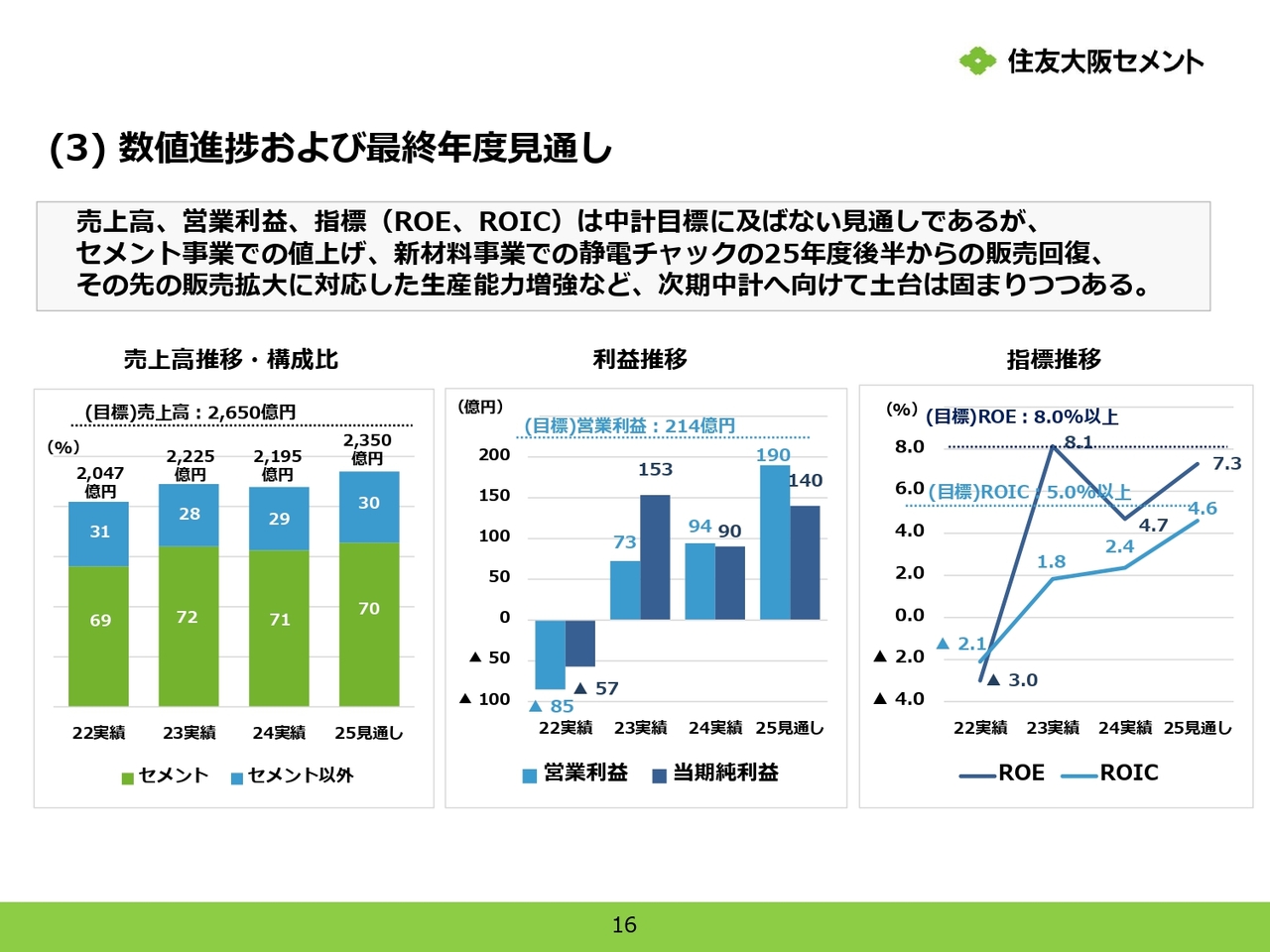

(3) 数値進捗および最終年度見通し

まず、数値の進捗と最終年度の見通しについてです。2024年度の実績については先ほど詳しくご説明しましたが、セメント事業での値上げの通年寄与等により黒字化したものの、新材料事業の静電チャック(ESC)販売の回復遅れ等により、全社の営業利益は94億円にとどまりました。

2025年度は中期経営計画最終年度となりますが、残念ながら目標には及ばない見通しです。しかしセメント事業での新たな値上げや、新材料事業での静電チャック(ESC)が2025年度後半から販売回復の見込みであること、その先の販売拡大に対応した生産能力増強など、次期中期経営計画へ向けての土台は固まりつつあります。

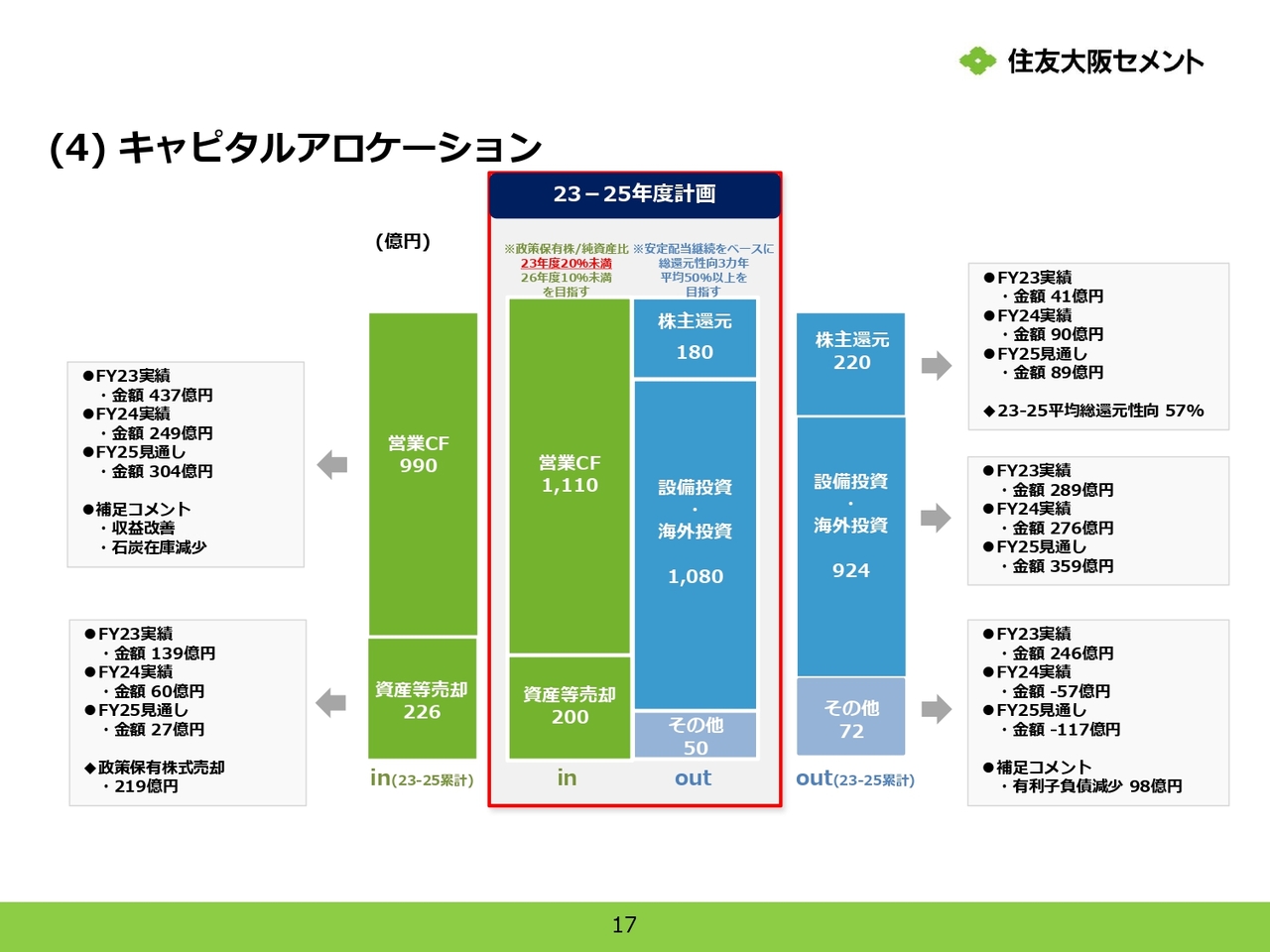

(4) キャピタルアロケーション

次にキャピタルアロケーションです。計画で掲げた方針に沿って、営業キャッシュフローと資産等売却で得るキャッシュを原資とし、引き続き投資と株主還元をバランスよく行っていきます。

資産等売却は、2024年度も政策保有株式を中心に60億円実施し、2025年度も引き続き売却を進めていきます。これにより、営業キャッシュフローと合わせたキャッシュインは、3ヶ年合計で1,216億円となる見通しです。

投資は、カーボンニュートラル投資の一部見直しや、光電子事業の次世代LN変調器(CDM)の販売開始遅れによる量産体制構築時期の見直しなど、計画より金額は減少する見通しです。しかし新材料事業での新製造棟建設をはじめとした、成長に向けた投資は行っていきます。

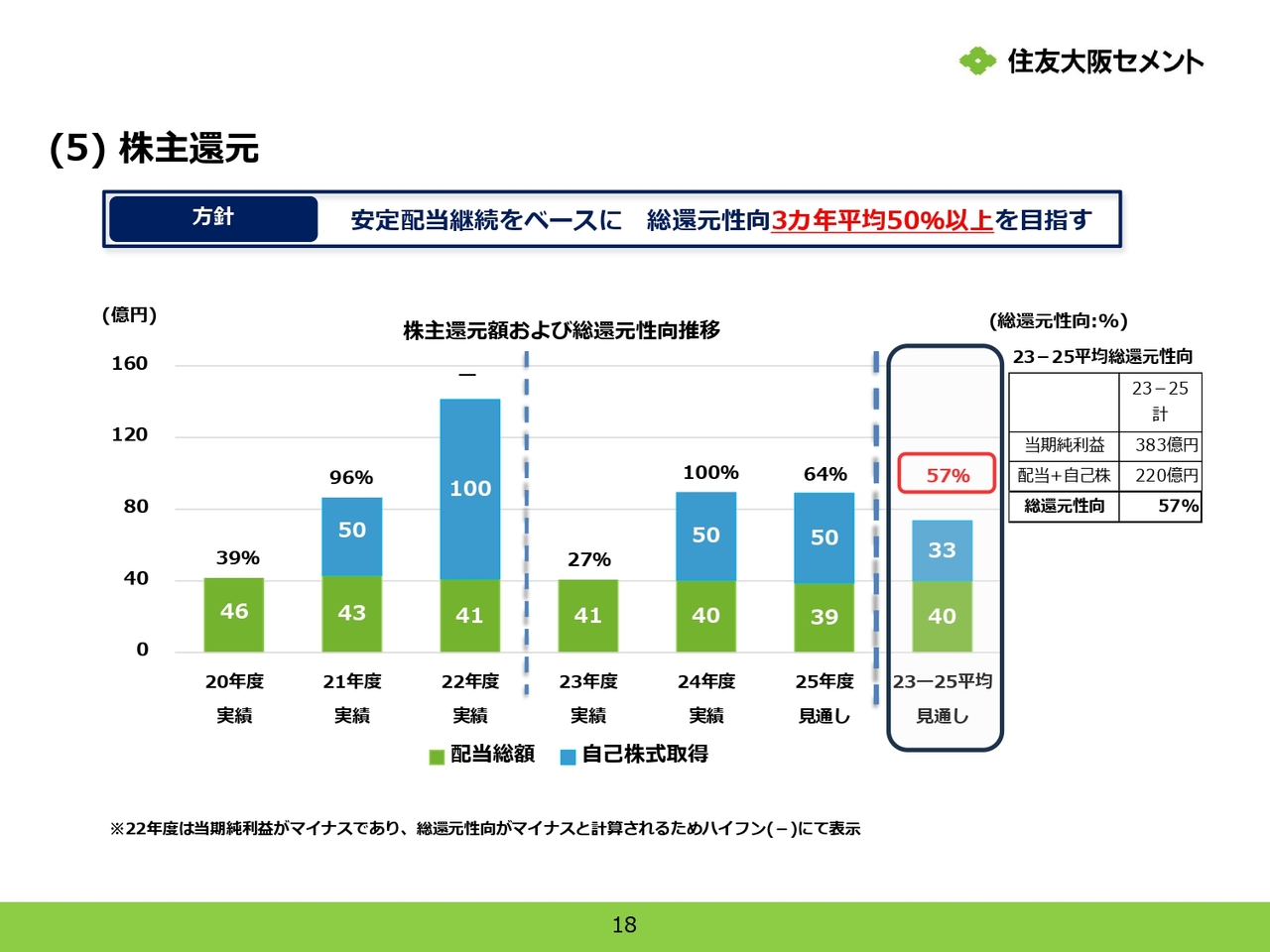

(5) 株主還元

株主還元の状況です。本中期経営計画期間の総還元性向については、安定配当の継続と機動的な自己株式取得により、3ヶ年平均で50パーセント以上を目指すとしていました。

昨日、自己株式取得の開示を行いましたが、その結果、3ヶ年の株主還元総額は220億円、平均総還元性向は57パーセントとなり、目標を達成する見通しです。

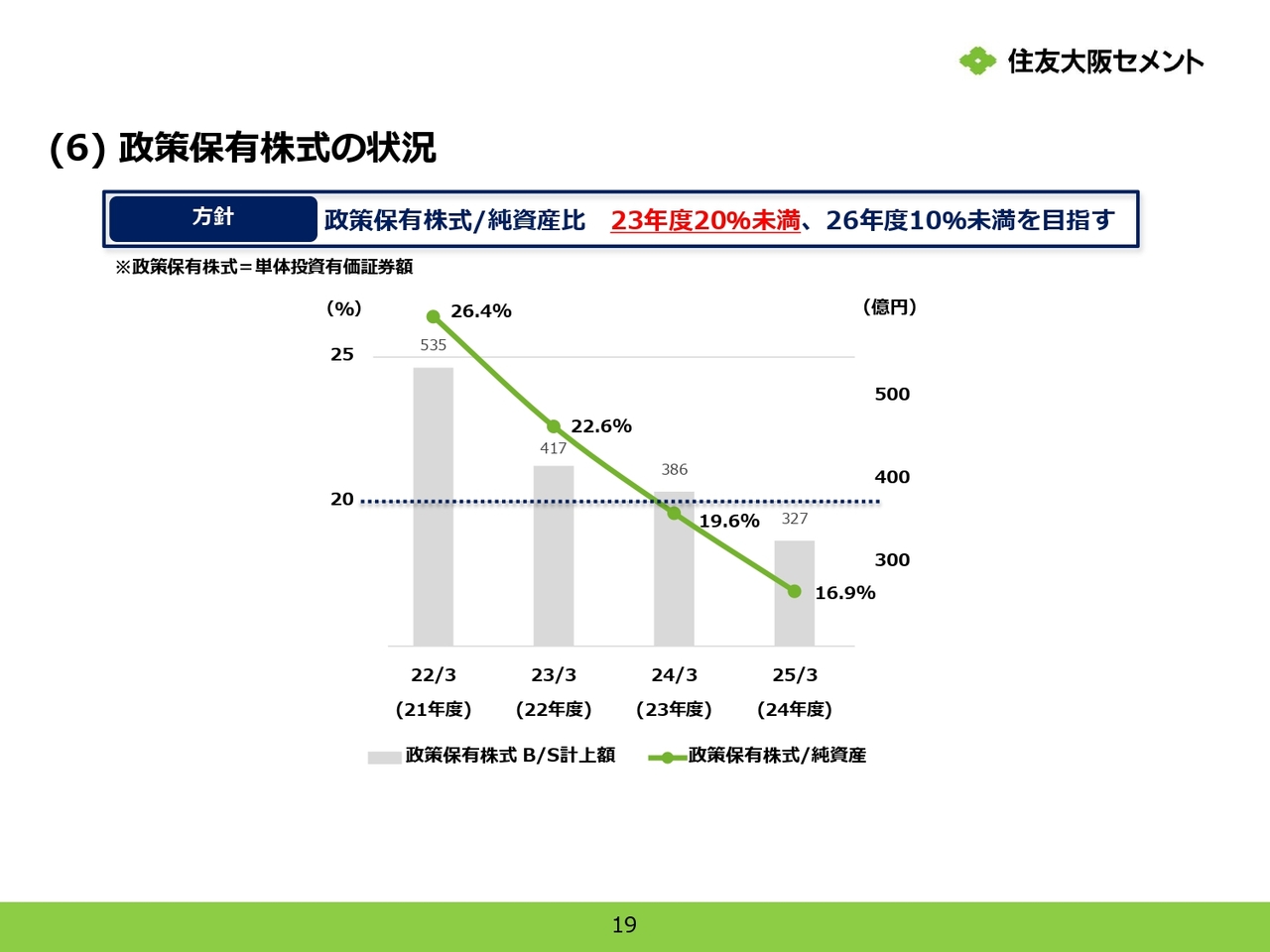

(6) 政策保有株式の状況

政策保有株式の状況です。方針に沿って政策保有株式の縮減を進めており、2024年度末の政策保有株式の純資産比は16.9パーセントと、2023年度からさらに低下しています。2025年度以降も引き続き縮減に努め、2026年度は10パーセント未満を目指していきます。

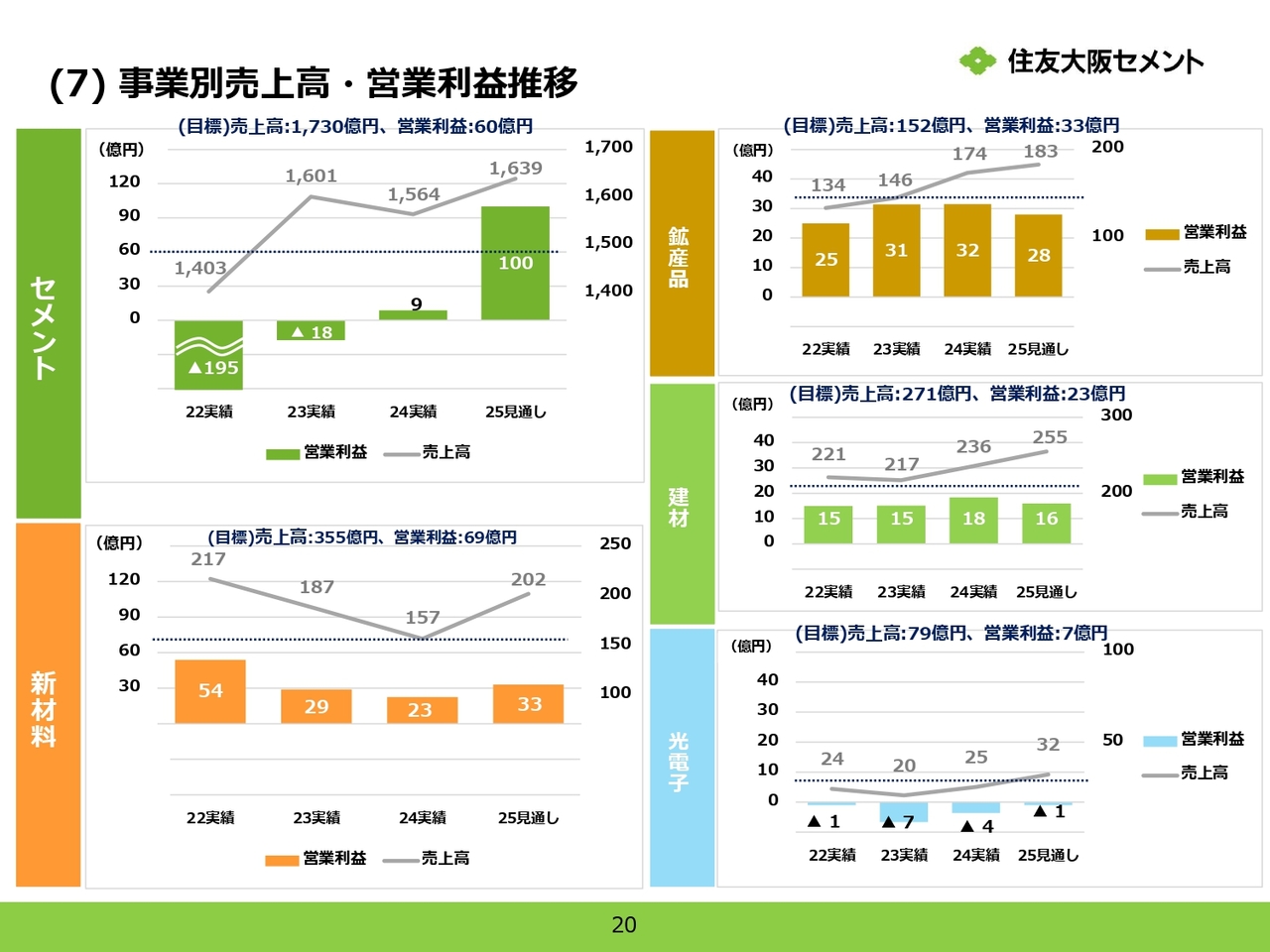

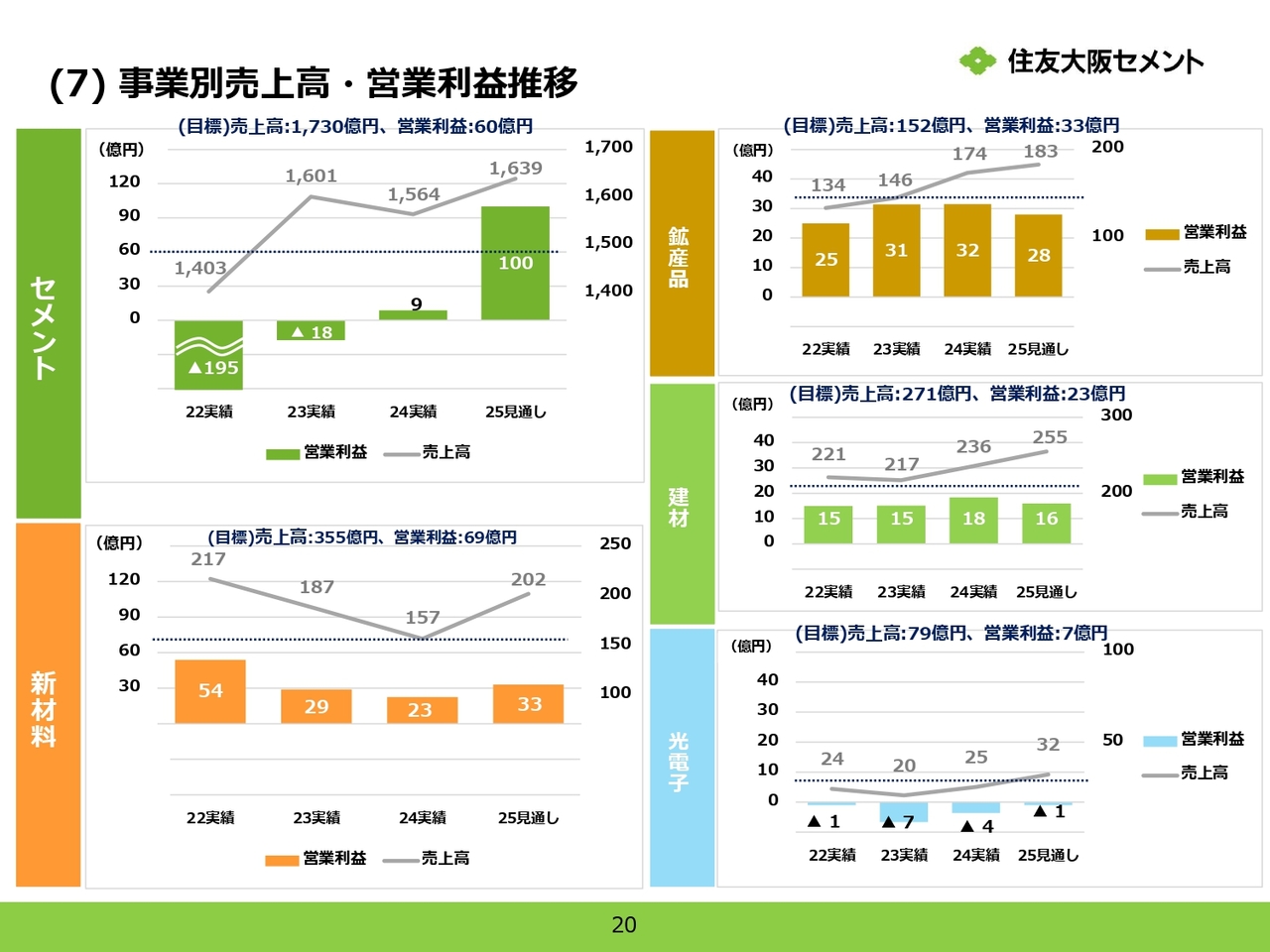

(7) 事業別売上高・営業利益推移

事業別売上高と営業利益の推移についてはスライドに記載のとおりです。

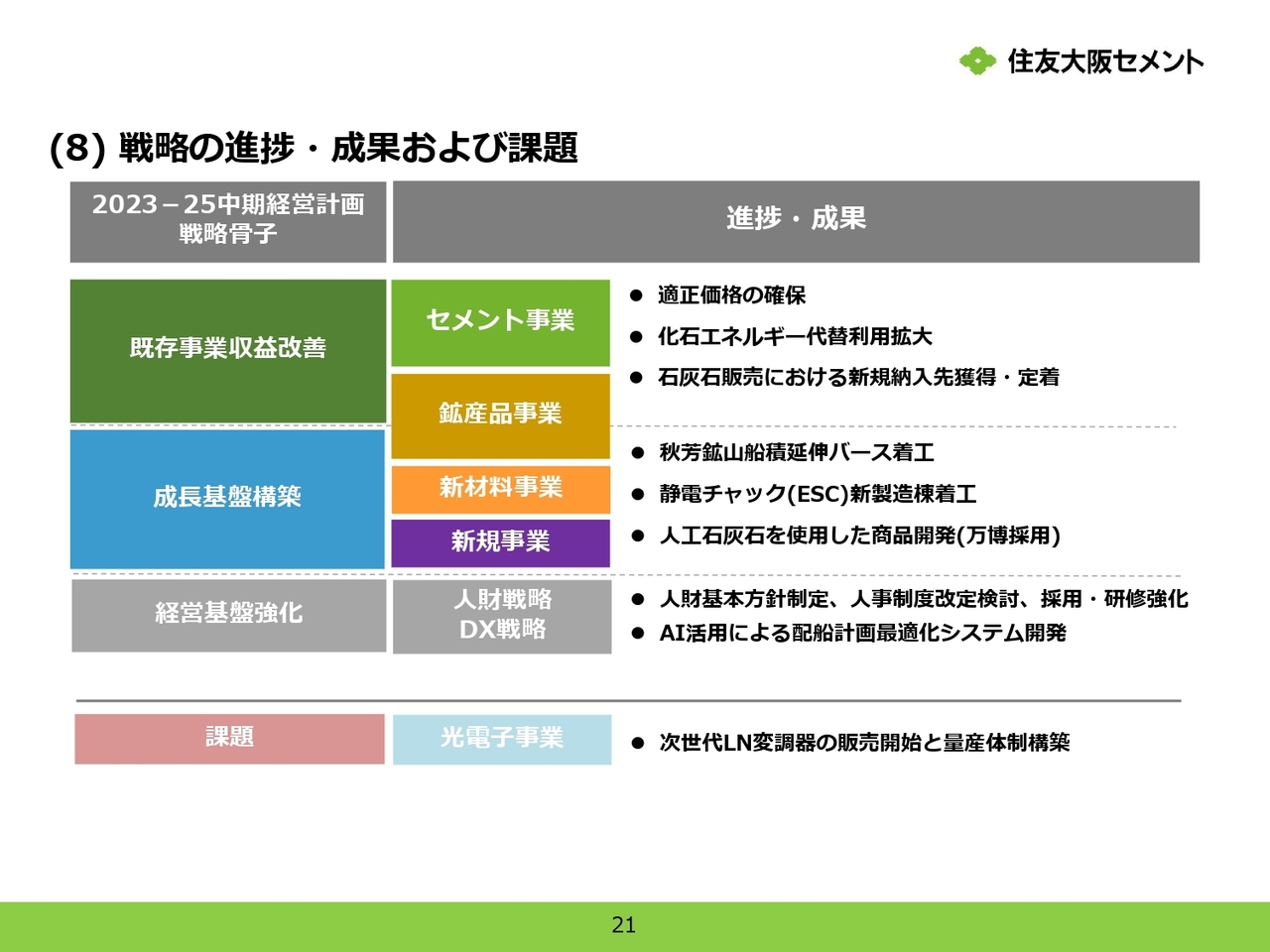

(8) 戦略の進捗・成果および課題

最後に、各戦略の進捗・成果および課題です。2023-25年度中期経営計画の戦略骨子のうち、既存事業収益改善と成長基盤構築については、各事業で記載の進捗・成果を見込んでいます。特にセメント事業では適正価格の確保により計画達成の見通しです。

経営基盤強化では、事業を支える人財戦略とDX戦略を推進しています。光電子事業における次世代LN変調器の販売開始と量産体制構築が課題ですが、早期実現に向けて取り組みを進めていきます。

中期経営計画の目標達成は厳しい状況ではありますが、それぞれの事業においての施策ならびに課題に対する取り組みを着実に実施していくことで、次期中期経営計画につなげていきたいと考えています。

質疑応答:セメント価格の値上げと今後の見通しについて

質問者:セメント価格の値上げについて質問します。今期のご計画では価格効果が81億円になっています。日経商品市況などを見ていると、すでに2,000円/トン程度は上昇してきているため、値上げはある程度浸透している気はしますが、御社の販売数量から見た場合には今期の値上げ効果は少なく見えます。

4月の値上げに対して、浸透が期ズレしている可能性もあるかもしれませんが、このあたりの値上げのトーンや今後の見通しについて教えてください。

諸橋:値上げについては、すでに半分以上のお客さまから満額の回答を頂戴しているため、その効果はこの4月から徐々に出てくると考えています。過去2回の値上げを経て、サプライチェーン全体で、コストアップを販売価格に転嫁する素地ができたと感じています。

工事口については新たな物件から値上げとなるため、効果が出てくるのはおそらく第2四半期以降になると考えています。まだ交渉を継続している取引先もありますが、上期中には交渉を終了したいと考えています。

質問者:今後も物流費や固定費などのコストが上がってくると思いますが、それに対して今後もしっかりと値上げに対応していけると考えてよいでしょうか?

諸橋:昨年までの資材費、労務費などのコスト上昇は今回の2,000円/トンの値上げに適用しています。今後どのように資材価格などが変わっていくかわかりませんが、状況に応じて適正な価格をいただけるように交渉していく考えです。

質疑応答:国内セメント需要について

質問者:国内セメント需要について質問します。御社の今期前提が3,200万トン、他社が3,100万トンと、若干の差があると思います。この1年、2年くらいは2024年問題の影響もあって数量が落ち着いていたと思いますが、今後の国内需要に対する見通しについて教えてください。

諸橋:国内セメント需要については残念ながら6年連続の減少となっています。そして今年度も3,200万トンと、前年を2パーセント程度下回る見通しを立てています。

建設投資は増加して、ゼネコンも受注が堅調である中でセメント需要が減少しているということの1つには労務費や資材価格の高騰により、実質的な工事、例えば工事の件数や工事面積などが減少したり、あるいは縮小、先送りになっている面があります。

もう1つは、人手不足や2024年問題による工事の遅延、長期化などの面です。需要の減少理由は、この2つに大別されると考えています。ただ、今年度は、2024年問題の影響も昨年度ほどではないと思いますし、今後は建設業界においても、働き方改革に対応できる省人化や省力化、あるいは施工方法の工夫なども進むと想定しています。

そして、需要そのものはおっしゃるとおり、ある程度は安定したものがあると考えています。今後も国土強靱化が継続されますし、防衛、リニア、半導体関連、IR、あるいは都市部での再開発などが見込まれます。

一方で、埼玉県八潮市での道路陥没事故があったこともあり、老朽化したインフラへの整備も今後は進めていかなくてはいけないと考えています。そのような意味で、ゼネコンにも見積もり依頼はかなりきているという話も聞いていますので、まだまだ潜在需要があると考えています。

今後、セメントの需要が際限なく減少していくようなことはないと思います。当社が予想する2025年度のセメント国内需要が3,200万トンで、他社の予想が3,100万トンですが、このあたりで概ね落ち着いてくると見ています。

質疑応答:光電子事業の見通しについて

質問者:光電子事業について質問します。2024年度は少し収益が改善していますが、他の事業と比べて全般的に厳しい状況の中で、次の中期経営計画では、収益改善の目途を、ある程度は立てていくことができるのでしょうか?

逆に厳しいという話であれば、次の中期経営計画で、スピンオフや撤退などの選択肢も考えていかなくてはいけないのかと思います。光電子事業についてどのように見ているのか教えてください。

諸橋:2024年度については、光電子機器の売上が伸びました。一方で、当初予定していたLN変調器の販売が振るわなかったため減収にはなりましたが、コストの削減により赤字幅は縮小しました。

まだ、新型のLN変調器(CDM)の開発は後ずれしているのが実態で、上市はおそらく今年度の下期後半になると思います。その開発を引き続き進めていくと同時に、LN変調器の製販・開発体制をスリム化してコスト削減を図ることを並行して進めていきます。そうすることで、CDM事業を1つの柱に育てていきたいと考えていることに変わりはありません。

質疑応答:セメント価格値上げの詳細について

質問者:セメント価格の値上げについて質問します。先ほど、半分の顧客から、満額での値上げの受け入れの回答を得ているというご説明があったと思います。この半分の顧客とは、件数ベースなのか売上金額ベースなのか、どちらでしょうか?

また、御社の値上げ額は2,200円/トン以上、他社は2,000円以上と思います。満額とは2,000円に近いところなのかどうなのか、もう少しご説明をお願いします。

諸橋:私どもは2,200円でお願いをしていますが、残念ながら2,000円に収束しており、2,000円でお考えいただきたいと思います。これまで、50パーセント以上のお客さま(件数)から満額の回答をいただいています。

ただ、その中には4月に1,000円、7月に1,000円で合計2,000円というケースもありますし、7月から2,000円というケースもあります。それらを含めて50パーセント以上とお話ししました。50パーセントとは、当社の今の固定のユーザーで、生コンクリート会社、製品ユーザーなどが1,070件余りありますが、それらのユーザーを対象としたものです。

質問者:金額ベースだと、割合としてどの程度のイメージでしょうか?

諸橋:現在まだ積み上げの最中で、そこまで事細かに集計を終えてはいません。お客さまとの交渉もありますので、詳細はご容赦いただければと思います。

質問者:今のご説明だと、満額の回答を受けていますが、実際に上がってくるのは段階的ということだと思います。まだ交渉中の残りの顧客も含めて、今回の値上げが完全に終わり、値上げ後の価格に完全に移行するのはどの程度のタイミングを想定していますか?

諸橋:先ほどもお話ししたように、できれば上期中にはすべて終えて、10月にはそれが反映されるようになるとよいと思っています。

質疑応答:石炭の調達価格について

質問者:石炭調達価格の前提について質問します。今期はCIFベースで135ドル/トンという前提です。今のスポット価格は100ドル弱程度だと思いますが、これに対応した水準と理解してよいでしょうか?

また、すでにこの価格で調達が固まっているものは、今期の何割程度でしょうか? さらには、昨年のように、前年の高値の石炭が期初に残るということはありますか?

関本正毅氏:現状のスポット価格(FOB)は90ドル台で、100ドル/トンを切る状況だと思います。ただ、先物の価格が、概ね120ドル程度ですので、見方としては90ドルから120ドル程度の範囲で考えて、135ドル(CIF)という価格を決めています。

すでに今期調達量のうち、半分強を押さえており、あと3割から4割程度を今後交渉するという状況です。前年からの繰越在庫は、135ドルと比べると若干高いですが、昨年のように、非常に高い在庫は残っていないため、2024年度に購入した水準程度まで下がっています。

質疑応答:新材料事業の静電チャック(ESC)について

質問者:新材料事業の静電チャック(ESC)について質問します。6ヶ月前のご説明では、ユーザーの在庫がまだかなり多くあり、御社の販売回復は2025年度下期になるというご説明だったと思います。現状、ユーザー在庫はどのような状況になっているのでしょうか?

また、今期の販売回復は、どのようなタイミングで、どのように見込まれているのでしょうか? 下期は堅調なものの、ドラスティックに回復するほどの計画ではないと見ています。

諸橋:半年前にそのようにご説明しました。静電チャック(ESC)の実需は、昨年度の下期より徐々に回復してきています。したがって、それに伴い在庫調整が進められています。

今期の見立ては、今までと基本的に変わっていません。これらの在庫調整が上期中にはほぼ一巡してくると思いますので、下期ぐらいから本格的な回復になると想定しています。ただし、今までよりはペースは少し上がりますが、一気に増えるという状況ではないと考えています。

質問者:そうした不透明さを踏まえて、下期の売上などの計画を少しマイルドな上がり方の想定にされているのでしょうか?

諸橋:できればもう少し上げたいですが、そのようなところです。

質問者:数年前に生産能力を増強していると思いますが、今期の製造設備の稼働率はどの程度になりそうですか? 半導体製造装置関連は中期的にかなり強気な見通しを出す会社もありますが、御社は3年、5年先の見通しをどのように考えていますか?

諸橋:生産設備の稼働率という意味では、今かなりの増強設備工事をしており、現状の2倍以上を生産できるような体制を整えています。

現状の設備では、稼働率は50パーセント程度です。来年度以降は、さらに倍増の生産設備を整えるため、それに伴って需要が増えてくるかどうかが1番のポイントになってくると考えています。

質問者:現状の設備ベースで稼働率が50パーセントであるにもかかわらず、生産能力の増強をするということでしょうか?

諸橋:そのとおりです。まだまだ需要は伸びていくというお客さまからのお話もあるため、安定供給できる体制を整えるために、今の増産化の工事を進めています。

質問者:今期の新材料事業は対前年30パーセント程度の売上増の計画ですが、中期的には年率でどの程度の成長を期待、想定されているのでしょうか?

諸橋:その先については、新たな中期計画の中で策定していきたいと思っています。

質疑応答:事業別の中期経営計画目標と今期の計画の差について

質問者:中期経営計画の目標と今期計画の差異について質問します。セメント事業とその他で分けて教えてください。セメント事業は、中期経営計画目標超過の見通しですが、一方で100億円の営業利益がカーボンニュートラルの対応をしていく中で最低限必要というご認識だと思っています。

ここからの積み上げ、収益性のさらなる改善については、先ほどお話のあった値上げ以外で、何か御社としてある程度見込んでいる部分、あるいは考えている部分があるのでしょうか?

また、セメント以外について、利益水準としては、当初の見通しよりはやや弱い着地になってしまいそうということでしたが、今後の1年でアップサイドとして挽回できる可能性が高そうなものがあれば教えてください。

諸橋:セメント事業は、先ほどのご説明のとおり、中期経営計画の目標は60億円でしたので、ひとまずクリアするかたちにはなると思います。しかし、それが決して高い水準だとは認識していません。今後のカーボンニュートラルへの設備投資なども考えられますので、最低でも3桁の数字は欲しいと考えています。

したがって、値上げも当然行っていきます。もう1つ、今までカーボンニュートラルの投資を進めてきました。石炭の代替や熱エネルギーの取り込みを増やしていくことにより、コストの面でのメリットを出すことで、大きなプラスアルファに期待しているところです。

また、セメント事業以外では、それぞれの事業でさまざまなことを行っています。まず鉱産品事業については、現在は秋芳鉱業が桟橋の延長を進めています。桟橋を2つ作る工事を進めていますが、この工事により、今まで船を待たせていたようなケースが解消され、効率的な運転によるプラスアルファが期待できるというところもあります。

建材事業では、関係会社の地盤改良関係の工事ならびに二次製品など、特にコンクリート製品は防衛関連でプラスアルファを期待しています。光電子事業は、先ほどご説明したCDMをいかに早く実現していくかがポイントになると考えています。新材料事業は、静電チャック(ESC)の新設備を早く本格的に稼働させ、回復を待ちたいと考えています。そのほか化粧品事業等の売上の拡大も進めていければと考えています。

セメント事業でもう1つ加えると、オーストラリアへの海外展開なども進めています。輸出ももちろんですが、現地での川下化の進展もしていきたいと考えています。

質疑応答:今期の資本戦略について

質問者:今期の資本戦略について質問します。スライド27ページの表には、2025年度の政策保有株式純資産比率が15.4パーセントの予想と記載されています。比率の下がり方が少し緩くなっており、2026年度に10パーセント未満を目指すのであれば、もう少し加速してもよいという印象があります。

こうした資産売却の織り込み方は、比較的コンサバというか、わかっているところのみを織り込んでいるような見方をしておけばよいのでしょうか?

諸橋:私どもも、できる限り進めていきたいと考えていますが、相手先もありますので、交渉次第です。今のところは、この程度まではいけるかというようなところを織り込んでいます。

新着ログ

「ガラス・土石製品」のログ