【QAあり】GMOフィナンシャルゲート、中長期営業利益目標達成に向け、対象TAMを拡大、利益目標の達成をより確実に

目次

杉山憲太郎氏(以下、杉山):GMOフィナンシャルゲート代表取締役社長の杉山です。2025年9月期第2四半期の決算についてご説明します。よろしくお願いします。

本日のアジェンダです。

1.1 2025年9月期 第2四半期 総括

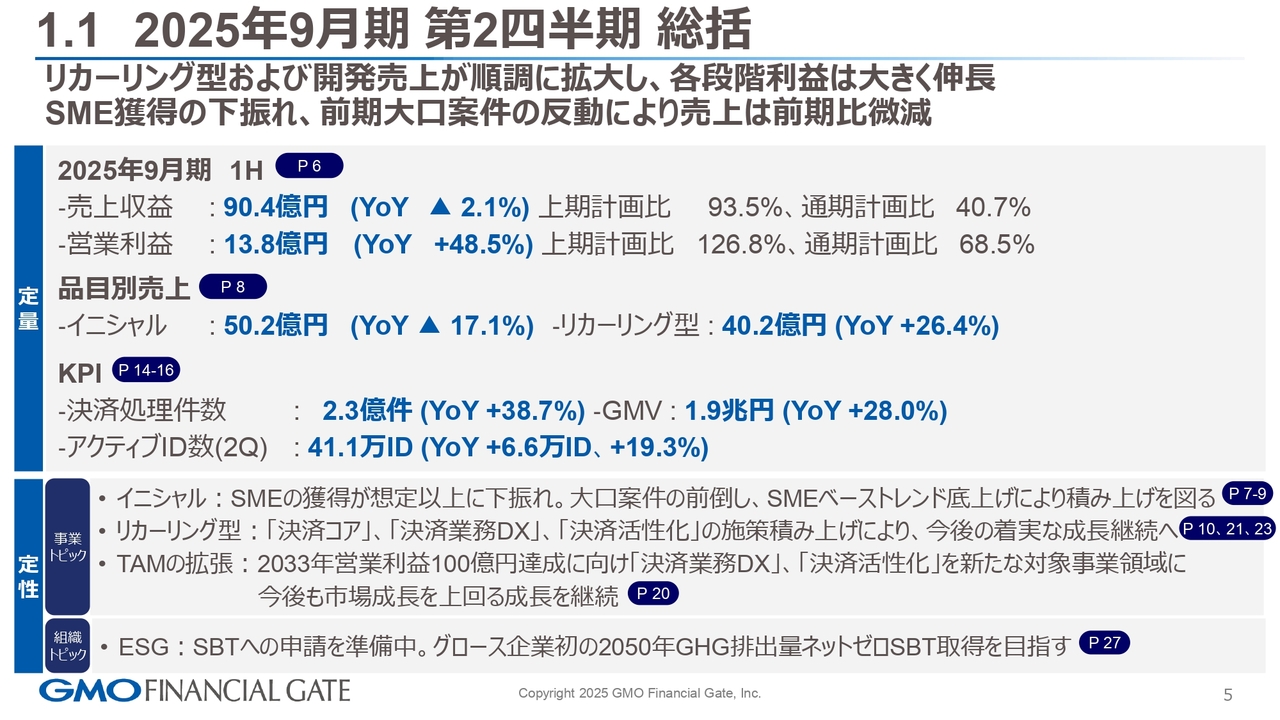

総括です。まずは、定量面のご共有です。2025年9月期上期の売上収益は90億4,000万円で、YoYマイナス2.1パーセントです。上期の計画に対して93.5パーセント、通期計画に対して40.7パーセントの進捗です。

営業利益は13億8,000万円で、YoYプラス48.5パーセントです。上期の計画に対して126.8パーセント、通期計画に対して68.5パーセントの進捗です。

品目別売上については、イニシャルが50億2,000万円で、YoYマイナス17.1パーセントです。リカーリング型は40億2,000万円で、YoYプラス26.4パーセントです。

KPIについては、決済処理件数が2億3,000万件で、YoYプラス38.7パーセントです。GMVは1兆9,000億円で、YoYプラス28パーセントです。

第2四半期のアクティブID数は41万1,000IDで、YoYプラス6万6,000ID純増させることができています。イニシャルがやや苦戦していますが、アクティブIDはしっかり積み上げられています。さらに、高ARPUの加盟店さまがしっかりと獲得できたことにより、リカーリング型が伸長しました。

定性面についてです。事業トピックですが、イニシャルではSMEの加盟店さまの獲得が想定以上に下振れたことにより、イニシャルの端末売上が若干影響を受けています。

これに対するアクションプランとして、すでに第3四半期から大口案件の前倒しと同時に、SMEの加盟店さまのベーストレンドを底上げすることにより、積み上げを図っています。アライアンス先さまも含めて、施策と今のコンディションをしっかり共有しながら、進捗させていきます。

リカーリング型は、「決済コア」「決済業務DX」「決済活性化」などのVertical戦略を積み上げて、今後の着実な成長を継続すべく、並行して一部開発も行っています。

TAMの拡張については、2033年の営業利益100億円達成に向けて、「決済業務DX」「決済活性化」のTAMにしっかりとアドレスしていきます。我々は今後も市場成長を上回る成長を継続したいと考えており、そのへんの戦略について後ほど詳しくご説明します。

組織トピックですが、ESGに関しても進捗があり、SBTへの申請を準備しています。我々は、2050年までにGHG排出量をネットゼロにするという目標を定め、グロース企業初のSBT取得を目指します。

1.2 業績サマリー

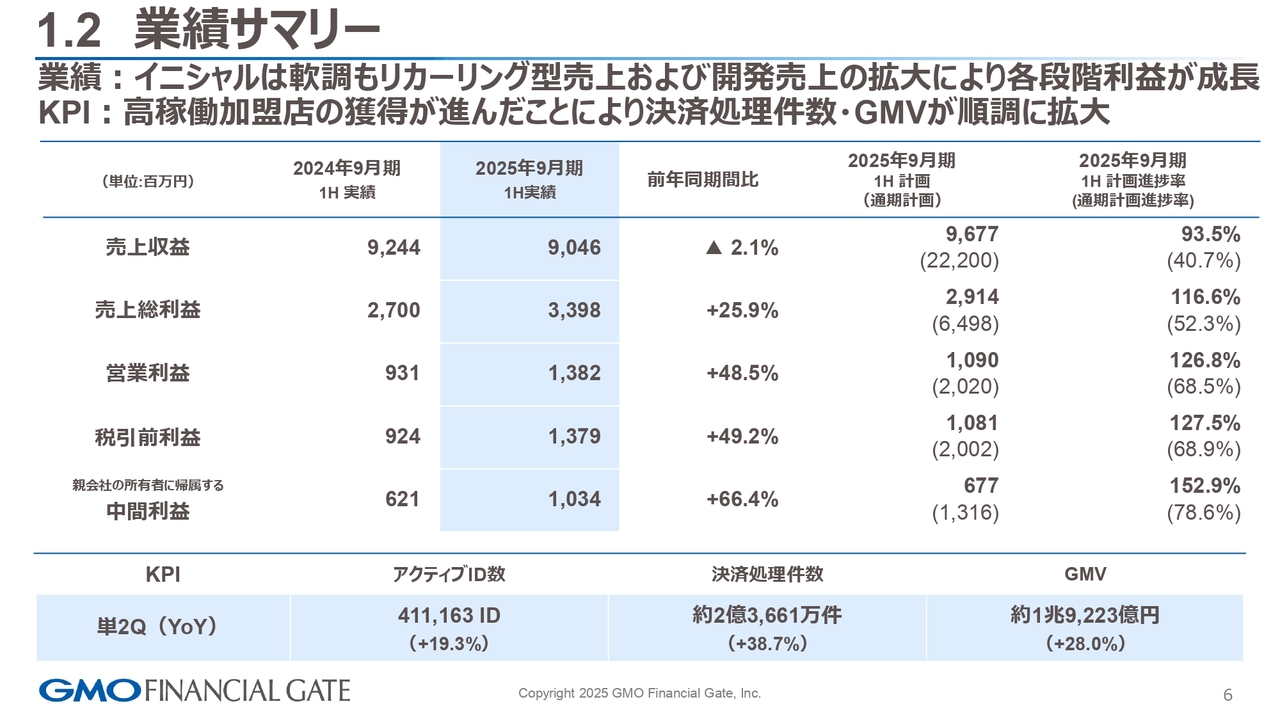

業績サマリーです。売上収益、営業利益、KPIは総括でお話ししたとおりです。

売上総利益は33億9,800万円でYoYプラス25.9パーセントです。上期計画に対して116.6パーセント、通期計画に対して52.3パーセントの進捗です。

営業利益は先ほど申し上げたとおりです。税引前利益は13億7,900万円、YoYプラス49.2パーセントです。上期計画に対して127.5パーセント、通期計画に対して68.9パーセントの進捗です。

中間利益は10億3,400万円でYoYプラス66.4パーセントです。上期計画に対して152.9パーセント、通期計画に対して78.6パーセントの進捗です。

KPIは先ほど申し上げたとおりです。

1.3 業績の変動要因

業績の変動要因です。売上収益のネガティブ要因としては、SME領域におけるベーストレンドが想定以上に下振れています。加えて、中小案件中心に積み上げたものの、前期に比べて今期は大口案件が限定的であることから、前期に比べて減収となっています。

ポジティブ要因は、リカーリング型でアクティブID数が着実に増加しています。掛け目となる高ARPUの加盟店さまも含めて、大口の案件が稼働に至っています。

売上総利益では、大口加盟店さま向けのVertical展開に伴う開発がしっかりと局面をイグジットすることができたことにより、開発売上が拡大しました。また、端末のプロダクトミックス変化の影響により、利益率が比較的高い端末がイニシャルにヒットし、売上総利益の上昇に寄与しています。

営業利益のネガティブ要因としては、従前からご説明していますが、特定加盟店さまに関するチャージバック引当金を保守的に追加計上しています。第1四半期・第2四半期の累計で4億2,000万円ほどになります。

1.4 品目別売上実績(YoY)

イニシャルとリカーリング型の内訳です。イニシャル売上・リカーリング型売上は、先ほどご説明したとおりです。

リカーリング型売上を勘定科目別に見ると、ストック売上は9億8,600万円で、YoYプラス20.5パーセントです。フィー売上は23億100万円で、YoYプラス35.7パーセントです。スプレッド売上は7億3,700万円で、YoYプラス10パーセントの成長となりました。

1.5 品目別売上(1H)

上期の品目別売上です。イニシャル売上は、スライド左のグラフのとおり、軟調に推移しています。第3四半期以降にSMEの加盟店さまのベーストレンドの改善も含めて施策を打っていきながら、第4四半期または来期以降にしっかりとヒットすべくアクティビティをしていきたいと考えています。

リカーリング型売上は、もう少し上がっていくような手応えは持っていたのですが、大口案件の稼働が第2四半期後半に集中したことから、第3四半期以降に再加速が期待できると考えています。

1.6 ストック売上拡大施策

先ほどリカーリング型売上を勘定科目別にご説明したとおり、ストック売上はYoYプラス20.5パーセントの成長となりました。2026年9月期にはストック売上でYoY25パーセント以上の成長を目指します。

そのためのアクティビティに、この下期から取り組んでいるところです。Vertical戦略を中心としたアクティビティが来期以降にヒットしてエコシステムの1つになっていくべく、対応しています。

売上向上施策を、大口の加盟店さまとSMEの加盟店さまに分けてスライド右に記載しています。決済コアについては、IoTのコインパーキングのアライアンスの中で、アプリケーションを提供し、一部で契約締結のワンストップ化を実現しています。

決済業務DXについては、加盟店さまのアプリと連携しているOMOの取り組みを、商業施設さまに提供予定です。アプリ決済されたネット決済とリアル店舗での決済を融合させることにより、データの利活用も含めて準備しています。

また、AIソリューションを活用した日計業務のDX化として、まだPoCの段階ですが、自動読み取りのAI活用を加盟店さまと進めているところです。

決済活性化については、モバイルオーダーシステムの開発を継続していきます。ショッピングモールのフードコートに対するサービスや、生体認証、本人確認ソリューションの強化を準備しているところです。

SMEの加盟店さまに対しては、決済業務DXを推進します。カード会社さま向け契約管理システムや、オンボーディングの仕組みなどを、アライアンス先さまと協業しながら開発を進めています。

決済活性化については、飲食店さま向けのオペレーション支援として、事前予約などを含めて提供する準備をしています。

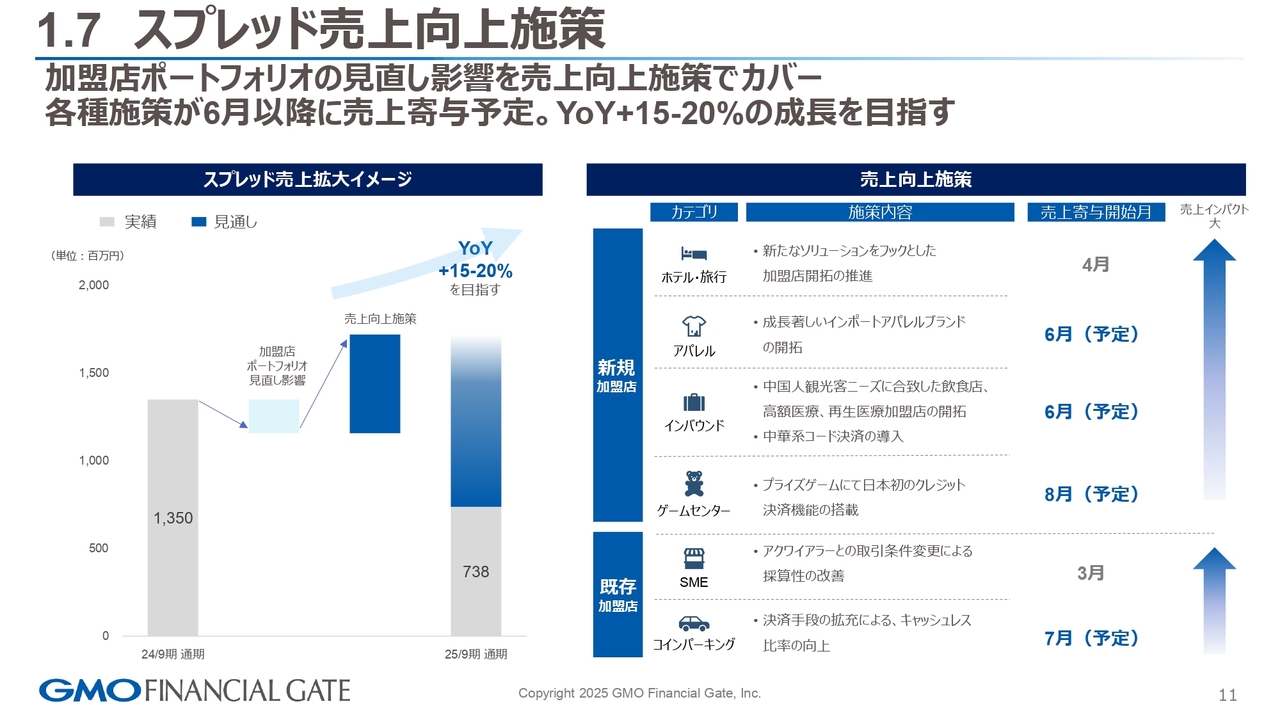

1.7 スプレッド売上向上施策

スプレッド売上は足元でYoYプラス10パーセントの成長となっています。こちらは引当とともにポートフォリオを見直し、従前からご説明しているとおり、少しブレーキを踏んでいる状況です。

その中で、対前年2桁成長に加えて、YoY15パーセント以上の成長を目指していく取り組みを施策に落として対応しています。新規加盟店さま、既存加盟店さまに分けて、6月から8月にかけて売上向上施策に取り組んでいきます。

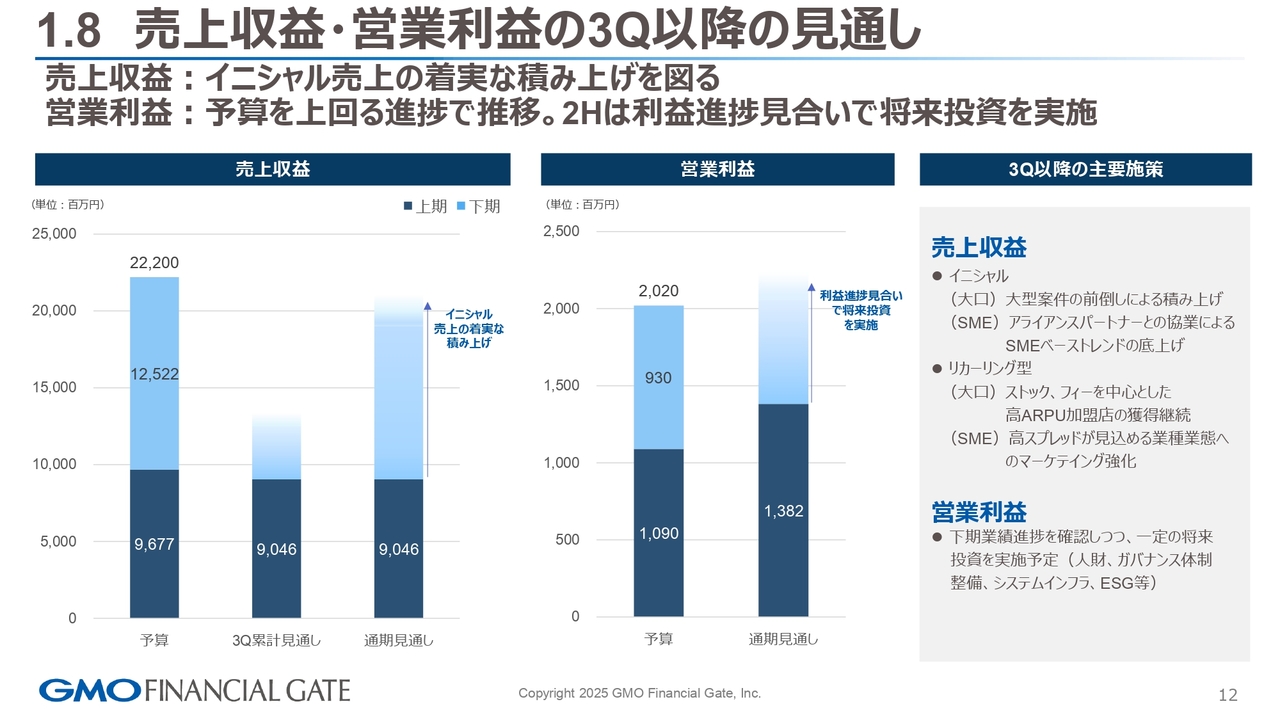

1.8 売上収益・営業利益の3Q以降の見通し

このような今期の即効性のある対応も含めて、売上収益および営業利益の第3四半期以降の見通しについてお話しします。

第3四半期または通期ということで、第3四半期以降の施策は、SMEの加盟店さまの取り組みが対前年で見るとやや下振れしているところもありますので、売上収益に関してはSMEの加盟店さまのベーストレンドの底上げや、大口案件の前倒しによる積み上げを進めていきたいと考えています。

リカーリング型については、アクティブID掛けるARPUといったところもしっかり確認できています。そのようなところを今期しっかりヒットさせていければ、少しベースアップができるかと考えています。

営業利益は、下期業績進捗を確認しつつ、人財、ガバナンス体制の整備、AI活用の環境整備なども含めて、一定の将来成長、利益率向上のための投資を実施したいと考えています。

第4四半期にかけていろいろな施策を打っていますが、適切なタイミングで、第3四半期の状況を含めてご共有したいと考えています。

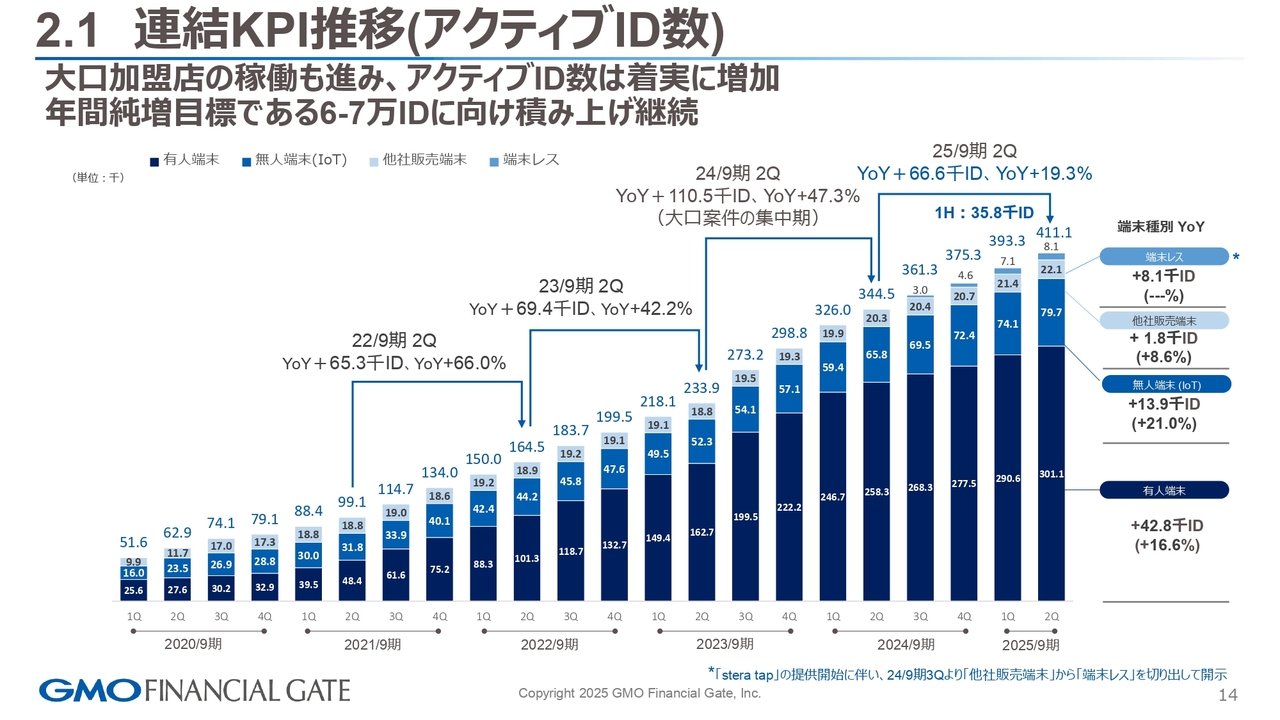

2.1 連結KPI推移(アクティブID数)

KPI推移と事業ハイライトについてご説明します。アクティブID数は6万6,600IDとYoYで積み上げています。

端末種別でYoYを見ると、スライド右端に記載のとおり、有人端末が4万2,800ID、無人端末が1万3,900ID、他社販売端末が1,800ID、端末レス(デバイスレス)が8,100IDとなっています。このデバイスレスも含めてアクティブIDに寄与しています。

しっかりとアクティブIDを積み上げていき、年間純増目標である年間6万IDから7万IDをクリアすべく、今期もアクティビティを続けていきたいと考えています。

2.2 連結KPI推移(決済処理件数・GMV/四半期毎 )

決済処理件数はスライド左側、GMVは右側に記載のとおりです。どちらも特段、大きな進捗の遅れはありません。

決済処理件数はYoYプラス38.7パーセントと、かなり件数が伸びた前期と比較しても、YoYで前期相当の伸び、それ以上の積み上げができています。第2四半期にこの状態であるということは、今期はある一定の手応えがあると考えています。

GMVもYoYプラス28パーセントと、問題なく進捗しています。

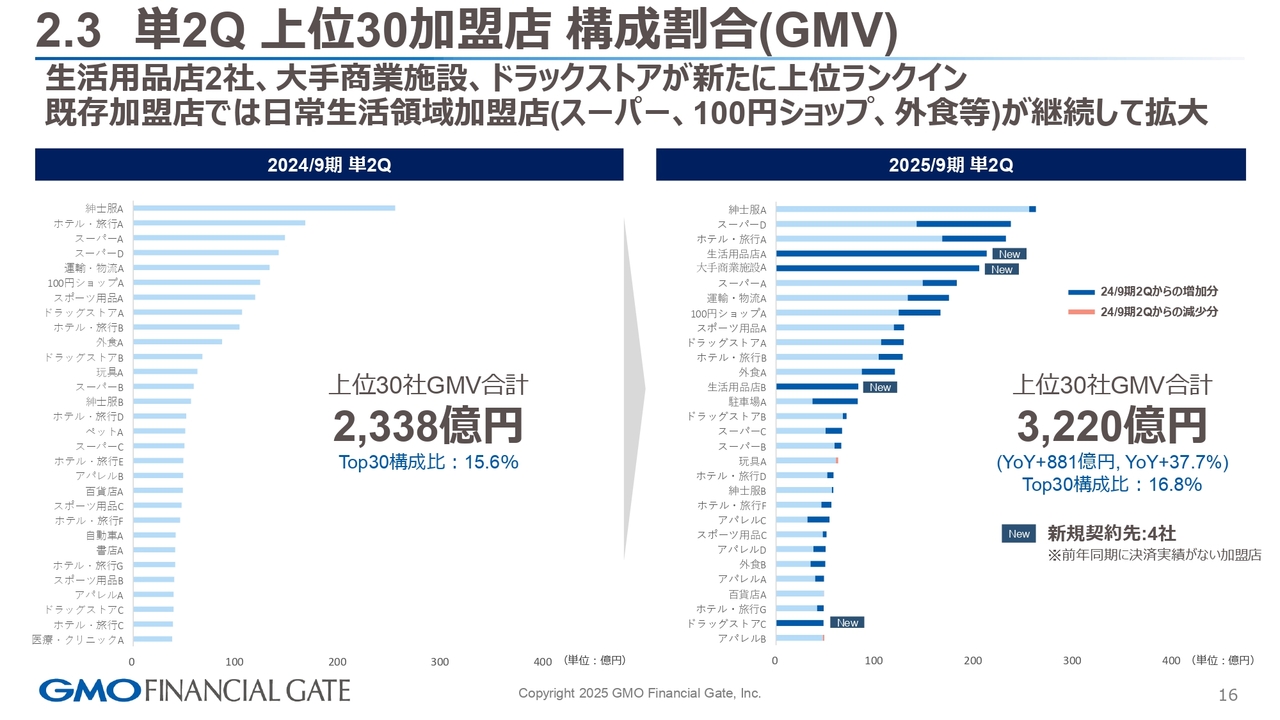

2.3 単2Q 上位30加盟店 構成割合(GMV)

上位30加盟店さまの構成割合です。GMVの大手の加盟店さまへの依存がどれだけ変化しているのか、そして、日常生活の生活必需品を商材として取り扱っていただいている加盟店さまに対するプラットフォーム提供ができているのかがポイントです。

新規加盟店さまも4社増えており、キャッシュレスなプラットフォームを、多くの大手の加盟店さまにもご活用いただいていると感じています。

2.4 日常領域加盟店ポートフォリオの拡大(上位30加盟店)

生活必需品の商材を取り扱っていただいている、上位30加盟店さまにおけるGMVの割合についてです。2023年9月期には33パーセントでしたが、翌期は8ポイント増え41パーセントとなりました。さらに足元は52パーセントと、2024年9月期から11ポイント増えています。

このように加盟店さまの数もしっかりと積み上げることができています。生活必需品を商材としてお持ちの加盟店さまにも活用いただいていますので、いろいろな関税の影響や市場動向が変わっていく中でも、その影響を受けにくいキャッシュレスプラットフォームを提供できていると考えています。

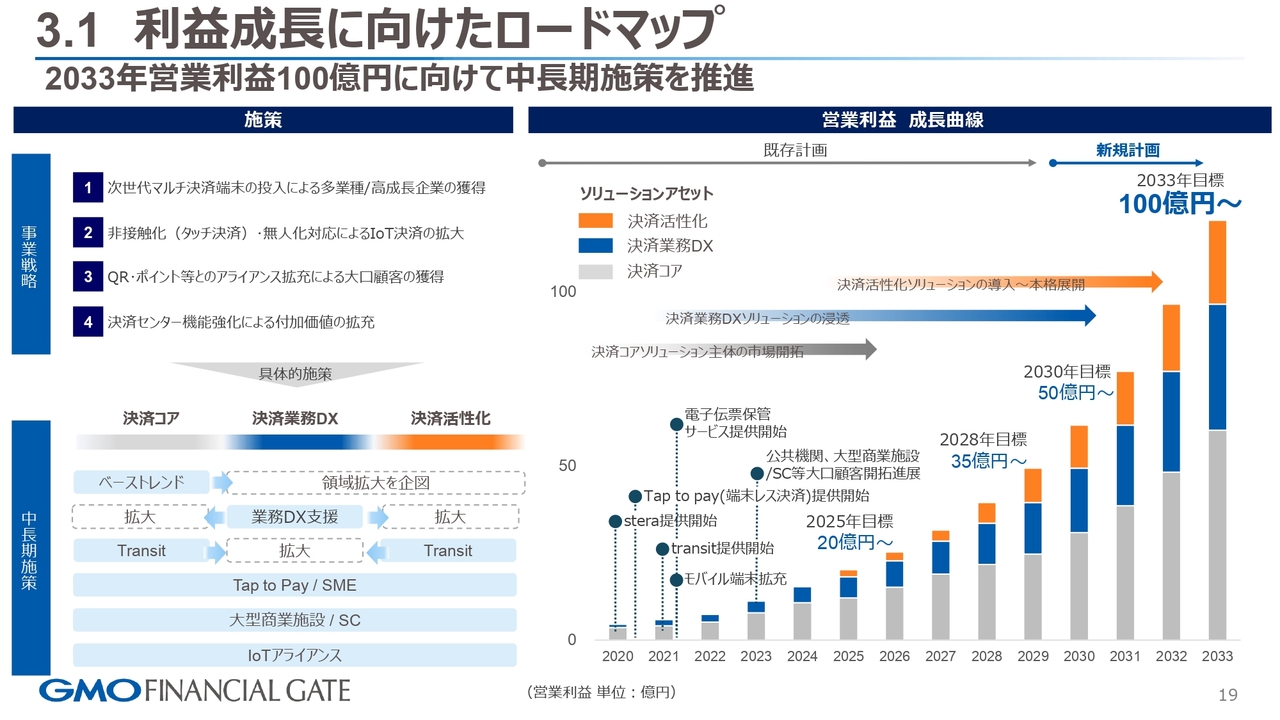

3.1 利益成長に向けたロードマップ

成長戦略と取り組み状況のアップデートです。2033年に営業利益100億円という目標を達成すべく、中長期戦略を推進していきます。

上場来、4つの事業戦略をご共有しましたが、そこに決済コア、決済業務DX、決済活性化とのVertical戦略を提案すべく、準備しているところです。

3.2 利益成長に向けた対象TAMの拡張

利益成長に向けて対象TAMを拡張していきます。キャッシュレスのTAMは業種・業態問わずアドレスできますので、我々としてはTAMの成長に甘んじることなく、プラスアルファでアドレスできるTAMを、しっかりとソリューショニングしていく必要があると考えています。

2020年のTAMは66兆円でした。2024年にはその1.8倍になって、124兆円になりました。2030年のターゲットに対してはその2.1倍の271兆円にTAMを拡張し、サービスを展開していきます。それにより、しっかりと営業利益も含めてマネージしながら、成長させていきたいと考えています。

決済コアだけで言うと、あくまでも試算上の話ですが、2030年のTAMは261兆円と考えています。Vertical戦略の中で大手の加盟店さまを中心に、いろいろな加盟店さまとデータ利活用に向けた取り組みや、日々の業務のDX、ペーパーレスも含めてご相談いただいています。

そのようなDX、決済活性化、または広告宣伝のプロモーションを含めて、TAMをしっかりと捉えていきたいと考えています。

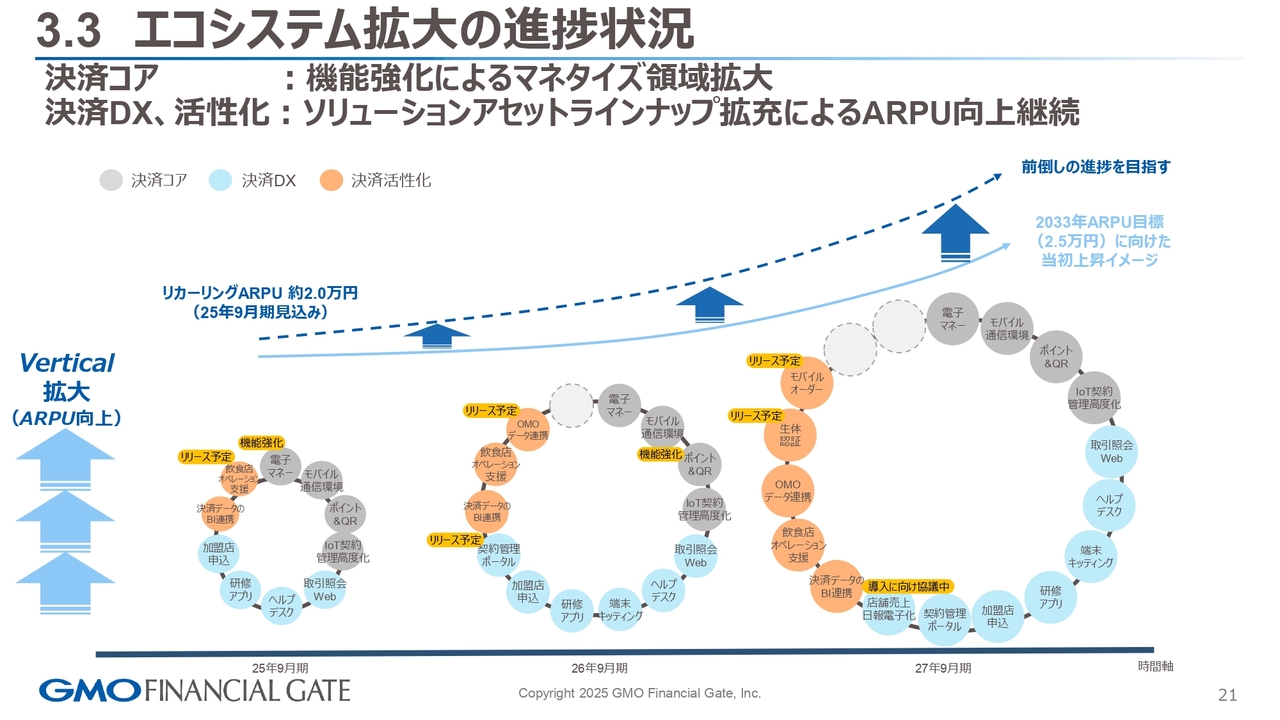

3.3 エコシステム拡大の進捗状況

その中で我々が重視しているのは、エコシステムです。共通アセットをいかに業種・業態、クロスインダストリーで提供していくかを重視しています。

スライドでは、エコシステム拡大の進捗状況を示しています。決済コアに関しては、すでにある一定のクレジットカードから始まり、電子マネー、QR、その他ポイントを含めて、多種多様な決済手段への対応を続けています。

その中でも、マネタイズのレベルを一段階上げるといったチューニングの中で、機能を拡充していきたいと考えています。

決済DXと決済活性化については、加盟店さまのニーズに応じた個社対応も含めて、我々がSaaSモデルを展開できるかを確認しながら、開発しているところです。2026年9月期に向けて、オンラインとの融合(OMO)も含めて準備しているところです。また、IoTの決済機能拡充や契約管理を進捗させていきます。

さらに、アライアンス先さまとの共同開発を進めている部分では、エコシステムが広がっています。決済コア以外のところで、このようなかたちでニーズとして実現に向けた進捗ができています。

2027年9月期に向けても、モバイルオーダーや生体認証、AI活用による売上報告の電子化も含めて、ニーズに対して準備しているところです。

お話ししたエコシステムは一例ですが、このような開発、共通アセットをしっかりと定義し、同様の加盟店さまのニーズに対しても時間とクオリティを意識して、提案できるよう準備していきたいと考えています。

3.4 トラックレコードに裏打ちされた利益成長サイクル

トラックレコードに裏打ちされた利益成長サイクルについてです。2033年に向けて3つのKPIの目標を定義しています。

上期を評価すると、アクティブID、リカーリングARPU、リカーリング型粗利率も含めて、問題なく成長していると考えています。イニシャルのところで、売上について対前年含めてプラス成長にチャレンジしているところですが、これらのKPIに関しては問題ないと考えています。

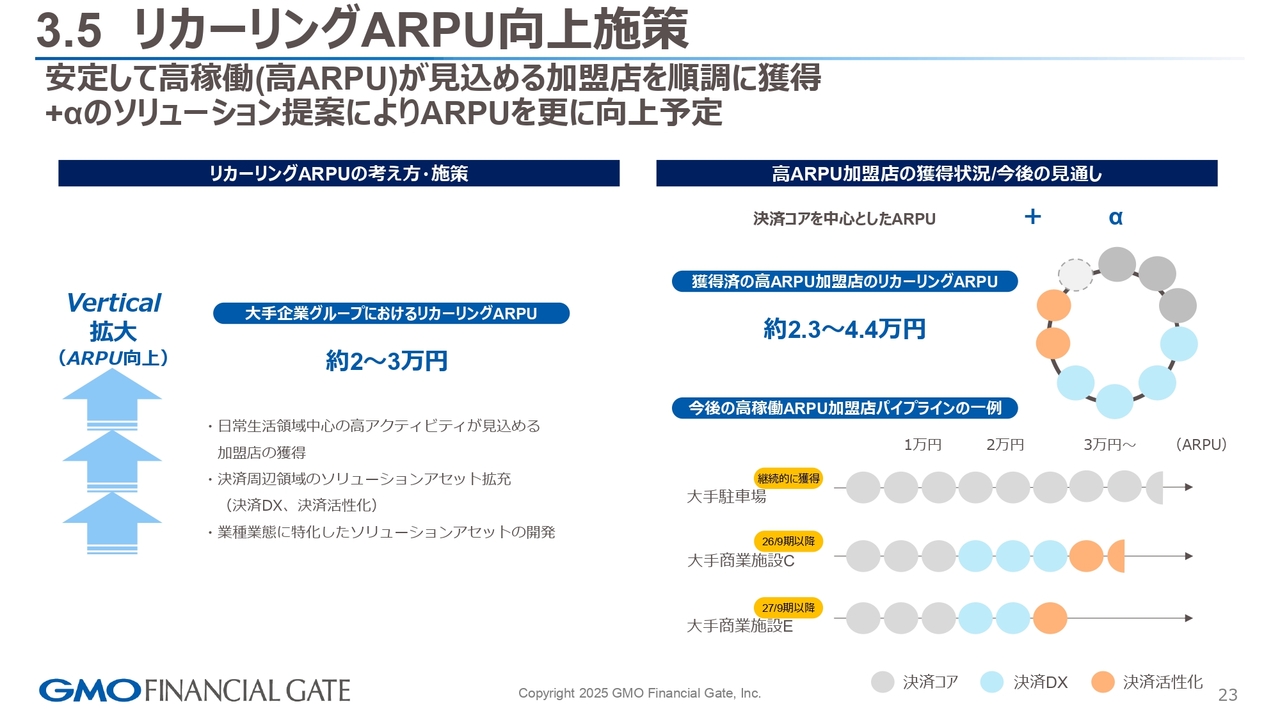

3.5 リカーリングARPU向上施策

リカーリングARPUの向上施策についてです。先ほど高ARPUが見込める加盟店さまについてお話ししました。エコシステムをしっかりと提供していくことにより、ARPUの向上を図っていきたいと考えています。

大手企業グループにおけるリカーリングARPUは、2万円から3万円がターゲットになると考えています。足元では、2万3,000円から4万4,000円のレンジでのARPUが確認できています。

その中で、実際の案件の一例をスライド右下に記載しています。今後のローンチ先として、我々のアプリケーションに対して、約3万円前後の高ARPUの加盟店さまが今後控えているところです。

大手駐車場の加盟店さまでは、先ほど少しお話ししましたが、決済コアのバーティカルな提供、または個社別の提供で高ARPUを実現しています。

大手商業施設Cの加盟店さまには、決済コア、決済DX、決済活性化といったバランスの取れたエコシステムを展開していく予定です。大手商業施設Eの加盟店さまも、同様に控えている状況です。

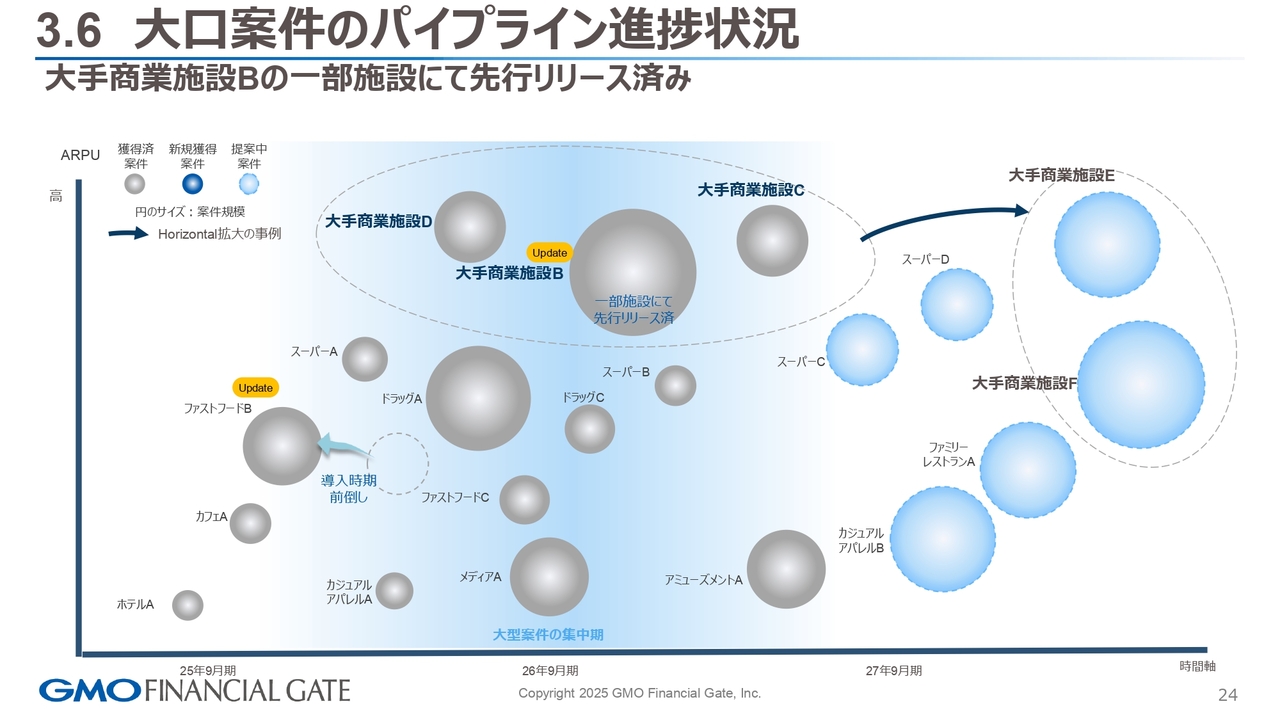

3.6 大口案件のパイプライン進捗状況

大口案件のパイプラインの進捗状況です。上期でも開発売上を一部確認していますが、将来的には大口の加盟店さまが控えており、パイプラインとしては進捗しています。新しい提案をお話しできるタイミングであらためて共有したいと思っています。

スライド右側に記載している大手商業施設Eは、先ほどお話しした加盟店さまです。導入時期が少し先にはなりますが、アセットを有効活用し、加盟店さまのニーズをしっかり捉え、スピードを含めて提供していきたいと考えています。

3.7 決済プラットフォームの拡大(モビリティ領域)

モビリティ領域です。札幌市営地下鉄さまにも導入いただき、YoYでプラス33事業者増、2025年4月時点で148事業者に導入していただいています。

スライド右下に記載のとおり、決済の処理件数も積み上がってきています。

3.8 クレジットタッチ決済(非接触IC)の普及

クレジットタッチ決済についてです。我々がお預かりしている決済全体の60パーセントが、クレジットタッチ決済となっています。この成功体験が、モビリティおよびキャッシュレス化比率を上げていく取り組みになると考えています。

3.9 ESG対応の高度化

最後に、ESG対応の高度化についてです。進捗としては、SBTへの申請準備をしております。CDP回答期限内での認証取得を目指し、今準備を進めています。だいたい9月以降かと考えています。

EMSの運用についても、スライド右下に記載のとおり、ボードメンバーの会議体においてしっかり議論を進めていきながら、マイルストーンに対しての進捗を確認しています。

私からのご説明は以上です。

質疑応答:今後の自社株買いの可能性について

質問者:前期の第4四半期の後に自社株買いを発表し、今の水準感はその時よりも成長確度が高まっているのに株価は下がっている状況かと思います。引き続き、過度に割安と感じた時や成長に自信が持

新着ログ

「情報・通信業」のログ