SMN、当期純利益は5期ぶりの黒字転換 24年度策定の中長期戦略に基づく施策が奏功、ROE中期目標8.0%を概ね達成

目次

原山直樹氏:みなさま、こんにちは。SMN株式会社代表取締役執行役員社長の原山です。本日はご多忙のところ、当社の2025年3月期の通期決算ならびに中長期戦略のアップデートに関するご説明の機会をいただき、誠にありがとうございます。

この1年、私たちは昨年公表した中長期戦略の実現に向け、全社一丸となって改革に取り組んできました。その結果として、本日ご報告する2025年3月期決算においては、売上高の伸長と全段階利益での増益を実現し、2020年3月期ぶりとなる最終黒字転換を達成することができました。

本日は、その成果と次の成長シナリオをわかりやすくご報告します。はじめに、2025年3月期の通期決算概要と2026年3月期の業績予想を簡潔にご説明します。その上で、2025年3月期の決算や取り組み状況に基づき、このたび更新した今後の企業価値創造に向けた中長期戦略についてあらためてお伝えします。

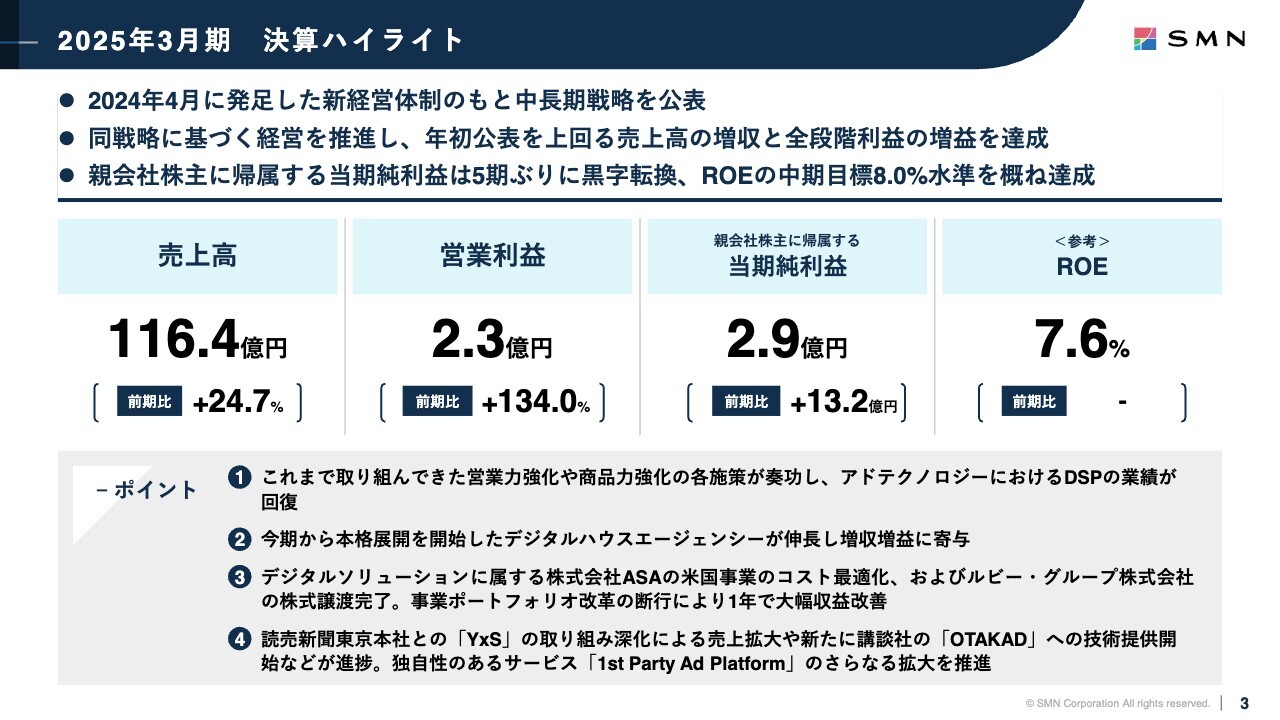

2025年3月期 決算ハイライト

2025年3月期通期決算概要ならびに2026年3月期業績予想についてご説明します。

通期決算のハイライトです。2025年3月期は新経営体制のもとで策定した中長期戦略に基づき経営を推進し、大幅な売上高の成長と全段階利益の増益を果たし、年初公表数値を達成しました。具体的な数字としては、売上高が116億4,000万円、営業利益が2億3,000万円、最終利益は2億9,000万円の黒字を計上しています。ROEは7.6パーセントとなり、中長期戦略における中期目標の8パーセントにかなり近づく実績となりました。

これらの成果を実現できた主なポイントは、スライド下部の4点です。1点目に、苦戦が続いていたDSPにおいて、これまで取り組んできた営業力・商品力強化の各施策が功を奏し、業績が回復基調に転じています。

2点目に、2025年3月期から本格展開を開始したデジタルハウスエージェンシーが想定を上回る立ち上がりを見せ、増収増益に寄与しています。3点目に、ASAの米国事業のコスト最適化、及びルビー・グループの株式譲渡を実行し、大幅な収益改善を実現しました。

4点目に、読売新聞東京本社との「YxS」の取り組み深化による売上拡大や、新たに講談社の「OTAKAD」への技術提供開始など、独自性のある「1st Party Ad Platform」の更なる拡大を実現しました。これらの中長期戦略の各施策が総合的に貢献し、最終黒字転換に至ったと考えています。

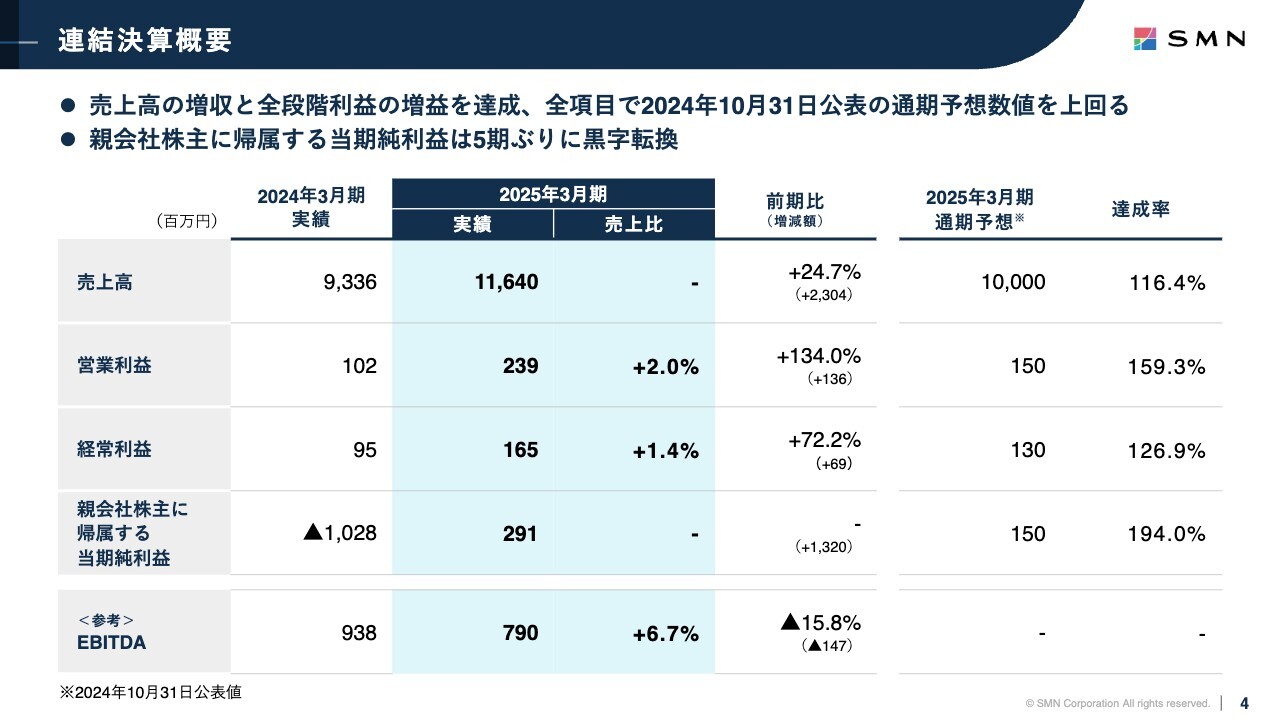

連結決算概要

ルビー・グループの株式譲渡実行後となる10月末に上方修正した通期予想数字に対しては、スライドに記載のとおり、全項目で上回って着地しました。

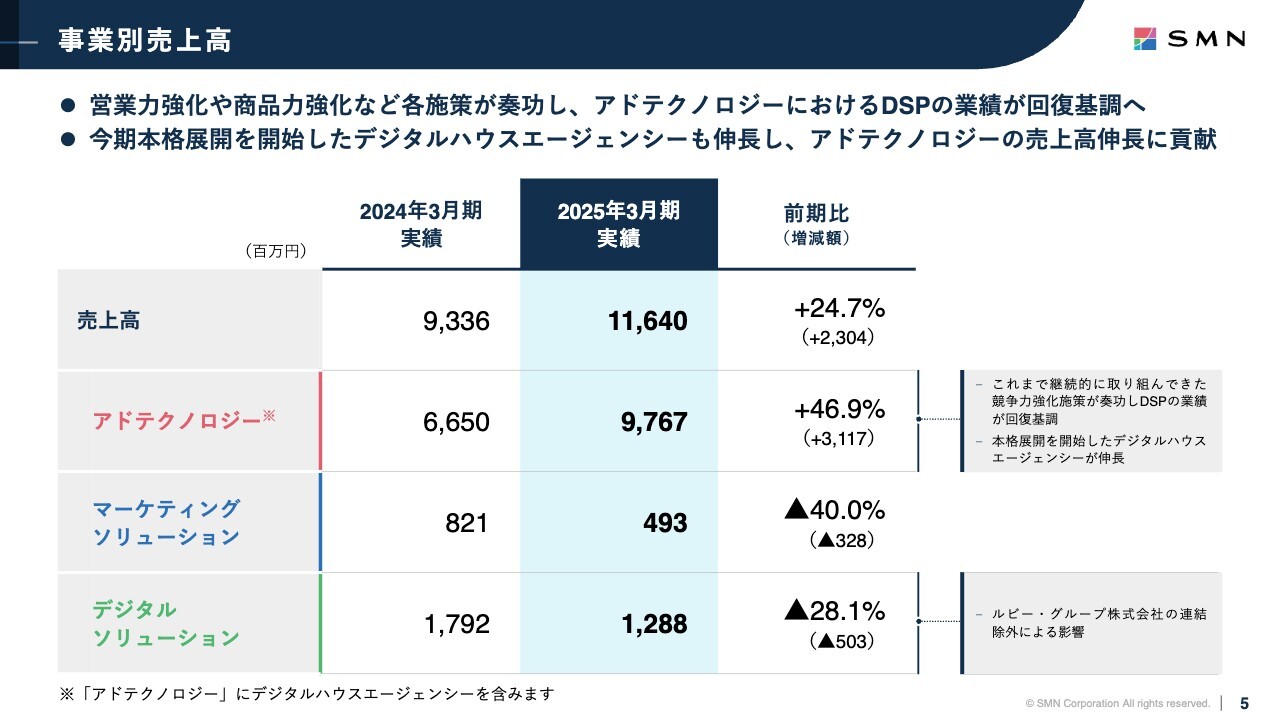

事業別売上高

事業別売上高の概況についてご説明します。アドテクノロジーは、2025年3月期から本格展開を開始したデジタルハウスエージェンシーが想定を上回る立ち上がりを見せたことに加え、DSPにおける商品力・営業力強化の成果が現れ、大幅な増収を達成しました。

デジタルソリューションは、9月に実施したルビー・グループの株式譲渡に伴う連結除外の影響で、減収となっています。

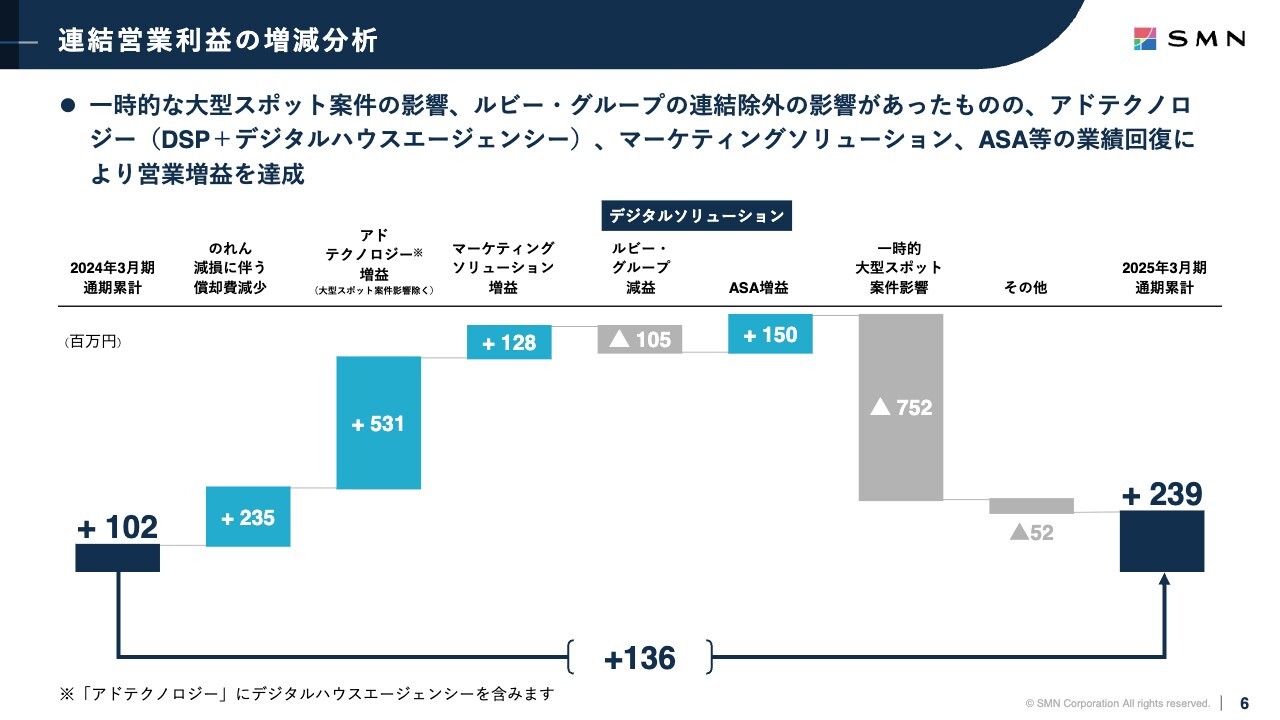

連結営業利益の増減分析

営業利益の増減要因についてご説明します。主に増益をけん引したのは、デジタルハウスエージェンシーを含むアドテクノロジーの増収です。

一方、減益要因は、前期に発生した一時的な大型スポット案件の反動やルビー・グループの株式譲渡前の期間損益となります。ただし、減益要因はいずれも一過性であり、中長期の収益回復トレンドには大きな影響を及ぼさないと見込んでいます。

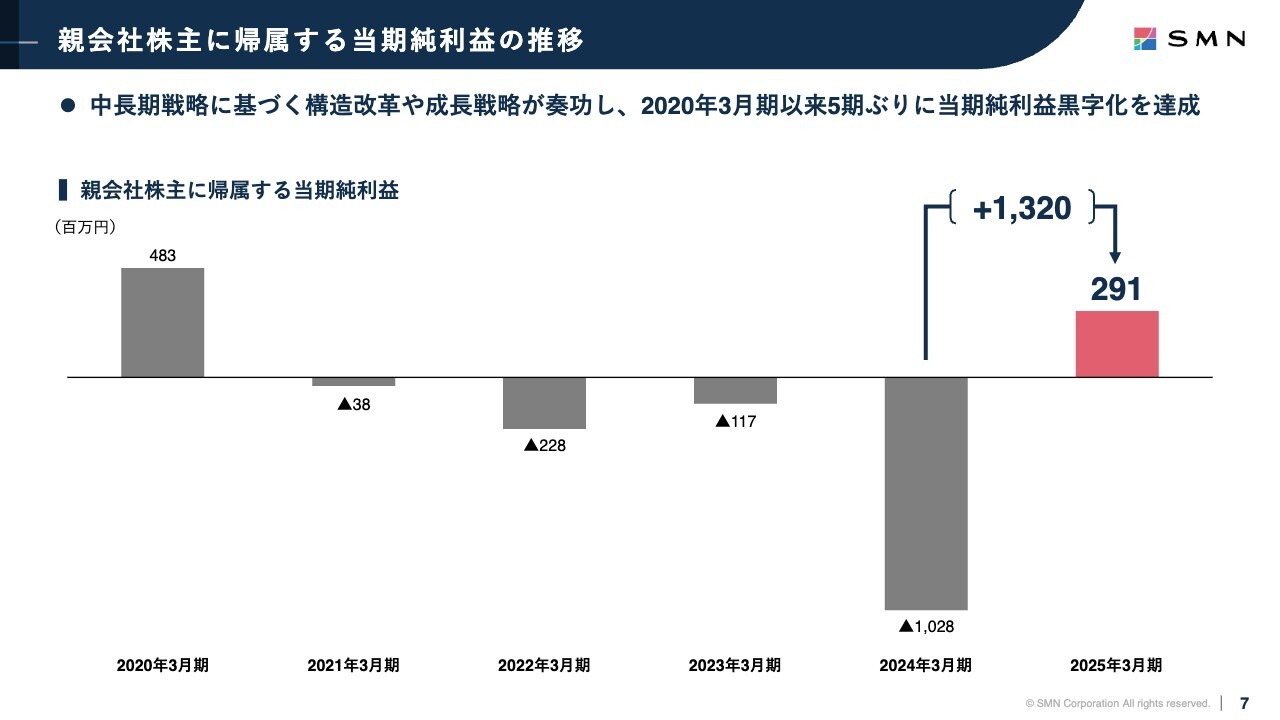

親会社株主に帰属する当期純利益の推移

最終利益である親会社株主に帰属する当期純利益については、スライドに記載のとおり、2020年3月期ぶりとなる2億9,000万円の最終黒字転換を達成しました。

連結貸借対照表

バランスシートにおいては、ルビー・グループ連結除外の影響はあるものの、長期借入金の返済による固定負債の減少などにより自己資本比率やD/Eレシオの改善が進み、財務体質の健全性が向上しています。

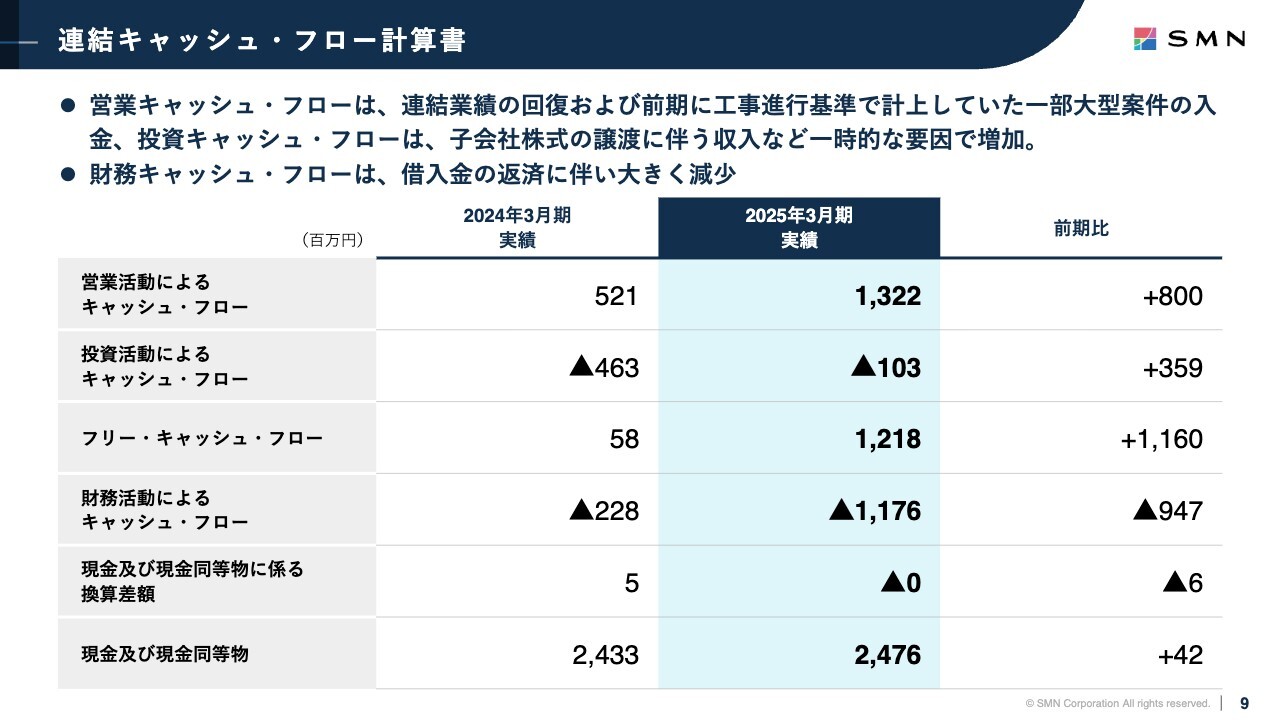

連結キャッシュ・フロー計算書

キャッシュ・フローの状況についてご説明します。営業活動によるキャッシュ・フローは、連結業績の回復及び前期に工事進行基準で計上した一部大型案件の入金などの影響で、前期から大きく増加しました。

投資活動によるキャッシュ・フローは、9月に実施したルビー・グループの株式譲渡など一時的な要因で増加しました。

財務活動によるキャッシュ・フローは、借入金の返済に伴い、大きく減少しました。この結果、現金及び現金同等物は前期末と同水準を維持しています。

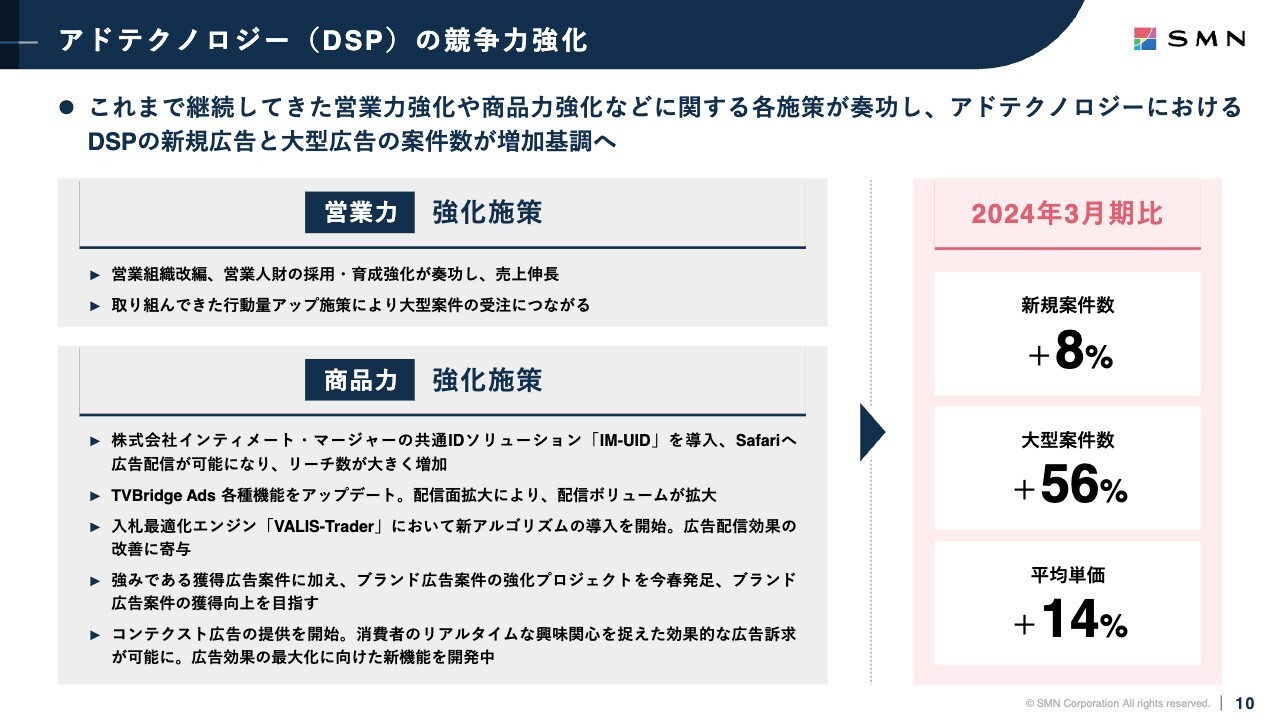

アドテクノロジー(DSP)の競争力強化

当社の中核事業であるDSPの競争力強化についてご説明します。2025年3月期は、営業力・商品力の両面からの強化施策により、DSPの新規案件数、大型案件数ならびに平均単価が着実に増加し、収益力向上に大きく貢献しました。

今後も、更なる顧客ニーズの発掘や技術的アップデートを重ねながら、DSPを中心とした中核事業の成長を一層加速していきます。

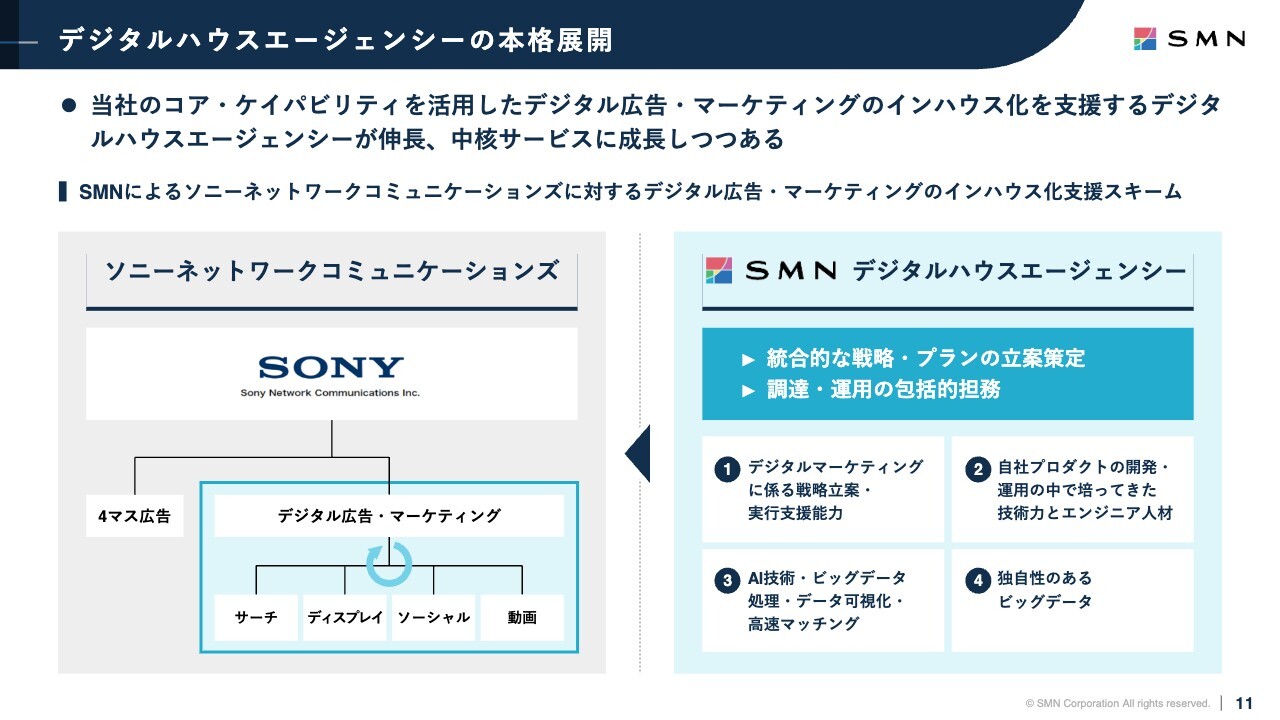

デジタルハウスエージェンシーの本格展開

2025年3月期から本格展開を開始したデジタルハウスエージェンシーについてご説明します。当社は、自社プロダクトの開発・運用で培った技術力、エンジニア人財をはじめ、AI技術、ビッグデータ処理、データ可視化、高速マッチングといったコア・ケイパビリティを有しています。

これらを総合的に活用し、広告主企業のデジタルマーケティングのインハウス化を支援するのがデジタルハウスエージェンシーの役割です。2025年3月期は、親会社であるソニーネットワークコミュニケーションズへのインハウス化支援を本格的に開始しました。

現時点では、同社を中心にサービスを提供していますが、想定を上回るスピードで立ち上がっており、当社の新たな中核サービスとして売上・利益双方に大きく貢献しています。

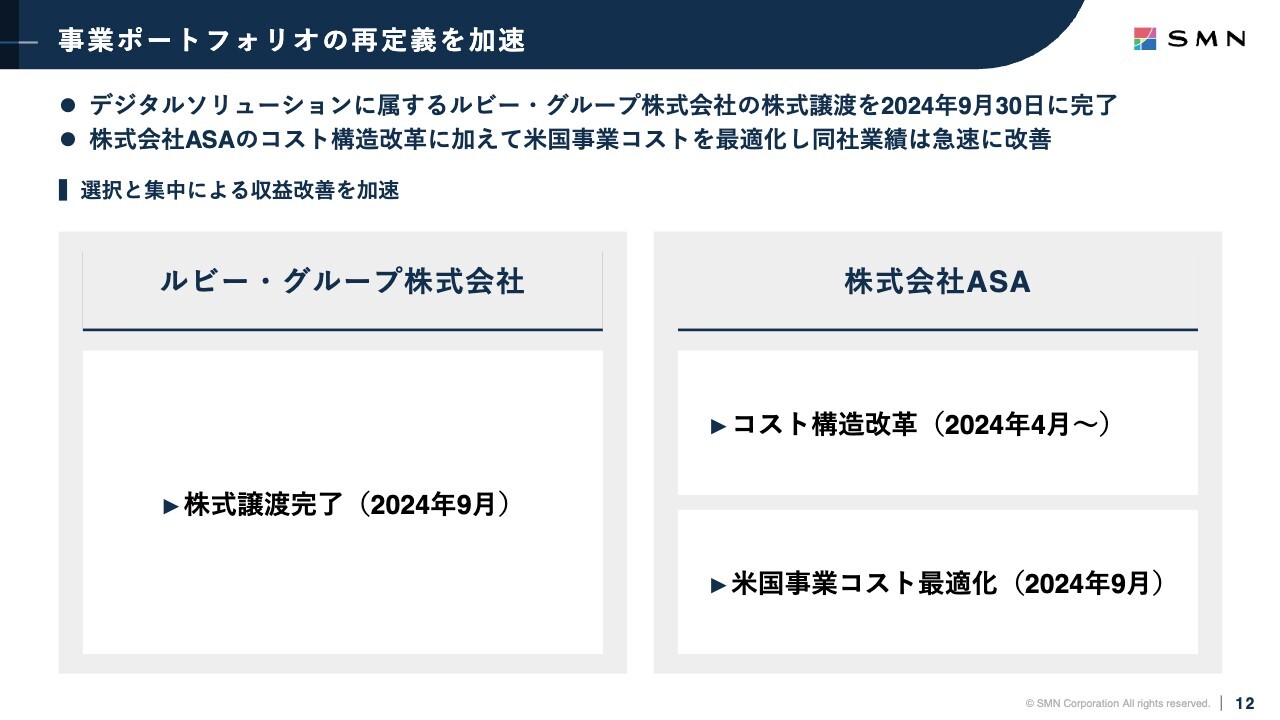

事業ポートフォリオの再定義を加速

事業ポートフォリオの再定義についてご説明します。中長期戦略の一環として、デジタルソリューションに属する一部事業の整理・再編を進め、選択と集中による収益改善の加速を推進しました。

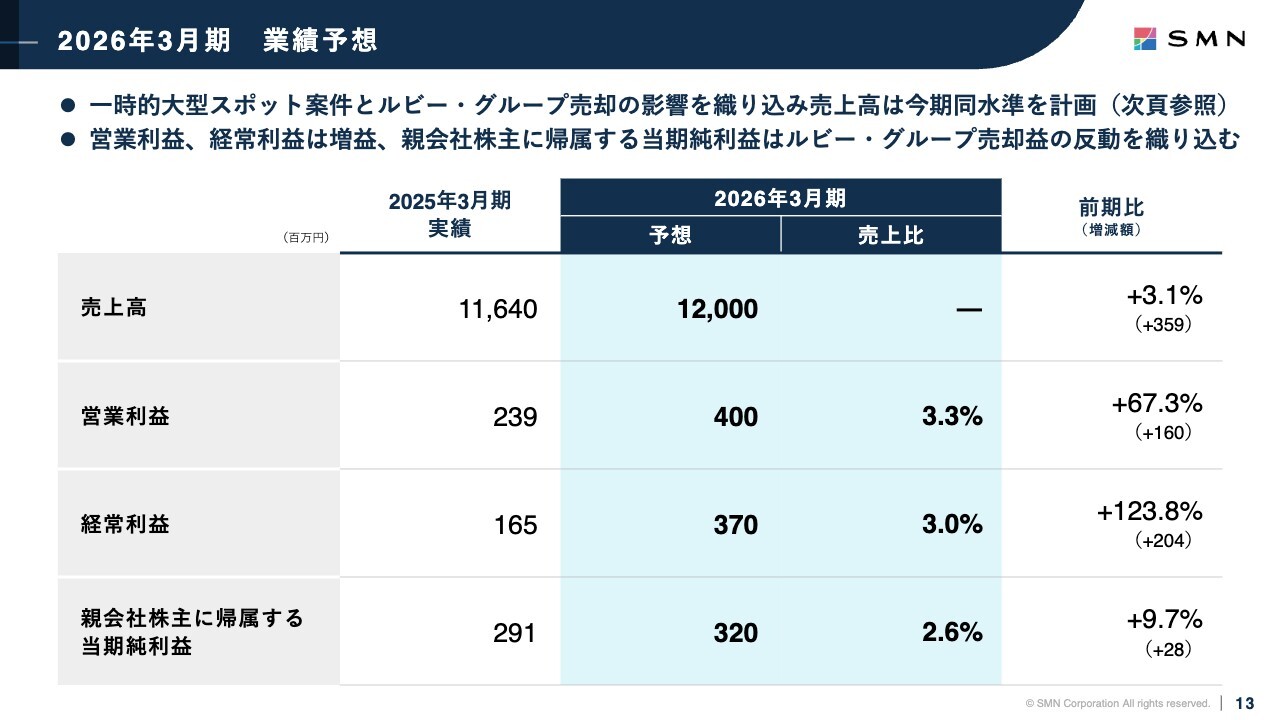

2026年3月期 業績予想

2026年3月期の業績予想については、一過性収益の剥落を織り込み、売上高はおおむね今期と同水準で見込んでいます。一方で、営業利益、経常利益については増益を計画するも、最終利益はルビー・グループ売却益の反動を織り込んでいます。

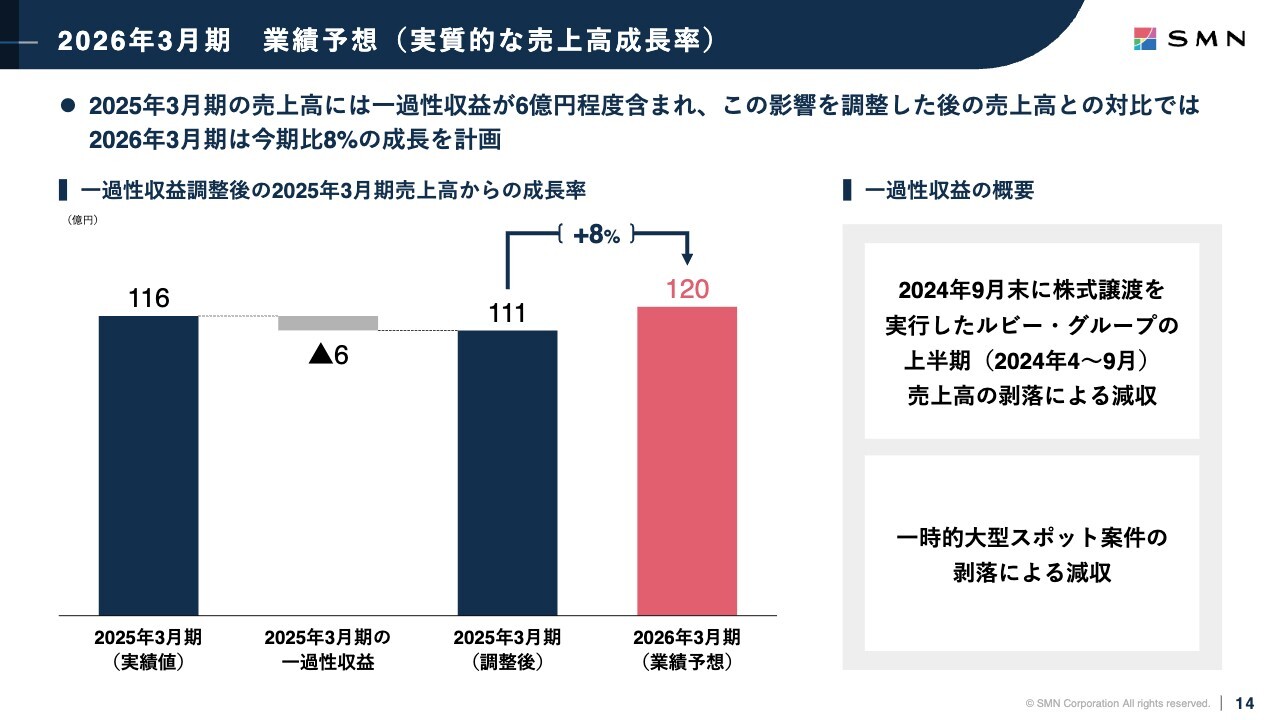

2026年3月期 業績予想(実質的な売上高成長率)

お伝えしたとおり、2025年3月期の売上高には、合計で約6億円の一過性収益が含まれています。具体的には、9月末に株式譲渡を完了したルビー・グループの上期売上高や一時的な大型スポット案件の剥落を考慮しています。一過性収益調整後の実質ベースでは、2026年3月期は前期比で8パーセント増の成長を計画しています。

2025年3月期に発生した一過性の特殊要因を除いた土台となる売上高をベースに考えると、当社のコア事業であるアドテクノロジーやデジタルハウスエージェンシーは、引き続き堅調な成長が期待できると見込んでいます。

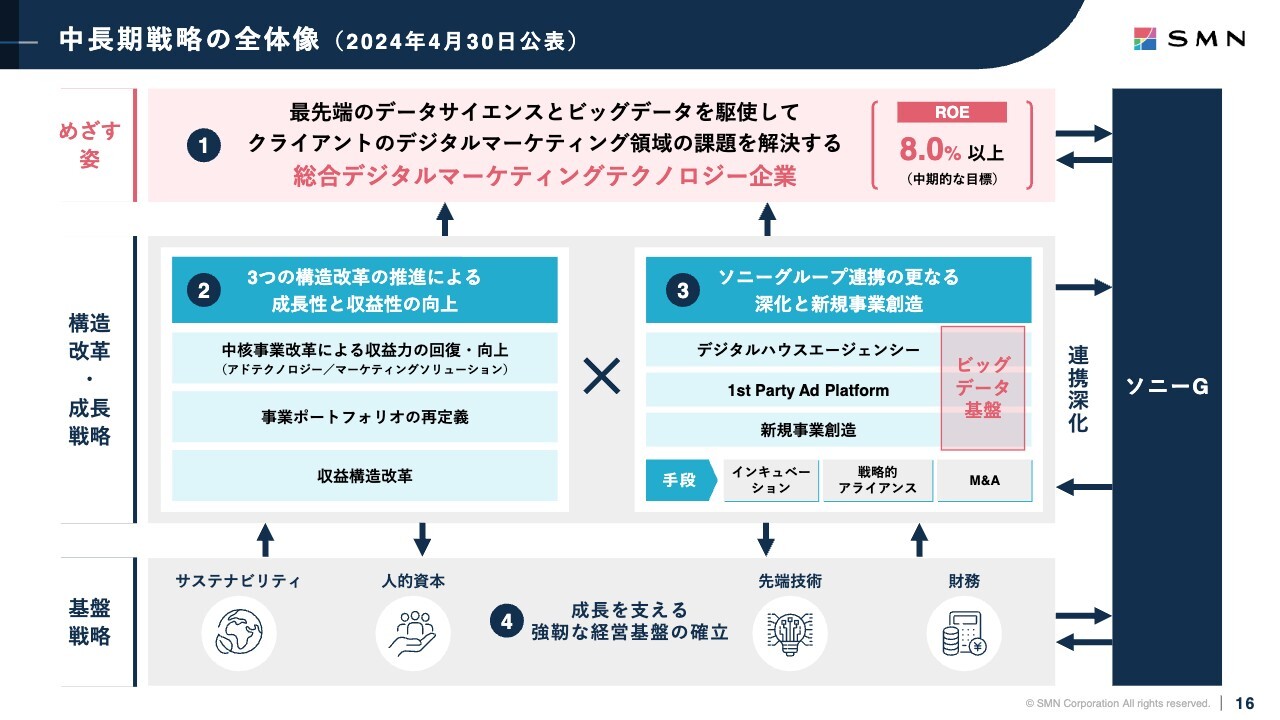

中長期戦略の全体像(2024年4月30日公表)

2025年3月期の実績に基づき、今回更新した中長期戦略についてご説明します。スライドは、昨年4月に公表した中長期戦略の全体像です。中長期戦略初年度となる2025年3月期の進捗について、全体像に沿ってご説明します。

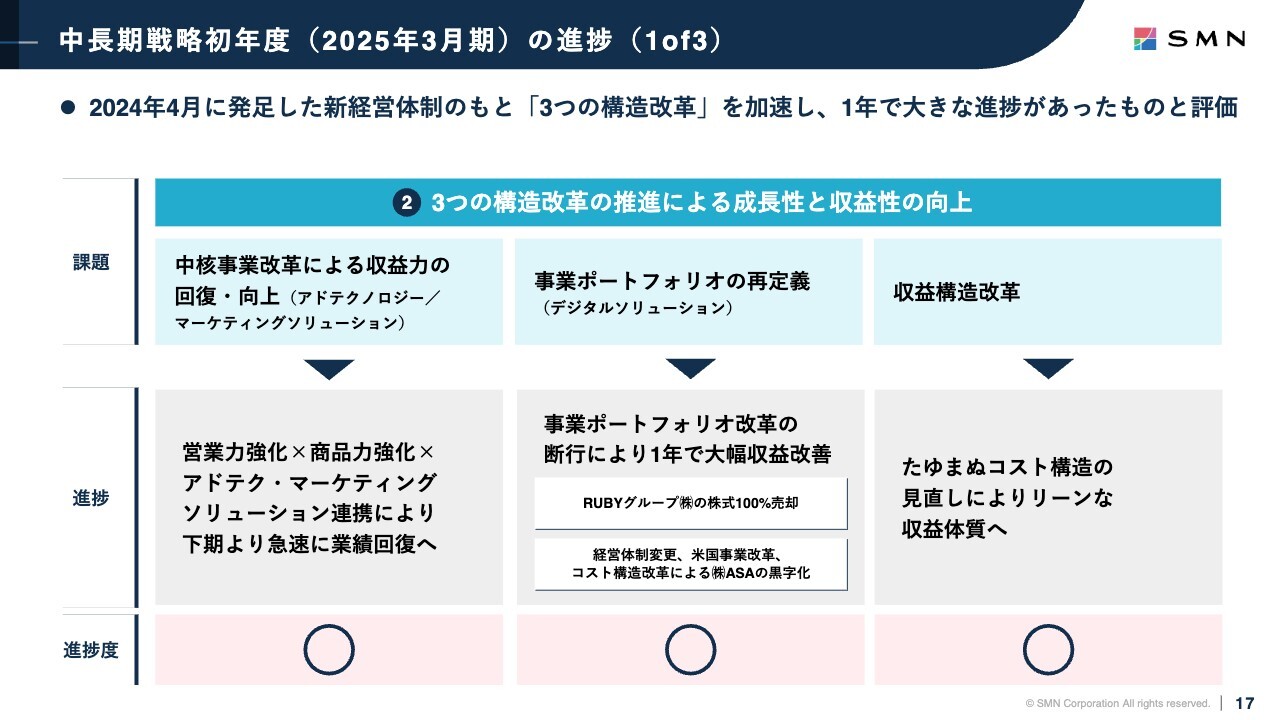

中長期戦略初年度(2025年3月期)の進捗(1of3)

「3つの構造改革の推進による成長性と収益性の向上」についてご説明します。アドテクノロジーやマーケティングソリューションといった中核事業の改革、デジタルソリューション領域における事業ポートフォリオ再定義、コスト構造を見直し収益力を底上げする収益構造改革という「3つの構造改革」を実施しました。

これまでにご説明したとおり、各構造改革を強く推し進めたことが2025年3月期の大幅な業績改善に貢献しました。今後も、更なる成長と収益性向上を目指していきます。

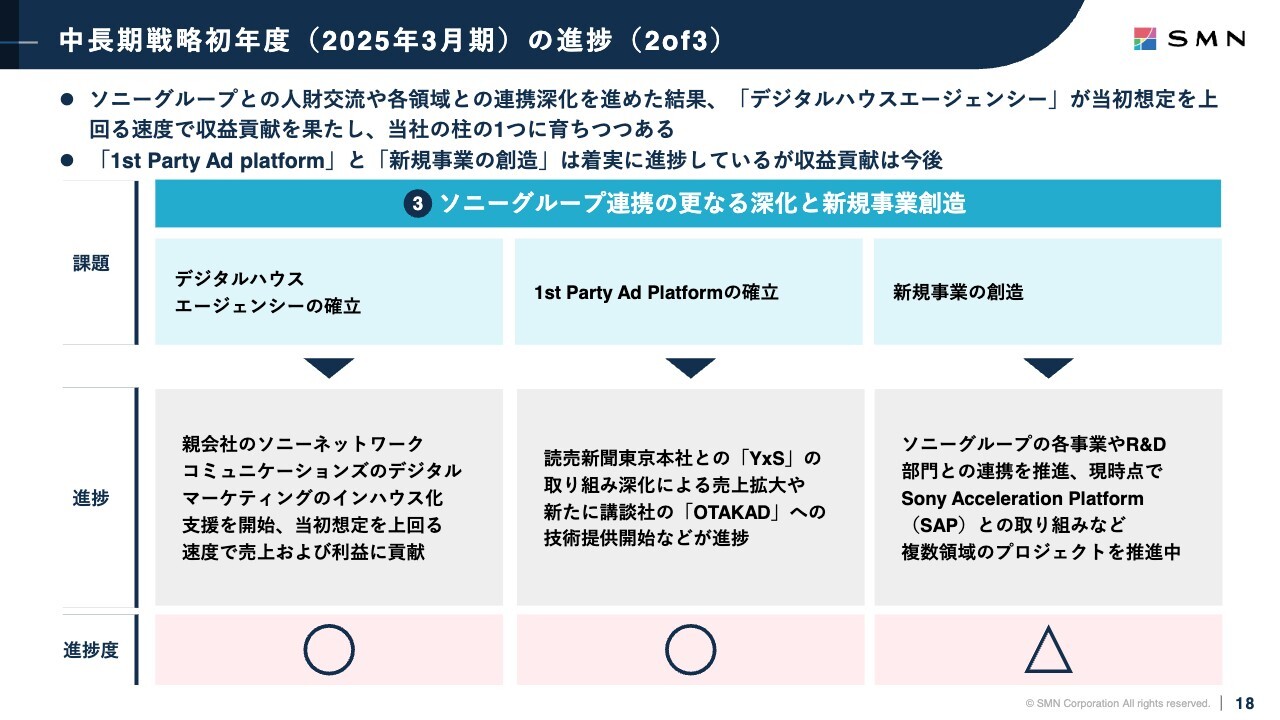

中長期戦略初年度(2025年3月期)の進捗(2of3)

「ソニーグループ連携の更なる深化と新規事業創造」についてご説明します。

デジタルハウスエージェンシーでは、親会社であるソニーネットワークコミュニケーションズのデジタル広告・マーケティングのインハウス化支援を2025年3月期から本格展開しています。親会社との連携が順調に進み、想定を上回るスピードで成長を続けており、2025年3月期の業績にも大きく貢献しました。

「1st Party Ad Platform」については、これまでも進めていた読売新聞東京本社との「YxS」の取り組み深化による売上拡大に加え、新たに講談社の「OTAKAD」への技術提供開始など、多様な取り組みが進捗しています。

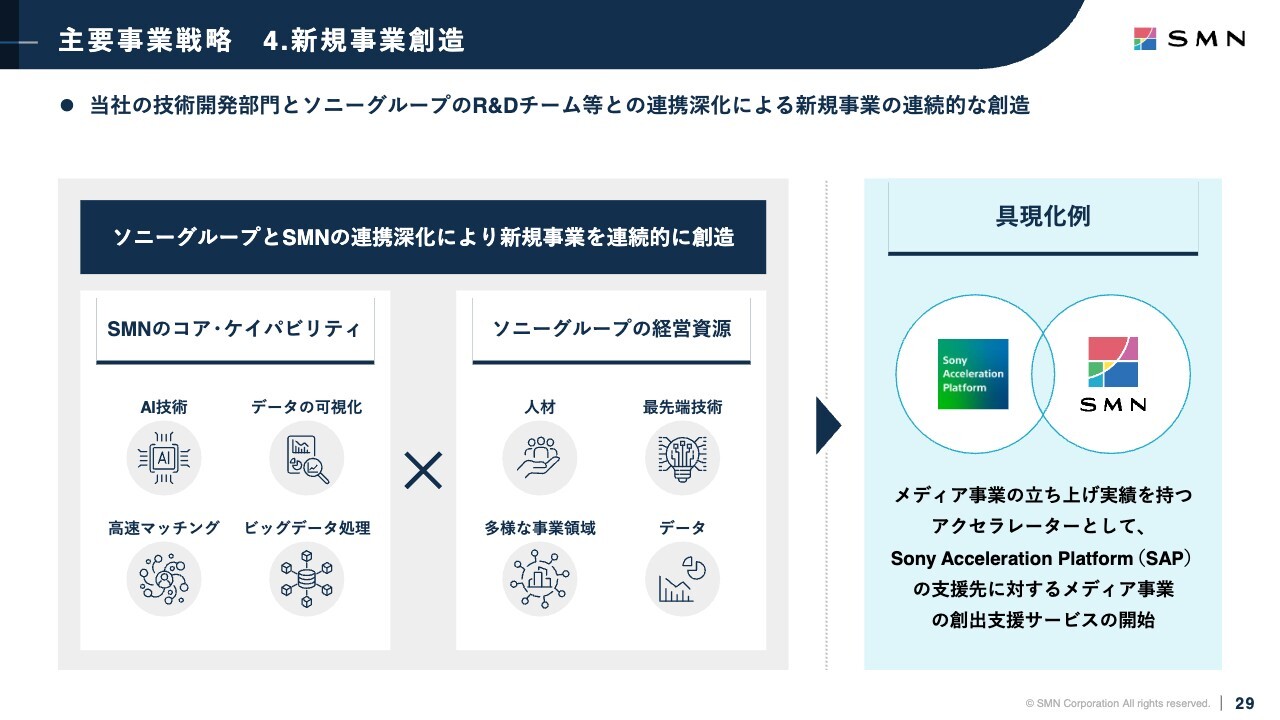

ソニーグループのR&D部門との連携などを通じて新規事業の検討やインキュベーションも進めています。現時点で、「Sony Acceleration Platform(SAP)」との取り組みなど、複数領域で新規プロジェクトを推進しています。

こうした「ソニーグループ連携の更なる深化と新規事業創造」への取り組みが、当社全体の持続的な成長を支える重要なエンジンになると考えています。

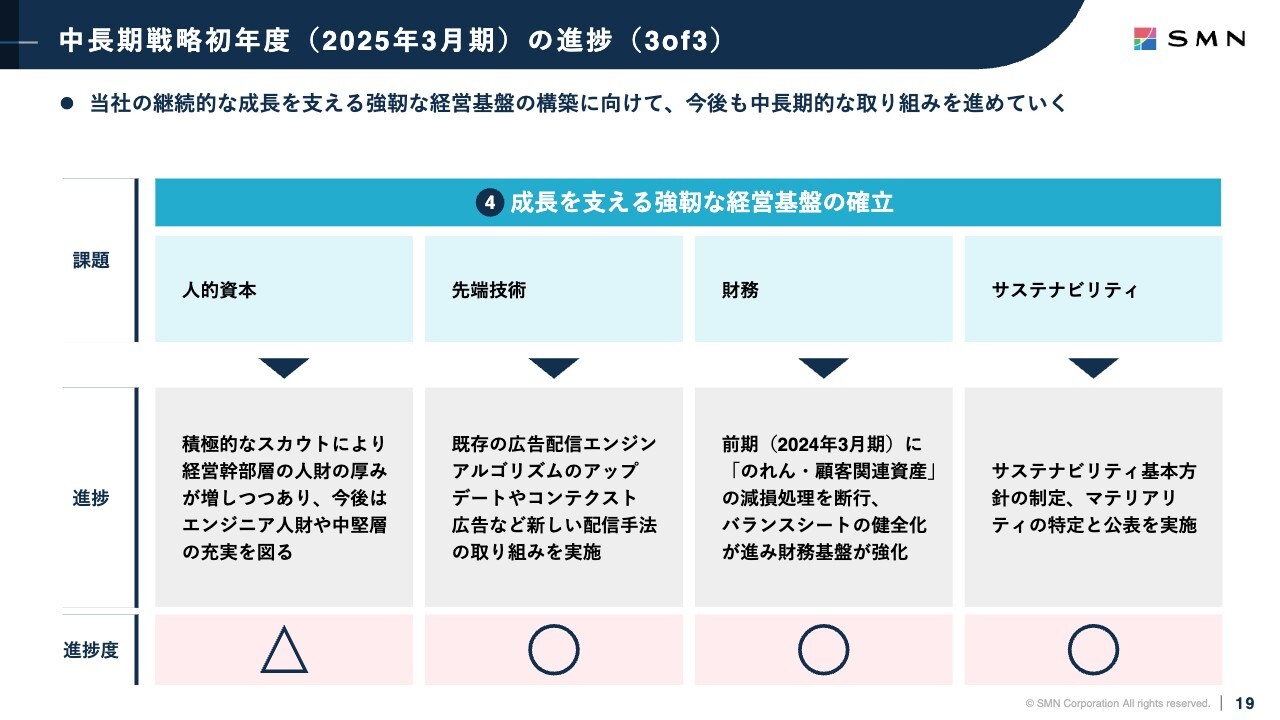

中長期戦略初年度(2025年3月期)の進捗(3of3)

「成長を支える強靭な経営基盤の確立」についてご説明します。当社は、中長期的な視点で持続的に成長し、企業価値を高めるために、「人的資本」「先端技術」「財務」「サステナビリティ」の4つの要素に取り組んでいます。

「人的資本」においては、積極的なスカウトにより経営幹部層の人財の厚みが増しつつあります。今後は、エンジニア人財や中堅層の充実を図っていきます。

「先端技術」においては、コア・ケイパビリティであるAIやビッグデータ処理、高速マッチング技術の一層の強化に向けた投資を進めました。具体的には、DSPの広告配信アルゴリズムのアップデートや、コンテクスト広告などの新しい配信手法の取り組みなど、広告効果を更に高める先端技術の実装に取り組んでいます。

「財務」では、前期末のバランスシートの最適化に加え、今期は事業ポートフォリオの再定義によって、財務体質の健全性がより強化されました。

「サステナビリティ」においては、サステナビリティ基本方針を制定し、重点取組課題であるマテリアリティを特定、開示するなど、持続可能な経営を推進するための枠組みを明確化しました。

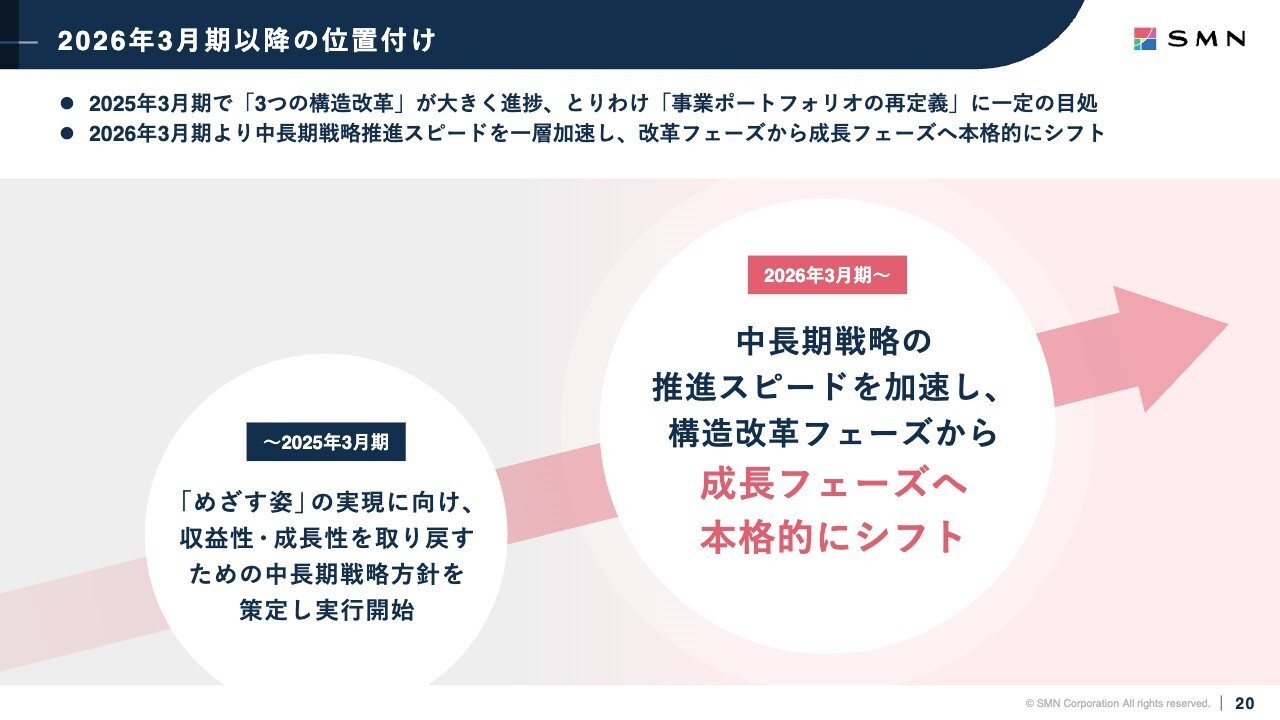

2026年3月期以降の位置付け

今期実施した「3つの構造改革」により、中核事業の再成長や事業ポートフォリオの再定義が大きく進捗し、収益体質が着実に改善しました。これを受け、2026年3月期以降は、中長期戦略の推進スピードを更に加速し、構造改革フェーズから成長フェーズへと本格的にシフトします。

外部環境認識(2025年4月更新)

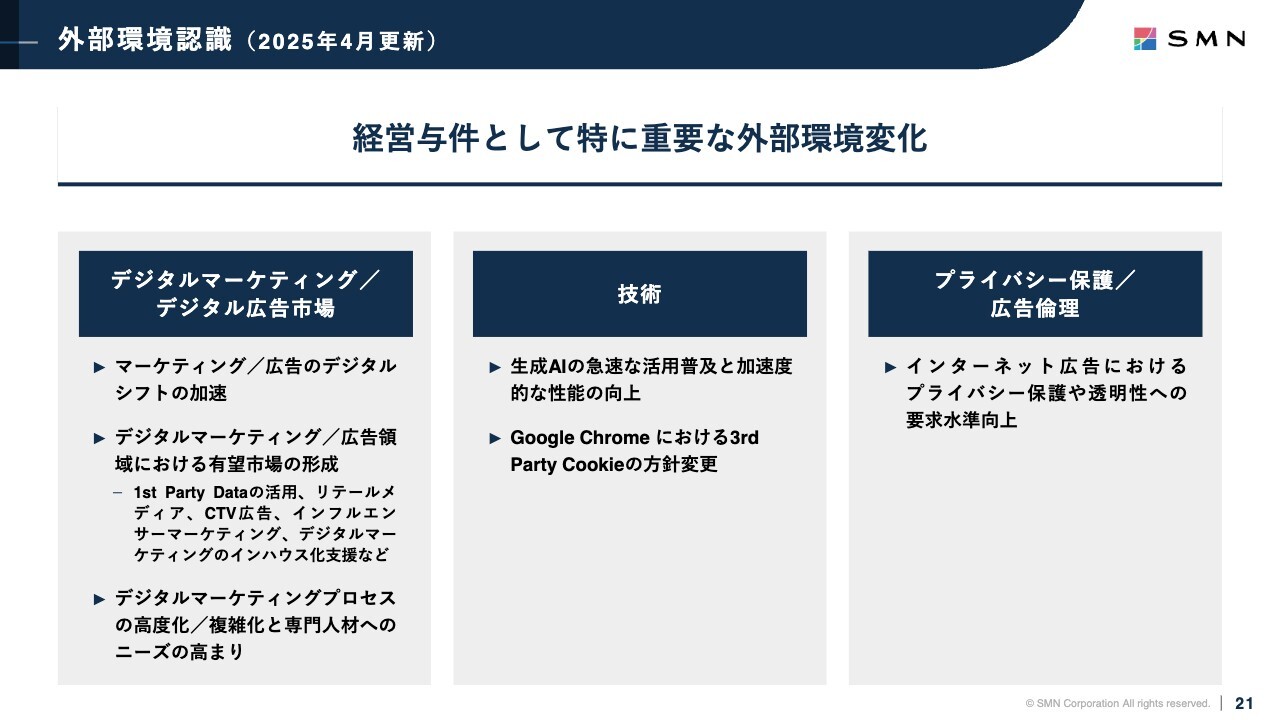

当社の経営与件として考慮すべき環境要因は数多くありますが、その中でもとりわけ重要な外部環境の変化についてご説明します。

1つ目が「マーケティング/広告のデジタルシフトの加速」「デジタルマーケティング/広告領域における有望市場の形成」「デジタルマーケティングプロセスの高度化/複雑化と専門人財へのニーズの高まり」をはじめとした、デジタルマーケティング/広告市場の変化です。

2つ目が「生成AIの急速な活用普及と加速度的な性能の向上」「GoogleChromeにおける3rd Party Cookieの方針変更」などの技術領域の変化です。

3つ目が「インターネット広告におけるプライバシー保護や透明性への要求水準向上」をはじめとした、プライバシー保護や広告倫理の高まりです。

SMNの強みと課題(2025年4月更新)

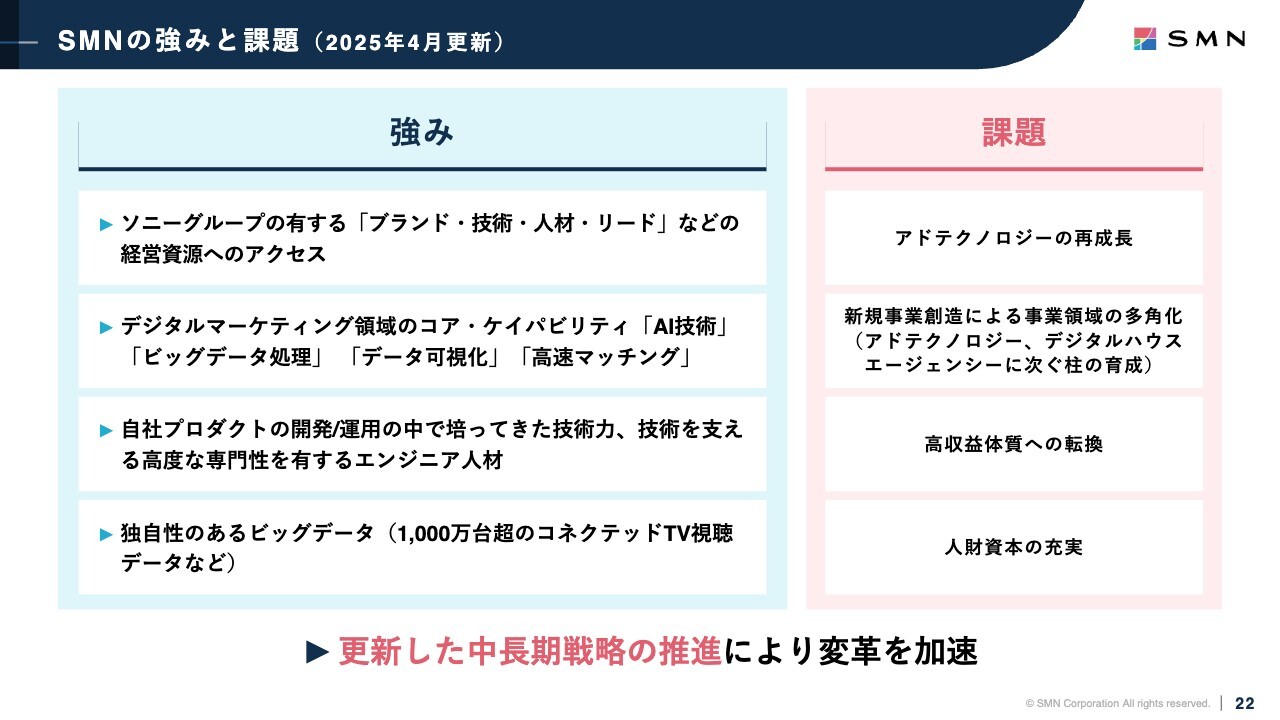

当社の強みと課題認識についてご説明します。当社の強みはスライド左側に挙げる4点、当社が克服すべき課題はスライド右側に挙げる4点であると認識しています。

これらの課題解決には、先ほどご説明した外部環境の変化をチャンスと捉え、ソニーグループとの連携強化やコア技術の一層の研鑽を通じて、当社の強みを最大限に活かすアプローチが不可欠だと考えています。

今後は、戦略を更に洗練し、スピード感を持ってこれらの課題を克服することで持続的な成長を実現していきます。

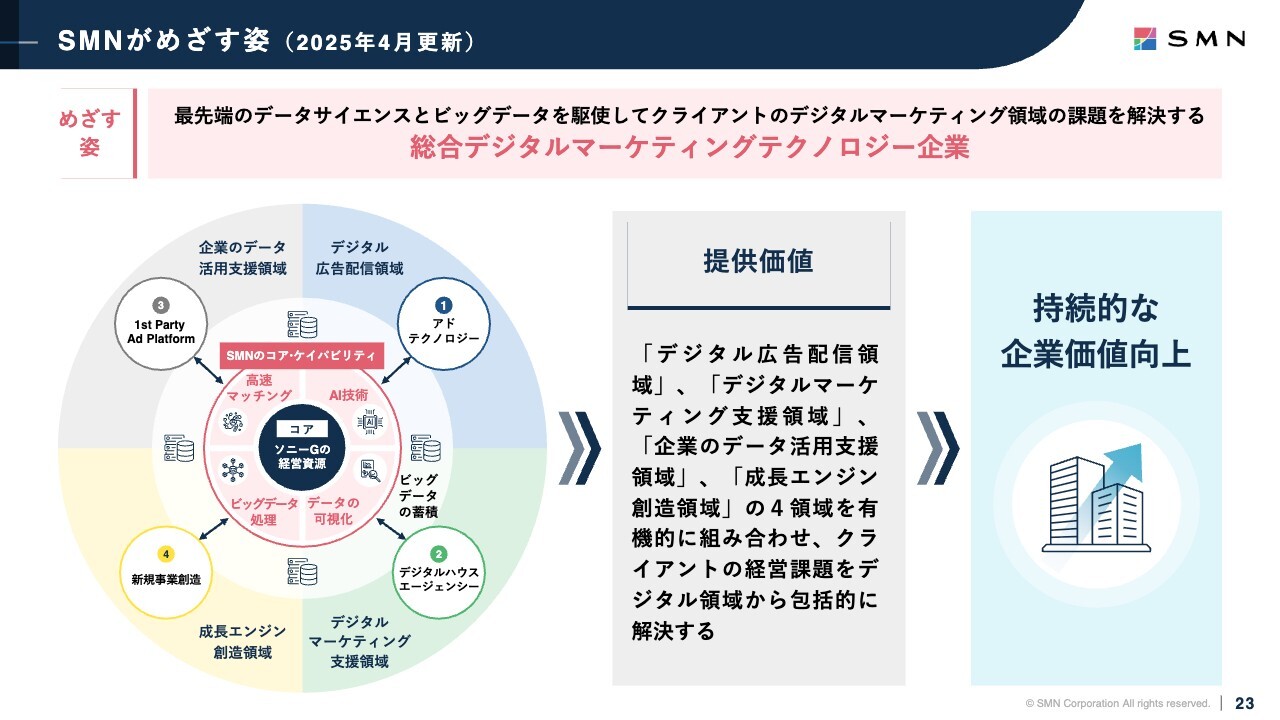

SMNがめざす姿(2025年4月更新)

スライドの図は、今回新たに更新した「SMNがめざす姿」として、事業構造の概念を示したものです。2024年4月末に公表した「最先端のデータサイエンスとビッグデータを駆使してクライアントのデジタルマーケティング領域の課題を解決する総合デジタルマーケティングテクノロジー企業」を、引き続き当社のめざす姿として掲げています。

「めざす姿」を実現するために、ソニーグループの経営資源を活用しながら、SMNが長年にわたって培ってきたコア・ケイパビリティを軸として、「デジタル広告配信領域」「デジタルマーケティング支援領域」「企業のデータ活用支援領域」「成長エンジン創造領域」での事業領域を拡張し、成長を遂げていく事業構造を目指します。

これらの事業領域を有機的に組み合わせ、高度なターゲティングやデータ分析を駆使したデジタルマーケティング支援により、クライアント企業の売上拡大やブランド価値向上に貢献します。更に、蓄積されたビッグデータとAI技術を組み合わせて、クライアントの経営課題をデジタル領域から包括的に支援していきます。

クライアントの課題解決に貢献するため、高度かつ多角的な提供価値を確立し、その成果として当社自身も持続的な企業価値向上を実現していきたいと考えています。

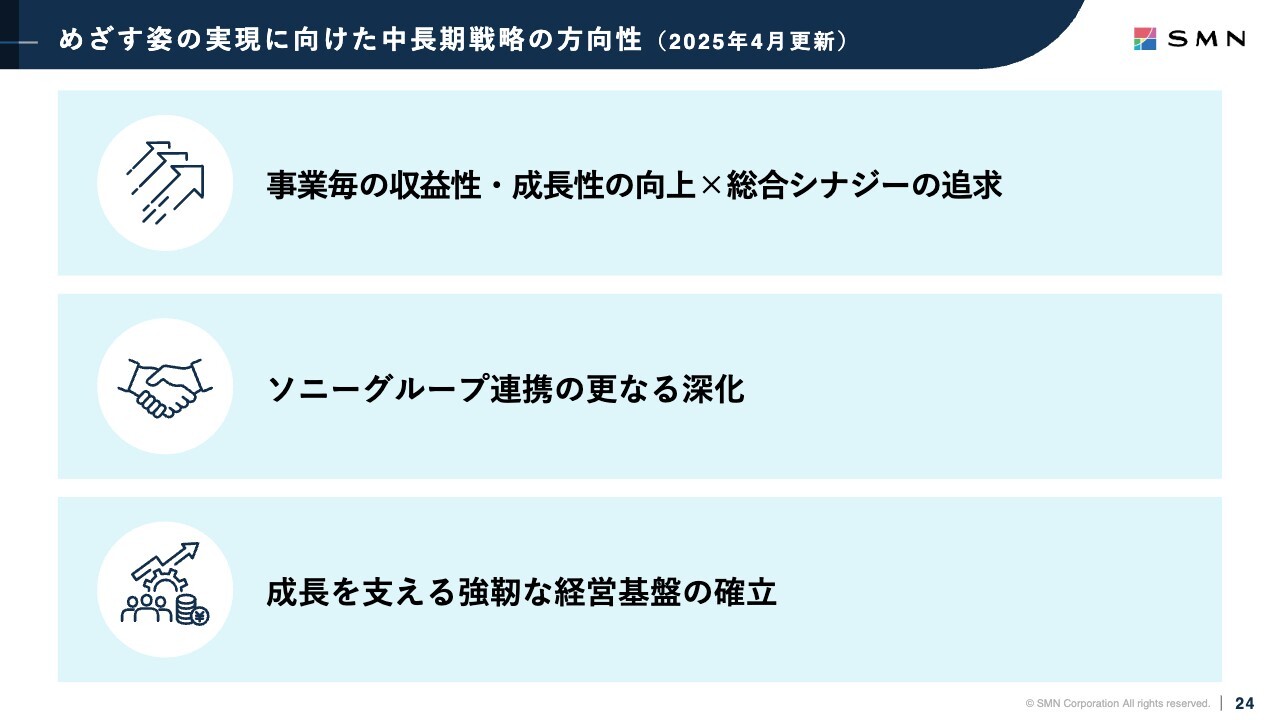

めざす姿の実現に向けた中長期戦略の方向性(2025年4月更新)

当社が掲げる「めざす姿」への道筋を具体化する上で、3つの柱を中心に中長期戦略を推進しています。1つ目は「事業毎の収益性・成長性の向上×総合シナジーの追求」、2つ目は「ソニーグループ連携の更なる進化」、3つ目は「成長を支える強靭な経営基盤の確立」です。

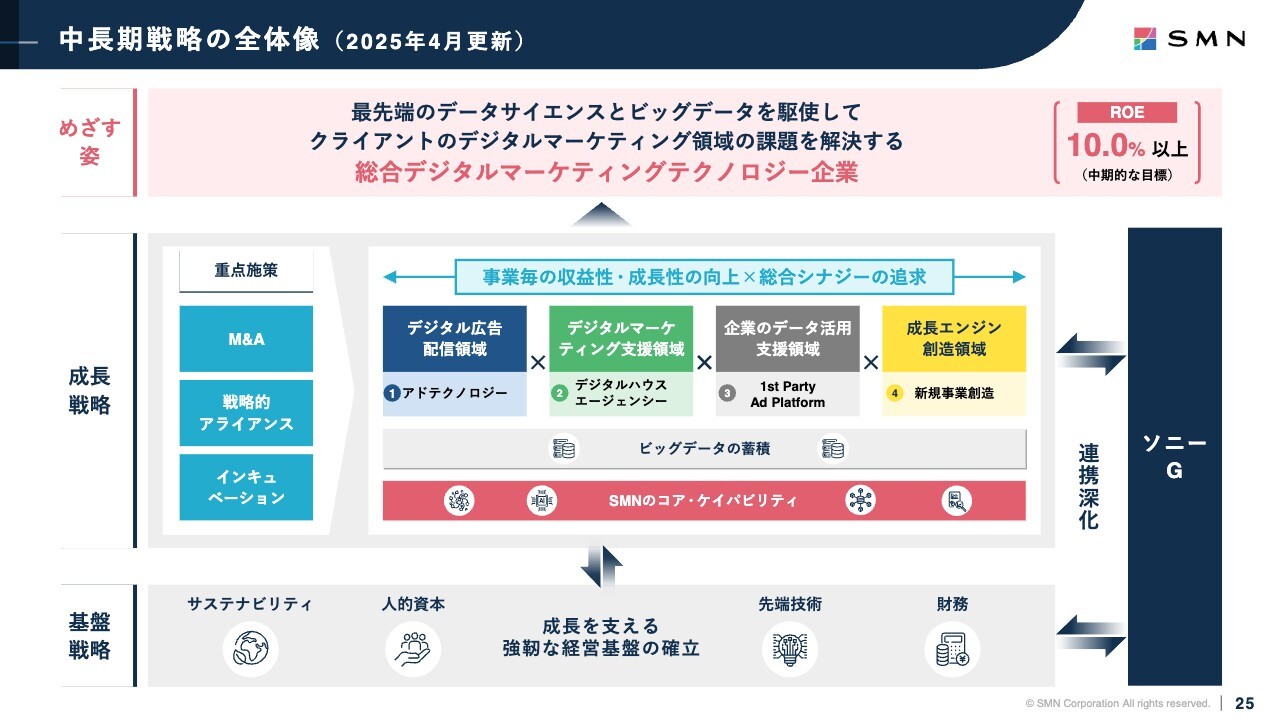

中長期戦略の全体像 (2025年4月更新)

当社が掲げる「めざす姿」を実現するための中長期戦略の全体像を1枚にまとめたものがスライドです。大きくは「成長戦略」と「基盤戦略」の2層からなり、ソニーグループとの連携深化が戦略を横断するかたちで位置づけられています。

決算説明にてご説明したとおり、中長期戦略方針にて掲げたROE中期目標8パーセント水準にかなり近づきました。それを受け、中期的なROE目標水準を10パーセント以上へと引き上げることとしました。

持続的に企業価値を高め続けるために、成長戦略として前のスライドにてご説明した各事業領域について、「事業毎の収益性・成長性の向上×総合シナジーの追求」を掲げています。基盤戦略として4つの観点から、「成長を支える強靭な経営基盤の確立」を目指します。

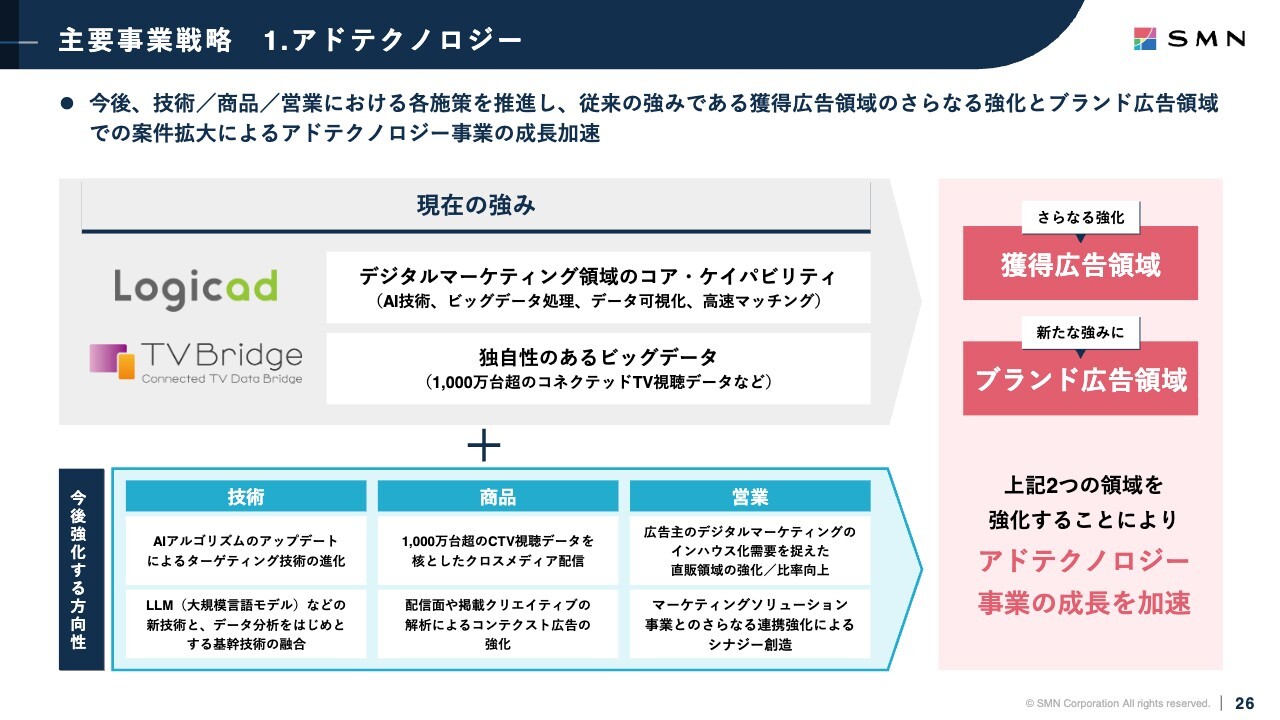

主要事業戦略 1. アドテクノロジー

成長戦略の核となる各事業の主要戦略についてご説明します。アドテクノロジーについてです。当社のDSPは、長年培ってきたデジタルマーケティング領域のコア・ケイパビリティと独自性のあるビッグデータを強みとして、獲得広告領域を中心に事業を拡大してきました。

今後、技術、商品、営業における各施策を推進することで、獲得広告領域の更なる強化に加え、ブランド広告領域での案件拡大を図り、アドテクノロジー全体の成長を一段と加速していきます。

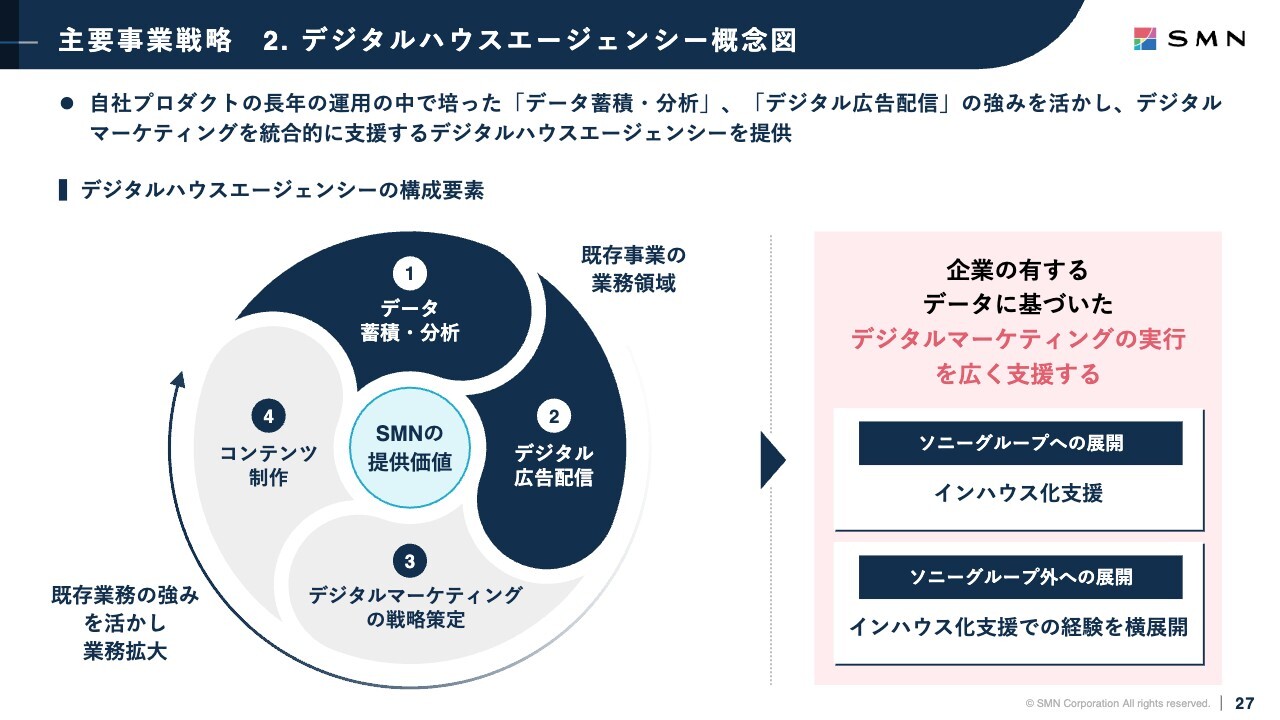

主要事業戦略 2. デジタルハウスエージェンシー概念図

デジタルハウスエージェンシーについてご説明します。当社が提供するデジタルハウスエージェンシーは、自社プロダクトの長年の運用を通じて培った「データ蓄積・分析」と「デジタル広告配信」の強みを基盤に、SMNグループ内外のリソースを組み合わせることで、「デジタルマーケティングの戦略策定」から「コンテンツ制作」までを一貫して支援するサービスです。

これにより、広告主企業が有するデータに基づいた効率的かつ透明性の高いデジタルマーケティングの実行を広く支援します。今期は、親会社であるソニーネットワークコミュニケーションズへのインハウス化支援を開始し、広告運用コストの最適化や効果検証サイクルの高速化といった面で、一定の成果を上げることができました。

今後は、成功事例を更に進化させつつ、ソニーグループ各社への横展開を進めると同時に、グループ外の企業にも広くアプローチしていきます。

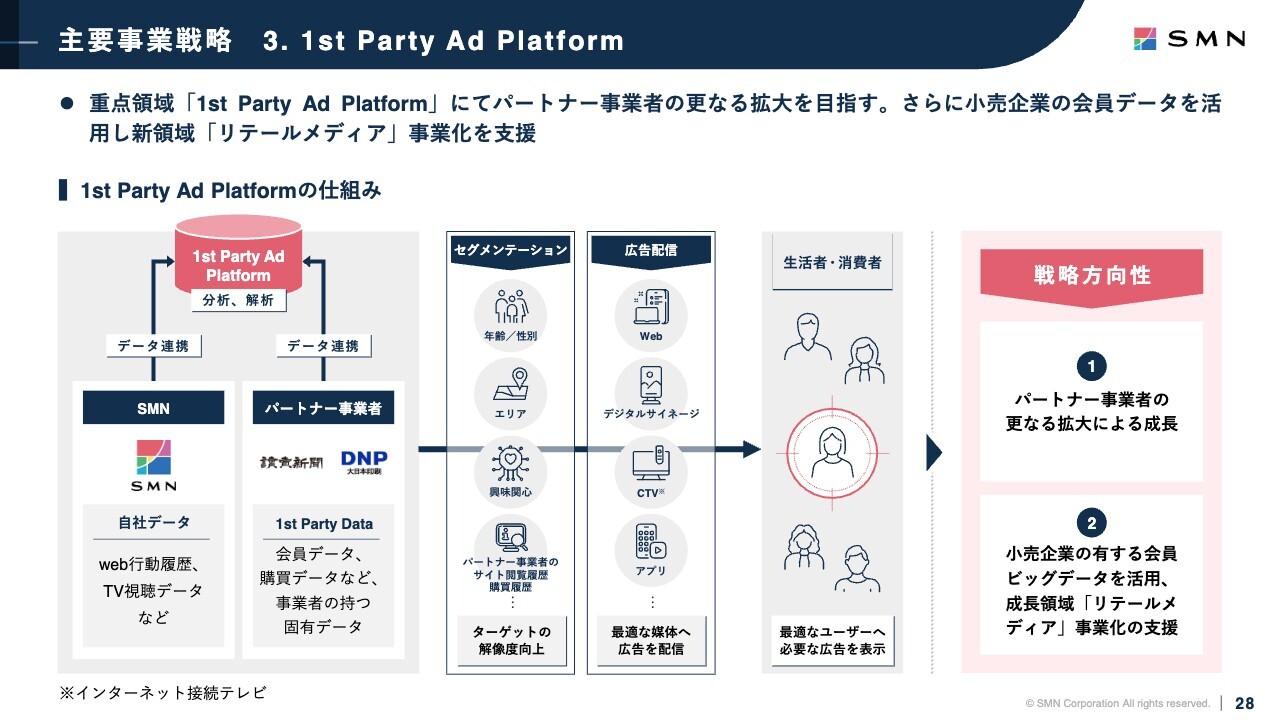

主要事業戦略 3. 1st Party Ad Platform

「1st Party Ad Platform」についてご説明します。当社が展開する「1st Party Ad Platform」は、パートナー企業が保有する1st Party Dataと当社のケイパビリティを組み合わせることで、生活者や消費者一人ひとりに最適化された広告配信やマーケティング施策を可能にするプラットフォームです。

今後は、読売新聞東京本社をはじめとした既存のパートナー事業者の更なる拡大に加え、「1st Party Ad Platform」の強みを活かしたリテールメディアやコネクテッドTV広告などの新たな領域にも参入していきます。

このような取り組みを通じ、広告主の効率的なマーケティング施策及びメディアパートナーの収益最大化を実現していきます。

主要事業戦略 4. 新規事業創造

先ほどご説明したとおり、ソニーグループのR&D部門との連携などを通じた持続的なイノベーションの実現に向け、新規事業の検討やインキュベーションを進めています。

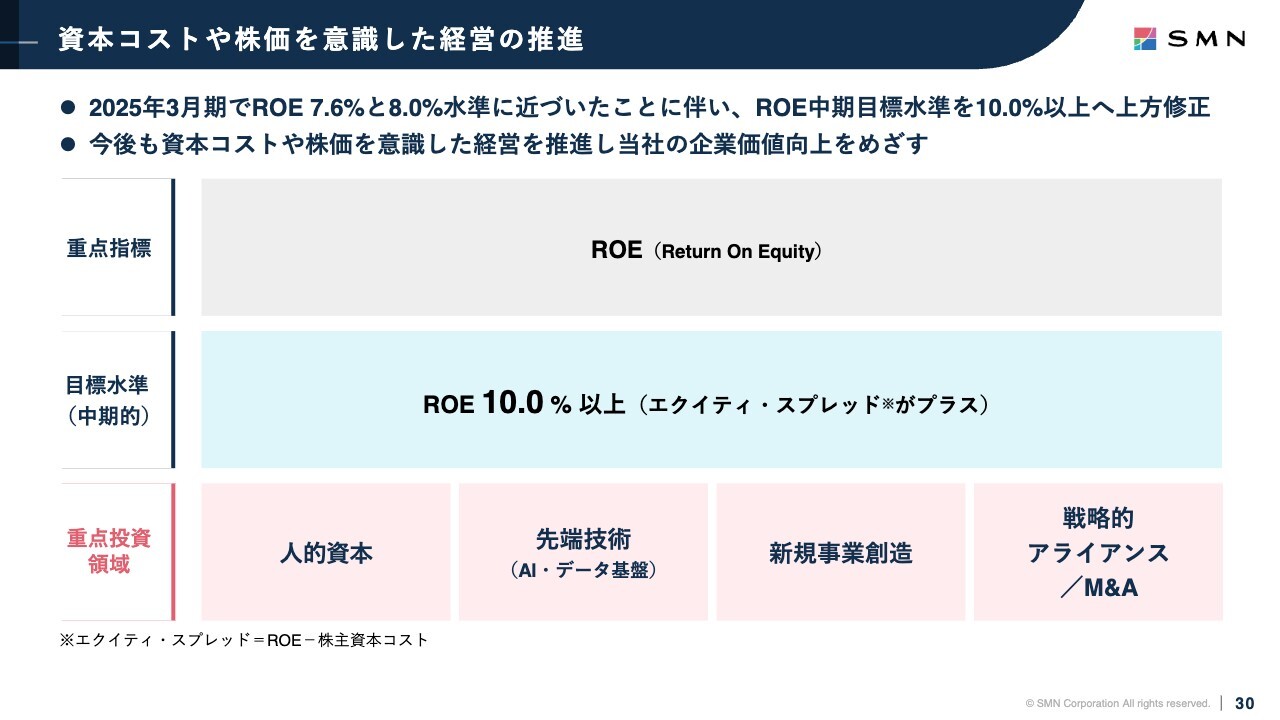

資本コストや株価を意識した経営の推進

資本コストや株価を意識した経営の推進についてご説明します。先ほどご説明したとおり、今期でROE8パーセントにかなり近づいたことを受け、ROEの中期目標を10パーセント以上に上方修正します。

重点投資領域は引き続き「人的資本」「先端技術(AI・データ基盤)」「新規事業創造」「戦略的アライアンス/M&A」の4つに定めています。本日ご説明した中長期戦略の実行により、これからも持続的な企業価値の創造に取り組んでいきます。

私からのご説明は以上です。最後までご清聴いただき、誠にありがとうございました。

新着ログ

「サービス業」のログ