【QAあり】インフォマート、売上利益ともに成長し利益率は大幅改善 売上高は新規利用の増加や料金改定により通期計画を上回る

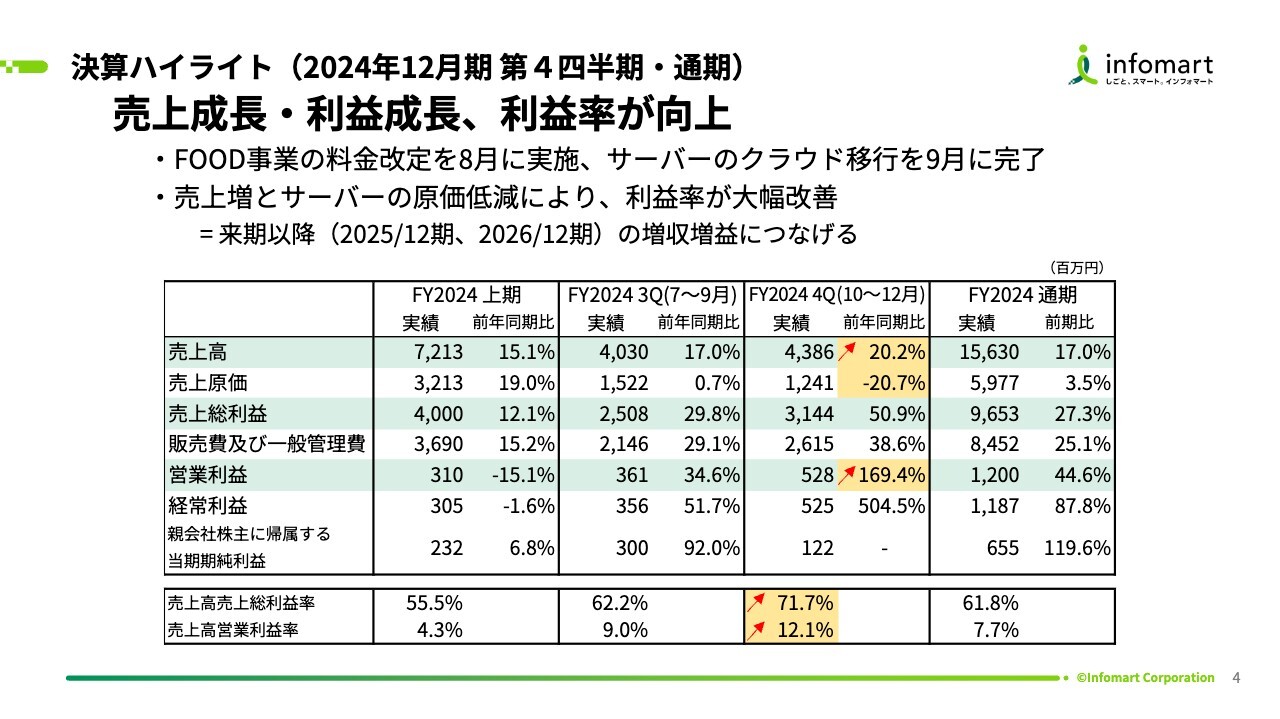

決算ハイライト(2024年12月期 第4四半期・通期)

中島健氏(以下、中島):株式会社インフォマート代表取締役社長の中島です。2024年12月期第4四半期、そして通期の決算のご説明をします。最初に、全体のハイライトです。

ハイライトについては、今年、大変好調な結果に終わりました。売上成長・利益成長、そして利益率のすべてにおいて、非常に良い結果となっています。

具体的には、スライドに記載しているとおり、2024年8月にFOOD事業の料金改定を実施し、同年9月にサーバーのクラウド移行も実施しました。この2つの効果が出ており、特に第4四半期では非常に良い数字となっています。

売上高が43億8,600万円で、前年同期比プラス20.2パーセント、そして売上原価が12億4,100万円で、前年同期比マイナス20.7パーセントでした。大きく売上が上がり、さらにコストが下がった結果、利益が大幅に上がりました。特に、売上高営業利益率は12.1パーセントで、近年稀に見る高い利益率を実現しました。

この結果、今年の通期では、売上高は約156億3,000万円、前期比プラス17パーセント、そして営業利益は12億円で前期比プラス44.6パーセントの高い水準で終わりました。

なお、第4四半期の売上増およびコスト削減の主要因である、料金改定およびクラウドの移行は、両方とも一時的なものではなく恒久的なものです。したがって、引き続き2025年、2026年と効果を出していきます。第4四半期の売上高営業利益率12.1パーセントと同水準の数字が2025年、2026年も続くということです。

したがって、今期の2025年と来期の2026年の両方とも、大きく増収増益につなげることが可能になると思っています。

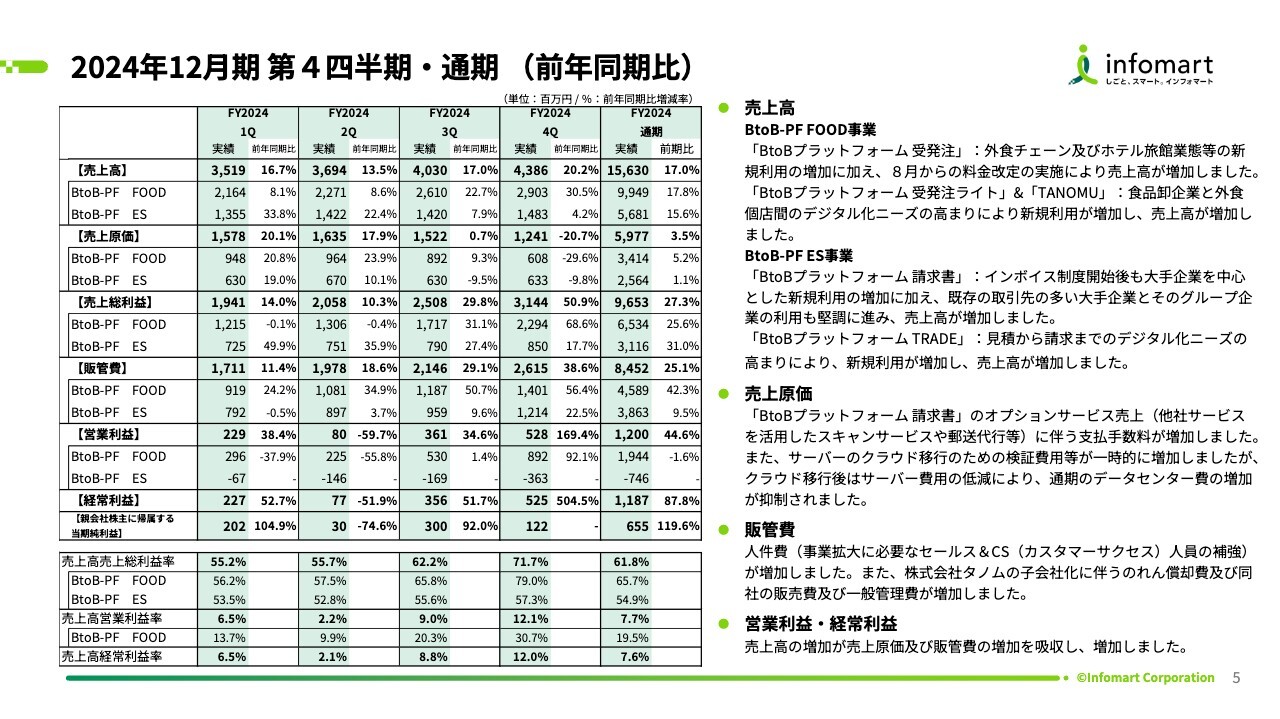

2024年12月期 第4四半期・通期(前年同期比)

前年同期比の詳細な数字について、まず売上の内訳についてご説明します。2024年通期売上高は、BtoB-PF FOOD事業は前期比プラス17.8パーセント、BtoB-PF ES事業はプラス15.6パーセントとなっています。

ちょうど1年前に「今年はこれに注力します」とお話ししたFOOD事業、ES事業の2つについて、非常に好調に推移したためご説明します。

FOOD事業は、「BtoBプラットフォーム 受発注」で売上が非常に上がってきています。スライドに記載したとおり、先ほどの料金改定以外でうまくいっている大きな要因として、ホテル・旅館、給食などの新業態において、新規が増えていっていることが挙げられます。

また、FOOD事業が好調なもう1つの理由として、タノム社をグループ化したことが挙げられます。食品卸企業の受注のデジタル化のニーズが非常に高まっているため、徐々に普及が広がっています。

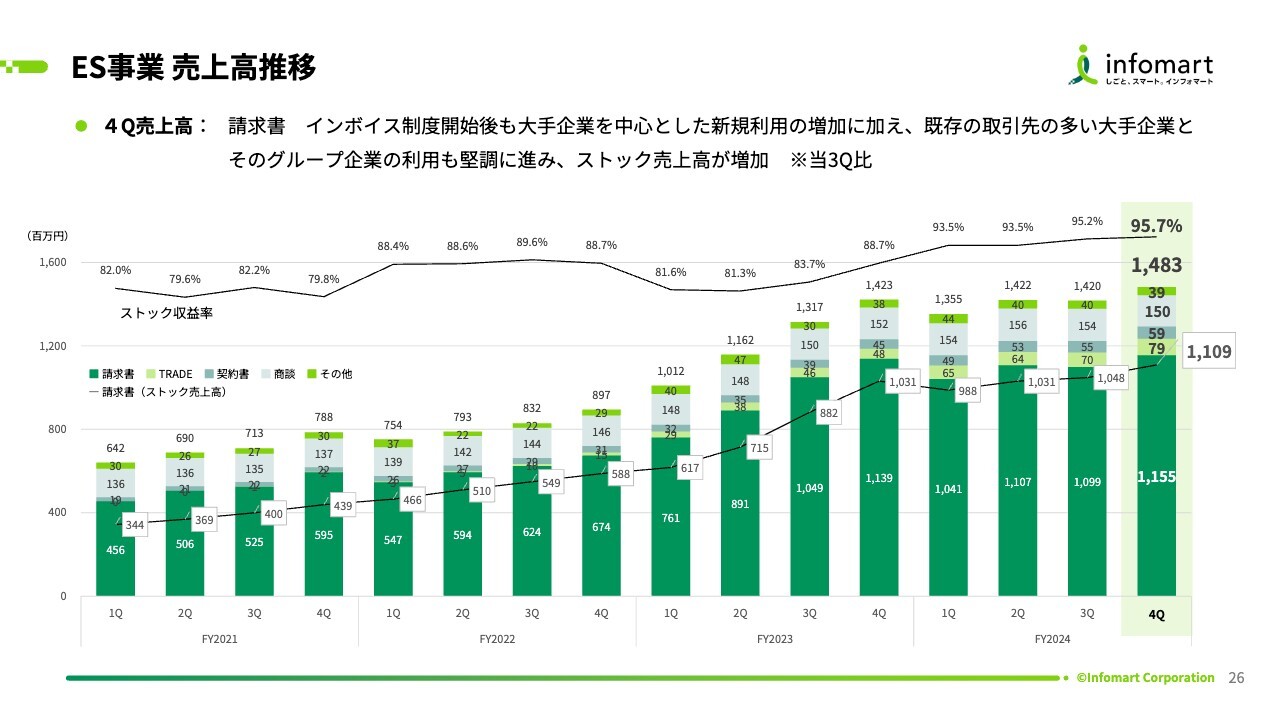

ES事業は、「BtoBプラットフォーム 請求書」が引き続き伸びています。新規で大手企業の利用を獲得できているとともに、昨年、一昨年のインボイス制度の特需で大手企業にご契約いただいた後、社内の部署に徐々に広がっています。さらに、大手企業のため、グループ企業にもどんどん広がっていることもあり、それが数字に跳ね返っていることが、順調に伸びている要因です。

また、ES事業では「BtoBプラットフォーム TRADE」も要因として挙げられます。「BtoBプラットフォーム TRADE」は業界DtoDとして、FOOD以外の業界にも進出していくことを着々と進めています。「BtoBプラットフォーム TRADE」も大きく数字を伸ばしました。

今挙げた4つの要因がすべて合わさり、売上が大きく伸びている状況です。

ちなみに、2024年度通期の売上原価は59億7,700万円で前期比プラス3.5パーセントとなっていますが、実は通常であれば、前期比プラス3.5パーセントでとどまることはありません。通常では5パーセントを超えますが、今回、クラウド移行の効果が出てきたことで前期比プラス3.5パーセントにとどまりました。

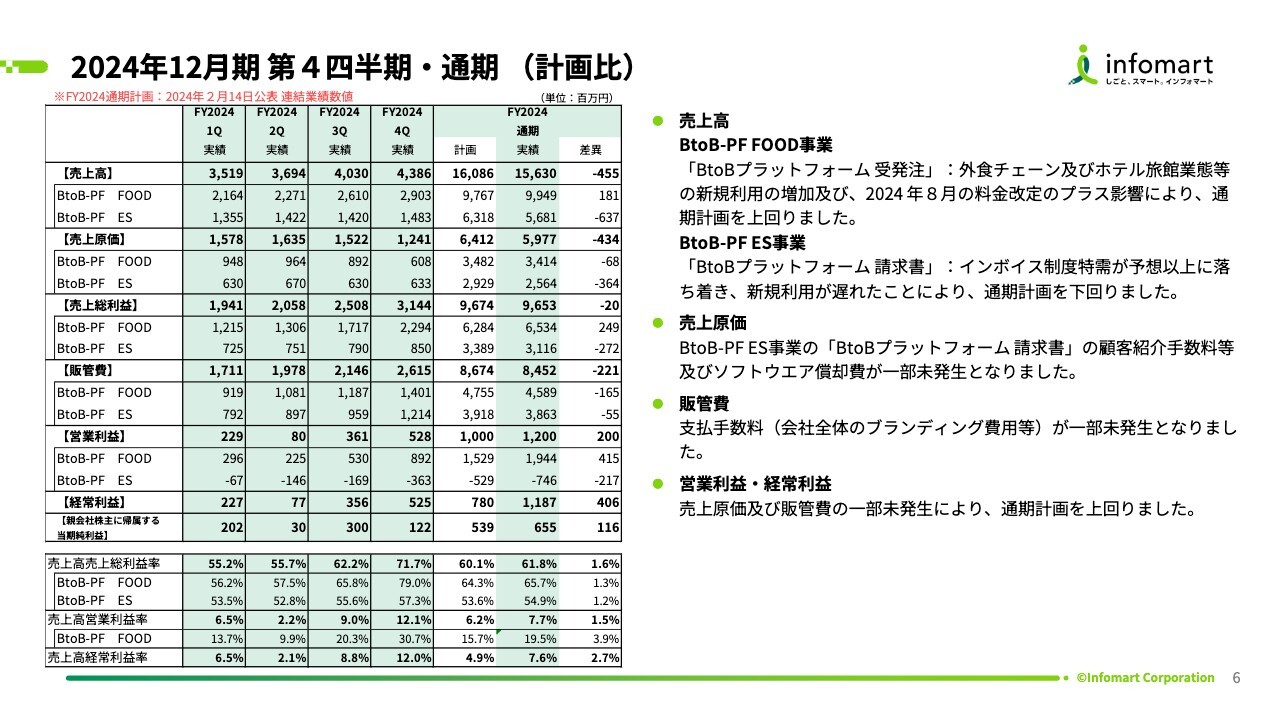

2024年12月期 第4四半期・通期(計画比)

計画比についてご説明します。計画比については、売上高が156億3,000万円であり、残念ながら未達成となりました。4億5,500万円の未達で、FOOD事業とES事業の内訳に記載したとおり、ES事業は6億3,700万円のマイナスでした。

これは「BtoBプラットフォーム 請求書」が大きな要因になっています。「BtoBプラットフォーム 請求書」では、インボイスの特需が若干落ち込みました。その落ち込む度合いが、当社で立てた目標よりも大きく、その反動を大きく受け計画比マイナス6億3,700万円です。

ただし、売上高はマイナス4億5,500万円ですが、コストで圧縮しました。コストにおいて一番圧縮できた部分は、ES事業の「BtoBプラットフォーム 請求書」の原価です。「BtoBプラットフォーム 請求書」が思ったより伸びなかったため、パートナーへ支払う手数料などの原価も、コスト減となりました。

その他の要因を加味し、営業利益は、計画が10億円のところ実績は12億円でした。売上高は計画比マイナス4億5,500万円でしたが、営業利益は計画比プラス2億円となりました。

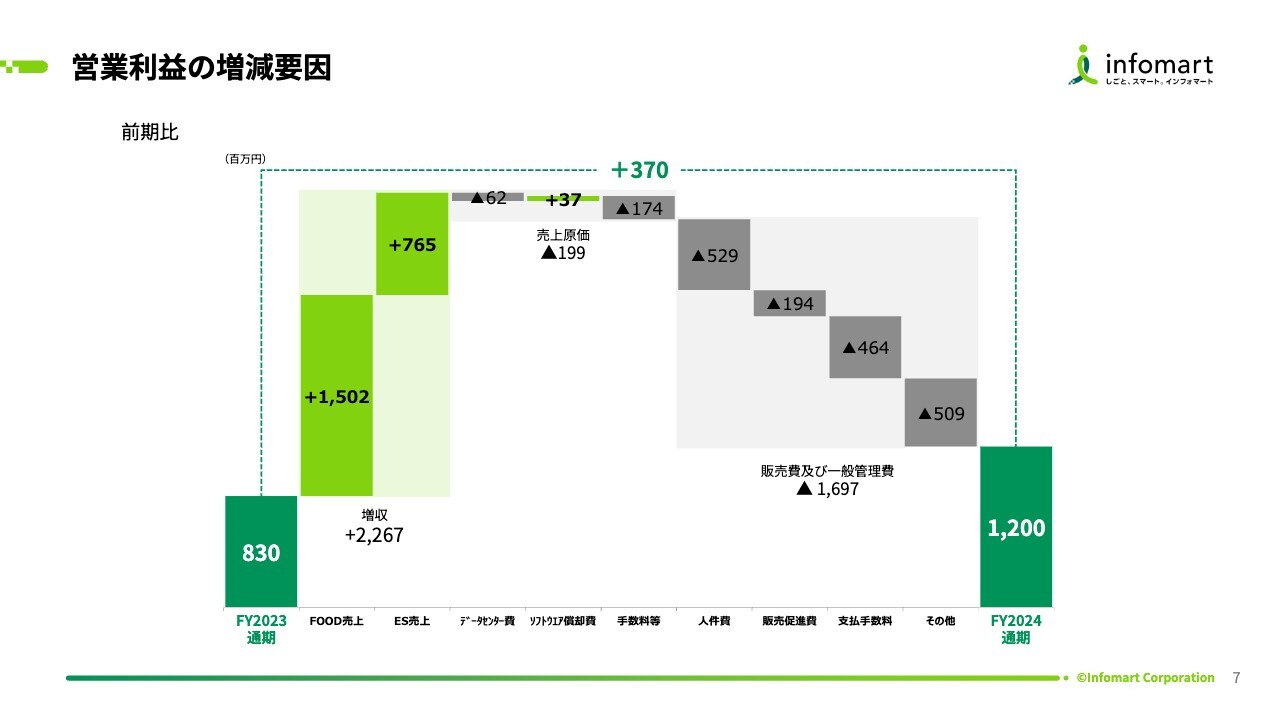

営業利益の増減要因

営業利益についての増減分析です。

2023年度は8億3,000万円でしたが、2024年度は12億円と記載しています。売上増の効果が22億6,700万円で、売上が増えた分、コストは前期比プラス約19億円でした。

売上原価でマイナス1億9,900万円です。ここでのマイナスとは、利益に対する影響のことで、コストが前期よりも2億円ほど増加したという意味です。この原価については、データセンター費がマイナス6,200万円、つまり6,200万円増えたと記載しています。

本来であれば億の単位で増える部分を、クラウド移行によって抑えることができたため、売上原価はマイナス2億円にとどまりました。

スライドの図の右側の4つの箱が販管費です。販管費は16億9,700万円でした。増加の主な理由は、人件費で5億2,900万円、販売促進費で1億9,400万円増えたことです。

その他には、タノム社グループ化関連のコスト、「のれん」もしくはタノム社の販管費なども含まれます。

これが販管費で16億9,700万円増加した主な内訳です。

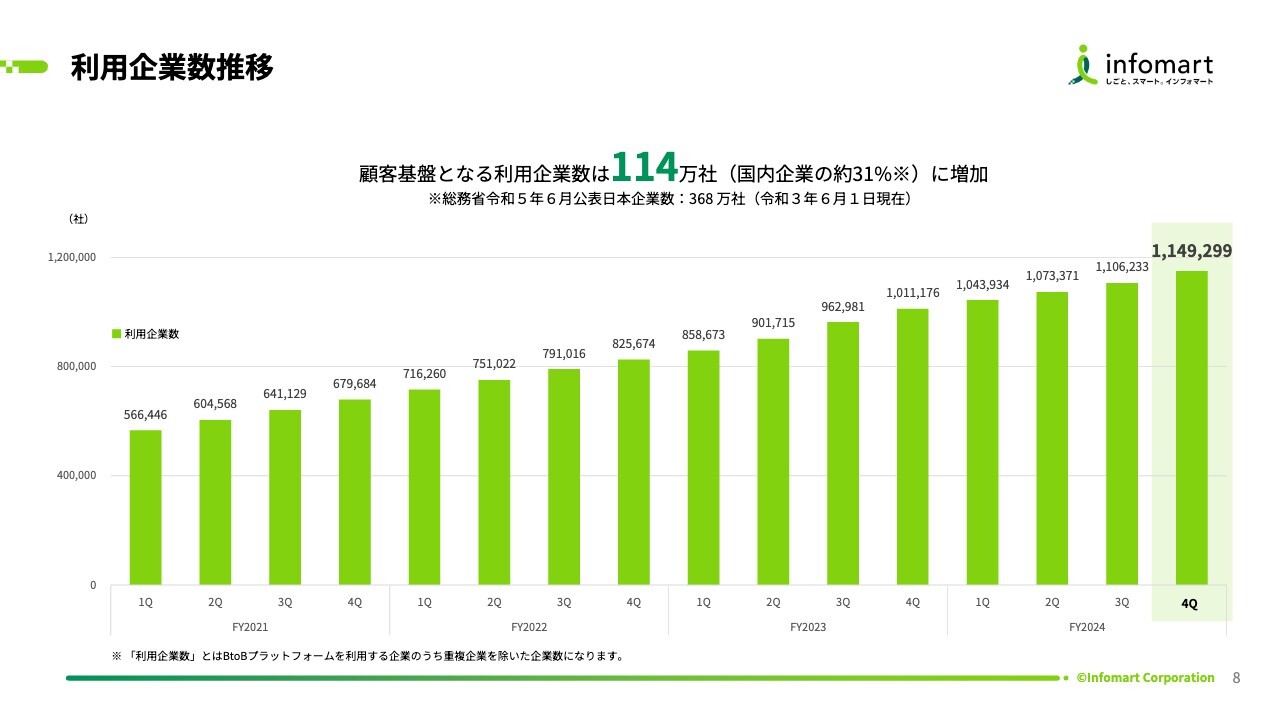

利用企業数推移

全体のトレンドをご説明します。利用企業数推移は、スライドのグラフの一番右側に記載したとおり、利用企業数が約115万社になりました。昨年末に100万社を突破し約101万社でしたが、1年間で約14万社増え、ようやく115万社まで来たという状況です。

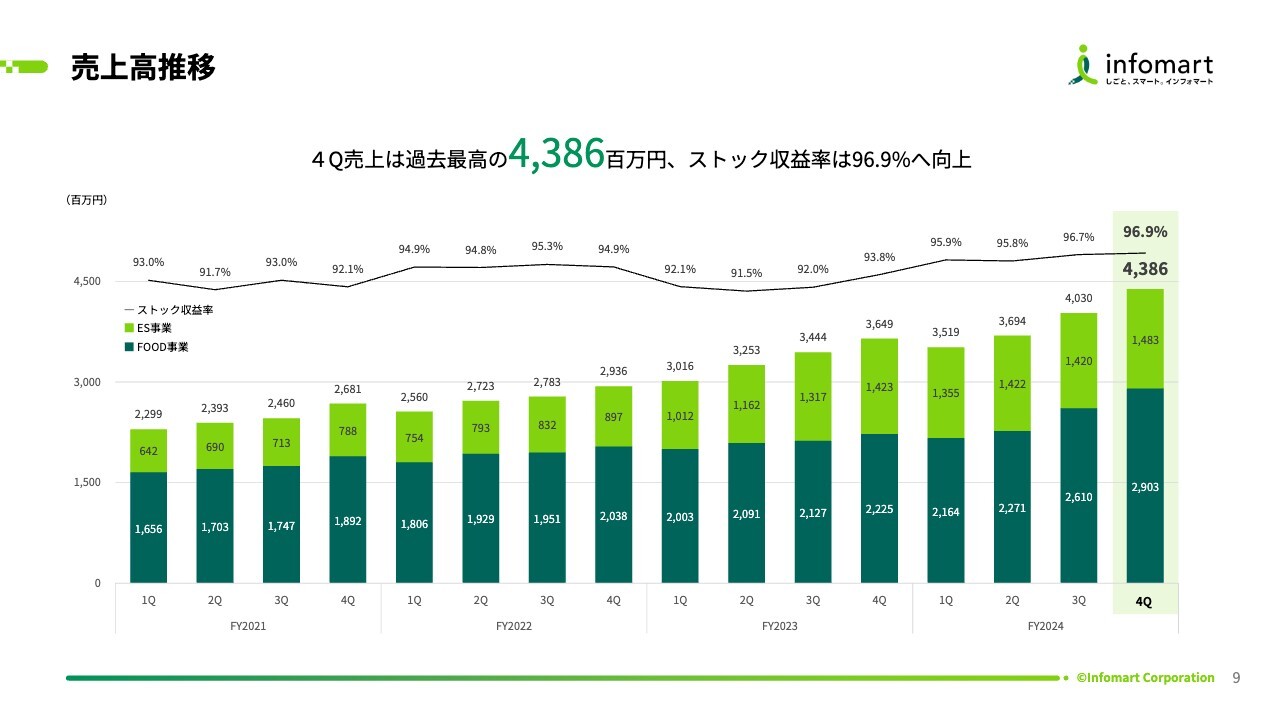

売上高推移

売上高推移です。全体の売上高は、順調に伸ばしている状況です。

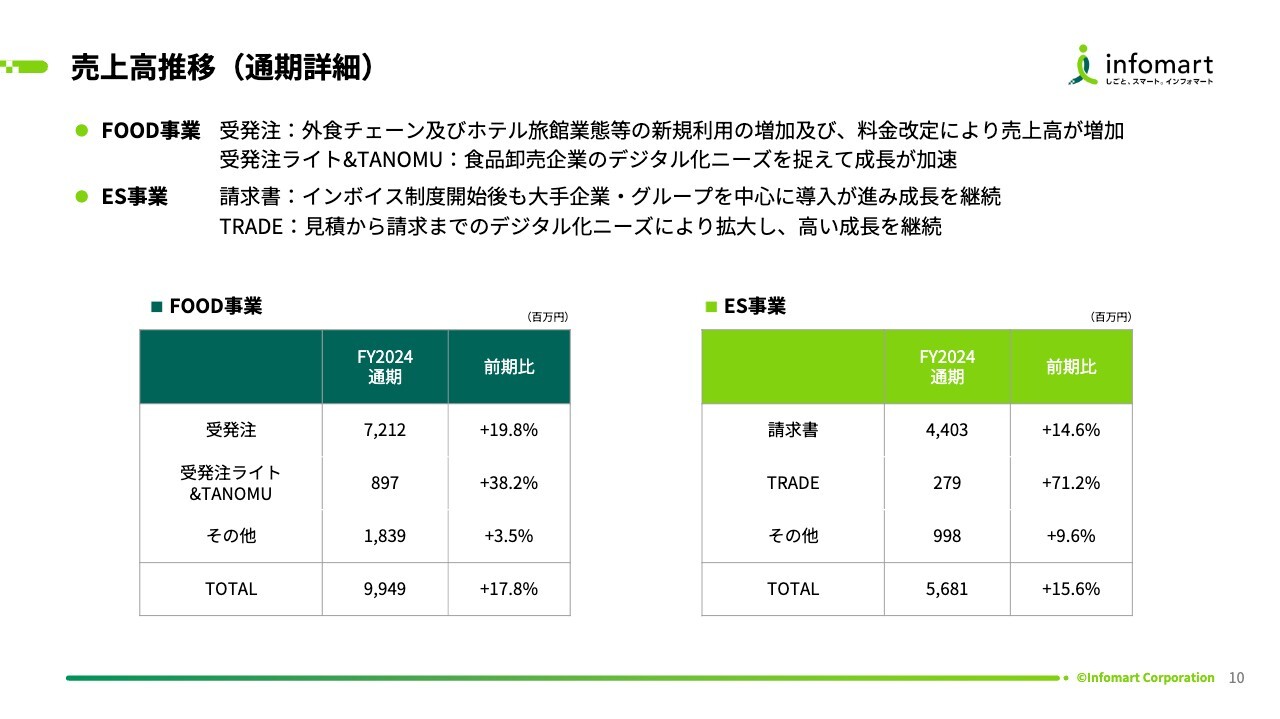

売上高推移(通期詳細)

続いて、サービスごとの売上高の内訳について、簡単にご説明します。

FOOD事業は前期比プラス17.8パーセント、ES事業は前期比プラス15.6パーセントと記載しています。

FOOD事業では「BtoBプラットフォーム 受発注ライト」と「TANOMU」が前期比プラス38.2パーセント、ES事業では「BtoBプラットフォーム TRADE」が前期比プラス約71.2パーセントと、大きく数字を伸ばしています。

もちろん、ベースであるFOOD事業の「BtoBプラットフォーム 受発注」は前期比プラス19.8パーセント、ES事業の「BtoBプラットフォーム 請求書」は前期比14.6パーセントで堅調に推移しています。

「BtoBプラットフォーム 請求書」は、26パーセント程度伸びると予算を立てていました。インボイスの特需の反動が予想以上で若干落ち、26パーセントには到達しませんでしたが、前期比プラス14.6パーセント伸びています。

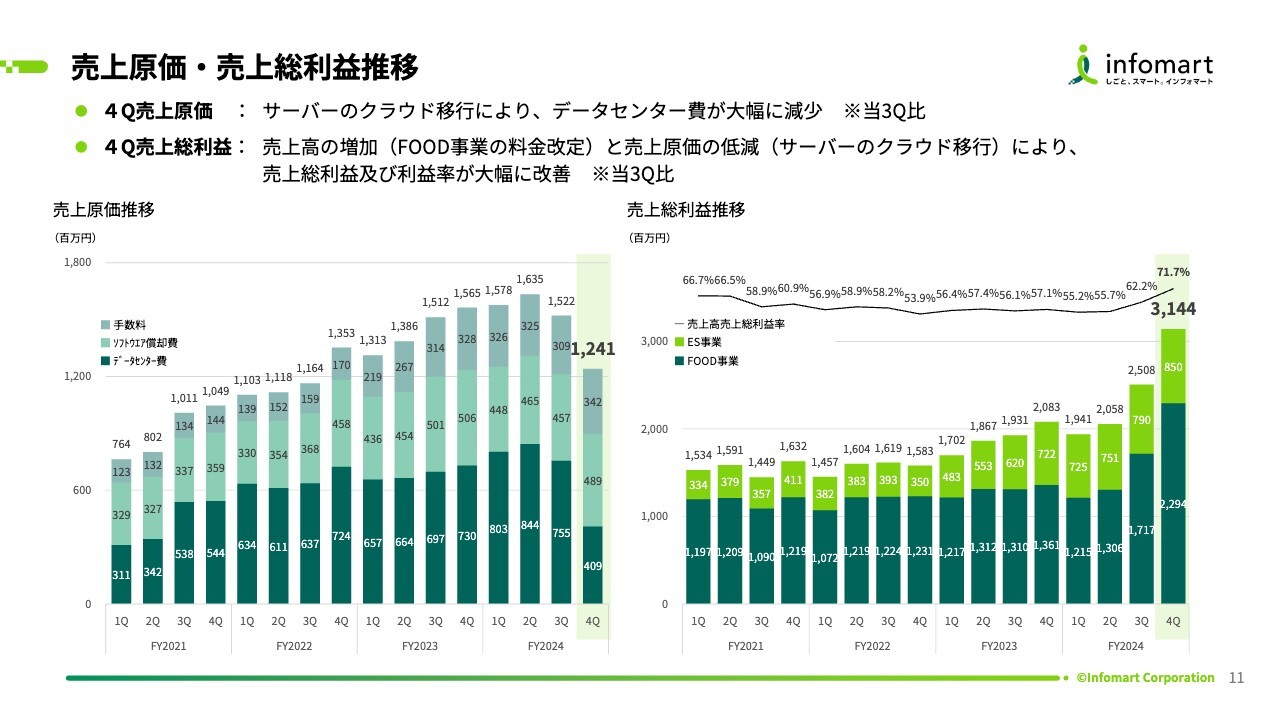

売上原価・売上総利益推移

続いて、売上の原価・総利益の推移です。スライド左側の売上原価推移のグラフの一番右側にあたる、第4四半期がストンと落ちています。これは先ほどお話ししたとおり、第4四半期でサーバーのクラウド移行により、データセンター費が4億900万円となり、第3四半期の7億5,500万円と比べて3億4,600万円下がったためです。

また、スライド右側の売上総利益推移のグラフの一番右側にあたる、第4四半期が、第3四半期比で約6億3,600万円上がっています。

このように、売上増も約3億円あったため、売上原価が3億4,600万円下がりましたが、合計で売上総利益は6億3,600万円上がっている状況です。

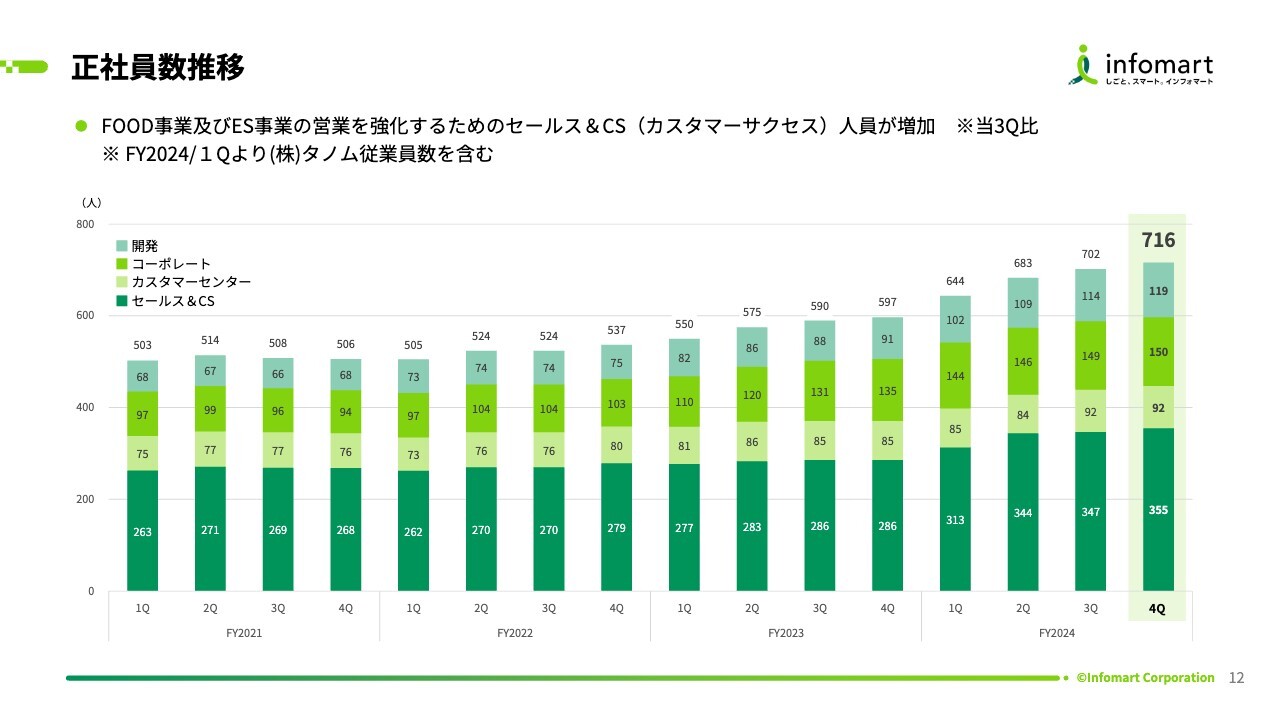

正社員数推移

正社員数の推移です。

正社員が700名を超え、716名になりました。人員については、思い切って力を入れて増強しています。年々、増員ペースも加速してきています。

2023年度の第4四半期で597名だったため、この1年で119名増員しています。正社員で、もともとのインフォマートプロパーの100名、タノム社の19名で合計119名増やしました。

増員ペースについて、2022年に30名、2023年に60名、2024年で120名と、年々増加しています。

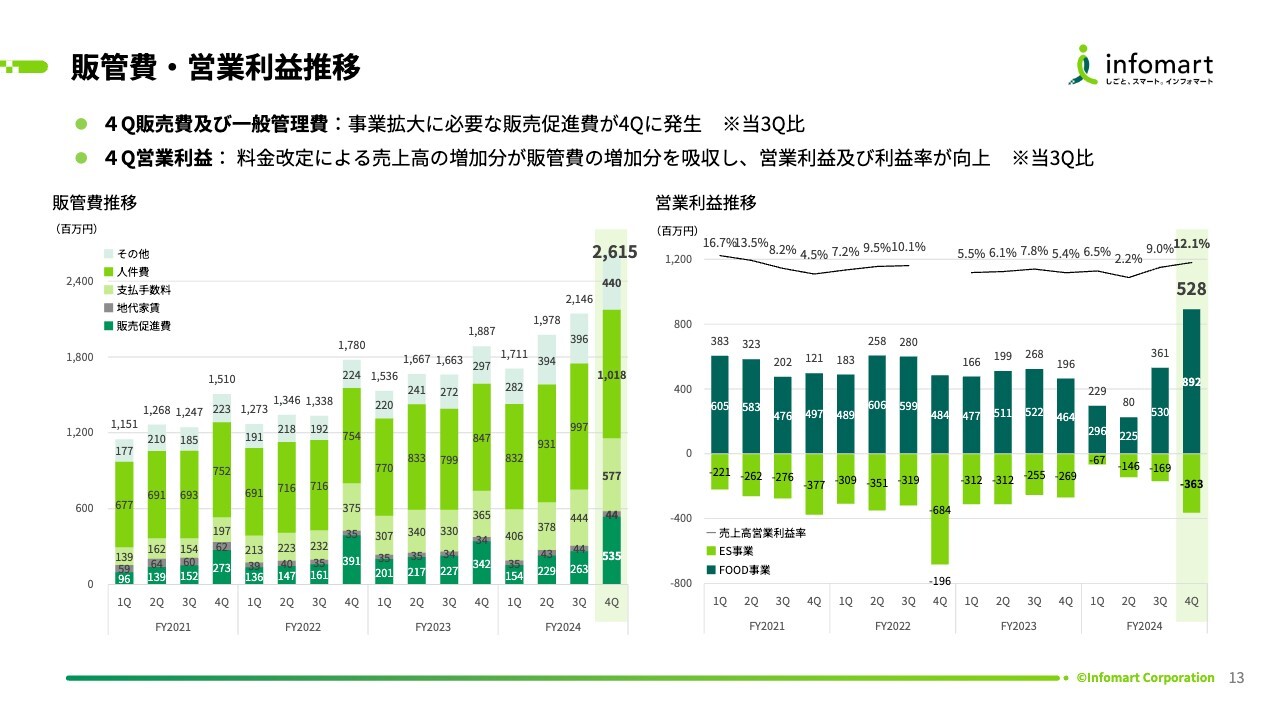

販管費・営業利益推移

販管費と営業利益についてご説明します。

販管費推移のグラフの2024年度の第4四半期に、26億1,500万円と記載しています。販売促進費が5億3,500万円で、こちらも第3四半期と比べて約2億7,200万円増やしています。

増加した要因として、昨年1年間で地方に数か所拠点を開設、各地域に根差した販促活動を実施したことが挙げられます。地方のテレビコマーシャルなどをはじめとし、販売促進費を使って大きく投資したため、3億円増えています。

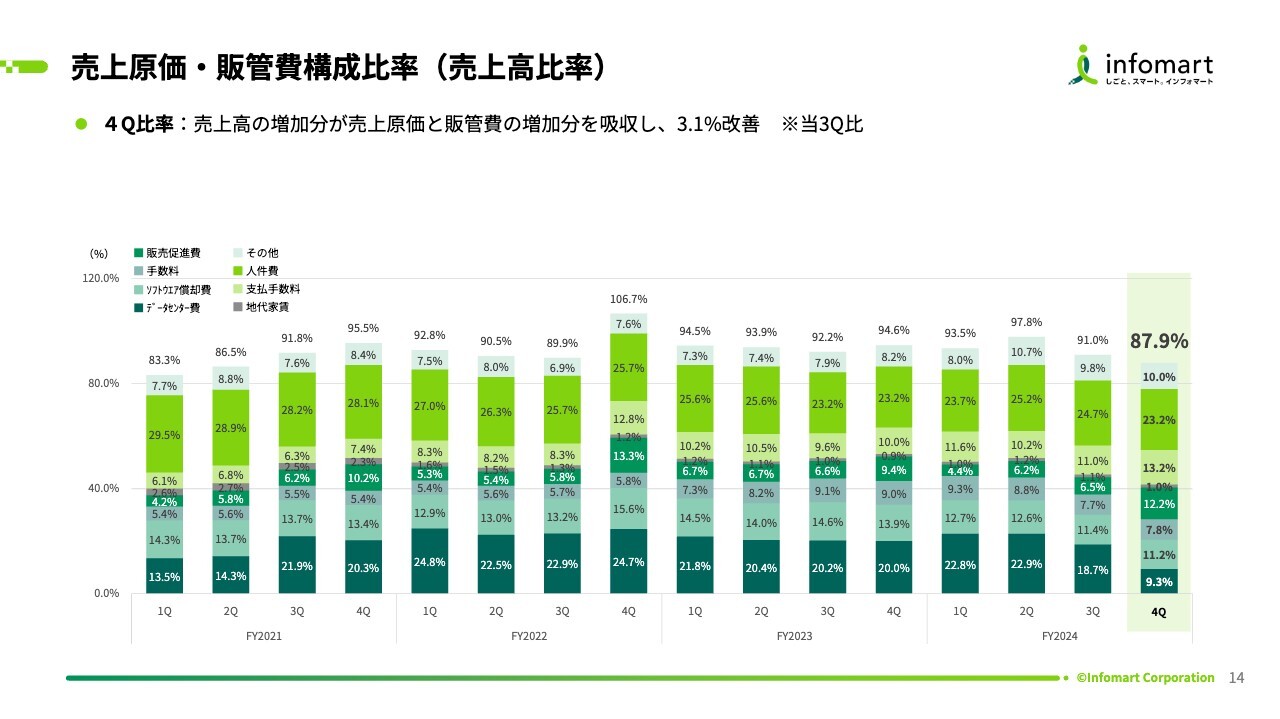

売上原価・販管費構成比率(売上高比率)

売上原価と販管費の構成比率です。販管費だけではなく、売上に占める全コストの割合を示しています。第4四半期は87.9パーセントです。先ほどお伝えしたコスト削減によって、第3四半期比で3ポイント改善しています。

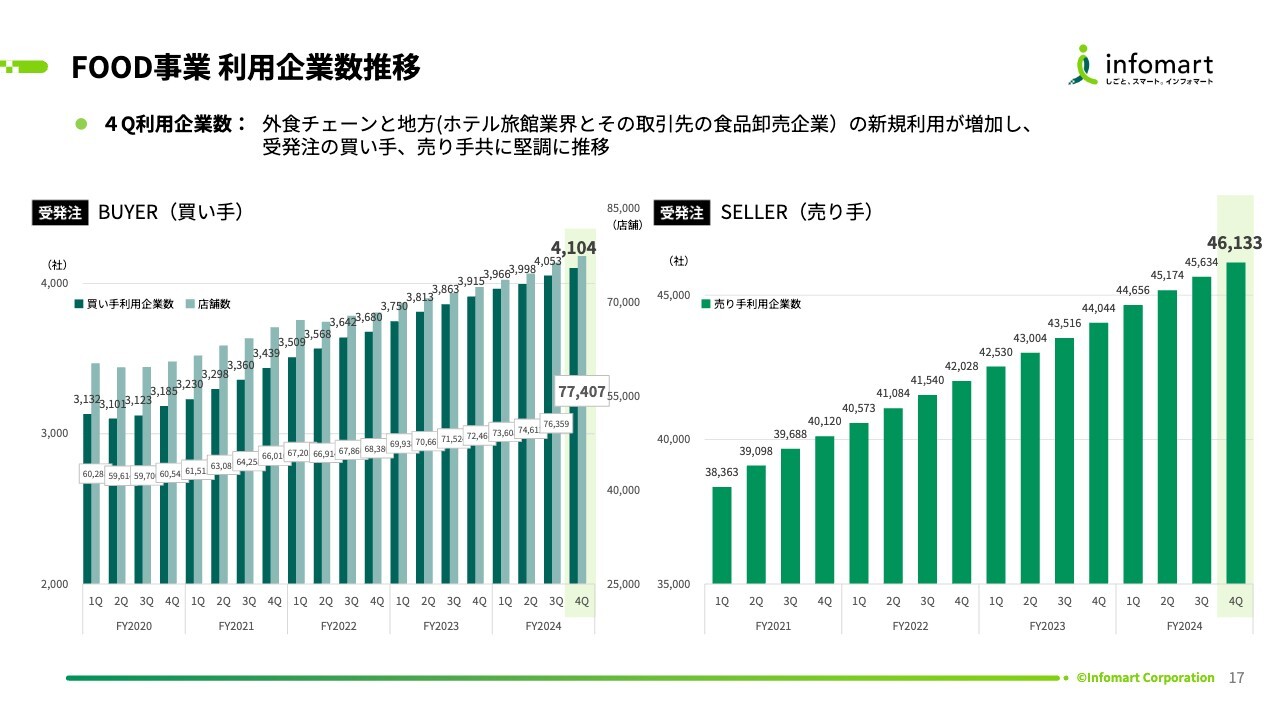

FOOD事業 利用企業数推移

セグメント別でご説明をします。

FOOD事業について、「BtoBプラットフォーム 受発注」をご利用いただいているお客さまの数を示しています。左側のグラフが買い手(BUYER)、右側のグラフが売り手(SELLER)です。

買い手は、4,104社のチェーン店の下で、7万7,407店舗にご利用いただいています。売り手は、全国に8万社ほどあるうち、2024年年末で4万6,133社です。

1年前が4万4,044社、2年前が4万2,028社、3年前が4万120社であり、約2,000社ずつ上がってきています。みなさまにお伝えしたいのは、このペースが落ちないことです。

あるマーケットを普通に攻めているだけでは、売り手がどんどん重なってくるため、ペースが落ちてくるというのが通常です。それが、ペースを落とさず2,000社ずつ上がってきています。

最大の要因は、昨年からスタートしたホテル・旅館、給食など外食チェーン以外の新業態に進出したことです。初めてお使いいただける売り手がたくさんいることが、ペースの落ちない要因となり、当社の収益増強につながっています。

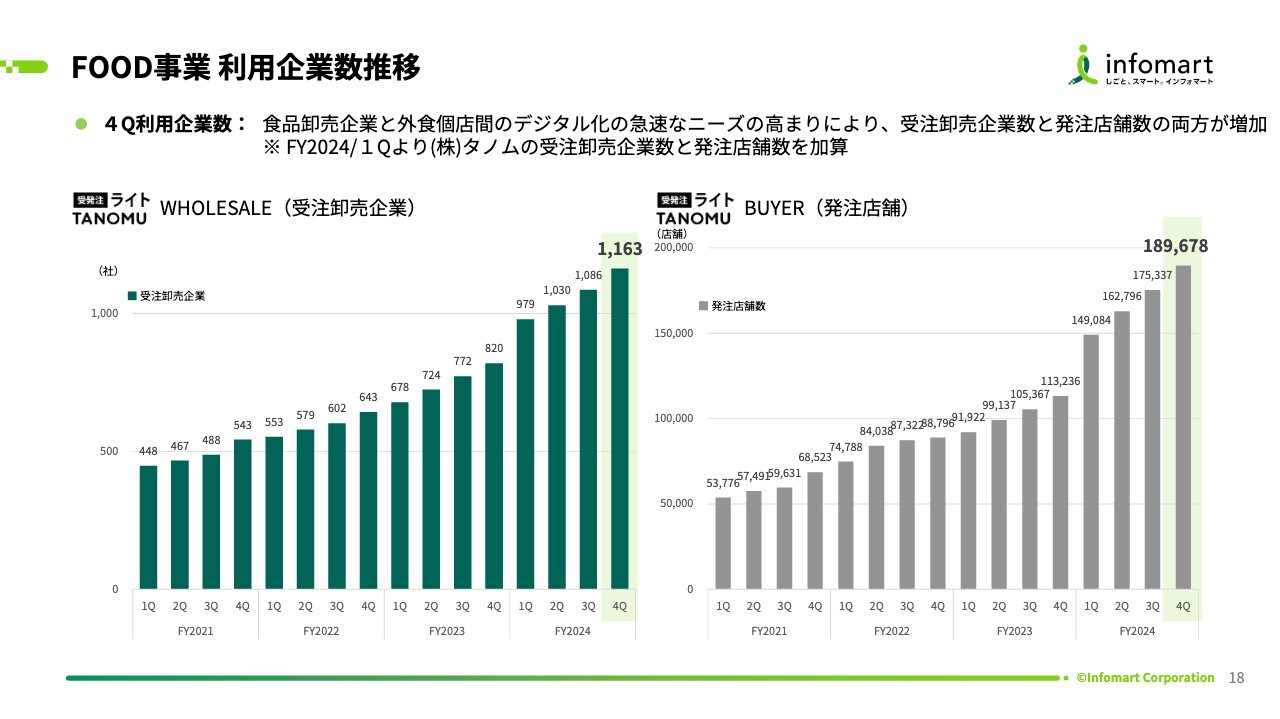

FOOD事業 利用企業数推移

FOOD事業の「BtoBプラットフォーム 受発注」と「TANOMU」です。受注卸売企業数が1,163社まできました。タノム社のグループ化以降、グラフが上がっているのが見て取れると思います。

実は、マーケットは、先ほどお伝えした当社の売り手企業4万6,133社のうち約2万社の、おそらくニーズが強いであろう受注卸売企業のリストアップを進めている最中です。約2万社のうち1,163社のため、まだまだマーケットは広いです。引き続き、ここを伸ばしていきたいと思っています。

発注店舗の第4四半期の18万9,678店舗は、1,163社の受注卸売企業の先で、発注されている飲食店の数です。チェーン店ではなく個店が多いです。

先ほど「BtoBプラットフォーム 受発注」ご利用の店舗は7万7,407店舗とお伝えしました。18万9,678店舗と合わせて、全国で約27万店舗に当社の仕組みを使っていただいています。

全国のすべての飲食店は50万店舗から60万店舗と言われており、この27万店舗というのは、約半分もしくは半分強までいったと思っています。

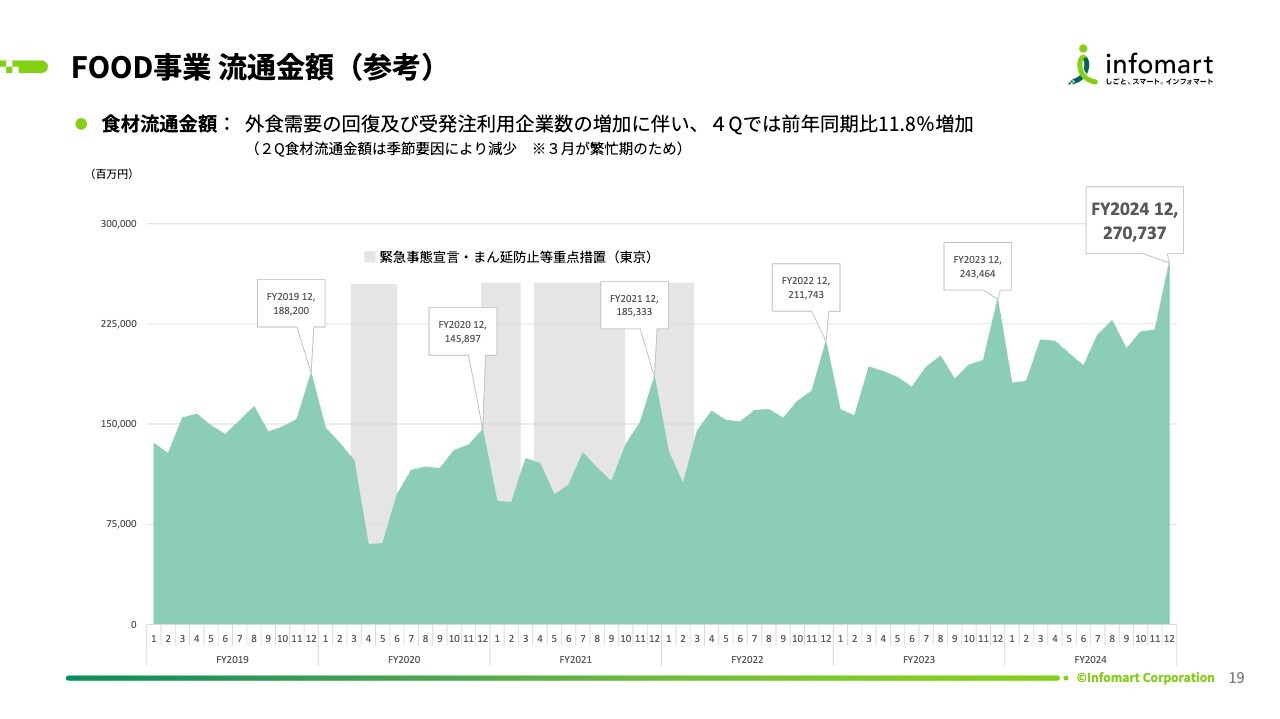

FOOD事業 流通金額(参考)

FOOD事業の流通金額です。

コロナ禍で、2020年、2021年と落ちましたが、その後は上がってきており、一番右側の2024年12月単月は270,737と記載しており、これは2,707億3,700万円です。当社を使っている流通金額は、2,707億3,700万円です。

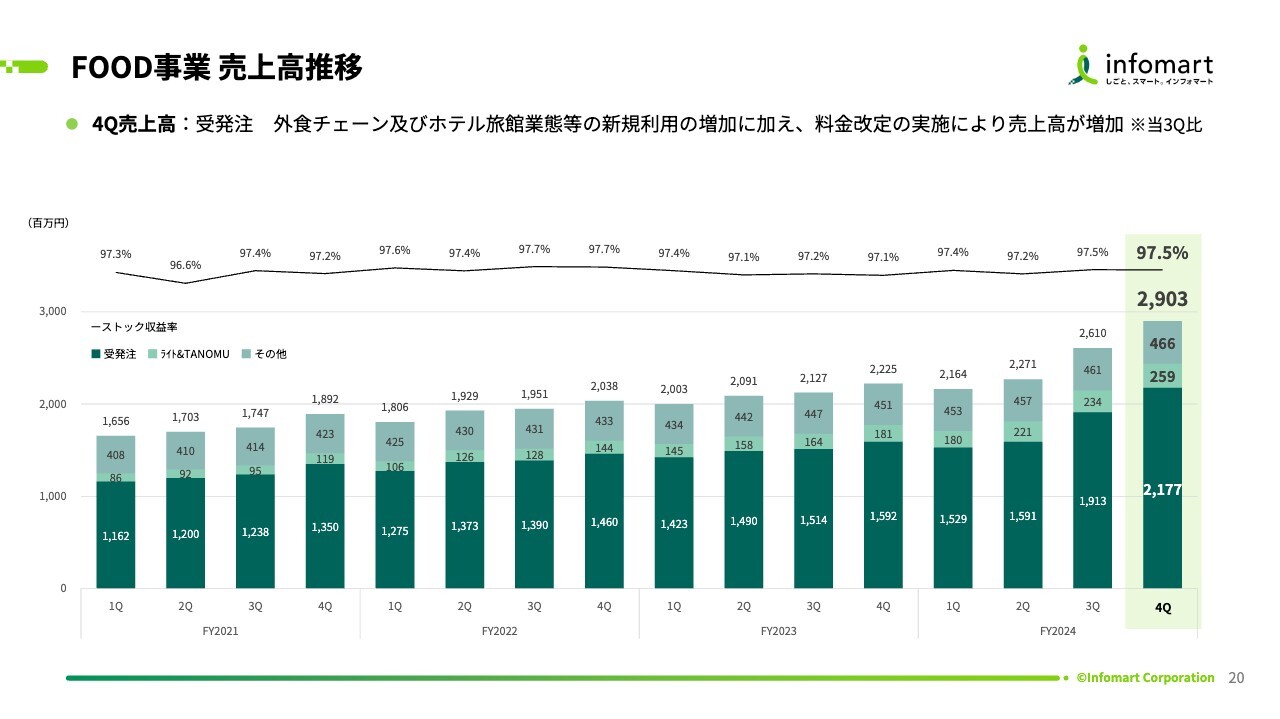

FOOD事業 売上高推移

スライドに記載したとおり、FOOD事業の売上についても順調に伸びています。

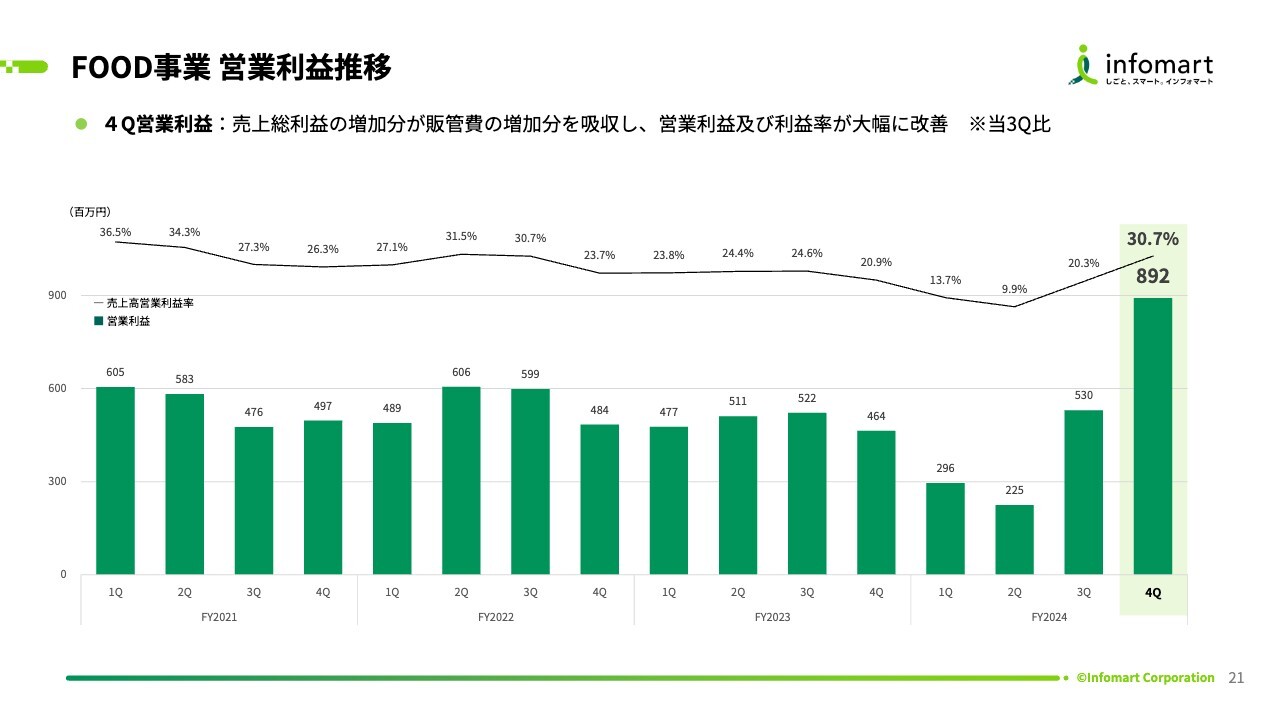

FOOD事業 営業利益推移

FOOD事業の営業利益も同様に伸びています。特に営業利益率は30.7パーセントまで上がりました。

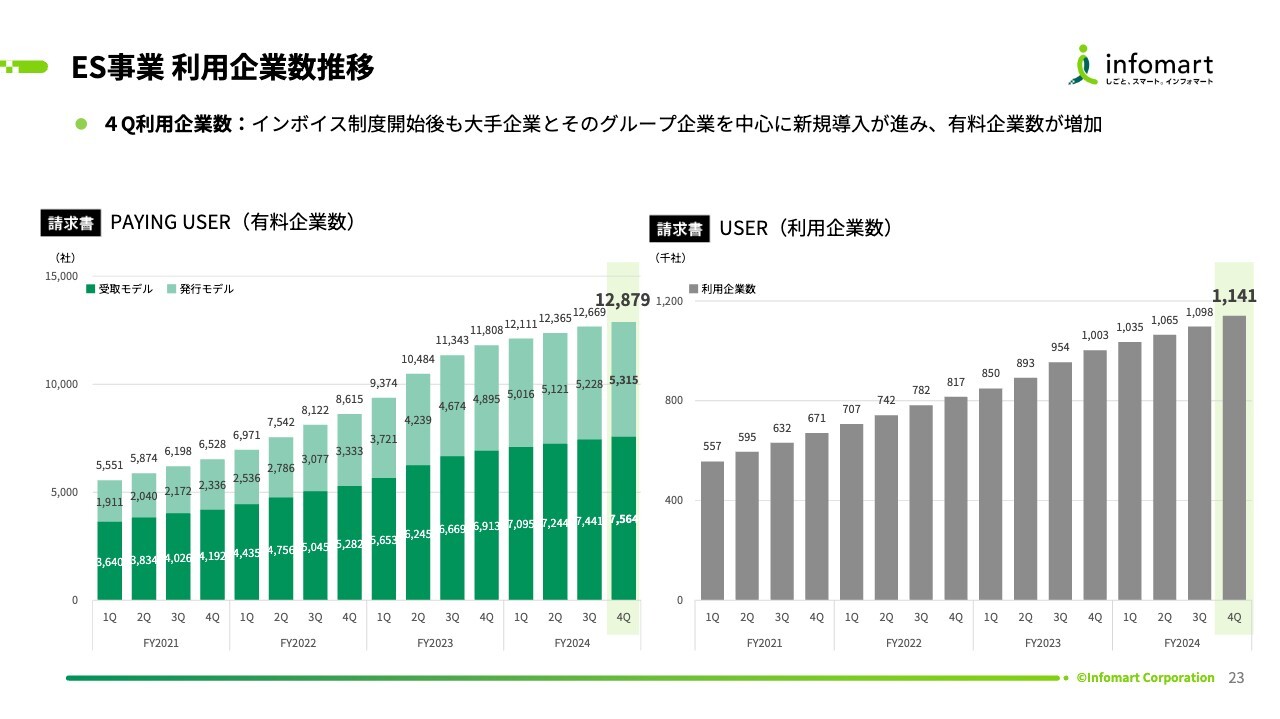

ES事業 利用企業数推移

ES事業についてご説明します。

まず、ESの一番メインの「BtoBプラットフォーム 請求書」のユーザー数です。有料ユーザーは、とうとう1万2,879社まで増加しました。

受取モデルで7,500社を超え、そして発行モデルで5,315社であり、合計で1万2,879社です。インボイス制度の特需の時は、1年間で2,000社から3,000社増えました。それが落ち着いて、前年比で1,000社ほど増えています。ただ、1,000社増えるというペースは、特需が始まる前のペースと同程度です。ちょうど毎月100社ずつ増えるという、早いペースでお客さまの数を増やしています。

右側のグラフは、「BtoBプラットフォーム 請求書」の取引先の数です。第4四半期は114万1,000社です。

前年比で約14万社増えています。特需では18万社ぐらい増えましたが、特需が落ち込んだとはいえ、特需前のペースを維持し、引き続き力強く上昇しています。

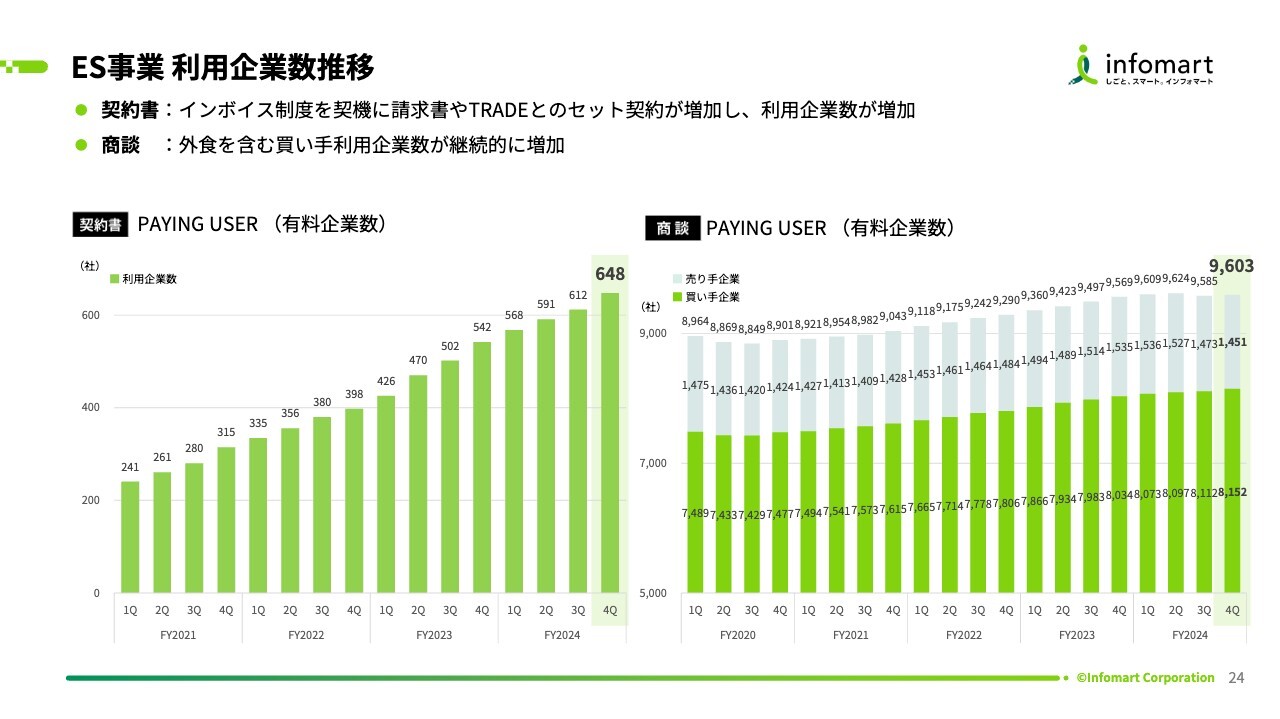

ES事業 利用企業数推移

ES事業の「BtoBプラットフォーム 契約書」と「BtoBプラットフォーム 商談」について記載しています。順調にペースを上げてきています。

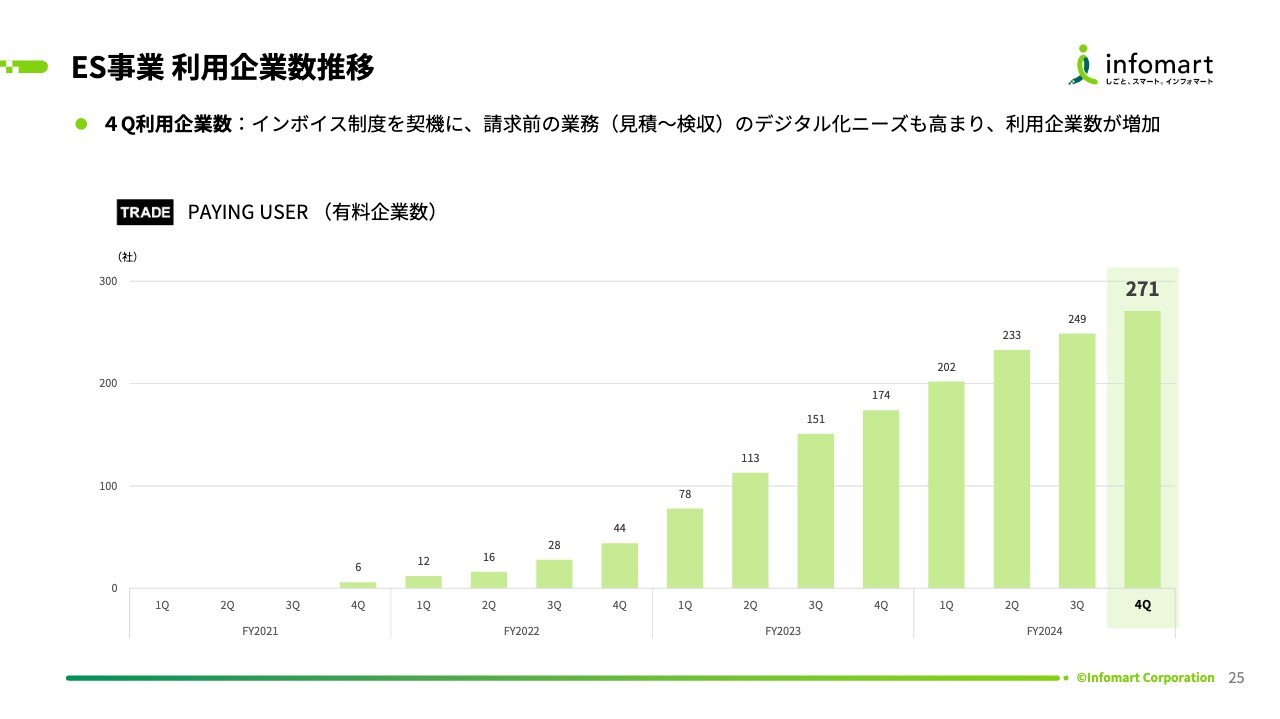

ES事業 利用企業数推移

力を入れている「BtoBプラットフォーム TRADE」です。グラフが右肩上がりであることが見て取れると思います。

「BtoBプラットフォーム TRADE」は、全業界向けの「BtoBプラットフォーム 受発注」であり、これで業界DtoD、FOOD事業と同じような業界を1つでも2つでも増やすということで、スライドのグラフに記載している271社のうちに占める、業界ごとの内訳をお伝えします。

まず、建設業界が一番多く、6割から7割を占めています。2番目はフード業界になると思います。その他の業界は、例えば、情報通信や小売業界、スーパー、ドラッグストアーチェーン、このあたりが1割ずつぐらいで、自治体などにも「BtoBプラットフォーム TRADE」を使っていただいています。

インボイス制度により、たくさんの企業が請求のデジタル化を行うようになりました。そして、そのたくさんの企業に「請求のデジタル化は意外と便利」と感じていただいた結果です。

今、商流におけるデジタル化ニーズの上流化が進んでおり、「もっと上流の見積もり・発注・納品書のようなところもデジタル化したい」というニーズを、当社もしっかり捉えていきたいと思っています。

ES事業 売上高推移

ES事業の売上高です。ここは順調に伸びています。

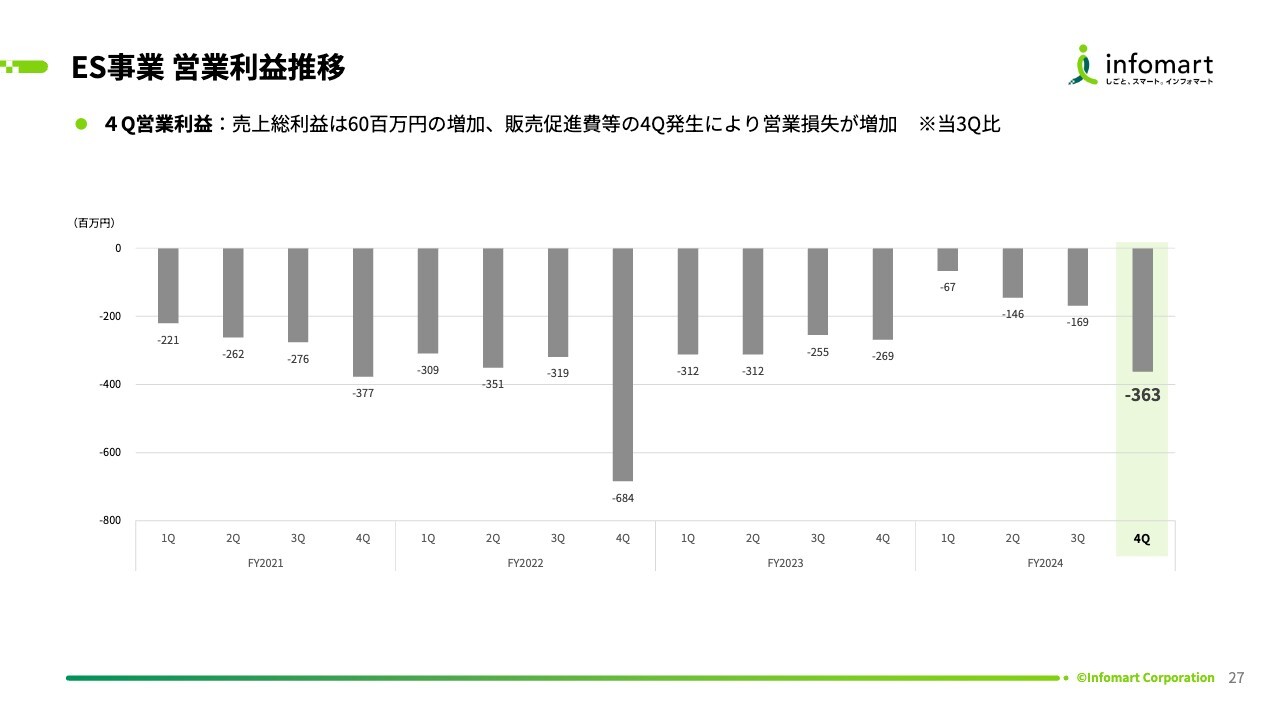

ES事業 営業利益推移

ES事業全体の営業利益です。スライドのグラフ全体で、引き続き赤字が続いています。2024年度第1四半期から第4四半期までの棒グラフの合計は約7億円です。

ただ、ES事業全体では7億円の赤字ではあるものの、そのうちの「BtoBプラットフォーム 請求書」は、昨年で黒字化しました。今年は黒字幅をどんどん上げていきたいと考えています。

また、ES事業全体についても、2025年で黒字化させる予定になっています。

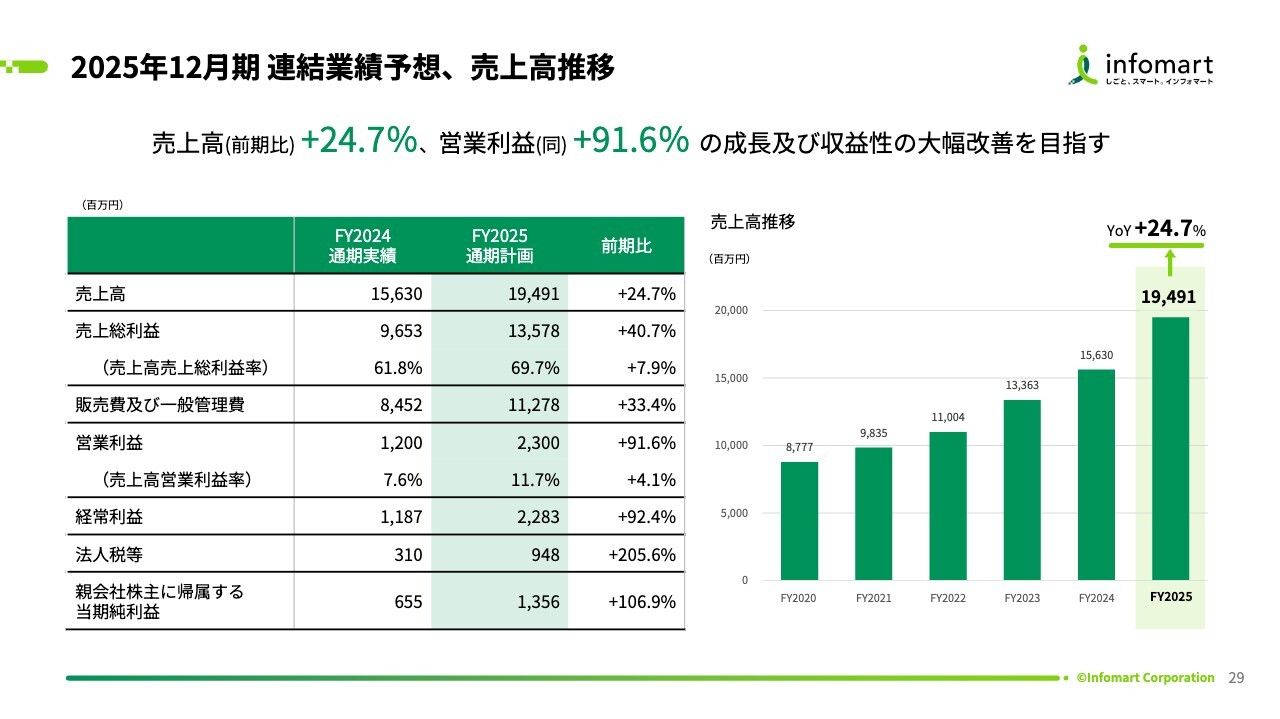

2025年12月期 連結業績予想、売上高推移

2025年12月期の業績予想です。売上高は前期比プラス24.7パーセント、営業利益は前期比プラス91.6パーセントと大幅に伸ばす予定です。

スライド左側の表を見ると、売上については昨年度156億3,000万円から、今年度は194億9,100万円としています。この24.7パーセントの伸びは、おそらくこの10年間で最高です。

事業の規模が大きくなれば前年からの伸びはやはり小さくなるものですが、この10年間で最高のパーセンテージを達成したいと思っており、現実的に十分可能な状況にきています。

その結果、営業利益も12億円から23億円と91.6パーセントの伸びを目指しています。つまり倍です。そしてこの倍になった利益を、2026年にはさらに倍の50億円にしたいと考えています。

中期経営計画で立てた目標が、いよいよ現実味を帯びてきている状況になっています。

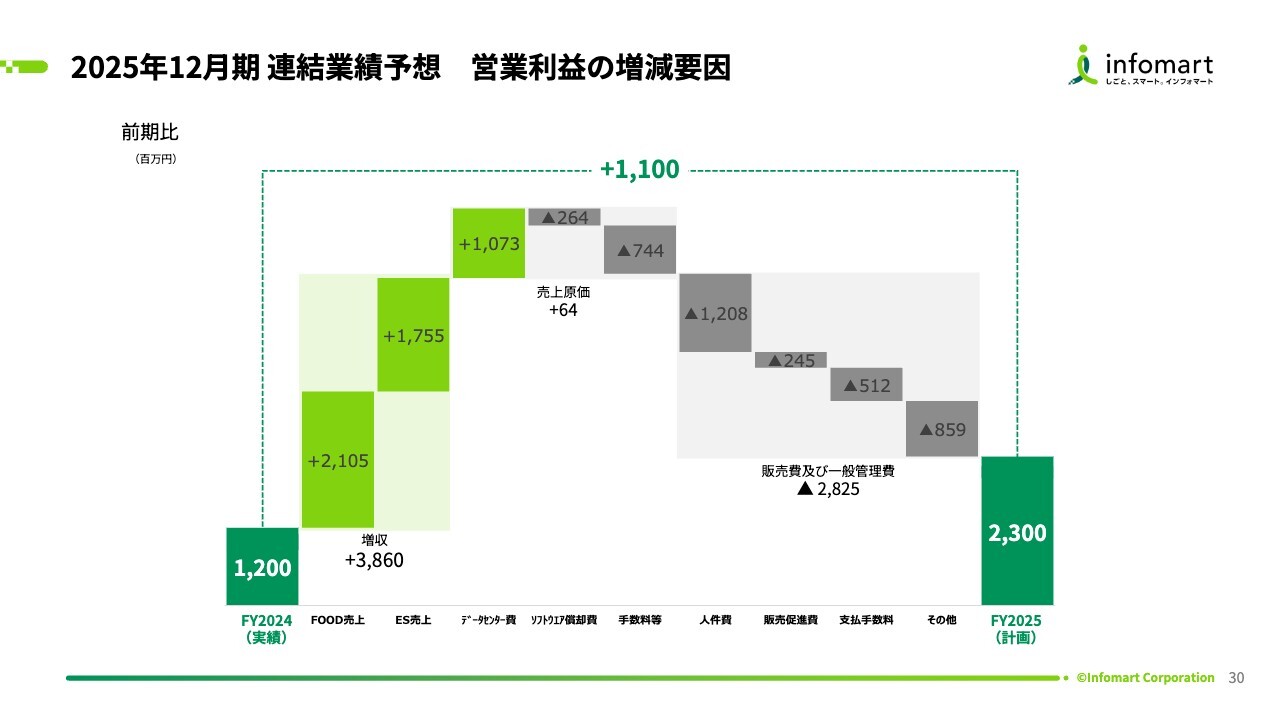

2025年12月期 連結業績予想 営業利益の増減要因

営業利益23億円の内訳です。

スライドのグラフのとおり、昨年の12億円から23億円に増えます。左側2つの黄緑部分が売上で、38億6,000万円増やしますが、右側のコストも28億2,500万円増やしています。ネットするとプラス約11億円の利益増で、最終的に23億円の利益という状況です。

コストについては、まずスライドのグラフの中央部分にある売上原価の3つの箱をご覧ください。特に注目すべきは、データセンター費のプラス10億7,300万円という数字です。これは利益に対してプラスなので、コストが10億円圧縮できることになります。それだけクラウド移行の効果が大きいということです。ただし売上原価については、事業の伸びとともに増えていくような原価もあるため、合計で約6,400万円のコスト削減となります。

グラフ右側の販管費28億2,500万円の内訳です。人件費が12億800万円のコスト増で、ここが一番大きいです。人件費については、人員を引き続き100人単位で増加をさせる予定です。また、今年実行するベースアップとして全社員1人4万円ずつ引き上げました。増員とベースアップの両方で、12億円の増加です。

続いて販売促進費が2億4,500万円、その他タノム社ののれんで約4億円となります。また、ここには記載していませんが、組織強化で2億円、コールセンターのシステム強化やガバナンスの改善で1億円、その他人事の強化や開発改革などでコストを使っていきたいと考えています。

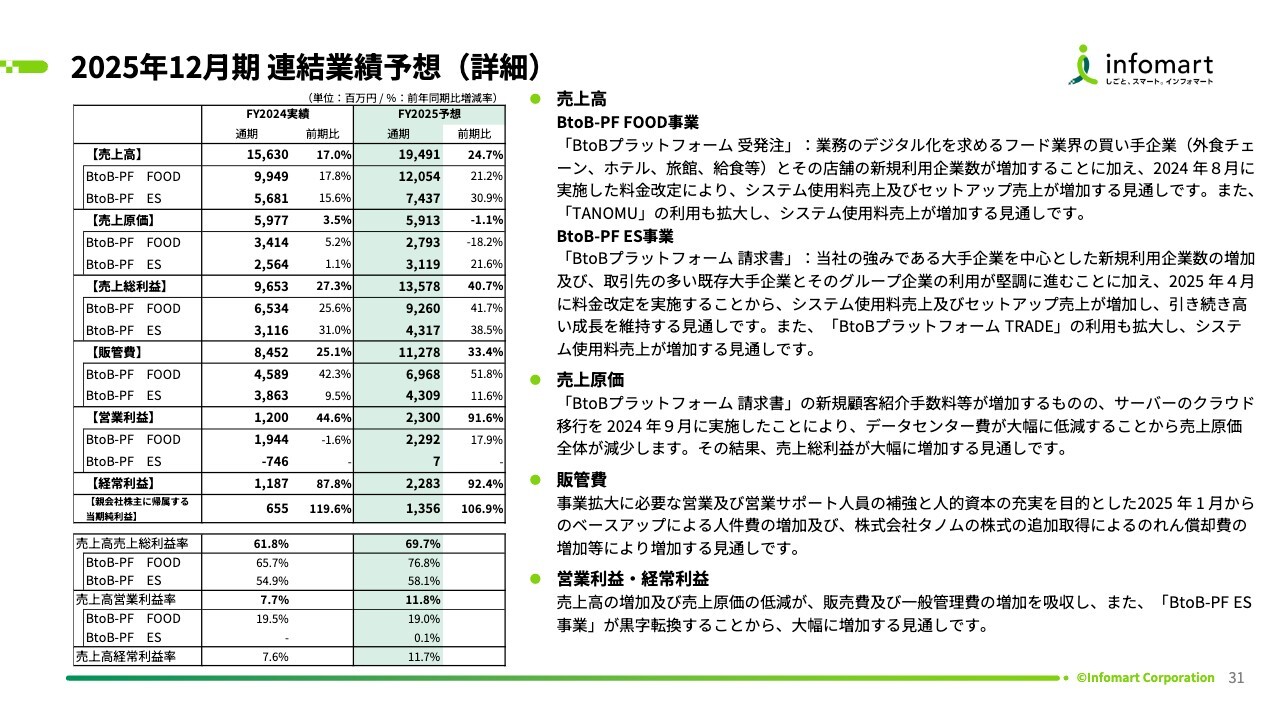

2025年12月期 連結業績予想(詳細)

業績予想内訳の詳細です。ここでは売上も併せてご説明します。

FOOD事業は「BtoBプラットフォーム 受発注」と「TANOMU」、ES事業は「BtoBプラットフォーム 請求書」と「BtoBプラットフォーム TRADE」の売上が引き続き伸びます。

特にES事業は、既存大手の拡大がどんどん加速します。このようなことすべての効果が出て、スライド左側の表の上から3つ目にある、ES事業の売上高は30パーセント以上伸ばす予定にしています。

売上原価では、クラウド移行の効果があり、伸びないどころかマイナスになっています。そこは23億円の利益につなげていきたいと考えています。

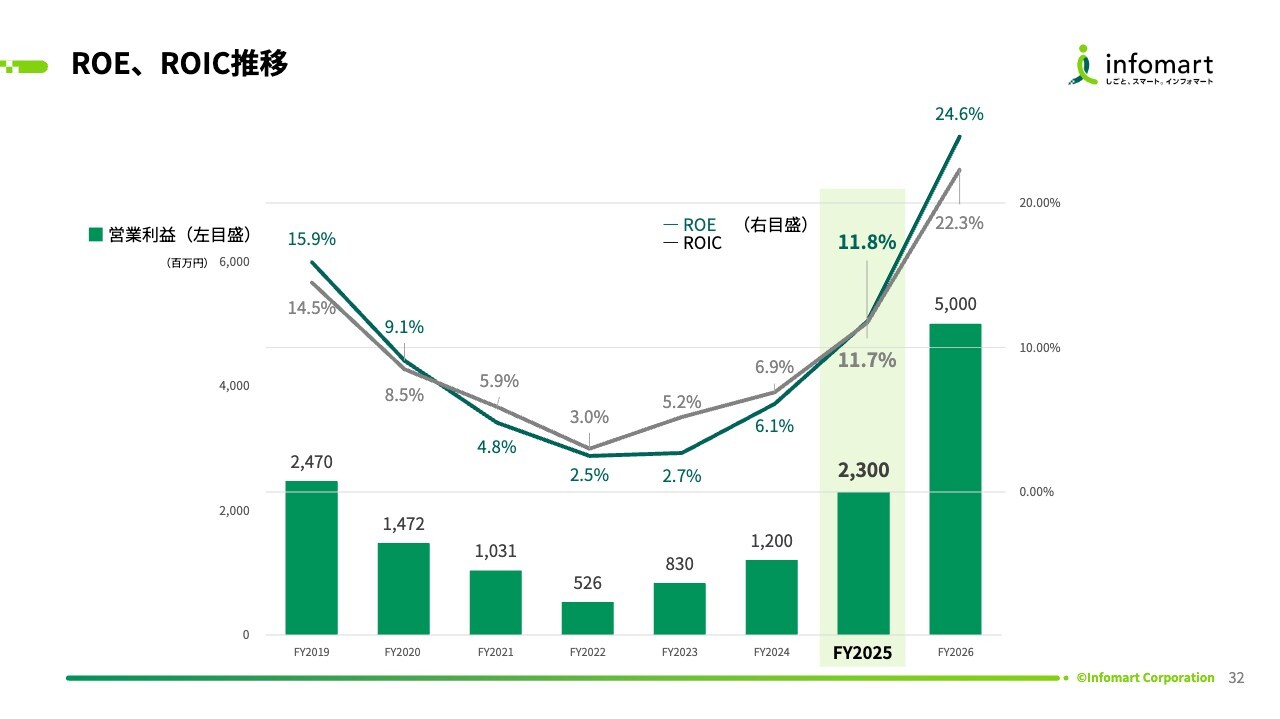

ROE、ROIC推移

ROE、ROICの推移です。2025年に23億円で、ROE、ROICともに11パーセントを越える水準まで回復します。さらに2026年に50億円の利益が実現した暁には、20パーセントから25パーセントのROE、ROICを実現したいと思っています。

もう1つ、スライドの濃い緑の棒グラフが、まさに私が打ち立てた中期経営計画のストーリーを示しています。2019年度の24億7,000万円は、創業から2019年時点までで過去最高の利益でした。

そして、今から3年前、私が社長に就任した2022年の頭で、利益をあえて落とし投資をしっかりとかけました。5年間の中期経営計画の最初の3年間は、あまり利益が出ないほどしっかり投資しました。

最後に2025年、2026年でしっかりと利益を出します。つまり今年は23億円の過去最高利益にほとんど近いような状況を実現できる予定です。それが来年の50億円につながることを示しています。

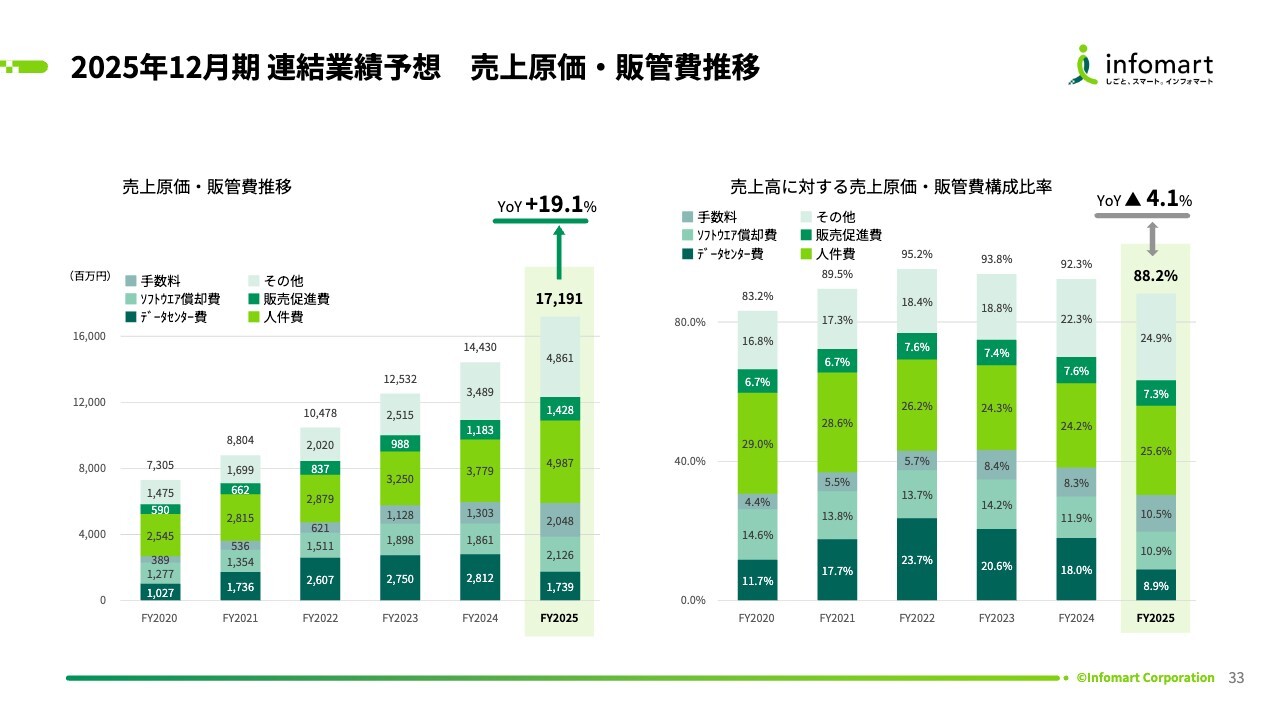

2025年12月期 連結業績予想 売上原価・販管費推移

売上原価と販管費の推移です。スライド左側のグラフの、2025年度をご覧ください。一番下の濃い緑色のデータセンター費は減少します。ただし、必要な投資はしっかりかけていくため、全体としては前期比プラス19.1パーセントになる予定です。

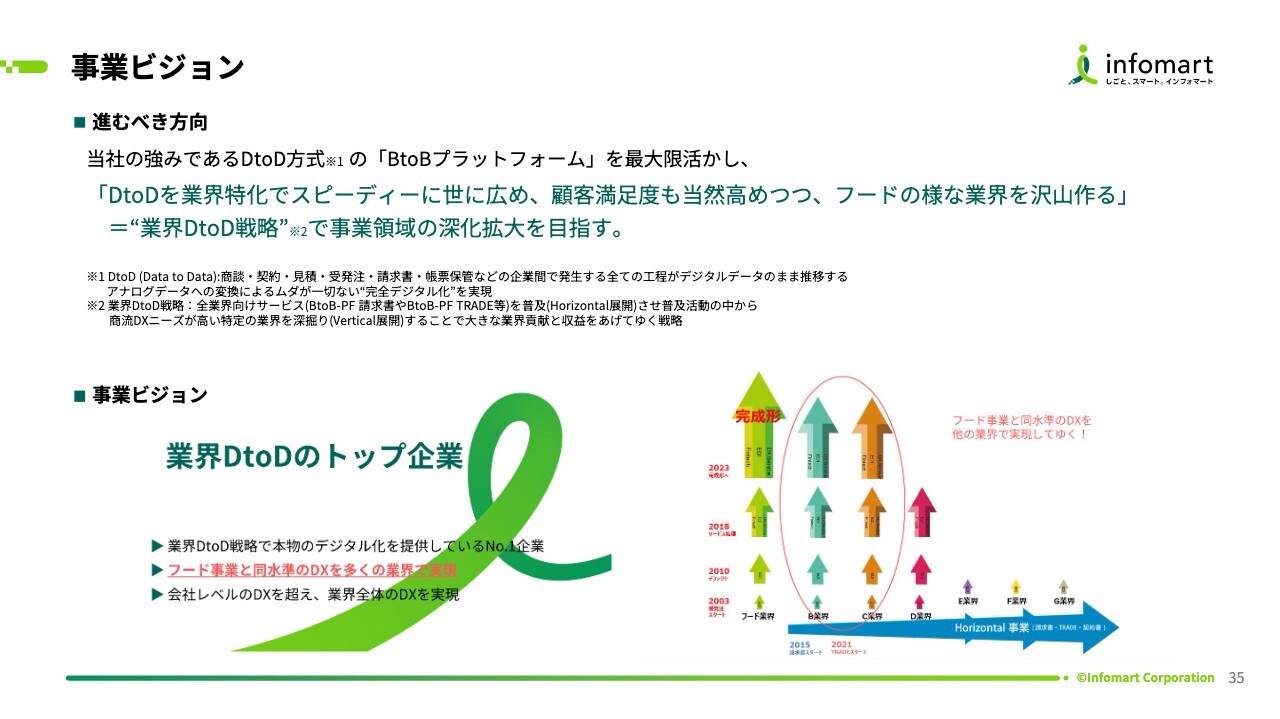

事業ビジョン

事業ビジョンおよび中期経営計画の方針についてご説明します。ちょうど1年前に新中期経営計画を発表し、事業ビジョンとして「業界DtoDでフード以外の業界を進めていくんだ」「それが僕たちのこれから、進んでいくべき一番重要な方向性なんだ」と示しました。

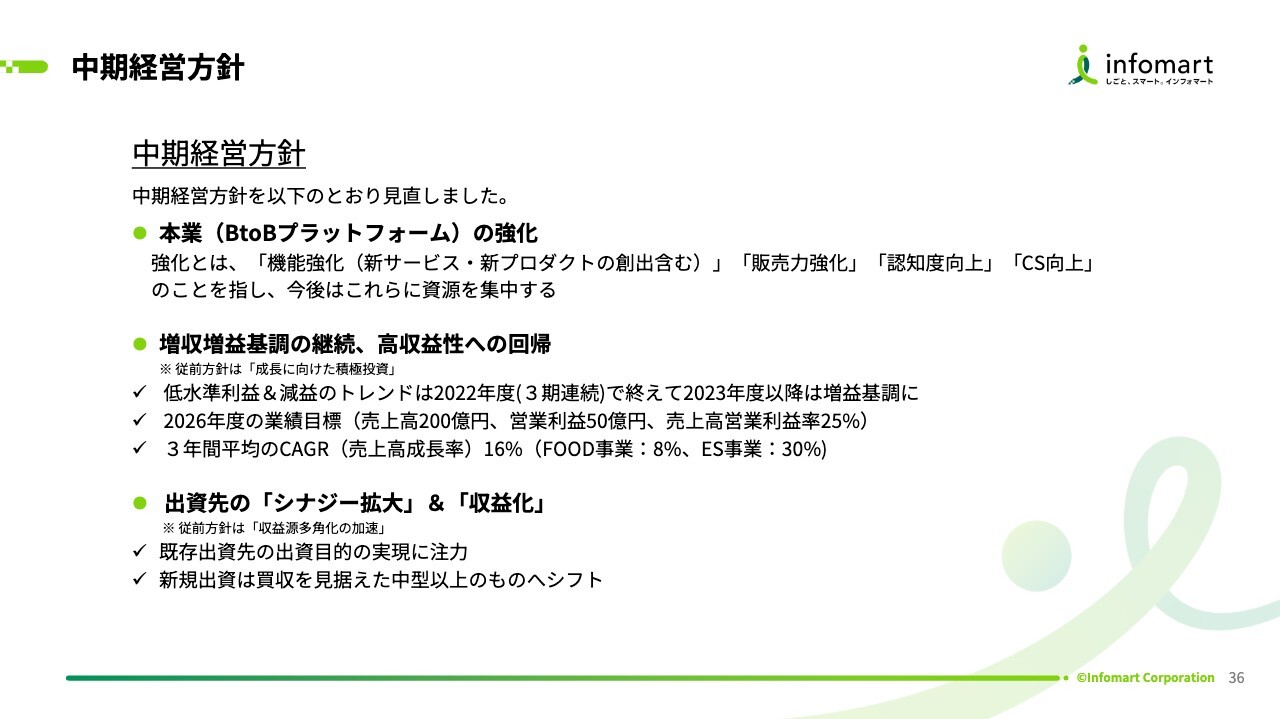

中期経営方針

中期経営方針として、事業ビジョンを実現するための方針を3つ立てました。進捗状況としては、すべて順調です。

1番目の本業の強化については、「BtoBプラットフォーム 受発注」「BtoBプラットフォーム 請求書」「TANOMU」「BtoBプラットフォーム TRADE」等、「BtoBプラットフォーム」をしっかりと普及させています。他業界への展開や、それに対する稼働も順調に進んでいます。

2番目の増収増益調の継続についても、今年と来年でみなさまに対して利益をしっかりと出すことが実現できそうだと考えています。

3番目の出資先のシナジー拡大と収益化の「既存出資先の出資目的の実現に注力」については、特にタノム社のグループ化に対してPMIをしっかりかけ、効果の最大化が順調に進んでいます。また、中型以上の買収については特にございませんでした。

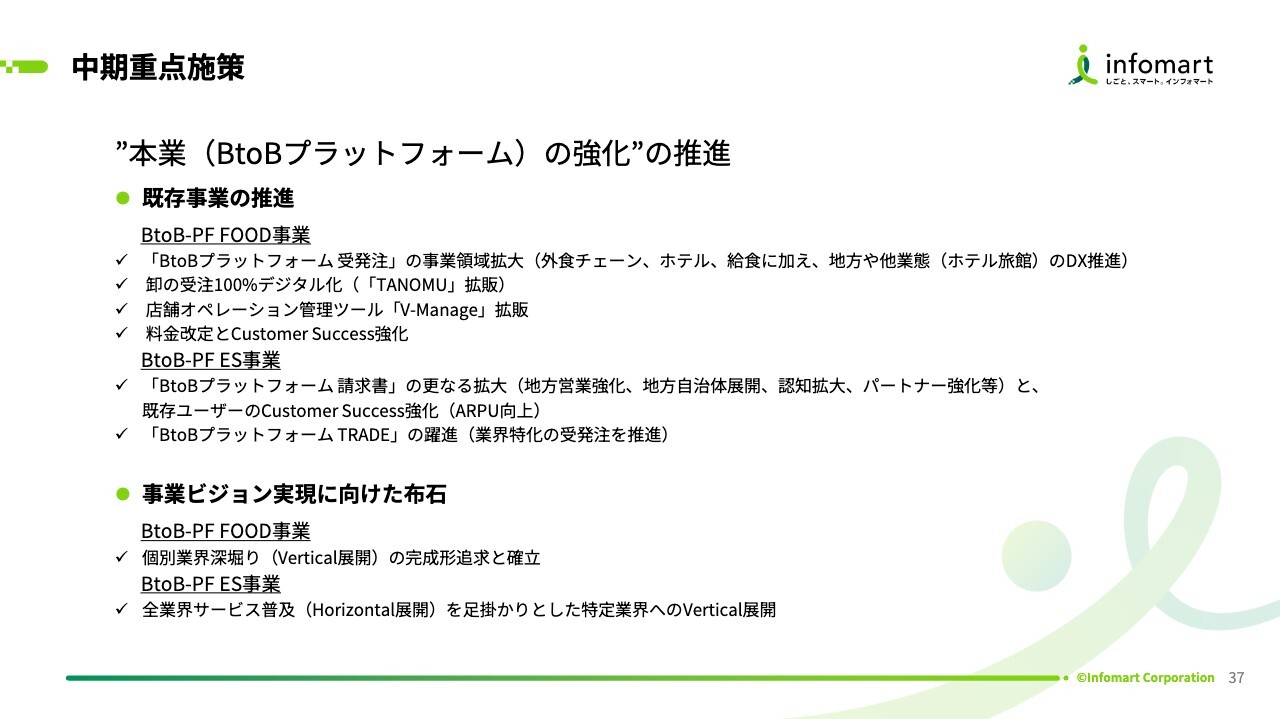

中期重点施策

中期重点施策についてご説明します。スライドの下にある「事業ビジョン実現に向けた布石」は業界DtoDの実現という意味です。

FOOD事業については完成形の追求と記載がありますが、私はまだ70パーセントぐらいかと思っています。まだやるべきことがあるし、本当の完成にはまだ届いていないと思っています。具体的に何をしなくてはいけないのかを4つお伝えします。

1つ目は、バイヤーサイドです。受発注のシェアは良いところまで来ていますが、卸の受注はまだシェアが足りないため、ここを伸ばしていきます。

2つ目は、お客さまの満足度をもっと上げていきます。

3つ目は、他社との協業です。「BtoBプラットフォーム」以外のサービスも組み合わせた連携・提供もまだ足りていません。

4つ目は、既存のお客さまに対してのデータ活用です。経営高度化提案をもっとできるようにしていきます。

このようなところが高まってこそ、フード業界は完成したといえる状況になると考えています。

次に、ES事業についてご説明します。特定業界のVertical展開も着々と進んでいます。もともとは「2030年頃までにフード業界と同じレベルの業界をあと2つ、3つ作りたい」とみなさまに申し上げたと思いますが、いかんせん簡単ではありません。

他の業界を深掘りする作業は、その業界固有の慣習に対し、いかに必要最低限のカスタマイズをしていくかが重要です。しかし、これは非常に意義も高いですが難易度も高い作業です。少し時間はかかると思いますが、着実に進めたいと考えています。どうぞご期待ください。

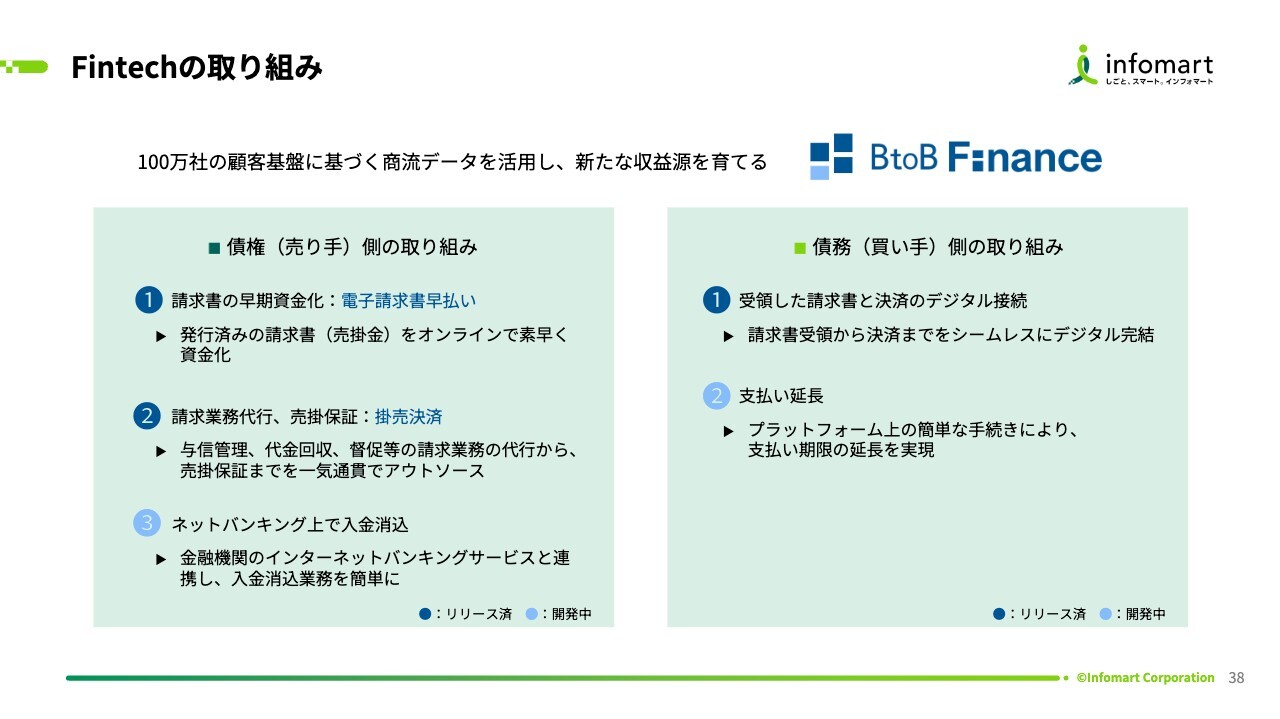

Fintechの取り組み

Fintechの取り組みについては着々と進んでいます。電子請求書の早払いや掛売決済は、一気に爆発して広がってはいませんが、じわじわと進んでいます。お客さまのニーズに合わせてFintechに関する取り組みも引き続き進めていきたいと思っています。

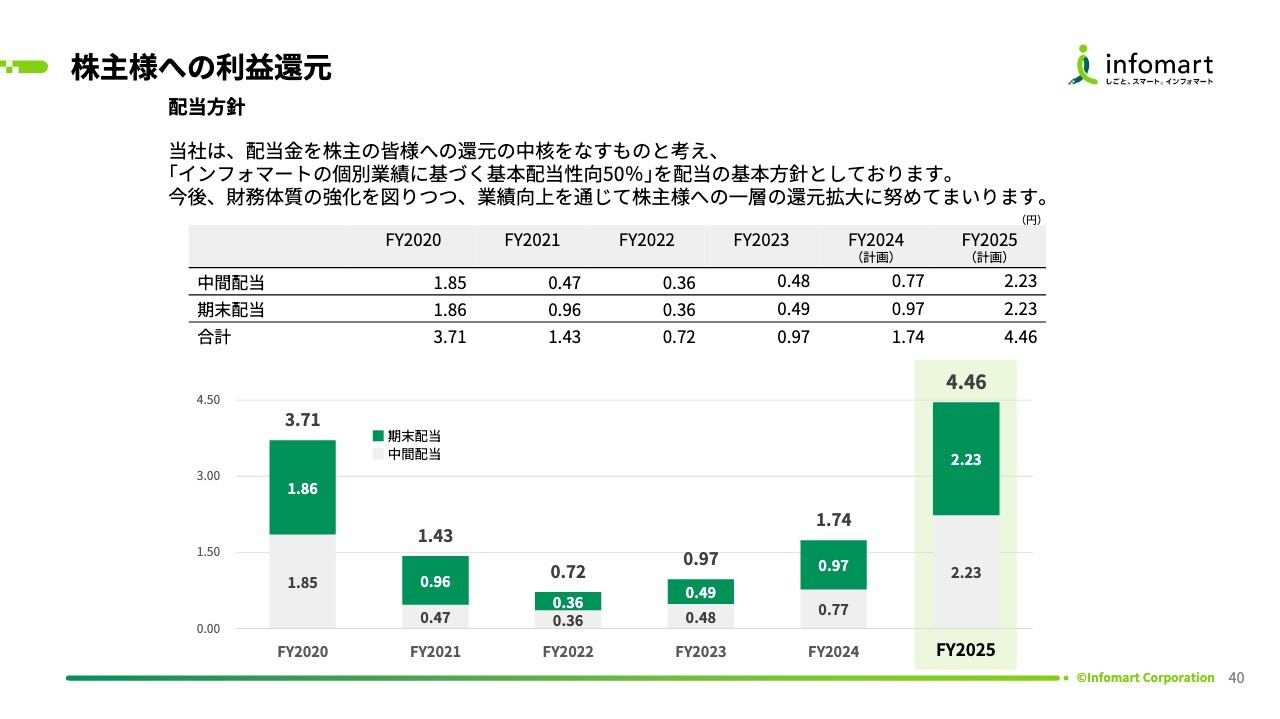

株主様への利益還元

株主還元についてです。今期も基本方針である配当性向50パーセントに変更はありません。しかし、今期は利益が大幅に上がります。したがってみなさまに対する配当は、中間と期末合わせて1株あたり4.46円と、昨年の2.5倍を実現したいと思っています。

以上、今期2024年12月期の第4四半期、通期決算のご説明でした。

質疑応答:営業外損益等の税率の前提と投資計画について

司会者:「今期の計画について営業外損益、特別損益、税率等で何か一時的な要因を想定されているように見受けられ

新着ログ

「サービス業」のログ