【QAあり】インフォマート、上期は概ね業績予想通りの着地 通期は主力サービスを中心に前期比+20%超の売上成長を目指す

INDEX

中島健氏(以下、中島):みなさま、おはようございます。代表取締役社長の中島健です。どうぞよろしくお願いします。私からは、今年度の上期についてご説明します。

本日の内容はスライドの目次に記載のとおりです。まず、ⅠとⅡでは上期の実績について、Ⅲでは下期も含めた今期1年間の業績予想についてお話しします。

Ⅳでは、事業ビジョンおよび中期経営方針についてお話しします。ここでは、昨年末にあらためて発表した新しい事業ビジョンと、新しい中期経営計画についてのおさらい、およびその進捗についてご説明します。

ハイライト

上期の実績と下期の見込、通期の業績予想等、全体のハイライトについてご説明します。まず、数字に先行して概要をお伝えします。上期実績は全般的に概ね予想どおりに着地しています。下期見込は上期実績と比べ、売上成長率、利益率が大幅にジャンプアップする予定になっています。

それを含めて、今期の通期業績予想をしっかり達成し、来期以降の大幅な増収増益につなげていきたいと考えています。

来期以降については、2年前に立てた中期経営計画の2026年12月期の売上高200億円、営業利益50億円を達成できる見込みです。

上期実績に関して、FOOD事業とES事業についてそれぞれご説明します。FOOD事業は一番大きなビジネスである「BtoBプラットフォーム 受発注」が好調です。外食業界のみならず、ホテル、旅館業界や地方などに新しいマーケットがどんどん見つかり、そこに対し大きく拡大している状況です。これが売上アップを大きく牽引しています。

もう1つ売上アップを牽引したのは、ES事業の「BtoBプラットフォーム 請求書」です。「BtoBプラットフォーム 請求書」は、インボイス制度開始でペースが若干落ちたものの、引き続き新規のお客さまがいらっしゃいます。

さらに、インボイス制度がはじまる前であった去年、一昨年に導入いただいた中堅・大手企業の中でのグループ導入などを含め、どんどん広がっています。既存のお客さまの中での活用度合いが高まっていることが、上期実績が業績予想どおりとなった理由です。

また、下期見込で売上がジャンプアップする要因は2つあります。1つは、8月から行う予定であるFOOD事業の「BtoBプラットフォーム 受発注」の料金改定です。もう1つは、利益率の向上です。サーバーのクラウド移行が順調に進んでおり、原価低減が大きく進むと見込んでいます。

決算サマリー

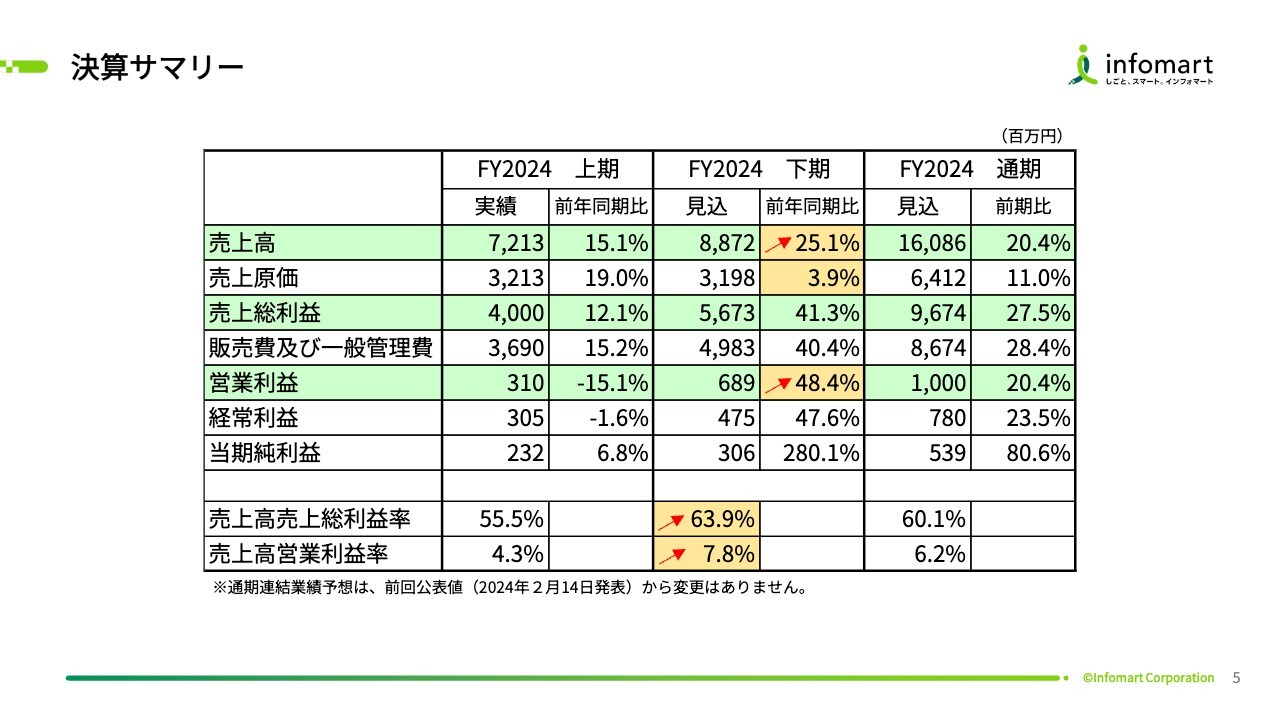

決算サマリーについてご説明します。2024年度上期の売上高は72億1,300万円で、前年同期比15.1パーセント増となっています。

上期は概ね前年同期比で10パーセントから15パーセント程度増えていますが、営業利益は3億1,000万円と、前年同期比15.1パーセント減となっています。

ただこのマイナスは、今期1年間のコストのうち、下期の経費を前倒しで上期に使ったことが大きな理由となっており、実際はほぼ計画どおりに進んでいます。詳しくは後ほどご説明します。

2024年度下期については、売上高は前年同期比25.1パーセント増と、上期と比べても10パーセント増となっています。

売上原価については、先ほどご説明したサーバーのクラウド化が進むため、前年同期比3.9パーセント程度の増加見込みです。

営業利益については、前年同期比48.4パーセント増と、今までとは桁違いの非常に大きなジャンプアップをする予定です。

それらの効果を示したものが、スライドの表の下にオレンジ色で示した2つの利益率です。まず、売上高売上総利益率は63.9パーセントと、上期と比べて約8パーセント以上の増加となっています。売上高営業利益率も7.8パーセントと、上期の4.3パーセントから倍増しています。上期までのトレンドから、今後一気に大きく率が上がっていきます。

以上をもとに、2024年度通期の売上高は160億8,600万円、営業利益は10億円と、それぞれ前期比20パーセント以上の伸びで、予定どおり進んでいます。

上期までは2023年までと同様の波が続いてきましたが、下期からは上昇し、その状況を今後も継続していきたいと思っています。

営業利益の増減要因

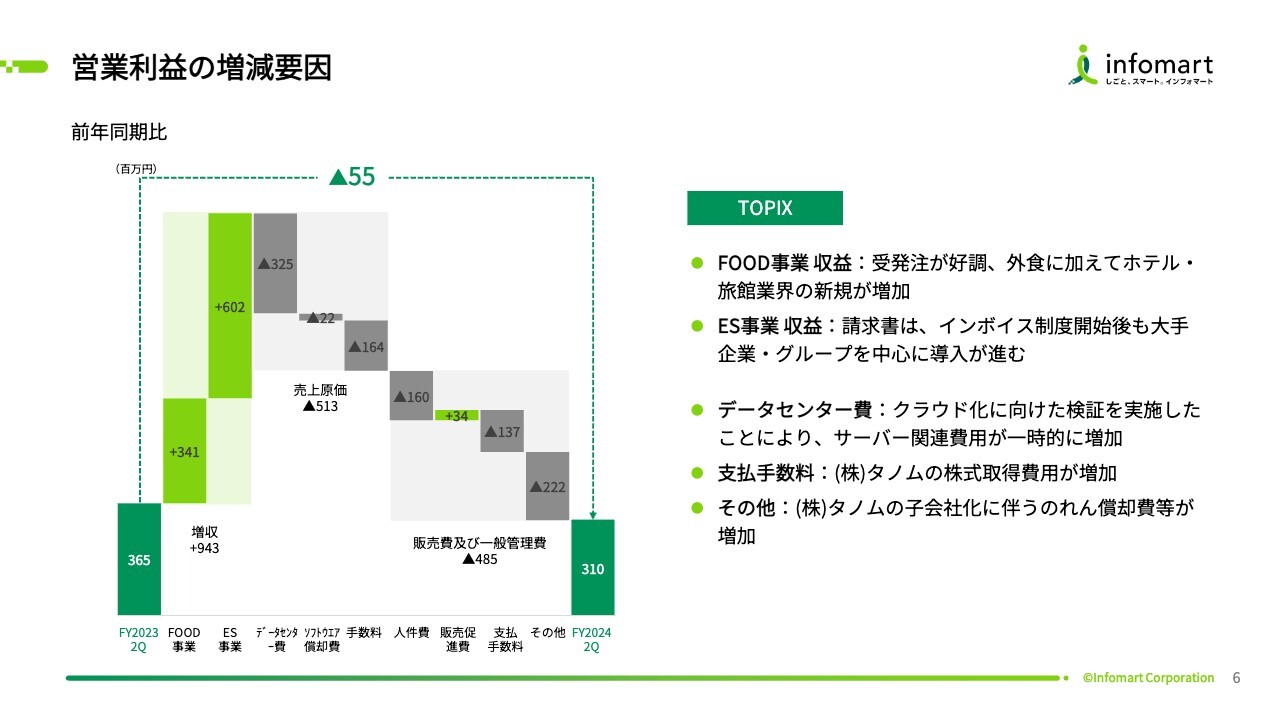

上期の詳細についてご説明します。まず営業利益の増減分析です。スライド左側の増減分析表の右端に示した上期の3億1,000万円は、左端に示した前年同期の3億6,500万円から減少しています。

減少要因については、スライド右側にあるトピックスの下3つに記載のとおりです。このうち、先ほど下期経費の前倒しとご説明したのは、データセンター費の項目です。クラウド化に向けたサーバー関連費用が一時的に増加しています。

我々は以前からデータサーバーのクラウド化を進めており、これにより原価は大幅に低減する予定です。これを実行するための移行費を下期に予定していましたが、前倒しして上期に使ったことが、営業利益が前年同期比で減少した要因の1つです。

さらに、タノム社の買収に伴うさまざまなコストが一時的に発生しています。これにより前年同期比で3億1,000万円と若干減っていますが、ご心配はありません。

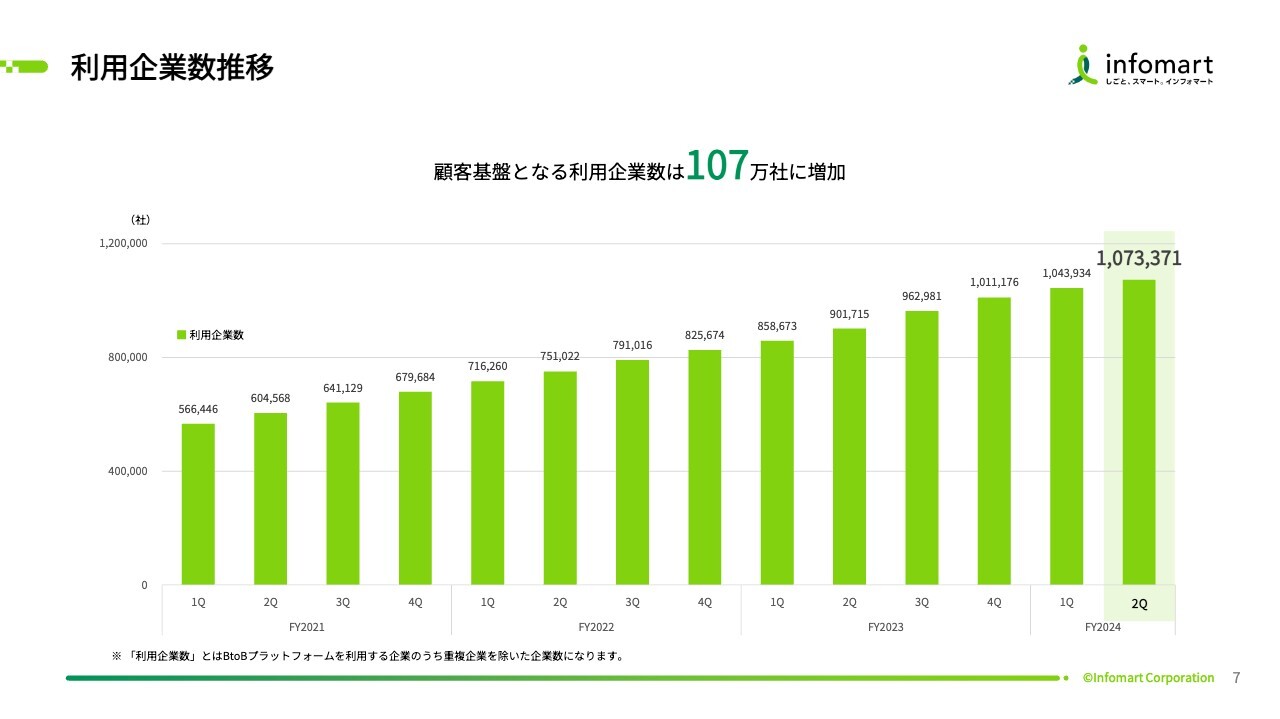

利用企業数推移

主要KPIのトレンドと進捗についてご説明します。まず利用企業数の推移です。こちらは着々と伸びており、2023年度第4四半期の約101万社から、2024年度第2四半期には約107万社と、半年間で6万社ほど利用社数が増えています。

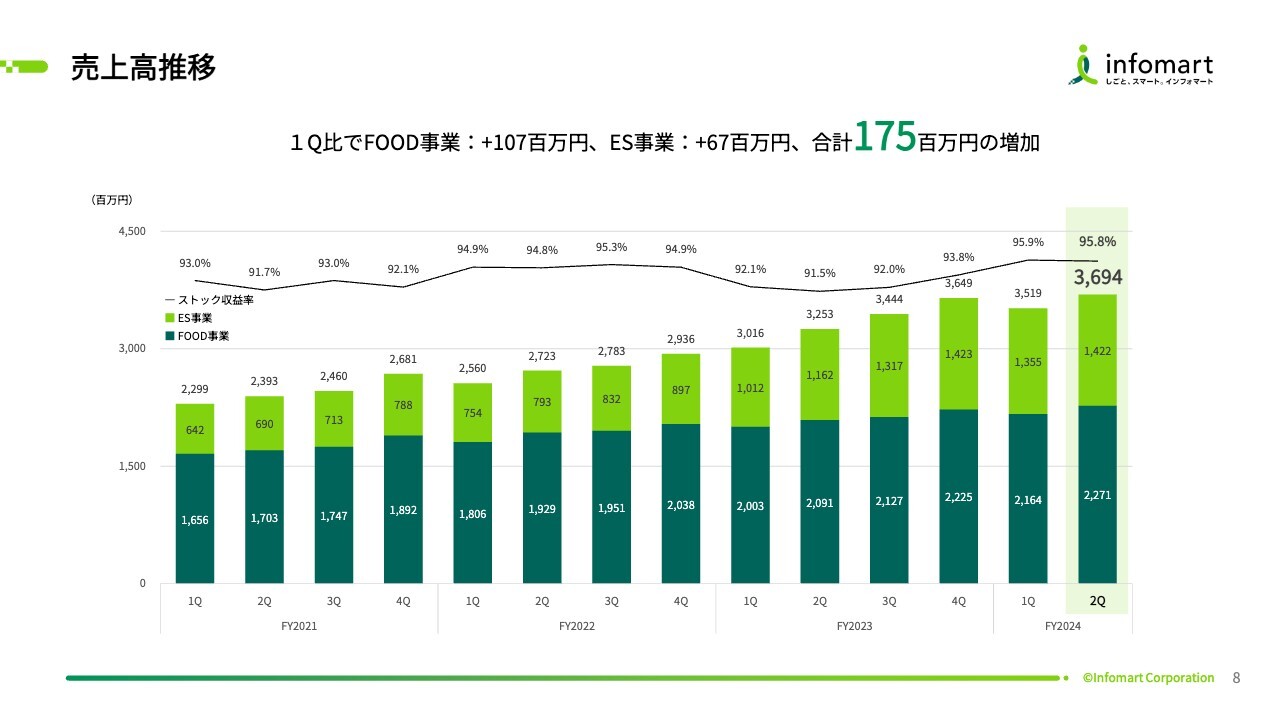

売上高推移

売上高も着々と増加しています。折れ線グラフが示すストック収益率は、95パーセント程度のレベルでじわじわと高くなっています。

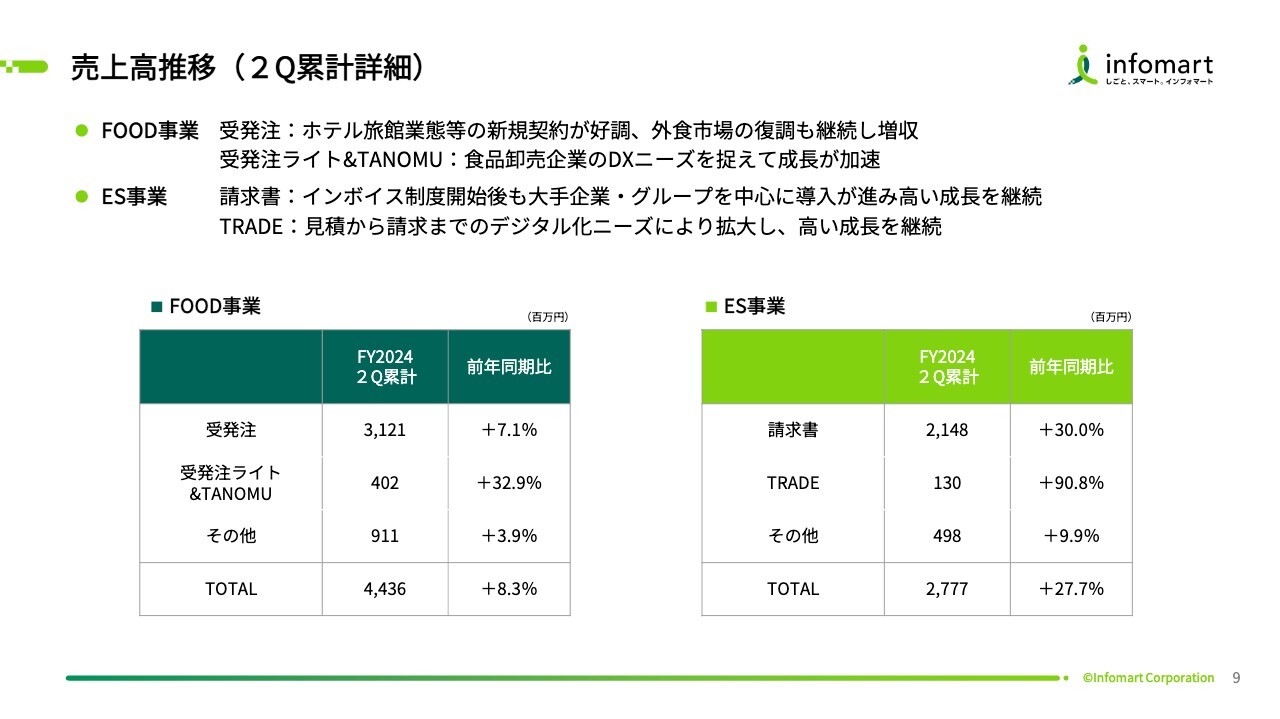

売上高推移(2Q累計詳細)

売上高の詳細です。先ほどご説明したとおり、上期が予定どおりの売上となったのは「BtoBプラットフォーム 受発注」「BtoBプラットフォーム 請求書」が十分伸びたことによるものです。これらが全体の大きな割合を占めていますが、その他にも大きく伸びている2つの事業についてご紹介します。

FOOD事業では、「BtoBプラットフォーム 受発注ライト」および「TANOMU」が第2四半期の累計で4億200万円、前年同期比で32.9パーセント増となっています。

前回もお話したとおり、コロナ禍を経て食品卸企業のDXニーズが爆発的に高まっています。そのニーズを捉えたことで、成長が加速している状況です。まだ全体に占める割合は少ないものの、今後さらに増やしていきたいと思っています。

ES事業では、「BtoBプラットフォーム TRADE」が第2四半期累計で1億3,000万円、前年同期比90.8パーセント増と大きく伸びています。個別の業界に対する受発注ニーズとフード以外の業界で、非常に大きく増やしている状況です。

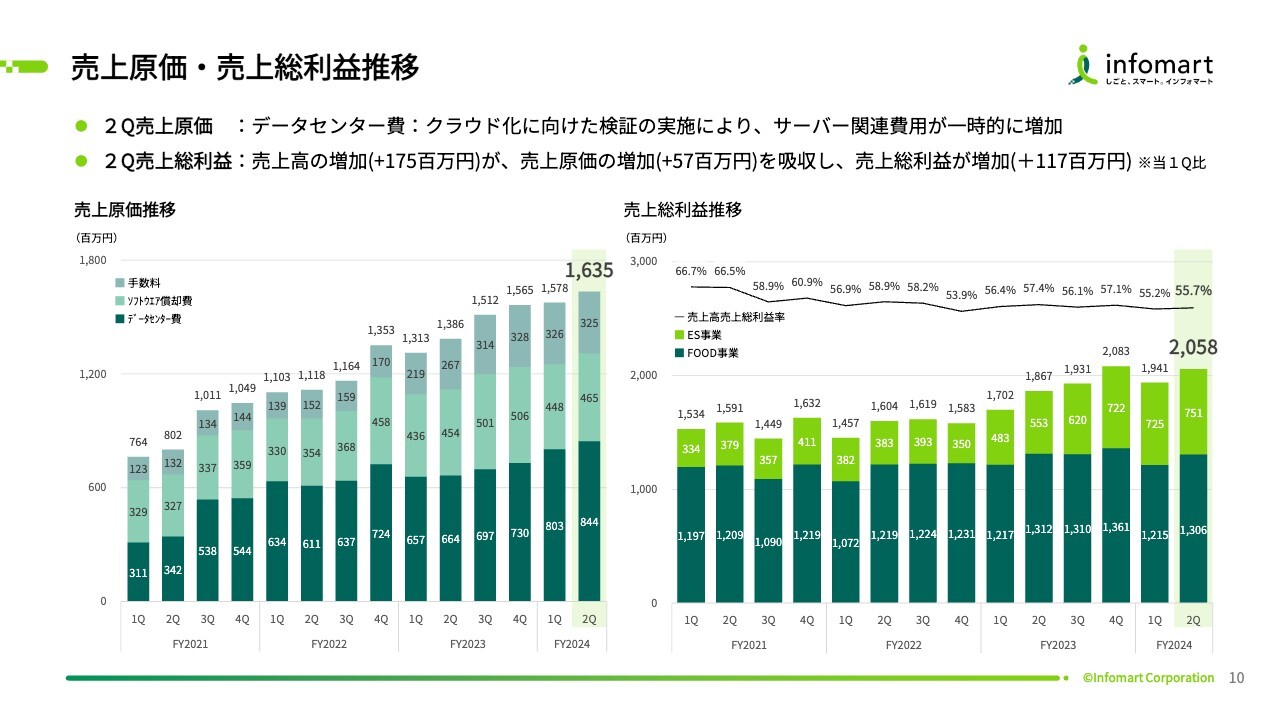

売上原価・売上総利益推移

売上原価と売上総利益の推移です。こちらも着々と伸びています。スライド右側の折れ線グラフは、売上高売上総利益率を示しています。

先ほど、上期の約55パーセントから下期は63パーセントに増加するとご説明しました。グラフに示すとおり、以前は60パーセントを超えていましたが、ここのところ投資を非常に増やしていたため、50パーセント台と低位で推移していました。これを、今後は60パーセント以上に積極的に増やしてしていこうと考えています。

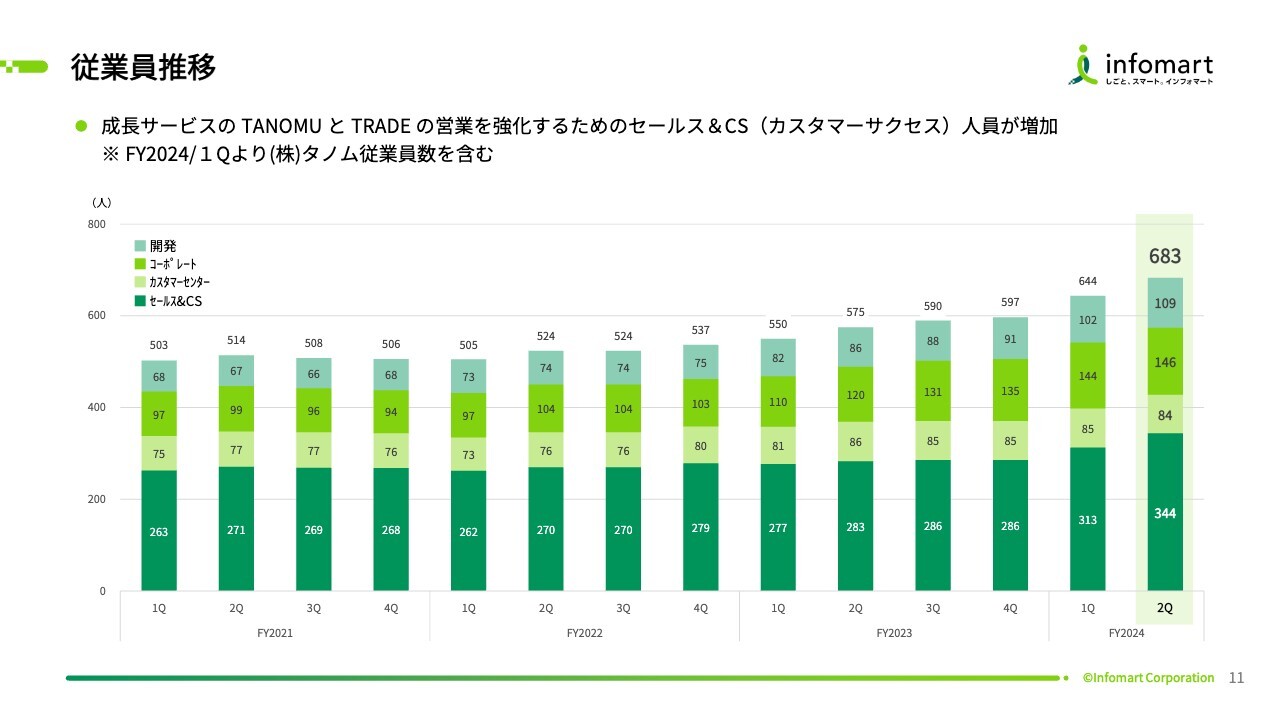

従業員推移

従業員数の推移です。人は非常に重要です。従業員は引き続き着々と増やしており、今後も増やしていきたいと考えています。

ここでご説明したいのが、トレンドです。まず昨年1年間は、2022年度第4四半期の537人から、2023年度第4四半期は597人と、全体で60人の従業員を増やしました。

今期は、上期が終わった時点ですでに86人増加しています。今、マーケットが非常に拡大しているため、人もかつてないペースでさらに増やしていきたいと思っています。

86人の内訳としては、タノム社の従業員が20名ほど加わり、2023年度に比べて人員増加のペースが大きく上がっている状況です。

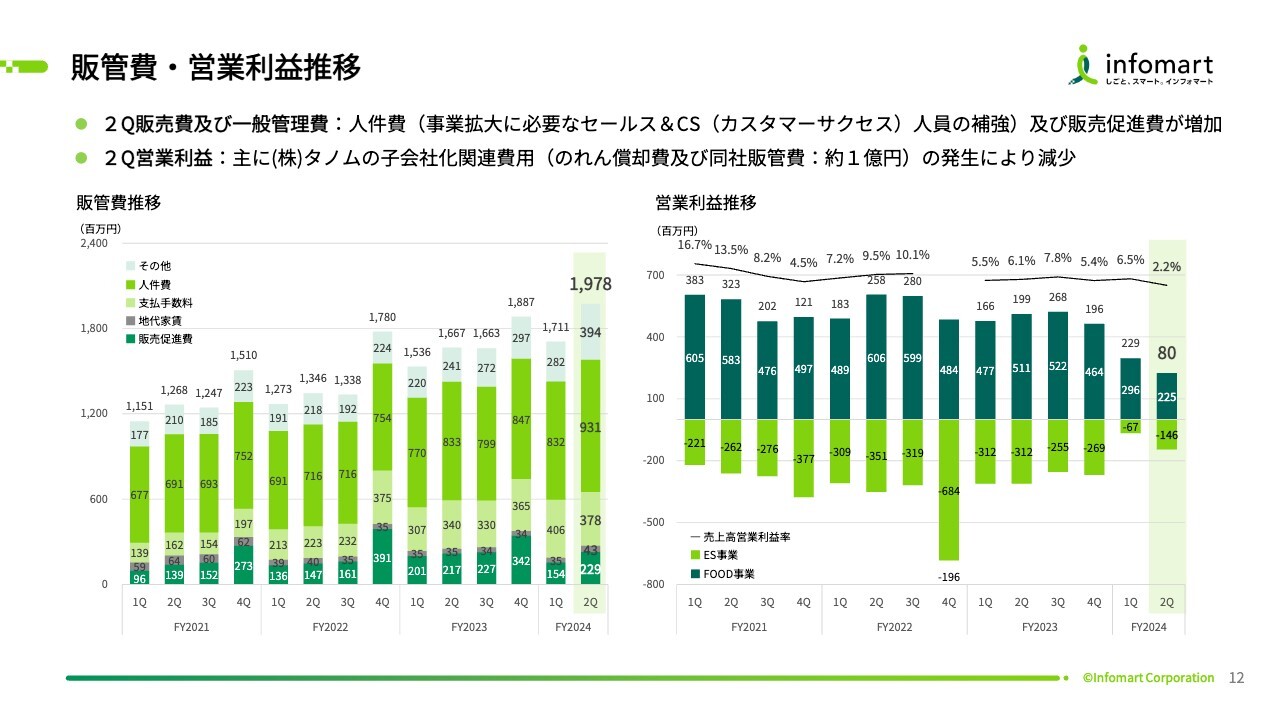

販管費・営業利益推移

販管費と営業利益の推移です。こちらも予定どおり増加しています。第2四半期の販売費及び一般管理費については、人件費と販売促進費に前向きな投資を行っています。

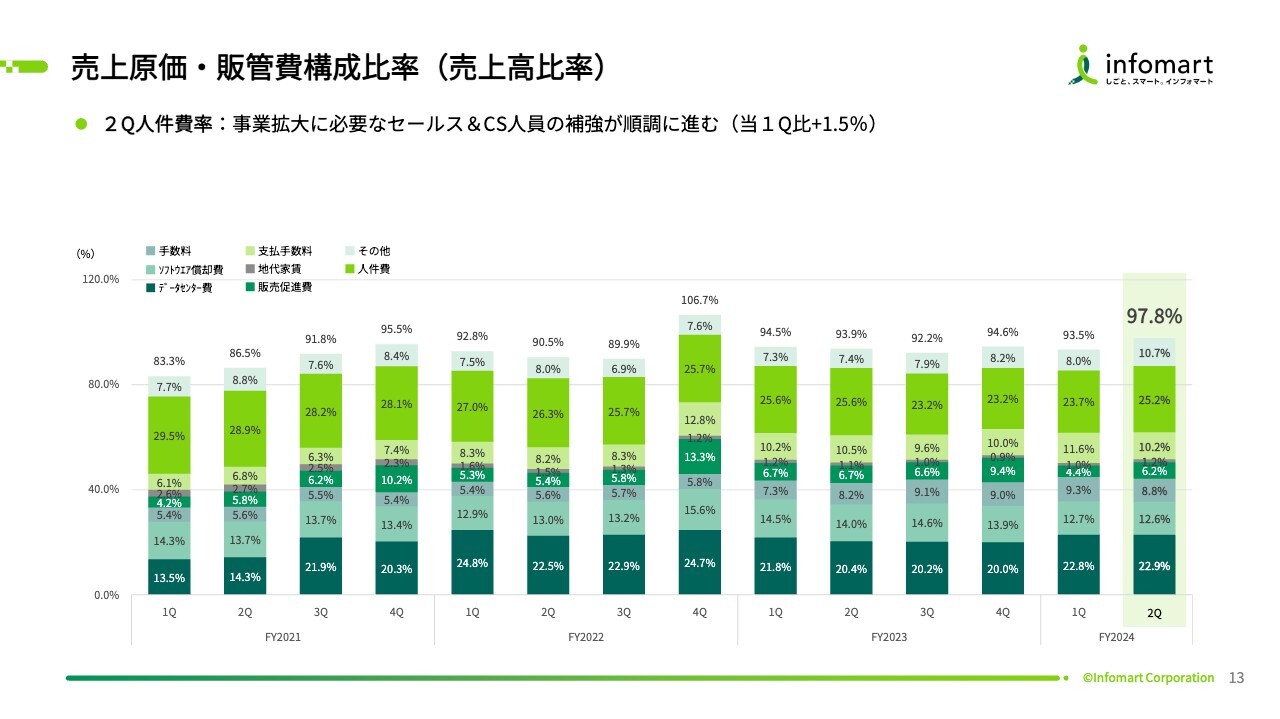

売上原価・販管費構成比率(売上高比率)

売上原価と販管費の構成比率です。スライドのグラフにはすべてのコストの詳細を記載しています。

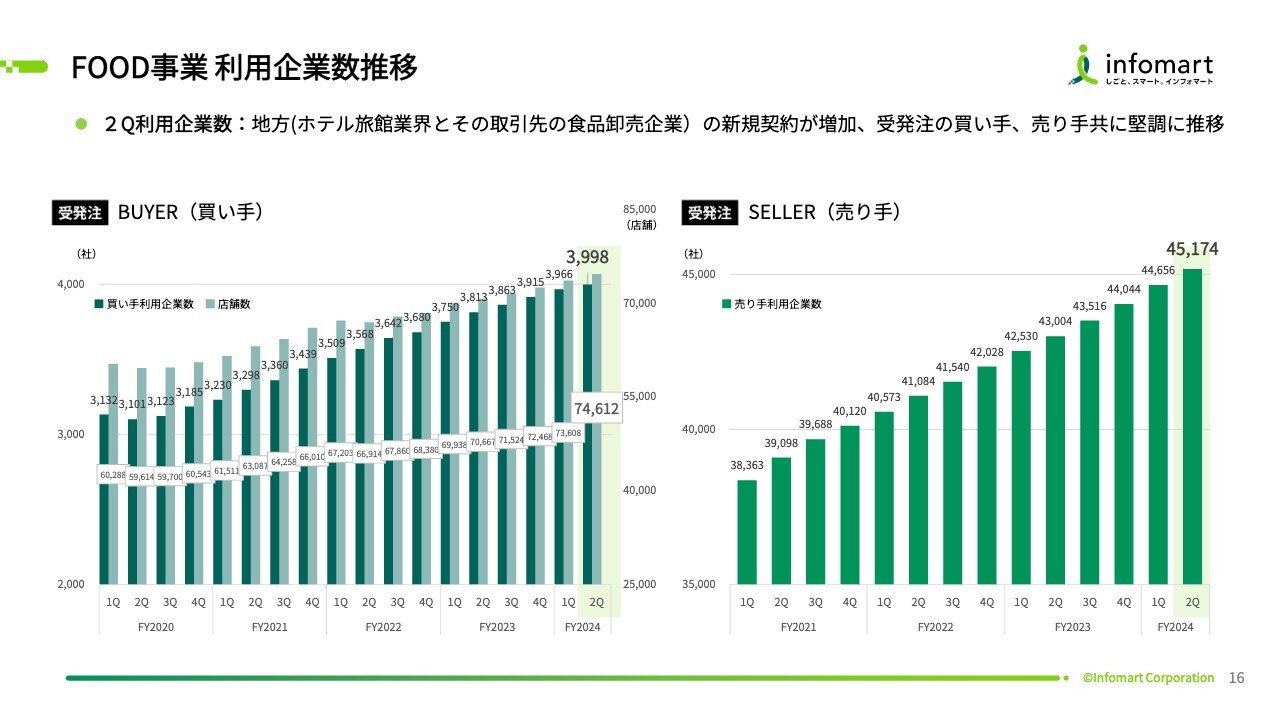

FOOD事業 利用企業数推移

セグメント別の状況についてご説明します。まず、FOOD事業の「BtoBプラットフォーム 受発注」です。スライド左側の買い手利用企業数および店舗数、スライド右側の売り手利用企業ともに右肩上がりで、着実に伸ばしています。

買い手利用企業は4,000社まであと一歩となり、その下で約7万4,000店舗にご利用いただいています。売り手利用企業は現在約4万5,000社となっています。

「BtoBプラットフォーム 受発注」は、地方のホテルや旅館業界等で増えています。新規のお客さまを獲得した際の売り手利用企業も、新規で入ってこられる割合が外食市場で増えています。そのような状況も含めて、売り手利用企業も順調に増えています。

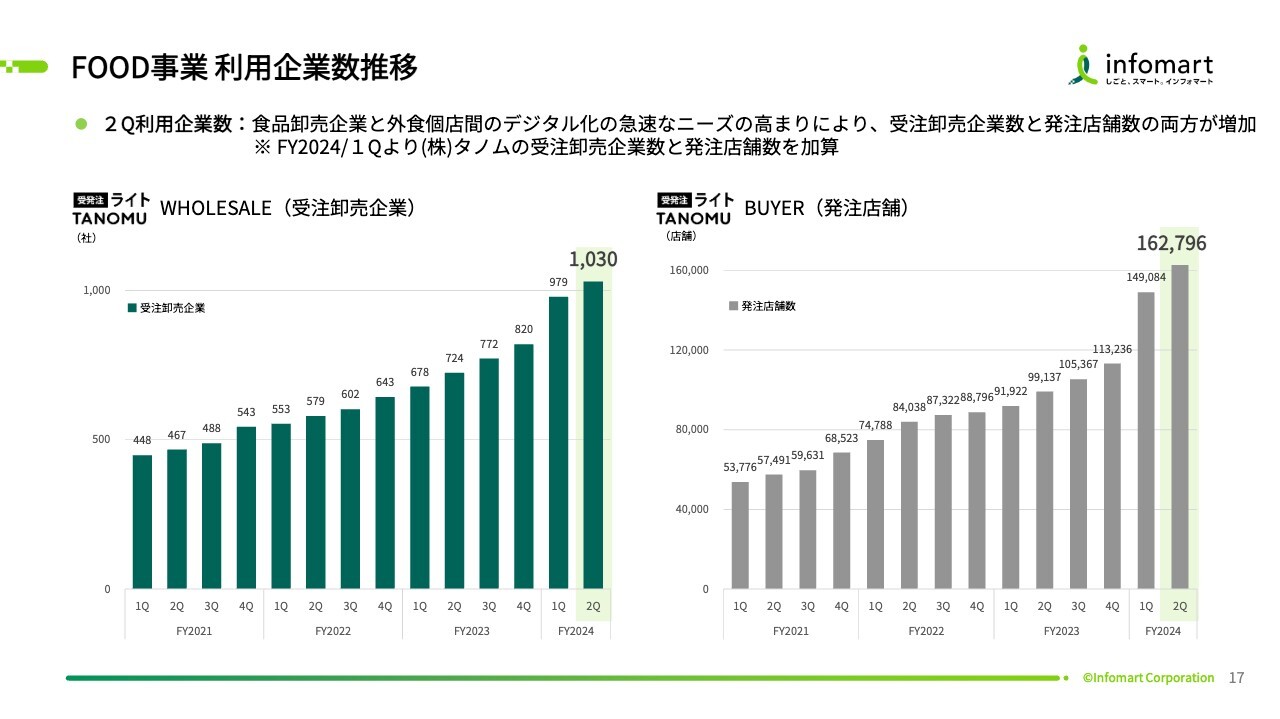

FOOD事業 利用企業数推移

FOOD事業の中でもう1つ力を入れているのが「BtoBプラットフォーム 受発注ライト」および「TANOMU」です。こちらもグラフに示すとおり、右側に向かって勢いよく上がっています。

第1四半期で大幅に伸びたのは、タノム社を買収した効果によるものです。受注卸売企業は約1,000社、卸売企業の先の発注店舗数は約16万店舗まで増えてきました。

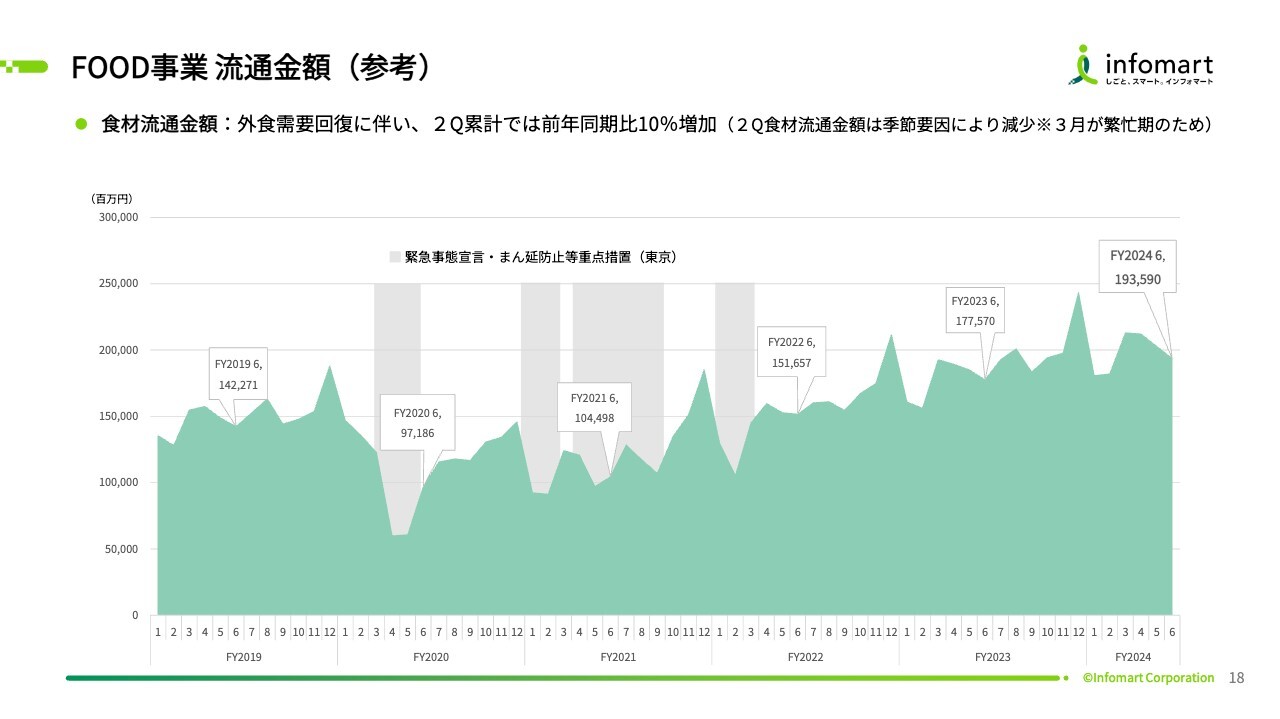

FOOD事業 流通金額(参考)

両方を合計した流通金額です。こちらも右肩上がりですが、コロナ禍では本当に落ち込みました。スライドのグラフ中央の網掛け部分が、緊急事態宣言の頃です。その時は非常に下がりましたが、今では流通金額は復調し、コロナ禍以前の数字を超えました。

なお、外食産業全体の流通金額の約30パーセントが当社サービスを通じて取引されています。

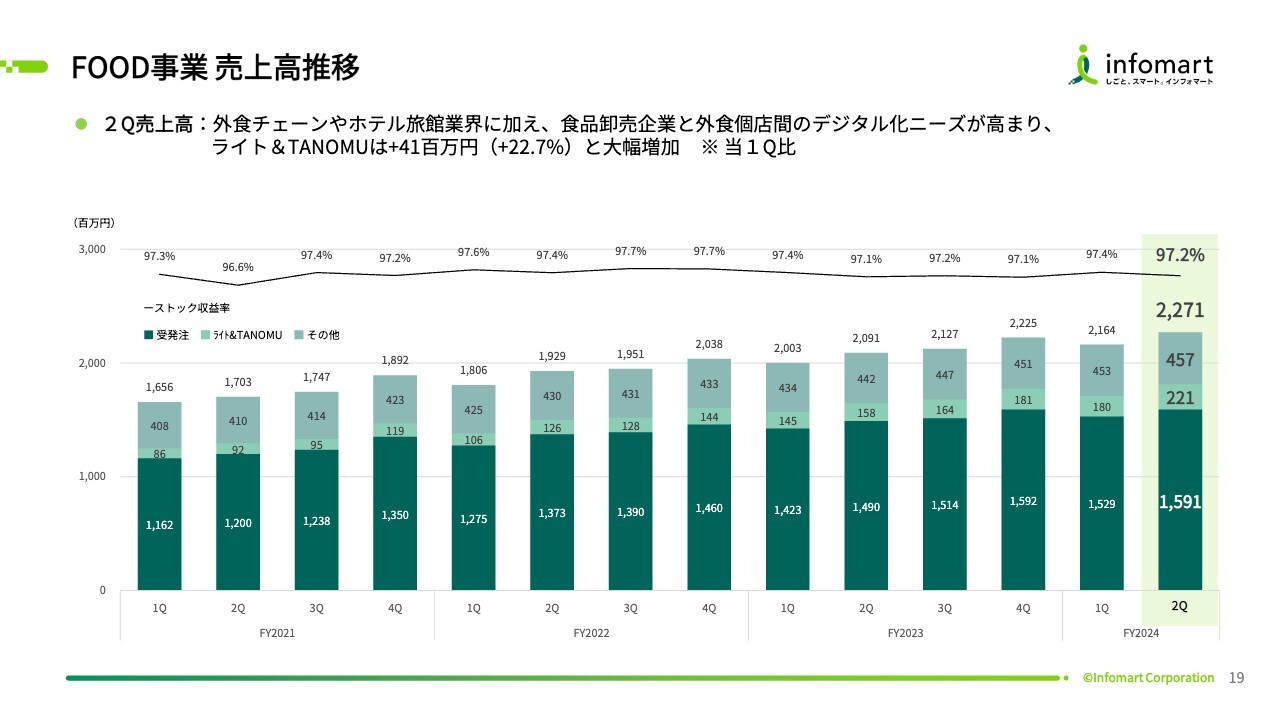

FOOD事業 売上高推移

FOOD事業の売上高の推移です。ここも徐々に上がっています。「BtoBプラットフォーム 受発注ライト」および「TANOMU」の売上は、第1四半期の1億8,000万円から第2四半期は2億2,000万円と、四半期で4,000万円ほど増加しています。

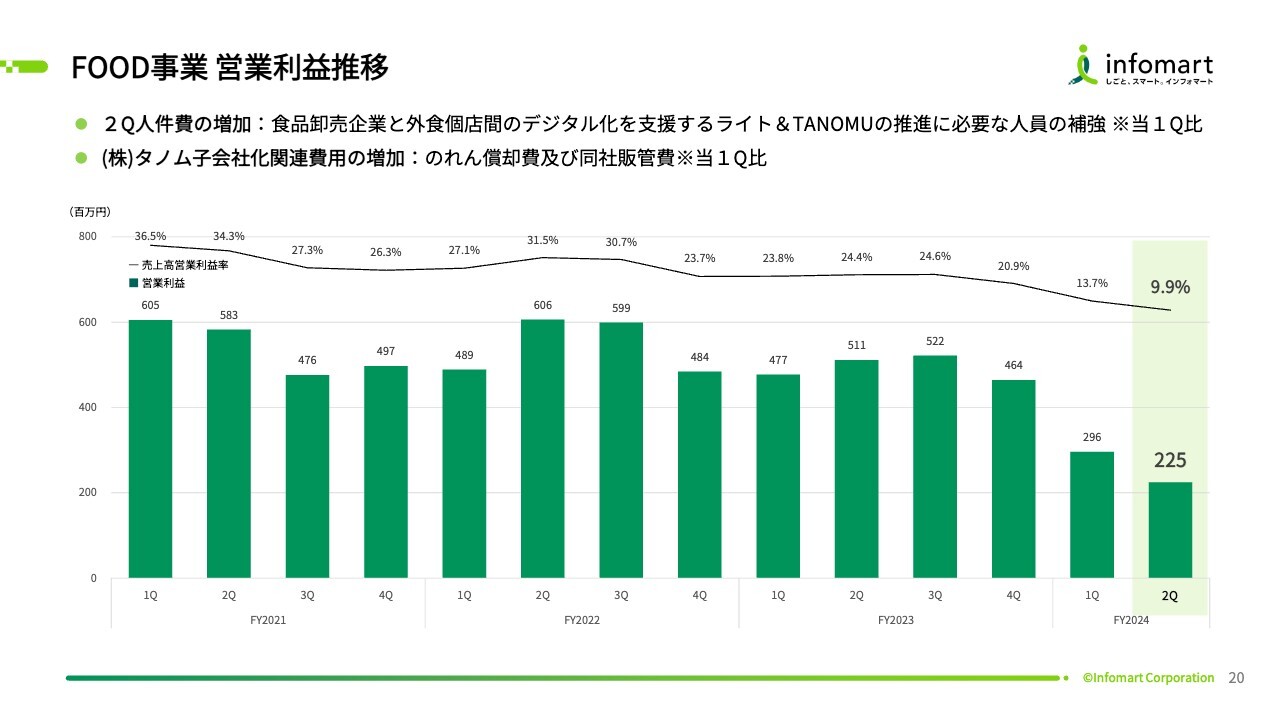

FOOD事業 営業利益推移

FOOD事業の営業利益の推移です。スライドのグラフは若干下がっていますが、これは四半期ごとで若干下がっているものです。タノム社関連のコストが少しかかったことによるものです。

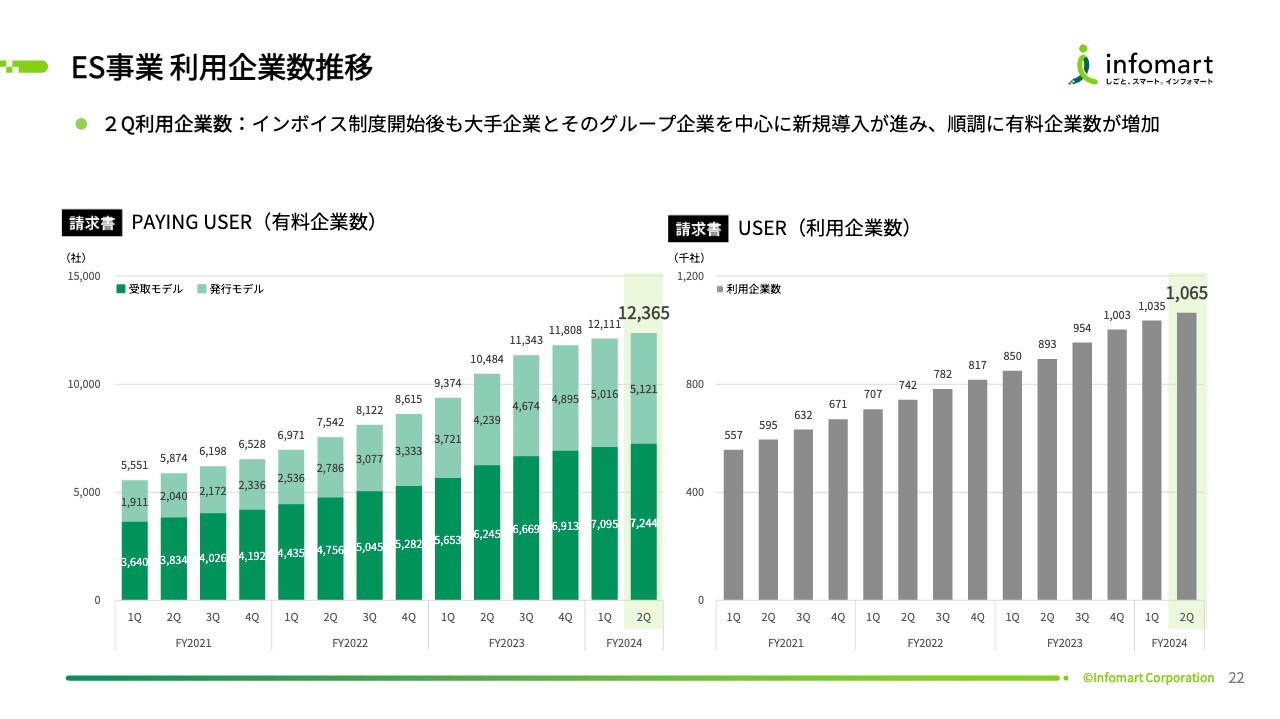

ES事業 利用企業数推移

ES事業です。まず「BtoBプラットフォーム 請求書」は有料企業数、そしてその先の利用企業数ともに順調に増加しています。

スライド左側に示す有料企業数は、1万2,000社を突破しました。発行モデルが約5,100社、受取モデルが約7,200社です。合計1万2,000社という数字は、請求書事業者としてはいまだトップを堅持していると思っています。

有料企業の取引先の利用企業数は、昨年末に100万社を突破し、第2四半期は106万5,000社と、引き続き伸びています。会社全体では、先ほど107万社とお伝えしましたが、そのうちの約106万社が「BtoBプラットフォーム 請求書」という状況です。

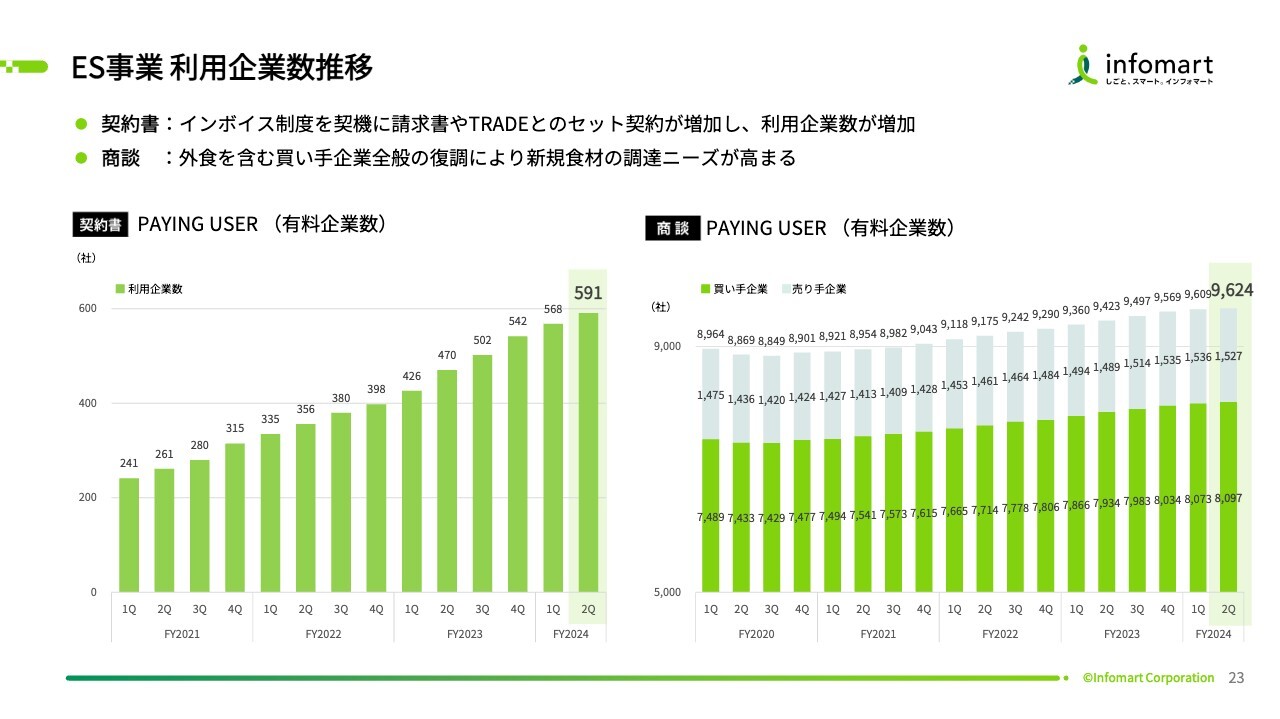

ES事業 利用企業数推移

ES事業の「BtoBプラットフォーム 契約書」「BtoBプラットフォーム 商談」についても、利用企業数を順調に伸ばしています。

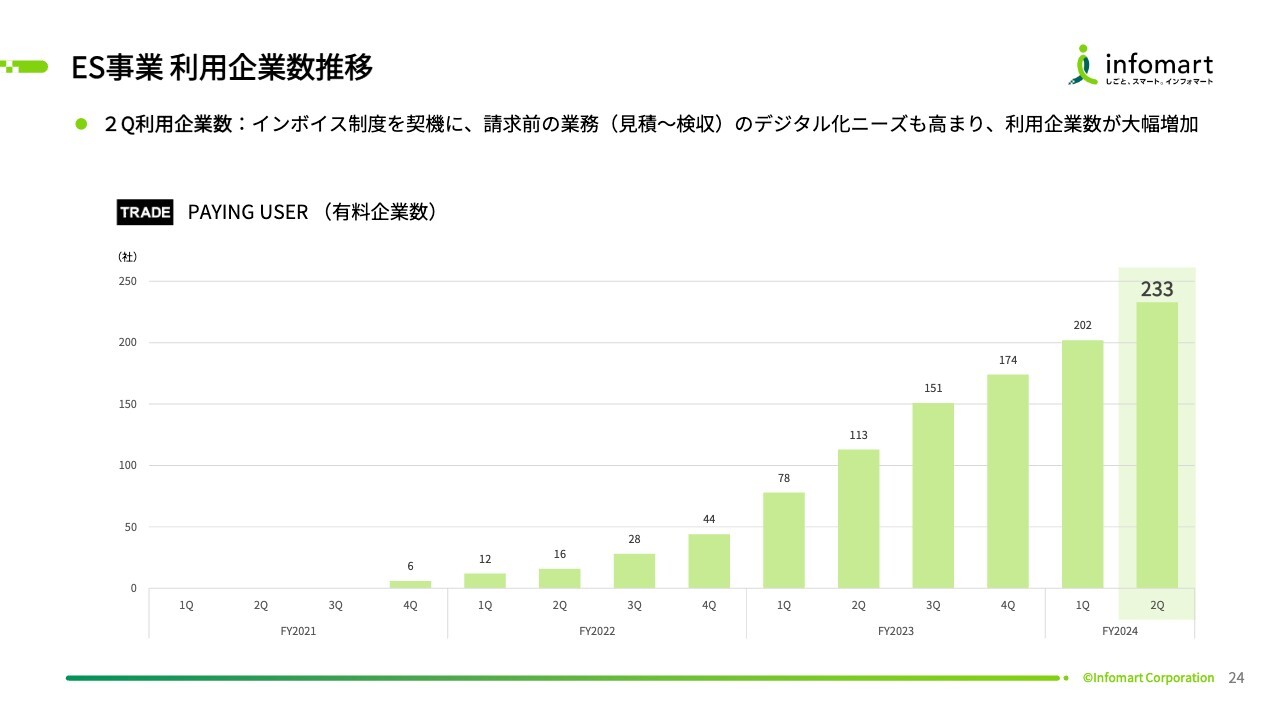

ES事業 利用企業数推移

ES事業の「BtoBプラットフォーム TRADE」も、利用企業数を大きく伸ばしています。「BtoBプラットフォーム TRADE」については、昨年から「業界DtoD戦略」に基づき、各業界に特化し利用企業数をしっかり増やしていこうと考えています。

参考までに、今一番特化を進めている業界が建設業界です。また、製造業、小売業、情報通信業などについても、フード業界に続く業界を目指し、深掘りしている状況です。

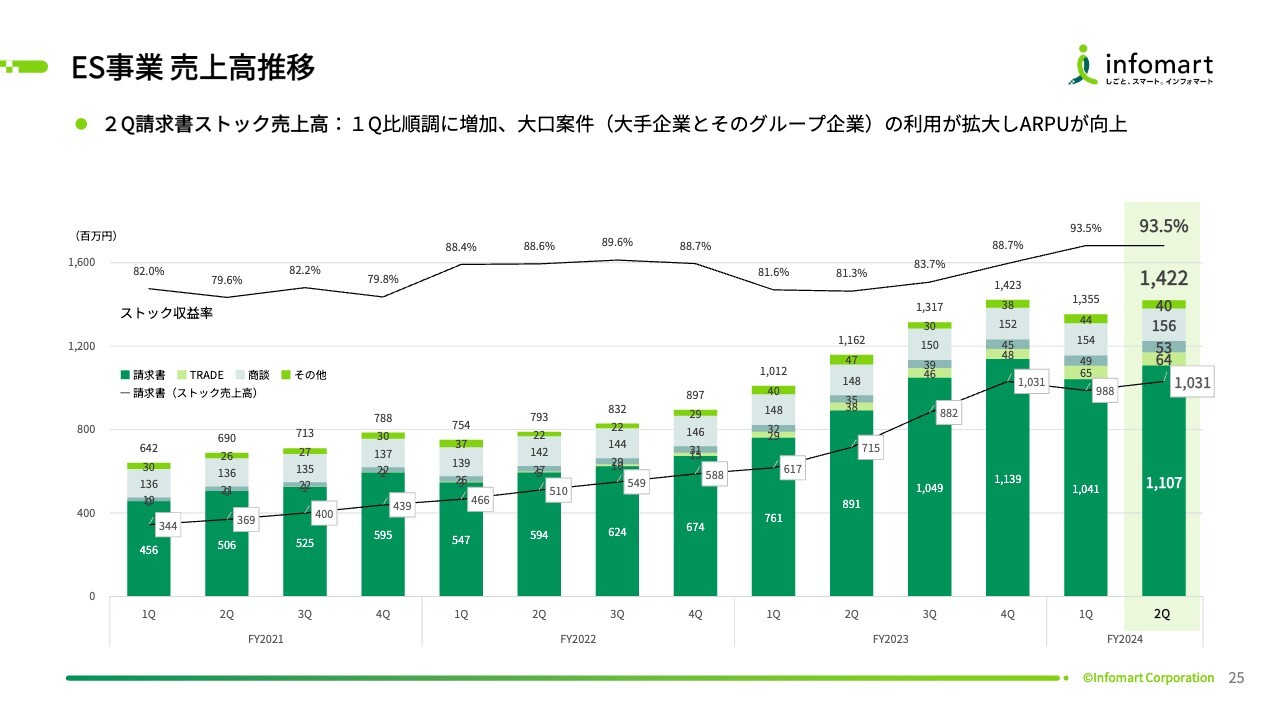

ES事業 売上高推移

ES事業全体の売上高の推移です。スライドのグラフのとおり、右肩上がりの状況となっています。折れ線グラフで示したストック収益率は、既存のお客さまに対するARPUが向上しているため、上昇しています。

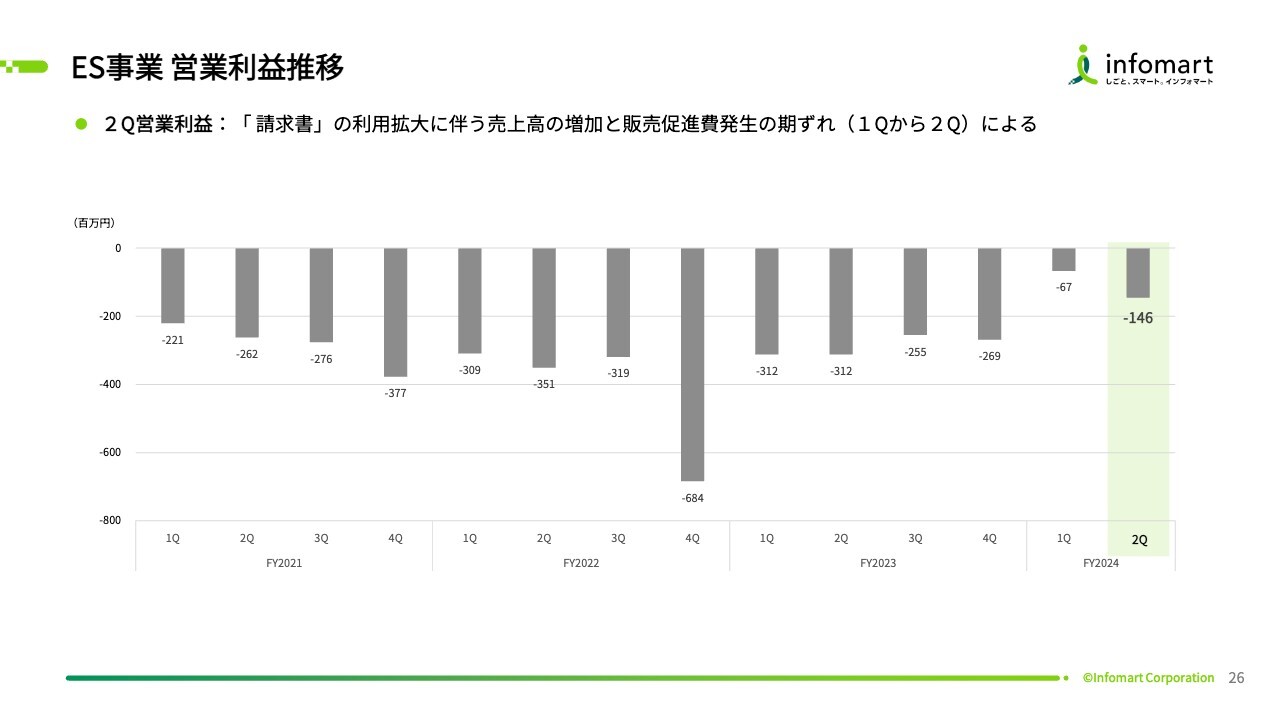

ES事業 営業利益推移

ES事業の営業利益の推移です。以前もお伝えしたとおり、ES事業は「BtoBプラットフォーム 請求書」を中心として赤字が続いています。

ただし、ここはある意味、戦略的な赤字と捉えています。この2021年度、2022年度、2023年度を勝負の年と考え、プロモーションコストや開発コストを大きく投資しています。

グラフの右側に示すとおり、赤字は減ってきており、反転して黒字になる日も近いと考えています。

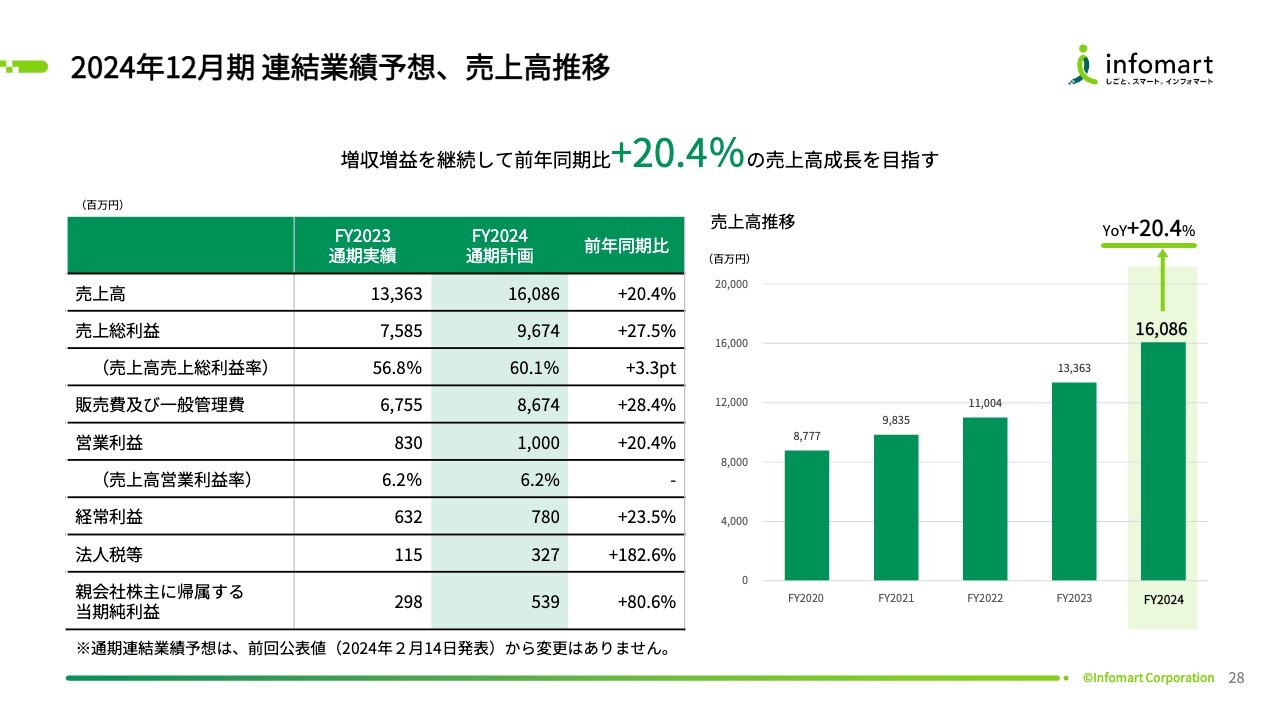

2024年12月期 連結業績予想、売上高推移

スライド右側のグラフは2020年度からの売上高の推移です。こちらに示すとおり、2年前に立てた中期経営計画が着々と進行しています。CAGR(売上高成長率)も非常に高く推移しています。

2022年度に中期経営計画がスタートし、スタート前の2021年度の売上高98億3,500万円を、5年後に200億円にしようとした結果、2022年度は110億400万円、売上高成長率は約12パーセントとなりました。

続いて2023年度は、売上高を110億400万円から133億6,300万円に、売上高成長率を約21パーセントに伸ばしました。今年も20.4パーセントの売上高成長率の見込みです。このままのペースでいくと、2025年度、2026年度には売上高が200億円を超える予定です。

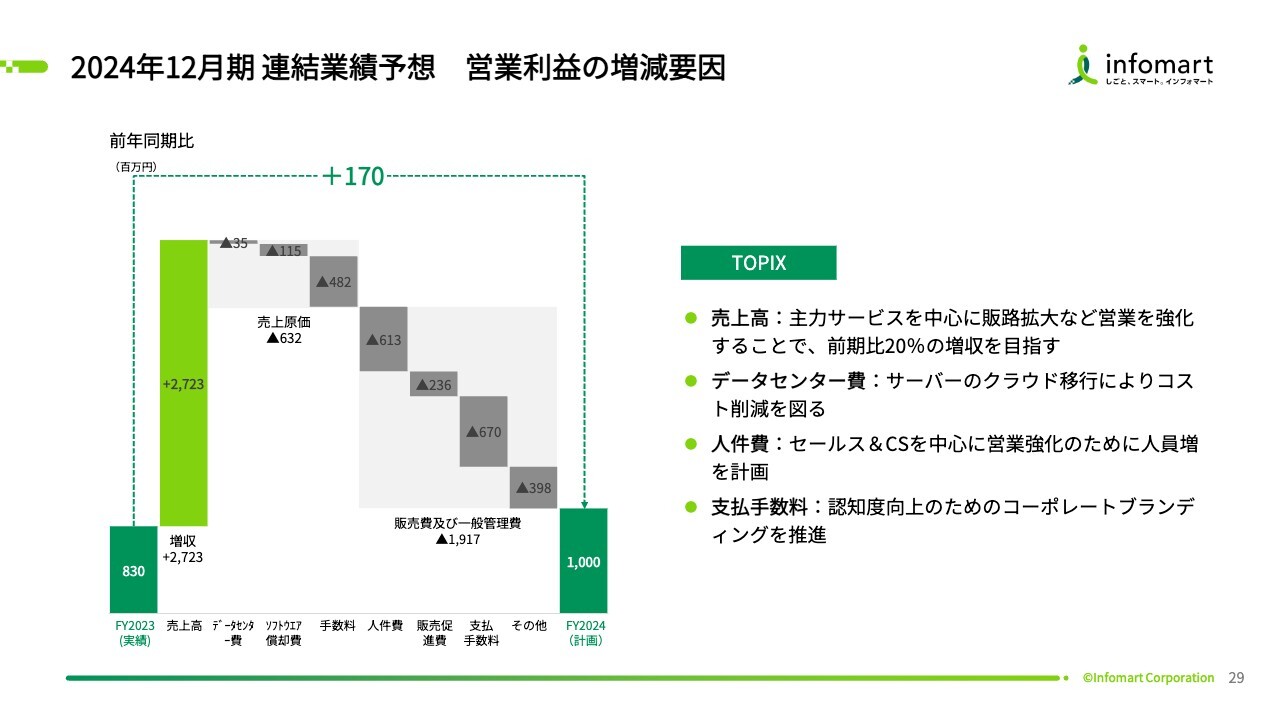

2024年12月期 連結業績予想 営業利益の増減要因

通期の営業利益の増減要因です。今年の着地見込みは10億円で、昨年度の8億3,000万円と比べての増減分析となっています。

まず売上高で27億2,300万円伸ばします。一方、コストも昨年より25億円ほど増えるため、利益は約2億円アップします。

ここで特筆すべきは、コストの内訳にあるデータセンター費です。こちらは3,500万円しか増えません。これはデータセンターのクラウド移行により、今年1年、特に下期からコスト削減が図られるということです。

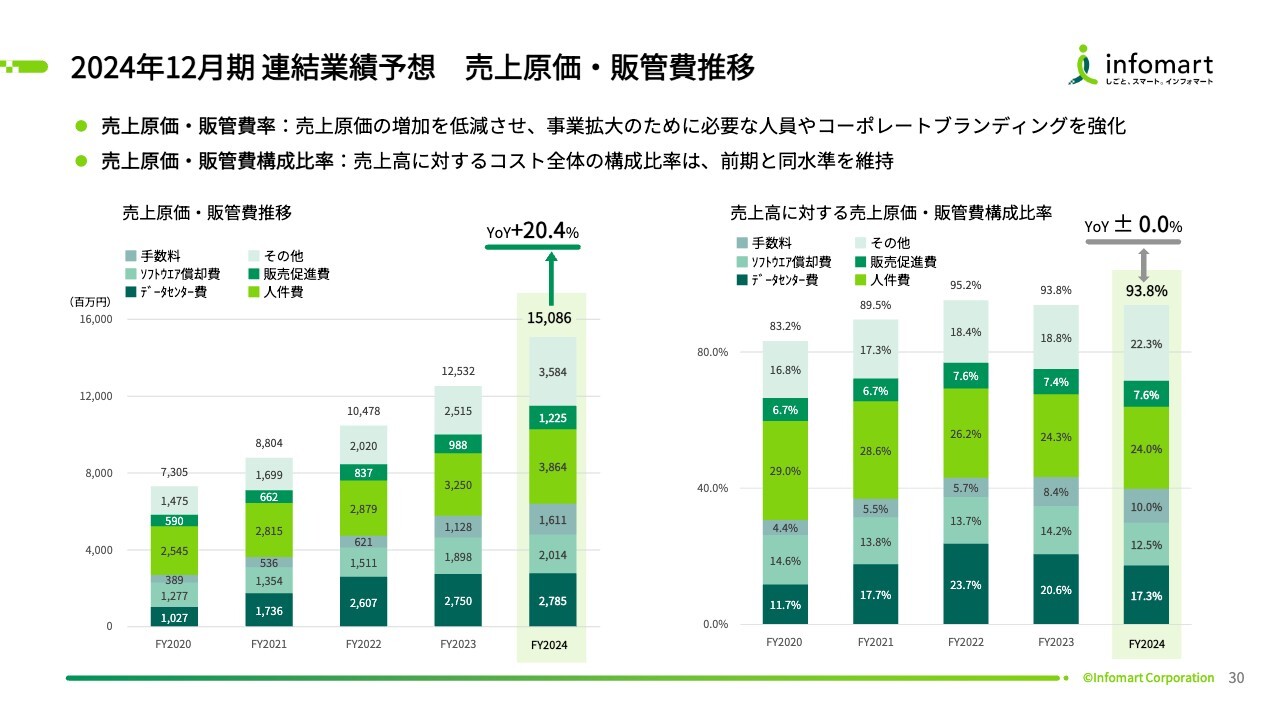

2024年12月期 連結業績予想 売上原価・販管費推移

売上原価と販管費の推移です。スライドのグラフは両方とも、売上原価と販管費の合計の内訳になっています。スライド左側のグラフはコストの合計の実額、右側のグラフは売上高に対するコストの構成比率を表しています。

まず、コストの実額自体はしっかり上がってきています。売上高も伸びているため、積極的にコストを投じてきました。2020年度にはコスト全体が73億円だったものが、2024年度には150億円となっています。今年は昨年と比べて20.4パーセント増と、コストもしっかり伸びています。

ただし売上高に対する構成比率については、右側のグラフに示すとおり、売上高もコストも伸ばすものの、売上高が伸びる率が上回っているため、前期比での構成比率は変わっていません。

それまでは、徐々に構成比率も上がっていましたが、コストの比率がここにきて上げ止まっています。今後はこの比率をますます低減し、利益率を引き続き上げていきたいと考えています。

事業ビジョン

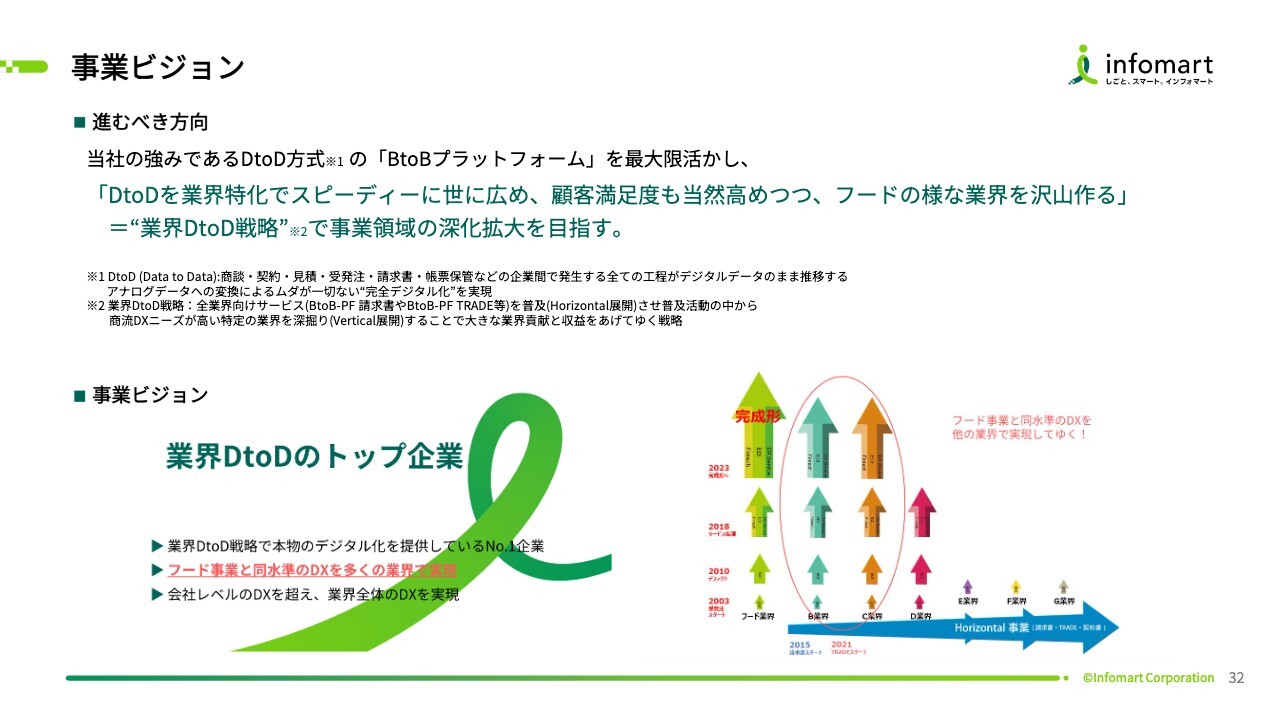

ここからは、事業ビジョンおよび中期経営計画の方針についてご説明します。先ほどお伝えしたように、2年前に立てた中期経営計画を昨年末に変更しました。残り3年間の中期経営方針と、その後にビジョンについておさらいしたいと思います。

事業ビジョンをご説明する前に、あらためて環境の変化について感じたことをお話しします。

2020年、2021年、2022年、2023年と、新型コロナウイルスで世の中は大きく変わりました。基本的には、新型コロナウイルスと法整備により、2つのことが変わったと思っています。

1つは、企業向けのSaaSもしくは企業間のDXの機運が、非常に大きく盛り上がったことです。同時に、同業他社もたくさん参入しました。この2年間、我々も施策を変えたり、トライアンドエラーを重ねたりした結果、気づいたことがあります。当社のビジネスモデルである「Data to Data(DtoD)方式」が当社の強みであり、これに集中し、広げていくべきだということです。

同業他社でDtoD方式を中心に行っている企業は、当社以外にほとんどないと思っています。数十社ある同業他社は、基本的に「アナログ to Data方式」を採用しています。例えばPDFやAI OCRなど、片方はデジタルデータ、もう片方はアナログデータといった方法です。

「アナログ to Data方式」のほうが導入しやすいため、どちらが良いということはありません。ただ、当社のDtoD方式は、導入時に若干手間がかかるものの、良い点もあります。

1つ挙げると、当社は「取引先のデジタル化、ひいては日本全体のデジタル化がスピードアップすることにつながる」という思いで、これまでDtoD方式を進めてきました。

同業他社の「アナログ to Data方式」もありますが、やはり当社はDtoD方式を広げていくべきだという思いに至り、このビジョンを立てました。当社の強みであるDtoD方式を活かし、それを各業界に特化しスピーディに世に広めていきます。

加えて、当社のFOOD事業のような事業を、フード業界以外でたくさん作っていきます。すなわち「業界DtoD戦略」で事業領域の深化拡大を目指していきます。

あらためて、DtoD方式についてご説明します。DtoD方式は、さまざまな企業間でのやり取りの工程を、すべてデジタルデータのまま推移するものです。途中でアナログデータに変えることが一切ない、完全にデジタル化された方式です。

それを用いた「業界DtoD戦略」とは、全業界向けの「BtoBプラットフォーム 請求書」や「BtoBプラットフォーム TRADE」を一気に広げることで、フード業界以外でもニーズが高い業界を見つけ、深掘りしていく戦略です。

もちろんフード業界も、まだこれから完成形に向けてさらに進めていく必要があり、「業界DtoD戦略」と同時に進めていきます。

スライド左下に我々の事業ビジョン「業界DtoDのトップ企業」と記載しています。すなわちFOOD事業と同じような業界がいくつもある状態にし、その分野では誰にも負けない、各業界のEDIのインフラ企業になるという思いが込められています。それを示したものが、スライド右下の図です。

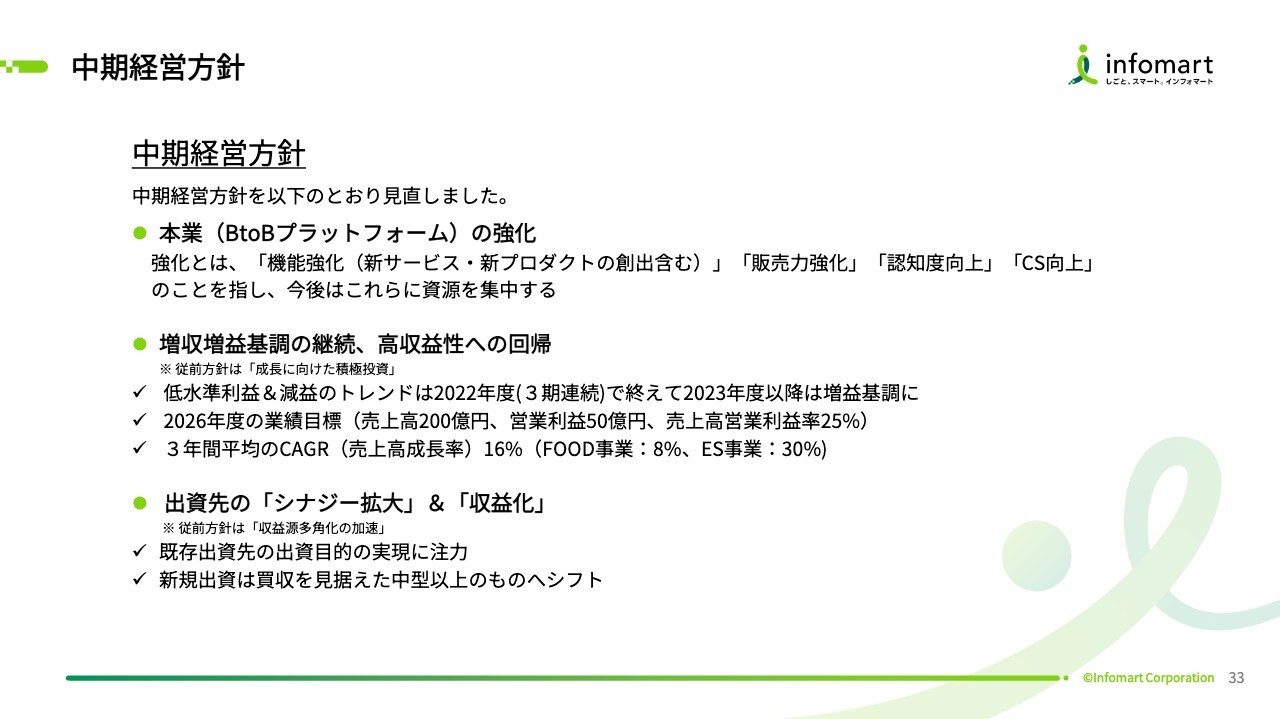

中期経営方針

中期経営計画についてご説明します。まずは、中期経営方針です。5年前に作った方針の、残りの3年間について昨年末に変更しました。

1つ目は、本業(BtoBプラットフォーム)の強化に集中することです。当初2年間は、例えば海外展開や飛び地的ないろいろな投資や試み、R&D的なことも行っていましたが、そこは抑えて、BtoBプラットフォームに特化していきます。

もちろん、昔のようにBtoBプラットフォームだけを単純に単体として売るだけではありません。ただ我々は「業界DtoD戦略」を迅速に進めるために、BtoBプラットフォームを中心に、そしてBtoBプラットフォームの強化につながる投資として、例えば他社に対する資本投資やM&Aなどの資本政策は引き続き行っていきます。

「業界DtoD戦略」については、今後の勝負のポイントとして、非常にチャレンジングな課題があります。それは、業界固有のニーズを早く見つけ、業界固有の機能をシステムに搭載していくことです。これをどれだけ迅速かつ正確にできるかがポイントだと思っています。

これは非常に難しいことであり、当社以外の会社にはおそらくできないと考えています。当社は、フード業界で25年以上培ってきたノウハウがあります。これにより業界を深掘りする時に業界の標準化の機能を確実に見つけ、搭載していくことを、これからスピーディに展開していきたいと思っています。

2つ目は、増収増益基調の継続です。2022年まで3期連続で減益でした。みなさまには、勝負するためにしっかり投資していきたいということをお伝えして、低空飛行を続けてきましたが、昨年度から増益となりました。今年以降も減益にしないことをお約束します。

そして今年10億円としている営業利益については、2026年度業績目標である50億円まで確実に上げていきたいと思っています。その手応えは十分つかんでいると考えています。

3つ目は、出資先の「シナジー拡大」&「収益化」です。新規の投資先を増やしていくことから方向転換し、すでに出資した資本業務提携先に対し、そのシナジーを拡大することに注力していきます。

特に、今年の前半に買収したタノム社についてはシナジー拡大などに集中し、「1+1=3」もしくは「1+1=5」になるような投資を行っています。新規の投資がないわけではありませんが、先ほどお伝えしたように、そちらに集中していきたいと思っています。

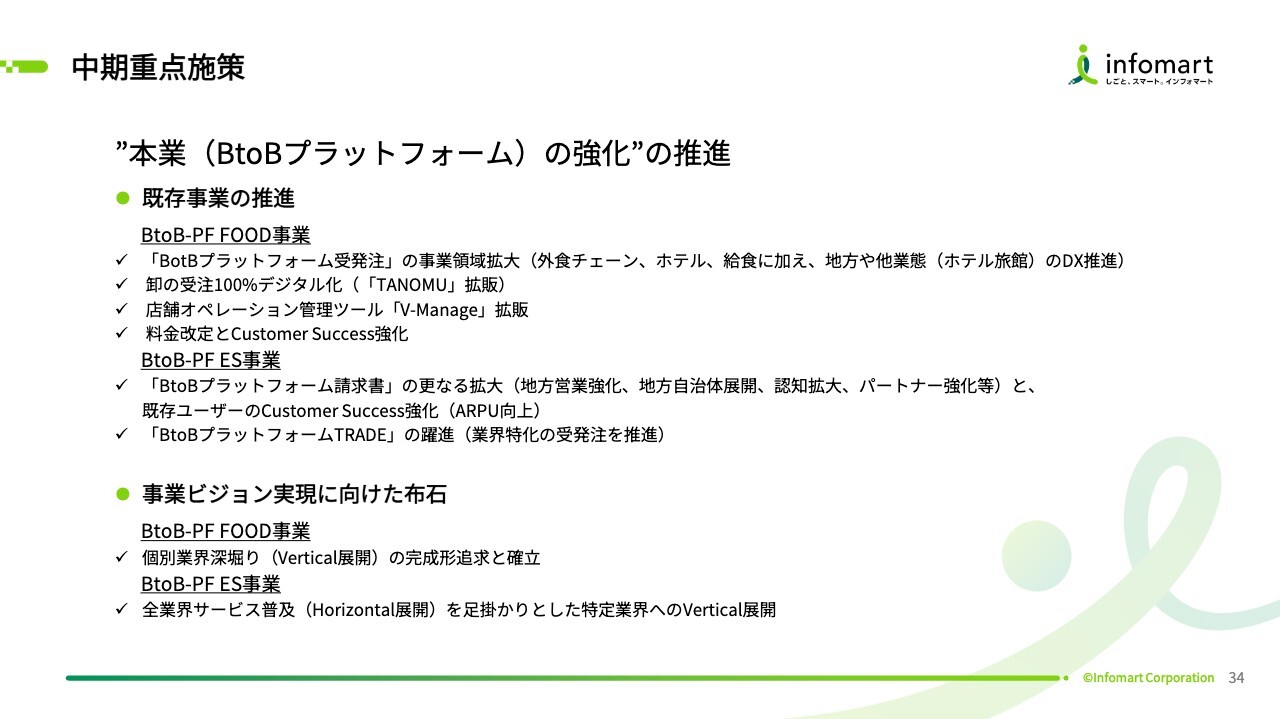

中期重点施策

中期重点施策についてです。ここも昨年末に変更し、中期経営計画の残り3年間でこれをしっかり進めていきます。ここについては、おさらいだけでなく、進捗についても少しご説明します。

スライドに大きく2つ挙げましたが、1つ目は短期的な話である、既存事業の推進です。2つ目は事業ビジョン実現に向けた布石です。これは中長期的に種をまくというものです。

1つ目の既存事業の推進は、FOOD事業とES事業について、それぞれご説明します。FOOD事業については、「BotBプラットフォーム 受発注」をしっかり伸ばしていくことをお伝えしました。ここについては、地方拠点を構え、既存のお客さま、新規のお客さまを次々と開拓しており、順調に伸びています。

卸の受注100パーセントのデジタル化については、「TANOMU」を中心に非常に大きな伸びになっており、ここをさらに加速化していきたいと思っています。

店舗オペレーションの管理ツール「V-Manage」については、新規事業のため、なかなか計画どおりにいかない部分もありますが、トライアンドエラーを繰り返し売り方もずいぶんわかってきたため、これから伸びていくと感じています。

最後の料金改定とCustomer Success強化については順調で、予定どおり進めていきたいと思っています。

ES事業については、「BtoBプラットフォーム 請求書」も若干目標比は順調と言えないかもしれませんが、前年と比べると、非常に大きく伸びています。インボイス需要という大きな山からは若干下がっていますが、引き続きニーズが高まっているため、これからも伸ばしていきたいと思っています。

そして最後に「BtoBプラットフォーム TRADE」も、先ほどお伝えしたように順調に伸びています。

2つ目の、中長期的な種まきの部分である、事業ビジョン実現に向けた布石です。ここについては、まずFOOD事業は完成形をしっかり追求していきます。先ほど「業界DtoD戦略」では、「FOOD事業のような業界をたくさん作る」とお伝えしましたが、FOOD事業はまだ完成形ではありません。

「BtoBプラットフォーム 受発注」については、デファクトスタンダードを取るぐらいになっていますが、まだ不十分です。具体的に何をする必要があるかというと、FOOD事業については、買い手モデル、つまりチェーン店専門の「BtoBプラットフォーム 受発注」については、ある程度広がっていますが、売り手モデルである「TANOMU」については、まだシェアが獲得できていません。そちらをしっかり拡大していきます。

加えて、2つお伝えします。既存のお客さまの満足度向上については、「寄り添い宣言」というものをこれまで出していますが、ここをより徹底的に、カスタマーサクセスの部分も含めてさらに改善していきたいと思っています。

また、我々はサービス以外も含めた業界全体を盛り上げる行動もしっかりと進めていきたいと思っています。

次に、ES事業についてです。Vertical展開ということで、それぞれ他の業界を深堀りしていきます。いろいろなノウハウは蓄積されてきていますし、見えてきています。

このような個別の業界を深掘りするためのさまざまなノウハウは命です。このあたりのノウハウをしっかりと開拓し、かつ、深堀していきたいと思っています。

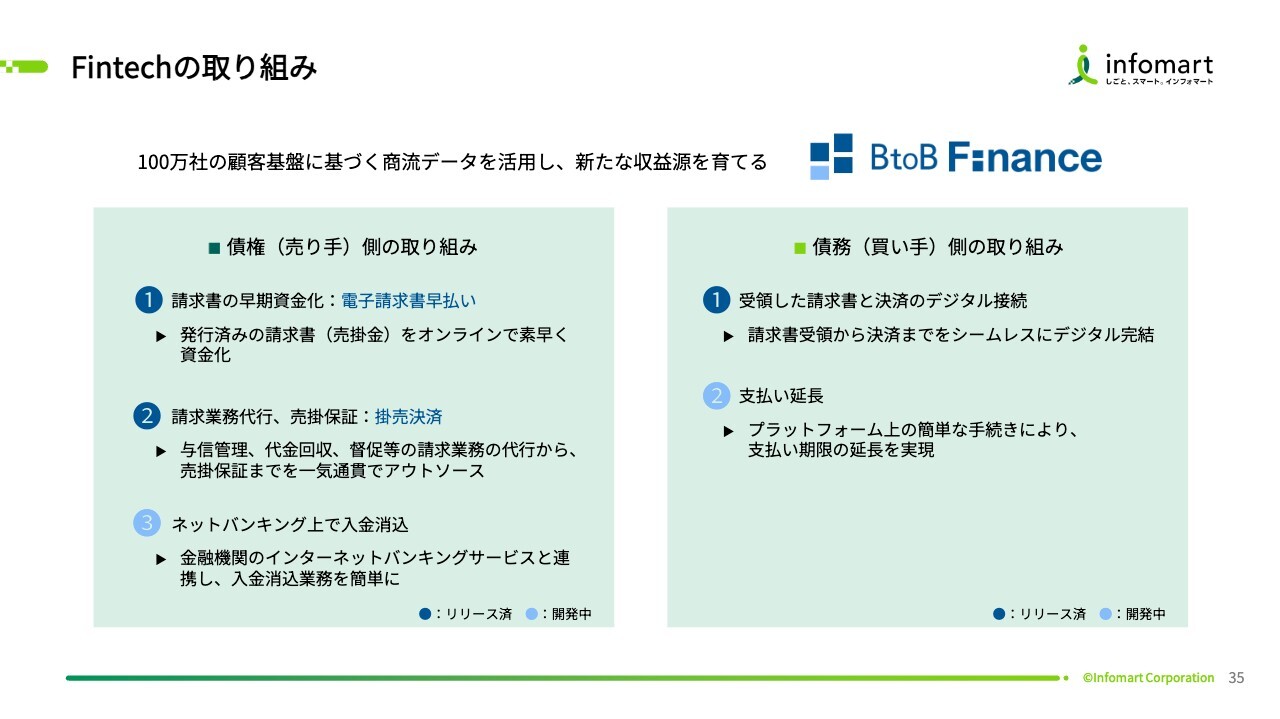

Fintechの取り組み

Fintechの取り組みについてです。GMOさまとのファクタリングや、マネーフォワードさまとの決済を始めており、レパートリーを揃えてきています。

また、売上も少しずつ伸びており、着々と進捗しています。これまではGMOさまもマネーフォワードさまも、売り手企業向けのソリューションでした。これからは、この売り手企業向けをより伸ばしていくのと同時に、買い手企業向けのソリューションも増やしていきたいと考えています。

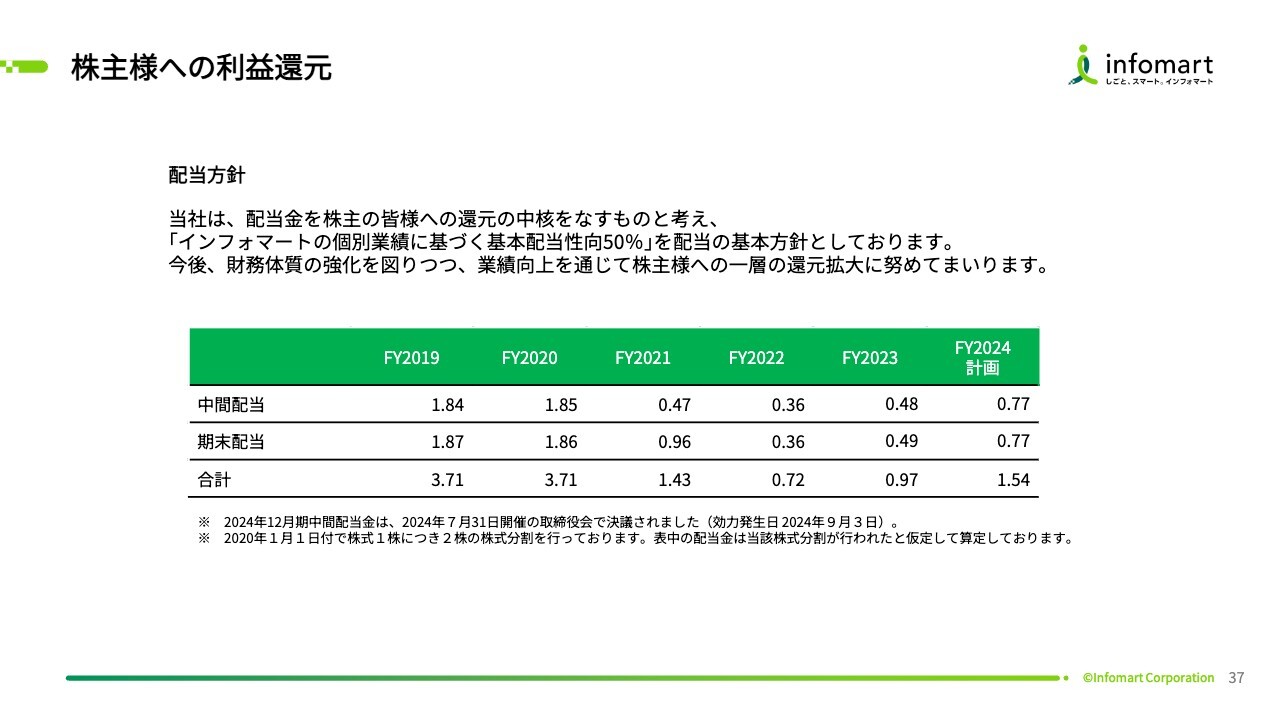

株主様への利益還元

最後に株主還元についてです。当社は配当性向50パーセントを基本方針としています。期初にお伝えしたとおり、今回の中間配当も変更はありません。スライドの表に記載のとおり、2024年度は中間と期末にそれぞれ0.77円、合計で今期末に1.54円を配当したいと考えています。

会社概要

営業所についてご説明します。スライドに記載のとおり、今期の初めに営業所が増えました。

札幌営業所、名古屋営業所、沖縄営業所と、開発の拠点となる三軒茶屋ラボを、今期に入ってから一気に増やしました。

営業所を3ヶ所増やした理由は、当社のお客さまも、これまでどんどん増えて100万社になりました。新規を増やしていくことだけでなく、今後大事になってくるのは既存のお客さま、特に昨年、一昨年で増えた中堅・大手のお客さまになります。

大手のお客さまになると、やはり導入に関して慎重になります。したがって1部署、または1社からスタートし、これを他の部署にも広げていく、もしくはグループ企業にも広めていくということをこれから行っていきます。

このようなことをこれから行う際に、出張ベースでコミュニケーションも取れないことはありませんが、よりスピーディに対応していくためにも、地方にしっかり拠点を構えることで、お客さまの近くで取り組んでいきたいと思っています。

新規だけではなく、特に地方の既存のお客さま向けのケアを高めていくということが大きな目的となっています。

中島氏からのご挨拶

今後とも、みなさまのご期待にお応えすべく、全社一丸となり総力を挙げて、BtoBプラットフォームの普及、そして「業界DtoD戦略」の推進に努めていきます。その上で、企業価値最大化を果たしていきたいと思っています。

引き続き、みなさまのご理解、ご支援のほどよろしくお願い申し上げます。

質疑応答:上期実績の未達要

新着ログ

「サービス業」のログ