丸全昭和運輸、10期連続の増益で営業利益は過去最高 年間配当130円に増配、2025年は2桁増収増益を予想

2024年3月期決算説明

岡田廣次氏:みなさま、こんにちは。代表取締役社長社長執行役員の岡田廣次です。本日はお忙しい中、2024年3月期決算説明会のライブ配信をご視聴いただきまして、誠にありがとうございます。

当社へのご理解をさらに深めていただくため、今年3月には当社初の機関投資家向け施設見学会を開催しました。関東エリアの主要拠点である東名横浜物流センターと、当社グループの教育施設である川崎研修センター「創生館」をご覧いただきました。

本日ご視聴いただいているみなさまの中にも、参加された方がいるのではないかと思います。どうもありがとうございました。今後も、当社へのご理解を深めていただける取り組みを行い、投資家のみなさまとの対話に努めていきます。

本日の説明会においても、当社の概要や強み等をさらにご理解いただければ幸いです。よろしくお願いいたします。

目次

本日の決算説明会では、スライドに記載の6項目についてご説明します。

サマリー:2024年3月期は営業利益過去最高を更新、来期も更新へ

具体的なご説明の前に、2024年3月期決算と2025年3月期決算の見通し、株主還元について概要をご説明します。

具体的なご説明の前に、2024年3月期決算と2025年3月期決算の見通し、株主還元について概要をご説明します。

2024年3月期決算は、新倉庫の稼動によって貨物取扱が増加したものの、新規案件の稼働が一部遅れたことに加え、国際物流の低調や幅広い分野における既存荷主の貨物取扱減少により、売上高は前期比0.5パーセントの減収となりました。

営業利益は、コスト管理の徹底等により前期比4.0パーセントの増益となり、過去最高の数字を達成しました。

2025年3月期決算は、2024年3月期に受注した案件の本格稼働や既存荷主の取扱増加を見込んでおり、2桁の増収増益で過去最高額を予想しています。

株主還元について、2024年3月期の年間配当は前期比30円増配の130円です。今後も株主還元や資本効率の最適化に取り組み、企業価値の向上に努めていきます。

2024年3月期決算 ポイント:前期比減収も、各利益は最高益更新

櫻井充氏:IR担当兼常務執行役員の櫻井です。2024年3月期決算の詳細についてご説明します。

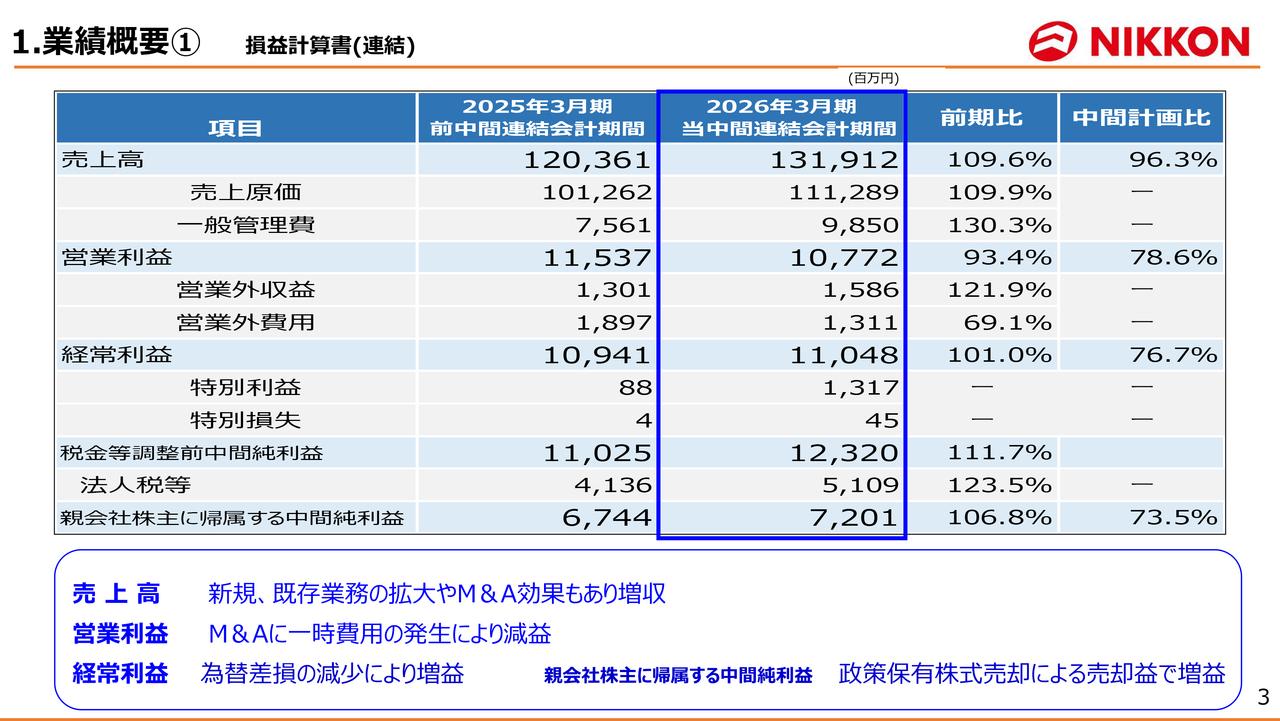

スライドのとおり、売上高は1,401億9,400万円で減収となりましたが、営業利益は132億400万円、経常利益は142億7,100万円と過去最高額を更新しました。

前期比で減収増益となった主な要因は、上期において新規案件稼働が一部遅れたことや、既存荷主の貨物取扱が減少したことです。下期で挽回したものの、通期の売上高は減収という結果になり、営業利益と経常利益は総コスト削減などの効果で増益を確保しました。

2024年3月期 決算概要:期初計画は未達だが増益を達成

決算概要はスライドのとおりです。売上高は先ほどもご説明したように、期初計画に比べて上期において新規受注案件の稼働が遅れたことや既存荷主の貨物取扱量が減少したことにより、通期で減収という結果になりました。

売上総利益、営業利益、経常利益は、料金改定や利益率の高い案件の受注、コストコントロールによる総コストの低減により、増益となりました。また、政策保有株式の縮減により、投資有価証券売却益13億7,200万円を特別利益として計上しました。

2024年3月期 決算概要(上期・下期比較)

2023年3月期と2024年3月期決算の上期・下期比較です。上期は前期比で減収減益という結果でしたが、下期は前期比で増収増益となり、上期の落ち込みをほぼ補うことができました。

売上総利益は、下期において料金改定や利益率の高い案件の受注、コストコントロールによる総コストの低減により利益率が改善し、営業利益や経常利益とともに伸びています。

事業別「売上高」「営業利益」

スライドには、事業別の売上高と営業利益、利益率を示しています。当社の売上高の約87パーセントを占める物流事業は、売上高が前期比0.7パーセント減の1,218億6,000万円、営業利益が前期比4.6パーセント増の113億6,300万円となりました。

構内作業及び機械荷役事業は、売上高が前期比1.6パーセント増の159億4,400万円、営業利益が前期比1.2パーセント増の13億8,600万円です。その他事業は、売上高が前期比0.9パーセント減の23億8,900万円、営業利益が前期比1.1パーセント減の4億5,300万円となりました。

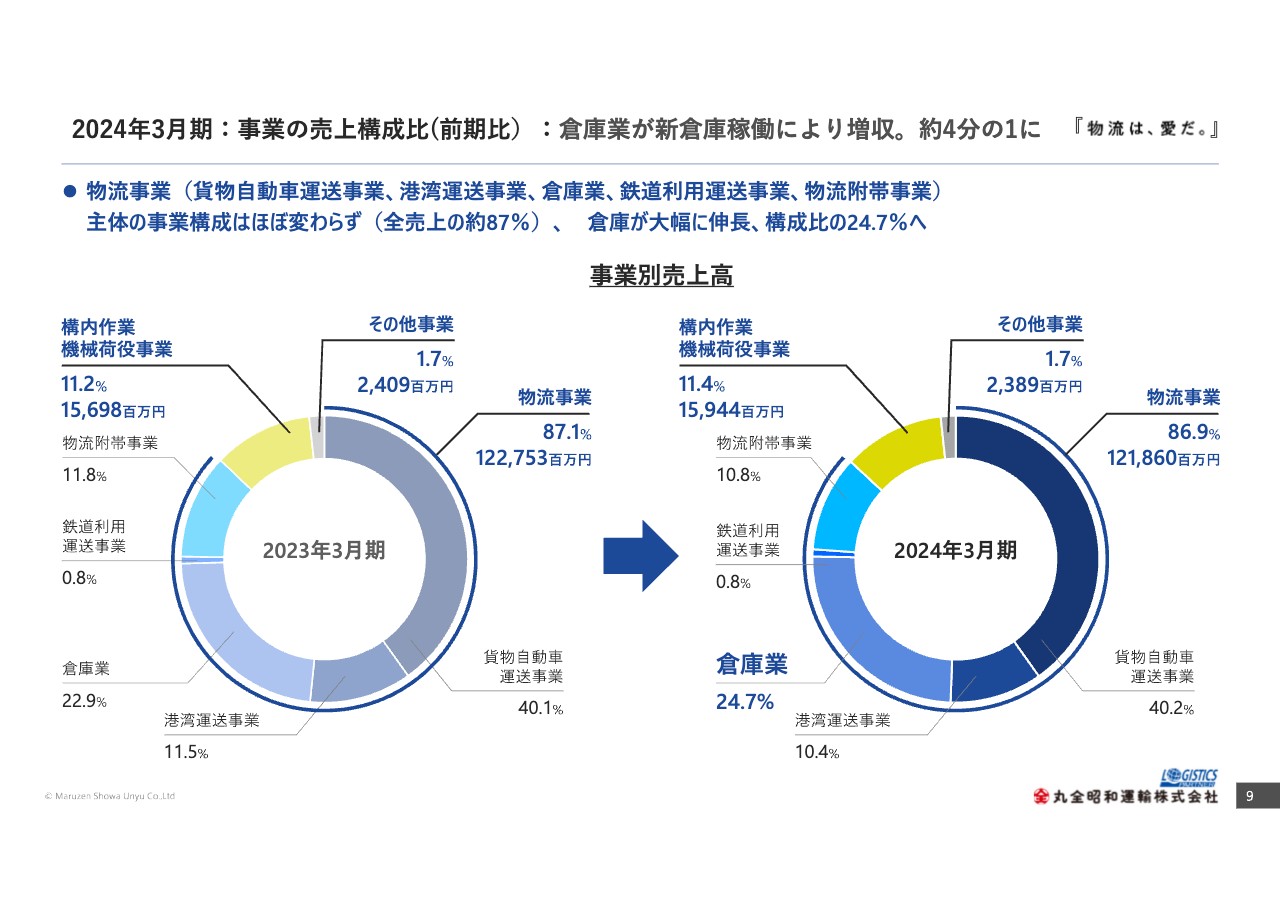

2024年3月期:事業の売上構成比(前期比):倉庫業が新倉庫稼働により増収。約4分の1に

事業別の売上構成比はスライドのとおりです。物流事業は全売上高の約87パーセントで、全体の構成比は前期からほぼ変わっていません。

物流事業においては、倉庫業が大幅に伸びて約4分の1を占める結果となりました。

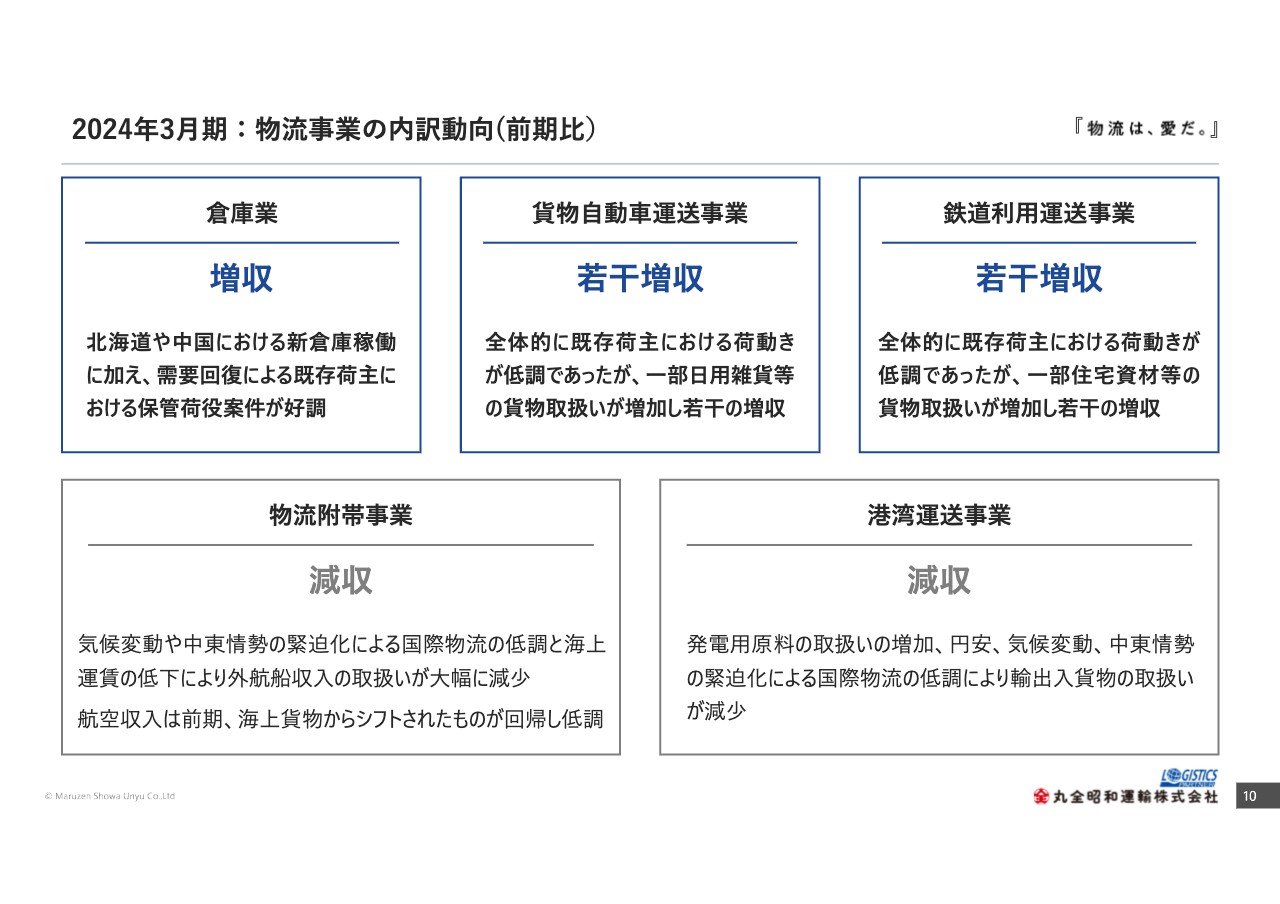

2024年3月期:物流事業の内訳動向(前期比)

物流事業の内訳動向はスライドのとおりです。倉庫業は、北海道や中国における新倉庫の稼働に加え、需要回復により既存荷主における保管荷役案件が好調となりました。

貨物自動車運送事業と鉄道利用運送事業は、ともに既存荷主における荷動きが低調でしたが、それぞれ日用雑貨と住宅資材の取扱が増加し、若干の増収となっています。

物流附帯事業は、気候変動や中東情勢の緊迫化による国際物流の低調に加え、海上運賃の低下により外航船収入の取扱が大幅に減少し、航空収入も前期に海上貨物からシフトされたものが回帰して低調に推移し、減収となりました。

港湾運送事業は、発電用原料の取扱が増加したものの、円安や気候変動、中東情勢の緊迫化による国際物流の低調により、輸出入貨物の取扱が減少して減収となりました。

バランス・シートの状況

バランス・シートの状況です。総資産は、前期末より139億1,400万円増加して1,913億5,700万円となりました。期末休日により、流動資産と流動負債が両建てで増えたことも影響していますが、計画的に政策保有株式の縮減を進めたものの、上場株式の時価上昇によって投資有価証券が増加したことが大きな要因です。

固定負債は、借入金の返済を進めて減少しました。自己資本比率は1.5ポイント増の65.8パーセントとなり、財務健全性が向上しています。

キャッシュ・フローの状況

キャッシュ・フローの状況です。営業活動によるキャッシュ・フローは、税金等調整前利益が増加したものの、売上債権の増加により減少しました。

投資活動によるキャッシュ・フローは、投資有価証券の売却などにより減少しました。前期とほぼ同等のフリー・キャッシュ・フローを維持しています。

財務活動によるキャッシュ・フローでは、借入金の返済および増配と、自己株式取得による株主還元強化を実施しました。

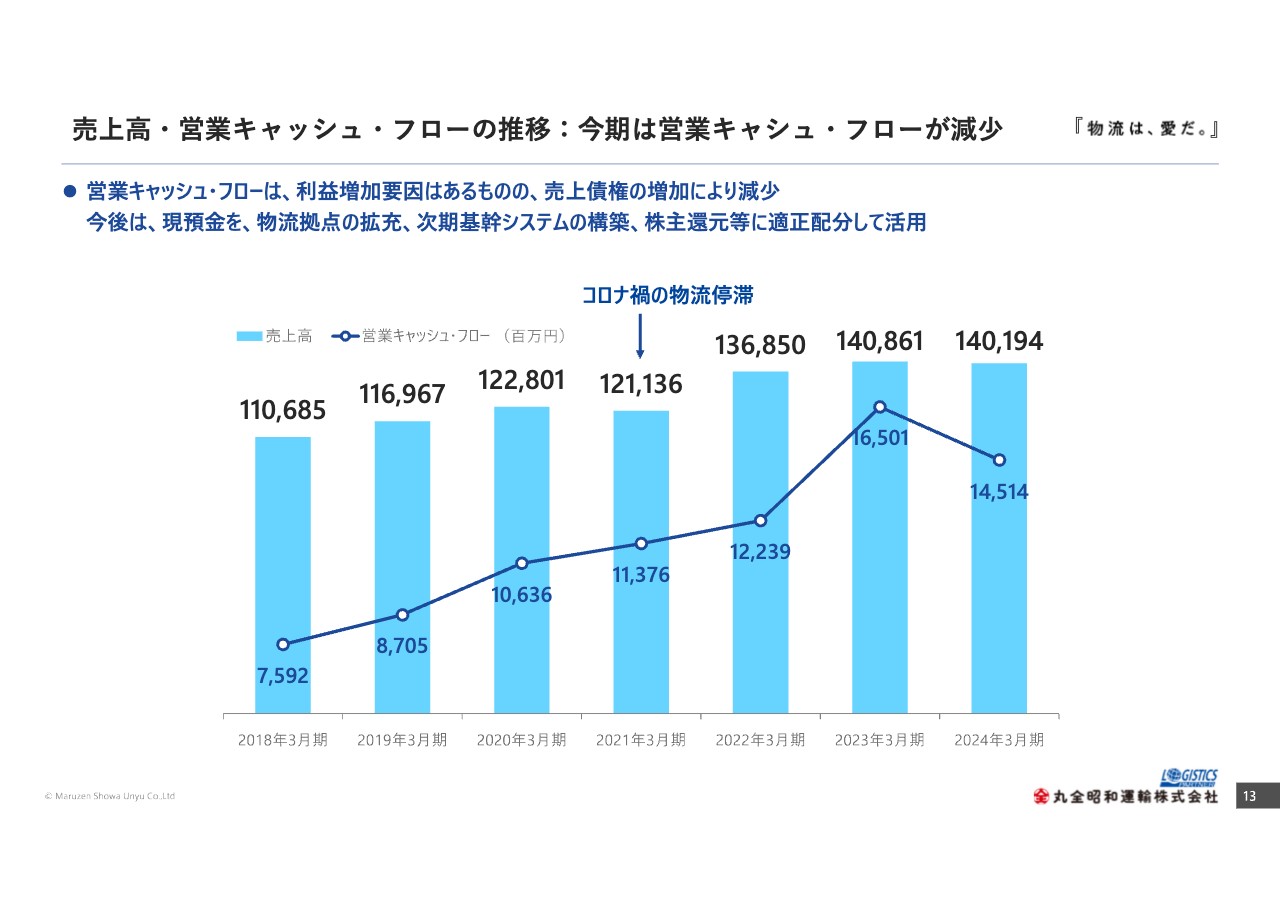

売上高・営業キャッシュ・フローの推移:今期は営業キャシュ・フローが減少

売上と営業キャッシュ・フローの推移です。今後は、現預金を物流拠点の拡充や企業基盤の強化のための次期基幹システムの構築、そして株主還元などに適正配分して活用していきます。

見通しの前提条件:事業環境と当社の対応

2025年3月期決算の見通しについてご説明します。2025年3月期は、外部環境の回復を見込み、物流事業を中心に増収増益基調となる見通しです。コスト高についても適正な価格転嫁が進み、収益力アップにつながると考えています。

2025年3月期見通し: 売上高1,550億円(+10.6%)、営業利益160億円(+21.2.%)

業績予想です。売上高は外部環境の回復を見込み、前期比10.6パーセント増収の1,550億円としています。

利益について、収受料金の適正化および現場作業の機械化、省力化、事務作業の効率化などにより営業利益率も改善され、営業利益は前期比21.2パーセント増益の160億円を見込んでいます。また、経常利益は前期比15.6パーセント増益の165億円と、2桁の増収増益となる見通しです。

親会社株主に帰属する当期純利益についても、政策保有株式の縮減による売却益を計上し、増益を予想しています。

事業別見通し「売上高」「営業利益」

セグメント別の見通しです。主力の物流事業では、売上高は前期比143億4,000万円増収の1,362億円、営業利益は前期比27億700万円増益の140億7,000万円を見込んでいます。

2024年3月期の不調要因と2025年3月期の期待される案件

事業別主要案件の実績と見通しです。2024年3月期では、主に上期における大手化学メーカーの出荷減少により、海上輸送取扱量が減少しました。また、大手モーター関連メーカーの中国事業の需要低迷により、取扱量が減少しました。

2025年3月期では、既存荷主の業績回復などにより、取扱量が増加する見込みです。具体的には、発電用原料の保管入出庫案件および大手モーター関連メーカーの取扱増加、大型プラント設備案件の本格稼働を予定しています。

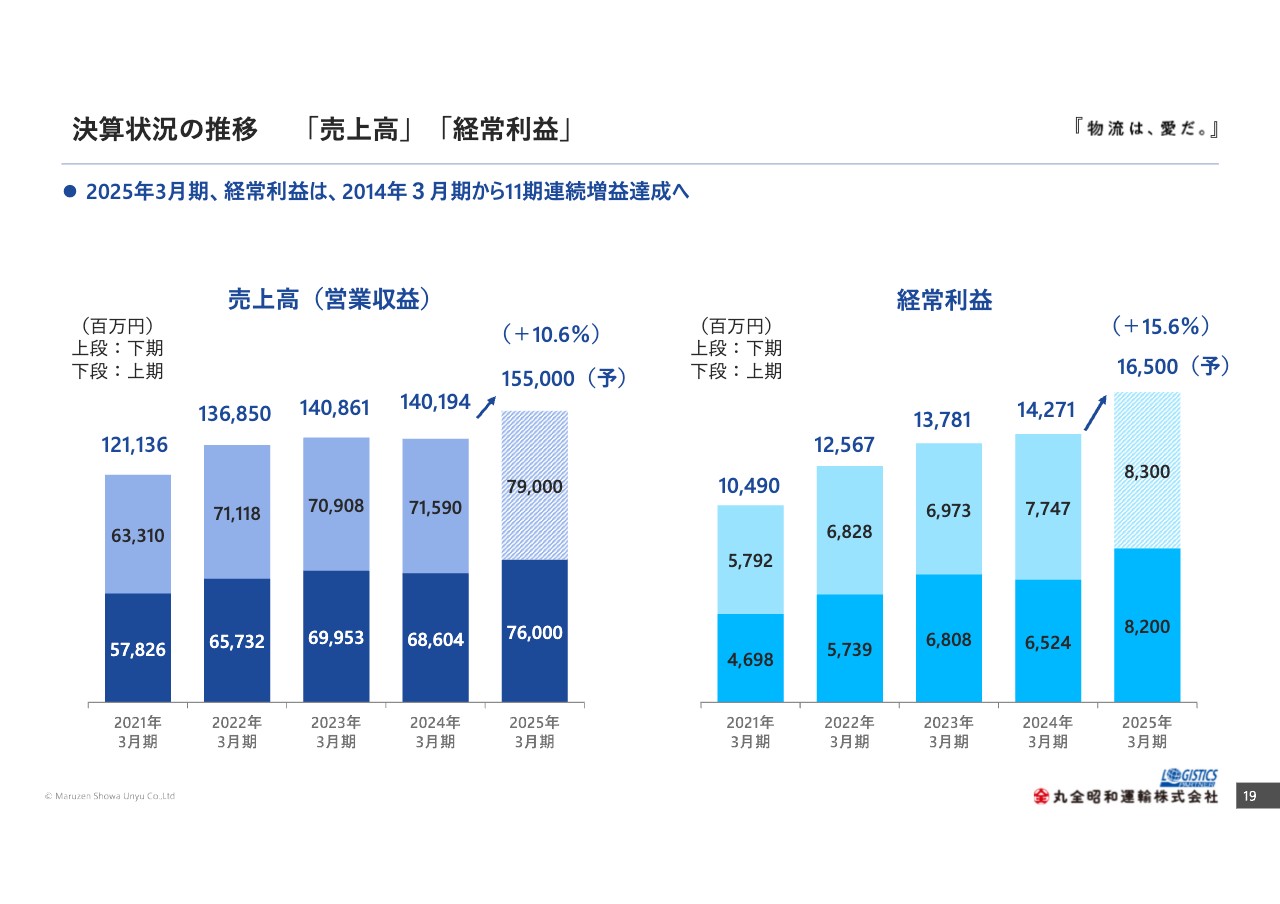

決算状況の推移 「売上高」「経常利益」

当社の売上高、経常利益の推移です。2024年3月期は惜しくも減収増益となりましたが、経常利益については2014年3月期から11期連続で増益を達成しており、2025年3月期は増収増益を見込み、過去最高の売上高、利益を更新する予定です。

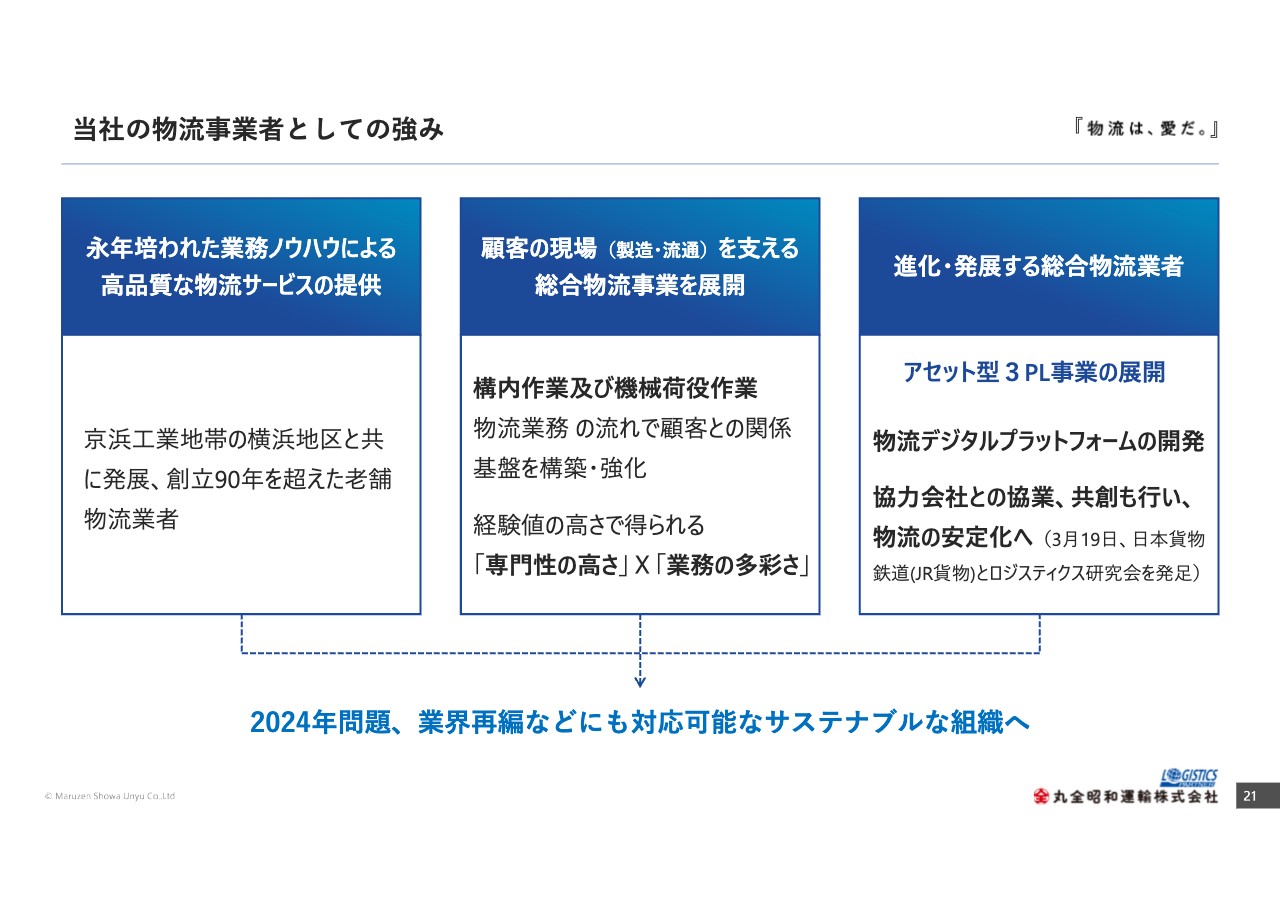

当社の物流事業者としての強み

当社の強みと2024年問題への対応について、ご説明します。当社の物流事業者としての強みは、京浜工業地帯の横浜地区とともに発展し、長年培われた業務ノウハウによる高品質な物流サービスの提供にあります。顧客の現場を支える物流事業を展開し、顧客との関係基盤を構築・強化してきました。

アセット型3PL事業を展開する総合物流業者として、現在は物流デジタルプラットフォームの開発や協力会社との協業・共創を行い、物流の安定化につなげる取り組みも進めており、今年3月19日には日本貨物鉄道(JR貨物)とロジスティクス研究会を発足しました。2024年問題、業界再編などにも対応可能なサステナブルな組織を目指していきます。

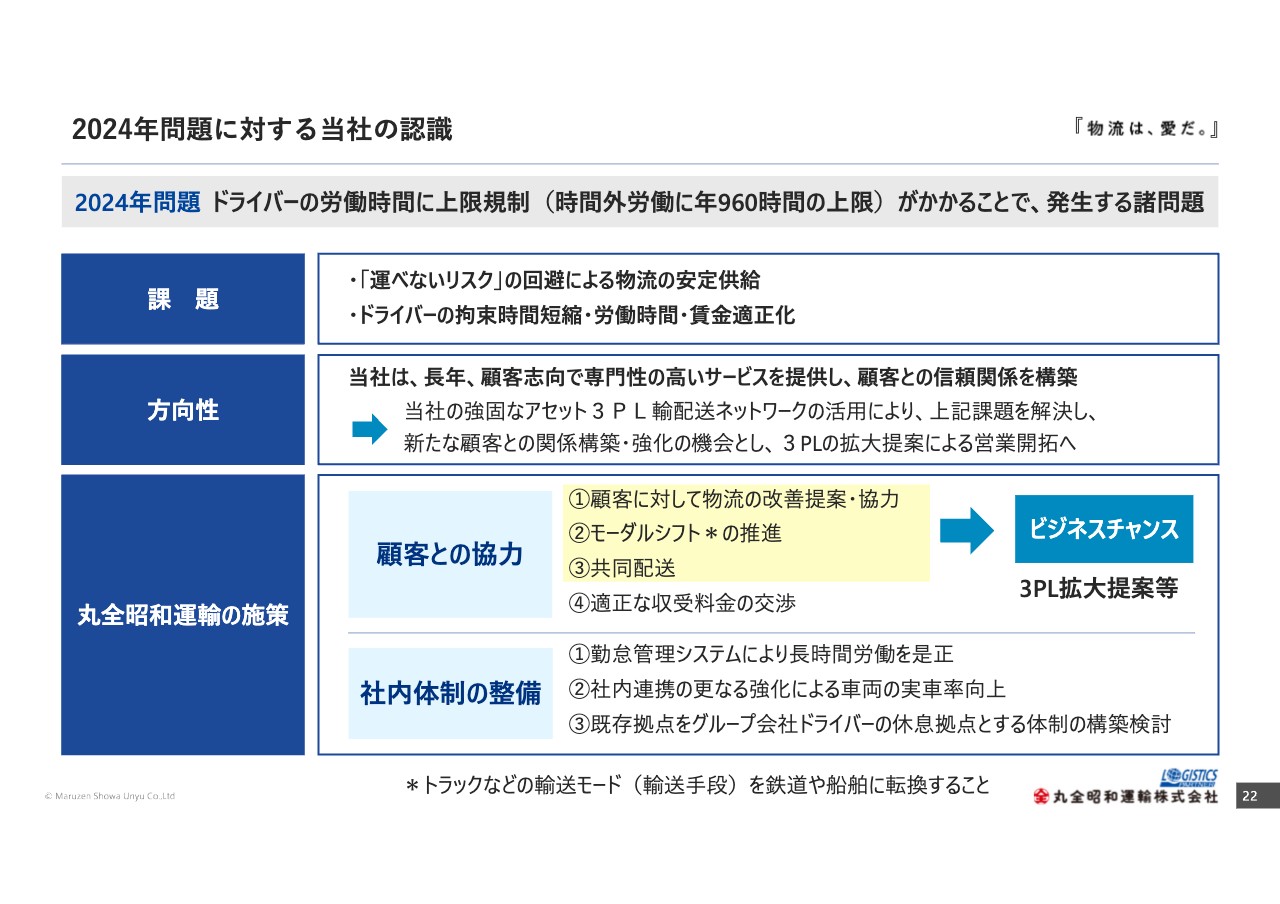

2024年問題に対する当社の認識

2024年問題は、ドライバーの労働時間に上限規制がかかることで生じる諸問題です。その中で、当社の課題は、「運べないリスク」の回避による物流の安定供給と、ドライバーの拘束時間短縮、労働時間および賃金の適正化だと捉えています。

当社は、長年の顧客志向で培った、当社が誇るアセット3PL輸配送ネットワークのさらなる活用がもたらす物流効率化により、物流の安定供給を達成します。加えて、ドライバーの労働環境を是正します。その一方で、3PLの拡大提案による積極的な営業開拓も考えています。

具体的な施策として、顧客への物流改善の提案・協力、モーダルシフトの推進、共同配送を進めることで、2024年問題は当社にとってビジネスチャンスにつながると考えています。

その他、勤怠管理システムによる長時間労働の是正、社内連携のさらなる強化による車両の実車率向上、既存拠点をドライバーの休息拠点とする体制構築の検討等、社内体制の整備を実施していく予定です。

第8次中期経営計画(2023年3月期~2025年3月期

第8次中期経営計画の進捗についてご説明します。当社の第8次中期経営計画では、「成長ターゲット」「事業競争力の強化」「企業基盤の強化」の3つの重要施策を実行し、中計最終年度では、売上高1,550億円、経常利益165億円、ROE8.5パーセントの達成を目指しています。

なお、こちらの目標は2024年3月期の実績を踏まえ、建設関連貨物、消費関連貨物などの取扱が計画策定時の予想を下回ることが見込まれるため、5月9日に業績予想の修正を発表しました。

先ほどもご説明したとおり、過去最高の売上、利益を更新できると考えており、前期と比較して増収増益の計画です。

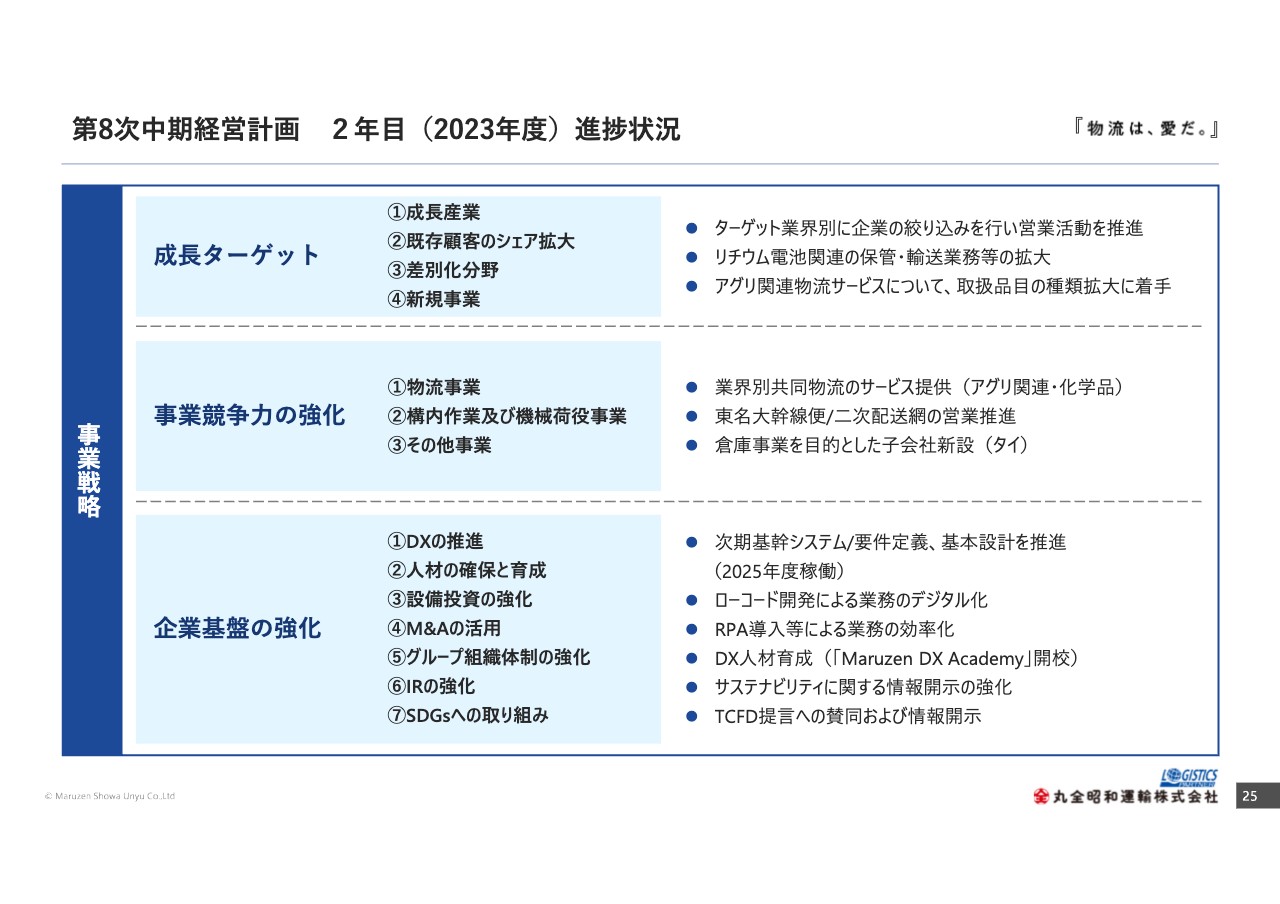

第8次中期経営計画 2年目(2023年度)進捗状況

2023年度の具体的な取り組みについてです。「成長ターゲット」では、ターゲット業界別に企業の絞り込みを行い営業活動を推進し、リチウム電池関連の保管・輸送業務などを拡大することができました。また、アグリ関連物流サービスにおいて、取扱品目の種類拡大にも着手しました。

「事業競争力の強化」では、アグリ関連・化学品の貨物において、業界別共同物流のサービス提供を行いました。また、詳細は後ほどご説明しますが、タイに倉庫事業を目的とした子会社を設立しました。

「企業基盤の強化」では、2025年度の稼働に向け、次期基幹システムの構築の他、業務のデジタル化、効率化を進めるとともに当社のDXを推進するための人材育成などに努めました。また、TCFD提言への賛同および情報開示を行い、サステナビリティ関連の情報開示を強化しました。

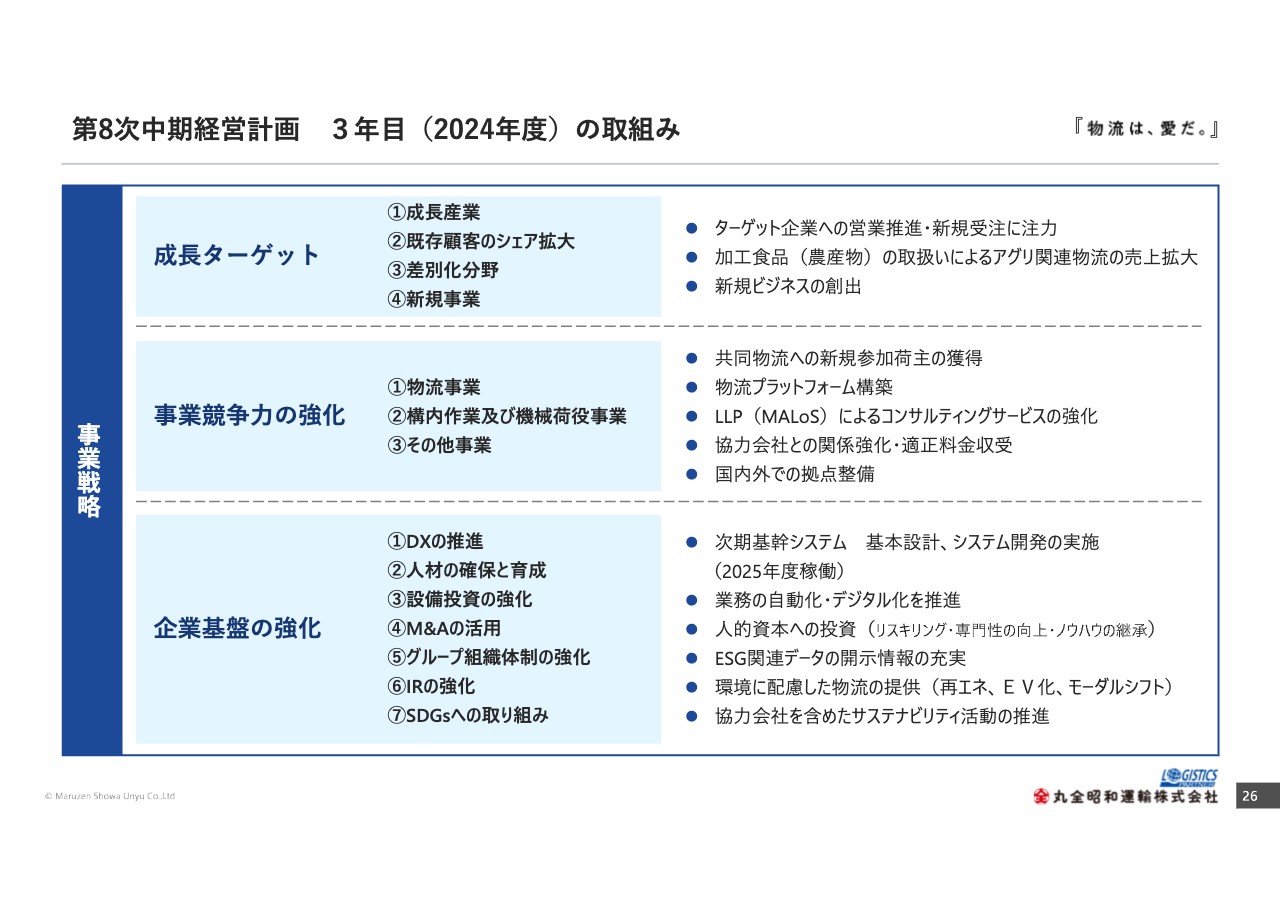

第8次中期経営計画 3年目(2024年度)の取組み

2024年度の取り組みです。「成長ターゲット」では、引き続きターゲット企業への営業推進を行っていきます。特に、加工食品(農産物)の取扱によるアグリ関連貨物の売上拡大を狙います。

「事業競争力の強化」では、共同物流への新規参加荷主の獲得、物流プラットフォームの構築、3PLサービスを発展させた当社独自のサービスである「LLP(MALoS)」の強化、協力会社との関係強化や適正料金の収受、国内外での拠点整備を進めていきます。

「企業基盤の強化」では、引き続き次期基幹システムの構築、業務の自動化・デジタル化により、DXの推進を図っていきます。

また、詳細は後ほどご説明しますが、人的資本への投資やサステナビリティへの取り組み、開示も継続していきます。

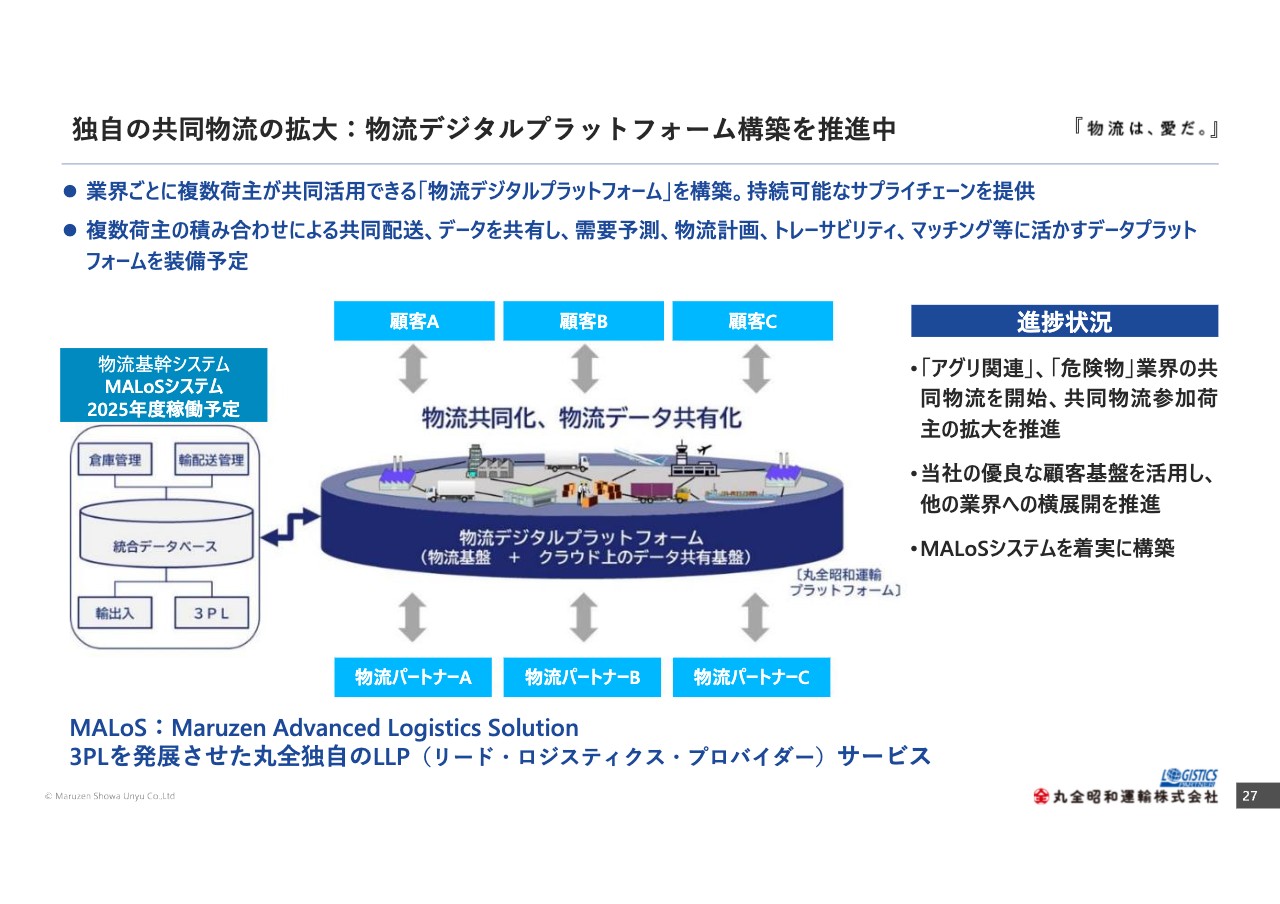

独自の共同物流の拡大:物流デジタルプラットフォーム構築を推進中

DX戦略の一環として取り組んでいる「物流デジタルプラットフォーム」についてご説明します。

クラウド上にデータ共有基盤を構築し、複数の荷主企業、物流協力会社の物流データを集め、荷主企業間の共同物流化や協力会社の負担軽減につなげていきます。次期基幹システム構築も、全社でプロジェクトとして推進中で、着実に構築しています。

現在、「アグリ関連」「危険物」業界の共同物流をすでに開始しており、共同物流参加荷主の拡大を推進しています。あわせて、「MALoS」システムの構築も進めています。今後は当社の優良な顧客基盤を活用し、他の業界への展開を目指していきます。

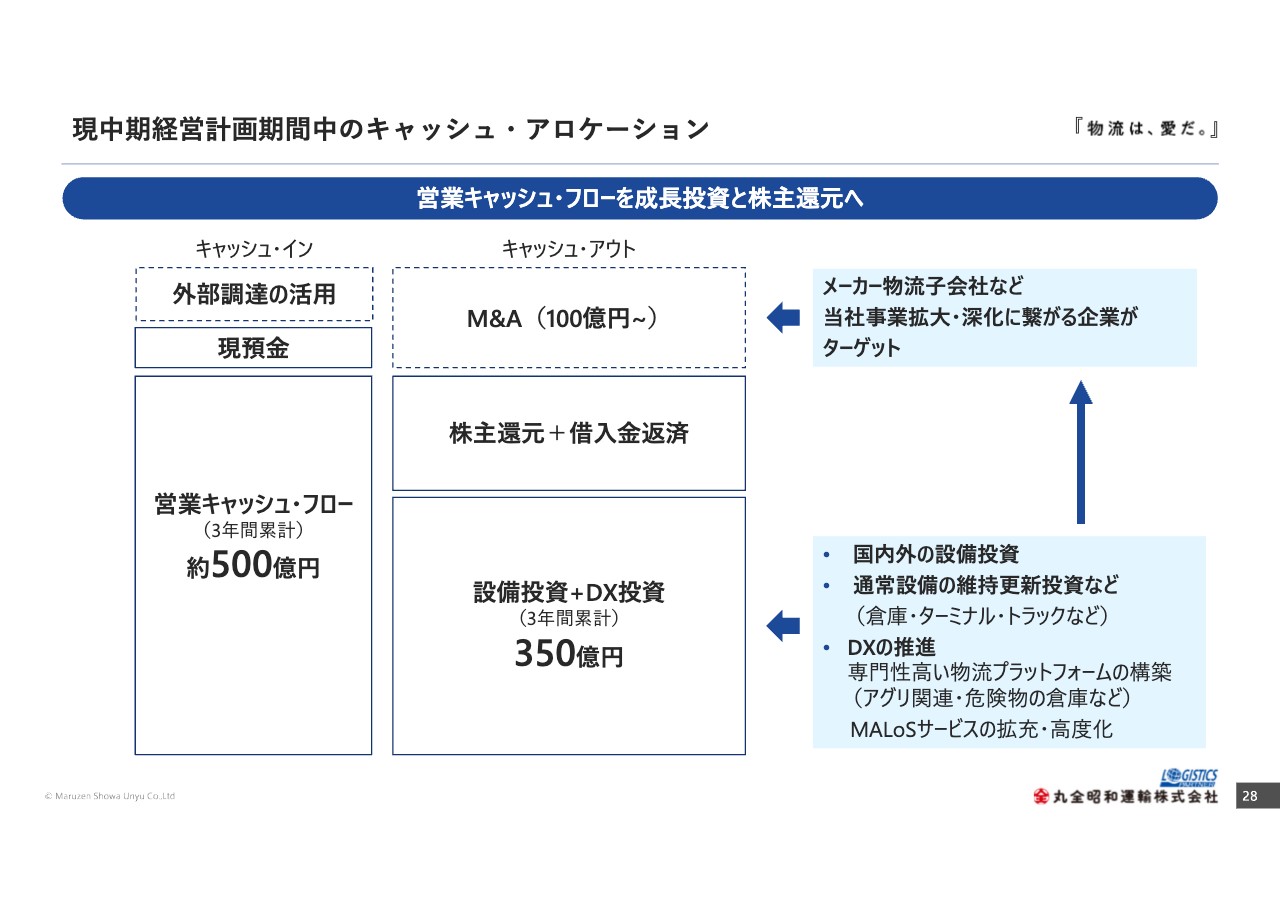

現中期経営計画期間中のキャッシュ・アロケーション

キャッシュ・アロケーションについては、中期経営計画の2022年度から2024年度の3年間を累計した営業キャッシュ・フロー範囲内において、設備投資およびDX投資、株主還元、借入金返済を実施します。

M&Aにおいては、現預金と外部調達の活用を想定しており、メーカー物流子会社などをターゲットとして、業務・事業拡大を図っていきます。

2024年度も、長期的観点から国内外の倉庫拡大およびDX投資を中心に、有形固定資産、無形固定資産への投資の実施を予定しています。

トピックス:国内の物流拠点ネットワークの強化

2024年度着工予定である拠点についてご説明します。まず、愛知県の衣浦においては、既存の倉庫がある敷地に危険物倉庫2棟を建設する予定です。既存倉庫は重量物の取扱が可能であり、新たに建てる危険物倉庫とのシナジー効果により、業容拡大を狙っています。

また、当社グループで初めて、広島県に新倉庫の建設を予定しています。中国・四国地域でのネットワーク強化のため、一般倉庫3,000坪に加え、危険物倉庫300坪を設置予定です。

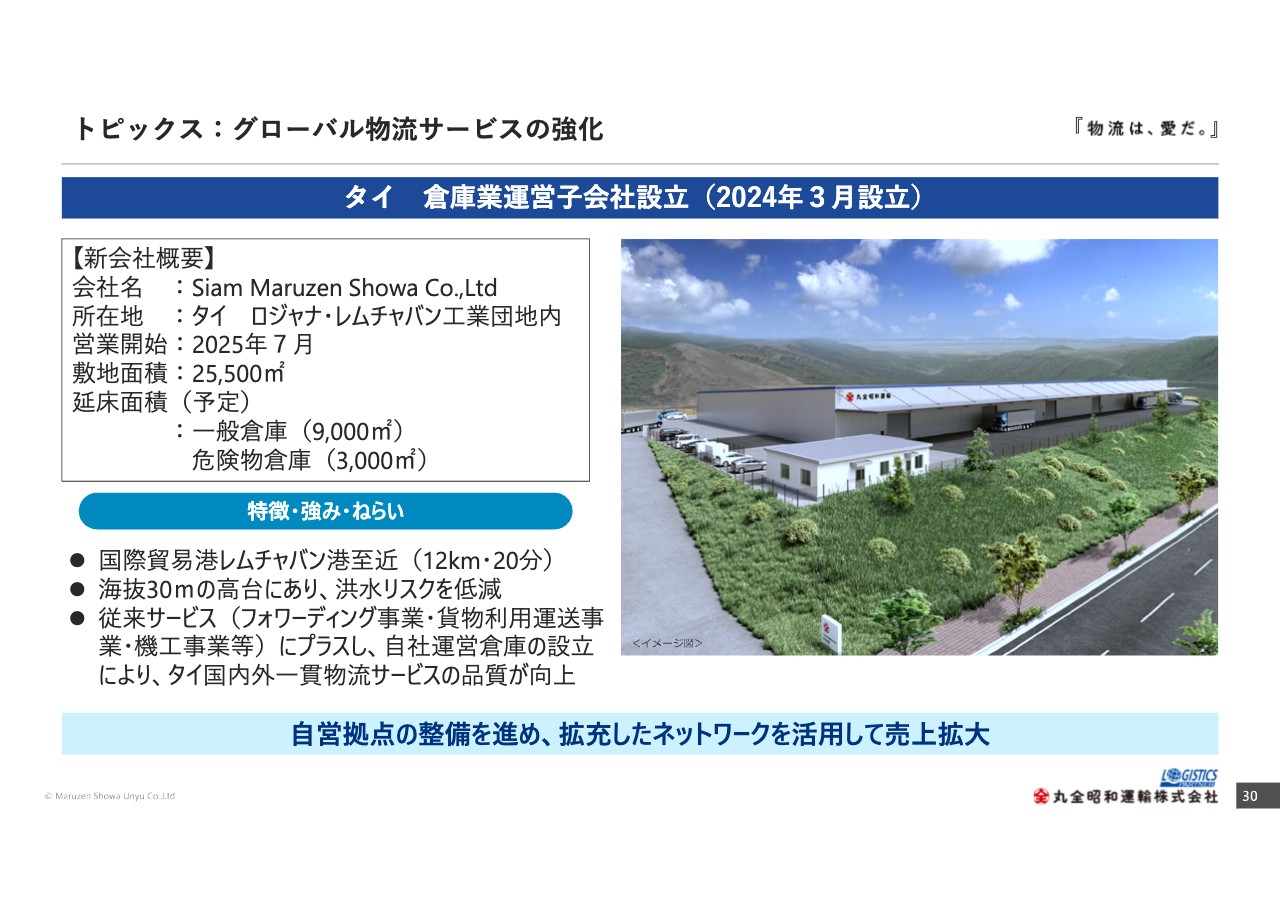

トピックス:グローバル物流サービスの強化

グローバル物流サービスの強化についてご説明します。2024年3月、タイに子会社を設立し、2025年7月の営業開始に向けて倉庫建設を進めています。

新倉庫は、国際貿易港であるレムチャバン港付近に建設予定ですが、高台に建設することで洪水リスクの低減を考えています。

フォワーディングなどの従来サービスに加え、自社運営倉庫の設立により、タイ国内外における一貫物流サービスの品質向上を目指しています。

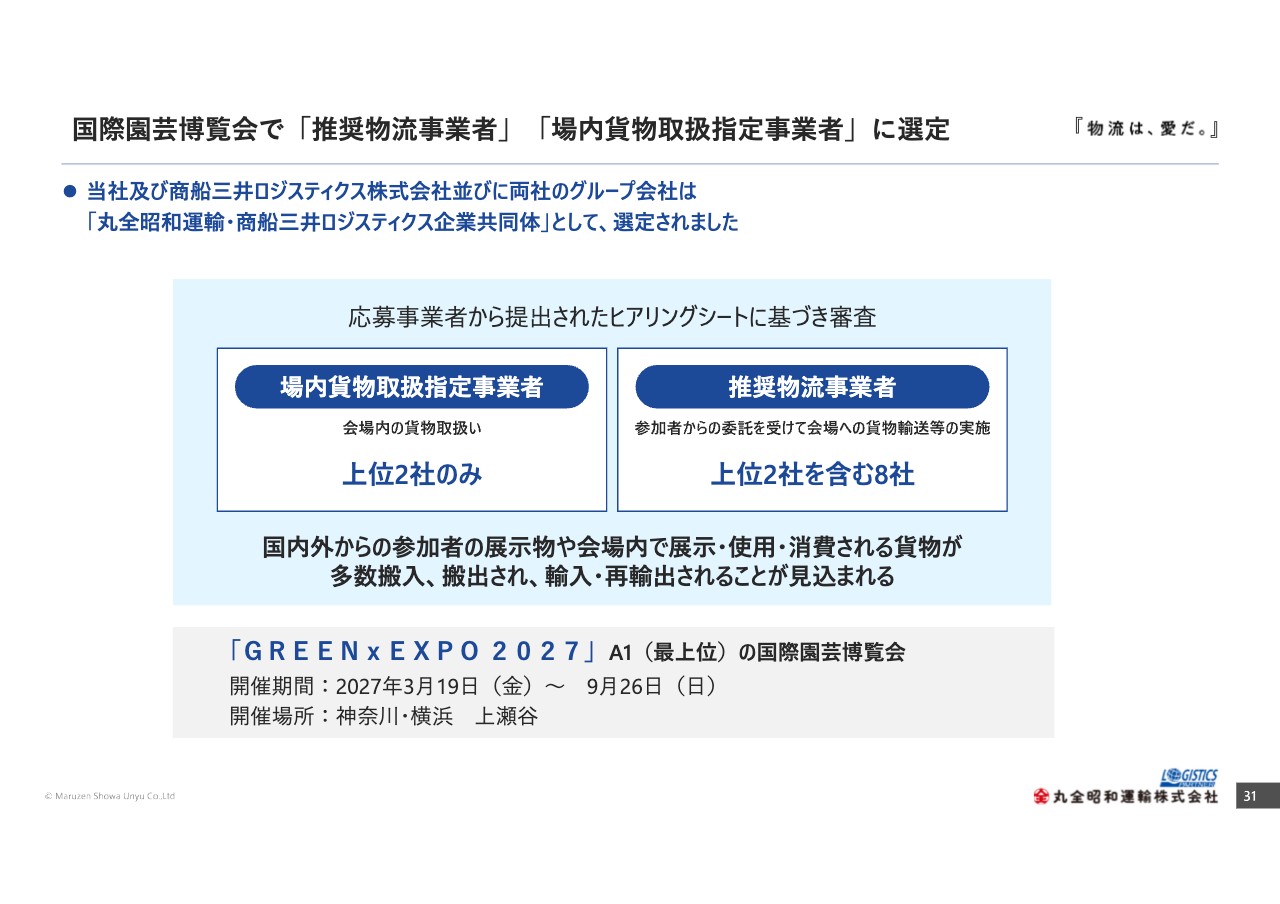

国際園芸博覧会で「推奨物流事業者」「場内貨物取扱指定事業者」に選定

2027年、横浜で国際園芸博覧会が実施されます。当社グループは「丸全昭和運輸・商船三井ロジスティクス企業共同体」として、「推奨物流事業者」「場内貨物取扱指定事業者」に選定されました。

特に「場内貨物取扱指定事業者」は、審査の上位2社が選定されるもので、当社の高品質なサービスを評価いただいたものと考えています。

こちらは、国内外からの参加者の展示物や会場内で展示・使用・消費される貨物が多数搬入、搬出され、輸入・再輸出が見込まれます。

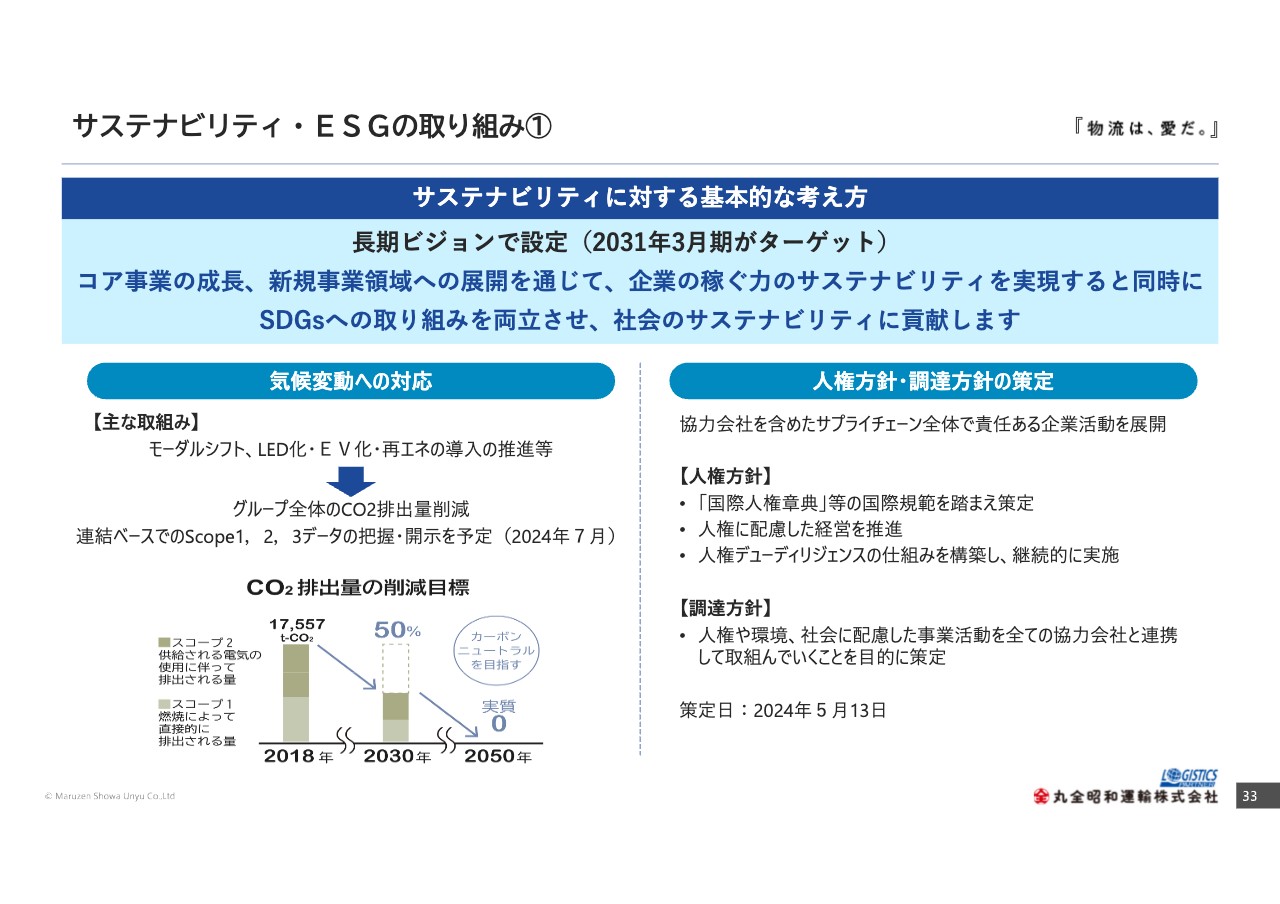

サステナビリティ・ESGの取り組み①

当社のサステナビリティ・ESGの取り組みについてご説明します。当社は、サステナビリティに対する基本的な考え方として、「コア事業の成長、新規事業領域への展開を通じて、企業の稼ぐ力のサステナビリティを実現すると同時にSDGsへの取り組みを両立させ、社会のサステナビリティに貢献します」と掲げています。

具体的な取り組みとしては、モーダルシフト、LED化・EV化、再生エネルギー導入の推進等で、グループ全体のCO2排出量削減を図っていきます。2024年7月を目途に、連結ベースでのスコープ1からスコープ3までのデータの把握・開示を予定しています。

また、5月には当社の人権方針・調達方針を策定し、開示しました。今後も協力会社を含めたサプライチェーン全体で、責任ある企業活動を展開していきます。

サステナビリティ・ESGの取り組み② 人的資本の充実

当社の人的資本の取り組みについてご説明します。当社は、「現場力の優良顧客を獲得・発展」してきた経緯から、顧客の「懐」に入る人材の「器」こそ、企業価値向上のために必要であると考えています。

具体的な取り組みとして、意欲がある社員の能力を最大化するため、2024年度は企業内大学「Maruzen Logistics College」を開校しました。また、当社のDX戦略実現のため、昨年開校した「MARUZEN DX Academy」も社員に展開中です。

さらに、社員の3PL提案能力を向上させるため、会社として、3PL実践教育の実施や物流技術管理士などの専門資格取得の支援を行っています。

サステナビリティ・ESGの取り組み③

「第1回トラック安全運転技能競技会」を開催しました。この競技会は、事業所推薦により選出された当社のドライバーが、学科・点検・運転技能の3種目で競うものです。

狙いは、当社の強みである品質にさらに磨きをかけること、グループ横断での競技会にすることでグループ間の連携をさらに強めること、当社サービスの付加価値を高めることです。

今後もこのような競技会を通じて、グループ全体の事故撲滅、安全意識の向上を図っていきます。

資本コストや株価を意識した経営の実現に向けた対応について

株主還元と企業価値向上への取り組みについてご説明します。当社は現状、PBR0.83倍と、依然として不十分な評価となっています。

PBRを上昇させるためには、ROEを意識した施策が必須です。ROE改善に向けて、さらなる利益率の向上を図るとともに、積極的に株主還元策を実施し、資本の効率性を追求します。あわせて、成長戦略による収益力向上への期待を高める取り組みを、戦略的に行っていきます。

また、株式市場での認知度が低いことも影響していると考えられるため、今後もさらに当社のIR活動を活発化させ、認知度向上へつなげていきます。株主のみなさまへの期待に応えられるよう、企業価値を高めていきます。

認知度向上へ向けた取り組み

先ほどもお伝えしたとおり、当社株式は、株式市場はもちろん、一般個人の方に対する認知度も低いことが課題だと認識しています。そのため、2023年度は機関投資家・個人投資家を問わず、幅広く当社を認知していただく施策を実行しました。

具体的には、個人投資家向け説明会や機関投資家向け施設見学会の実施、プロスポーツの団体・選手とのスポンサー契約の締結に取り組みました。今後も引き続き、認知度向上の施策に取り組んでいきます。

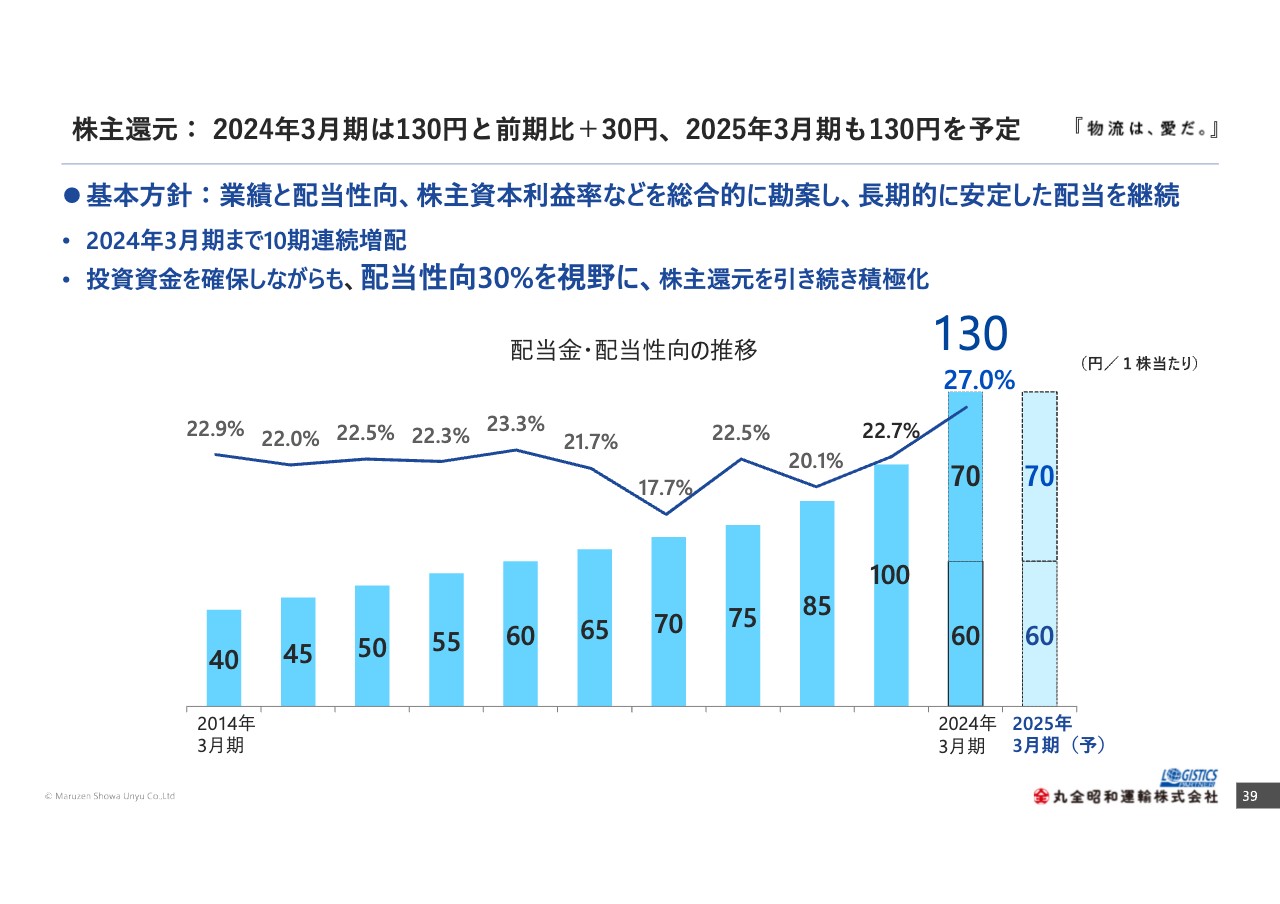

株主還元::2024年3月期は130円と前期比+30円、2025年3月期も130円を予定

株主還元についてご説明します。当社は、会社の業績と配当性向、株主資本利益率などを総合的に勘案し、長期的に安定した配当を継続することを基本方針としており、上場以来、一度も減配したことがありません。6月27日の株主総会で決議されると、2024年3月期で10期連続増配となります。

また、2025年3月期については、現時点で前期と同額の年間配当130円を予定しています。今後、投資資金を確保しながらも、配当性向30パーセントを視野に株主還元を積極化していきたいと考えています。

私からのご説明は以上です。株主のみなさまにおかれましては、引き続きご支援を賜りますよう何卒よろしくお願い申し上げます。ご清聴ありがとうございました。

新着ログ

「陸運業」のログ