【QAあり】ID&Eホールディングス、受注・売上・営業利益共に過去最高水準 コア営業利益が黒字水準に転換し利益を生み出す体制へ

Agenda

新屋浩明氏(以下、新屋):みなさま、こんにちは。ID&Eホールディングス株式会社取締役代表執行役社長の新屋です。本日は足元の悪い中、弊社の第2四半期決算説明会にご参加いただき誠にありがとうございます。せっかくの機会ですので、時間の許す限り、みなさまと有意義な意見交換ができればと思っています。

本日は、スライドのアジェンダに沿ってご説明します。

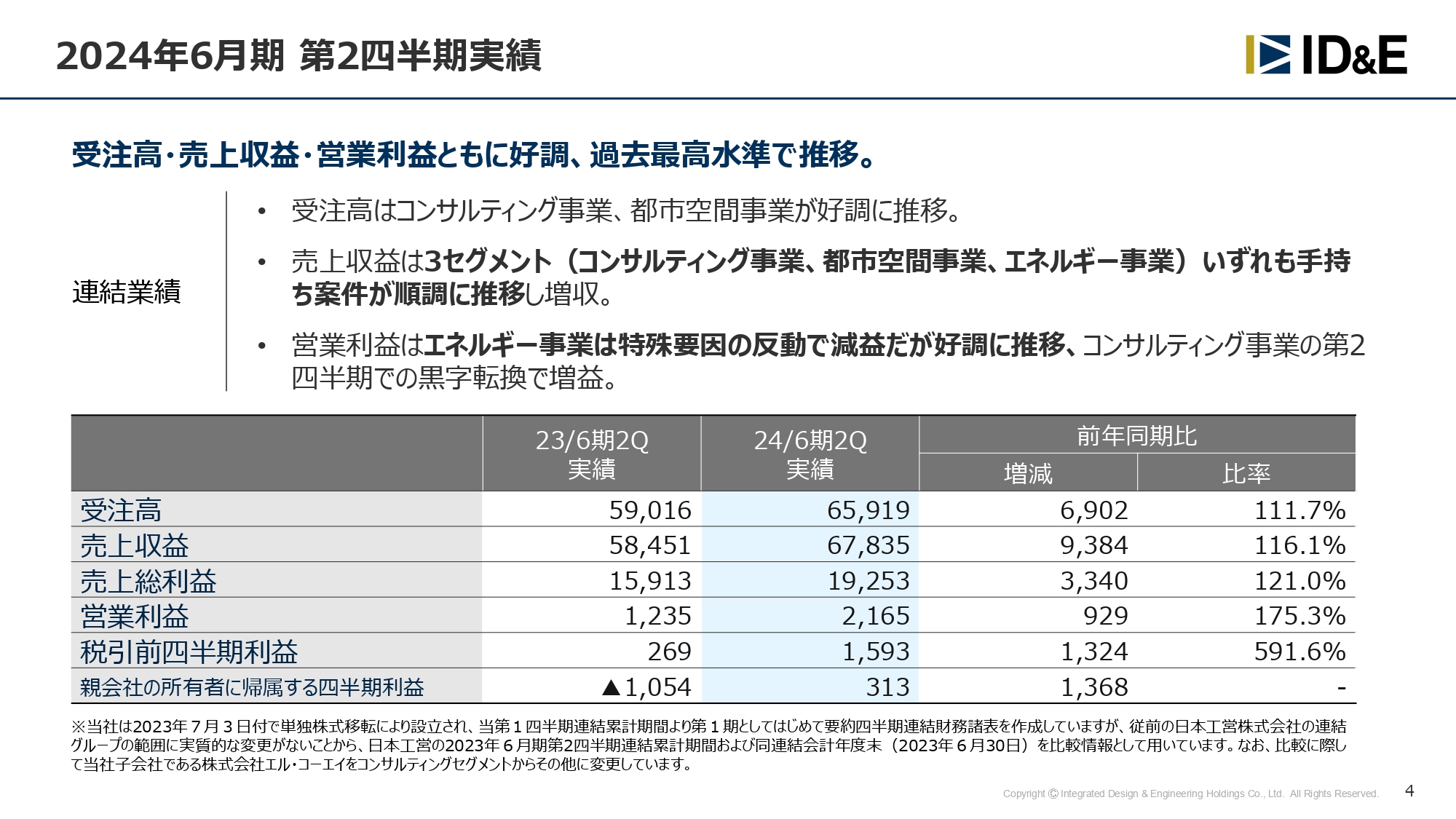

2024年6月期 第2四半期実績

第2四半期の実績です。スライドに記載のとおり、受注高・売上収益・営業利益ともに好調で、過去最高水準で推移しています。

連結業績について、受注高はコンサルティング事業、都市空間事業が好調に推移しました。売上収益は3セグメントいずれも手持ち案件が順調に推移し、増収です。

営業利益は、エネルギー事業が特殊要因の反動で減益となったものの、好調に推移しました。コンサルティング事業の第2四半期での黒字転換で、増益となりました。

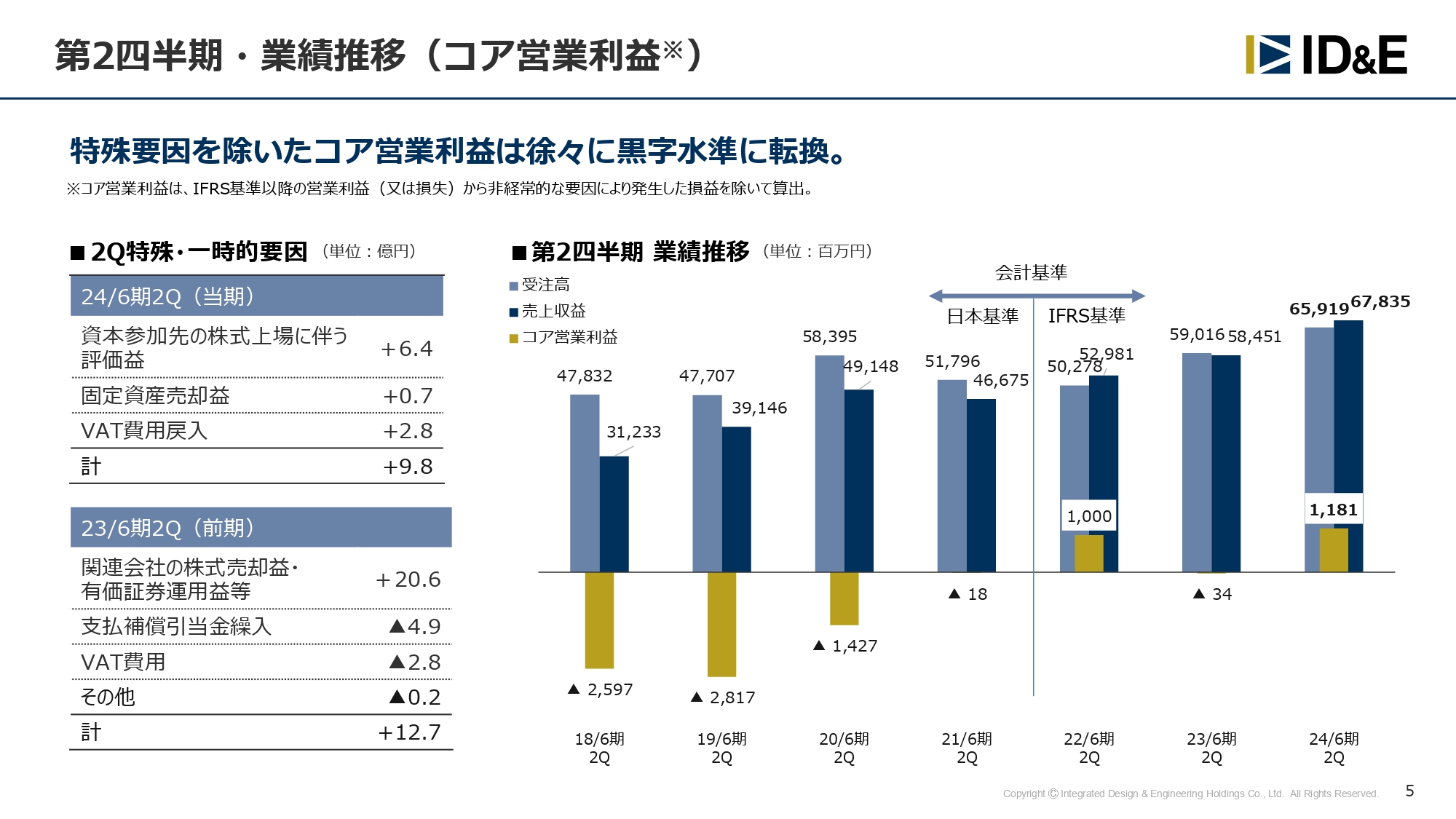

第2四半期・業績推移(コア営業利益)

コア営業利益についてご説明します。弊社は2018年6月期に、売上計上を完成基準から進行基準へ変更しました。さらに2022年の中期経営計画のスタートからは会計基準をIFRSに変更し、営業利益の変化が若干見えづらくなりました。そのため、一時的要因を除いた営業利益をグラフで示しています。

スライド左側に表が2つあります。上部が2024年6月期の特殊要因、下部が2023年6月期の特殊要因です。金額は10億円前後のプラスとなっていますが、こちらを差し引くと、このような営業利益のグラフになります。

今期は特殊要因等を除いても、プラスで推移しています。弊社の事業は受注の多くが 官公庁および電力会社からですので、納期が年度末の3月に集中する季節性があります。決算期の関係上、従来は上期に赤字が続いていましたが、徐々に利益を創出する地力がついてきたと考えています。

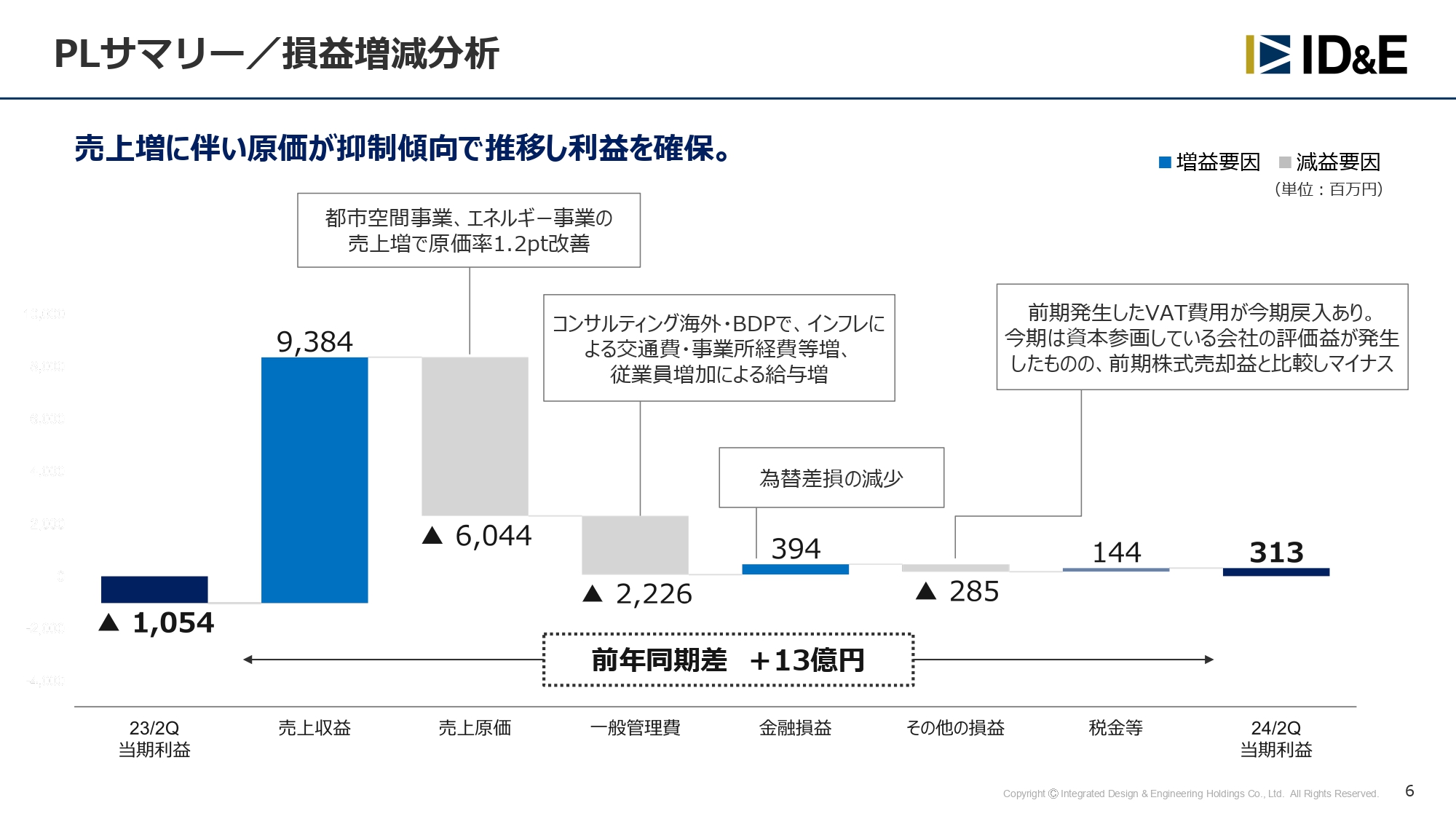

PLサマリー/損益増減分析

PLサマリーです。損益の増減分析を滝グラフで示しています。結果からお伝えすると、前年同期差プラス13億円となりました。

売上収益が約94億円強増加し、原価率が1.2ポイント改善しています。売上原価が若干減少した一方で、一般管理費の費用が増加しました。また、インフレにより事業所経費等が増加しましたが、最終的にはプラス13億円となったかたちです。今期の当期利益としては、3億円強のプラスです。

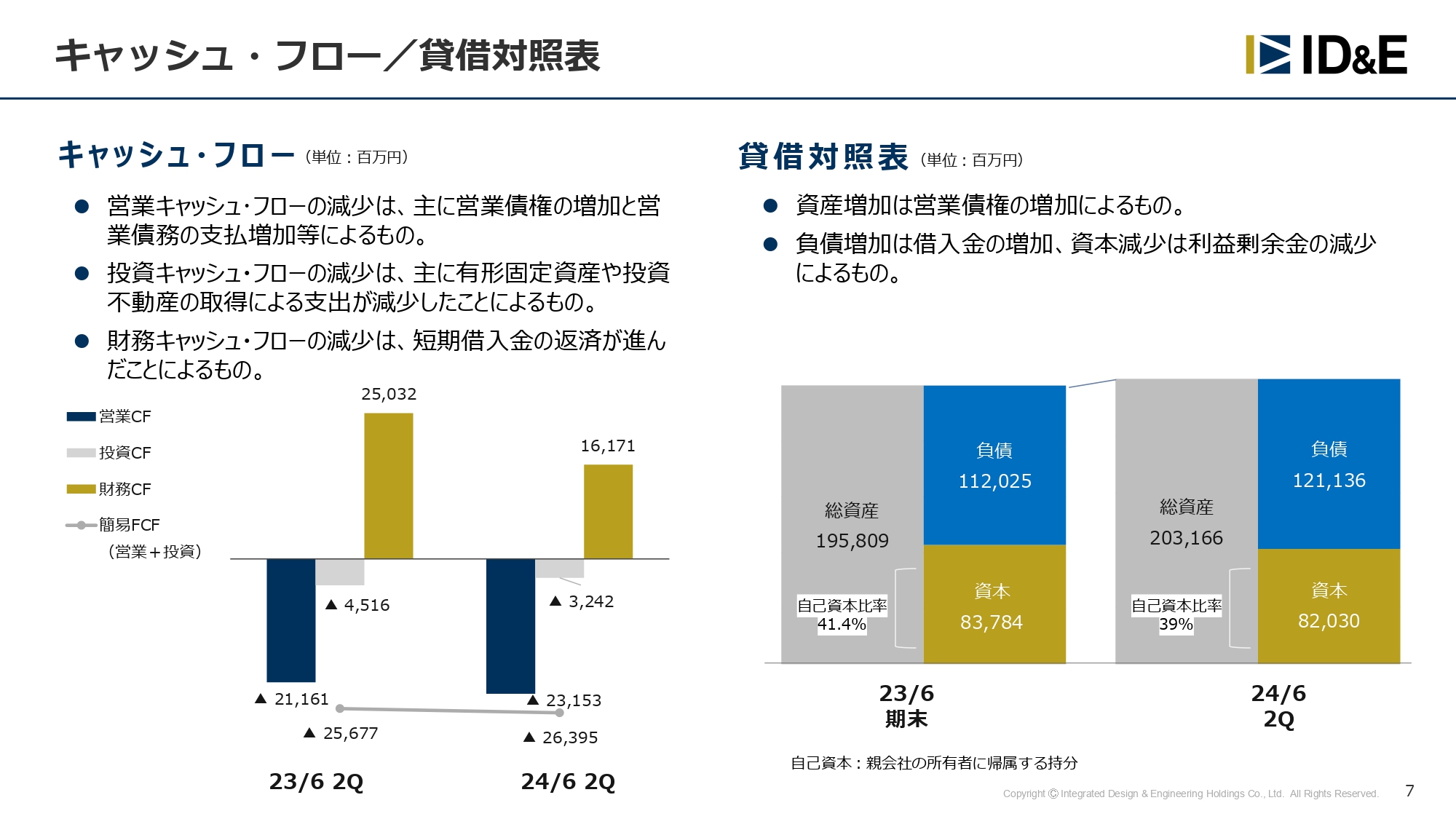

キャッシュ・フロー/貸借対照表

キャッシュ・フローと貸借対照表です。財務キャッシュ・フローの減少は、短期借入金の返済が進んだことによるものです。それ以外に大きな変化はありません。

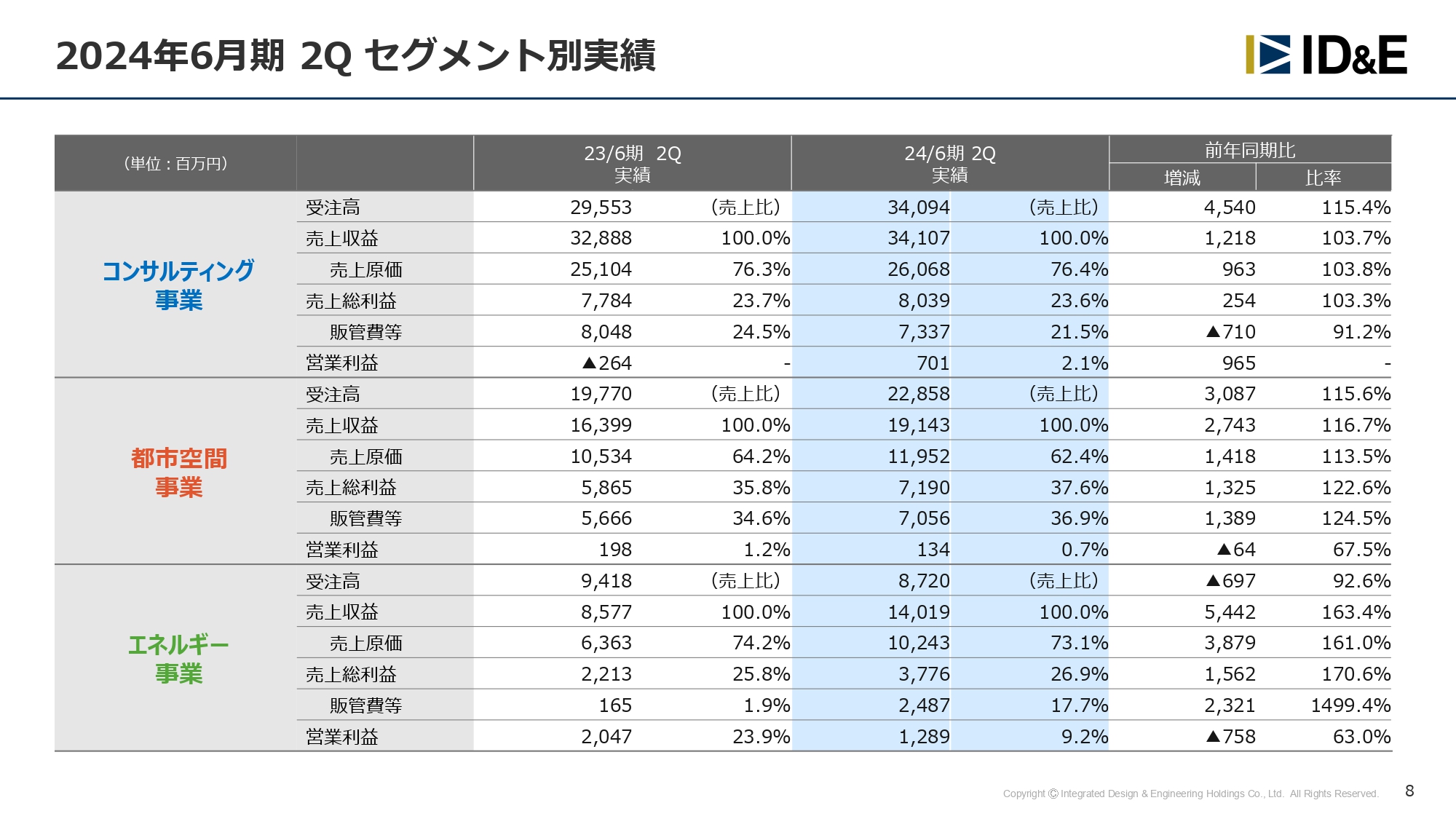

2024年6月期 2Q セグメント別実績

セグメント別の実績です。コンサルティング事業は増収増益です。都市空間事業およびエネルギー事業は増収減益ですが、組織再編関連の費用や一過性の特殊要因が影響し、本業がもたらす利益が見えづらくなっています。ですので、この後セグメントごとにご説明します。

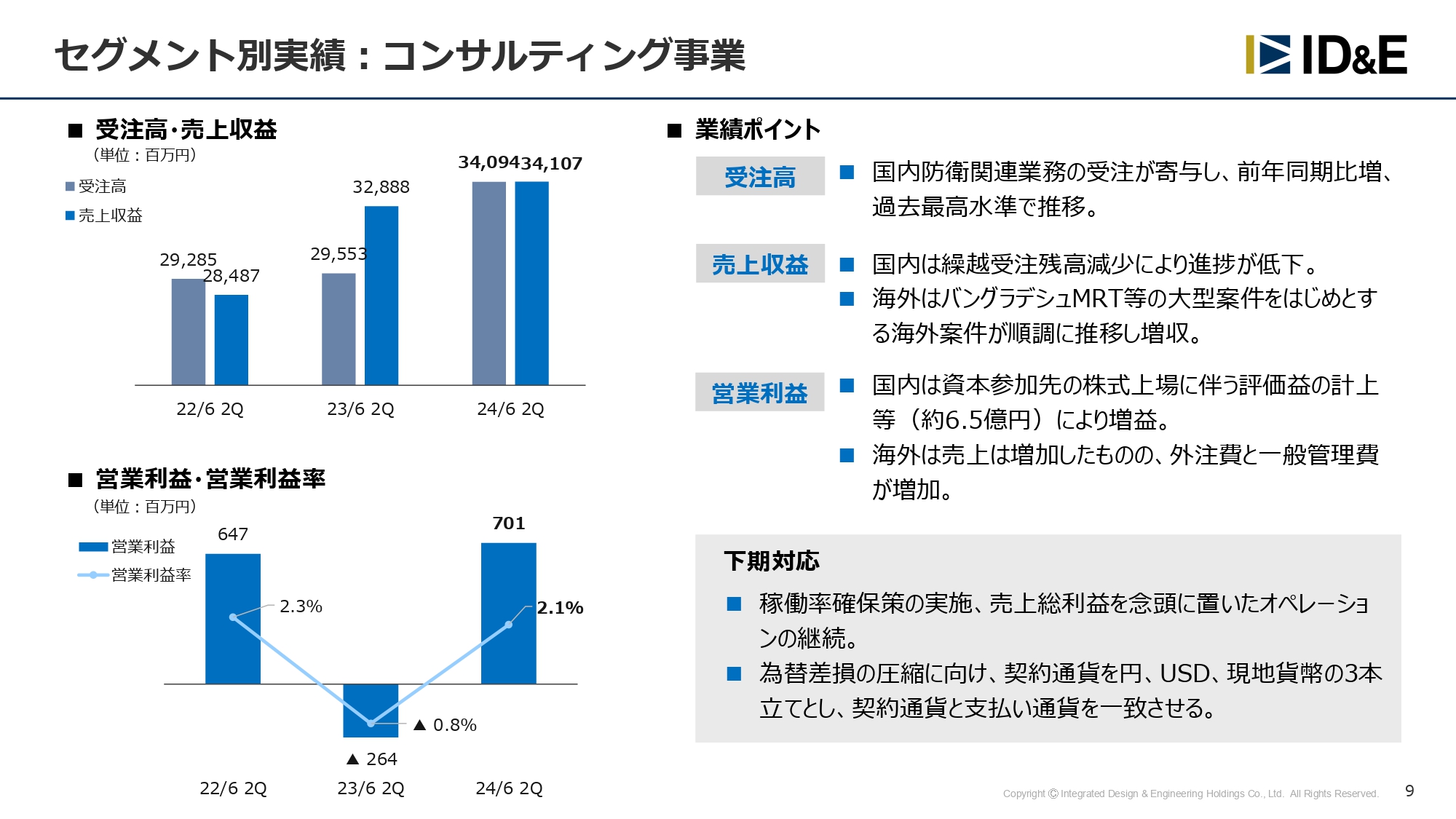

セグメント別実績:コンサルティング事業

コンサルティング事業です。市場環境としては、災害の激甚化に伴う国土強靭化、インフラ長寿命化の需要が高まっています。国内公共事業は、2024年度当初予算と2023年度の補正予算を合わせて、前年同期比2.5パーセント増の約8.3兆円と堅調です。

海外のODA事業予算も2024年度で8,934億円、円借款も含めた事業費ベースでは3.5兆円と堅調に推移しており、市場環境は非常に良好です。

受注高は、国内防衛関連業務の受注が寄与し、過去最高の水準で推移しています。海外は若干の期ズレが生じているため、昨年並みで推移しています。

売上収益は、国内は前期の繰越案件が少なかったことが影響し、計画よりも若干低下していますが、大きな問題はありません。海外は、バングラデシュMRT等の大型案件をはじめとするプロジェクトが順調に推移し、増収です。

営業利益は、国内は資本参加先の株式上場に伴う評価益の計上が増収に寄与しています。海外は売上が増加したものの、外注費と一般管理費の増加がインフレや為替の影響を飲み込みきれませんでした。しかしながら、トータルでは増益となっています。

下期の対応としては、稼働率、売上総利益の確保を念頭に置いたオペレーションを進めていきます。

海外は為替差損の圧縮に向け、契約通貨を円・USドル・現地貨幣の3本立てとし、契約通貨と支払い通貨を一致させるなど、工夫をしながら節減を図っていきます。

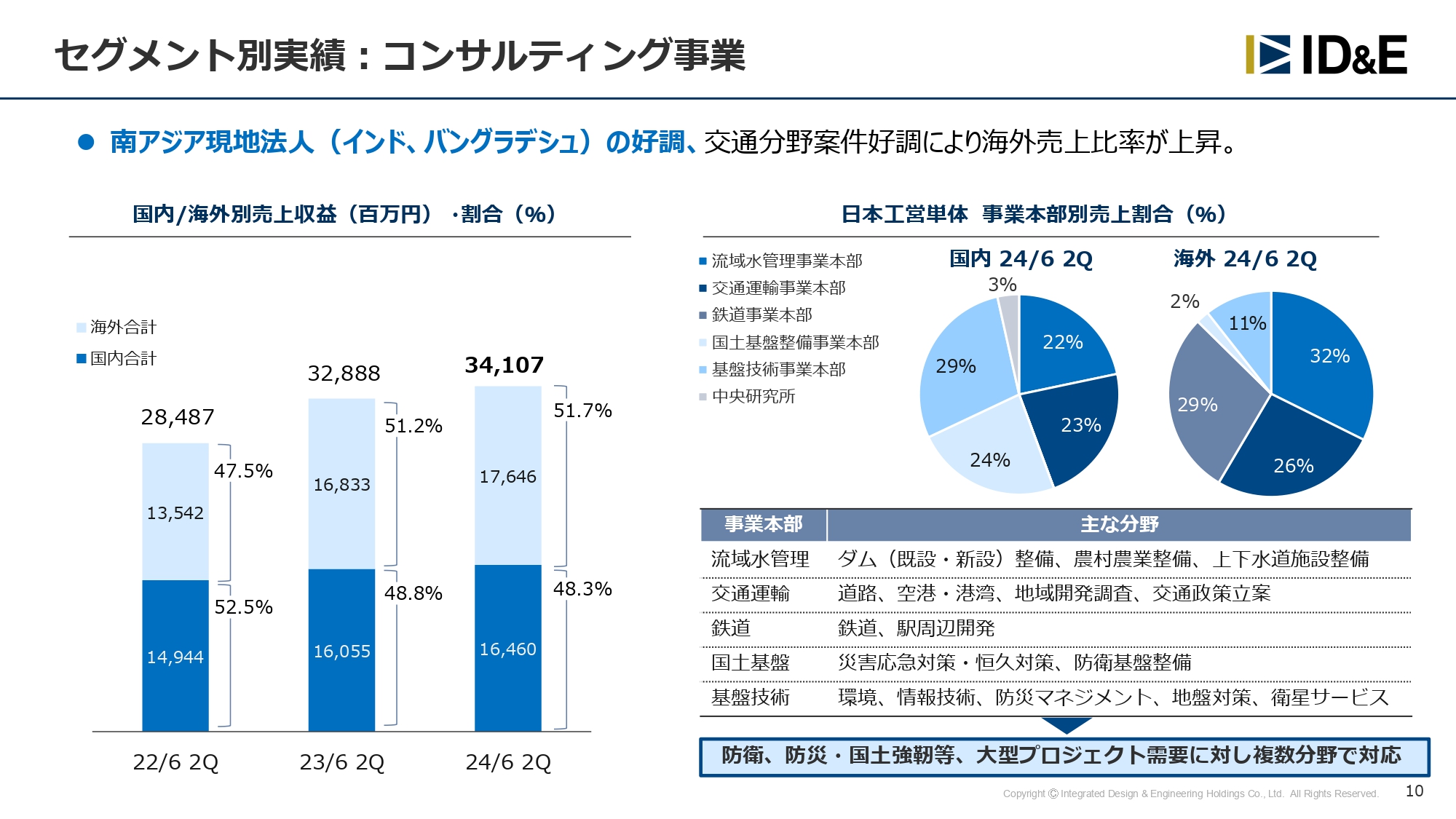

セグメント別実績:コンサルティング事業

コンサルティング事業の売上収益の内訳について、ご説明します。スライド左側の棒グラフは国内と海外の比率で、上部が海外、下部が国内です。昨年から、この時期において国内と海外の比率が少し逆転しています。

こちらは海外事業の稼働が好調であることや、現地法人が非常にがんばってくれていることが要因です。また外的要因として円安が影響し、スライドのような数字となっています。

第3四半期で国内売上が増加するとバランスが変動し、最終的には国内・海外比率が55パーセント対45パーセントになると予想しています。こちらは例年の傾向でもあります。

スライド右側の円グラフは、日本工営単体の事業本部別売上割合です。国内の特徴として、 国土基盤整備事業本部が海外と比べて非常に大きいところがあります。災害関係での緊急対応・恒久対策、また、昨今は防衛事業費がかなり増えていますが、防衛基盤整備といった対応を行っています。

海外でも砂防、災害関係の対応は行われているものの、比率では2パーセント程度で、こちらが大きな違いになっています。

海外の特徴は、鉄道事業が全体の約3割を占めているところです。流域水管理も非常に大きいのですが、交通運輸事業・鉄道事業を合わせると50パーセントを超えており、海外の事業規模とほぼパラレルな関係になっています。

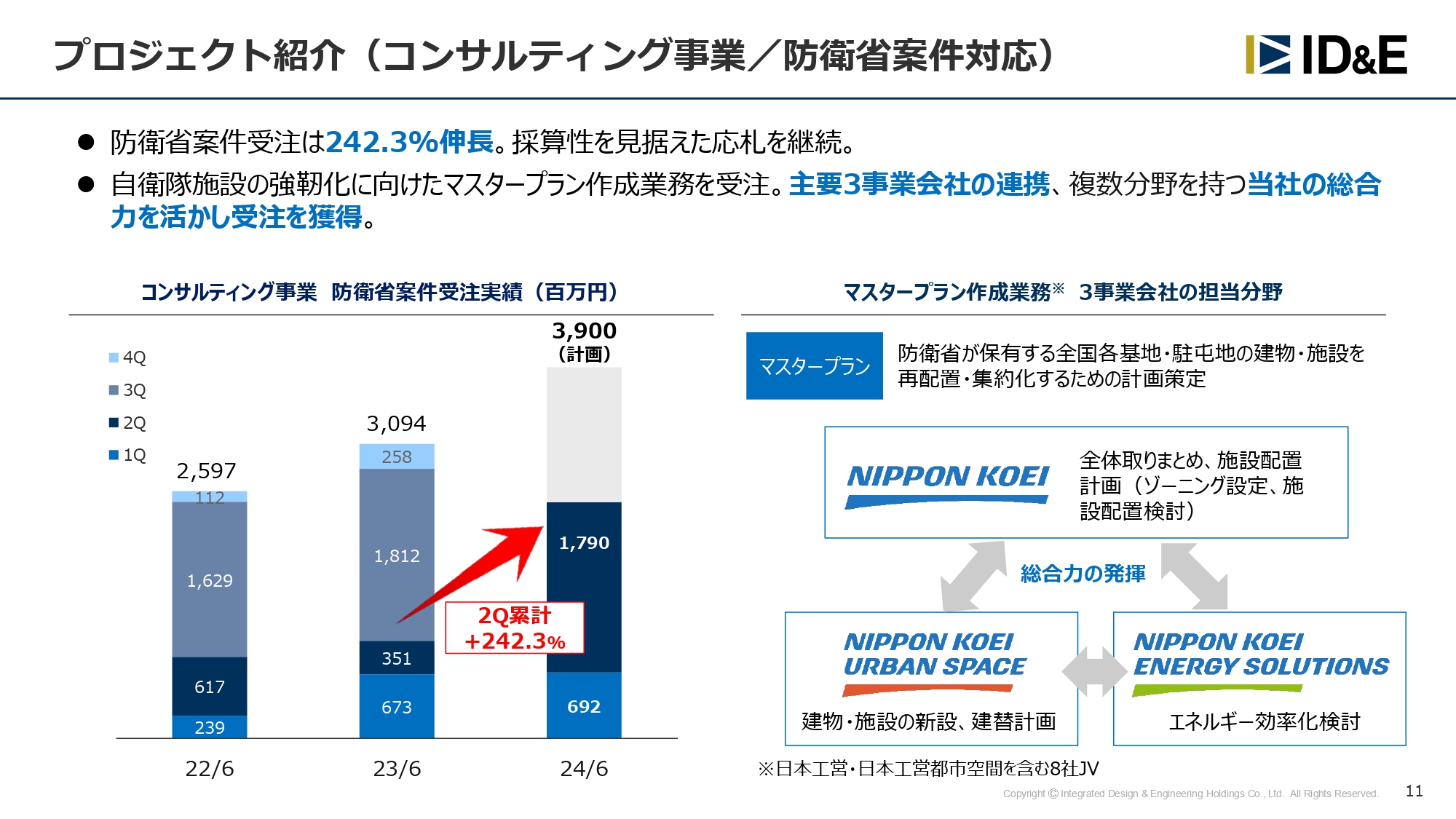

プロジェクト紹介(コンサルティング事業/防衛省案件対応)

防衛関係の状況について、ご説明します。防衛省案件受注は、前年同期比242.3パーセントの伸長です。例年このようなかたちで受注できていたのですが、第2四半期は大きく伸びています。

その要因は、マスタープランの作成業務です。自衛隊施設の強靱化に向けたマスタープラン作成業務は、主要3事業会社が連携して弊社の総合力を活かす典型的な業務です。

中身としては、自衛隊が保有する全国の基地や駐屯地の建物・施設を再配置したり、集約化したりするための計画を策定します。日本工営は、全体の取りまとめと施設配置計画(ゾーニング設定、施設配置検討)を行います。

そして、日本工営都市空間では建物の計画を行い、日本工営エナジーソリューションズは、エネルギーの効率化を検討しながら最適配置を考えていきます。このように、弊社の総合力が発揮しやすい案件となっています。

土木・建築・エネルギーといったソリューションを備えていると、国内の大きなプロジェクトや、民間の東京臨海部での再開発などに対応しやすいため、弊社ならではの技術力が発揮できています。こちらが弊社の典型的なプロジェクトだとご理解ください。

プロジェクト紹介(コンサルティング事業/能登半島地震対応)

新年早々に発生した能登半島地震への対応についてです。

弊社は地震が発生した1月1日の夜から行動し始めています。現在、日本工営の4事業分野(国土基盤整備、流域水管理、交通運輸、基盤技術)にて対応しています。

また、さまざまなメンバーが現場に入って収集した情報を一元化して共有するためのポータルサイトを立ち上げました。国でも同様の立ち上げが進んでいますが、こちらは弊社独自のもので、コンサルタント(日本工営)だけでなく、日本工営都市空間、日本工営エナジーソリューションズのメンバーも共有できるシステムです。国・自治体の動向や、複数案件の対応状況をリアルタイムで共有することが可能です。

スライドをご覧のとおり、地図に記載の点を押すと画面が表示され、そこで行われている業務の中身や見積もり、設計・調査・解析などのさまざまな状況、写真などが共有できます。お互いが錯綜しながらの設計・調査となるため、齟齬が起きないように、どの分野のどのような人たちが、どこのお客さまからどのような仕事を受けているかを共有しています。

また、さまざまな専門家が現地に入っていますので、それぞれの技術優位性でお客さまに新たな提案ができるよう、このようなサイトを立ち上げています。

その中には、「衛星防災情報サービス」で培われた技術もあります。例えば、衛星データを活用した斜面変動、地すべり解析です。「環境調査で入っているエリアでこのような地すべりが起こっている」といった提案ができるなど、さまざまな情報を共有できるシステムを稼働しています。

プロジェクト紹介(コンサルティング事業/ウクライナ復興支援)

海外では、ウクライナ復興支援という大きなプロジェクトが進んでおり、JICA、経済産業省、国土交通省、総務省からウクライナ復旧・復興関連の業務を受注し、サービスを実施しています。

弊社は1年前にウクライナ復興支援室を立ち上げ、いち早く体制構築に取り組みました。その成果もあり、JICAや各省庁からの仕事が受注できました。

ロシアによるウクライナ侵攻後、11案件を受注して対応しており、現在7案件が進んでいます。緊急復旧・復興プロジェクト、農業分野、下水道処理、民間連携促進、地雷・不発弾対策、本邦技術適用可能性調査、通信ネットワーク整備といった中身でプロジェクトが動いています。

2023年7月にワルシャワに事務所を立ち上げて外部から支援を行っていましたが、JICAと時を同じくし、12月にキーウで事務所を立ち上げました。

戦後復興としてイラクでの経験があるため、日本の技術力に対するウクライナの期待が非常に大きいと捉えています。現地のニーズを的確に把握し、長期的に復興を支えていく体制を整えています。

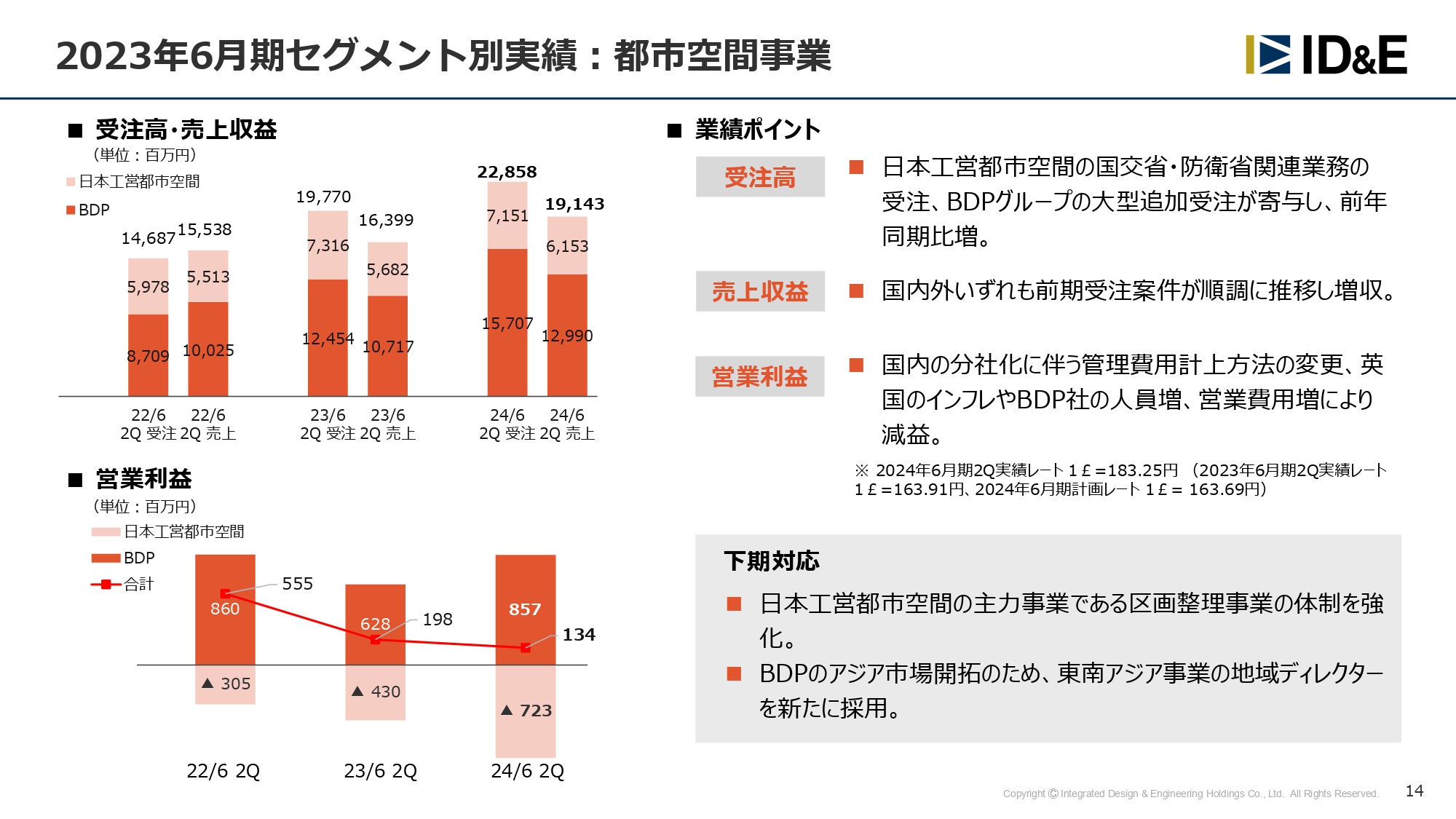

2023年6月期セグメント別実績:都市空間事業

都市空間事業についてです。市場環境としては、国内・欧米諸国において、ESG投資を呼び起こすサステナブルな都市開発ニーズが加速しています。具体的には官民連携、臨海部の再開発、未来の都市作り、スマートシティやエリアマネジメント市場の拡大が挙げられます。一方でコンパクトシティの話も進んでいます。

受注高は、日本工営都市空間の国土交通省・防衛省関連業務の受注ができました。また、BDPグループの大型案件の受注も寄与し、前年同期比増となりました。

売上収益は、国内外いずれも前期の受注案件が順調に推移し、増収となりました。営業利益は、国内の分社化に伴う管理費用計上方法の変更、英国のインフレやBDP社の人員増、営業費用増により、減益となりました。

スライドのグラフの色の濃い部分がBDP社で、薄い部分が日本工営都市空間です。受注高、売上収益が伸びてきています。営業利益はBDP社のほうがプラスです。日本工営都市空間も前年より増えていますが、トータルでは若干減少しています。

日本工営都市空間のマイナスが若干大きいのは、分社化に伴う管理費用計上方法の変更における、約5億円が含まれているためです。

下期の対応として、日本工営都市空間の主力事業である区画整理事業の生産体制を強化します。また、BDP社のアジア市場開拓のため、営業関係の体制を整えていきます。ですので、下期は期待できると考えています。

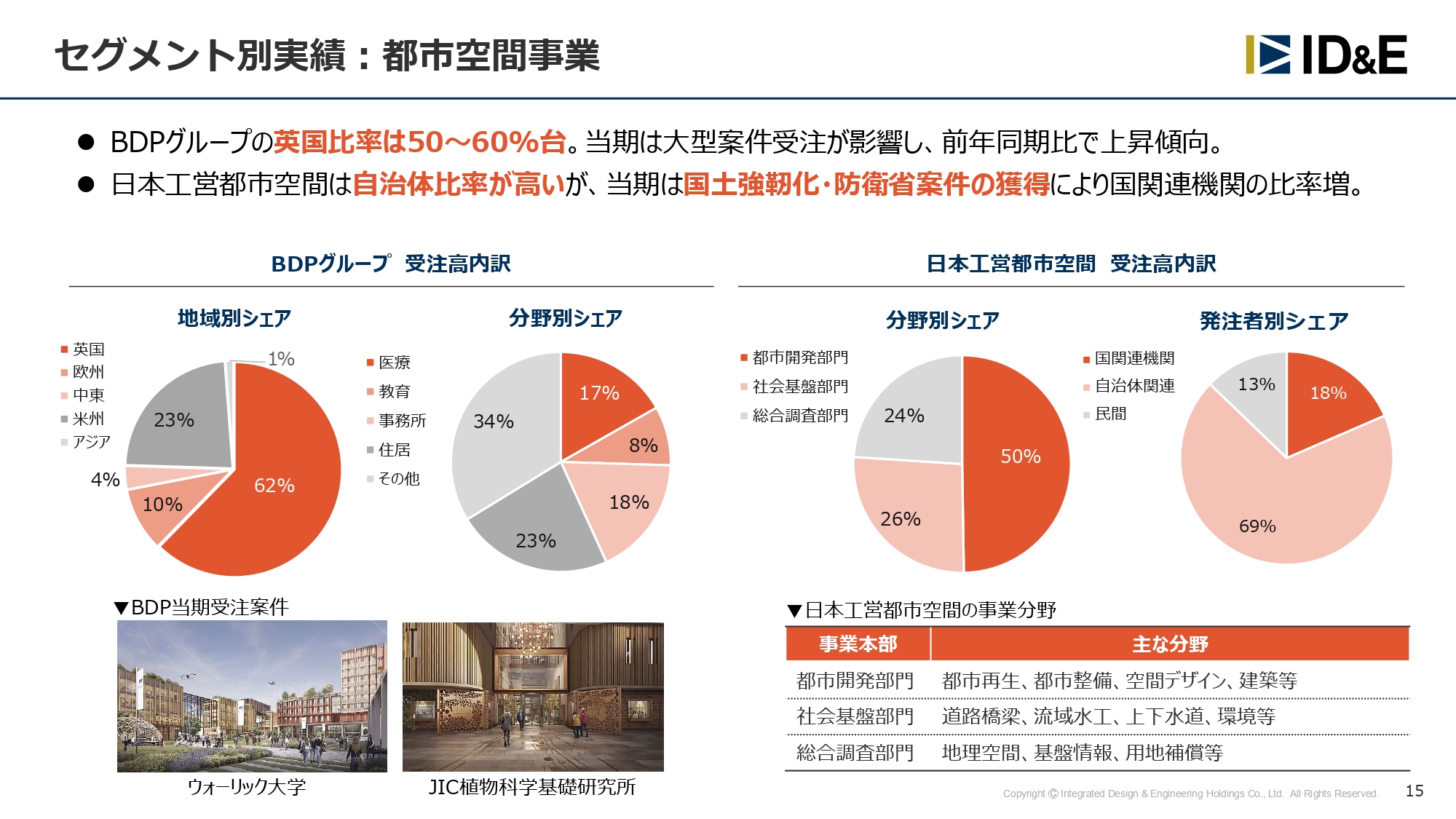

セグメント別実績:都市空間事業

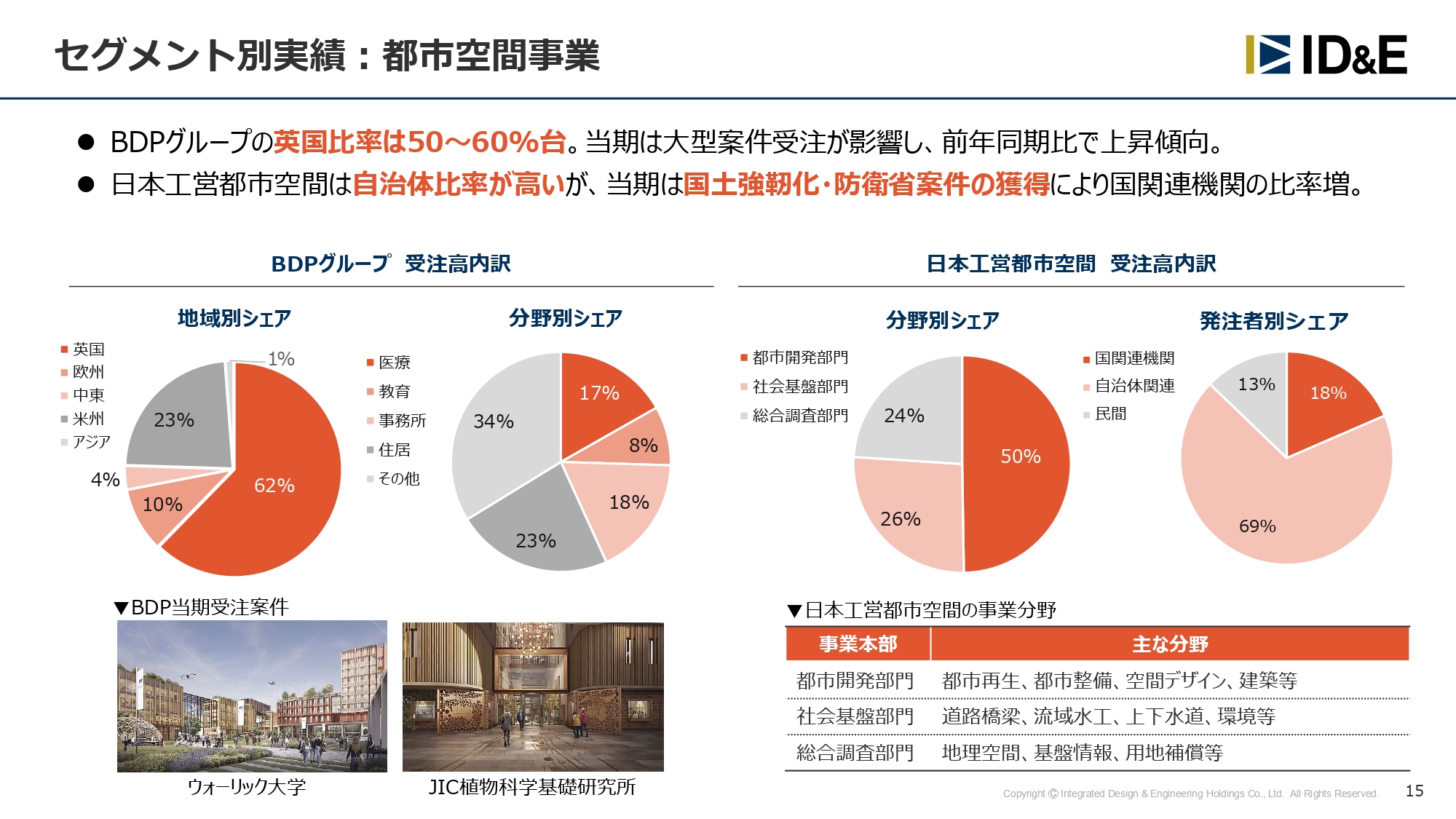

スライドは、都市空間事業におけるBDP社および日本工営都市空間の受注高の内訳を示しています。

BDP社は、全体の約6割が英国の受注です。特徴として、Quadrangle社がある北米、特にカナダやアメリカでの受注が全体の4分の1を占めています。

分野別では医療・教育・事務所・住居のうち、住居が北米関係で非常に多くなっており、Quadrangle社が得意としているところです。

一方で日本工営都市空間は、まちづくり・再開発・都市整備を中心に取り組んでいます。ですので、事業部門は都市開発部門、社会基盤部門、総合調査部門に分かれています。

分野別シェアは、測量や用地補償、基盤情報、地理空間情報などを調査・測量する総合調査部門が24パーセント、道路や橋梁の整備、河川の付け替え、上下水道の整備、環境調査などを行う都市開発部門が26パーセントを占めています。そして、主力になる都市再生・都市整備が50パーセントを占めています。

発注者は69パーセントが自治体関連です。最近は国交省関係や防衛省関係の仕事も受注できてきましたので、国関連機関が9パーセントから18パーセントへと急激に増えています。残り13パーセントは、民間となっています。

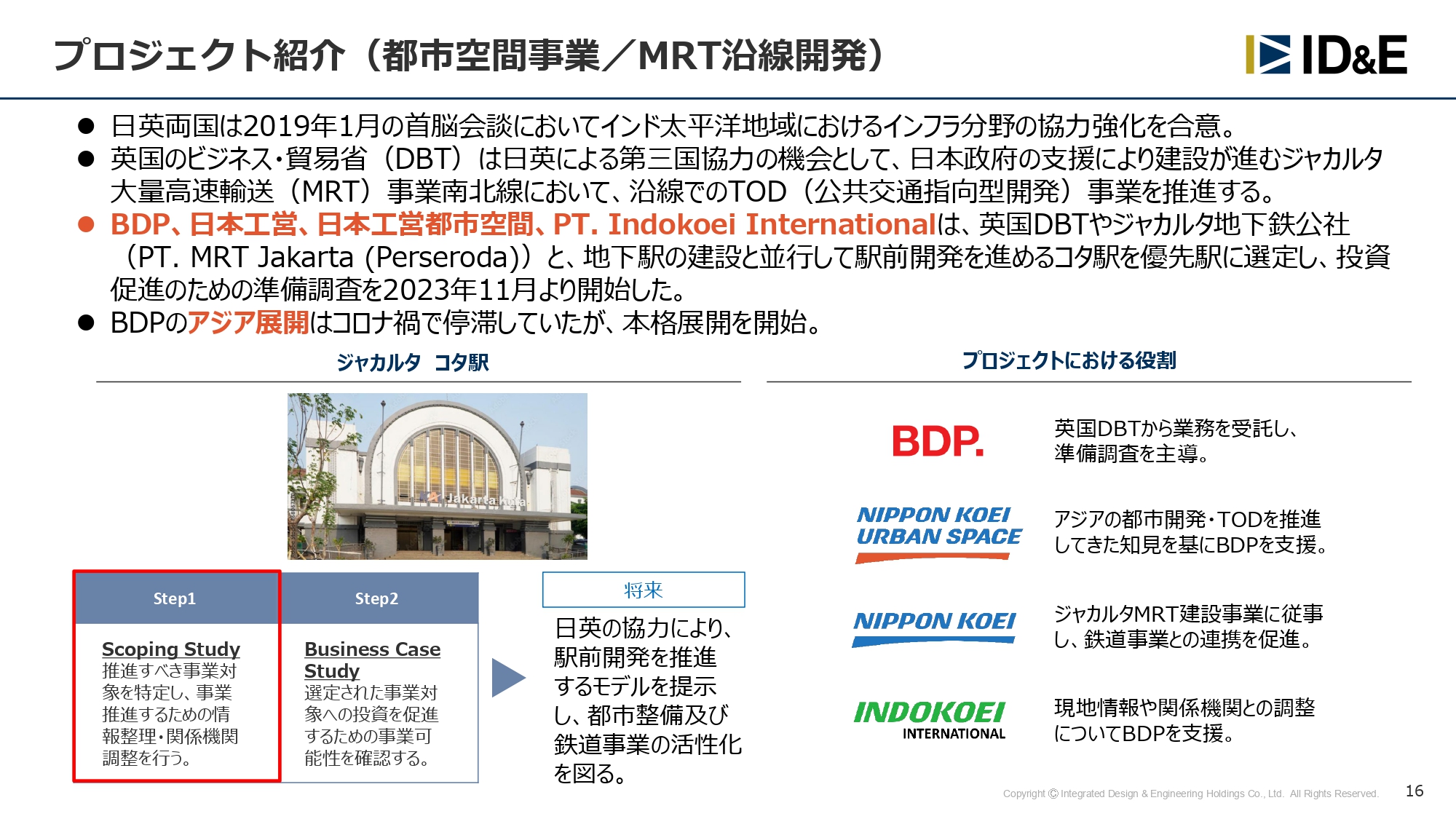

プロジェクト紹介(都市空間事業/MRT沿線開発)

プロジェクト紹介です。典型的な例ですが、日英両国はコロナ禍前の2019年1月の首脳会談で、インド太平洋地域におけるインフラ分野の協力強化に合意しました。

英国のビジネス・貿易省(DBT)は、日英による第三国協力の機会として、日本政府の支援により建設が進むジャカルタ大量高速輸送(MRT)事業南北線において、沿線でのTOD(公共交通指向型開発)事業を推進するとし、合意しました。

そのプロジェクトで、英国側の業務を受託しているのがBDP社で、日本側の仕事を受諾しているのが、日本工営都市空間と日本工営です。そして、インドネシアの現地情報や関係機関との調整について、第三国協力のかたちでBDP社や日本工営を支援するのが我々の現地法人であるIndokoei Internationalです。

このように、民間かつ1つのグループの中で、英・日・インドネシアの三国協力という大きなプロジェクトの協力関係ができています。

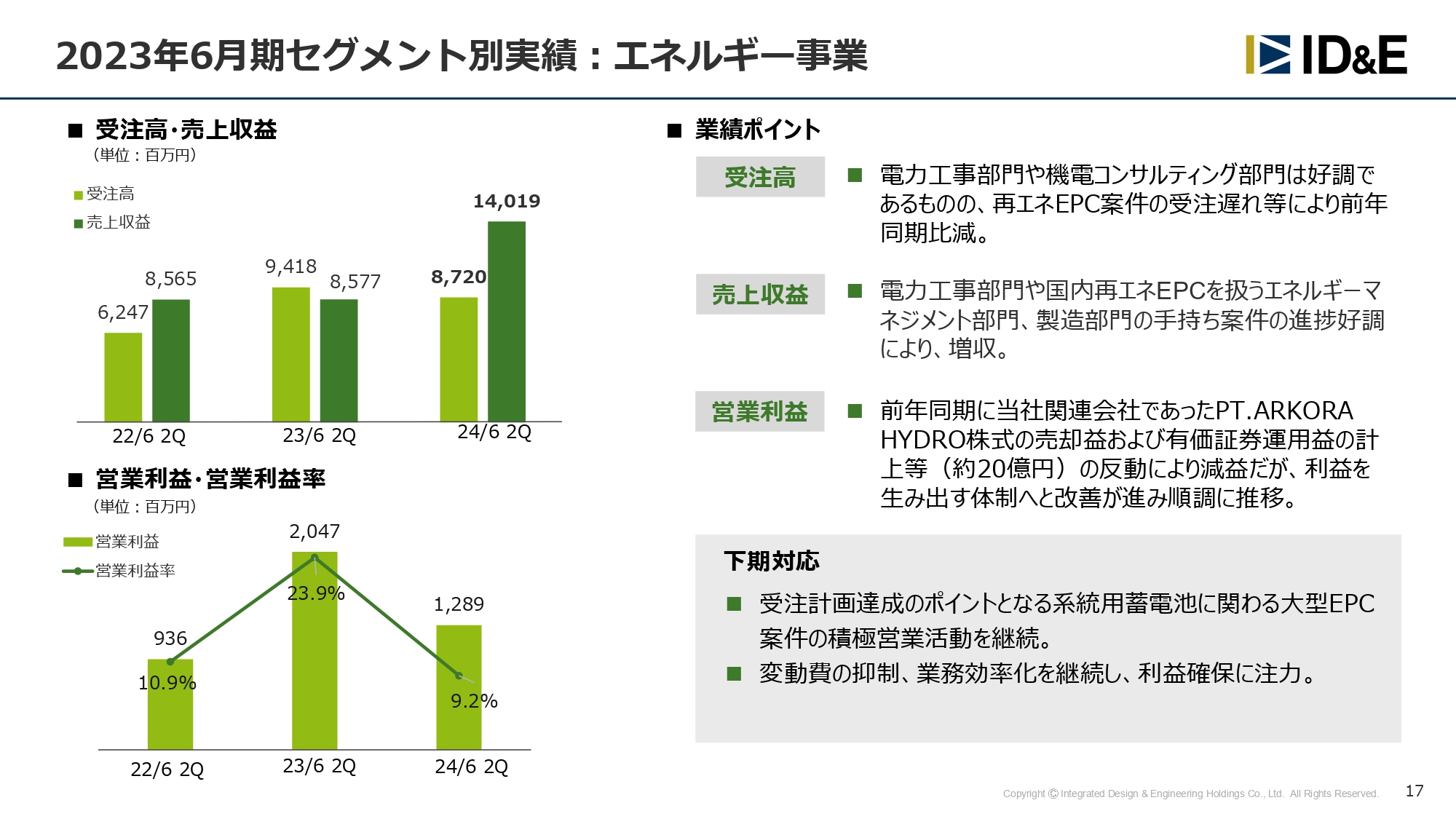

2023年6月期セグメント別実績:エネルギー事業

エネルギー事業です。エネルギー関連の市場動向の一番の問題として、サプライチェーンの混乱等、価格の上昇リスクが残っていることが挙げられます。

半導体の不足は、未だに継続しています。急激な資材の高騰は多少落ち着きましたが、インフレ基調は当面続く見込みです。資材やサービスの調達を早めに行うなど、状況に合わせた機敏な対応が必要な状況になっています。

また、事業環境の変化は非常に大きく、早いです。脱炭素に向けたさまざまな仕組みが世界的に施行されています。行政や、法整備されているものの仕組みが、年単位あるいは月単位で変わることも珍しくない市場です。チャンスを捉えるためには、市場の変化を耐えず注視する必要があるため、しっかりと進めています。

受注高について、再エネEPC案件の期ズレ等が起こっており、受注が若干遅れています。しかしながら、売上収益は順調に手持ち案件を進めていますので、増収となっています。

営業利益は、前期にPT. ARKORA HYDRO株式の売却益および有価証券運用益がありましたので、約20億円のプラスとなっています。前期はほぼその分がプラスになっていましたが、今期はそのような特殊要因がなくても順調に伸びています。見かけは増収減益となりましたが、今年度は本業で収益をしっかり上げることができています。

下期の対応として、受注計画達成のポイントとなる系統用蓄電池に関わる大型EPC案件の積極受注を、継続してがんばっていきたいと考えています。

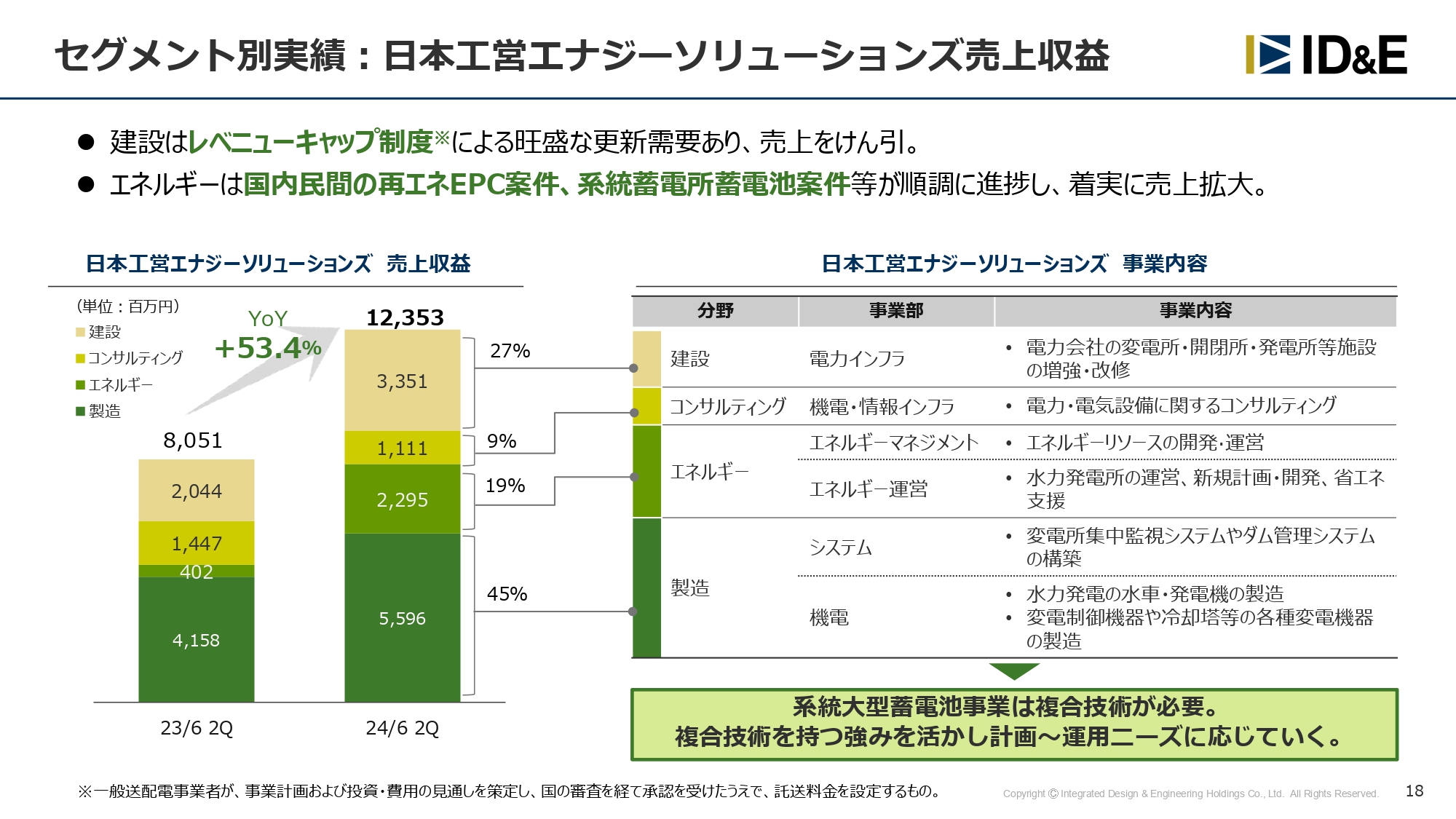

セグメント別実績:日本工営エナジーソリューションズ売上収益

日本工営エナジーソリューションズの売上収益です。スライドは、主要会社単体の収益構造がどのように増えているかを示しています。

建設分野は基本的に東京電力からの仕事が多いです。エネルギー分野はEPC、蓄電池関係の部分です。製造は、福島県須賀川市にあるシステムや機電関係の工場で担っている分野になります。このような3分野が、すべて伸びています。

しかしながら、コンサルティング分野は若干数値が落ちています。今般の組織再編により、ダムやトンネル関係など、インフラに関係するメンバーは日本工営のコンサルティング部門に移りました。トータルとしては増えているものの、分社化した関係で少しマイナスに見えています。

市場は全体的に活況を呈していますので、伸びています。

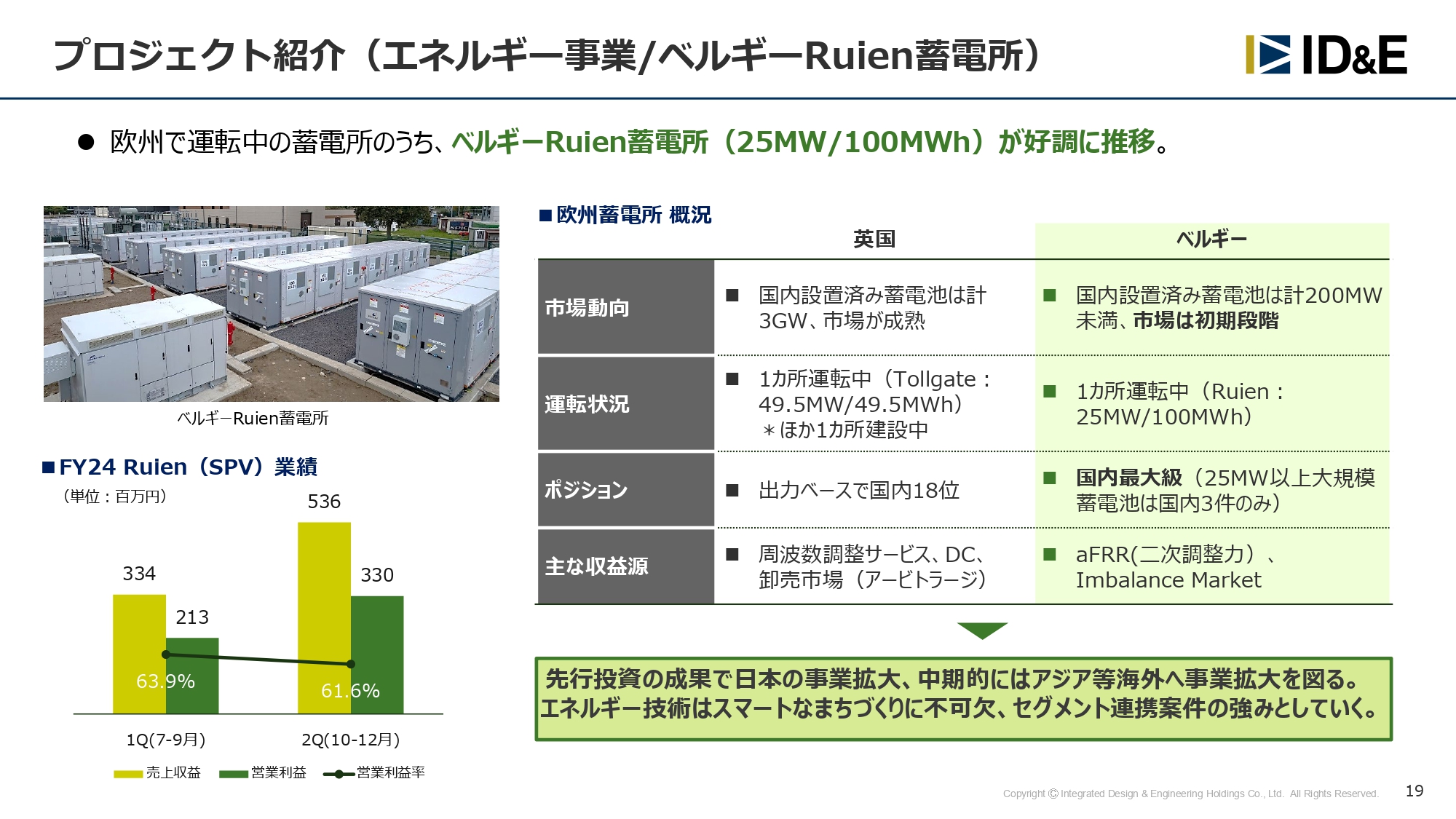

プロジェクト紹介(エネルギー事業/ベルギーRuien蓄電所)

エネルギー事業のベルギーRuien蓄電所についてです。2023年末にベルギーで1件、英国で1件の系統用蓄電池プロジェクトが稼働しています。

2017年から投資が続いていましたが、今期より、ようやくエネルギーマネジメント事業における利益の創出フェーズに入ってきたところです。特に、市場環境のよいベルギーが好調です。英国市場と比較して、ハイリスク・ハイリターンな部分もありますが、早い時期から参入していた恩恵を非常に受けています。

事業戦略としては、投資によって培ってきた再生可能エネルギーの最適な制御や活用のノウハウを、日本で展開していきます。その後、日本工営が得意な東南アジア市場へ逐次展開していきます。

このノウハウは、スマートなまちづくりに不可欠であり、スマートシティに欠かせない技術です。したがって、エネルギー事業の成長のみならず、セグメント連携案件の強みとしても活用していくことができます。

スライド左下のグラフは、ベルギーでの利益の創出関係を示しています。営業利益ベースで60パーセントを超えてくるのが、こちらの事業の特徴となっています。

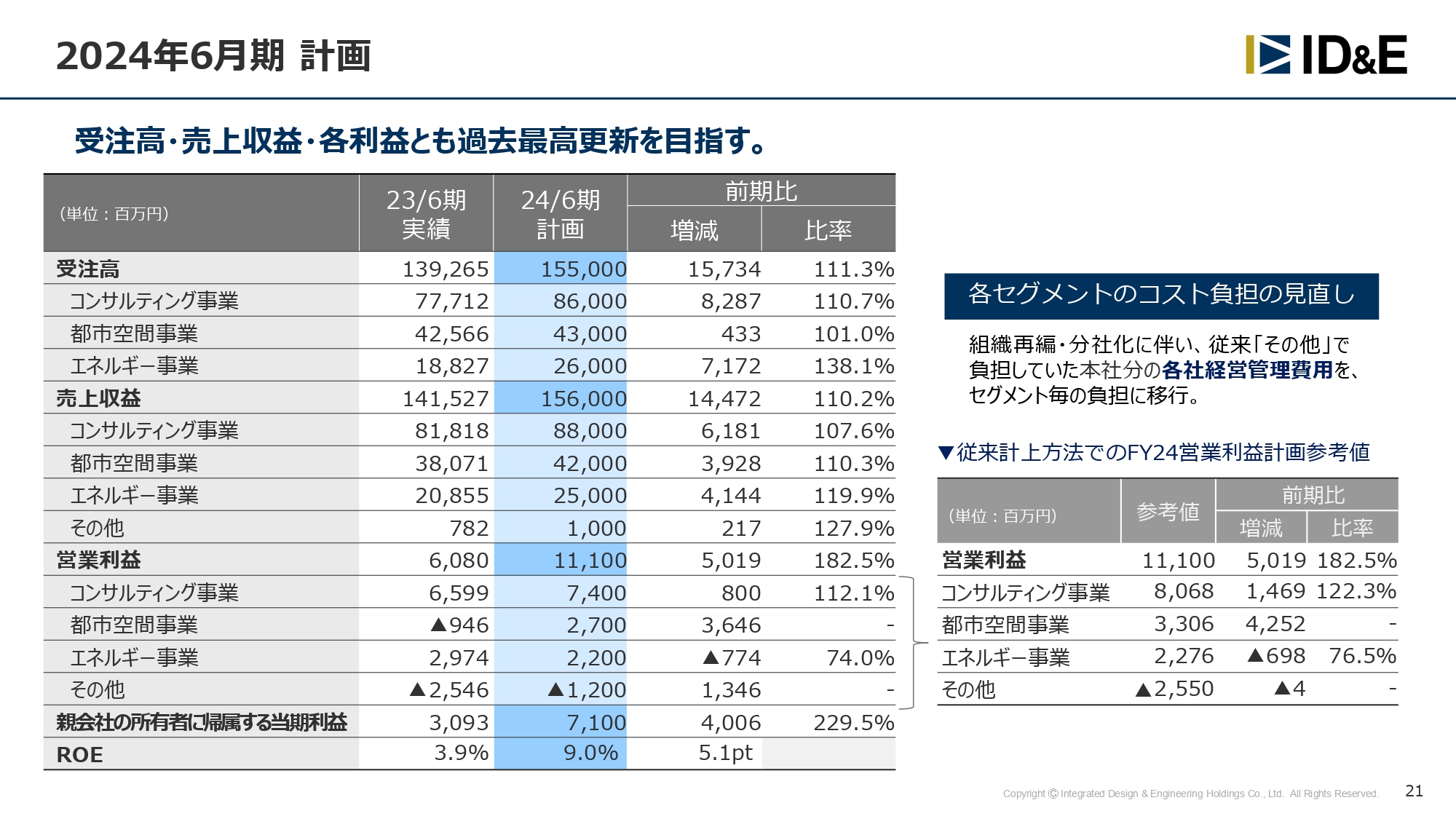

2024年6月期計画

2024年6月期の見通しです。スライドは、前期の実績と今期の計画値です。計画値のラインに並行するかたちで業績が伸びていますので、あと半年、大過なく運営できれば、このような数字が約束できるレベルまで進んできています。これは、半期の実績からも推察できると思います。

新たな中期経営計画の開始前の仕上げの1年となりますので、しっかりと完遂したいと考えていますし、足元もしっかり固めていかなければならないと思っています。

ホールディングス化に伴って、これまで共通経費として「その他」に計上していた各社経営管理費用を、セグメントごとの負担に移行しました。そのため、営業利益にやや違和感があるかもしれません。

スライド右下の表では、ホールディングス化する前の従来の計上方法で数字を挙げ、ダイレクトに比較できるかたちに再整理しました。こちらから、各セグメントのがんばりがご理解いただけると思います。

しっかりと計画を達成するような方向性で、がんばっていきたいと考えています。

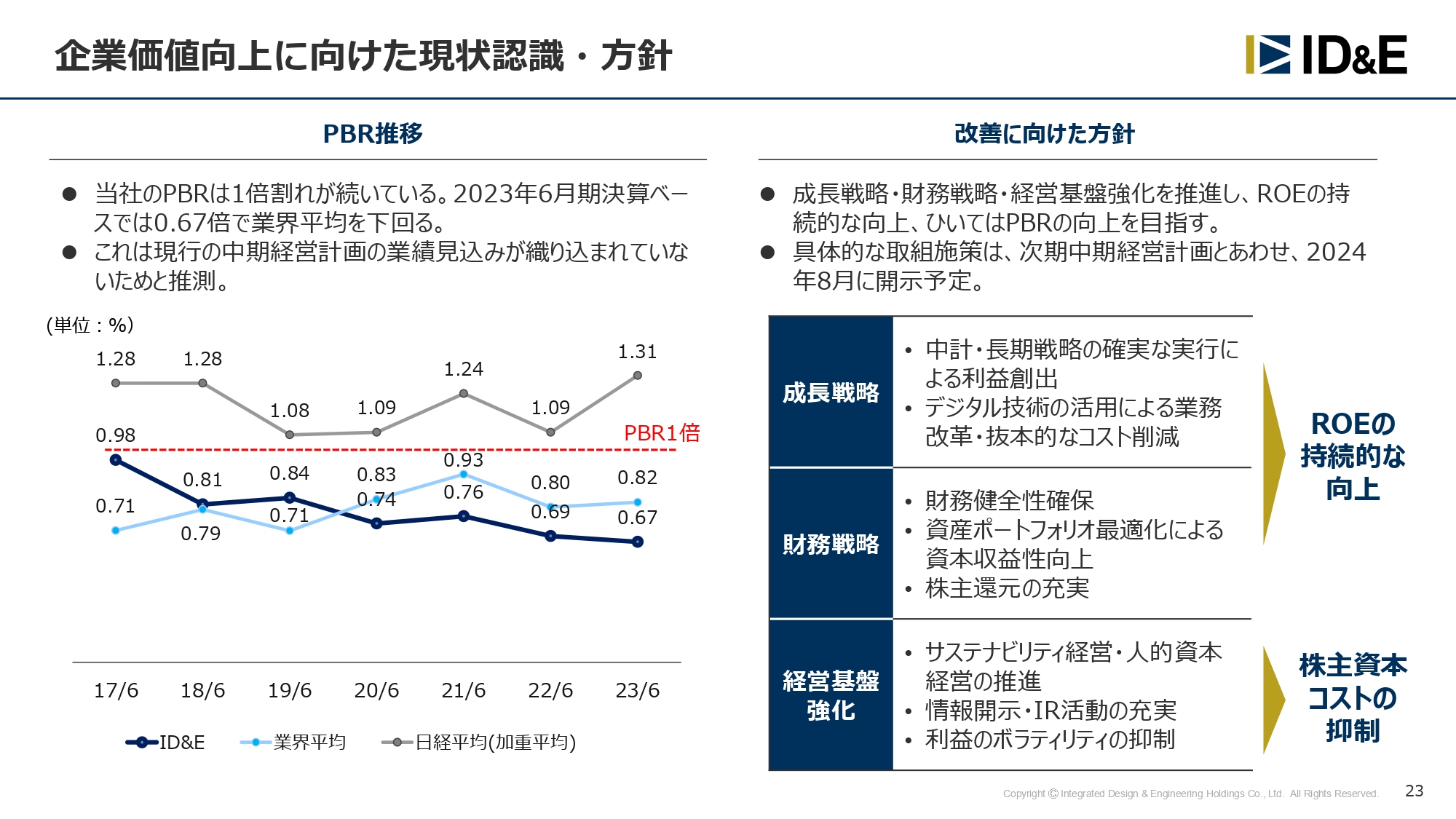

企業価値向上に向けた現状認識・方針

企業価値向上に向けた現状認識・方針についてご説明します。スライドのグラフのとおり、弊社のPBRを時系列で見ると、残念ながら1倍割れが続いています。また、2023年6月期決算ベースでは0.67倍と、業界の平均を下回っています。

市場環境としては、弊社グループが大いに活躍できる環境があると理解しています。それに応えていくつもりですが、我々ID&Eグループの将来計画の理解が広まっておらず、非常に申し訳なく思っています。

改善に向けた方針は、スライド右側に記載のとおりです。成長戦略・財務戦略・経営基盤強化を推進し、ROEの持続的な向上と株主資本コストを抑制し、結果的にPBR1倍以上の達成を目指します。

この方針に基づき、次期中期経営計画を策定しているところです。具体的な目標水準、アクションプラン等について整理して、今年8月には開示する予定です。

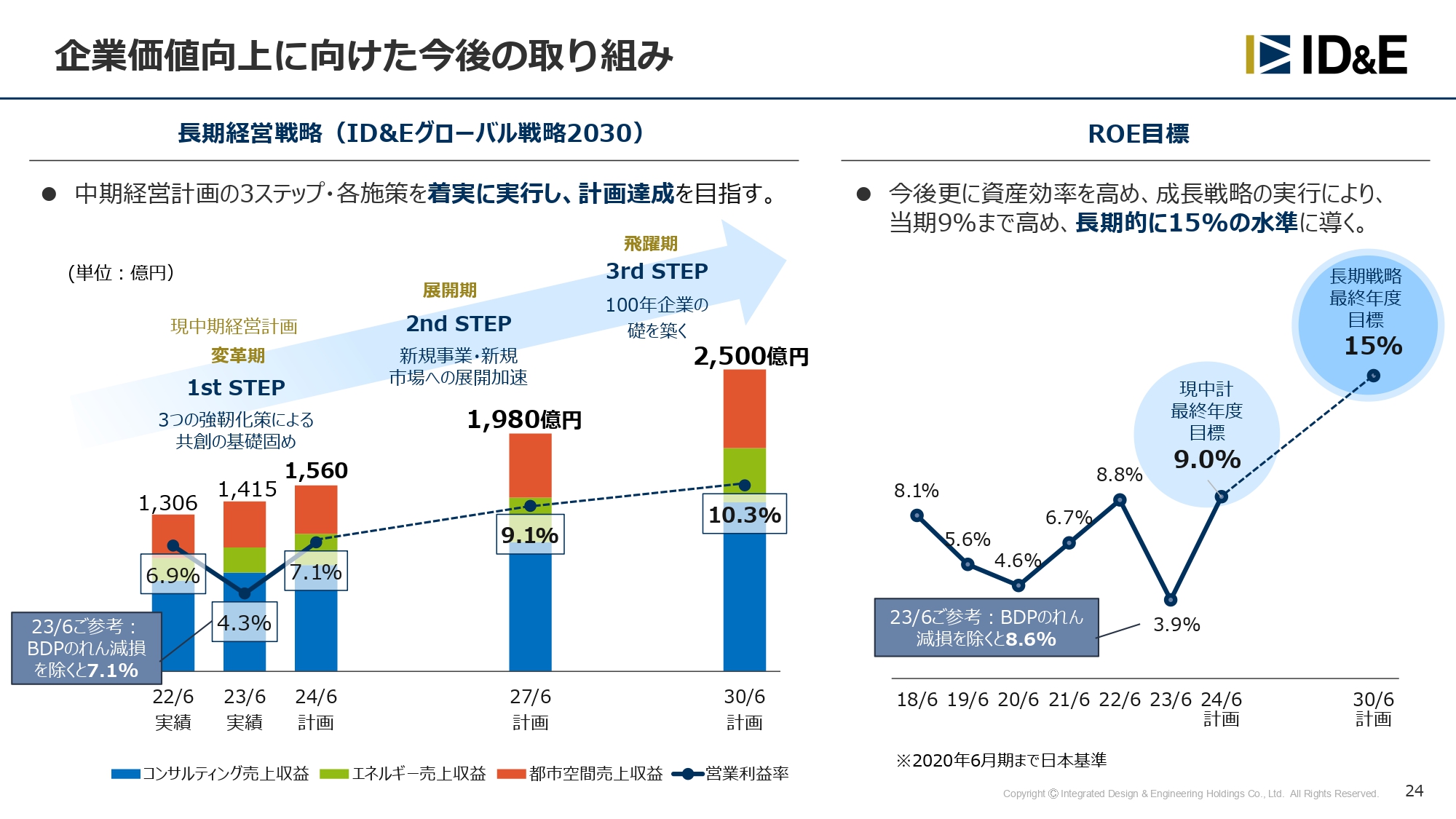

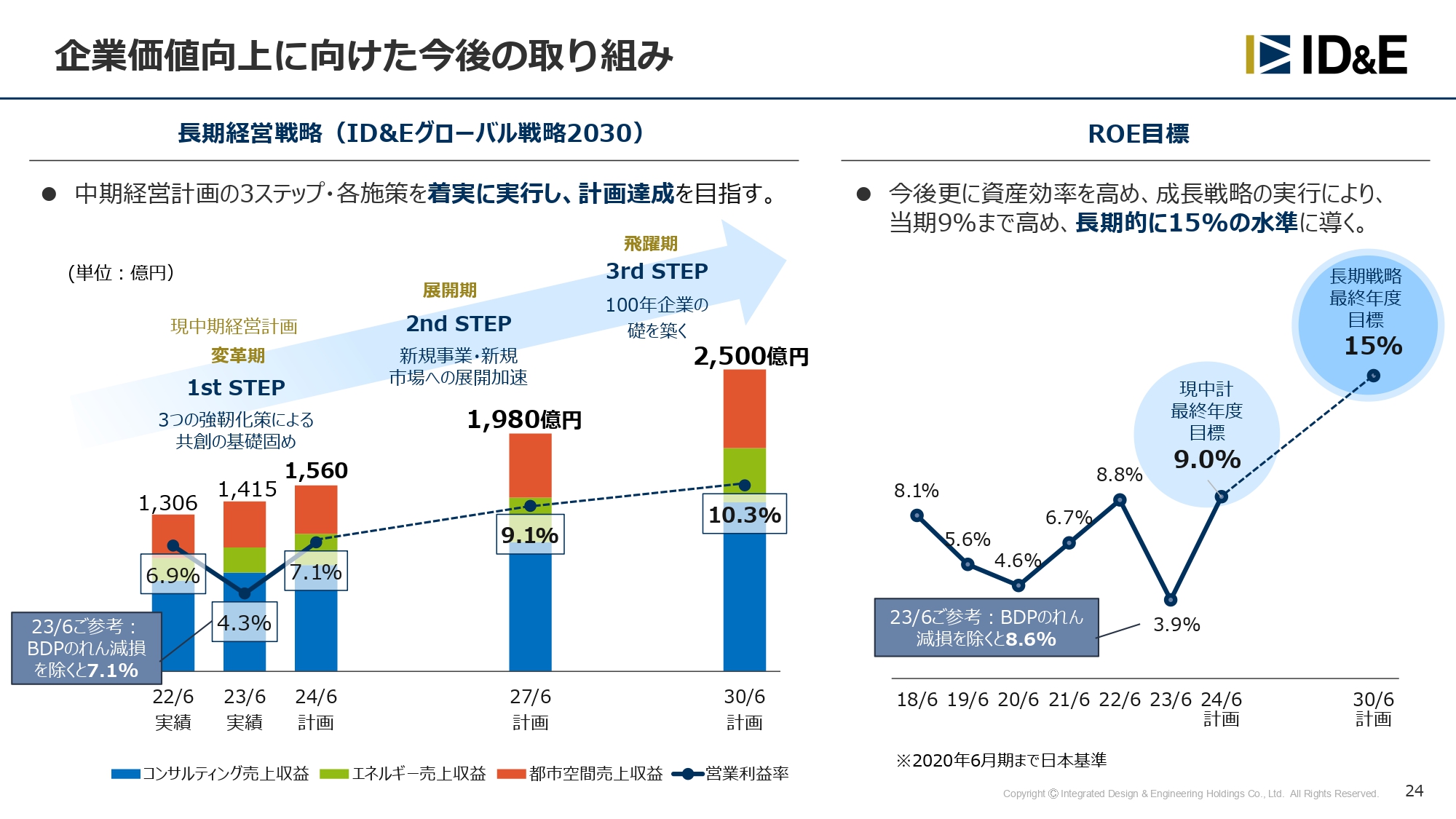

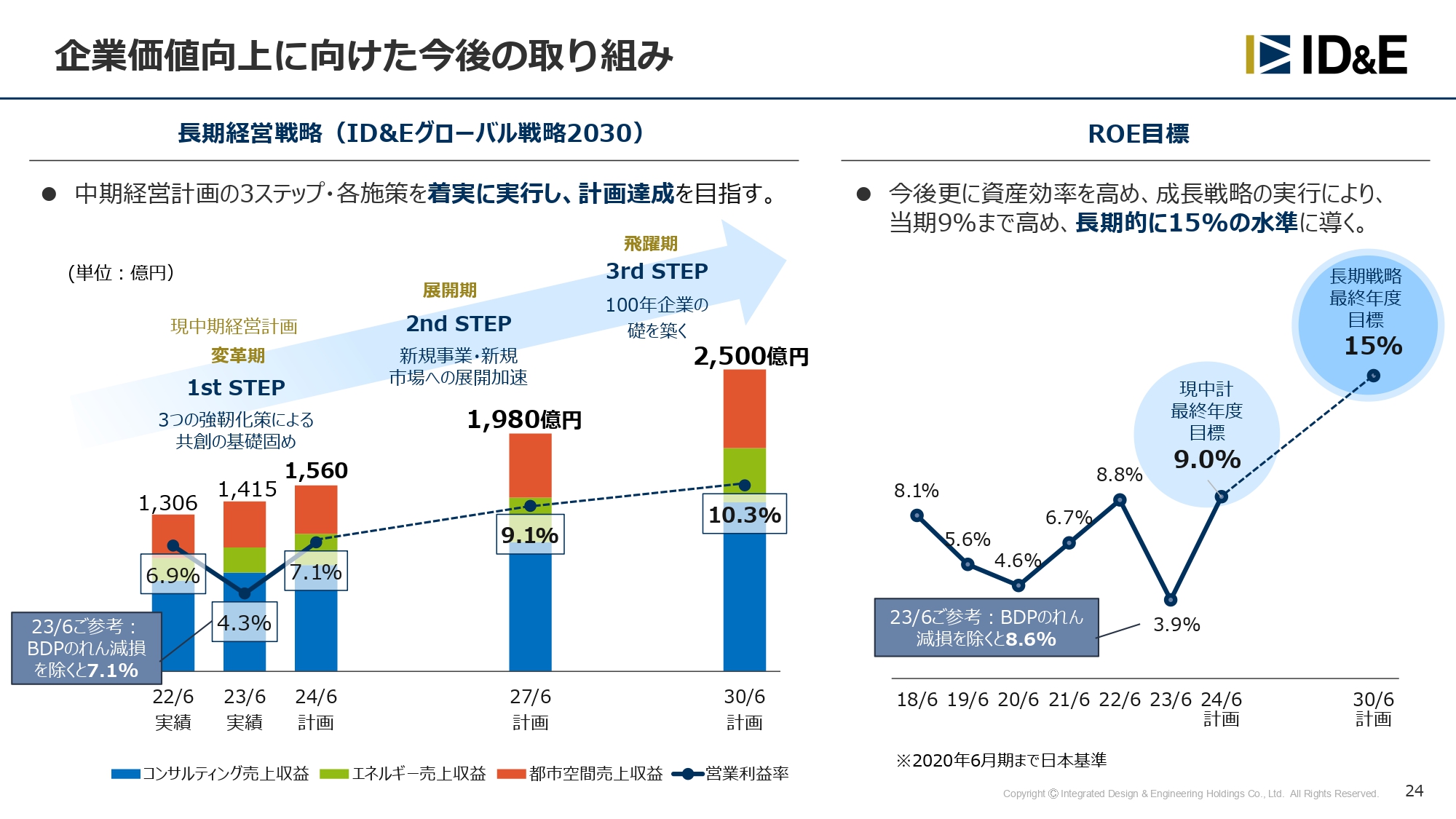

企業価値向上に向けた今後の取り組み

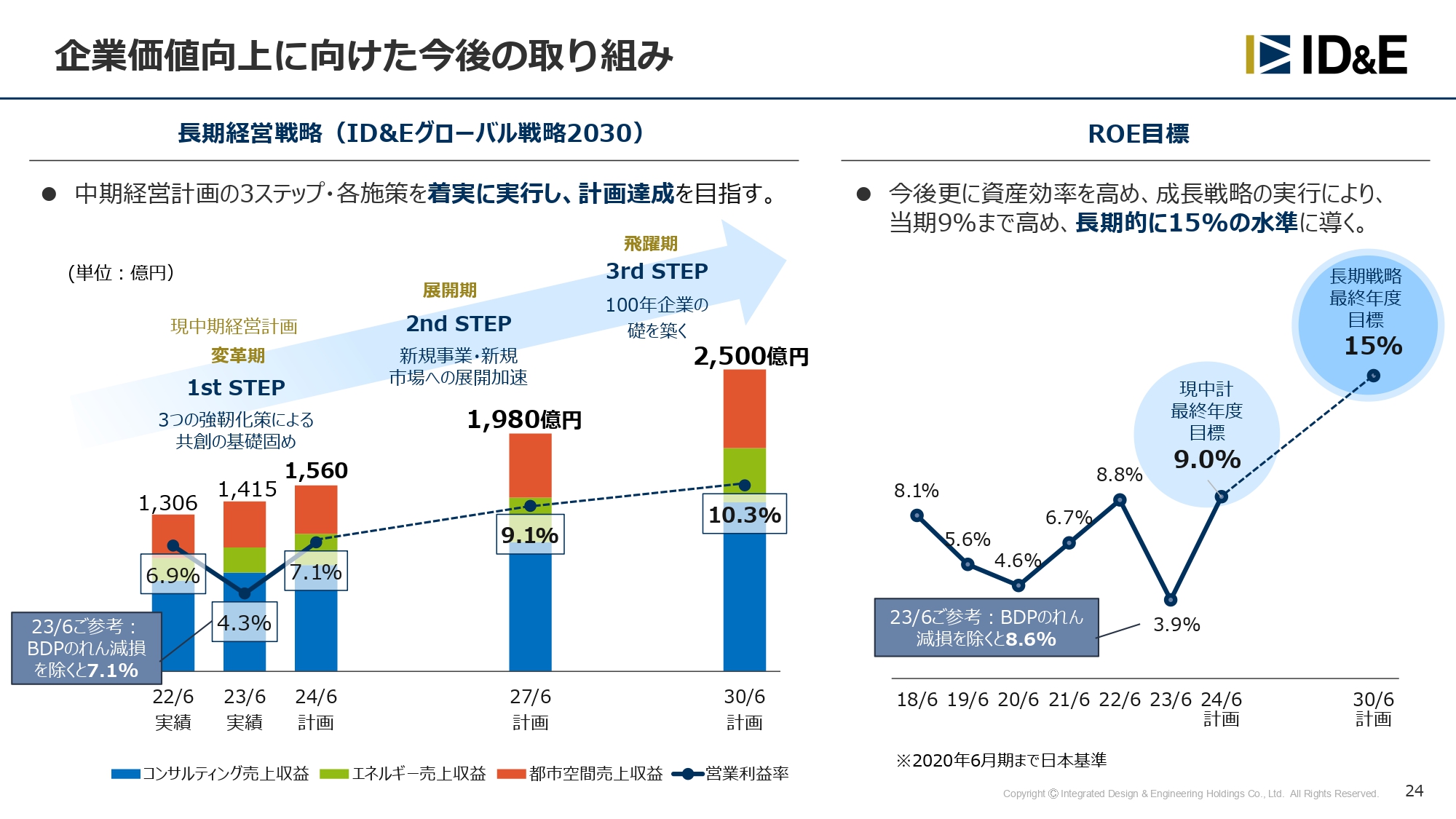

成長戦略の基本である長期戦略、中期経営戦略を着実に実行していきます。

資本効率の指標としては、ROEを重視しています。前中期経営計画の最終年は6.7パーセントでしたが、現中期経営計画の初年度では8.8パーセントとなりました。残念ながら、前期は3.9パーセントまで落ちたものの、BDP社ののれん減損を除けば8.6パーセントとなります。今期の計画が達成できれば、9パーセント台に入ります。

このようなかたちで、現中計期間は本業をがんばってきました。今後はさらに資産効率などを高め、中期経営計画で策定した成長戦略を実行し、ROEを高めていきたいと考えています。

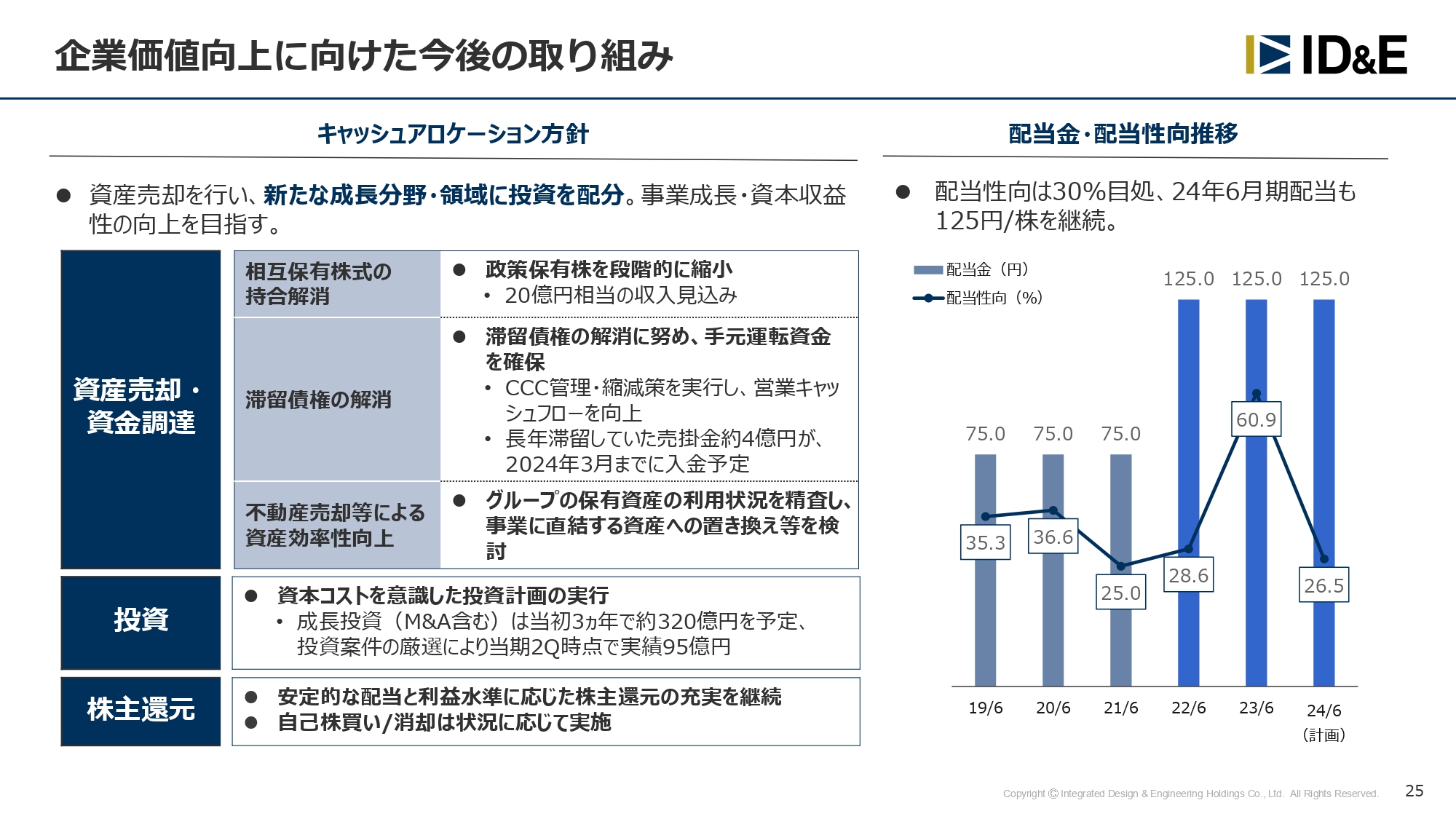

企業価値向上に向けた今後の取り組み

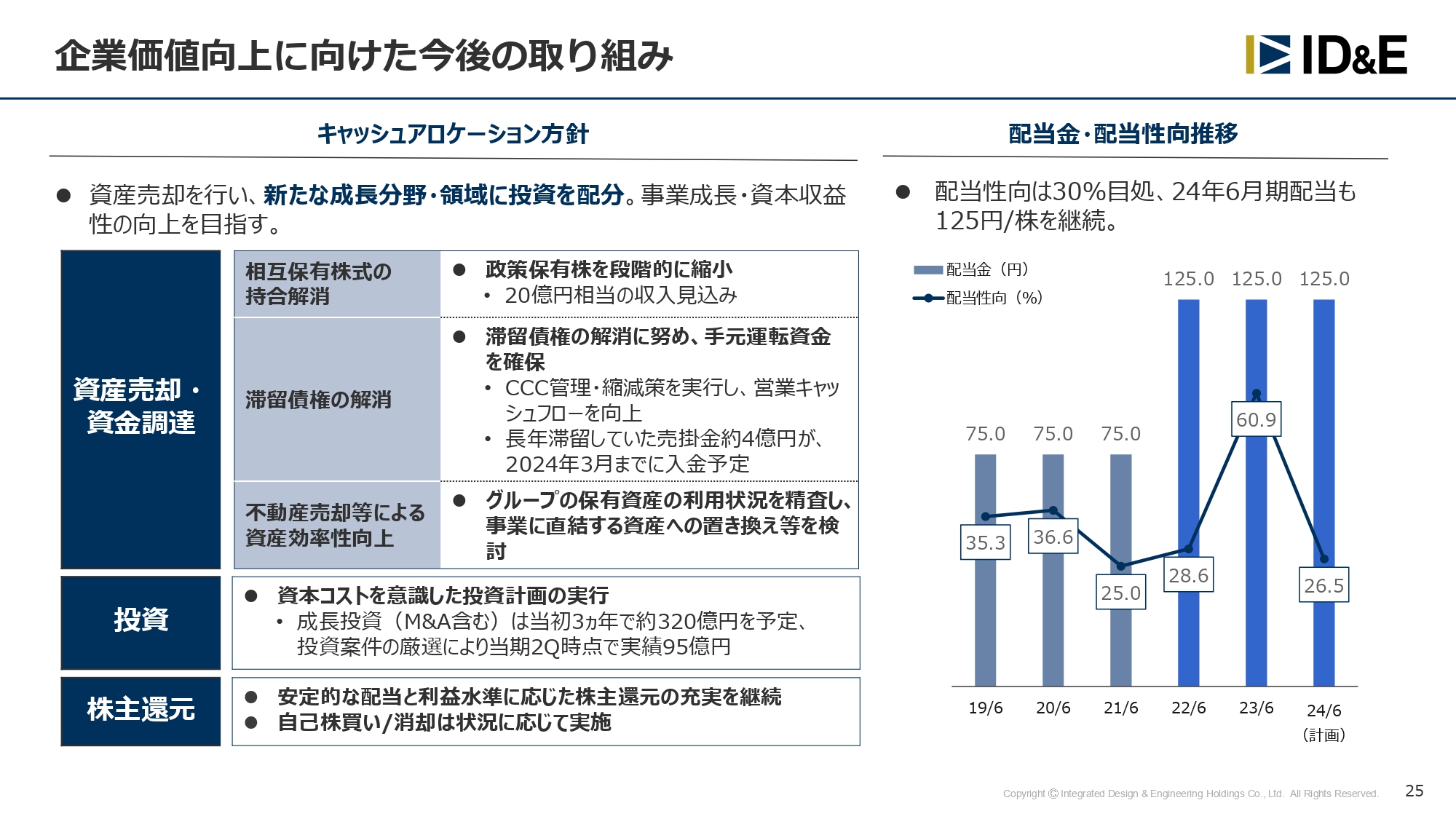

キャッシュアロケーションの方針です。資産売却・資金調達では、政策保有株を段階的に縮小し、滞留債権の解消に努め、手元運転資金を確保していくなど改善に努めます。

また、不動産売却等による資産効率性の向上も図っていきます。グループ保有資産の利用状況を精査し、事業に直結する資産への置き換え等を検討していきます。

投資は、資本コストを意識した投資計画を実行します。株主還元においては、安定的な配当と利益水準に応じた株主還元の充実を継続します。また、必要に応じて自己株買いや消却を進めていきたいと思います。

配当金・配当性向の推移は、スライド右側のグラフのとおりです。2024年6月期も配当性向30パーセントを目処にして、1株あたり125円の配当を継続したいと考えています。

企業価値向上に向けた取り組み(人・技術)

非財務施策も、事業基盤や稼ぐ力の強化につながります。結果的にはROEの向上にも資すると考えています。

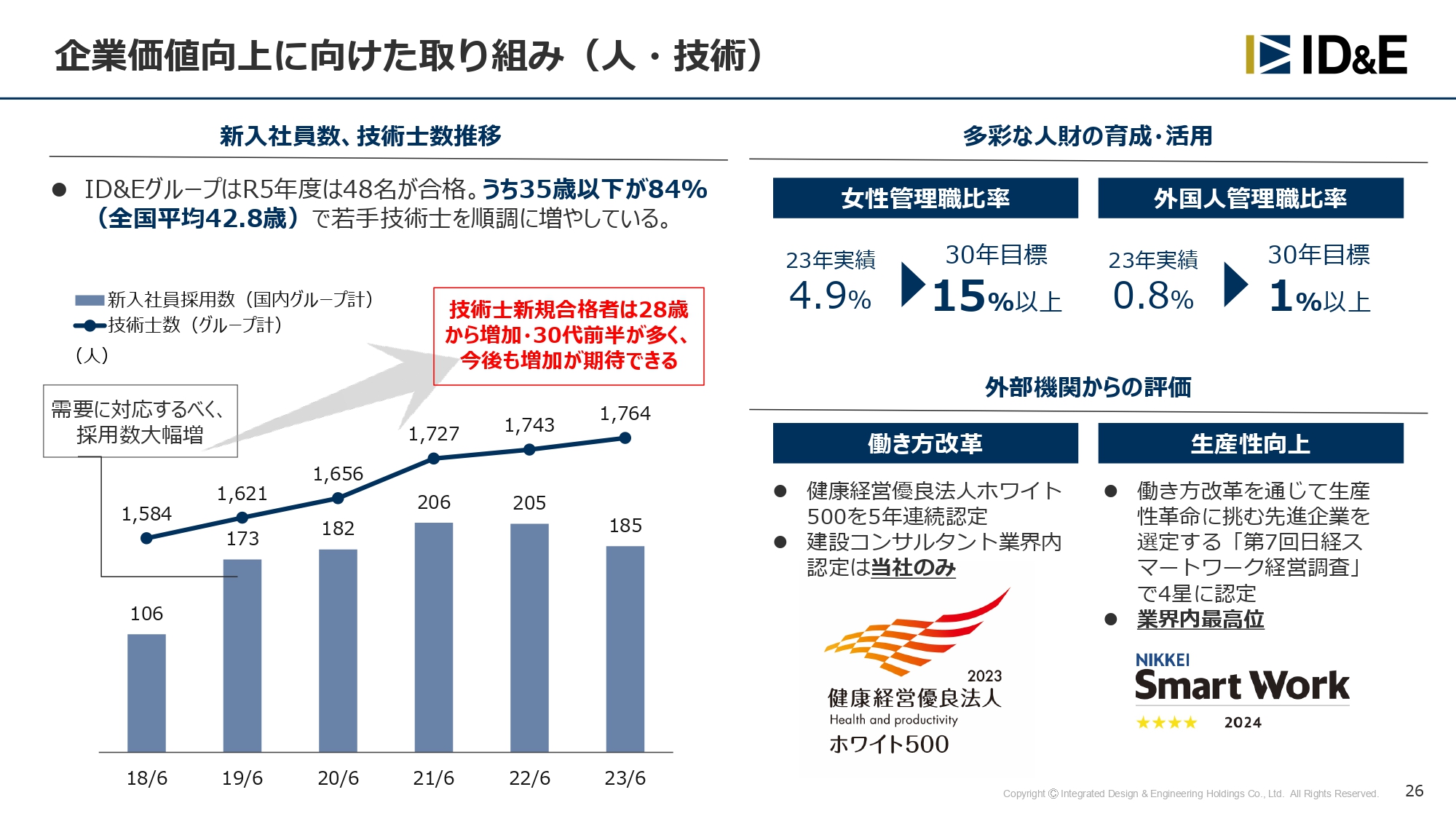

弊社グループの新入社員数の推移を、スライドにグラフで示していますが、2019年から大幅に増やす計画にしています。

将来の受注高に直結する技術士の資格者を大幅に増やすために、教育にも力を入れています。その結果、合格者のうち35歳以下が全体の84パーセントと、若手技術士を順調に増やすことができています。また、多様な人財の育成・活用や働き方改革などの活動にも取り組んでいます。

スライドに記載のとおり、女性管理職比率や外国人管理職比率も増加しており、外部機関からの評価もいただけるようになりました。こちらも持続的に推進していきたいと考えています。

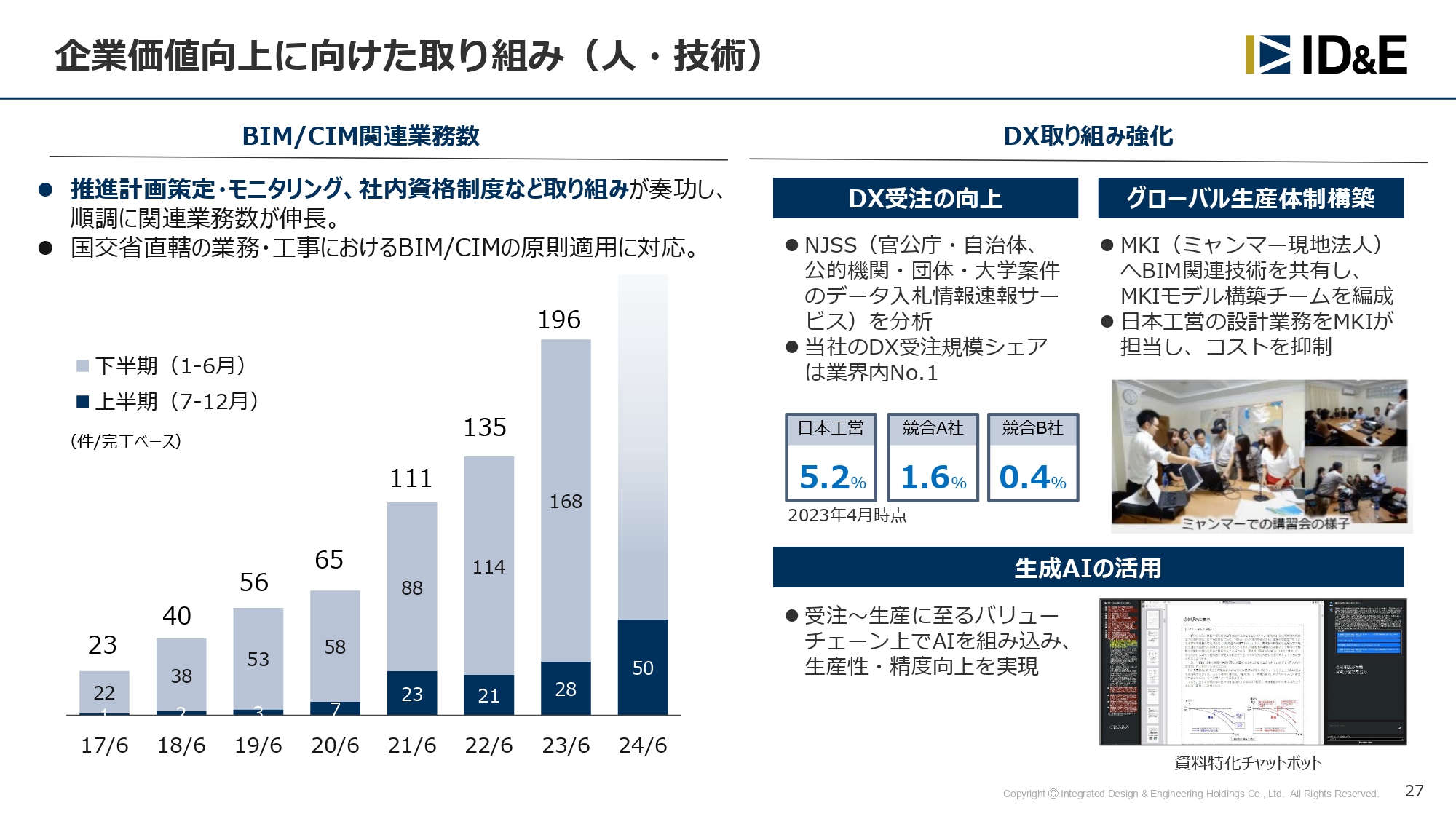

企業価値向上に向けた取り組み(人・技術)

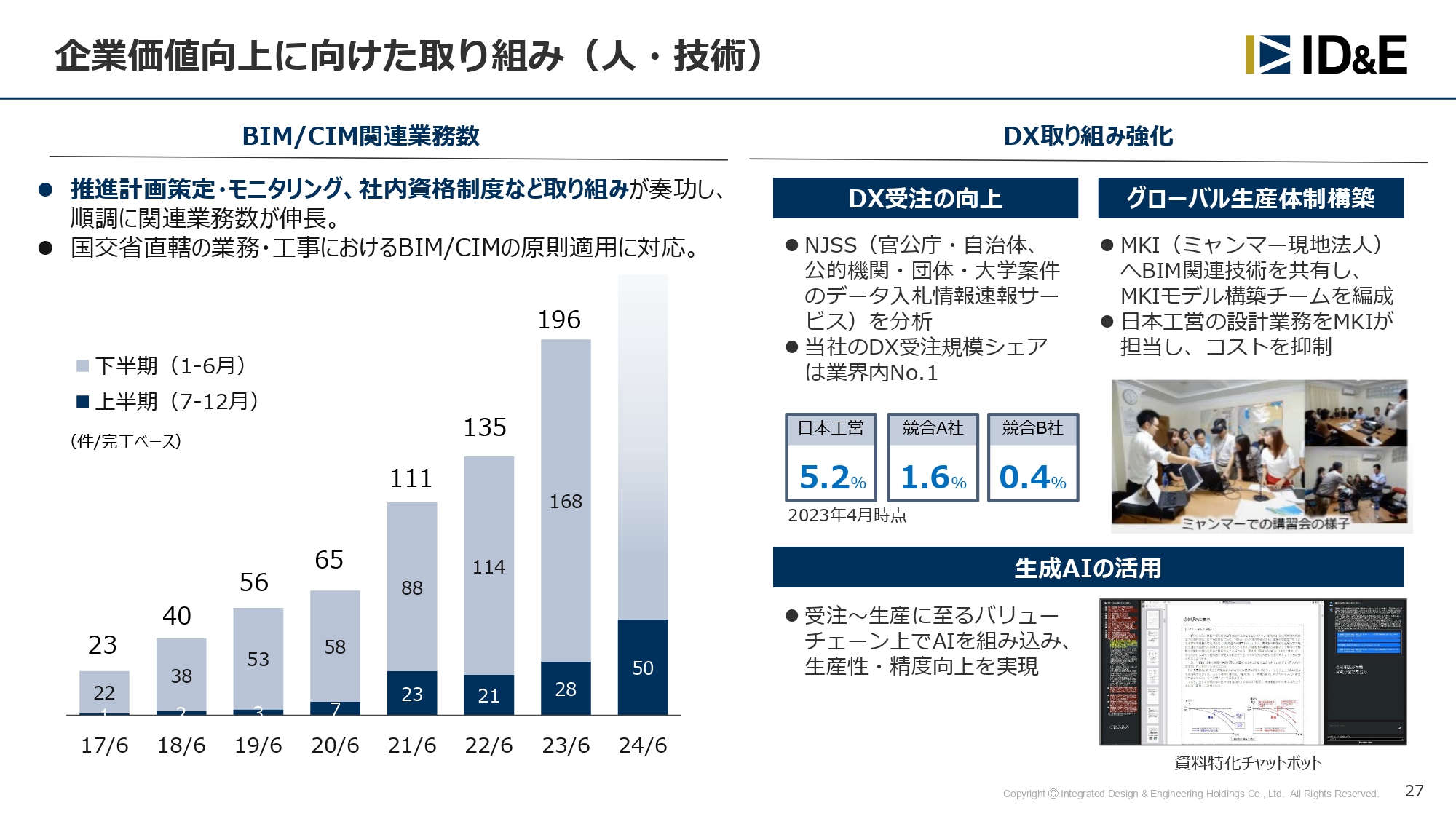

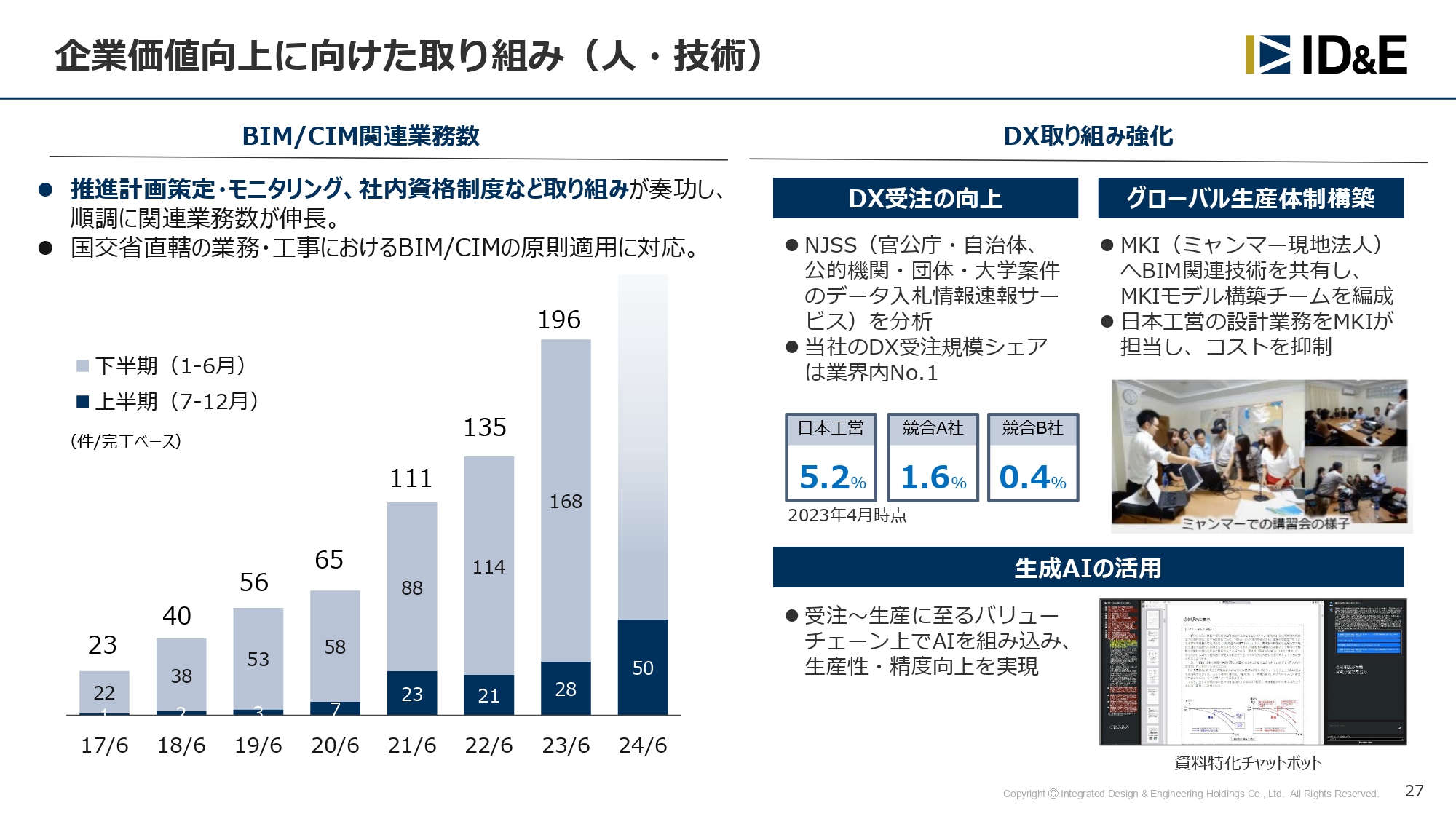

人に続いて、技術についてお話しします。社内資格制度に、BIM/CIM関連の資格を立ち上げています。国交省直轄の業務では、昨年4月よりBIM/CIMの原則適用が始まっています。BIM/CIMに関する取り組みを継続することで、受注の基盤となるノウハウが蓄積できてきたと感じています。

BIM/CIMの対応は、業界全体として遅れも目立ちますが、弊社グループではグローバルチームでの対応も始めています。

スライドの事例は、ミャンマー現地法人のMKI(Myanmar Koei International)についてです。BIM/CIMの関連技術を移転し、MKIの中にBIM/CIMのモデル構築チームを編成しています。

日本工営が受けた設計業務をMKIが担当することで、コストを抑制しています。国内に比べて半分、場合によっては3分の1程度のコストでできます。海外のエンジニアは新技術の習得にも前向きですし、モチベーションの維持にも寄与しています。

こちらはミャンマーでの一例ですが、ベトナム、バングラデシュ、インドネシア、フィリピンなど、いろいろなところに仲間がおり、同様にグローバルな生産体制を構築しています。

建築関係は、東南アジアだけでなくペルーでも取り組んでいます。日本が夜の時間帯、ペルーは昼ですので、24時間世界中で稼働できます。このような効能も意識しながら、分野を限定せずグローバル生産体制の構築を進めています。

また、生成AIの活用にも注力しており、作業時間の削減・効率化にも効果が出てきています。

現中期経営計画の最終年となる2024年6月期は、是が非でも計画を達成したいと考えています。上期は非常に順調に進むことができましたので、下期をしっかりと乗り切って、次期中期経営計画につなげていきます。ご支援のほど、よろしくお願いします。

私からのご説明は以上です。ありがとうございました。

質疑応答:未実行の投資計画について

質問者:投資についてです。「成長投資は当初3ヶ年で約320億円を予定、投資案件の厳選により当第2四半期時点で実績95億円」とのことですが、当初予定していたものの投資しなかった部分について、教えてください。

新屋:投資が進まなかったのは基本的にM&Aで、その予算は約120億円です。もう1つは、エネルギーの蓄電池関係のプロジェクトに対する投資です。進捗度合にもよりますし、案件あっての話ですので100億円程度残っています。

合計で約220億円が、見通しのかたちで残っています。

質疑応答:先端技術への投資計画について

質問者:先日、生成AIを社内で展開するとの発表がありましたが、生成AIなどの先端技術・DXに対して、現在どのくらい投資していますか? また、今後についてどのような計画を立てていますか? 従来よりも増額するなど、そのあたりの考えを聞かせてください。

新屋:生成AIの部分だけを抜き出した投資額は答えづらいのですが、まず総額からお話しすると、研究開発への投資は3年間で45億円です。しかしながら、これ以外にも分野別に取り組んでいる分もあります。

例えばコンサルティング(日本工営)であれば、それぞれの事業本部の中で研究開発に取り組んでいるため、その部分を除いた中央研究所を中心に行っているものだけで45億円となっています。中央研究所の中に先端研究を行っている部門があり、そこでAI関係の研究を集中的に行っています。その指導の下に、各分野の代表が研究を進めているかたちです。

今後の進め方として、切り分けづらいところではあるのですが、生成AIによる自動設計を、いわゆるジェネレーティブデザインのところまで持っていくためにどのくらいかかるのか、次期中期経営計画の中でも予算の算定を行っています。展開期、飛躍期へとつながっていく中で、自動設計まで実現したいと考えており、そちらに集中的に投資していく考えです。

3年間で45億円というかたちで今期まで来たため、予算的には、必要に応じてそれ以上の投資も可能だと考えています。

質疑応答:自動設計の実装時期について

質問者:設計の自動化についてお聞きします。展開期は2027年6月期までとなっていますが、その頃には社内に展開し、基本実装していくというイメージでよいでしょうか?

新屋:パラメトリック設計からジェネレーティブ設計に移っていく中での、いわゆるパラメトリックなデザインの部分においては、すでに実用が始まっています。

分野によっても進み具合にかなり差があります。そのためパラメトリックな部分の自動設計については、次の中期経営計画には何とか目処をつけ、ジェネレーティブな部分はその次の中期経営計画というスピード感で進められるように、グループ内の中央研究所にお願いしているところです。

質疑応答:次期中期経営計画の策定スケジュールとポイントについて

質問者:今は次期3ヶ年計画の大詰めかと思います。今後の策定のスケジュールと、展開期の中で大きな柱になるようなポイントとして、どのようなところが挙げられるかについて、現時点で言える範囲で考えをお聞かせください。

新屋:次期中期経営計画についてはまだ骨子の部分が協議されている段階であり、現在は事業会社が各事業に計画を落とし込んでいるところです。5月には社内的に細部にわたってのヒアリングを行います。そこで微修正した後、6月の取締役会で決議し、外に向けて発表していく流れです。

次期中期経営計画の大きな柱としては、今回ID&Eホールディングスを作り持株会社体制にすることが、長期経営戦略で大きく成長するための方法論でした。それを現中期経営計画でしっかり実現でき、スタートが切れました。

また本日発表したように、成績としてもまずまずのスタートが切れていますので、こちらを着実に進めていけるようにします。

先ほど強靭化策と言いましたが、各事業が自立・自律し、1つの事業として十分に成長していく体制ができたのが、現中期経営計画でした。

現在、それぞれの主要事業会社が担うセグメント、またその下に横並びとしてある各現地法人が全世界に広がっていますので、いわゆる「Think globally, Act locally.(シンク・グローバリー、アクト・ローカリー:地球規模で考え、地域で行動する)」というところで活動し、地域経営がしっかりできるよう体制を進めていくことが、次期中期経営計画の大きな目標であり、柱になっていくと考えています。

市場関係では、公共事業が非常に好調です。防衛事業も予算がついたばかりです。43兆円という事業がここ5年間くらいで実施されていく中で、それに対する対応もしていかなければなりません。

一方で公共予算については、長期的な視点で考えると、人口がどんどん減っていく中で、今までどおり予算を確保することが非常に厳しくなるだろうと考えています。そのような中で、我々はもう1つの予算源である民間事業に進出するための準備を、十分にしていかなければなりません。

もちろん、国の仕事や自治体の仕事もしっかりと行います。体力のあるうちに新しい分野や市場への探索も始めていこうということで、もう1つの大きな柱として、民間市場への対応を同時に進めていくことを挙げています。

質疑応答:次期中期経営計画における事業環境について

質問者:次の3ヶ年において、事業環境のどこが一番変わると想定していますか? 特に、なくなっていくと考えているものはあるでしょうか?

先ほどの質問への回答でも、「人口が減る中で予算もなくなっていく」というお話がありました。国のお金の使い方のターニングポイントは、この3年くらいではないかと思っています。特に御社にとって厳しい変化が想定の中にあれば、教えてください。

新屋:厳しい結果にならないよう手を打って取り組んでいる中で、一番の大きな変化は防衛関係の予算です。国の予算に限りがある中でそちらへ大きくシフトしているということは、早晩、例えば我々が一番仕事をいただいている国交省関係の国土強靭化のところにも、何らかのかたちで予算的な影響が出てくるのではないかと危惧しています。

ただし、お客さまが変わっても提供するソリューションは変わりません。防衛省の仕事にもしっかりと対峙していくことが、我々の方針です。国交省案件は引き続き対応しますが、さまざまなお客さまに対応していきたいと考えています。

市場として、公共事業は少しずつ減りながらも維持されていくと思いますが、お客さまがそれぞれ持っている予算については、多少変化が起こってくるだろうと想定し、準備しているところです。

また、なくなるというよりも、危惧されているのが自治体です。自治体では、例えば公共インフラの維持管理という大きな問題があります。しかしご承知のとおり、公共インフラを維持するための、土木の職員がいない自治体がかなり増えています。そのようなところでは、公共事業の発注もできない状況です。

そのため、市町村合併を進め、職員数を調整しながらいろいろ工夫もなされていますが、それ以上に市町の衰退のスピードは非常に早いと感じています。率直に言えば、市場が減少していくというよりも、先が見えない状態です。

実際に、予算の確保も非常に厳しい状況です。日本工営都市空間はもともと玉野総合コンサルタントを母体とした会社で、現在も約7割が自治体からの仕事です。自治体の仕事は非常にロットが小さくなっており、1件当たりの仕事も小さくなっています。そのため、トータルの受注高を上げていくとなると、かなりの疲弊感があります。そこが我々にとっては危機でもあり、改善点でもあります。

質疑応答:AIによる業務効率化について

質問者:AIを活用することにより、コンサルタントやアナリストの業務はかなり効率化されると思います。今までは何人も関わってきたものが1人でできるようになることも起こるかもしれません。

現在、どのような部分に効率化の余地を感じているでしょうか? 仕事の方法や付加価値の付けどころが変わると、向こう3年くらいで劇的に変わる可能性があると感じています。どのように見ているか、お聞かせください。

新屋:一番変わっていくのは、先ほどもお話しした設計の部分です。そこが劇的に変わっていくだろうと考えています。

逆に簡単な設計については、お客さまがAIの技術を使いながら自分で行うようになると考えています。そのため、コンサルタントの簡単な設計は必要なくなり、コードの設計といったところに入ってくると思っています。

そのような意味では、概略レベルの設計は我々の仕事からなくなっていくと考えています。先に発注者が検討し、「この細部について検討してください」という方法に変わってくると思います。

また設計のスピードにしても、今はデザインビルドがありますが、自動設計が進むことにより、我々のコンサルタント業務の大部分が消えていくと考えています。2年前に弊社でも「DXビジョン」を作り、その中で私から社員に提言したわけですが、我々の仕事の8割、9割が消えていく可能性があります。

そうならないようにするためには、今まで時間がなくてできなかった部分、例えばお客さまと接していく部分や、しっかりと現場を見る部分に、我々が能力と手間を割いていくかたちに変わっていくと思います。

どこに付加価値を付けていくかについては、自動設計を上手に使って品質を上げていくという部分です。まず、単純ミスがなくなってきます。逆に言えば、間違った時にはかなり大きな間違いをしてしまう危険性もあります。しかし単純なところは十分に補正できているため、今で言うケアレスミスはかなり減少し、お客さまにご迷惑をかけることも減っていくと考えています。

一方で、今度は高度な技術を使いこなしていく技術が必要になります。そのため経験値が非常に重要になり、高度な技術者でなければ生き残れなくなってきます。いわゆる基礎的な技術はAIで全部こなしていく時代になっていくと考えて、人材育成にも取り組んでいるところです。

質疑応答:地域経営のメリットと課題について

質問者:先ほど、次期中期経営計画の中で地域経営を目指すというお話がありました。地域経営のメリットと、今、地域経営が実現できていないことによる問題点や課題があれば、教えてください。

新屋:まず地域経営のメリットやデメリットについては、我々のビジョンが大きく関与してくると思っています。現在のID&Eホールディングスの経営体制は日本人がほとんどで、英国人は1人しかいませんが、ホールディングスは本来どこにあってもいいわけです。

最終的なかたちとしては、ホールディングスに各国の代表である社長が集まって、連邦制を敷いて合議しながらグループ全体の行く末を決めていくことを理想としています。いわゆる連邦経営という言い方もしています。

そのような体制を目指していくためには、最終的に各地域のレベルが同程度になっていかなければなりません。日本の中で日本工営が成長できたように、例えばインドではNippon Koei Indiaが、ミャンマーではMyanmar Koei International(MKI)がその国のNo.1コンサルになる方向で、地域経営を行っていきたいと考えています。

現在、我々が得意としている東南アジアや南アジアからその取り組みを始めています。将来的には、「私の次の社長はIndokoei Internationalから出てもおかしくないよね」となるよう、現地に行って社員のみなさまを鼓舞している状況です。それが将来のビジョンであり、大きなメリットであると私は考えています。「みんなで地球のことを考えて、住みよいまちづくりを行う」という、我々のミッション、ビジョンを提供できるようにしていきます。

課題としては、それに向けて時間がかかるということと、地域差が出てくるということです。そこは時間をお金で買うことも考えなければならないということで、1つの方法としてはM&Aだと理解しています。

土木、建築、エネルギーの中で、建築分野での強い仲間であるBDP社が英国にいることで、欧州の情報が非常によく入ってくるようになっています。そのような部分での地域経営の軸は、BDP社のメンバーにお願いしているところです。

世界全体から考えると、特にアフリカや南米あたりが全般的に弱いため、全体が底上げされれば、強いグループになっていくと考えています。我々がホールディングスの名前を日本工営グループにしなかった理由は、そこにあります。

「どの国のどのメンバーがトップに立っても、祖業である日本工営という名前を冠にする」というのも、1つの方法かもしれません。しかし、それぞれの技術を持ち寄って世界をよくしていく、デザインとエンジニアリングをインテグレートするという意味での「ID&E」ですので、それができるような会社になっていければよいと考えています。

長くなりましたが、問題点としては時間がかかるところと資金面です。着実に稼いでいかなければ達成はますます遅くなるため、しっかりとがんばっていきたいと思います。

新着ログ

「サービス業」のログ