【QAリンクあり】JVCケンウッド、売上収益増により事業利益は前年比+42.8%と大幅増益 4Qも無線システムの堅調な需要を見込む

決算ハイライト

宮本昌俊氏:CFOの宮本です。昨日公表したJVCケンウッド決算説明資料に基づき、2024年3月期第3四半期の決算等についてご説明します。

まず、今回の決算ハイライトです。第3四半期累計の実績については、S&S(セーフティ&セキュリティ)分野の無線システムの好調が前期から継続しています。M&T(モビリティ&テレマティクスサービス)分野のOEM事業も非常に堅調に推移し、前期比で大幅な増収となりました。

これに伴い、事業利益も大幅な増益となりました。営業利益以下については、前期の第3四半期に計上した固定資産譲渡益により減益となっていますが、その影響を除くと大幅な増益となり、非常に良い実績だと見ています。

2023年10月31日に発表した自己株式取得については、12月26日に上限25億円を取得して終了しました。

今期の業績予想については、引き続き無線システム等は好調に推移すると見ていますが、一部国内自動車メーカーの生産・販売等が減少していることや、1月に発生した能登半島地震等の影響がまだ読みきれないこともあり、据え置きとしています。

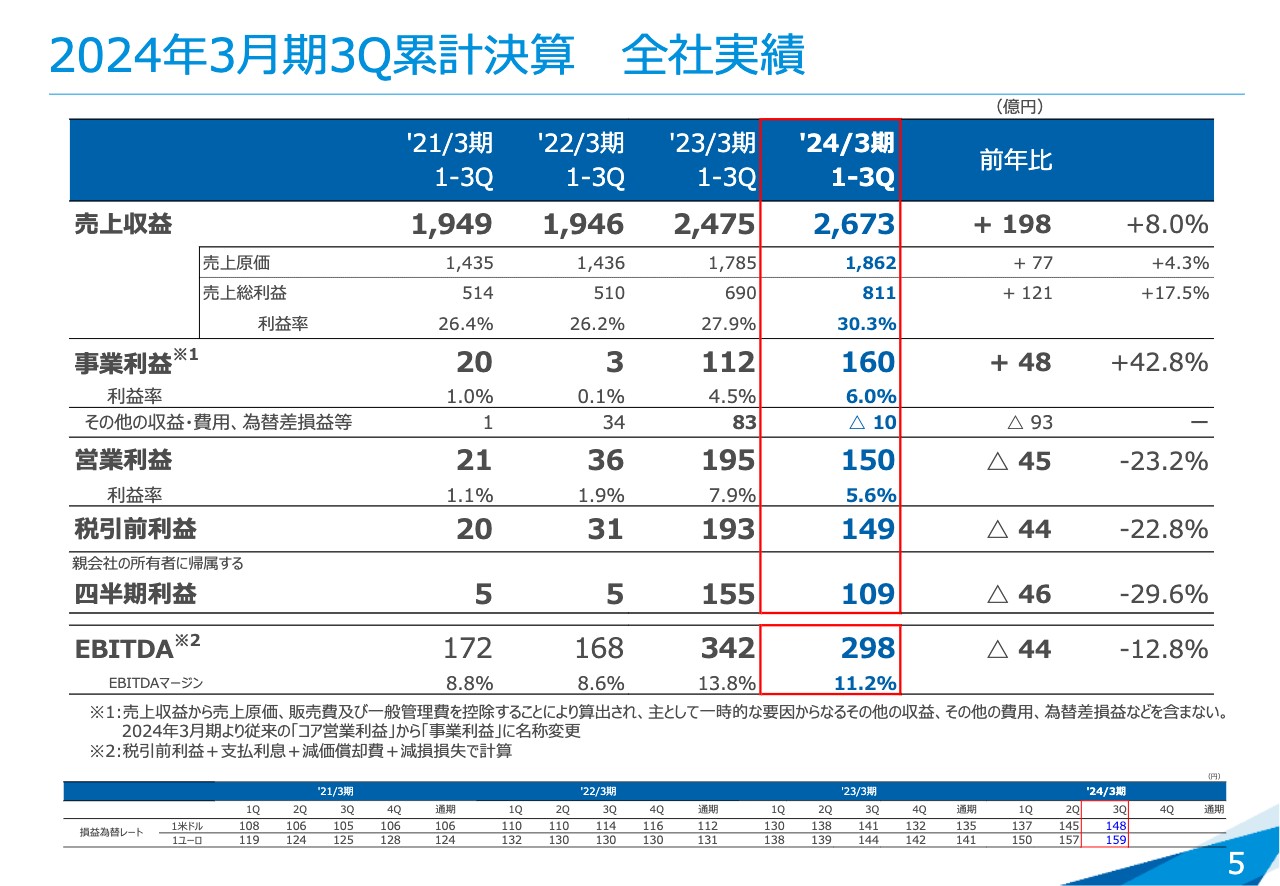

2024年3月期3Q累計決算 全社実績

第3四半期累計の実績についてご説明します。第3四半期累計9ヶ月の数字です。売上収益は2,673億円、前期比198億円増、8パーセントを超える増収となりました。これに伴い事業利益は160億円となり、前期比48億円増、42.8パーセントの増益となりました。

営業利益は150億円、税引前利益は149億円、親会社の所有者に帰属する四半期利益は109億円と、それぞれ前期比で約45億円の減益となりました。こちらは冒頭にもお話ししたとおり、今期は固定資産譲渡に伴う利益がないことが要因です。

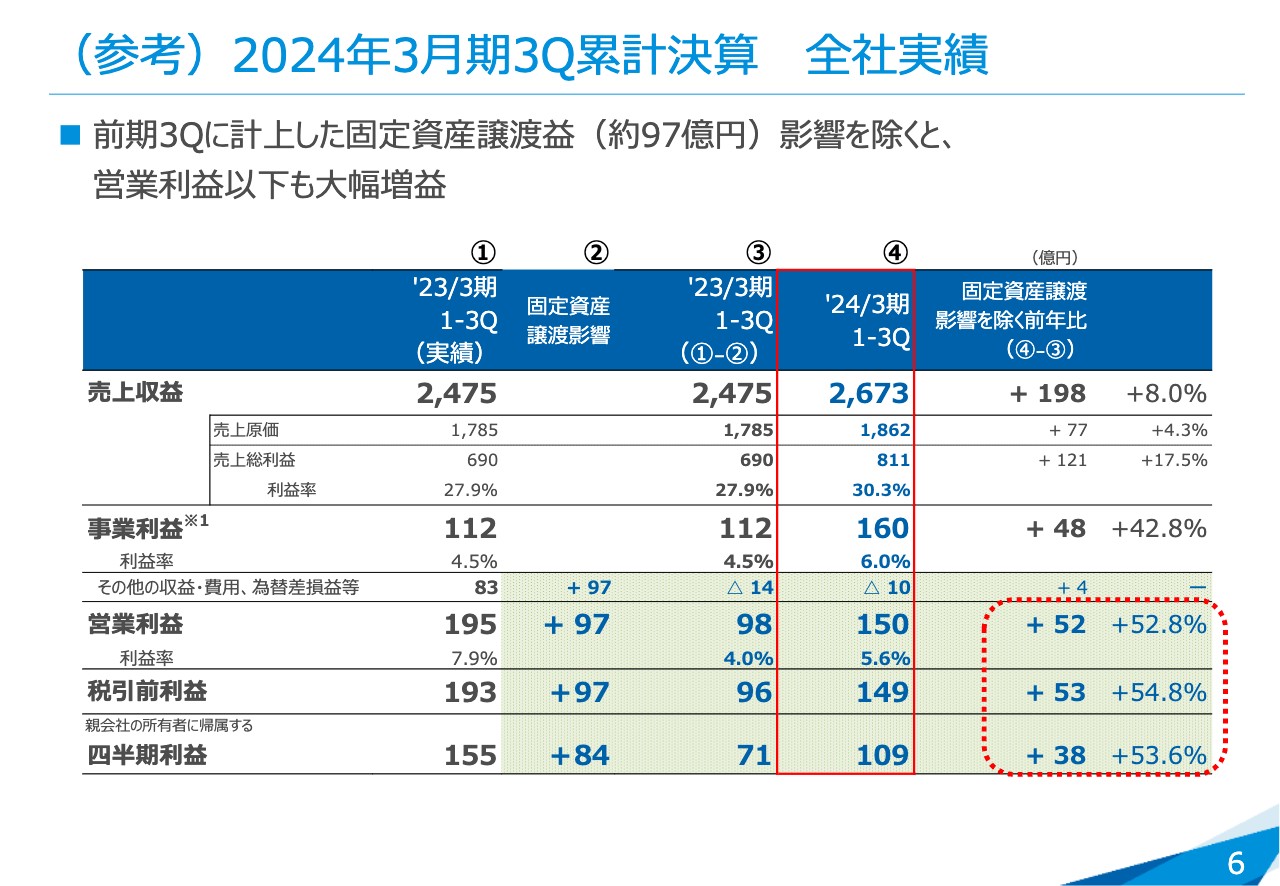

(参考)2024年3月期3Q累計決算 全社実績

参考として、固定資産譲渡益を除いた総額を掲載しています。この一時的な利益を除くと、営業利益は前期比52億円増、税引前利益は53億円増、親会社の所有者に帰属する四半期利益は38億円増となり、それぞれ50パーセント以上の伸びとなっていることになります。

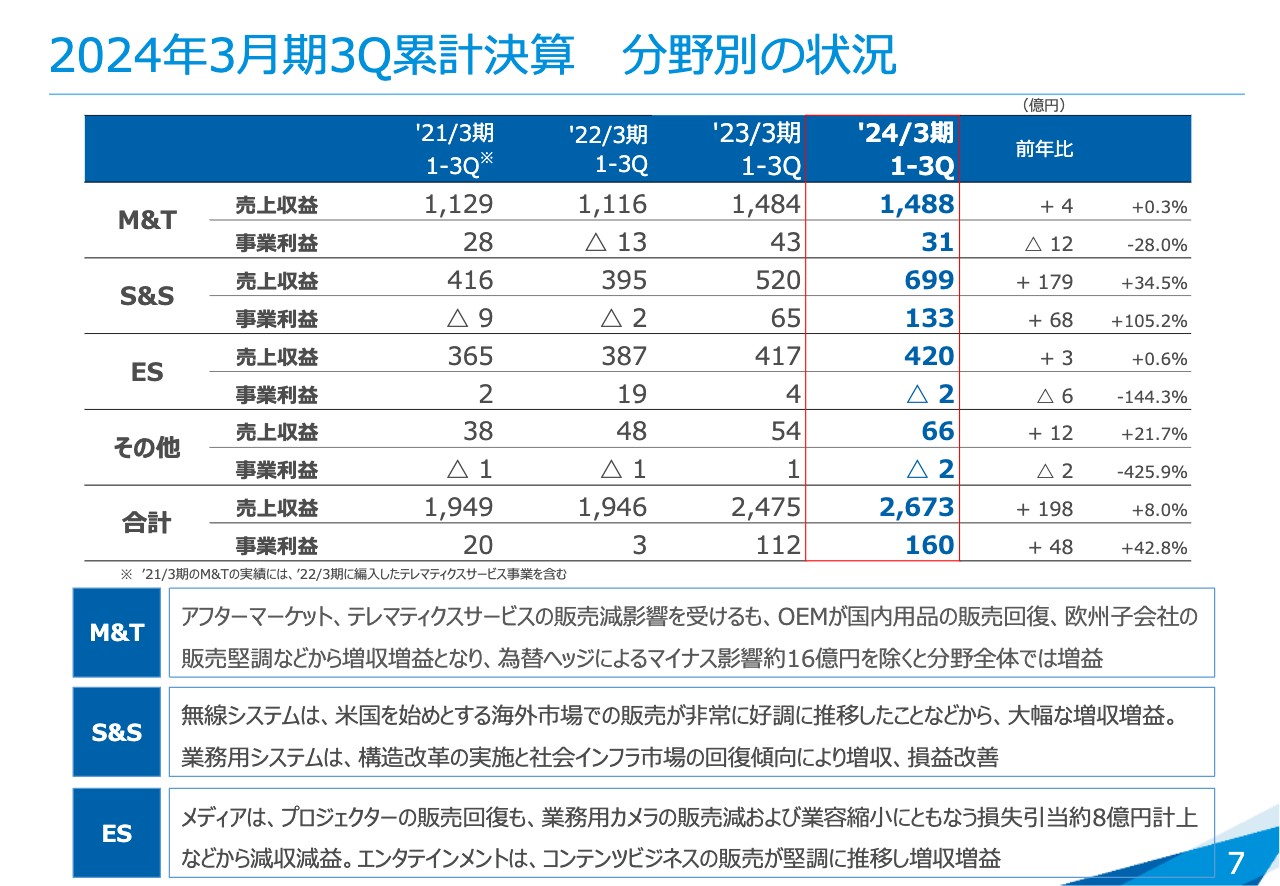

2024年3月期3Q累計決算 分野別の状況

第3四半期累計の分野別の実績です。M&T分野の売上収益は1,488億円と、ほぼ前期並みとなりました。事業利益は31億円と、前期比で12億円減少しています。

M&T分野については、いまだ海外から部材を輸入して国内で生産・販売している製品が多く、為替の円安による影響が第3四半期累計で16億円ほどあったと見ています。為替影響を除くと、前期比で若干プラスの実績となっています。

S&S分野の売上収益は699億円で、前期比で179億円の増収となりました。これに伴い事業利益は133億円となり、前期比で68億円増とほぼ倍増という結果です。

ES(エンタテインメント ソリューションズ)分野の売上収益は420億円でほぼ前期並みとなりましたが、事業利益はマイナス2億円の赤字となりました。詳細は後ほど述べますが、この第3四半期にメディア事業の業務用カメラにおける構造改革費用として、部材の損失引当約8億円を計上しています。そちらを除くと前期をやや超えるくらいの実績と見ています。

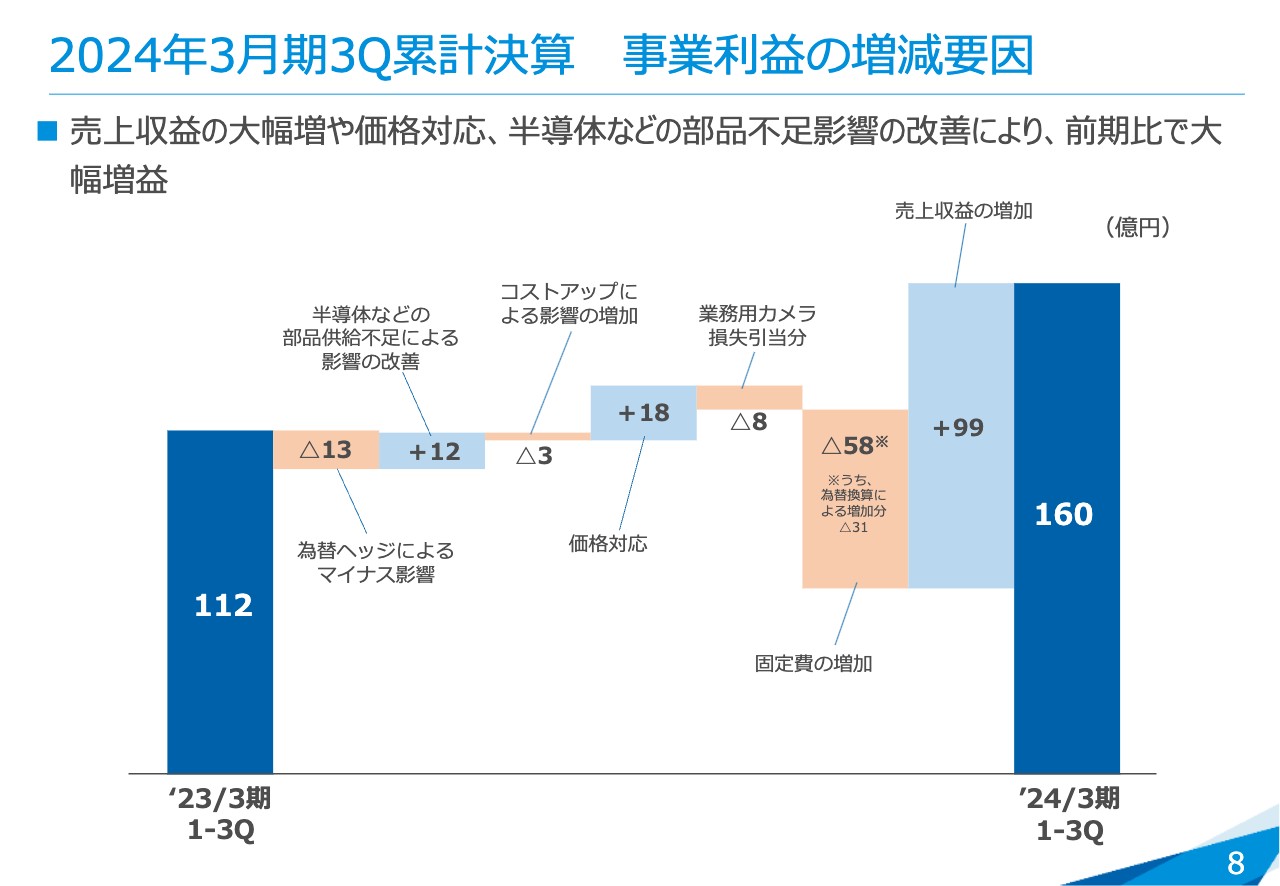

2024年3月期3Q累計決算 事業利益の増減要因

第3四半期累計の事業利益を対前年同期で要因別に表したグラフです。前期の事業利益は112億円でした。これに対し、為替ヘッジによるマイナス影響が全社で13億円ほどあると見ています。

また、前期の前半は特に半導体を含めた部品不足により生産に悪影響がありましたが、今期はすべて回収しており、12億円ほど改善があったと見ています。

そして、前期、前々期とかなりのコストアップがありましたが、今期はかなり落ちついてきています。ただし、なかなか値下げまではいかず3億円ほどのコストアップがあったと見ています。

一方で、それらに対応する価格対応については前期から値上げを行っており、今期に入っても値上げを一部実行していますので、9ヶ月で18億円ほどの値上げの効果があったと見ています。

その他に、業務用カメラの構造改革による損失引当分が8億円、固定費の増加が58億円あります。一番大きな増益要因は売上収益の増加で、前年同期より99億円改善しました。最終的に第3四半期累計の事業利益は160億円となっています。

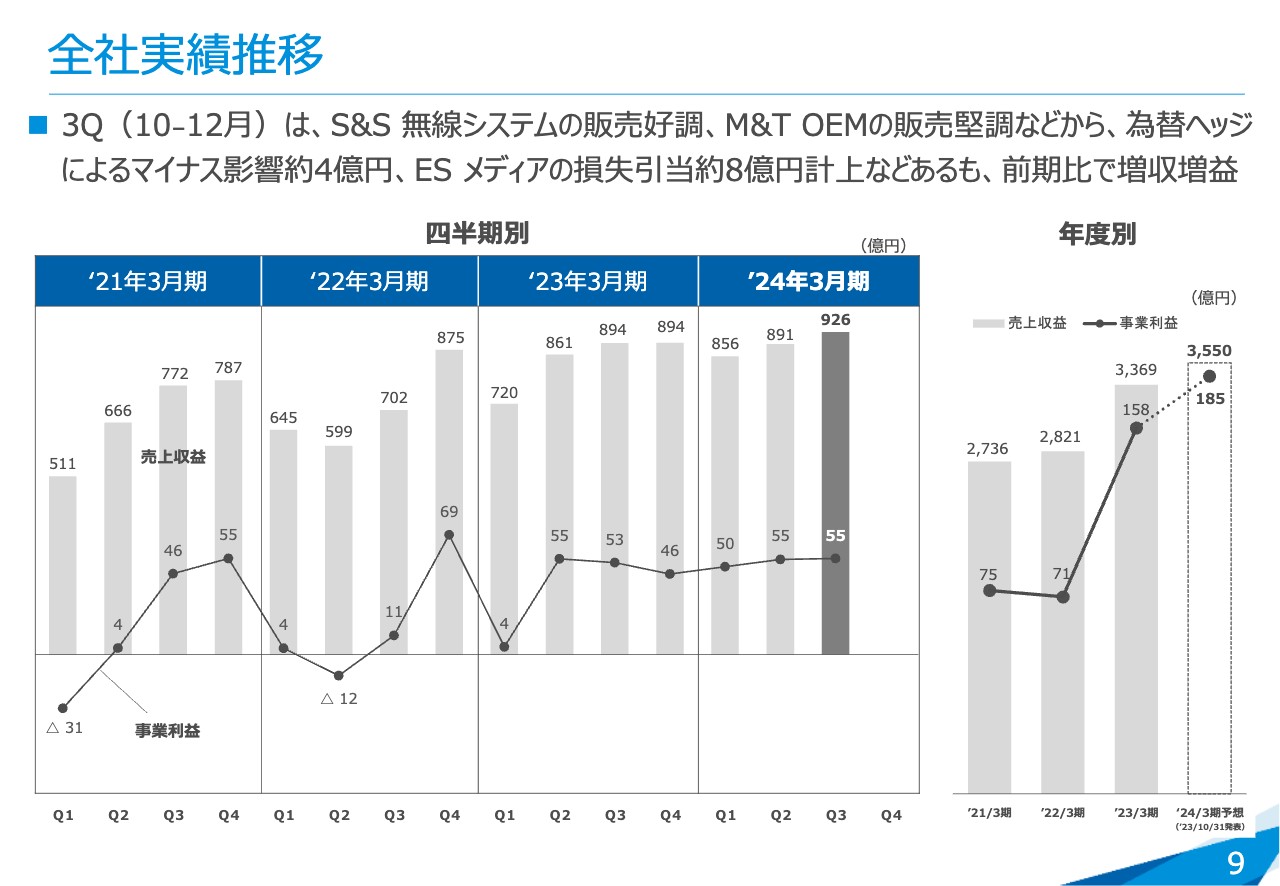

全社実績推移

四半期別の全社実績推移です。2024年3月期第3四半期3ヶ月間の実績は、売上収益が926億円、事業利益は55億円と、50億円を超えるレベルで非常に安定して稼げている状況です。

売上収益が若干増加しているのに、前四半期から見て事業利益が増加していないように見えますが、これは先ほどお伝えした一時的な損失引当である8億円を控除すると、事業利益率が6.9パーセントくらいになりますので、全社としては非常に好調な四半期だったと見ています。

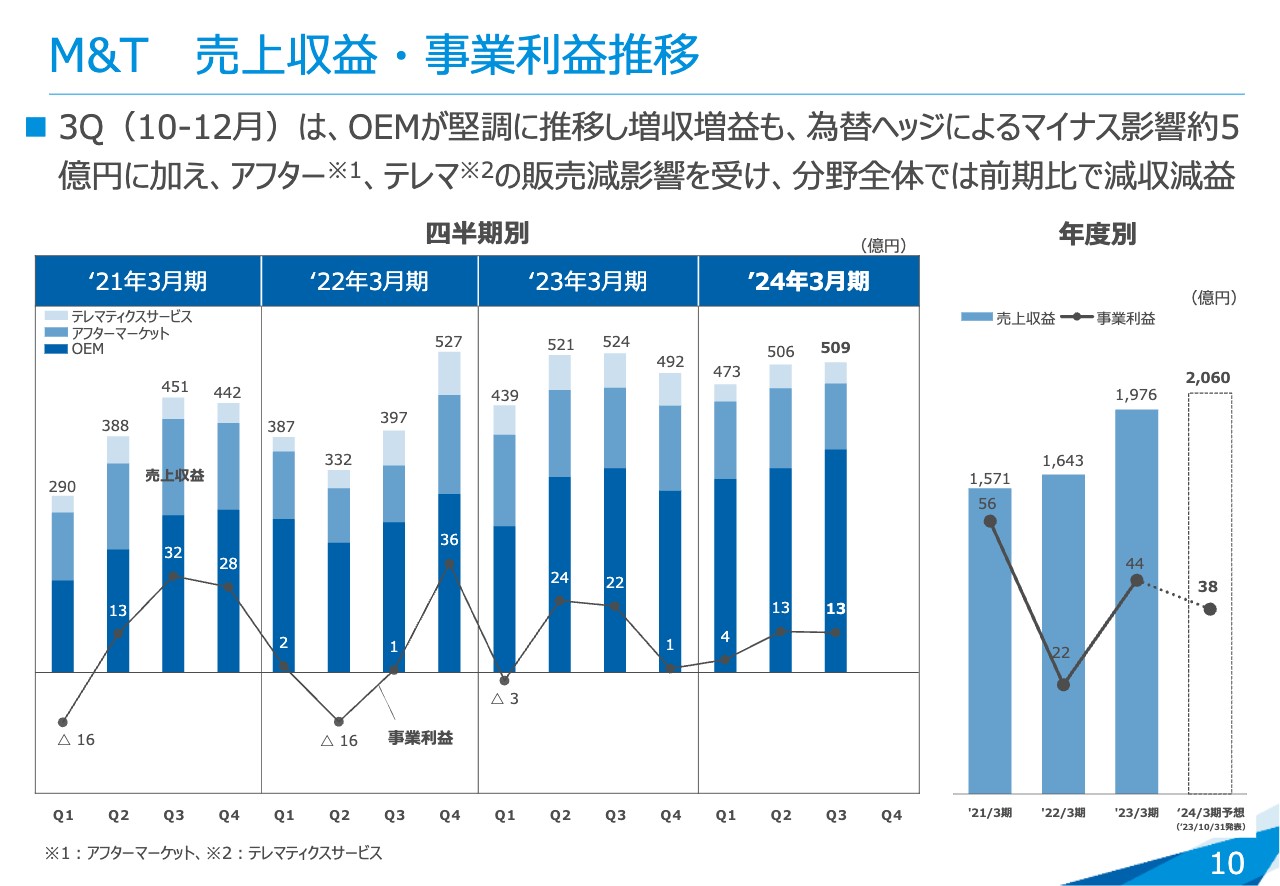

M&T 売上収益・事業利益推移

M&T分野です。2024年3月期第3四半期3ヶ月間の実績は、売上収益が509億円、事業利益は13億円となりました。

OEM事業は非常に堅調に推移しましたが、為替ヘッジによるマイナス影響約5億円に加え、アフターマーケット事業、テレマティクスサービス事業の販売減少の影響を受けて苦戦しており、分野全体では前期比で減収減益という結果です。

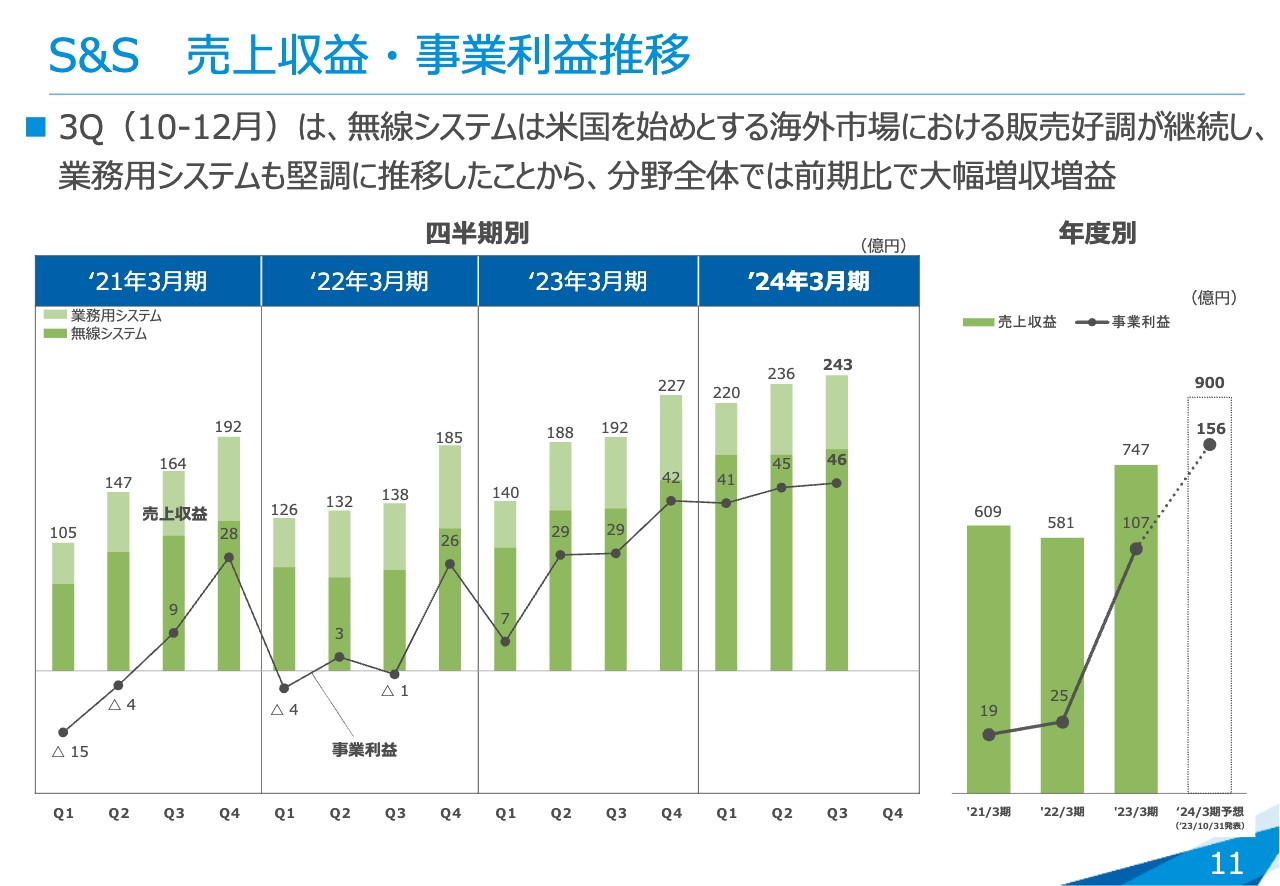

S&S 売上収益・事業利益推移

S&S分野です。2024年3月期第3四半期3ヶ月間の実績は、売上収益が243億円、事業利益は46億円となりました。引き続き堅調に推移しており、前期から着実に利益を稼いでいます。

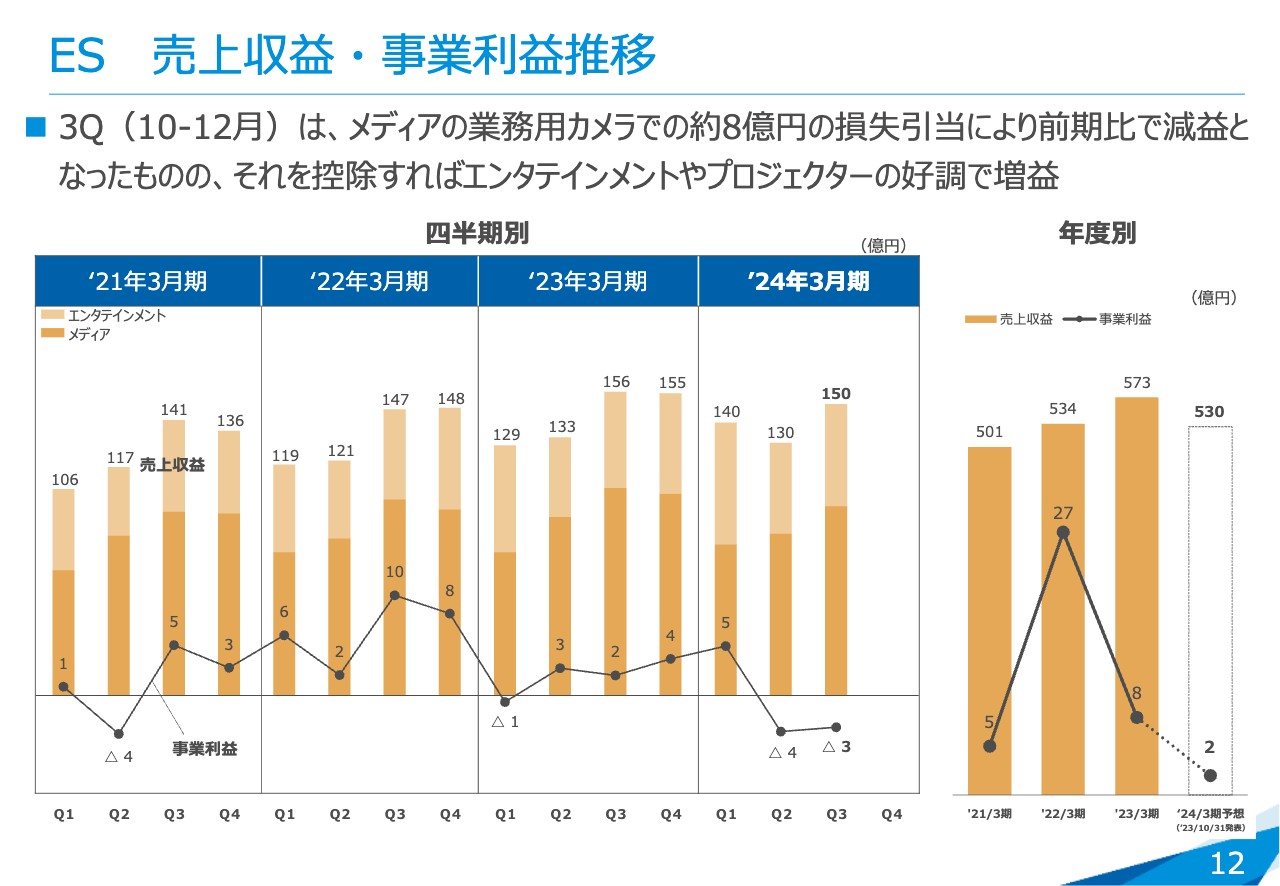

ES 売上収益・事業利益推移

ES分野です。2024年3月期第3四半期3ヶ月間の実績は、売上収益が150億円、事業利益はマイナス3億円となりました。メディア事業の業務用カメラでの損失引当の約8億円を除くとプラス5億円となり、前期比でも増益となります。エンタテインメントやプロジェクターについては非常に堅調です。

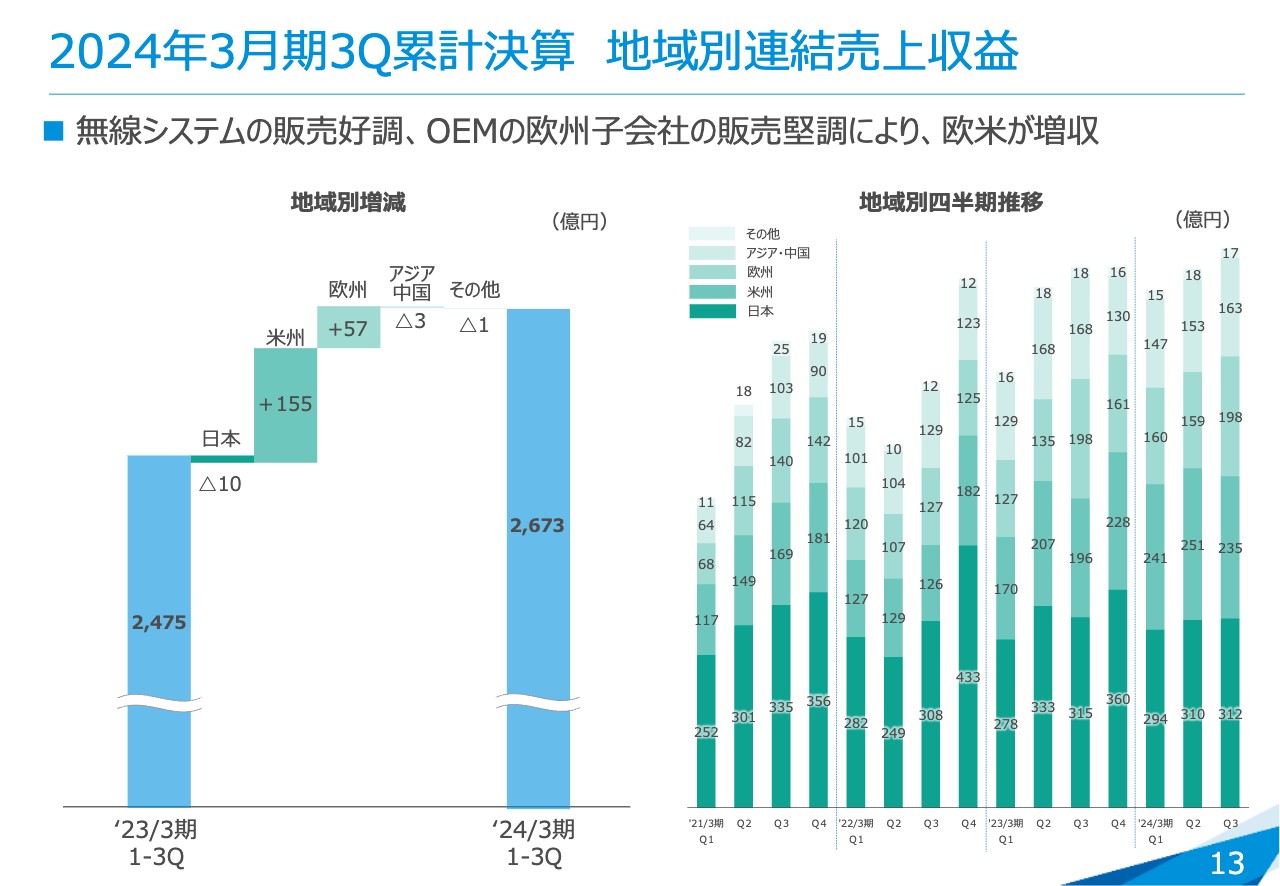

2024年3月期3Q累計決算 地域別連結売上収益

連結売上収益の対前期の地域別増減を表したグラフです。為替の影響はありますが、無線の主戦場である米州は非常に好調で、前期比で一番大きく伸びています。

次に欧州が伸びています。こちらは欧州の自動車メーカー向けにスピーカーやケーブル関係を扱っているイタリアの子会社が非常に好調だったこともあり、大きく売上を伸ばしました。

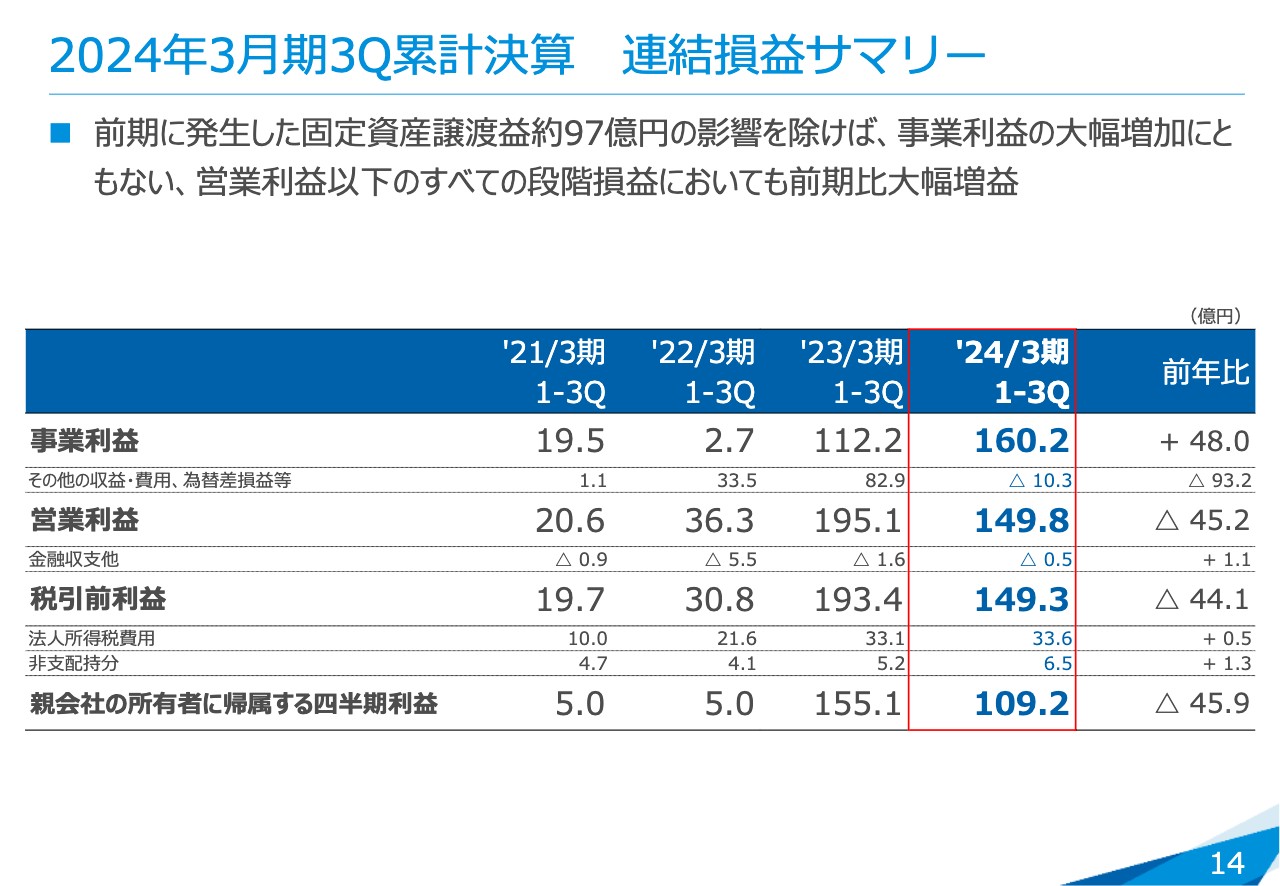

2024年3月期3Q累計決算 連結損益サマリー

連結損益サマリーです。事業利益以下の段階損益の数字についてご説明します。事業利益は160.2億円と大幅な増益となりました。

その他の収益・費用、為替差損益等は前期が82.9億円ですが、前期は第3四半期に固定資産譲渡益として97億円を計上したため、大きなプラスとなっていました。今期はそのような一時的な利益がないためマイナス10.3億円となり、前期比で93.2億円の悪化となっています。

その結果、営業利益は149.8億円、税引前利益は149.3億円、親会社の所有者に帰属する四半期利益は109.2億円と、それぞれ前期比で45億円ほど減少しています。

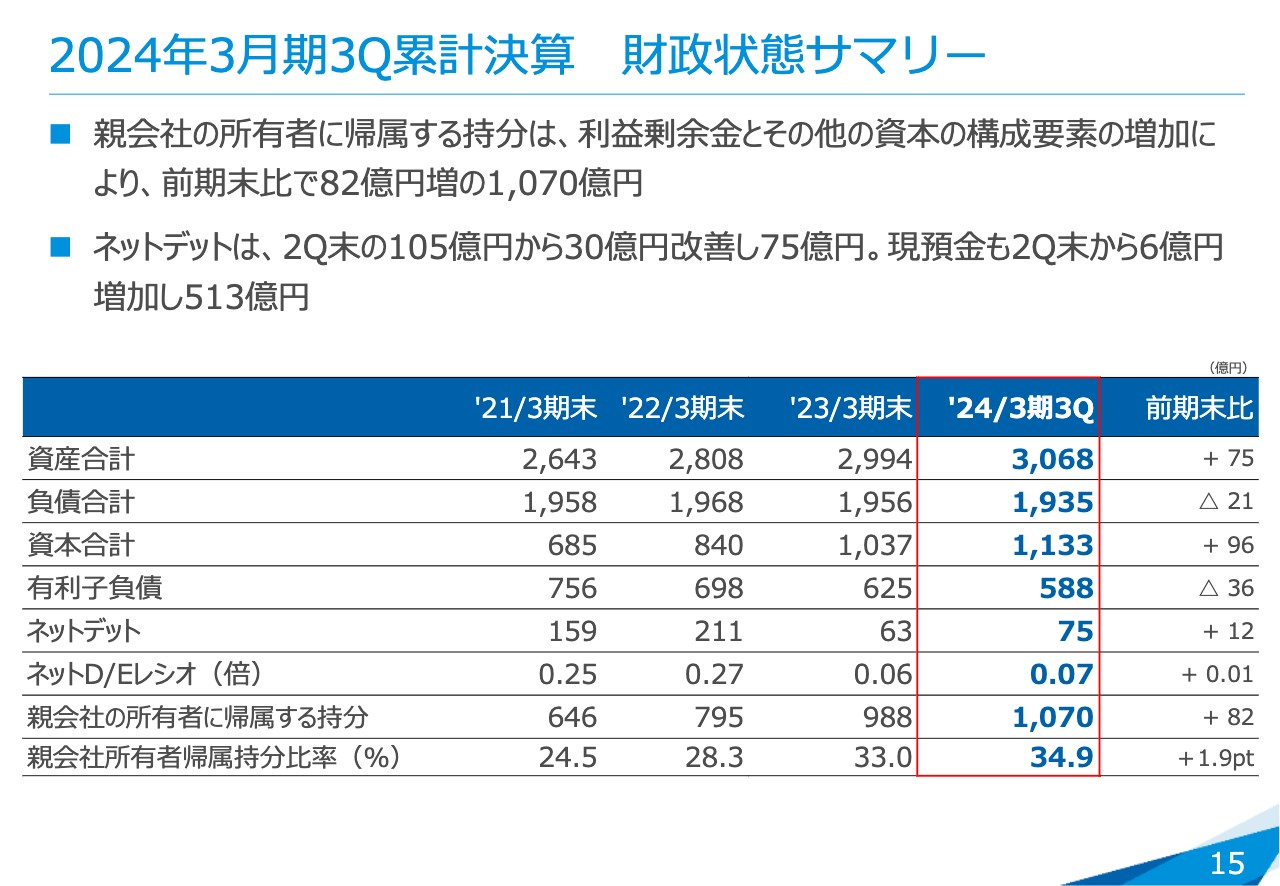

2024年3月期3Q累計決算 財政状態サマリー

バランスシートのサマリーです。親会社の所有者に帰属する持分(自己資本)については1,070億円となり、前期末から82億円の増加となりました。この結果、自己資本比率は34.9パーセントとなり、前期末から1.9パーセントポイントのプラスとなっています。

ネットデットについては、棚卸資産が一時期やや増加したこともあり悪化していましたが、第2四半期末からは約30億円改善し、この第3四半期末で75億円となりました。前期末とほぼ同水準まで戻ってきています。

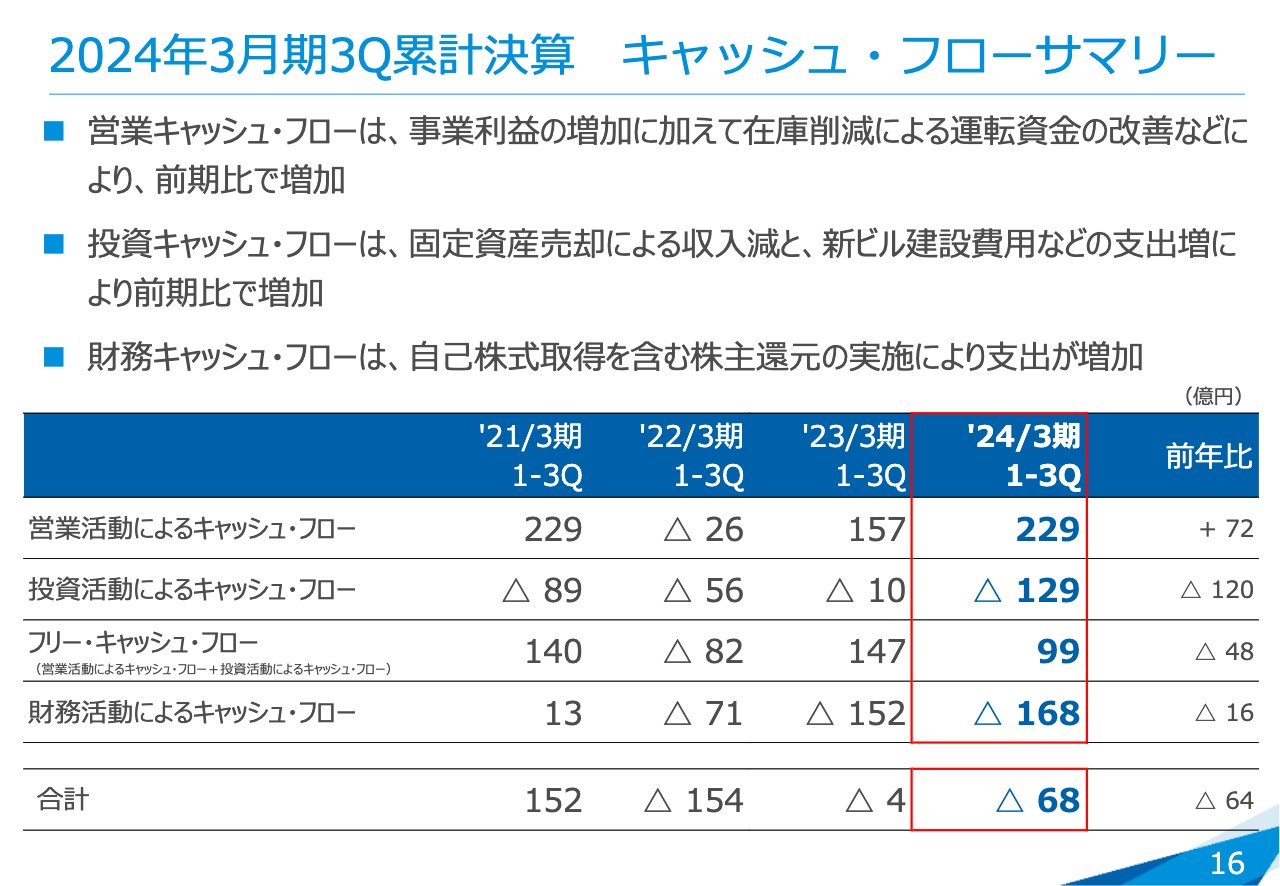

2024年3月期3Q累計決算 キャッシュ・フローサマリー

キャッシュ・フローのサマリーです。営業活動によるキャッシュ・フローは229億円となり、前期比で72億円増加しました。事業利益の増加に加え、半導体不足等で増加した棚卸資産がかなり減少してきており、運転資金が改善したことによるものです。

投資活動によるキャッシュ・フローは129億円の支出となり、前期比で120億円増加しているように見えます。ただし、このうちの110億円ほどは先ほどご説明した固定資産譲渡に伴う収入が前期はあったことによるものです。それを除けば前期比で10億円ほどの増加となっており、若干の増加で推移しています。

財務活動によるキャッシュ・フローは168億円の支出となり、前期比で16億円ほど増加しています。主な内容としては、自己株式取得を含む株主還元の実施による支出の増加です。

以上が、第3四半期累計実績の説明となります。

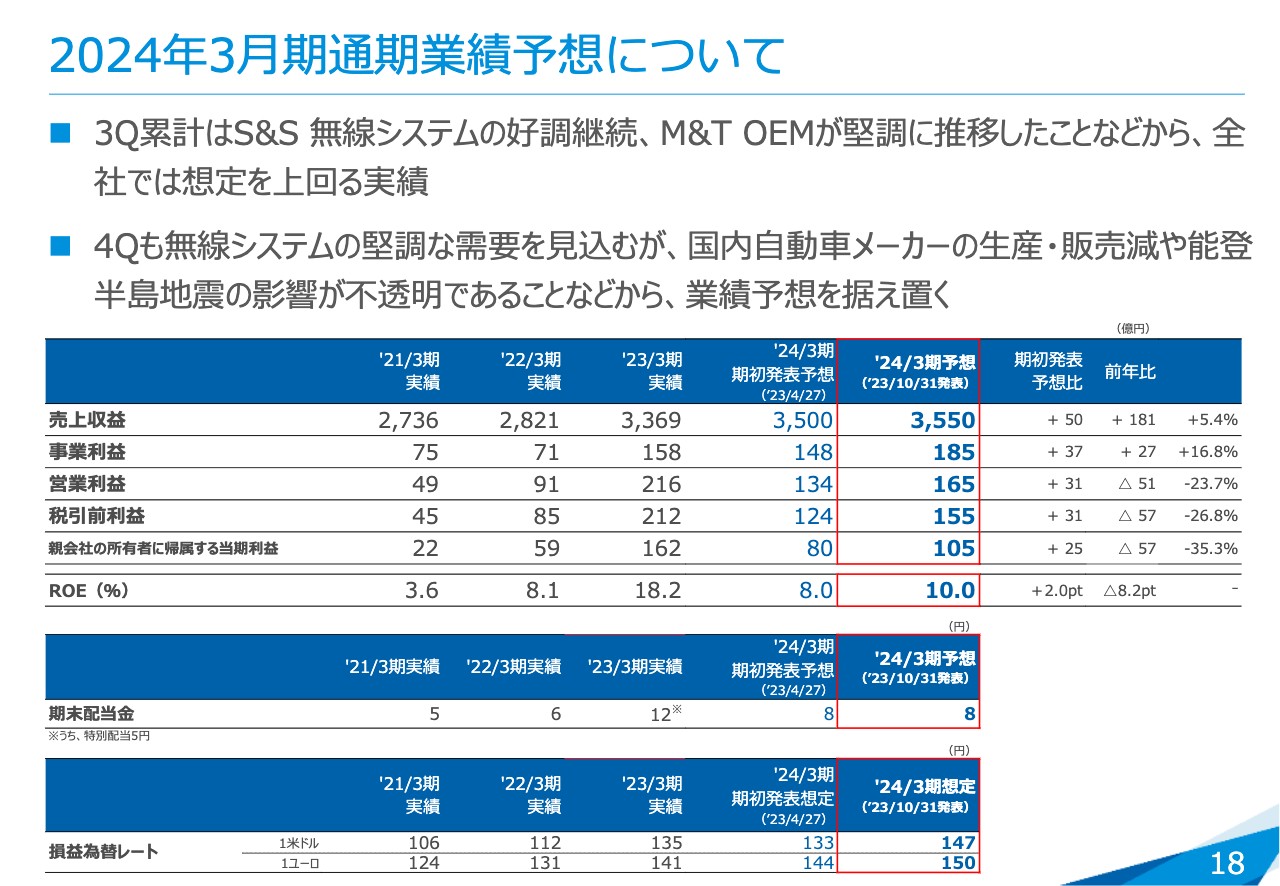

2024年3月期通期業績予想について

2024年3月期の通期業績予想についてです。先ほどお伝えしたとおり、第3四半期累計はS&Sの無線システムが非常に好調に推移し、M&TのOEMも非常に堅調だったため、想定を上回る良い実績だったと見ています。

一方、第4四半期も無線システムは引き続き堅調を見込んでいますが、国内の自動車メーカーの生産・販売が非常に落ちており、地震による影響も現時点ではまだ読めないことから、今回は10月31日に発表した通期の業績予想を据え置きます。

2024年3月期通期業績予想 分野別の状況

分野別の状況についても今回は変更ありません。以上が通期の業績予想です。

令和6年能登半島地震について

最後にトピックスをご説明します。まず、1月1日に起こった能登半島地震による当社への影響についてです。一部当社社員の実家の損壊等があったと聞いていますが、おかげさまで社員と工場等の建物には直接の影響はありませんでした。

ただし、能登半島付近には我々がお取引している部品メーカー各社があり、まだ回復に向けての道が途中ということもあって、第4四半期と来期に対する影響は読み切れない状況が続いていると見ています。

また、被災地に対する支援として、義援金500万円の寄付を行います。我々の製品による支援としては、日産自動車さまと連携し、ポータブル電源とソーラーパネル50台をすでに寄贈しました。今現地に届けている途中だと聞いています。

それ以外にも、ポータブル電源の追加や無線機器、光触媒除菌脱臭機等、いくつかの問い合わせも来ていますので、我々にできる限りの支援を続けていきたいと思っています。

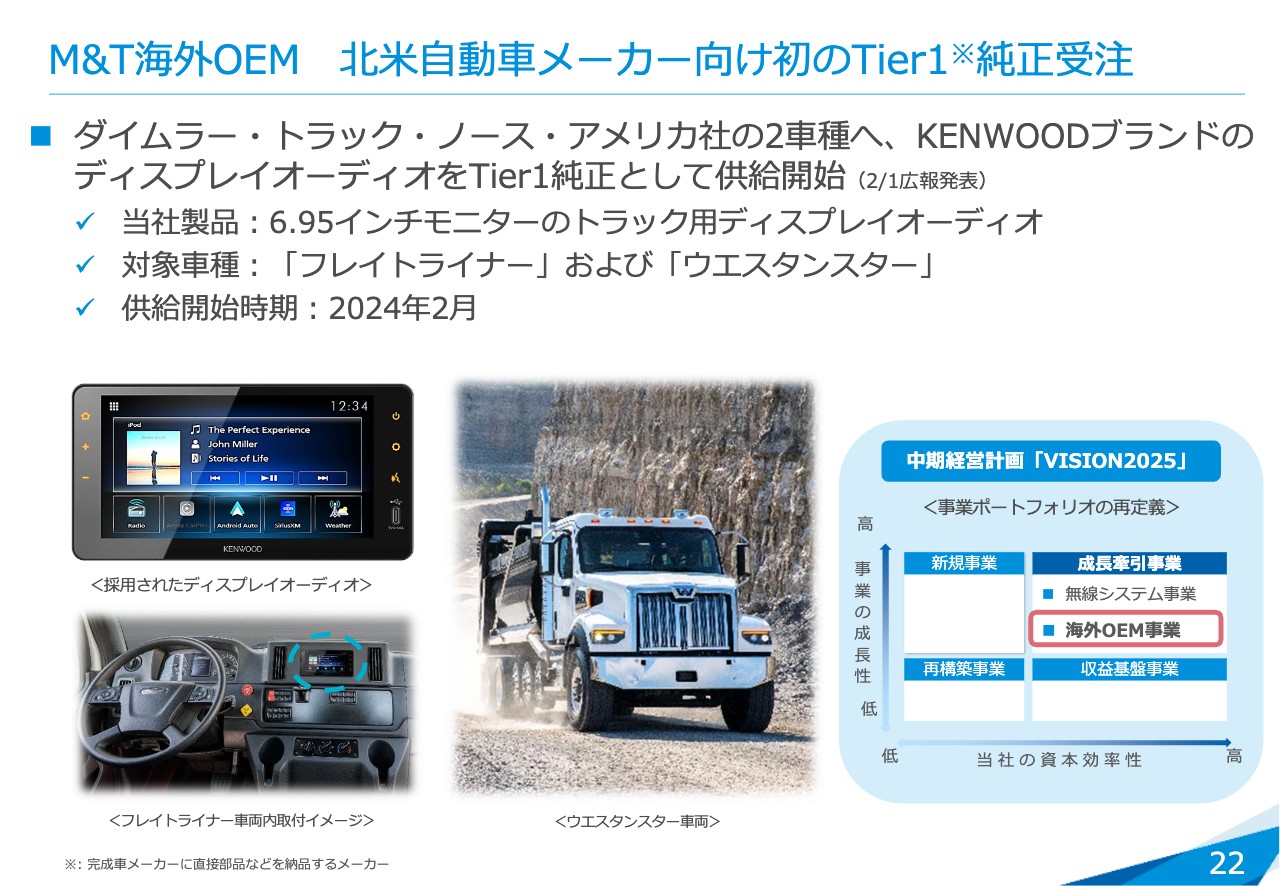

M&T海外OEM 北米自動車メーカー向け初のTier1純正受注

2023年4月末に、新しい中期計画「VISION2025」を発表しました。その時に事業ポートフォリオを再定義しており、そこで成長牽引事業として挙げている事業についてご説明します。

成長牽引事業として挙げている海外OEM事業においては、10月31日に広報発表しましたが、ダイムラー・トラック・ノース・アメリカ社のトラック向けに、当社の6.95インチのディスプレイオーディオが採用され、この2月からの出荷が決定しています。

北米はまだOEMとしては非常に厳しい状況でしたが、今回初めて北米自動車メーカー向けでのTier1の受注となりました。今回の受注を機にさらに広げていきたいと思っています。

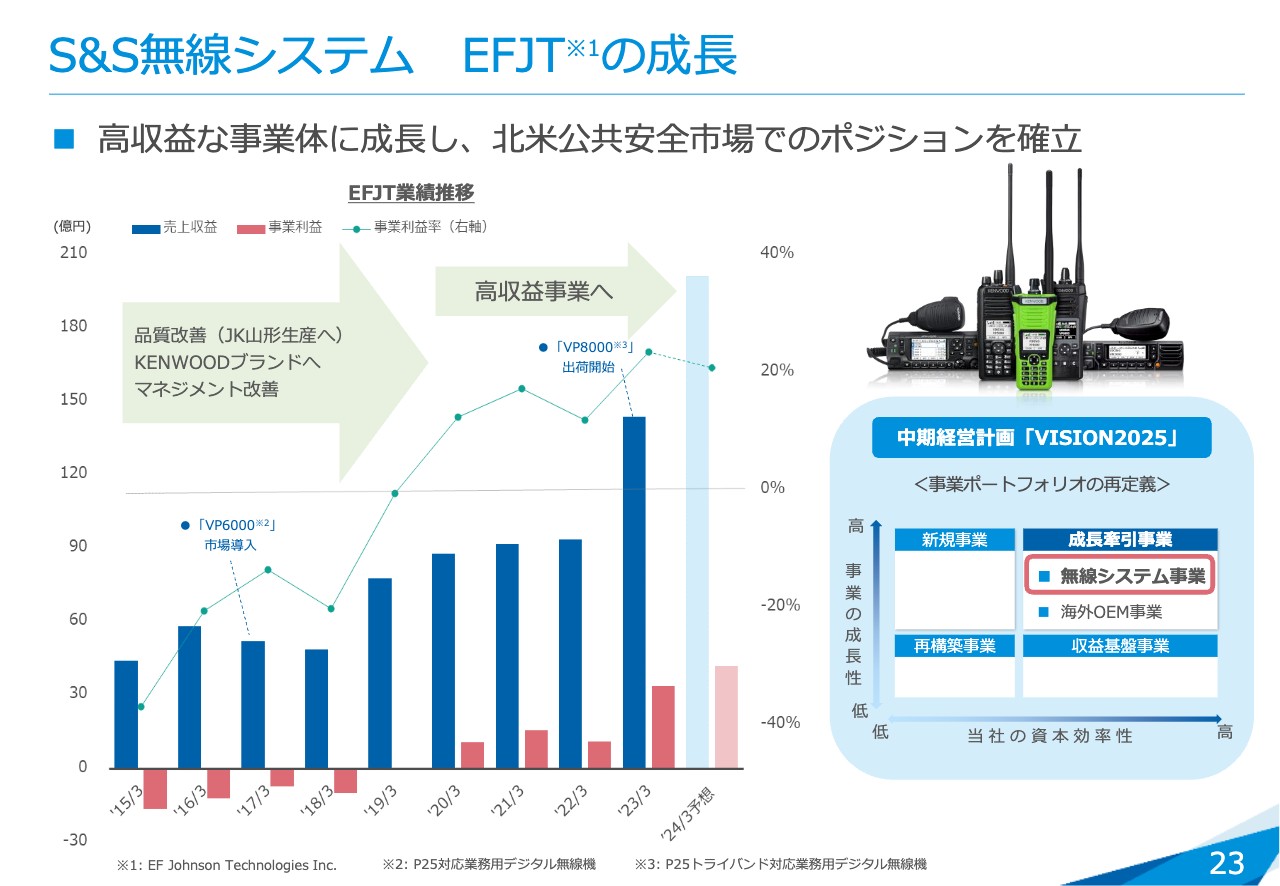

S&S無線システム EFJTの成長

非常に好調なS&S分野の無線システムについてです。EF Johnson Technologies社(EFJT)の2015年3月期から今期の予想までの売上収益と事業利益の推移をグラフにしています。

EFJT子会社後、4年ほどは非常に厳しい状況が続き、売上が40ミリオンから50ミリオンほどで、利益も赤字という状況が続いていました。マネジメント改革や商品の入れ替え等を続け、S&S分野責任者の鈴木なども改革を行うために現地に出向していました。2020年3月期からは売上も伸び、利益も黒字に転換しています。

それ以降、新規受注がかなり増加し、前期から売上・利益ともに一気に伸びました。今年度も200億円近い売上を上げ、利益も大幅なプラスになっており、非常に良い状況で成長しています。

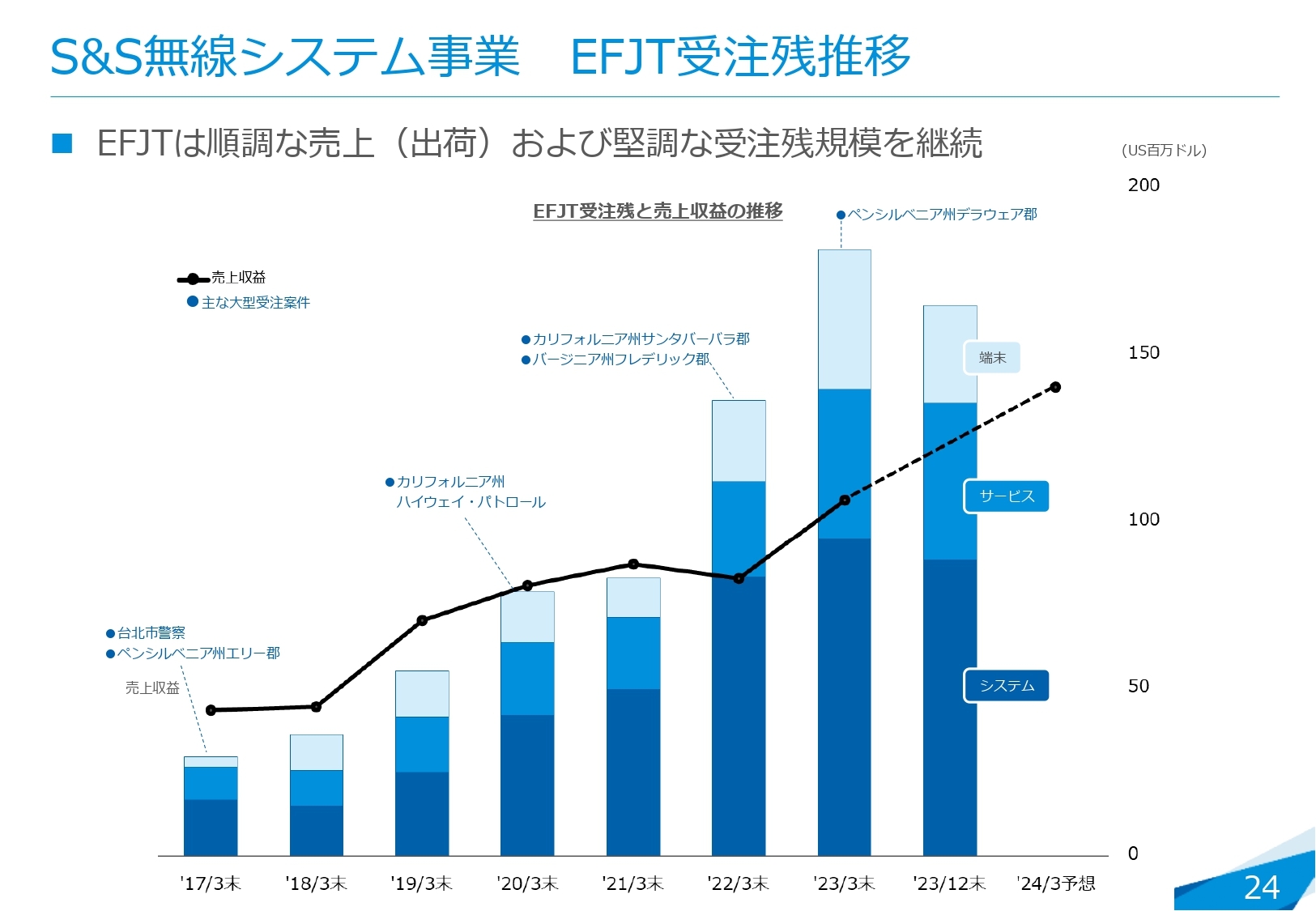

S&S無線システム事業 EFJT受注残

EFJTの受注残推移です。年々伸びています。他にも細かい案件はありますが、大きな案件・トピックスをスライドのグラフに記載しています。台北市警察からの受注に始まり、カリフォルニア州のハイウェイ・パトロール案件以降いくつかの大型受注案件があり、受注残が増加してきています。

2023年12月末は、2023年3月末から若干減少していますが、この9ヶ月でEFJTは110ミリオン以上を出荷しています。また、この期間に新規で100ミリオン程度の受注をとりながら出荷を行っています。現時点も今期の売上を超える受注残をまだ抱えていますので、非常に堅調に推移していると思います。

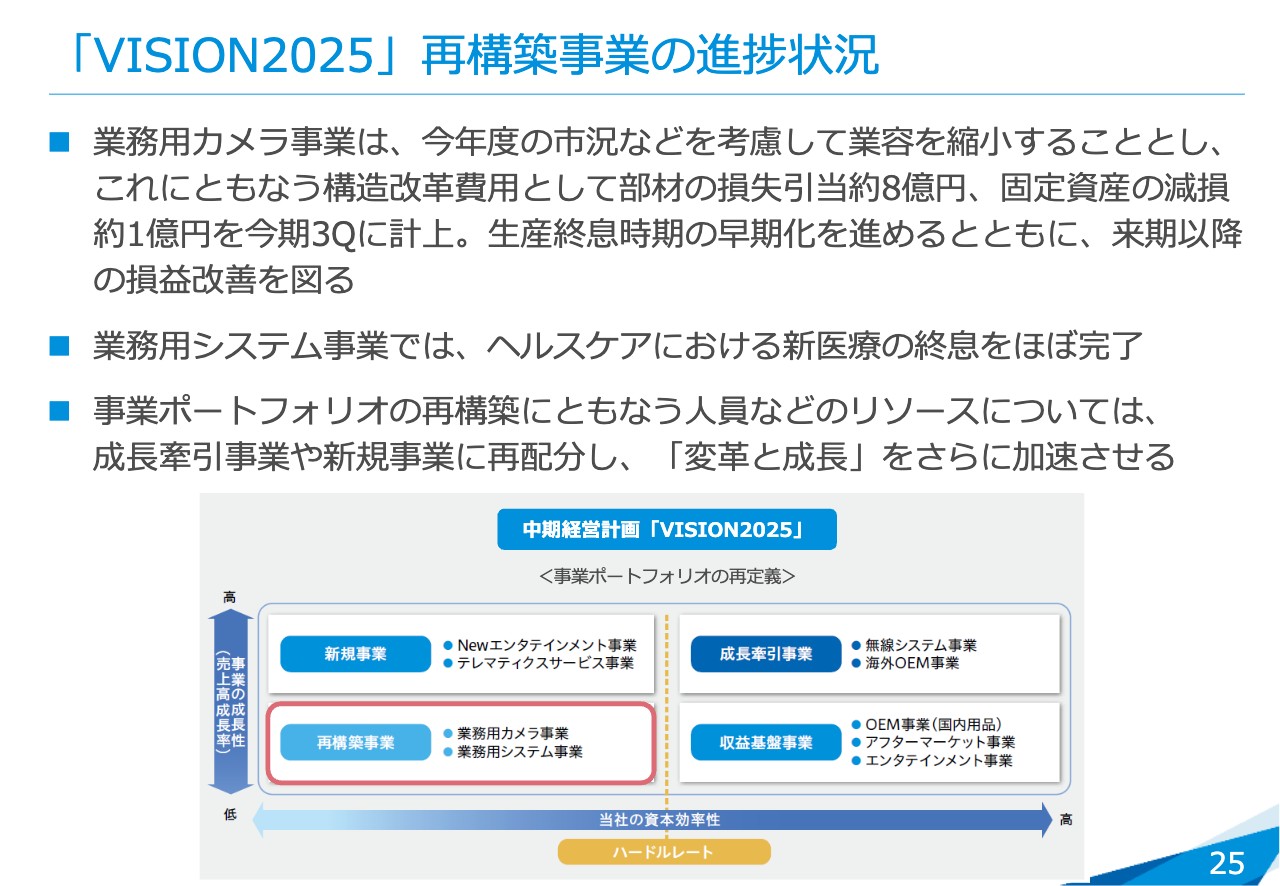

「VISION2025」再構築事業の進捗状況

最後に、事業ポートフォリオ左下の再構築事業の取り組み進捗についてご説明します。再構築事業として、まず業務用カメラ事業を掲げています。

当初の計画では、2025年度までは売上計上しながら再構築に向けて取り組んでいくことで進めていました。しかし、この9ヶ月の進捗等を見ると、市況等が我々が想定したよりもかなり厳しいということもあり、今回業容を大幅に縮小することを決定しました。

業務用ですので、一気にやめるわけにはいきませんし、取引先さまとの関係もありますので、徐々に縮小していきます。構造改革費用として、部材の損失引当として約8億円、生産設備等の固定資産の減損として約1億円をこの第3四半期に計上しました。これに伴い、当初見込んでいた時期から生産終息時期を早め、来期以降に損益改善を図っていこうと考えています。

業務用システム事業については2023年4月に広報発表していますが、新医療の終息はほぼ完了しています。目的はただ終息するだけではなく、人員などのリソースを成長牽引事業や新規事業に振り向けていくことです。

今後これらの終息・業容縮小に伴い、技術者を含めたリソースは成長牽引事業や新規事業に移し、「変革と成長」をさらに加速させていきます。これからそのような施策を4月に向けて進めていこうと考えています。

私からの説明は以上です。

Q&A

質疑応答に関しましてはこちらに掲載されております。

新着ログ

「電気機器」のログ