【QAあり】デジタルHD、金融投資事業が好調に推移し大幅な増収増益 今期はMarketing等も増収増益を見込み利益拡大フェーズへ

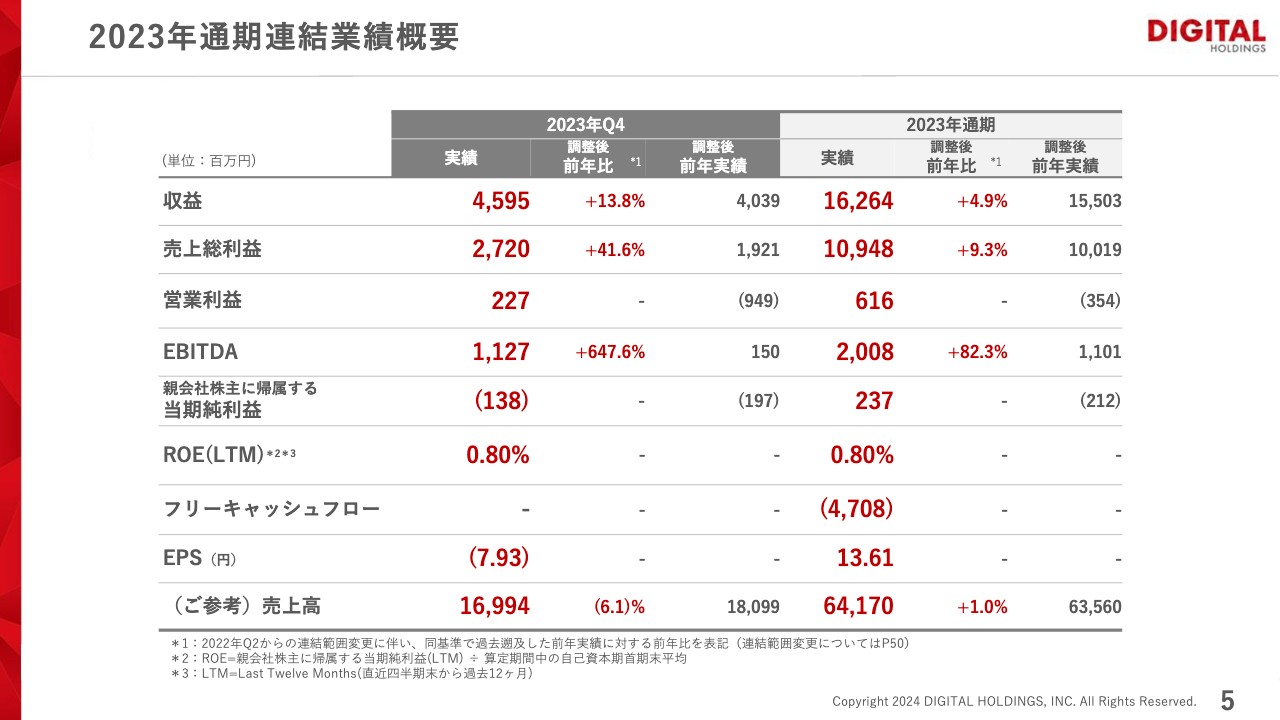

2023年通期連結業績概要

加藤毅之氏(以下、加藤):デジタルホールディングスの2023年通期決算説明会にご参加いただき、ありがとうございます。冒頭に、私から2023年の通期業績概要についてご説明します。

スライドの左側が第4四半期単体の数字で、右側が通期の実績となっています。第4四半期は、金融投資事業が非常に好調に推移したこともあり、収益、売上総利益、営業利益、EBITDAともに前年比で大幅なプラスになっています。

一方で、一部投資有価証券の評価損等もあり、当期純利益はマイナスとなっています。

結果として、2023年通期の収益は前年比4.9パーセントプラスの162億6,400万円、売上総利益は前年比9.3パーセントプラスの109億4,800万円となりました。また、営業利益は黒字に転換し6億1,600万円、EBITDAは20億800万円となりました。当期純利益は、通期で黒字で着地しています。

LTMベースのROEは0.8パーセントで、フリーキャッシュ・フローは47億800万円のマイナス、EPSは13.61円という結果になっています。

売上高は参考値としてスライドの一番下に記載していますが、前年比微増の641億7,000万円となっています。

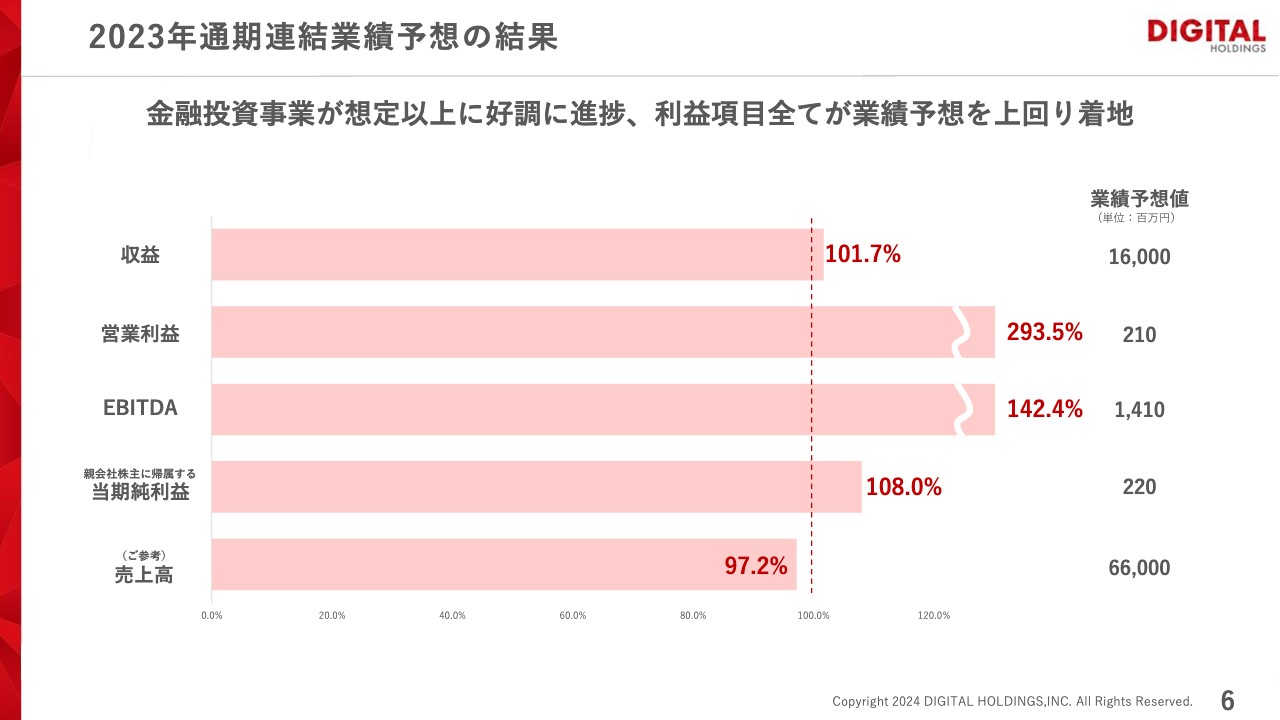

2023年通期連結業績予想の結果

8月の第2四半期の決算発表の際に上方修正した業績予想値に対して、売上高は若干の未達となりました。しかし、収益、営業利益、EBITDA、当期純利益はともに上方修正の数値をさらに超える着地となりました。特に営業利益とEBITDAは大幅なプラスで着地しています。

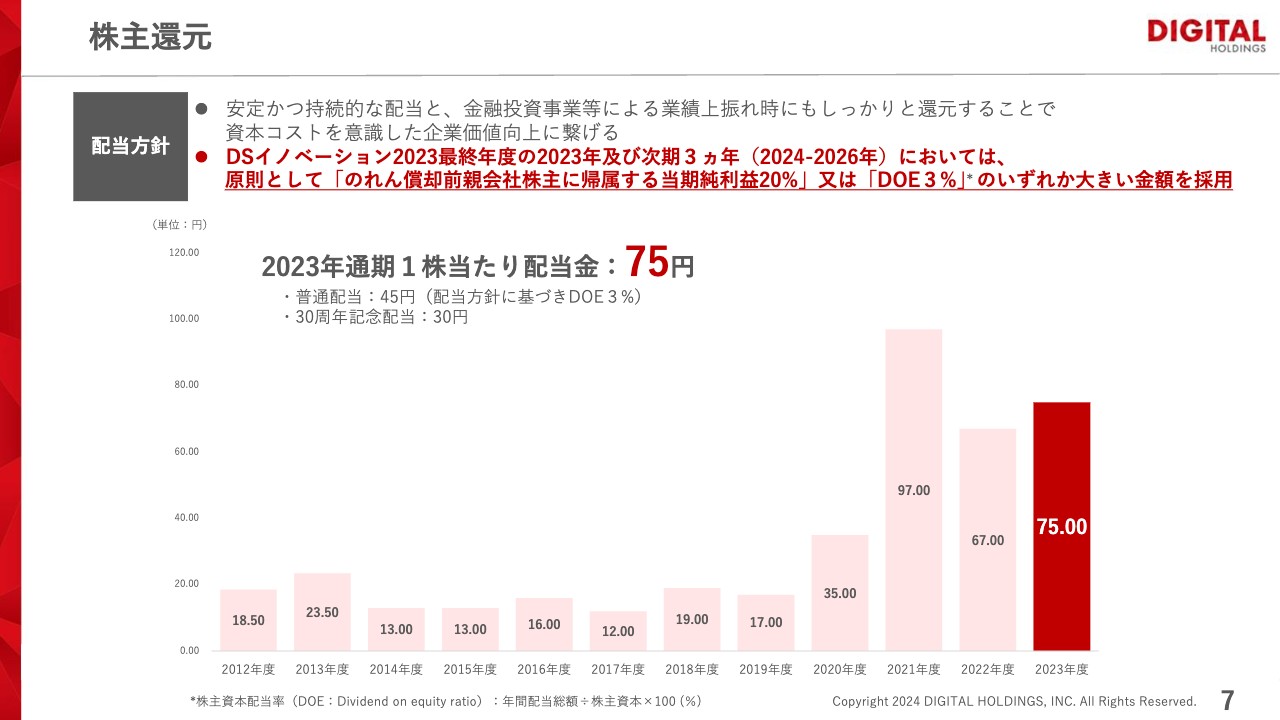

株主還元

株主配当です。11月の第3四半期の決算発表の際に、配当報酬の変更ということで、従前からの「のれん償却前親会社株式に帰属する当期純利益20パーセント」に加えて、「DOE3パーセント」という指標を新たに追加し、いずれか大きい金額を採用すると発表していました。

2023年度は「DOE3パーセント」を採用し、普通配当は45円となりました。また、8月に発表した30周年記念配当の30円を加えて合計で75円となっています。

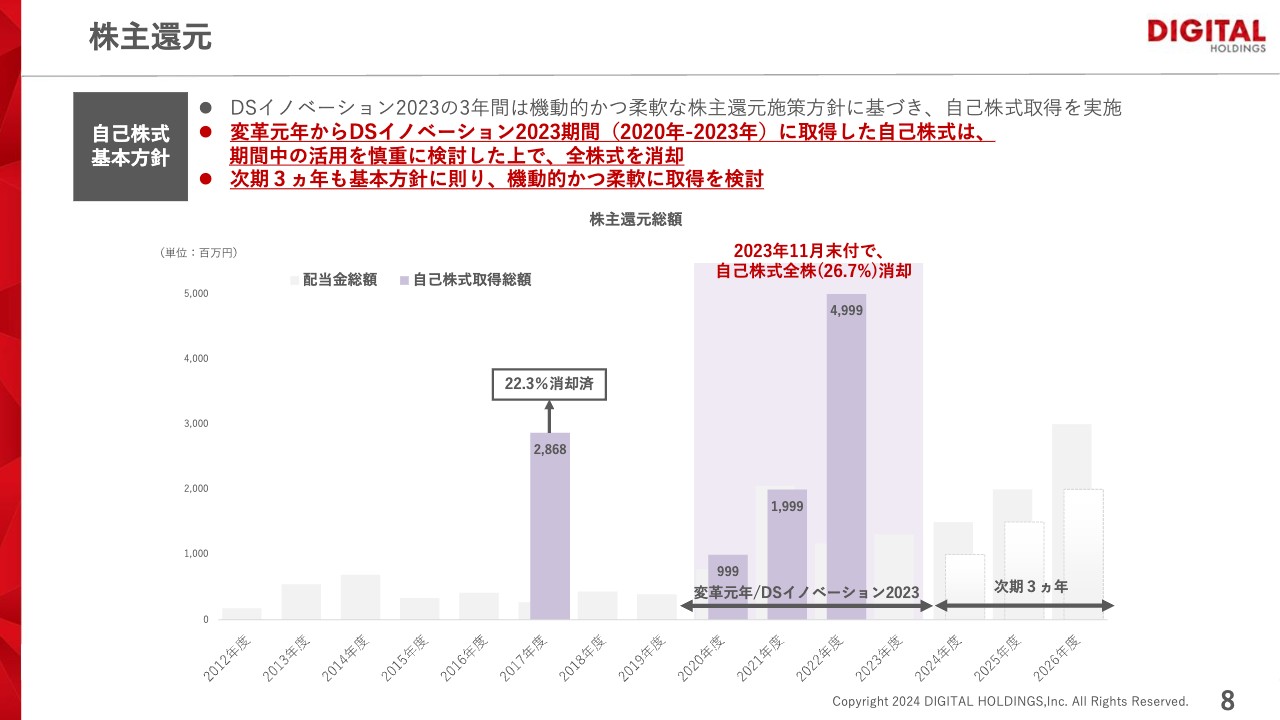

株主還元

自己株式です。11月の第3四半期の決算発表の際に、保有していた自己株式26.7パーセントを償却すると発表し、11月末付で全株式を消却しています。従前からご説明しているとおり、今後は足元の株価や財務状況を投資計画に基づいて機動的かつ柔軟に検討していきたいと考えています。

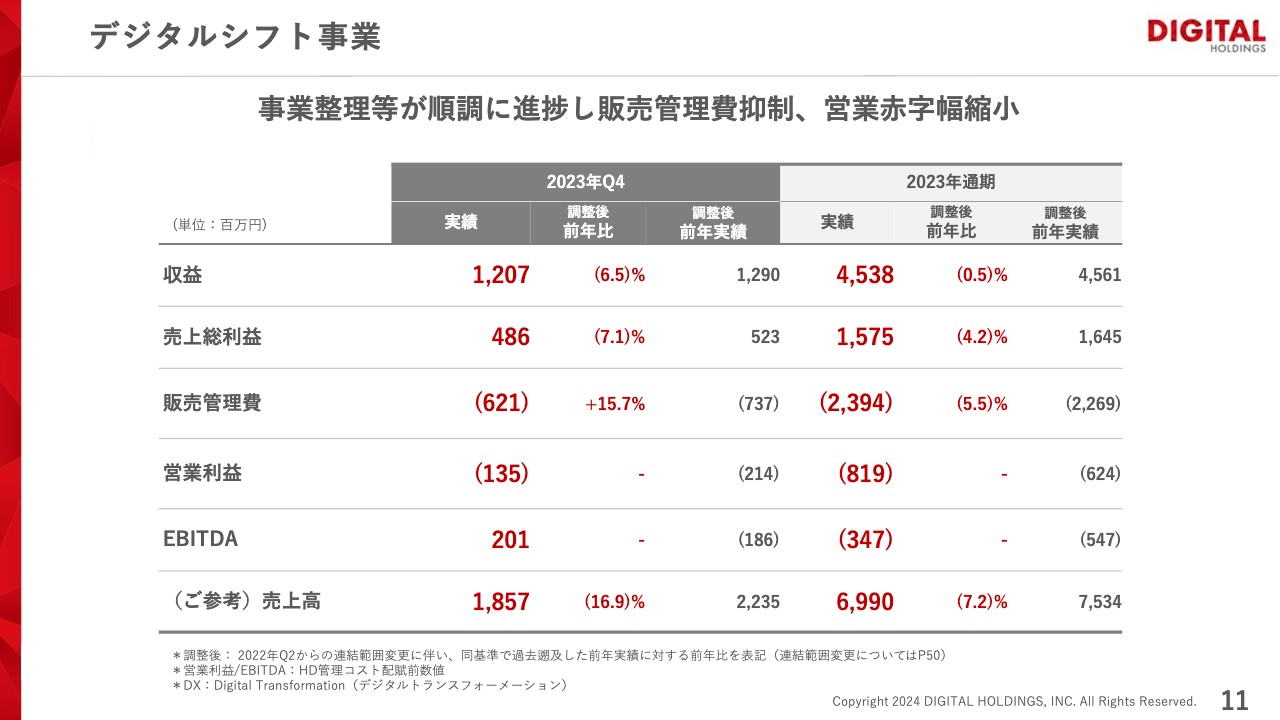

デジタルシフト事業

セグメント別の結果についてご説明します。まずはデジタルシフト事業です。スライドの左側に第4四半期、右側に通期の結果を記載しています。

11月に発表した事業再編が進捗しています。第4四半期の販売管理費を見ていただくと、前年実績で抑制できていることがわかると思います。結果的に、営業利益の赤字幅も縮小しました。通期はいずれの数値も前年比でマイナスになっていますが、今後は広告とDXをあわせて提案する体制に変えていきたいと考えています。

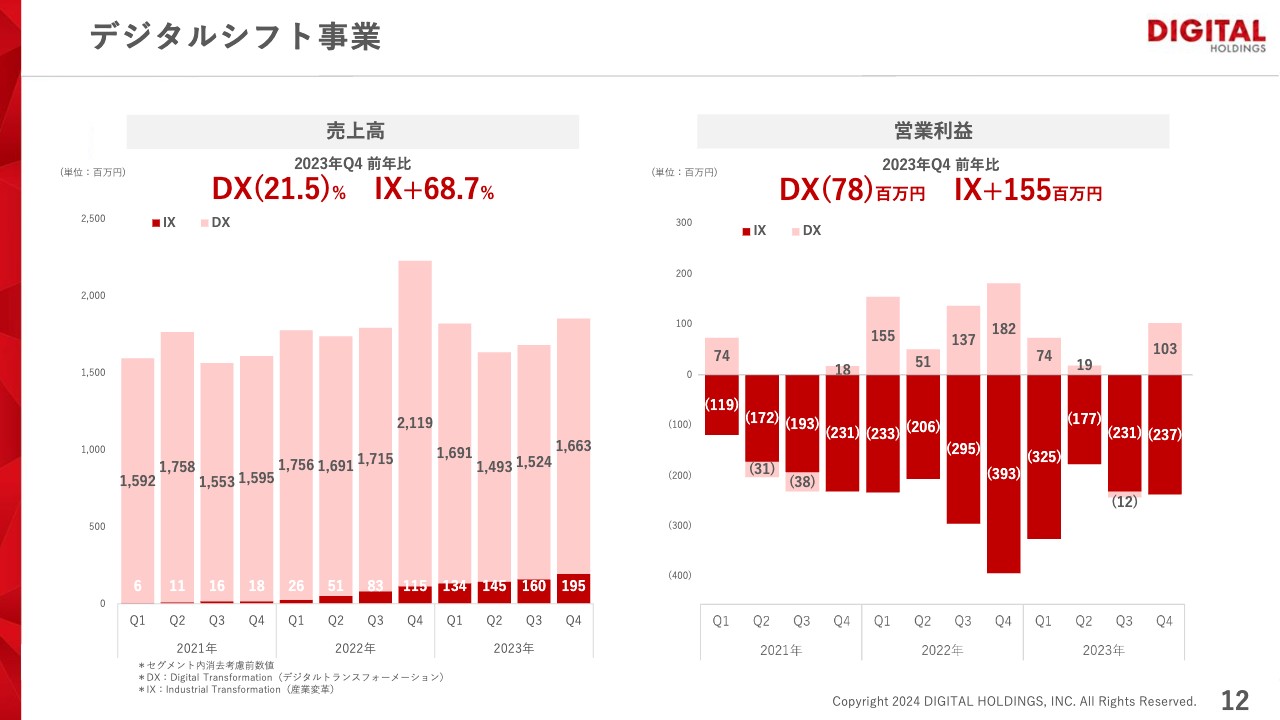

デジタルシフト事業

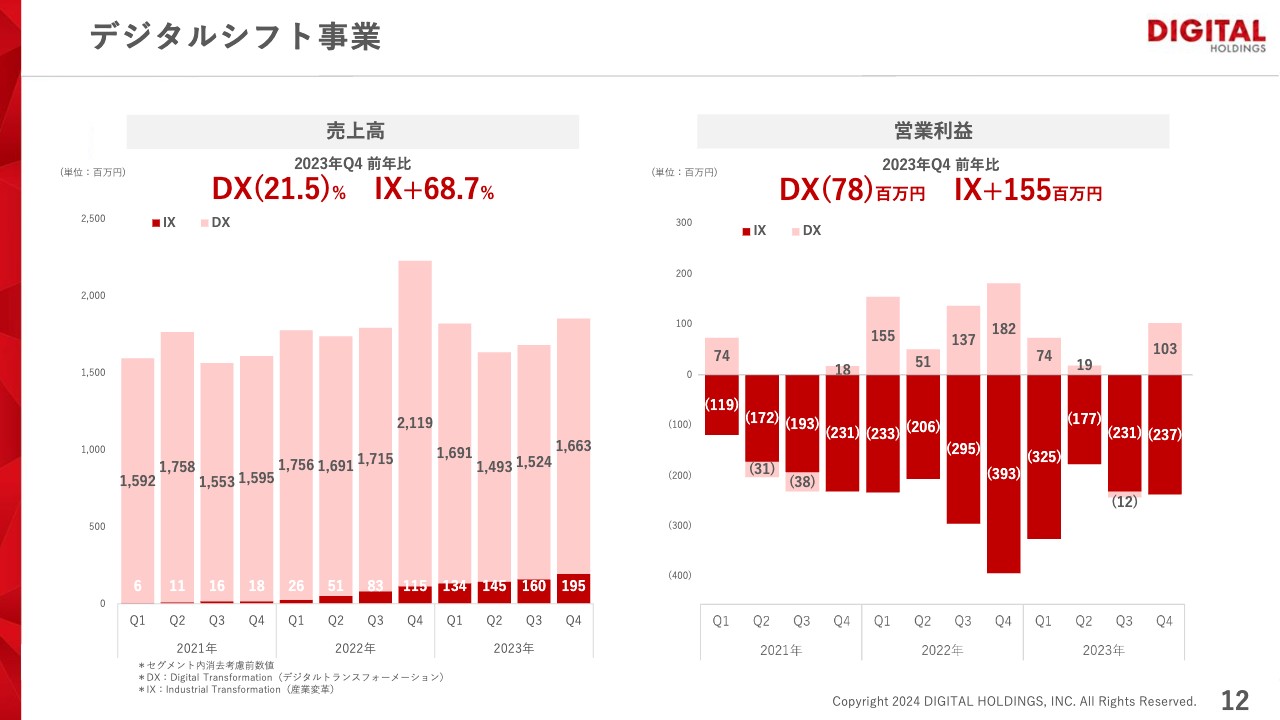

スライドに記載しているグラフは、デジタルシフト事業の中身を、個社別のデジタルシフト支援のDXと産業別のデジタルシフト支援のIXで分けた推移です。

DXは、第4四半期にキャンペーンの実施や納品等を行い、しっかりと売上が伸びました。営業利益も第3四半期は赤字でしたが、第4四半期は再び黒字化しています。

IXは、引き続き順調に伸びています。

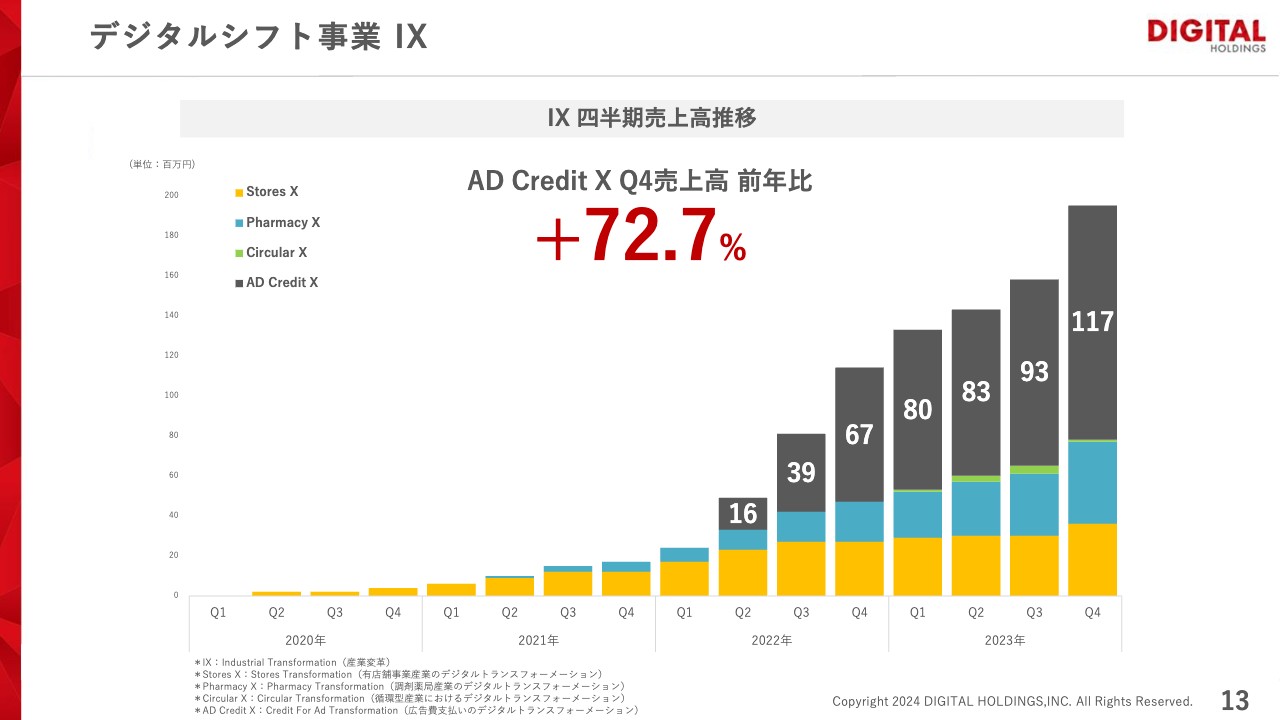

デジタルシフト事業 IX

スライドのグラフは、IXをさらにブレークダウンした四半期売上高推移です。グラフの下の黄色、青、緑の部分は、先ほどお伝えしたように事業再編の途中ということもありますが、一番注力している黒の部分の「AD Credit X」は前年比プラス72.7パーセントと、四半期の売上高が1億円を超えて成長しています。

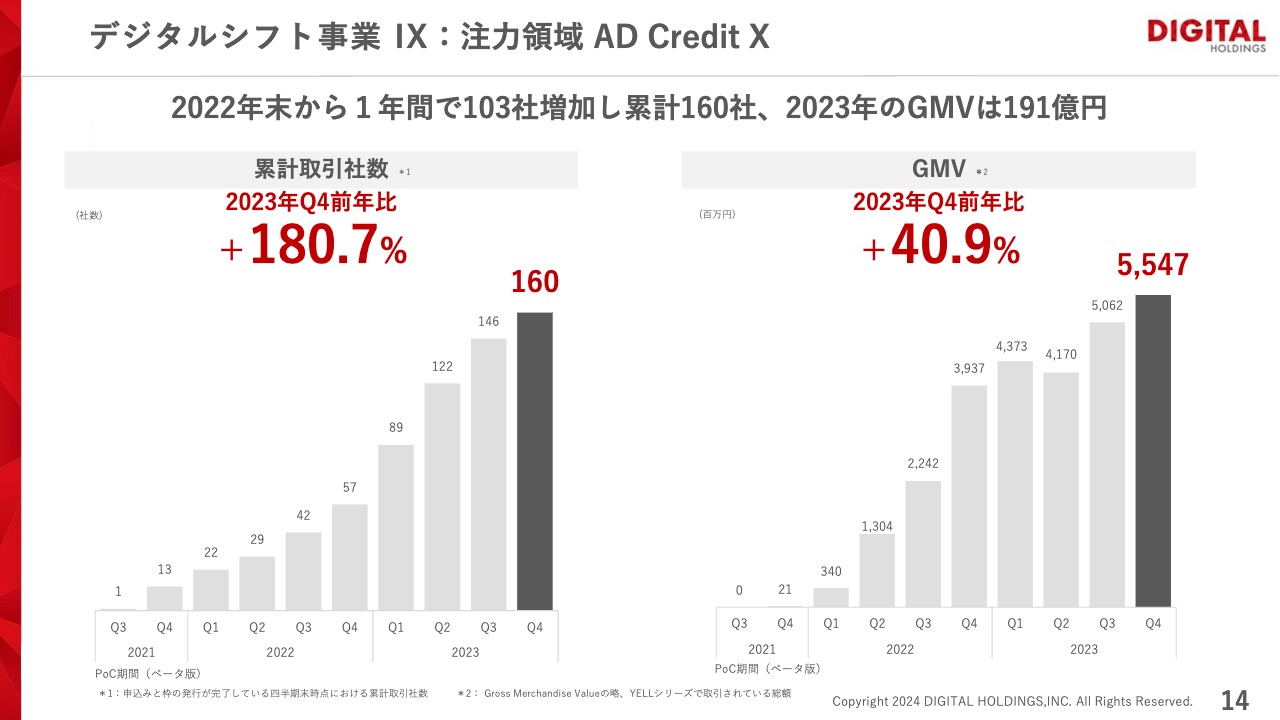

デジタルシフト事業 IX:注力領域 AD Credit X

「AD Credit X」についてです。昨年は社数をとにかく増やすとお伝えしていましたが、その結果、1年間で103社増加し、累計で160社になっています。第4四半期はGMVも過去最高を更新し、年間トータルでは200億円に近づき191億円となっています。

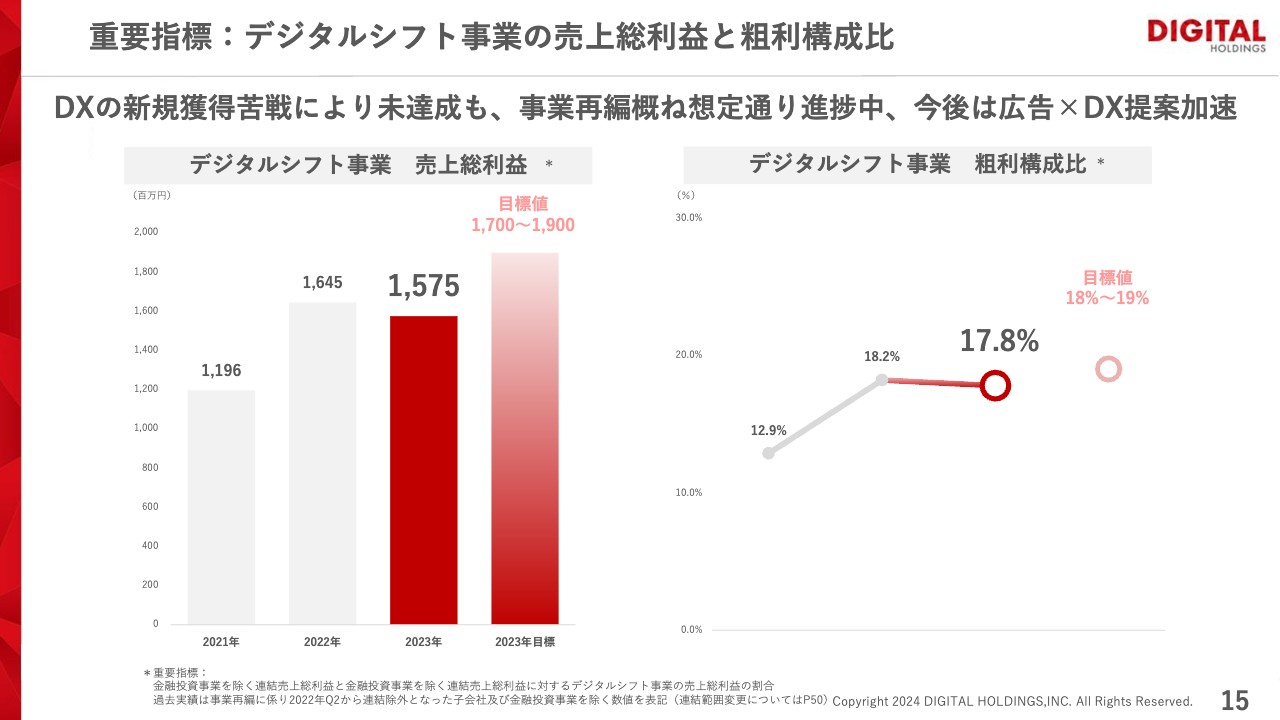

重要指標:デジタルシフト事業の売上総利益と粗利構成比

デジタルシフト事業のセグメントKPIとして、売上総利益額と全体に占める粗利構成比を掲げていますが、こちらは残念ながら未達となりました。先ほどお伝えしたとおり、今後は「広告×DX」の提案を加速させていきたいと考えています。

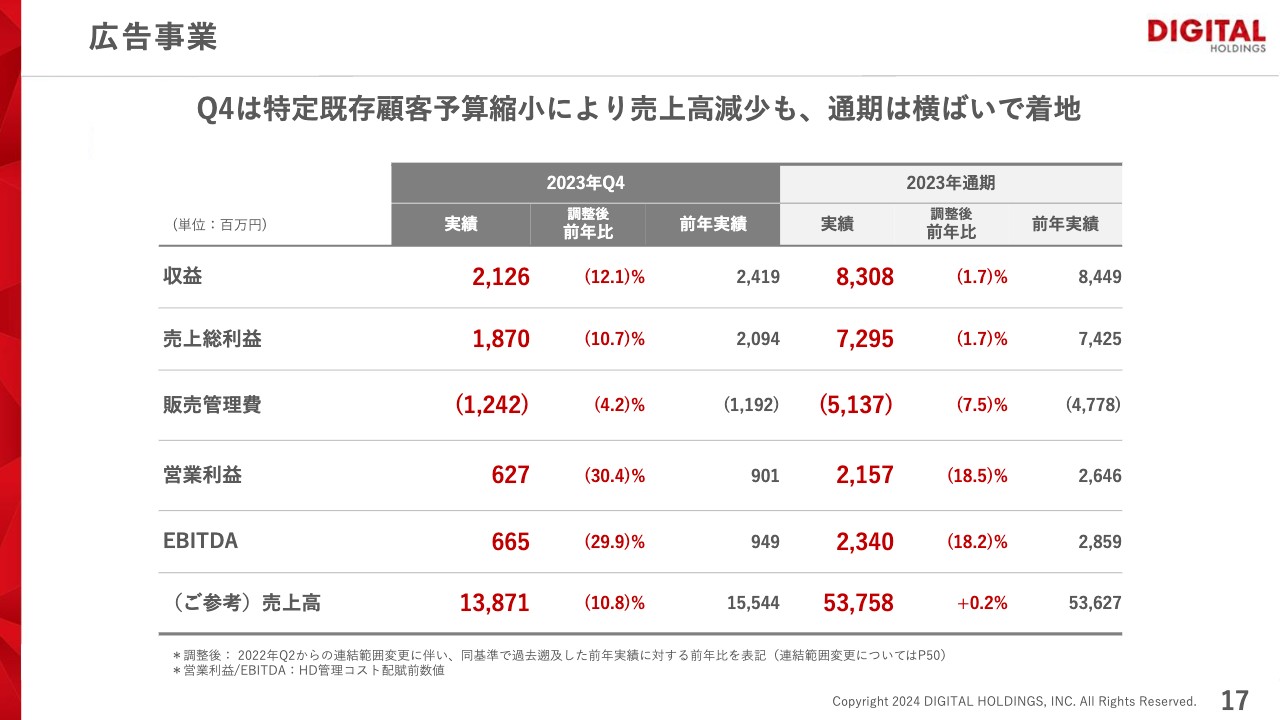

広告事業

広告事業についてご説明します。第4四半期は、我々にとって特定の既存の大型顧客のマーケティング費用の抑制があったことが影響し、収益・売上総利益ともに前年比でマイナスの結果となりました。

通期も第4四半期の影響をかなり受け、売上はほぼ横ばいですが、収益、売上総利益、営業利益ともに前年比でマイナスの着地となっています。

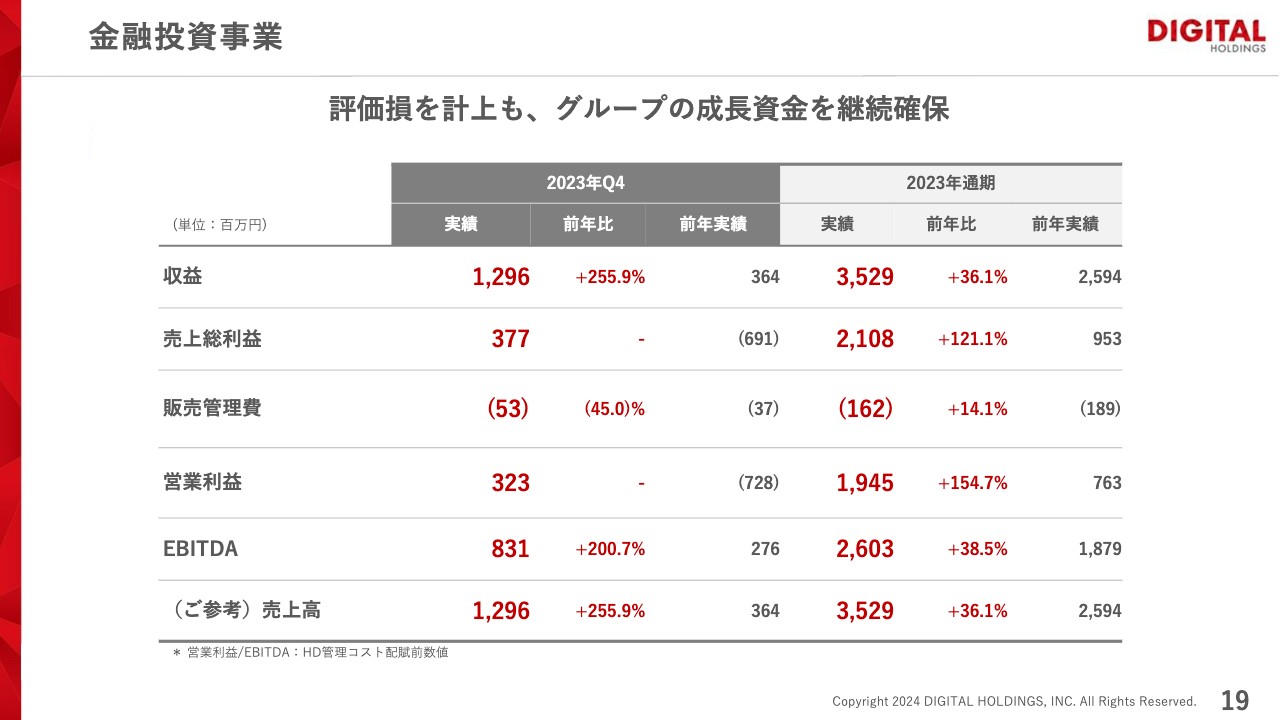

金融投資事業

金融投資事業についてご説明します。第4四半期は評価損を計上していますが、営業利益は3億2,300万円、EBITDAは8億3,100万円と、引き続き資金を確保しており、通期ではいずれの数字も前年比で大幅なプラスで着地しています。

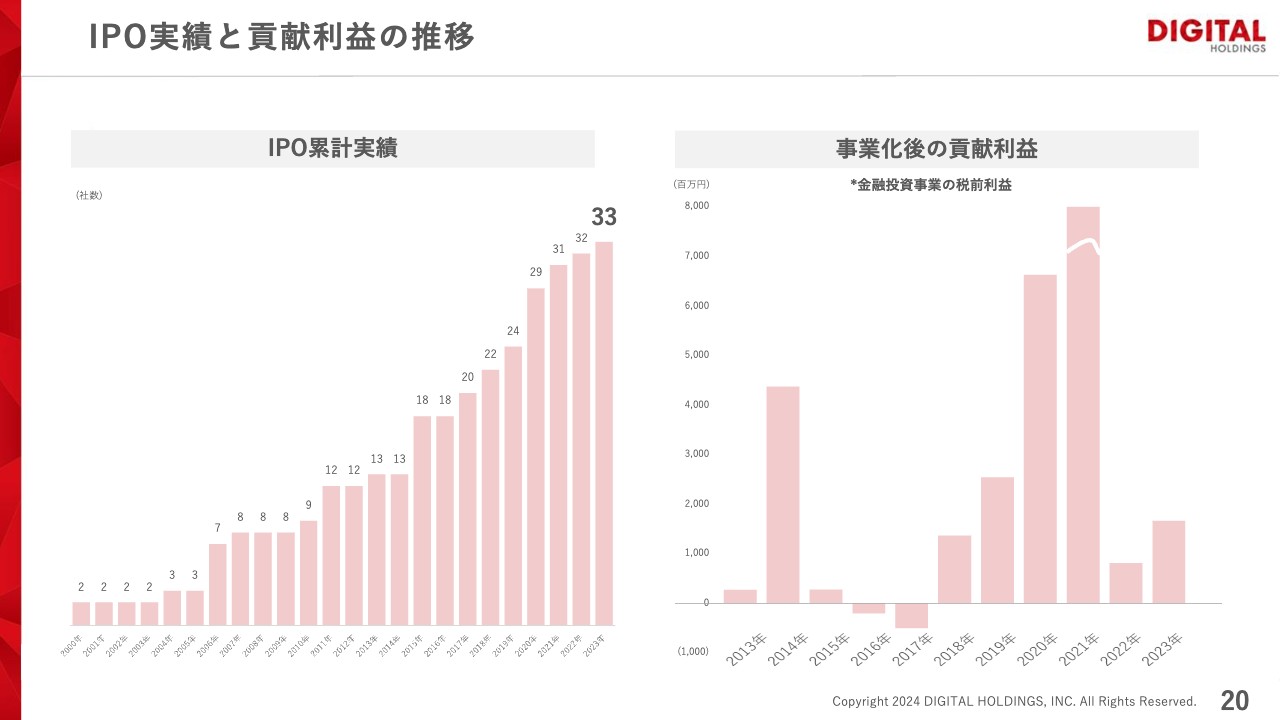

IPO実績と貢献利益の推移

IPO実績と貢献利益の推移です。マーケット環境が厳しい中、昨年は1社プラスとなりました。貢献利益も6年連続でしっかりと利益を出すことができました。

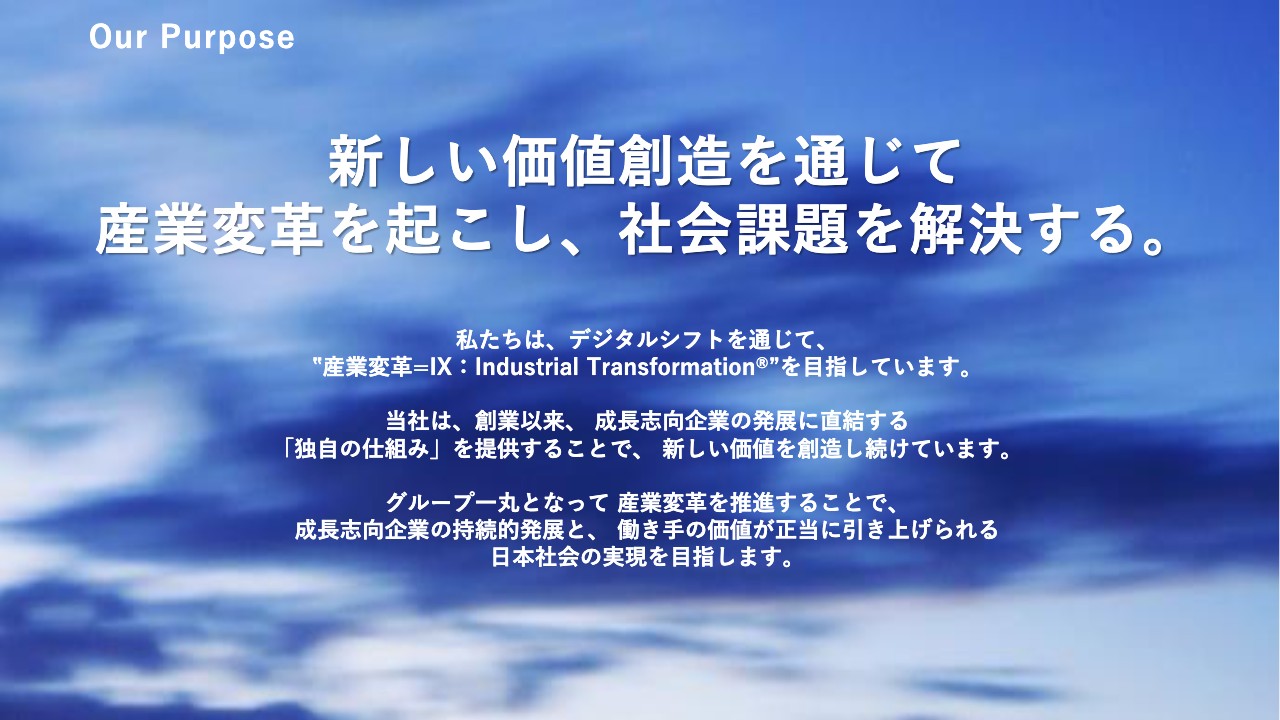

Our Purpose

野内敦氏(以下、野内):ここから先は私からご説明します。スライドには、Our Purposeを掲載しています。

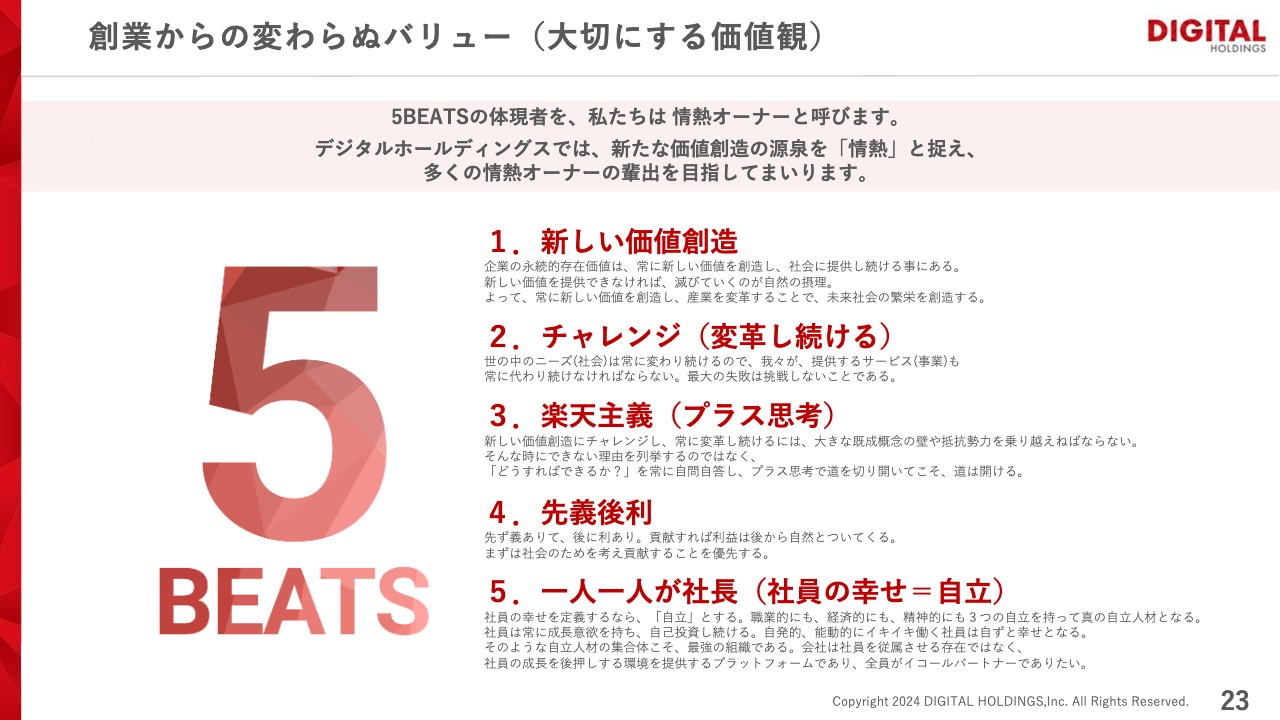

創業からの変わらぬバリュー(大切にする価値観)

創業からの変わらぬバリュー(大切にする価値観)です。

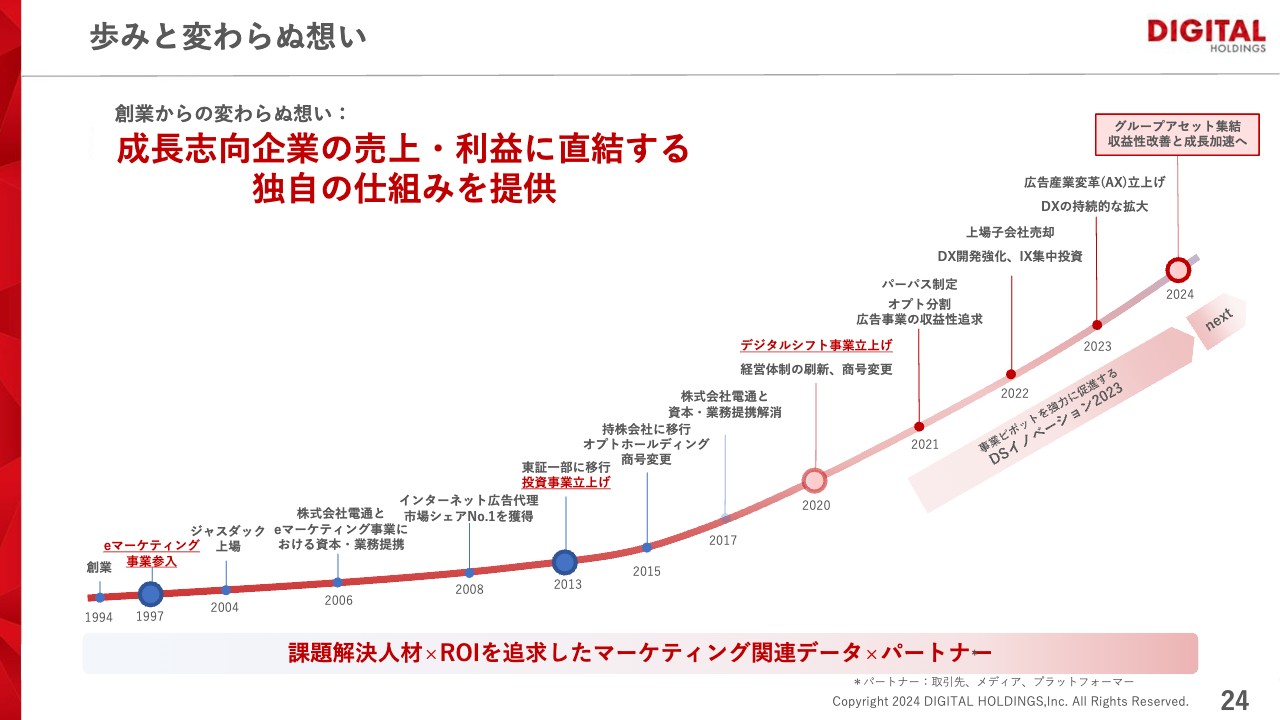

歩みと変わらぬ想い

2024年から新しい事業再編が始まりました。スライドに記載している図の2024年の部分に、「グループアセット集結」と「収益性改善と成長加速へ」と追加しています。

過去3年間には「DSイノベーション2023」として、いろいろな事業の立ち上げに挑戦してきました。芽が出たものと出なかったものがそれぞれありますが、芽が出たものはさらなる投資を行っていきます。残念ながら芽が出なかったものは、前回の決算発表時に、撤退や縮小を考えていくとご説明しました。2024年に入り体制が整ってきたため、このように表記しています。

1994年の創業以来、本当に変わっていない我々の強みや思いは、「成長志向企業の売上・利益に直結する独自の仕組みを提供」するということです。サービスは変わっても内容的にはまったく変わらないと、あらためてみなさまにご理解いただきたいと思います。

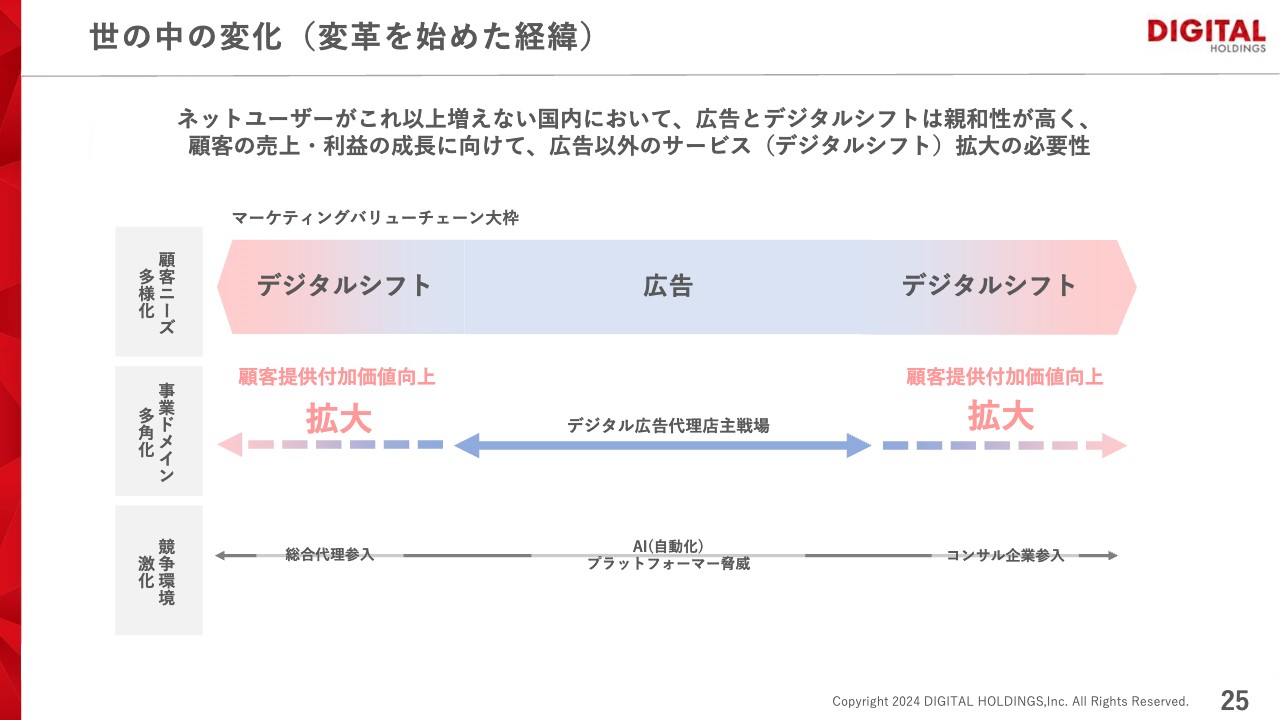

世の中の変化(変革を始めた経緯)

今年から、広告事業とデジタルシフト事業で大きな再編をしています。これまでなぜ変革をしてきたのか、これから何を目指していくのかについて、スライドの図で示しています。

日本国内では、人口の増加のみならずインターネットユーザーが頭打ちになってきています。そのような中、もともとはデジタル広告やインターネット広告を中心に企業の成長を支えてきました。

しかし、デジタルシフト事業のDX、IX、AXが非常に広告事業と親和性が高いことがわかってきました。お客さまから「広告の提案のみならず他のDXの提案もしてほしい」という話があるのも、ニーズの変化だと思います。

広告から始まった事業を、より幅広くデジタルシフト領域に拡大していくのが、今回の過去3年間で行ってきた変革です。そして、今後その力をより大きくしていくためのモデルになっています。こちらのバリューチェーンを広げていこうと考えています。

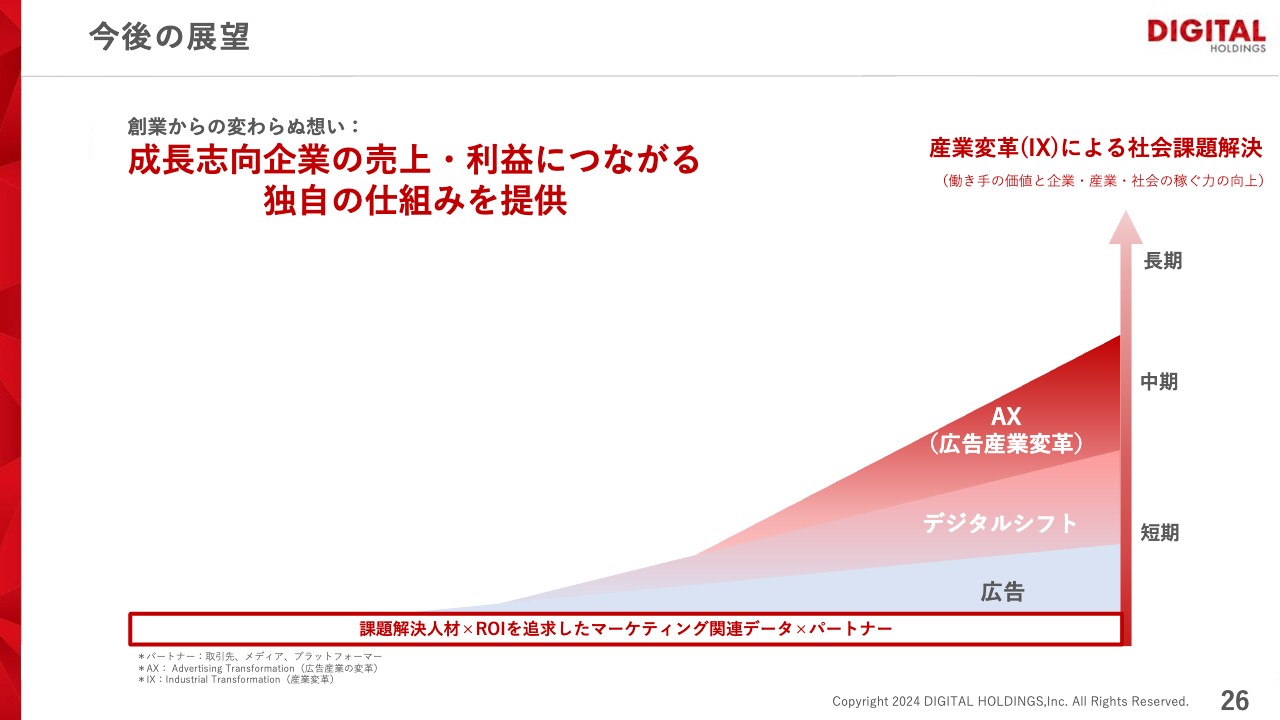

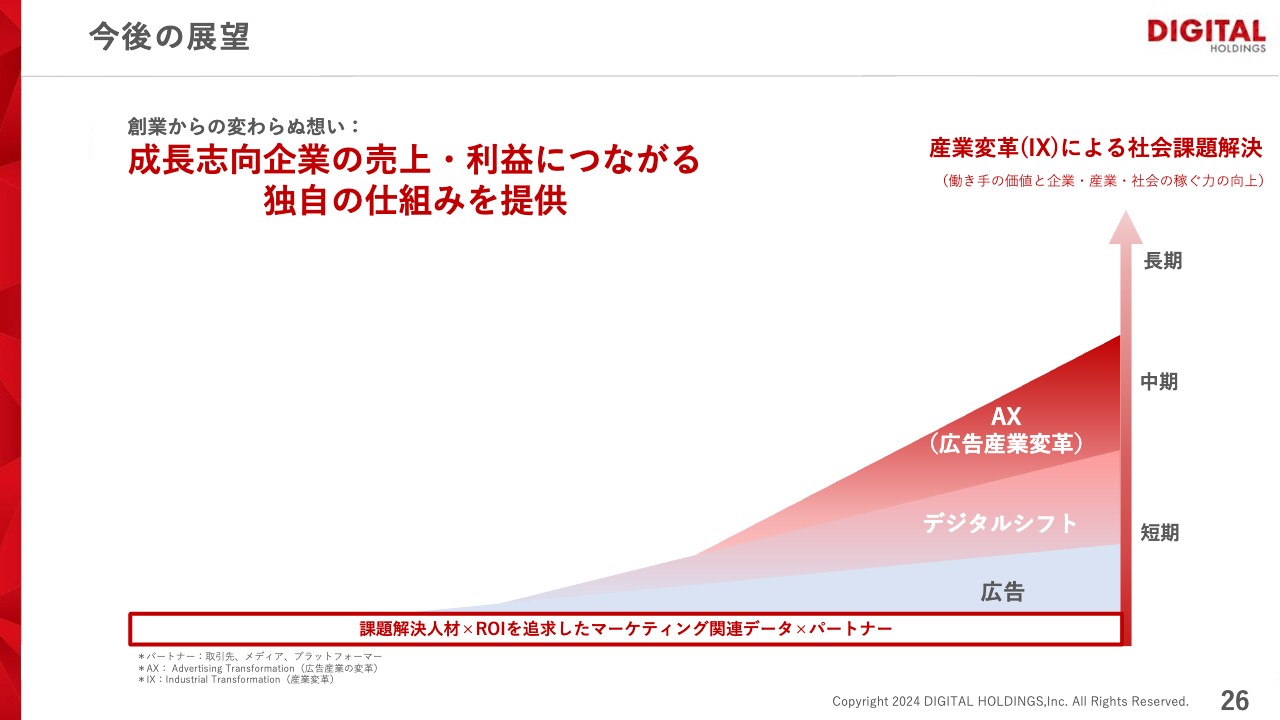

今後の展望

今後の展望です。引き続き「広告×デジタルシフト」、DXに力を入れていきます。その後、現在取りかかっているAXのさらなる成長を積み重ね、3層構造で収益を拡大していきます。また、その先には産業変革やパーパスに掲げているIXがあると考えていますが、こちらは変更ありません。

3つのフォーカスで増収増益フェーズへ

2024年の取り組みについてご説明します。前回の決算説明会の時にお伝えした内容のおさらいになります。

2024年は、スライドに記載されている3つの項目に主に力を入れていきます。1つ目は、グループアセット集約です。広告事業やDX事業といったものが1つの組織に入り、これらの規模を効率的に拡大していくものです。

2つ目は、低シナジー事業の整理です。こちらの一部整理を行っていきたいと考えています。

3つ目は、AX成長加速です。将来を牽引するAX成長加速のために投資を続けていきます。

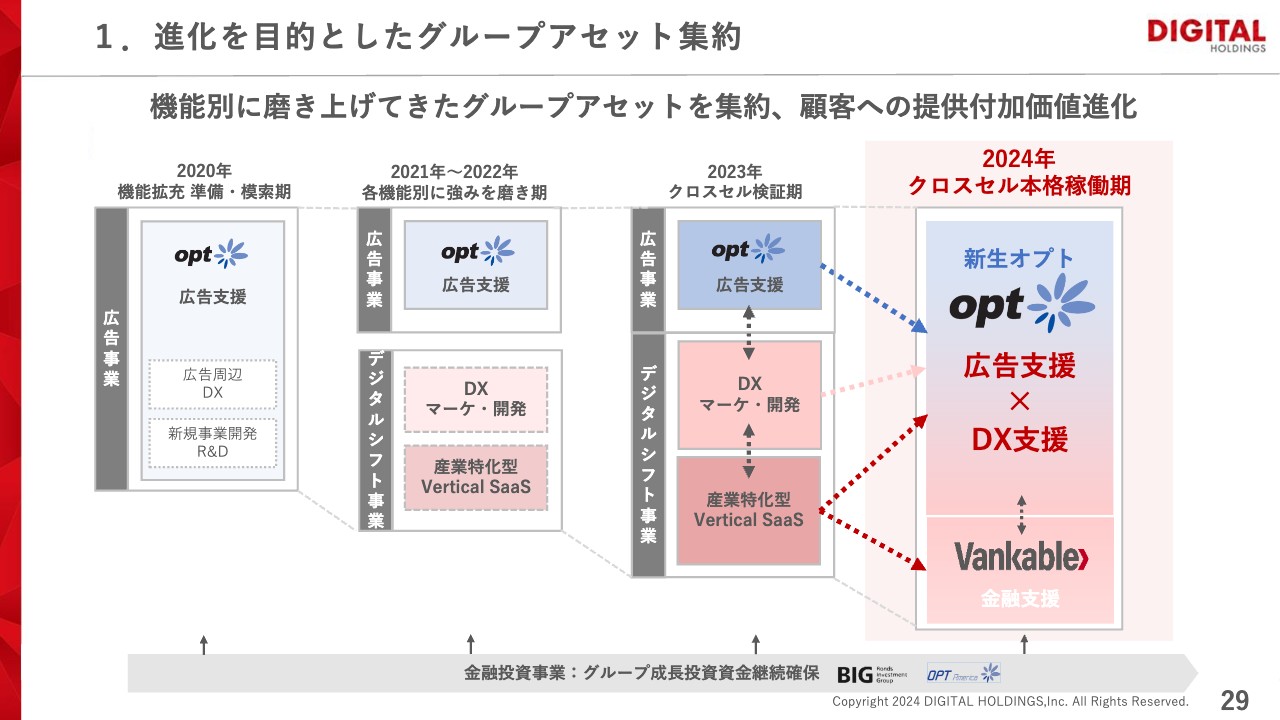

1.進化を目的としたグループアセット集約

こちらの3つについて、順番にご説明します。前回もお示ししたスライドですが、2020年に大きな変革を宣言し、2021年から広告事業とデジタルシフト事業で二手に分け、それぞれの事業を成長させてきました。特にデジタルシフト事業では、IXとDXの2つに分かれて、大きな投資を仕掛けてさまざまな挑戦を行ってきました。

一方、お客さまからは「広告事業とDX事業を一緒に提案してほしい」「広告だけではなくデジタルシフト事業のソリューションも持っているのであれば、ぜひ聞かせてほしい」というお話をいただくことが増えてきました。

そこで「一緒にサービスを提供したほうが、より良い提案ができるだろう」ということで、2024年4月から本格的に「新生オプト」として稼働させることになりました。オプトを中心にすべての機能を集約させ、IX事業で投資してきた「Vankable」については、別の枠で引き続き成長を仕掛けていくことになります。

ただし、これらの事業はお互いに連携し補完する関係にあるため、今後も協働しながら提案を行っていきます。これにより、お客さまに付加価値を高く感じていただくことが、アセット集約による効果です。

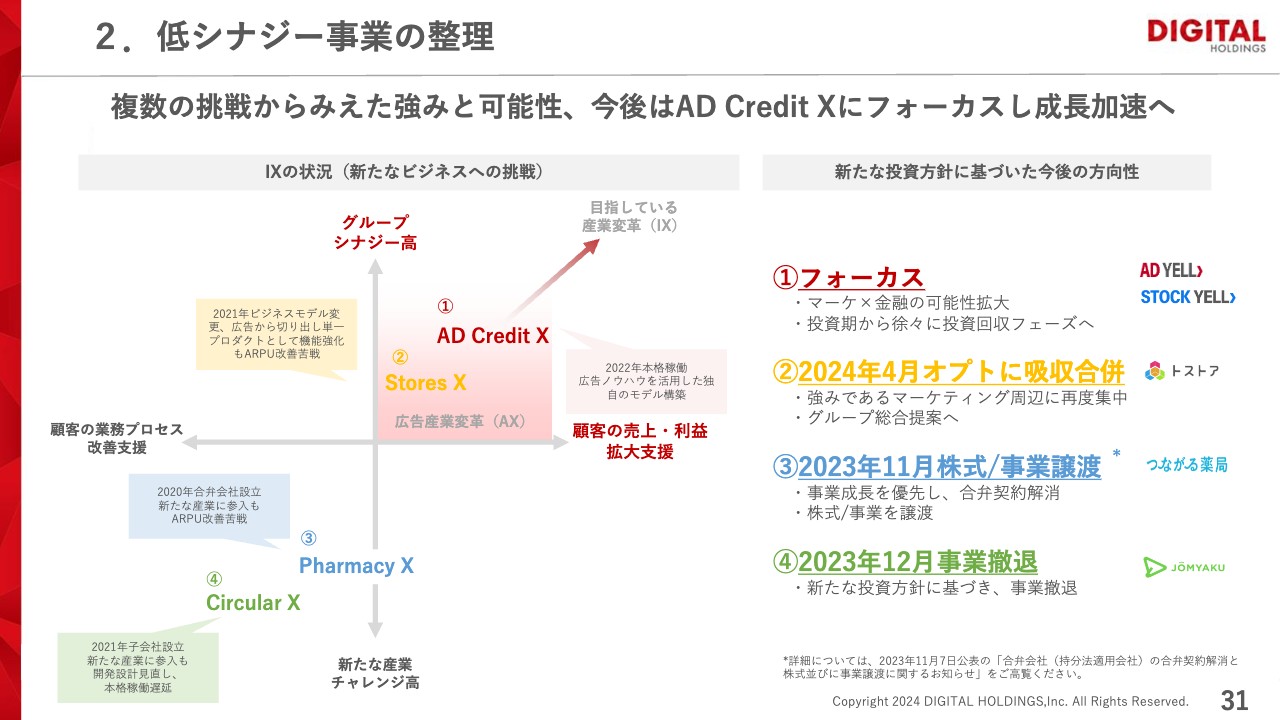

2.低シナジー事業の整理

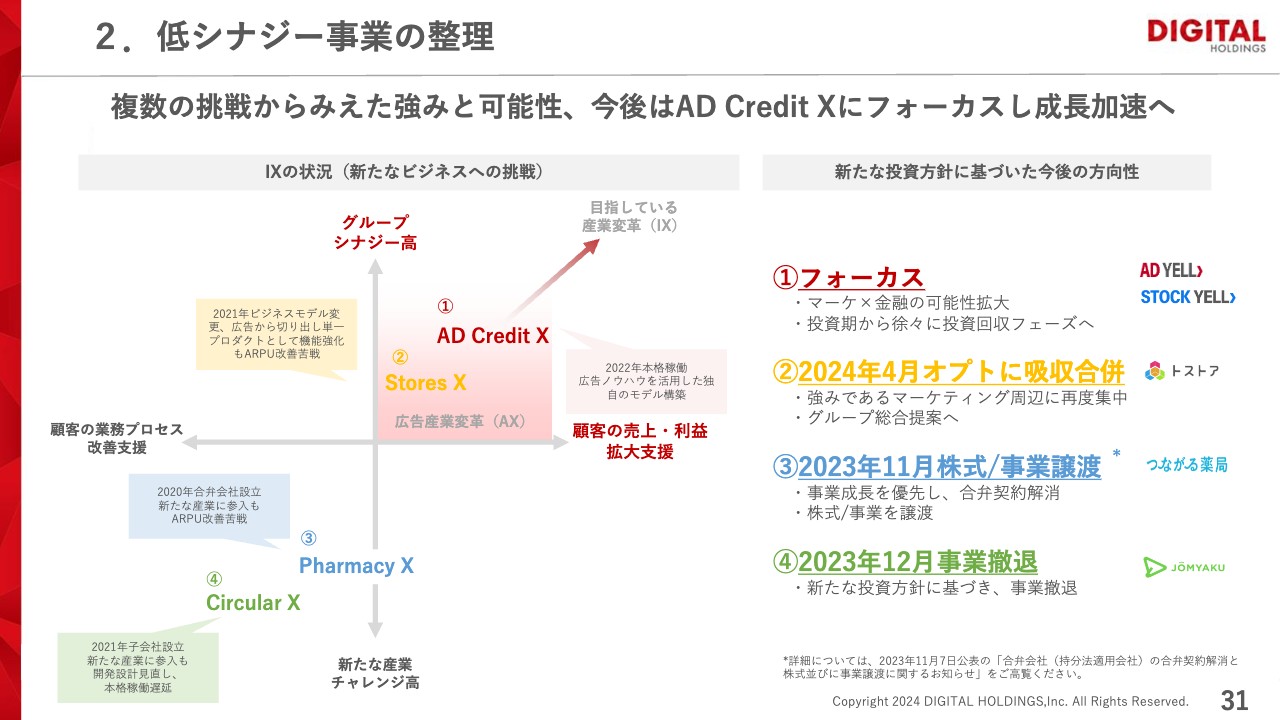

低シナジー事業の整理については、前回の発表から少し進捗しているため、詳細にご説明します。

スライド左側のマッピングは、縦軸にグループシナジーの高低、横軸に顧客の業務プロセス改善支援と顧客の売上・利益拡大支援をプロットしています。

右上の「AD Credit X」と「Stores X」については、引き続き我々の本業とのシナジーが大きいだろうということで、今後も伸ばしていく予定です。これらは産業変革につながるものとしても重要であると考えています。

一方で、それぞれの事業においては非常に伸びていたものの、選択と集中を行う上で、シナジーがさほど大きくないものに関しては、撤退・縮小していくことになりました。

まず「Pharmacy X」に関しては、2023年11月に事業譲渡しました。「Circular X」についても、昨年12月に事業撤退を決定しています。

このように一定の整理を終わらせており、4月以降の大きな組織再編に向けてフォーカスして事業を動かせる状況に持ってこられたと思っています。

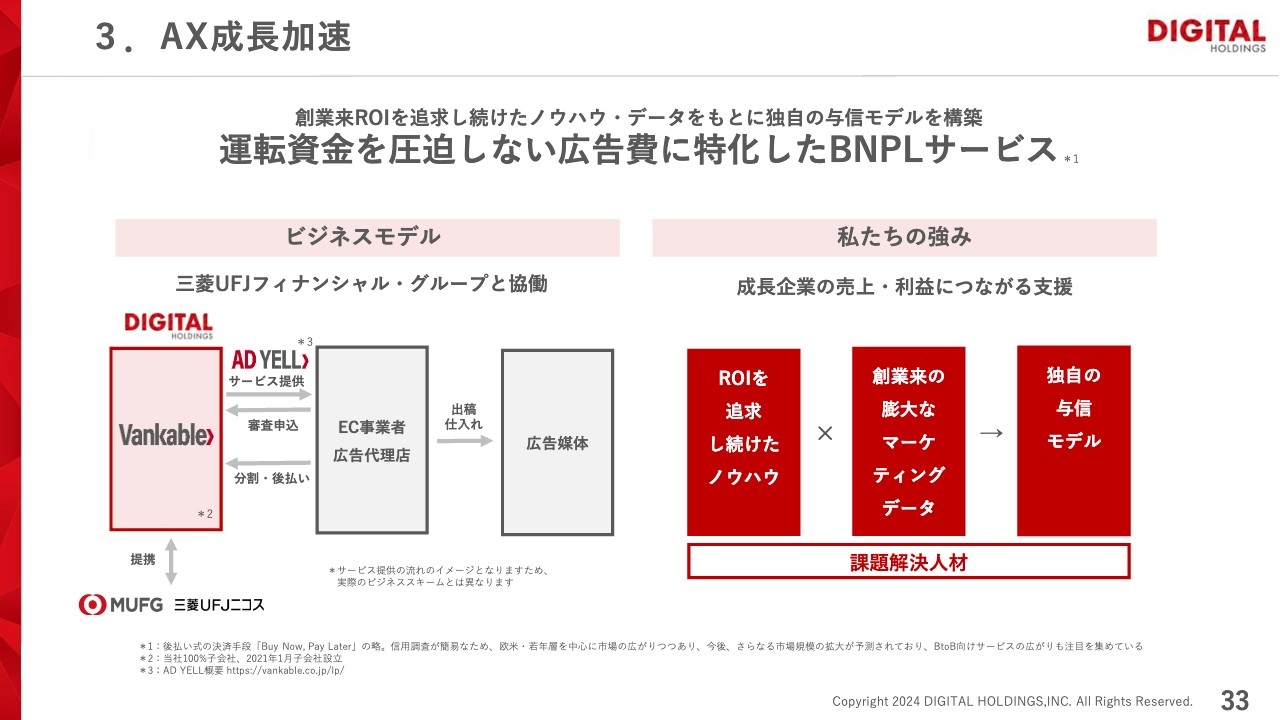

3.AX成長加速

AXの成長加速についてです。AXのビジネスモデルである、バンカブル社が提供している「YELL」シリーズに関しては、従前からのご説明どおりのため今回は割愛します。

3.AX成長加速:中長期の潜在ポテンシャル

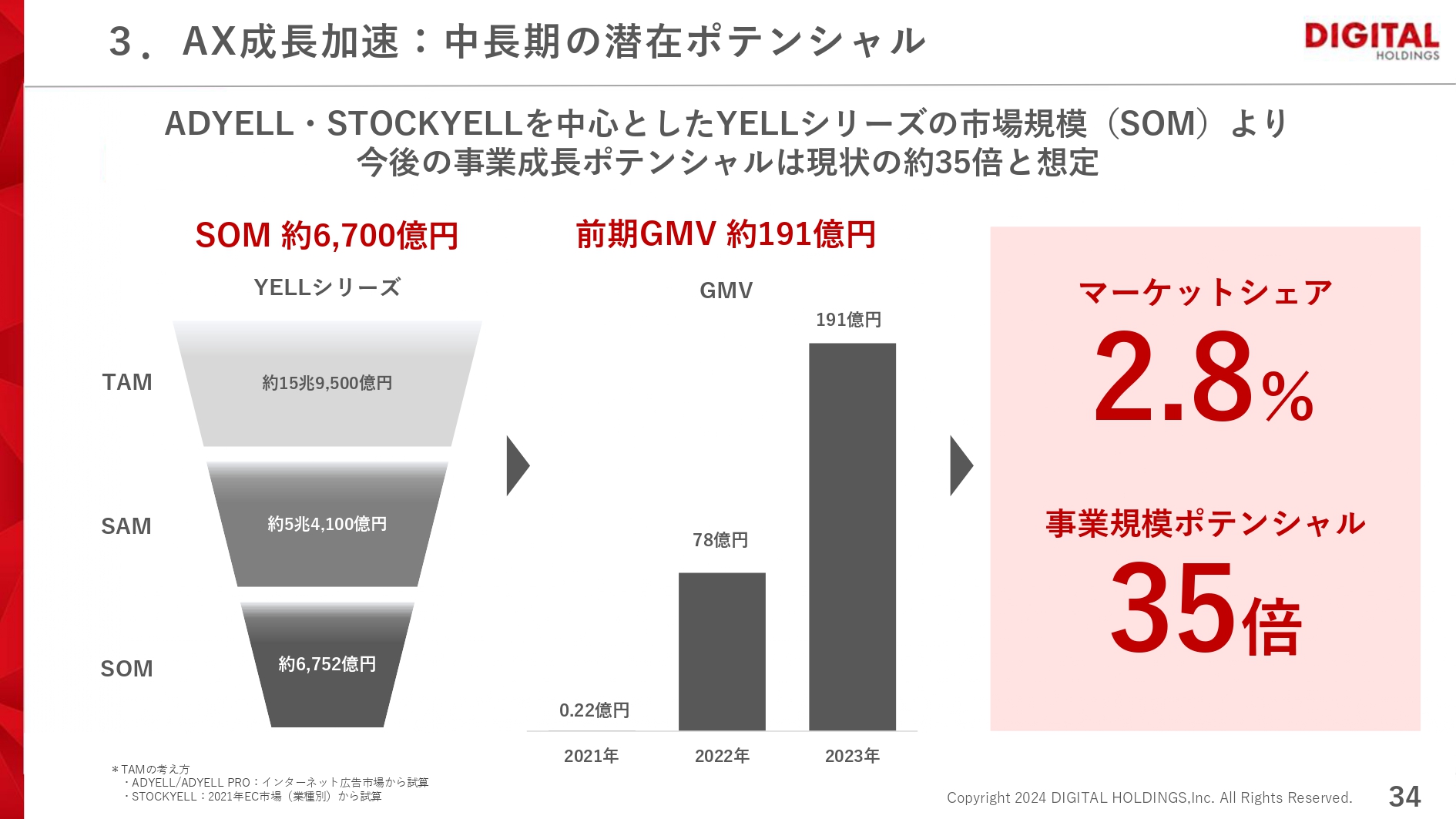

現在、バンカブル社は「AD YELL」と「STOCK YELL」という2つのサービスを中心に事業展開しています。

スライド中央のグラフに示したとおり、いわゆる流通取引総額であるGMVは、2021年に非常に小さくスタートを切ったものの、2023年までで一気に成長してきました。この流通額が市場においてどれほどの割合を占めているかを示すため、私たちなりに市場規模を試算し、TAM・SAM・SOMの金額を算出しました。

SOMに対して、私たちが今取り切れているであろう数字の比率は、わずか2.8パーセントという非常に小さなシェアになっています。逆に言えば、これはまだ大きな平地が存在するため私たちの成長余力があるということです。このようなことをみなさまにもご理解をいただきたいと思い、試算を行いました。

AXの成長を加速させていく上で、この2.8パーセントからどこまでシェアを伸ばしていけるかが鍵になります。引き続き、こちらは適正な投資をしていきたいと思っています。

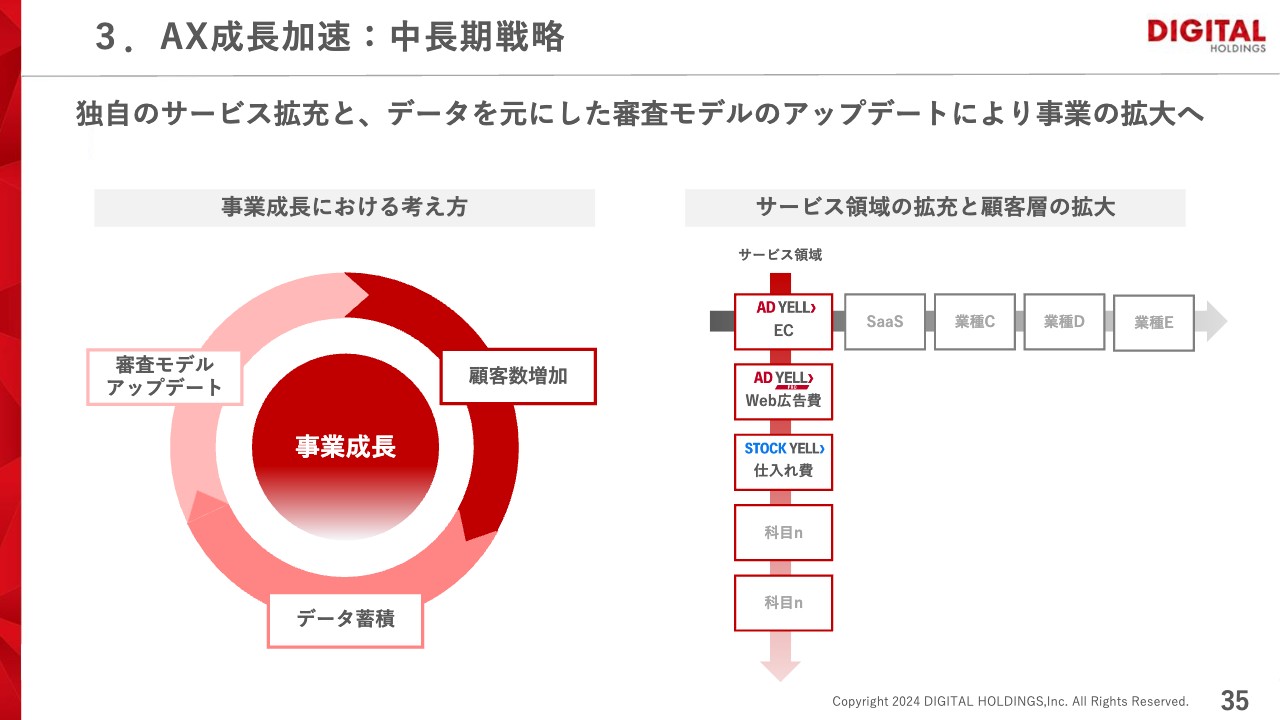

3.AX成長加速:中長期戦略

スライド右側は、「YELL」シリーズにおける今後の新たなサービス領域の拡充と顧客層の拡大をイメージした図です。顧客層に関しては、現在eコマース会社を中心に取引しています。これはインターネット広告の効果が比較的計算しやすいということもあり、最初のお客さまとして設定したものです。

今後、例えばリカーリング性の高いSaaSビジネスを展開されているお客さまや、似たようなモデルを展開されているお客さまが、私たちのサービス提供の対象となりうる可能性があり、さらなる顧客層の拡大が期待できます。

スライド左側は、どのようなサイクルで事業成長させていくかを示した図です。私たちは現在、顧客数、いわゆる取引者数を着実に伸ばしており、それに伴いさまざまなトランザクションデータを蓄積しています。

「どのような広告を打ったら、どのような反応が返ってきているのか」といったデータが日々蓄積されており、これにより「どのようなお客さまの広告であれば、投資した分を安全に回収できるのか」を判定できる、与信の審査モデルのレベルをアップデートできるところにまでつながっています。このサイクルがプラスに働けば働くほど、質も上がり数も増えていくモデルになっています。

私たちは、まだ序盤戦だと思っています。今は顧客数やトランザクションを着実に増やしていくところにフォーカスしていますが、ゆくゆくはそれらが我々の強みである審査モデルをアップデートするところにつながると確信しています。

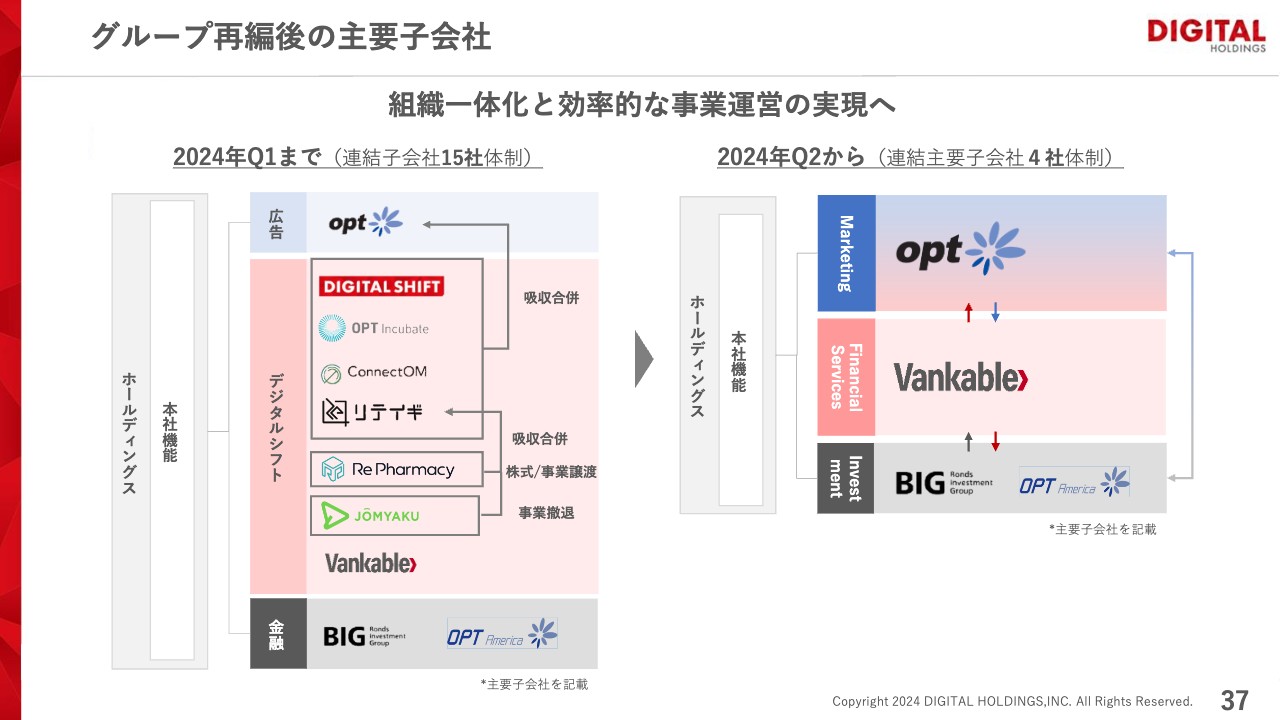

グループ再編後の主要子会社

続いて、2024年12月期通期連結業績の予想についてお話しします。数字のお話に入る前に、組織構造についてあらためてご説明します。

スライド左側に示したとおり、2024年3月末までは現状の組織のまま経営していきます。複数あるDX・IXの子会社については、最終的にはオプト側に吸収されていくことになります。これにより、従来よりも大きなオプトが出来上がっていきます。

デジタルシフト事業にあったバンカブル社は、そのまま「Vankable」として残り、1つの大きなカテゴリーになります。

金融投資事業のBonds Investment Group社とOPT America社については、従前どおりとなります。

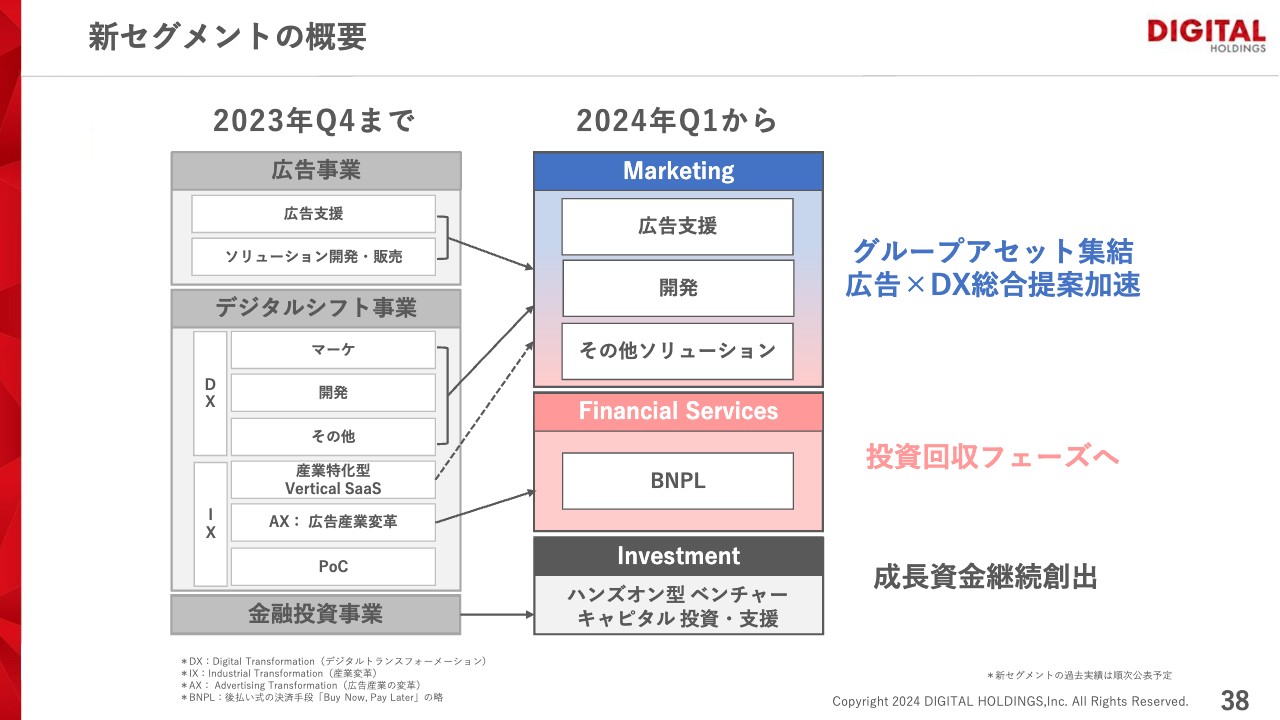

これにより、今期の第1四半期からはスライド右側の図にある3つのセグメントで開示していきます。

まず、オプトのMarketingセグメントです。こちらには広告事業とデジタルシフト事業が含まれていますが、セグメントとしてはMarketingという名称になります。

デジタルシフト事業にあった金融系サービス「Vankable」は、Financial Servicesとして独立した開示セグメントとなります。

金融投資事業については、Investmentという名称に変更します。

このように、今後はMarketing、Financial Services、Investmentの3つのセグメントでご説明していきます。

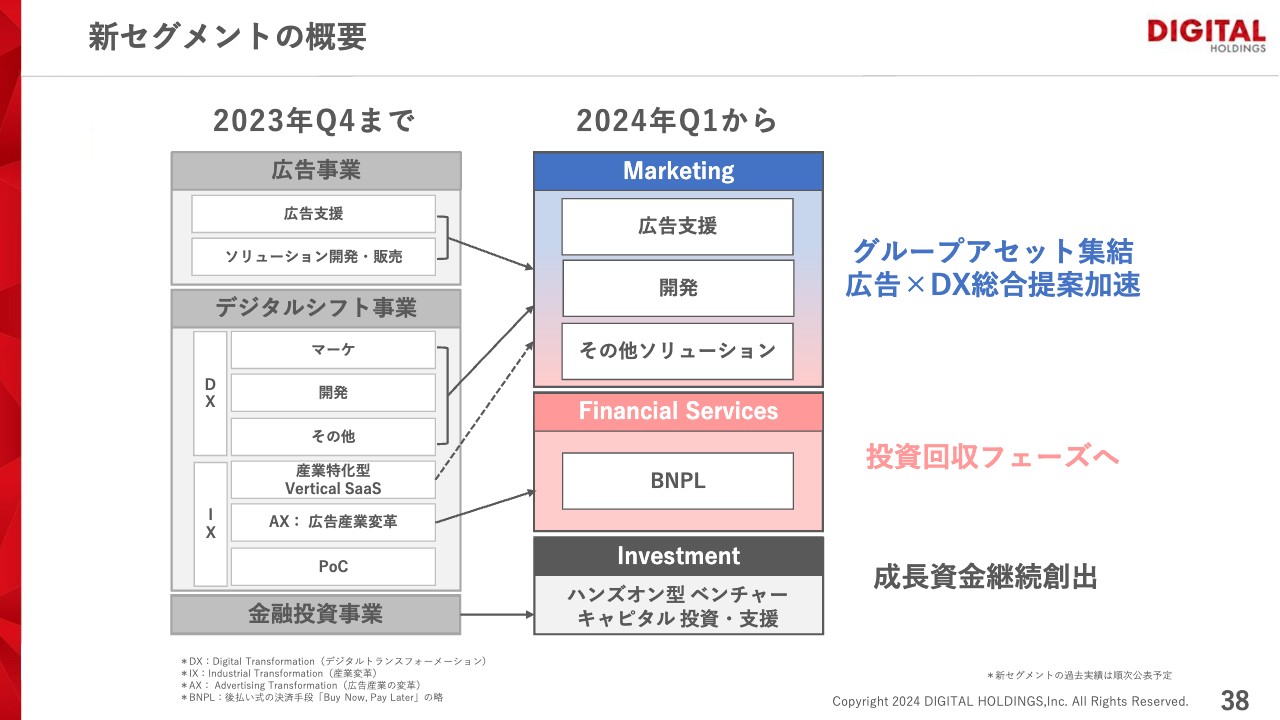

新セグメントの概要

スライドは、各セグメントの中身と変遷を表した図です。先ほどご説明したとおり、ほとんどの組織が新しく大きくなったオプトに収斂されていくことになります。

Marketingにおいては、グループアセットを集結したことにより、「広告×DX」の総合提案を加速していきます。

Financial Servicesについては、今まではゼロイチから作っていく事業であったことから、GMVもさほど大きくありませんでした。現在は規模を拡大しつつ、いよいよ過去の投資を回収していくフェーズに入ってきたところです。そのため、あえて「投資回収フェーズへ」と記載しています。

Investmentについては、先ほどグラフで示したとおり、多少ばらつきはあるものの、過去6年間で安定的に利益を出し続けている事業です。金融投資事業において長期にわたって利益を出し続けることは難しいものですが、引き続き今期も成長資金を継続的に創出できる立ち位置として動いていきたいと思っています。

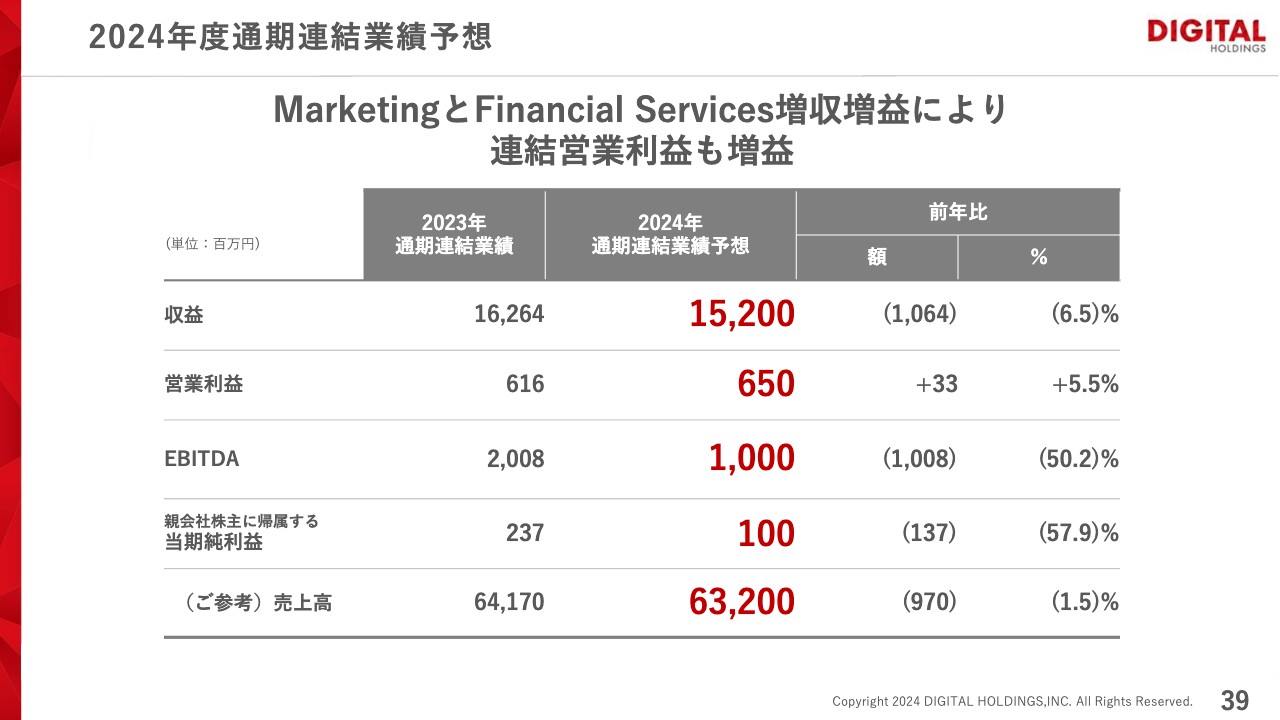

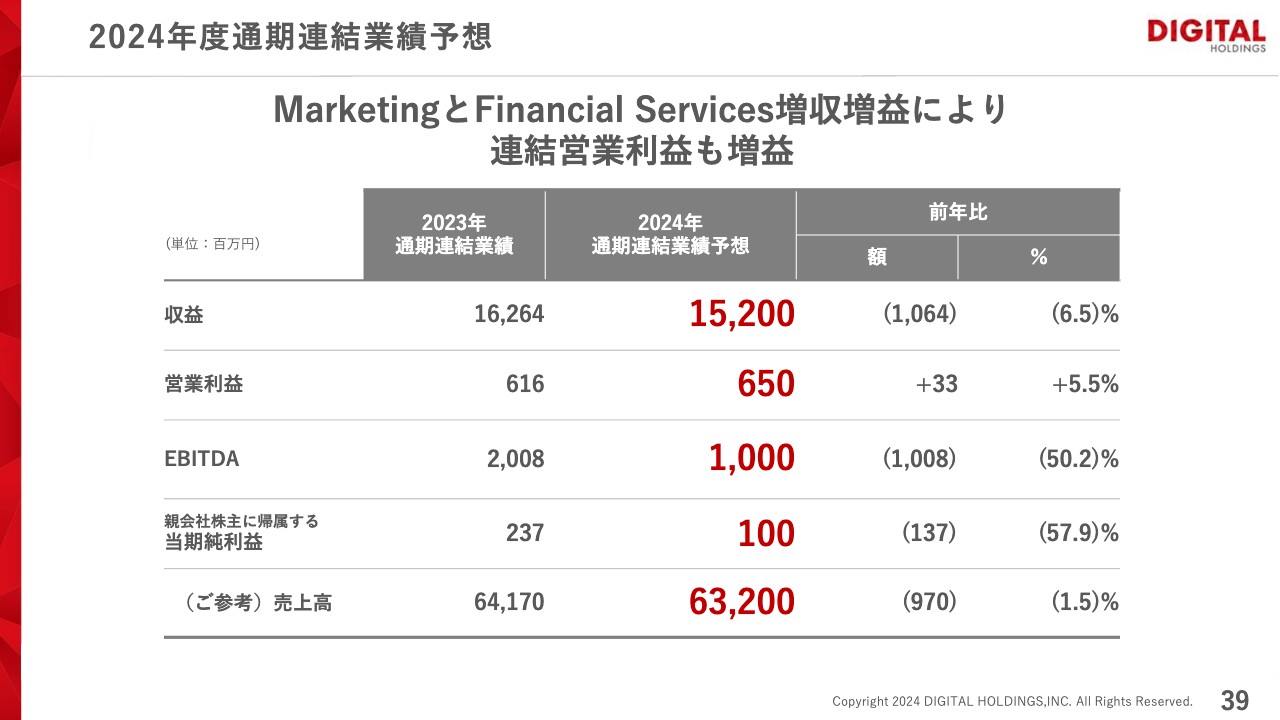

2024年度通期連結業績予想

2024年のガイダンスに関しては、スライドに記載のとおりです。2023年度の通期業績については先ほど発表したとおりですが、金融投資事業が非常に好調であったこともあり、2023年と2024年を比較すると、数字が少し弱含みに感じられるかもしれません。

しかしながら、MarketingとFinancial Servicesは増収増益となっており、連結の営業利益も増益となっています。ようやく利益拡大フェーズに持っていけたと考えていますので、引き続き応援をよろしくお願いします。

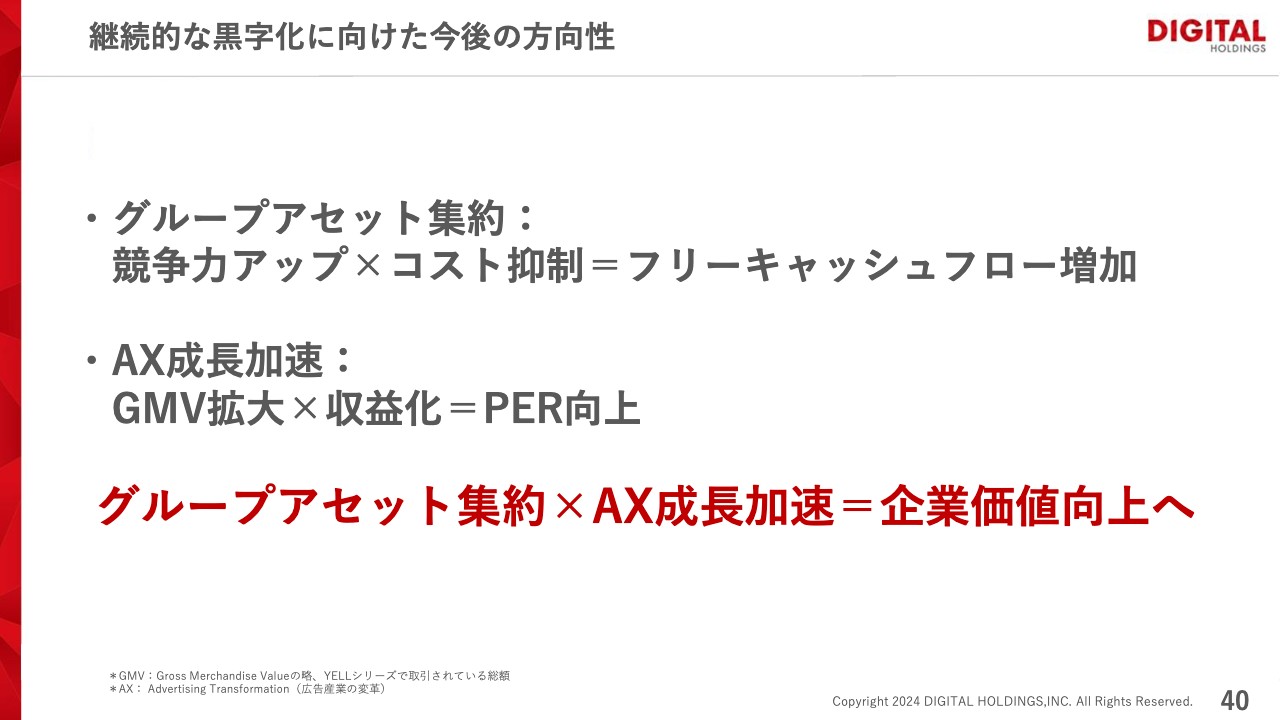

継続的な黒字化に向けた今後の方向性

黒字化に向けた今後の方向性です。繰り返しになりますが、グループアセットの集約とAXの成長加速を掛け合わせて、企業価値の向上・拡大に向けて邁進していきたいと思っています。

私からのご説明は以上になります。ありがとうございました。

質疑応答:通期業績予想における金融投資と主事業の成長見込みについて

司会者:「2024年度通期業績予想について、連結では営業利益以外は前年比割れの状態と予想しているとのことですが、金融投資はどのくらいを見込んでいるのでしょうか? また、主事業の成長はどのように考えておけばいいか、もう少し説明がほしいです」というご質問です。

加藤:まず、通期業績予想の考え方についてご説明します。金融投資に関しては、この第1四半期ですでに実行されているもの、もしくは実行される計画の蓋然性が高いもの、ならびにこの通期で実現する蓋然性が高いもののみを織り込んでいます。

一方で、先ほどお伝えしたとおり、評価損も毎年一定額出ています。そちらに関しても、蓋然性が高いものに関しては、プラスもマイナスもかなり保守的に数字を見込んでいます。

結果的に収益等の連結業績を見ると前年比割れとなっていますが、ほぼ見えている蓋然性の高いものだけをかなり保守的に織り込んでいるとご認識いただければと思います。

次に、MarketingとFinancial Servicesの増収増益についてです。Marketingに関しては、先ほど野内から説明があったように、統合によって、過去IXに投資していた部分がほぼ年内に事業再編等々の数字を織り込んでいます。一部、第1四半期に残るものもありますが、織り込み済みのため、そちらの投資が減っていくということです。

DX等の広告が総合提案、クロスセル・アップセルすることによるアップサイドで、しっかりとトップラインの売上総利益の額を上げていく一方で、IXも含めた部分ではコストが抑制されていくと考えています。

Financial Servicesに関しては、前回もご説明したとおり、今回も「投資回収フェーズへ」と記載しており、GMV400億円を目指します。

そして、投資回収フェーズに移行するとお伝えしているため、しっかりとトップライン・GMVを拡大し、結果的に売上を大幅に伸ばしていきます。昨年度のGMVは191億円のため、ほぼ倍のGMVを目標としていますが、結果的に売上も伸び、投資回収、つまり黒字化に向けた準備を整えていくという考え方で、連結全体の数字が構成されています。

質疑応答:2023年通期および第4四半期の広告事業について

司会者:「2023年通期および第4四半期の広告事業について、他社と比較して成長が鈍化しているように見受けられますが、その要因は何でしょうか? また、2024年以降もこの傾向が続くと考えてよいのでしょうか?」というご質問です。

加藤:第4四半期の広告事業の成長鈍化については、我々の主要大口顧客のうち、特に2社でマーケティングコストの非常に大きな抑制がありました。背景としては、広告効果が非常に上がってきていることもあり、予算の総額を使わずとも当初目標としていた獲得数に到達できそうだということが挙げられます。

したがって、マーケティング効果が良くなっていくこと自体は、代理店としての付加価値だと思っていますが、短期的にはその抑制によって、それ以外の顧客の予算増、新規獲得等で補えなかったというのが第4四半期になっています。

2024年以降に関しても、そのような大口顧客の影響というのは、広告効果などで当然、引き続き一定数受ける可能性があると思っていますが、前四半期までずっとお伝えしていた新規獲得に関しては、順調に推移しています。この新規獲得の上積み分と、先ほどお伝えした既存顧客がDXと一緒になることによるクロスセルにより、しっかりと単価を上げていきたいと考えています。

質疑応答:広告事業とDX事業が統合していくことによる強みについて

司会者:「広告事業とDX事業が統合していくことは理解していますが、その中での御社の強みは何でしょうか? 他社も同じようなことを行っており差別優位性がわかりません」というご質問です。

野内:おっしゃるとおり、広告とDXを同時に提案している会社は我々以外にもたくさんあると思っています。現状のフェーズにおいては、独自の強みを打ち出すよりも、まずはお客さまのニーズにお応えし、広告の提案だけですべて終わらせないということを行っています。

これから提案を行う中で、事例とともに我々独自の強みを作り上げていきたいというのが本音ではあります。しかし、広告事業においては、お客さまのデータや効果の可視化など、ダイレクトな効果に紐づくもの、という考え方を持っているため、DXにおいてもそれに連動したサービス開発等を進めていくのだろうと思います。

そのため、現時点で我々のみの強みについてなかなか言い切れる状況ではありませんが、それらを作っていくフェーズにようやく入れたと思っています。

質疑応答:旧デジタルシフト事業のリストラによる効果について

司会者:「旧デジタルシフト事業のリストラによる効果は、2024年12月期ではいくらになりますか?」というご質問です。

加藤:スライド右下の赤い部分をご覧ください。こちらは継続するバンカブル社と「トストア」の事業も全部含まれているためすべてではありませんが、この中に先ほどあった「つながる薬局」や「Pharmacy X」「Circular X」の数字が含まれているため、単純に考えて4分の2の数字がすでに年内で停止しているという状況です。

また、リストラクチャリングの効果に関しては、目に見えて投資が削減できるものと、各社が持ち合わせていた重複機能が少なからずあります。そのため、そのような重複機能をカットする、もしくは人員であればフロントに回す等々を行うことにより、この数字に表れていない部分においても、コストの抑制が出てくるかと思います。

また、ホールディングス単体に関しては、やはりグループ会社の数が減っていけば、ホールディングスのオペレーションコストも減っていくため、ホールディングス側のコスト抑制も、今期はそれなりに削減効果が出てくると考えています。

質疑応答:競合と優位性について

司会者:「『AD YELL』について、御社が考えるポテンシャルを開示していただき大変勉強になりますが、競合についてはどうお考えですか? またその中で御社の優位性は何でしょうか?」というご質問です。

加藤:競合に関しては、潜在的競合、顕在的競合、近い業界など、それぞれあるかと思います。例えば、広く捉えると既存金融機関もいらっしゃると思いますが、我々は広告費に特化した分割の後払いをしているため、そのような意味ではサービスが違います。

最近、フィンテック系のスタートアップが出てきていますが、広告費のマーケティングデータを分析し、与信ロジックに使っている企業は、基本的には我々だけだと思っています。いろいろな分割後払いなど、クレジットカード系の会社はありますが、過去30年のマーケティングデータを駆使しながら取り組んでいるという意味では、差別化ができています。

そして、何よりも大きいのは、この広告費の分割後払いは、この左側の図の、顧客の売上利益を拡大する支援をしています。例えばクレジットカード系のスタートアップなどには、「一括で請求がまとめられますよ」「購買が楽になりますよ」というアプローチをしている会社があると思います。一方、我々に関しては「これを使うことによって、売上・利益が伸びていくんだ」というアプローチをしているため、アプローチの仕方も違うと思います。

したがって、潜在的競合と顕在的競合はそれぞれいるかと思いますし、もう少し小さい会社や開示していない会社もあるかもしれませんが、広告費やマーケティングデータを徹底的に分析し、与信アルゴリズムにすることで、売上・利益の拡大支援をGMVの規模で行っているのは、日本においては我々だけかと思います。

質疑応答:2025年以降の利益について

司会者:「2024年の連結の最終利益はギリギリ黒字とのことですが、2025年以降については利益が出る体質になっていくのでしょうか? また、そのためには何がドライバーになるのでしょうか?」というご質問です。

野内:2024年に関しては、まずしっかりと安定的に黒字化できるところまで持っていきます。2025年、2026年、さらにその先については、広告事業・デジタルシフト事業を統合し、お客さまのニーズに応えていきます。

今回の開示セグメントではファイナンシャルサービスに位置づけられますが、ここからそれに上乗せしたかたちで、GMVの急速な拡大も今までの非連続な成長に繋がると思っています。

もちろん「広告×デジタルシフト」も、その先の利益拡大としてある程度見込んでいますが、本日の時点では、数字についてはまだ開示していません。ある程度見えた段階でお話しできると思いますので、ここにお示ししたとおり、3つの階層それぞれを大きくしていき、中でも非連続な成長に関しては、AXが先頭を切って拡大していくと考えています。

新着ログ

「サービス業」のログ