【QAあり】シード、生産力と今後の成長に向けた取り組みを強化

第66回 個人投資家向けIRセミナー

浦壁昌広氏(以下、浦壁):みなさま、お時間をいただき誠にありがとうございます。株式会社シード代表取締役社長の浦壁でございます。

当社は、「『見える』に新たな価値を」の実現に向けて取り組んでいます。このスローガンは、当社の今の中期経営計画の表題でもあります。

私たちの「見える」という機能に、プラスアルファで新たな価値を乗せ、ユーザーの方に商品を提供したいという思いで、事業を進めています。それでは会社の概要からご説明します。

会社概要

浦壁:当社は1957年設立で、この2023年でちょうど65年目を越えたところです。本社は文京区本郷に置いていますが、現在は建て替え中で、来年2024年6月までの期間は神田錦町の仮社屋にいます。

資本金は18億円あまりです。市場は、1989年にJASDAQに店頭登録して以降、東証第二部、東証第一部と変わり、現在東証プライム市場にいます。連結で約1,000名弱の社員が働いています。

日本では札幌から福岡までの主要地域に営業所を構えており、その他各地に駐在所を置いています。子会社は、日本では2社ですが、海外ではアジアに9社、英国および欧州で6社あり、このうち、製造を行っているのが日本の当社と、英国の1社、欧州のドイツの1社となっています。

スイスでは製造販売の免許を持っていますが、そちらは実質研究所の役割を果たしています。当社の製造拠点については、埼玉県の鴻巣市のシード鴻巣研究所というところに集約し、そこで、研究開発から工場設備による量産に至るまで、すべての事業を行っています。

自己紹介

浦壁:私は、1962年の生まれで、大学卒業後は、1985年の4月に、今のみずほ銀行の一部である当時の富士銀行に入行しました。国内では、神田支店や、人事部、そのほかM&Aや事業再生、プライベートエクイティ投資に携わる部署に10年以上おり、海外ではロンドンで、ホールセールバンキング、国際企業との取引に、6年ほど携わっています。

振り返ると、もともと投資銀行畑のほうが経験が多いです。2009年に当社に来て、2010年の1月から社長を務めさせていただいております。

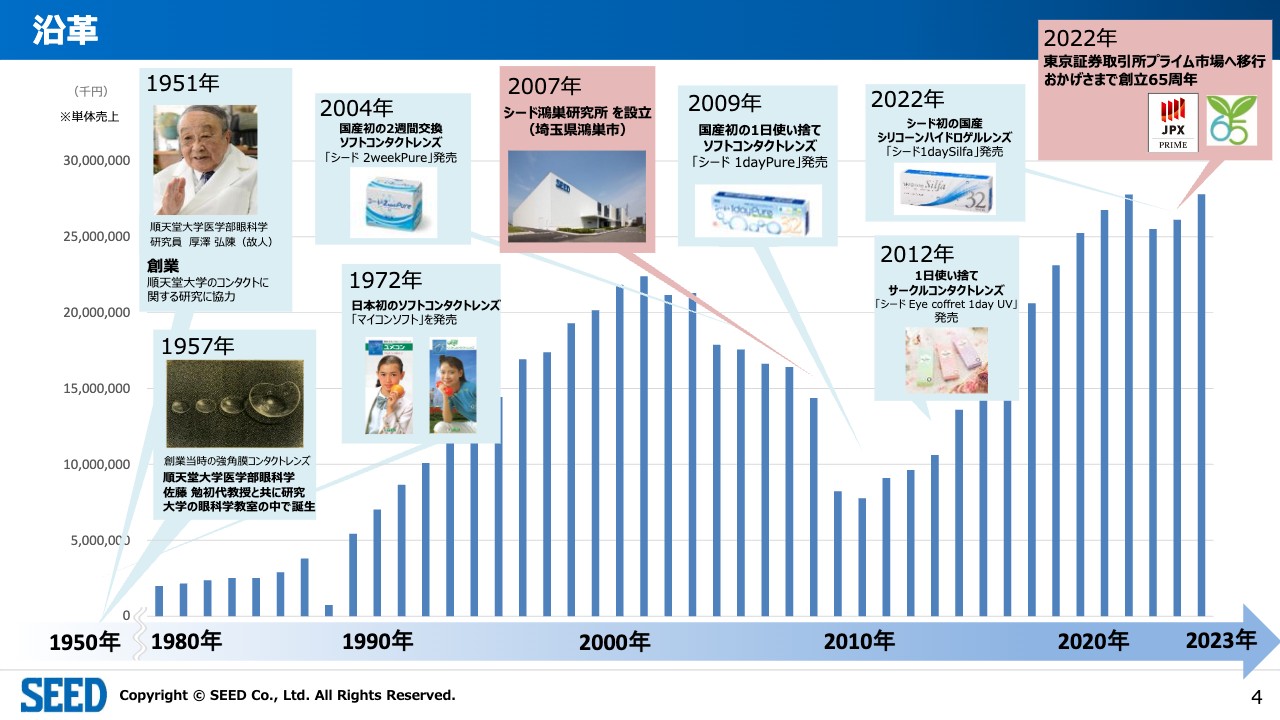

沿革

浦壁:当社の歩みを、売上高のグラフで簡単にお示ししています。創業時からこのように、だんだん大きくなってきました。1951年当時、創業者厚澤弘陳は、順天堂大学医学部の眼科学教室の研究員でした。

厚澤は「海外では透明なプラスチックを目の中に入れて、それが眼鏡の代わりみたいな機能を果たしているらしい」というところからスタートしました。その後、強膜レンズという、現在のコンタクトレンズの雛形を作り出し、その後、水を含んで柔らかいコンタクトレンズを開発しました。

当社はソフトコンタクトレンズでは日本で最初のメーカーです。大阪万博の時には、当時流行っていたタイムカプセルに、将来有望な商品の1つとして、当社製品が収められました。

その後、2000年代に入り、使い捨てコンタクトレンズに軸足を移し、日本で最初の2週間交換ソフトコンタクトレンズのメーカーになりました。その後、2008年の終わりぐらいから2010年の手前頃までに、1日使い捨てのソフトコンタクトレンズのメーカーへと、事業を大きく転換しています。

この間一旦業績が上下しています。過去に一番売上の増えた時期は、今の1日使い捨てソフトコンタクトレンズとなる前の、1ヶ月や2週間、あるいはもっと長期間の交換商品を販売していた頃です。いろいろな洗浄剤や消毒剤、保存液のようなコンタクトケア用品の販売のために、代理店を含めて事業展開していた頃の売上が一番多かったです。

その際は、商社としての売上がメーカーとしての売上よりも多かったと思います。その後、そのような販売をやめて、2009年ぐらいから自社製品のコンタクトレンズの製造に特化する現在のスタイルになっています。

メーカーとしては2019年に売上のピークを更新し、コロナ禍の影響が2年あった後、2023年にほぼそれと並ぶ数字になってきて、2024年3月期はそれを上回る数字になると思っています。そのような意味では、過去の13年間から14年間は、メーカーとしての本業へ回帰する過程であったと考えていただければと思います。

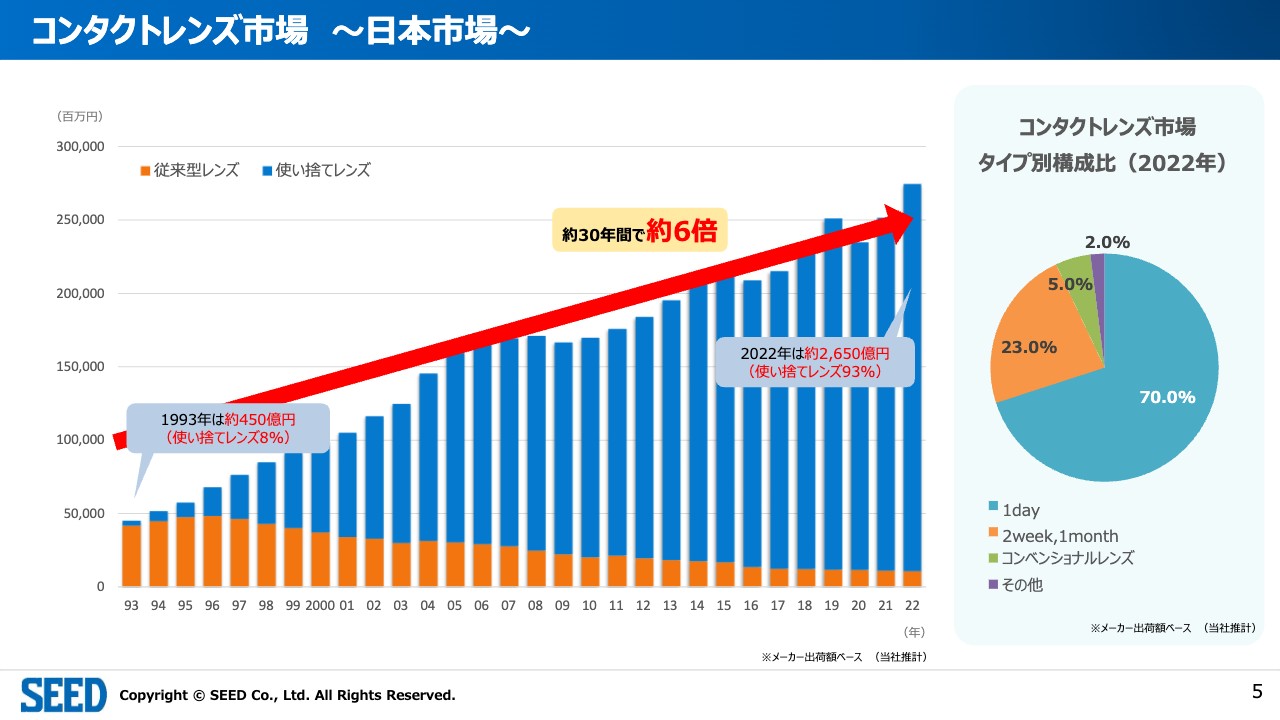

コンタクトレンズ市場 〜日本市場〜

浦壁:日本のコンタクトレンズ市場の概観です。市場規模としては、意外と大きな産業となっています。

昨年2022年のカレンダーイヤーベースで、コンタクトレンズの出荷額は、メーカーから卸業者や販売業者に卸した合計金額として2,650億円でした。大体これの2倍弱、1.7倍ぐらいが小売規模と推定されるため、小売規模では4,000億円を少し越えたぐらい、約4,200億円がコンタクトレンズの小売市場です。

これは、眼鏡と比べても遜色ないほど大きな市場であるとご理解ください。世界市場では、かつては1兆3,000億円から1兆4,000億円ぐらいでしたが、今は円安の影響で、現在の為替レートで2兆円近い大きさになっています。このように、意外と大きなマーケットとなっています。

あわせて、当社製品は、世界水準ではクラスIIaから日本(水準)ではクラスIIIにあたるようなカテゴリーの、高度な医療機器になります。クラスIIIとは、カテーテルや、心臓に埋め込むペースメーカーと同じレベルの高度管理医療機器という意味です。

世界的には参入障壁が非常に高い産業で、自分のブランドで最終ユーザーまでお届けしているメーカーは、世界中で7社か8社ぐらいしかいないというのが、使い捨てコンタクトレンズのマーケットです。

1点物のハードコンタクトレンズ等を取り扱っている企業で、世界的にはブティックと呼ばれる会社がいくつかあるのですが、そのようなものも入れても、全体で20社あるかどうかです。意外と大きなマーケットの中で、使い捨てコンタクトレンズ市場は、特に寡占化がものすごく進んでいると考えてください。

その中でオリジナルの材料から生産している企業は、大体6社から7社しかおらず、欧米の4社と日本の2社、台湾の1社から2社ぐらいです。非常に寡占化されたマーケットだと考えていただいてよいと思います。

日本は7割ぐらいが1日使い捨て(1day)コンタクトレンズのマーケットで、2週間使い捨て(2week)コンタクトレンズは23パーセントぐらいという割合です。昔からあるハードコンタクトレンズなどは、10パーセント未満になっています。

これは金額ベースのお話で、ハードコンタクトレンズは2年から2年半ぐらい使用する方が多いため、ユーザー数にすると、このパイチャートはもう少し1dayが減って、長期間使えるものほど割合は少し回復してくるかたちになりますが、いずれにしても、清潔さや簡便さを考えてみると、1dayがものすごく増えてきています。

スライドの左のグラフ推移のとおり、この30年間でコンタクトレンズ市場はどんどん1day化し、1993年比6倍になってきています。今後も1day化の波がまだ進むと思います。大体80パーセントから85パーセントぐらいまでが欧米の1day比率になっているため、日本においても、さらに10ポイントから15ポイントぐらいまでは、1day化が進むと予測しています。

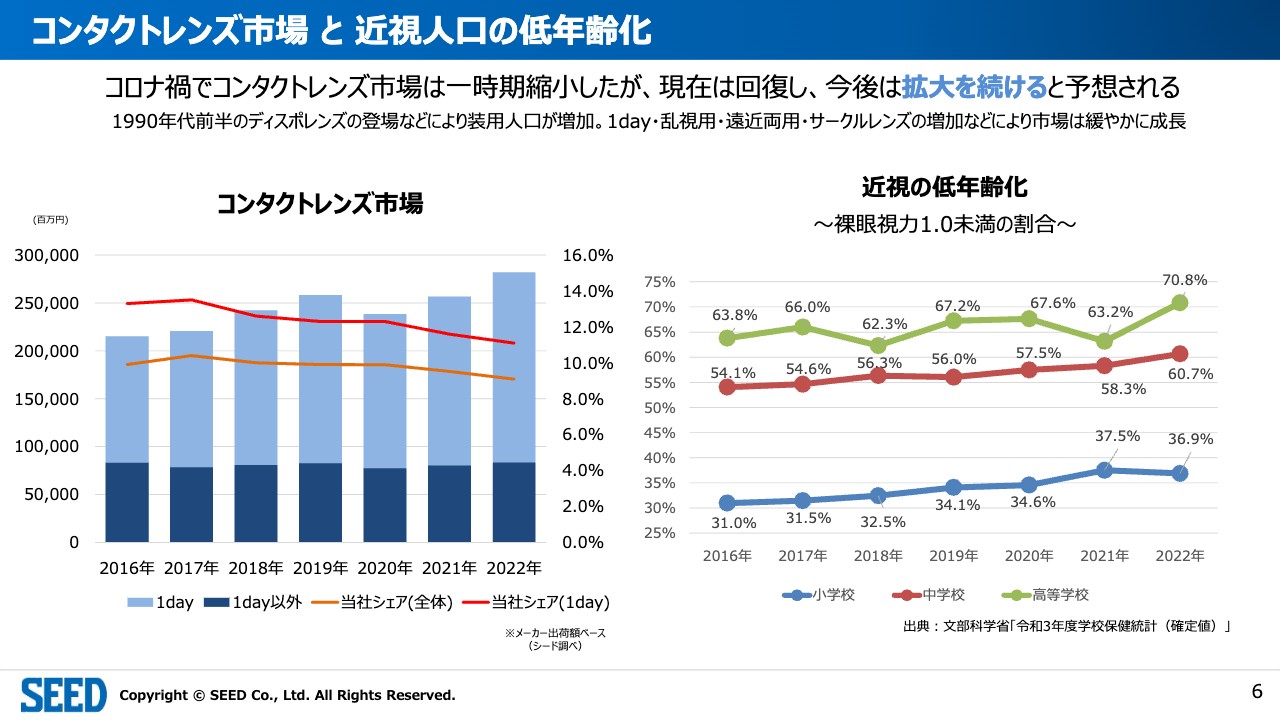

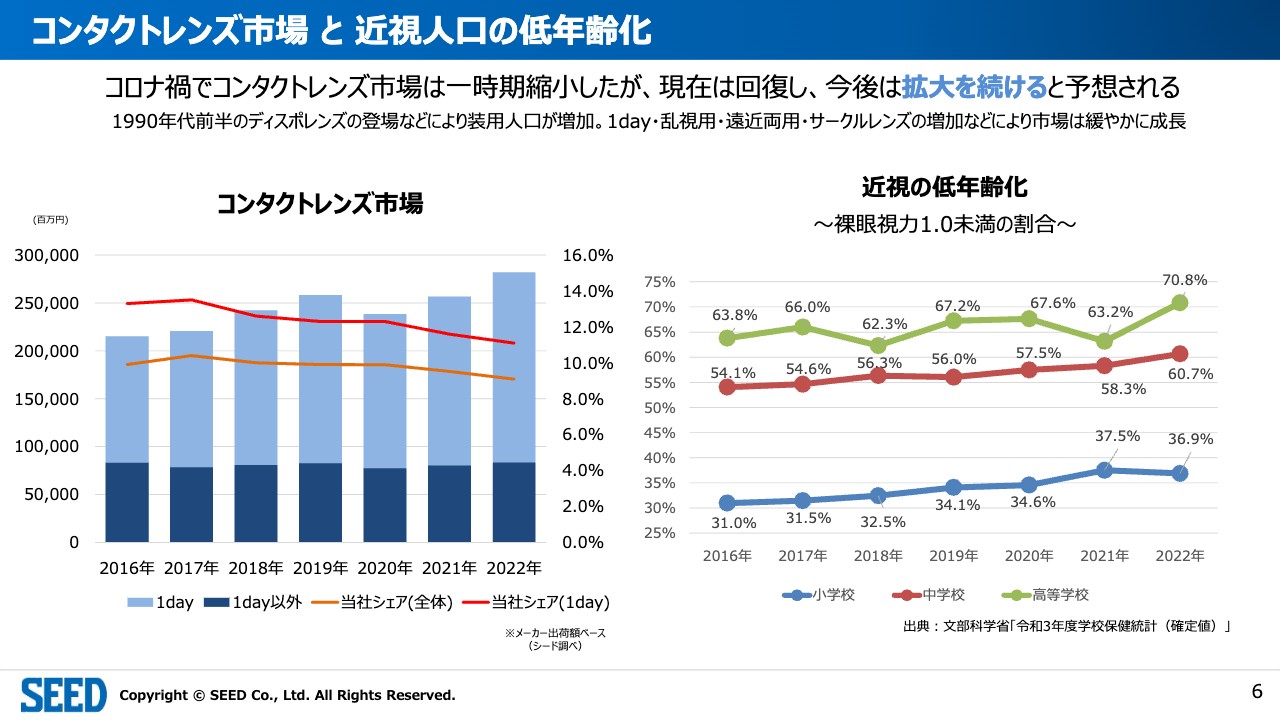

コンタクトレンズ市場と近視人口の低年齢化

浦壁:コロナ禍により2年間、コンタクトレンズ市場は少し足踏み状態だったとお伝えしましたが、こちらの要因は、在宅勤務などが多くなり、コンタクトレンズを使う機会が減ったことです。

さらに、従来かなりのヘビーユーザーだった学生の方にとって、高校や中学での部活動、大学でのサークル活動などがなくなったり、通学自体もオンラインに切り替えられたりということがあり、使う機会が減ったということがあります。

一番マイナス効果が大きかったのは、実はサークルレンズ、カラーコンタクトレンズ関連です。コンサート、フェスティバル、地域のお祭り、結婚式、パーティーなど、いろいろな集まりが減って、従来はそのような機会に使用していたユーザーが、当社製品を使う機会が非常に減ってきたことになります。

ただし、具体的にはカラーコンタクトレンズが2020年から2022年の前半ぐらいまで、一番大きな影響を受けたことになりますが、乱視用や遠近両用など、機能を求め、眼鏡に代替することができない製品については、毎日使わないとどうしても不便になるため、需要がかなり安定したという特徴があります。

そのほか、「日本は人口が減っているのに、目は2個しかないから、必ずマーケットが縮小しているのではないですか?」というご質問をよくいただくのですが、おっしゃるとおりで、昨年の場合、外国人居住者の増加分を引いてしまうと、日本は60万人台の人口の純減になっているため、その分使う方が減ったと思われます。

亡くなる方は比較的高齢の方なので、その時点でコンタクトレンズを使えるユーザーかと言えばそうでもないのですが、一番大きいのは若年層の人口減少です。特に新生児の生まれる数が昨年では確か70万人前後で、かつては1年に100万人以上は生まれていたのが、今はほぼ半分になってしまっているということが、実は需要減の大きなポイントです。新生児が10年から13年経つと、コンタクトレンズユーザーになるわけなので、今の足元の人口が、10年後のマーケットのサイズを決めるかたちにはなると思います。

ただし、幸か不幸か、みなさまがご覧になるパソコンやスマホ、タブレット等々、あるいはゲームなどで、液晶画面を見る時間が飛躍的に多くなり、日本全体で近視になる率は年々上がっています。

スライドは2016年から7年ほどの推移の資料となっていますが、右側の折れ線グラフを見ると、2021年から2022年にかけて高校生の段階で近視率が7ポイントぐらい上がっています。

東京都の調査では、中学校から高校生に入学した段階で、クラスの中で85パーセントの方が、何らかの目の矯正を行っているというデータもあります。都市部のほうがより高くなっている状況もあるのですが、大体1年で0.8から0.9ぐらいのポイントで上がっています。

今は人口の減り分よりも、近視になる方のほうが増えていて、加えて近視になる年齢が、中学生、高校生から小学生の中学年へと弱年層に移っています。結果、コンタクトレンズを長く使ってもらえる方が増えています。また、遠近両用などのコンタクトレンズのユーザー層などが常に増えており、通常の商品よりも1.5倍ぐらい高価格の商品を使う層が伸びているため、全体での市場規模は金額では増えている状態が続いています。

今の近視率と人口動態を考えてみると、大体2030年ぐらいまでは、人口の減りが今の程度であっても市場規模はプラスに転じていく、という図式が成り立ちますが、その後は、マーケットが大きくシュリンクする可能性があります。

それまでの間に、どれだけ機能性のものにシフトしていくかと、さらにもう1つ、特に今後、世界の人口の50パーセント、約50億人は、近視になるだろうと予測されるため、海外展開して、この近視人口のミドルクラス層をどれだけ多く捕まえられるかが、我々事業者としては大きな課題になってくると思っています。

坂本慎太郎氏(以下、坂本):ここまでコンタクト市場と近視人口のお話を進めていただいたのですが、1点ご質問です。

この前の6ページのスライドで、1dayが伸びているというお話があったのですが、この左のチャートからは、1day以外の需要はこれ以上減らないとも思えますし、これから多分1dayを伸ばしていくパターンではと思っています。そこで、御社の売上のうち1dayの割合はどのぐらいあるのでしょうか?

浦壁:当社はかなり1dayに特化しており、85パーセント以上です。

坂本:それでは、このまま市場がもっとさらに拡大してくれば、その分もっと売上も増えてくるという見通しですね。

浦壁:そのとおりです。ただし、アジアのミドルマーケットでは、いきなり1dayには消費はいかなくて、1monthなどの市場がまずは大きくなると思っています。

そのほか、ヨーロッパでは、毎月月初にコンタクトを新しく交換することをかなり習慣づけているところがあり、1monthの市場が大きいです。ドイツやフランスなど、人口の多い大陸のヨーロッパでは、可処分所得も高いため、1monthの製品の需要が一定程度あります。そのようなかたちで、当社の輸出用では1monthの販売を拡大しています。

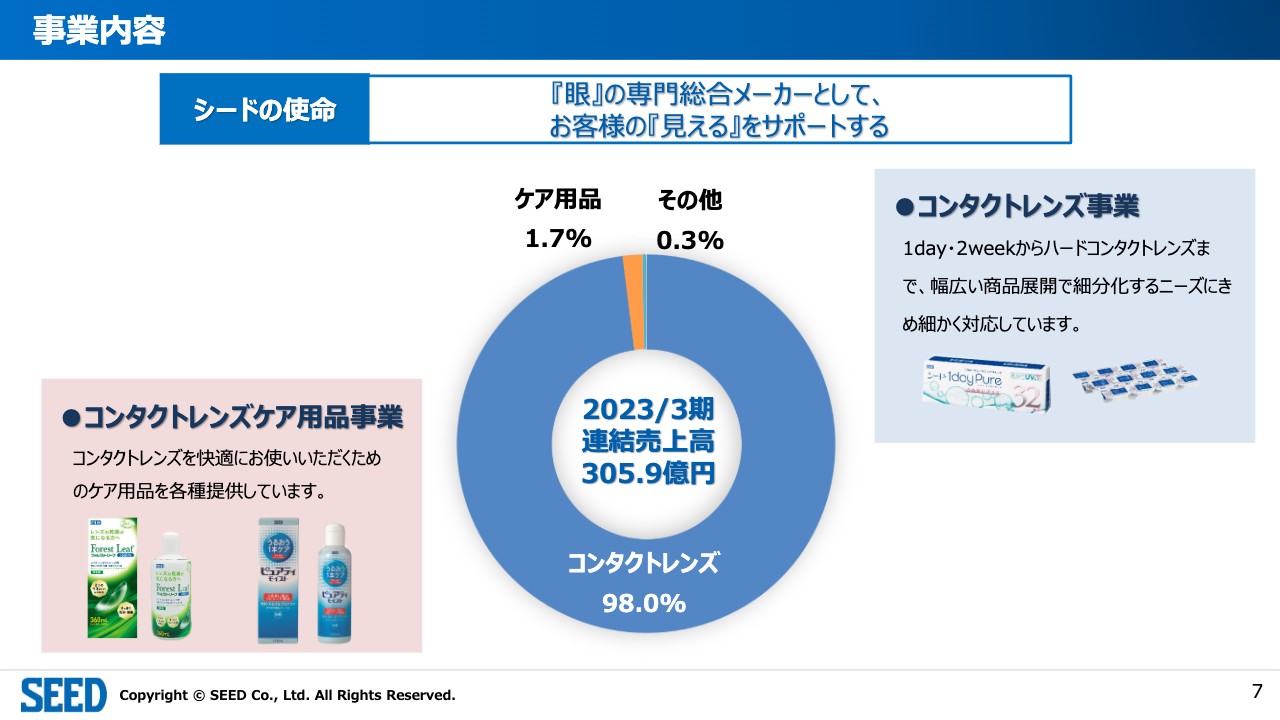

事業内容

浦壁:そのような状況なのですが、当社は先ほどお話ししたように、途中から、洗浄液等コンタクトレンズケア用品の卸などの商売はだいぶ縮めてしまって、コンタクトレンズの製造販売事業に特化しており、そちらが売上の98パーセントを占めています。

ケア用品については、先ほどお伝えしたように、1monthや2weekの商品を伸ばしたい地域を中心に、なるべく調達して販売するようにしています。当社自身でも調合の承認などを持っているものもありますが、製造自体は外部委託して製造してもらい、当社で販売するかたちをとっています。

そのほか、ハードコンタクトレンズの中で、特にオルソケラトロジーレンズが伸びているため、こちらの溶剤についてはラインナップを広げようと思っています。

シードの特徴 〜Made in Nippon のコンタクトレンズ〜

浦壁:これが現在の、当社の使い捨てレンズを中心としたレンズの中の代表的な商品の一覧です。この箱型のところの「Pure」と書いてあるシリーズは、全部日本国内で作っています。

スライド下部のハードコンタクトレンズもすべて日本製で、当社で作る製品に加え、パートナー企業の工場で作っている製品もあります。シリコーンハイドロゲルレンズの「シード1daySilfa」も国内で製造しています。

坂本:メイド・イン・日本ということで、先ほどご説明いただいた鴻巣の工場で作られていると思います。海外にも若干の製造施設がありますが、ほとんど日本から輸出しているのでしょうか?

おそらく国ごとにコンタクトレンズのレギュレーションや仕様が若干違うと思いますが、そのへんも日本でしっかり合わせてから輸出されるのでしょうか?

浦壁:当社の供給力としては、国内で6,500万枚前後の製造キャパシティを保有しようとしています。また、台湾に委託工場が2社あり、日本を含めた東南アジア向けを中心に、月間の生産ラインでいうと2,000万枚から2,500万枚くらいを確保し、当社の商品を作っていただいています。

そのほか、例えば中国へは日本製の輸出もしていますが、中国国内で製造し当社の現地法人が販売する商品もかなりあります。やはり中国はレギュレーションの壁が非常に高く時間がかかり、また、特に流行の回転が非常に速いです。

カラーコンタクトレンズの類は、中国で生産し中国で販売するようにしています。今年のクリスマスから1年間だけというように、流行サイクルを1年として入れ替えているためです。日本で1から承認までのプロセスを経ていると、その間に流行が終わってしまうため、そのようなかたちを取っています。また、ヨーロッパでは、日本、ドイツ、イギリスの工場で製造したものを輸出しています。

コンタクトレンズ(輸入商品)・コンタクトレンズケア用品

浦壁:カラーコンタクトレンズは、サークルレンズとカラーレンズ、比較的低価格のワンデー・ツーウィークについては、委託して製造していただいています。特に当社の一番のヘビーセールである「シード Eye coffret 1day」は、発売して10年近く経過してなお、非常に根強い人気のあるレギュラー商品です。

「ベルミー」は発売開始から2年ほど経過し、売上は着実に膨らんでいます。また、先ほどご説明したようにケア用品は国内製造ですが、主に外部で作っていただいており、共有ライセンスであったり、当社がライセンスを持ち製造を委託したりなど、さまざまです。

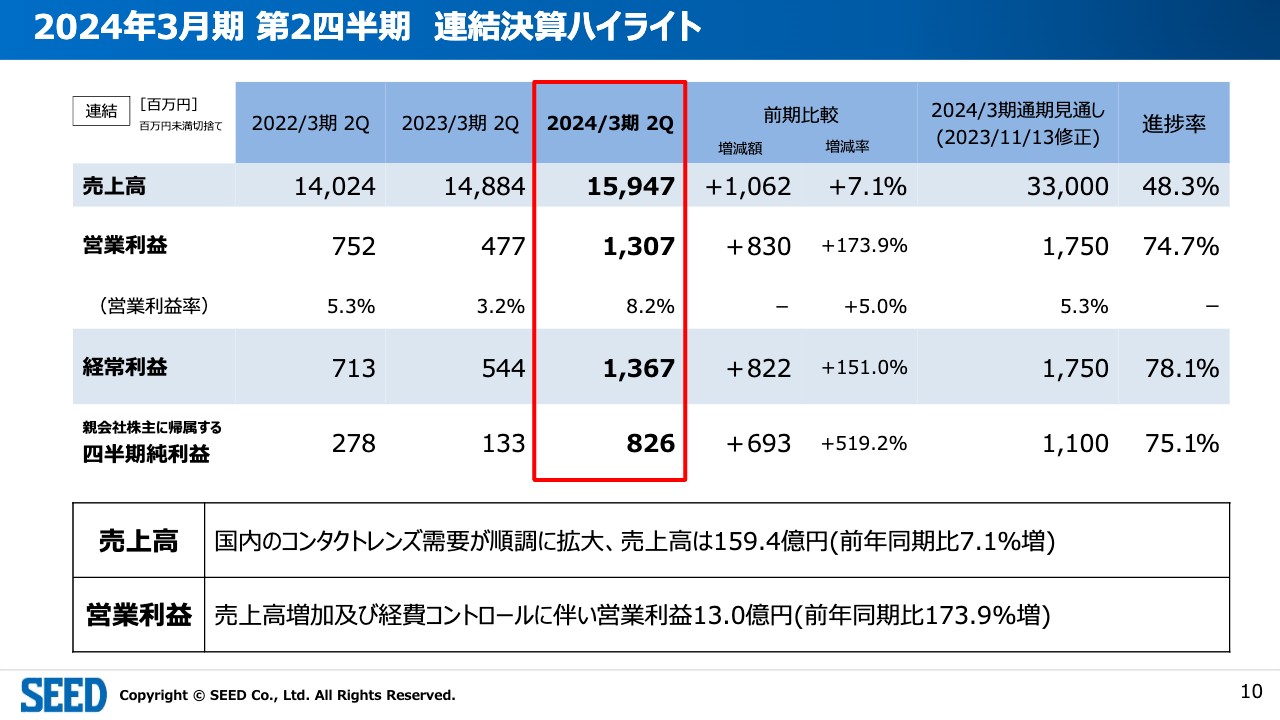

2024年3月期 第2四半期 連結決算ハイライト

浦壁:連結決算ハイライトです。先ほどご説明したように、第2四半期の売上高は159億円とほぼ予定どおりの48.3パーセントの進捗率です。営業利益は13億700万円、経常利益は13億6,700万円となりました。営業利益は70パーセントを超えて進捗しており、上ぶれたかたちです。

四半期純利益は8億2,600万円と、同じく70パーセント台の進捗率であり、フル操業に近い状況でスケールメリットが効いたことが進捗の大きな要因です。円安によるプラス効果もあったと思いますが、委託製造の商品が多いという意味では、円安はマイナス要因でもあります。輸出が伸びた分、円安のデメリットを少し抑えられたことが、増益要因になっています。

円安によって大きくプラスに伸びるというよりは、輸入のマイナスを補っていると考えていただいたほうがよいかと思います。

坂本:後ほど詳しい資料がありますが、増益要因についておうかがいします。先ほど「フル操業に近い」とおっしゃいましたが、コンタクトレンズ業界には欠品問題があると聞きました。そこを詳しくご説明お願いします。

浦壁:昨年12月から今年2月くらいにかけて、世界的に非常に品薄な状態が続いており、特に欧・米・日のメーカーで顕著だと思っています。理由はいろいろあり、推察ですが一番の理由は欧米メーカーをはじめとし、コロナ禍でかなり減産体制を敷いていたと思われます。

日本より欧米のほうが日常生活に戻るのが早かったと思いますが、活動が活発になって人を戻すにしても周りの状況を含めて賃金状況が上がっており、人が他の産業に流出したこともあり、急に集めるのは難しく労働力が足らなかったことが1つの理由です。

また、コロナ禍で半導体が非常に不足しました。コンタクトレンズの場合は画像診断装置等を使って、AI検索などで品質管理することが非常に多いです。

当社も相当の半導体を使いますが、そのICチップがないために、本来入れるべき機械が例えば1年だったり9ヶ月だったりの遅れが生じるという経験をしました。欧米ともにICチップを支給してくれるならば機械を納品できるが、ない場合には9ヶ月待ちになるということがざらにありました。

この影響により、生産力を上げたり補修をしたりという、本来この2年間で行うべきだった更新投資が遅れているため、思い描いたターゲットレベルに到達しておらず、おそらくこの状況は構造的にあと1年から2年は続くのではないかと思っています。

坂本:徐々に正常化してきているため、今回もかなり良い決算で、業績回復が見えているというところでしょうか?

浦壁:そうですね。以前よりは設備や補用部品が入るようになりました。しかし、過去の遅れを取り戻せているかというと、まだそうではないと思いますし、人材の問題で非常に苦労しています。

海外間の輸出に関しては、国内線はすでに改善していますが、国際線はおよそ60パーセントくらいの運航状況だと思います。加えてロシア・ウクライナ戦争の問題、今回のイスラエル・パレスチナの問題もあり、船や飛行機が非情に遠回りしているため、到着日数が多くかかっています。

飛行機の運航ががくんと減ったため、空港や税関の職員も少なくなりました。本来なら通関で3日かかるところが、出国に2週間、入国に2週間かかっており、それだけで1ヶ月近く配送が遅れます。

もちろんトラック輸送の問題もあり、いろいろなことが相まっているのが現状です。当時は欠品していなかった日本メーカーに、振り向けられた需要がまとまって来たため、当社においても特定の製品のみ需要が集中した場合、供給ルートがどうしても非常に厳しくなります。

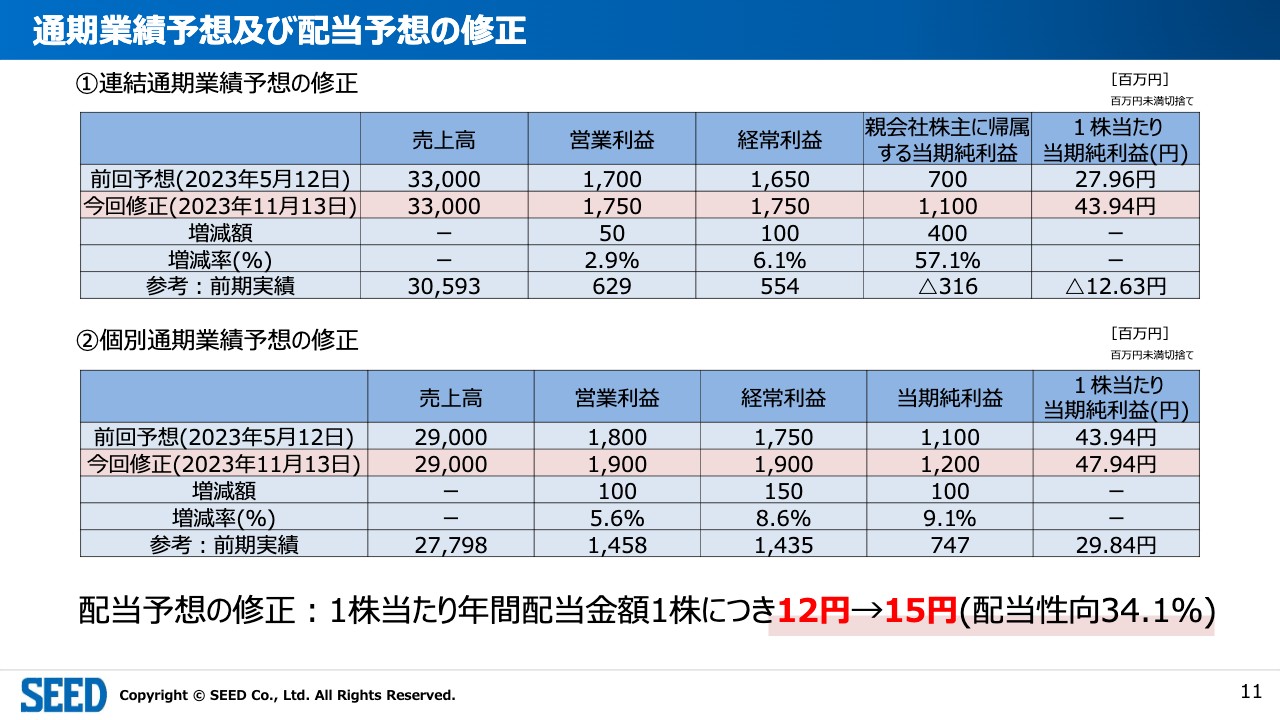

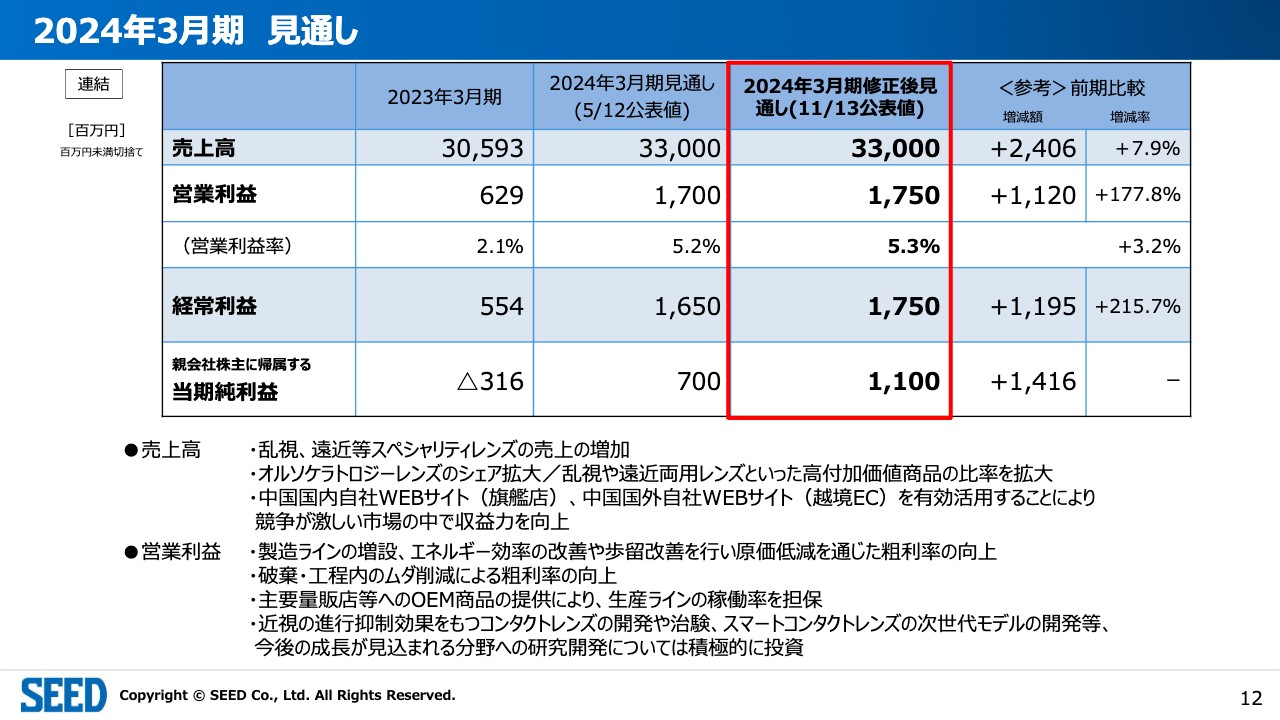

通期業績予想及び配当予想の修正

浦壁:通期業績予想および配当予想について、先日修正いたしました。売上高は現状の成り行きどおりですので変更していません。営業利益は5,000万円プラスの17億5,000万円、経常利益は1億円プラスの17億5,000万円、親会社株主に帰属する当期純利益は4億円プラスアルファで11億円と予想しています。

個別通期業績予想は、営業利益19億円、経常利益19億円、当期純利益12億円と、それぞれ1億円から1億5,000万円のプラスです。

配当予想については、当社は配当性向40パーセント前後を目論んでいますので、今回の修正により配当金を1株あたり12円から15円に上げて、配当性向は34パーセント強となっています。

2024年3月期 見通し

浦壁:スライドは、2024年3月期見通しを見やすくしたものです。売上高330億円は変わらず、前年比約8パーセント増で24億円ほどのプラスです。営業利益は17億5,000万円、経常利益17億5,000万円、親会社株主に帰属する当期純利益11億円です。前期比では、営業利益が11億円増、経常利益は約12億円増、親会社株主に帰属する当期純利益は14億円の増です。

昨年は海外投資した資産について、円の動向やコロナ禍等の要因により減損し、マイナスになりました。

親会社株主に帰属する当期純利益について、収益の落ちている子会社のリストラは継続するつもりですが、本年以降で大きな減損はなく、毎年の利益で吸収可能な範囲と思っています。今回は11億円と、14億1,600万円の改善を見込んでいます。

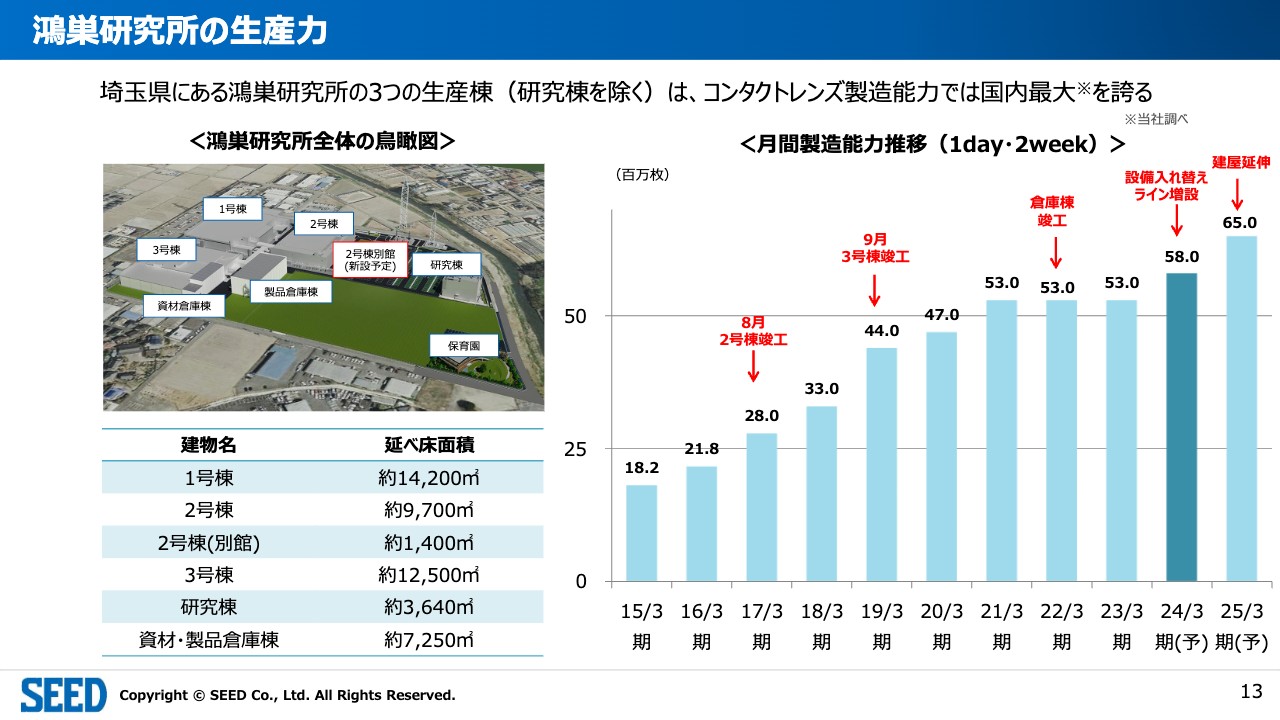

鴻巣研究所の生産力

浦壁:鴻巣研究所の生産力についてです。昨年から本年にかけて、1号棟や2号棟の古い機械を一部新品に変えたり、最も新しい3号棟のスペースを工夫し1ライン増設したりして、5,300万枚から5,800万枚まで500万枚ほど月間製造能力をアップさせました。現在は2号棟別館を増築中で、来年の3月か4月には完成予定です。生産開始できる5月後半からは月間製造能力6,500万枚を想定しています。

これで建物としてはフルキャパシティということになりますが、グリーンの部分は緑地として空いており、どのように活用していくか計画を練っていこうと思っています。

坂本:キャパシティを超えるため鴻巣研究所2号棟に別館を増設されたということですが、現状は月間平均でどのくらい生産しているのですか?

浦壁:生産量は品目によってかなり変わります。海外輸出品が増えると、先ほどご質問があったように、仕様を細かく変える必要がありますし、遠近両用や乱視用の比率がぐんと上がると段取りが変わるため生産枚数は当然減ります。

坂本:操業率で聞いたほうがよかったですね。

浦壁:同じ品目能力を作り続けたとして、操業率はおよそ90パーセントです。現状は80数パーセントから90パーセント近くを推移していると考えていただければよいと思います。

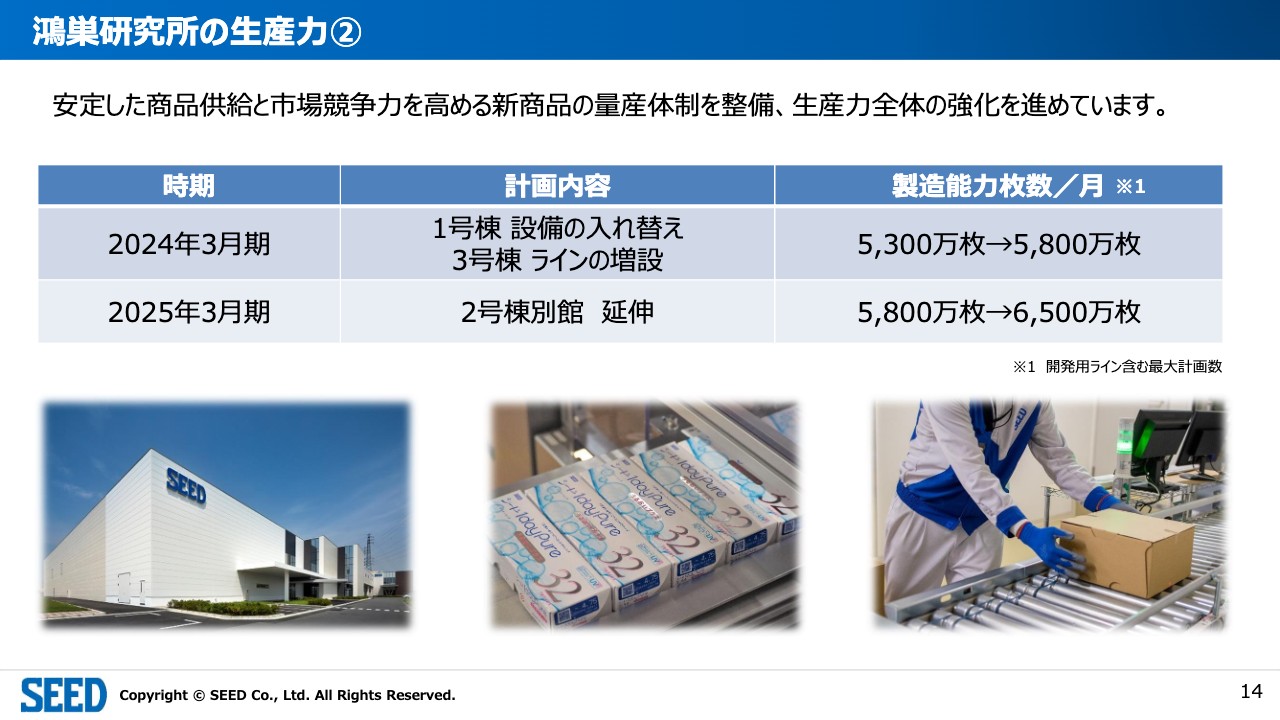

鴻巣研究所の生産力②

浦壁:今ご説明した生産能力を表にしました。来年の3月期は6,500万枚の体制で臨むつもりです。それまでは需要動向を踏まえながら、委託やグループでの製造を行い、次の体制強化を考えていこうと考えています。

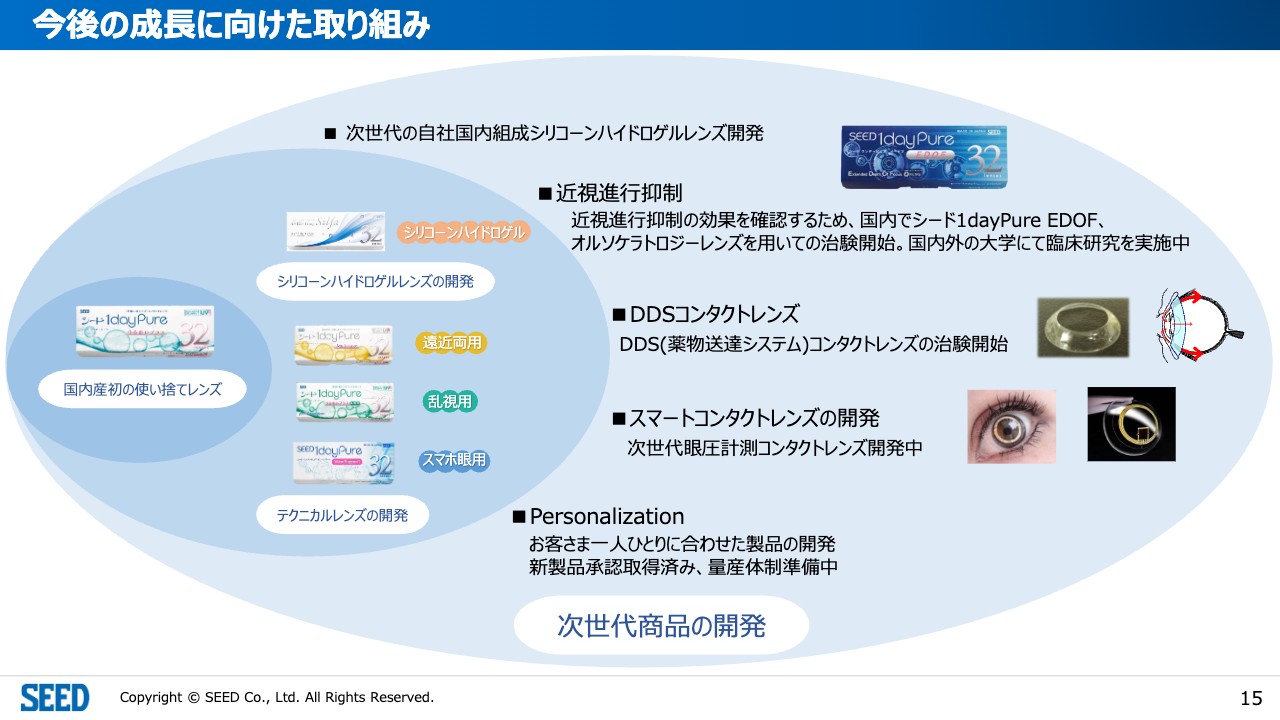

今後の成長に向けた取り組み

浦壁:今後の成長に向けた取り組みです。コアはワンデーの使い捨てコンタクトレンズと考えており、シリコーンの2品目目を出したいと思っています。また、今は近視用のみですが、乱視用や遠近両用も本シリーズで出していきたいと思っています。

委託製品の「AirGrade」は、ワンデーを先行して発売していますが、2週間交換タイプも出そうと思っています。タイプの違うシリコーン製のコンタクトレンズを出して、選択肢を広げることが方策の1丁目1番地だと考えています。

また、近視の進行を抑制することが、世界全体の大きな課題となっています。当社でいえばオルソケラトロジーレンズ、およびEDOF(イードフ)レンズに近視進行抑制効果があると思っています。この2つの商品は日本国内で治験中であり、治験結果をもとに申請を行う予定です。

さらに医薬品との融合の研究や、スマートコンタクトレンズについては、将来の製品として開発を続けています。DDSコンタクトレンズ(薬物徐放コンタクトレンズ)は第2層試験まで進んでおり、来年は第3層試験に着手したいと思っています。

究極のパーソナライゼーションとして、使い捨てでテーラーメイド型の製品を作りたいと考えています。遠近、老眼、乱視などお客さま一人ひとりに合わせて作るというものです。

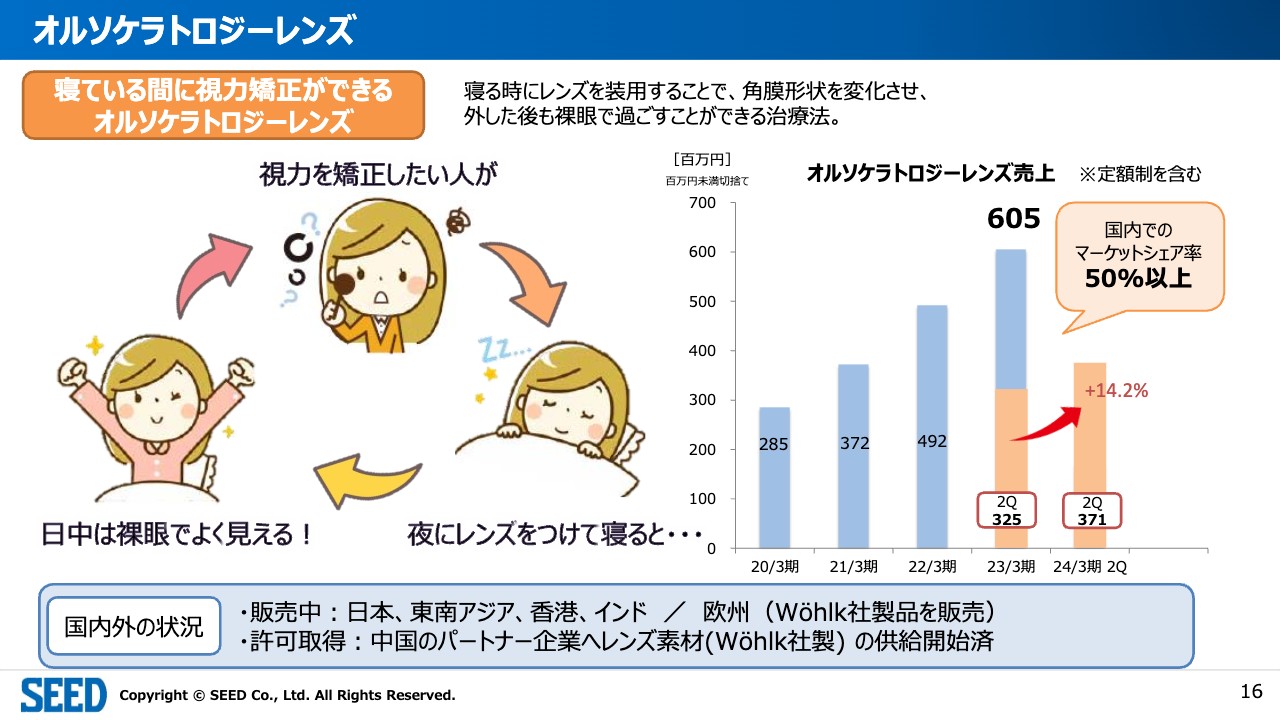

オルソケラトロジーレンズ

浦壁:先ほどお伝えしたオルソケラトロジーレンズは、寝ている間に視力矯正ができるレンズとして、急速にマーケットが広がっています。当社では昨年6億500万円の売上があり、国内でのマーケットシェア率としては50パーセント以上、前期比で14パーセントくらい増えています。このままトップシェアを維持していきたいと思っています。

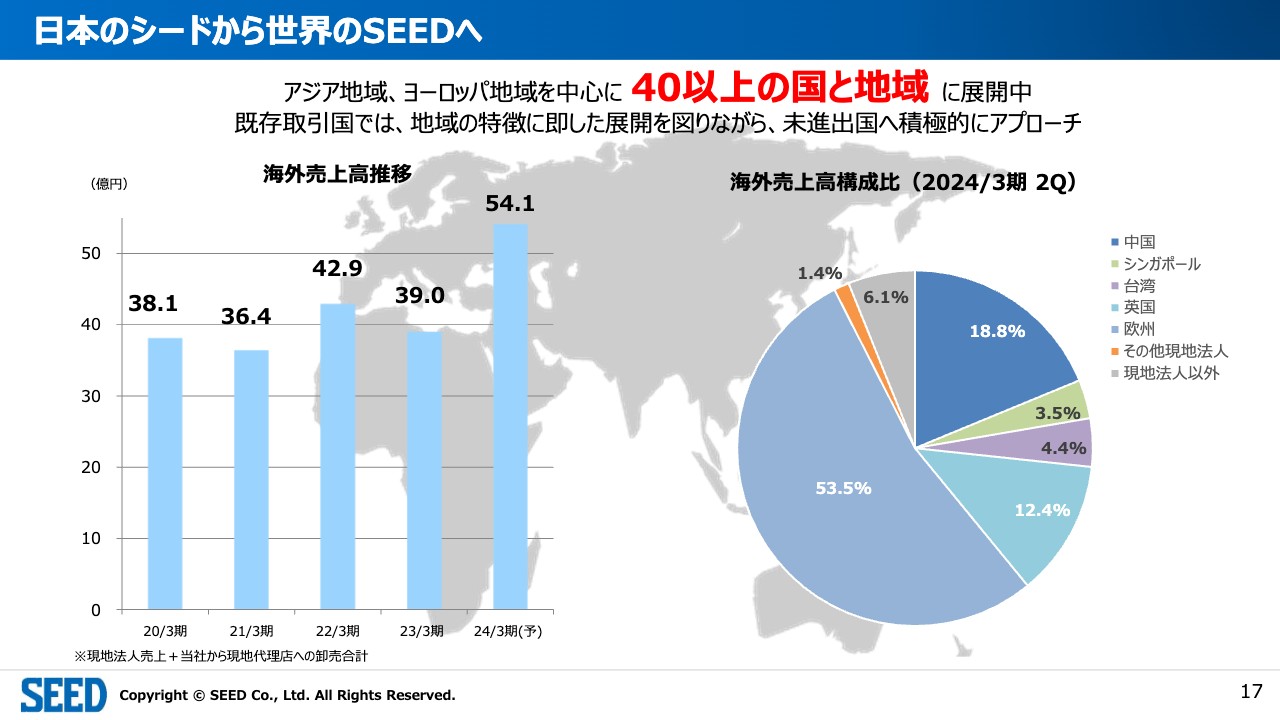

日本のシードから世界のSEEDへ

浦壁:日本以外のアジアにおいて、ASEANでいうとベトナム、マレーシア、シンガポール、インドネシア、インド、香港へ製品を出荷しています。欧州では、ドイツにある当社の子会社で製造したものを販売しています。

中国においては、中国のパートナー企業に当社グループ企業の工場で生産したレンズ素材オルソケラトロジーレンズ用として、供給を開始しました。コンタクトレンズの承認も取れていますので、来年度は量産に向けた活動が進む見込みです。

輸出については、コロナ禍の2022年期においてヨーロッパが低調でした。今年は中国が少し低迷していますが、なんとか増やしたいと思っています。実は輸出量の半分くらいがヨーロッパです。

ヨーロッパへの輸出は、ドイツの子会社をいったん経由して各国に分けているため、1国ごとのピースで見るとさほど大きくありません。OEMを含めてヨーロッパではドイツ向けが一番大きく、加えてイギリス、オランダ、北欧、イタリアが主な輸出国になります。

シングルで見た場合、最も大きいのは中国だと思います。アジアの主な国と地域としては、台湾、マレーシア、シンガポール、ベトナム、香港です。現在、40以上の国と地域に展開しています。

来年度には、バルト3国やウズベキスタンですでに承認が取れているため、出荷できるようになるのではと思っています。また、中東のいくつかの地域でも申請しているところです。既存取引国では新しい製品の申請登録を行っていますので、順次販売アイテムが増えると思っています。

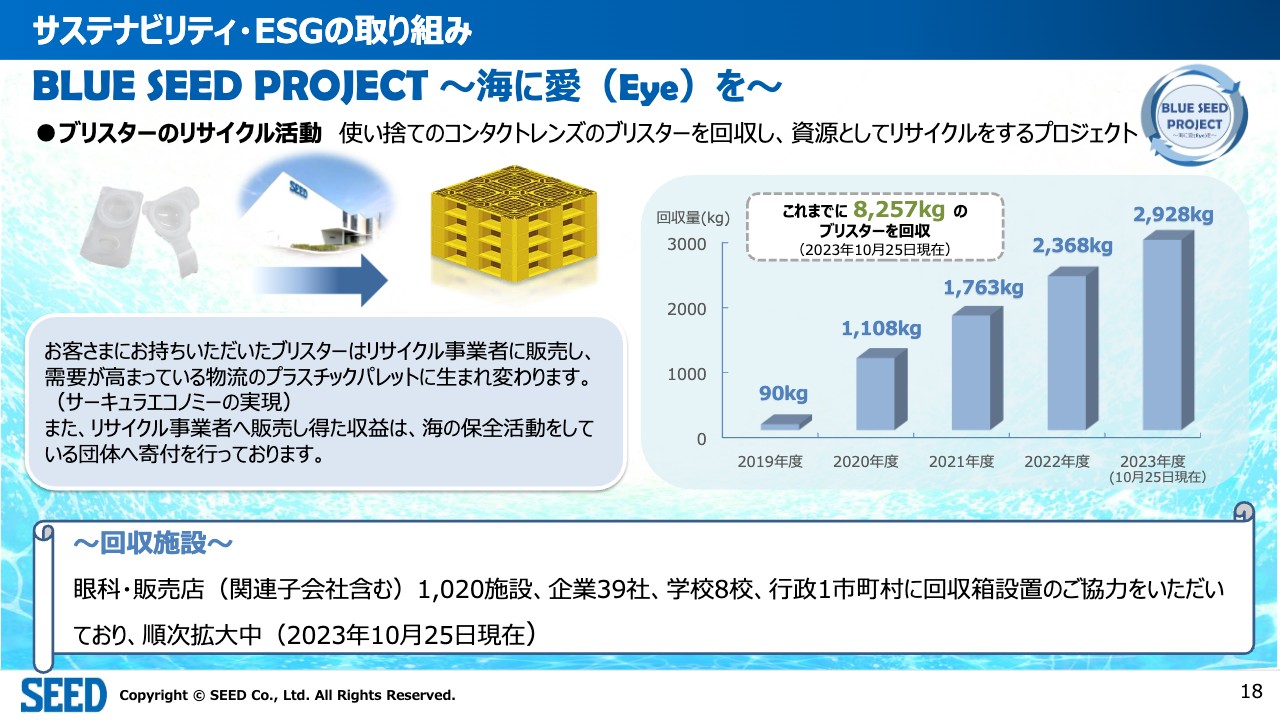

サステナビリティ・ESGの取り組み

浦壁:サステナビリティ・ESGの取り組みです。ブランドに対して愛着を持っていただく活動の1つとして、「BLUE SEED PROJECT」を行っており、プラスチックをリサイクルするプロジェクトによって、ゼロエミッションを目指しています。

コンタクトレンズはプラスチックを大量に使う産業ですので、特に一番重いプラスチックであるブリスターというケースを回収します。現在は約1,000施設の学校や市町村から集めており、国内で再利用しています。

今年度は直近の10月までに、約3トンのプラスチックを集めています。累計約8トン超の量になっていますので、本年度を終える頃には9トンを超え、来年度はもっと集められると思っています。

中期経営計画 〜経営ビジョン〜

スライドには、先ほど中期経営計画で「『見える』に新たな価値を」とお話しした内容について、どのように400億円を目指していきたいかということを記載しています。

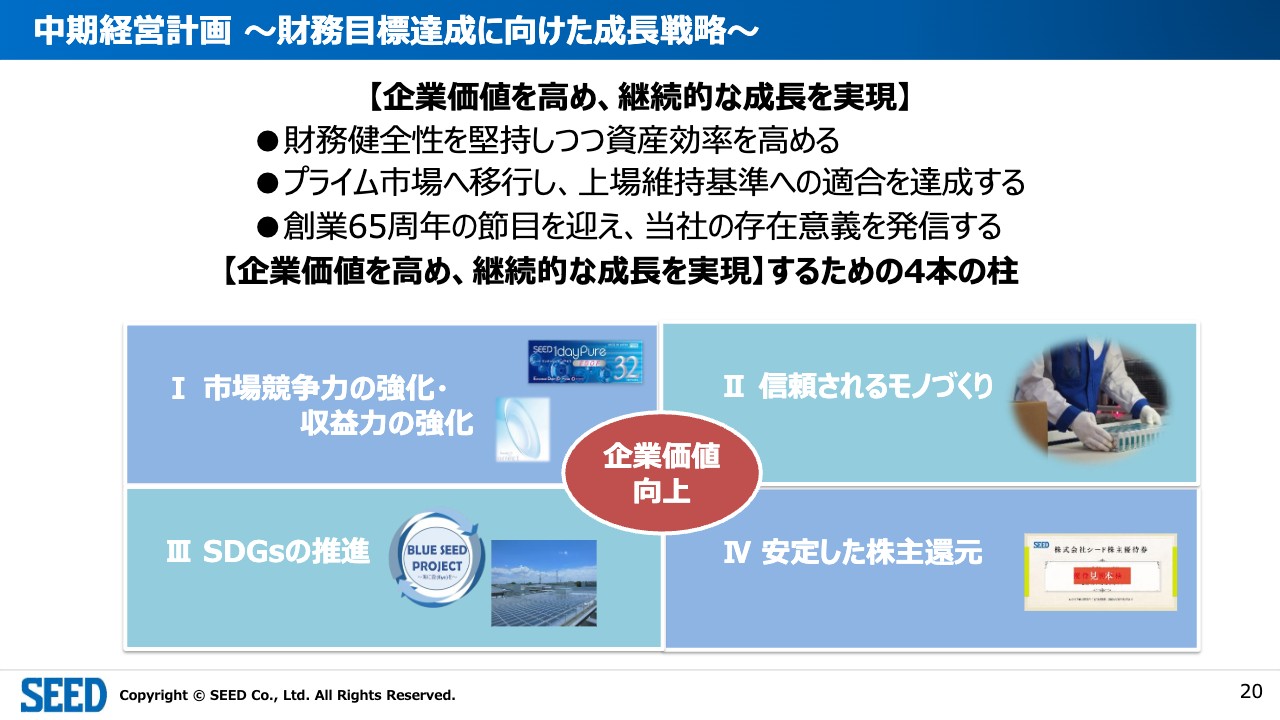

中期経営計画 〜財務目標達成に向けた成長戦略〜

そのために、先ほどお伝えしたとおり、市場競争力のある商品の展開、信頼されるモノづくり、SDGsの推進、安定した株主還元の4つを通じて、企業価値を向上していきたいと思っています。

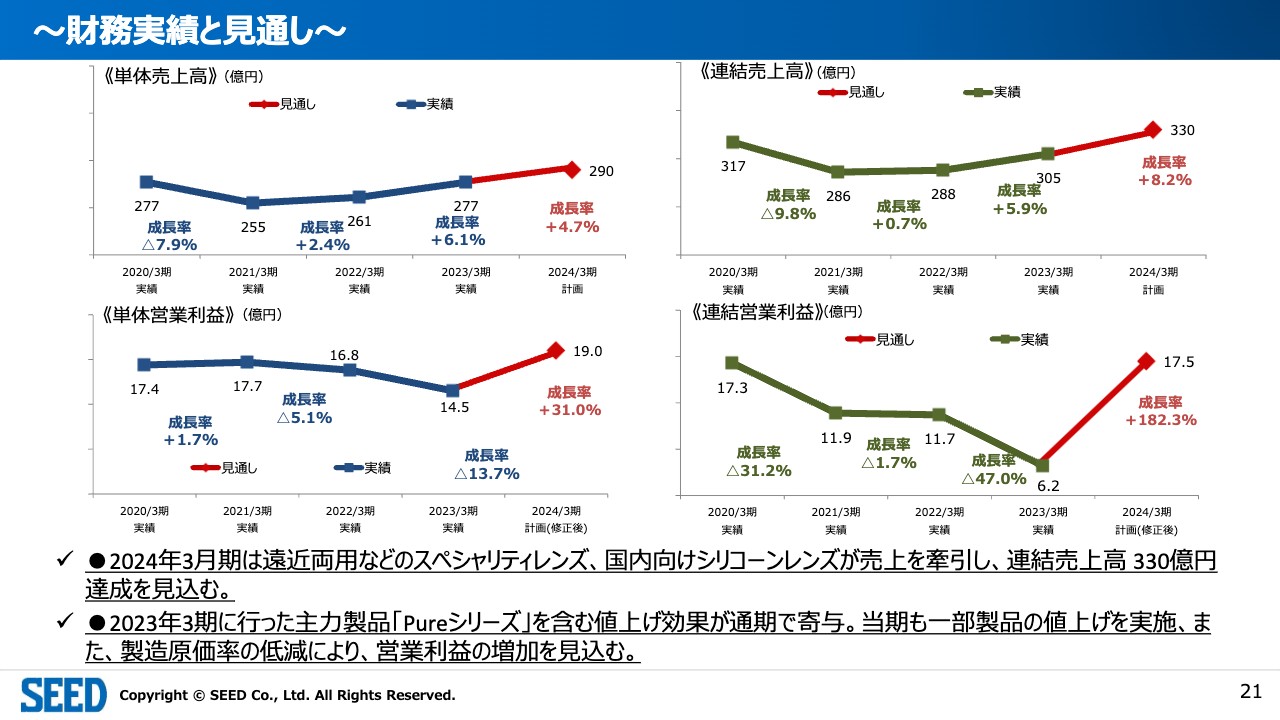

〜財務実績と見通し〜

中期経営計画で開示した後の進捗についてです。中期経営計画発表後、すぐにコロナ禍になって大変残念だったのですが、確度という点では、もともと目論んできた数字に少し戻りつつあります。2021年、2022年と中期経営計画の最初の2年間は、コロナ禍の影響を大きく受けたことが少し残念でした。

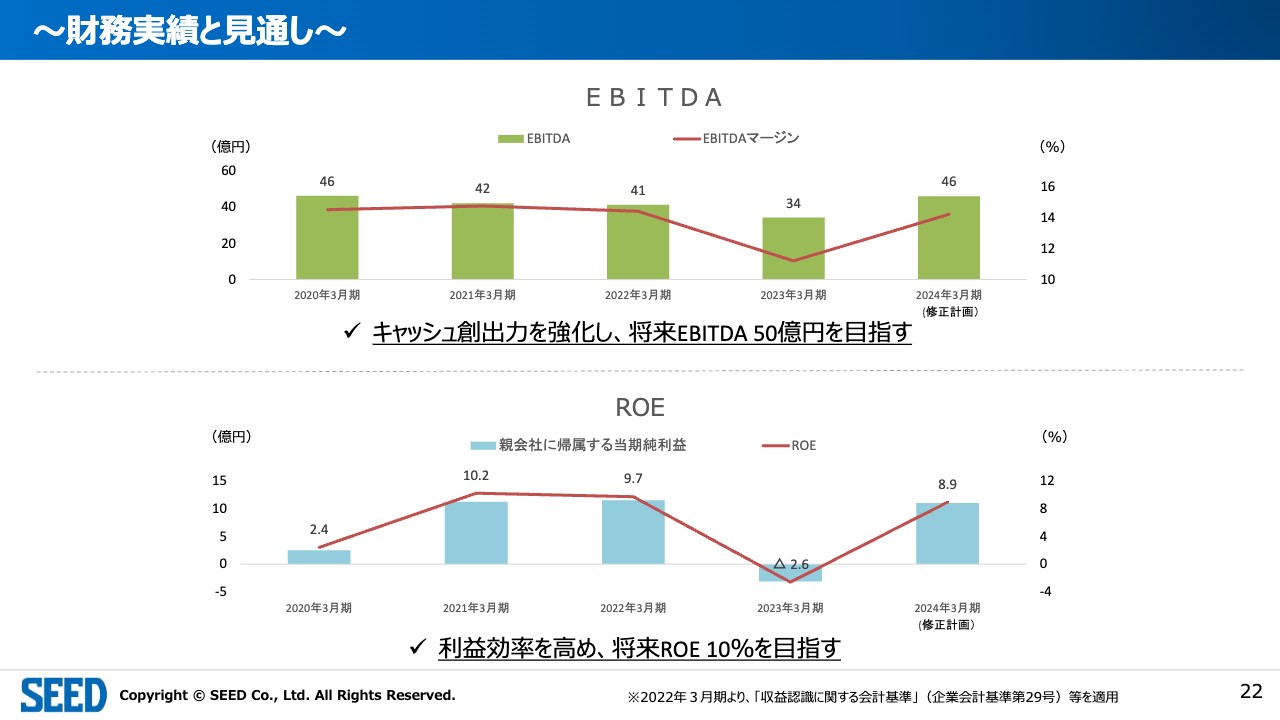

〜財務実績と見通し〜

EBITDAの水準はだいぶ進捗しており、今年度はもともと描いたパスに戻れると思っています。ROEについても、10パーセントを目指していきたいと思っています。2021年度は10.2、2022年度は9.7と、2年間おおむね10パーセントに到達していたのが2023年度に下がったのですが、本年度はなんとか8パーセント台まで回復することができ、以前に近づきつつあると思っています。

株主還元策 〜優待制度〜

株主の方にはレンズを使っていただくのが一番ありがたいため、コンタクトレンズ優待券と、我々が作っているケア用品をご提供しています。当然ながら、中にはコンタクトレンズを使わない方もいらっしゃると思いますので、各地の名産品、特に被災地の東北地方や熊本県などの商品を入れています。

また、目に関わる団体のアイメイト協会やアイバンク協会への寄付も入れていますので、ぜひご覧いただきたいと思っています。

参考資料:シードに関する情報を公式ホームページやSNSで発信

公式ホームページや「X」「TikTok」「YouTube」などのツールに商品ごとのアカウントがあり、それらを使って発信しています。統合報告書には、当社のことをより詳しく記載していますので、ぜひご覧いただきたいと思います。

質疑応答:連結売上高の到達時期について

坂本:スライド19ページの連結売上高400億円について、足場を固めるとお話がありましたが、どのぐらいで到達するイメージでしょうか?

浦壁:次期中期経営計画の中で練っていきたいと思っているのですが、中期経営計画が出た頃には手がかかるぐらいまでにはなっていたいと思っています。そのためには、国内売上は増加をベースとして、海外の輸出金額をどれだけ上げていくのかということと、今はインフレですので、国内外の価格の適正化を図っていきたいと思っています。

輸入の石油資源を使っていますので、要素原料の価格は常に上がっていますし、製造過程の中ではアルコール等を大量に使います。動力の電気もずっと上がっていますので、それに見合う値段の修正も必要だと思います。

坂本:どちらかというと、日本より海外のほうが値段を修正しやすいのでしょうか?

浦壁:そうですね。ヨーロッパは毎年、各メーカーで値段を上げています。イギリスだと、輸送費も含めて消費者物価が10パーセントぐらい上がっており、毎年どころか年に2回改定しているメーカーもありますので、ヨーロッパはある意味フォローしやすいと思っています。

質疑応答:業績回復の持続性と背景について

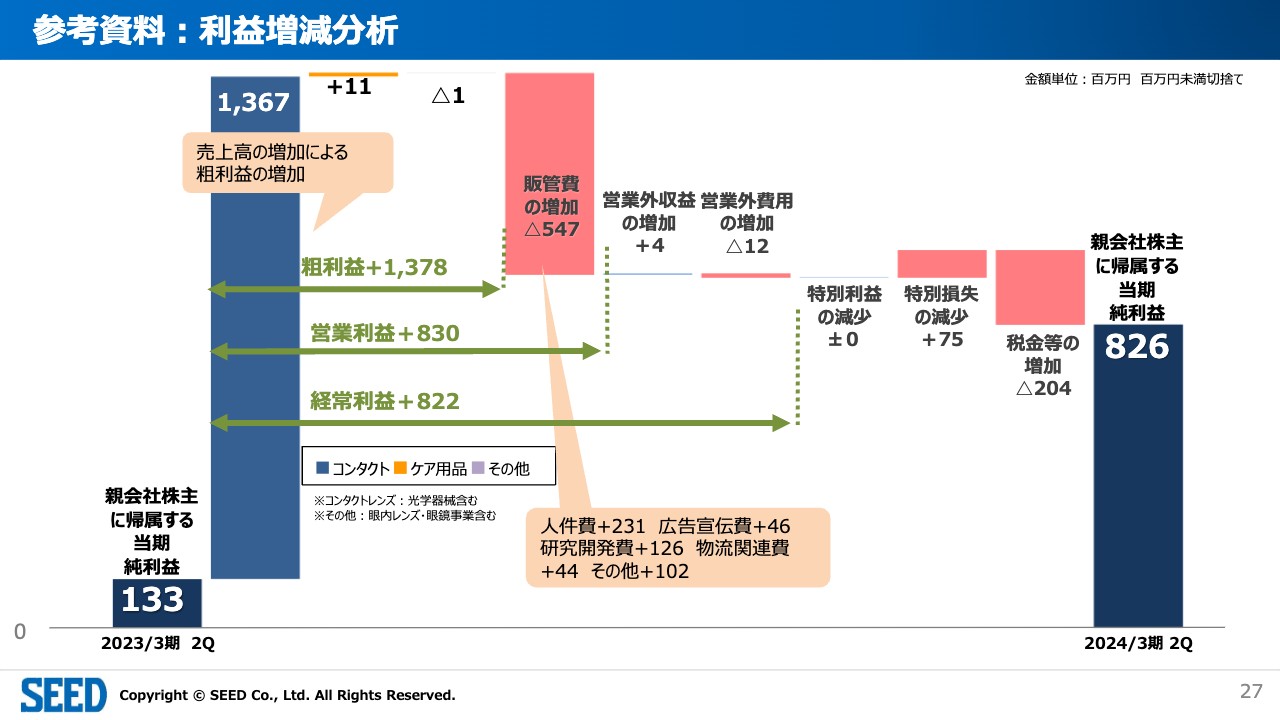

坂本:スライド27ページについて、今期は業績がかなりのV字回復になっています。持続性と背景について教えてください。

工場の稼働率が良くなったため利益が出たのか、何か特別な理由があったのかなどの要素分析も教えていただけたらと思います。

浦壁:おっしゃったように、一番の理由はやはり量産効果が出てきたことです。とりもなおさず、売上が伸びたため量産しています。

2つ目は、近視用コンタクトレンズのみではなく乱視、遠近両用、オルソケラトロジーレンズなど、付加価値が比較的高いものの売上比率が増え、販売構成が変わってきたことが、国内外において言えると思います。

3つ目は、フルキャパシティで操業していれば、固定費は一定で、変動費は材料費、労務費、エネルギー、配送費です。当然ながら機械の減価償却や薬事申請の維持などの固定費は限界利益にはまったく影響しませんので、その分上振れした影響は大きいと思います。

また、先ほどお話しした輸出商品は少しプラスになったのですが、輸入商品はマイナスになっているため、正直に言うといってこいだと思います。今、我々はやはり円安が行き過ぎていると思っており、それに加えて若干値上げもしています。輸出商品ももちろん値上げしていますが、国内についても輸入品を中心に、昨年、今年と2回、それぞれ一部に値上げを推進しています。

ハードコンタクトレンズはすべて改定したものもありますが、ある程度費用も含めて考えた上で、お客さまのチャネルごとに値段を改定していますので、その改善効果もあると思います。

質疑応答:コンタクトレンズの利益率について

坂本:「使い捨てレンズとそうでないもので、利益率に違いはありますか?」という、利益率についてのご質問です。遠近両用コンタクトレンズなど、付加価値があるほうが利益率が高いと思うのですが、そのあたりを含めて教えてください。

浦壁:単純に言うと、日本国内で作っているもののほうが、今は利益率が高いです。輸入品は値上げをしていますが、そうは言っても消費者需要の許容性の問題もあり、「コスト増=値上げ幅」にはしていません。

ある程度企業努力も見込んでいますので、輸入品の広告宣伝費をなるべく抑えたかたちで運営していますが、かなり差があります。遠近と、乱視等のコンタクトレンズの間にももちろん差があります。

使い捨てではないハードコンタクトレンズについては、昨年値上げするまでは、原材料費、人件費、機械代の値上がりが厳しく、正直に言うと採算が厳しかったです。今年は、14年ぶりに大幅に値上げして、なんとか輸入品並みには改善したと考えています。

我々のように、85パーセントも使い捨てコンタクトレンズを作っていると、一番利益率が高いのは国内で作っている使い捨てコンタクトレンズだと思っていただいていいと思います。これは業界のスタンダードと少し違っており、業界はおそらくハードコンタクトレンズをメインに作り、量産していれば、それが一番利益率が高くなっていると思います。

坂本:ハードレンズは、使う人が減っていますからね。

浦壁:おっしゃるとおりです。ただし、製造としては歩留まり率が非常に高い商売です。100パーセントまではいきませんが、98パーセントから99パーセントの良品ができる世界になりますので、とりあえず良品率は使い捨てコンタクトレンズの場合は低いのですが、電子部品並みの予算で作れます。

ただ、やはり量の問題がついてきますし、1点物ですので、使ってみたら少し違っていたということは当然あり、どのメーカーも1年間に1回、あるいは割れた時などの交換を無償で行っています。それらを入れると利益率は下がりますが、パーフェクションという点では非常に高い商品です。

質疑応答:米国にあまり展開していない理由について

坂本:「欧州には展開していて米国にあまり展開していない理由を教えてください」というご質問です。米国はどちらかというとレッドオーシャンになっているような感じでしょうか?

浦壁:いくつか要因があります。アメリカで戦っていくには資源がたくさんいりますし、欧米系4社のホームグラウンドになりますので、逆に、彼らの最も得意技である使い捨てコンタクトレンズに参入していくのがいいのかという問題があります。

また、工場自体の基準の問題もあります。日本国内の厚労省の基準とは別に、地域ごとの基準で成り立っているため、ヨーロッパ、台湾、韓国、欧州などのたくさんの査察を受けました。米州にも基準がありますが、今はそこに適合していません。

坂本:コストを含めていろいろな要因があるということですね。

質疑応答:VRやアイウェアの普及によるコンタクト市場への脅威について

増井:「VRやアイウェアの普及によるコンタクト市場への脅威はないでしょうか? 逆に進出、開発のご予定はありますか?」というご質問です。

浦壁:眼鏡などが煩わしい人がコンタクトレンズにするため、視能の矯正機能だけであれば、ゴーグルをかけて一日中生活したいと思う人は、おそらくいないのではないでしょうか。一部のマニアックな需要はあるかもしれませんが、マスの需要にはならないと思います。

また、VRについては医療機器としては少し難しいのですが、投影機や映写機、スクリーンに見立てて情報をやりとりするような実験機が、アメリカのエンターテインメントの世界ではすでに出ています。

医療機器レベルのものを作りたいという需要があれば、我々は世界で一番最初にスマートコンタクトレンズを製造したメーカーですので、お手伝いする余地は十分にあると思います。また、医療機器グレードの承認を維持するのは、コスト的に非常に大変です。モデルチェンジも頻繁にできません。

質疑応答:シェアが低下傾向にある理由について

増井:「御社のシェアが低下傾向にあるのは、どのような理由によるものですか?」というご質問です。シェアの折れ線グラフのことをおっしゃっているのではないかと思います。

浦壁:おっしゃるとおりだと思います。価格検索サイトで一番安い商品を買いたいという人がたくさんいらっしゃるため、安価な商品を提供している台湾、韓国のOEM専業メーカーがけっこうあります。

その方々が量を増やしている、あるいは統計に見えるようになってきた影響が大きいため、少なからず全体のボリュームに占める相対的な割合があります。主にインターネットとドラッグストアで売られているものと、張り合う商品を作っていきたいとはあまり思っていません。正直に言うと、非常に利益率が薄い商売になると思います。

もう1つの理由は、やはり値上げのスピード感だと思います。当然ながら欧州のメーカーで輸出採算が合わなくなってきていますので、この2年、3年で先に値上げしており、国内との物価高の影響の発効性に時間差があります。

また、OEMの参入をどのように見るかも理由の一つだと思います。当社はハウスブランド、ストアブランドで供給している商品が何品目かあります。それらを入れるか入れないか、どこのブランドでご供給しているかによって、シェアの統計はだいぶ違ってきます。当社の増収比率を加えてみれば補正できると思います。

質疑応答:新商品や新規開発について

増井:「新商品や新規開発については、どのようなものがあるのでしょうか?」というご質問です。1つだけ取り上げていただくとすれば、先ほどスライドがあったシリコーンハイドロゲルレンズがよいでしょうか?

浦壁:日本国内では、いろいろな機能性の商品を作っていきたいと要望を出しています。来年は、遠近乱視のコンタクトレンズを上市しますし、カラーコンタクトの世界の中でも遠近両用、乱視などのバリエーションを増やしていきたいと思っています。

シリコーンハイドロゲルレンズは、来年から再来年にラインアップを追加する予定です。同時に、花粉症のお薬を包含したものを再来年ぐらいには上市できると思います。

来年に最終治験、再来年にかけて承認を取得する予定です。

増井:こちらの商品の競合はいますか?

浦壁:世界で1社だけいます。

新着ログ

「精密機器」のログ