提供:株式会社プラスアルファ・コンサルティング 2023年9月期決算説明

【QAあり】プラスアルファ・コンサルティング、売上41.2%増収、営業利益39.3%増益を達成 中期成長イメージも上方修正

目次

三室克哉氏(以下、三室):株式会社プラスアルファ・コンサルティング代表取締役社長の三室です。ただいまより、2023年9月期第4四半期の決算説明会を始めます。よろしくお願いします。

本日は、会社概要、タレントパレット事業概要、成長戦略、最近のトピックス、2023年9月期の通期決算、2024年9月期の業績見通し、中期成長イメージ等の順にご説明します。

会社概要

会社概要です。拠点は東京、大阪、福岡の3ヶ所にあります。グループ会社はグローアップ社です。従業員数は連結で300名を超えたところです。

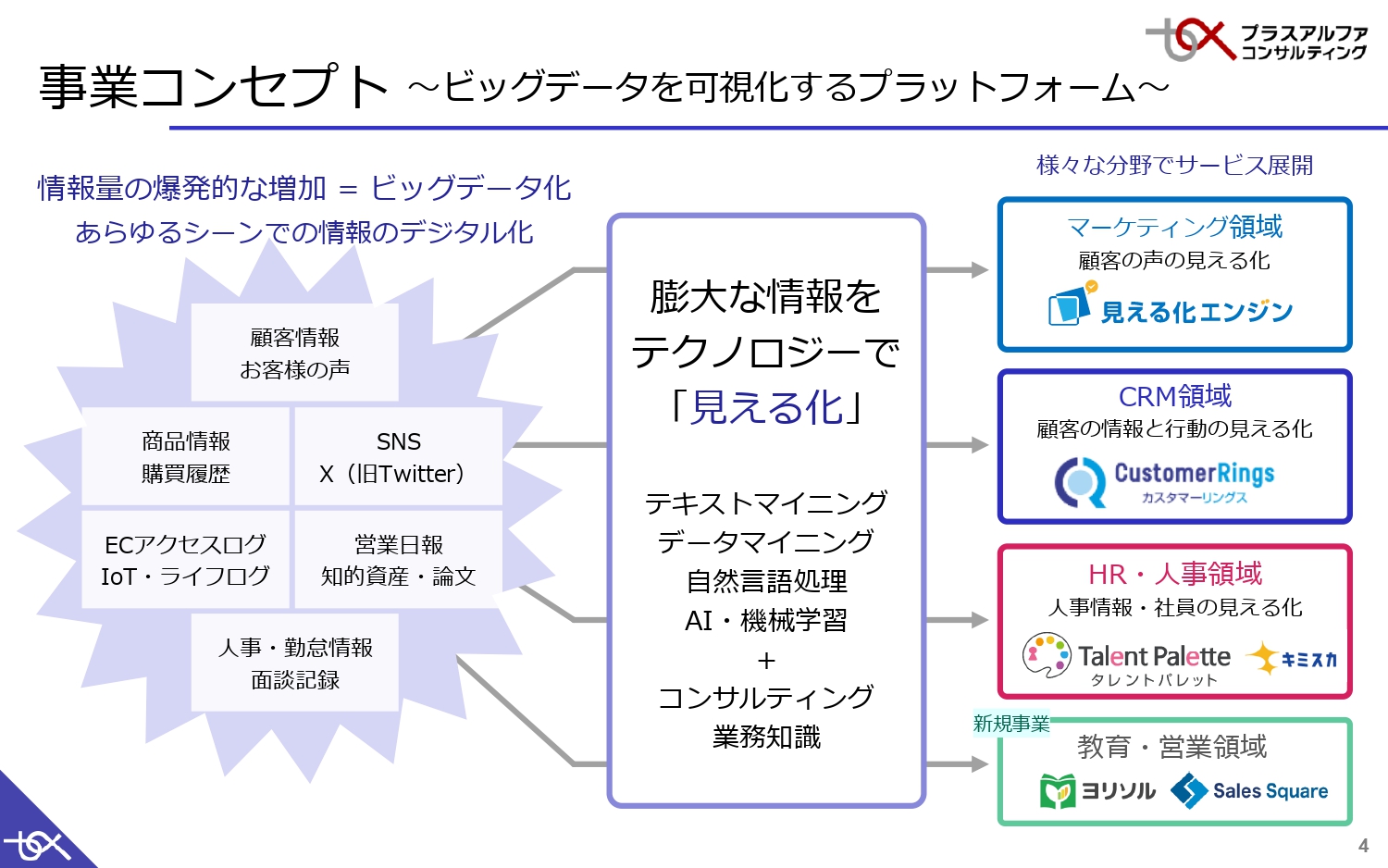

事業コンセプト 〜ビッグデータを可視化するプラットフォーム〜

事業コンセプトです。私どものサービスは、スライドに記載の事業コンセプトをベースにしています。

左側は、今まさにさまざまな情報が爆発的に増加し、ビッグデータ化している様子を表しています。その中でも企業の方々は、このデータをきちんと活用しなくてはなりません。

これに対し、私どもはテクノロジーやビッグデータ活用のコンサルティングノウハウなどにより、右側にあるマーケティング領域、CRM領域、HR・人事領域、最近では教育・営業領域などの分野でサービスを提供しています。

主要サービス 〜複数領域で全て黒字のSaaS型事業を展開〜

主要なサービスはスライドの3つです。

すべてのサービスがサブスクリプションモデルになっており、それぞれデータ量に合わせて、月額数十万円から、多いところでは数百万円をいただいています。

マーケティングソリューションの「見える化エンジン」は、テキストマイニングという文章解析システムによって、コールログや「X(旧Twitter)」等のSNSデータにおける顧客の声を分析し、商品の改善や新商品の開発に活用するものです。

同じくマーケティング系のCRMソリューション「カスタマーリングス」では、ECの購買履歴やWebのアクセスログなどで顧客動向を分析し、そのデータを活かして、お客さまに最適なタイミングで最適な情報や商品のレコメンドを行うものです。

右側のHRソリューションの「タレントパレット」は、今非常に注目されているタレントマネジメントシステムです。これは社員の情報を活用して、さまざまな人事施策に活用するものです。

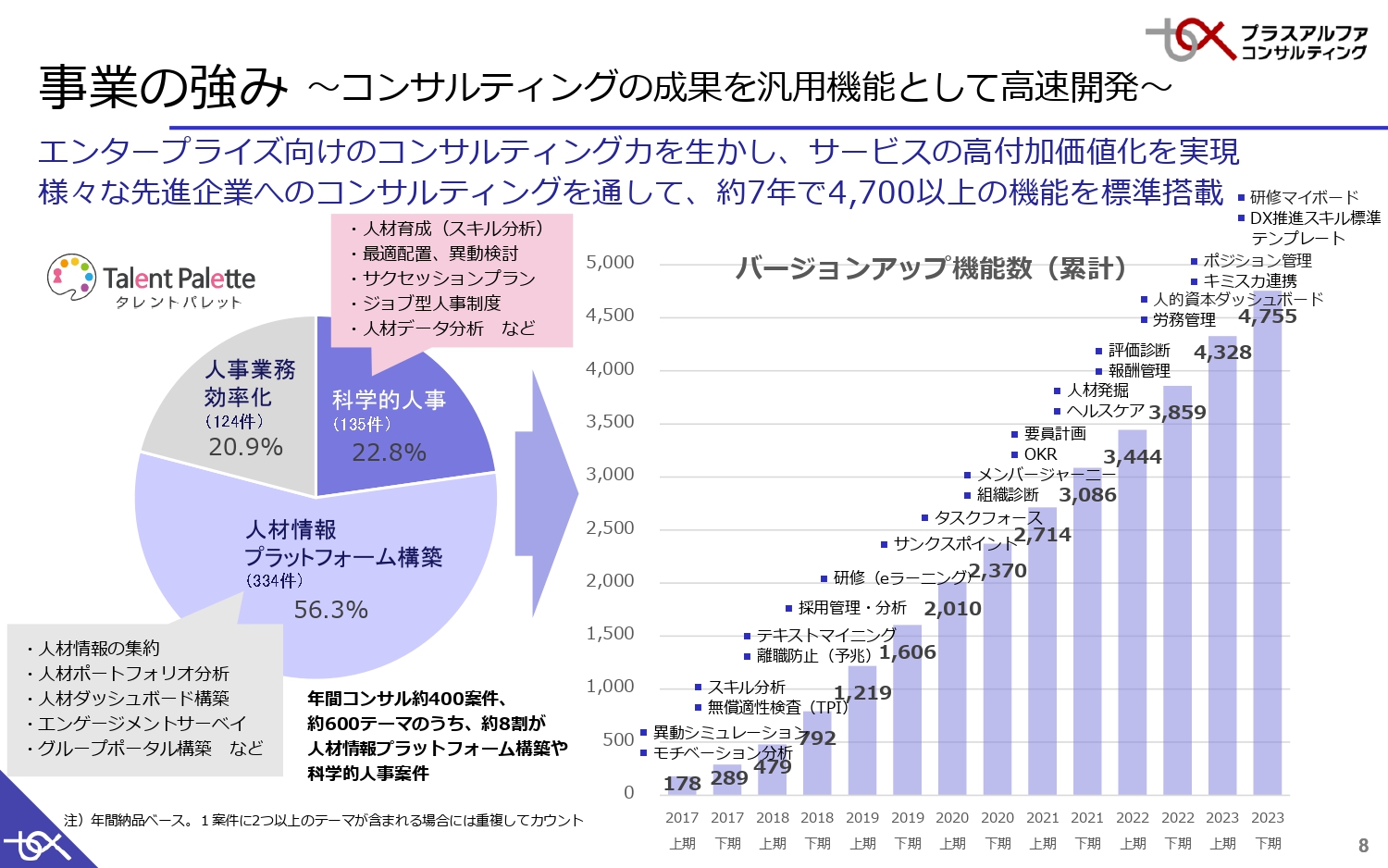

事業の強み 〜コンサルティングの成果を汎用機能として高速開発〜

事業の強みをいくつかご紹介します。スライドは「タレントパレット」の例です。当社がほかのSaaS企業と異なる特徴はコンサルティングのチームがあることです。年間約400案件、テーマとして600くらいのプロジェクトを行っています。

その中で、スライド左側に挙げたような「データを活用してどう精度を高めるか」という数々の人事施策にチャレンジしています。

お客さまと一緒に「その人事施策に必要な機能はどのようなものか」などについて議論を重ねながら、最終的にはスライド右側にあるような機能を開発し、標準機能として搭載することでバージョンアップしていきます。約7年で5,000近くの機能を搭載してきました。

さまざまなエンタープライズ企業の多種多様な要望に耐えうる機能を豊富に揃えられる開発力が当社の強みの1つになっています。

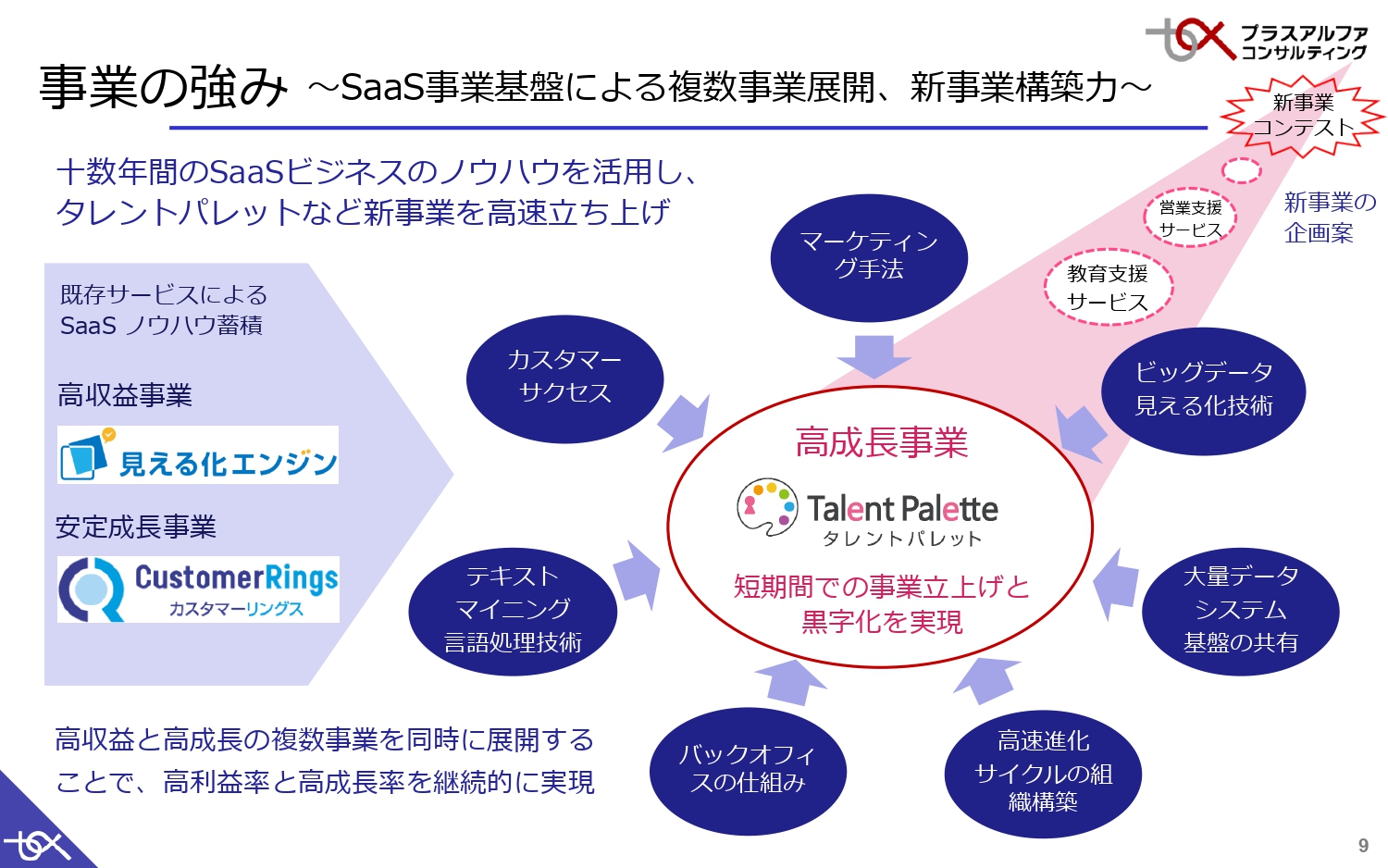

事業の強み 〜SaaS事業基盤による複数事業展開、新事業構築力〜

もう1つの強みは、SaaS事業基盤による複数事業展開と新事業構築力です。私どもはこの18年間、SaaSビジネスをゼロから立ち上げてきた中で、マーケティング手法、カスタマーサクセス、バックオフィスの仕組み、システムの作り方など、SaaSに必要なすべてのパーツをゼロから作ってきました。

「タレントパレット」を短期間で立上げて早期黒字化を実現したように、当社にはSaaSビジネスを立ち上げ、急成長させながら早期に黒字化する仕組みが基盤として整っています。後ほどご紹介する教育系の「ヨリソル」のようなサービスもこの仕組みに乗せて一気に成長を目指していきたいと思っています。

成長の軌跡

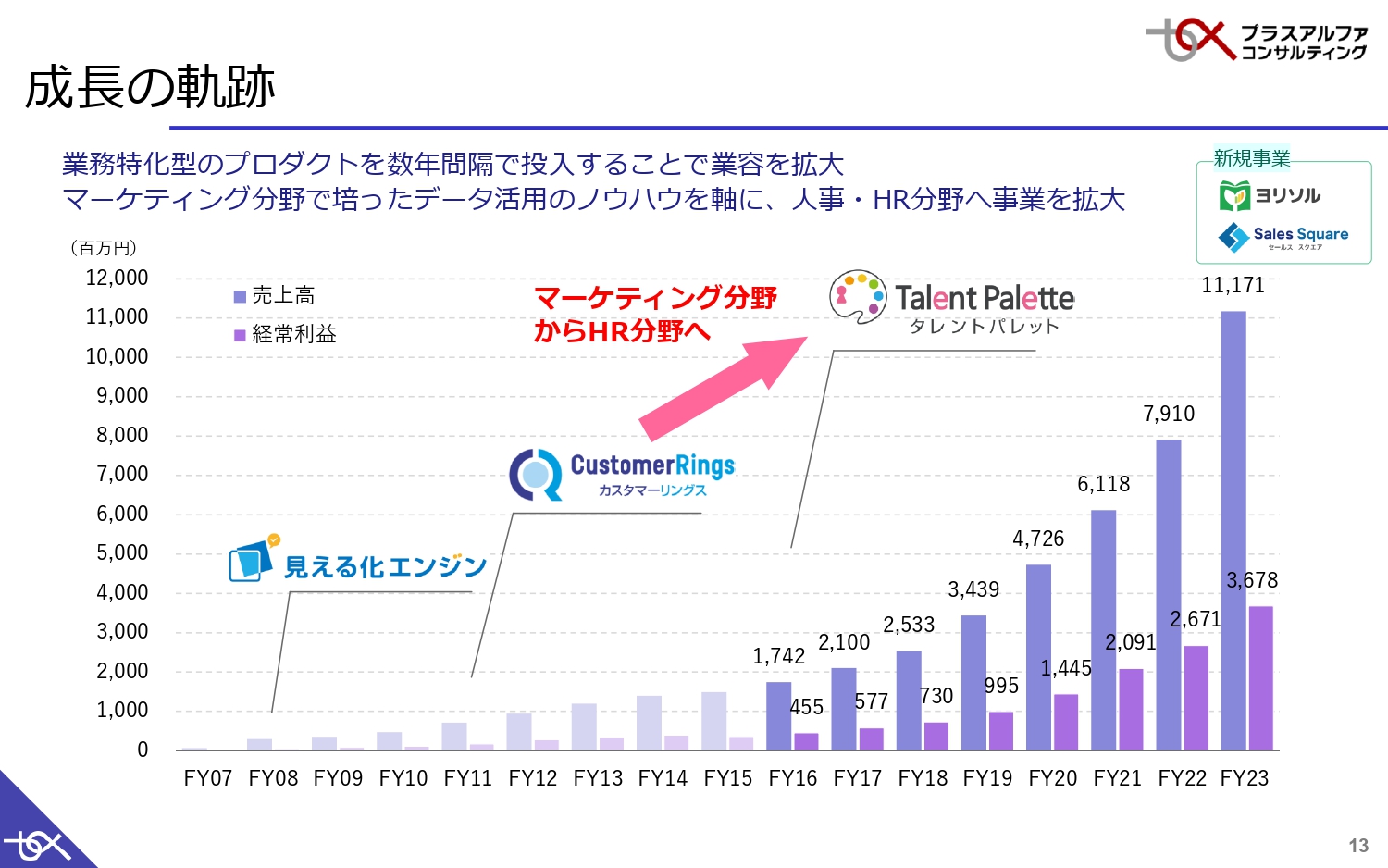

主力事業の「タレントバレット」についてご紹介します。私どもは創業後、「見える化エンジン」「カスタマーリングス」というマーケティング分野のサービスを展開してきました。7年ほど前に「タレントパレット」を立ち上げ、スライドに記載のグラフのとおり、売上高および経常利益の成長を実現してきています。

タレントパレット急成長の背景

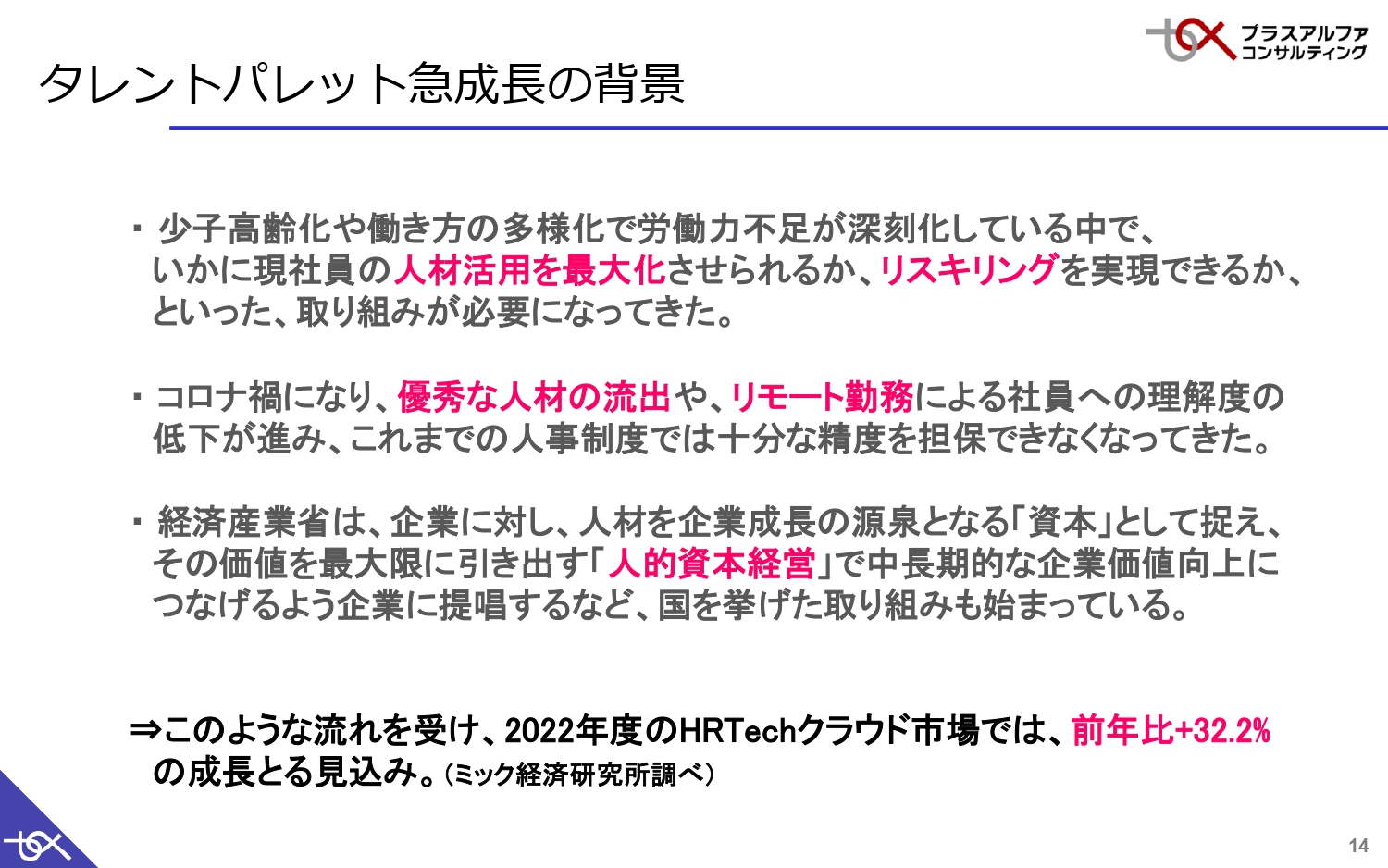

この背景にあるのは、みなさまもご存じのとおり少子高齢化や働き方の多様化で、労働力が非常に不足していることです。その中で企業の方々は、今いる社員をいかに活用するか、また今いる社員に必要に応じて新しいスキルを磨いてもらうリスキリングでいろいろなチャレンジをしてもらう取り組みが必要になってきます。

もう1つは、コロナ禍が大きなきっかけになっています。コロナ禍では優秀な人材が流出してしまうとか、リモート勤務が拡大することで、会社の社員への理解度の低下が進みました。これにより、従来型のコミュニケーションを密にとりながら進める人事制度が保てなくなりました。

一方で、国も人的資本経営というキーワードを提唱するように、人材をコストではなく資本として捉えていく見方を推進しています。このような動きも背景として「タレントパレット」の成長につながっていると思っています。

タレントパレットの特徴 〜「科学的人事」を武器に人事領域へ参入〜

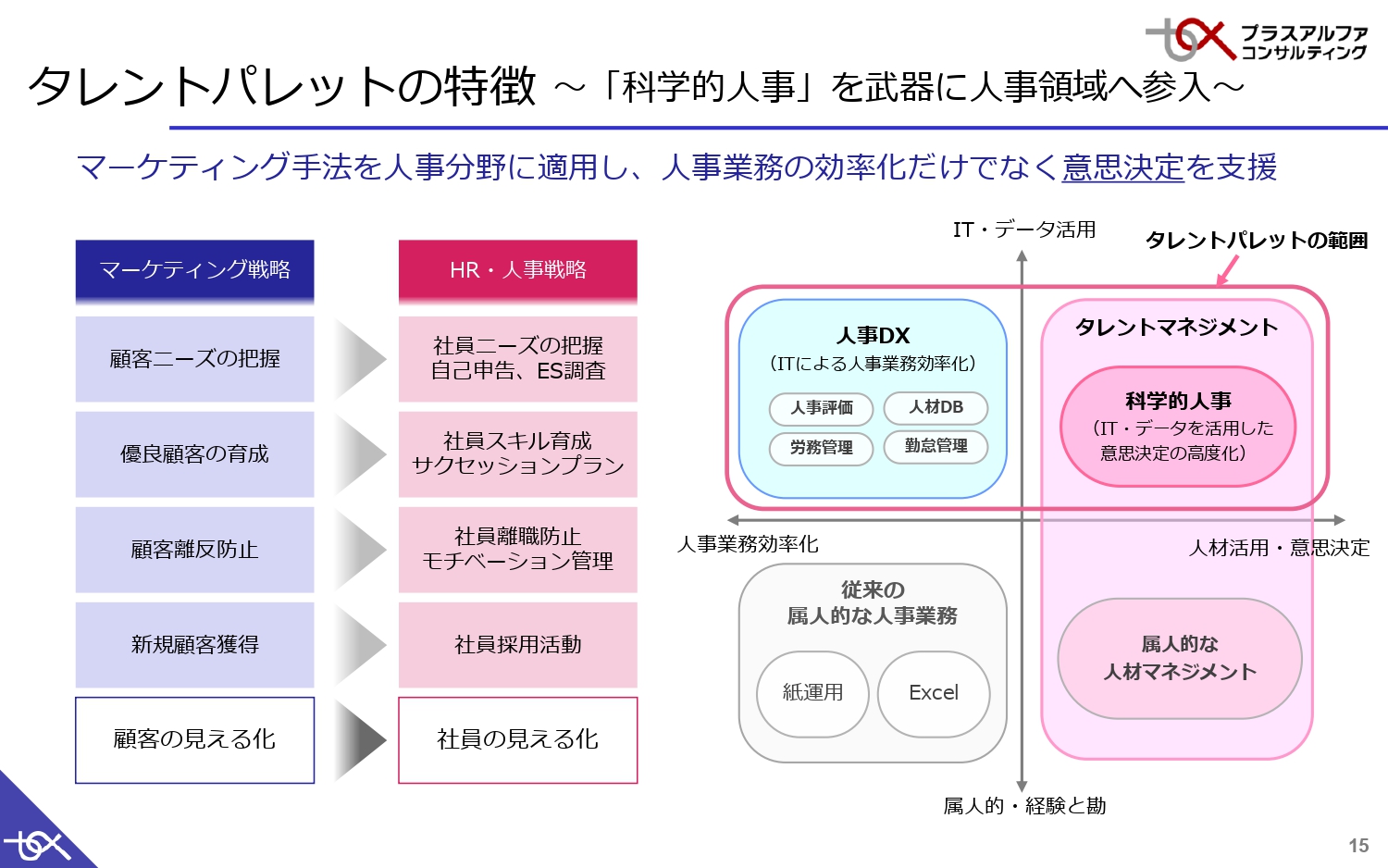

「タレントパレット」の大きな特徴として、マーケティングサービスを提供していた会社が作っている人事サービスであることが挙げられます。マーケティングの領域では、顧客ニーズの把握や優良顧客の育成など、データを活用したさまざまな施策を進めています。この手法を人事の領域に適用させたことが大きな特徴だと思います。

スライド右側の4象限で示しているとおり、HR業界では特に上段の2つが大きなテーマとなっています。1つは人事業務をITによって効率化する「人事DX」です。

もう1つは真の人材活用を目指したタレントマネジメントです。その中でも、データを活用して意思決定を高度化する「科学的人事」が挙げられます。特に「タレントパレット」は、まさに右上のタレントマネジメント領域で科学的人事による人材活用が得意なサービスとなっています。

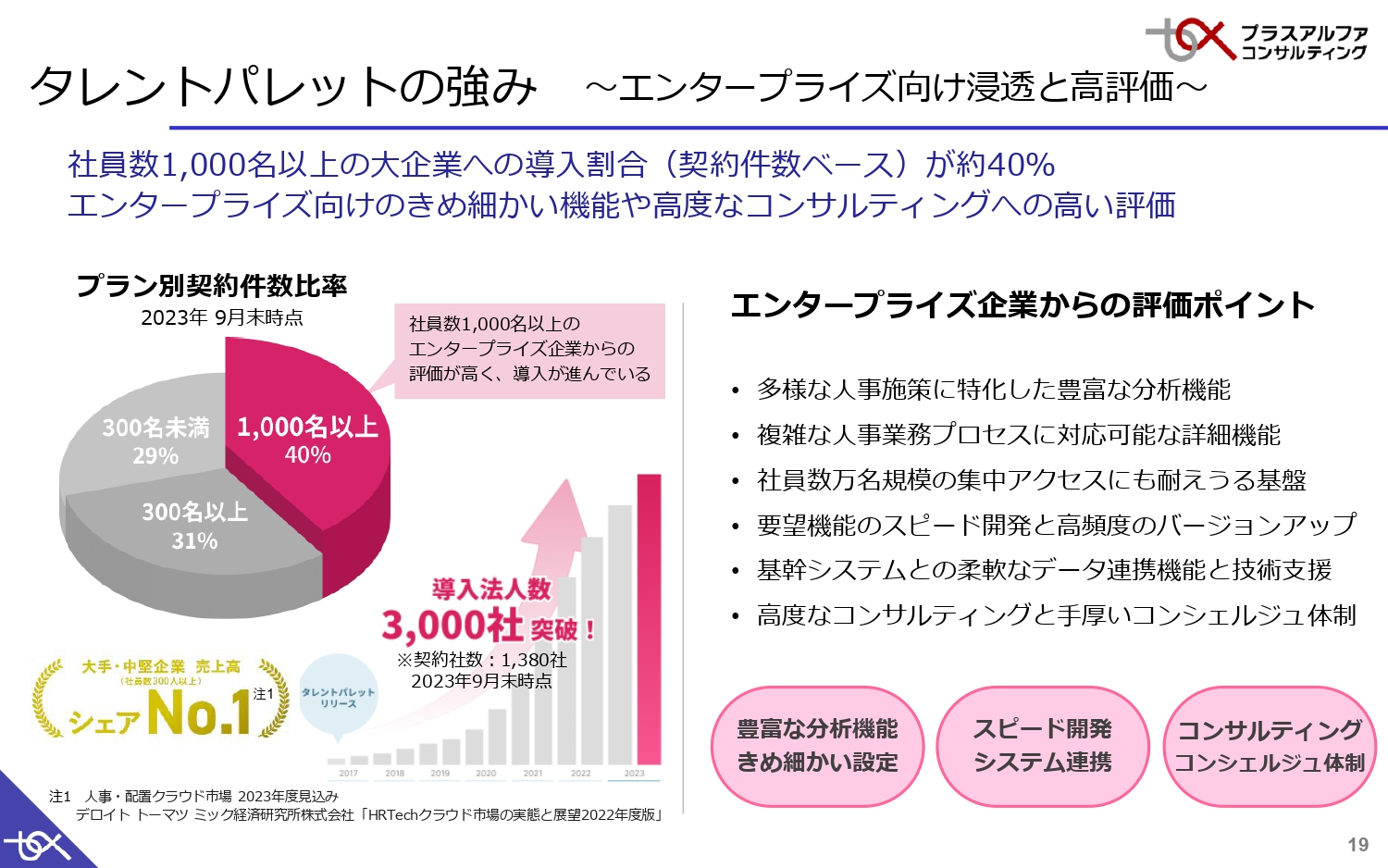

タレントパレットの強み 〜エンタープライズ向け浸透と高評価〜

先ほど「いろいろな機能が搭載され進化してきた」とお伝えしましたが、そのことによる「タレントパレット」の強みとして、エンタープライズ企業などの規模の大きな会社に非常に評価されていることがあります。

「タレントパレット」を契約している会社の40パーセントは1,000名を超える規模の大きな会社です。評価されているポイントはスライド右側に記載のとおりです。

まず、いろいろな人事施策での意思決定を進めるための分析機能が豊富に使えることです。

また、規模が大きくなって組織も増えてくると、複雑な権限設定や業務プロセスに合わせた詳細な設定が必要になりますが、そのような機能も搭載されていることが挙げられます。

加えて、数万名規模の社員の方が一斉に評価を入力したりスキルを入力したりするような集中アクセスにも耐えられるシステム基盤も評価されているポイントになっています。

もちろん、コンサルティングも一緒になって問題解決するというところは、非常に高い評価を受けていると思っています。

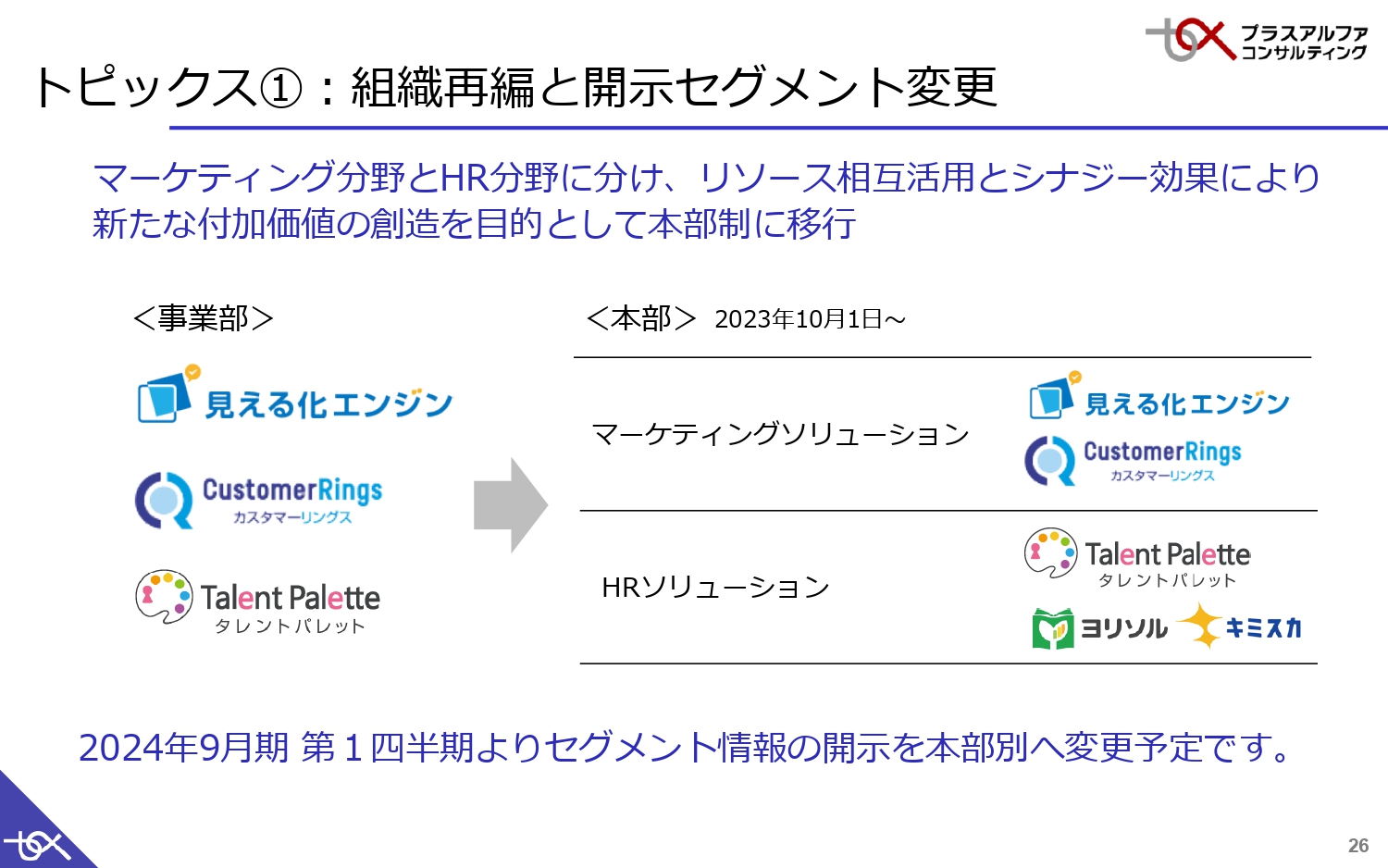

トピックス①:組織再編と開示セグメント変更

三室:トピックスを5つご紹介します。1つ目は組織再編と開示セグメントの変更です。今までは「見える化エンジン」「カスタマーリングス」「タレントパレット」の3事業をセグメントとして分けていました。

今期より本部制ということで「見える化エンジン」「カスタマーリングス」をマーケティングソリューションに、「タレントパレット」とこの後ご紹介する「ヨリソル」「キミスカ」をHRソリューションに移行し、開示セグメントもこの2つにする予定です。

目的としては、それぞれの分野でリソースの相互活用や、新しい付加価値創造のためのシナジー効果などを期待しての移行になります。

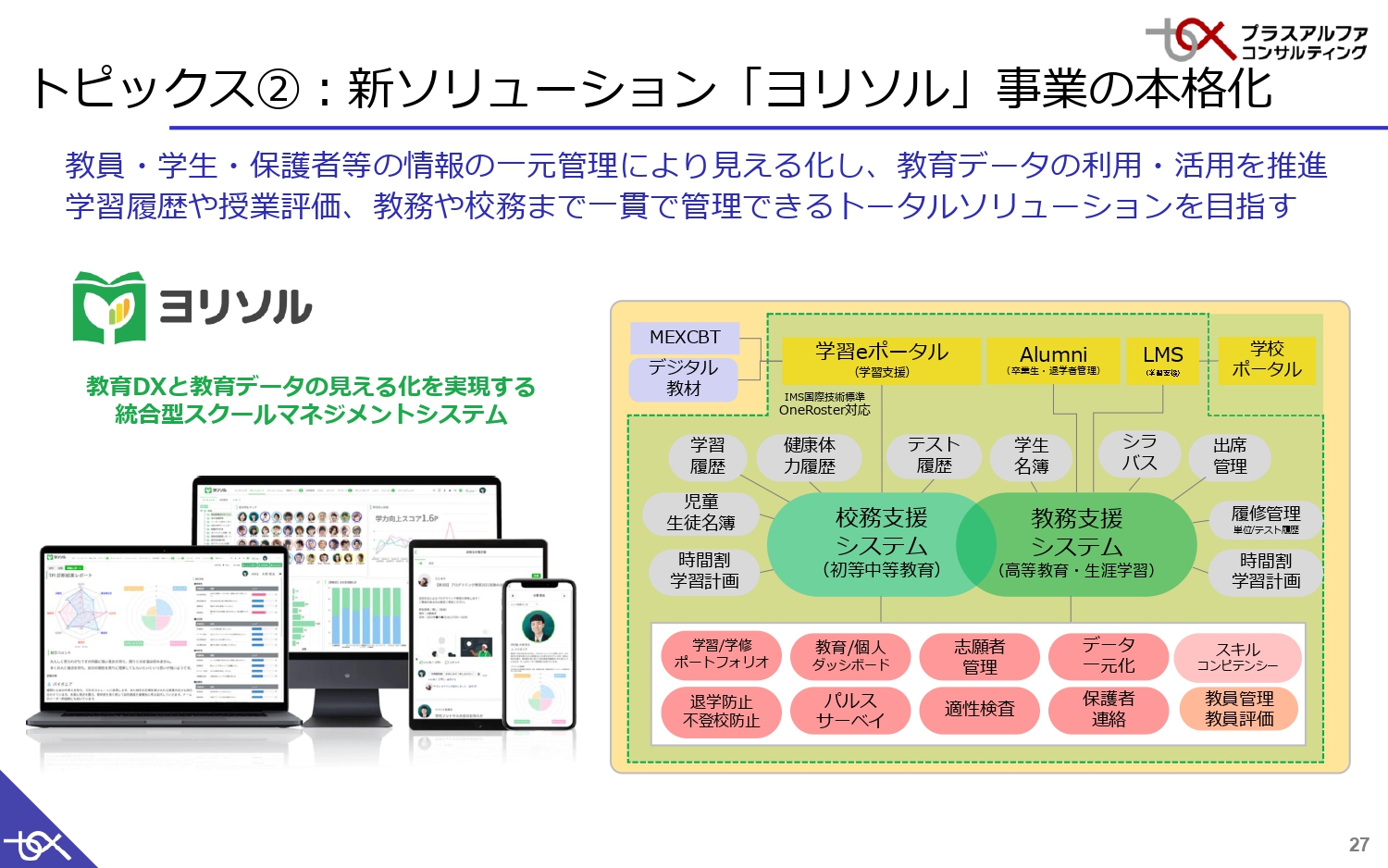

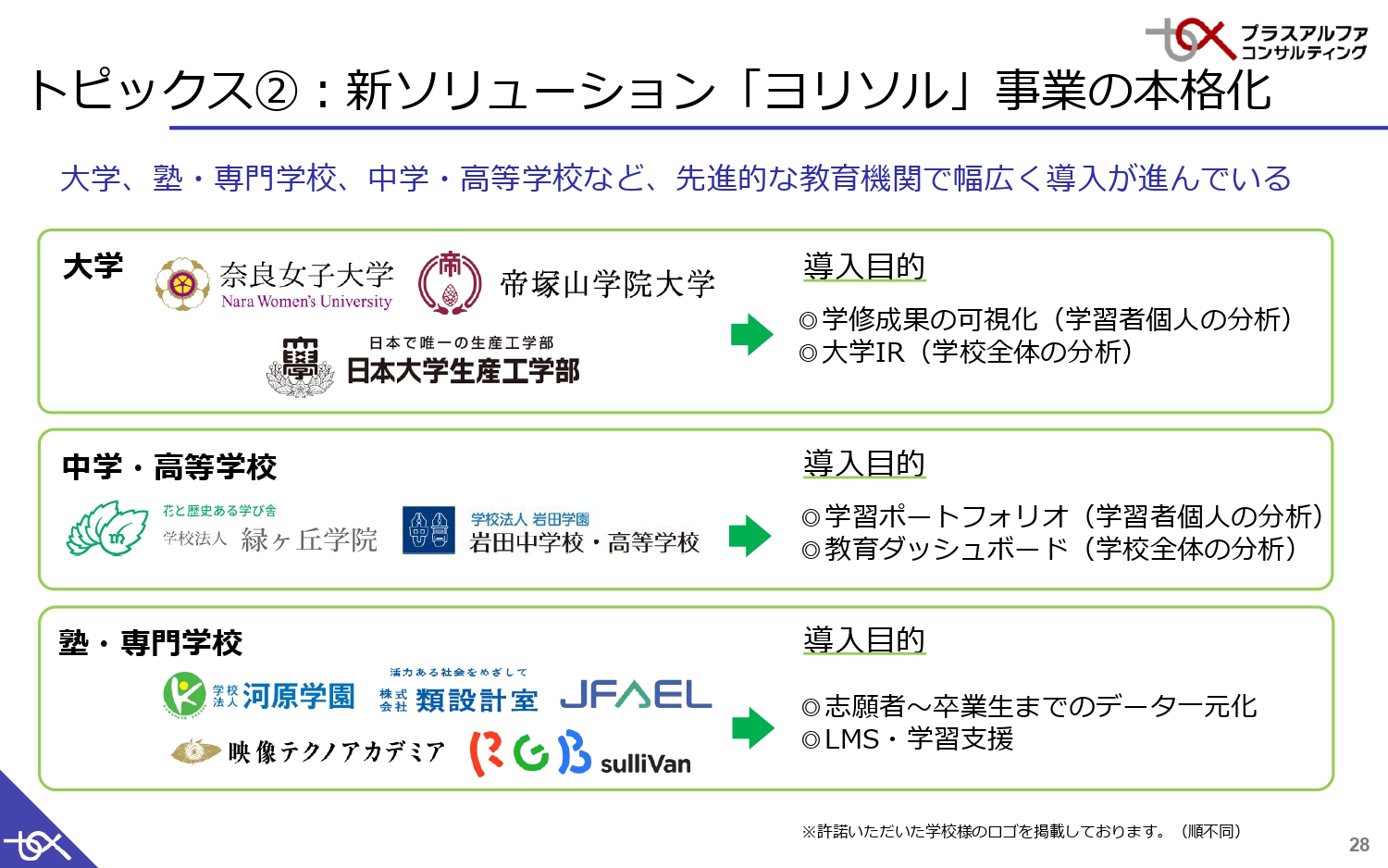

トピックス②:新ソリューション「ヨリソル」事業の本格化

2つ目のトピックスとしては、以前から新規事業で立ち上げてきた教育向けの「ヨリソル」というサービスの本格事業化になります。教員、学生、保護者等の情報の一元化を行い、成績の管理や就活支援、授業評価などが総合的に行えるソリューションになっています。

トピックス②:新ソリューション「ヨリソル」事業の本格化

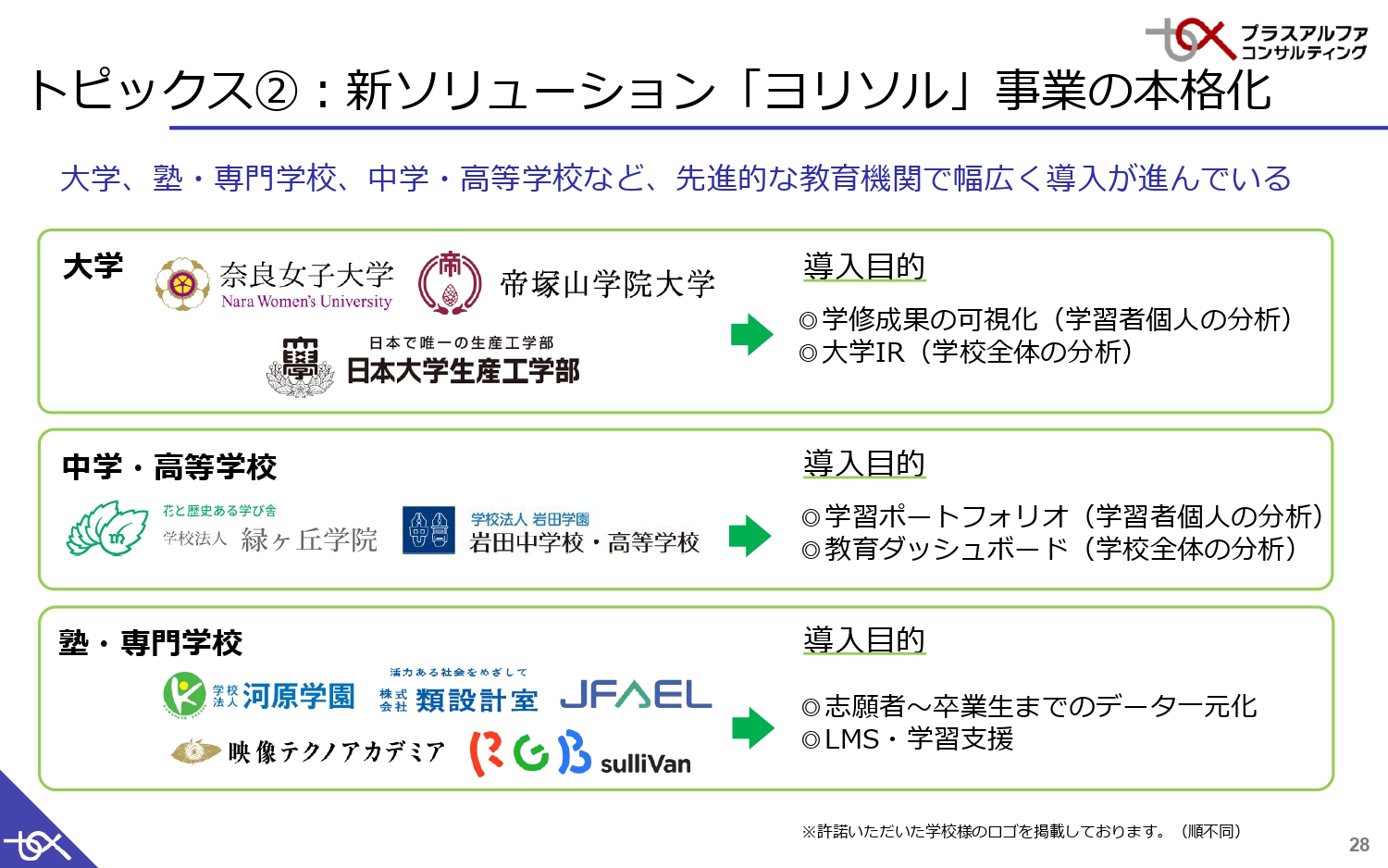

現在、大学、中学・高等学校、塾、専門学校など、すでに10校以上から料金をいただきながら導入をすすめています。

それぞれの導入目的は少しずつ異なるものの、学生の学習成果や学習ポートフォリオなどの見える化や、「タレントパレット」にある研修管理の仕組みを応用しながら構築したLMSなどです。まずは年間50校から60校を目標に進めているところになります。

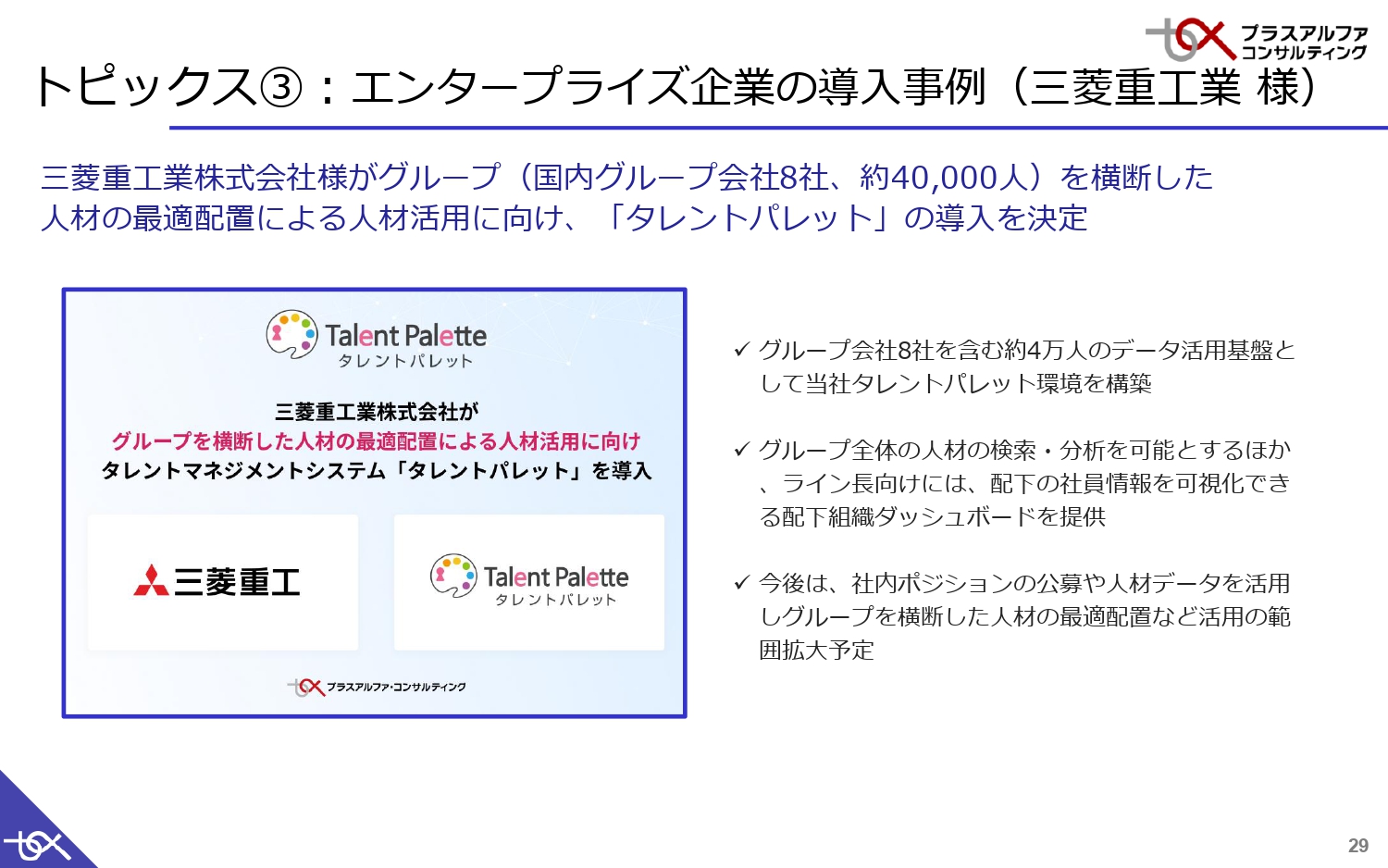

トピックス③:エンタープライズ企業の導入事例(三菱重工業 様)

3つ目のトピックスは、エンタープライズ企業の導入事例です。三菱重工業株式会社はグループ会社が8社あり、社員数も約4万名とかなり多いため、人材の最適配置や活用等でご利用いただいています。先ほどのエンタープライズ企業からの評価ポイントとちょうど合致しており、導入が決まりました。

トピックス④:TPスタッフ派遣サービスによる活用推進サービス

4つ目は、「タレントパレット」の操作に成熟したスタッフを派遣するサービスを立ち上げています。株式会社コクーという派遣のビジネスを展開されている会社と提携し、コクー社に所属する派遣社員の方に「タレントパレット」のトレーニングを行って「タレントパレット」の導入企業に派遣するというものになります。

規模が大きくなり、組織も複雑になった時の立ち上げにおける設定やデータ連携などをお手伝いしつつ、日々の人事異動等のデータの入れ替えもあるため、継続的に支援するサービスです。

これにより、人事の方には本来行うべきさまざまな人事施策の考案などにパワーを使ってもらいたい、ということで取り組んでいます。

トピックス⑤:株式会社インソースとの研修分野での包括業務提携

最後のトピックスは、株式会社インソースとの研修分野での業務提携です。先ほどからお伝えしているように、社員のリスキリング・育成が非常に重要な時期に来ています。インソースは、もともと研修のビジネスとして非常に広がりやノウハウを持っている会社です。

インソースの研修コンテンツを「タレントパレット」上で受けられるような連携、もしくはインソースのクライアント企業に対して「タレントパレット」を紹介していただくという提携を行い、さらにビジネスを拡大していきたいと考えています。

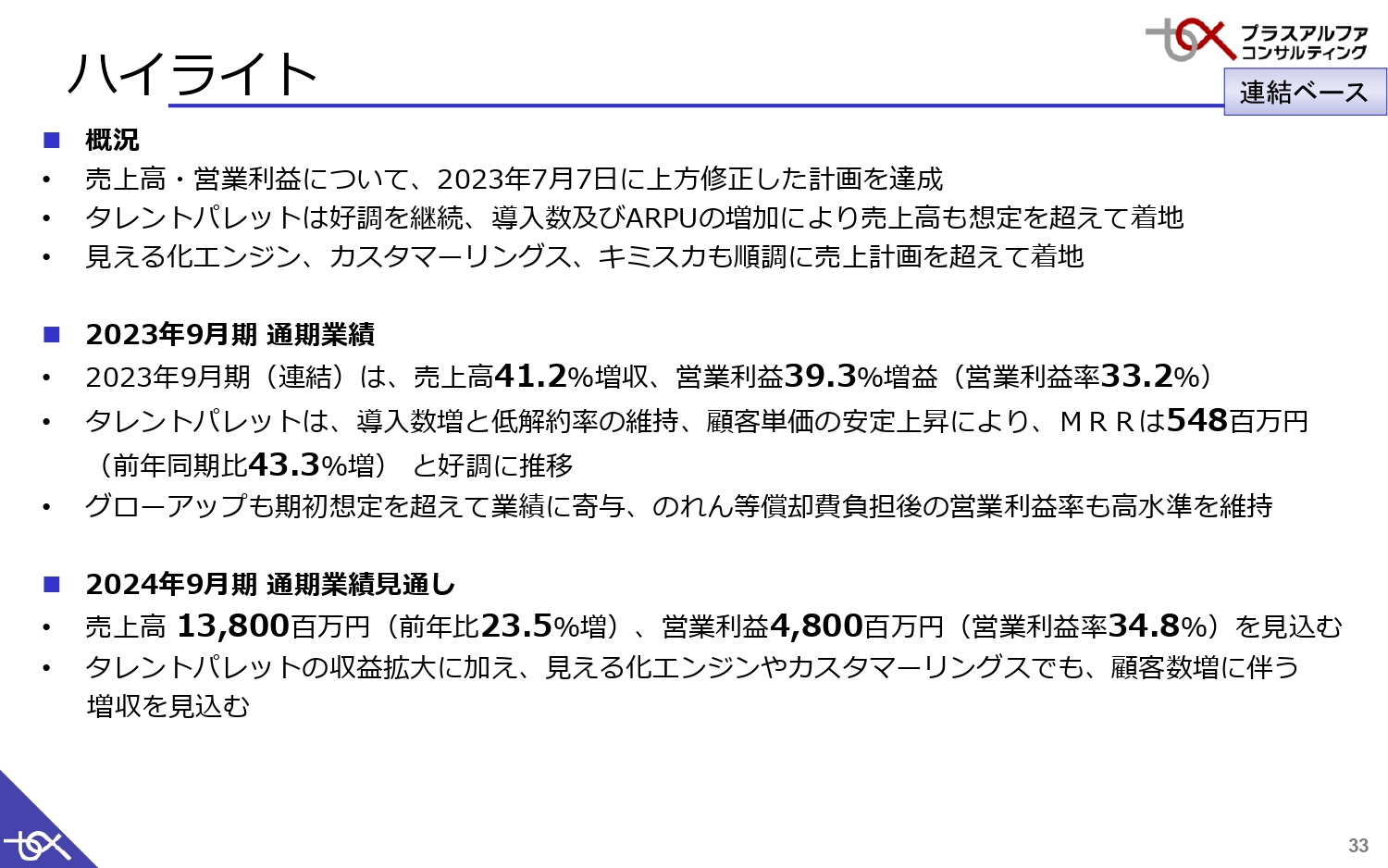

ハイライト

業績のハイライトです。7月に上方修正した計画に対して、売上高、営業利益ともに達成しています。これまでのトレンドは大きく変わらず「タレントパレット」の好調が継続しており、導入数増やARPU上昇などの効果で計画を達成できています。

「見える化エンジン」「カスタマーリングス」「キミスカ」のサービスも、当初の売上計画を上振れて着地しており順調に推移しています。

業績の数字は、連結で売上高は前年同期比41.2パーセントの増収、営業利益が前年同期比39.3パーセントの増益、営業利益率は33.2パーセントと、非常に良好な業績が残せたと思います。

「タレントパレット」は導入数も増え、解約率もかなり低く維持することができました。エンタープライズ強化の施策により、顧客単価も少しずつ上昇傾向にあり、MRRは前年同期比43.3パーセント増と非常に好調です。

グローアップはグループ会社化して1年たちますが、当初の計画を超えて順調に業績に寄与しており、利益も計画を上振れて、のれんの償却負担も補えるほどの水準になっています。

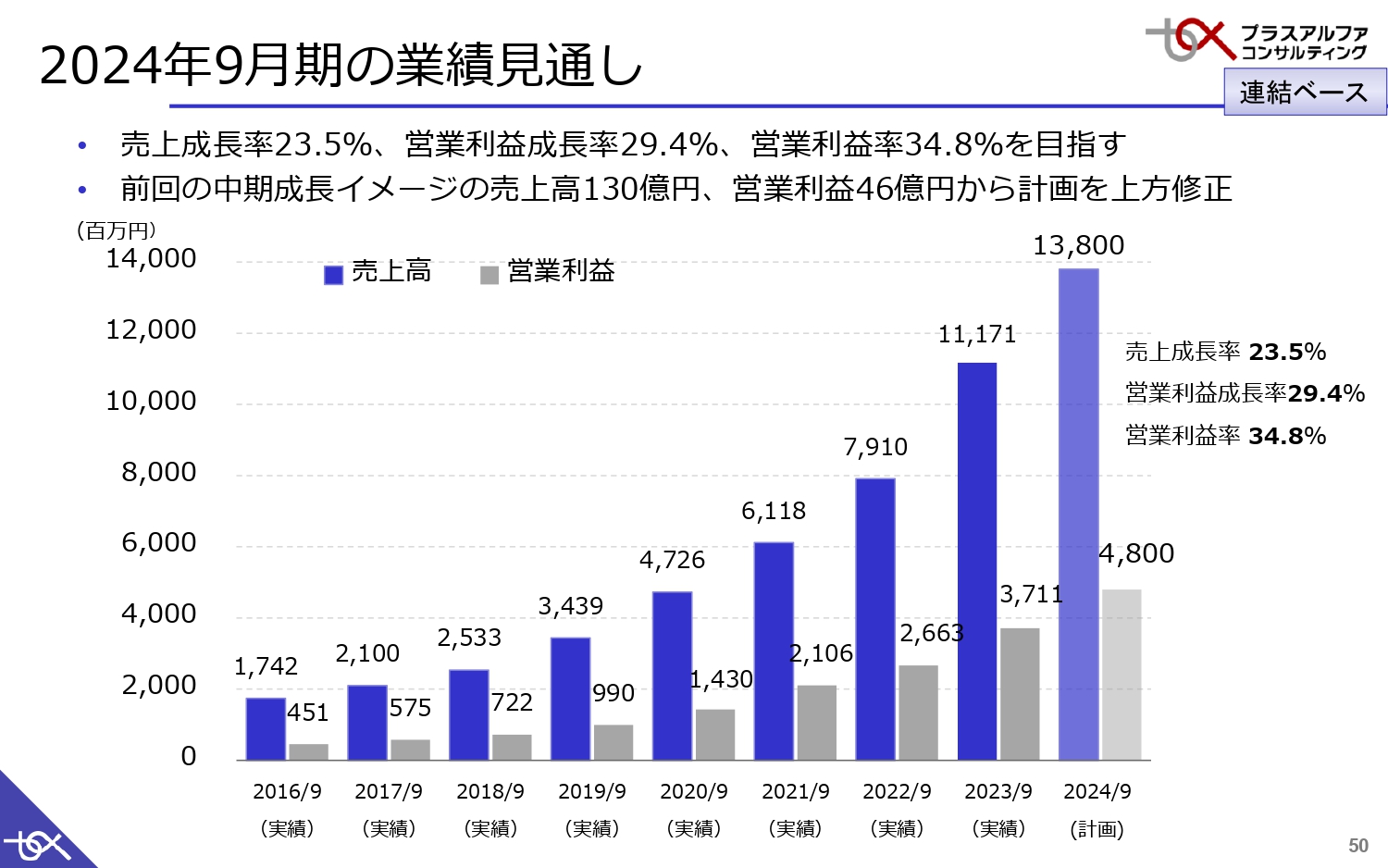

今期の見通しは後ほど詳しくご説明しますが、売上高は138億円、営業利益は48億円を見込んでいます。基本的には「タレントパレット」の収益拡大と「見える化エンジン」「カスタマーリングス」の顧客増を見込んでいます。

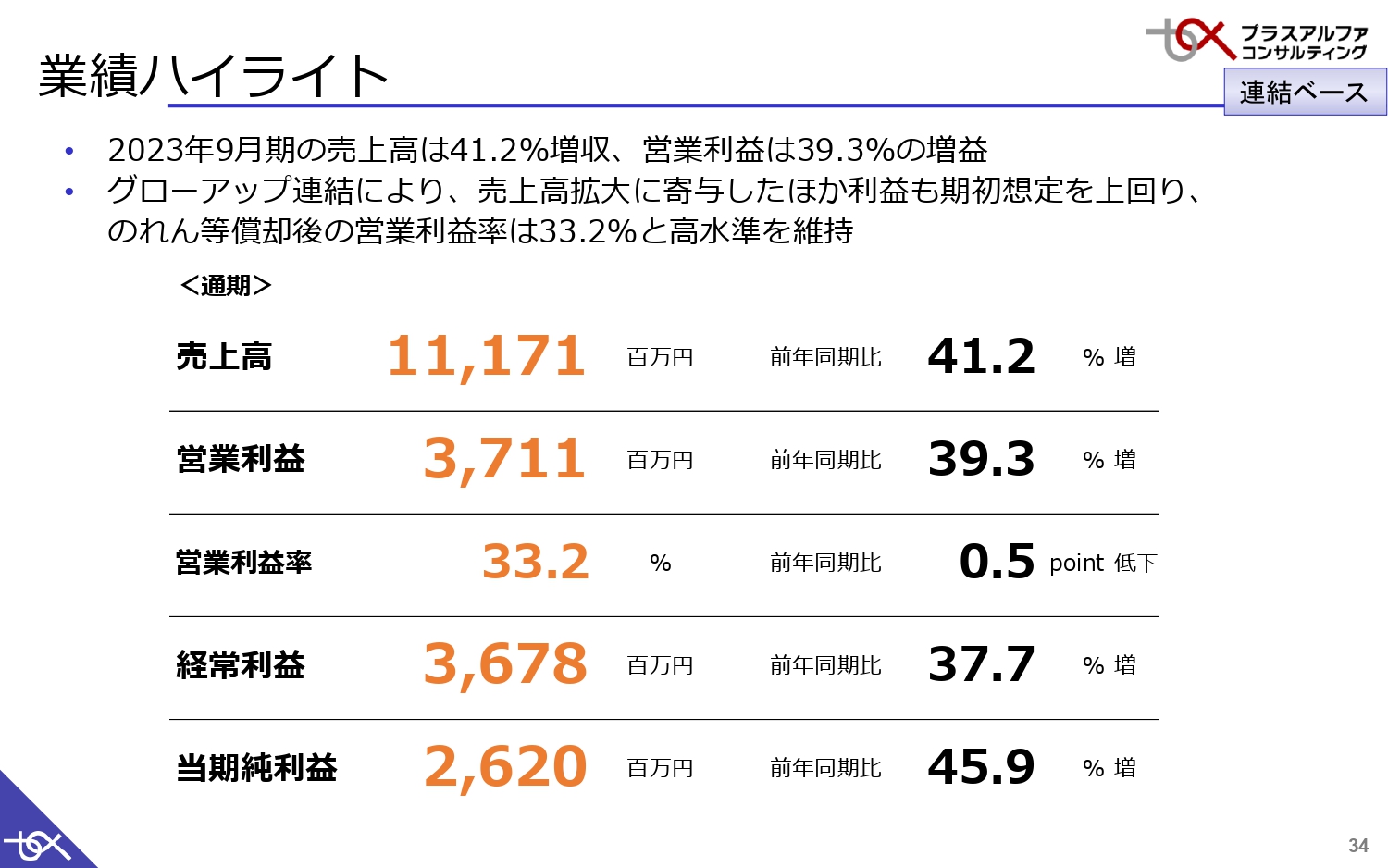

業績ハイライト

売上高は111億7,100万円で前年同期比41.2パーセント増、営業利益は37億1,100万円、営業利益率は33.2パーセントという結果になっています。

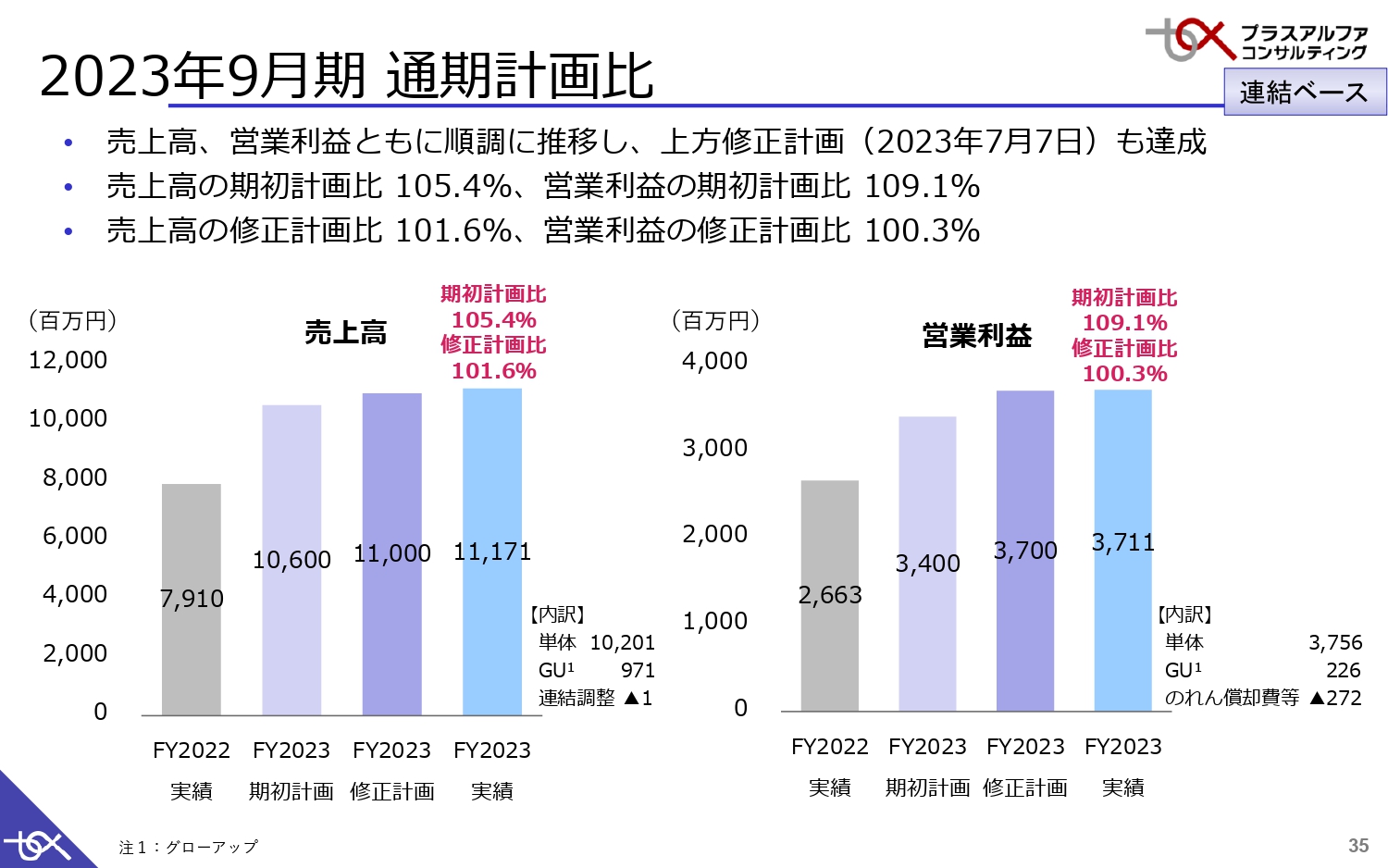

2023年9月期 通期計画比

計画との比較です。各棒グラフは、前年実績、期初計画、修正計画、実績を示しており、売上・利益ともに修正計画を上回って着地しています。

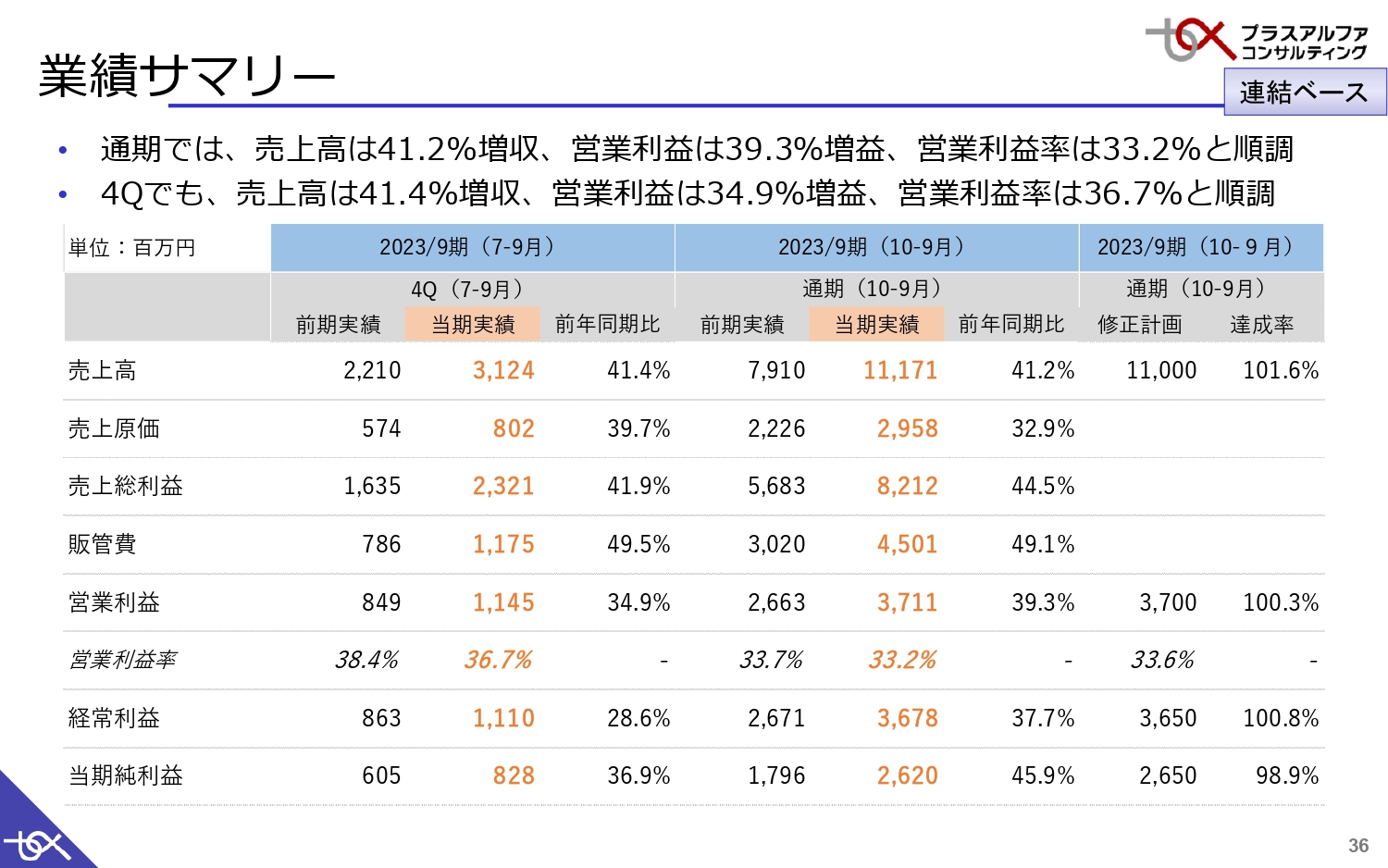

業績サマリー

第4四半期の売上高も41.4パーセント増収、営業利益も34.9パーセント増益と、しっかりとした数字が出せたと思います。

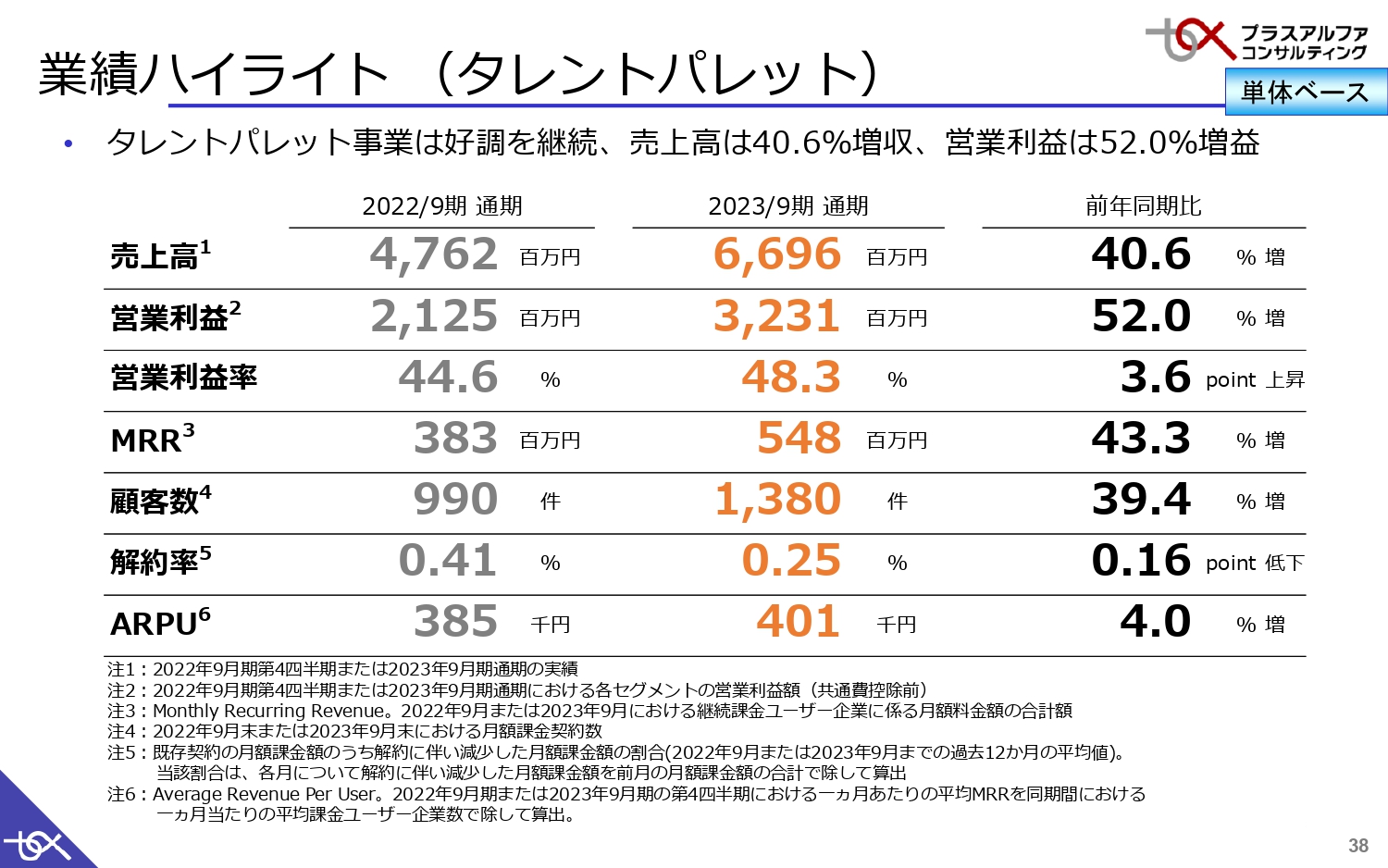

業績ハイライト (タレントパレット)

「タレントパレット事業」にフォーカスしてご説明します。売上高は66億9,600万円で前年同期比40.6パーセントの成長となりました。営業利益(共通費配賦前)は前年同期比52パーセント増、営業利益率は48.3パーセントと非常に高い利益率を保っています。

顧客数は前年同期比39.4パーセント増で、ARPUももともとの計画目標を上回り、40万円を超えました。

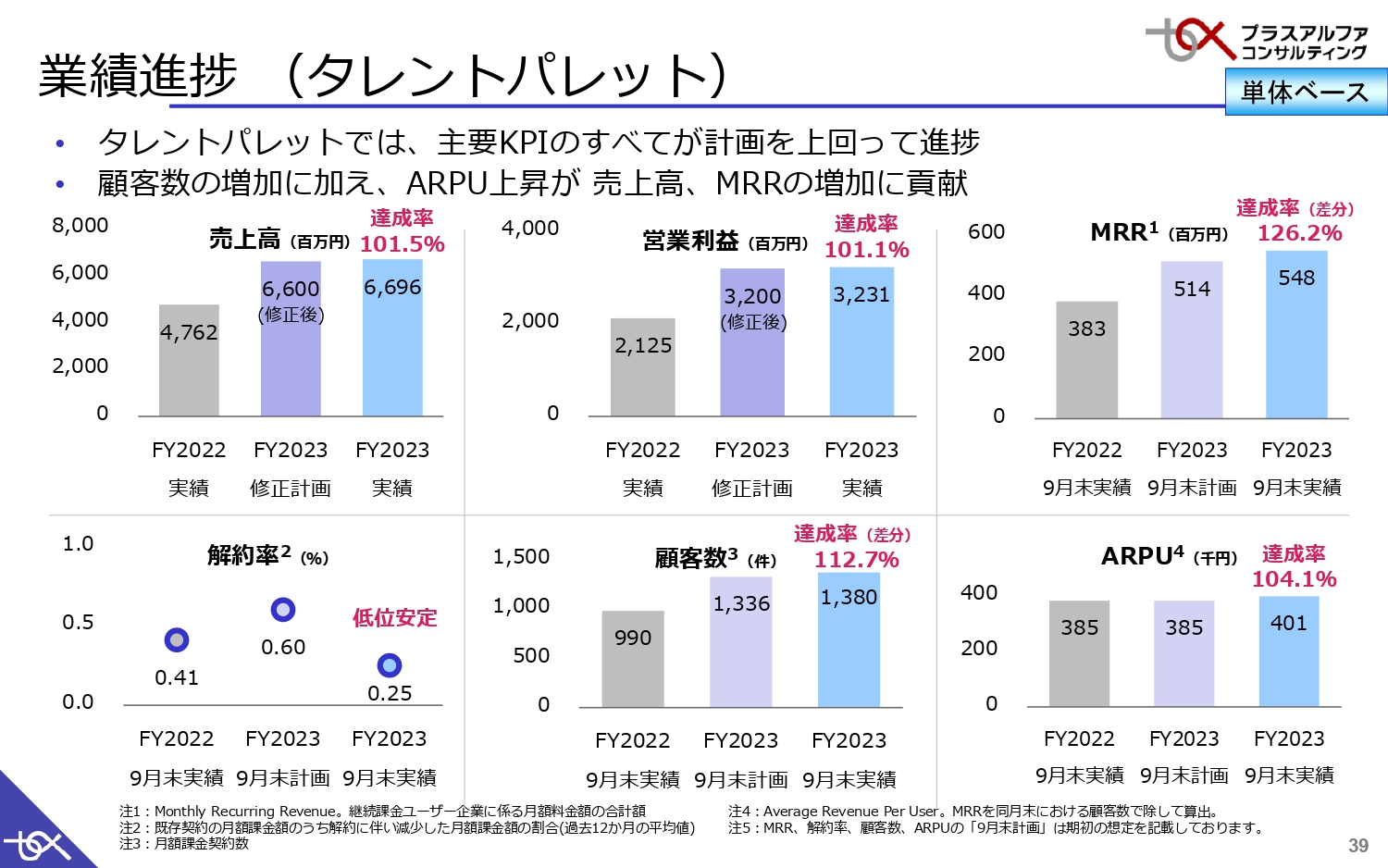

業績進捗 (タレントパレット)

スライド左下の解約率に関しては、当初計画では0.6パーセントだったものの、結果は0.25パーセントと非常に低い水準となりました。

下段中央に記載の顧客数は、もともと346社純増としていたものの、結果は390社の純増となり、こちらも売上の上振れにかなり寄与していると考えています。

右下に記載のARPUに関しては、もともと横ばいで考えていたものの、結果はエンタープライズ強化の施策効果がある程度出てきて40万円を超え、達成率は104.1パーセントとなりました。

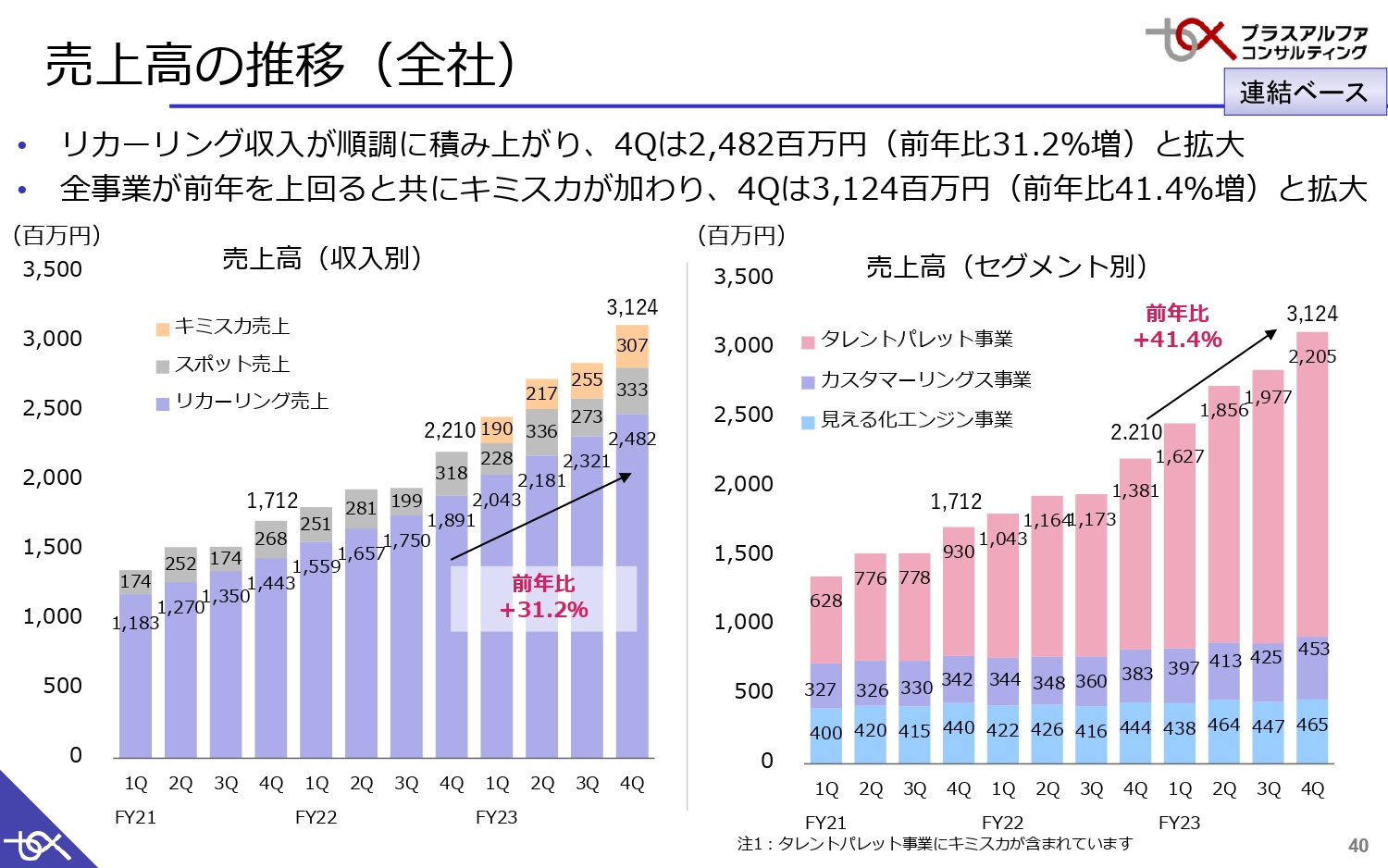

売上高の推移(全社)

全社の売上高の推移を示しています。

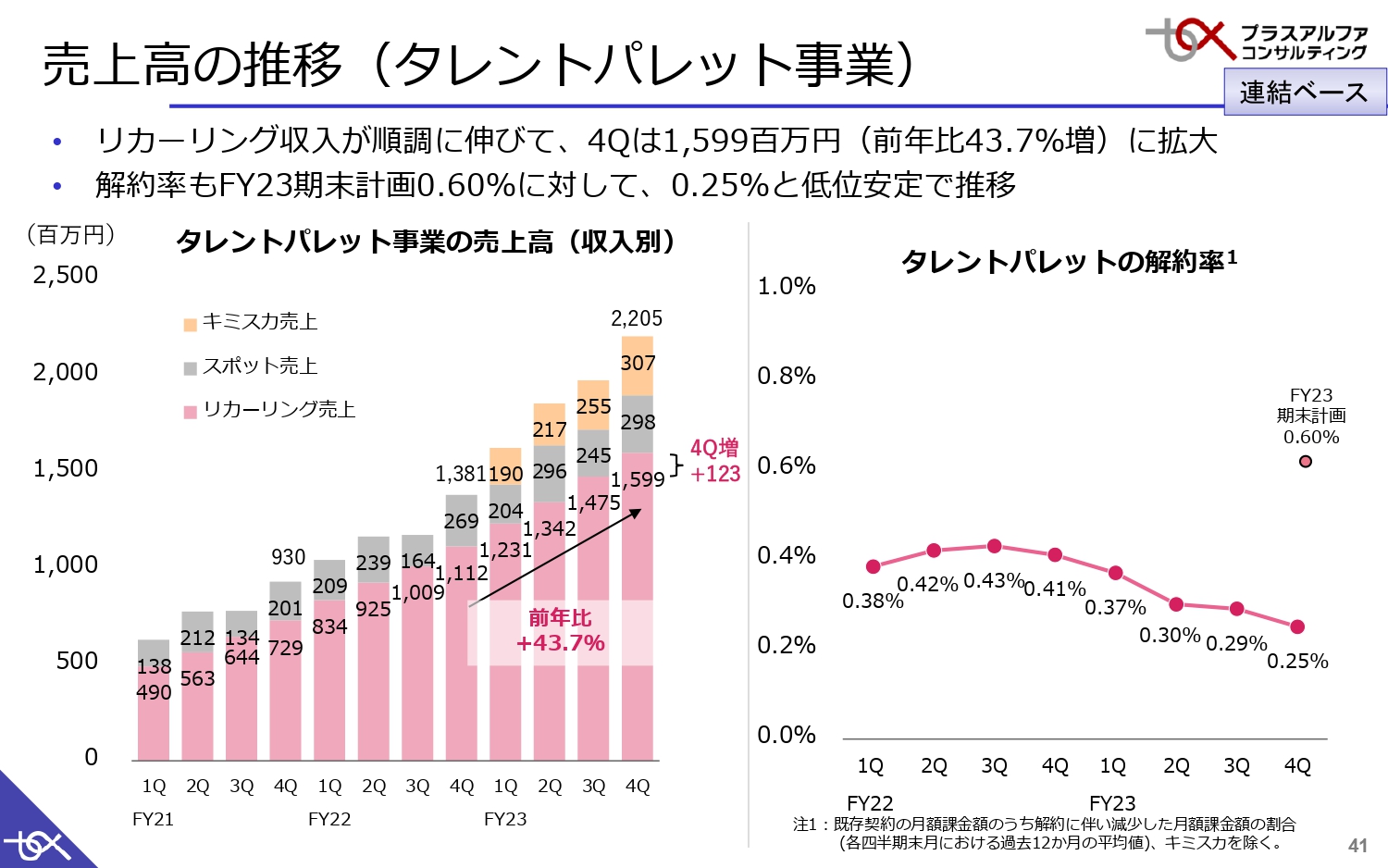

売上高の推移(タレントパレット事業)

スライド左側の棒グラフは、「タレントパレット」の売上高の推移です。ピンク色のリカーリング売上が順調に成長しています。

スポット売上はもともと第2四半期、第4四半期のコンサルティングの終了月に売上計上するため、9月末に終了するものも多く、3億円近くとなっています。第4四半期は第3四半期比での伸びは大きくなりやすく、それを実現できているということです。

スライド右側の折れ線グラフは解約率の推移です。0.29パーセントから0.25パーセントに下がっており、これ以上下がることはないと思いますが、かなりの解約を防ぐことができていると思っています。

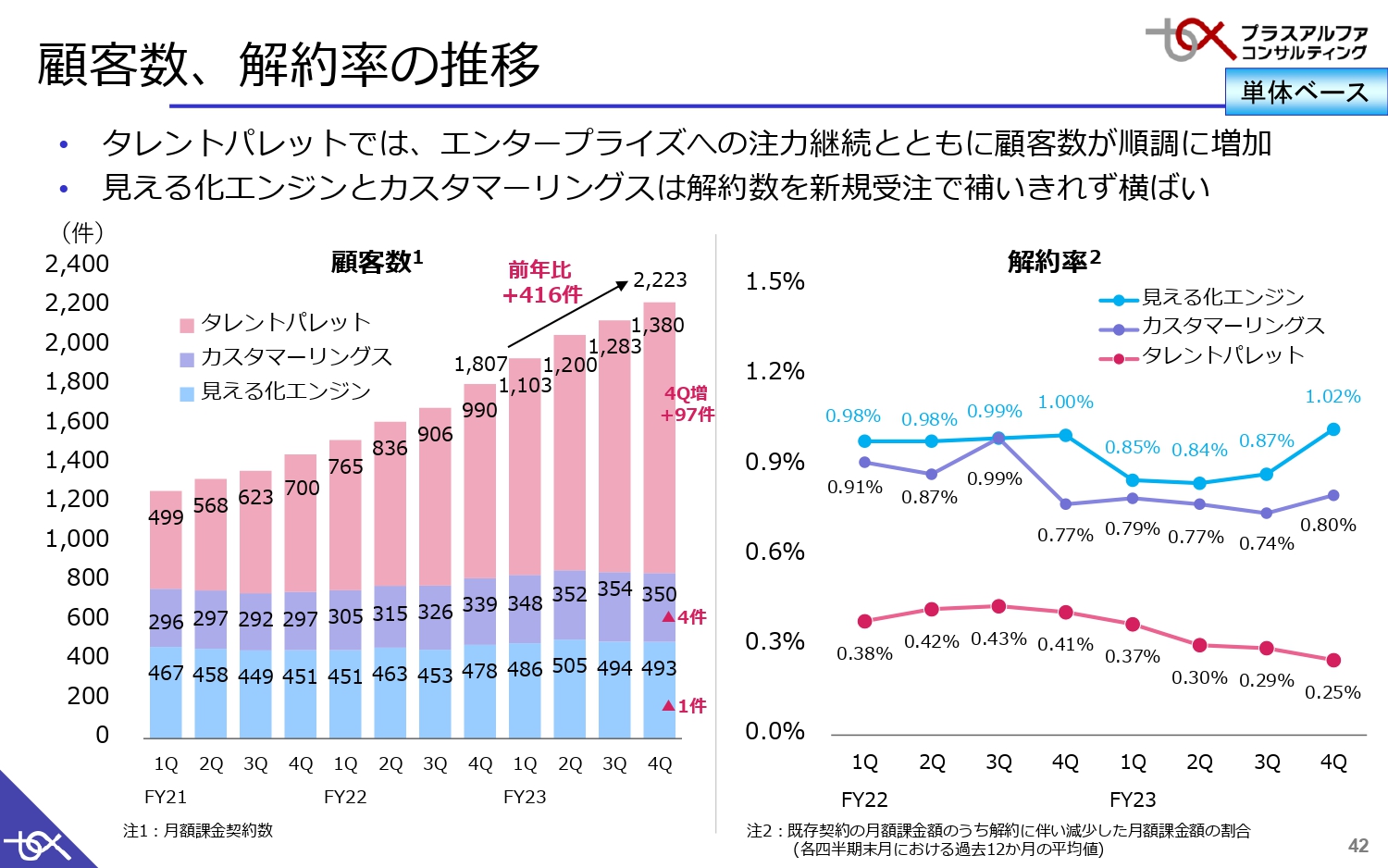

顧客数、解約率の推移

スライド左側の棒グラフは、顧客数の推移です。「タレントパレット」は前期比プラス97契約となり純増しています。

少し残念なのは、「見える化エンジン」「カスタマーリングス」がそれぞれマイナス1件とマイナス4件となったところです。コロナ禍が明けて回復基調ではあったものの、一部小さな会社の解約もあり、その分を新規の受注で補いきれずに横ばい傾向になっています。

スライド右側の折れ線グラフが解約率です。「見える化エンジン」「カスタマーリングス」はそれぞれ1.02パーセント、0.8パーセントということで、SaaSの中では十分低い数字であるものの、若干上昇している状態です。

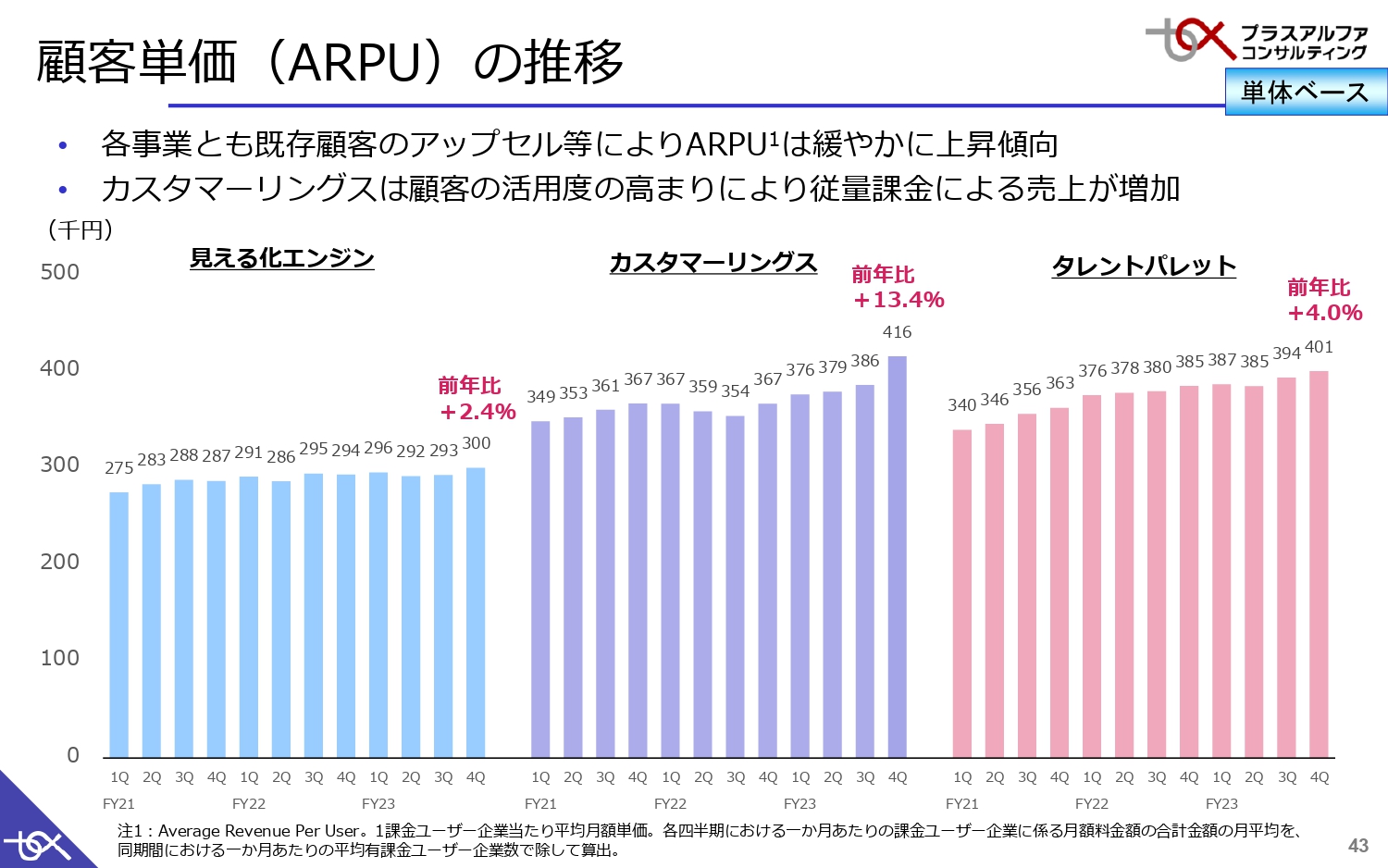

顧客単価(ARPU)の推移

ARPUは、「見える化エンジン」と同様に、特に「カスタマーリングス」については活用できている企業はさらに活用していく傾向があり、単価が上昇しています。「タレントパレット」のARPUも一時期横ばい傾向が続いていたところから、第2四半期、第3四半期、第4四半期と徐々に上昇しています。

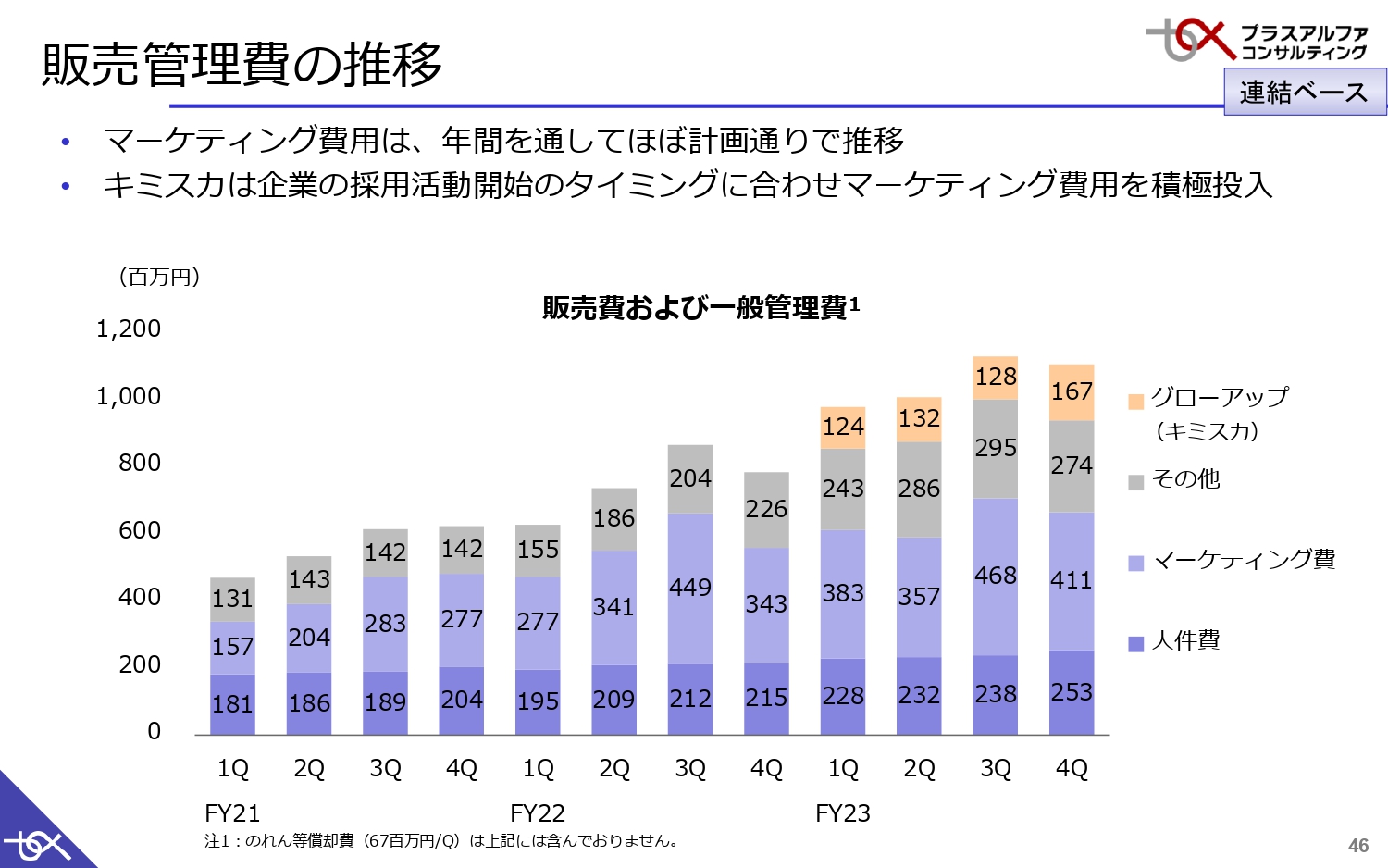

販売管理費の推移

コストについてのご説明です。販売管理費は、第4四半期は第3四半期よりもやや減少しています。第3四半期は展示会等がやや多く開催される時期になるため、マーケティング費用が少し増えたものの、第4四半期では通常水準の状態になっています。

単体のマーケティング費用は通期で16億円の計画でしたが、ほぼ計画どおりになっています。それ以外も特に大きく変化したところはなく、非常に効率よく運営できていると思います。

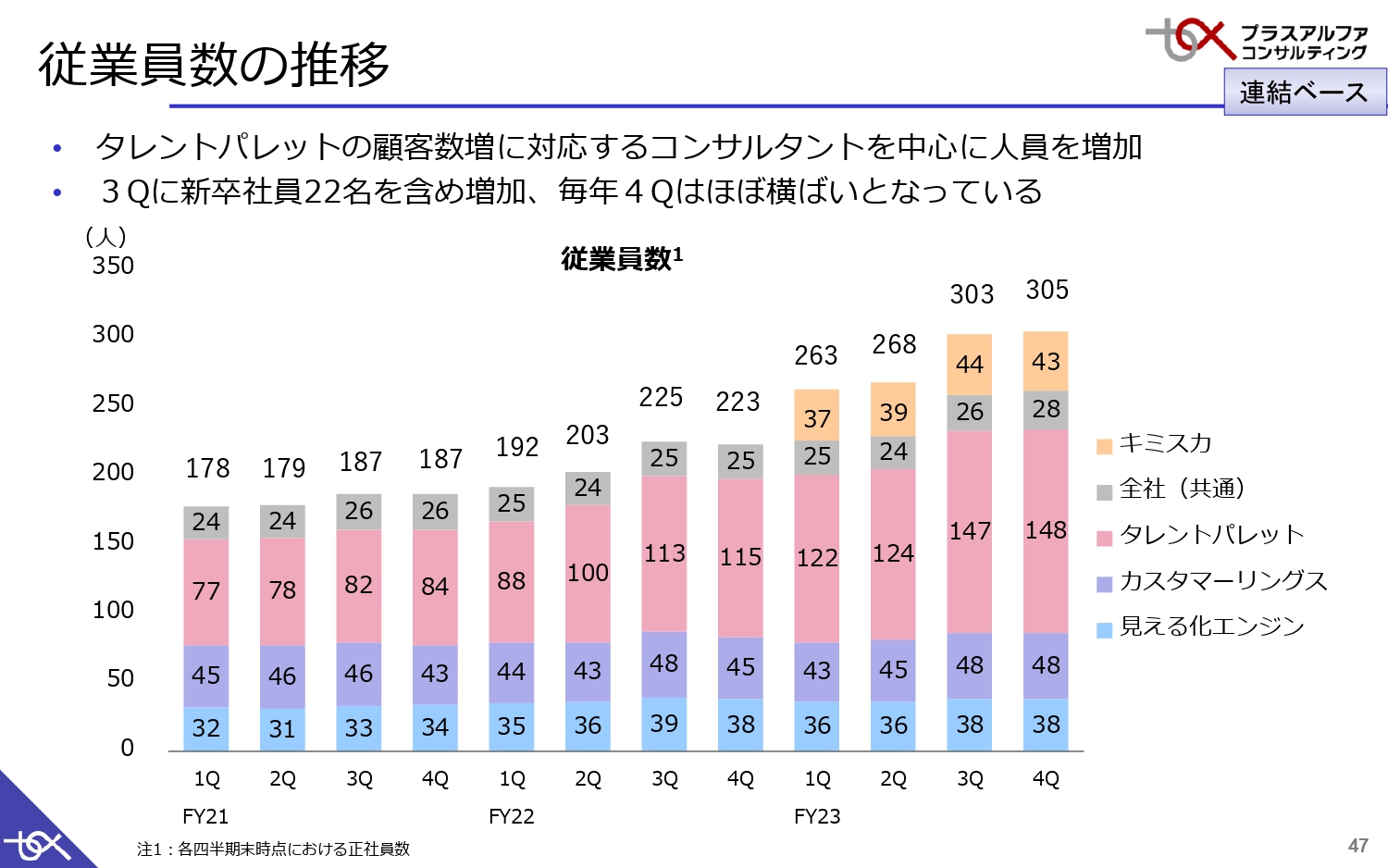

従業員数の推移

従業員数です。第3四半期に新卒社員が22名増え、その時期に中途の社員も増えました。第4四半期はそれほど変わらず、ほぼ計画どおりになっています。

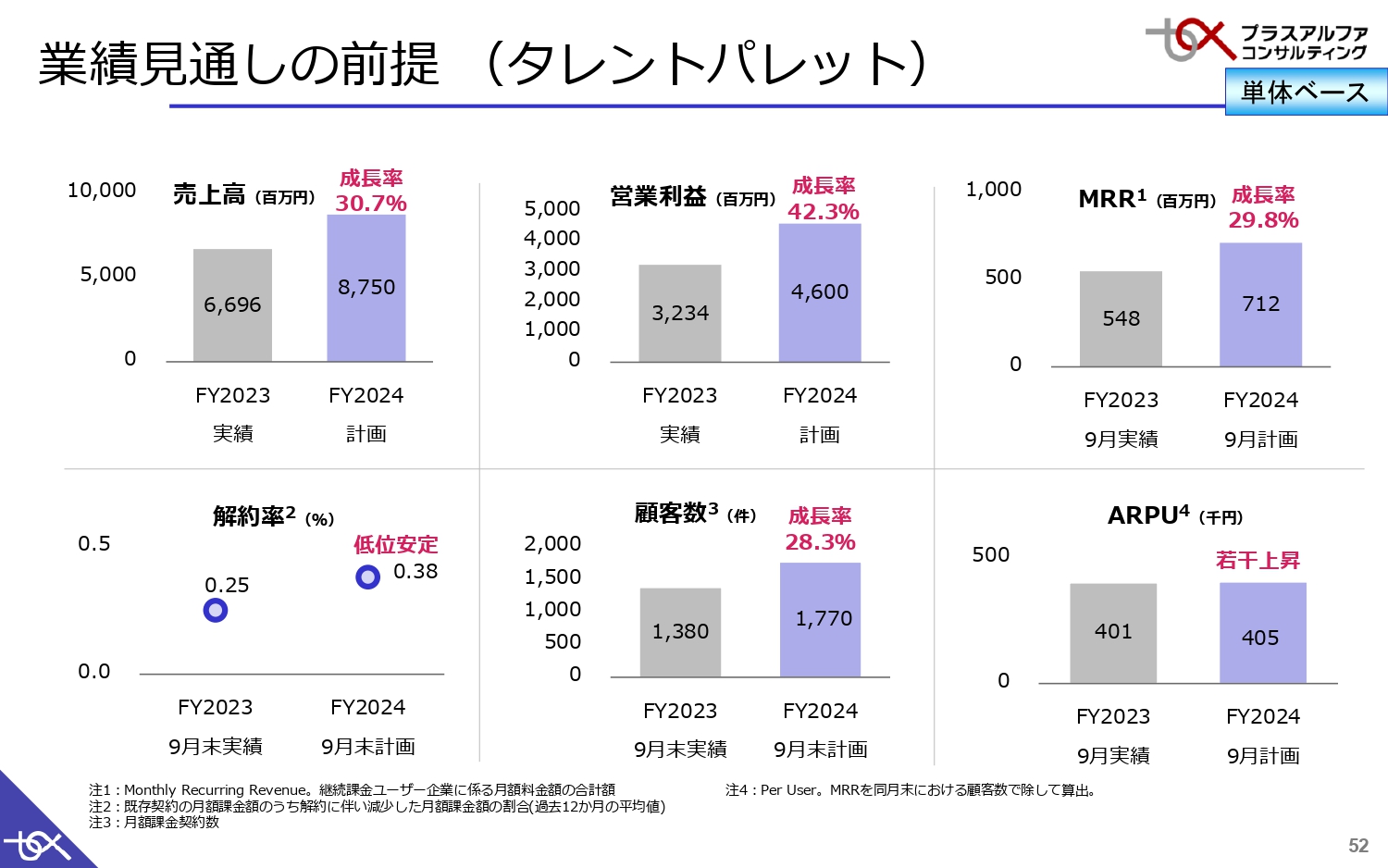

2024年9月期の業績見通し

今後の見通しについてのご説明です。2024年9月期は売上高138億円、営業利益48億円、売上成長率23.5パーセント、営業利益成長率29.4パーセント、営業利益率34.8パーセントを目指しています。

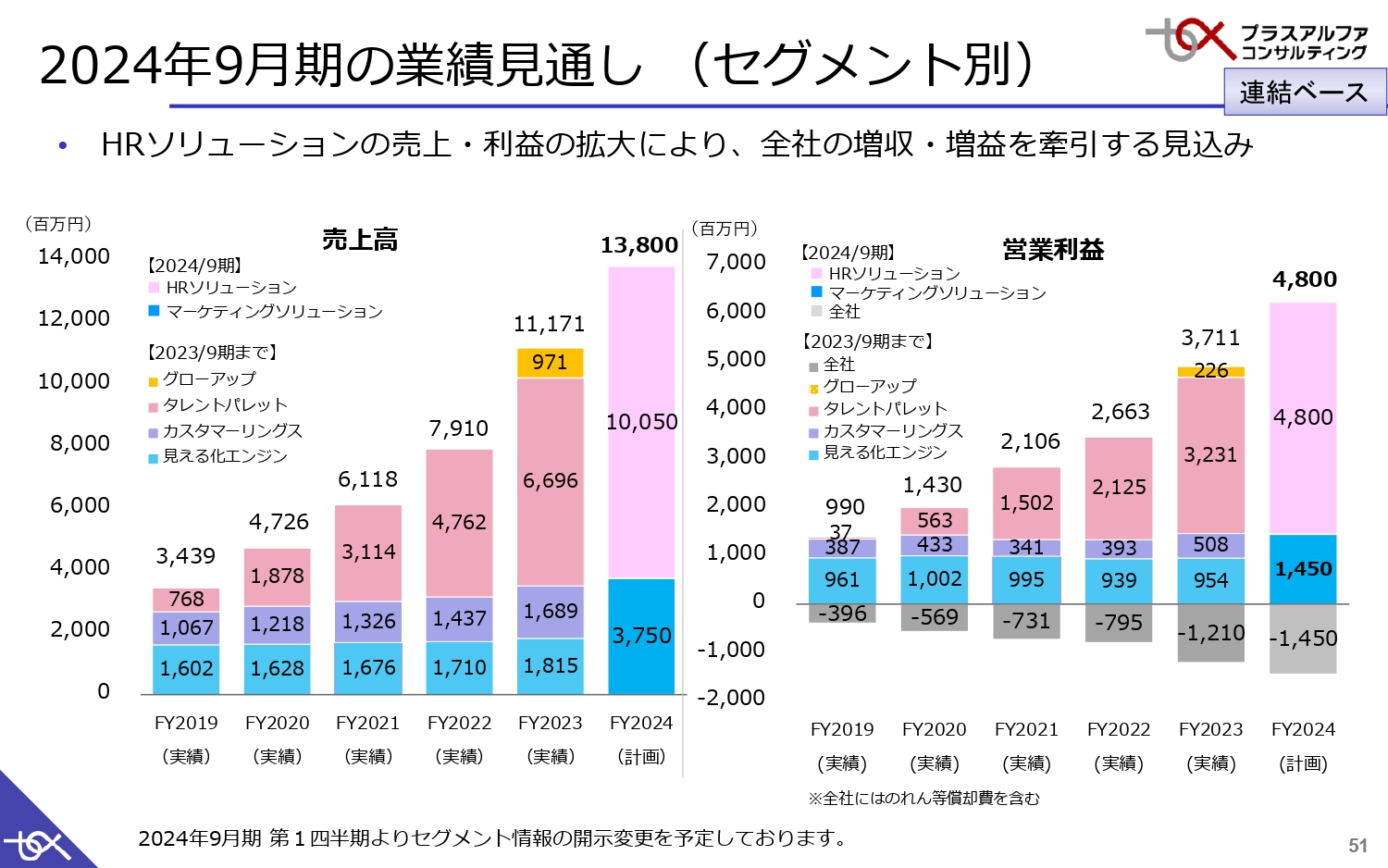

2024年9月期の業績見通し (セグメント別)

「タレントパレット」を含むHRソリューションの売上高が100億円を超える計画で、マーケティングソリューションは若干の成長を見込んでいます。

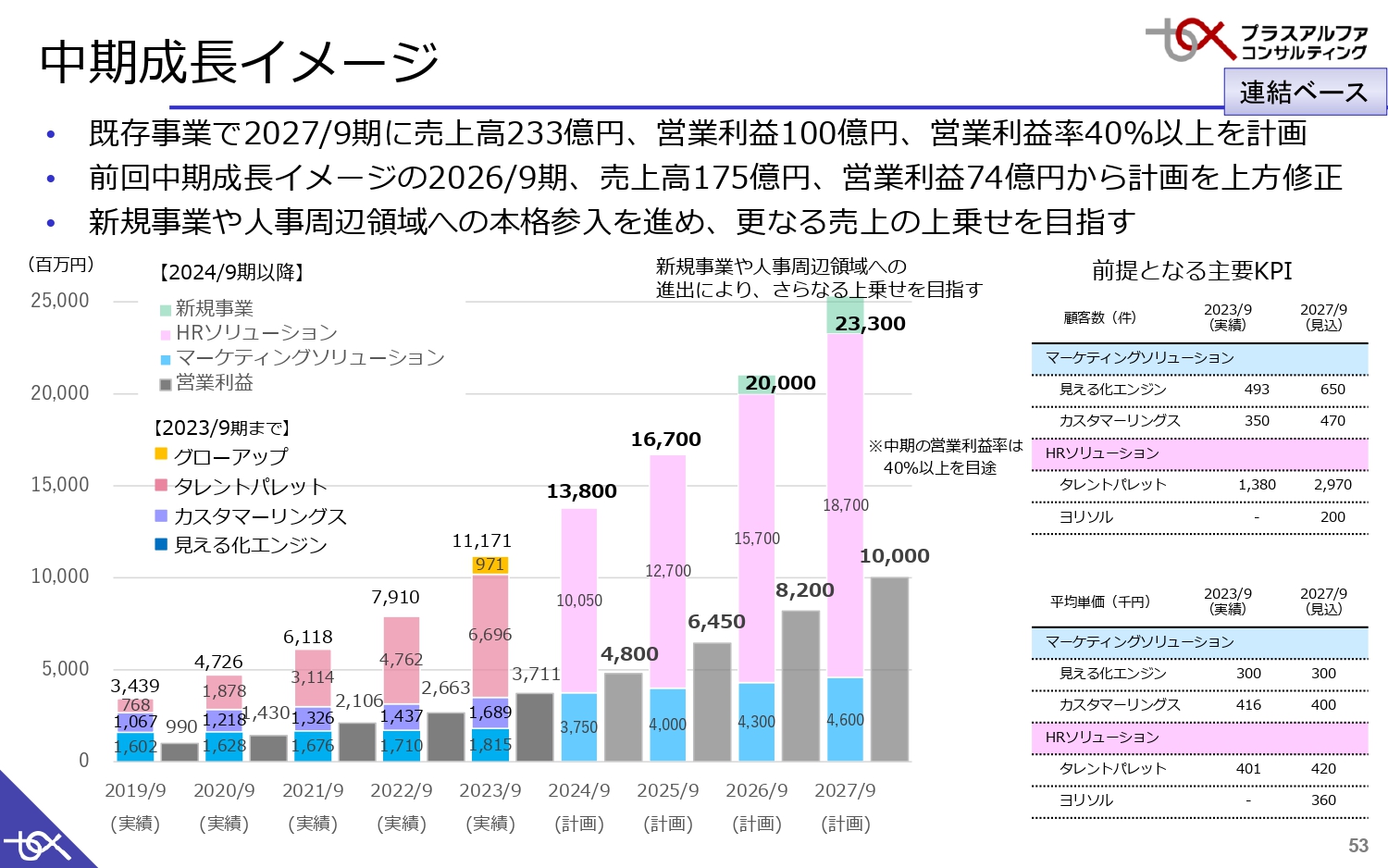

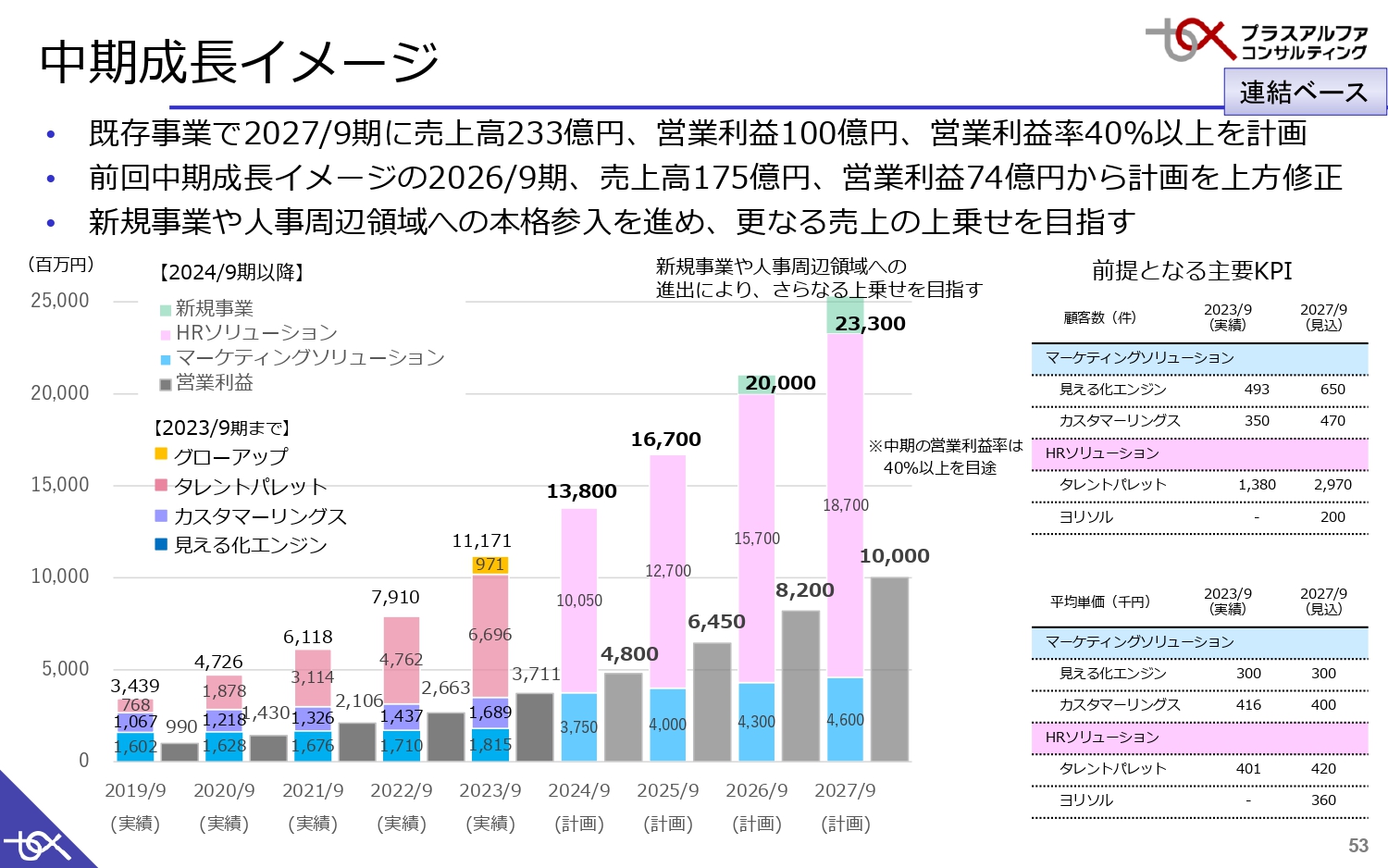

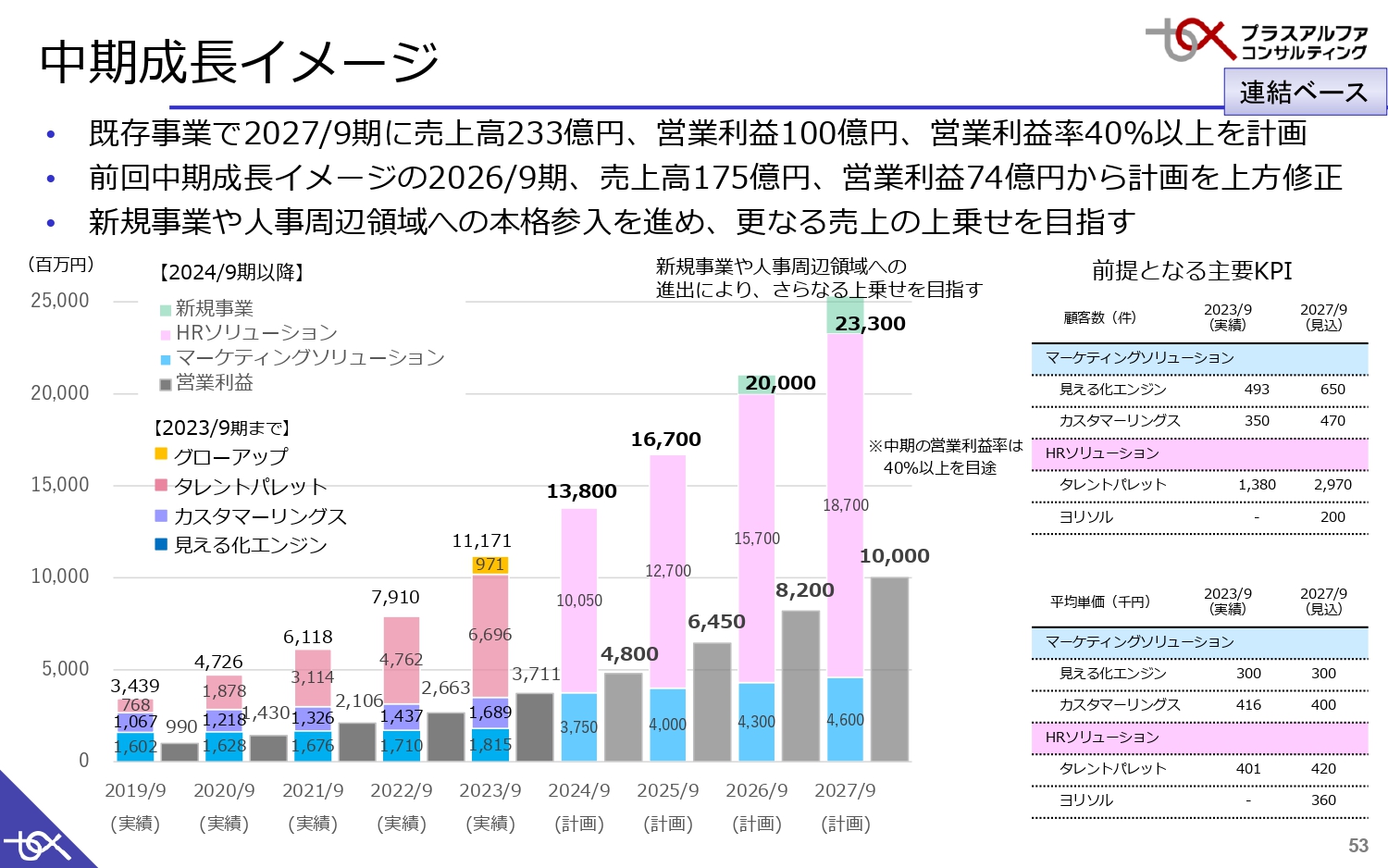

中期成長イメージ

最後に、中期成長イメージです。1年前に公開したものからアップデートしています。グラフをピンク色と青色で示しているのは、先ほどお伝えしたとおりセグメントを2つに変更したためです。

ご覧いただきたいのは2026年9月期で、売上高は200億円を目標としています。前回の中期成長イメージでは175億円でしたが、25億円上方修正しました。営業利益も74億円から82億円に変更しています。足元では従来計画を上回って着地したこともあり、上振れたかたちで新たな計画を作ることができました。

2027年9月期には売上高233億円、営業利益100億円を目指し、さらに緑色の部分である新しいサービスを立ち上げて、売上高250億円を目指していきたいと考えています。

以上でご説明を終わります。

質疑応答:「タレントパレット」の成長率の見通しについて

質問者:「タレントパレット」の成長率の想定についてです。計画では売上高の成長率が30.7パーセントとなっています。

これは御社の捉え方としては、あくまでコンサバティブで、市場の中におけるポジションの競争優位性や市場の飽和等の変化はないと思ってよいのでしょうか?

三室:計画は現在の受注獲得数や解約率等を加味して作っており、母数がやや多くなってきているため、成長率は30パーセントを見込んでいます。

これまでのグローアップの「キミスカ」や今回の「ヨリソル」などの新しいサービスを立ち上げつつ、成長率を保っていきたいと考えています。特に状況が変化したというよりは、現状のKPIのトレンドを継続してこのような計画となっています。

質疑応答:マーケティングソリューションにおけるオペレーティングマージンについて

質問者:マーケティングソリューションのオペレーティングマージンの想定について、手元で計算すると前期の42パーセントから今期は39パーセントと少し下がる計画ですが、これは中長期的に漸減していくものなのでしょうか? リカーリング比率が96パーセントありますが、追加的なコストとは具体的にどのようなものなのかを教えてください。

三室:例えば「見える化エンジン」の音声認識データを活用した会話分析のような、新しい分析の手法にチャレンジしたいと思っています。その部分である程度成果が出れば、マーケティングコストや人件費もかけていきたいということで、少しバッファを持っています。大きく変わったところがあるわけではありません。

質疑応答:「ヨリソル」の売上・利益の寄与について

質問者:「ヨリソル」に関して、事業の本格化というご説明がありました。売上・利益の寄与を向こう2年間は想定しないことの背景と、現在どのようなステージにあるのかを教えてください。

三室:私の考えるSaaSビジネスは、システム導入後すぐに売上を急激に伸ばしていくというやり方ではなく、少しずつブラッシュアップし、広げていくものであると思っています。したがって、急激な売上のインパクトまでは想定していません。

また、教育市場の特徴として、大学、中学・高等学校への導入はリードタイムが長く、現在2025年の導入計画を立てる段階で、売上が出てくるタイミングが少し先になるという点があります。

したがって、私どもがもともと導入したいと思っている大学や中学・高等学校などへの導入は少し先になる可能性があるということで、この先1年、2年は、あまり大きな売上を見込んでいません。しかし、塾・専門学校、私立の学校は、ある程度足が早いということもあり、そこは直近で注力していく予定です。

質疑応答:中期成長イメージのグラフについて

質問者:中期成長イメージのグラフに関して、前回の中期成長イメージよりHRソリューションは2024年9月期に6億5,000万円ほど上振れており、2025年9月期に13億5,000万円ほど上振れている計算になります。「タレントパレット」「ヨリソル」「キミスカ」のどれが上振れているのかを教えてください。

また、グラフの緑色で示している新規事業に「ヨリソル」や「Sales Square」は含まれるのでしょうか? それとも別の新規事業を考えているのでしょうか?

三室:ご質問の1点目に関しては、それぞれ伸びていますが、やはり「タレントパレット」の部分が大きいです。

おっしゃるとおり、HRソリューションのセグメントの中には「タレントパレット」「ヨリソル」「キミスカ」が入っています。その中でも「タレントパレット」の成長が最も牽引しているため、差分の部分は「タレントパレット」の伸びが大きくなっています。

ご質問の2点目に関しては、「ヨリソル」はHRソリューションに入っています。グラフの緑色の部分は、「Sales Square」や現在いろいろ検討しているヘルスケアなどの新規事業、もしくはM&Aなどになります。足元で具体的に計画しているものはありませんが、そのような部分の展開で上乗せしていきたいと思っています。

質疑応答:今後の成長点と懸念点について

質問者:「足元で上振れてきたことが中期成長イメージのアッパーになった」というお話がありました。先ほどのエンタープライズのお話を含めて、より強く見ているが織り込んでいない点と心配している点があれば教えてください。

三室:拡大していきたいと考えている点に関しては、「キミスカ」との連携によるシナジーです。この1年間ともに事業を行ってきましたが、「タレントパレット」のクライアントに「キミスカ」のサービスを浸透させることはまだできていない状態です。

したがって、そこに力を入れて連携してクロスセルを行い、エンタープライズ企業でもダイレクトリクルーティングの文化を浸透させて売上を上げていくことについては、伸びしろがあると思っています。

心配な点に関して、これまでもそうでしたが、エンタープライズ企業の中にも、より新しい人事施策にチャレンジしていきたいという先進的な企業と、とりあえず業務効率化をメインに行うといった企業があります。特にサービス業は後者の使い方が多い傾向にあり、製造業は比較的高度な使い方を求めている傾向があります。

業務効率化のみで済まそうという考え方の企業は価格が安いツールを選択しがちですので、人事施策の精度を上げるデータ分析のようなタレントパレットのもつ価値で差別化できなくなってしまいます。本来、エンタープライズ企業は高度なデータ活用が必要ですので、必要性をきちんと啓蒙していかなければならないと思っています。

質疑応答:2024年9月期の広告宣伝費用と従業員数の前提について

質問者:短期的なことになりますが、2024年9月期の広告宣伝費用と従業員数の前提について教えてください。

野口祥吾氏(以下、野口):広告宣伝費について、前期は単体で16億円ほどでしたが、今期はおよそ20億円を見込んでいます。それとは別に、連結子会社であるグローアップも3.5億円ほど投資していくことになると思いますので、昨年よりは上積みを想定しています。

三室:従業員数の純増でいいますと、これまで40名から50名ほどを計画してきましたが、今期はグローアップも含めた全体で80名くらいの純増と考えています。

質問者:80名というのは、退職者込みで結果的に80名ということでしょうか?

三室:おっしゃるとおりです。

質疑応答:「タレントパレット」の値上げについて

質問者:「タレントパレット」の値上げの考え方に関してです。これまでオプションの付帯率を上げることで、1顧客からの売上を高めてきたと理解しています。一方、インフレが進行しているため、値上げも通りやすい環境になっていると思います。既存顧客も含めた値上げの考え方に変化はありますか?

三室:値上げについては、2年ほど前に特に規模の大きな会社に対して実施しました。それから2年が経ち、そろそろ企業の付加価値の度合いも高まってきていますので、現在値上げを検討しています。

ただし、長年利用されてきた既存顧客に対しての値上げはせずに、新しいお客さまに対しての値上げを考えています。また、いつから値上げを実施するのかという詳細はまだ決まっていません。

質疑応答:中期成長イメージの上方修正幅について

質問者:中期成長イメージの修正の考え方に関する質問です。前回の中期成長イメージから売上高・営業利益を上方修正していますが、期の後半にかけて、売上高と営業利益の上方修正幅が大きくなっているように思います。

例えば、2025年9月期、2026年9月期などになればなるほど、上積み幅が大きくなっています。なぜこのような修正になっているのか、何を織り込んでいるのか、先ほどの値上げのお話も含めて教えてください。

三室:今期、来期に取り組むチャレンジ分などのバッファを持っているイメージになっています。

野口:顧客数と単価を積み上げて将来の計画を作っています。昨年の状況などを振り返ることで、「もう少し単価を上げられるのではないか」など、今までよりも積み上げ幅を大きく見積もることができます。したがって、期の後半にいけばいくほど積み上がっていく幅が大きくなっています。

質問者:「チャレンジ分」とお話がありましたが、具体的にどのようなところにチャレンジしていきますか?

三室:新規事業や新サービスでのコストのイメージになります。今回、「ヨリソル」の事業を立ち上げましたが、その中に「タレントパレット」のメンバーを入れたり、ある程度人を増やす計画を出していきます。

その部分がチャレンジングであると思っており、直近で見えているチャレンジ部分を少し織り込んでいます。したがって、利益に関してはもう少し上がると思っていますが、チャレンジ分のコストを考えて利益はやや抑え気味になっています。

質疑応答:中期成長イメージにおける「タレントパレット」のARPUの増加要因について

質問者:中期成長イメージの「タレントパレット」のARPUについて、従前は2026年9月期が40万円で、今回2027年9月期が42万円となっています。これは、エンタープライズへのシフトが想定よりもうまくいっているという意味合いなのか、あるいはオプションの部分なのか、上方修正の要因について教えてください。

三室:従前は、規模が小さい会社に対しても拡販していくということで、あまりARPUの上昇を考えず横ばいに見ていました。

しかしこの1年間、エンタープライズ強化を行った結果、特にコンシェルジュチームの活動により、使用頻度が高い企業にさらに活用してもらうようになってきました。これらのアップセルや規模を広げて使っていただくことがある程度うまく進んでいますので、そちらも織り込んで上方修正しました。

質問者:そのような意味では、顧客規模だけでなくクロスセルもよりうまくいっているというところを反映されたということでしょうか?

三室:そのとおりです。研修管理や採用管理、ヘルスケア系のオプションもかなり強化されてきて提案しやすい状態になってきましたので、その部分が浸透していけばARPUも上昇すると思っています。

質疑応答:「適所適材」にシフトすることによる収益のインパクトについて

質問者:経営戦略を実現するために必要なポストやポジションを考えた上で、そこに誰をつけるのかを考える「適所適材」へのシフトによる、収益のインパクトについて教えてください。

三室:機能強化の方向性の話になりますが、売上のインパクトにつながる面とすると、グローバルに活動している企業にそのような志向が高いため、外資系のツールを使っている会社からの乗り換えなどがあると思います。また、特に価格に対しては柔軟に受け入れてくれやすい企業に提案しやすくなるといった効果があるかと思います。

質疑応答:中期成長イメージにおける「ヨリソル」のKPIと売上高について

質問者:中期成長イメージで、新たに「ヨリソル」の顧客数と平均単価を開示しています。現時点での蓋然性について教えてください。計算すると、2027年9月期に売上高が1桁億円後半くらいになるイメージですが、そのような認識で合っていますか?

三室:2027年9月期の「ヨリソル」は8億円弱くらいで見ています。リカーリングに加えて、初期費用やコンサルティングなどが含まれます。

新着ログ

「情報・通信業」のログ