【QAあり】ドラフト、プロジェクト拡大と利益率伸長を背景に通期業績予想・配当予想を上方修正 各段階利益は大幅増を見込む

CONTENTS

熊川久貴氏:本日は株式会社ドラフトの2023年12月期第2四半期決算説明会にご参加くださり、ありがとうございます。

スライドに記載のアジェンダに沿ってご説明します。会社概要と事業動向については、当社の活動をご承知の方も多いと思いますので、直近の事例を中心にご紹介させていただきます。

COMPANY INFORMATION

当社の理念は「ALL HAPPY BY DESIGN」で、自社のデザイン力を多様に発揮していくことを目指しています。出自はオフィス領域ですが、近年はオフィスは変わらず主戦場ながらも、その他のさまざまな領域にも、持てるデザインの力を発揮できていると自負しています。

COMPANY INFORMATION

スライドに記載のとおり、インテリア、建築、プロダクト、ブランディングなど、さまざまな発揮の仕方があり、クライアントの幅もどんどん拡張しています。

兼松

直近の事例をご紹介します。まずは、大手商社の兼松さまのオフィスについてです。

兼松

兼松さまのオフィスは以前にもご紹介しているため、既視感のある方もいるかと思いますが、この度、第36回日経ニューオフィス賞において、最高賞となる経済産業大臣賞を受賞したという喜ばしいお話をうかがいました。

個人的には、単なるオフィスという観点ではなく、むしろオフィスではない観点でデザインが設計されたことも受賞理由だったと思っています。同時に、イギリスのインテリアデザイン協会主催のアワードでもファイナリストに選出されていると聞いており、国内外で高く評価されつつあります。

ミラノサローネ国際家具見本市 2023

自社の新しいライフスタイルブランド「DAFT about DRAFT」についてです。

2023年4月にイタリアのミラノで開催されたミラノサローネ国際家具見本市に「DAFT about DRAFT」を出展しました。スライドの写真のとおり、オリジナリティあふれるブースとなっています。

ミラノサローネ国際家具見本市 2023

デザインされた家具を直接ご覧いただくのではなく、陰影投影を使い間接的に示すことで興味関心を喚起させた後、中のブースに誘導するというアプローチにより、かなりの方にご覧いただきました。

2023年12月期 業績ハイライト 前年同期比

2023年12月期第2四半期の業績をご説明します。社会全体の経済活動の活性化を背景に、当社のデザイン力へのご期待もさらに大きくなり、売上高は39億500万円と前年同期を大幅に上回る結果となりました。

一方で、販管費は当初の計画どおり、オフィス移転に伴う費用、ミラノサローネ国際家具見本市への出展費用などのマーケティング活動費、継続している人員増による人件費などを中心に、前年よりも計画上では増加しています。

結果として、営業利益以下の各段階利益は前年とほぼ同水準となり、当期純利益はマイナス1億1,200万円で着地しました。

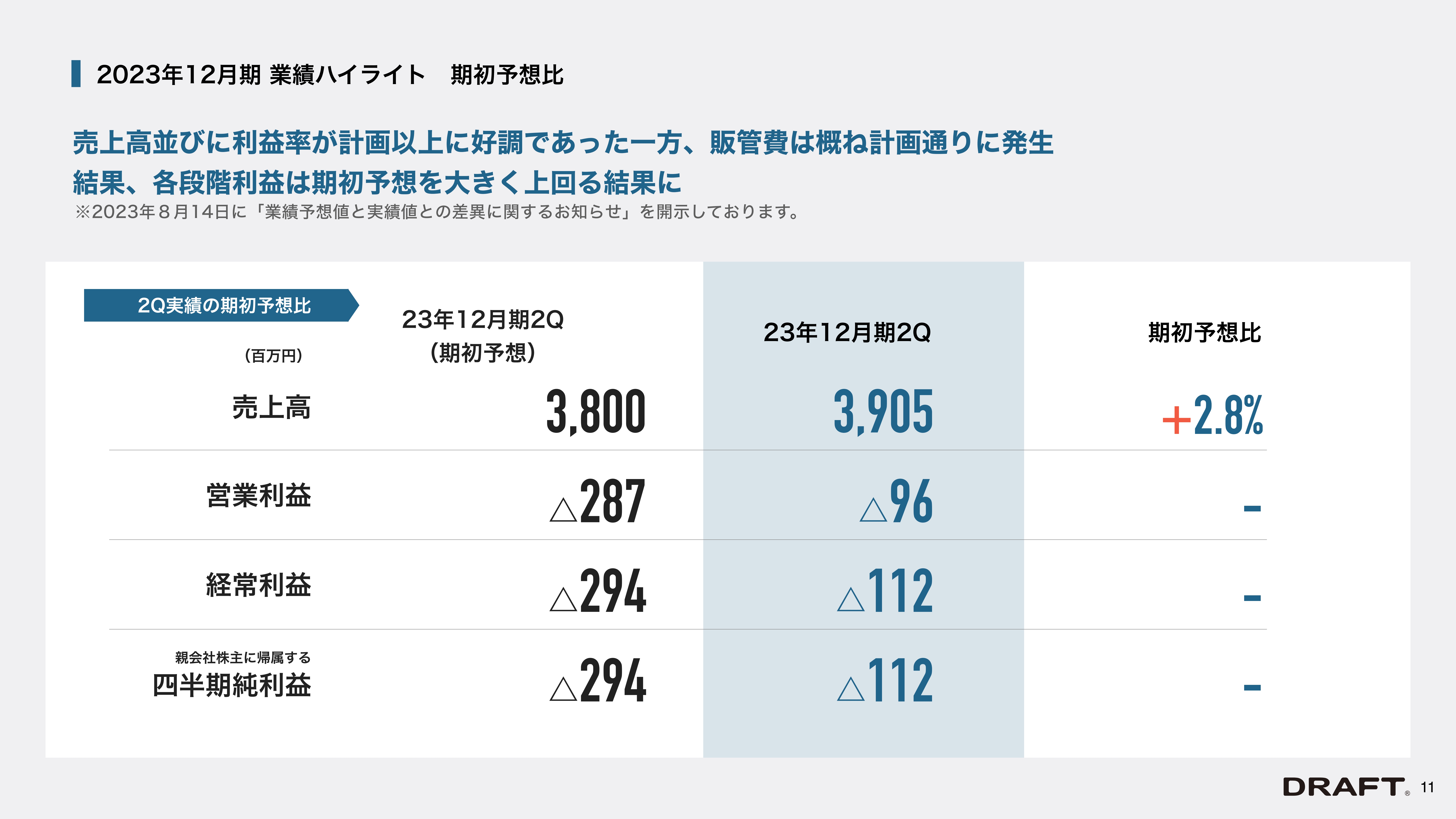

2023年12月期 業績ハイライト 期初予想比

先ほどの数字だけを見ると「前年よりも悪くなっているのではないか」「低水準のまま変わっていないのではないか」という印象を持たれる方もいるかもしれません。

スライドには、期初発表の計画と比べた数字を記載しています。こちらを見ると、売上高が38億円の計画をやや上回る39億500万円で進捗していることがわかります。

さらに、具体的な数字は記載していませんが、利益率の高いプロジェクトのウェイトが高くなっています。後ほど詳しくご説明しますが、どのプロジェクトも同じ内容というわけではありません。設計デザインのみのプロジェクトは利益率が非常に高くなります。

このようなプロジェクトの比率が上がって全体の利益率が上昇したこと、販管費は前述のとおりほぼ計画に沿った運用となったことにより、営業利益、経常利益、当期純利益という各段階利益は、いずれも計画より大幅に高い水準で着地しました。

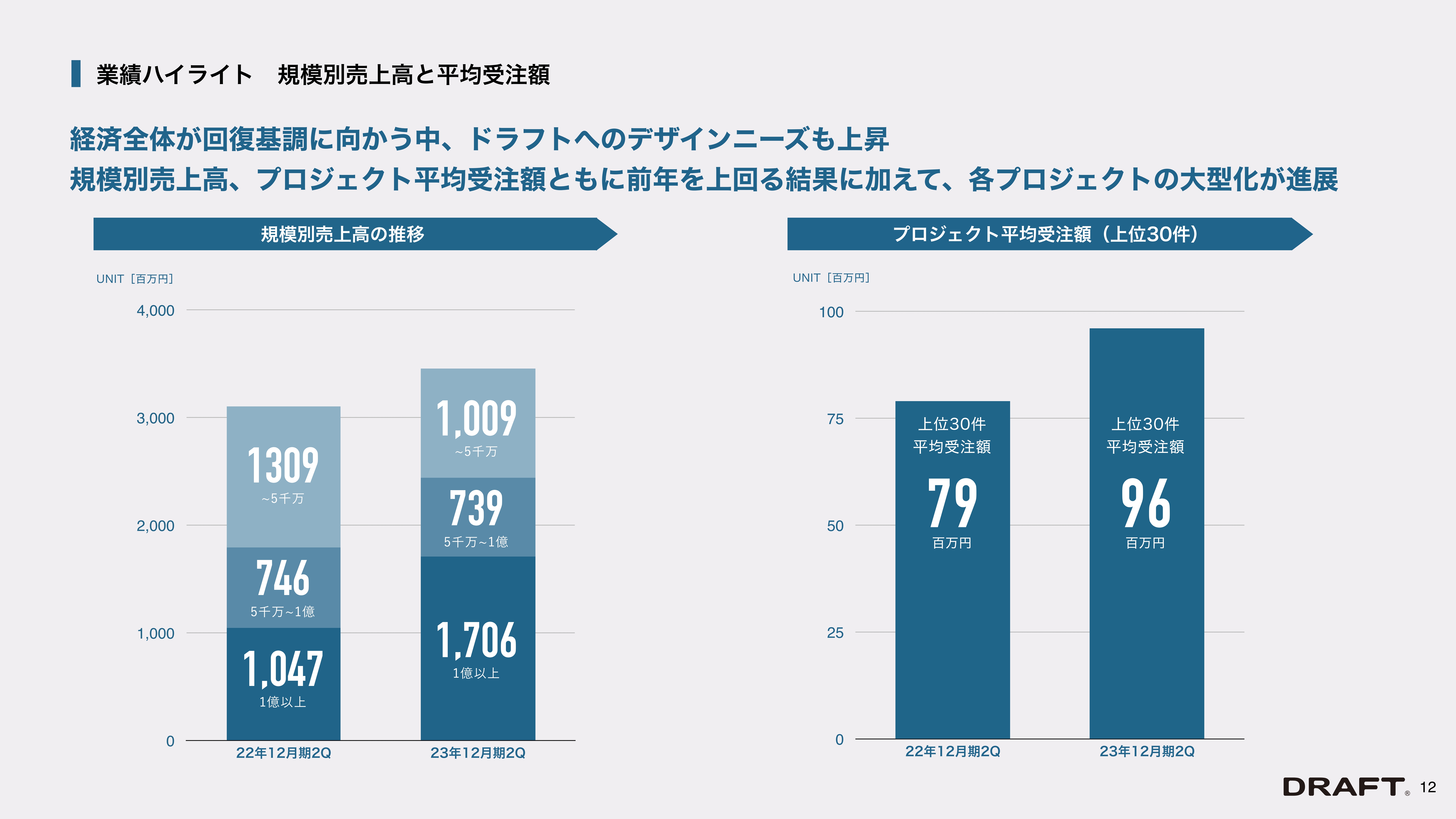

業績ハイライト 規模別売上高と平均受注額

スライド左側のグラフは、規模別の売上高を示したものです。プロジェクトの売上規模を「5,000万円未満」「5,000万円以上1億円未満」「1億円以上」に分けています。前年同期比では、1億円以上の案件が非常に伸長しています。

またスライド右側のグラフのように、上位30件のプロジェクトの平均受注額は7,900万円から9,600万円に上がり、1億円をうかがう水準になってきています。

いずれにおいても、当社の中長期的な期待値の高まりとともに、依頼されるプロジェクトの大型化が進んでいることの表れとなっています。加えて、昨年度実績のご説明の際にもお伝えしましたが、昨年度の引き合いであったもので意思決定までに時間を要するレベルの大型案件が、ここに来て実体化してきています。

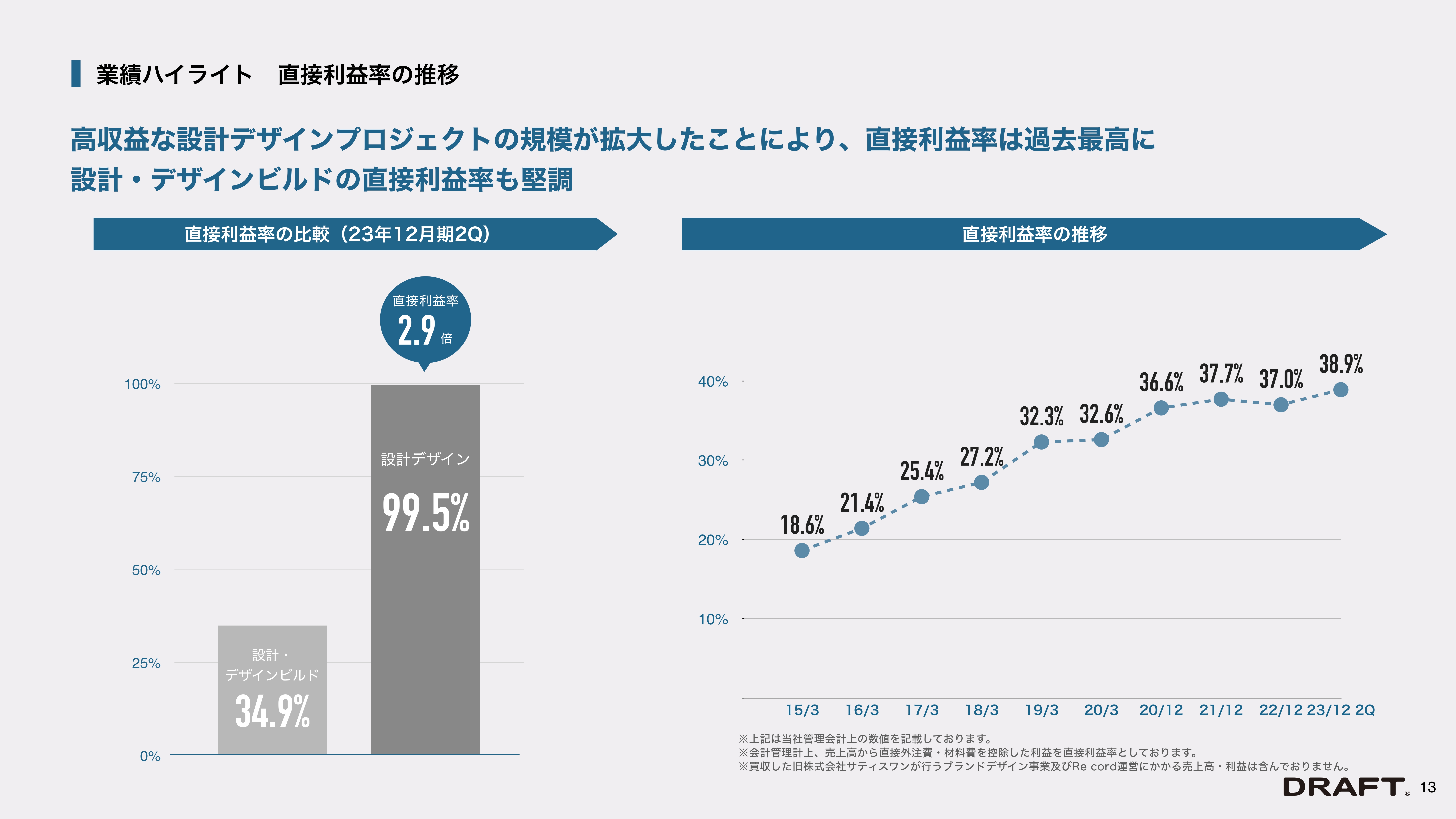

業績ハイライト 直接利益率の推移

こちらは直接利益率の推移です。以前より継続していますが、プロジェクトマネジメントを徹底して行った結果、利益率も少しずつ改善され高水準を維持しています。

特に当期は、通常のデザインビルドという実際の施工の部分まで含むプロジェクトが堅調であることに加え、ほぼすべてが直接利益となる設計デザイン案件が拡大していることが、利益率向上の背景にあると考えています。

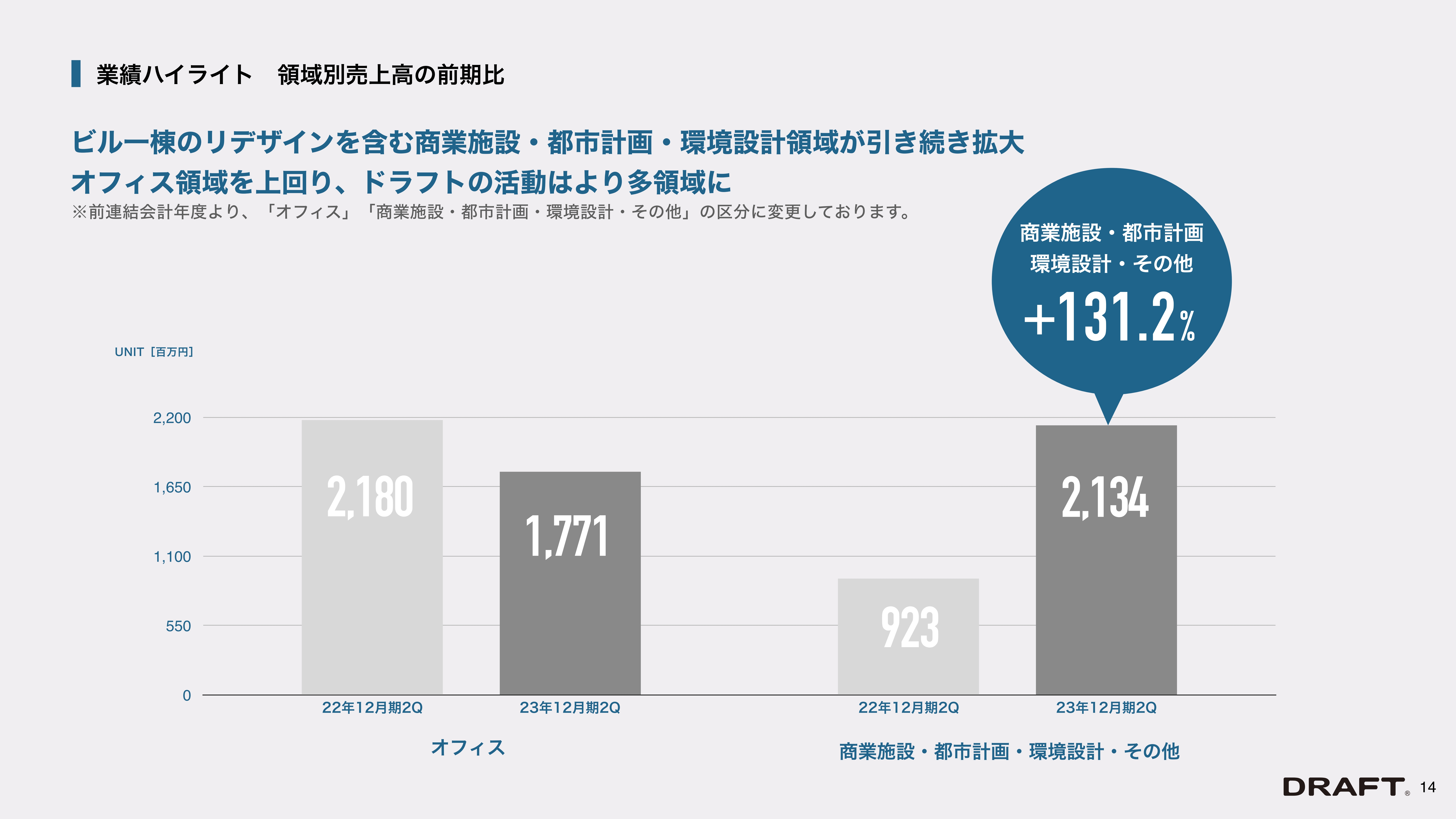

業績ハイライト 領域別売上高の前期比

領域別売上高について、前期と比べたグラフをスライドに記載しています。「オフィス」と「商業施設・都市計画・環境設計・その他」、つまり「オフィス」と「オフィス以外」という2つの領域に区分しています。

グラフを見ると、トータルではオフィス領域は前年同期比で金額もシェアも下回っており、オフィス以外の領域の金額とシェアがかなり高まっていることがわかります。

これは「どちらの金額とシェアが高いと良い」というものではないと思っているものの、当社は出自がオフィス領域で、長らくその分野に軸足を置いていますので、オフィス事業の会社と思われがちですが、必ずしもそのようなつもりはありません。

当社のデザイン力発揮の多様化がどんどん実体化してきており、オフィス領域のみならず、それ以外の領域でもかなりの発揮機会があります。その結果、オフィス領域以外の売上高が上がっているのだと考えています。以上が、2023年12月期第2四半期業績についてのご説明でした。

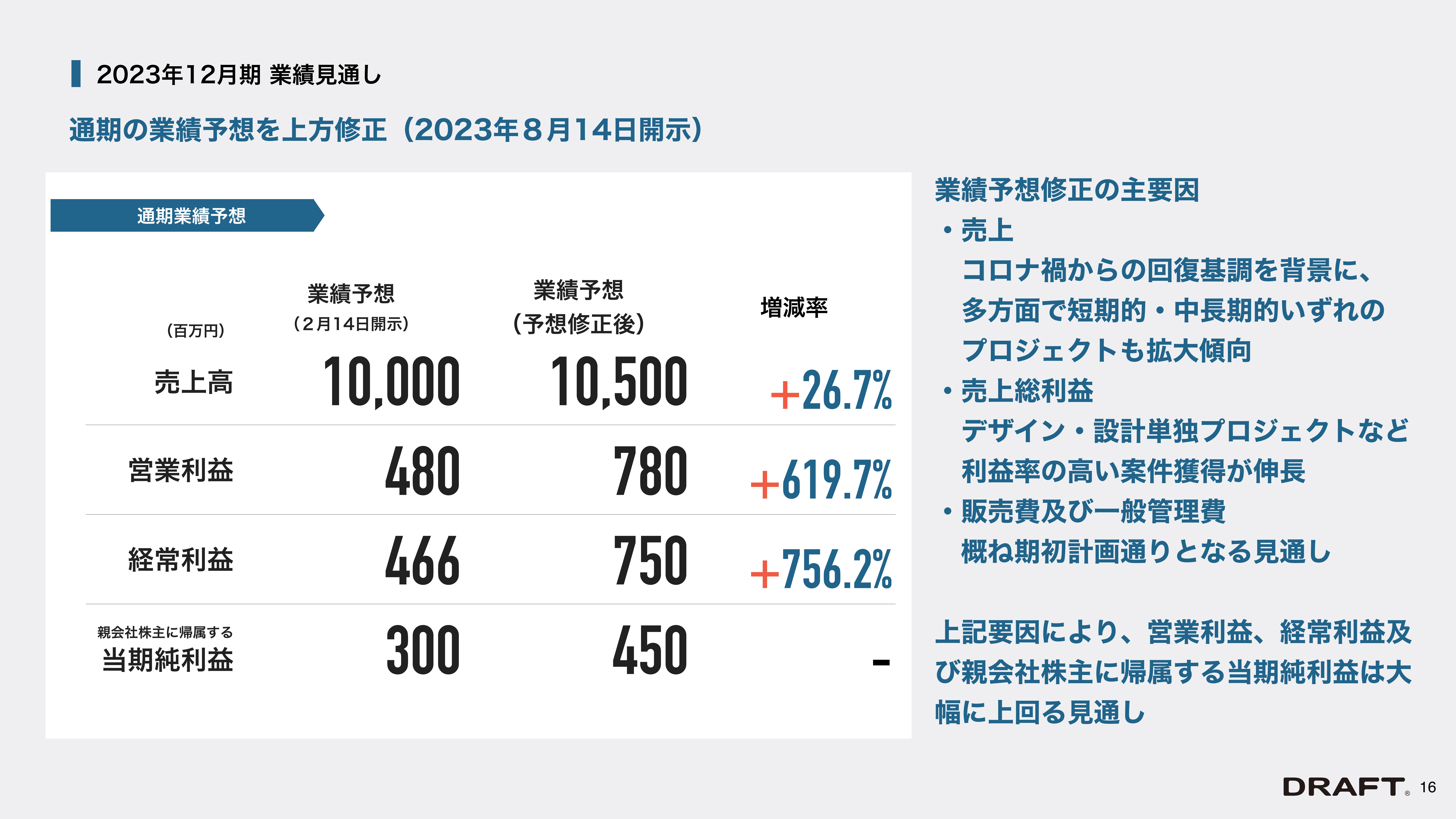

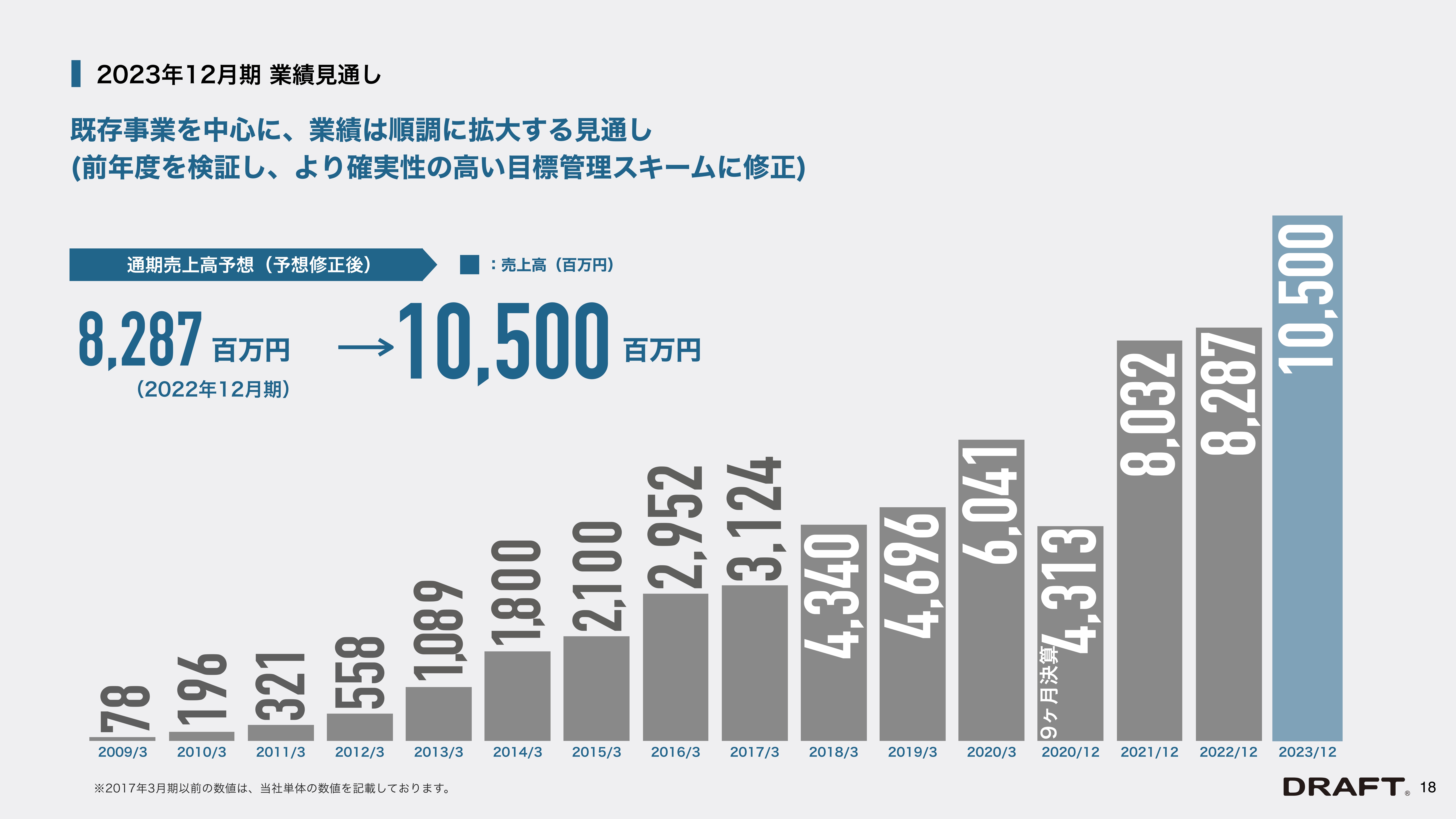

2023年12月期 業績見通し

2023年12月期の業績見通しです。8月14日付にて開示したとおり、業績予想を上方修正しました。売上高予想を100億円から105億円とし、各段階利益については大幅に上方修正しています。

その要因についてご説明します。後述する管理スキームがあっての話ですが、期初からのプロジェクトストックの推移や引き合いの状況から、当初予想よりも売上高と利益率が上昇すると考えました。その結果、具体的な数字は記載していませんが、売上総利益が想定よりも高くなると考えられます。

一方で、販管費は前年より多くはなるものの、おおむね計画どおりの推移を想定しています。これらの要因から、営業利益は7億8,000万円、経常利益は7億5,000万円、純利益は4億5,000万円と、大幅な上昇予想をするに至りました。

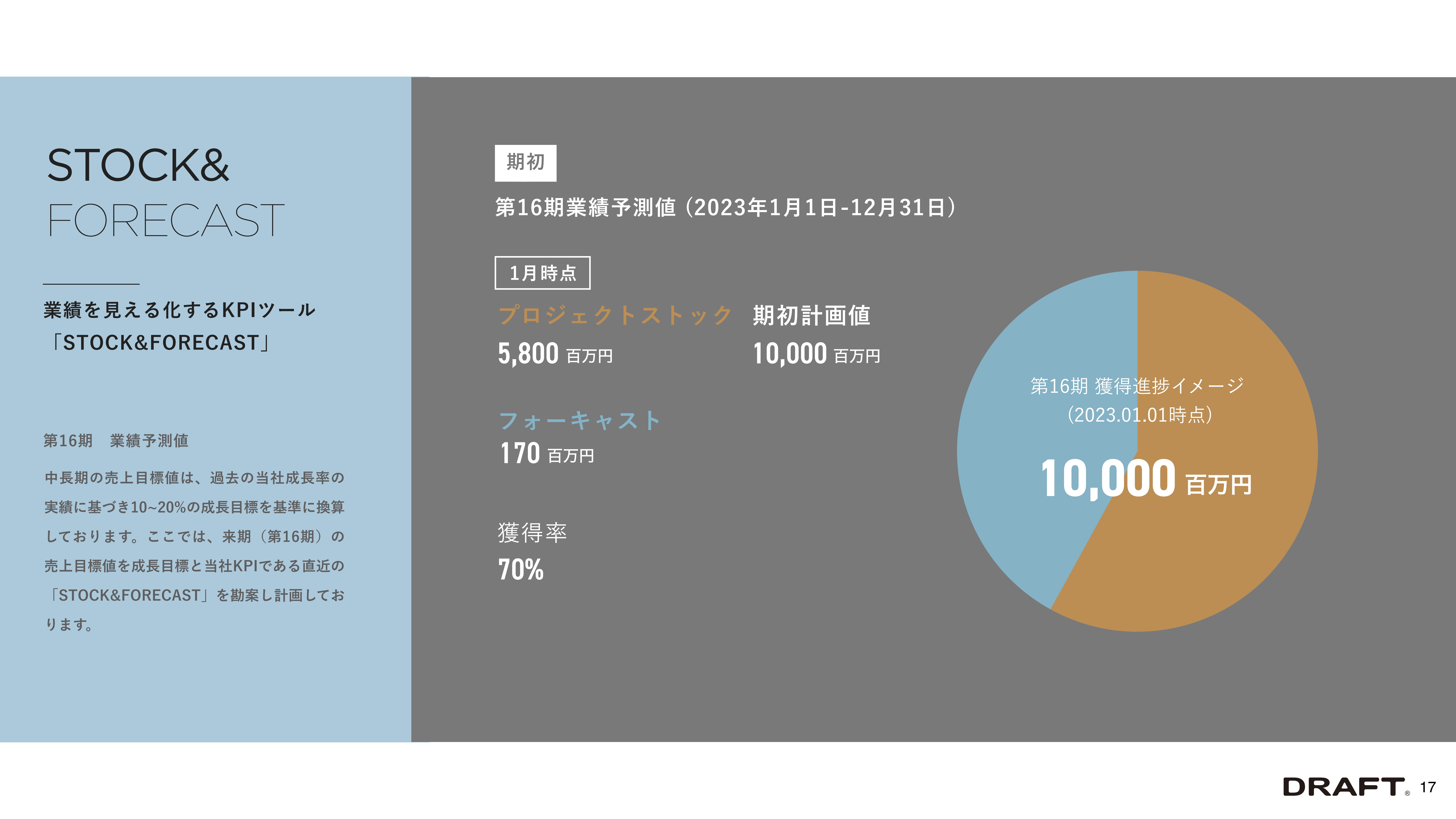

STOCK&FORECAST

こちらは業績の管理スキームについてです。スライドに記載の数字は期初時点のものとなっています。

2023年度に計上予定ですでに契約済み、あるいは契約済みに近しい状態のものを「プロジェクトストック」とカウントしていました。こちらが期初時点では58億円となっていました。

週あたりの引き合いが約1億7,000万円あり、そこから実際に獲得に至る確率が70パーセントと認識しています。これらに残りの週数を乗じることで算出される金額をベースに、年度での売上高予想が算定される仕組みになっています。

もちろん、総合的な判断を行いますので、ここで計算された数字をダイレクトに反映するわけではありませんが、基本的には、この算定式で導き出した数字をもとにしています。100億円という期初予想も、このスキームから導き出しました。

社内では、随時この数字を更新することで営業管理をしていますが、第2四半期終了後の8月上旬までの状況を踏まえ予想することで、今回、上方修正を行うという判断に至りました。

2023年12月期 業績見通し

スライドのグラフには、これらの予想を含めた売上高の推移を示しています。

2020年12月期は一瞬へこんでいるように見えますが、9ヶ月決算の変則期だったことによるもので、実質的には増収しています。そちらを踏まえると、昨年度は微増にとどまったものの、今期は大幅な増収となり、創業以来の継続的な成長を見込んでいます。

日比谷セントラルビル改修

今期の売上高予想は105億円ですが、その目標に向けたいくつかの事例をご紹介します。

1つ目の事例は、日比谷セントラルビルの改修です。当ビルは三井物産グループ所有の歴史あるビルですが、かなり築年数が経過しています。建て替えという選択肢も考えられましたが、今回はビル1棟全体を改修するプロジェクトとなりました。

単純に古いものを新しく建て替えるのではなく改修することで、デザインの力で新たな価値を世の中に提供することができ、利用者にその価値を体感していただける事例になると思っています。こちらは、かなり大型かつ長期的な案件になると報告を受けています。

羽沢横浜国大駅前

2つ目の事例は、羽沢横浜国大駅前プロジェクトです。JR線と相鉄線の交差する地域である当駅前の新しい建築物を当社が受注しています。

こちらのプロジェクトは、店舗デザインといった単純なものではなく、全体のデザインを行うもので、地域のシンボルになっていくと思います。こちらもかなりの大型案件であり、長期的な計上を見込んでいます。

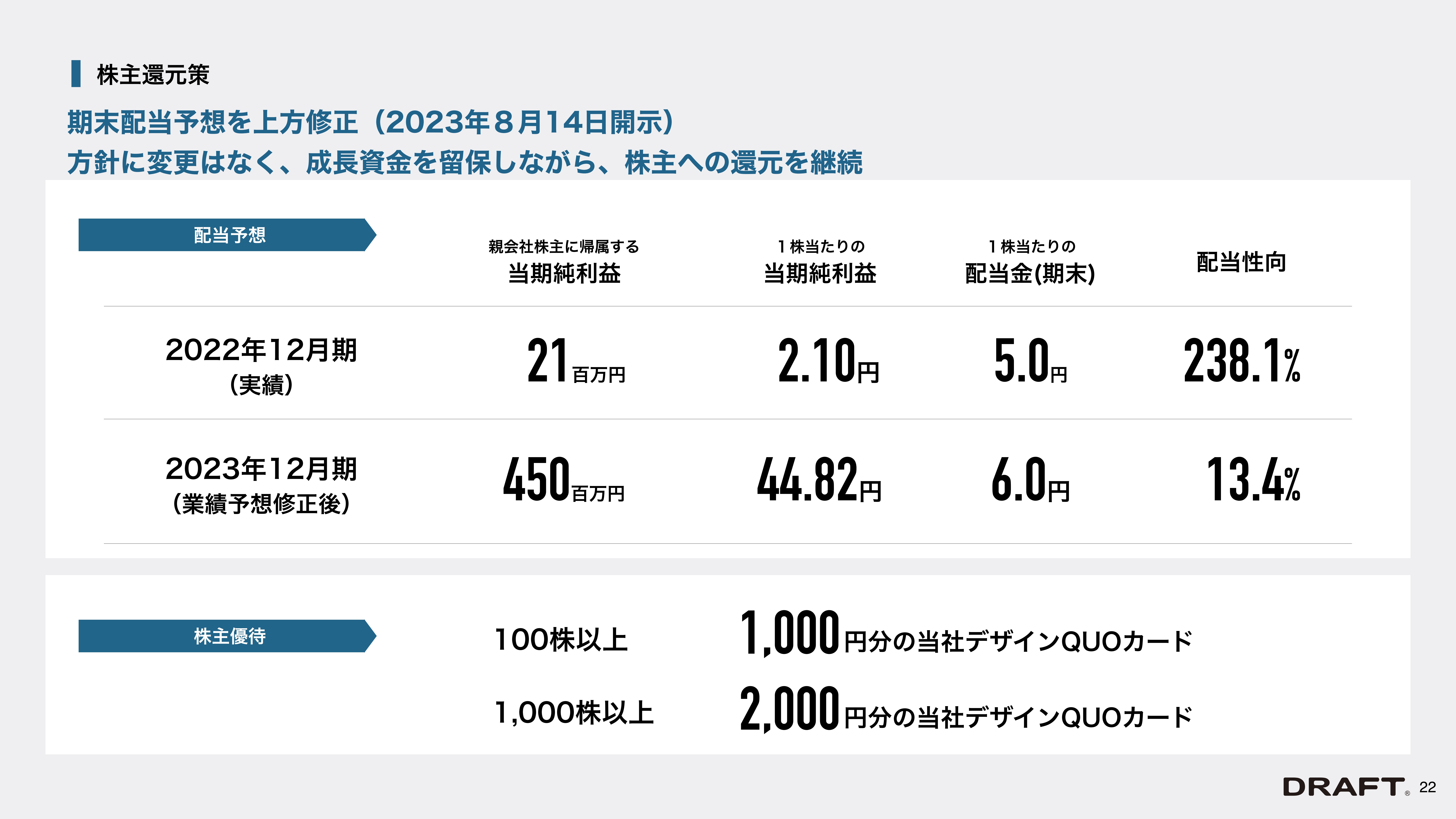

株主還元策

株主還元策についてです。従来どおり成長資金を留保かつ投下し続けながらも、利益水準の変容によらず安定的な還元を継続する方針は、基本的に変わりません。

ただし、当期業績予想の上方修正を考慮し、2023年度12月期の配当予想は1株当たり5円から6円に修正しています。また、株主優待である当社デザインのQUOカードも継続する予定です。以上で、第2四半期の業績ならびに見通しについてのご説明を終わります。

質疑応答:上方修正に対する下期の目標達成見通しについて

「上方修正はしたものの、上期の売上高は約39億円です。下期に残り約60億円を達成することは可能なのでしょうか? 計画よりは良化しているとはいえ、赤字での着地にもかかわらず、下期だけでそれほどの利益を出せるのでしょうか?」というご質問です。

こちらは以前からよくいただく質問ですが、季節性要因による変動があります。コロナ禍以前は、4月からの年度スタートや10月からの下期スタートを念頭に、3月末および9月末での引渡し依頼が比較的多く、四半期ごとの波が非常に大きいのが事実でした。

季節ごとの多寡をコントロールするため、事業年度を「4月から3月」から「1月から12月」に変更しましたが、下期に売上が変調する傾向はあまり変わっていません。また、コロナ禍を経て、3月末および9月末などの区切りが特に意識されないようになってきています。そのため、季節ではなくクライアントごとの状況に応じた引渡しが主な検討要素になってきています。

加えて、案件の規模が大型化していることも一因です。これまでは引渡しの際に一括計上する規模や期間のものが大半でしたが、近年は進行状況に応じて四半期ごとに計上する案件も増えてきています。そのような経緯で、下期に売上が変調する傾向が強まっています。

少なくとも今期は、先ほどご説明した目標管理スキームで注視している中で、売上計上が確実視されているデータで数字を出しています。したがって、売上の成長および利益創出は、下期で十分に達成されると考えています。

新着ログ

「建設業」のログ