【QAあり】True Data、減収減益も、協業ネットワークの拡張や大手企業へのサービス導入決定が相次ぎ今後の成長へ布石

2025年3月期決算説明会

米倉裕之氏(以下、米倉):株式会社TrueData代表取締役社長の米倉です。当社の2025年3月期決算説明会にご参加いただき、誠にありがとうございます。

Agenda

本日は、カンパニーハイライトとして当社のビジネスと成長戦略、2025年3月期決算の概要、2026年3月期の通期計画についてご説明します。限られた時間ですので、一部スライドの説明を割愛しながらお話しします。どうぞよろしくお願いします。

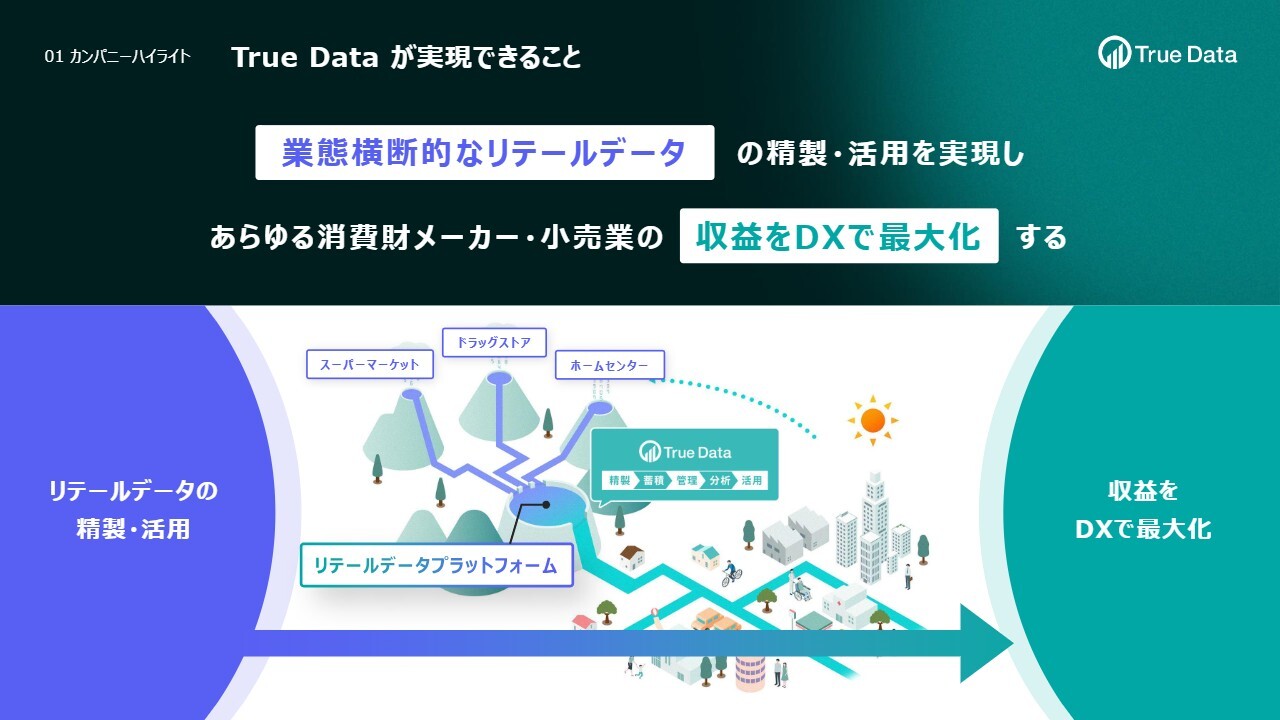

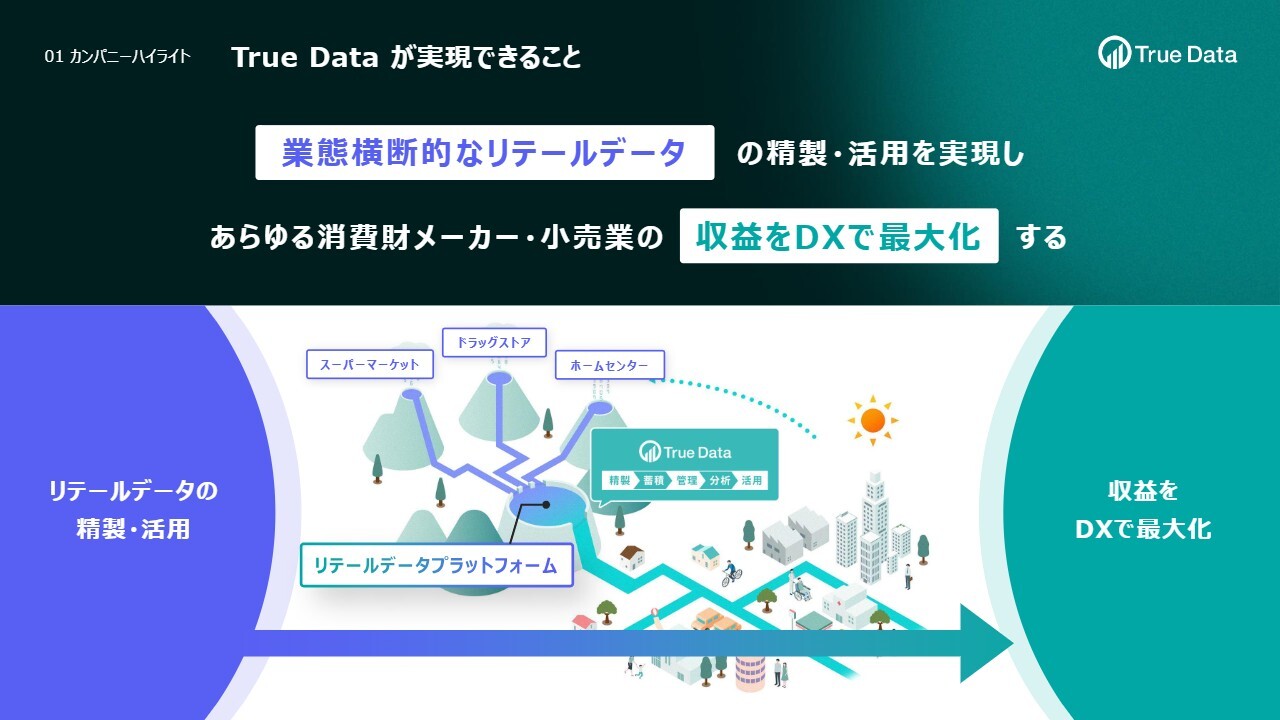

True Data が実現できること

カンパニーハイライトについて、当社のビジネスと成長戦略からご説明します。スライドには「True Dataが実現できること」として、図を用いてTrue Dataが何をする会社かを示しています。

当社は、「POS」や「ID-POS」と呼ばれるリテールデータの精製・活用を通じ、メインのお客さまである消費財メーカーや小売業の収益をDXで最大化する会社です。どのような会社よりも、お客さまの収益をDXで最大化できる会社であると考えています。

模倣困難性についてご説明します。図の中に、「リテールデータプラットフォーム」というダムのようなところがあります。単にAIやテクノロジーをお客さまに提供するだけではなく、このようなプラットフォームを用意することで、お客さまのデータを受け止め、安心・安全にご活用いただける専用の環境をご提供しています。

当社としては、このプラットフォームの存在が未来への成長のギフトであり、他社にはなかなか真似ができないものだと考えています。

昨日(6月2日)に、株式会社博報堂および株式会社DearOneと当社の3社共同でプレスリリースを出しました。博報堂はリテールメディア、DearOneはリテールアプリ、当社はリテールデータを提供しています。

小売業の立場では、「アプリの会員を増やしたい」「お客さまにより良い買い物の体験をしてほしい」という目的があります。一方、メーカーの立場では「お客さまをきちんと理解したい」「ブランドを成長させたい」というニーズがあります。

今までは「メーカーはメーカー、小売業は小売業」「アプリはアプリ、広告は広告」というかたちで進めていましたが、実はこれらは同じ場所で起こっており、その中心にあるのがデータです。

これは「データドリブン(駆動型)マーケティング」と言いますが、成長をつないで広げていく時代にどんどん入っていくと考えています。その中にリテールデータプラットフォームがあることによって、これらの価値をつないで届けることができるのが当社の強みだと思っています。

最近はデータセンターに関する記事をよく見かけますが、データセンターとデータプラットフォームの違いは、データを安心・安全に入れる箱や土地のようなものがデータセンター、その土地の上でデータを活用できるようにするOSのようなものがデータプラットフォームとお考えください。

当社の模倣困難性は、データセンター上にデータプラットフォームを作ったことにあります。それによって成長をつなげたり広げたりすることで、いろいろなプレイヤーとビジネスができるようになっていると考えています。

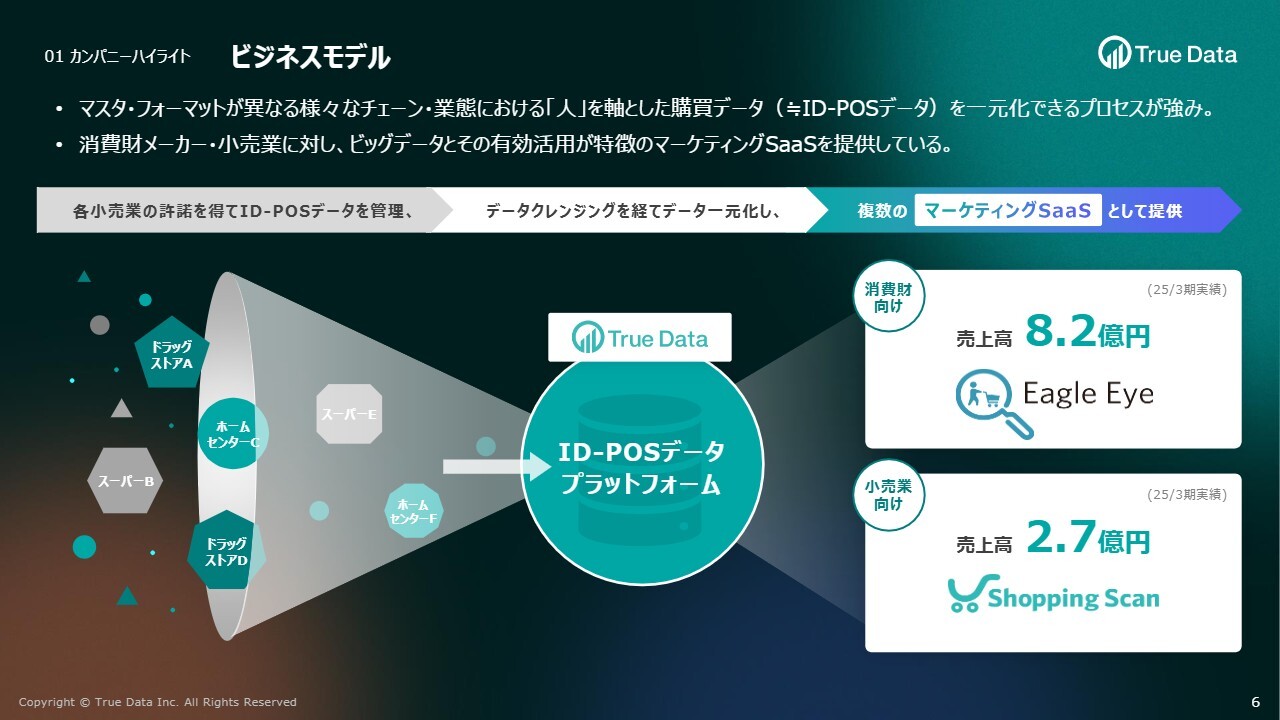

ビジネスモデル

ビジネスモデルについてご説明します。現在は、「イーグルアイ(Eagle Eye)」と「ショッピングスキャン(Shopping Scan)」という2つのマーケティングSaaSの商品を、リテールデータプラットフォーム上で運営しています。

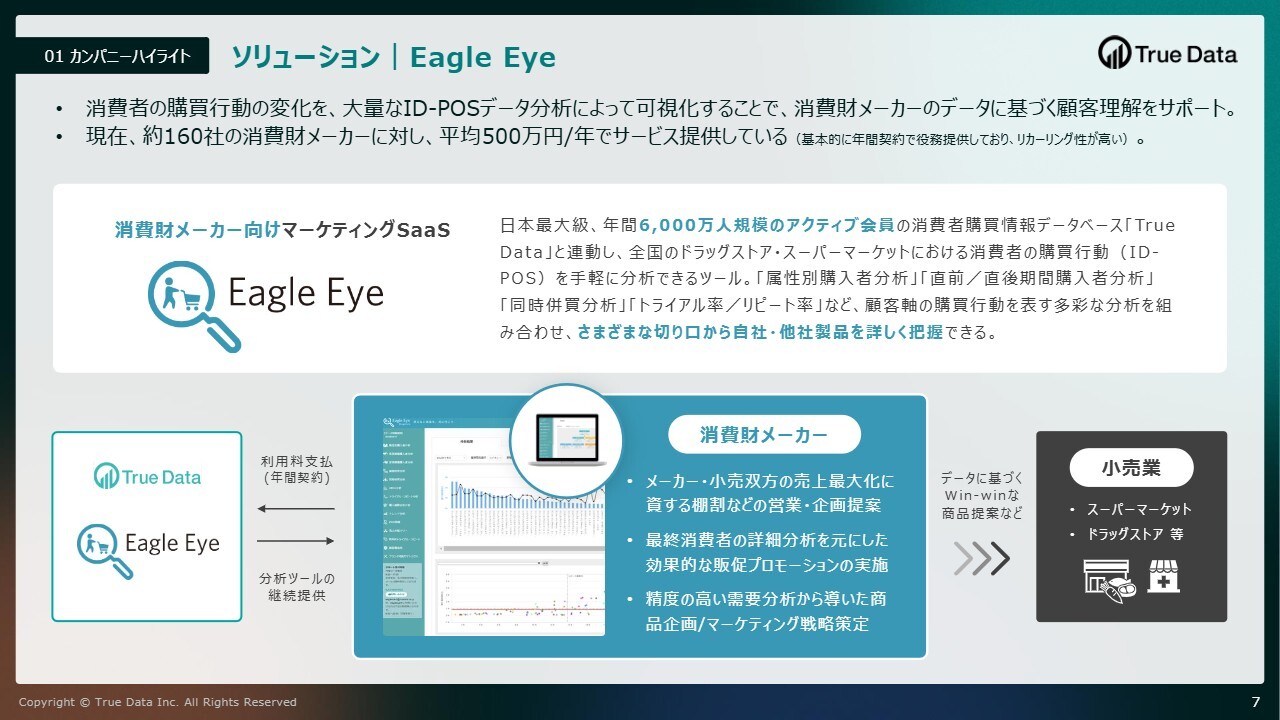

ソリューション|Eagle Eye

主力商品である「イーグルアイ」の簡単なサマリーです。現在は約160社のメーカーに年間平均500万円の費用でサービスを提供しており、8億2,000万円のストック型売上になっています。

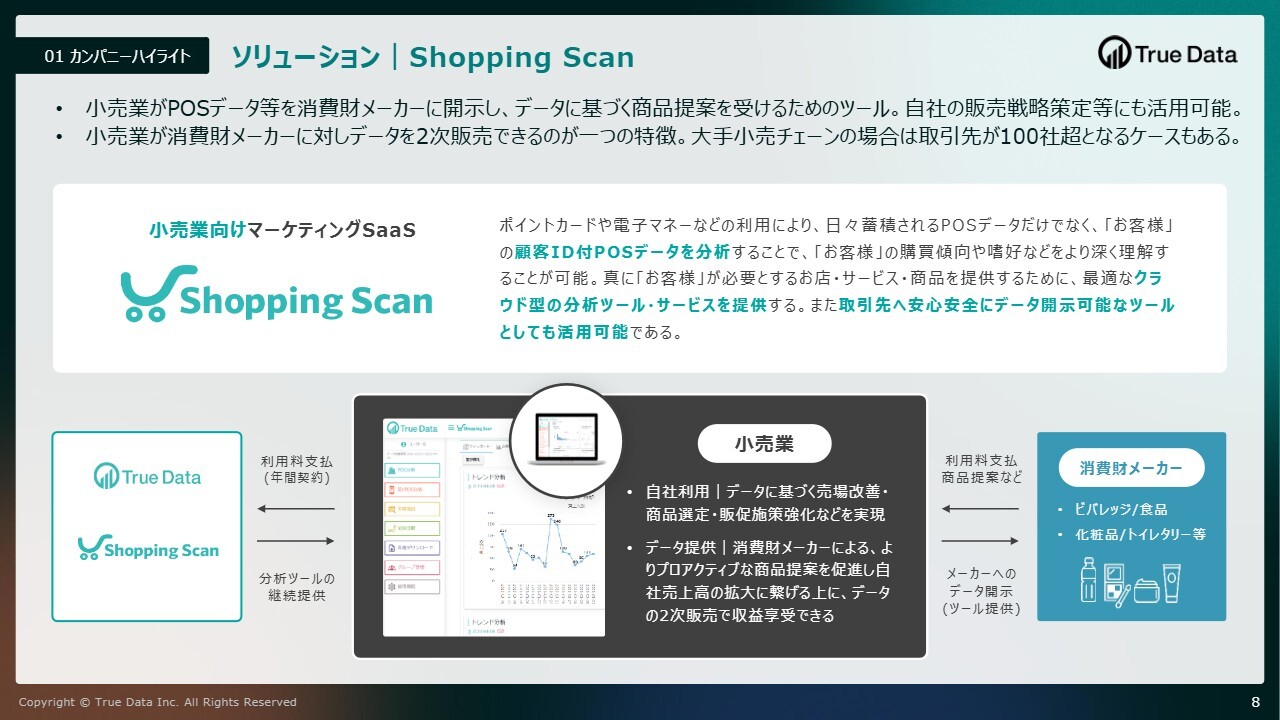

ソリューション|Shopping Scan

もう1つのマーケティングSaaS商品「ショッピングスキャン」では、お客さまである小売業が自社のデータを分析して活用することができます。

大手の小売業の場合、数百社のメーカーやサプライヤーと商品の取引をしています。メーカー側は小売業のデータを分析することで、チェーンや店舗に合わせて自社商品を訴求できます。小売業側のバイヤーや商品部は、メーカーからの提案を受けて、より良い売り場作りや品揃えを実現できるようになります。

このように、「ショッピングスキャン」というツールを通じて、小売業とメーカー双方の収益最大化に貢献する方程式が成り立っています。

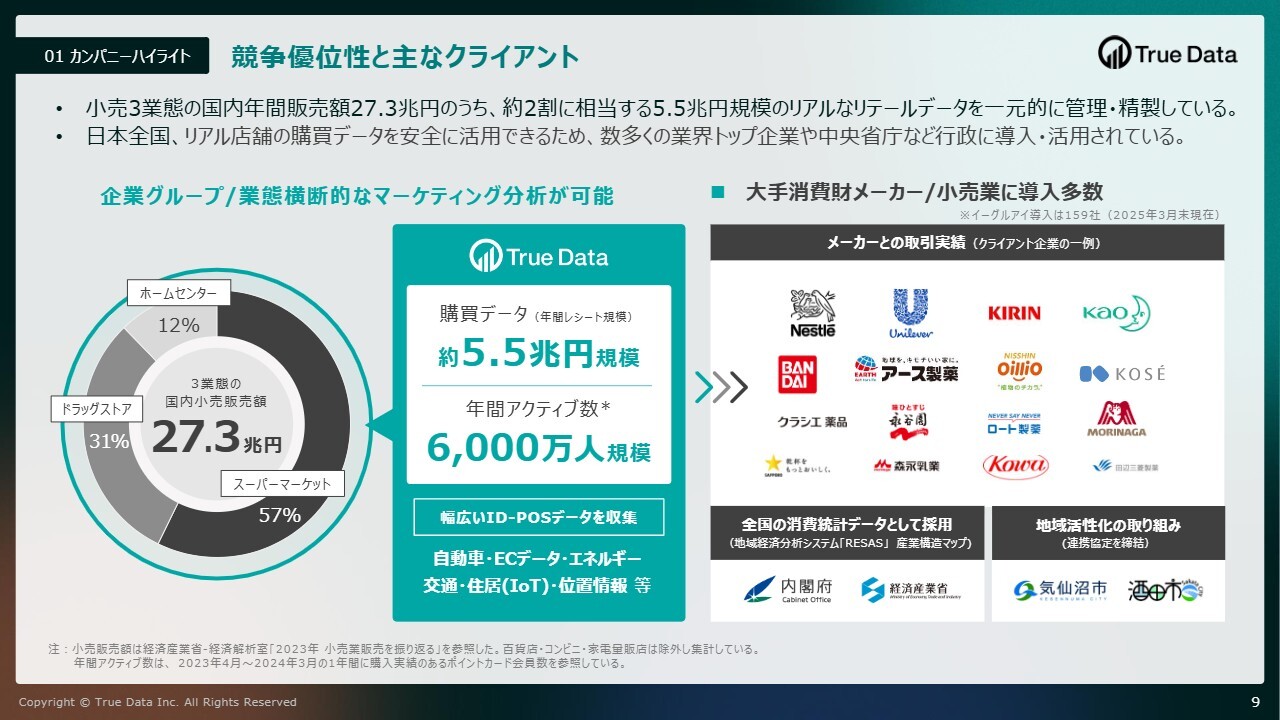

競争優位性と主なクライアント

現在、ホームセンター、ドラッグストア、スーパーマーケットを合わせて国内全体で27兆3,000億円の年間売上市場規模があるとした時に、当社のデータプラットフォームで専用環境を作って一緒に取り組んでいるデータは、合計で約5兆5,000億円になっています。

スライド中央に記載の「年間アクティブ数」とは、過去1年間でポイントカード等を使って買い物をされた実績数で、約6,000万人となっています。このようなデータをそれぞれの価値に変えて、多くのメーカーにご活用いただき、収益の最大化に貢献しています。

また、市場がわかる統計データについては政府でも採用されており、さまざまな場面での活用が進んでいます。

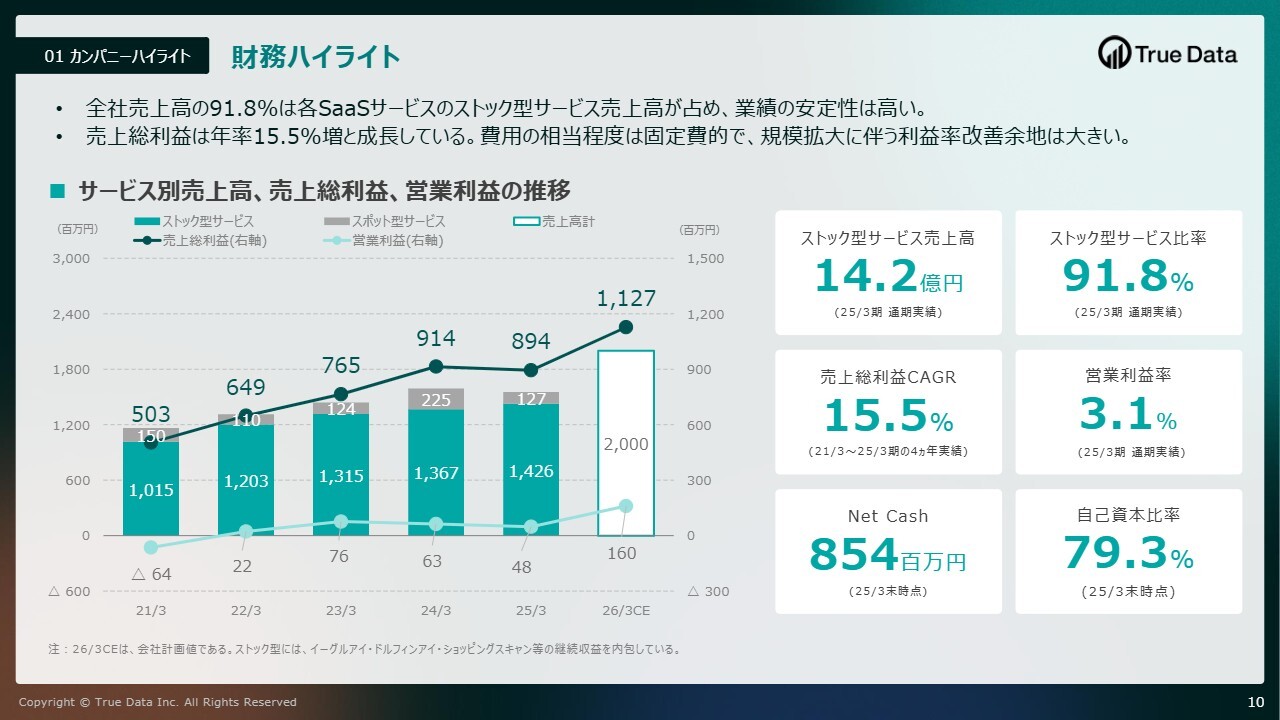

財務ハイライト

財務ハイライトです。売上高全体の91.8パーセントが、ストック型サービスの比率となっています。売上総利益の直近4年間の平均成長率は15.5パーセントで、規模拡大に伴う利益率の改善余地が大きいと考えています。

事業ハイライト

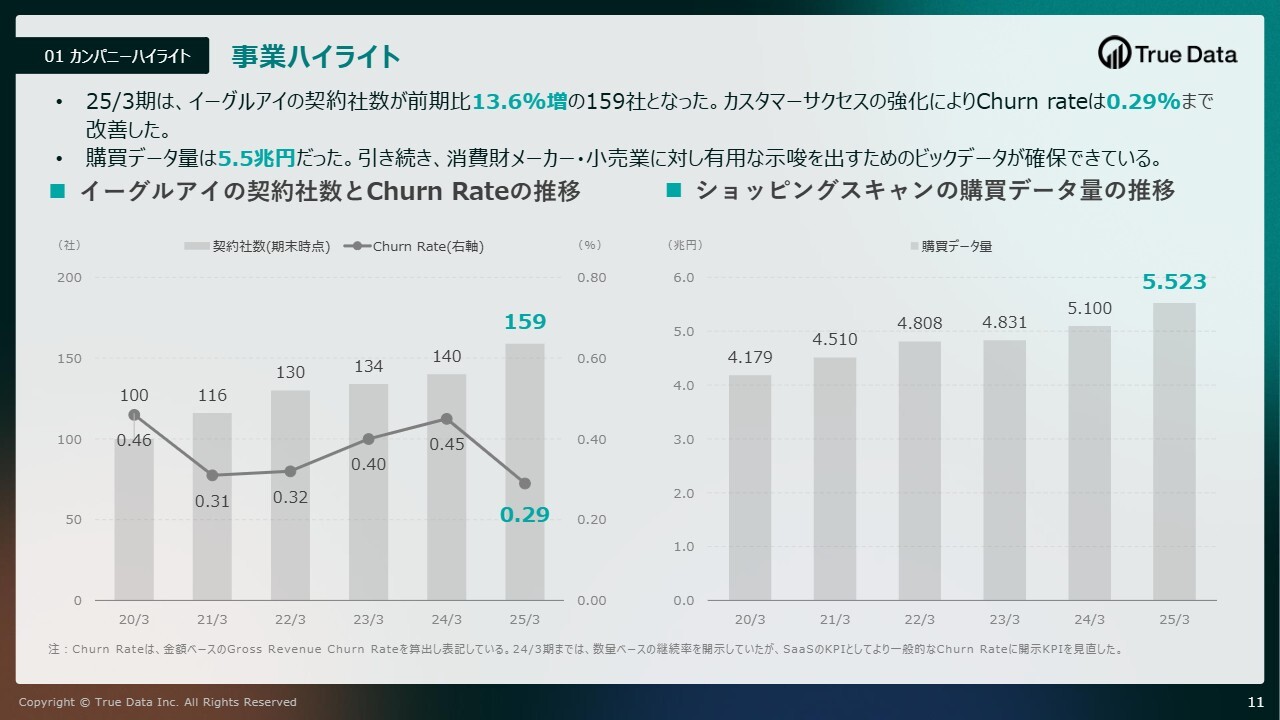

事業ハイライトです。「イーグルアイ」の契約社数は、前期比で19社増えて159社となりました。また、お客さまのご活用支援等のカスタマーサクセスを強化し、チャーンレート(解約率)は0.29パーセントまで改善しました。こちらは国内の最高水準ではないかと思います。

「ショッピングスキャン」については、ご活用いただいている小売業の購買データ規模が約5兆5,000億円となりました。消費財メーカーや小売業といった主要顧客に対して、有用な示唆を出すためのビッグデータを確保できていると考えています。

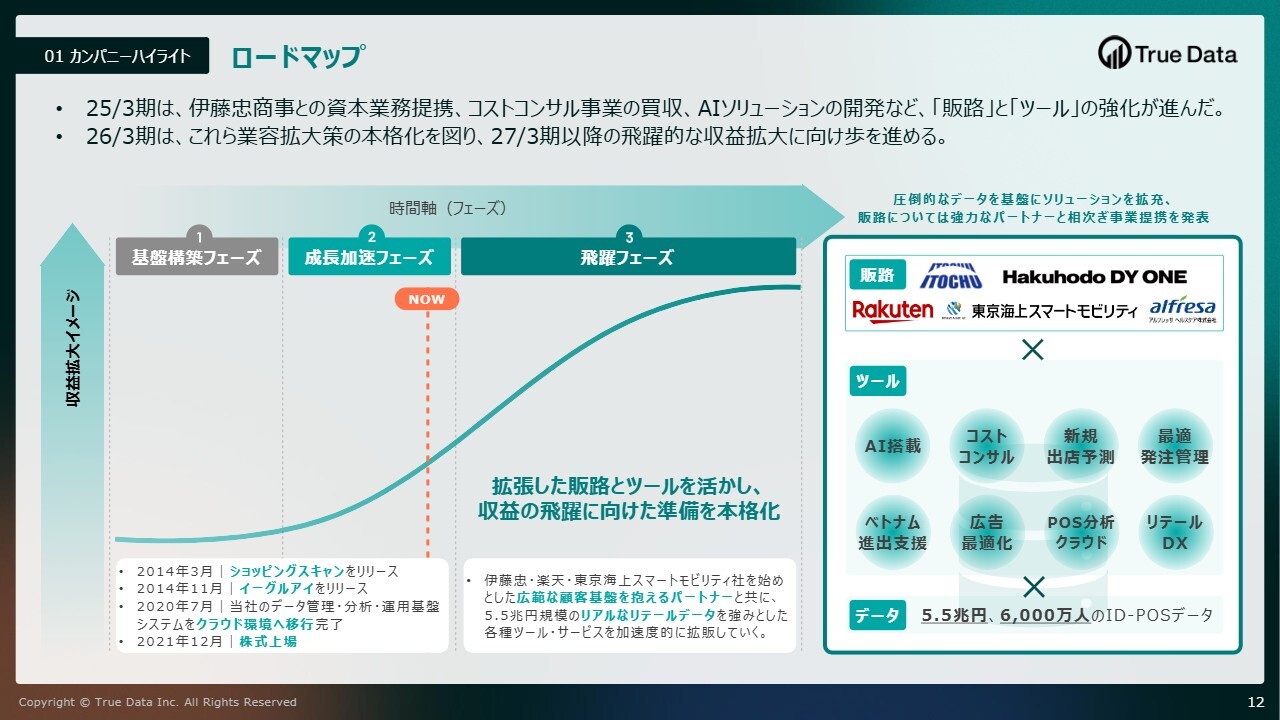

ロードマップ

ロードマップについてです。2025年3月期においては、伊藤忠商事との資本業務提携やコストコンサルティング事業の買収、AIソリューションの開発など、販路とツールの強化が進みました。

2026年3月期は、このような業容拡大策の本格化を図り、成長のペースを加速させていきたいと考えています。

成長戦略

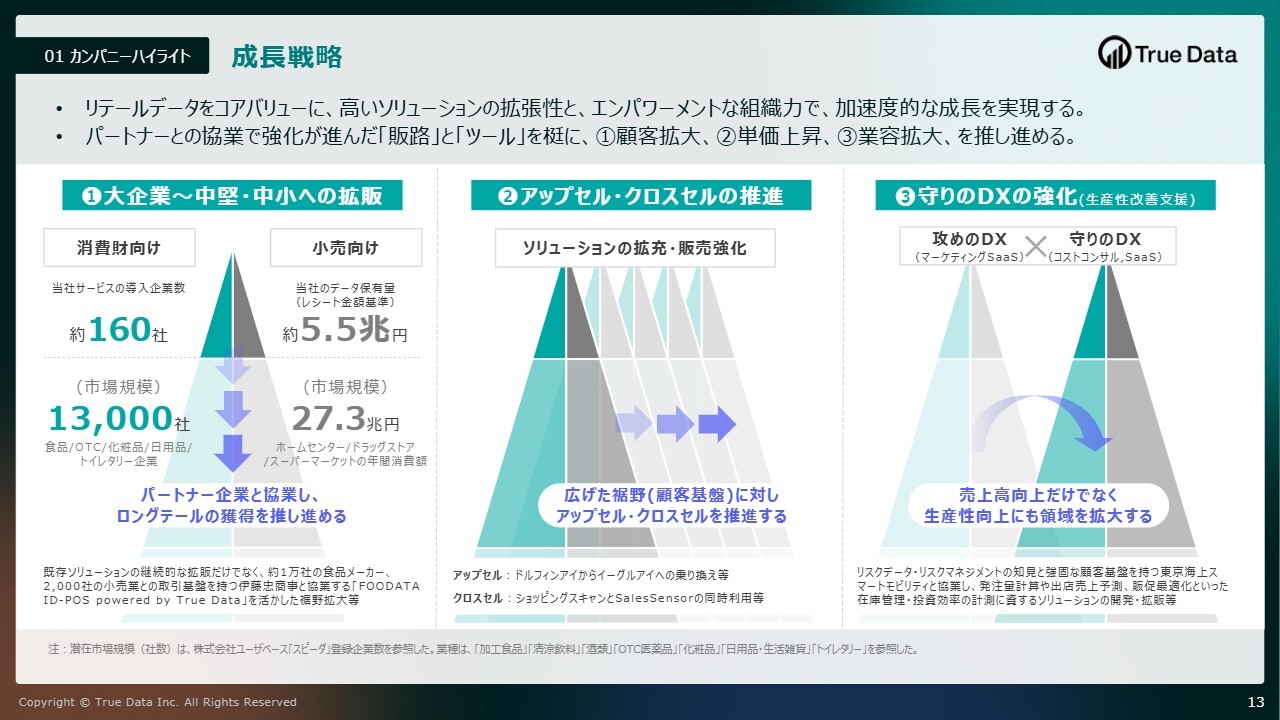

成長戦略についてご説明します。大きな3つの柱はしばらく変わらないと思っています。

1つ目は、既存サービスの拡販です。今までは当社の少ない営業による直販体制をメインとしていましたが、今後はそれに加えてパートナー企業との協業によって営業体制を強化し、ロングテールの獲得を推進します。

2つ目は、ソリューションの拡充です。お客さまの収益拡大に貢献するソリューションのラインナップを拡充し、アップセル・クロスセルというかたちで単価アップに取り組んでいきます。

3つ目は、業容の拡大です。当社は長らく、お客さまが売上を成長させるための「攻めのDX」、つまりマーケティングSaaSを柱としてノウハウを蓄積させてきました。これからは、生産性の向上やコスト削減といった「守りのDX」の業容を拡大します。どちらもお客さまの収益最大化に役立ちますので、攻めと守りの両面で取り組んでいきます。

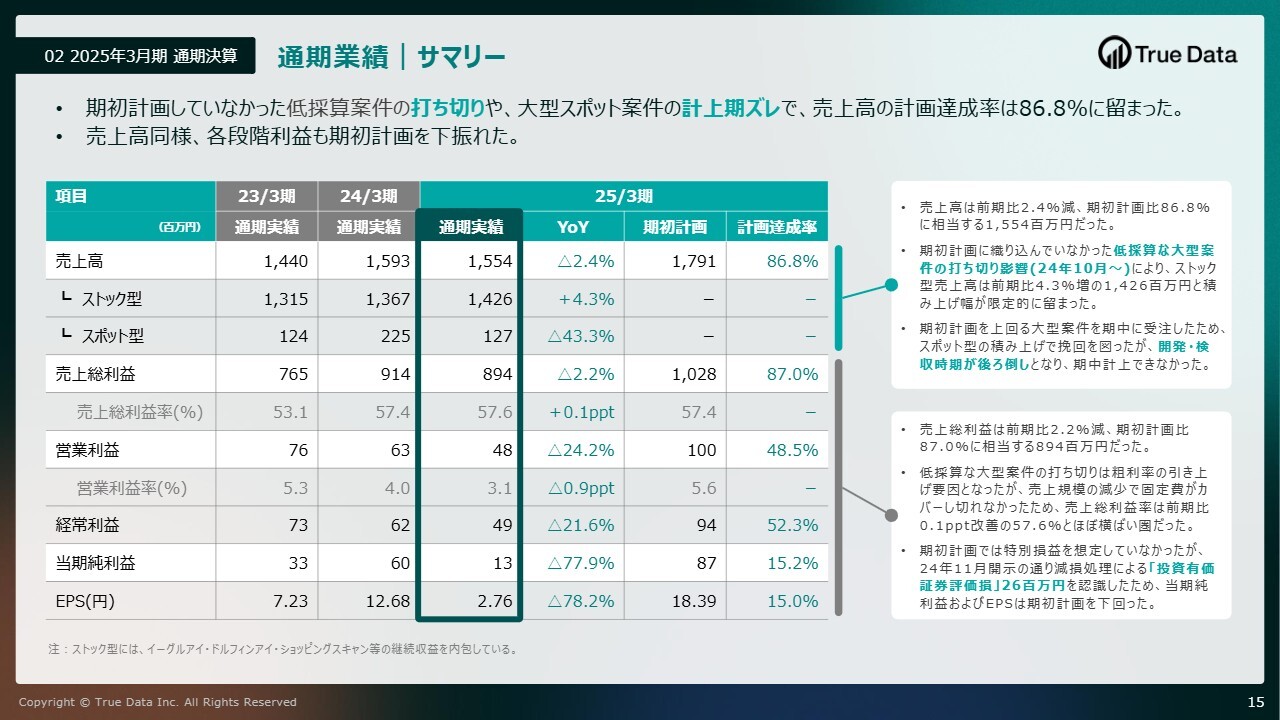

通期業績|サマリー

2025年3月期の通期決算についてご説明します。まずは通期業績のサマリーです。

売上高は15億5,400万円、営業利益は4,800万円となりました。低採算案件の打ち切りによりストック型売上が相殺され、過年度と比較して伸び悩む結果となりました。それでもストック型売上は前期比4.3パーセント増となり、着実に増やすことができています。

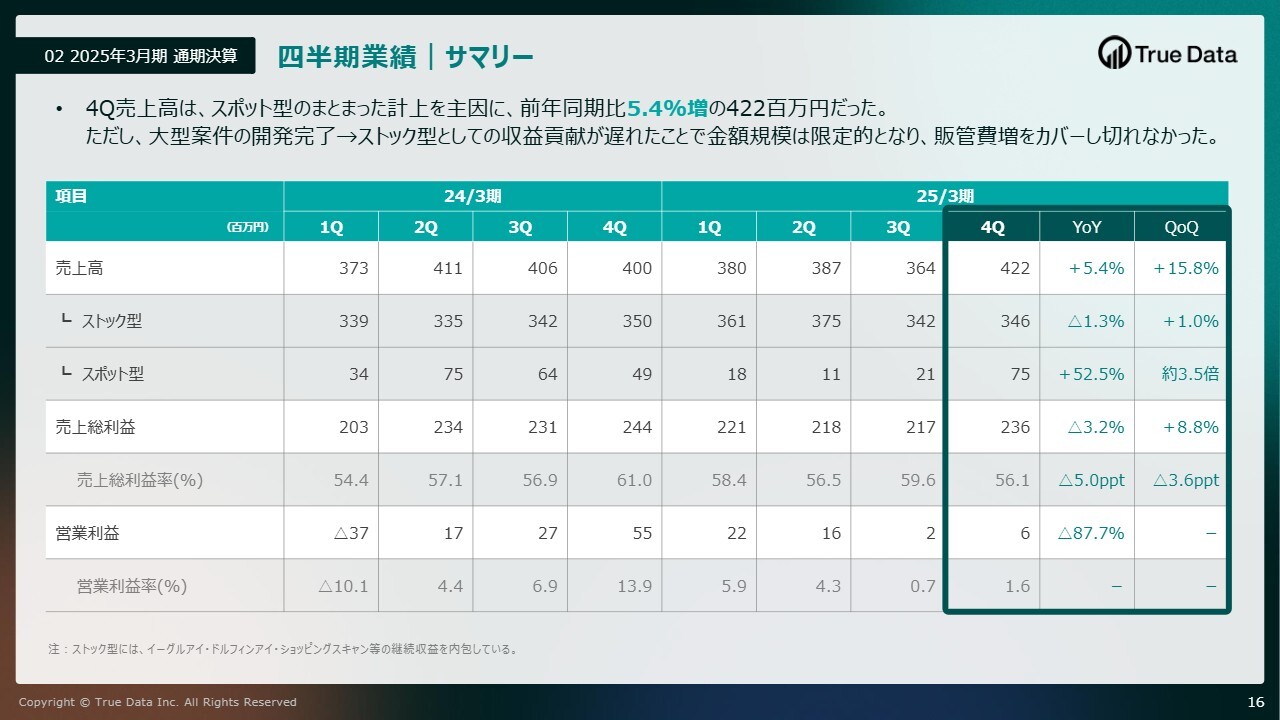

四半期業績|サマリー

四半期業績のサマリーです。第4四半期はスポット型のまとまった計上があったため、売上高は前年同期比5.4パーセント増の4億2,200万円となりました。

ただし、第3四半期の決算発表段階で見込んでいた案件がすべて計上できたわけではなく、遅れが出たものがありますので、スポット型収益の積み上げは限定的となっています。

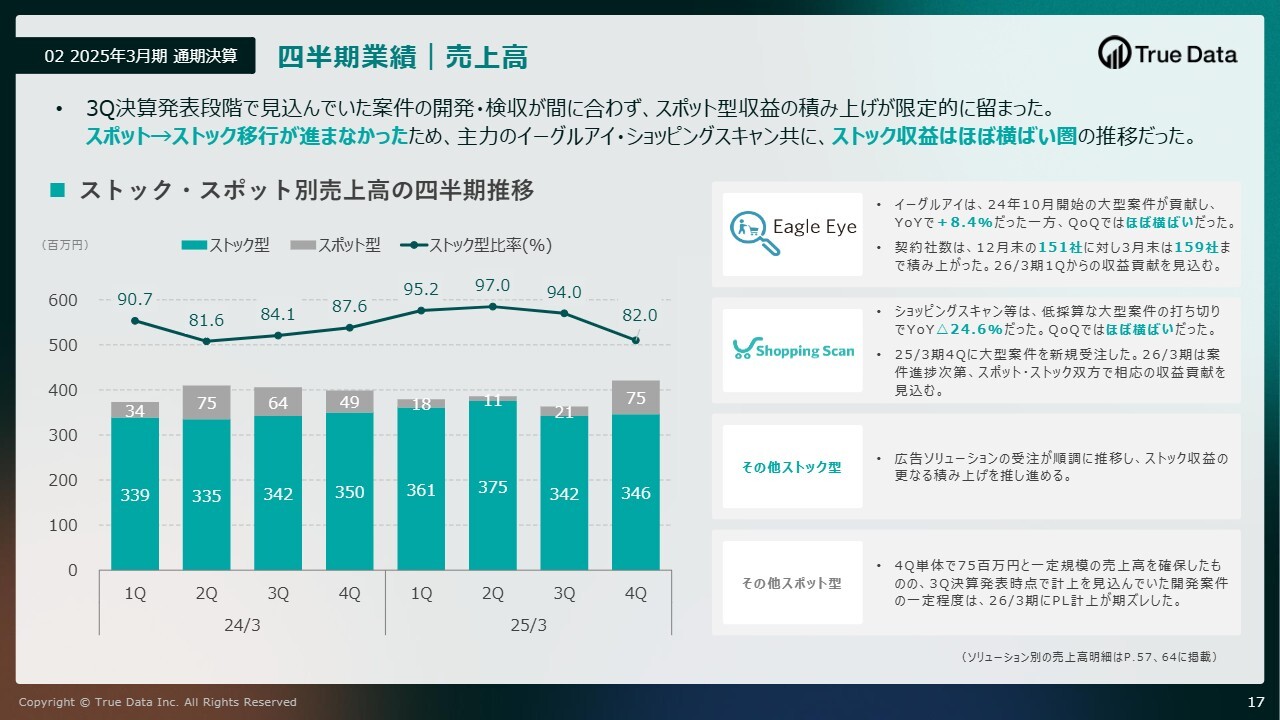

四半期業績|売上高

第4四半期の売上高についてです。先ほどご説明したとおり、第3四半期の決算発表段階で見込んでいた案件に遅れが出たものがあったため、スポット型からストック型への移行が進みませんでした。これにより、第3四半期と比較してストック型収益はほぼ横ばいとなっています。

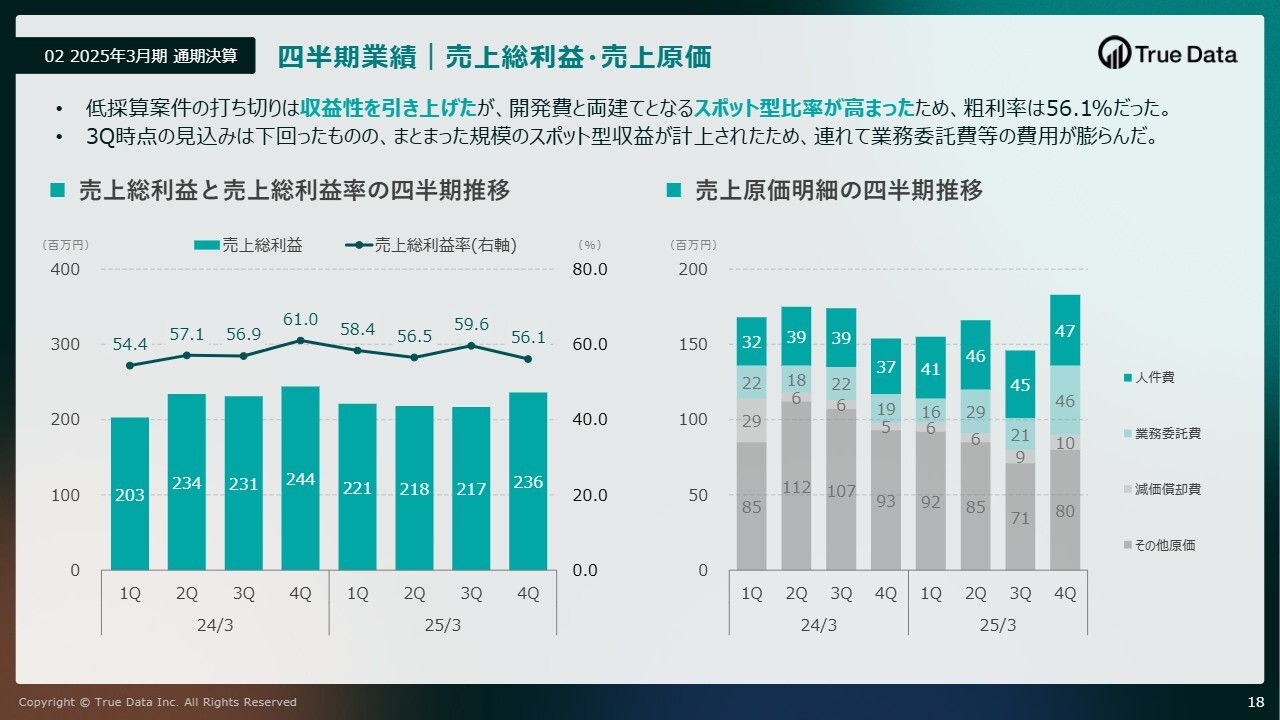

四半期業績|売上総利益・売上原価

第4四半期の売上総利益と売上原価についてです。売上総利益は、第3四半期比で約2,000万円増加しました。一方で、開発費と両建てとなるスポット型売上の比率が高まり、粗利率は56.1パーセントとなっています。

加えて、まとまった規模のスポット型収益が計上されたことにより、それに伴う業務委託費等の費用が増加しました。

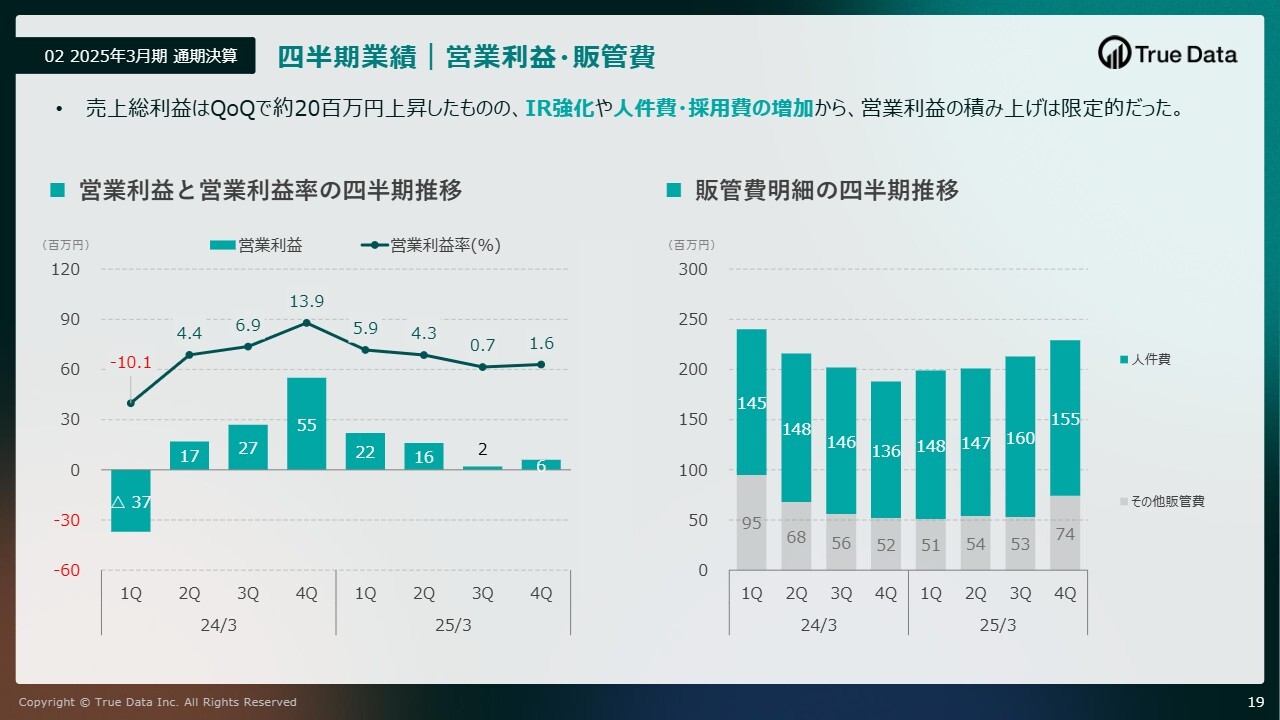

四半期業績|営業利益・販管費

第4四半期の営業利益と販管費についてです。売上総利益は第3四半期比で約2,000万円増えましたが、IRの強化や人件費・採用費の増加により営業利益の積み上げが限定的となっています。

いずれも、当社のこれからの成長を支える基盤として必要な投資であると考えて実施しています。

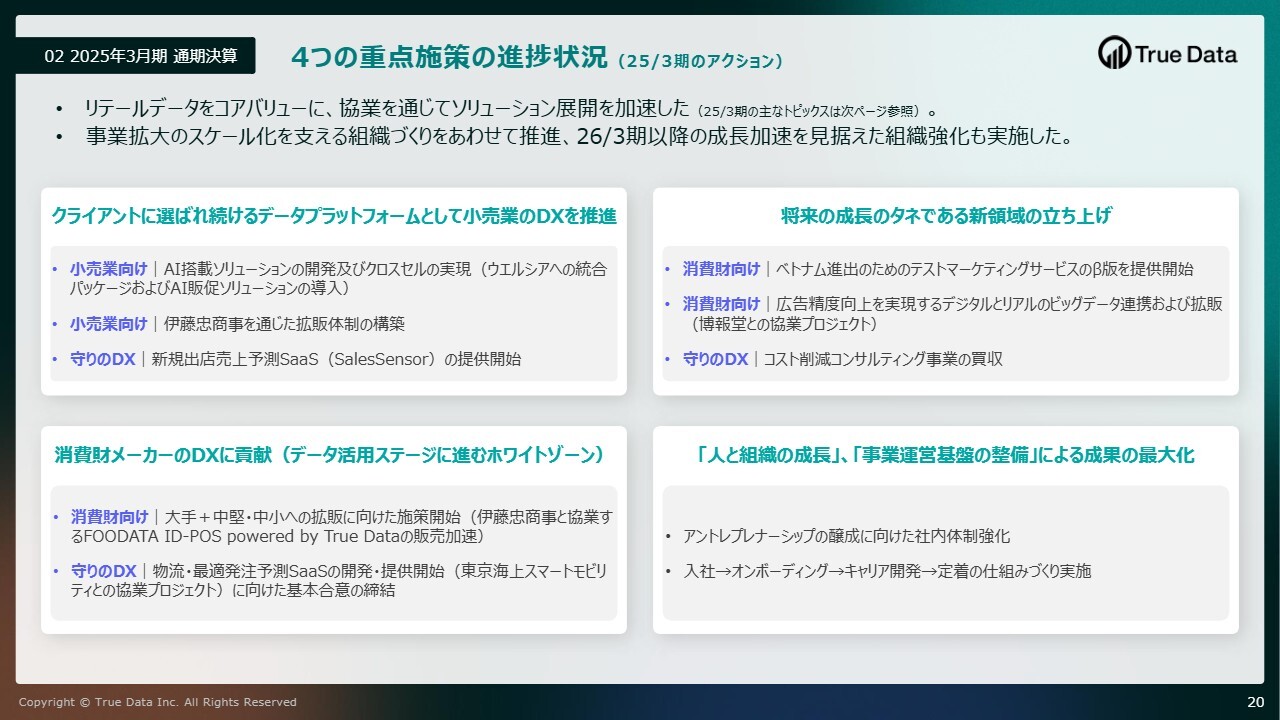

4つの重点施策の進捗状況(25/3期のアクション)

2025年3月期は4つの重点施策を掲げており、1つ目は小売業のDXの推進、2つ目は消費財メーカーのDXに貢献、3つ目は新しい事業領域の立ち上げ、4つ目は人と組織の成長および事業運営基盤の強化に注力しました。

小売業については、AI搭載ソリューションの開発やクロスセルの推進に取り組みました。また、伊藤忠商事との資本業務提携も発表し、拡販体制の構築を進めることができました。伊藤忠商事とは、取引のある食品メーカーや小売業に対して「FOODATA ID-POS」や「ショッピングスキャン」等のソリューションを拡販していく見込みです。

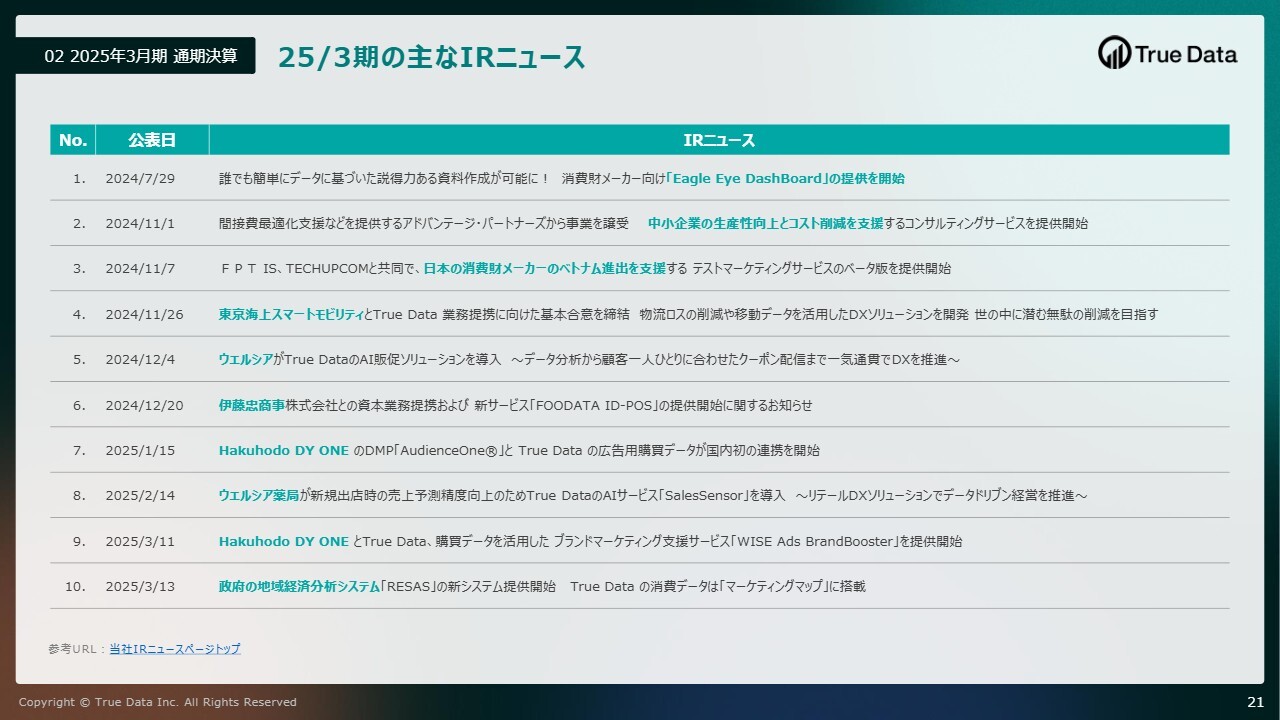

25/3期の主なIRニュース

こちらのスライドには、主なIRニュースをまとめています。

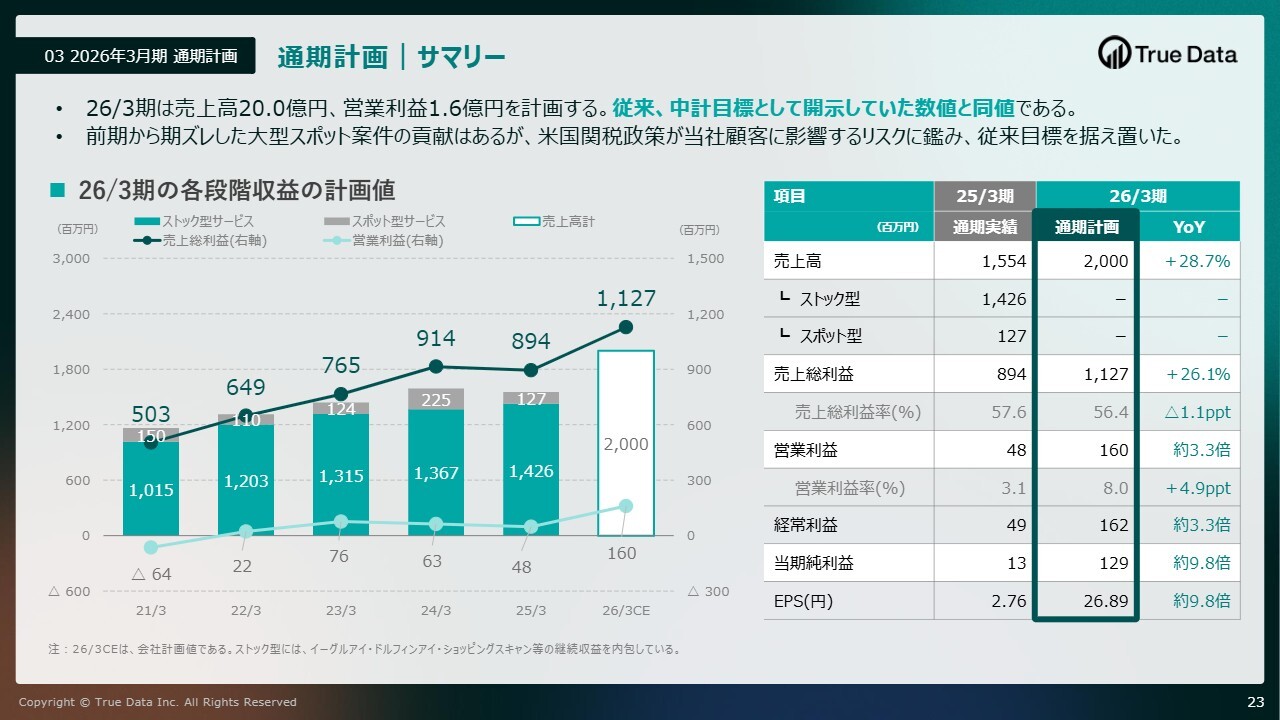

通期計画|サマリー

2026年3月期の通期計画についてご説明します。まずはサマリーです。2026年3月期は中計最終年度の目標を据え置き、売上高20億円、営業利益1億6,000万円と大幅な増収増益を見込んでいます。

2025年3月期に受注したリテールの大型案件が収益計上される見込みですので、過年度と比較すると大きく業績が伸びる想定となっています。

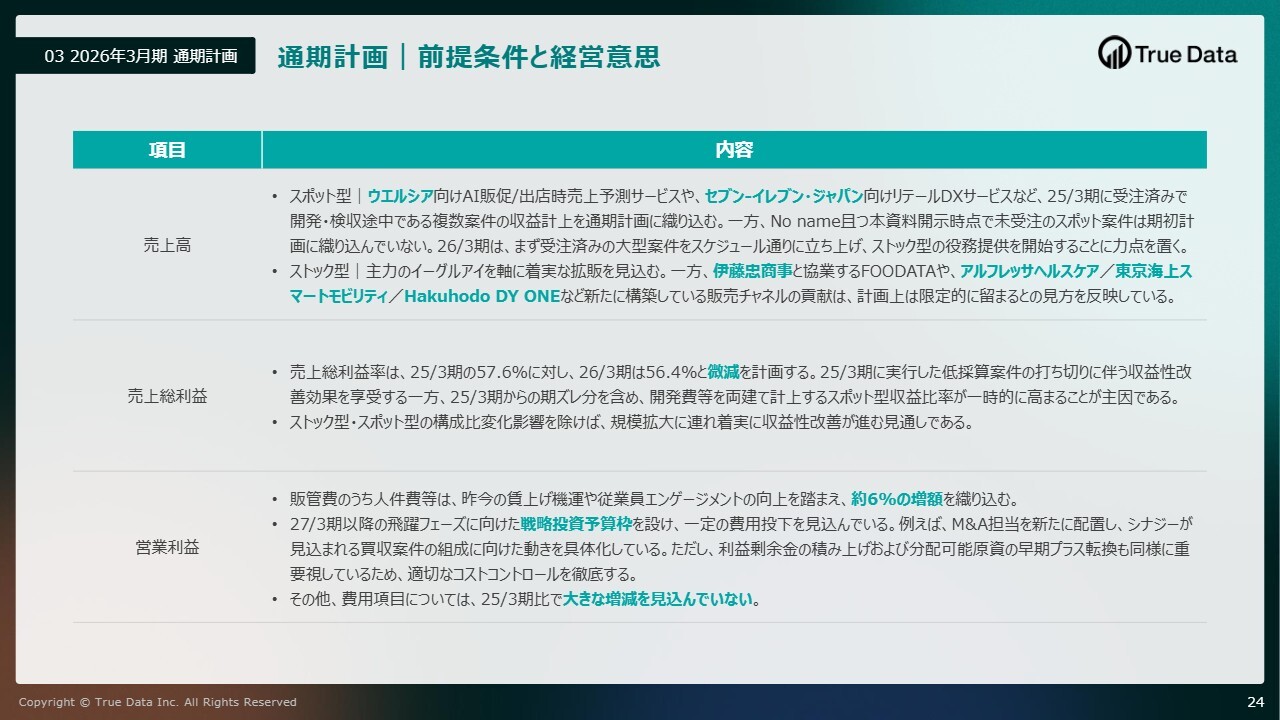

通期計画|前提条件と経営意思

通期計画の前提条件と経営意思について、ポイントのみお話しします。

今年度は、大型のスポット型案件が複数計上されることにより、売上総利益率は一時的に低下する見込みとなっています。また、従業員のエンゲージメント向上に向けた人的資本への投資や、M&A等の強化に向けた先行投資を予定しています。

このように、将来の事業成長につながる投資を積極的に行いながら適切なコストコントロールを実施し、中期目標の達成に向けて全社一丸となって事業拡大を進めていきます。

懸念事項は、アメリカの関税政策に伴う景気悪化の影響です。当社のお客さまが影響を受けることで、お客さま側の予算が縮小する可能性がある点は注意が必要だと考えています。

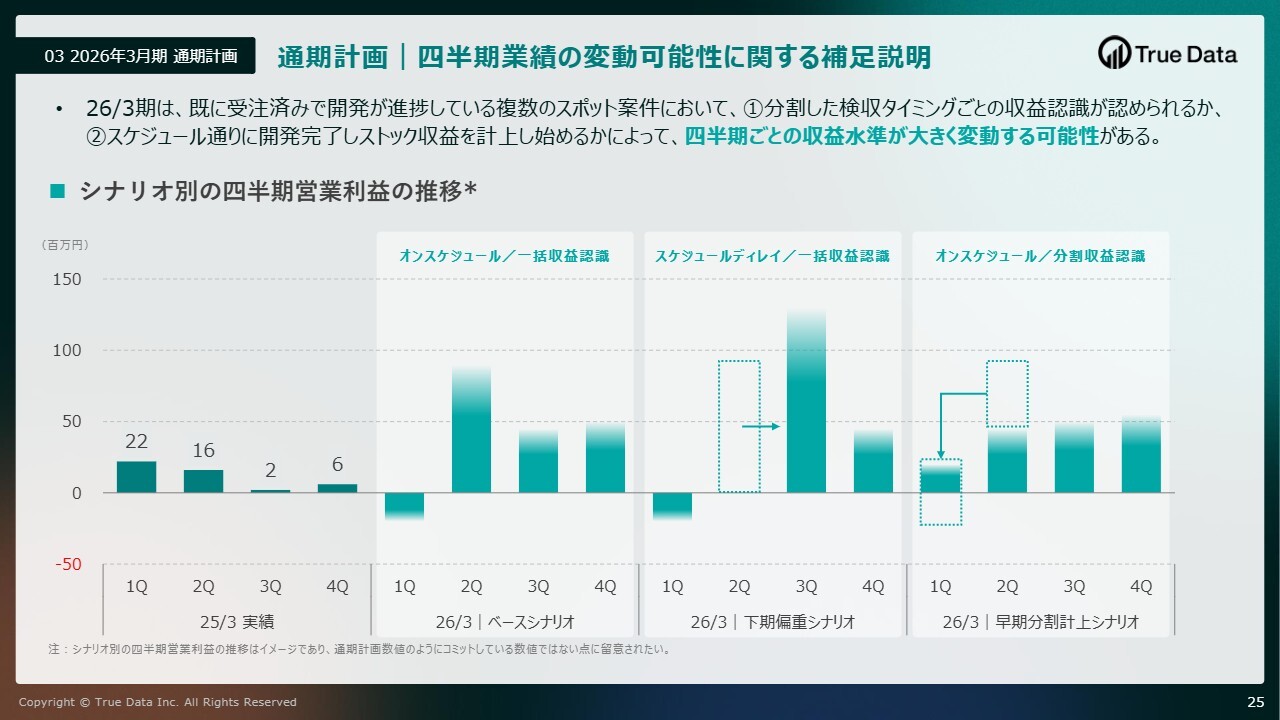

通期計画|四半期業績の変動可能性に関する補足説明

スライドには、四半期業績の変動可能性に関する補足説明を記載しています。2026年3月期は、スポット案件の検収時期やストック型収益の計上開始時期によって、四半期ごとの収益水準が大きく変動する可能性があります。

大型案件はいろいろずれる部分があるということは昨年度も感じましたので、このように記載した次第です。ただし通期の数字は変わらないと考えています。

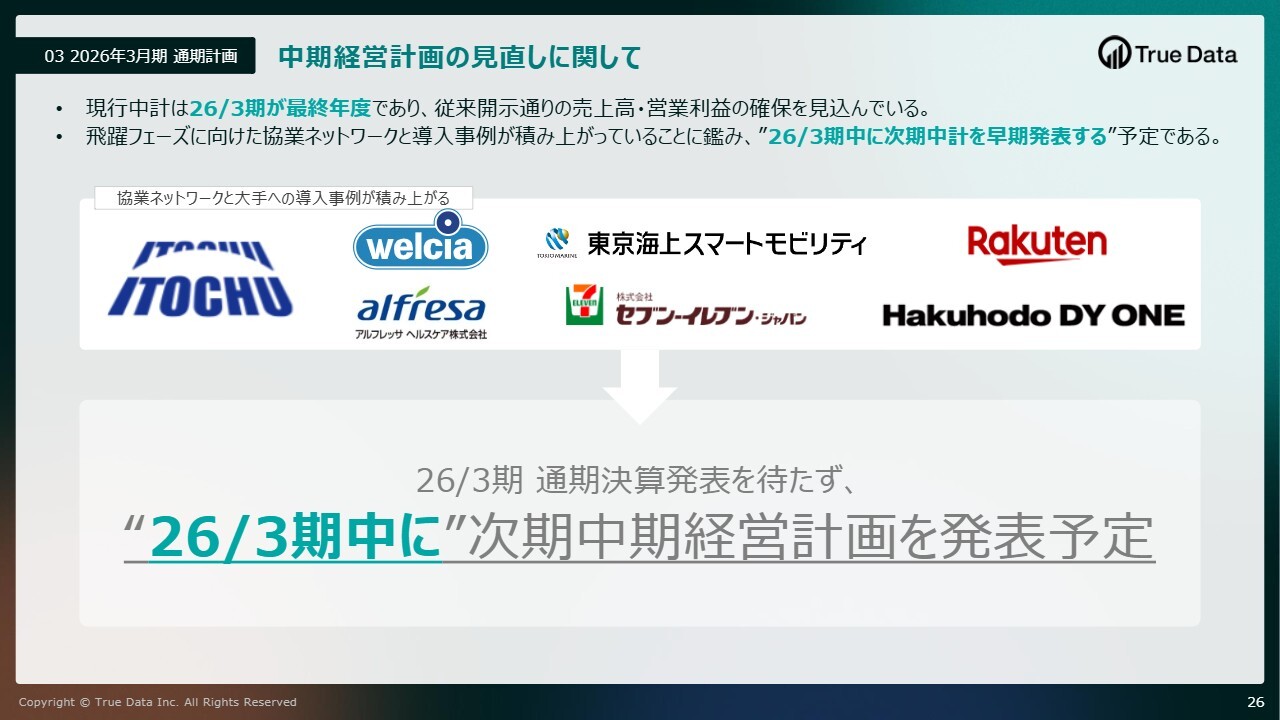

中期経営計画の見直しに関して

中期経営計画の見直しについてご説明します。現行の中期経営計画は2026年3月期が最終年度となり、従来開示しているとおりの売上高と営業利益の確保を見込んでいます。

飛躍フェーズに向けた協業ネットワークと導入事例が積み上がっていますので、2026年3月期中に次期中期経営計画を早期発表する予定としています。

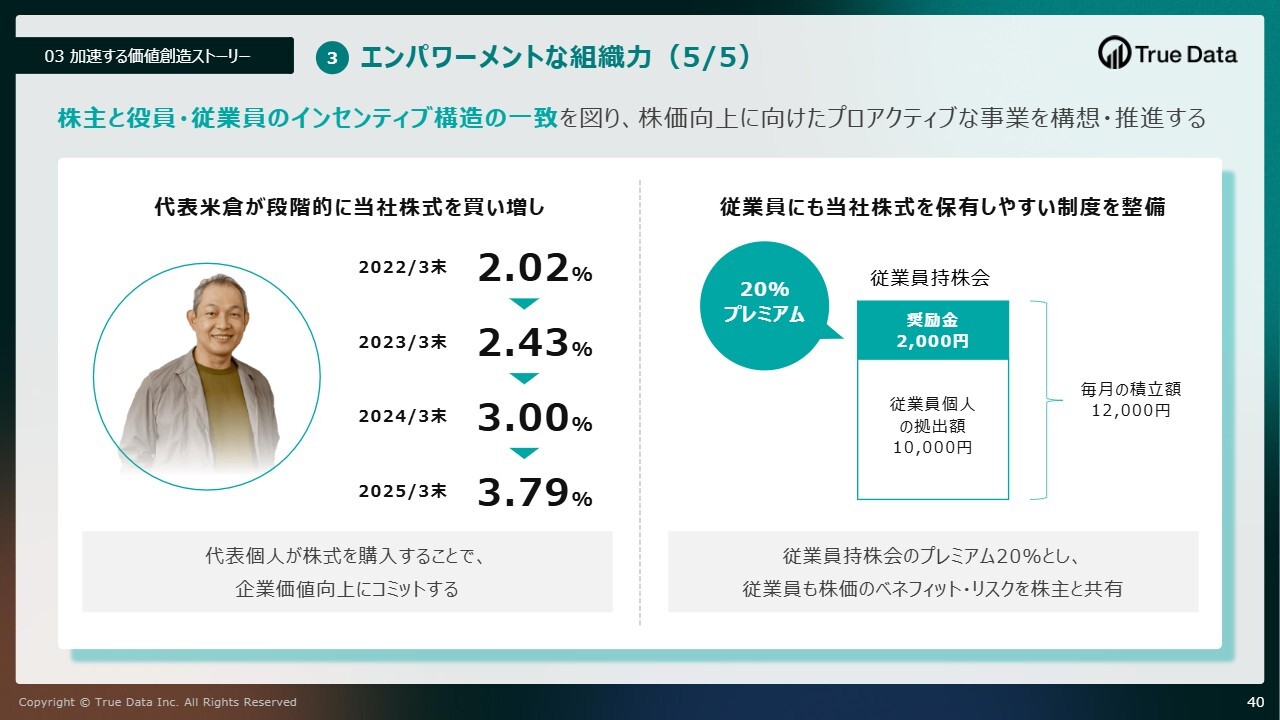

③ エンパワーメントな組織力(5/5)

現在は、私自身の資産を当社に集中させながらチャレンジしています。今までは株式保有率トップ10の末席にいましたが、2025年3月末には3.79パーセントとなり、第4位まで上がってきたことをご報告します。

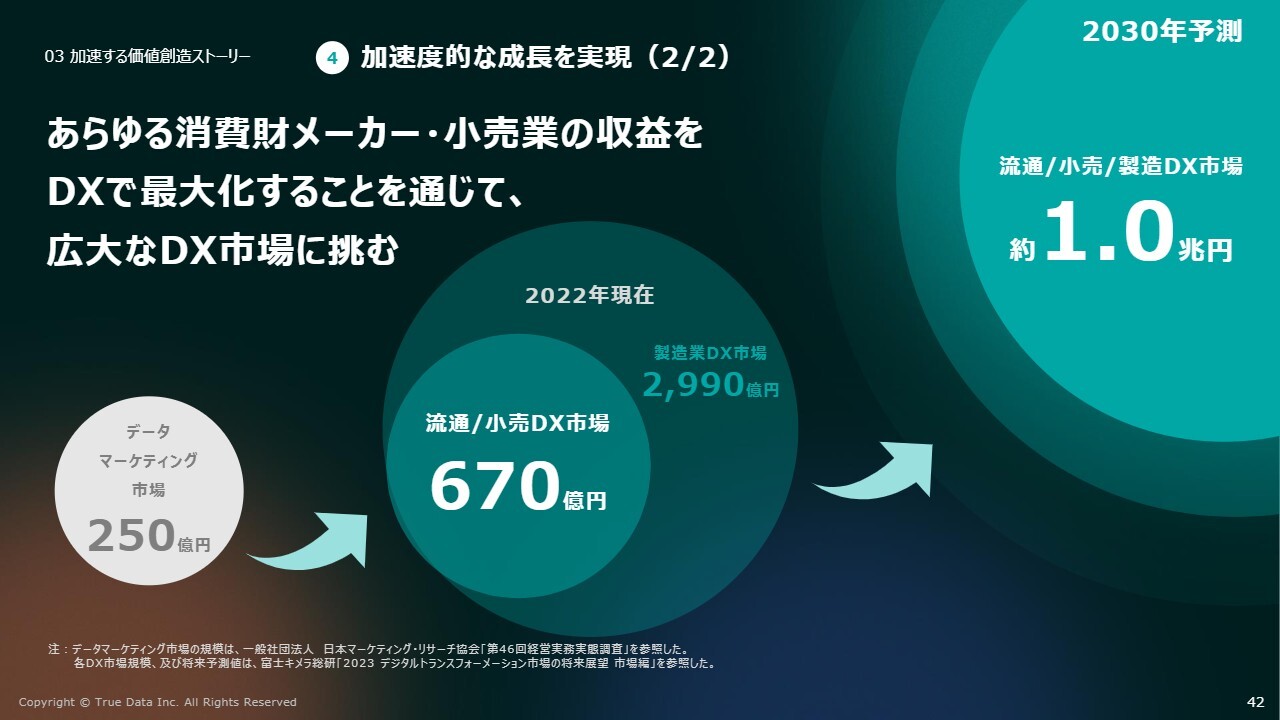

④ 加速度的な成長を実現(2/2)

今後は、データセンター上のOSとなるデータプラットフォームが価値や成長をつないで広げていく時代に入っていくと考えています。当社はこれに貢献したいと思っていますし、当社のリテールデータプラットフォームがその鍵になってくると思っています。

ここからのステージで大切にしていることは、スピードと規律、そして夢だと思っており、このような成長には全力でチャレンジしていきたいと考えています。

質疑応答:博報堂およびDearOneとの協業サービスについて

司会者:「昨日(6月2日)にプレスリリースされた博報堂およびDearOneとの協業サービスは、具体的にどのような価値をもたらすサービスなの

新着ログ

「情報・通信業」のログ