日総工産、3Qは増収減益で着地 在籍人数の増加や請求単価上昇が寄与し、営業利益は前年並みへ回復

2023年3月期第3四半期決算説明

清水竜一氏(以下、清水):みなさま、こんにちは。本日は大変お忙しいところ、私どもの第3四半期決算説明会をご視聴いただきまして誠にありがとうございます。それでは、資料に沿って進めてまいりますので、よろしくお願いいたします。

サマリー

スライドに記載のとおり、前年同期比で増収減益であるものの、営業利益はおおむね前年並みまで回復してきています。自動車関連の稼働状況は、みなさまもご承知のとおり、半導体を中心とした部品不足の影響が継続しています。一方、人材ニーズは非常に堅調であることも大きく変わっていません。

電子デバイスは、PC・通信機器関連の部品需要が減少し、スマートフォンの売れ行きも減少している影響が出ています。そのような背景を受けて、半導体はメモリ分野の在庫が少し積み上がってきている状況で、若干の調整局面に入っています。

車載向けは好調で、むしろ不足している状況です。後ほど詳細をご説明しますが、エンジニアは順調に推移しています。

目次

本日はこの目次に沿って進めていきます。

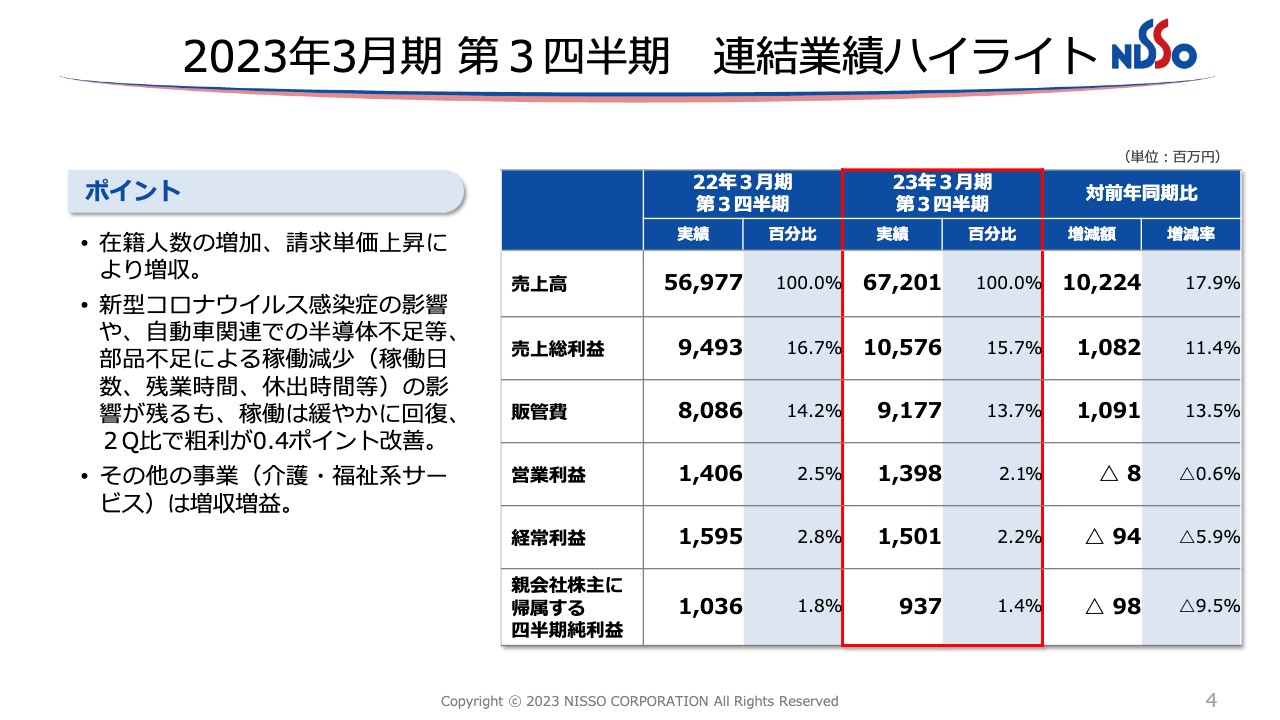

2023年3月期 第3四半期 連結業績ハイライト

連結業績についてご説明します。先ほどお伝えしたとおり、売上高は前年同期比17.9パーセント伸びたものの、営業利益は昨年並みで若干減少しています。

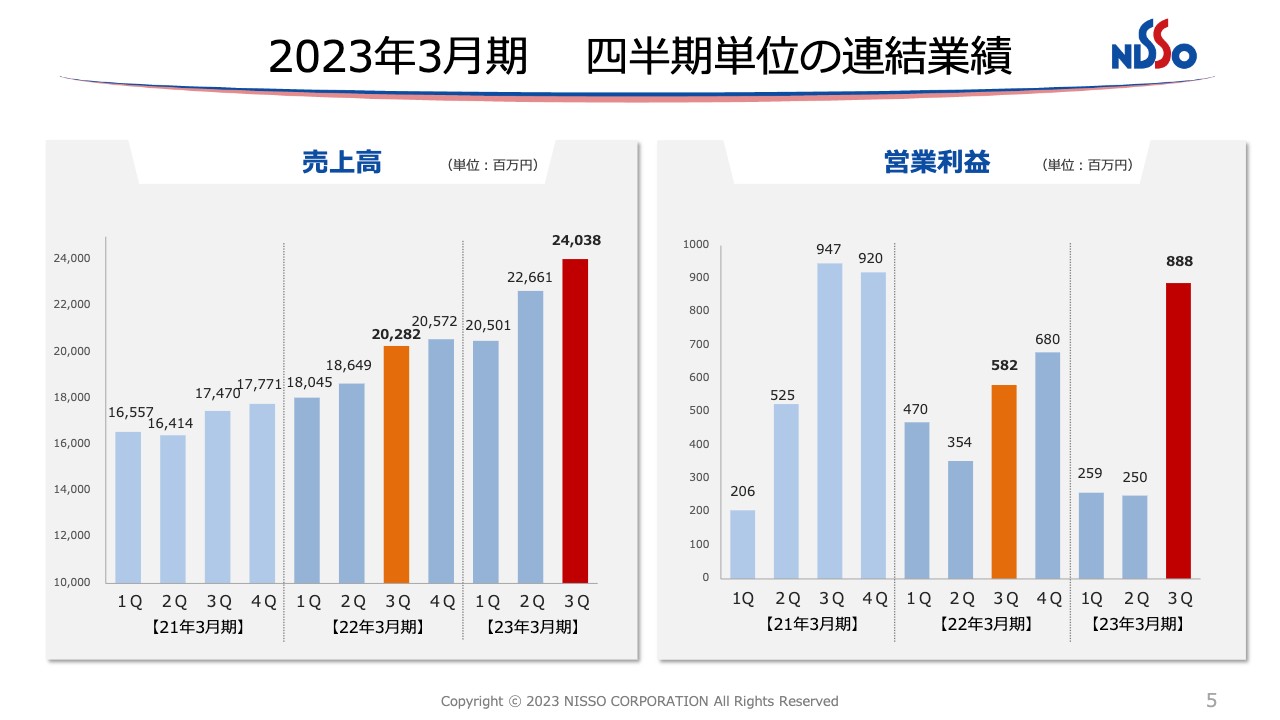

2023年3月期 四半期単位の連結業績

四半期単位の売上高と営業利益の推移です。本日は特に、グループの売上高の90パーセントを占める日総工産の単体についてご説明します。

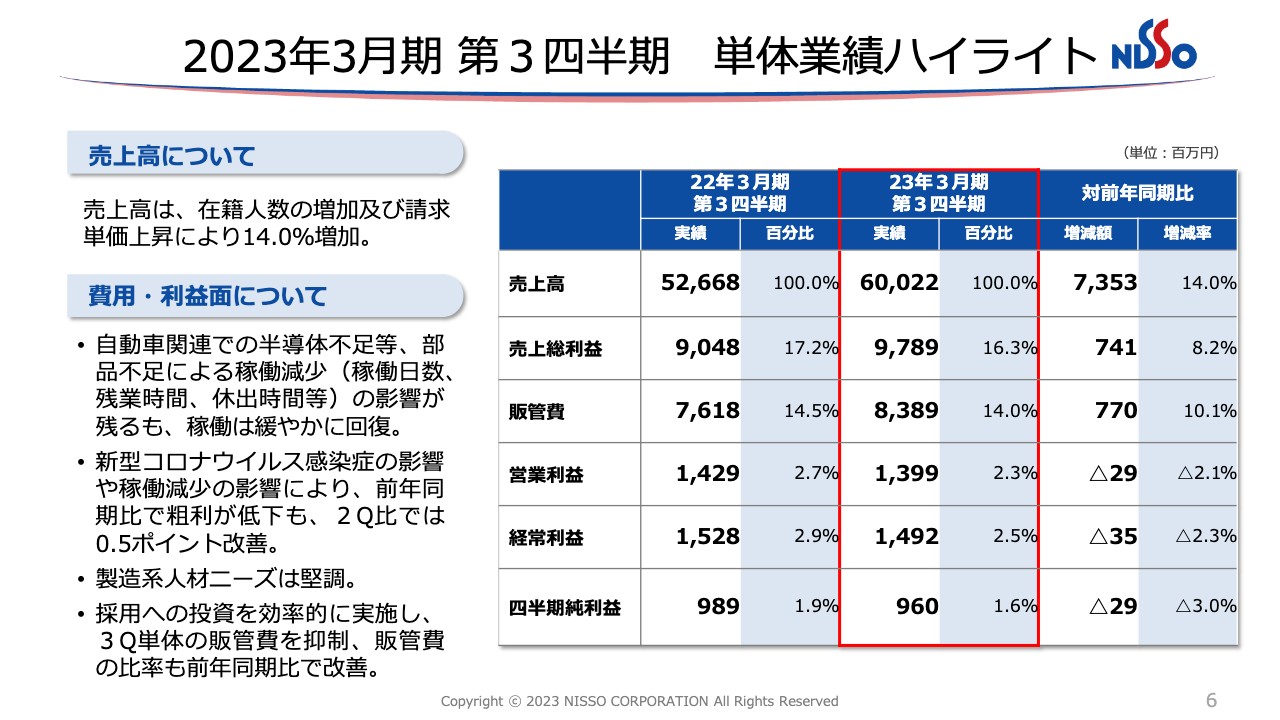

2023年3月期 第3四半期 単体業績ハイライト

日総工産単体のハイライトです。売上高は前年同期比14パーセント伸びています。在籍人数の増加ならびに請求単価の上昇が大きな要因となっており、稼働が大きく戻ってきているわけではありません。

2022年12月末と比べると、在籍人数が1,396名増えています。また、請求単価は12月の単純平均で93円上がっています。営業利益は増収減益ですが、第3四半期で前年同期比2,900万円の減少という状況まで回復しています。

後ほど詳細をご説明しますが、年末年始に新型コロナウイルスの感染拡大が起こった影響で、出勤率が2ポイント近く下がりました。ピーク時は現場で働く約300名が新型コロナウイルスに感染し、仕事に出ることができませんでした。

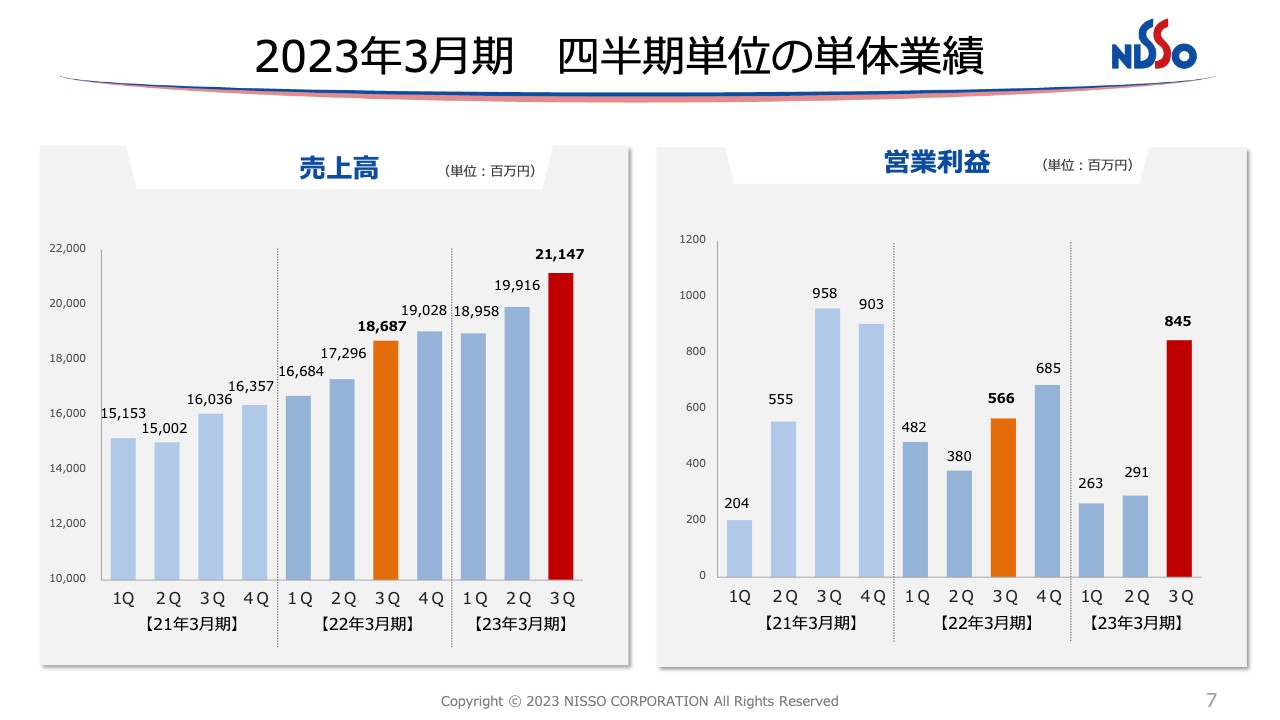

2023年3月期 四半期単位の単体業績

営業利益のグラフをご覧ください。苦戦していた上期に対して、第3四半期に回復してきた状況がおわかりいただけるかと思います。

私どもの事業は、通常時の利益が上期1対下期2と言われています。しかし、今期は1対3とやや変則的な状況になると予想されます。過去を振り返っても、新型コロナウイルスの影響などを受けて、前々期が1対2.45、前期が1対1.45と通常とやや異なる推移となっています。

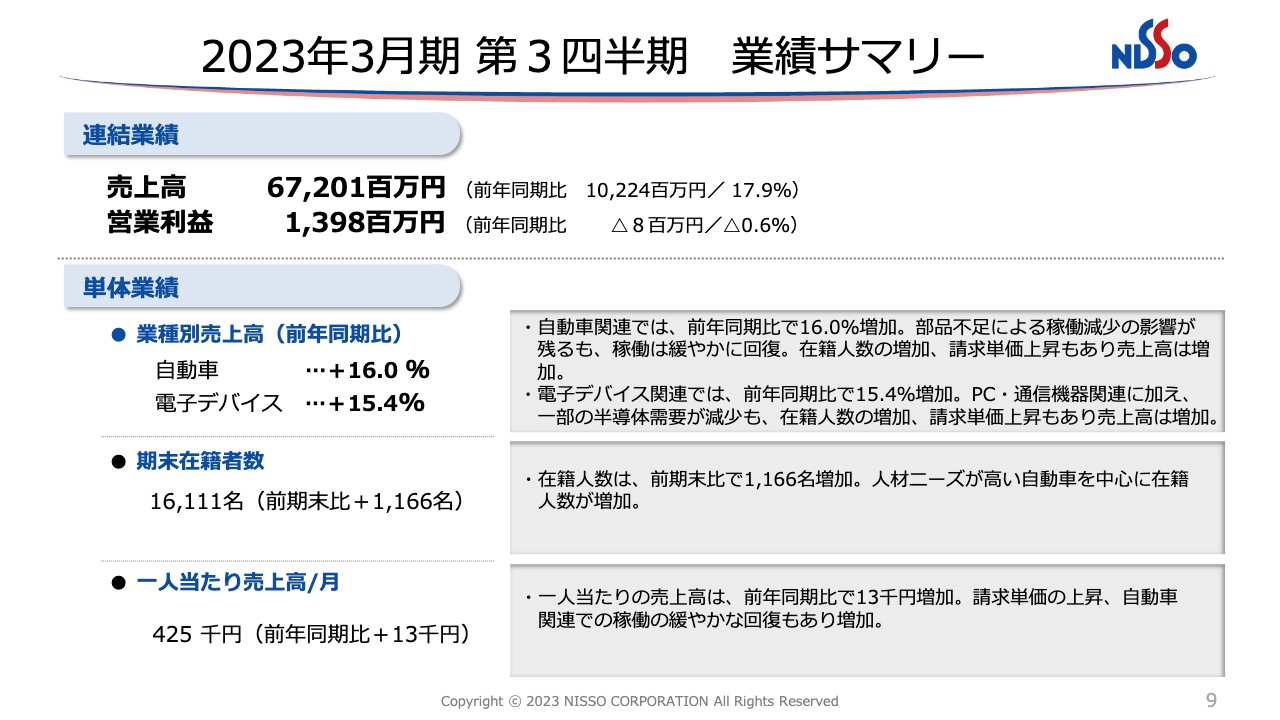

2023年3月期 第3四半期 業績サマリー

第3四半期の業績サマリーです。スライドに記載の項目は後ほど詳しくご説明します。

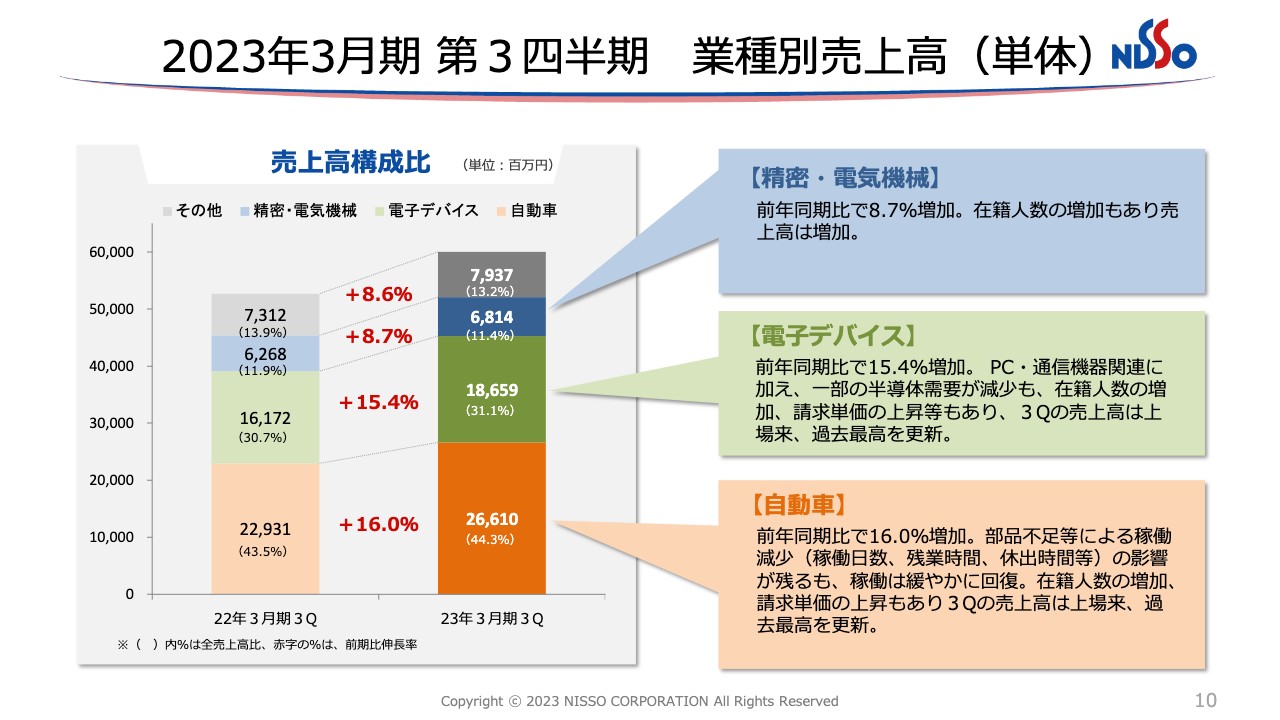

2023年3月期 第3四半期 業種別売上高(単体)

業種別売上高についてご説明します。自動車分野は決して芳しい稼働状態ではありませんが、在籍数を増やし続けています。第2四半期時点で前年同期比15.9パーセント増だったのに対し、今期は前年同期比16パーセント増となり、引き続き順調に伸びています。

後ほどご説明しますが、電子デバイス分野は今までの成長と比べるとブレーキがかかってきています。

自動車については、先ほどお伝えしたとおり、緩やかに回復しているものの、半導体を中心とした部品不足によって通常の稼働状態には戻ってきていない状況です。

さらに、電子部品はPC・通信機器関連の減少に加え、半導体の分野でメモリの生産状況が調整局面に入り、特にスマートフォンの売れ行きが芳しくない状況です。一方、自動車向けの半導体は不足感があります。そのため、今後は自動車分野が回復する過程で、より自動車向けの半導体が成長を遂げていくと考えています。

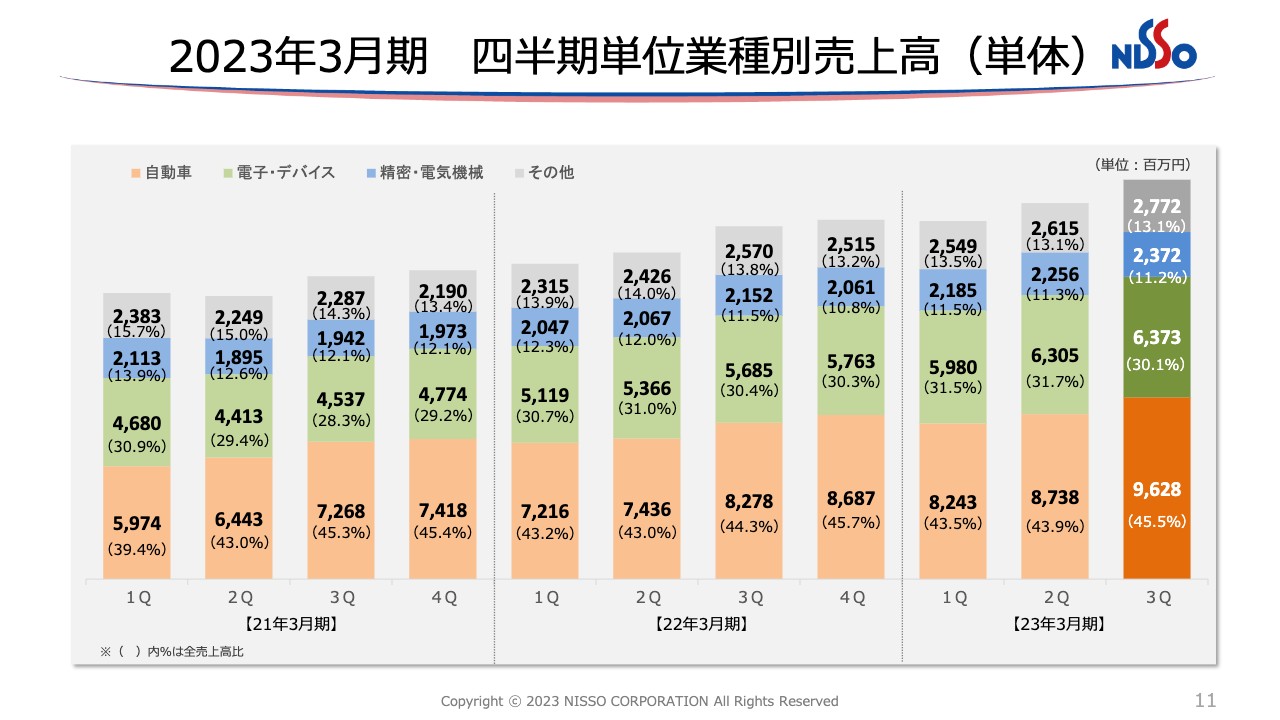

2023年3月期 四半期単位業種別売上高(単体)

四半期単位業種別売上高の推移です。自動車も電子部品も過去最高の売上高を継続している状況が、このグラフから読み取れると思います。

アカウント企業について(単体)

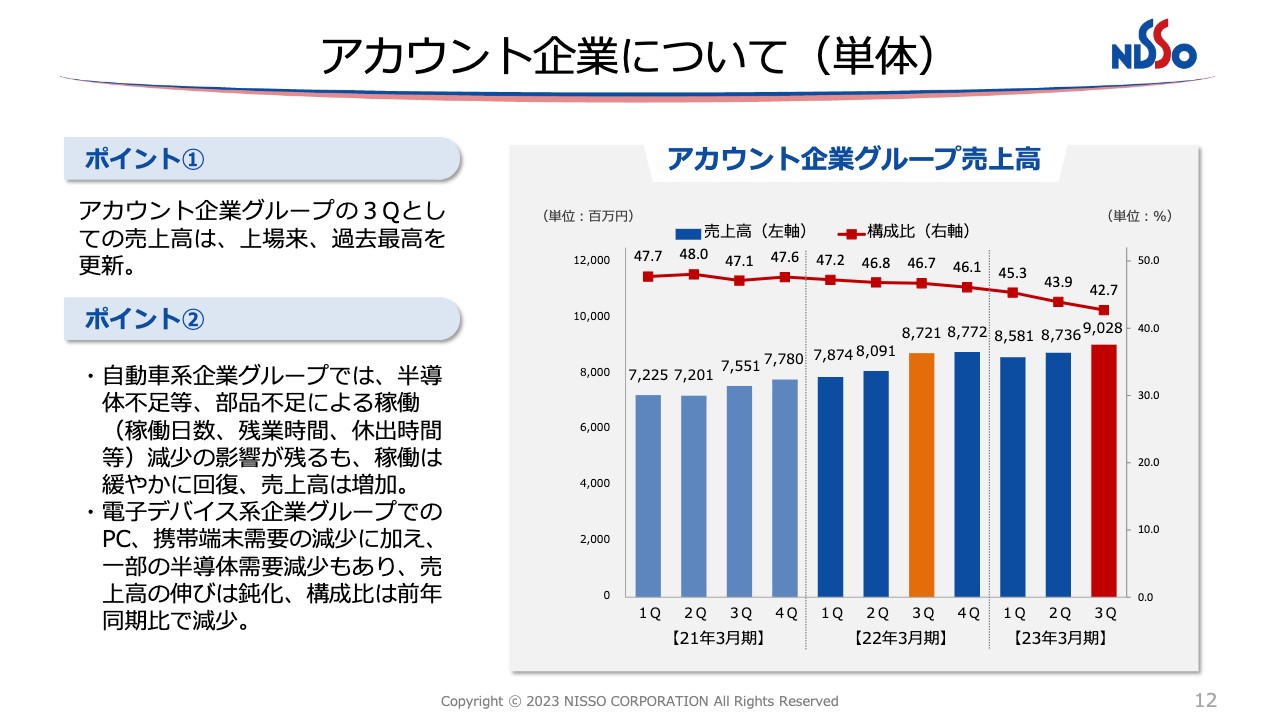

アカウント企業についてご説明します。四半期ごとの売上高は過去最高を更新していますが、全体のシェアは42.7パーセントと減少しています。アカウント企業以外の会社が成長していることも要因であり、来期に向けて次期アカウント候補を準備していく状況になっていると思います。

私どものアカウント企業は、自動車の大手メーカーグループ、受動部品の大手メーカーグループ、半導体の大手メーカーグループ、精密機器の大手メーカーグループの4つです。

自動車の大手メーカーグループは、先ほどお伝えしたとおりです。受動部品の大手メーカーグループは、残念ながらスマートフォンの売れ行きの影響を一番大きく受けていると思います。本来は、自動車の売上が伸びれば自動車部品で挽回できたのですが、回復には至っていません。

半導体の大手メーカーグループは、メモリを中心に作っているため足踏みしている状況です。一方、精密機器の大手メーカーグループは、ようやく底を打った状況です。一気に反転することはないと思いますが、徐々に上がってくると考えています。

先ほど少しお伝えした新規アカウント候補の考え方についてご説明します。みなさまもご承知のとおり、政府は今後日本国内で半導体の量産を増やしていく方針です。そこに連動したいろいろな半導体メーカーや装置メーカーが成長していきます。その中で、特に成長を見込める半導体分野を積極的にアカウント化し、成長を促していきたいと考えています。

また、新しい時代の自動車に関連する、特にバッテリーを中心としたキー部品などの成長が見込まれる部品の分野に次のアカウントを仕掛けているところです。来期になりましたら、新しくアカウントグループに加わった顔ぶれをご紹介したいと思います。

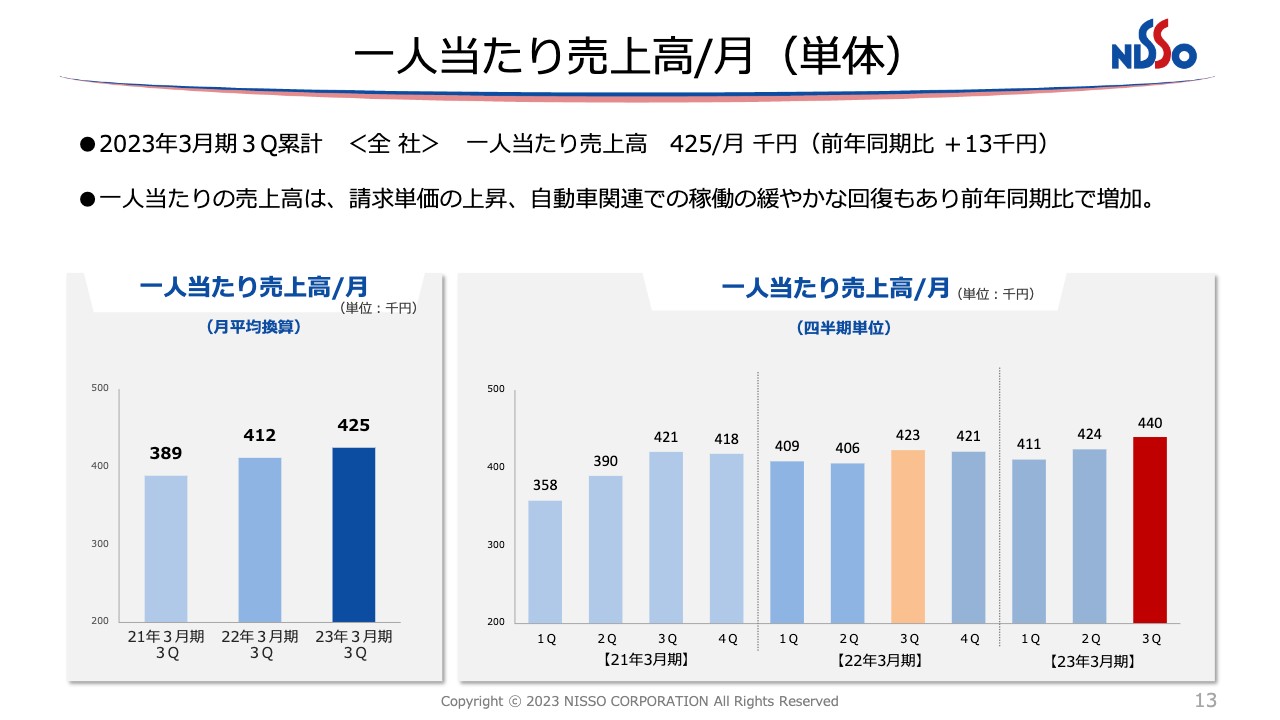

一人当たり売上高/月(単体)

1人当たりの売上高についてご説明します。スライドのグラフをご覧ください。四半期単位では前年同期比1万7,000円増加しており、月平均換算では前年同期比1万3,000円増加しています。

12月の単純平均請求単価の上昇と、自動車関連での稼働の緩やかな回復が大きく寄与していると分析しています。

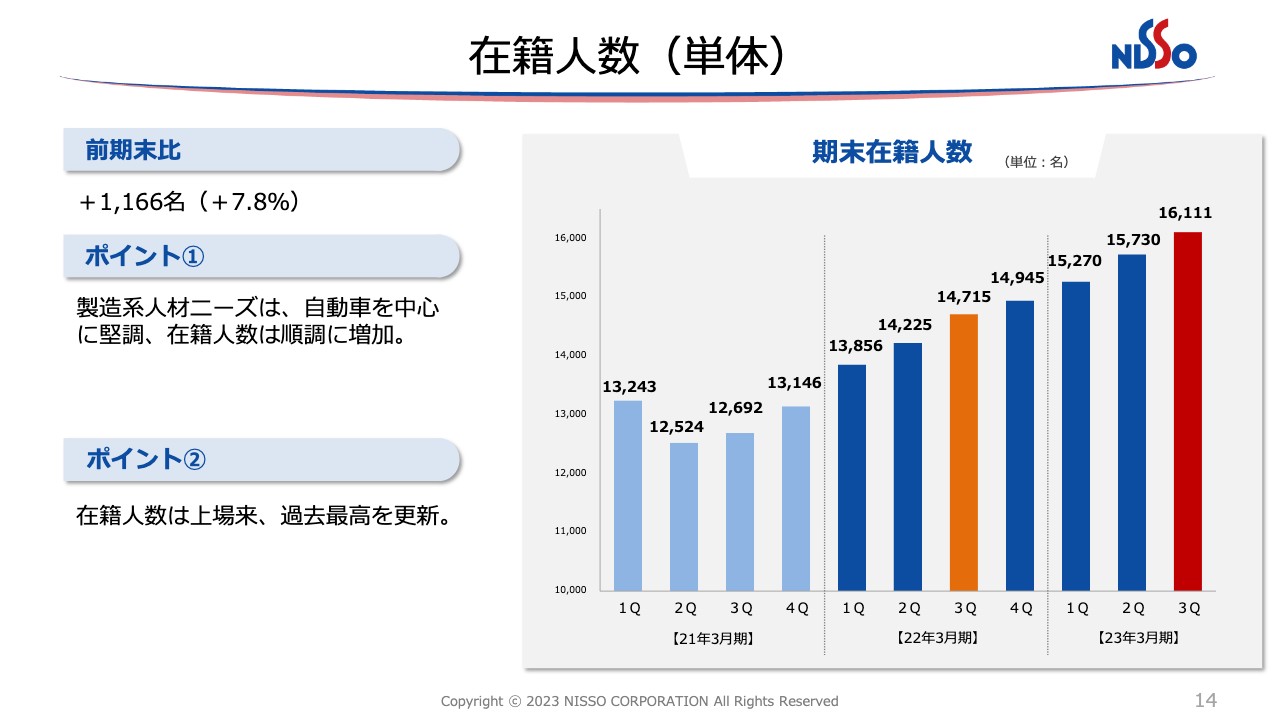

在籍人数(単体)

在籍人数の推移についてご説明します。前期末比1,166名増加し、在籍人数が伸びています。前年同期比では1,396名増えており、順調に増加していると見ています。人材の採用は困難を極めていますが、そのような中でも自社サイトを活用し、効率的に採用活動が行えていると考えています。

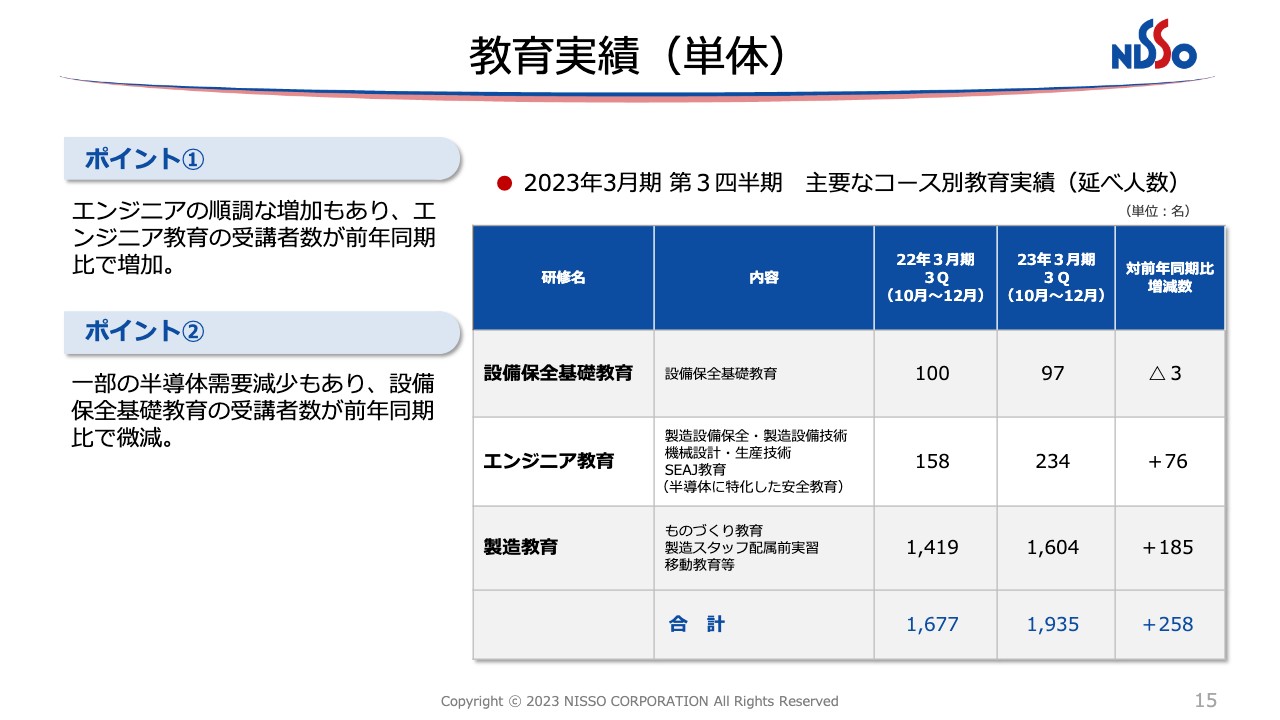

教育実績(単体)

教育実績です。2022年第3四半期と比べて、設備保全基礎教育が減少しています。これは、半導体メモリの分野で新規の立ち上げが後ろへずれ込んでいることから、設備保全のメンバーやエンジニアのニーズに若干ブレーキがかかっているためです。

現在、構造的に他の分野の半導体にそのような人材を振り分けているため、一時的にこのような影響を受けています。後ほど詳しくご説明しますが、お客さまからのニーズが非常に高い領域になるため、ますます育成の強化を進めていきたいと考えています。

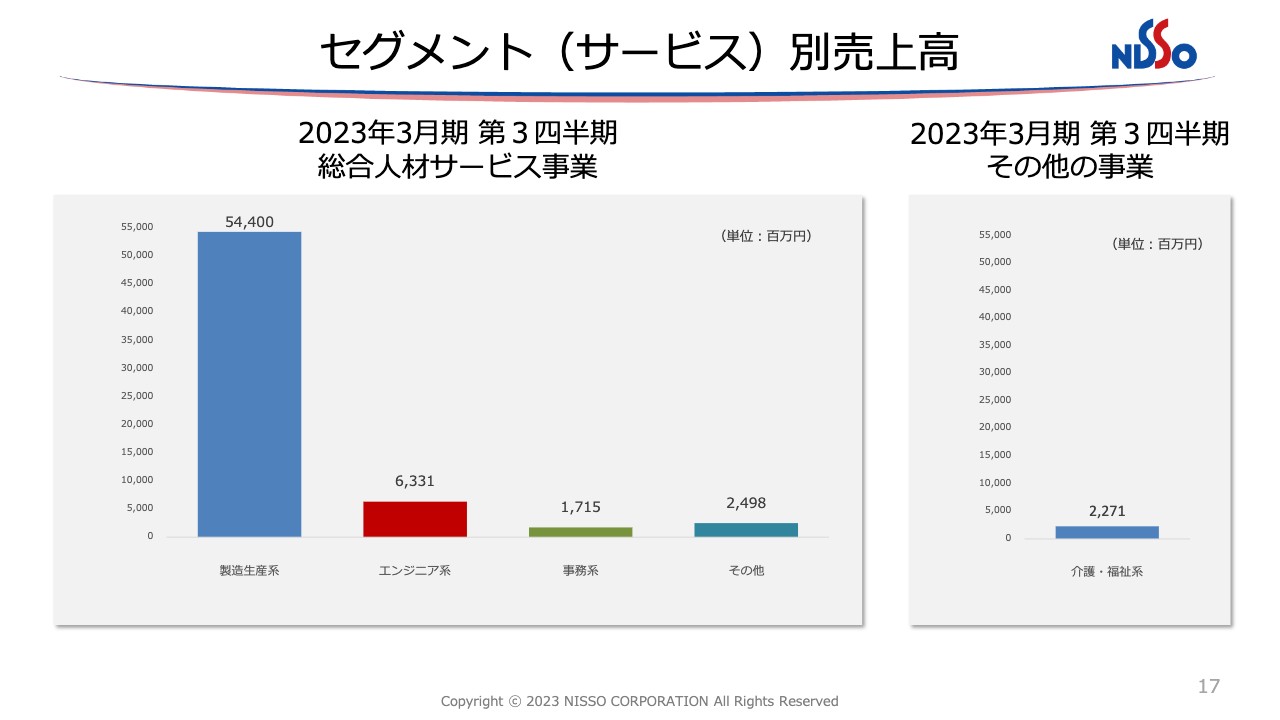

セグメント(サービス)別売上高

セグメント別(サービス別)の売上高の詳細は後ほどご説明します。

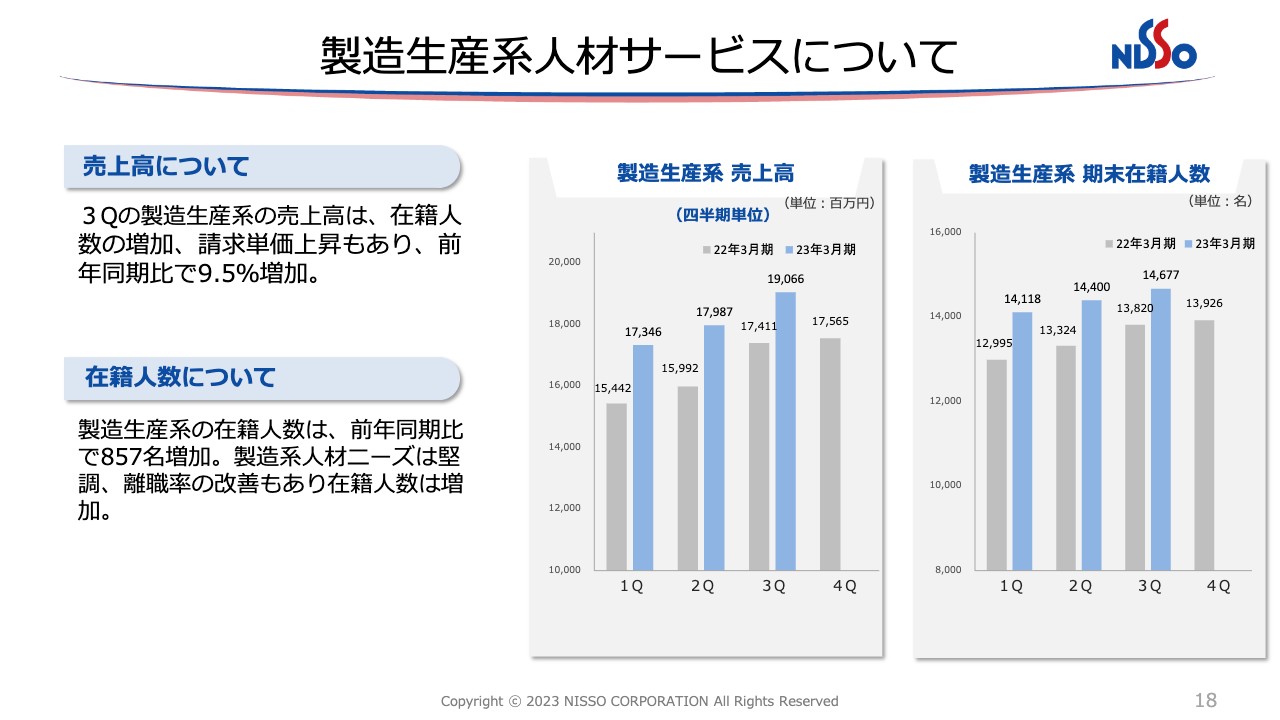

製造生産系人材サービスについて

製造生産系人材サービスについてご説明します。売上高は前年同期比で9.5パーセント増加し、在籍人数は前年同期比で857名増加しました。第1四半期から第2四半期にかけて282名の増加、第2四半期から第3四半期にかけて277名の増加と順調に拡大を続けています。

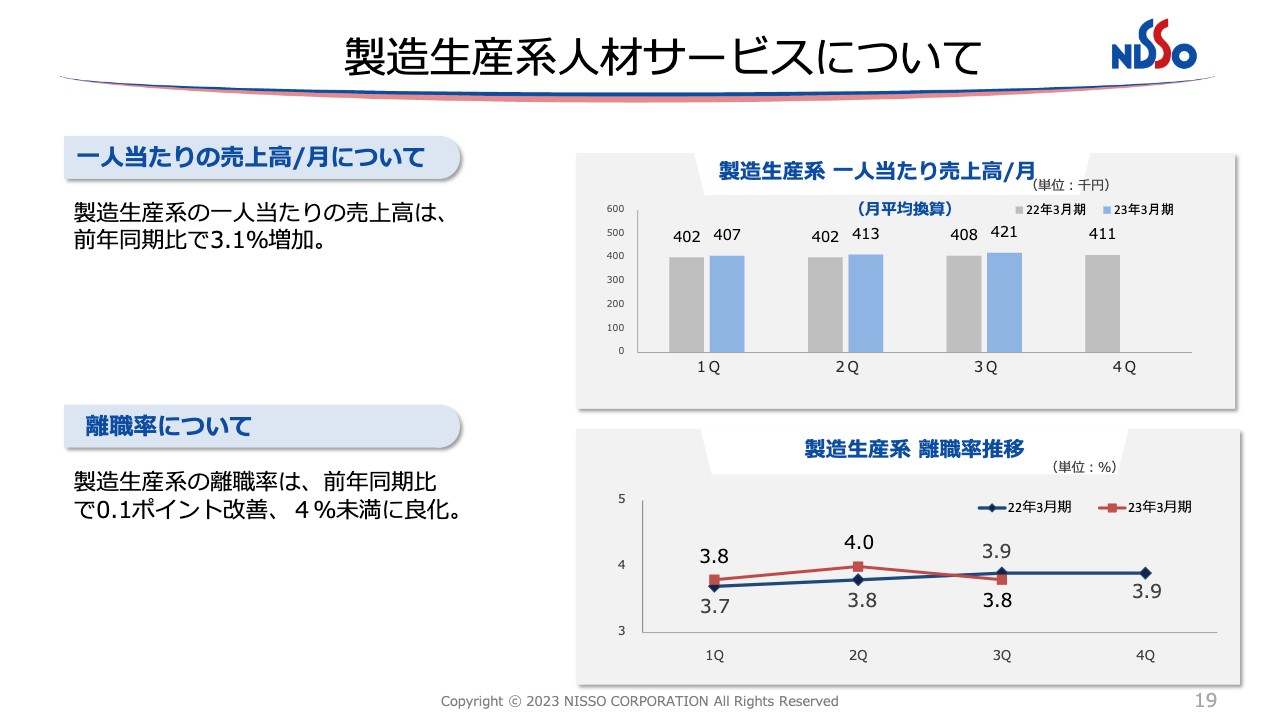

製造生産系人材サービスについて

製造生産系人材サービスの1人当たりの売上高は、前年同期比で3.1パーセント増加しました。

「離職率がやや上がってきている」とご心配の声がありましたが、ようやく落ち着けることができました。前年同期比で0.1ポイント改善しています。さらに、スライドの折れ線グラフは移動平均ですので、実際はこれ以上に離職率が下がっています。

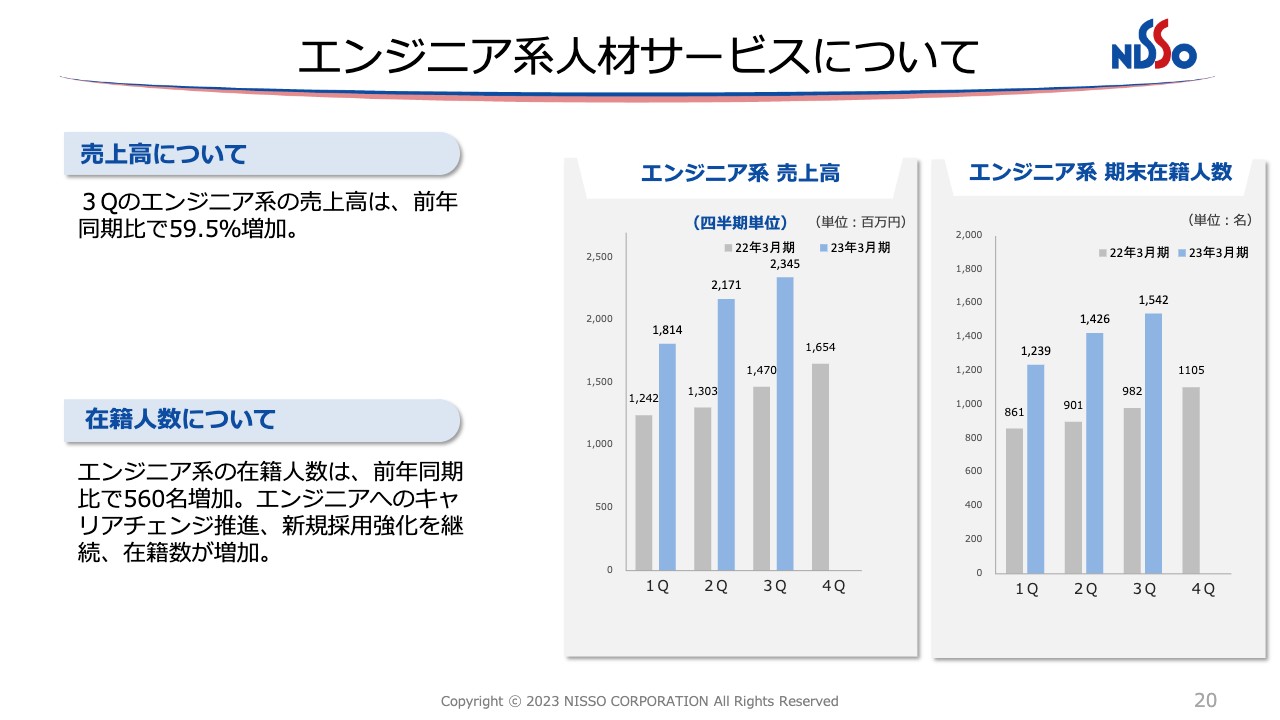

エンジニア系人材サービスについて

エンジニア系人材サービスについても非常に順調に伸びています。第3四半期の売上高は、前年同期比で59.5パーセント増加しました。

在籍人数も前年同期比で560名増加しました。第1四半期から第2四半期にかけて187名の増加、第2四半期から第3四半期にかけてはややブレーキがかかりましたが116名の増加と、順調に増やすことができています。

当社ではエンジニアとして育成する新卒や中途採用者は、全体の2割程度です。残りの8割は、製造現場で働いているベテランを育成して登用していることにより、非常に安定的に成長できるのではないかと考えています。

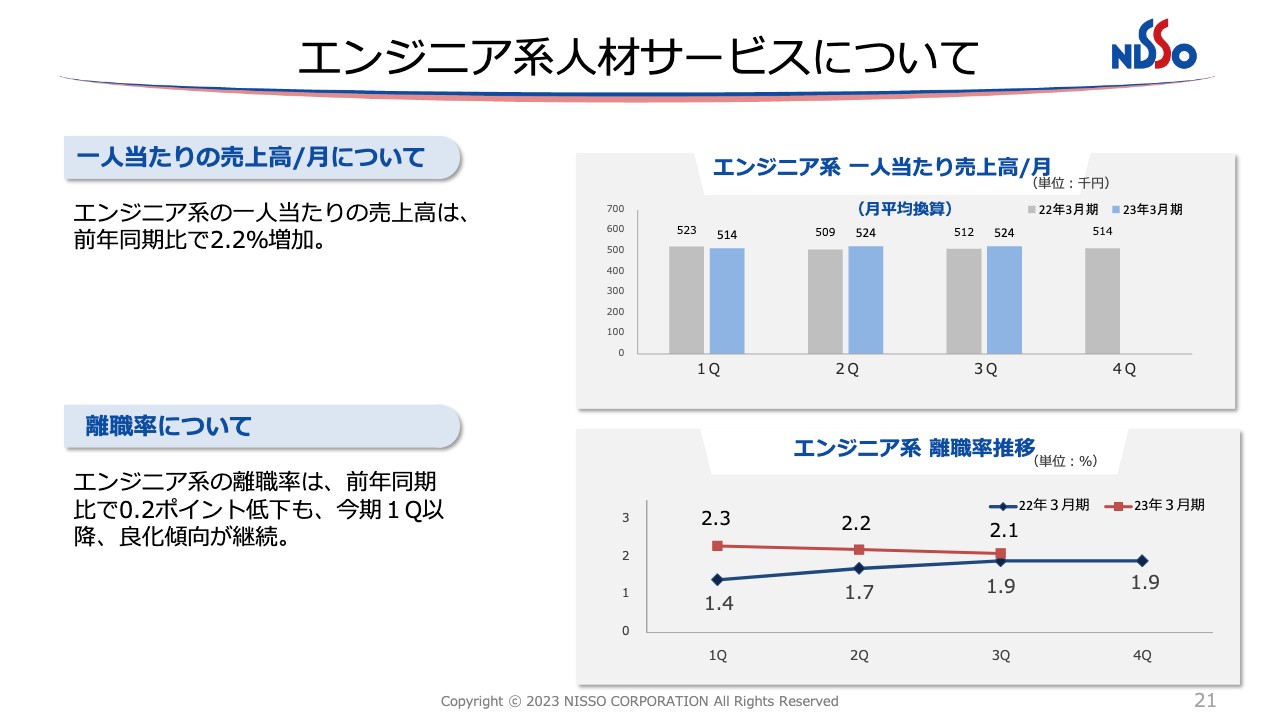

エンジニア系人材サービスについて

エンジニア系人材サービスの1人当たりの売上高は、前年同期比で2.2パーセント増加しました。残念ながら初級のエンジニアが多いため、売上高はスライドに記載のレベルに留まっています。しかし、カリキュラムを見直し、今後さらに育成の能力を高めていくことで、1人当たりの売上高はさらに伸びてくると考えています。

一方、離職率については前年同期比で0.2ポイント低下しており、全体としてはなだらかに下がってきていますので、もう一息で2パーセントを切ることができるのではないかと考えています。

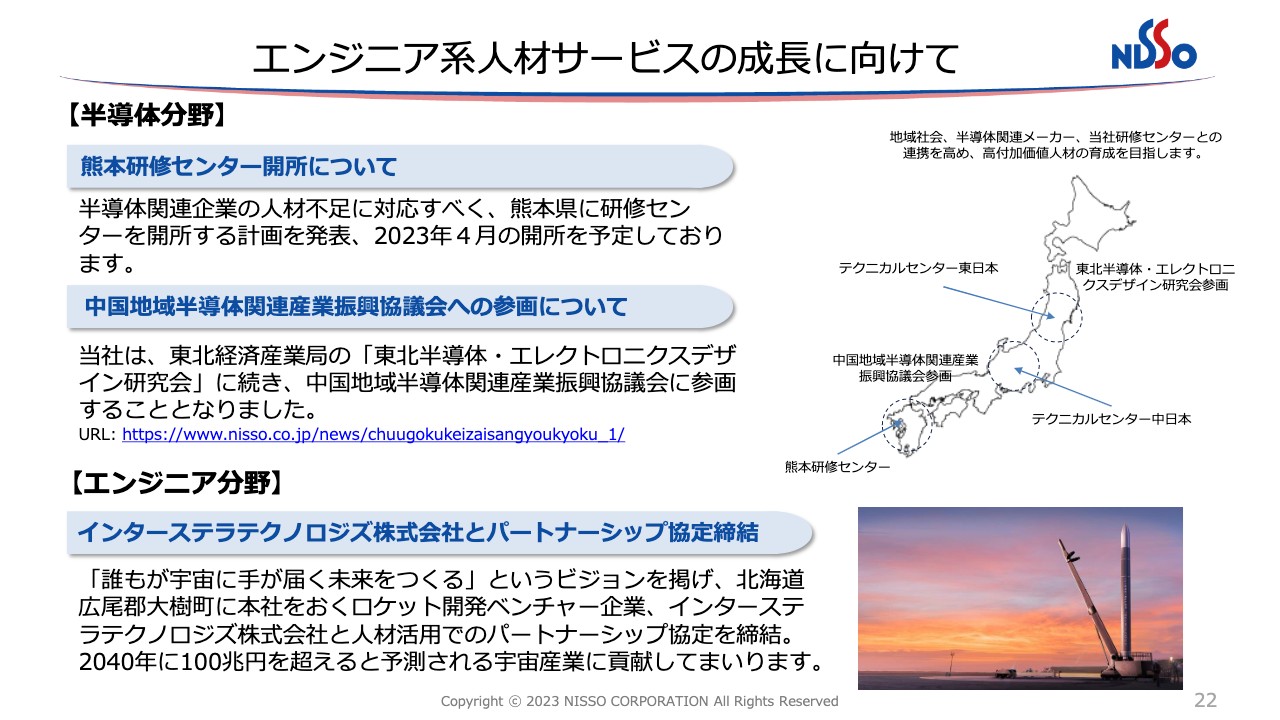

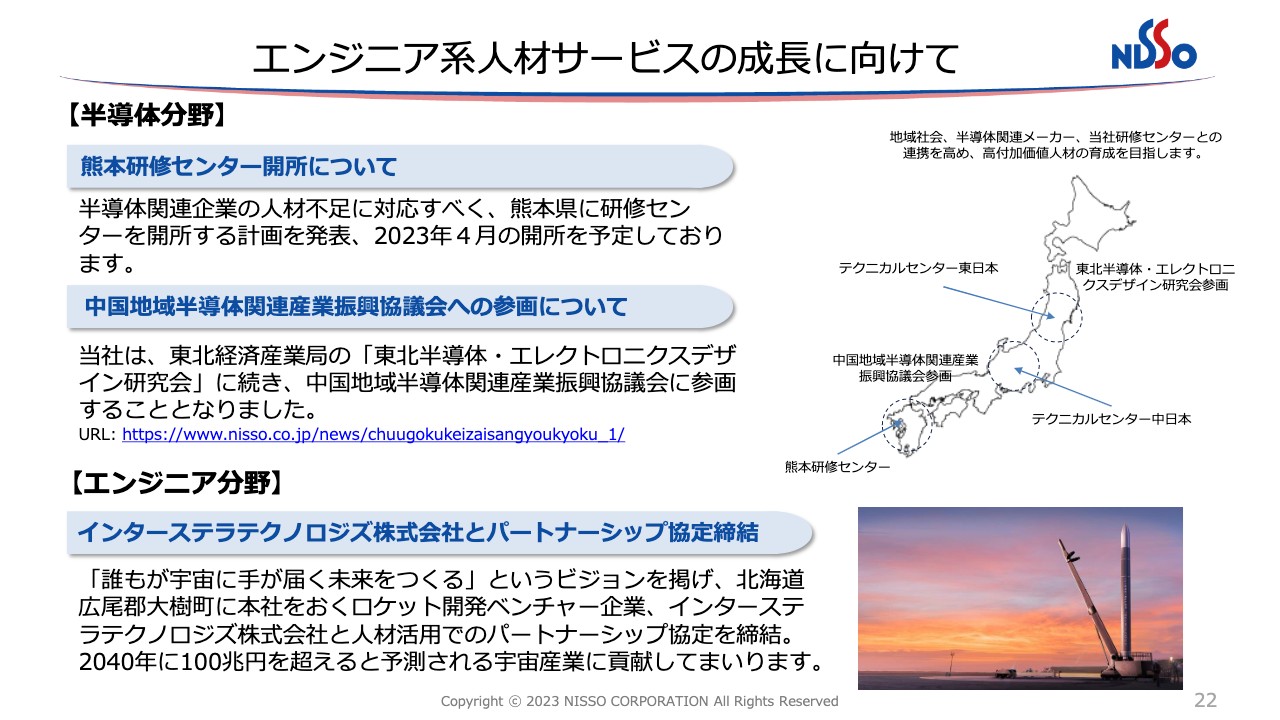

エンジニア系人材サービスの成長に向けて

次期アカウントと密接に関係する、エンジニア系人材サービスの成長についてご説明します。1点目に、我々はテクニカルセンター東日本、テクニカルセンター中日本のそれぞれで半導体の装置を導入し、人材を育成してきましたが、いよいよ2023年4月から熊本研修センターを開所することとなりました。

半導体メーカーの方々とのお話から、量産技術を確立するために必要な高付加価値の人材のニーズが非常に高いと感じています。熊本研修センターはそのような人材を育成するための施設です。当社は他社にはない育成の仕組みを持っています。

今はまだ生みの苦しみを味わっている段階ですが、ここできちんと教育した人材をお客さまに配属していくことで、結果として我々の信頼性はさらに増すと考えています。我々の採用・育成能力が高まっていくことで、シェアを上げていくことができると思っています。

2点目に、東北経済産業局と東北半導体・エレクトロニクスデザイン研究会への加盟に続き、中国地域半導体関連産業振興協議会にも参画することとなりました。

今一番活況を呈している熊本を中心とした九州エリア、次に半導体の出荷の多い東北エリア、そして中国エリアで、我々は育成する仕組みを地域あるいはお客さまに提供しながら、量産技術の基盤を作っていきます。

3点目に、インターステラテクノロジズ社とパートナーシップ協定を締結しました。インターステラテクノロジズ社は、ロケットを打ち上げる宇宙事業に挑戦している会社です。「なぜ日総工産が宇宙事業に」と不思議に思われるかもしれません。

我々はこれまで「製造分野において、この先必要な人材サービスをいかに提供していくか」に積極的に取り組んできました。そのような中で、既存の製造業の人材をこれから成長するであろう宇宙産業にキャリアチェンジしていこうと考えています。

最近よく言われる「リスキリング」に積極的に挑戦していこうと考え、インターステラテクノロジズ社と人材の活用でのパートナーシップの協定を締結しました。

この会社の方々と議論して、今までの国内にあるいろいろなもの作りの基礎が活かせる分野であることに私は大変感銘を受けました。また、2040年には100兆円産業と予測される宇宙産業に非常に期待していることから、この分野にも積極的に挑戦していこうと考えています。

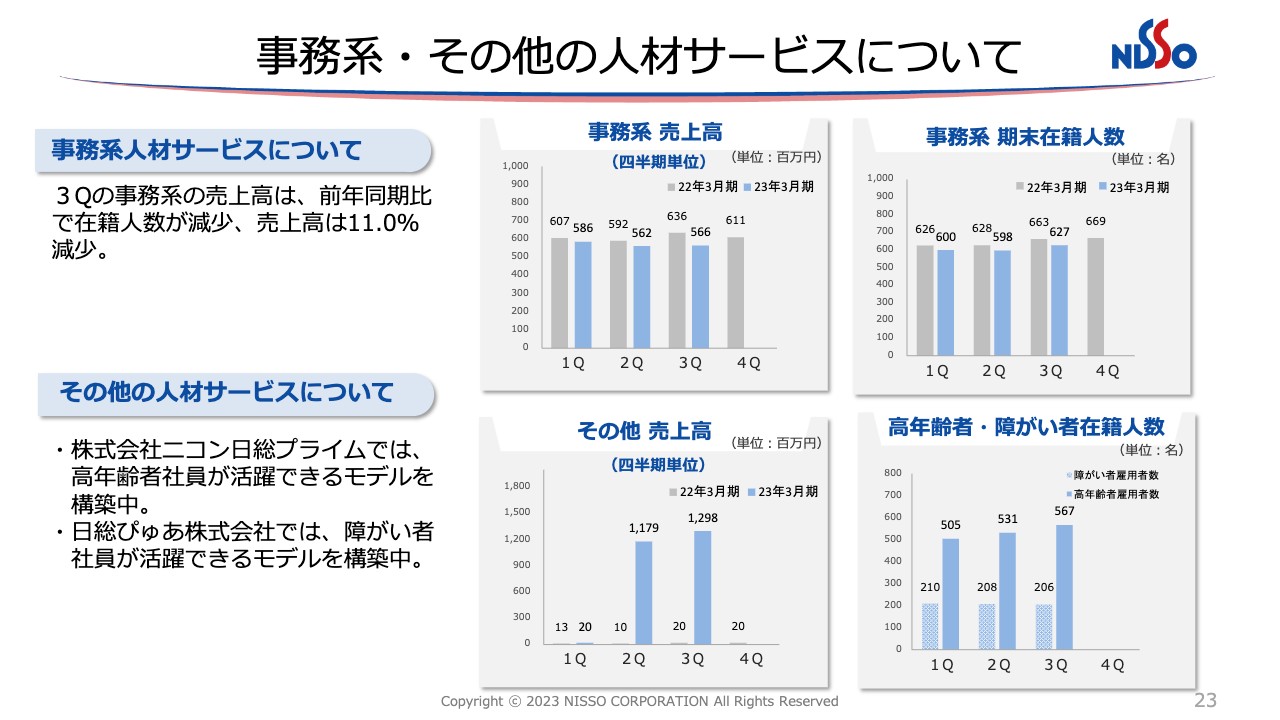

事務系・その他の人材サービスについて

事務系・その他の人材サービスについてです。最もニーズがあったであろうコールセンターやデータセンターが新しいテクノロジーに置き換わっていくことで、残念ながら一般の事務の分野はこれから先細っていくだろうと考えています。

そのような中でも、日本人だけでは対応できない部分についての外国人の活用など、新しい時代の事務領域で必要な人材について、事務系の分野でもしっかりと向き合っていきたいと思っています。

スライド下部の「その他の人材サービスについて」をご覧ください。我々は特にこちらに挑戦していきたいと考えています。例えば、ニコン日総プライムでは高年齢者社員が活躍できるモデルを、日総ぴゅあでは障がい者社員が活躍できるモデルを構築中です。

ダイバーシティという言い方もありますが、もう少し実務的に掘り下げたモデルを作っていきたいと考えています。大事なポイントは、モデル構築の際に「育成するモデル」と「活躍できるモデル」を統合しておくことだと思います。

テクノロジーがどんどん進化している中で、求められる人材の質やスキルは変化してきています。そこに対応できるような人材育成モデルを作り、育成した方々をそれぞれのお客さまのところに届けていくことが必要だと考えています。

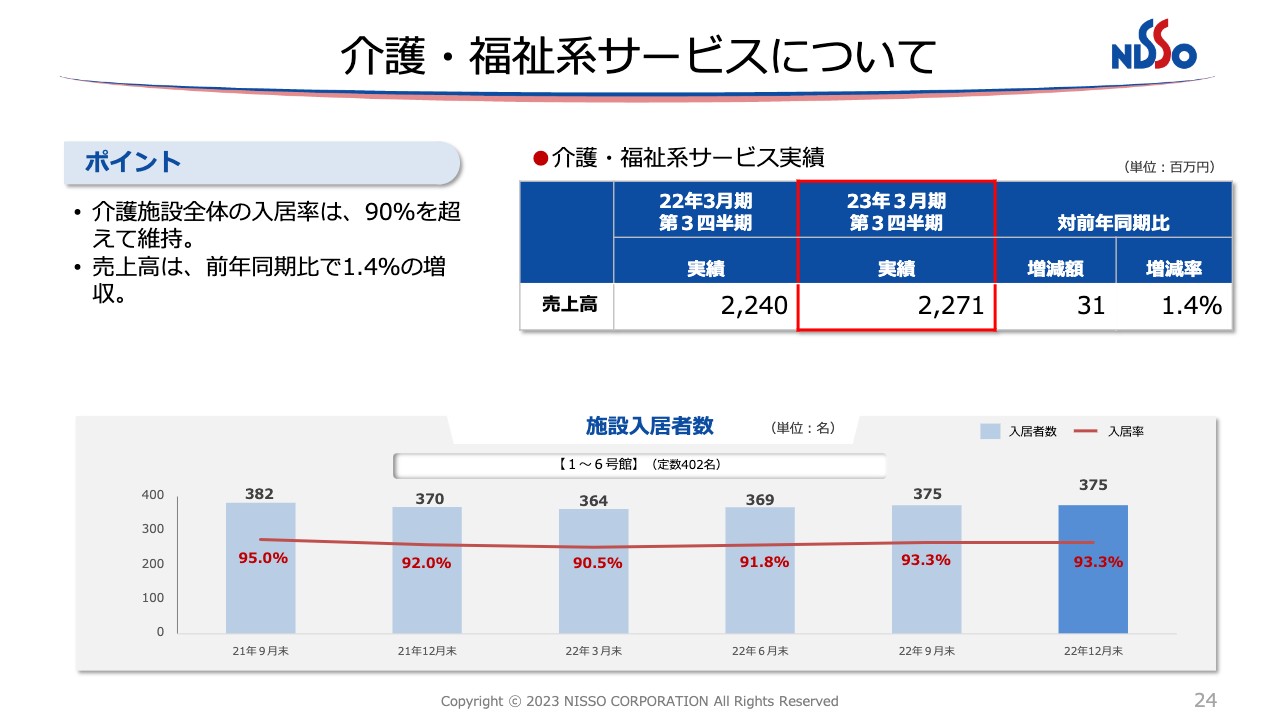

介護・福祉系サービスについて

介護・福祉系サービスについてです。介護施設全体の入居率は93.3パーセントと横ばいで、おおむね順調に推移しています。売上高は前年同期比1.4パーセントの増収となり、赤字は完全に脱している状況です。

今後はこの施設を用いて、私どもの新しい事業分野であるヘルスケア・メディカルに向けたいろいろなトライアルを行っていくことで、私どもがこの事業を持っている意味につながってくると考えています。

トピックス

トピックスです。1点目に、すでに発表のとおり、持株会社体制への移行を検討開始します。

当社グループを取り巻く経営環境が急速に変化している中で、経営環境の変化に柔軟に対応し、持続的な成長を実現するため、より一層の経営の効率化を目指したグループ体制に再構築することが必要であると考えました。今後ますますギアを1つ上げて、攻めの展開をしていきたいと考えています。

2点目に、日総グループのタグラインを策定しました。ブランドメッセージは、「働きものを、幸せものに。」です。私どもは「働く機会と希望を創出する」をミッションに掲げてグループ経営を行っています。「これから働く人たちに支持されない人材会社は成長できない」というのが私の持論です。

「働きものを、幸せものに。」とは、処遇で返すことももちろんあるでしょうし、将来の夢や希望などいろいろなことを創出することもあると思います。労働市場から支持される企業になるためのグループタグラインだと、ご理解いただければと考えています。

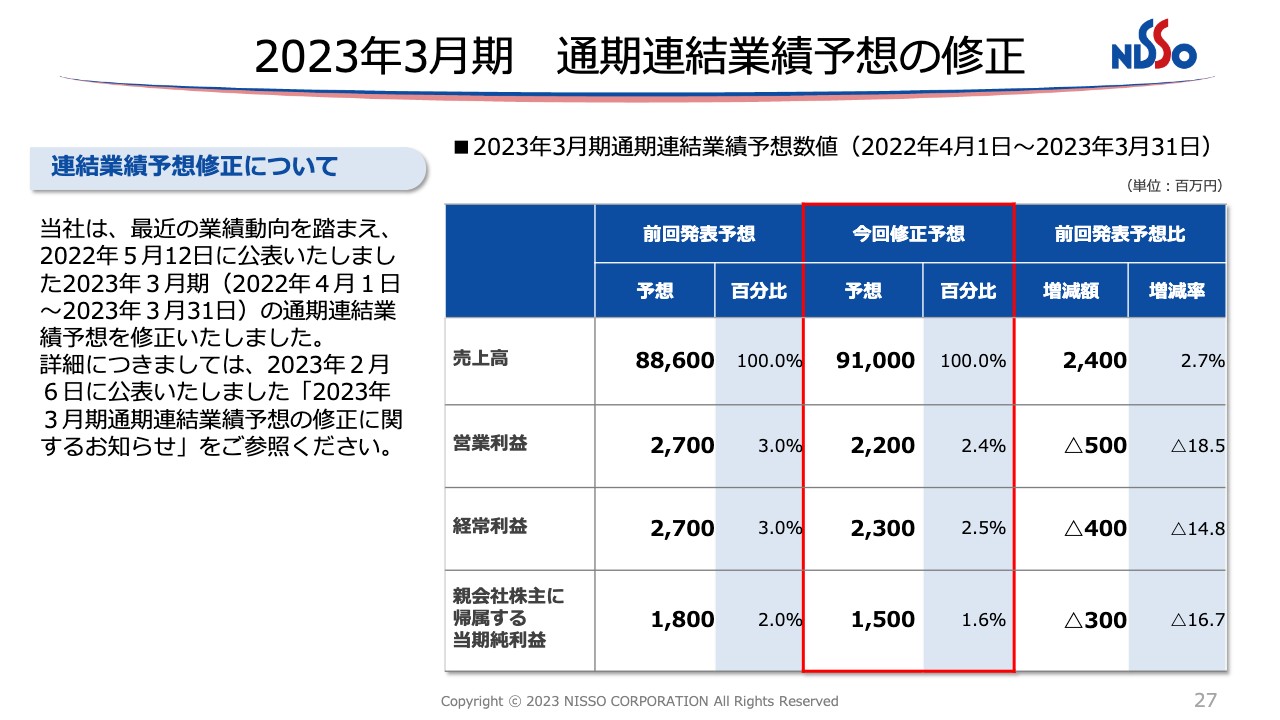

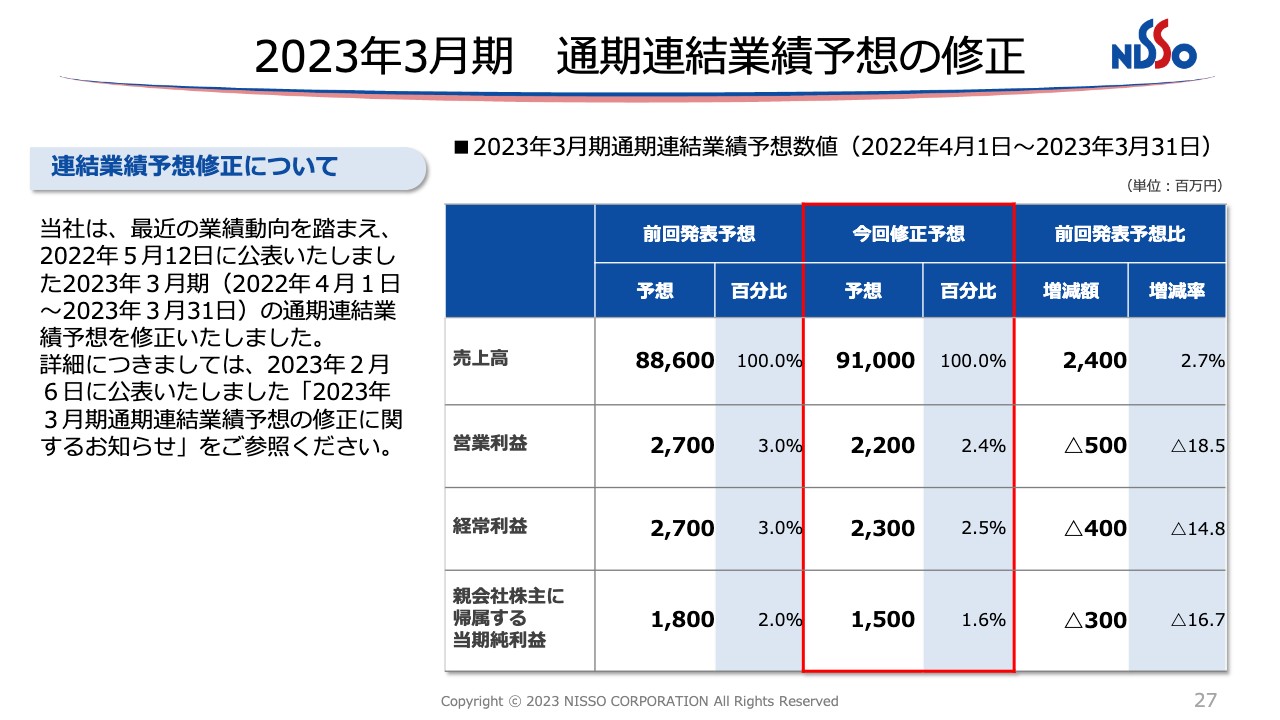

2023年3月期 通期連結業績予想の修正

今後の見通しです。非常に残念ではありますが、通期連結業績予想を下方修正しました。その要因についてご説明します。

先ほどからお伝えしているとおり、1つ目は半導体を中心とした部品不足による生産調整の影響です。我々のシナリオでは年明けから正常化すると見ていましたが、この影響が残ることが大きな要因となっています。

2つ目の要因は、PCやスマートフォンのような通信機器関連の機器の売れ行きが今ひとつで、関連部品の需要が減少していることが挙げられます。自動車に搭載する半導体や受動部品も相当ありますので、本来であれば自動車で補いたいところでした。

しかし、これを補えるほどの大きな回復には至らず、結果として電子デバイスの分野でもややブレーキをかけることになりました。

3つ目に、年末年始を境に新型コロナウイルスの第8波の影響を非常に大きく受けました。これにより、特に12月は稼働率が90パーセントを切るなど、非常に低水準となりました。このような影響が1月にもあり、機会損失となりました。

本来であれば、年明けから挽回施策に向かいたかったのですが、雪の影響でストックヤードに車が置けず、自動車関係を中心に出荷ができない状況が続いたことも一因になっています。

以上のような3つのマイナス要因がありましたが、悪いことばかりではなく、プラスの要因もあります。

先ほど少しお伝えしましたが、1つ目に採用難の状況下でありながら自社サイトを中心に採用することで、他社と比べると1人当たりのコストを格段に抑えて採用できました。その投資により、結果的にトップラインは前回と当初計画を上回った状況で推移することができました。

2つ目は、エンジニア領域についてです。エンジニアの事業は、当初計画を上回るスピードで人数を増やすことができています。

我々は育成型モデルと呼んでいますが、エンジニアを育成するためにはどうしても先行投資がかさむという特徴があり、投資局面はまだまだ続きます。今しばらくお待ちいただくことで、活躍し始めている方々が稼ぐ側に回り、投資も吸収できるのではないかと考えています。

3つ目は、来期と密接につながりますが、半導体領域や新たな分野にしっかりと布石を打てたことが非常にプラスの影響を与えています。組む相手との関係上、残念ながらこの場で詳細をご説明できませんが、第4四半期あるいは来年度に、我々が攻めていく新しい領域にどのような布石を打っているかを丁寧にご説明したいと考えています。

通期連結業績予想の考え方についてです。今、我々が入手可能な情報を主要顧客を中心に収集しましたが、2月中旬以降にどのように振れるかは、残念ながら我々の取引先もよくわからないというのが本当のところではないかと思います。

この状況を踏まえ、現在想定していることと大きく異なる変化が起こる場合は、積極的にみなさまに情報を開示していきたいと考えています。

来期の売上高1,000億円、営業利益40億円については、その旗は降ろすつもりはありません。売上高はむしろ上振れて推移すると考えています。そこに向けた40億円の営業利益をどのように確保するか、その先の67億円の営業利益を出すための体質を作るかについては、経営の判断になると思います。また来期の単年度の計画は5月にご説明します。

非常にデリケートな時期ではありますので、その中で変化が起こればその都度みなさまに丁寧にご説明していきますので、ぜひご理解いただきたいと考えています。

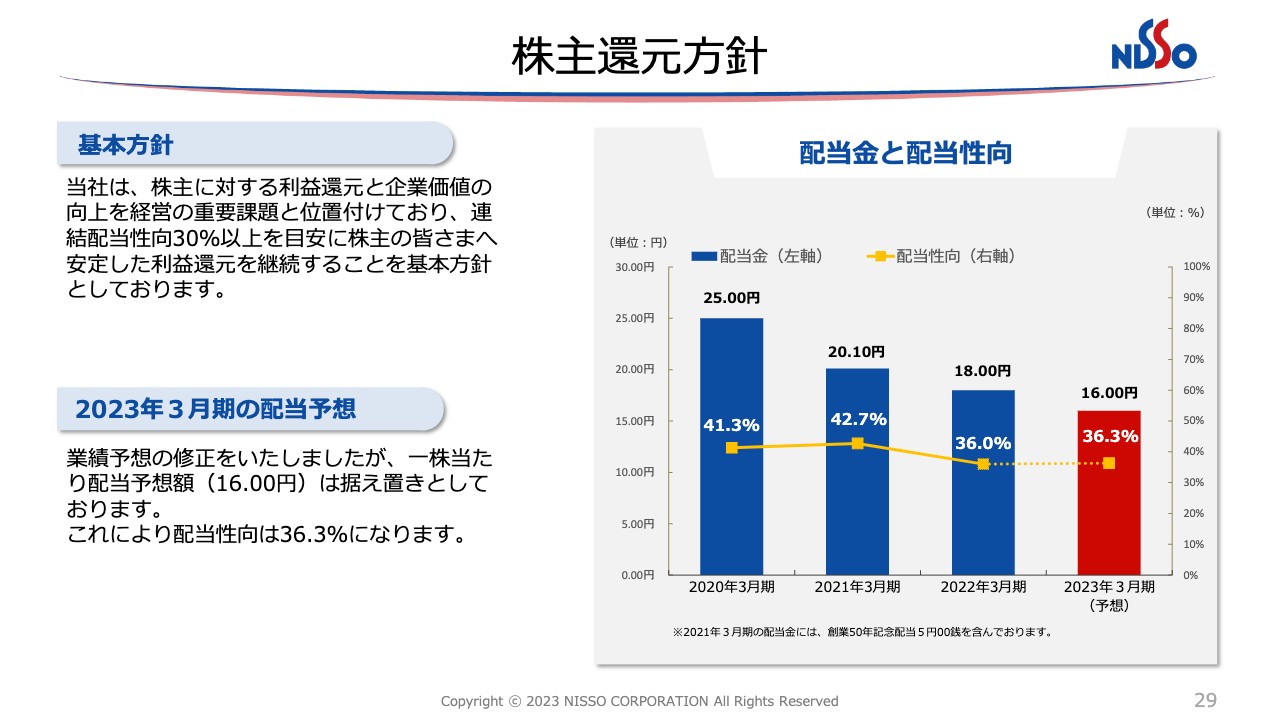

株主還元方針

株主還元方針です。スライドのグラフをご覧ください。やや右肩下がりで私も心苦しいのですが、当初お約束した16円は変えずにいこうと考えています。現行の状況をシミュレーションした結果、配当性向36.3パーセントで配当させていただきたいと考えています。

今後は利益率を上げていきながら、配当を安定的に高めていくことを社員一同で実現していきたいと考えています。来期は売上高も利益も、上場後、最高水準になっていることは間違いないと考えていますので、受け止めていただけると大変うれしく思います。

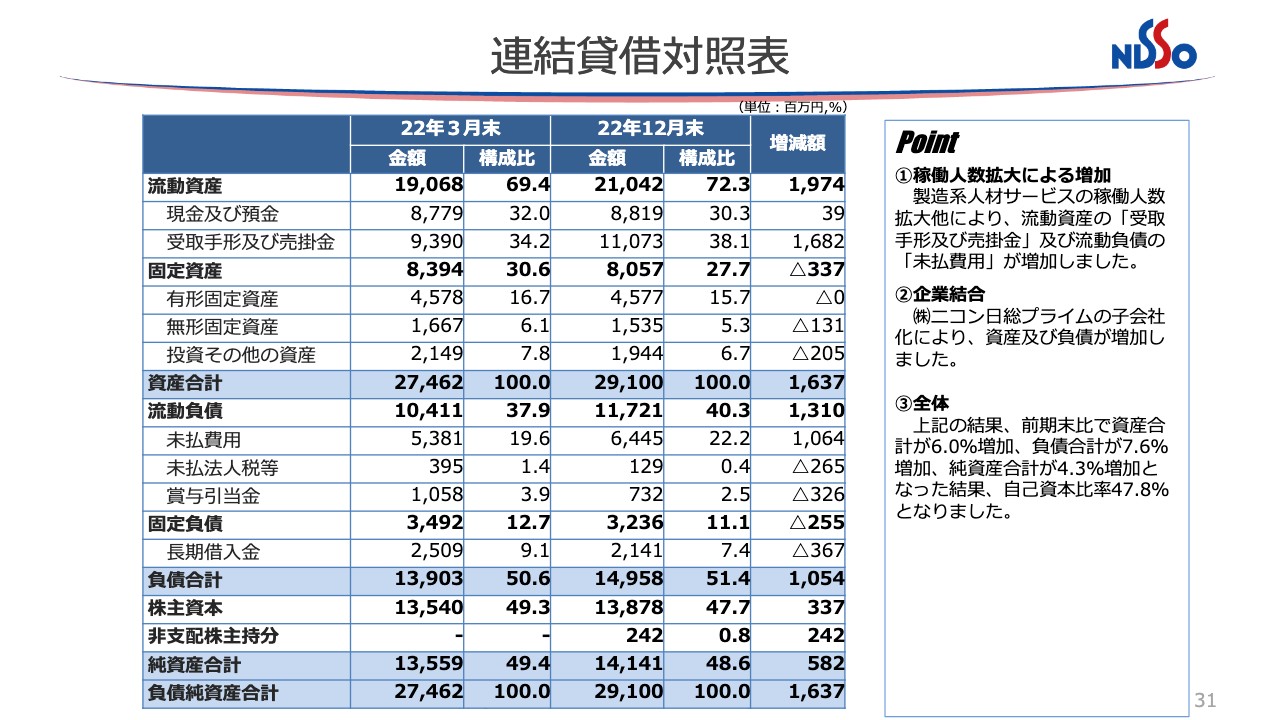

連結貸借対照表

補足資料として連結貸借対照表を記載していますので、後ほどご覧ください。

以上をもちまして、私からの第3四半期の説明を終了させていただきます。ご清聴ありがとうございました。

質疑応答:下方修正の理由について

司会者:「下方修正について、その理由を教えてください」というご質問です。

清水:お伝えしたとおり、マイナスの要因が3つとプラスの要因が3つあります。大まかにお話ししますと、当初は自動車が挽回生産にはならなくても第4四半期からは正常化するだろうというシナリオでした。

これは我々が勝手に思い込んだのではなく、下期くらいから正常化に向かい、第4四半期は挽回生産に入るというのが、この当時のおおまかな自動車メーカーの見方でした。しかし、半導体を中心に部品の調達が思ったよりも困難であったことがおそらく一番大きな要因で、挽回生産には至っていません。

それに連動して、電子部品にもブレーキがかかっていることが主たる要因だと考えています。

質疑応答:採用方針について

司会者:「外部環境が不透明ですが、採用効率が上がる中、引き続き積極的に採用は進める方針ですか?」というご質問です。

清水:確かに外部環境は不透明ではあるものの、お客さまからの人材のニーズは活発に出ています。ただし、ここで考えたいことが1つあります。

今すでに配属している方々の稼働を上げていくことのほうが、我々からすると非常にありがたいのです。そして、働く方々も適度に時間外をこなすことで収入が増えます。第4四半期以降は、そのようなことに軸足を置きながら考えていきたいと思っています。

それが、結果的に収益構造の改善につながります。また、これからは自動車に非常に偏重した増員を行うという考え方から、将来を見据えた取引先・分野に人を積極的に配属していくことを考えています。

これは、自動車系ほどマッチングが容易ではないことと話がつながっています。従前よりも一定程度長い研修期間を経て配属することになると考えていますので、在籍数の伸びは若干ブレーキがかかるようではありますが、その分しっかりと稼働が上がっていくことで、売上と収益の伸びで結果を示せるのではないかと考えています。

質疑応答:熊本研修センターの狙いについて

司会者:「熊本研修センターを4月に開所する狙いについて教えてください」というご質問です。

清水:熊本研修センターは、当社の研修施設であるテクニカルセンター東日本が先行モデルになっています。そこで蓄えたノウハウを活用していく計画です。「これから九州エリアで量産技術を確立する時にキーになる人材を育成しよう」という目的です。ここでの研修は取引先としっかり話しながら、カリキュラムについても相談して進めています。

この研修施設の育成能力を上げることにより、熊本を中心としたこのエリアの量産技術に必要な人材の育成の基盤作りを、我々が先行で示していくことにもつながっていると考えます。

質疑応答:自動車の挽回生産を含めた正常化について

司会者:「自動車の挽回生産を含めた正常化は、来期に関しても難しいという考えでしょうか?」というご質問です。

清水:我々の努力だけでは難しいお話です。パワー半導体も含めた自動車向けの半導体が、今どの水準になっているかが一番わからないところです。

調達がうまくできることで、自動車は挽回生産に向かうと考えています。なぜなら、日本の自動車メーカー各社はバックオーダーを相当数抱えており、納期を短くして納めていきたいからです。

状況を踏まえて挽回生産に向かいたいものの、必要な部品が調達できるか否かに大きく影響を受けます。しかし、着々と手は打ってきており、国内の自動車向けの半導体を作っている会社も増産してくださっていますので、少しずつ改善していくと思います。

質疑応答:電子デバイスの回復について

司会者:「電子デバイスの回復は、いつくらいと見ていますか?」というご質問です。

清水:これは私の考えというよりもお客さまの話をトータルで考えますと、特に半導体のメモリについては、当初は6月くらいから回復すると考えていましたが、3ヶ月ほど後ろにずれ込んだのではないかと見ています。ですので、来年9月、10月以降の回復の妥当性が非常に高いのではないかと思います。

ただし、どちらにしても5Gのインフラ整備が遅れているなどいろいろなことがありますが、テクノロジーは着々と進化を遂げていますので、メモリにおいても半導体はこれから不足してくるという見方でよいと思います。中長期で見ると、トレンドとしては右肩上がりで推移するのではないかと考えています。

新着ログ

「サービス業」のログ