ウルトラファブリックス・ホールディングス株式会社 2021年12月期決算説明会

ウルトラファブリックスHD、期初計画を大幅に上回る増収増益 新中計でも二桁増収増益を目指す

2021年12月期決算説明会

中野淳文氏:本日は、お忙しい中、ウルトラファブリックス・ホールディングスの決算説明会にご参加いただき、誠にありがとうございます。2017年、第一化成はアメリカの販売会社、ウルトラファブリックスと統合し、ホールディングカンパニー体制に移行しました。

体制の移行後、自動車関連のビジネスが思ったように伸びず、さらにはコロナ禍の大きな波に飲み込まれることとなり、荒波の中、なんとか沈まないように舵を取ってきました。ようやくこの波を乗り切れる道筋が見えてきた今、新たな成長の段階に入ったのではないかと思っています。我々が取り組んでいる製品開発の方針は、一貫して正しい方向に進んでいると考えています。

当社を取り巻く環境が大きく変化していることも踏まえ、昨年の業績を振り返りながら今後の成長戦略について、社長の吉村からご説明します。

1.当社を取り巻く環境の変化①

吉村昇氏(以下、吉村):まずは、当社を取り巻く環境の変化と、マクロの状況のお話をします。その上で、2021年度の決算にどのような影響と結果をもたらしたのかということと、2022年から2024年にかけての中期経営計画についてご説明します。

当社を取り巻く環境の変化については、ちょうど1年前にお話しした時は「2021年度には、まず2019年度程度まで事業を回復させる」と目標をお伝えしました。

2021年が進む中で、業績は思っていたよりも早く回復したため、上期の決算が終わった段階で一度、上方修正をしました。最終的な通年の売上は、中期経営計画の2023年頃の水準に達していました。

これについては、相関関係にあるいろいろな要因があり、それが弊社のビジネスモデルに影響を与えた結果と考えています。

要因の1つは、環境に対する意識の高まりが考えられます。2021年度までは、地球温暖化は問題と認識されつつも、個人の行動を変えていくほど強いものではなかったように思います。人によって見解が異なるかもしれませんが、少なくともそのような傾向はあったと思います。

2021年は、50年に一度と言われる洪水や、寒波、山火事といったことがほとんど毎日のように報道されました。実際に、その経験者になってしまったという方もいると思います。劇的な変化ではなかったとしても、さまざまな農作物が不作であったり、漁業が不漁であったりといったことを通じて、環境の変化を強く感じられるようになった1年でした。

それまで「地球温暖化が経済活動にもたらす結果」について、いろいろな議論があったと思いますが、議論ではなく「なんとかしなくてはいけない」というのが世界的な認識になってきました。

昨年の1年を通し、より多くの人たちが環境に配慮し、サステナビリティを重視した選択をするようになったのではないかと考えています。身近なところで言えば、代替肉を食べることの許容や、ファッションの大量消費・大量生産からの転換、また、買い物時の「レジ袋は要りますか?」という会話が極めて日常的になったということも、1つの変化だと思います。

1.当社を取り巻く環境の変化②

2021年は自動車メーカーのEVシフトが非常に加速した1年でした。また2020年は、テスラが時価総額で自動車メーカーの世界No.1になるという象徴的な出来事もありました。

テスラ自体は、それほど大きな収益を上げていなかったと思いますが、時価総額が上がったことは、成長の期待が込められており、「成長が実現するのか?」ということが問われていました。結果、2021年は、55億ドルもの最終利益を上げ、EVというビジネスが、実際に利益を上げられると証明された1年になりました。

そのような背景もあり、フォルクスワーゲン、ゼネラル・モーターズなどがEVを中心に据えるという戦略を発表しました。また、ジャガー・ランドローバーの場合、ジャガーがEVの専業メーカーになりますし、メルセデス・ベンツも同様の戦略を打ち出しています。さらにリビアン、フィスカーといった新興EVメーカーが、中国だけでなく世界中で登場しました。

EVのデザイナーからいろいろな問い合わせをいただきますが、我々に求められているものは、本革ではなく、軽量、アニマルフリー、サステナブル、プレミアムといった要素がある素材です。あるデザイナーによると、「ひと目で本革ではないとわかるようなデザインにしていきたい」とのことでした。

全部とは言いませんが、EVに関してプレミアムな素材を追求していった場合、その多くは本革ではない、これまでとは異なる先進的な素材に行き着くと思います。

1.当社を取り巻く環境の変化③

コロナ禍は、我々のライフスタイルにいろいろな変化を与えました。状況が悪化したり改善したりを繰り返し、世界的にリモートワークが定着してきました。

その結果、家で過ごす時間が増え「家で快適な思いをしたい」となりました。例えば我々のビジネスで言うと、アメリカが中心ということもあり、アウトドアの家具の需要が高まるという変化が見られました。

またレジャーに関しては、これまでの家族で飛行機に乗ってリゾート地に行き、楽しくホテルで過ごすというスタイルに変化が見られました。「あまり人がいないところで楽しもう」と、2020年後半からキャンピングカーやクルーザーの需要が増え、その流れは2021年中続きました。

また、航空機の分野でも2021年は、これまであまり重視されていなかった「清掃を簡単にきれいにできるのか?」という点を重要視する傾向が続きました。

自動車はEV化するとともに、自動運転や運転支援システムが進化しています。「運転するもの」であった自動車が、「移動中の時間を過ごす空間」に変化していくことになり、内装に求められるものが変わっていくと考えています。

このようなライフスタイルの変化により、快適な空間に対する需要が高まることとなります。快適性とはデザインであったり、触り心地であったり、安全、つまり清潔さであったりします。また、それぞれが行っていることや選択しているものがサステナブルかどうかという視点も出てきていると感じます。

2.2021年度決算 ①2021年振り返り①

マクロの状況の変化を受け、2021年度決算を振り返ります。全体としては規模が拡大し、収益性が改善し、比較的マクロ環境の変化に合った新製品を発売することができた1年でした。

先ほど、「2017年にウルトラファブリックスと第一化成の統合」という話がありましたが、2017年から2018年にかけて設備の増強、人員の確保についても大きな投資をしてきました。これが、2021年の需要増に対応できる体制を構築・整備し、結果として当初120億円の売上目標が、最終的に141億円を達成したことにつながっています。

また、ロジスティクスが混乱する中、リードタイムをできるだけ短くできるように、在庫を増やし対応しました。実はいくつかのビジネスセグメントで、競合社が品質問題を起こしたことが何度かありました。

一方、特に家具の分野では、リードタイムが半年に及ぶといった状況が常態化しています。物を作って売る会社の観点からすると、数量が増えても品質をしっかり守り、しかるべきタイミングで納品するというのは当然のことです。しかし、現実は難しいというのは、他社を見ていると理解できます。

それを踏まえて、我々が問題もなく、しっかりと対応できたのは非常によかったですし、これまでの体制整備や、設備の増強などがよい影響をもたらしたと思っています。

そのような状況の中で、物流コストのプラスアルファは影響が大きかったのですが、物流コストを抑えるために納期を遅らせると、我々に対する信用にも影響するため、コストよりも納期優先を掲げて対応してきました。

また、数量が増えていく中で生産性が改善した結果、売上総利益については1.8ポイントの改善が見られました。

先ほど、「アメリカでは、アウトドアの家具の需要が高まっている」というお話をしましたが、去年9月、「コースト」という新しい製品が投入されました。

以前からクルーザーに貼ってある内装材は販売していましたが、、フロリダやカリブ海などの高温多湿の環境下では、劣化が起きやすいと判明しました。従来の製品では問題を完全に回避することができなかったため、約3年前から、問題を回避する製品を開発し、昨年9月にようやく発売できました。

「マリン」と我々は呼んでおり、当初はクルーザー向けでしたが、その商品特性がアウトドア用品に活きました。これは狙っていたわけではないのですが、このような機能性を高める製品開発が、我々のビジネスに大きく寄与しましたし、今後もそうであると考えています。

航空機の分野では、軽量化に資する商品を上市しました。CO2について業界の関心があると感じたものの、これまでは明確な取り組みについては見えてきませんでした。しかし去年あたりから、各航空会社が廃油を再生して使用する再生燃料の検討を始めました。こうした流れが本格化すると同時に、軽量化に関する商品が今後も伸びていくのではないかと考えています。

2.2021年度決算 ①2021年振り返り②

一方で、作って売る方法と合わせ、ブランド力を強化していくことは非常に大きな命題です。ブランド力を上げていくためには、サステナビリティを強化していく必要があります。同じ議論は昨年もしていますが、その取り組みを推進した1年だったと考えています。また、このような取り組みが非財務的企業価値の向上に寄与すると考えています。

昨年、Ultrafabrics.Incのアメリカのホームページをリニューアルしました。大きく変わった点は、それまでのホームページは製品紹介が中心でしたが、ウルトラファブリックスはどのような会社で、どのような考え方、ポリシーで取り組んでいるのかをアピールするホームページになっています。

我々のお客さまは基本的には各業界でデザイナーが多いですが、そのような方が自分たちが使う素材を選ぶ段階において、製品の良し悪しのみではなく、「それを作っている人はどのような考えでどう作っているのか?」を重視するようになってきています。その中で、サステナビリティに対する取り組みを非常に重要な項目として考えていることに対応したホームページになります。

我々の製品は「実はこのようなものに使われています」「身近なもので言うと『FootJoy』のゴルフクラブに使われています」と言うと、「なるほど、そうですか」というお話しになります。しかし、ウルトラファブリックスや第一化成という会社の名前が出てくるかと言うとそうではなく、今まではずっと黒子のような役割を果たしていた部分があります。昨年はJaguar Land Roverが「Range Rover」の発売において、サステナブルな素材として、ウルトラファブリックスを採用することを発表しました。

背景として、Jaguar Land Roverも非常にサステナビリティに対する意識が高い会社であるということがあります。そのため彼らは我々に対し、責任あるサプライヤーであることを求めています。その中で、サステナビリティへの取り組みや人権問題の取り組みをどうしていかないといけないのかというガイドラインも出しています。

サステナビリティの議論にはいろいろな側面があり、ある製品が本当にサステナブルなのか、完全に追求することは難しい部分があります。

みなさまの身近なところで言えば、昨年は、モンゴルで採られているコットンを使っているのかどうかが、製品を買う基準になるということがありました。同じようなことが自動車の素材においても問われる時代に入ってきています。

そのようなサステナブルな取り組みをきちんとし、サステナブルなブランドとしての地位を確立することにより、採用するデザイナー、あるいは最終的に購入する消費者のみなさまに、安心していただけるようにできると思っています。

また、サステナビリティの強化に関してご説明しますと、リサイクル素材活用の推進が、開発では多く行われていました。従来とは異なる取り組みですと、昨年の10月から稼働が始まっていますが、群馬に新倉庫を建設し、この倉庫の上に太陽光パネルを貼りました。

これが群馬工場全体の使用電力の約7パーセントを賄え、CO2の排出を低減できます。そして、第一化成が取り組んだのは、群馬の工場がある邑楽町との取り組みです。停電を伴う災害があった時に、太陽光パネルとリチウムイオン電池を組み合わせ、太陽光パネルで発電したものを畜電池に充電して、それを非常時に地元の住民のみなさまに提供するという災害協定を締結しました。このような地域貢献も非常に重要視される部分の1つです。

また、後でご説明しますが、アップサイクルブランド「REDOW」を立ち上げました。本革を剥いた後の切れ端をアクセサリーなどに再加工する取り組みは、これまで長く行われていました。無駄になったものを「捨てます」では駄目で、それをどのようにリサイクル、あるいはアップサイクルするかなどに、積極的に取り組むことが非常に重要なポイントになると思っています。

もちろん、それですべてのものが消費できるようになるには時間がかかりますが、「REDOW」というブランドを立ち上げることができました。また、ホールディングスのホームページでも、サステナビリティのタブを追加し、開示を充実させています。

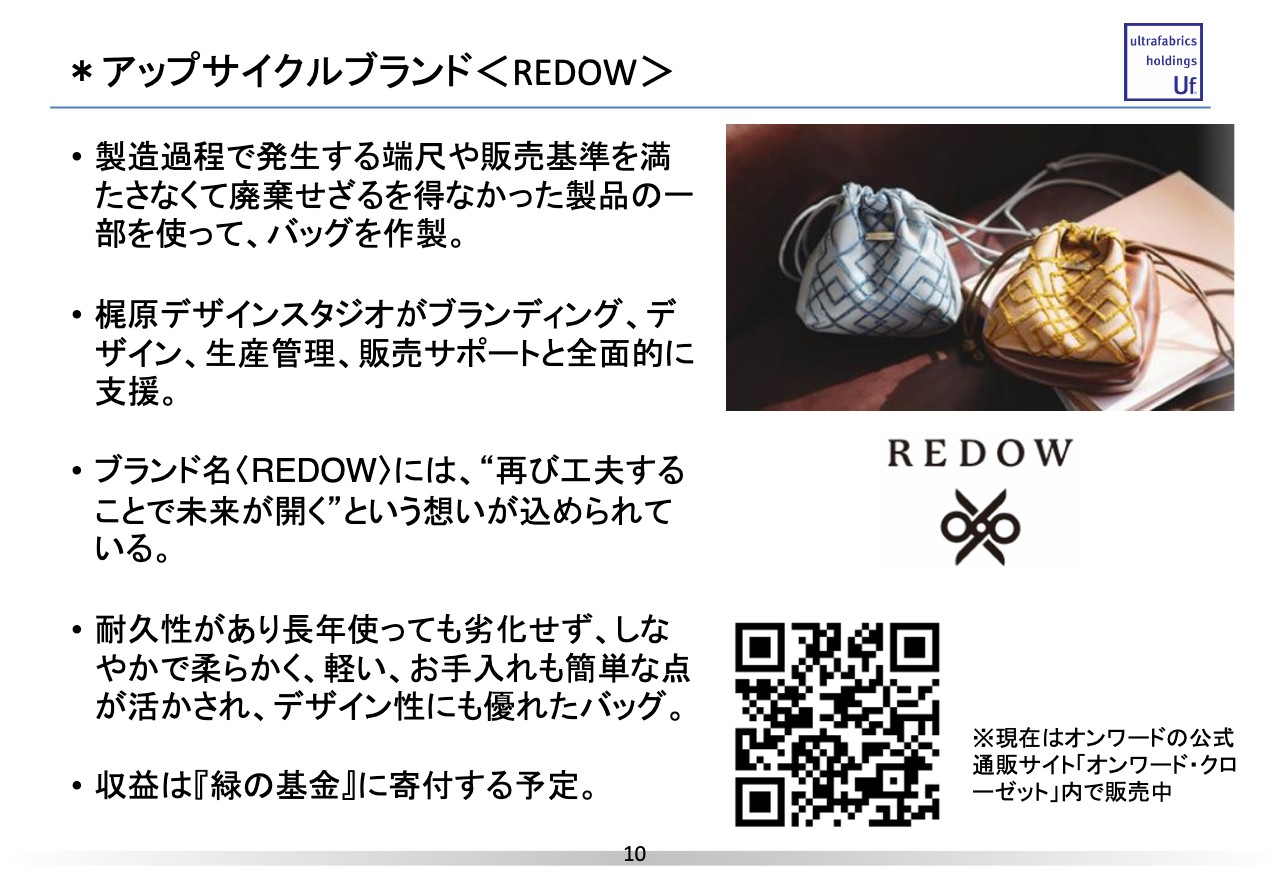

アップサイクルブランド<REDOW>

「REDOW」についてご説明します。我々の製品は基本的に反物で、1反が約30メートルです。製品を30メートルずつカットすると、我々が端尺と呼ぶ反物にできない部分が、10メートルや5メートルくらい出てきます。

また、スライドに「販売基準を満たさなくて」とありますが、製品の中で非常に重要なのは色です。我々は特に色ブレと呼びますが、製品としては何も問題はないものの、お客さまの基準を満たしていないものが一定程度出てきます。専門家でなければわからないくらいの色の違いがあります。色ブレがあるとお客さまから「これは駄目ですね」となり、販売できなくなります。

このようなものを活用するため、梶原デザインスタジオとコラボレーションし、バッグをはじめとしていろいろなアップサイクル品を作っていこうと「REDOW」というブランドを立ち上げました。この言葉には「再び工夫することで未来が開く」という思いが込められています。

特性としては、スライドの下段に書かれているとおりです。この事業は「オンワード・クローゼット」という通販サイトで販売しているため、店頭に並ぶことはありません。しかし北海道にある梶原デザインスタジオのショップを訪れた人が現物を触った時に「こんなに柔らかい合成皮革は見たことがない」という感想がいくつか寄せられました。

我々の作っている製品は、定義しようと思えば合成皮革というカテゴリに入るものです。しかし、その感想を聞いた時に、確かに我々が作っているものは、それをはるかに超えた新しい素材だと考えました。

合成皮革という名前はミスリーディングなものですので、使わないようにします。新しい素材ということで、今後イメージを変えていこうと考えていますし、消費者に実際に触っていただくことで、少しずつ実現すると思います。

ちなみに「REDOW」で上がった収益は、事業の収益として取り込むものではないため、利益が上がった場合は全額寄付する予定にしています。

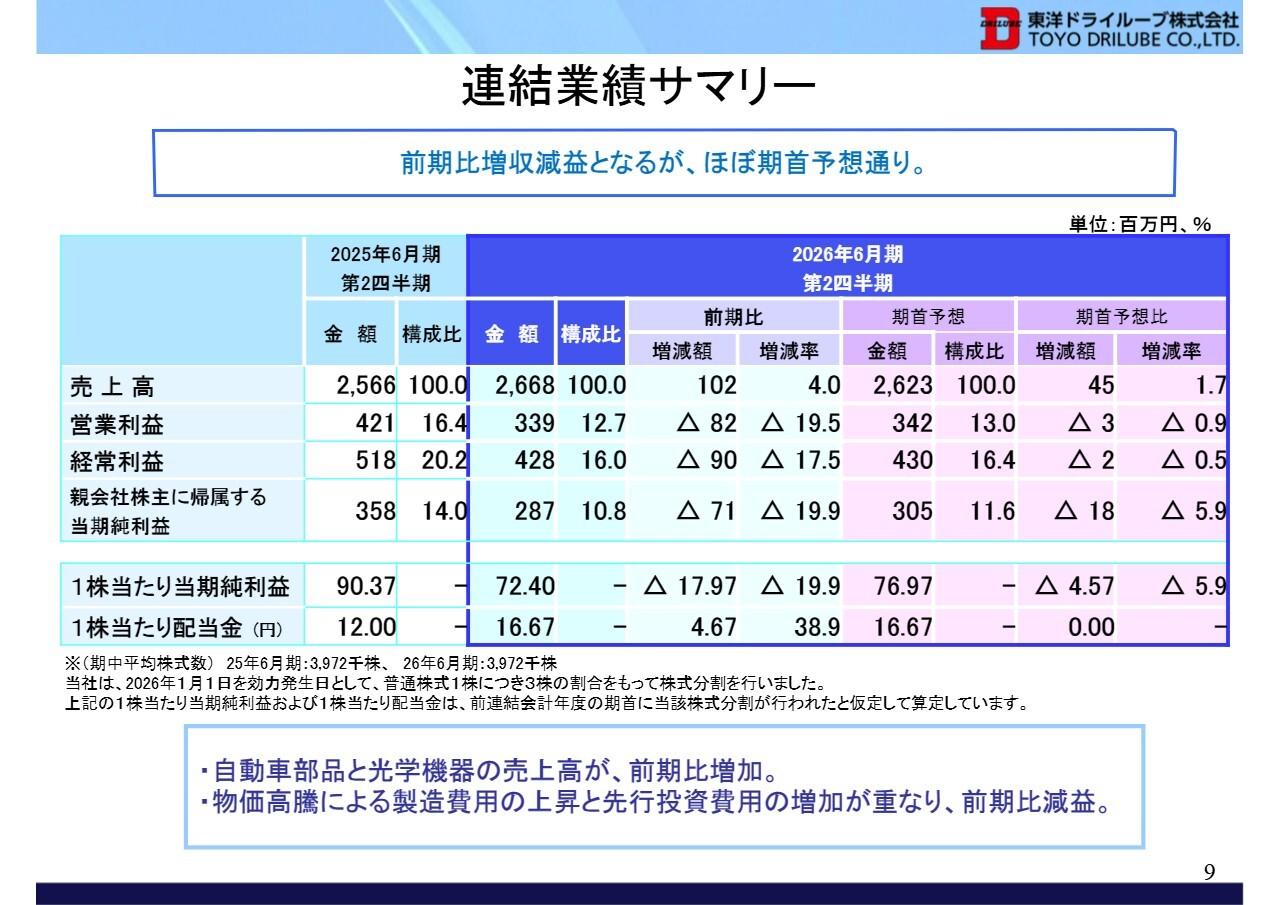

2.2021年度決算 ②連結売上収益用途別内訳

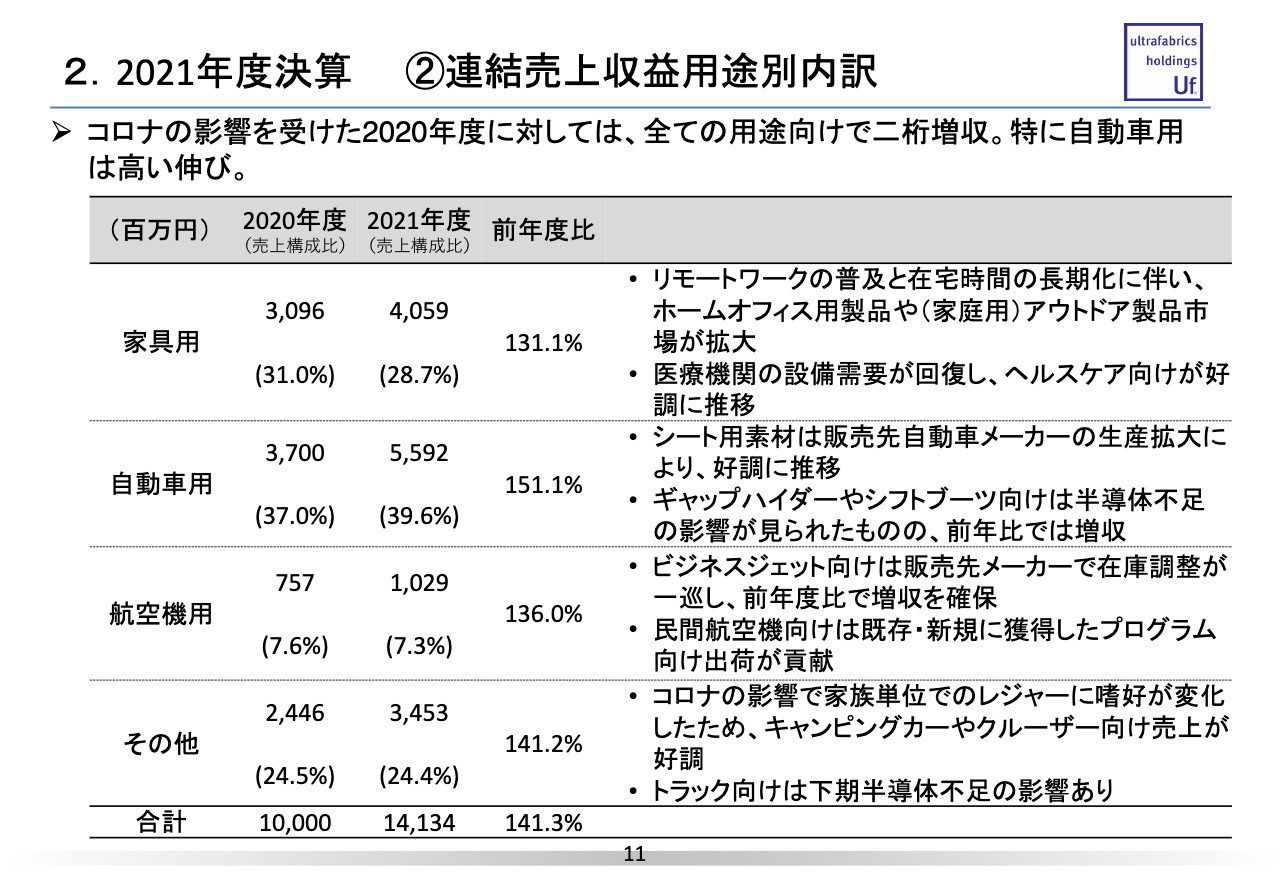

連結売上収益用途別内訳についてご説明します。セグメント情報としては家具向け、自動車向け、航空機向け、その他、すべてのセグメントにおいて前年度比プラスになりました。セグメントによって多少増え方にばらつきがあるため、ご説明します。

まず家具用については、リモートワークが普及していく中で、昨年1年間、アメリカを中心としたいろいろな会社で「いつからオフィスに人を戻すのか?」という議論がずっとありました。そのような意味で言うと、従来の主力であったオフィス向けの家具については、それほど大きな伸びはありませんでした。

一方、家具用の伸びの要素の1つは、住宅向けの需要が増えたということでした。もう1つがヘルスケア・医療部門です。2020年はお客さまが大混乱の状態でした。しかし2021年に入り状況が落ち着いてきたことと、患者の方々により清潔な環境が求められることもあり、非常に大きく伸びました。全体としては14パーセント程度の増加を達成できました。

自動車用については、シート用素材が大きく伸びました。この部分は今後も注力して伸ばそうと思っています。車の生産に関しては、半導体の供給の問題に起因し、いろいろなことがありました。しかし我々のビジネスに対する影響はきわめて軽微でした。

航空機用に関しては、プライベートジェットについては、お客さまのサプライチェーン上に在庫がかなり滞留をしていたこともあり、この消化に時間がかかりました。

民間航空会社向けも、アップダウンのあった1年でしたが、少しずつプログラムがスタートして出荷が貢献したことで、36パーセントの増加を達成することができました。

その他が非常に大きな伸びを示しており、この数字には、先ほどお伝えしたキャンピングカー、クルーザー、そしてゴルフクラブが入っています。

このようなものがその他に括られている一番大きな理由は、この括り自体が、一部のヘルスケアを家具部門に移したことを除いて、最初に作った中期経営計画で事業セグメントを見直したものをそのまま使っているためで、将来的に大きな伸びが見込めないだろうと思っていた分野でした。

それが先ほどもお伝えしたマクロ環境の変化によって、大きく伸びることになり、全体としてこのような伸びを達成することができました。

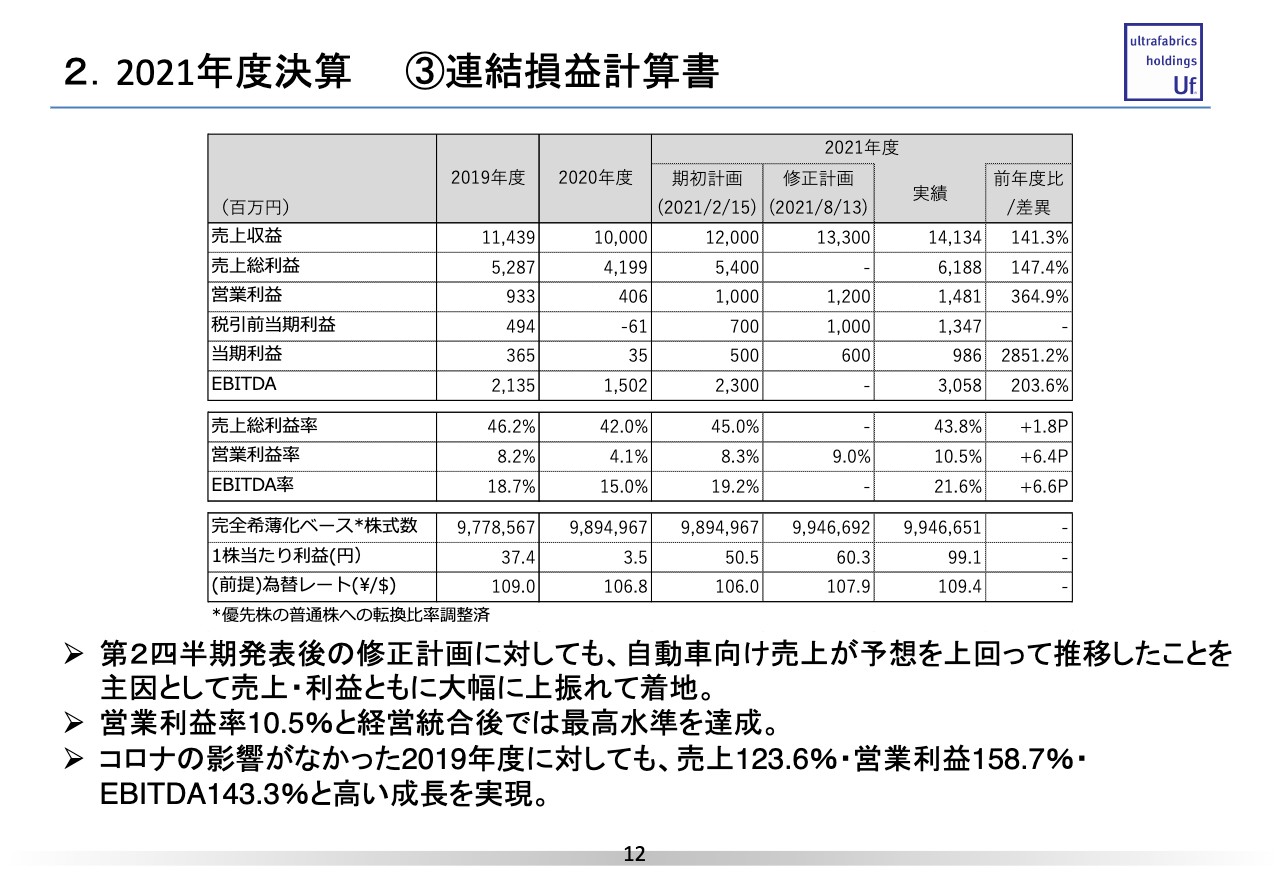

2.2021年度決算 ③連結損益計算書①

2021年度に関しては、最終的に売上が141億円強、営業利益が15億円弱、当期利益が10億円弱、EBITDAが30億円強で、当初の計画を大きく上回る数字を達成することができました。利益率においても、営業利益率で10パーセントを超える数字を達成することができました。

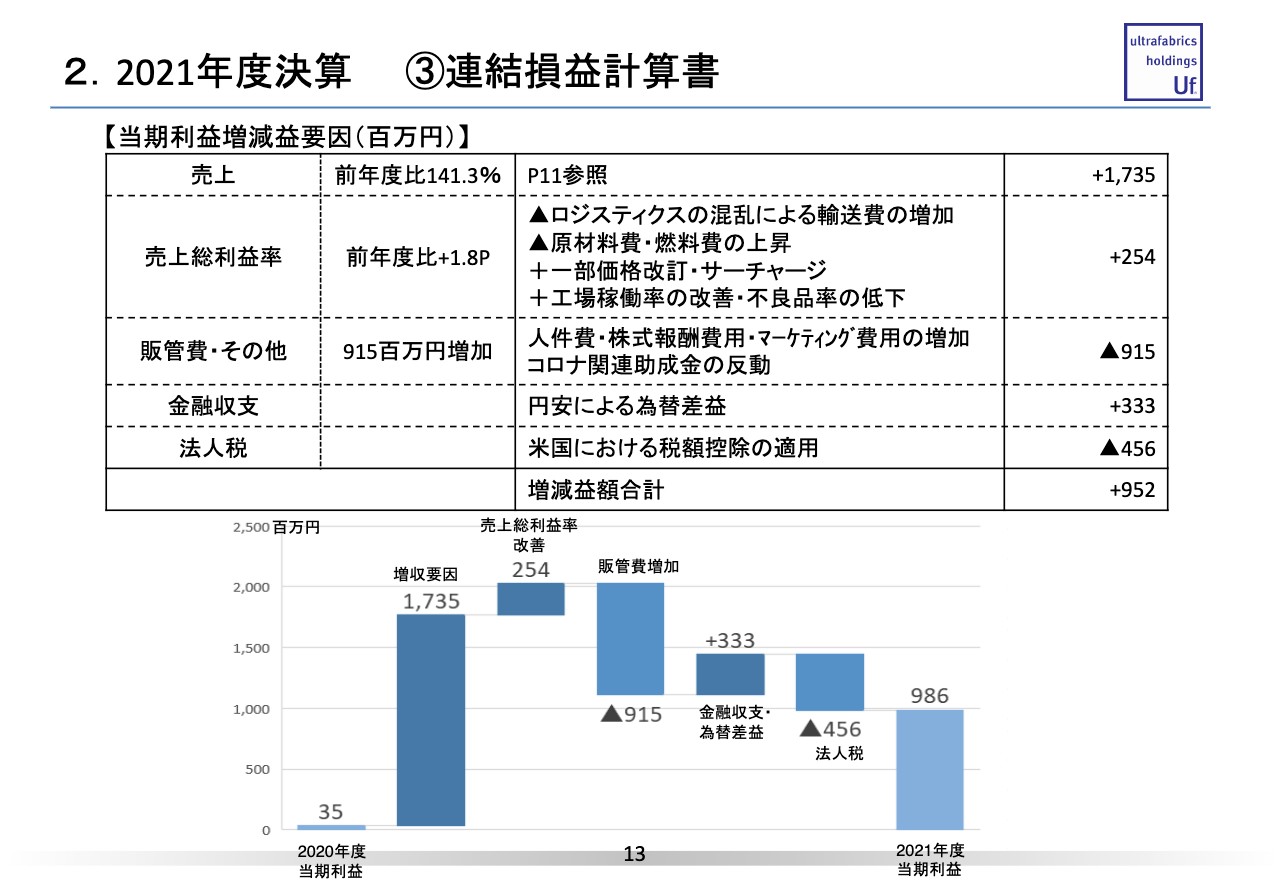

2.2021年度決算 ③連結損益計算書②

当期利益の増減要因については、スライドに書かれているとおりです。特に総利益率については、物流費が想定外に増加したことに加え我々が使っている原材料の供給の混乱などが原因でかなり値段が上がりました。

しかし、このようなものをウルトラファブリックスでは、一部の製品の価格の改訂、値上げを行い、また物流コストについてはサーチャージをとることで回収しました。さらに生産サイドに関しては、稼働率が非常に上がっていく中で不良品比率が下がったということで、トータルはプラスになりました。

販管費・その他については、いろいろな費用がかかりました。さらに2020年度当初は日米両サイドで、拡大した組織、人員をとにかく維持をするため、日米両国の政府の補助を活用しながら取り組みました。しかし2021年は、そのような助成はないため、その部分が剥落しマイナス要因になりました。

また金融収支は、円安の影響で為替の差益が上がり、最終的に2020年度対比でプラス9億5,200万円になりました。

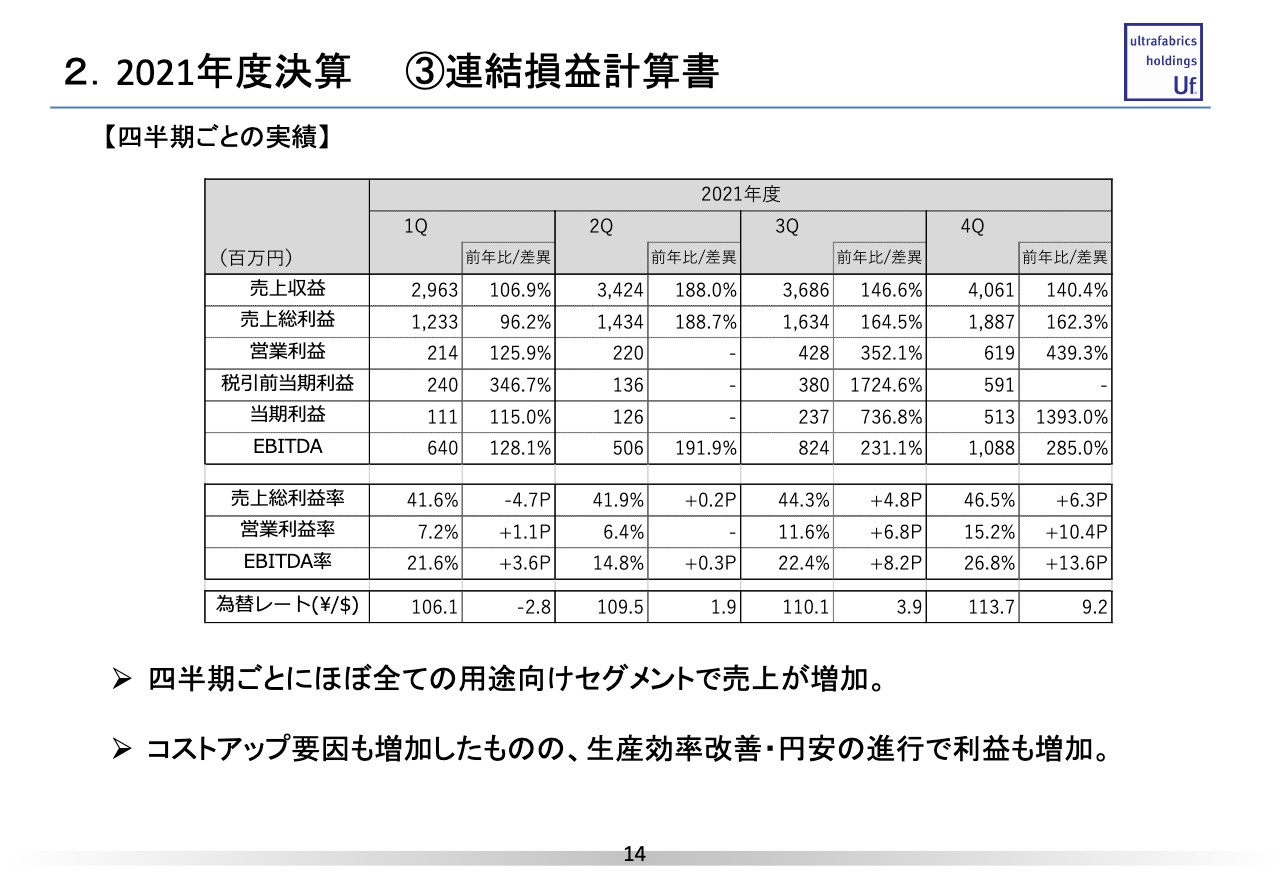

2.2021年度決算 ③連結損益計算書③

四半期ごとの実績についてご説明します。売上収益が四半期ごとに増えており、その要因の1つが為替です。表の一番下にありますが、第1四半期が106円10銭程度だったものが、第2四半期、第3四半期は110円規模になっています。さらに第4四半期に入って113円70銭へと円安が進んだため、その部分でドル建ての売上が増えました。第4四半期に関しては、航空機の需要が戻り始めて、業績を押し上げた部分があります。

そのようなこともあり、営業利益率としては15パーセントを超える数字を達成することができました。今後、物流費が落ち着いていく中で、このあたりが目指す数字の水準と考えています。

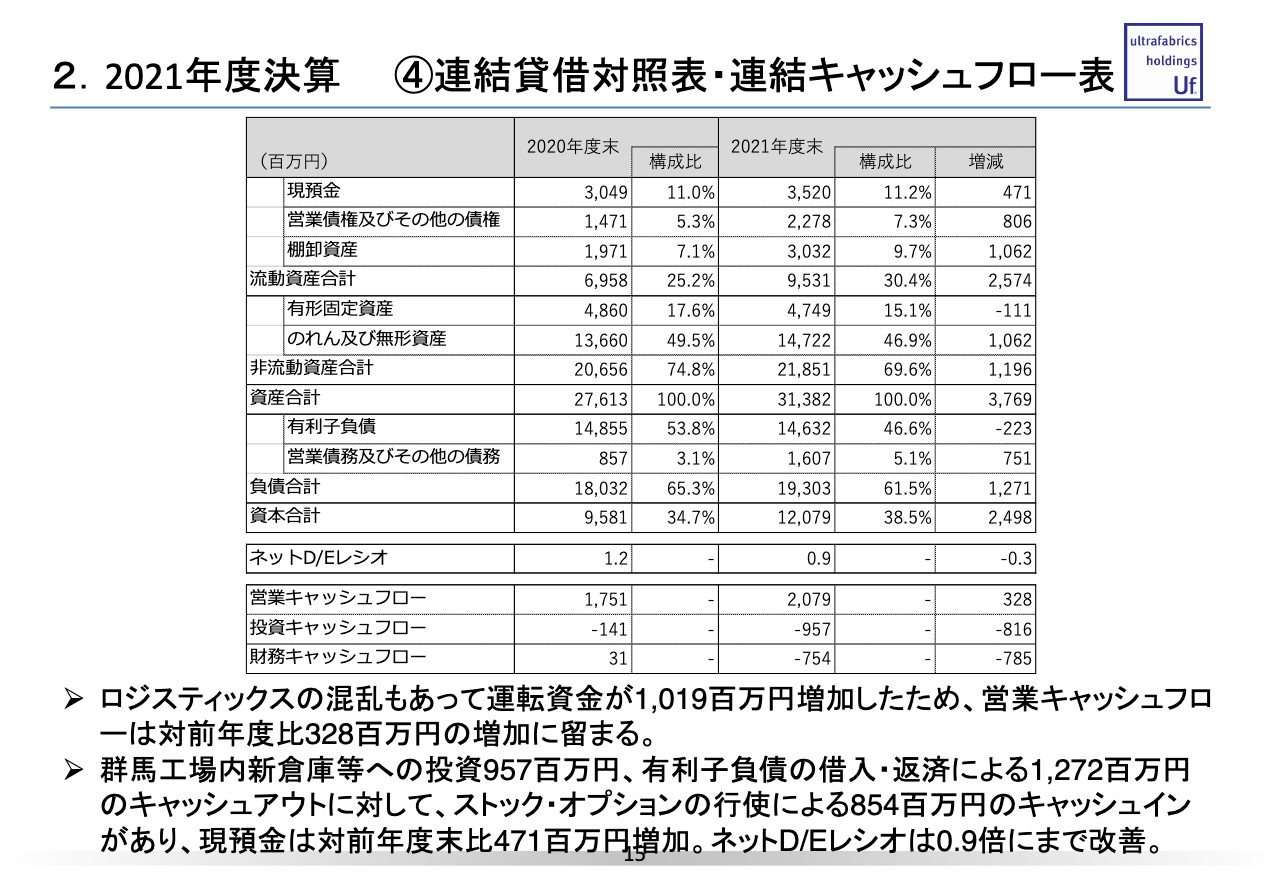

2.2021年度決算 ④連結貸借対照表・連結キャッシュフロー表

バランスシート、キャッシュフローについてご説明します。在庫も売上も増えているため、どうしても運転資金が増えることになり、営業キャッシュフローの伸びは微増にとどまりました。

一方で、群馬に新しい倉庫を建てたため、このようなものに対する投資がありました。また、M&A資金を目的とした借入の返済などのキャッシュアウトもありましたが、ストック・オプションの行使が年末にあり、現預金は前年比で5億円弱増えています。

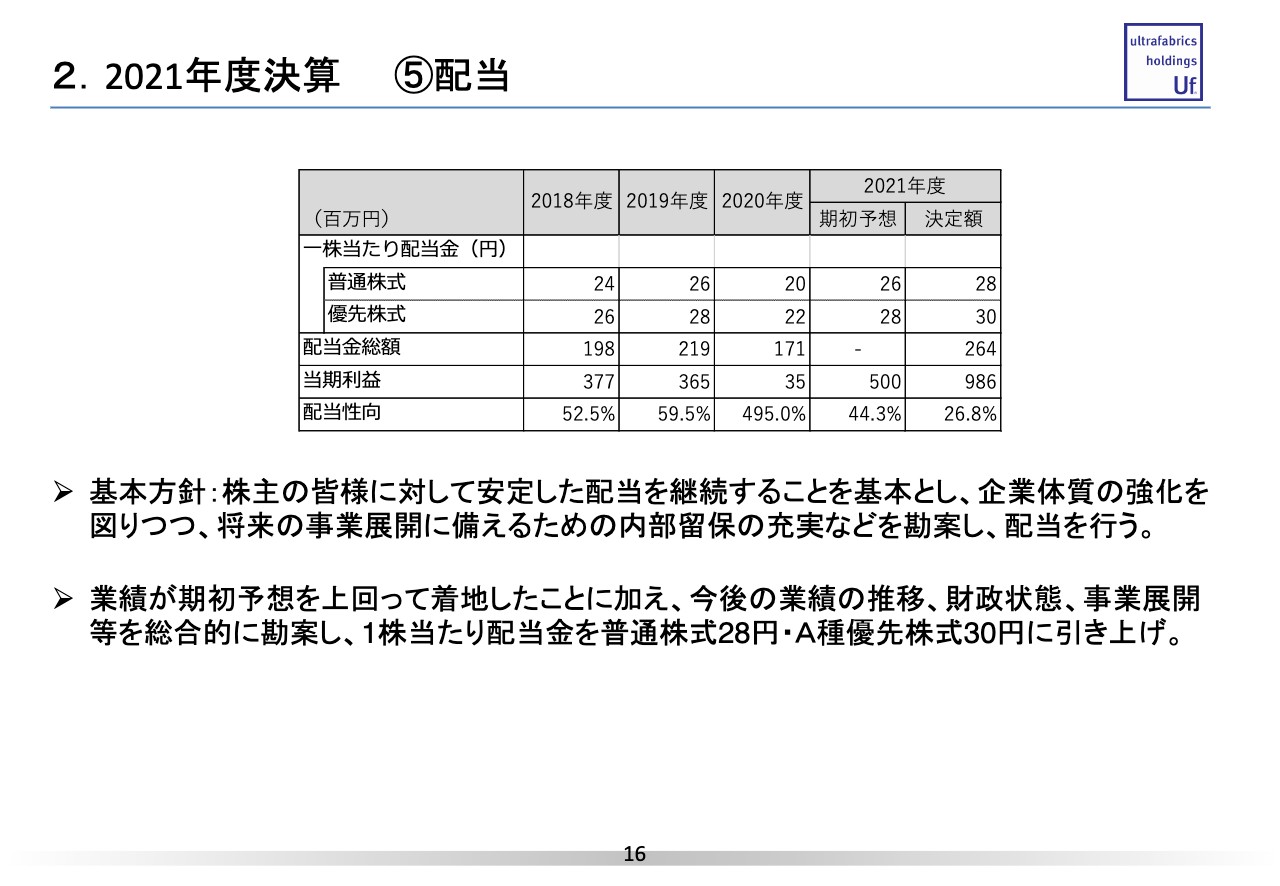

2.2021年度決算 ⑤配当

配当に関しては、利益の増加を受け、普通株は当初予想していた26円から28円に増やすことになりました。

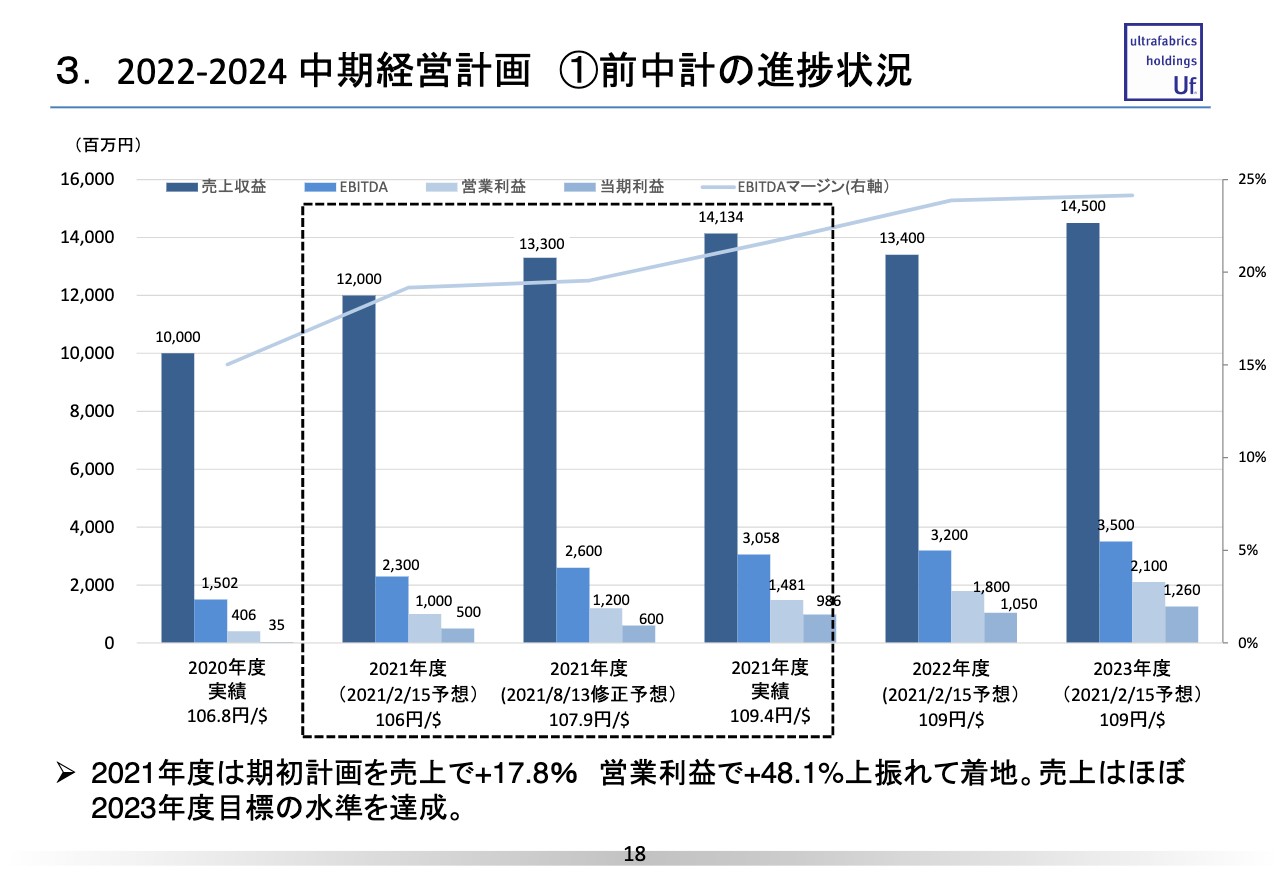

3. 2022-2024 中期経営計画 ①前中計の進捗状況

2022年から2024年の中期経営計画についてご説明します。こちらのスライドは昨年立てた計画に対する進捗状況を記載しています。

3. 2022-2024 中期経営計画 ②方針

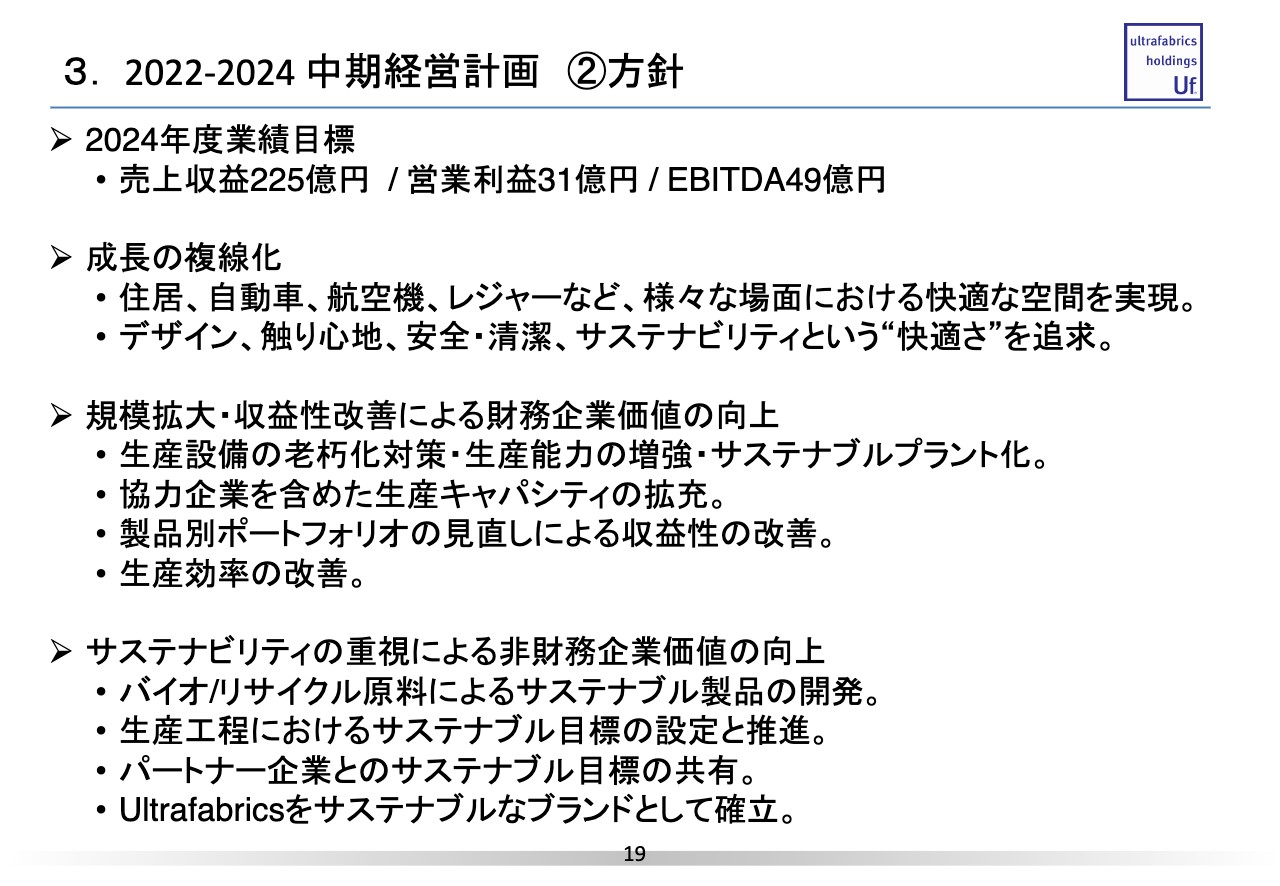

3年目である2024年度の業績目標は売上収益225億円、営業利益31億円、EBITDA49億円と設定しています。その方策として、成長の複線化を計っていきたいと思います。

もともと主力として考えていた分野、特に家具などは強い分野と弱い分野が混ざったりしていますが、全体としては伸びていきます。また、当初はあまり伸びないと思っていた分野を伸ばしていくことで、各セグメントにおいて顧客が求める「快適さ」を追求できる製品を事業展開していきたいと考えています。

「サステナビリティ」と「快適さ」のリンクについては少しわかりにくい部分があるかと思いますが、例えば、最近ではマイバッグを持参して買い物に行く方も増えており、当たり前のようにレジ袋を貰うことが「かっこよくない選択だ」という認識が広がってきていると思います。

このような環境に配慮した選択・行動をすることで、気分が良くなり、さらには人間の快適性につながると考えています。そのような要求に対しても訴求していければと思います。

規模拡大・収益性改善による財務企業価値の向上については、2021年の取り組みを続けていくことになります。その1つに、2021年は群馬に新しい倉庫を建てて、自動ラックを取り入れ、生産の効率化あるいは中間品の効率化を計りました。

次に、埼玉の行田のほうも一部施設が老朽化しているため、老朽化対策や今後生産力をアップしていくための施策を考えなくてはいけません。現在、新しい土地を取得する過程にあり、この土地に老朽化対策とともに非常にサステナブルなプランを立てていきたいと考えています。

生産キャパシティに関しては、我々が提供している価値として掲げている5つの「P」の1つに「パートナー」を入れていますが、我々だけで生産するのではなく、パートナー企業と技術を共有することによりパートナー企業と一緒に生産し、全体の生産数量の底上げを目指していくために、実際にすでに動き始めています。

先ほど「航空機向けの非常に軽量化に関する製品を出した」とお伝えしましたが、このように価格的には非常に高くなる高付加価値製品を今後も開発し、より拡販していこうと考えています。

サステナビリティの重視による非財務企業価値の向上についても、基本的には同様に取り組んでいきます。サステナブルな目標を共有することで、我々だけではなく、サプライチェーンやパートナー企業とともに「Ultrafabrics」をサステナブルなブランドとして確立していきたいと考えています。

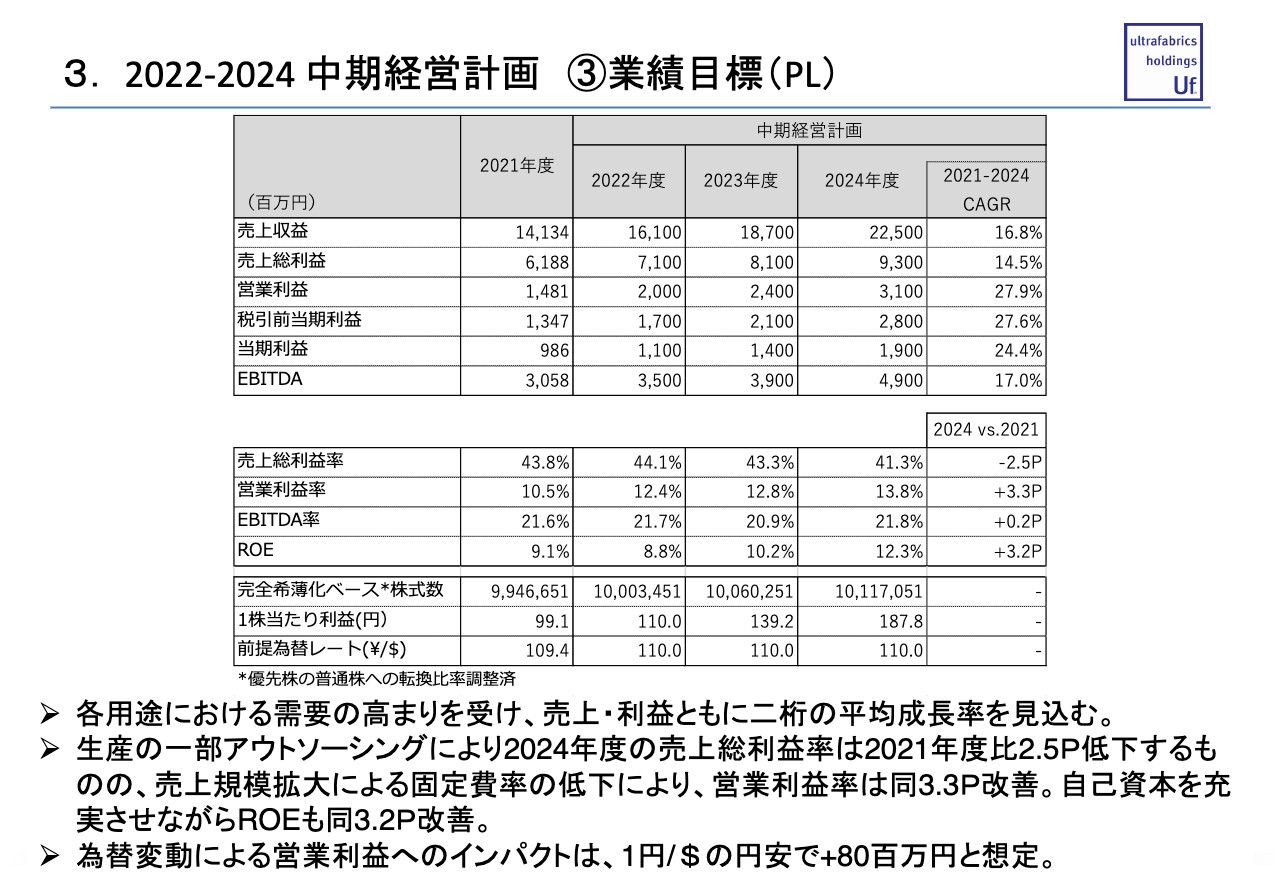

3. 2022-2024 中期経営計画 ③業績目標(PL)

2022年から2024年の業績目標についてご説明します。まず売上収益については、年平均16.8パーセント増を見込んでいます。年15パーセントで事業が拡大するということは5年で倍になる計算です。このようにマーケット需要を見ているため、やはり品質問題を起こさないことが大きな課題であると考えています。

2024年度の営業利益率13.8パーセントについては、昨年第4四半期の15パーセントという数字からは若干低めに見えるため改善していきたいと思いますが、物流の状況も、足元は悪化傾向にあります。

世間全体では少し落ち着いてきた印象はあるかと思いますが、特に日本の場合は、去年の半ば過ぎまでは、船の中でスペースをどれだけ確保するかがポイントでしたが、去年末あたりからは日本に船が来ないという現象が起こっています。船に乗せられない部分は飛行機で飛ばすしかないため、コストアップの要因となっています。

どのように改善していくかは予想が非常に難しいため、そのあたりの影響を勘案した目標設定になっている点をご理解いただきたく思います。

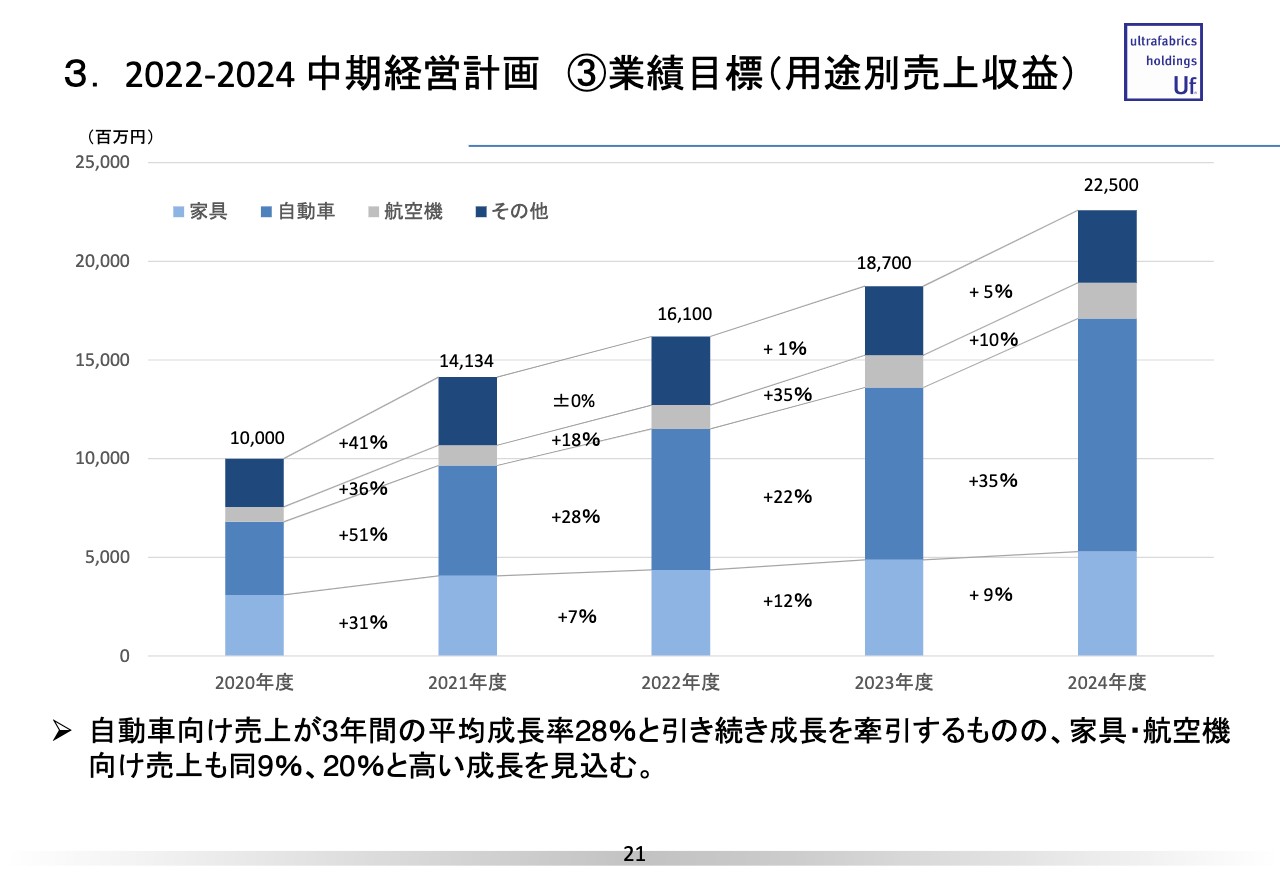

3. 2022-2024 中期経営計画 ③業績目標(用途別売上収益)

各セグメントの今後3年間の売上の伸びについては、自動車を中心に、家具も安定的に伸びていく計画になっています。その他の部分が去年から今年にかけて伸びがないと思われるかもしれませんが、お客さまの稼働率もいっぱいいっぱいの状況です。そのような意味で、去年が非常に良かったために、来年に向けては伸びていく見込みが立ちにくい状況での計画となっています。

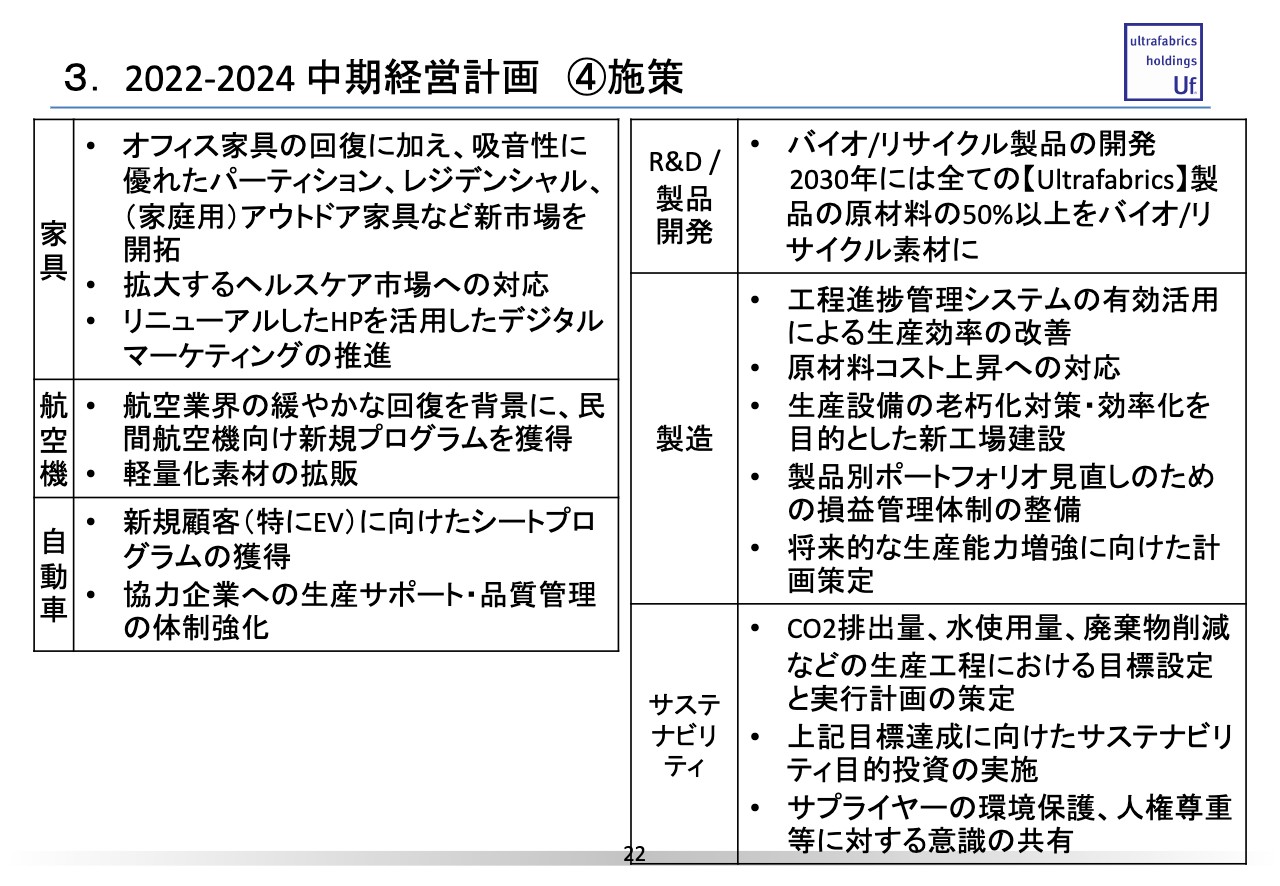

3. 2022-2024 中期経営計画 ④施策

施策についてはスライドのとおりです。製造についてご説明します。昨年の夏に「工程進捗管理システム」を導入しました。現在データを集めている状況ですが、今後活用して、より効率的な生産シフトを組んでいきたいと思います。

当社では約1,000もの製品を扱っており、その中でも非常に量が多い自動車製品もあれば、非常に数量の少ない製品もあります。これらをどのように組み合わせると生産効率を良くできるかは非常に難しく、これまでは人の勘に頼っていた部分がありましたが、この管理システムの導入により生産シフトを可視化し、改善していきます。

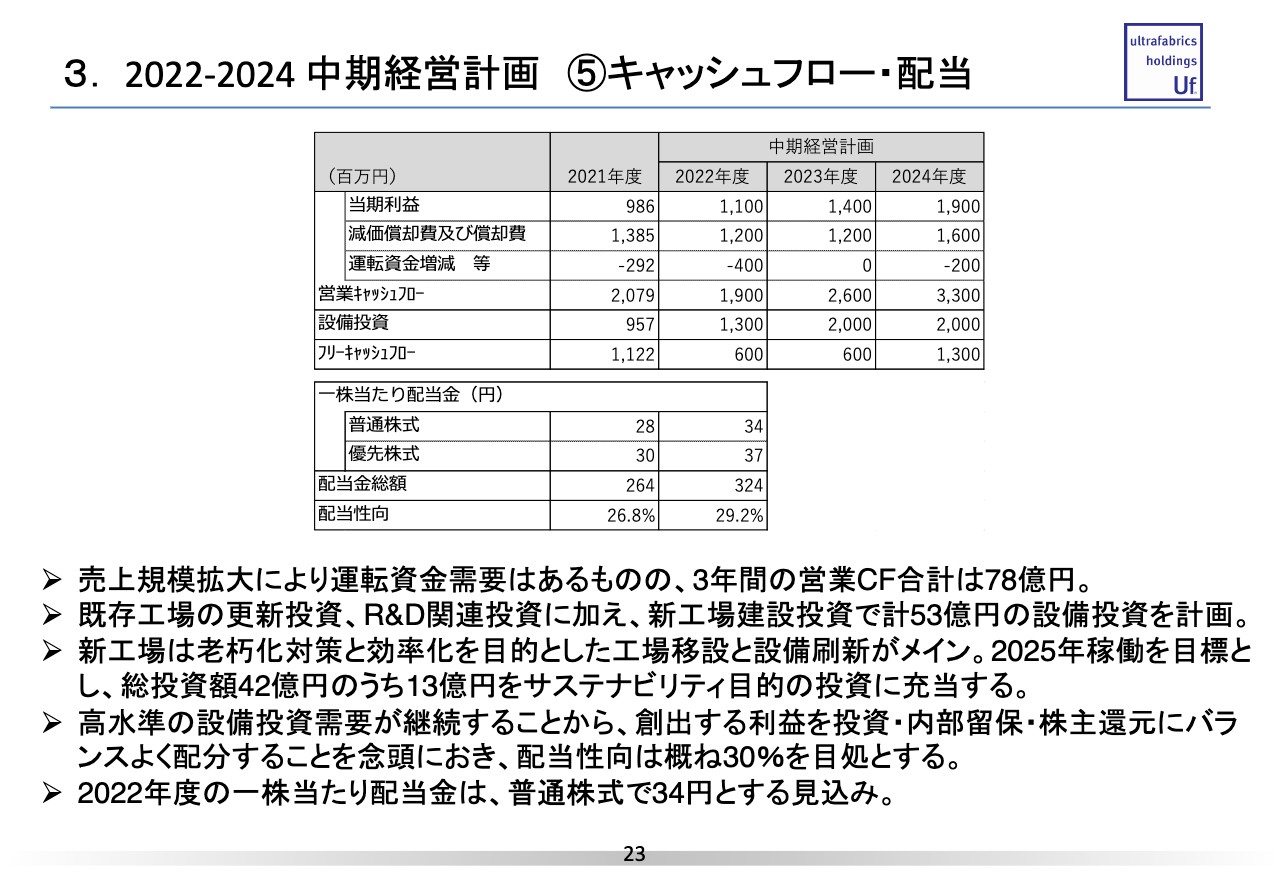

3. 2022-2024 中期経営計画 ⑤キャッシュフロー・配当

キャッシュ・フローと配当に関しては、売上規模拡大により運転資金需要はあるものの、今後3年間の営業キャッシュフローはプラス78億円を見込んでいます。一方で、新しい工場を建設予定のため、その総投資額として42億円を見込んでおり、このうち13億円はサステナビリティ関連に投資する予定です。

配当性向については、これまで統合後はP/Lの振れが毎年大きく、配当性向の議論が非常に難しかったのですが、今後3年間はある程度安定した売上利益が見込めるため、当面は配当性向30パーセントとして配当していく予定になっています。

説明は以上となります。ご清聴ありがとうございました。

質疑応答:中計の自動車向けの見方について

司会者:「中計に関して、自動車向けの見方がかなり増額されています。米国の某社向けの好調もあると思いますが、その他のメーカーからの引き合いもこの1年でかなり増えているのでしょうか?」というご質問です。

吉村:おっしゃるとおりですが、特に新興メーカーのプログラムに関しては、台数がどのようになっていくか非常に読みにくい部分があります。すでに順調に生産されているメーカーは生産計画がありますし、それに対して我々は供給責任があるため、かなり具体的な数字の議論になります。しかし、新しく立ち上がるプログラムについては少し読みにくい部分もありますので、保守的に見積もっています。

質疑応答:受注拡大の背景について

司会者:「ジャガー以外の欧州メーカー向けの状況はいかがでしょうか? 貴社の合成皮革の強みの1つに『柔らかさ』があると思いますが、受注拡大の背景にはこの点があるのでしょうか?」というご質問です。

吉村:「柔らかさ」は大きなポイントになると思います。先ほど申し上げたように、車内での快適性を求めた時に、直接体に触れる部分であるため、そこが非常に柔らかいタッチであることは非常に大きな強みではあります。もちろん車の場合は、柔らかいものであったとしても、非常に高い摩耗強度が求められるため、快適さや柔らかさに強度をどのように両立させるかが課題になってきます。

そのような意味では、欧州のメーカーでは、ジャガー・ランドローバーなどは比較的「人が使うものはどのようなものであるべきか」という観点がとても強く出ています。一方で、ドイツや日本のメーカーは安全性、つまり「どんなにひどく使われても壊れない」という強度の面に軸足が置かれていると理解しています。

そのため、欧州ではドイツメーカーが中心になっていくと思いますが、その他の国では強度などの部分について考え方が違うため、ここをどのように克服していくかが課題となります。欧州の中でもイタリアは非常に本革が強いマーケットです。これは車だけではなく各セグメントで強い部分であり、このような市場をどのように開拓していくかは課題であると考えています。

質疑応答:新工場建設について

司会者:「新工場建設について現時点でどの程度の生産能力アップをイメージされているのでしょうか? また、協力企業との協業はどの部材、生産工程での提携を考えていますか? 海外企業も含めてでしょうか?」というご質問です。

吉村:新工場の詳細は、後ほど管理部長の河辺からお話しさせていただきます。パートナー企業との取り組みに関しては、実はさまざまな方法があり、製品を作っていただいたり、一部の工程を担っていただくかたちもあります。

得意、不得意、それから効率性の部分などを勘案してフレキシブルに対応していく予定です。それから、将来的に一緒に生産していくことに関しては、日本企業だけではなく海外の企業との協議も始めています。

河辺尊氏:管理部の河辺です。新工場について捕捉させていただきます。基本は先ほど吉村がお伝えしたように、老朽化した現在の行田第2工場の移設およびを考えています。生産能力アップを大前提としているわけではなく、あくまでも現在の老朽化を更新し、それにより設備をすべて刷新して生産効率を上げようとしています。

そのため、具体的に「生産能力がどのくらい上がる」といった数値目標はまだ出していません。しかし、今後第2工場が移設した後、そこの跡地を使って生産能力を上げるべく次の投資も考えています。

新着ログ

「化学」のログ