VTホールディングス、M&Aによる拡大戦略で業績は右肩上がり 今期は過去最高売上で増収増益を見込む

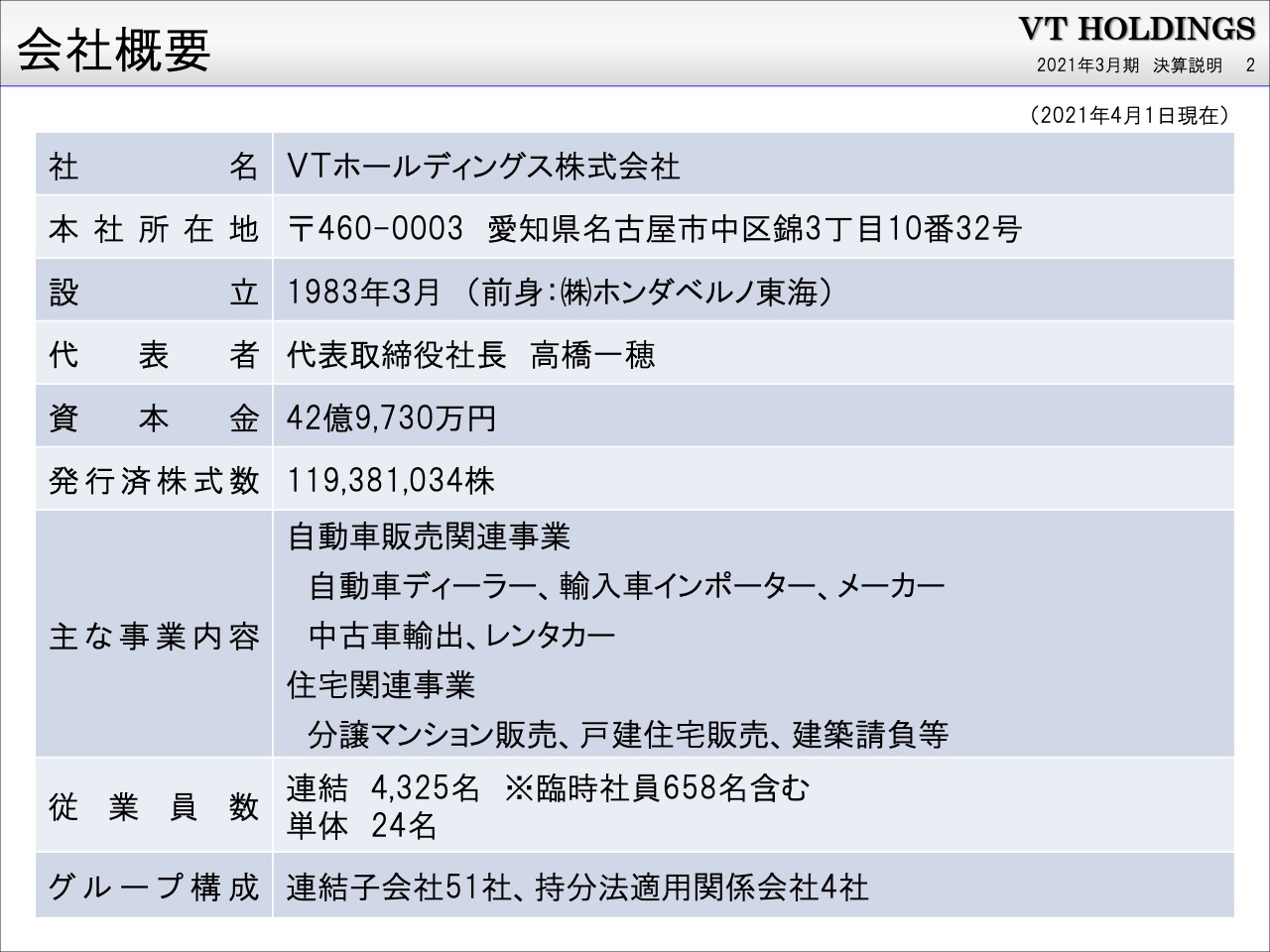

会社概要

田島和博氏:VTホールディングス株式会社、2021年3月期決算説明を行わせていただきます。最初に、簡単に会社紹介を行います。当社はVTホールディングスという社名で、東証1部と名証1部に上場しています。今から38年前の1983年の設立で、創業社長である高橋が現在も代表を務めています。

グループ全体で4,300人程度の従業員数です。持株会社である当社自体は24名ほどと、非常にコンパクトな本部体制となっており、連結子会社51社を取りまとめています。

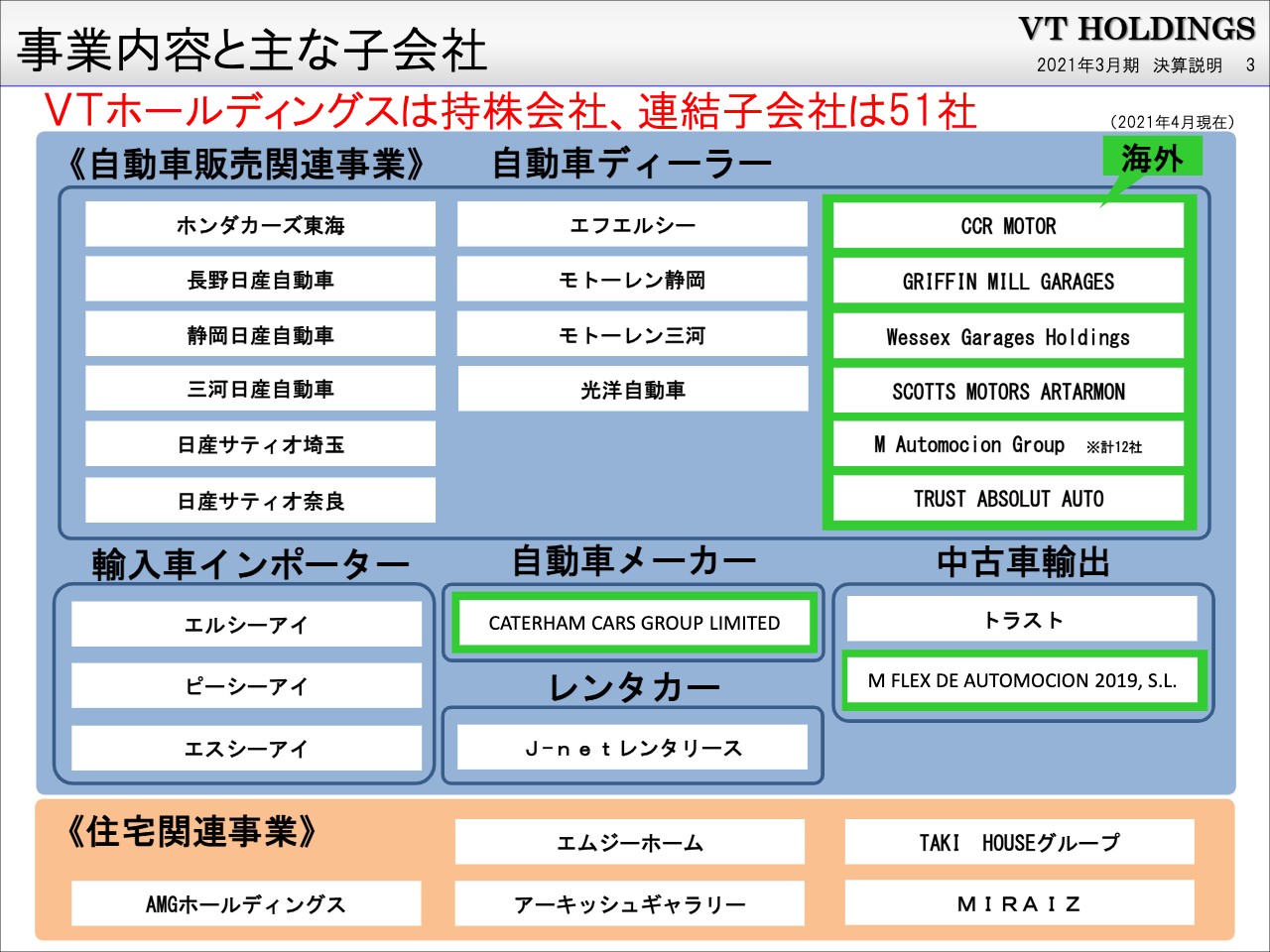

事業内容と主な子会社

主な事業内容です。2021年3月期の実績として、スライドの青枠に入っている「自動車販売関連事業」が、売上において全体の約94パーセントで、その下に記載の「住宅関連事業」が約6パーセントとなっています。

メインの事業は、スライドの「自動車販売関連事業」の枠の一番上に会社名が並んでいる「自動車ディーラー」で、ホンダ、日産、BMWなど、さまざまなブランドの自動車ディーラーを、国内・国外あわせて26社ほど運営しています。

よく幹線道路沿いに、さまざまなメーカーのブランドのロゴを大きな看板で掲げた自動車販売店があるかと思いますが、そのような販売店の運営会社をグループ会社として複数所有しているのが当社の位置付けになっています。

また、「自動車販売関連事業」としては、輸入車のインポーター、レンタカー、中古車の輸出なども展開しており、自動車ディーラーを中核としたバリューチェーンを構築しています。

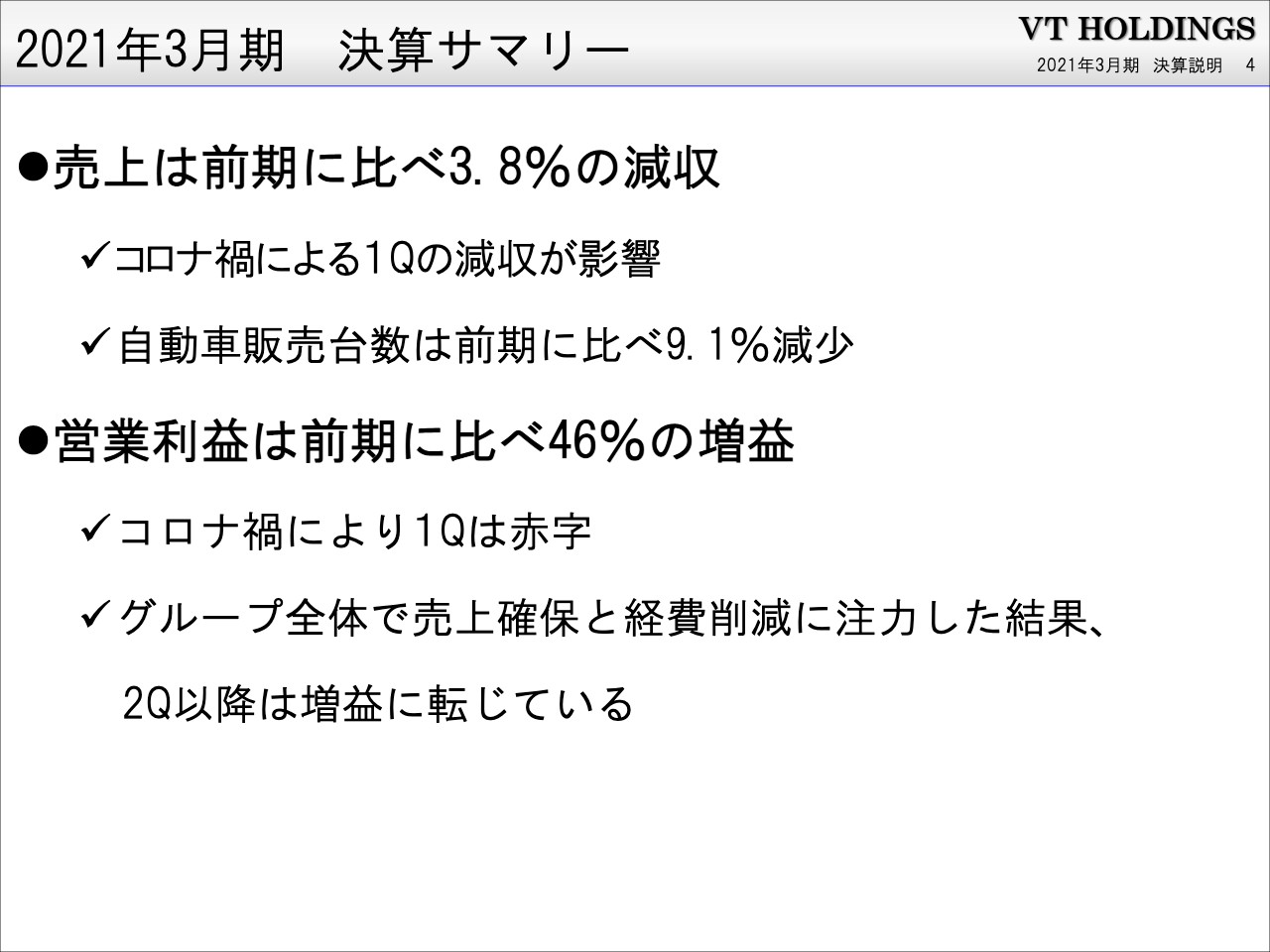

2021年3月期 決算サマリー

2021年3月期の決算ですが、一言で言えば減収増益です。前期に比べ3.8パーセントの売上ダウンとなりました。主には第1四半期のコロナ禍のマイナス影響です。通期での自動車販売台数も9.1パーセントのダウンとなっており、コロナ禍による下振れが理由となっています。

一方、営業利益は前期に比べ46パーセント増加しています。後ほど詳しく触れたいと思いますが、第1四半期には一時的に赤字となっており、第2四半期以降は黒字化、さらに経費削減努力等によって、前期に比べて増益というところまで回復しています。

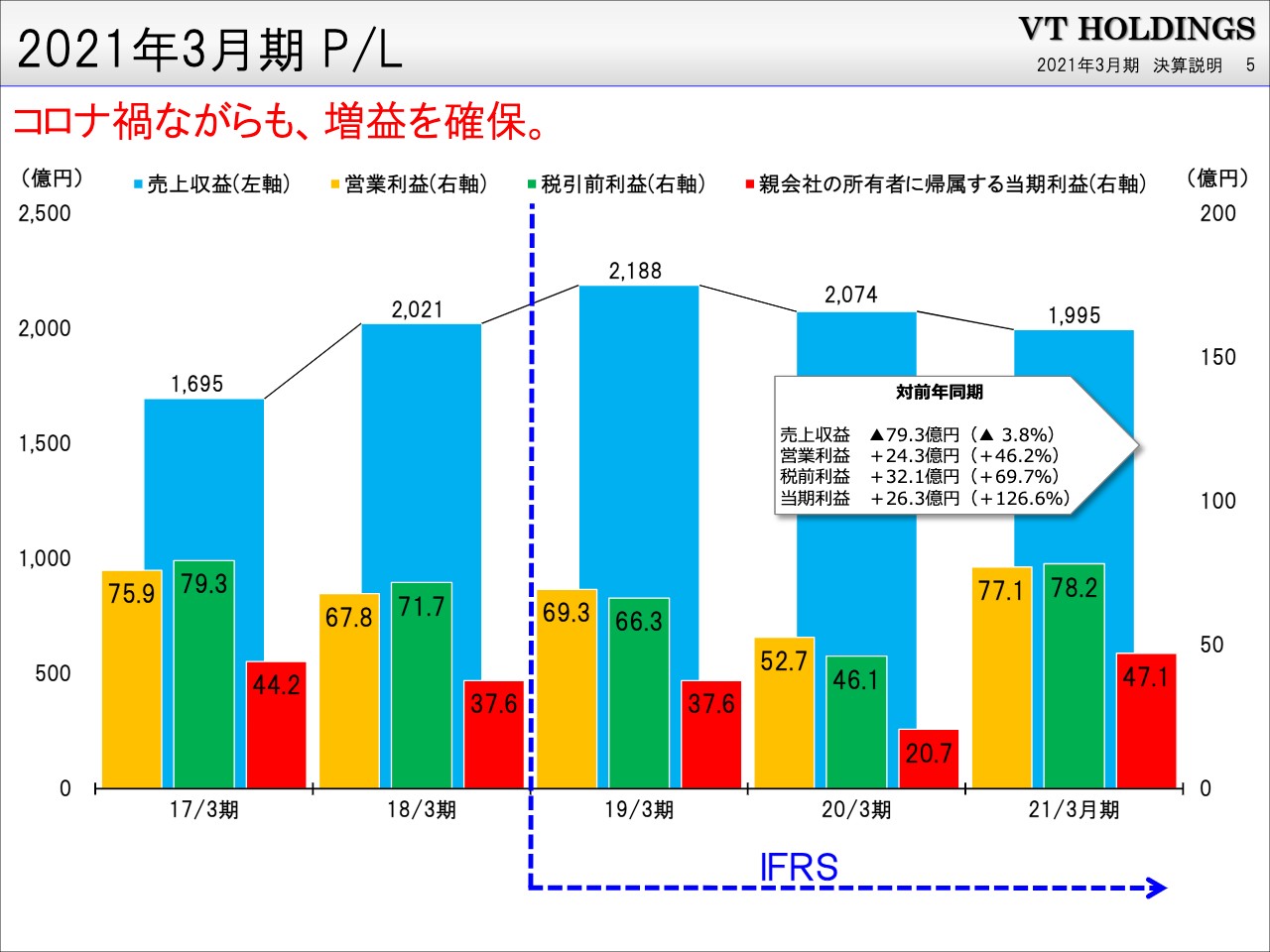

2021年3月期 P/L

グラフは、最近5年間の損益の状況の推移です。水色が売上高で左側の目盛りになります。黄色・緑・赤が各段階利益で、右側の目盛りとなっています。

売上高は、M&Aによって徐々に増加傾向でしたが、最近2年間はコロナ禍の影響もあって、2年連続で減少している状況です。2021年3月期の売上高1,995億円については、過去4番目の売上高です。

利益面は、昨年こそ大きく落ち込みましたが、2021年3月期はコロナ禍への対応も進み、各段階利益において、営業利益でプラス46パーセント、税前利益でプラス69パーセント、当期利益でプラス126パーセントと、大きく回復できています。ちなみに営業利益77億円は、過去3番目の水準となっています。

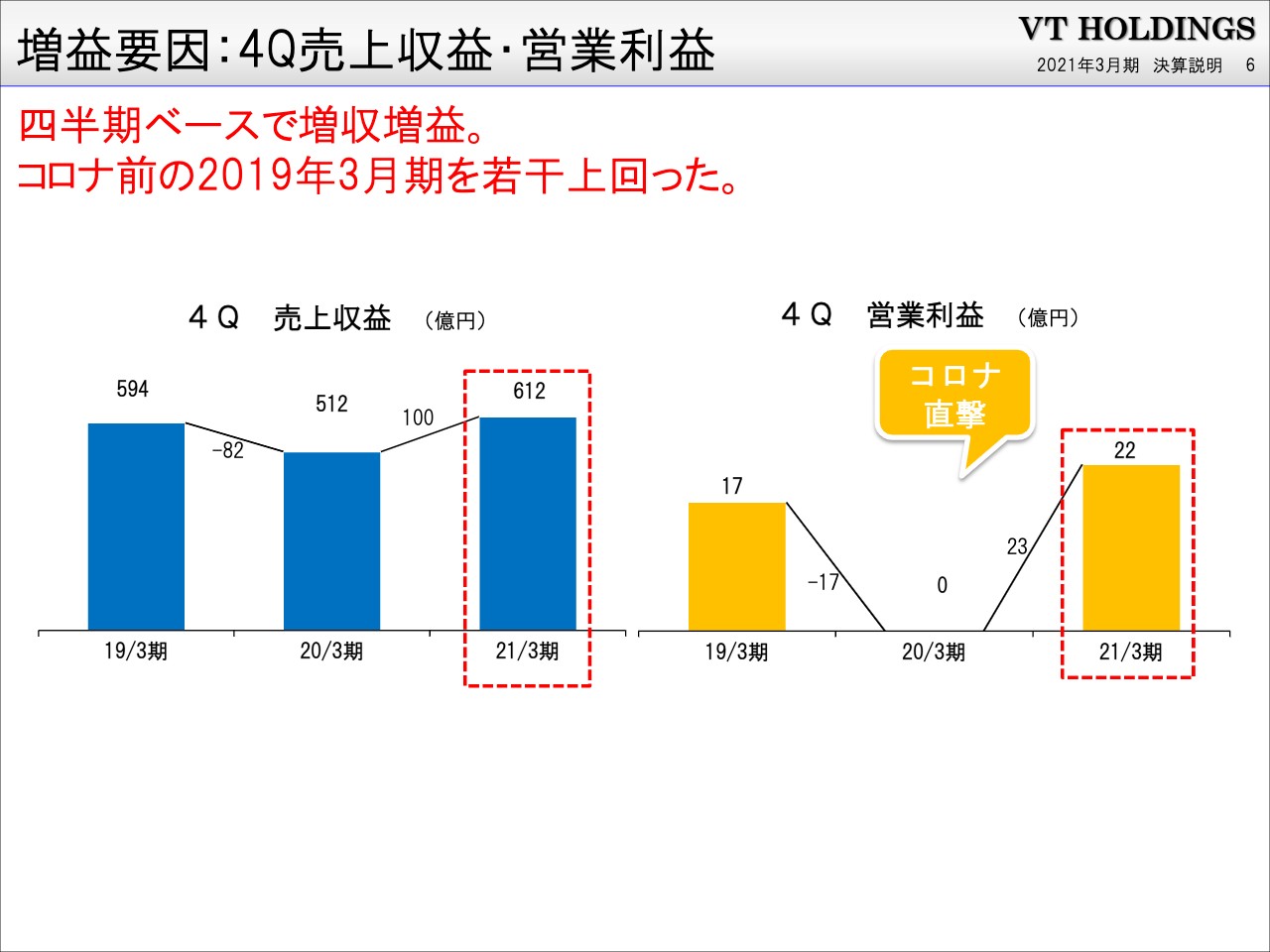

増益要因:4Q売上収益・営業利益

先ほどは1年を通しての状況ですが、第4四半期の3ヶ月間で見た場合は増収増益となっています。現在も国内の緊急事態宣言や海外のロックダウンなど、新型コロナウイルスの影響はありますが、ご覧のとおり、2020年3月期第4四半期は利益が出ていなかった状況ですから、それに比べてかなりよい状況だと言えます。

売上高は、前期からプラス約100億円で20パーセントの改善です。営業利益もプラス23億円で、いずれもコロナ前の2019年3月期を超える水準です。

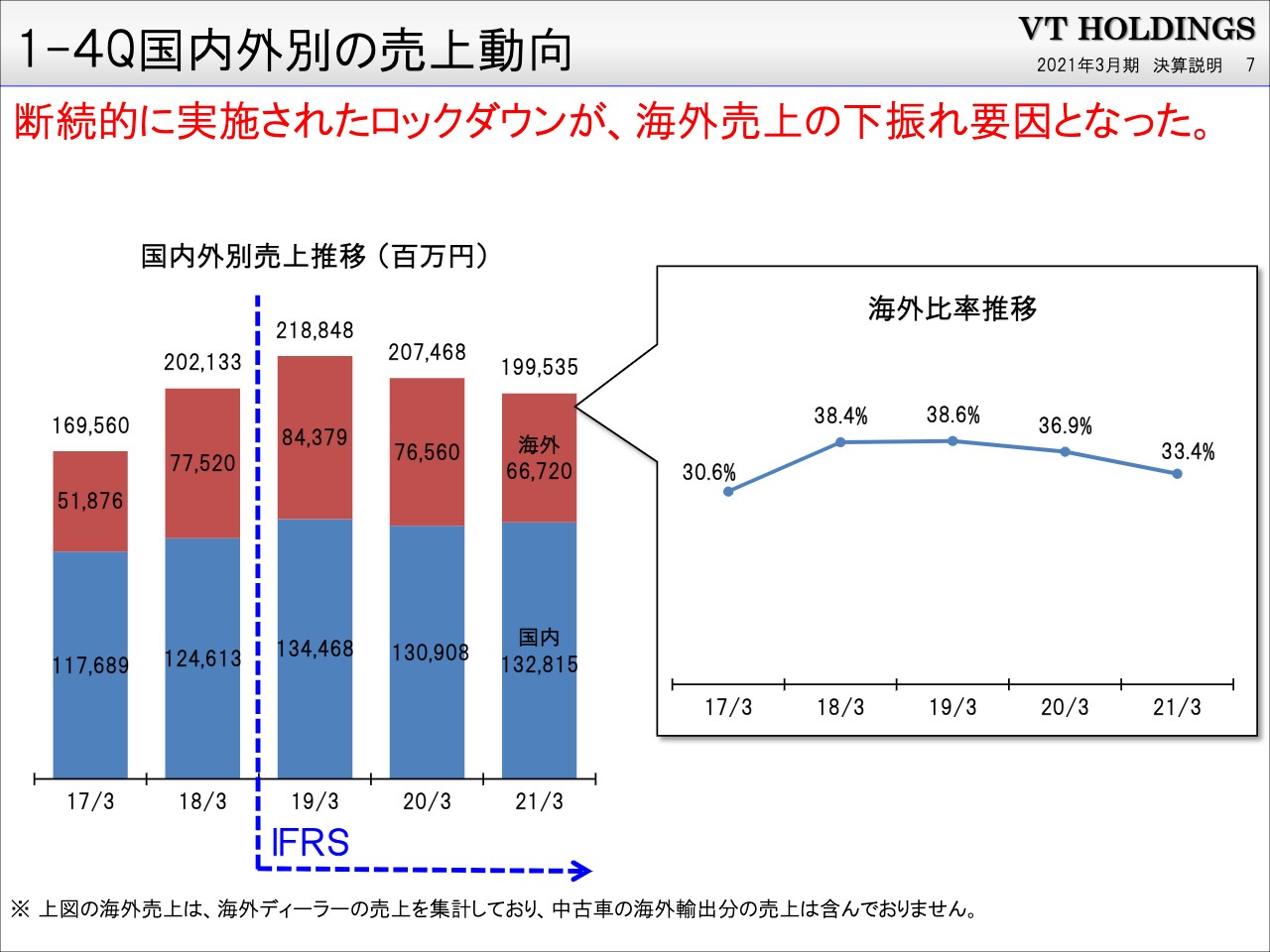

1-4Q国内外別の売上動向

海外拠点の売上の推移は、こちらのスライドのグラフのとおりです。海外におけるロックダウンについては、例えば「許可証のようなものがないと外出ができない」など、一般的に日本の緊急事態宣言よりも強制力の強いものになっており、その影響もあって日本よりも売上の下振れが大きくなっているところがあります。

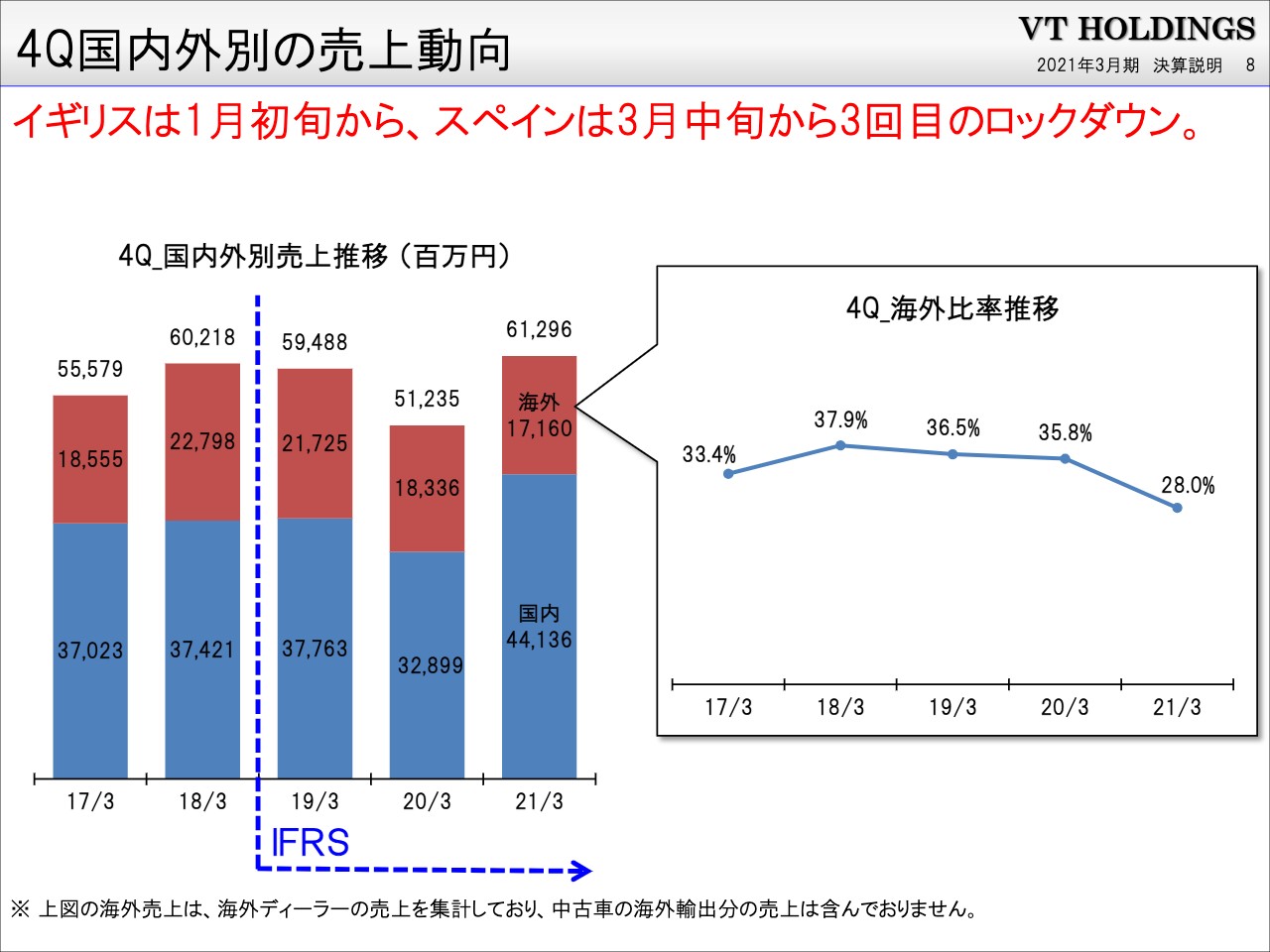

4Q国内外別の売上動向

同じく、最近の3ヶ月で比較するとさらによくわかるかと思います。イギリスでは1月から、スペインでは3月から、それぞれ3回目のロックダウンが実施されており、ピーク時にはおよそ38パーセント弱あった海外売上比率が、直近の第4四半期では28パーセントまで下振れしている状況です。

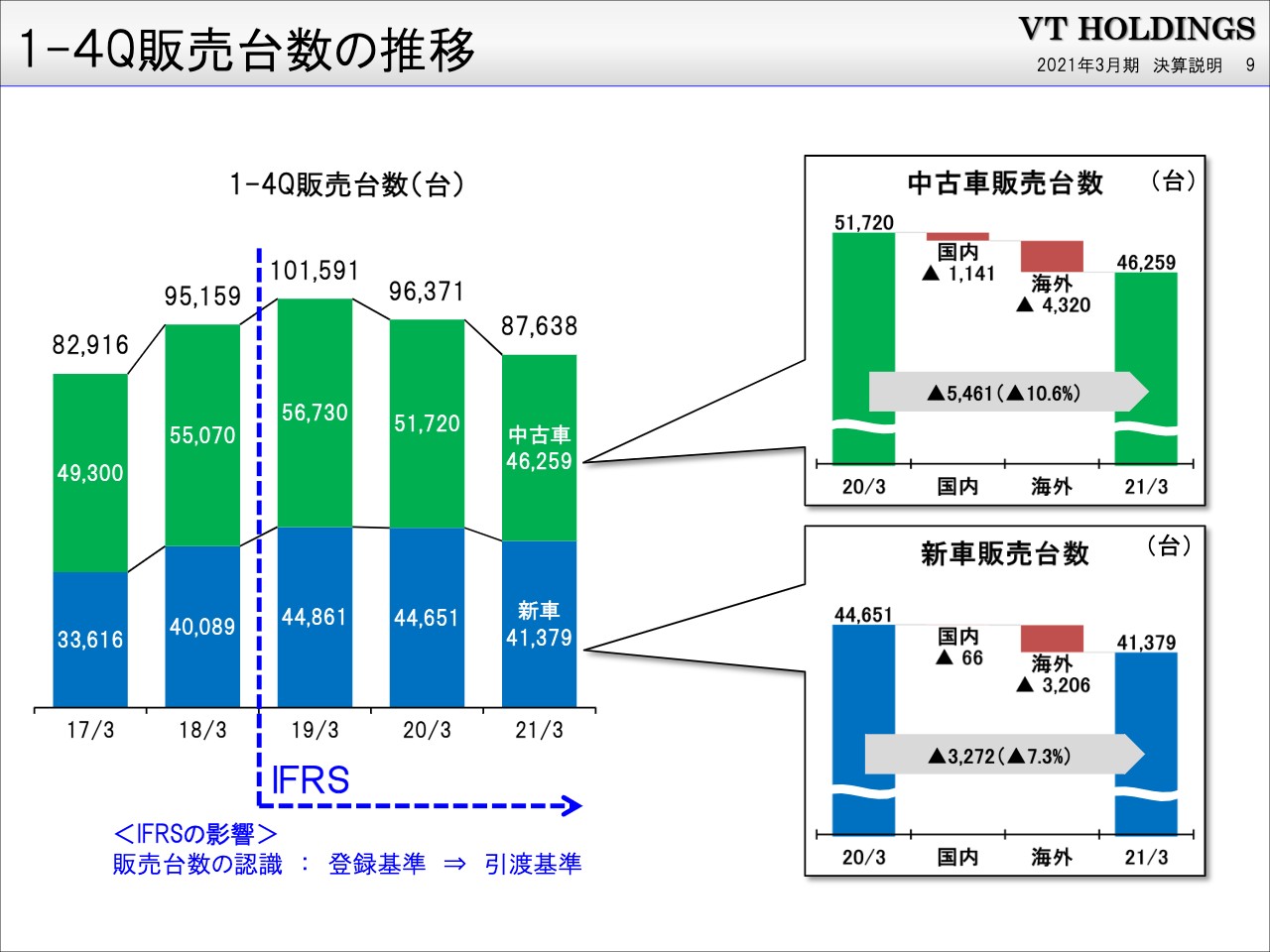

1-4Q販売台数の推移

通期の自動車販売台数の推移です。こちらは、おおむね売上高と同じような推移となっていますが、10万台を超えた2年前から減少の状況が継続しています。スライド右側のグラフにもあるとおり、前期からの増減の内訳を国内分と海外分で分けて見ると、減少に大きく影響しているのは海外部分であることがわかると思います。

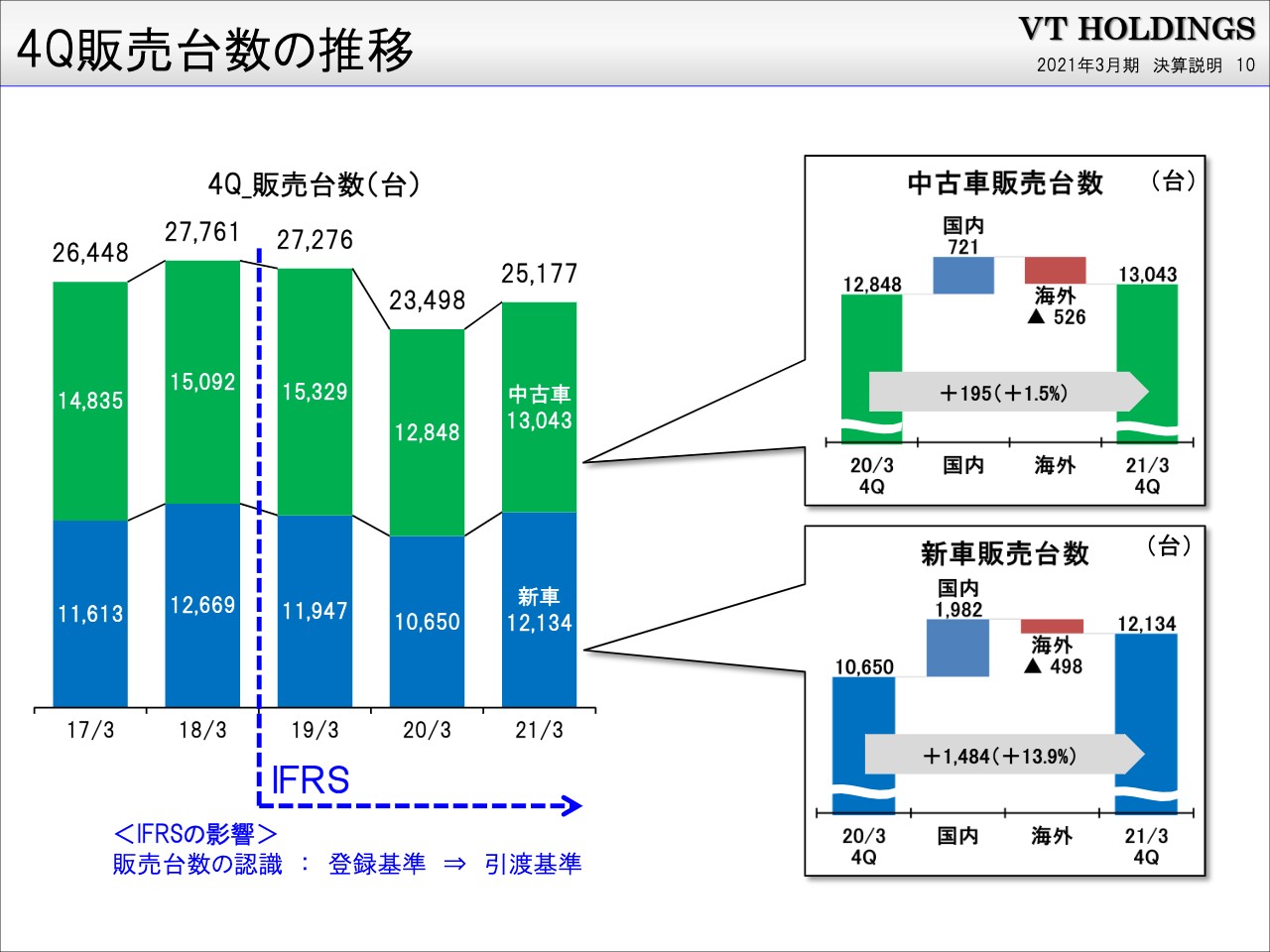

4Q販売台数の推移

先ほどの部分を、さらに第4四半期だけで抽出して見てみます。中古車・新車ともに、前期に比べて販売台数は増加しているのですが、内訳は国内がプラス、海外がマイナスという状況です。先ほども触れたとおり、海外でのロックダウンの影響がここでも出ているかと思います。

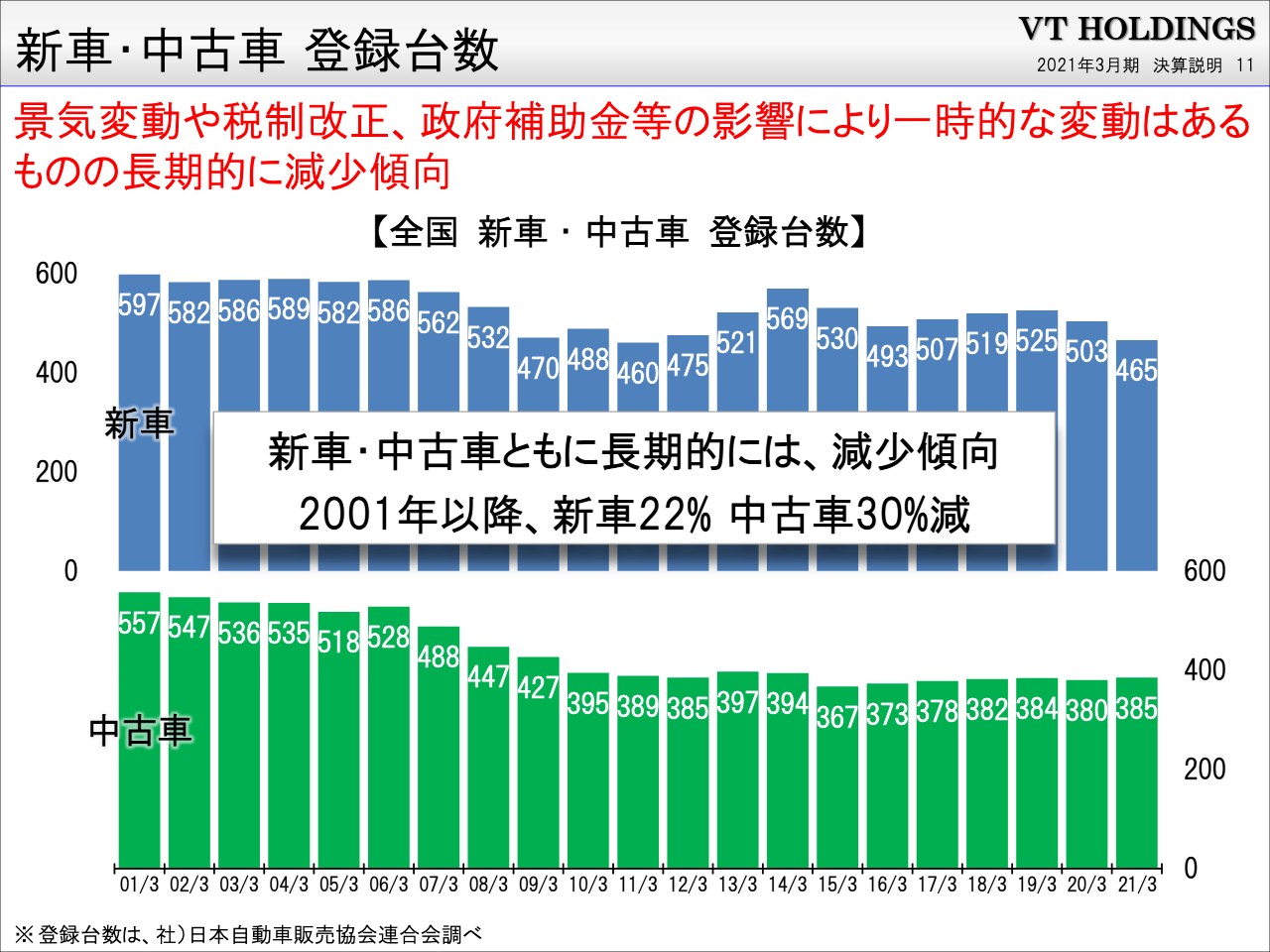

新車・中古車 登録台数

日本国内の自動車の販売環境についてです。スライドにも記載のとおり、長期的には減少傾向です。その中でも、補助金や税制などによって新車販売台数が増えたり減ったりという波が若干あると考えています。

コロナ禍の影響を受けた2021年3月期においては、新車は465万台ということで、前年から7パーセント近い減少で、過去2番目の低水準となっています。

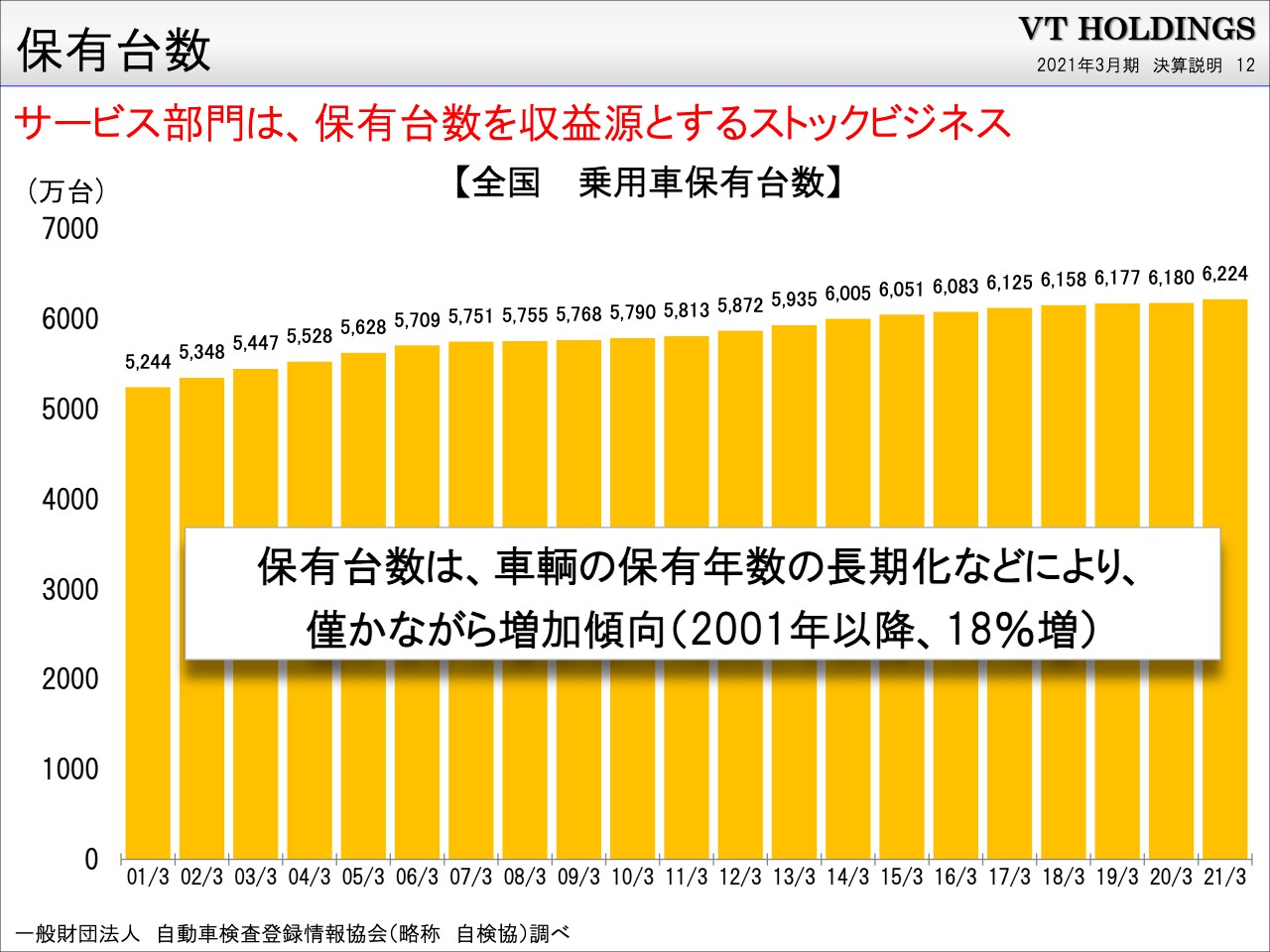

保有台数

一方、黄色のグラフは日本国内での乗用車の保有台数の推移を表しています。2021年3月期末時点で、実際にナンバーを付けて登録されている台数は6,224万台という状況で、過去からずっと増加を継続しています。

先ほどのグラフのとおり、販売台数が減少していることとあわせて考えれば、車の買い替えサイクルは長くなっている一方で、引き続き車に乗り続けているという状況が伺えるかと思います。

当社グループのビジネスモデルにおいて、我々はサービス部門と言っていますが、車検や点検、修理などのメンテナンスを行うことによって、安定した収益があるビジネスモデルになっています。そのため、通常は赤字になることがないのも1つの強みです。

こちらのグラフにあるような保有台数がサービス部門の収益の源であると考えていますので、これが大幅に減少しない限りは、収益としては引き続き安定しているということです。

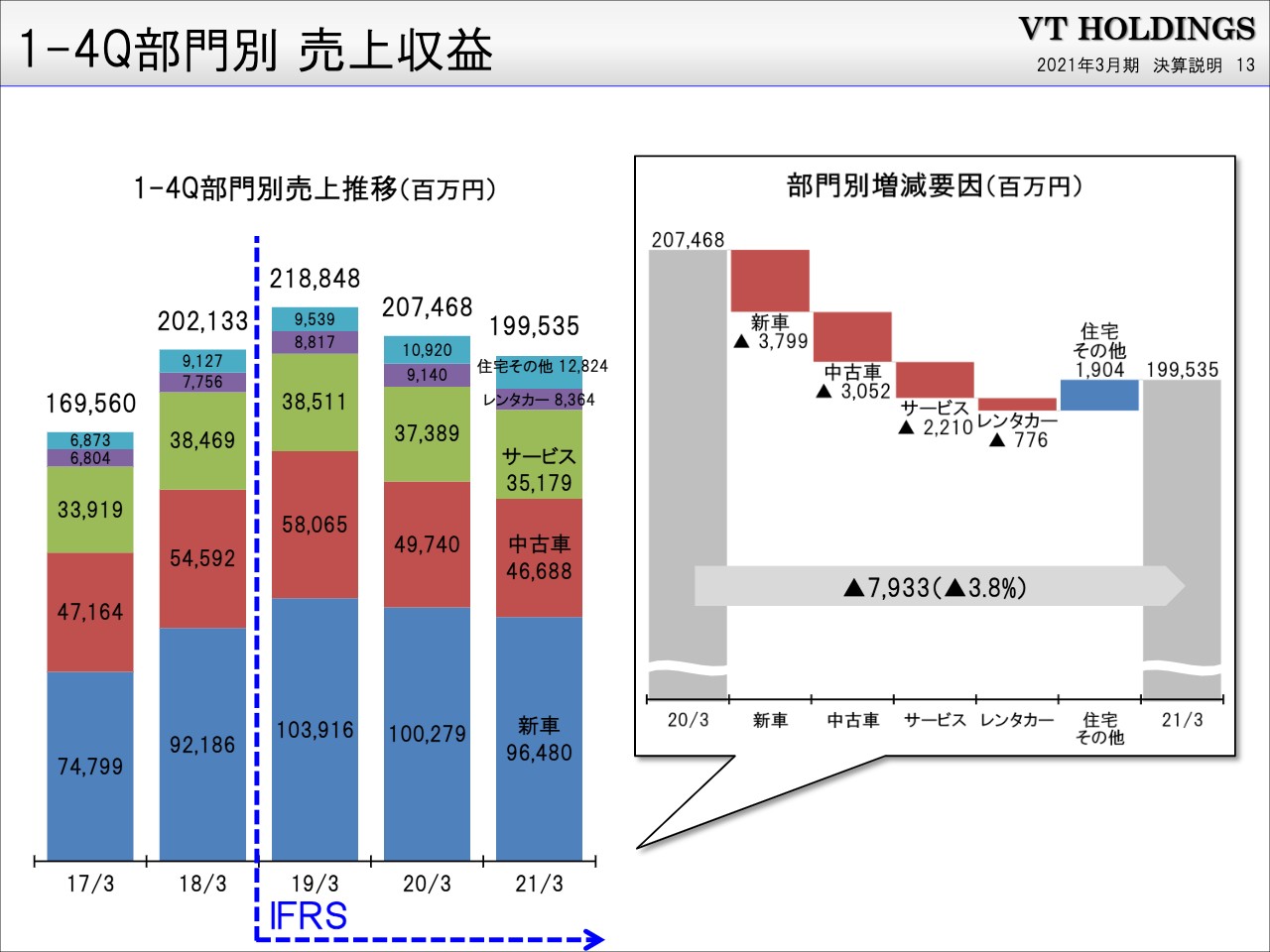

1-4Q部門別 売上収益

売上の推移を部門別の内訳にしたものです。特に、スライドの右のグラフをご覧いただくと、前期から79億円ほどの減少については、各部門がそれぞれ減少要因になっているということです。

一方で、住宅部門が前期比でプラスになっている部分については、主に前期に行われたM&Aによって住宅関連の子会社が増加しているところが寄与しているものになります。

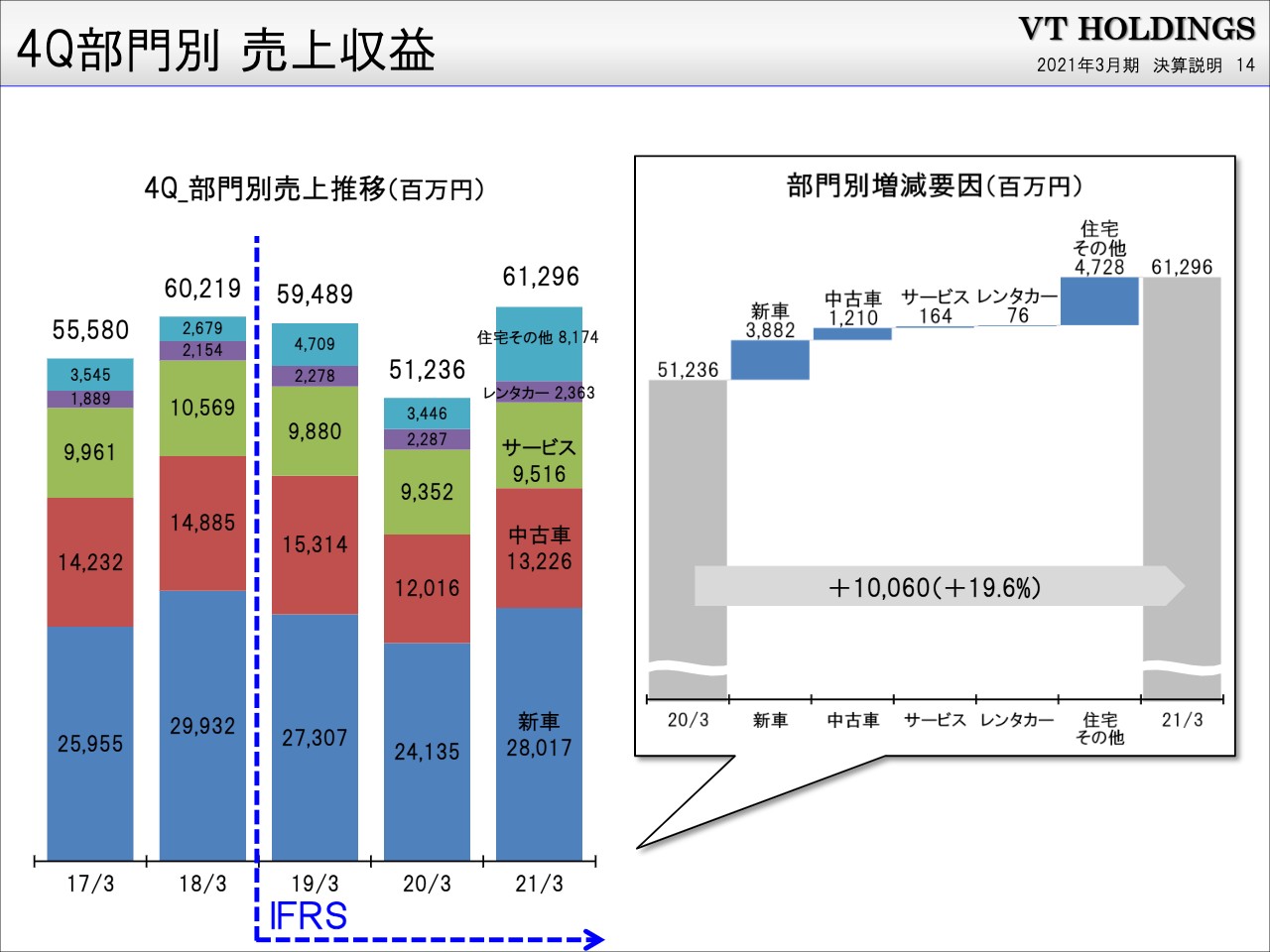

4Q部門別 売上収益

先ほどのグラフを、第4四半期の3ヶ月だけで見た状況ですが、各部門において、昨年が一時的に落ち込んでいるのがわかると思います。昨年と比較した部門別の増減要因として見てもご覧のような状況になります。

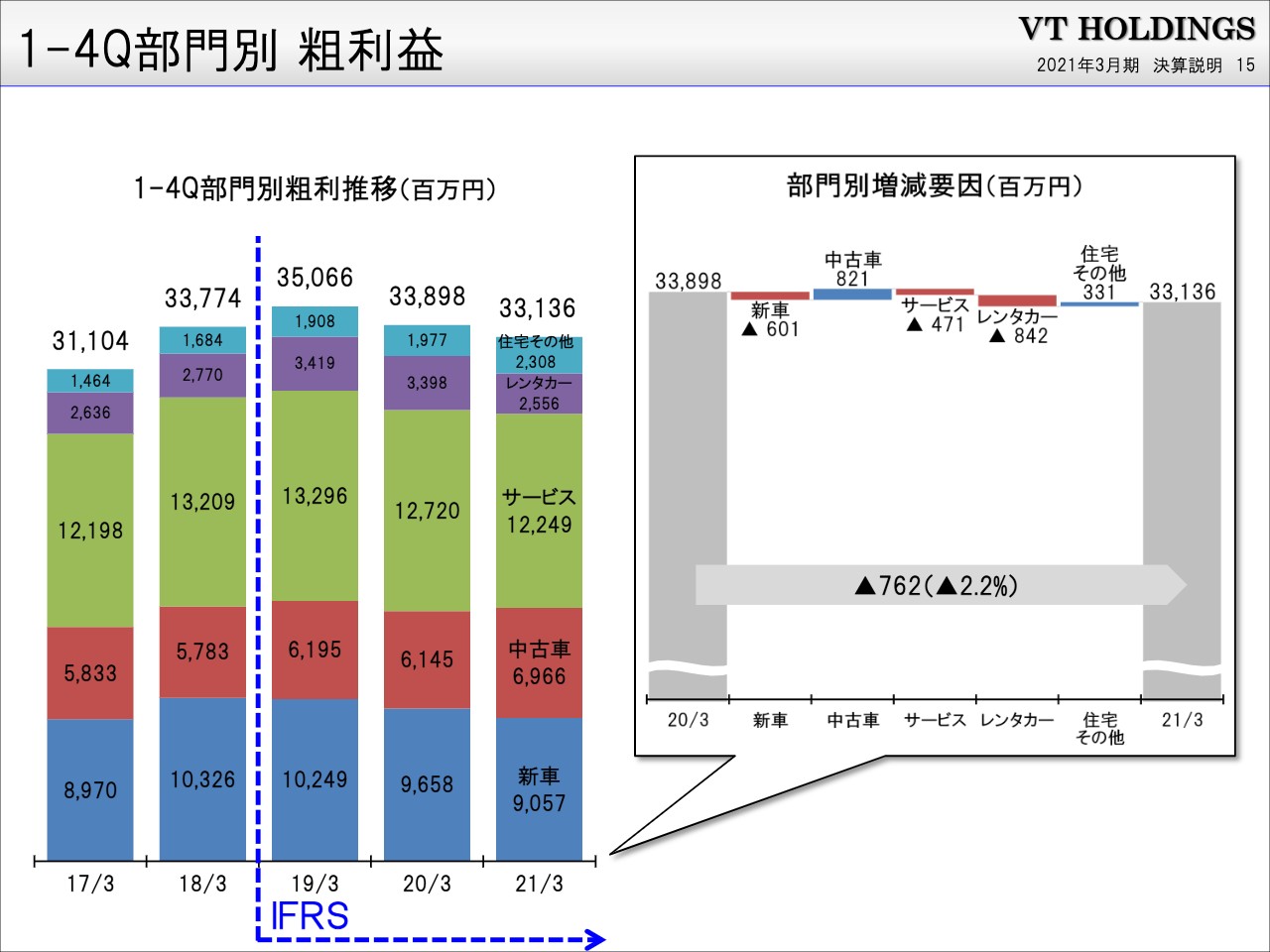

1-4Q部門別 粗利益

先ほどのグラフは売上でしたが、こちらは各部門の粗利益を通期で見たときの状況です。粗利益自体は、昨年に比べて微減という状況になっており、7億円の減少、2.2パーセントの減少です。

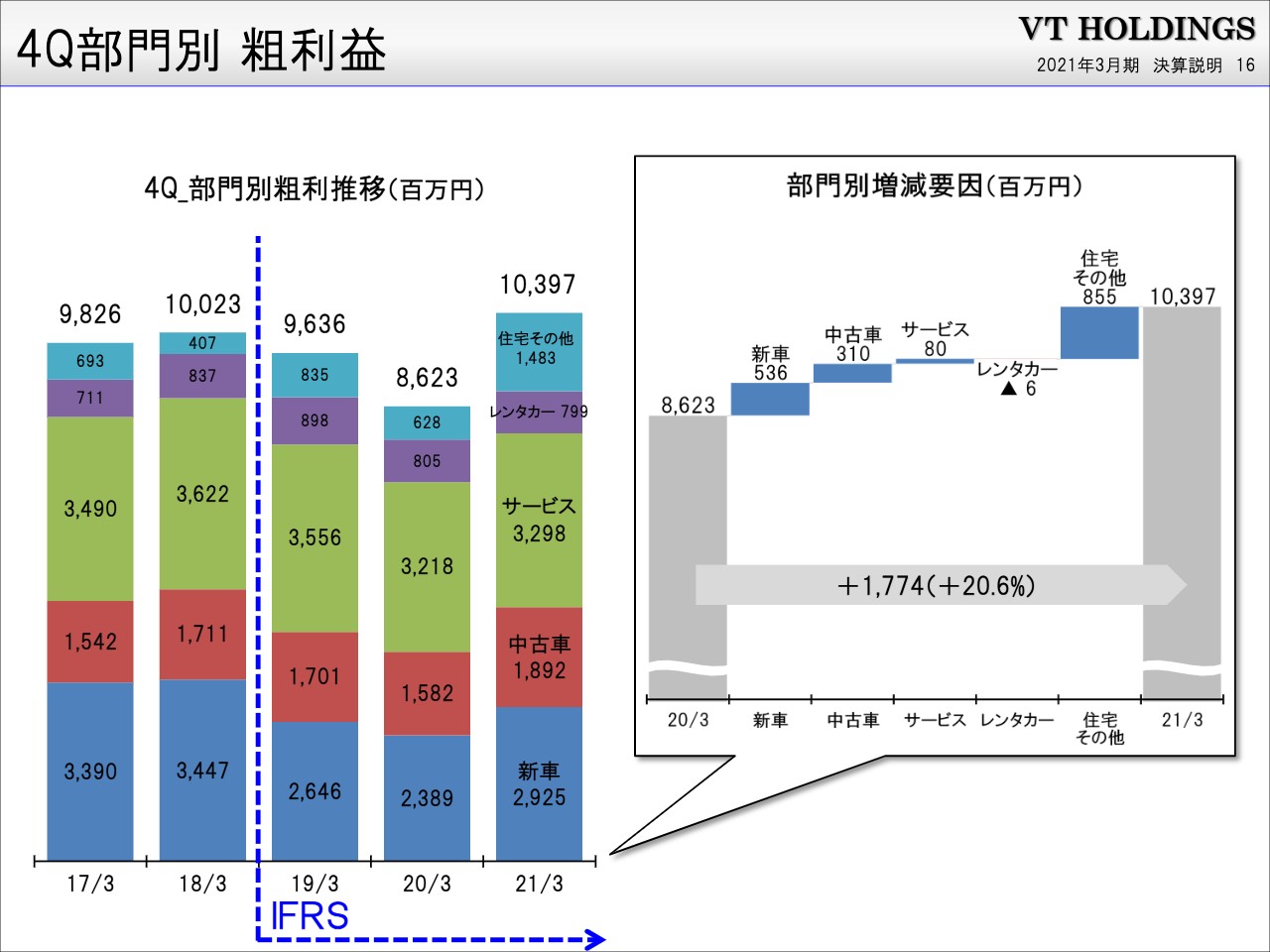

4Q部門別 粗利益

同じように、粗利益を第4四半期の3ヶ月で表示したものになります。昨年の第4四半期に比べると、新車・中古車・サービス・住宅は回復傾向で、レンタカーの回復が若干遅れているのが見えます。

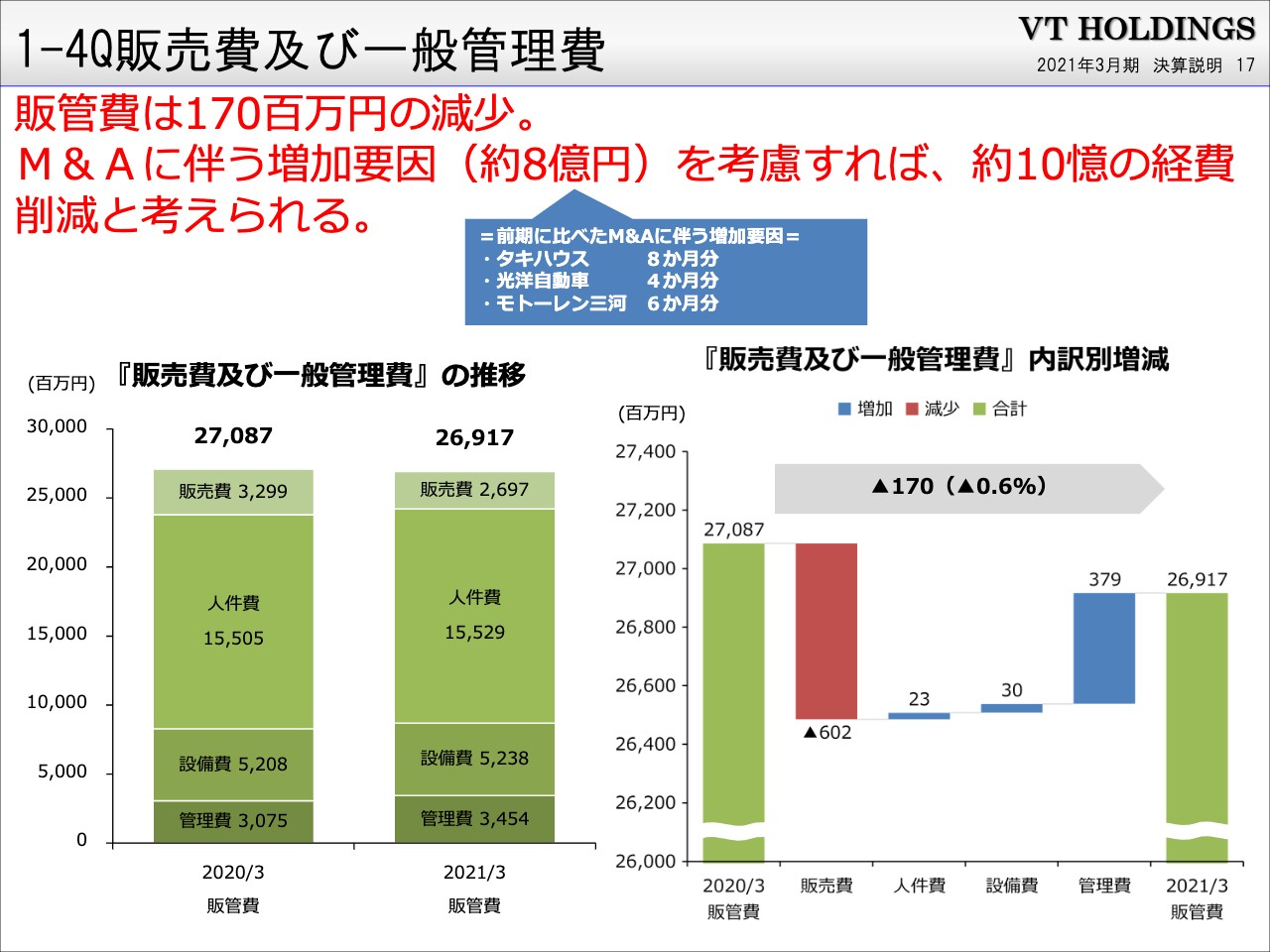

1-4Q販売費及び一般管理費

販売管理費ですが、前期に比べて0.6パーセント減少となっています。スライドの右のグラフをご覧いただくと、販管費の減少が1億7,000万円ほどというのが内訳です。

その前提として、昨年にM&Aを行っており、それによって本年度に新たに子会社となった、もしくは一昨年に子会社になった、昨年の決算には12ヶ月分の業績が反映されていなかった会社が12ヶ月寄与することになった増加分が含まれています。よって、既存の会社ではなく、新たにプラスの影響を及ぼしたM&Aの増加要因の部分だけでおよそ8億円分あります。

先ほど、販管費は1億7,000万円の減少とお伝えしましたが、M&Aによる増加要因も含めて考えると、10億円程度の経費削減がなされたと言うことができると思っています。

スライド右側のグラフをご覧ください。経費の減少要因の一番大きいところは販売費の部分で、まさにコロナ禍の影響と考えられます。これまでは広告宣伝によって店頭に大勢の人を呼ぶことにそれなりの予算をかけていたのですが、その点が削減できていると考えています。

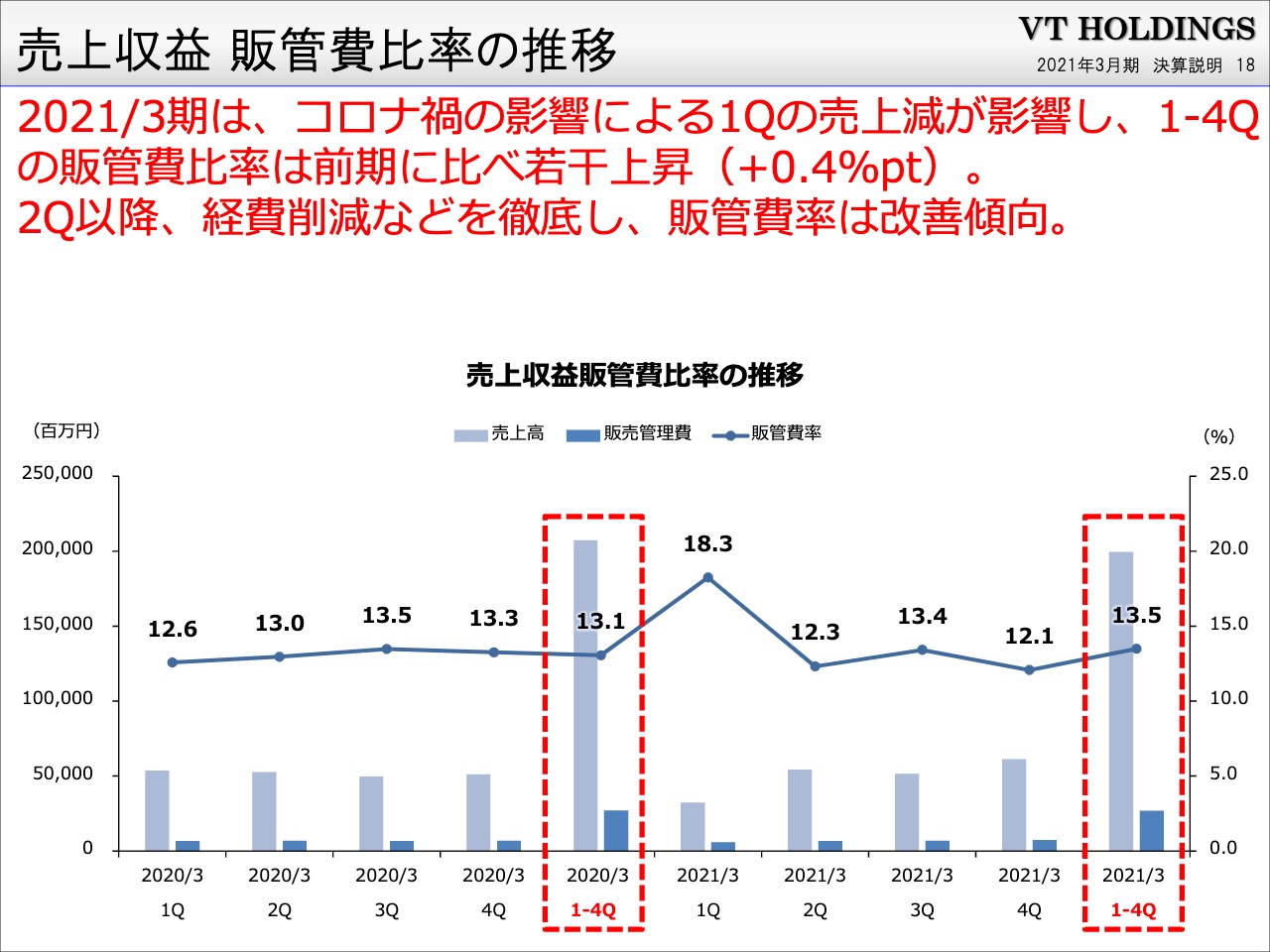

売上収益 販管費比率の推移

売上に対する比率として、販管費がどのように推移したかについてです。2021年3月期第1四半期は販管費の比率が18.3パーセントですが、売上高が急激に減少したことに伴って販管費率が跳ね上がっており、この影響もあって通期の販管費率は、昨年に比べて0.4パーセントポイントと若干上昇しています。

ただし、2021年3月期に入ってからの大幅な悪化要因は第1四半期であり、第2四半期以降は経費削減などを徹底して、販管費率は改善傾向にあると考えています。

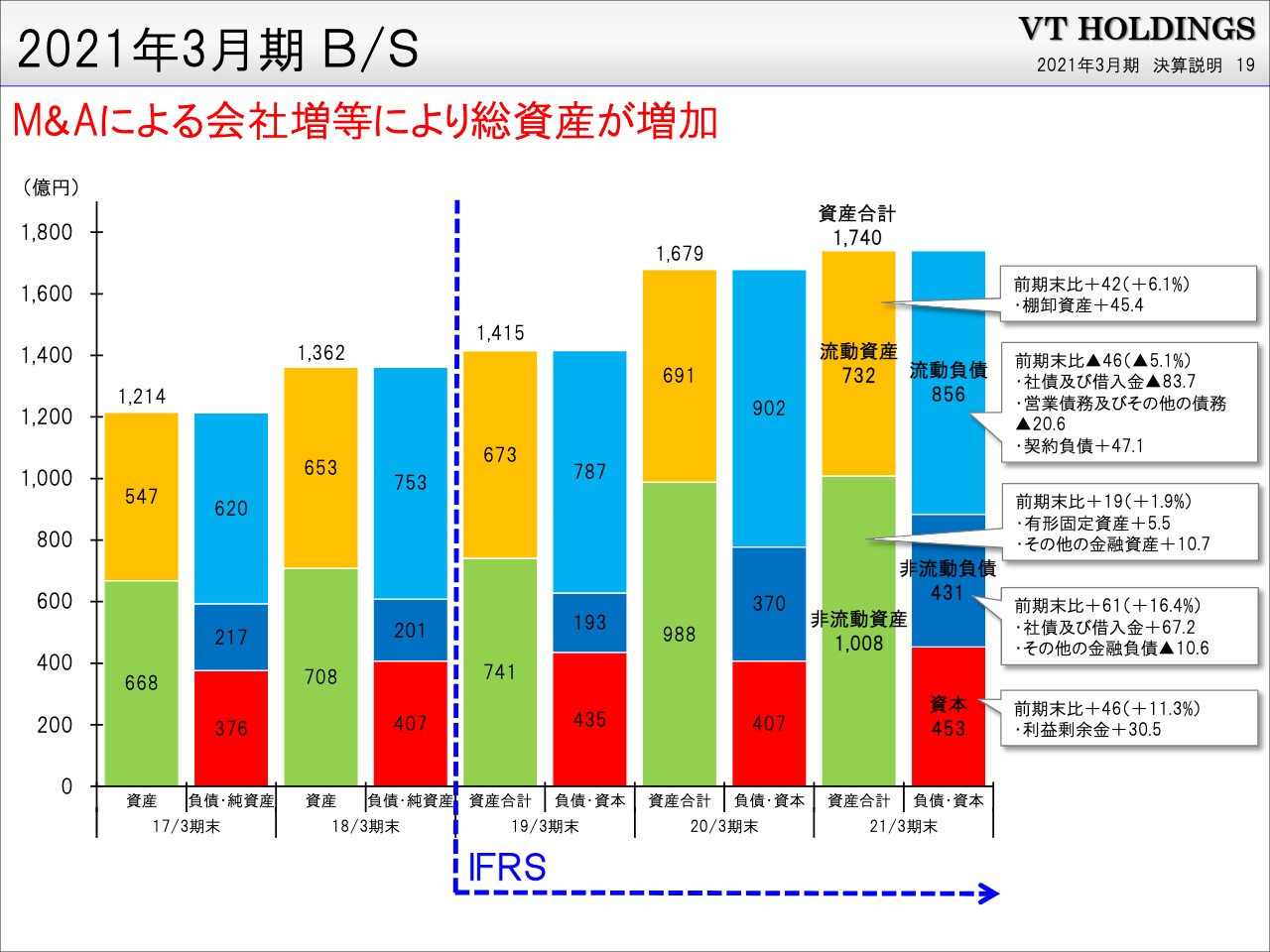

2021年3月期 B/S

バランスシートについてです。一部、IFRSに切り替えた影響もありますが、M&Aによって会社数も増加していますので、連結ベースでの資産、総資産額は徐々に増加している状況です。

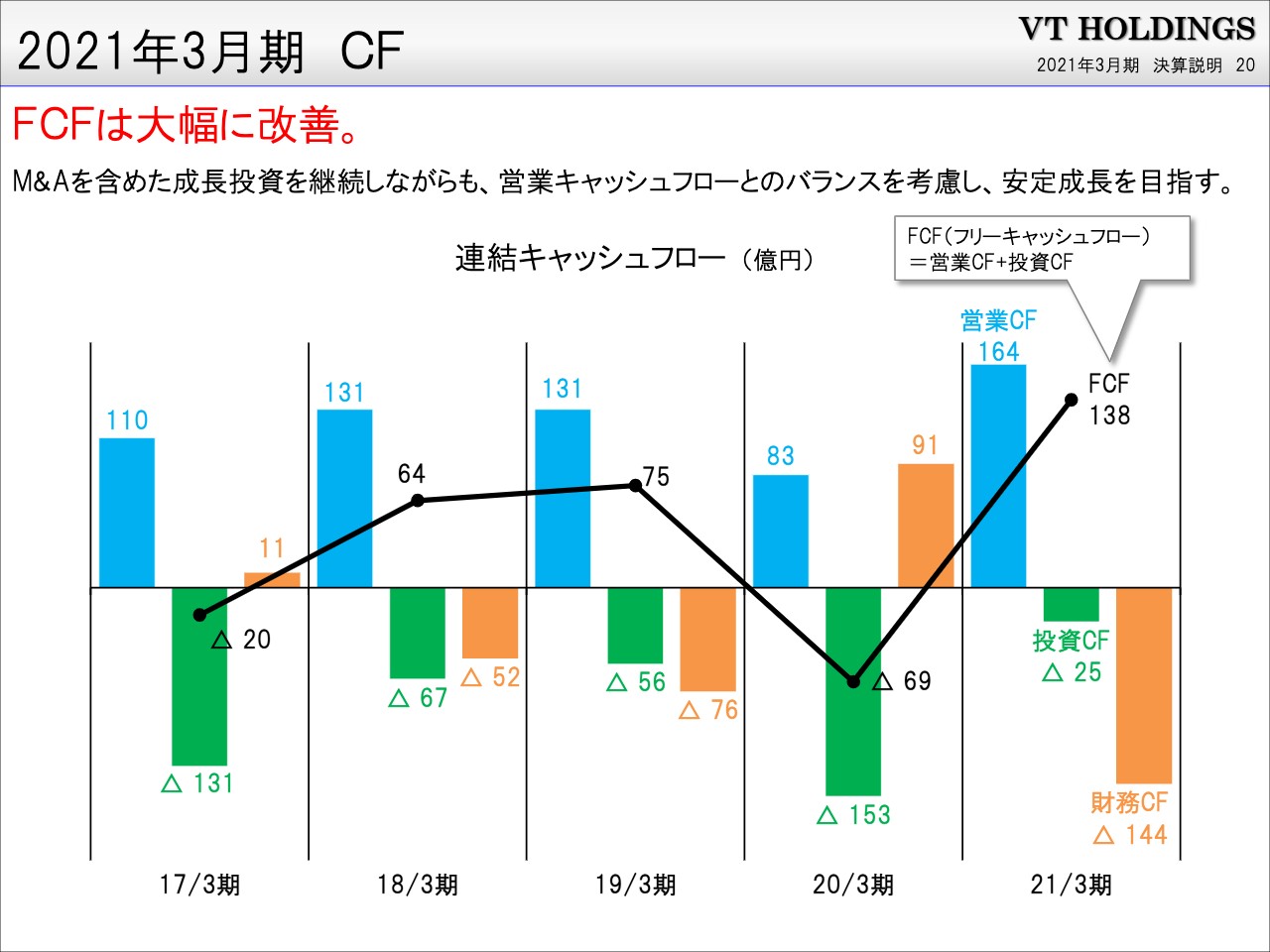

2021年3月期 CF

営業キャッシュフローについては、比較的安定して100億円以上で推移してきましたが、昨年はコロナ禍ということも影響して若干落ち込んでいました。2021年3月期は、その反動も含めて164億円と回復しています。

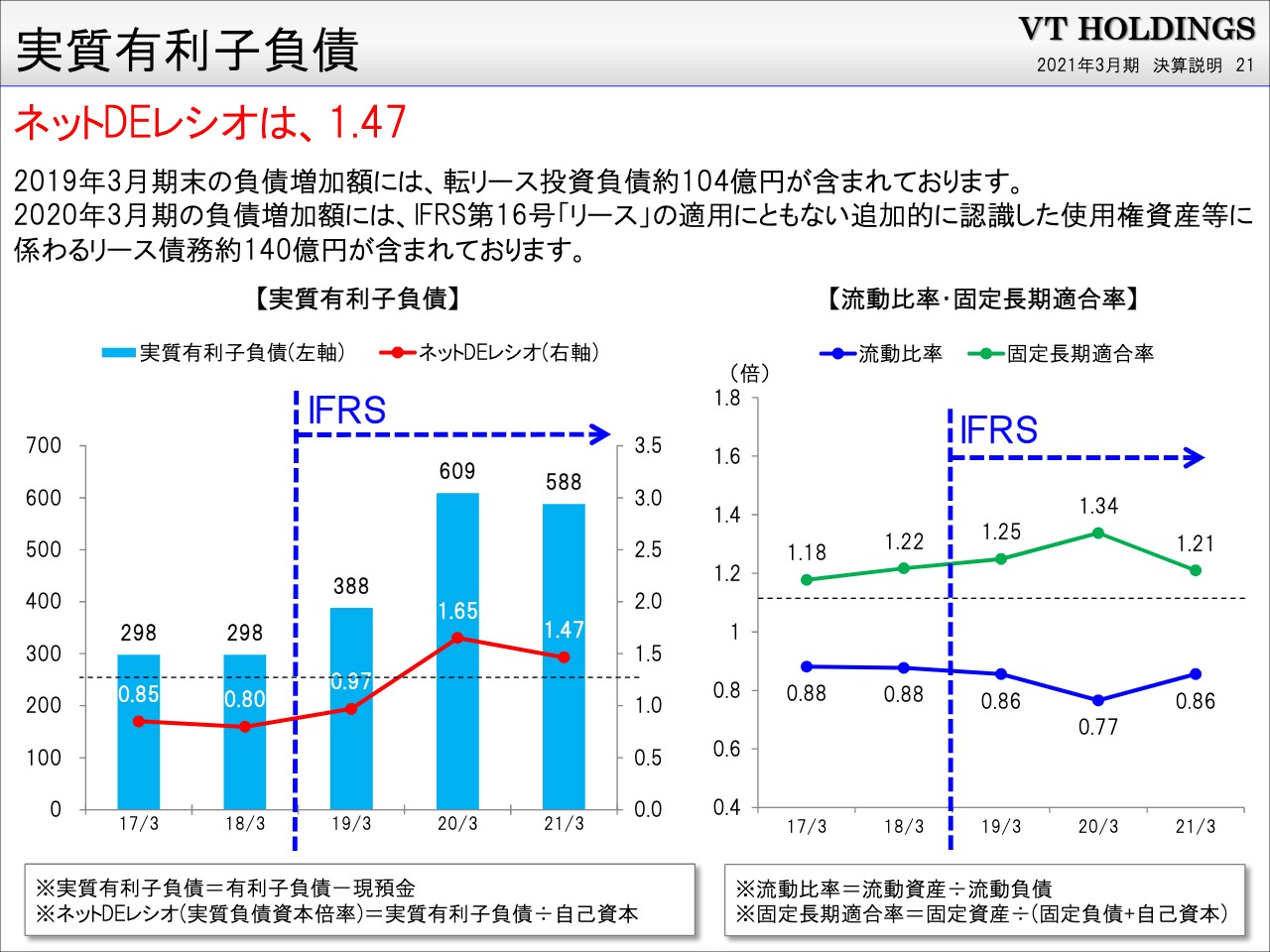

実質有利子負債

実質有利子負債は588億円で、前期に比べて約21億円減少しています。それによって、ネットDEレシオが1.47となっています。

スライドの左のグラフのとおり、2019年3月期、2020年3月期と、かなり負債額が増加したように見えていますが、実際に負債が増えたということではなく、会計基準がIFRSに変更になったことを受けて、リースに関係した負債の認識範囲が変わったことによるものです。

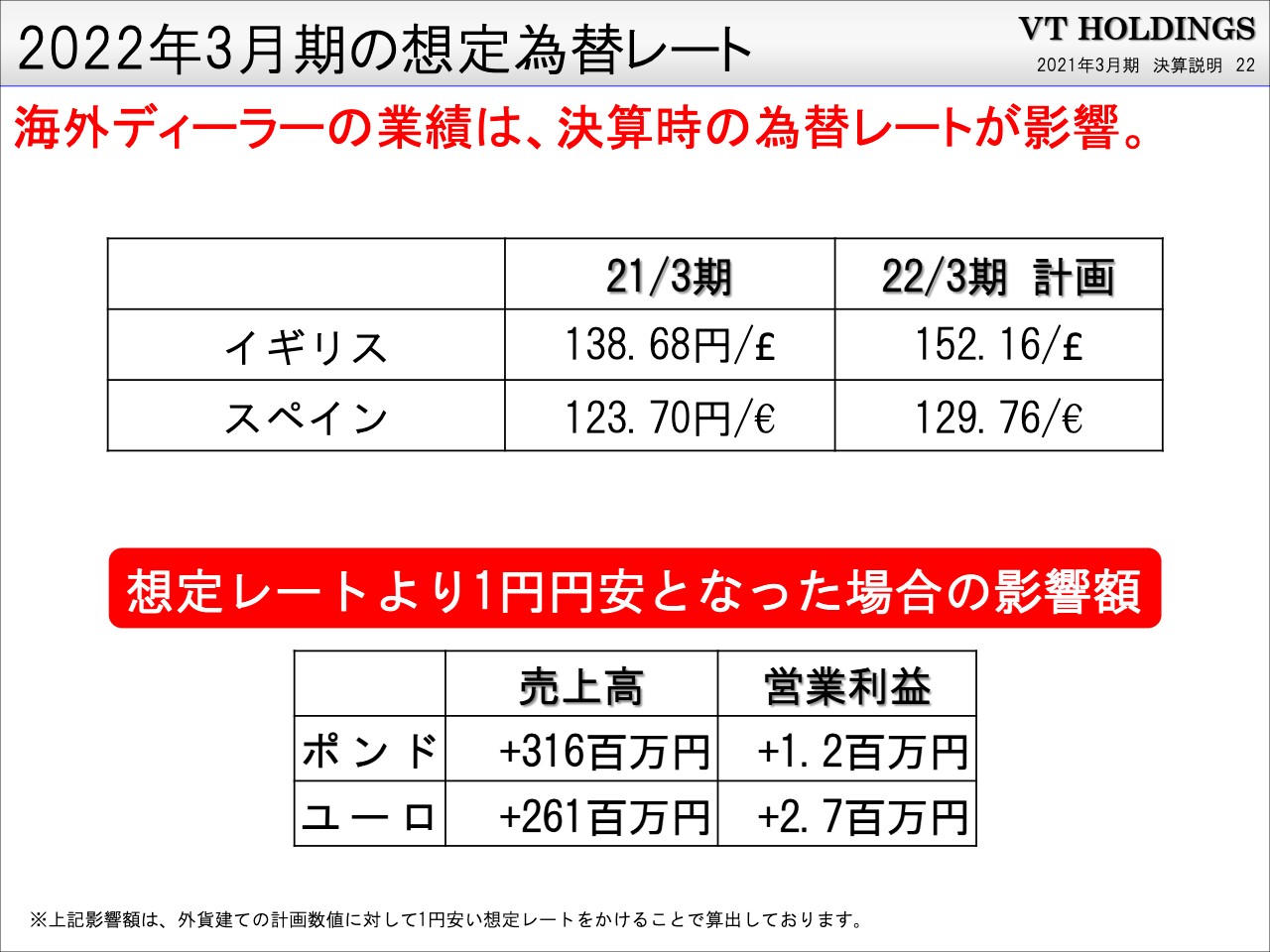

2022年3月期の想定為替レート

海外事業があるため、想定レートについても触れると、終わった期の決算におけるポンドの適用レートは1ポンド138円68銭で、ユーロの適用レートは1ユーロ123円70銭でした。2022年3月期の事業計画では、1ポンド152円16銭、1ユーロ129円76銭で作成しています。

いわゆる為替感応度に関しても算出しており、事業計画上の想定レートから1円円安となった場合の影響額は、売上ベースではポンドで3億円、ユーロで2億円ほどです。利益ベースでは数百万円以内という状況です。

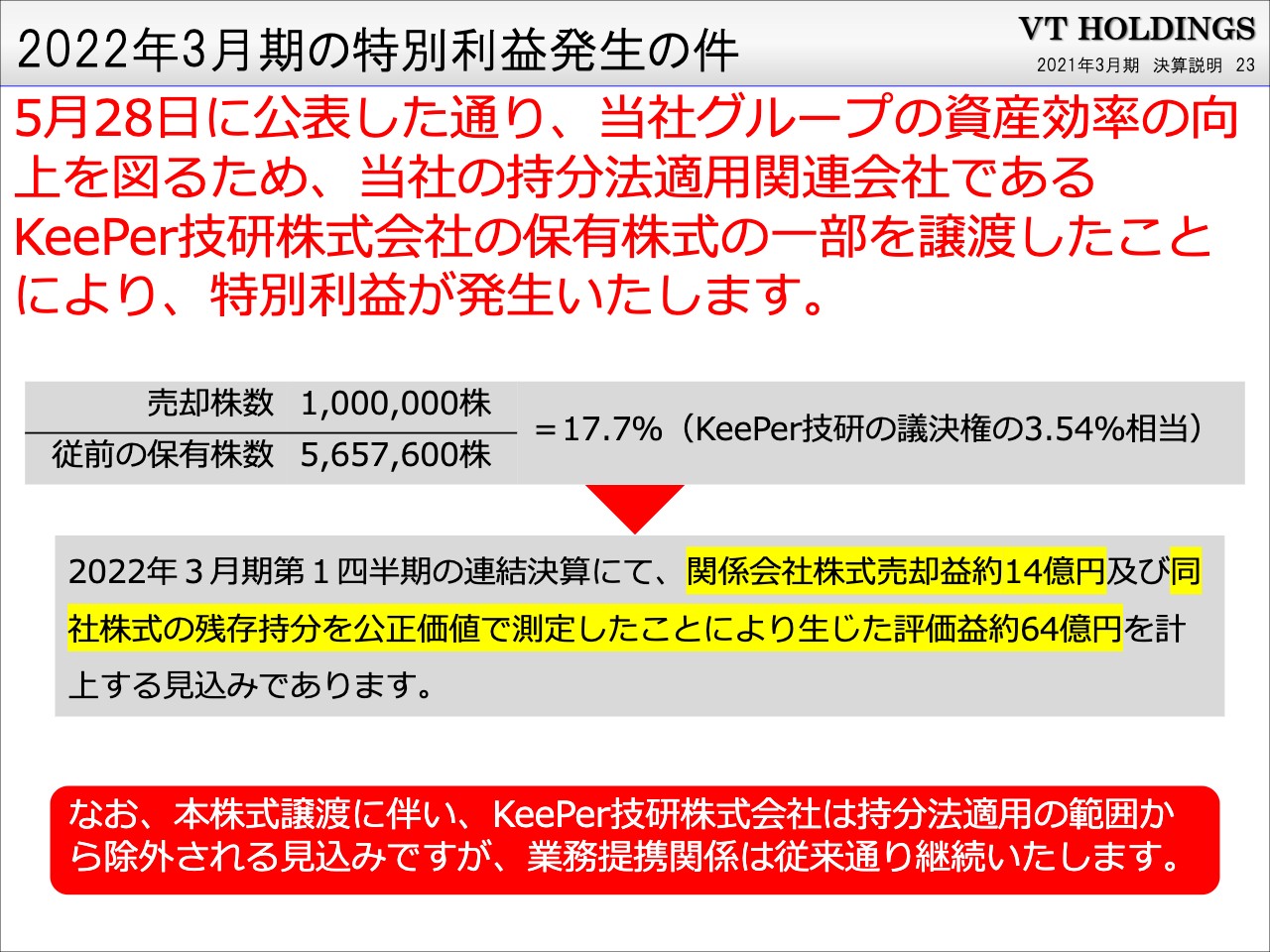

2022年3月期の特別利益発生の件

5月28日に適時開示した特別利益に関してご説明します。当社の持分法適用関連会社であるKeePer技研の株式について、当社が保有する約566万株のうちの100万株、約17パーセントをKeePer技研に対して譲渡しました。

これにより、株式の売却益約14億円が発生するのに加え、約466万株の残存持分を公正価値で測定したことにより生じた評価益約64億円が発生します。公正価値で評価し直すと言うと難しい表現ですが、平たく言えば、残りの持ち分の含み益も会計上の利益になるということです。

なお、本件に伴い、当社からKeePer技研への出資比率が減少し、KeePer技研は当社の持分法適用関連会社ではなくなりますが、業務提携関係は従来どおり継続します。

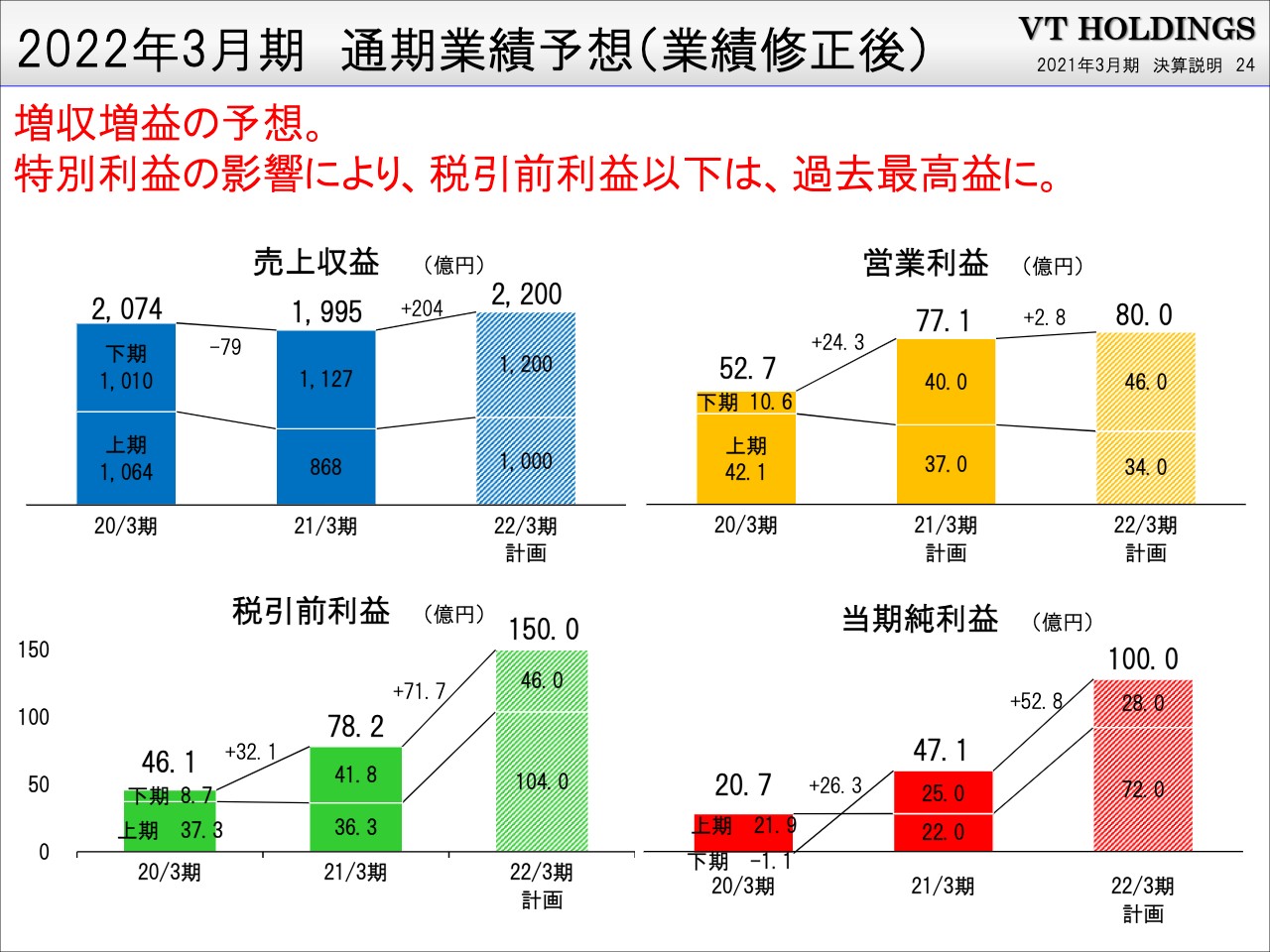

2022年3月期 通期業績予想(業績修正後)

5月28日に適時開示した修正後の業績予想になります。売上収益と営業利益は修正前と変わらずですが、いずれも増収増益見込みで、売上高2,200億円は過去最高額、営業利益80億円は過去2番目の金額となります。

前出の特別利益の発生を考慮して、税引前利益は当初予想から70億円増額して150億円、当期純利益も50億円増額して100億円の予想としています。これによって、税引前利益、当期純利益はともに過去最高額となります。

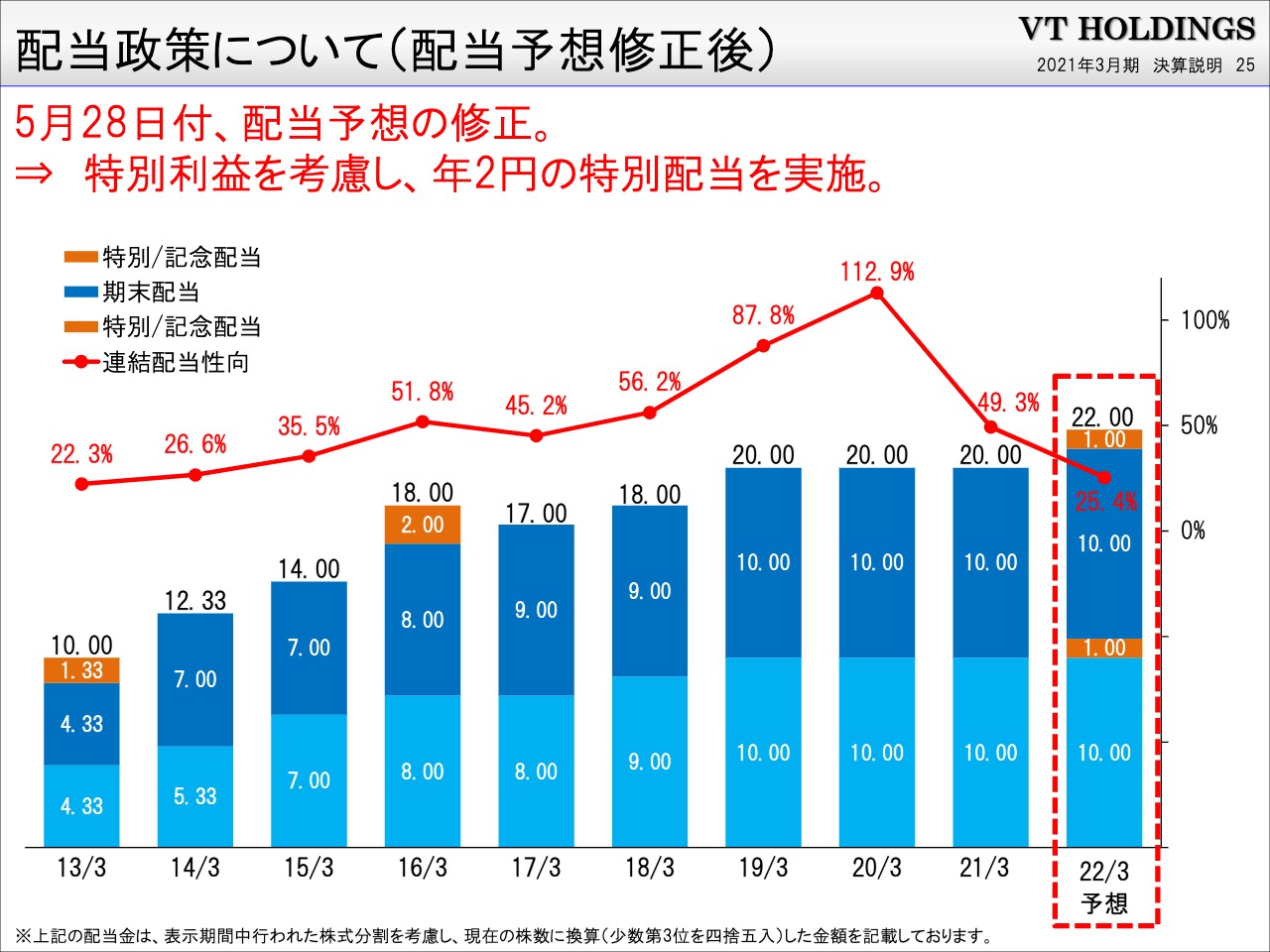

配当政策について(配当予想修正後)

配当政策については、継続的・安定的な配当を実施する方針です。こちらも5月28日の適時開示によって当初の配当予想を修正しており、グラフの一番右側のオレンジの部分になりますが、中間1円、期末1円の特別配当を追加で実施することとしています。

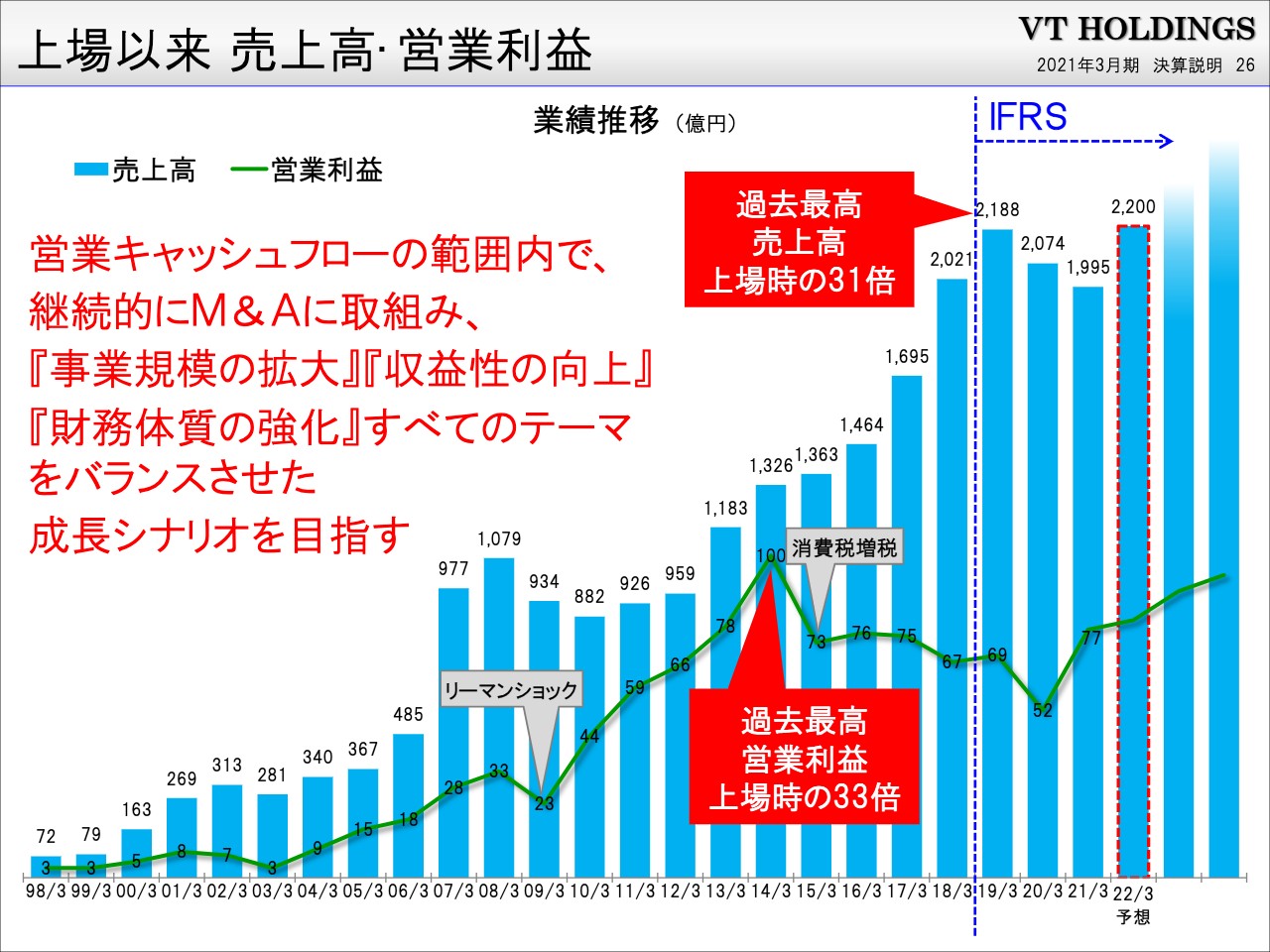

上場以来 売上高・営業利益

こちらのグラフは、上場以来の売上高と営業利益の推移となります。M&Aを継続して実施し、ブランドやエリアの枠を越えた積極的な拡大戦略によって右肩上がりの成長を実現してきました。

今後も継続的にM&Aに取り組み、さらなる成長を目指してまいりますので、どうぞよろしくお願いいたします。

本資料に関するお問い合わせ先

最後までご覧いただき、誠にありがとうございます。本資料、または説明に関するご質問などは、画面に表示しているIR専用メールアドレス宛てにお願いいたします。今後とも引き続き、どうぞよろしくお願いいたします。

新着ログ

「小売業」のログ