石油資源開発、2Qは減収減益 原油価格の大幅下落やコロナ影響を受けて販売数量が減少

業績ハイライト/株主還元

藤田昌宏氏:社長の藤田でございます。本日はみなさん、ご参加をいただきましてありがとうございます。まず、私から業績ハイライトと事業の概況についてご説明いたします。

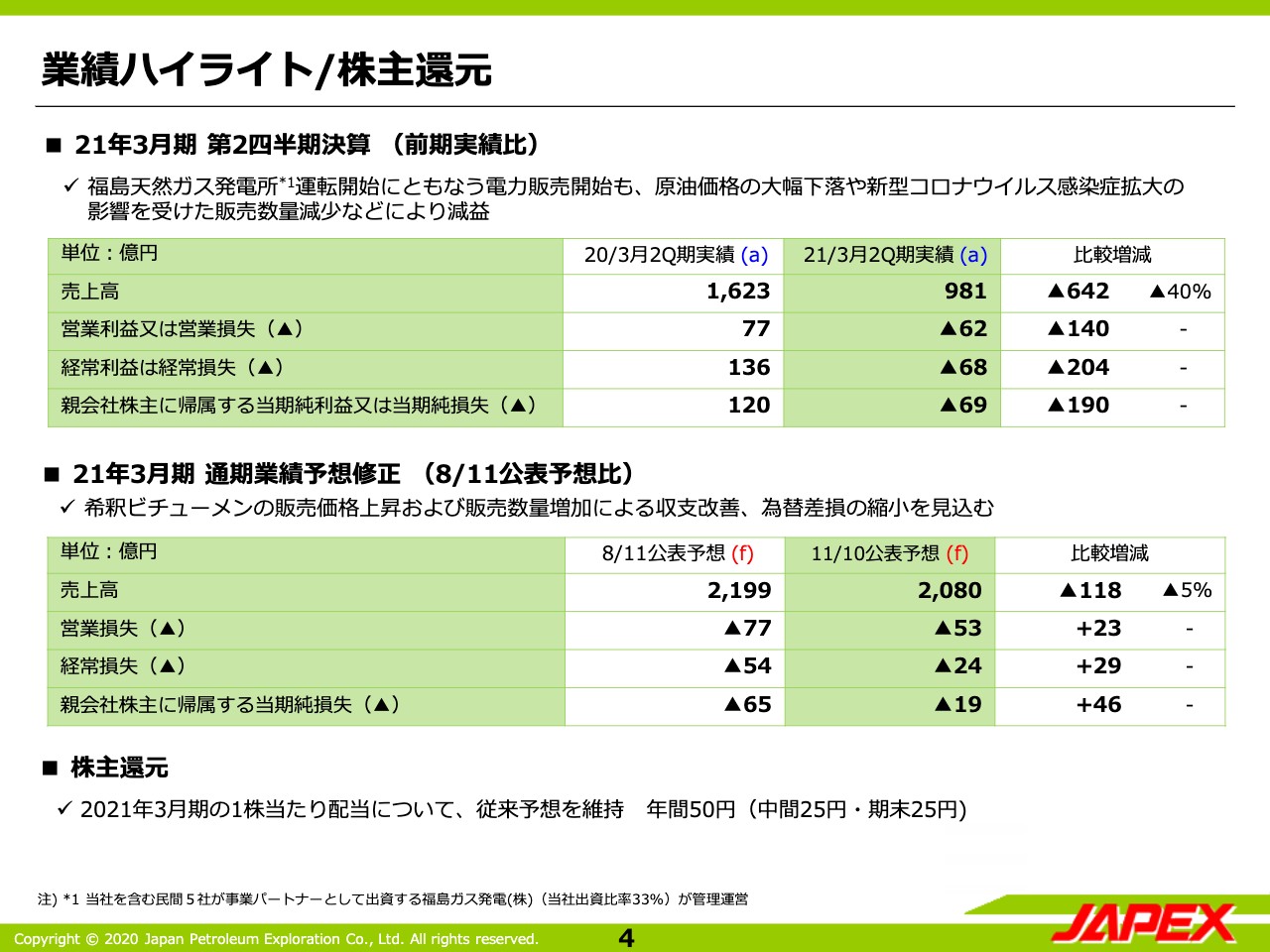

4ページをご覧ください。まずは、業績ハイライトおよび株主還元についてのご説明です。第2四半期の決算は、福島県・相馬港の発電所運転開始に伴う電力販売による増収があったものの、原油価格の下落やコロナ禍の影響を受けた販売数量の減少による減収の影響が大きく、純利益ベースでは前年同期に比べ190億円減益の69億円の純損失となりました。

続いて、通期業績予想の修正です。主に、カナダにおける希釈ビチューメンの販売収支改善などによる赤字幅の縮小を見込み、純利益ベースでは前回予想に比べ46億円改善し、19億円の純損失となる見通しです。これらの詳細につきましては、後ほど山下よりご説明します。

なお、株主還元につきましては、従来予想を維持し、年間50円の配当金を予定しております。

21年3月期 これまでの事業の主な進捗

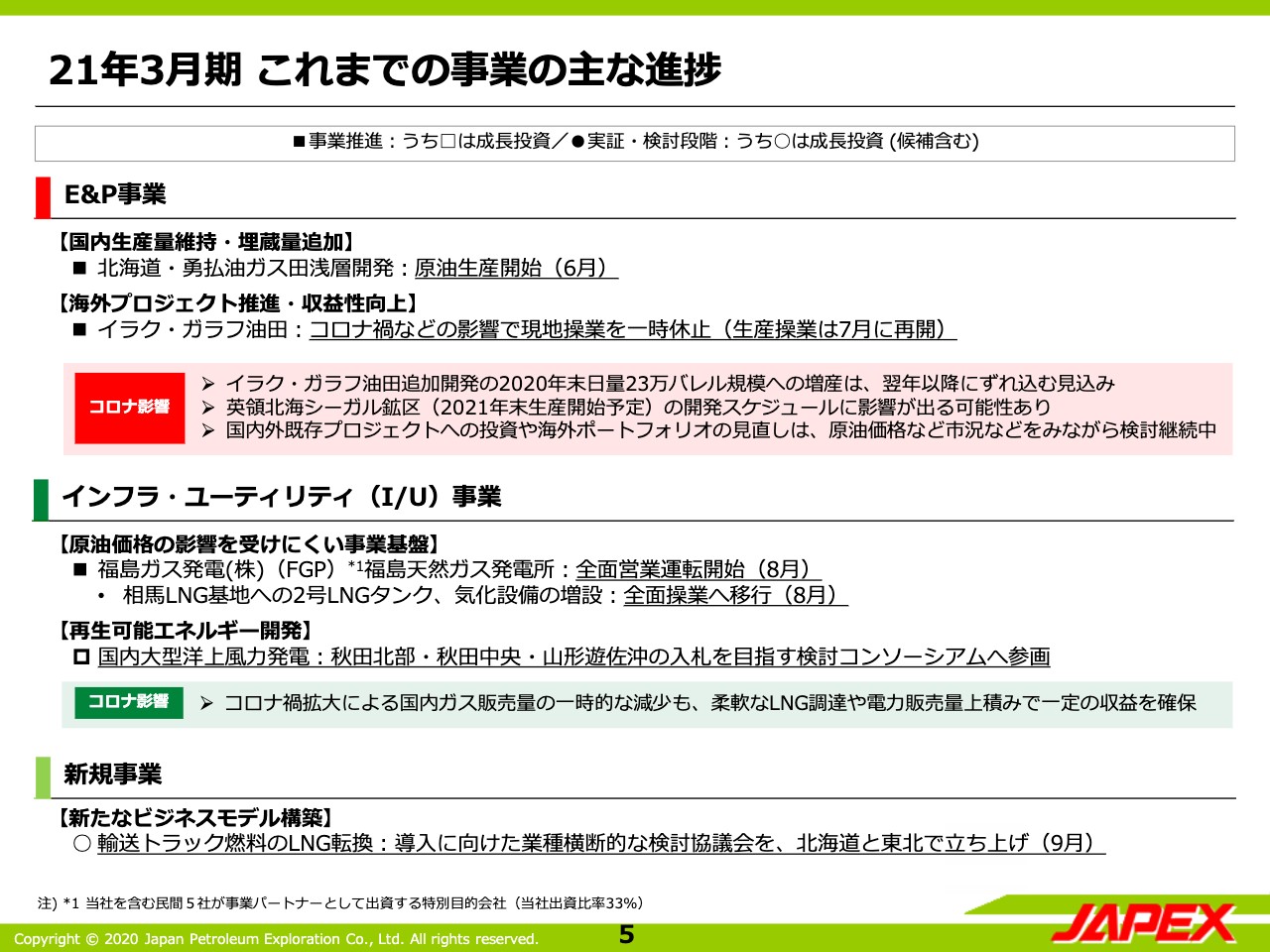

5ページをご覧ください。今期のこれまでの事業の主な成果や進捗についてご説明します。まずは、E&P事業です。勇払油ガス田の浅層原油は、計画どおり6月に生産を開始いたしました。一方、イラク・ガラフ油田は、コロナ禍拡大にともなう要員の安全確保の観点から、3月に生産操業ならびに開発作業を一時休止いたしました。その後、生産操業は再開されたものの、日量23万バレル規模の達成は本年末から来年以降にずれ込む見通しとなっております。

次に、インフラ・ユーティリティ事業です。福島県・相馬港の発電所は、8月に全面営業運転へ移行いたしました。また、再生可能エネルギー開発につきましては、洋上風力をはじめ具体的な検討案件が徐々に増えてまいりました。コロナ禍の影響につきましては、当社でも国内ガスの販売量減少があるものの、電力販売量の拡大により一定の事業収益を確保しております。

電力:相馬港天然ガス火力発電事業 発電所営業運転開始

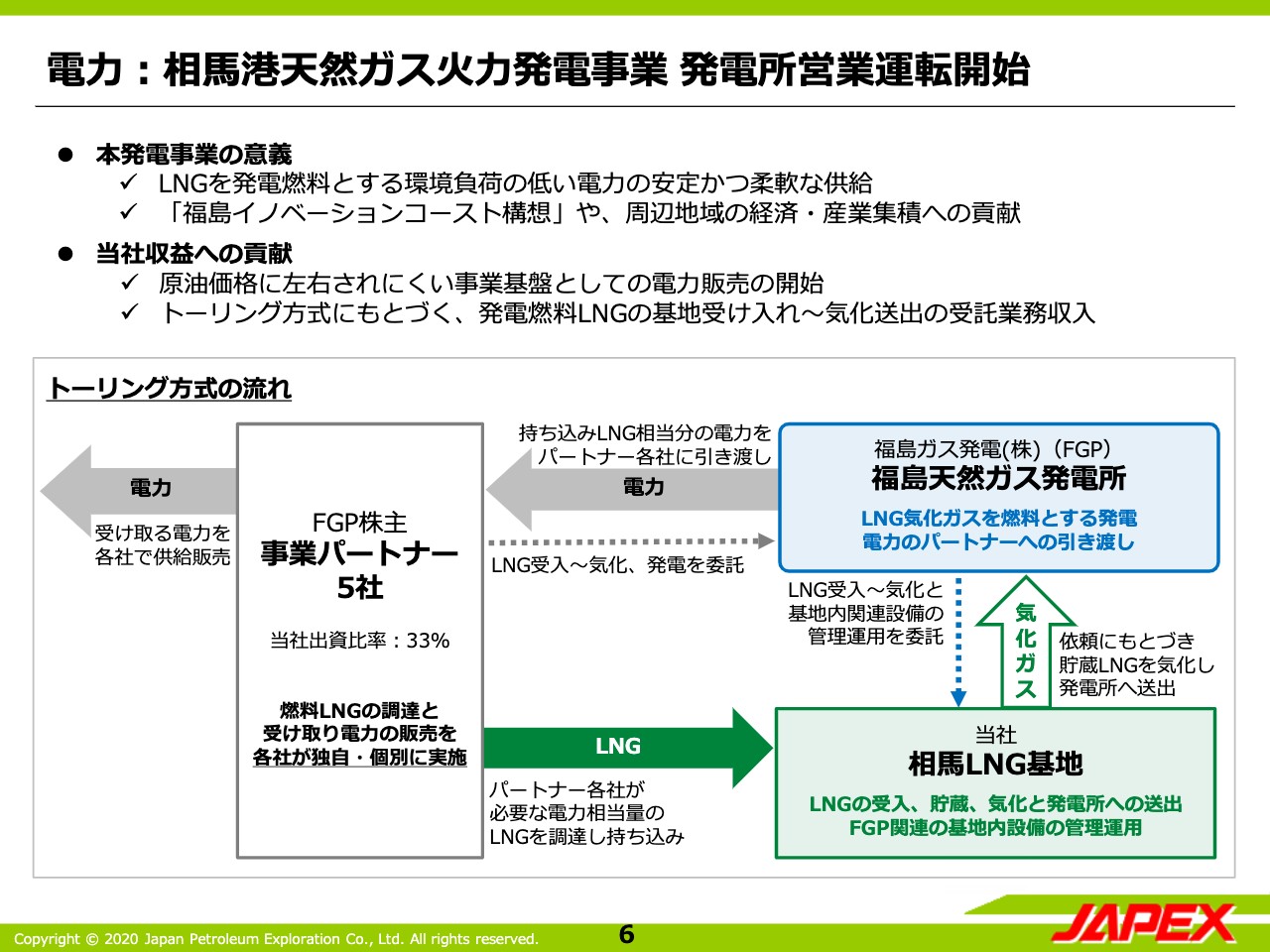

ここで、相馬港天然ガス火力発電事業について簡単にご説明します。福島県・相馬港の福島天然ガス発電所は、今年の4月に1号機、8月に2号機の営業運転が始まり、電力事業が本格的に立ち上がりました。当社にとっては、中期事業計画で掲げている「原油価格に左右されにくい事業基盤」として大きな役割を果たすものと期待しております。

収益貢献面では、電力販売に加え、発電所の隣にあります相馬LNG基地における発電燃料LNGの気化受託収入がございます。

また、本事業はトーリング方式を採用しております。事業パートナー各社が、必要な電力に応じたLNGを調達して持ち込み、LNGの量に応じた電力を受け取って、独自に販売する仕組みであります。競争力のあるLNGを柔軟に調達することも、収益へ貢献する事業となっております。

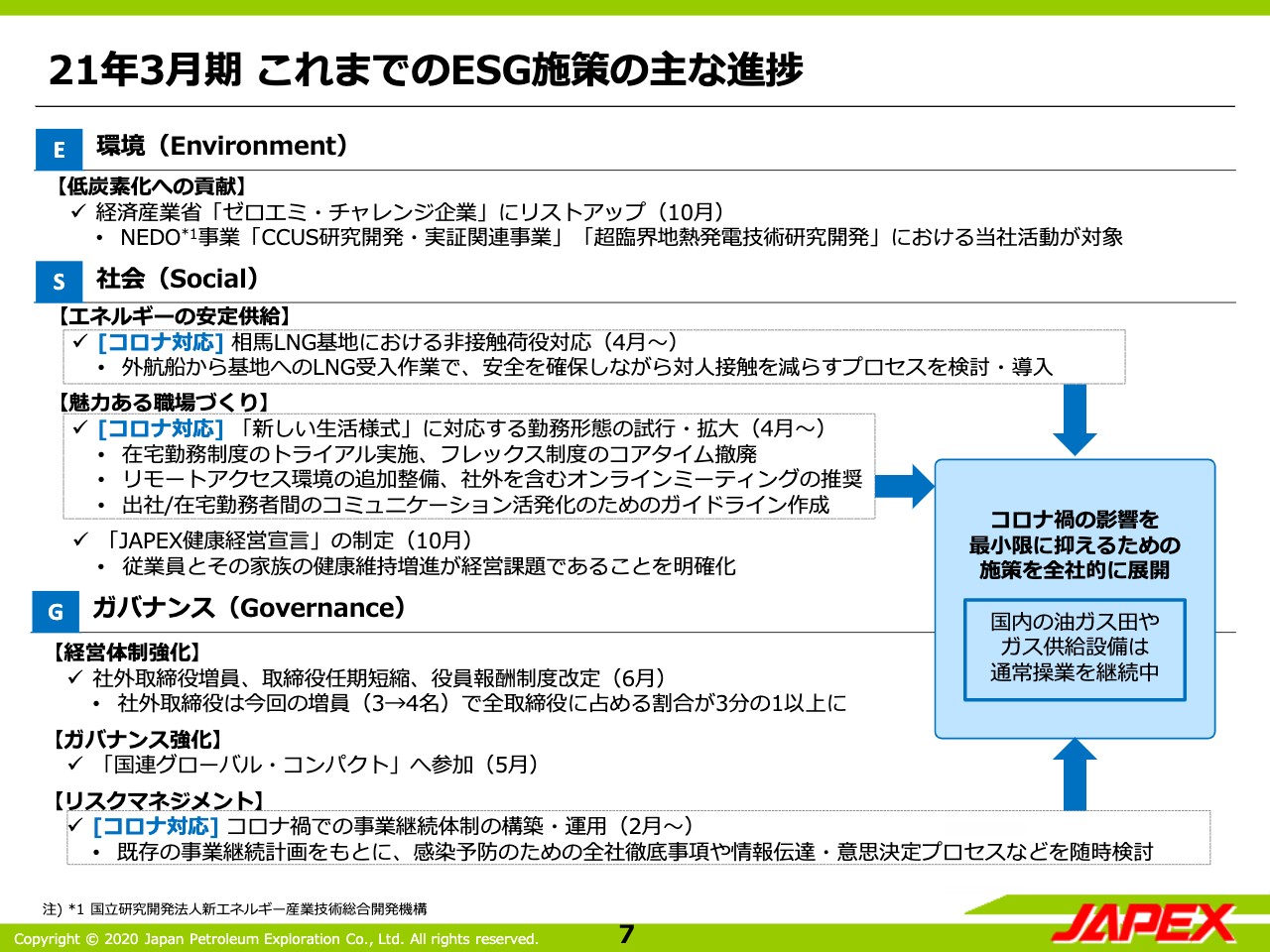

21年3月期 これまでのESG施策の主な進捗

7ページをご覧ください。当社のESG施策における、これまでの主な成果や進捗がまとめられております。しかしながら、本日は時間に限りもあるため、今期これまでのコロナ禍への対応を中心にご報告をさせていただきます。

当社における対応は、チャートの一番下の「ガバナンス」欄でお示ししていますように、リスクマネジメント方針の下、コロナ禍特有の状況に合わせ、柔軟に対応しています。この対応の一例を「社会」の欄に記載しております。

まず、相馬LNG基地では、外航船からの受入作業において、作業間の接触を極力減らす非接触荷役を4月から採用するなど、事業の現場における臨機応変な対応を実施しています。また、全社的な感染予防対策の徹底に加え、「新しい生活様式」に合わせた柔軟な働き方の拡充として、時差通勤や在宅勤務の制度、あるいはリモートアクセス環境の整備などに努めております。

小さなことの積み重ねが大半でありますが、全社的な理解と協力により、これまで国内では操業を停止することなく、エネルギーの安定供給を継続できております。以上で、私からの説明を終わります。

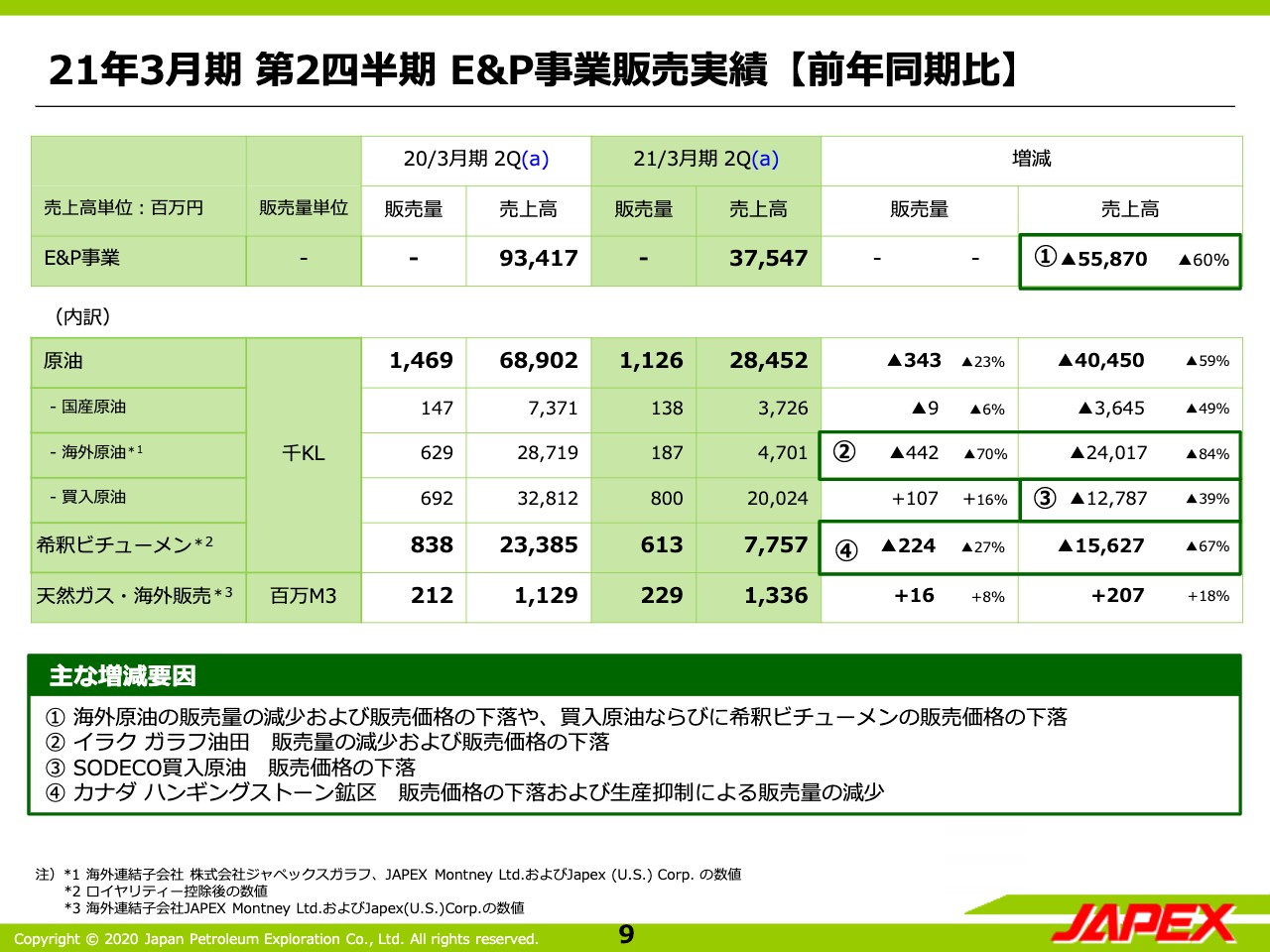

21年3月期 第2四半期 E&P事業販売実績【前年同期比】

山下通郎氏:山下でございます。それでは、私から決算関係の説明をさせていただきます。はじめに、この上期の実績につきまして、前年上期との比較で説明いたします。スライドの9ページをご覧ください。こちらで上期のE&P事業の販売実績をお示ししております。E&P事業全体の売上高は前年同期比で約558億円減収の約375億円となりました。

主な要因といたしましては、イラク・ガラフ原油の販売量が減少したことで240億円の減収、それから希釈ビチューメンにつきましては市況悪化と、それを受けた上期における生産抑制によりまして156億円の減収となりました。

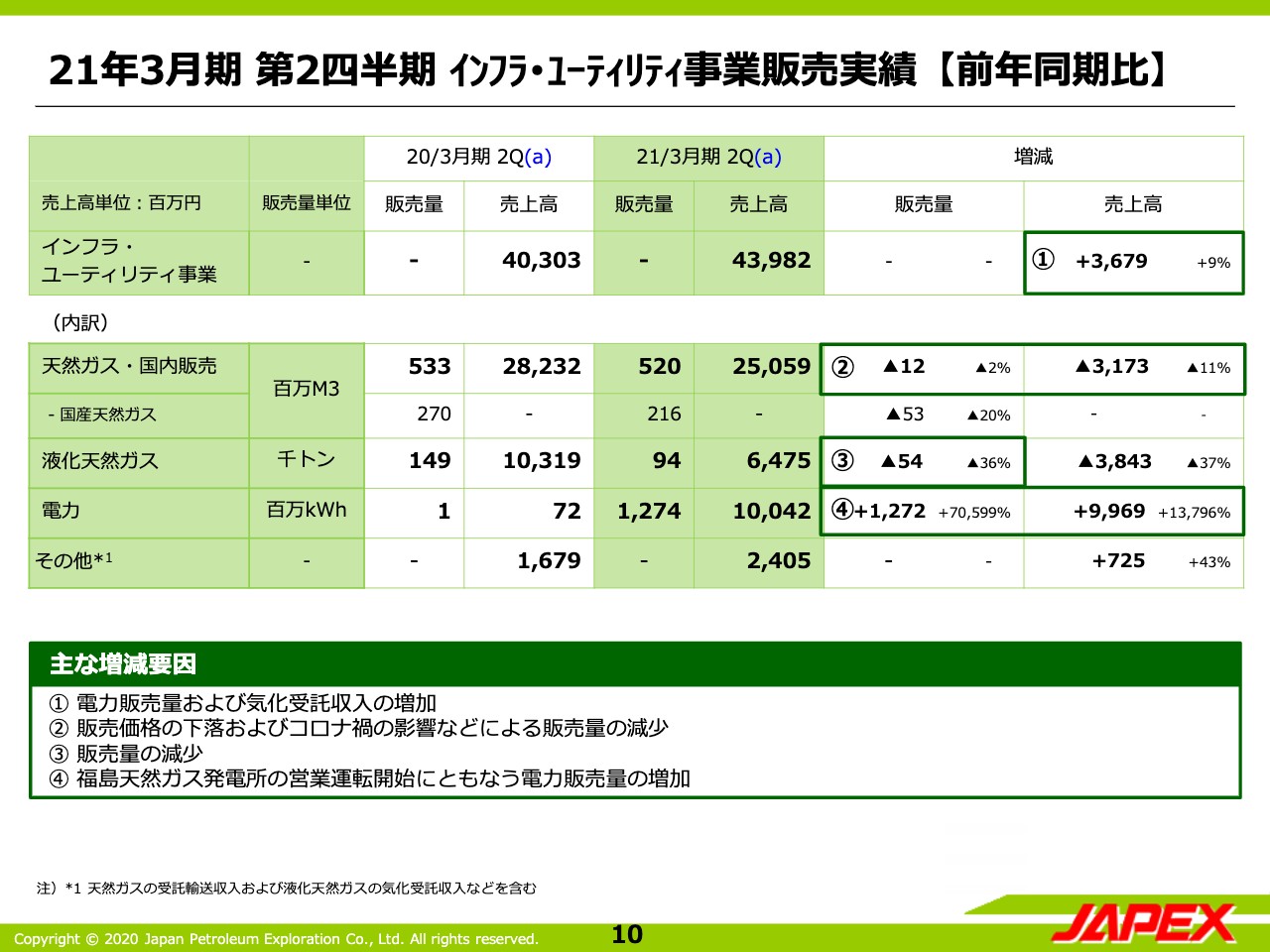

21年3月期 第2四半期 インフラ・ユーティリティ事業販売実績【前年同期比】

スライド10ページで、インフラ・ユーティリティ事業の販売状況を説明しております。売上高全体では約36億円増収の約439億円となっております。主な要因としまして、国内の天然ガス販売が主に販売価格の下落によって31億円の減収となった一方、電力販売が福島天然ガス発電所の営業運転開始にともなって99億円の増収となりました。

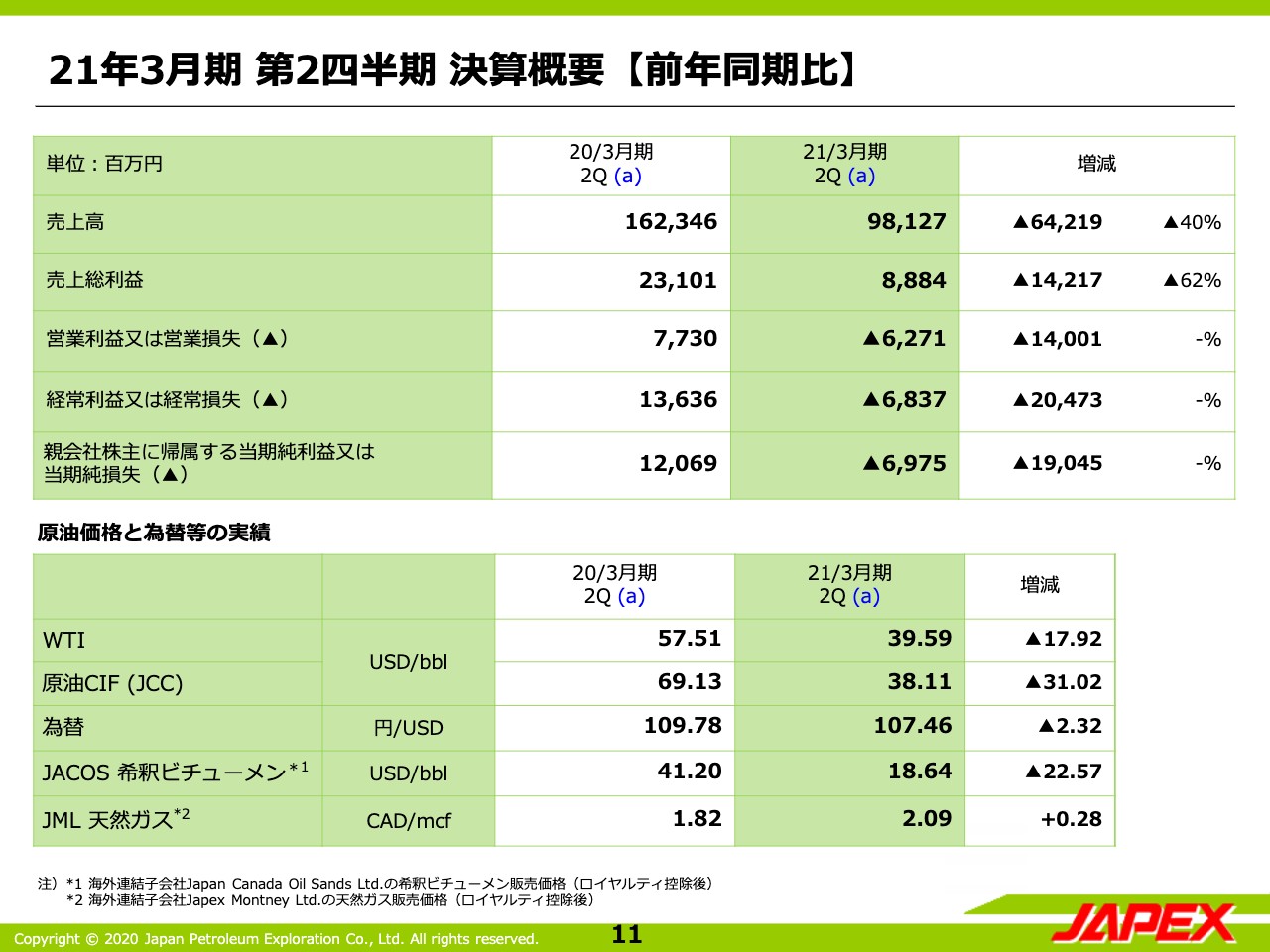

21年3月期 第2四半期 決算概要【前年同期比】

スライド11ページです。この上期実績と前年同期との比較をお示ししております。油価急落などによりまして、当期純損益ですが前年上期の純利益約120億円に対して、この上期は約69億円の純損失となって、差し引き190億円の悪化となりました。この理由について、次のスライドで説明いたします。

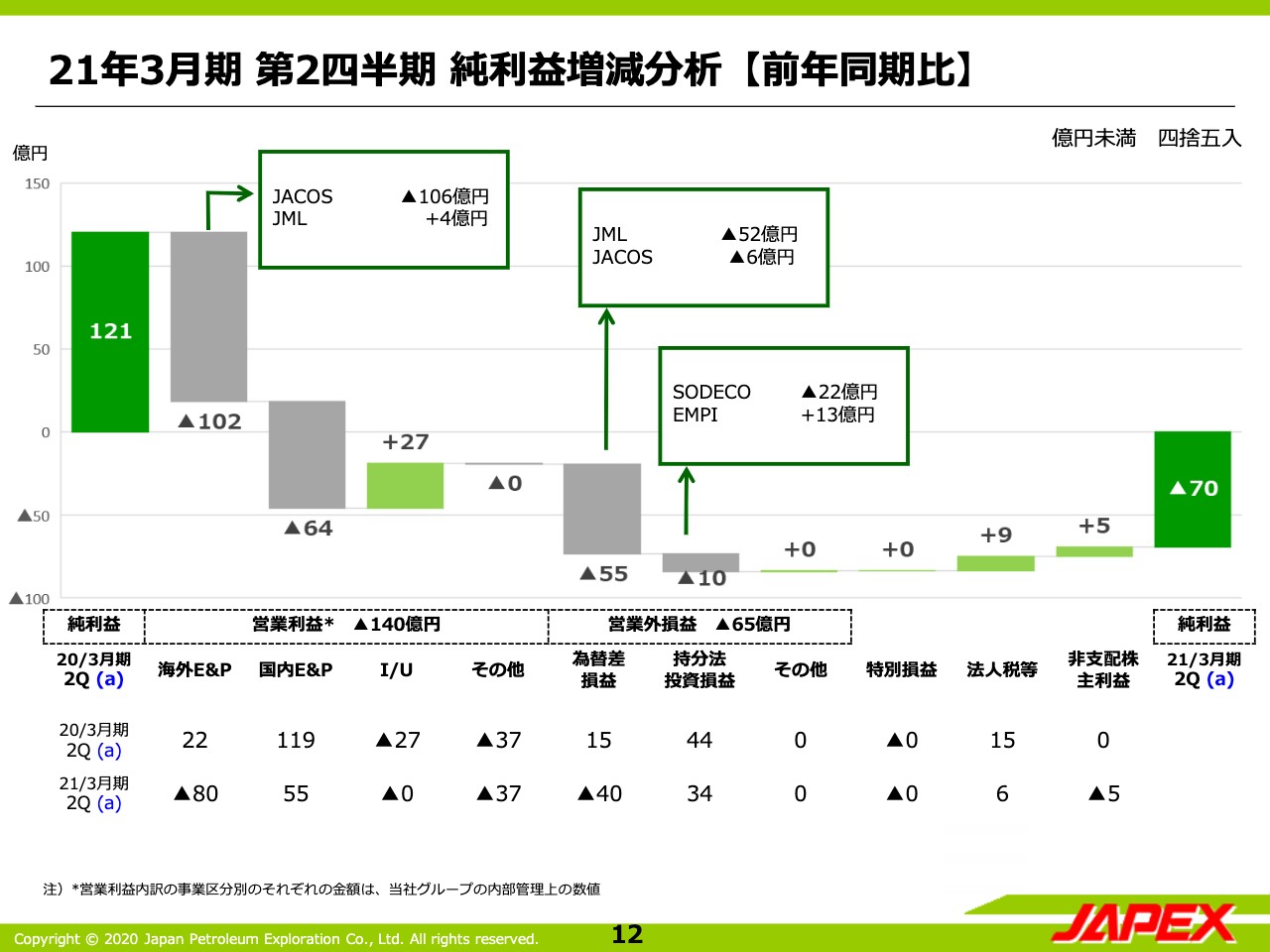

21年3月期 第2四半期 純利益増減分析【前年同期比】

スライド12ページです。こちらで前年上期との増減分析をお示ししております。グラフの下のほうに各期の実績値を億円単位で記載しておりまして、また、このうち営業利益につきましては、海外E&P事業、国内E&P事業、インフラ・ユーティリティ事業について、事業カテゴリー別の営業利益の内訳をお示ししております。

まず、営業損益が140億円前年同期比で悪化した主な要因といたしまして、まずE&P事業では油価下落と販売数量減少によりまして、海外事業で102億円の減益要因、それから国内E&P事業で64億円の減益要因となりました。

一方、インフラ・ユーティリティ事業では、福島天然ガス発電所の運転開始等で電力販売、気化受託収入の寄与によりまして、27億円の増益要因となっております。また、営業外損益の項目では、借入金に係る為替換算差額が前期の差益から当期差損に転じたことで、差し引き55億円の減益要因となりました。以上により、当期純損益は前年同期比で190億円悪化いたしました。

21年3月期 E&P事業 販売予想修正【8.11公表予想比】

続きまして、昨日公表いたしました通期予想と8月に公表した従来予想との比較について説明いたします。スライド14ページをご覧ください。E&P事業の販売予測、前回予想との比較で説明しております。まず、E&P事業の売上高は前回予想に比べ約75億円減収の約768億円を予想しております。

主な要因といたしまして、イラク・ガラフ原油の販売量減少で35億円、およびSODECOからの買入原油販売の数量の減少で55億円、それぞれ減収を見込みます。一方、希釈ビチューメンにつきましては、この7月以降の市況回復とそれにともなう生産量の増加を織り込んで、前回予想に比べて23億円の増収を予想しております。

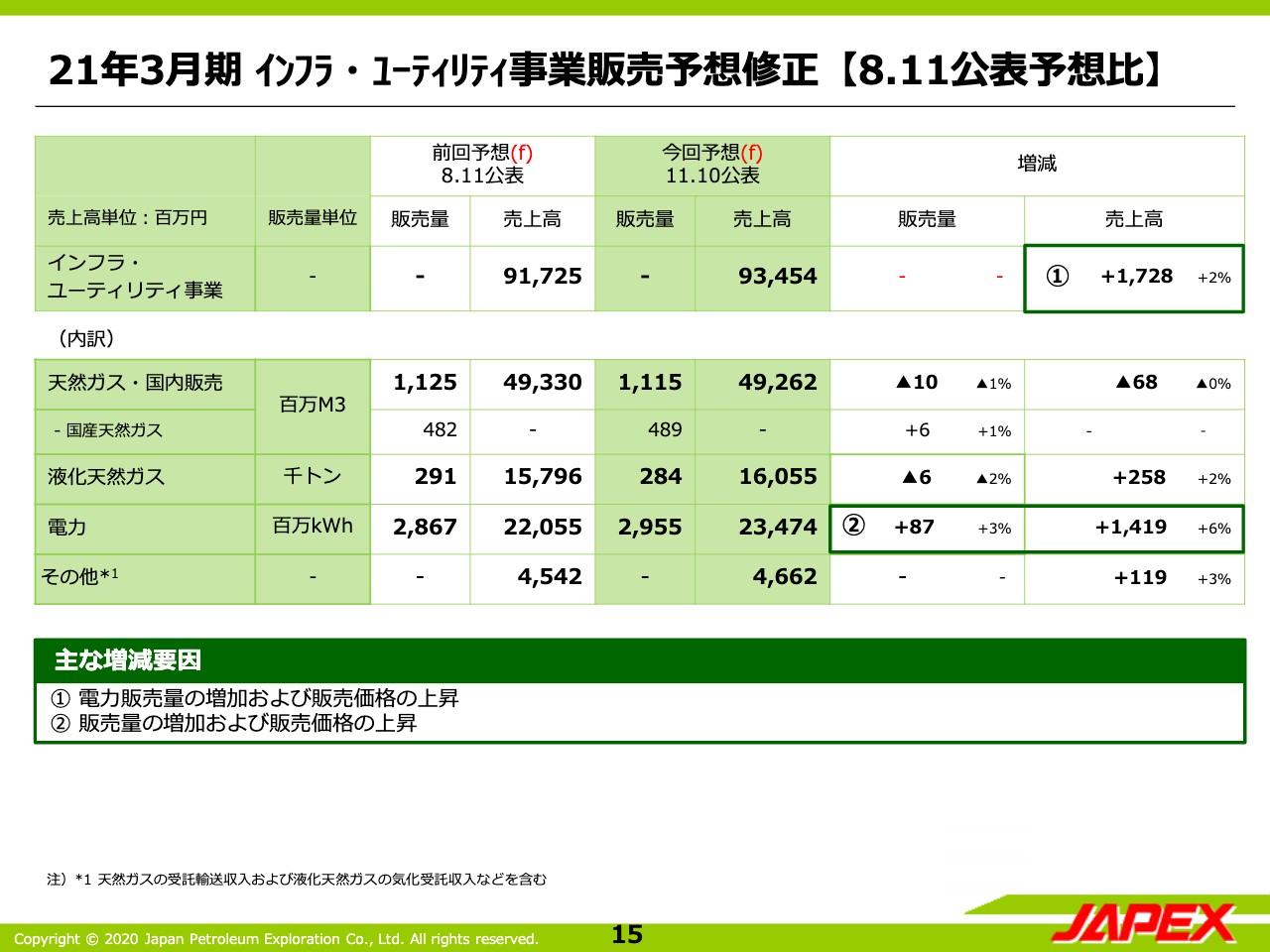

21年3月期 インフラ・ユーティリティ事業販売予想修正【8.11公表予想比】

スライド15ページです。インフラ・ユーティリティ事業の販売予測をお示ししています。売上高は前回予想に比較して約17億円増収の約934億円を予想しております。これは、主に電力販売が前回予想に比べまして、販売量、単価とも若干の上振れを想定していることによります。

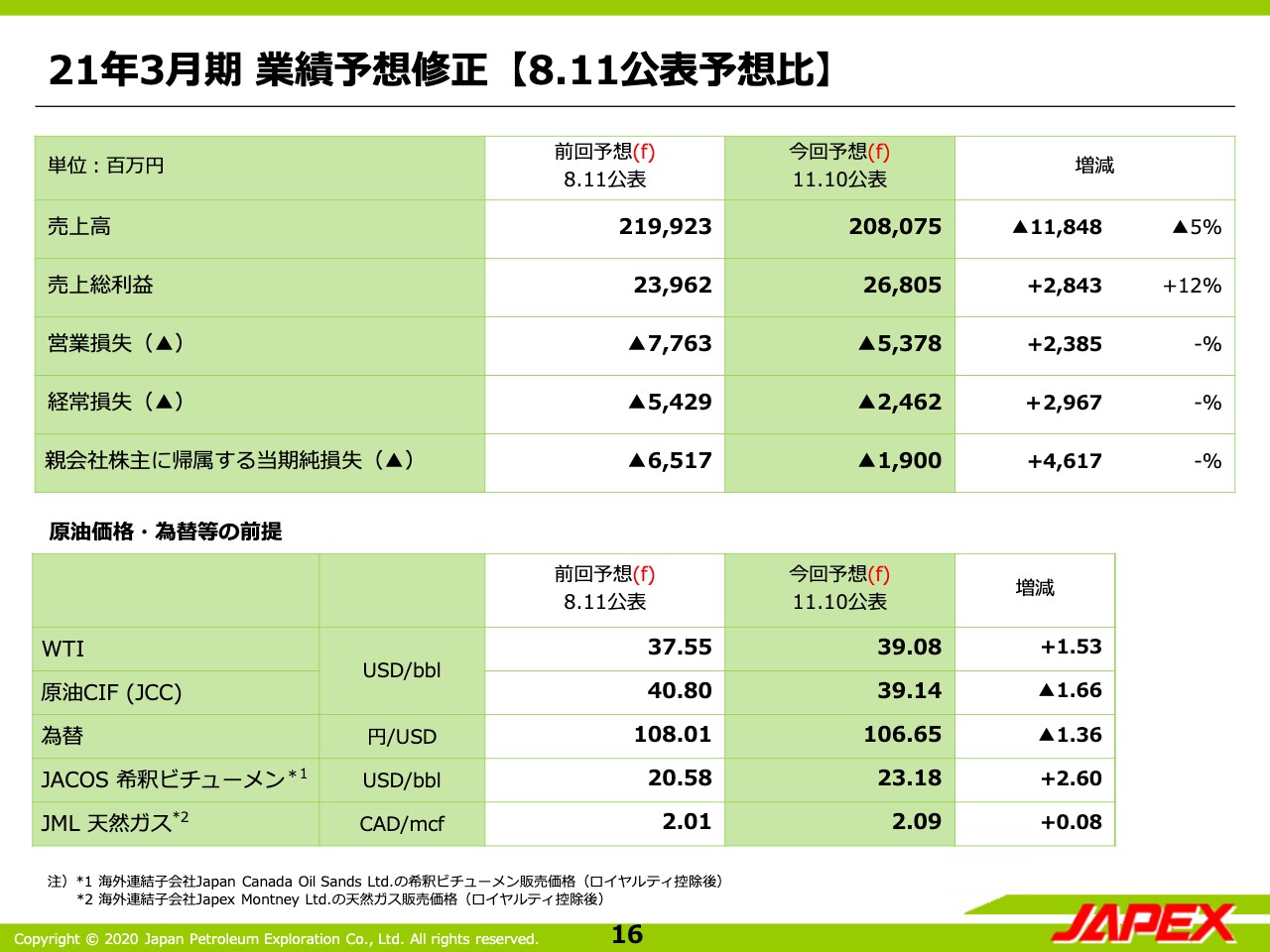

21年3月期 業績予想修正【8.11公表予想比】

スライド16ページで、修正予想と前回予想との比較をお示ししております。前提の油価などに大きな変更はございませんけれども、下から2行目、希釈ビチューメンの販売単価につきましては、足元の重軽格差の改善などを織り込みまして、前回予想20.58ドルに対して今回の修正予想23.18ドルを前提としております。

営業損益は前回予想77億円の営業損失から約23億円の改善を、また当期純損益は前回予想約65億円の損失から約46億円の改善を見込んでおります。その要因について、次のスライドで説明いたします。

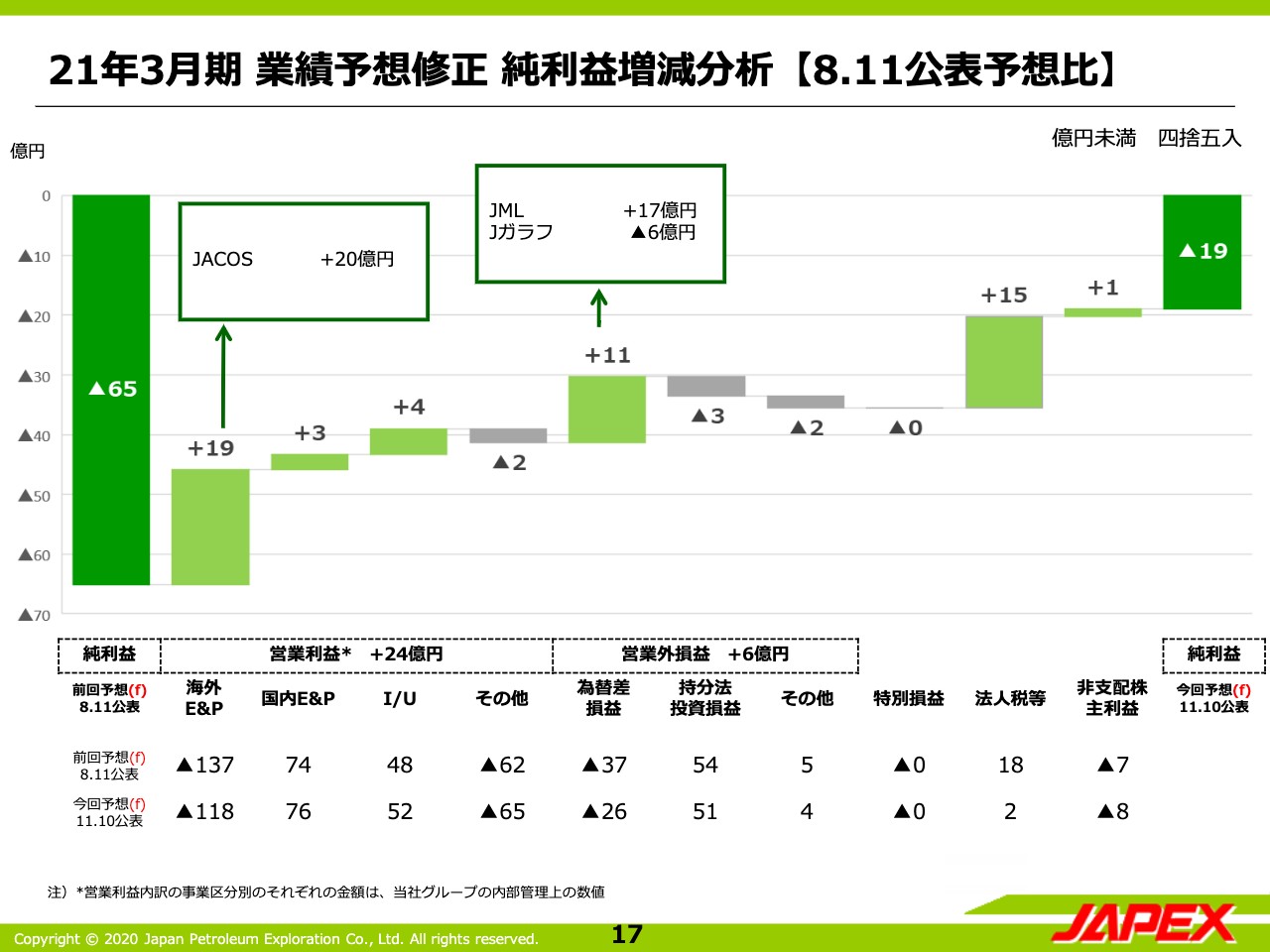

21年3月期 業績予想修正 純利益増減分析【8.11公表予想比】

スライドの17ページです。まず、営業損益は海外E&P事業において希釈ビチューメンの収支改善により19億円の損失の縮小を、また、インフラ・ユーティリティ事業については電力事業収支の上振れにより4億円の増益を見込みます。

そのほか、営業外損益で為替差損の縮小が11億円、税金費用の減少15億円などがいずれもプラス要因となりまして、当期純損益は前回予想に比べて約46億円の改善を見込んでおります。

21年3月期 E&P事業販売予想修正【前期比】

スライド18ページをご覧ください。今回の修正予想と前期実績との比較をしております。E&P事業の売上高は、前期比で約985億円減収の約768億円を予想しております。

主な要因といたしまして、イラク・ガラフ原油の販売量減少で320億円、SODECOからの買入原油販売の数量減と単価下落により355億円の減収をそれぞれ想定しております。また、希釈ビチューメンは市況の悪化に加えまして、本年の4月から6月にかけて生産を抑制したことから、前期比で約248億円の減収を見込んでおります。

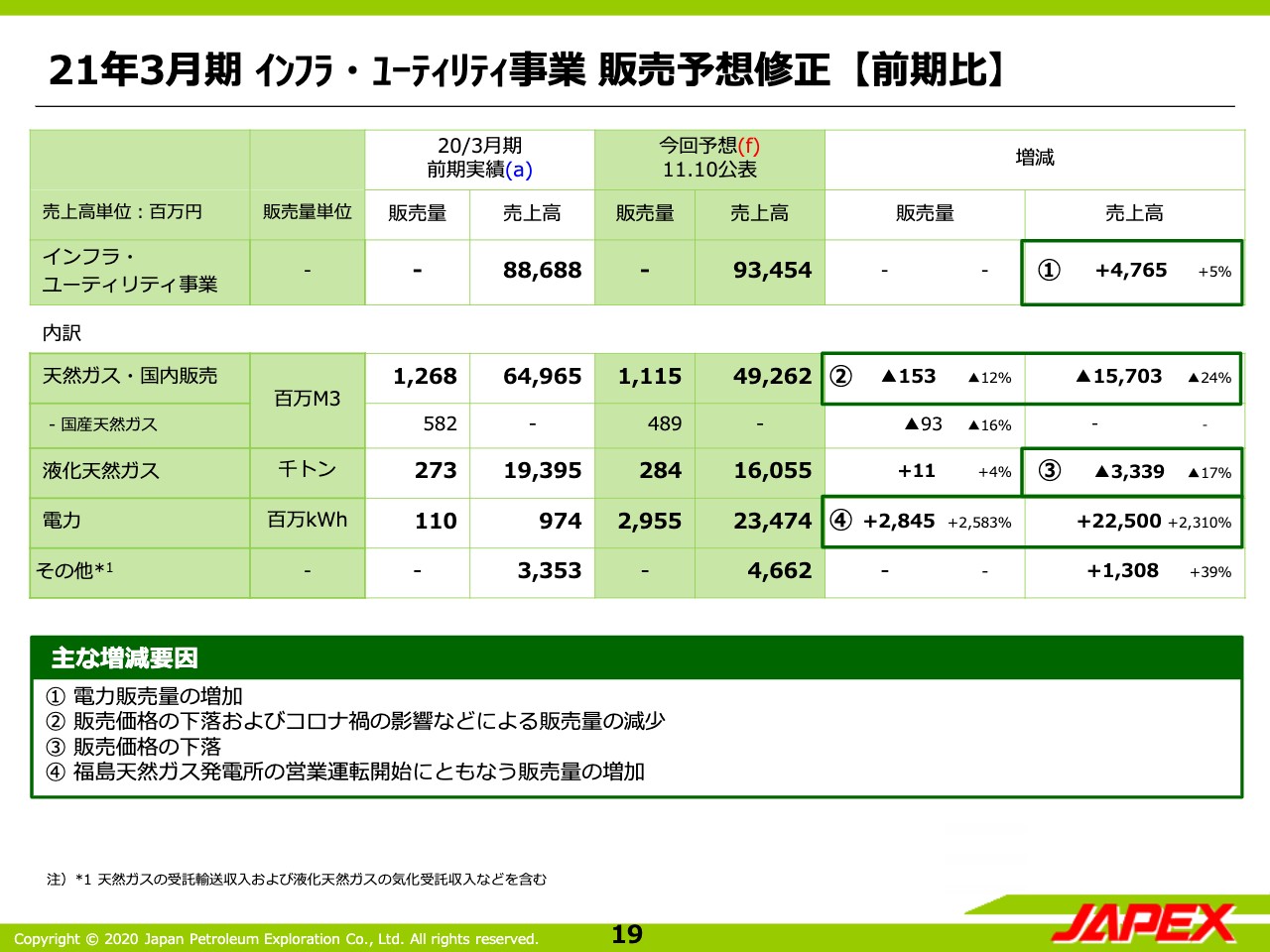

21年3月期 インフラ・ユーティリティ事業 販売予想修正【前期比】

スライド19ページで、インフラ・ユーティリティ事業の販売予想をお示ししております。売上高は前期比約47億円増収の約934億円を予想しております。国内の天然ガス販売はコロナ禍の影響などによる販売量の減少に加えまして、単価の下落を見込むため、前期比で約157億円の減収を想定しております。

一方、福島天然ガス発電所の営業運転の開始にともなって、電力販売で225億円の増収を見込むほか、相馬LNG基地における気化受託業務の開始により、その他の売上高が前期比で増収となることを想定しております。

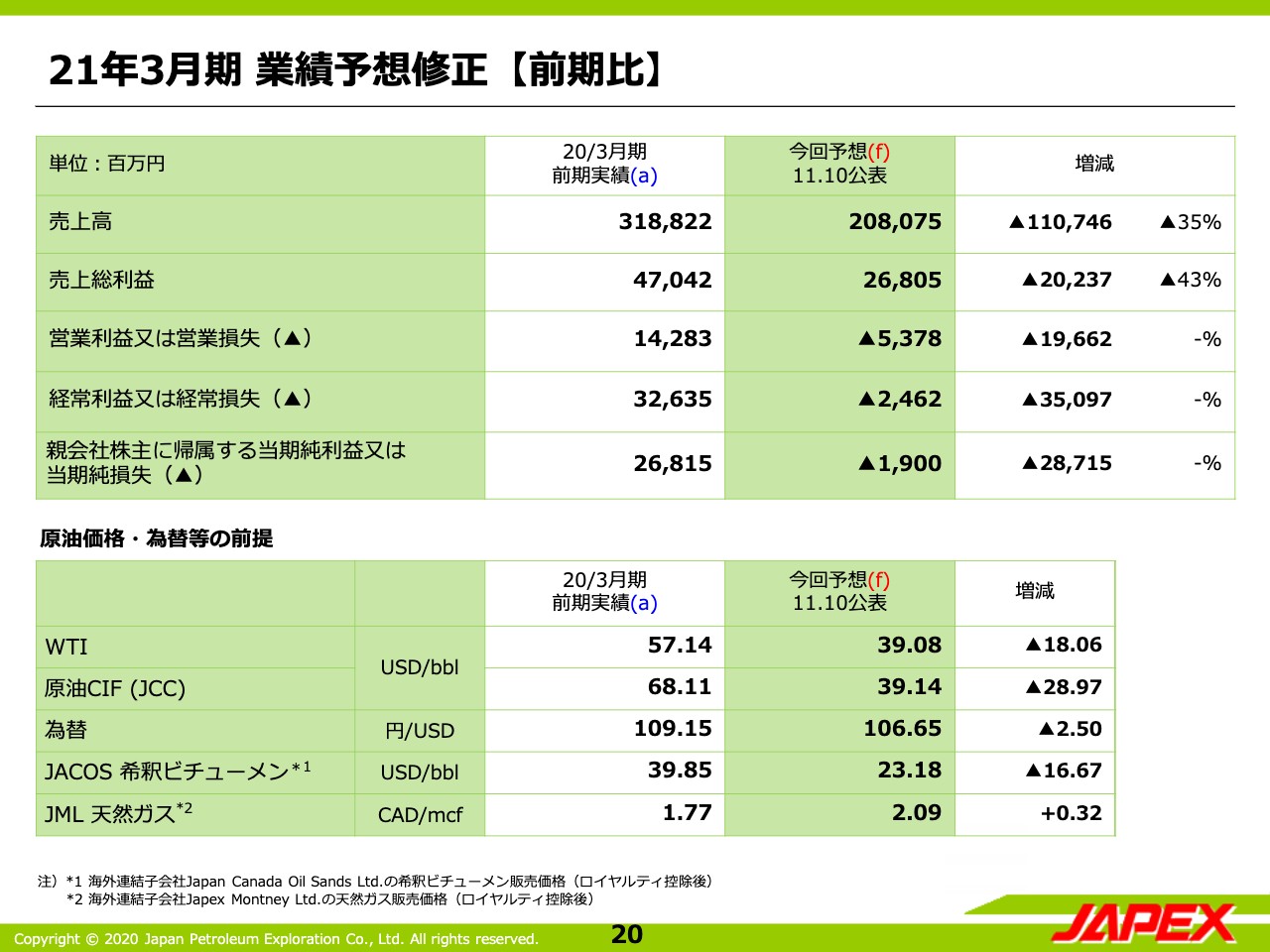

21年3月期 業績予想修正【前期比】

スライド20ページです。今回の修正予想と前期実績との比較をお示ししております。WTIの前期実績57.14ドルに対しまして今期39.08ドル、原油のCIF価格の前期68.11ドルに対して今期想定39.14ドルと、いずれも大幅に下落しております。この結果、営業損益は前期比で約196億円の悪化を、また当期純損益は約287億円の悪化を想定しております。

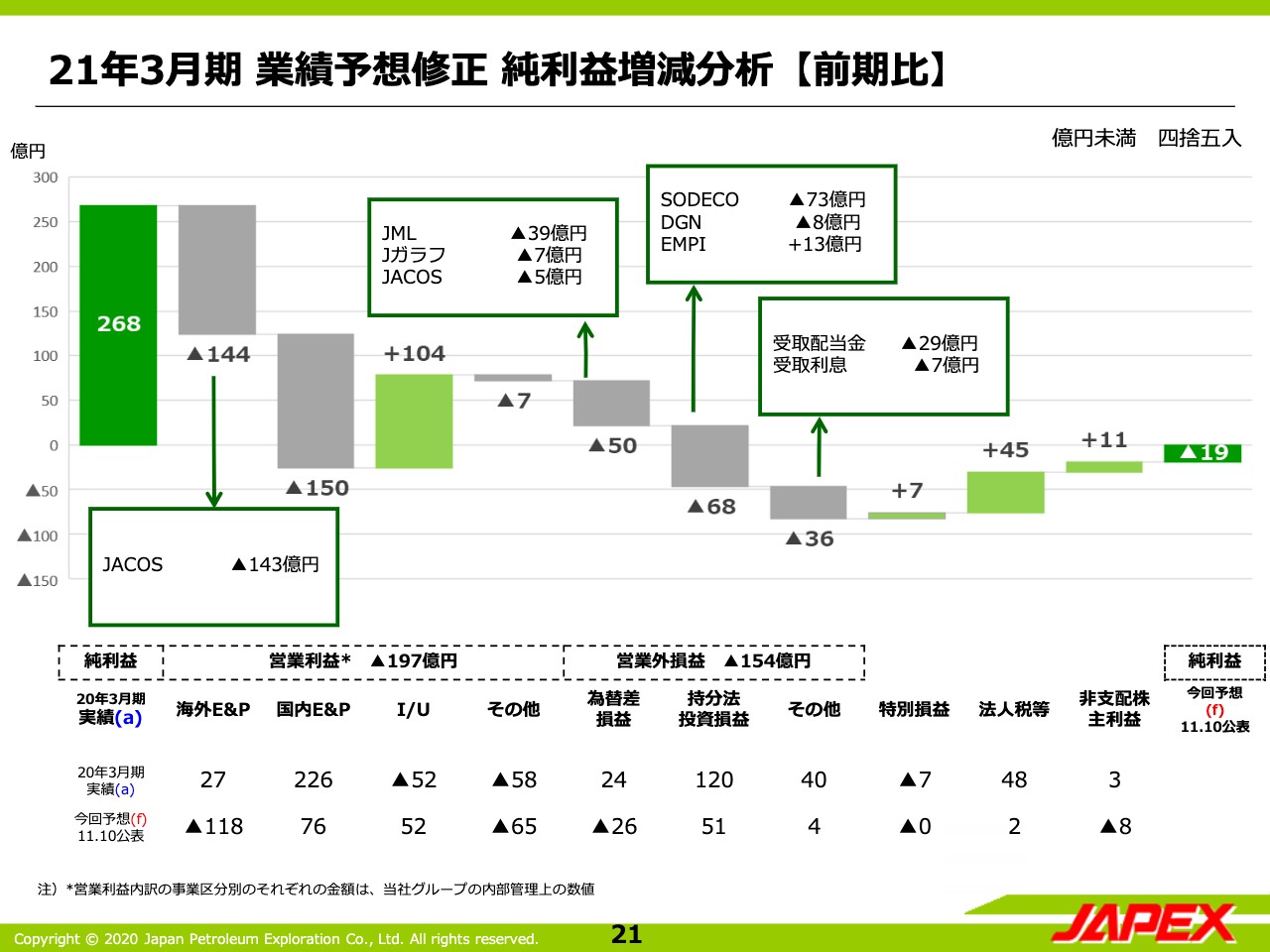

21年3月期 業績予想修正 純利益増減分析【前期比】

まず、営業損益は、E&P事業では販売価格の下落、数量の減少によって海外事業で144億円のマイナス要因、それから国内のE&P事業で150億円の減益を想定しております。一方、インフラ・ユーティリティ事業は、電力事業や気化受託の寄与により前期比で104億円の増益要因と見込んでおります。

営業外損益では、為替差損益が前期差益から差損に転じることで、差し引き50億円のマイナス要因、またSODECOなどの持分損益が68億円減益要因となることを想定しております。この結果、当期純損益は前期比で約287億円減少いたしまして、19億円の純損失となる見通しです。

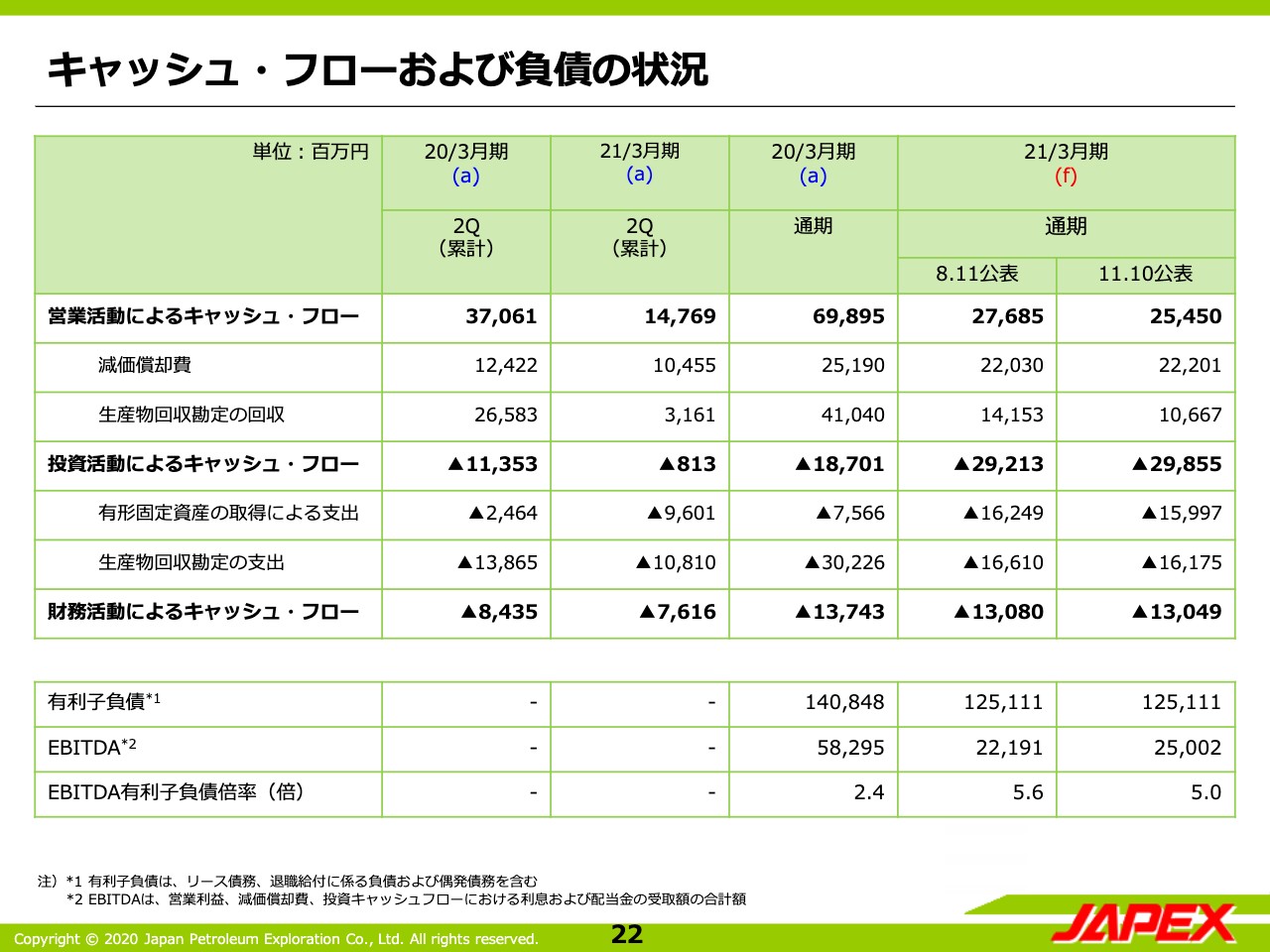

キャッシュ・フローおよび負債の状況

22ページです。キャッシュ・フローの状況をお示ししております。一番右の列に通期の予想キャッシュ・フローをお示ししております。営業キャッシュ・フローは前回予想と比較して約22億円減少の約254億円を見込んでおります。営業損益が23億円改善する一方、ガラフプロジェクトからの生産物回収勘定の投資回収が、前回予想より34億円減少することを見込むことによります。投資キャッシュ・フロー、財務キャッシュ・フロー等については、前回予想からほぼ変更ございません。

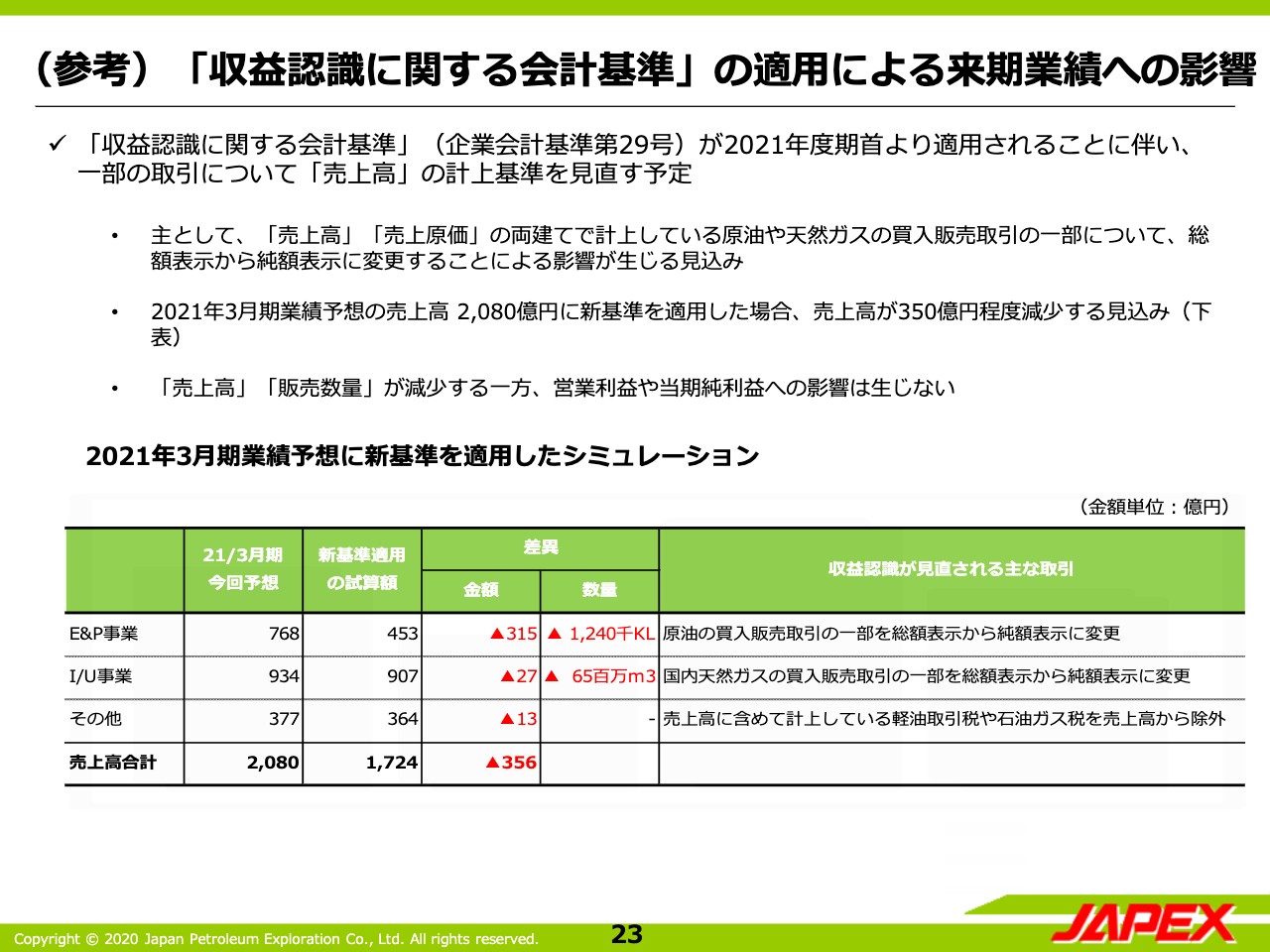

(参考)「収益認識に関する会計基準」の適用による来期業績への影響

最後になります。スライド23ページをご覧ください。2021年度から「収益認識に関する会計基準」が適用されることに伴いまして、当社においても一部取引について「売上高」の計上基準を見直すことになりますので、その概要について説明いたします。

これは、主に原油や天然ガスの買入販売取引の一部について、これまで「売上高」「売上原価」の両建てで計上していたものを、その差益部分のみを認識するということにともなう変更でございます。

当期の業績予想、売上高2,080億円に対して新しい基準を仮に適用した場合、売上高が約350億円、またそれに対応する「販売数量」が減少することが見込まれます。一方、営業利益や当期純利益に影響するものではございません。以上で、私からの説明を終わります。

新着ログ

「鉱業」のログ