アサヒグループHD、酒類・飲料事業の減益や為替影響で3.8%減益 プレミアム化戦略で欧州事業は増益

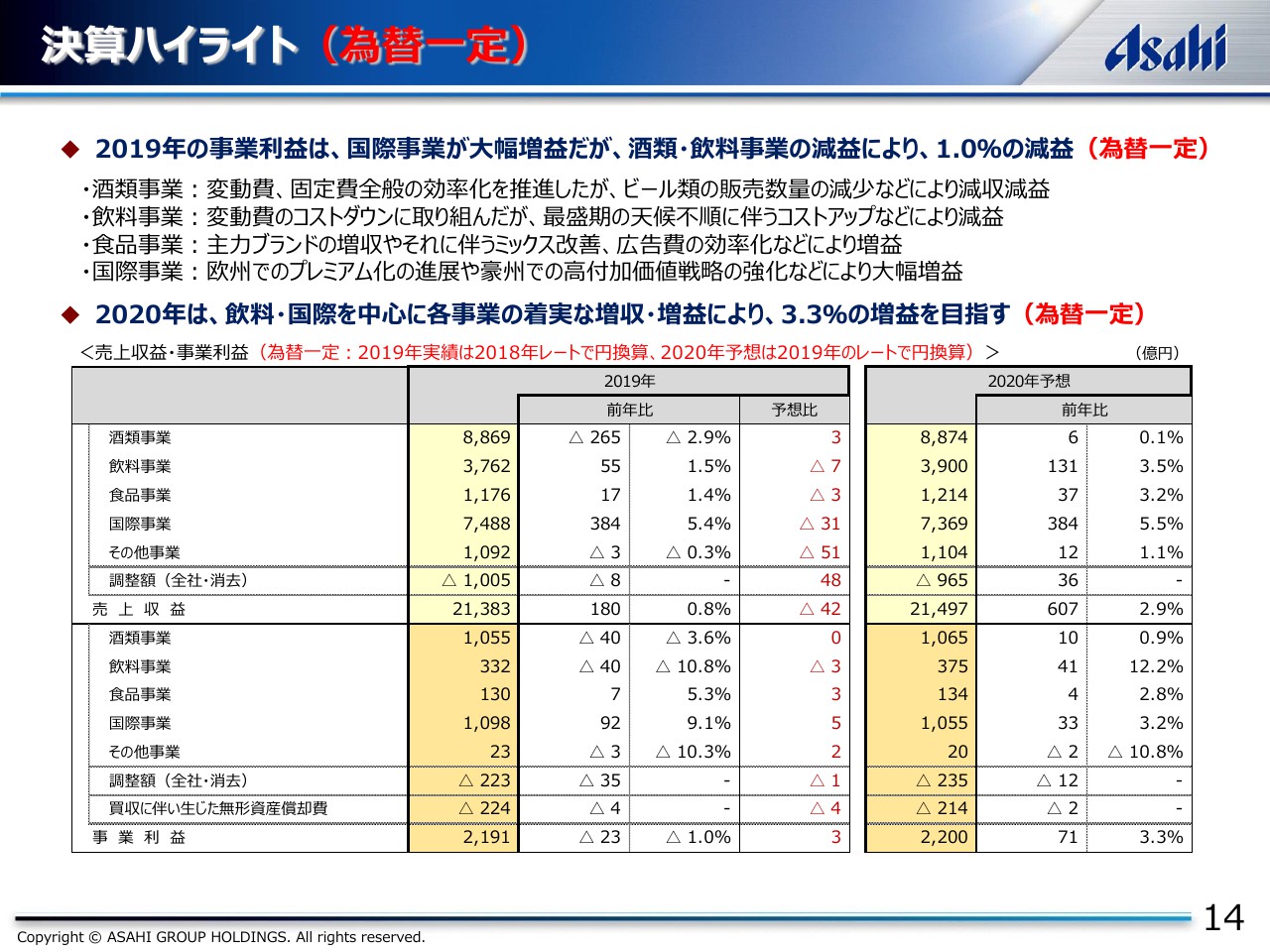

決算ハイライト(為替一定)

勝木敦志氏:皆さん、こんにちは。財務を担当しております勝木でございます。本日は、大変お忙しいなか弊社の説明会にご参加いただき、誠にありがとうございます。

最初に私から、決算の概要につきましてご説明いたします。既に決算短信、あるいは補足資料など、ご覧いただいているかと存じますので、ポイントを絞ってご説明します。

最初に決算ハイライトで、売上収益と事業利益につきまして、為替一定ベースでご説明申し上げます。

昨年の売上収益は、酒類事業が、主にビール類の販売数量の減少により、2.9パーセントの減少となりました。欧州とオセアニアが好調に推移した国際事業が増収となり、トータルでは、前年比0.8パーセント増収の2兆1,383億円となっています。

事業利益は、プレミアム化が進展した欧州を中心に、国際事業が9.1パーセントの増益となりましたが、酒類事業や、天候不順の影響を受けた飲料事業が減益となり、トータルでは、前年比1.0パーセント減益の2,191億円となりました。

2020年予想の売上収益は、国内3事業とオセアニア、欧州を中心とした国際事業の増益などにより、トータルでは、2.9パーセント増収の2兆1,497億円を見込んでいます。

事業利益は、飲料事業を中心として、全事業で着実な増益を果たすことによって、トータルでは、前年比3.3パーセント増益の2,200億円を目指してまいります。事業ごとの詳細は、後ほどご説明いたします。

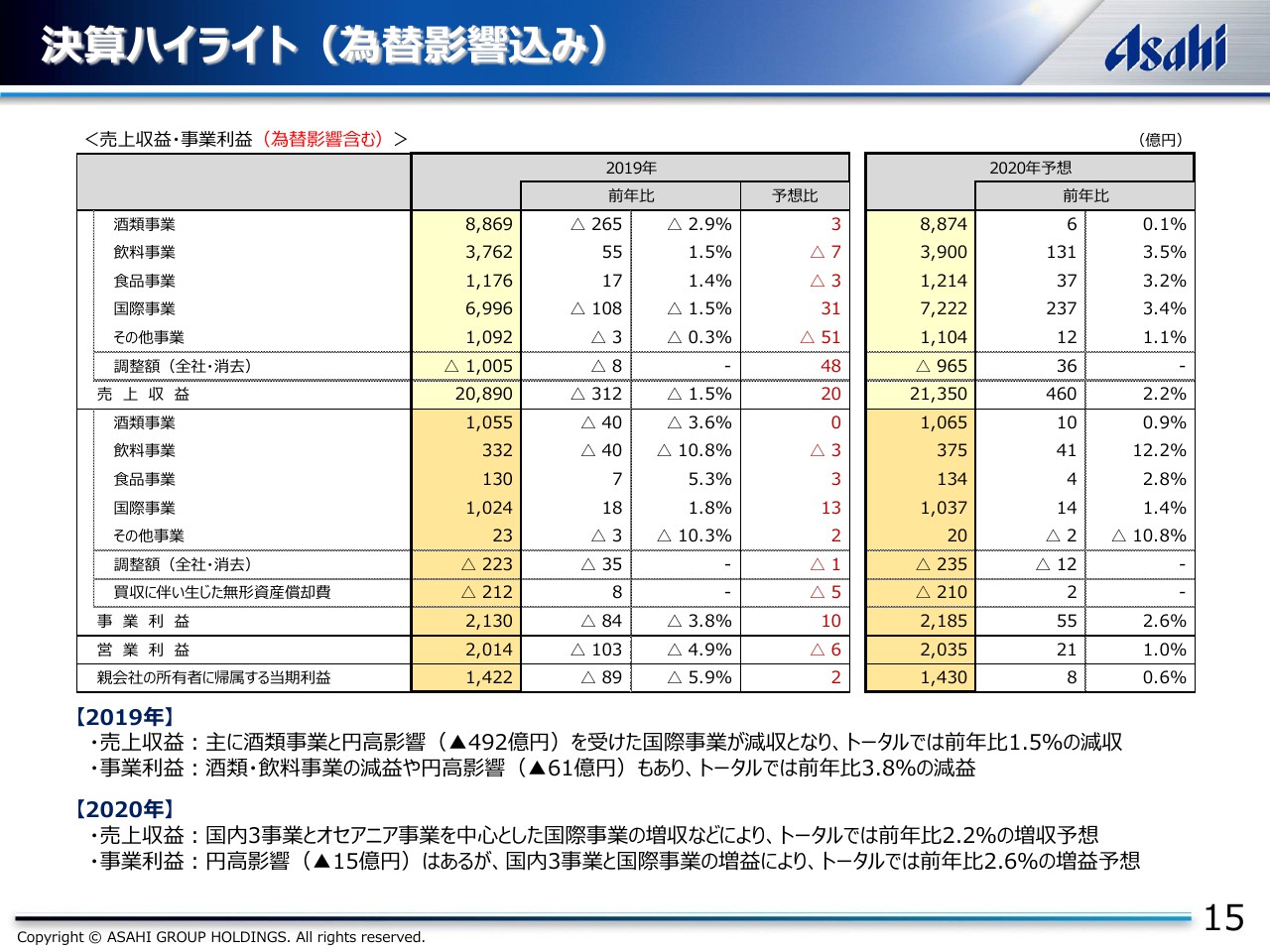

決算ハイライト(為替影響込み)

為替影響を含めた業績を掲載しております。昨年の売上収益では492億円の、また事業利益は61億円の為替のマイナス影響を受けたことなどにより、それぞれ前年比1.5パーセントの減収、3.8パーセントの減益となりました。

本年につきましても、事業利益で15億円の為替のマイナス影響を見込んでおりますが、各事業の着実な増益により、トータルでは前年比2.6パーセント増益の、2,185億円を目指してまいります。

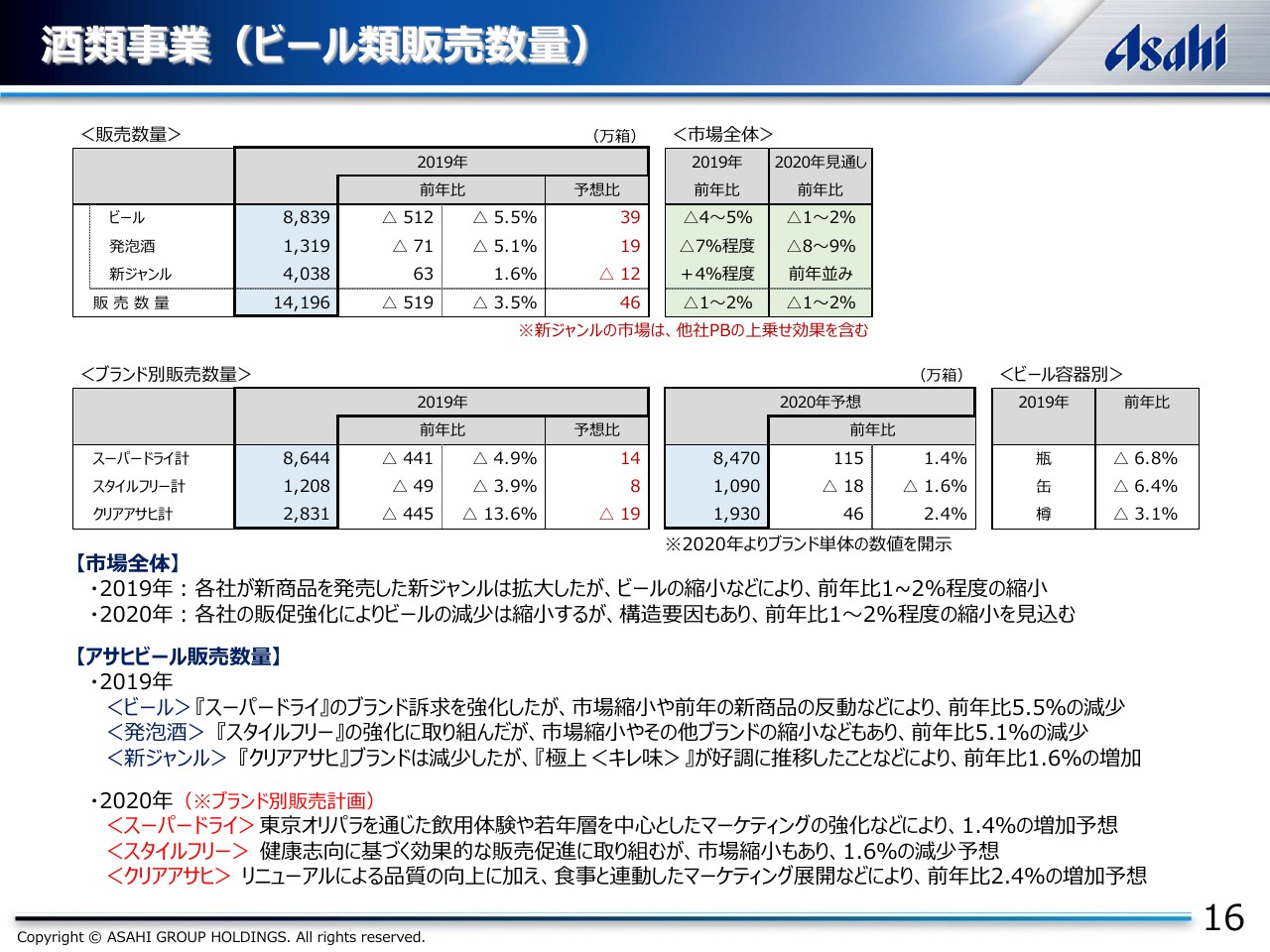

酒類事業(ビール類販売数量)

事業ごとに実績と計画のポイントをご説明申し上げます。まずビール類の販売数量は、昨年は市場全体が1パーセントから2パーセント縮小するなか、当社はビール市場の低迷や、前年度新商品の反動などによりまして、トータルでは、前年比3.5パーセントの減少となりました。

2020年の予想につきましては、ビール類の販売数量は非開示とさせていただきますが、スーパードライをはじめとした主力ブランドで業界平均を上回る成長を目指すとともに、新たな価値提案を強化することにより、市場全体が縮小するなかでも、前年並みの売上収益を確保する見込みでございます。

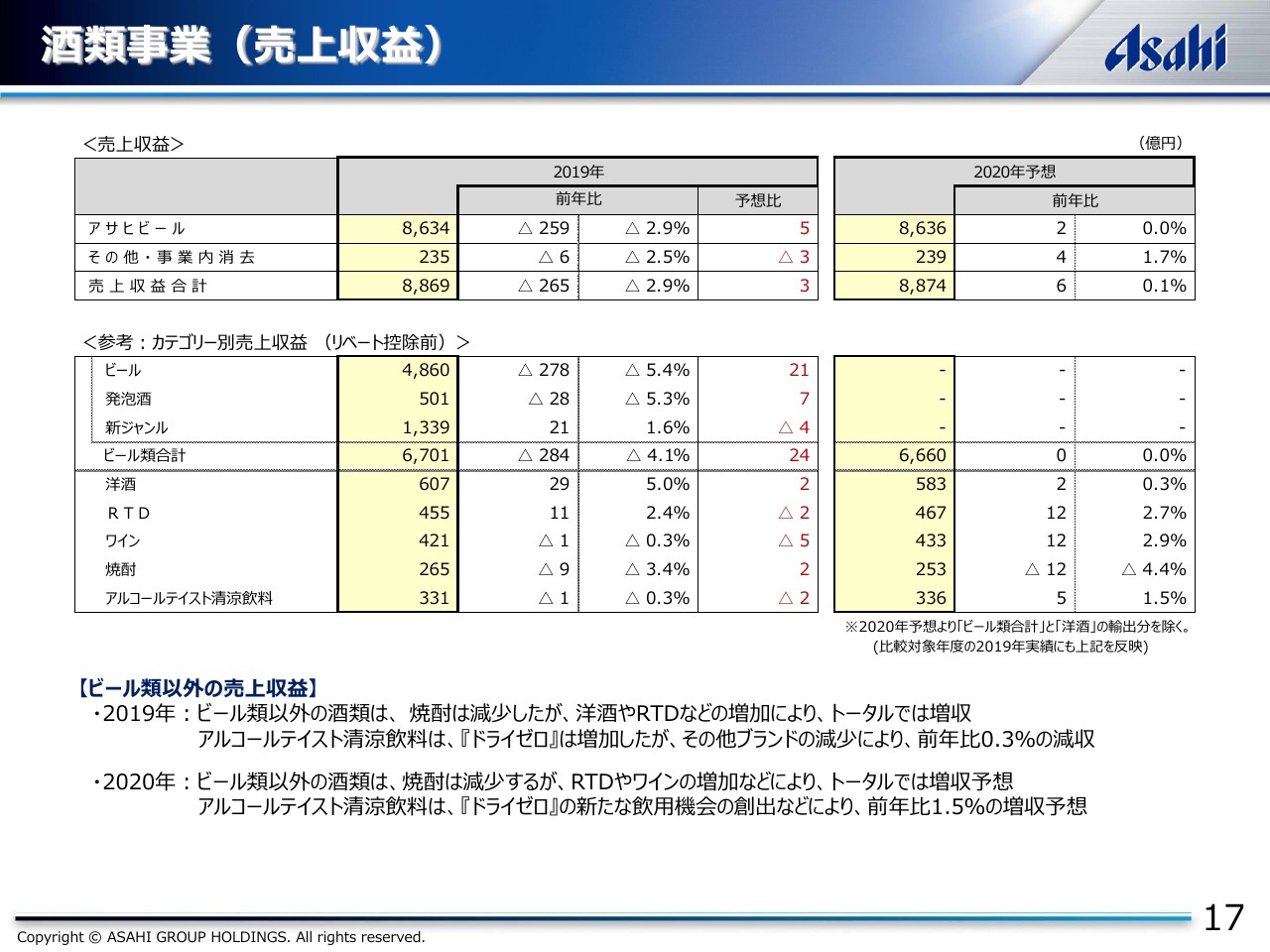

酒類事業(売上収益)

ビール類以外の売上収益は、昨年は洋酒やRTDが堅調に推移いたしましたが、本年もRTDやワインなどを中心に、各カテゴリーの主力ブランドを強化することによりまして、酒類事業トータルで増収を目指してまいります。

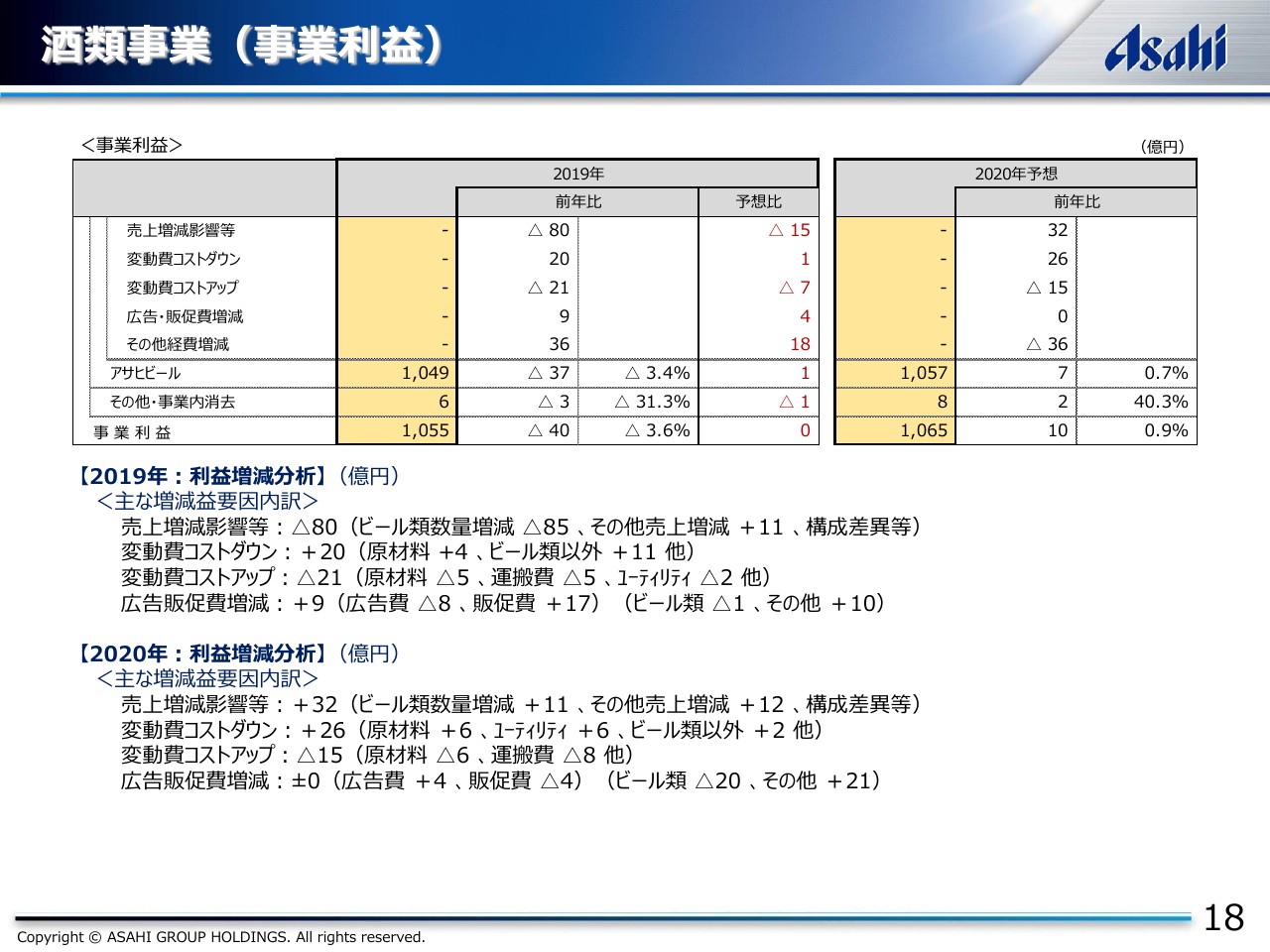

酒類事業(事業利益)

事業利益は、昨年は変動費に加えまして、広告・販促費など、固定費全般のコストダウンを推進いたしましたが、ビール類の想定以上の減収によりまして、前年比3.6パーセントの減益となりました。

2020年予想は、オリンピック関連施策などでその他経費の増加を見込んでいるものの、増収効果や変動費のコストダウンなどによりまして、前年比0.9パーセント増益の1,065億円を目指してまいります。

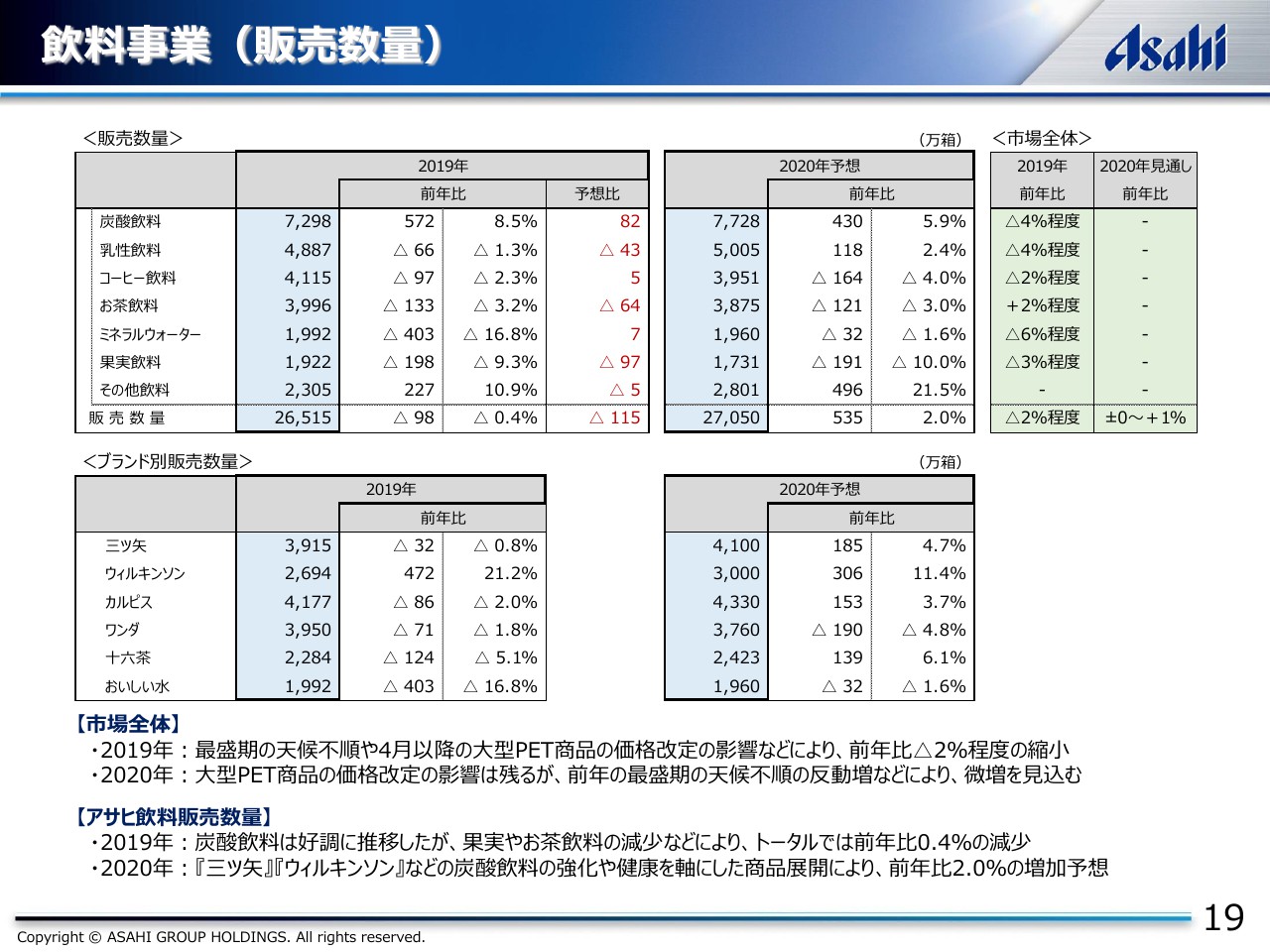

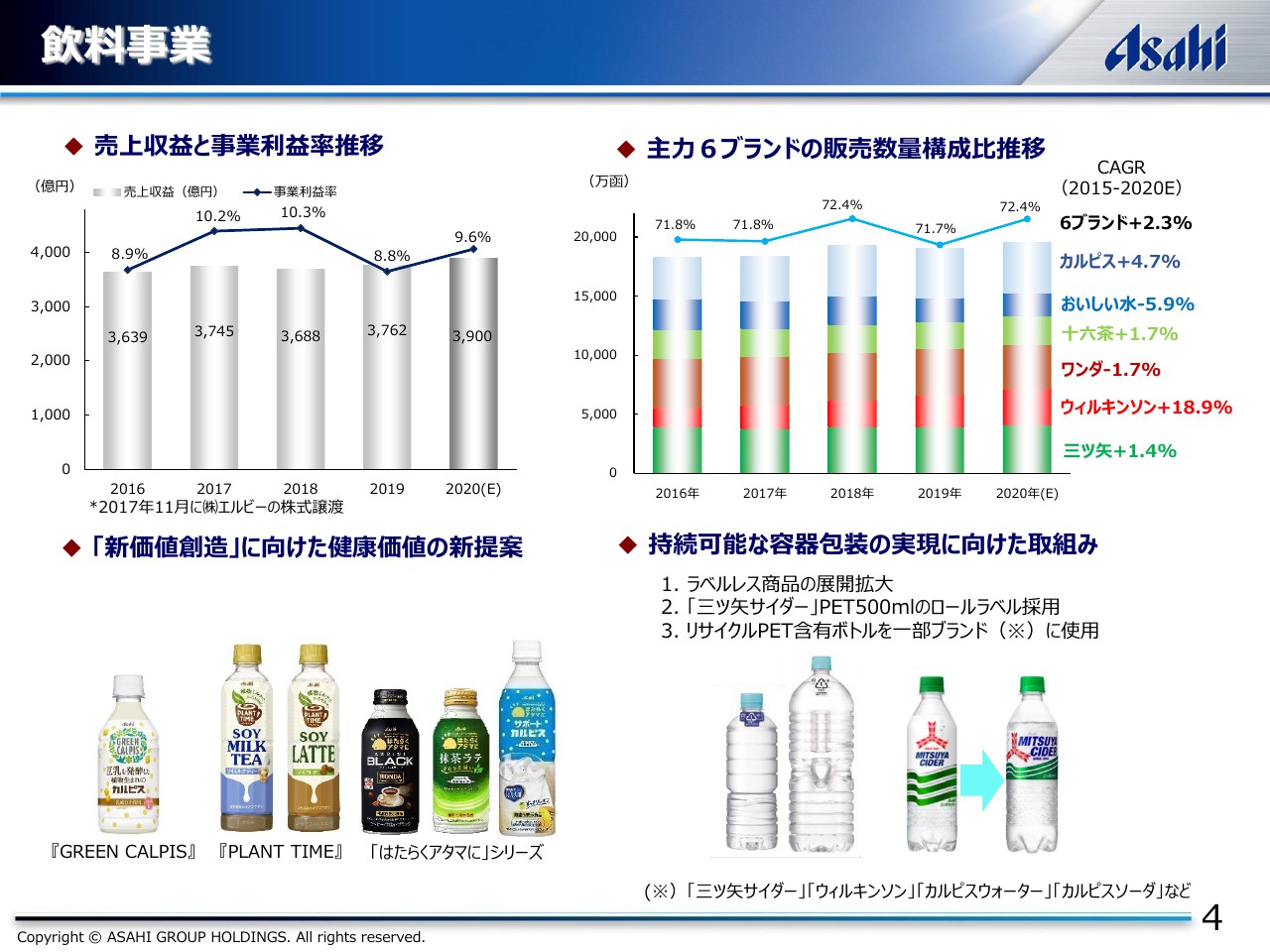

飲料事業(販売数量)

次に、飲料事業につきましてご説明します。販売数量は、昨年は最盛期の天候不順や、大型PETの価格改定などにより、市場全体が2パーセント程度縮小するなか、当社の主力ブランドのウィルキンソンなどが牽引いたしまして、トータルでは、前年比0.4パーセントの減少にとどまりました。

2020年予想は、市場全体は、0パーセントから1パーセントの成長を見込むなか、ウィルキンソン、三ツ矢などの炭酸飲料の強化や、健康基軸の商品展開を進めることなどにより、トータルでは、前年比2.0パーセントの増加を目指してまいります。

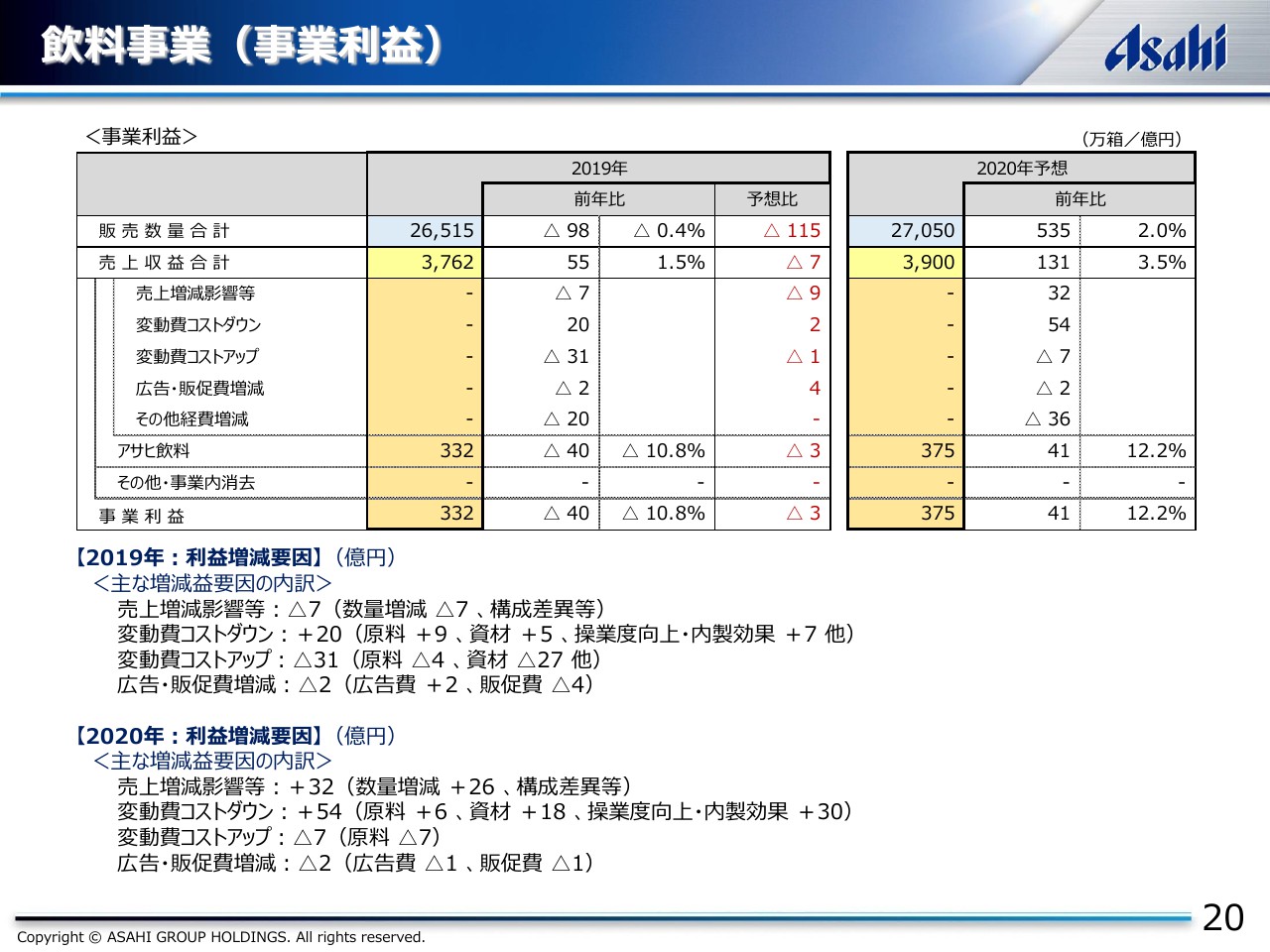

飲料事業(事業利益)

事業利益につきましては、昨年は、PETなどの市況高騰によります原材料のコストアップに加え、最盛期の大幅な数量限によるマイナス影響などで、前年比10.8パーセントの減益となりました。

2020年予想は、減価償却費など、その他経費のコストアップを見込んでおりますが、増収効果、あるいは、操業度の向上などのコストダウンの状況によりまして、前年比12.2パーセント増益の375億円を目指してまいります。

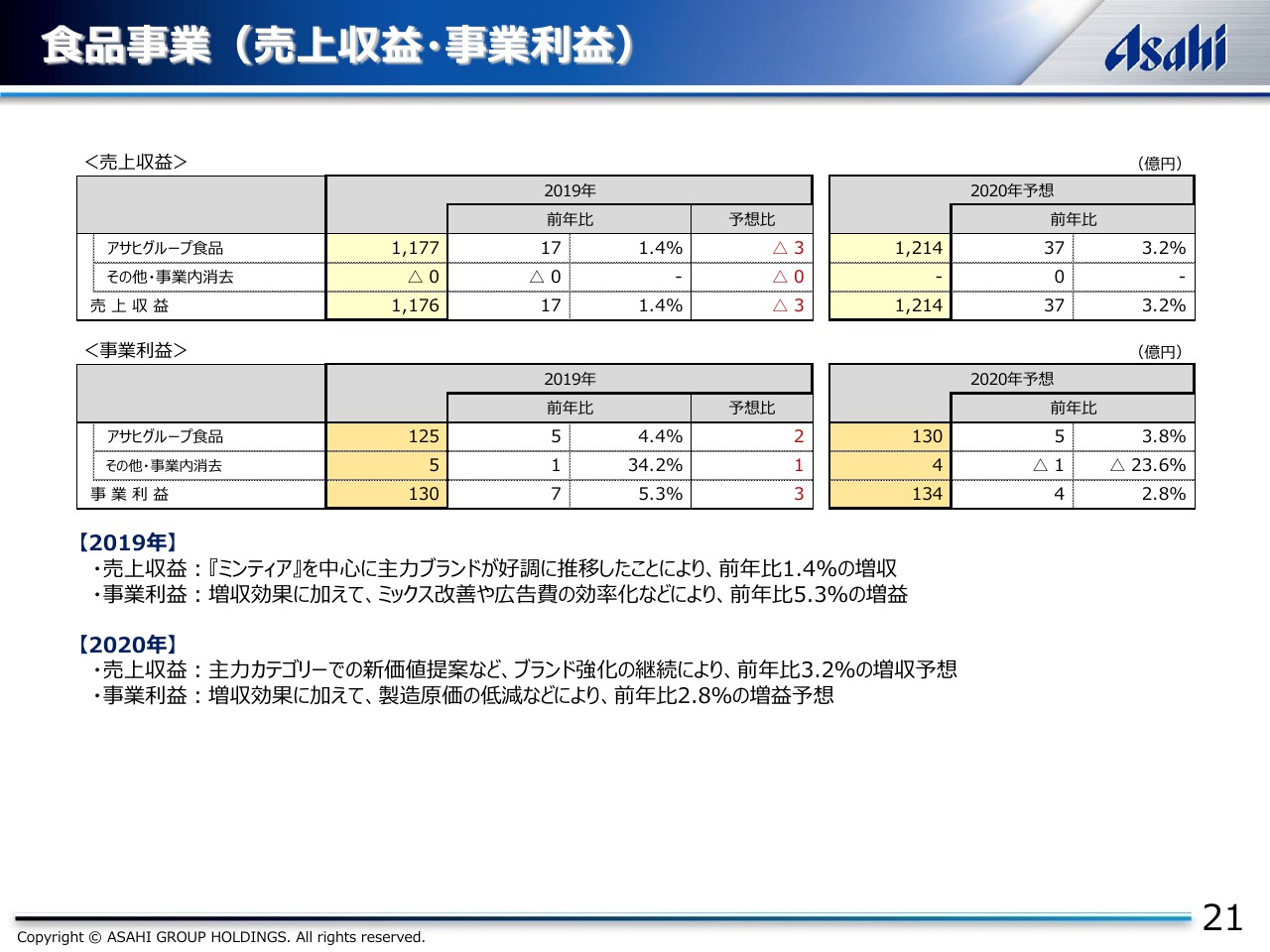

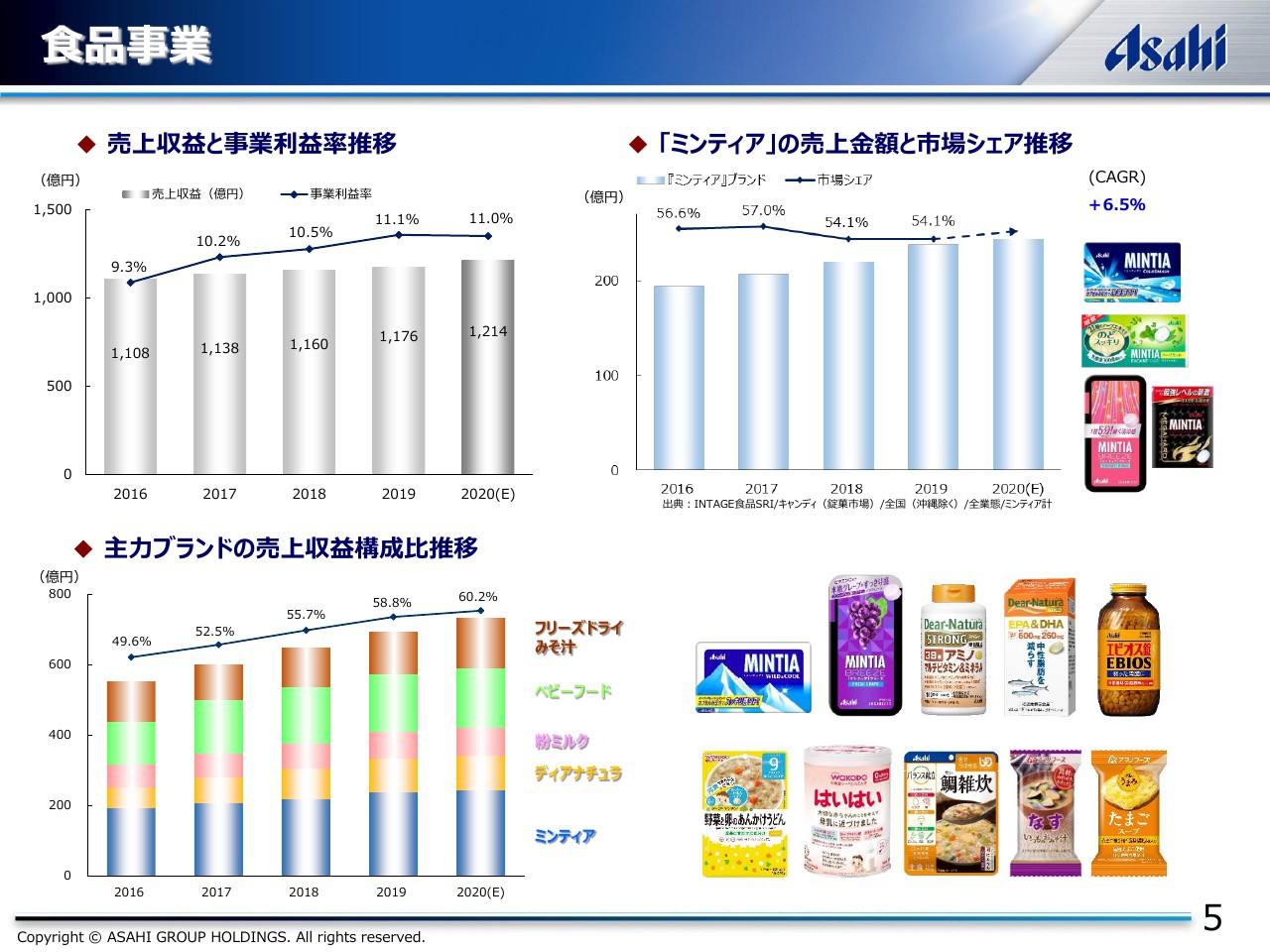

食品事業(売上収益・事業利益)

食品事業を記載しております。昨年(の売上収益)は、ミンティアなど、主力ブランドの好調により、前年比1.4パーセントの増収となりました。事業利益では、増収効果やミックスの改善効果などにより、前年比5.3パーセントの増益となりました。

2020年予想につきましても、ブランド力を活かした高付加価値商品の展開などにより、売上収益は前年比3.2パーセントの増収を見込み、事業利益でも前年比2.8パーセントの増益を目指してまいります。

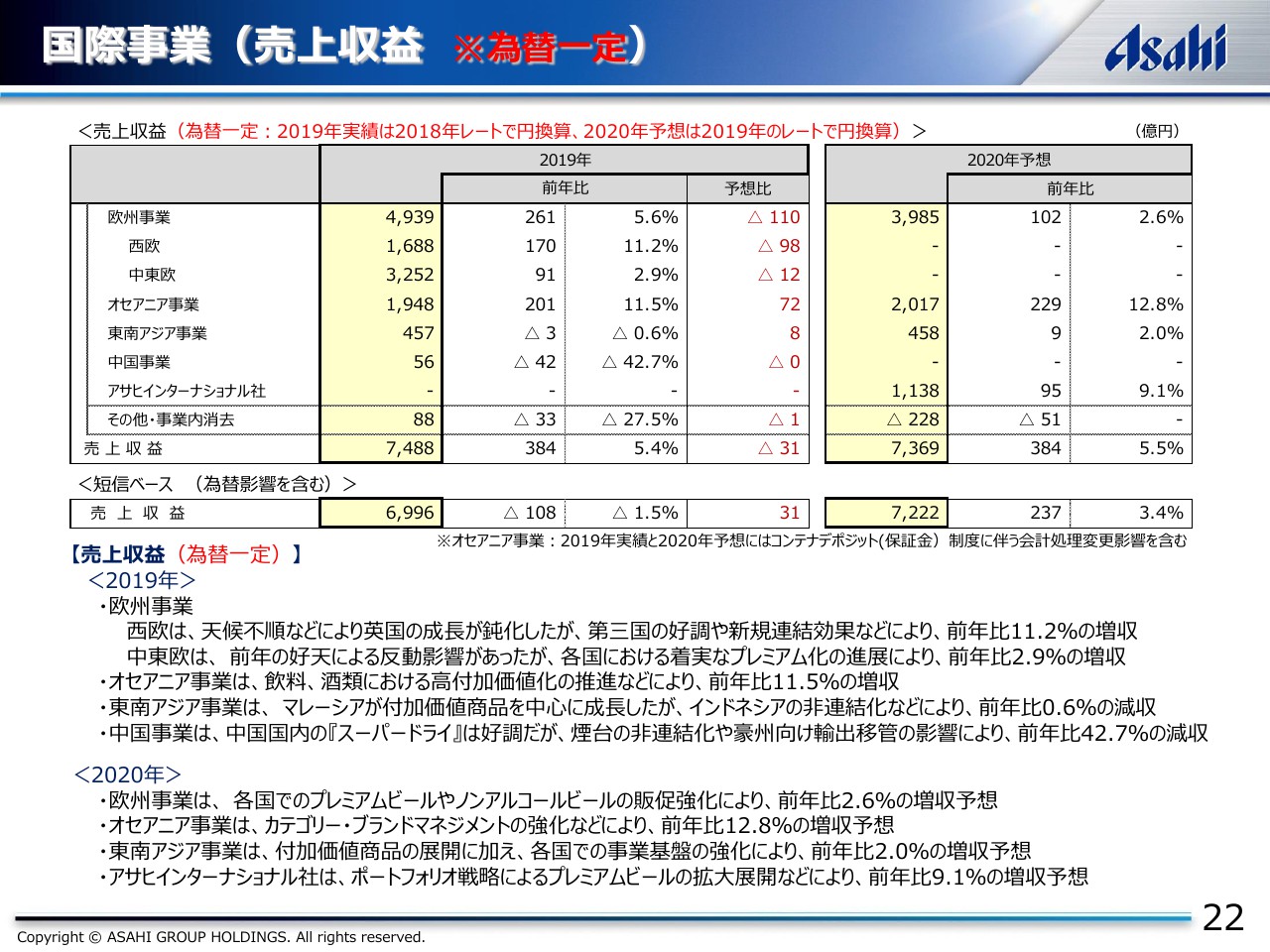

国際事業(売上収益 ※為替一定)

国際事業は、売上収益、事業利益の明細を、それぞれ為替一定ベースで記載しております。なお、2020年1月からの国際ビール事業の再編により、2020年予想からセグメントの内訳を変更しています。

中東欧事業は、イタリア、オランダを加えて、欧州事業と名称を変更いたします。西欧事業は、グローバルな輸出や、ライセンス事業を担う、アサヒインターナショナルという会社名に変更しております。これらの詳細につきましては、後ほど社長からご説明する予定でございます。

また、オセアニア事業の売上収益につきましては、コンテナデポジット制度の会計処理変更にともない、2019年度第4四半期に年間の保証金相当分、107億円を一括売上に計上をしております。今期からは、四半期ごとに計上してまいりますので、合わせてご確認いただきたいと存じます。

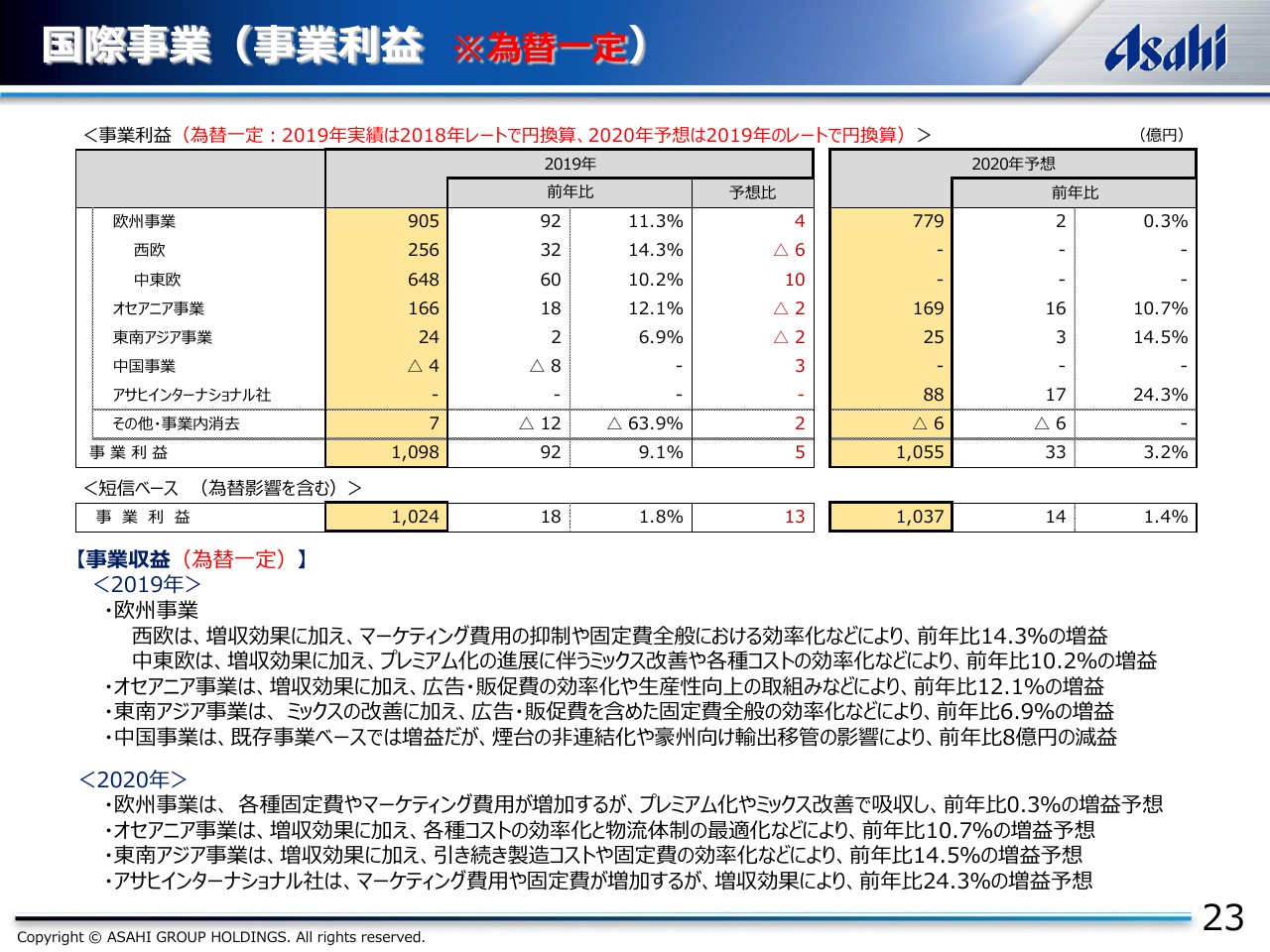

国際事業(事業利益 ※為替一定)

国際事業の実績と計画につきまして、ご説明いたします。昨年は、国際事業トータルでは、為替一定ベースで9.1パーセントの増益となりました。

欧州事業は、西欧における第3国の売上増効果や、中東欧におけるプレミアム化の進展などにより、トータルでは、前年比11.3パーセントの増益となりました。

オセアニア事業は、主力ブランドによる増収効果に加え、広告・販促費の効率化や、生産性向上の取り組みなどを進めまして、前年比12.1パーセントの増益となっております。

また、東南アジア事業ですが、マレーシアにおける加糖飲料課税、いわゆる砂糖税の導入による影響がございましたが、広告・販促費を中心とした固定費全般の効率化などにより、前年比6.9パーセントの増益となっています。

中国事業は、煙台ビールの非連結化、あるいは、オーストラリアへの生産移管などにより、前年比8億円の減益となりましたが、既存事業ベースでは、売上収益同様、2桁以上の増益となっています。

また、その他・事業内消去の部分ですが、主に韓国の不買運動による減収影響などにより、前年比63.9パーセントの減益となっております。

2020年予想は、イタリアとオランダが加わる欧州事業で、各種固定費やマーケティング費用などの増加を見込んでおりますが、引き続き、プレミアム化やビールテイスト清涼飲料の拡大によるミックス改善などにより、前年比0.3パーセントの増益を見込んでいます。

オセアニア事業は、高付加価値商品の売上拡大に加え、各種コストの効率化や物流体制の最適化などを進め、前年比10.7パーセントの増益を見込んでおります。

東南アジア事業は、先ほどの砂糖税対応の低糖飲料商品の展開などによる売上増効果、あるいは、製造原価の低減などにより、前年比14.5パーセントの増益を見込んでいます。

中国事業は、2020年よりアサヒインターナショナル社の傘下に入りますため、個別の開示はなくなりますが、今後もスーパードライと、欧州のプレミアムビールの拡大展開を進めていく方針でございます。

グローバルブランドの輸出ビジネスを担うアサヒインターナショナル社は、グローバルな拡大の展開に向けまして、マーケティング費用は増加しますが、プレミアムブランドの売上拡大などにより、前年比24.3パーセントの増益を見込んでおります。

その他・事業内消去は、韓国の減収影響が、2020年度上期も継続することを折り込み、前年比6億円の減益を見込んでいます。

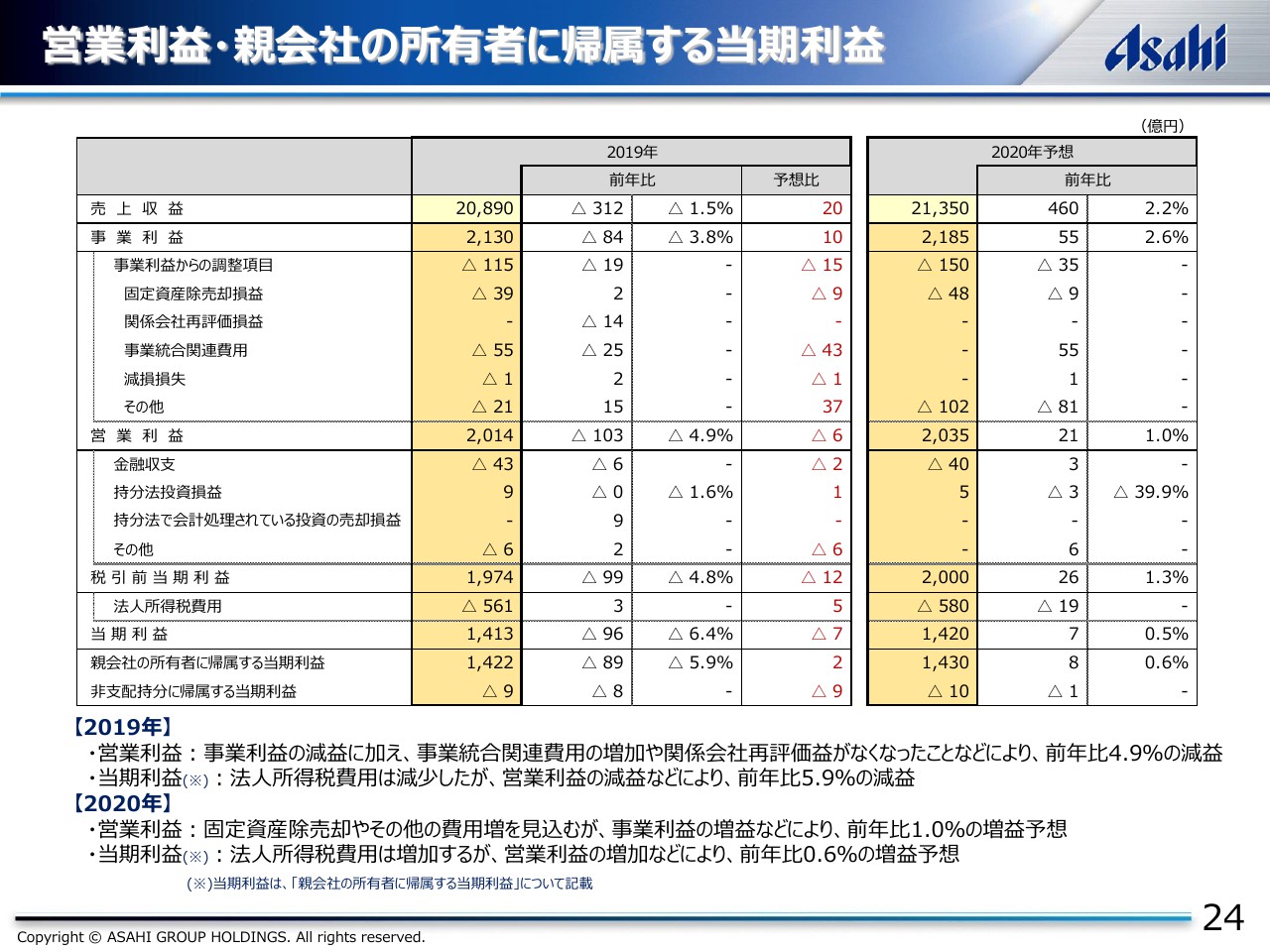

営業利益・親会社の所有者に帰属する当期利益

最後に、営業利益以下につきましてご説明を申し上げます。昨年の営業利益は、事業利益の減益に加え、国際ビール事業の再編にともなう一時費用の発生などで事業統合の関係費用が増加したことや、関係会社再評価益がなくなったことなどにより、前年比4.9パーセント減益の2,014億円となりました。

親会社の所有者に帰属する当期利益は、法人税率の低い欧州の業績拡大により、法人所得税費用は減少いたしましたが、営業利益の減益などによりまして、前年比5.9パーセント減益の1,422億円となりました。

営業利益の2020年予想は、韓国の不買運動にともなう在庫の評価減や、各事業の統合再編関連費用などにより、「その他」費用の増加を見込んでおりますが、事業利益の増加によりまして、前年比1.0パーセント増益の2,035億円を目指しております。

親会社の所有者に帰属する当期利益は、法人所得税費用が増加いたしますが、営業利益の増加によりまして、前年比0.6パーセント増益の1,430億円を見込んでおります。

なお、本年の業績予想は、2020年度第1四半期中のクロージングを目指しております豪州CUB事業取得の影響は含んでおりません。これが入りますと、当然、業績が上乗せになると考えておりますが、現時点では具体的なスケジュールについてコメントすることができません。

CUB事業を含む業績予想につきましては、買収のクロージング後に精査いたしました上、注記経営方針のガイドラインの見直しなども含め、確定次第、開示する予定ですので、何卒ご了承願います。

以上、簡単ではございますが、私からのご説明を終わります。ご清聴ありがとうございました。

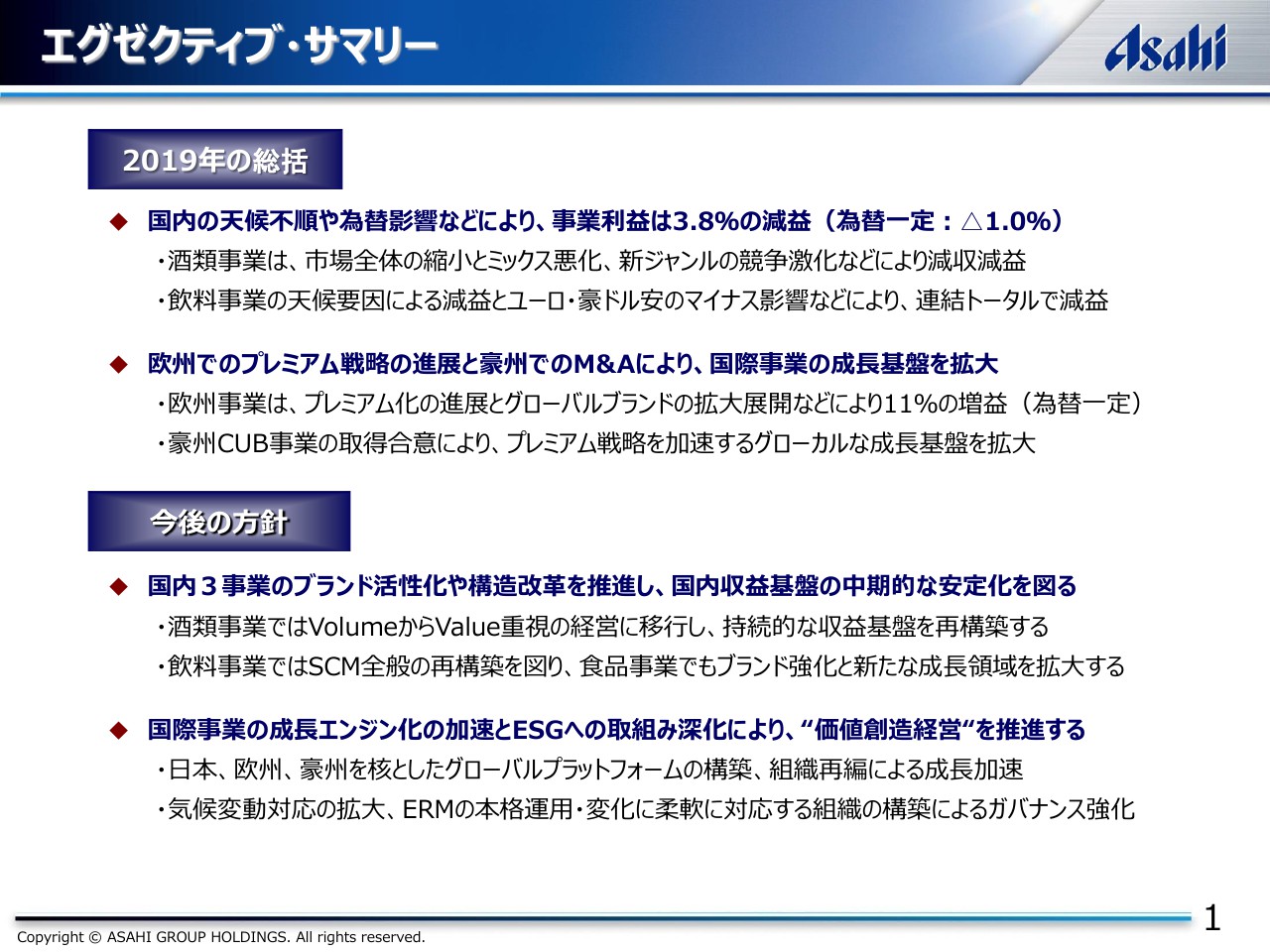

エグゼクティブ・サマリー

小路明善氏:皆さんこんにちは。社長の小路でございます。本日はお忙しいなか、私どもの説明会にお集まりいただき、誠にありがとうございます。また、日頃はアサヒグループにご支援を賜りますことを、重ねて厚く御礼申し上げます。

私からは、昨年の総括を含めまして、国内事業の構造改革、そして国際事業の成長エンジン化を中心に、今後の経営方針に重点を置いてご説明したいと思います。

それでは早速、サマリーからご覧ください。当社は飛躍的なグローバル化の進展を踏まえ、新しいグループ理念、アサヒグループフィロソフィーというものを、昨年制定いたしました。合わせまして、中期経営方針を更新し、グローカルな価値創造経営に取り組んでおります。

昨年の総括といたしましては、ただいま勝木から説明ありましたように、決算としては修正計画を達成したものの、酒類、飲料事業の減益、そして為替のマイナス影響により、グループ全体のトータルでは、減収減益になりました。

酒類事業は、想定以上の市場の縮小、そしてミックス悪化などの外部要因があるものの、強みであるスーパードライの活性化が果たせていない、あるいは、新ジャンルでも、競争優位性を築けていない、こういったことが課題となっております。

また、飲料事業でも、業界平均を上回る増収はできましたが、2019年7月の天候不順にともなうコストの増嵩や、急激な環境変化に対応するコスト管理などに課題を残しています。

一方、国際事業は、為替一定ベースでは、欧州を中心に高い利益成長が持続しており、さらに2019年7月の豪州のCUB事業の取得合意により、プレミアム戦略をさらに加速するグローカルな成長基盤が拡大しております。

こうした総括を踏まえ、今後の経営方針といたしましては、国内の各事業会社は、まず足元の課題解決に加え、将来のあるべき姿からバックキャストして、改めてブランドの高付加価値化、そして構造改革に取り組んでいく方針です。

特に酒類事業では、VolumeからValueを重視した経営に移行してまいります。本年から2026年にかけて実施される酒税改正を踏まえ、ビール回帰を見据えたミックス改善や、数量増を前提としない構造改革などに取り組んでまいります。具体的な改革の方向性は、後ほどご説明いたします。

また海外では、CUB事業の取得による日本、欧州、そして豪州を核としたグローバルプラットフォームの構築に加え、役割を明確にしたグローバルな組織再編によりまして、国際事業の成長エンジン化を一層加速してまいります。

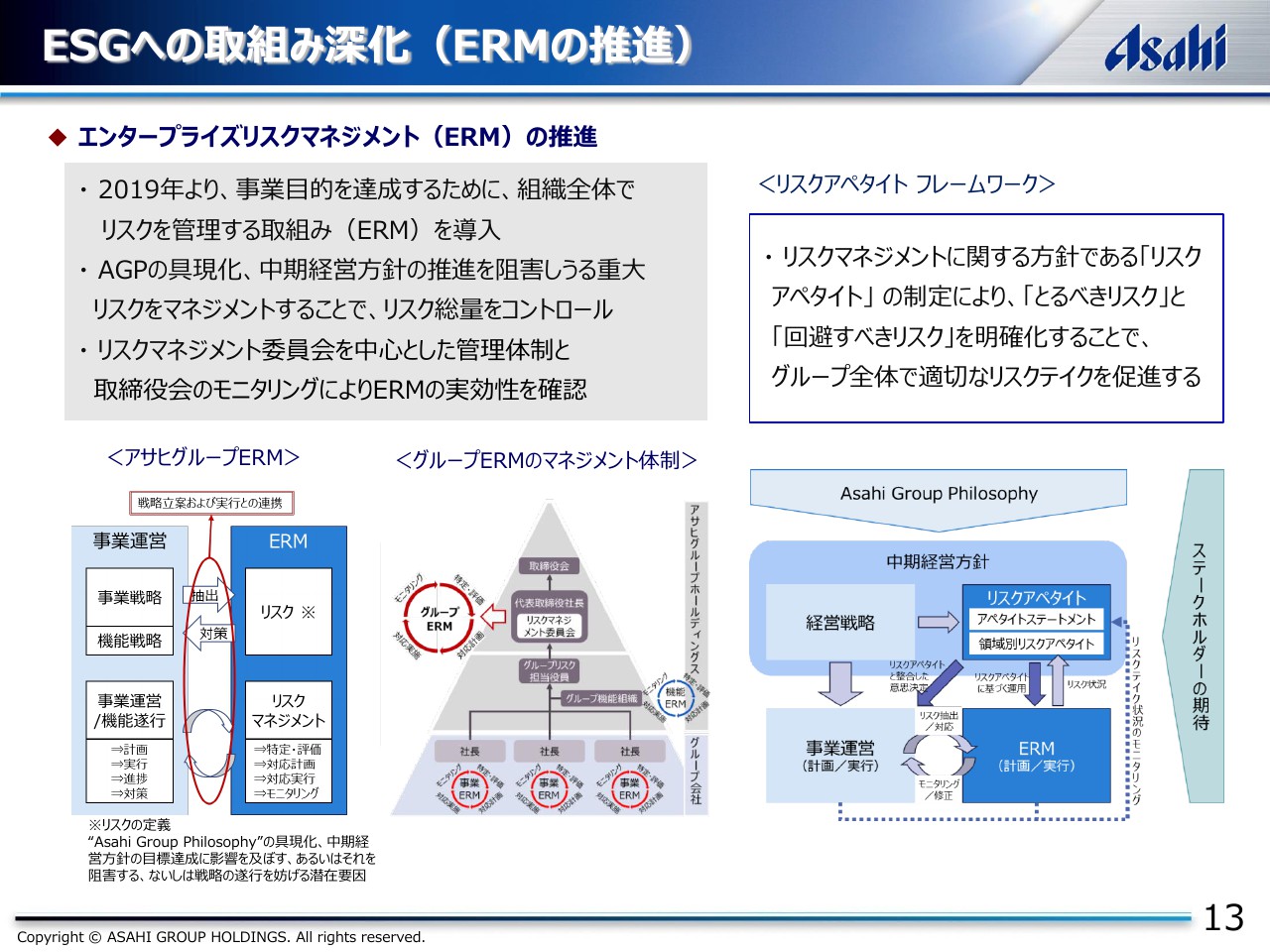

さらに、中期経営方針の柱の1つでありますESGへの取り組みの深化につきましても、気候変動への具体的な対応を強化するとともに、エンタープライズリスクマネジメントの本格的な運用や、変化に柔軟に対応できる組織の構築により、グループガバナンスを強化していきます。こちらも後ほどご説明申し上げます。

酒類事業(1)

それでは事業ごとに、酒類事業から概略ご説明いたします。先ほどお話しましたように、国内のビール類市場は、やはり節約志向の再燃によりまして、新ジャンルへのシフトに加えて、RTDなどへの流出により、PBを除く実質的な市場規模は、この2年で、私どもの想定以上に縮小したと見ております。

また当社は、スーパードライを核としたビール市場の活性化が残念ながらできていないことや、先ほど申し上げました新ジャンルでも、他社商品の攻勢を受けているなど、将来を見据えた強いブランドの育成に大きな課題を残しております。

こうした市場の縮小、あるいは、ニーズの多価値化などを踏まえ、アサヒビール社は、5年10年先を見据えた長期の経営方針として、いわゆるValue経営の変革というものを掲げて、その改革をスタートいたしました。

アサヒグループフィロソフィーのビジョンであります、高付加価値ブランドを核として成長する価値創造企業を具現化するために、改めてVolumeからValue重視の経営に変革をして、収益性の維持向上と、新価値、新市場の創造を目指していく方針です。

具体的には、会社や個人評価のKPIを、トータルボリュームやシェア重視ということではなく、カテゴリー、ブランド、容器など、採算を重視した指標に移行して、資源配分を重点化する、総合的なミックス改善戦略を実行してまいります。

また、数量の増加を前提とせず、5年、10年先の中長期の視点で、営業や生産物流など、SCM全般のスリム化にも着手してまいります。

当然のことながら、縮小均衡策を取るということではなく、改革から生まれる原資につきましては、短期の数量稼ぎではなく、改めてお客さまにとっての価値向上や、新市場の創造に投資するといった、好循環を見出していきたいと考えております。

ビールの販売数量の非開示につきましても、業界全体の過当なシェア競争の緩和を目指すとともに、経営トップから営業担当にいたるまで、数量ではなくValue、いわゆる質を重視するマインドセットを徹底するために実施してまいります。

もちろんシェアはお客さまの支持がどれだけ得られたかの指標でもあり、一概に否定すべきものではありませんが、当社をはじめとして、過当なシェアへのこだわりが中長期視点での価値創造を阻害してきたことは否めないと考えております。

市場の縮小といった現実を踏まえ、シェア重視ではなく、価値を重視した経営に転換することで、今一度、業界全体のプロフィットクール拡大に向けた流れを、私どもで作っていきたいと考えております。

下段には、本年のスーパードライの取り組みを記載しております。デフレのトレンドを変え、ミックス改善を主導するため、引き続きビールの活性化に経営資源を傾斜配分してまいります。

ブランドメッセージを明確にした上で、いわゆるインサイトに基づく消費者集約の広告展開に加えて、オリンピックなどを活かした新たな飲用シーンや、体験の演出など、飲用者数の拡大を重視したマーケティングを展開してまいります。

また、若年層や女性など、新規ターゲットに向け、それぞれがビールに求めるベネフィットを訴求して、短期的なモメンタム回復だけではなく、スーパードライファンの着実な拡大を目指してまいります。

次のスライドの新ジャンルにつきましては、酒税改正後も、お客さまに支持され続ける最適なポートフォリオの構築を目指してまいります。

新ジャンルは、ご存知のように、ブランドを固定せず、複数の商品を併用する傾向が相変わらず高いなか、私どもとしましては、まずはクリアアサヒを最優先ブランドとして、引き続き食事との親和性を訴求して、定番ブランドとしての地位確率を目指してまいります。

また、昨年発売した極上切れ味は、パッケージデザインを変更するなど、認知度の向上を図るとともに、本年は、上質さ、贅沢感を訴求して、アサヒ ザ・リッチを発売しました。多様なニーズを捉えていくことで、新ジャンル市場でのプレゼンスの向上を図っていきます。

酒類事業(2)

記載しているビール類以外の酒類につきましても、RTDのブランド育成など、足元の課題解決に努めるとともに、アルコールテイスト清涼飲料の拡大や、SKUの見直しなどに取り組んでいく方針です。

今後、Value経営を進めていくなかで、まずはビールの活性化を最優先に取り組みますが、その他のカテゴリーでも選択と集中を図り、総合的なミックス改善戦略を推進してまいります。

また並行して、昨年から実施しておりますゼロ・ベースド・バジェッティングを含む収益構造改革にスピードを上げて取り組み、事業全体の持続的な収益基盤を再構築してまいります。

飲料事業

飲料事業についてご説明します。冒頭申し上げましたように、昨年は、最盛期の天候不順時のマネジメントに課題を残し、大幅な減益という結果になりました。

ただし、「三ツ矢」「ウィルキンソン」「カルピス」といった、いわゆる100年を超える歴史を持つブランドを中心に、市場平均を上回るモメンタムを維持するなど、事業のファンダメンタルが好調を継続しております。

昨年の反省も踏まえ、夏場に依存しない商品構成の見直し、あるいは、需要変動に柔軟に対応できる生産物流体制の再構築など、リスク分散のための取り組みを既に開始いたしました。

引き続き、主力ブランドの価値向上や、健康領域への資源配分に加えまして、サプライチェーンマネジメント全般の最適化を図り、一旦落ち込んだ業界トップクラスの収益性の回復を目指してまいります。

食品事業

食品事業は、好調が持続しております。引き続き、高付加価値商品の拡大など、アサヒグループフィロソフィーの具現化に向けた取り組みを、強化してまいります。

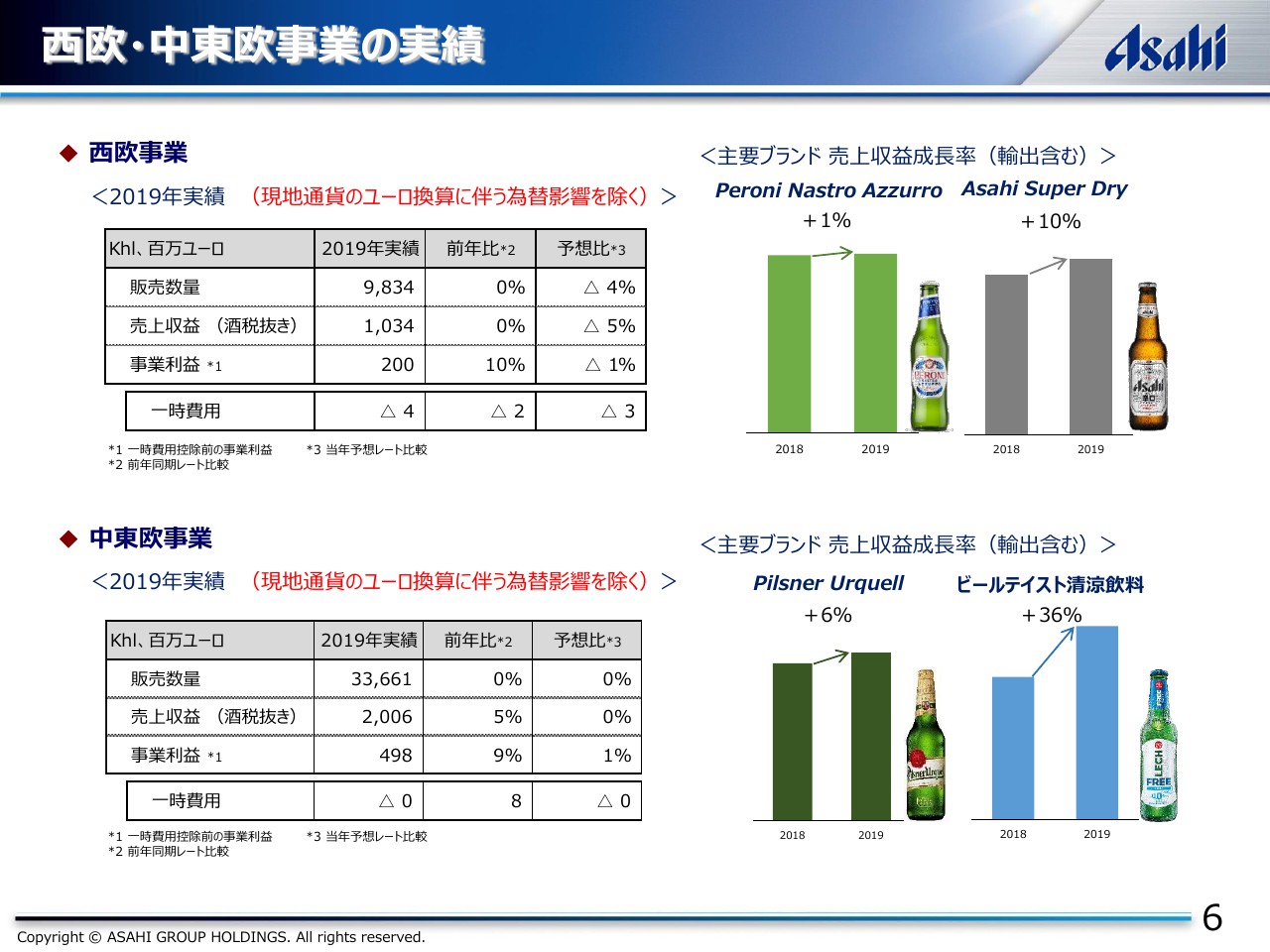

西欧・中東欧事業

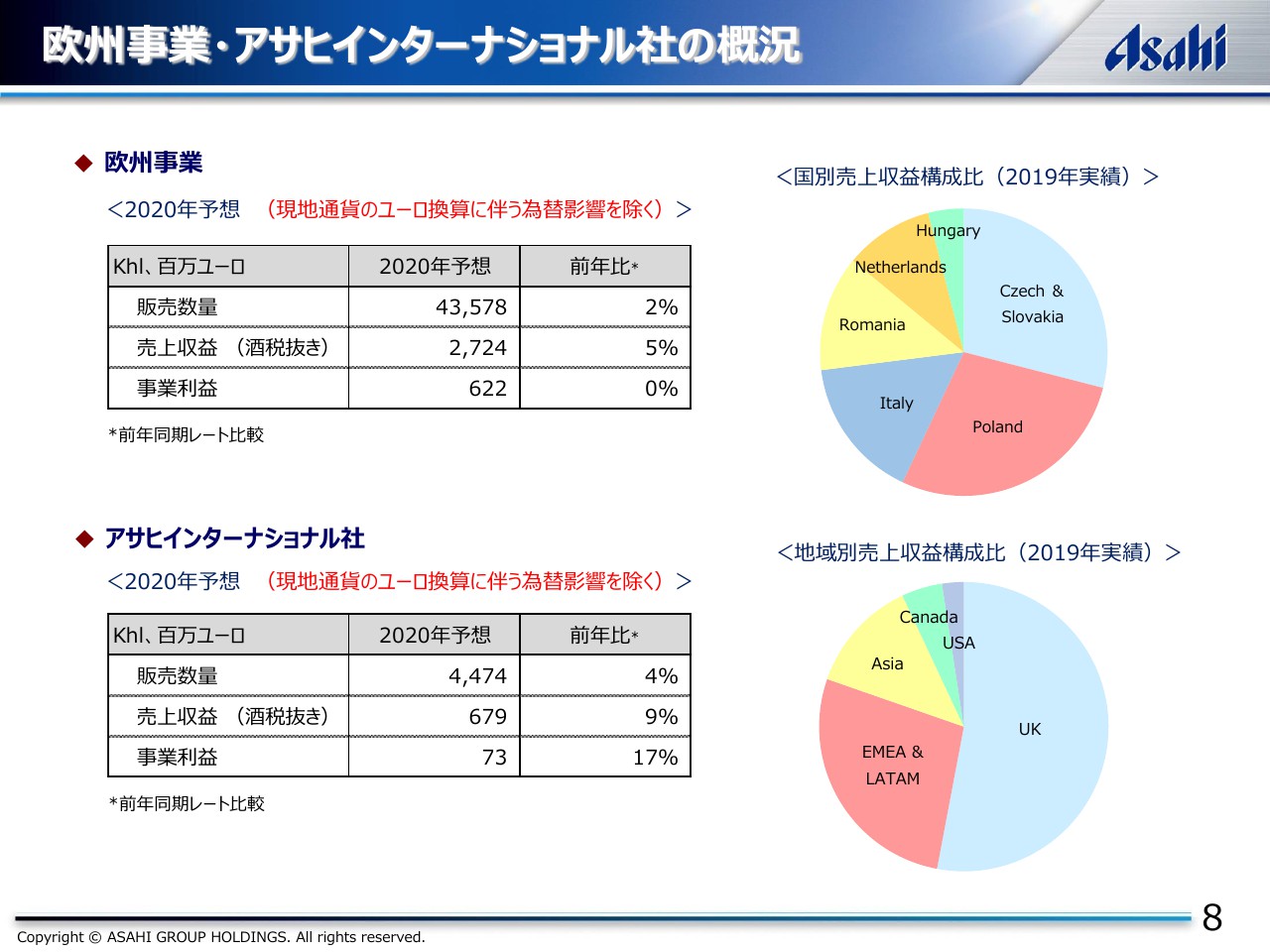

欧州事業について、重複いたしますが、実績からご説明をいたします。スライドはいつものように、ユーロベースの実績を記載しております。

まず西欧事業ですが、右側のグラフにありますように、スーパードライなどが好調に推移したものの、天候不順、あるいは市場環境の変化により、オランダ、英国の成長が鈍化し、販売数量と売上収益は、前年比横ばいという結果になりました。

一方、事業利益は、マーケティング費用の抑制や、固定費全般の効率化により、前年比10パーセントの増益を果たしております。

中東欧事業では、数量は前年の好転の反動により、前年並みという状況になりましたが、Pilsner Urquellなどのプレミアムブランドの伸びが前年比6パーセント増加しました。

また、36パーセント増加したビールテイスト清涼飲料など、プレミアム化の進展により、5パーセントの増収を果たしております。

事業利益は、韓国向け輸出の減少など、マイナス要因もありましたが、母国のプレミアム化でカバーすることで、計画を上回る増益となりました。

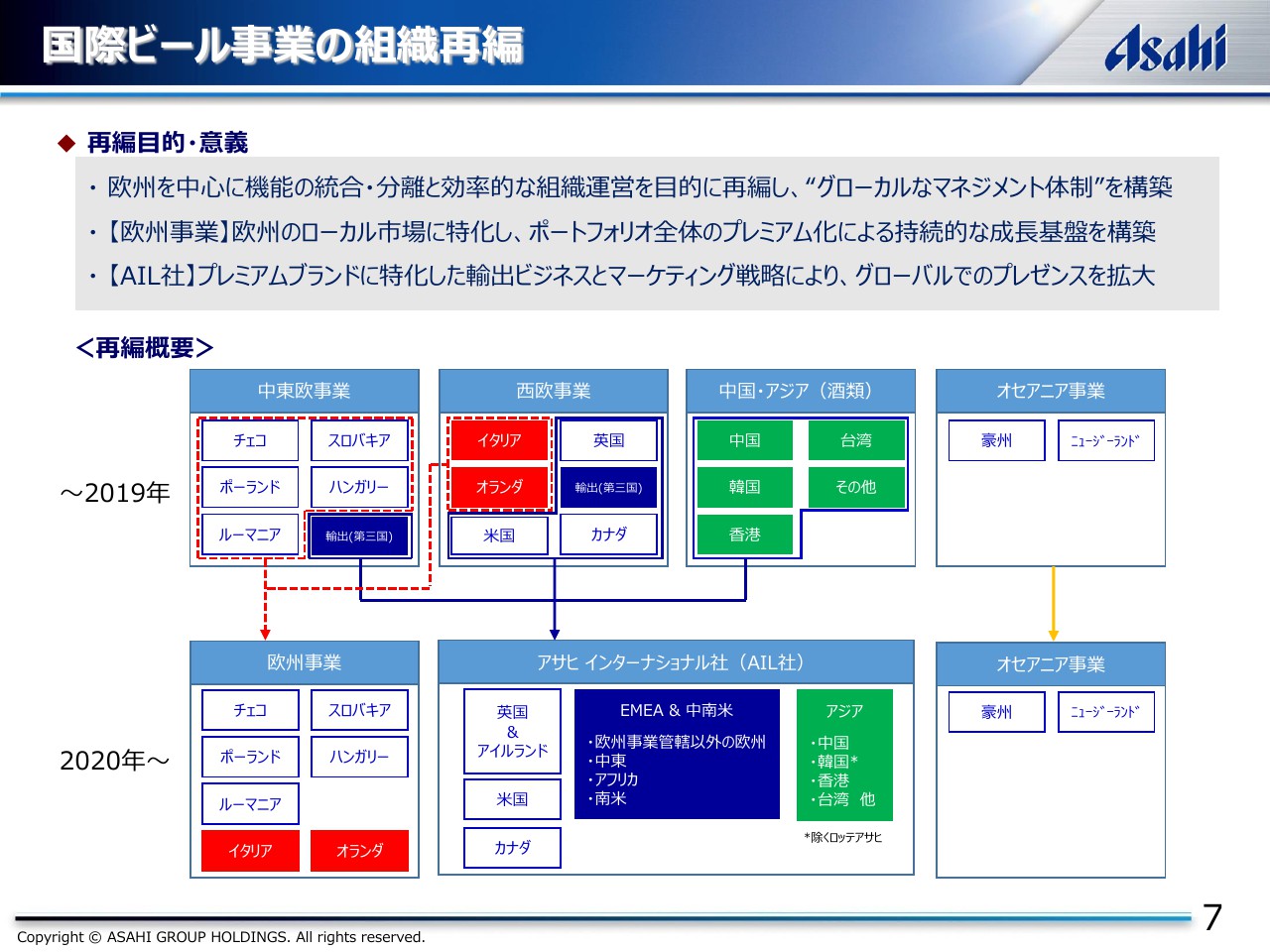

国際ビール事業の組織再編

欧州の今期の計画をお話する前に、本年1月より実施している海外ビール事業の組織の再編について若干触れます。下段の図にありますように、主な再編は、欧州の母国市場の統合と、輸出事業の分離になります。

従来の中東欧事業を担っていたABEG社は、欧州統括会社として、イタリアとオランダを統合いたしまして、いわゆる醸造所を有するローカル市場のプレミアム化を目指す事業に再編いたしました。

また、西欧事業を担っていたAEL社は、AIL社、アサヒインターナショナル社として、プレミアムブランドの輸出ビジネスでグローバルな成長を目指す事業となります。

さらに、これまで分散しておりましたアサヒスーパードライ、ペローニ・ナストロ・アズーロなど、グローバルブランドのマーケティング機能は、このAIL社に集約いたします。

今回の組織再編を通じ、欧州事業を効率的に一体運営するとともに、ミッションを明確にすることで、役割に必要な人材と組織を融合して、国際事業の成長エンジン化をさらに加速していきたいと考えております。

欧州事業・アサヒインターナショナル社の概況

それでは、新組織たる、各社の今後の方針と計画についてご説明いたします。新たに欧州統括会社となるABEL社は、今後も引き続き、各国のブランドポートフォリオに応じたプレミアム化の推進や、先ほど申し上げました、ビールテイスト飲料の拡大展開などにより、さらに強固な事業基盤を構築してまいります。

今期につきましては、販売数量で2パーセント増、売上収益で5パーセント増と、引き続きプレミアム化の進展を見込んではいるものの、事業利益は横ばいとしました。

これまでの進捗を踏まえますと、利益成長が鈍化したように見えますが、決してそういうことではありません。

いわゆるコモディティのコストアップや、韓国向け輸出の縮小といったマイナス要因もありますが、本年は組織再編の初年度として、ブランド、そして施設、人材等への投資を強化していく方針のもとであります。

販売が拡大する中東欧での設備の増強、あるいは、競争環境が厳しいイタリア、オランダでのブランド投資の拡大により、持続的成長に向けた、いわゆる意志ある投資を実行するという結果でございます。

組織再編の初年度であることや、一部、規制強化の影響などに備えて、多少保守的に見積もっている面もありますが、この計画をいわゆる下限値として、実績を積み上げ、進捗を見極めながら、場合によっては上方修正を目指していくという考えです。

下段に記載をしておりますアサヒインターナショナル社では、最大の拠点である英国はもちろん、北米、南米、またアジアなど、プレミアム化が見込める市場におけるプレゼンス拡大を目指してまいります。

ブランド価値を重視いたしましたマーケティング戦略や、ブランドマネジメントを一元管理することで、柔軟でスピーディーな事業展開を図っていきます。

特に今期は、英国を中心としたスーパードライの成長など、プレミアム化により、売上収益で9パーセントの成長を目指すとともに、ミックス改善や販売の効率化などにより、事業利益では17パーセントの大きな成長を目指してまいります。

なお、スーパードライのグローバル輸出は、韓国の不買運動の影響を受けまして減少しておりますが、韓国向けを除いたベースでは、13パーセント増と2桁の高い成長を持続しております。

現在、グローバルブランドの進捗につきましては、組織再編に伴って組み換えを行っておりますが、中間期以降に、戦略と定義を明確にした上で、改めて開示していきたいと考えております。

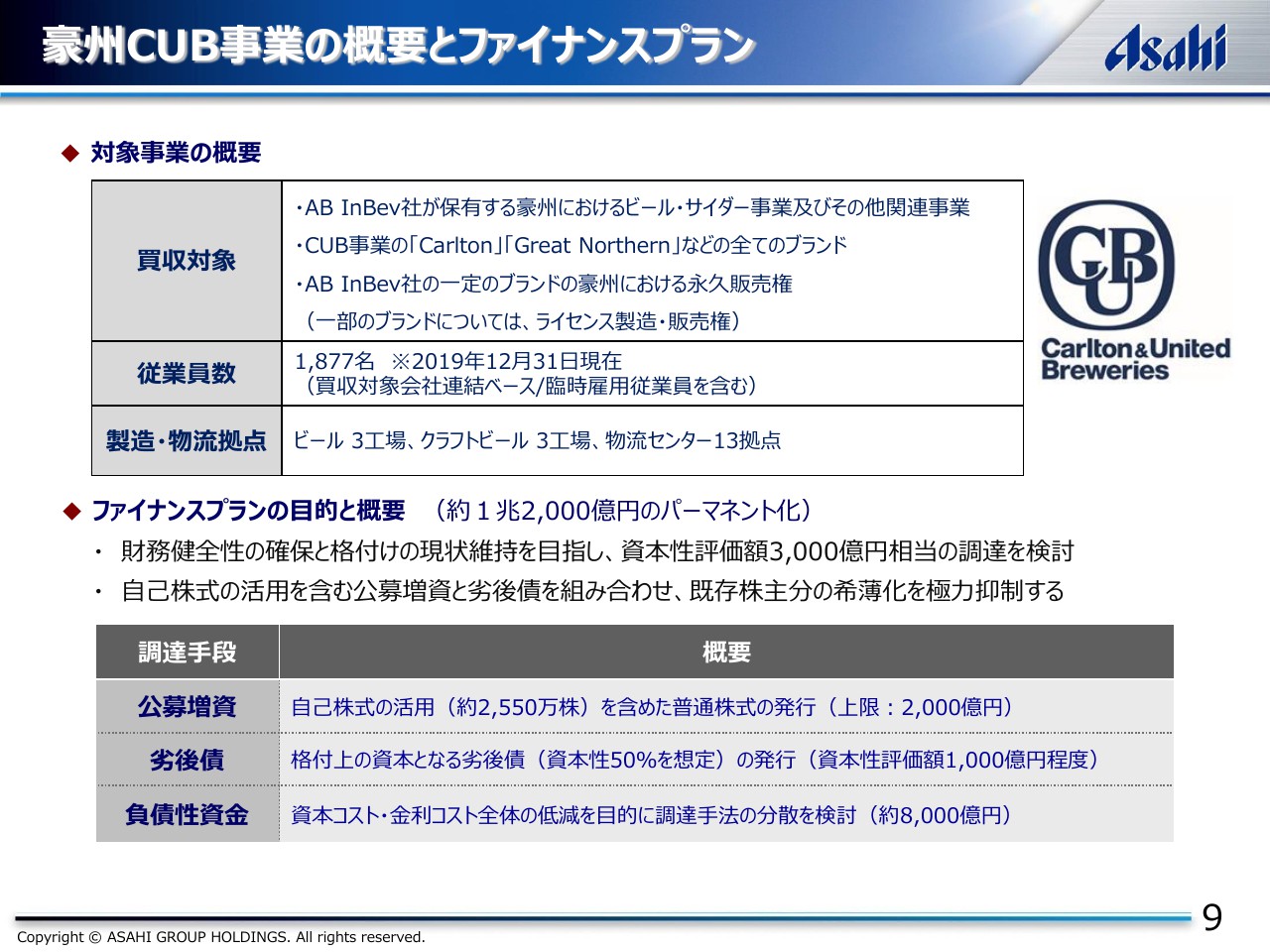

豪州CUB事業の概要とファイナンスプラン

豪州のCUB事業とファイナンスプランの進捗について再度触れます。当社は昨年7月、ご存知のように、AB InBev社が豪州で保有するビール・サイダー事業の取得について合意し、本年度第1四半期のクロージングを目指しております。

クロージングは、豪州の競争法当局の承認が条件の1つになりますが、昨年12月に、予備的な見解が公表されており、今後は2020年3月19日を目処に、なんらかの判断がくだされる見込みです。

クロージングの時期はまだ確定できませんが、このUCB事業の取得後は、日本、欧州、豪州を核といたしましたグローバルマネジメントのプラットフォームを構築いたしまして、グローカルな成長戦略を力強く推進していく方針であります。

現時点では、クロージング前のため、引き続き開示できる情報は限られておりますが、業績やシナジー、将来の見通しなどは、クロージング後に詳細を詰めていき、成立された段階で早期に開示していく考えです。

下段のファイナスプランについても変更はなく、クロージングを然るべきタイミングで公募増資と劣後債を組み合わせ、格付上の資本性評価額、3,000億円相当を調達していく予定です。また、大型買収で金融債務が増加いたしますが、これにより、株主還元の方針を変えることはありません。

2021年までに、配当性向を35パーセントということ。これは必達として、達成した上で、将来的には40パーセントを目指して安定的な増配を図ってまいります。

引き続き、安定的なインカムゲインの増加と、成長投資によるキャピタルゲインの増加により、株主の皆さまのご支援に応えてまいりたいと考えております。

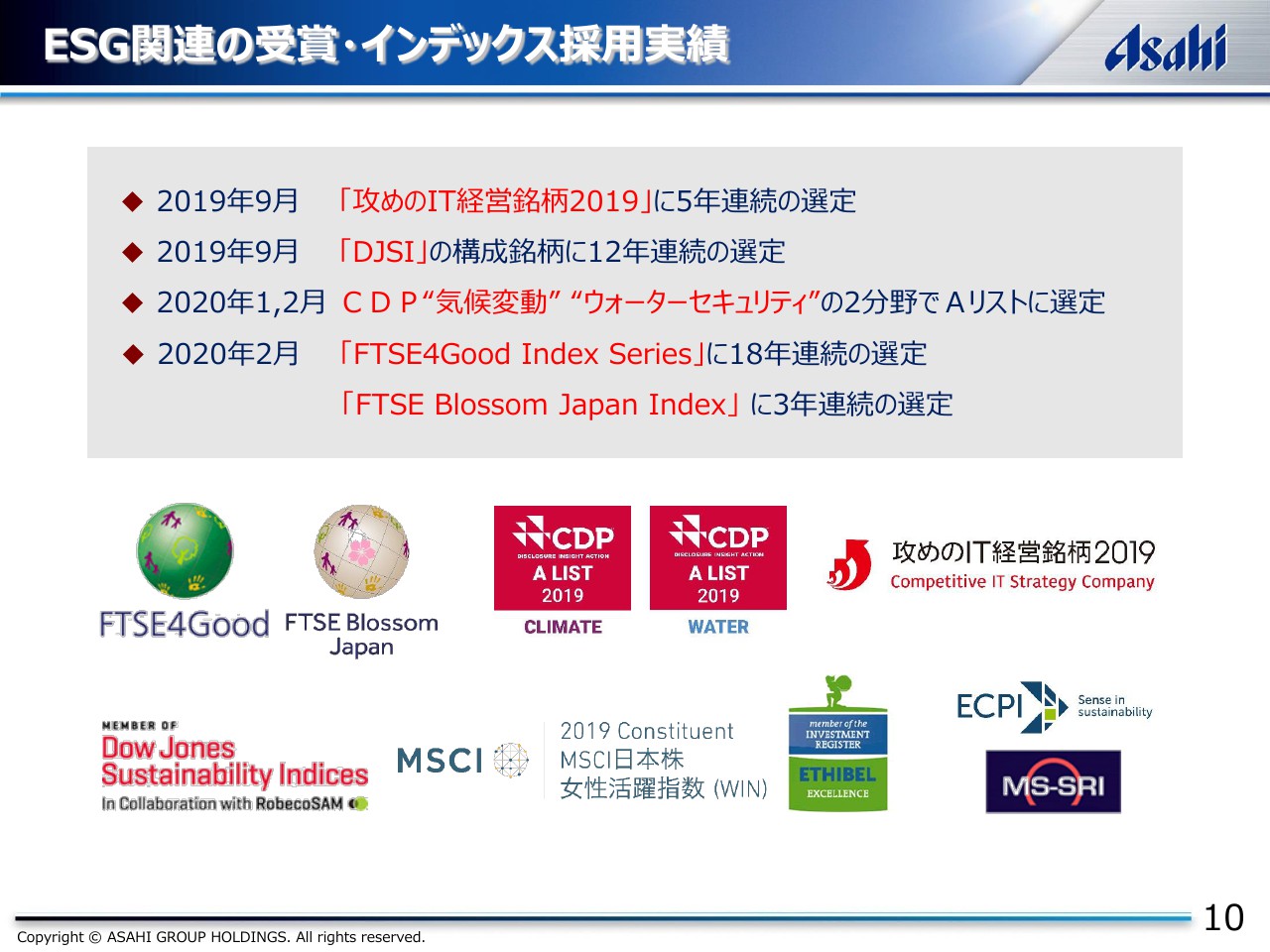

ESG関連の受賞・インデックス採用実績

ESGについてご説明いたします。当社は中期経営方針の重点課題に、ESGへの取り組みの深化を掲げまして、企業価値とリンクした取り組みを推進しております。

その結果、各種ESG関連のインデックスへの採用、本年に入りましても、CDPの2分野でAリストに選定されるなど、外部からも一定の評価をいただくことができております。

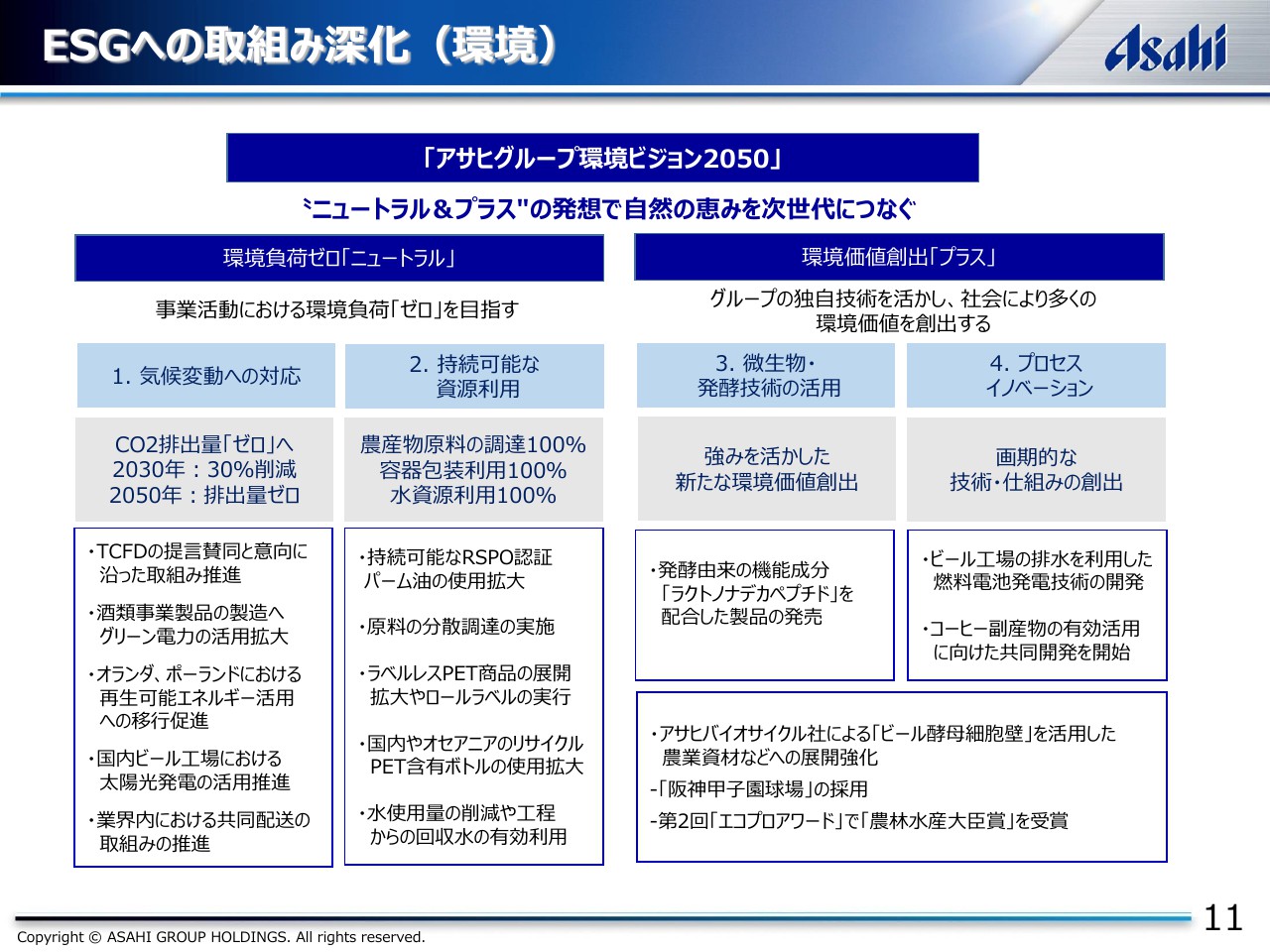

ESGへの取り組み深化(環境)

環境面では、昨年設定した「環境ビジョン2050」におきまして、CO2の排出量など、事業活動における環境負荷「ゼロ」を目指してまいります。

昨年5月には、TCFDへの賛同表明も行っており、本年はシナリオ分析に基づいて目標を掘り下げるなど、さらに具体的な取り組みを強化してまいります。

詳細は後ほどご確認いただければと思いますが、持続可能な社会への取り組みは産業界共通のテーマであり、今後もアサヒ独自のCS分野への取り組みも含め、トップ主導でサスティナブルな価値創造経営を推進していく方針です。

ESGへの取り組み深化(ガバナンス)

コーポレートガバナンスの改革につきまして、過去2年の取り組みと、取締役の報酬制度の概要などを記載しております。

こちらも詳細は省きますが、昨年はCEOの退任基準の策定に加え、改修した報酬制度では、中長期の業績連動比率を高めるとともに、社会的価値の向上にも連動させるなど、持続的な企業価値向上に資する改革を、報酬制度も進めてきております。

引き続き皆さまとの対話も含めまして、アサヒの価値創造プロセスを支える最適なガバナンスの構築に向けて、継続的な改革に努めてまいります。

ESGへの取り組み深化(ERMの推進)

最後に、リスクマネジメントについてご説明いたします。当社は昨年より、エンタープライズリスクマネジメントの運用を開始いたしました。適切なリスクテイクを抑えるマネジメント体制の構築を進めてきております。

将来の予測が困難な、いわゆるVUCAへの時代と言われるなか、持続的な成長を果たしていくためには、当社を取り巻くリスク、あるいは機会を全社的に洗い出しまして、短期、中長期とともに、リスクを極小化する対応力を高めていく必要があると考えております。

さらに本年は、持続的成長に向けて「とるべきリスク」と「回避すべきリスク」、これを明確にするリスクアペタイトを制定して、運用を開始していきます。

リスクアペタイトを指針とした適切なリスクテイクとリスクコントロールによりまして、非連続な成長を支える、いわゆるM&Aやイノベーションなどに果敢に挑戦していく方針です。

以上で私からの説明を終わりますが、ただ今お話したように、先が見通せない時代だからこそ、ブレずに、サスティナブルな部分の強化と、適切なリスクマネジメントに基づく経営を実践していく必要があると強く実感しております。

また冒頭に触れましたように、国内を含むグローカルな環境変化に柔軟に対応し、グループ全体で企業価値を高めていくために、現状のホールディングと事業会社の役割や権限を、現在見直しております。また改めて、国内外の戦略を推進する組織というものについても開示をしてまいります。

また豪州のCUBが加わるということで、グローバルなプラットフォームがさらに拡大するなか、ホールディングがグループ全体の戦略の策定と、経営管理にやはり特化をして行かざるを得なくなり、事業会社それぞれのエリアで、事業価値の最大化を担う体制を改めて模索していきたいと考えております。

グループガバナンスを一層強化して、国内事業の収益基盤の再構築と、国際事業の成長エンジン化を柱といたしまして、持続的な価値創造経営に邁進していきます。

本年に入り、たいへん暗いニュースが続いておりますが、アサヒグループフィロソフィーでも掲げました、楽しい生活文化の創造をミッションとする当社は、まずは東京2020オリンピック・パラリンピックのオフィシャルビールであるスーパードライで、日本を、そして世界を元気にしていきたいと考えております。

引き続き、グローカルな価値創造経営を推進するアサヒグループに、ご支援をお願いして、私のプレゼンを終わらせていただきます。ご清聴ありがとうございました。

新着ログ

「食料品」のログ