イオレ、求人広告領域の伸長で上期経常は黒字転換 売上高は予想を下回るも前年比16%増加

会社概要

小川誠氏:本日は、ご参加ありがとうございます。株式会社イオレの小川です。よろしくお願いします。では、2020年3月期第2四半期の決算説明会を行わせていただきます。まずは、簡単に当社について説明します。

会社概要ですが、とくに大きな変更点等はございません。

沿革

沿革になります。設立が2001年で、もともとはモバイルコンテンツのiモード等に、サッカーニュースを配信するところから事業を始めています。その後、2005年に「らくらく連絡網」の運用を開始しました。

一番大きな転換点が2014年です。プライベートDMP「pinpoint DMP」の提供を開始しました。後述しますが、2019年に、いわゆるアドテクのところのノウハウを使って、「ジョブオレ」というHR Techの商品の運用を開始しております。

事業概要

事業概要についてです。「pinpoint DMP」を中心とした運用型広告事業、「らくらく連絡網」を中心とした自社メディア事業、そして「その他」については、他社媒体の広告販売を行う代理販売事業です。

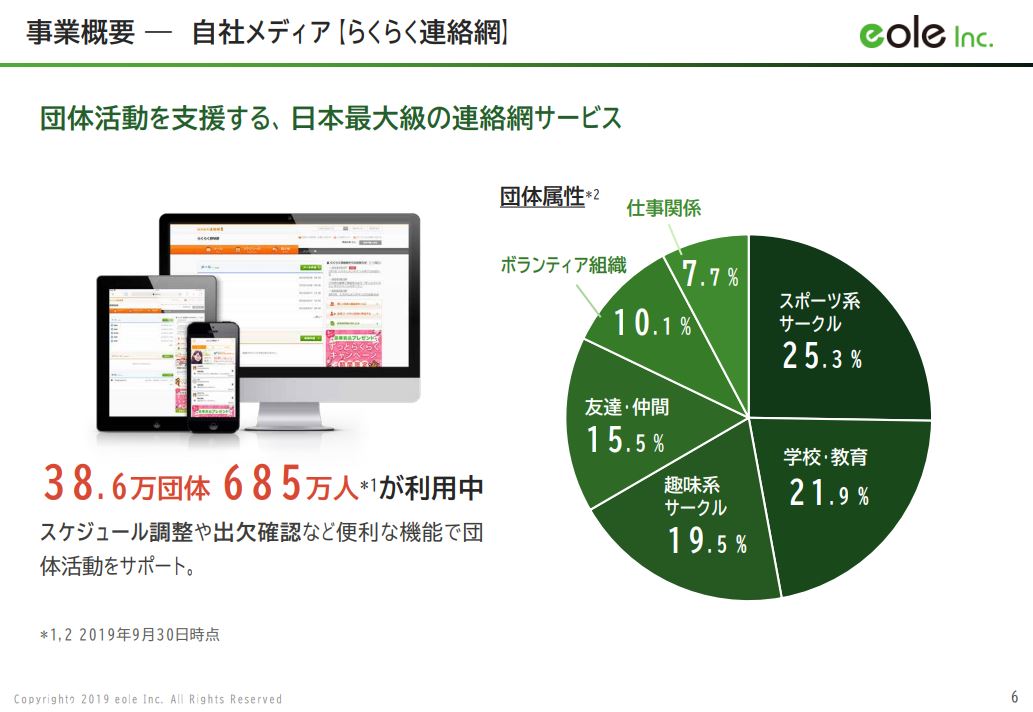

事業概要 ― 自社メディア【らくらく連絡網】

では、メディアのご紹介をします。こちらが「らくらく連絡網」です。9月末時点で、38万6,000団体、685万人の方にご利用いただいている、日本最大級の連絡網サービスです。

主に大学生のサークル活動、ゼミ、部活、研究室といったところで連絡ツールとしてご利用いただいています。また数として多いのが、子どもを持つ父母会の連絡網です。サッカー少年チームの保護者用連絡網であったり、PTAでの連絡網であったりといったところでご利用いただいております。

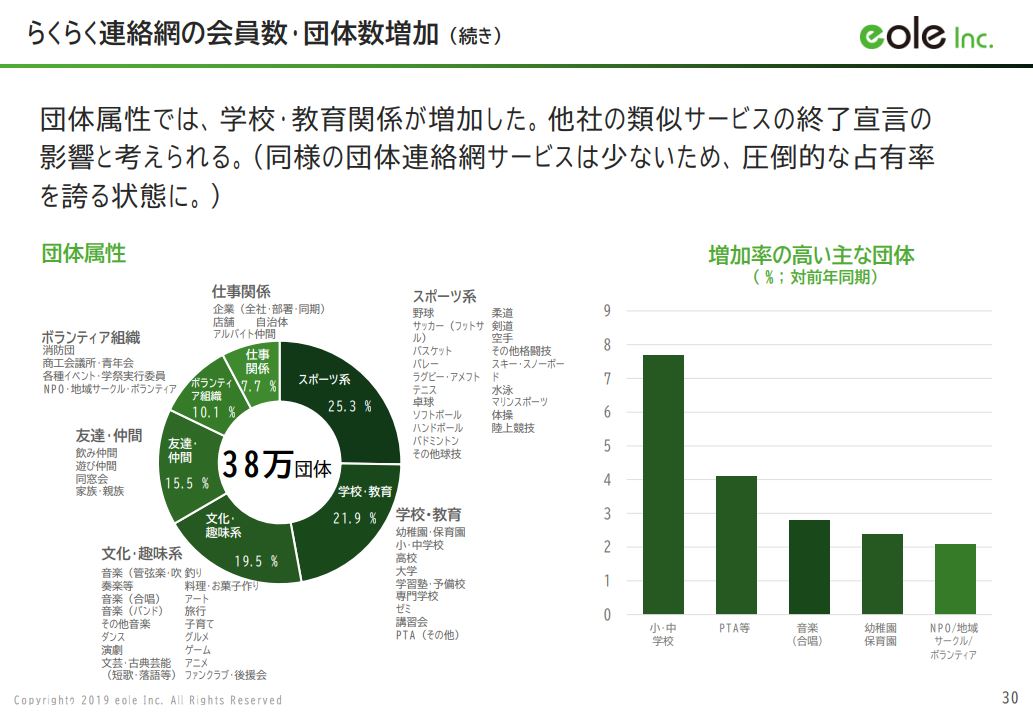

また、円グラフが団体の属性ですが、一番多いのがスポーツでのご利用で、25パーセントくらいです。もう少し細分化すると、野球やサッカーなど、それぞれ2万チームに利用いただいているところが特徴です。

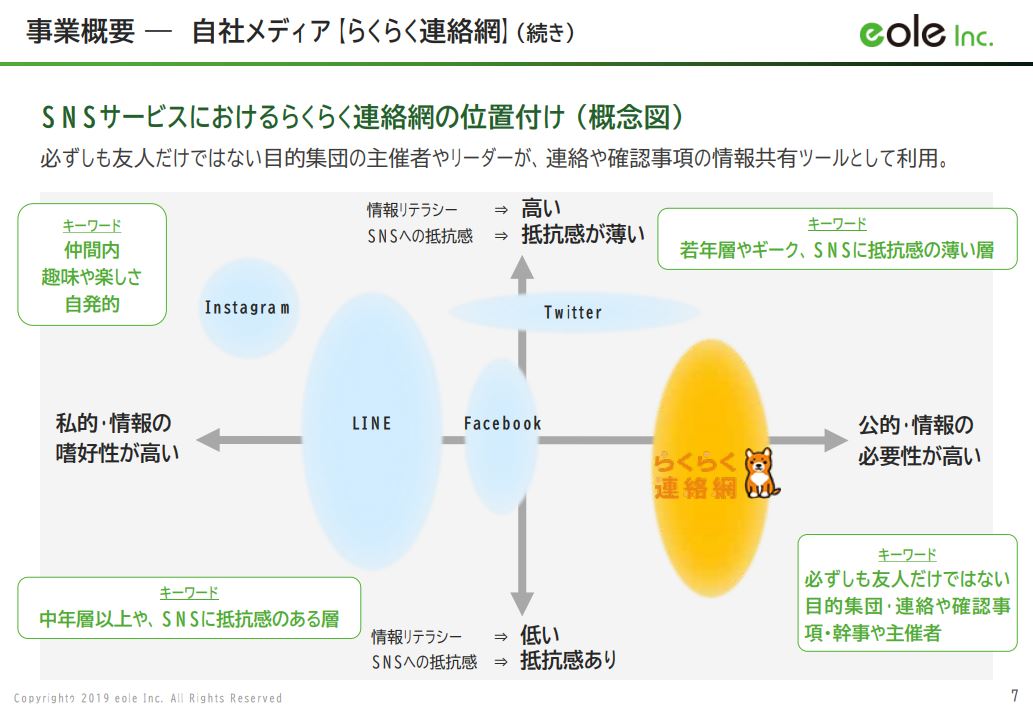

事業概要 ― 自社メディア【らくらく連絡網】(続き)

世の中には、さまざまなコミュニケーションツールがあります。そのなかでの「らくらく連絡網」のポジショニングですが、特徴的なのは、他のコミュニケーションツールと違うところに位置づいています。

「明日の遠足の持ち物は何か」「団体100人のメンバーの出欠確認を取らないといけない」といったことに対応するような機能が付いておりますので、情報を受け取るユーザーからすると、情報の重要性、必要性が高いところに位置づいているサービスです。

らくらく連絡網を活用したビジネスモデル

「らくらく連絡網」を活用したビジネスモデルです。「らくらく連絡網」で集めた会員データは、「ガクバアルバイト」や「らくらくアルバイト」というメディアと連携を取ったり、また一番大きな特徴は、スライド右上にある「pinpoint DMP」と、情報を匿名加工化して連携しているところです。

なお、「pinpoint DMP」については、「らくらく連絡網」以外の業務提携先のデータも取り扱っています。

事業概要 ― 自社メディア【ガクバアルバイト】【らくらくアルバイト】

自社メディアを2つご紹介します。まず「ガクバアルバイト」ですが、こちらは大学生に特化した、掲載型のアルバイト求人メディアになります。一方「らくらくアルバイト」は、いわゆる顧客が求人媒体社の求人メディアになり、求人メディアの案件をポータル化する、一般的には「アグリケーションサイト」といわれるサイトになっており、応募者を媒体社に送客することでの(収益を得る)、成果型報酬モデルになっています。

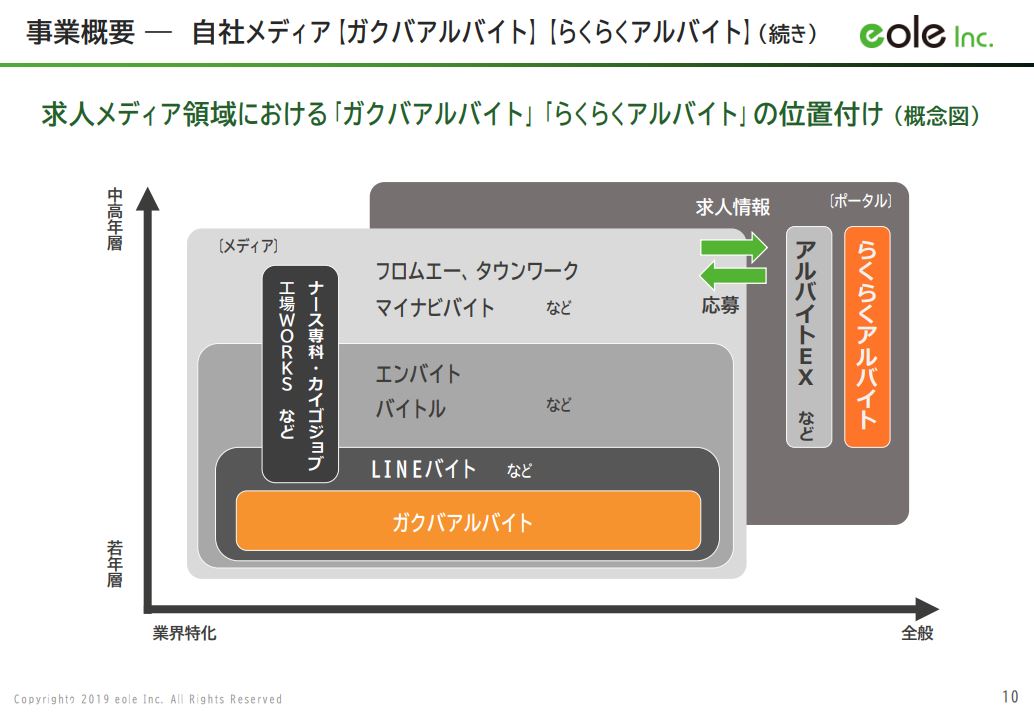

事業概要 ― 自社メディア【ガクバアルバイト】【らくらくアルバイト】(続き)

それぞれの、業界でのポジショニングになります。「ガクバアルバイト」は特化型ということで、例えば「ナース専科」「工場WORKS」のような特化型の求人メディアのところに位置づいております。

一方、「らくらくアルバイト」については、いわゆる求人媒体社さまの案件をポータル化するというモデルになっておりますので、コンペティターは、スライドに記載の「アルバイトEX」というようなところになります。

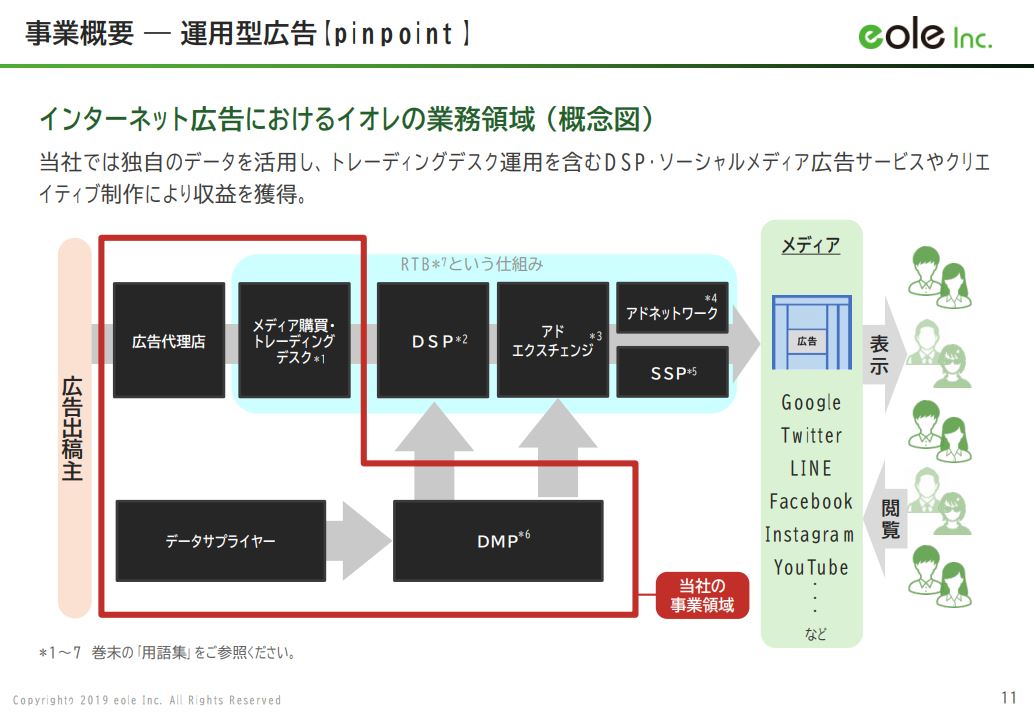

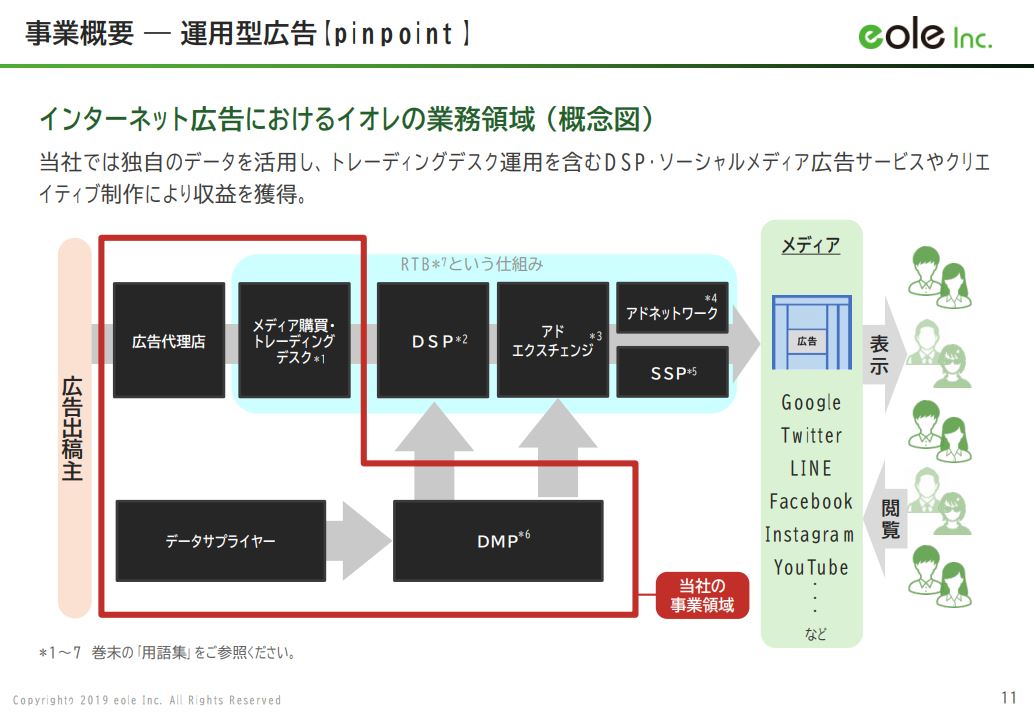

事業概要 ― 運用型広告【pinpoint】

現在の中心サービスになっている「pinpoint」の事業概要です。これは、アドテクノロジーという業界の簡単なマップになっておりまして、どういう業界かと言いますと、もともと金融から始まっているシステムです。スライド左側が広告主、右側がメディアになっていますが、例えば株式の売り買いについても、できるだけ高く売りたい人と、できるだけ安く買いたい人をマッチングします。

それを、いわゆるインターネットメディアの広告スペース枠(で行うようなもので)、例えばメディア社は自分たちの広告スペースを少しでも高く売りたくて、一方の広告出稿主は、少しでも安く広告を出したいわけです。これを、RTB(Real Time Bidding)という入札の仕組みを用いて実現したのが、このアドテクノロジーという業界になります。

日本では、2011年から業界が始まったと言われております。当社の「pinpoint」のサービスは2014年の4月からサービスを開始しておりますので、業界のなかでは後発でした。しかし、後発であったため、ある程度業界を俯瞰できる立ち位置にいました。

例えば、DSPやアドエクスチェンジ、SSPのところで、RTBの仕組みのなかに、卸問屋のような業種がたくさんできているところは1つの特徴で、将来的にこのあたりは非常に薄利になるなという印象は当初から受けておりました。

そこで、当社が注目したのがDMPです。誰に広告を配信していくのかというデータに特化していることと、今でも手法としてあるリスティング広告のところで、結果的には広告の高いパフォーマンスをクライアントに提供して、初めて案件が継続していくような広告の運用手法となりますので、トレーディングデスク、いわゆる広告を運用するチームのことを指しておりますが、このあたりに特化したサービスが、スライドの赤い枠のところで、「pinpoint」というサービスになっております。

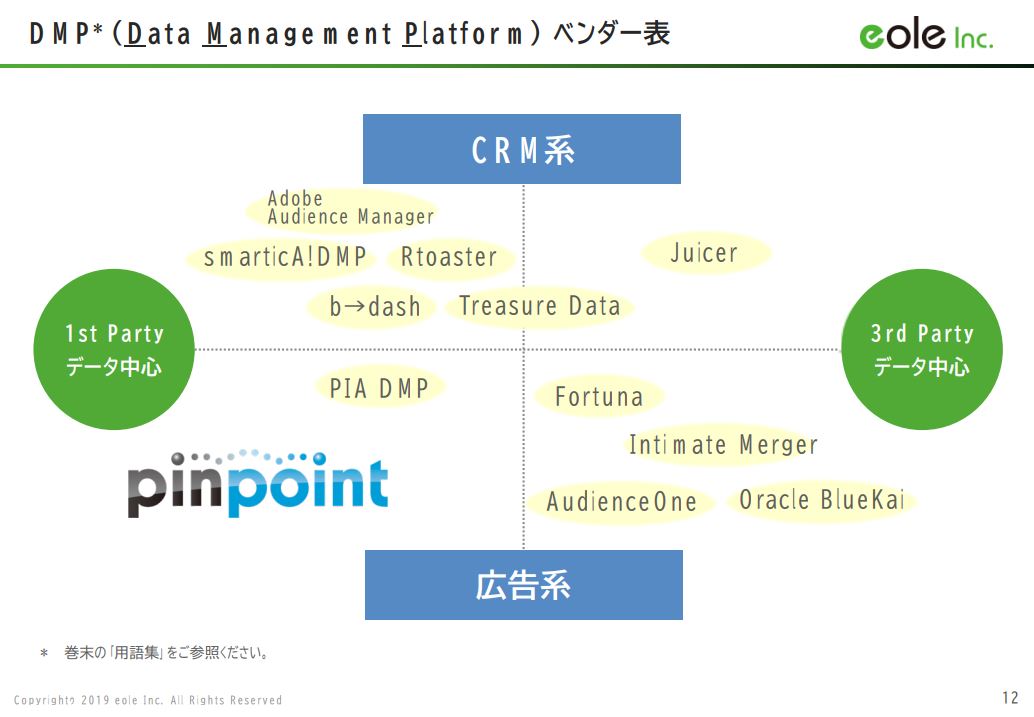

DMP(Data Management Platform)ベンダー表

DMPとしてのベンダー表のポジショニングですが、かなり多くの数のベンダーさまが、DMPの展開を行っております。

図の説明をさせていただくと、スライド左側が「1st Partyデータ」で、右側が「3rd Partyデータ」です。「1st Partyデータ」は、例えば、「らくらく連絡網」という確かな会員データを扱うというところで、質の高い情報を扱っているのが「1st Partyデータ」の位置づけです。

一方、「3rd Partyデータ」はcookie等を使って、Webの閲覧履歴から推測した情報となりますので、一般的な広告系のプレイヤーさまは「3rd Partyデータ」を利用しているところが非常に多いです。

自分たちのデータを自分たちのマーケティング活動に利用するようなところは、「1st Partyデータ」の利用……とくにCRMでの利用が多いです。

当社の「pinpoint」は、この図で見るとかなり独自のところに位置づいておりまして、「1st Partyデータ」を活用した広告系のビジネスモデル、といったところが特徴です。

事業概要 ― 運用型広告【pinpoint】(続き)

1枚の図で表すと、「pinpoint DMP」はスライドのようになっています。もともとデータサプライヤーとして、データソースとしてはもちろん、らくらく連絡網もそうですが、いわゆる提携企業が保有するデータも匿名加工化して「pinpoint DMP」に格納しています。

これも、先ほどお話ししたとおり、後発であったということで、もちろん「pinpoint DMP」の会員匿名加工化したデータはcookieとの連携も取っておりますが、注力してきたのはアプリのIDとの連携です。

みなさまがアプリをインストールする際、いわゆるデバイスを特定するIDというものがあります。例えばAndroidではAdvertising-ID、iOSではIDFAというIDと、匿名加工化した情報が連携しているのが「pinpoint DMP」の特徴です。

スライド右側のように、Googleさまをはじめ、有力なソーシャルメディアとの連携もしております。連携の仕方は、先ほど申し上げたアプリのIDです。

このIDの情報でメディア社と連携を取ることで、例えば「東京大学4年生の男子」のようなかたちである程度セグメンテーションして、LINEやInstagramで広告配信できるといったところが、「pinpoint DMP」の最大の特徴となっております。

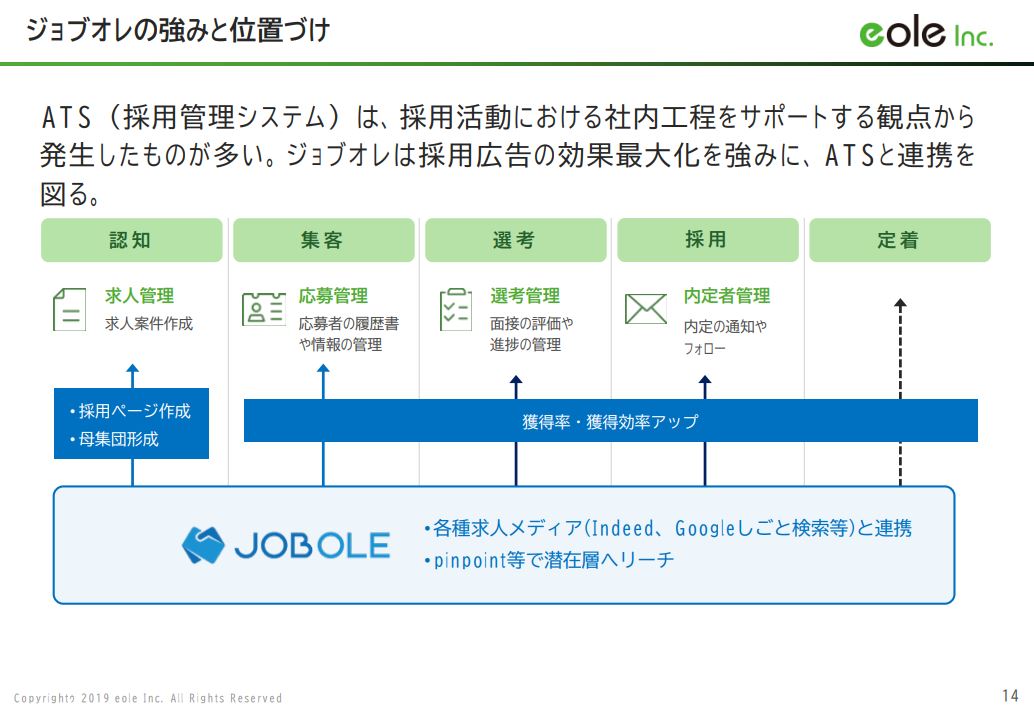

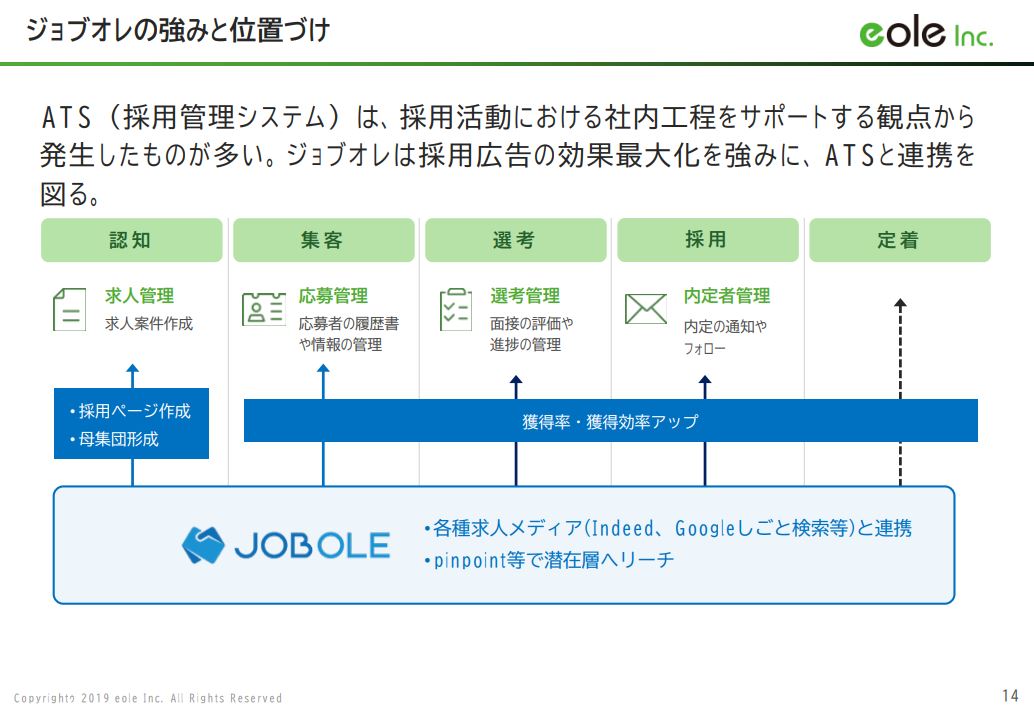

ジョブオレの強みと位置づけ

2019年3月に、新たな領域として、「ジョブオレ」というHR Tech商品をリリースしています。これまで求人業界は、求人メディアに掲載すると、掲載している期間だけ管理者画面の提供を受けられて、その管理者画面上で求人原稿の管理をしたり、応募者とのコミュニケーションを取るといったところが特徴の業態でした。

ジョブオレは求人媒体に頼らず、それぞれの会社が、それぞれのシステムを持つことで自社で求人原稿の管理をしたり、自社のシステムで応募者とコミュニケーションを取るなど、一連の流れで求人を管理するということで、認知から集客、選考、採用、定着まで管理できる「ATS」というサービスです。事業の概要については、以上となります。

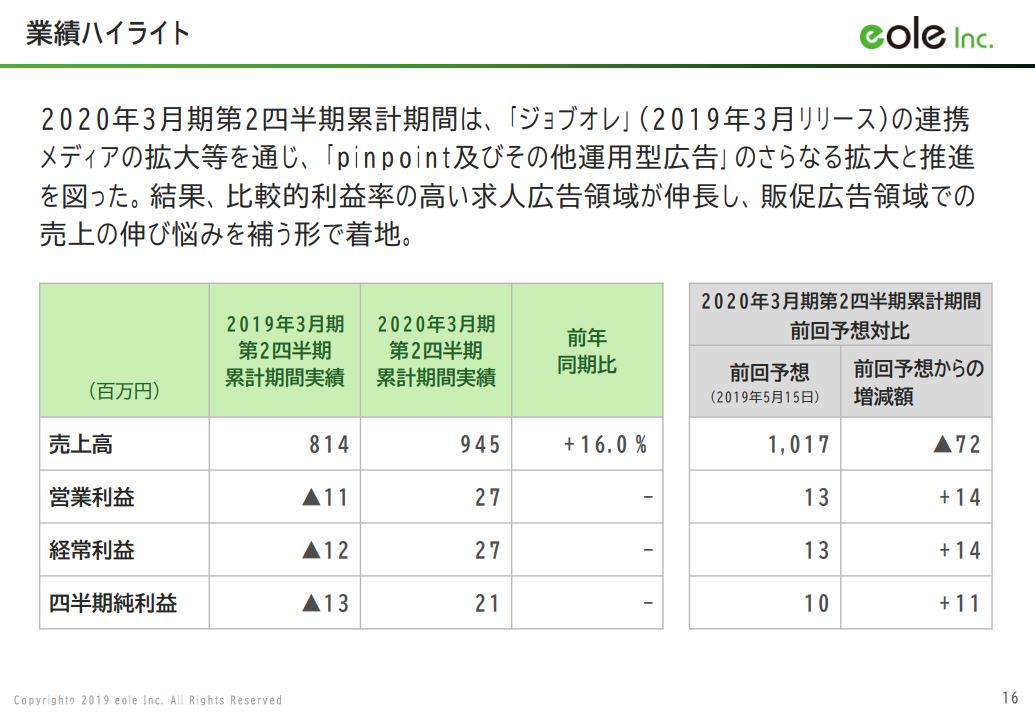

業績ハイライト

続いて、2020年3月期第2四半期の累計期間の概況についてご説明します。業績のハイライトですが、2020年3月期第2四半期累計期間は、ジョブオレの連携メディアの拡大を通じて、「pinpoint及びその他運用型広告」のさらなる拡大と推進を図りました。

その結果、比較的利益率の高い求人広告領域が伸長し、販促広告領域での売上の伸び悩みを補うかたちで着地しております。

第2四半期累計期間は、売上が9億4,500万円、営業利益が2,700万円、経常利益が2,700万円、四半期純利益が2,100万円となっております。

前回予想のところでは、売上が若干ビハインドしましたが、これは前述のとおり、販促広告領域での売上の伸び悩みによるものです。一方の利益に関しては、それぞれ過達となっております。

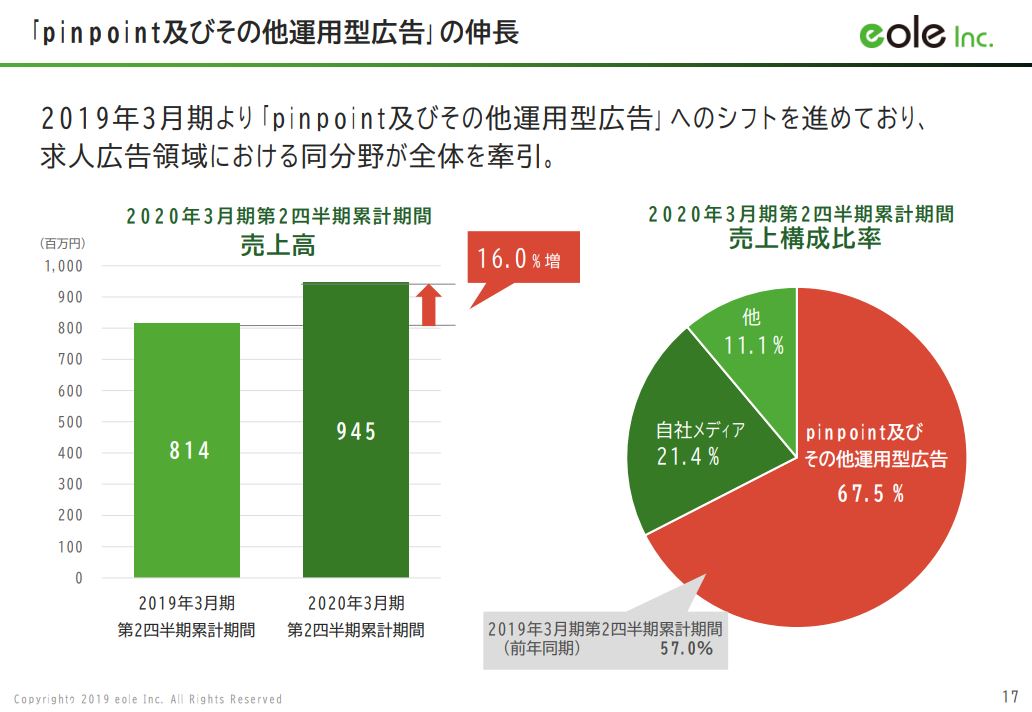

「pinpoint及びその他運用型広告」の伸長

「pinpoint及びその他運用型広告」を切り出しました。2019年3月期より、「pinpoint及びその他運用型広告」へのシフトを進めています。求人広告領域における同分野が全体を牽引しまして、前年同期比で売上高が16パーセント増、売上構成比は、前年同期では57パーセントだったものが67.5パーセントまで伸長しました。

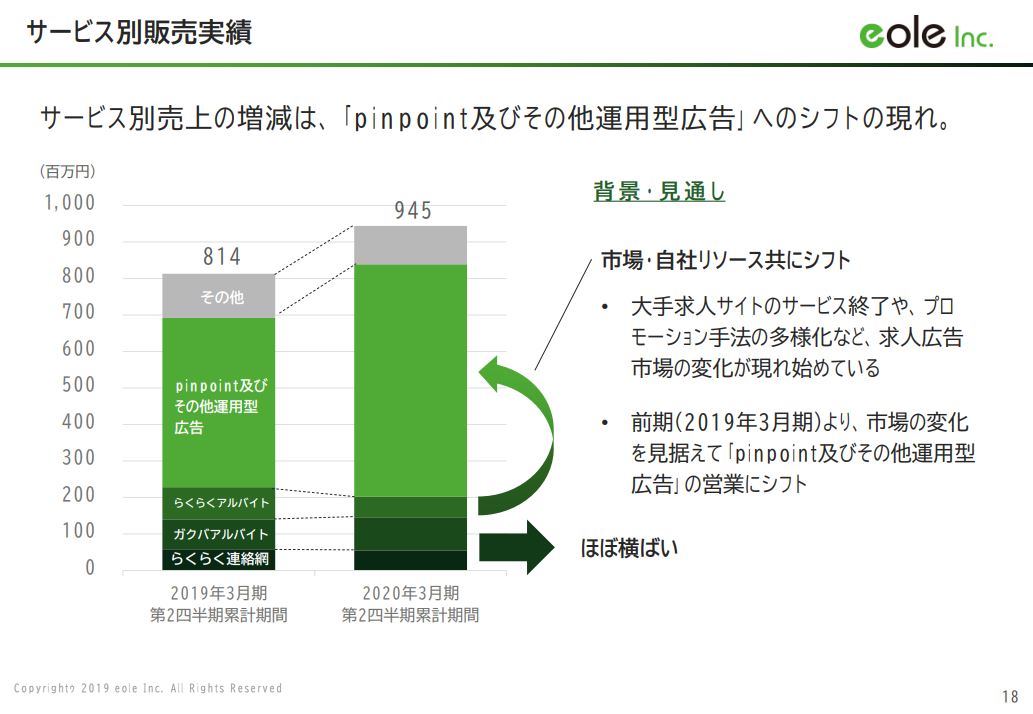

サービス別販売実績

サービス別の売上の増減についてですが、こちらも「pinpoint及びその他運用型広告」へのシフトが表れています。「ガクバアルバイト」「らくらく連絡網」といった自社メディアは前年同期比横ばいで推移しました。一方、自社メディア「らくらくアルバイト」は前年を下回るかたちです。

このあたりは、さまざまなIRの場で説明しているとおり、求人広告市場が非常に大きく変わろうとしているなか、例えば大手求人サイトのサービス終了、「Indeed」等の出現によるプロモーション手法の多様化などが起こっています。

一方、「pinpoint及びその他運用型広告」は大きく伸長しました。こちらについては、2019年3月期から市場の変化を見据えて「pinpoint及びその他運用型広告」の営業にシフトしたところであり、市場の変化前に業態を変更し、一定の成果が出たのではないかと思っております。

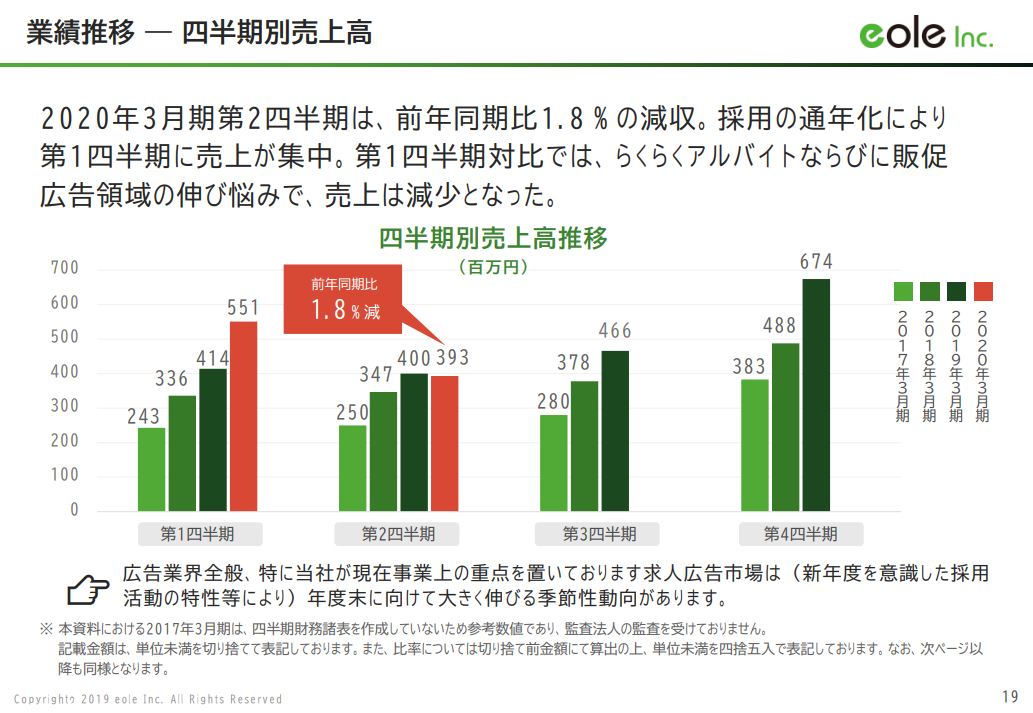

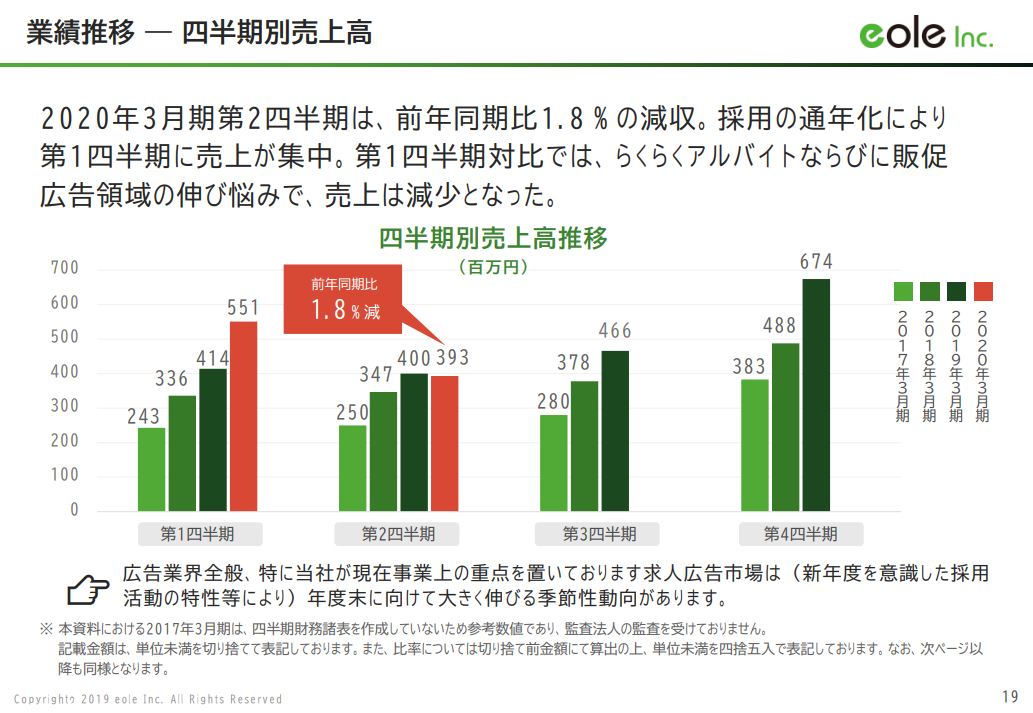

業績推移 ― 四半期別売上高

続いて、四半期別の売上高となります。2020年3月期第2四半期は、前年同期比1.8パーセントの減収となりました。採用の早期化により第1四半期に売上が集中しました。また、第1四半期比では、「らくらくアルバイト」ならびに販促広告領域の伸び悩みで、売上のほうは減少しました。

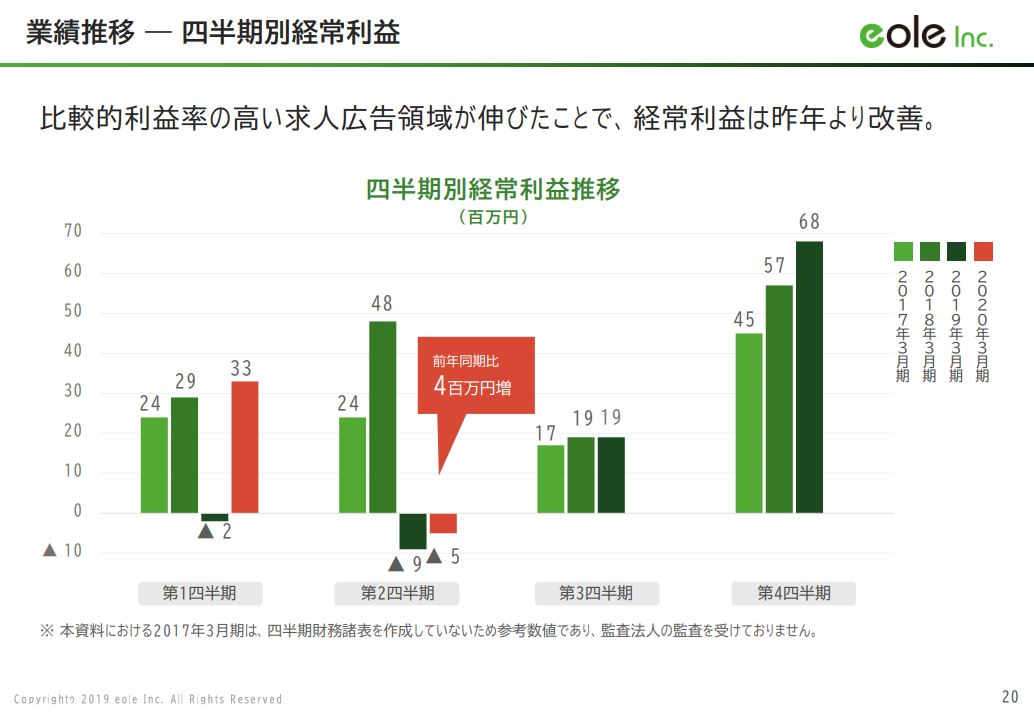

業績推移 ― 四半期別経常利益

四半期別の経常利益ですが、比較的利益率の高い求人広告領域が伸びたことで、経常利益は昨年より改善しました。

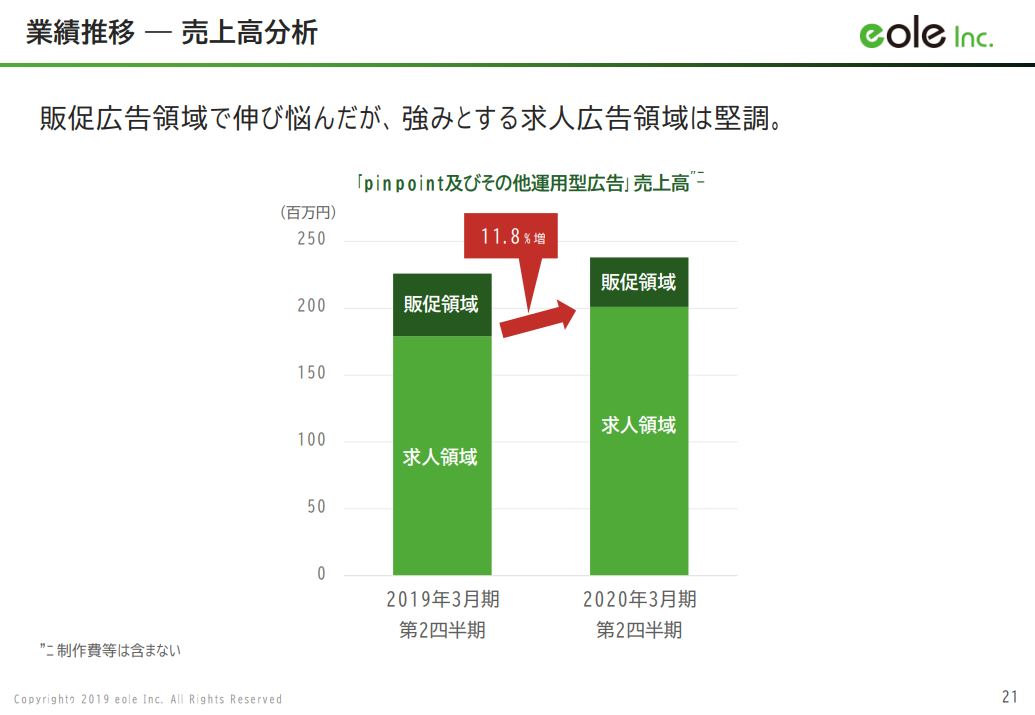

業績推移 ― 売上高分析

売上高が計画比から若干ビハインドしていますので、売上高の分析についてお話しします。販促広告領域で伸び悩みましたが、強みとする求人広告領域は堅調に推移しています。

「pinpoint及びその他運用型広告」で取り扱う求人領域での案件と販促領域の案件を比較したところ、販促領域は若干落ち込んでいますが、求人広告領域が11.8パーセント増です。これは第2四半期だけ切り出した数字だけでみても、伸びております。

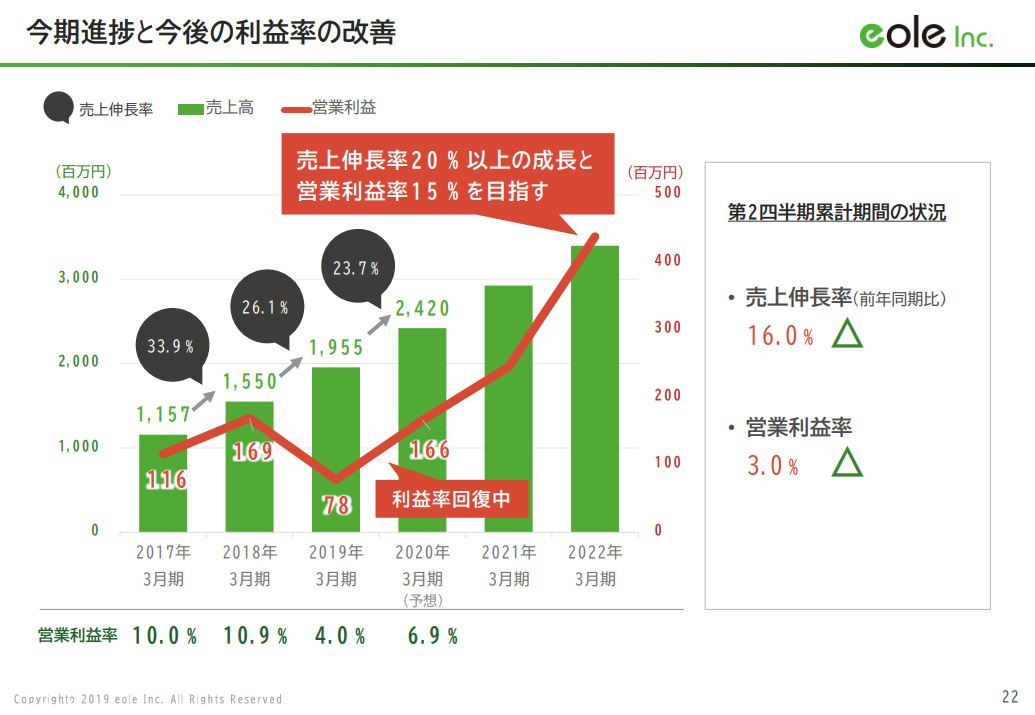

今期進捗と今後の利益率の改善

今期の進捗と今後の利益率の改善についてです。もともと期初の段階から、売上伸長率20パーセント以上の成長と、営業利益率をできるだけ早い段階で15パーセントまで、というところを目指していきますというお話をしていましたが、変更はございません。

現時点の足元においては、売上伸長率が16.0パーセントです。営業利益率に関しても、前年同期と比較すると回復中ですが、現状ではまだ3.0パーセントあたりです。

第2四半期トピックス

続いて、戦略のトピックスです。第2四半期に起きたトピックスを3点、お話しします。

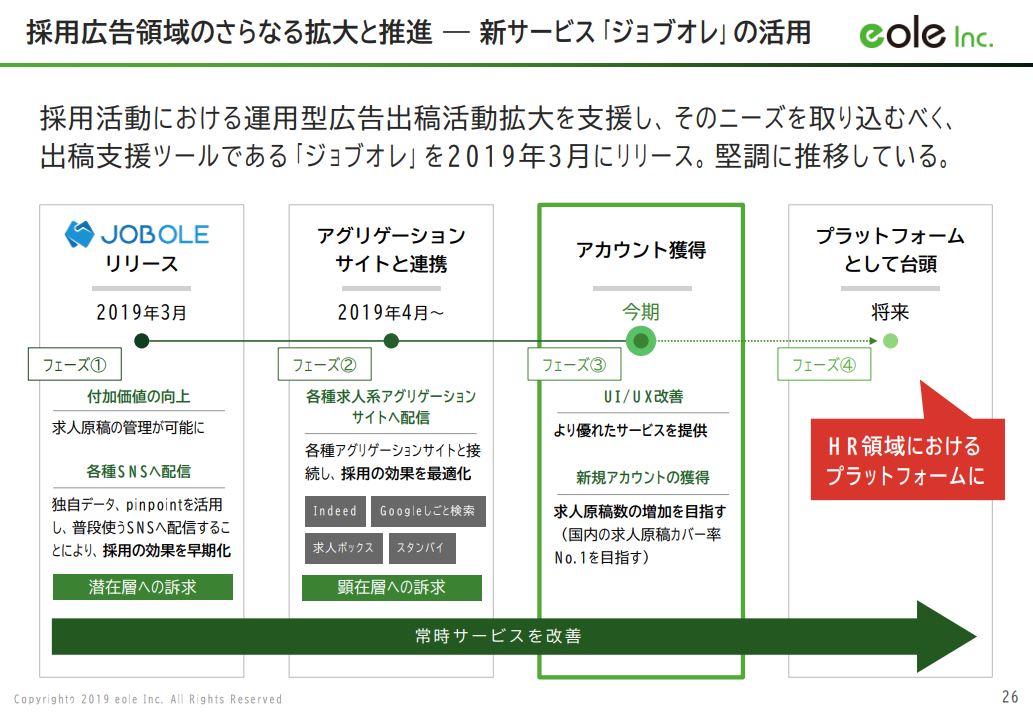

採用広告領域のさらなる拡大と推進 ― 新サービス「ジョブオレ」の活用

まずは、「ジョブオレ」の展開についてです。もともと2019年3月に「ジョブオレ」というサービスをリリースしました。先ほど事業概要でご説明したとおり、求人原稿の管理から応募者とのコミュニケーションが取れるところまでをリリースしました。

これで、求人ページをそれぞれの会社さまが持つかたちになると、当社が得意とするデータ、「pinpoint DMP」を活用した応募者の送客、Webプロモーションにおいて応募者の送客が可能になりました。

一方、4月から力を入れていたのは、いわゆるアグリゲーションサイトです。「Indeed」「Google for Jobs」「求人ボックス」「スタンバイ」といったところが、日本における有力なアグリゲーションサイトで、「ジョブオレ」はこちらのアグリゲーションサイトとの連携が完了しました。

例えば「Indeed」上で案件を見る場合、「ジョブオレ」の原稿が「Indeed」に無料で転載されるかたちになり、ユーザーは、「Indeed」上で応募が完了する仕組みです。「Indeed」上で応募が完了した際に、その応募者情報が「ジョブオレ」のシステムに上書きされて、いわゆる採用企業はその情報をもとに、求職者と「ジョブオレ」でコミュニケーションを取ることが可能になりました。

そのようなことが、「スタンバイ」「求人ボックス」でも同様のかたちで行われるようになりました。

今期の残りをどこに注力するかですが、ご利用者数が堅調に推移してきておりますので、UI/UXの改善ということで、より優れたサービスを提供していくことに注力していきます。

目指すべきところで言うと、下半期は求人原稿数の増加を推進していくフェーズです。

また、来期以降で申し上げると、プラットフォームの構築を現在進めております、これは後ほどのページで詳しくご説明します。

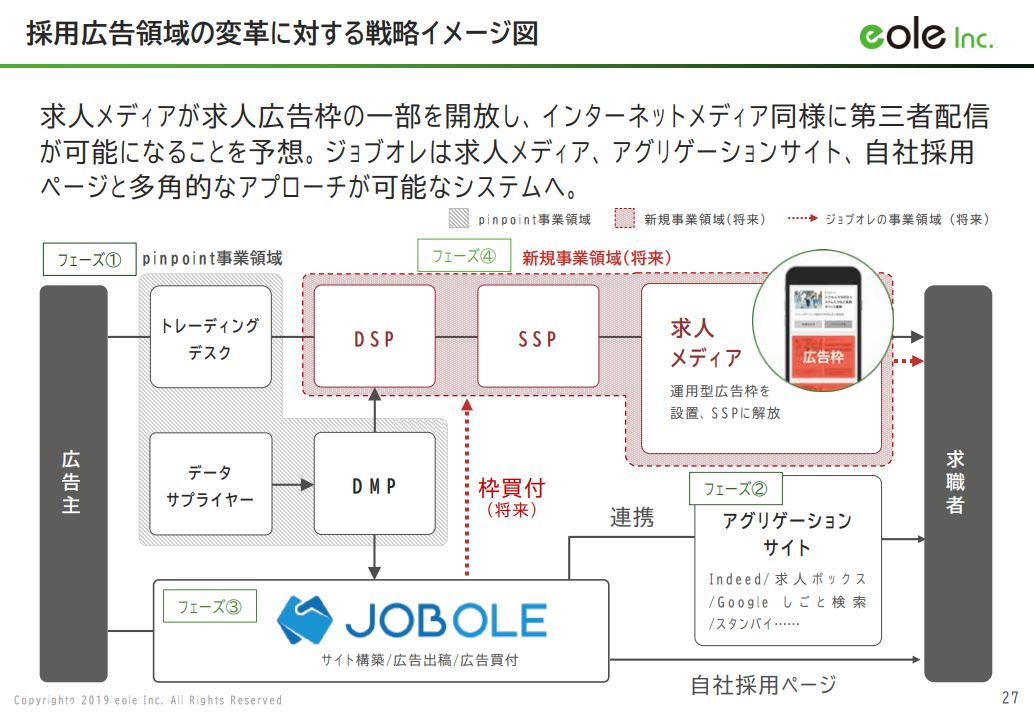

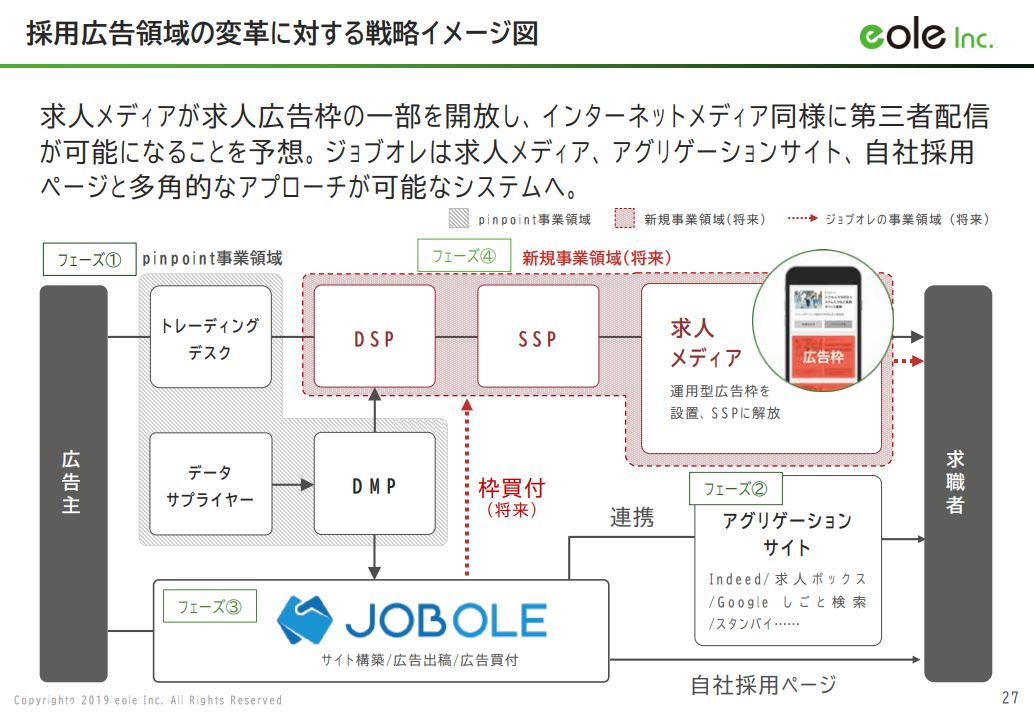

採用広告領域の変革に対する戦略イメージ図

「ジョブオレ」の戦略イメージです。スライド左側が広告主、つまり採用担当者だと思ってください。一方、右側が求職者です。

「ジョブオレ」を導入することで、フェーズ1の部分……「pinpoint」での事業領域ですが、当社のデータを使って潜在的な求職ニーズのあるユーザーを送客することが可能になりました。

また、フェーズ2も完了しており、世の中にあるアグリゲーションサイトとのシステム連携がすべて完了しております。現在はフェーズ3で、「ジョブオレ」自体のUI/UXを改善していきます。

「将来」としているフェーズ4のところです。やや説明が難しいのですが、例えばYahoo! JAPANのページはみなさまも見られたことがあると思います。ページの右上に広告のスペースが出てきますが、このスペースをイメージしてください。例えばYahoo! JAPANは1996年に出てきましたが、2000年代には、この広告スペースは営業マンが売っていたのです。「何月何日から何月何日まで、御社の広告を何回露出すると、100万円です」という売り方をしていました。

現在は、そのスペースを営業マンが売っているわけではなく、営業マン自体が一人も存在していません。つまり、すべて自動入札で表示されています。これが現在においてインターネットメディア領域での最大の特徴です。

一方の求人メディアについてです。おそらく何万人、もしかしたら10万人ぐらいの営業マンが、いまだに「求人広告を掲載しませんか」と営業している領域です。

ただし、大手サービスが終了したようなこともありましたが、その理由としては、これだけ採用難のなか、いわゆる「予約型掲載」の販売をしていくと、どうしても値引きを求められたり、補填や延長を求められます。よって、営業マン一人あたりの生産性がグングン下がっているというのが、求人広告市場の現状です。

「ジョブオレ」には、いわゆる企業の求人原稿が何万件と格納されており、この原稿を通じて、日本にある求人メディアと……これはDSP・SSPという仕組みなのですが、「ジョブオレ」の原稿を第三者配信のかたちで、入札という仕組みを用いて、全国にある求人メディアの求人原稿を入札していきます。つまり求人メディアからすると、営業マンを抱える必要性が薄れていくという部分も特徴になってきます。

このようなプラットフォームをHR領域で作っていくところが、HR領域での戦略の最終地点と思っております。

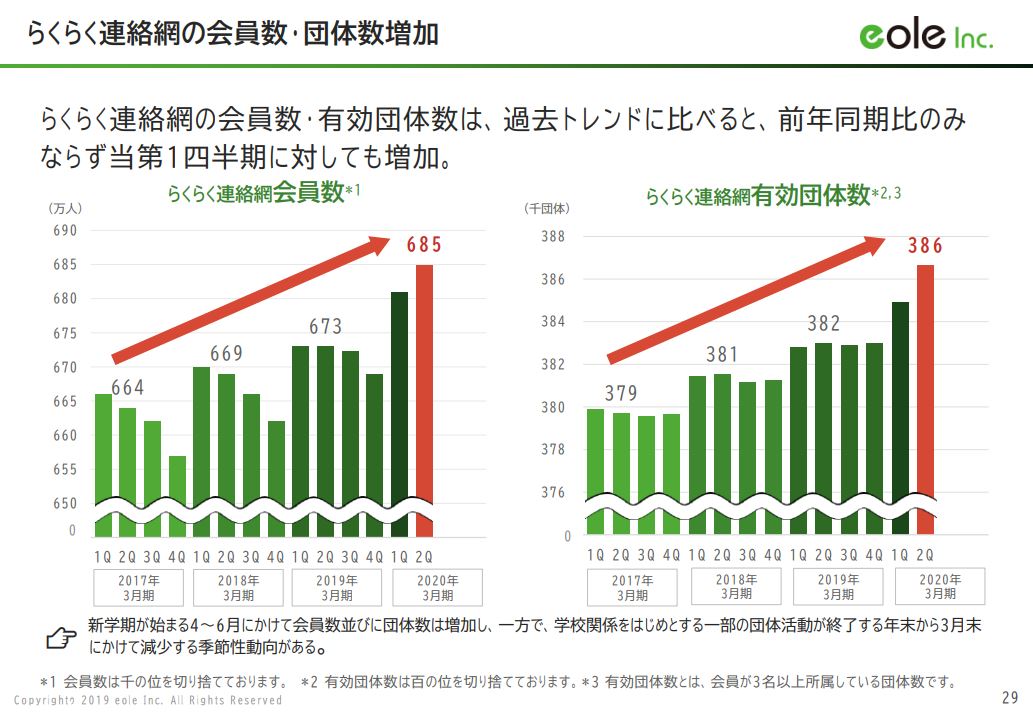

らくらく連絡網の会員数・団体数増加

2点目として、「らくらく連絡網」の会員数の増加についてです。「らくらく連絡網」の会員数・有効団体数は過去トレンドに比べると、前年同期比のみならず、第1四半期に対しても増加しております。

これまでも微増はしていたのですが、いわゆる純増数で見ると、この第2四半期は過去のトレンドを大きく上回るかたちになりました。

らくらく連絡網の会員数・団体数増加(続き)

とくに団体属性では学校や教育関係が増加しました。また、ここが一番大きな理由だと思うのが、他社の類似サービスの終了宣言の影響です。思い付くところでは、同様の団体連絡網サービスは当社しかないと思っております。その部分では、圧倒的な占有率を誇る状態になっています。

大手サービスさまが年内終了という告知でしたので、第2四半期に関しては大型の団体さまや、真面目にいつも連絡を取り合っている団体さまが、「らくらく連絡網」に移行してきたのではないかと思われます。

大手サービスさまが年内終了になりますので、おそらく、足元のところでも駆け込みで「らくらく連絡網」への移管が進んでいるのではないかと推測しております。

ディーエムソリューションズとの業務提携

3点目が、他社とのデータ連携と販売強化の取り組みについてです。まず、ディーエムソリューションズさまとの業務提携を10月7日に発表しています。「デジタル広告」と「アナログ広告」を融合し、両社の持つ資源と強みを活かしたソリューションの開発に努め、市場に新たな価値を提供していきます。

ディーエムソリューションズさまの事業内容は、インターネット事業とダイレクトメール事業となっていますが、大半がダイレクトメール事業です。自宅に届くリアルDMを送っている上場会社さまです。

この会社とどういうことに取り組み、将来的にどういう展開をしていくかは、次のページになります。

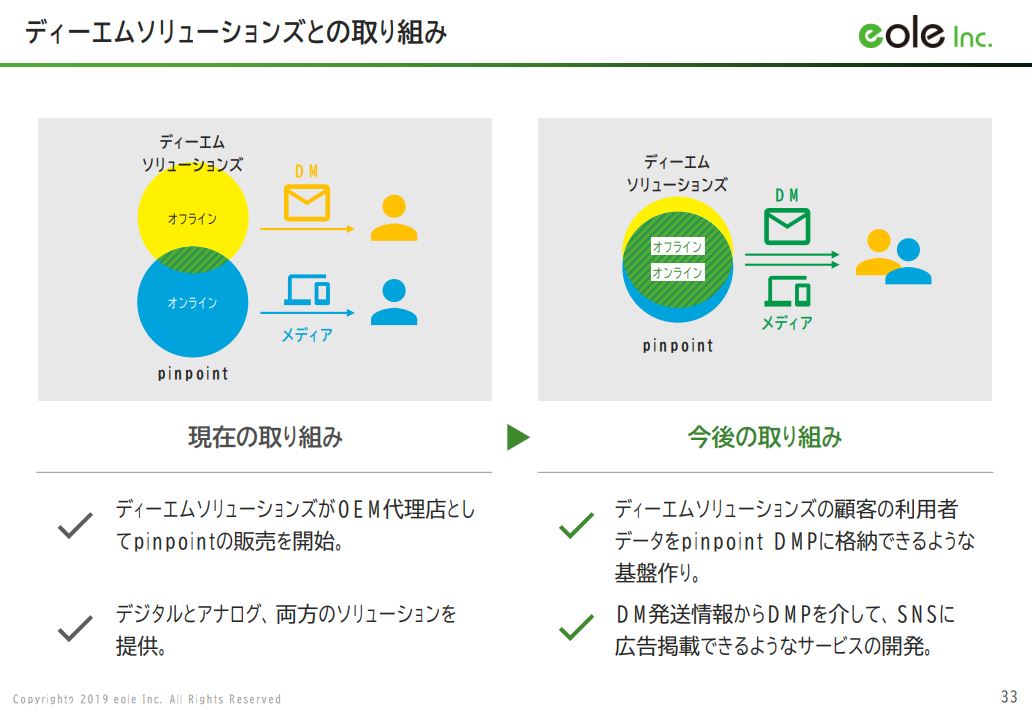

ディーエムソリューションズとの取り組み

現在の取り組みに関してです。ディーエムソリューションズさまが、当社の「pinpoint」のOEM代理店となります。当社の「pinpoint」の仕様をそのままに、新たな付加価値を付けてディーエムソリューションズさまのオリジナル名称で販売を開始しています。

DMをどういうところに送るかと言うと、例えばエリア、年齢、過去のお客さまといったところを対象に送られていると思います。

一方で、当社でも年齢や居住データを「pinpoint」に格納していますので、類似するユーザーにデジタルでもアナログでも、両方の側面からソリューションとして提供していくのが、現在の取り組みになります。

また、現在検討している今後の取り組みですが、「pinpoint DMP」には2,000万人を超える匿名加工化したデータが格納されています。一方、ディーエムソリューションズさまの顧客の利用データ、DMを送るデータを匿名加工化して「pinpoint DMP」に格納できるような基盤作りを検討しています。よって、DMも届き、LINE面でも同一ユーザーに広告の掲出ができます。

つまり、オフラインのデータをDMPを通じてオンライン情報にしてしまうところが、最終的な取り組みです。DM発送情報からDMPを介して、SNSに広告掲載できるようなサービス開発に努めています。

以上が、10月7日に発表した内容になります。

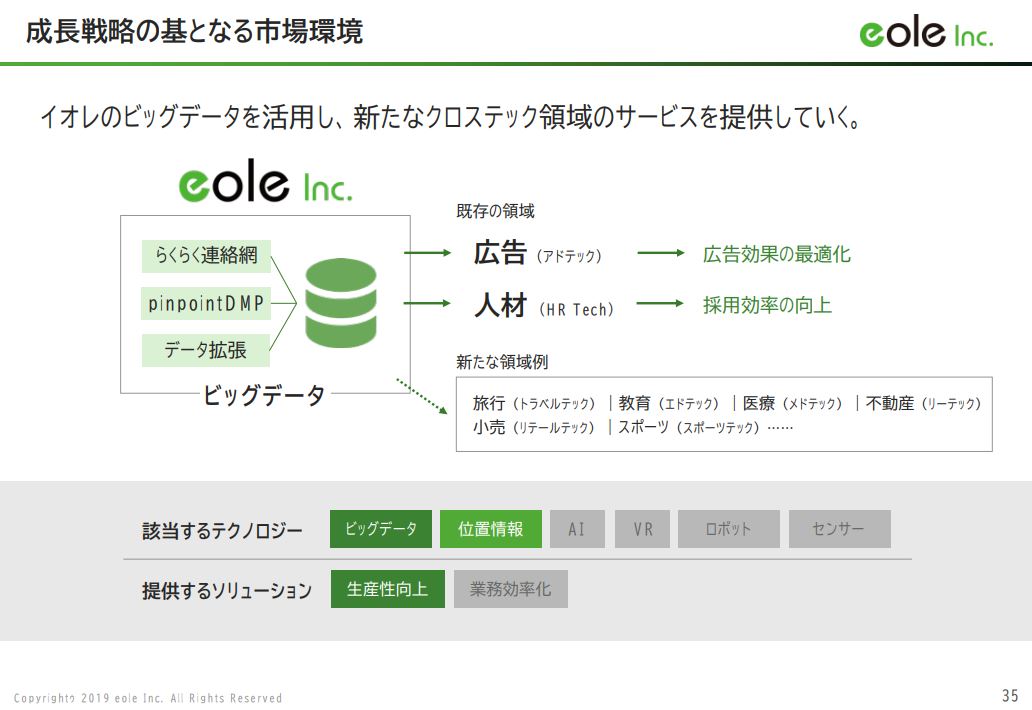

成長戦略の基となる市場環境

市場環境と今後の成長戦略についてご説明します。人材や求人広告のお話をさせていただきましたが、成長のもととなる領域は、「クロステック」の考え方をもとに検討しています。

みなさまも、いろいろな業界に属していて、例えばスマートデバイスがここまで普及したり、IT製品が非常に安価に購入できるようになったところを背景に、それぞれの市場で「◯◯Tech」という言葉がよく出てると思います。

もともとは金融のFinTech、広告のAdTechから始まっていますが、今は人材ではHR Tech、農業ではAgriTech、医療ではMedTech、教育ではEdTechなど、かなりの数の「◯◯Tech」が並んでいます。

該当するテクノロジーの概念は、ビッグデータ、位置情報、AI、VR、ロボット、センサーなどで、それを導入する企業は、生産性を向上させたい、または業務を効率させたいということです。

当社が強みとしているものは、1つはビッグデータで、もう1つが位置情報です。また当社が提供できるソリューションは、ビッグデータを活用した生産性の向上です。例えば人材領域で言うと、1人当たりの採用コストを抑える意味での生産性向上といったところです。

また、もともと当社は2014年からAdTechの領域に入っていますが、現在はHR Techのところで事業を進めております。HR Techに関しては、それこそ医療、農業、不動産以上に早く大きく変わる可能性が高そうだったため、HR Techに踏み込んだとご理解いただければと思います。

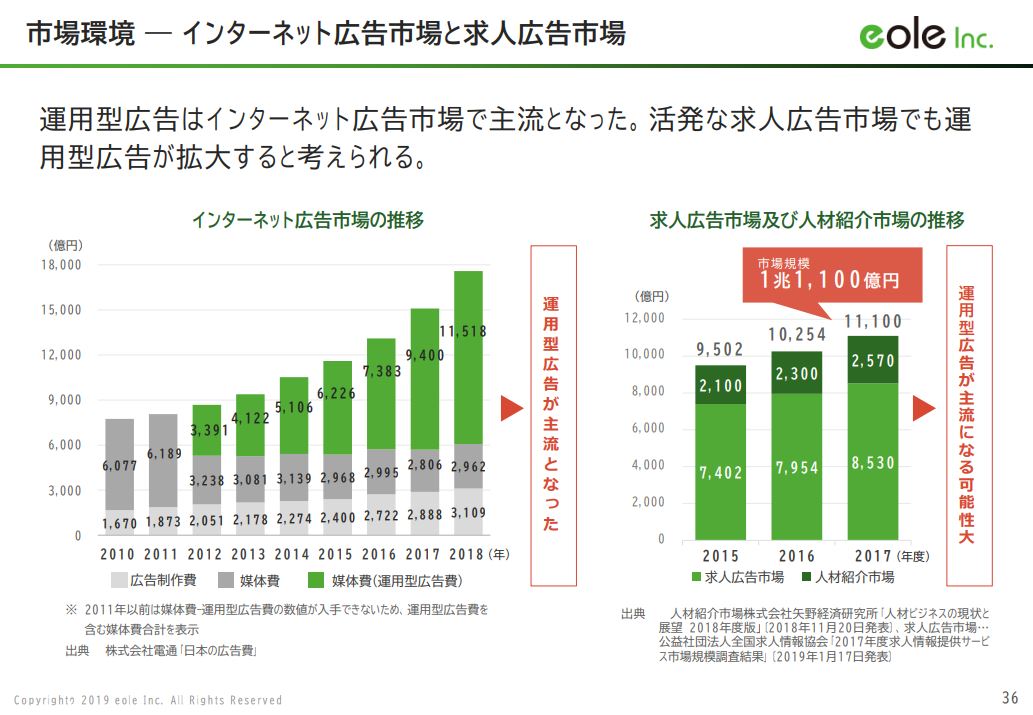

市場環境 ― インターネット広告市場と求人広告市場

スライド左側が、インターネット広告市場になります。1兆7,000億円ぐらいの市場規模のうち、80パーセントがすでに運用型広告です。先ほど言った予約型掲載広告は、もうほとんどなくなっており、80パーセントが運用型広告となっています。

一方、求人広告市場は、市場規模としては1兆1,000億円あるのですが、大半がいまだに営業マンを介した予約掲載型となります。このあたりで運用型広告が主流になる可能性が高いのではないかということで、2年前からこの業界に着目していました。

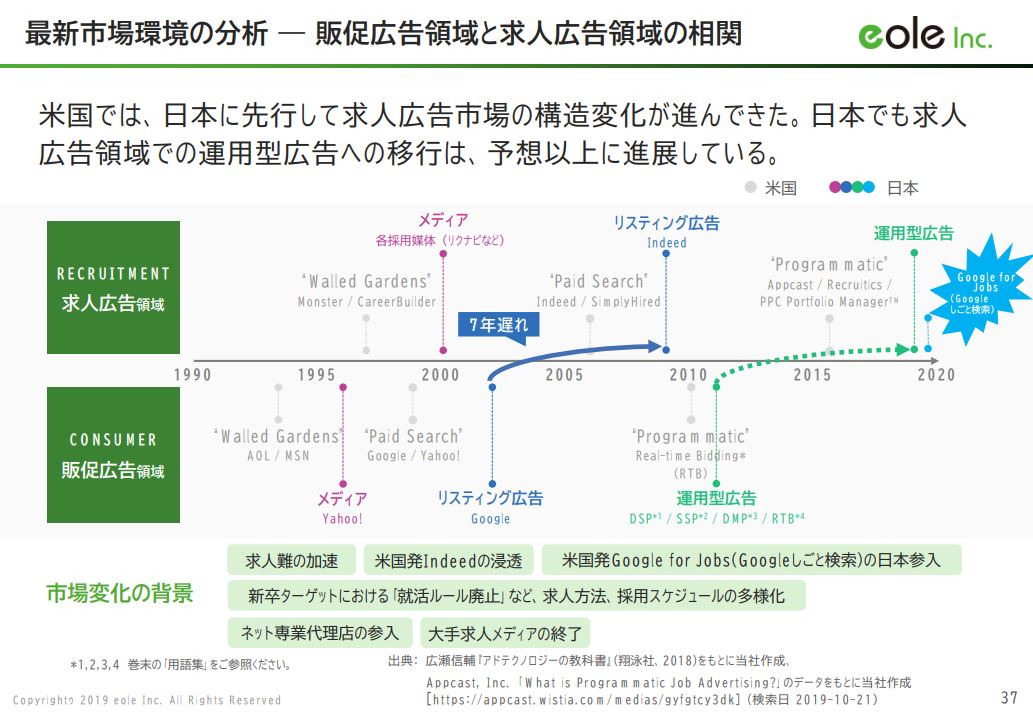

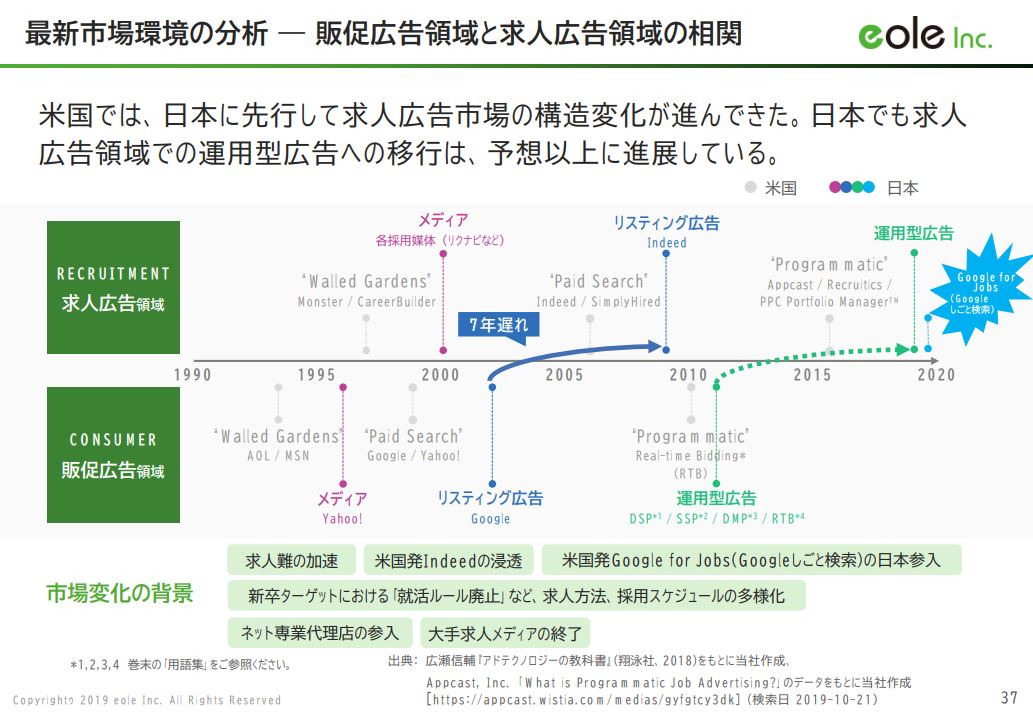

最新市場環境の分析 ― 販促広告領域と求人広告領域の相関

その相関になりますが、だいたい販促広告領域で起きた流れは、数年遅れで必ず求人広告領域に(も入ってきて)変革が起こるという図になっています。アメリカの流れが薄いグレーの文字のところで、日本の流れが色の付いている文字になります。

1996年に「Yahoo!」というインターネットメディアが立ち上がります。一方、求人広告領域においては2000年に、紙中心だった求人メディアがWeb化されています。そして、日本において2002年にインターネットメディアのリスティング広告が始まっており、2009年に求人広告領域において「Indeed」さまが日本に上陸しています。「Indeed」さまの広告は、リスティングと同じ手法を取っています。

一方、運用型広告ですが、2011年に始まっています。おそらく、これから世界においても求人広告領域では運用型広告にシフトしていくのではないかと思います。例えば、アメリカではすでに市場の25パーセントが運用型広告にシフトしたと言われています。

先ほどプラットフォームのお話をさせていただきました。多分、世界でこのような話をしているのは私だけなのかなとずっと不安に思っていたのですが、近しいサービスがアメリカの「Monster.com」で、少しずつ始まっていますし、ヨーロッパのほうでも実験の取り組みが始まっているという声も聞こえている状況です。

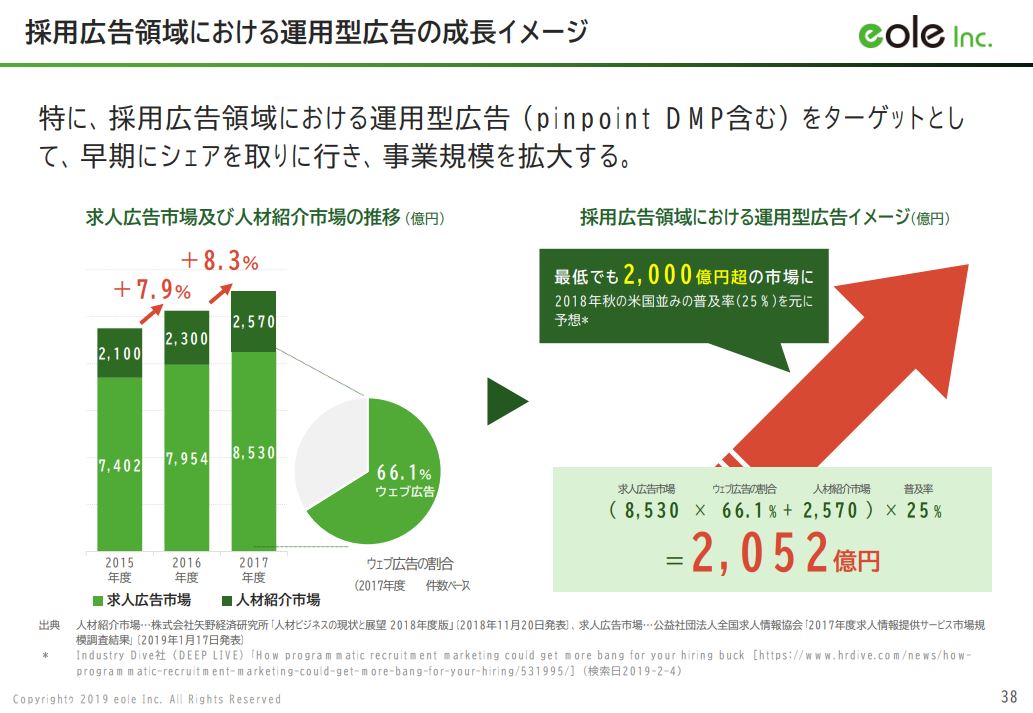

採用広告領域における運用型広告の成長イメージ

日本にある1兆1,000億円の市場も、アメリカ並みの25パーセントの普及率でシフトした場合、その市場規模は2,000億円ぐらいになるとは思っています。アメリカも現在は普及の最中ですが、肌感覚で、日本の1兆1,000億円市場のうち、5,000億円ぐらいは切り変わっていくと思います。

数年先には、この5,000億円ぐらいの市場を「Indeed」「スタンバイ」が取り組んでいるリスティング広告と、当社が取り組もうとしているプラットフォームとで、二分していくといった市場環境になっていくのではないかと思います。

求人メディアの会社のIRを拝見させていただくと苦戦していますが、それはこの流れによるものだと思っております。

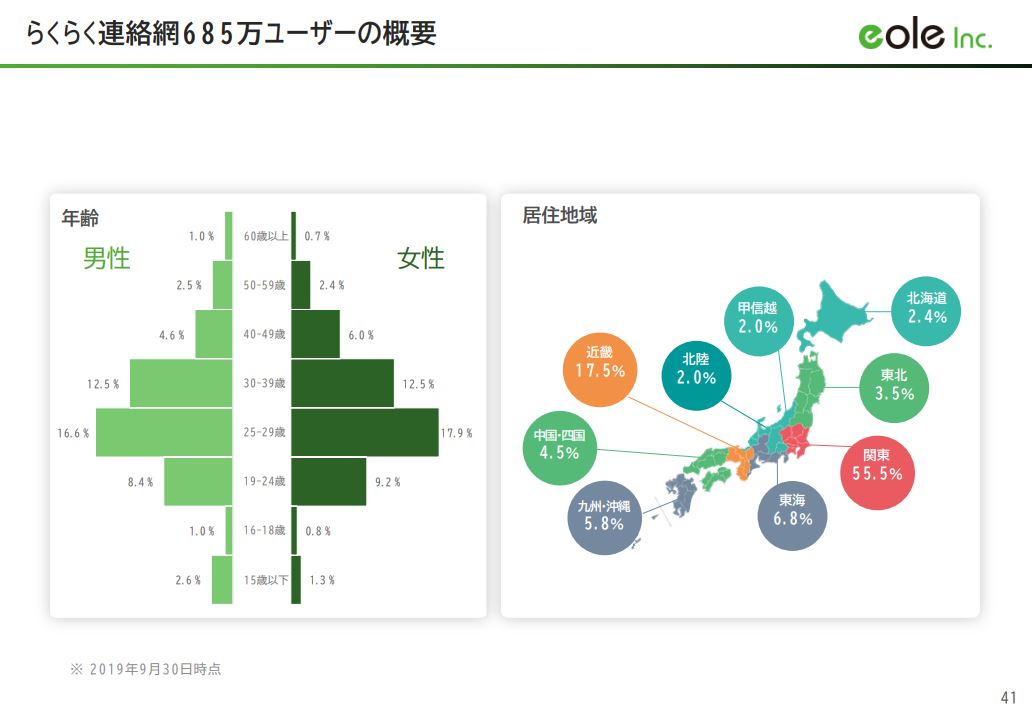

らくらく連絡網 685万ユーザーの概要

参考資料について、ざっと駆け足で進めします。まず、らくらく連絡網の685万人のユーザーの概要となっております。

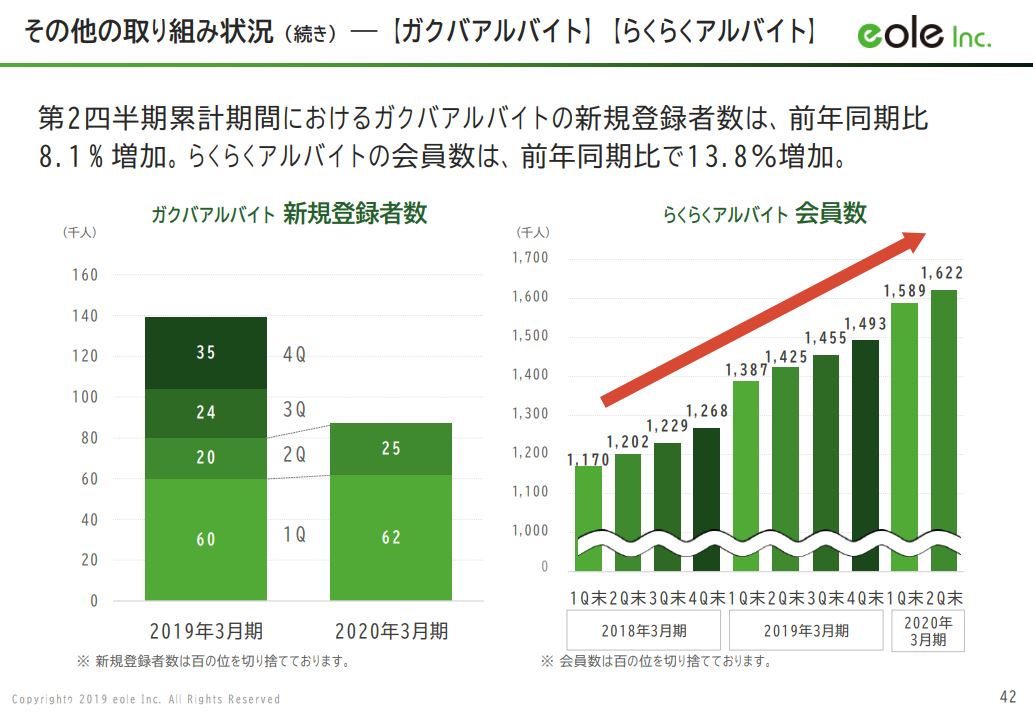

その他の取り組み状況(続き) ― 【ガクバアルバイト】【らくらくアルバイト】

その他の取り組みです。「ガクバアルバイト」も、新規登録者は堅調に推移しています。一方「らくらくアルバイト」の会員数も堅調に推移しています。

データの拡張

「pinpoint DMP」は現在2,000万人ユーザーいますが、らくらく連絡網、凸版印刷さまの「Shufoo!」、メドピアさまのドクター情報などです。開示できるソースはこのあたりまでで、それ以降はA社、B社、C社と続いていくのですが、現在は、求人広告領域に活用しやすそうなデータ先と(の連携)検討を適宜進めています。

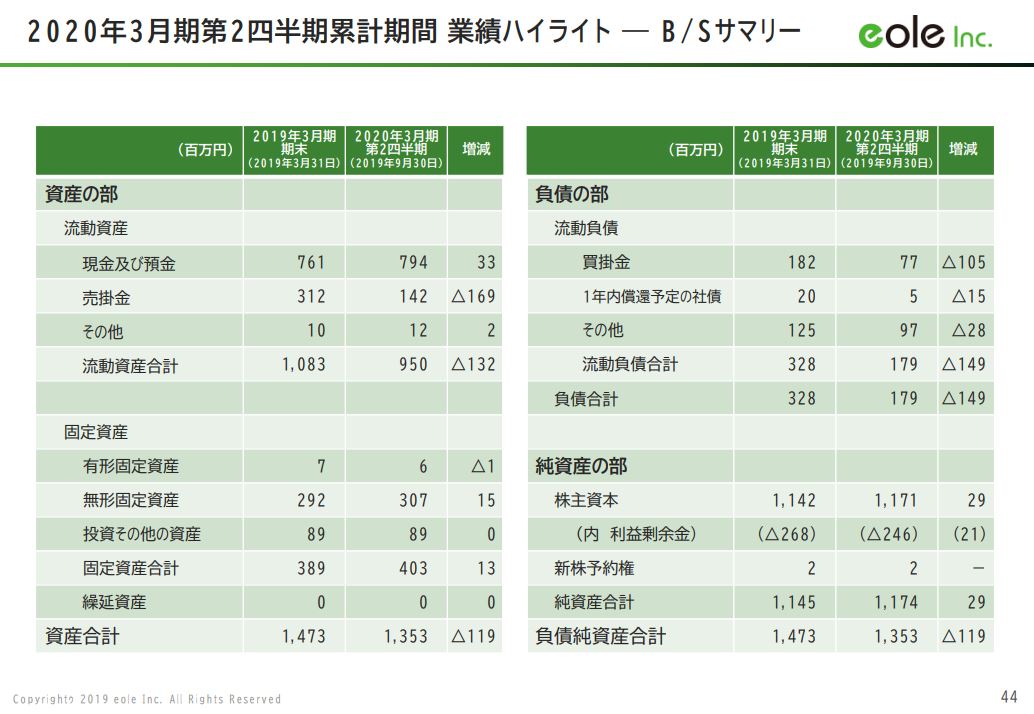

2020年3月期第2四半期累計期間 業績ハイライト ― B/Sサマリー

最後が、第2四半期累計期間のB/Sです。私からは以上です。ありがとうございました。

質疑応答:第2四半期の売上の減少について

質問者1:2点ほどおうかがいします。1つは、今回の第2四半期(の売上高)が、第1四半期からするとだいぶ減っているというご説明がありました。そこについては(採用の)通年化を一番大きな理由にされていますが、それ以外の理由があれば教えてください。

また、第3四半期、第4四半期におけるトレンドが変わったのであれば、下半期はどのようなトレンドが予想されるかもあわせて教えていただきたいと思います。

小川:第2四半期についてですが、売上自体が減少した理由は複数あります。1点目は、求人広告領域において、とくに採用の早期化が前年に比べて早まったことです。これはとくに新卒領域において(顕著で)、早くに新卒を採用していく企業さまが増えましたので、第2四半期で予定していた売上が第1四半期にシフトしていきました。それが、第2四半期の売上減少の1つの理由です。

一方、求人広告領域においては、第2四半期も堅調に推移したものの、2014年から取り組んでいる販促広告領域での売上の伸び悩み、受注の伸び悩みも、売上減少の理由の1つです。

ただし、現状は戦略的に販促領域を伸ばすことはしておりません。資料上はこのような記載をさせていただきましたが、(具体的には)大口の販促広告領域のお客さまの組織体制の変更により、逸失したというところが、実は大きな理由になります。

「伸び悩んだ」と記載していますが、実態は大口の販促系のお客さまがの組織体制(が変わり)、例えばグループ会社が1つになったといったところで体制(変更があったこと)で逸失したというのが、販促領域での(売上減少の)一番の理由です。

下半期に関してですが、2年前から求人広告領域において運用型広告を推進しています。なかなか業界的にも初めての取り組みで、正直なところ、まだ今回の第2四半期のように完全にトレンドを読み切れているかというと、読み切れておりません。

とはいえ過去においても、もともと下半期ないしは第4四半期、3月に偏重が大きく出てくる会社ですので、現状では昨年と同じようなトレンドで進んでいくと推定しています。

質疑応答:「ジョブオレ」と他社サービスとの違いについて

質問者1:2点目が、新しくスタートされた事業「ジョブオレ」です。

これは採用管理システムということで、他社でも多く取り扱っております。システムとしては、一般的にはさまざまな求人メディアにつないで、その応募者を一元管理する仕組みかと思います。

ほかの採用管理システムと御社のシステムとの違いを、もう少し具体的に教えていただけますか?

小川:過去からある採用管理システムは、どちらかと言うと媒体社向けのものでした。採用管理システムを利用すると、A社の求人情報、B社の求人情報、C社の求人情報もすべて一括で管理できますといったものがもともとの採用管理システムで、以前から日本にあるようなものはそういったものです。

当社の特徴は、求人媒体社との連携ではなく、「Indeed」を含むアグリゲーションサイトとの連携に特化している点です。またHR Tech領域で言うと、みなさまも朝の情報番組を見られたり、タクシー広告などで、このような採用管理システムのコマーシャルを見ていると思いますが、これは後ろのほうの工程(に特化したもの)が多いのです。

例えば、採用人事ということで、人事の業務を効率化しましょう、見える化しましょうといったものや、定着率を高めるためにサーベイを使って評価基準を一定にしていきましょうといったように、後工程に特化しているATSサービスが多いです。

当社は、完全に採用に特化しています。採用を最適化していきましょうというところが、業界のなかでの一番の特徴かなと思っております。

質問者1:では、他社のシステムは、アグリゲーションとのアライアンスはまだしていないと考えていますか?

小川:提携しているところも、していないところもあります。ある程度の規模がないと提携してくれないところもあると思いますので、そのような部分で言うと、まだ現在においては先行優位性はあると思っています。

質疑応答:日本の求人領域での運用型広告への移行について

質問者1:最後の質問です。今後のマクロ的な展開で、アメリカが先行しているというお話がありました。アメリカの運用型広告が25パーセントを占めていて、それが日本にも押し寄せてくるということで、これはよくわかりました。

このアメリカの25パーセントというのは、リスティングとターゲティングを合わせたものを運用型とおっしゃっている、ということでよいでしょうか?

小川:そのとおりです。

質問者1:日本でも「Indeed」ががんばってずっと地位をキープしていれば、運用型が増えるということで、定義が2つに分かれているため、クリアにしたほうがいいと思ってお聞きしました。

小川:日本における求人広告領域の市場規模は1兆1,000億円です。古くは2000年代に遡りますが、インターネットメディアが立ち上がり、先ほど「Yahoo!」の例をお話ししましたが、みなさまが広告枠を手売りしていた時代から、急にリスティング広告が現れました。

リスティング広告の手法が非常に秀逸だったため、インターネットメディアの会社さまの広告が、この時点でいったん落ち込みました。そのなかから回復したものが、いわゆる運用型広告、第三者配信の領域です。

これを求人に置き換えると、1兆1,000億円の市場のうち、「Indeed」を含むアグリゲーションサイトのリスティングの売上は、確かな数字ではないかもしれませんが、10パーセントぐらいがすでにリプレイスされています。つまり、1,000億円から1,100億円ぐらいはすでにリプレイスされているのと推測しております。

どこがリプレイスされたのかと言うと、求人メディアの売上がリプレイスされているのです。これは、インターネットメディア時代と同じ道を進んでいます。

求人メディアを救済すると言うとおこがましいのですが、営業マンを介さない収益体制を提供するプラットフォームを目指すところでは、足並みは思っていたとおりに業界が進んでいくのではないかといった印象です。

質疑応答:イオレが取り組むべき課題について

質問者2:市場の特性と言いますか、今後の展開を予測されているのですが、これが実現すれば成長するということになると思います。

今、そこに向かって取り組むべき課題であったり、もし費用が発生するのであれば落ち込むこともあると思いますが、御社として取り組むべき課題は何かありますか?

小川:1つは、やはり開発環境になります。

フェーズ4に向かっていく流れのなかでは、大掛かりなプラットフォーム構築が必要になってきますので、このあたりの開発体制を整備していくところは課題と感じています。

一方で、個人的にはもう何社も回っているのですが、「求人メディアさまは本当に枠を開放するのか?」というところがあるかと思います。このあたりは、「是非」というお話をたくさん聞いていますので、求人メディア自体をある程度連合化していく、ネットワーク化していくところは、そこまで大きなハードルではないと思っています。

そうは言っても、求人メディアでも1位、2位と言われるメガメディアさまを口説くには、やはり「ジョブオレ」のなかに、日本のある一定数の求人原稿が管理されている必要性があると思います。

企業のアカウントや求人原稿を獲得しておくと、求人メディアさまの広告枠の開放は非常に容易だと思っていますので、これから下半期に向けては、前述させていただいたとおり、「ジョブオレ」の利用者数、ないしは「ジョブオレ」の求人原稿数(の増加を)積極的に展開していきたいと思います(し、それが課題だと思います)。

質問者2:大掛かりなプラットフォーム体制が必要というところで、コストや連携についてはどうお考えですか?

小川:この(採用広告領域の変革に対する戦略イメージ)図は、実はAdTechの図とほとんど同じです。

あえてそのような作りをしていまして、これまでAdTechのなかで、日本においてもDSPを作ったりSSPを作ったりといったアドネットワーク化した流れを、求人業界に当てはめる必要性があります。

現状、仕様が完全に固まっていない段階では申し上げられないのですが、それなりのプラットフォームを構築するうえでは開発コストはかかると思っております。

質問者2:それは、御社が直接行うのでしょうか?

小川:自社で開発を進めていく予定です。

質問者2:例えば、来期や再来期など、一時的に費用が先行する可能性もあるのでしょうか?

小川:そのあたりでの新しい事業展開になりますので、新規事業に対しての投資は一定数かかってくると思っています。

新着ログ

「サービス業」のログ