JSR、上期は対前年で増収も営業益は4%減 来年度に向け増益幅拡大を見込む

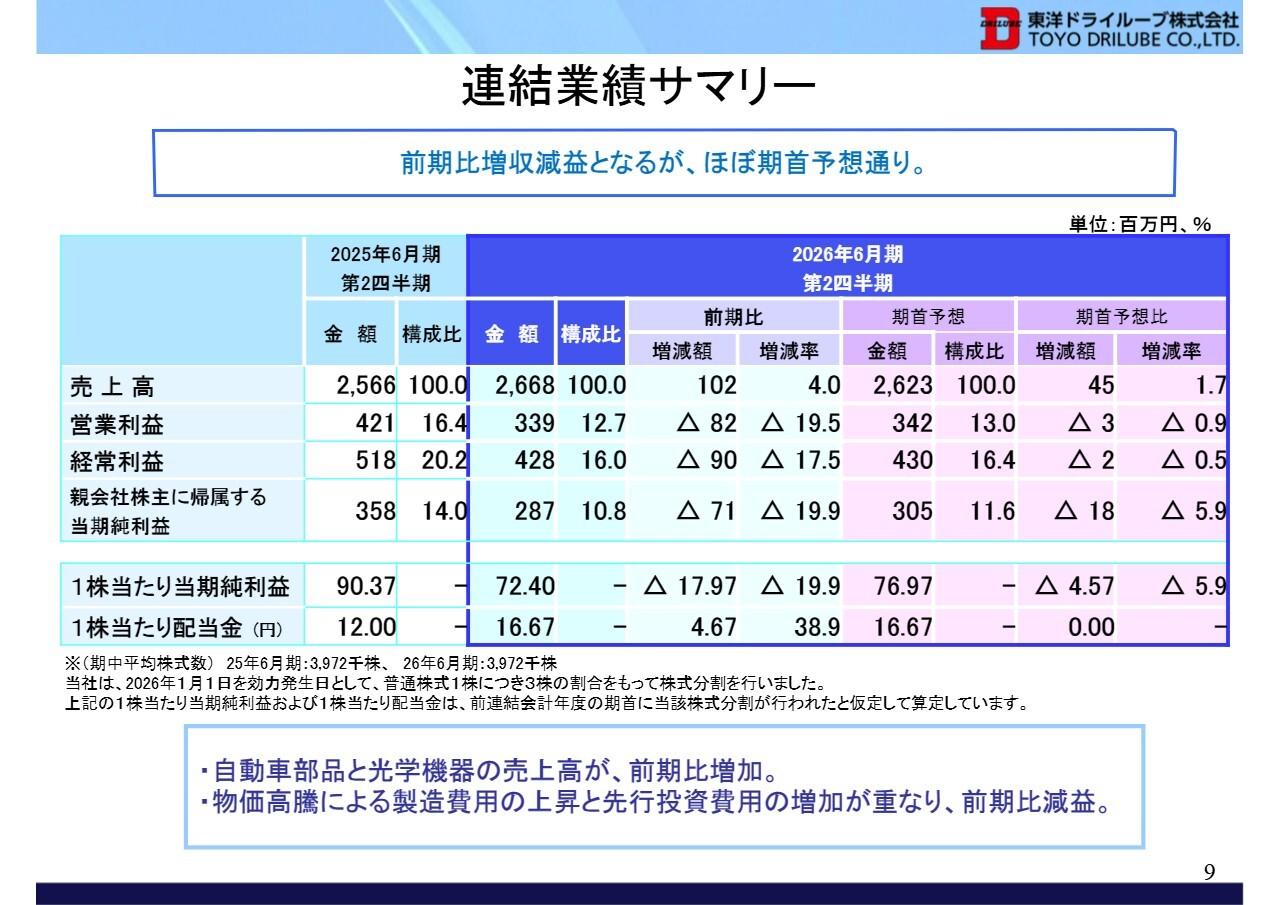

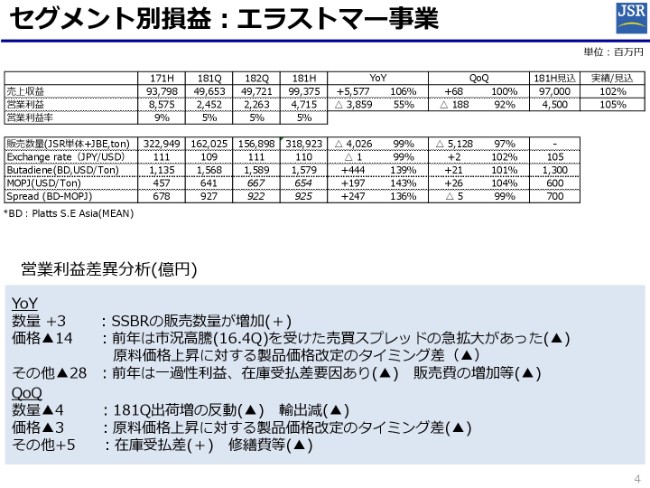

決算ハイライト 1

宮崎秀樹氏:お手元の決算補足説明資料に基づいてご説明いたします。まず、2ページをご覧ください。当期実績と上期の見込み、および通期の見込みとの対比になります。2018年度上期は、見込みに対して上回っています。顧客業界は総じて堅調に推移しました。為替は、当初想定の105円に対して、110円と、5円の円安でした。

原料価格はブタジエンが1,579ドルと、当初予想の1,300ドルに対して上昇。その他のエラストマー、合成樹脂の主要原料であるスチレン、アクリロニトリル、エチレン、プロピレンなども上昇しております。あわせて、ブタジエンと、その原料であるナフサとのスプレッドも拡大いたしました。当年度、上期の営業利益の対計画進捗率は、年度に対しまして約47パーセント、対上期では100パーセント超の水準となっております。

為替は1円円安で、理論上、年間6億円から7億円の営業利益増となり、半期では5円の円安で17億円程度、営業利益の押し上げ要因になったものと分析しております。一方、原料価格の上昇は、当社のエラストマー、合成樹脂の利益の一時的な縮小要因にもなりました。これは原料価格の上昇に対し、製品価格の改定が、通常3ヶ月から6ヶ月のずれが生じるためです。

下期に向けましては、各事業の利益成長を織り込み、エラストマーに関しては製品価格改定による売買スプレッドの改善を見込んでいます。また、SSBRの拡販を進めてまいります。合成樹脂も、製品価格改定による利益改善を見込んでおります。デジタルソリューションは、上期に引き続き先端材料の拡大を図る所存でございます。

ライフサイエンス事業に関しましては、売上収益・利益とも大きく伸長し、成長の継続を見込んでいます。足元、ブタジエン市況の大幅下落や、中国などでの自動車タイヤ需要の減速懸念など、世界経済に不確定要因があり、それらに対し細心の注意を払い、事業運営を行っていく所存でございます。なお、通期見通しに関しては、今回変更を行っていません。

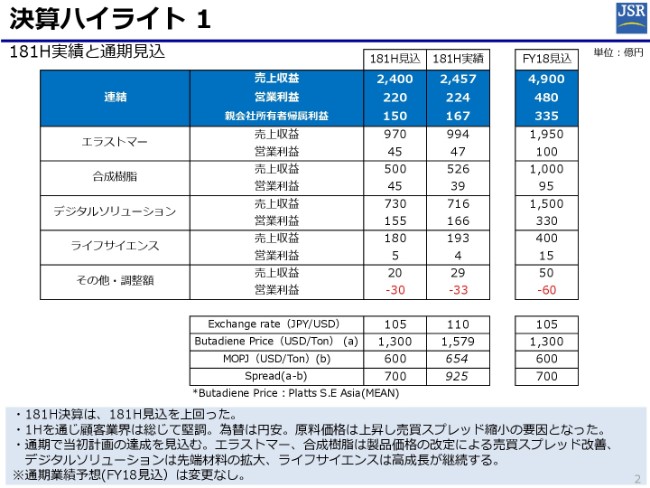

決算ハイライト 2

3ページ、決算ハイライトになります。各事業の対前年同期、上半期の対比、前期の第1四半期と第2四半期の比較でございます。前年同期比・前期比ともに増収減益となりました。対前年同期は、エラストマーの大幅減益が影響(しましたが、)これは後で述べます。前年度には一過性の利益の計上もあり、他の事業は増収増益。とくにライフサイエンスに関しましては、増収増益幅が大きく、第3の柱としての進捗が見られました。

その他・調整額は、主に次世代研究費の増加によるものでございます。前四半期比では、エラストマー、合成樹脂の売上収益はほぼステイですが、営業利益は減益となりました。売買スプレッドの縮小や原料価格の上昇が続き、製品価格への反映が一部、次期に繰り越された結果です。

デジタルソリューション、ライフサイエンスは前四半期比で増収。デジタルソリューションは増益、ライフサイエンスは先行投資費用が発生し、前四半期比では減益です。販売自体は力強く伸長しております。

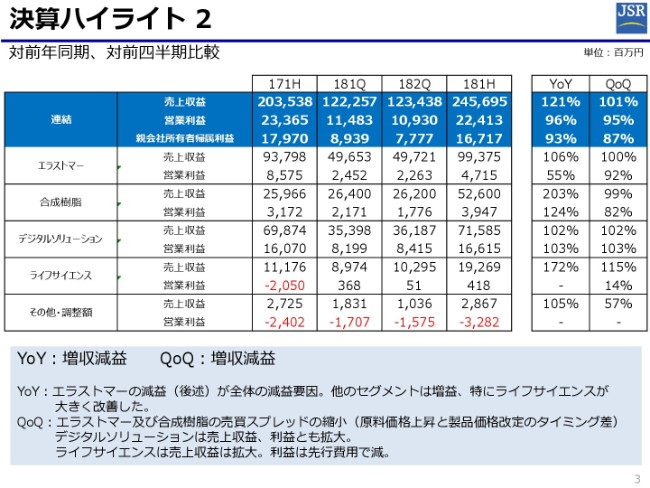

セグメント別損益:エラストマー事業

4ページ、エラストマー事業に関して報告いたします。まず環境といたしまして、主要需要産業の国内タイヤ生産は、前年比プラス4パーセントから5パーセントと、堅調に推移しています。合成ゴム市況は、主要原料であるブタジエンが、当期予想1,579ドル/トンよりも上昇し、ナフサ価格とのスプレッドも拡大。その他の主要原料も軒並み上昇いたしました。

一方、1,700ドルを超えていたブタジエン市況が、8月後半から9月に入って1,000ドルから1,100ドル近辺へ下落。合成ゴム事業に対し、短期的には不安定要因となっています。

前年同期比に関しましては、販売数量は微減。SSBRは対前年上期比13パーセントの数量増。結果、売上収益は拡大しています。営業利益は対前年55パーセントと大幅に減少し、価格差が14億円のマイナスでした。

前年度は、2016年度第4四半期にブタジエン価格が2,600ドルまで急高騰し、スプレッドが2,100ドルまで拡大。そのスプレッドが(利益方向に作用して)2017年度第1四半期のプライシングに反映されたこと、さらに第1四半期にブタジエン価格が下落したことにより、利益が大きく増加しました。当社の価格フォーミュラによるものです。

また、当期も原料価格高とスプレッド拡大が進行しています。それに伴う製品価格改定は進みましたが、一部は翌期での反映となり、当期はコスト増となりました。

その他は、前年度上期、会計上のその他の営業収益……日本基準で言いますと特別利益が発生し、利益を底上げした結果です。また、在庫の増減で発生する受払差が、前年度の方がより利益方向に作用したことも影響しています。

対前期比に関しましては、売上はほぼフラットで、利益は減益となりました。販売数量は、対前期比で若干の減少で、輸出が落ちております。第1四半期に出荷が好調だった反動や、中国での夏季期間の移動調整もございます。また、ブタジエン価格の乱高下で、一部需要を控える動きもあったものとみております。

営業利益は、対前期比で約2億円の減益。数量減の影響に加え、価格要因がマイナス(に働きました)。第2四半期平均では、ブタジエンは一時1,700ドルを超え、他の原料も上昇が継続しました。(スライドの)表には代表的な主原料であるブタジエンの価格を表記しておりますが、その他のスチレン、エチレン、アクリロニトリルなどの原料も若干価格が上昇しています。

顧客とのフォーミュラに基づき、製品価格改定を行っておりますが、反映のタイミングにタイムラグがあり、当期単独ではスプレッドが減少しています。10月には値上げのプレスリリースもしており、第3四半期以降に改善する見通しです。

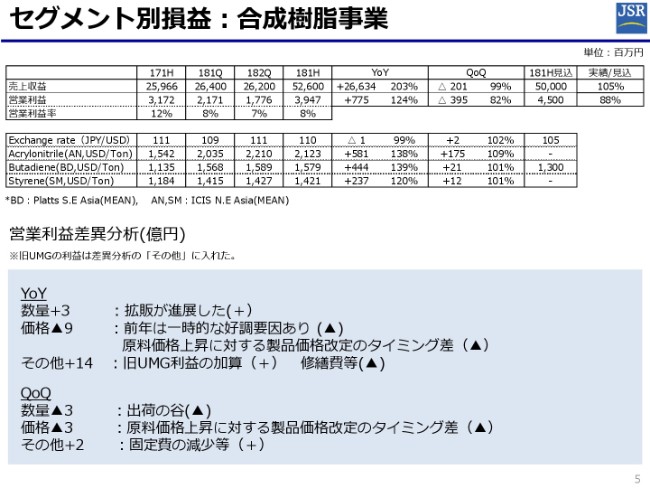

セグメント別損益:合成樹脂事業

5ページの合成樹脂事業に関して説明いたします。ABS樹脂の需要環境は、自動車業界向けなど堅調に推移しています。原料市況は、主要原料であるスチレン、ブタジエン、アクリロニトリルともに上昇を継続しています。

前年同期比で言いますと、堅調な需要と拡販努力により、売上収益は拡大いたしました。営業利益は、数量増効果があるものの、価格差によりマイナス(もありますが)、全体では旧UMG社(UMG ABS 株式会社)の加算により増益となっています。また、前年同期の営業利益率は12パーセントを超え、収益環境としては少し良好すぎる面もあり、その部分は当初から割り引いて計画しています。

また、原料価格の上昇に対し、当期も製品価格転嫁を行いましたが、通常フォーミュラで、個別交渉も含めて3ヶ月から6ヶ月、価格転嫁に時間を要します。上期も継続して原料価格が上昇したため、そのぶんは第3四半期以降に増益方向で反映されるものと考えています。

対前期比につきましては、数量は落ちたものの、出荷の山谷の影響レベルであると考えています。需要自体は堅調でした。原料価格の上昇に対し、当期も製品価格の転嫁を行っていますが、一方、第2四半期も原料価格の上昇が続き、この部分の製品価格への転嫁は第3四半期以降になります。これにより、当期は価格差がマイナスとなっています。

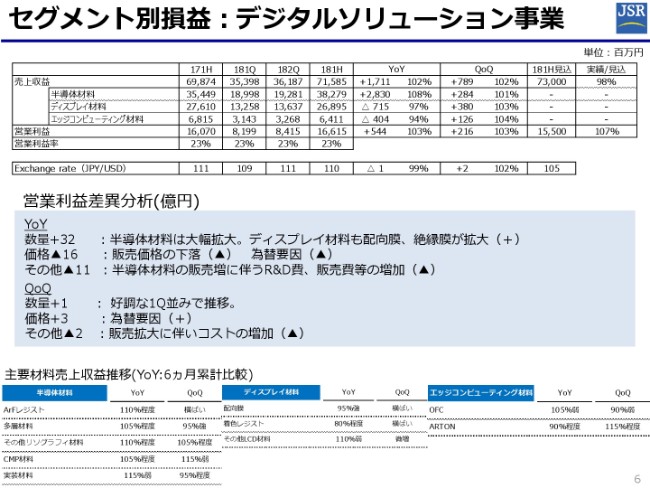

セグメント別損益:デジタルソリューション事業

6ページ、デジタルソリューションになります。主要需要業界は、半導体、ディスプレイとも総じて堅調に推移しました。半導体業界は、9月時点のシリコンウエハ出荷面積見通しが、前年同期比でプラス5.4パーセント。当社の顧客業界の稼動も堅調に推移しています。ディスプレイ業界は、9月時点のパネル出荷面積見通しが前年同期比でプラス5パーセント。当社の顧客業界の稼動も堅調です。

前年同期比につきまして、売上収益は半導体材料が対前年108パーセントで、8パーセントプラスと好調を継続しています。主要顧客の稼動が好調の中、先端ライン向けArFレジスト等が順調に販売を伸ばしました。ディスプレイ材料は配向膜、絶縁膜など、主要事業が中国向けなどで数量拡大しましたが、着色レジストの販売減により、ディスプレイ材料全体では売上高が減少しました。

エッジコンピューティング材料は、需要業界の生産調整を受け、売上高は減少しています。 営業利益は、価格下落の影響や半導体材料で固定費の増加もありましたが、半導体材料の数量増により増益となりました。

前四半期比につきまして、売上収益は全事業で増加しています。半導体材料、ディスプレイ材料とも、好調な第1四半期を継続したかたちです。エッジコンピューティング材料も、第2四半期には回復いたしました。営業利益は若干の増益を示しています。

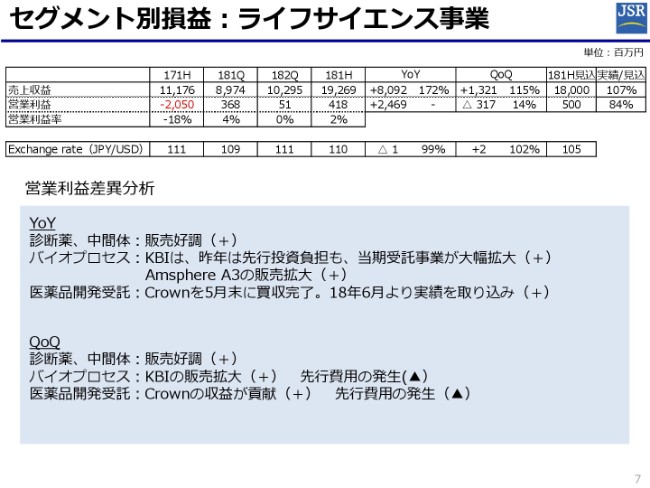

セグメント別損益:ライフサイエンス事業

7ページ、ライフサイエンス事業になります。当事業はエラストマー、デジタルソリューションに続く、当社の第3の柱と位置付け、当期よりセグメントを独立いたしました。当分野では、自社材料の展開に加え、MBL社(株式会社医学生物学研究所)、KBI社(KBI Biopharma, Inc.)、Selexis社(Selexis SA)、Crown社(Crown Bioscience International株式会社)など、関連する企業に出資し、戦略的な基盤を整えました。今年度5月末までに買収が完了したCrown社は、6月以降、当決算に反映されています。

顧客市場であるバイオ医薬品市場は、年率10パーセント前後で成長しています。当社はユニークな製品・サービスで、市場成長を大きく上回る成長を遂げています。前年同期比に関しましては、売上高は対前年172パーセントで、プラス72パーセントと大きく拡大しました。

KBI社のCDMO事業が順調に拡大した他、自社材料のバイオプロセス材料「Amsphere A3」や、診断薬・中間体の販売も好調でした。前年度の第2四半期から連結していますSelexis社、また当年6月から連結していますCrown社も寄与しています。

営業利益は大幅に改善し、今期は黒字となっています。昨年はKBI社「Amsphere A3」の能力増強投資など、先行費用がかさみましたが、売上成長で大幅な増益となりました。前四半期比に関しましては、売上高は前四半期比で15パーセント増と、好調を継続しています。

(お話ししたとおり)Crown社が6月から連結しています。KBI社のCDMO事業は、分析ビジネス、製造プロセスビジネス、生産委託ビジネスの各事業とも、顧客とのコントラクトが順調に拡大しています。また、Selexis社とのシナジーも発現しています。利益はKBI社、Crown社の先行費用で、前四半期比では減少していますが、下期には確実に増益に貢献する見通しです。

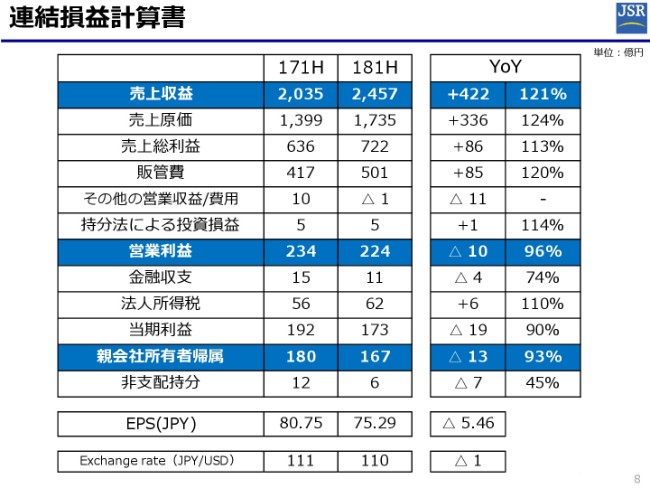

連結損益計算書

8ページ、連結損益計算書になります。2018年第2四半期は、対前年で21パーセントの増収でした。各事業売上の売上増と、合成樹脂の統合効果によるものです。売上総利益は13パーセントの増加。販売費・一般管理費は、対前年で85億円の増加。Crown社、UMG社などの新規の連結ないしは統合が、増加の半分程度(を占めています)。その他に運送費、人件費、試験研究費などが増加しています。

その他の営業収益では、昨年度に10億円の一過性の利益計上がありました。この部分がエラストマービジネスで昨年度(利益が)多かった理由の1つになりますが、(2018年第2四半期の)営業利益は224億円となり、対前年で10億円のマイナスです。金融収支は11億円、利益側に(働きました)が、為替の影響です。法人所得税を引いた当期利益は173億円で、非支配持分の利益を引いた親会社株主の当期利益は167億円となりました。

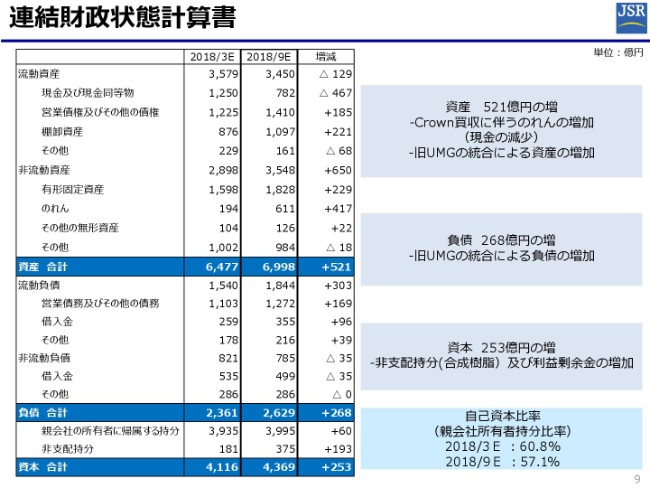

連結財政状態計算書

9ページ、連結財政状態計算書、バランスシートになります。資産合計が6,998億円となり、前期末から521億円の増加です。流動資産は前期末から129億円の減少。UMG社の統合により、営業債権・棚卸資産が増加いたしましたが、Crown社の買収、7月に実施した自社株買いなどにより、現金が減少しています。

非流動資産は、前期末から650億円の増加。有形固定資産は、UMG社の統合と設備投資により増加しています。のれんはCrown社の買収により増加しています。

負債が2,629億円となり、前期末から268億円の増加でした。流動負債は303億円の増加で、UMG社の統合による増加が主なものです。資本が4,369億円で、253億円の増加です。利益剰余金の増加とUMG社の統合で、非支配持分が増加しています。また7月より、50億円の自社株買いも終えています。

各事業の事業環境について

最後に、足下の各事業の事業環境に関しまして、簡単に申し上げたいと思います。まず、エラストマー事業ですが、足元のブタジエン価格の急激な下落は、今後さらに、事業環境への影響について注意していきたいと思っています。

背景の1つには、中国での需要減少があると推測しており、米中貿易摩擦で中国経済全般で先行き不透明があるものと理解しています。

一方、国内タイヤ生産は堅調です。通常、下期は合成ゴムの需要期にあたります。当社の売上の約70パーセントはフォーミュラユーザーであり、SSBRの拡販が期待できることから、下期に向けて安定した販売を見込んでいます。第2四半期までの原料価格上昇に対する製品価格の改定は、増益に寄与するものだと考えています。

合成樹脂事業に関しまして、当社が属する特殊ABS樹脂事業は自動車向けで堅調で、国内・輸出とも販売を伸ばしています。昨年度より一貫して原料価格が上昇しており、上期の原料価格上昇部分を、10月以降の製品価格改定に反映させます。

UMG社との統合も順調です。今年度は、システムや組織統合などの活動を推進しており、シナジーは来年度以降に発現していくものと期待しています。

デジタルソリューションに関しまして、半導体は上期、前年同期比8パーセントプラスと、市場を上回って成長しました。当社は最先端ラインでシェアを拡大しており、当面、市場を上回る高成長を持続すると見ています。

顧客業界の稼働も堅調です。市場の期待が先行して市況が変動している側面はありますが、実需面で見ますと、安定的に成長すると思います。

ディスプレイ材料は、第2四半期にかけてパネル価格が下落。その後、直近では上昇するなど変動しておりますが、顧客のパネル工場の稼働は高稼働を継続しており、パネルの面積需要もプラス5パーセントと見ています。当社の主力製品の中国でのシェアは伸びており、下期も安定的に推移すると考えます。

ライフサイエンス事業に関しまして、上期は当初見込み以上の売上収益増を達成しました。確実に、幅広く顧客需要を取り込んでいます。KBI社のフェーズ3案件で1件、承認を受け、来月には米国承認も見込んでいます。

上期時点で通期売上計画のほぼ半分を達成しており、下期も堅調な販売が継続するだろうと見ております。利益も、来年度に向けて増益幅が拡大していく計画です。為替は先行きの見込みが難しいですが、円安が続く場合には、当社の利益にプラスとなります。

私からの説明は、以上になります。

新着ログ

「化学」のログ