ブロードリーフ、上期は大幅増収増益 独自のリコール改修向けデータサービスを展開

総括

大山堅司氏:みなさま、おはようございます。社長の大山でございます。本日はお暑い中お集まりいただきまして、誠にありがとうございます。さっそくではございますが、2018年上期の業績の説明をさせていただきたいと思います。

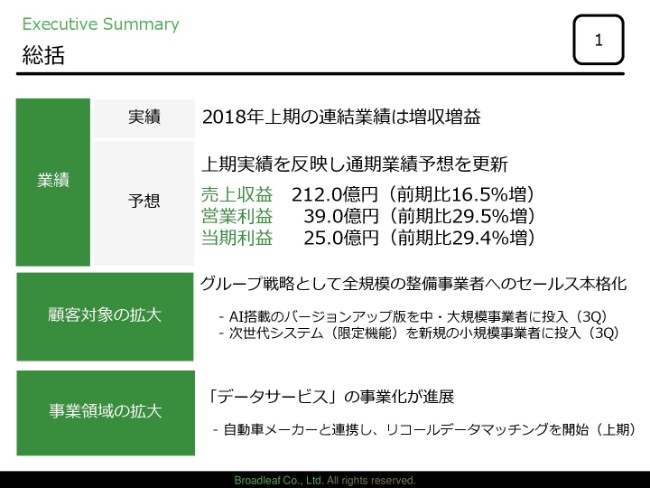

決算説明資料をめくっていただきまして、総括から始めさせていただきたいと思います。上期業績は、すでにご確認いただいているとおり増収増益で着地し、(2018年)7月24日に上期の業績予想を修正いたしました。

通期の見通しについては精査中としておりましたが、売上収益は前期比16.5パーセント増の212億円、営業利益は前期比29.5パーセント増の39億円、当期利益は前期比29.4パーセント増の25億円に修正しております。

また、株式会社タジマとのグループシナジーを推し進めるために、小規模から中・大規模の全整備業者に向けたセールスを本格化すべく、第3四半期中にAI搭載の中・大規模顧客事業者向けに、現在発売しております「.NS」シリーズのバージョンアップ版をリリースするとともに、これまでアプローチできていなかった新規の小規模事業者向けに、クラウド型の次世代システムをリリースする予定でございます。

また、今後クラウド化・SaaS型のサービスを提供していく中で、データを活用したビジネスの創出を目指してまいりますが、(既に)上期に自動車メーカーと連携し、データを活用したビジネスが具体的に動き出しましたので、後ほどご紹介したいと思います。

PLサマリ(連結・IFRS)

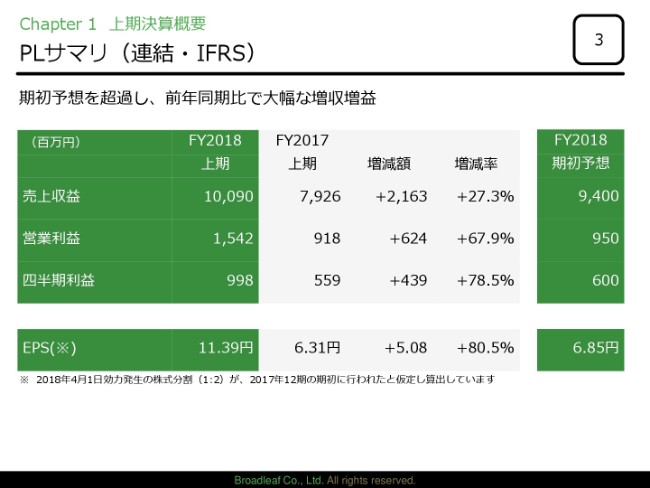

それでは、まず上期の決算概要についてご説明いたしますので、3ページをご覧ください。PLサマリの連結・IFRSベースでございます。

売上収益は、前年同期比21億6,300万円増収の100億9,000万円。営業利益は、6億2,400万円増益の15億4,200万円。四半期利益につきましては、4億3,900万円増の9億9,800万円となりました。

なお、タジマ単独では、日本基準で売上高が11億2,000万円、営業利益が1,100万円となり、営業黒字で着地しております。

売上分野別の内訳(連結・IFRS)

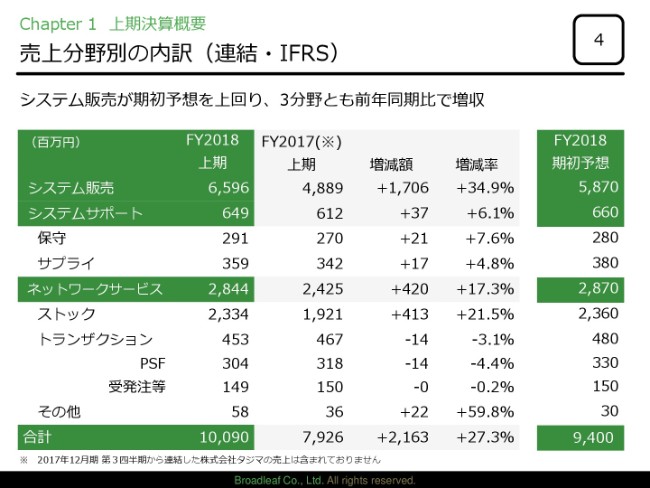

続きまして、売上分野別の内訳についてご説明申し上げますので、4ページをご覧ください。

売上分野別の売上ですが、システム販売は前年同期比17億600万円増収の65億9,600万円、システムサポートは3,700万円増収の6億4,900万円、ネットワークサービスは4億2,000万円増収の28億4,400万円となりました。

また、タジマのシステム販売につきましては8億300万円、システムサポートは3,500万円、ネットワークサービスは2億8,100万円となり、売上高は11億2,000万円でした。

なお、2017年12月期(第3四半期から連結した)タジマの売上は、(このスライドの)上期売上高には含まれておりません。

[参考]売上分野別の内訳(単独・日本基準)

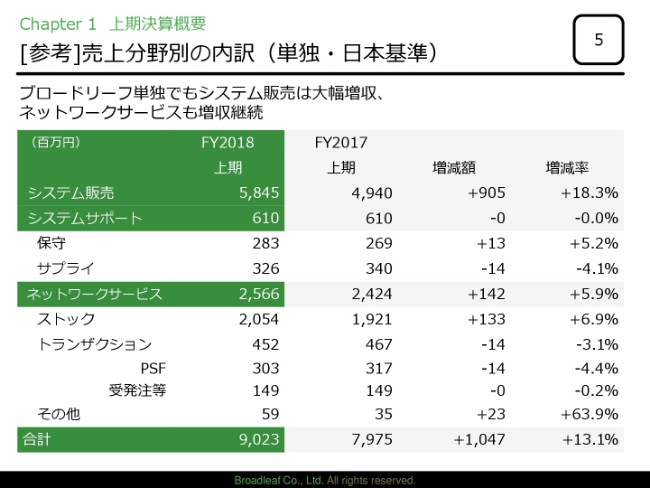

続きまして、ブロードリーフ単独・日本基準で、売上分野別の内訳についてご説明しますので(資料を)おめくりいただき、5ページをご参照ください。

各分野での売上は(こちらに)記載のとおりですが、これよりタジマを除いたブロードリーフ単体でもシステム販売は大幅増収となりまして、ネットワークサービスも、引き続き増収となりました。これは(ブロードリーフ)単体ですけれども、日本基準でございますので、ご参照ください。

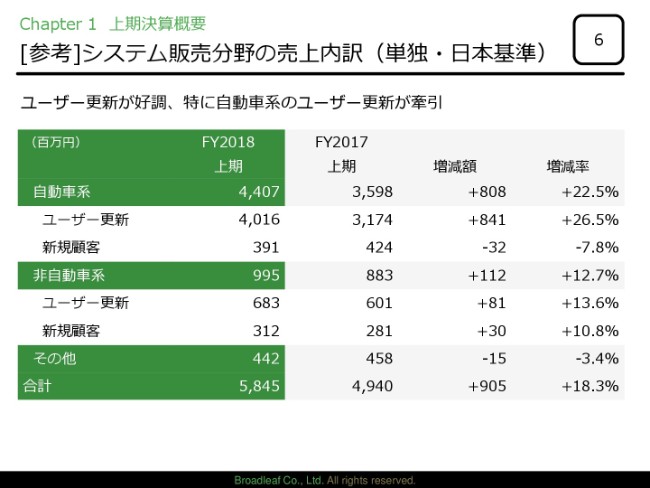

[参考]システム販売分野の売上内訳(単独・日本基準)

続きまして、当社システム販売分野の増収要因についてご説明しますので、6ページをご覧ください。

まず、当期はユーザー更新需要が増加傾向にありまして、確実にその需要を取り込むことができたということが、自動車系システムにおいて大幅な増収の要因となりました。

また、前期は営業体制の変更によりまして、第1四半期に若干出遅れ感がありましたが、当期はスタートから営業活動を効率的に実施できたこともありまして、増収要因となっております。

なお、新規顧客からの売上について、確実なユーザー更新を優先したため、前年同期比を若干下回りましたが、新規の販売見込みにつきましても順調に推移しておりますので、下期において、売上の確保に取り組んでいる状態でございます。

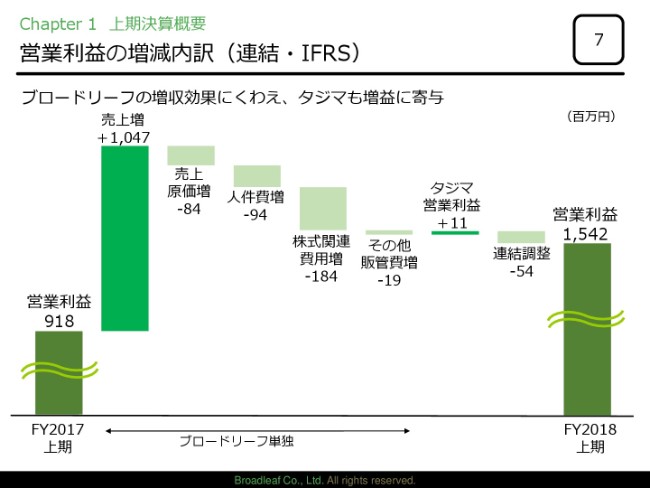

営業利益の増減内訳(連結・IFRS)

続きまして、営業利益の増減内訳についてご説明いたします。7ページをご覧ください。

まず、営業利益の大幅な増益要因は、先ほどもご説明したとおり、ブロードリーフでの大幅な増収によるものでございます。売上高増収による仕入高の増があったものの、工数を圧縮したことで、売上原価は8,400万円の増加にとどまりました。

販管費における減益の要因は、株主数増加に伴う株式関連費用や、業績連動に伴う人件費の増加が主だったものでございます。

なお、タジマは1,100万円の営業黒字となり、上期より利益貢献をしております。

これらの結果、上期の営業利益は、前年同期比6億2,400万円増益の15億4,200万円となりました。

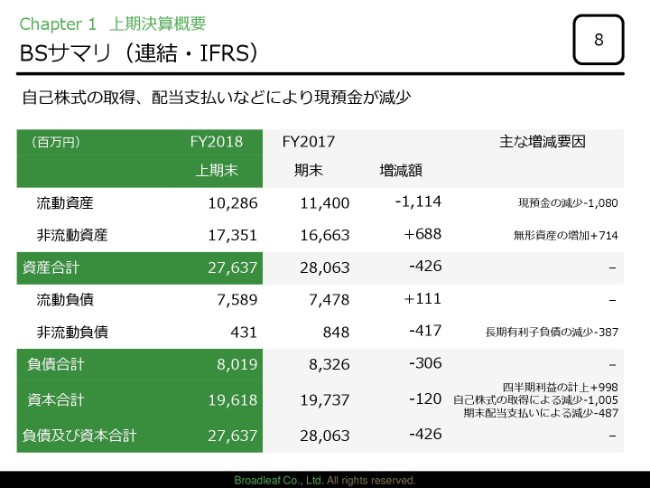

BSサマリ(連結・IFRS)

続きまして、バランスシートについてご説明申し上げます。8ページをご覧ください。

流動資産は、前期末比で11億1,400万円減少しまして、102億8,600万円となりました。これは主に、現預金が10億8,000万円減少したことなどによります。

非流動資産は、前期比で6億8,800万円増加の173億5,100万円となりました。これは主に、無形固定資産が7億1,400万円増加したことによります。

流動負債は、1億1,100万円増加の75億8,900万円です。

非流動負債は、4億1,700万円減少の4億3,100万円となりました。これは主に、長期有利子負債が3億8,700万円減少したことなどによります。

資本合計は、1億2,000万円減少の196億1,800万円となりました。これは主に、四半期利益を計上した一方で、自己株式の取得や配当の支払いがあったことなどによります。

これらの結果、負債及び資本合計は、4億2,600万円減少の276億3,700万円となりました。

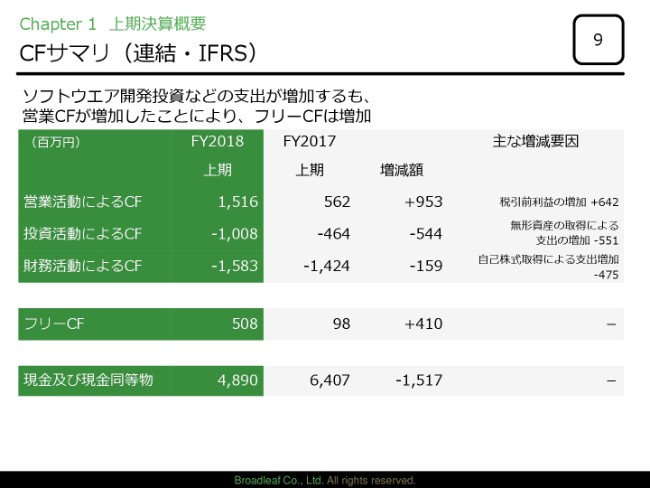

CFサマリ(連結・IFRS)

続きまして、キャッシュ・フロー(CF)についてご説明いたしますので、9ページをご覧ください。

営業CFは、前年同期比9億5,300万円増加の15億1,600万円となりました。これは営業債権・債務の増減以外では、税引前利益が増加したことなどによります。

投資CFは、5億4,400万円の支出増の10億800万円の支出となりました。これは次世代システムの開発投資における、無形固定資産の取得額が増加したことなどによります。

財務CFは、1億5,900万円支出増の15億8,300万円の支出となりました。これは自己株式取得による支出の増加に加えまして、配当金の支払いがあったことなどによります。

これらの結果、フリーCFは、4億1,000万円増加の5億800万円の収入となりました。

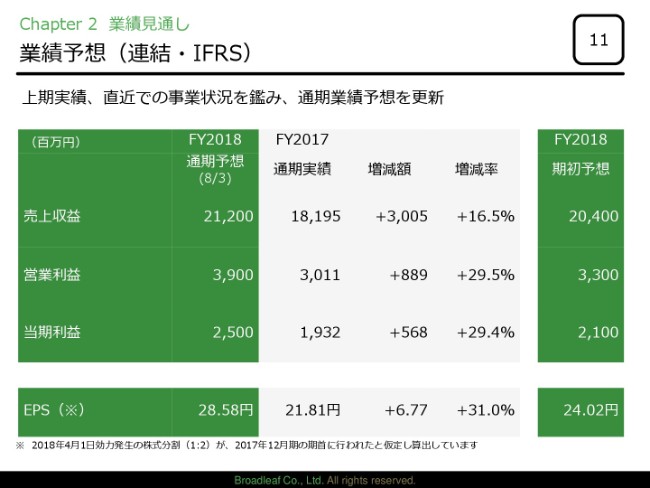

業績予想(連結・IFRS)

続きまして、業績見通しにつきまして、ご説明申し上げます。11ページをご覧ください。

冒頭でご説明したとおり、上期の実績と下期の見通しを精査した結果、通期の見通しを更新いたしました。

売上収益は前期比30億500万円増収の212億円、営業利益は8億8,900万円増益の39億円、当期利益は5億6,800万円増益の25億円を予想しております。

なお、タジマにつきましては、売上高は25億円、営業利益は1億円を予想しております。

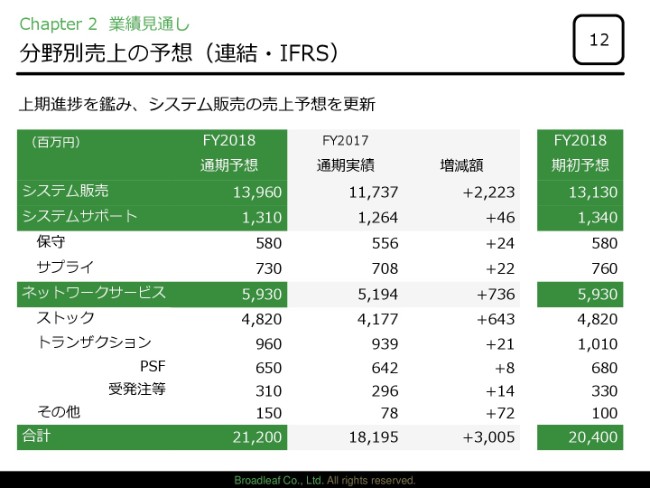

分野別売上の予想(連結・IFRS)

続きまして、売上分野別の予想について、ご説明させていただきます。12ページをご覧ください。

システム販売は、前年同期比22億2,300万円増収の139億6,000万円とし、上期予想を超過したことにより、期初の下期予想から約1億円増額しております。

システムサポートは、4,600万円増収の13億1,000万円となっております。なお、保守の売上は、期初予想よりも変更しておりませんが、上期の進捗を踏まえ、サプライによる売上を若干減額いたしました。

ネットワークサービスは、7億3,600万円増収の59億3,000万円としております。ストックの売上は、6億4,300万円増収の48億2,000万円。トランザクションの売上につきましては、2,100万円増収の9億6,000万円といたしました。

なお、ストックの売上につきましては、期初の予想を変更しておりません。トランザクションは、上期の状況を踏まえまして、売上予想を若干変更しておりますが、通期では増収の見通しでございます。

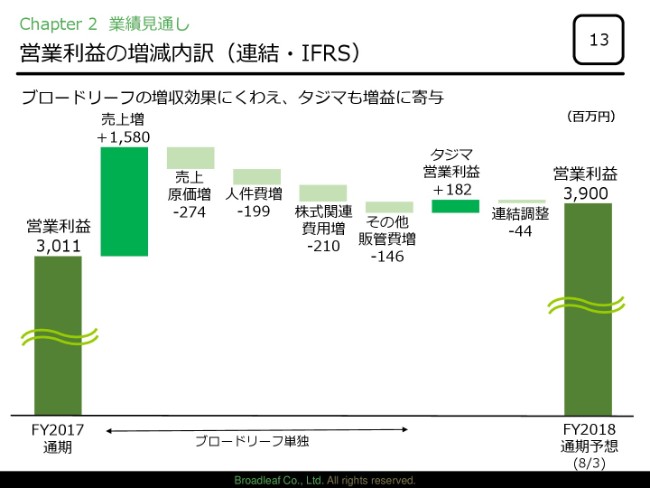

営業利益の増減内訳(連結・IFRS)

続きまして、営業利益の増減内訳についてご説明いたします。13ページをご覧ください。

まず、ブロードリーフの売上増で15億8,000万円が増益要因となる一方、それに伴う売上原価の増加のほかに、株主優待及び株主数増加による株主関連コストが、2億1,000万円増加いたします。また、業績連動による人件費や減価償却費などの販管費が増加する見込みでございます。また、タジマは1億8,200万円の営業増益を見込んでおります。

これらの結果、2018年12月期の営業利益は、前期比8億8,900万円増益の39億円となる見込みでございます。

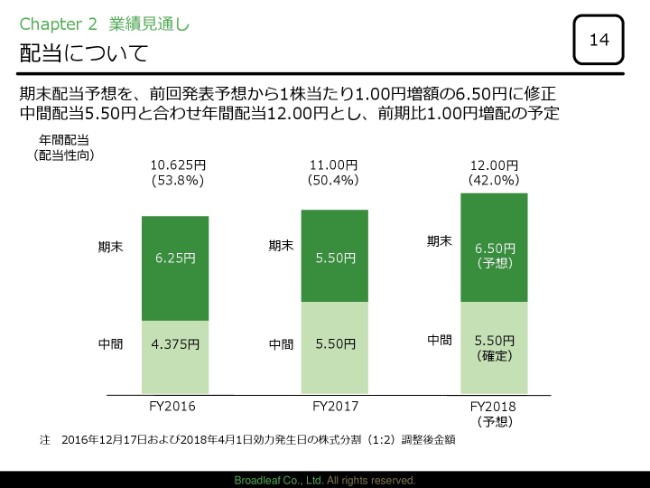

配当について

続きまして、2018年12月期の配当についてご説明申し上げますので、次ページをご覧ください。

通期の業績予想を修正したことを踏まえまして、2018年12月期の期末配当予想を、前回発表予想から1株あたり1円増額いたしまして、6.5円とさせていただきます。中間配当は、前回発表予想どおり5.5円としておりましたが、年間では12円となります。

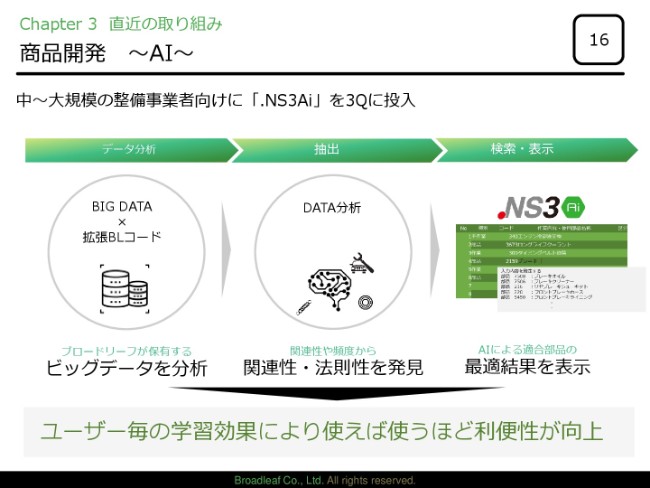

商品開発 ~AI~

続きまして、直近の取り組みについてご説明申し上げます。16ページにお進みください。

冒頭でご説明申し上げたとおり、第3四半期中に中・大規模事業者向けの商品戦略としまして、AI搭載の新システム「.NS3Ai」をリリースいたします。「.NS3Ai」は、既存システムの開発基盤にAI学習機能を搭載した、メジャーバージョンアップ版になります。

部品検索の業界標準になります当社BLコードと、AI学習機能とを掛け合わせることで、見積書作成工程で必要な部品を自動で特定しまして、入力候補表示と見積反映をすることができるほか、部品商……仕入をする商社さまと整備工場間での部品問い合わせにおいて、納期・金額などを自動で回答するなど、見積作成・部品問い合わせの手間を大幅に削減するものでございます。

料金体系につきましては、まだお客さまへの発表前なのでございますので、詳細は控えますが、一括計上型と月額計上のハイブリッド型の販売方法となる見込みでございます。

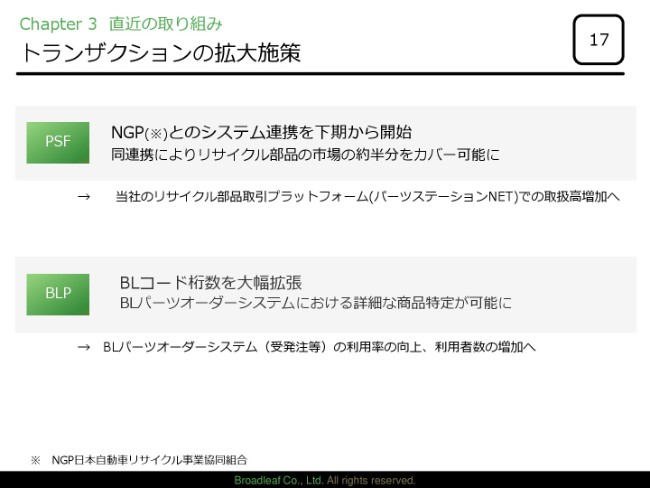

トランザクションの拡大施策

続きまして、トランザクションの拡大施策についてご説明申し上げます。

最初に、パーツステーションのファクタリング事業でございます。これは、当社が運営するリサイクル部品のマーケットプレイス「パーツステーションNET」の関連売上でございまして、部品売買の際に取引額の決済を代行いたしまして、手数料を頂戴するビジネスとして、トランザクションの「PSF」という売上区分に計上しております。

こちらは売買ですので、需給が月によって変動したり……自動車部品ですけれども、解体で鉄の価格とか、そのような資源系の価格が上下しますと若干増減しますので、ストックのように積み上がっていくものではございません。ですので、取引高を増やしていく過程で増減があったり、季節増減があったり、もしくはユーザー数が増えていくと基本的に基礎が増えますので、売上増加に寄与するものでございます。

昨年(2017年)10月にプレスリリースをしておりましたが、競合先の1つでありますNGP(NGP日本自動車リサイクル事業協同組合)と、今回は両社の売上・販売拡大のための在庫共有システム連携で合意しておりまして、今年(2018年)7月にシステム稼働を開始いたしております。開始したばかりですので、今からどんどん、NGPグループ全社と随時つないでいく状況でございます。

当社の「パーツステーションNET」と合わせまして、リサイクル部品市場の半分の、年間約1,000億円規模の取引額に拡大する見込みでございます。取引規模の拡大によりまして、決済代行サービスの利用が増加することで、売上拡大につなげていきたいと考えております。

次に、受発注に関してですが、これは自動車部品の電子受発注システム「BLパーツオーダーシステム」の利用料でありまして、トランザクションの「受発注等」という区分に売上計上しております。

BLコード(の桁数)を4桁から11桁まで大幅に拡張して、部品の特定だけでなく、詳細な商品特定を可能にいたしまして、利便性が大幅に向上いたしました。これを踏まえ、新規導入だけではなくて、既存ユーザーの利用率を向上することで、受発注の売上につなげていきたいと考えております。

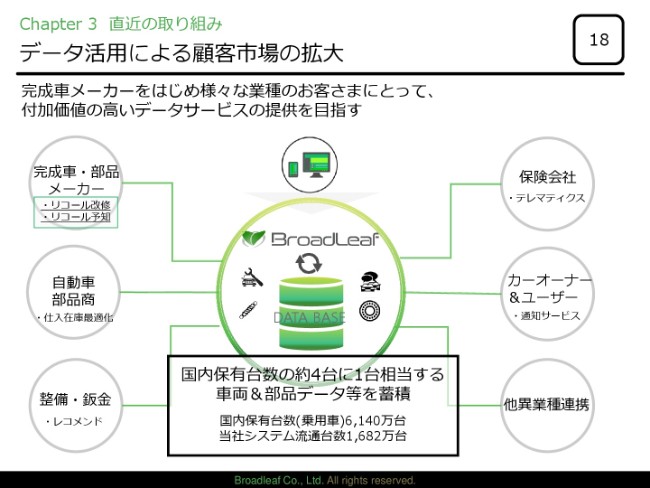

データ活用による顧客市場の拡大

続きまして、データ活用による顧客市場の拡大について、ご説明申し上げます。次ページをご覧ください。

当社整備事業者向けのシステムは、国内で登録されている乗用車の約4台に1台の情報が登録されております。これは当社システムにおいて、ここ2年間で実際に車検が行われたフレッシュなデータを計測したものでございまして、過去において修理をされた修理履歴等を含めると、これの数倍にわたる圧倒的なデータを保持しております。国内随一のデータカンパニーとなっております。

あえてこの台数を、「この2年間で実際に車検が行われた台数」と言っておりますのは、当社のシステム内で、2年以内に車検をクリアされた状態……要は、完全に「生きている」車の状態のデータが、この台数だということでございます。

データはご存じのように、フレッシュなデータだけではなくて、過去において修理をされたデータ等も学習いたしますと、現在の使われているお客さまの車に該当する欠陥部品であったり、もしくはリコールに相当する情報であったり、部品流通に関わる販売予測であったり、いろいろなものに使えるデータが常に蓄積されております。台数が多ければ多いほど、古い車もずっと残っておりますので、過去のデータも新しいお客さまに利用できるものでございます。

これは、アナリスト等の方々から「車が死んでいたら、意味がないんじゃないか?」ということをうかがうケースがありましたので、車検がフレッシュな状態で登録されているものですら、(国内保有台数の)約4分の1(でございます)。もちろんディーラーさまとか、当社以外のいろいろなところに入っているデータも、あるんですけれども。

当社の中では、過去13年にわたるネットワークシステム上のデータ、それと過去のデータもコンバージョンされていますので、ここ30年間で販売してきた過去データも蓄積されたものを、現在のデータベースに搭載しております。当社は、このデータを利用いたしまして、独自の成長機会をうかがっています。

例えば、これらのデータにつきましては、こちら(のスライド)にありますように、保険会社……自動車を取り扱う損保であったり、自動車のメーカーさまであったり、自動車の部品商社等の活用が考えられ、完成車メーカーにとっても、非常に有効なデータであると考えられます。

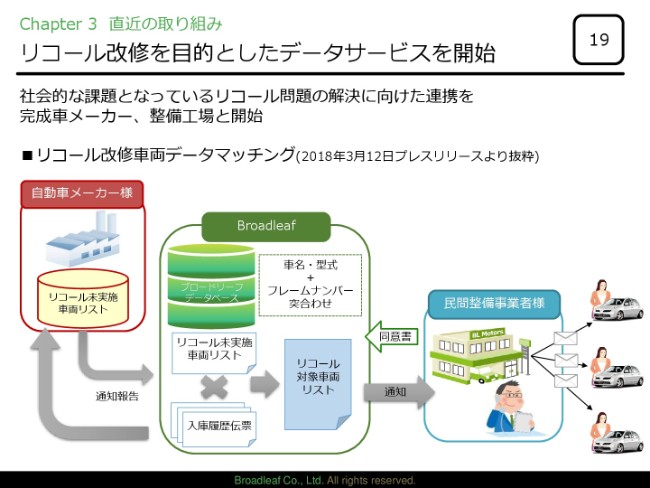

リコール改修を目的としたデータサービスを開始

従来、このデータを活用したサービスに取り組んでまいったのですが、(2018年)3月に、メジャーな日本の完成車メーカーと民間自動車整備工場と連携した、データサービスの取り組みを開始いたしました。それにつきまして、19ページでご説明いたします。

これは、完成車メーカーさまのリコール(データマッチングサービス)なんですけれども。リコールが見つかりますと、完成車メーカーさまは、該当する車両の持ち主に対して案内を行って、修理を促します。ただ、これは、ディーラー網でお客さまをグリップできている状態であれば、非常に早期に解決できる可能性があります。

その可能性につきましては、メーカーさまによってさまざまではございますが、ディーラーさまの中で、もうすでにグリップしているお客さまのチェック(について)、「8割くらいはカバーできる」とおっしゃっています。これは口頭ベースのお話でございますので、実質的には、ちょっとわかりません。

それ以外の車は、ご存じのように、メーカー・ディーラーさまも5年車検(2回目の車検)を超えた車については、ほぼ新車に買い替え需要を促す関係上、それ以降の修理については、民間工場に落ちていく。車検も民間工場で取り扱うケースが非常に多くなってまいりますので、車の年齢に応じて、いろいろなリコールの対象も変わってくるかと思うのですけれども。

みなさまもご存じのように、昨今、タカタ製のエアバッグについて、リコール問題が大きく取り沙汰されていました。当社も、このタカタ製のエアバッグのリコールについては、非常に危険性が高いということで、当社のデータとマッチングすることによって、メーカーが見つけられなかったお客さまを見つけて、民間の整備工場さまがきちっとグリップしているお客さまに連絡をして(通知を)入れると。それについて、メーカーに修理情報をきちんと与える。

これは、お客さまとの同意書をいただいてやるということですけれども、このかたちを実現していまして、現在、このリコールのマッチングシステムを稼働させているところでございます。

また、この(2018年)5月から国土交通省の指示もありまして、「リコールの対象車両で、未回収の車両の車検を通さない」というふうになりました。

よって、リコールの情報が残っている対象車両が車検に持ち込まれても、基本的には車検は通せないことになりますので、車検前にリコール対象車両をきちんとリスト化して、当社の中のマッチングをかけて、対象のお客さまに「車検そのものが受けられないので、きちんとリコールを受けましょう」ということを、いち早く通知します。

費用の詳細につきましては、契約内容でございますので差し控えますが、手数料をいただくビジネスとなっています。ご存じのように、このシステムが実現したのは、完成車メーカーが、「ディーラー網だけでは、追いきれないお客さまが非常に多い」ということです。

当社の導入システムが日本で非常に多いということで、完成車メーカーと当社のデータをマッチングさせれば、ほとんどのお客さまにリーチできるということがありまして、このようなマッチングサービスが始まったと(いうことです)。

今まで、完成車メーカーとこのようなアフターマーケットの事業者の連携は、例がほぼなくて、今回の事例は、業界からも大変注目されていると言えると思います。

以上が、今回の決算発表の説明となっています。みなさま方におかれましては、当社の取り組みをいろいろご研究されていらっしゃった方も多いかと思います。ご存じのとおり、クラウド化をはじめ、当社はパッケージを売るベンダーから、パッケージからデータサービスであったりとか、そのような副次的に生まれてくるものをマネタイズしていくところに、徐々にシフトしていっています。

また、そのような業界のクラウド化の波や、利用料……トランザクション費・使用に応じた課金といったものが、徐々にメジャーになってきつつあります。当社もそれに対応できるために、基盤(として)はクラウドを作成しています。先ほど申し上げたとおり、「小規模事業者向けにクラウド版を出します」ということですが、これはあくまでも、上に乗っかる業務ソフトが、小規模事業向けでございます。

それを支えるプラットフォームは、SaaSプラットフォームのようなものです。アフターマーケット向けのSaaSプラットフォームについては、もう既に完成していますので、今後若干の拡張はあるかもしれませんが、これからどんどんその上に乗せたサービスや業務アプリケーションを、他社とも連携できるかたちで提供するという方向性に、シフトしていきます。

イメージといたしましては、ちょっと規模が違いますが、当社のアフターマーケット向けのSaaSは、Salesforceみたいなものだとお考えいただければと思います。そこにいろいろな他社のベンダーが、当社のアドオンを使って開発できる環境をご用意いたします。「アフターマーケット向けにいろいろな事業をやりたい」というさまざまなニーズであったり、大手の個社であれば、それに「機能追加をしたいんだ」という場合も、今までは当社が対応してまいりましたけれども、これは非常に費用も時間もかかります。

当然、当社がなにか「新規開発をやろう」と思っても、大型案件を受けてしまいますと、リソース的に非常に厳しいと(いうことです)。当然ながら一時的な受注ですので、それを抱えるほど事業規模(に影響する)というか、コストを増大させてしまいますと、次年度以降の収益に影響があるということで、クラウド型でほかのベンダーからの協力を仰ぎながら、そこから当社のクラウドの利用料をさらに徴収していくというビジネスに、変更していっている状態でございます。

これは、もう自動運転やIoTが進みますので、そのようなクラウドベースの基盤がないと、車から上がる情報を処理して、なんらかのサービスを行うことが不可欠となりますので、当社はその対応を今から進めている状態であるということを、併せてご報告させていただきまして、説明を終了させていただきたいと思います。

新着ログ

「情報・通信業」のログ