【QAあり】ダイレクトマーケティングミックス、前年同期比で大幅増益 売上減少要因は解消し、業績回復フェーズへ

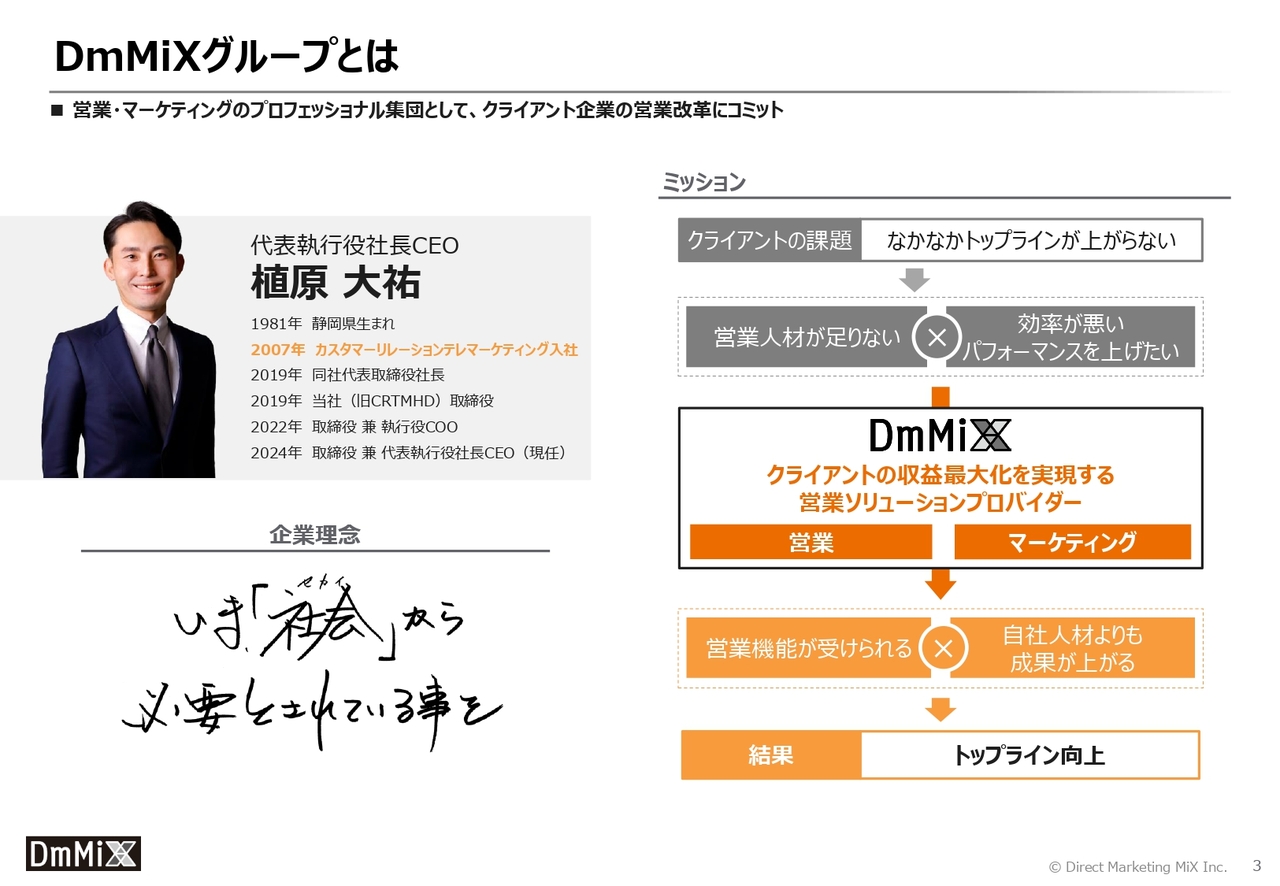

DmMiXグループとは

植原大祐氏(以下、植原):株式会社ダイレクトマーケティングミックス代表執行役社長CEOの植原です。本日はお忙しい中ご参加いただき、ありがとうございます。2月14日に発表した2024年12月期通期決算についてご説明します。

本日は、当社のビジネスモデル及びコアコンピタンス、2024年12月期通期決算、2025年12月期決算見通しと中長期成長戦略の順にお話しします。

ビジネスモデルについてご説明します。ダイレクトマーケティングミックスは、2007年に前身となる会社を創業しました。「いま、『社会(セカイ)』から必要とされている事を」を企業理念に掲げ、営業・マーケティングのプロフェッショナル集団として、クライアント企業の営業改革にコミットしています。

営業人材の不足、パフォーマンスの向上といった企業活動の根源的な課題に対して、高い営業力とマーケティング力を武器に、クライアント企業の収益最大化を実現する営業ソリューションプロバイダーとして、トップライン向上に貢献しています。

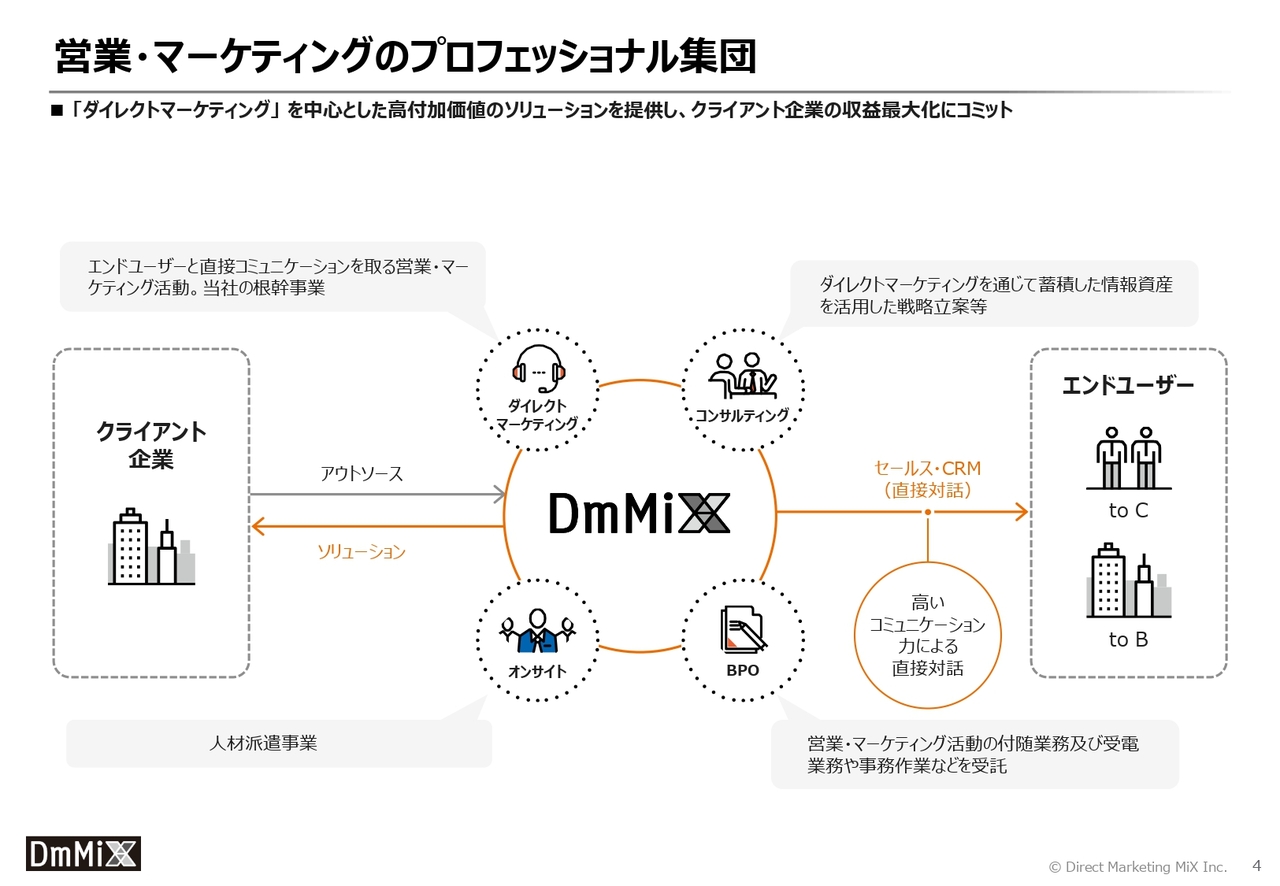

営業・マーケティングのプロフェッショナル集団

当社のコア業務であるダイレクトマーケティングについてご説明します。重要なポイントは、クライアント企業よりユーザーリストをお預かりし、クライアント企業に代わってエンドユーザーと直接対話をするという点です。

直接対話からエンドユーザーの真のニーズをあぶり出し、顧客生涯価値を高めることで、クライアント企業の収益最大化にコミットしています。また、クライアント企業そのものとして営業を行うため、高い品質管理体制を構築しています。

ダイレクトマーケティングに関連して、コンサルティング・BPO・オンサイト事業も営んでいます。

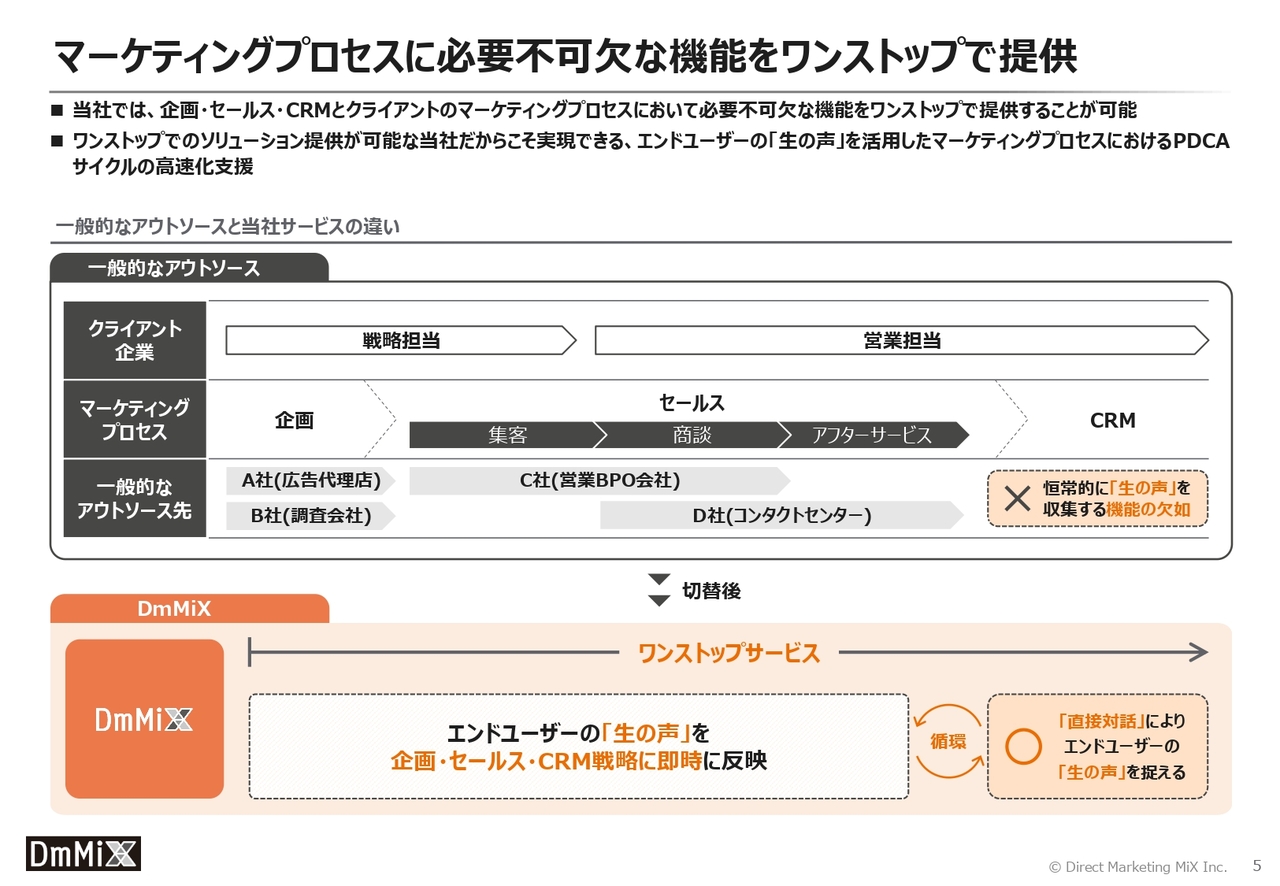

マーケティングプロセスに必要不可欠な機能をワンストップで提供

当社の特徴は、営業プロフェッショナル集団として培った高いコミュニケーション力を駆使し、エンドユーザーの生の声を活かした企画・セールス・CRMなどのマーケティングプロセスのワンストップ提供にあります。

収集された生の声を即時にクライアントのマーケティング戦略に反映することで、マーケティングプロセスのPDCAサイクルを高速化しています。

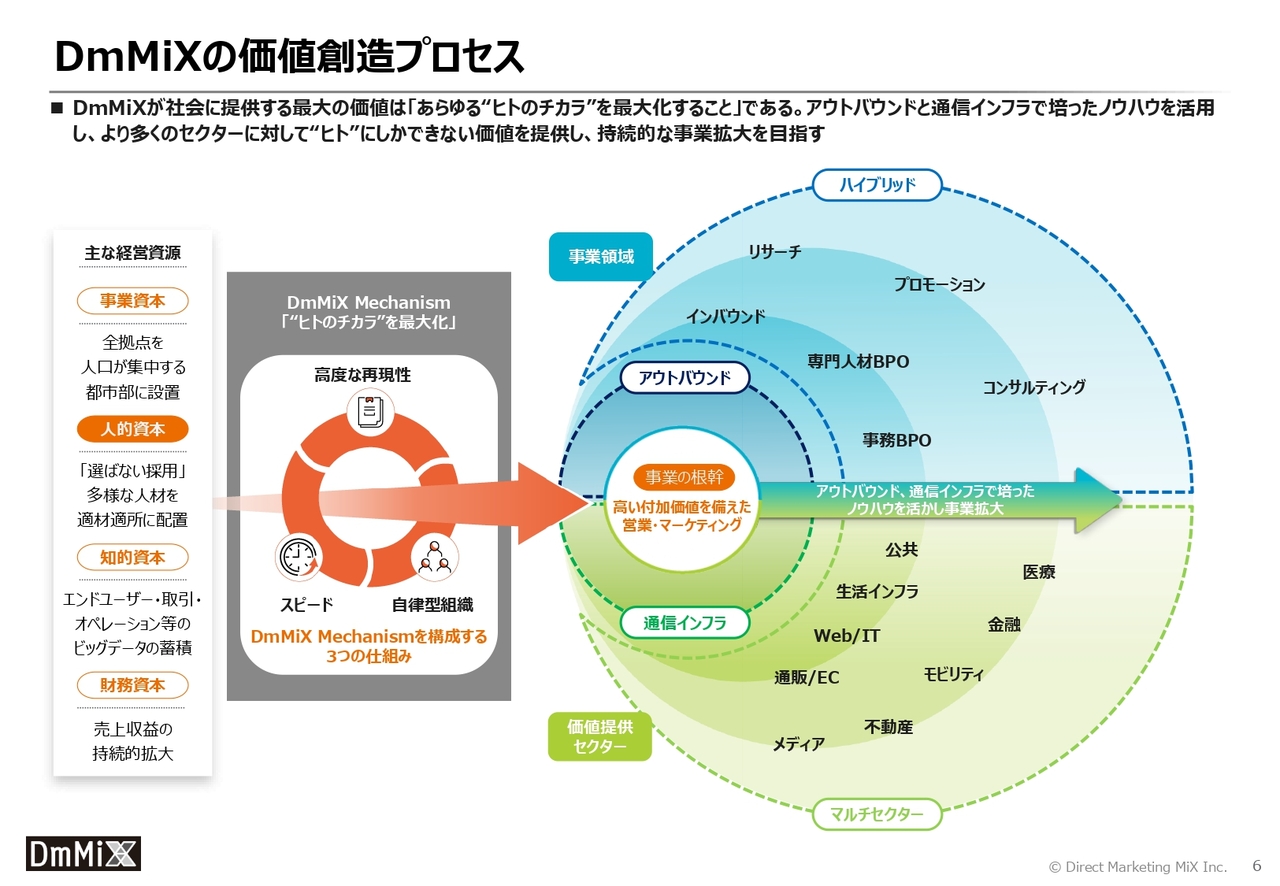

DmMiXの価値創造プロセス

あらためて、当社の価値創造プロセスと競争戦略についてお話しします。当社の競争力の源泉は、セールスマーケティングのBPOを大規模に行うというユニークなポジショニングと、アウトバウンド業務で圧倒的な成果を出すことを突き詰める過程で練り上げたケイパビリティであると考えています。

ポジショニングについてです。セールスマーケティングのBPO事業における競合は、広く捉えれば中小企業の業者が数多く存在する代理店が挙げられます。しかしながら当社は、このような代理店を直接的な競合相手であるとは捉えていません。

当社は代理店ではなく、クライアントの一員としてエンドユーザーと接する委託型でのサービスを提供しており、かつそれらを大規模に運営しています。この領域には直接的な競合企業は存在しないと考えています。

ケイパビリティについてです。人材の流動性の高いアウトバウンド業務において、多様な人材を活用して圧倒的な成果を出し続けるため、日々創意工夫を重ねています。その結果生まれた「“ヒトのチカラ”を最大化」するシステムが当社の競争力の源泉であり、新規参入者にとっての参入障壁になっていると考えています。

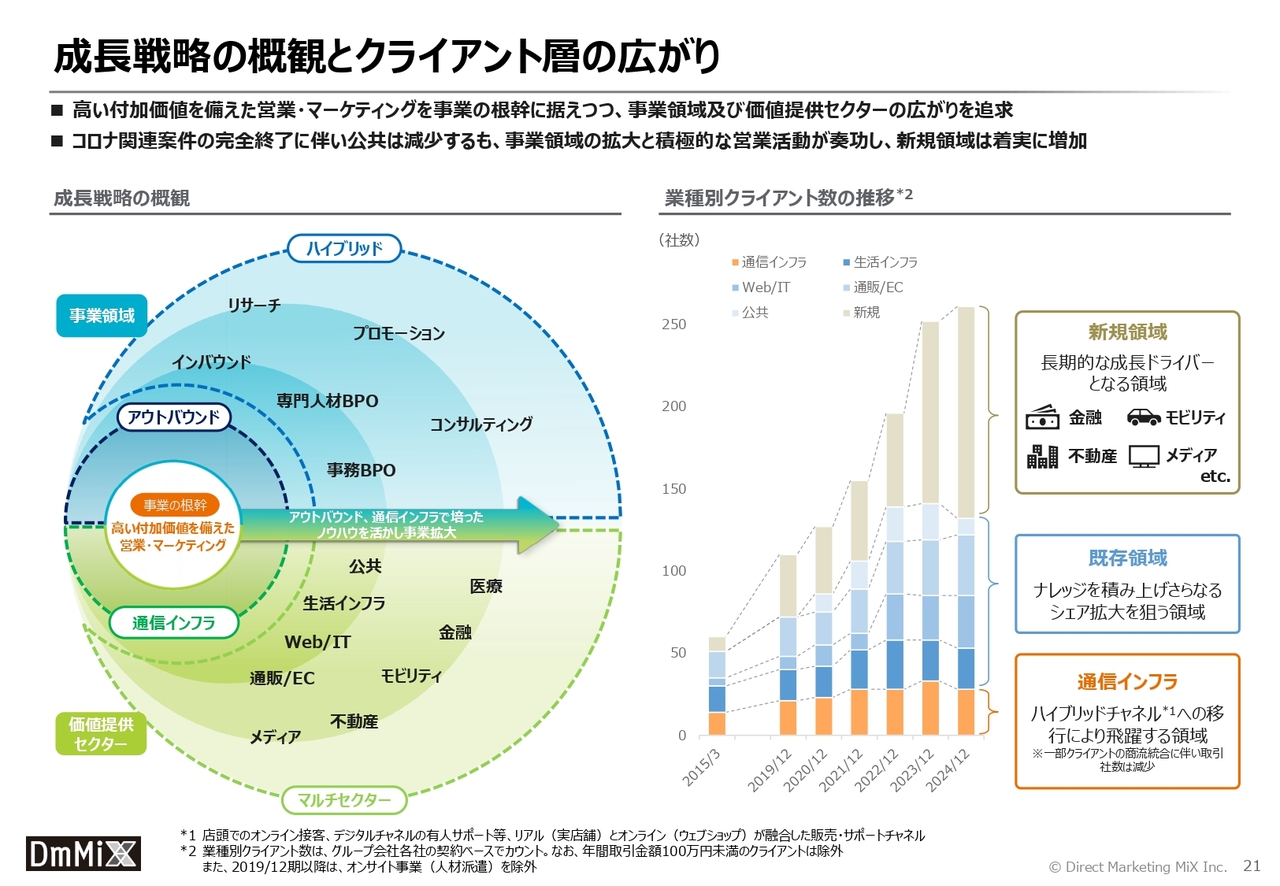

これらの特徴を踏まえて、当社の中長期成長戦略の方向性を示しているのが、スライド右側の図です。当社の競争力の源泉を生み出してきたアウトバウンド業務と通信インフラセクターは、引き続きコア業務として注力していきます。

中長期の成長ドライバーとしては、事業領域拡大とマルチセクター化を掲げています。事業領域はDX進展の結果、市場の成長が期待できるハイブリッド業務の取り組みに注力し、クライアント層については金融やモビリティをはじめとしたマルチセクターへの本格参入を目指します。

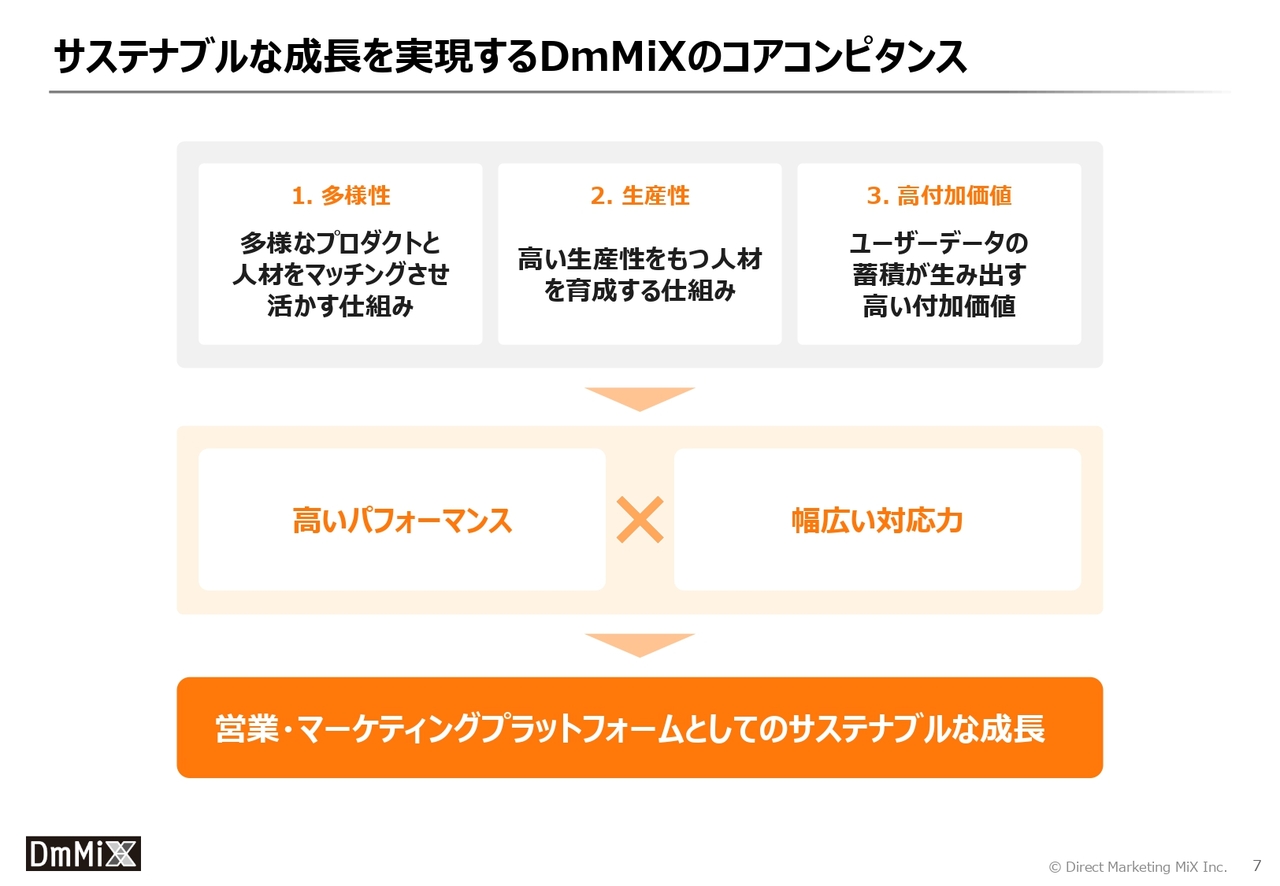

サステナブルな成長を実現するDmMiXのコアコンピタンス

当社が持つ「“ヒトのチカラ”を最大化」するシステムを支えるのが、スライドに示している3つのコアコンピタンスです。

1つ目は多様性です。多様なプロダクトと人材をマッチングさせ、あらゆる人材を活かす仕組みです。2つ目は生産性です。事業の要である生産性の高い人材を、継続的に育成する仕組みです。3つ目は高付加価値です。蓄積したユーザーデータをもとに生産性を向上させるだけでなく、マーケティング戦略の立案など、高い付加価値を持ったソリューションを提供できます。

一つひとつは言葉にすると簡単に聞こえますが、それら3つの仕組みが揃い、ポジティブに作用し合っているところが当社の強みであり、模倣困難なコアコンピタンスと言えます。それぞれについて詳しくご説明します。

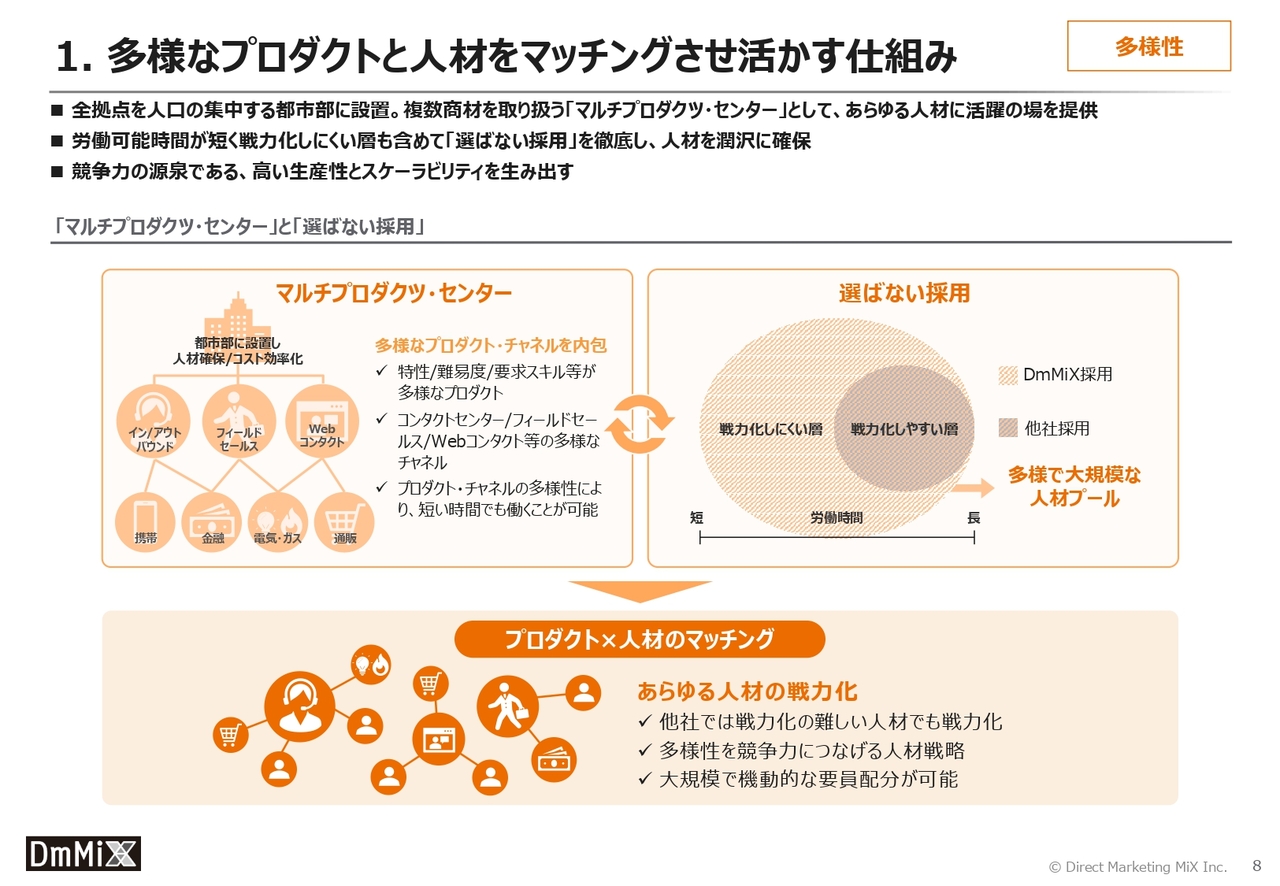

1. 多様なプロダクトと人材をマッチングさせ活かす仕組み

多様性についてです。当社では、全拠点を人口の集中する都市部に設置することで、人材確保の効率化を図っています。すべての拠点が複数商材を扱うマルチプロダクツ・センターとして、1つの拠点で多様なプロダクトを扱い、さらには多様なチャネル展開をしているため、どのような人材にもマッチする仕組みとなっています。

マルチプロダクツ・センターでは、労働可能時間が短く、戦力化しにくい人材にも活躍の場を提供できることから、選ばない採用が可能となります。当社はこれを徹底することで、常に多様で潤沢な人材を確保しています。

このように多様なプロダクトと人材をマッチングさせることで、他社では戦力化が難しい人材も戦力化して、クライアントの要望に応じて機動的な増員や配置変更を行うことができるようになります。これにより、競争力の源泉である高い生産性とスケーラビリティを生み出します。

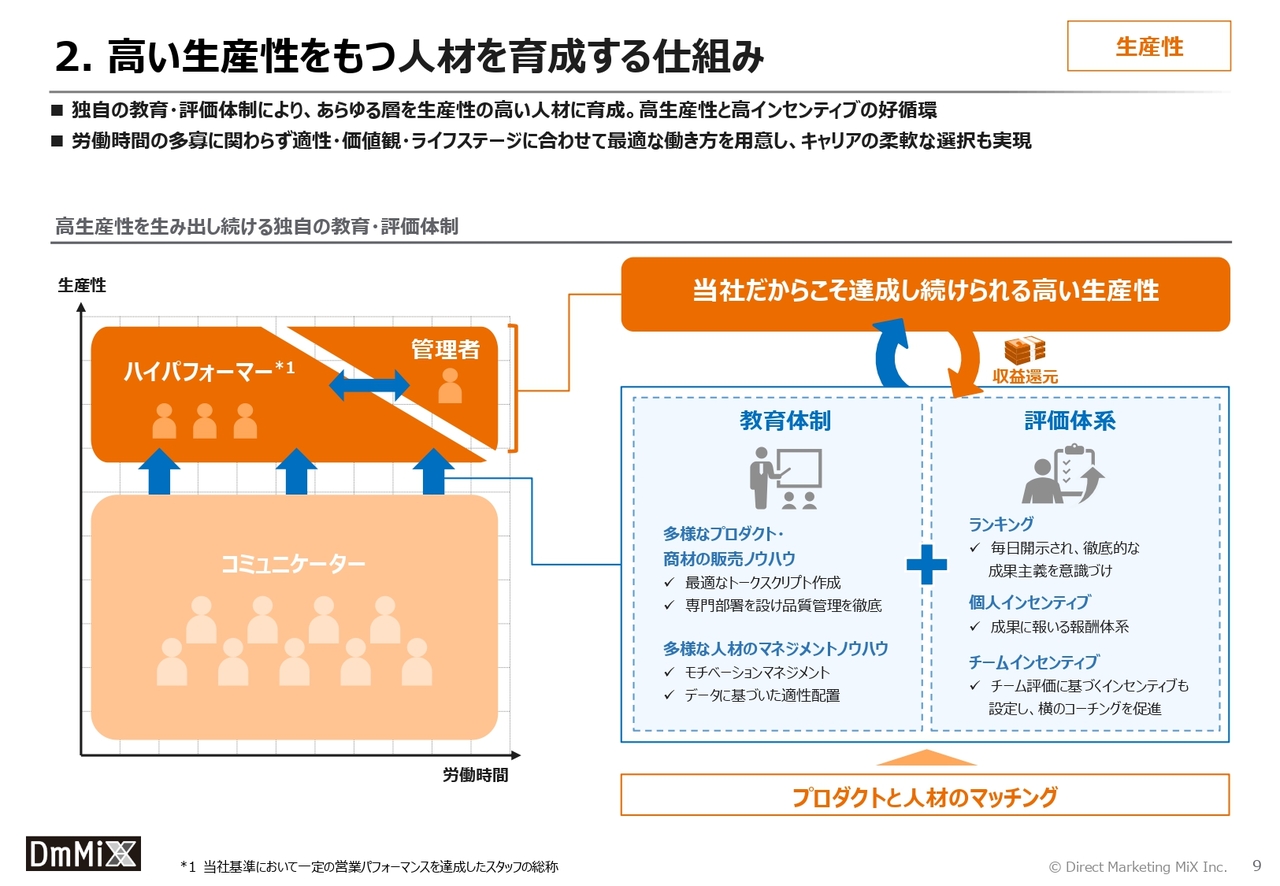

2. 高い生産性をもつ人材を育成する仕組み

生産性についてです。当社では、独自の教育と評価体制により、あらゆる層を生産性の高い人材に育成します。プロダクトごとに最適なトークスクリプトを作成し、徹底した品質管理を行うなど、盤石な教育体制で生産性を向上させます。

また、スタッフのランキングを毎日開示し、成果に報いる高いインセンティブを設計するなど、徹底的な成果主義にこだわりながら、縦横のコーチングが促進される評価体系を採用しています。高収益を生み出せる組織だからこそ実現可能な仕組みであり、高い生産性と高いインセンティブが好循環を作り出しています。

このような仕組みにより、労働時間の多寡にかかわらず個々人に合わせた働き方が可能となり、キャリアパスの柔軟な選択を実現しています。

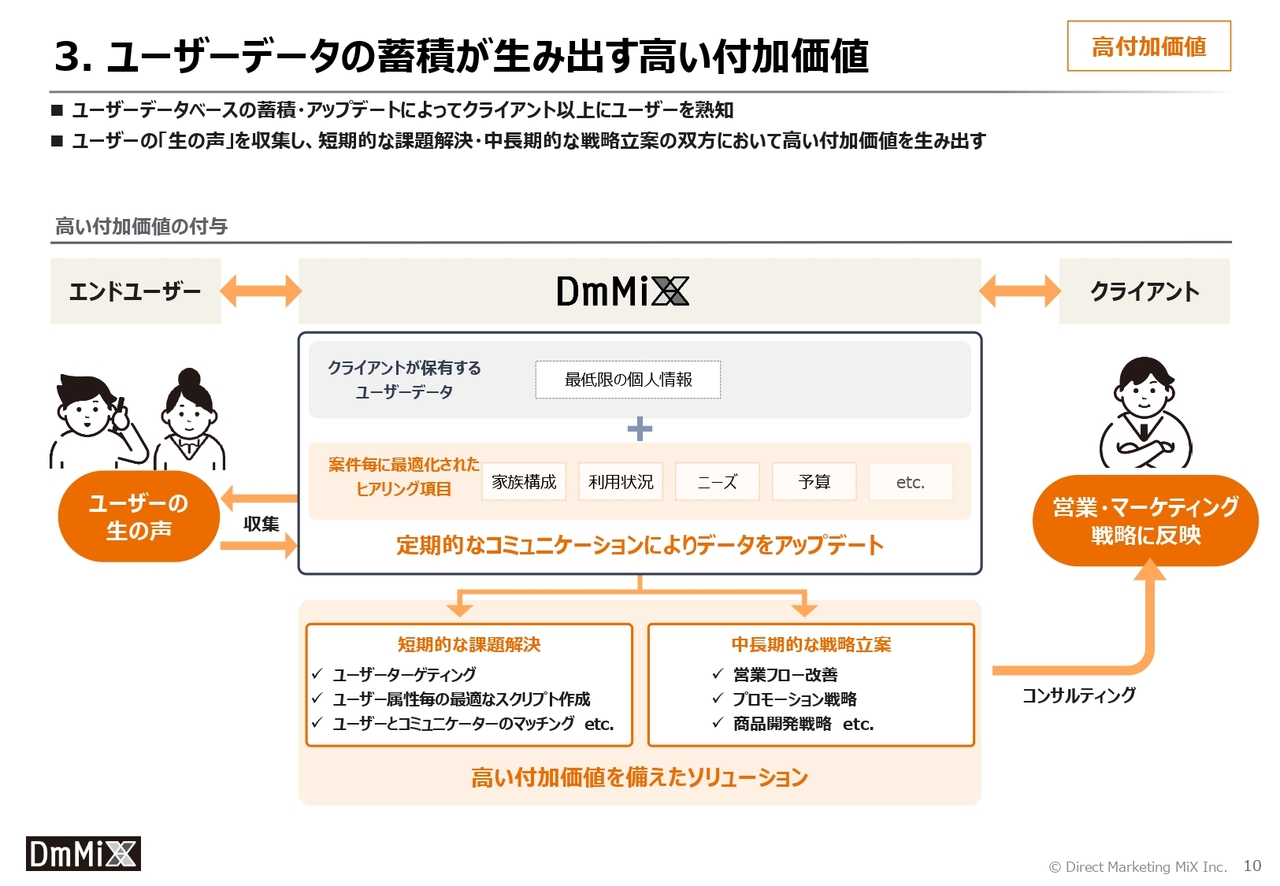

3. ユーザーデータの蓄積が生み出す高い付加価値

付加価値についてです。当社は、ユーザーデータベースの蓄積やアップデートにより、クライアント以上にエンドユーザーを熟知しています。クライアントがもともと保有する最低限の個人情報に加え、案件ごとに最適化されたヒアリング項目によって得た有用な生の声を蓄積し続けます。

そして、エンドユーザーとの定期的なコミュニケーションによってアップデートし、課題解決のみならず、戦略立案を含めたコンサルティングにつなげていきます。このように、営業人材の提供にとどまらない、高い付加価値を備えたソリューションを提供しています。

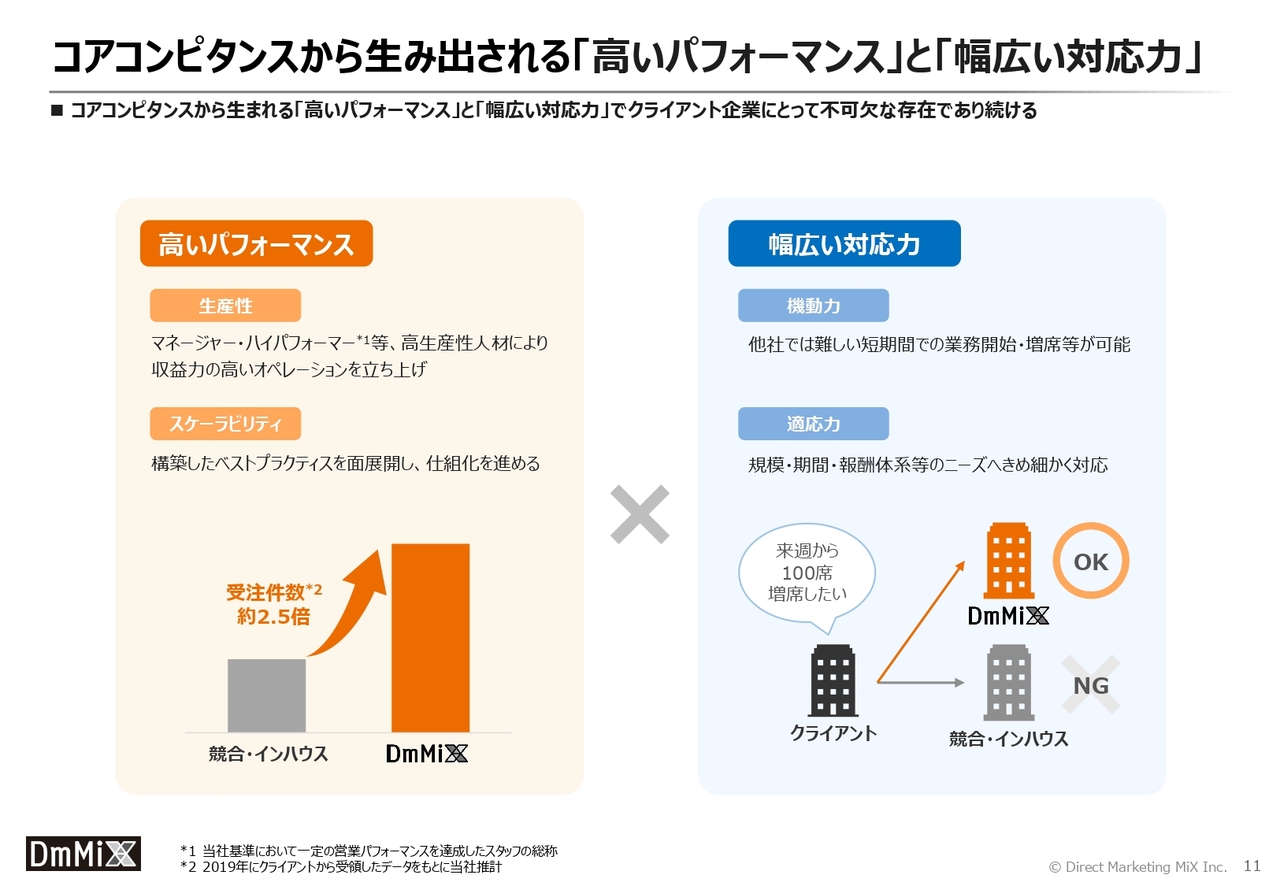

コアコンピタンスから生み出される「高いパフォーマンス」と「幅広い対応力」

3つのコアコンピタンスから生み出されるのが、高いパフォーマンスと幅広い対応力です。高いパフォーマンスは、生産性とスケーラビリティの掛け算で構成されます。

当社では、精鋭人材によってベストプラクティスを構築します。そして、このノウハウを横展開し、仕組み化することで、スケーラビリティも確保します。

幅広い対応力のポイントは、機動力と適応力です。当社では、競合やクライアント企業のインハウス部門では難しいとされる、短期間での業務開始や増席が可能な上、高いホスピタリティをもってクライアントのニーズに対してきめ細かく対応します。

高いパフォーマンスと幅広い対応力を兼ね備えることで、クライアントにとって必要不可欠な存在となっています。

この結果、クライアント企業から高い支持を獲得し、年平均獲得新規クライアント数30社以上、クライアントの契約リピート率約95パーセント等、営業マーケティングのプラットフォームとしてサステナブルな成長を実現しています。

以上、ビジネスモデルとコアコンピタンスについてご説明しました。

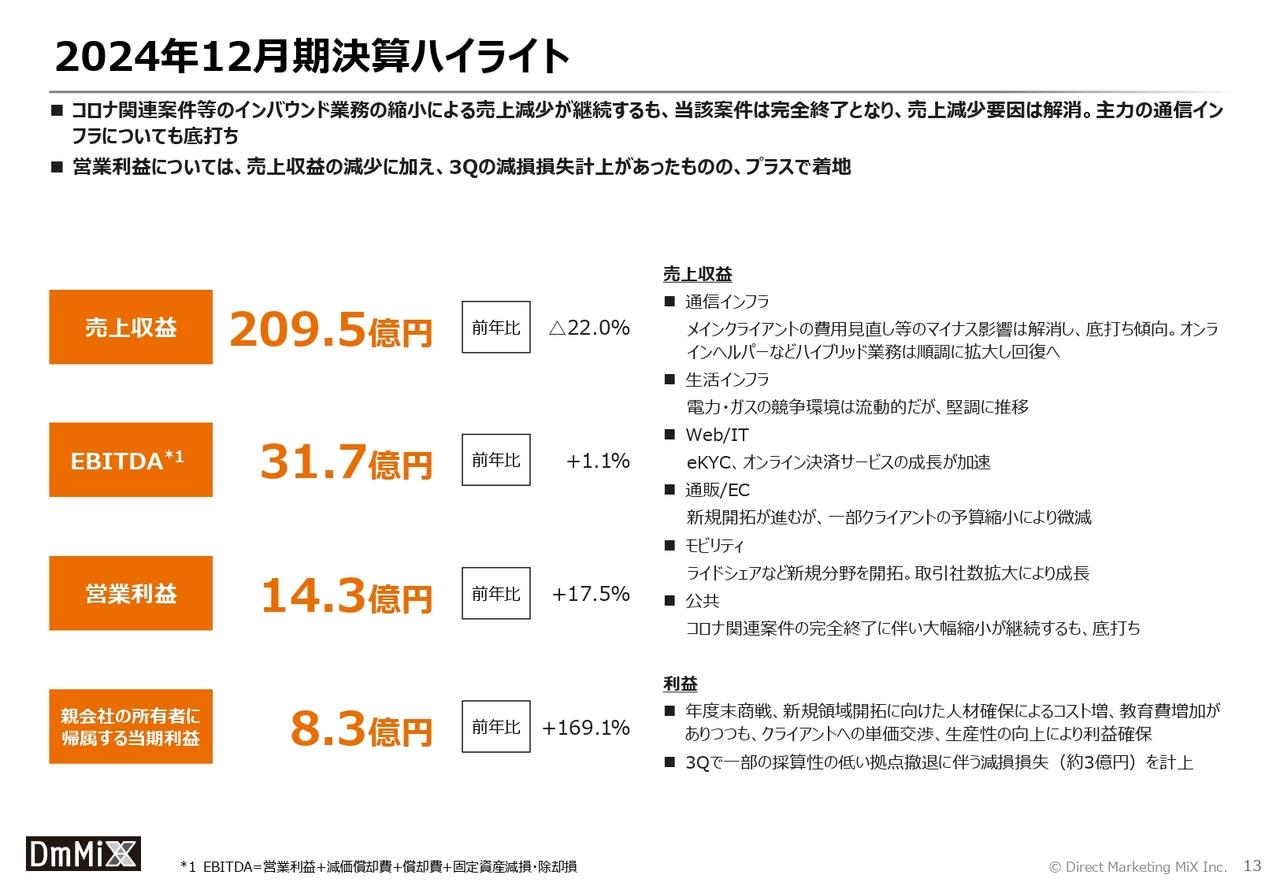

2024年12月期決算ハイライト

続いて、2024年12月期決算についてご説明します。2024年12月期の決算ハイライトは、スライドのとおりです。売上については、前年比マイナス22パーセントの減収となりました。

売上減少の要因となっていた新型コロナウイルス関連案件等のインバウンド業務の大幅縮小については、2024年12月期をもって完全に終了しました。これにより売上減少要因は解消し、業績は2025年度より回復フェーズに入ると見込んでいます。

通信インフラセクターについても、メインクライアントの費用見直し等のマイナス影響は解消し、順調に回復しています。その他、Web/IT、モビリティなど新しい領域でのビジネスが拡大しており、2025年度以降の成長に寄与すると見込んでいます。

営業利益については、売上減少に加えて第3四半期における減損損失の計上がありながらも、前年比プラス17.5パーセントの増益となりました。第4四半期において、年度末商戦や新規領域開拓に向けた人材確保による人件費や教育費等の増加があったものの、クライアントへの単価交渉や生産性の向上により、利益を確保することができました。

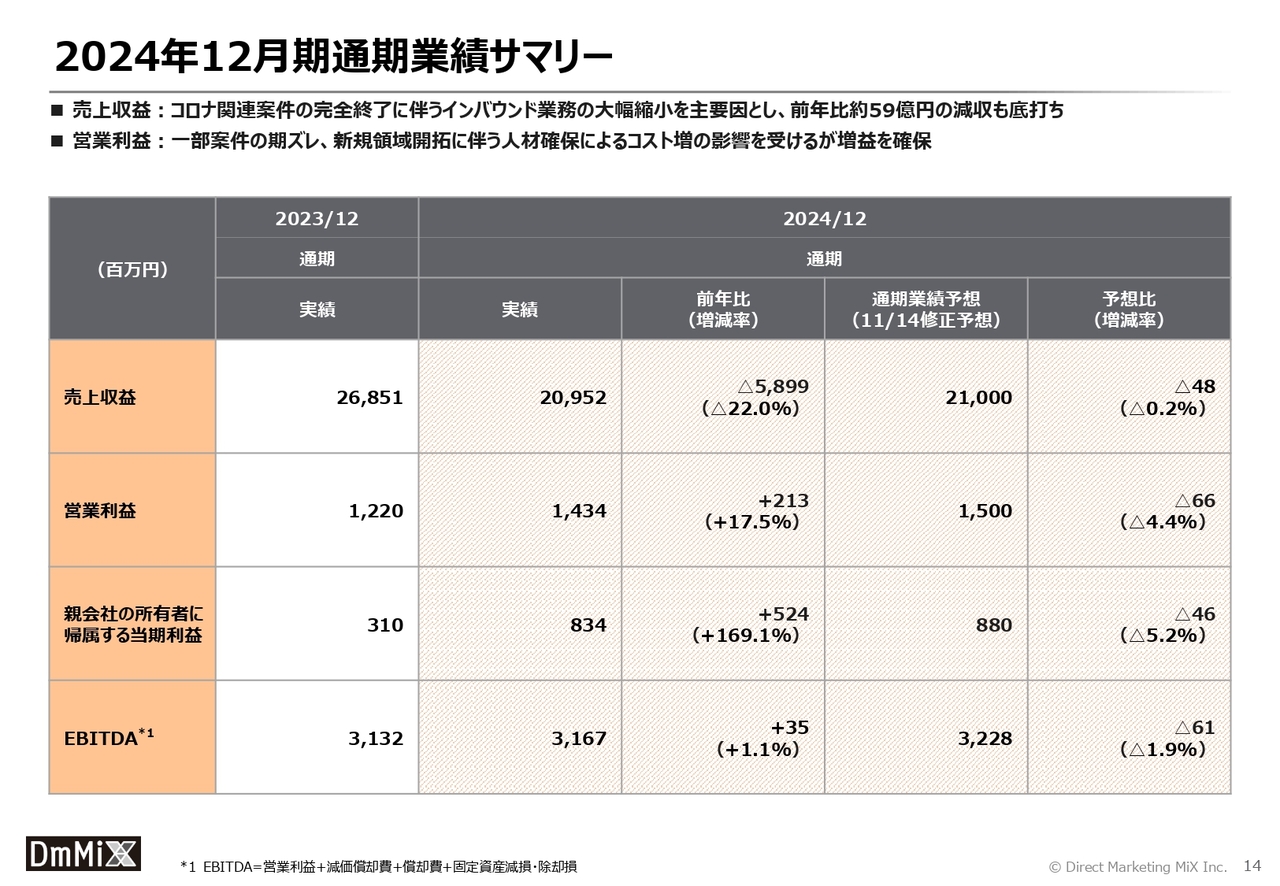

2024年12月期通期業績サマリー

2024年12月期の業績サマリーはスライドのとおりです。売上収益については、新型コロナウイルス関連案件の完全終了に伴う、インバウンド業務の大幅縮小を主要因として減収となりましたが、2024年12月期で底打ちとなりました。

営業利益については、一部案件の受発注タイミングのずれや新規開拓に伴う人材確保によるコスト増の影響を受けたものの、増益での着地となりました。

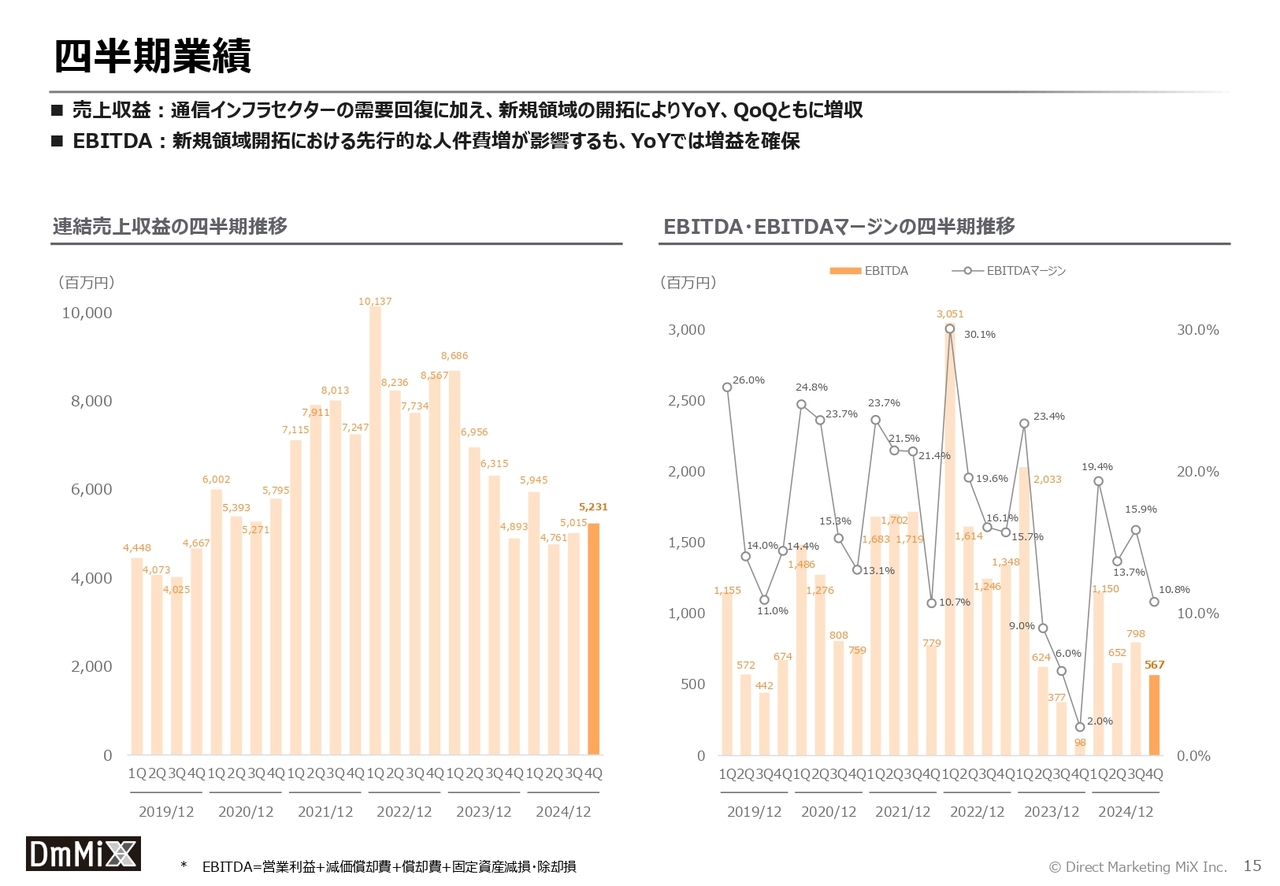

四半期業績

四半期業績推移はスライドのとおりです。売上収益は、通信インフラセクターの需要回復に加えてモビリティなどの新規領域ビジネスが拡大し、前年同期比及び前四半期比で増益となりました。

EBITDAについては、新規開拓領域における先行的な人件費の増加があったものの、前年同期比で増益を確保することができました。

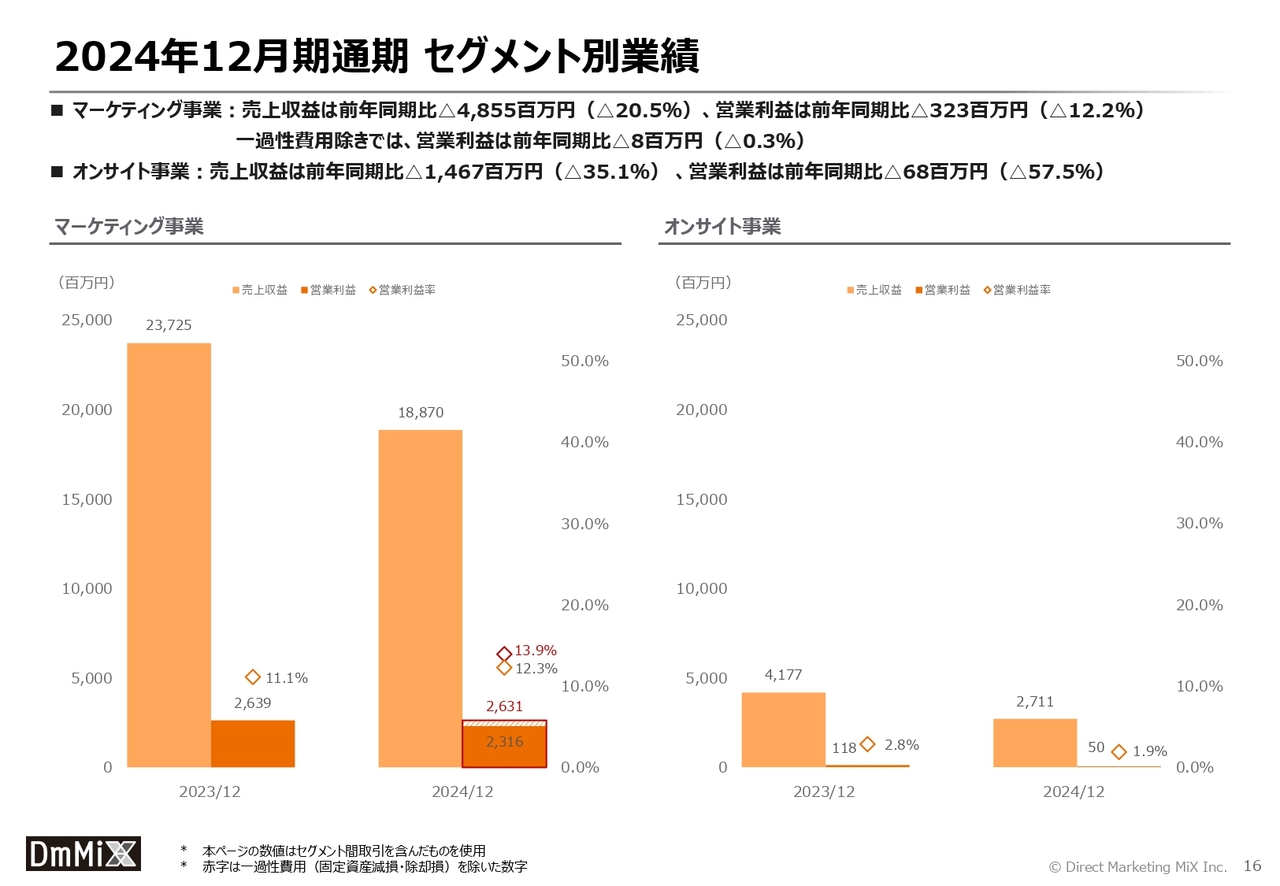

2024年12月期通期 セグメント別業績

セグメント別の業績はスライドのとおりです。こちらもインバウンド業務の大幅縮小の影響を受けて、マーケティング事業及びオンサイト事業ともに減収減益となりました。アウトバウンド業務・ハイブリッド業務については、当初の見立てどおり堅調に推移しています。

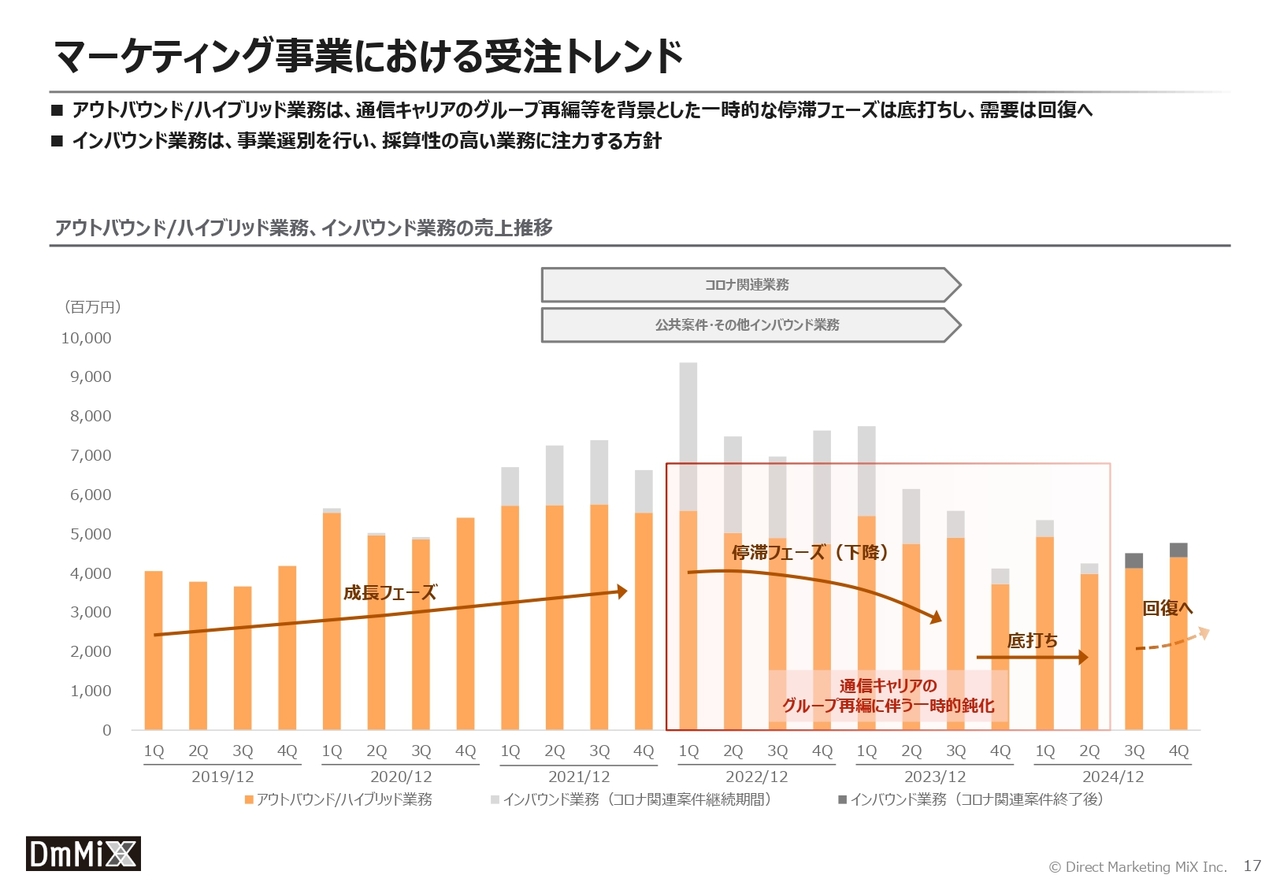

マーケティング事業における受注トレンド

業務別の売上高推移はスライドのとおりです。オレンジの棒グラフで示しているアウトバウンド業務及びハイブリッド業務について、通信キャリアのグループ再編等による一時的な停滞フェーズは底打ちし、需要は回復してきている状態です。

インバウンド業務については、引き続き事業選別を行い、採算性の高い業務のみに注力する方針をとっています。今後、市場環境が好転し採算性が向上した場合には、積極的に営業攻勢をかけて案件獲得を行っていく予定です。

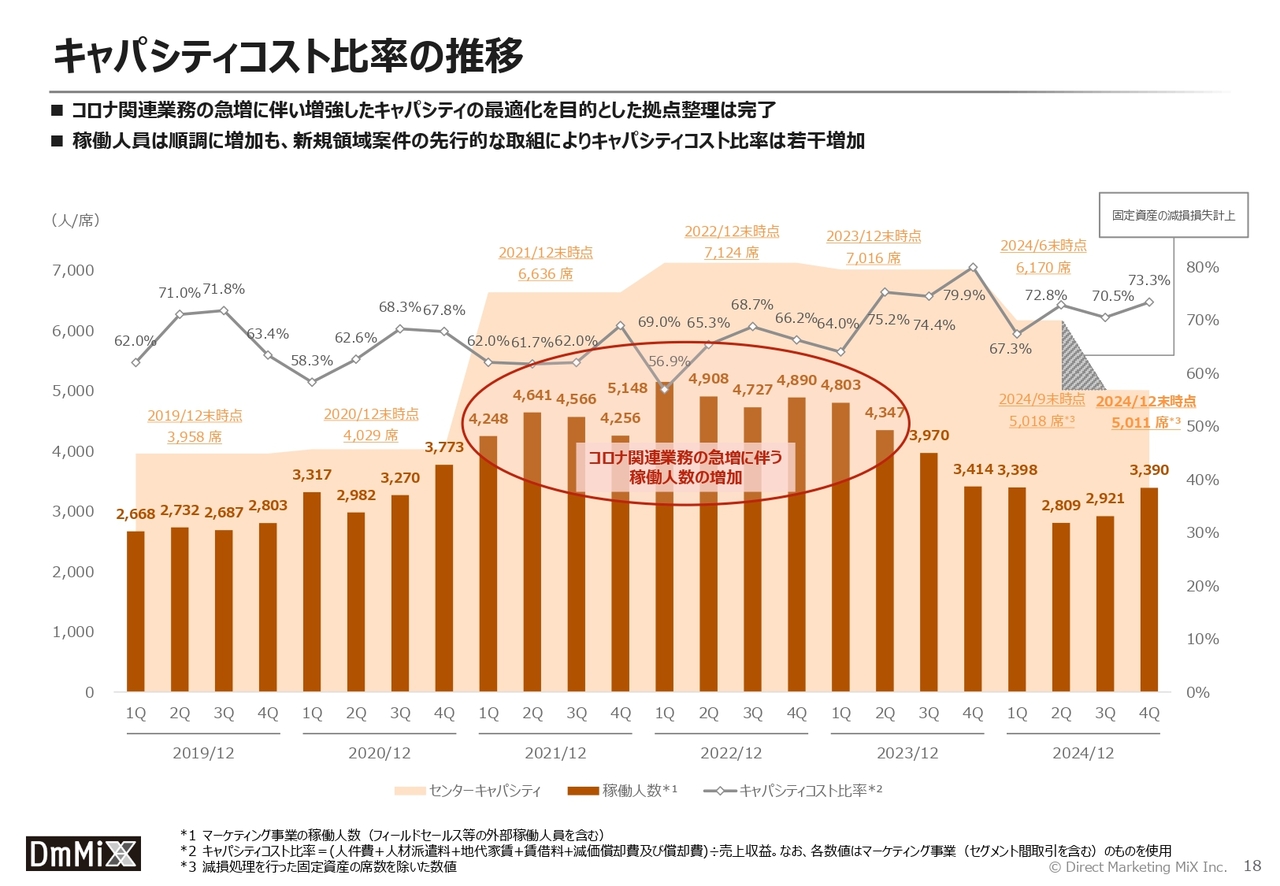

キャパシティコスト比率の推移

スライドのグラフは、マーケティング事業における稼働人員、保有席数及びキャパシティコスト比率の推移を示しています。

2021年以降の新型コロナウイルス関連業務の急増に伴い増強した、キャパシティの最適化を目的とした拠点整理は完了しました。足元では、新規領域開拓に伴う先行的な取り組みによる人件費増に伴い、キャパシティコスト比率は若干増加となっています。

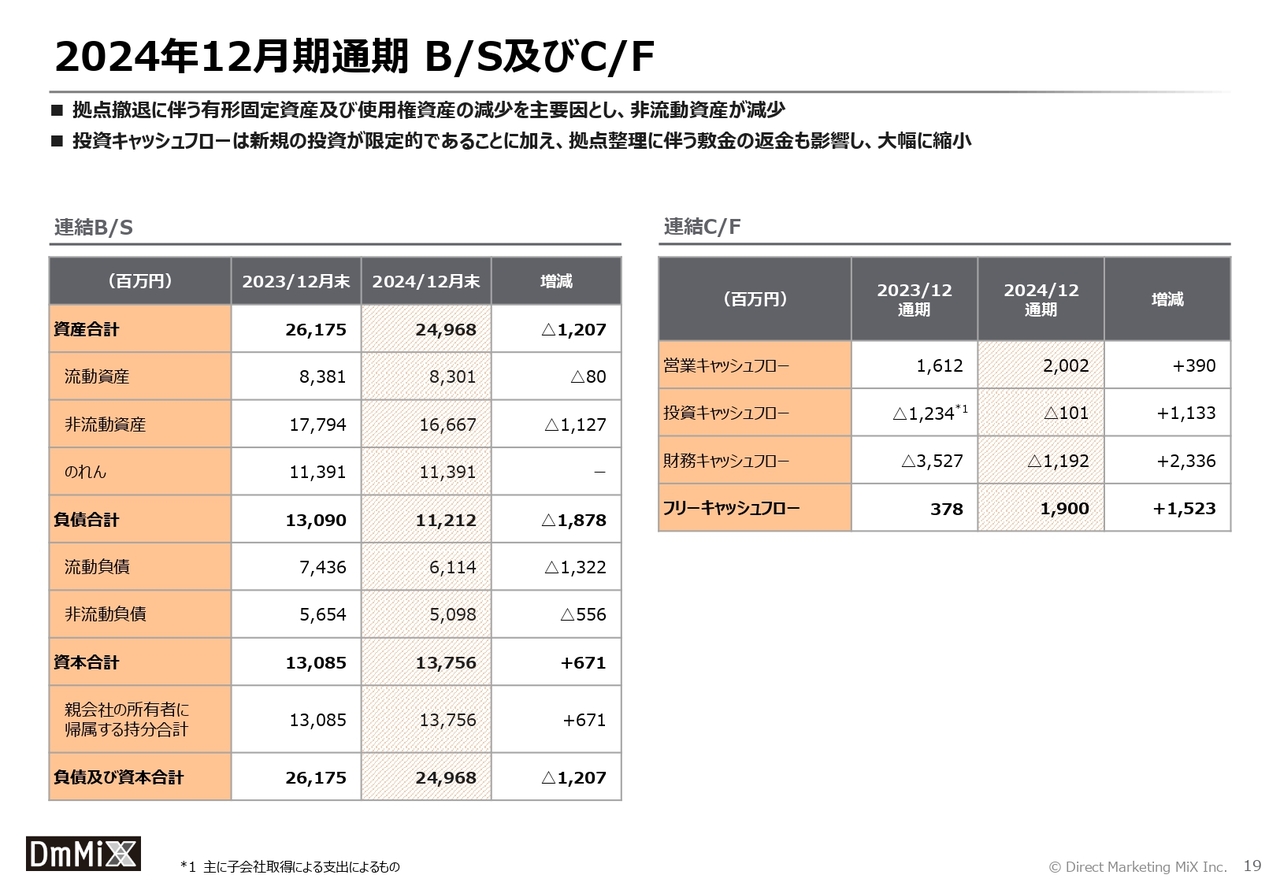

2024年12月期通期B/S及びC/F

スライドには、連結ベースでのバランスシート及びキャッシュフローを示しています。一部採算性の低い拠点の撤退により、有形固定資産と使用権資産の減少を主要因として、非流動資産が減少となっています。

投資キャッシュフローは、新規の投資が限定的であることに加え、拠点整理に伴う敷金の返金も影響し大幅に縮小しました。増減が大きい要因は、昨年の子会社取得によるものです。

成長戦略の概観とクライアント層の広がり

2025年12月期の決算見通しと中長期成長戦略についてご説明します。成長戦略の概観です。成長ドライバーは、短中期的には既存のコアドメインであるアウトバウンド業務と通信インフラセクターですが、中長期的にはハイブリッド業務とマルチセクターであると考えています。

ハイブリッド業務の定義と、当社がハイブリッド業務に注力する理由についてご説明します。当社のハイブリッド業務とは、アウトバウンド業務に加えて双方向のコミュニケーションが必要なインバウンド業務や、コンタクトセンター以外のBPO業務を含む複合的なコールセンター業務を指しています。

当社がハイブリッド業務に注力する理由は、大きく分けて3つあります。

1つ目は市場が魅力的であること、2つ目は当社の強みが活かせる領域であること、3つ目は当社の中核であるアウトバウンド業務に対しても良い影響を与えることです。後ほど詳しくご説明しますが、ハイブリッド業務への注力により、これまでアウトバウンド業務というソリューションのみではリーチできなかった業種のクライアント獲得ができています。

スライド右側の図に示すとおり、足元では金融やモビリティ、メディアなどをはじめとしたハイブリッド業務が先行するかたちで、新規領域クライアント数が増加しています。

DmMiXが強みを持つヒトのチカラの領域

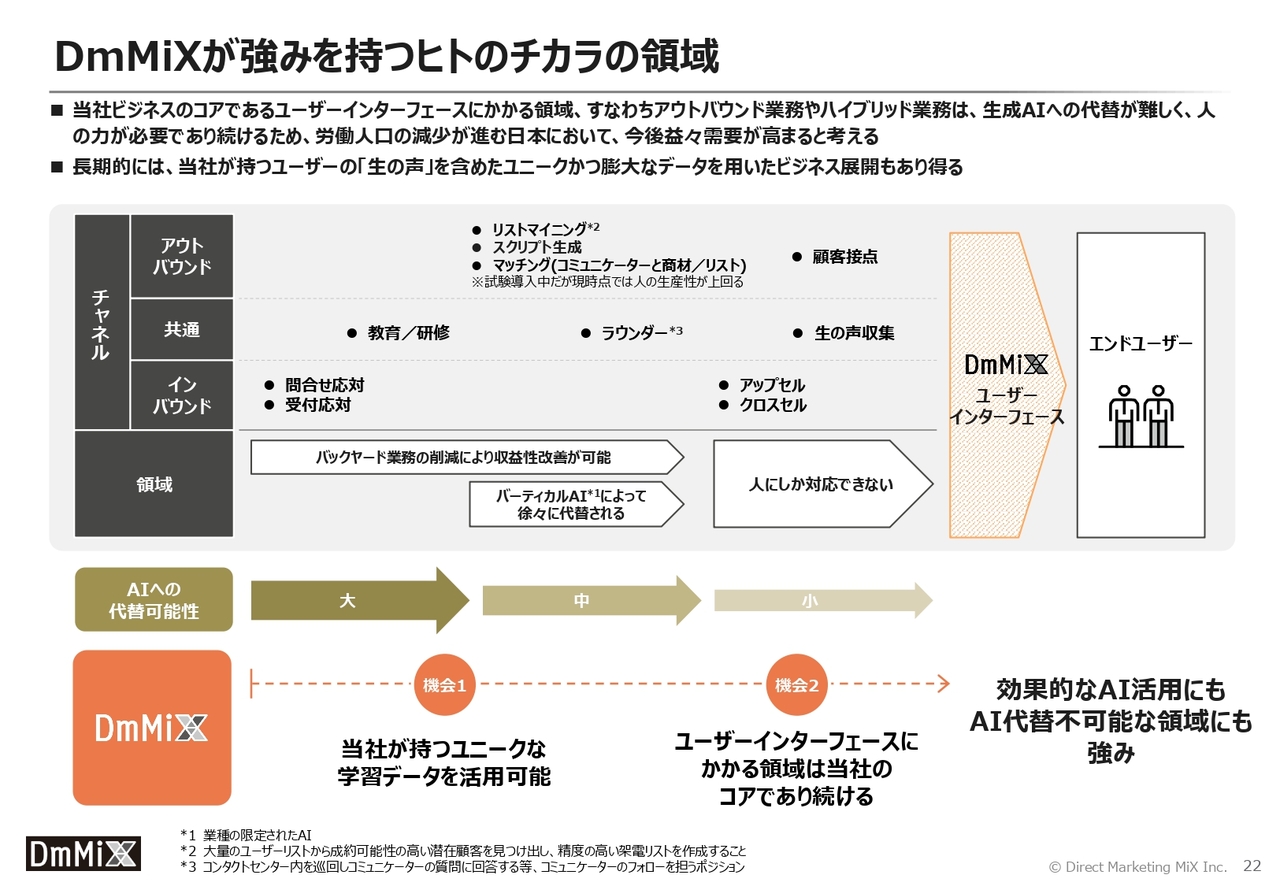

成長戦略についてご説明する前に、事業環境認識についてお話しします。近年、「御社のビジネスはAIに取って代わられるのではないか?」というご質問を多くいただきます。お答えとしては、「バックヤード業務など部分的には取って代わられるが、当社のコアであるユーザーインターフェイスに係る領域は人にしかできず、AIの代替は難しい」と考えています。

当社が最も得意とするのはアウトバウンド業務です。こちらからエンドユーザーに架電して直接お話をする中で、営業・マーケティング活動を行う業務です。逆にインバウンド業務とは、エンドユーザーからの電話を受電し、問い合わせや受付対応を行う業務です。このインバウンド業務の一部は、すでにAIへの代替が進んでいます。

しかし、アウトバウンド業務はもちろんのこと、インバウンド業務の中でも、クロスセルやアップセルを目的としたセールス色の強い業務や、高齢者を中心としたデジタルリテラシーの低い層とのコミュニケーションが必要とされる業務はAIの代替が難しく、今後も人の力が必要であり続けると考えています。

日本経済全体の重要な課題である労働人口の減少を背景として、企業はBPOの利活用を進めています。外部委託可能な業務については「餅は餅屋」という発想のもと、さらにBPO化が進むと考えられます。

そのような環境下において、豊富な人材のプールを抱えて「“ヒトのチカラ”を最大化」する仕組みを持つ当社の価値は、より一層高まっていくものと考えています。さらに当社が顧客との直接対話により蓄積してきた膨大でユニークなデータは価値が高く、長期的にはこれらを活用したビジネスも十分に展開可能と考えています。

各事業領域の環境認識

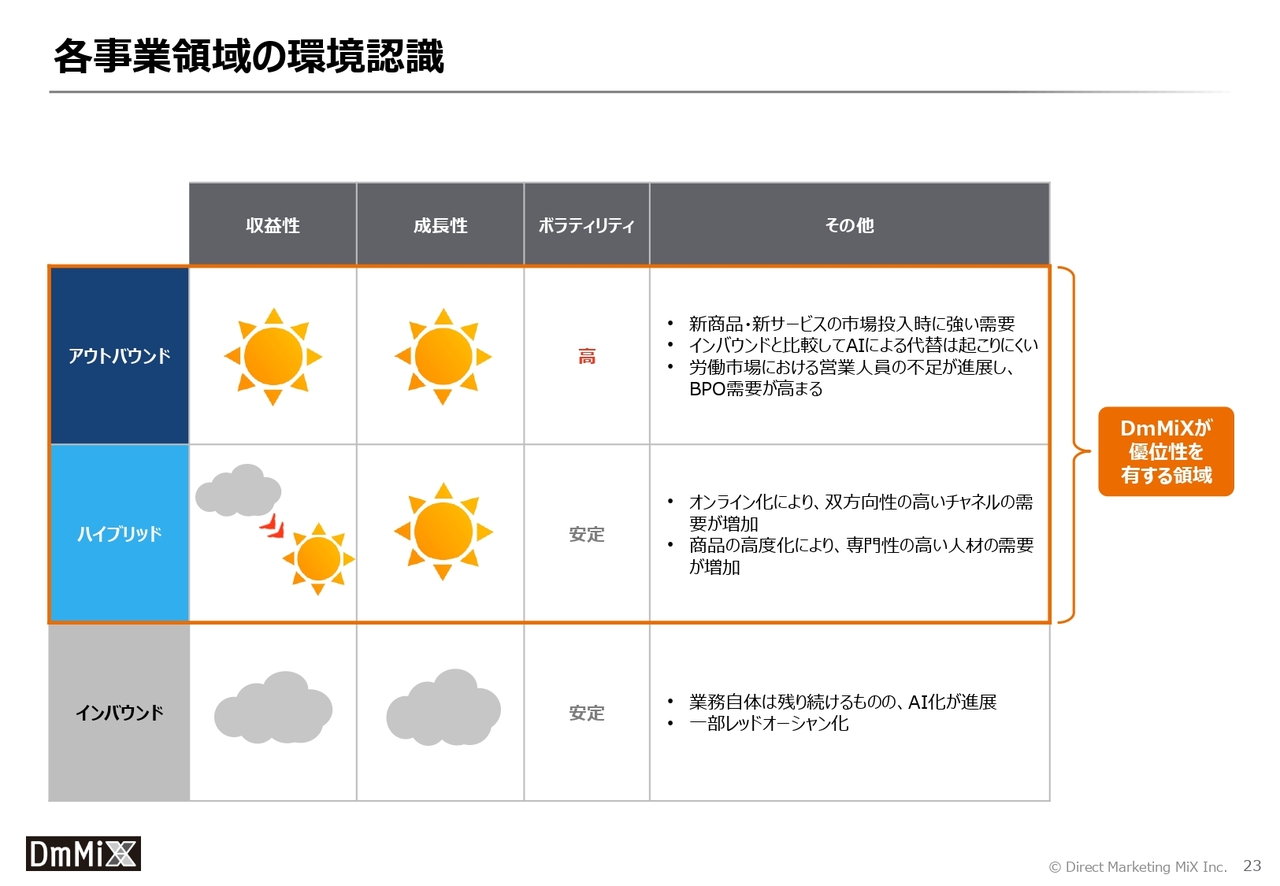

各事業領域の環境認識について、あらためてお話しします。まず、アウトバウンド業務について、新商品や新サービスを市場投入する際に、強い需要が生まれます。その反面、業務量のボラティリティが高いのも特徴です。

労働人口の減少に応じて、営業人員の不足は今後ますます深刻化すると考えています。そのような環境を背景に、セールスBPOの需要は通信インフラセクターにとどまらず、マルチセクターにも拡大すると考えています。

次に、ハイブリッド業務についてです。各業界のDX進展によって、これまでオフライン中心であった顧客接点は、徐々にデジタル化しています。ただし、人にしかできない領域は必ず残り続けるため、その部分のBPO需要は高まると考えています。現在は、市場の黎明期であるため、収益性は良好とは言えない業務もありますが、今後BPOが一般化する過程で改善していくものと考えています。

インバウンド業務については、単純な問い合わせ業務等の窓口の一般的な業務は、AIに代替されるものと考えています。

中長期の成長イメージ①

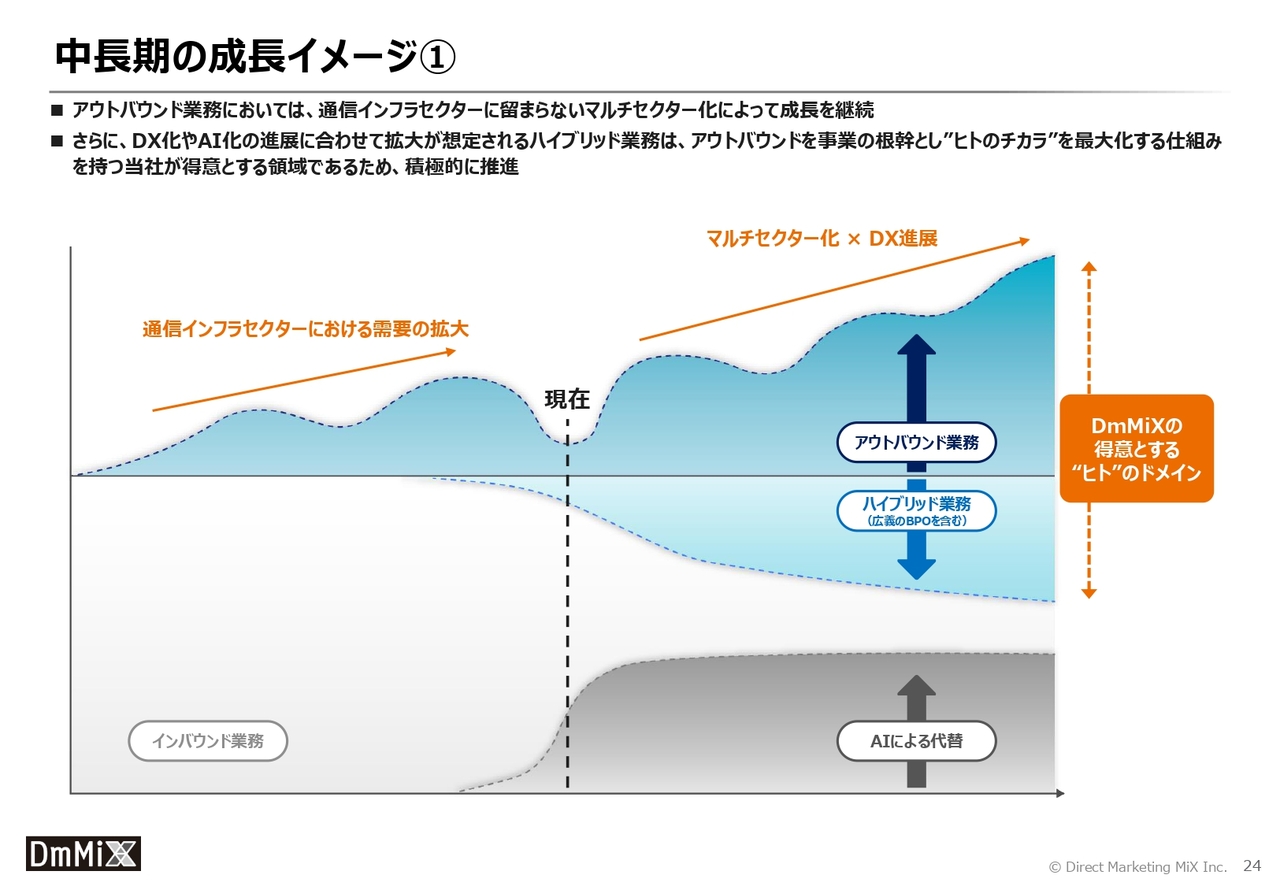

当社から見たマーケットの成長イメージについてです。上段がアウトバウンド業務市場です。通信インフラセクターが牽引するかたちでアウトバウンド業務市場は成長してきましたが、ボラティリティの高い業務であるため、現在は一時的に業務量が低下しています。中長期的には、通信インフラセクターにおける再成長と、マルチセクターにおける需要の高まりにより、拡大していくものと考えています。

下段のハイブリッド業務市場は、デジタル化を契機とした拡大が想定されます。当社は、足元でハイブリッド業務に注力しています。ハイブリッド業務市場が成長市場であることや、当社の強みを活かせることに加え、アウトバウンド業務との相性が良いことも理由の1つです。具体的には、ハイブリッド業務は業務量のボラティリティが相対的に低いため、アウトバウンド業務のボラティリティの高さを補うことが可能です。

アウトバウンド業務の需要が顕在化していないクライアントに対しては、ハイブリッド業務をフックにアプローチをして、信頼を得て業務を獲得した上で、アウトバウンド業務の受注につなげることも可能になっています。

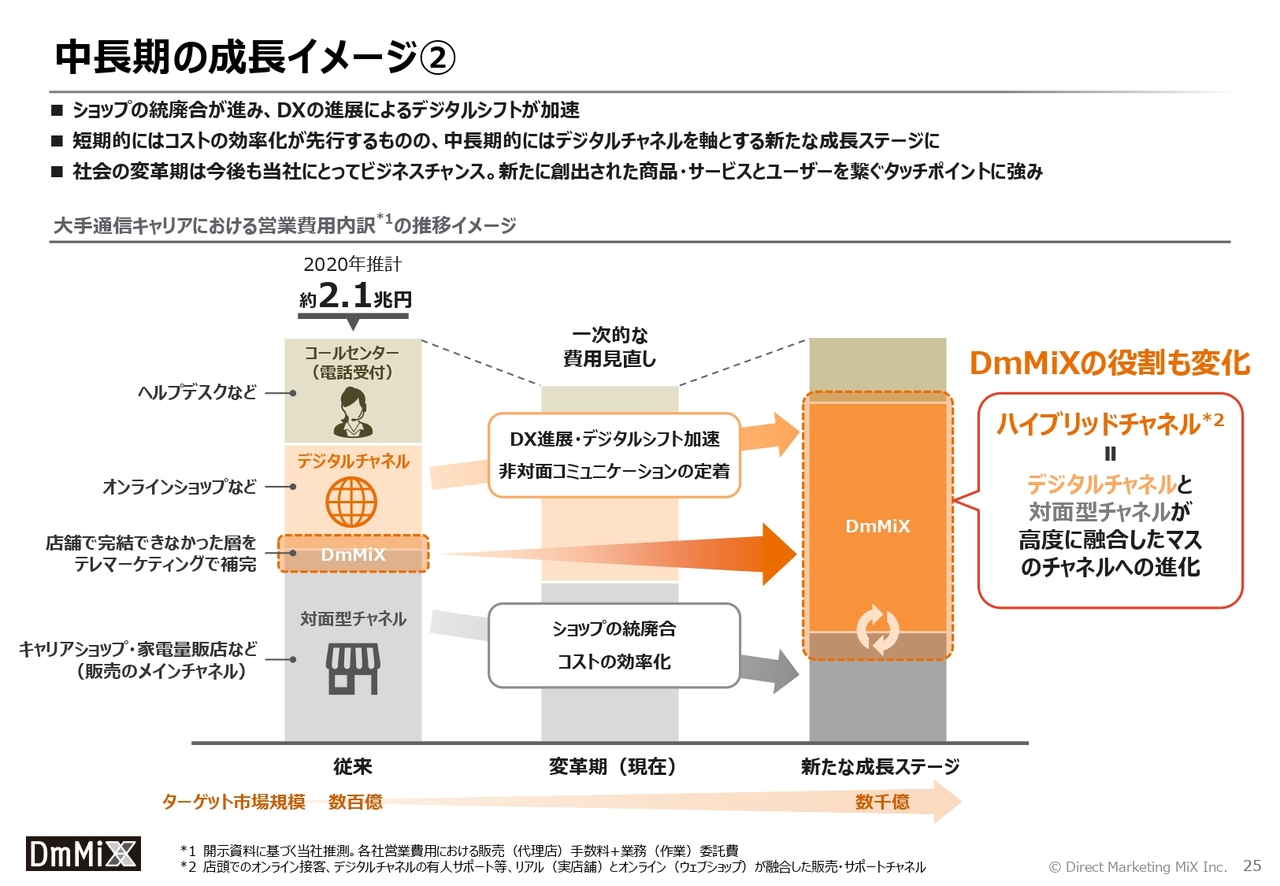

中長期の成長イメージ②

スライドには、通信インフラセクターにおけるハイブリッド業務の拡大イメージを示しています。大手キャリアは、デジタル技術の進歩やコスト効率化の要請を背景としてキャリアショップの統廃合を進めており、顧客接点のデジタルシフトが進んでいます。そうした中、当社が果たす役割も変化しつつあります。

従来は、店頭で完結できなかった層やリーチしにくい層に対して、テレマーケティングでサポートする役割のみを担っていました。デジタルシフトが進む中で、これまでオフラインチャネルが担っていたエンドユーザーに対する顧客接点もお任せいただくようになりました。

携帯キャリアが提供する商品やサービスが多様化、高度化するにしたがって、各商材やサービスの販売には各分野のスペシャリストが求められるようになっています。そのような中で、スペシャリストを一手に抱えている当社の特徴は、顧客接点のデジタル化という流れと非常に相性が良いと考えています。

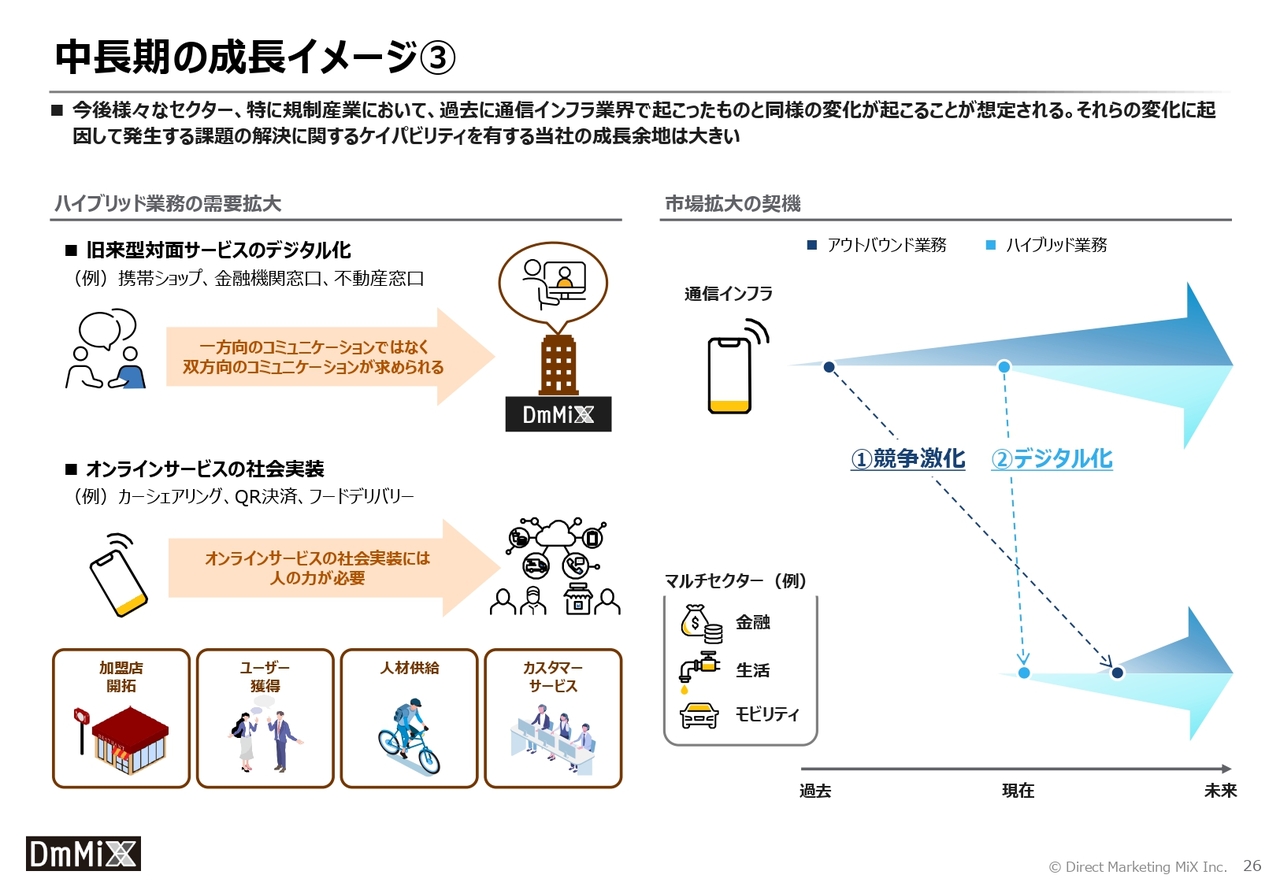

中長期の成長イメージ③

中長期的な成長ドライバーはマルチセクター化と事業領域の拡大とお話ししてきましたが、マルチセクター化をどのように実現していくかについてご説明します。

通信インフラ業界において、アウトバウンド市場拡大の契機は競争激化であり、ハイブリッド業務拡大の契機はデジタル化でした。今後、競争激化とデジタル化がマルチセクターにおいても起こるのであれば、通信インフラ業界と同様にアウトバウンド市場とハイブリッド市場の拡大が期待できると考えています。

実際に、マルチセクターにおいても、競争激化とデジタル化を契機としたアウトバウンド業務・ハイブリッド業務の需要は徐々に拡大しています。

例えば、金融業界の競争激化とデジタル化の例で見ると、オンライン決済サービスの導入当初、複数の業者によって激しい競争が起こっていました。当社は、サービスの社会実装において加盟店開拓からユーザー獲得、人材供給やカスタマーサービスまで、人の力が必要な業務を一気通貫で提供していました。

また、スライド左上で示している旧来型対面サービスのデジタル化について、通信インフラ業界では携帯ショップの統廃合が起こり、それに伴い当社の役割は拡大しました。現在、旧来型対面サービスのデジタル化の流れは、金融機関や不動産の窓口でも同様に起き始めており、ハイブリッド業務の拡大が期待できています。

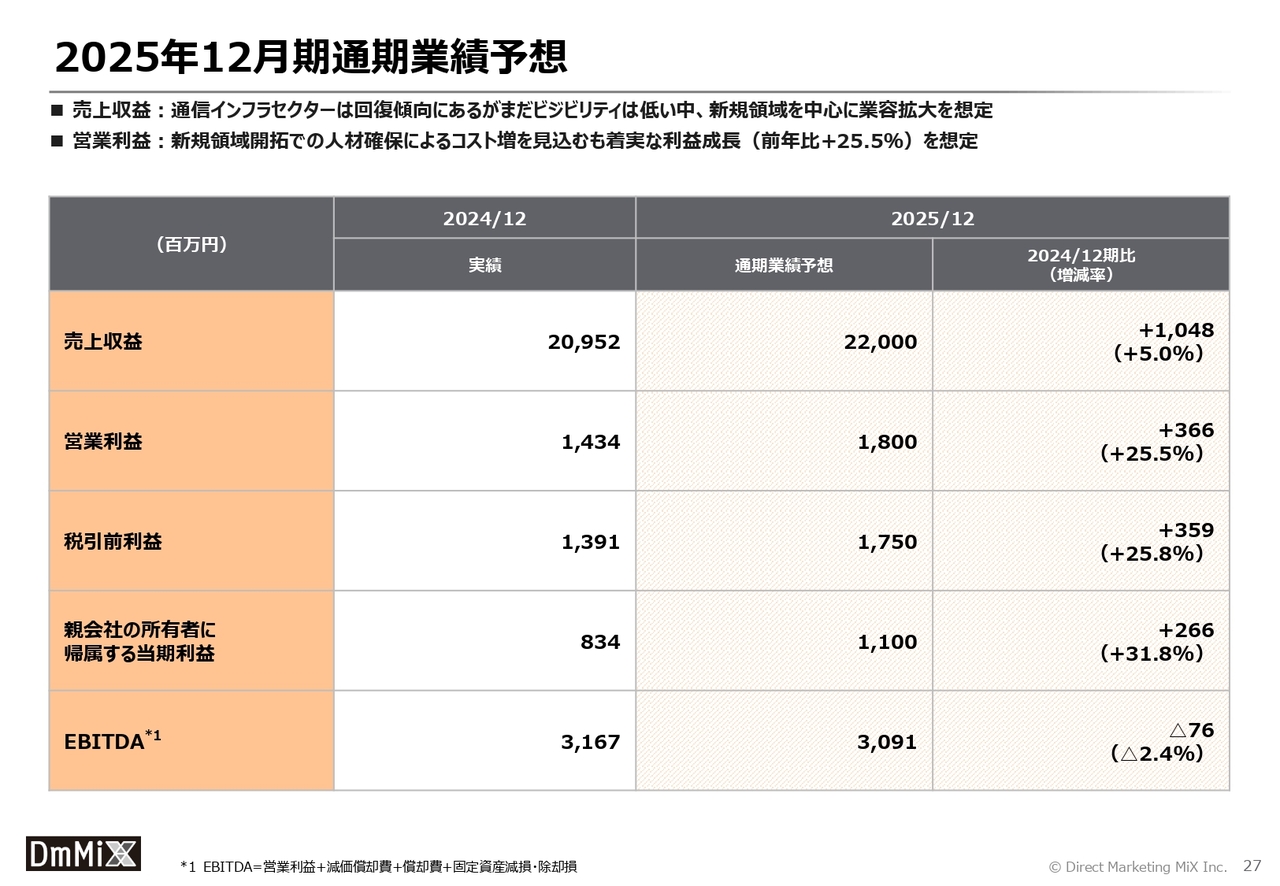

2025年12月期通期業績予想

2025年12月期の業績予想は、スライドのとおりです。2025年12月期は売上収益220億円、営業利益18億円、親会社の所有者に帰属する当期利益11億円、EBITDA約31億円を計画しています。

売上収益について、通信インフラセクターは回復傾向にあるものの、通期の発注動向についてはビジビリティが低いため保守的な想定を置き、新規領域を中心に業容拡大を想定しています。営業利益については、新規開拓を加速するためのチーム組成など、人材確保によるコスト増を見込んでいますが、着実な利益成長を想定しています。

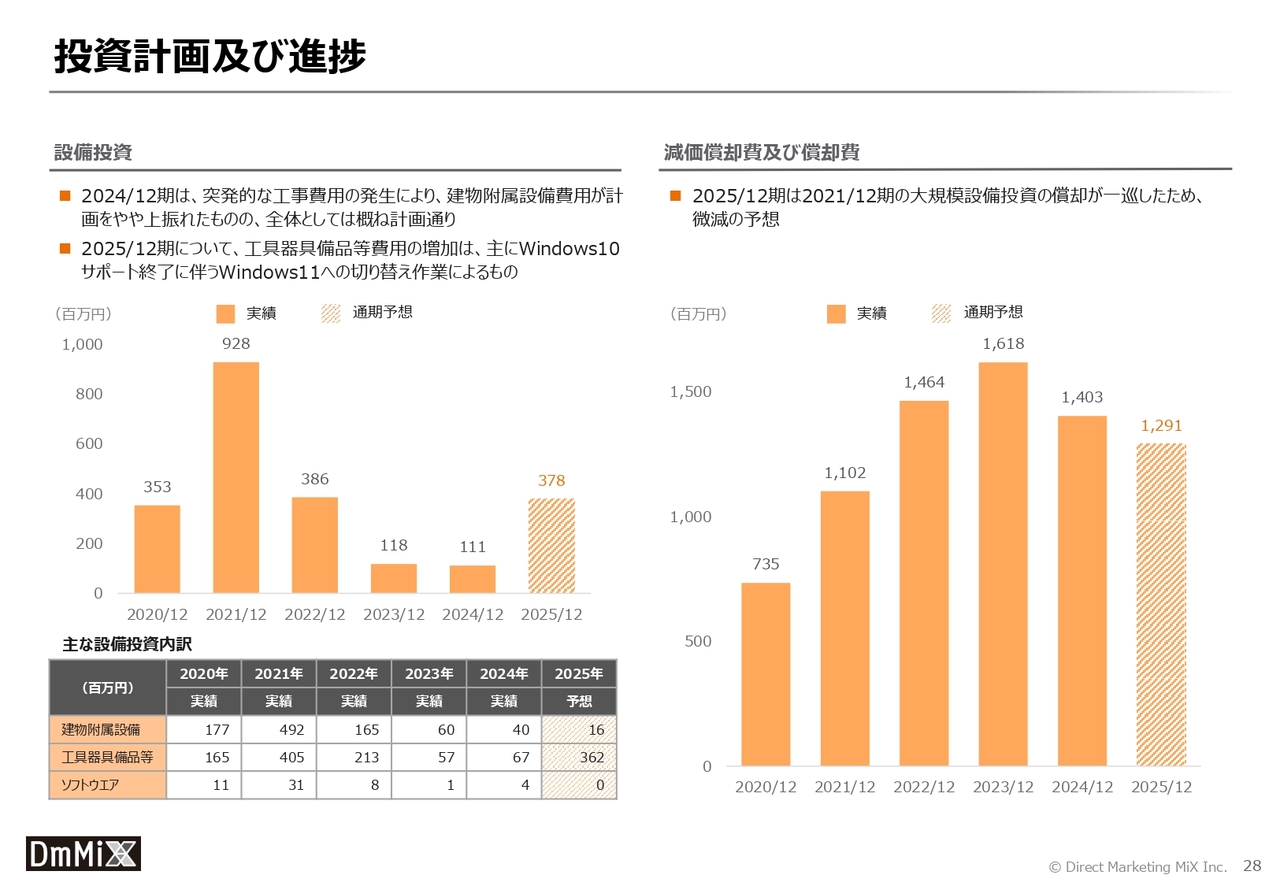

投資計画及び進捗

設備投資の計画と進捗状況です。2024年12月期の設備投資全体としては、おおむね当初計画どおりとなりました。2025年12月期の設備投資について、工具器具備品等の費用が大きい主な要因は「Windows 10」のサポート終了に伴う切り替え作業によるものです。

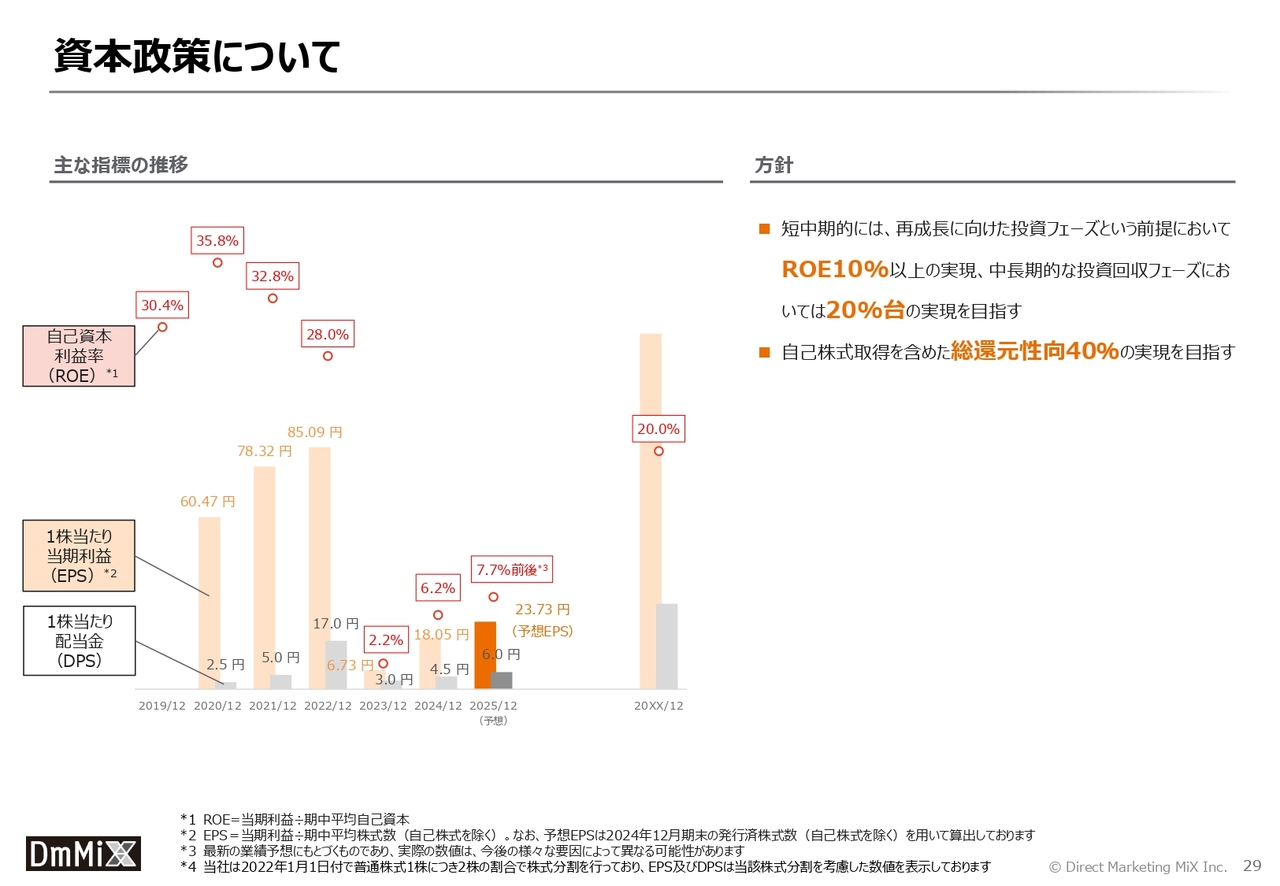

資本政策について

2024年12月期の期末配当は1株当たり4.5円となっています。2025年12月期の期末配当については、1株当たり6円を計画しています。

今後の資本政策の方針としては、短中期的には再成長に向けた投資フェーズという前提においてROE10パーセント以上の実現、中長期的な投資回収フェーズにおいては20パーセント台の実現を目指しています。

また、自己株式取得を含めた総還元性向40パーセントの実現を目指します。

質疑応答:通信インフラセクターにおけるメインクライアントのアウトバウンド業務が停滞フェーズに入った背景について

土井元良氏(以下、土井):「通信インフラセクターにおけるメインクライアントのアウトバウンド業務

新着ログ

「サービス業」のログ