【QAあり】マツオカコーポレーション、通期の連結売上高は前期比17.3%増 アパレル製品の需要や流通在庫問題解消等が寄与

目次

松岡典之氏(以下、松岡):みなさま、こんにちは。株式会社マツオカコーポレーション代表取締役の松岡典之です。みなさまには平素より格別のご高配を賜り、心より感謝いたします。

本日は、当社グループの2025年3月期決算の概要と、2026年3月期連結業績の見通し、中期経営計画についてご紹介します。どうぞよろしくお願いいたします。

会社概要

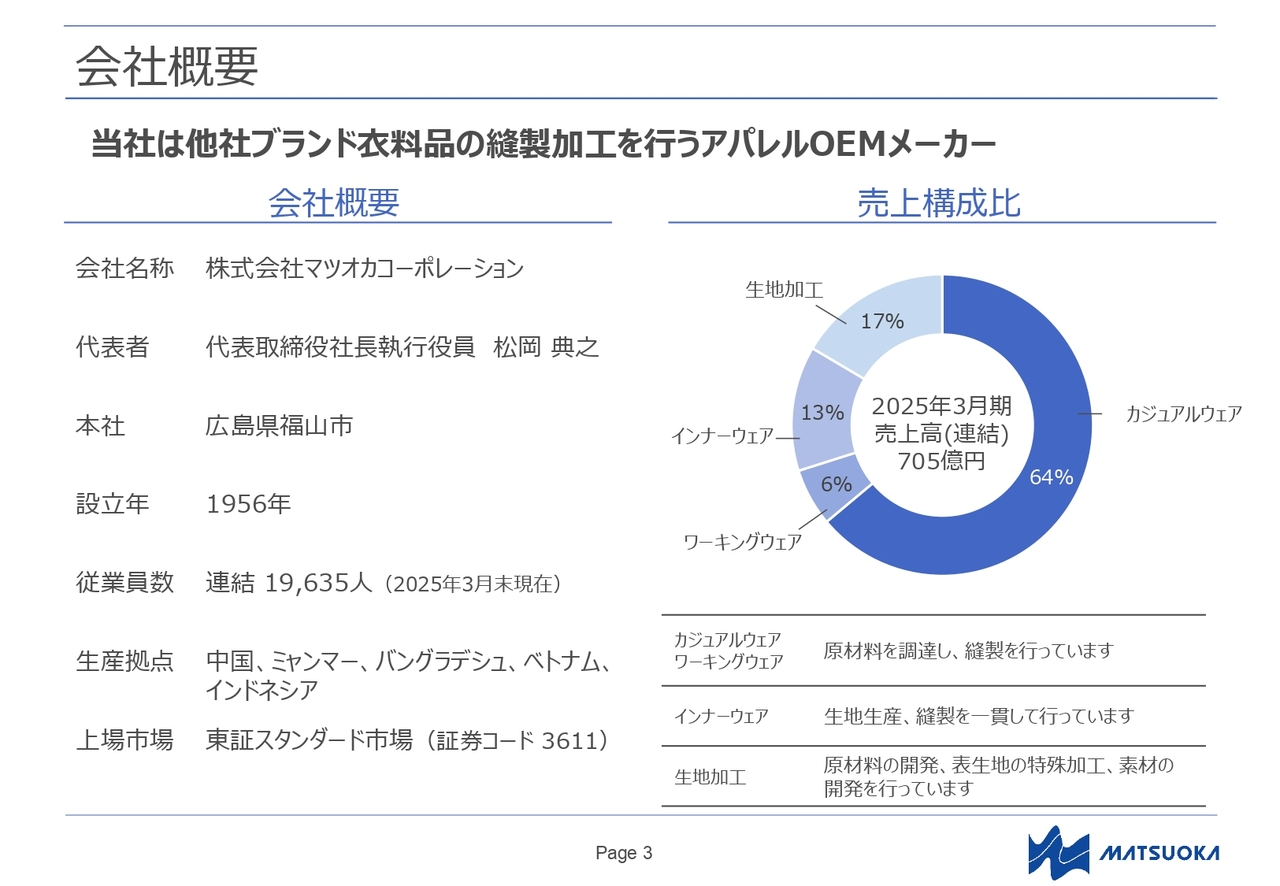

金子浩幸氏(以下、金子):みなさま、こんにちは。株式会社マツオカコーポレーション取締役の金子です。当社グループの概要をご説明します。

社名は株式会社マツオカコーポレーション、代表者は代表取締役社長執行役員の松岡典之です。本社は広島県福山市にあり、1956年の創業で、70年近い歴史がある会社です。

中国、ミャンマー、バングラデシュ、ベトナム、インドネシアの5ヶ国で、アパレル縫製品の製造をする縫製工場を展開しています。加えて、中国とベトナムでは、ラミネートフィルム製造と生地加工を行う工場も展開しています。

縫製工場の特徴として、多くの従業員に支えられています。2025年3月末のグループ総従業員数は1万9,635人です。

連結損益概要

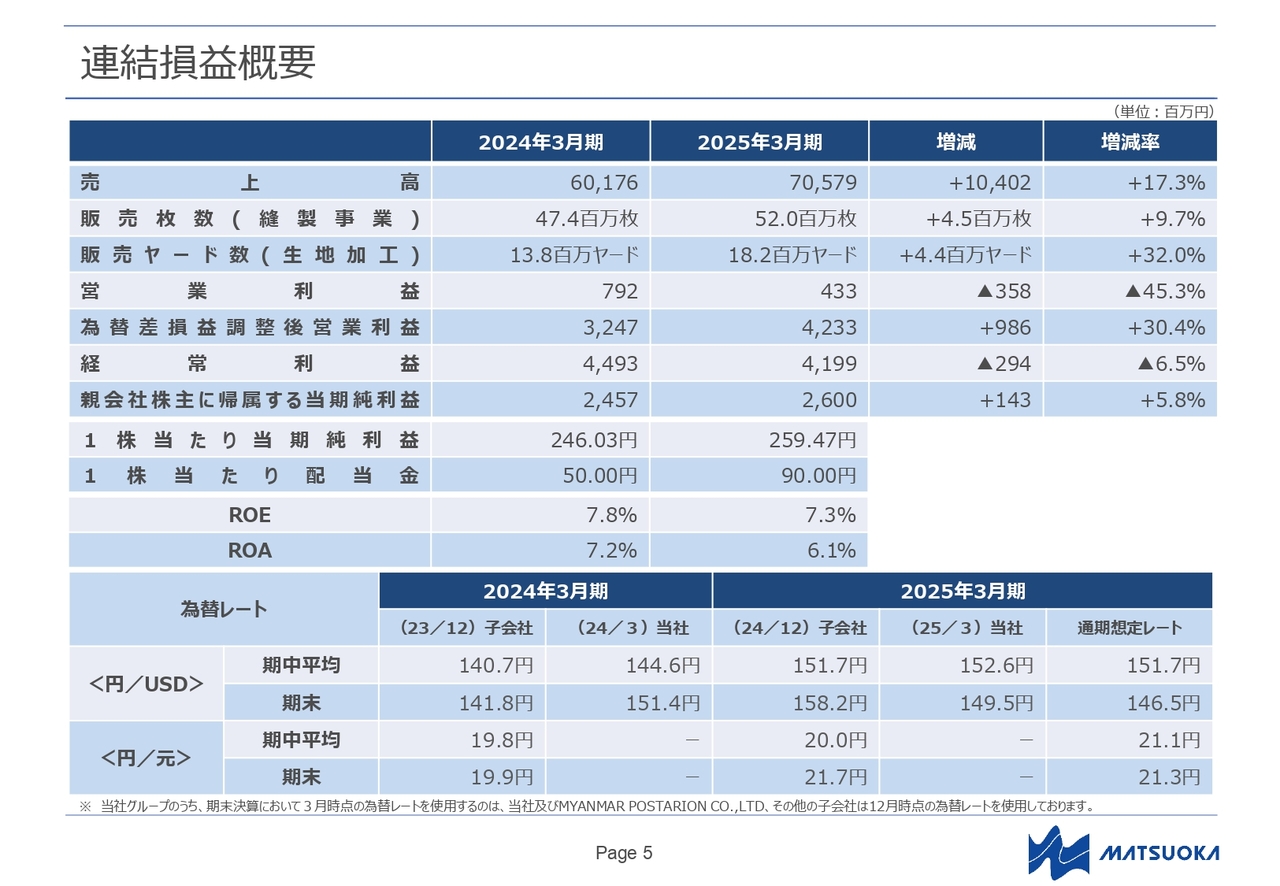

2025年3月期の決算概要をご説明します。スライドは連結損益計算書の実績および前期比です。通期の連結業績の売上高は前期比17.3パーセント増の705億円で、初めて700億円を越えました。

縫製品の生産においてアパレル製品の需要がおおむね順調に推移したことや、流通在庫問題の解消もあり、当社グループの受注と販売も堅調でした。加えて、ラミネートフィルム製造、生地加工事業においても、欧米の顧客を中心に実力を評価していただき、受注の増加につながりました。

一方で、前期から為替の環境が変化したため、営業利益と経常利益はそれぞれ減益となりました。特に経常利益については、外貨建て資産および負債の換算から発生する為替損益が減益につながりました。2024年3月期の為替差益9億5,000万円に対し、2025年3月期は為替差損が1億6,000万円となったため、この差額のみで約11億円の減益要因となっています。

また、当社グループにおける本業の実力値を表している独自指標、為替差損益調整後営業利益は、前期比30.4パーセント増の42億円となりました。この指標については後ほど別のスライドでもご説明します。

売上高(品目別・生産地域別)

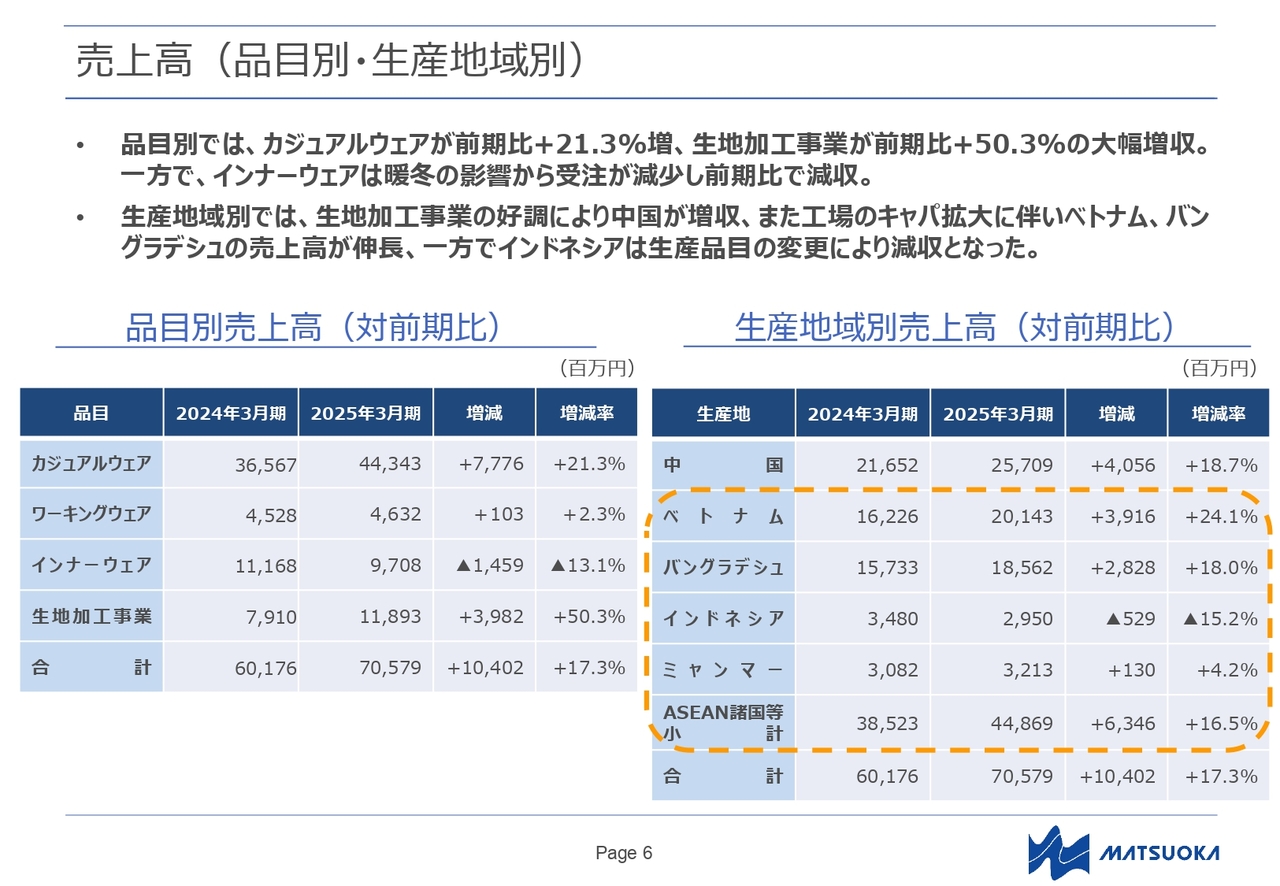

品目・生産地域別に分類した売上高とその増減表です。スライド左側が品目別の売上高で、各品目ともおおむね堅調でした。売上高全体の約6割を占める主力のカジュアルウェアが前期比77億円増、生地加工事業が前期比39億円増と大きく増収となったため、合計104億円の増収となりました。

スライド右側が生産地域別の売上高です。ここ数年の傾向に反して、中国生産による売上高が前期比40億円増と大きく増収となりました。これは生地加工事業の販売量増加によるものです。

中期経営計画に基づくASEAN諸国等への生産地シフト自体に変化はなく、その売上高は前期比63億円増です。ASEAN諸国等の内訳としては、インドネシアが生産品目変更の過渡期だったことから減収となったものの、新設工場のあるベトナムで前期比39億円増、バングラデシュで前期比28億円増と大きく増収となりました。

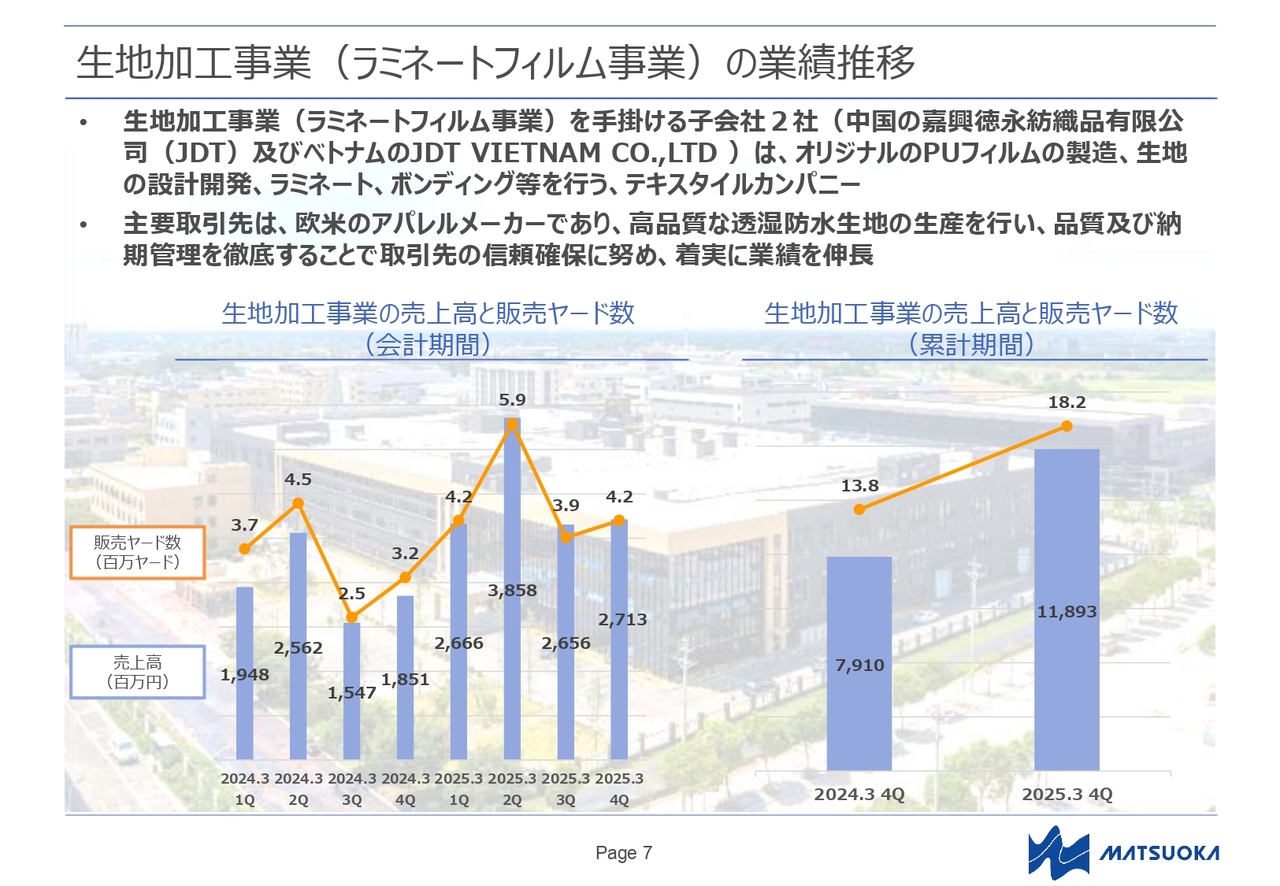

生地加工事業(ラミネートフィルム事業)の業績推移

近年大きく業績を伸ばしている生地加工事業(ラミネートフィルム事業)についてご説明します。中国の嘉興徳永紡織品有限公司(JDT)とベトナムのJDT VIETNAMの2拠点があり、中国が主力工場です。ベトナムの工場も徐々に生産性と収益性を上げてきています。

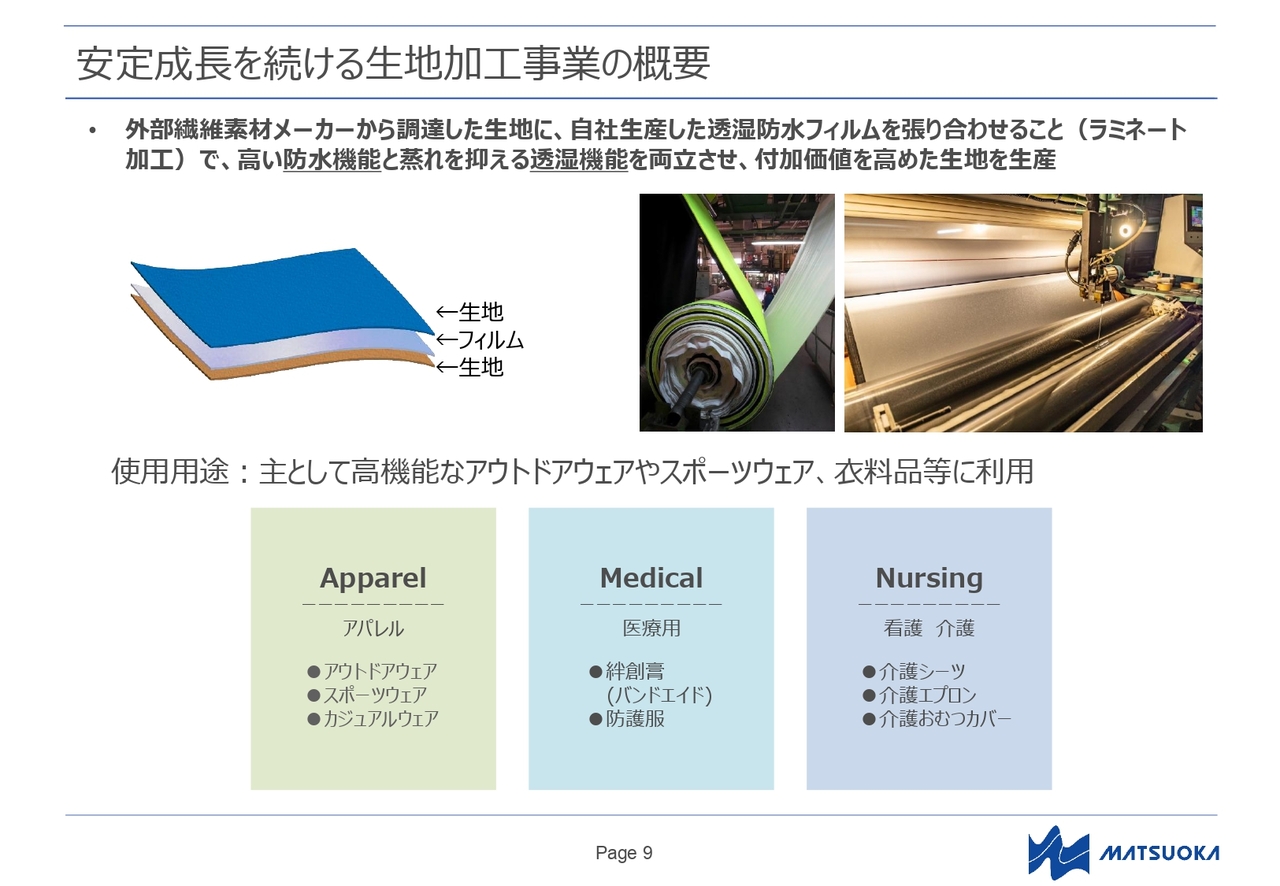

当社グループにおける生地加工事業とは、外部の繊維素材メーカーから調達したナイロンやポリエステルの生地に、自社で生産した透湿防水フィルムを貼り合わせることで、高い防水機能と蒸れを抑える透湿機能を両立させ、付加価値を高めるラミネート加工の事業です。

その機能の特性から、主要な取引先は欧米のアウトドアメーカー、スポーツウェアメーカーです。スライド下のグラフは、四半期会計期間ごとの販売ヤード数と売上高を表しており、それぞれ前期比で増加しています。

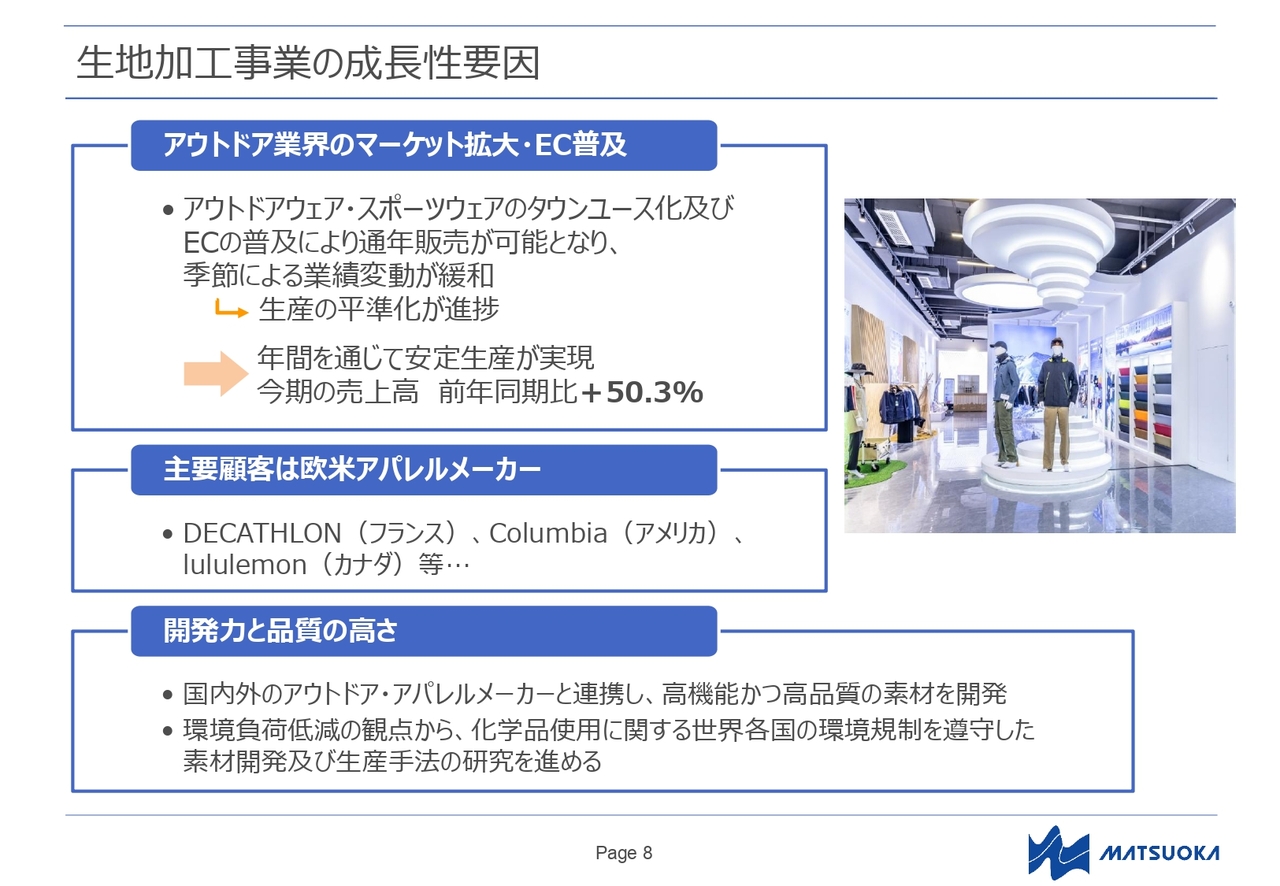

生地加工事業の成長性要因

生地加工事業の成長性についてです。マーケットの状況としては、生地加工事業の主要顧客が販売するアウトドアウェアについて、もともとのアウトドアでの利用だけでなくタウンユースが定着し、eコマースが普及しました。これにより季節変動の影響が緩和され、年間を通じて生産が平準化され売上伸長を実現しやすい環境となりました。

主要な顧客に関しても、売上高1兆円企業であるフランスのDECATHLONをはじめ、Columbiaやlululemonといった欧米の大企業を中心に、縫製事業とは異なる販売網を築くことができています。また、それらの顧客と緊密に連携し、求められる高機能素材の開発や環境規制を遵守した生産方法の研究を進めていることも、信頼獲得につながっていると考えています。

安定成長を続ける生地加工事業の概要

透湿防水の生地は汎用性も高いため、アパレル製品向けだけではなく、メディカル用品や介護用品などの分野にも需要があります。

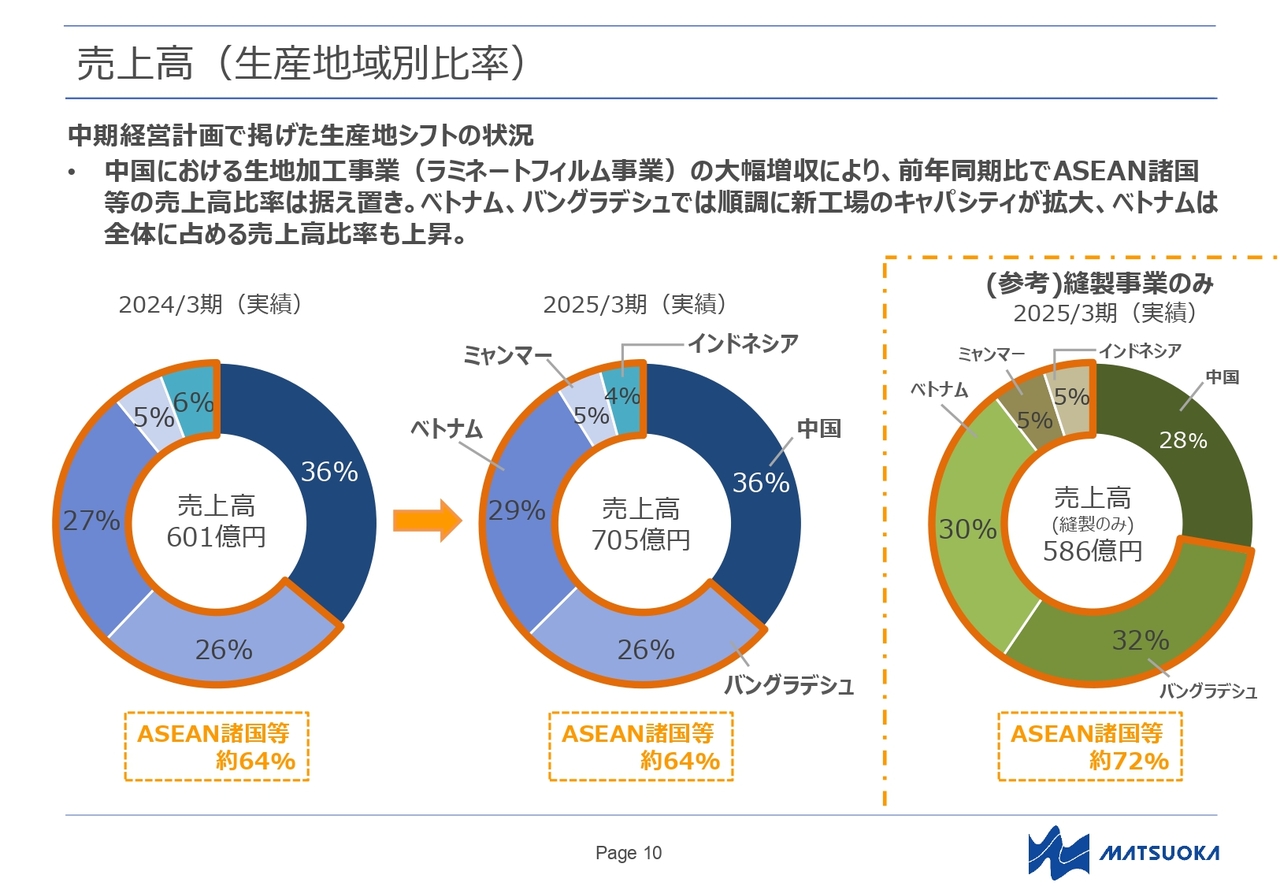

売上高(生産地域別比率)

売上高の分析における生産地域別の売上高比率です。前のスライドでご説明した生地加工事業の大幅増収により、中国生産の売上高比率は36パーセントと前期から変動がありませんでした。金額では40億円増加しています。

ASEAN諸国等での売上高比率は64パーセントのままですが、金額では63億円と大きく増加しました。なお、縫製事業のみの集計では、ASEAN諸国等での売上高比率は72パーセントです。

足元ではベトナムとバングラデシュの新工場のキャパシティが増加しており、今後は中期経営計画どおりに、ASEAN諸国等での売上高比率が再度増加する見込みとなっています。

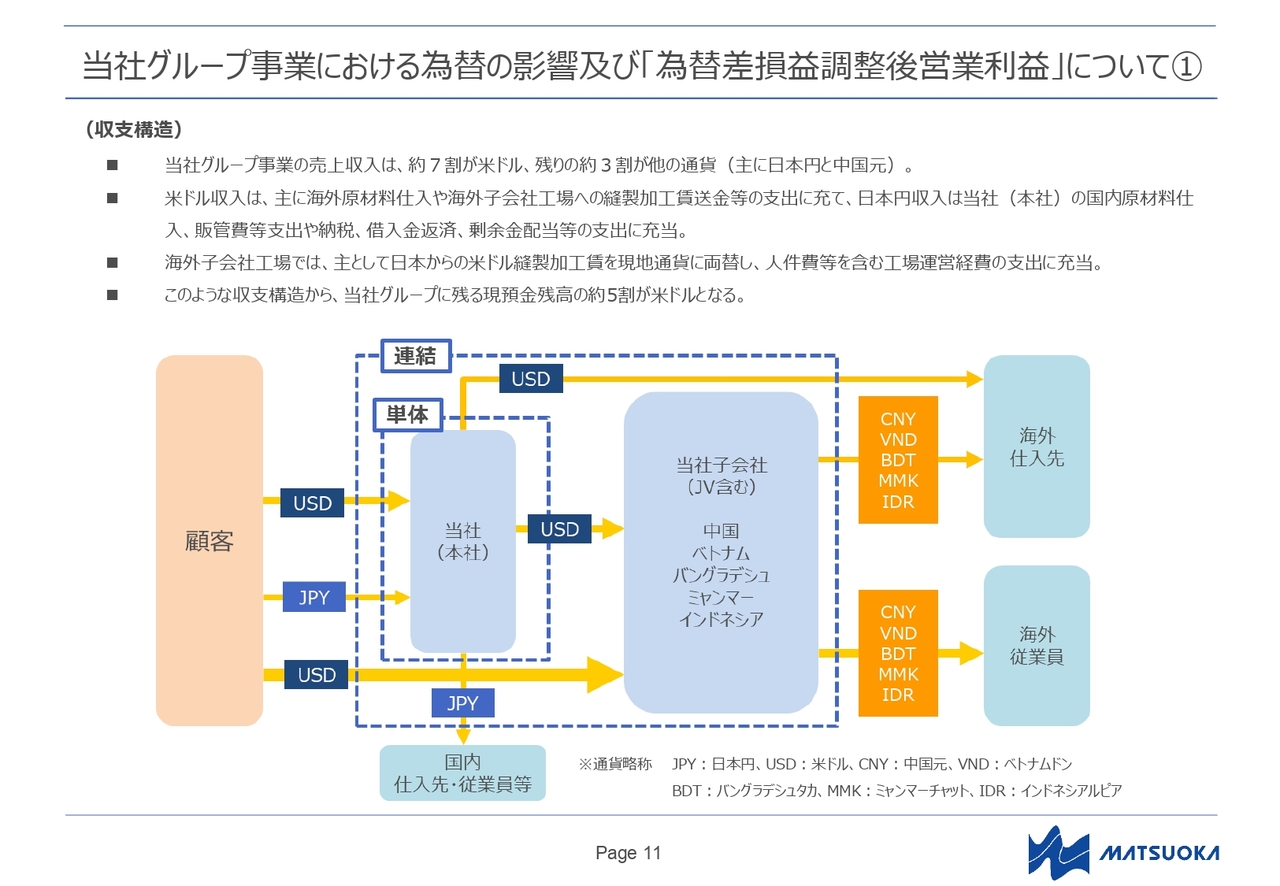

当社グループ事業における為替の影響及び「為替差損益調整後営業利益」について①

前期末より開示している当社グループの独自指標、為替差損益調整後営業利益についてご説明します。まず、この指標の前提となる当社グループの収支構造についてです。売上収入の約7割が米ドル、残りの3割が日本円など他の地域の通貨となっています。

工場運営経費の支出は、収入で得た米ドルを必要な分だけベトナムドン、バングラデシュタカなど工場が所在する国の通貨に両替して支払うため、結果として当社グループに残る現預金残高も約5割が米ドルです。

当社グループは日本企業で、顧客も日本の企業が多いのですが、為替に関しては輸入型の企業ではなく、グローバルに事業展開している会社と同様の構造となっています。

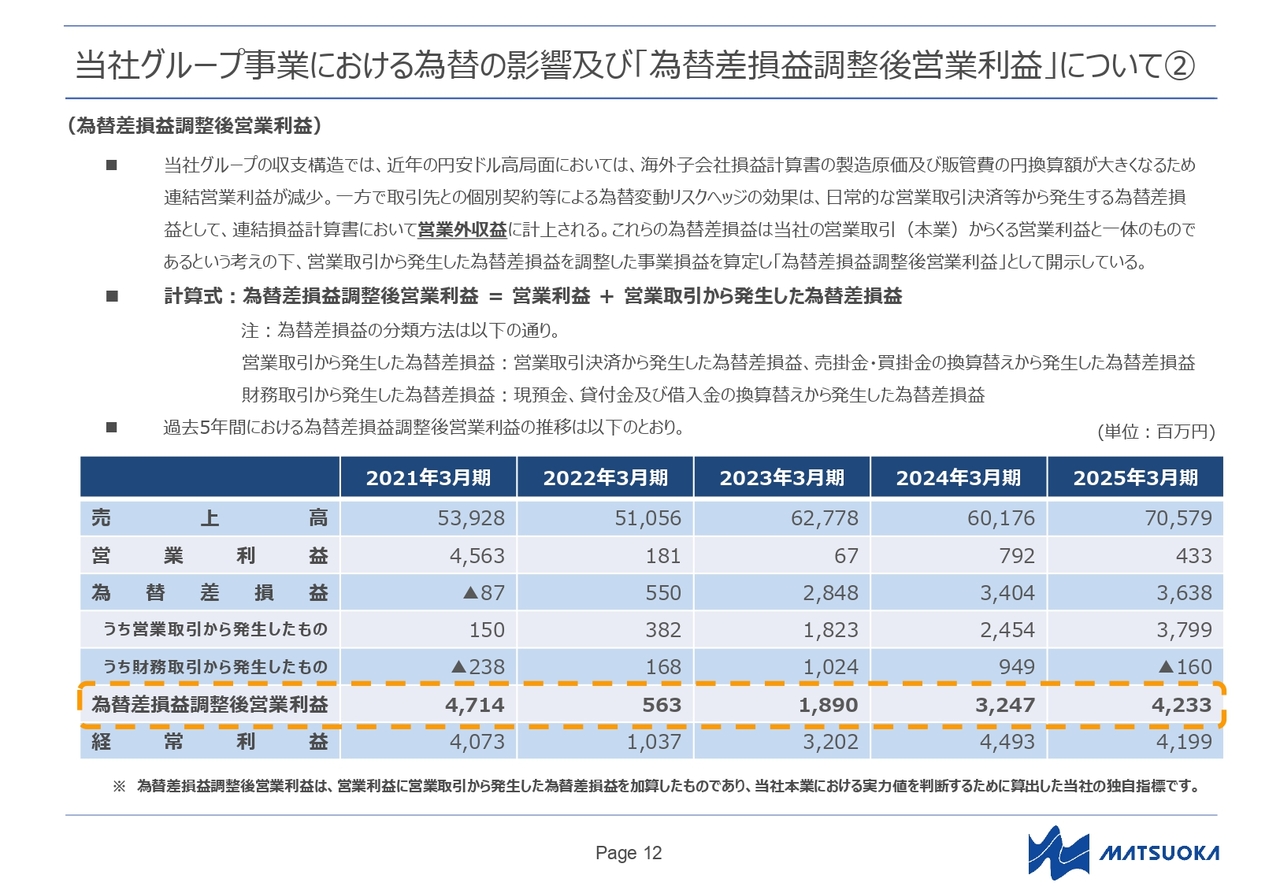

当社グループ事業における為替の影響及び「為替差損益調整後営業利益」について②

連結損益計算書では、日常的な営業取引の決済から発生する為替差損益も、営業外収益または費用に集計されて表示されます。これら営業取引から発生する為替差損益は、営業利益と一体のものであるという考えのもと、その金額を営業利益に加えた為替差損益調整後営業利益を当社グループ本業の実力値の参考として、昨年より継続開示しています。

2025年3月期の為替差損益調整後営業利益は42億円で、前期の32億円から10億円、30.4パーセント増加しました。これは3年連続の増益です。

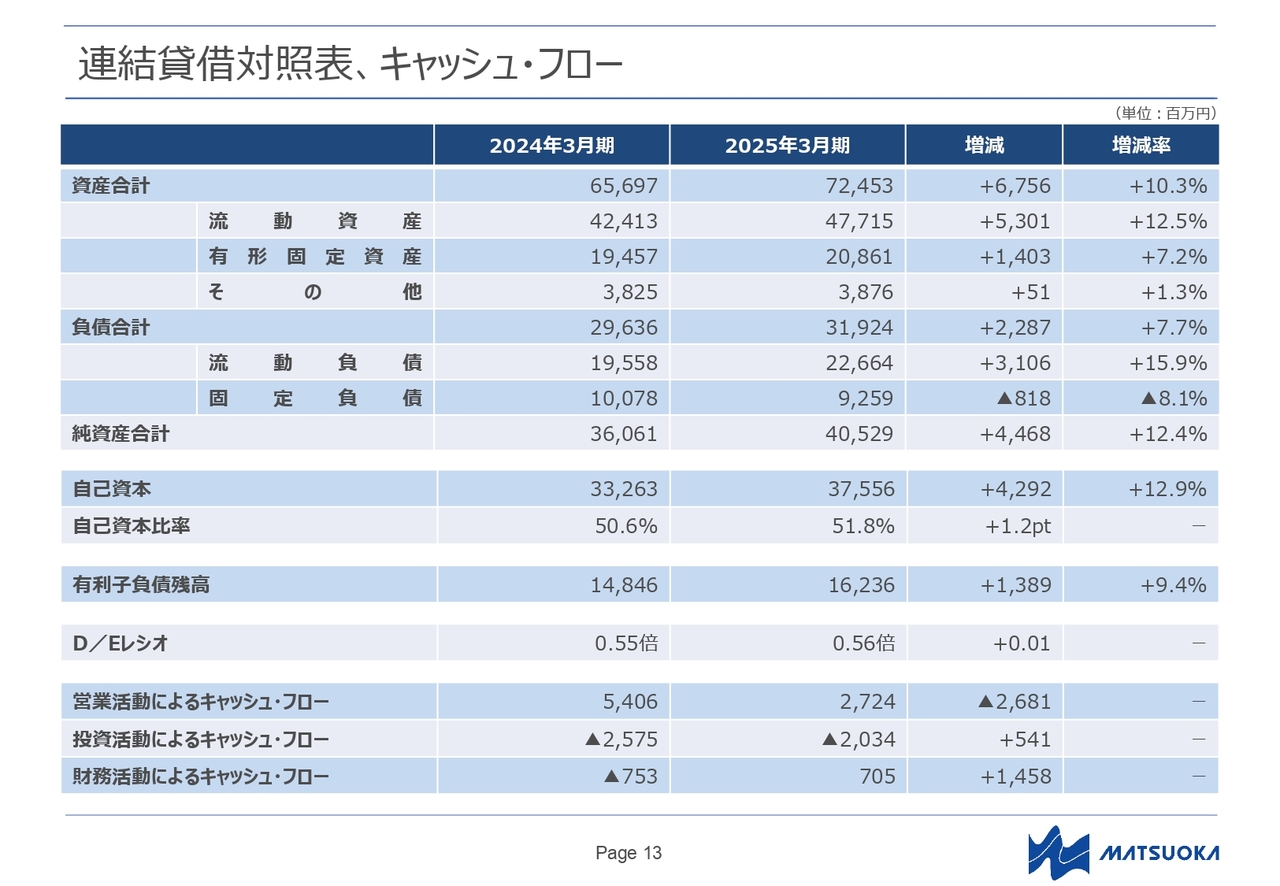

連結貸借対照表、キャッシュ・フロー

連結貸借対照表の前期末との比較です。総資産は67億円増加し、724億円となりました。生産量および販売量の増加から運転資金が増加する傾向にあり、棚卸資産が23億円、売上債権が4億円、現金および預金が21億円増加しました。

流動負債は31億円増加しました。その内訳は、仕入れ債務が7億円、短期借入金が25億円の増加であり、いずれも運転資金に関するものです。

純資産は44億円増加しました。内訳としては、株主資本が21億円、円安を背景とした為替換算調整勘定が21億円と大きく増加しました。

キャッシュ・フローについては、営業キャッシュ・フローは27億円の収入、投資キャッシュ・フローは20億円の支出、財務キャッシュ・フローは7億円の収入で、換算差額の8億円増を加えた期末現預金残高は、期首から22億円増加し193億円となりました。

前期比で営業キャッシュ・フローが減少しているのは、生産量および販売量の拡大により運転資金が増加しているためです。また、投資キャッシュ・フローの支出が前期より減少していますが、こちらは固定資産の取得による支出が前期比で約4億円減少したことによります。

財務キャッシュ・フローは長期借入金の約定弁済10億円や、転換社債型新株予約権付社債の転換による支出7億5,000万円があったものの、運転資金増を賄うための短期借入金の純増が24億円あり、7億円の収入となりました。

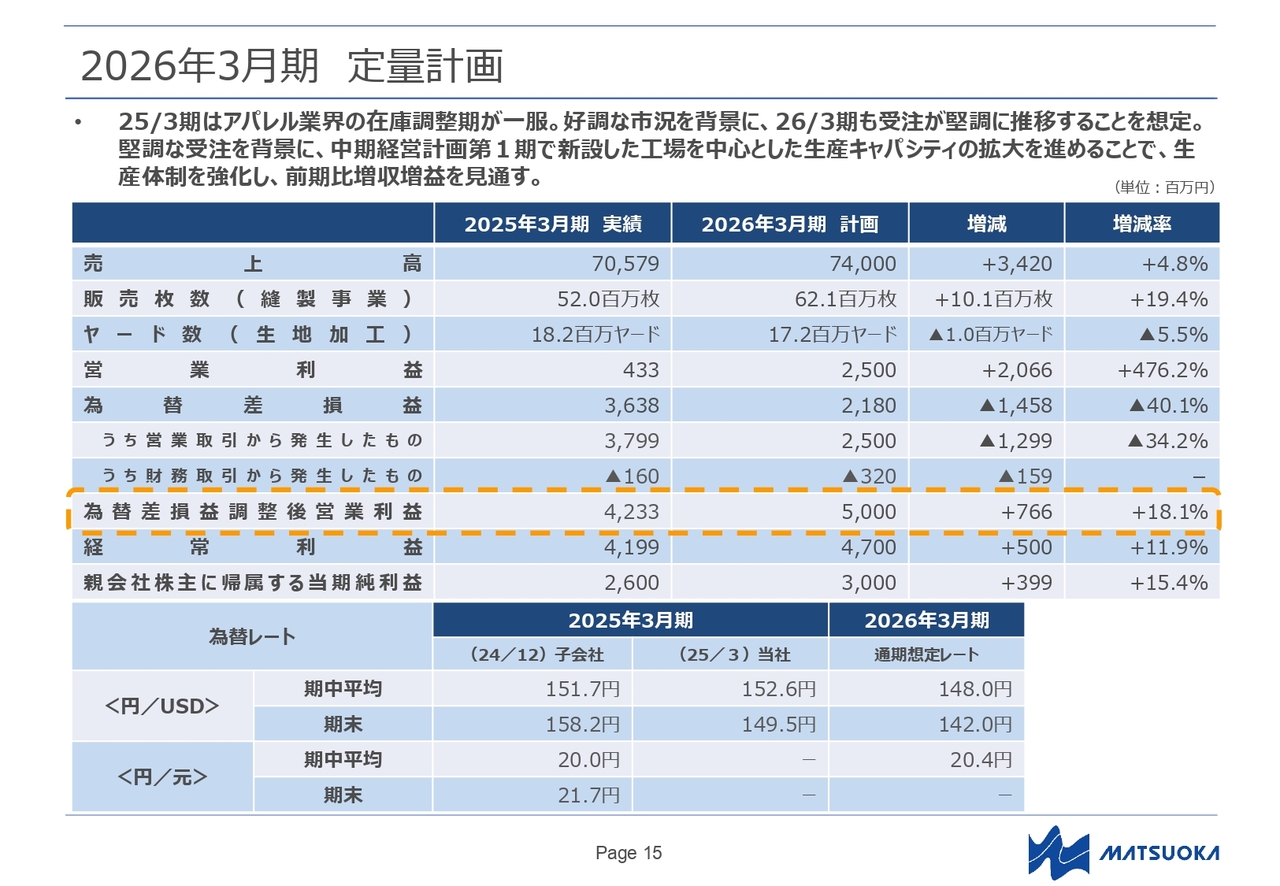

2026年3月期 定量計画

2026年3月期の連結業績見通しをご説明します。スライドは2026年3月期の通期連結の定量計画です。売上高の基礎となる販売量は、縫製事業で前期比19.4パーセント増の6,200万枚、生地加工事業では前期比で微減の1,700万ヤードを想定しています。

これにより、売上高は前期比4.8パーセント増の740億円、営業利益は前期比476.2パーセント増の25億円、経常利益は前期比11.9パーセント増の47億円、親会社株主に帰属する当期純利益は前期比15.4パーセント増の30億円の予想です。

また、当社グループの独自指標の為替差損益調整後営業利益は、前期比18.1パーセント増の50億円を見込んでいます。好調な市況とお客さまの状況を背景に堅調な受注が継続し、生産背景も拡大できていることから、増収増益の予想です。

なお、使用した為替レートはスライドをご参照ください。

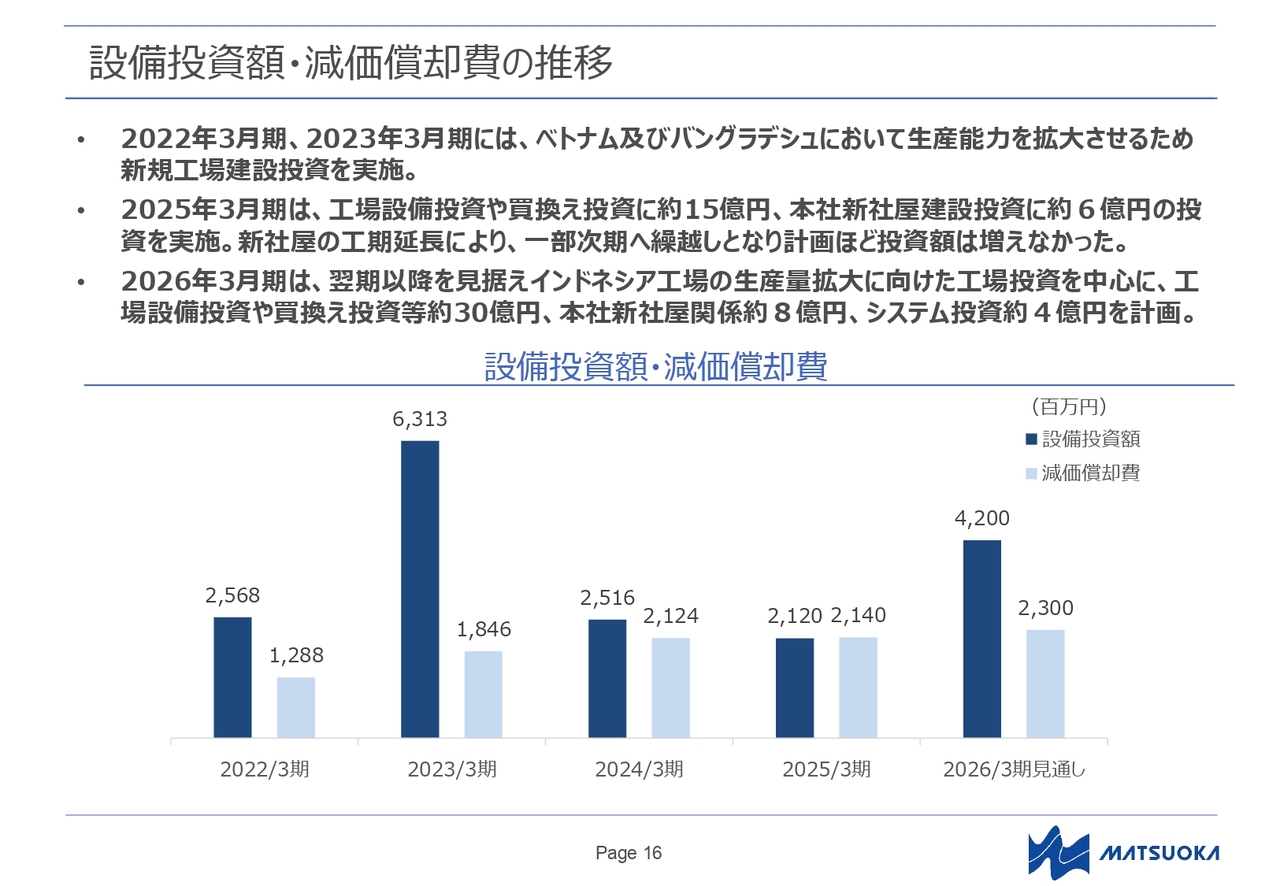

設備投資額・減価償却費の推移

設備投資額および減価償却費の過去の推移と見通しです。2026年3月期の設備投資は、インドネシア工場の生産量拡大に向けた投資と、その他の工場でも買い換え投資や生産性向上のための新規設備投資で約30億円、本社新社屋関係の投資で約8億円、システム投資で約4億円を計画しています。

減価償却費は23億円の見込みです。

中期経営計画「ビジョン2025」進捗状況

中期経営計画の進捗状況です。当社グループは2022年3月期から2026年3月期の5年間を対象とする中期経営計画「ビジョン2025」を推進中です。

5年間を2つの期間に分け、2022年3月期から2023年3月期までの2年間を新型コロナウイルス感染症への緊急対策と次期への準備を行う第1期とし、コロナ禍で行動が制限される中でも積極的に工場投資を進めました。

2024年3月期から2026年3月期までの3年間を、第1期に準備した工場などから新たな成長を目指す第2期としています。現在進行中の2026年3月期は、この5年計画の最終年度です。

掲げている3つの基本戦略と重点取り組みについて、それぞれの進捗をご説明します。「サプライチェーンの更なる多元化推進と、『良質なものづくり』の一層の強化」については、縫製工場に必要な労働力の確保がしやすく、安定的、計画的な生産が可能なASEAN諸国等への生産地シフトと、生産能力の拡大を進めています。

取り組みの中心となるベトナムおよびバングラデシュでの新工場建設は、2023年3月期に計画どおりに完了しました。操業開始後、顧客からのオーダー状況にあわせて継続的に生産ラインを拡大させてきました。2026年3月期においても、想定される受注増加に向けてさらに生産ラインを増設することを計画しています。

「新素材開発および新たな製品開発への取組推進」については、主にラミネートフィルム製造、生地加工事業の子会社で進めています。ラミネート加工による透湿防水素材等を生産する子会社JDTでは、機能性が高いだけではなく、環境負荷の少ない生地素材の開発を顧客と共同して進めています。

「主力OEM事業における営業力の強化」については、展示会の開催や、生地メーカーと連携した企画提案力を強化することで、新たな受注につなげています。

生産地シフトの推進

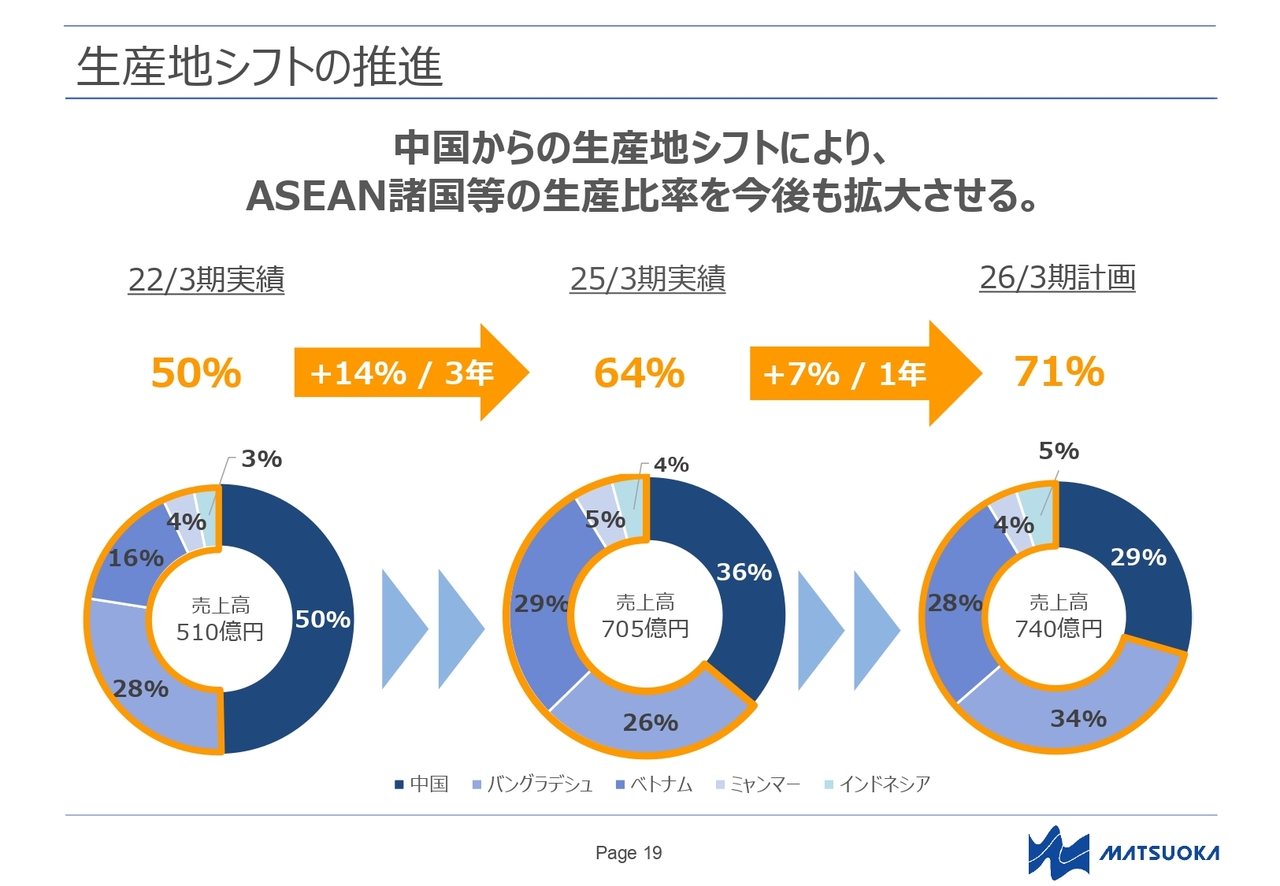

重点取り組みの中の、サプライチェーンのさらなる多元化推進については、生産地シフト進捗の指標として生産地域別の売上高比率を確認しています。

2025年3月期までの3年間で、ASEAN諸国等の比率は64パーセントまで上がってきており、最終年度の71パーセントの想定に向けて順調に進捗しています。

現中期経営計画 第1期で実施した工場建設投資

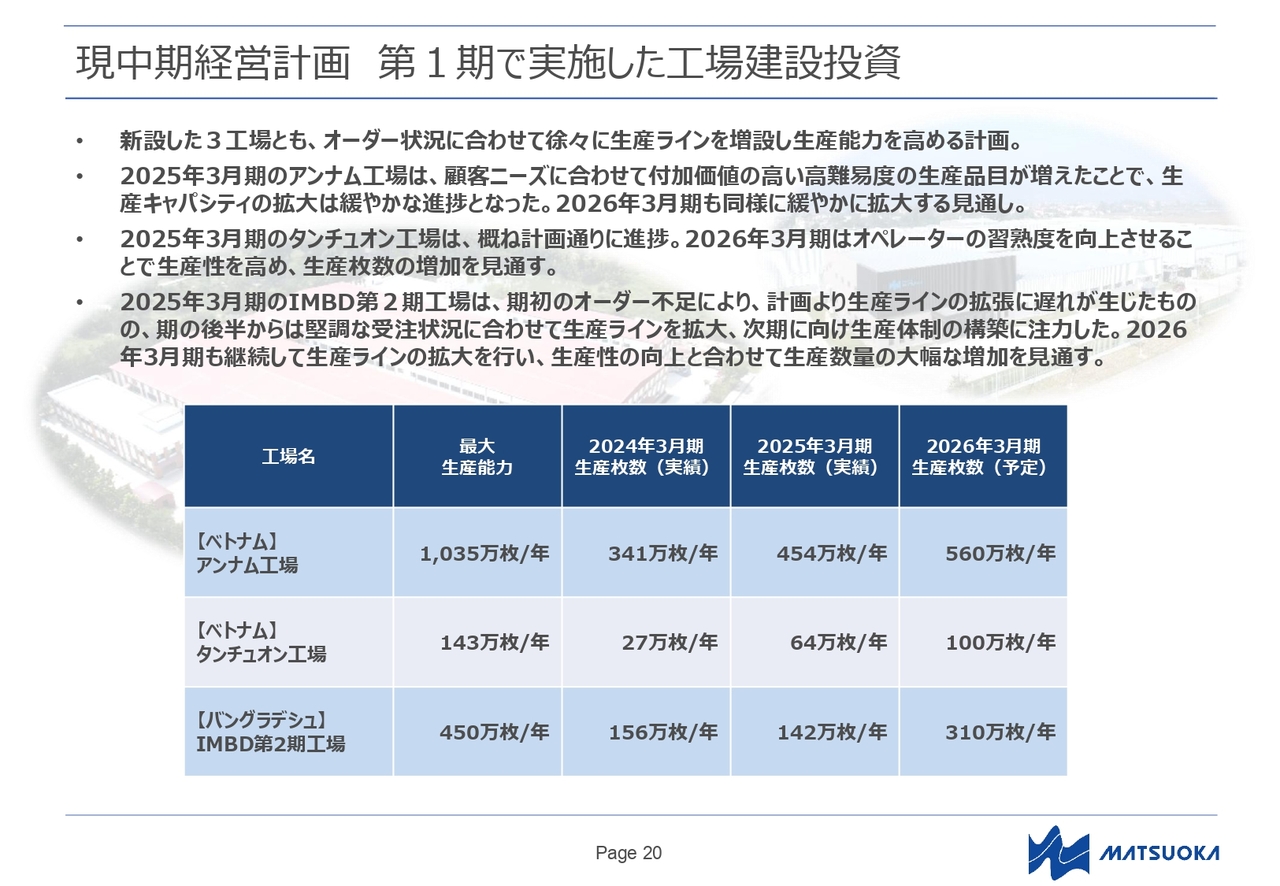

現中期経営計画の第1期で投資した工場の現況です。ベトナムのアンナム工場とタンチュオン工場、バングラデシュのIMBD第2期工場の3工場に投資しました。

各工場の生産枚数については、それぞれの最大生産能力に対して半分から3分の1程度とばらつきはあるものの、顧客のニーズにあわせて着実に増やしてきています。2026年3月期も増産の予定です。

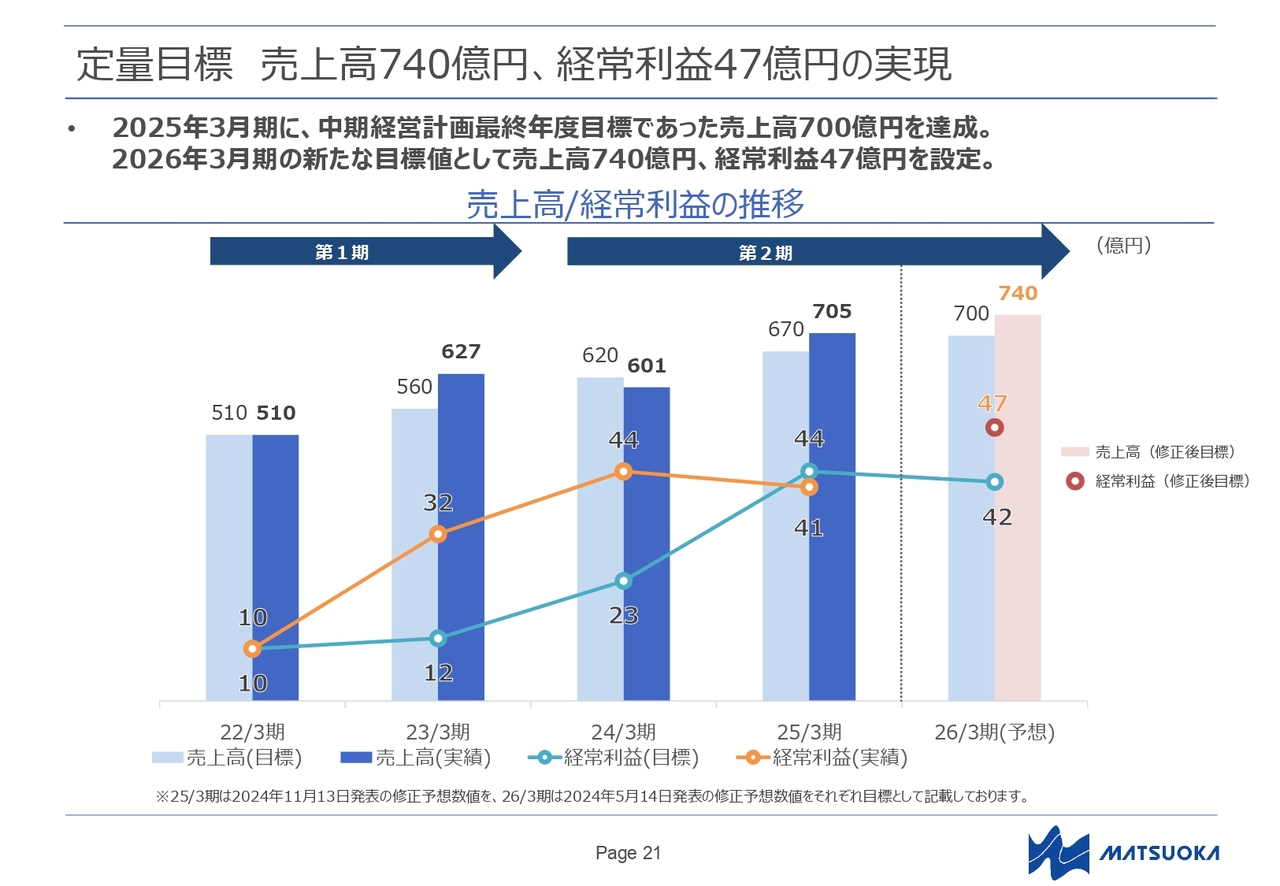

定量目標 売上高740億円、経常利益47億円の実現

これまでお話しした中期経営計画の取り組みからくる定量目標です。

計画発表当初は最終年度の2026年3月期の目標を、売上高700億円、経常利益35億円としていましたが、昨年5月に経常利益目標を42億円に変更しました。また、2025年3月期は経常利益が為替の影響からわずかに減益となったものの、堅調な受注を背景に売上高は705億円と、最終年度の当初目標を1年前倒しで達成できました。

現在進行中の2026年3月期においても堅調な受注が継続する想定から、再度、定量目標を修正し、売上高740億円、経常利益47億円を新たな目標として設定しました。

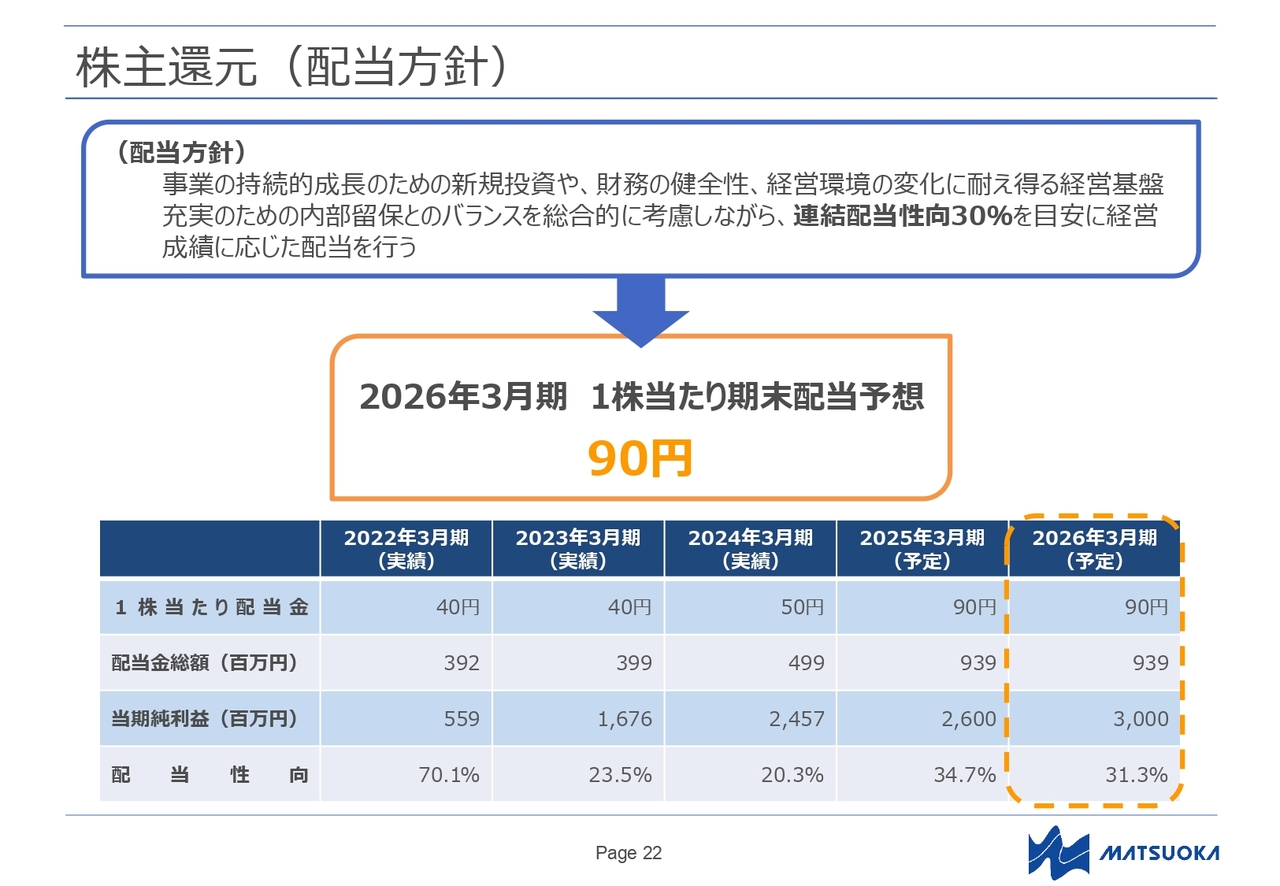

株主還元(配当方針)

株主還元、配当方針です。昨年11月に配当方針を変更、発表しました。現在の配当方針は、事業の持続的成長のための新規投資や、財務の健全性、経営環境の変化に耐え得る経営基盤充実のための内部留保とのバランスを総合的に考慮しながら、連結配当性向30パーセントを目安に、経営成績に応じた配当を行うこととしています。

新たな配当方針から、2025年3月期の配当は1株当たり90円を予定しており、現在進行中の2026年3月期も90円の配当を継続する予定です。配当性向については、ともに目安である30パーセントを若干上回る水準です。

サステナビリティ活動について

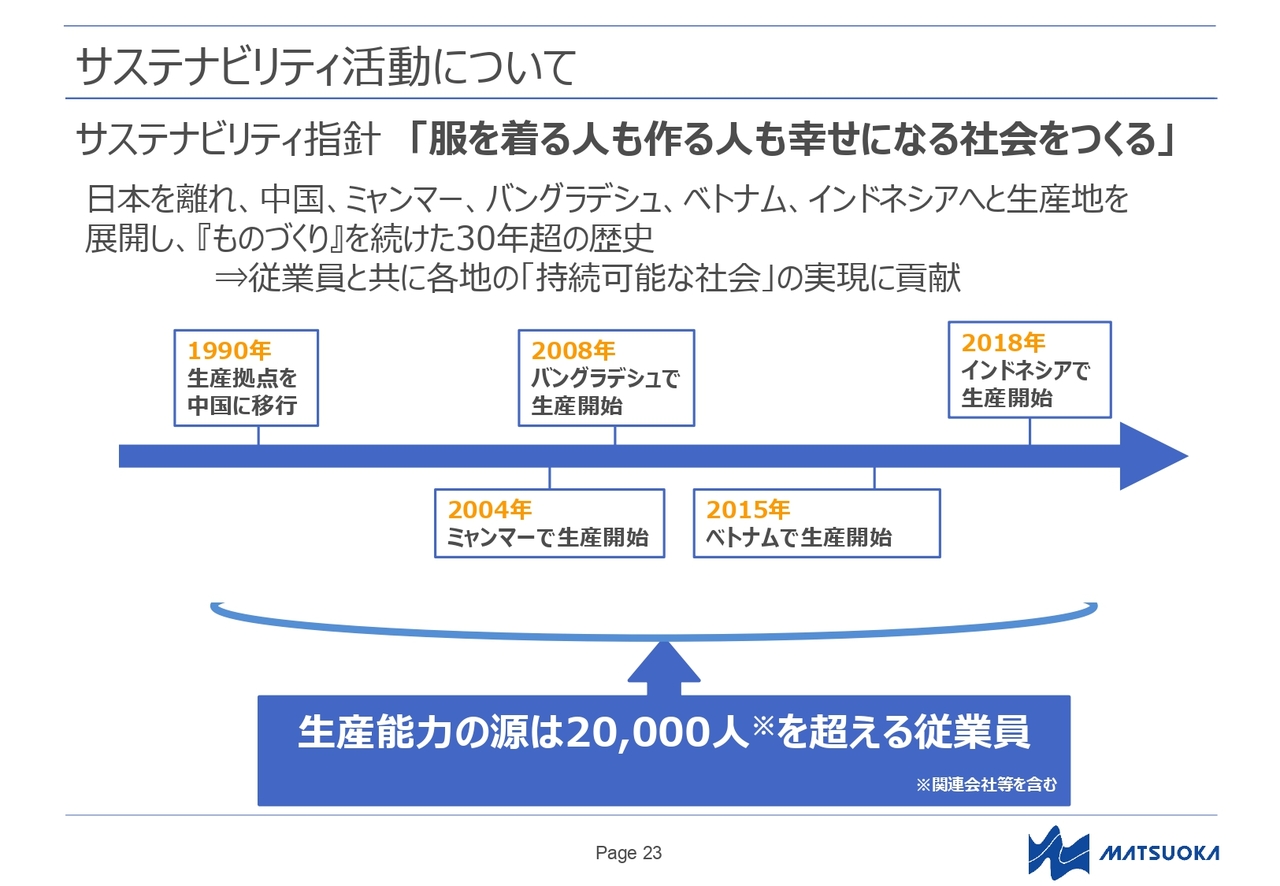

当社グループのサステナビリティ活動についてお話しします。サステナビリティ指針として、「服を着る人も作る人も幸せになる社会をつくる」を掲げています。

当社グループは1956年に広島県の上下町で創業後、国内工場で縫製を行っていましたが、1990年に中国に進出しました。その後、2004年にミャンマー、2008年にバングラデシュ、2015年にベトナム、2018年にインドネシアへ進出し、事業を拡大してきました。

事業を拡大する過程で、いずれの国でも多くの従業員を雇用し、微力ながら工場周辺の地域社会に貢献してきたことが、当社グループのサステナビリティ活動の基礎となっています。

サステナビリティの活動の基礎

当社グループはいわゆる新興国、発展途上国に進出し、縫製工場を運営しています。何もないジャングルのような土地や、できたばかりの工業団地に工場を建設するのですが、そこに通勤する人たちが増えると露店や商店、飲食店が立ち並び、近くに移り住む人たちも出てきて、少しずつ街になってきています。

このように工場周辺地域とつながり、良好な関係を築くことも、効率的な工場運営に不可欠と考えています。

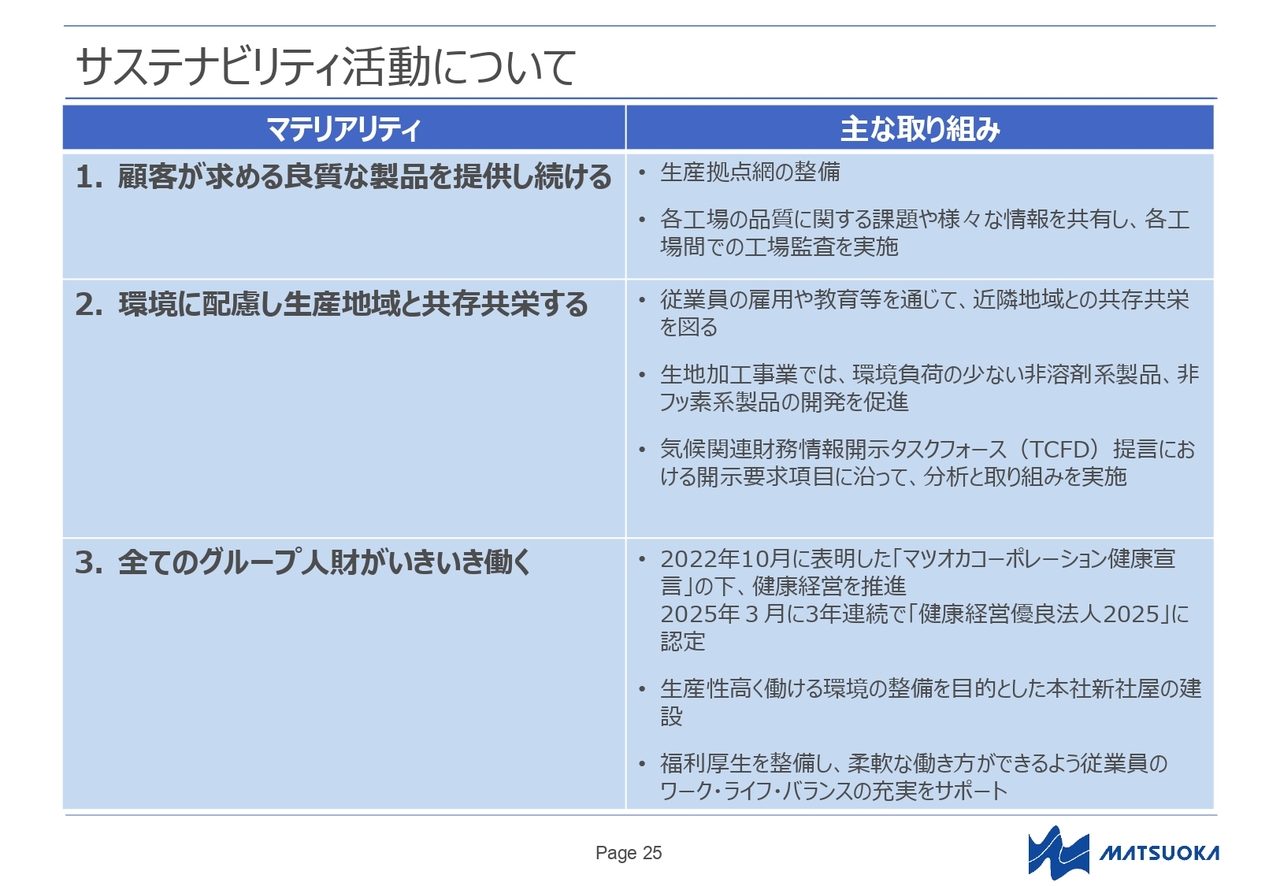

サステナビリティ活動について

当社グループは、3つのマテリアリティを特定しています。1つ目は「顧客が求める良質な製品を提供し続ける」で、生産拠点網を整備し、継続的に品質を向上させる取り組みを進めています。

2つ目は「環境に配慮し生産地域と共存共栄する」で、各国で従業員の雇用や技能習得・教育を進めています。生地加工事業においては、環境負荷の少ない製品の開発を進めています。

3つ目は「全てのグループ人財がいきいき働く」で、健康経営の推進や、各国の従業員の技能習得のための教育などを進めています。また、日本の本社においては、生産性高く働ける環境の整備を目的とした新社屋を建設中です。

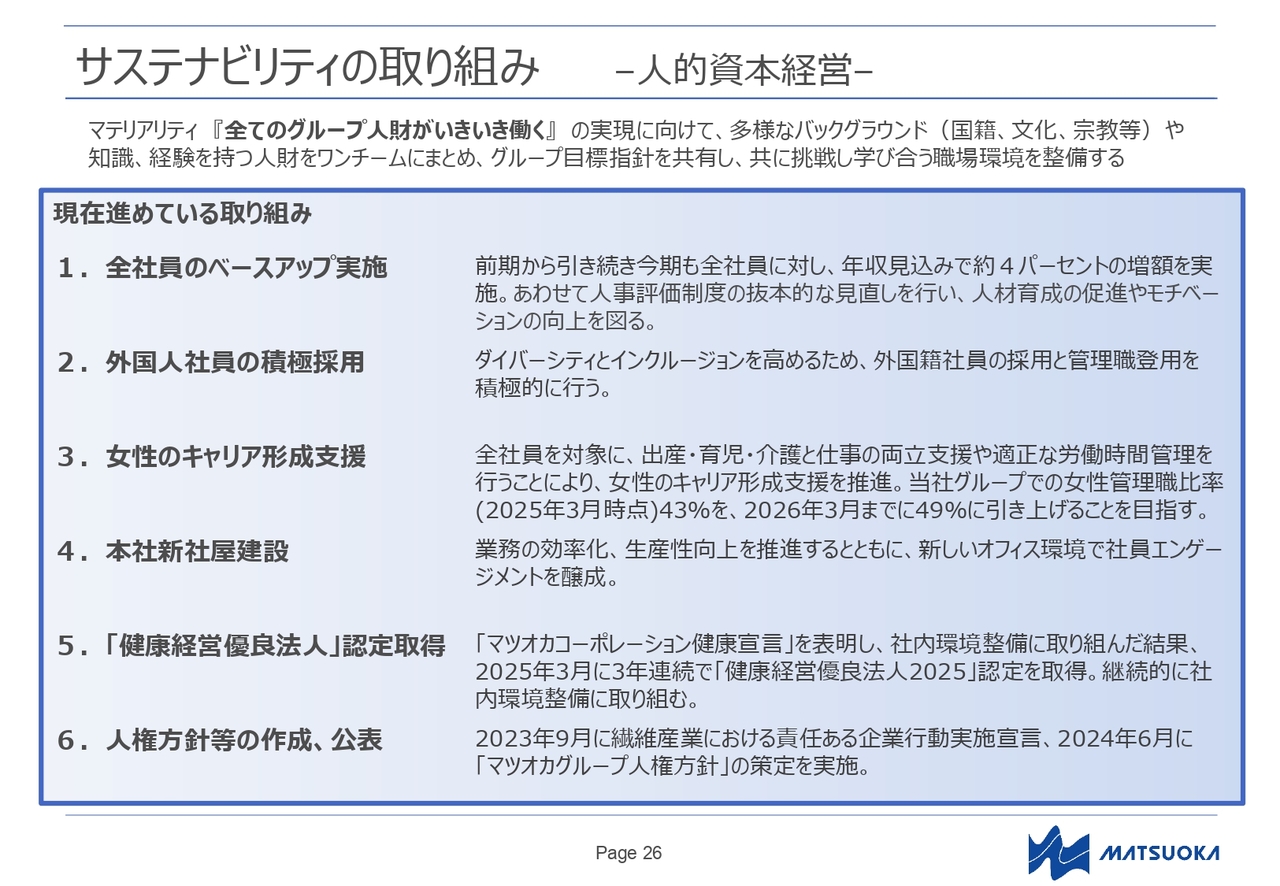

サステナビリティの取り組み –人的資本経営–

マテリアリティの3つ目である「全てのグループ人財がいきいき働く」は、いわゆる人的資本経営でもあります。

前のスライドでお話しした内容に加えて、給与水準や人事制度の適正化、外国人社員の積極採用および幹部登用、女性社員のキャリア形成支援、労働生産性向上を目的とした本社新社屋の建設、健康経営に取り組んだ結果としての認証取得などを推進しています。また、人権方針等についても作成・公表しています。

質疑応答:アメリカの関税政策が事業に与える影響について

新着ログ

「繊維製品」のログ