【QAあり】アーレスティ、下期収益大幅回復し増収増益 新中計「Reinvent Ahresty」でものづくりの継承と再構築を図る

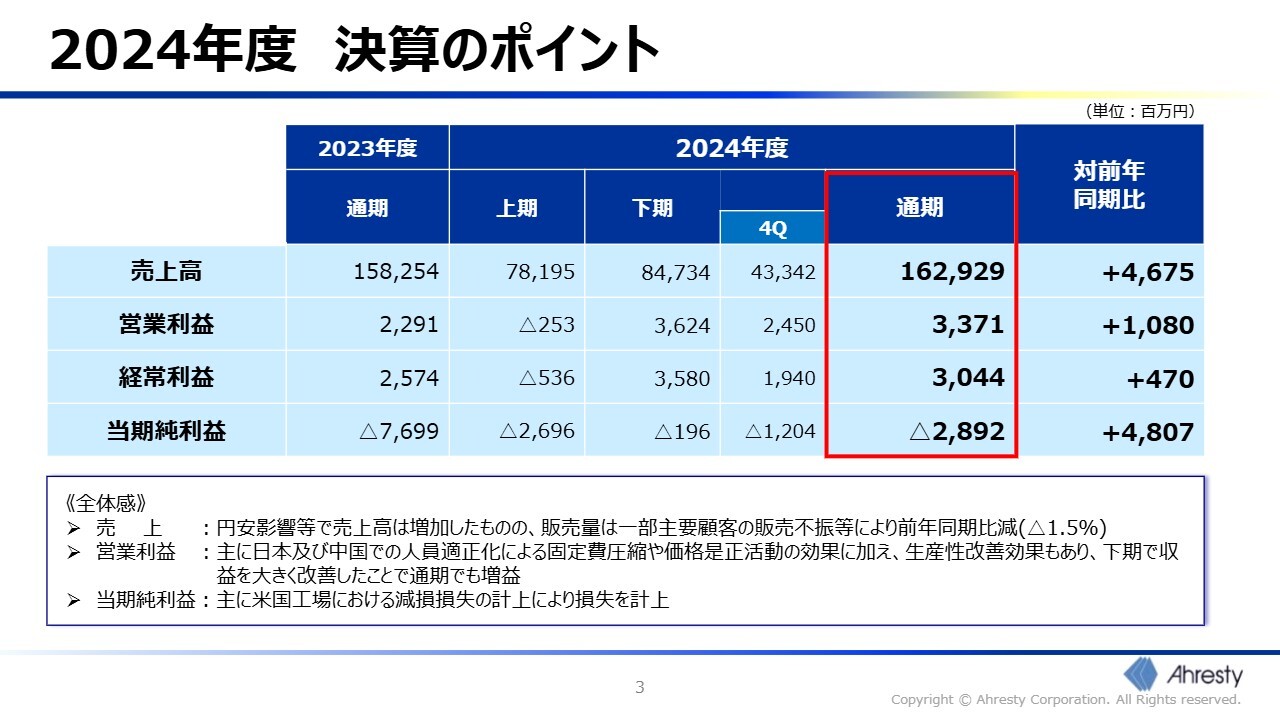

2024年度 決算のポイント

高橋新一氏(以下、高橋):株式会社アーレスティ代表取締役社長の高橋です。本日はお忙しいところ、弊社の決算説明会へ参加いただき、誠にありがとうございます。まず、私より、2024年度の決算概況を説明します。

2024年度決算の売上高については、一部主要顧客の販売不振があり仕事量としては1.5パーセントほど減った中、円安影響もあり、前年同期比46億円増の約1,629億円でした。

収益の面においては、日本および中国で実施した人員の適正化、固定費の圧縮、価格是正活動や生産性改善の効果もあって、下期に収益を大きく回復させることができました。

営業利益は、前年同期比10億円増の約34億円でした。経常利益についても、営業利益と同様に増益でした。

一方で、当期純利益は、米国工場の減損損失の計上もあって、前年同期比で48億円改善したものの、約29億円の赤字でした。みなさまにはご心配をおかけして、誠に申し訳ありません。米国工場の再建については、当社における最重要課題としており、後ほど詳細を説明します。

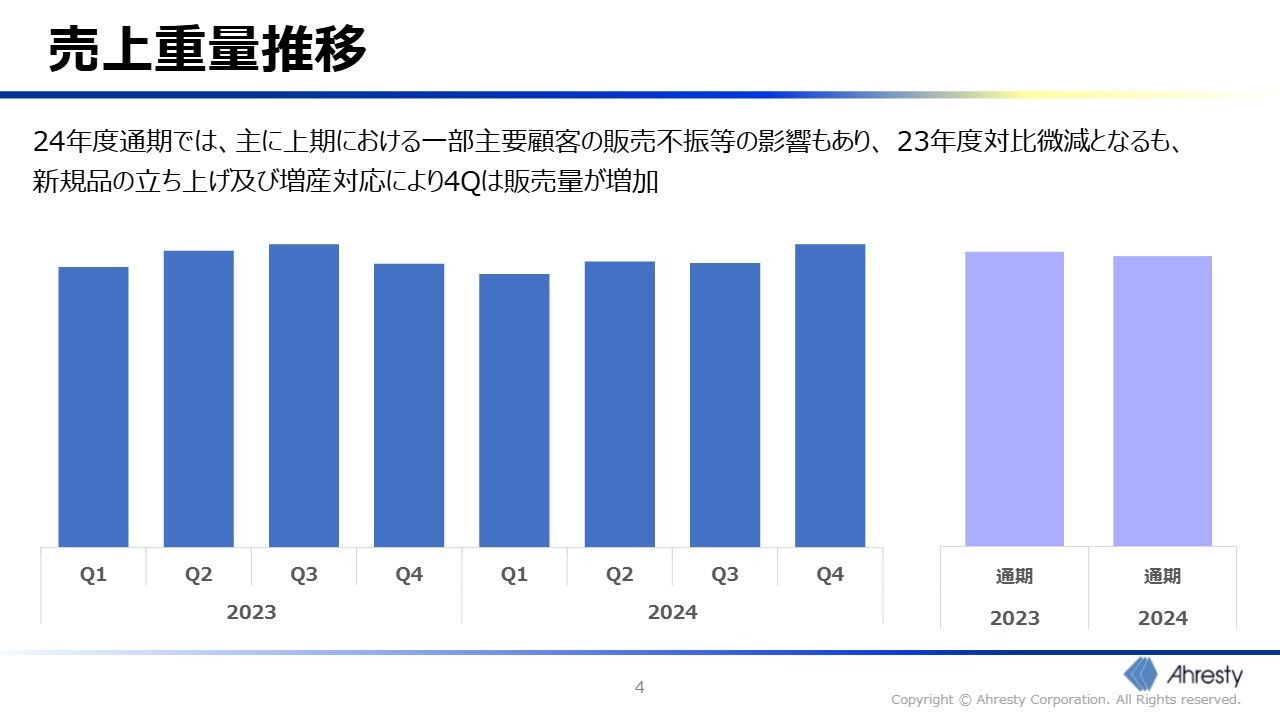

売上重量推移

当社の仕事量は製品の売上重量に比例しているため、このスライドでは売上重量の推移を表しています。

2024年度においては、2023年度と比較して仕事量が微減しているものの、新規製品の立ち上げや増産もあって、下期に回復傾向にあります。

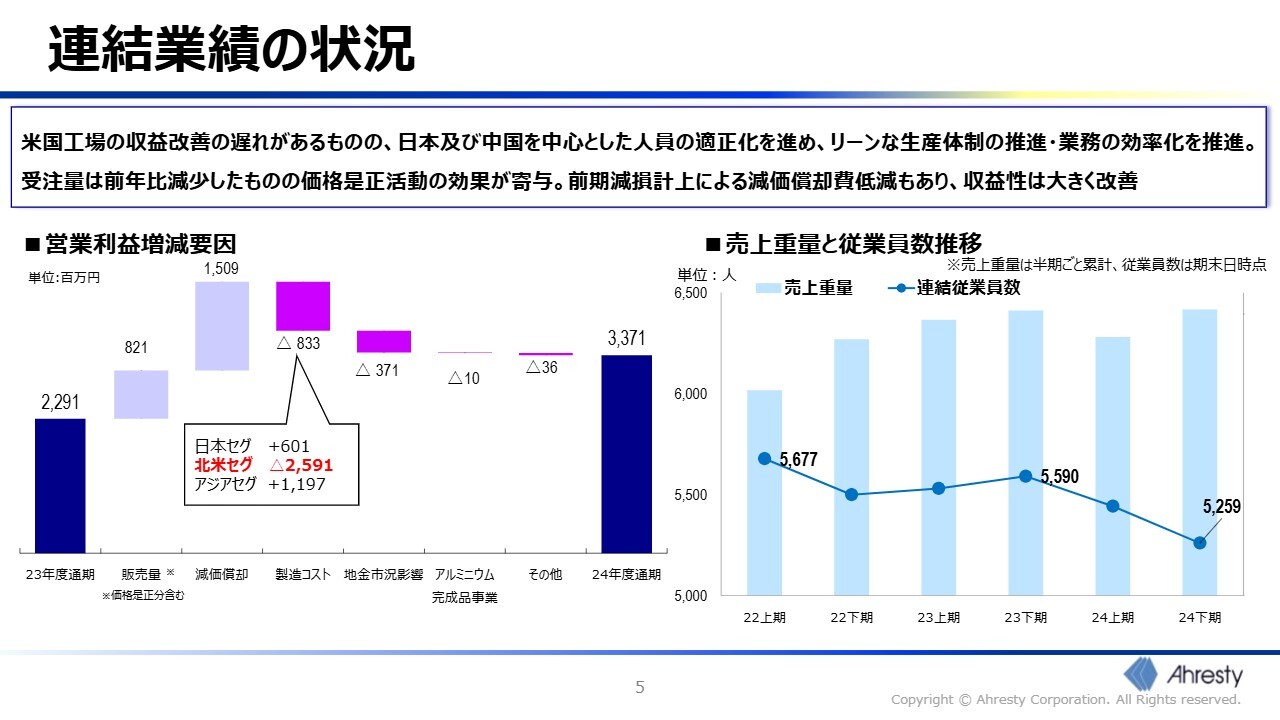

連結業績の状況

左のグラフは、営業利益の増減要因を分解したものです。販売量と価格の是正、昨年度の減損に伴う償却費の減少とともに、米国工場以外の他地域における製造コスト低減効果もあって、収益性が大きく改善されました。

日本および中国を中心に人員の適正化も進めており、右のグラフのように、2023年度の下期から2024年度の下期にかけて、約300名の省人化が進みました。

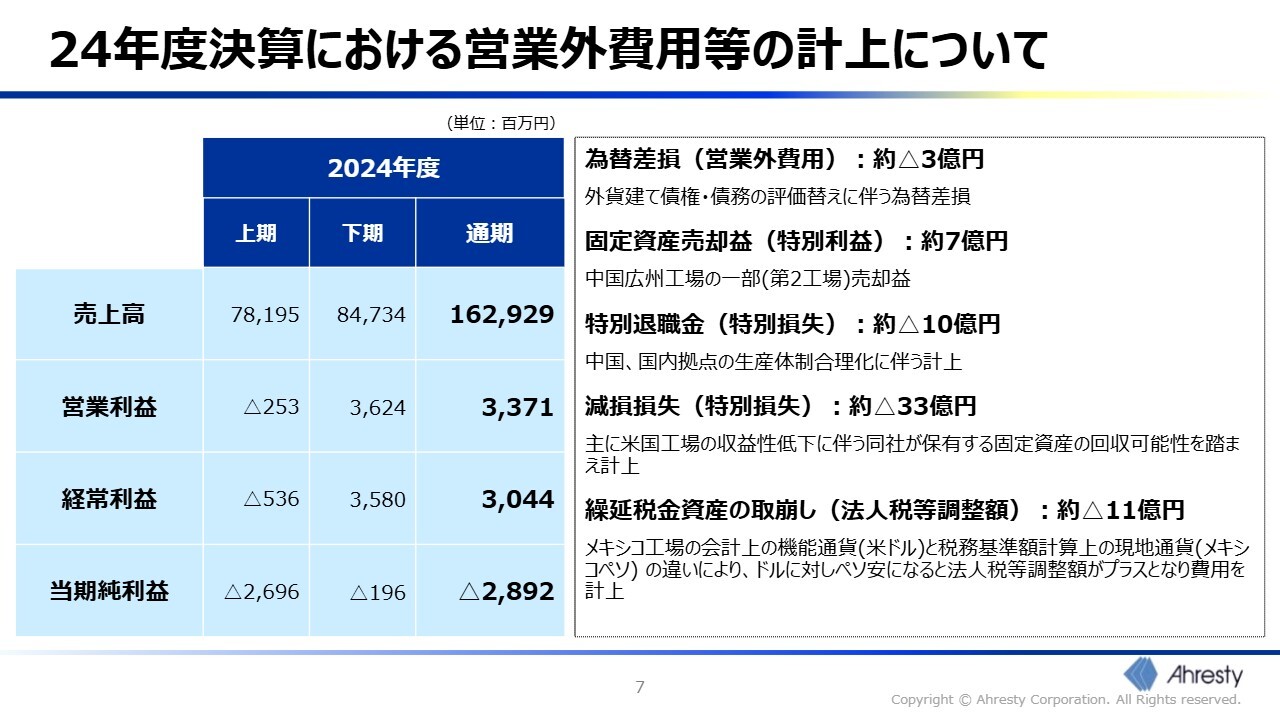

24年度決算における営業外費用等の計上について

成家秀樹氏(以下、成家):管理本部長の成家です。2024年度の決算について詳細をご説明します。

2024年度決算における営業外費用および特別損益の主な項目です。まず、営業利益は通期33億7,100万円、経常利益は30億4,400万円でした。

一方で、当期純利益はマイナス28億9,200万円と、最終的には赤字となりました。この要因として、以下のような営業外および特別損益が挙げられます。

営業外費用では、為替差損が約3億円です。特別利益として、固定資産売却益が約7億円です。こちらは中国・広州工場の一部を売却したことによる特別利益です。

特別損失として、特別退職金が約10億円です。国内拠点および中国の生産体制合理化に伴い、計上しました。また、減損損失が約33億円です。主に米国工場の収益性低下を受け、保有する固定資産の回収可能性を踏まえて、減損処理を行いました。

繰延税金資産の取崩しが約11億円です。メキシコペソ安の影響を受け、法人税等調整額として費用を計上しています。

これらの要因により当期純利益は赤字となりましたが、構造改革の一環として必要な対応であり、今後の収益性改善に向けた布石と捉えています。

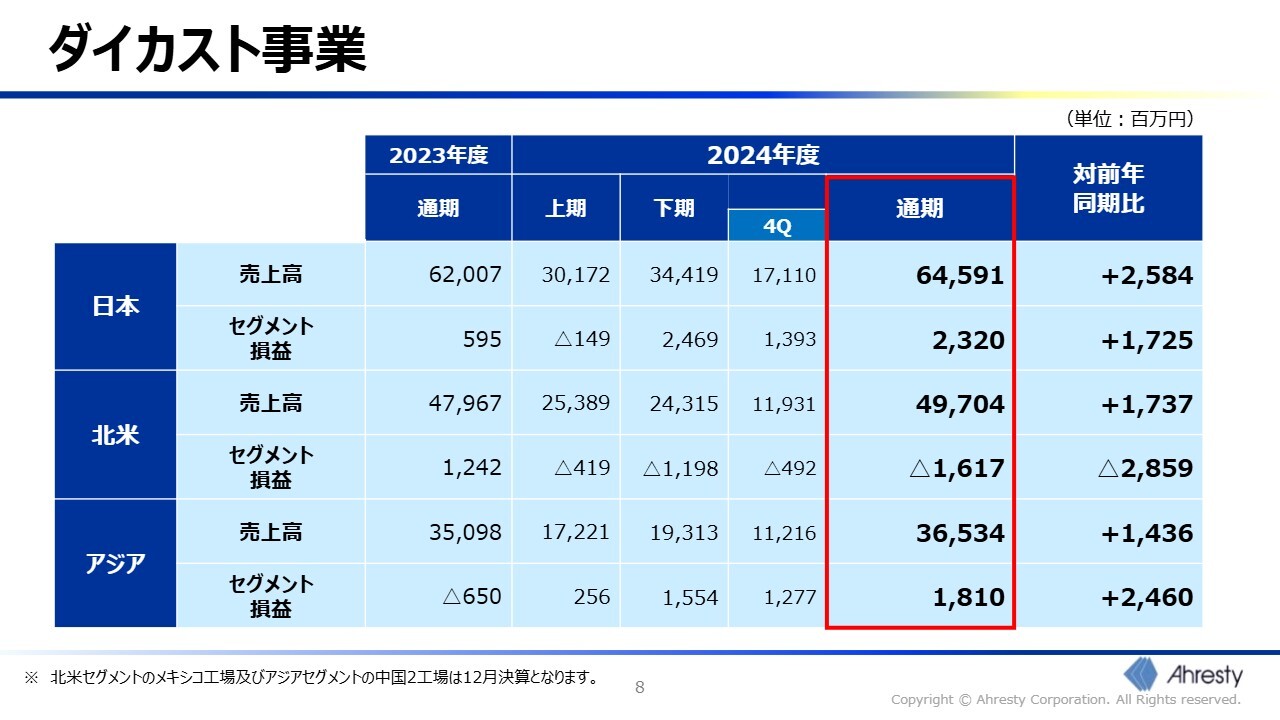

ダイカスト事業

当社の主力事業であるダイカスト事業における、地域別の業績推移についてご説明します。

まず日本地域の売上高は、2024年度は645億9,100万円と、前年比25億8,400万円の増加となりました。セグメント損益も大きく改善し、前年の5億9,500万円から23億2,000万円と、17億2,500万円の増益となっています。これは主に、下期以降の生産性向上と人員減による固定費圧縮の効果によるものです。

北米地域は、売上高が497億400万円と増加した一方で、セグメント損益は12億4,200万円の黒字から16億1,700万円の赤字へと大きく悪化しました。これは米国工場の収益性低下が大きく影響しています。

アジア地域では、売上高が365億3,400万円に増加しました。生産体制合理化で固定費を削減した効果や、前年の資産の減損による減価償却の減少により、収益性が向上しました。

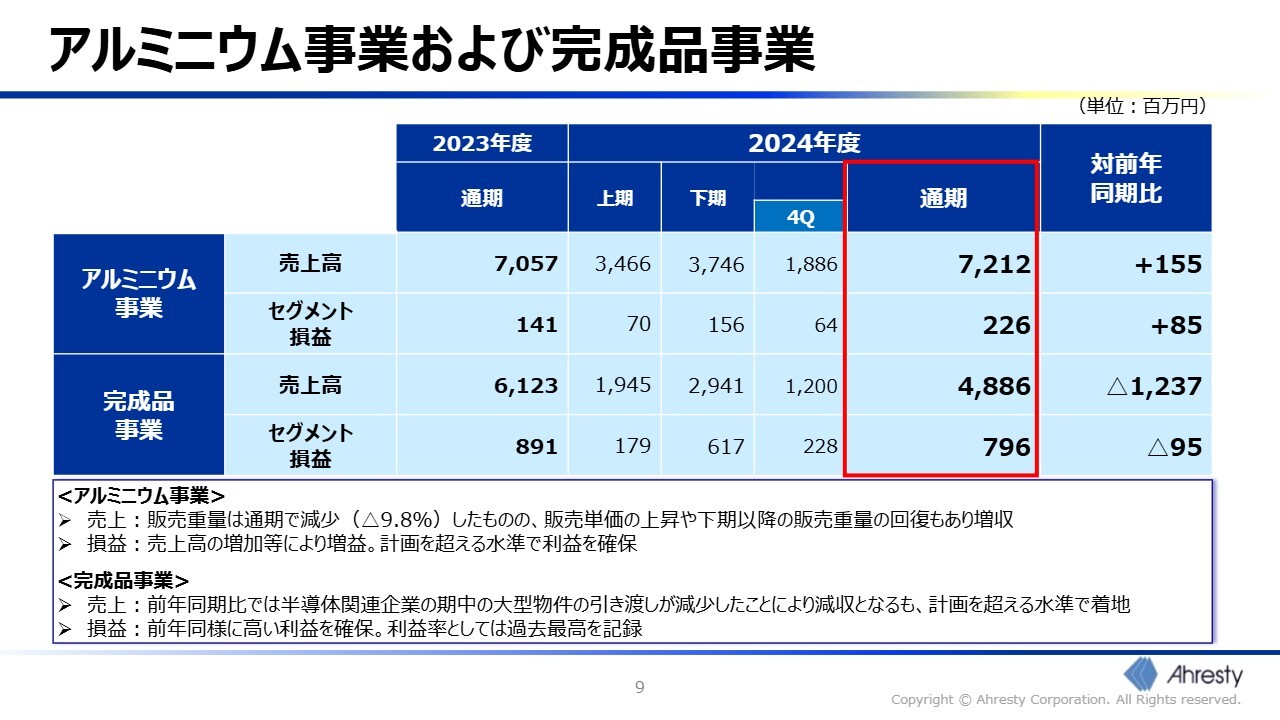

アルミニウム事業および完成品事業

アルミニウム事業および完成品事業についてご説明します。

まず、アルミニウム事業です。売上高は72億1,200万円と、前年同期比で1億5,500万円の増収となりました。販売重量は通期で9.8パーセント減少したものの、販売単価の上昇等で増収を確保しています。セグメント損益は2億2,600万円と、前年から8,500万円の増益となり、計画を上回る水準でした。

次に、アルミの床材の製造・販売を行う完成品事業です。売上高は48億8,600万円と、半導体関連の大型物件引き渡しが多かった前年と比べると、12億3,700万円の減収となりました。一方で、セグメント損益は7億9,600万円と、前年からは若干の減益となったものの、高い利益率を維持しています。

両事業とも、外部環境の変化に柔軟に対応しながら、収益性の高い運営を継続できたことが成果として表れています。

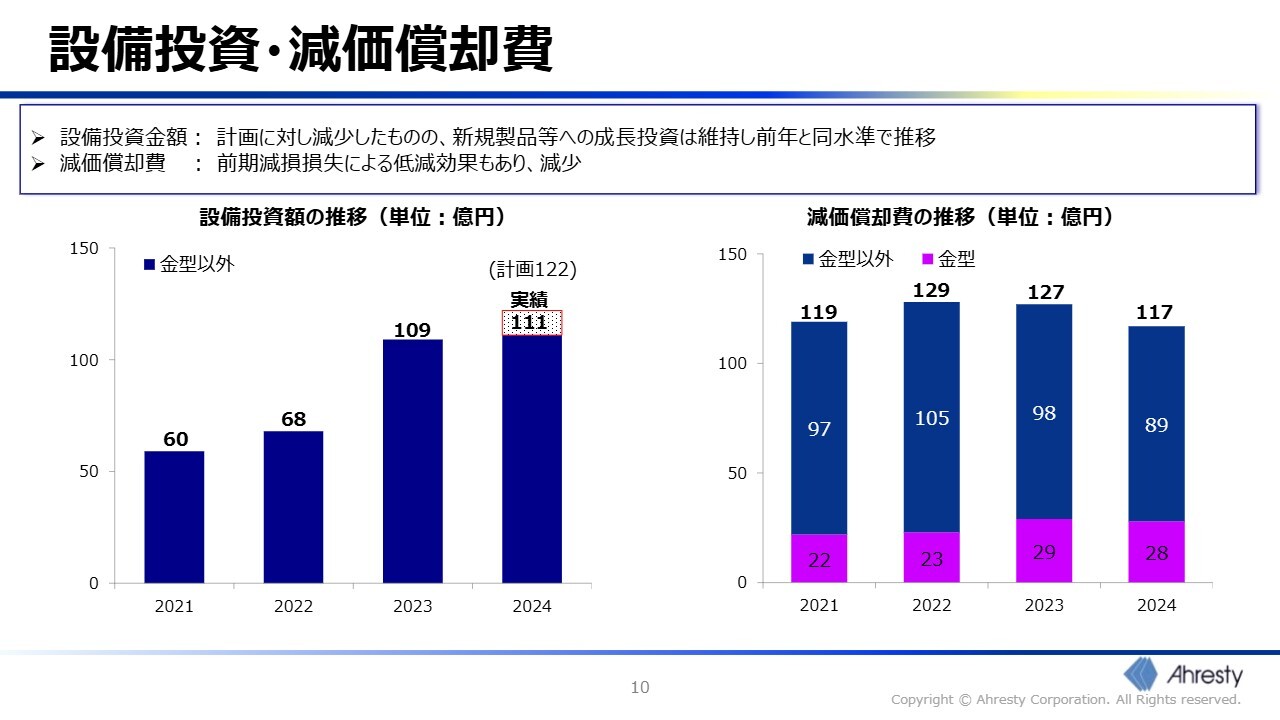

設備投資・減価償却費

2021年度から2024年度にかけての設備投資額および減価償却費の推移です。

まず、設備投資額です。2024年度は、計画の122億円に対し実績は111億円となり、財務戦略の投資規模に沿ったものとなりました。新規製品への対応などは全体の6割を占め、成長に向けた戦略的な投資を継続して行っています。

次に減価償却費についてです。2024年度は117億円となり、前年の127億円から減少しました。これは、前期に計上した減損損失の影響により、償却対象資産が減少したことが主な要因です。

今後も財務戦略に沿って、成長分野への選択と集中を図りつつ、資産効率の向上を意識した投資を継続します。

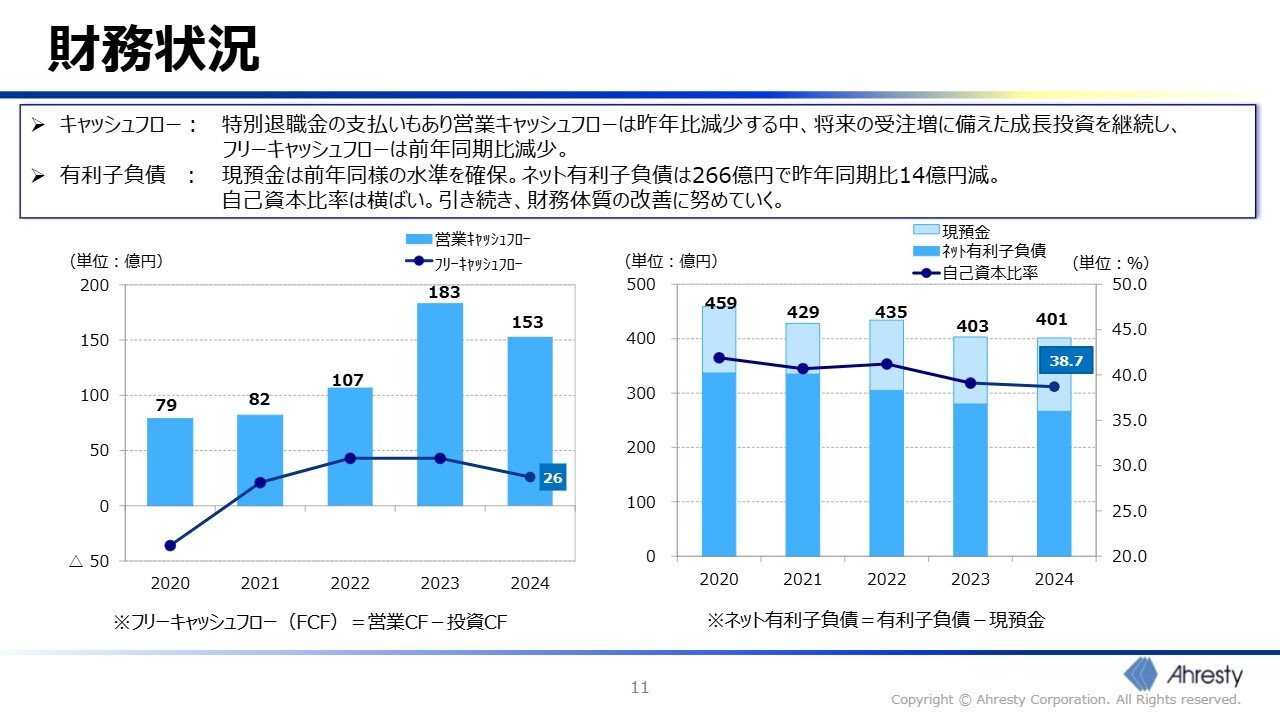

財務状況

当社の財務状況についてご説明します。まず、キャッシュフローの状況です。2024年度の営業キャッシュフローは153億円となり、前年の183億円から減少しました。これは、特別退職金の支払いなど、一時的な要因が影響しています。

このような中でも、将来の受注増に備えた成長投資については継続し、その結果、フリーキャッシュフローは前年の43億円から26億円へと減少しましたが、引き続きプラスを確保しています。

次に、有利子負債と自己資本比率についてです。有利子負債は401億円と、前年とほぼ同水準を維持しています。ネット有利子負債は266億円で、前年同期比で14億円の減少となりました。自己資本比率は40パーセントの水準で、引き続き安定しています。今後も健全な財務基盤を維持しつつ、成長に向けた戦略的な投資をバランスよく進めます。

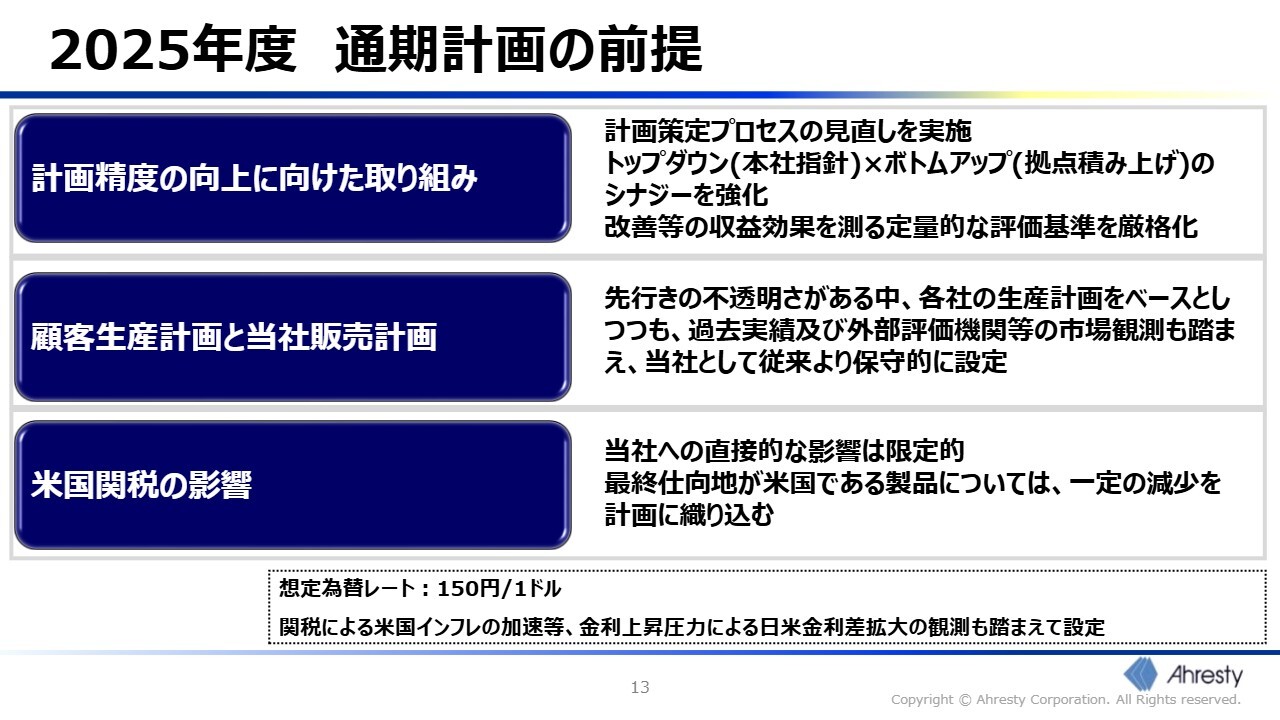

2025年度 通期計画の前提

高橋:2025年度の見通しについては、私より説明します。2025年度の業績計画の検討において、3つの観点で取り組んでいます。

1つ目は、計画精度の向上のために、計画策定プロセスの見直しを行いました。2つ目に、基本的には当社の顧客の生産計画をベースに売上高を予測していますが、この部分において、過去実績および外部評価機関の市場観測も踏まえて、係数を掛けています。

3つ目に、米国関税の影響についてです。当社自体の収益面における米国関税影響は限定的ですが、当社が納入した製品が、最終商品として米国へ輸出されるものがあります。この部分については、一定程度の減少があることを想定して計画に織り込んでいます。

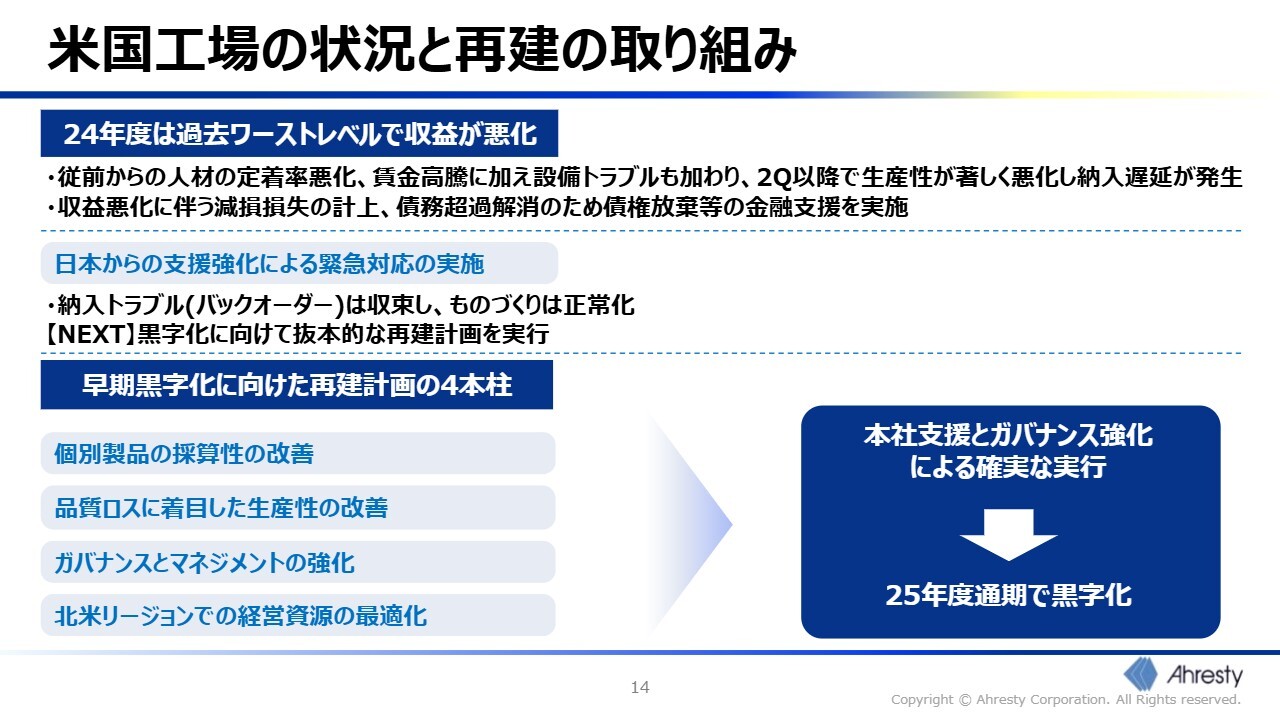

米国工場の状況と再建の取り組み

収益面で課題のある米国工場についてです。2024年度は、人材の定着の悪化、賃金の高騰に加え、生産設備のトラブルが重なり、第2四半期に生産性が一気に悪化しました。そのため、納入トラブルも発生し、生産体制の復旧に多くの時間とお金を要してしまいました。結果として、過去ワーストレベルの赤字となり、減損損失の計上、金融面での支援も必要となりました。

多くの支援によって納入トラブルは収束しており、2025年度は黒字化に向けた抜本的な再建計画を進めています。

1つ目は、個別製品の採算性の改善です。2022年度から中期経営計画にて進めてきた、リーンな生産体制による原価低減とともに、賃金高騰による原価増加分の価格是正について交渉を進めます。

2つ目は、品質ロスに着目した生産性の改善です。不良1個であっても、製品によって、あるいはどこで発生するかによって、損失金額は異なります。とかくものづくりにおいては、不良の改善は数量を追い、不良数÷生産数の不良率を追い求めますが、金額的ロスに着目し、優先順位をつけて活動します。

3つ目は、ガバナンスとマネジメントの強化です。米国工場経営に前メキシコ工場の社長を着任させるとともに、推進力を強めるために駐在員のマネージャーを増強しています。本社とのガバナンス面においても、報・連・相をこれまで以上に密にすることで、推進状況をモニターし、必要なリソースの注入をスピーディに行える体制を整えます。

4つ目は、米国だけでなく、北米リージョン全体で経営資源の最適化について検討しています。今後の仕事について、どこで生産することが、品質・収益・納入安定性の面でお客さまにとってベストなのかを検討します。

これらを、本社支援体制のもとで強力に推進することで、2025年度通期での黒字化を計画しています。

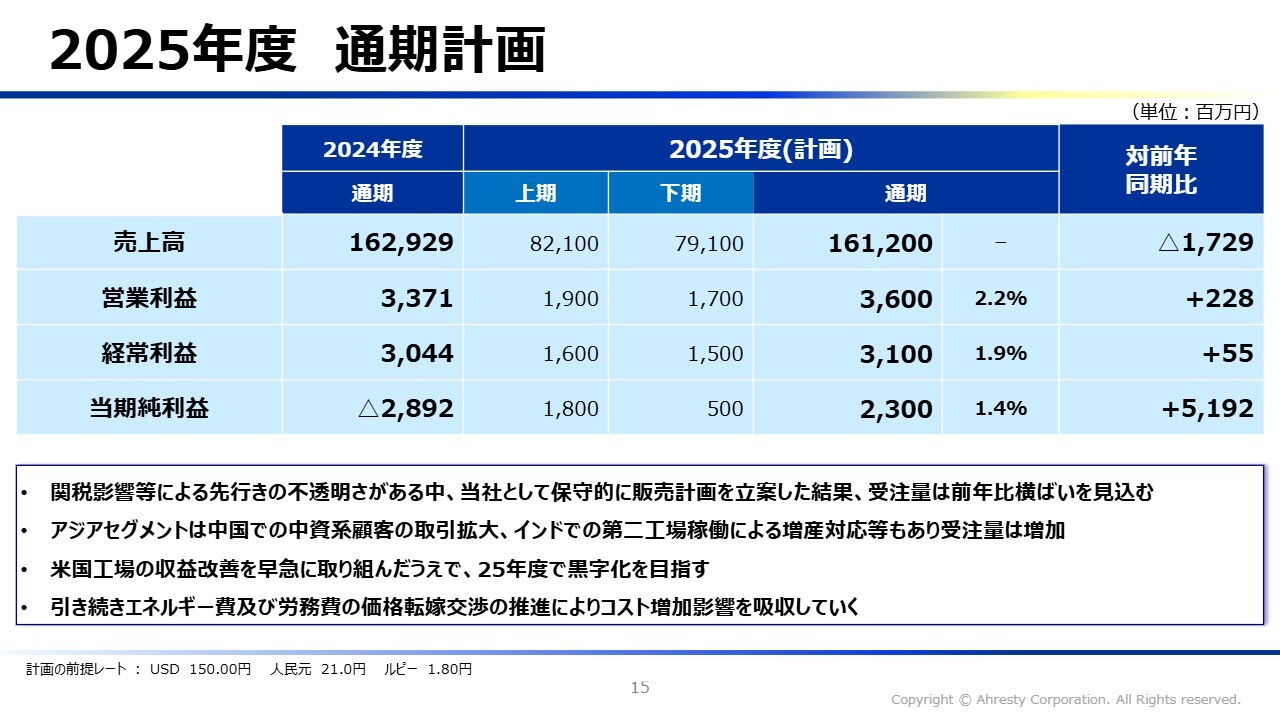

2025年度 通期計画

先ほどの2枚のスライドを踏まえた2025年度の業績予想です。売上高は、関税影響などの先行きの不透明さもあり、保守的に立案しました。この影響で、主に日本セグメントでの減収が見込まれます。

一方で、アジアセグメントでは、中国での中資系顧客との取引拡大、インドでの第二工場稼働による増産も見込んでおり、増収を見込んでいます。これらの結果、売上高は前年同期比17億円減収の1,612億円を計画しています。

一方で、収益面においては、先ほど説明した米国工場の黒字化、ものづくりの原価低減活動に加え、引き続きインフレ対応の価格転嫁交渉を進め、前年比2億円増益の36億円を計画しています。

当期純利益についても、先ほどの施策を加味し、前年比52億円増益の23億円を計画しています。

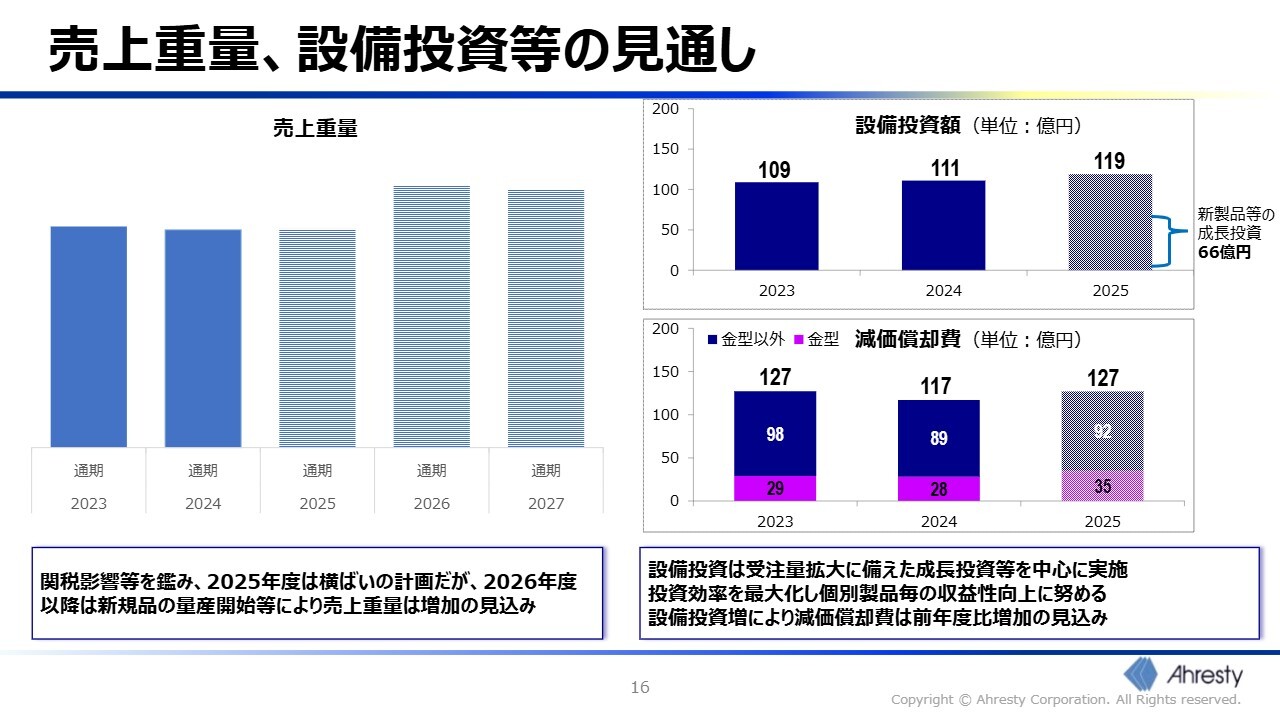

売上重量、設備投資等の見通し

今後3ヶ年の仕事量の予測を左のグラフで示しています。2025年度については、販売計画に対して保守的に見たため、2024年度に対して、ほぼ横ばいの計画です。一方で、2026年度以降は、主にインドやメキシコでの新規製品の量産もあり、増加を見込んでいます。

設備投資に関しては、当社財務戦略に沿って立案しています。年間の投資金額の約半分は、新規の仕事のための成長投資に充てています。減価償却費については、設備投資の増加に沿って微増の予定です。

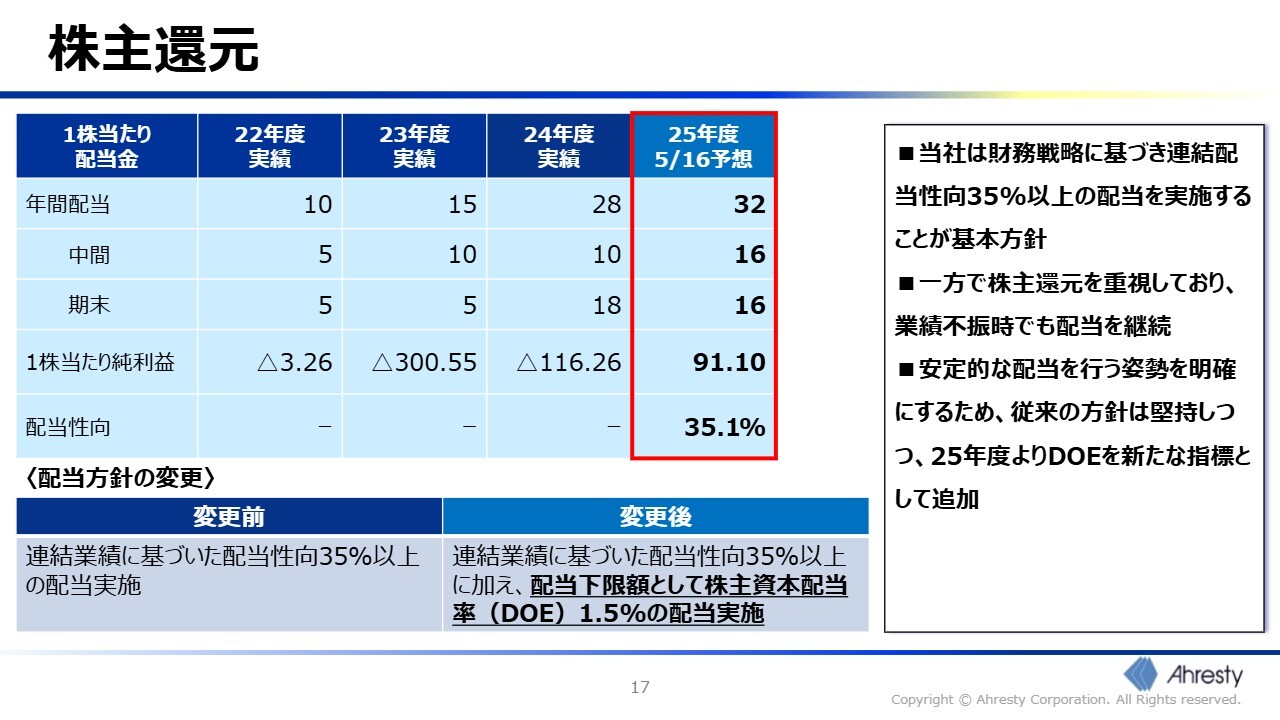

株主還元

株主還元については、当社の財務戦略に基づき、連結配当性向35パーセントを基準に予想しています。一方で、株主還元を重視しており、過去の業績不振時でも配当を継続していることから、従来の配当性向ベースに加えて、2025年度よりDOEを新たな指標として追加しました。

当社としては、安定的な配当を行う姿勢を明確にすべきという考えに基づき、見直しを行っています。引き続き、当社株主のみなさまには、継続的保有とご支援のほど、よろしくお願いします。

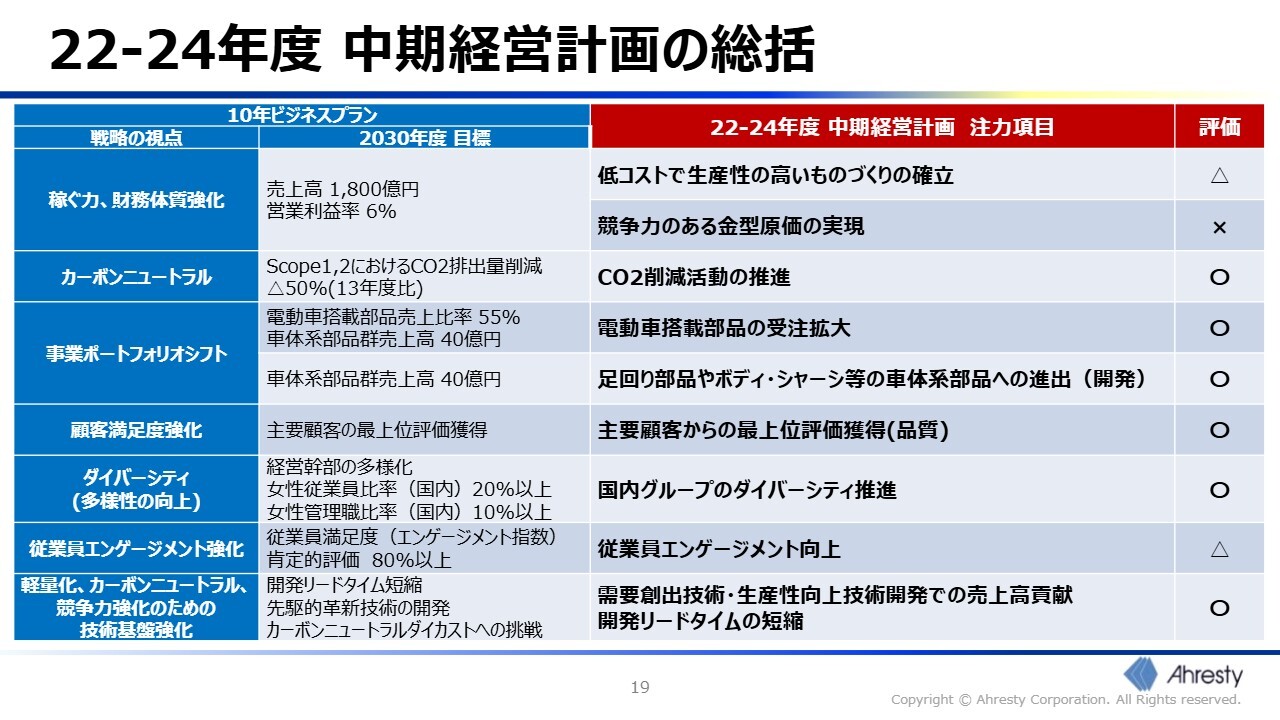

22-24年度 中期経営計画の総括

昨年度まで進めてきた2022年度から2024年度中期経営計画(以下、22-24年度中期経営計画)の振り返りと、2025年度から始まった新たな中期経営計画について説明します。

中期経営計画は、2030年をゴールとした10年ビジネスプランをバックキャストして設定しています。22-24年度中期経営計画においては、9つの大項目にて活動してきました。

そのうち、9分の6においては当初の目標どおり進んでいますが、「低価格で生産性の高いものづくりの確立」については、米国工場の収益改善の遅れもあり、「△」としています。

「競争力のある金型原価の実現」についても推進しているものの、目論見から遅れているのが現状です。

「従業員エンゲージメント向上」については、改善は見られるものの、こちらについても目論見から離れており、引き続き改善が必要な状況です。

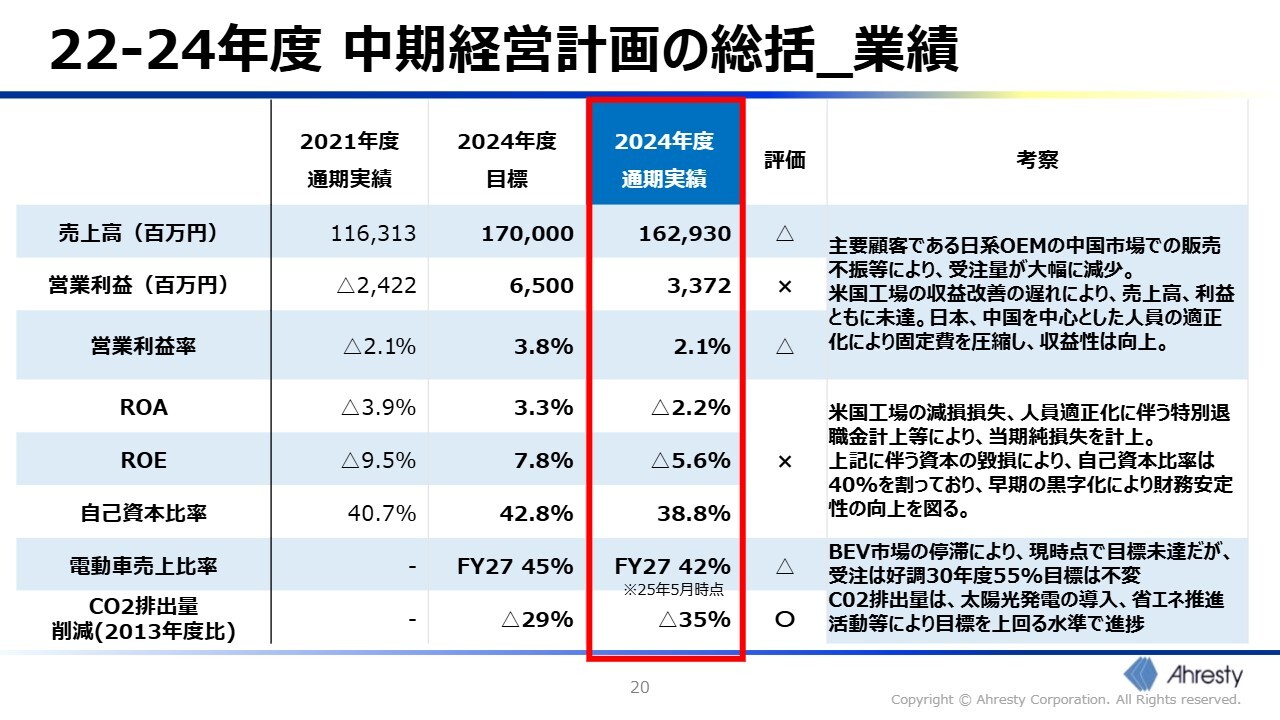

22-24年度 中期経営計画の総括_業績

22-24年度中期経営計画の財務目標ならびに非財務目標に対する実績です。売上高は、中国市場の日系OEMの販売不振によって、当初の目標まで達成することができませんでした。営業利益においては、米国工場の収益改善の遅れもあり、未達の状況です。

一方で、日本ならびに中国を中心に、人員の適正化によって固定費の圧縮、リーンな生産体制の実現に近づき、収益性が向上しています。

ROA、ROE、自己資本比率については、米国工場の減損損失、人員適正化に伴う特別損失の計上などもあって、大幅に未達でした。

電動車売上比率については、電気自動車拡大スピードの停滞により、若干の未達です。しかし、引き続き電気自動車、プラグインハイブリッド、ハイブリッド向けの受注は好調であり、2030年度の売上比率55パーセントの目標は変更の必要がないと理解しています。

CO2排出量については、省エネ、エネルギーの転換、再生エネルギーの活動などを進めており、目標を上回る水準で進んでいます。

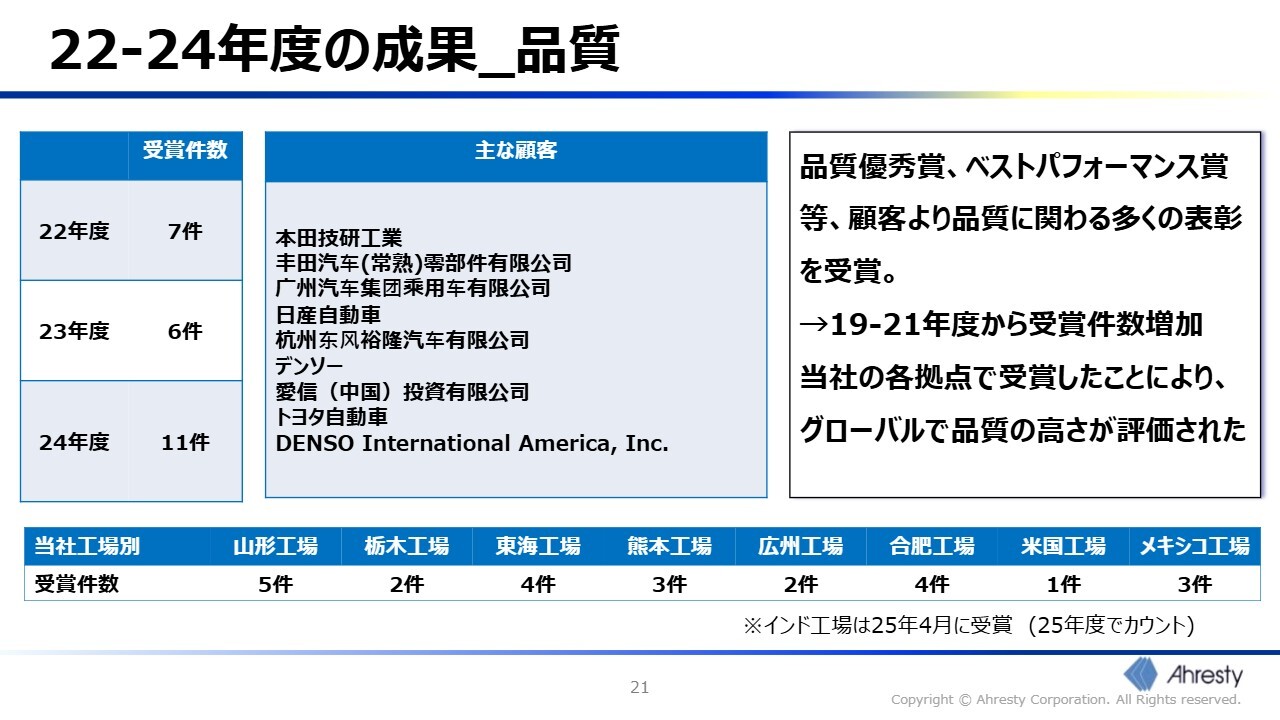

22-24年度の成果_品質

当社では2040年ビジョン「期待を超える2040」を指針として活動しています。顧客の期待については、安定的な納入と高い品質と捉え、彼らの期待に応えられるよう活動してきました。

2022年度から2024年度の3ヶ年では、品質やベストパフォーマンスなどの顧客の表彰を24件いただくことができました。ほぼすべての工場で受賞できており、グローバルで品質の高さが評価されました。

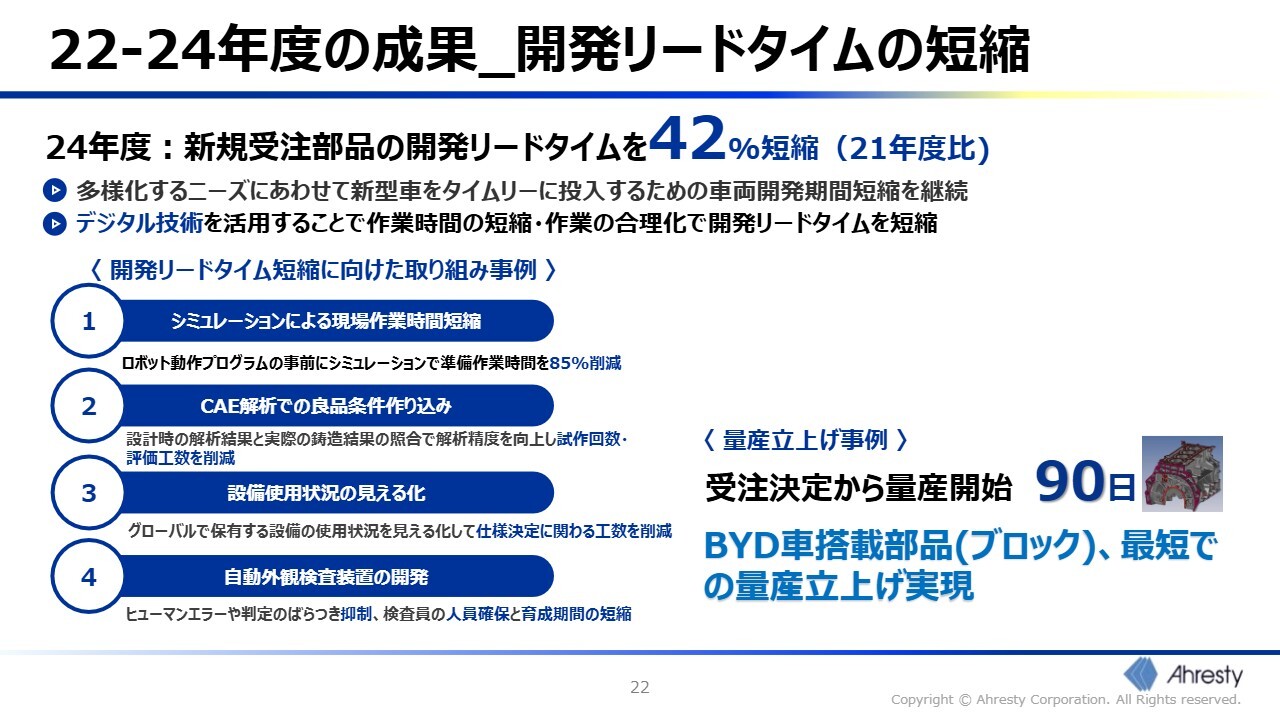

22-24年度の成果_開発リードタイムの短縮

前中期経営計画から、今後の自動車開発期間の短縮が進むことを予測し、開発リードタイムの短縮に取り組んできました。デジタル技術を活用することで、作業時間の短縮・人作業の合理化を進めてきた結果、3年間の成果として、2021年度と比べて42パーセントの期間短縮を達成できました。

また、中国においては、BYDのプラグインハイブリッド車に搭載されるエンジンブロックをBYDの一次サプライヤーより受注しており、受注より90日で量産開始できたことが受注拡大にもつながっています。

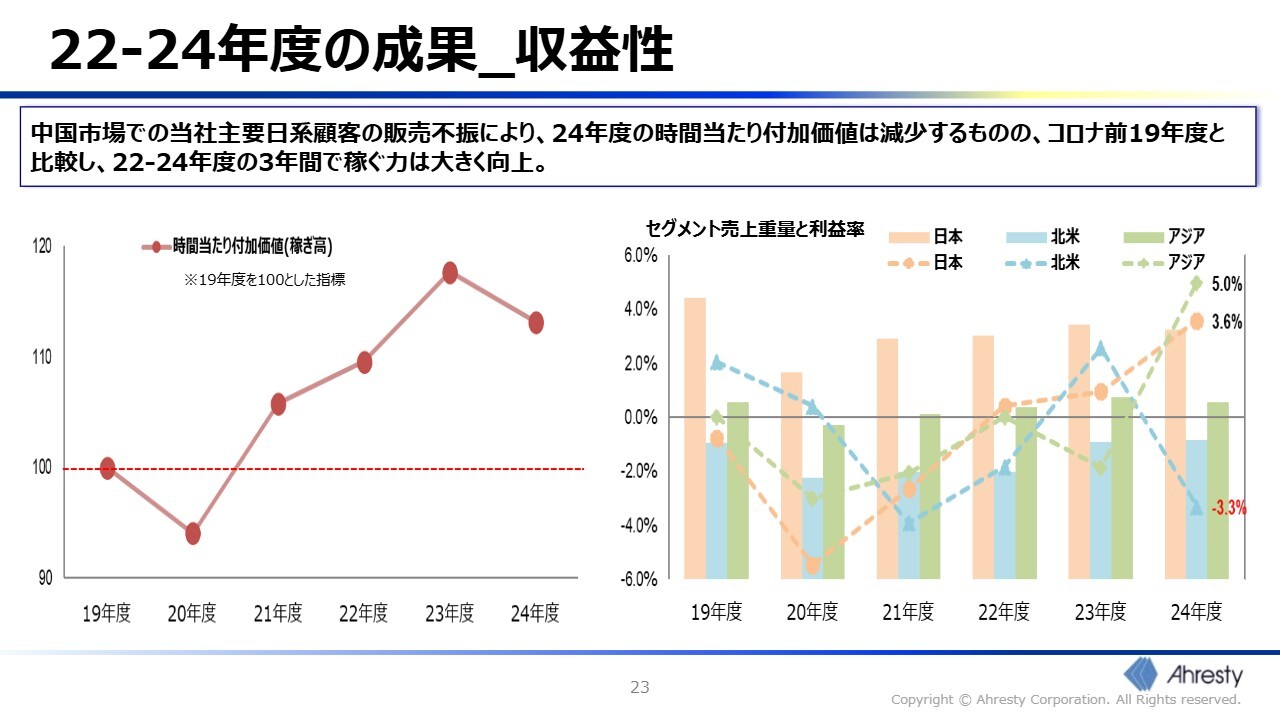

22-24年度の成果_収益性

収益性については、リーンな生産体制の構築を進めてきました。これを測る指標として、時間当たり付加価値をKPIとして活動してきました。2024年度は、中国における販売不振による付加価値減少に対して、人員体制が追いついていない部分がありますが、前中期経営計画と比較して大きな改善が見られます。

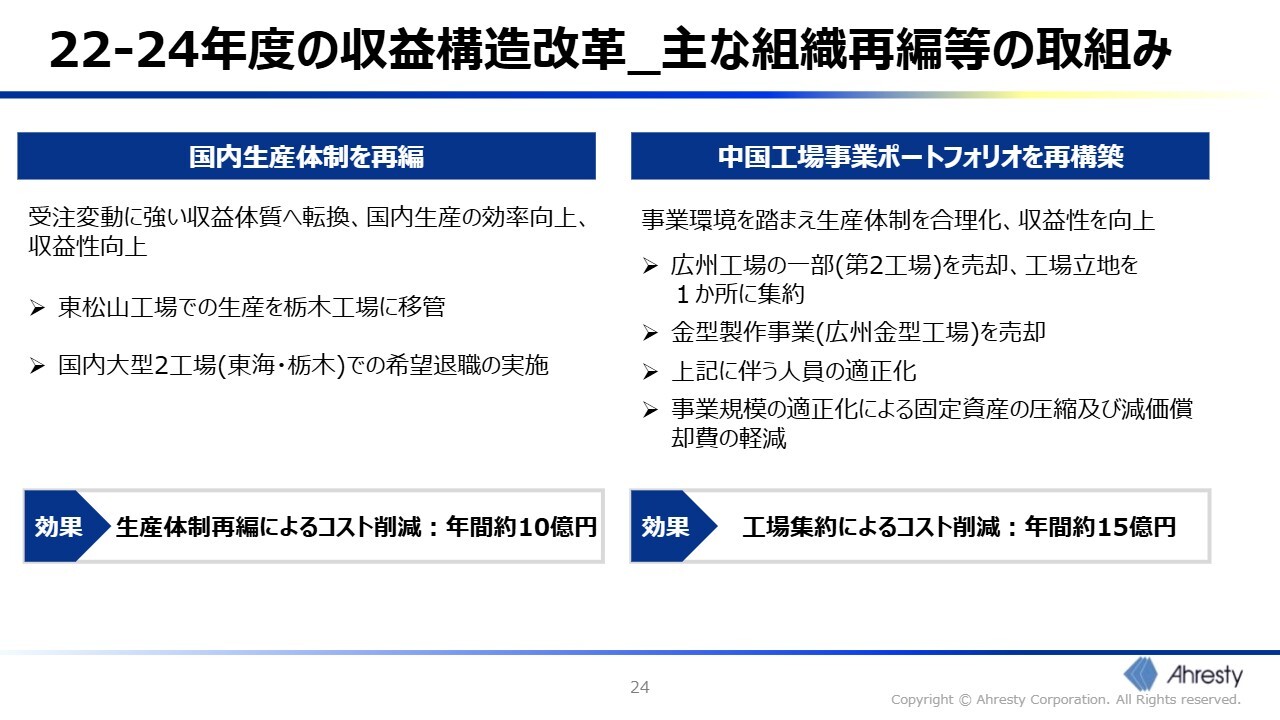

22-24年度の収益構造改革_主な組織再編等の取組み

22-24年度中期経営計画において実施した構造改革の取り組み事例です。

日本国内では、受注変動に強い体質への転換として、東松山工場を閉鎖し、栃木へ生産を移管しました。また、国内の基幹工場である東海工場と栃木工場において希望退職を実施しました。これらによって、年間10億円のコスト削減を実現できました。

中国では、日系OEMの販売不振の中、今後の事業環境を踏まえて、生産体制の合理化を進めました。広州においては、ダイカスト工場の一部を売却、金型製作事業についても売却しました。

さらには、人員の適正化も進めました。仕事量に対して生産設備に余りがある部分については、他地域で転用することにより、固定資産の圧縮とともに他地域での投資削減にも寄与しています。これらによって、年間15億円のコスト削減を実現しました。

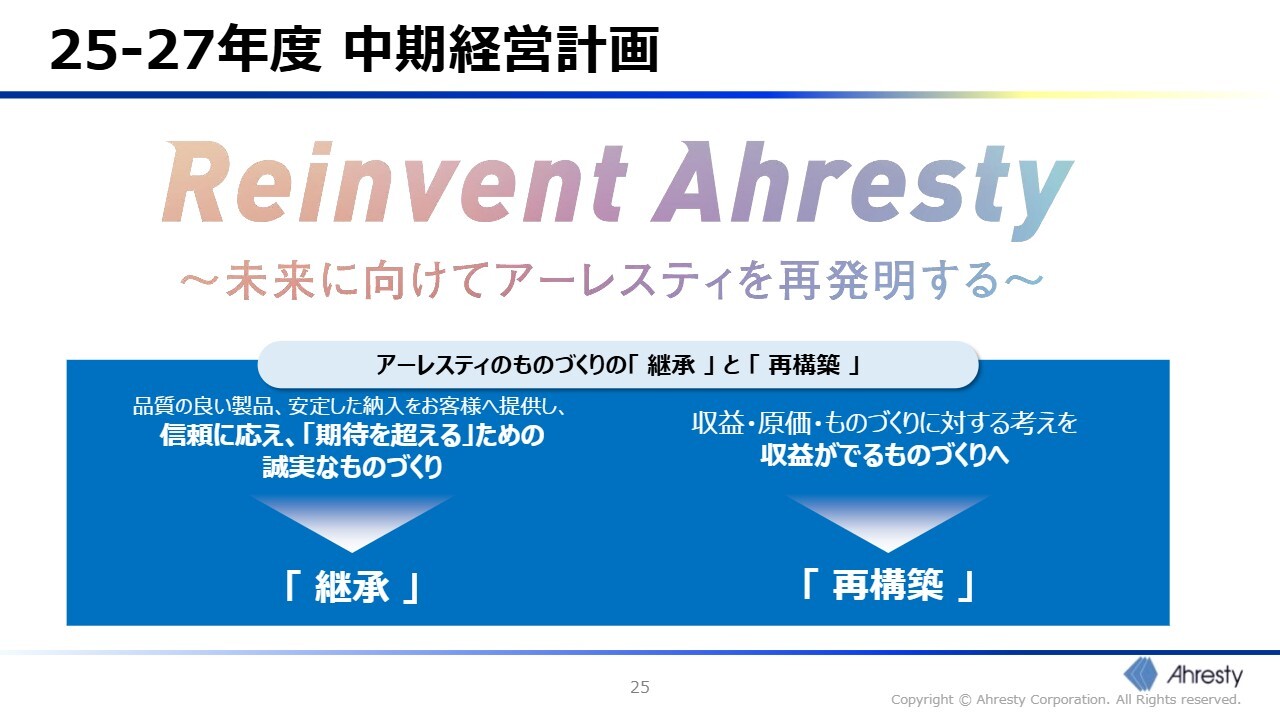

25-27年度 中期経営計画

事業環境が激変する中で、当社として強い企業体質を作るためには再構築が必要であると考え、2025年度から2027年度中期経営計画(以下、25-27年度中期経営計画)は「Reinvent Ahresty」としました。アーレスティのものづくりの継承と再構築の思いを込めた名称です。

品質の優れた製品と安定した納入、そして行き届いたサービスをお客さまへ提供し、信頼に応えるために継続してきた誠実なものづくりは当社の強みであり、継承しなくてはなりません。この強みを継承し、さらに伸ばして、お客さまの期待を超える企業へ成長したいと考えています。

ものづくりにおいては、「良品を生産性よく作れば収益は出る」というマインドから、「収益が出るように工夫して良品を作る」というマインドに再構築します。

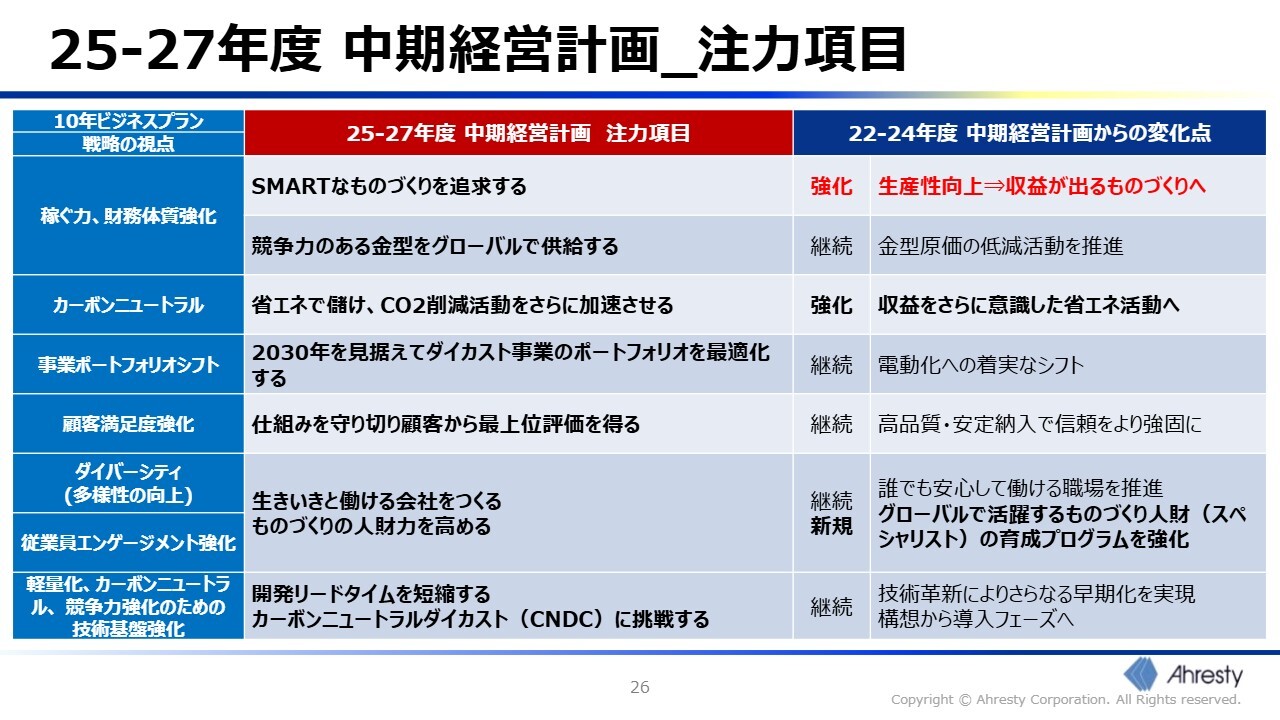

25-27年度 中期経営計画_注力項目

本中期経営計画は10年ビジネスプランの中間に位置しています。10年ビジネスプランで定めたゴールを達成するため、本中期経営計画において継続するもの、強化するもの、新規に取り組むものを検討してきました。

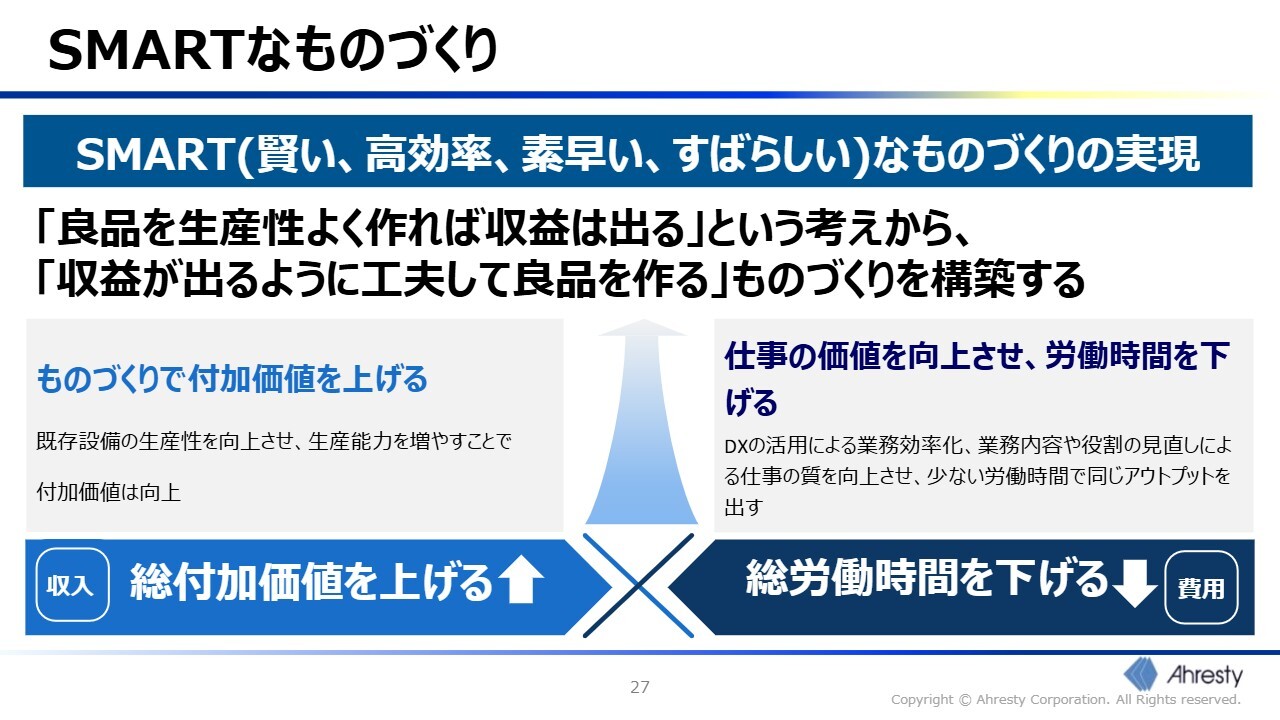

SMARTなものづくり

本中期経営計画の大きな変化点の1つである、スマートなものづくりについてご説明します。これまで生産性というKPIを重視して活動してきましたが、先ほど米国工場の品質ロスについて説明したように、不良1個の金額は、製品や工程によって異なります。収益目線で、どこの品質ロスから取り組むべきかという、賢く素早い改善が求められます。

さらに、単純に生産性を高めても、生産能力に空きがあっては意味がありません。どこの生産性を高めれば付加価値をより取り込めるのか、高められるのかという賢い選定が必要です。一方で、DXの活用により、仕事の効率化も必要です。これらの考えから、すばらしいアイデアを実現したものづくりを目指します。

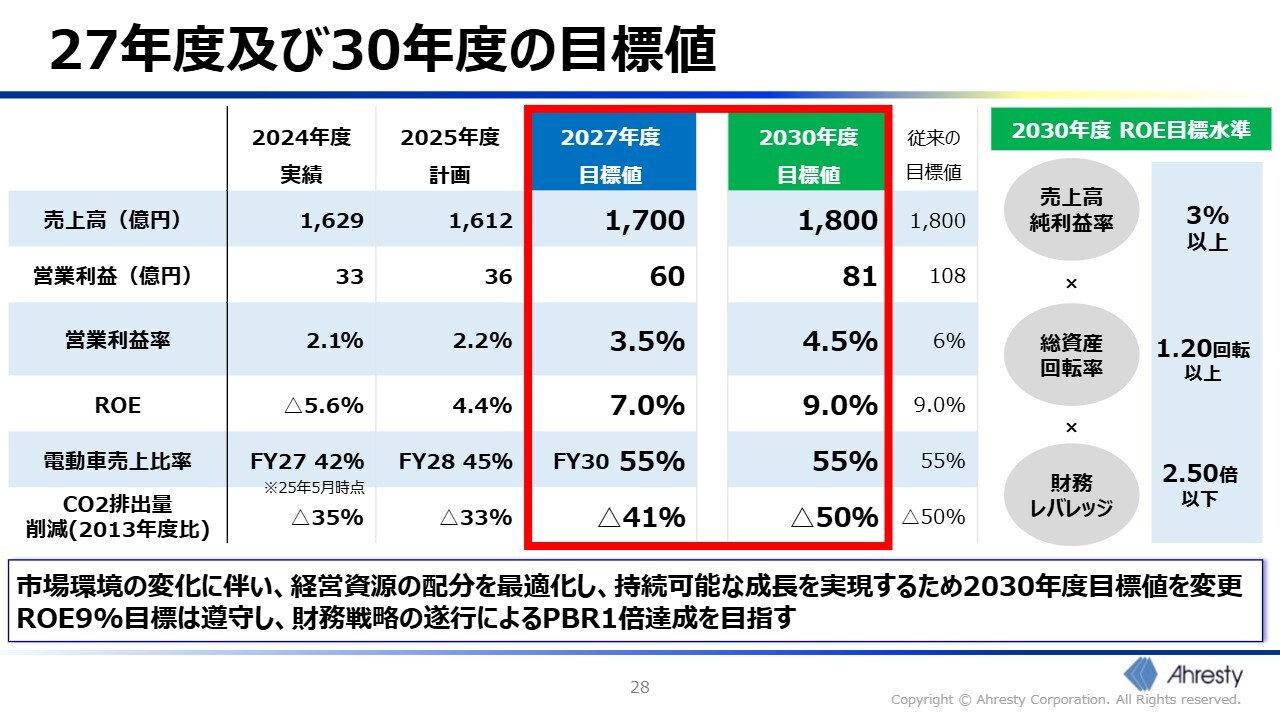

27年度及び30年度の目標値

本中期経営計画の策定に当たって、10年ビジネスプランの目標値について、あらためて精査しました。

10年ビジネスプランは、市場の変化とPBR1倍を前提とした目標値です。当社の現在の財務諸表から再度試算した結果、営業利益率について見直すこととしました。

本中期経営計画においては、10年ビジネスプランの中間点として、財務目標と非財務目標を設定しました。その結果、本中期経営計画の財務目標は売上高1,700億円、営業利益率3.5パーセント、ROE7.0パーセントと設定しています。

非財務目標では、電動車売上比率が2030年度に55パーセントになるよう、受注戦略を展開していきます。CO2排出量は2013年度比、41パーセントの削減を目指します。

株主のみなさまの期待に応えられるよう、粉骨砕身推進していきます。

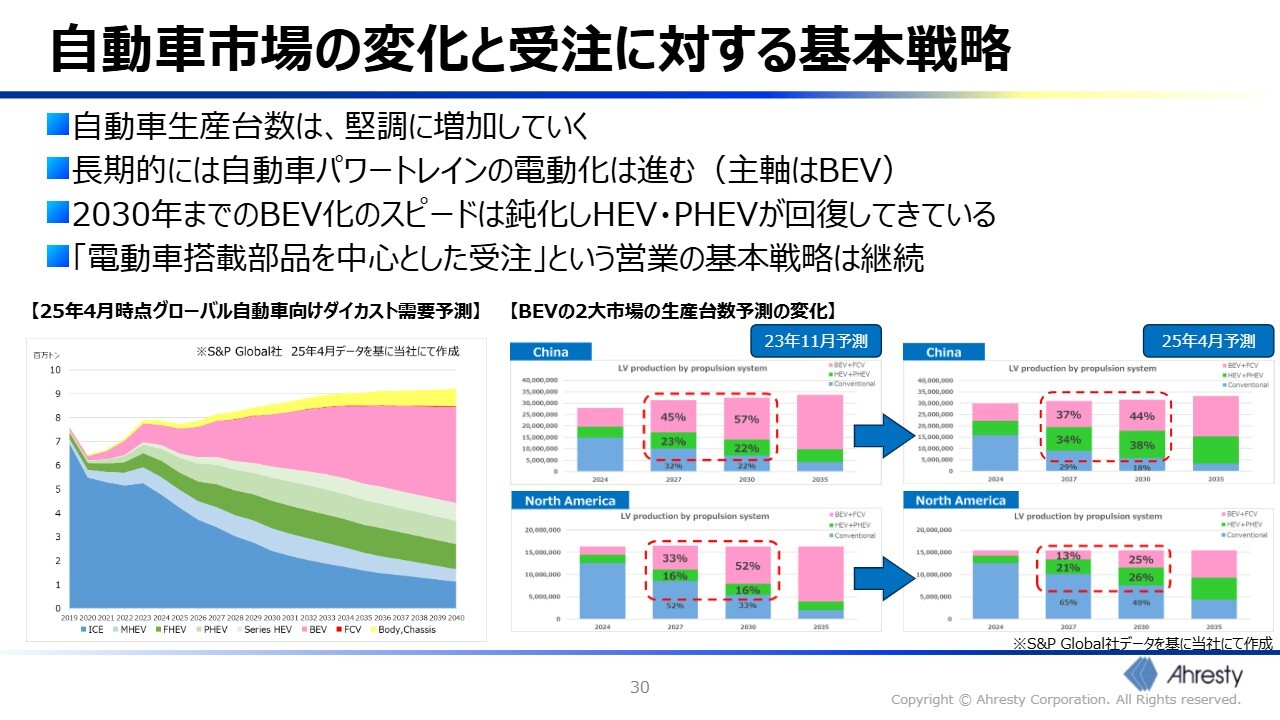

自動車市場の変化と受注に対する基本戦略

峯憲一郎氏:当社の営業戦略と施策の状況について、営業本部の峯よりご説明します。まずは、当社の基本戦略です。市場について、スライド内にていくつかのグラフで示していますが、前回ご説明した状況と大きな変化はありません。自動車の生産台数の伸びに比例し、ダイカスト需要は堅調に増加していきますし、パワートレインの電動化もバッテリーEVを主軸に進んでいきます。

一方、2030年までのバッテリーEV化のスピードが鈍化し、プラグインハイブリッドとハイブリッド車が増加しています。当社は電動車をハイブリッド車、プラグインハイブリッド車、バッテリーEV、燃料電池車と定義しています。つまり、電動車搭載部品を中心に受注していくという当社の営業基本戦略は、現在の市場変化を踏まえても継続して進めていけると、私たちは捉えています。

地域別市場変化と営業戦略

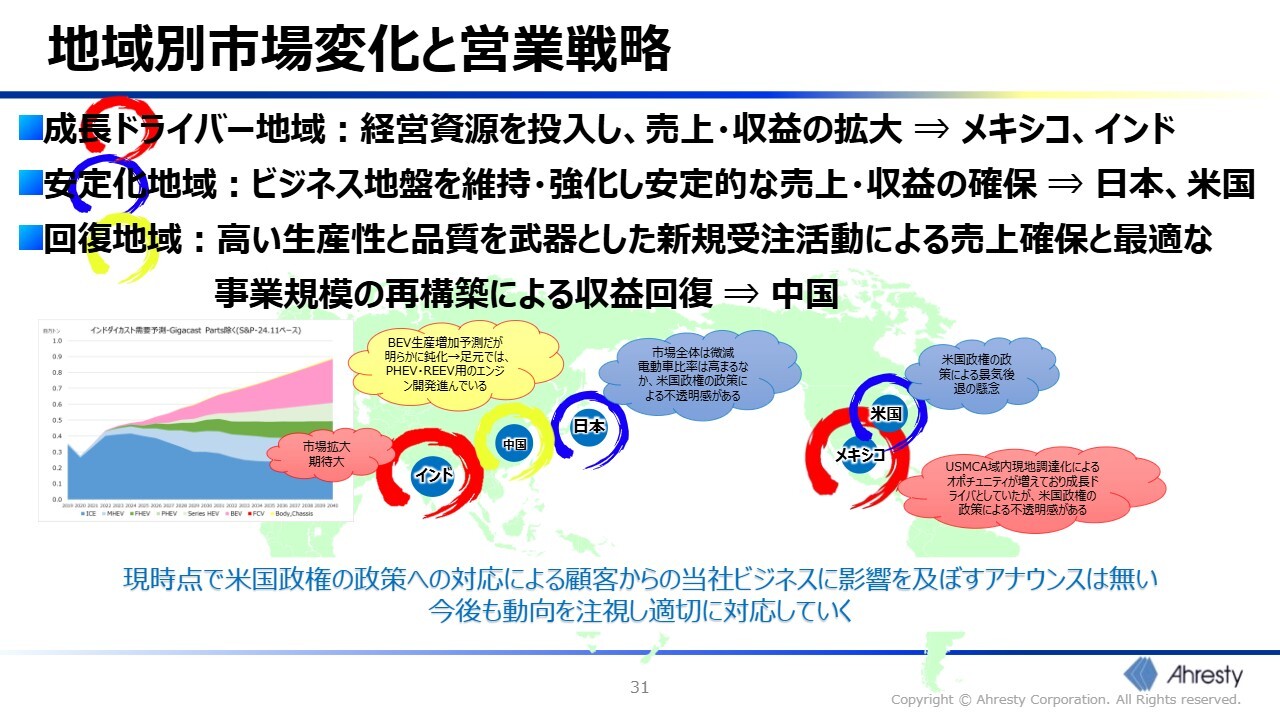

先ほどのスライドで示した分析に基づき、当社はメキシコとインドを成長ドライバー地域と定義し、日本と米国を安定化地域、中国を回復地域と位置づけ、地域ごとに営業戦略を実行していくことを、これまでもこのような場でご説明してきました。

みなさまもご承知のとおり、米国政権の政策による不透明感が各地域に広がってきています。現時点では、米国政権の政策に対する顧客からのアナウンスはない状態です。そのため、これまでの戦略は継続して進めていきますが、今後も各顧客の対応動向を注視し、適切に対応していきます。

営業戦略推進状況

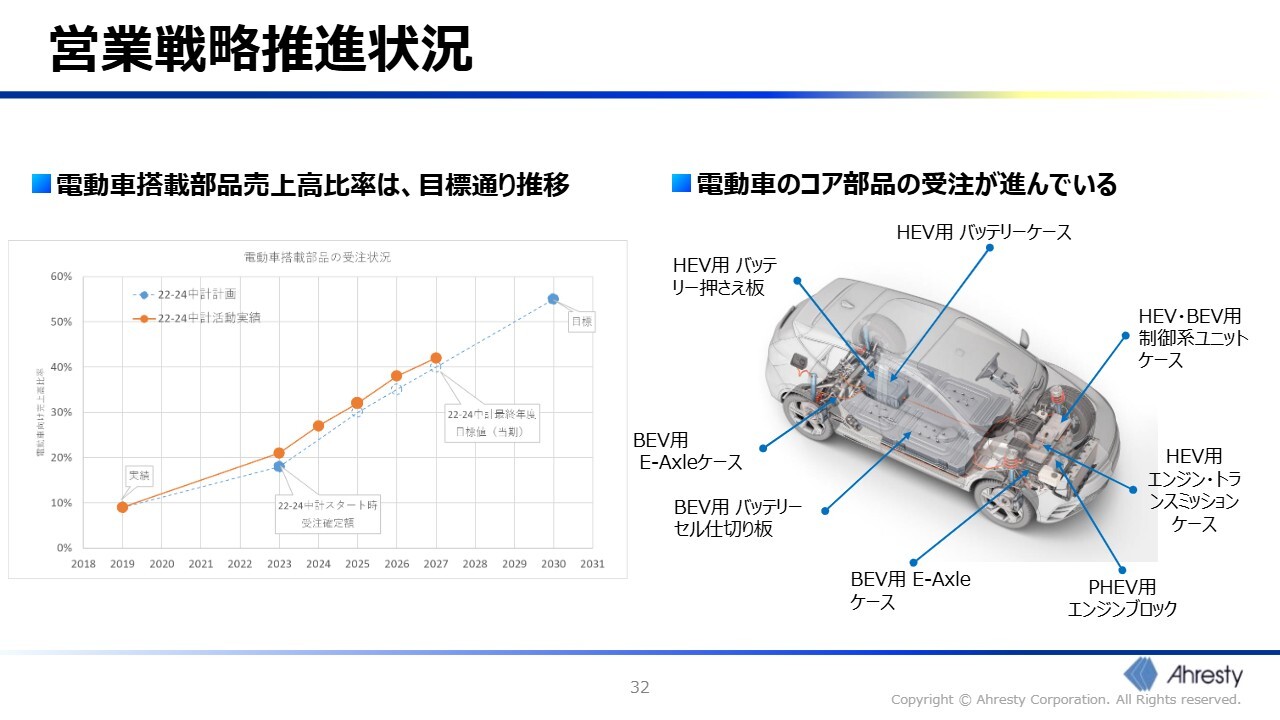

次に、営業戦略の重要KPIのひとつである、電動車搭載部品の売上高比率について説明します。電動車搭載部品売上高比率は、スライド左側のグラフにあるとおり、おおむね目標どおり推移しています。

スライド右側の図は、代表的な受注部品を示しています。偏ることなく、ハイブリッド車、プラグインハイブリッド車、バッテリーEVのコア部品の受注が進んでいることが、ご理解いただけると思います。

顧客ポートフォリオの変化

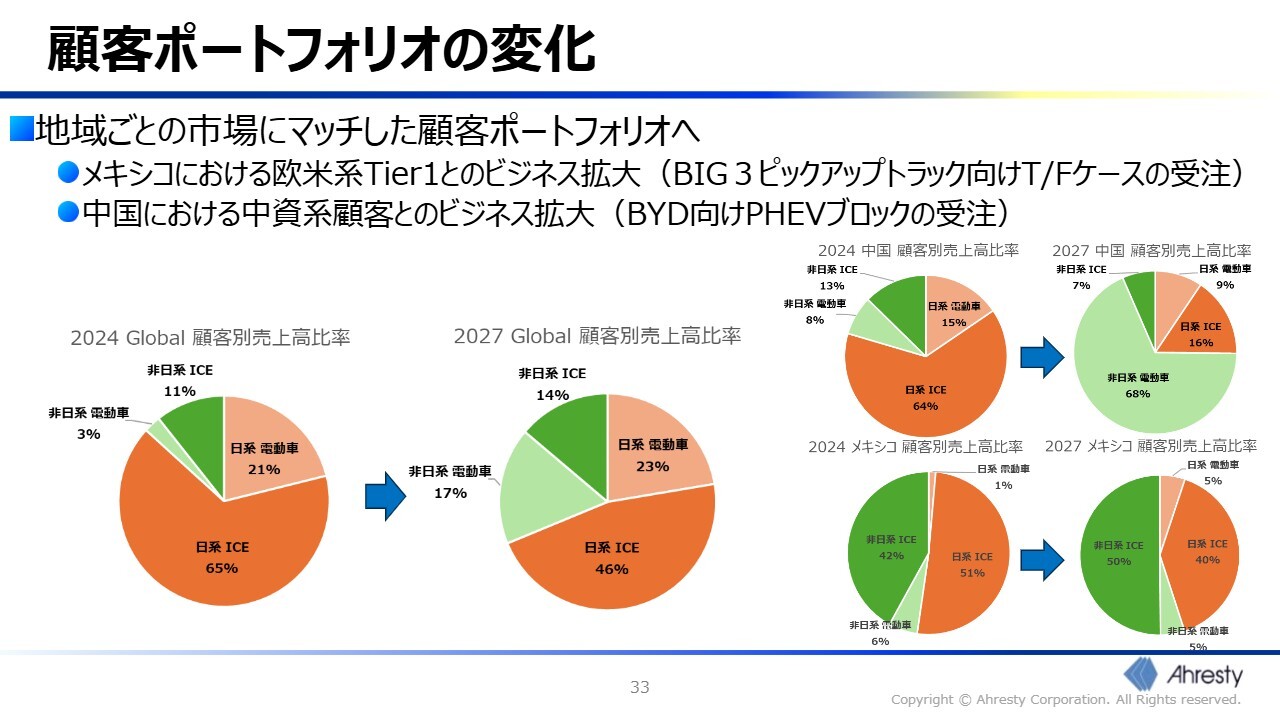

営業戦略を進めた結果として、顧客ポートフォリオも地域ごとにマッチしたものへ変化しています。特に、外資系顧客が市場の中心となるメキシコと中国においては、今後も外資系顧客の比率が高まっていきます。

また、受注部品について、メキシコにおいてはBIG3ピックアップ用のトランスファーケース、中国においてはBYDのプラグインハイブリッド用のブロックと、その地域におけるコア顧客のコア部品が受注できています。

完成品事業のグローバル市場への取り組み

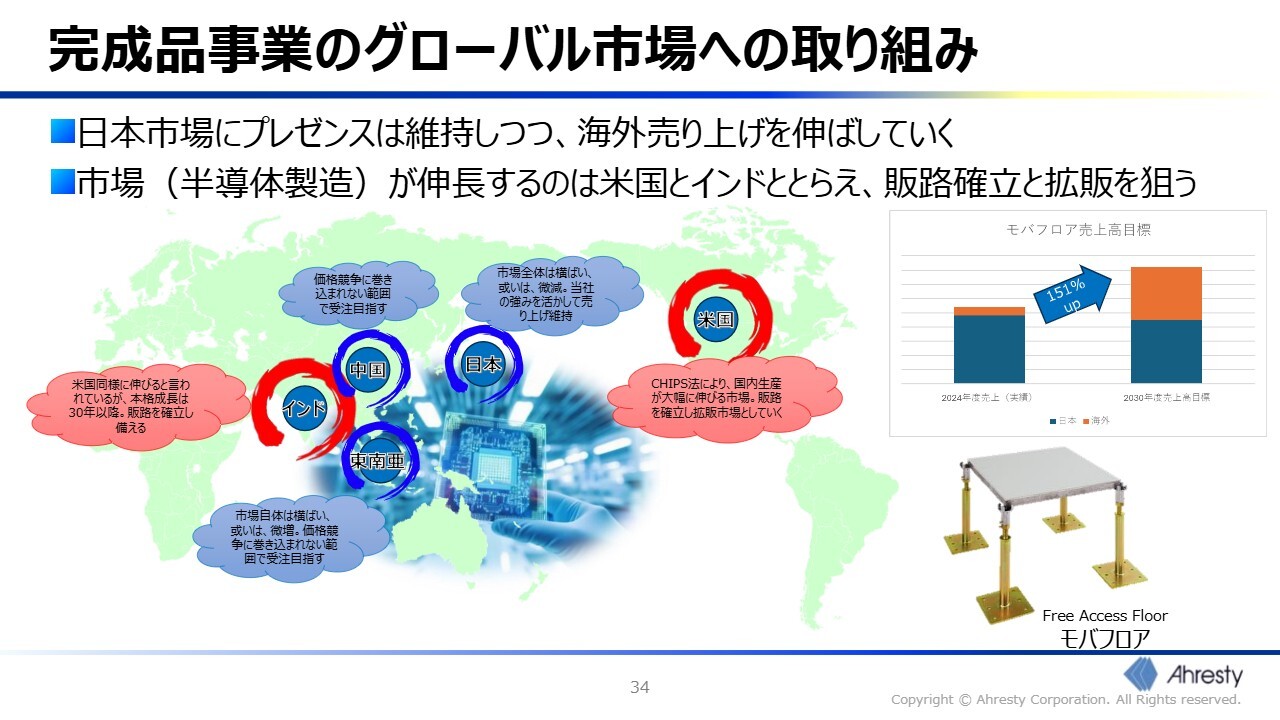

最後に、完成品事業についても触れさせてください。完成品事業の基本戦略は、半導体製造工場のクリーンルームを主戦場と捉え、日本においてはトップシェアを維持しつつ、海外で売上を伸ばしていきます。今後、半導体製造が伸びる市場は米国とインドと捉えています。販路を確立し、拡販をしていくことで、海外売上高を拡大させていきます。

「ものづくり改善」から「SMARTなものづくり」へ

大島康誉氏(以下、大島):ここからは、ものづくり分野における当社の取り組みについて、製造本部の大島よりご説明します。

当社では、22-24年度中期経営計画において、自動外観検査装置の開発導入による自動化・省人化、グローバルで同質の品質と生産性を作り込むOne Print Multi Location、グループ内の生産能力を最適配分するグローバル生産・設備保管に取り組んできました。これらの施策を通じて、受注変動に柔軟に追従するリーンな生産体制の構築を進めてきました。

25-27年度中期経営計画においては、この活動を進化させていきます。DXの推進やAIを活用することで、業務の効率化と省力化・省人化をさらに進め、賢く無駄のないSMARTなものづくりへと進化させていきます。

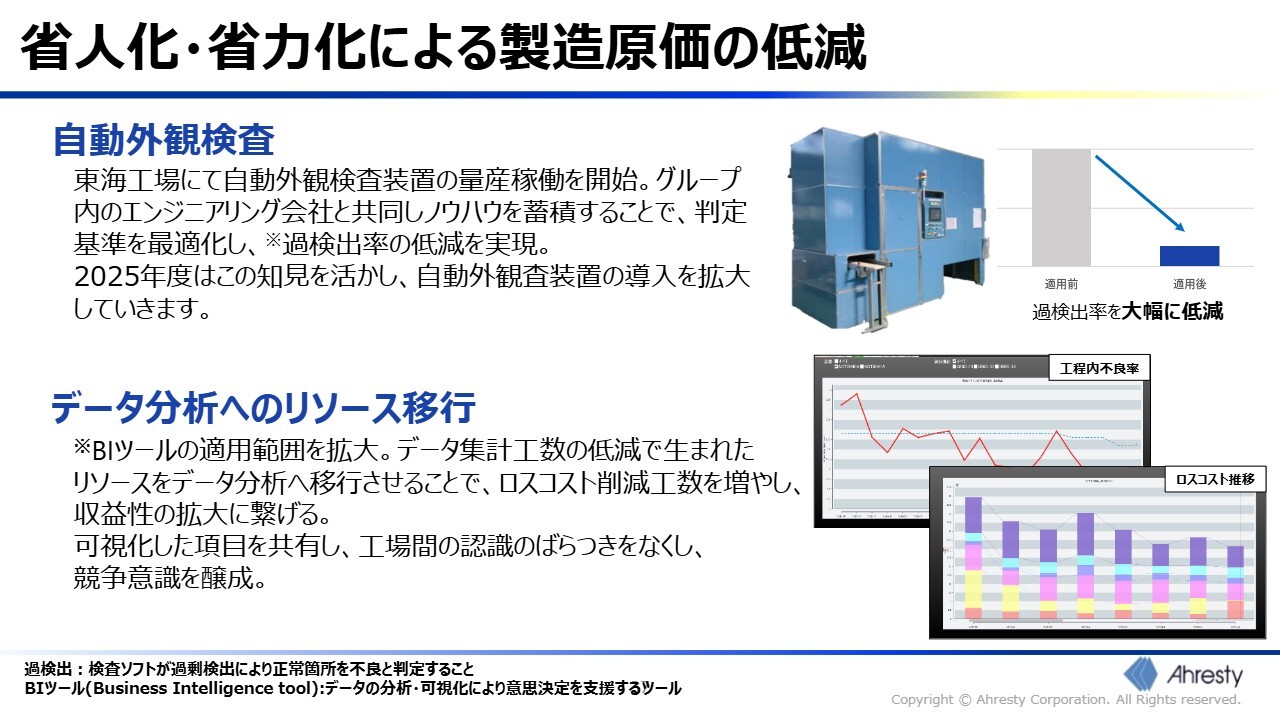

省人化・省力化による製造原価の低減

当社ではグループのエンジニアリング会社とともに、ダイカストの自動外観検査装置の開発に取り組み、昨年度、東海工場において、量産ラインへの導入を開始しました。ダイカストに関するさまざまな知見に加えて、自動判定のノウハウを蓄積することで、過検出率を大幅に改善することができました。

2025年度からは、AIの活用による検査制度のさらなる向上に取り組みながら、自動外観検査装置の量産適用拡大を目指していきます。

続いて、BIツールを活用した生産ロスを削減する取り組みの紹介です。生産ラインで発生する停止ロスや不良ロスなど、さまざまなデータを集計する工数を、BIツールの活用により大幅に低減することができます。真因分析と対策の実行を行う工数を増加させることで、改善スピードの向上につなげていきます。

データ活用による業務の効率化

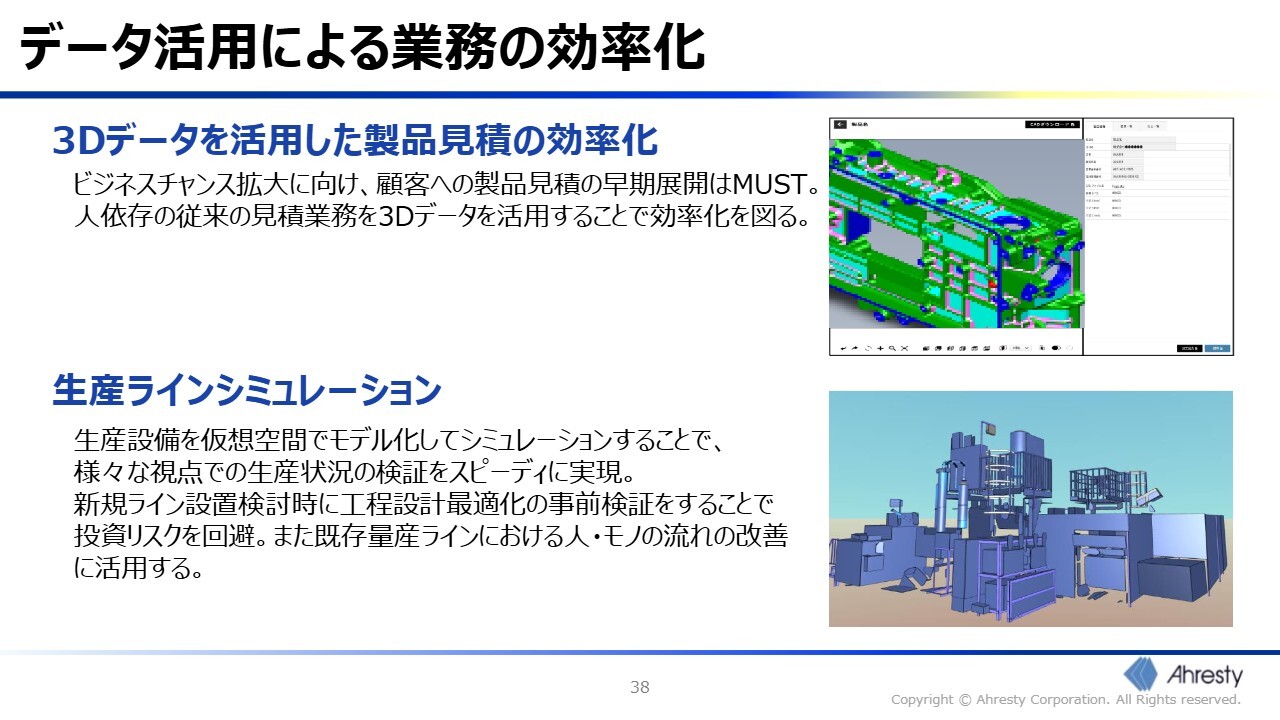

こちらは、製品見積の自動作成システムの紹介です。市場の開発リードタイム短縮が進む中で、製品見積の提出期限を短縮する顧客要望も高まっています。3Dモデルを利用して見積作業を細分化し、定型作業を自動化することで、作成工数を大幅に短縮することができます。

複数製品を同時並行で見積もりできる件数を増やすことによって、より高い付加価値を見込める新規品の受注拡大につなげていきます。

最後に、生産ラインシミュレーションの紹介です。製品、治具、生産設備、付帯設備を含めた生産ライン、その生産ラインを組み合わせた工場レイアウトまでを3Dモデル化して、仮想空間上で工程設計を行います。

こうしてボトルネック工程の解消や、保有設備能力の最大活用、人とモノの流れの最適化等に取り組むことで、停滞のない高効率な生産工程の構築につなげていきます。

これら施策の積極的な活用を通じて、さらなる収益性の向上に取り組んでいきます。DXの推進やAI活用により、人に依存する業務の標準化を進めるとともに、人が携わる業務を、より付加価値の高い業務と変えていきます。

カーボンニュートラルへの取り組み

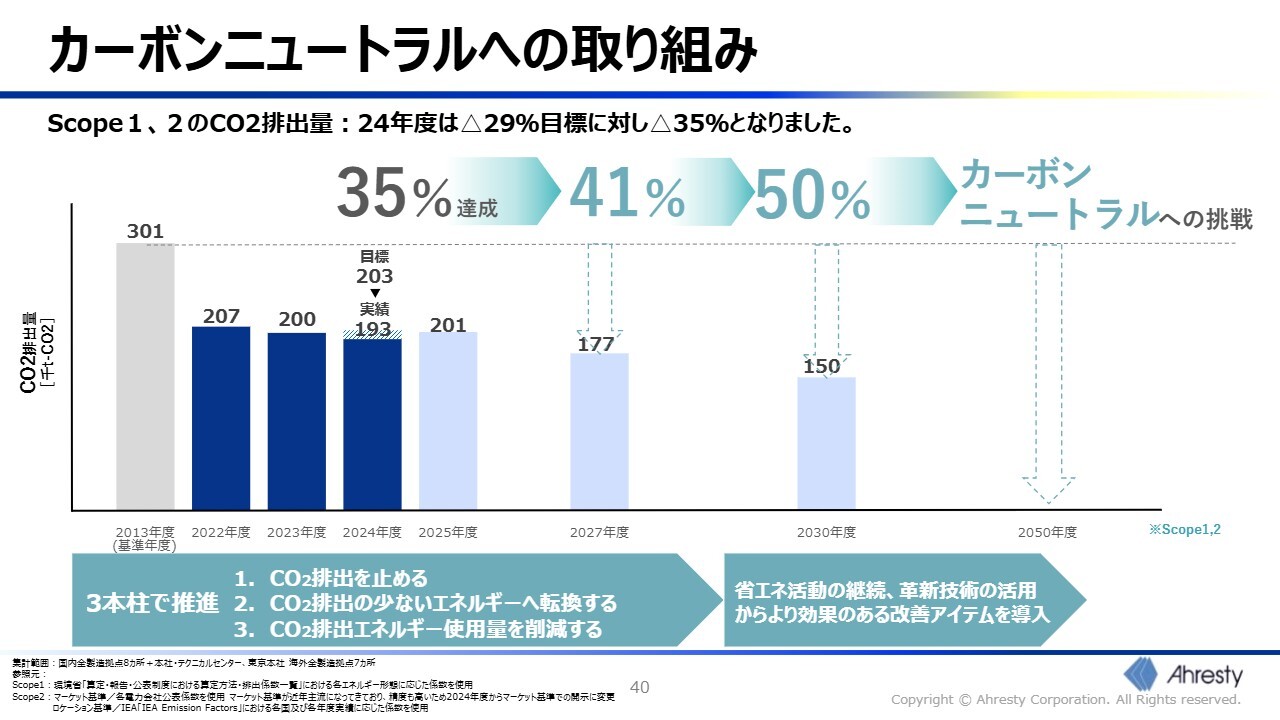

成家:続いて、当社のカーボンニュートラルに向けた取り組みについてご説明します。当社は、CO2排出量の削減を重要な経営課題と位置づけ、継続的な対策を講じてきました。

2024年度は、CO2排出量を基準年度である2013年度比で35パーセント削減することができ、当初目標であった29パーセント削減を上回る成果を達成しています。今後も、CO2排出を止める、CO2排出の少ないエネルギーへの転換、CO2排出エネルギー使用量の削減、この3本柱を軸に取り組みを推進していきます。

これによって、2027年度には41パーセントの削減、2030年度には50パーセントの削減、そして、2050年度にはカーボンニュートラルの実現に挑戦していきます。

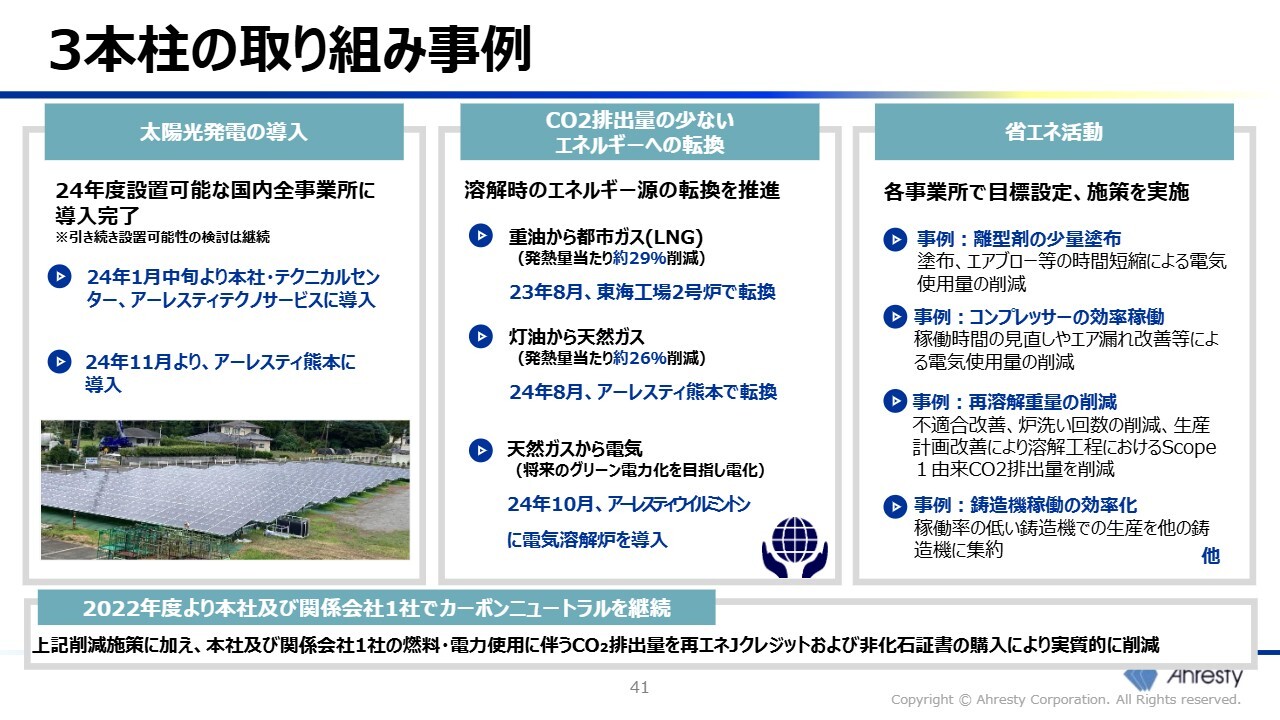

3本柱の取り組み事例

当社が推進するカーボンニュートラルに向けた3本柱の、具体的な取り組み事例です。まず、1つ目の柱である太陽光発電の導入です。2024年度には、設置可能な国内すべての事業所に太陽光発電を導入完了しました。2025年度以降には、海外への導入も推進していきます。

2つ目の柱は、CO2排出量の少ないエネルギーへの転換です。東海工場のアルミ溶解炉にて、重油から都市ガスへの転換を実施し、発熱量当たり約29パーセントのCO2削減を進めています。

3つ目の柱は、省エネ活動の推進です。各事業所で目標を設定し、鋳造時の離型剤の少量塗布、コンプレッサーの効率稼働のような施策を実施しています。

25-27年度中期経営計画では「省エネで儲け、CO2削減活動をさらに加速させる」ことをキーワードとして省エネ活動を積極的に進め、エネルギー転換等に伴う投資、原価増の吸収を目指していきます。

Scope3の算定

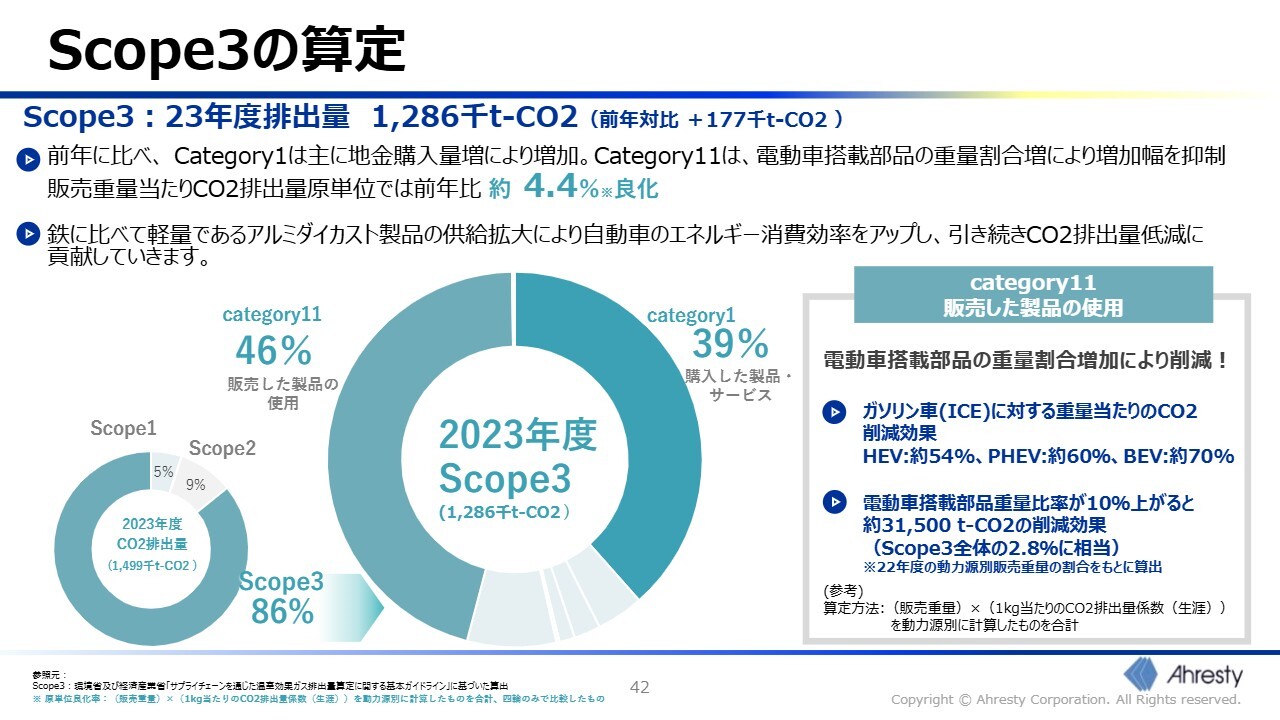

2023年度におけるScope3のCO2排出量です。Scope3の排出量は128万6,000トンとなり、前年から17万7,000トンの増加となりました。

販売した製品の使用に関わるCategory11については、電動車向け部品の重量割合が増加したことにより、排出量の増加幅を抑制することができました。販売重量当たりCO2排出量原単位で見ると、前年に比べて約4.4パーセント改善しています。

スライド右下に記載されていますが、当社製品の電動車搭載部品が拡大していくと、自動車のCO2削減効果に貢献することになります。電動車搭載部品の重量比率が10パーセント上昇することで、約3万1,500トンのCO2削減効果が見込まれます。

今後も、電動車部品の売上比率向上やCO2排出量の少ない合金開発を通じて、地球環境に貢献していきます。

高橋氏からのご挨拶

高橋:最後に、私からみなさまへお伝えします。2025年度から「Reinvent Ahresty」を始めます。この中期経営計画をとおして、2040年ビジョンでありたい姿として描いた「期待を超える2040」、および2030年に向けた10年ビジネスプランを実現できるよう、ワンチームで進めていきます。

質疑応答:中期経営計画の重要項目について

質問者:2027年までの目標を今回新しく出されたと思うのですが、達成の鍵を握る1番のものは何でしょうか? 評価するところでインドとメキシコの話が出

新着ログ

「非鉄金属」のログ