【QAあり】True Data、ストック型売上を堅調に積み上げ各段階利益が黒字化 4Qの加速により通期計画達成を見込む

Voicy

2025年3月期第2四半期決算説明会

米倉裕之氏(以下、米倉):株式会社True Data代表取締役社長の米倉です。2025年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。本日は、主に重点施策の進捗と、第2四半期の決算概要についてご説明します。

25/3期重点施策の進捗 2Qの取り組み

今期の重点施策の進捗についてご説明します。4つの重点施策を中心に、中長期の飛躍に向けた仕組み作りが進展しました。こちらは、テーマごとに今後プレスリリースを予定しています。加えて、利益率の高い案件の受注を積み上げつつ、低採算案件の見直しを推進しています。

第2四半期の取り組みと記載していますが、こちらでは最新情報をお伝えします。一番目に、第1四半期に大手小売業で受注した大型案件のデリバリーを推進しています。売上への貢献は第4四半期以降となりますが、中期的には数億円規模の売上となるポテンシャルがあると思います。

二番目に、新規事業のトピックが3つあります。後ほど詳細をご説明しますが、1つ目に、アドバンテージ・パートナーズが11月1日付で当社の仲間に加わっています。2つ目に、ベトナム市場のテストマーケティングパッケージのベータ版をリリースしました。3つ目に、東京海上スマートモビリティと無駄の削減DXを開始します。

三番目に、当社がホワイトゾーンと呼んでいる、データ活用が進んでいない準大手、中堅企業向けのボリュームゾーンへのサービス開発と展開に向けて、大手企業との協業が進展しています。当社がリーチできていないお客さまに対して大手企業と協業することで、サービスを面で獲得していくことを狙っており、まもなくリリース予定です。

四番目に、当社はスタートアップですので、会社を少しずつ整え、作りながら、事業を成長させていくことが大事です。一番目、二番目、三番目の取り組みは事業成長のため、四番目の取り組みは会社を整えるための取り組みとなります。ミドルマネジメント層にコーチをつけて育成していくことと、学びの文化の醸成のため、たとえ当社の中で使っていない技術であっても、資格を取得した方には毎月報奨金を支払って、どんどんパワーアップしていくことを進めています。

以上のとおり、中長期の飛躍に向けた取り組みは着実に進展しています。発表できる段階になりましたら、順次プレスリリースや適時開示等を通じて投資家のみなさまにお伝えします。

中長期の取り組みに加え、利益構造強化のため、第2四半期には低採算案件の抜本的な見直しを実施しています。

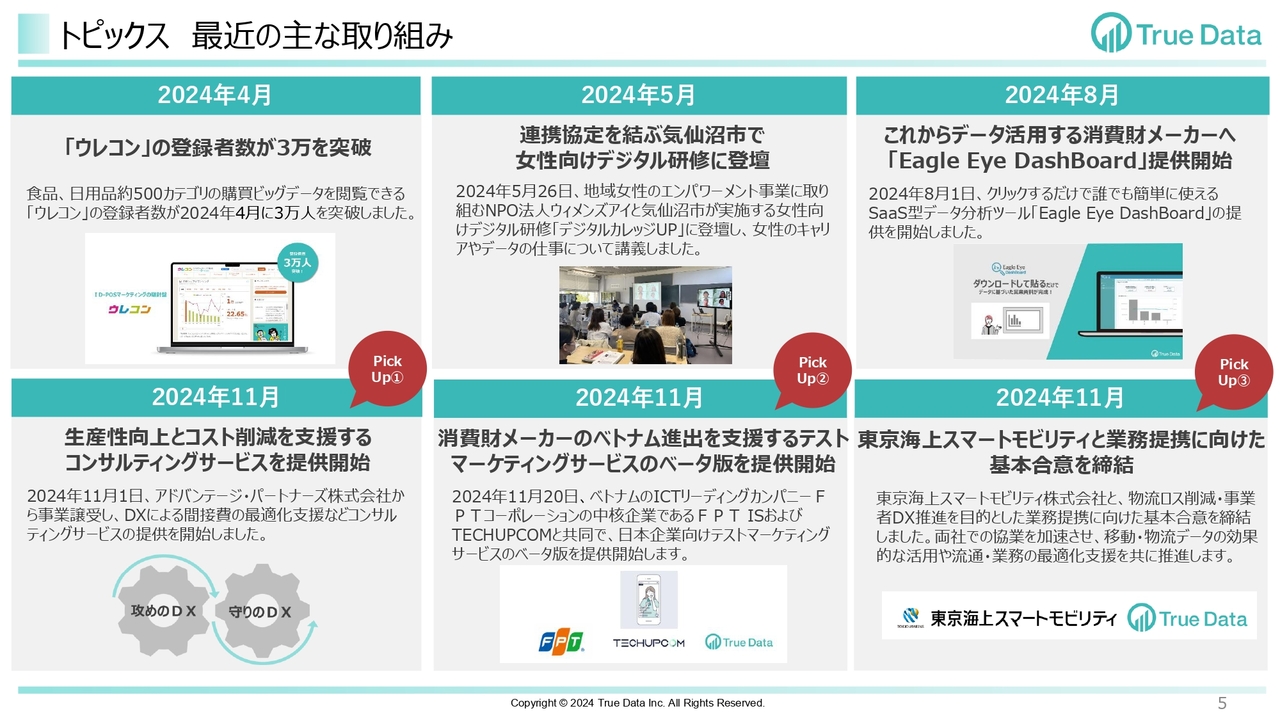

トピックス 最近の主な取り組み

こちらは最近の主な取り組みです。Pick Upの1から3を説明します。

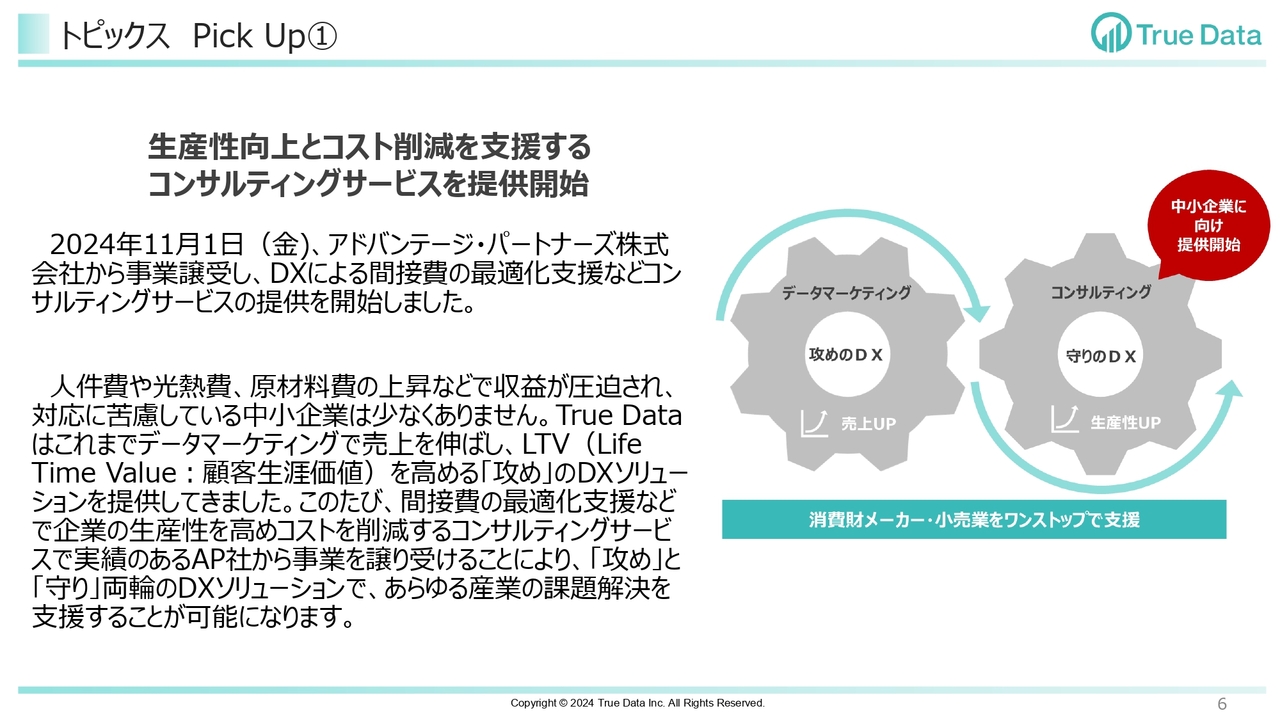

トピックス Pick Up①

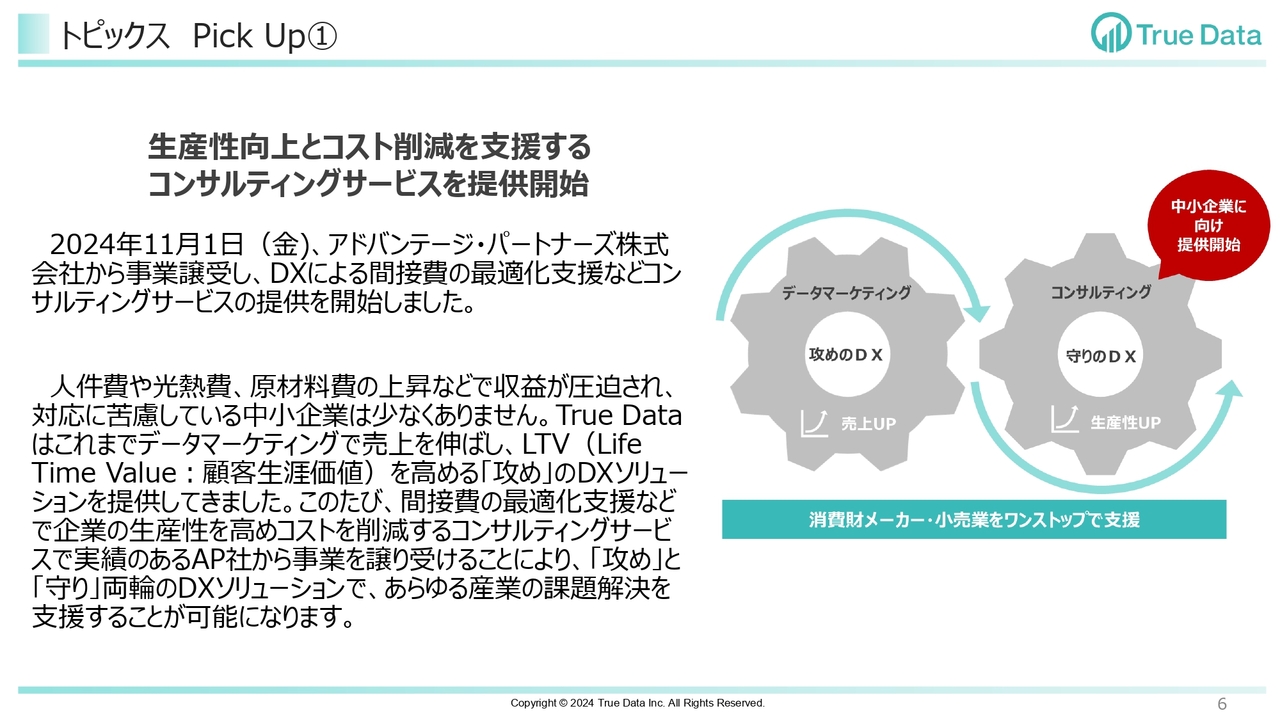

11月1日のリリースです。アドバンテージ・パートナーズが当社の仲間に加わりました。日本では、今後どんどんコストが上がっていく中で、中小企業も含め、追い込まれていく会社もたくさんあると思います。中小企業の生産性向上とコスト削減をDXで支援することが、このサービスの目的です。

今まで当社はマーケティング事業を中心に、売上向上、ファン作り、LTV向上などの攻めのDXソリューションをメインに事業を展開してきました。今後は、攻めと守り両輪のDXソリューションを持てるようになります。

また、このサービスは、あらゆる産業のDXに対して価値を提供できます。当社の主力市場が、小売業、卸売業、消費財メーカーのマーケティングであることは当面変わらないと思います。しかし、あらゆる産業に価値を広げていきたい時に、このソリューションは非常に展開しやすいと考えています。

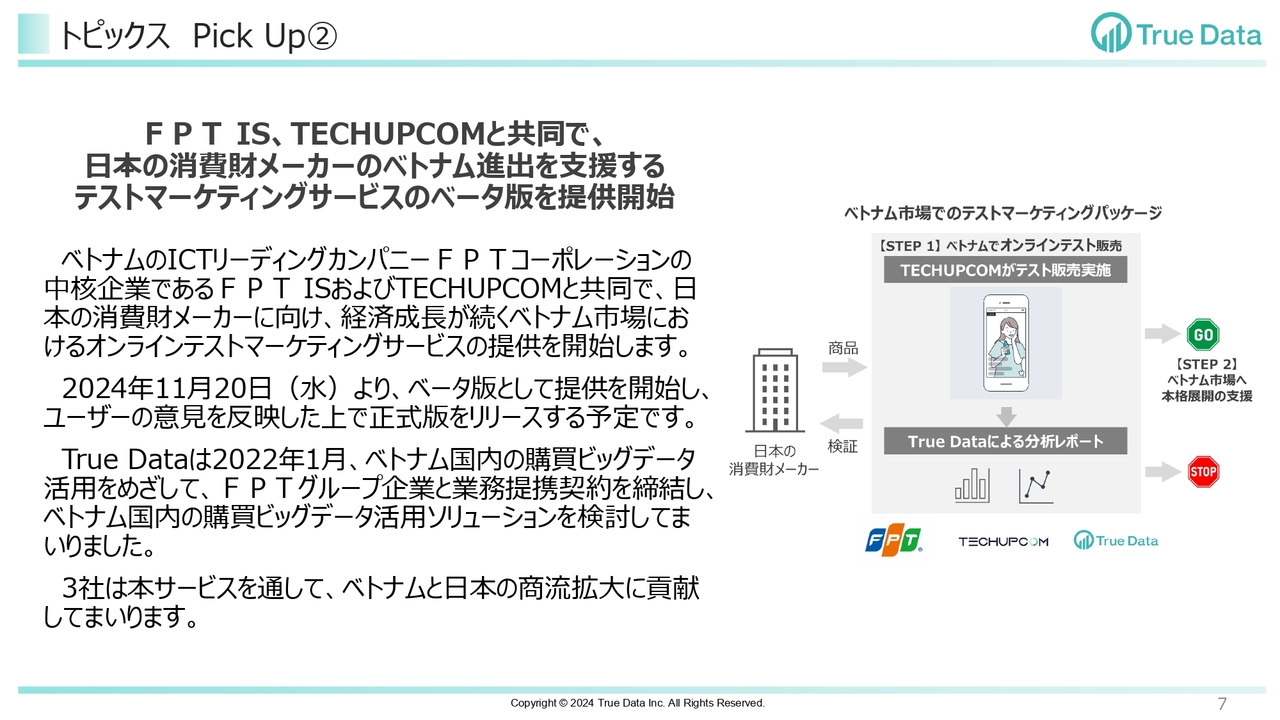

トピックス Pick Up②

11月7日のリリースです。当サービスは、ベトナムにおいて、日本の消費財メーカーの商品販売成功を支援するものです。日本は人口が減っていきますので、成長していくアジア市場等で、どのように商流を作っていくかが非常に大事な課題だと思っています。

中国や韓国のような諸外国では、マーケティングの動きがより速く、例えばTikTokで売ってみてインフルエンサーがつくと一気にアクセルを踏むようなところがあります。

一方で、日本メーカーは、まずコンサルティングが入ります。どのような市場で、どこにチャンスがあって、市場の大きさはどのぐらいで、ということを調査してから入っていくかたちをとっています。そのような方法では、どんどん負けてしまいます。

そこをなんとか支援したいと提供を開始したのがこのサービスです。当社はFPTのグループ会社に出資しており、その企業とタイアップして代行でテストマーケティングを行います。インフルエンサーがついた等の情報も速やかに調査し、日本のメーカーにお届けします。大企業で大規模なスタッフがいるメーカーでなくても、チャレンジできる仕組みが作れると思っています。

単に商品を輸出する、成功の度合いを上げるだけではなく、輸出することから得られる、マーケティング結果等の情報、インサイト、示唆を日本のメーカーにフィードバックし、それを受けてメーカーが攻めていけるようなサービスを作っていければと思っています。

FPT自体は欧米でも、アジアでも幅広く展開していますので、ベトナムで成功した後はほかの国に広げていくことを想定しています。すぐに大きな数字がつくとは思ってはいませんが、中長期の仕込みとしては非常に大事だと思って、やりがいを持って取り組んでいます。

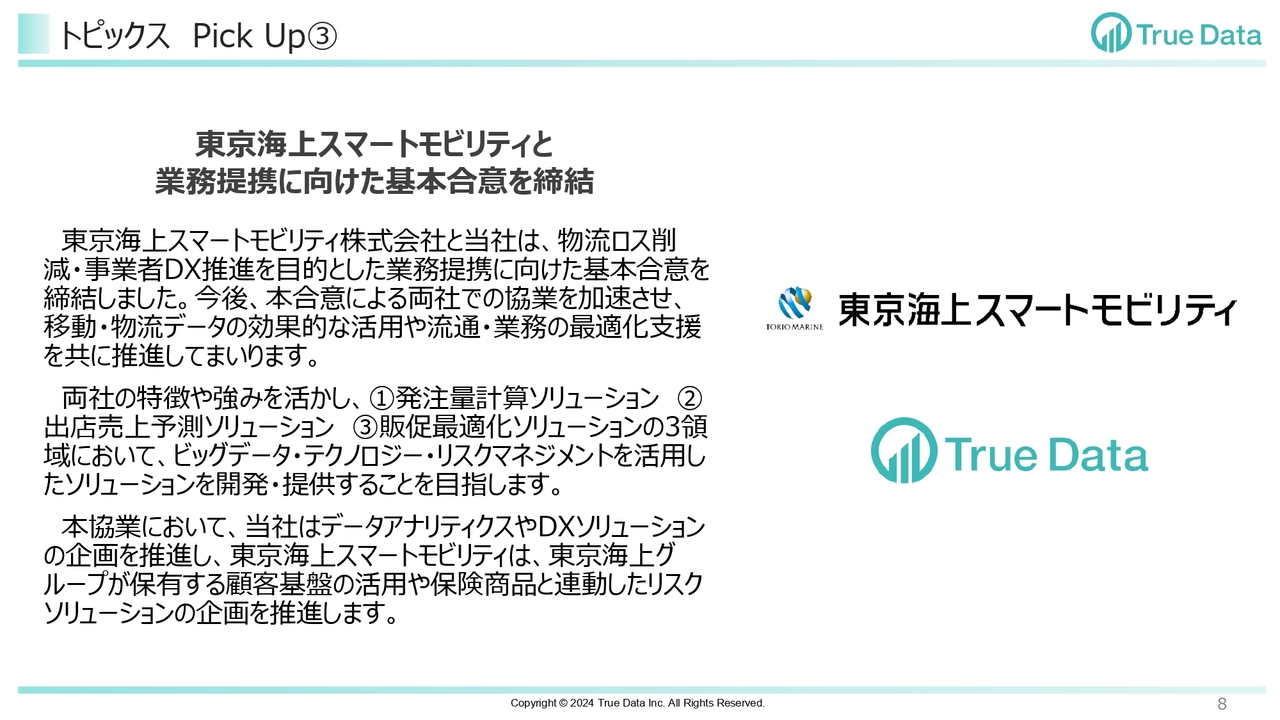

トピックス Pick Up③

11月26日のリリースです。東京海上スマートモビリティとの協業の狙いとしては、物流ロス削減や移動データを活用したDXソリューションを開発することです。世の中の無駄を削減していくことが、取り組みの狙いとなります。

人々の購買データであるID-POSデータは、今までの当社の経営資源で、主戦場として扱ってきた部分です。このデータにいろいろなビッグデータ、例えば人流データや決済データ、ECデータなどいろいろなデータを掛け合わせていくことができます。

それをAIで最適化したり、分析したりするとソリューションになります。役割としては、当社がDXソリューションを提供し、東京海上スマートモビリティには東京海上グループの顧客基盤がありますので、そこで販売していきます。

非常におもしろいビジネスだと思っています。無駄の削減とは、最適値がどこなのかが重要ですが、この最適値がわかると「理論的なデータから見た最適値はここ」と出ます。一方で、結果として、実際にはそうならないということもあります。

つまり、最適値と現実との間にギャップが生まれるのですが、そのギャップが生まれることで、保険会社はそこをカバーするための保険やリスクマネジメントができることになります。当サービス自体をビジネスとして価値提供していくことだけではなく、先方の本業にも活きていくという流れだと考えています。

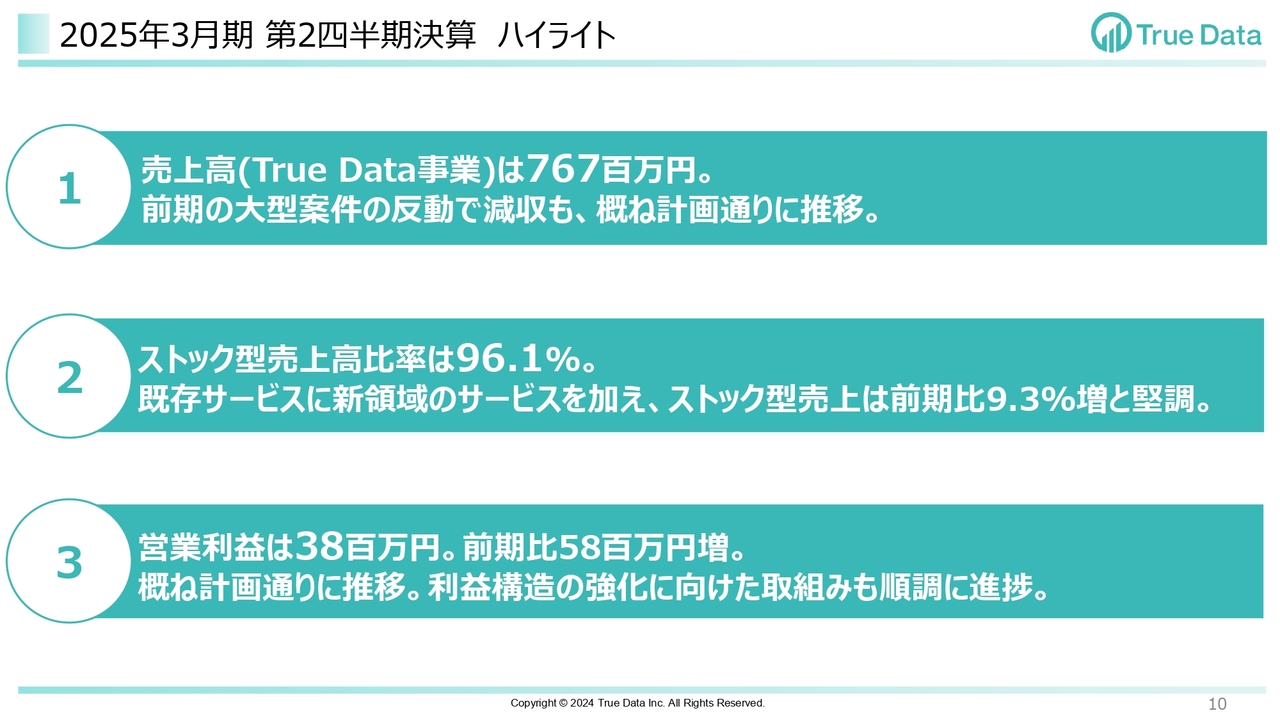

2025年3月期 第2四半期決算 ハイライト

第2四半期決算の概要についてご説明します。売上高は7億6,700万円となっています。前期の大型案件の反動で減収していますが、概ね計画どおりに推移しています。

ストック型売上高比率は96.1パーセントです。既存サービスに新領域のサービスを加えて、ストック型売上は前期比9.3パーセント増と堅調です。営業利益は3,800万円で前期比5,800万円増となり、概ね計画どおりに推移しています。利益構造の強化に向けた取り組みも順調に進捗しています。

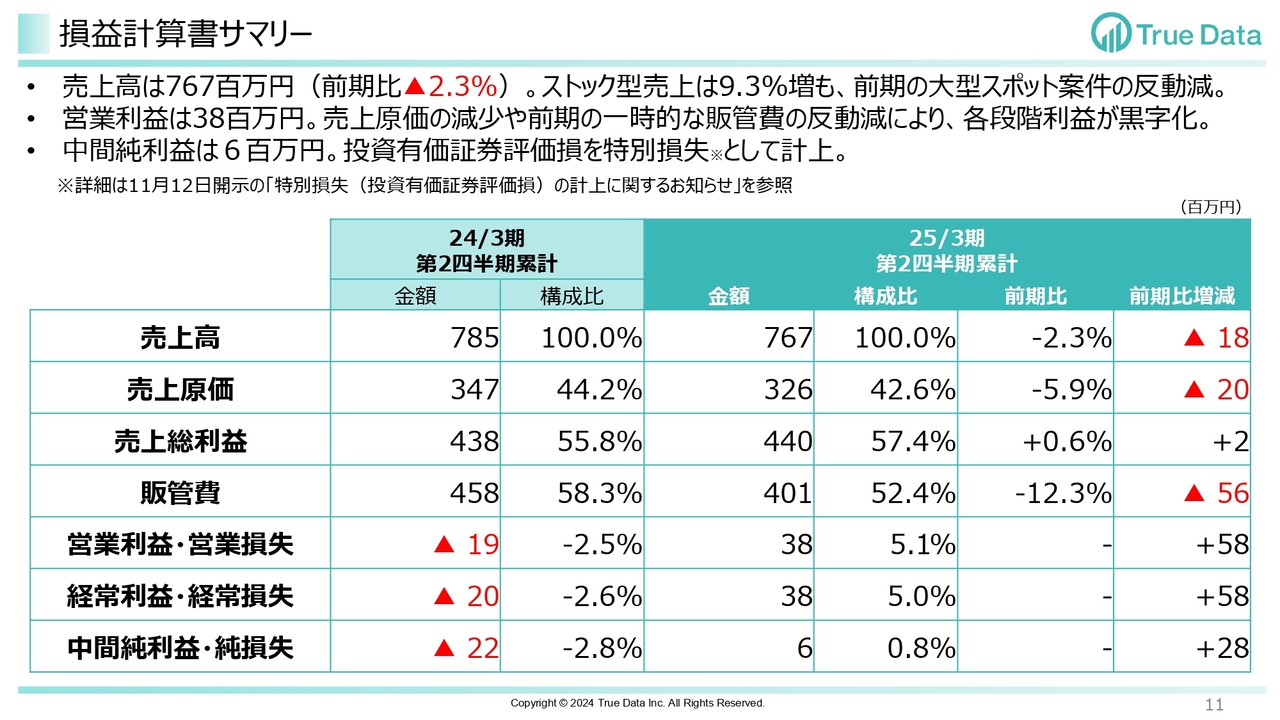

損益計算書サマリー

損益計算書です。前期第2四半期の数字と比較して記載しています。売上高は7億6,700万円、ストック型売上は9.3パーセント増も、前期の大型スポット案件の反動減があります。営業利益は3,800万円です。売上原価の減少や前期の一時的な販管費の反動減により、各段階利益が黒字化しました。

中間純利益は600万円、投資有価証券評価損を特別損失として計上しました。将来のリスクは、前倒しでも処理していく意志です。前期と比較して売上高は減収となりましたが、利益は黒字化しました。

特別損失については、出資先の今後の業績見通しと、事業環境等から減損処理による投資有価証券の評価損を計上したものです。当社の事業運営に直接的な影響はありません。今後の業績予想については、後ほどご説明します。

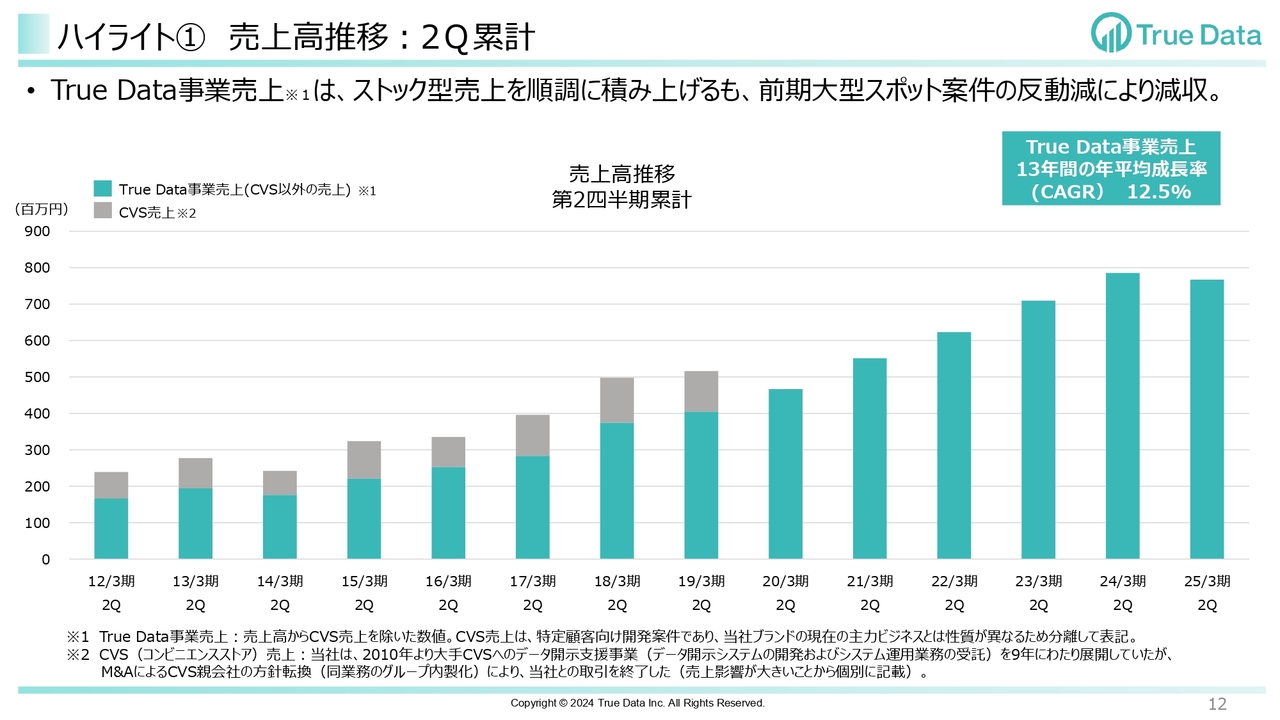

ハイライト① 売上高推移:2Q累計

売上高の推移をご説明します。True Data事業売上は、ストック型売上を順調に積み上げるも、前期大型スポット案件の反動減により減収となっています。

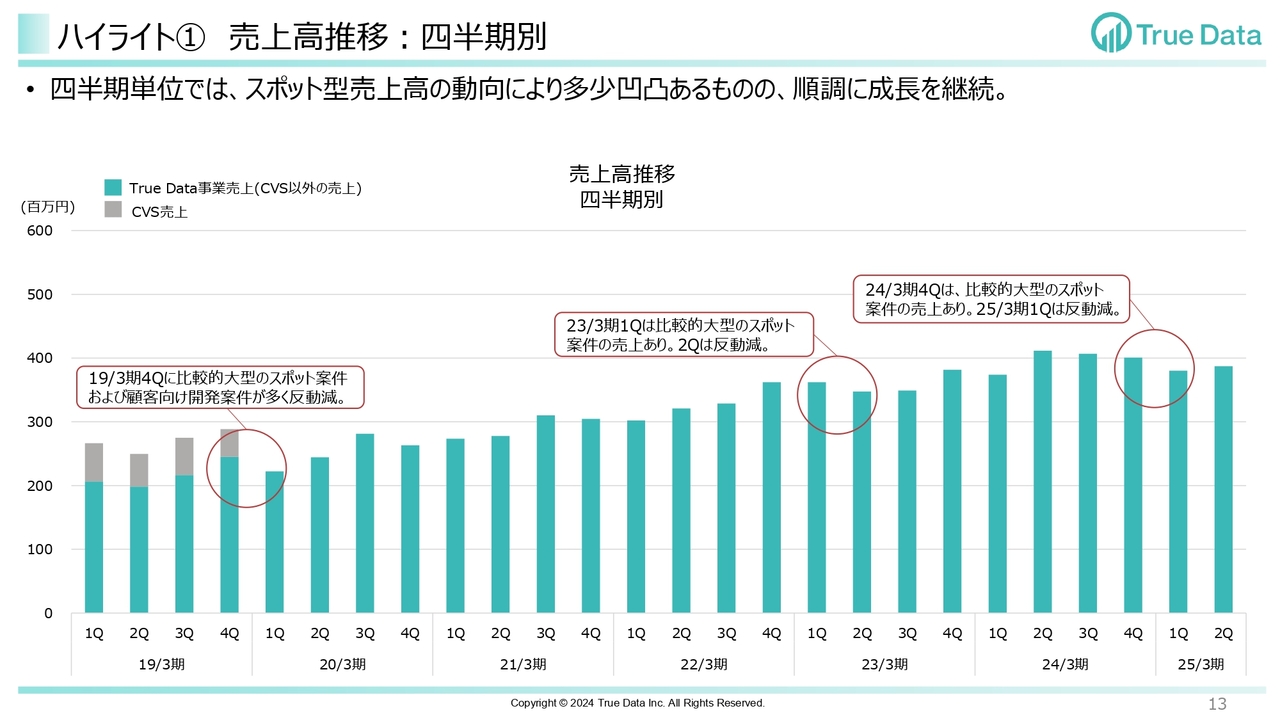

ハイライト① 売上高推移:四半期別

スライドは、売上高を四半期ごとに示したグラフです。四半期単位では、スポット型売上高の動向により多少でこぼこがありますが、順調に成長を継続しています。

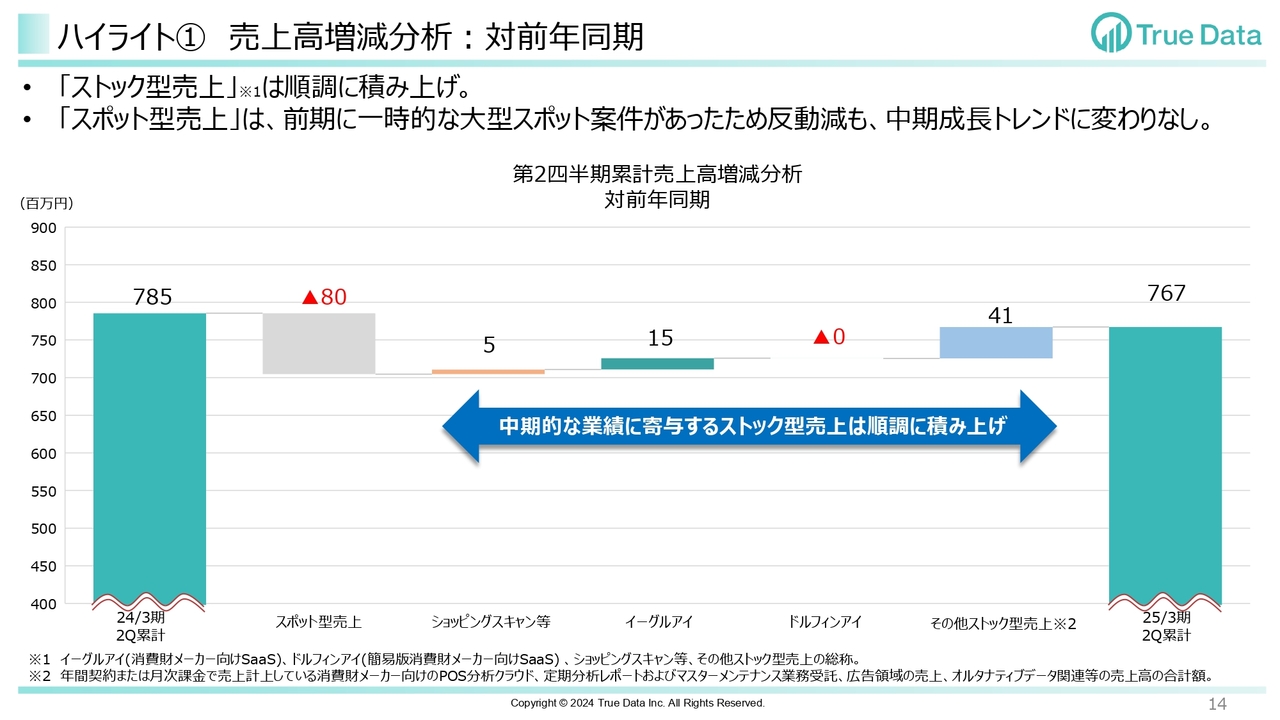

ハイライト① 売上高増減分析:対前年同期

売上高の増減分析です。スライドは、左端に前期第2四半期の売上高7億8,500万円、右端に今期の売上高7億6,700万円を表記して、その増減の中身を分解して示しています。スポット型売上高は、前期に「POS分析クラウド」等の初期売上が計画を大きく超えたため、今期はその反動減となっています。

青い矢印で範囲を示しているストック型売上高については、「Eagle Eye」「ショッピングスキャン」という主力サービスに加えて、「POS分析クラウド」のようなストック分が積み上がったことで、その他のストック型売上が順調に増加しています。

当社では、中期的な成長に向けて重要なのは、ストック型売上高を伸ばすことだと考えていますが、堅調な積み上げができたと思っています。

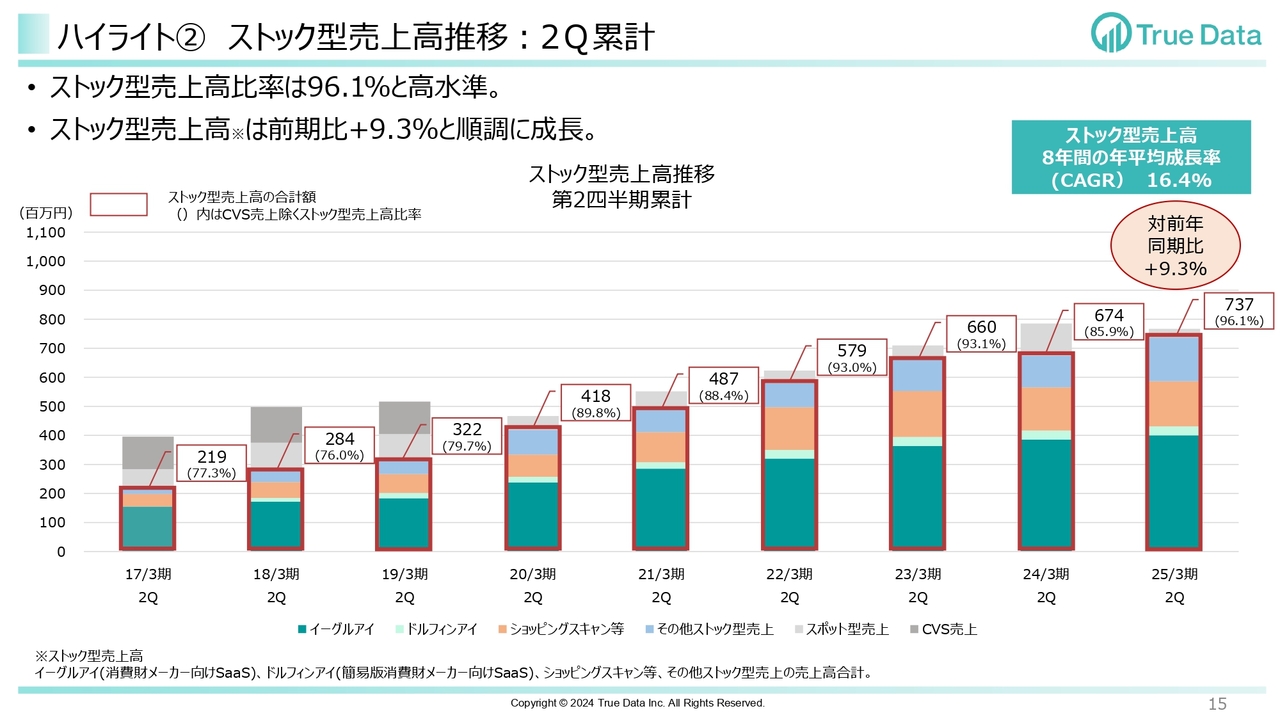

ハイライト② ストック型売上高推移:2Q累計

ストック型売上高推移の第2四半期累計です。ストック型売上高比率は96.1パーセントと高水準となっています。ストック型売上高は、前期比プラス9.3パーセントと順調に成長しています。グラフの中の太い赤線で囲ってある部分がストック型の売上高となり、順調に成長しています。

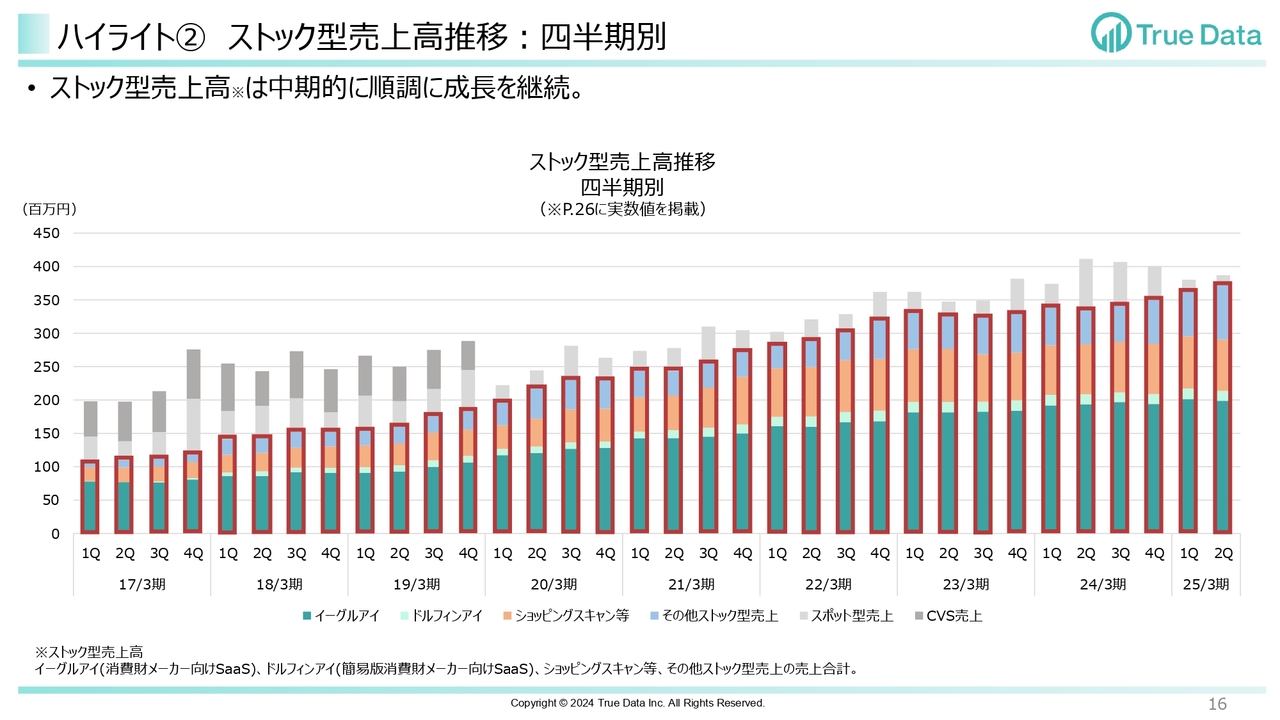

ハイライト② ストック型売上高推移:四半期別

スライドは、ストック型売上高を四半期別に示したものです。中期的には順調に成長しています。

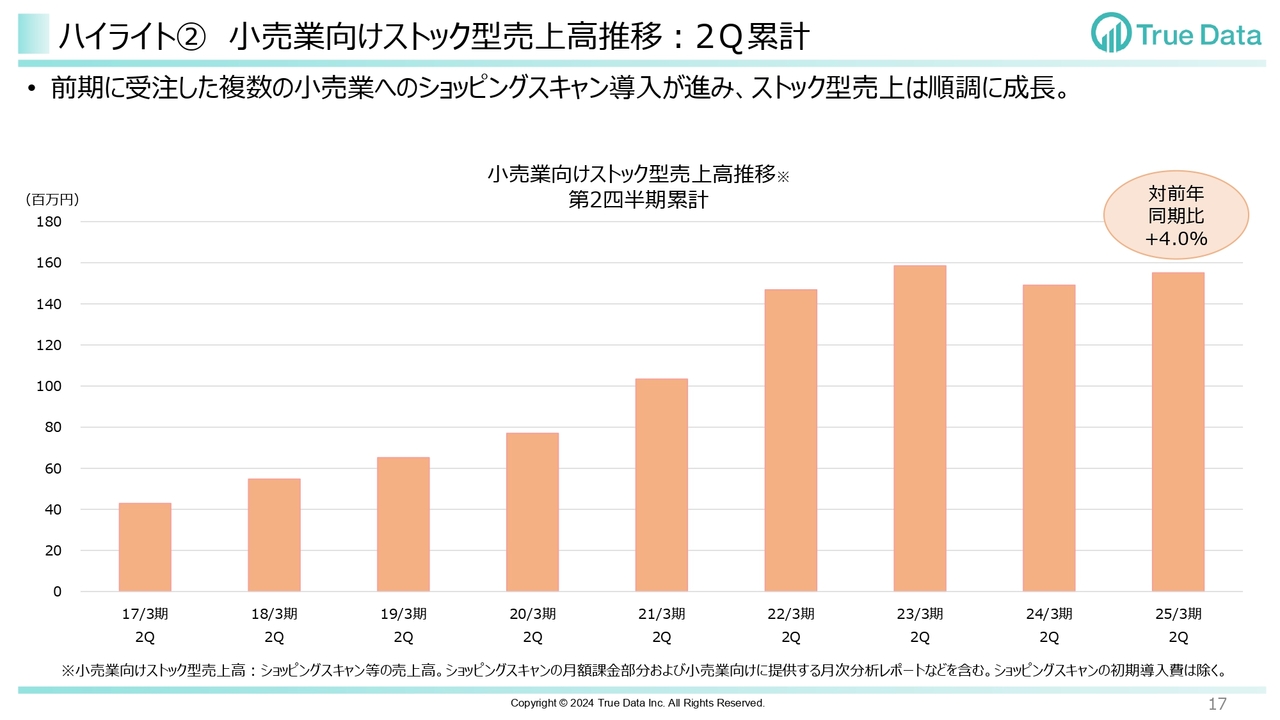

ハイライト② 小売業向けストック型売上高推移:2Q累計

ここからストック型売上を小売業向けと消費財メーカー向けに分解してご説明します。まず小売業向けのストック型売上高は、前期に受注した「ショッピングスキャン」の導入が進み、前期第2四半期累計と比較して今期第2四半期累計では4パーセントの増収となっています。

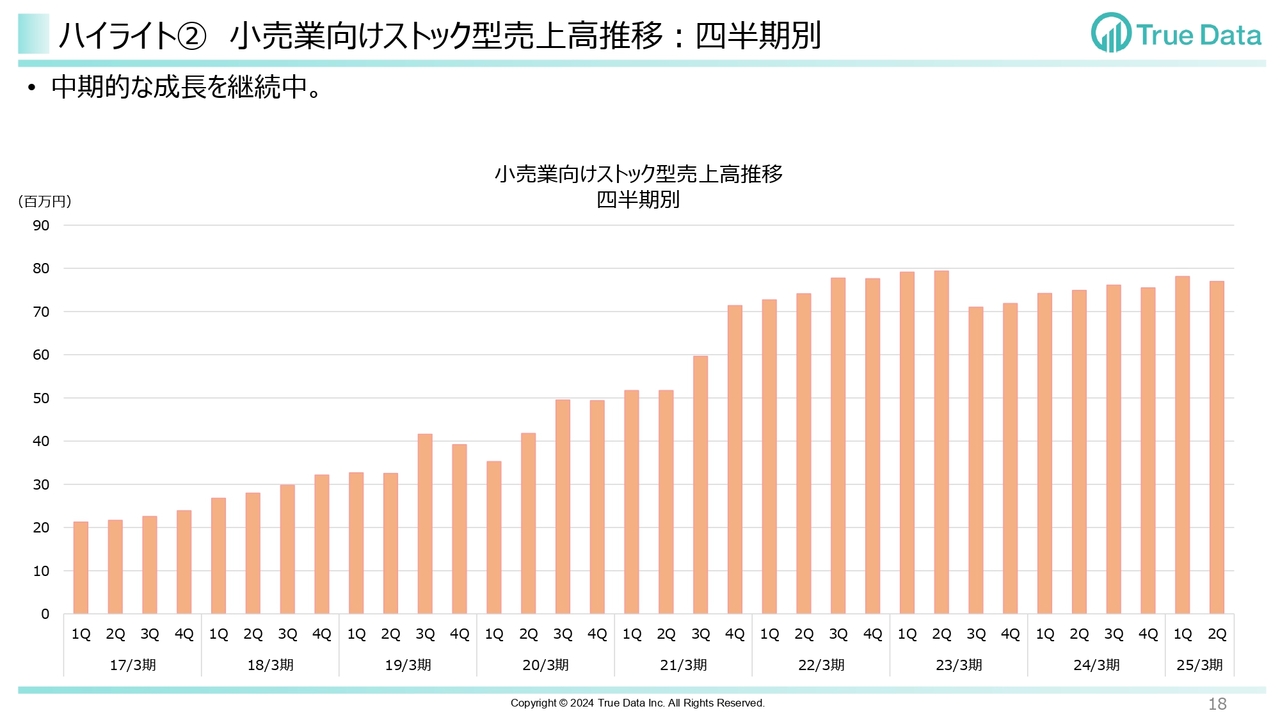

ハイライト② 小売業向けストック型売上高推移:四半期別

スライドは、四半期ごとの小売業向けのストック型売上高をグラフで表したものです。中期的な成長を継続しています。

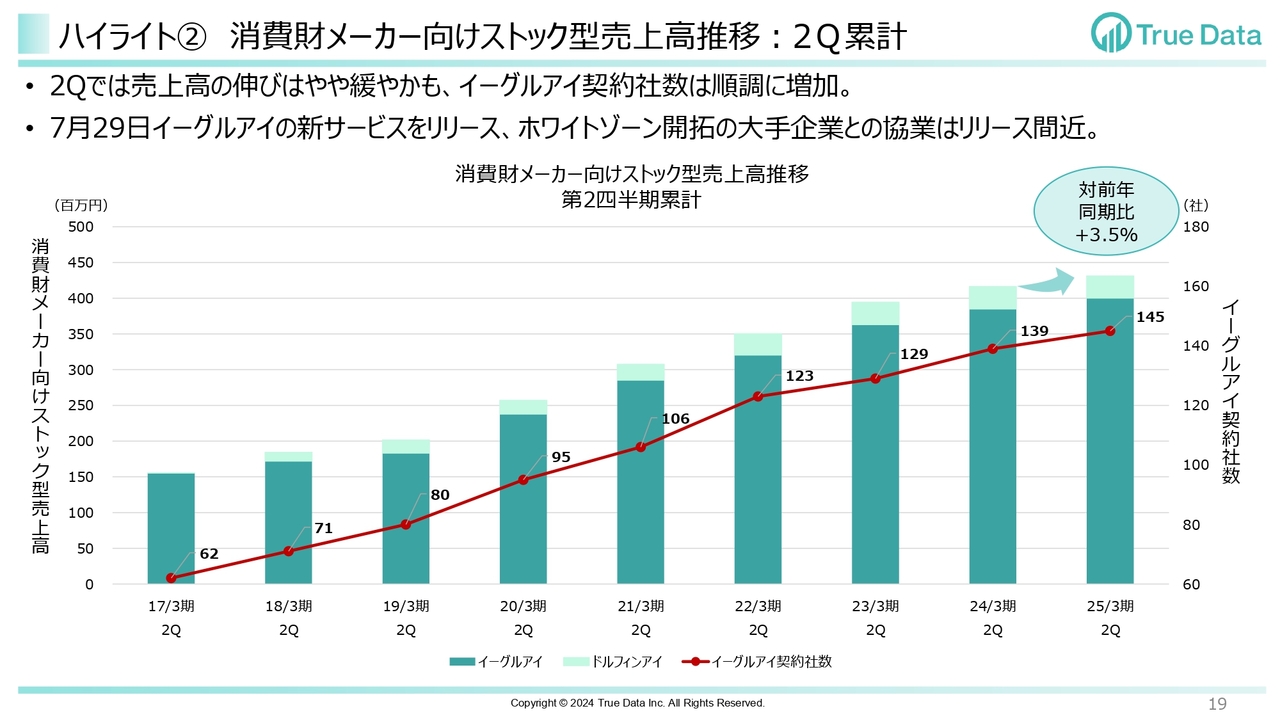

ハイライト② 消費財メーカー向けストック型売上高推移:2Q累計

消費財メーカー向けのストック型売上高についてご説明します。売上高としては、やや緩やかな伸びとなっていますが、契約社数は順調に増加しています。

営業推進のための社内の情報基盤の整備により、受注活動の促進と解約率低減という効果が出始めており、契約社数の増加につながっています。今後、ホワイトゾーンの開拓に本格的に着手しますと、扱う契約数が増えていくため、その前に基盤を整えておくことが必要でした。基盤を整え終わったため、効果が出始めています。

第2四半期は大きなポテンシャルを持つホワイトゾーン開拓に向けた新サービスとして「Eagle Eye DashBoard」をリリースしました。当社サービスを面で獲得するための大規模な取り組みについては、適切なタイミングでみなさまにご説明する予定です。

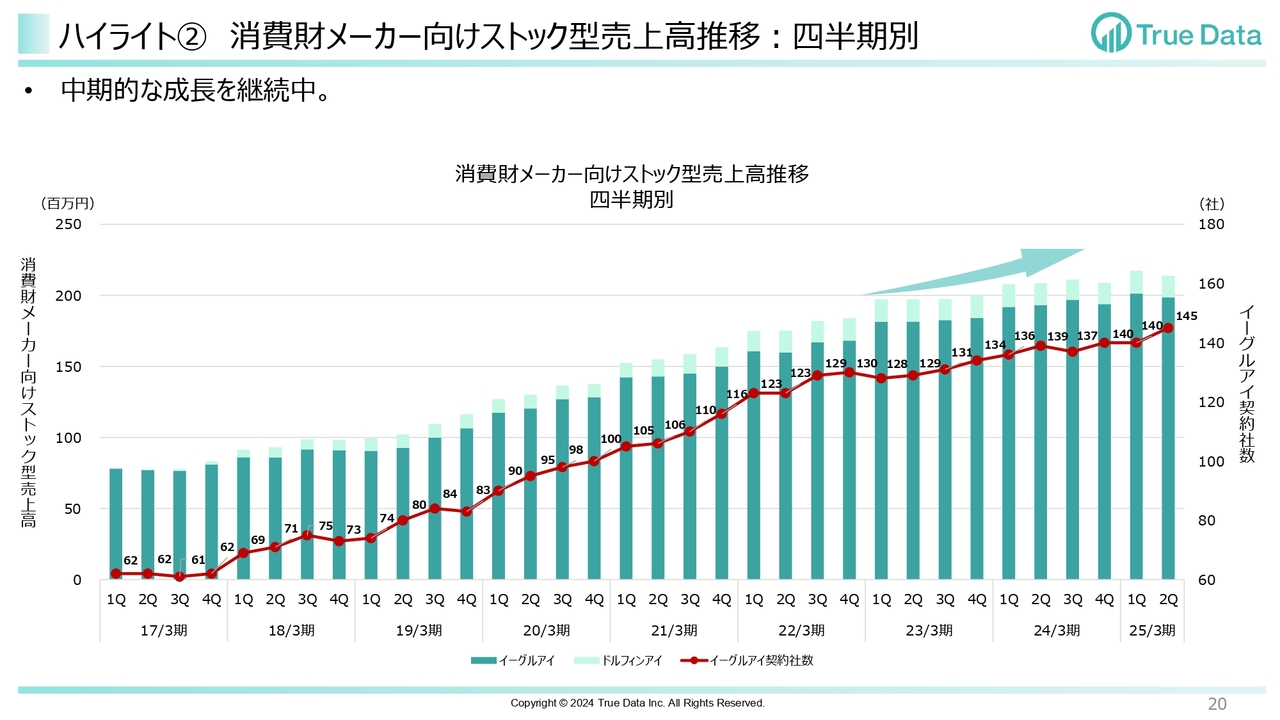

ハイライト② 消費財メーカー向けストック型売上高推移:四半期別

スライドは、消費財メーカー向けのストック型売上高を四半期ごとにグラフで示したものです。中期的な成長を継続しています。

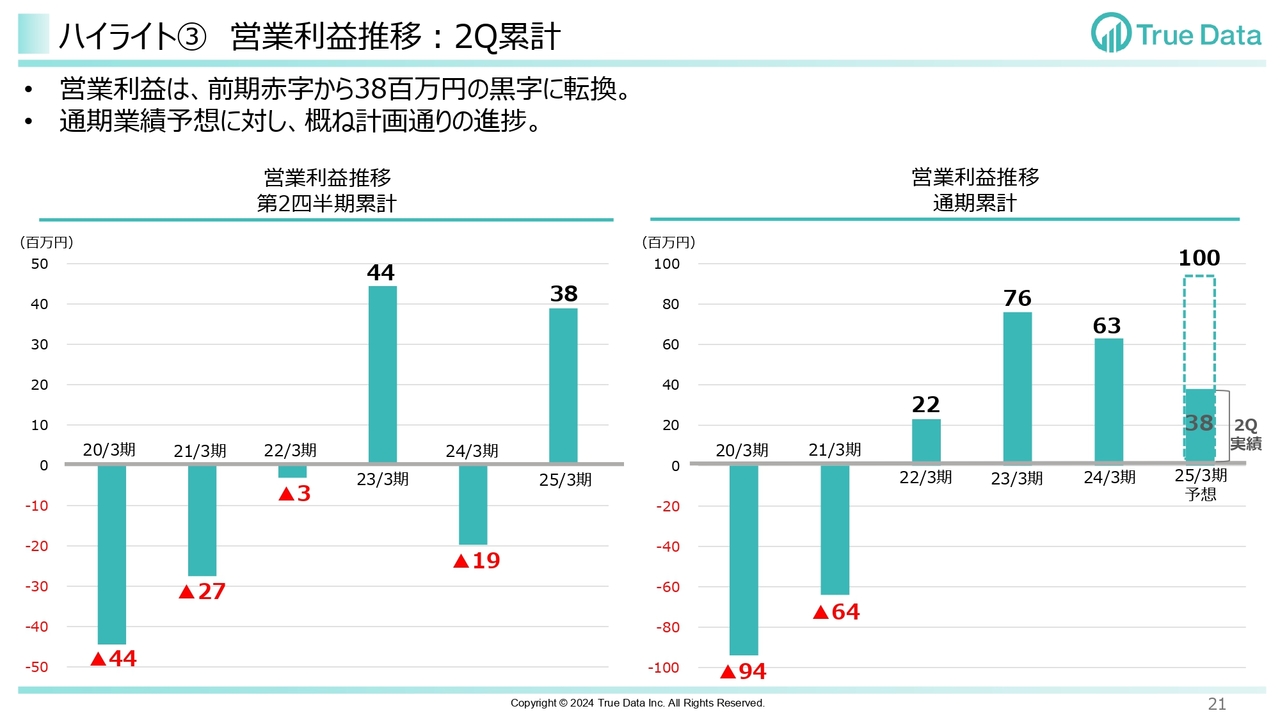

ハイライト③ 営業利益推移:2Q累計

営業利益についてご説明します。スライド左側は、直近5年度の第2四半期累計と今期第2四半期累計の営業利益の推移を示したグラフです。2025年3月期第2四半期の営業利益は3,800万円と、前期の赤字から黒字に転換しています。

スライド右側は、直近5年度と今期の業績予想の通期の営業利益の推移を示したグラフです。当社はストック型ビジネスモデルのため、売上・利益ともに下期に積み上がります。今期業績予想に対して、第2四半期累計では概ね計画どおりに進んでいると思っています。

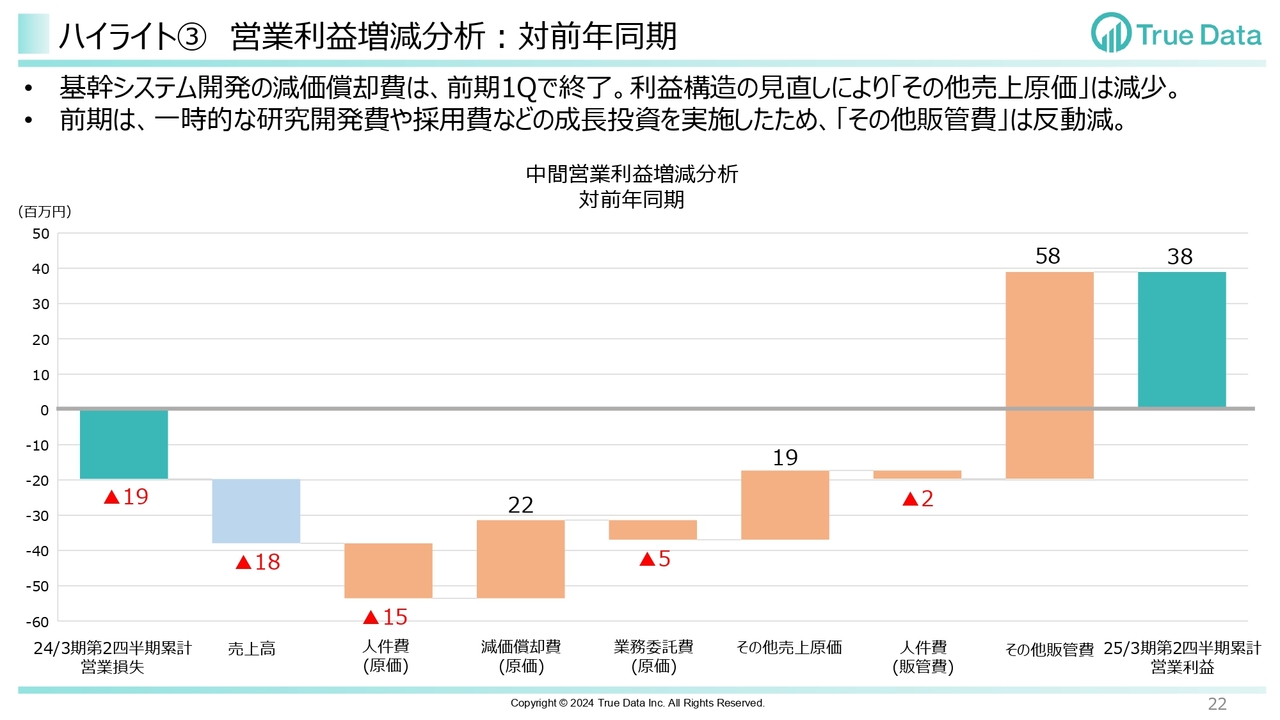

ハイライト③ 営業利益増減分析:対前年同期

スライドのグラフは、前年の同期に対する営業利益の増減分析を示したものです。左端に前期の営業損失1,900万円、右端に今期の営業利益3,800万円を表記して、その増減の中身を分解して示しています。売上高は1,800万円の減収になりました。新規契約獲得と既存契約打ち切りとの差し引き、またスポット売上の減少が内訳となっています。

費用については、基幹システムに関わる減価償却費負担が前期の第1四半期で終了しました。さらに利益構造の見直しのために低採算案件の打ち切りを実施したことで、その他売上原価も減少しています。これが利益を押し上げる要因になっています。

前期に実施した一時的な研究開発費・採用費の反動減によってその他販管費も大幅に減少しています。結果として、今期第2四半期累計の営業利益は、前期の第2四半期累計に対して5,800万円増の3,800万円となりました。

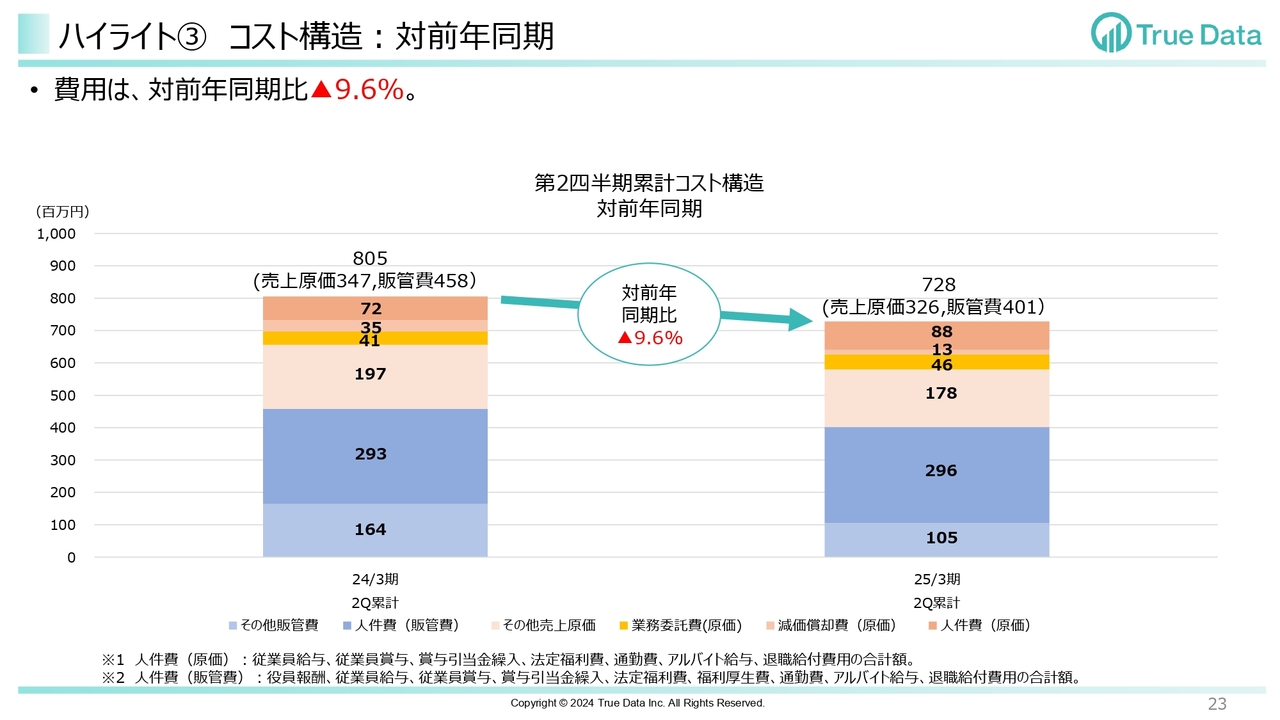

ハイライト③ コスト構造:対前年同期

スライドは、今期の第2四半期累計のコスト全体を前期の第2四半期累計と比較したグラフです。費用全体では、前年同期と比較して9.6パーセントの減少となりました。

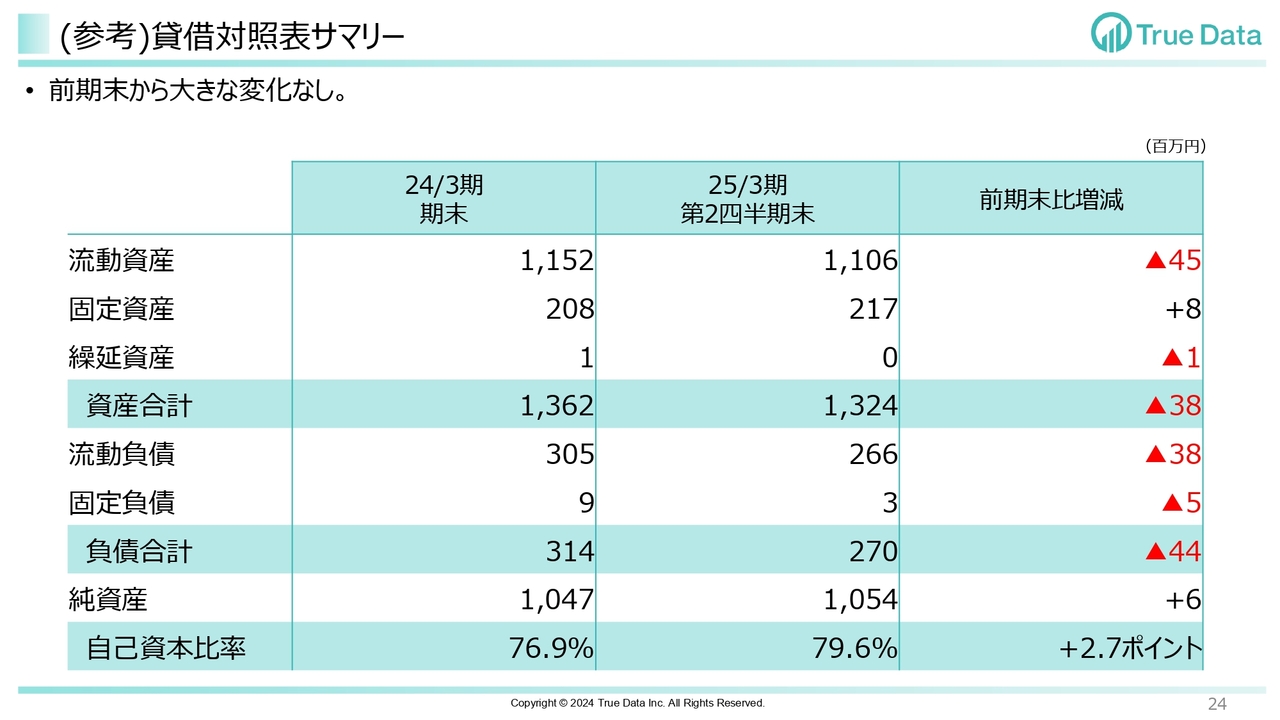

(参考)貸借対照表サマリー

バランスシートの状況です。前期末から大きな変化はありません。

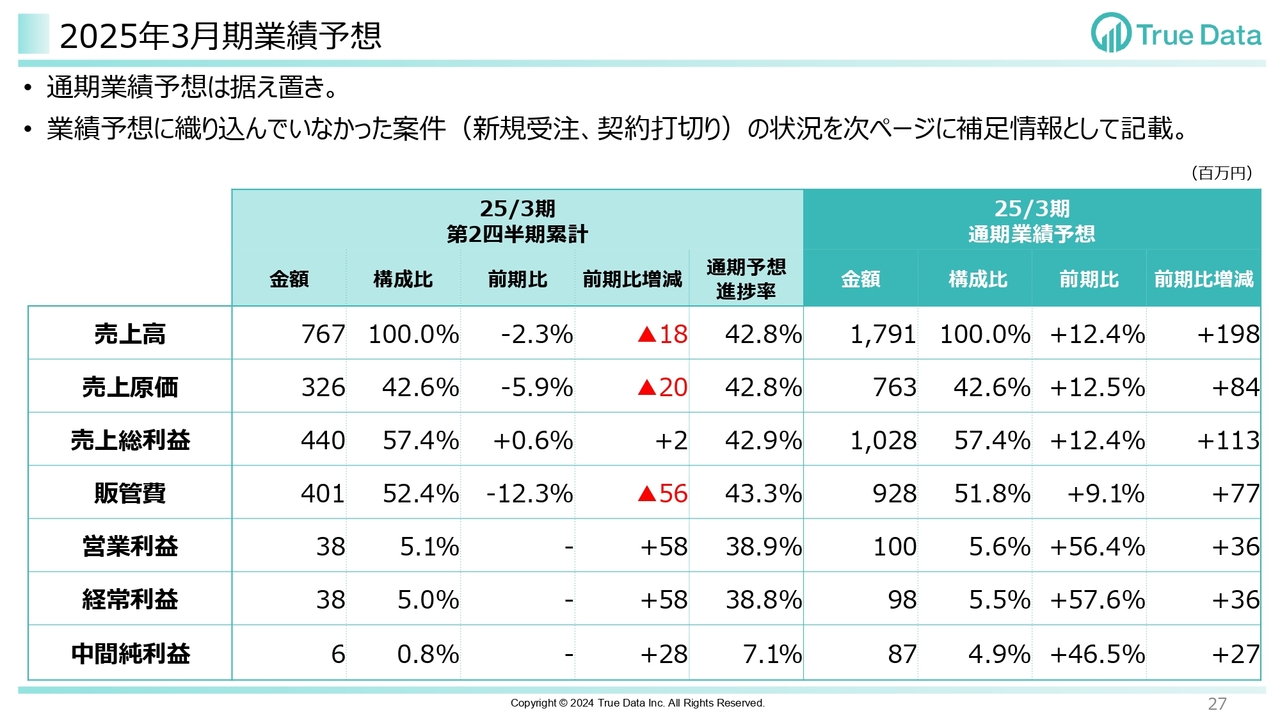

2025年3月期業績予想

通期の業績予想は据え置きました。期初に発表した通期業績予想に織り込んでいなかった案件について変動がありましたので、補足情報として次のスライドでご説明します。

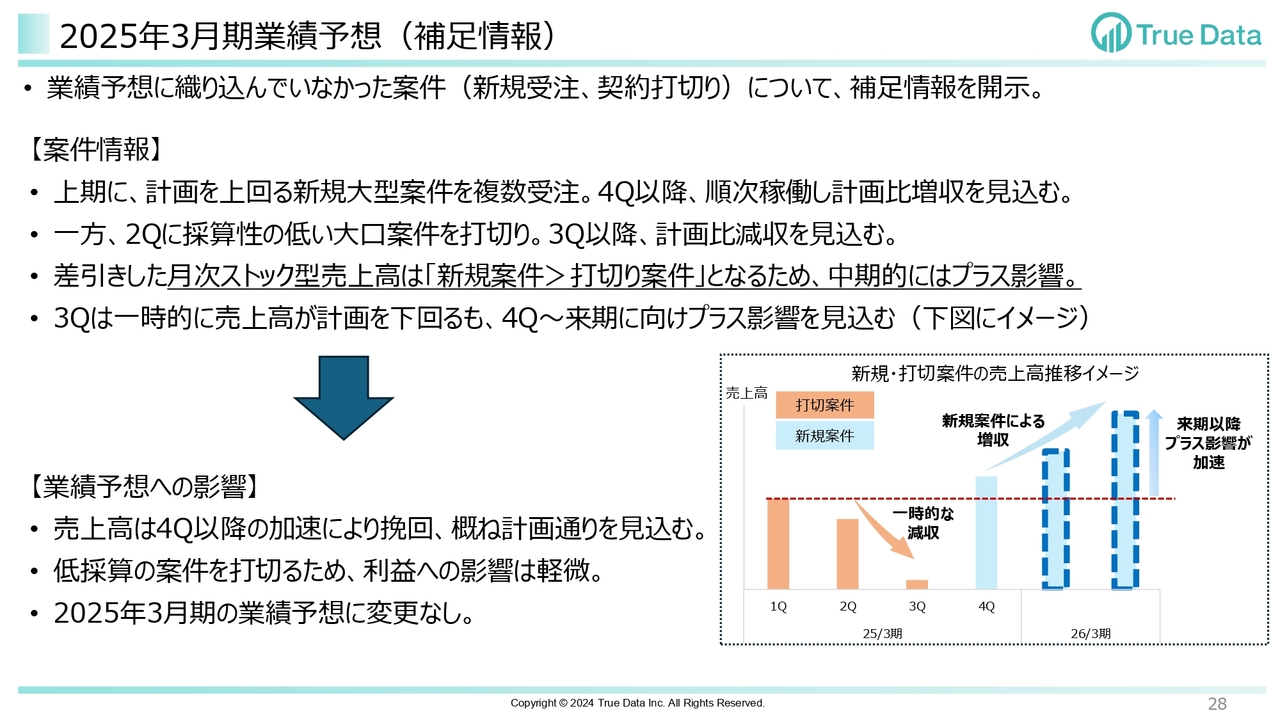

2025年3月期業績予想(補足情報)

上期に、期初計画を上回る小売業の新規大型案件を複数受注しました。現在、稼働に向けたデリバリーを実施しており、第4四半期以降に順次稼働して計画比の増収を見込んでいます。

また、期初計画にはありませんが、利益構造の強化の一環として第2四半期に採算性の低い案件の打ち切りを行いました。第3四半期も、同様の取り組みを徹底的に進めているため、一時的な減収を見込んでいます。

新規大型案件の売上高が打ち切り案件の売上高を上回ることを想定していますので、第4四半期以降、中期的にはプラスの影響を見込んでいます。スライド右下に、そのイメージ図を掲載しています。

業績予想として、売上高は第4四半期以降の加速によって挽回し、現時点では概ね計画どおりと見込んでいます。打ち切り案件については、低採算のため利益への影響は軽微だと見込んでいます。売上高と利益ともに業績予想に変更はありません。

日本は、継続的なコスト高、原材料高に直面すると考えているため、通常の経営では中長期の利益目標を達成できないと考えています。中期の数値目標に向けて、売上も利益もともに成長をドライブするように、プラスアルファの先手を打って、着実に将来の成果をつかみにいこうと考えています。

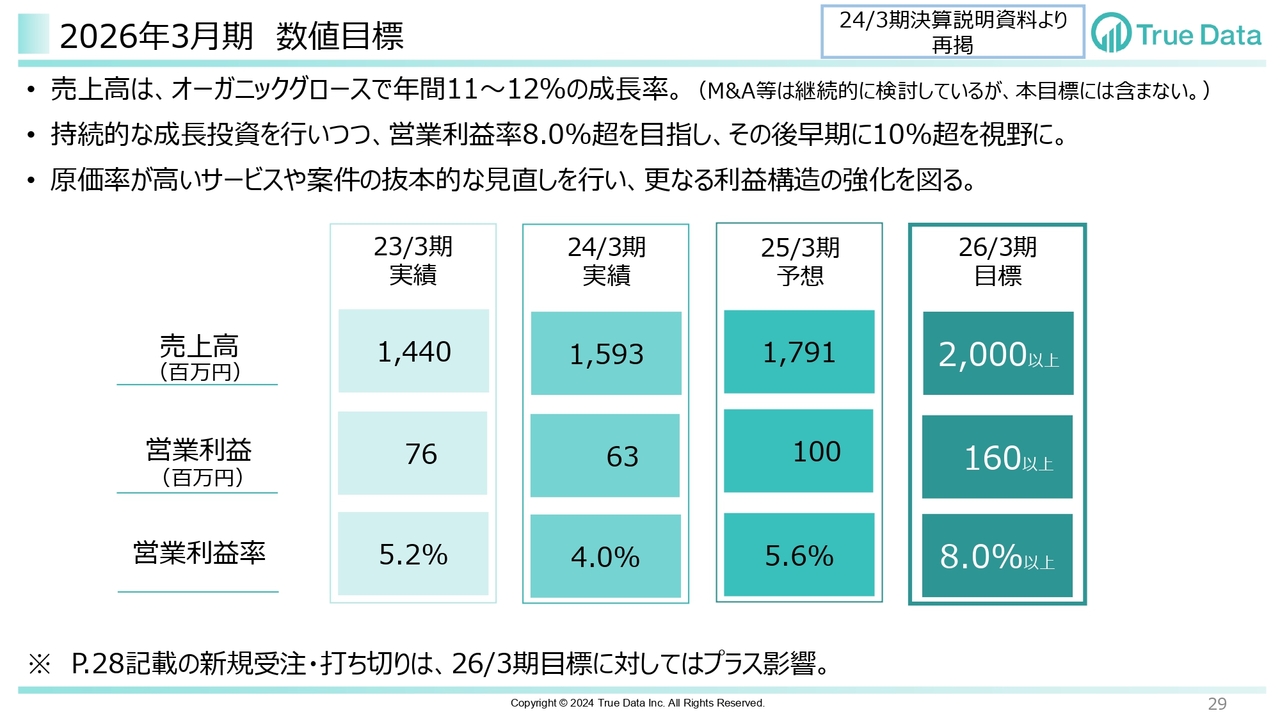

2026年3月期 数値目標

中期数値目標です。当社は、2026年3月期の目標数値として売上高20億円、営業利益1億6,000万円を目指しています。新規大型案件の獲得やホワイトゾーン開拓による売上成長、利益構造の強化による利益成長によって、中期の数値目標達成に向けて全力で進んでいます。

新規受注案件と打ち切り案件は、数値目標に対してプラスに影響すると考えています。

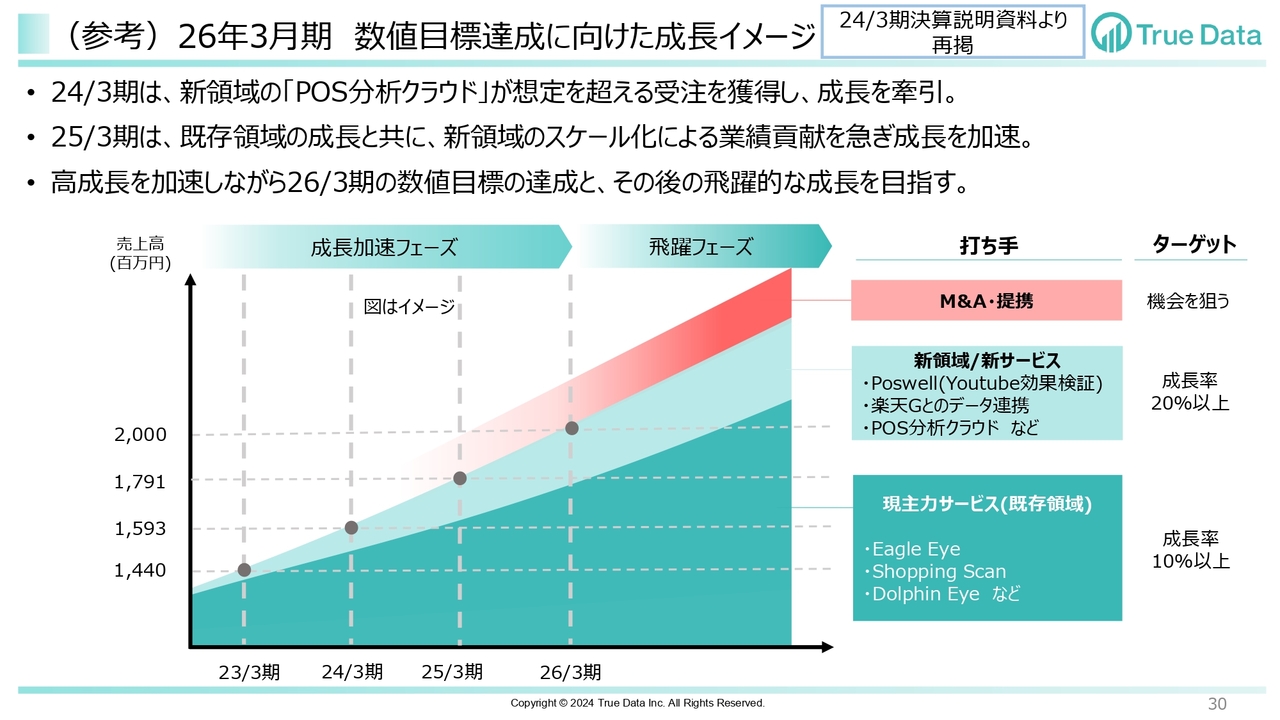

(参考)26年3月期 数値目標達成に向けた成長イメージ

売上高の成長イメージです。既存の主力サービスを着実に積み上げながら、新領域の早期スケール化、M&Aの機会を狙って、その後の飛躍的な成長を目指しています。

私からのご説明は以上です。

質疑応答:コンサルティングサービスの事業譲受と既存事業とのシナジーについて

司会者:「コスト削減を行うコンサルティングサービスの企業から事業譲渡を受け、攻めと守り両輪のDXソリューションを支援するとのことですが、既存事業とのシナジーや戦略について教

新着ログ

「情報・通信業」のログ