【QAあり】JBCCホールディングス、事業構造改革を推進し新中計好調なスタート 営業利益は前年比30%超、期末配当予想を18円上方修正

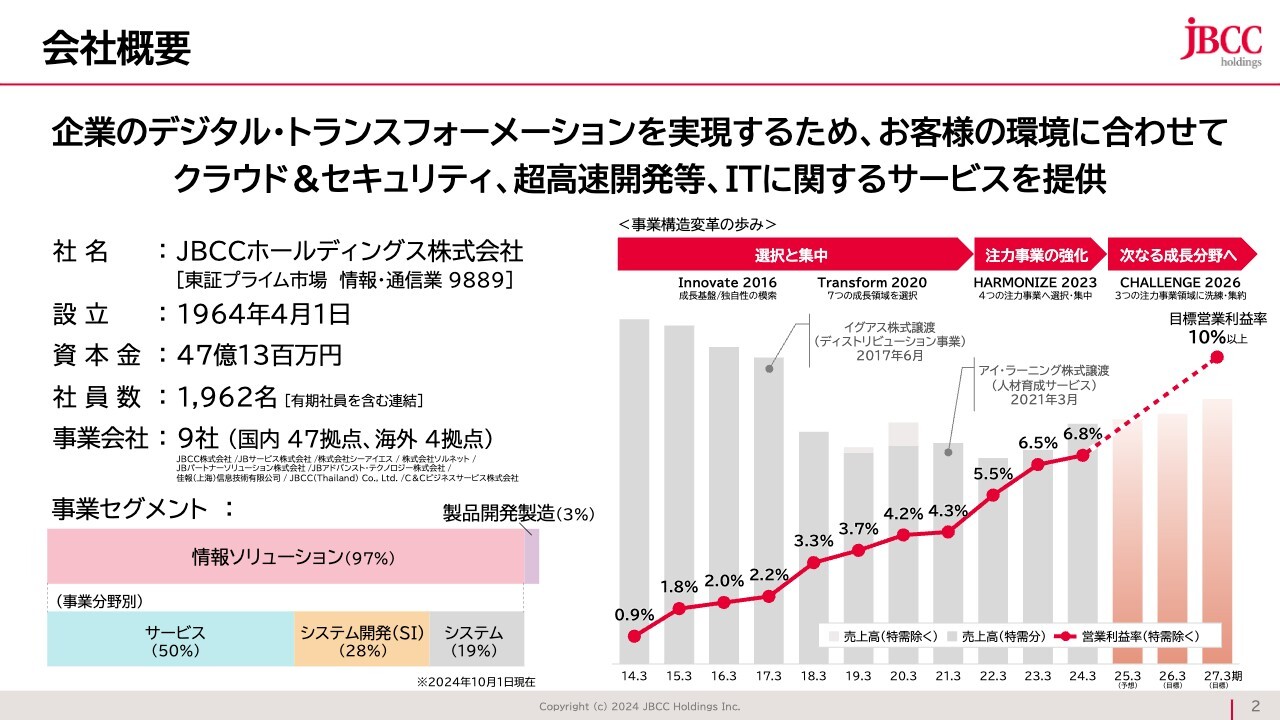

会社概要

東上征司氏(以下、東上):代表取締役社長の東上です。本日は当社の中間決算説明会にご参加いただきありがとうございます。回を重ねるたびに、ご参加いただく方々の数が着実に増えていることを大変うれしく思います。ご承知のように、10月31日に上期の決算を発表しました。(※)

マーケットでは極めてポジティブな反響をいただいています。そして本日は、今年の4月から新たに始まった中期経営計画の進捗をみなさま方にご紹介できることをうれしく思っています。

それでは、初めてご参加の方もお見えになるため、当社の概要を簡潔にご紹介します。

当社は今年で創立61年目を迎えました。ホールディングスの傘下に9社の事業会社があり、約2,000名の社員で構成されています。

右側の棒グラフは、当社のここ十数年の事業変革を表しています。当社はクラウドとセキュリティを中心としたストックビジネスにシフトすることで、従来型のビジネスをなくし、新たなビジネスを積み上げつつあります。

従来型のビジネスの利益率と新たなビジネスの利益率は明らかに違いがあります。3年前には、事業構造の変換の目途が立ち、それ以降、継続的に毎年過去最高の営業利益と配当を出せるように構造転換を図ってきました。

※:2024年11月13日に訂正開示をおこないました。

AGENDA

今日ご説明する内容です。最初に上期の決算概要、そして昨日発表しました上方修正の内容についてご紹介した後、この半年の新たな中期経営計画「CHALLENGE 2026」の進捗についてご紹介します。

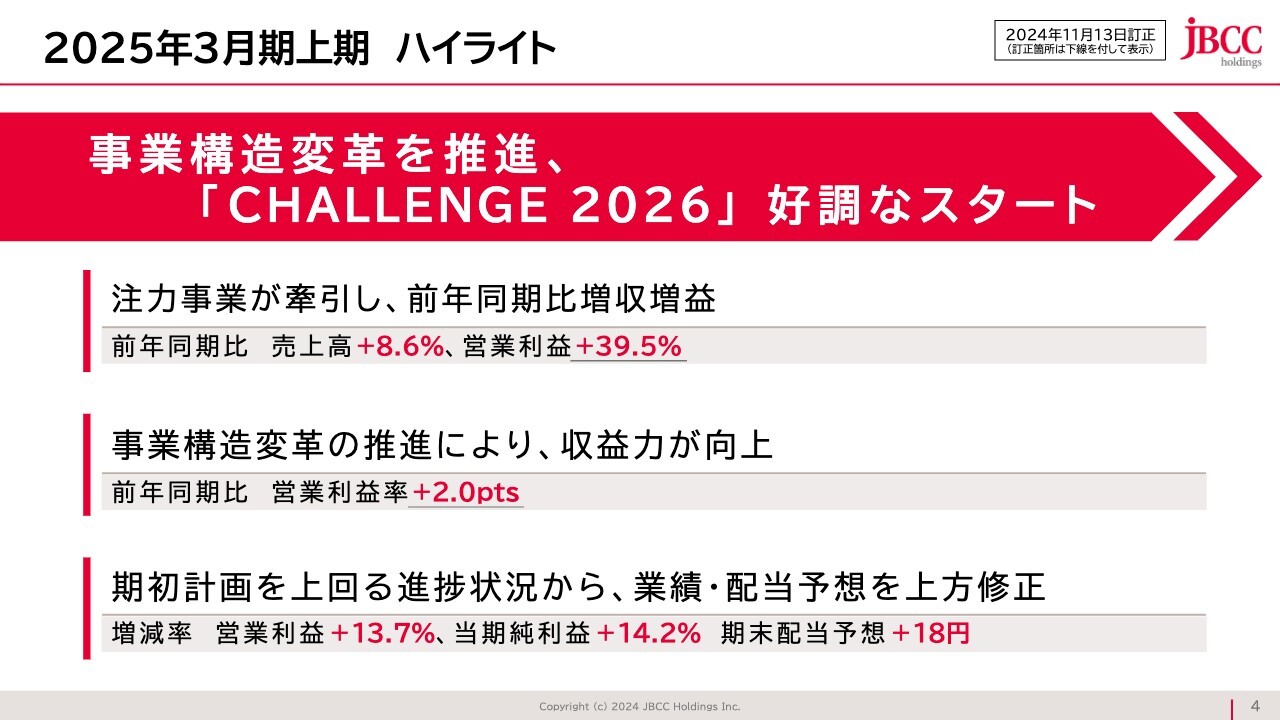

2025年3月期上期 ハイライト

上期のハイライトです。一言で言うと極めて良いスタートが切れました。スライドに記載のとおり、売上高が着実に伸び、特に営業利益は前年同期比30パーセントを超える伸びを記録しました。(※)

中期経営計画の具体的な目標の1つである営業利益率が改善しております。着実に収益力が向上し期初計画を上回る進捗状況から、業績・配当予想の上方修正を行いました。

※:2024年11月13日に訂正開示をおこないました。(訂正後:営業利益は前年同期比39.5パーセント成長)

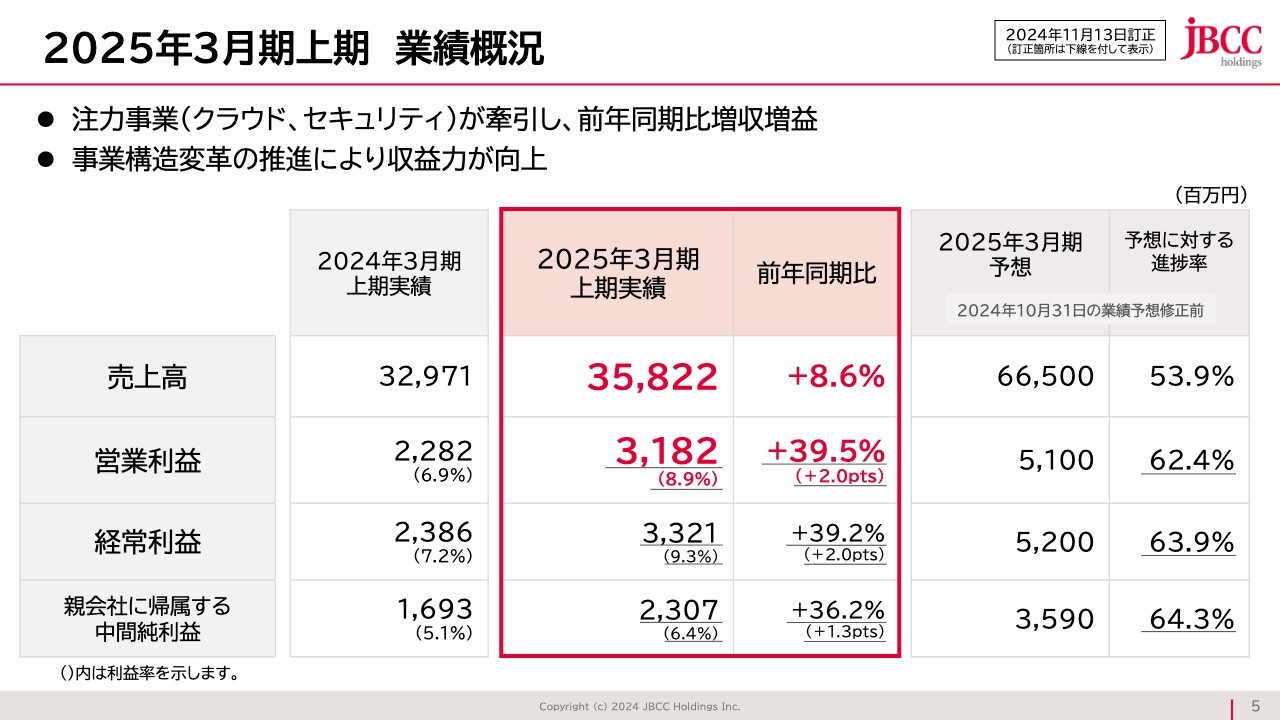

2025年3月期上期 業績概況

スライドの表は具体的な数値です。営業利益、経常利益、親会社に帰属する中間純利益ともに30パーセントを超える力強い伸びを示しています。

※2024年11月13日に訂正開示をおこないました。(訂正後:営業利益、経常利益、親会社に帰属する中間純利益ともに35パーセントを超える成長)

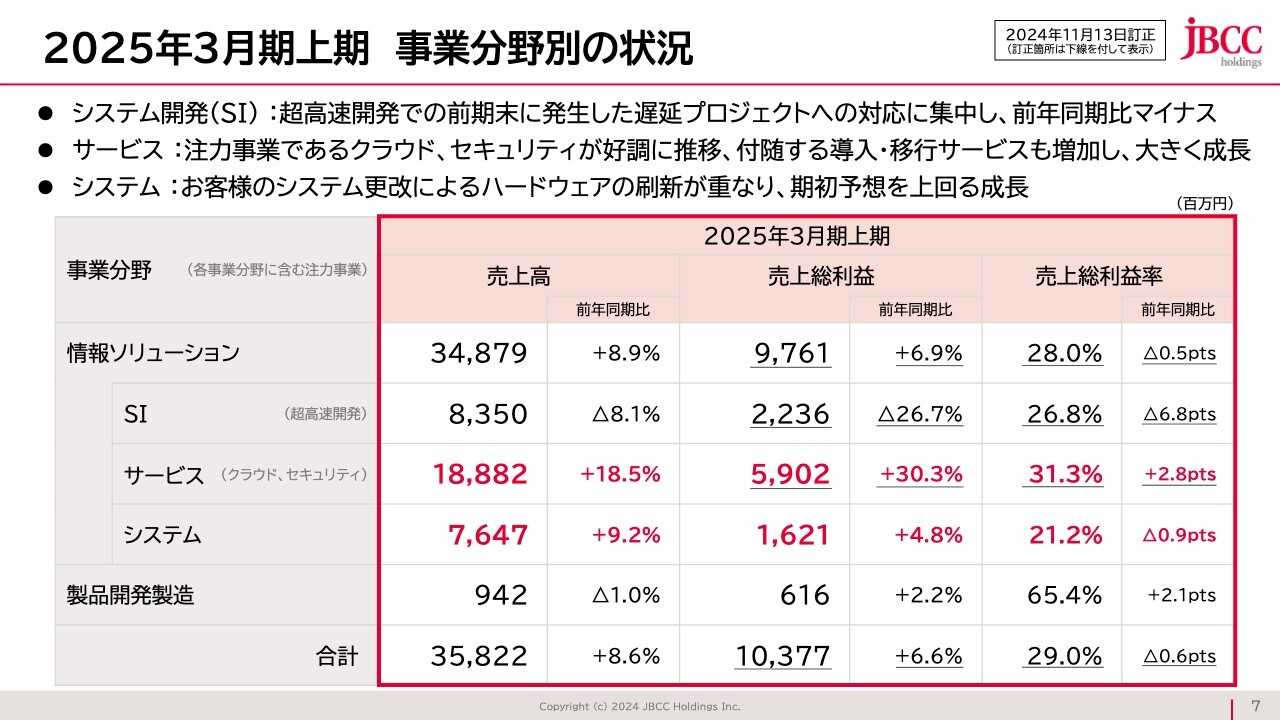

2025年3月期上期 事業分野別の状況

セグメント別にご説明します。赤文字で示している情報ソリューションのサービスの数字をご覧ください。この中には注力事業であるクラウドとセキュリティが入っているため、売上や利益率が改善し、極めて健全な状態で成長しています。

一方SIの事業については、上期全体で見ると売上は前年同期比マイナス8.1パーセント、売上総利益はマイナス25.4パーセントという状態です。しかし、第1四半期と第2四半期の決算を見比べると、かなり色合いが異なり明らかに回復基調にあることがわかります。(※)

半年前に、昨年度の年度決算を発表した時は、監査法人の協力のもと、いくつかの大型プロジェクトを厳しい目で見て、追加のコストの引き当てを行いました。

さらに第1四半期は、すべてのプロジェクトを見直しました。いくつかのプロジェクトは中断し、棚卸しや必要な体制を引き直したうえで追加のコストを引き当てました。そのため第1四半期の売上や利益の減は相当ありましたが、その後、第2四半期を迎えるにあたって、中断したプロジェクトは再開し、売上と利益も順調に回復しています。

しかしながら、まだこの回復は道半ばであるのが実情です。本格的な回復がどのタイミングかというと、当社が当初想定した予算どおりに戻ってくるのは、この第3四半期の終盤から第4四半期にかけてと考えています。

ただし、重要なことはこの後に大型プロジェクトが厳しい局面を迎えないようにすることです。そのためには、もう少し時間をかけて社員への投資や、社員が経験を積んでいくことが必要だと思います。

システムについては予算を上回っています。上期ではシステム更改による大型の買い替え需要があり、それが売上を押し上げています。もしこのシステムの売上が予算どおりの売上であれば、全体の売上の伸びは前年同期比8.6パーセントではなく、2.5パーセントという想定どおりの伸びだったことになります。

ただし、システムは利益率が低いため、利益率に対する影響度は極めて少なくなります。

また、製品開発製造については、売上が前年同期比で若干マイナスになっていますが、これは当初の計画どおりです。製品開発製造の売上のうち、従来型のプリンタービジネスは前年同期比マイナス14パーセントでしたが、利益率の高いオリジナルのソフトウエアの売上がプラス18パーセントと伸びており、合計するとマイナス1パーセントとなります。

※:2024年11月13日に訂正開示をおこないました。(訂正後:売上総利益はマイナス26.7パーセント)

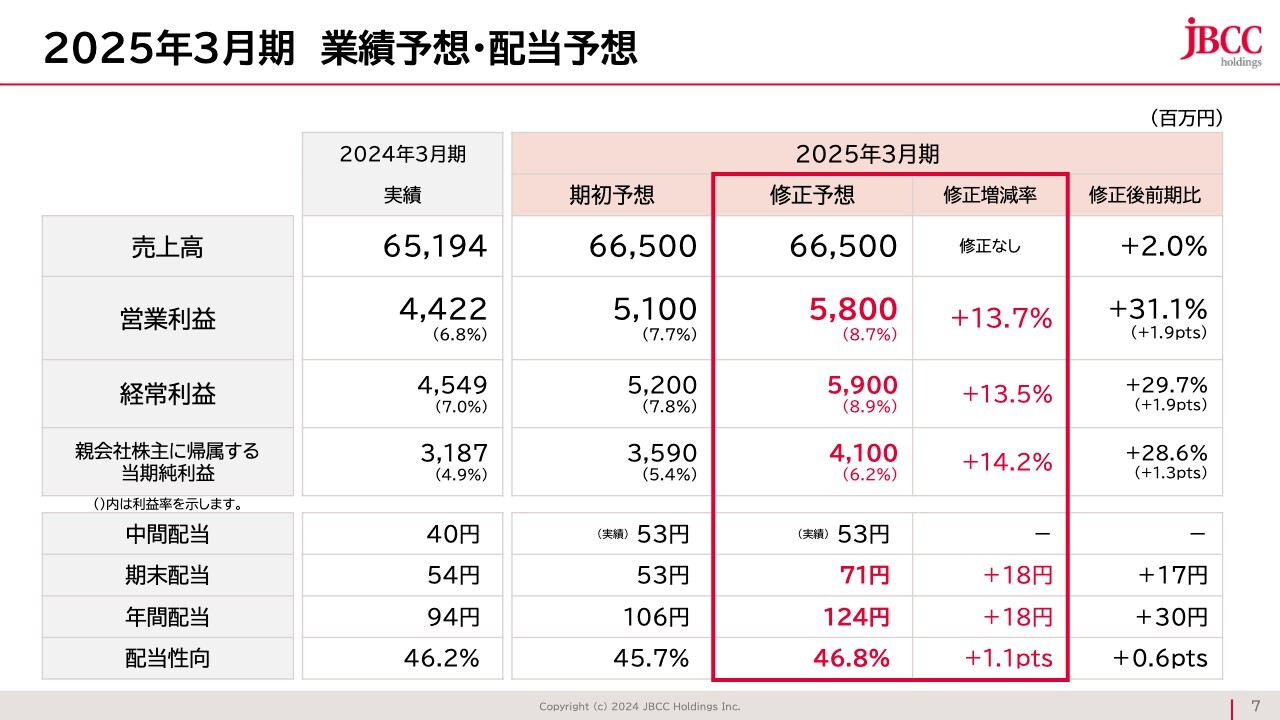

2025年3月期 業績予想・配当予想

上方修正の内容についてご説明します。営業利益、経常利益、親会社株主に帰属する当期純利益ともに、期初予想と比べて13パーセントを超える上方修正を行っています。

それに伴い、期末配当予想も上方修正しています。今年5月の決算発表でみなさまにご紹介した、新たな中期経営計画では具体的な数値目標として配当性向45パーセント以上をお約束していました。それに基づいて期末配当予想を当初の計画から18円増配としています。

売上高の修正はないのかと思われるかもしれません。先ほどの説明で、上期の売上を牽引したのは当然ながらクラウドとセキュリティですが、さらに押し上げたのがシステムだとお伝えしました。

下期は上期と比べてシステムの大型案件が減少しています。そのため年度末の売上に関しては、おそらく前年同期比102パーセントから103パーセントぐらいの間と、ほぼ予算は達成できると考えています。

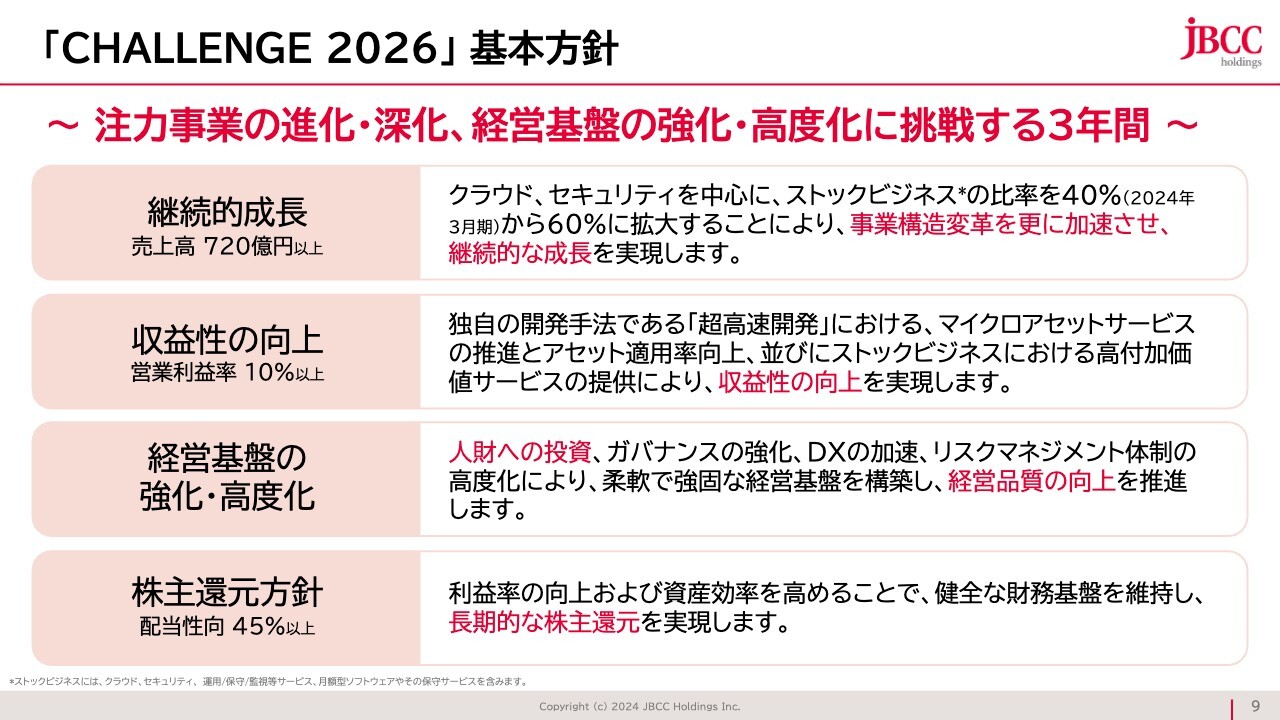

「CHALLENGE 2026」 基本方針

この6ヶ月の中期経営計画の進捗についてご説明します。スライドは今年の5月の決算発表時の資料となります。当社はこの3年間において、さらに事業構造の変革を加速し、そして経営の基盤をさらに強固なものにしていく計画でございます。

具体的には、売上は緩やかな伸びを期待していますが、営業利益は強く伸ばします。それを支えるのはストックビジネスです。今、売上の40パーセントを占めるストックビジネスの割合を60パーセントまで高め、営業利益率を10パーセント以上まで高めます。

また、それを支えるためには、人が大事になります。この数年間で採用、研修、社員のリテンションといった人財への投資をしてきましたが、過去3ヶ年累計実績比1.5倍の投資を継続していこうと考えています。

その他、配当性向は45パーセント以上をお約束します。

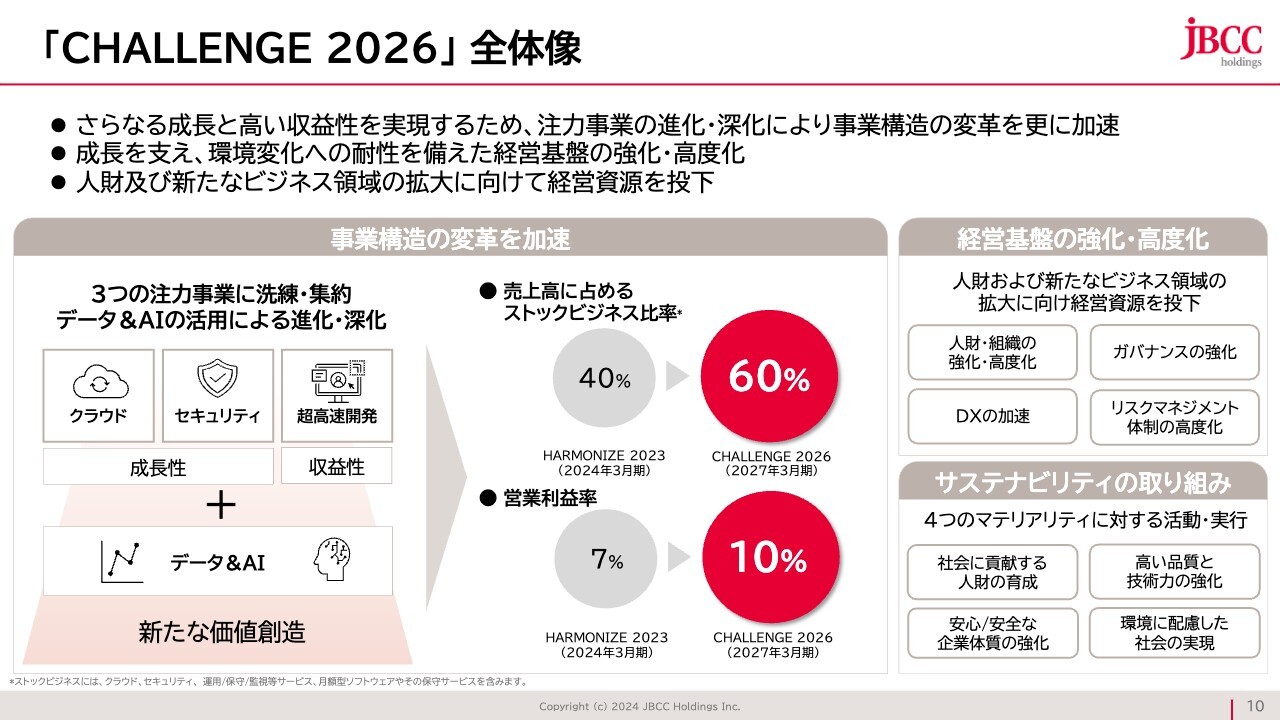

「CHALLENGE 2026」 全体像

具体的には、スライド中央の図のように、ストックビジネスの割合を増やし、営業利益率を10パーセント以上にしていきます。当社は10年かけて事業構造の変革をしてきました。そして、今、世の中から求められるのは、さらなる当社の経営の高度化、品質の向上だと認識しています。当社は、それぞれのファンクションの専門家を新たに採用することにより、この経営の高度化を実現してまいります。

中期経営計画に対する進捗サマリー

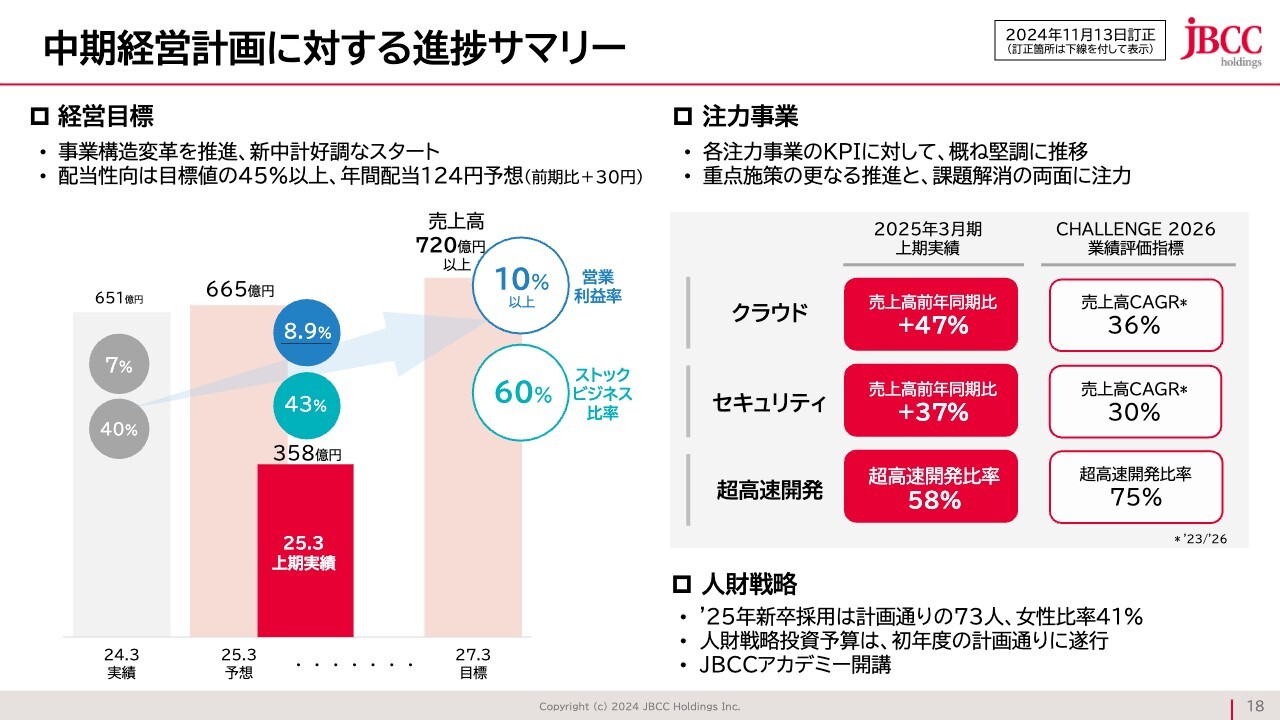

スライド左側のグラフがこの半年間の進捗です。まず営業利益率は、2024年3月に7パーセントでスタートしました。この3年以内に10パーセント以上にするという目標に対し、すでにこの6ヶ月で8.6パーセントまで大きく伸長しています。(※)

また、売上に対するストックビジネス比率を3年以内に40パーセントから60パーセント以上にするという目標に対しては、6ヶ月で43パーセントと予定どおり進捗しています。

しかし、ストックビジネス比率についてはシステムの売上高に影響を受ける場合があります。例えば、システムの大型案件が売上高を伸ばすとストックビジネス比率は下がってしまいます。もしシステムの売上が計画値どおりであったとするならば、ストックビジネス比率は46パーセントまで向上します。

これは単なる計算になるため、実際の売上高から見ると43パーセントという数値も計画以上であるとご理解いただきたいと思います。

この数値を支えているのが注力事業です。右側の図に記載のとおり、クラウドの売上は、CAGR36パーセントの目標のところ、前年同期比プラス47パーセントという非常に大きな伸びを示しています。これには昨年度から今年度前半にかけての新規クラウド受注が寄与しています。例えば、月額100万円のサービスの契約が成立すると、年間1,200万円、5年で6,000万の売上を計上できるような契約を一つひとつ積み重ねていくものになります。

同じように、セキュリティに関しては、売上のCAGR30パーセントの目標に対し、前年同期比プラス37パーセントと、極めて着実に成長しています。

唯一、目標値を下回っているのが、超高速開発です。超高速開発は、事業分野「システム開発(SI)」に含まれ、当社が進めているオリジナルの開発手法で企業の基幹システム開発をおこなっています。開発全体に占める超高速開発比率の目標が75パーセントに対し、58パーセントで止まっています。

先ほど事業分野別の状況のところで、SIの状況についてお伝えしました通り、第1四半期はすべてのプロジェクトを見直し、必要に応じて中断をし、第2四半期からリスタートしていますが、案件は絞っています。

したがって、今現在75パーセントには到達していませんが、おおむね50パーセント後半から60パーセント台の占有率を継続しながら質を上げていきたいと考えています。

当社のビジネスを支え、さらに成長させていく人財についてです。来年の新卒入社は、今年の30パーセント増で予定されています。

キャリア入社は、昨年度の35名に対し今年は上期で29名入社しています。経理財務や人事の担当役員に関しては外部から専門家を招いて、それぞれのファンクションのトップとして、経営の高度化の推進を担ってもらっています。

※:2024年11月13日に訂正開示をおこないました。(訂正後:営業利益率は8.9パーセント)

注力事業 – クラウド

注力事業3つについて、具体的にご紹介します。

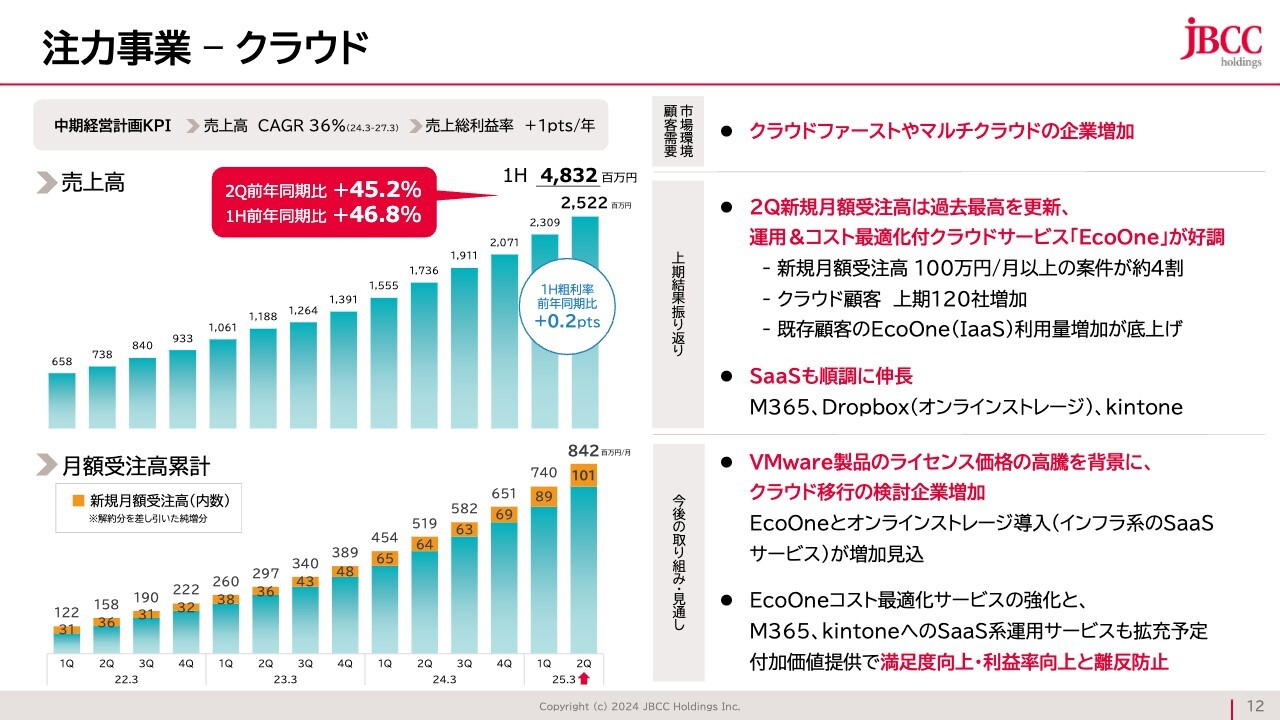

まず、クラウドです。市場予測によると、マーケットは17パーセントの成長だと言われています。その観点からすると、当社の第2四半期前年比45パーセント、上期前年比46パーセントの成長は、マーケットの2.7倍の成長になります。

成長スピードは、明らかに業界の平均値を上回っています。この数年間で、クラウドを当たり前のように採用していく企業が増えてきたことを実感しております。

案件は大型化してきています。当社の主要なお客さまのターゲットセグメントは、新たな中期経営計画でも示しているように、売上規模1,000億円前後から2,000億円の企業に引き上げました。単に企業サイズが上がっていくだけではなく、ご相談いただく内容も変わってきており、案件当たりの単価も上がっております。

当社が進めているマルチクラウドとは、単に「Amazon Web Services」や「Microsoft Azure」「Google Cloud」などを扱うだけではありません。

お客さまの視点から考えてみると、どのクラウドをどのように使って、自社の持っているシステムの全体最適を図っていくのかが当然求められます。

したがって、当社はそれぞれのクラウドのサービサーとは良好な関係を築きながら、1つだけに肩入れするわけではなく、あくまでもお客さまの視点で進めていきます。これを最も大事に考えています。

そのため、「Amazon Web Services」や「Microsoft Azure」「Google Cloud」、それぞれの良いところを使いながら、オンプレミスのシステムと統合的に管理ができます。それを定期的にチェックすることで、最適化が図られていくというサービスを提供しています。これが非常に高く評価されています。

また、VMwareの値上げは、この数ヶ月どこに行っても、この業界の中では話題になります。当社はかなり早い段階から、VMwareの値上げに対して、クラウドをどのように採用していくかというセミナーを、繰り返し実施してきましたが、これが多くの反響を呼んでいます。これを機に、「単にVMwareの新たなライセンスを購入するのではなく、クラウドと評価を比べてみたい」というご相談が増えています。

当社の新規受注という観点からすると、これから始まります。よって、今ご紹介した実績の中には、まだこの内容は含まれていません。

おそらく第3四半期の終わりぐらいから、第4四半期、来年度にかけて、VMwareの値上げが一時的にクラウドの波を押し上げさらに加速させるという観点では、非常に重要な要素だと考えています。

このようなフォローウインドを受けることで、当社のクラウドビジネスは、今の成長をさらに加速させることができると考えています。

注力事業 – セキュリティ

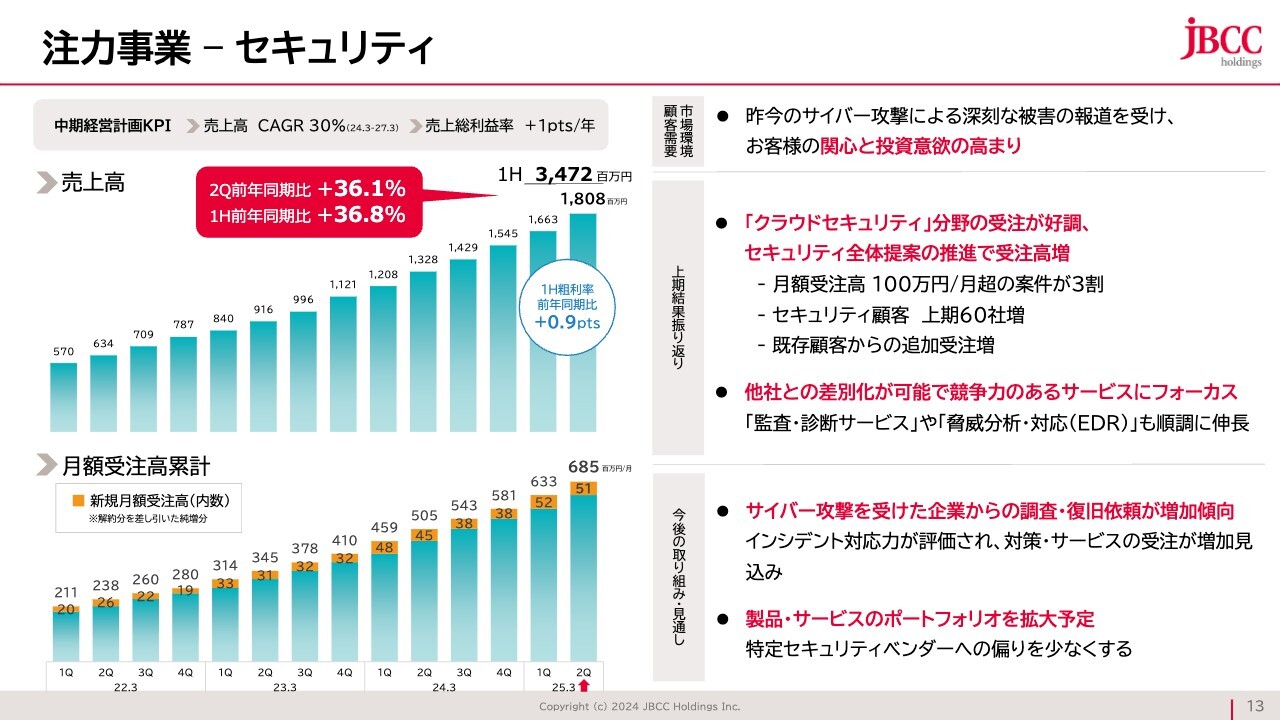

セキュリティについてです。市場予測によると、マーケットは、おおよそ7パーセントの成長だと言われています。当社が36パーセントの伸びですので、マーケットの伸びの約5倍でセキュリティのビジネスが伸長しています。

ほぼ毎日のようにセキュリティのインシデント発生のニュースをみなさま方もご覧になると思います。最近では、ウイルスに侵されて既存のサーバーが稼働できなくなり、製品が出荷できない、生産ラインを止めないといけない、あるいは決算ができないというような影響が毎日起きているのが実態です。当社のチームも、具体的なインシデントへの対応をご依頼されるケースが非常に増えています。

当社のチームは、対応を重ねることでスキルが蓄積され、経験が着実に積み重なっていきます。具体的にインシデントが起きたお客さまから支援依頼を受けた場合は、当社のチームが入り、原因を分析し、初期対応を実施し、そして恒久対応の実施が必要になってくるわけです。

当社の対応を認めていただいたお客さまから、同じ業界の企業に当社をご紹介してくださるケースが明らかに増えています。

例えば、自社の製品を業界内で協業するパートナーに出荷を依頼している場合、その出荷するパートナーのセキュリティは大丈夫なのかを調べて対応してほしいと言われます。このような相談に、具体的に乗っています。

もう1つ重要な要素があります。セキュリティに対する投資は、検討段階にあるお客さまにとっては攻めと守りで言うと、守りになります。

守りへの投資と考えた時に、どのレベルで判断するのかというと、明らかに経営者の判断になります。したがって、当社は重要なプロジェクトを行っているお客さまとは、定期的に社長、あるいはそれ以外のキーになる役員の方々と会うことを、営業活動の基本としています。私自身も、定期的に多くのお客さまのトップとお会いしますが、その時に必ずセキュリティのお話をします。

トップの方々に対して、セキュリティに関する今の世の中の実情やお客さまがどのような課題を抱えているかといったことを、具体的にその場でご説明すると、多くの反応が得られます。

当然ながら、これから始まるような予算化活動は重要になりますが、予算化されていなくても、セキュリティ対応は、経営上では極めて重要な投資になります。経営者の方々にそのようなお話をし、そして具体的に依頼を受けて、ビジネスを遂行しているのが、今の状態です。

注力事業 – 超高速開発

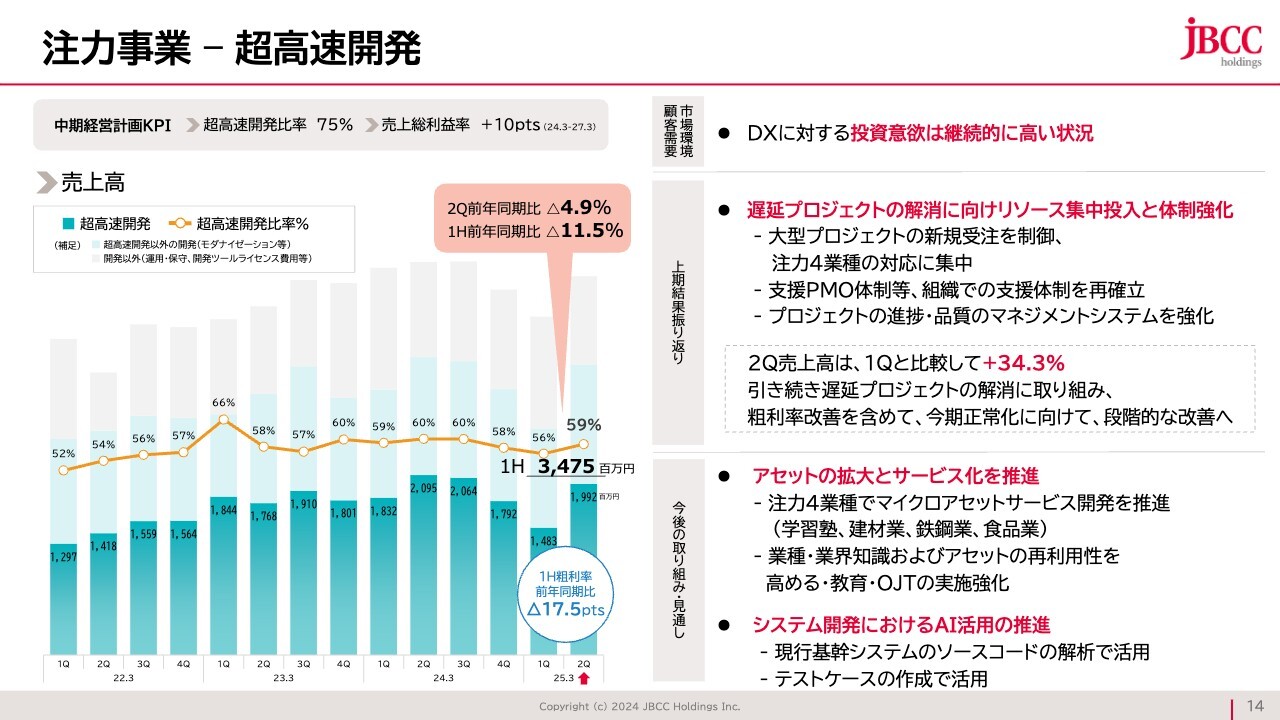

超高速開発についてです。スライドの棒グラフがSI事業の総売上です。

一番上の薄いグレーの部分が開発以外の売上になります。

その下の薄いブルーの部分が超高速開発以外の開発による売上であり、具体的には、モダナイゼーション、コンバージョン、レガシーマイグレーションと言われているところです。また、当社はヘルスケアの事業を持っていますので、電子カルテ導入の売上も入っています。

コンバージョンのビジネスは、棒グラフの薄いブルーのラインに含まれていますが、売上規模は、直近複数の四半期にわたりほぼ同水準を維持しています。

当社の今のコンバージョンを行う部隊、それから、これを一緒に進めていただく協力会社とのチーム編成は、フル稼働の状態です。

世の中では、富士通のメインフレーム、NECのメインフレームの生産中止がすでに発表されてから、相当な時間が経過しています。したがって、それらシステムを利用中の企業は、具体的になんらかの手当てをしないといけない状態が、眼前に迫っています。

当社は、現在複数のコンバージョン案件を実施中ですが、新規案件としてご相談いただいているものは、2026年度からのプロジェクトをスタートし、2年から3年かけてコンバージョンを実施することで合意が得られ、現在準備に入っております。

コンバージョンは、将来的には確実に減少していくビジネスです。しかし、現在は非常に求められているビジネスであり、当社の稼働率を押し上げ、ビジネスを安定化させていく要素として、極めて重要です。

また、重要なところは、グラフ一番下の濃い緑の部分の超高速開発です。第1四半期と第2四半期では、グラフで示したように、売上が明らかに回復しています。

それに伴い、利益も回復傾向です。超高速開発の売上と利益が本格的に回復するのは、この12月から第4四半期にかけてだと思います。

SEの稼働率、プロジェクトの計画に基づいた売上・利益は、着実に上昇すると思います。

しかし昨年の暮れから、大型プロジェクトのいくつかが、中断、再計画、リスタートせざるを得ない状態に陥りました。このような状況を迎えることがないようにする恒久対策が必要です。これに関しては、現在具体的な施策をスタートさせながら、議論を重ねているところです。

当社は、約10年にわたって従来型の開発ではなく、「JBアジャイル」というアジャイル型の開発手法で大規模なお客さまの基幹再構築を行ってきた、唯一のSIerです。1億円から3億円くらいの開発案件では、このような状態を迎えることは一切ありませんでした。

前中期経営計画における決算説明会では、利益率が着実に向上している、改善しているということは、定期的にお伝えしてきました。しかし、昨年度の年度決算からいくつかの大型プロジェクトで追加のコストの引き当てを行う状況も出てきました。その要因の1つは、業務への理解の深さ、経験の深さです。つまり20億円級、30億円級の開発案件になってくると、その業界に対しての理解、そのお客さま固有のビジネスプロセスへの理解まで求められます。

3億円のプロジェクトから30億円のプロジェクトに変われば、10倍の体制が必要となります。そのため、ある程度の経験を持ち、業界の知識を備えた人材を適切に配置することが必要になるわけです。現在は、それが難しくなっているのが実態です。

したがって、当社はこれまでの10年で積み重ねてきた経験を活かし、スライドに記載した注力4業種にさらに集中しようと考えています。つまり、当社に溜まっている経験値で大型プロジェクトをこなせる業種に絞っていきます。

マーケットのニーズはありますし、お客さまの基幹再構築のニーズも間違いなくあります。当社が進めていくだけのプロジェクトは十分にあります。

注力4業種を徹底的に推進し、当社が作って持っている「マイクロアセットサービス」を適用します。

具体的にいくつかのプロジェクトですでに適用が始まっていますが、すでに作られたプログラムを提供するため、適用率が上がれば上がるほど、全体的な工数は減っていきます。

よって、品質が上がりコストが下がります。工期の短縮も実現できます。業種を絞り、「マイクロアセットサービス」の適用範囲を拡大することで、利益率の改善が可能です。

「それ以外に新たな『マイクロアセットサービス』は作らないのか?」「注力業種は今後拡大していくか?」というご質問が想像されます。

日本を支えているのは製造業です。その製造業の生産管理業務を新たな注力業種とするために、具体的な案件がスタートしました。その案件をスタートするに当たって、製造業に対する経験、知識を持っている人材を集めるため、グループ間の会社の壁を越えて、プロジェクトチームを組成しました。

複数の会社から、これまでに生産管理の経験を持った人材を、プロジェクトのメンバーに入れ、すでにスタートしています。

これからおおむね2年がかりのプロジェクトになりますが、そこで新たな生産管理の「マイクロアセットサービス」を作り、それをベースにして次の新たな注力業種と定義し、そのエリアでビジネスを広げていく考えです。

当初、当社が超高速開発を行い、ある程度の規模の開発を次々に進めて、「マイクロアセットサービス」を作ってきたわけですが、それが10倍のサイズになると壁が大きくなります。この壁を乗り越えていくために、当社は経験値を集約し、そのビジネスを伸ばしながら着実に一つひとつの新たな注力業種を作っていく方法に切り替えてきたとご理解をいただきたいと思います。

また、システム開発におけるAIの活用についてです。当然、AIにいろいろなことを頼めばプログラムを作成してくれるという世界は、次々できてきています。

テスト工程にAIを入れる、議事録をAIに作成してもらうといったように、多くのところへAIは適用されていますが、超高速開発の戦略をどうしていくのかという観点では、徹底的にフォーカスを絞り、これまでの経験値の溜まったところを推進しながら、一つひとつ新たな注力業種を作っていきます。そして、会社間の壁を越えたメンバーで組成し、動かしていきます。

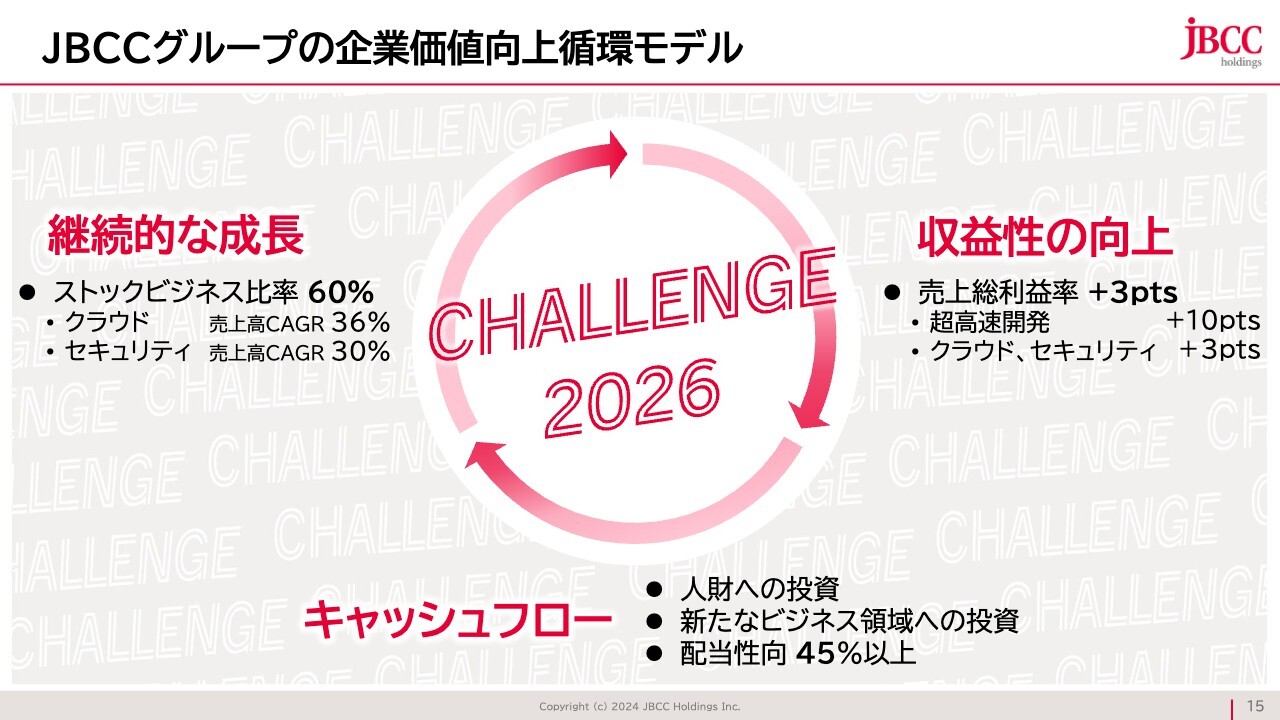

JBCCグループの企業価値向上循環モデル

当社はこの3年間、企業価値向上に邁進してまいります。ご紹介したように、この半年間で着実に進捗しています。

当社は着実に収益性を向上し、株主に還元し、社員に投資し、そして、その社員でさらなる継続的な成長を遂げ、スライドに記載したモデルを回していきます。

当社は前日の取締役会でもかなりの時間をかけて、東証のTOPIX見直しに関して具体的なアクションを議論しました。そして、それに備える施策を具体的に実行していきます。それによって、さらに当社の企業価値向上に努めていきたいと考えています。

以上、上期の決算の概要、そして中期経営計画の進捗についてご紹介しました。

質疑応答:受注残に含まれる業種と今後のリスクについて

質問者:超高速開発の状況についてですが、お話をうかがっていると、大きい規模で経験の浅い業界向けの案件は、対応が難しいのだと理解しました。業種を絞った注力業種であれば、経験値もあるため多少規模が大きくなっても対応できることから、しばらくそれで進めていくと理解しました。今抱えている大型案件の受注残の中で、不得意な業種がまだ残っているのでしょうか? また、今後のリスクに関してコメントがあれば教えてください。

東上:今現在進めている重要プロジェクトは、おおむね10件です。8割は当社の経験値の範囲です。2割には新たな業界がありすでに開発段階に入っていますので、注視しながら進めていきます。

開発段階としては、最初に要件定義と呼ばれる局面があり、その後プログラムを作っていくのですが、ご指摘のように、経験値、業界への理解がまだ浅い場合、作ったプログラムの品質が悪くなります。このように、もともとの要件定義に齟齬が出てくるのは、よく起こる事象です。この2割の新たな業界のプロジェクトを進めていく時に、そのような可能性がないわけではありません。

ただし、2割のプロジェクトは他の8割のプロジェクトから見ると、規模は少し小さくなっていきますので、影響範囲という観点では、起こっても極めて限定的であると思います。

質疑応答:受注を加速するタイミングについて

質問者:受注に関しては、しばらく控えめにするという話がありましたが、今のスケジュールで進んだ場合、受注をもう一度加速できるタイミングは、来年度というイメージでしょうか?

東上:おっしゃるとおり、来年の前半になってくると思います。新たな注力業種の生産管理に関するプロジェクトはすでにスタートしていますが、重要プロジェクトのいくつかが来年前半から後半に向けて稼働を開始します。そして、その後も新たなプロジェクトをスタートさせるために準備を進めています。

プロジェクトの終了と同時に、次のプロジェクトが始まるといったように、スケジュールに関しては、お客さま側と相談しながら進めています。よって、加速というよりは元に戻していく受注サイズになってくるイメージです。それが来年の前半から始まってくると思います。

質疑応答:通期の業績修正におけるサブセグメントの方向感について

質問者:通期の業績修正についておうかがいします。営業利益は51億円から58億円と、7億円引き上げています。具体的な数字はないと思いますが、例えば、「SIの超高速開発は下方修正した」「システムは売上は良かったけれども、利益面ではあまり影響がないので特に変えていない」など、なにかそれぞれのサブセグメントの方向感があれば教えてください。

東上:クラウド事業、セキュリティ事業は、非常に強い売上、それから利益の伸びを示しており、この傾向は変わらず維持できると思います。

SIの事業という観点では、コンバージョンのビジネス、つまり超高速開発以外は極めて順調に進んでいます。超高速開発が今、7割、8割戻った状態です。その状態から緩やかに戻り、第3四半期から第4四半期にかけては、おおむね予算どおりの数値に戻ってくると想定しています。

しかし、SIの場合は、品質観点ではさらに力を入れて行わなければいけないのですが、フィナンシャルの観点では、戻ってくると思います。

質疑応答:人材確保および価格転嫁の継続性について

質問者:この先、人材の獲得競争が緩むことはなく、厳しい状況が続くのではないかと思っています。先ほどは新卒やキャリア採用の実績もご紹介いただきましたが、この先も御社の成長のために人材の確保を続けることが可能なのでしょうか? また、人件費が上がってくるのではないかと思っています。そうなった時に、この先も適切な価格転嫁が続けられるのか、お考えをおうかがいできますでしょうか?

東上:価格転嫁についてですが、当社はこの数年間、世の中のマーケット以上の昇給を継続的に実施してきました。今後も継続していく予定です。それに合わせ、価値転嫁は常に見直しをしております。

一方、人材の確保ですが、来年の新卒入社は今年の30パーセント増で予定しています。業界ではだいたい11パーセントが平均的な離職率ですが、当社グループ全体の毎年の離職率は4パーセントと低くなっています。ただし、新卒の人たちの流動性はより高まると予想しています。

このような観点から新卒採用は進めていますが、それだけでは人員確保が十分に達成できないため、キャリア入社に関してはかなり投資しています。

具体的には上期は29名でした。キャリアの採用を強化するために、今年度からリファーラル入社に対するインセンティブ制度を開始しました。

インセンティブは、人材紹介会社に払う金額と同等の額をそのまま社員に払います。例えば、あるレベルの人を採ると、200万円を社員にインセンティブとして払うことになります。単に金額ではなく、社員が紹介してくれることが大切です。その人がどのような人であり、当社グループを理解してくれているのか、さらには、当社の仲間と一緒に働きたいという心を持って入ってくれるのかが重要です。そのような人の採用を実現するために、リファーラル入社を推進しています。

この6ヶ月間にリファーラル制度によって、19人採用しました。

また、JBCCアカデミーを今年の秋からスタートしています。ここでは社内向けの教育を外に向けて実施しており、できるだけその講師の人たちが、業界の中に出ていってほしいと考えています。例えば、クラウドの技術に対して、非常に造詣の深い講師が、JBCCアカデミーのクラウドの講座を、世の中に向けて提供します。

そして、その講座を受けた人たちが、このような人たちと一緒に働いてみたいと思える場を提供したいと思っています。当社は複業を推奨していますので、わざわざ会社の壁を越えなくても、最初はプロジェクトごとに複業として一緒に行うこともできます。

1つあるいは2つのプロジェクトに携わり、それでこの会社で働いてみたいと思えば、入ってくれればよいと思っています。あるいは、プロジェクト単位ではなく、正式に2つの会社で働いてもらっても構わないという制度を設けています。

9月から具体的に、JBCCアカデミーのコースがいくつかスタートしました。例えば、AIやクラウド、セキュリティの講座がスタートしています。ようやくスタートラインに立ったところですので、現実的な成果はまだお伝えすることができませんが、このような活動を通じて当社グループを知り、社員を知り、新たなことにチャレンジしている会社だということを理解し、入社していただける方をキャリア採用していきたいと考えています。

新着ログ

「情報・通信業」のログ