ワールド、上期は売上収益とすべての損益段階で期初計画を達成 中期経営計画「PLAN-W」2年目も良好な進捗を継続

目次

中林恵一氏:株式会社ワールド取締役副社長執行役員の中林です。日頃より大変お世話になっています。本日は決算説明会にご参加いただきありがとうございます。1章の業績レビューを私、中林より、2章の中期経営計画進捗を社長の鈴木よりご説明します。

業績レビュー

はじめに、2024年2月期は決算期変更に伴う11ヵ月間の変則決算でした。前年比較などの留意点に関してスライドに記載していますのでご確認ください。

財務三表:損益計算書(P/L)実績

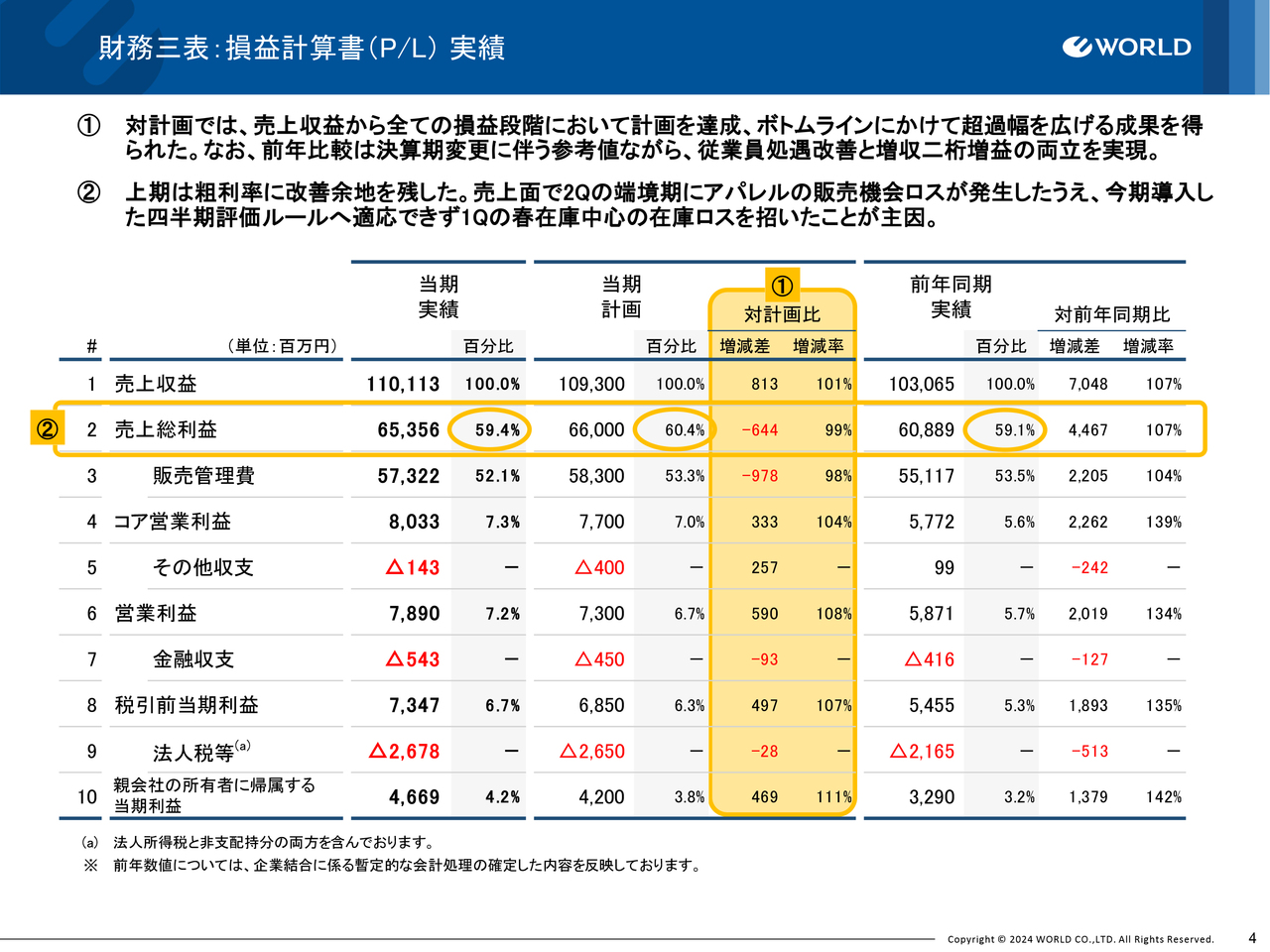

業績レビューの財務三表パートからご説明します。まずはP/L実績です。スライドでは、金色で2つのポイントをハイライトしています。

計画比では、売上収益ならびにすべての損益段階で期初計画を超過しました。ボトムラインに向けて上振れ幅が大きくなっており、中期経営計画「PLAN-W」2年目も良好な進捗を継続できています。

前年同期比では、決算期変更の影響により単純比較はできませんが、引き続き従業員処遇の改善を進めつつ、今期のテーマに掲げる「持続的成長と利益の証明」を業績結果で示せたのではないかと考えています。

次に、粗利率です。前年同期比で0.3パーセント改善しているものの、計画比では1.0パーセント未達となりました。

四半期評価ルールへ適用できず、第1四半期の春在庫を中心に在庫ロスを計上したほか、第2四半期の端境期には、アパレルの猛暑や晩夏商材の不足による販売機会のロスが発生したことが主因です。したがって、アパレルブランドの粗利率には大きな改善余地を残していると考えています。

財務三表:P/L補足(主要指標のレビュー)

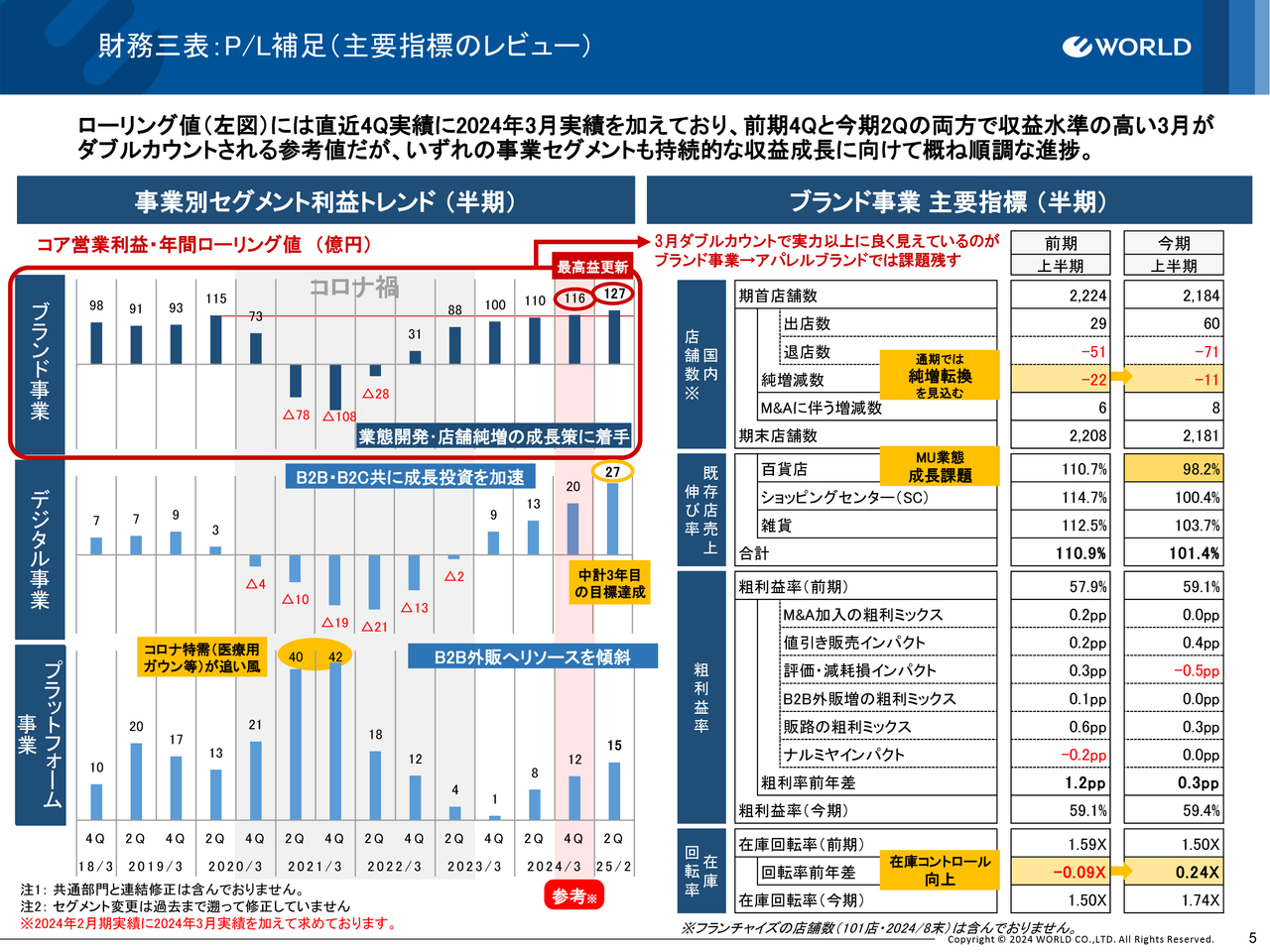

P/Lを主要指標で補足します。スライド左側では、事業セグメント別のコア営業利益について、四半期単位でローリングしたグラフを示しています。

前期第4四半期と今期第2四半期に、高い収益力を誇る3月の実績値がダブルカウントされているため、ブランド事業を中心に今期第2四半期のローリング値が順調すぎているように見えている点をご留意ください。

一番上のブランド事業は、過去最高益となる115億円を超えた水準であることに変わりはないものの、当上期はアパレルブランドで本来狙っていた成果を得られませんでした。

中央のデジタル事業は、B2BソリューションとB2Cサーキュラーともに想定以上の収益力となり、先行投資に伴う費用増加を吸収して成長を持続しています。

一番下のプラットフォーム事業は、外販受注をもう一段積み上げていくことが求められるものの、前年からアパレルとライフスタイルともに収益を着実に伸ばしています。

スライド右側では、ブランド事業の主要指標を示しています。在庫回転率が上昇に転じた成果を収めた反面、店舗数の純増転換や百貨店アパレルの既存店売上の前年割れなど、成長課題を残していると考えています。

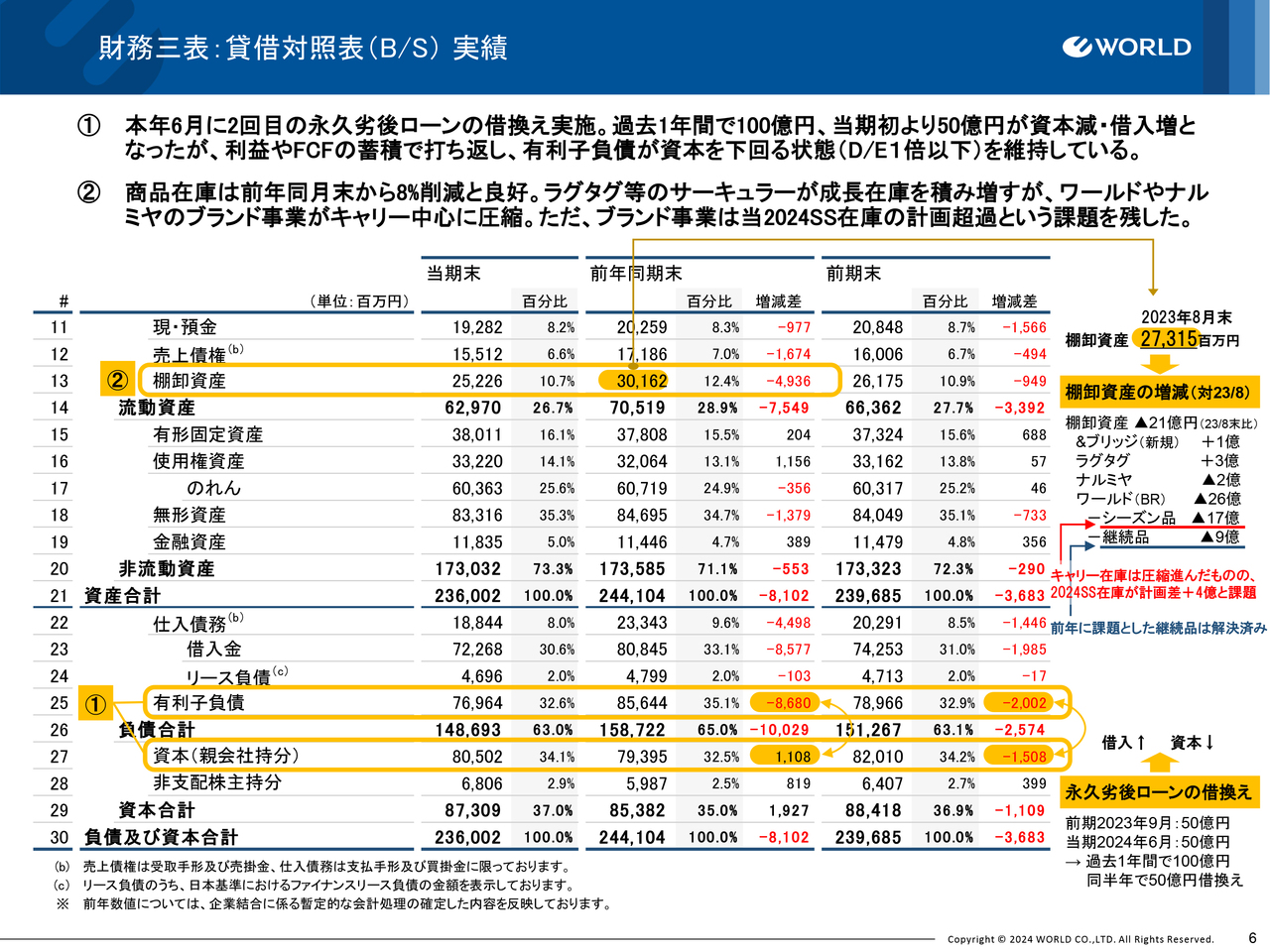

財務三表:貸借対照表(B/S)実績

B/S実績です。1点目に、貸方の親会社持分の資本とリース負債を含む有利子負債についてです。昨年9月末に50億円、今年6月末に50億円と、合計100億円の永久劣後ローンをタームローンで借り換えました。

これにより過去1年で資本が100億円減少し、借入金が100億円増加したものの、この間の利益蓄積のほうが大きく、有利子負債が資本を下回る状態を実現しました。

2点目は、借方である資産サイドの棚卸資産です。在庫の季節性を勘案し、2023年8月末との比較もスライド右端に参考として示しています。

在庫は、前年同月比8パーセント減となる約21億円の減少となりました。先ほどお話しした2024年の春在庫などに改善余地はあるものの、前年の課題だった継続在庫や過年度のキャリー在庫の圧縮が相当進むなど、在庫コントロールの進展によるキャッシュフロー改善が想像以上に大きくなりました。

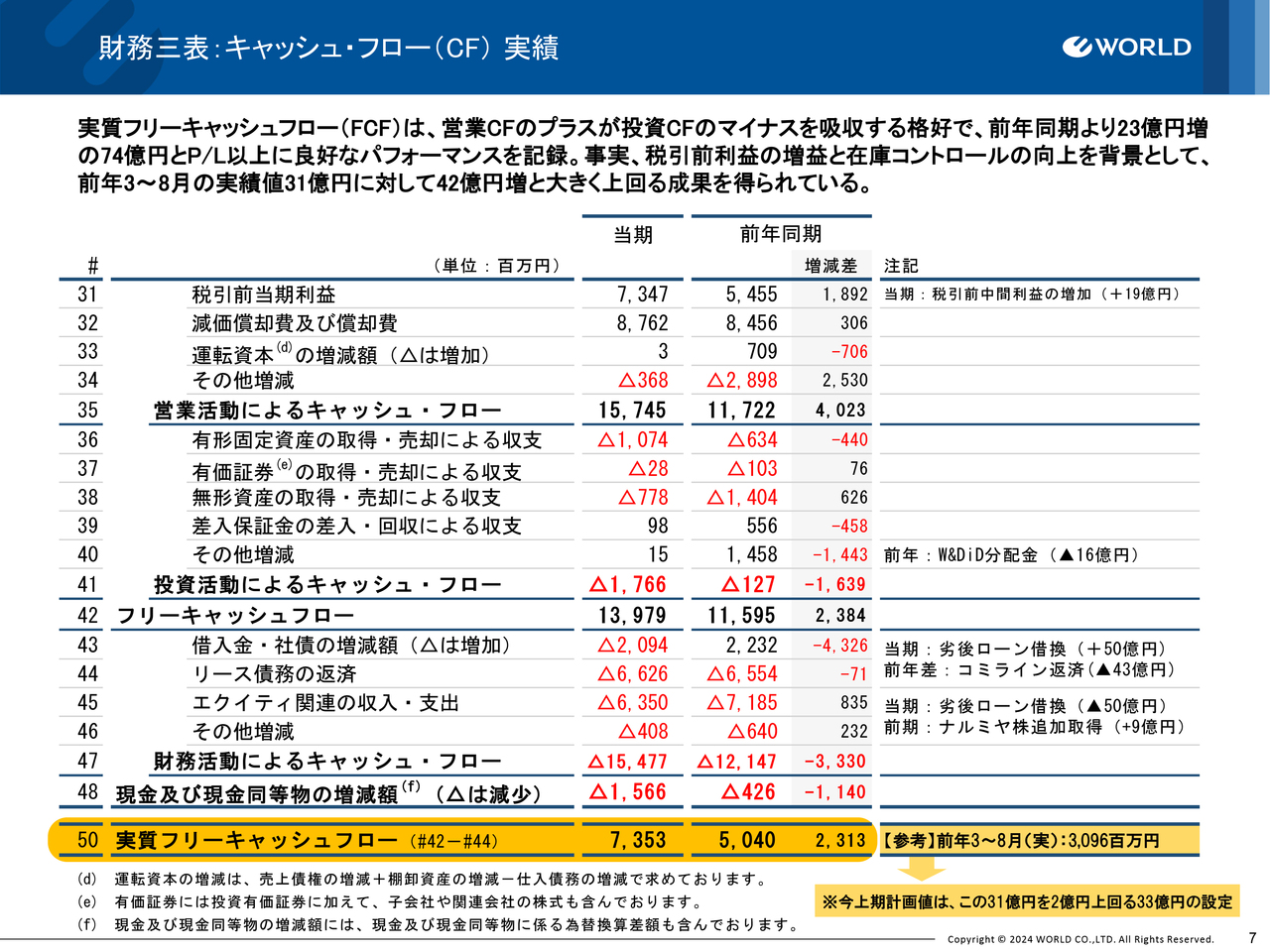

財務三表:キャッシュ・フロー(CF)実績

キャッシュ・フロー実績です。実質フリーキャッシュフローは、前年同期比45パーセント増、23億1,300万円増加となる73億5,300万円のキャッシュインとなり、P/L以上に大きく改善することができました。

スライド右下のコメントをハイライトしていますのでご覧ください。前年3月から8月の実績値、および当年3月から8月の計画値に対し、仕入れコントロールの効果が大きく寄与したことから、実態としては、実質フリーキャッシュフローが対前年と対計画で40億円ほどの大幅な上振れを記録しました。

「PLAN-W」の3ヵ年では年間100億円の実質フリーキャッシュフローを見込んでいますが、当期はその想定を30億円から40億円ほど上回る勢いのパフォーマンスを示していると考えています。

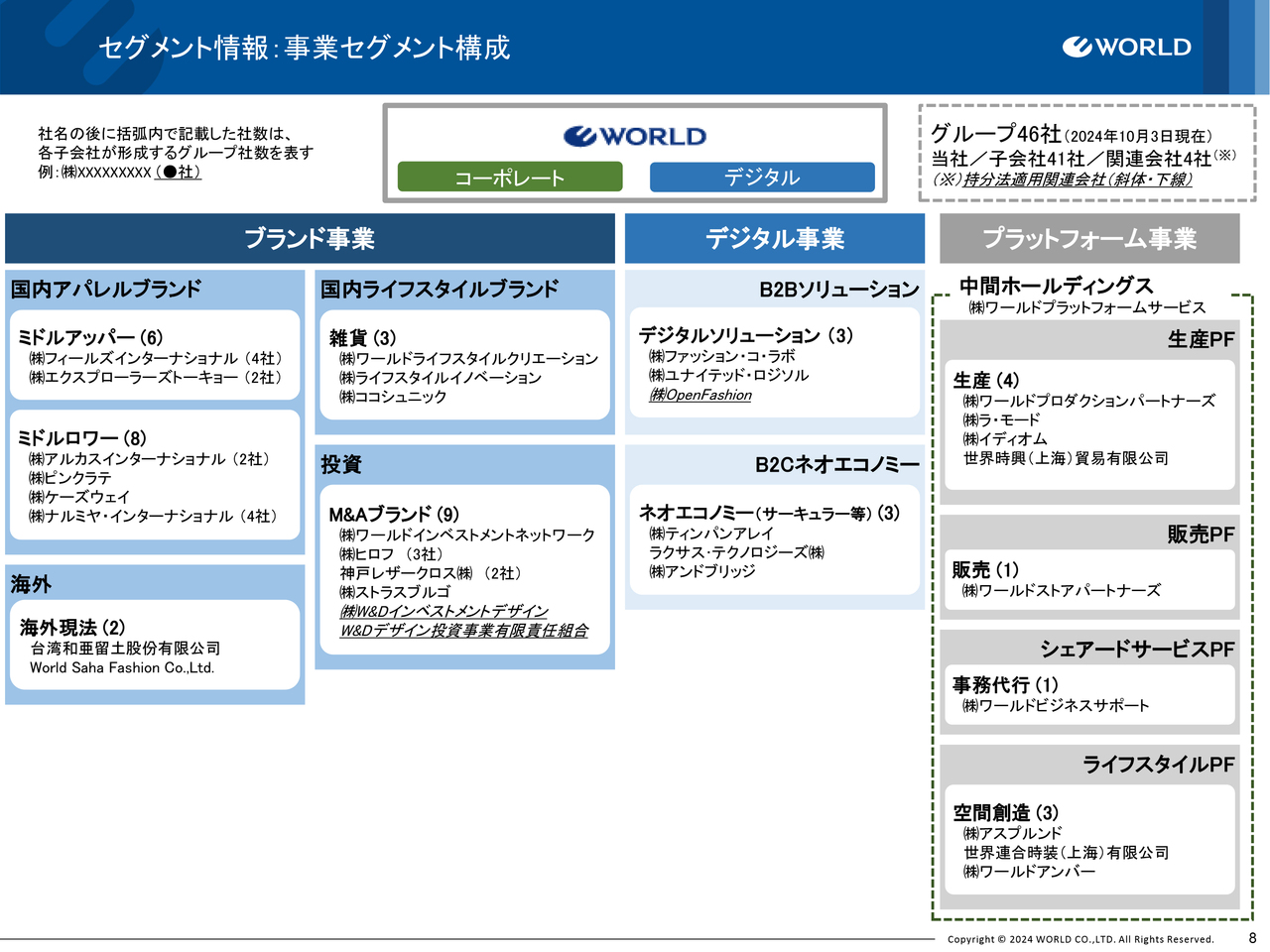

セグメント情報:事業セグメント構成

セグメント情報パートです。こちらは、本日時点の事業セグメント構成を示しています。

コーポレートフォーメーションは、前期末および当期初から変更はありません。今期は、前期末に実行した機構再編を背景とした子会社間の垂直統合や水平統合によるシナジー効果を価値創造につなげる活動に励んでいます。

具体的な進捗の評価については後ほど鈴木よりご説明しますが、まだまだシナジー効果を発揮できると考えています。

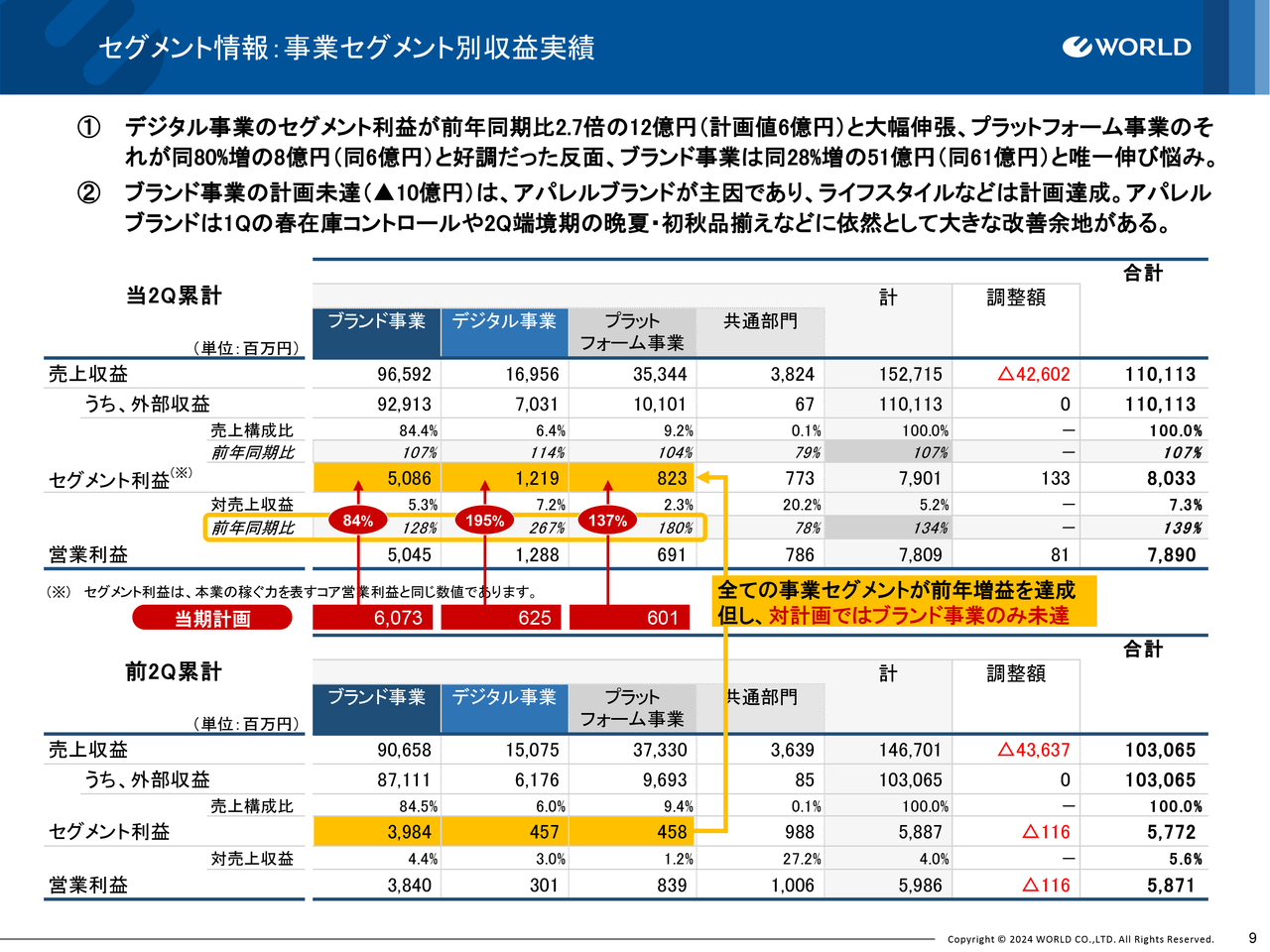

セグメント情報:事業セグメント別収益実績

事業セグメント別収益の実績です。すべての事業セグメントにおいて、セグメント利益が前年同期比で増益を達成しました。増益率の高い順番は、デジタル事業が167パーセント増、プラットフォーム事業が80パーセント増、ブランド事業が28パーセント増となっています。

3つの事業すべてが2桁増益を記録し、事業ポートフォリオ戦略が確かな成長につながり始めたという手応えを得られています。

ただし、未だ改善余地が大きいことも事実です。スライドの赤色で示した期初計画に対しては、ブランド事業のみ未達となりました。ブランド事業の計画乖離は、ほぼすべてがアパレルブランドに起因したものであり、ライフスタイルブランドなどは計画を達成しています。

未達幅の約10億円の内訳は、春商戦を中心とした在庫ロスで半分、端境期の猛暑による晩夏商材の機会ロスで残り半分と、5億円ずつを見積もっています。

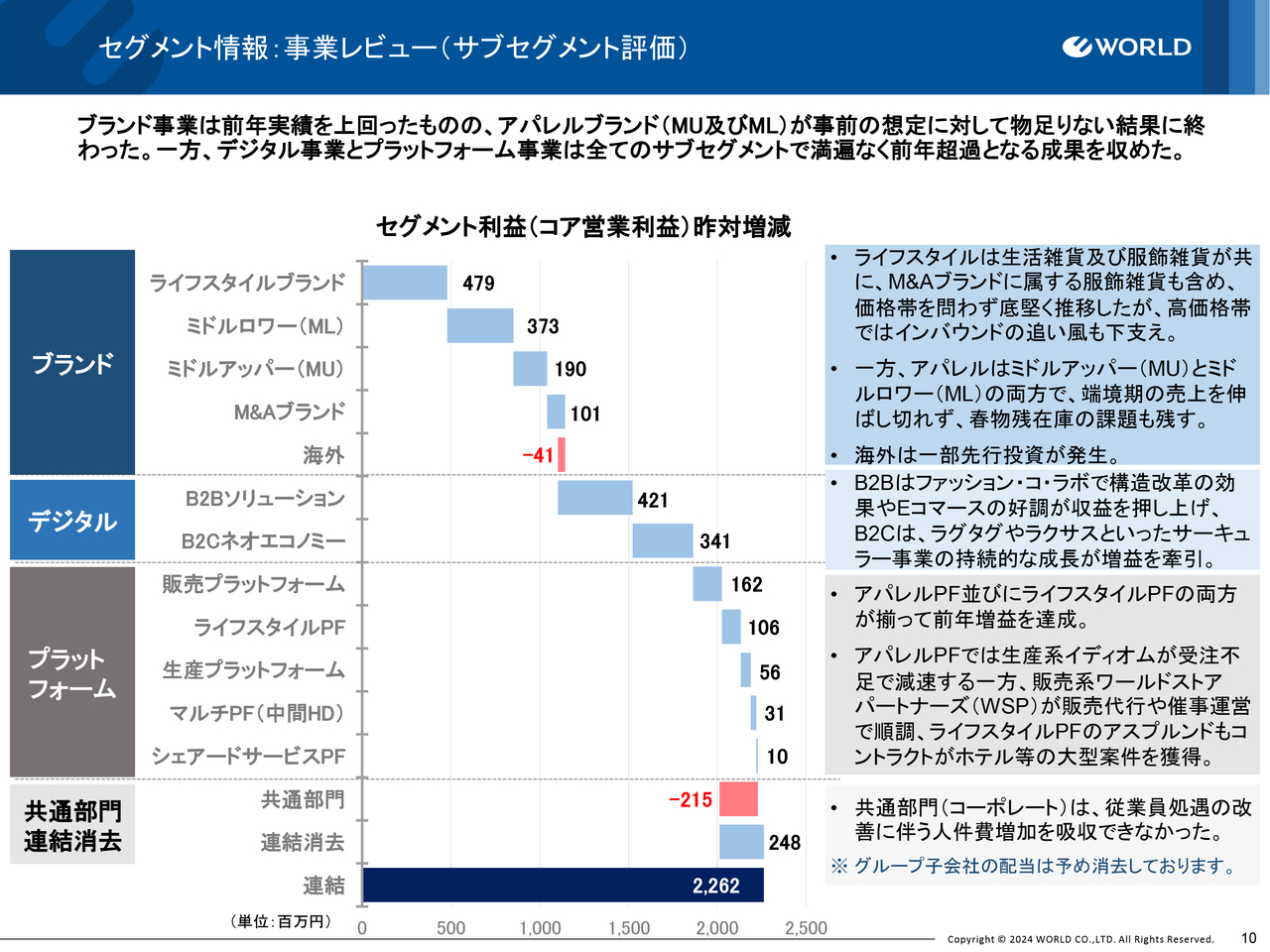

セグメント情報:事業レビュー(サブセグメント評価)

サブセグメント別に、セグメント利益の前年比較増減を滝グラフで示しています。スライドに記載のとおり、事業店舗開発に伴う先行投資によって唯一減益となった海外ブランド事業を除き、すべてのサブセグメントで増益を達成しました。

ブランド事業は、先ほどお伝えしたマーチャンダイジングの要因により、ライフスタイルブランドに比べてアパレルブランドが伸び悩みました。

また、百貨店販路が主体のミドルアッパーは、従業員処遇の改善に伴う経費増加を吸収するだけの成長力にはまだ乏しく、ショッピングセンター販路が主体のミドルロワーでは、原価面などの垂直統合のシナジー効果を十分に享受できる状態になっていません。

デジタル事業のB2Bソリューションは、ファッション・コ・ラボ社において、案件収支の見える化と構造改革の打ち手を進めている効果が大きくなってきました。

B2Cネオエコノミーは、サーキュラー事業への選択と集中が奏功し、「RAGTAG(ラグタグ)」や「Laxus(ラクサス)」が先行費用を吸収して伸びています。さらに、オフプライス業態「&Bridge(アンドブリッジ)」も、「RAGTAG」の経営ノウハウの導入によって改善に向かっています。

プラットフォーム事業は、B2B外販が採算性を担保した受注活動の進捗次第で多少凸凹しています。外販化が進むアパレル販売のプラットフォームにおいては、販売代行や催事運営が安定的に収益を稼ぐようになりました。

さらに、ライフスタイルプラットフォームもホテル等の大型受注がコントラクトで安定的に入ってくるようになった反面、アパレル生産プラットフォームのOEMなどの伸びしろが大きい状況です。

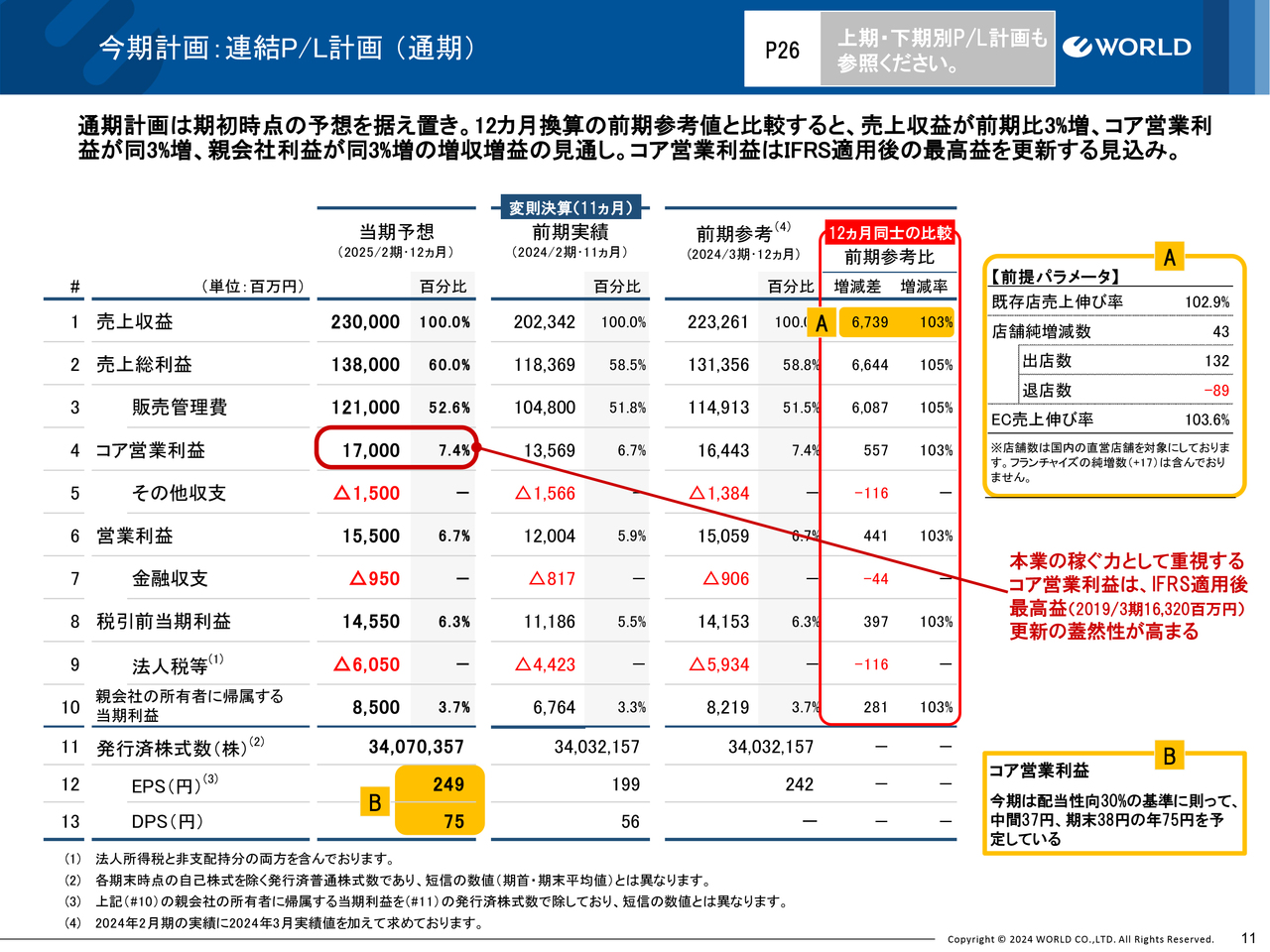

今期計画:連結P/L計画(通期)

今期の連結P/L計画は、期初予想を据え置いています。12ヵ月換算の前期参考値と比較すると、売上収益3パーセント増、コア営業利益3パーセント増の増収増益を見込んでいます。

今期は12ヵ月換算の増益率が小幅になっていますが、これは前期12ヵ月換算の実績が増額修正されたことが理由です。つまり、2024年3月P/Lが期初公表時点の計画値で織り込んでいたものから実績値へ更新された際、3月の利益実績が計画を大きく上回ったことによるものです。

また、コア営業利益170億円の達成をもってIFRS適用後の最高益更新を狙っていますが、その実現性は今期上期の上振れによって十分高まってきたと考えています。

P/L計画の前提条件も不変です。スライドに記載した「A」の前提パラメータのとおり、既存店売上とEC売上の伸び率は103パーセント前後を見ているほか、店舗数は期末での純増転換を計画しています。

また「B」で示すとおり、株主のみなさまへの今期の年間配当は75円と、前年の56円から大幅な増配となる予定に変更はありません。

なお、決算期の変更によって上期と下期の業績収益がどのように変わるのか、下期はどのような業績予想となるのかについては、参考資料26ページを後ほどご確認ください。

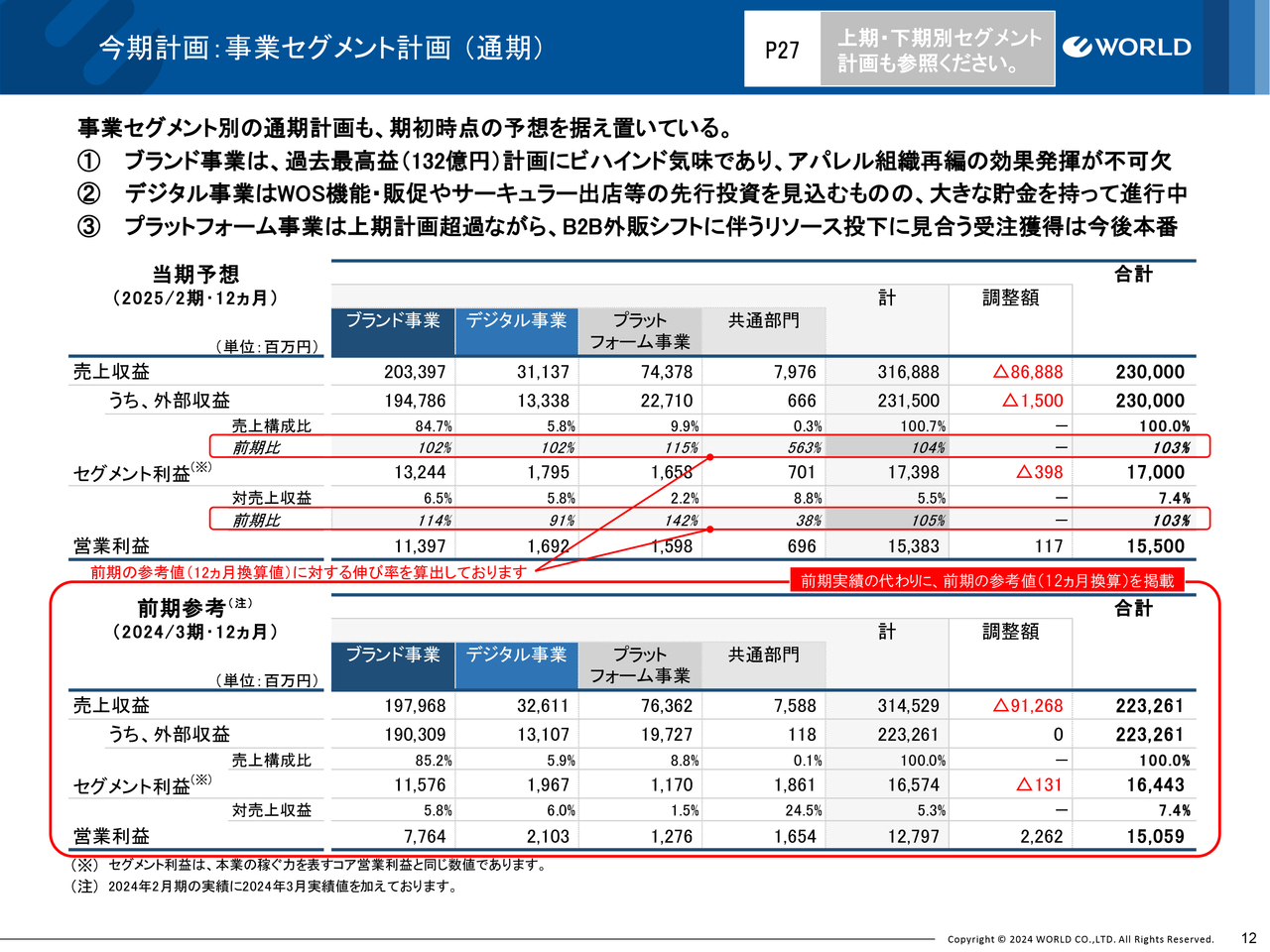

今期計画:事業セグメント計画(通期)

事業セグメント別に、今期計画の組み立てをご説明します。事業セグメント別の収益計画も、期初予想を据え置いています。

12ヵ月換算同士の比較では、すべての事業で増収を予想しているものの、利益面ではブランド事業とプラットフォーム事業の増益予想に対し、デジタル事業のみ減益予想です。2024年3月業績が計画値から実績値へ置き換わったことで、上期は大幅に上振れたデジタル事業で前年実績を増額した影響がここにも生じています。

しかし、デジタル事業がこのまま減益予想でいいとは思っていません。実際には上半期の成績次第で下半期のハードルは異なります。上期計画に負けたブランド事業では下期で大きく挽回する必要がある反面、成長に向けた先行投資が見込まれるデジタル事業では、通期計画に対して大きな貯金を持って進行していると言えます。

いずれにしても、デジタル事業とプラットフォーム事業が上期の貯金を少しでも増やしつつ、ブランド事業が秋冬シーズンでアパレルを中心に挽回し、計画達成に向かうよう目指していきます。

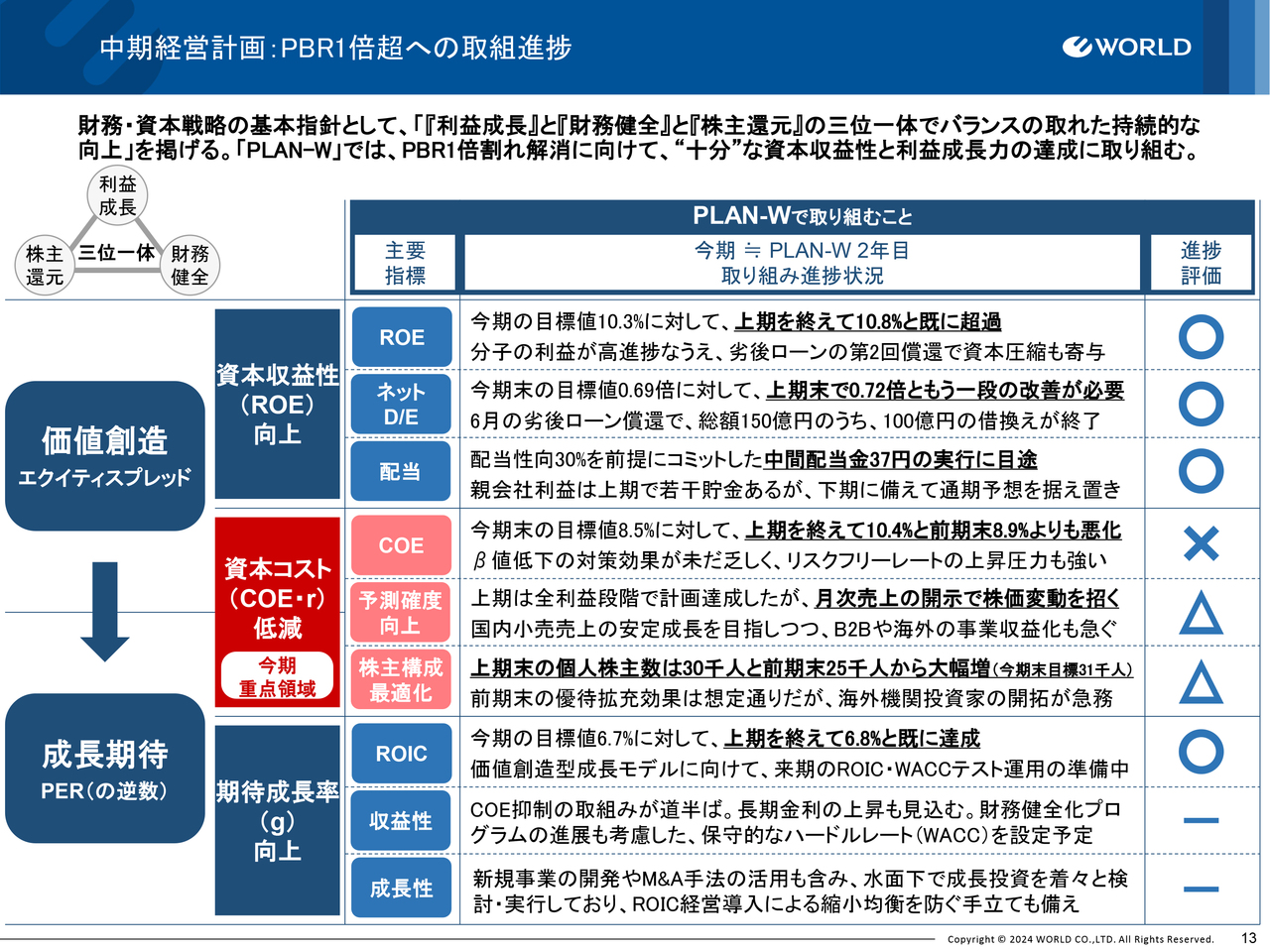

中期経営計画:PBR1倍超への取組進捗

「PLAN-W」の財務・資本戦略です。こちらのスライドでは、2024年2月期本決算でご説明したPBR1倍割れへの対策パートより、前期決算説明会資料15ページに掲載したフレームワークを利用し、「PLAN-W」2年目となる今期の財務・資本戦略の取り組みや進捗状況をレビューしています。

当社は、「持続的な利益成長」「財務体質の健全化」「株主還元の拡充」を三位一体でバランスよく実現していくことを、財務・資本戦略の基本指針としています。

その上で、PBR1倍超への取り組みについては、スライドに記載のとおり、第1段階の資本収益性の向上が順調に進み、第3段階の期待成長率の向上に向けた準備も進んでいる状況です。それに対し、今期の重点領域とする第2段階の資本コストの低減では、むしろ株主資本コストが半年前より上昇するなど、十分な成果を得られていません。

リスクフリーレートである長期国債利回りの先高観も台頭する中、業績と配当の予想精度を高めることで、投資家のみなさまの信頼回復に努めていきます。

そのほか、例えば投資行動が正反対といわれる国内個人投資家と海外機関投資家の双方からバランスよく投資を受けるなど、最適な株主構成を追求することにより、ベータ値、すなわちボラティリティの抑制を急ぐ必要があると認識しています。

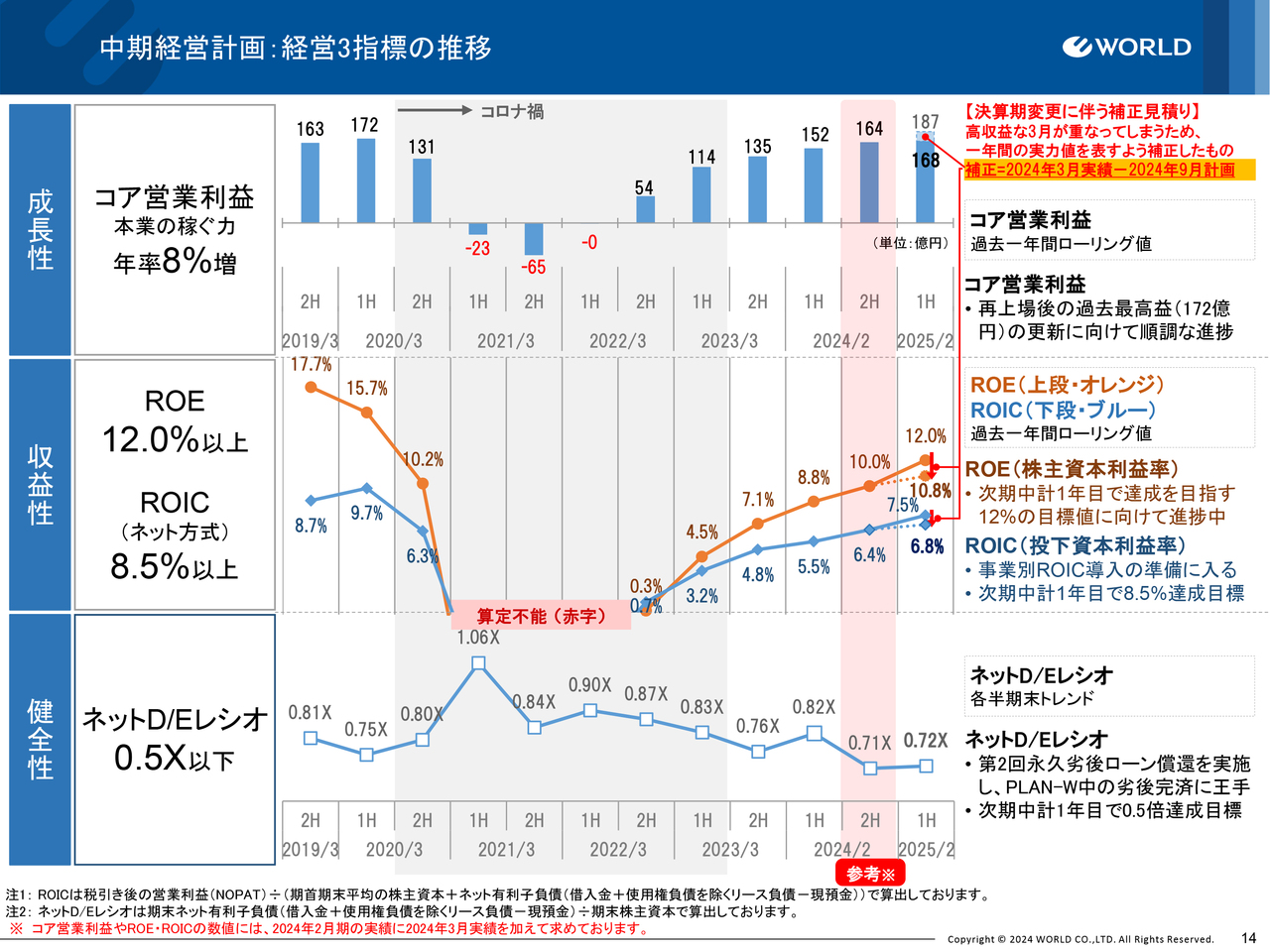

中期経営計画:経営3指標の推移

最後に、財務・資本戦略の進捗とともに密接に関わり合う経営3指標の進捗をご説明します。

コア営業利益、ROE、ROICといった収益を用いた指標に対しては、採用しているローリング値が収益水準の高い3月をダブルカウントしており、実力以上に良く見えている状況です。2025年2月期第2四半期の数値については、2024年3月期実績と2024年9月の計画値のギャップを補正として参考に示しています。

成長性については、引き続き本業の稼ぐ力であるコア営業利益の持続的な成長を目指し、当面は年率8パーセント増を最低限の目標としています。2025年2月期のコア営業利益では、目標計画値の170億円に対して前年比8パーセント増を当てはめると178億円となり、上期に続き、下期でも計画超過を目指していきます。

収益性では、資本のリターンがコストを上回る価値創造的な状態を作ります。ROE12パーセント、ROIC8.5パーセントを目標としており、足元は目標に向けて順調な進捗です。事業別ROIC展開の準備も進めており、経営と現場が一体となった改善活動に着手します。

健全性としては、ネットD/Eレシオ0.5倍以下を目指しています。「PLAN-W」で最終優先テーマとする財務健全性の回復は、コロナ禍で調達した永久劣後ローン150億円の3分の2を借り換えるなど順調です。

「PLAN-W」では財務健全性に配慮した成長投資や株主還元であるとはいえ、収益力の向上を背景に投資と還元の余力が増している点を、今後一段と反映できるよう努めていきたいと考えています。

以上で業績レビューの説明を終わります。

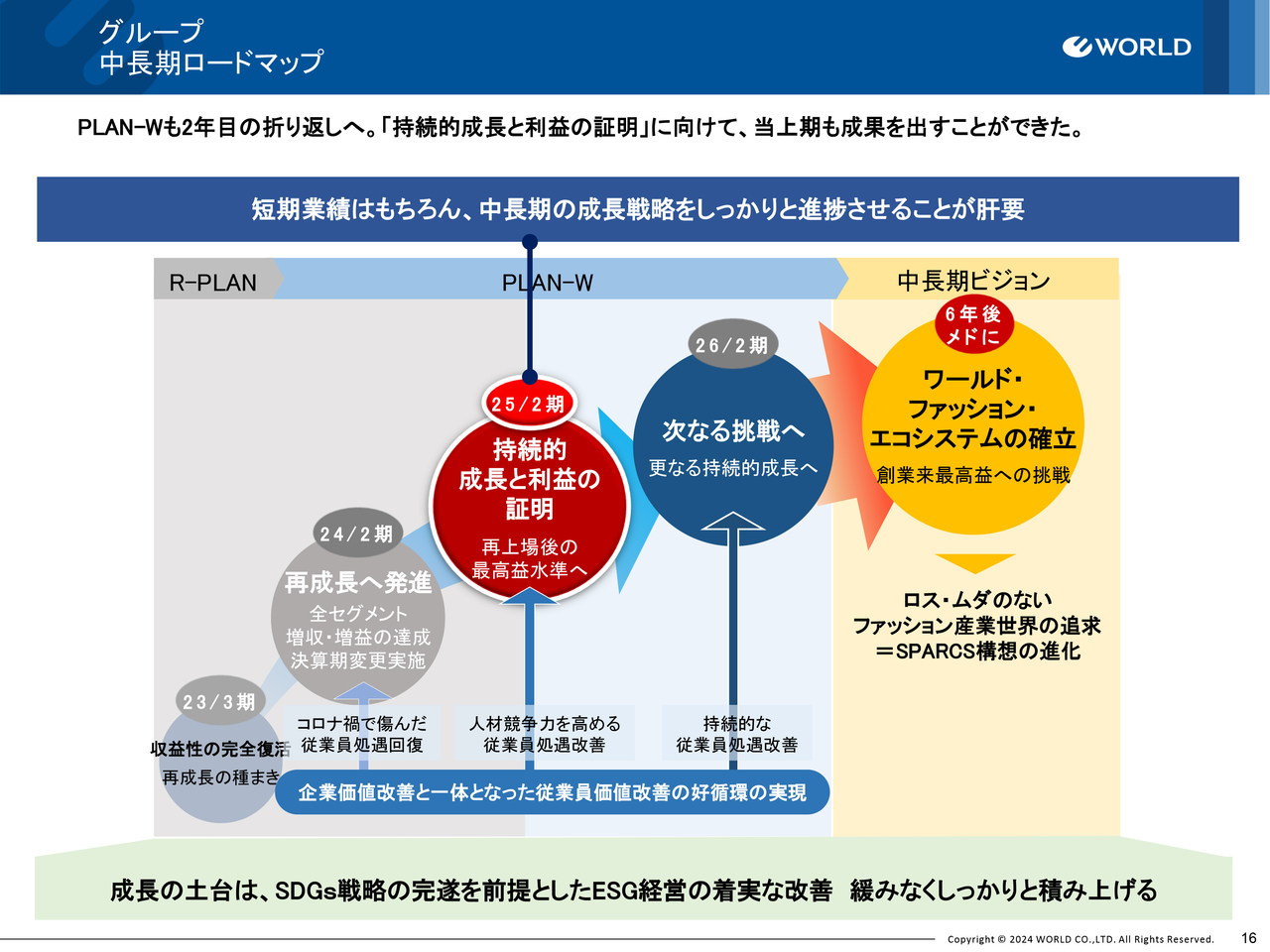

グループ 中長期ロードマップ

鈴木信輝氏:代表取締役社長執行役員の鈴木です。私からは、中期経営計画「PLAN-W」の上期の進捗についてご説明します。

スライドに、中期経営計画の中でも示していたロードマップを掲載しています。2025年2月期は「持続的成長と利益の証明」というテーマで進めています。

3年の中期経営計画もまさに折り返し地点に入っており、先ほど中林からご説明したとおり、実績については当上期も順調に成果を出すことができたと考えています。

しかし、短期業績は当然のことながら、その先にある中長期の成長戦略をしっかりと実践・進捗させることが極めて肝要だという点は変わりありません。

また、スライド下部にも記載しているように、成長の土台となるSDGs戦略の完遂についても、ESG経営の観点において着実な改善を緩みなくしっかり積み上げていくことを、引き続き大事にしていきたいと考えています。

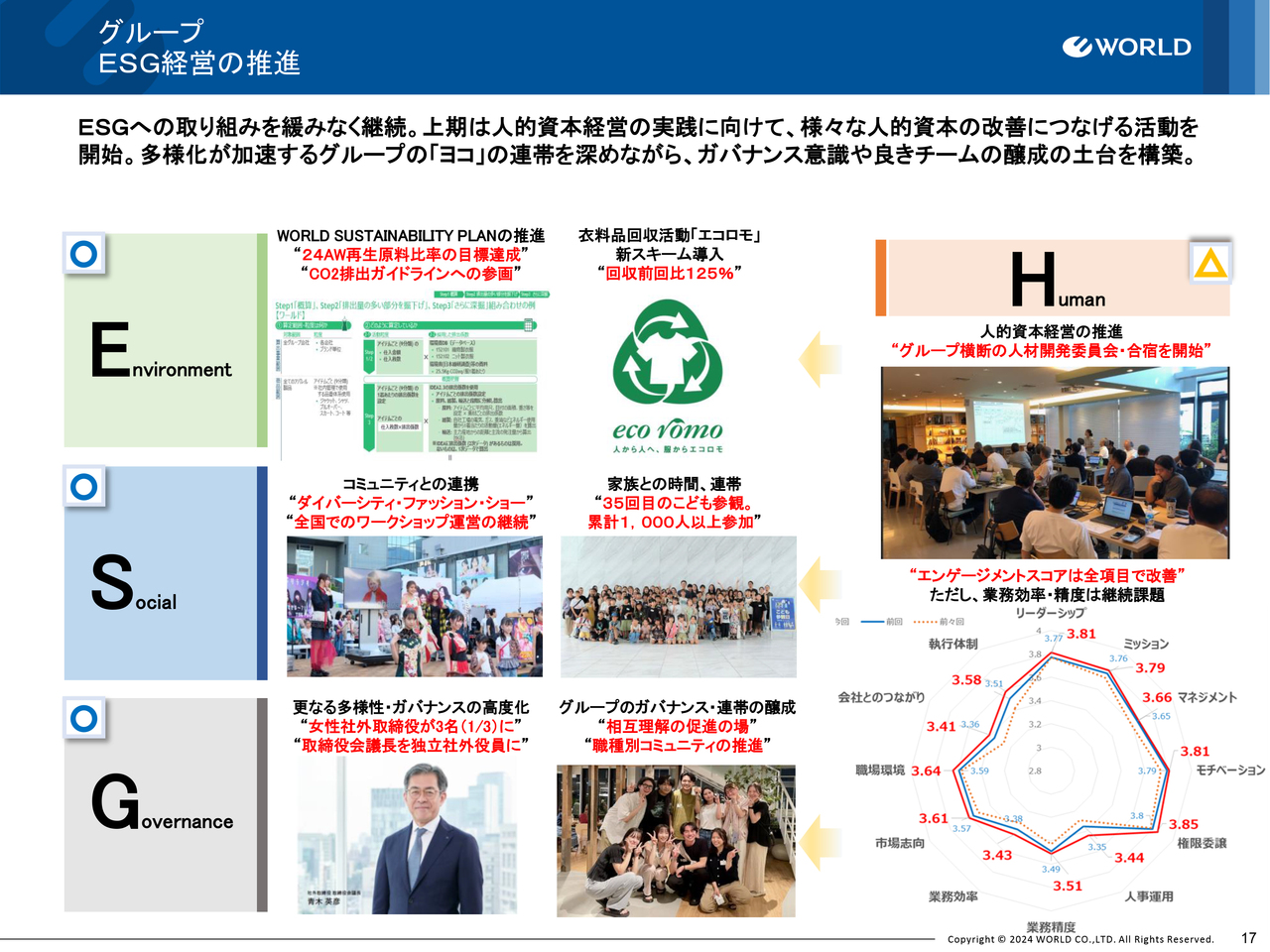

グループ ESG経営の推進

ESG経営について、「E」「S」「G」および人的資本経営についてスライドに示しています。

「E」の環境面においては、「WORLD SUSTAINABILITY PLAN」を公表しています。引き続きその目標に沿いながら、再生原料比率の目標達成やCO2排出ガイドラインへの参画などの活動についてしっかりと積み上げを進めています。衣料品回収についても活動を広げながら、前期比125パーセント増とさらなる拡大に向けて確実に歩みを進めています。

「S」の社会面については、特に地域のコミュニティやダイバーシティといったテーマでさまざまな取り組みを行っており、全国でのワークショップ運営を継続しています。35回目を迎えた「こども参観」では、我々の仕事やファッションの仕事について理解を深めていただく活動を続けてきており、累計1,000人を超えるお子さまに参加していただきました。

「G」のガバナンスにおいては、2024年2月期通期決算でもお話ししましたが、女性社外取締役を全体の3分の1の3名とすること、取締役会議長については独立社外役員とすることを決議しています。そのほかグループのガバナンスにおいては、相互理解のために、グループとしてワンチームでお互いに認め合うといった地道な活動をより一層強めている最中です。

スライド右側に記載している「Human」の人的資本経営の推進では、まさにグループを横断し、私を筆頭として、全役員、全幹部が人材を開発し、育成していくことにコミットしています。

このようにさまざまな新しい活動を進めています。その中の1つのファクターであるエンゲージメントの向上として、我々が組織力アンケートと呼んでいる調査結果では、すべての項目においてスコアの改善が見られました。

しかし、やはり業務効率性などのいくつかの課題は依然として継続していますので、先ほどご紹介したような活動も含めて対応を進めています。

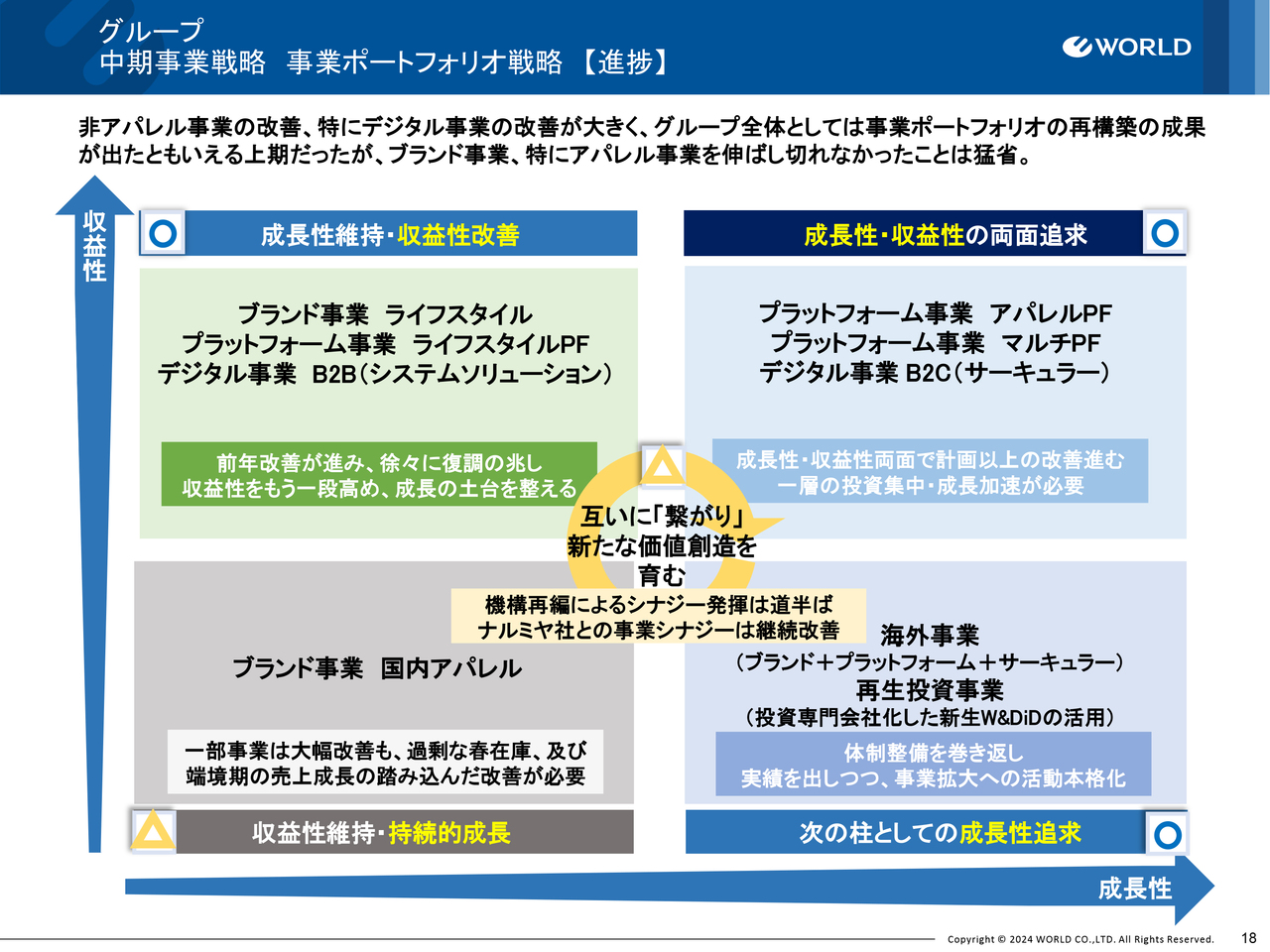

グループ 中期事業戦略 事業ポートフォリオ戦略【進捗】

「PLAN-W」におけるグループの事業ポートフォリオ戦略です。スライドでは縦軸を収益性、横軸を成長性として示しており、それぞれのセグメントの中で活動を進めています。

左下の収益性維持・持続的成長の部分については、先ほど業績面でも課題とお伝えしたブランド事業の国内アパレルです。前年比では増益となったものの、計画には届かなかったことから「△」と評価しています。

一部の事業では非常に大きな改善を進めていますが、一部事業においては過剰な春在庫および端境期の売上成長に対して踏み込んだ部分での在庫や品ぞろえに改善の余地を残しました。これは反省すべきポイントと考えていますし、逆に言えば今後の大きな伸びしろであると考えています。

左上の成長性を維持しながら収益力改善を進める部分では、前年改善が大きく進んだブランド事業のライフスタイルブランド、デジタル事業のシステムソリューションなどが、かなり良いかたちで収益性を改善してきました。さらに一段突き詰めて、再成長を同時に追求していくフェーズに持っていきたいと考えています。

右上の成長性・収益性の両面追求では、先行投資を含めて取り組んできたプラットフォーム事業の中でもアパレルプラットフォームを中心に大きく改善を進めています。特に販売プラットフォームにおいて大きな改善が見られました。

また、いわゆる一気通貫化したマルチプラットフォームというかたちで、お客さまにさまざまなサービスをまとめて提供していく活動でも改善が進んでいます。

一番伸びが大きかったものはデジタル事業のサーキュラーです。リユース・レンタルをはじめとした事業に一層の投資集中を行いながら、成長性・収益性ともに大きく計画を上回る成果を出しました。我々としても、ポートフォリオ戦略の成果が非常に出たのではないかと考えています。

右下のさらに先を見据えた新しい成長性の追求では、次の柱として海外事業および再生投資事業への取り組みを進めていきます。

2024年2月期通期決算の説明会においては「体制整備が若干遅れている」とご説明しましたが、2025年2月期上期で巻き返しました。実績を出しながら、拡大への布石としての活動がいよいよ本格化し始めた点において、「〇」と評価しています。

中央には、このようなすべてのポートフォリオでシナジーを生んでいく点において、「△」と評価しています。今回は機構再編を行っており、ブランド事業における垂直統合もしくは水平統合と、ナルミヤ社とのシナジーを含むテーマがいくつかあります。

その中で、ミドルアッパーを中心とした工場との垂直統合は一定の成果を出しつつある状況ですが、まだ全面的な寄与には至っていません。同様にミドルロワーでは、調達のリードタイムが長いことや直接貿易を含め、まだ取り組みの活動密度に改善の余地を残していることから評価を「△」としています。

ナルミヤ社とのシナジーについては、引き続き定常的なシナジーを発揮できる状態に向けてコミュニケーションを強めています。今後はもう一段踏み込んだシナジーの発揮に向け、取り組みを進めていきたいと考えています。詳細はまた後ほどレビューします。

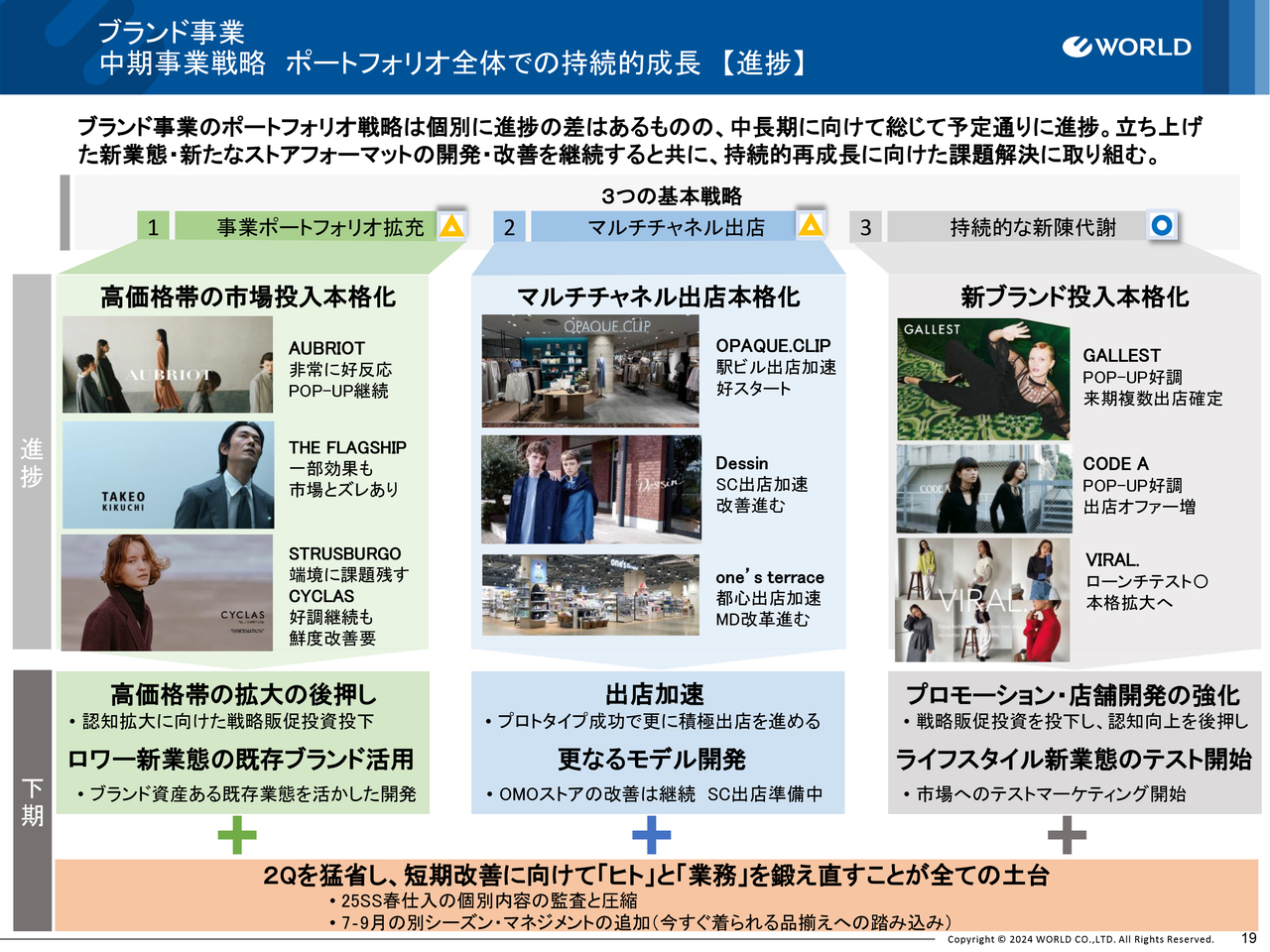

ブランド事業 中期事業戦略 ポートフォリオ全体での持続的成長【進捗】

ブランド事業の中期事業ポートフォリオ戦略の進捗です。「事業ポートフォリオ拡充」「マルチチャネル出店」「持続的な新陳代謝」と、大きく3つのテーマがありました。

1番目の「事業ポートフォリオ拡充」は、特に高価格帯の市場投入が本格化してきました。「AUBRIOT(オブリオ)」「THE FLAGSHIP(ザ・フラッグシップ)」「STRUSBURGO(ストラスブルゴ)」「CYCLAS(シクラス)」などがそれにあたります。

中でも、特に「AUBRIOT」は非常に好反応をいただき、今もPOP-UP等を継続しています。「THE FLAGSHIP」「STRUSBURGO」「CYCLAS」はそれぞれ濃淡がありますが、拡充自体は進捗しています。下期においては、この拡大をもう一段後押しするために認知拡大等に向けた戦略的な販促投資を投下していきます。

また、ミドルロワーの新業態については、ゼロから作るというよりも、既存ブランドを活かしながら開発を進めるアプローチに少し切り替え、活動・体制面を見直している最中です。

2番目の「マルチチャネル出店」でも、昨年からさまざまなテストやトライを続けており、本格化し始めています。

「OPAQUE.CLIP(オペークドットクリップ)」は、今までショッピングセンターを中心に展開してきましたが、駅ビルへの出店を加速しており、非常に良いパフォーマンスを出し始めています。

「Dessin(デッサン)」は、一部ショッピングセンターへの出店もありましたが、これまでは百貨店を軸に展開していました。現在はショッピングセンターへの出店を加速しています。

「one's terrace(ワンズテラス)」は、どちらかというと地方のショッピングセンターへの出店が多かったのですが、現在都心に向けた出店を加速しています。

いずれもいくつか課題はあるものの、概ね好調であり、収益面においても貢献し始めています。下期はさらに出店を加速し、さらなるモデル開発を進め、ほかのブランドにおいても同様にOMOストアを含めて出店の準備を進めています。

3番目の「持続的な新陳代謝」では、新ブランドの投入が本格化しています。特に我々のポートフォリオで若干手薄になっている若年層のアーリーアダプターが対象になっています。

「GALLEST(ギャレスト)」は非常にPOP-UPも好調で、2026年2月期には複数店舗の出店がすでに確定しています。

「CODE A(コードエー)」もEC、POP-UPともに計画を超過しています。出店オファーが増えていますので、現在厳選している最中です。

「VIRAL.(バイラル)」という新しいブランドでは、ローンチテストをEC中心に進めており、今後本格拡大に向けて舵を切っていくフェーズに入っています。

いずれも先ほどの高価格帯と同様、プロモーションおよび店舗開発の強化が1つのテーマになっています。また、スライドには記載していないライフスタイルブランドの新業態テストがこの秋冬から本格化していきます。来期以降の出店を見据えながら、今まさに鋭意開発を進めているところです。

このような成長性に向けた取り組みは、濃淡はもちろんありますが、確実に進んでいます。

ただし、足元の第2四半期については、先ほど反省点としてお話ししたとおり、春在庫を引きずったことが1つ挙げられます。加えて、夏の猛暑・残暑への対策ができているブランドも多くありましたが、特に百貨店チャネルを中心としたブランドが非常に出遅れたことは猛省の一言に尽きます。

このような「やるべくしてやること」が徹底しきれていなかったことについては、大きな課題であると考えています。しかし、その課題の乗り越え方は明白です。もう一度足元の業績をきっちりと固めて業務を鍛え直すことをテーマに、今まさに鋭意活動しているところです。

特に国内アパレルの課題に関しては、足元をしっかりと改善しながら未来につなげていきたいと考えています。

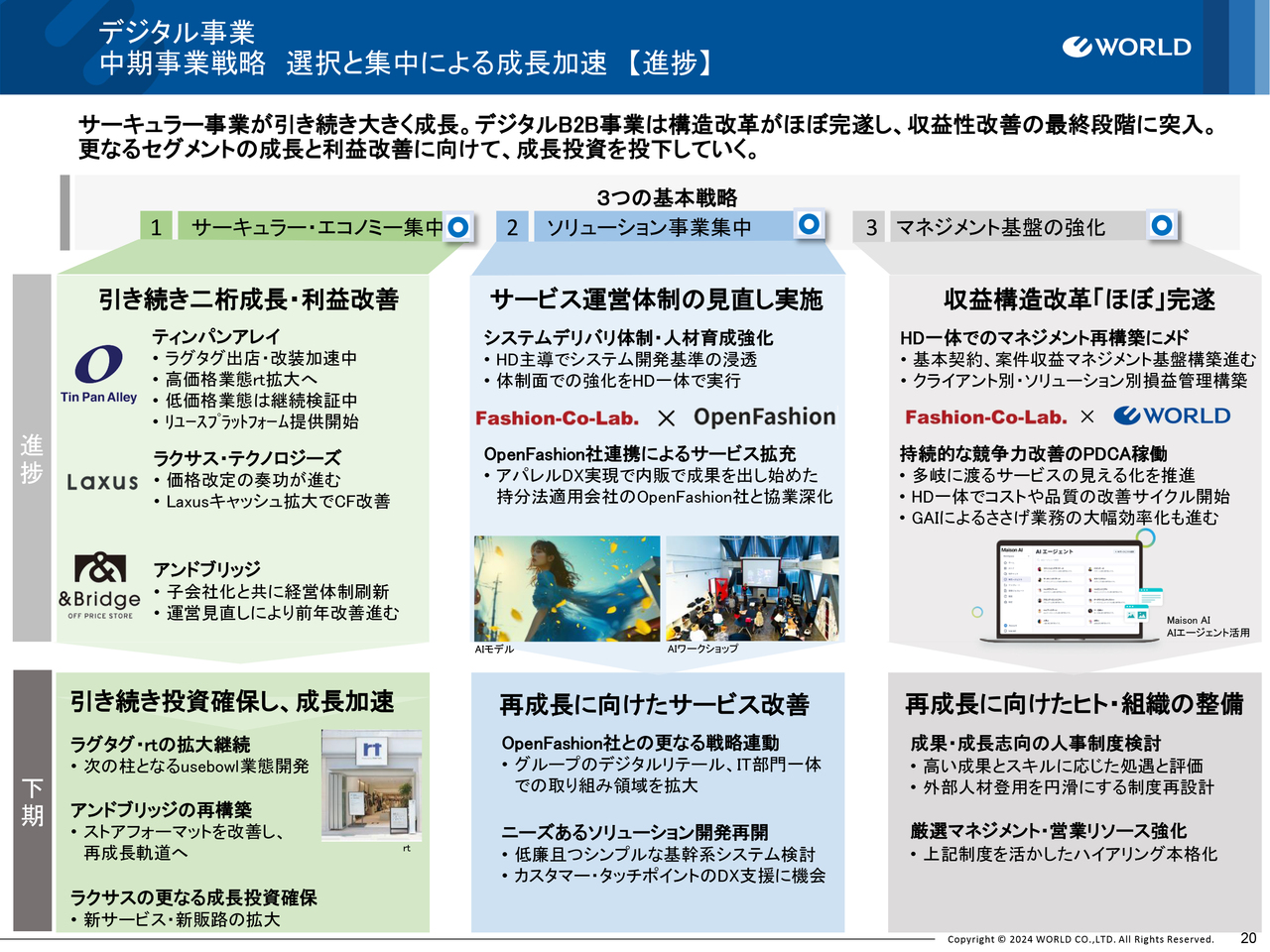

デジタル事業 中期事業戦略 選択と集中による成長加速【進捗】

デジタル事業についてです。こちらは、「サーキュラー・エコノミー集中」「ソリューション事業集中」「マネジメント基盤の強化」の3つの基本戦略で進捗しています。

1番目の「サーキュラー・エコノミー集中」については、先ほどからお伝えしているとおり、「Tin Pan Alley(ティンパンアレイ)」「RAGTAG」、高価格業態の「rt(アールティー)」は、いずれも改装・出店にかなりのアクセルを踏んでいるところです。低価格業態の開発も引き続き行っており、なんとかものにしていきたいと考え、鋭意活動に取り組んでいます。

もう1つ、いわゆるリユースプラットフォームというかたちで、いくつかリリースを出しています。具体的には、他社に対して回収・査定・循環といったサービスの提供を開始しました。

「Laxus」については、価格改定および「Laxusキャッシュ」という新しいサービスを展開したことで、キャッシュフロー面でも大きく改善したことが1つのポイントになります。

「&Bridge」は「Tin Pan Alley」のノウハウを移植して、前年改善が大きく進み始めました。ただし、勝つフォーマットをもう一段磨き上げて、今後の再成長に向けて活動を強めていきたいと思っています。下期においても、基本的には投資に一段踏み込みながら、事業面での改善・成長を促していきます。

2番目の「ソリューション事業集中」については、前回少し反省点が残っていたサービスの運営体制をホールディングスのシステム部門も一体となって見直し、大きく改善してきました。一定の安心感も含めた成果を出せるのではないかと思っています。

それに加えて、我々にはOpenFashion社という持分法適用会社があり、そこでは「Maison AI」というGAIを含めたサービスを提供しています。我々の内部におけるさまざまな改善活動でのシナジーが、OpenFashion社とのアパレルDXの実現により、大きく拡充してきています。

このような活動から、さまざまなシステムデリバリ、サービスの提供、ソリューションなど、お客さまに提供する体制の土台がもう一段高まっているのではないかと考えています。

この下期に関しては、再成長に向けてサービスをさらに改善していきたいと思います。具体的には、OpenFashion社とのさらなる戦略連動を高めて、内販のみならず外部に対してもサービスを提供するような活動にシフトしていきたいと考えています。

収益構造改革の中でいったん止めていた「ニーズあるソリューション開発」についても、投資対効果を見極めることが前提になりますが、再開します。例えば、低廉且つシンプルな基幹系システムの提供や、カスタマー・タッチポイントのDX支援など、さまざまな方法が寄せられています。後にサービスなどにも広げていきたいと考えています。

3番目の「マネジメント基盤の強化」についてです。前回は「収益構造改革に積み残しがあった」とレビューしましたが、今回は「ほぼ」完遂という段階まで持ってくることができたと思っています。ホールディングスチームとも一体で、基本契約、案件収益マネジメント、さまざまな収益管理の基盤を構築してきました。

それに加えて、持続的な競争力の改善を行っています。さまざまなサービスを提供していますので、中身の見える化や品質面も含めてきちんと改善していきます。これらの取り組みにようやく着手できるようになってきました。

一例として、OpenFashion社と連動し、GAIを使ってささげ業務の大幅な効率化が進んでいます。工数ベースでは半分、事業によっては9割以上を削減するといった効果を出しながら、サービスの品質を上げていく取り組みを進めています。

今後はこれを再成長に向けた土台として、成長志向、成果志向を持った人事制度の検討や、それをてこにした厳選マネジメント・営業リソースの強化をこの下期にしっかりと整えていきたいと考えています。

総じて、デジタル事業に関しては、この上期にさまざまな課題を乗り越え、一定以上の進捗ができたのではないかと評価しています。

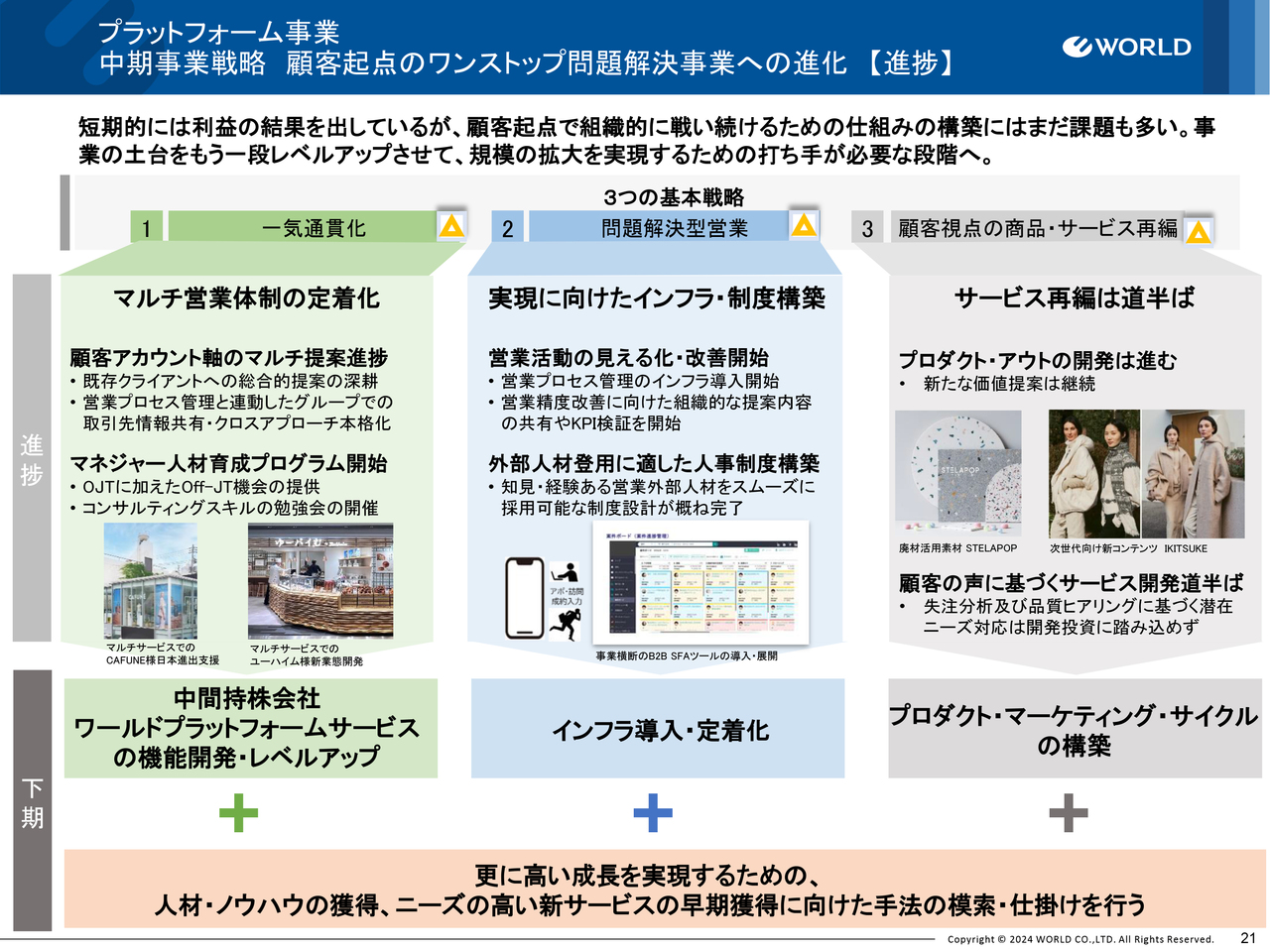

プラットフォーム事業 中期事業戦略 顧客起点のワンストップ問題解決事業への進化【進捗】

プラットフォーム事業です。「一気通貫化」「問題解決型営業」「顧客視点の商品・サービス再編」といったテーマで取り組んでいます。

1番目の「一気通貫化」については、マルチ営業体制との定着化を図ってきました。さまざまな活動を通じて、既存のお客さまへの多面的な提案等もようやく回り始めてきたと考えています。また、それを担うようなマネージャー人材育成について、一定程度の仕組みが整いつつあります。

これらすべてを底上げしていく必要があると思っていますので、下期は中間持株会社であるワールドプラットフォームサービス社の機能開発・レベルアップを果たしていきます。

2番目の「問題解決型営業」については、特に営業活動の見える化・改善に取り組んでいます。前回は「営業活動を科学する」といったことをお伝えしましたが、まさにインフラを整えていくことを進めてきました。併せて、積極的に外部人材登用も進めており、人事制度をきちんとアジャストしていくことにも取り組んできました。

上期はこのようにいろいろな仕組みを整えた期でしたので、下期はそれをきちんと使っていき、定着させることに力を注いでいきます。

3番目の「顧客視点の商品・サービス再編」については、スライドに「道半ば」と記載しています。プロダクト・アウトの開発として、例えばスライドに記載の「STELAPOP(ステラポップ)」というデニム廃材を活用した家具等の資材があります。

また、次世代向けの新しいコンテンツなどをプロダクトサイドから出すことはありますが、お客さまの声に基づいて新しいサービスを作り上げて改善していくことは、まだまだ定着していません。したがって、プロダクト・マーケティング・サイクルをきちんと積み上げていける活動を進める必要があります。

プラットフォーム事業のいずれも、もう一段高い成長や収益性を狙っていくべきだと思っていますので、人材・ノウハウの獲得、ニーズの高い新サービスの早期獲得のために、手法を少し追加して仕掛けを行っていく必要があると考えています。

次の柱 中期事業戦略 事業開発の進展【進捗】

次の柱として、海外事業と再生投資事業を進めています。特に今、サーキュラー事業の「RAGTAG」の海外展開にアクセルを踏んでいます。

タイでのPOP-UPが完了し、マーケットに向けたオペレーションの運用もほぼ検証が終わった状況です。マレーシアにおいても、タイとほぼ同じようなタイミングで展開していく方向で進めています。北米マーケットは、現在リサーチ継続中です。

プラットフォーム事業の海外展開は、中国での拡大に向けて、営業パイプラインを拡大中です。

総じて、若干リカバリーが必要な状態からは「〇」という状況になってきたのではないかと思っています。

再生投資事業については、昨年投資1号案件として、ニットプランナーの「KP(ケーピー)」の事業を譲り受け、ナルミヤ社とともに再生に取り組んできました。こちらは想定を上回る業績改善を実現し、すでに黒字化を果たしています。投資からわずか1年で再建が完了したことになります。

ナルミヤ社の子会社とし、また次の新しいケース、再生案件のパイプラインを拡充することで、よりマーケットインパクトがある大規模案件の獲得に向けて活動を強化しています。

現在は、POP-UPや「KP」などの実績を積み上げる活動が本格化しています。

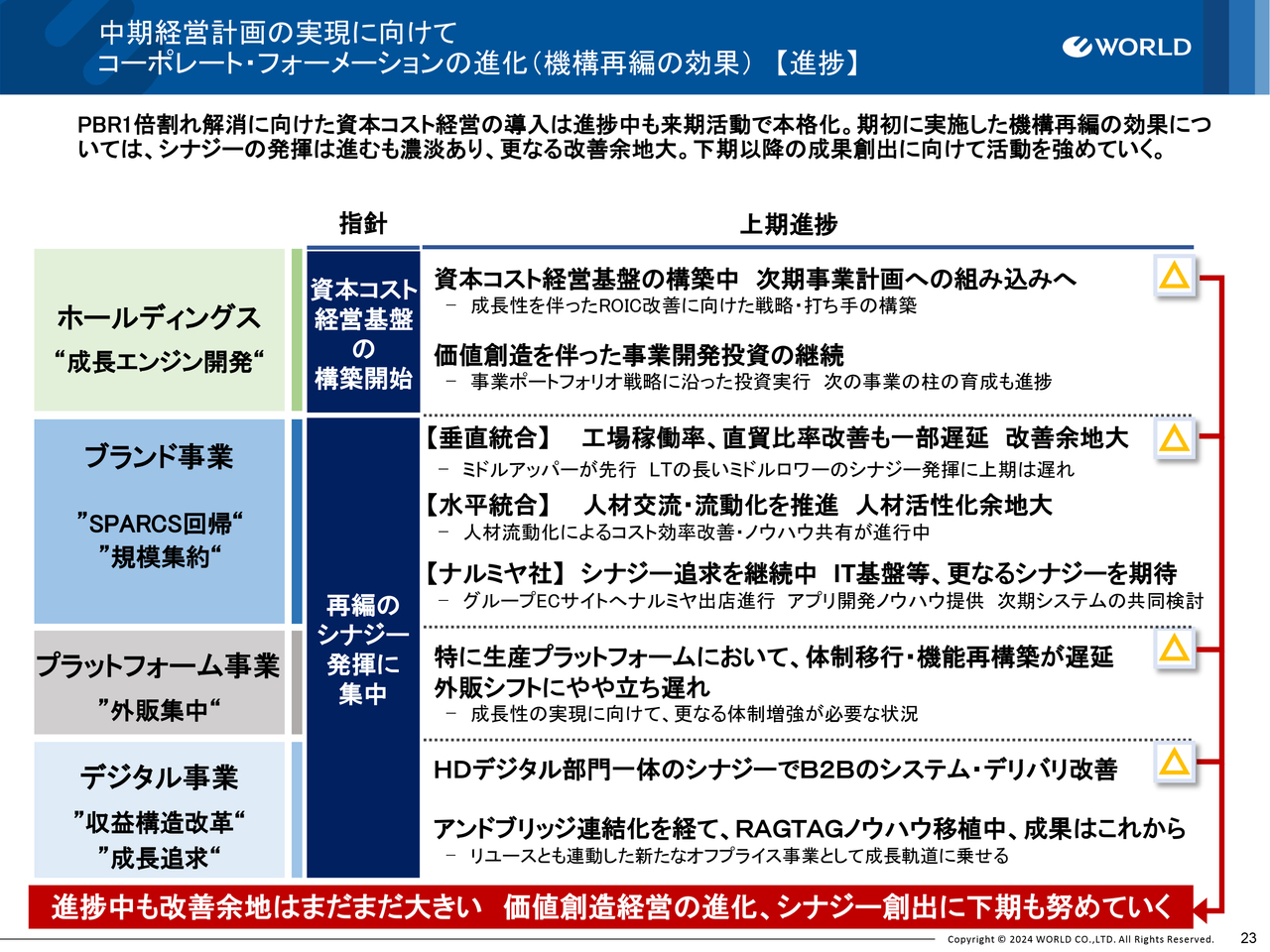

中期経営計画の実現に向けて コーポレート・フォーメーションの進化(機構再編の効果)【進捗】

先ほど少し触れましたが、シナジーの発揮についての進捗を詳細にご説明します。先ほど中林からもお話があったとおり、PBR1倍割れの解消に向けた資本コスト経営の導入を進めています。

プロトタイプもほとんど出来上がっており、まさに次の事業計画への組み込みがこれからスタートしていく段階になります。価値創造を伴った事業開発投資を継続するために、このようなツールも使いながら、経営の確度・精度を上げていく活動がまさに今、本格化したタイミングになります。

スライドのブランド事業以下に記載しているシナジー発揮については、工場稼働率、直接貿易比率等は一部遅延しつつも、垂直統合により改善余地がまだある状態です。特に、ミドルロワーのリードタイムが少し長いこともあり、活動が立ち遅れているという点は、大きな改善余地として現在活動を強化しています。

水平統合の規模を大きくしていくことについては、人材交流・流動化を推進し、経費効率を上げながら、ある一定の人材の活性化余地を持って事業を進めています。

ナルミヤ社に関しては、定常的なシナジーの追求を継続中です。例えば、グループECサイトへナルミヤ社がオンライン出店することにも取り組んでいますが、もう一段踏み込んで、次期システムを共同検討するなど、インフラ面でのシナジーに向けて動き出しています。

プラットフォーム事業は、特に生産プラットフォームにおいて活動の遅延があります。外販シフトに立ち遅れがありますので、このあたりは体制増強が必要であると考えています。

デジタル事業も、ホールディングスとのシナジーにより、システム・デリバリの改善を行いました。「&Bridge」の連結化においても、「Tin Pan Alley」とのシナジーを活用することで業務精度を改善している最中です。

いずれにおいても評価は「△」としていますが、改善余地は非常に大きいと思っていますので、下期以降もシナジー発揮に注力していきます。

最後に

中期経営計画「PLAN-W」の進捗についてご説明しました。上期は、なんとか全利益段階で大きく計画を達成することができました。引き続き成長への手応えも得ることができたと総括しています。

このことは、こちらにお越しいただいているステークホルダーのみなさまの変わらぬご支援の賜物です。この場を借りて、社員一同、あらためて御礼申し上げたいと思います。本当にありがとうございました。

ただし、誠に遺憾ながら、PBR1倍割れの状況は継続しています。本質的な企業価値改善に向けて資本コストを意識し、かつ成長性を伴った価値創造に向けて、事業マネジメントをもう一段進化させなければならないと考えています。

グループ事業のポートフォリオ戦略は、先ほどお伝えしたとおり、次の成長の柱とナルミヤ社とのシナジーも含めて継続して進めてきているものの、機構再編によるシナジーはもう一段の活動が必要だと考えています。

正直にお伝えすると、アパレル事業はやはり課題を残した結果となりました。前年改善こそすれ、期待値に届きませんでした。前回の説明会でも触れましたが、やはり春夏シーズンの立ち遅れが残在庫として引きずりました。

また、夏シーズンの運用で猛暑対策を進めてきましたが、一部事業の中で、過去との延長線上に手を加えた程度の打ち手にとどまってしまいました。このような点に課題を残したことは、ひとえに私の課題であり、猛省しています。この課題を突き詰めるかたちで改善していきます。

デジタル事業は想定を超えて成長していますので、さらに踏み込んだ成長加速に向けて、もう一段徹底した投資が必要であり、そのための選択と集中を進めていきます。B2B事業は、構造改革にほぼ目処がつきましたので、新しいサービスや成長に向けたサービス開発を進めていきます。

プラットフォーム事業も利益改善が大きく進みました。しかし、まだまだ成長ポテンシャルを発揮しきれていません。やはりブレイクスルーが必要だということで、一気呵成の人材・ノウハウの獲得のために、戦略的な打ち手を進めていきたいと考えています。

総じて、グループ事業ポートフォリオ戦略を成果につなげることができました。しかし、既存ポートフォリオ、すなわちアパレル事業においては、本来改善できた「緩さ」を残してしまいました。したがって、危機感を持って取り組んでいきたいと思っています。

裏を返せば、上期はアパレル事業が計画に届かなくても、他のポートフォリオが補うことで全体として立ち向かっていけることが成果として現れ始めたと思っています。まだまだ成果を出せたはずの上期でしたので、足元をしっかりともう一度見つめ直し、基本にフォーカスを当てて、現地・現物・現場を大事にし、徹底度を高めていきます。

「創造全力、価値共有。つねに、その上をめざして。」ということで、常にお客さまど真ん中に、挑戦し続ける、変化し続ける、そして勝ち続けることにこだわっていきます。

ステークホルダーのみなさまとのコミュニケーションを通じて、かつてのアパレル企業から、大きく変わり始めた我々のグループへのご理解が少しずつ進み始めたと実感しています。その熱い期待に応えるべく、社員一同、日々精進していきますので、引き続き、ワールドグループへのご支援のほど、よろしくお願いします。

新着ログ

「繊維製品」のログ