マネーフォワード、法人顧客純増数記録更新、四半期EBITDA黒字で順調進捗

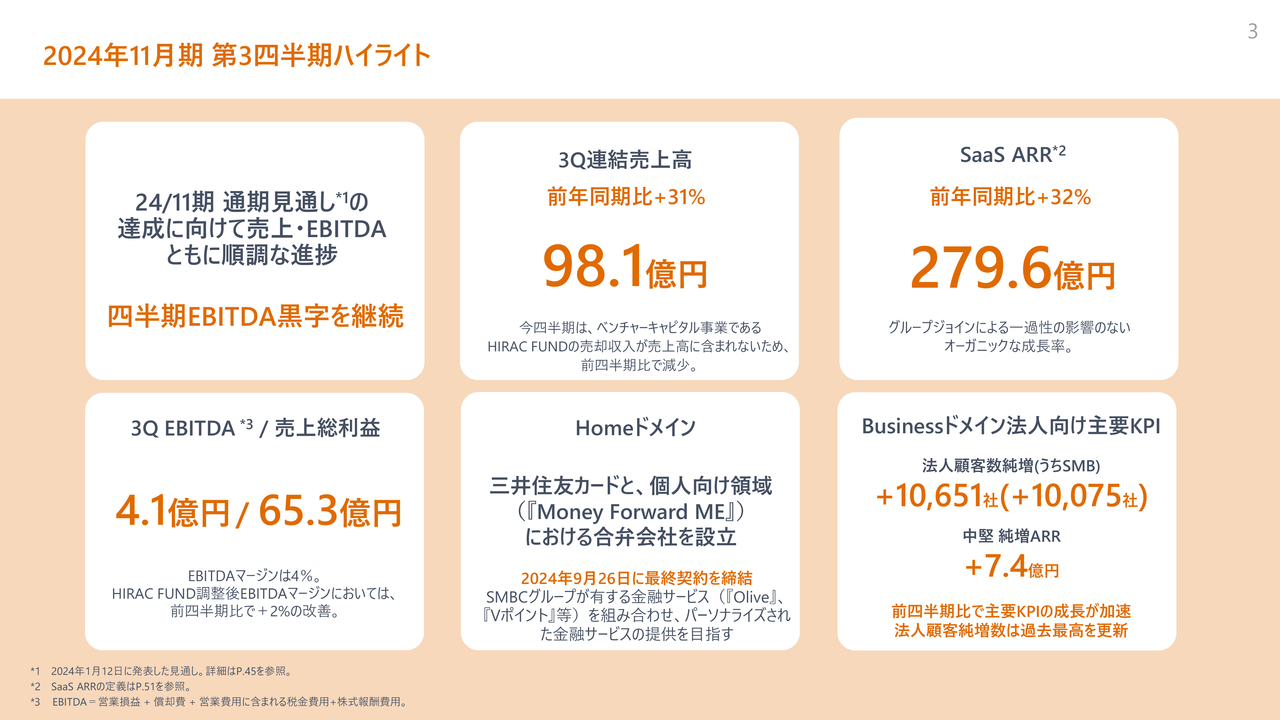

2024年11月期 第3四半期ハイライト

辻庸介氏(以下、辻):マネーフォワード代表取締役社長の辻です。本日は、お忙しいところお集まりいただき、誠にありがとうございます。

昨年の通期決算より、投資家のみなさまからの声を踏まえ、資料を決算資料「Financial Results」と「Business Overview for Investors」の2つに分けています。

四半期の財務数値や最新情報は「Financial Results」を、事業については「Business Overview for Investors」をご覧ください。

今回も、主要な財務数値やKPIをExcelファイルにて、当社ホームページにて開示しています。投資家やアナリストのみなさまは、ぜひご活用ください。

全社業績ハイライトです。通期見通しの達成に向けて、売上高・EBITDAともに順調な進捗です。四半期EBITDAも黒字を継続しています。

第3四半期の連結売上高は、前年同期比31パーセント増の98.1億円となりました。

売上高は前四半期より下がっているものの、ベンチャーキャピタル事業であるHIRAC FUNDの売却収入がなかったためであり、SaaS事業は着実に伸びています。

SaaS ARRは、前年同期比32パーセント増の279.6億円となりました。グループジョインのないオーガニックな成長率であり、ステイブルな成長が続いています。

第3四半期のEBITDAは4.1億円で、売上総利益は65.3億円となりました。

Money Forward Homeドメインにおいて、三井住友カードさまと個人向け領域における合弁会社を設立したことを、7月に発表しました。

その後、順調に協議が進み、「Money Forward ME」にSMBCグループさまの「Olive」と「Vポイント」を組み合わせ、よりパーソナライズされた便利な金融サービスを作ろうと、9月26日に最終契約を無事締結したことをご報告します。

Money Forward Businessドメインに関しても、法人向け主要KPIである法人顧客数純増は10,651社、中堅純増ARRは7.4億円と戻ってきています。法人顧客数純増は過去最高を更新し、主要KPIの成長が加速していると思います。

CFO兼CSOの金坂より、詳細をご説明します。

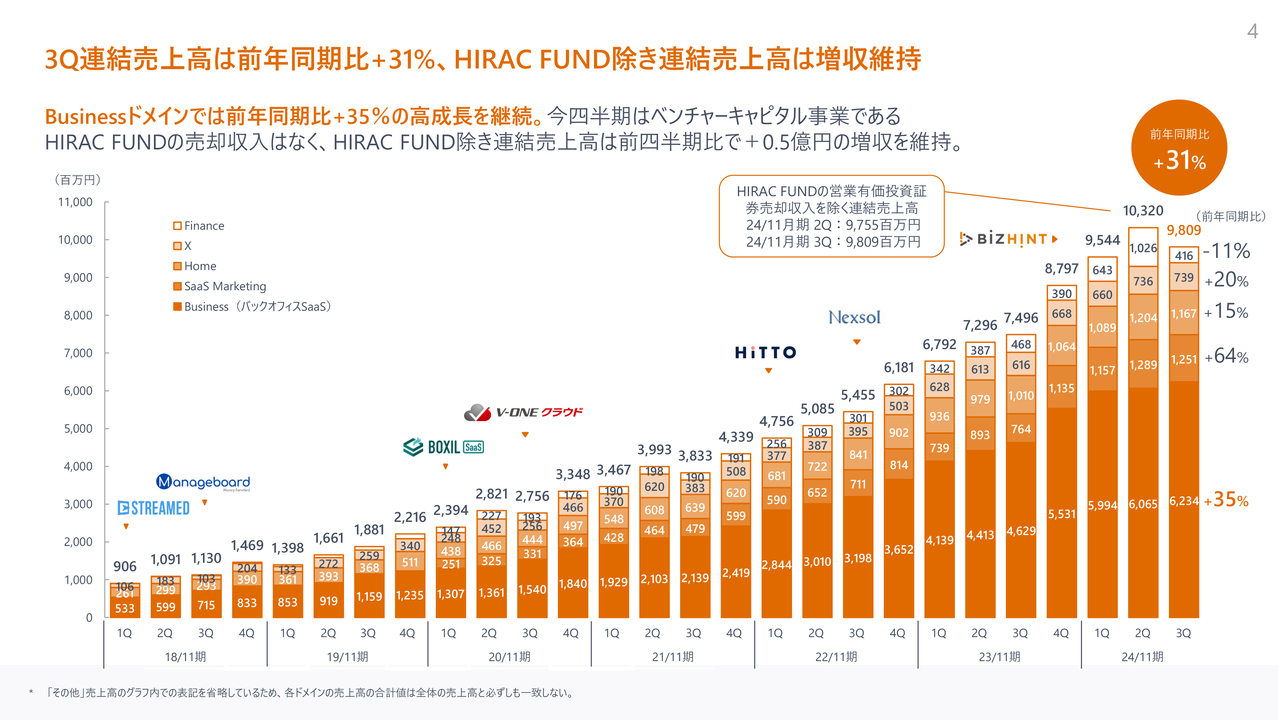

3Q連結売上高は前年同期比+31%、HIRAC FUND除き連結売上高は増収維持

金坂直哉氏:業績数値についてご説明します。

バックオフィスSaaSであるMoney Forward BusinessドメインのKPIが非常に良い数字を示しています。SMBの純増数は過去最高で、中堅もしっかり伸びてきています。

スライドに掲載しているグラフからでは読み取りにくい部分もあるため、次ページ以降も使って、丁寧にご説明します。

会計上の四半期の売上高は約98億円であり、一過性のHIRAC FUNDの売却収入を除くと、増収を継続しています。

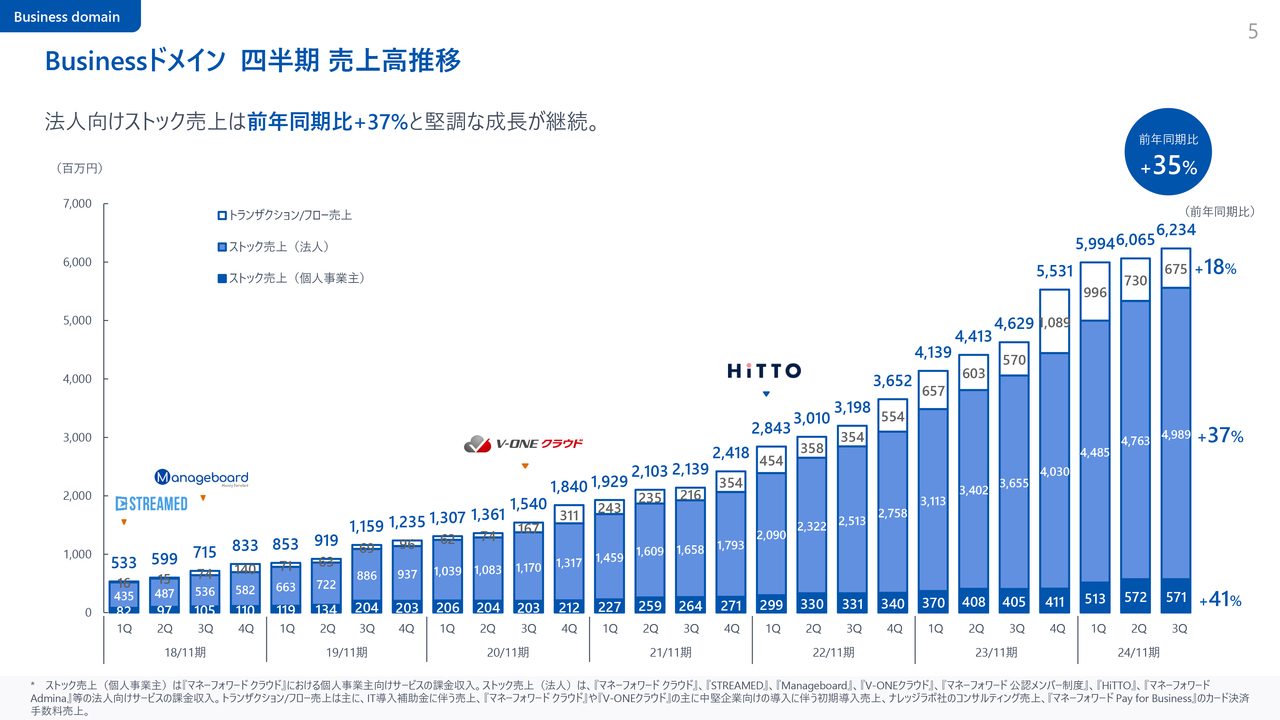

Businessドメイン 四半期 売上高推移

スライドの棒グラフは、Money Forward Businessドメインの売上高を分解したものです。上からトランザクション/フロー売上、当社の根幹の部分であるストック売上(法人)、ストック売上(個人事業主)の順番に掲載しています。

ストック売上(個人事業主)は、昨年末の価格改定の効果を得て、前年同期比41パーセント増の成長率です。

ストック売上(法人)は前年同期比37パーセント増と、本四半期で50億円規模の売上高になりつつ、非常に高い成長率を維持できています。

先週木曜日に発表したとおり、特にSMBに効果が出てくる価格改定も来期より行います。こちらについても、追ってご説明します。

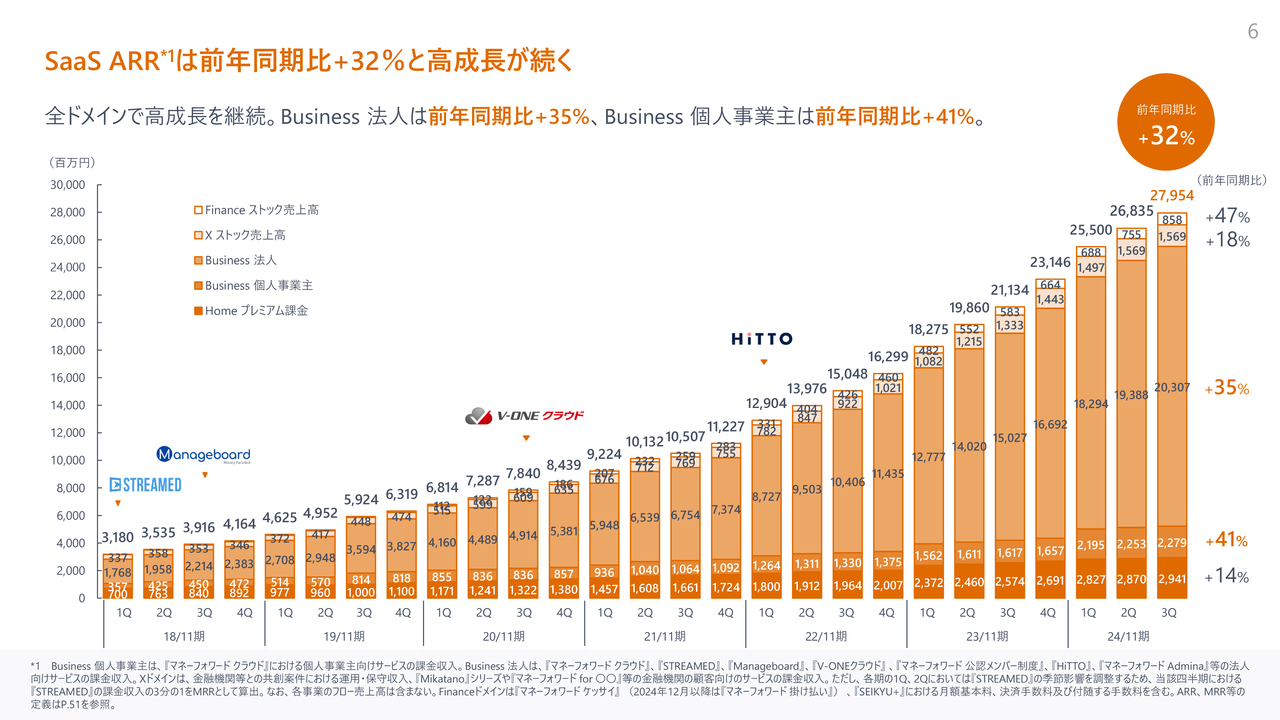

SaaS ARRは前年同期比+32%と高成長が続く

SaaS ARRと呼んでいるストック売上の成長率です。

Money Forward Businessドメインの法人ARRは前年同期比35パーセント増と、引き続き全体を牽引しています。全ドメインとしても、前年同期比32パーセント増となっています。

少し苦戦している部分は、棒グラフ上から2つ目であるMoney Forward Xのストック売上高です。金融機関との「Mikatano」シリーズのサブスクリプションサービス売上高が、前四半期と横ばいとなっています。

昨今の金利上昇の環境下で、地方銀行との共同販売がなかなか想定通りに進んでいない部分もあります。戦略も含めて確実にテコ入れし、成長率を回復させていきたいと考えています。

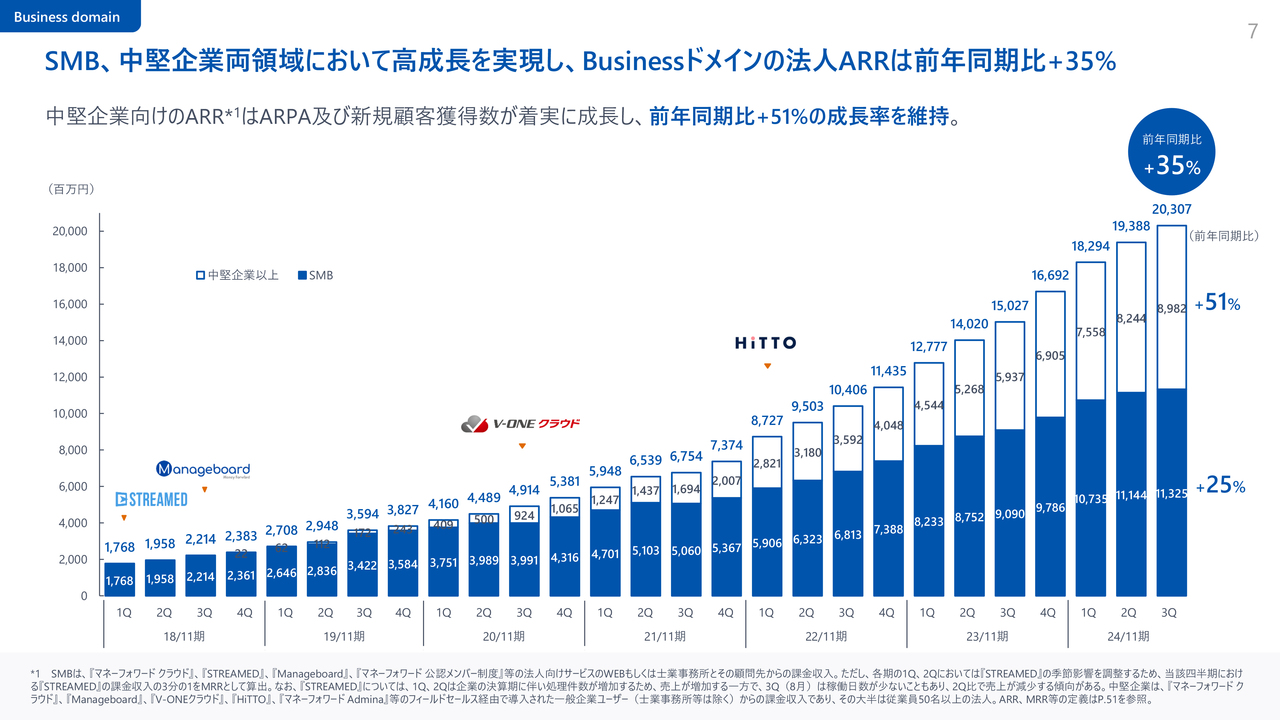

SMB、中堅企業両領域において高成長を実現し、Businessドメインの法人ARRは前年同期比+35%

前年同期比35パーセント増である、Money Forward Businessドメインの成長率をブレイクダウンしたものがスライドの棒グラフです。

SMBは前年同期比25パーセント増、中堅企業以上は前年同期比51パーセント増となっています。

さらに分解したユーザー数とARPAという観点で、詳しくご説明します。

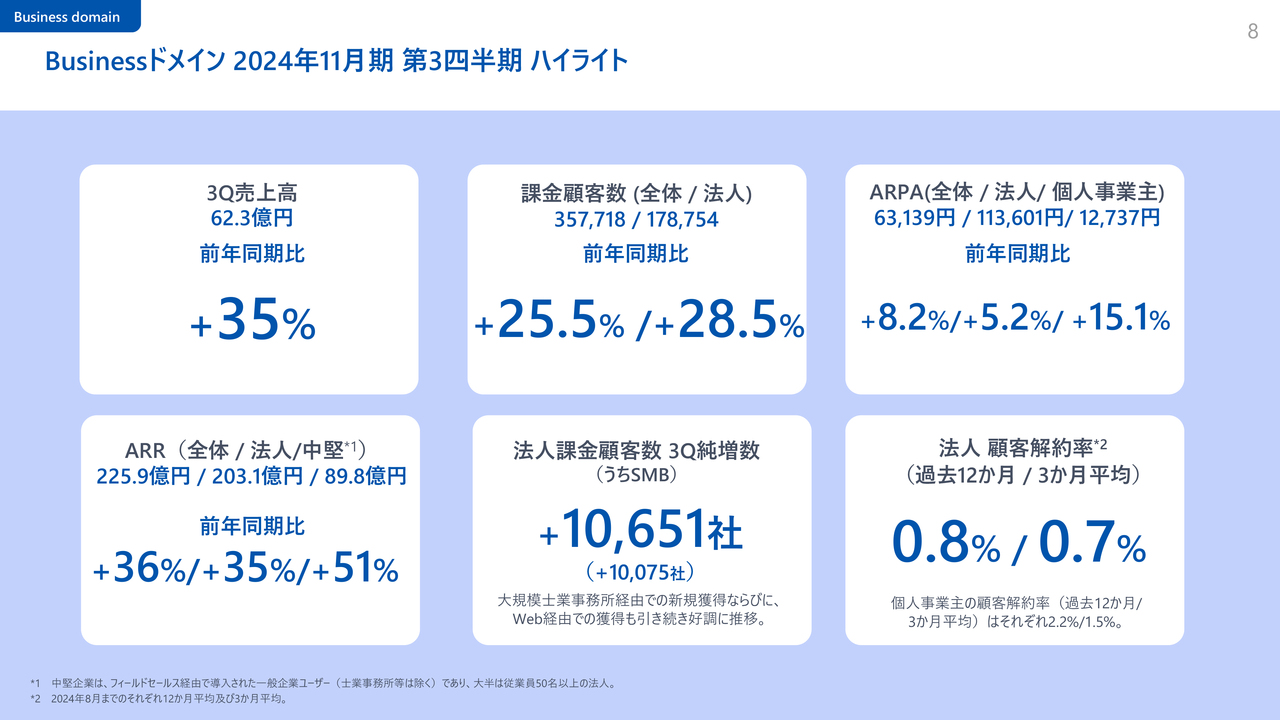

Businessドメイン 2024年11月期 第3四半期 ハイライト

Money Forward Businessドメイン全体のハイライトは、スライドに記載の通りです。

全体感としては、非常に堅調だと思っています。課金顧客数の獲得も過去最高であり、解約率もかなり良い水準を維持できています。

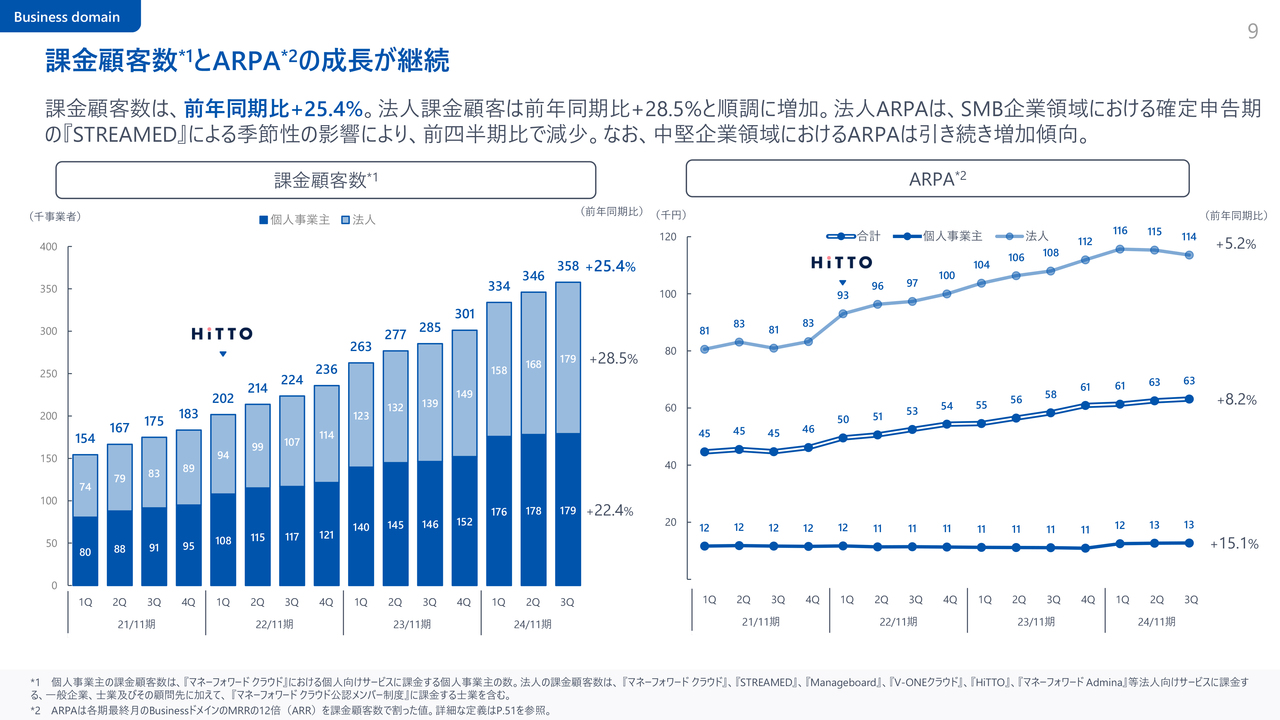

課金顧客数とARPAの成長が継続

課金顧客数についてです。法人と個人事業主の合算の数値を掲載しています。

スライド左側の棒グラフの濃い青色の部分は、個人事業主の課金顧客数です。非常に季節性があり、第4四半期と第1四半期にユーザー数が大きく増えます。したがって、足元は横ばいであるものの、第4四半期から増えてくると見ています。

法人は、毎四半期順調にユーザー数を積み上げています。本四半期も1万人以上のユーザーが増加しました。

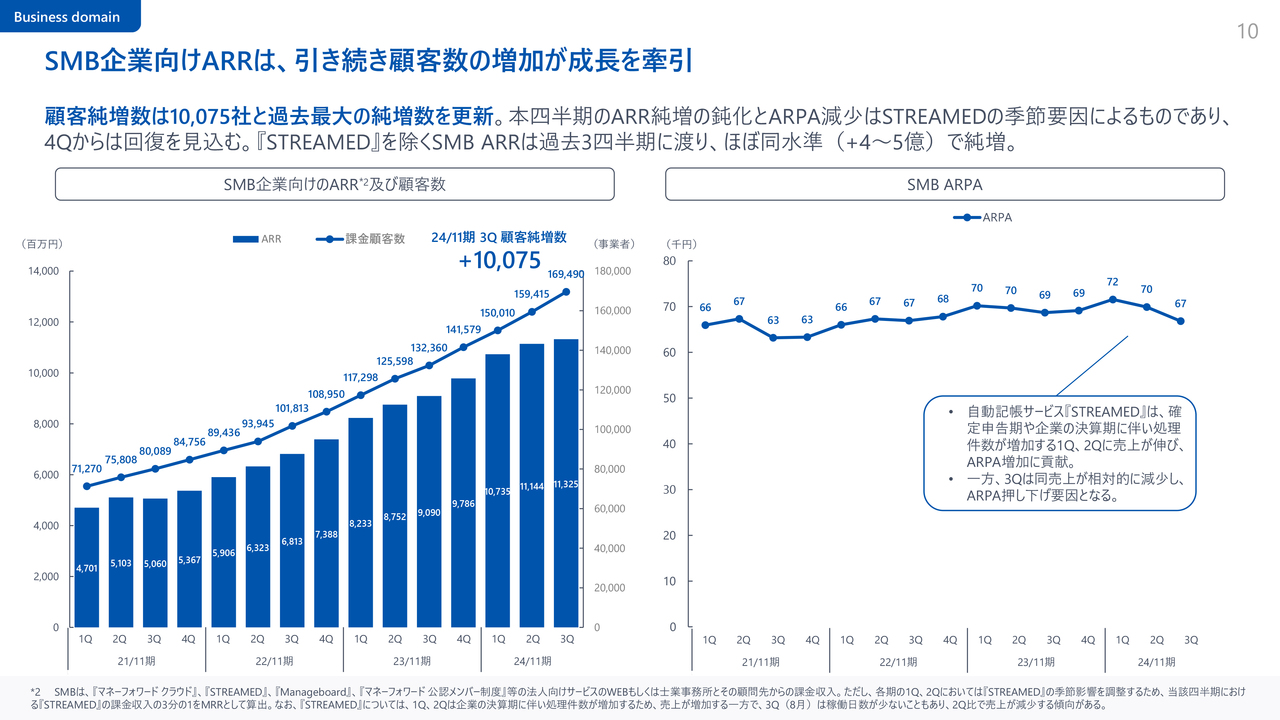

SMB企業向けARRは、引き続き顧客数の増加が成長を牽引

SMB企業向けARRの顧客数とARPAの分解です。スライド左側のグラフに記載している顧客数は、10,075社の純増と過去最大となっており、非常に堅調だと思っています。

SMB ARRは、四半期によって、伸び方にでこぼこが見られます。

以前もご説明した部分でもありますが、証憑の電子化サービス「STREAMED」の従量課金部分の変動によるものです。

具体的には、第1四半期が一番強く、第2四半期がその次で、第3四半期が少し落ちてくるというように、季節性の影響が出ています。

そちらを除くと、ARPAは前四半期とほぼフラットで、伸び方も毎四半期で4億円から5億円程度の水準で、着実に純増を続けています。当社としては、まったく問題ない状況だと思っています。

そのため、第4四半期のARPAは、6万8,000円や6万9,000円くらいの水準だと思っています。また、将来的には、価格改定の効果が出てきます。これまで6万円から7万円程度の水準で推移していましたが、こちらの効果がしっかり出てくると、8万円程度の水準にまで持っていけると考えています。

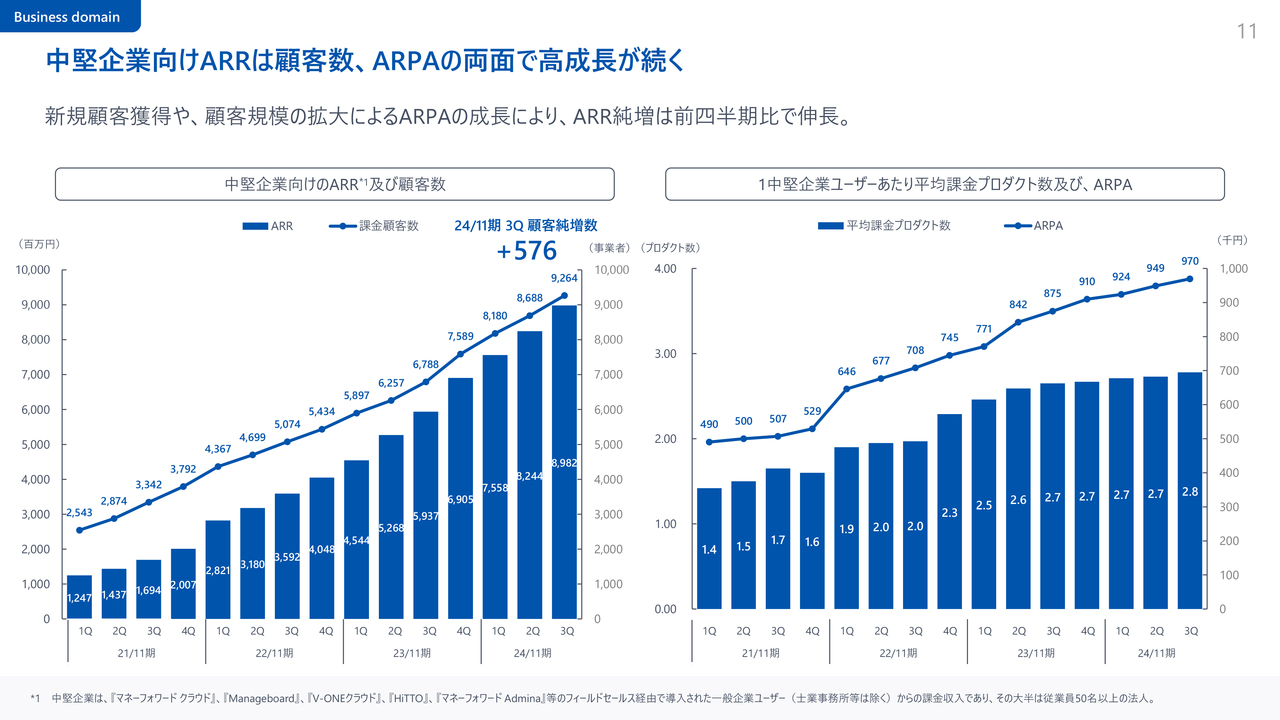

中堅企業向けARRは顧客数、ARPAの両面で高成長が続く

中堅企業向けARRの内訳です。この四半期は非常に順調に成長しています。特に、財務会計領域のプロダクトや人事労務領域のプロダクトが非常に好調に推移しています。

顧客純増数として、前四半期から576社のお客さまが増加しており、ARPAも94万9,000円から97万円と2万円ほど増加できています。

2.7と横ばいで若干ご心配をおかけしていた平均課金プロダクト数は、2.66や2.74が2.7に見えてしまうということもあり、なだらかな改善がなかなか見えてこなかった部分がありました。

しかし、今回は2.8であり、クロスセルの施策も順調に推移しているとご理解いただければと思います。

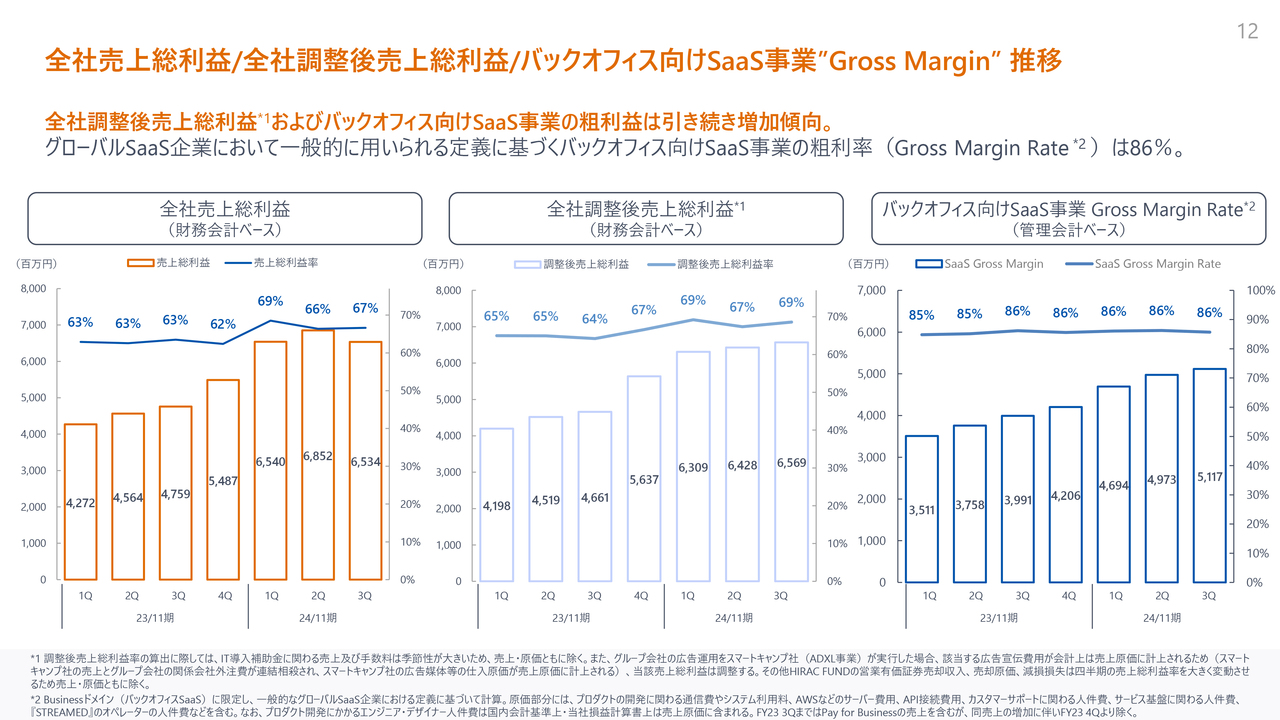

全社売上総利益/全社調整後売上総利益/バックオフィス向けSaaS事業“Gross Margin”推移

今回はフォーマットを変えており、スライド左側は財務会計ベースの全社売上総利益と売上総利益率、中央は売上総利益率の一過性のものを調整した、全社調整後売上総利益です。右側はバックオフィス向けSaaS事業のGross Margin Rateです。

この四半期は、財務会計ベース、全社調整後売上総利益のいずれも、粗利率は若干改善しており、順調に推移しています。

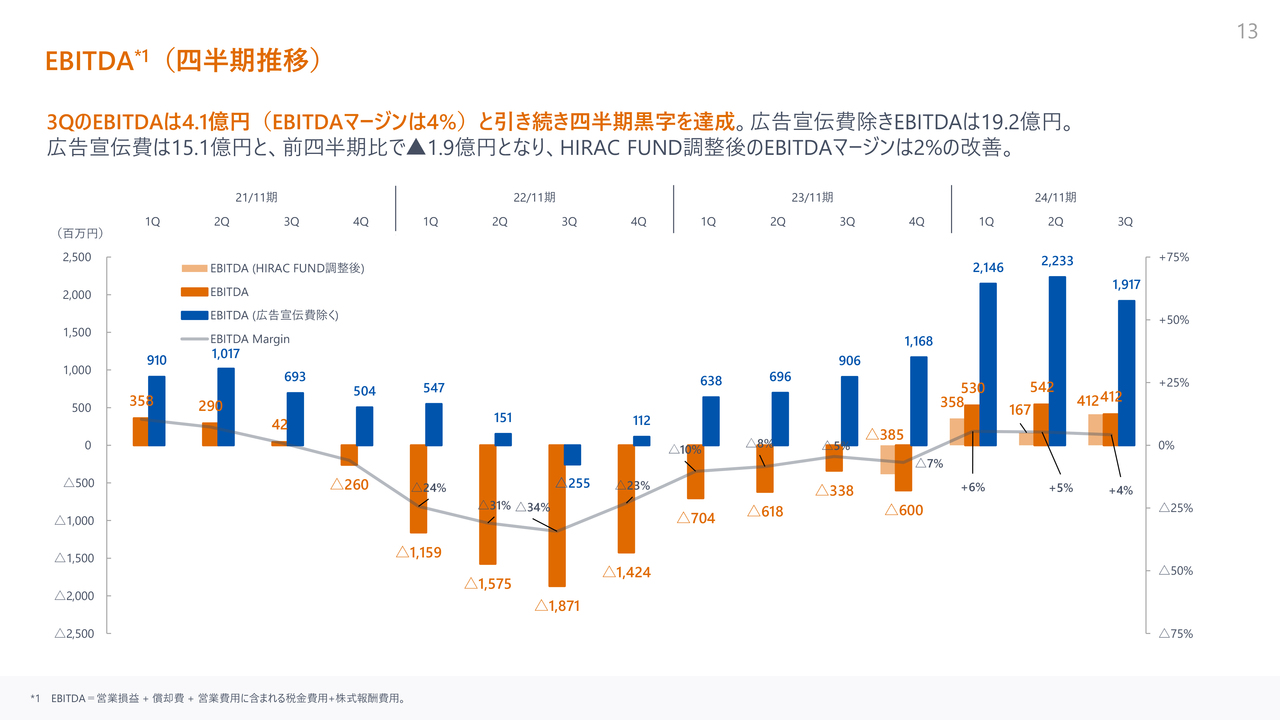

EBITDA(四半期推移)

EBITDAについてです。第1四半期、第2四半期とも、一過性のファンド売却収入の影響があったため、継続してそれをお出ししていました。

前四半期のHIRAC FUND調整後は1億6,700万円でしたが、今四半期は特にそのような売却はなかったため、調整もなく、1億6,700万円から4億1,200万円と、やや改善しました。

経営としては、2022年11月期はEBITDAマージン約マイナス30パーセントの状況から、前期は20パーセント近く改善し、今期は10パーセントから15パーセントと、着実に改善を続けています。

将来に向けて、改善トレンドをしっかりと継続していきたいと考えています。

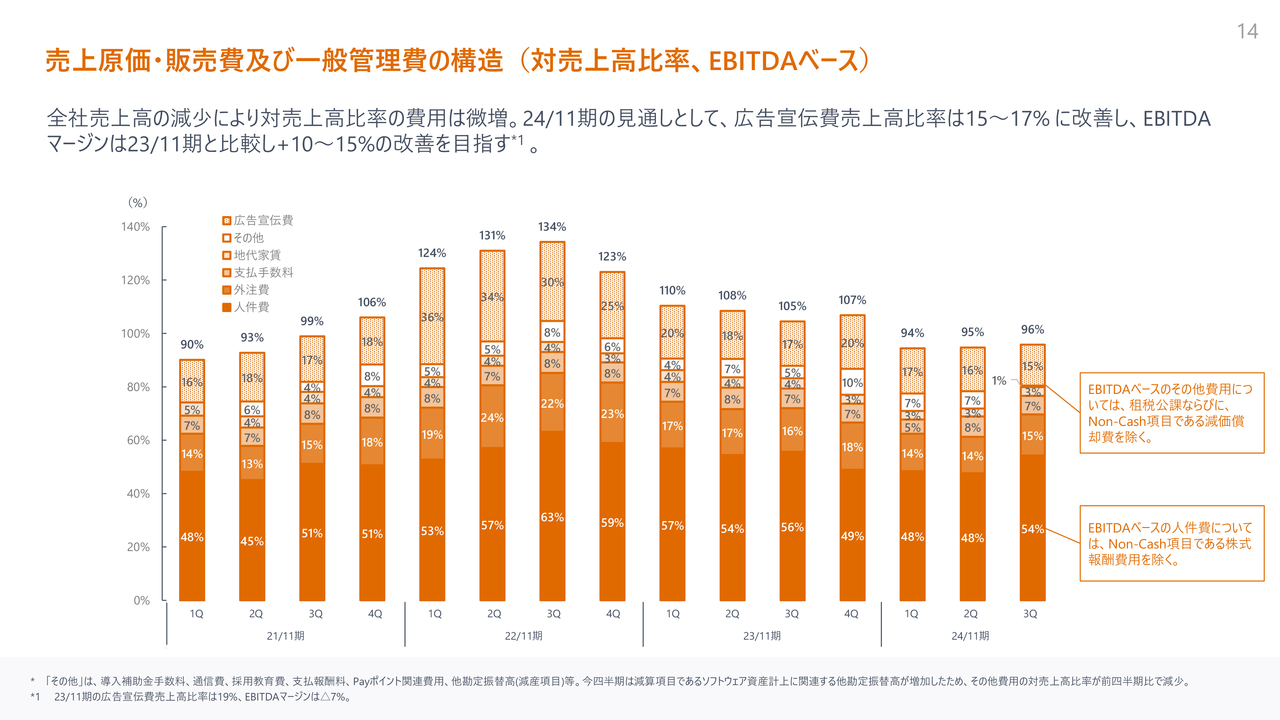

売上原価・販売費及び一般管理費の構造(対売上高比率、EBITDAベース)

先ほどのEBITDAを分解しています。

この四半期の広告宣伝費について、我々はもともとガイダンスで15パーセントから17パーセントと示していましたが、その比率をやや抑え、下限の15パーセントという水準でした。

結果として、全体的にマージンもほぼ前四半期と変わらない水準です。

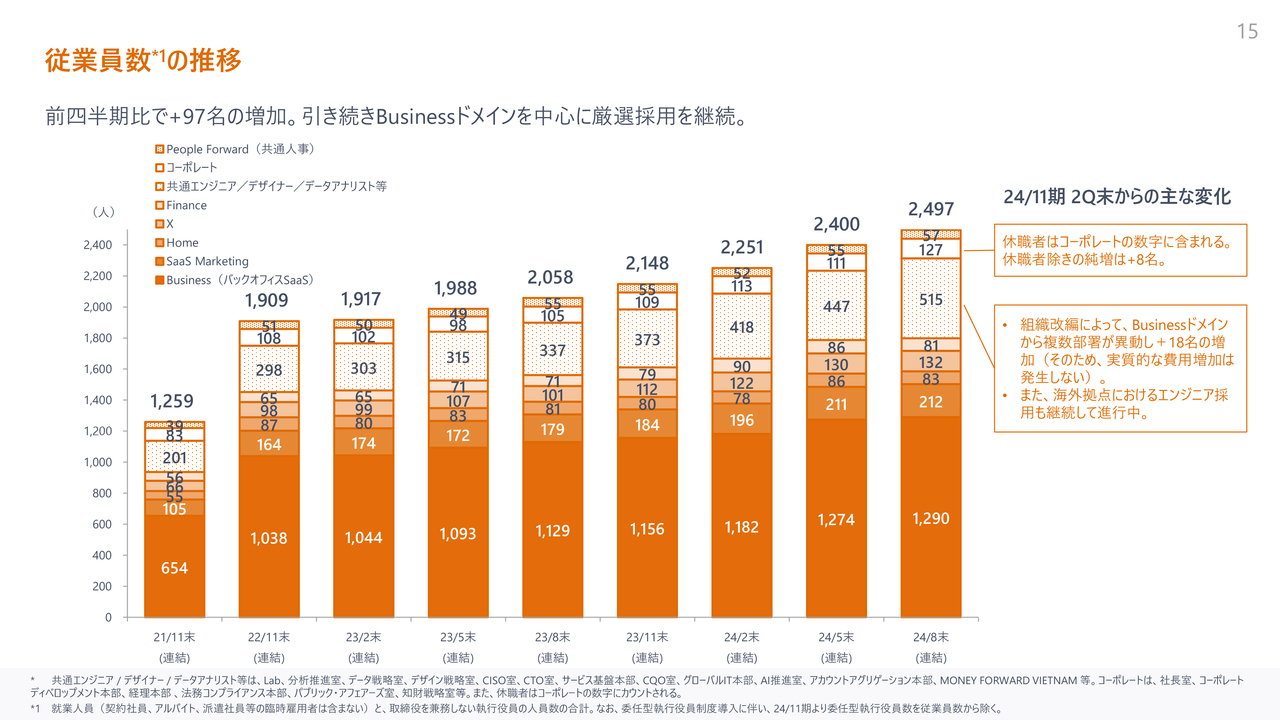

従業員数の推移

良いプロダクトをしっかりと開発してユーザーさまにお届けするということで、生産性の改善としてさまざまな打ち手を打っていますが、その中でも優秀なエンジニアの方々の採用は継続しています。

この四半期は97名増加しました。

人員が増えた分、外注費削減を引き続き行っており、人員採用のペースも今後はスローダウンしていくため、その中で全社のマージン改善を継続していきたいと思います。

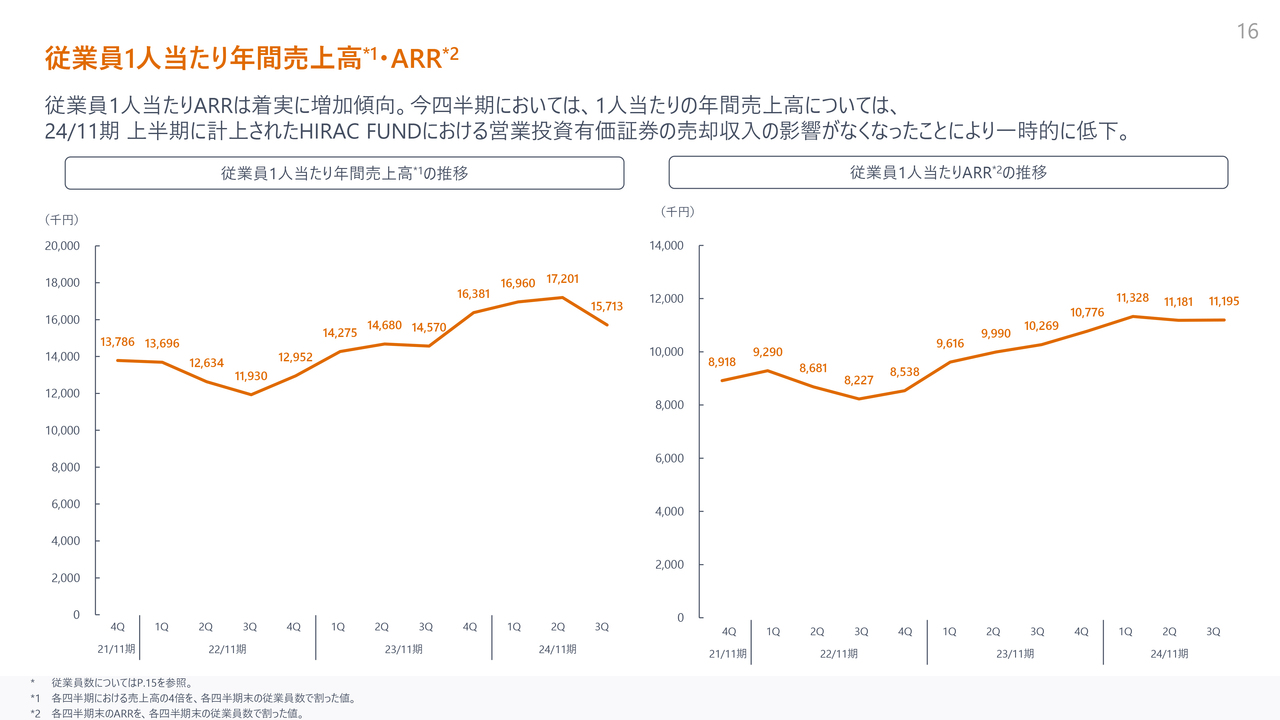

従業員1人当たり年間売上高・ARR

従業員1人当たりの年間売上高とARRです。スライド右側のARRは横ばい、やや改善ぐらいの数字になっています。

左側の年間売上高はファンドの売却収入の影響が前四半期にあったため、少々下がっていますが、2022年11月期を底に、どちらも継続的に改善していきたいと考えています。

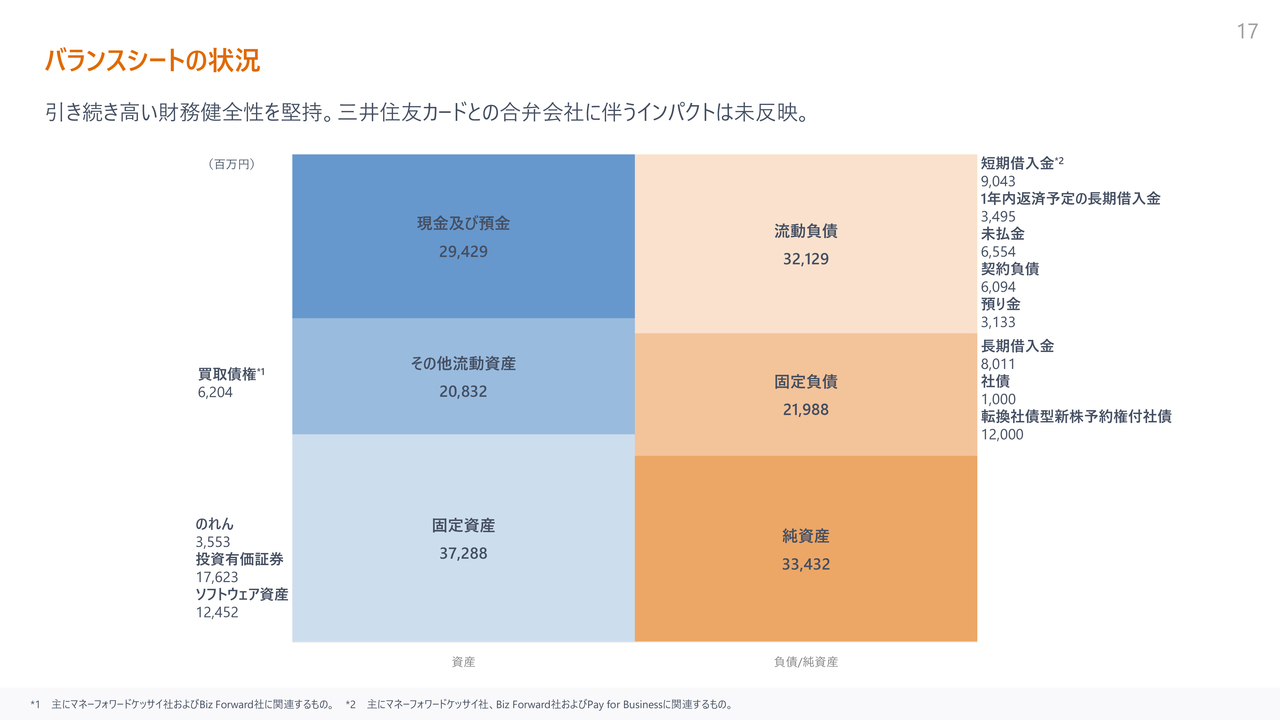

バランスシートの状況

8月末のバランスシートの状況です。三井住友カードさまとMoney Forward Homeドメイン事業の合弁会社化は、11月、12月にかけてクロージングが行われるため、この時点では未反映です。

したがって、株の売却価値相当、また新会社へ注入される増資資金により、10億円から15億円程度の税金の流出はあると思いますが、それを差し引いても、175億円から180億円の現預金がここに加わると想定しています。

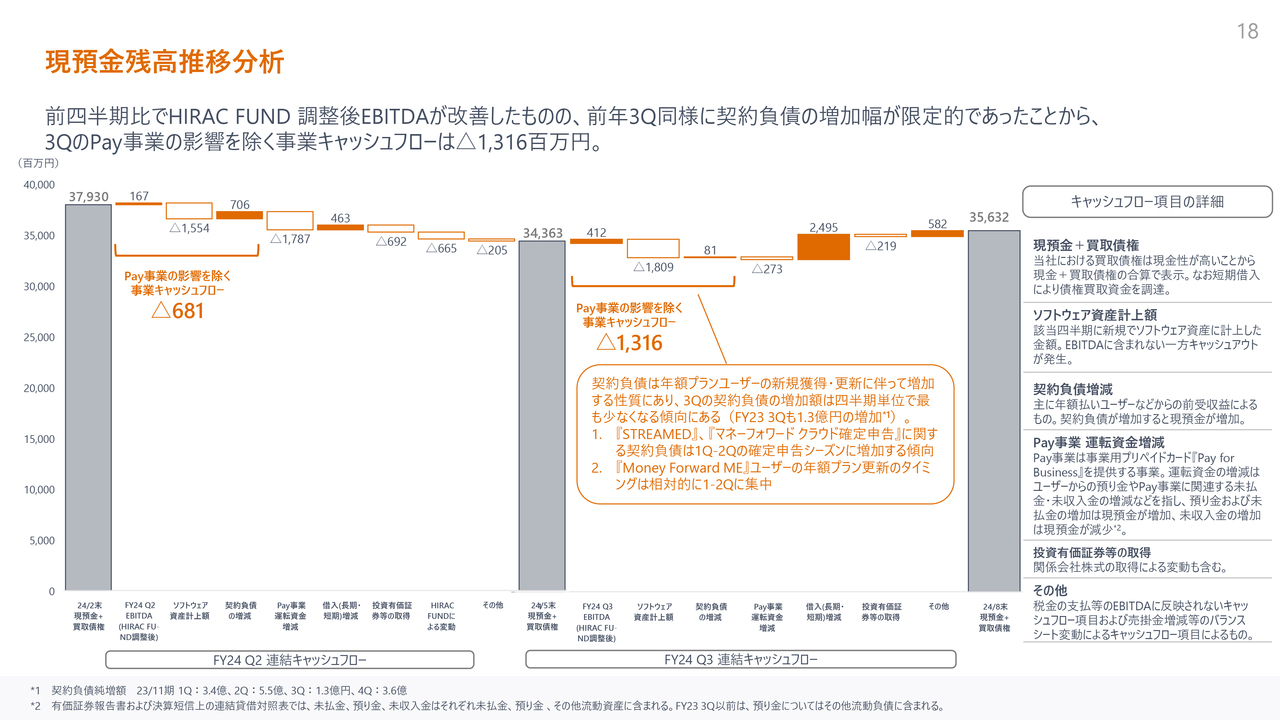

現預金残高推移分析

現預金残高推移分析です。

今後、三井住友カードさまとの合弁会社化の影響が大きく乗ってきますが、この四半期はEBITDAの改善に加え、開発投資が増えた影響により、ソフトウェア資産計上額が増加しました。

契約負債の増減、いわゆる前受金の増加金額は、季節性により昨年の第3四半期も同じ1億円程度の増加でした。要因はスライドに記載したとおりで、さほど大きくありませんでした。

ただ、第3四半期がボトムになるため、引き続き、EBITDA、マージン、事業者、キャッシュフローをしっかり改善し、トップラインの成長と合わせて行っていきたいと考えています。

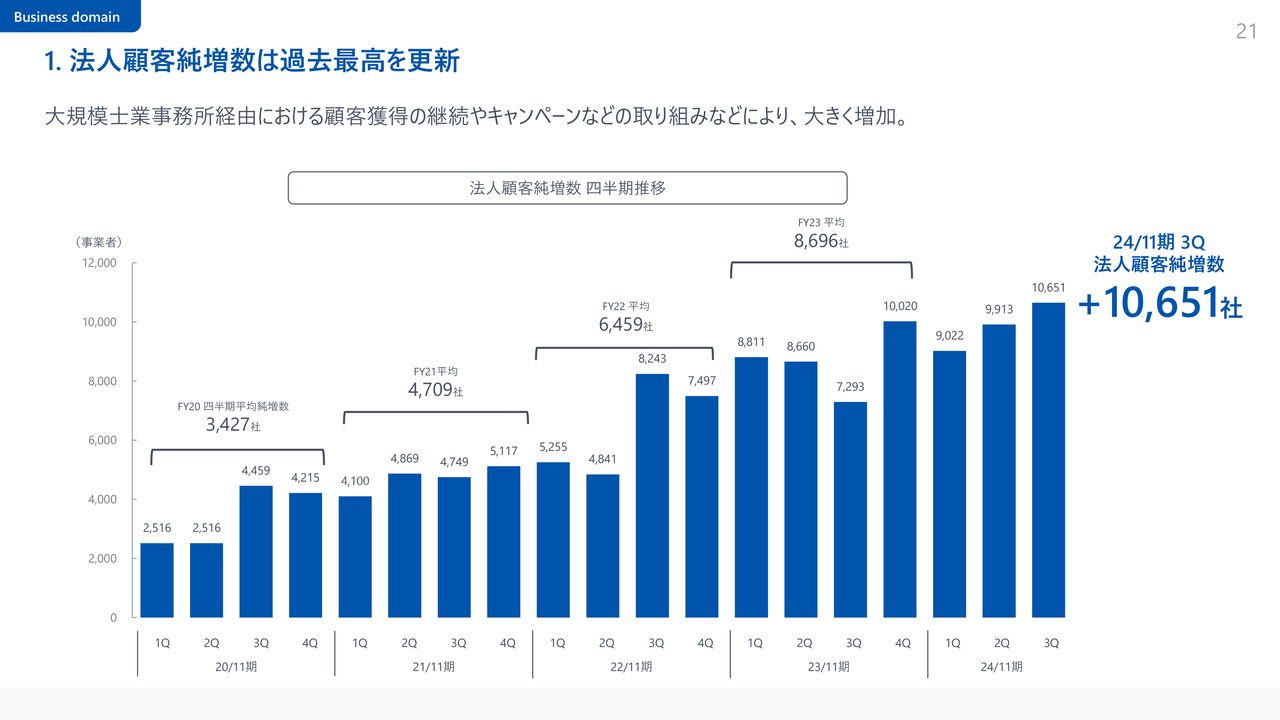

1.法人顧客純増数は過去最高を更新

辻:ビジネスハイライト、注力分野について、3点のトピックに分けてご説明します。

1点目は、法人向けバックオフィスSaas領域、2点目はSaaS×Fintech戦略の進捗、3点目はMoney Forward Homeドメインの提携についてです。

法人顧客純増数は継続的に成長しており、大規模士業事務所経由の顧客獲得の継続や、Webチャネルでの取り組み等によって、1万651社と過去最高の純増となっています。

1-1.会計事務所経由においても、『マネーフォワード クラウド』全体の活用を促進

事例として出しているのはミカタ税理士法人さまです。10年近いお付き合いとなる、全国に20拠点に展開する大規模税理士法人さまであり、これまで当社のサービスを1,000社以上ご利用いただいています。

非常に先進的かつアグレッシブで、ユーザーフォーカスな税理士法人さまで、顧客のDX支援や会計だけではなく、債務支払いや経費請求書等々のすべてのサービスを活用し、DX支援をしていただくことによって、顧問先の業務スピードを加速的に改善され、生産性を向上させていらっしゃる事務所さまです。

1-1.国内最大級の士業業界イベント、「士業サミット2024」の開催が決定

国内最大級の士業業界イベント「士業サミット2024」の開催が決定しました。

先ほどご紹介した、ミカタ税理士法人さまの柴田先生をはじめ、レイリ税理士法人さまの前野先生や、現在、今治.夢スポーツの代表取締役会長であり、サッカー日本代表元監督の岡田さまなど、とても有名な方々の基調講演やセッションなど、盛りだくさんでお送りしようと思っています。

士業事務所向けの機能開発のロードマップや今後の方針などもお話しし、生成AIの活用についてもセッションします。

もしご参加を希望される株主さまやアナリストさまがいらっしゃいましたら、オンライン参加であれば受付可能のため、当社のIRチームまでお問い合わせいただければと思います。

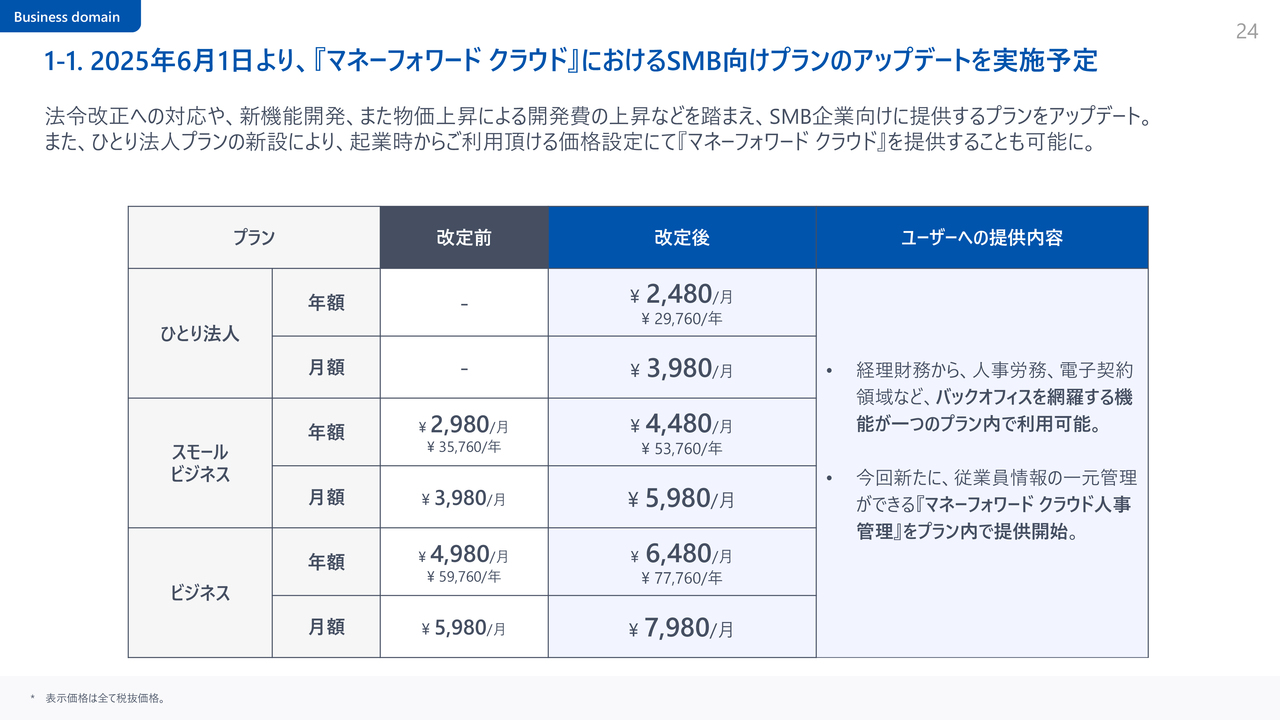

1-1.2025年6月1日より、『マネーフォワード クラウド』におけるSMB向けプランのアップデートを実施予定

「マネーフォワード クラウド」におけるSMB向けプランのアップデート実施予定についてです。

昨今の法令改正や新機能の開発、物価上昇等による開発費の上昇なども踏まえ、今後も継続してさまざまなプロダクトを提供するために、SMB企業向けに提供する「マネーフォワード クラウド」のプラン内容をアップデートしました。

もともとプランは2つでしたが、今回「ひとり法人」プランを新設し、3つのプランとなりました。

「ひとり法人」プランは、起業時から1人で法人をされている方にもすぐに使用いただけるかたちとなっており、業界最安値で提供します。

さらに「スモールビジネス」プランの利用料金をスライドに記載のとおり、改定しました。

当社の特徴として、「マネーフォワード クラウド」シリーズで経理財務から人事労務、電子契約など、ワンプライスでバックオフィスを包括的に管理できる、ここまでのプロダクトラインアップは国内随一ではないかと思います。すべてのプロダクトを使っていただいて、このお値段です。

さらに、従業員情報を一元管理できる「マネーフォワード クラウド人事管理」を「マネーフォワード クラウド」シリーズに追加し、ユーザーのみなさまに使っていただく予定です。

繁忙期等もあることから、ただいま告知をした上で準備等を行います。士業のお客さまも顧問先さまにご説明いただく必要があるため、2025年6月1日より実施予定としています。

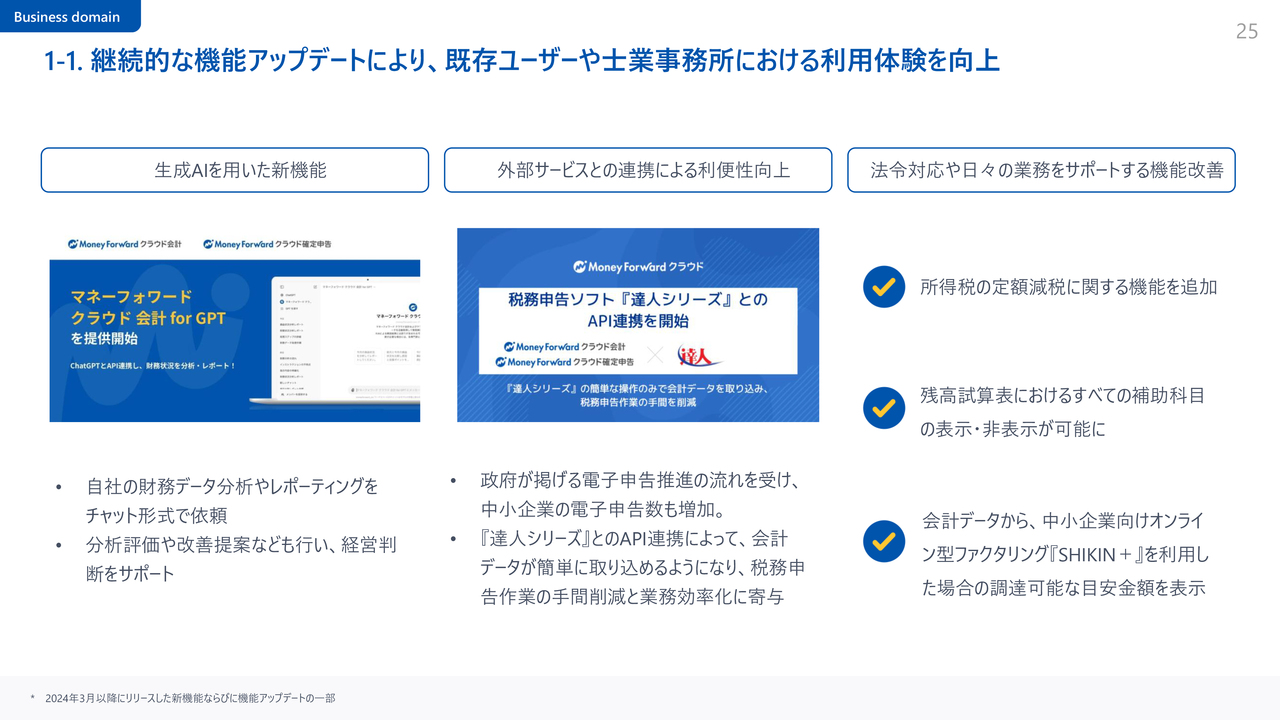

1-1.継続的な機能アップデートにより、既存ユーザーや士業事務所における利用体験を向上

継続的な機能アップデートについてです。引き続き多くのご要望をいただいており、その中から事例をいくつかご紹介します。

1つ目は、今話題の生成AIを用いた新機能です。社長が経理の方に質問するような内容をあらかじめプロンプトで書いておくことで、すぐに回答が自動で出てくるという非常に便利な機能です。

2つ目は、外部サービスとの連携です。当社は税務申告のサービスは提供していませんが、NTTデータさまの税務申告ソフト「達人シリーズ」とのAPI連携を開始し、より便利にお使いいただけます。

さらに、所得税の定額減税に関する機能の追加や、非常にニーズの高かった残高試算表における補助科目の表示・非表示の切り替え、中小企業向けオンライン型ファクタリングを使用した場合の調達可能な目安金額の表示といった機能改善など、新しいサービスも追加しています。

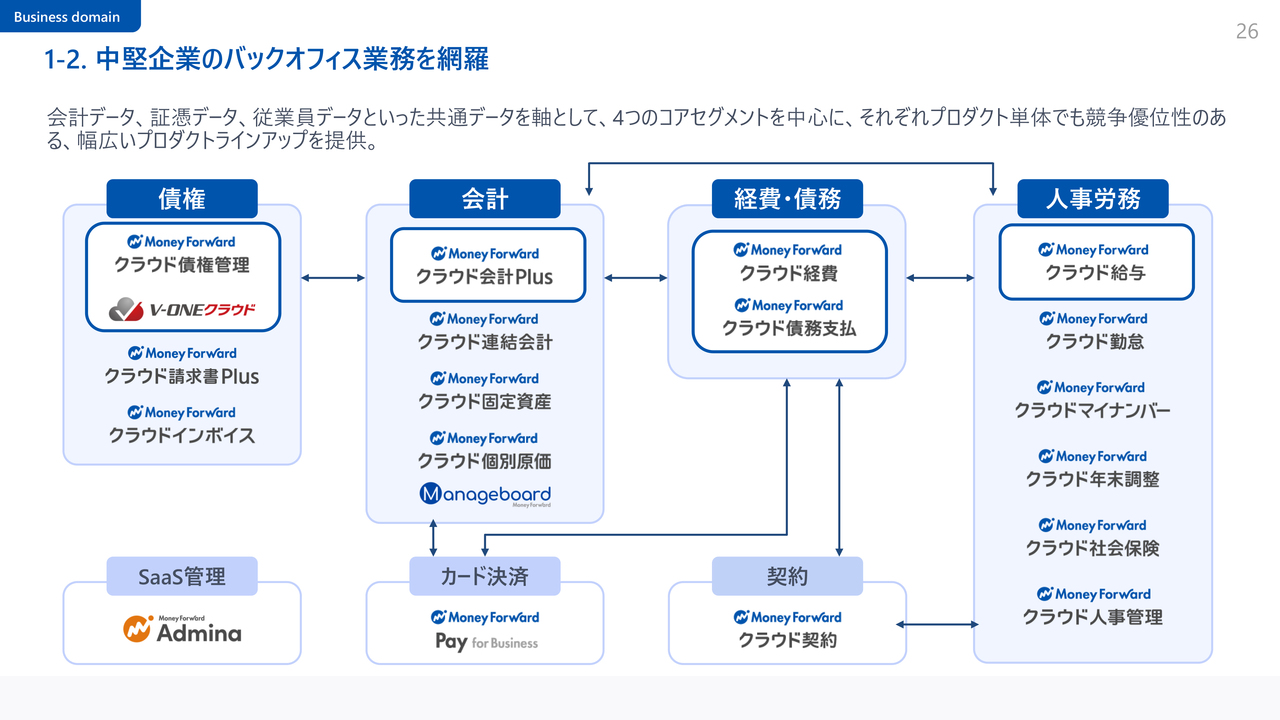

1-2.中堅企業のバックオフィス業務を網羅

地道な改善を続けながら、スライドに記載のとおり、中堅企業のバックオフィスを支える債権カテゴリ、会計カテゴリ、経費・債務カテゴリ、人事労務カテゴリの4つのコアセグメントを中心に、SaaS管理、カード決済、契約の単体プロダクトと、国内でもっとも広いプロダクトラインアップを提供しています。

バックオフィス業務を網羅していることが当社の強みだと考えています。引き続き、それぞれのプロダクトでNo.1のクオリティを目指していきたいと思います。

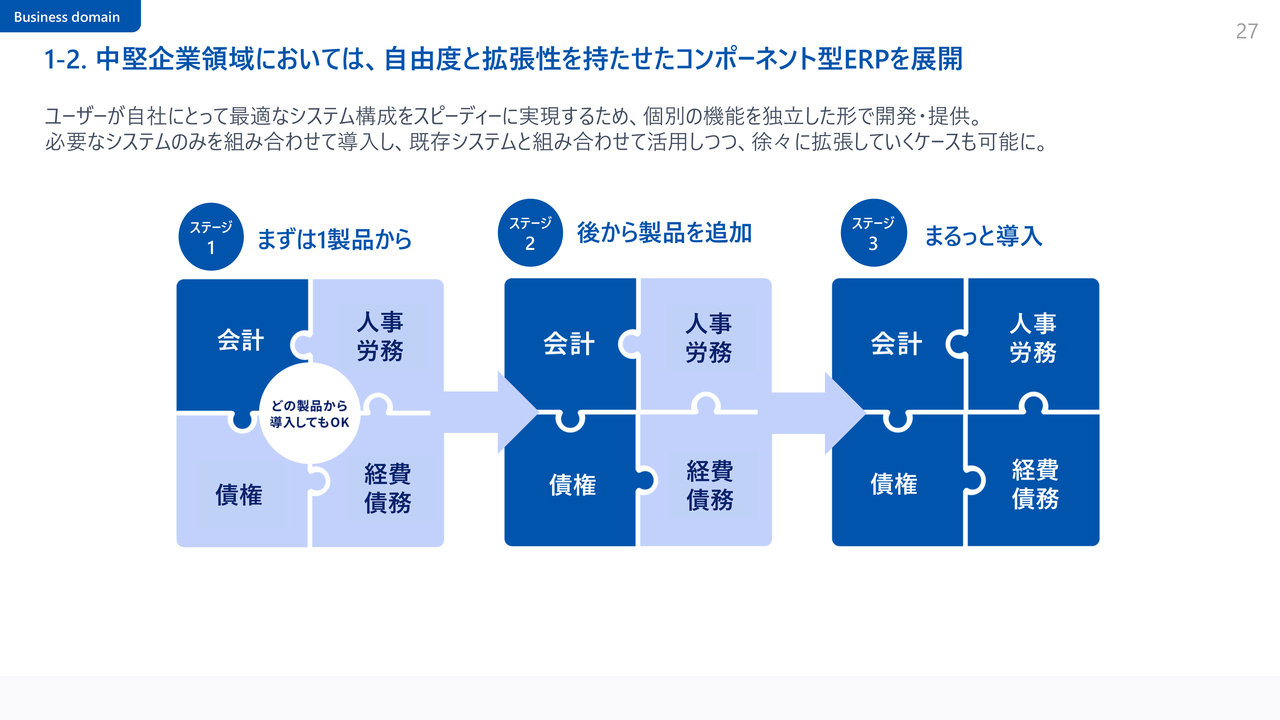

1-2.中堅企業領域においては、自由度と拡張性を持たせたコンポーネント型ERPを展開

当社のプロダクト戦略の特徴は自由度と拡張性で、1つずつ必要なものから導入していくユーザーフォーカスなかたちになっています。

まずは1製品から使っていただき、生産性の向上や効率化を実感できた場合には、そのほかのさまざまなサービスを導入していただくという取り組みを進めています。

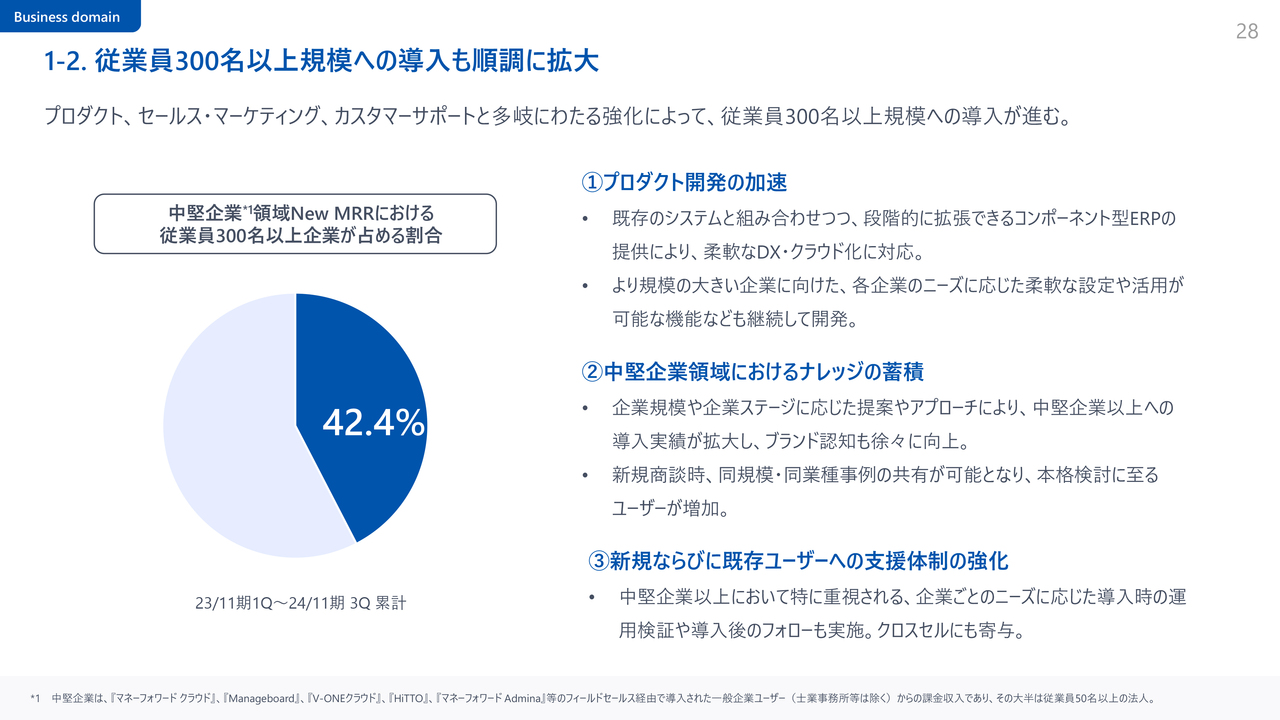

1-2.従業員300名以上規模への導入も順調に拡大

このような取り組みの成果もあり、従業員300名以上の規模の会社さまにも順調に拡大しています。

2023年11月期第1四半期から2024年11月期第3四半期までの累計New MRRにおいて、従業員300名以上の企業が占める割合は42.4パーセントと、かなり大きくなっています。

大企業向けではプロダクトの機能が要求されることが多く、機能開発が加速してきたことと、ナレッジが蓄積してきたことが要因だと考えています。

支援体制についても、まだ改善の余地があるものの、徐々に良くなってきており、その結果が出てきています。

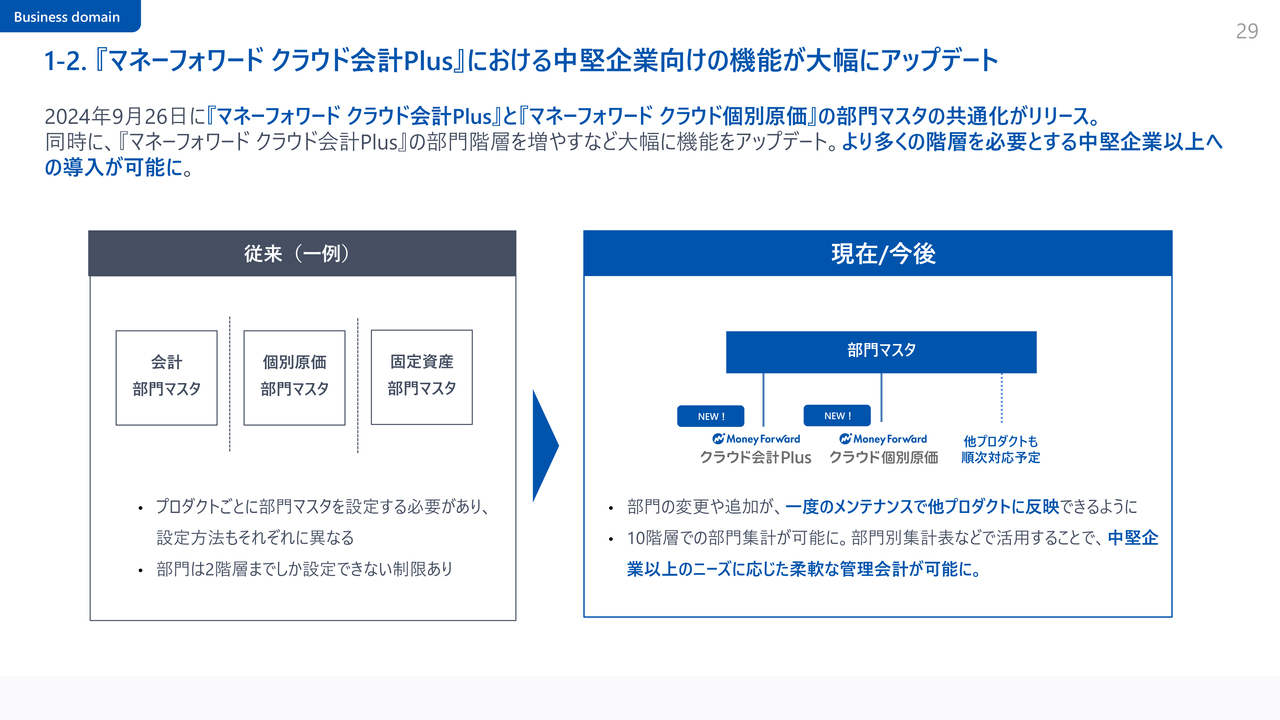

1-2.『マネーフォワード クラウド会計Plus』における中堅企業向けの機能が大幅にアップデート

「マネーフォワード クラウド会計Plus」における中堅企業向けの機能について、部門マスタの共通化がリリースされました。これにより「マネーフォワード クラウド会計Plus」と「マネーフォワード クラウド個別原価」のマスタを共通化することができ、多くのお喜びの声をいただいています。

引き続き、複数プロダクトをまたぐ部門マスタの共通化を着実に進め、成果を上げていきたいと思っています。

1-2.大手総合商社グループ会社における、DX推進に向けてコンポーネント型ERPを活用した事例

大手総合商社丸紅さまのグループ会社さまの事例です。大手総合商社のグループ会社さまにも、DX推進でプロダクトを使っていただいています。

セキュリティの要件や内部統制など、親会社さまから求められる基準は非常に高いものの、それに伴いプロジェクトも徐々に良くなってきていると思っています。

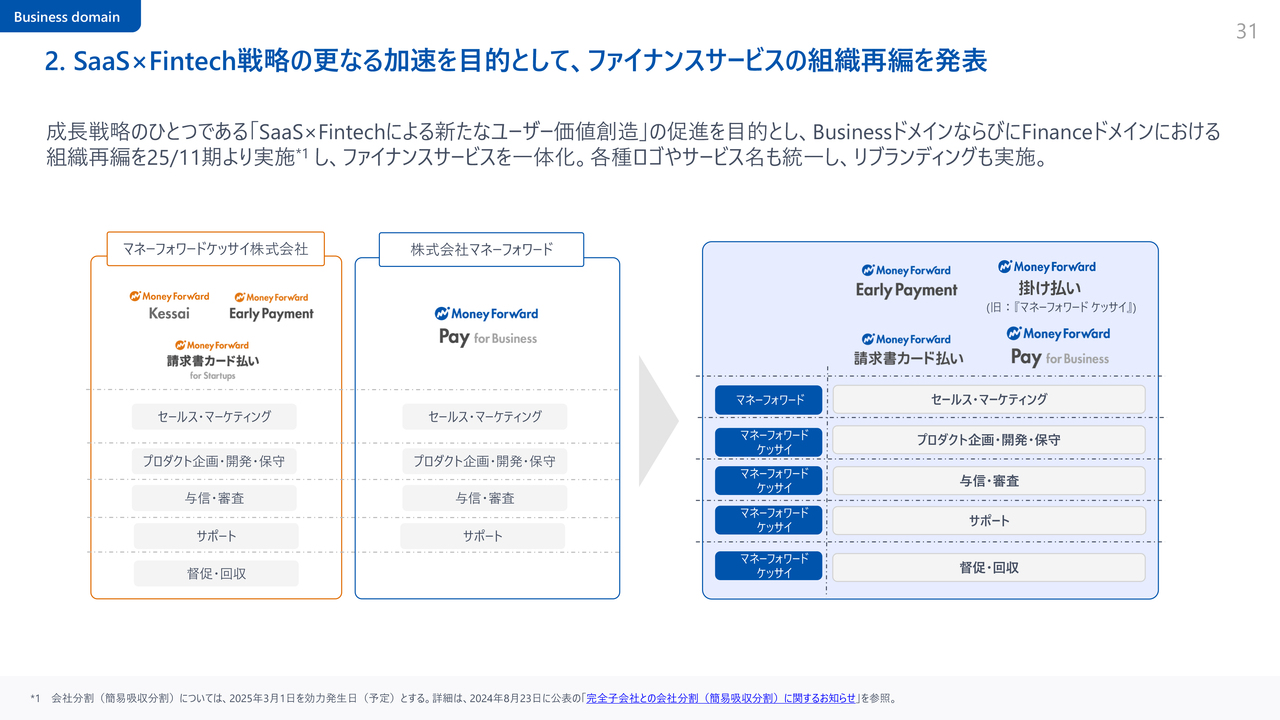

2.SaaS×Fintech戦略の更なる加速を目的として、ファイナンスサービスの組織再編を発表

SaaS×Fintechの戦略について、ファイナンスサービスの組織再編を発表しました。もともと別会社であったマネーフォワードケッサイ株式会社と株式会社マネーフォワードを、今回はスライド右側に示すとおり再編しました。

「マネーフォワード Early Payment」「マネーフォワード 掛け払い」「マネーフォワード 請求者カード払い」「マネーフォワード Pay for Business」について、マネーフォワードの客層にリーチしていくため、セールス・マーケティングはマネーフォワードが受け持ち、プロダクト企画・開発・保守、与信・審査、督促・回収はマネーフォワードケッサイが受け持つことになりました。

SaaS×Fintechをさらに加速させるため、このような組織再建を実施することとなりました。またこれに伴い、売上計上のドメインが変更になります。

2.SaaS×Fintech領域における多様なプロダクトラインアップにより、顧客のニーズに沿った総合的なソリューションを提供

SaaS×Fintechにより提供しているソリューションについて、1例をご紹介します。スライドには、「マネーフォワード クラウド請求書Plus」と「V-ONEクラウド」という消し込みサービスをご利用いただいている、1979年創業の昭栄美術さまの事例を記載しています。

これらのサービスのデータを元に、「マネーフォワード 掛け払い」導入後は、請求書発行業務や入金確認が不要になり、業務効率化を実現しました。

このように、バックオフィス全体の改善を徐々に実現しています。

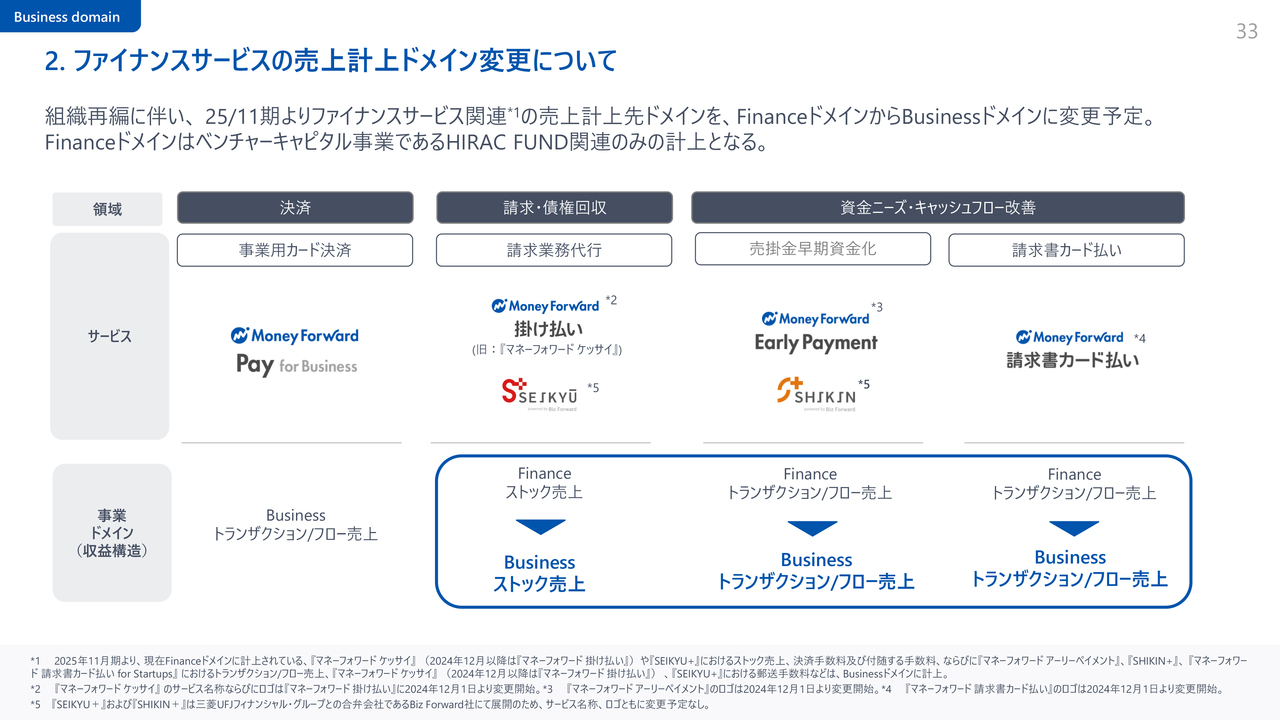

2.ファイナンスサービスの売上計上ドメイン変更について

組織再編を踏まえ、スライドに記載のとおり、売上計上のドメインを変更することとなりました。事業用カード決済は、もともとMoney Forward Businessドメインに入っていたため、変更はありません。

変更となる部分は、請求業務代行サービスの「マネーフォワード 掛け払い」と「SEIKYU+」、資金ニーズ・キャッシュフロー改善領域の売掛金早期資金化サービスの「マネーフォワード Early Payment」と「SHIKIN+」、請求書カード払いサービスの「マネーフォワード 請求書カード払い」です。こちらは、Money Forward Businessドメインに今後計上します。

請求業務代行サービスはストック的に溜まっていくためストック売上となります。その他はトランザクション/フロー売上として計上します。

これにより、Money Forward Financeドメインは、ベンチャーキャピタル事業であるHIRAC FUND関連のみの計上となります。

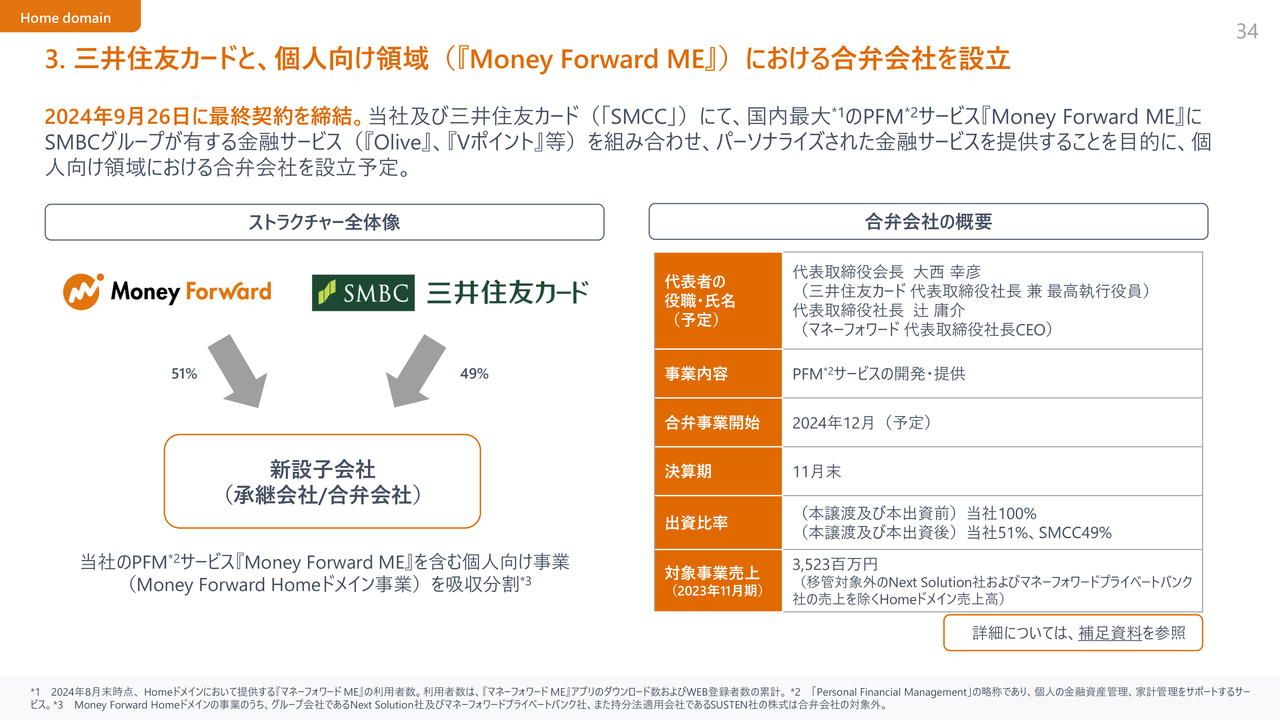

3.三井住友カードと、個人向け領域(『Money Forward ME』)における合弁会社を設立

個人向け領域のMoney Forward Homeドメインの連携についてご説明します。三井住友カードさまとの合弁会社が、無事に最終契約を締結しました。

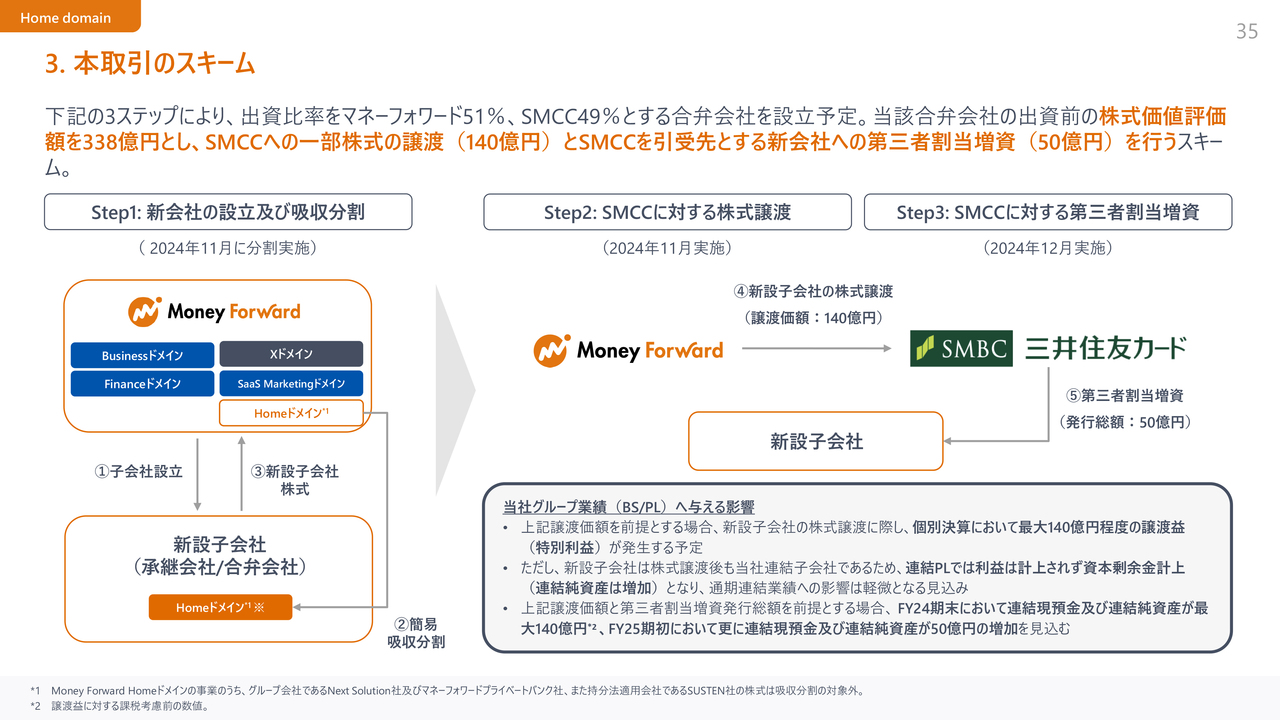

3.本取引のスキーム

マネーフォワードが51パーセント、三井住友カードさまが49パーセントという出資比率で合弁会社を設立し、合計190億円のキャッシュインが12月頭にある予定です。税金を除くと、約175億円から約180億円程度になるかと思います。

取引のスキームについては、スライドに記載したとおりです。

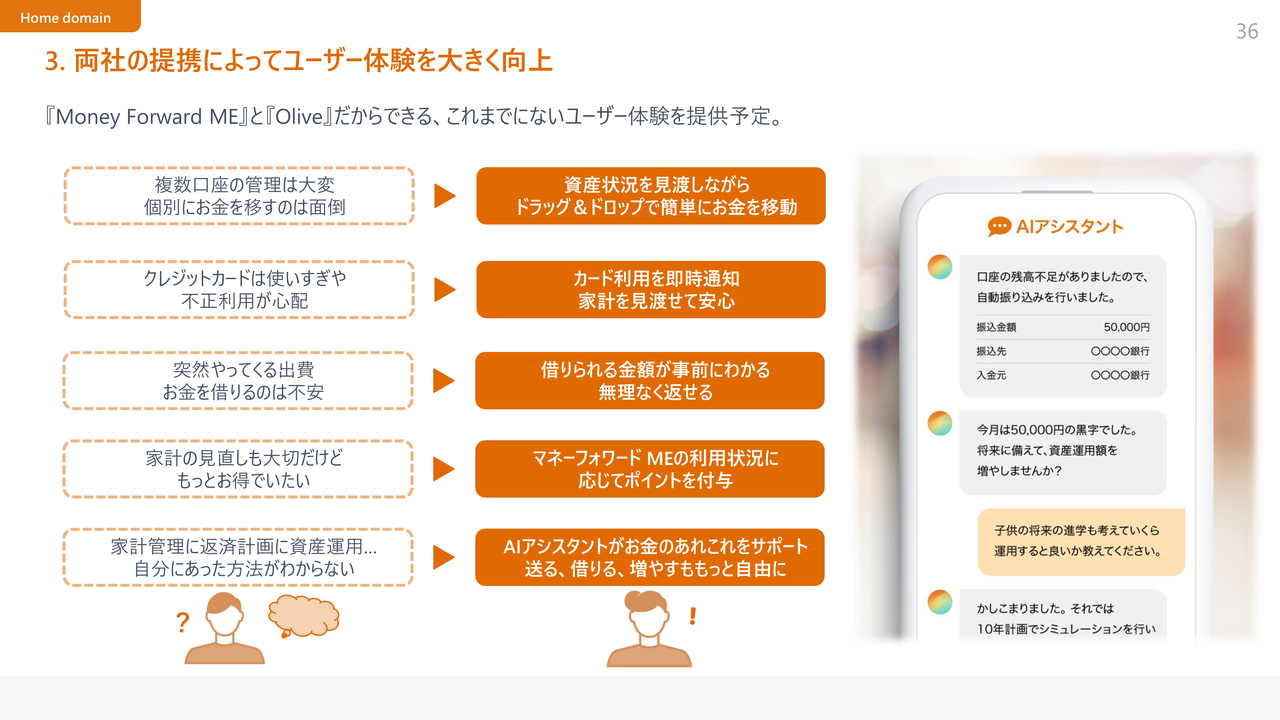

3.両社の提携によってユーザー体験を大きく向上

提携により、ユーザー体験を大きく向上したいと考えています。「Money Forward ME」でユーザーのみなさまの課題を見つけ、それを解決するソリューションを、三井住友カードさまのサービス「Olive」をエンベデッドし提供していくことを、現状では考えています。

徐々にリリースできるよう、社内でも現在議論しながら進めています。また実際にサービスを提供できる際にご報告させていただきます。

以上のように、全体的にMoney Forward BusinessドメインやMoney Forward Homeドメインについては順調に進んでいるものの、Money Forward Xドメインが若干苦戦しており、ガイダンスに向けて厳しい状況となっています。

全社として、ガイダンスを確実に達成したいと考えています。SaaS Marketingドメインであるスマートキャンプもガイダンスに向けて取り組んでおり、好調なドメインやがんばらなければならないドメインがあるものの、SaaS事業は着実に伸びています。

引き続きコミットしながら、2028年度の中長期財務ターゲットである、売上高1000億円以上、EBITDA300億円以上の達成に向けて進めていきたいと思います。

新着ログ

「情報・通信業」のログ