【QAあり】INPEX、配当金、自己株式取得とも過去最高を更新 1株当たり年間配当金は86円予想、自己株式の取得は計1,300億円

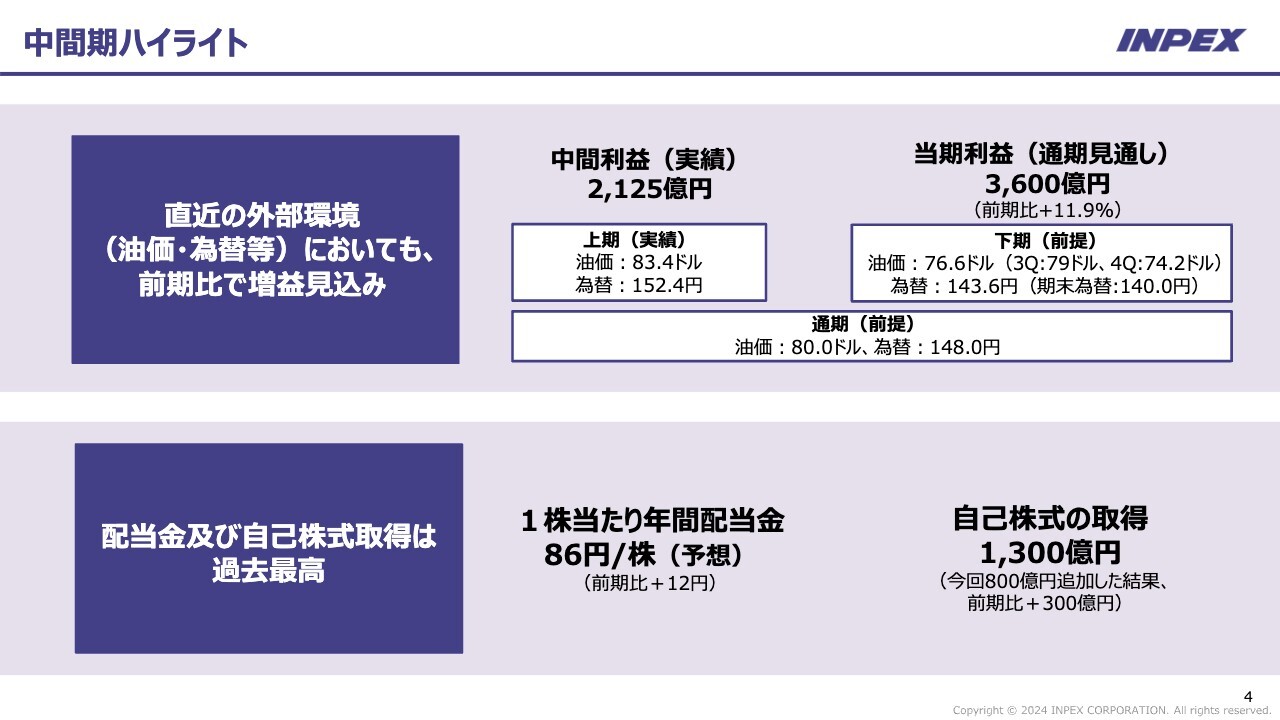

中間期ハイライト

上田隆之氏(以下、上田):INPEX代表取締役社長の上田です。本日はご参加いただきありがとうございます。

事業活動報告についてご説明します。私がお伝えしたい重要なメッセージは、こちらのスライドに掲げられています。

中間期利益は、比較的恵まれ安定した油価と円安の状況もあり、2,125億円となりました。スライドに記載のとおり、上期の平均的な油価はブレントベースで83.4ドルでした。また、為替は160円の時もありましたが、平均152.4円でした。

そのような状況で、大きなトラブルもなく、比較的順調に推移したのが2024年上期であったと思います。

ところが、株式市場の大きな暴落・暴騰、さらには為替レートの大幅な変動、油価の下落など、この1週間で内外の環境が激変しました。INPEXの株価も、残念ながら大きく下がることになりました。

1月から6月の中間期決算は、比較的安定しており順調だったのですが、投資家のみなさまの懸念は、「非常にボラタイル(volatile)な情勢のもと、油価が下がり為替が大きく円高に振れている状況で、INPEXは大丈夫なのだろうか?」ということだと思います。この点については、通期の予測をするにあたり、最新の状況をできるだけ盛り込むことにしました。

スライドに記載のとおり、当期利益(通期見通し)は3,600億円としていますが、見ていただきたいのは前提です。油価は上期の83.4ドルに対し、下期平均で76.6ドルとしています。現在は78ドル程度に戻っていると思いますが、先日までは76ドル前後でしたので、このような油価が続くと仮定しています。

為替は上期が152.4円でした。ご存じのとおり、3週間ほど前までは160円を超えるような円安でしたが、現在は146円程度と円高になりつつありますので、下期のベースは143.6円としています。

このような環境の激変があった中、「それを前提とした場合に下期はどうだろうか?」という姿をみなさまにお示ししたいと考えています。それが、今回の通期見通しの目的です。

スライドをご覧のとおり、当期利益は3,600億円です。昨年は、IFRSベースで約3,200億円でした。1週間くらい前の、非常に低い油価と為替レートの状況でも、INPEXは昨年を上回る利益を上げる見通しを示しています。

当然ながら、油価と為替は上に行くこともあれば下に行くこともあります。そのため、「INPEXは大丈夫なのだろうか?」という懸念について、何とも言いがたい面はあります。しかし、この1週間程度の大きなボラタイルな状況が下期も続いたとしても、当社の収益は揺るぎません。むしろ昨年と比べて増益であることを、メッセージとしてお伝えしたいと思います。

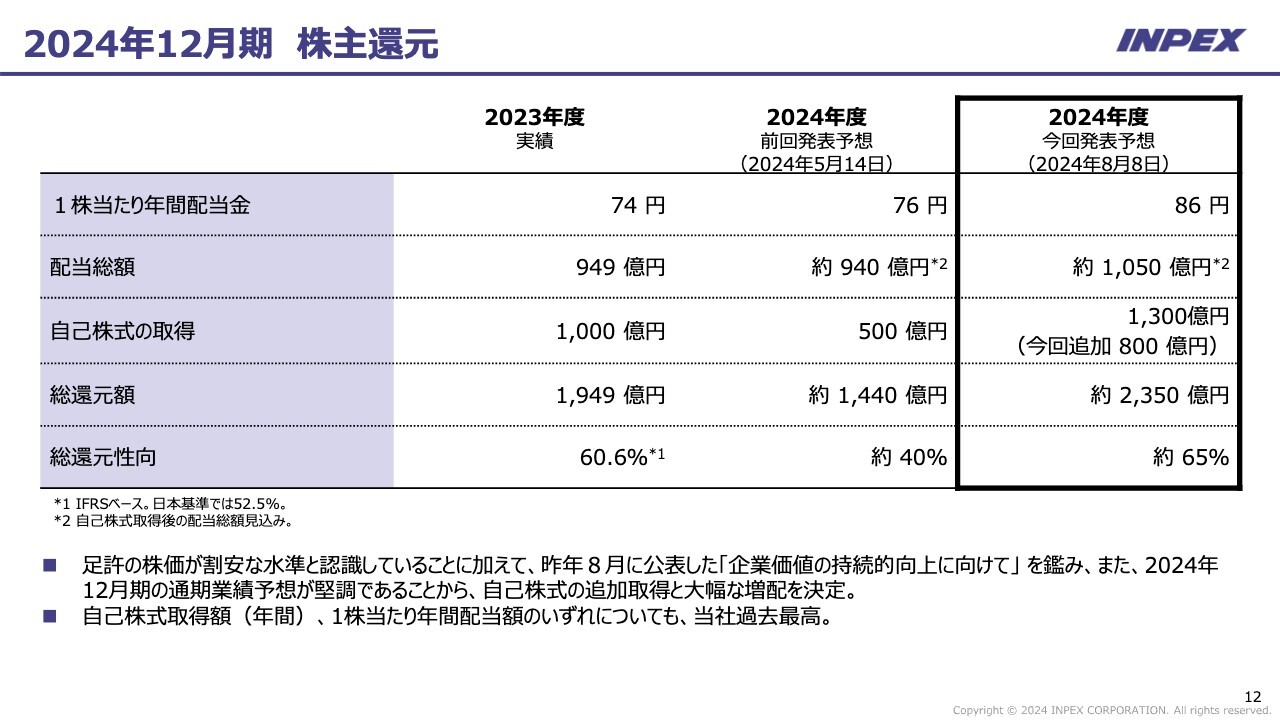

還元については、私どもの見通しをベースとしています。「現在の株式市場に対して、それなりにメッセージ性のあるものにしたい」という考えのもと、1株当たり年間配当金は、前期比プラス12円の86円としました。

自己株式の取得は上期に500億円行いましたが、それにプラスして800億円と、合計1,300億円です。還元総額で言えば、2,350億円程度になります。このような見通しのもと、私どもは十分な還元ができると、数字をもってお示ししています。

以上が今回の中間期決算、年末に向けたINPEXの見通しです。一言で言えば、「INPEXはそれなりに大丈夫です」ということです。

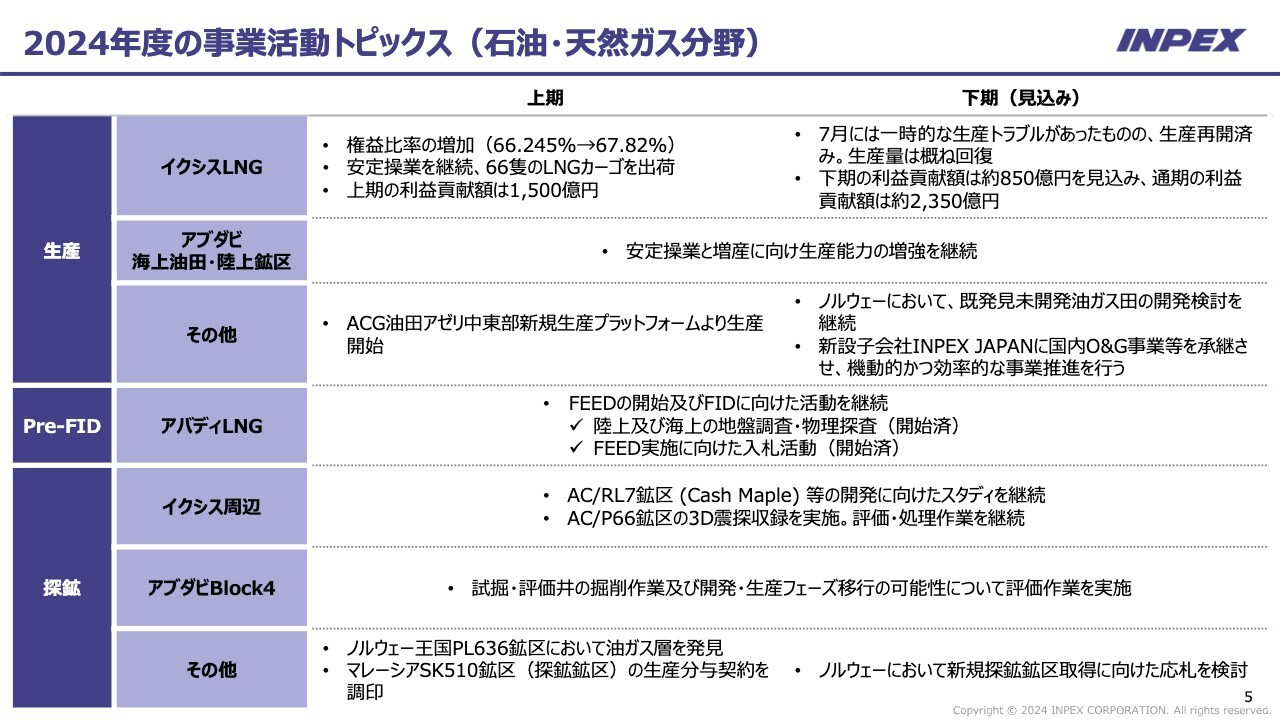

2024年度の事業活動トピックス(石油・天然ガス分野)

プロジェクトの進捗状況についてご説明します。石油天然ガス分野は、イクシスLNGに技術的なトラブルが発生しました。

7月に1つのLNGトレインで設備の不具合が発生し、現在、そのトレインは生産量を制御した状態で生産を続けています。10月には、もともと予定していた短期のシャットダウンがありますので、その際に最終的な作業を行い、フル生産への回復を予定しています。

上期は非常に順調で、当初の予想を上回る生産量のレベルでしたが、このようなトラブルがありました。アブダビ海上油田・陸上鉱区においては、生産能力の増強を継続していきます。

「その他」に記載のとおり、当社はINPEXから国内事業を分離しました。当社の場合、豪州やアブダビなど、すべて子会社で行っています。そのため、そのバランスと、国内事業をもう少し効率化したいという思いから、国内会社を分割します。そして、10月1日にINPEX JAPANというかたちで子会社化し、機動的な事業運営を行っていきます。

アバディLNGは、淡々と順調に進んでいますが、2024年の年末あるいは2025年の年初からのFEED作業に向けた準備を行っているところです。陸上および海上の地盤調査・物理探査、FEED実施に向けたさまざまな入札のプロセスがあります。

FEEDは詳細な設計作業です。それを、地下の施設(SURF)・FPSO・海底パイプライン(GEP)・陸上LNG施設の4つに分け、入札プロセスを行っています。そのための資格審査など、さまざまな準備を継続しているところです。

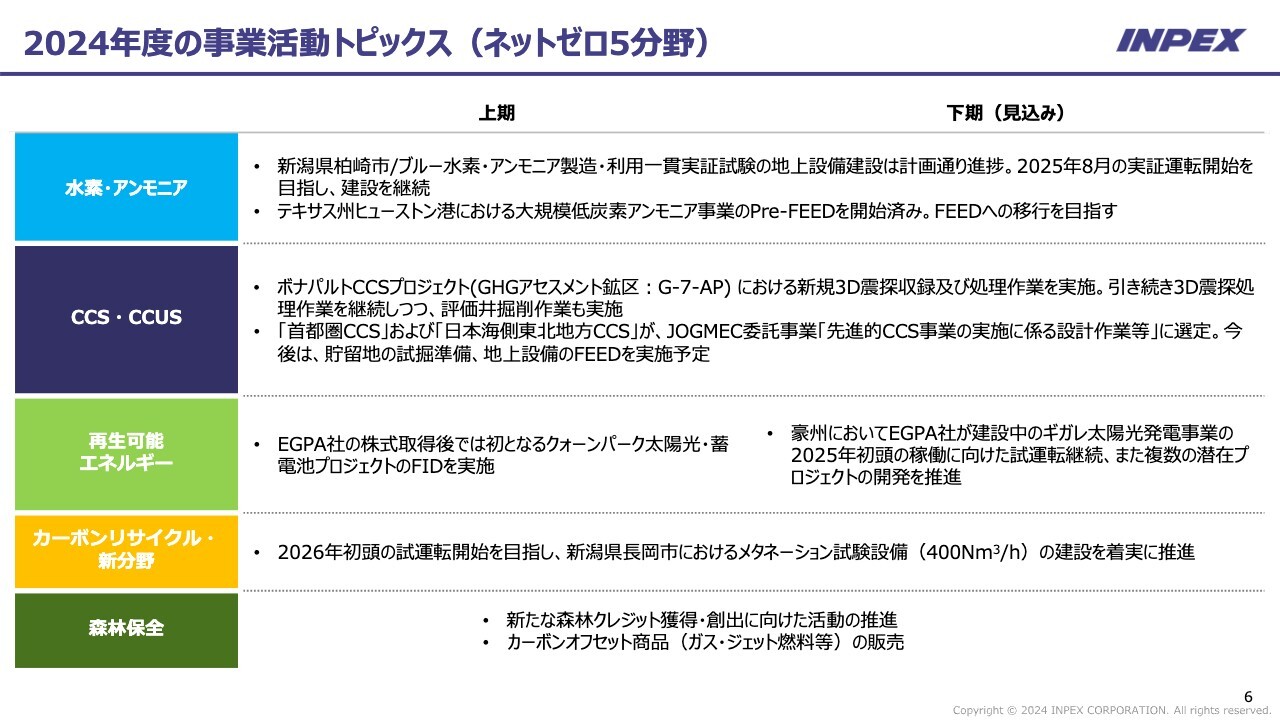

2024年度の事業活動トピックス(ネットゼロ5分野)

ネットゼロ5分野においては、現在、新潟県柏崎市にて、ブルー水素・アンモニア製造・利用一貫実証試験の地上設備建設を進めているところです。この建設はほぼ順調に進んでおり、2025年8月の実証運転開始を想定しています。

その他、アメリカのテキサス州ヒューストン港における大規模低炭素アンモニア事業のPre-FEEDを開始しています。

CCSについては、進展がありました。海外のCCSには、大きく2つあります。1つは「ボナパルトCCSプロジェクト」です。これは、主にイクシスLNGのCO2を埋めることを目的としたCCS事業です。今年から、3D震探を行いながら実際に井戸を掘り、CO2が十分に入っていくかどうかを確認する作業を行う予定です。もう1つはアバディLNGで、CCS付きのプロジェクトにするということです。

国内においては、2つのCCSプロジェクトの実施を予定しています。1つは「首都圏CCS」、もう1つは「日本海側東北地方CCS」です。この2つのプロジェクトは、政府から「先進的CCS事業の実施に係る設計作業等」を受託することができました。これから約2年かけて、本格的な詳細設計に入っていきます。これは、日本において大規模なCCSになります。

再生可能エネルギーでは、EGPA社と組み、初となるクォーンパーク太陽光・蓄電池プロジェクトのFIDを実施しました。再生可能エネルギーの分野では、なかなか利益が上がりません。しかしクォーンパーク太陽光発電は、太陽光発電と蓄電池を組み合わせたかたちで行うことにより、高い収益性を目指すプロジェクトです。

カーボンリサイクルの分野では、メタネーション、e-methaneの実証プラントを大阪ガス等とともに建設を行っているところです。

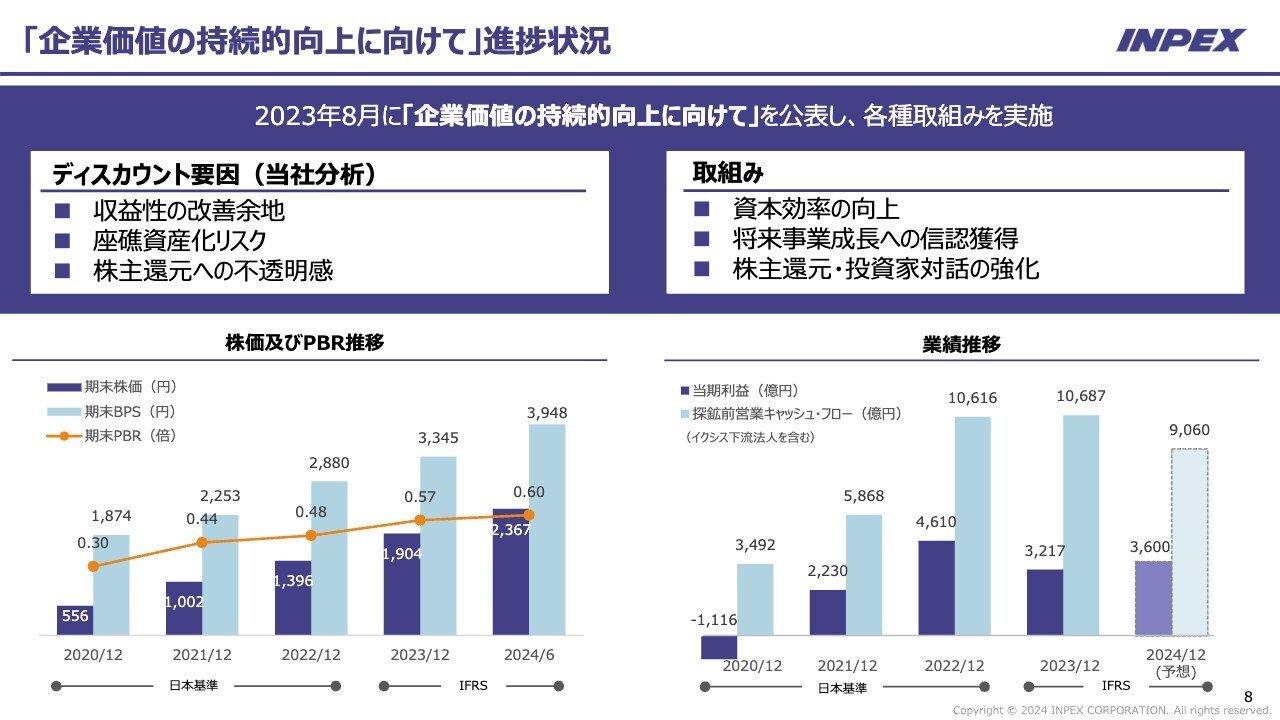

「企業価値の持続的向上に向けて」進捗状況

「企業価値の持続的向上に向けて」の進捗状況です。2023年8月に「企業価値の持続的向上に向けて」を公表しました。東証要請で「1年に1回しっかりフォローアップをしてほしい」とのことから、その状況を簡単にご説明します。

私どもは、「企業価値の持続的向上のために3つのことを一体的に行っていこう」とお伝えしています。

スライドの右上をご覧ください。1つ目は資本効率の向上への取組み、2つ目は将来事業成長への市場の信認を獲得するための取組みです。そして3つ目は株主還元・投資家対話の強化で、この3つを三位一体で推進していきます。

3つの取組みについて、次ページ以降で1つずつ簡単にご説明します。

「企業価値向上に向けた今後の取組み」進捗状況

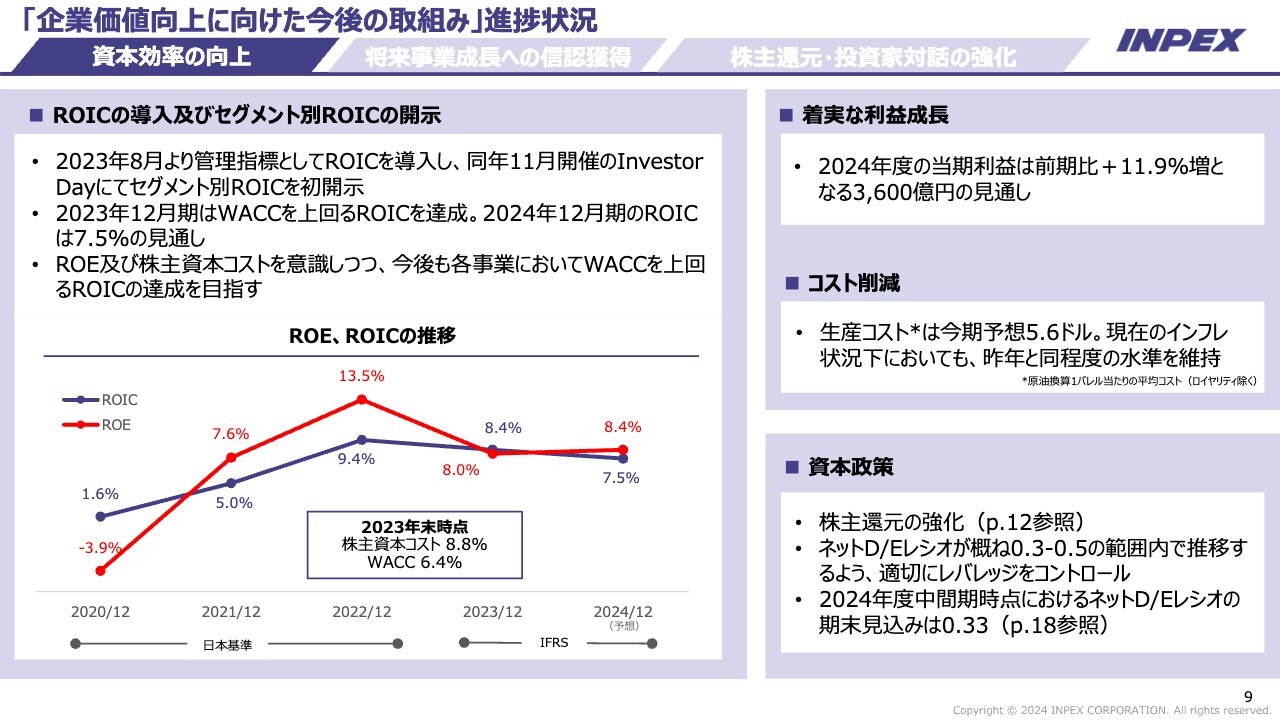

資本効率の向上に関しては、ROICを導入しました。2023年のInvestor Dayで、セグメント別のROICを開示しました。2023年12月期は、WACCを上回るROICを達成しました。2024年12月期のROICは、先ほどご説明した前提条件のもと、7.5パーセント程度の見通しです。

ROEは残念ながら8.4パーセントと、8.8パーセント(株主資本コスト)には達していません。しかしながら、今後も各事業において、WACCを上回るROICの達成を目指していきます。

「企業価値向上に向けた今後の取組み」進捗状況

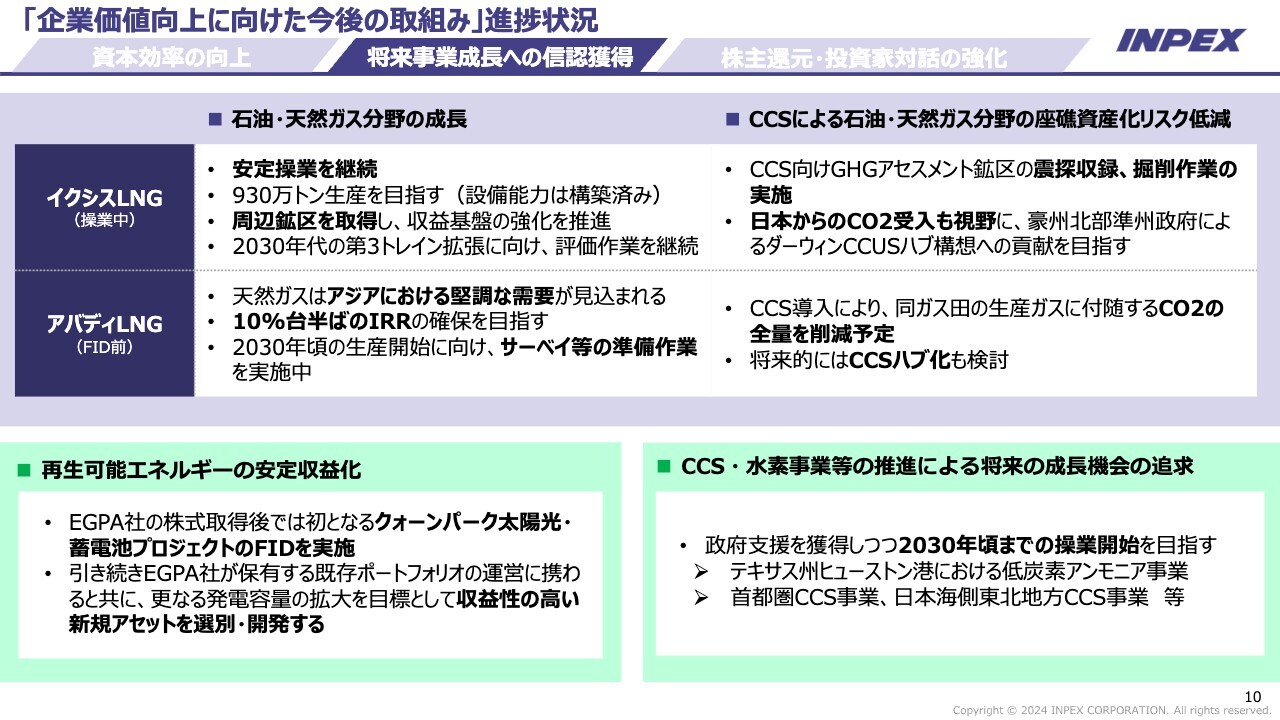

将来事業成長への信認獲得について、石油天然ガス分野、ネットゼロ5分野、いずれの分野においてもプロジェクトをしっかりと進めていきます。

先ほどプロジェクトのところでご説明しましたので、詳細は割愛します。

「企業価値向上に向けた今後の取組み」進捗状況

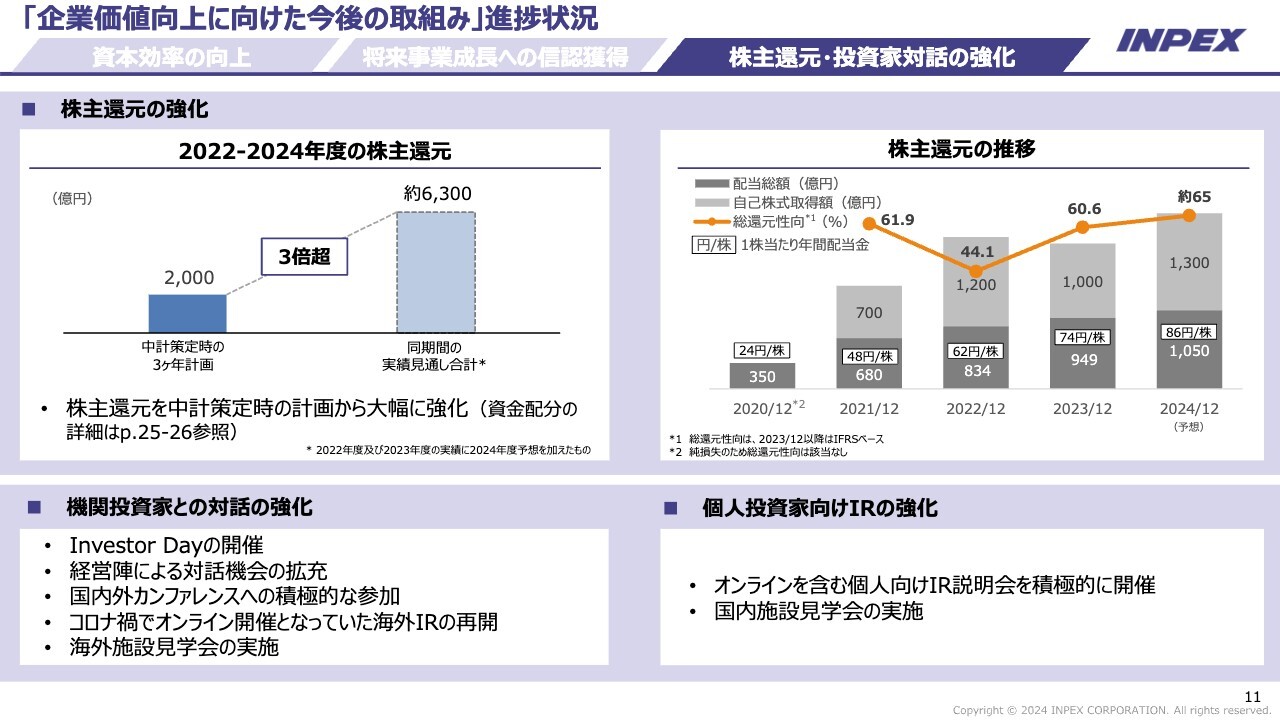

株主還元・投資家対応の強化です。スライドの図をご覧のとおり、2022年度から2024年度、3年間の株主還元についてです。

2024年度の見通しの数字も含め、当初、中期経営計画策定時の3ヶ年計画では、約3年間の合計で、2,000億円程度の株主還元を想定していました。しかし、現在の見通しではトータルで約6,300億円と、3倍超を想定しています。

株主還元の推移は、右側の図のとおりです。先ほどご説明したように、配当額は順調に大きくなってきています。自社株買いは2022年の1,200億円が過去最大ですが、今回はそれを上回る1,300億円です。総還元性向は、約65パーセントの水準を想定しています。

その他、機関投資家との対話の強化でInvestor Dayを開催したり、個人投資家向けのオンラインを含む説明会を行ったりと、さまざまなかたちで投資家との対話強化に努めています。

2024年12月期株主還元

株主還元の数字は、スライドをご覧ください。

私からのご説明は以上です。

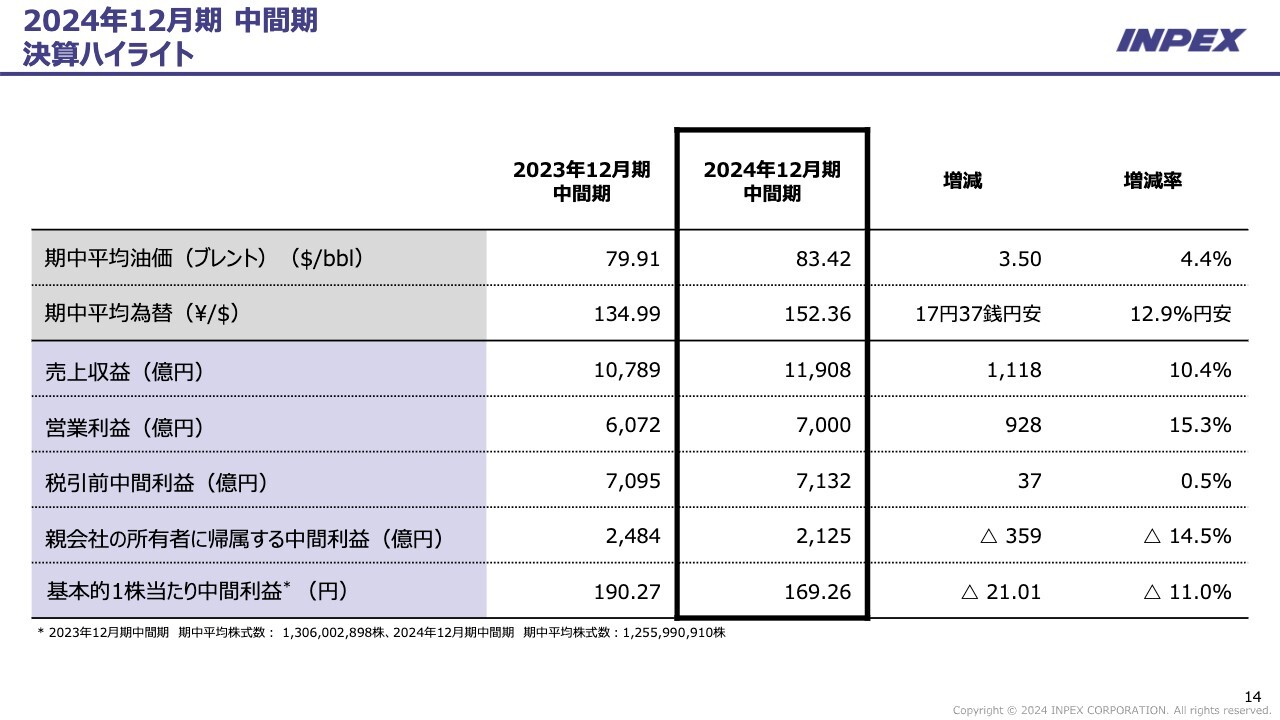

2024年12月期 中間期 決算ハイライト

山田大介氏(以下、山田):中間期決算および通期見通しについてご説明します。

まず、中間期の決算ハイライトです。先ほど社長からもご説明がありましたが、油価は中間期で83.42ドルと、前期比で3.50ドル上振れました。為替は152円36銭と、前期比17円程度の円安であり、非常に外部環境がよかったということです。

スライドに、売上収益から親会社の所有者に帰属する中間利益までを記載しています。1,118億円の増収ですが、減益の決算です。増収の要因は、ガス価のブレントは上がったのですが、遅効性の影響で下がりました。しかしそれを円安がメイクアップし、1,118億円の増収でした。

親会社の所有者に帰属する中間利益は2,125億円と、前期比359億円の減益です。この要因の1つは、油価が上がって原油で増収となり、法人税が相当増えました。また、イクシス周辺の探鉱費が増加したことも要因です。2,125億円という数字は、中間決算としてはまずまずだと思っています。

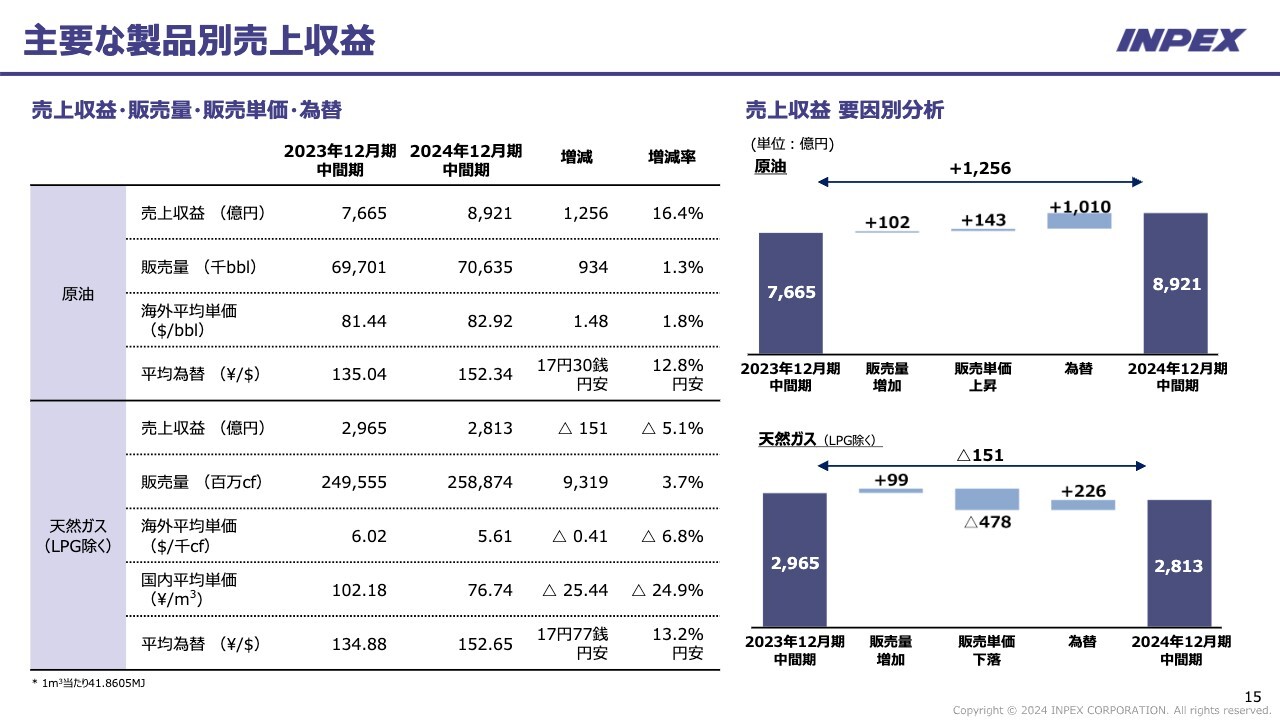

主要な製品別売上収益

原油と天然ガスの売上収益の要因分析です。スライド上側が原油です。前期の売上収益7,665億円から、今期は8,921億円となっています。これは為替の影響で、1,000億円の増収です。

スライド下側は天然ガスです。こちらは、前期の2,965億円から今期は2,813億円と減収ですが、販売単価の下落によるものです。先ほどお伝えしたとおり、ガス価は遅効性があるため、下がりました。為替でメイクアップできずに、減収となりました。

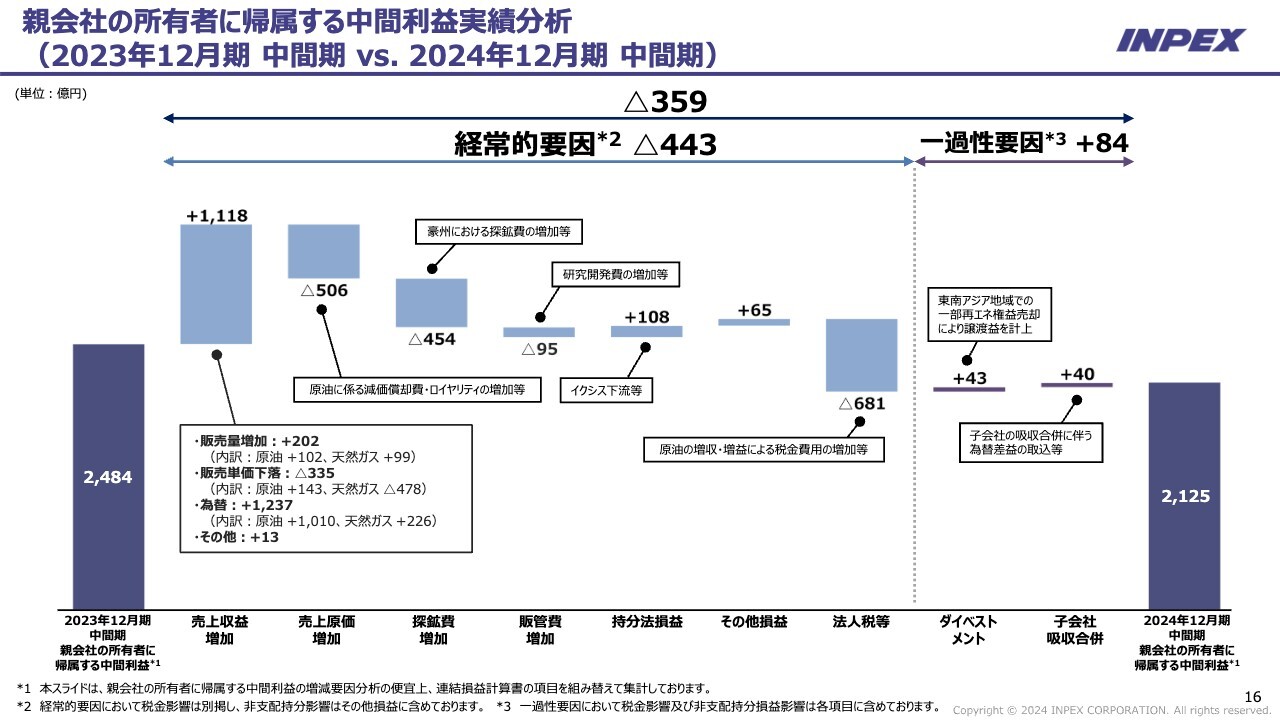

親会社の所有者に帰属する中間利益実績分析 (2023年12月期 中間期 vs. 2024年12月期 中間期)

スライドは親会社の所有者に帰属する中間利益、前期の2,484億円と今期の2,125億円の差異分析を図で示したものです。

359億円の減益を、経常的要因と一過性要因に分けています。経常的要因は440億円程度のマイナス、一過性要因は80億円程度のプラスです。

スライド左側の売上収益は、1,118億円の増収です。四角で囲った部分に記載のとおり、販売単価が下落しました。これは特に天然ガスです。一方、為替は非常に好調でした。

当然ながら、売上原価も増えました。その結果、粗利益は600億円程度増えています。

豪州における探鉱費の増加等は、454億円の減益要因です。また、研究開発費の増加等が、95億円程度の減益要因となりました。持分法損益は、イクシス下流等で108億円くらいです。右側の法人税は、原油が増収になったため、680億円程度増えています。

一過性要因は、中間期に一部再エネ権益の売却や、子会社の吸収合併に伴う為替差益の取込等でプラス84億円です。これらにより中間利益は2,125億円となりました。

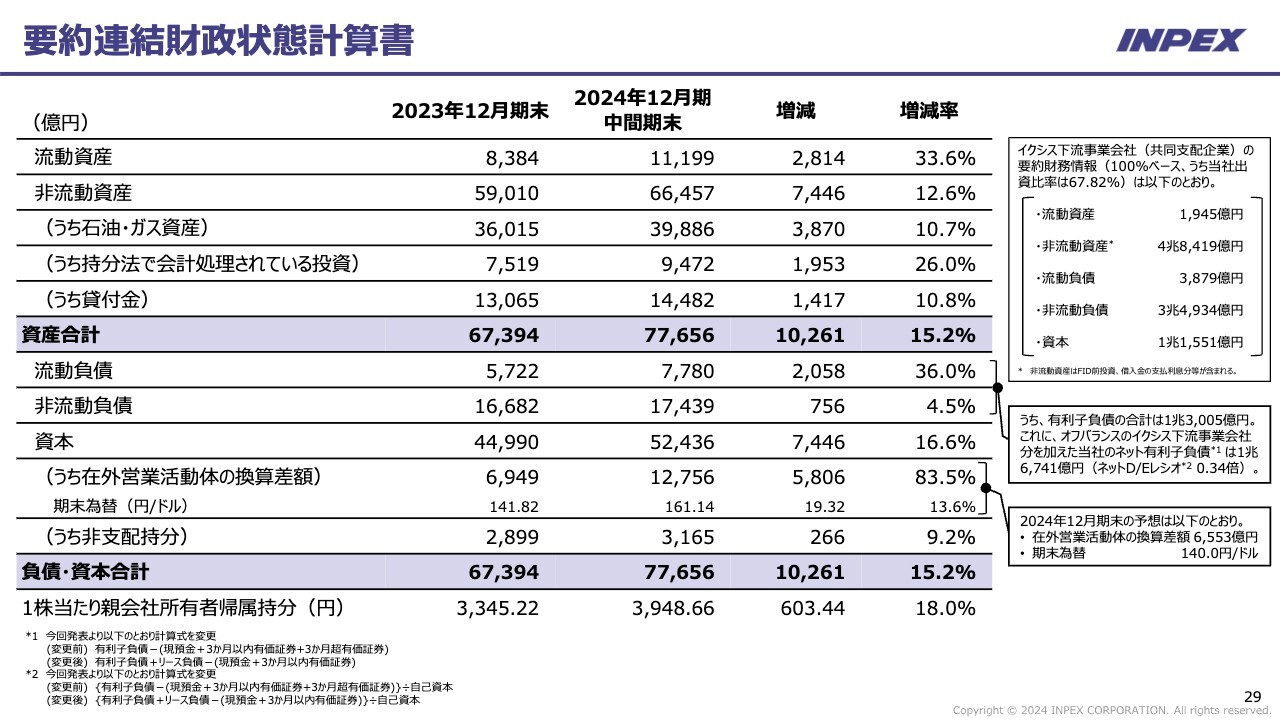

要約連結財政状態計算書

参考資料の29ページをご覧ください。要約連結財政状態計算書について、ご説明します。

資産合計が、2023年12月期末の約6兆7,000億円から2024年6月末は約7兆7,000億円と、1兆円程度増えていますが、これも為替の影響です。

中間期である6月は、161円という為替で決算していますので、その為替の影響でバランスシートが膨れています。

資本をご覧ください。2023年12月期末の4兆4,990億円から2024年6月末は5兆2,436億円と、7,500億円程度増えています。その下に「うち在外営業活動体の換算差額」とありますが、これが(JGAAPにおける)為替換算調整勘定のことです。

2023年12月期末は7,000億円弱だった為替換算調整勘定が、2024年6月末は1兆2,756億円と、6,000億円程度増えています。為替が1円動くと、為替換算調整勘定が300億円増える構造になっています。したがって、自己資本に占める為替換算調整勘定の比率は25パーセント程度です。

為替換算調整勘定が増えることは、「痛し痒し」です。財務の安定性は増しますが、いわゆる資本効率、ROEあるいはPBRの分母が大きくなってしまいます。どれだけ稼いでもROEとPBRが上がりにくいのが、当社の財務構造だということです。

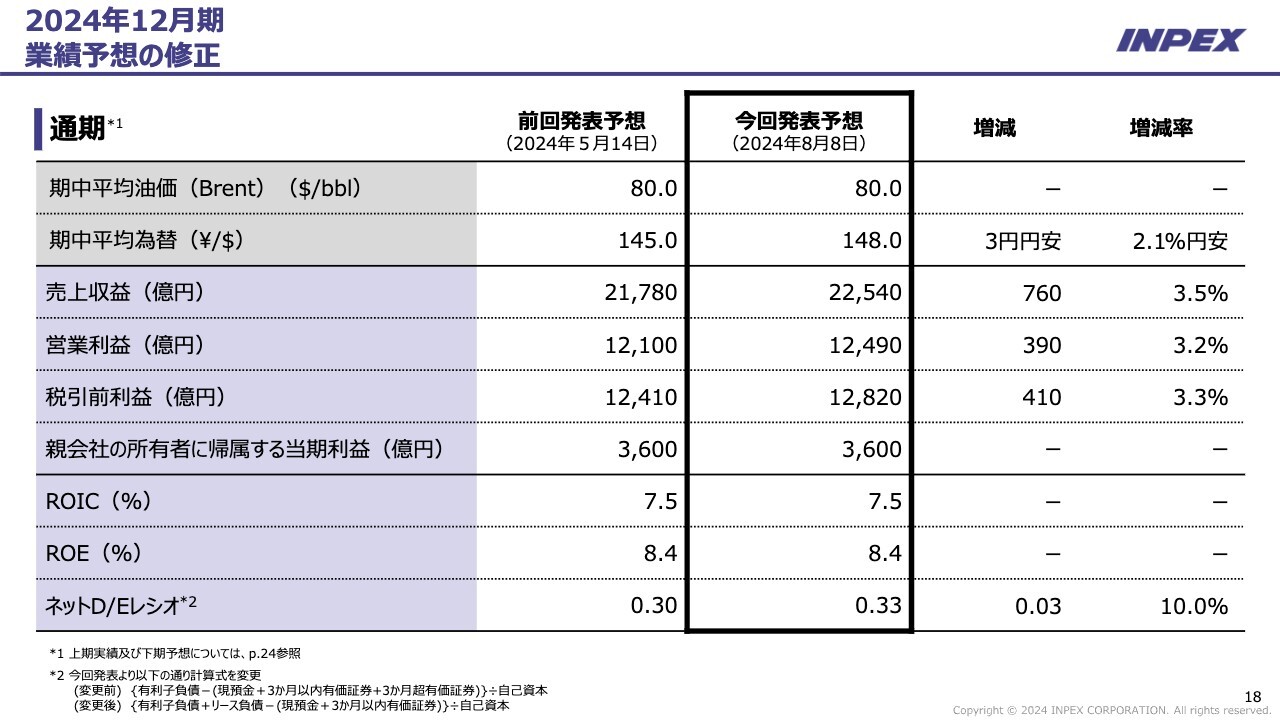

2024年12月期業績予想の修正

2024年12月期の業績予想について、油価は80ドル、為替は148円としました。

今週、急に為替と油価が動きましたので、驚きました。先週まで、油価は83ドルくらい、為替は153円くらいだと思っていましたので、急遽為替と油価の見通しを変え、油価80ドル、為替148円という数字で資料を作りました。

親会社の所有者に帰属する当期利益は、前回発表した5月予想3,600億円から据え置きの3,600億円としています。

先ほど社長がお伝えしたとおり、値動きが激しい状況で3,600億円という数字を作れるのは、当社の財務体力の地盤がそれなりに強くなっているためだと思います。

ROICについては7.5パーセントで、WACCを上回っています。WACCは6.4パーセントで計算しています。一方でROEは8.4パーセントです。当社は株主資本コストを8.8パーセントで計算していますが、そこには及ばず残念な結果となっています。

ネットD/Eレシオは0.33と、お約束していた0.3と0.5の間で収束するイメージです。

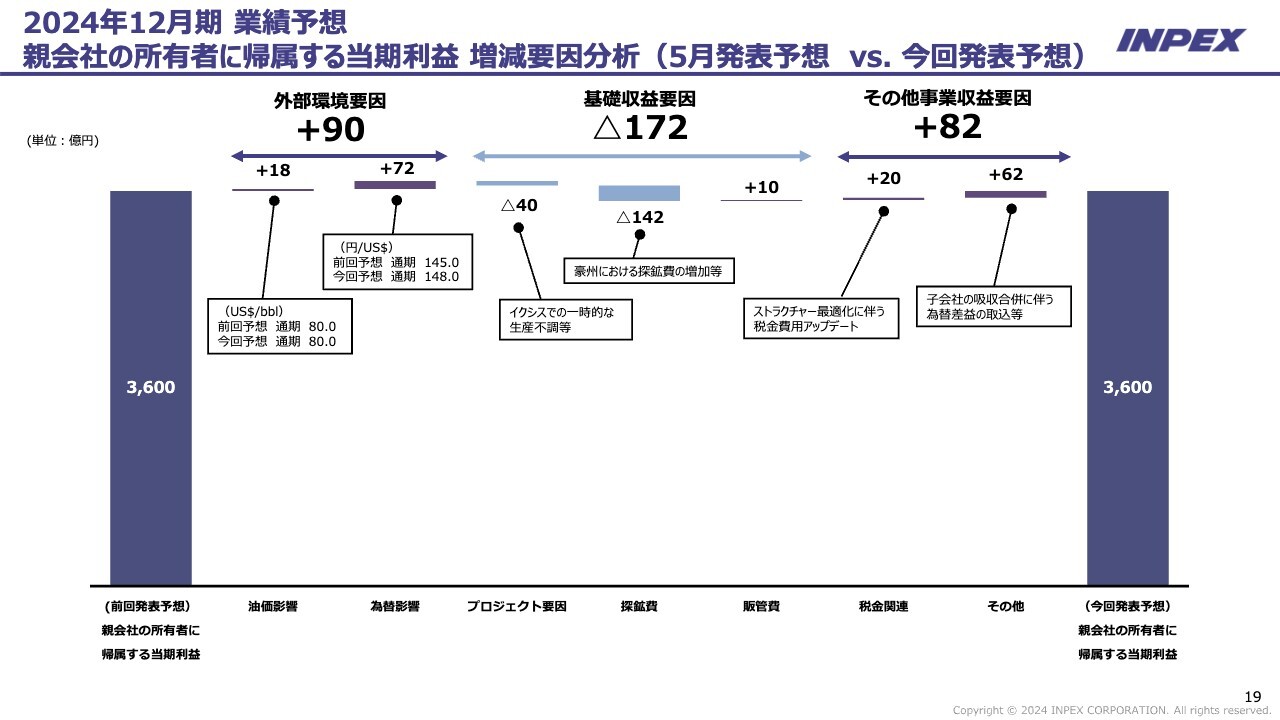

2024年12月期 業績予想 親会社の所有者に帰属する当期利益 増減要因分析(5月発表予想vs. 今回発表予想)

親会社の所有者に帰属する当期利益の増減要因に関する差異分析で、こちらは据え置きです。油価影響と為替影響のうち、為替影響で若干増益です。前回予想の145円から今回は148円と、70億円くらいの増加となっています。

基礎収益要因は、先ほどのご説明にもあったとおり、イクシスLNGの生産トラブルが親会社の所有者に帰属する当期利益に与える影響はマイナス40億円くらいです。

豪州における探鉱費の増加等について、5月予想との増減はマイナス142億円くらいです。また、ストラクチャー最適化に伴う税金費用のアップデートや、子会社の吸収合併に伴う為替差益の取込等の一過性要因も含め、当期利益は3,600億円です。こちらは5月発表の見通しから据え置きの予想です。

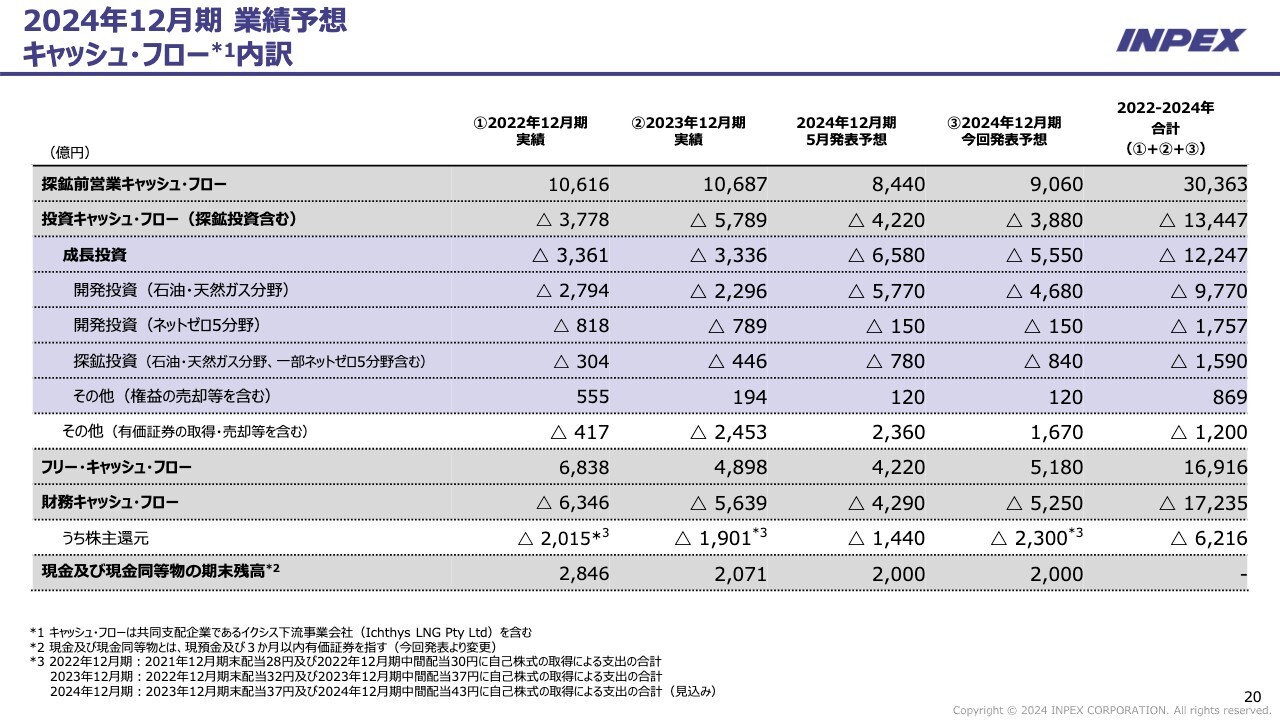

2024年12月期 業績予想 キャッシュ・フロー内訳

スライドは、キャッシュ・フローの内訳です。表の右から2列目は、2024年12月期の今回発表予想です。探鉱前営業キャッシュ・フローは9,060億円と、1兆円には届きませんでした。しかしながら、赫々たる営業キャッシュ・フローを計上できる予定です。

成長投資は5,550億円です。マイナスとなっているのは5,550億円の投資をするという意味です。

下から5行目のその他、有価証券の期限償還などの売却等は1,670億円のプラスで、キャッシュが戻ってきます。したがって、成長投資5,550億円と1,670億円をネットすると、投資キャッシュ・フローは3,880億円になります。

開発投資の石油・天然ガス分野は4,700億円程度、ネットゼロ5分野は150億円程度で、探鉱投資は840億円程度です。

下から2行目の株主還元については、先ほどご説明したとおりです。今期は2,300億円と意欲的で、総還元性向65パーセントとしています。

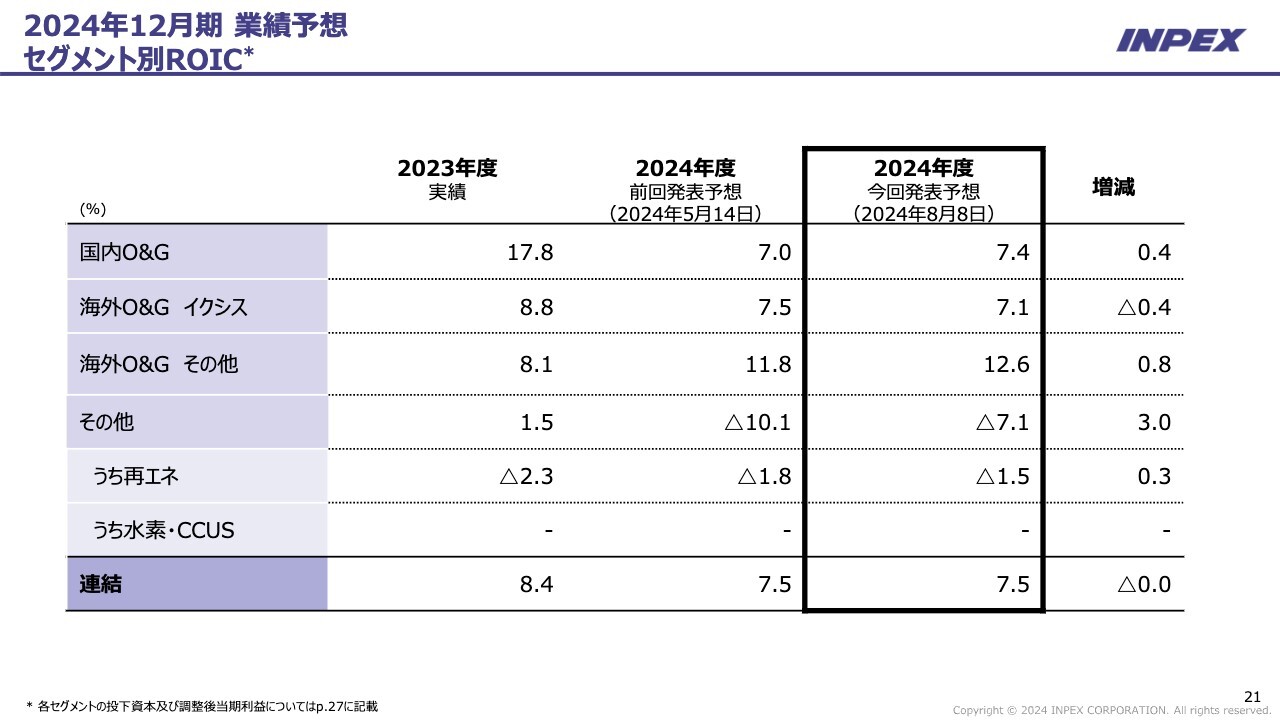

2024年12月期 業績予想 セグメント別ROIC

セグメント別のROICです。国内O&G、海外O&G、イクシス、その他等を含めた連結ベースでは7.5パーセントと、WACCを上回っています。

縷々ご説明していますが、イクシスに引っ張られる構造にあり、7.1パーセントに引きずられて7.5パーセントとなっています。

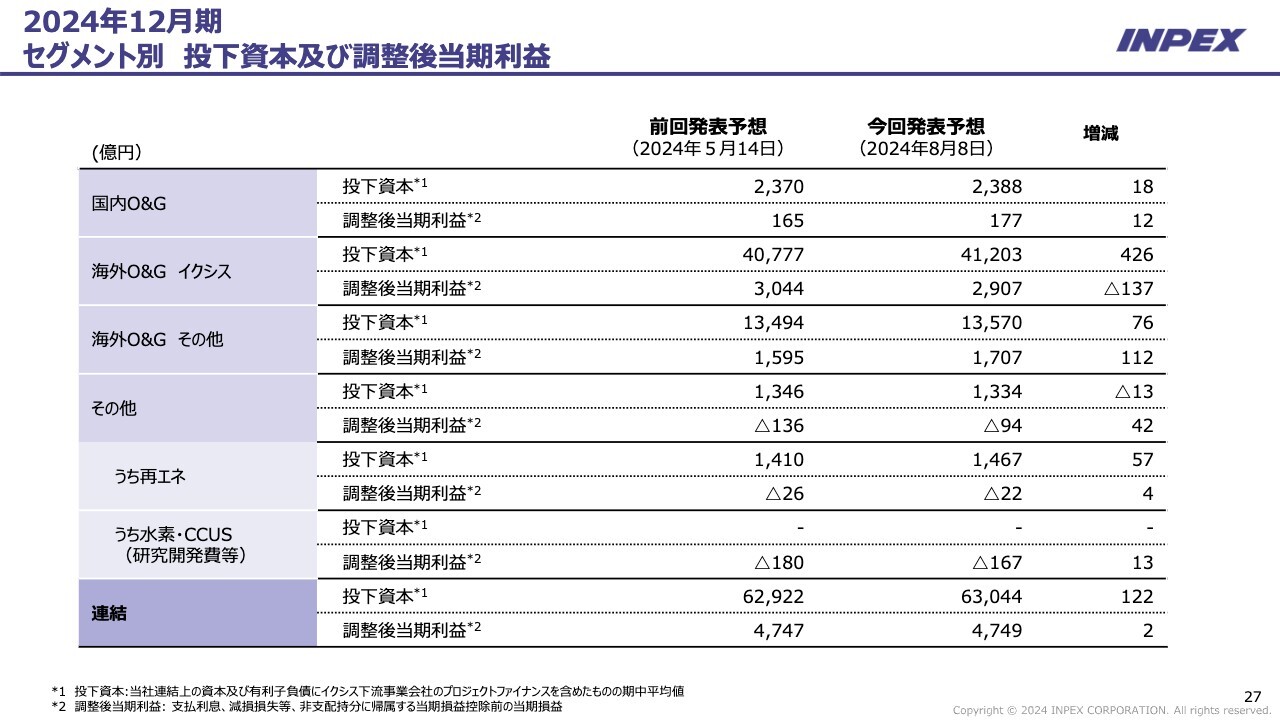

2024年12月期 セグメント別 投下資本及び調整後当期利益

スライド27ページは、ROICを計算する上での投下資本や、調整後当期利益、いわばNOPATのようなものを記載していますので、後ほどご覧ください。私からのご説明は以上です。

質疑応答:2025年以降の還元方針について

質問者:御社は株主還元を着実に拡充しているというお話でした。2025年からは新しい中期経営計画期間に入りますので、次期中期経営計画を見据え、キャッシュ・フロー全体の配分方針を踏まえながら、株主還元をどう位置づけていくのでしょうか?

特に次の中期経営計画の3ヶ年は、アバディの大きな投資が始まる前段階になると思います。大きな投資が近づいてくる中で、財務運営を含めてどのように考えていくのか、ご解説をお願いします。

今回、ネットD/EレシオのKPIの考え方が変わったかと思います。定義変更を見ると、結果的には旧基準より上がる方向になっています。新基準を基にすると、おそらく3ヶ月超の有価証券はネット有利子負債から控除されません。したがって、アバディの大きな投資の前に内部的な資金を留保するという意味では、有価証券でリテインする考え方もあると思います。

一方、投資家側からすると、株主還元とのバランスで、どのように

新着ログ

「鉱業」のログ