【QAあり】モリト、半期開示の開始以来、営業・経常利益が過去最高を更新、意識改革や不採算事業の見直し等の取り組みが奏功

CONTENTS

一坪隆紀氏(以下、一坪):モリト株式会社代表取締役社長の一坪です。2024年11月期第2四半期決算の説明を始めさせていただきます。前回に続き、今回もライブ配信形式で行います。よろしくお願いいたします。

2022年11月期から2026年11月期にかけて取り組んでいる第8次中期経営計画は、今年1月にアップデートを実施しました。これらの内容については、スライドの目次のうち2️番目に掲載しています。

本日の説明会は、目次3番目の2024年11月期第2四半期決算説明から始めます。なお、第8次中期経営計画の進捗については、事業トピックスの中で一部お話しします。

2024年11月期2Q ハイライト

2024年11月期第2四半期の業績についてご説明します。まずはハイライトです。

第2四半期の営業利益と経常利益は、半期開示の開始以来3期連続で過去最高を更新しました。各グループ会社の意識改革もあり、不採算事業の見直しなど、利益改善のための取り組みを継続していることの成果だと思っています。

売上高についてです。国内では、暖冬やコロナ禍後のリバウンド需要の一巡により、在庫調整および減産のインパクトがありました。欧米は回復傾向、アジアは地産地消が増加傾向です。しかしながら、売上高においては少し課題が残る結果となりました。

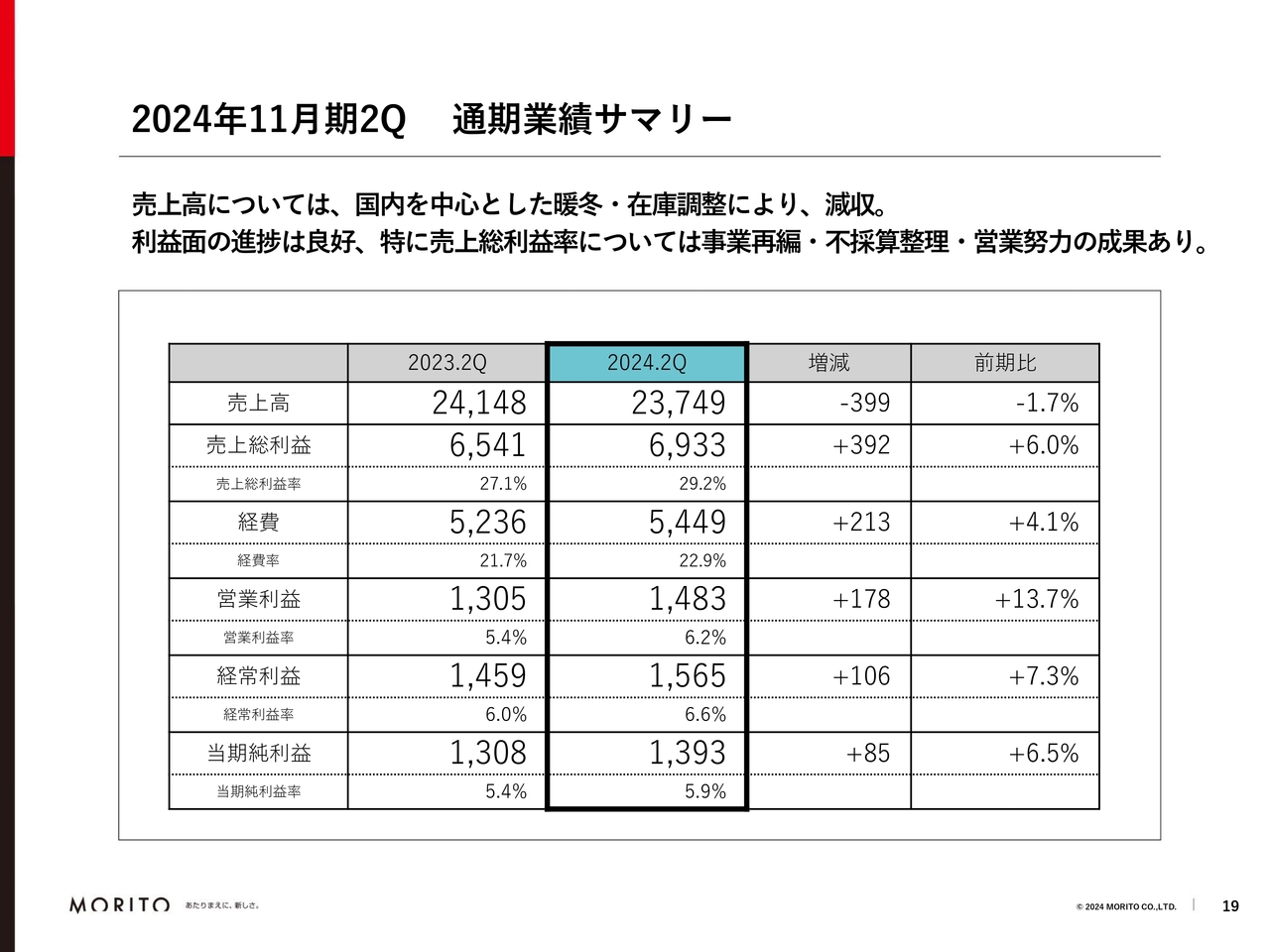

2024年11月期2Q 通期業績サマリー

業績サマリーはスライドのとおりです。

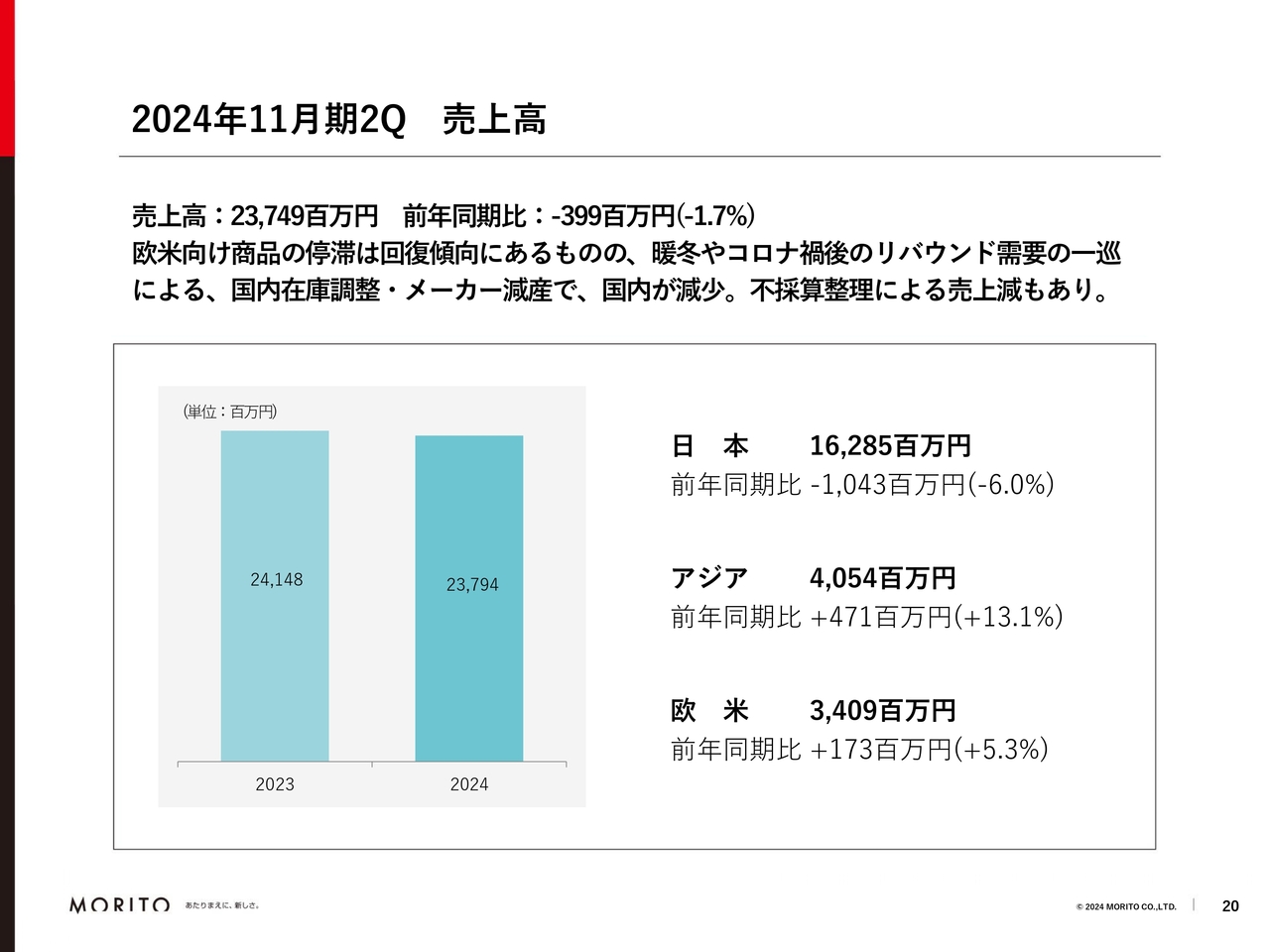

2024年11月期2Q 売上高

売上高は、不採算事業の見直しによるインパクトなどで約4億円減少し、237億4,900万円となりました。

売上減の要因としては、毎年どこかにあるスポットがなくなったこと、競合の中で新規を取ったり失注したりしたこと、利益率の低い商材の改善・中止が挙げられます。売上増の要因としては、付加価値商材の販売拡大や、「環境」「安全」「安心」「健康」「機能」などのキーワードで商材を売り上げたことなどがあります。

これらに外部的な要因も加わり、合計として上期は約4億円のビハインドとなりました。

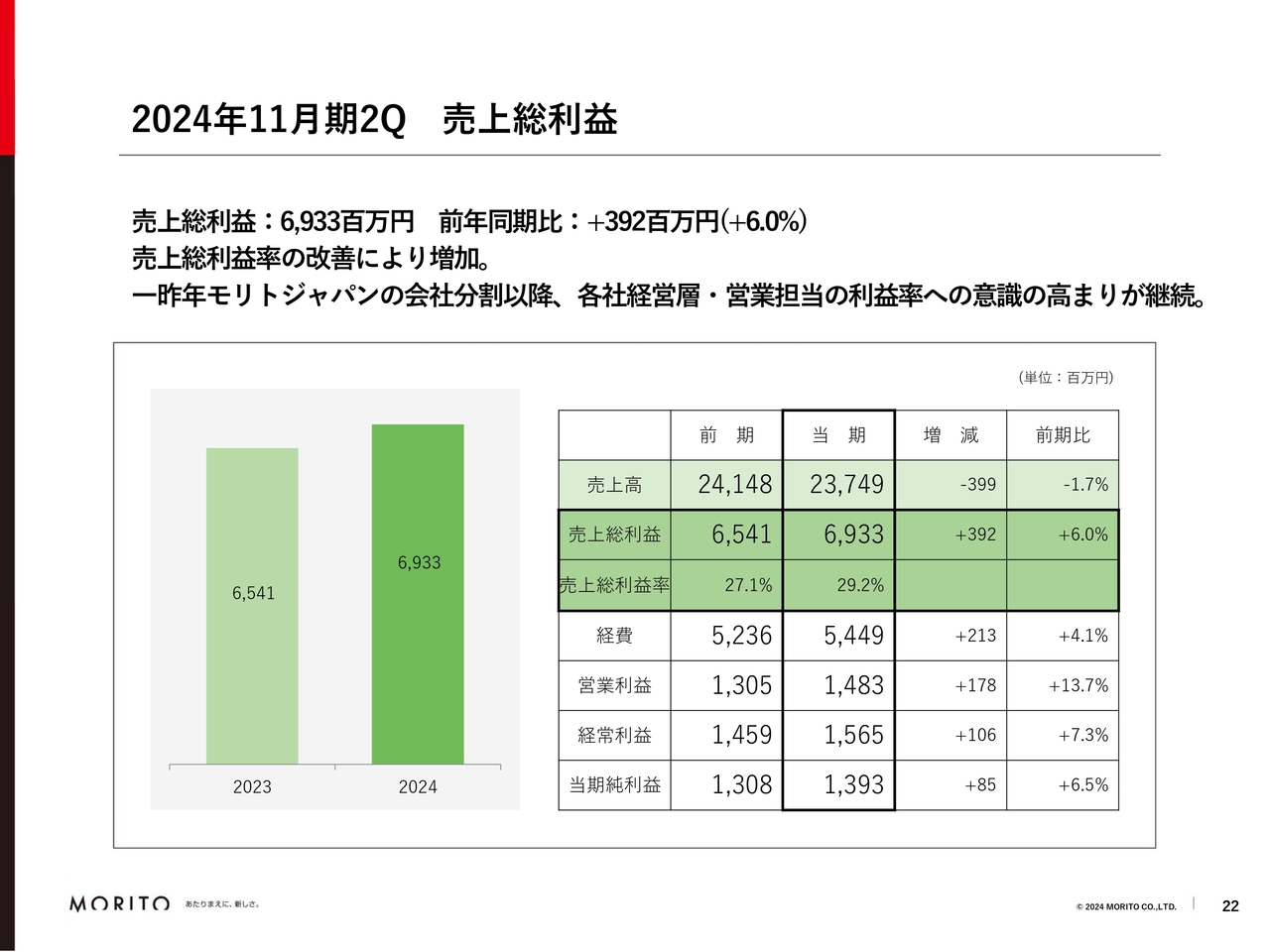

2024年11月期2Q 売上総利益

売上総利益についてです。冒頭でもご説明しましたが、各社の意識改革の効果による大きな成果がありました。売上総利益は前年に比べて約4億円増加し、売上総利益率は2.1ポイント上がって29.2パーセントとなっています。

この結果は、在庫や取引条件などの課題に対する一人ひとりの意識が非常に高まったことの表れだと思っています。

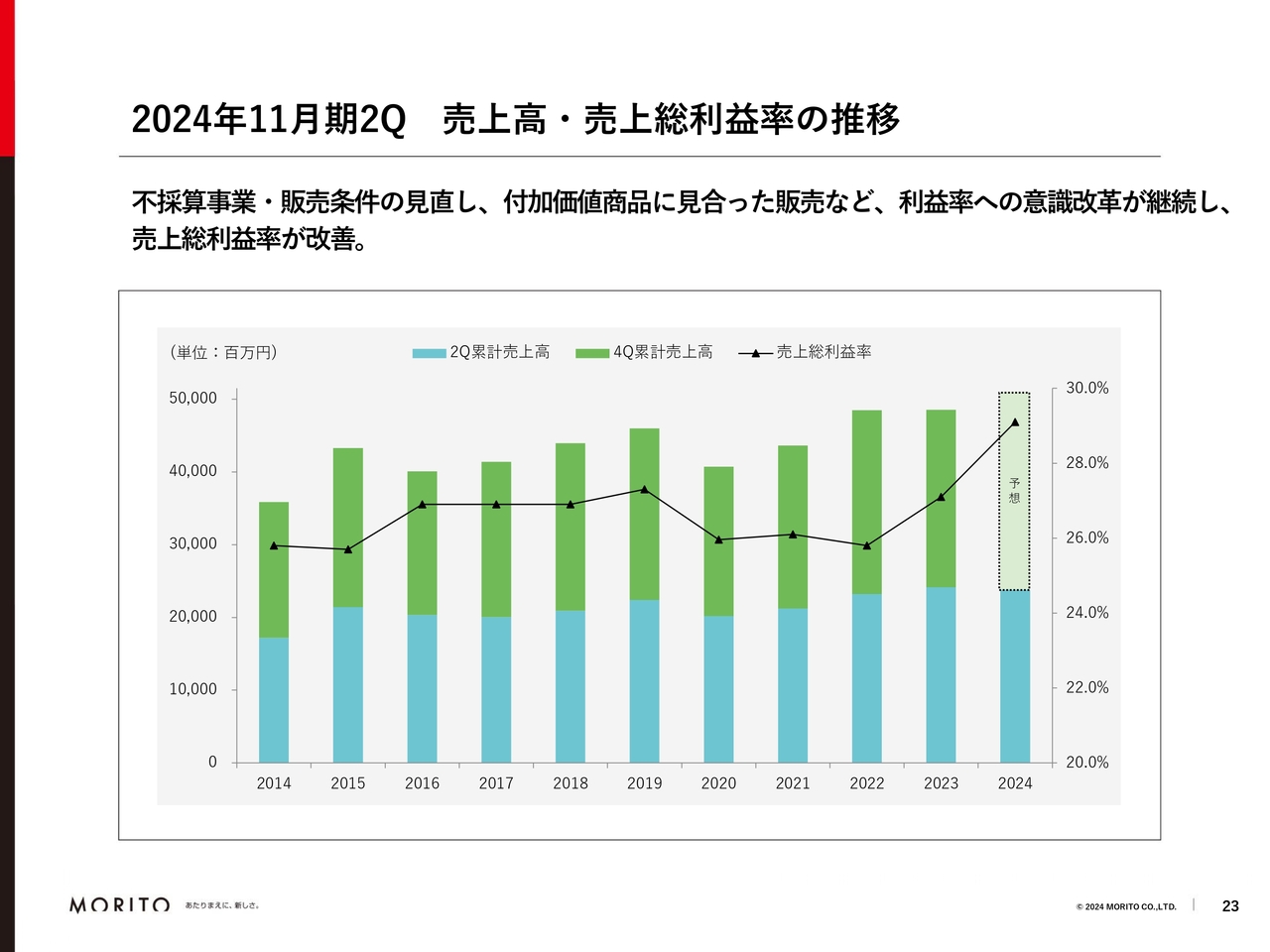

2024年11月期2Q 売上高・売上総利益率の推移

売上高・売上総利益率の推移です。スライドの表からは、今年も含めた直近3年間の売上総利益率の向上が見て取れます。こちらは、不採算事業の見直しや高付加価値商材の取り扱い増加によるものです。

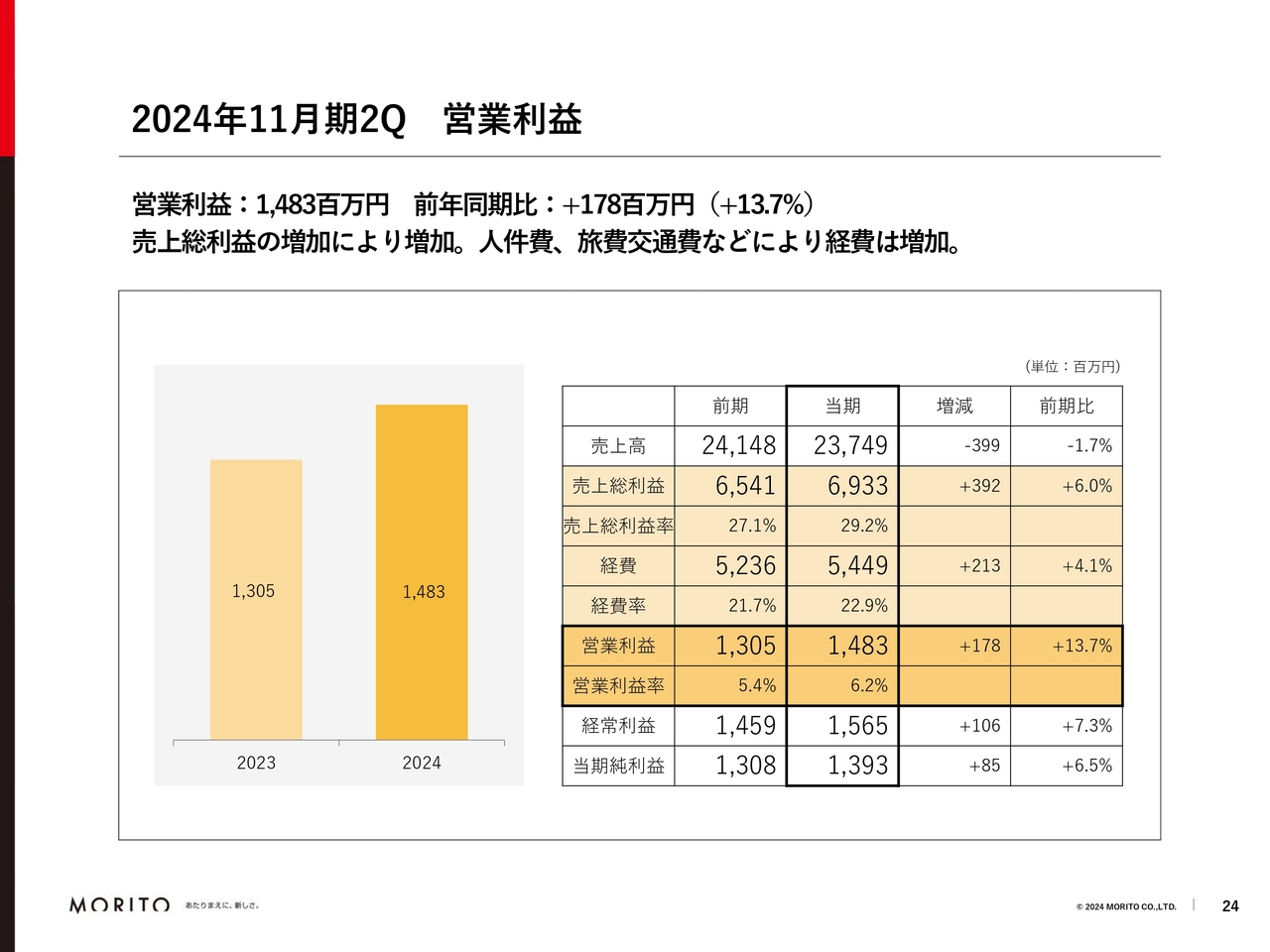

2024年11月期2Q 営業利益

営業利益です。経費では、人件費や出張旅費などが増加しました。一方で、物流改革によって物流費を削減しました。その結果、売上総利益の増加に伴い、営業利益は前年比13.7パーセント増加しています。

営業利益率は前年同期比で0.8ポイント増加し、6.2パーセントとなりました。現状の営業利益率で、第8次中期経営計画の目標とする営業利益率を超えている状況です。

今後は、第8次中期経営計画でも発表しているとおり、トップラインを向上するためにいろいろな投資を行っていきます。それらがコストとしてかかる部分もありますが、できる限りトップライン向上に努めながらも、この営業利益率をキープしていきたいと思っています。

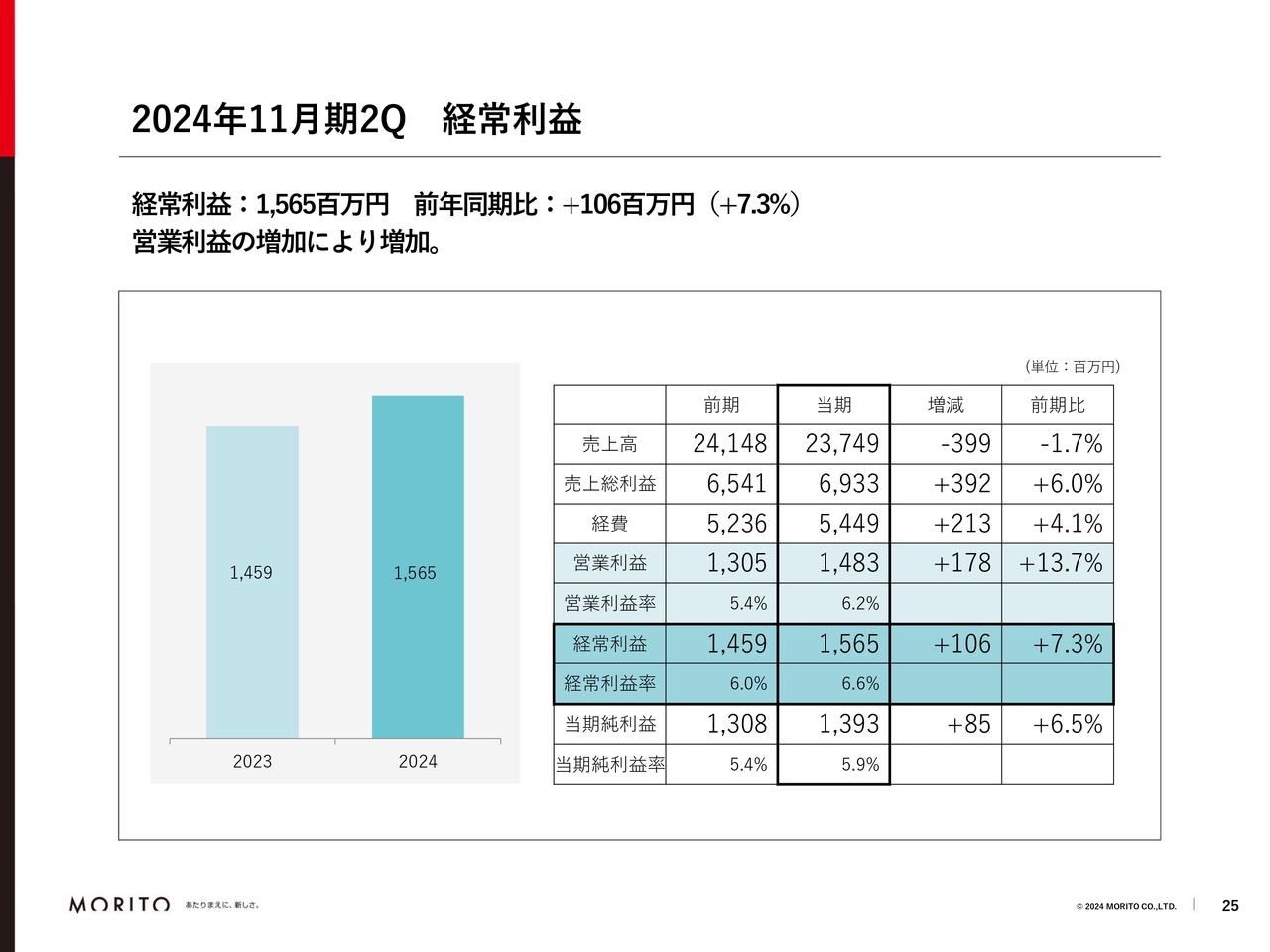

2024年11月期2Q 経常利益

経常利益は、営業利益の増加に伴い増加しています。

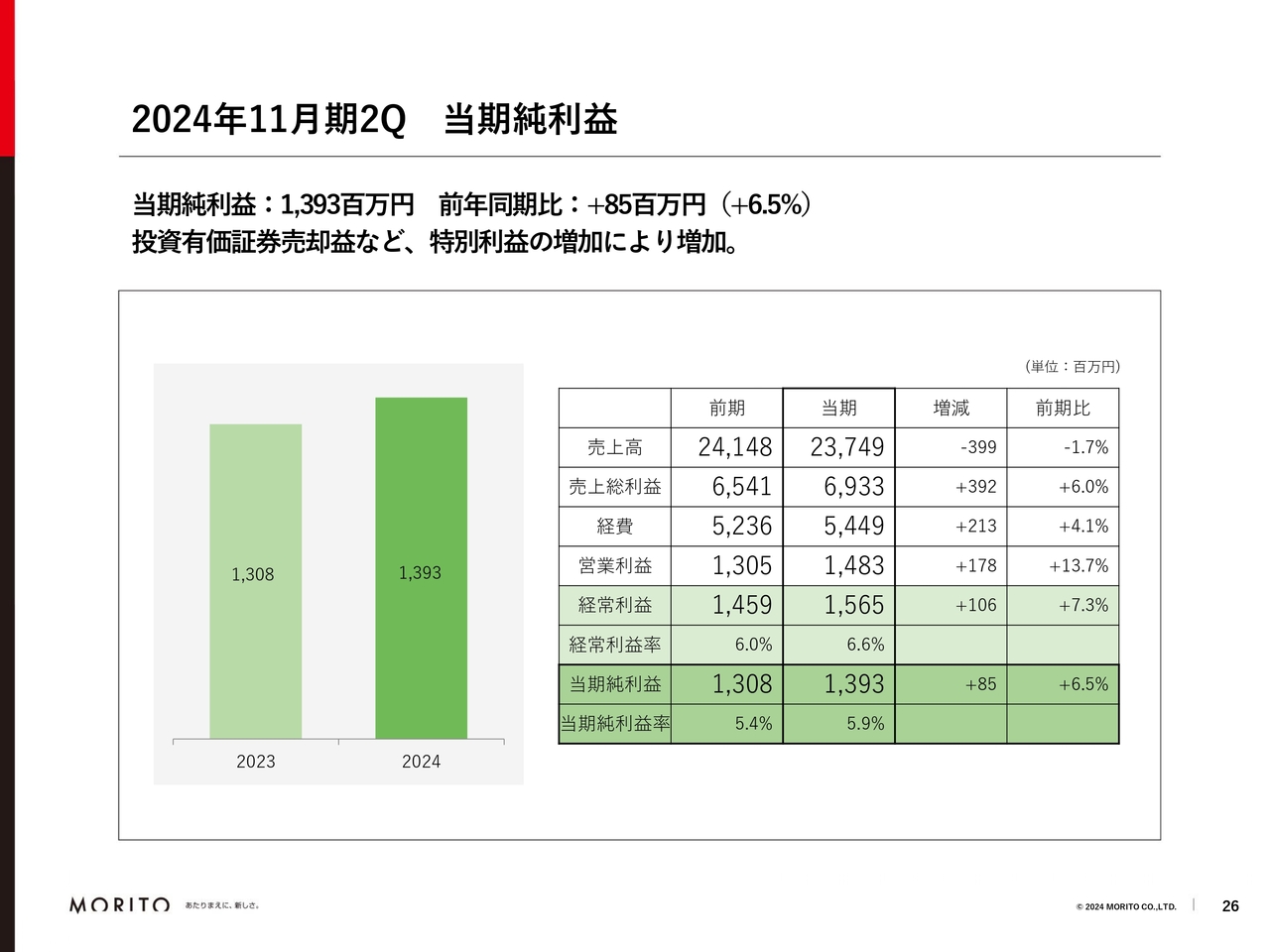

2024年11月期2Q 当期純利益

当期純利益は、前年同期比6.5パーセント増の13億9,300万円となりました。当期純利益率は5.9パーセントで着地しています。

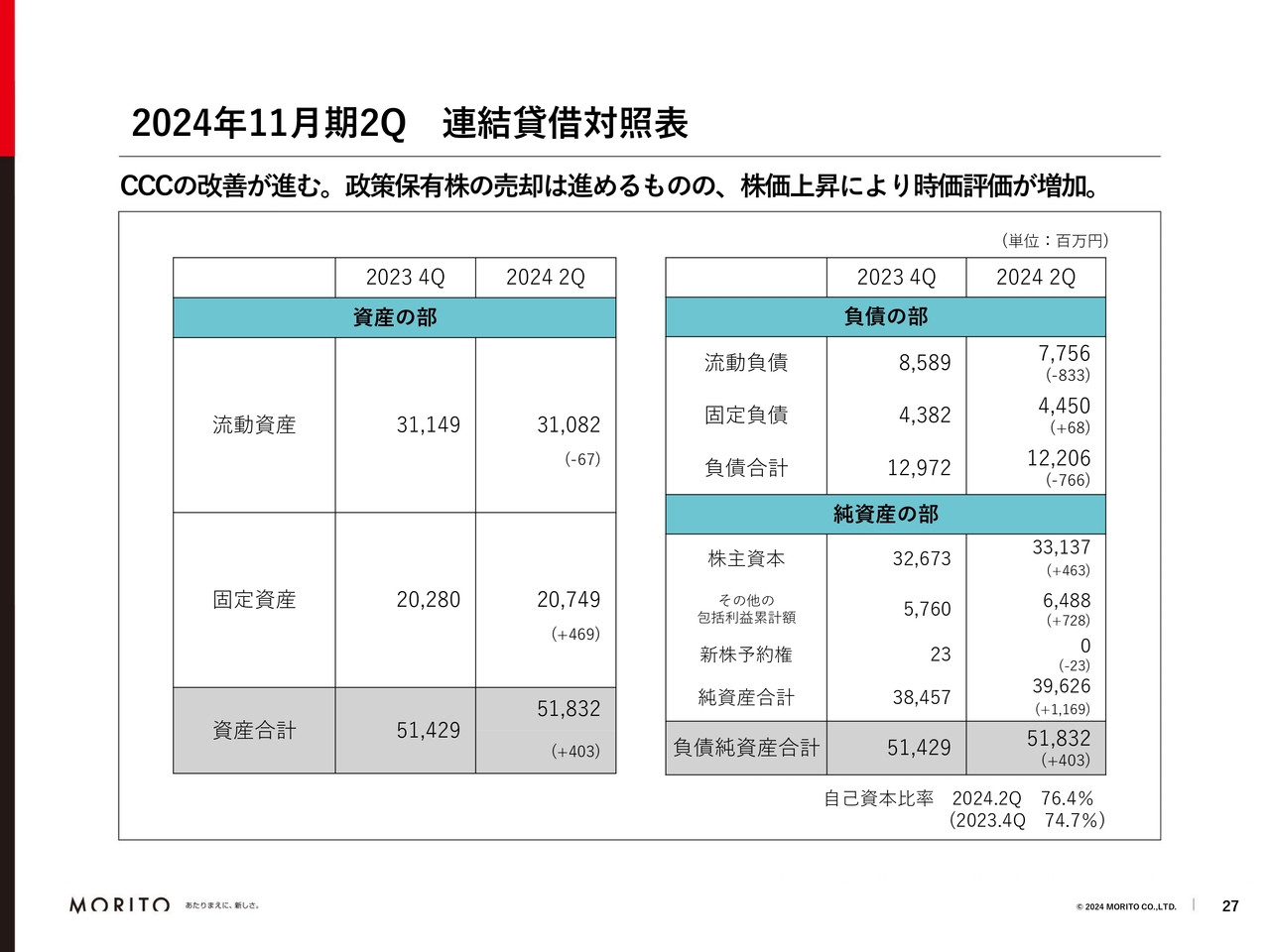

2024年11月期2Q 連結貸借対照表

連結貸借対照表です。資産は、棚卸資産と売掛金が減少して現預金が増えました。こちらは、在庫管理や売上債権の回収期間短縮など、各社のCCC(キャッシュ・コンバージョン・サイクル)の改善の表れだと思っています。

負債は約7億6,000万円減少しました。純資産は約11億円増加しました。こちらは、純利益や保有有価証券評価額の増加、為替換算調整勘定の増加などによるものです。

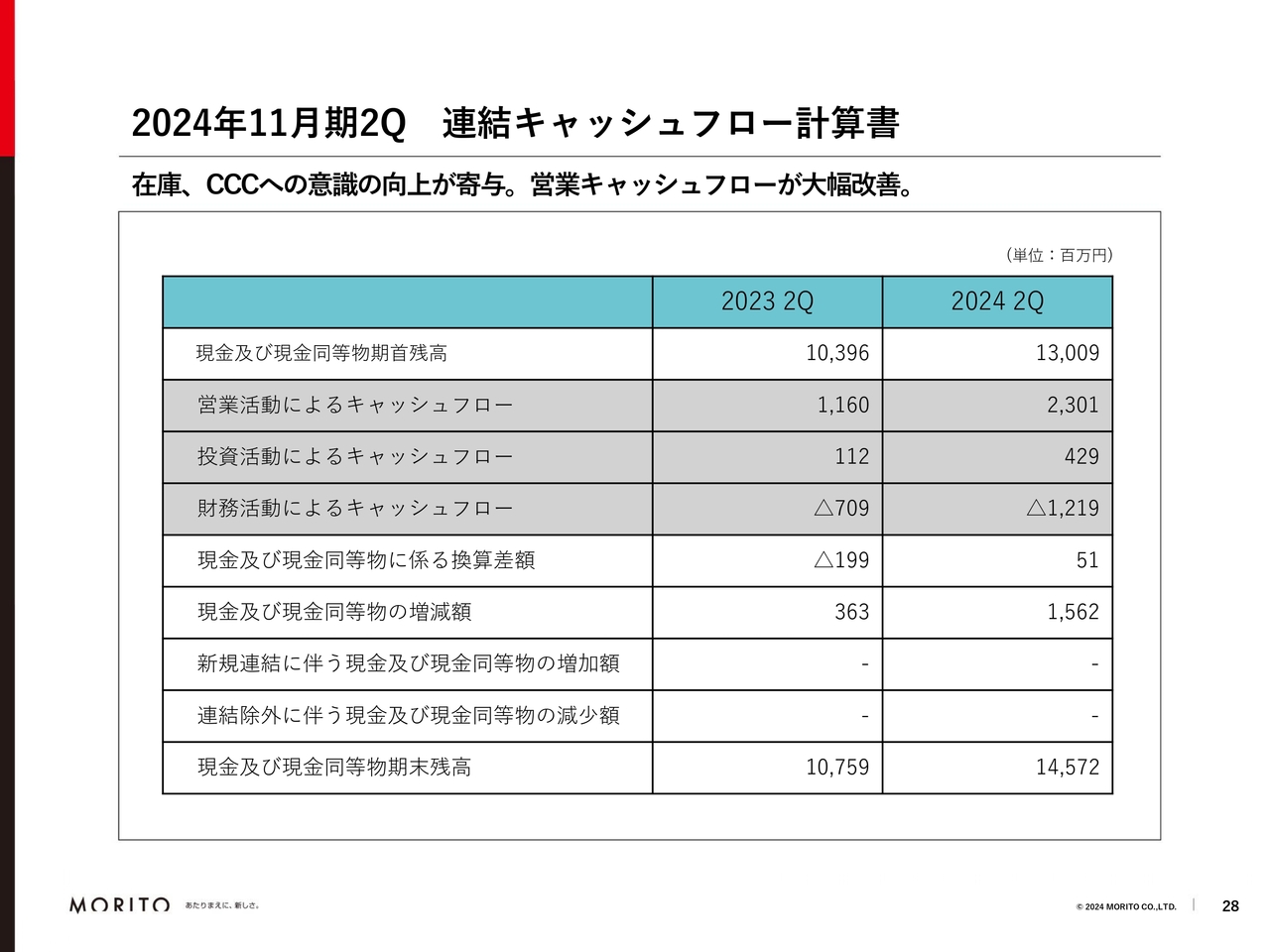

2024年11月期2Q 連結キャッシュフロー計算書

キャッシュフロー計算書です。半年で約15億円増加しました。こちらは、先ほどもご説明したCCCの改善によって、営業キャッシュフローが増加したことによるものです。

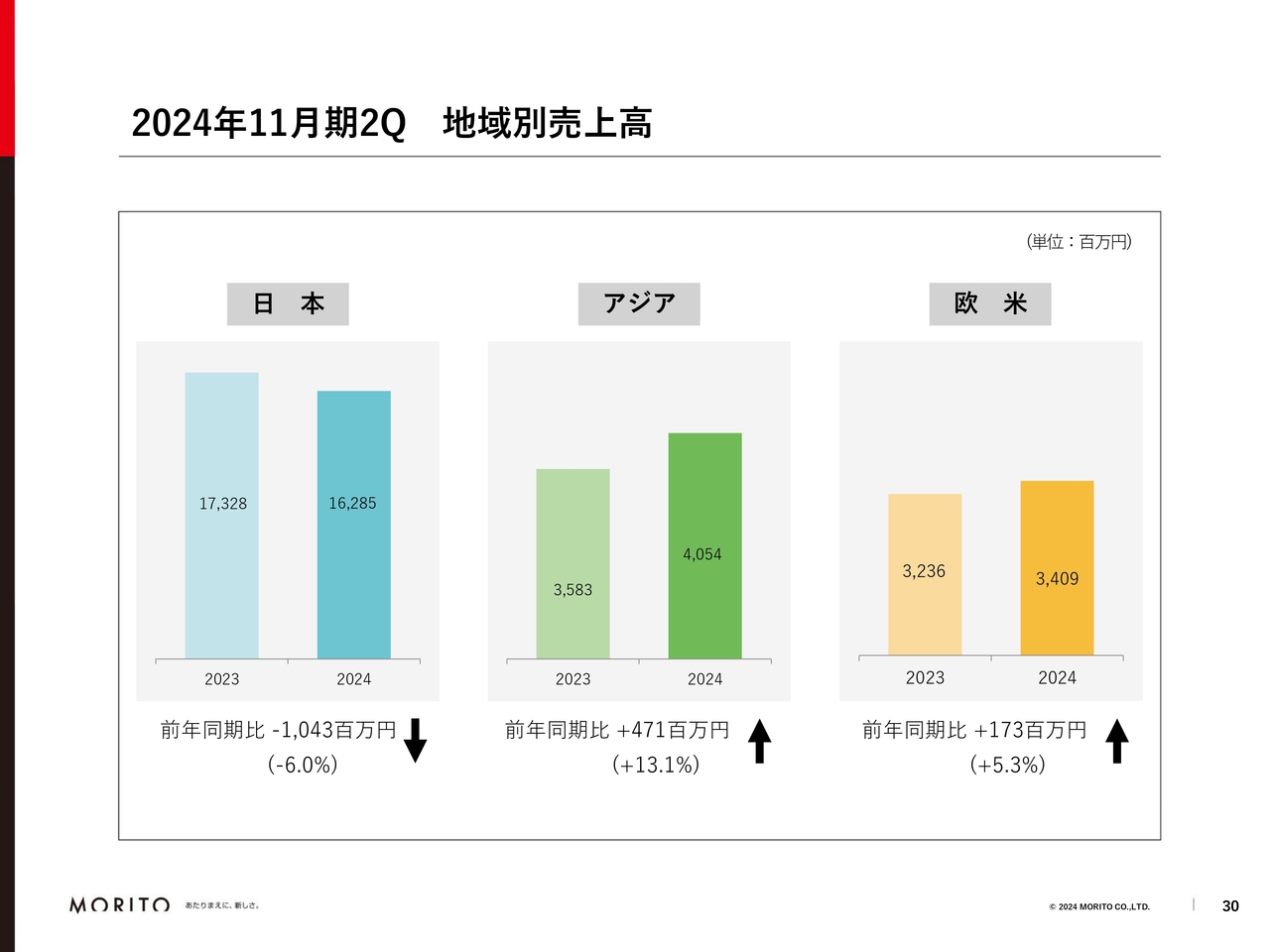

2024年11月期2Q 地域別売上高

事業の概況についてご説明します。地域別売上高は、日本が減少し、アジアと欧米が増加しました。事業別では、アパレル関連が微増、輸送関連も微増、プロダクト関連が減少しています。

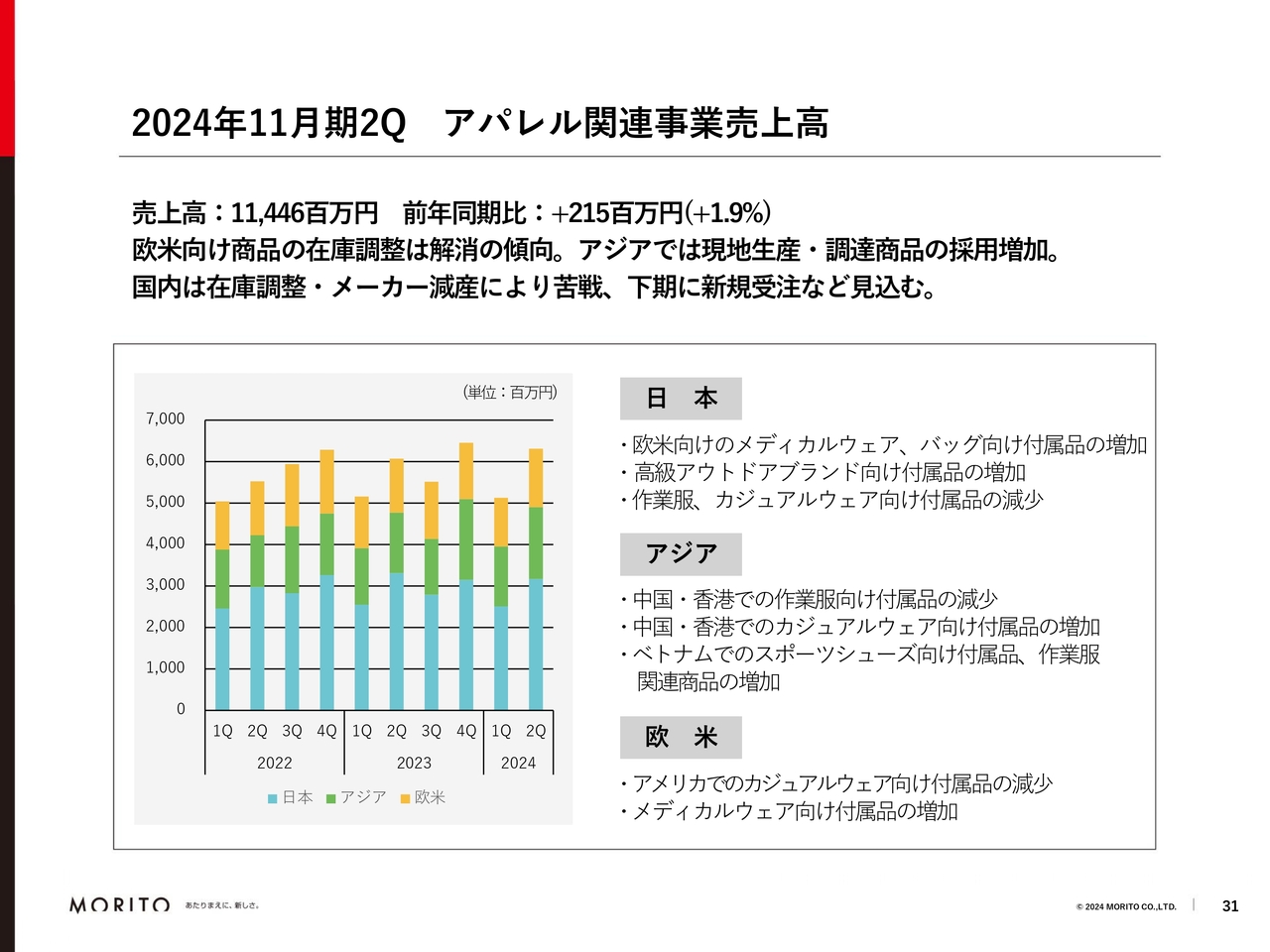

2024年11月期2Q アパレル関連事業売上高

アパレル関連事業の売上高についてです。欧米においては、メディカルウェアなどの売上が増加しました。中国やベトナムでは、現地調達および生産の対応が増えてきており、これらの売上も好調に推移しています。

しかしながら、国内市場は、2023年12月から2024年2月までの第1四半期の暖冬の影響や、コロナ禍後のリバウンド需要がやや落ち着いたことにより落ち込みました。特に、カジュアルウェア向けの付属品はこの影響を受けています。

したがって、アパレル関連事業全体では微増となりましたが、想定よりも少し伸び悩む結果となりました。

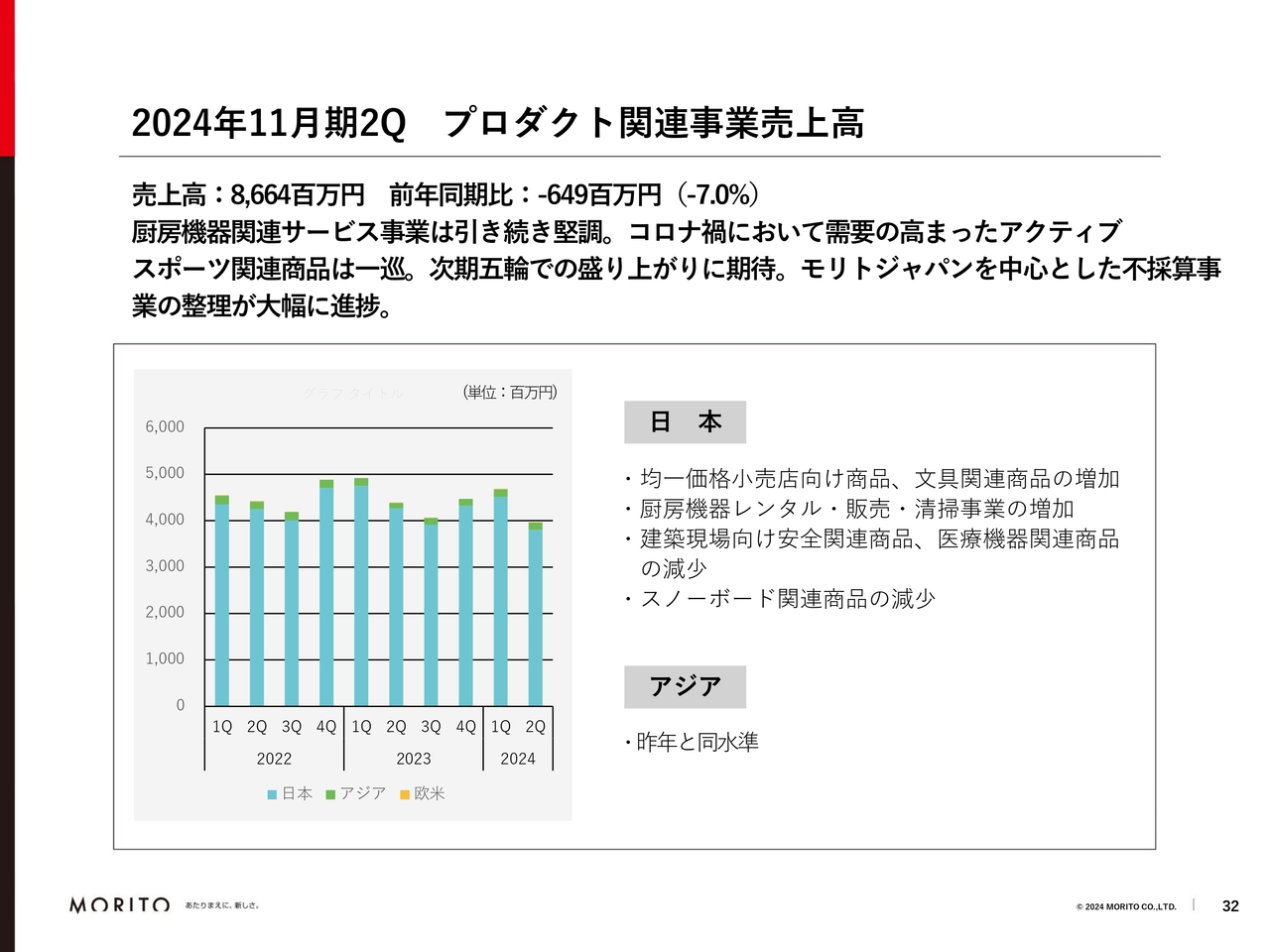

2024年11月期2Q プロダクト関連事業売上高

プロダクト関連事業の売上高についてです。厨房機器レンタル事業や、均一価格小売店向けの商品などが好調でした。

一方で、一昨年の法改正により特需のあった、建設現場などで使用されるフルハーネス(作業用安全ベルト)の需要が一巡しました。また、暖冬の影響でスノーボード関連商品の売上も減少しています。

アクティブスポーツ関連商品は、東京五輪をきっかけに増加しました。しかし、今は落ち着いた状態ですので、来週からのパリ五輪での盛り上がりを期待しています。

加えて、現在は不採算事業の見直しを進めています。そのため売上面は軟調に推移したものの、かなりの利益改善を行っており、着実に収益力が向上しています。

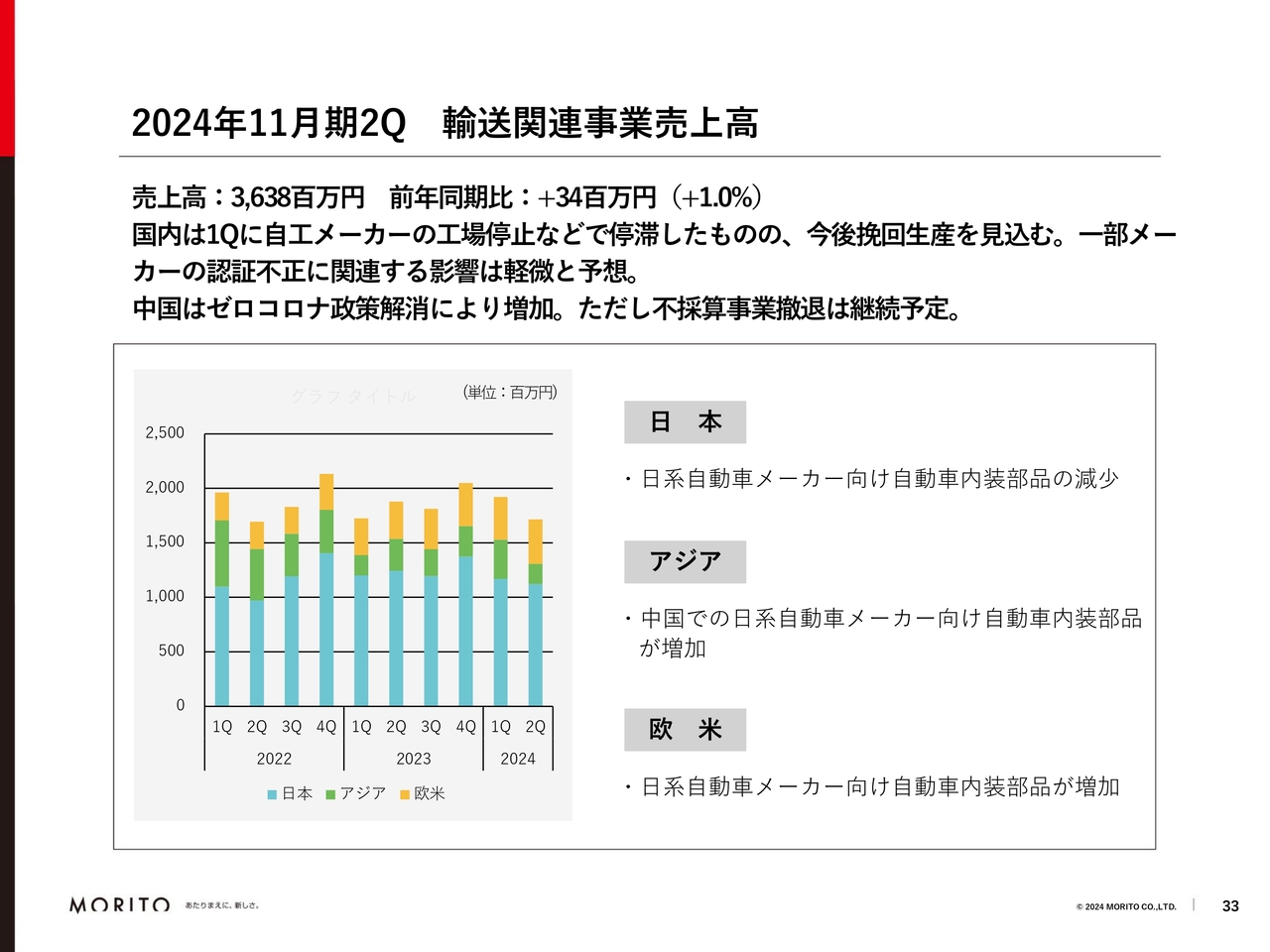

2024年11月期2Q 輸送関連事業売上高

輸送関連事業の売上高についてです。国内では、日系自動車メーカーの自動車内装部品が減少しました。

こちらは、一部の日系自動車メーカーの工場停止などが要因となっています。認証不正があったものの、影響があると思われる車種には当社の商材があまり使われていないため、当社への影響は軽微であると思っています。

アジアでは、日系自動車メーカーの内装部品が増加しました。こちらは単純に、昨年に行われた中国のゼロコロナ政策から回復したとご理解いただければと思います。売上総利益率が低いなど、不採算事業の見直しについては依然継続しています。

また欧米でも、日系自動車メーカーの内装部品が増加しました。

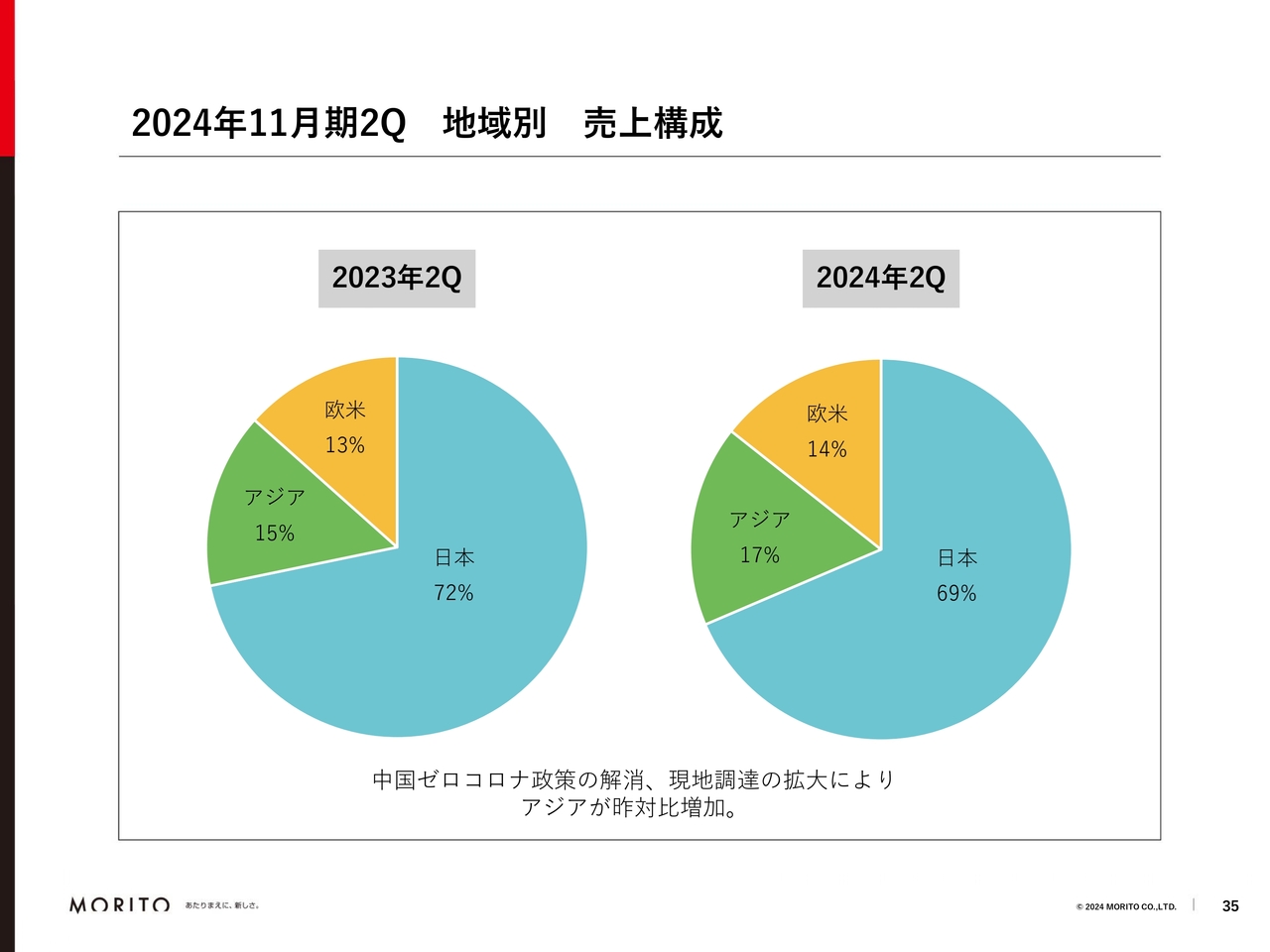

2024年11月期2Q 地域別 売上構成

地域別の売上構成です。日本が69パーセント、アジアが17パーセント、欧米が14パーセントとなりました。

なお、こちらは売上を上げた地域を指しています。販売市場においては、日本が50パーセント、アジアが30パーセント、欧米が20パーセント程度だとご理解いただけたらと思います。

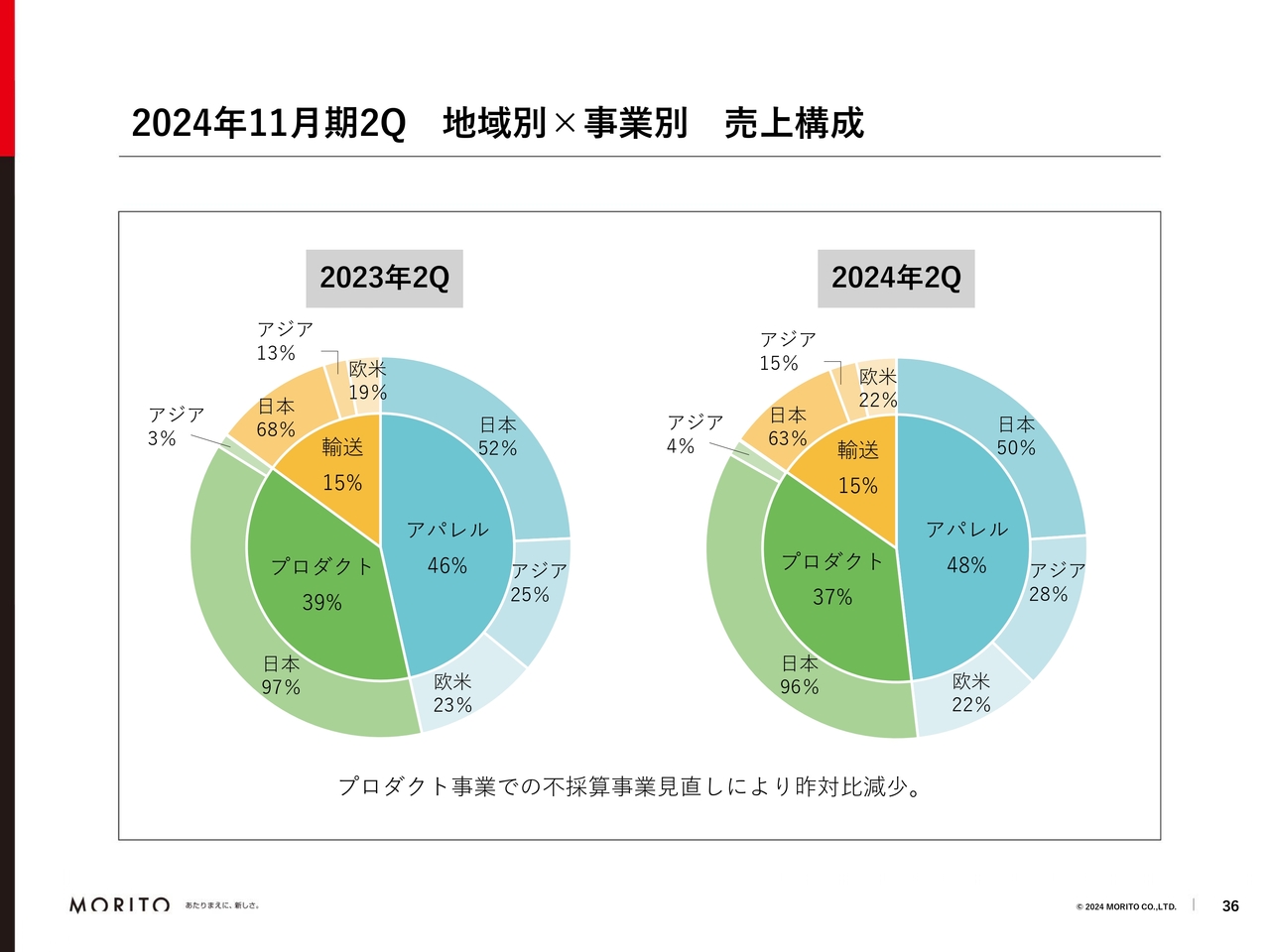

2024年11月期2Q 地域別×事業別 売上構成

事業別の売上構成です。アパレル関連が48パーセント、プロダクト関連が37パーセント、輸送関連が15パーセントとなっています。

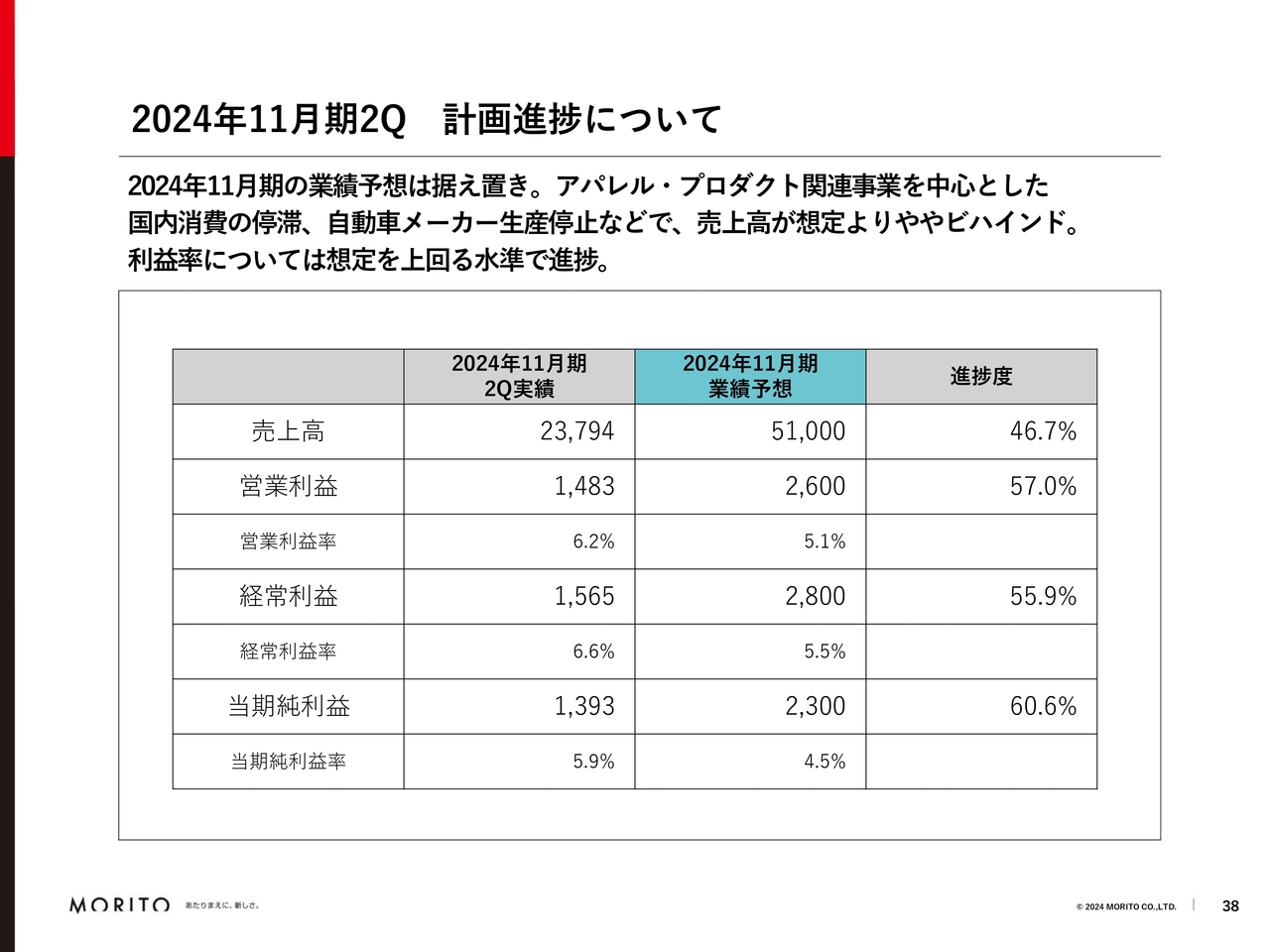

2024年11月期2Q 計画進捗について

通期業績予想についてご説明します。まずは計画進捗です。売上高510億円、営業利益26億円、純利益23億円という業績予想は据え置きとしています。

売上高については、上期はややビハインドであったものの、下期の新規開拓を含めて営業活動に努めています。利益面に関しては非常に順調に推移しており、今後は第8次中期経営計画に基づいて、投資もどんどん行っていく予定です。

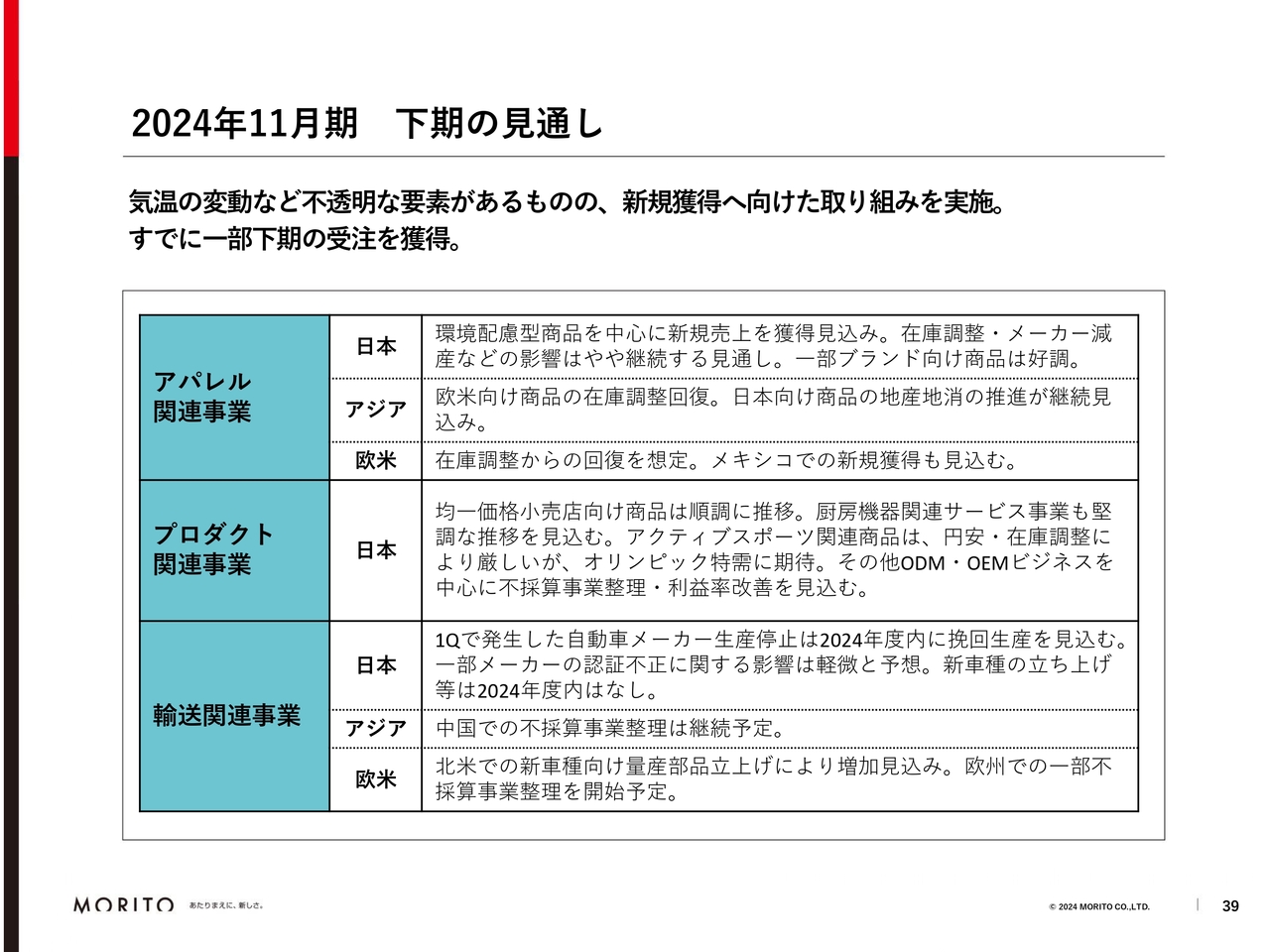

2024年11月期 下期の見通し

2024年11月期下期の見通しについて、事業および地域ごとにご説明します。

アパレル関連事業についてです。国内では、厳しい外部環境が継続する見込みです。しかし、コロナ禍後のリバウンド需要が一巡し、2023年5月から在庫調整が始まっていました。約1年経過しましたので、下期は上期よりはやや回復すると想定しています。

また、環境配慮型商品を中心に、新規売上が獲得できる見込みです。アジア・欧米については、緩やかに回復すると想定しています。

プロダクト関連事業についてです。厨房機器関連や均一価格小売店向けなどは、引き続き堅調な推移を見込んでいます。

スケートボードやそれらに関するウェア、シューズなどのアクティブスポーツ関連は、円安の影響が大きいです。そのため、小売店の在庫調整などは厳しい状況ではあるものの、パリ五輪の特需に期待しているところです。利益改善は継続して行っていきます。

輸送関連事業についてです。先ほどご説明したとおり、国内では一部自動車メーカーの生産停止や認証不正などがあったものの、影響は軽微と予測しています。しかし、今期は新車種の立ち上げなどが少し遅れているため、大幅な新規売上増は考えにくい状況です。

アジアでは、今後も不採算事業の見直しを行っていきます。輸送関連事業の中でも売上総利益率が低いという商売はありますが、本当にそれが必要かどうかの見直しを継続しています。欧米では、新車種に向けて量産部品の立ち上げが予定されています。

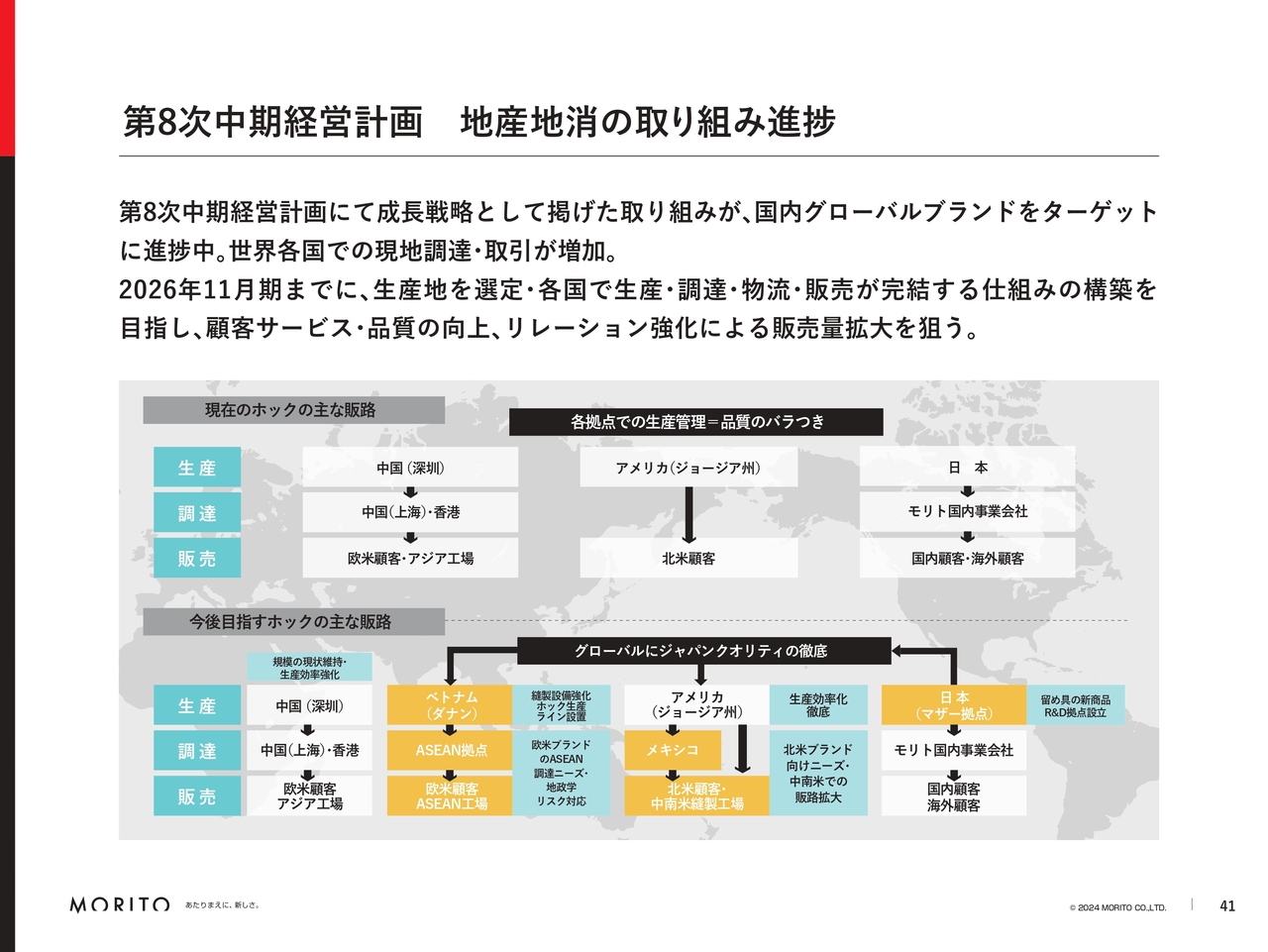

第8次中期経営計画 地産地消の取り組み進捗

事業トピックスです。まずは、第8次中期経営計画の成長戦略として掲げている、地産地消の取り組みについてです。2026年11月期までに、生産・調達・物流・販売の構築を目指しています。

ベトナム・中国・メキシコなどにおける現地での調達・取引も増加しています。私も各国のグループ会社を訪問し、特にアパレルと輸送関連事業に関しては、地産地消の取り組みに対する要望が増えていることを実感しています。

今後もより具体的な取り組みについてご説明できるように、引き続き注力していきたいと思っています。

環境への取り組み Rideeco(リデコ) 2024年度商品

中期経営計画の成長戦略の1つである、環境への取り組みをご紹介します。まずは「Rideeco」についてです。

新商品として、国内の廃漁網を100パーセント使用した糸「MURON(ミューロン)」を開発しました。こちらはすでに多数の引き合いをいただいており、「海」をコンセプトにしているブランド向けに下期以降の販売も決まっています。

従来の廃漁網をリサイクルした商品も市場に定着しており、お客さまからの需要は非常に強く、採用点数も増加が続いています。

加えて、限定商品やイベント向けの商品だけではなく、リピートでのオーダーも増えてきています。例えば「通販生活」で販売しているジャケットは、2023年に続くリピート商品となりました。今後も販売を拡大すべく、新規開拓および新商品開発などに注力していきます。

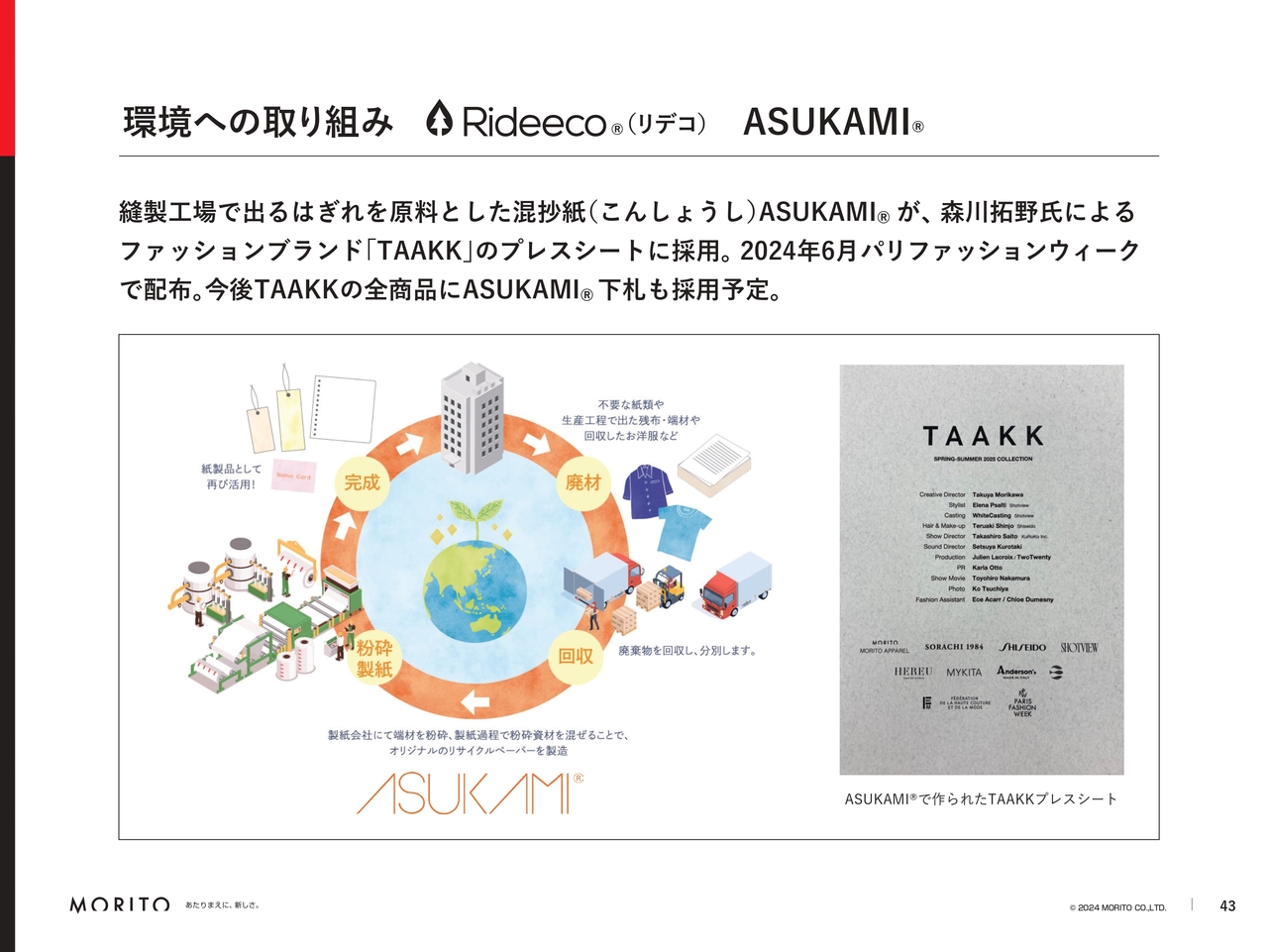

環境への取り組み Rideeco(リデコ) ASUKAMI

縫製工場で出る端切れなどを原料とした混抄紙「ASUKAMI(アスカミ)」についてです。

今年のパリコレでショーを開催したブランド「TAAKK(ターク)」のプレスシートに「ASUKAMI」が採用され、パリコレの会場で配布されました。「TAAKK」のアイテムには今後、「ASUKAMI」でできた下げ札が採用される予定です。

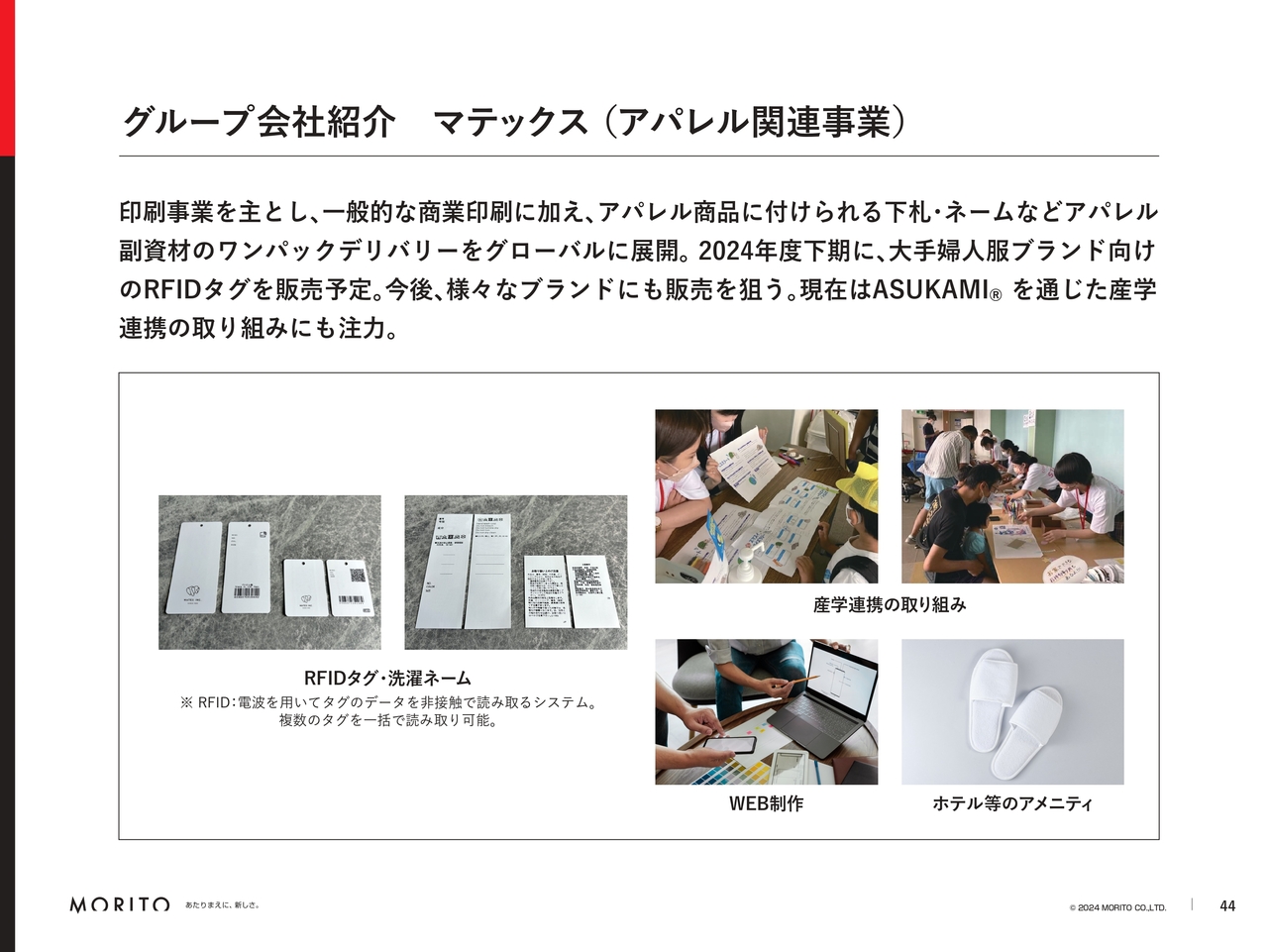

グループ会社紹介 マテックス(アパレル関連事業)

グループ会社の紹介です。「ASUKAMI」を取り扱うマテックス社は、もともと印刷事業をメインとしていました。アパレル商品に付けられる下げ札や、織ネームのようなテープなどへの印刷をグローバルに展開しています。

2024年度下期には、大手婦人服ブランド向けにRFIDタグの販売が決定しており、今後もさまざまなブランドへの販売を計画しています。「ASUKAMI」については、高校や大学などと産学連携の取り組みを進めています。

スケートボード・サーフィン 取り扱いブランド紹介

スケートボード・サーフィンの取り扱いブランドをご紹介します。

グループ会社のマニューバーラインでは、スライドに記載の横乗り系スポーツアイテムの輸入販売を行っています。五輪出場選手も使用するような、アメリカやオーストラリアなどの本場のブランドをいち早く取り入れ、日本市場へ発信しています。

2021年の東京五輪では、多くの日本人選手がメダルを獲得し競技人口が増加したため、需要の高まりが見られました。今回のパリ五輪でも、その盛り上がりを期待しています。

(参考)メディア掲載情報

こちらのスライドには、ご参考までに第2四半期におけるメディア掲載情報を記載しています。

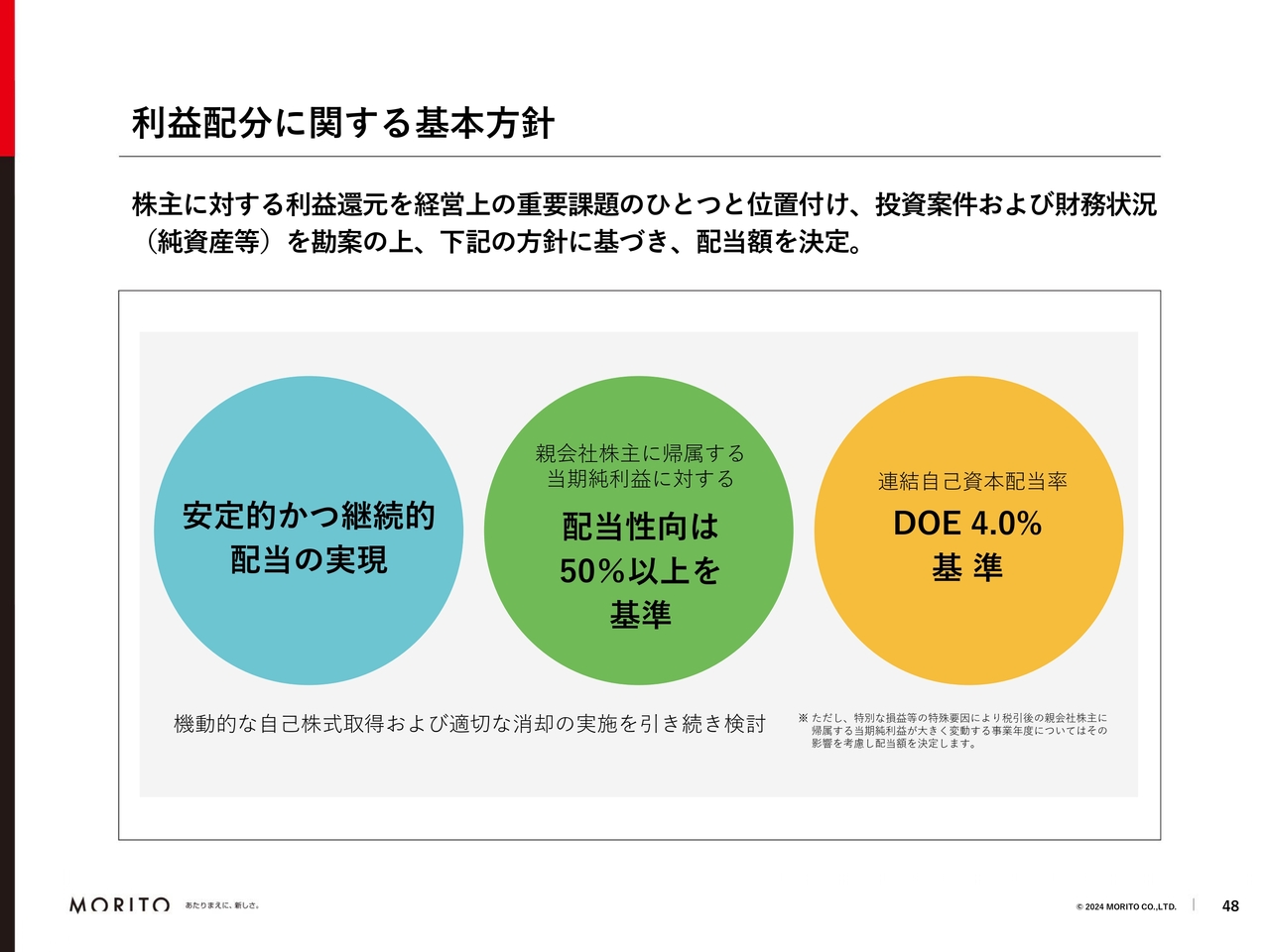

利益配分に関する基本方針

株主還元策についてご説明します。基本方針として「安定的かつ継続的配当の実現」「配当性向は50パーセント以上を基準」「DOE4.0パーセント基準」の3つを掲げています。

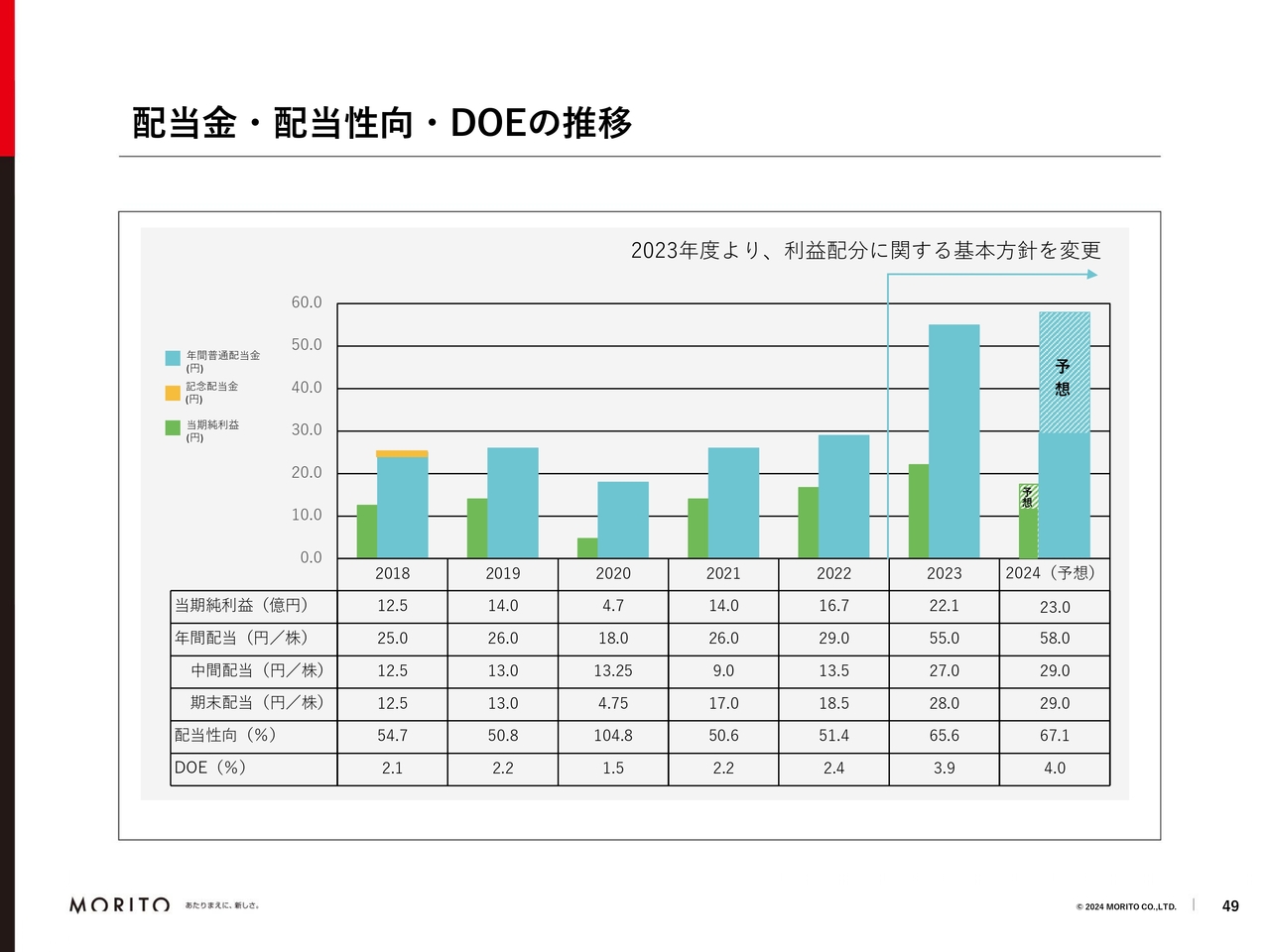

配当金・配当性向・DOEの推移

この基本方針に基づき、2024年度の中間配当は29円としています。

以上、2024年11月期第2四半期決算についてご説明しました。ご清聴ありがとうございました。

質疑応答:2024年11月期下期の営業利益について

司会者

新着ログ

「卸売業」のログ