TPR、新中計を発表 両輪経営を進化させ、収益および株主還元を強化し未来を見据えて「さらなる成長を仕込む」

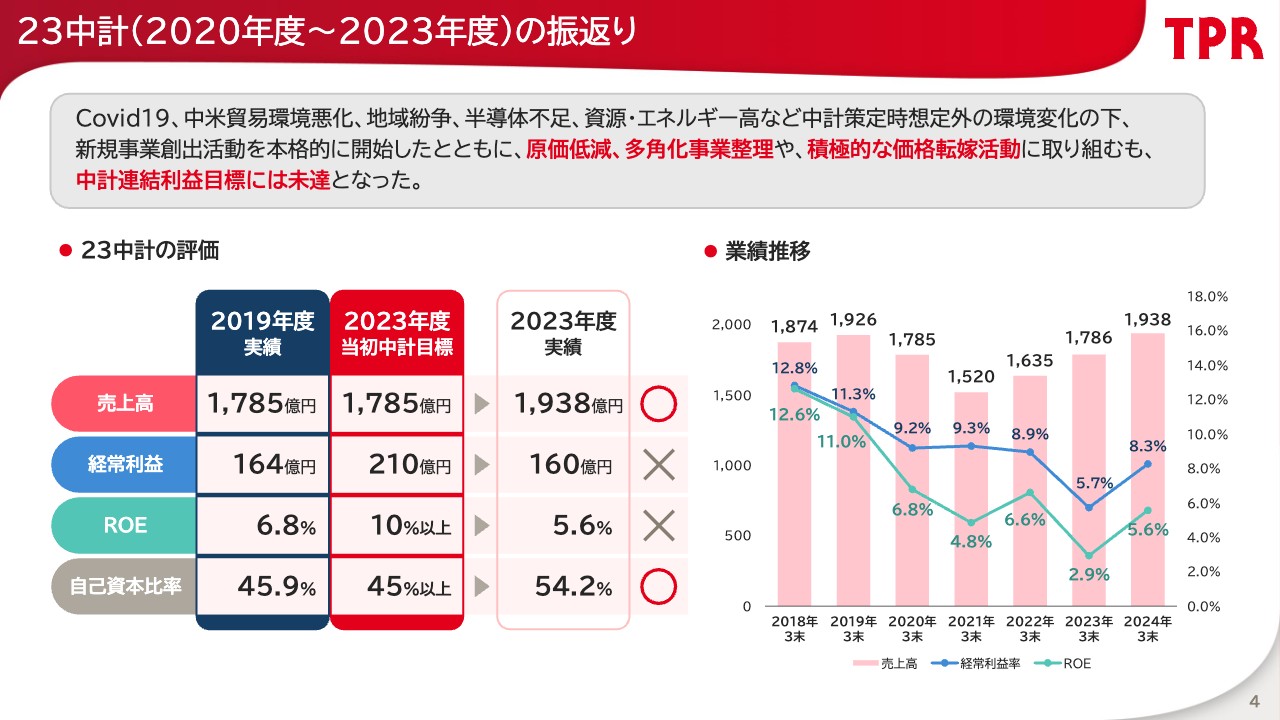

23中計(2020年度~2023年度)の振返り

末廣博氏:みなさま、こんにちは。代表取締役会長兼CEOの末廣です。本日は足元の悪い中、会場までお越しいただき誠にありがとうございます。また、Webでご参加いただいているみなさまも、お時間を割いていただきありがとうございます。まず私から、今般策定した2024年度から2026年度の中期経営計画の大枠についてお話しします。

はじめに経営環境として、終わった期の中期経営計画について簡単に振り返ります。スライドに記載のとおり、2020年度から2023年度の4年間は、新型コロナウイルスの流行などさまざまな想定外の事態が起こり、それらへの対処で忙殺されました。売上高は受注の好調により計画をなんとか達成しましたが、利益が厳しかったというのが結論です。

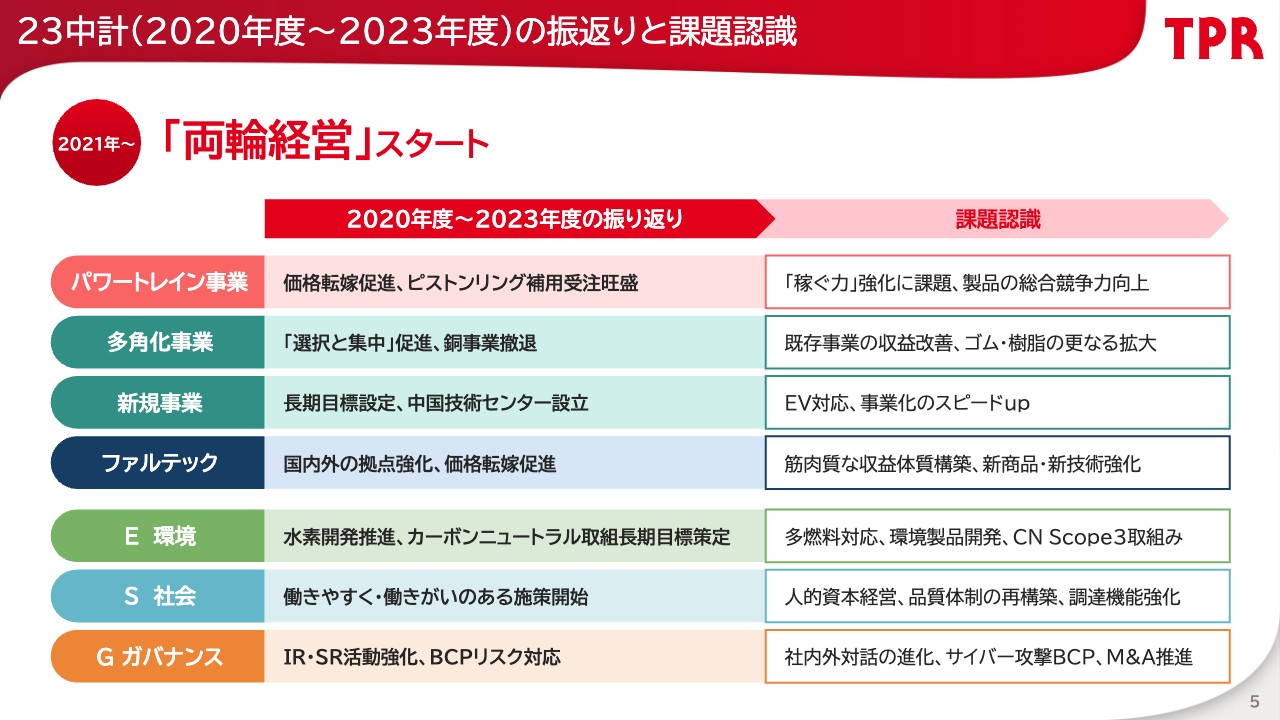

23中計(2020年度~2023年度)の振返りと課題認識

各事業の課題認識について簡単にお話しします。パワートレイン事業については、価格転嫁を促進できたものの、「稼ぐ力」の強化に課題を残しています。

多角化事業・新規事業については、「選択と集中」を促進し、例えば中国で研究開発センターを設立するなどの展開を進めましたが、ゴム・樹脂の拡大とさらなる新事業の加速に課題を残しています。

ファルテックグループの外装事業は、特に英国で大変苦労しました。今後は筋肉質な収益体質を作っていくことが課題と認識しています。

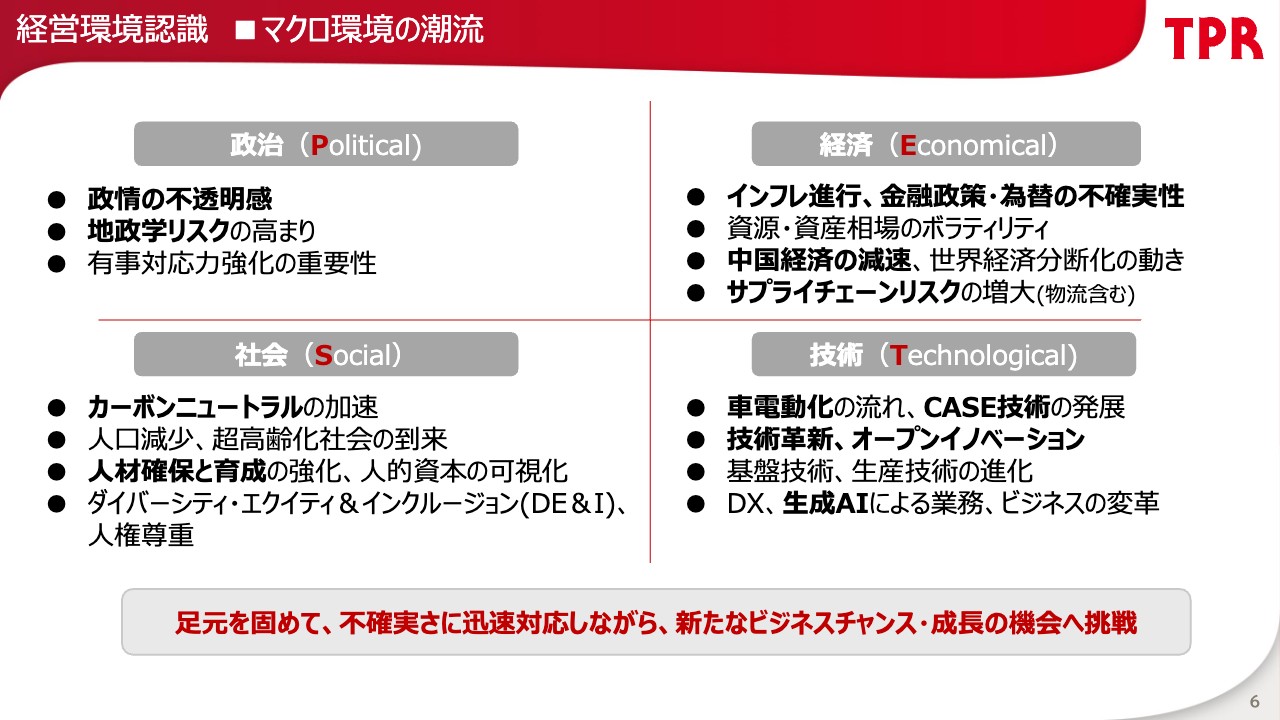

経営環境認識 ■マクロ環境の潮流

マクロ環境の認識をまとめています。みなさまも同じ認識かと思われますので、私からのご説明は割愛します。

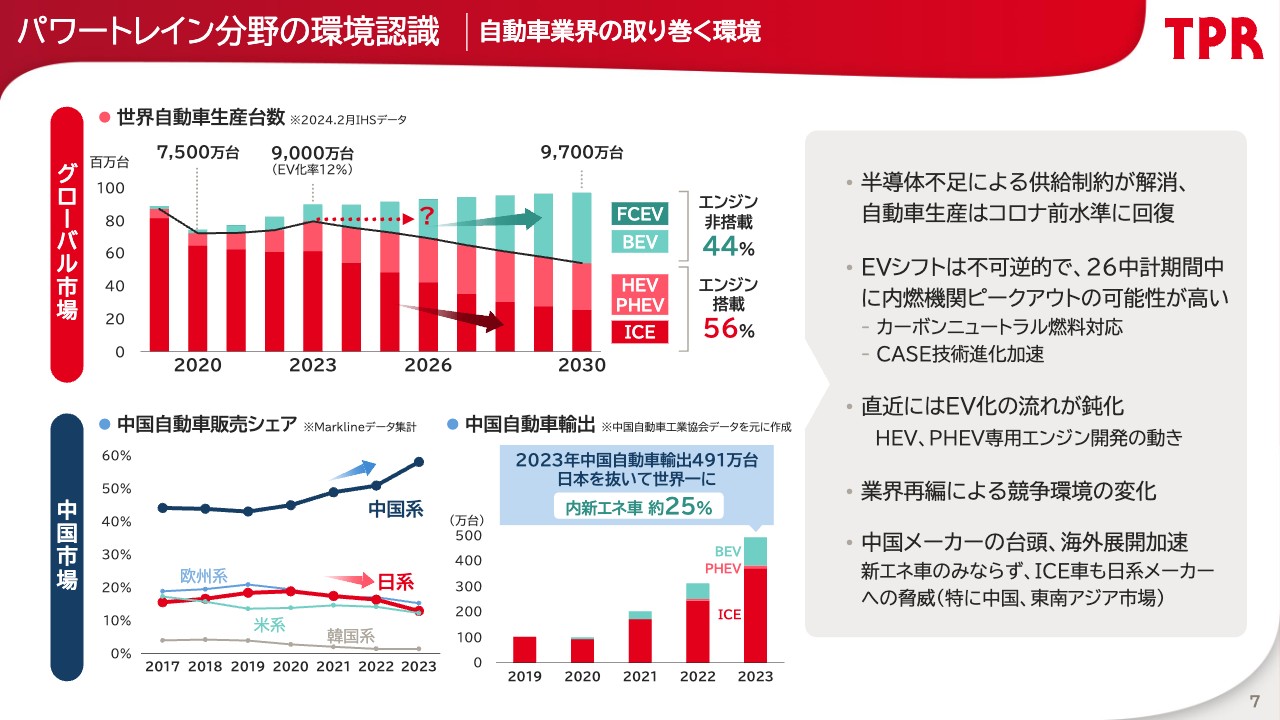

パワートレイン分野の環境認識|自動車業界の取り巻く環境

パワートレイン分野の環境認識についてです。スライド上段のグラフは、IHSのデータから、今後のエンジン搭載車とエンジン非搭載車の割合を推計したものです。

グラフの赤の部分がHEV(ハイブリッド車)やPHEV(プラグインハイブリッド車)も含めたエンジン搭載車、緑の部分がバッテリーEVを中心としたエンジン非搭載車です。

エンジン搭載は56パーセント、非搭載は44パーセントと記載していますが、その割合が60パーセント対40パーセントになるのか、または40パーセント対60パーセントになるのかなど、さまざまな議論があります。

私は、そのようなことはあまり大きな問題ではなく、むしろここで言えるのは、間違いなくエンジン非搭載車は増えていくということです。したがって、エンジン搭載車については、おそらく今中期経営計画期間中の2026年度までにピークアウトするだろうと考えています。

一方で、バッテリーEVも最近話題になっていますが、一本道では伸びてはいかないと思います。プラグインハイブリッドやハイブリッドの余地が十分ある上、直近ではOEMでプラグインハイブリッド等の専用エンジンを開発する動きも出てきています。

多燃料対応の車も注目されており、エンジンにもまだ取り組む余地があると思います。したがって、当社としては両面で対応していくことが必要と考えています。

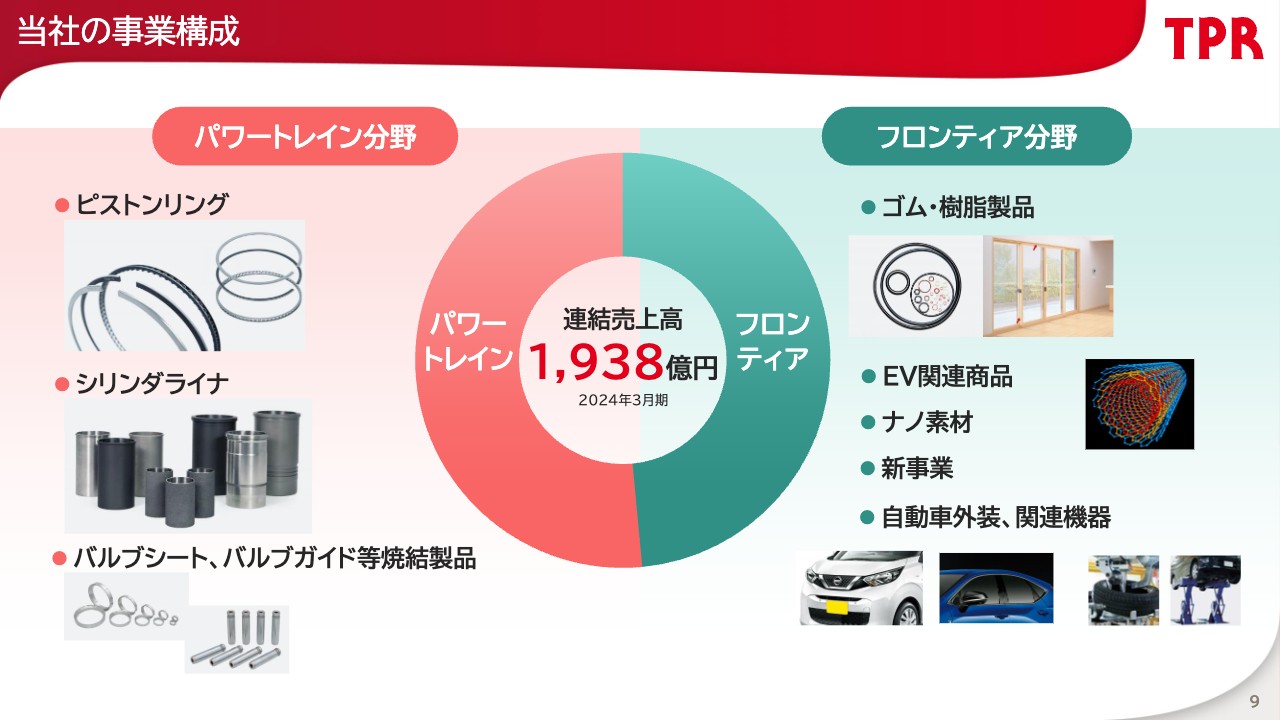

当社の事業構成

続いて、2024年度から2026年度の中期経営計画(以下、26中計)の位置づけについて簡単にご説明します。当社の現在の事業構成は、パワートレイン分野とフロンティア分野に大きく分かれています。

パワートレイン分野は、ご承知のとおりエンジンの高機能部品群です。フロンティア分野は、ゴム・樹脂製品、EV関連商品、ナノ素材、新事業、自動車外装・関連機器の5領域です。連結売上高に占める割合はほぼ半々で、足元ではパワートレイン分野が若干大きくなっています。

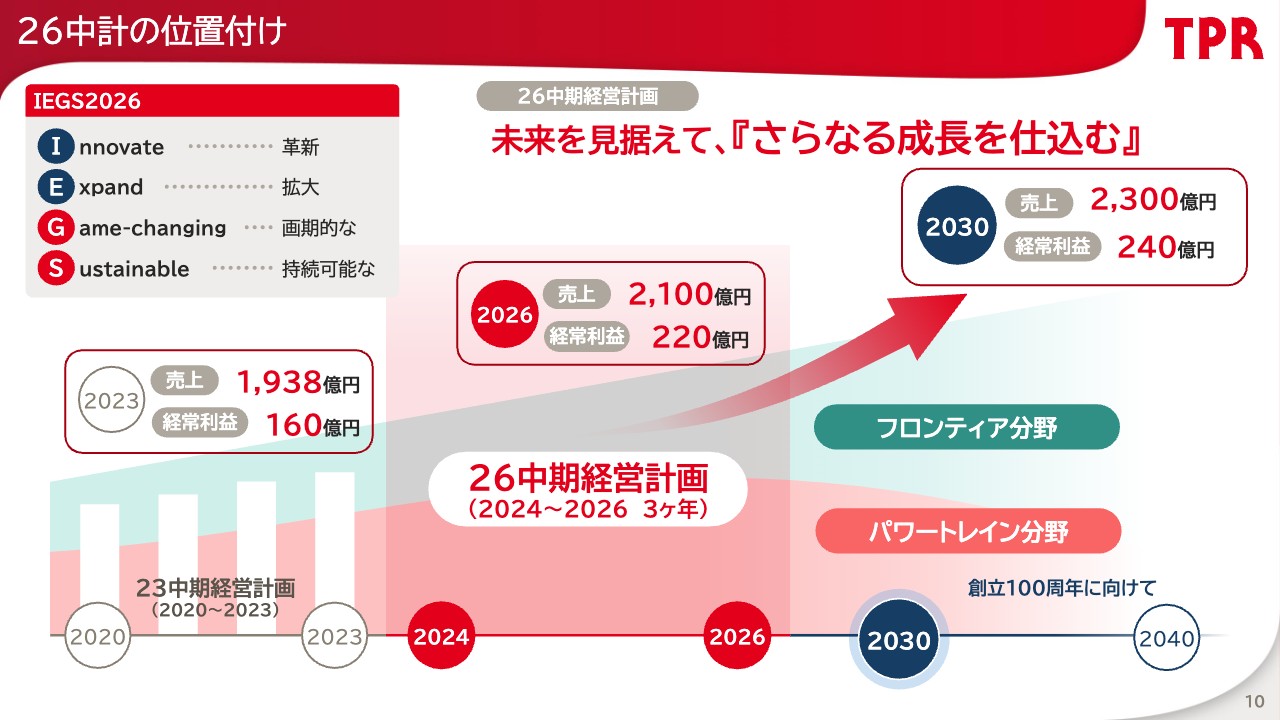

26中計の位置付け

26中計での展望についてご説明します。26中計は、スライドに記載のとおり「未来を見据えて、『さらなる成長を仕込む』」期間だと考えています。

26中計期間中のイメージを図にしています。パワートレイン分野については、足元ではしばらく伸びるものの、26中計期間中にピークアウトするだろうと考えており、その後は漸減していくと予想しています。

一方で、フロンティア分野については、過去も行ってきたように、26中計期間中に資源や人員の投下などを進め、将来の成長を展望しています。2030年度に売上高2,300億円、経常利益240億円を目指し、そこに至る成長を仕込む期間と考えています。

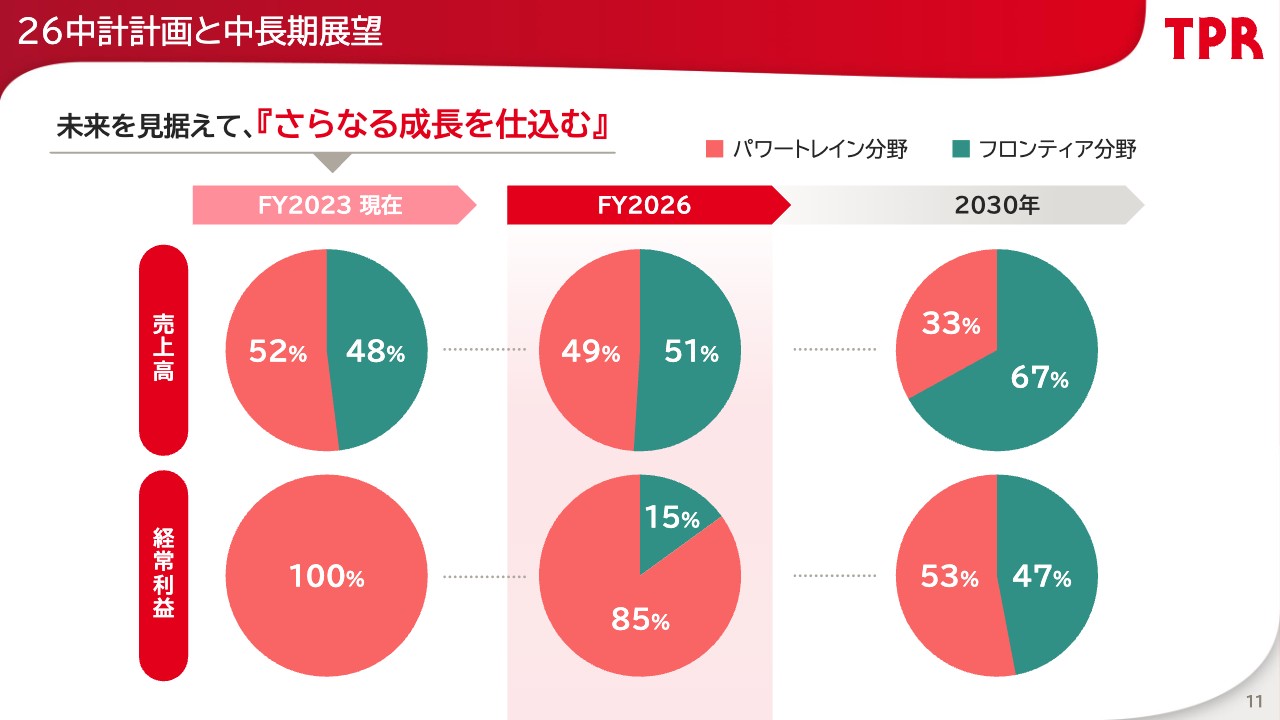

26中計計画と中長期展望

10ページの内容をさらに可視化しています。現在はパワートレイン分野とフロンティア分野の売上高はほぼ半々ですが、経常利益はパワートレイン分野が100パーセントを占めています。フロンティア分野は利益が出ている領域もありますが、先行投資で赤字になっている領域もあるため、相殺すると利益貢献しているのはパワートレイン分野です。

26中計期間中は売上構成はあまり変わらず、新事業の利益化により、経常利益はフロンティア分野で15パーセント、パワートレイン分野で85パーセントを見込んでいます。

2030年には、売上はパワートレイン分野が3分の1、フロンティア分野が3分の2、経常利益はほぼ半々となることを展望しています。その準備と成長を仕込む期間が26中計です。

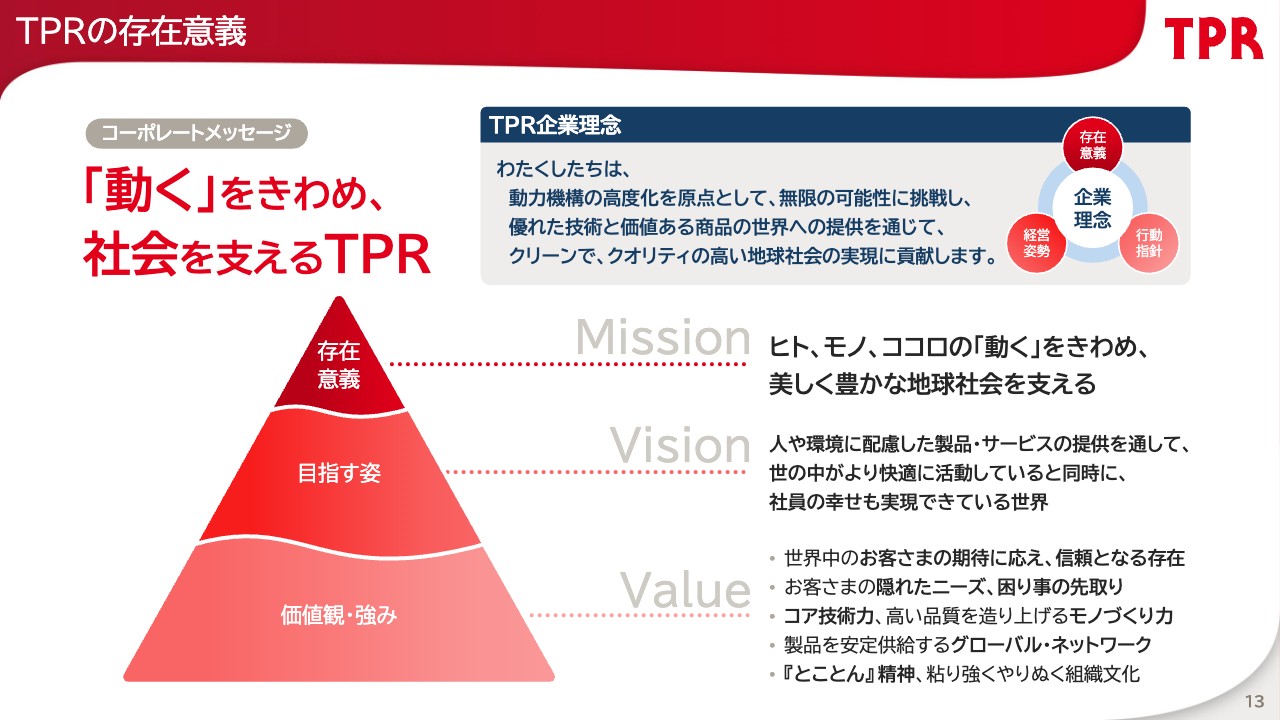

TPRの存在意義

26中計の骨子についていくつかお話しします。はじめにTPRの存在意義です。先ほどお伝えしたように、当社は動力機構の高度化を原点とする企業理念のもと、パワートレイン分野で成長し、エンジンの軽量化や低燃費化に貢献してきました。

一方で、現在の100年に一度の大変革を踏まえ、フロンティア分野の拡大に取り組むために我々は何を目指していくのかというTPRの軸について、あらためて議論しました。

注目したのは「動く」というキーワードです。TPRは、摺動、摩擦、熱などに対応する技術の開発と、その環境下で起こるさまざまな物事の堆積を踏まえた提案・開発で存在感を発揮してきました。そのような「動く」ものについて我々の知見が活かせる分野は非常に多いだろうと思っており、実際にいろいろな引き合いをいただいています。

スライドにも記載しているように、「動く」のはモノや車だけではありません。ヒトやココロも動きます。そのような「動く」ものに関わり、社会を支える存在になりたいというのが、当社のコーポレートメッセージに込められた思いです。これが、パワートレイン分野とフロンティア分野を貫くTPRとしての存在意義だと考えています。

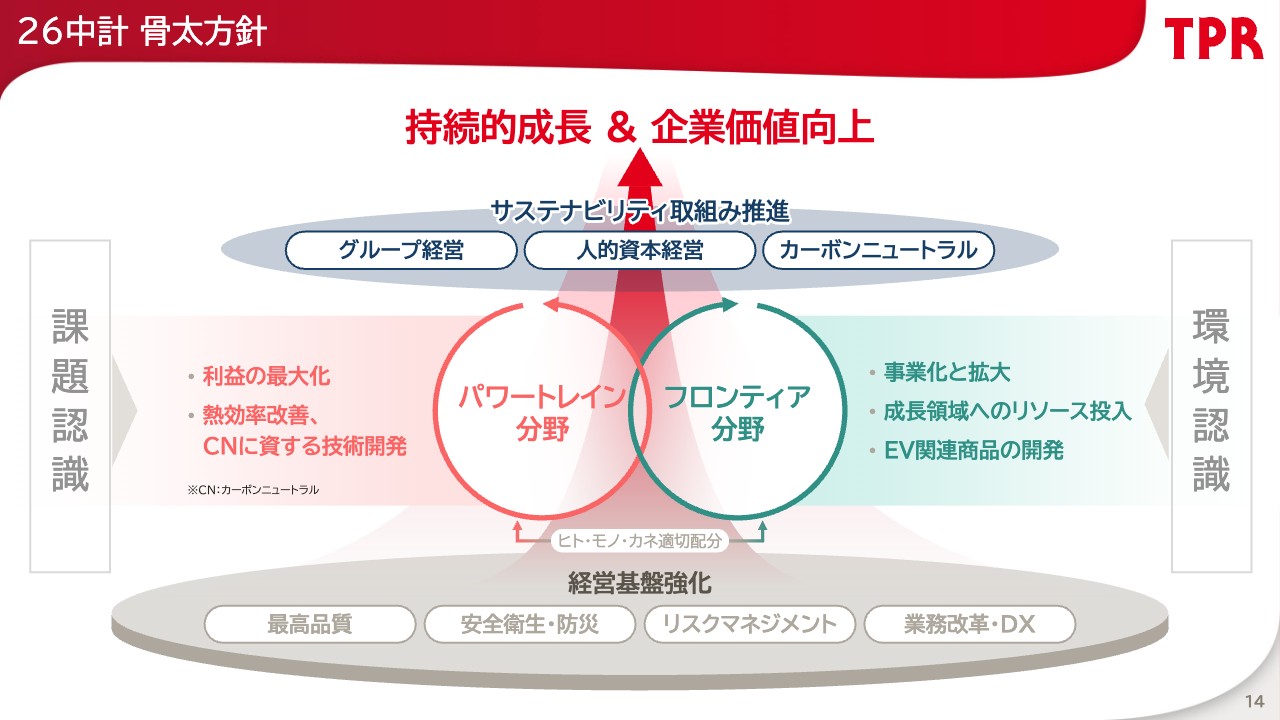

26中計 骨太方針

26中計の骨太方針です。繰り返しお伝えしてきているため簡単にお話ししますが、パワートレイン分野ではこれまでの強みを活かして利益を最大化します。さらに、フロンティア分野で資源を投下し、事業化と拡大を目指すのが基本です。

これにより持続的成長と企業価値の向上を目指し、そのために必要な経営基盤の強化やサステナビリティの取り組みを推進していきます。

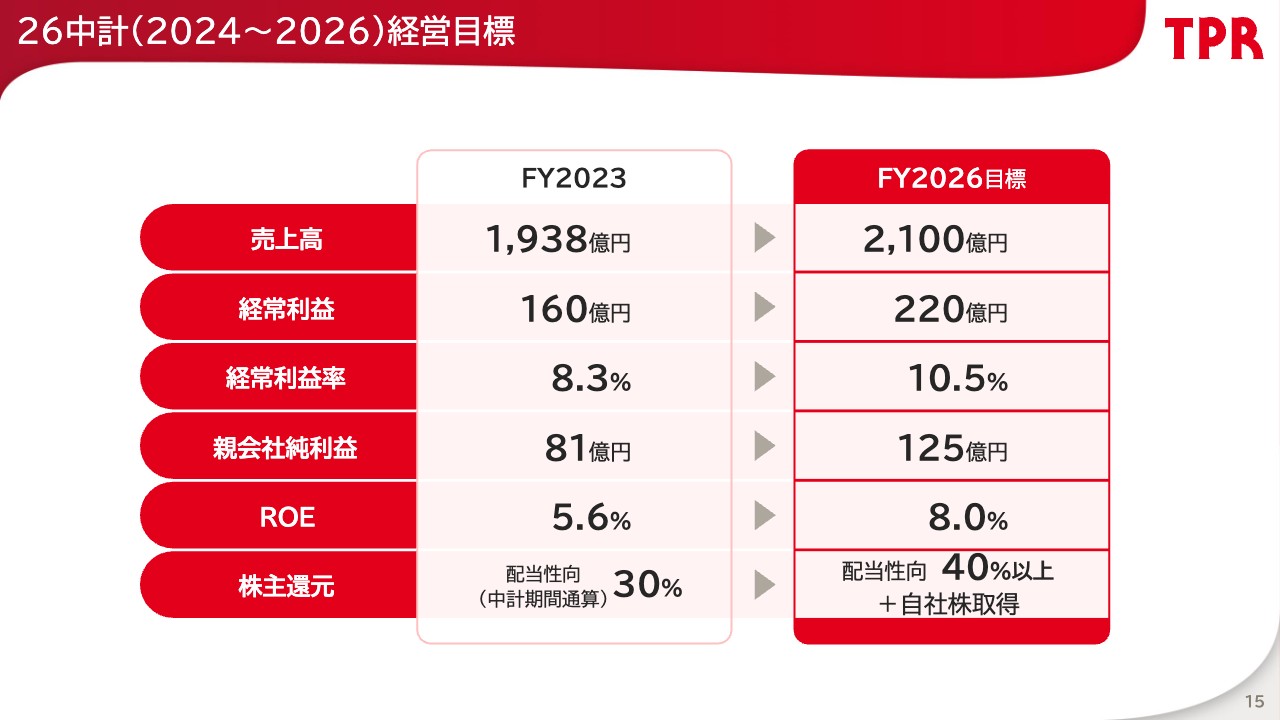

26中計(2024~2026)経営目標

数値的な目標です。売上高は漸増、経常利益は220億円、経常利益率は10パーセント超、親会社純利益は125億円、ROEは8パーセントを目標とします。株主還元については、足元では配当性向30パーセントでしたが、40パーセント以上を維持し、機動的な自社株買いを行っていきたいと考えています。

26中計 経営目標達成のキーポイント

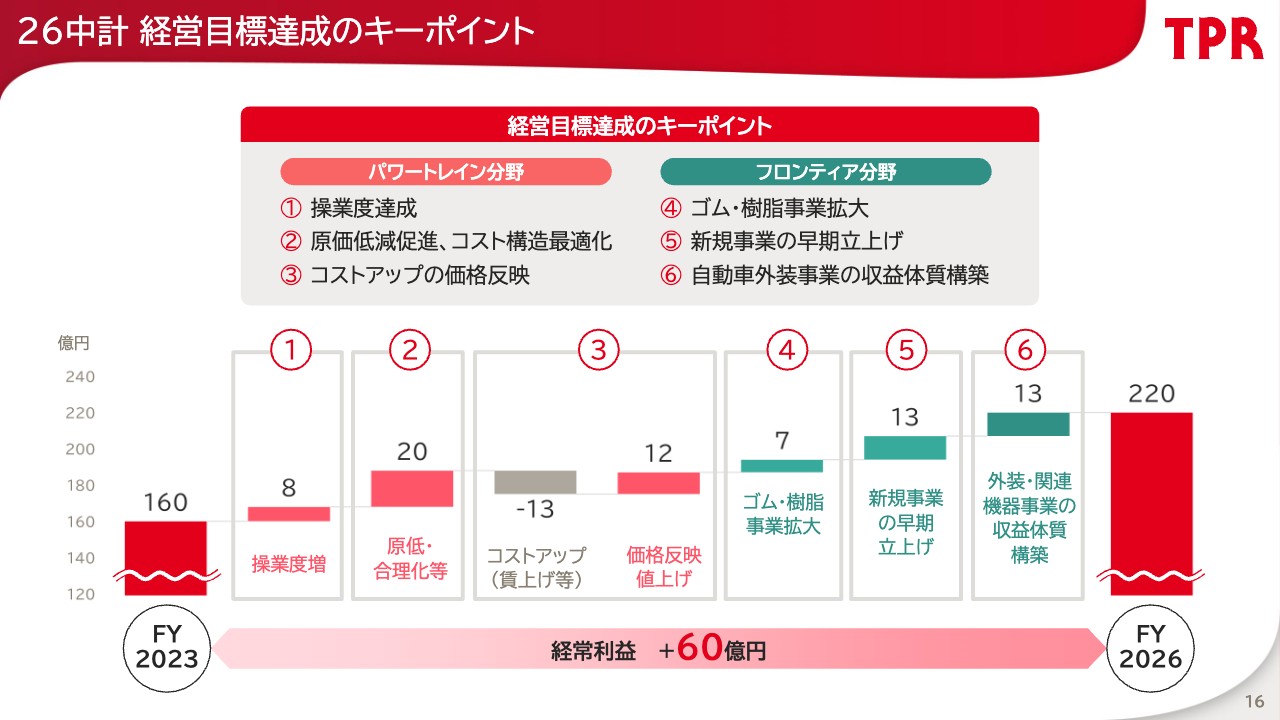

経常利益160億円から60億円増益の220億円へ伸ばすことについて、目標達成のポイントをまとめています。

パワートレイン分野で27億円、フロンティア分野で33億円の増益を目指します。パワートレイン分野の27億円は、スライドの滝グラフのとおり、「操業度達成」「原価低減促進、コスト構造最適化」「コストアップの価格反映」の3点が中心となります。

一方で、フロンティア分野の33億円は、「ゴム・樹脂事業拡大」「新規事業の早期立上げ」「自動車外装事業の収益体質構築」が主要なポイントになると考えています。ここまでが26中計の概略です。

資本コストや株価を意識した経営の実現に向けた対応 ~現状分析~

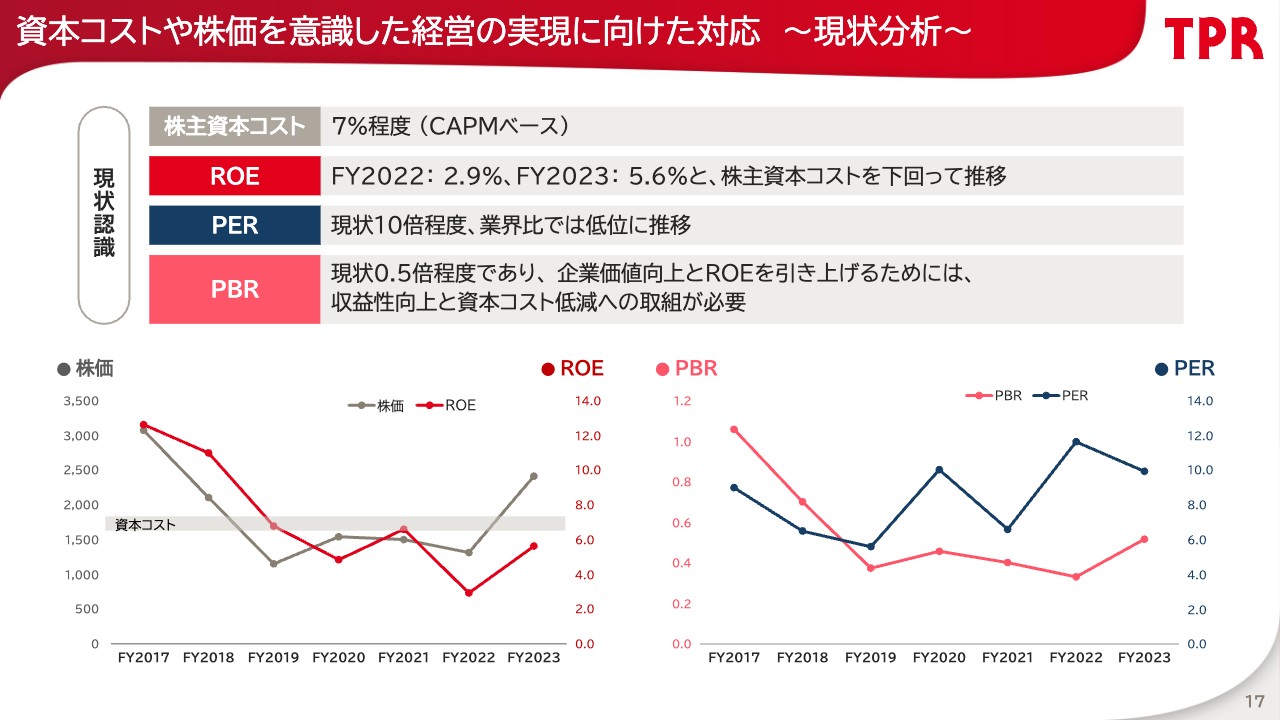

資本コストや株価を意識した経営の実現に向けた対応についてお話しします。現状分析において、当社の株主資本コストは7パーセント程度と推計しています。

一方で、ROEは残念ながら低下し、2023年度にようやく反転したものの、足元では5.6パーセントとなっています。したがって、2026年度にROE8パーセントという目標は、資本コストを上回りたいという考えで設定しています。

また、PERは現状10倍程度ですが、13倍程度を目指したいと思っています。そのようなことを含め、PBRも現状の0.5倍強から1倍を目指したいと考えています。

資本コストや株価を意識した経営の実現に向けた対応 ~取組施策~

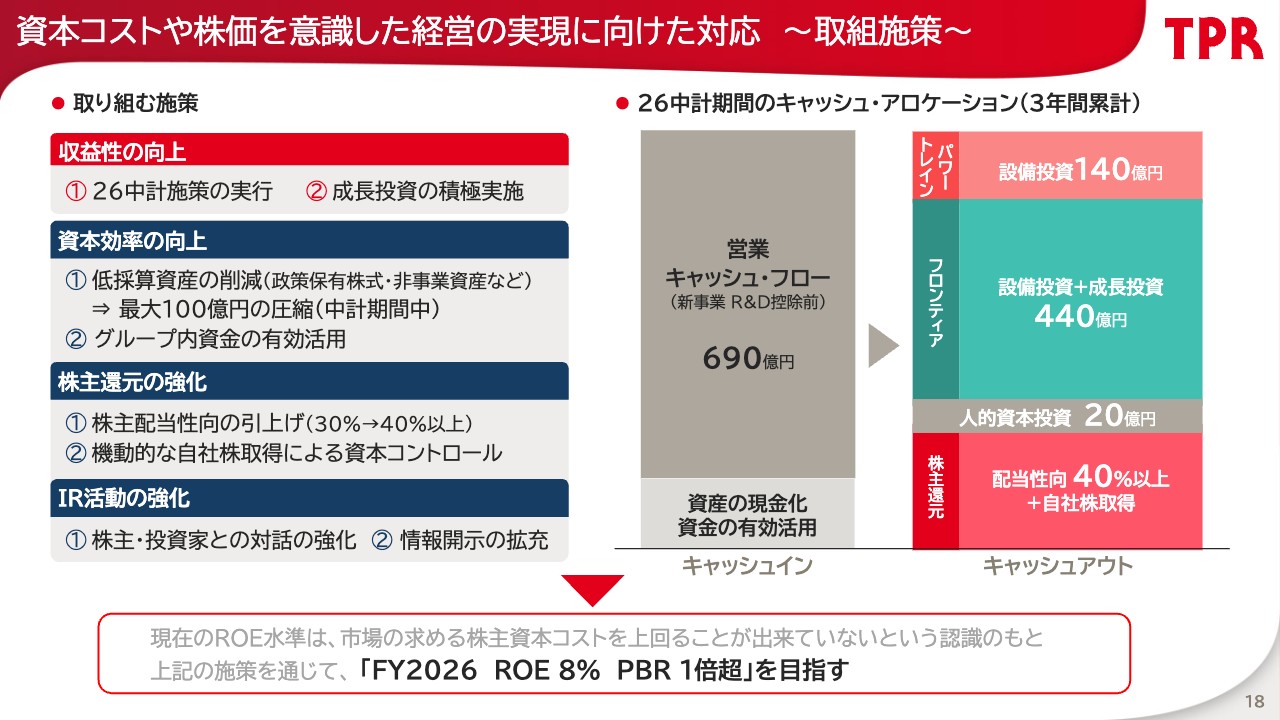

資本コストや株価を意識した経営の実現のための施策については、「収益性の向上」「資本効率の向上」「株主還元の強化」「IR活動の強化」の4点を考えています。

まず、収益性の向上については、26中計施策を確実に実行します。詳細は後ほど社長の矢野からご説明しますが、施策の実行にあたっては、成長投資を積極的に実施します。

スライド右側のグラフのとおり、パワートレイン分野では設備投資に140億円、フロンティア分野では設備投資とM&Aも含む成長投資に440億円を3年間で投下する考えです。

一方で、資本効率の向上については、低採算資産の削減を行います。政策保有株式や非事業資産がありますので、最大100億円を中計期間中に圧縮したいと思っています。また、当社はバランスシートにおいてネットキャッシュ状態にあることから、さまざまな関連会社に点在している資金の有効活用を進めていきたいと思っています。

株主還元の強化については、株主配当性向を40パーセント以上に引き上げます。今年度も40パーセントを計画しており、1株当たりの配当金は昨年の70円から100円に引き上げることを予定しています。機動的な自社株式取得による資本コントロールを行い、低採算の圧縮等も含めた資金を活用して、投資と自社株式取得に使っていく考えです。

スライド中央のグラフのとおり、営業キャッシュ・フローは3年間で690億円を見込んでいます。今の資産の現金化と資金の有効活用も含め、右側のグラフの成長投資、設備投資、人的資本投資、株主還元に充てていき、PBR1倍超を目指したいと考えています。引き続きご支援をお願いします。

私からは以上です。続いて、矢野から事業戦略および決算についてご説明します。

事業戦略|パワートレイン

矢野和美氏:TPR株式会社、代表取締役社長兼COOの矢野です。私からは事業戦略、ESG経営推進、2024年3月期業績、2025年3月期業績予想についてご説明します。

はじめに事業戦略です。当社はパワートレイン分野とフロンティア分野の両輪で事業を展開しています。パワートレイン分野では、スライドに記載のとおり、「業界をリードするものづくりの実現」を目指します。

当社の主力製品は、ピストンリング、シリンダライナ、バルブシートです。スライドの事業戦略に記載のとおり、新機種開発に対応し、引き続きエンジンが残る市場に注力していきます。さらに、原価低減の促進、コスト構造の最適化、コストアップの価格反映を中心に取り組み、業界をリードするものづくりを実現したいと考えています。

事業戦略|パワートレイン

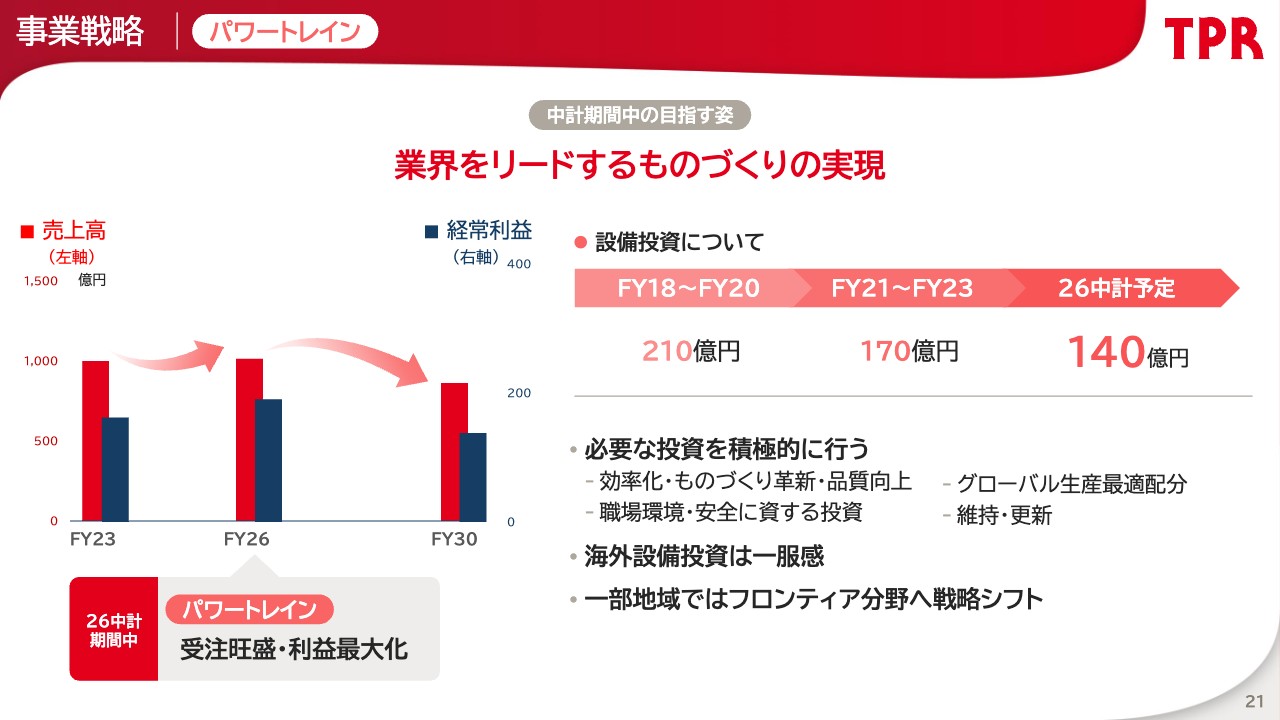

売上高・経常利益の目指すところについてお話しします。スライド左側のグラフは、赤色が売上高、青色が経常利益を示しています。縮尺は違いますが、変化がわかるように記載しています。

2023年3月期現在から2026年3月期の中期経営計画の終わりに向かって、売上高は現在の1,000億円程度から若干増えていくと計画しています。一方、経常利益はさらに2割から3割程度伸ばしていきたいと考えています。

スライド右側に、過去の3年間ずつのパワートレイン分野の設備投資金額を記載しています。2018年3月期から2020年3月期までは210億円、2021年3月期から2023年3月期までは170億円、26中計では140億円を予定しています。必要な設備投資については、積極的に行っていきます。

26中計の3年間の設備投資金額が140億円に減っていますが、過去6年間は海外関係の新しい機種に対する設備投資を中心に行ってきたためです。26中計期間ではそのようなものはなく、現在の必要な利益を確実に増やしていきます。そして、お客さまに確実に納めていくところに設備投資を集中していく考えです。

事業戦略|フロンティア

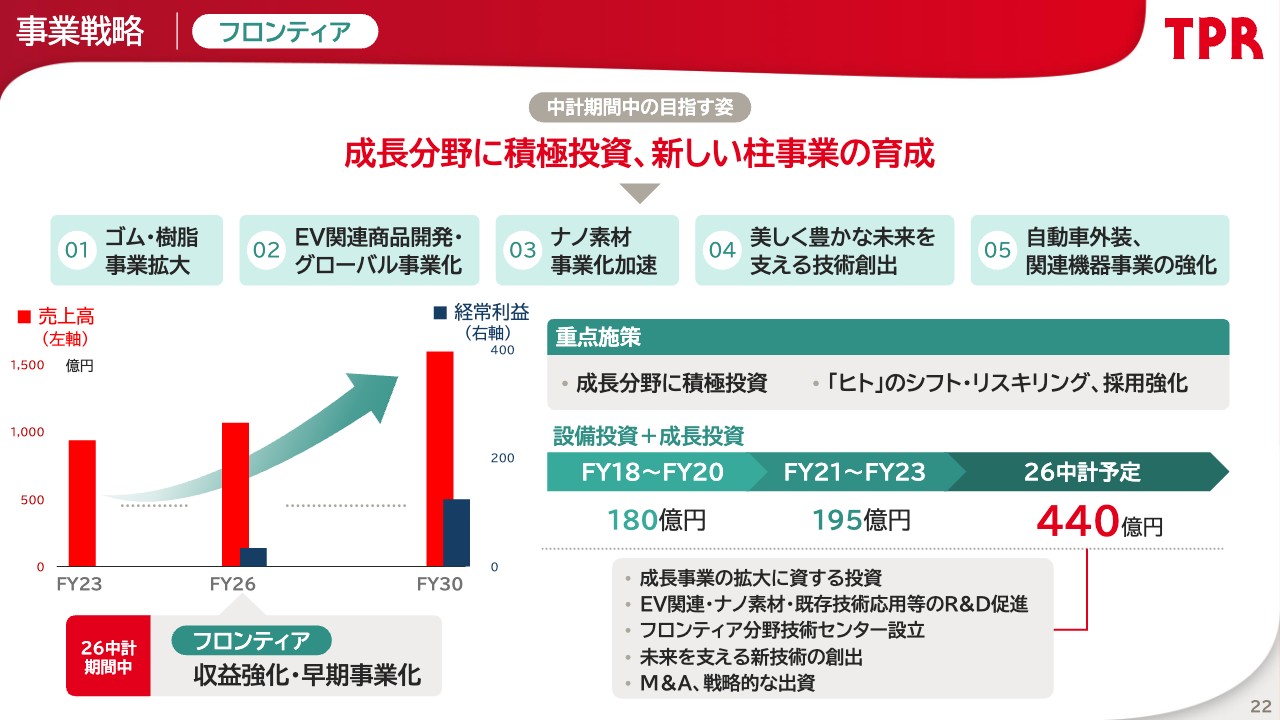

フロンティア分野の事業戦略です。先ほど末廣からお伝えしたとおり、成長分野に積極的に投資し、新しい事業を育成していきます。フロンティア分野は、スライドに緑色で記載しているとおり、5つの分野で進めていきます。

売上高と経常利益については、スライドのグラフをご覧ください。赤色が売上高、青色が経常利益を示しています。現在の売上高は約940億円ですが、26中計期間中に1,000億以上に伸ばします。最終的に、2030年3月期には1,700億円から1,800億円まで持っていくというロードマップを描いています。

重点施策としては、成長分野に積極的に投資していきます。さらに、「ヒト」のシフト・リスキリング、採用強化に重点を置いていきたいと考えています。

設備投資と成長投資については、26中計では440億円を予定しています。特に、成長事業の拡大に資する投資、EV関連・ナノ素材・既存技術応用等のR&D促進に取り組みます。また、フロンティア分野技術センターを設立したいと考えています。

事業戦略|フロンティア

5つの成長分野について、1つずつ簡単にご説明します。1つ目は、ゴム・樹脂事業の拡大です。

スライド右側のグラフをご覧ください。現在の売上高は100億円に届いていません。こちらを、26中計期間中に20パーセントから30パーセント伸ばし、最終的には200億円を目指したいと考えています。特に主要顧客のシェアアップ、新規市場開拓を中心に進めていきます。

事業戦略|フロンティア

2つ目は、EV関連商品開発・グローバル事業化です。当社の強みは、EV先進国の中国で技術開発センターを運営していることです。こちらでEV関連商品を多数受注しており、2023年3月期から量産を開始しています。

スライド右側に記載のとおり、駆動系、電池系などで数点の部品の量産がすでに決まっています。このようなところをさらに発展させつつ、新たな商品についても開発していきたいと考えています。

国内でも、日系メーカー向けにいろいろなEV関係の対応製品の開発を促進していきます。メキシコでは、EV部品生産の合弁会社を設立しました。2024年度から生産を開始する予定です。

事業戦略|フロンティア

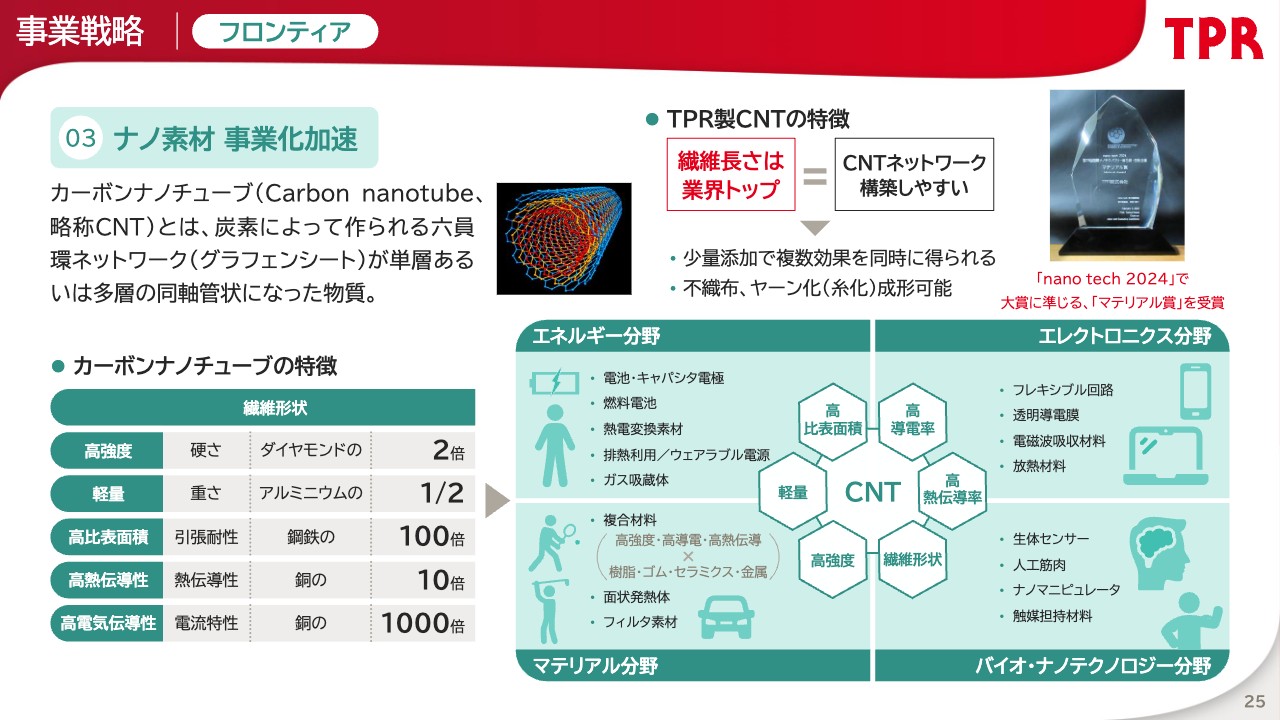

3つ目は、ナノ素材の事業化加速です。当社では、カーボンナノチューブの開発をずっと続けてきました。当社のカーボンナノチューブは、スライド右上に記載のとおり、繊維の長さが業界トップであり、いろいろな機能を果たすためのネットワークを構成しやすいという特徴を持っています。

エネルギー分野、エレクトロニクス分野、マテリアル分野、バイオ・テクノロジー分野などの分野で、新製品の開発を強く進めていきます。

事業戦略|フロンティア

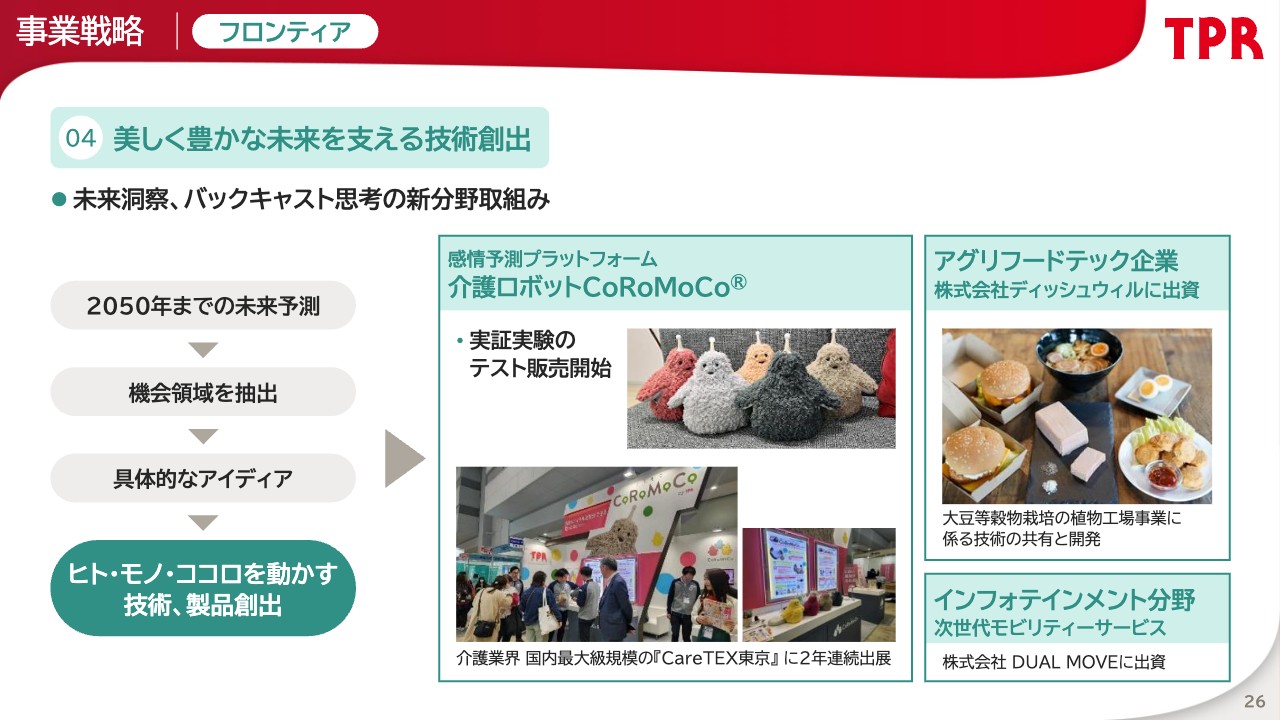

4つ目は、美しく豊かな未来を支える技術創出です。現在、「感情予測プラットフォーム」というテーマで介護ロボットの開発を進めており、実証実験のテスト販売を開始することになっています。

また、アグリフードテック企業の株式会社ディッシュウィルに投資を行っています。さらに、インフォテインメント分野では、株式会社DUAL MOVEに投資を行っています。我々のいろいろな知見や技術を活かすべく、このようなところと一緒に共同開発を進めていきます。

事業戦略|フロンティア

5つ目は、自動車外装、関連機器事業の強化です。外装事業では、顧客層の拡大、グループシナジーの創出に加え、ものづくり、最高品質への追求にさらに取り組んでいきたいと考えています。

ESG経営推進

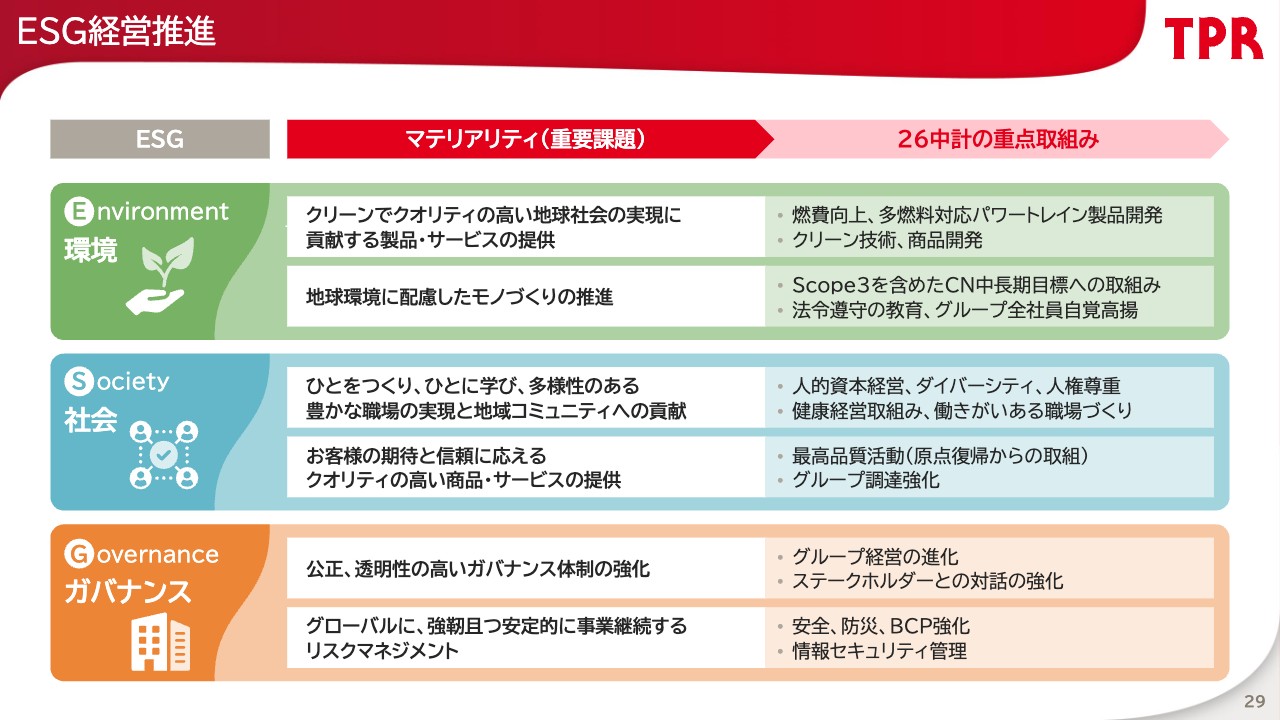

ESG経営の推進についてご説明します。スライドでは、環境、社会、ガバナンスの3点における課題を記載しています。

ESG経営推進 Environment―環境

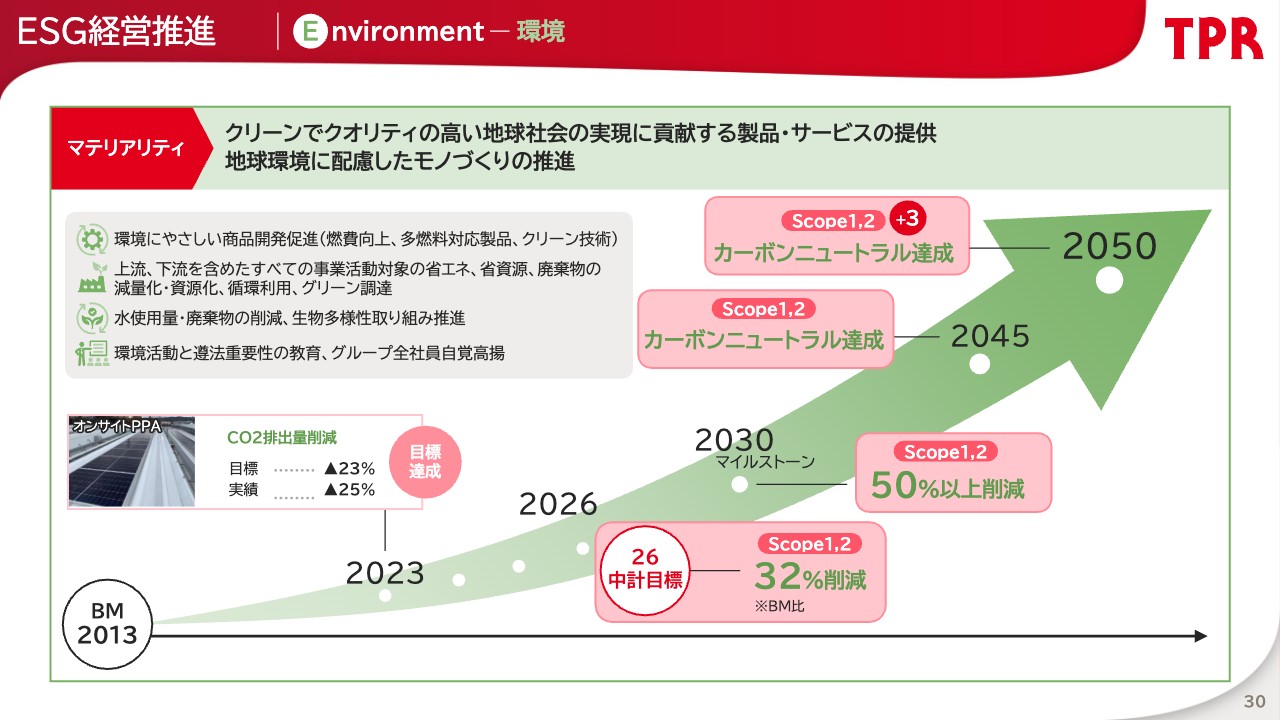

環境についてです。カーボンニュートラルのロードマップをスライドに記載しています。2013年をベンチマークとして、2030年にはScope1、Scope2で50パーセント以上の削減を目指します。2045年には、カーボンニュートラルをScope1、Scope2で達成したいと考えています。

最終的には、2050年にScope1、Scope2、Scope3でカーボンニュートラルを達成したいと考え、CO2排出量の削減を進めています。

2023年3月期時点では、途中目標に対して実績を達成している状況です。

ESG経営推進 Society―社会

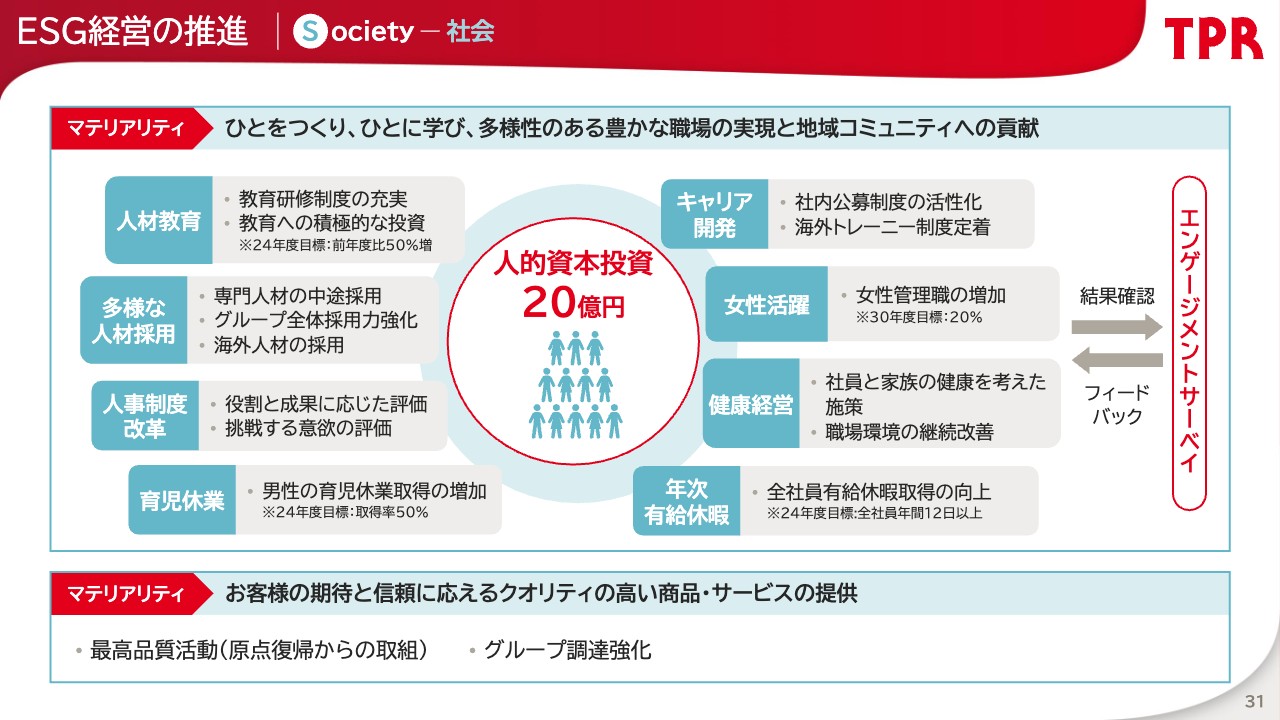

社会に関しては、主に20億円の人的資本投資により、「ひとをつくり、ひとに学び、多様性のある豊かな職場の実現と地域コミュニティへの貢献」を図っていきたいと考えています。

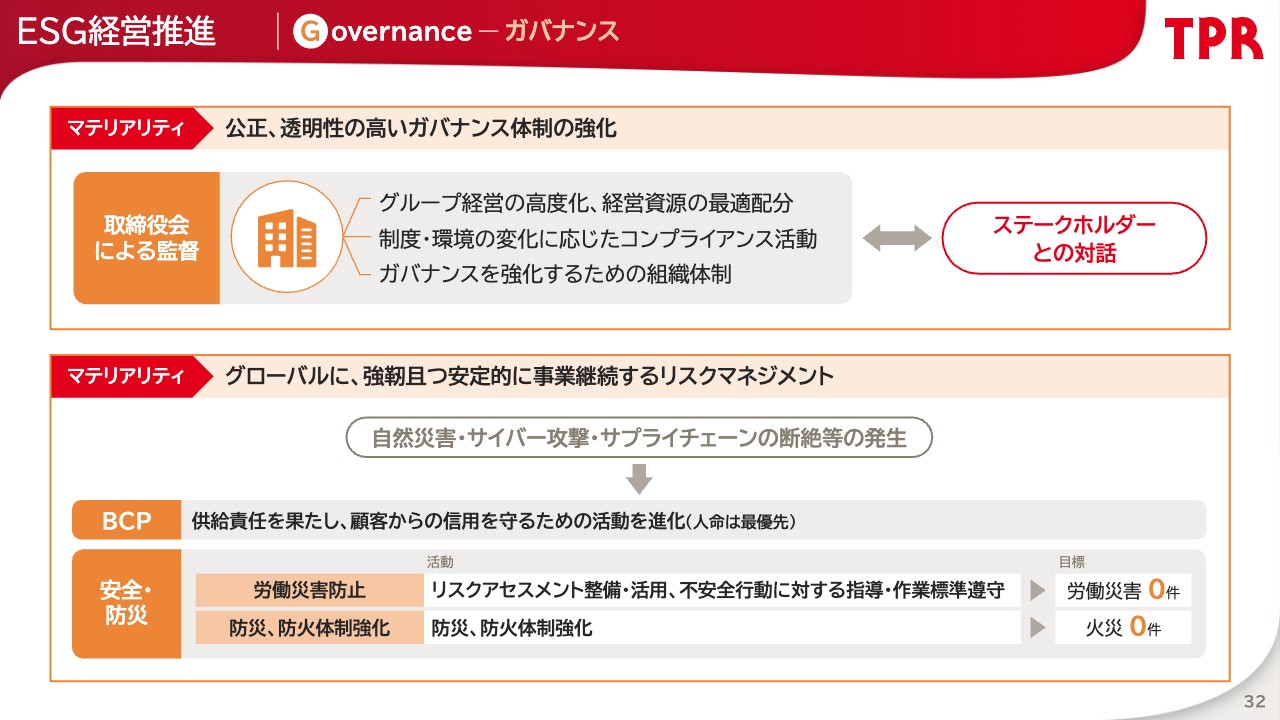

ESG経営推進 Governance―ガバナンス

ガバナンスに関してです。特に公正、透明性の高いガバナンス体制を強化していきます。また、スライドのBCPの欄に記載のとおり、供給責任を果たし、お客さまからの信用を守るための活動を強化していきます。

2024年3月期通期 決算内容

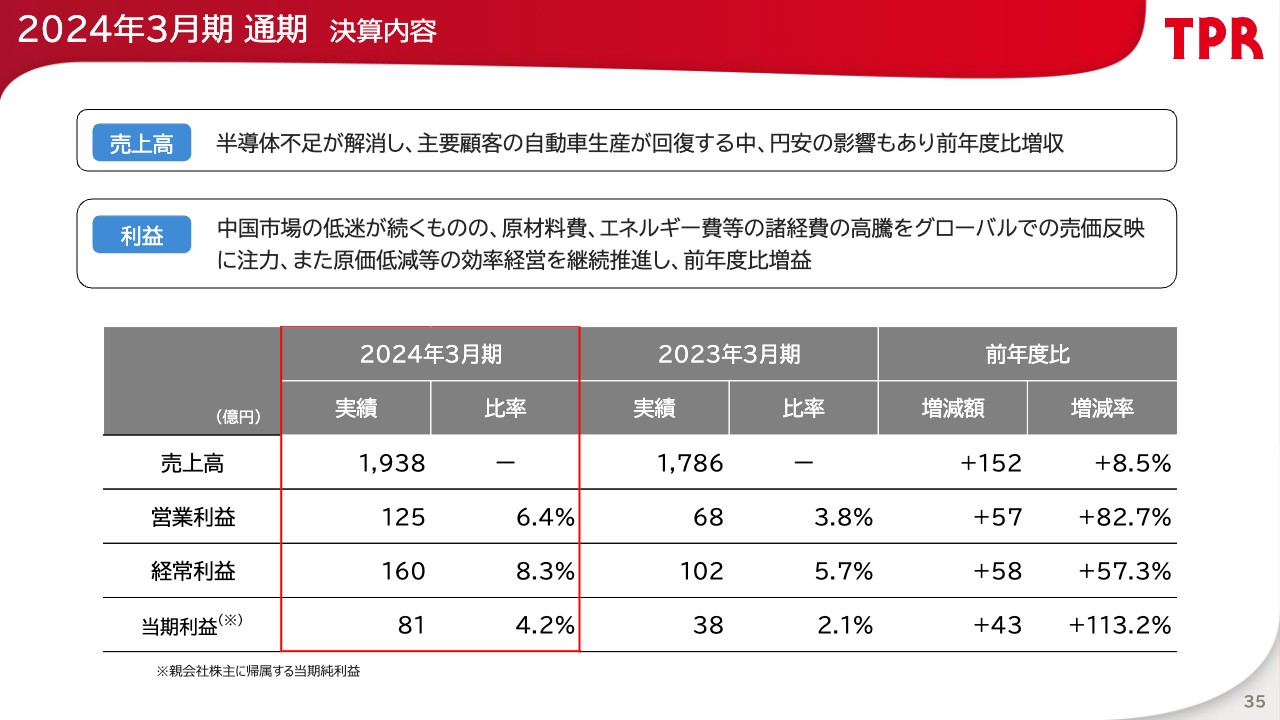

ここからは、2024年3月期の通期業績と2025年3月期の通期業績予想についてご説明します。まず、2024年3月期の通期業績についてです。

売上高は、円安の影響もあり、前年度比で増収となりました。利益については、資源、エネルギー等の諸経費の高騰をグローバルでの価格反映に注力したことに加え、原価低減等の効率経営を継続して、前年度比で増益となりました。

売上高は1,938億円、営業利益は125億円、経常利益は160億円、当期利益は81億円と、増収増益となっています。

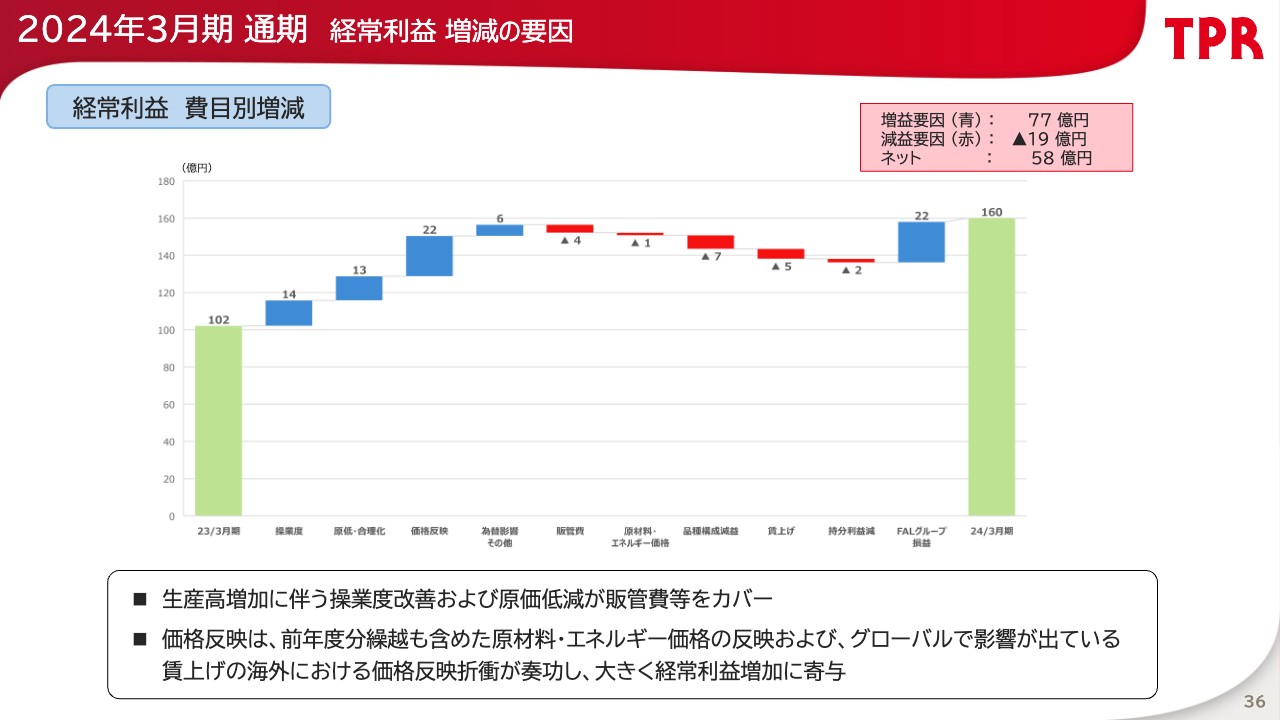

2024年3月期通期 経常利益 増減の要因

スライドの滝グラフは、経常利益が前年度比でどのように変化したかを示しています。経常利益を増加させている主な要因は、青色のグラフで示しているとおり、操業度の増加、原価低減、価格反映が挙げられます。これらがかなり大きな力となりました。さらにファルテックグループの改善も含めた結果、経常利益は増益となりました。

2025年3月期 通期業績予想

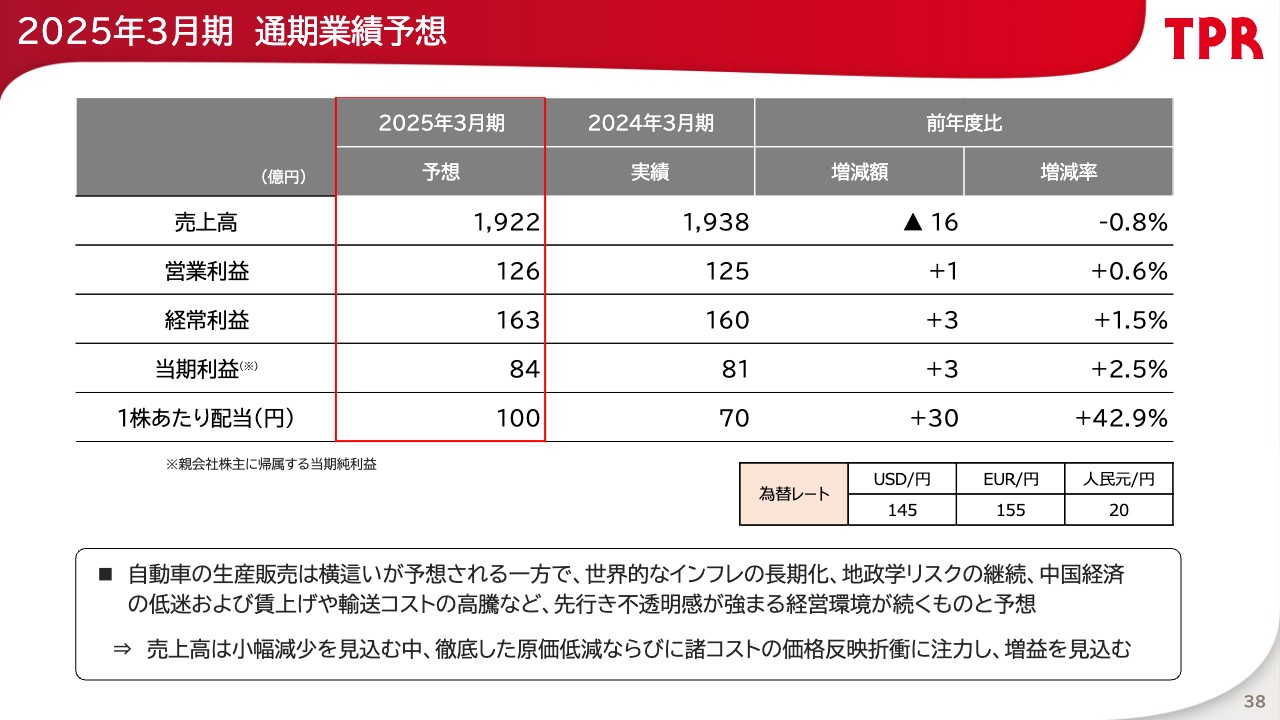

2025年3月期の通期業績予想についてご説明します。スライド下部に記載のとおり、売上高は小幅減少を見込んでいますが、徹底した原価低減ならびに諸コストの価格反映折衝に注力し、増益を予想しています。

売上高は1,922億円、営業利益は126億円、経常利益は163億円、当期利益は84億円、1株あたり配当金は100円を見込んでいます。

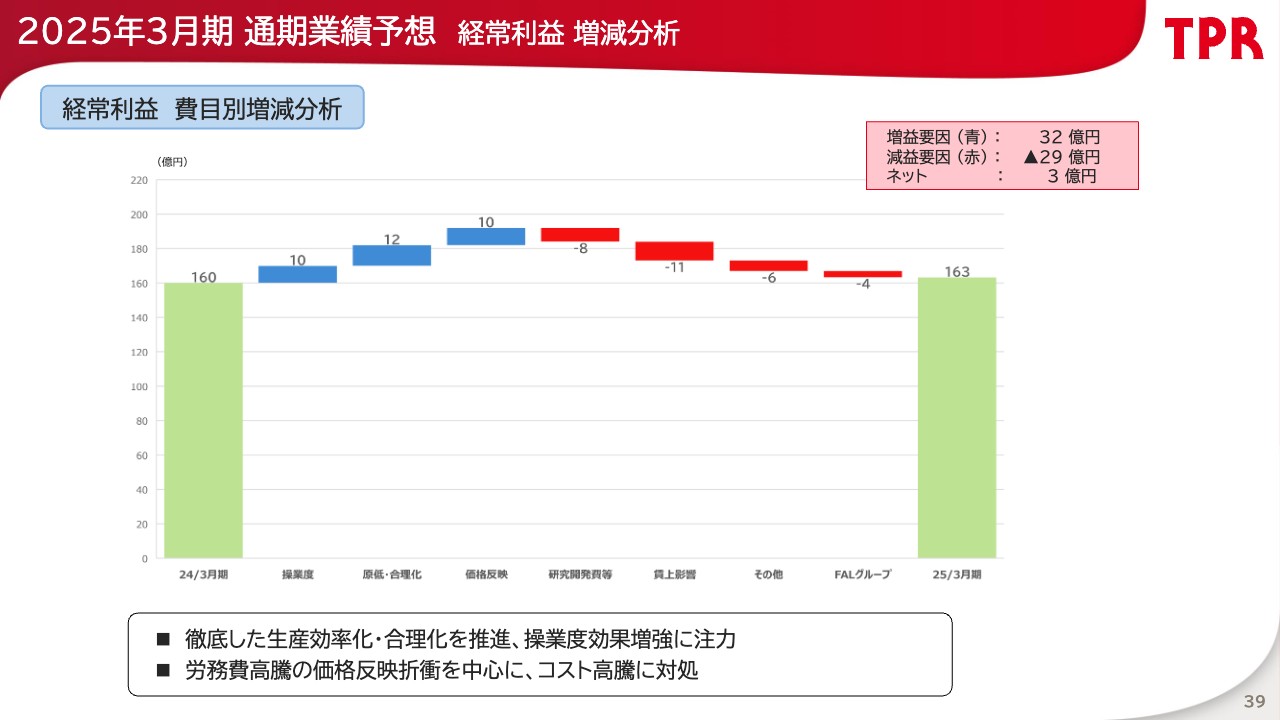

2025年3月期 通期業績予想 経常利益 増減分析

経常利益は若干の増加を見込んでいますので、どのように増やしていくかについてスライドの滝グラフで表しています。

青色のグラフで示したとおり、増益要因としては、原価低減・合理化、価格反映などが挙げられます。これにより、赤色のグラフで示した研究開発費、賃上げの影響などの減益要素を吸収し、最終的には若干の増益を目指しています。

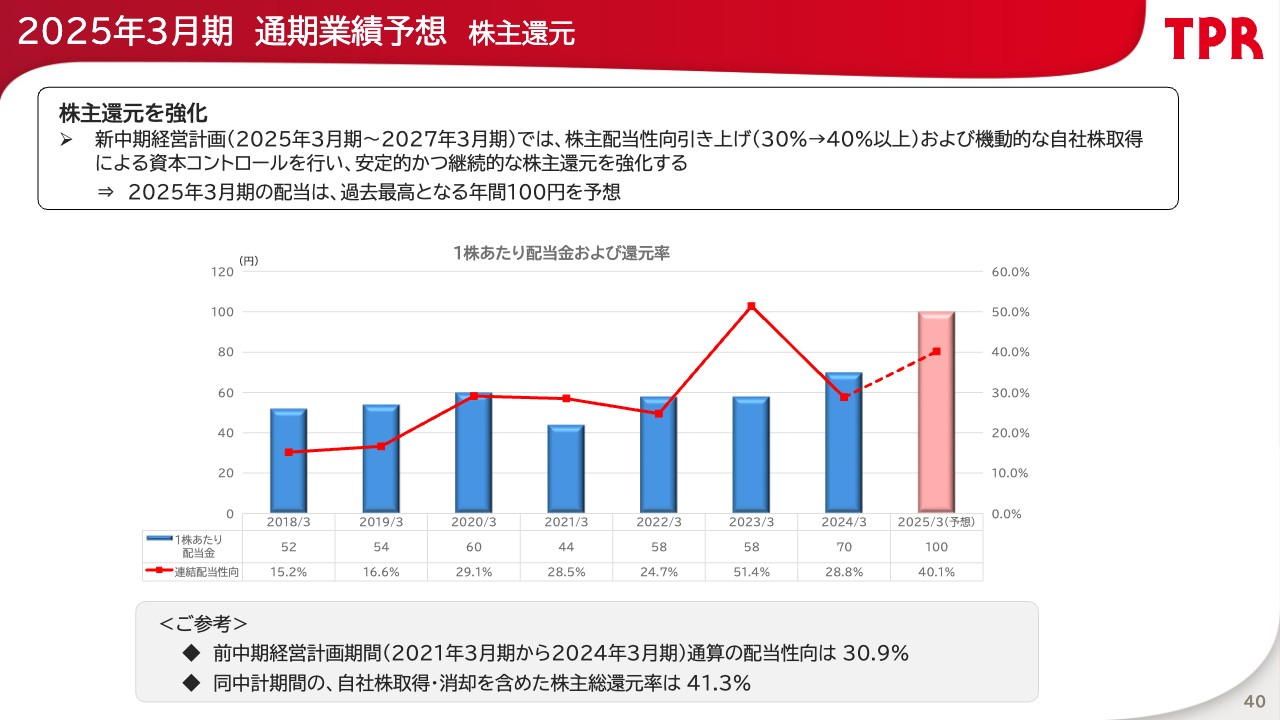

2025年3月期 通期業績予想 株主還元

株主還元についてご説明します。スライドの棒グラフは1株あたりの配当金額、赤色の折れ線グラフは配当性向を示しています。中期経営計画で掲げた目標として、2025年3月期は1株当たりの配当金を100円、配当性向は40パーセントを実現したいと考えています。

私からのご説明は以上となります。

新着ログ

「機械」のログ