【QAあり】JEH、売上・利益ともに上場時業績予想を超過 「金子眼鏡」「999.9」擁する日本発アイウェアカンパニー

Contents

金子真也氏(以下、金子):本日はご参加いただきありがとうございます。代表取締役社長の金子です。当社は2023年11月16日に東証スタンダード市場に上場しました。したがって、本日が上場後初めての決算説明会となりますので、当社グループのビジネスモデルなど、基礎的な情報からご説明します。

日本発のアイウェアカンパニー

当社グループは、「金子眼鏡」と「フォーナインズ」という2つのブランドを有しています。いずれも世界を代表する眼鏡産地である福井県鯖江市の、熟練したクラフトマンシップにより、自社で企画・デザインする高品質なアイウェアを製造・販売しています。

金子眼鏡は1958年に創業し、国内外に計83店舗を展開しています。2024年1月期の売上収益は86億円で、そのうち約9割が直営店からの売上です。フレームとレンズを合わせた一式単価は約7万3,000円です。

一方、フォーナインズは1995年に創立し、2021年夏に金子眼鏡と経営統合しました。2024年1月期の売上収益は49億円です。売上構成は、直営店の売上と卸売が約半分ずつで、国内外に15店舗を展開しています。一式単価は約7万9,000円です。

金子眼鏡はオールターゲット、ジェンダーレス、エイジレスへ訴求するブランドであり、老若男女偏りなく幅広い層のお客さまに支持されています。一方、フォーナインズの主たる顧客層は40代から50代の男性です。したがって、両ブランドでうまく棲み分けができています。

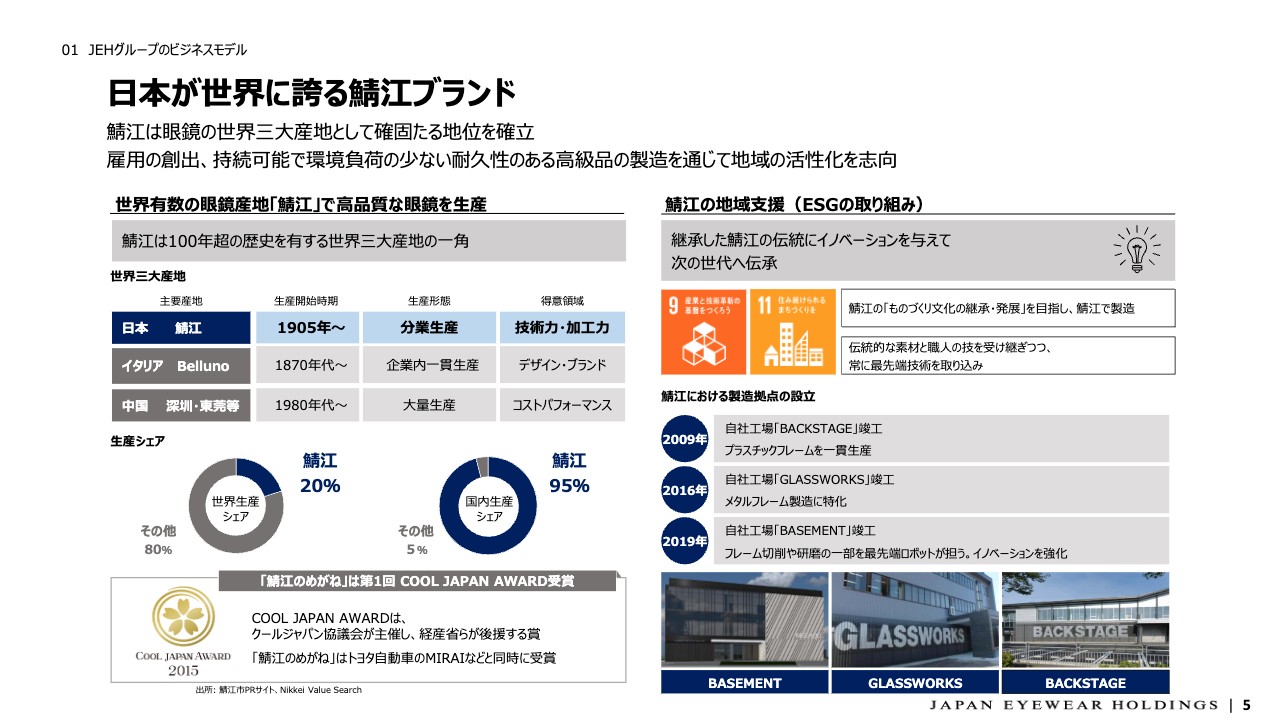

日本が世界に誇る鯖江ブランド

鯖江は眼鏡の世界三大産地の1つで、高い技術力に裏付けられた品質の良さが評価されています。当社グループはこの鯖江において、現在3ヶ所の工場を展開しています。

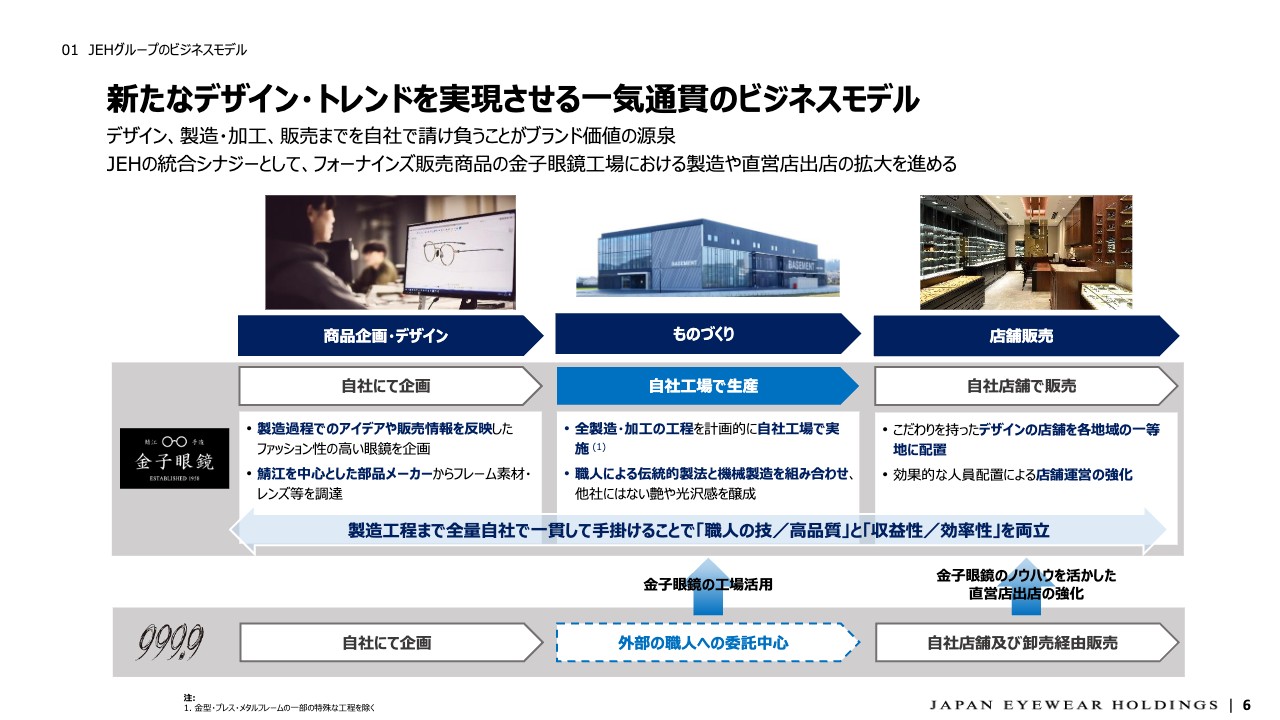

新たなデザイン・トレンドを実現させる一気通貫のビジネスモデル

スライドに記載のとおり、金子眼鏡では企画・デザインを自社で行い、自社工場で製造し、自社の店舗で販売しています。このような一気通貫のビジネスモデルを構築している企業は、業界内でも稀有な存在だと言えます。

一方、フォーナインズで販売している商品は、現在ほぼ全量を外部の協力工場さまにて製造しています。しかし、今後は金子眼鏡の工場を活用した内製化にも取り組んでいきたいと考えています。

高いクオリティを実現する自社生産拠点

スライドの画像は、金子眼鏡の3ヶ所の工場です。2024年1月期は、こちらの工場で年間約10万本の製造を行いました。キャパシティにはまだ余裕があるため、販売量の増加に合わせて増産を行います。

また、2024年末には第4工場が竣工する予定です。第4工場の設備投資額は約20億円で、IPO時の公募増資により調達した資金の全額を充当します。

厳選されたロケーション及び店舗デザイン

スライドをご覧のとおり、自社で企画・デザインし、鯖江にて製造したフレームを、優良立地に高級感ある店舗を展開して販売しています。厳選された店舗と、お客さまに満足いただけるレベルの高い接客を通じて、ブランド力を高めています。

スライド左側は金子眼鏡店 丸の内仲通り店、右側はフォーナインズ 京都祇園店です。内外装とともに高級感があり、ブランドを表現できている店舗となっています。

成長戦略ハイライト

当社グループの成長戦略です。ハイライトとして、4つの項目を挙げています。次ページ以降、スライドに記載の順番でご説明します。

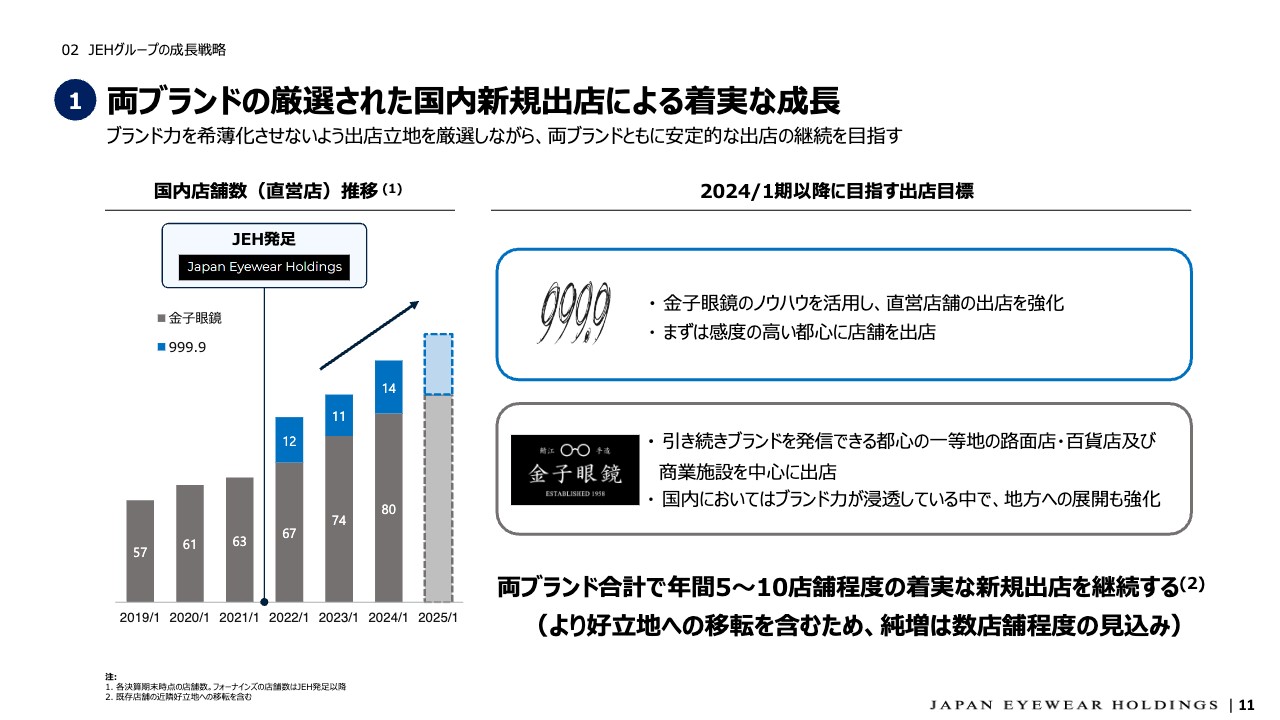

①両ブランドの厳選された国内新規出店による着実な成長

最初に、両ブランドによる、厳選された国内立地への新規出店についてです。ここ数年、金子眼鏡では年間数店舗のペースで着実に出店を行い、ブランド力を上げてきました。引き続き、ブランドを発信できる都心の一等地の路面店や、商業施設を中心に出店を行うとともに、地方への展開も強化していきます。

フォーナインズでは金子眼鏡の出店ノウハウを活用し、同様に直営店出店を強化していきます。2024年1月期も年間3店舗の出店を行いましたが、今後も感度の高い都心を中心に出店を行っていく予定です。

両ブランドの合計出店数は、年間で5店舗から10店舗を想定しています。この数字には既存店の近隣好立地への移転も含んでいるため、国内における純増店舗数は数店舗程度となる予定です。

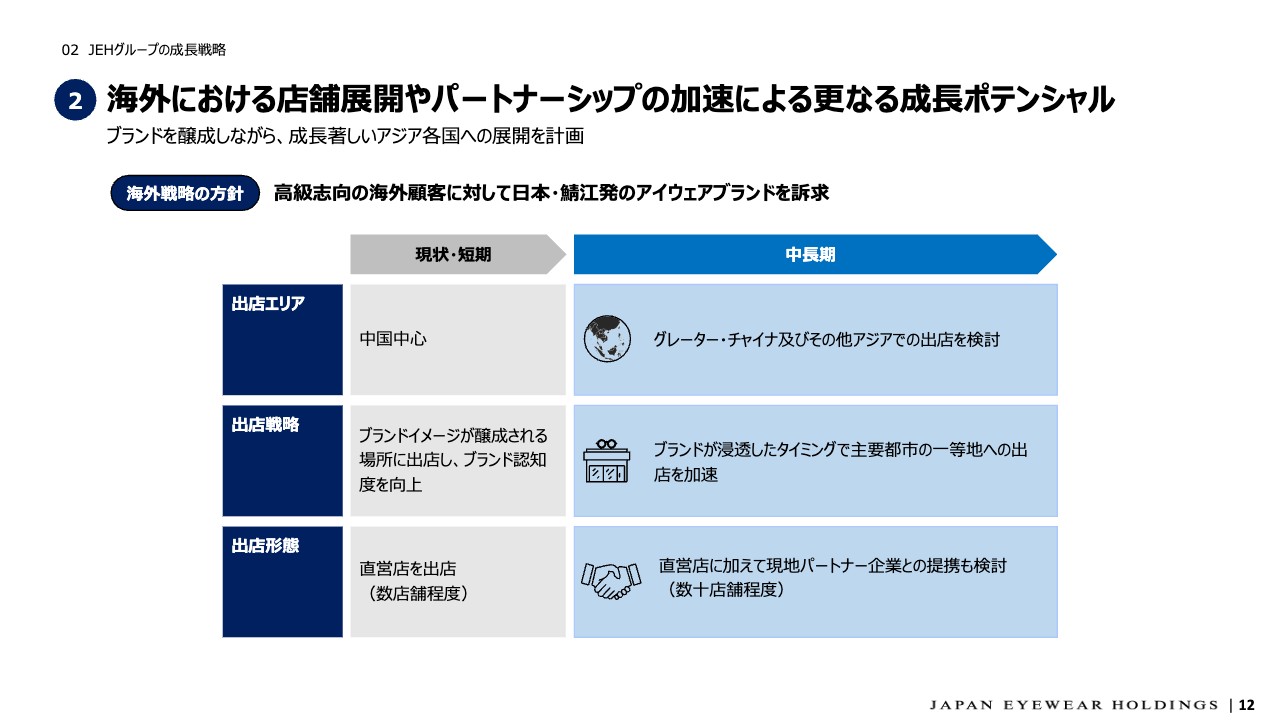

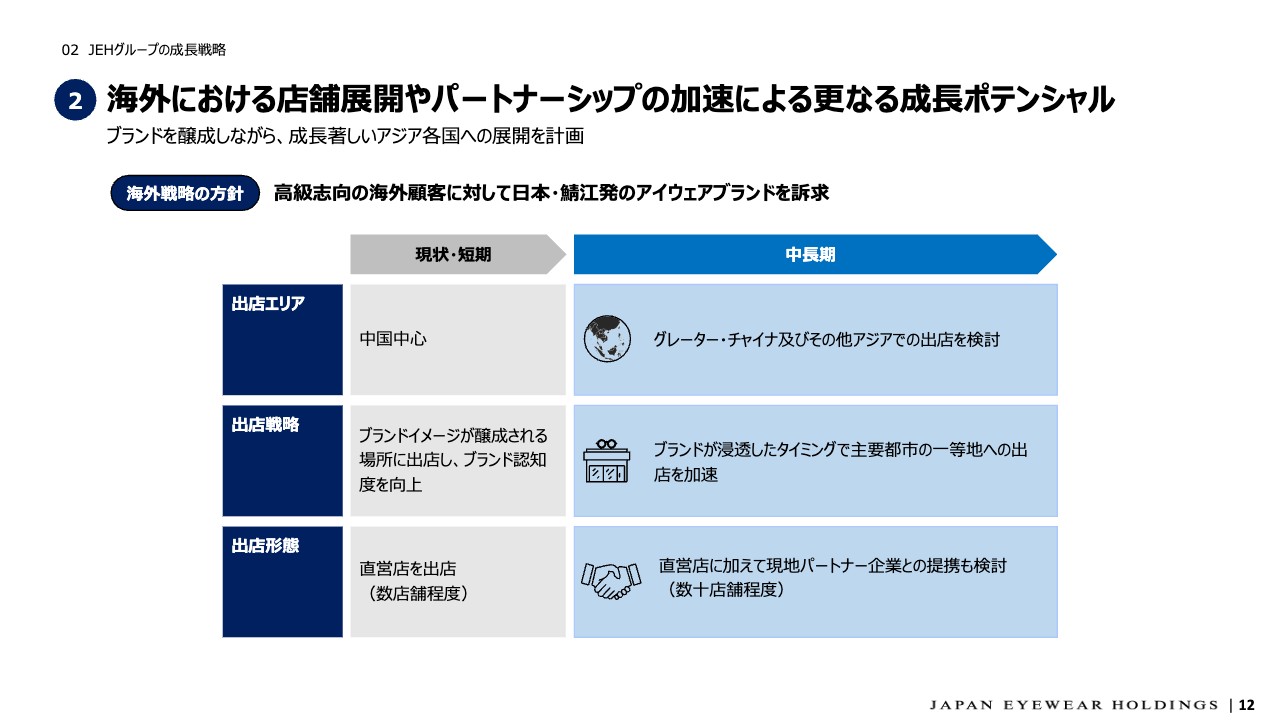

②海外における店舗展開やパートナーシップの加速による更なる成長ポテンシャル

次に、海外における店舗展開についてです。現在、金子眼鏡ではフランスに2店舗と中国に1店舗、フォーナインズではシンガポールに1店舗の直営店を展開しています。

短期的には、中国本土において年間数店舗程度の出店を行い、これを通じてブランドイメージの醸成およびブランド認知度の向上を図っていきます。中長期的には、香港や台湾といった中国周辺諸国、いわゆるグレーター・チャイナにおける出店を企図しています。

今後の検討事項となりますが、中長期的には、現地企業との提携により、年間出店数を増加させていきたいと考えています。

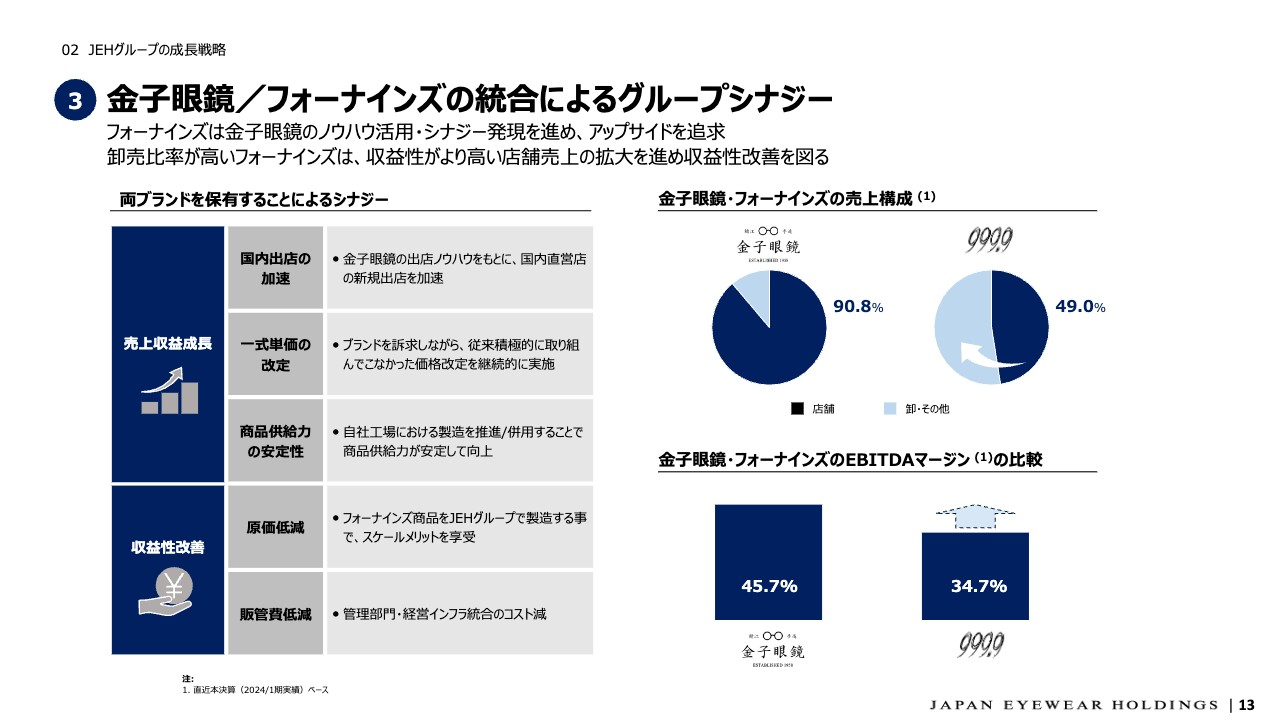

③金子眼鏡/フォーナインズの統合によるグループシナジー

次に、2021年夏に経営統合したフォーナインズと、金子眼鏡とのシナジーの追求についてです。フォーナインズにおいて、これまで積極的ではなかった国内出店の加速や価格改定の実施に、金子眼鏡のノウハウを活かして取り組んでいきたいと思っています。また、金子眼鏡の工場を活用した内製化にも少しずつ取り組み、商品供給力の安定化を図っていきたいと考えています。

スライド右側に記載のとおり、現在、金子眼鏡とフォーナインズの利益率には差があります。これは主として売上構成に起因するものです。今後、フォーナインズの直営店売上が増え、売上に占める直営店売上の比率が高まっていくことにより、フォーナインズの利益率を金子眼鏡の利益率に近づけていくことが可能だと考えています。

④ブランド力を背景とした継続的な既存店成長

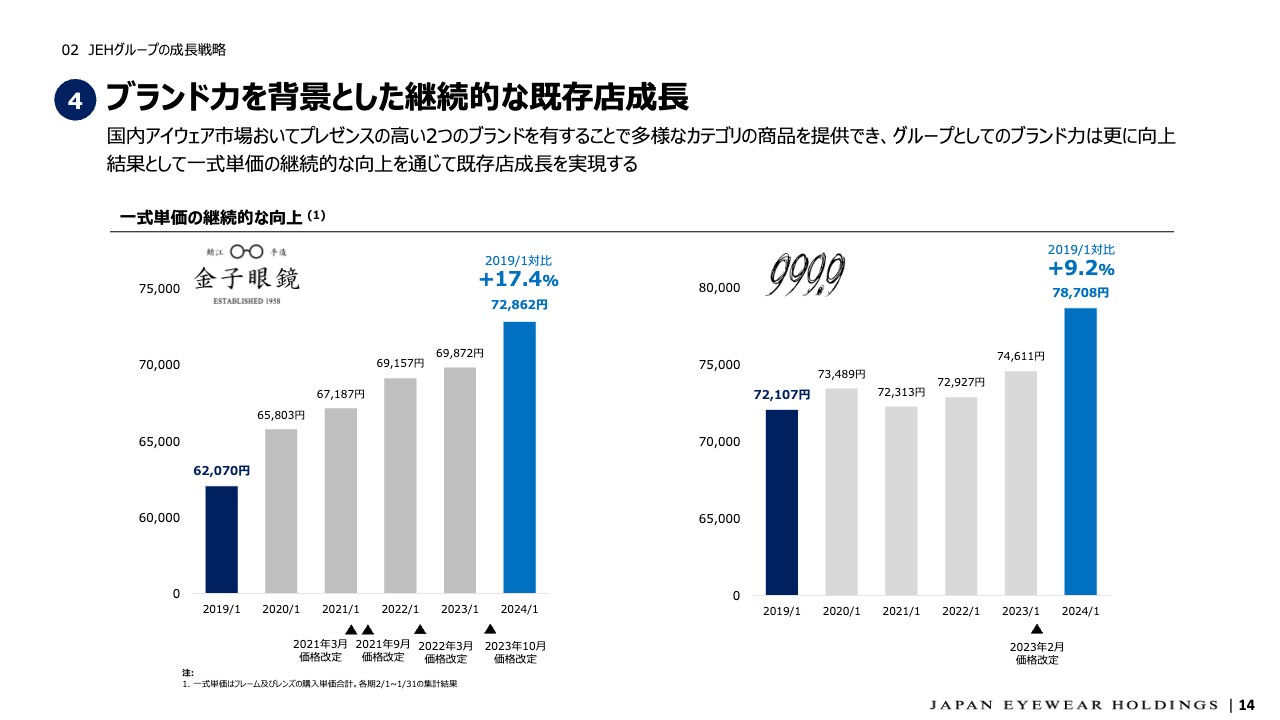

4つ目が、ブランド力を背景とした継続的な既存店成長についてです。ポイントは、継続的な価格改定の実施とインバウンド需要の取り込みです。

スライドをご覧のとおり、金子眼鏡では過去に計4回程度の価格改定を行ってきました。このノウハウを活かして、フォーナインズでは2023年2月に価格改定を行いました。

これらの価格改定により、金子眼鏡では2019年対比で約17パーセントの一式単価上昇、フォーナインズでは同じく約9パーセントの一式単価上昇を達成しています。今後もブランド力の向上を通じて、外部環境を見極めながら、継続的な価格改定を実施していきたいと思っています。

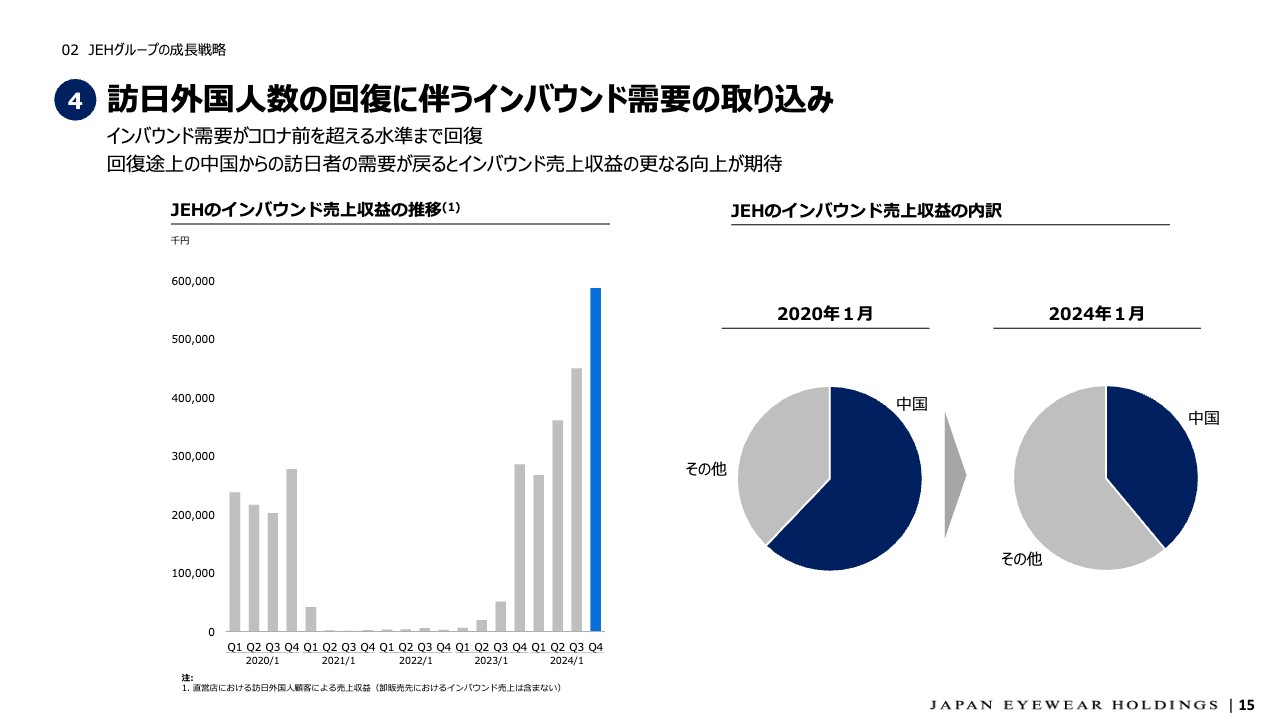

④訪日外国人数の回復に伴うインバウンド需要の取り込み

インバウンド需要の取り込みについてです。足元の状況として、コロナ禍においてほぼゼロとなっていたインバウンド売上が、2024年1月期に急回復しました。しかしながら、コロナ禍前に過半数を占めていた中国本土からのお客さまに向けた売上は、回復しきったと言えません。依然50パーセントを超えていないため、今後、さらなる増加が期待できると考えています。

このように、当社ではインバウンド売上をしっかりとつかむために、語学の堪能なスタッフを都心店舗に配置するなど、対応を行っていきたいと思います。

以上、簡単ですが、当社グループのビジネスモデルと成長戦略についてご説明しました。

2024年1月期 主要施策

柴田俊一氏(以下、柴田):CFOの柴田です。2024年1月期の業績と2025年1月期の計画について、ご説明します。

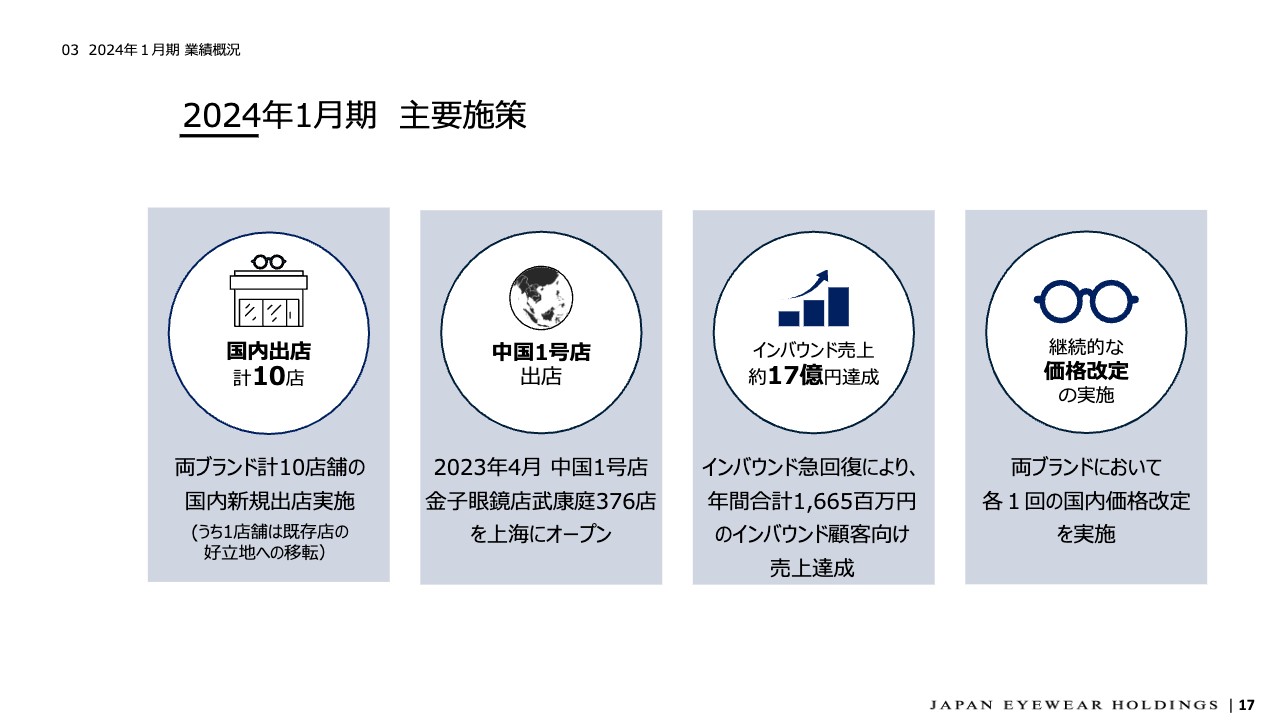

スライドは、2024年1月期実施の主要施策です。先ほど、金子よりご説明した成長戦略の各項目に合致するかたちで、同じ区分で記載しています。

スライド左端をご覧ください。まずは国内の新規出店についてです。両ブランド合わせて10店舗の新店をオープンしています。うち1店舗は既存店の近隣好立地への移転であり、国内の店舗数は純増で9店舗となっています。

また当社は、約1年前の2023年4月に、中国1号店をオープンしています。先ほどお話がありましたが、インバウンド売上収益も約17億円と、高い水準で獲得できています。2024年1月期は年間で合計16億6,500万円の売上を達成しています。こちらは店舗売上の約16パーセントを占めているため、非常に大きな成長要因だと思っています。

スライド右端には、価格改定の実施について記載しています。両ブランドとも、各1回の国内価格改定を行っています。金子眼鏡では2023年10月、フォーナインズでは2023年2月に実施しました。

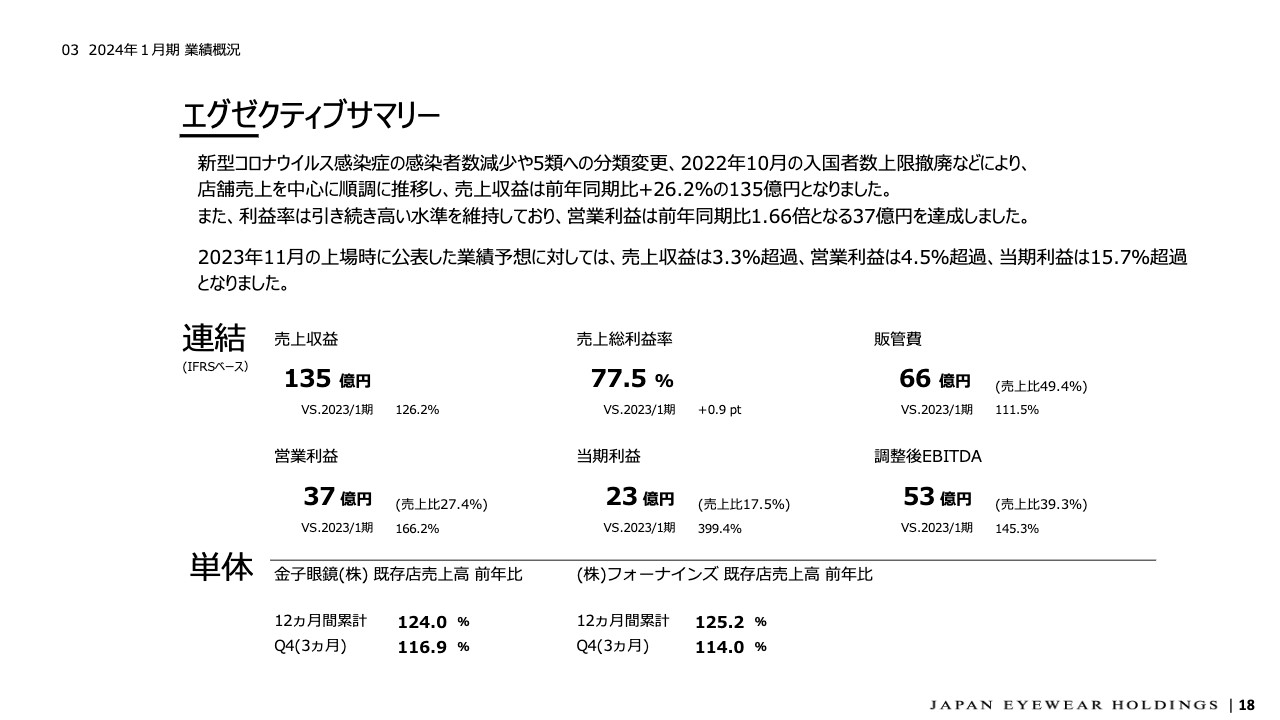

エグゼクティブサマリー

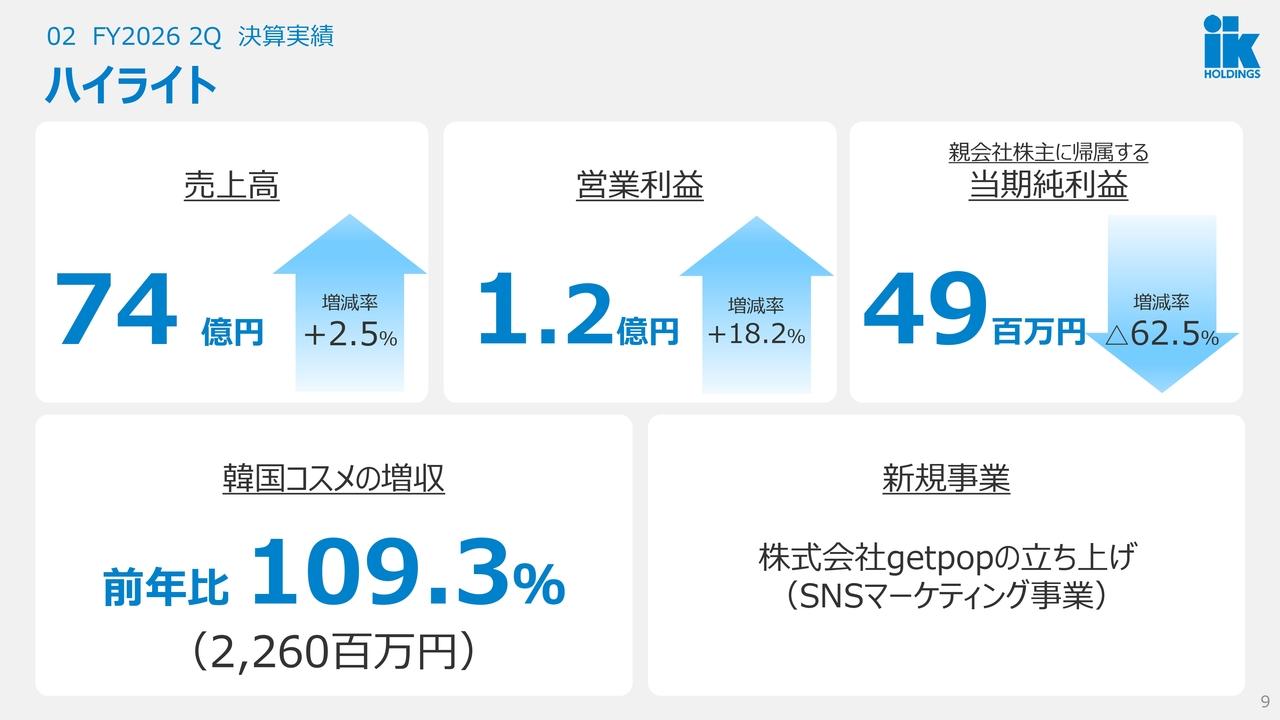

このような施策を実施した結果、売上収益は前年同期比約26パーセント増の約135億円、営業利益は前年同期比約1.7倍の37億円、当期利益は前年同期比約4倍の約23億円となりました。後ほど詳細をご説明しますが、上場時に公表した業績予想に対しても、売上・利益ともに着実に超過しました。

参考として、スライド下部に金子眼鏡とフォーナインズの既存店売上高を記載しています。前年比で、金子眼鏡は約24パーセントの成長、フォーナインズは約25パーセントの成長となりました。

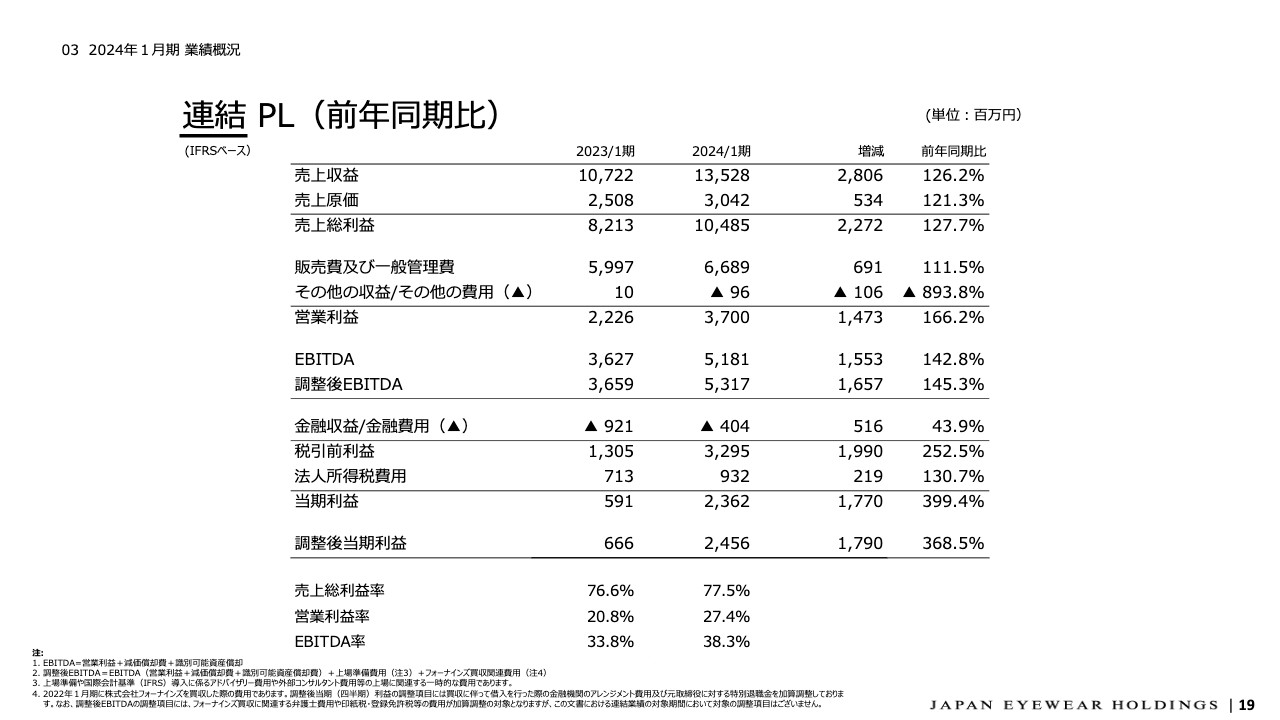

連結 PL(前年同期比)

連結PLの前年同期比です。詳細のご説明は割愛しますが、2023年1月期の売上収益約107億円から2024年1月期は約135億円と、前年同期比約26パーセント・約28億円の増収を達成しました。

18ページに記載のとおり、新型コロナウイルス感染拡大の影響からの大きな回復が、成長の主因となっています。2025年1月期業績予想のご説明で補足しますが、この勢いが続くとは考えにくいと思っています。

売上総利益率も前年と比べて0.9ポイントほどの改善が図られていますが、基本的には価格改定の影響が一番大きいです。その結果、営業利益率は約27パーセント、EBITDA率は約38パーセントと、非常に収益性の高い業績をあげることができました。

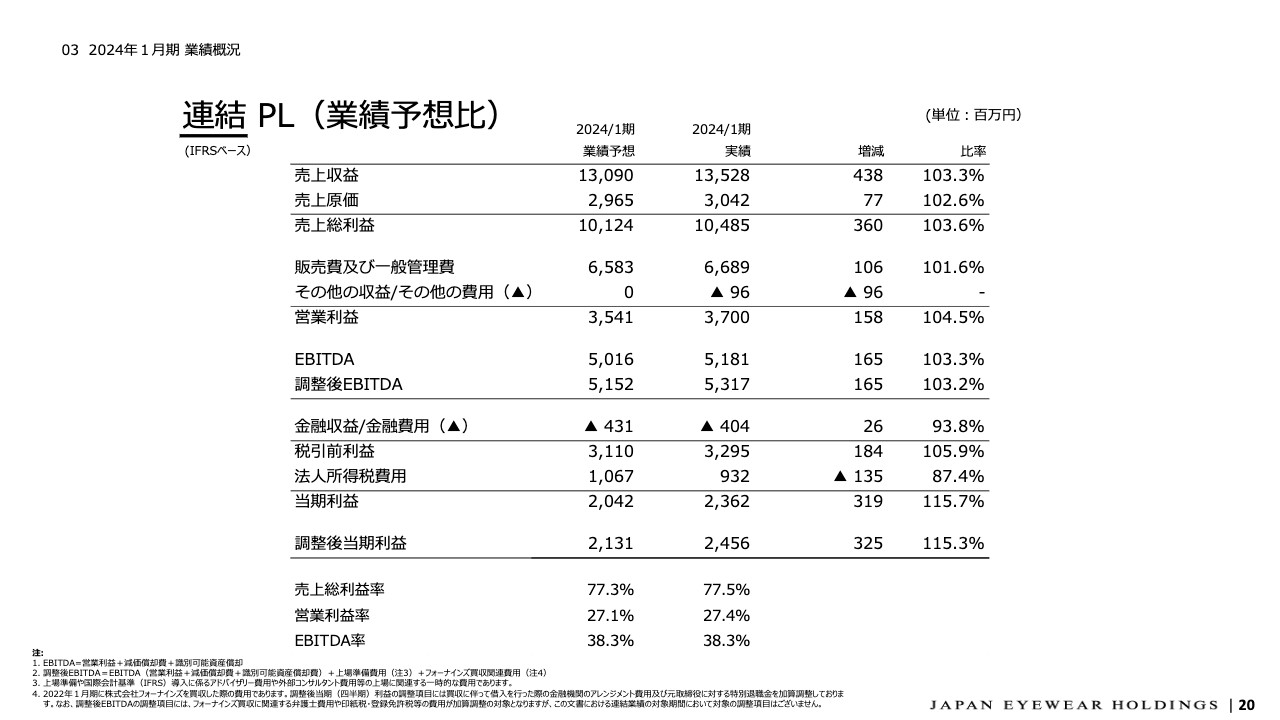

連結 PL(業績予想比)

上場時に公表したガイダンスと実績との差についてです。ガイダンス比で売上収益は約3パーセントの超過、営業利益は4.5パーセントの超過、EBITDAは約3パーセントの超過となっています。

調整後EBITDAは、一過性のコストを足し戻した数字です。2024年1月期における調整は、大部分がIPOのコストです。IPOアドバイザーを雇って支払った報酬や東証に支払った上場審査料などが、約1億3,000万円発生しています。

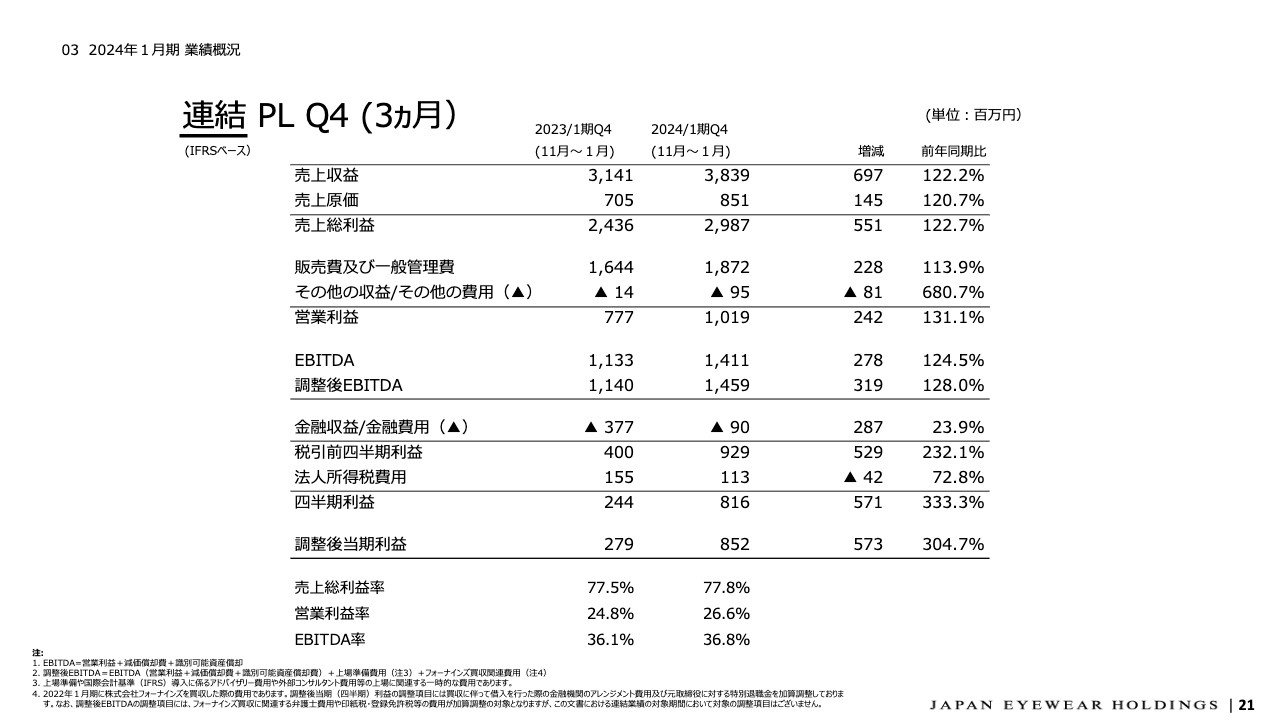

連結 PL Q4 (3ヵ月)

第4四半期3ヶ月間のPLサマリーです。こちらのご説明は割愛します。

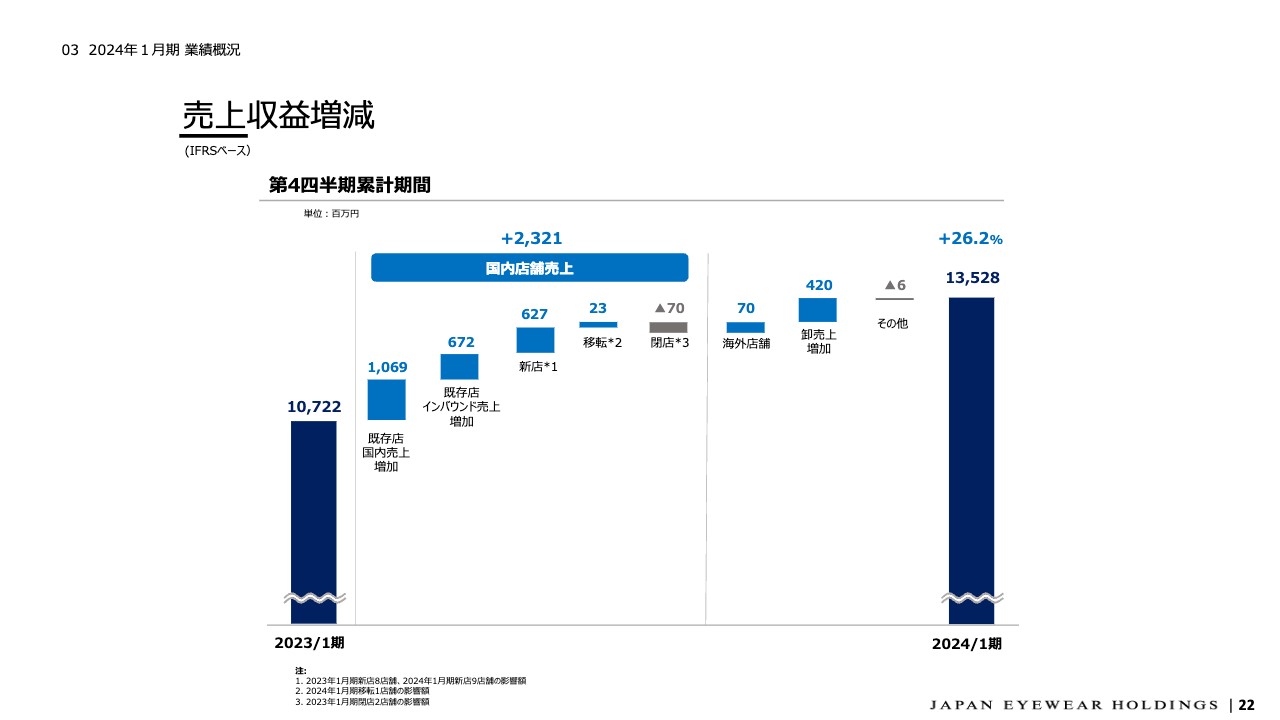

売上収益増減

売上収益の増減についてです。先ほどお話しした前年同期比約28億円の売上増が、どのようなところから発生したかをグラフで表しています。スライドをご覧のとおり、大半は国内の店舗売上です。つまり、約28億円のうち約23億円が国内店舗における売上増です。

国内店舗における売上増のうち主たるものは、スライド左側から2番目、3番目の既存店売上成長です。こちらには既存店売上をさらにインバウンド売上と国内売上に分解して記載していますが、合計で約17億円成長しました。やはりコロナ禍からの回復が非常に大きく影響したと思っています。

その結果、売上収益は前年同期比約26パーセント増の約135億円で着地しました。

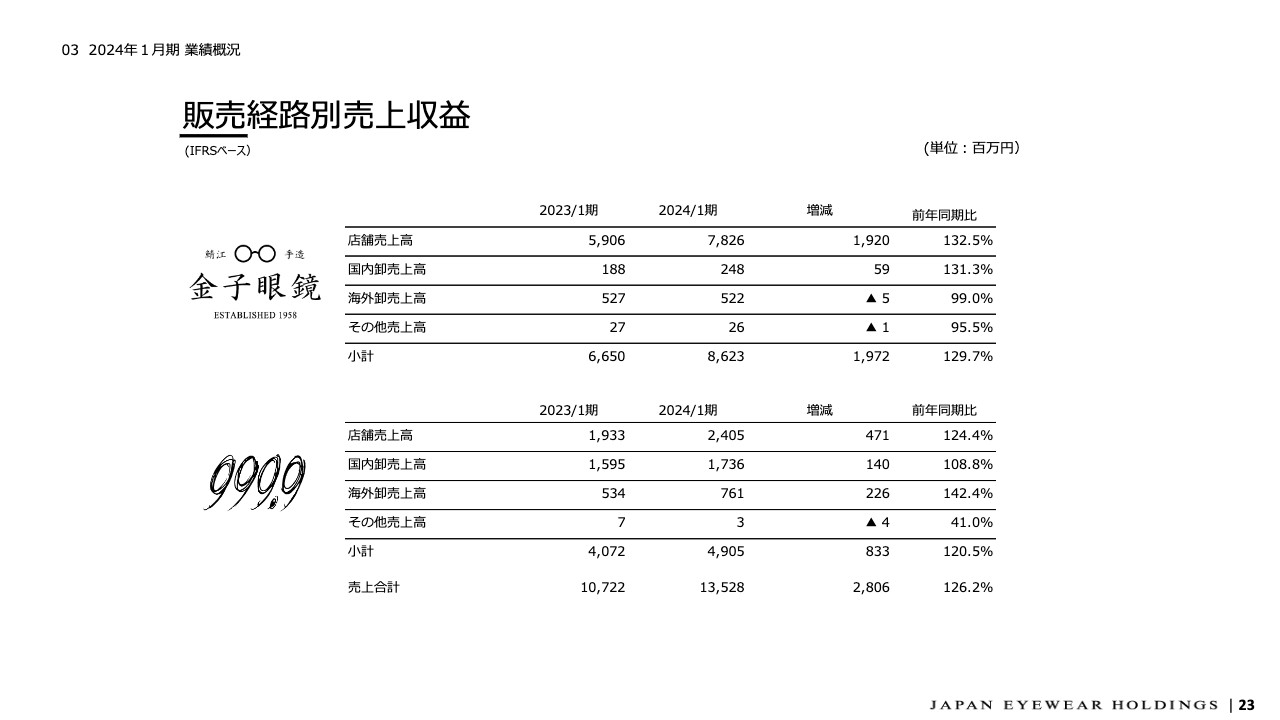

販売経路別売上収益

スライドは金子眼鏡とフォーナインズ、それぞれの店舗売上、国内卸売上、海外卸売上を分解した数字です。約135億円の売上のうち店舗売上だけで合計約102億円と、全体の75パーセントを占めているとご理解ください。詳細は後ほどご覧いただければと思います。

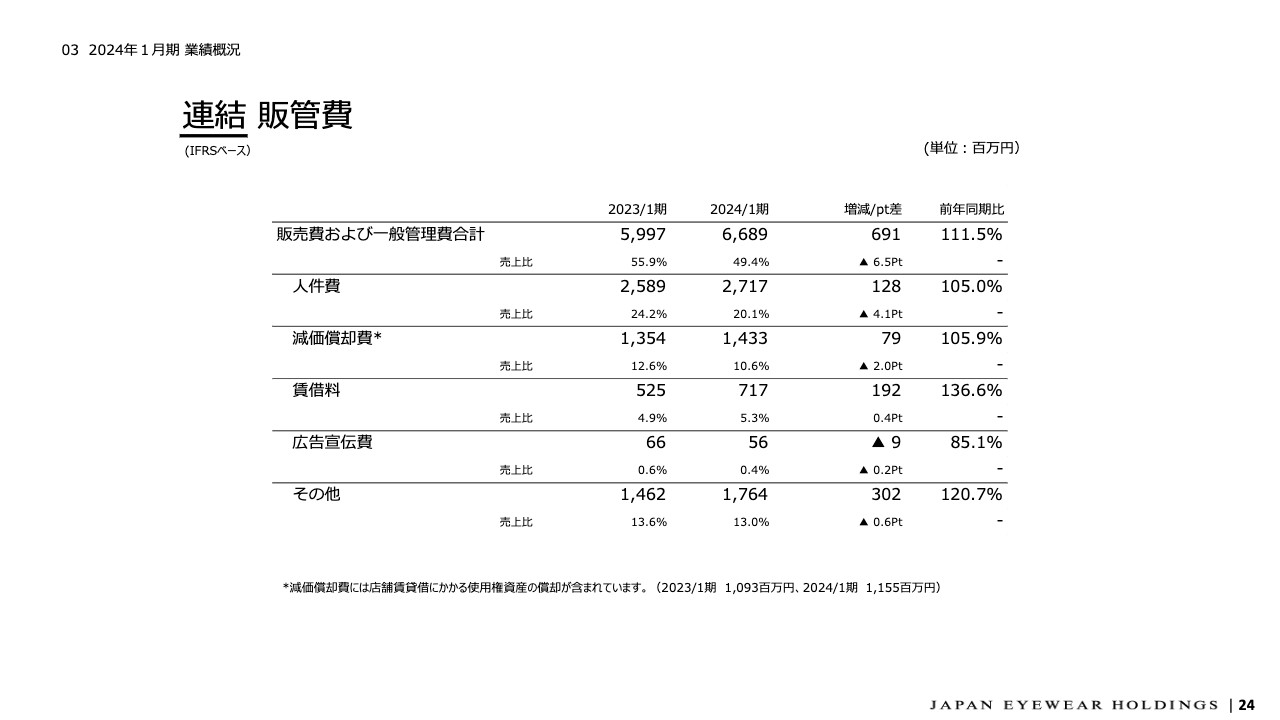

連結 販管費

販管費です。2024年1月期の販管費は66億8,900万円です。売上比が約49パーセントですので、同業他社に比べると低い水準でコントロールできていると思います。販管費のうち多くを占めるのが、人件費約27億円です。

補足として、賃借料にかかる減価償却費に多少の入り繰りがあります。当社は国際会計基準を採用している関係で、賃料の一部が減価償却費というかたちで出てきている部分があります。

スライド下部に注意書きで示しているとおり、減価償却費の中に、店舗の賃料にかかわる費用約11億円が入っています。ですので、約11億円と賃借料を合わせた約18億円が、いわゆる地代家賃だとご理解ください。

また、広告宣伝費も非常に低い水準となっています。売上に対して約0.4パーセントですので、広告宣伝には特別なお金をかけず、しっかりと売上を上げていくことに成功しています。

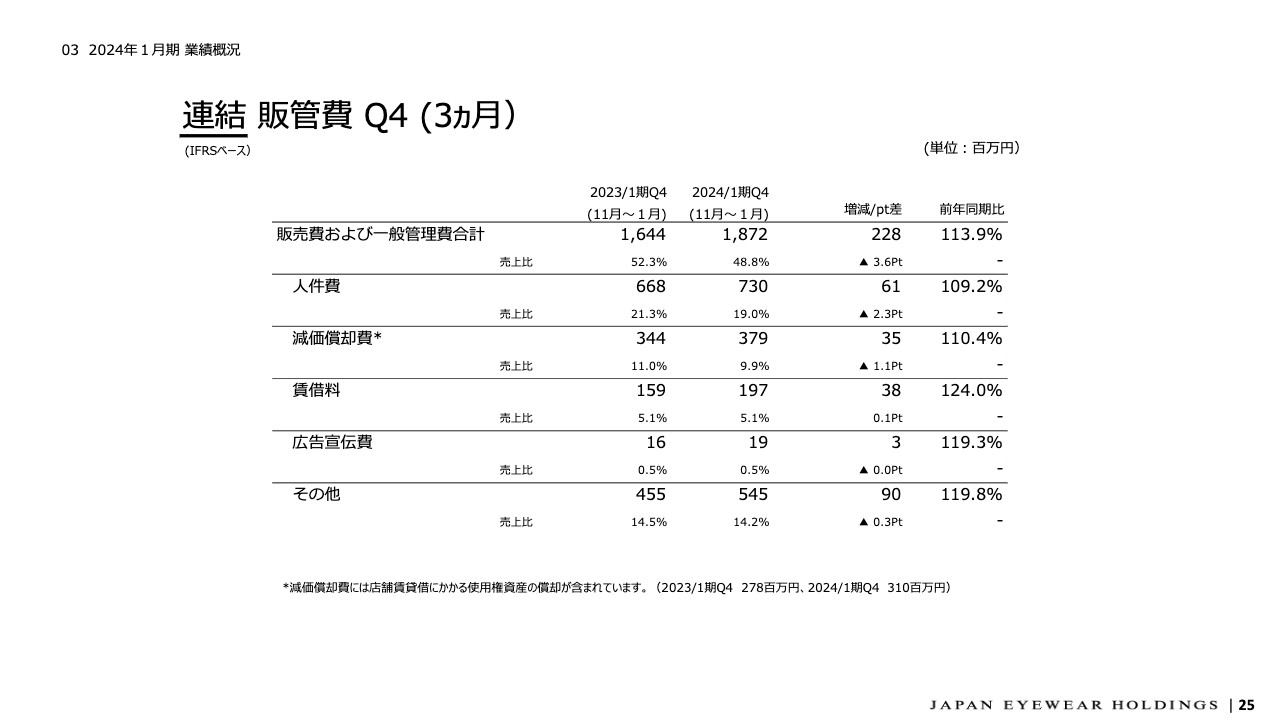

連結 販管費 Q4 (3ヵ月)

スライドは第4四半期の販管費です。年間の販管費と変わりませんので、ご説明は割愛します。

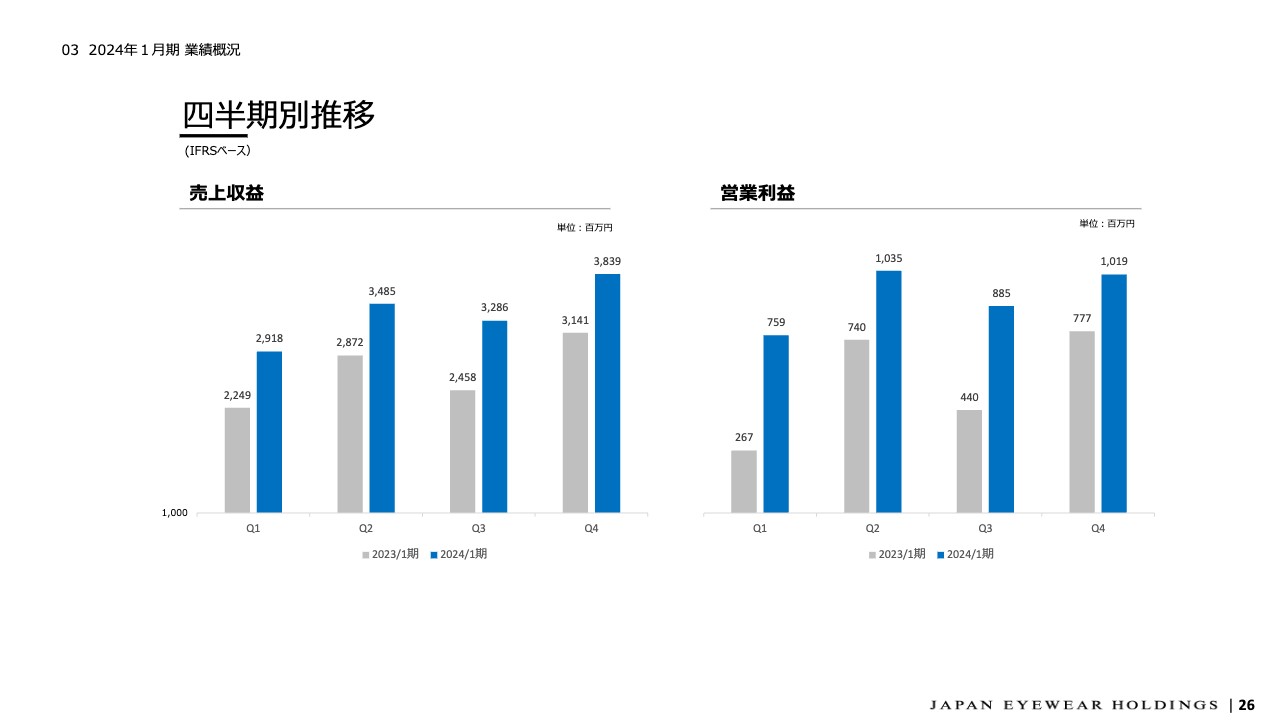

四半期別推移

四半期別の売上収益と営業利益の推移です。大きなシーズナリティはありませんが、第2四半期と第4四半期に、売上・利益ともに高くなる傾向があります。

店舗売上が主たる収益源ですので、夏・冬のボーナスと重なる第2四半期・第4四半期の売上・利益が高くなる傾向にあると考えています。

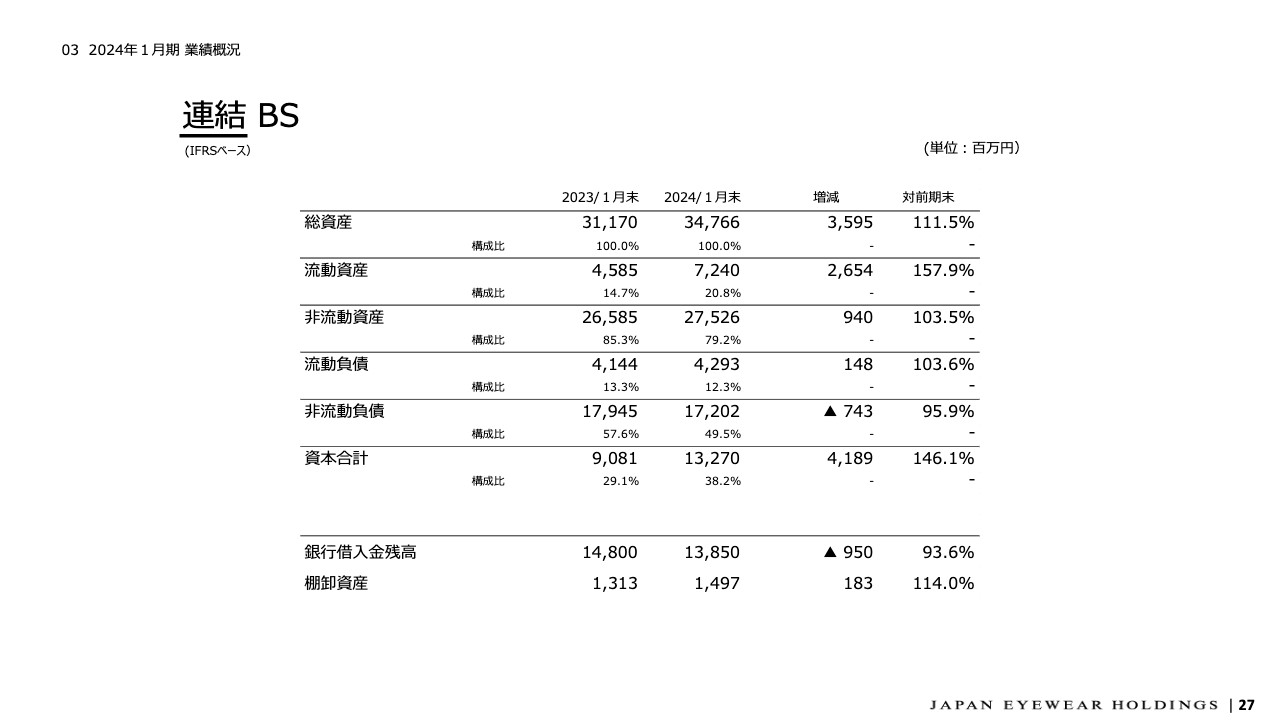

連結 BS

バランスシートのサマリーです。2024年1月期末の総資産は約348億円となりました。一方で非流動資産は、約4年前にPEファンドの出資を受けていた際などに発生したのれんが、非流動資産約275億円のうち139億円程度、含まれています。

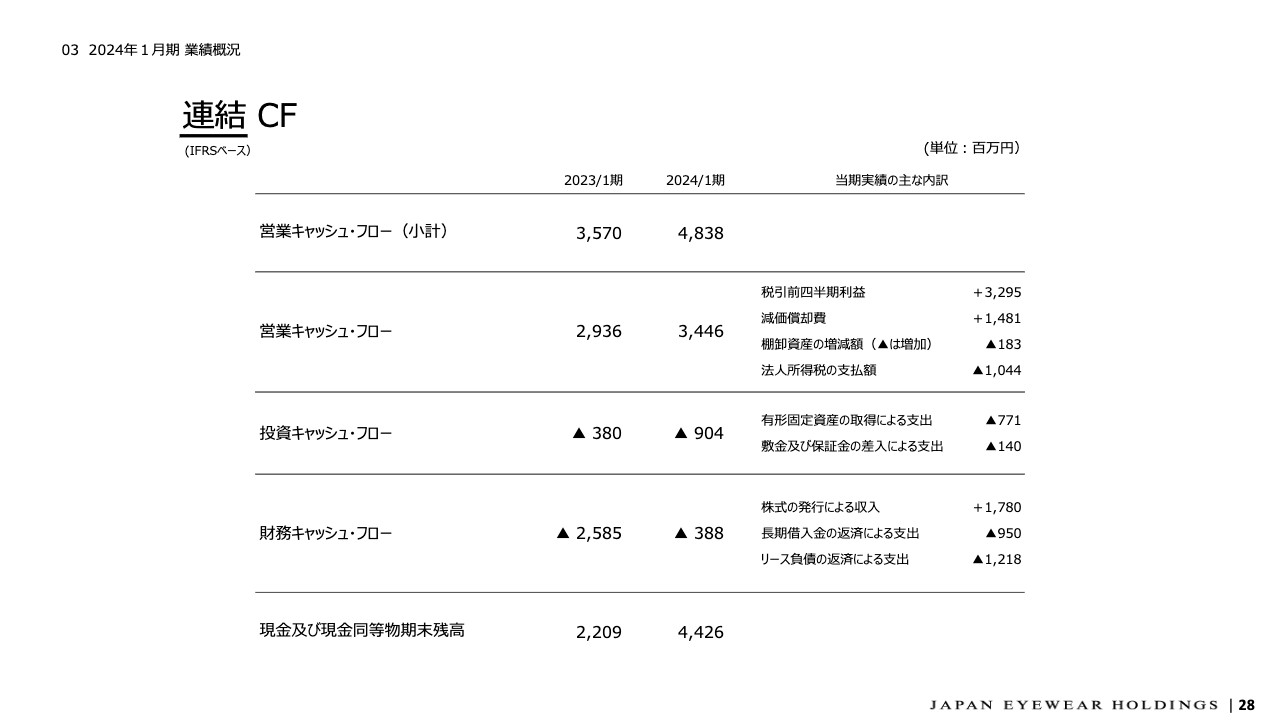

連結 CF

連結キャッシュ・フローのサマリーです。2024年1月期は、新株発行による収入が17億8,000万円ありましたので、財務キャッシュ・フローのマイナス幅が小さくなっていますが、イレギュラーな部分だと思っています。

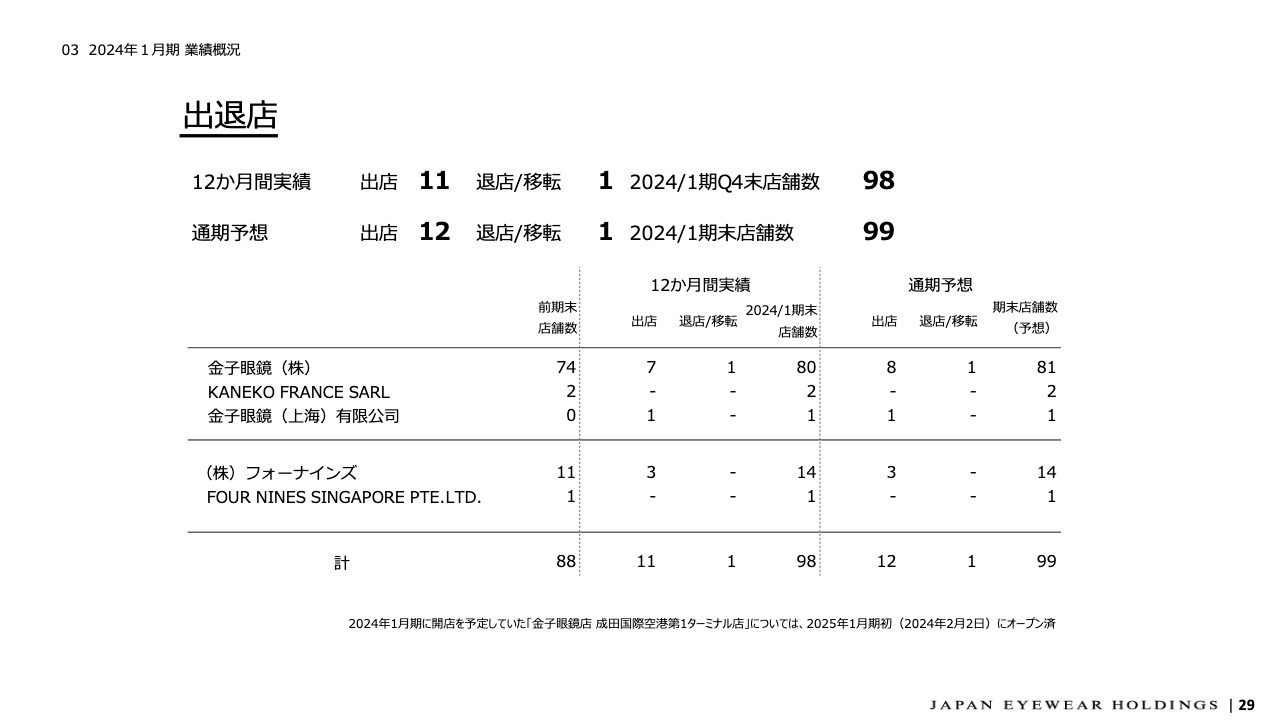

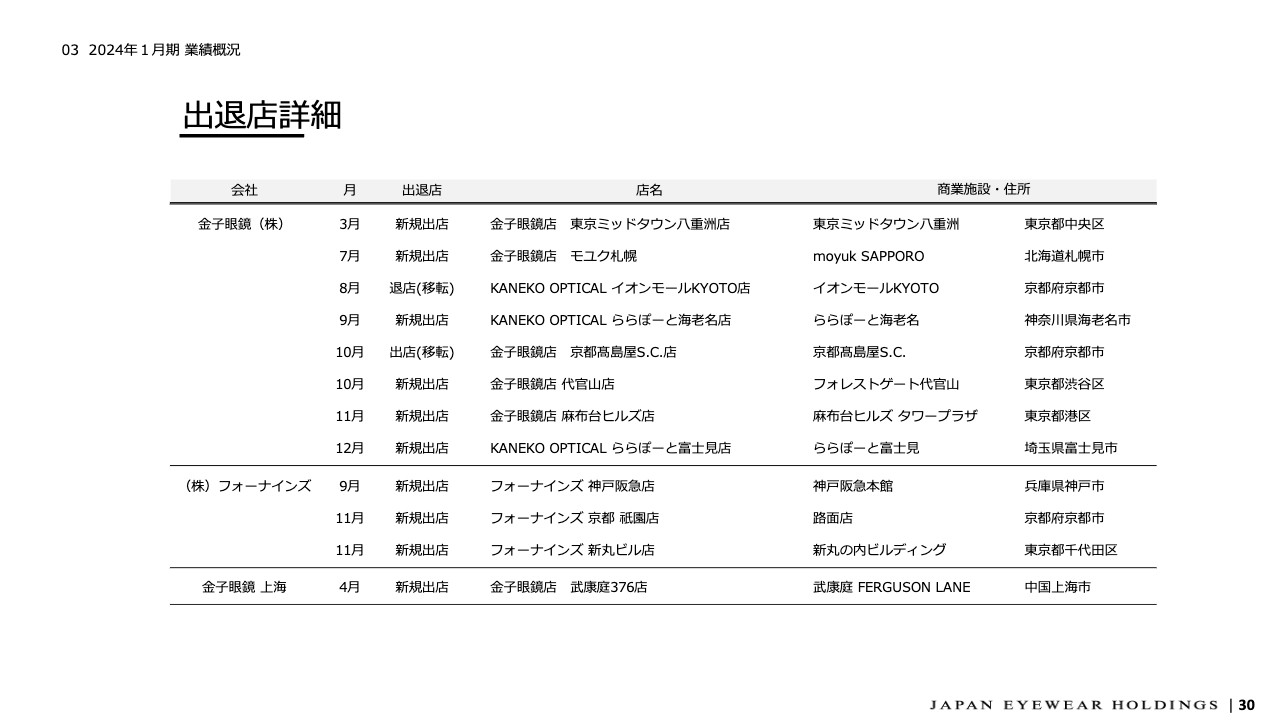

出退店

出退店の明細です。もともとガイダンスに織り込んでいた新規出店数は、国内外のグループ合計で12店舗でした。しかしそのうちの1店舗だけ2025年1月期初にスライドしましたので、期末時点の想定店舗数99店舗から、実績として98店舗で着地したとご理解ください。

出退店詳細

スライドは新規出店の詳細ですので、後ほどご覧ください。

出店

オープンした新店の写真です。こちらもご説明は割愛します。

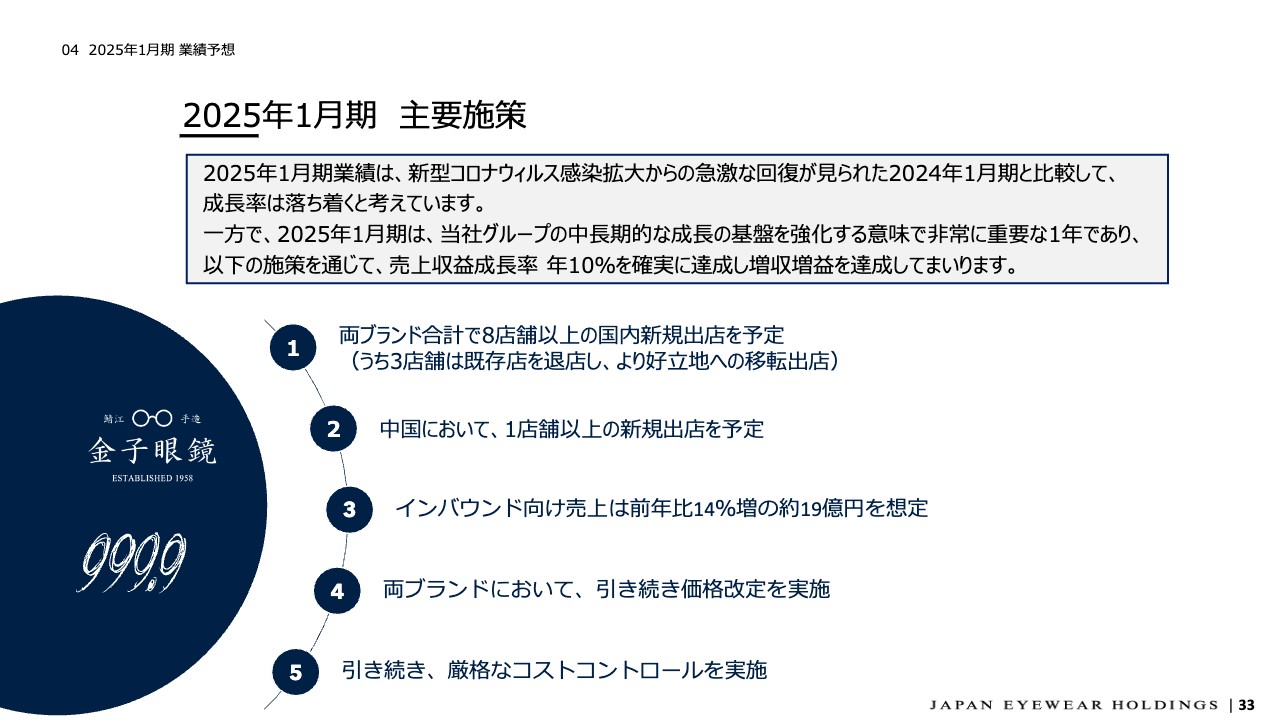

2025年1月期 主要施策

現在進行している2025年1月期の業績予想について、ご説明します。

繰り返しになりますが、2024年1月期は非常に高い売上・利益の成長率となりました。2025年1月期以降の成長率はかなり落ち着いてくると考えています。

一方で、今後の中長期的な成長基盤を作るという点において、2025年1月期は非常に重要な1年であり、売上収益成長率年10パーセントを着実に達成していきたいと考えています。

スライドには、5つのポイントを挙げています。こちらは業績予想の前提になっている数字だとご理解ください。ものによっては、アップサイドの余地が十分あると考えています。

ポイントの1つ目として、両ブランド合計で8店舗の国内新規出店を予定しています。そのうち3店舗は既存店の近隣好立地への移転ですので、国内で5店舗程度の純増だと思います。

2つ目として、昨年、中国に1号店をオープンしました。2025年1月期においても、1店舗以上、数店舗程度の新規出店を着実に実現していきたいと思っています。

3つ目に、足元のインバウンドの状況は非常に順調ですので、前年のインバウンド売上約17億円から14パーセント増の約19億円を想定しています。

4つ目に、価格改定も引き続き積極的に行いたいと思っています。フォーナインズでは今年2月に価格改定を行っていますので、価格改定による単価増、既存店成長も達成できると思います。

また、引き続き、厳格なコストコントロールも行っています。利益率が下がることなく、しっかりと成長できればと思っています。

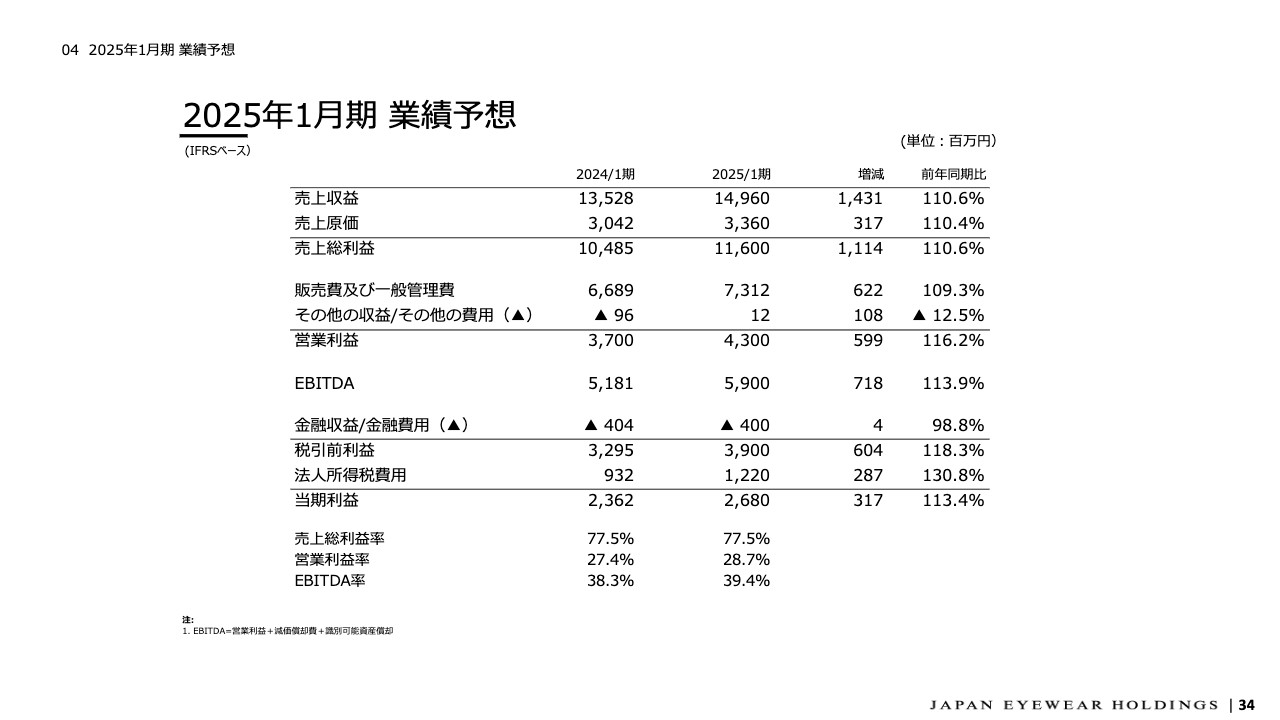

2025年1月期 業績予想

スライドは、これらを踏まえた2025年1月期の業績予想です。決算短信に記載しているとおり、売上収益は149億6,000万円と、前年同期比で10パーセント強の成長、営業利益は43億円と、前年同期比で約16パーセントの成長としています。

売上総利益率は前年と同じ77.5パーセントとしています。営業利益率も引き続き上昇すると考えていますので、29パーセント弱を前提としています。

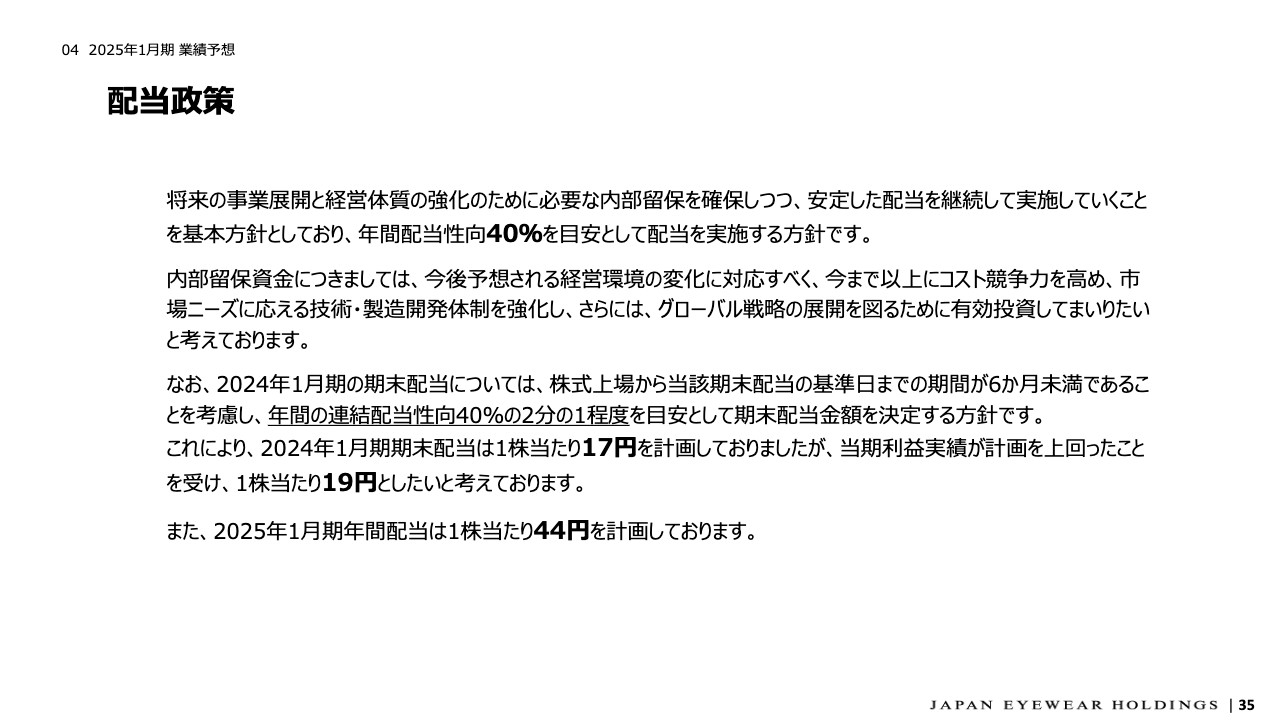

配当政策

当社の配当政策について、簡単にご説明します。キャッシュが潤沢に生み出せるビジネスモデルですので、積極的な株主への還元を考えています。

連結当期利益の40パーセントを年間配当性向の目安としています。2024年1月期は、上場が期末に近かったこともあり、年間配当性向40パーセントの半分、年間当期利益の20パーセント程度を配当として実現していきたいと思っています。

2024年1月期の配当予想は1株あたり17円でしたが、当期利益が3億円ほど多いかたちで着地しましたので、1株あたり19円にしたいと考えています。本日リリースしていますが、最終的には4月末に開催する株主総会で承認を得る予定です。

2025年1月期の配当は、年間配当性向である40パーセントと考えていますので、1株あたり44円、上期・下期で22円ずつの配当を実施したいと考えています。

以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答:地震の影響と対策について

質問者:今回、近隣で非常に大きな地震があったと思いますが、どのような影響があったでしょうか?

御社の工場は比較的近い場所に密集しています。新しい工場ですので、地震対策などされているかと思いますが、直下型地震の影響と対策について教えてください。

金子:元旦に起きた能登半島地震は、私も福井県にいましたので相当揺れました。ただ、当社の本社・工場では大きな被害はありませんでした。

いわゆる、一極集中リスクを心配されていると思いますが、鯖江市内における眼鏡産業の集積は、地震などによるリスク以上に計り知れないメリットがあります。したがって、鯖江からの移転や分散化のメリットは感じていません。しっかりとした耐震化を図るなど、さまざまな予防的措置を行いながら、リスクを考慮して運営していきたいと考えています。

質疑応答:店舗内装の共通点と、設備投資・減価償却費の計画について

質問者:昨年出店した店舗の雰囲気について、お店ごとでまったく違う印象を持ちました。出店するにあたって、店舗の内装など工夫されているところに共通点はありますか? また、今期の設備投資・減価償却費の計画値も教えてください。

金子:金子眼鏡とフォーナインズは、ブランドコンセプトも商品のデザインコンセプトも異なります。ターゲットも多少異なっていますので、店舗の内装の世界観は意識して変えています。

例えば金子眼鏡店は麻布台ヒルズ・代官山、フォーナインズは新丸ビル・京都の祇園など、それぞれの店舗の立地からエリアにおける主要な客層を想定した上で、それにフィットした内装に仕上げています。

同じような顔の店をどんどん作るというよりは、共通する部分はしっかりとキープしながら、多少の幅を持たせてそれぞれの立地に対応した世界観の店舗を作っています。それがこれまでの出店のあり方ですし、今後もそのようなかたちで考えていきたいと思っています。

柴田:出店には1店舗あたり平均4,000万円から5,000万円ほどの設備投資がかかります。今は約8店舗を計画に入れていますので、今期の設備投資は4億円弱としています。

償却に関しては、仮に内外装と機械が平均10年償却と考えると、「4億円÷10年」で年間4,000万円ですが、すべてが期首にオープンするわけではありませんので、年間の償却費増はその半分程度だと考えています。一方で、他の店舗で償却が終わっていくものもありますので、ネットするとそれほど大きな増加は見込んでいません。

ただし、今期の終わり頃に第4工場が竣工する予定です。稼働の開始のタイミングにもよるため、今期に与える償却増のインパクトは限定的ですが、来期以降は若干償却費が増えていくと思います。

質疑応答:国内眼鏡市場の競争環境について

質問者:国内の競争環境に関して、いろいろな価格帯のプレーヤーが出店していたり、広告や販促を打ったりしています。御社のターゲットと異なる部分もありますが、あらためて国内の眼鏡市場の競争環境はどのような状況でしょうか? 先ほど店舗を重視しているというお話がありましたが、価格改定を実施する中で消費者にどのようなメッセージを発信し、理解していただくのでしょうか?

金子:まず、日本の国内マーケットの状況についてです。日本の社会全体は人口減の時代に突入しましたが、団塊ジュニアが50歳前後に突入して一気に老眼人口が増えてきています。したがって、ここ5年くらいは眼鏡のユーザー数が増えています。人口減は今後も続きますが、眼鏡の国内マーケットのニーズは増えていく傾向にあると考えています。

眼鏡業界は、低単価眼鏡を販売する企業が目立つ業界となっています。実態として、ここ20年近くは眼鏡の平均単価が下がり、ユーザー数は減っていないものの、金額ベースの市場規模が縮小してきています。しかし金子眼鏡およびフォーナインズは、10年から15年の間、その流れにまったく関係なく、自社のブランディングとコンセプトをしっかりと進化させながら、お客さまに新しい価値を提案することができています。それが今の業績につながっていると、自負しています。

高価格帯の市場をいかにして両ブランドで作り上げ、拡大させていくかが私たちの最大のテーマであり、ある意味で市場を作っていくということです。他ブランドから売上を奪うのではなく、私たちの提案する新しい眼鏡の価値観をどのようにエンドユーザーに伝えていくか、あるいはそこで創造していくかが、私たちがするべきマーケット戦略だと思っています。

実際に鯖江市に工場を3拠点作り、4拠点目を作ることは、製造の機能を強化する側面もあります。しかし自らの手で良いものを作って、売り切って、伝えていくこと、そしてこのビジネスの幹をより太くしていくことが、消費者のみなさまにご納得いただける取り組みだと考えています。

眼鏡業界は店舗数が非常に多く、レッドオーシャンです。その中で、私たちの新しい提案、つまり眼鏡に対する付加価値の提案を行うことが私たちの最大の強みです。逆に言えば、マーケットを作る部分での努力を求められていると思います。

また、前期の売上業績の成長を支えてくれたインバウンドのお客さまが、他にはない私たちの最大の強みとなっています。眼鏡業界全体がインバウンドの特需に沸いているわけではありません。

そのような面においては、今後アジア全体への出店を集中して行いたいという私たちの思いは、当てもなくとりとめのない話ではありません。しっかりとした手応えのもとで、取り組んでいきたいと思っています。そして、絶対に成功するであろうという確信を持って、進めていきたいと考えています。

質疑応答:海外の成長余地について

質問者:インバウンドを含めた海外の成長余地についてお聞きします。数値は非常に強く出ていますが、あらためて定性的に見た時に、「このような商品がよく売れている」「このような支持率がある」といったことが、海外成長に向けての鍵になると思います。現状で見えている数値以外の部分を教えてください。

金子:眼鏡のデザイン・トレンドについて、昔は国内と海外でかなり違っていましたが、特にアジアや極東において、今はほぼ変わらない状況です。海外は若干サイズが違って大きめですが、日本での売れ筋商品群は海外でも同じように売れると思います。

質疑応答:グレーター・チャイナでの出店ペースについて

質問者:グレーター・チャイナでの出店ペースについて、どのようなスピードでの展開を考えているか教えてください。

金子:グレーター・チャイナ全体については、一日でも早く取り組んでいきたいと思っています。

まず11ヶ月前の中国1号店の出店について、私たちは非常に心配しましたが、想定どおりの売上をしっかりと獲得できている状況です。

スライドをご覧のとおり、上海の店舗は赤みがかったレンガのクラシックな建物の中に出店しました。売上を狙うより、まずはブランドのイメージを定着させることが最初の目的でした。そのような面においてはブランドイメージを良いかたちでここから発信できると確信しています。

実際の数字は、出店してみなければわかりませんでしたが、非常に好調に推移しています。事業効率、マンパワーの問題もありますので、まずは上海エリアでの店舗拡大が、直近の目標になると思っています。

一方でグレーター・チャイナ、特に台湾・香港に関しては、具体的な数字や時期が明言できませんが、複数のお話をいただいています。今後、条件面やビジネスとしての可能性をしっかりとしたかたちで確認できれば一歩進めて、近い将来、みなさまにお伝えできると思います。

グレーター・チャイナ全体での取り組みはしっかり準備している段階ですので、準備が整い次第、発表します。

質疑応答:中国での価格政策とマクロ環境の変化ついて

質問者:中国における商品単価の考え方についてです。ブランディングはどのように捉えていくのでしょうか? また、日本での価格帯と比べて、中国ではどのような展開を考えているのでしょうか?

金子:現在、金子眼鏡の販売価格は、国内と上海で価格差が2倍以上あります。こちらは無謀な価格ではなく、出店前に金子眼鏡が卸業者を通じて販売いただいている上海エリアでの店頭価格を、ほぼ踏襲しています。ですので、無理なく受け入れられていると考えています。

今後グレーター・チャイナ全体のプライシング戦略、あるいはブランドの整合性を持たせたバラつきのない価格政策をしっかりと実行できれば、販売単価は日本の2倍以上を確実にキープできると思っています。また、売上の規模が拡大した際には、業績にしっかりと反映されていくと見ています。

質問者:中国でのマクロ環境悪化の影響について、御社が店頭で感じるところはありますか? それともプレミアム価格帯で販売しているため、影響は受けていないのでしょうか?

金子:中国のマクロ環境の変化について、よく話題になるのは不動産市況の低迷です。しかし賃料の相場も下がっていますし、物件も非常に取得しやすい状況のため、それは逆に出店のチャンスです。ですので、今後出店していくためには最高の環境だと考えています。不況感による消費の減退は、今のところ感じていません。

質疑応答:中国での売上の考え方について

質問者:中国での売上の考え方についてです。価格が2倍以上で、購入者数も日本より多いと思います。そうすると、1店舗あたりの売上は日本の3倍、4倍になるのでしょうか? また、インバウンドの売上が19億円の想定ですが、直近の第4四半期は6億円前後の売上です。「6億円×4」では19億円を大幅に上回ると思いますが、19億円の想定の考え方について、教えてください。

金子:おっしゃるとおり、単価が2倍のため、同じ客数だと2倍の売上になると思いますが、1号店はブランド発信を重視した出店ですので、売上や販売量だけを追求するものではないと考えています。

当面は、売上よりもブランド認知度とイメージ向上が優先されると思っています。ですので、各主要都市の最もトラフィックに恵まれた場所に出店した時が、1店舗で2倍から3倍を目指すステージだと考えています。

このことは台湾であれ、香港であれ、グレーター・チャイナに進出するにあたっては、同じ考えです。まずは売ることよりも、ブランドを作ることを優先して取り組んでいきたいと思います。

柴田:おっしゃるとおり、直近四半期の「6億円×4=24億円」という前提を置くことは、もしかしたらできるかもしれません。しかしながら、インバウンドの需要をコントロールすることはできません。当社にできるのは、来られたお客さまに適切に対応し、売上につなげていくことです。ですので、外的要因の変化も想定して保守的に考え、トータルで19億円を前提としています。

新着ログ

「小売業」のログ