【QAあり】ラクオリア創薬、中間期におけるロイヤルティ収入が創業来初の10億円突破 米国の第Ⅲ相臨床試験も良好な結果

免責事項

須藤正樹氏:本日はお忙しい中ご視聴いただき、誠にありがとうございます。ラクオリア創薬株式会社代表取締役の須藤正樹です。本日は、2025年12月期中間期の決算及び前回5月の説明会からの事業の進捗についてご説明します。

スライドは免責事項です。説明は割愛しますので、別途ご確認ください。

目次

本日は、スライドの目次で示している6つの項目についてご説明します。

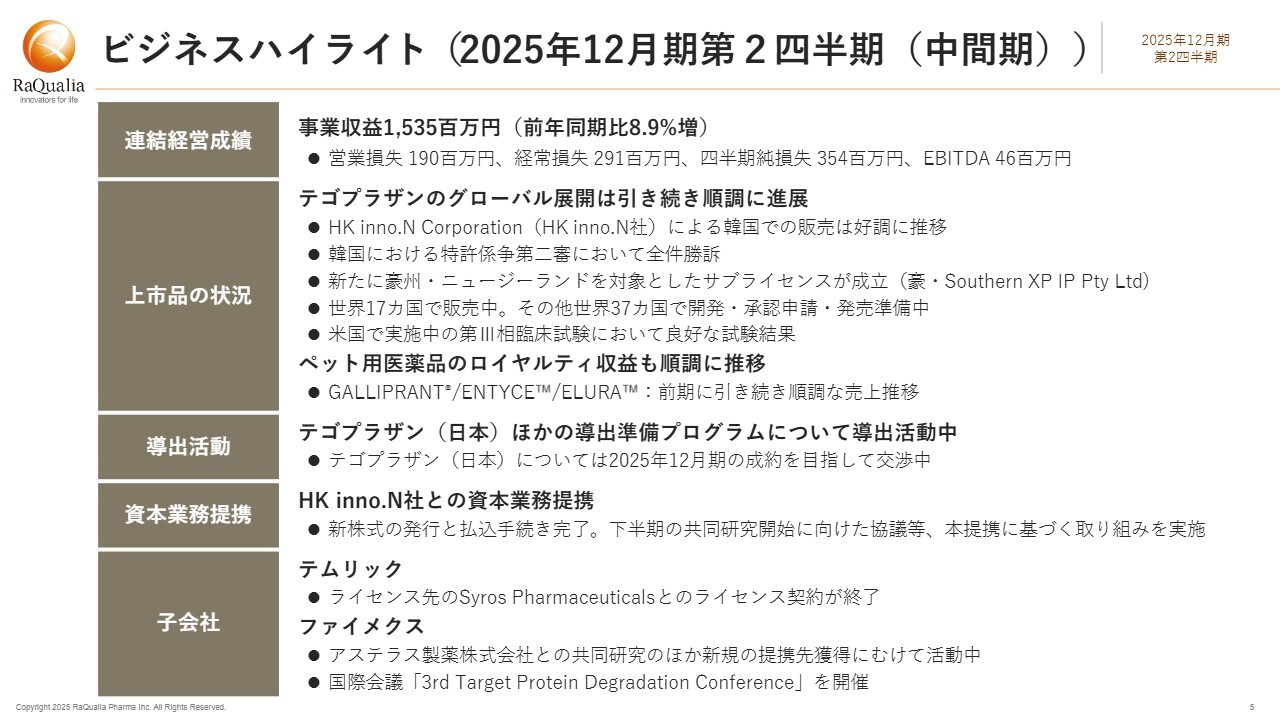

ビジネスハイライト(2025年12月期第2四半期(中間期))

当第2四半期のビジネスハイライトについてご説明します。連結経営成績です。2025年12月期第2四半期末時点で、事業収益は15億3,500万円となり、前年同期比で8.9パーセント増加しました。利益などの指標はここに示しているとおりですが、後のスライドであらためてご紹介します。上市品の状況については後ほどご説明しますので、ここでは詳細な説明は割愛します。

「テゴプラザン」のグローバル展開やペット用医薬品も順調に推移しています。8月になってからのニュースですが、「テゴプラザン」に関しては、米国で実施中の第Ⅲ相臨床試験において、継続中であった維持療法についても良好な結果が得られたという、大変うれしいニュースがありました。

つい昨日のお知らせでは、韓国における特許係争の第二審で、全件勝訴という非常にうれしいニュースもありました。

導出活動については、第2四半期における新たな契約締結はありませんでしたが、「テゴプラザン」の日本ライセンスをはじめ、導出準備プログラムを含めた活動を鋭意進めています。

HK inno.N社との資本業務提携については、予定どおり4月に新株式の発行及び払込の手続きを完了しました。業務提携に関するさまざまな取り組みが進行中であり、本日時点でお伝えできる内容として、下半期に共同研究を開始するための協議を進めていることが挙げられます。

子会社関連についてです。「テムリック」については、残念ながらライセンス先であるSyros Pharmaceuticals社とのライセンス契約が終了しました。

「ファイメクス」については、アステラス製薬社との共同研究を順調に進めており、新規の提携先獲得に向けた活動も実施しています。

以上が、5月の説明会以降の事業進捗の主な内容です。

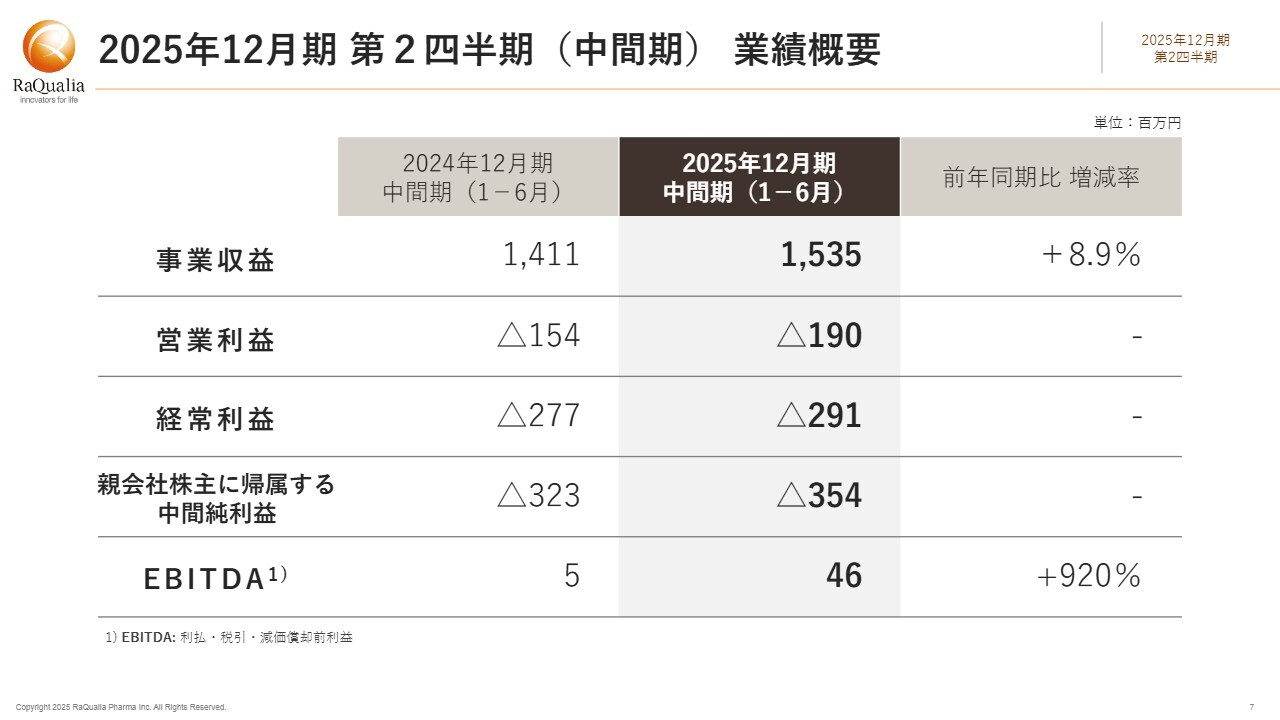

2025年12月期 第2四半期(中間期) 業績概要

第2四半期(中間期)の業績についてご説明します。ビジネスハイライトでお伝えしたとおり、当連結会計期間の事業収益総額は15億3,500万円で、前年同期比8.9パーセントの増加となりました。

第2四半期においては、契約一時金やマイルストーンなどのその他の収益が第1四半期に比べて減少したため、事業支出が先行している状態です。これにより、利益指標としては営業損失が1億9,000万円、経常損失が2億9,100万円、親会社株主に帰属する中間純損失が3億5,400万円となりました。

しかしながら、当社が利益指標として最も重視している利払・税引・減価償却前利益(EBITDA)は前年同期比920パーセント増の4,600万円で、プラスを維持しています。

なお、事業費用の総額は前年同期比10.3パーセント増の17億2,600万円でした。主な内訳は、事業原価が3億8,900万円、研究開発費が7億8,200万円、その他販管費が5億5,400万円です。

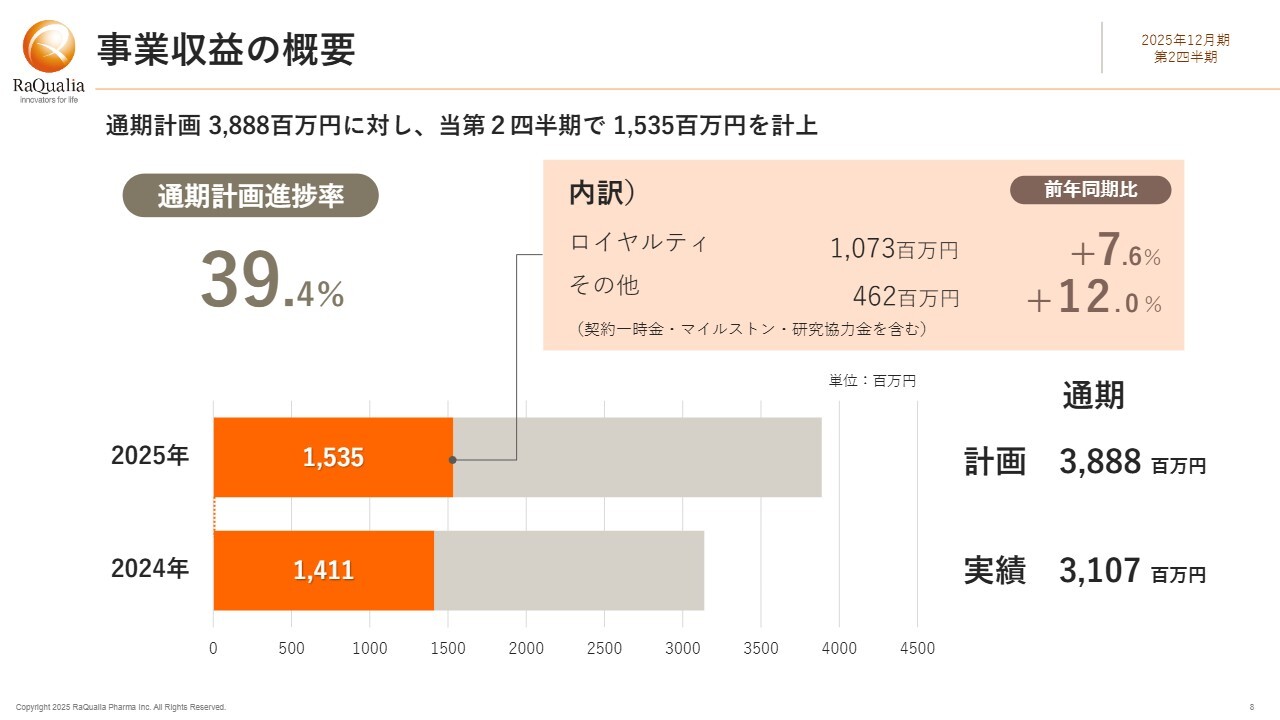

事業収益の概要

事業収益について、通期計画38億8,800万円に対する進捗率は39.4パーセントです。内訳としては、ロイヤルティが10億7,300万円で前年同期比7.6パーセント増となりました。第1四半期時点での前年同期比11.3パーセント増と比べるとやや鈍化していますが、「テゴプラザン」の中国におけるロイヤルティ計上が第2四半期にはなかったことも影響していると考えられます。

いずれにせよ、中間期末時点でのロイヤルティ収入が10億円を超えたのは当社として初めてのことであり、大変喜ばしく思います。

契約一時金、マイルストーン、研究協力金などのその他収入は、第2四半期にマイルストーン収入の計上がなかったため、4億6,200万円にとどまりました。現時点では、2025年2月14日に公表した2025年12月期通期の連結業績予想に変更はありません。

通期業績目標の達成に向けて

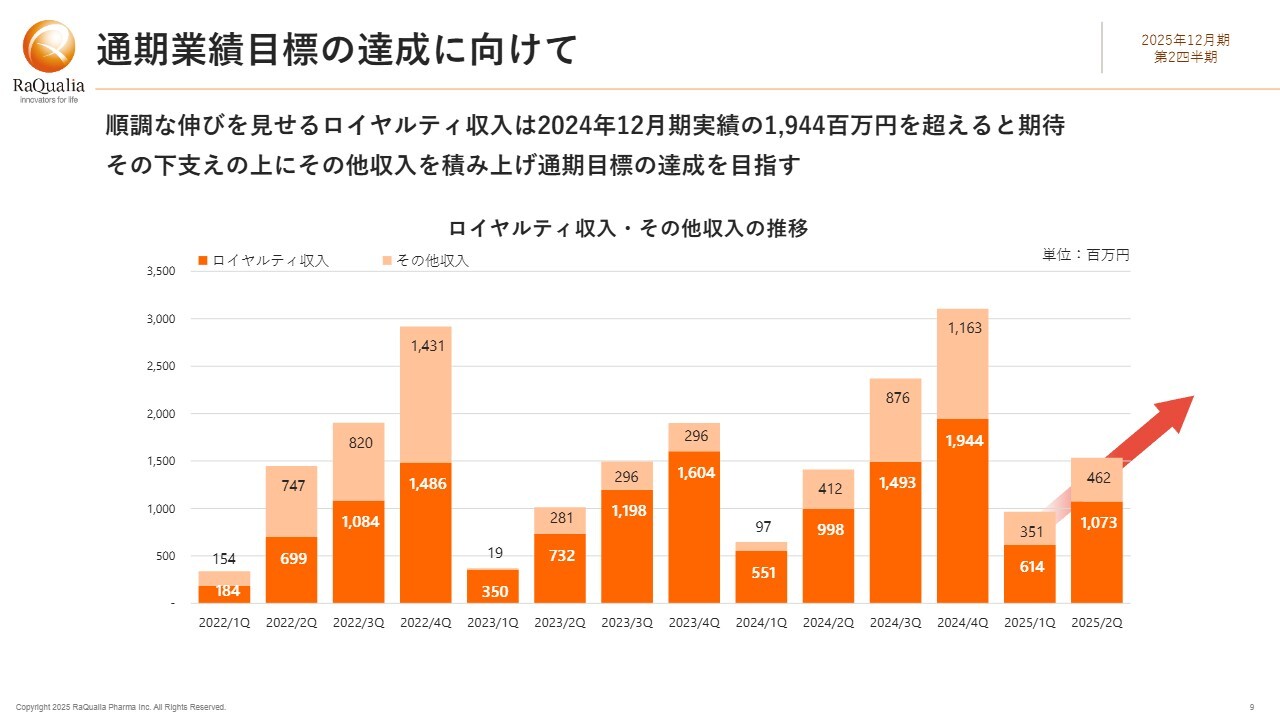

通期計画に対する進捗率39.4パーセントが気になる方もいらっしゃるかと思います。第3四半期も半ばを過ぎているのに、下半期で残り60パーセント強の収益を上げられるのかという点に関してですが、直接的な答えをここで安易に述べるのは避けるべきだと考えていますが、過年度のデータもお示ししながら、現在の状況についてご説明します。

当社の収益の柱は、先ほどご説明したとおり、大きく分けてロイヤルティ収入とその他の収入に分類されます。ロイヤルティ収入は毎四半期得られるもので、比較的安定しています。当社の場合、上半期に比べて下半期に増える傾向があります。ただし、昨年は少し異なり、韓国のコ・プロモーションにおける提携先変更があり、第1四半期に売上が偏ったということが影響しています。

本年については、上半期の状況を考慮すると、昨年実績の19億4,400万円を通期で超える見込みです。あとは、どこまで伸びるかが注目されます。しかしながら、下半期にロイヤルティ収入だけでは目標の売上高には届かないと思われます。カギを握るのは、やはりその他収入です。

その他収入は契約一時金、マイルストーン、研究協力金などで構成されますが、四半期ごとの変動が大きい傾向にあります。当社では過去の実績から、下半期にこれらを積み上げることが多い状況です。

スライドのグラフ中央に示されている2023年度は、それができなかったため、事業収益が大変振るわず、みなさまにご心配をおかけしました。一方で、2022年度と2024年度については、下半期の追い込みによって、それぞれ14億3,100万円、11億6,300万円を通期で積み上げることができました。

交渉事は決着まで不確定ですが、過去に成し遂げたことを今年も実現できれば、目標は十分に射程範囲内です。引き続き、しっかりと上積みを図っていきます。

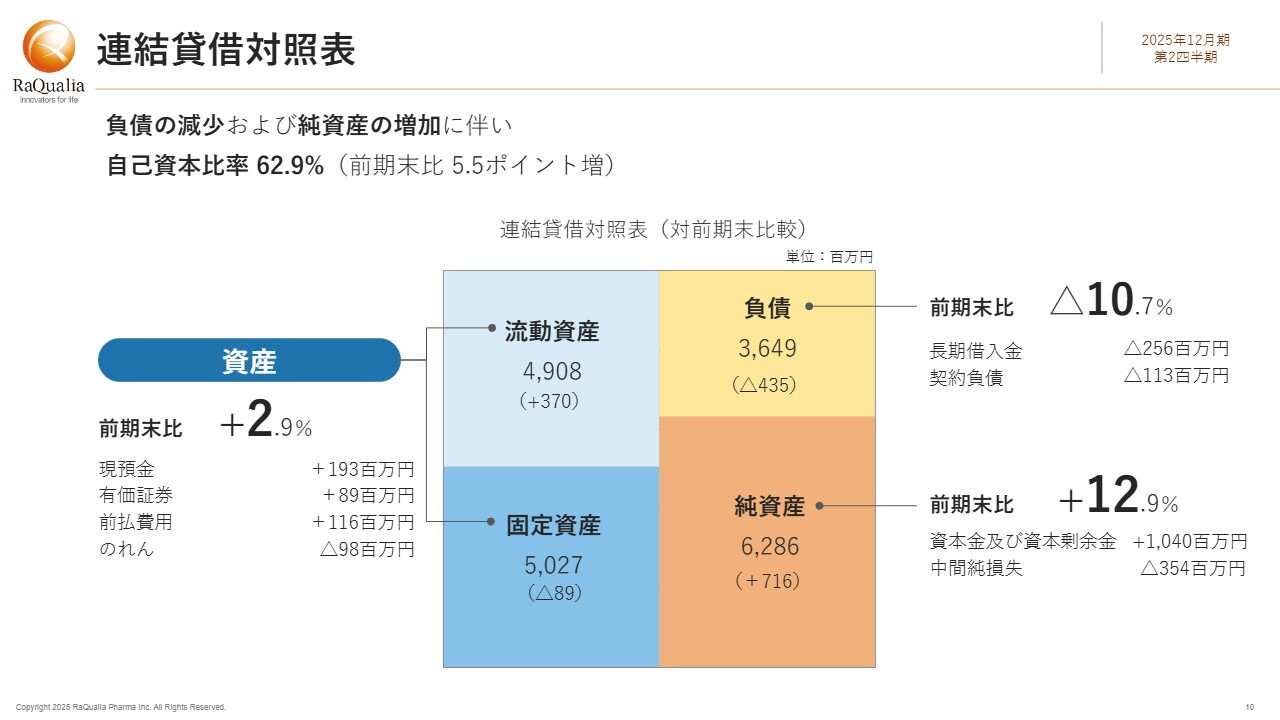

連結貸借対照表

バランスシートについてです。こちらにはポジティブな変化が現れています。資産は前期末比2.9パーセント増の約99億3,500万円となりました。これは主に現預金が1億9,300万円増加し、有価証券が8,900万円増加、さらに前払い費用が1億1,600万円増加したことによるものです。一方で、減少要因としては、のれんが9,800万円減少しました。

負債は前期末比10.7パーセント減の約36億4,900万円となりました。この減少は、主に長期借入金が2億5,600万円減少し、契約負債が1億1,300万円減少したことによるものです。

純資産は前期末比12.9パーセント増の約62億8,600万円です。これは、HK inno.N社との資本提携により資本金及び資本剰余金が10億4,000万円増加したことが大きく寄与しています。一方で、中間純損失はマイナス要因となりました。その結果、自己資本比率は前期末比5.5ポイント増の62.9パーセントとなっています。

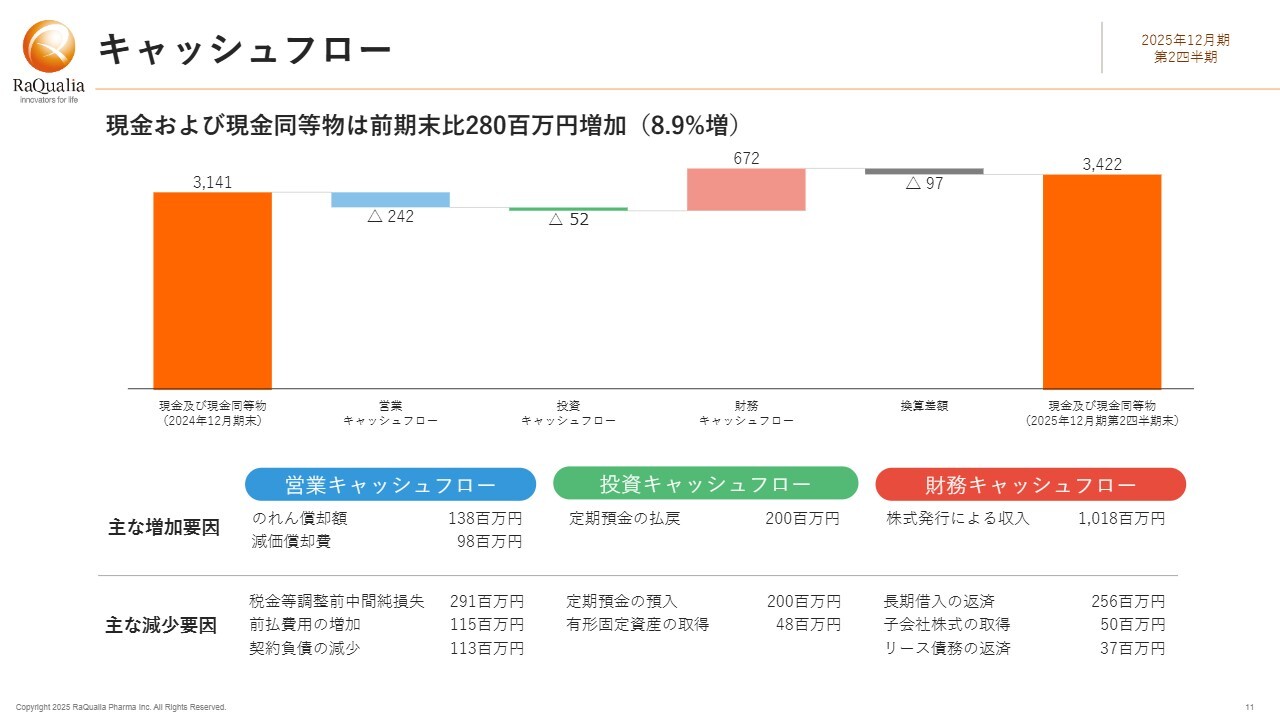

キャッシュフロー

キャッシュフローは、2024年12月期末の現金及び現金同等物が31億4,100万円から2億8,000万円増加し、34億2,200万円となりました。

営業活動に使用した資金は2億4,200万円、投資活動に使用した資金は5,200万円、財務活動で獲得した資金は6億7,200万円です。

増減要因についてはスライドのグラフをご参照ください。第1四半期末からの変化としては、株式発行による収入10億1,800万円によって財務キャッシュフローが大きく増加したことが寄与しています。

当社発の上市医薬品は4製品

上市製品とパイプラインについてお話しします。スライド内容は以前と変わっていませんが、当社発の医薬品4製品をまとめたものです。

ヒト用では胃酸分泌抑制剤の「テゴプラザン」、ペット用では有効成分として「グラピプラント」と「カプロモレリン」、製品として「GALLIPRANT」「ENTYCE」「ELURA」の3品目です。

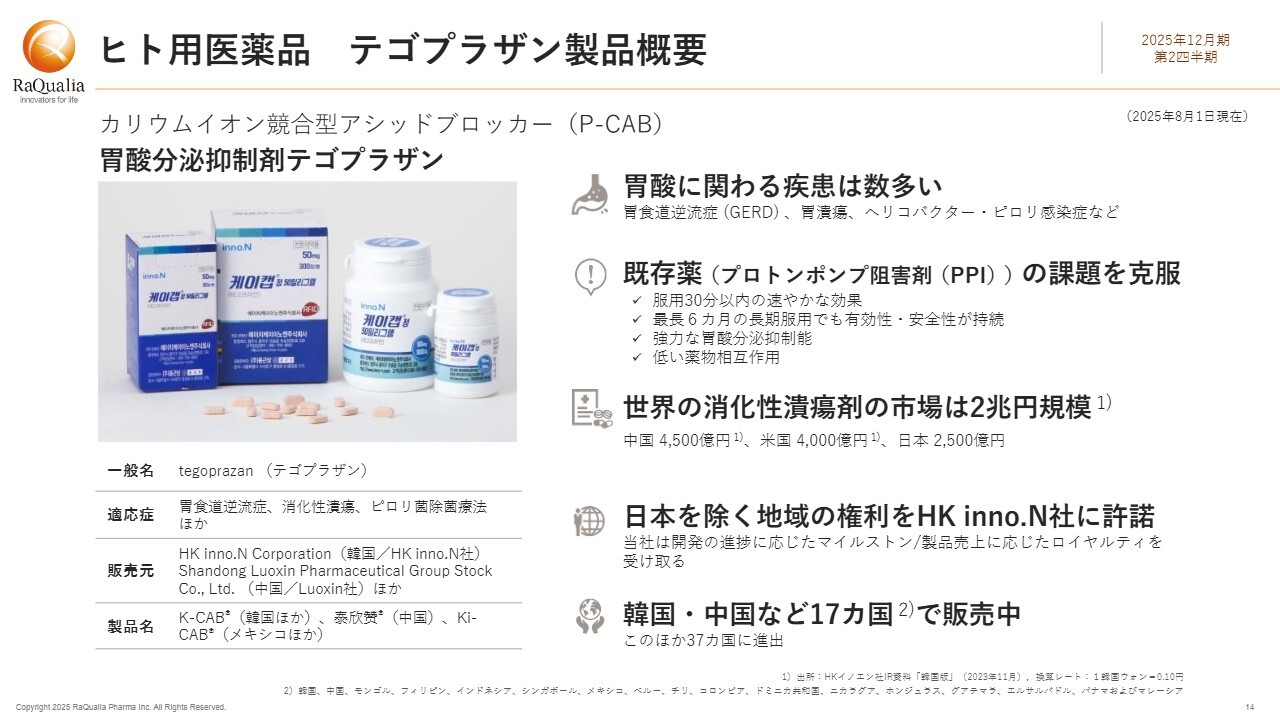

ヒト用医薬品 テゴプラザン製品概要

ヒト用医薬品「テゴプラザン」についてです。「テゴプラザン」は、カリウムイオン競合型アシッドブロッカー(P-CAB)に分類される医薬品です。胃酸に関する疾患にはさまざまなものがあり、プロトンポンプ阻害薬(PPI)と呼ばれる優れた薬が存在するものの、アンメットニーズは依然として多く残っています。

世界の消化性潰瘍剤市場は2兆円規模で、市場規模のトップ3は中国、米国、日本です。「テゴプラザン」は当社が研究に携わった低分子化合物であり、日本を除く地域の権利をHK inno.N社に許諾しています。同社が開発とグローバル展開を進めており、現在、韓国、中国を含む17カ国で販売されています。

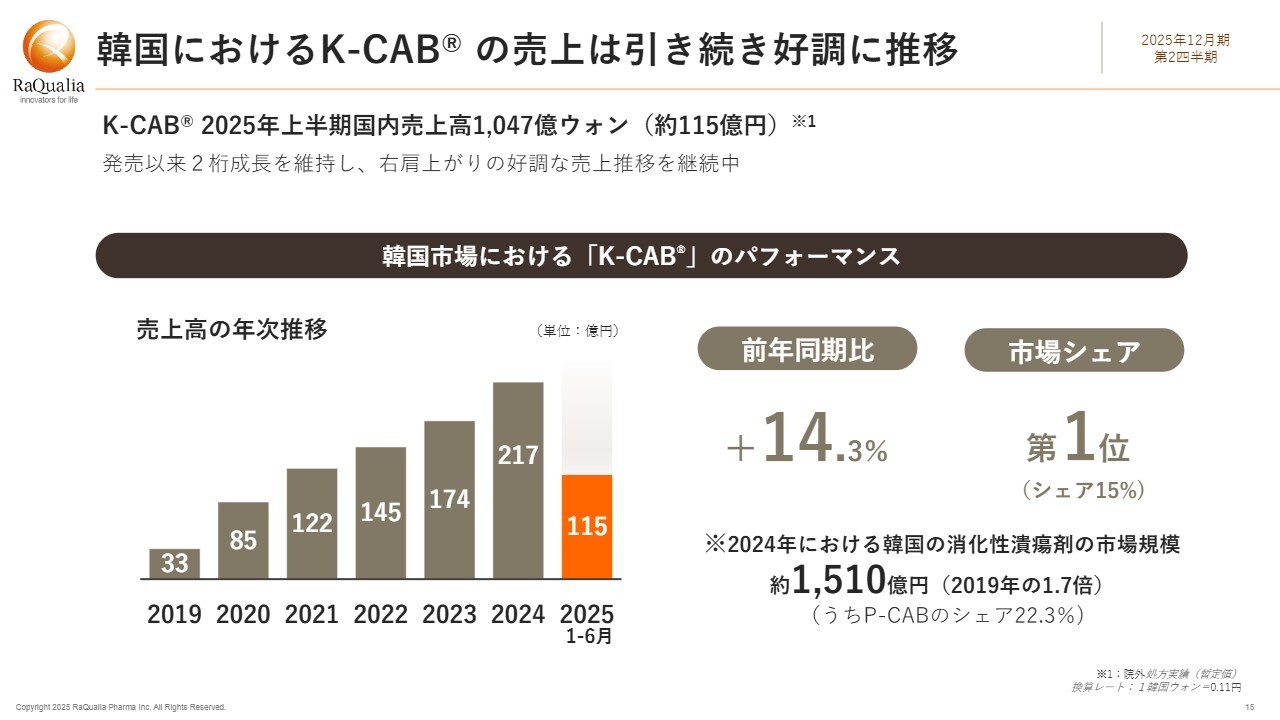

韓国におけるK-CABの売上は引き続き好調に推移

韓国での販売は引き続き好調に推移しています。「テゴプラザン」の韓国での製品名は「K-CAB」で、2025年上半期の韓国国内売上高は処方額ベースで1,047億ウォン、日本円にして約115億円となりました。前年同期比で14.3パーセント増と、安定した成長を示しています。

スライド左下のグラフに示しているように、発売以来右肩上がりで増加しており、市場シェア第1位を維持しています。

「テゴプラザン」の存在が消化性潰瘍剤の市場を大きく拡大させたことにも触れたいと思います。2021年の韓国における消化性潰瘍剤の市場規模は約800億円でしたが、2024年には2倍近い1,510億円規模まで拡大しています。

P-CABという新しいクラスの医薬品がシェアを伸ばすにつれ、市場全体が拡大しています。画期的な医薬品の存在によって、これまでになかった市場が生み出されるということが医薬品の世界では時折見られますが、それがまさに現在、「テゴプラザン」によって実現されていることを私たちは目にしています。

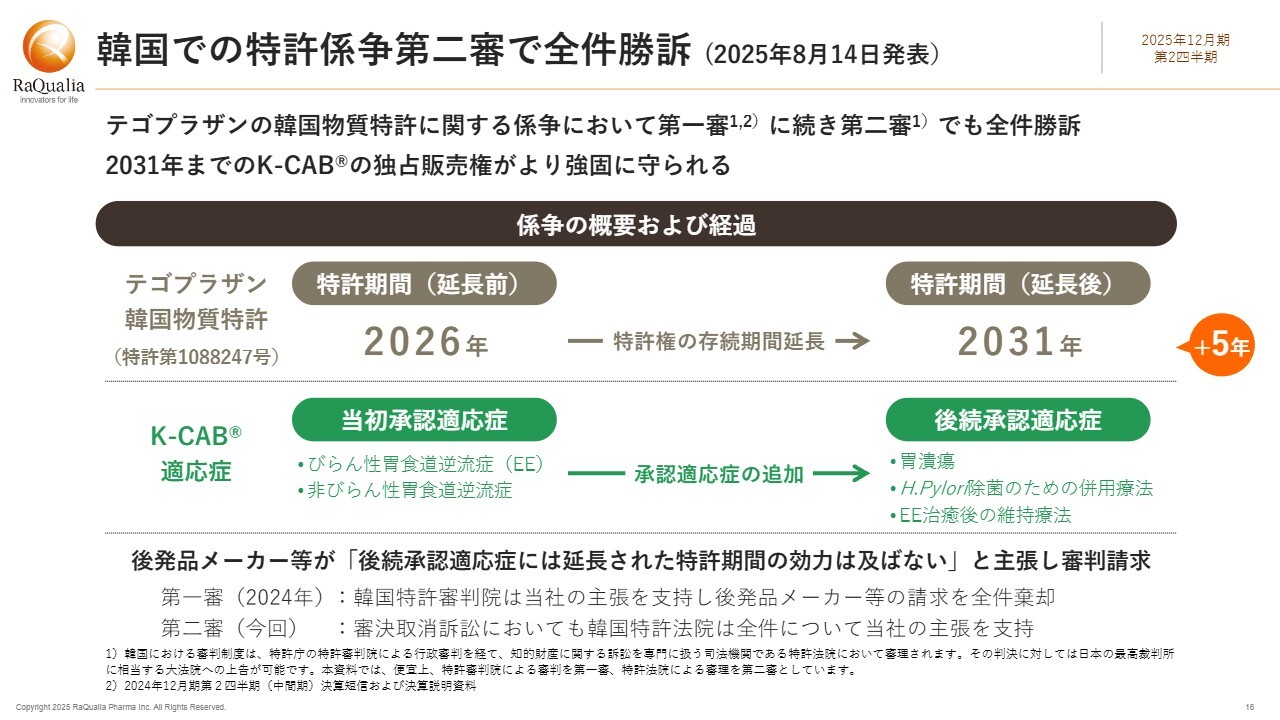

韓国での特許係争第二審で全件勝訴(2025年8月14日発表)

こちらのスライドは昨日発表したニュースです。韓国での特許係争における第二審で、当社は全件で勝訴しました。

ちょうど1年前の昨年8月、第一審で当社が全件で勝利したと発表したことを記憶されている方もいらっしゃるかもしれません。しかしながら、不服を申し立てた企業があり、審判は第二審に進みました。

このたび、第二審における審判で、当社側の主張を支持する判決がなされました。これにより、韓国における「K-CAB」の独占販売権が2031年までさらに強固に守られることとなりました。

係争の概要と経過について、コミット部分も含め、ここであらためてご説明します。「テゴプラザン」をカバーする物質特許は、韓国の医薬品特許延長制度により、韓国での初回承認時に2031年まで延長されました。当初承認された適応症は、スライドに示されているびらん性胃食道逆流症(以下、EE)と非びらん性胃食道逆流症(以下、NERD)の2つです。その後、胃潰瘍、H.Pylori除菌のための併用療法、及びEE治癒後の維持療法の承認が追加されました。

これに対し、韓国の後発メーカーなどは、「後続承認されたこの3つの適応症については、延長された特許権の効力は及ばない」と主張し、審判を請求しました。

当社としては、そのような主張は成り立たないと考えています。後続の3つの適応症はいずれも胃酸分泌を抑制することで治療効果が得られる疾患であり、当初承認の2つの適応症と実質的に同一です。また、承認時期のずれは開発や承認審査の時期の違いによるものであり、物質特許における発明の本質とは関係がありません。

2024年に韓国特許審判院は当社の主張を支持し、後発品メーカーの請求を全件棄却しました。第二審の審決取消訴訟に進んだ原告も多く、その数は60社以上であったと記憶していますが、日本の知的財産高等裁判所にあたる韓国特許法院は、今回第一審に引き続き、全件において当社の主張を支持しました。

なお、一部の原告は第三審、日本でいう最高裁判所にあたる大法院に上告しており、訴訟は継続中です。しかしながら、すでに一部の事件については審理不続行、すなわち上告棄却の判決が言い渡され、当社の勝訴が確定しています。

これまでの司法判断は、すべて当社の知的財産権の正当性を強く支持するものでした。この結果は、HK inno.N社の協力のもと、当社の知的財産部が全精力を傾けて勝ち取ったものであり、当社の知的財産の力をあらためて示すものです。

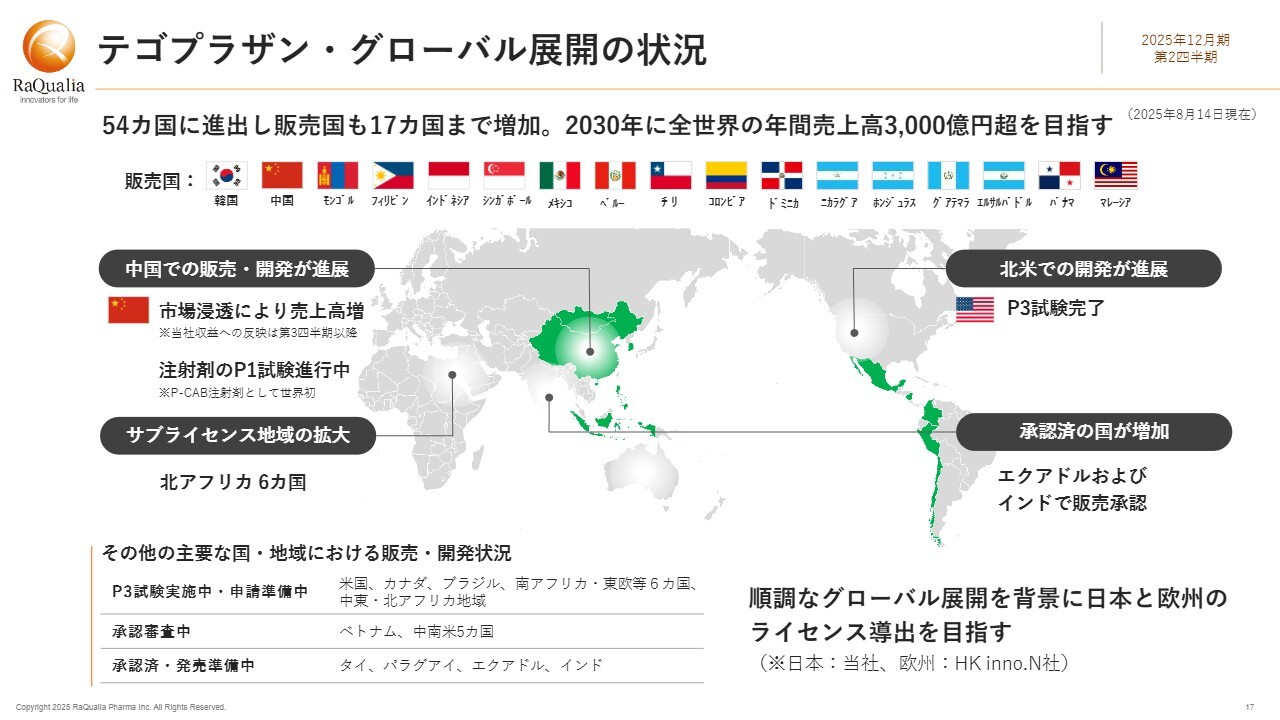

テゴプラザン・グローバル展開の状況

「テゴプラザン」のグローバル展開の最新状況はスライドに記載されています。現在、54カ国に進出しており、販売中の国はスライドに示されている17カ国です。第1四半期末以降、パナマとマレーシアで販売が開始されました。

韓国に次いで2022年に販売が開始された中国では、市場への浸透が進み、売上が大きく増加していると聞いています。北京や上海の大病院を含め、全国2,000以上の病院で処方が進んでおり、現地で製造・販売されているサブライセンス先のLuoxin社の業績も赤字から黒字に転換したようです。また、「テゴプラザン」(現地販売名「泰欣赞(タイシンザン)」)による収益が寄与しているということで、大変ありがたく思います。

また、注射剤の第Ⅰ相臨床試験が進行中です。適応症としては、経口治療が有効でないEE及び十二指腸潰瘍、消化性潰瘍による出血、さらにストレス性潰瘍出血の予防などが挙げられています。なお、P-CABの注射剤としてはこれが世界初となる見通しです。

中国は、処方薬の中で注射剤が占める割合が多い国です。そのため、注射剤が市場に投入されれば、売上高のさらなる増加が期待されます。ただし、まだ第Ⅰ相試験段階のため、収益への反映はしばらく先となる見込みです。

サブライセンスの地域について、前回の説明会で少し先行してお話ししましたが、2024年にTabuk社と締結した契約の範囲が拡大し、北アフリカの6カ国、具体的にはエジプト、スーダン、エチオピア、モロッコ、イエメン、リビアが対象国に加わりました。

北米での開発においても大きな進捗がありました。米国で実施されていた第Ⅲ相臨床試験で得られた有効な結果については、4月に続き、この8月にも朗報が届いています。詳細は次のスライドでお話しします。

当第2四半期にはエクアドル及びインドにおいて販売承認を得ており、現在は販売開始に向けた準備が進められています。

このようにグローバル展開は順調に進んでおり、今年は四半期を重ねるごとに新たなニュースが報告されています。一方で、課題として残っているのは欧州と日本です。日本は当社、欧州はHK inno.N社の管轄となりますが、ぜひともライセンス導出を実現するべく、両社の協力関係の中で取り組んでいます。

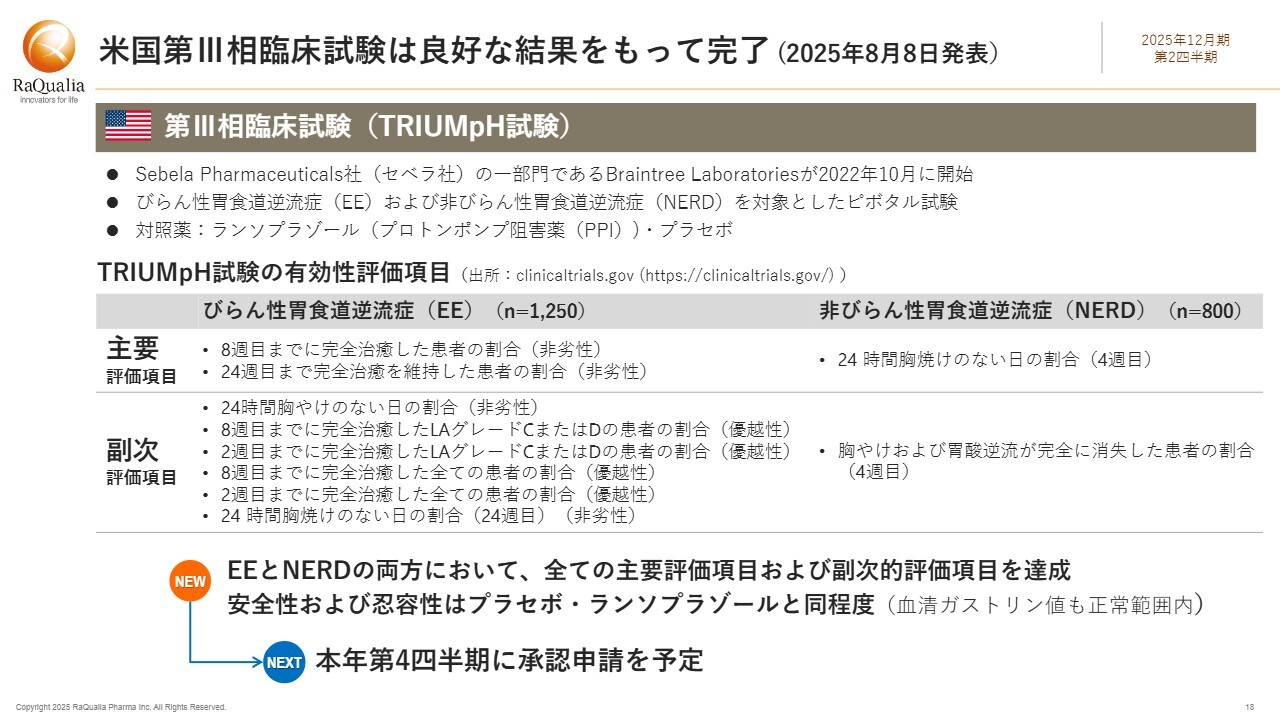

米国第Ⅲ相臨床試験は良好な結果をもって完了(2025年8月8日発表)

米国での第Ⅲ相臨床試験の結果についてお話しします。この第Ⅲ相試験は「TRIUMpH試験」と名づけられ、サブライセンス先であるSebela Pharmaceuticals社の一部門であるBraintree Laboratories社によって2022年10月に開始されました。

対象疾患はEEとNERDで、この2疾患を対象としたピボタル試験であり、対照薬としてEEの試験では代表的なPPIであるランソプラゾールが、NERDの試験ではプラセボが用いられました。

この試験では、「テゴプラザン」の有効性について、スライドに示した主要評価項目と副次評価項目が評価されました。

4月にEEの治癒フェーズとNERDについて設定された評価項目がすべて達成されたことをご報告しましたが、8月には残っていたEEの維持療法フェーズにおいても、主要評価項目と副次評価項目の両方が達成されたと報告されました。

これにより、EE及びNERDにおいて、すべての主要評価項目と副次評価項目が達成されたこと、さらに安全性と忍容性が対照薬であるプラセボ及びランソプラゾールと同等であったことが発表されました。韓国の特許係争と同様、こちらも完全勝利といえる結果です。

評価項目の中に「非劣性」や「優越性」という言葉が含まれていますが、これに注目されている方もいらっしゃるかもしれません。これらは、比較対象として既存薬であるランソプラゾールを使用していることに関連しています。

ランソプラゾールは課題はあるものの、大変優れた薬であり、有効性があります。臨床試験の結果は統計処理を施して解析しますが、これは科学的に厳密、言い換えれば保守的で厳密な判定方法です。そのため、有効性が多少上回っている程度では、統計学的に「優越している」と判定されないことが多々あります。

このため、劣っていない、つまり非劣性であるという判定が有効性の判断に用いられます。そのため、ここにある「優越性」という言葉の意味や価値をご想像いただけると思いますが、簡単には優越性は得られないことがおわかりいただけるかと思います。

EEの評価項目では、8週目及び2週目までに完全治癒したすべての患者の割合で優越性が出たという結果が確認されました。これは「テゴプラザン」の早くて強い効果を示す素晴らしい結果だと言えます。

NERDについては、胸やけと胃酸逆流の完全消失に至った患者の割合がプラセボに対して有意に高いという結果でした。

さらに今回、EEについては、びらん(粘膜障害)の治癒後の維持療法においても、24週目時点でのびらんの完全治癒、ならびに24時間胸やけがない日の割合という2つの評価項目が達成されました。これにて臨床試験の結果が出揃い、第4四半期に承認申請を進める見込みです。

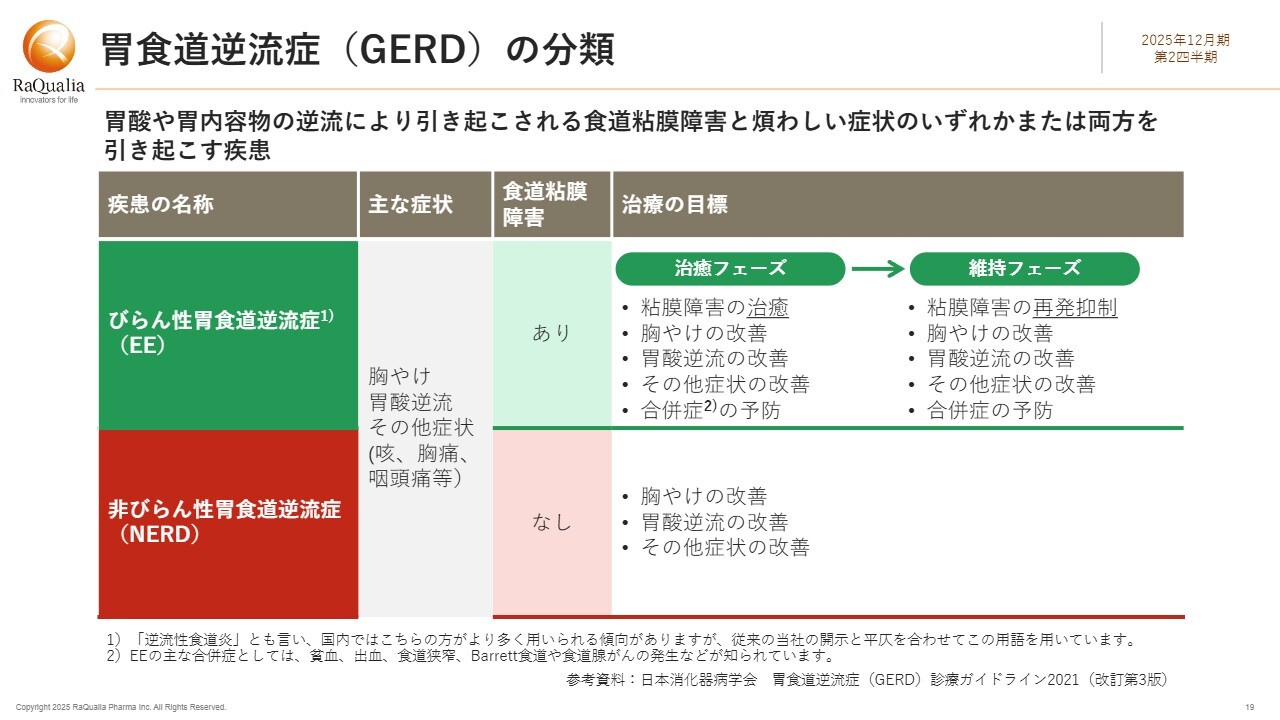

胃食道逆流症(GERD)の分類

試験結果のご報告が先行しましたが、ここで胃食道逆流症の分類について一度振り返りたいと思います。胃食道逆流症(GERD)は、胃酸や胃内容物の逆流によって引き起こされる疾患で、食道の粘膜障害や煩わしい症状のいずれか、または両方を伴います。

主な分類は、スライドの表で示すEEとNERDの2つです。ご覧のとおり、症状は共通していますが、この2つの違いは、食道の粘膜障害の有無です。そのため、EEの治療の目標は、まず粘膜障害を治すこと、次に胸やけや胃酸逆流といった不快な症状を改善することです。

NERDは、粘膜障害が認められないにもかかわらず、胸やけや胃酸の逆流などが感じられる状態です。粘膜障害には至っていないものの、胃酸の逆流が原因とされているため、胃酸分泌抑制剤が有効です。

今回、結果が出たEEの治癒フェーズとは、粘膜障害がなくなった状態を指します。そのため、ある意味ではNERDに近いと言えるかもしれません。ここでの治療目標は、諸症状を良好にコントロールすることと、粘膜障害の再発を抑制することです。粘膜障害は、最悪の場合、食道がんなどの合併症につながる可能性があるため、治癒の達成と維持の両方が非常に重要です。

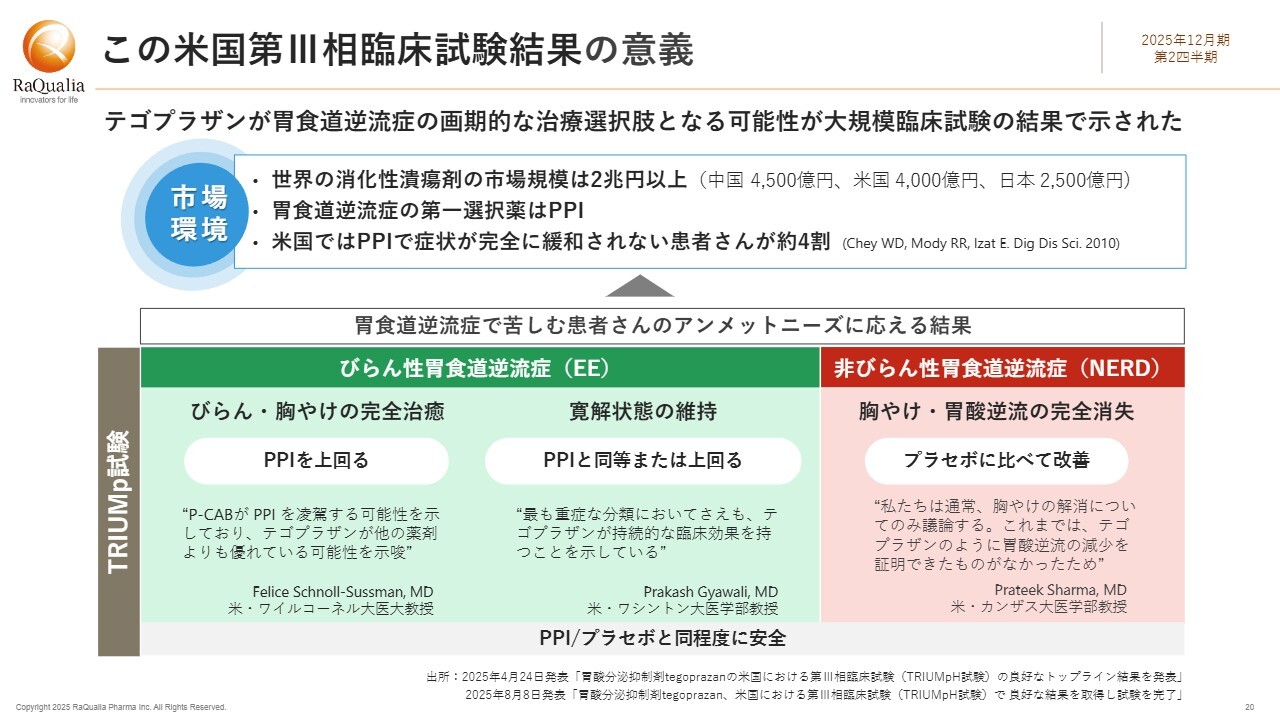

この米国第III相臨床試験結果の意義

この米国第Ⅲ相試験の結果は非常に大きな意味を持つものであるため、まとめとして再度ご説明します。要点としては、「テゴプラザン」が胃食道逆流症の画期的な治療選択肢となる可能性が、巨大市場である米国の大規模な臨床試験の結果で示されたということです。

市場環境についてですが、先に述べたとおり、世界の消化性潰瘍剤の市場規模は2兆円以上であり、その市場での第一選択薬はPPIです。しかし、米国ではPPIで症状が完全に緩和されない患者がおよそ4割存在するとされており、これが最大のアンメットニーズとなっています。

EEを対象とした試験では、びらんや胸やけの治癒において、代表的なPPIであるランソプラゾールを上回る優れた結果が示されました。試験に関わったワイルコーネル医科大学のサスマン教授は、「P-CABがPPIを凌駕する可能性を示しており、『テゴプラザン』が他の薬剤よりも優れている可能性を示唆している」と述べられています。

寛解状態の維持についても、PPIと同等またはそれを上回る結果が示されました。同じく試験に関わったワシントン大学医学部のギャワリ教授は、「最も重症である患者分類においてさえも、『テゴプラザン』が持続的な臨床効果を持つことを示している」と述べられています。

さらに、NERDに対しても胸やけや胃酸逆流を消失させる効果が証明されました。カンザス大学医学部のシャルマ教授は、「私たちは通常、胸やけの解消についてのみ議論する。これまでは『テゴプラザン』のように胃酸逆流の現象を証明できたものがなかったためだ」と述べられました。

2つの試験を通じて、「テゴプラザン」がPPIやプラセボと同程度に安全であることも証明されました。この試験結果は、胃食道逆流症で苦しむ患者が抱える最大のアンメットニーズに応えるものです。

ペット用医薬品 上市3製品

ペット用医薬品の3製品については、第1四半期に引き続き順調に推移しています。犬の慢性骨関節炎治療薬「GALLIPRANT」は、ペット用医薬品のブロックバスターに成長しました。また、2024年に欧州及び日本で販売が開始された猫の体重減少管理薬である「ELURA」は、アンメットニーズに応える新たな薬剤として、こうした問題に直面する猫やオーナーさまに貢献することが期待されています。

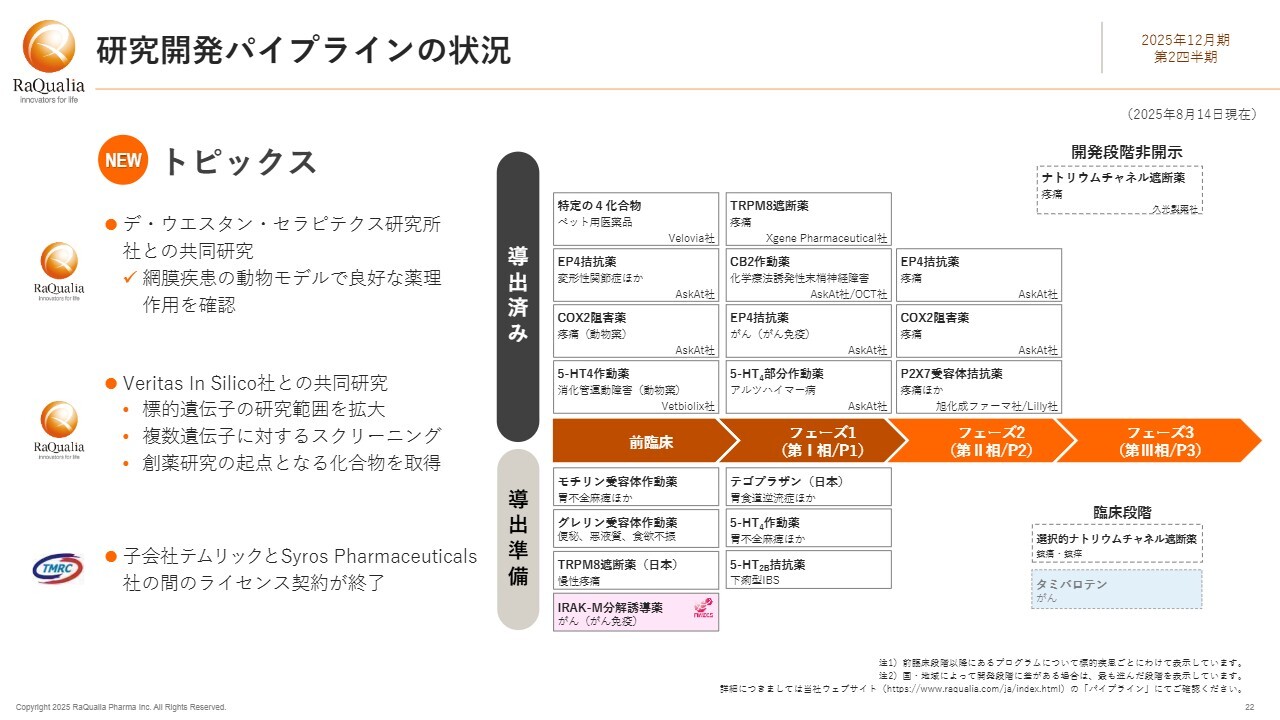

研究開発パイプラインの状況

研究開発パイプラインの状況についてご説明します。当第2四半期には、以前から取り組んでいる他社との共同研究に関するトピックが2つございます。まず1つ目として、5月にデ・ウエスタン・セラピテクス研究所(以下、DWTI社)との共同研究の成果を共同プレスリリースで発表しました。

この共同研究は2022年12月に開始されたもので、当社が特定の4チャンネルを標的とした化合物の合成を担当し、DWTI社が眼科領域で培ったノウハウを活用して薬理試験を行うという役割分担で進めてきました。その結果、今回、網膜疾患の動物モデルにおいて良好な薬理作用を確認しています。

2つ目のVeritas In Silico社との共同研究は、メッセンジャーRNAを標的とする低分子医薬品の開発を目指すもので、標的疾患はがんです。この第2四半期末において、共同研究で取り扱う標的遺伝子の研究範囲を拡大し、双方のノウハウを活かして複数の遺伝子に対するスクリーニングを実施しました。その結果、開発化合物の創出に向けた創薬研究の起点となる化合物を複数取得しています。

3つ目のトピックは、残念なお知らせです。5月の決算説明会でもお伝えしましたが、「タミバロテン」について、子会社テムリックが米国Syros Pharmaceuticals社と結んでいたライセンス契約は、この4月に終了しました。

なお、第1四半期において、子会社のファイメクスがアステラス製薬社との共同研究でマイルストーン達成に伴う一時金を受領しています。現在もがん領域における複数のプログラムが進行中です。

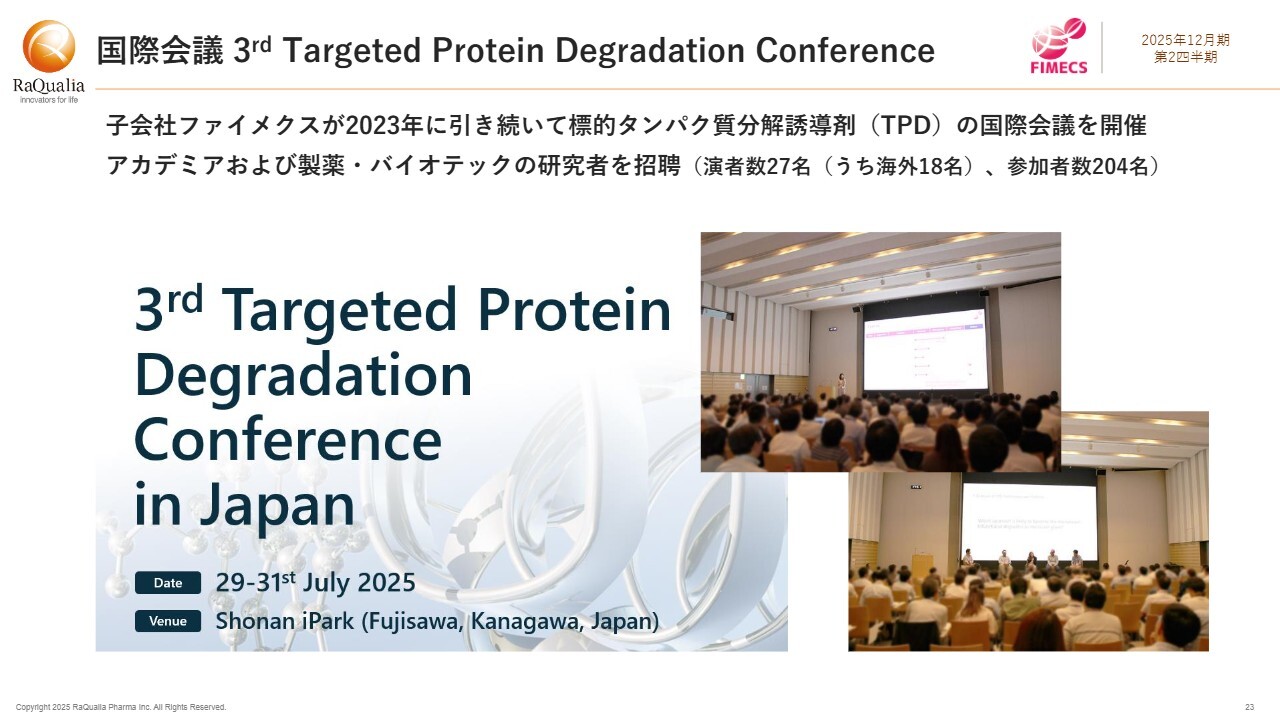

国際会議 3rd Targeted Protein Degradation Conference

子会社のファイメクスについてですが、提携先との共同研究やプラットフォーム技術の強化といった日常の取り組みに加え、この7月には国際会議を開催したことをご報告します。その名称は「3rd Targeted Protein Degradation Conference in Japan」で、標的タンパク質分解誘導剤(TPD)に関する国際会議です。

ファイメクスが主催し、アカデミア及び製薬・バイオテック業界の著名な研究者27名の講演を中心とした大規模な会議を開催しました。演者の3分の2が海外から参加し、TPDに関する基礎研究から応用研究、さらにビジネスに関する幅広い話題が提供されました。

参加者数は200名を超え、日本国内でこれほどの規模のTPD関連会議は例がありません。製薬・バイオテック企業の関係者も多く参加し、非常に意義のある会議だったとのフィードバックを数多くいただいています。また、新たなコラボレーションやビジネス機会の創出も期待されます。実際に、この会議でお会いした企業の方々といくつかお話をしています。

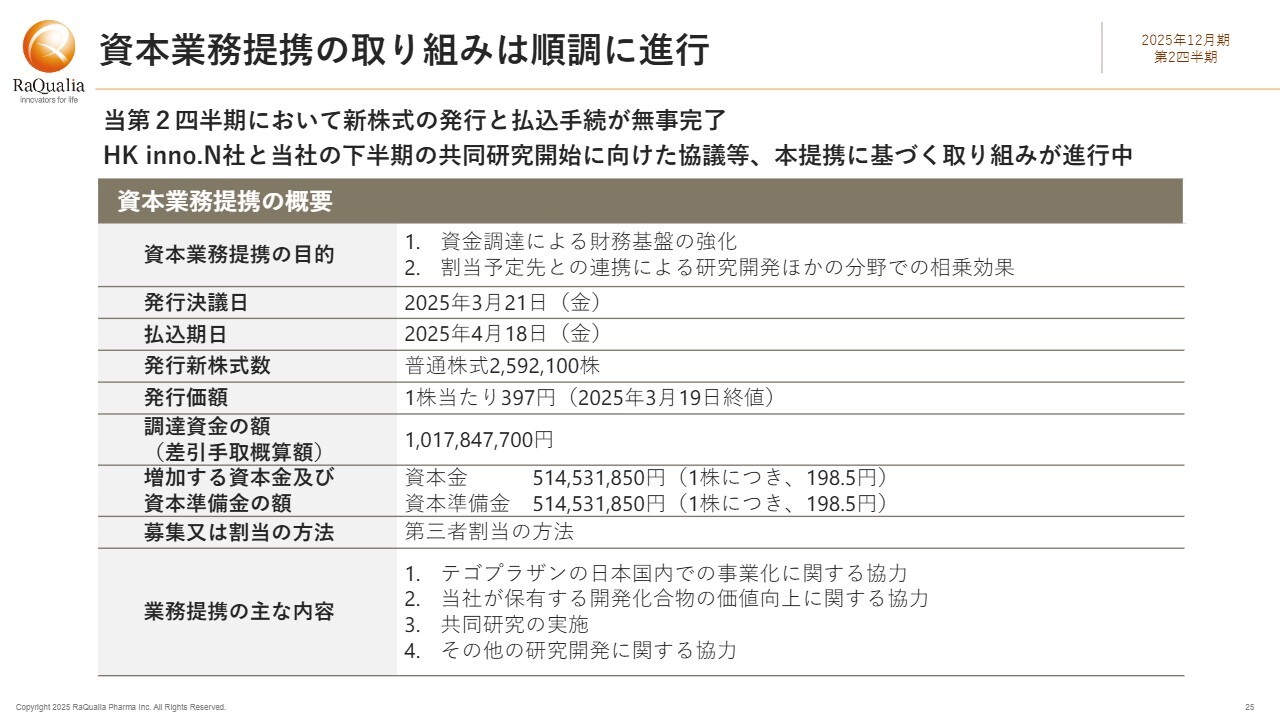

資本業務提携の取り組みは順調に進行

ここからは、HK inno.N社との資本業務提携の現状について、お話しできる範囲でアップデートします。スライドの内容は代わり映えしませんが、資本業務提携の取り組みは順調に進行しています。

資本業務提携の目的と内容を一覧でまとめた表です。資本業務提携の目的は2つあります。1つ目は、資金調達によって当社の財務基盤を強化することです。2つ目は、HK inno.N社との連携により、研究開発及びその他の分野での相乗効果を得ることです。

当第2四半期の4月18日に払込手続が完了し、当社は普通株式259万2,100株を新たに発行してHK inno.N社に割り当てました。その結果、約10億1,700万円を調達しました。これにより、自己資本比率の改善など、当社の財務基盤に良好な変化が加わったことは、先ほどご説明したとおりです。

業務提携の内容としては、「テゴプラザン」の日本国内での事業化に関する協力、当社が保有する開発化合物の価値向上に関する協力、共同研究の実施などが含まれています。4月以降、具体的な協議が多方面で行われています。本日は詳細をお話しできる部分とできない部分がありますが、現在、HK inno.N社と当社の間で、2025年12月期の下半期に共同研究プログラムを立ち上げる予定であることをお伝えします。

HK inno.N社のR&D担当バイスプレジデントであるソン氏のインタビューをご覧になった方もいらっしゃるかもしれません。同社から当社の創薬研究の力について高く評価をいただいており、大変ありがたく思っています。また、HK inno.N社からは、同社の研究パイプラインを構築した上で、ラクオリア創薬との共同研究を1つの重要な軸として取り組みたいとのお言葉をいただいています。

今後も、両社の強みを結集し、第2、第3の「テゴプラザン」を生み出すための共同研究に向けて努力していきます。

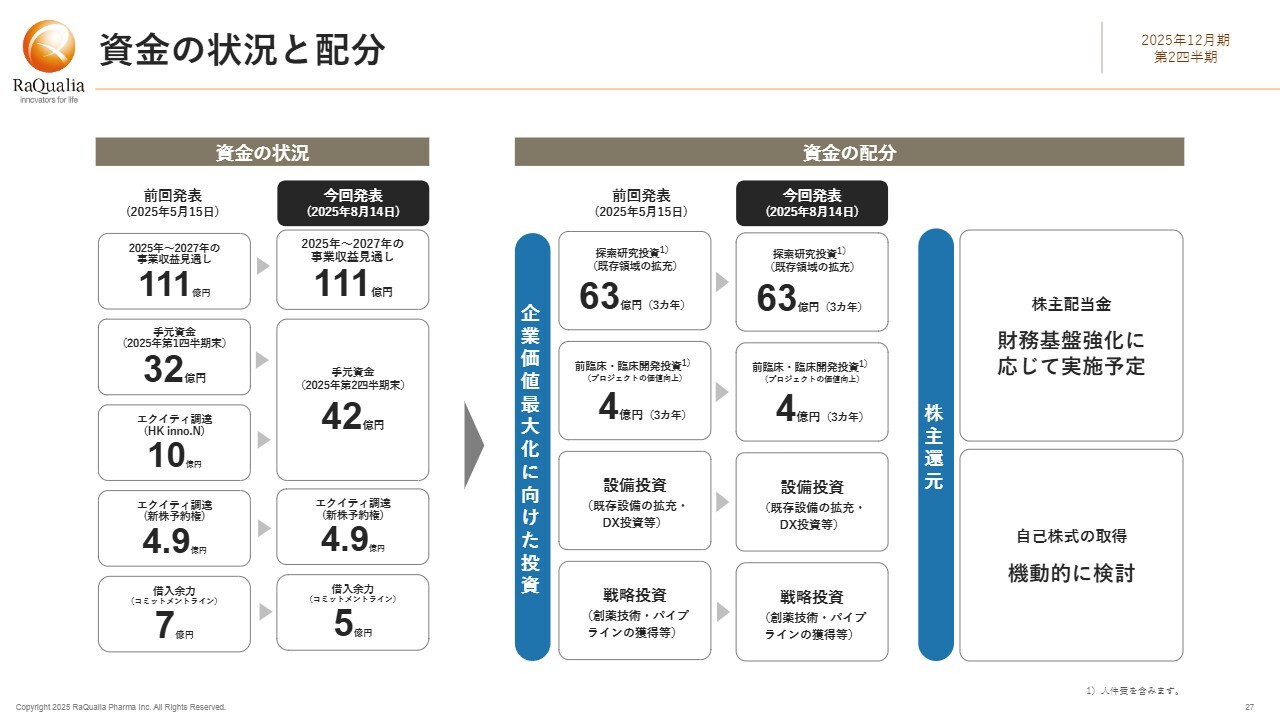

資金の状況と配分

資金の状況と配分についてご説明します。5月の発表以降の資金状況の変化についてお話しします。今後3カ年の事業収益見通しは111億円で変更はありません。手元資金は第1四半期末の32億円から42億円に増加しました。これは、先ほどご説明したHK inno.N社の出資が大きく寄与しており、当座の事業運営に必要な運転資金は十分に確保できています。

エクイティ調達については、CVI Investments社に付与している新株予約権が約4億9,000万円残存しています。コミットメントラインによる借入枠は2億円減少し、現在5億円となっています。

これらを合わせると、当社は今後3年間で160億円以上のキャッシュポジションを見込んでいますが、資金配分については従来の発表を据え置いています。

株主のみなさまへの還元については、新たなパイプラインの追加やその他の進捗等による成長性の拡大を当面は優先したく、配当については財務基盤の強化に応じて実施する従来どおりの方針を維持しています。

自己株式の取得については、考え方を少し変更することも検討しています。可能な時期に機動的に検討していきます。

想定されるカタリスト

今後期待されるイベントカタリストを一覧で示します。「テゴプラザン」を中心に、いくつかの重要なカタリストがあります。先ほどご説明したとおり、米国での承認申請が年内に行われると予想しています。その後、来年から再来年にかけて承認を取得し、製品の発売に至る見込みです。フェーズ3試験を無事に通過したことで、現在、障害になり得る要因は見当たりません。

日本においては、今年中に導出を実現し、導出先企業で後期臨床試験が開始される状態を目指すという目標に変わりはありません。

スライドには記載されていませんが、HK inno.N社は、米国での良好な進展を背景に欧州での活動を活発化させ、欧州での導出も視野に入れていると理解しています。

P2X7受容体拮抗薬については、引き続きLilly社の最新パイプラインに残っています。現在、Lilly社において開発計画の再検討が進められていると理解しています。

TRPM8遮断薬については、Xgene社がフェーズ1試験を実施中です。

グレリン受容体作動薬とIRAK-M分解誘導薬については、臨床開発の準備と導出活動を進めています。この臨床開発の準備には、GMP基準で製造した原薬や、臨床試験に使用可能な基準で製造した原薬の製造が含まれており、これらは当社の研究開発費用に計上されています。これらを基盤として導出を行い、導出先での臨床開発を目指します。

なお、この表では導出が来年以降と見えるかもしれませんが、これはスペースの都合でそのように記載しています。可能な限り早期に実現する方針に変わりはありません。

ファイメクスがアステラス製薬社と実施中の共同研究プログラムについては、第1四半期中に進展のニュースをお届けすることができました。現在も継続して進行中ですので、今後のさらなる進展を期待するとともに、それ以外の新たな契約の獲得にも取り組んでいきます。

以上で、決算及び事業の進捗に関するご説明を終わります。ご清聴ありがとうございました。

質疑応答:中国での販売実績とロイヤルティ収益について

「スライド17ページで、『中国での販売・開発が進展』とあり、『当社収益への反映は第3四半期以降』と記載されています。ロイヤルティ収益として、この第3四半期に計上されるのは、中国での2025年上半

新着ログ

「医薬品」のログ