【QAあり】日本マイクロニクス、4Qの売上高は過去最高に迫る実績、HBM需要拡大を背景にプローブカード事業が好調

2023年12月期決算説明

戸田繁樹氏(以下、戸田):株式会社日本マイクロニクスの2023年12月期第4四半期の決算説明会をはじめます。本日の司会進行を務める戸田です。どうぞよろしくお願いします。

長谷川正義氏(以下、長谷川):代表取締役の長谷川です。みなさま、お集まりいただきありがとうございます。さっそく市場のスコアに反応があり、ありがたく思っています。ご期待に添えるようがんばっていきたいと思います。

本日は新しく始まる当社の54期についてご説明します。

決算概要

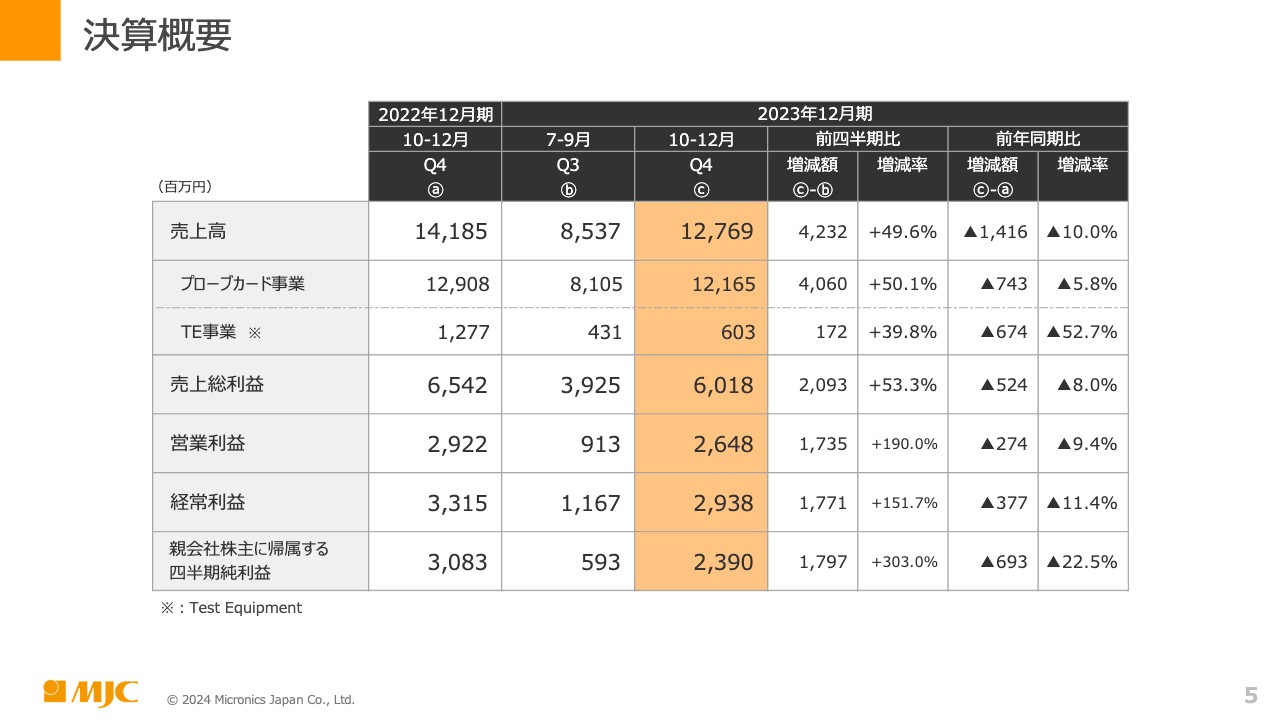

片山ゆき氏:管理本部副本部長の片山ゆきです。2023年12月期の決算概要についてご説明します。はじめに決算概要です。

スライドは四半期ごとの業績で、オレンジ色の列が第4四半期です。売上高は127億6,900万円、営業利益は26億4,800万円となりました。直前の四半期と比較すると、売上高は約50パーセント増、営業利益は190パーセント増という結果です。

四半期の推移の詳細は、後ほどグラフでご説明します。

決算概要

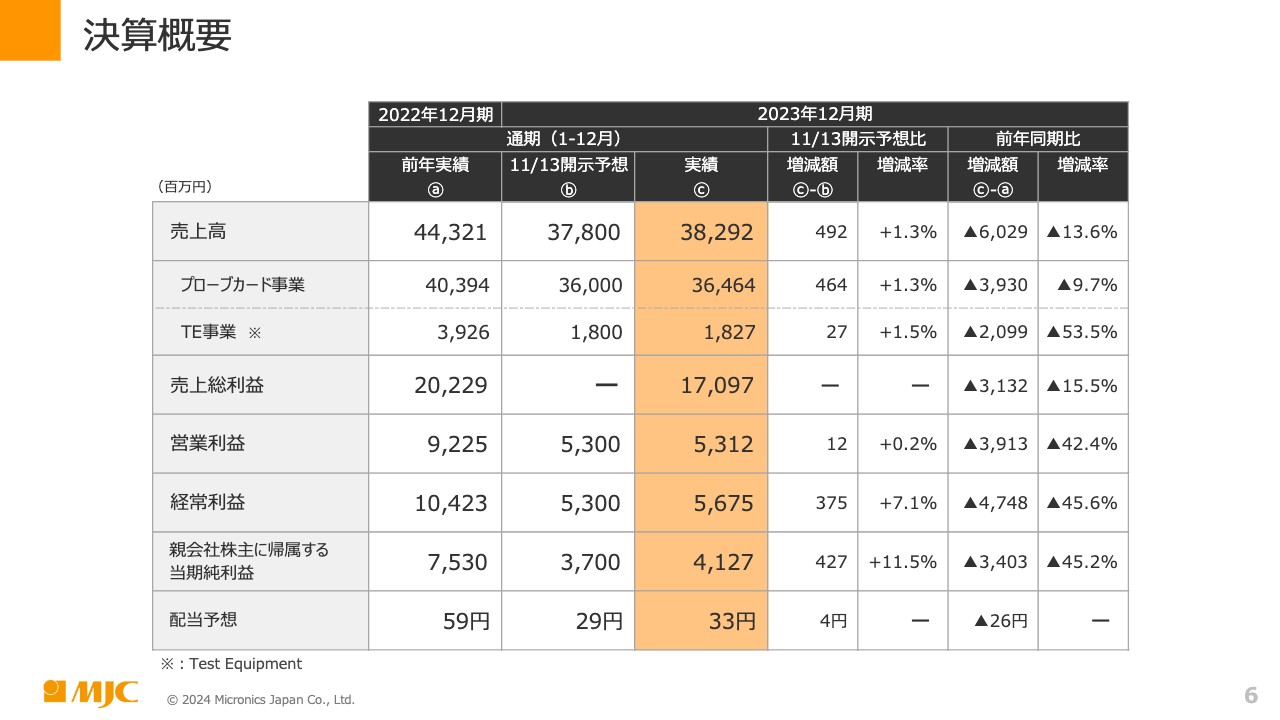

通期の数字についてです。売上高は382億円、営業利益は53億円となり、いずれも業績予想とほぼイコールという結果でした。経常利益は56億円、当期純利益は41億円で、業績予想と比較してそれぞれ4億円程度の増加で着地しました。

経常利益に関しては、第4四半期の想定レートはドル147円、ウォンは0.1円の想定でしたが、想定を上回る円安影響により、第4四半期に為替差損益の計上が2億6,800万円ありました。後ほどご説明する上期の業績予想においては、想定レートはドルは144円で、対ドル1円の為替インパクトは約4,000万円と試算しています。

当期純利益に関しては、特別損失としてTE事業部の減損損失2億2,500万円の計上があったものの、来期の課税所得計算の影響による税効果会計の見直し、および研究費・税額控除の増加により、税金費用等が予想よりも4億円減少しました。

配当金額は予想の29円から4円増加の33円として外部開示しました。1株当たりの当期利益は106.98円で、配当性向は30.8パーセントです。

前年同期比では、売上高は13パーセント減、売上総利益は15パーセント減、営業利益・経常利益・当期純利益は各40パーセント以上の減少となっています。要因としては、販管費が前期の110億円から当期は117億8,500万円と、約7億8,000万円増加したことです。増加の主な勘定科目は研究開発費の6億円です。

当期利益にかかる実効税率は前期比で2ポイントほど減少しており、こちらは研究税額控除の増加が要因です。

2023年12月期第4四半期決算の要点

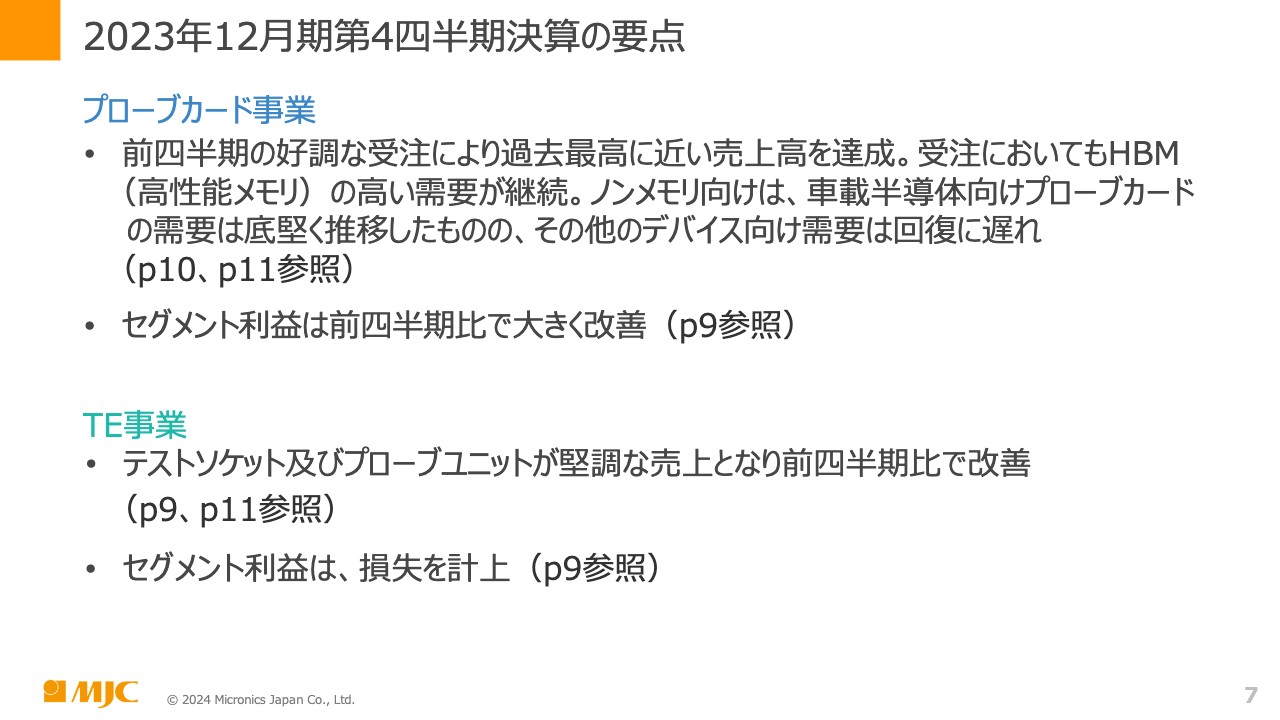

第4四半期決算の要点をご説明します。プローブカード事業は前四半期の好調な受注により、過去最高に近い売上高を達成しました。

受注においてもHBM(高性能メモリ)の高い需要が継続しています。ノンメモリ向けは、車載半導体向けのプローブカードの需要は底堅く推移したものの、その他のデバイス向け需要は回復に遅れが出ています。セグメント利益は前四半期比で大きく改善しています。

TE事業はテストソケットおよびプローブユニットが堅調な売上となり、前四半期比で改善しました。セグメント利益は損失を計上しています。

四半期業績推移

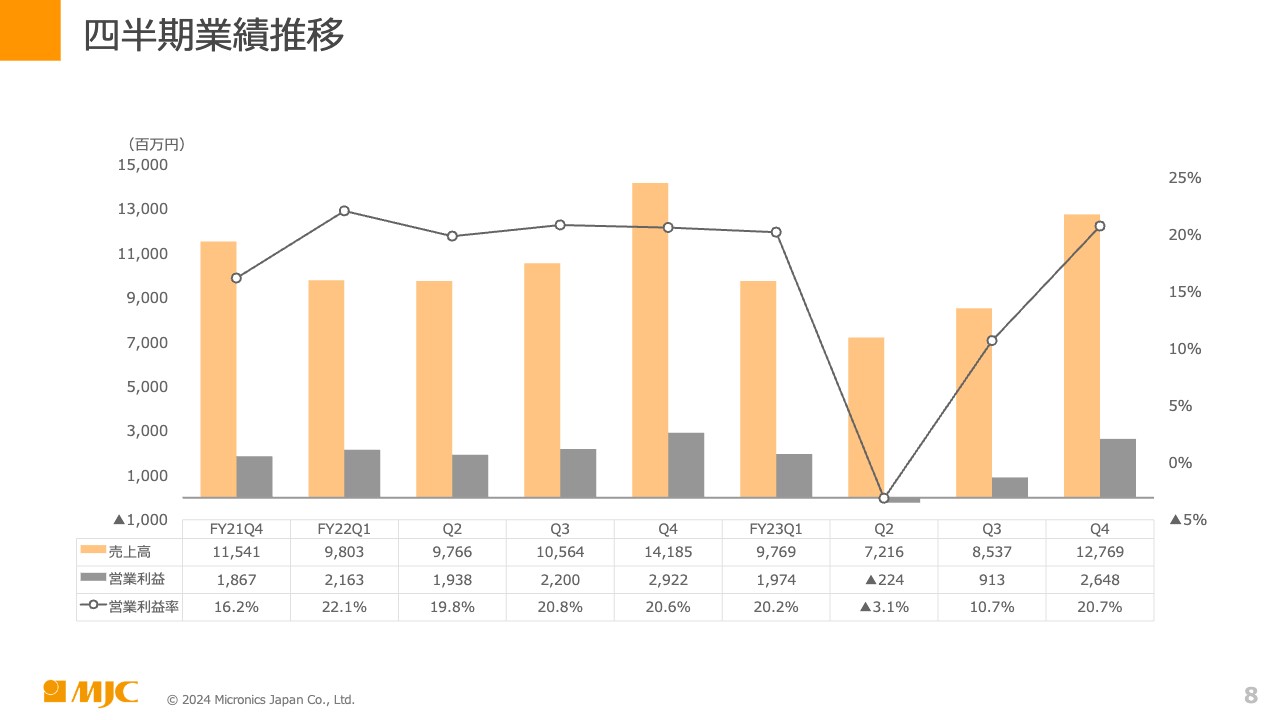

四半期の業績推移です。スライドのグラフは過去の四半期ごとの売上高、営業利益、営業利益率の推移を比較したものです。

第4四半期の売上高は127億円となり、四半期ベースの過去最高売上高である前期第4四半期の142億円に迫る実績でした。営業利益率は第2四半期・第3四半期と低迷していましたが、第4四半期は前期実績と同水準の20パーセント超となっています。

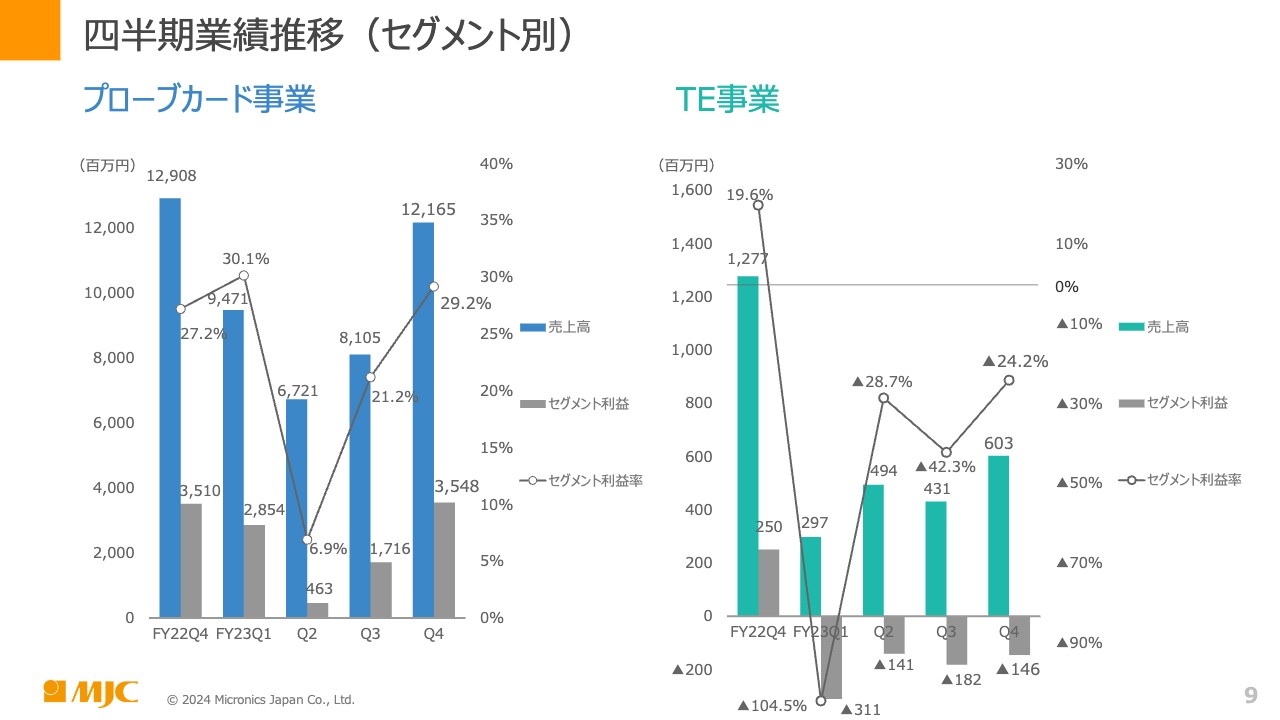

四半期業績推移(セグメント別)

セグメント別の業績推移についてご説明します。プローブカード事業は、第2四半期を底に、第3四半期・第4四半期と売上高、セグメント利益、セグメント利益率が着実に増加しました。

TE事業は、当期はすべての四半期でセグメント損失となったものの、第4四半期は売上高が増加し、セグメント損失は縮小しています。

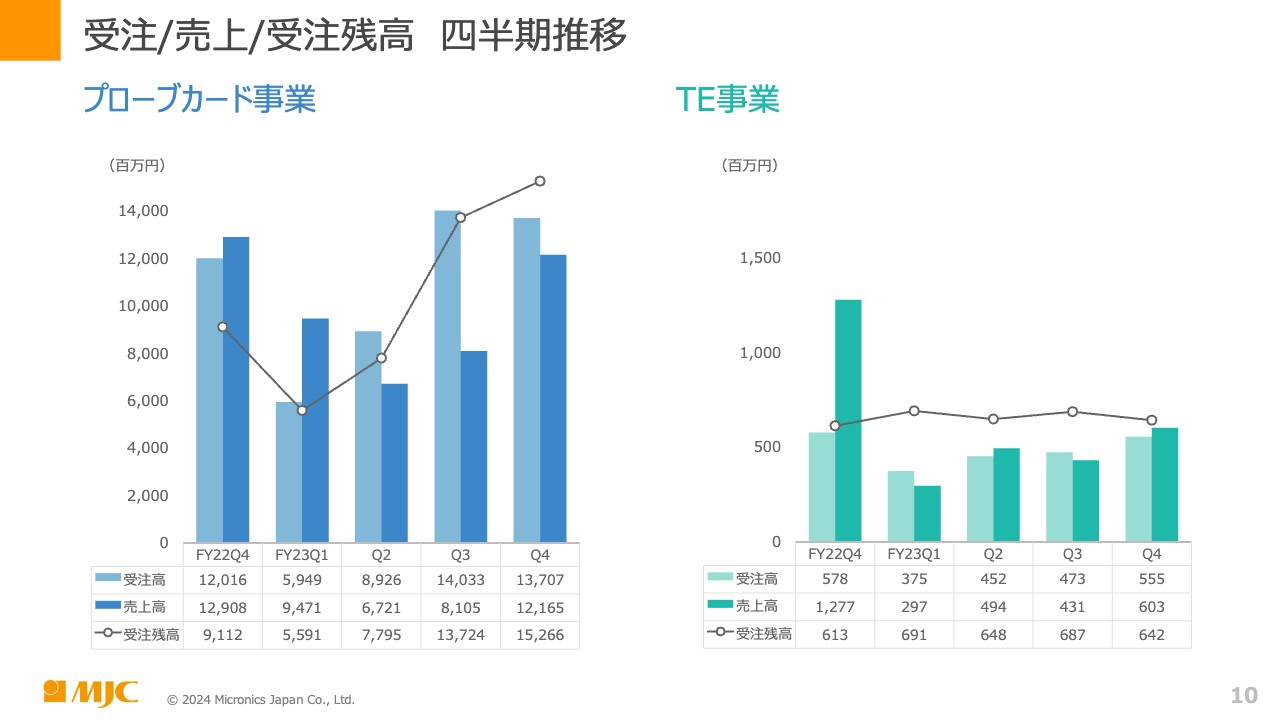

受注/売上/受注残高 四半期推移

受注、売上、受注残の四半期の推移です。プローブカード事業の受注高は、第3四半期の140億円が四半期ベースで過去最高で、第4四半期の137億円もそれに迫る数字です。受注残高は152億と高い水準となっています。

TE事業は、受注高・売上高ともに4億円から6億円の間を推移しており、受注残高は7億円弱を継続しています。

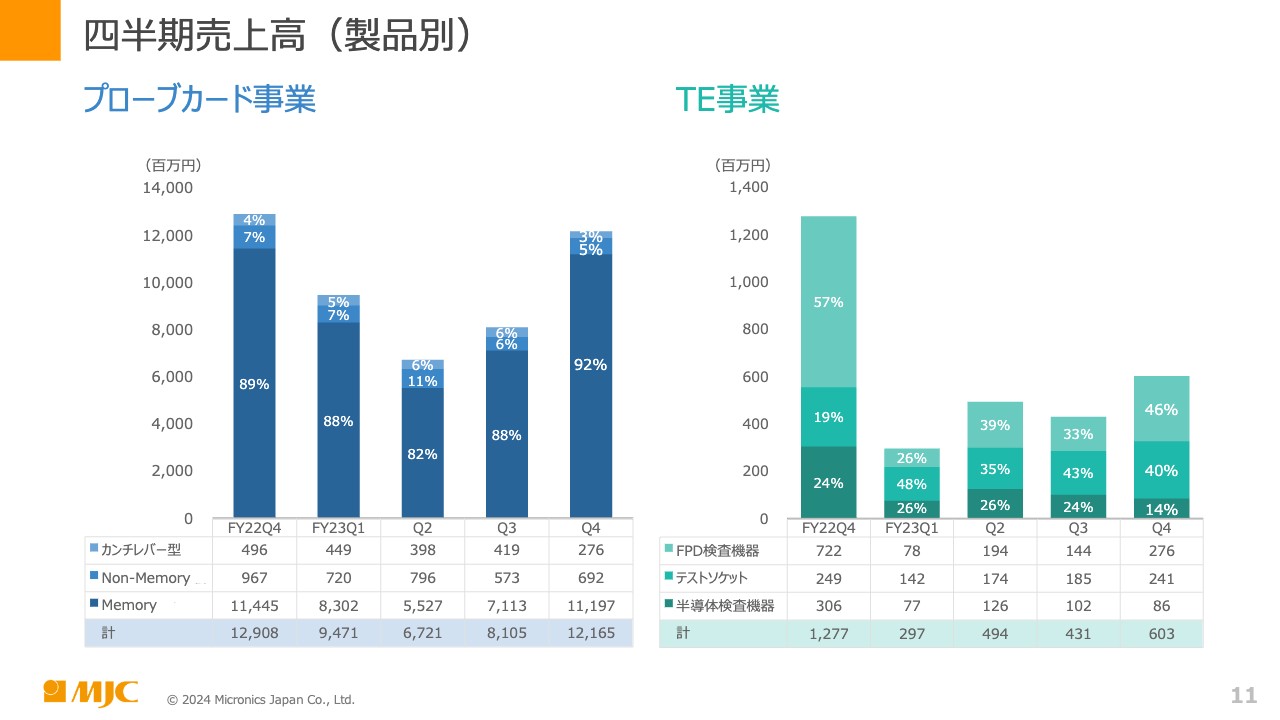

四半期売上高(製品別)

スライドは、四半期ごとの売上高を製品別にしたグラフです。プローブカード事業は、上からカンチレバー型、ノンメモリ、メモリを示しています。

第4四半期においてメモリの売上高は112億円と、売上全体の92パーセントを占めています。メモリ製品の売上高が大きく伸びていますが、ノンメモリも7億円弱で、売上全体の5パーセント程度ですが底堅いといえます。

TE事業に関しては、第4四半期においてFPD検査機器(プローブユニット)およびテストソケットの売上高が第3四半期比で増加しています。

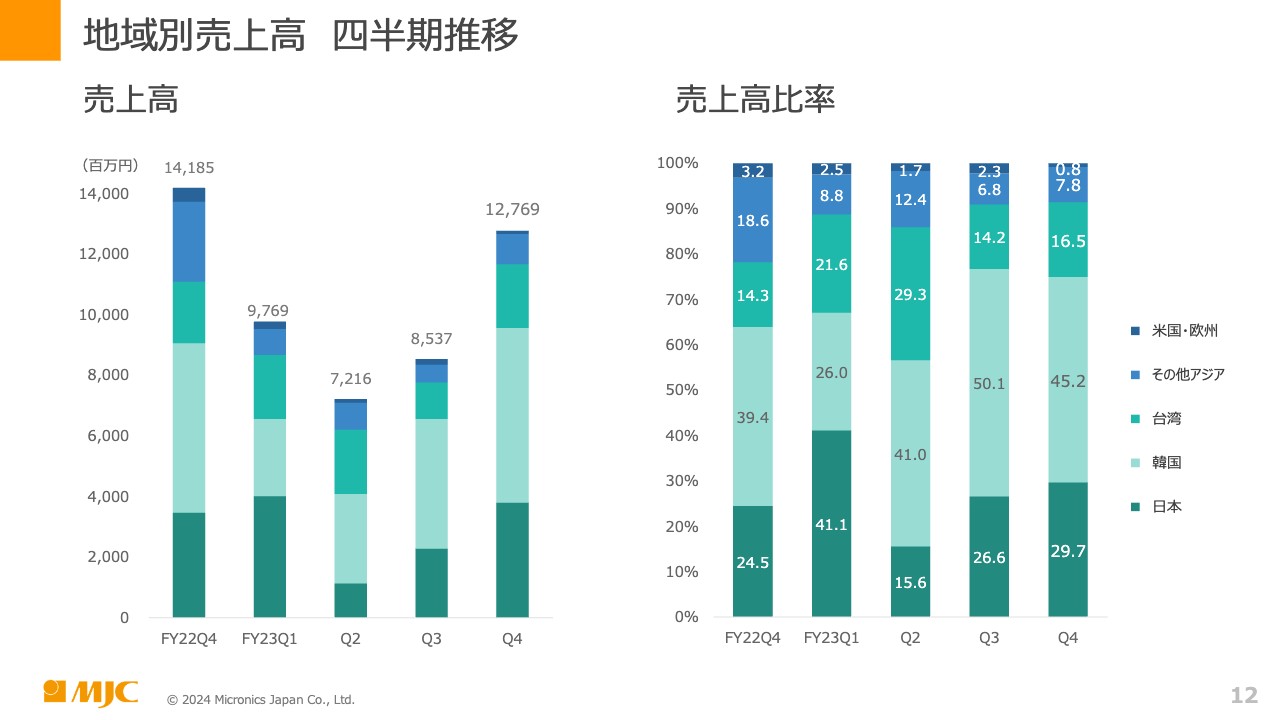

地域別売上高 四半期推移

地域別売上高の推移をご説明します。第4四半期の売上高は、第3四半期比で日本・韓国・台湾向けが増加しています。通期ベースでの割合は、韓国が41パーセント、日本が29パーセント、台湾が20パーセントです。

前期は通期ベースで韓国向けが33パーセントだったため、韓国向けの売上比率は8ポイント上昇しています。日本向けは前期の22パーセントから7ポイント上昇しています。

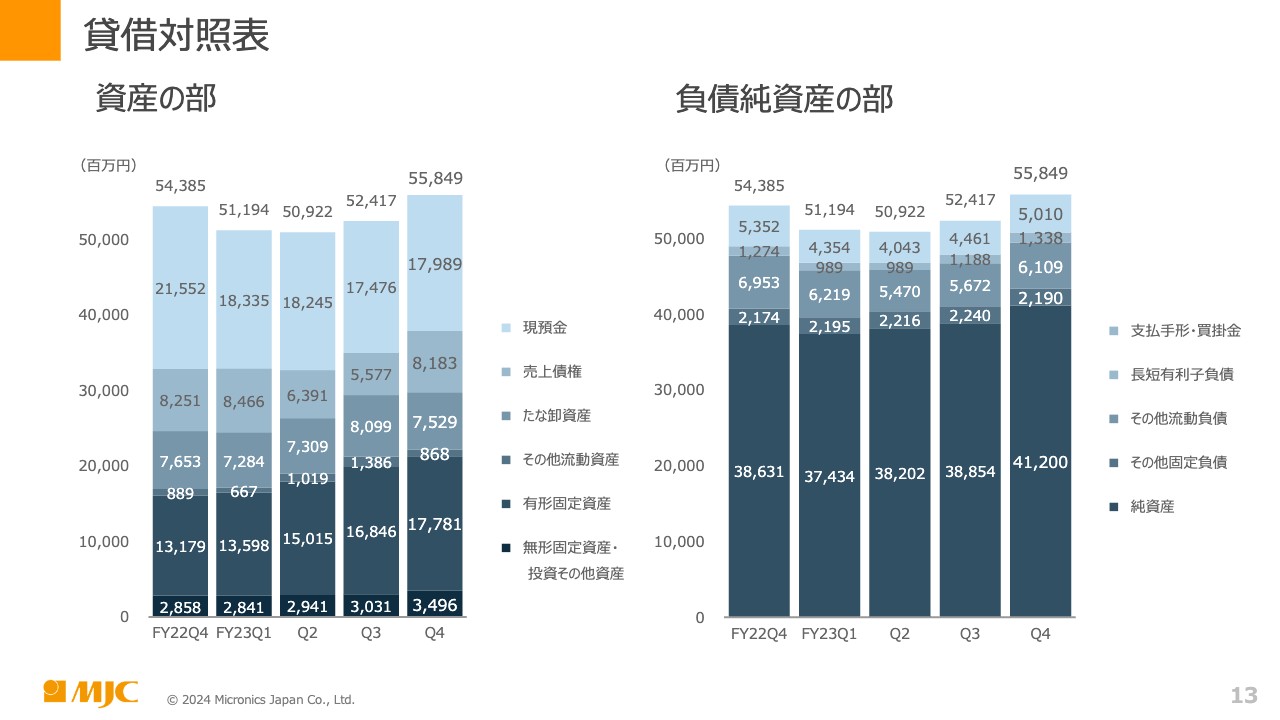

貸借対照表

貸借対照表です。資産の部からご説明します。期末の総資産は558億4,900万円となり、そのうち現預金が179億円で32パーセントを占めています。前四半期比では、売上高の増加に伴い売上債権が増加しています。有形固定資産は第3四半期比で9億円ほど増加しており、そのうち建設仮勘定の増加が6億円です。

負債純資産の部についてご説明します。期末のその他流動負債が第3四半期比で増加しています。こちらは未払法人税等の増加が要因です。その他固定負債は22億円程度で、第3四半期から変化はありません。当社は150億円のシンジケートローン枠を組成していますが、期末もこの枠を利用した借入は未実行で保有している状態です。

純資産は412億円となり、自己資本比率は73.8パーセントとなりました。1株当たり純資産は1,067.88円で、現在の株価水準からPBRは4倍以上となっています。

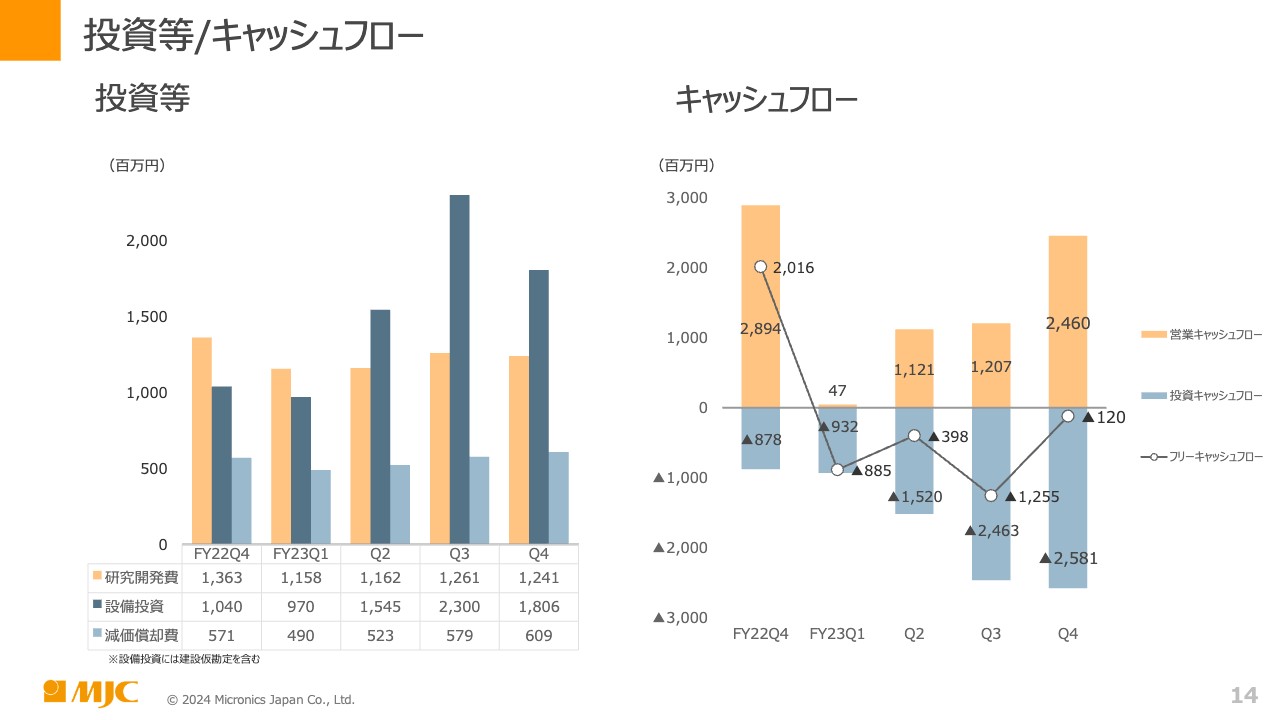

投資等/キャッシュフロー

投資等、キャッシュフローの状況です。投資等については、研究開発費、設備投資、減価償却費を四半期別に示しています。

研究開発費は、第3四半期・第4四半期と継続して12億円超を投資しており、こちらは計画どおりです。設備投資に関しては、第3四半期・第4四半期を合わせた下期の投資額は41億円で、計画どおりに進んでいます。こちらは青森工場の新棟建設にかかる投資の22億円を含んでいます。減価償却費については、当期に入ってから徐々に増加しています。

キャッシュフローについては、第4四半期は営業キャッシュフローが25億円弱、投資キャッシュフローが26億円弱、フリーキャッシュフローがマイナス1億円で、営業キャッシュフローが投資キャッシュフローをほぼカバーしたような状態です。

投資キャッシュフローとしての支出が徐々に大きくなっています。投資キャッシュフローの支出増加に追いつけないものの、営業キャッシュフローも増加しています。通期では、営業キャッシュフローは48億円、投資キャッシュフローは75億円、フリーキャッシュフローはマイナス27億円でした。

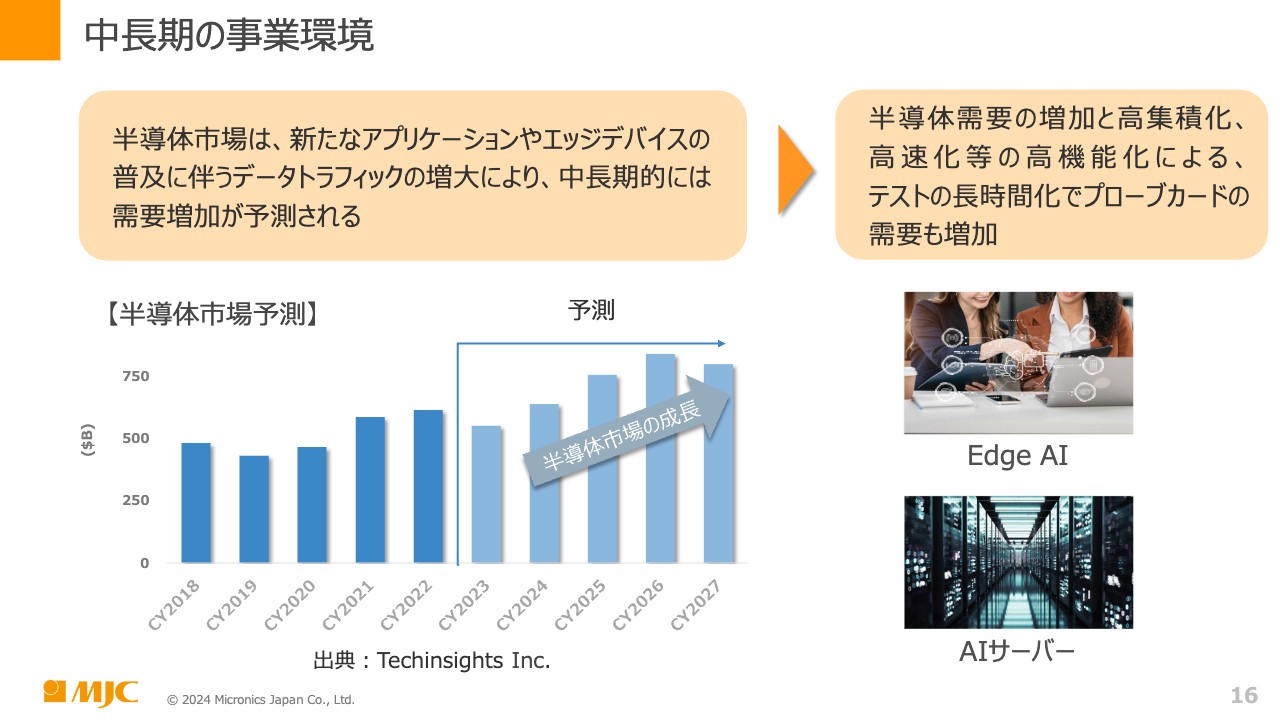

中長期の事業環境

長谷川:事業等の概況等をご説明します。事業環境としては、半導体市場は新たなアプリケーションやエッジデバイスの普及に伴うデータトラフィックの増大により、中長期的には需要増加が予測されます。2023年は一息ついたようなところがありましたが、2024年からは再び右肩上がりになっていきます。

このような予測のもと、デバイス自体の高集積化・高速化等の高機能化によるテストの長時間化も想定されます。したがって、プローブカードの需要、および新たな機能の追加が市場から要求されるだろうと考えます。

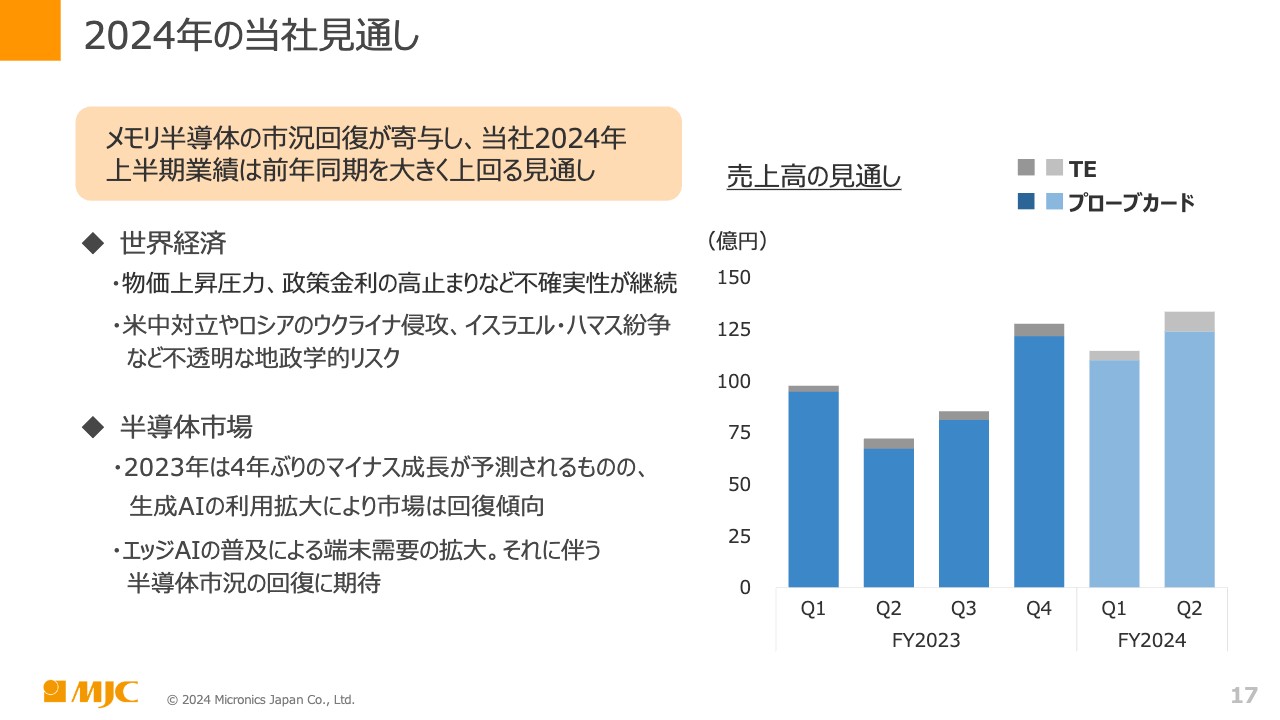

2024年の当社見通し

2024年には、メモリ半導体の市況回復が予想されています。そのため、当社の2024年の上期業績は前期を大きく上回る見通しです。ただし、世界経済としては物価の上昇圧力や政策金利の高止まりなど不確実性が継続し、また、不透明な地政学的リスクも並行すると思っています。

半導体に関しては、2023年は4年ぶりのマイナス成長が予測されたものの、生成AIなどの新たなデバイスの登場により市場は回復傾向にあります。2024年は、エッジAIの普及による端末需要の拡大やそれに伴う半導体市況の回復に期待したいです。当社のプローブカード事業、TE事業にも戻り感があるのではないかと思っています。

事業の概況

プローブカード事業に関しては、2023年上期は短期的な調整が入りましたが、下期はHBMの需要拡大に伴い、DRAM向けプローブカード市場がかなり回復しました。この影響による受注は今も続いています。

しかし、メモリにおけるNAND市況は不透明感が継続しています。その他、ノンメモリ向けの製品に関しては、新中期経営計画のFV26(Future Vison26)の各施策を推進しながら、新しい分野に飛び込んでいこうと考えています。

メモリ向けについては、半導体市場の成長に向けた生産能力の強化を中心に行っています。半導体高性能化に対応した技術の開発に、特に力を入れています。

ノンメモリ向けについては、MEMSタイプの垂直型プローブカードの新製品「MEMS-V」を導入しました。こちらは顧客の認定評価を行っている最中で、スコアに寄与し始めるのは下期に入ってからと見込んでいます。また、特性の向上につながる材料、プロセス、構造の要素技術の開発を積極的に行っているところです。

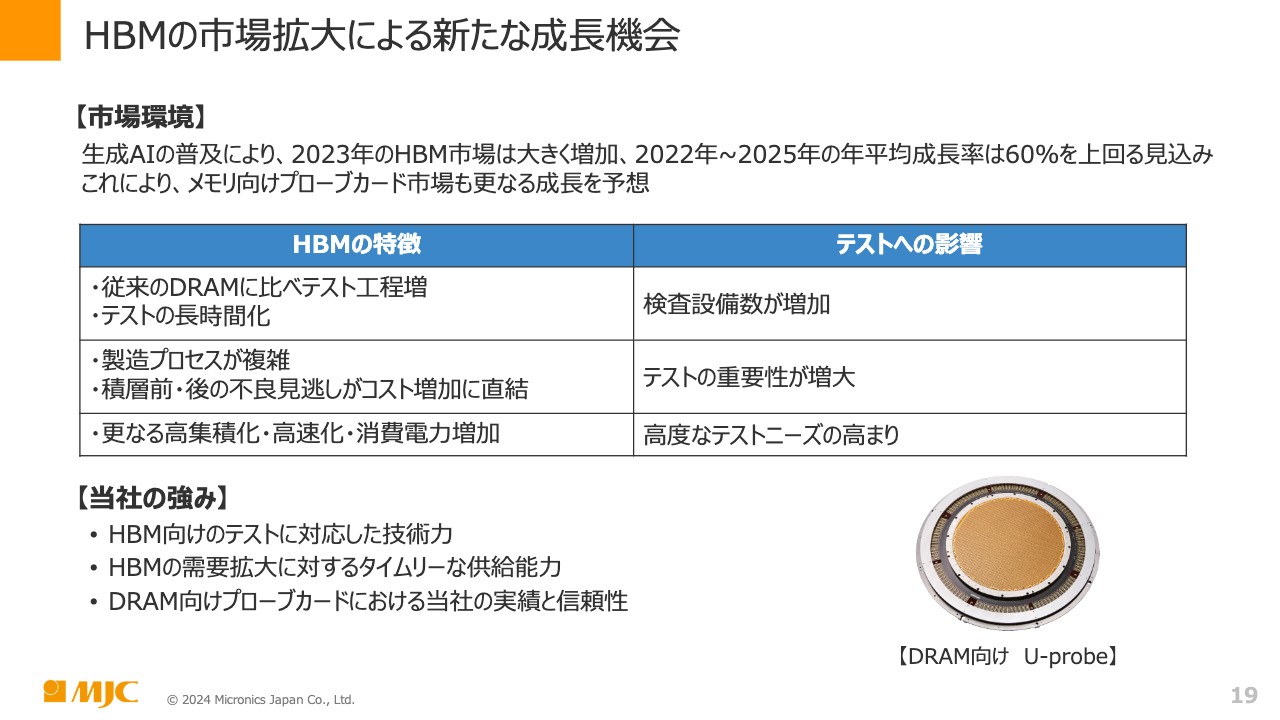

HBMの市場拡大による新たな成長機会

昨年から当社のプローブカード、特にDRAMに関してドライブ役であるHBM市場が我々の牽引役となっており、この拡大を新たな成長の機会と捉えています。生成AIの普及により、2023年のHBM市場は大きく増加しています。2022年から2025年の平均成長率は60パーセントを上回る見込みで、それに伴ってメモリ向けのプローブカード市場もさらなる成長が予想されます。

HBMの特徴について簡単にご説明したいと思います。HBMは従来のDRAMに比べてテスト工程が増え、テスト時間も長くなっています。それに伴って検査設備数が増加していくだろうと考えています。それにより、我々の業界ではプローブカードメーカーのみならず、テスターやプローバーメーカーも受注が増えています。

また、製造プロセスが複雑化しており、積層前・後の不良見逃しがコストの増加に直結します。したがって、テストの重要性が増大していくと思われます。

私は日頃からお伝えしていますが、半導体はこれからの人間の生活に直結していき、今まで以上に深くつながっていきます。そのため、テストの重要性は間違いなく増大していくと思っています。それに伴って、メモリだけでなくロジックの製品に関してもテストの重要性が増大していくと考えています。

さらなる高集積化、高速化、消費電力の増加に伴って、高度なテストのニーズが高まっていくと考えています。特にHBMなどは、今後、高温の問題も出てくると思っているため、新たな技術の開発も必要です。

その中で今、当社が選ばれている理由を3つほど考えてみました。1つめは、HBM向けのテストに対応した技術力があることです。これは当然です。2つめはHBMの需要拡大に対するタイムリーな供給能力です。こちらは納期も含めて、お客さまにとって非常にアドバンテージになると思っています。

3つめはDRAM向けプローブカードにおける当社の実績と信頼性です。これは、モバイル向けから含めて、当社が行ってきた活動の中から生まれた実績と信頼性です。このようなものを武器に、2024年もHBM市場で真摯に取り組んでいきたいと考えています。

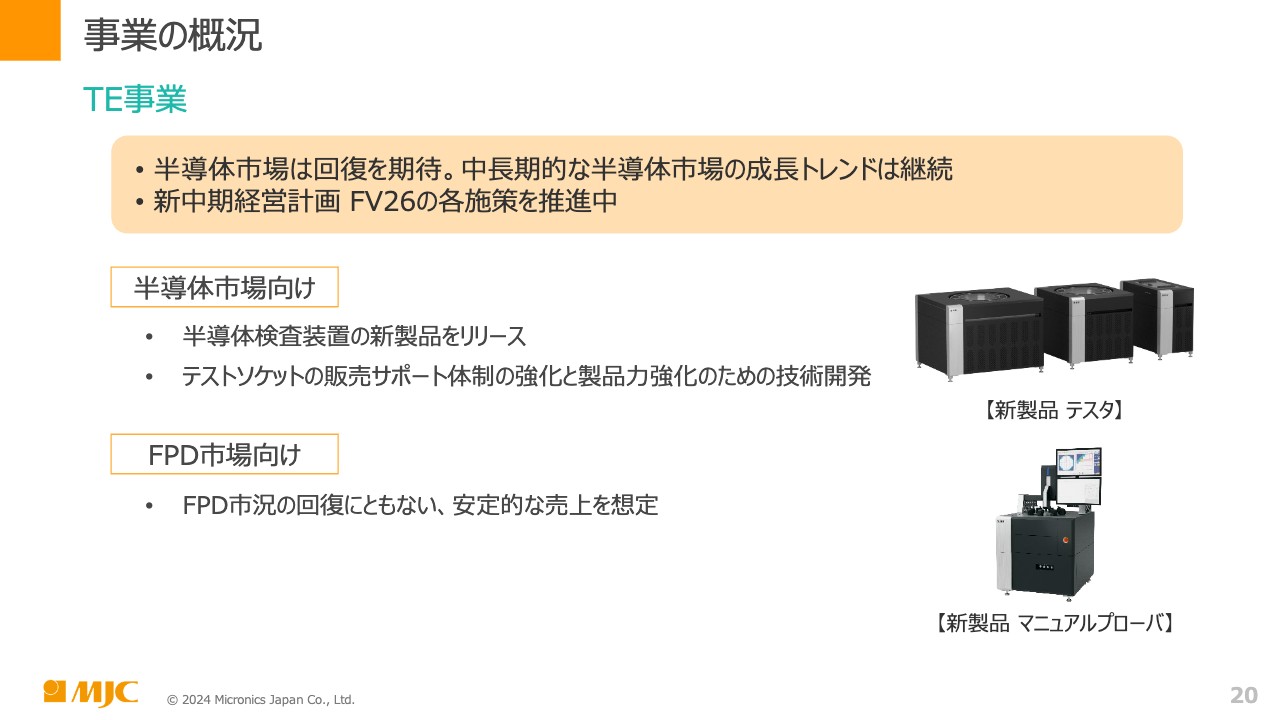

事業の概況

TE事業の事業環境です。TE事業はここ数年で技術を半導体にシフトしています。半導体市場向けとして、2023年にテスターやプローバなどをリリースしており、このようなものをしっかりとお客さまに販売し使っていただきたいと考えています。

また、プローブカード事業部から移したテストソケットの販売に関してもそこそこ順調で、引き続き販売サポート体制の強化、製品力強化のために技術開発を行っていきたいと考えています。

FPD市場向けの製品に関しては、当社の場合は現在Probe Unitが中心で、FPD市場の回復に伴って安定的な売上を想定しています。

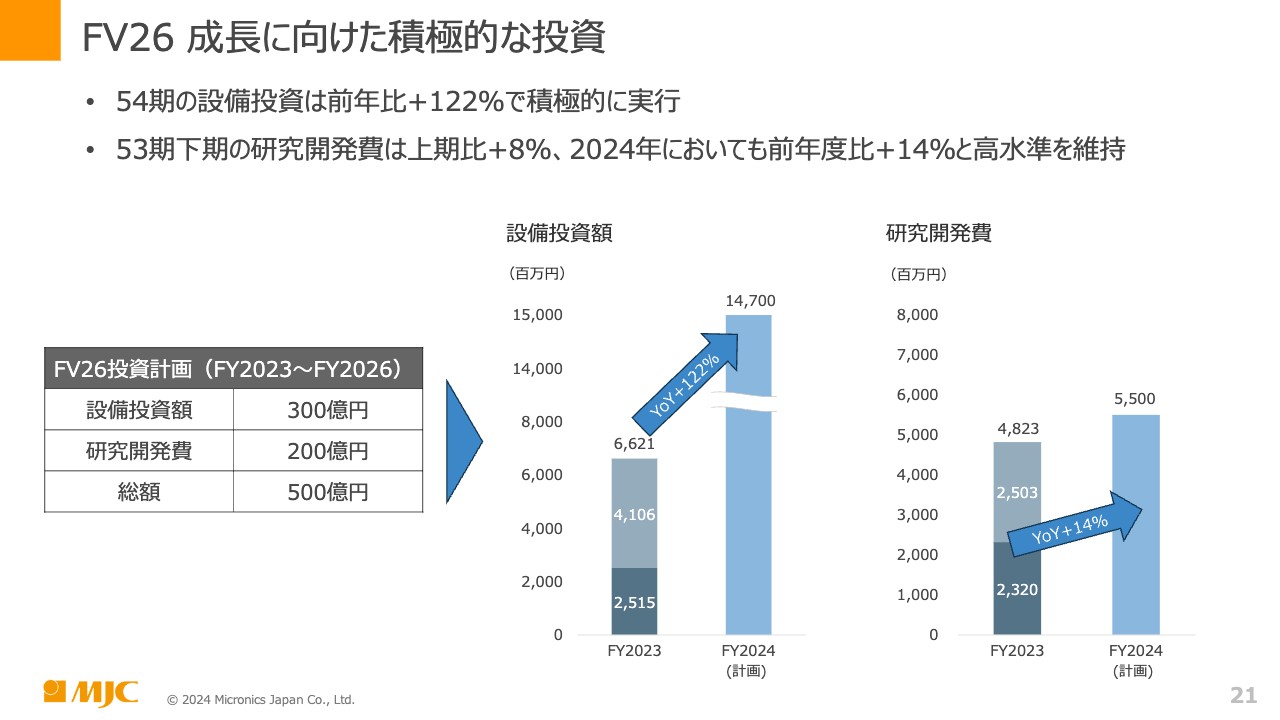

FV26 成長に向けた積極的な投資

当社は2023年から積極的な投資を行っています。昨年8月に掲げたFV26という中期計画達成に向け、積極的な投資を行っていこうと思っています。FV26の投資計画としては、2023年から2026年までの間で設備投資として300億円、研究開発費として200億円の計500億円を計画しています。

2024年は、設備投資を前期比122パーセント増で積極的に実行していこうと考えています。現在は、主にU-Probeと、新たに開発しているロジック向けのプローブカードの前工程の部分の投資として、青森にプローブカード向けの新棟を建設中です。2024年12月に竣工を予定しています。

2023年下期の研究開発費は上期比8パーセント増でしたが、2024年は前年度比14パーセント増を計画しています。

FV26 設備投資の進捗アップデート

設備投資の状況です。スライド右側の写真は韓国のMEK Co.,Ltd.で、昨年9月に竣工、すでに生産がスタートしています。ここでは主にメモリ向けのプローブカード、U-Probeの最終アッセンブリーなどを行っています。

スライド左側の写真は青森工場の新棟建設の状況です。写真は2024年2月に撮ったものです。今年は雪が少なく、今のところ建設は滞りなく進んでいます。2024年12月に竣工の予定です。

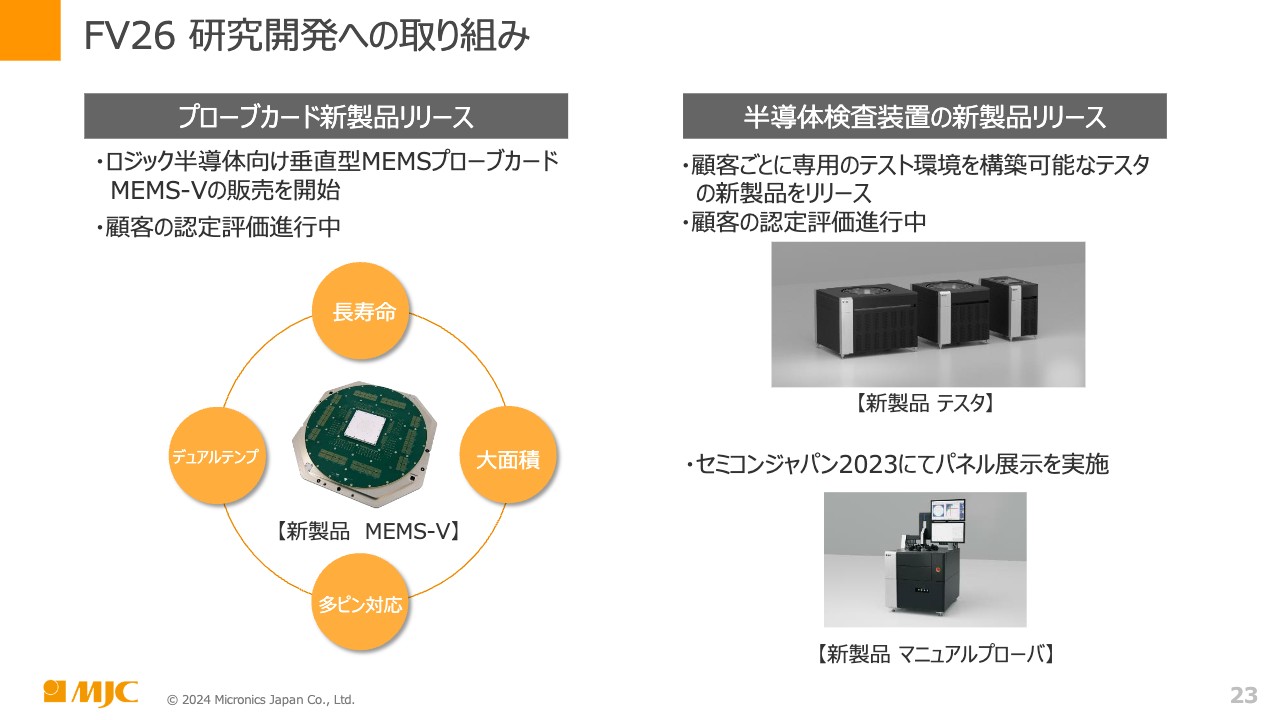

FV26 研究開発への取り組み

FV26の研究開発への取り組みとして、前期にプローブカードをリリースしました。この製品の特徴としては、従来のカンチレバー型・コブラ型のプローブカードと比較して長寿命で、大面積および多ピン対応が可能です。

加えてデュアルテンプという高低温テストもこのプローブカード1枚で対応できるような設計となっています。このあたりを武器に、今、MEMS-Vの評価をしていただいている状況です。

TE事業部においては、半導体検査装置の新製品をリリースしています。テスターはセミコン台湾で発表しています。セミコンジャパンにおいては、マニュアルプローバのパネル展示を行っています。今期中にお客さまの評価を得て購入までつなげていきたい考えです。

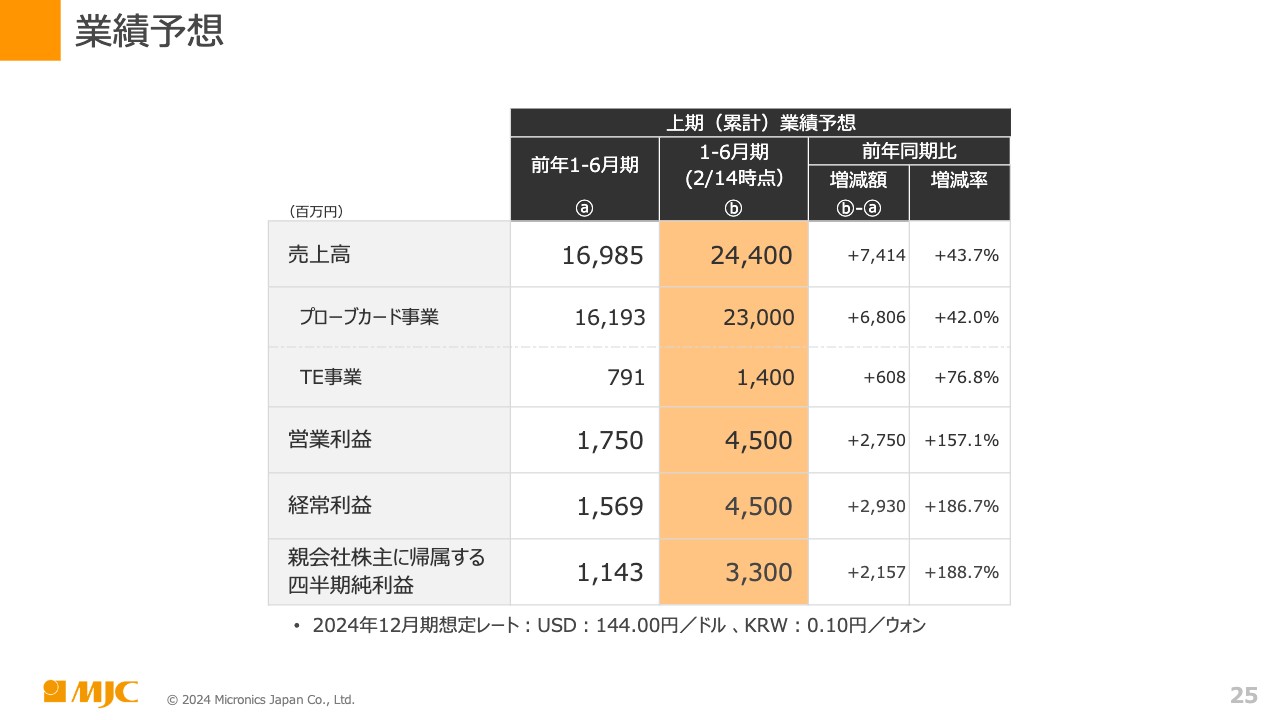

業績予想

業績予想です。当社は6ヶ月先までの予想を発表しています。中計を発表していますが、これまでどおり半年先ごとの報告を継続したいと考えています。

売上高については、前年1月から6月期は169億8,500万円でしたが、今年は市場が戻ってきておりHBMの受注も多くあるため、前年同期比43.7パーセント増の244億円という計画です。

プローブカード事業が当社の中心で、売上高は前年同期比42パーセント増の230億円の計画です。TE事業は前年同期比76.8パーセント増の14億円としています。

営業利益は前年同期比157.1パーセント増の45億円、経常利益は前年同期比186.7パーセント増の45億円という計画です。親会社株主に帰属する四半期純利益は前年同期比188.7パーセント増の33億円です。為替レートはUSドルで144円、コリアンウォンは0.1円です。

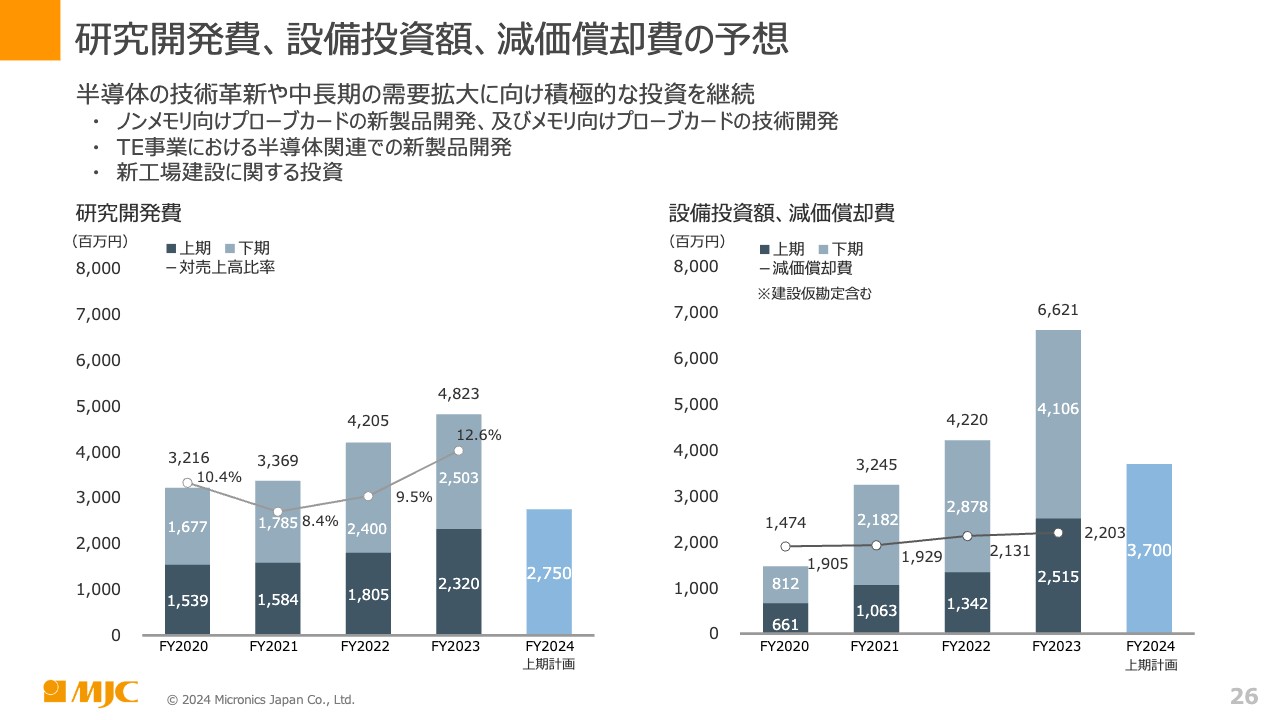

研究開発費、設備投資額、減価償却費の予想

研究開発費、設備投資、減価償却費の予想です。半導体技術革新や中長期需要拡大に向けて積極的な投資を継続したいと考えています。ノンメモリ向けのプローブカードの新製品開発およびメモリ向けのプローブカードの技術開発、TE事業における半導体関連での新製品の開発、新工場建設に関する投資などが中心です。

2024年上期の計画としては、研究開発費に27億5,000万円を使おうと考えています。設備投資額は37億円の計画です。工場が立ち上がるのが下期のため、上期と比較して設備投資額が大きくなると考えています。減価償却費はそれに伴って増加していく傾向です。

質疑応答:生産能力について

戸田:「生産能力について教えてください。上期計画では月商40億円規模に見えますが、その先はいかがでしょうか?」というご質問です。

長谷川:生産能力については過去にも回答していません。当社は日頃から改善・改良を続けているため、昨年に工場を見学していただいたように数年前と比較してかなり変わっているところがあります。

増加傾向であるのは間違いないと思っているものの、やはり新棟ができるまではドラスティックに生産能力が変化することはないと思っています。ただし、現状でも増加させようと日々努力しています。

質疑応答:プローブカードの引き合い状況について

戸田:「HBM向けのプローブカードの引き合いの状況や、HBMも含めたプローブカード全体の今後の受注の方向感についてご教示ください」というご質問です。

長谷川:昨年末からそれほど状況は変わっておらず、活況を呈しています。従来からあるDDR-Xというかたちの製品も少しずつ戻ってきているものの、やはり中心はHBMタイプです。NAND向けはまだ少しスローなイメージで、引き合いが戻ってくるのは下期からではないかといわれています。

そのようにロジックも含めて濃淡がはっきりしており、上期はHBM向けのDRAMのプローブカードが強いのではないかと思っています。状況に応じて動きが出てくると思いますので、またタイミングが合ったところでご報告できればと思います。

質疑応答:ノンメモリ向けのプローブカードの引き合いについて

戸田:「ノンメモリ向けのプローブカードの引き合いと、今後の成長性についてもう少しご説明いただけますか?」というご質問です。

長谷川:ノンメモリ向けのプローブカードについては、当社は日本国内でのカンチレバー向けのプローブカードの生産をやめ、現在は台湾と中国で作っています。国内ではMEMSのロジック向けのプローブカードを中心に販売活動をしているものの、注力しているのは多ピン向けの製品です。中でも車載向けなどに積極的に取り組んでいるところです。

限定されたエリアに対して取り組んでいることもあり、引き合いはそれほど強いとは思っていません。当社の新型のMEMS型プローブカードに関しては、現在、客先の評価を行っており、上期もしくは下期から受注につながると考えています。

私としては、状況はそれほど悪くないと思っているものの、やはりお客さまの生産環境に置かれた状況で手直しが入ったり、一部設計見直しが入ったりすることがあるかと思います。そのようなものを積極的にこなすことでお客さまの信頼を勝ち得て、MEMS-V、MEMS-SPともに広げていきたいと思っています。

質疑応答:プローブカードの受注内容について

戸田:「第3四半期から第4四半期のプローブカードの受注におけるHBM向けについて、HBM3・3e向けも含まれているのでしょうか? また、今後、HBM3eやHBM4等の業績インパクトをどう考えますか?」というご質問です。

第3四半期、第4四半期の受注にはHBM3・3e向けも含まれています。

長谷川:業績インパクトについては、積極的に取り組んでいくことが大事だと思っています。過去の流れからみても、しっかりと新製品に対応していかないと当社にとって明日がないような状況です。業績のインパクトは非常にあると思っていますが、新製品が出ることは、日本マイクロニクスとしての成長につながっていくため非常に重要です。

プローブカードの受注にHBM系が含まれているかについては、新製品に対応していれば入っていると思います。お客さまの状況もあるため詳細な回答は控えたい考えです。

質疑応答:HBMの積層後テストについて

戸田:「HBMの積層後テストに対する需要はすでにあるのでしょうか? 需要が本格化する時期はいつ頃とみていますか? また、需要が増えたとして、供給能力はあるのでしょうか? もし不足する場合、優先順位をどのように考えますか?」というご質問です。

長谷川:供給能力に関しては、積極的に取り組んでいます。今、キャパシティ的にはフルに近いところですが、積層後の全体のテストに関してはまだこれからだと思っています。供給能力を整えるべく投資をしている最中です。

需要が本格化する時期としては、年内にあってもおかしくないのではないかと思っています。

質疑応答:HBM系のプローブカードの単価について

戸田:「HBM系のプローブカードの単価はDDR5と比べて高く、ピン数はやや少ないため、プローブカードの単価は同程度だと理解しています。今後は高温対応が必要になるということで、付加価値が上昇する可能性はありますか? また、DRAMについてはいかがでしょうか?」というご質問です。

長谷川:確かに、プローブカードの製造・製作の難易度は上がってきています。今、HBMは利益の中心となっているため、過去と比較してなんとなく捉えていただけるのではないかと思います。

まだテスト環境の中ですが、プローブが触れているデバイスの温度が高くなる傾向にあり、高温対応が必要になってきます。こちらに関してはしっかり対応できていると思っており、また次の要求にもトライしていこうと思っています。我々の業界では、このようなことにしっかり対応できないと注文がこなくなるため、価格を維持できず、上げることもできません。

大切なのは、納期にしっかり対応でき、製品がきちんとしたものであることです。受注したものが手元に届き、テスターに装着し、ウェーハにプローブが触れた時に一発でテストできるようなプローブカードを提供できている間は、常にファーストベンダーでいられると思っています。

当社としてはなるべく付加価値をつけて販売していきたいところですが、これはお客さまとの駆け引きになるため難しいところでもあります。また、私はそこまで新たなテクノロジーだと感じておらず、ドラスティックに単価が上がることはないと思っています。ただし、プローブカードの必要枚数など、従来のDRAM向けのプローブカードとは大きく異なるところがあるため、需要は間違いなく増えると思います。

質疑応答:受注額の推移について

戸田:「2023年12月期のHBM受注額と、2024年12月期のHBM受注規模がどうなるか、考え方を教えてください」というご質問です。

メモリ向けの内訳については具体的な数字をお話ししにくいのですが、2023年上期は、メモリの中のHBM比率が1割程度で、下期はだいたい3割でした。2024年12月期も3割程度の受注規模を想定しています。

質疑応答:テスターの主な顧客について

戸田:「今のテスターの主な顧客の種類についてお聞きしたいです。車載半導体でしょうか? メモリのお客さんもいますか?」というご質問です。

長谷川:今のところロジックが中心で、車載ではありません。メモリは含まれていないと思っています。

質疑応答:ウェーハ1枚当たりのテスト時間について

戸田:「御社から見て、ウェーハ1枚当たりのテスト時間は、DDRとHBMでどれくらいの差があるイメージでしょうか? 歩留まり向上のために、一部顧客において積層後に全数検査になる影響はいかがでしょうか?」というご質問です。

長谷川:どれぐらいの差になるかは把握しきれていない部分があるため、お答えできません。ただし、DDRよりもHBMのほうが層数が多いため、時間がかかるのではないかと思っています。

質疑応答:中期経営計画について

戸田:「中期経営計画について、HBM向け新製品の単価などを考慮すると、営業利益150億円はかなり保守的に見えます。キャパの目処が立ちしだい再度変更する考えはあるのでしょうか?」というご質問です。

長谷川:中計は発表前から組み立てており、市場にあわせて見直すことはあると思います。不確定要素も非常に多いため、必ずしも右肩上がりとはいきません。

今、市場の予測をもとにしつつ、裏付けを取るためにお客さまが今後の計画としてどのような未来予想図を持っているのかも聞きながら組み立てています。必要であれば見直すと思いますが、今のところはこの数字でスタートしています。

質疑応答:ノンメモリ向けのプローブカード事業について

戸田:「ノンメモリ向けのプローブカード事業が中計期間内に実を結ぶためには、現状で十分でしょうか? 中計最終年度はメモリ向けだけで到達しかねないとの見方も耳にしますが、どのようにお考えでしょうか?」というご質問です。

長谷川:ノンメモリ向けのプローブカードに関しても自分にとってはかわいい子どものようなものですので、もちろん応援していきたいです。今作っている青森の新棟では、ノンメモリ向けのプローブカードも組み立て・製造する計画です。現状はメモリが中心ですが、必要であればノンメモリに対する投資も再度計画し直すと思います。

今まで当社が経験してきたプローブカードは、1品種数枚程度でした。しかし、ある品種に関しては2桁になるケースもあります。どのようなデバイスで花開くかで、かなりの投資が必要になってきたり、あるいは現状でも十分賄えたりします。まだ2024年2月ですので、残り2年の中で再度計画を見直す必要があれば修正したいと思っています。

質疑応答:今期の受注見通しについて

戸田:「今期の受注見通しで、HBM以外のDRAMについてはどのような回復を見込んでいますか? また、現状の引き合い状況について教えてください」というご質問です。

受注の見通しについては開示していないため、数値的にはご回答しかねます。HBMについては、昨年からの需要が今期第1四半期・第2四半期も継続すると思っています。

前期第4四半期でいただいた受注の中には、汎用DRAMやモバイルなど、長い納期のものもけっこうあります。第1四半期・第2四半期については、前期第3四半期および第4四半期をピークに非常に高い水準の受注が続いています。ただし、HBM以外は少しずつ縮小していく見込みです。

質疑応答:HBM向けのプローブカードの価格について

戸田:「HBM向けのプローブカードについて、3eと4で値段が変わることはあるのでしょうか?」というご質問です。

こちらは、技術難易度とプローブカードを搭載するピン数により単価が変わることはあると思います。

質疑応答:リソースやテストソケットについて

戸田:「ノンメモリ向けのプローブカードの顧客評価、採用に向けてのリソースの過不足、テストソケットについての考えを教えてください」というご質問です。

長谷川:リソースは今のところ足りていると思いますが、事業が広がっていくと足りなくなっていくだろうと思っています。実際に募集をかけており、対応できる技術者は積極的に採用していきたいです。

テストソケットに関しては、「J-Contacts」という製品が中心で、周波数帯の高いものが相変わらず人気です。あまり大きく爆発してはいませんが、台湾に事務所を構えるなど、いろいろ試行錯誤しながら拡販活動をしていきたいと思っています。

売上はなかなか大きく伸びていませんが、プローブカード事業部からTE事業部に移ったというだけで、テストソケット部にいたメンバーは事業部の中心的な存在になります。そのためメンバーの意識が高くなっている状態で、良い追い風に乗って拡販につなげていければと思っています。

質疑応答:需要への対応について

戸田:「キャパシティに制約がある中で、現在、御社は顧客からの需要にすべて応えられている状況でしょうか? 他社に注文が流れている部分もあると認識していますか?」というご質問です。

長谷川:注文が流れているかどうかは別として、昔からプローブカード業界において、お客さまは2ベンダー制を望む傾向にあります。したがって、当社も最初から2ベンダーを想定して取り組んでいます。

そのため、HBMのラインに関しては、大きく流れたり新製品をコンペティターに取られたりすることはないと考えています。一部で我々がファーストベンダーになっていないメーカーもありますが、そちら以外はしっかりと今の地位を維持できていると考えています。

そのような中で、どのような製品がコンペティターに流れたのかをしっかり調査しながら粛々と取り組んでいます。今のところ、次のタイプのHBMやDDRシリーズのDRAMなどは流れていないという認識です。

質疑応答:SKハイニックスとのビジネスについて

戸田:「SKハイニックスとのビジネスは増えていますか?」というご質問です。

長谷川:減ってはいません。むしろ増やしたい方向で、彼らもキャパシティに困っているのではないかと思っているため、当社に流れてくる可能性を期待しています。

新着ログ

「電気機器」のログ