出光興産、23年度業績予想を上方修正 25年度のROE目標引上げと共に160円へ増配・自己株式取得・株式分割などを公表

2024年3月期第2四半期決算説明

木藤俊一氏:お忙しい中お集まりいただき、誠にありがとうございます。本日は、2023年度第2四半期決算ならびに年度業績見通しの修正を発表します。

みなさまには日頃から当社の経営に対して、さまざまご理解・ご支援を賜っていますことを、厚く御礼を申し上げたいと思います。誠にありがとうございます。決算内容の説明に先立ち、私からご挨拶をさせていただきます。

世界経済の面から上期を振り返ると、サービス分野を中心としたコロナ禍からの需要回復が景気を下支えしつつも、不動産を中心に低迷している中国経済や、先進国での物価上昇に伴う金利・金融引き締めの影響等もあり、世界経済は総じて回復ペースが鈍化傾向にあります。

また、ウクライナ紛争は、残念ながら長期化が必至となっている状況で、西側諸国と中露の対立が鮮明になっています。加えて、新たな価値観を持ったグローバルサウス勢力が新たなポジションを確立しつつあります。さらに、10月にはパレスチナにおいて、イスラエルとハマスによる紛争が勃発しました。米国をはじめ各国のスタンスも異なり、利害が複雑に絡み合っており、残念ながら、解決に向けての目処が立っていない状況だと思います。

このような状況を踏まえますと、不透明で混沌とした情勢が続くものと感じざるを得ません。

国内の状況に目を転じますと、経済活動の正常化により外食や旅行などのサービス消費を中心に、景気は緩やかに回復しています。日米金融政策のスタンスの違いを背景に円安が進み、物価高が続いていますが、2024年にかけて、「賃金と物価の好循環」という構図がうまく成り立つか否か、日本経済にとっても、非常に重要な転機を迎えていると捉えています。

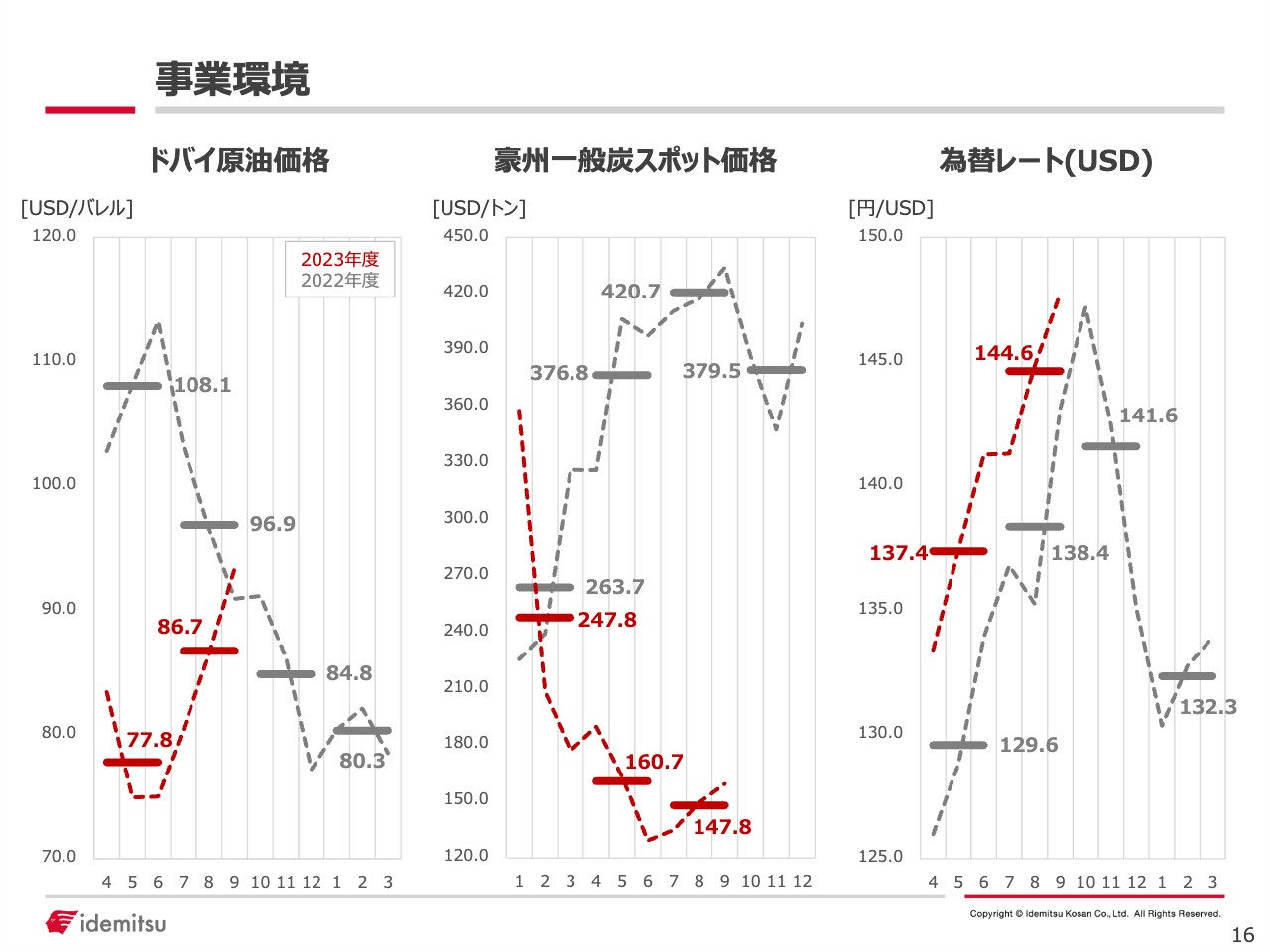

原油価格については、昨年のウクライナ危機により100ドルを超える水準からは低下したものの、サウジアラビアとロシアがそれぞれ追加の自主減産や輸出量の削減を年末まで継続することを表明しています。こうしたことが下支えになり、ドバイ原油は80ドルから90ドルのレンジで推移しています。

これらの供給要因に加えて、円安の進行による円ベースでの原油高が継続しています。イスラエル・ハマスの紛争の動向次第では、さらに上昇するリスクも想定しておかなければなりません。

このような環境の中で、政府は燃料油事業への激変緩和措置を2024年4月末まで延長すると決定しました。当社としては、この状況が早く緩和され、正常な状態に戻ることを願いますが、この措置に対しては、これまで通り政府からの補助金分を全額卸価格に反映させる姿勢に変わりはありません。

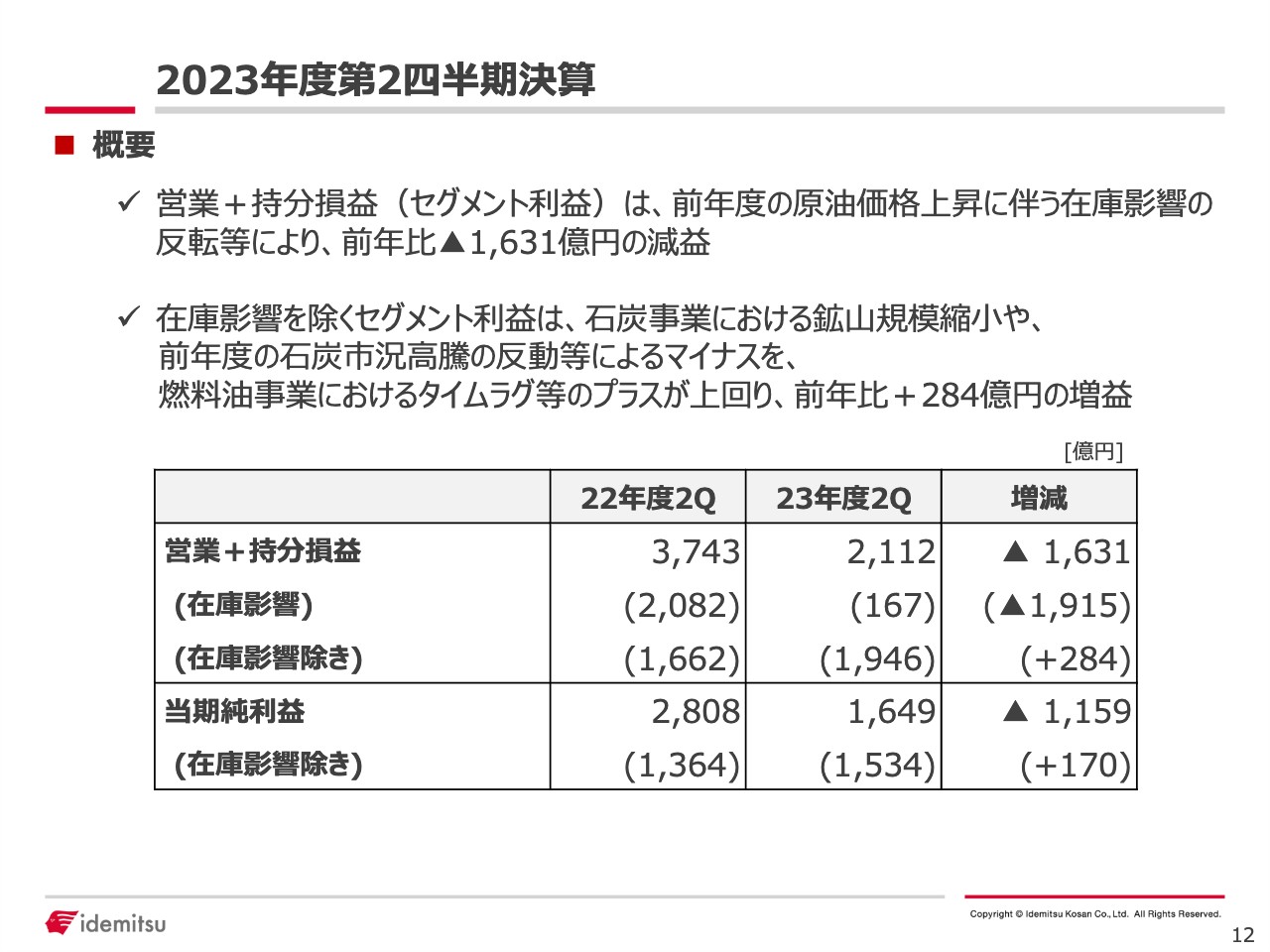

次に、2023年度第2四半期決算および年度業績予想について、簡単に触れます。2023年度第2四半期決算は、ウクライナ危機を受けた前年の資源価格高騰に伴う在庫影響や、好業績だった資源事業の反転等により、各段階利益は前年比減益となりましたが、在庫影響を除くと、燃料油セグメントにおけるタイムラグの影響等により、前年比増益となりました。

2023年度の業績予想については、第2四半期以降、製油所の稼働が極めて安定して推移していることに加え、引き続き堅調な輸出マージンを見込むことなどから、上方修正致しました。

具体的な数値については、この後、副社長の酒井からご説明しますが、新しい中期経営計画の初年度として、収益面では順調な滑り出しだと考えています。

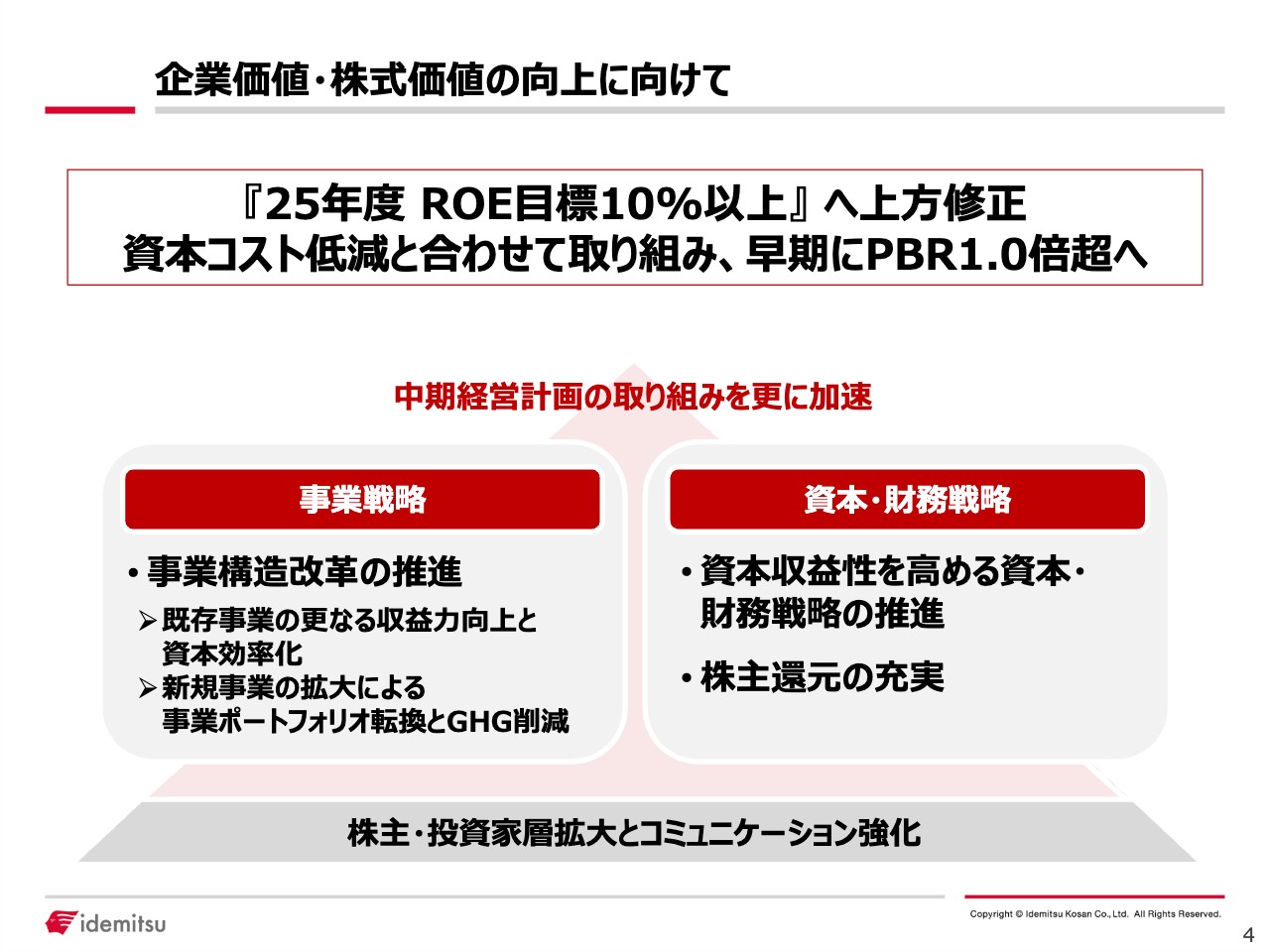

次に、東京証券取引所から要請のありました、「資本コストや株価を意識した経営の実現に向けた対応」を踏まえた、当社の企業価値・株式価値向上に向けた考え方についてご説明します。

2023年度から新たな中期経営計画が始まりました。基本方針として、2030年に向けて事業構造改革を実現しながら、資本効率の改善を追求することを掲げています。この基本方針は、東京証券取引所の要請に方向性として合致していることを確認し、5月の過年度決算公表の際にご説明しました。

一方で、PBRの1倍割れという課題に対して、取り組みのスピード感や財務目標について十分かどうか、様々な検討・議論を行ってまいりました。

この結果、中期経営計画における収益計画に対する進捗や当社の資本コストの状況を勘案すると、より高い資本収益性を目指すべきであり、これを踏まえROEの目標と株主還元方針の内容を変更する必要があるとの結論に至りました。

ROEに関しては、2025年度の目標を従来の目標であった8パーセントから10パーセント以上へ引き上げることと致しました。また、ROE目標の引き上げと合わせて、株主還元を充実させることと致します。

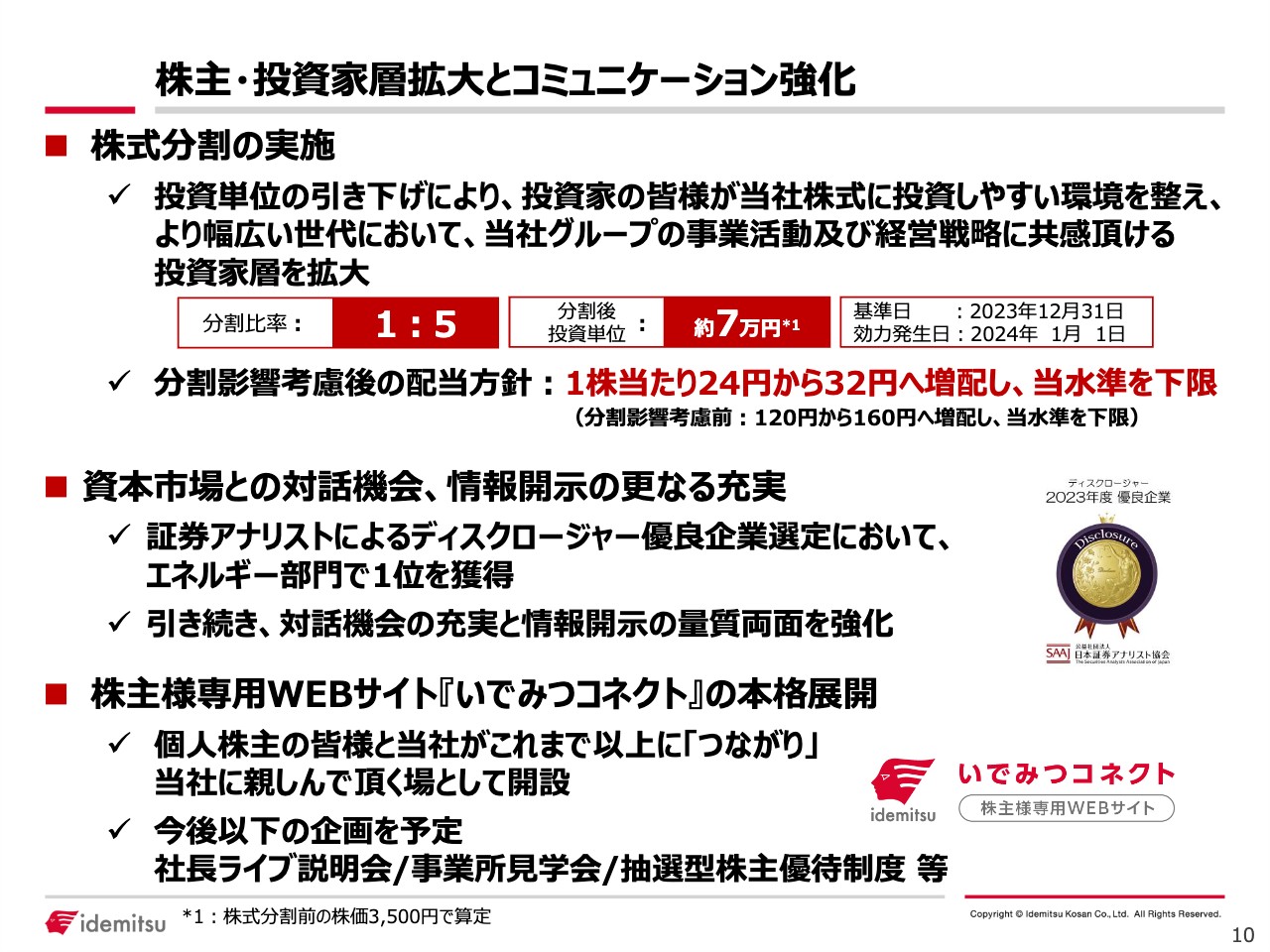

中期経営計画で定めている「3ヶ年累計の在庫影響除き当期利益に対し、総還元性向50パーセント以上の株主還元を実施」するという方針に変更はありませんが、配当について、現行の120円安定配当から160円へ40円増配し、この水準を下限とします。

自己株式取得については、株価水準を意識し、期中においても機動的に実施します。また、新しいNISAの導入を機に、これまで以上に多くの株主のみなさまから、当社グループの事業活動および経営戦略にご理解・ご支援をいただきたいとの考えから、1対5の割合にて株式分割を行うこととしました。

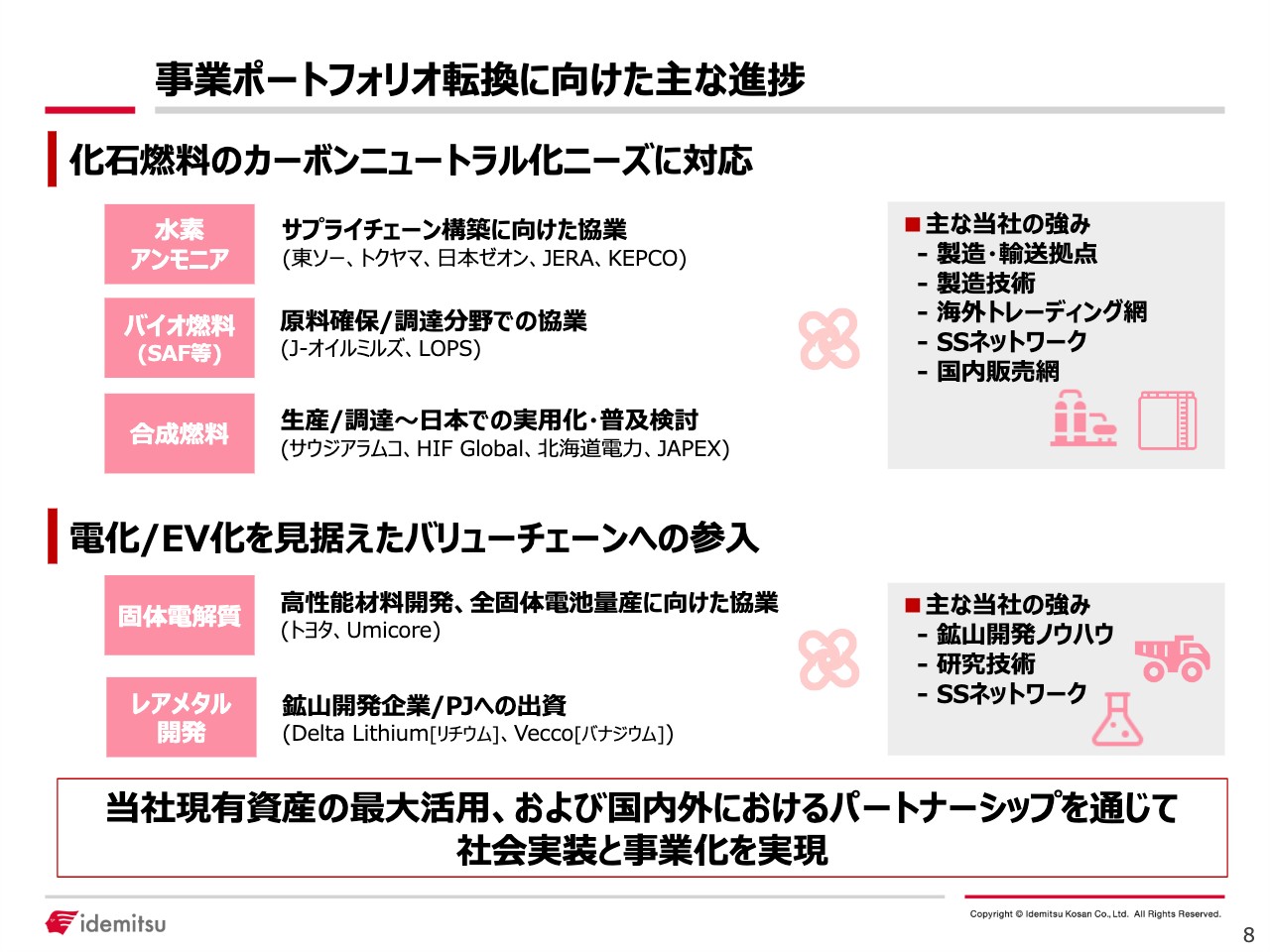

次に、事業構造改革の進捗についてです。水素・アンモニア・SAFなどの一歩先のエネルギーの社会実装を推進し、また、先般トヨタ自動車との協業に至ったリチウム固体電解質の量産化やプラスチックリサイクルなどの、多様な省資源・資源循環ソリューションの事業化に向け着実に進捗しています。

このように事業戦略と財務・資本戦略の両面から中期経営計画の取り組みを更に加速させ、PBR1倍超えを目指します。

最後になりますが、2023年はオイルショックから50年目の節目の年です。歴史を振り返りますと、オイルショックは、当社にとって、石油代替エネルギーの必要性や、石油の付加価値をいかにあげて使用していくかを考える契機となりました。

結果として、様々なエネルギーや素材の研究が生まれ、今日の当社の多様な事業ポートフォリオにつながっています。

そして、現在は、2050年のカーボンニュートラル時代への転換期です。持続可能な社会の実現に向け、当社としても必要とされるエネルギーと素材・サービスの実装を推進し、様々な新しい事業へのチャレンジを進めることになります。道のりは決して平坦なものではありませんが、2050年においてエネルギーとカーボンニュートラルソリューションのメインプレイヤーとなるべく、中期経営計画の取り組みを加速させてまいる所存ですので、引き続き当社活動へのご理解・ご支援をいただけますようお願いします。以上をもちまして私からのご挨拶とします。ありがとうございました。

続いて酒井より、2023年度第2四半期決算についてご説明します。

企業価値・株式価値の向上に向けて

酒井則明氏:本日はありがとうございます。まずは、企業価値、株式価値向上についてご説明します。

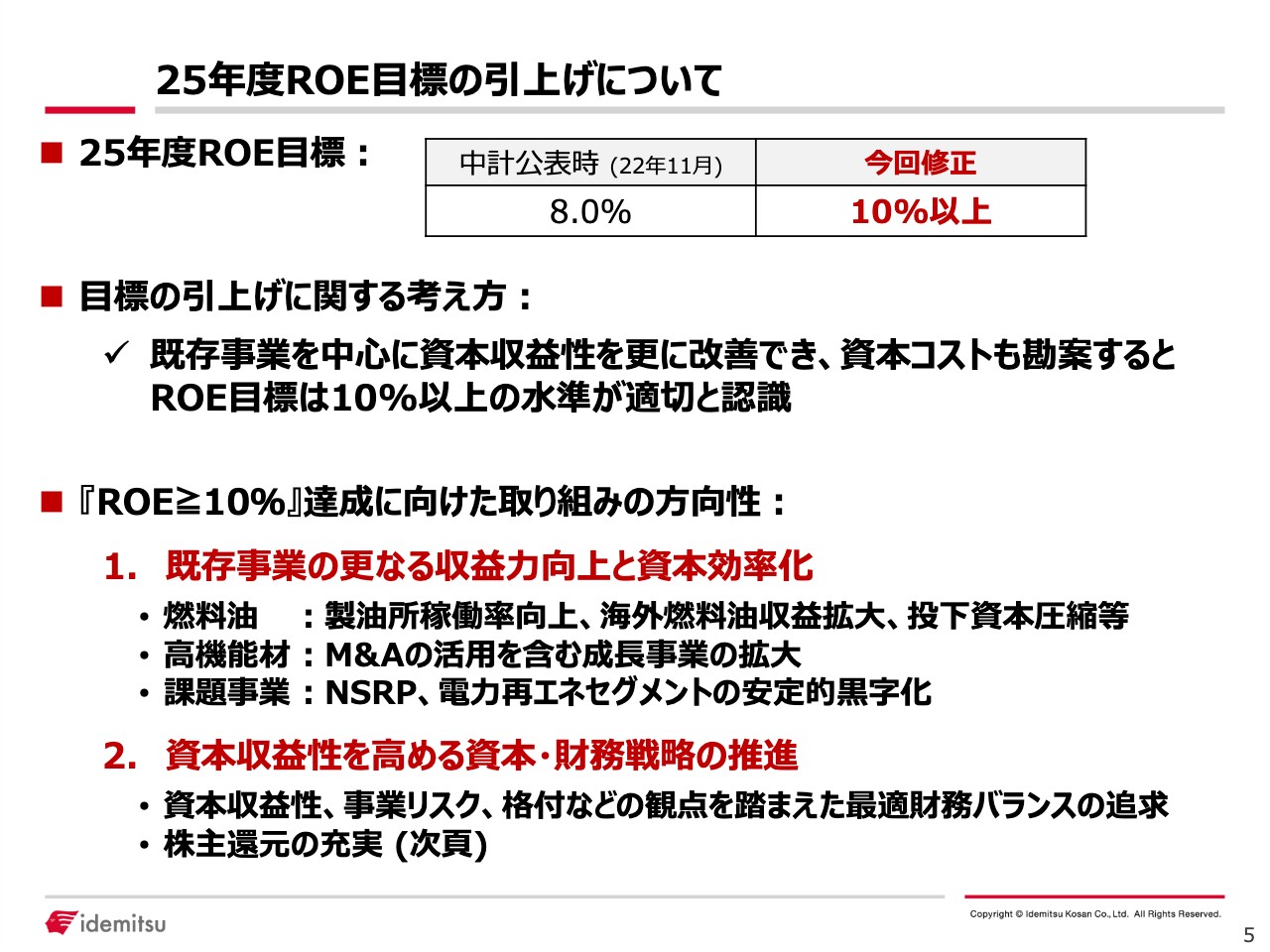

25年度ROE目標の引上げについて

ROEの新たな目標は、10パーセント以上となります。既存事業において収益と資本効率をさらに高める取り組みを行っていきます。

そして、NSRPの経営改善や電力・再生可能エネルギーセグメントの安定的黒字化といった経営課題にもしっかりと取り組んでいきます。また、財務バランスを考えながら、株主還元についても、さらに充実させていくことに取り組んでいきます。

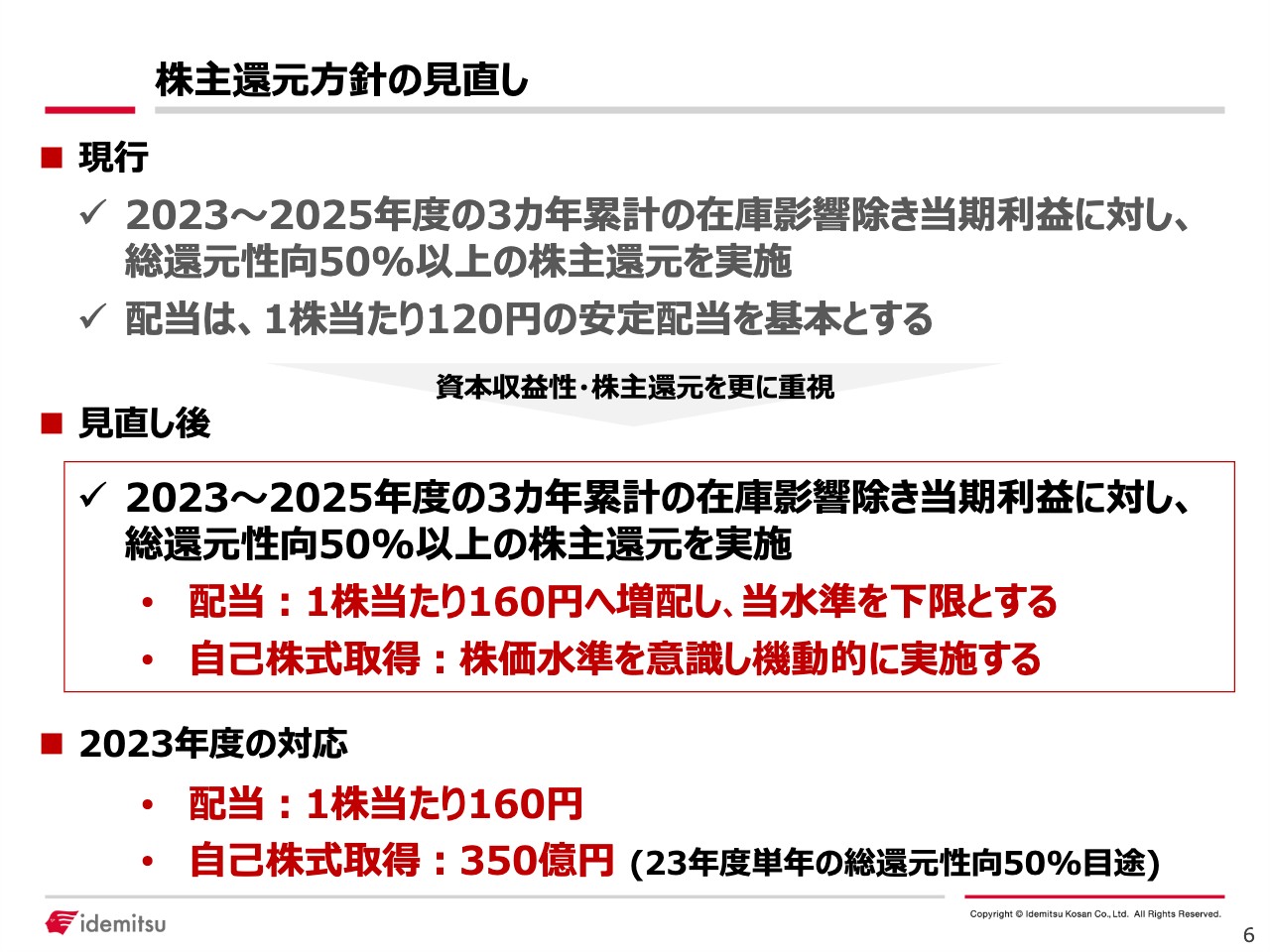

株主還元方針の見直し

株主還元方針についてです。記載のとおり、現行の1株当たり120円の安定配当から、160円へ増配し、この水準を下限とする考えです。併せて、自己株取得も、より機動的に実施します。

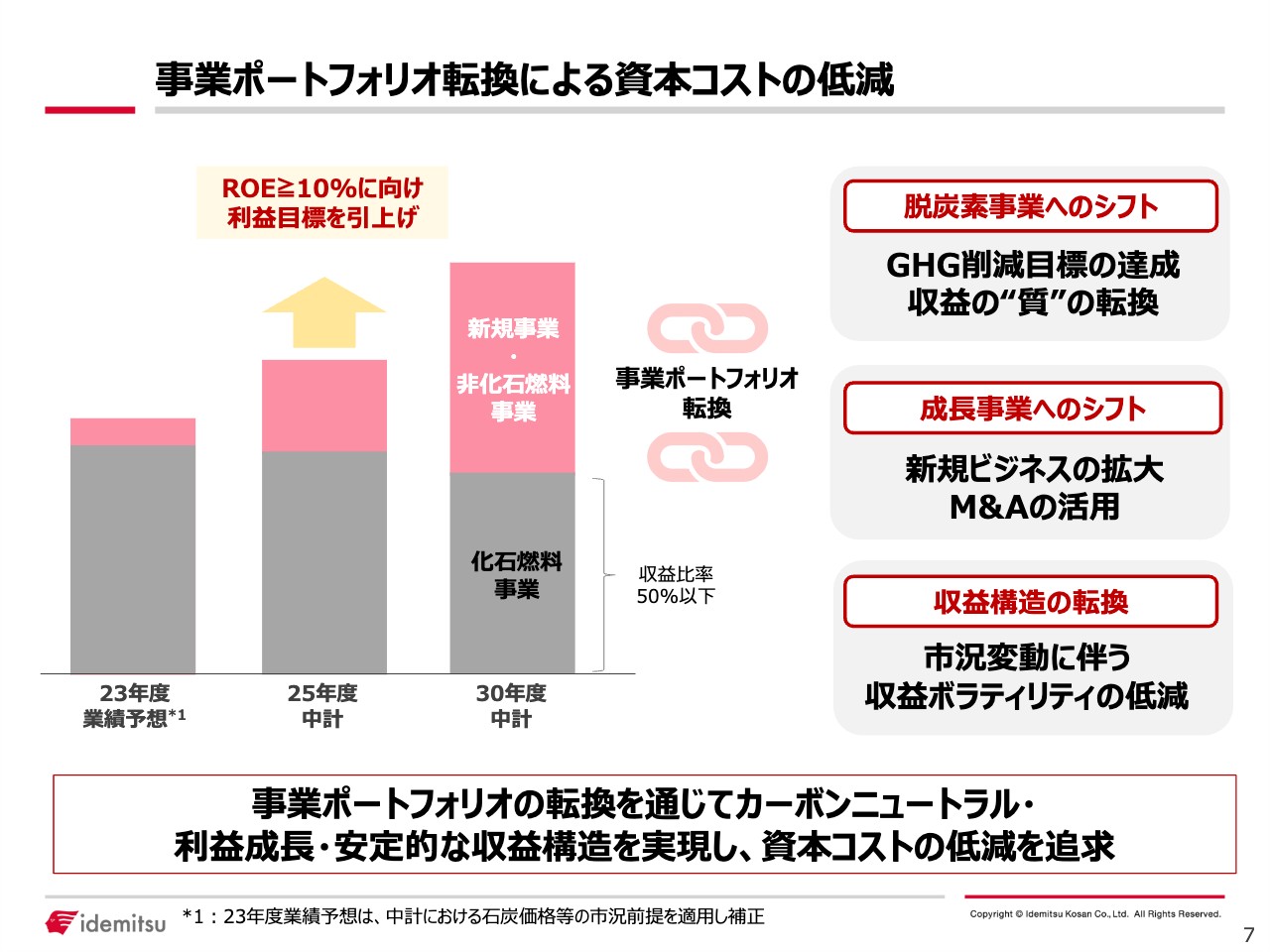

事業ポートフォリオ転換による資本コストの低減

「事業ポートフォリオ転換による資本コストの低減」とありますが、事業ポートフォリオの転換により、利益成長をしっかり図り、安定的な収益構造を実現し、資本コストの低減、すなわちPERの向上にしっかりとつなげていきたいと考えています。

事業ポートフォリオ転換に向けた主な進捗

事業ポートフォリオ転換に向けてすでに動き始めている取り組みについて、パートナーの企業名も合わせて、こちらでご紹介しています。

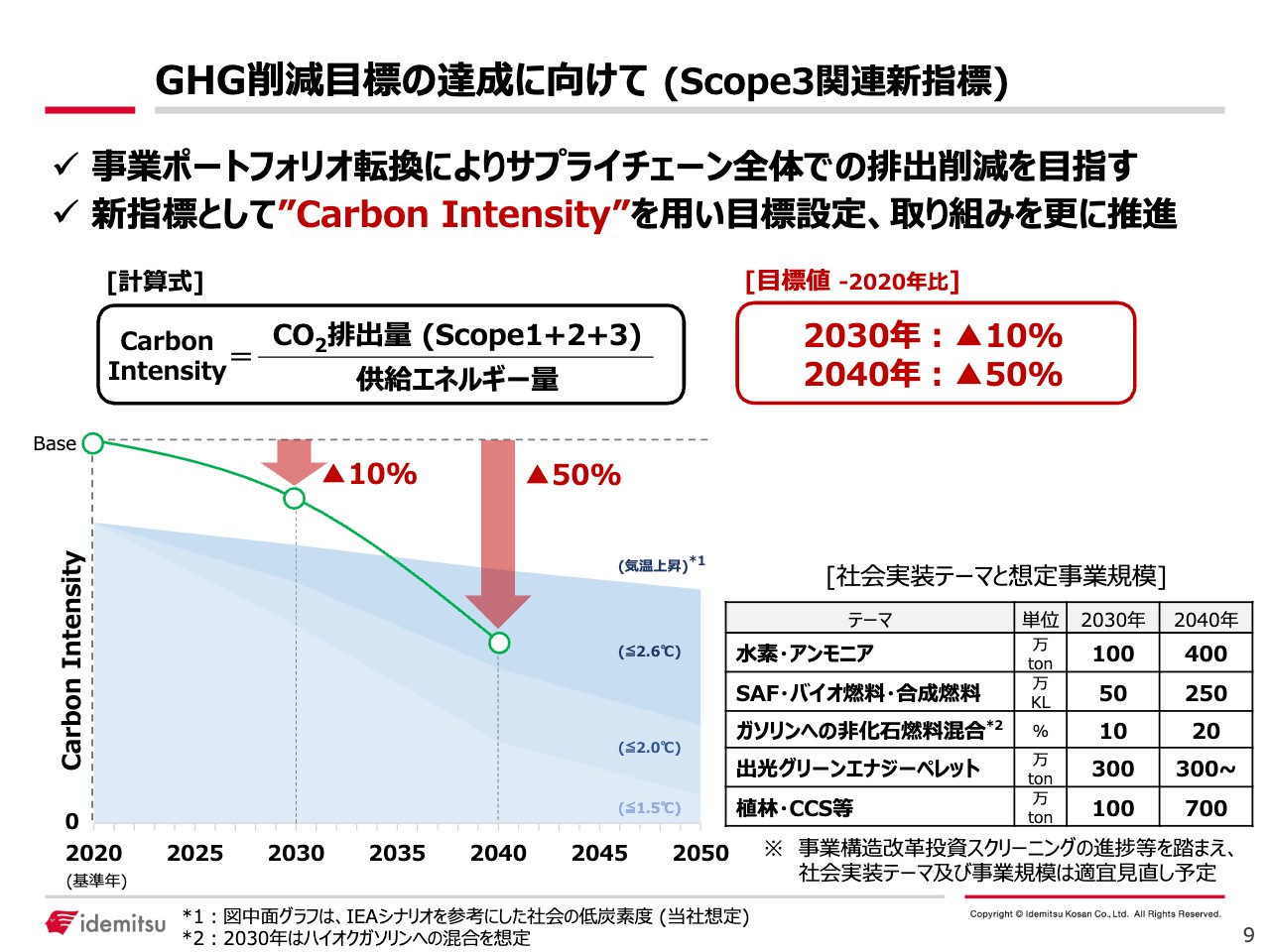

GHG削減目標の達成に向けて (Scope3関連新指標)

Scope3を含めたGHG削減目標について、新たな指標をご紹介します。各テーマ、そして事業規模は、今後の環境変化を見据えながら必要に応じて見直してまいります。

株主・投資家層拡大とコミュニケーション強化

株主・投資家のみなさまとのコミュニケーション強化に関する取り組みをご説明します。より幅広い世代のみなさまに当社の株主になっていただきたいという思いから、今回、株式分割を決定しました。分割比率は1対5です。

また、この度初めてディスクロージャー優良企業選定においてアナリストのみなさまに高く評価していただき、大変光栄に思います。誠にありがとうございます。

今後も株主・投資家のみなさまとのコミュニケーションに、しっかりと取り組んでいきます。引き続きよろしくお願いします。

そして、個人株主のみなさまに対して2023年にスタートした株主専用サイト「いでみつコネクト」も、今後本格的に運用・展開していきます。

2023年度第2四半期決算

第2四半期決算の中身についてご説明します。

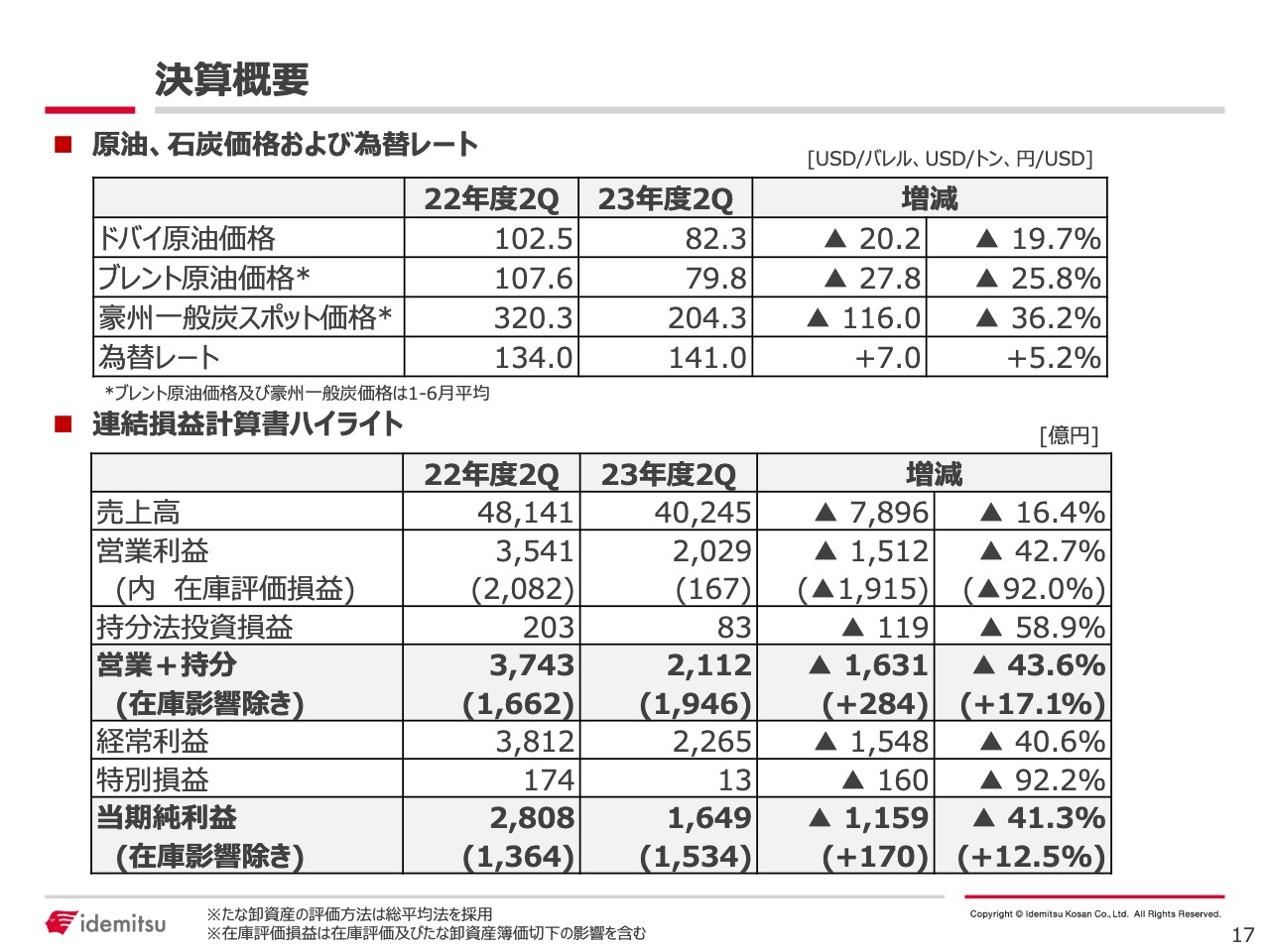

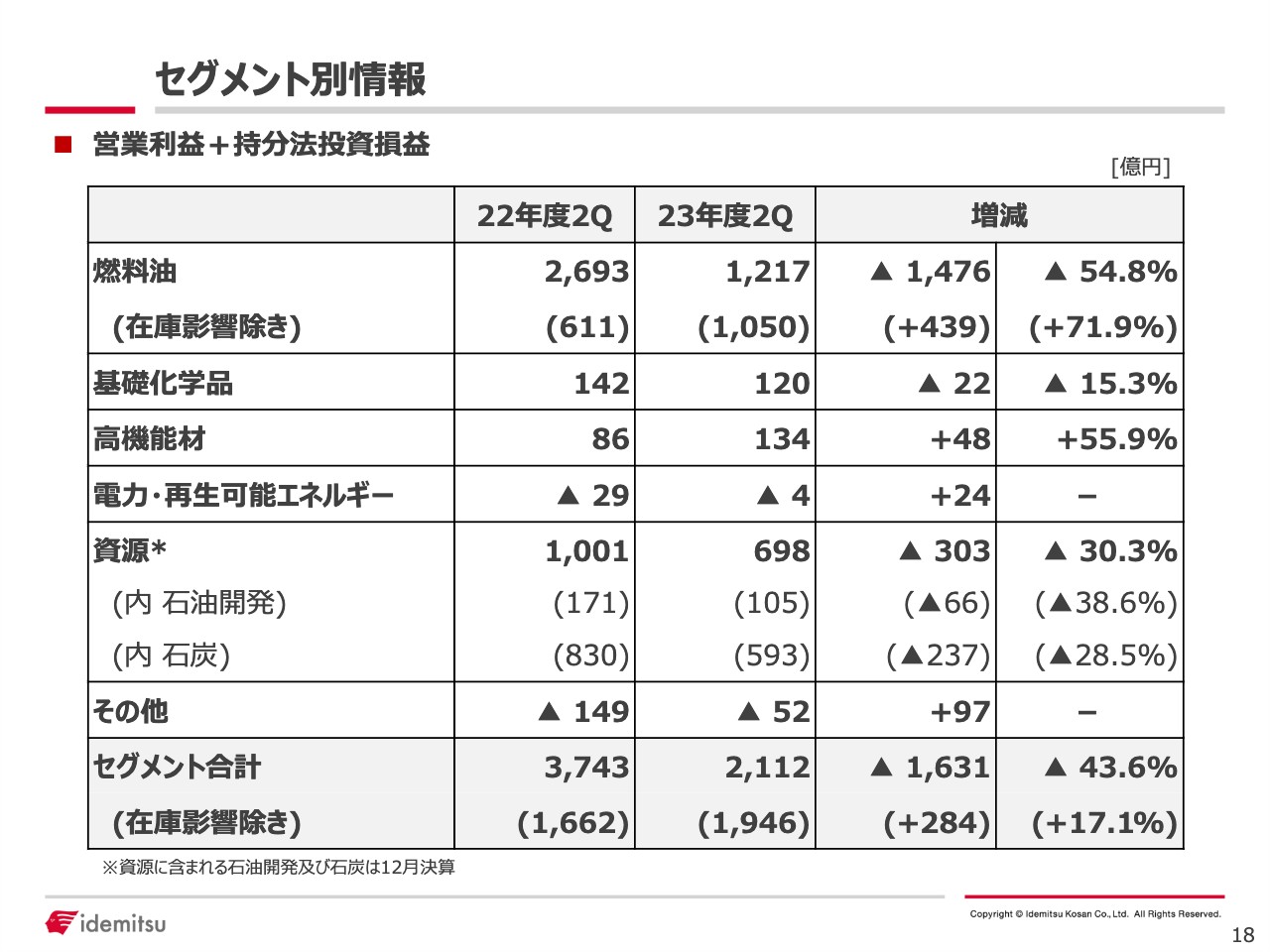

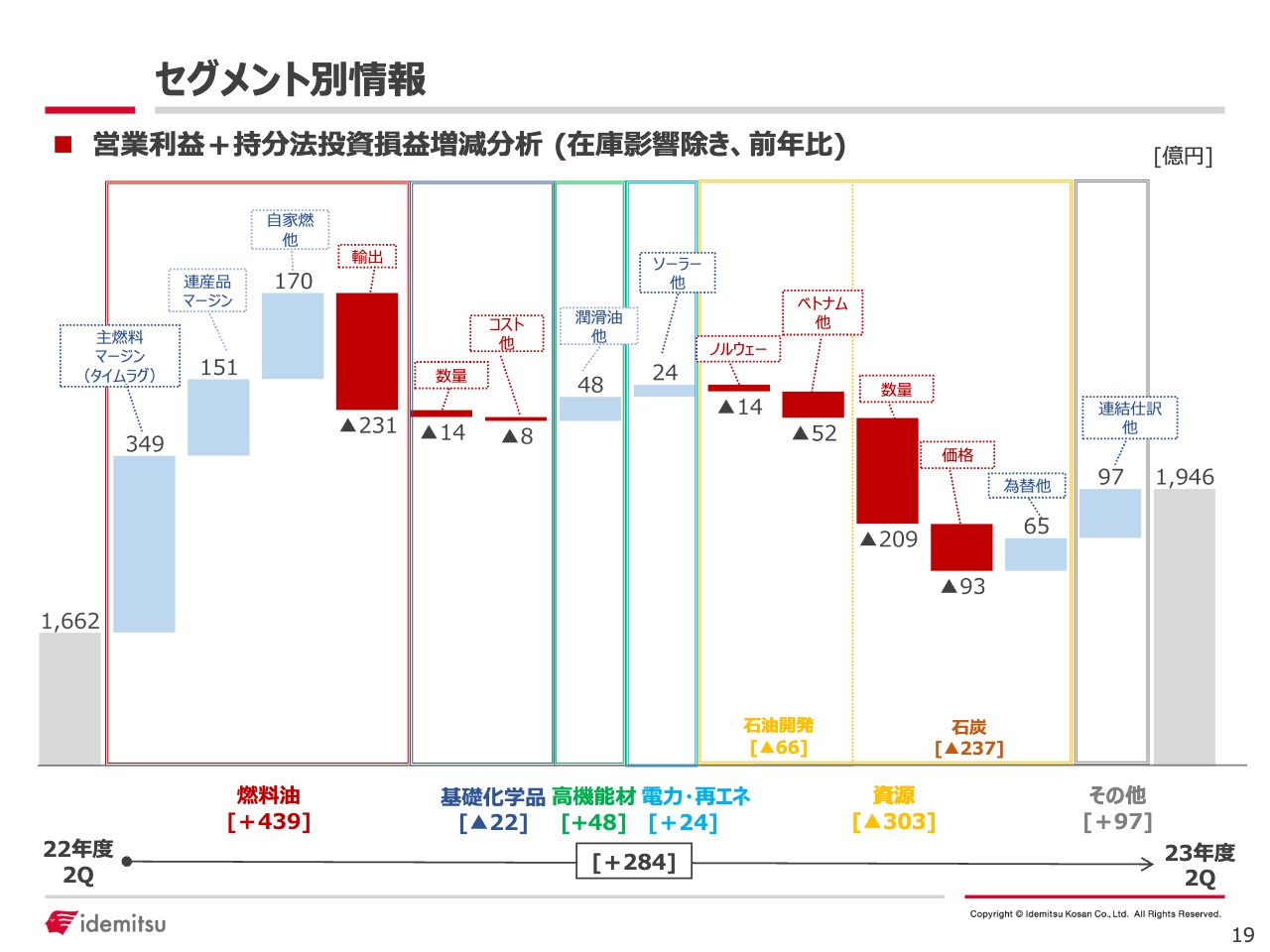

営業プラス持分損益は前年度の在庫影響の反転等があり、マイナス1,631億円という大幅な減益となりましたが、在庫影響を除くと、前年対比ではプラス284億円となりました。

在庫影響を除いた部分に関しては、後ほどセグメント別の表でご紹介しますが、石炭事業におけるマイナスを燃料油事業がカバーをするかたちになりました。

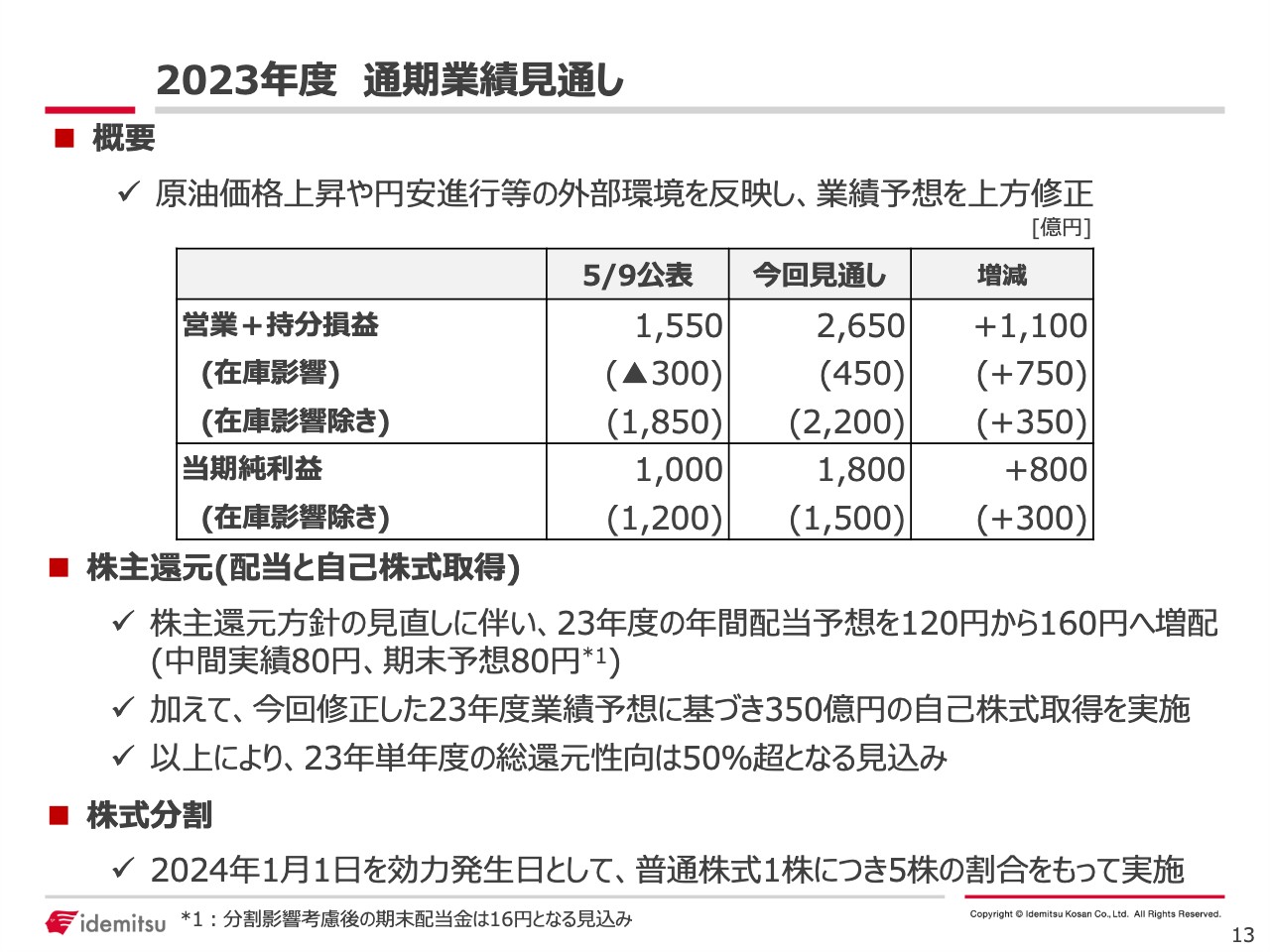

2023年度 通期業績見通し

通期の業績見通しをご説明します。

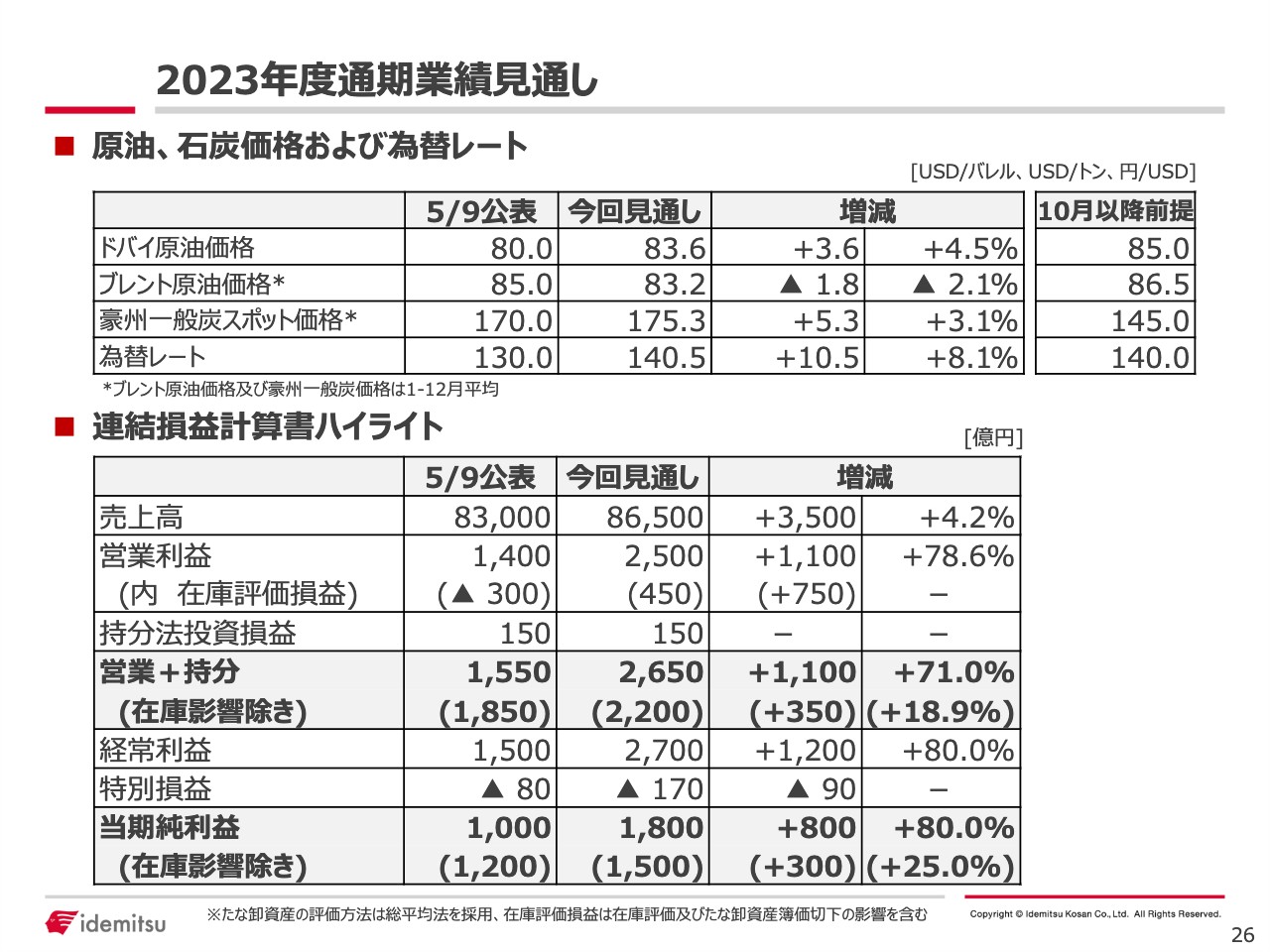

通期は営業プラス持分損益で、前回公表対比プラス1,100億円となりました。在庫影響除きでプラス350億円です。当期利益も同じく前回公表対比でプラス800億円、在庫除きでプラス300億円となりました。原油価格の上昇や為替の変動・影響といった外部環境を反映して、年度の予想を上方修正しています。

株主還元は先ほどご説明したとおりで、120円から160円への増配となります。加えて、今回は業績予想の上方修正に合わせて350億円の自己株取得を実施します。

これにより、2023年度の総還元性向は50パーセント超となる見通しです。株式分割の効力発生日は2024年1月1日、分割比率は1対5の割合で実施します。

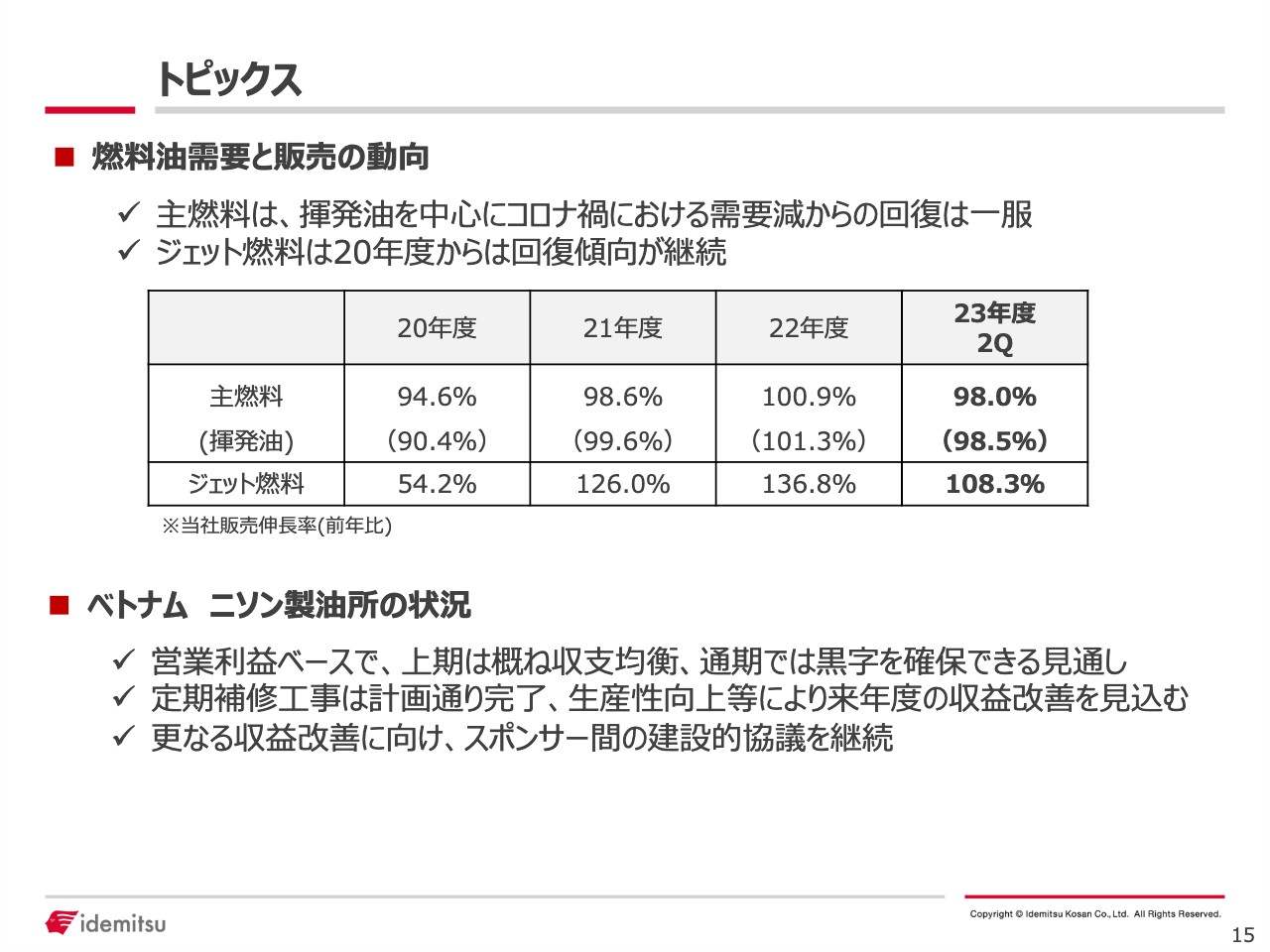

トピックス

トピックスとして、燃料の販売とニソン製油所の状況をお話しします。燃料については、スライドの数字のとおりです。主燃料について、しばらくの間、新型コロナウイルスからの回復を数字が示していましたが、ここにきて傾向が一服しました。

第2四半期の主燃料は、前年対比で98パーセントとなった一方で、ジェット燃料は引き続き前年を上回る数字で推移しています。

ベトナムのニソン製油所の状況は記載のとおり、営業利益ベースでは、上期はおおむね収支均衡、通期では黒字を確保できる見通しです。

先ほど木藤の話にもありましたが、定期補修工事も予定どおり完了して、2024年度は特に生産性向上による収益改善に期待しています。また、スポンサー間の協議も引き続き継続中です。

事業環境

3種類の事業環境のグラフをご用意しました。ご参考にしていただければと思います。

決算概要

第2四半期の決算概要です。上段に原油・石炭価格、為替レートの実績を載せています。これを受けて、下段が連結の損益計算書です。

先ほどハイライトでお話ししたように、営業プラス持分、また当期利益は、表に記載の数字になります。セグメント別、各セグメントのポイントについてはこの後ご説明します。

セグメント別情報

セグメント別情報です。ハイライトでご説明したとおりです。石炭事業での減益を燃料油事業がカバーしている構図です。

セグメント別情報

いつものようにチャートをご用意しました。こちらもご参考にしていただければと思います。

セグメント別情報

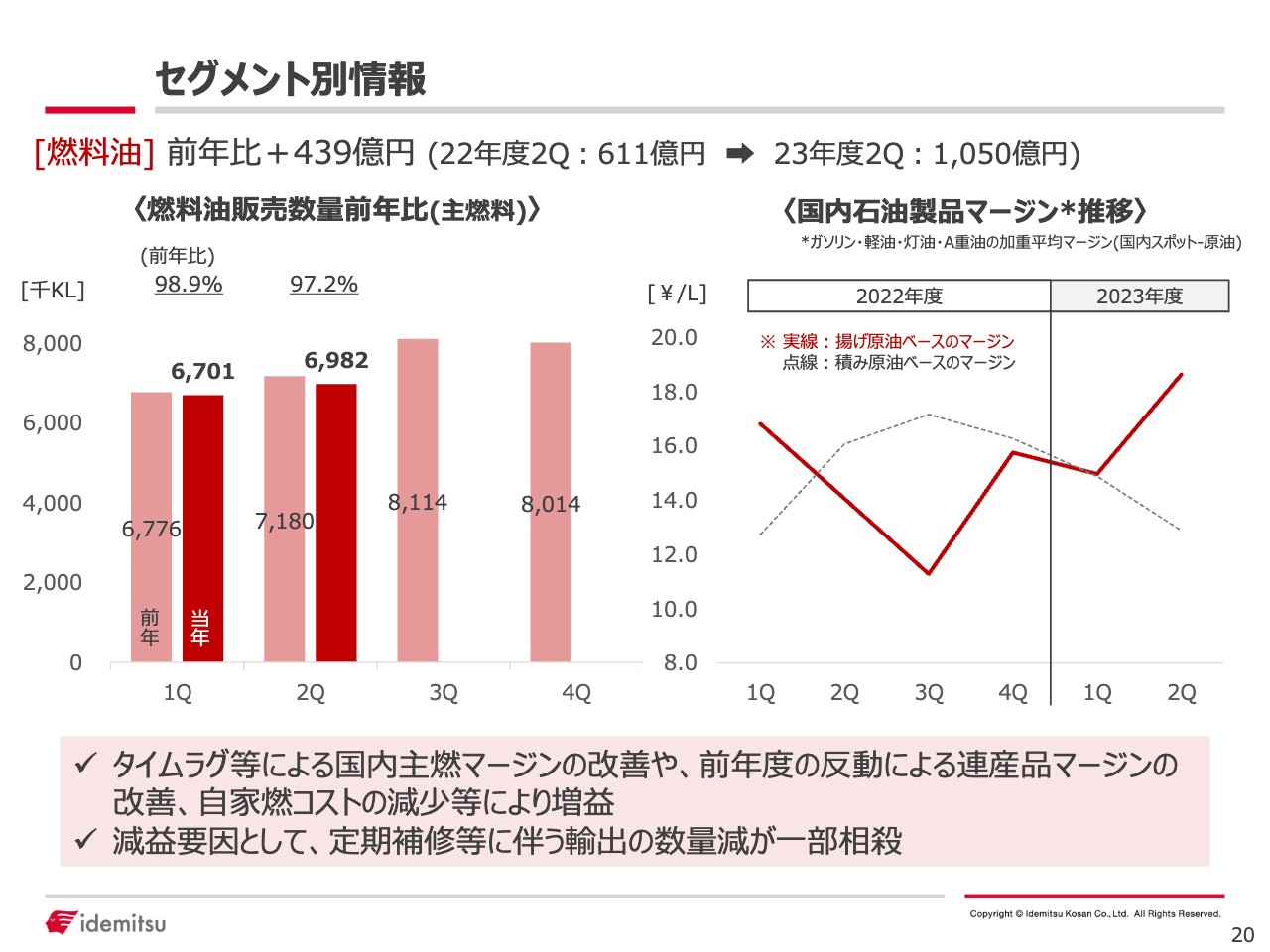

燃料油セグメントについてご説明します。左の棒グラフは主燃料の販売数量です。こちらもハイライトのとおりです。

右のグラフはマージンの推移です。実線が揚げ原油ベースで、これが決算に反映されています。第2四半期を前期と比較すると、マージンはプラス2.4円、リットル当たり2円40銭のプラスです。この中には、内数でタイムラグが含まれており、タイムラグはプラス1.9円です。

燃料油セグメントの前年比プラス439億円の内訳は、大半がマージン要因です。主燃料のマージンが、プラス349億円、連産品のマージンがプラス151億円です。半分程度はナフサです。

また、自家燃コストの減少もプラス要因です。自家燃の影響がプラス161億円、関係会社でプラス69億円です。ジェットの数量が増えて、プラス17億円です。主燃料の数量が減っているため、マイナスの43億円、その他約30億円のマイナスがあります。

そして、もう1つ大きな要因として輸出販売です。輸出は大きくマイナスとなりました。マイナス231億円の多くが数量要因です。数量でマイナス288億円、価格要因でプラス57億円という内訳です。

セグメント別情報

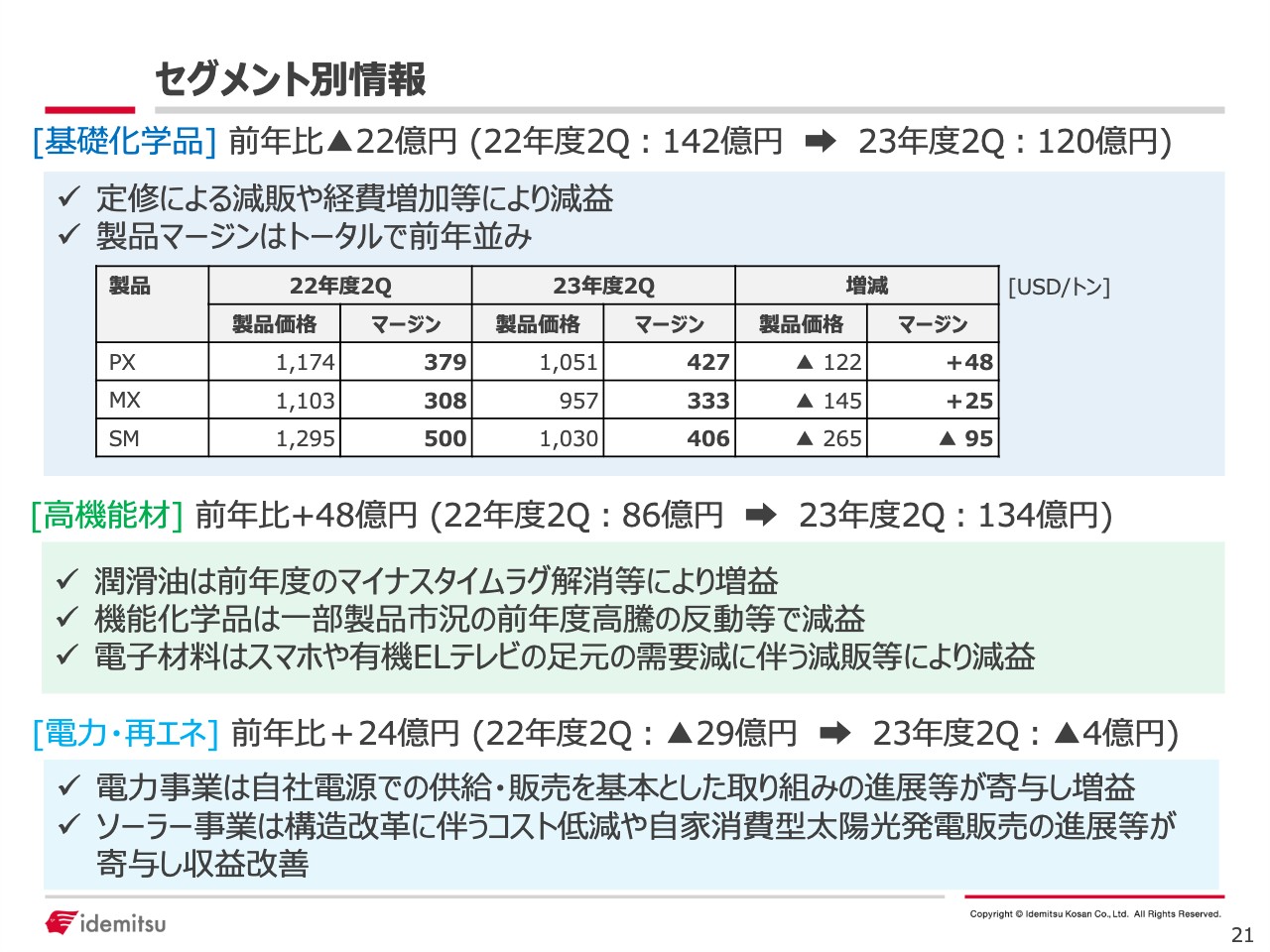

3つのセグメントを掲載しています。この3つとも、傾向としては第1四半期にご説明したものと大きな変化はありません。

基礎化学品については、パラキシレン・ミックスキシレンは依然、需要が堅調で、前年対比でのマージンもプラスです。一方、スチレンモノマーについては、装置の新増設もありマイナスになっています。

マイナス22億円という基礎化学品セグメントの内訳は、数量でマイナス14億円です。製品マージンでは、ほとんど変化はありませんでしたが、プラス2億円です。コスト面がマイナス10億円となっています。

高機能材セグメントも、第1四半期と同じ傾向です。潤滑油が増益で、機能化学品と電子材料は記載の内容により減益となりました。電力・再生可能エネルギーセグメントは前年比プラス24億円と、赤字ながら改善が進みました。

電力事業は、立て直しによって黒字化が達成できていますが、ソーラー事業はまだ赤字です。しかし、赤字幅は縮小してきています。

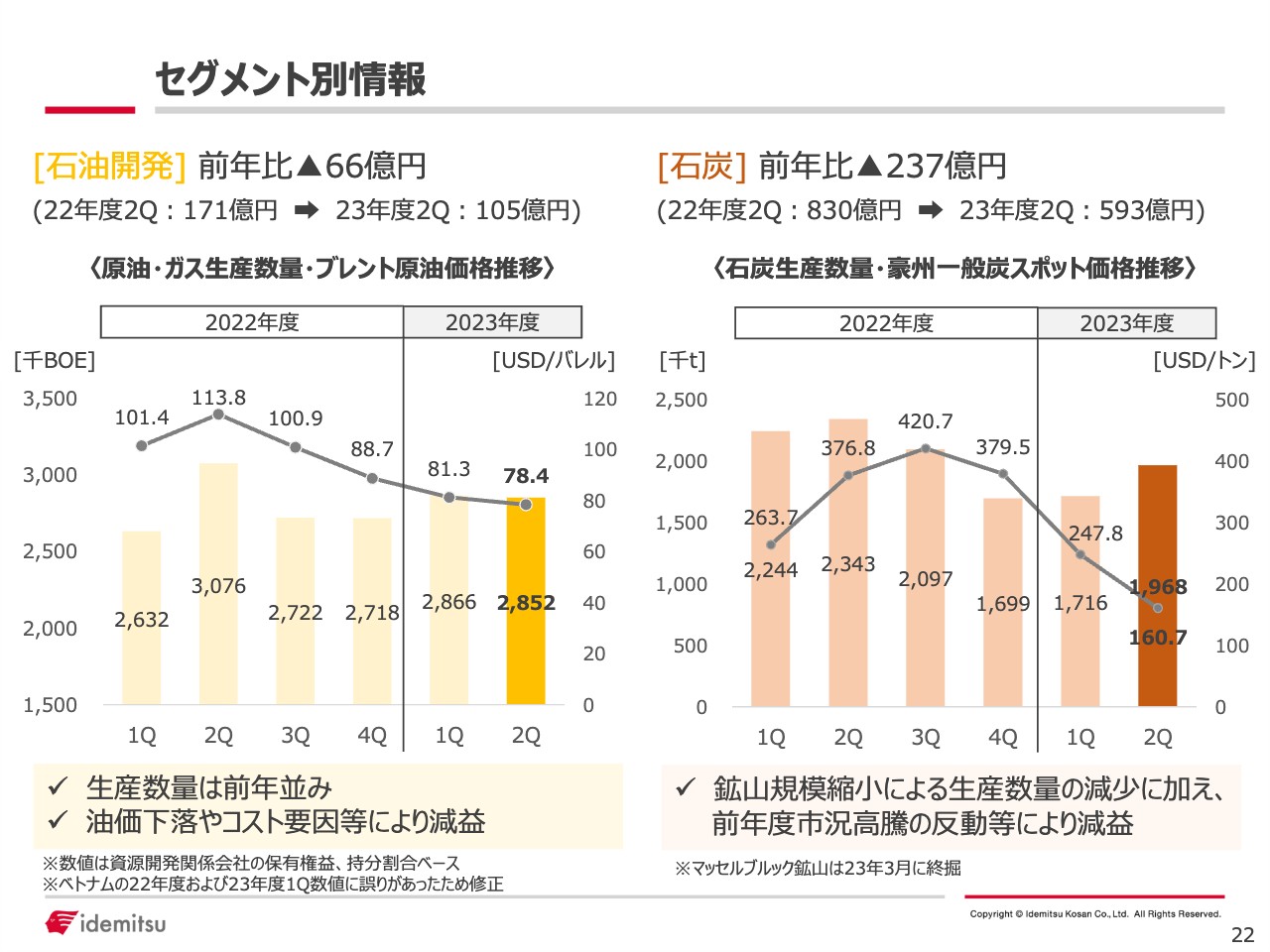

セグメント別情報

資源についてご説明します。スライドの左側には、石油開発について記載しています。開発部門は、前年比マイナス66億円です。

エリアで分けると、ノルウェーは生産量が多少減っていることと、油価の下落によりマイナス14億円となっています。

ベトナムはマイナス52億円と、大きな数字となっています。生産量は若干増えましたが、油価の下落と、前年は権益の再編に伴う特殊要因の影響で一時的な収入があり、その反動で前年比のマイナスとして大きくなっています。

石炭は、数量要因でマイナス209億円、価格要因がマイナス93億円、為替他の要因がプラス65億円となっています。

財務状況

スライドには、バランスシートを掲載しています。9月末の総資産が5兆1,543億円と、前期末比プラス2,889億円となっています。こちらは、主に運転資本の増加です。

純資産は、記載のとおり前期末比プラス1,517億円となっています。財務関係の指標となるネットD/Eレシオ、有利子負債の額、自己資本比率は記載のとおりです。財務状況は、改善が進んでいると考えています。

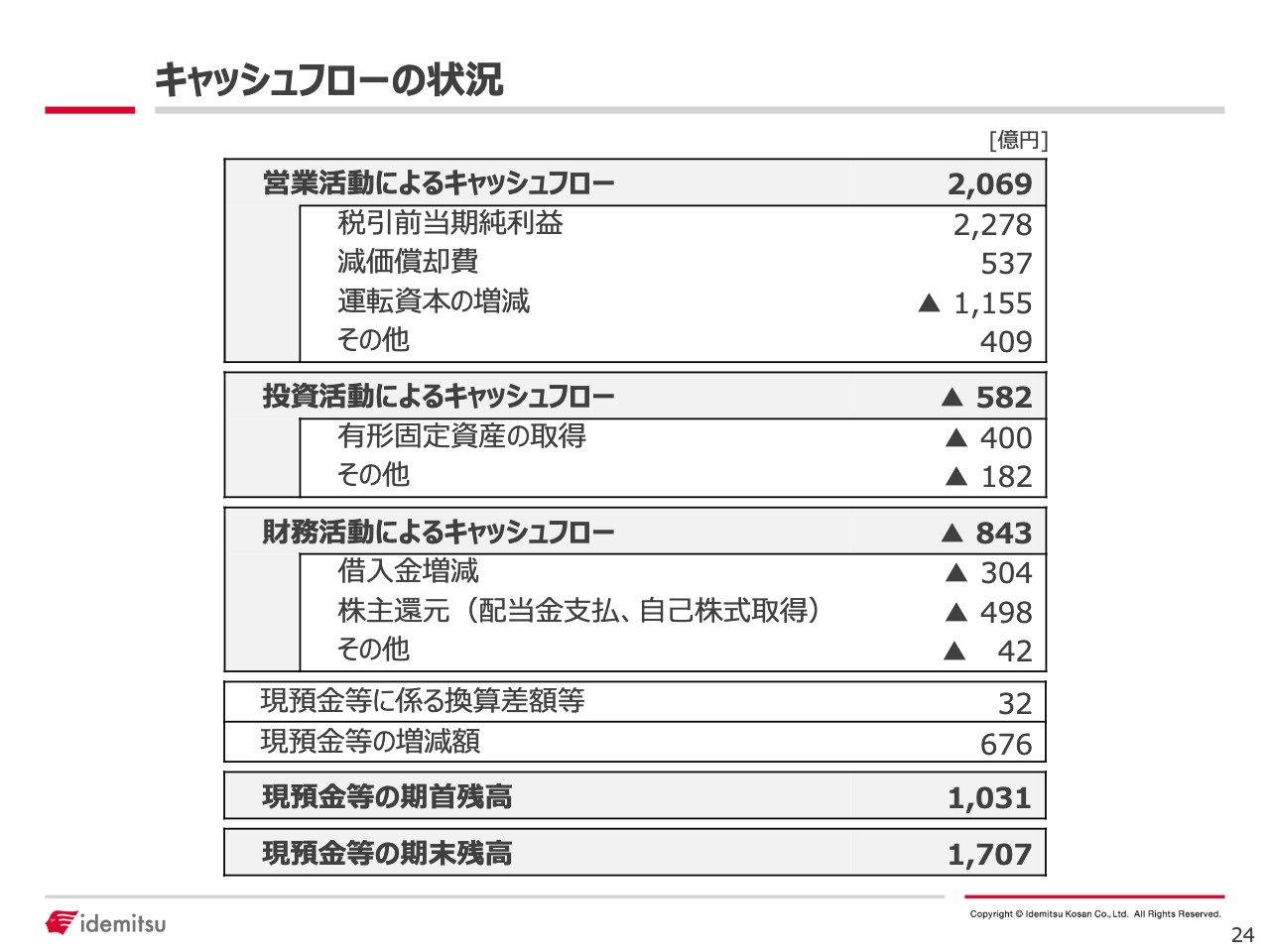

キャッシュフローの状況

キャッシュフローの状況は、参考までにスライドをご覧ください。

2023年度通期業績見通し

2023年度通期業績見通しについてご説明します。今回、業績見通しを上方修正するにあたり、前提をスライド右上に10月以降前提と記載しています。例えばドバイ原油価格は85ドルとなっていますが、こちらは私どもが設定した前提です。こちらを踏まえて、損益計算書に記載しているような見通しとしました。

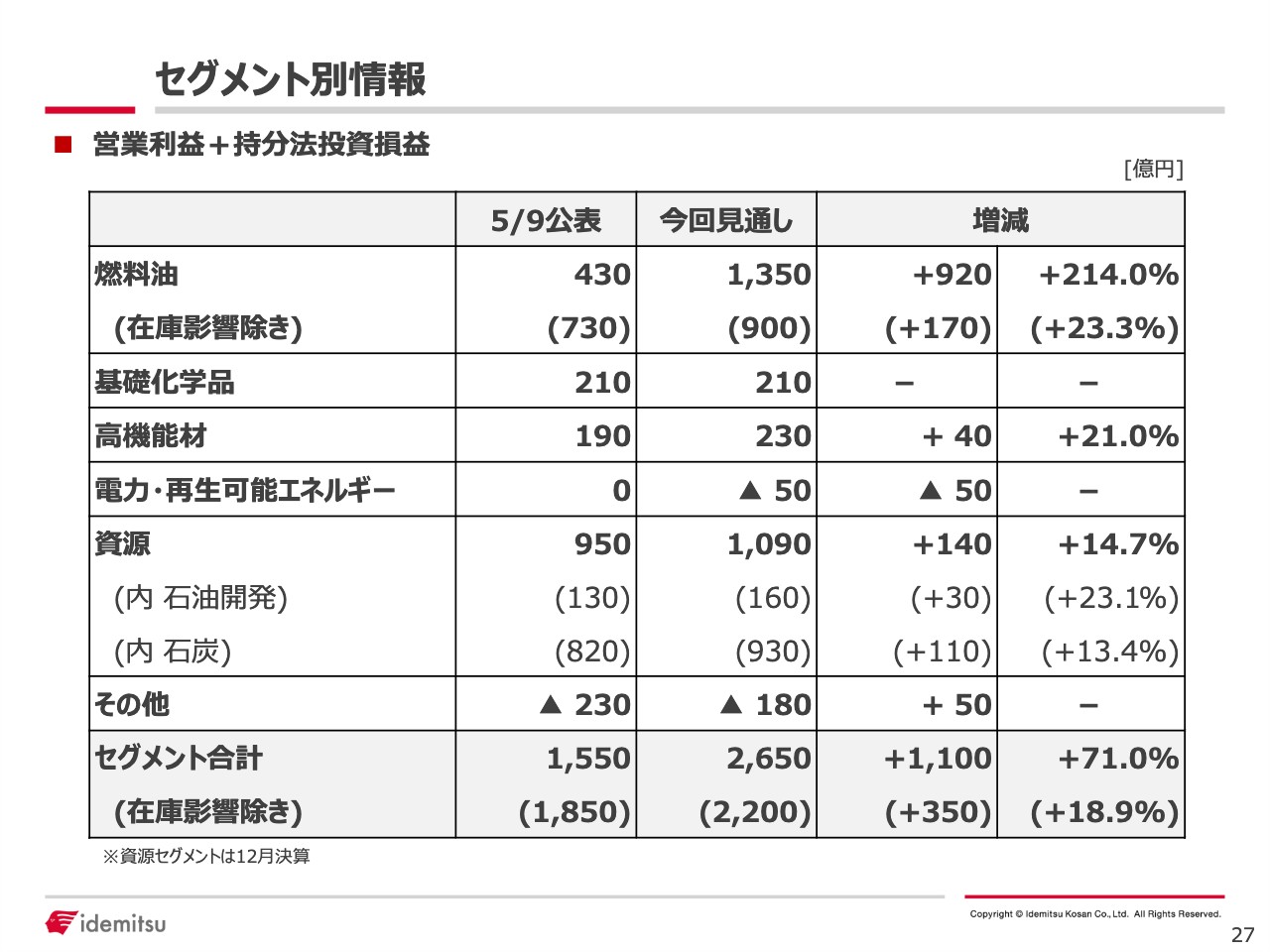

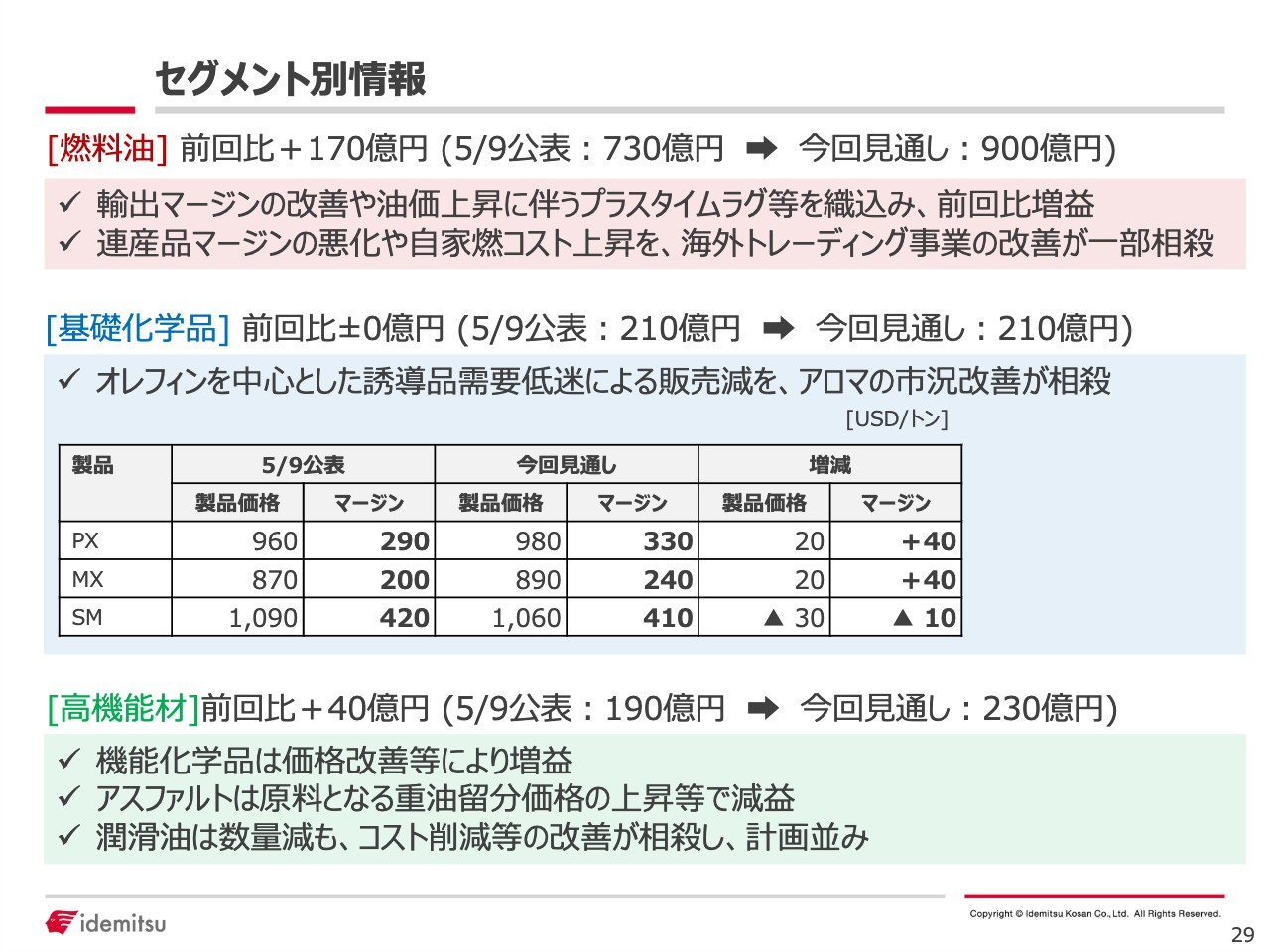

セグメント別情報

セグメント別の内訳は、スライドに記載のとおりです。電力・再生可能エネルギーセグメント以外は、公表時点のセグメント利益を上方修正しています。

セグメント別情報

セグメントごとにポイントをご説明します。燃料油セグメントは、前回比プラス170億円で、内訳はマージンがプラス90億円となっています。こちらは、すべてタイムラグです。連産品はマイナス150億円で、自家燃はマイナス140億円となっています。また、主燃料の数量減でマイナス40億円、調達コストでマイナス30億円となりました。

ジェット数量は公表時よりも上方修正してプラス30億円で、関係会社等がプラス140億円といった内訳になっています。輸出は非常に大きく、公表比プラス270億円です。こちらはほとんどが価格要因だとご理解ください。プラス290億円が価格要因で、数量がマイナス20億円といった内訳です。

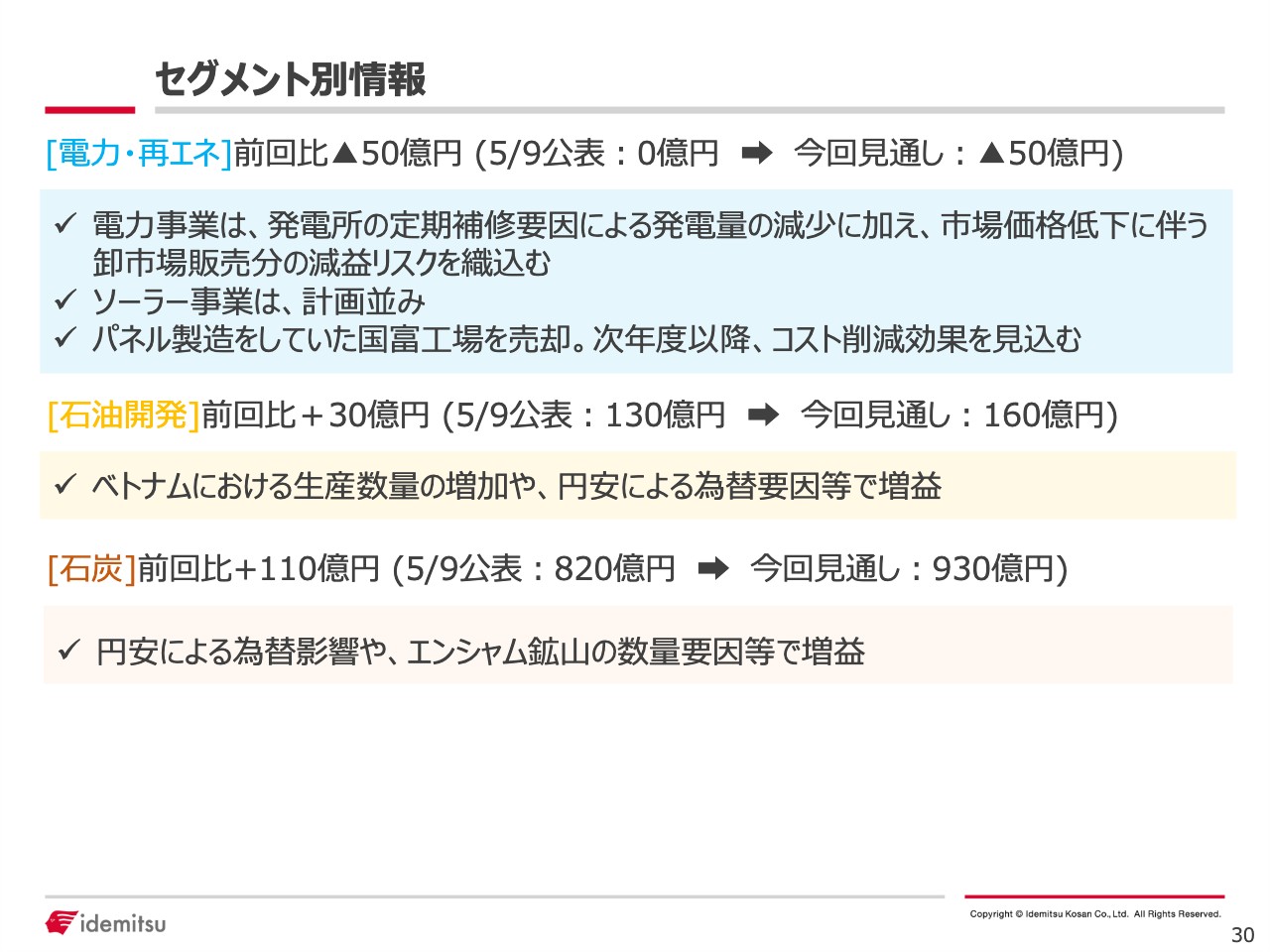

セグメント別情報

電力・再生可能エネルギーセグメントだけ上方修正がなく、マイナスになっています。要因の1つには、発電所の定期補修があり発電量が減少したことが挙げられます。

もう1点は、卸市場に対しての販売が減益要因となる見通しです。これらを見込んでマイナスとしています。すべて電力事業によるもので、ソーラー事業は計画並みで公表時点から見方を変えていません。

石油開発セグメントは、前回比プラス30億円です。スライドに記載のとおり、ベトナムで生産量が増えていることと、為替の影響によるものです。石炭セグメントは前回比プラス110億円です。こちらも為替の影響があります。また、エンシャム鉱山の売却時期が予定よりも少し遅れたことによるプラスがあり、上方修正しています。

中期経営計画の進捗にかかわるトピックス(1/4)

いつものとおり、トピックスとご参考までに指標を以降の資料に掲載しています。ぜひご覧ください。

私からのご説明は以上となります。

新着ログ

「石油・石炭製品」のログ