【QAあり】M&A総研HD、売上高・成約件数ともに過去最高 成約単価は減少も1人当たり売上高は前期水準を維持

2023年9月期第3四半期決算説明

佐上峻作氏(以下、佐上):みなさま、本日はお忙しいところお集まりいただきましてありがとうございます。これより2023年9月期第3四半期の決算説明会を行います。内容についてはCFOの荻野よりご説明し、質疑応答は私が回答します。どうぞよろしくお願いします。

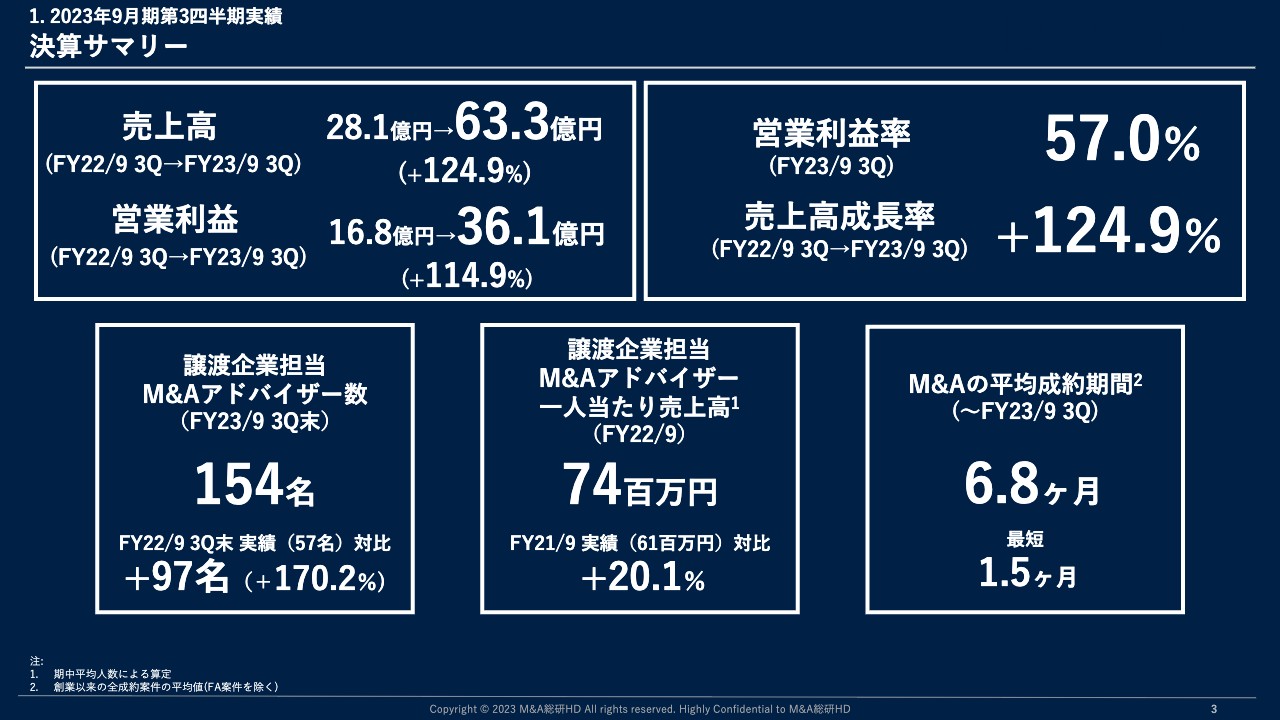

1. 2023年9月期第3四半期実績 決算サマリー

荻野光氏(以下、荻野):CFOの荻野です。ここからは私がご説明します。よろしくお願いします。スライドは主要な財務指標と非財務指標です。

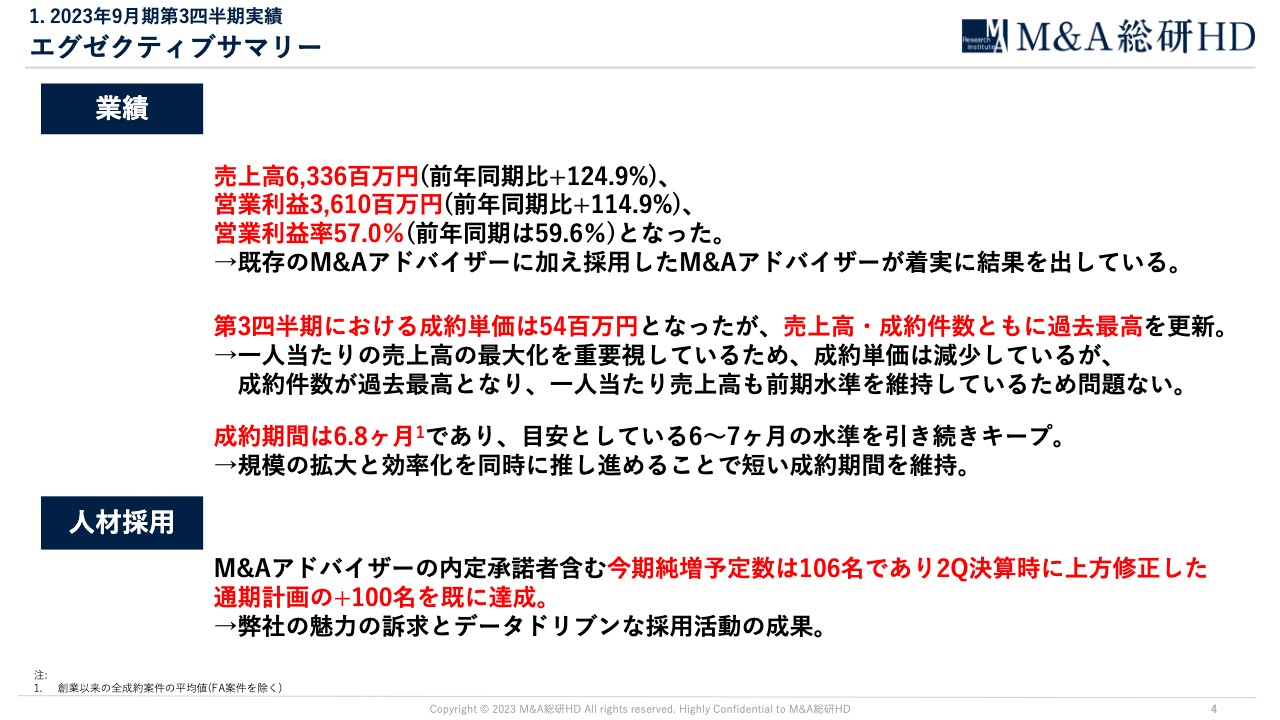

1. 2023年9月期第3四半期実績 エグゼクティブサマリー

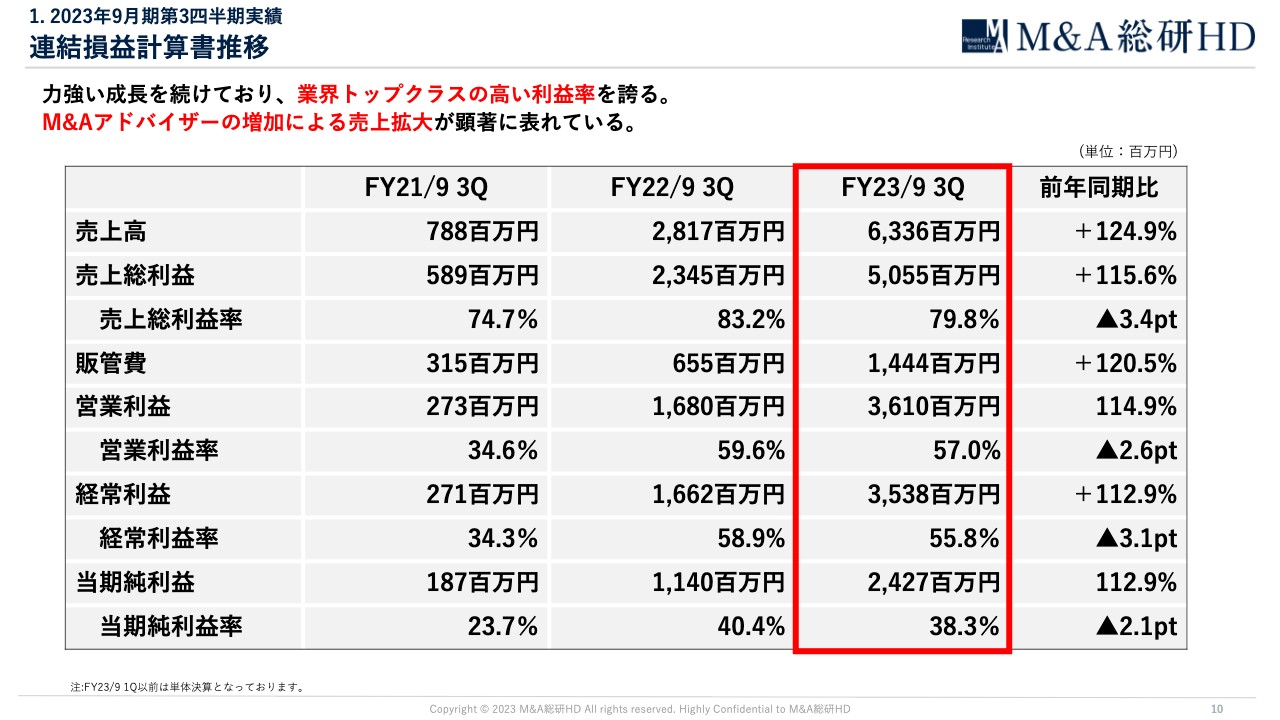

エグゼクティブサマリーです。売上高は63億3,600万円、営業利益は36億1,000万円、営業利益率は57パーセントとなりました。

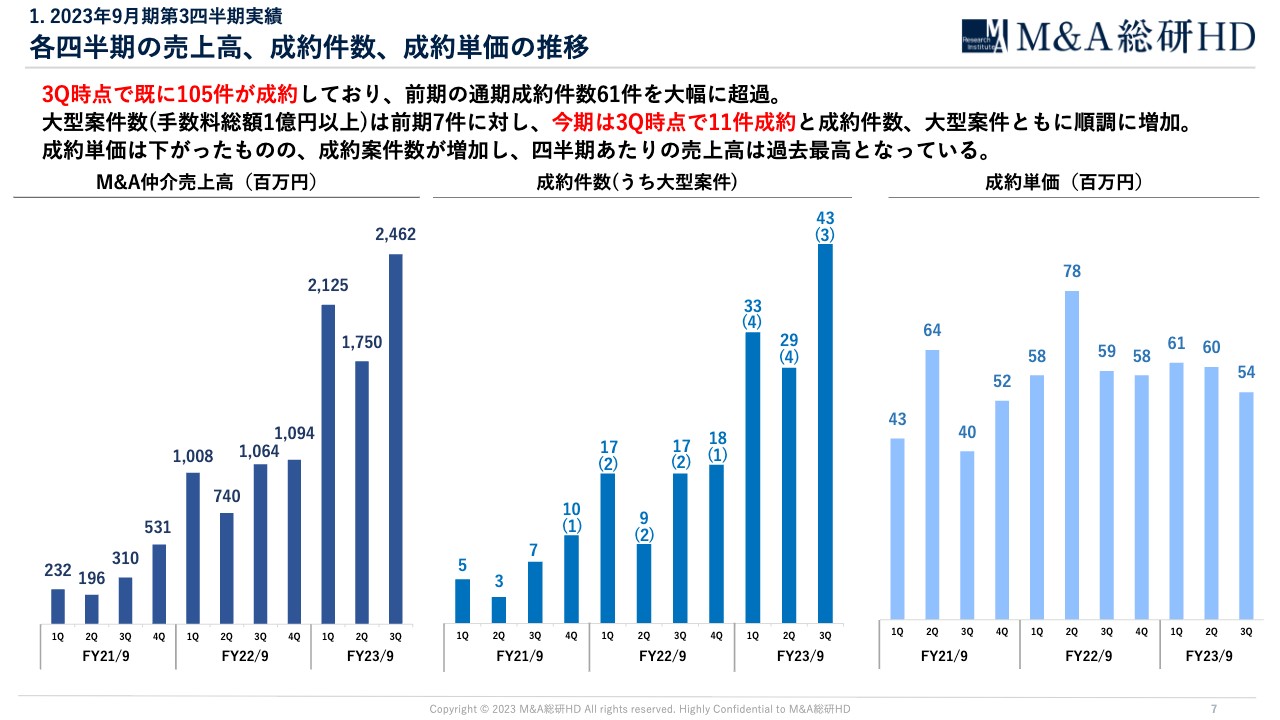

第3四半期の成約単価は5,400万円となっています。大型案件の増加に比べて通常規模の案件が増加したため、前四半期比で平均成約単価は減少していますが、成約件数自体は過去最高となっています。

弊社が重要視している1人当たりの売上高についても、前期と同水準を維持しているため問題ありません。今後も単価や件数といった個別の指標ではなく、1人当たりの生産性を最重要視し、管理していく考えです。

成約期間は規模を拡大しながらも6ヶ月台をキープできており、順調に推移しています。

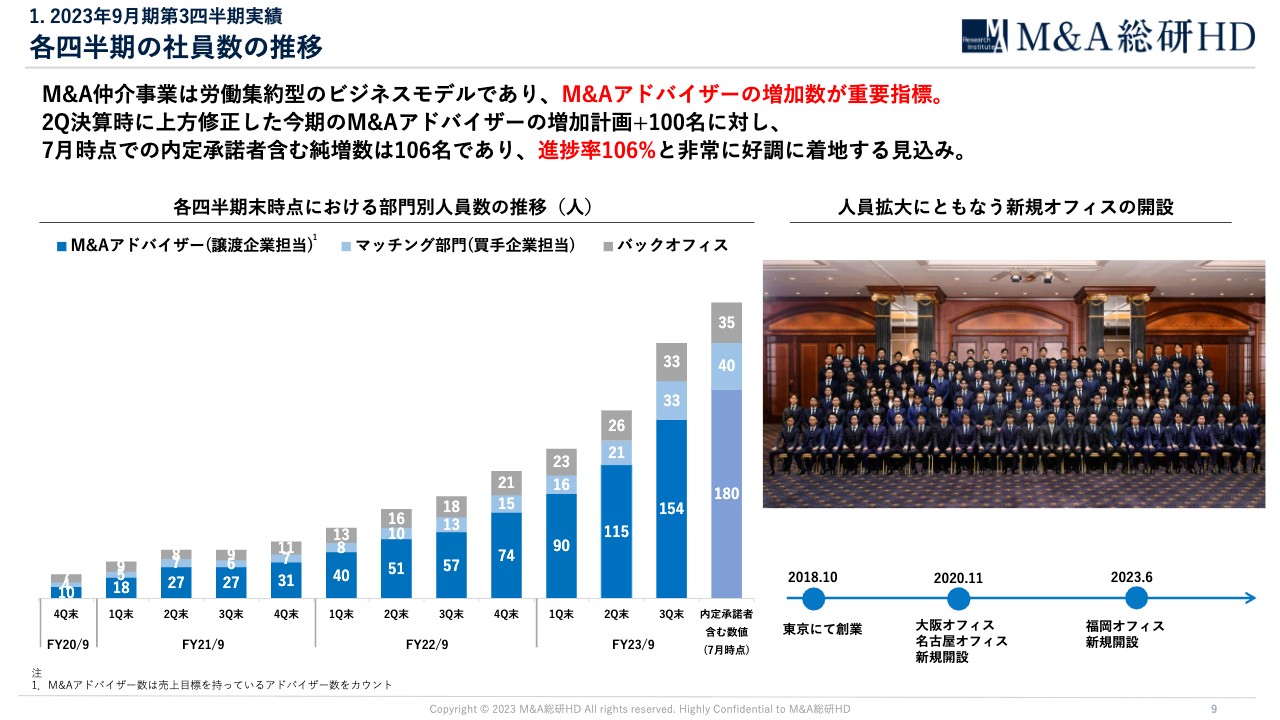

人材採用も引き続き好調に推移しており、第2四半期決算時に上方修正したM&Aアドバイザーの採用は、通期計画の100名増加を上回り、内定承諾者を含めて106名の純増となっています。

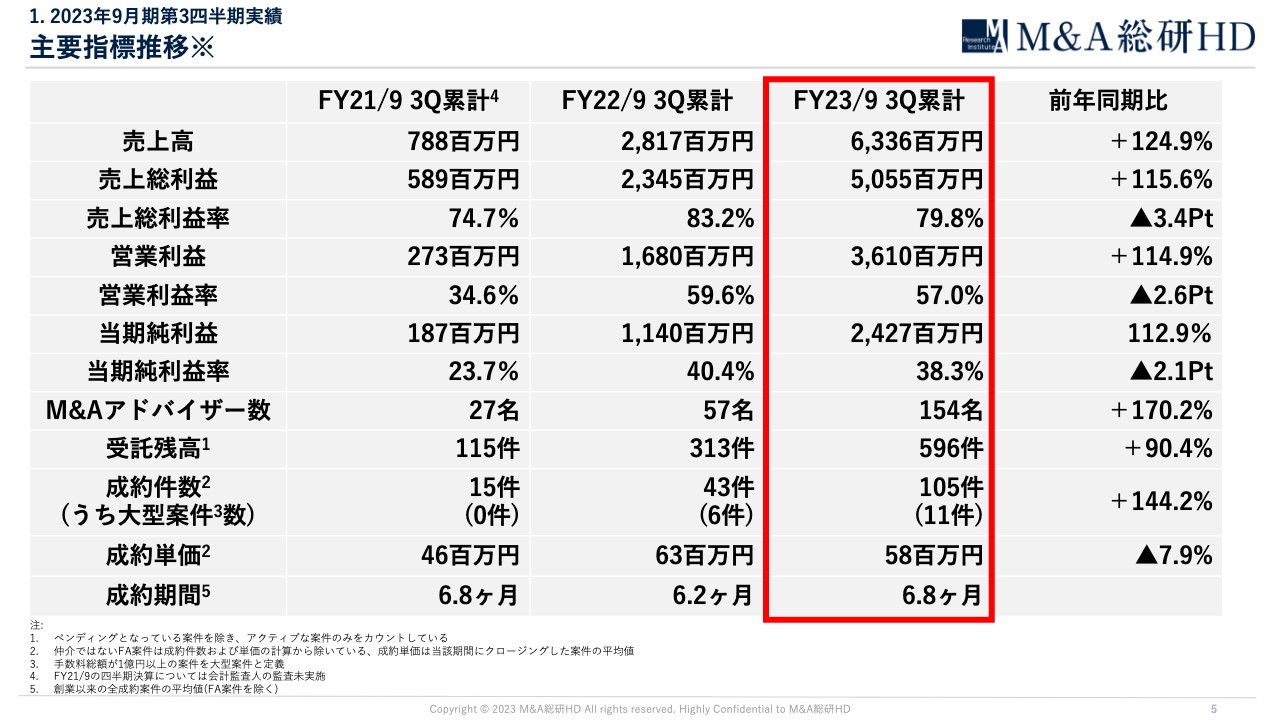

1. 2023年9月期第3四半期実績 主要指標推移

スライドは、直近3年間の主要指標の推移です。前年の第2四半期と比較し、売上高、営業利益、当期純利益、いずれも2倍以上の数字となっています。

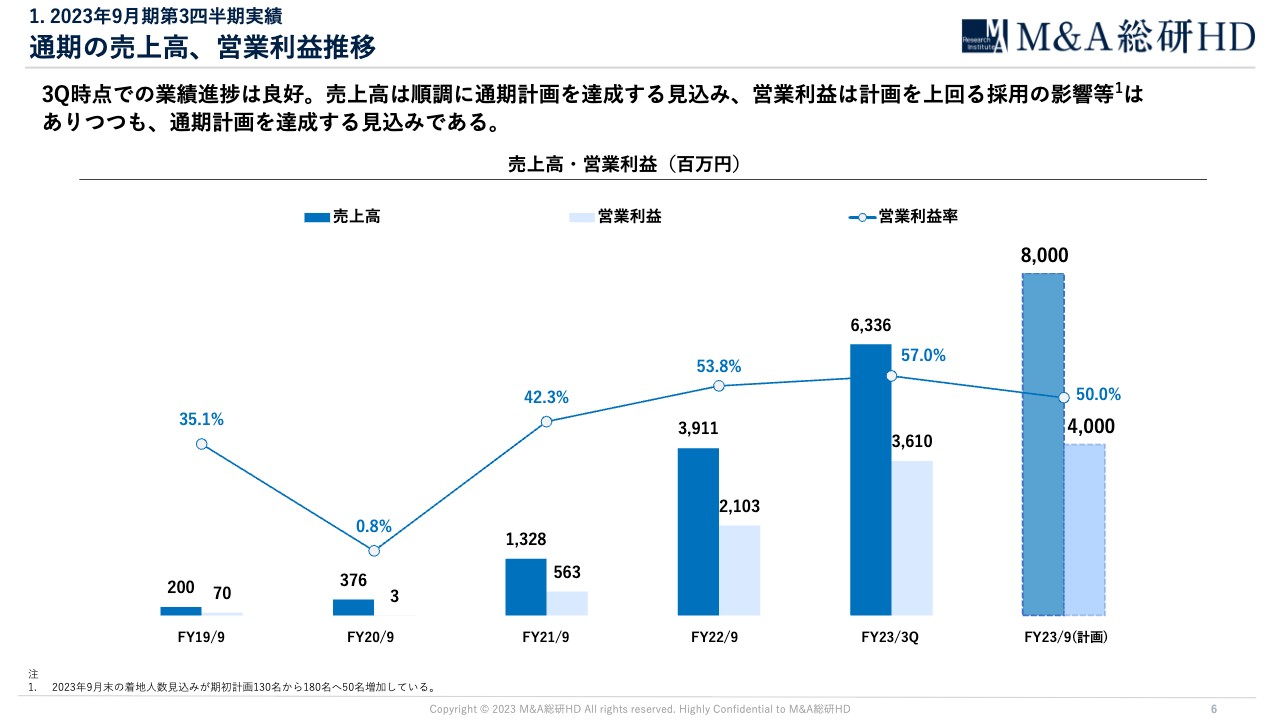

1. 2023年9月期第3四半期実績 通期の売上高、営業利益推移

スライドは、売上高、営業利益、営業利益率の推移です。第3四半期時点での業績進捗は良好で、売上高は順調に通期計画を達成する見込みです。営業利益は計画を上回る採用の影響等はありつつも、通期計画を達成する見込みです。

1. 2023年9月期第3四半期実績 各四半期の売上高、成約件数、成約単価の推移

四半期ごとの売上高、成約件数、成約単価の推移です。単価は下がっているものの、成約件数は前年同期比で飛躍的に伸びており、四半期ベースでは過去最高の売上高を記録しています。

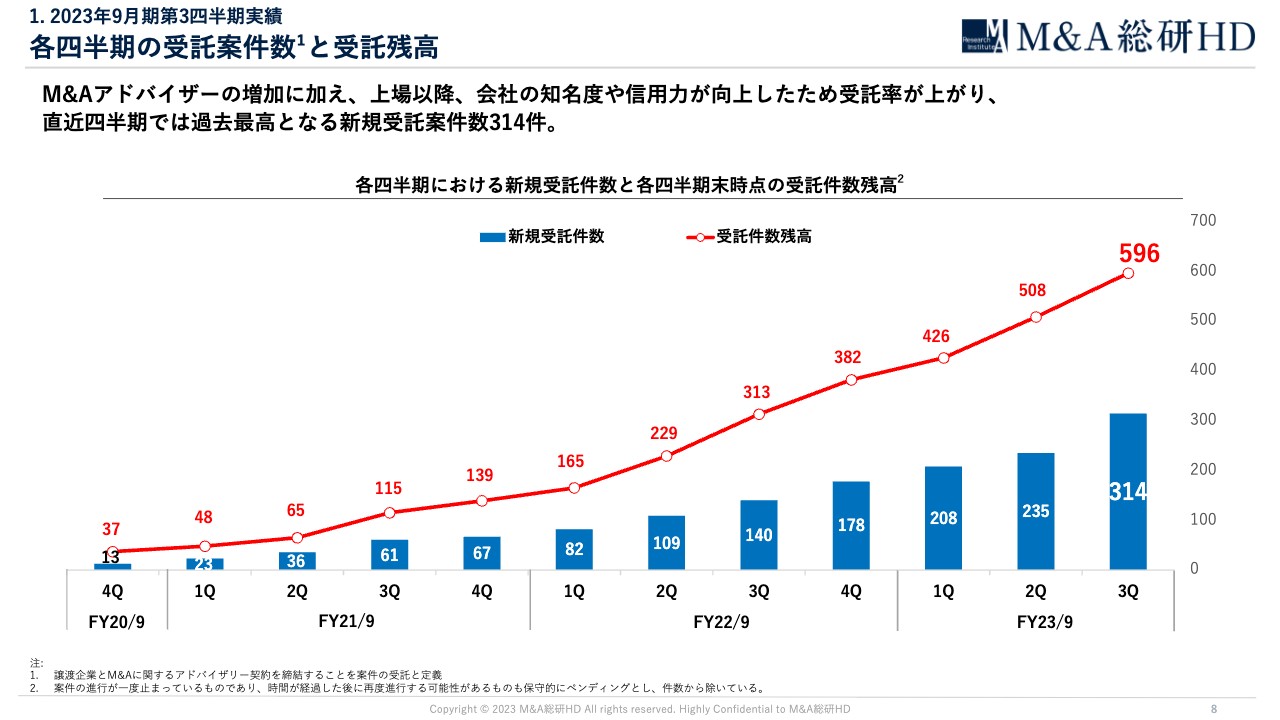

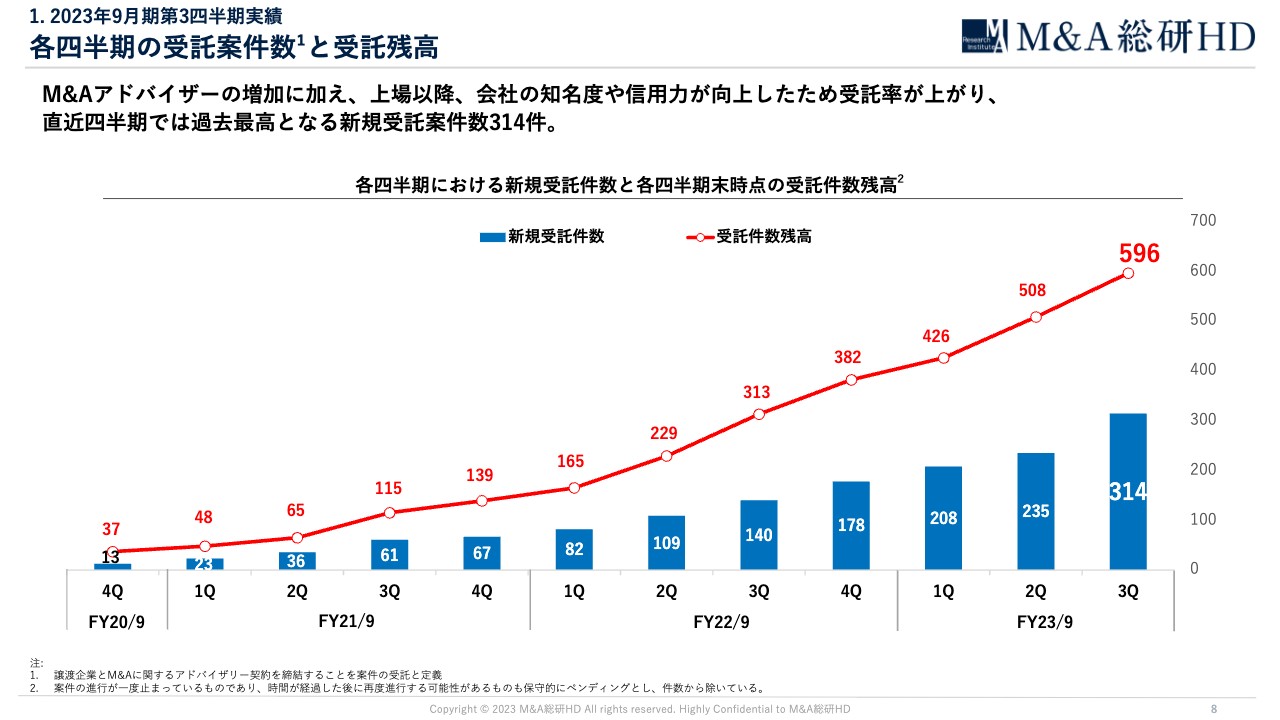

1. 2023年9月期第3四半期実績 各四半期の受託案件数と受託残高

案件の受託数と受注残高です。弊社では、売り手企業との間でアドバイザリー契約を締結することを「受託案件」と呼んでいます。M&A仲介事業において、受託残高の積み上げが重要であるため、この指標にも注意を払っています。

なお、受託残高については、一時的に止まっている案件などは除いてカウントし、一般的な基準でカウントした場合よりも厳しく判断しています。そのため、純粋なアクティブ案件のみをここに集計しています。

昨年6月に上場したことで弊社の知名度や信頼度が向上し、営業がしやすくなりました。さらに、入社したアドバイザーが着実に受託を進めていることから、受託件数も順調に増加しており、受注残高もよいペースで積み上げられています。

1. 2023年9月期第3四半期実績 各四半期の社員数の推移

社員数の推移です。冒頭にお話ししたとおり、第2四半期決算時に上方修正したM&Aアドバイザー100名増加計画に対して、すでに106名の純増となっており、好調に着地する見込みです。2023年6月には福岡オフィスも開設しており、九州エリアでの人材採用も引き続き進めていきます。

1. 2023年9月期第3四半期実績 連結損益計算書推移

直近3年間の第3四半期の連結損益計算書推移です。M&Aアドバイザーの数を増やし、規模拡大をしながらも高い利益率を確保しています。

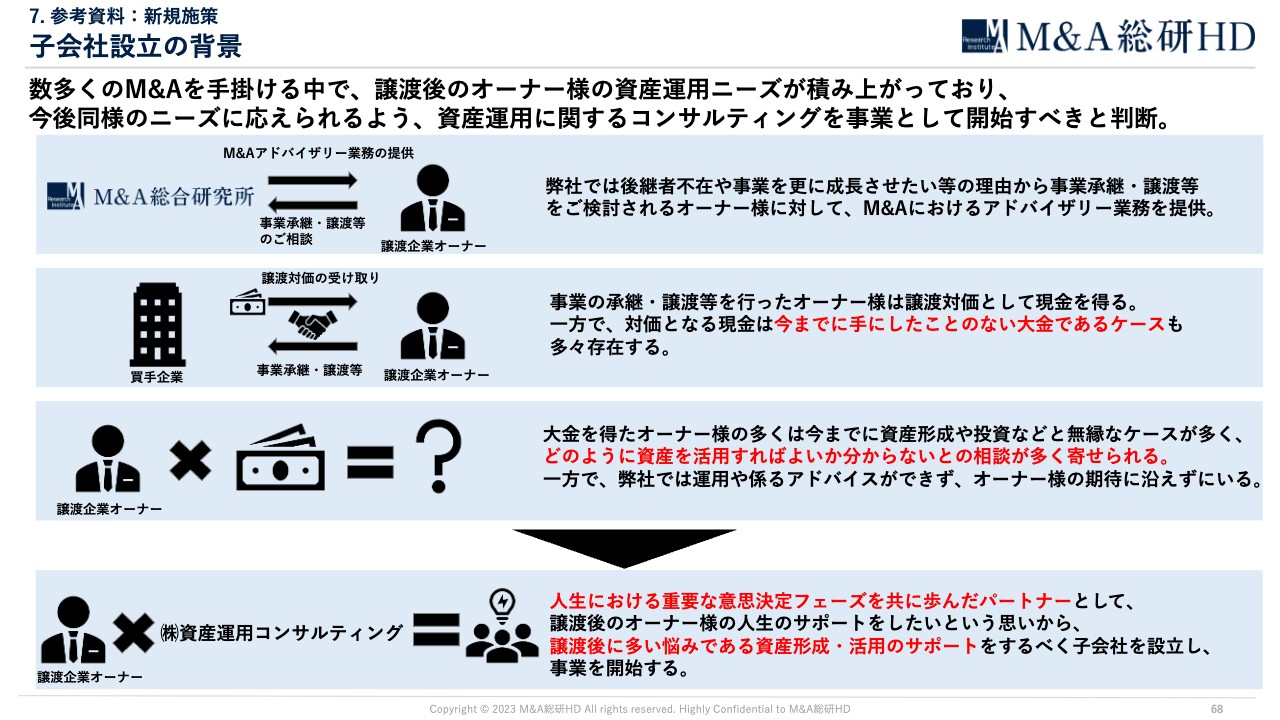

前回もお伝えしたとおり、第2四半期から連結決算を行っていますが、新設した子会社である資産運用コンサルティング社が連結損益計算書に与える影響は、現時点では極めて軽微です。この数字には、従来のM&A仲介事業によるものだけが反映されていると捉えてください。したがって、セグメント別の数字も記載していない状態です。

なお、資産運用コンサルティング社の業績が連結損益計算書および連結ベースに影響を与えるのは本格的にサービスを開始した後であり、来期以降になる見込みです。

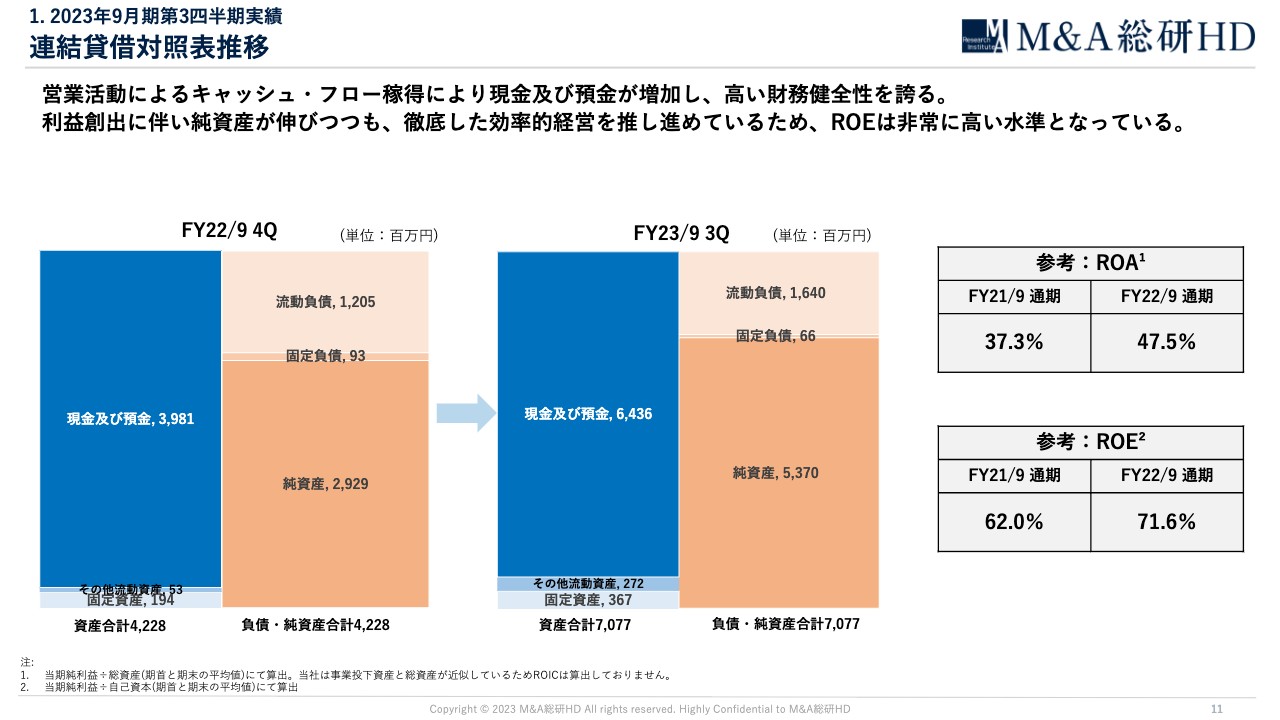

1. 2023年9月期第3四半期実績 連結貸借対照表推移

連結貸借対照表の推移です。2023年6月27日にリリースしたプライム市場への上場区分変更申請において、未達成だった純資産50億円の要件については、第3四半期末時点で達成見込みとなっています。期末時点での純資産は53億7,000万円です。ただし、現在は監査法人による四半期レビューが進行中であり、その完了後に第3四半期報告書で正式な純資産金額を開示します。

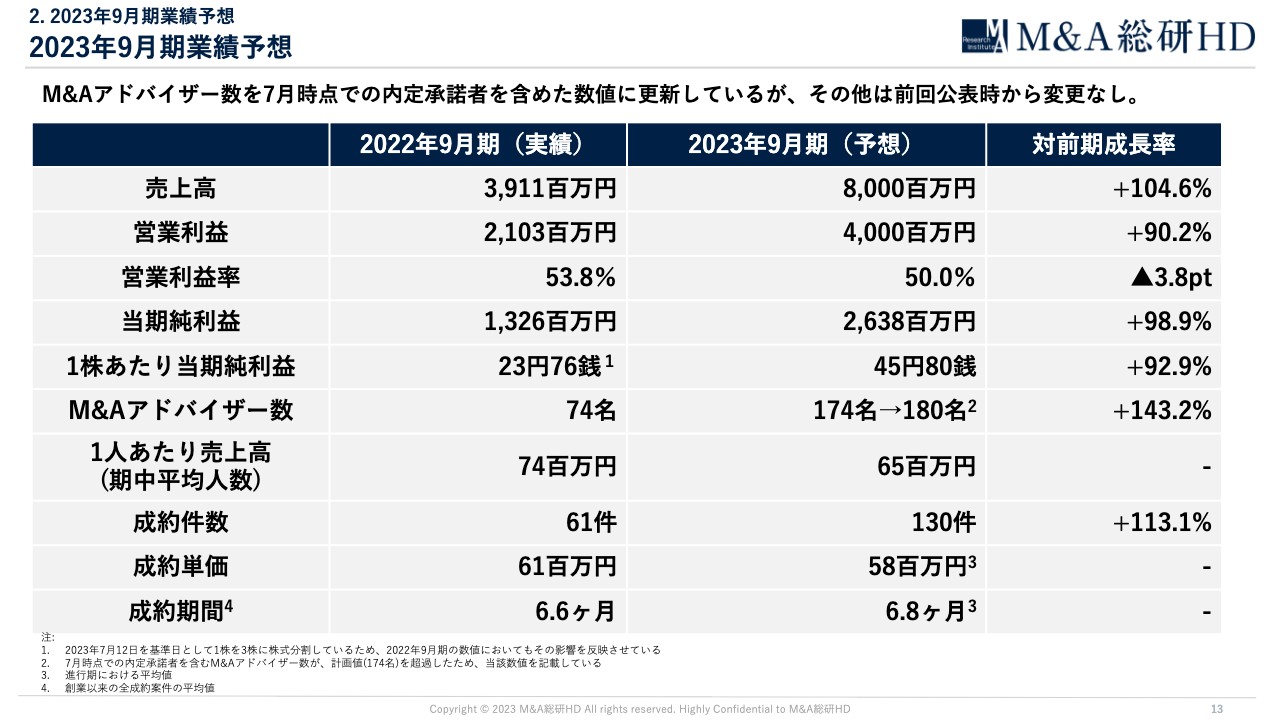

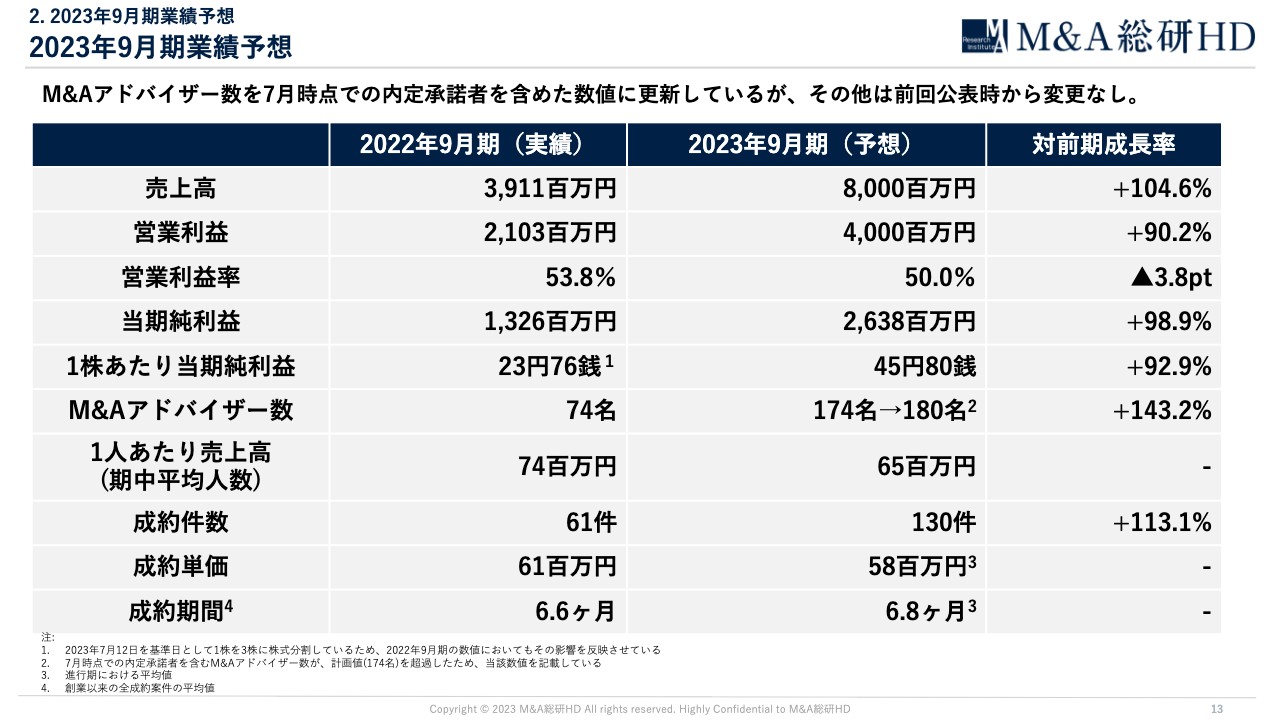

2. 2023年9月期業績予想 2023年9月期業績予想

今期の業績予想です。第2四半期決算時に公表した業績予想から大きな変更はありません。また、M&Aアドバイザー数については、7月末時点での内定承諾者を含めた180名に更新しています。

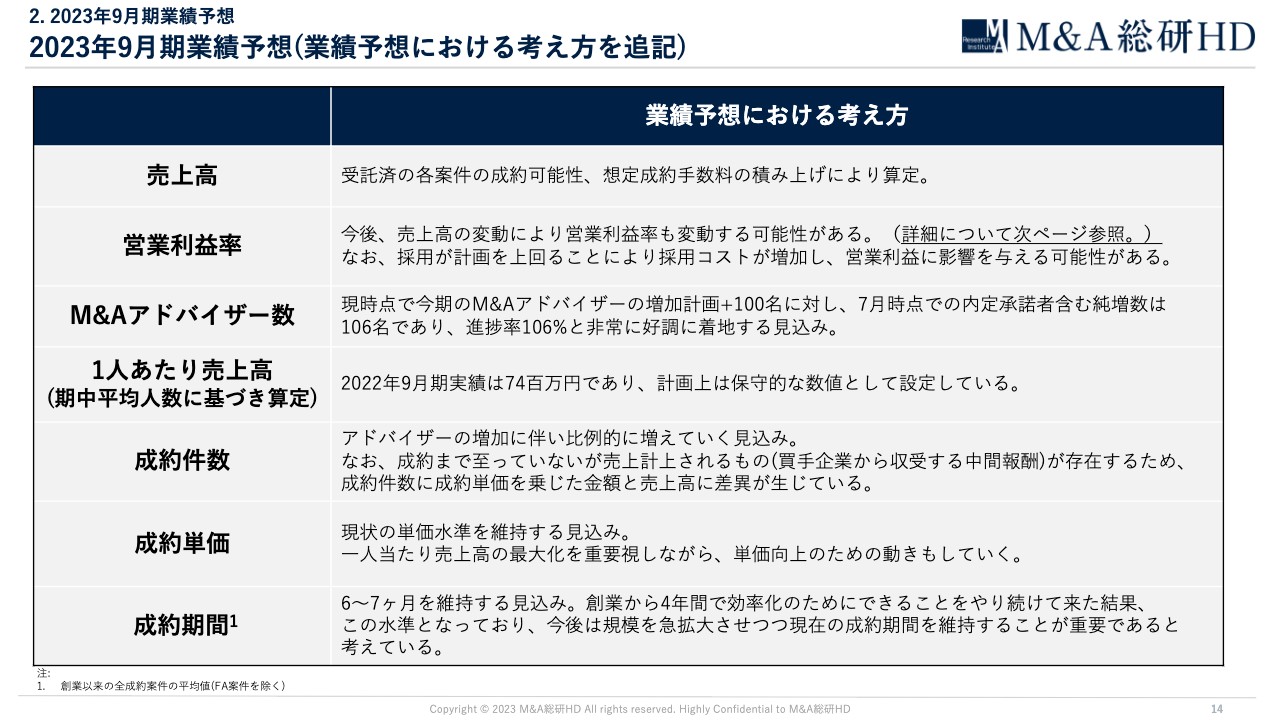

2. 2023年9月期業績予想 2023年9月期業績予想(業績予想における考え方を追記)

ご覧のスライドでは、業績予想における考え方を説明しています。記載のとおり、営業利益率は売上高の変動や採用の進捗により変動する可能性があります。

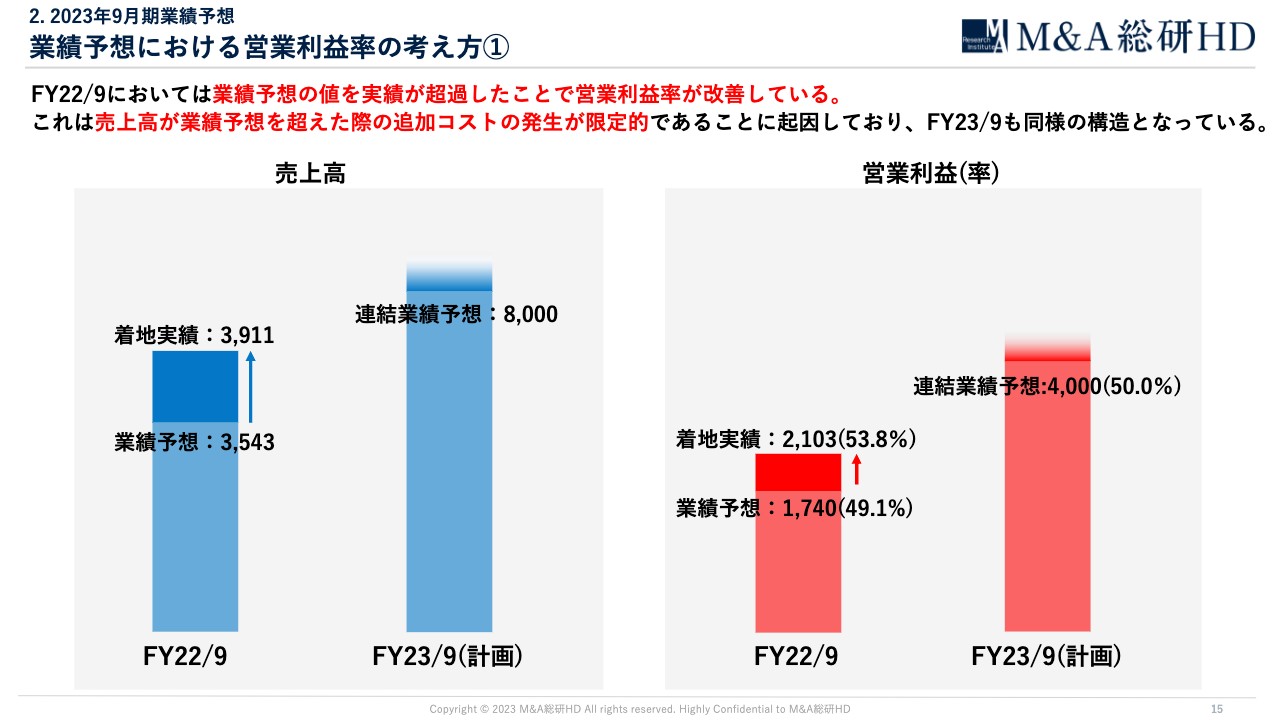

2. 2023年9月期業績予想 業績予想における営業利益率の考え方①

業績予想における利益率の考え方について補足説明します。現在、営業利益は前期実績よりも約4パーセント低い50パーセントとなっています。この差はイレギュラーなコストの発生や投資によるものではなく、弊社のP/Lの構造によるものです。

前期の第3四半期の決算発表時に公表した業績予想では、営業利益率が49.1パーセントでしたが、売上が上振れたことで、結果的に53.8パーセントにまで上昇しています。

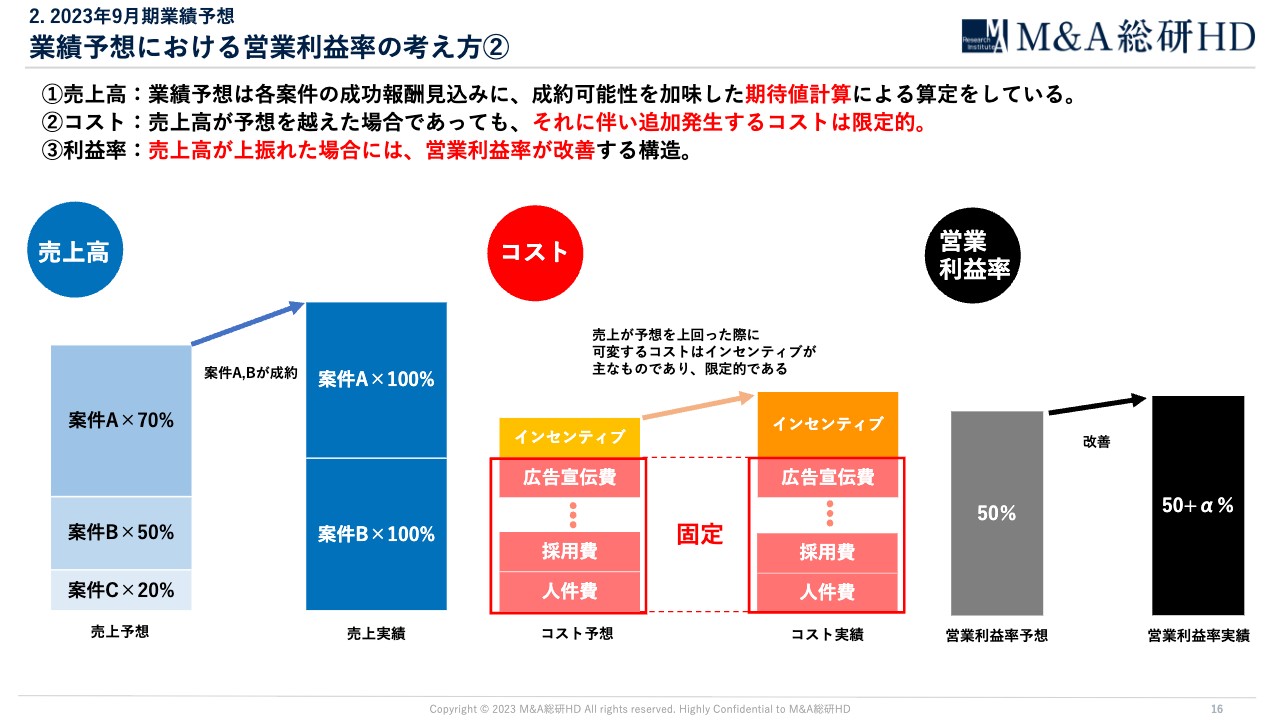

2. 2023年9月期業績予想 業績予想における営業利益率の考え方②

スライドをご覧のとおり、売上は案件ごとに期待値計算を行っており、順調に案件が成約することで数字の上振れが発生します。一方、コストには広告宣伝費や人件費など、固定費に近い性質のものが含まれます。売上高の上振れに連動して増加するものはインセンティブ程度のため、売上高が上振れた場合、営業利益率が改善する動きが見られます。

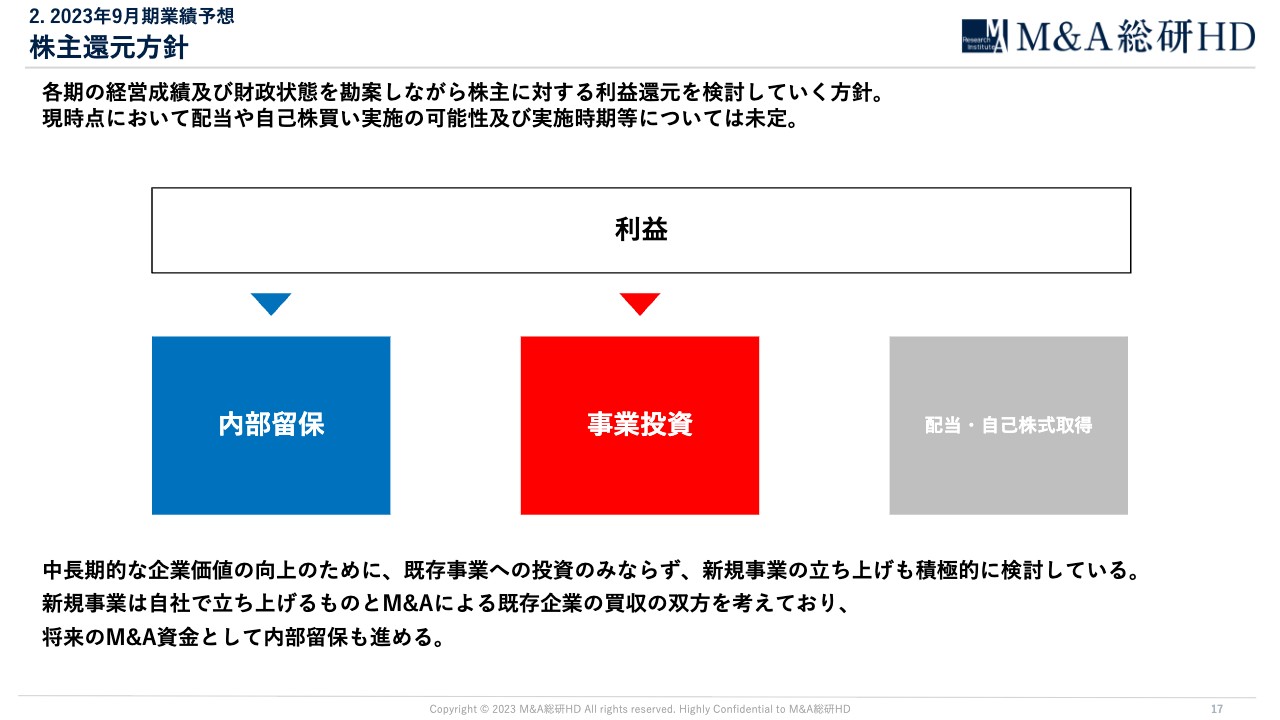

2. 2023年9月期業績予想 株主還元方針

株主還元方針です。直近では、配当等の株主還元は考えていません。我々は自社を成長させるため、内部留保や事業投資に資金を使う方針です。現預金が積み上がっていますが、いたずらに貯め続けず、適切に再投資に回していく考えです。

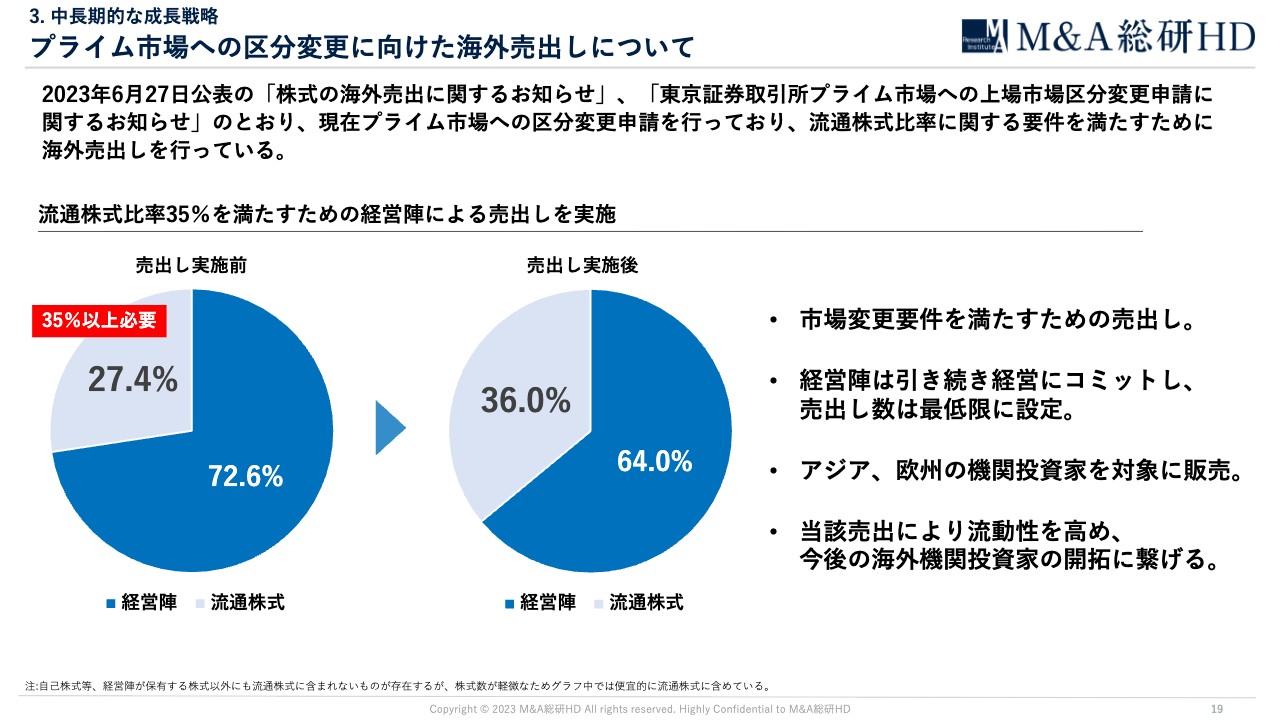

3. 中長期的な成長戦略 プライム市場への区分変更に向けた海外売出しについて

中長期的な成長戦略です。まずは、2023年6月27日に公表した「株式の海外売出に関するお知らせ」および「東京証券取引所プライム市場への上場市場区分変更申請に関するお知らせ」についてご説明します。

現在、弊社はグロース市場に上場しています。プライム市場への上場市場区分変更を通じたさらなる社会的信用と知名度の向上により、優秀な人材の獲得が可能になります。また、多様な投資家が参加するプライム市場に移行することで、資金調達手段の選択肢が広がると考えており、変更申請を出しています。

プライム市場への上場には流通株式比率35パーセント以上が求められますが、弊社はその水準を満たしていないため、経営陣の持株比率を下げるために海外売出しを実施しています。スライドのグラフで示しているとおり、実施前は27.4パーセントと、35パーセントに届いていませんでした。売出しを行う際には、既存株主やマーケットへのインパクトを最小限に抑えるため、Accelerated Book Building(ABB)といわれる手法を用いています。

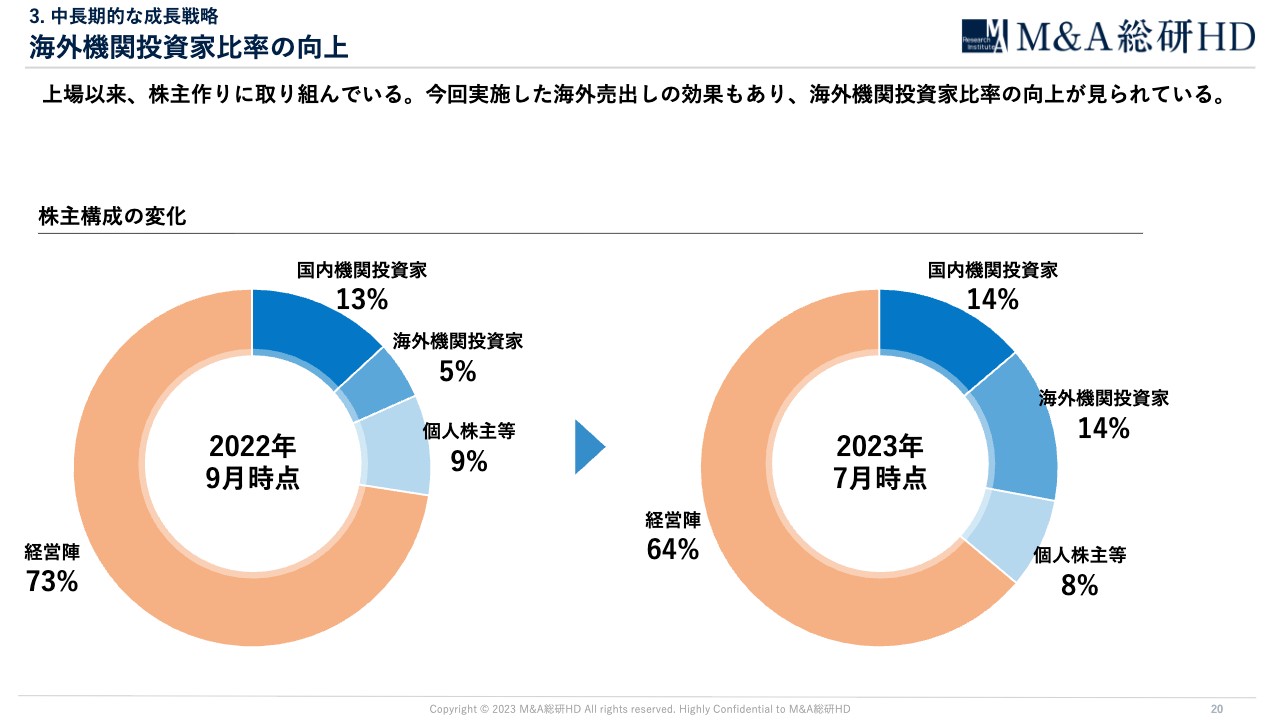

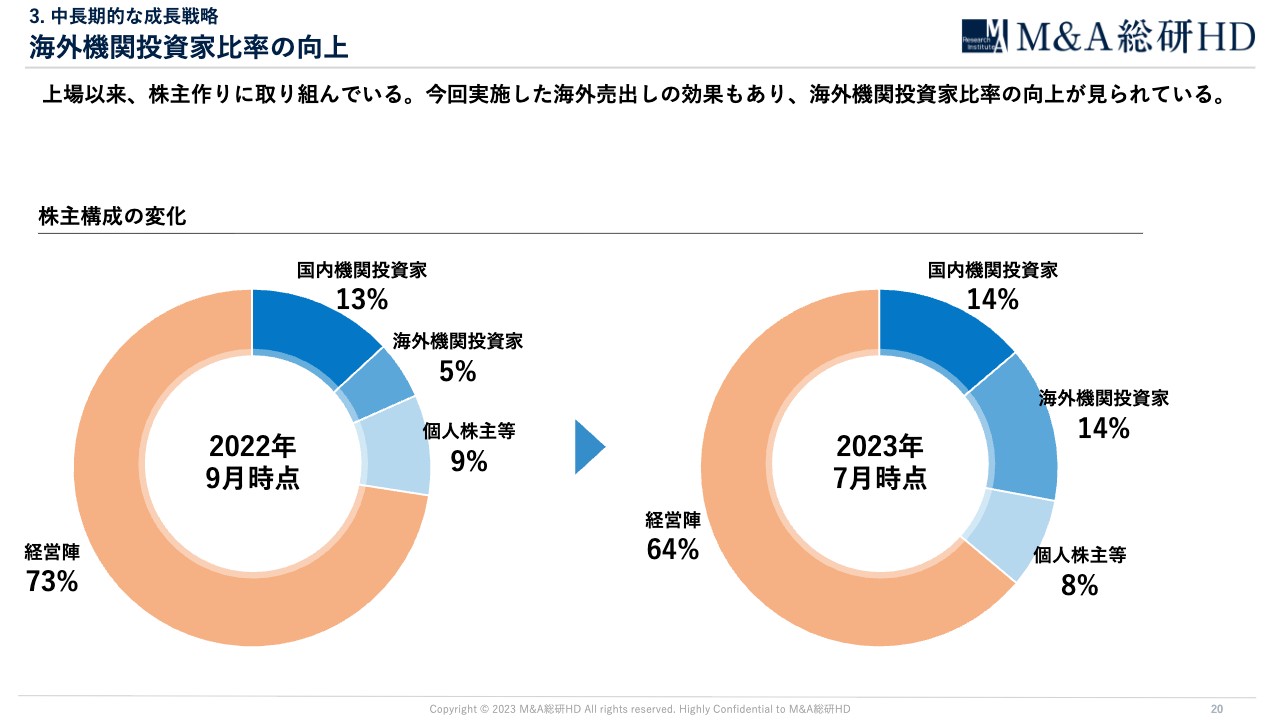

3. 中長期的な成長戦略 海外機関投資家比率の向上

現在の株主構成です。売出し実施前の株主構成を鑑み、海外機関投資家を拡充するため、海外機関投資家のみを対象とした売出しを実施しました。その結果、海外機関投資家比率は前期末に比べて約3倍に向上しています。

上場以来、株主づくりに取り組んできた成果が少しずつ現れてきていると考えています。持続的に成長できるよう、ステークホルダーとの対話や適切な情報開示にも注力していきます。

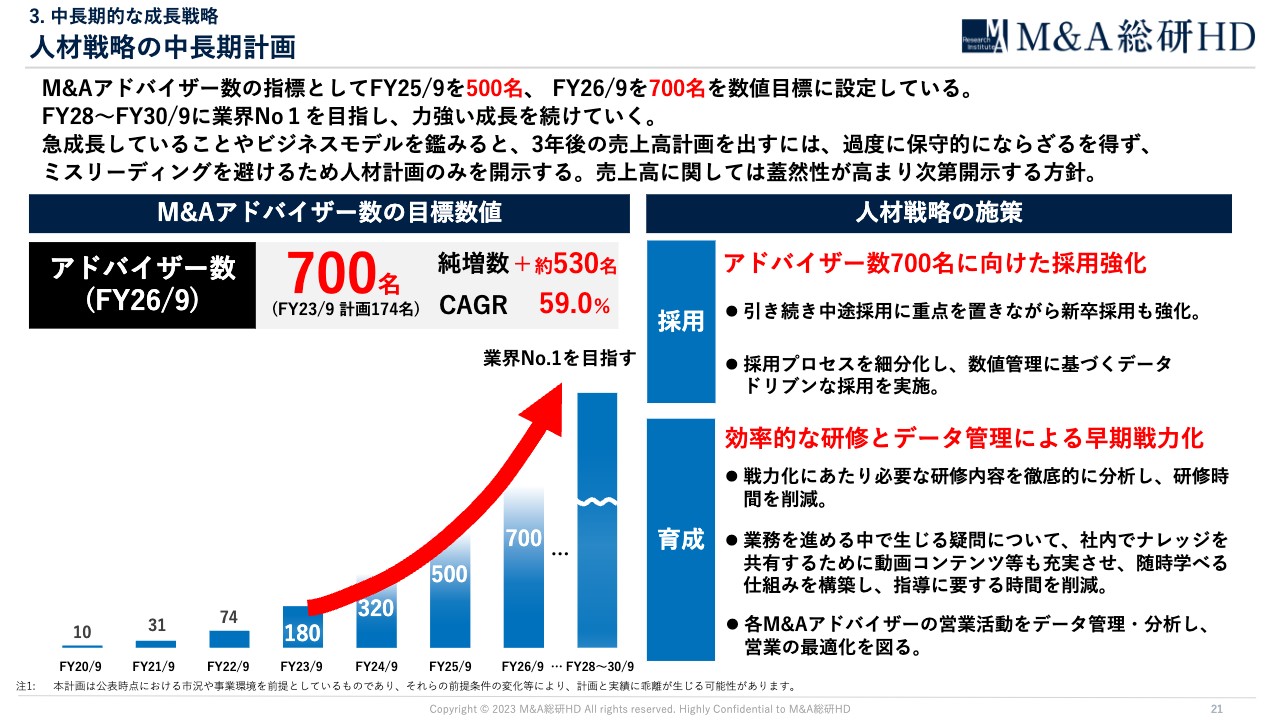

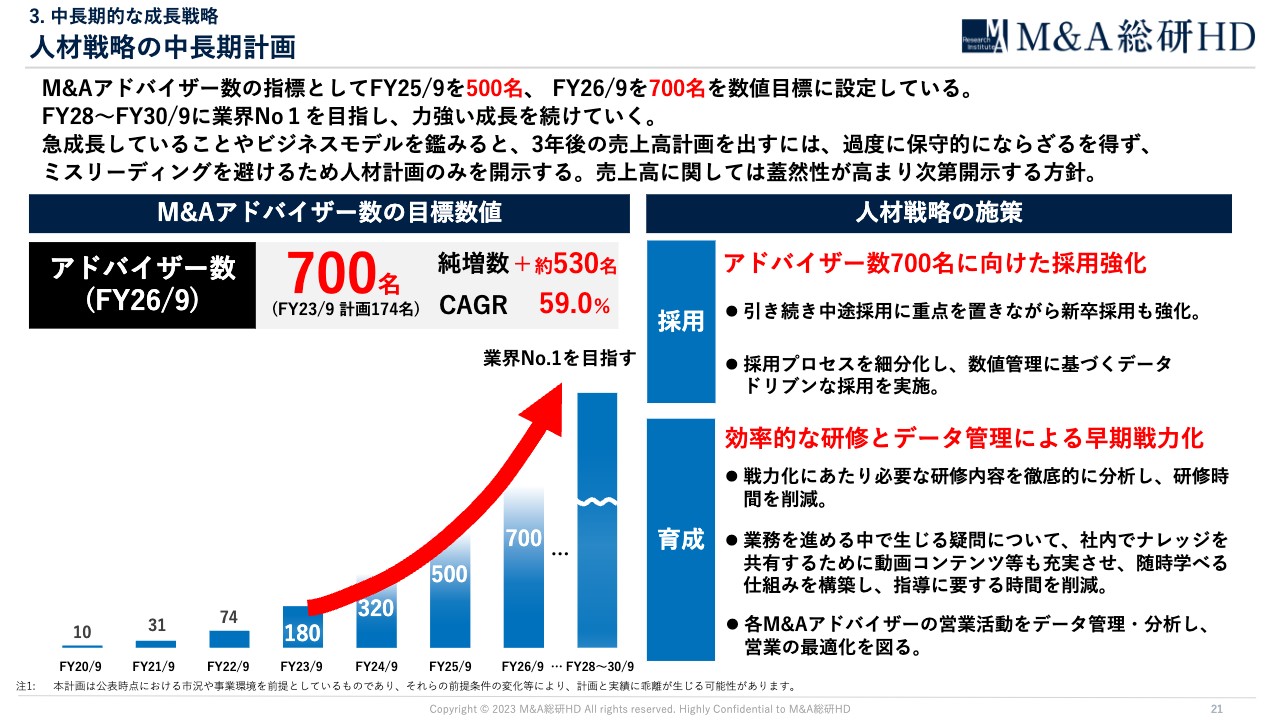

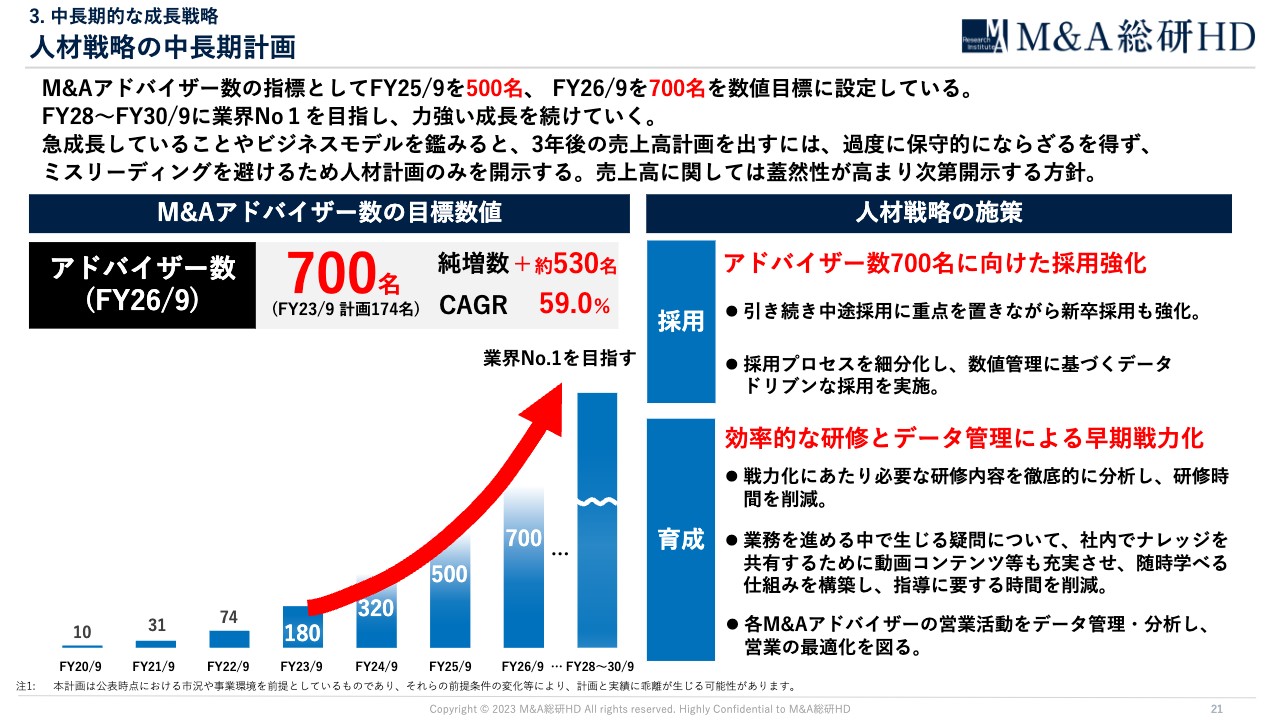

3. 中長期的な成長戦略 人材戦略の中長期計画

中長期的な成長戦略として、M&A仲介事業において最重要指標である人材を成長戦略の柱に据え、FY28からFY30に業界No.1のリーディングカンパニーになるため、力強い成長を目指す考えです。売上高を掲載していないのは、急成長していることやビジネスモデルを鑑み、ミスリーディングを避けるためです。蓋然性が高まり次第、開示する方針です。

詳しい人材戦略について、採用と育成の2段階に分けてご説明します。まずは採用です。従来の中途採用に加え、今年から始めた新卒採用も強化していきます。今年の4月に新卒のM&Aアドバイザーが7名入社しましたが、来期はさらに採用数を増やす予定です。また、データドリブンな採用活動をさらに改善し、緻密な戦略に基づき採用計画達成に向けて動いていきます。

3. 中長期的な成長戦略 人材の育成体制

人材育成についてです。入社したアドバイザーが早期に結果を出せるよう、育成の仕組みを整えていきます。研修のブラッシュアップや効率的に学習できる仕組みの構築、データに基づいた営業活動の管理や分析によって、スピード感を持った育成を図っていきます。

また、2023年7月7日に公表したとおり、社内のナレッジポータルと生成AI「ChatGPT」を連携し、業務に必要な知識の習得や研修の強化、事業化、仲介サービスのクオリティ向上に活用することを考えています。

育成体制について詳しく説明します。我々は効率化された研修プログラムやDX、AIを活用し、効率的な学習環境を整備しています。これにより、短期間で成果を出せる環境を整えています。成約期間の短縮が成長速度に直結しており、DXやAIを用いて業務を効率化することで平均成約期間を短縮し、入社から短期間で多くのM&A経験を積むアドバイザーになれるような仕組みを構築しています。

結果として、採用した人材が早期に指導側に回ることができています。採用人数が急拡大する中でも生産性を維持・向上しながら安定的に組織を急拡大させることが可能となっています。

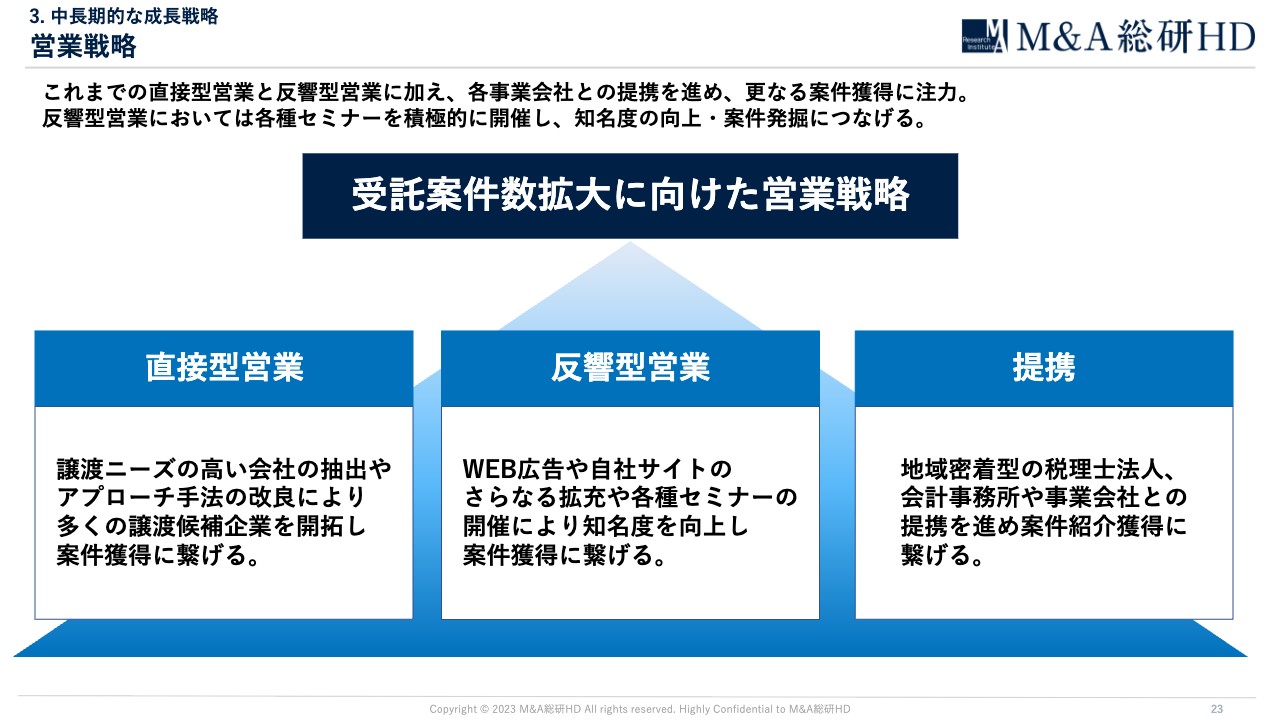

3. 中長期的な成長戦略 営業戦略

受託案件数拡大に向けた営業戦略についてご紹介します。直接型営業や反響型営業はこれまでも行ってきていますが、さらに効果的な営業ができるよう、各種施策を展開していきます。

例えば、反響型営業においてはセミナーを積極的に開催し、さらなる強化を計画しています。また、Web開催に加えてリアルでも積極的にセミナーを開催することで、知名度の向上や潜在的ニーズの掘り起こしにつなげていく考えです。すでにリアル開催のセミナーからは一定数の反響があり、今後の新規受託案件数増加への寄与を期待しています。

また、新規の注力施策として税理士法人や会計事務所、事業会社との提携を進め、案件紹介獲得につなげていきます。

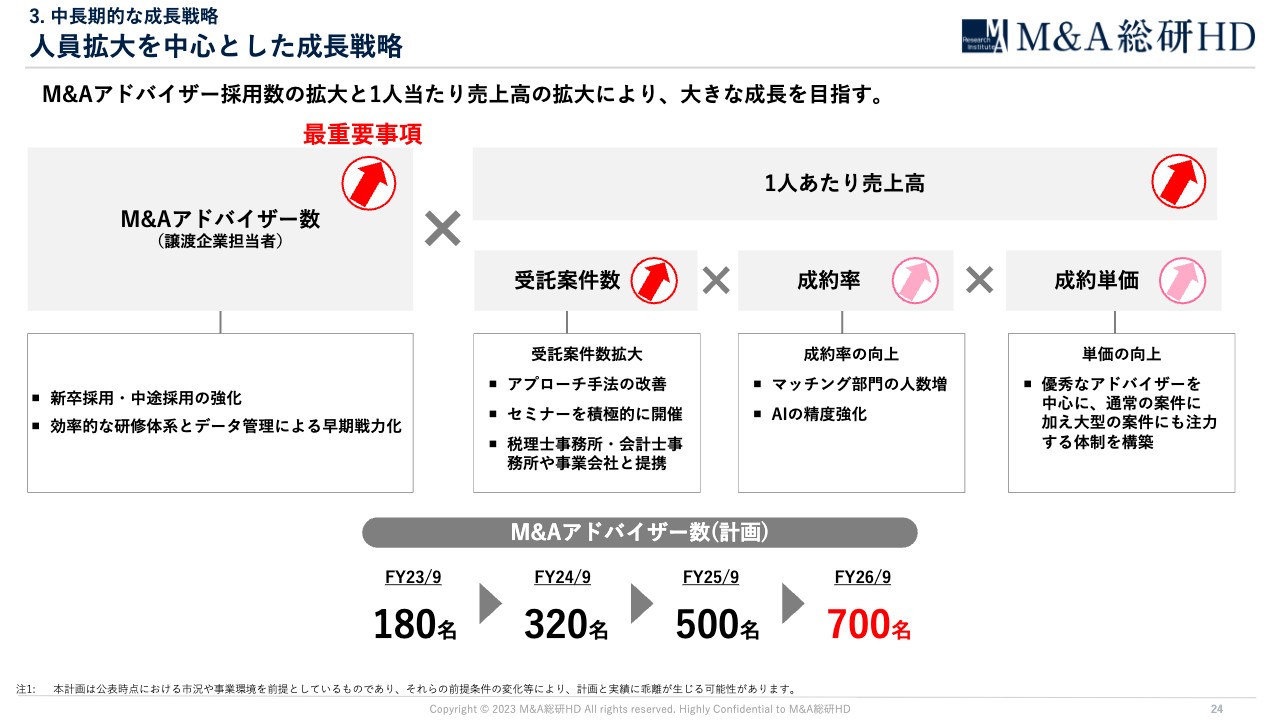

3. 中長期的な成長戦略 人員拡大を中心とした成長戦略

弊社の収益構造です。こちらは非常にシンプルで、「M&Aアドバイザー数×1人当たり売上高」によって構成されています。先ほどお伝えしたとおり、M&Aアドバイザー数を増やすための人材戦略と併せて、1人当たり売上高のうち、特に受託案件数を増やすための営業戦略を計画しています。

一方で、成約率や成約単価についてですが、成約率はアンコントロールな部分も多く、大幅な改善を図ることは難しいです。現状の成約率を維持しながら、AIの精度強化やマッチング部門の人員増加を進めることで、成約率の向上を目指します。

成約単価を一気に向上させるために大型案件ばかりを狙うと、その成約の可否によって業績が大きく動いてしまい、ボラティリティの高いビジネスモデルになる可能性があります。そのため、現状の単価水準をしっかりと維持しながら順次施策を打っていくことを計画しています。

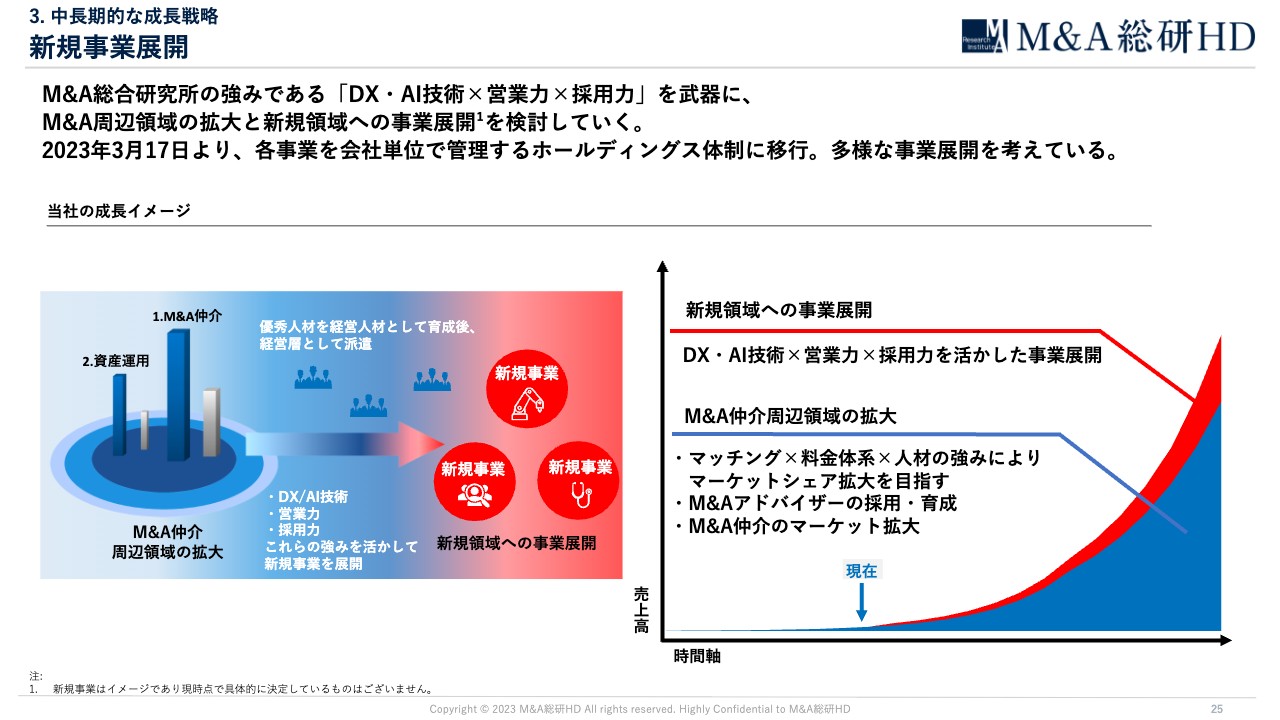

3. 中長期的な成長戦略 新規事業展開

新規の事業展開についてです。弊社の強みは「DX・AI技術×営業力×採用力」といった総合的な経営力だと考えています。これはM&A仲介事業以外の領域でも横展開できるものだと考えています。

これらの強みを活かし、既存事業の拡大だけではなく、新規領域にも順次事業を展開していこうと計画しています。新規領域としては、TAMが大きく、成長率を維持でき、営業利益を出せる領域のみの展開を考えています。

まず、M&A仲介事業のアップセル施策として、M&Aにより事業を譲渡するオーナーの資産運用をサポートする事業を開始するため、2023年2月1日に株式会社資産運用コンサルティングを立ち上げました。詳細については伝えられない部分がありますが、サービス内容やP/L構造、収益構造については今後随時開示し、ご説明します。また、2023年3月17日からは各事業をホールディングス体制に移行し、持株会社であるM&A総研ホールディングスを中心に、多様な事業展開を考えています。

その他の新規事業への種まきやテストは少しずつ開始していく方針ですが、突然大きな資金を投下することは考えていません。テストマーケティングや市場調査を徹底し、利益獲得の蓋然性が十分に高まった段階で新規の事業に参入していく方針です。

3. 中長期的な成長戦略 施策:M&Aに関する啓蒙セミナー

成長戦略の1つであるセミナーについてです。すでに累計開催実績は50件に迫っており、今後さらに注力していきます。「M&Aに関する共催セミナー」や「業界特化型セミナー」も開催しており、参加者から直接ご相談いただき、案件の獲得に至ったケースも出てきています。

これまではWeb開催がメインでしたが、対面での開催やオフライン開催も始めており、知名度の向上や潜在的ニーズの掘り起こしにつなげていきます。

3. 中長期的な成長戦略 実績の評価

市場調査を実施した結果をご紹介します。弊社は創業からわずか4年ですが、完全成功報酬制という上場企業「唯一」の料金体系に加え、完全成功報酬制のM&A仲介会社における「成約実績」と「成約速度」、2つの部門でもNo.1の評価をいただいています。今後も高い評価を継続できるよう精進していきます。

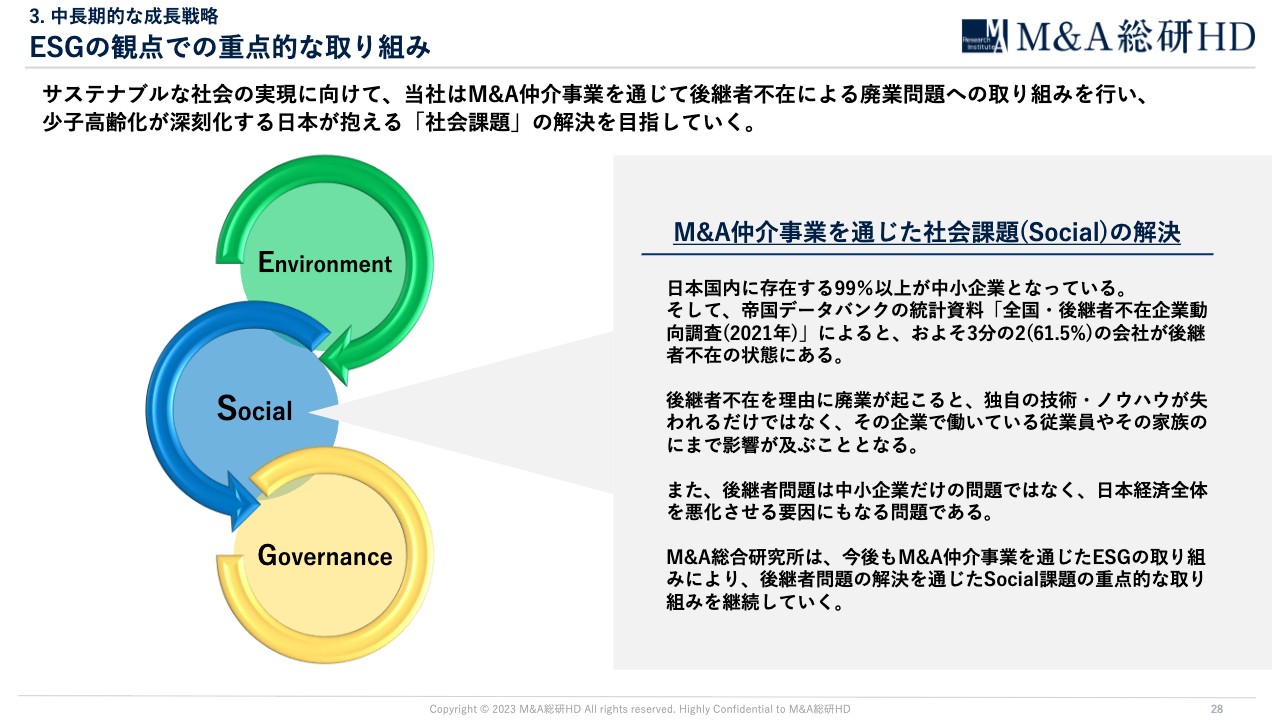

3. 中長期的な成長戦略 ESGの観点での重点的な取り組み

ESGの観点における弊社の役割についてです。3つの要素のうち、特に「Social」の部分で我々が果たす役割は大きいと考えています。後継者不在で廃業する会社を1社でも多く救い、それが日本の抱える「社会課題」の解消につながると考えています。

3. 中長期的な成長戦略 SDG’sにおける取り組み

SDGsの観点についてです。こちらもいくつかの要素において、我々がビジネスとして貢献できる部分があると考えています。特に赤枠で囲っている9番と11番の要素は、弊社の事業とも直接的に関連しています。

3. 中長期的な成長戦略 SDG’sにおける重点的な取り組み

ESGの話とも重複しますが、我々はM&Aによる事業承継を促進し、日本の優れた技術やサービス、雇用を守ることに尽力していきたいと考えています。

コーポレートサイトも随時拡大しており、適切に情報開示していきたいと考えています。サステナビリティページも開設していますので、ぜひご覧ください。

以上が2023年9月期第3四半期の決算説明となります。ご清聴ありがとうございました。

質疑応答:他社が取り組むAI・DXシステムとの違いについて

荻野:「M&A仲介各社がAIやDXに取り組んでいますが、貴社の脅威になることはないのでしょうか? 他社が取り組んでいるAI・DXシステムと貴社のシステムでは何が違うのでしょうか?」というご質問です。

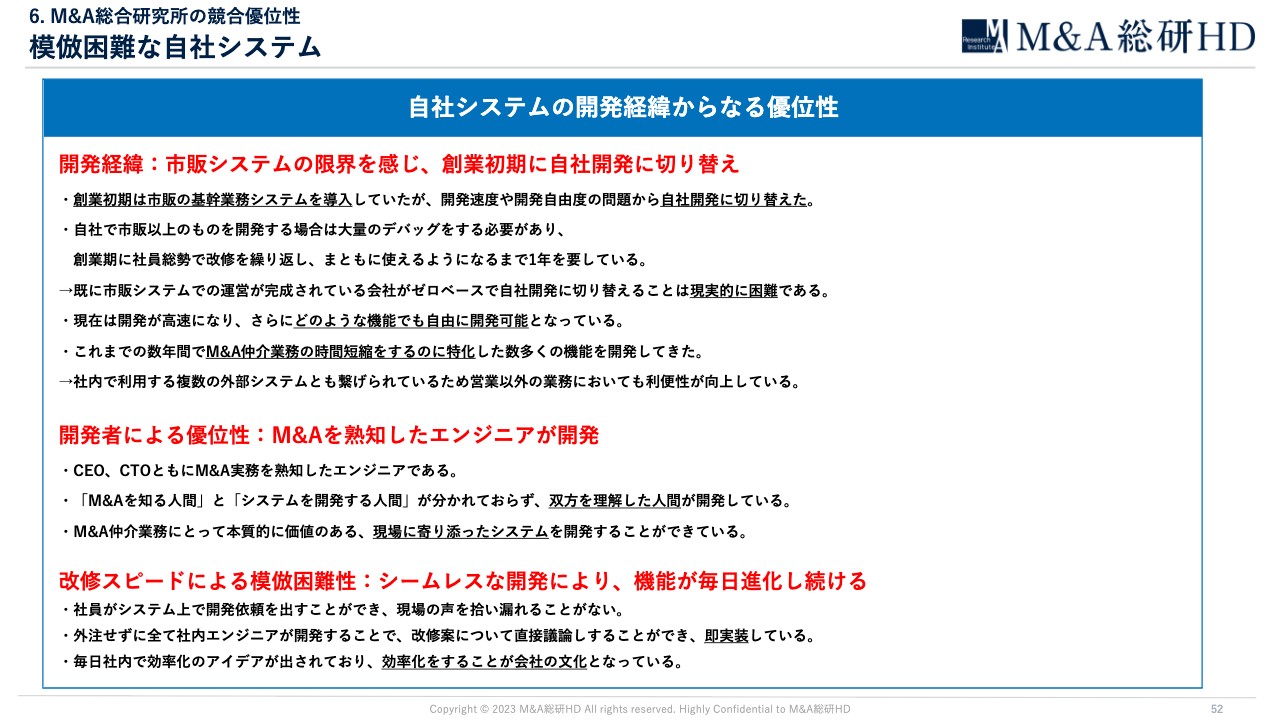

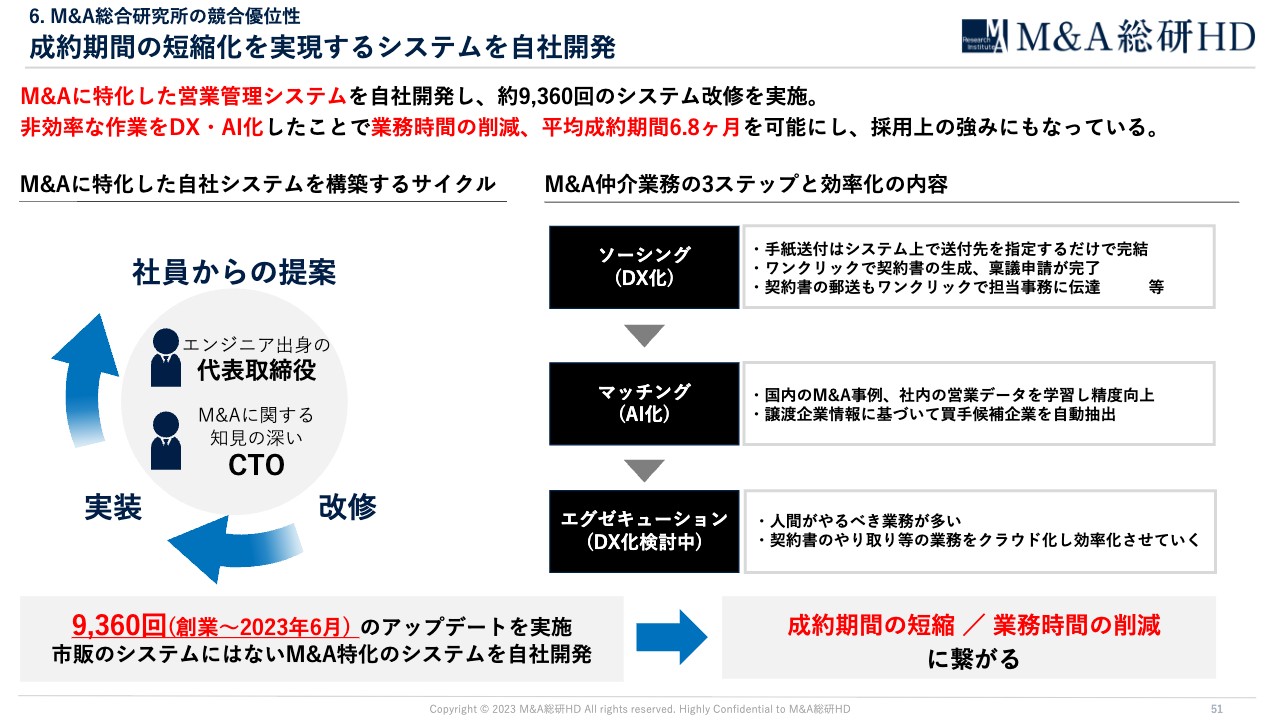

佐上:業界では市販システムをカスタマイズして使用するケースが多いですが、我々は自社内にエンジニアを抱え、フルスクラッチで作っておりますので、カスタマイズ性が極めて高くなっています。

例えば、手紙発送システムやNDA作成システム、AIマッチング機能など、M&A仲介事業に合ったさまざまな機能を開発していますが、市販システムでは開発コードの制限があり、模倣できない機能がかなり多いと考えられます。

実は、我々自身も創業当初に、同業他社と同じように、M&A仲介用に市販システムをカスタマイズして使用していました。しかしながら、先ほど例に挙げたようないろいろなシステムが作れない事態になったため、基幹システムそのものをゼロから自社開発し、数年かけて約9,300回にも及ぶ改修を繰り返し、M&A仲介専用のシステムを作り上げています。そして、今もなお進化し続けている状態です。

作り始めてから約2年間は、バグの修正にひたすら取り組んでいました。創業当初でしたので社員全員が協力して取り組めましたが、既に他のシステムを使っている企業が「今からゼロベースで新しいシステムを作ります」となっても、開発当初はバグだらけであり、既存システムでも業務が回っていることを考えると、誰も使わないシステムになるため、構築が困難になると思います。したがって、今から我々のシステムを模倣してゼロベースで開発するのはかなり難しいのではないかと思います。

また、サーバーの負荷分散含め、模倣が非常に難しいシステムを数多く作り続けているため、参入障壁はかなり高いと考えています。

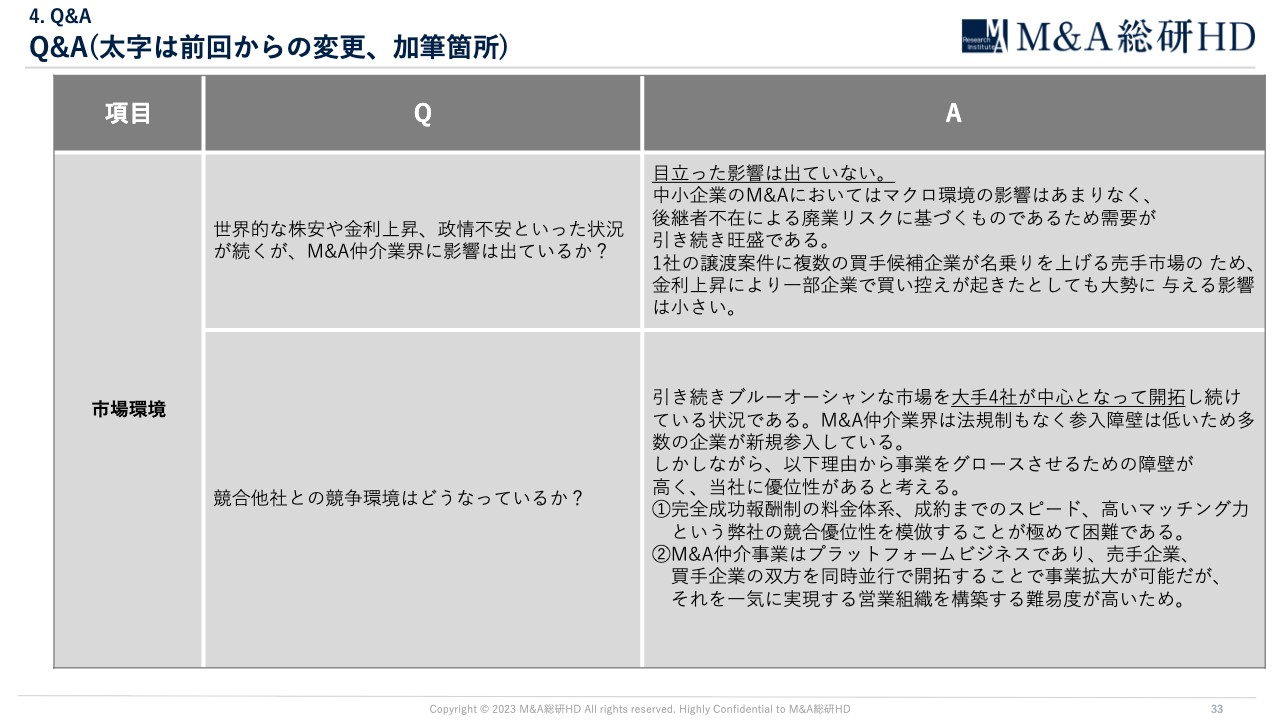

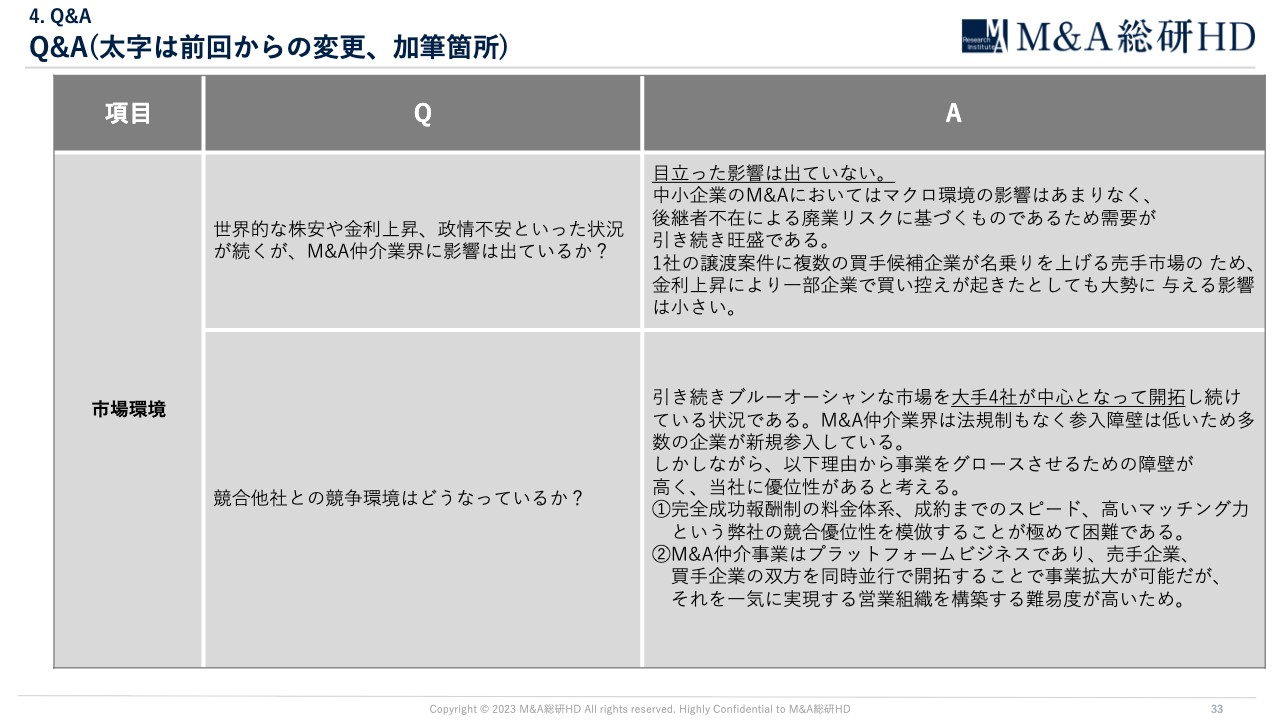

質疑応答:競争環境の変化について

荻野:「ブティック(小規模)M&A仲介会社が増えていますが、貴社にとって脅威になりますか? また、競争環境に変化は起きていますか?」とのご質問です。

佐上:現状、競争環境に変化は起きていません。M&A仲介業界は免許や許認可といった参入障壁がないため、参入自体は容易にできると思いますが、業界に参入してから一気に成長させる部分がかなり難しく、直近でも参入後、赤字になっている会社が出てきている印象です。

ブティックM&A仲介会社が大きな脅威になっていない理由は、事業グロースの難易度が高いからであり、理由は次の2つです。

1つ目として、弊社のような競合優位性を作ることが難しいからです。「上場企業唯一の完全成功報酬制の料金体系」「平均6.8ヶ月の成約期間」「高いマッチング力」というサービス優位性や「独自のDX・AIの技術」「業界最高水準のインセンティブの設計」をすべて模倣して作り上げることは極めて困難だと考えています。

このようにM&A仲介会社としての優位性を明確にしながら採用活動をしていますので、人材採用における競争力が高いです。M&A仲介は優秀な人材がいなければなかなか伸びない商売ですので、そこがハードルとなります。

2つ目として、仲介事業はプラットフォームビジネスですので、譲渡企業と譲受企業の双方を、同時並行で営業し、開拓していかなければなりません。また、両者は「鶏と卵の構造」になっており、譲渡案件を沢山持っていなければ譲受企業を開拓することができず、また、譲受企業を沢山知っていなければ譲渡企業を開拓することができません。

そのため、ビジネスを一気に拡大してブレイクスルーするタイミングまでがかなり厳しいビジネスモデルです。我々の場合は参入タイミングが良かったのと、高い経営力で一気に拡大しました。ブレイクスルーポイントを超え、その後も継続的に譲渡企業も譲受企業も開拓していますので、再現性の高い売上が作れています。

ブレイクスルーするまでがかなり難しく、J字カーブの底が深いため赤字になり、成長曲線までたどり着く会社は、なかなか現れにくいのではないかと思います。

また、上場し知名度・信頼性が向上したことにより、譲渡企業のオーナーさまに弊社を選んでいただく率が上場前後の数値比較でも明確に上がっております。会社の譲渡は基本的に一生に一度の取引なので、信頼性のある上場企業を選ぶというのは自然なことかと捉えております。

実際、営業の現場ではオーナーさまとの会話の中で、上場来の株価の上昇が話題になることや、MA総研と会えることを楽しみにしていたとおっしゃっていただくこともあります。

質疑応答:効率化の進捗度と注力している領域について

荻野:「効率化が相当程度進んでいるように思いますが、今後の効率化の余地はどのくらいありますか? また、現在はどのような領域のシステム化に注力していますか?」とのご質問です。

佐上: 85パーセントくらいは効率化できていますが、さらに改善できるだろうと思っています。

M&Aのビジネスモデルで言いますと、譲渡案件を発掘してくるソーシング、買手企業と繋ぐマッチング、最終的に交渉していくエグゼキューションという3フェーズがあります。ソーシングとマッチングに関してはかなり効率化しています。

エグゼキューションについては、ドキュメント作成にテクノロジーを入れ込み効率化を図っていきます。また、エグゼキューションの中の契約書締結フェーズにおいては、現在は社内弁護士に1件1件確認を取りながら進めていますが、「ChatGPT」の技術を利用しながら、M&A専門弁護士のような存在を開発していくことはできるのではないかと考えています。

質疑応答:競合の影響によるフィーの変化について

荻野:「競合について所感を聞かせてください。フィーの値下げの圧力などはありますか?」とのご質問です。

佐上:創業以来、値下げの圧力を感じたことはあまりありません。価格競争に陥るリスクはどの業界でもあり得るだろうと想定していましたが、現状ありません。

弊社が競合するのは大手の同業他社であり、大手はお客さまに満足のいく高品質なサービスを提供できており、一生に一度のM&Aという特性ゆえに、安さよりも高品質なサービスが求められているので価格競争にならないのだと思います。むしろ、直近で最低報酬を上げた会社もあると認識しています。

質疑応答:新規受託件数が増加した要因について

荻野:「過去3ヶ月、6ヶ月、12ヶ月のパイプラインで見ても、案件数/パイプライン(新規受託残高)の割合が過去最大になっているように見えます。案件クローズに向けた効率化、あるいはパイプライン自体の質に変化があるのでしょうか? または、四半期のボラティリティに過ぎないのでしょうか?」とのご質問です。

「案件数」とは成約案件を指し、新規受託残高に対して成約した案件数の割合が今回高まっているという趣旨のご質問かと思います。

佐上:パイプラインは質も含めて特段変わっていないため、おそらく四半期におけるポジティブなボラティリティに過ぎないだろうと見ています。

1人当たり売上高や1人当たり受託案件数、受託からのクロージング率など、あらゆる営業活動データを検証していますが、大きな変化はありませんでした。したがって、四半期のボラティリティではないかと思います。

質疑応答:第4四半期の状況について

荻野:「通期のガイダンスについて、第4四半期の方針とガイダンス変更の可能性について教えてください」とのご質問です。

こちらは私から回答します。第4四半期は通期のガイダンスの達成に加え、来期以降の成長に向けて人材採用、育成にも注力していく方針であります。

今後のガイダンス変更の可能性については、今時点では実施するかしないかについて回答することは難しいため、申し訳ありませんがコメントは差し控えさせていただきます。

質疑応答:上場による人材採用への影響について

荻野:「上場したことや業績好調等によって、応募者の質は高まりましたか? もしそうであれば、採用率が高まることが期待でき、採用数にポジティブに働く可能性はありますか?」とのご質問です。

佐上:結論、ポジティブです。

業績好調により、他社と悩んでいた方が弊社に入社したり、業界内で転職してくるケースは増えています。上場したことによる効果もあり、例えばご家族などが「なるべく上場企業に就職してほしい」とおっしゃられた方々の採用が一定数増えております。

我々はこれまでどおり、優秀な人材に入社してもらい、しっかり育てていくことに取り組み続けています。

質疑応答:人材採用が好調な理由について

荻野:「貴社が順調に、おそらく質もよい人材を確保できている理由はなんでしょうか。また、出身業界や年齢、モチベーションなど、最近の人材の特徴を教えてください」とのご質問です。

佐上:人材採用が好調な理由は、未経験者を再現性高く育てられる環境と、未経験者の平均年収が高いという、数字上明確な結果が出ており、採用における優位性が高いためです。

未経験者であっても、入社早期に成果を出せる教育システムやOJTの仕組み等を高い精度で整えた結果、入社1年以内の成約数が多く、かつ成約までの速度が早く、平均年収1,480万円(1年在籍)、2,815万円(2年在籍)と高水準であることや、低い退職率から明らかなように、未経験者の育成には高い優位性があると考えております。

最近の人材の特徴としては、大きな変化は無いですが金融関連の会社がおよそ27パーセント、大手メーカーが10パーセント、業界経験者が12パーセントとなっており、その他の会社出身の方が多いと感じています。直近では、いろいろな業界から人が集まりはじめている傾向があります。

年齢は、平均29歳くらいで、24歳から33歳くらいまでの人材が多く集まってきています。モチベーションに関しては、事業承継の問題を解決する社会的な意義や、様々なスキルセットを身につけたい、自身をさらに成長させたいという理由が挙げられます。

質疑応答:受託好調に対する外部環境要因について

荻野:「数字上は新規の受託件数や残高は伸びていると思いますが、外部環境における要因はありますか?」とのご質問です。

佐上:おっしゃるとおりです。新規の受託件数や受託残高も、着実に伸びていると思っています。外部環境に関してはプラスもなければマイナスもなく、特に変わらずという感じです。

質疑応答:海外機関投資家からの質問・意見・要望について

荻野:「海外機関投資家を回られたと思いますが、どのような質問や意見、要望がありましたか? 『他社との違い』などのご質問があったのではないかと想像します」というご質問です。

ご質問の趣旨は、海外売出しの際に行ったマーケティング活動のことではないかと思います。今回は、ABBという手法を使っているため、特段マーケティングを行わないオファリングでした。そのため、実際に海外投資家を回ってのミーティングを行っていません。

ただし、日頃実施しているIRミーティングでは、海外の著名機関投資家とのミーティングがかなり増えてきています。その中では「競合優位性」「日本におけるM&A仲介市場について」「経営陣の構成や経営力について」などのご質問が多く聞かれます。

質疑応答:売上高単価が下がっている要因について

荻野:「3Qの案件1件当たりの売上高単価が下がっている要因はなんでしょうか?」というご質問です。

佐上:3Qの大型案件数の割合が成約案件数に対して下がったという、Q単位の単純なボラティリティの問題だと思っています。

手数料1億円以上の大型案件が少し減れば、単価は多少減少します。しかし我々は、一概に単価を上げればよいとは考えておらず、「1人当たりの売上高」を重要視しています。

実際のところ、最低報酬を上げたり、受託水準を変更することで単価を上げることは可能ですが、仮に平均単価を9,000万円にしたところで、成約率や成約数が下がり、業績にボラティリティが出るようでは意味がありません。

ボラティリティを抑えながら売上を最大化するために、最適解を考えながら経営しています。

質疑応答:業界全体から見た成約件数シェアの現状と動向について

荻野:「業界全体での成約件数を分母におき、貴社の成約件数を分子において推計した貴社のシェアについて、足元ではどのように推移していると見ているのでしょうか? 貴社が、他の大手仲介業者からシェアを奪うような動きになっているのでしょうか?」というご質問です。

佐上:「精緻なデータが集計困難なため、わからない」というのが結論ですが、市場が大きいことを要因として成約数を伸ばしており、その中で多少は同業他社からもシェアを取っている動きも出てきていると思います。

質疑応答:女性取締役の選任について

荻野:「取締役会に女性取締役が選任されていませんが、今年の株主総会で取締役会の構成を変える計画はありますか?」というご質問です。

私から回答いたします。女性取締役の選任は積極的に考えています。どのような方が我々に合うのか、入っていただくべきなのかは、社内でも活発に議論しているところです。

しかし、現時点で「今年の株主総会では、100パーセント女性取締役を選任します」とは言えず、十分に検討して弊社をさらに成長させるために適した方を探して参ります。

質疑応答:第3四半期における広告宣伝費の水準感について

荻野:「過去に比べて第3四半期における広告宣伝費の水準感をご解説ください」というご質問です。

こちらも私から回答いたします。水準感や発生する金額は、特段大きく変えていません。投資対効果が合わなければ使用せず、必要なものだけに資金を投下しております。

質疑応答:M&Aアドバイザー数をFY26/9期に700名にすることの難易度と売上向上への課題について

荻野:「『FY26/9期にM&Aアドバイザー数を700名』という目標は、同業トップ並みのレベルですが、チャレンジングなレベルではないと考えていますか? また、そのとおり人数が増えた段階でも、事業承継の潜在需要が大きいため、売上をあげるハードルは上がらないと考えていますか?」というご質問です。

佐上:チャレンジングなレベルではないと考えております。M&Aアドバイザーの人数が増えた場合でも、引き続き潜在需要は大きいと考えているため、今までどおりに事業を行っていきます。その上で、セミナーの開催や提携先の開拓など、売上を作る土壌を同時並行で作っていくことを通して、リスクヘッジを着実に行いながら動こうと思っています。

質疑応答:長期金利などのマクロが及ぼす影響について

荻野:「長期金利など、足元にあるマクロの影響についてコメントをいただきたいです」というご質問です。

佐上:現状では影響がないと感じています。我々のビジネスの場合、根底には「経営者の年齢」を要因とした事業承継のニーズがあります。弊社のマッチング力の高さも関係していますが、譲渡企業1社に対して複数社、ときには10社近い譲受企業がいらっしゃるため、仮に、譲受企業の10パーセントないし20パーセントがマクロ影響を受けてM&Aを断念したとしても、他に複数マッチングした譲受企業とディールが成立しますので、結局のところ事業に影響はないと思っています。

質疑応答:資産運用のビジネスを参入可能とする理由について

荻野:「資産運用のビジネスは、顧客がいた場合でも、それなりの経験・専門性が必要と思われますが、本当に参入が可能なのでしょうか?」というご質問です。

佐上:参入は可能だと考えています。端的に理由をお伝えするのは難しいのですが、一定の経験、専門性が必要となるため、そのような人材を着実に採用していっております。

荻野:実際に参入するとなると、弊社も関係当局からいろいろな審査を受けることになります。抱えている人材の専門性なども厳正に確認されます。現時点では、指摘を受けて人材の変更が必要だという状態になっておらず、問題は生じておりません。

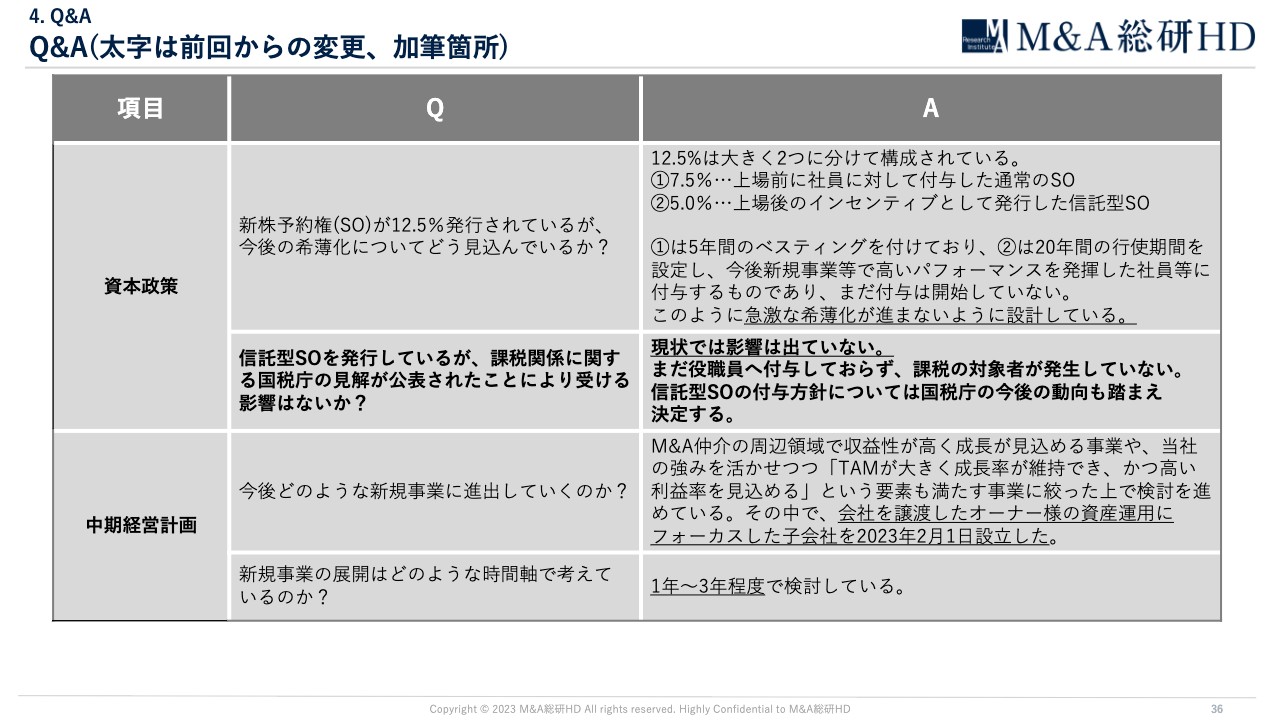

質疑応答:信託型SOに関する制度変更の影響について

荻野:「信託型SOに関する制度変更の影響について、コメントをいただきたいです」というご質問です。

業界を騒がせているとおり、税制の解釈が少々変わっている点があります。しかし現時点で、我々に変更する点や追加でコストが生じる点は想定されていません。

また、スライドの中央に記載していますが、我々はまだ信託型SOを付与していない状態です。上場時点で発行済株式の5パーセント分を信託していますが、行使期限は20年間の長期で設計しており、付与についても長期目線で検討しており、付与するかどうかも現時点では未定です。

おかげさまで、我々は上場してから株価が大きく上がっているため、含み益が十分に出ている状態です。仮に給与所得課税として高額に課税されたとしても社員にとって非常に大きなメリットのあるインセンティブになると考えております。

そのため、現時点でP/Lに影響が出たり、この信託型SOを廃止したりすることは現状ではありません。

質疑応答:オフィスの拡張予定について

荻野:「人数が増えているようですが、オフィス拡張の予定はありますか?」というご質問です。

佐上:人数が増えるタイミングに合わせて、今後オフィスを拡張していこうと思っています。ただし、むやみにオフィスを増やす考えはまったくありません。執務室や会議室スペースについて、人数やタイミング、広さなどから、最もコストパフォーマンスがよい条件を計算します。

例えば、会議室の場合は「現在は何人で何パーセント使っているため、利用者が今後この程度増えた場合には何名入る会議室が何個必要になる」などの数値を算出し、最も安く抑えられるように空間効率含め設計しています。オフィスなどの固定費は極力抑えるべきだと考えており、慎重に細かく計算し、最もコストパフォーマンスがよい条件を検討してます。

荻野:頂戴した質問はすべて回答できたかと思います。これにて、2023年9月期第3四半期の決算説明会を以上とします。ご清聴いただきありがとうございました。

佐上:お忙しい中、また遅い時間にも関わらずお集まりいただきありがとうございました。

新着ログ

「サービス業」のログ