ネットプロテクションズHD、BtoB事業がGMV前期比+31.7% マーケティング強化で第2の柱への成長図る

Mission

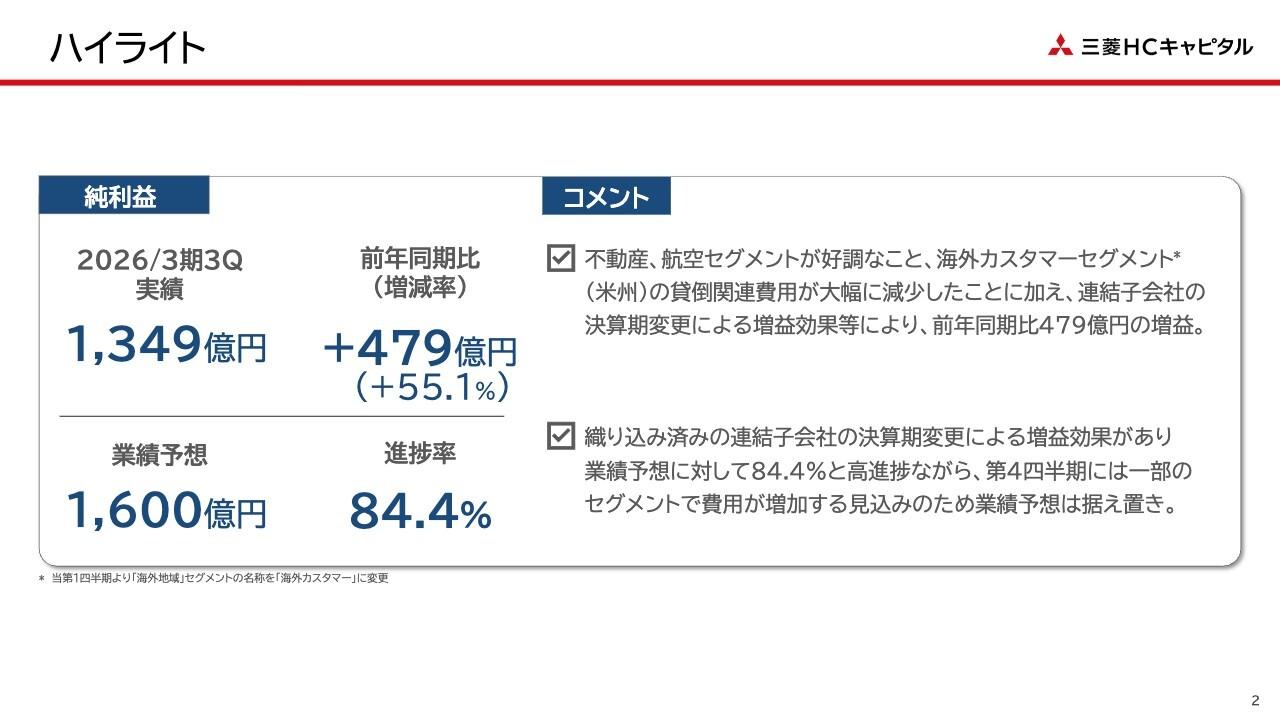

柴田紳氏(以下、柴田):みなさま、こんにちは。お忙しいところお時間をいただき、ありがとうございます。ネットプロテクションズホールディングスCEOの柴田でございます。さっそくではございますが、2023年3月期の第1四半期決算説明を行ってまいります。事業ハイライト・第1四半期業績・成長戦略の順でご説明差し上げます。

我々は非常に理念を大事にしており、「つぎのアタリマエをつくる」というミッションを掲げております。特徴的なのは、事業だけではなく、組織面においてもNewStandardを作っていきたいと考えており、上場企業では稀有な「ティール組織」を採用しております。

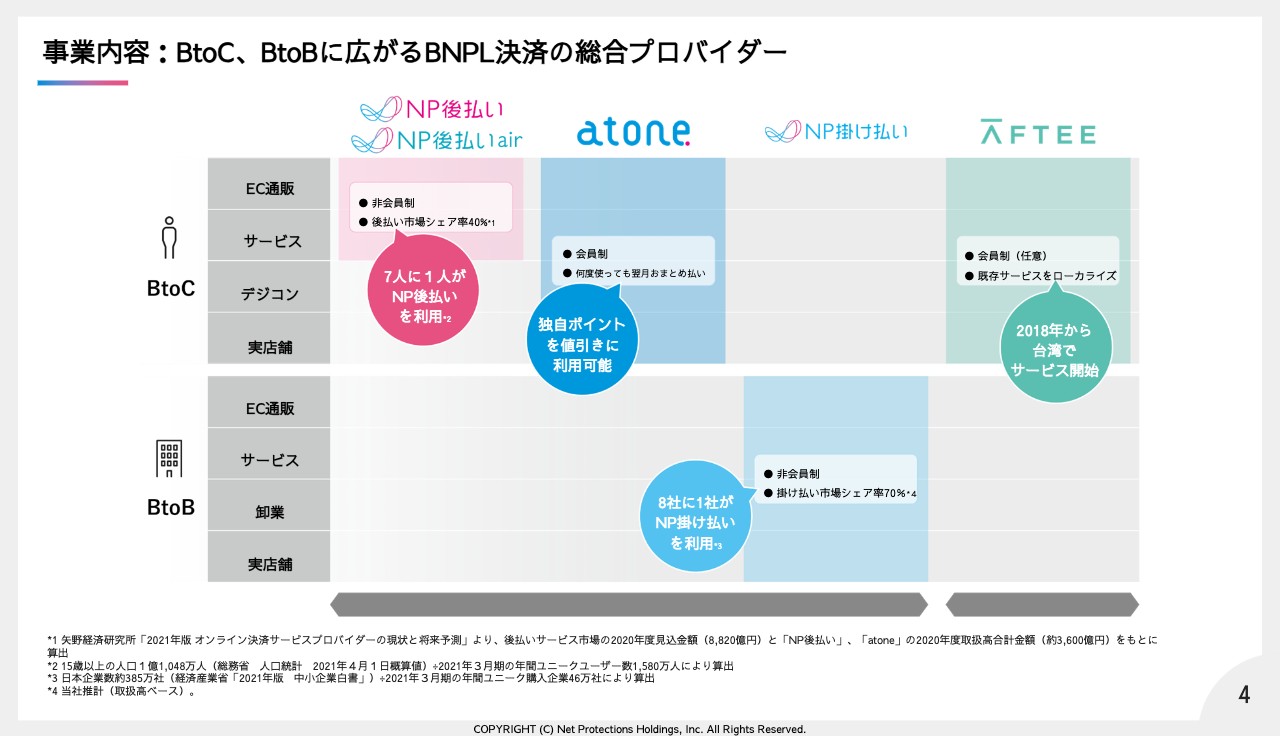

事業内容:BtoC、BtoBに広がるBNPL決済の総合プロバイダー

サービスは4つあり、すべて「Buy now pay later」と呼ばれる後払い決済を提供しています。各市場にフィットしたサービスを開発・提供することで、BNPLの総合プロバイダーのポジションを築くこと、いつでも、どこでもBNPLをご利用いただける決済インフラになることが、当社の目指す姿となります。

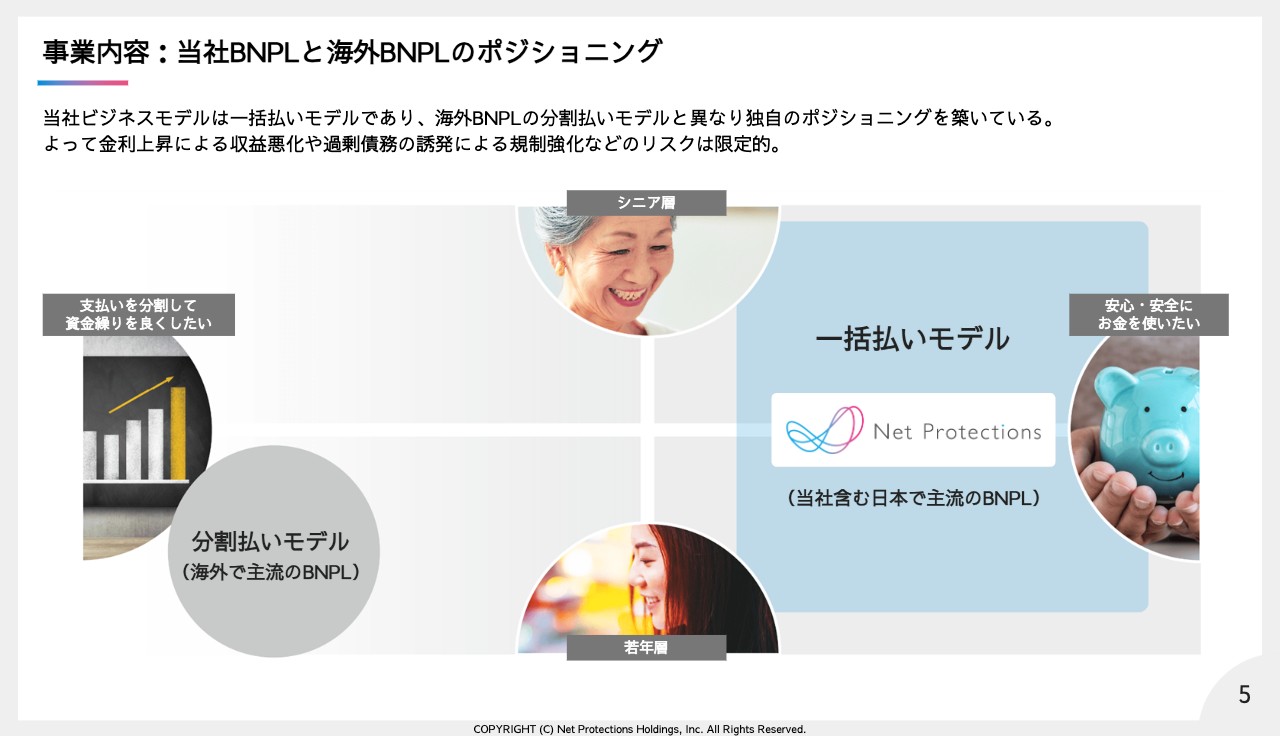

事業内容:当社BNPLと海外BNPLのポジショニング

当社のBNPL決済は、一括払いの後払いとなります。幅広い世代をユーザーとして、資金管理やカード情報の漏洩防止のための安心・安全な決済手段として利用されています。一方で、海外BNPL決済は分割の後払いとなります。ユーザーは若年層が中心であり、資金繰りのための金融サービスとして利用されています。

昨今、金利上昇による収益悪化や過剰債務の誘発による規制強化などの懸念がメディアで取り上げられていますが、これは若年層向けの分割・後払いを提供する海外BNPLを指しており、当社サービスに当てはまるものではございません。

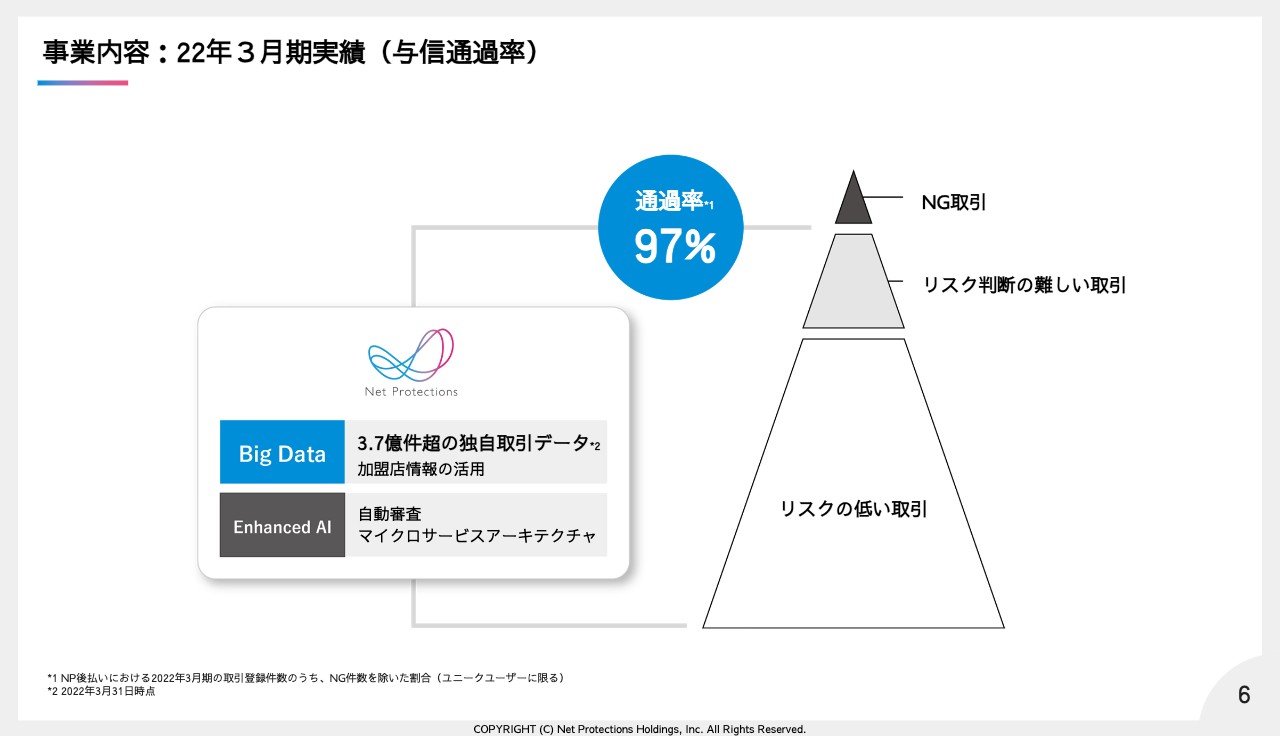

事業内容:22年3月期実績(与信通過率)

当社サービスの最大の競争の源泉は与信通過率となります。低い未払い率を実現しながら、与信通過率は97パーセントと業界トップクラスであり、これは20年間蓄積したノウハウの成果です。ビッグデータにAI技術を組み合わせて、迅速かつ高度な与信判定を実現しています。この高い与信通過率を理由に当社サービスを導入いただくショップも多く、当社の圧倒的な差別化要因になっています。

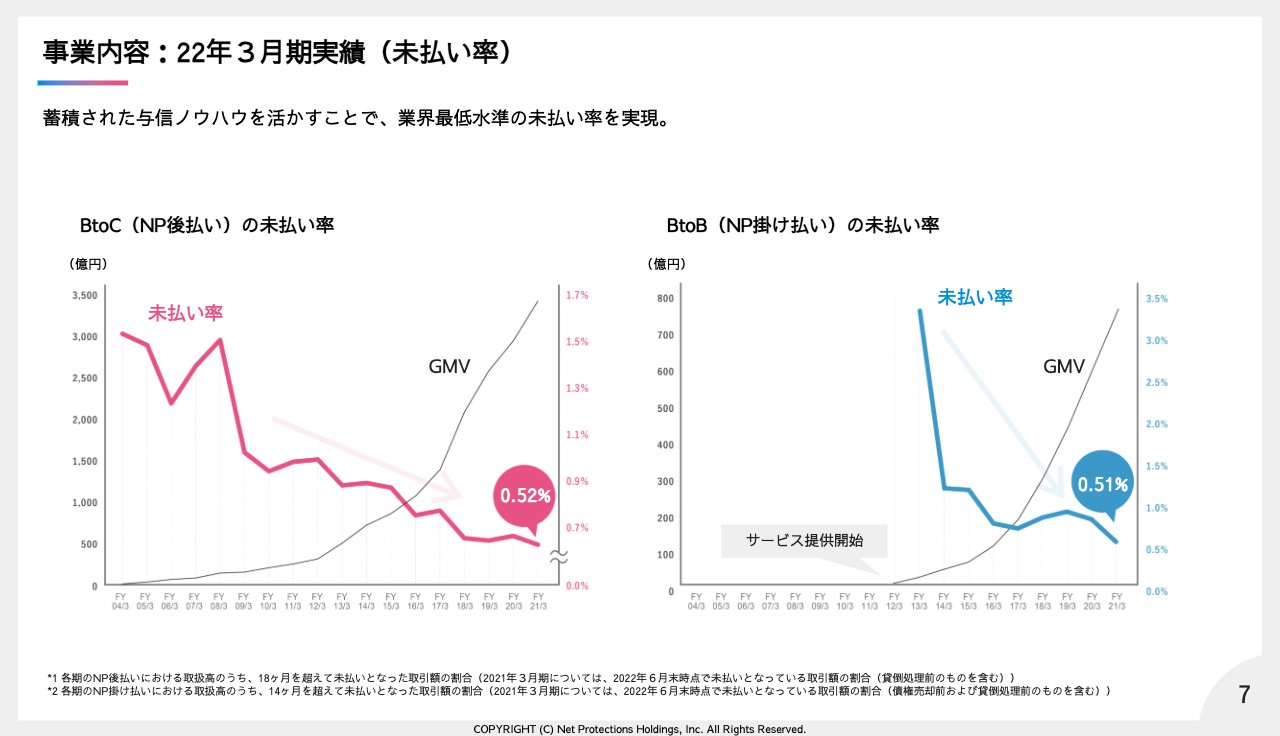

事業内容:22年3月期実績(未払い率)

BtoCの与信ノウハウを活用することで、BtoBでも早期に低い未払い水準を実現できています。

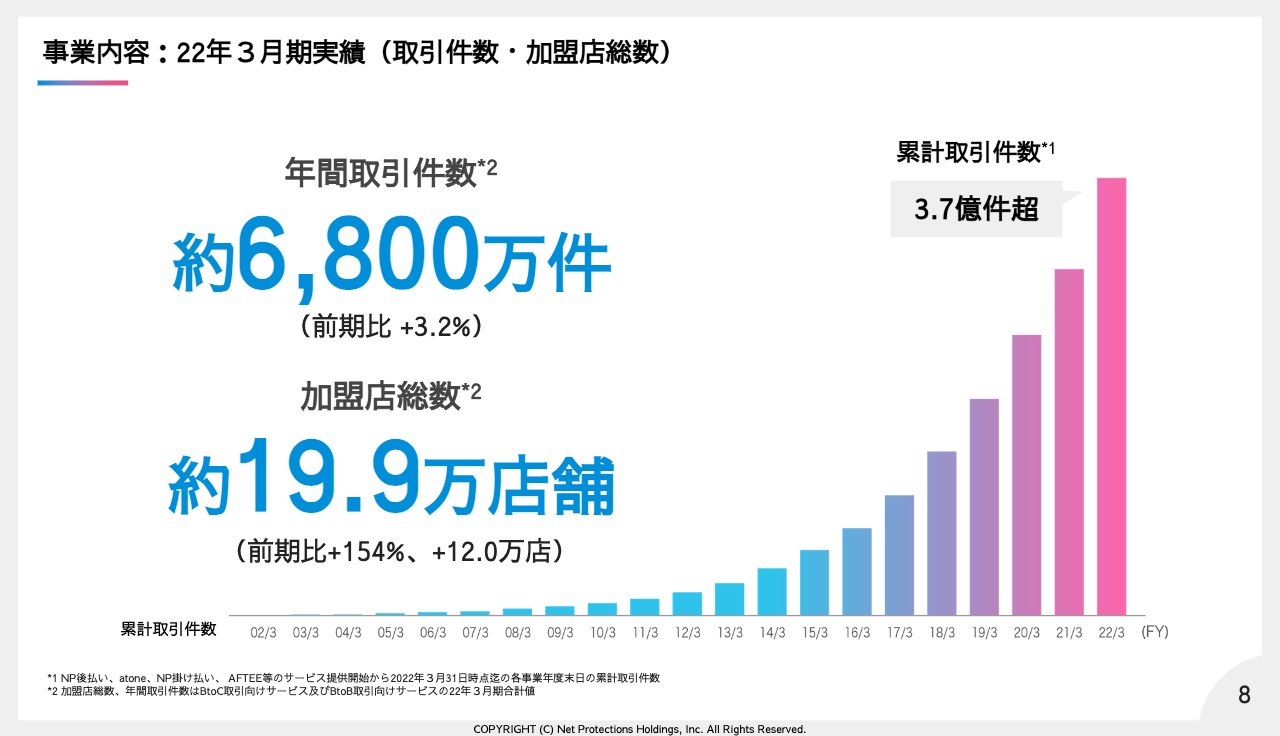

事業内容:22年3月期実績(取引件数・加盟店総数)

加盟店の積み上げは順調です。大手の新規加盟店には、後払い利用率を上げるために導入キャンペーンを実施してまいります。

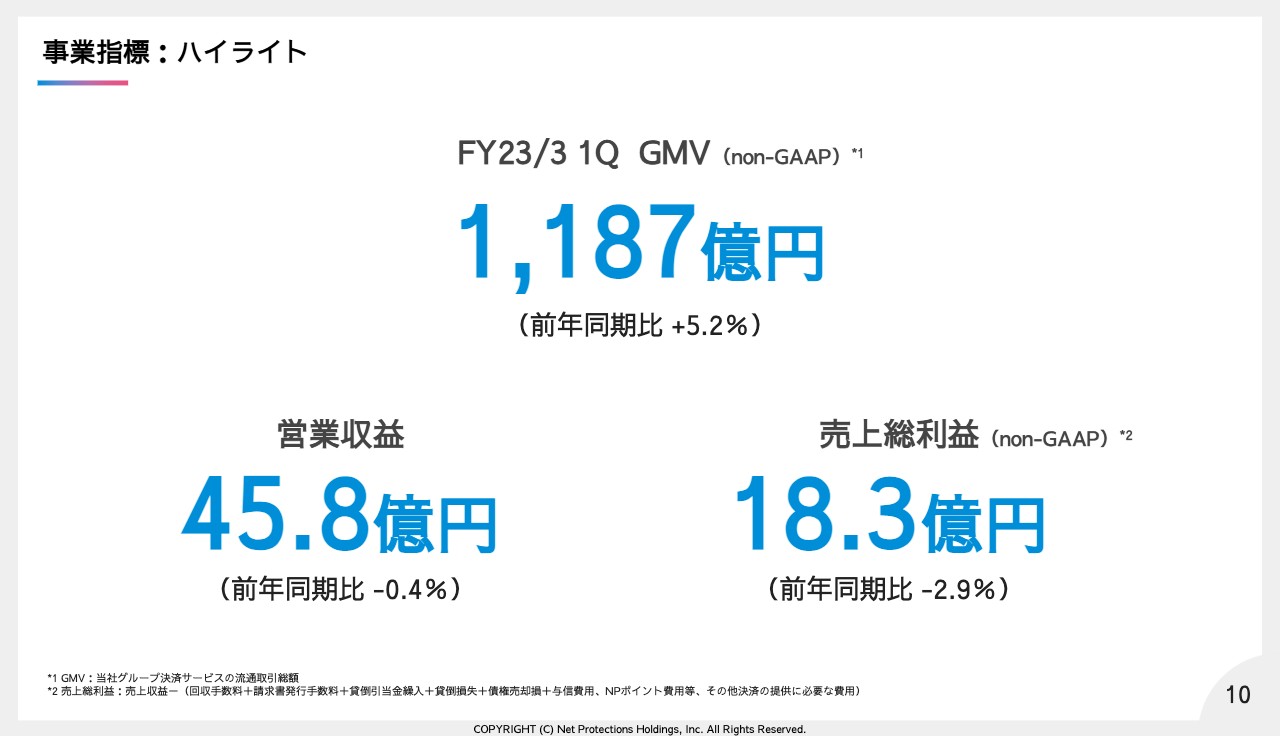

事業指標:ハイライト

続きまして業績ハイライトとなります。2023年3月期第1四半期のGMVは前年同期比5.2パーセント増の1,187億円となりました。営業収益は0.4パーセント減の45.8億円、売上総利益は2.9パーセント減の18.3億円となります。営業収益・売上総利益が減益となっていますが、これはBtoC事業に比較して売上率が低いBtoB事業の構成比が上がったためとなります。

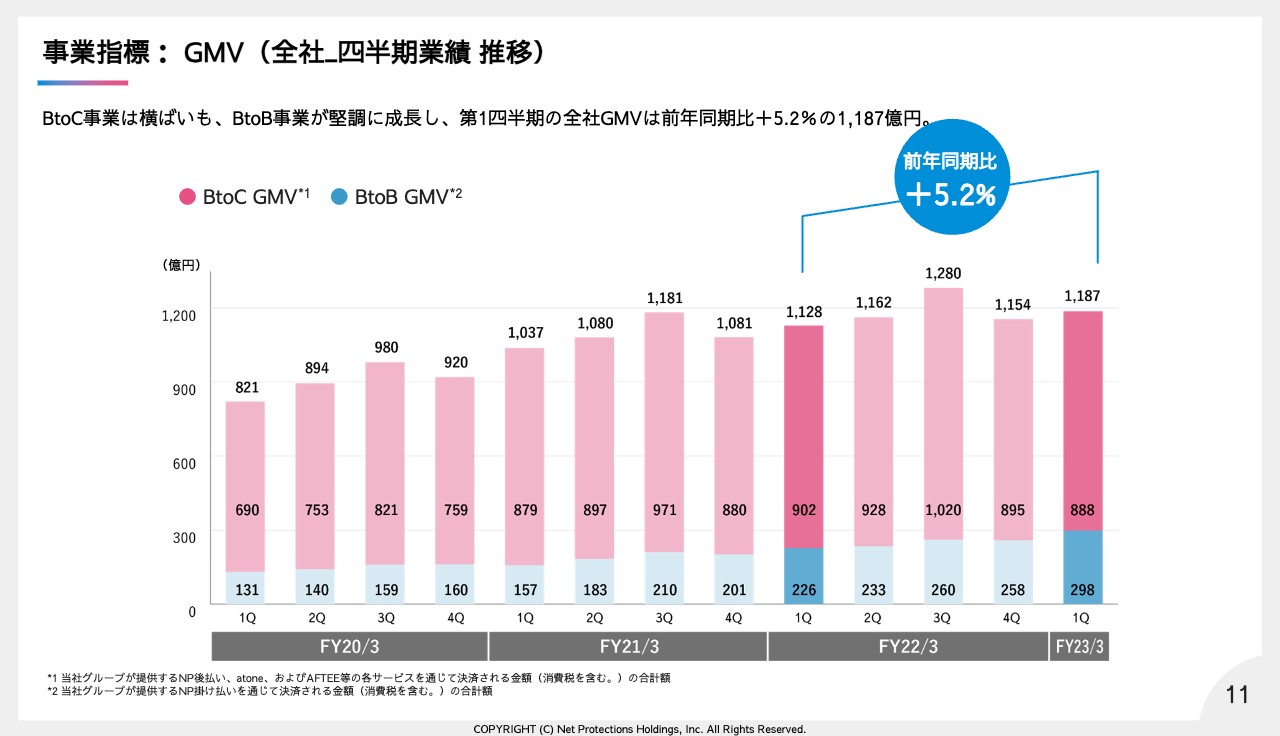

事業指標: GMV(全社_四半期業績 推移)

全社のGMVは前年同期比5.2パーセント増の1,187億円、内訳はBtoCは888億円、BtoBは298億円となります。

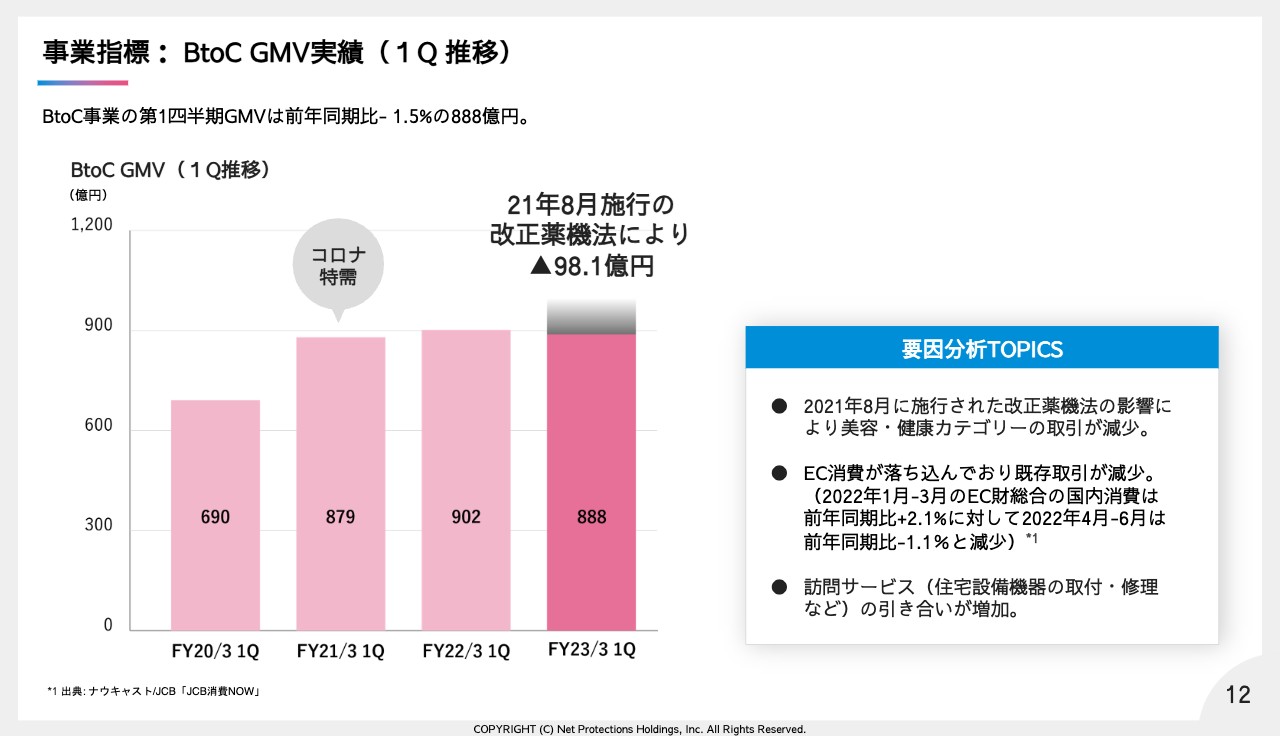

事業指標: BtoC GMV実績(1Q 推移)

BtoCの第1四半期は888億円となり、前年同期比で初めての減収となりました。これは2021年8月の改正薬機法の影響により、美容・健康カテゴリーの取引額が減少したことによるもので、その影響額は98.1億円と試算しております。

2022年3月期下半期の薬機法の影響は約200億円でしたので、この第1四半期においても前年と同程度の影響が継続しています。なお、BtoCにおける美容・健康カテゴリーの構成比は約60パーセントと依存度が大きいため、今後はカテゴリーの分散を図っていく計画です。

例えば、住宅設備機器の取付・修理といった訪問サービスの引き合い・導入が進んでおり、市場ポテンシャルは高いです。このようにオフラインにもサービスを広げることで、成長を取り戻せるものと考えております。

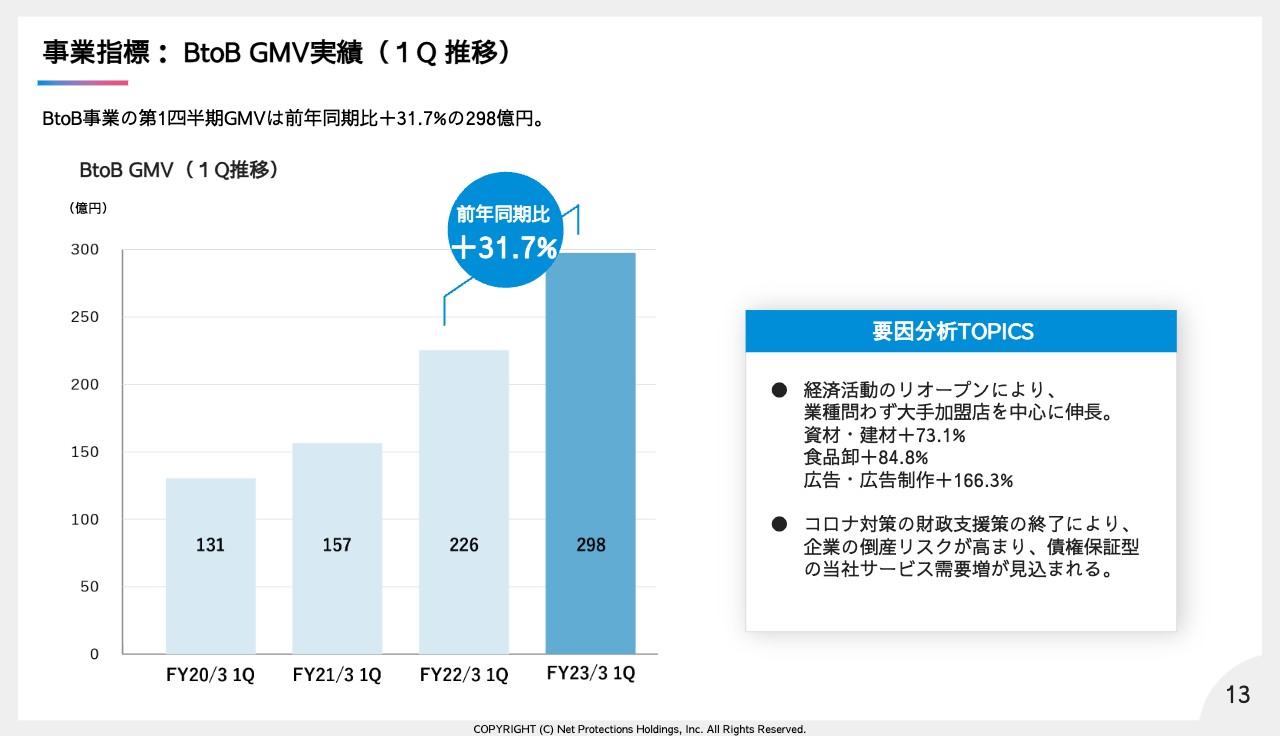

事業指標: BtoB GMV実績(1Q 推移)

続きましてBtoBのGMV推移となります。第1四半期GMVは前年同期比31.7パーセント増の298億円となりました。経済活動の再開により、業種問わず大手加盟店を中心に伸長しています。

特に資材・建材は73.1パーセント増、食品卸は84.8パーセント増、広告・広告制作で166.3パーセント増と取引が拡大しています。今後、コロナ対策としての政府の財政支援策の終了に伴い、企業の倒産リスクが高まる局面においては、当社へアウトソースする事業者はさらに増えていくと予想しております。

実績:ターゲット市場におけるサービス導入状況

第1四半期の新規稼働店の一部抜粋となります。BtoC訪問サービス、海外そしてBtoBで幅広い業種の企業に導入いただいております。

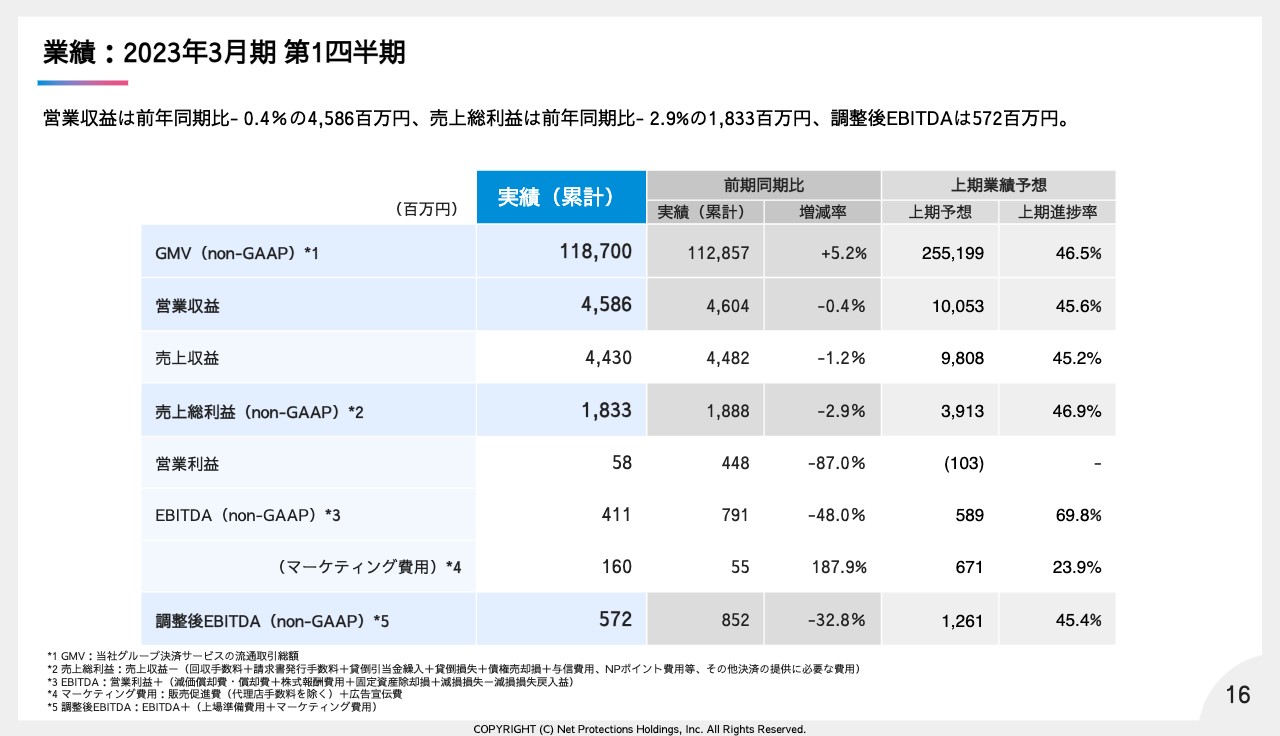

業績:2023年3月期 第1四半期

渡邉一治氏(以下、渡邉):2023年3月期の第1四半期業績について、CFO渡邉よりご報告差し上げます。

GMVの推移については、前年同期比5.2パーセント増の1,187億円となりました。また、営業収益は前年同期比0.4パーセント減の45億8,600万円、売上総利益は2.9パーセント減の18億3,300万円となっています。

GMVが5.2パーセント増にも関わらず、営業収益は0.4パーセントのマイナスとなっていますが、要因は2点です。1つは、BtoBのGMVに占める割合が前期比5ポイントほど増加していますが、BtoBはGMVに対する営業収益率が見かけ上、BtoCよりも若干低いことによります。もう1つは、大手加盟店獲得に伴うボリュームディスカウントによるものです。

また、今期よりGMV拡大を狙い、マーケティング費用、営業体制の強化を目的とした投資を本格化しているため、営業利益は抑えられた数字になっています。販売管理費の内訳については、後ほど説明させていただきます。続いて、次ページで売上総利益・調整後EBITDAの推移について説明いたします。

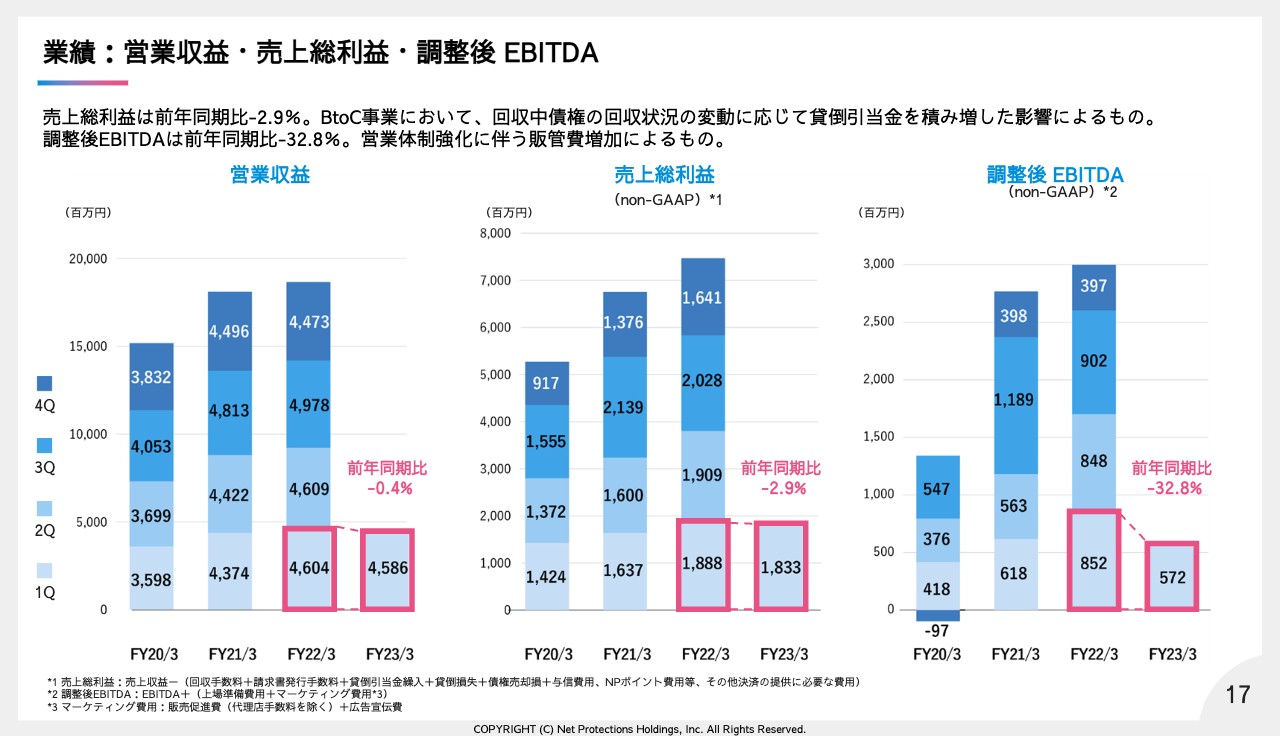

業績:営業収益・売上総利益・調整後 EBITDA

こちらが営業収益・売上総利益・調整後EBITDAの推移です。営業収益については、先ほど説明したとおりです。

売上総利益について、2.9パーセントのマイナスとなっていますが、これは主にBtoCにおいて、回収中債権の回収状況の変動に応じて貸倒引当金を積み増した影響によるものです。ユーザーの入金時期が遅れると、算定ロジック上、保守的に貸倒引当金を積み増すことになりますが、長い目で見ると平準化されていくものです。

調整後EBITDAについて、昨年に比較して大きく減少していますが、マーケティング費用を投下した受けの体制構築のため、営業陣容の拡大を行ったため販管費が増加したことによるものです。

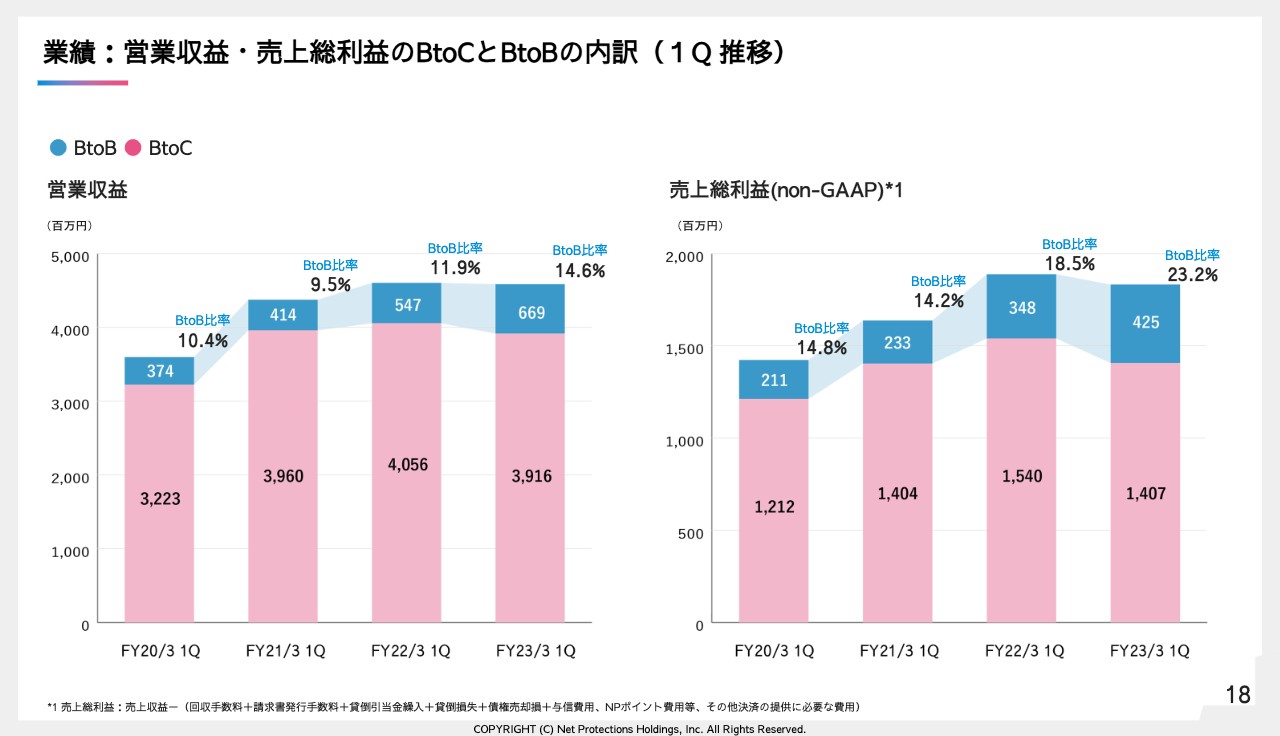

業績:営業収益・売上総利益のBtoCとBtoBの内訳(1Q 推移)

BtoBの営業収益・売上総利益の内訳となります。BtoBの営業収益に占める割合は14.6パーセント、売上総利益は23.2パーセントとなります。当社決済サービスの2本目の柱であるBtoB事業の成長によって、BtoB事業のウェイトが高まっていることがご覧いただけるかと思います。BtoB事業は市場のポテンシャルが高いため、引き続き注力してまいります。

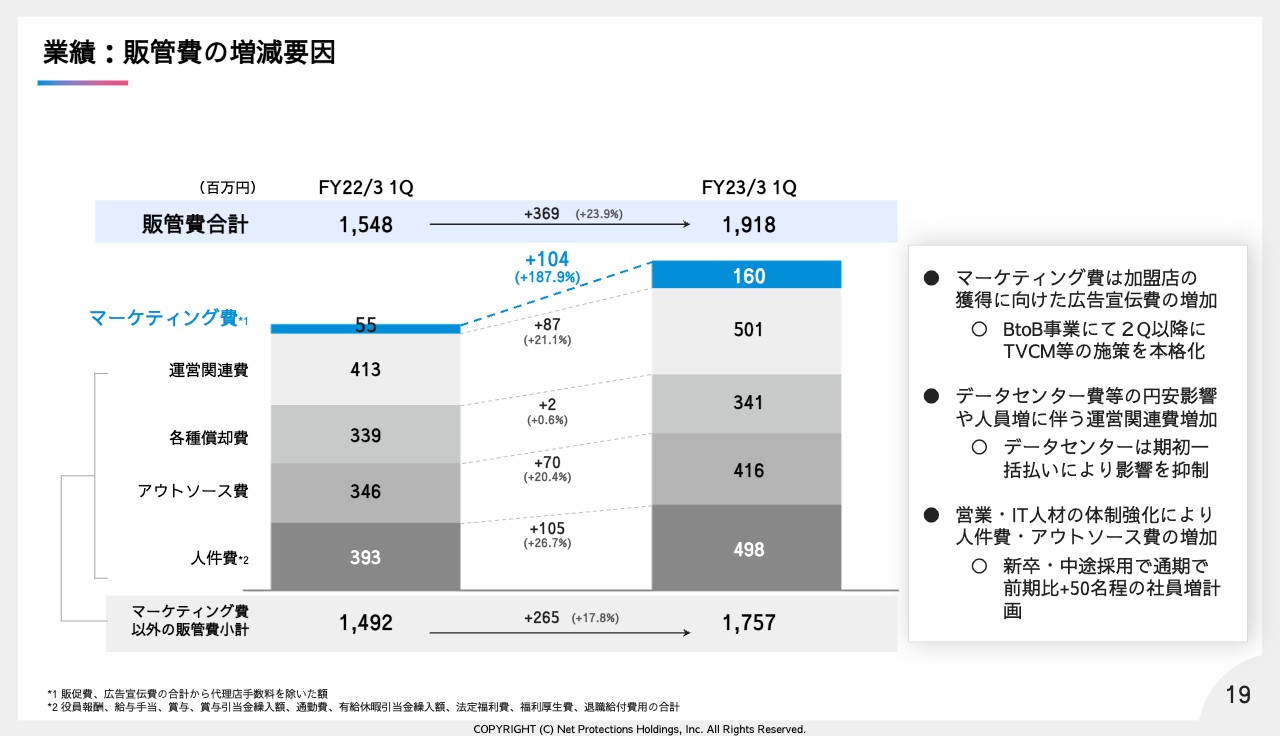

業績:販管費の増減要因

販管費についてご説明します。今期はマーケティングおよび体制強化のために積極投資を進めております。営業・IT人材の体制強化はIPOによる会社の知名度向上の効果もあり、計画どおり採用できております。

マーケティング費は、予定に対して抑制した費用増加となっています。これは効果検証を慎重に行ったためであり、第2四半期以降は投資額を増やしていく計画となります。

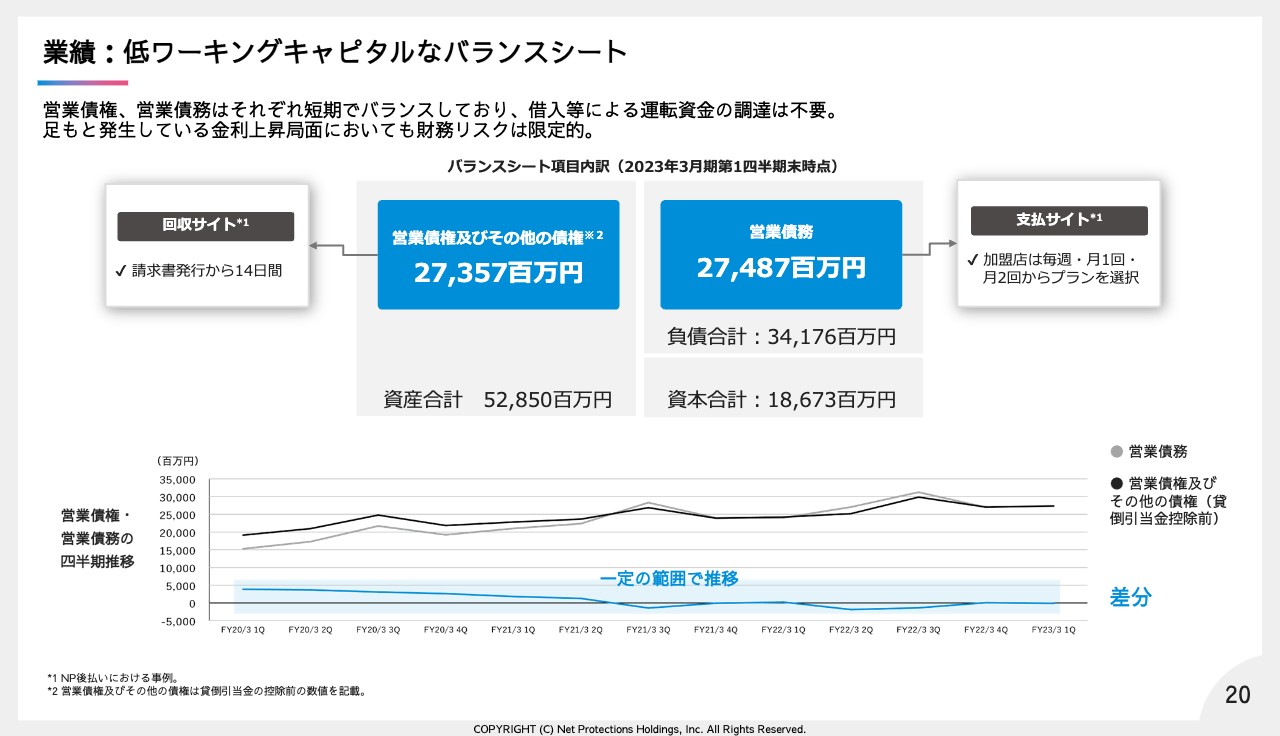

業績:低ワーキングキャピタルなバランスシート

バランスシートについてご説明します。2023年3月期第1四半期末時点で資産合計は528億5,000万円となりました。

当社の「NP後払い」では、ユーザーの支払期限が14日であるのに対して、当社から加盟店への支払いは毎週・月1回・月2回と分散しているため、短期でバランスしています。つまり、足元で発生している金利上昇局面においても、当社は借入などの調達は不要であるため、財務影響はございません。このように支払いサイトをコントロールすることでバランスシートのリスクヘッジができていることも当社の強みの1つと言えます。

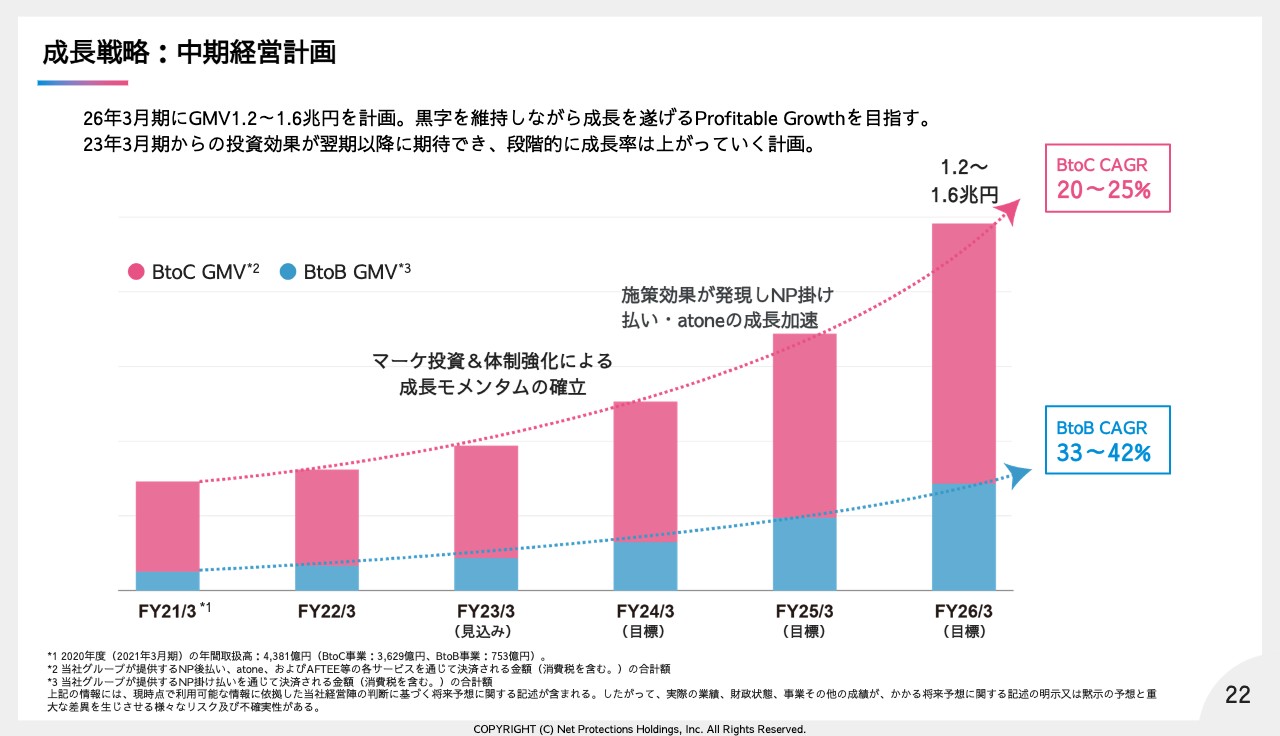

成長戦略:中期経営計画

柴田:成長戦略についてはCEO柴田からご説明します。当社は中期経営計画で2026年3月期に1.2兆円から1.6兆円のGMV成長を目指していますが、この2023年3月期は成長モメンタム確立のための基礎固めと位置付けています。

上場で調達した資金をマーケティングおよび体制強化に使っていき、2024年3月期以降のハイグロースを目指します。特にBtoB事業においてはコンスタントに30パーセント以上の成長を達成することで、当社の第2の柱にしていきたいと考えています。

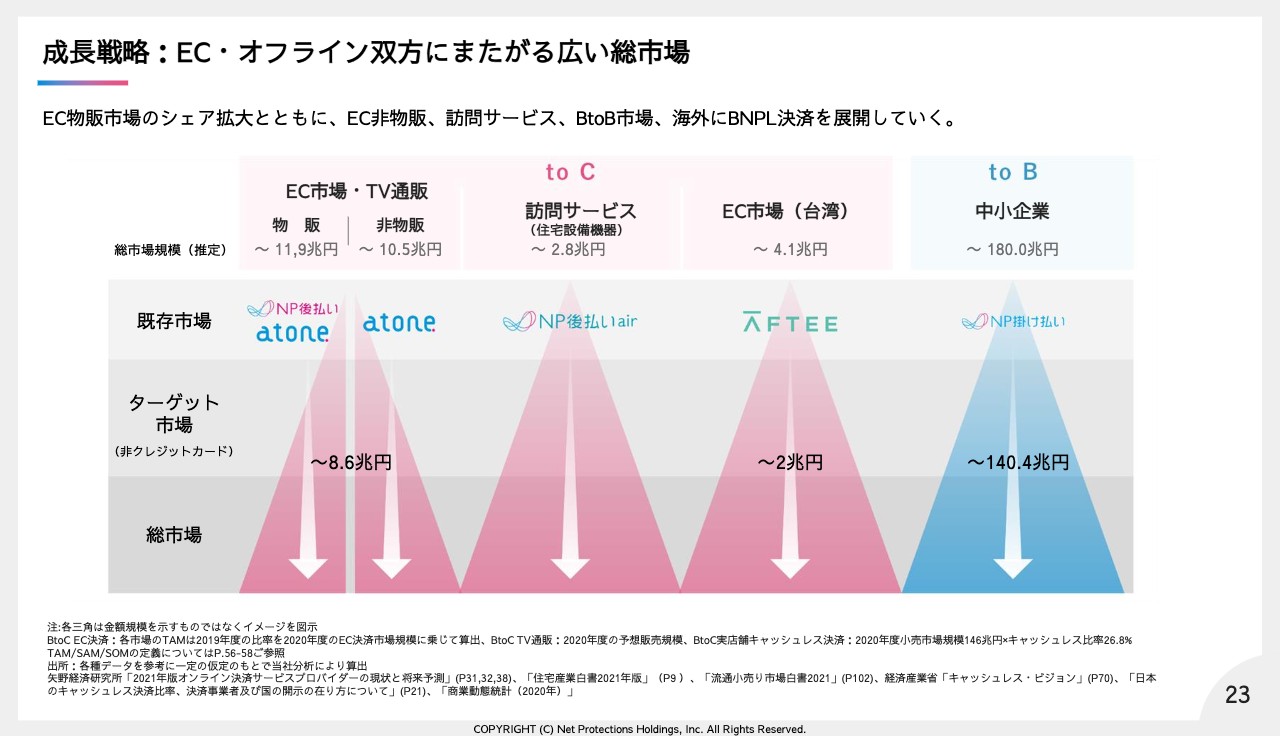

成長戦略:EC・オフライン双方にまたがる広い総市場

当社の主戦略は市場拡大戦略となります。現在、売上の約8割は「NP後払い」によるものであり、ECの物販でご利用いただいています。

一方、サービスやデジタルコンテンツなどのEC非物販、TV通販などの新しい領域にもサービス提供を拡大しています。従来の日本・台湾に加えて、ベトナムに進出することを決定しています。

BtoB領域でもさまざまな業種の開拓を進めております。このようにサービス領域・地域を広げ、それぞれで深掘りしていくという横方向および縦方向双方の展開により、高い成長を実現します。

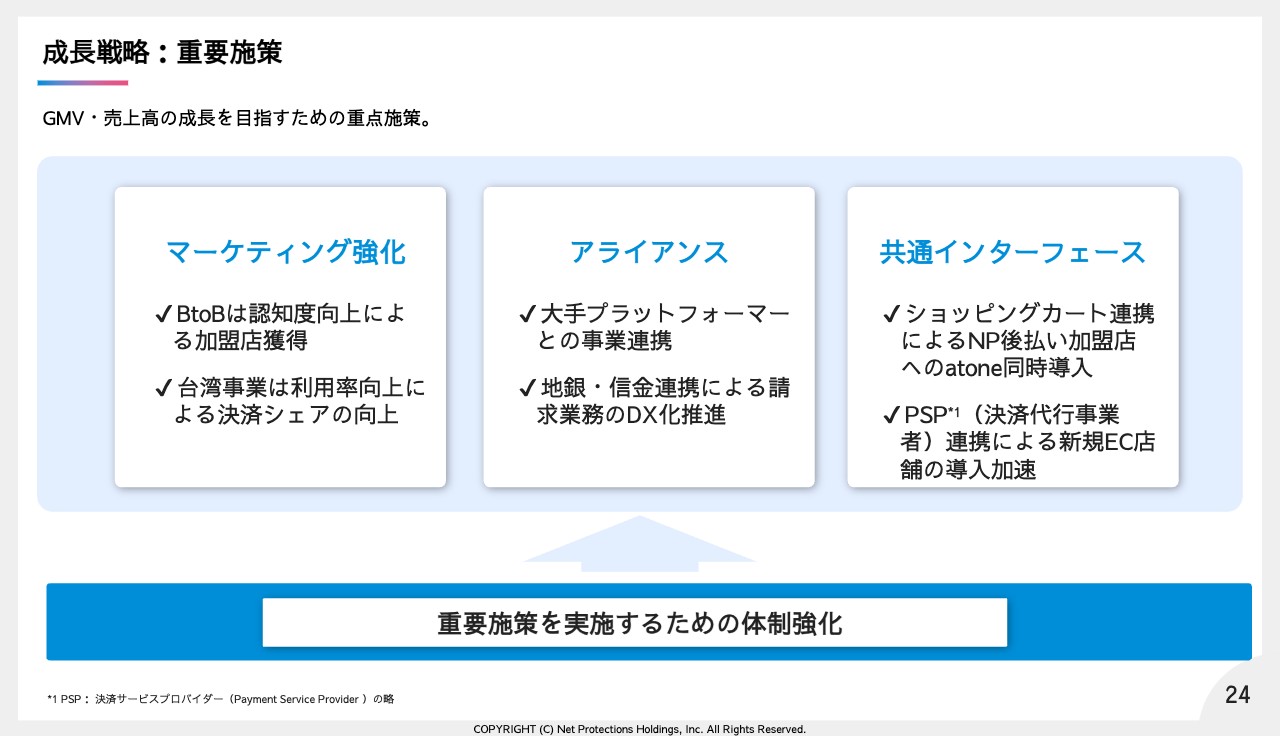

成長戦略:重要施策

GMV成長のための重要施策は3つとなります。1つ目は、マーケティング強化として成長事業に積極投資します。GMV成長率30パーセント超のBtoBと、成長率100%パーセント超の台湾の2つのサービスに注力します。

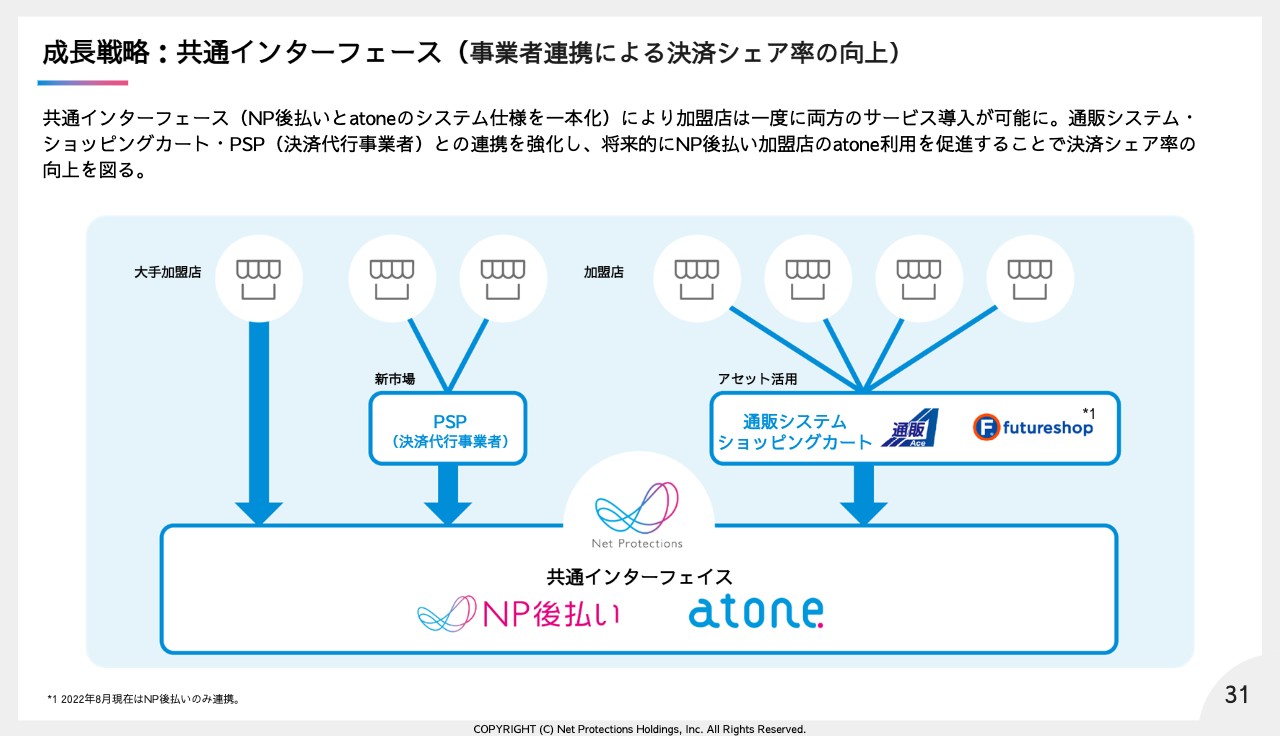

2つ目は、アライアンスとしてバリューチェーンを意識した大手プラットフォーマーと連携します。そして、地銀と連携することで請求業務のDX化を推進します。3つ目は、共通インターフェースとしてショッピングカートを決済代行事業者と連携することで、効率的に「NP後払い」「atone」の導入を促します。

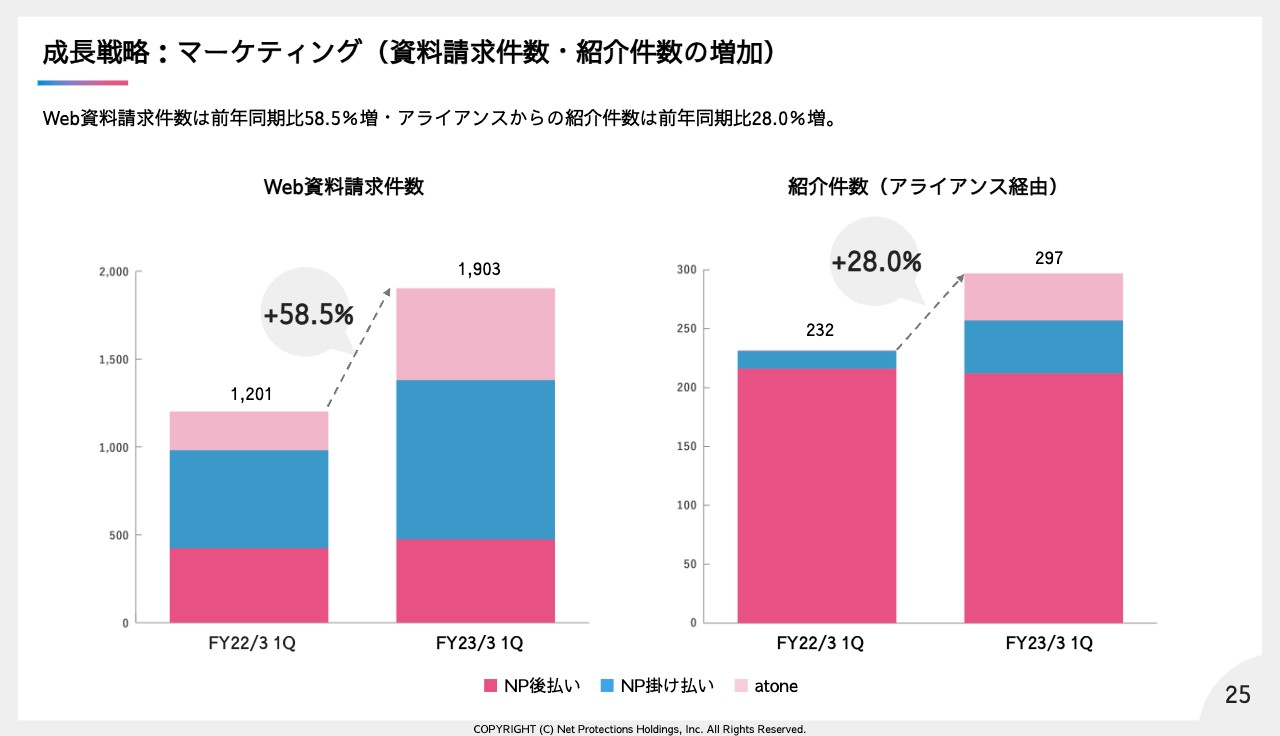

成長戦略:マーケティング(資料請求件数・紹介件数の増加)

こちらはGMVの先行指標となるWEB資料件数およびアライアンス経由紹介案件数の前年同期比となります。足元のマーケティング強化の成果により、順調に件数が伸びています。

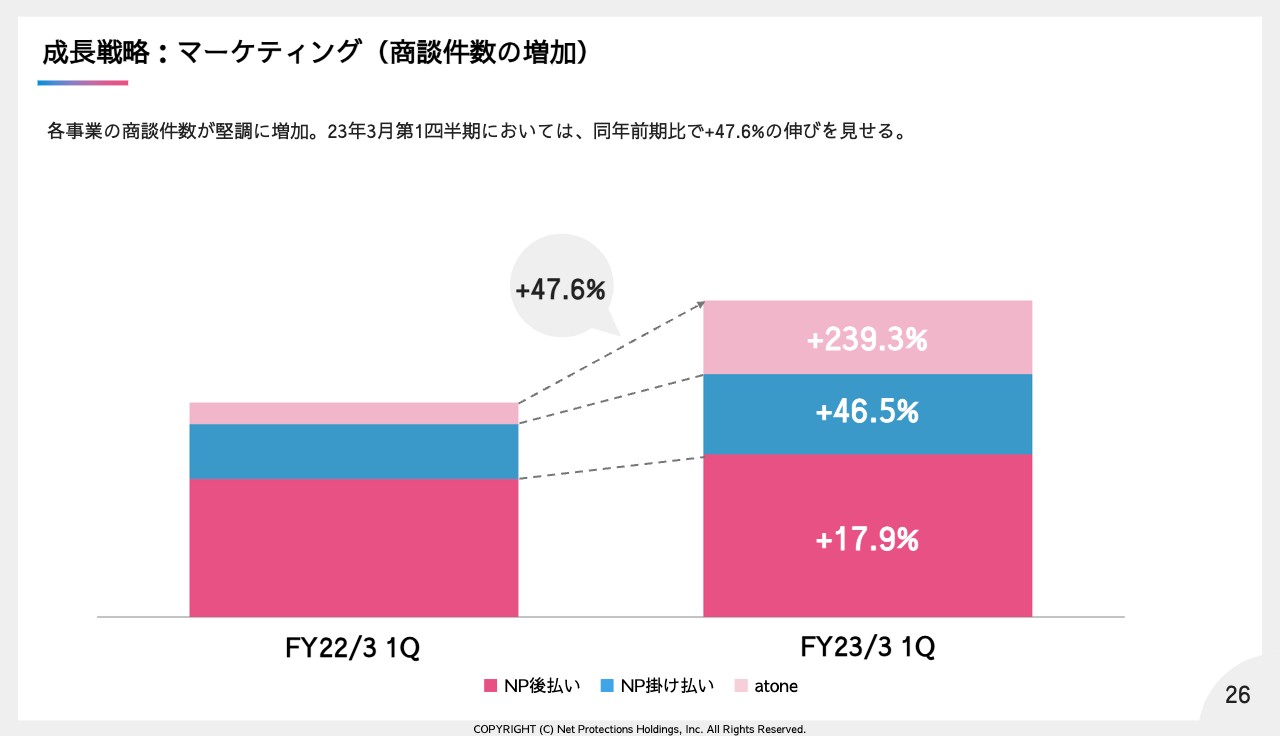

成長戦略:マーケティング(商談件数の増加)

こちらは商談件数の前年同期比となります。商談件数は本格検討段階の事業者数とはいえ急増しており、将来のGMVへの寄与が期待されます。また、営業人員の採用も計画どおり進んでいるため、資料請求件数・商談件数が増えても対応可能な状況です。

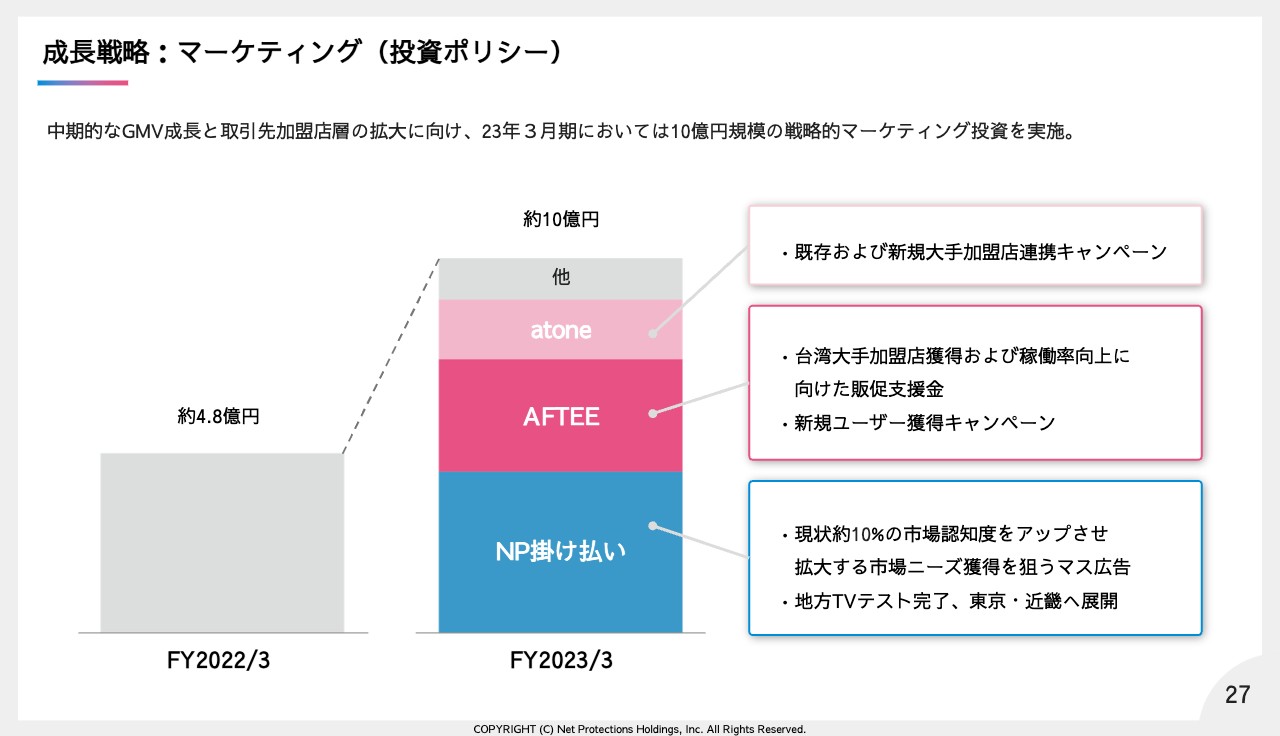

成長戦略:マーケティング(投資ポリシー)

マーケティング投資方針についてご説明します。今後の非連続的な成長を確かなものとするため、前期は約4.8億円であったところ、今期は約10億円に増額します。特にGMV成長が続く「NP掛け払い」「AFTEE」「atone」は重点サービスとして積極的な投資を実施します。

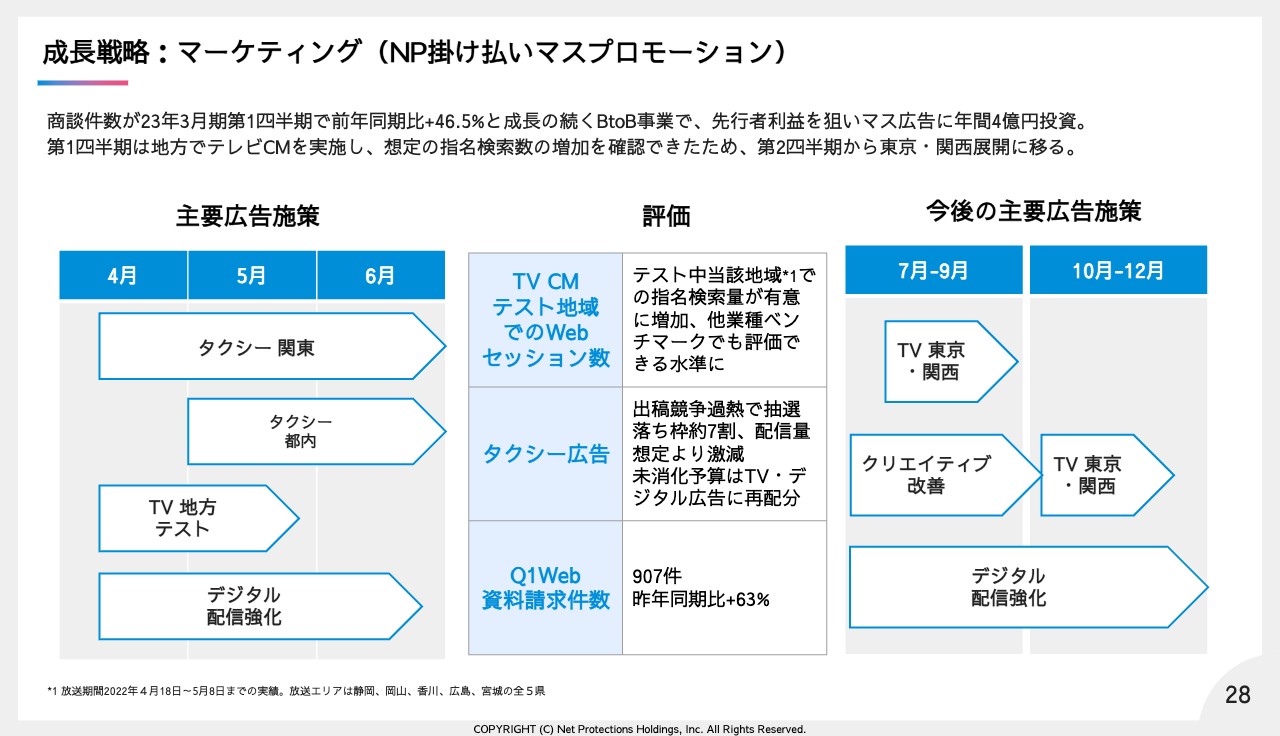

成長戦略:マーケティング(NP掛け払いマスプロモーション)

特に投資額の大きいBtoBへのマスプロモーションについてご説明します。当社の独自調査によると、市場における認知度は10パーセント止まりで、本来獲得できる顧客層を取り切れていない状況にあると分析しています。

競合に先駆けて顧客を獲得し、優位なマーケットポジションを確立するために、マス広告に戦略的な投資を行います。第1四半期は地方でのテスト期間とし、その効果検証を進めてきました。

第2四半期からは東京・関西圏で本格的な広告展開を予定しており、7月下旬からTV CMも放映しています。あわせてデジタル広告の配信も強化し、増加するリードや商談を確実に獲得する受け皿施策も運用していきます。

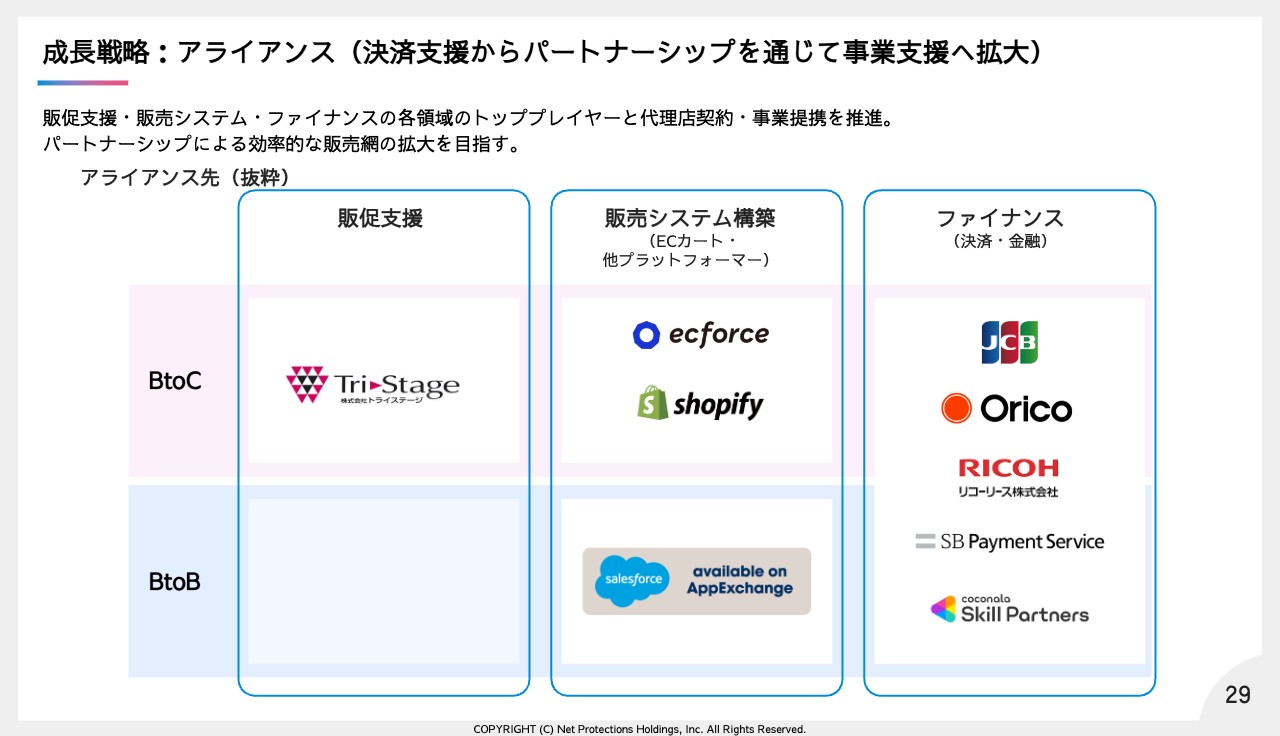

成長戦略:アライアンス(決済支援からパートナーシップを通じて事業支援へ拡大)

アライアンス戦略についてです。決済領域だけでなく、販促支援・販売システム構築などの加盟店の事業活動に必要となるサービス提供会社とパートナーシップを結ぶことで、販売・支援のネットワークを拡大していきます。各カテゴリーの主要プレイヤーとの事業提携により、販売網は着実に広がっています。

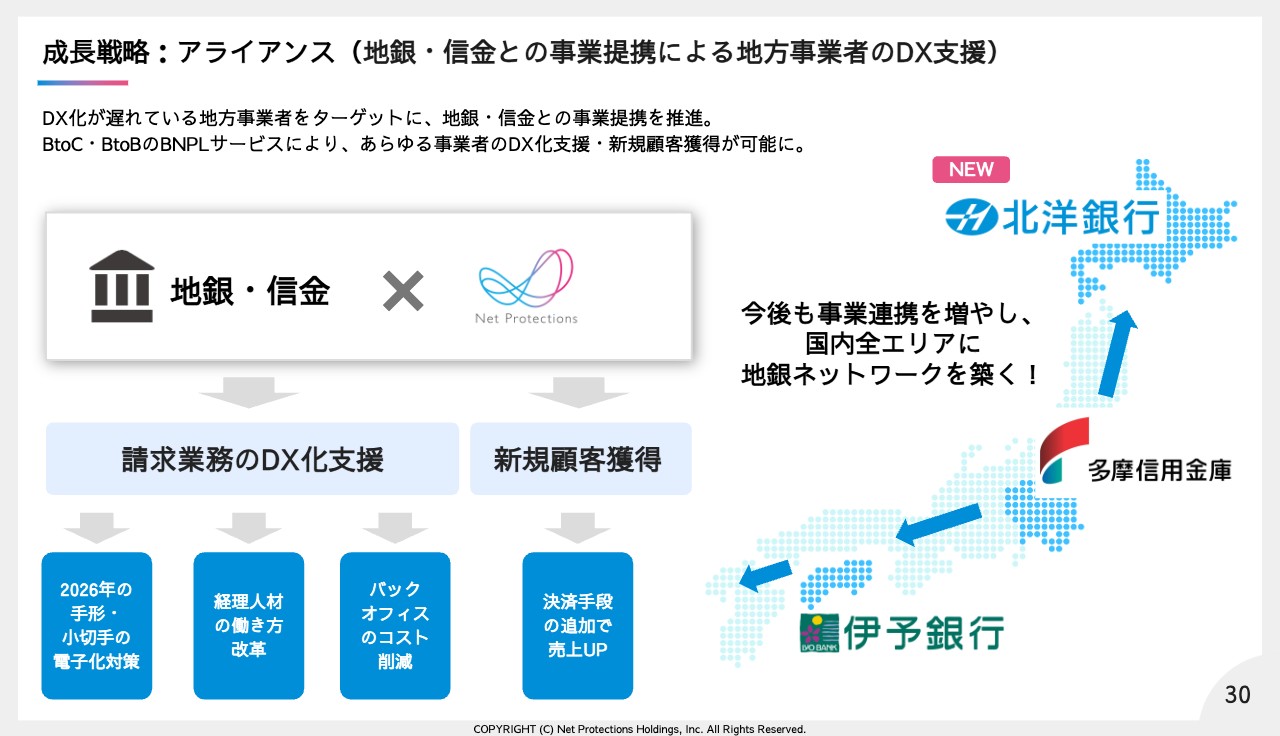

成長戦略:アライアンス(地銀・信金との事業提携による地方事業者のDX支援)

今期注力している地方金融機関・信用金庫との事業提携も順調に進捗しています。地方法人においては人材不足などを背景に業務効率化が急務となっています。

その最たるものが請求業務であり、当社サービスはDX化を支援する取り組みとなります。第1四半期では新たに北洋銀行さまとの業務提携を締結することができました。引き続き、ネットワークの拡大を推進していきます。

成長戦略:共通インターフェース(事業者連携による決済シェア率の向上)

共通インターフェースについて「NP後払い」と「atone」のシステム仕様を一本化することで、一度の開発で加盟店側が両方のサービスを導入できるようになります。第1四半期で複数の通販システム・ショッピングカート事業社に導入いただいており、今後もネットワークは拡大予定です。これらの事業者を利用するECショップに導入キャンペーンなどのマーケティング施策を講じることで、サービス導入を推進していきます。

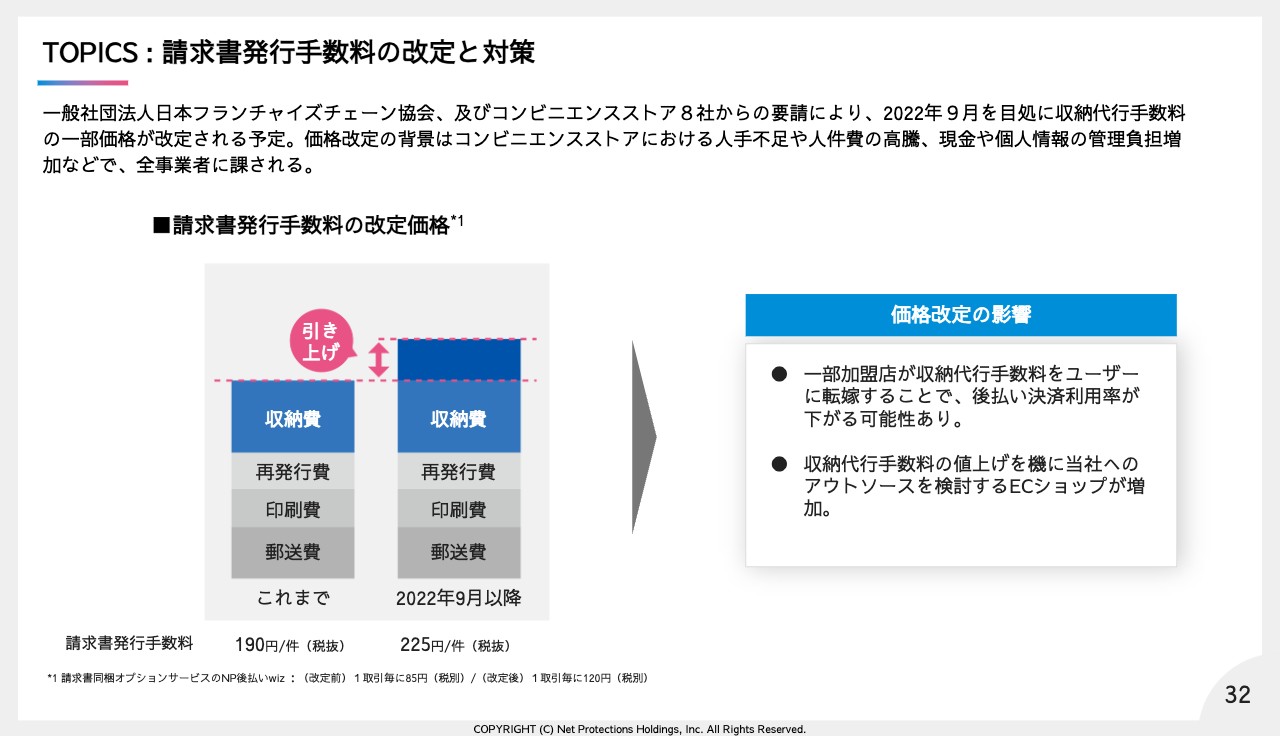

TOPICS : 請求書発行手数料の改定と対策

最後に、トピックスをご報告します。9月から日本フランチャイズチェーン協会およびコンビニエンスストア8社からの要請で、収納代行手数料が値上がりします。35円の値上げとなり、当社からは加盟店に転嫁しますが、一部加盟店はユーザーの後払い利用料を値上げすると予想され、結果として後払い利用率の減少が懸念されます。なお、収納代行手数料の値上げは全事業者に課されるものとなります。

収納代行手数料の値上げを機に、当社へのアウトソースを検討するECショップが増えているため、将来的なGMV影響は大きくないと考えておりますが、今期のGMVにはマイナス影響が発生し得ます。開示している業績予想には織り込んでいますが、不確定要素ではありますので、あらためてのご報告となります。

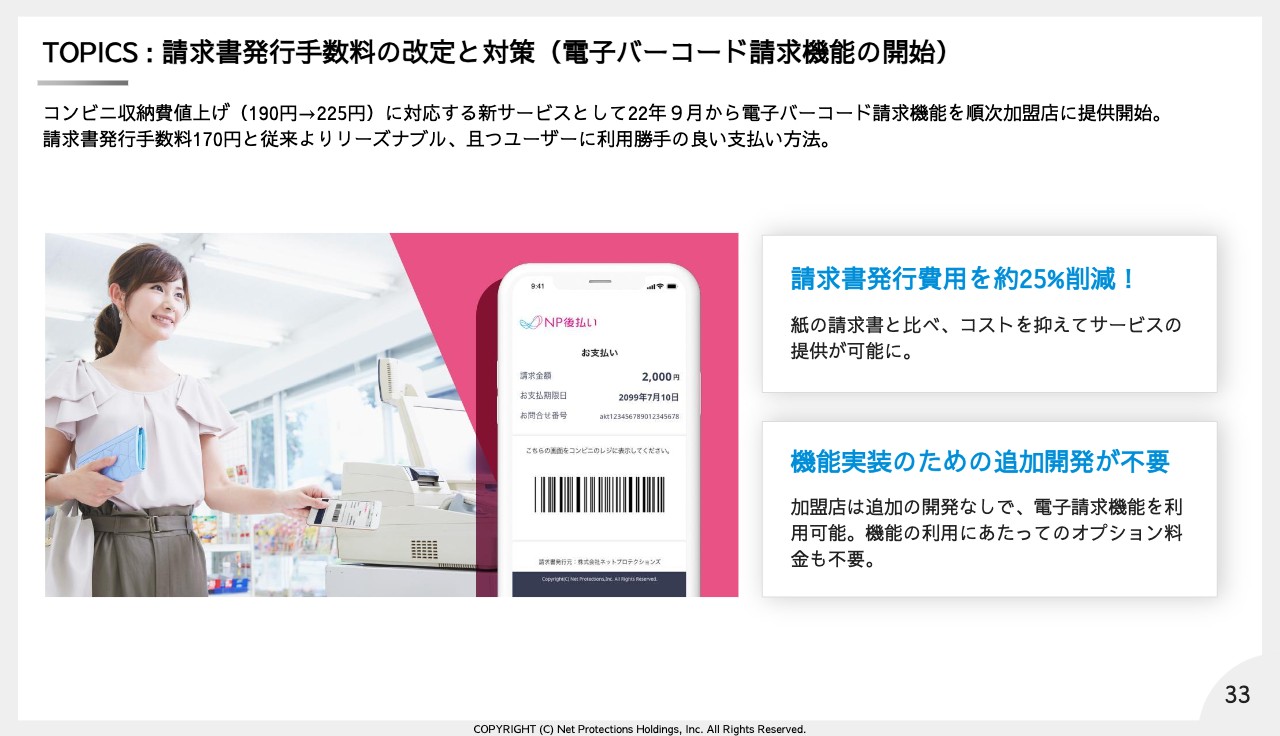

TOPICS : 請求書発行手数料の改定と対策(電子バーコード請求機能の開始)

なお、この度の収納費値上げに対応すべく、当社では新たな支払い方法として電子バーコード請求機能をリリースします。従来の紙による請求発行手数料より安価にサービス提供が可能で、ユーザーの利用勝手もよいサービスとなります。当社では既存・新規の加盟店に本サービスを推奨することで、値上げ影響を抑えるとともに、さらなる後払い決済の導入・利用率の向上を図っていきます。

2023年3月期第1四半期の決算説明は以上となります。ご清聴ありがとうございました。

質疑応答:BtoC事業のGMVについて

司会者:BtoC事業に限って言えば、GMVが前年第1四半期を割っています。あらためて要因を教えてください。

柴田:1つは、昨年の夏から続く改正薬機法の影響が非常に大きいと思っています。もう1つは4月に判明したのですが、新型コロナウイルスによる感染が拡大した後、4月以降のリオープンで、ECからリアル(実店舗)に消費が一定数動いています。

有料の調査データを購入して確認しているのですが、ECの成長率が1月~3月までは前年比プラス2パーセント程度だったのが、4月から6月はマイナス1パーセントになっています。ECの消費自体が3パーセント強落ち込んでおり、その影響も受けたと考えています。

質疑応答:上期のGMV成長率に対する第1四半期の進捗について

司会者:改正薬機法の影響は期初計画に織り込んでいたと理解していますが、上期のGMV成長率に対して、第1四半期の進捗は下振れ・オントラック・上振れのいずれでしょうか?

柴田:BtoB事業は、数字どおりで上振れています。一方、BtoC事業については下振れてしまっています。要因の1つは、ECからリアルに消費が動いていることの影響です。もう1つは、薬機法の影響も多少和らいでいくのではないかと見ていたものの、前期と変わらず同じような影響を受けているということがあります。

また、複数の大手加盟店でキャンペーンを実施できるのではないかと考えていましたが、後ろにずれてしまっているため、期待どおりのプラスの影響を出せなかったことがあります。

質疑応答:GMV成長率の回復見通しについて

司会者:GMV成長率の考え方についてご教示ください。加盟店数は増加しているもののBtoCが伸びず、リオープンのわりにBtoBの成長率も弱いですが、今後どのように成長率が回復していくのか、あらためて見通しを教えてください。

柴田:BtoC側の加盟店は増加しましたが、例えば大手ショッピングモールの小規模店も多く含まれており、取扱いの増加にはあまりつながっていないのが実態です。しかしながら、「NP後払い」に加えて、訪問サービス向けの「NP後払いair」、「atone」、「AFTEE」の3事業についてよい案件が並んでいるため、今後の成長が期待できています。

「NP後払い」が下げ止まり、かつ他の3事業の成長影響が大きくなれば、再びプラスに成長していくと期待しています。

BtoB側は、リオープンの影響を受けており、段々と伸びが強まっているところです。さらに、7月からTVCMの放映を開始しているため、この影響が徐々に成長に寄与していくのではないかと期待しています。

質疑応答:BtoC事業への改正薬機法の影響について

司会者:BtoC事業のGMVについて、改正薬機法の影響を脱する時期をどのように見ていますか? また、業種別の構成比もうかがいたいです。占有率を特に大きく占めている加盟店はありますか?

柴田:改正薬機法の影響を脱する時期については、一部の加盟店で広告が再活性化し始めているため、下半期から緩やかに脱していくのではないかと思っています。一方で、もとの水準に戻ることはあまり強く期待しすぎない方がよいと考えています。

BtoC事業の業種別構成比については、美容・健康が60パーセントと大きな割合を占めており、その他はファッションなどになります。1社で20パーセントから30パーセントくらいの非常に大きな占有率の加盟店はおらず、分散されています。

質疑応答:「atone」のGMVトレンドについて

司会者:共通インターフェース化によって、「atone」のGMVは大きく上がったのでしょうか? 「atone」のGMVトレンドを教えてください。

柴田:「atone」のGMVの伸びについて、まずはシステムがつながり、その後から営業が行えるようになり、加盟してもらって数字に表れるというプロセスになります。一定の時間がかかりますが、足元は伸び始めており、大手案件も複数並んできている状況のため、「atone」のGMVのモメンタムが伸びていくことには大変自信を持っています。今後は数字にも寄与していくのではないかと期待しています。

質疑応答:BtoB取引比率の増加見込みについて

司会者:BtoB取引比率が増加し、売上収益や粗利が下がったとのことですが、今後もその傾向は続きますか?

柴田:今後も大手加盟店の稼働が予測されるため、その影響によって低下傾向の継続もあり得ると思います。一方で、レートをいただきやすい小型・中型の加盟店も増加しており、バランス次第となります。

質疑応答:営業収益の回復時期について

司会者:通期に向けて、営業収益の成長率が2桁パーセント台に回帰するタイミングはいつ頃になると考えていますか?

柴田:今期に関しては、収納費値上げの影響がどの程度になるか、またBtoB事業の「atone」、「NP後払いair」、「AFTEE」といったサービスの成長が非常に強いため、それらの成長の影響がどの程度寄与していくのか次第であると考えています。

質疑応答:収納費値上げの影響について

司会者:収納費の値上げの影響に対する懸念です。影響の顕在化は第3四半期だと思いますが、上期については問題ないと考えてよろしいでしょうか?

柴田:収納費の値上げの影響が出てくるのは下半期だと見込んでおり、上半期は今と同様の傾向が続くと思います。

質疑応答:競合サービスへの対抗策について

司会者:同業他社が大手クレジットカード会社と提携して、長期分割や対面に対応する新たなBNPLサービスをローンチ予定で、「業界ナンバーワンを目指す」としています。貴社はこのようなライバルに対して、どのように対抗していきますか?

柴田:主事業である「NP後払い」のBtoC領域においては、平均単価が6,000円程度であり、分割の需要が高くないマーケットとなっています。ですので、そちらに大きな影響は出にくいと考えています。

しかし、当社としては高額単価の市場も狙っていきたいと考えているため、一部競合するところもあると思っています。競合サービスがどのようなものになるのかを実際に見た上で考えていきます。

質疑応答:台湾政府の政策転換の「AFTEE」への影響について

司会者:台湾政府のウィズコロナへの政策転換により、新型コロナウイルスの感染者が急拡大していますが、「AFTEE」への影響は何かありますか?

柴田:今のところ、「AFTEE」の取扱いに影響は出ていません。「AFTEE」は前年比2倍超の堅調な成長を続けており、非常に力強いと言えます。全体の数字は小さく、全社での数字への影響は小さいですが、今後の期待感は強いと思っています。

質疑応答:貸倒関連費用の上昇理由について

司会者:説明資料35ページの主要業績数値の開示をありがとうございます。貸倒関連費用の増加要因を教えてください。

柴田:貸倒関連費用は、その時の請求状況・支払状況に非常に左右されるもので、一時的に上昇することがあります。一方で、足元の支払い状況はもとの水準に戻っているため、一時的な増加だと見ています。

渡邉:当社の回収方法として、まずは自社回収を行い、その後弁護士回収にいたります。今回は、当初の未回収傾向があまりよくない月があり、その傾向を受けて貸倒関連費用が上がった月もありました。しかし、最終的な弁護士回収時点での未回収率は下がり、もとに戻っているため、テクニカルなものだとご理解いただければと思います。

質疑応答:人件費およびアウトソース費について

司会者:第1四半期に人件費やアウトソーシングのリソース体制は整ったため、今後の費用は第1四半期に比べて横ばい傾向になると理解してよろしいでしょうか?

柴田:マーケティング費の使い方は、第2四半期、第3四半期に多少強く表れると思いますが、人件費やアウトソース費については緩やかな上昇にとどまると考えています。

新着ログ

「その他金融業」のログ