東京通信、通期は計画を大きく上回り着地 グローバル戦略が奏功し売上高は前年比で193.2%と大きく伸長

目次

古屋佑樹氏:社長の古屋でございます。2020年12月24日に東京証券取引所マザーズへ新規上場してから、1周年を迎えることができました。お力添えいただきました、みなさまのご支援に心より御礼申し上げます。

それでは決算報告を始めます。アジェンダはスライドのとおりです。まずは概況、そしてセグメント別のご説明、業績計画、中期経営方針、成長ストーリーの順でお話をします。

エグゼクティブサマリー

今回の決算説明のポイントは3点あります。1点目は2021年12月期決算において、前年比で売上高は193.2パーセント、営業利益は121.4パーセントと大きく成長したことです。要因として、インターネットメディア事業のグローバル展開による拡大があります。我々は主戦場として、スマホ向けのアプリを長く中心事業としており、2年連続で日本のゲームカテゴリで1番のダウンロード数を誇る会社となっています。

また、株式会社ティファレトの買収に伴い、「プラットフォーム事業」が加わったことが大きな要因となっています。

2点目は、2022年12月期の業績計画で、積極的な新規事業開発を行いつつ、増収を目指していくことです。インターネットメディア事業では、引き続きハイパーカジュアルゲームアプリのグローバル展開を推進します。

プラットフォーム事業は、安定した収益を確保しつつ、機能拡張やプロモーション強化を実施します。また新規事業開発では、サブスクリプション型の月額課金のスキルオン、従量課金型の恋愛相談サービス、ライブコマース分野などにも積極的に取り組んでいきます。ライブコマース分野の取り組みとしては、アパレル企業のANAP社と合弁会社設立に向け、基本合意書を締結しました。

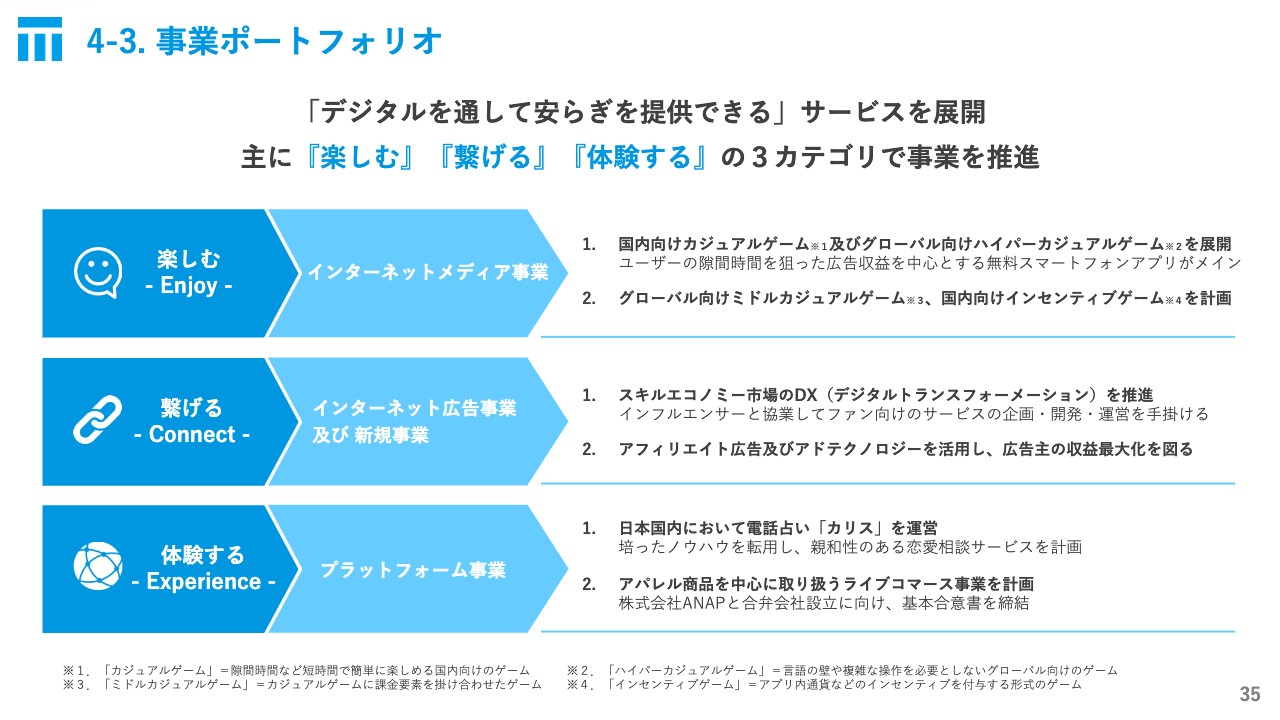

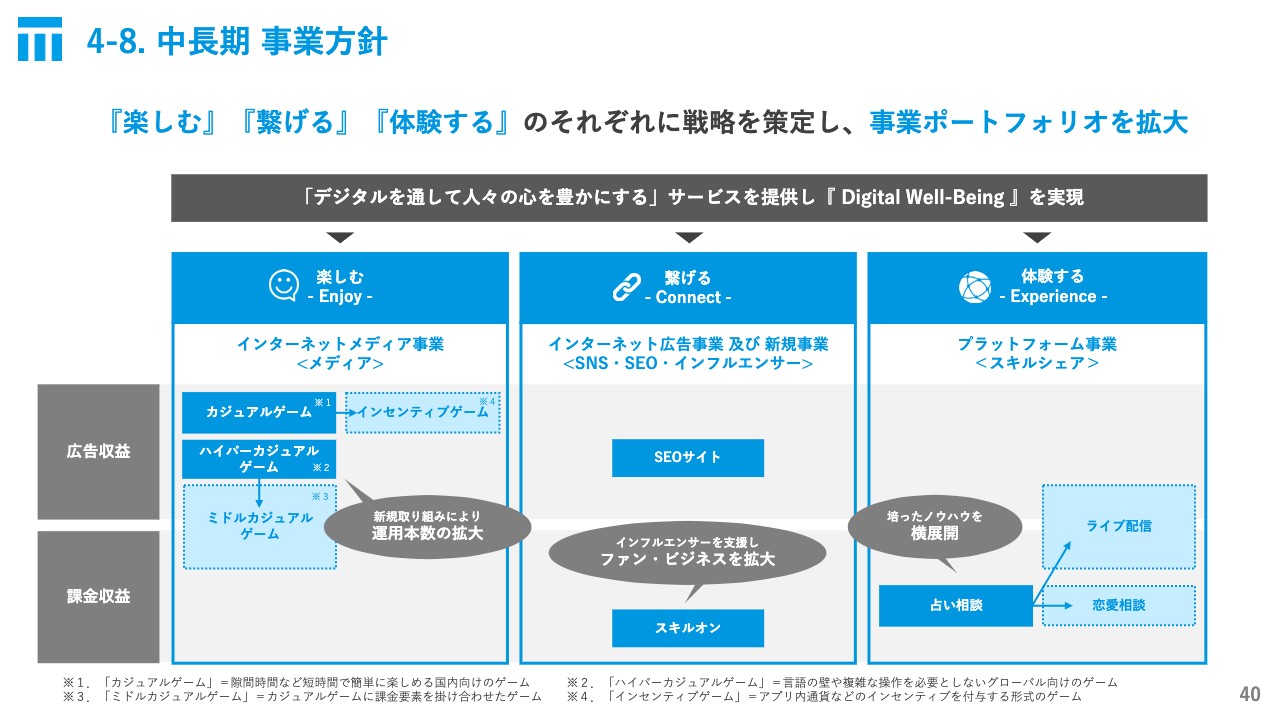

3点目は中期経営方針・成長戦略で、インターネットメディア事業のグローバル展開を皮切りに、「世界を代表するデジタルビジネス・コングロマリットを目指す」として、グローバルでの事業展開を拡大していきたいと考えています。「楽しむ」「繋げる」「体験する」の3つのカテゴリで事業を展開しつつ、今後はM&Aを活用した事業展開を推進し、事業ポートフォリオを拡大していきます。

この後の説明は昨期・今期の計画、成長ストーリーへと移ります。我々がより成長を求めてデジタルビジネス・コングロマリットを目指していく実態について、みなさまと正しくイメージを共有できればと思っています。

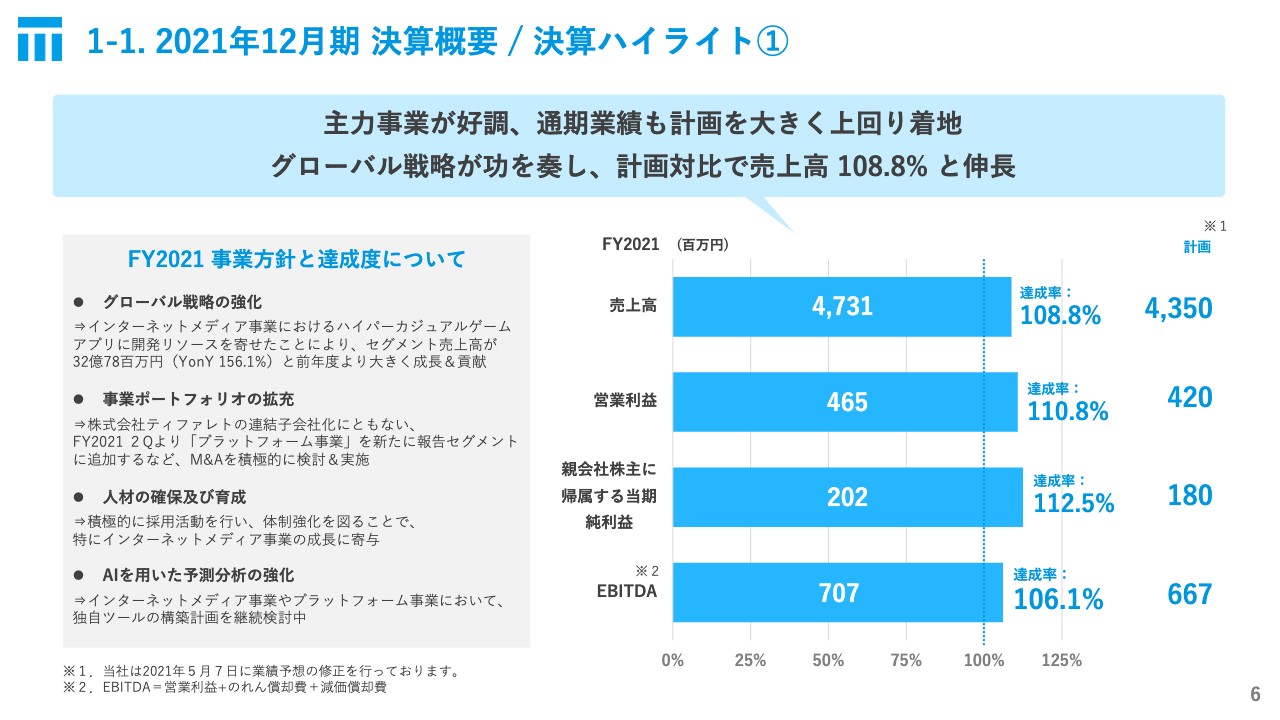

1-1. 2021年12月期 決算概要 / 決算ハイライト①

2021年12月期の決算概要、決算ハイライトです。この期の通期売上高は47億3,100万円と計画を大きく上回り、営業利益は4億6,500万円、親会社に帰属する当期純利益は2億200万円、EBITDAは7億700万円となりました。

後ほど詳しくご説明しますが、ハイパーカジュアルゲームアプリのグローバル戦略の強化をはじめとして、スライドに記載のとおり取り組んだ結果、各項目が計画以上の業績となりました。

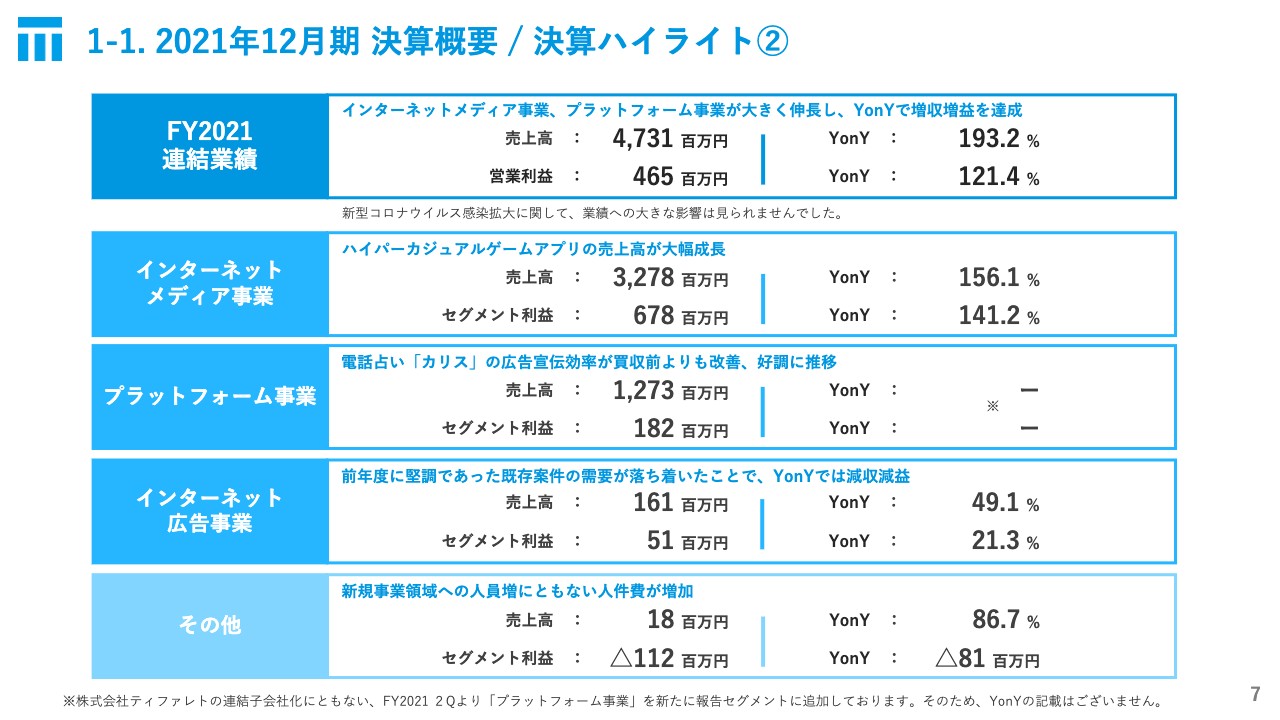

1-1. 2021年12月期 決算概要 / 決算ハイライト②

セグメントごとの業績を記載しています。

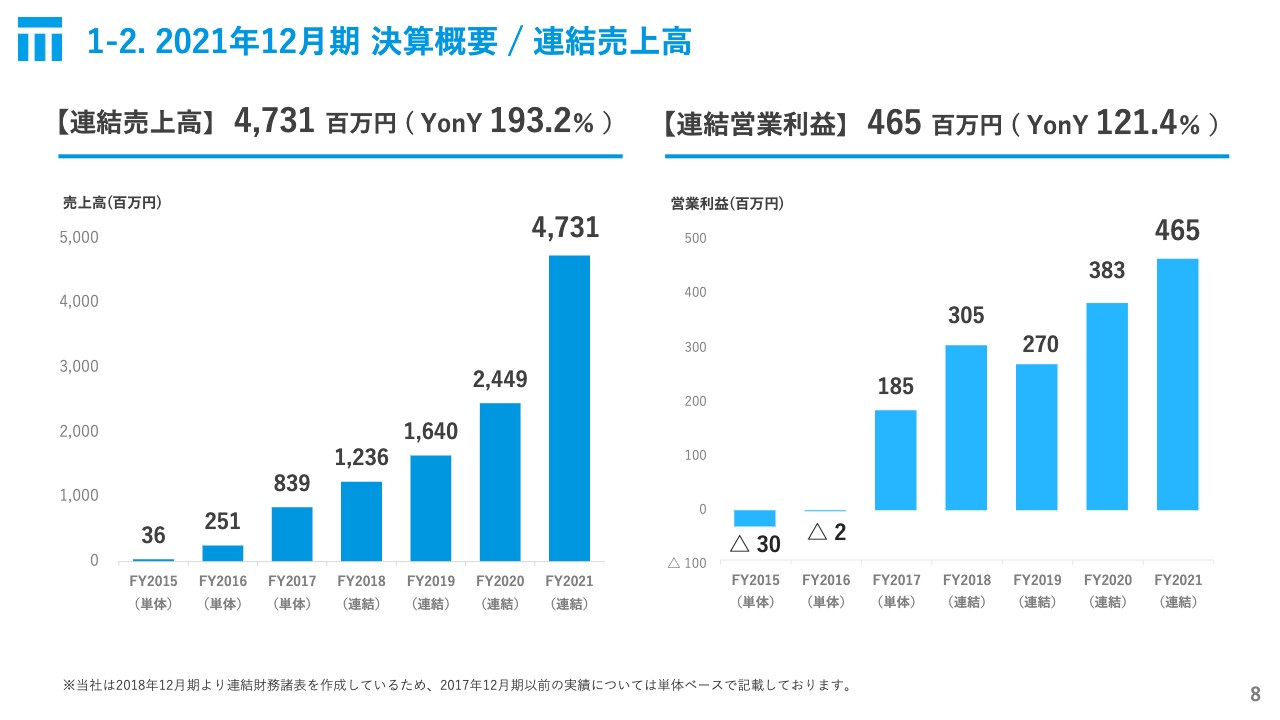

1-2. 2021年12月期 決算概要 / 連結売上高

セグメントごとの業績をグラフで表しています。連結売上高は47億3,100万円、連結営業利益は4億6,500万円となっています。売上高に関しては、前年の倍近い数字となりました。

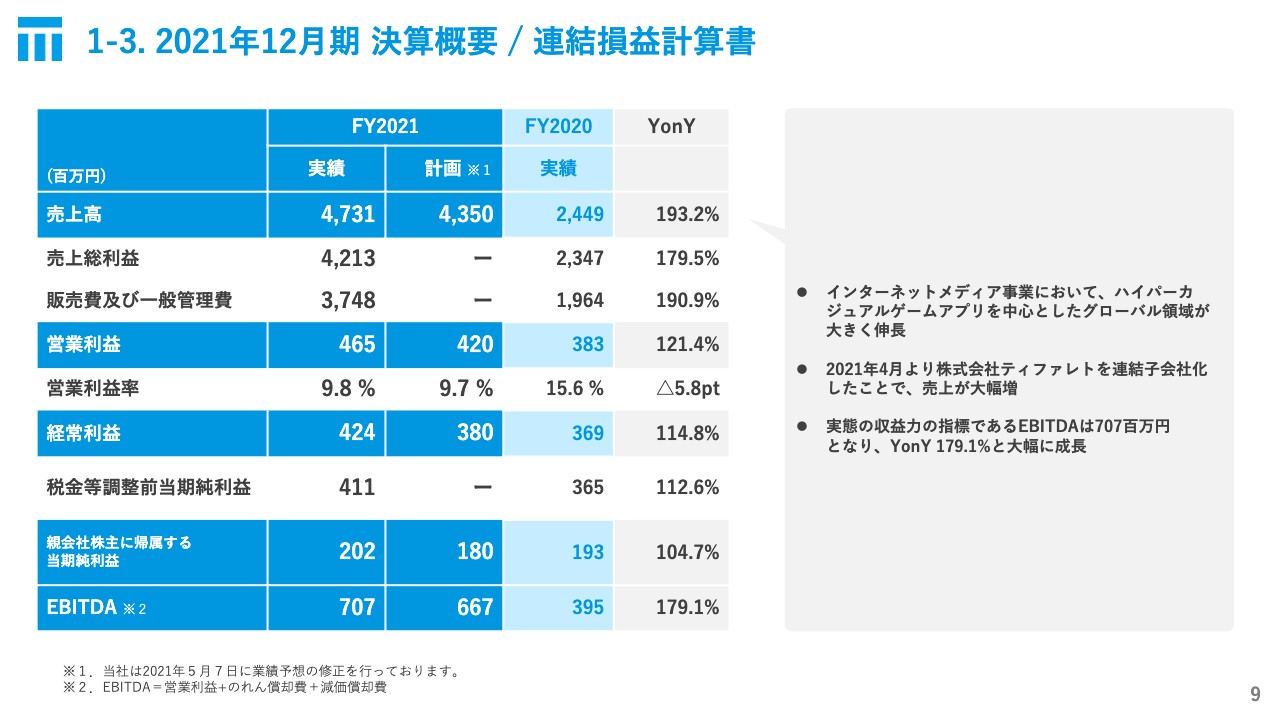

1-3. 2021年12月期 決算概要 / 連結損益計算書

連結のP/Lを記載しています。ポイントとして、実態の収益力の指標であるEBITDAは7億700万円となり、前年比で179.1パーセントと大幅に成長しました。

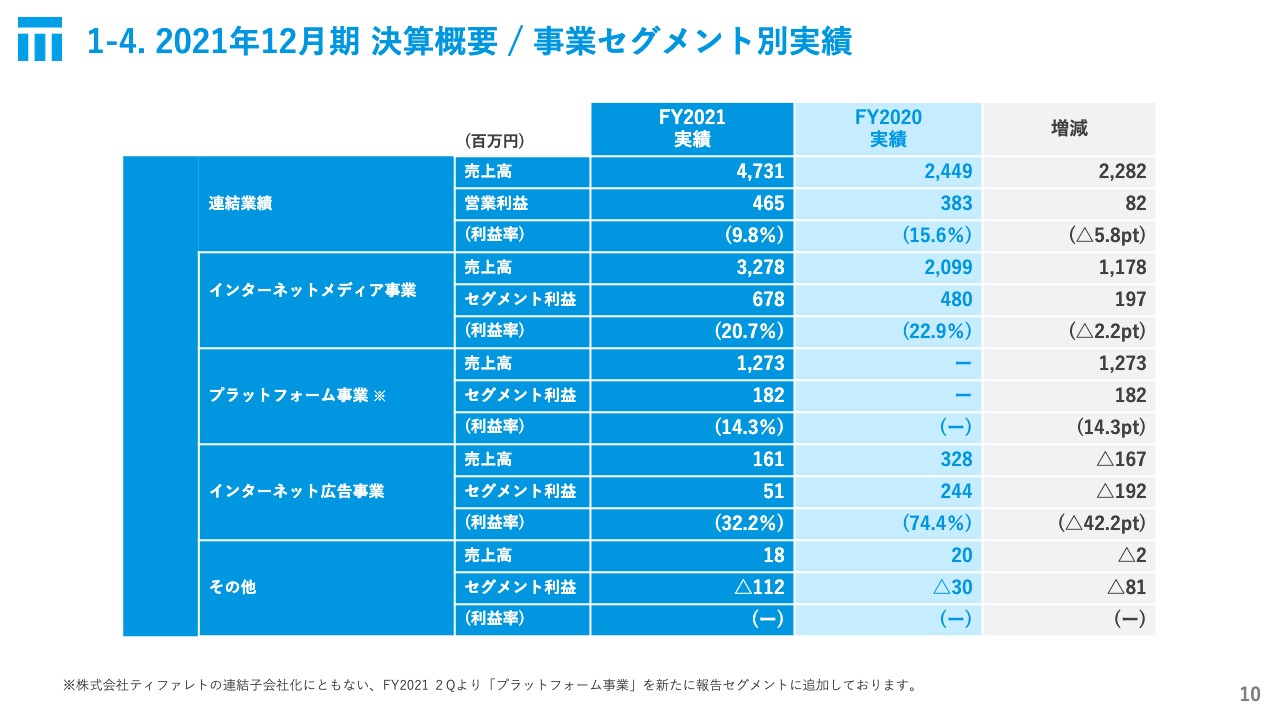

1-4. 2021年12月期 決算概要 / 事業セグメント別実績

事業セグメント別の業績を記載しています。

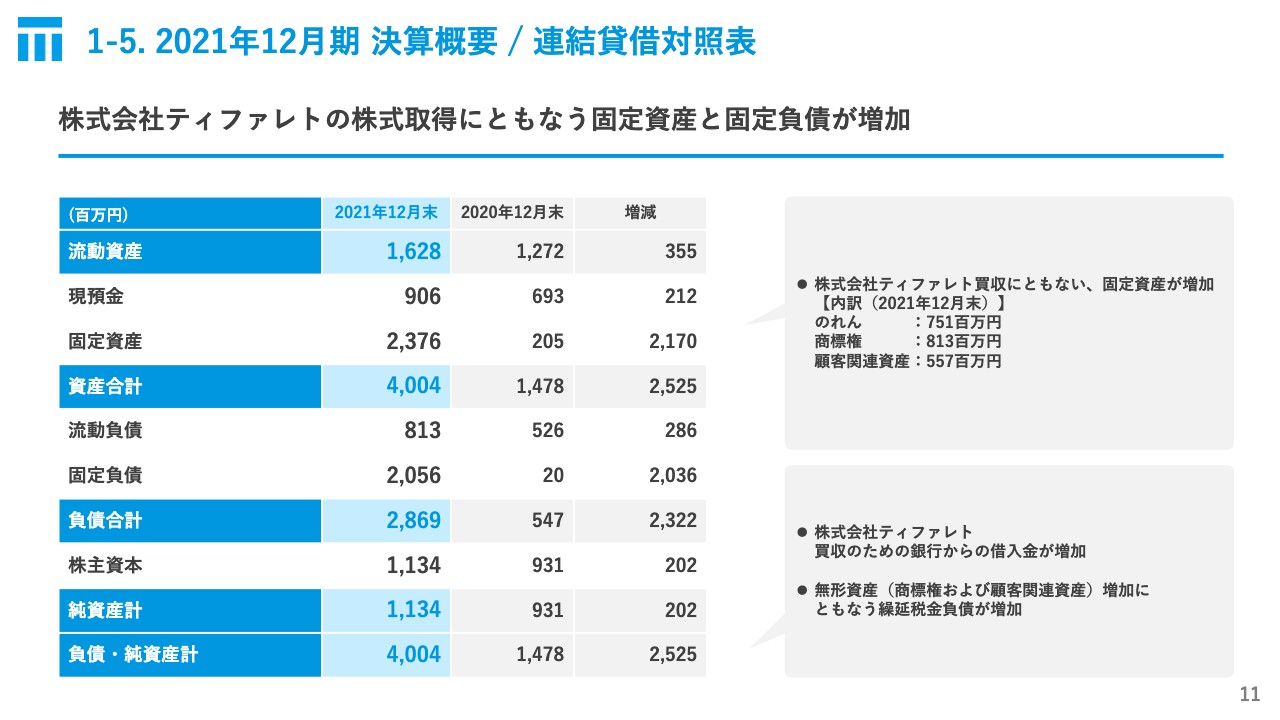

1-5. 2021年12月期 決算概要 / 連結貸借対照表

連結のB/Sを記載しています。株式会社ティファレトの株式取得に伴い、のれん、商標権、顧客関連資産などの固定資産と、買収のための借り入れによる固定負債が増加しましたが、計画に沿うものです。

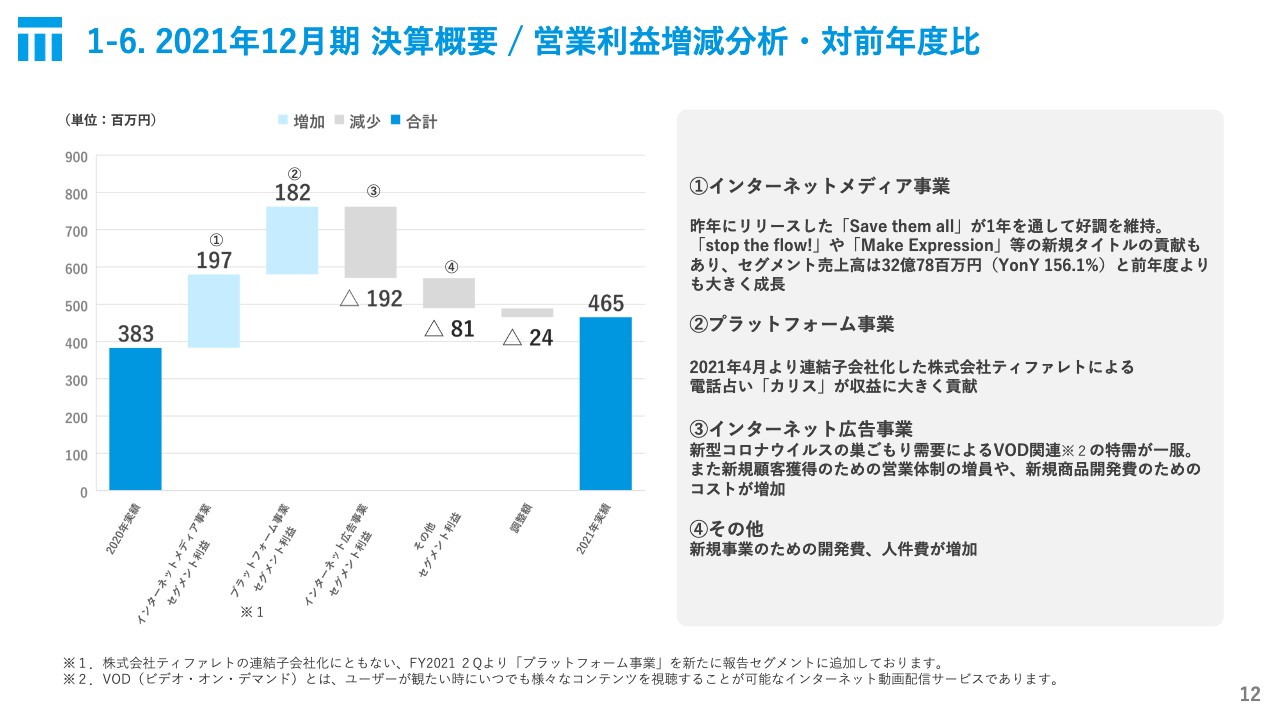

1-6. 2021年12月期 決算概要 / 営業利益増減分析・対前年度比

前年比での営業利益の増減の要因についてです。ポジティブな部分としては、インターネットメディア事業において「Save them all」が1年を通して好調を維持したことが非常に大きかったと考えています。その他にも「stop the flow!」や「Make Expression」などの新規タイトルを定期的に市場へ投下しましたが、それらが大きく貢献してくれました。

また、株式会社ティファレトの連結子会社化による収益貢献で営業利益が増加しました。

一方、ネガティブな部分としては、インターネット広告事業において、巣ごもり需要によるVOD関連の特需が落ち着いてしまったことによる冷え込みがありました。また、新規顧客獲得のための営業体制への増員や、新規商品開発のためのコストが増加しました。

当社の状況としては今後を成長局面と捉えているため、新規事業のための開発費、人件費への投資によって費用は増加しました。その結果、営業利益は4億6,500万円となりました。

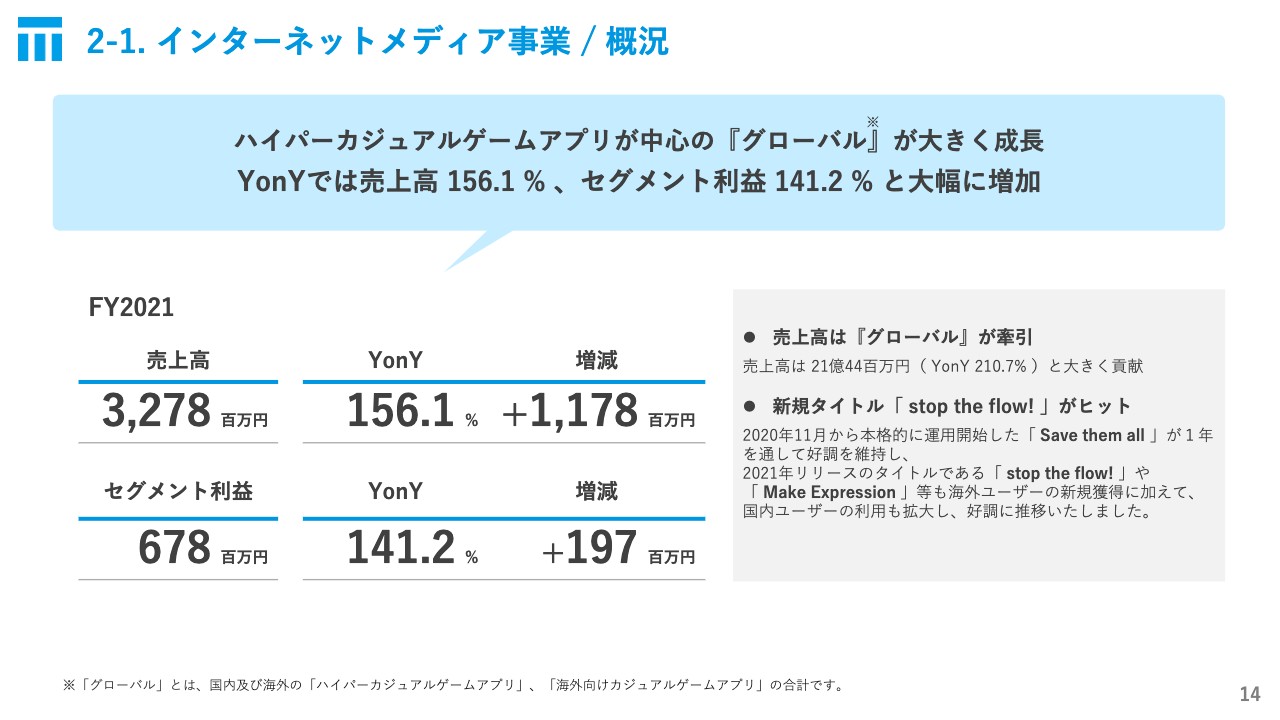

2-1. インターネットメディア事業 / 概況

ここからはセグメント別の概況となります。まずはインターネットメディア事業についてです。ハイパーカジュアルゲームアプリが中心のグローバル領域が大きく成長し、売上高は32億7,800万円、セグメント利益は6億7,800万円となりました。

国内市場がほぼすべてであった数年前からは変化して、国内市場は引き続き継続的に成長させつつ、国内ドメイン以上の規模にグローバル領域を別ドメインとしてアドオンしたかたちとなりました。その結果、引き続きアプリ市場で成長を続けている状況となっています。

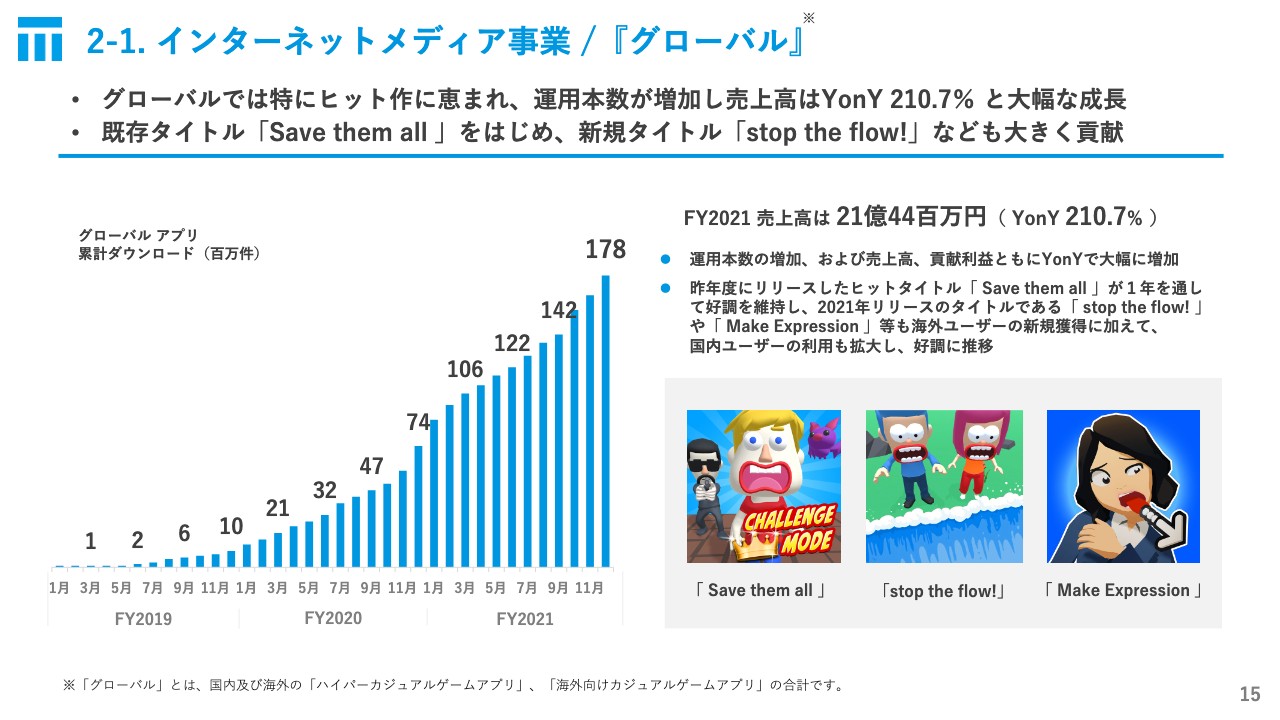

2-1. インターネットメディア事業 /『グローバル』

グローバルと記載していますが、ハイパーカジュアルゲームアプリを展開している部分についてです。ヒット作に恵まれ、運用本数が増加しました。当然ながら、ダウンロードの累計数も順調に伸長しています。

売上高は21億4,400万円となり、計画以上の実績で、前年比は210.7パーセントとなりました。「Save them all」をはじめ、先述のとおり「stop the flow!」「Make Expression」などが大きく貢献しました。また、計画どおりに定期的なタイトルの市場への投下が実行できている状況です。

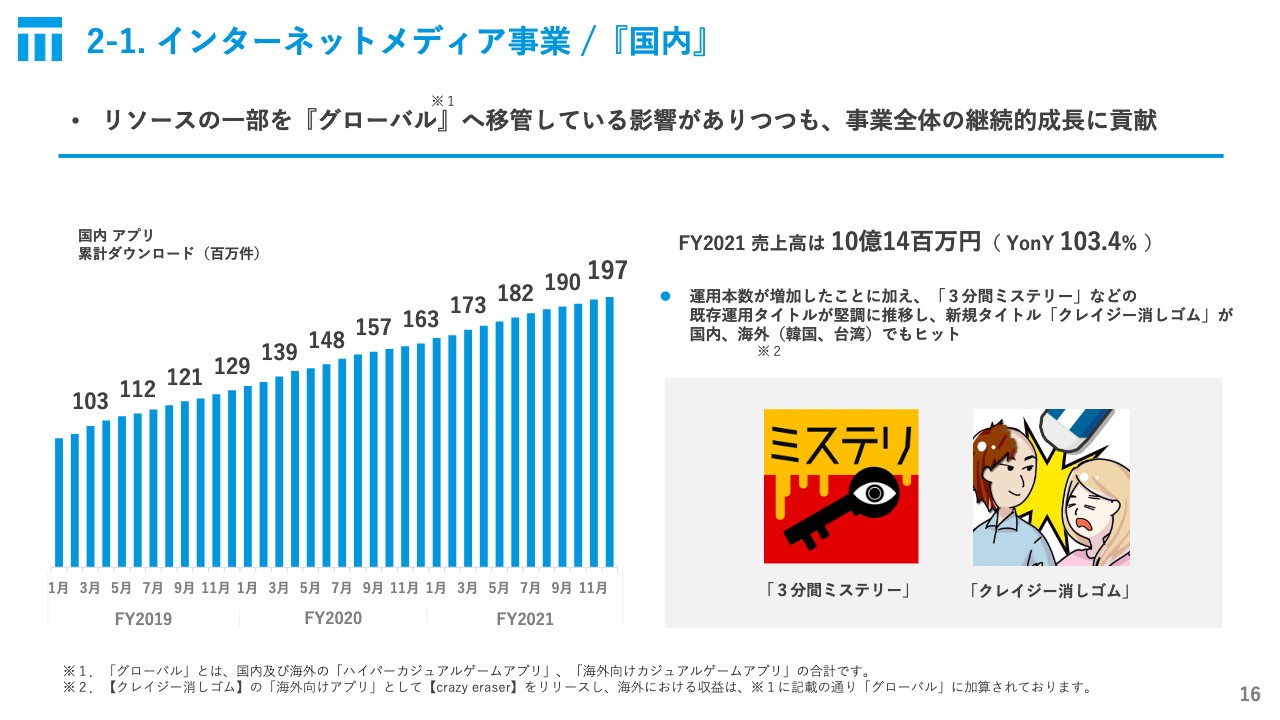

2-1. インターネットメディア事業 /『国内』

国内向けのカジュアルゲームアプリについてです。リソースの一部をグローバルへ移管している影響があるものの、成長を維持、継続しました。売上高は10億1,400万円となっています。また、直近の動きとして、国内のヒットアプリをアジア圏へ展開するという施策に再度取り組んでいます。いくつかよい実績を得られたため、引き続きポテンシャルがあると考えています。

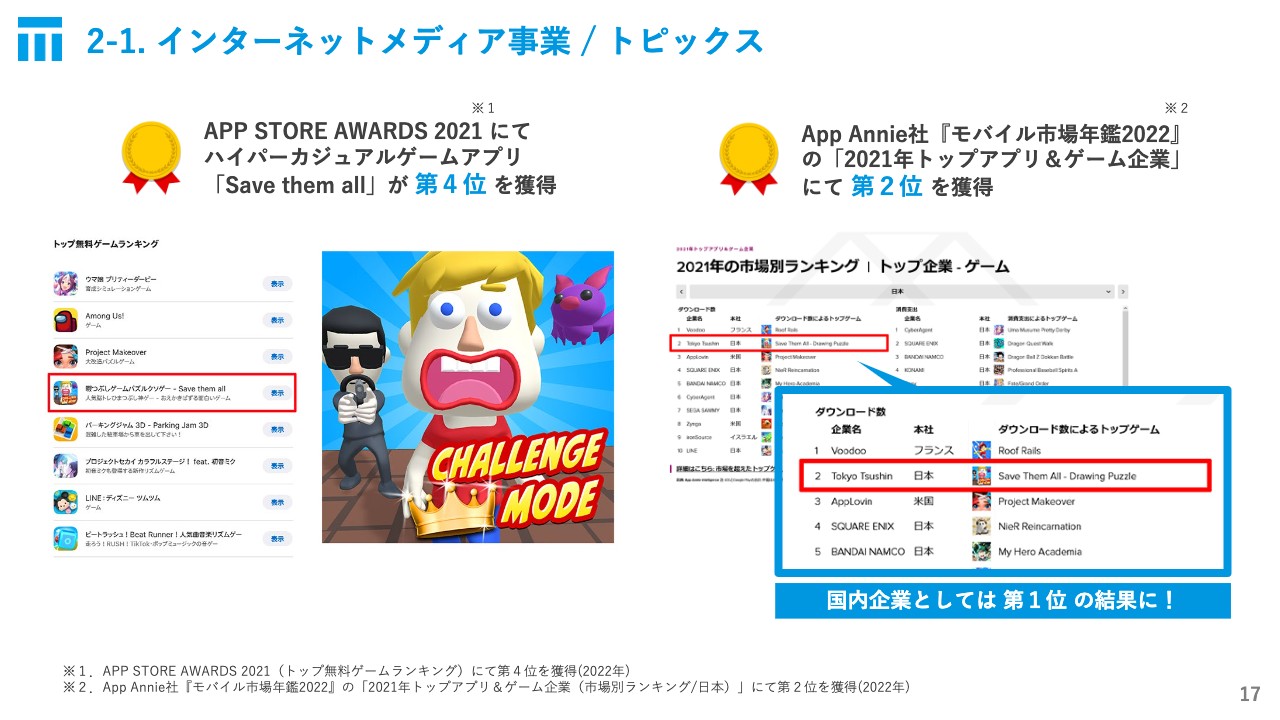

2-1. インターネットメディア事業 / トピックス

インターネットメディア事業のその他のトピックスです。アップル社がベストアプリケーションとベストゲームを年末に表彰する「APP STORE AWARDS 2021」 にて、当社のハイパーカジュアルゲームアプリ「Save them all」のタイトルが第4位を獲得しました。

また、App Annie社の『モバイル市場年鑑2022』の中で、「2021年トップアプリ&ゲーム企業」にて第2位、国内企業としては首位を獲得しました。

2-2. プラットフォーム事業 / 概況

プラットフォーム事業についてです。電話占い「カリス」は占い診断をテーマに長く運用している安定的なサービスですが、当然ながら、引き続き良質なコンテンツの提供と品質水準への努力に努めています。コンプライアンスへの取り組みを意識しつつも、マーケティング体制、SEO対策の強化によって、新規会員獲得の効率化や自然流入も向上しており、一定の集客効果の改善を達成しました。

売上高は12億7,300万円、セグメント利益は1億8,200万円、EBITDAは4億500万円となりました。

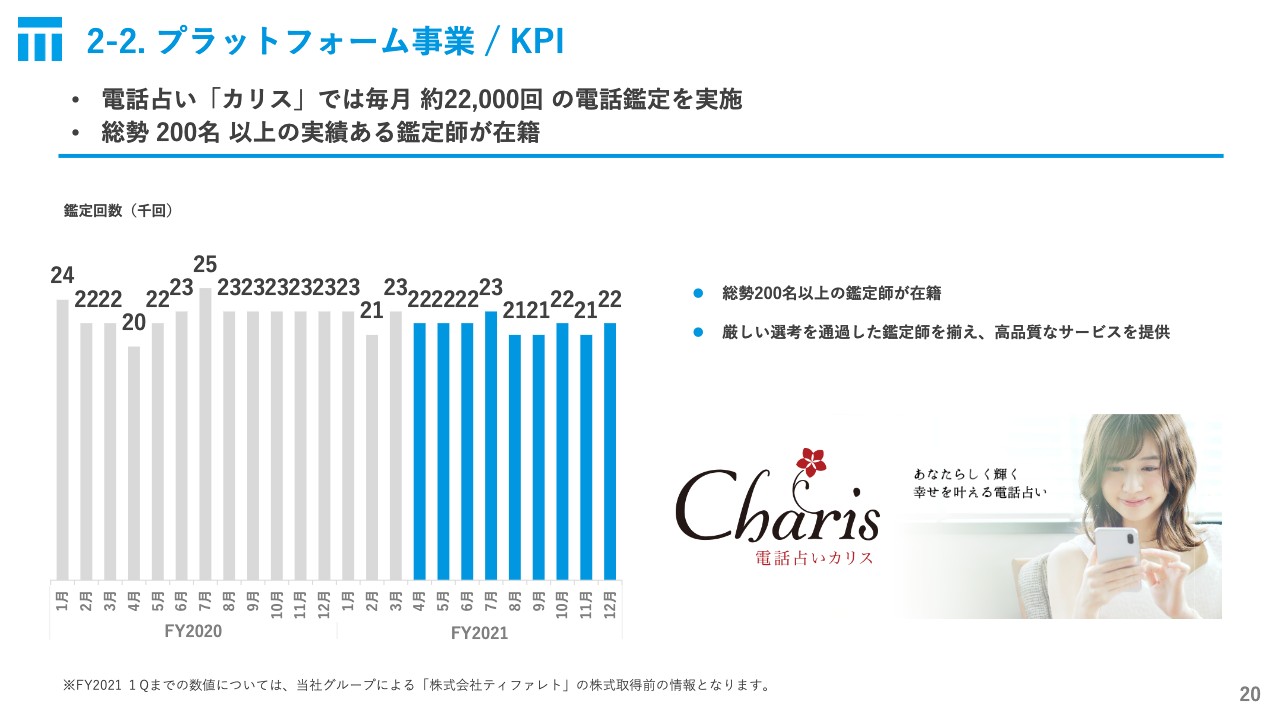

2-2. プラットフォーム事業 / KPI

電話占い「カリス」は有料での相談、診断のサービスで、KPIとしては月間鑑定回数を見ています。200名ほどの実績のある鑑定師が、毎月2万2,000件ほどの電話鑑定を安定的に実施しています。安定的ではありますが、引き続き向上を目指していきます。

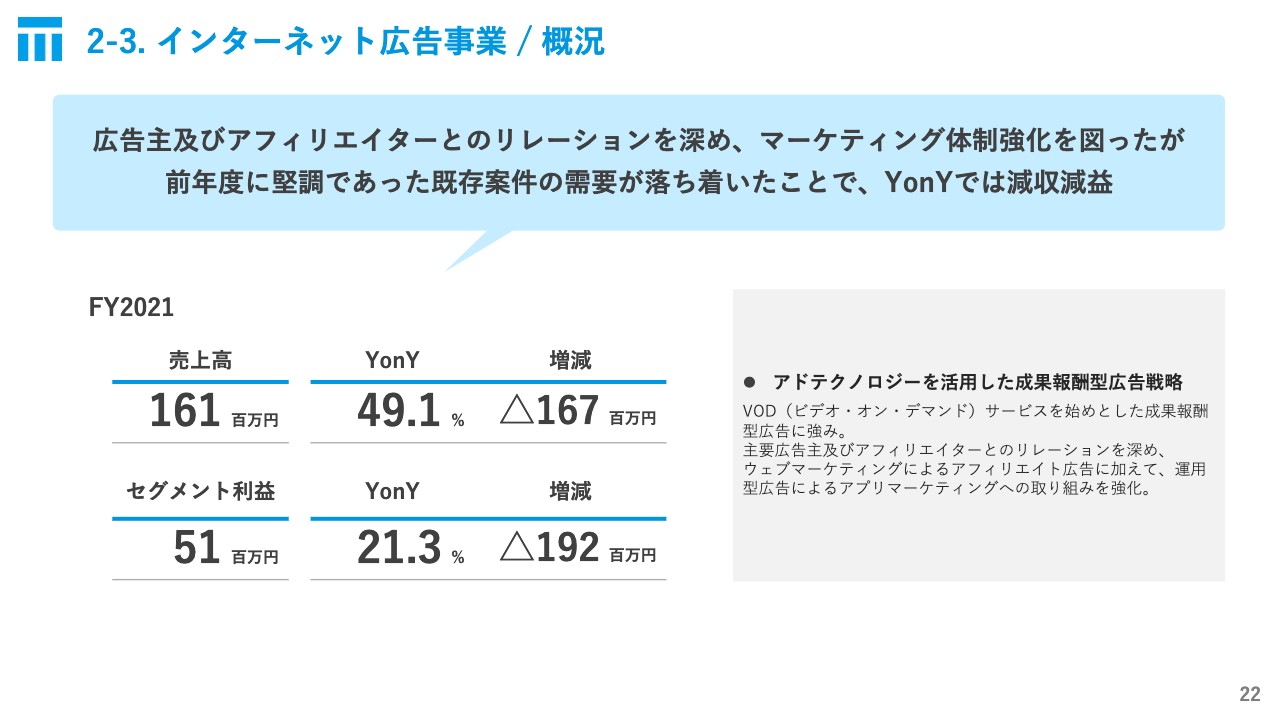

2-3. インターネット広告事業 / 概況

インターネット広告事業についてです。以前より、大きな成長領域ではないとご説明していましたが、今期に関しては広告主およびアフィリエイターとのリレーションを深め、マーケティング体制強化を図ってきました。

しかし、前年度に堅調だった既存案件の特需的な需要が落ち着いてしまったため、減収減益となりました。売上高は1億6,100万円、セグメント利益は5,100万円となりました。こちらは代理店業ですが、ほとんどがノンインセブティブ型の成果報酬、いわゆるアフェリエイト、運用型の広告での実績となっています。

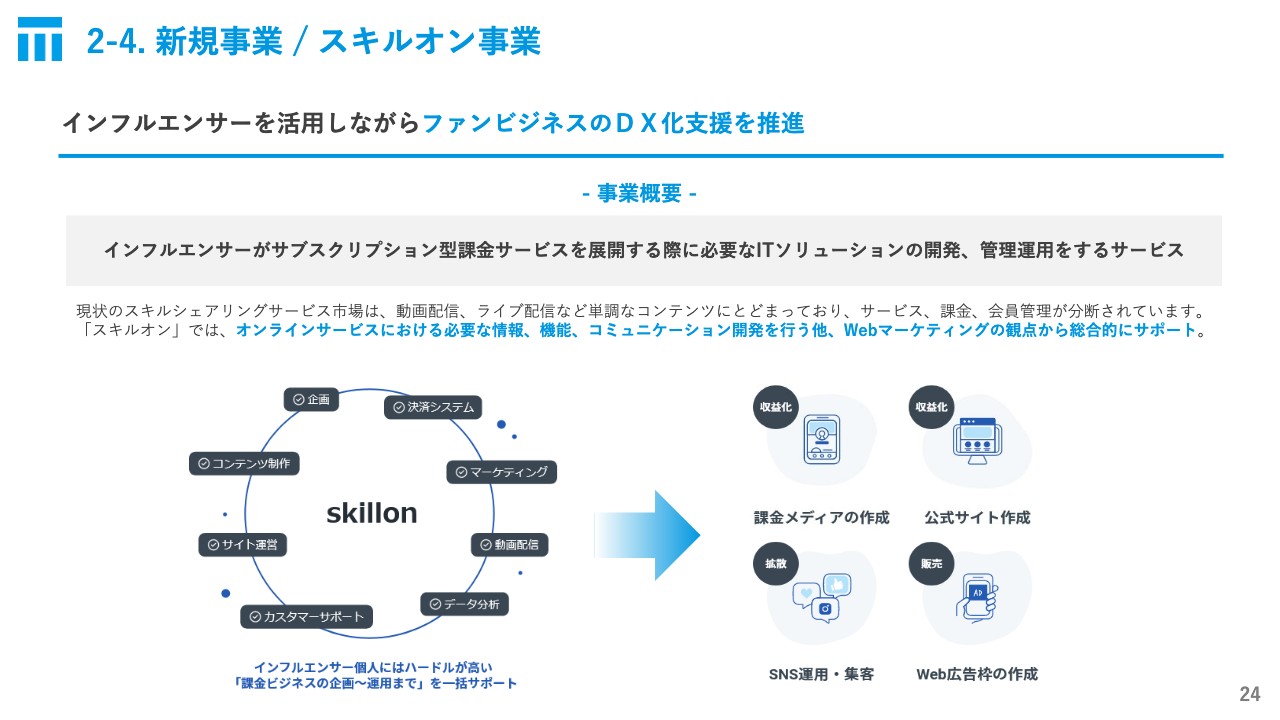

2-4. 新規事業 / スキルオン事業

続いて、その他の新規事業についてです。スキルオン事業では、ファンビジネスのDX化支援に取り組んでいます。インフルエンサーとの協力を中心に、サブスクリプション型の課金サービスを展開する際に必要なITソリューションの開発、提供、またはコンテンツ生成、サポート管理、運用そのもののサービス提供を行っています。

システムの貸出やその場だけの提供ではなく、ツールやコンテンツによって、サービス運営自体がよりよいものとなるように総合的なサポートをするという方針で取り組んでいます。

また、この新規事業のキーワードは、広告収益ではなく「課金ビジネスの創出」です。今後は、当社が培ってきたtoCサービスでの経験値やマーケティングを活かしていくことが可能であると考えています。

2-4. 新規事業 / スキルオン事業・サービス事例

2021年はフィットネス領域を中心にスキルオン事業のサービスをリリースしていき、他社との提携を実施しました。2022年も新規サービスのさらなるリリースを準備しているため、こちらにもご注目いただけるように努めていきます。

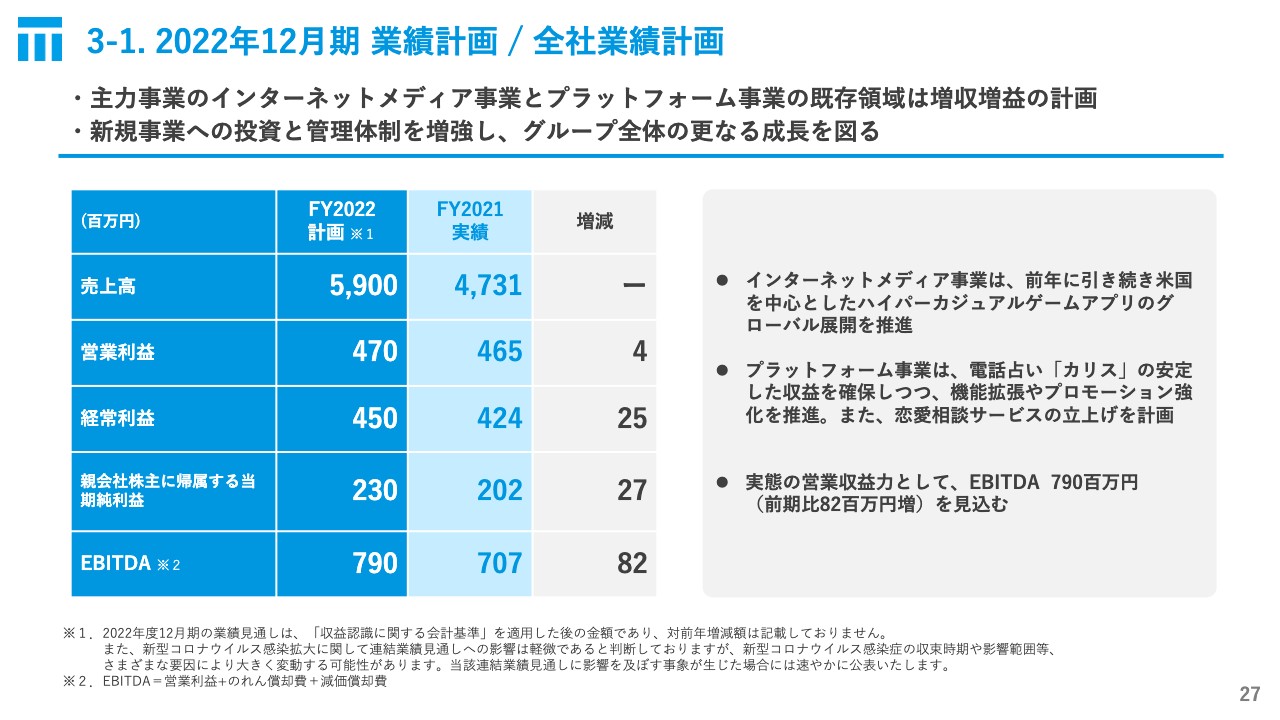

3-1. 2022年12月期 業績計画 / 全社業績計画

ここからは2022年12月期の業績計画をお伝えします。売上高は59億円、営業利益は4億7,000万円、親会社に帰属する当期純利益は2億3,000万円、EBITDAは7億9,000万円を計画しています。

主力事業のインターネットメディア事業とプラットフォーム事業の既存領域は増収増益の計画として、新規事業への投資、管理体制を増強しつつ、グループ全体でさらなる成長を図っていきます。

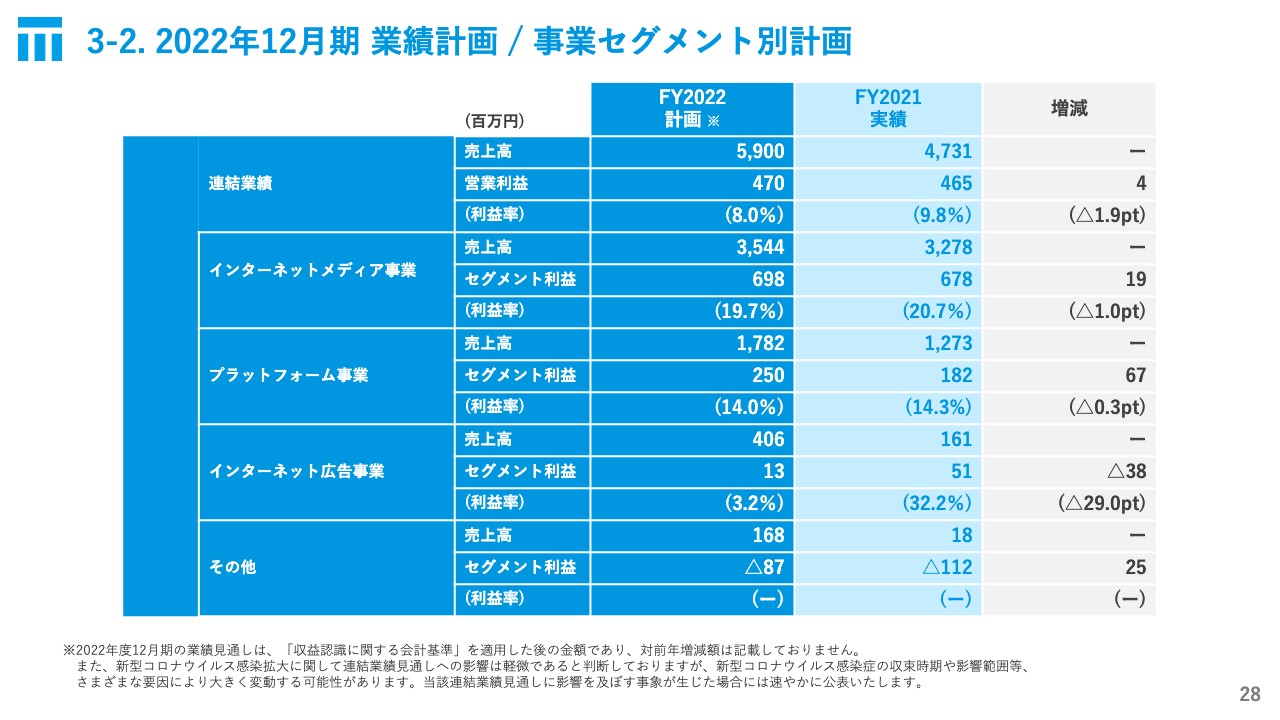

3-2. 2022年12月期 業績計画 / 事業セグメント別計画

セグメントごとの事業計画はご覧のとおりです。

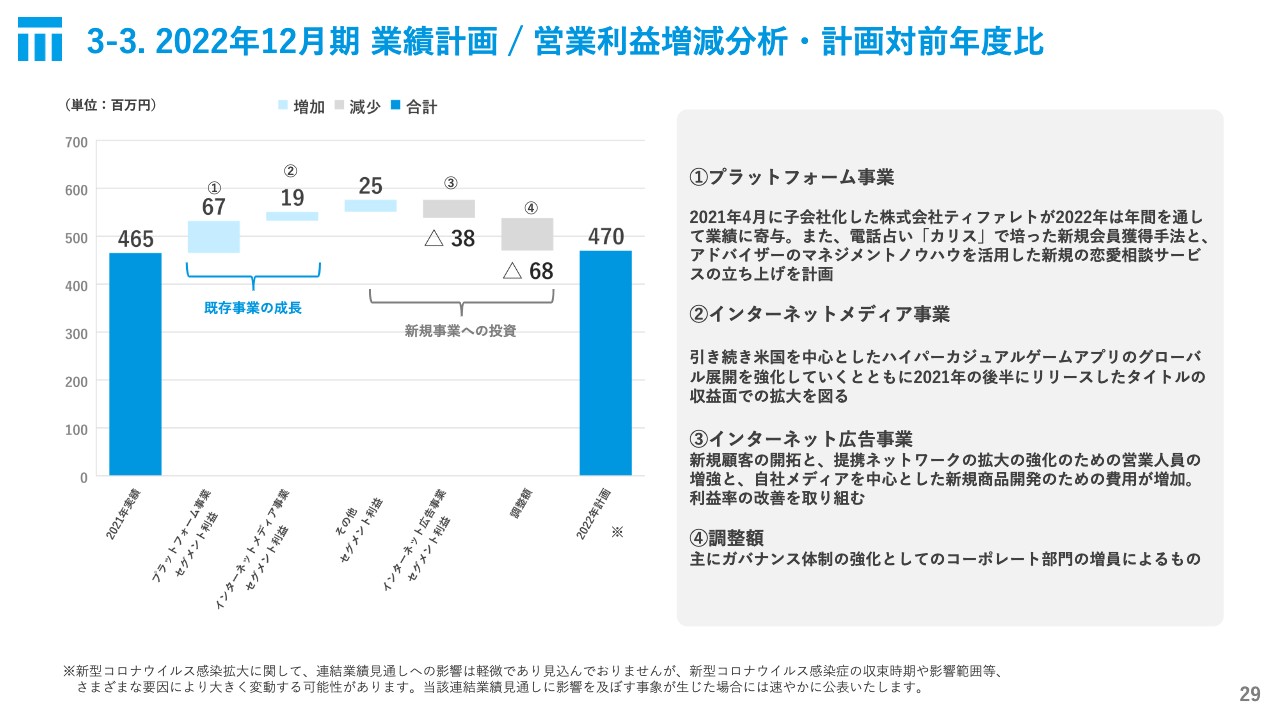

3-3. 2022年12月期 業績計画 / 営業利益増減分析・計画対前年度比

営業利益の増減の要因に関して、プラットフォーム事業では新規の恋愛相談サービスの立ち上げを計画しています。既存のサービスで培った新規会員獲得の手法とアドバイザーのマネジメントのノウハウを今後活用していくことが可能であると考えています。

また、2021年4月に子会社化した株式会社ティファレトが、2022年は年間を通して業績に加わります。

インターネットメディア事業においては、引き続き米国の市場を中心としたハイパーカジュアルゲームアプリのグローバル展開を強化していきます。こちらは2021年と同様、計画的かつ定期的に運用タイトルを増やしていくことが重要だと考えています。

実績から、安定的にヒットを市場に投下していくことができると考えています。そのサイクルを確固たるものとするためには、効率化を施策的に取り組んでいこうと考えています。今までの過去のタイトルとともに、新しく生み出すタイトルたちを自社独自のマーケティングによって成長させていくことを目指していきます。

また、インターネット広告事業では、新規顧客の開拓、提携ネットワークの拡大強化、そのための営業人員の増強が必要になるほか、自社メディアを中心とした新規商品開発のための費用が増加する予定です。こちらに関しては、現状からの立て直しを図るという意図のものです。

加えて、ガバナンス強化のためのコーポレート部門の増員による費用増加も予定しています。

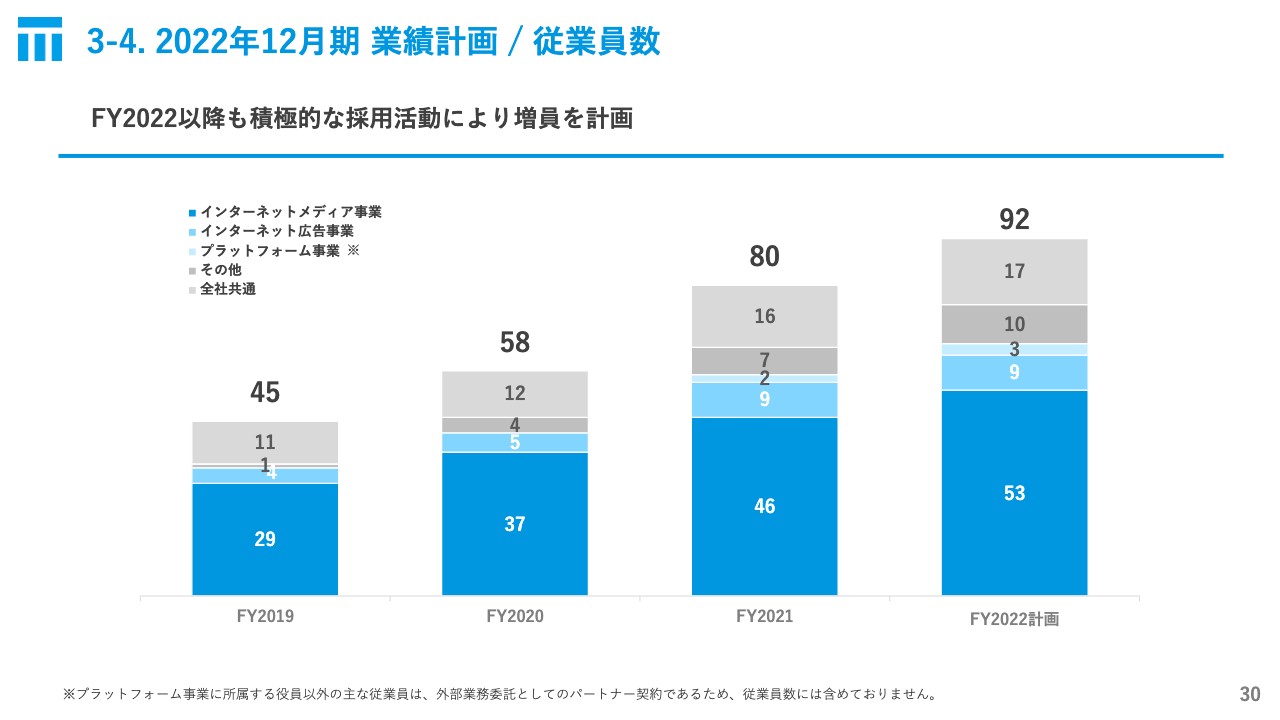

3-4. 2022年12月期 業績計画 / 従業員数

人員計画についてです。採用を非常に重要視していますが、2022年以降も積極的な採用活動による増員を計画しており、従業員数は92名になる予定です。

また、今までご説明してきたとおり、新規事業に投資していくため、費用が一部増えるセグメントはありますが、現段階でその構想や事業に対する人員の採用はすでに大部分が進んでおり、組織編成が行われている状況にあります。

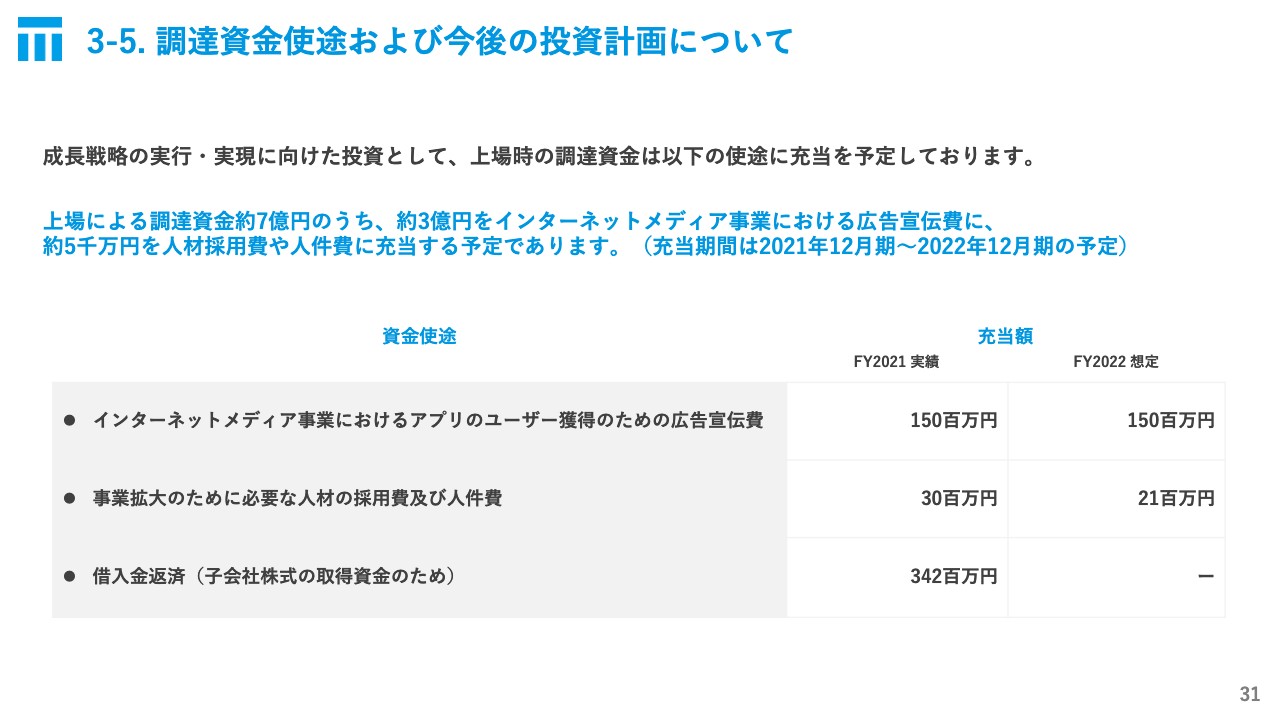

3-5. 調達資金使途および今後の投資計画について

今後の投資計画に関しては、すでにご説明させていただきましたが、上場時の調達資金の使途については、記載のとおり充当する予定です。

以上が2021年12月期の通期決算に関する説明となります。

4-1. 当社の目指すもの

ここからは当社の成長ストーリー、中期経営方針及び成長戦略についてのご説明に入ります。当社は「東京から世界へ 世界を代表するデジタルビジネス・コングロマリットを目指す」と考えています。

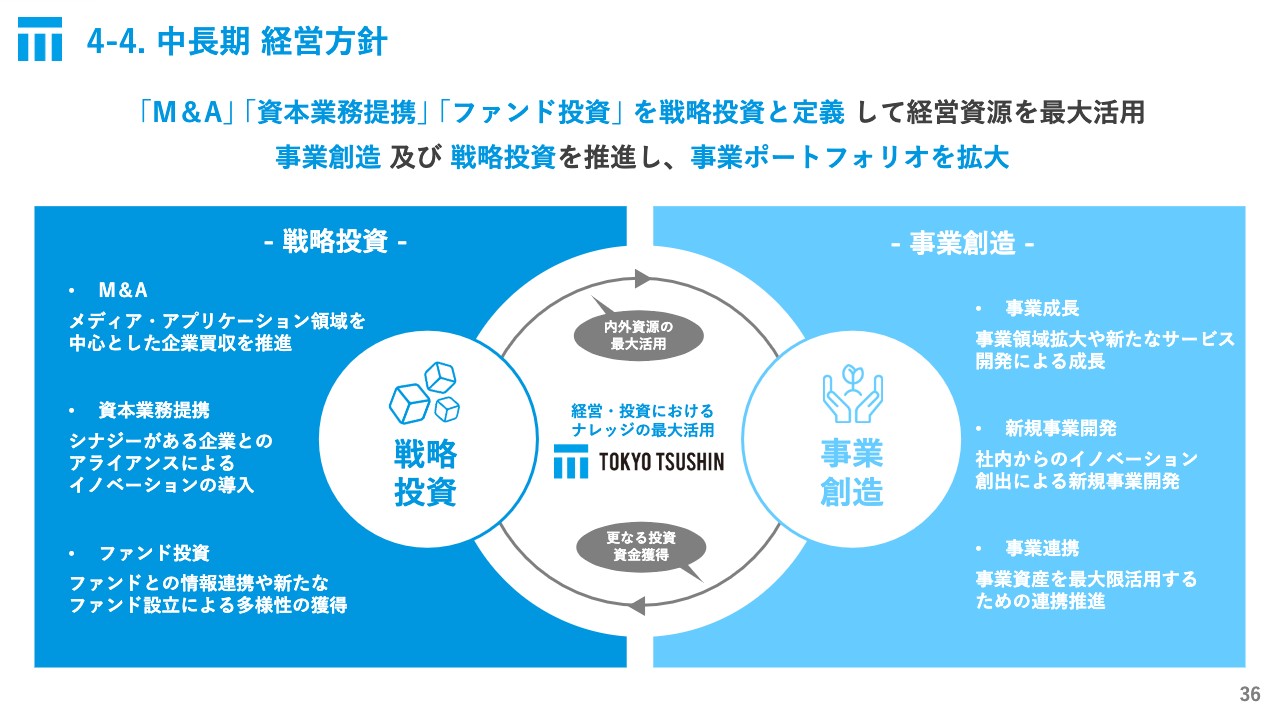

そのためには、新規事業等の事業創造、また各種テックの活用やM&A等の戦略投資を積極的に推進し、事業ポートフォリオを拡充する方針です。次のフェーズに向かっていくことを強く意識しています。

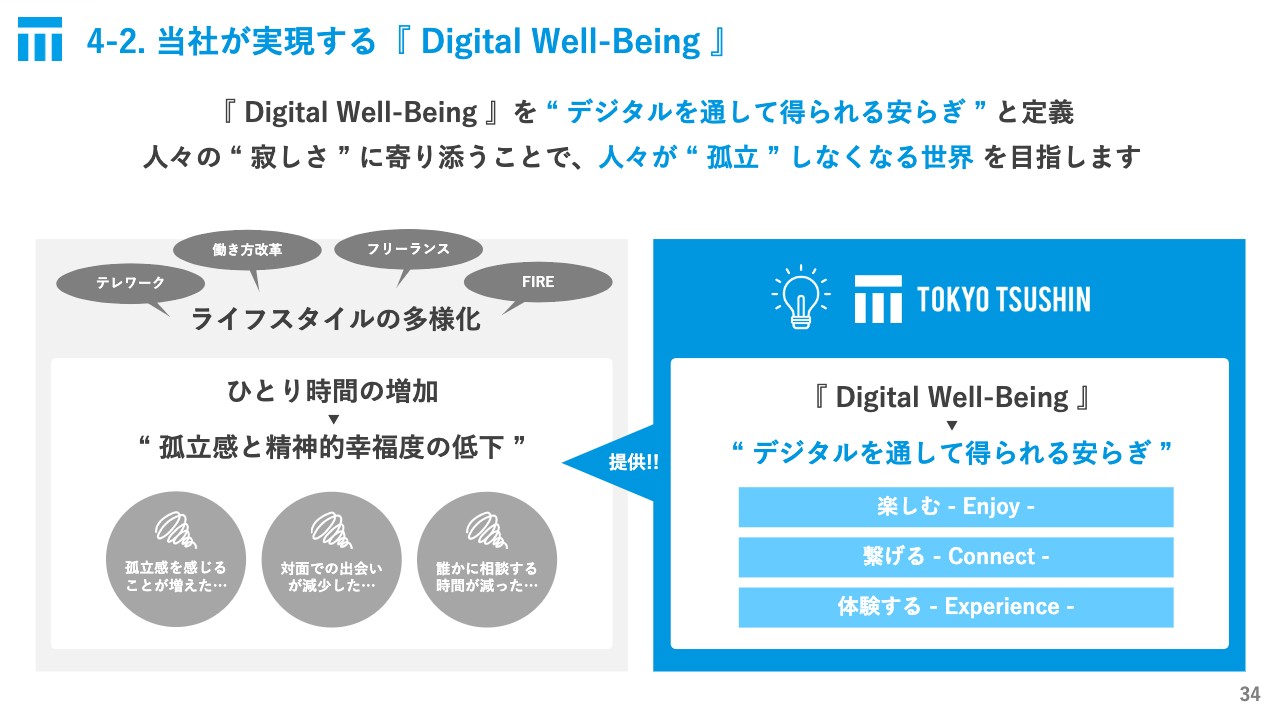

4-2. 当社が実現する『 Digital Well-Being 』

経営理念に「Digital Well-Being」を掲げ、これを「デジタルを通して得られる安らぎ」と定義しています。人々の「寂しさ」に寄り添うことで、人々が「孤立」しなくなる世界を目指します。

働き方改革やテレワーク、フリーランス等によりライフスタイルが多様化したことによって、今まで以上にひとりで過ごす時間が増加したことで、孤立感や精神的な幸福度の低下等の問題も発生しています。その中で我々が提供、展開するものの意義や提供価値は増していくと考えています。

4-3. 事業ポートフォリオ

そのような社会環境に対して、当社は「楽しむ」「繋げる」「体験する」という3つのカテゴリをもとに、インターネットメディア事業、インターネット広告事業及び新規事業、プラットフォーム事業を推進していきます。

4-4. 中長期 経営方針

中長期の経営方針としては、「M&A」 「資本業務提携」 「ファンド投資」 を戦略投資と定義し、経営資源を最大活用しながら、事業創造及び戦略投資を推進し、事業ポートフォリオを拡大していきます。

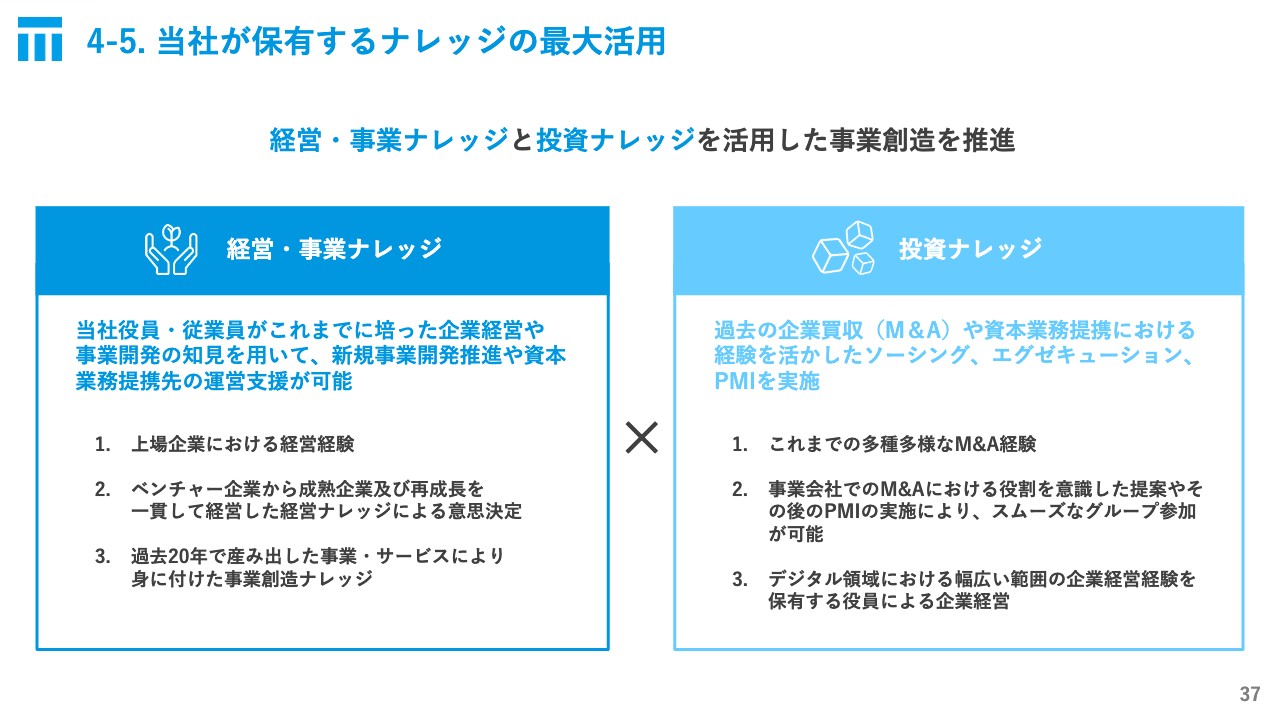

4-5. 当社が保有するナレッジの最大活用

この経営方針を支えるのが、これまで培ってきた経営・事業ナレッジと投資ナレッジになります。当社役員・従業員は、これまで企業経営や事業開発を進めてきました。また、M&Aやその後のPMIの経験から、新規事業開発推進や資本業務提携先の運営支援が可能だと考えています。

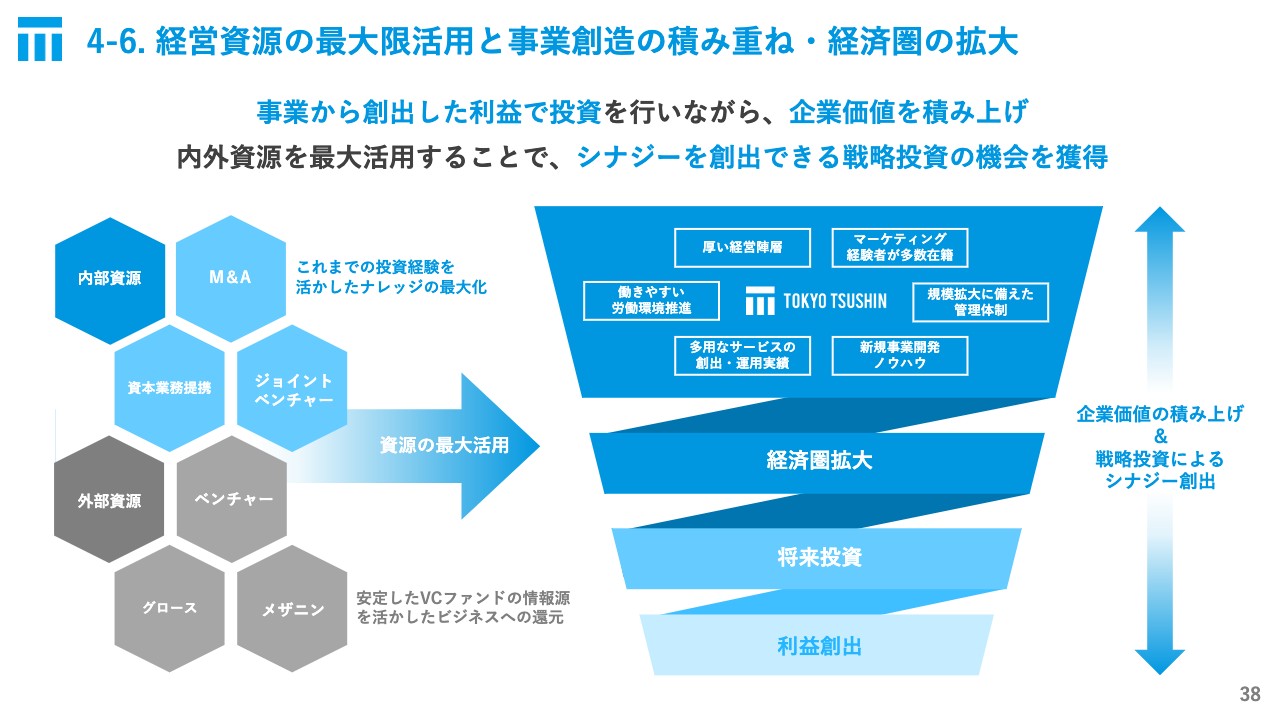

4-6. 経営資源の最大限活用と事業創造の積み重ね・経済圏の拡大

このような内部ノウハウとVCファンド運営による外部からの情報源を活用しながら、シナジーを創出できる戦略投資の機会を獲得したいと考えています。これにより、事業から創出した利益で投資を行いながら経済圏を拡大し、企業価値を積み上げていきます。

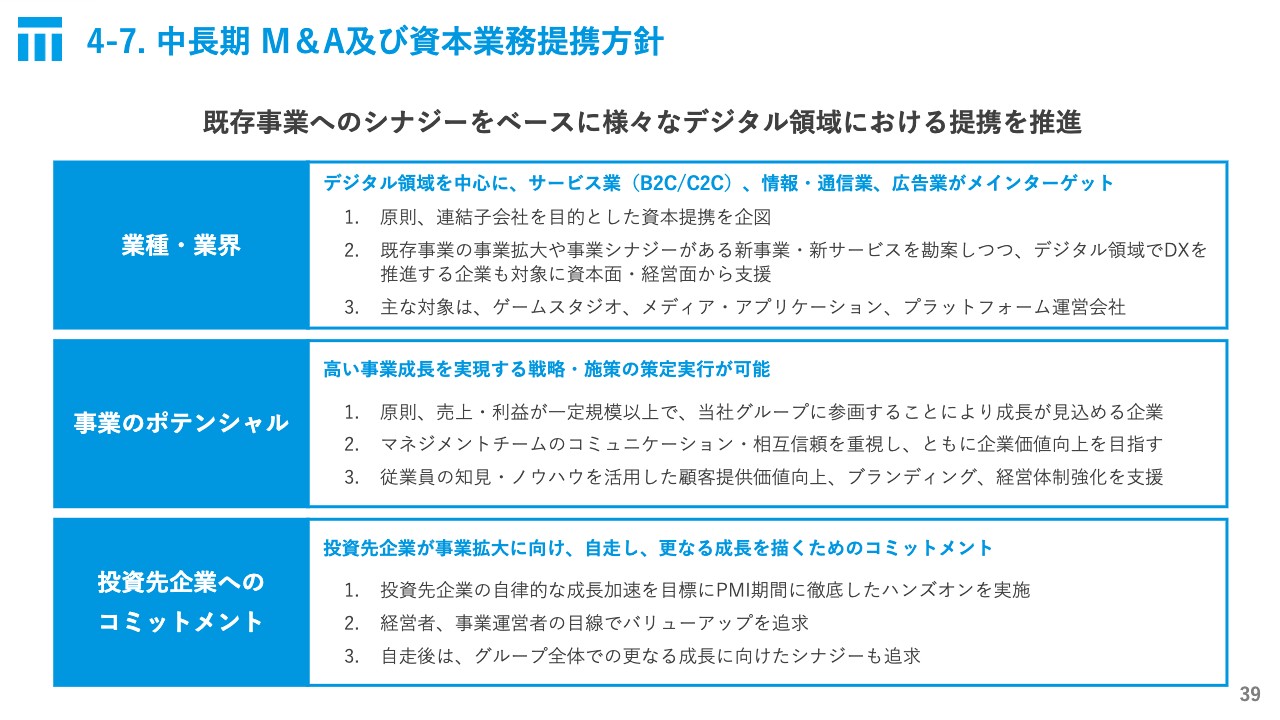

4-7. 中長期 M&A及び資本業務提携方針

投資及び方針、その対象ついてのお話です。既存事業とのシナジーをベースに、さまざまなデジタル領域における提携を推進します。投資先企業が事業拡大に向けて自走し、さらなる成長を描くためのコミットをしていきます。具体的な対象としては、ターゲットや業種・業界をスライドに記載していますが、ゲームスタジオ、メディアやアプリケーション、プラットフォーム運営会社等を考えています。

4-8. 中長期 事業方針

これらの方針により、「楽しむ」「繋げる」「体験する」のカテゴリごとに事業ポートフォリオを拡大します。既存事業と構想しているものを3つのカテゴリに整理して、スライドに記載しています。各事業の取り組みについては、セグメントごとにあらためてご説明します。

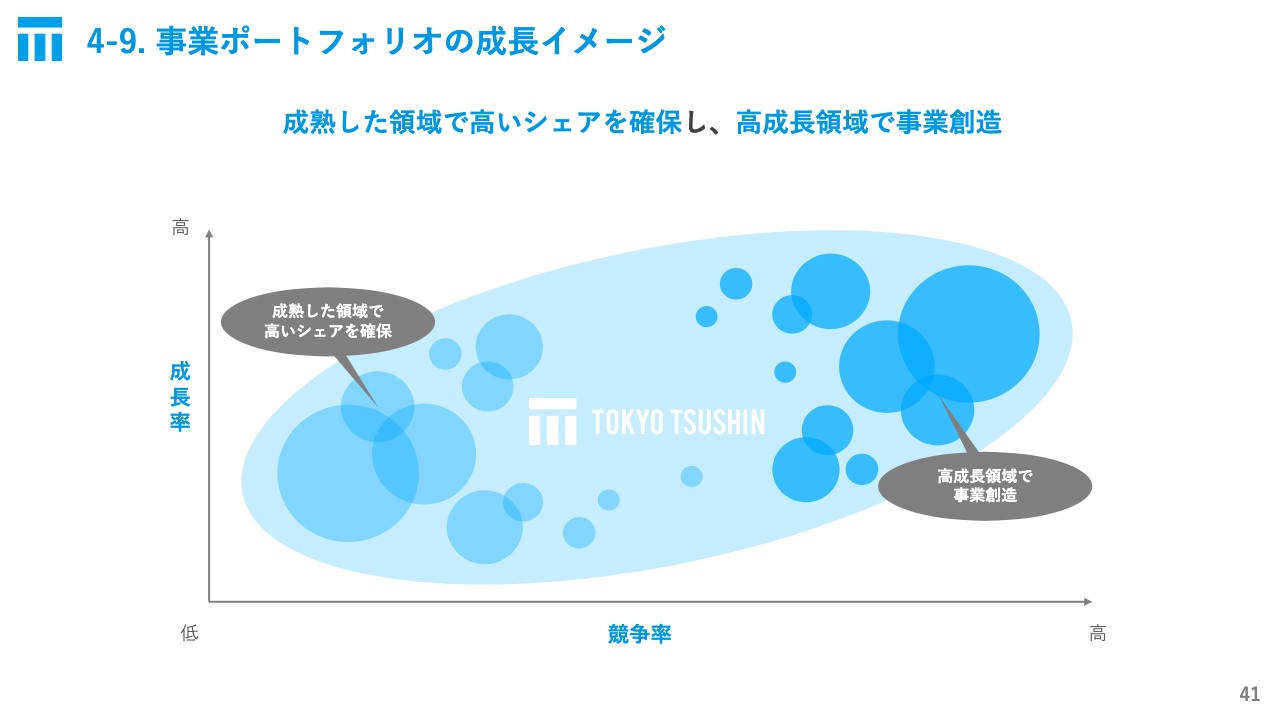

4-9. 事業ポートフォリオの成長イメージ

事業ポートフォリオの成長イメージとしては、スライドに記載の絵のように、電話占い等のすでに成熟した領域では、M&A等を駆使しながら高いシェアを確保していきます。ハイパーカジュアルゲーム等の高成長領域では、事業創造しながら利益を創出していきます。

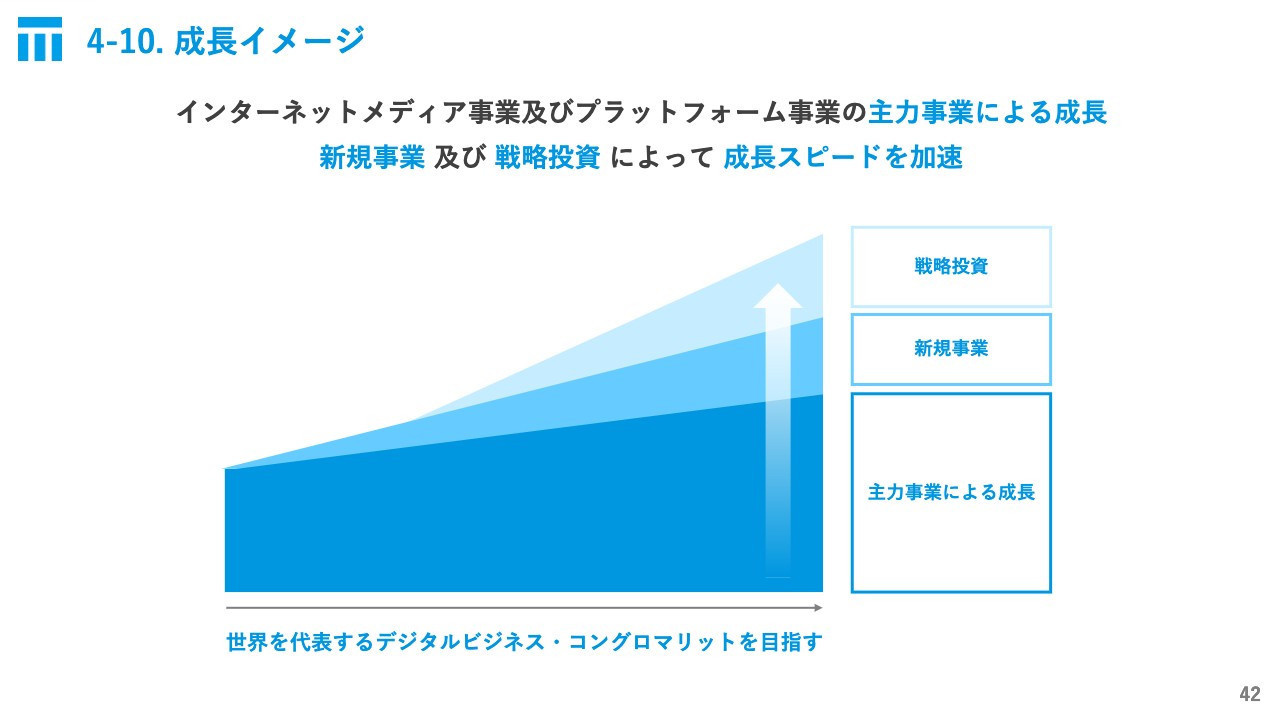

4-10. 成長イメージ

成長イメージとしては、インターネットメディア事業及びプラットフォーム事業の主力事業による成長をしながら、スキルオン事業やSEO事業等の新規事業及び戦略投資によって成長スピードを加速していきます。

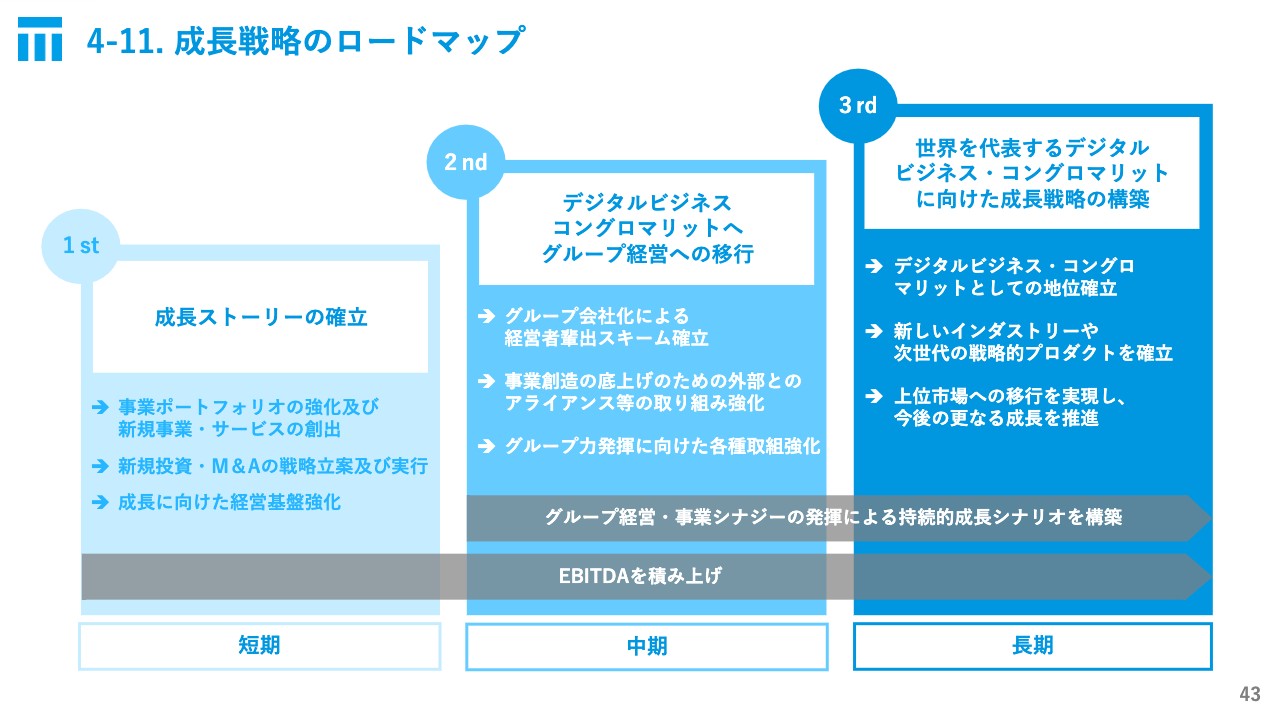

4-11. 成長戦略のロードマップ

スライドにロードマップを記載しています。このように、成長ストーリーを確立することが第一で、新規事業の創出やM&AによってEBITDAを積み上げながら、世界を代表するデジタルビジネス・コングロマリットに向けて、強固な経営基盤を構築していきます。

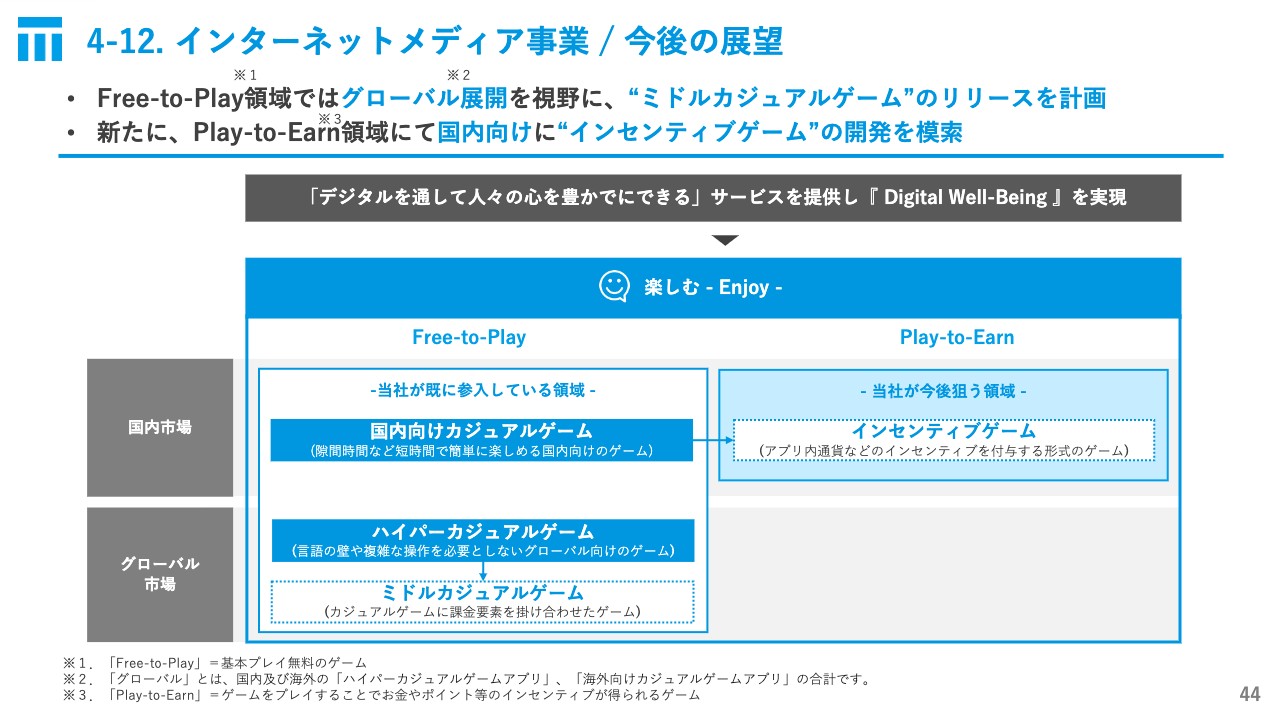

4-12. インターネットメディア事業 / 今後の展望

「後ほどご説明します」とお伝えした部分ですが、セグメントごとの展望に関してご説明します。まずインターネットメディア事業に関しては、グローバル展開を視野に「ミドルカジュアルゲーム」としてカジュアルゲームに課金要素を掛け合わせたゲームのリリースを計画しています。

また、国内からスタートになると思うのですが、Play-to-Earn型の「インセンティブゲーム」、 アプリ内通貨やNFTの活用などを検討し、インセンティブを付与する形式のゲームを開発していくことを模索しています。

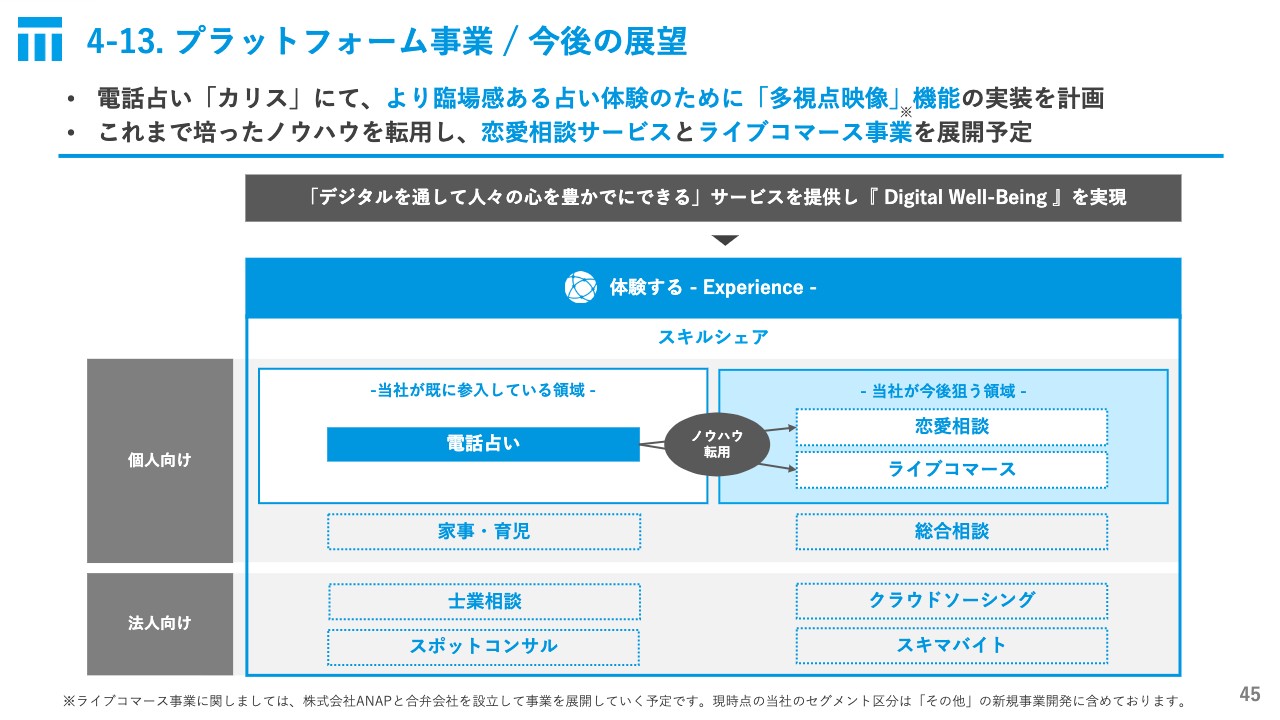

4-13. プラットフォーム事業 / 今後の展望

プラットフォーム事業においては、既存事業において臨場感のある占い体験のために、マルチアングルの実装を計画しています。先ほどもご説明しましたが、これまでに培った質の高い人材の獲得ノウハウやプロデュース力を転用して、恋愛相談サービスや他社と連携してのライブコマース事業を予定しています。

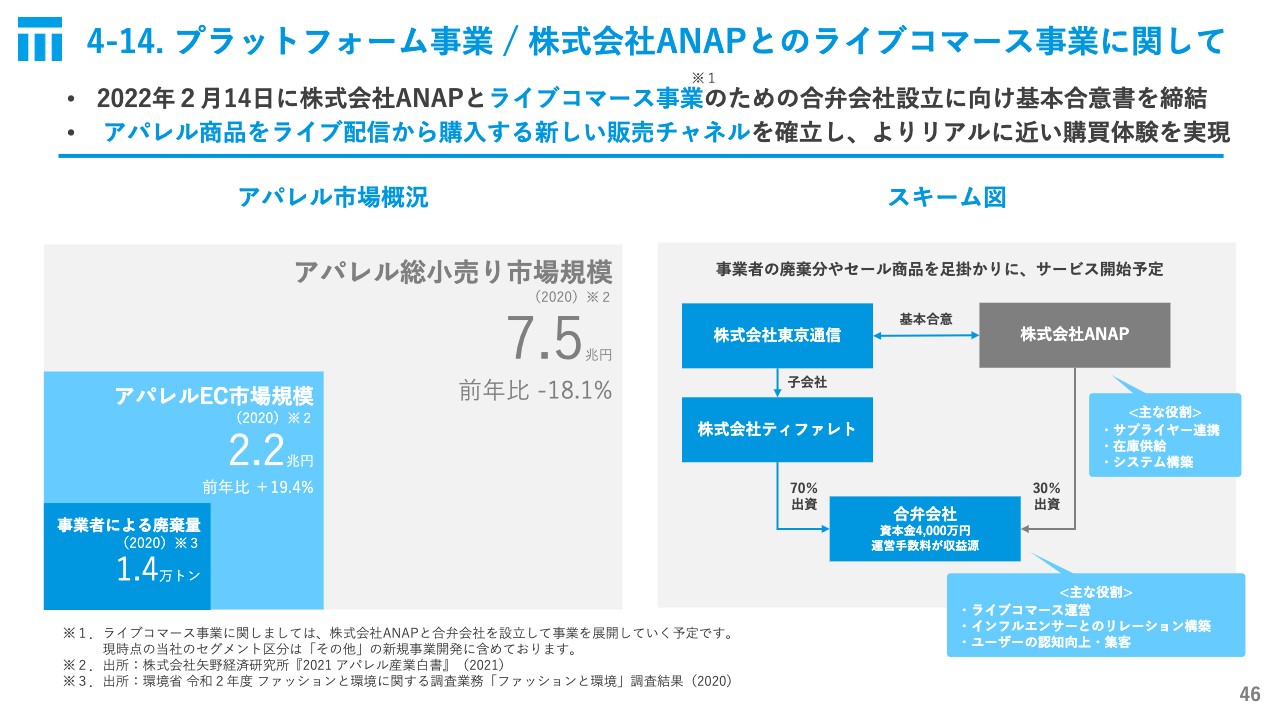

4-14. プラットフォーム事業 / 株式会社ANAPとのライブコマース事業に関して

今ご説明したライブコマース事業についてですが、アパレル企業のANAP社とライブコマース事業のための合弁会社設立に向けて基本合意書を締結しました。アパレル商品をライブ配信から購入する新しい販売チャネルを確立し、新たな購買体験を実現していきたいと思っています。スタートとしては、市場データで年間1.4万トンあると言われている、事業者の廃棄分やセール商品の一部を足掛かりに進めていきます。

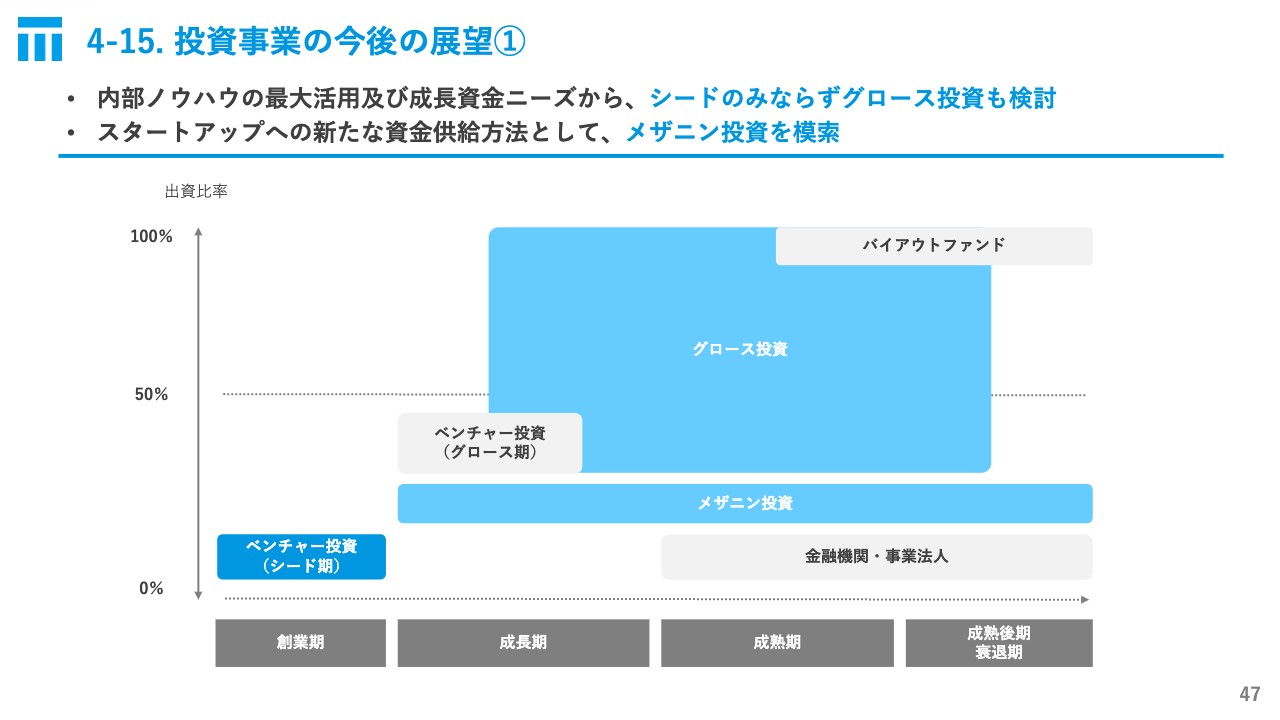

4-15. 投資事業の今後の展望①

投資事業に関しては、シードラウンド起業家を中心に行ってきたベンチャー投資のノウハウを活用し、グロース投資も検討していきます。また、別の切り口となりますが、スタートアップへの新しい資金供給方法として、メザニン投資も模索していきます。

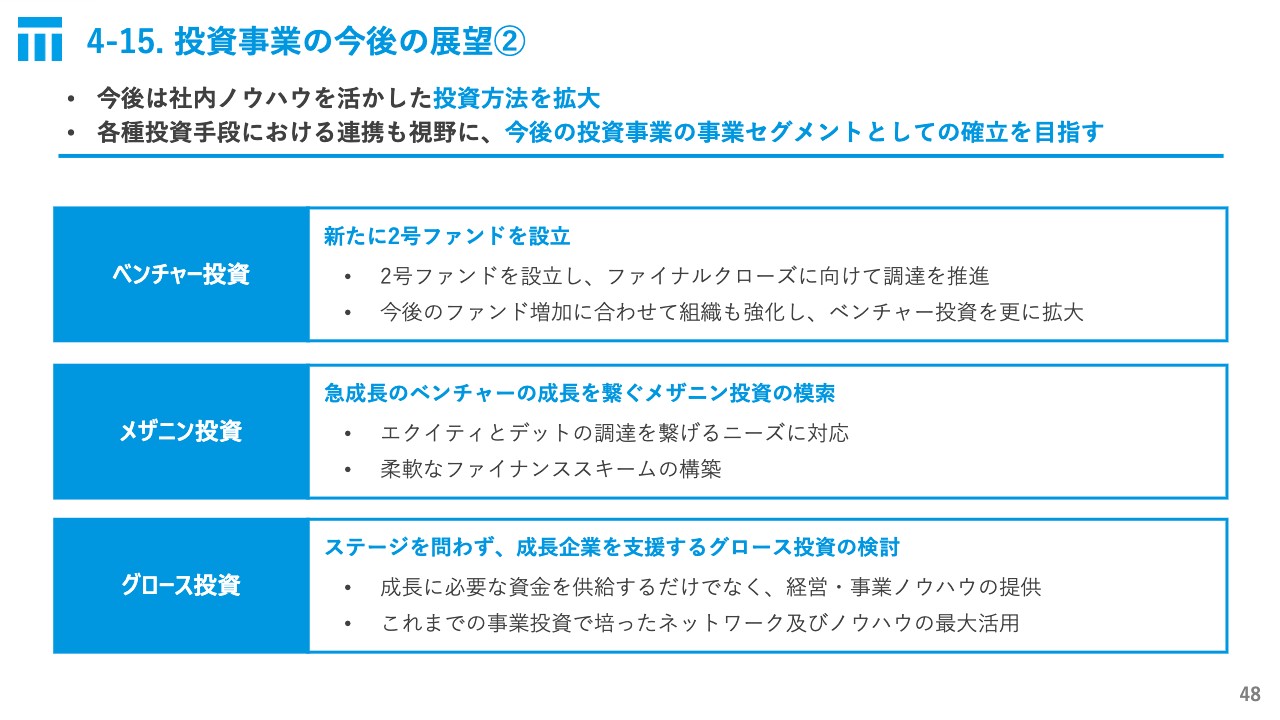

4-15. 投資事業の今後の展望②

現状のステータスの整理と今後の模索、検討について、3つの分野であらためて記載しています。

成長ストーリーを含んだ決算報告については以上となります。以降の資料はappendixとなっていますので、ご参考としてご高覧ください。

質疑応答:東京通信全体としての成長戦略について

「今後の東京通信全体としての成長戦略を教えてください」というご質問をいただいています。

まず、「事業創出と戦略投資の両輪での加速」がお答えになると思っています。ライフスタイルの多様化によるひとり時間の増加に対して、デジタルによって安らぎを与えられるサービスを提供することで、当社は成長していきたいと考えています。

特に「楽しむ」「繋げる」「体験する」という3カテゴリを念頭に、事業創造と戦略投資の両輪で企業価値の向上を図っていく方針です。当社の経営チームは、IT業界の知見だけではなく、経営・事業・投資ナレッジを有する役員で構成されています。それらを最大活用してM&Aにも積極的に取り組み、シナジー創出を図っていけると考えています。

質疑応答:事業と投資のそれぞれで狙う市場領域について

「事業と投資、それぞれで狙う市場領域について教えてください」というご質問をいただいています。

事業に関しては、先ほどもご説明しましたが、3つのカテゴリを念頭に置き、広告収益のみならず課金収益も確立し、拡大させていくという方針にあります。

具体的には、インターネットメディア事業では、ハイパーカジュアルゲームの次の柱として、先ほどご説明したようなミドルカジュアルゲームやPlay-to-Earn型のインセンティブゲーム、またその他の別デバイスやプラットフォームに対する展開を計画しています。

プラットフォーム事業では、既存サービスのノウハウを活用した恋愛相談サービスやライブコマース事業を計画しています。

そのほかの新規事業については、スキルオンビジネスが今年さらにサービス展開することや、SEOビジネスへの取り組みがご回答になるかと思っています。

戦略投資の対象に関しては、先ほどお話ししましたが、デジタル領域において成長ポテンシャルと当社の改善余地の見込める企業を主な対象とします。具体的にはゲームスタジオ、メディア、アプリケーション、プラットフォーム運営会社等になると考えています。

質疑応答:デジタルビジネス・コングロマリットを目指すイメージについて

「デジタルビジネス・コングロマリットを目指すことについて、より具体的なイメージを教えてください」というご質問をいただいています。

当社としては、デジタル領域において事業ポートフォリオを拡大していきたいと考えています。具体的な国内企業で言うと、ソフトバンクグループ、サイバーエージェント、リクルート、ソニーなどをお手本として、自社での新規事業のみならず、M&Aを駆使しながら複数の領域において事業を展開していきたいと考えています。

既存事業に関しても、カジュアルゲームのコンテンツや相談サービスのスキームなど、我々がすでに有しているものもメタバースなどの分野ととても相性がよいと感じています。こちらについても正しく検討し、よい準備をしていきたいと考えています。

質疑応答:事業単体の成長が鈍化している要因について

「前期の振り返りと今期予想に関して、事業単体では成長が鈍化しているように見える要因について教えてください」というご質問をいただいています。

蓋然性のある計画を心がけているという点と、前期の実績ではなく計画からすると、今期計画も大きな成長を見ています。実績から考えた時については、特にインターネットメディア事業についてのご質問だと推測しますが、昨年はやはり「Save them all」の貢献によって非常に大きい成果があったと考えています。これまでの実績からも、同じようなヒットを生み出すことができると考えています。

ハイパーカジュアルゲームは、市場としてはまだまだ成長していると感じています。先進国以外でのダウンロード数も伸びている中で、我々は引き続き成長していけると考えています。

一方で、ハイパーカジュアルゲームのヒット次第では、昨期同様またはさらなる貢献というところも十分にありえると考えています。ヒットを生み出しつつ、ホームラン級のタイトルを目指して製造していきたいと考えています。全体として成長局面だと感じているため、繰り返しにはなりますが、新規事業投資も並行して行っていきます。

質疑応答:ハイパーカジュアルゲームを手がける他社との違いについて

「ゲーム関連で、東京通信とハイパーカジュアルゲームを手がける他社との違いについて教えてください」というご質問をいただいています。

当社に関しては、App Annie社の日本でのダウンロード数ランキングで、日本に所在地のある日本企業として2年連続で1位となっています。ダウンロード数を一番稼いでいる会社ということです。

当社はアプリデベロッパーとして自社でアプリの開発を行っていますが、一方で競合他社にはパブリッシャーとして事業を行っている企業も多く見受けられます。そのような企業は、提携したゲームスタジオが開発したゲームをパブリッシングすることでレベニューシェアを得るかたちになっています。我々デベロッパーとは、そのパブリッシャーという観点では大きく異なるビジネスモデルとなっています。当社のようなデベロッパーは利益率が高いこと、また製造およびマーケティングによる知見や能力のすべてが自らに蓄積されるメリットがあります。

また、日本市場に強いと考えています。国内市場は、世界的に見ても引き続き非常に重要な規模と収益性を持ち合わせた優良な市場であるため、そこに強いこともメリットだと考えています。

国内向けのカジュアルゲームと、グローバル向けのハイパーカジュアルゲームの両軸を持ち、ともに成長している企業はほぼないのではないかと考えています。それが当社の特長とも言えると思います。

質疑応答:無料・課金ゲームの違いについて

「主に無料ゲームを手掛けていますが、課金ゲームとの違いを教えてください」というご質問をいただいています。

当社の主戦場は、カジュアルゲームとハイパーカジュアルゲームです。ダウンロードもプレイも基本的に無料で、収益源はアプリ内の広告枠から得ています。

もちろん販売するわけではなく、課金を促すわけでもないため、ゲームを楽しむユーザーの年齢や属性は問いません。また、無料ゲームでは言語の壁がないアプリを広く展開し、集客ユーザーを限定しない、かつグローバルな幅広いマーケティングが可能です。

そのため、ダウンロード数は課金ゲームと比べて大きく伸ばしやすく、加えて広告で十分な収益を得られていることがポイントだと思っています。

質疑応答:ミドルカジュアルゲームとインセンティブゲームについて

「今後の戦略に関わるミドルカジュアルゲームとインセンティブゲームについて教えてください」というご質問をいただいています。

先ほどお伝えしましたが、今、ミドルカジュアルゲームとインセンティブゲームの2つを計画しています。ミドルカジュアルゲームは、カジュアルゲームに課金要素を掛け合わせたものです。これはグローバル展開できるものを用意したいと考えています。

インセンティブゲームは、アプリ内で使用する通貨等をインセンティブとして付与する形式のものです。昨今、Play-to-Earnというキーワードが注目されているため、当社はこの分野について検討、模索していきたいと考えています。

従来、歴代の各デバイスの中でも需要の高いジャンルで、呼称も、ポイントサイト・インセンティブ・リワードなど、いろいろと変化してきました。昨今は、Play-to-Earnもしくはポイ活という言葉が広く使われ、再注目されているジャンルだと認識しています。よって、この領域での展開を検討していきます。

質疑応答:恋愛相談サービスについて

「プラットフォーム事業における恋愛相談サービスの概要と今後の成長ストーリーを聞かせてください」というご質問をいただいています。

スキルシェアサービスの多面展開と拡大に向けた施策の1つだと考えています。これは現状のサービスを長期運用する中で培った集客、そしてアドバイザーのリクルーティングといった相談サービスそのもので、ビジネスマネジメントとノウハウをすでに有している状況です。これを最大限活用できると考えています。

システムの観点から言いますと、恋愛アドバイザーと相談者をマッチングさせる従量課金型サービスを検討しています。オペレーションするノウハウを上手に転用できればと考え、また一般的なスキルシェアサービスと異なる質の高いサービスを提供するために、スキルシェアの提供者についてリクルーティングを強化していく予定です。

質疑応答:ライブコマース事業の概要と展望について

「ライブコマース事業の概要および今後の成長ストーリーを教えてください」というご質問をいただいています。

ライブコマース事業は、アパレル商品を中心にスタートする考えです。ライブ配信で販売するビジネスそのものにチャレンジしていくかたちです。インフルエンサーとのリレーションやマネジメントしていく知見、そしてANAP社のサプライヤーとしての知見の双方を活かせると考えています。

セール商品や廃棄される在庫を足がかりにしたいとお話ししましたが、オリジナル商品やライブコマースならではのEC販売手法も確立していきたいと考えています。

この分野については、SDGsやアパレル業界の衣服廃棄問題、サステナビリティの問題喚起にも貢献できると感じています。将来的には独自性のあるサービスや商品に押し上げることで、アパレル業界でより意義のある事業へと成長させていきたいと考えています。

質疑応答:スキルオン事業の減損理由と今後について

「スキルオン事業の減損理由と今後の成長ストーリーについて教えてください」というご質問をいただいています。

スキルオン事業は、複数のチャンネルを立ち上げていく構想で進めていました。インフルエンサーと協力し合うという性質も影響し、スケジュールが計画に対し遅延したことが減損の主な要因です。当事業の構想が実を結ぶのかというジャッジは、今まさに準備しているサービスをリリースした後の結果によって判断することになると考えています。

YouTuberの活躍は非常に広く知られるようになりました。ファンクラブビジネスやオンラインサロン、スキルシェア、そしてハンドクラフトマーケットにおいて一定の市民権を得ているインフルエンサーは非常に注目度が高いと感じていますが、一方では課題も見えてきています。

個人のインフルエンサーや「スキル」というキーワード、ファンからの需要や熱量は魅力的なものだとあらためて感じています。当社としてはこの個人、インフルエンサー、そしてそのスキルに対し、動画と課金によってDX支援をすることを軸にした構想を持ち、引き続きサービス展開に向けて取り組んでいきます。

質疑応答:SEO事業の展望について

「SEO事業の今後の成長戦略について聞かせてください」というご質問をいただいています。

SEO事業はポイントが2つあります。1つ目は、メディア生成やコンテンツ生成が当社の経験や文化に非常にマッチしていることと、識者と言えるキーマンがチームを組成し、事業をスタートしていることです。

2つ目は、当社が展開するインターネット広告事業や新規事業などと、非常にシナジーを得やすい分野であることです。今は複数の戦略を並走させつつ、メディア生成や施策を準備している段階です。この分野は広告成果によるマネタイズがメインとなるものの、仕込みと効果反映にやや時間が必要になると覚悟しています。一方、費用対効果が大きく、成功が望める領域だと考えているため、非常に期待しています。

質疑応答:テクノロジーパートナーの特別損失について

「テクノロジーパートナーの特別損失について教えてください」というご質問をいただいています。

子会社であるテクノロジーパートナーの業績は、当初見込んでいた計画を達成しなかったことに伴い、完全子会社化した際に算定していた株主価値よりも目減りしたことが要因です。成長領域には位置付けていませんが、先ほどお伝えしたとおり、今後は立て直しを図っていきます。

質疑応答:投資事業の今後について

「投資事業における今後の成長ストーリーを教えてください」というご質問をいただいています。

先ほどお話ししましたが、当社はこれまで持分法適用会社であるbasepartnersにて、インターネット領域を中心にシードラウンドの起業家へ投資してきました。今後はこの市場のみならず、グロースへの投資を検討しています。さらに、ベンチャー企業への新しい資金供給方法としてメザニン投資を模索しています。

インターネット領域の経済圏でよりよい情報シナジーとキャピタルゲインを期待し、今後投資事業に力を入れていきます。当社の成長においては、非常に重要なポイントだと考えています。

質疑応答:外川氏の代表取締役会長退任について

「外川氏が代表取締役会長を退任し、取締役会長に就任する理由について教えてください」というご質問をいただいています。

代表取締役を2名体制から1名にすることは、よりシンプルかつ迅速な意思決定を行い、さらなる企業価値の向上を目指すためです。また、私が担ってきた決裁権が大部分であるという実態に合わせる意図があります。

この体制変更により、私のリーダーシップのもと、既存事業の成長と事業創造および戦略投資を加速していきたいと考えています。また、代表取締役会長を退任する外川は、代表権を有さないかたちの取締役会長として、引き続き当社の成長に貢献していきます。

質疑応答:社外取締役候補者ならびに取締役候補者を選定した経緯について

「社外取締役候補者としてグローバルウェイの赤堀氏、取締役候補者としてゼネラルリンクの早川氏が選出された経緯について教えてください」というご質問をいただいています。

両者については資料にて情報を示していますが、ともに私がシーエー・モバイルにいた時代からつながりがあります。私も含め、新任候補者の両者も別の環境でキャリアを積んできた人物です。そのため、ガバナンス強化と事業創出への貢献を期待しています。

赤堀氏は、企業投資・経営再建などの豊富な実務経験と高い能力を有しています。当社グループのM&A、財務およびIR戦略において有益な助言と業務執行に対して適切に監督してもらえると考えています。したがって、社外取締役としての職務を適切に遂行できると判断しました。

また、早川氏については、インターネット広告業界で豊富な実務経験があります。また監査法人での業務経験と豊富な企業経営経験があり、今後の当社グループにおける新規事業の立案や実行において貢献が期待できると考えています。よって、取締役としての職務を適切に遂行できると判断しました。

取締役の人数が多いという声が出ることが想像されます。しかし、先ほどお伝えしたとおり、今後事業をさらに増やしていく意図がある中では重要な戦力であり、加えてガバナンス強化の観点からも必要と判断しました。

新着ログ

「サービス業」のログ