高千穂交易、営業利益・経常利益ともに計画を大幅超過 DXによるビジネスモデル変革でさらなる収益性向上へ

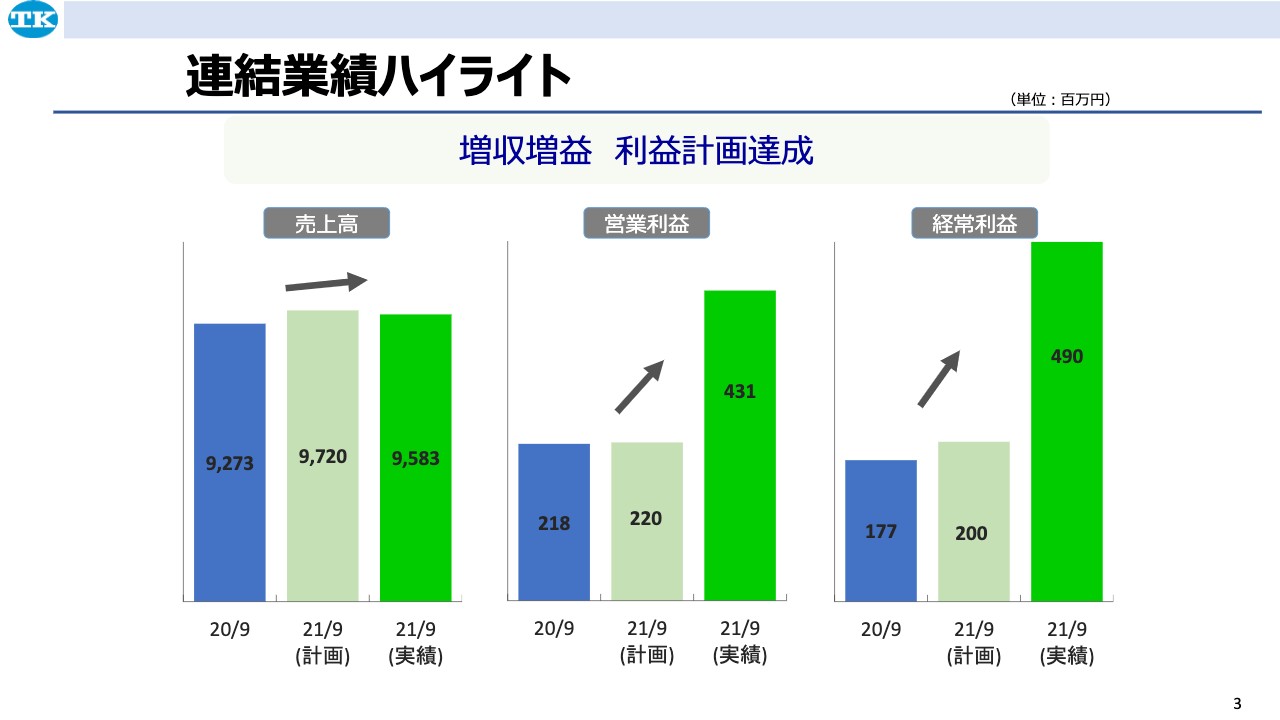

連結業績ハイライト

岩本昌也氏(以下、岩本):管理部長の岩本と申します。本日はよろしくお願いいたします。私から第2四半期の決算概要についてご説明させていただきます。

まず連結業績ハイライトについて、前年同期比で増収増益、計画に対して売上は若干届きませんでしたが、利益面で営業利益・経常利益ともに大幅な増益となりました。

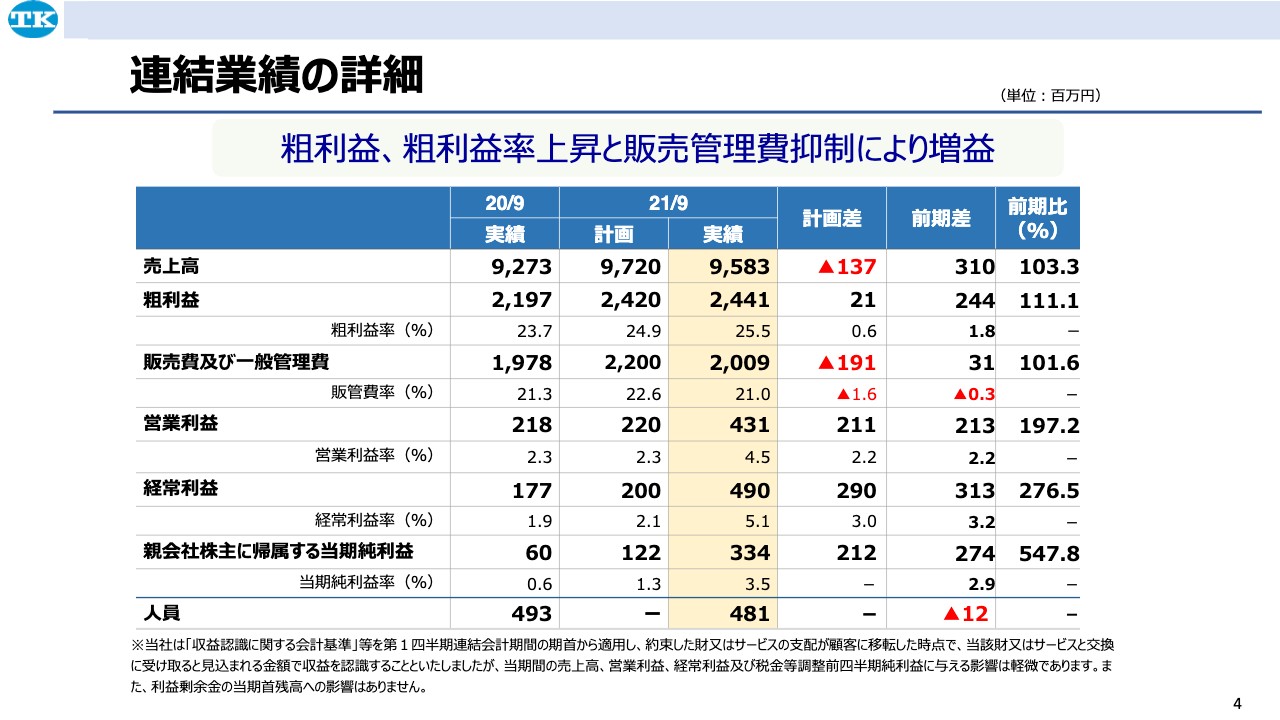

連結業績の詳細

連結業績の詳細についてはスライドのとおりですが、特に今年度重視した粗利益の額および粗利益率において計画と前年同期を上回る結果となり、販売管理費も計画より抑制できたことで営業利益・経常利益ともに大きく改善しました。

また、当期より新収益認識基準を適用しています。当社においても一部サービスの提供において影響しましたが、業績に与える影響は軽微でした。

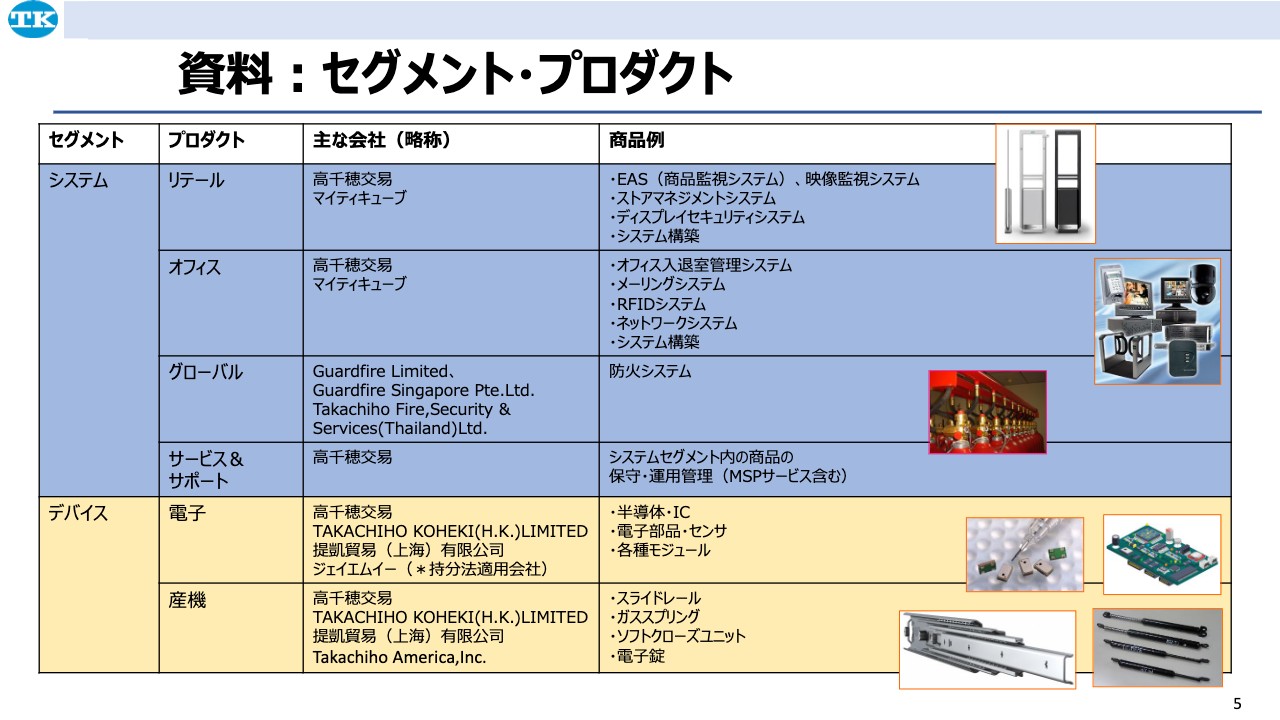

資料:セグメント・プロダクト

こちらのスライドは、当社取り扱いの主なプロダクトの内容についてご説明しているものです。当社グループは、親会社である当社と連結子会社9社で構成されています。それぞれの会社がどのような商品を扱っているかを示していますので、ご参考にしてください。

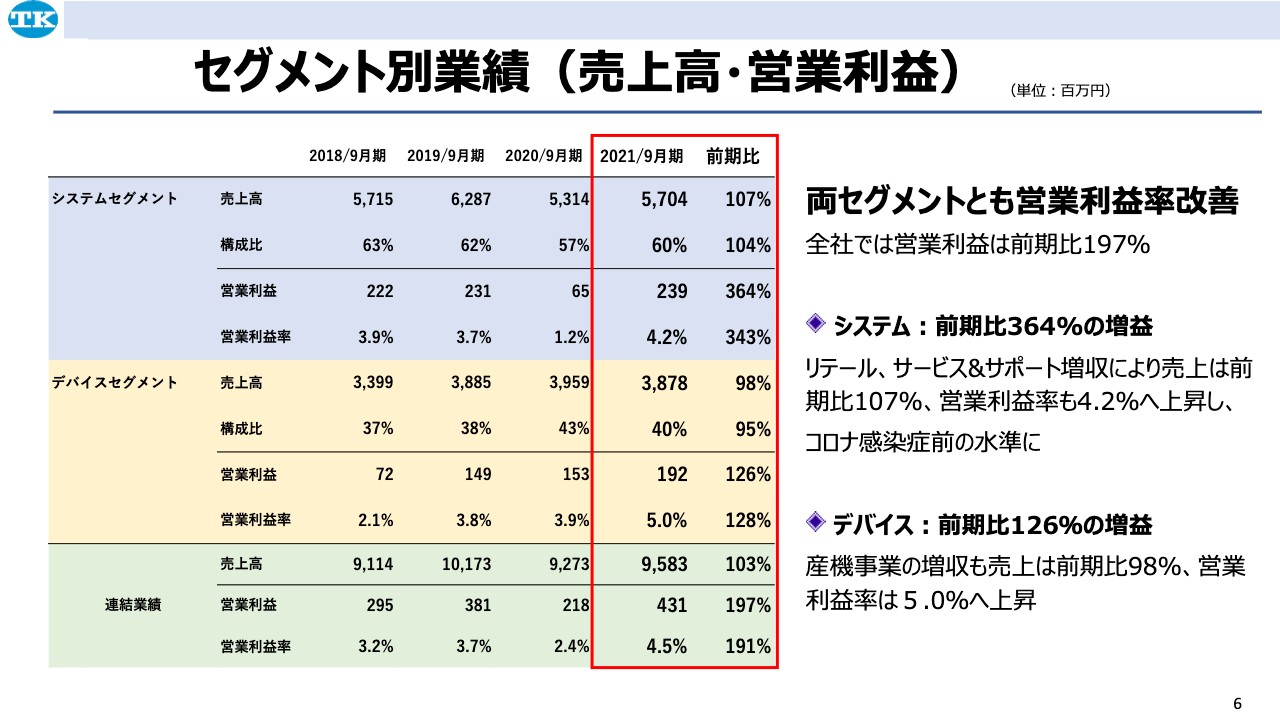

セグメント別業績(売上高・営業利益)

セグメント別の業績についてです。システムセグメントとデバイスセグメントは、ともに営業利益と営業利益率が前年同期より増加しました。

特にシステムセグメントは、前年の上期において新型コロナウイルス感染症が拡大し始めた時期は、小売業のお客さまが休業を余儀なくされる状況でした。しかし当期は、ワクチン接種など感染対策が進んだこともあり一部業態では回復基調となり、営業利益は前年同期比364パーセントの増益、営業利益率も4.2パーセントと、前年比で3パーセント増加しています。

デバイスセグメントは若干減収となりましたが、営業利益は前年同期比126パーセントの増益、営業利益率は5.0パーセントと、前年より1.1パーセント増加しました。

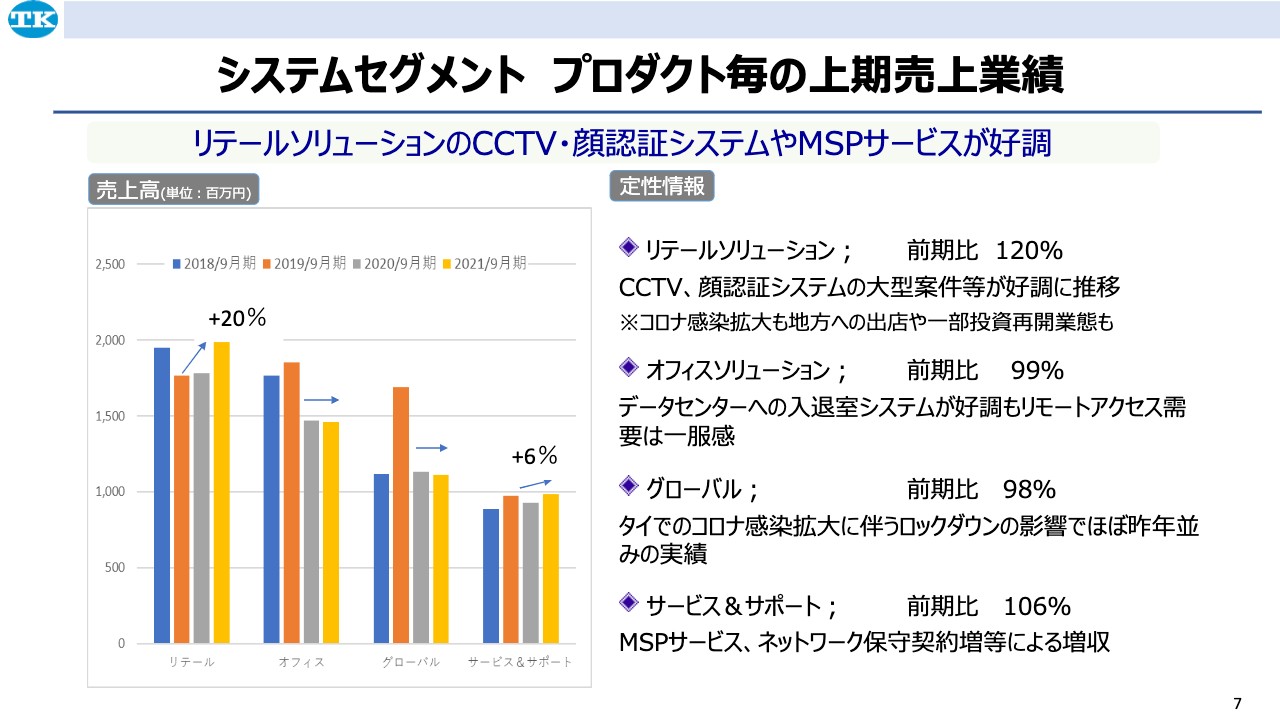

システムセグメント プロダクト毎の上期売上業績

システムセグメントにおける各プロダクトについて、上半期の4年間の売上推移を示したグラフです。後ほど各プロダクト別にご説明しますが、当第2四半期は、リテールソリューションのCCTV、顔認証システムやサービス&サポートのMSPサービスが好調に推移しました。オフィスソリューション、グローバルはほぼ昨年並みとなっています。

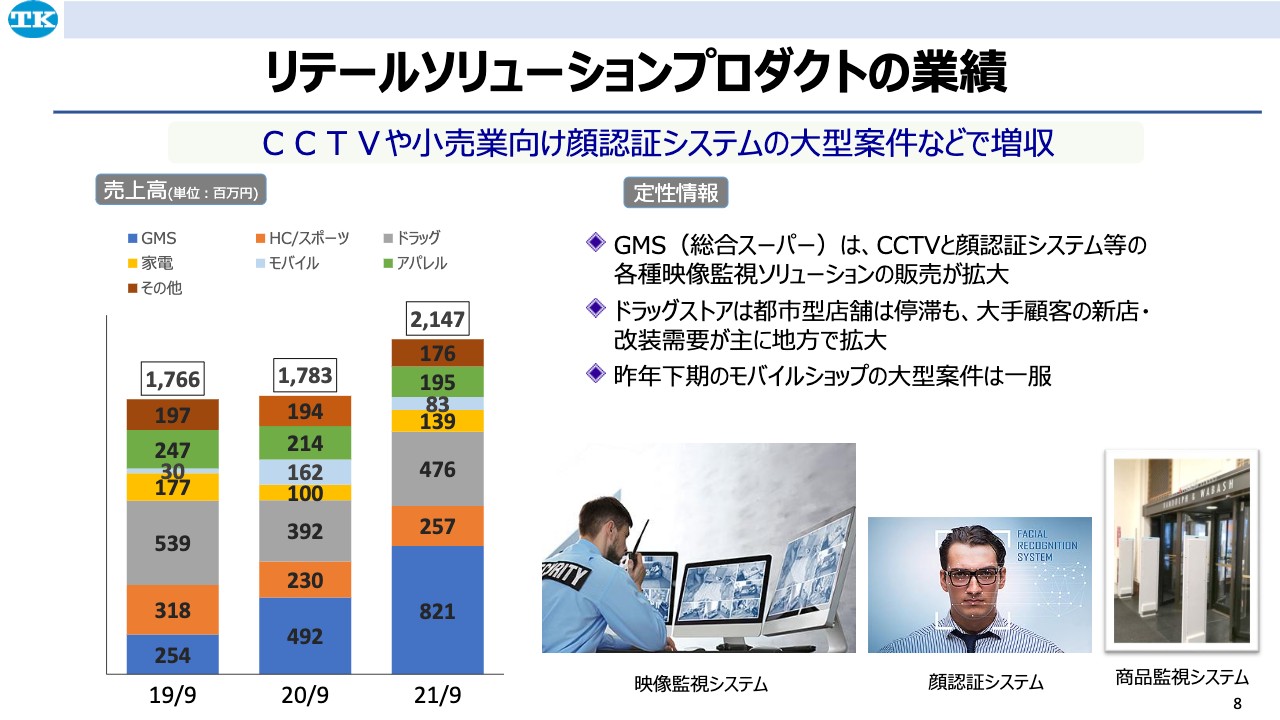

リテールソリューションプロダクトの業績

各プロダクトについてご説明します。リテールソリューションの売上高は、前年同期比20.4パーセント増加の21億4,700万円です。特にGMSと呼んでいる総合スーパー向けにCCTV、顔認証システムのような各種映像監視ソリューションの売上が大きく伸長しました。

ドラッグストア向けについては、都市型店舗は新型コロナウイルスの感染拡大の影響で停滞しましたが、地方エリアでの新規開店と改装需要が高まり、売上が増加しました。一方で、昨年下期に大きく伸長したモバイルショップチェーン向けの大型案件は一段落し、今期は減少しています。

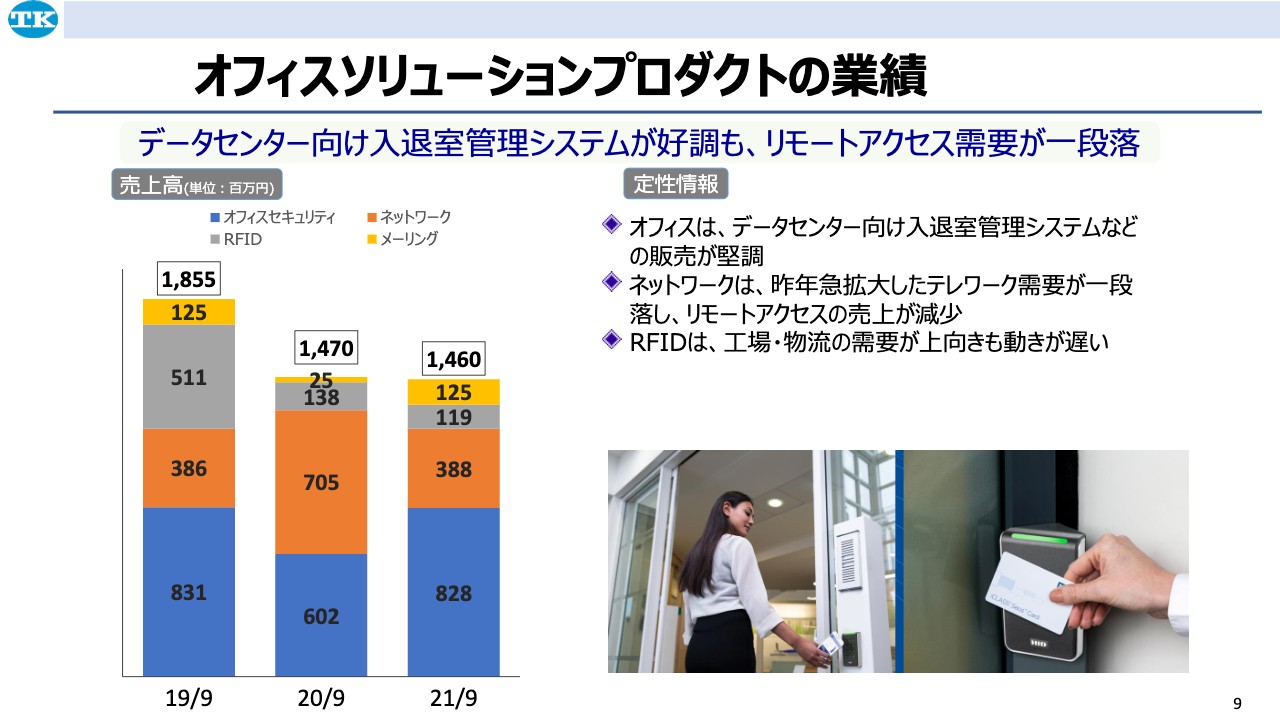

オフィスソリューションプロダクトの業績

オフィスソリューションは、前年同期比でほぼ横ばいの14億6,000万円となっています。昨年はコロナ禍でテレワークの需要が高まり、その影響を受けて好調に推移したネットワーク関連機器の売上が今年は大きく減少しました。一方で、外資系のデータセンター向け入退室管理システムが好調に推移したため、このような結果となっています。

RFIDは、工場・物流向けの需要に多少動きがありますが、全般的にはコロナ禍において昨年実績に届いていない状況です。

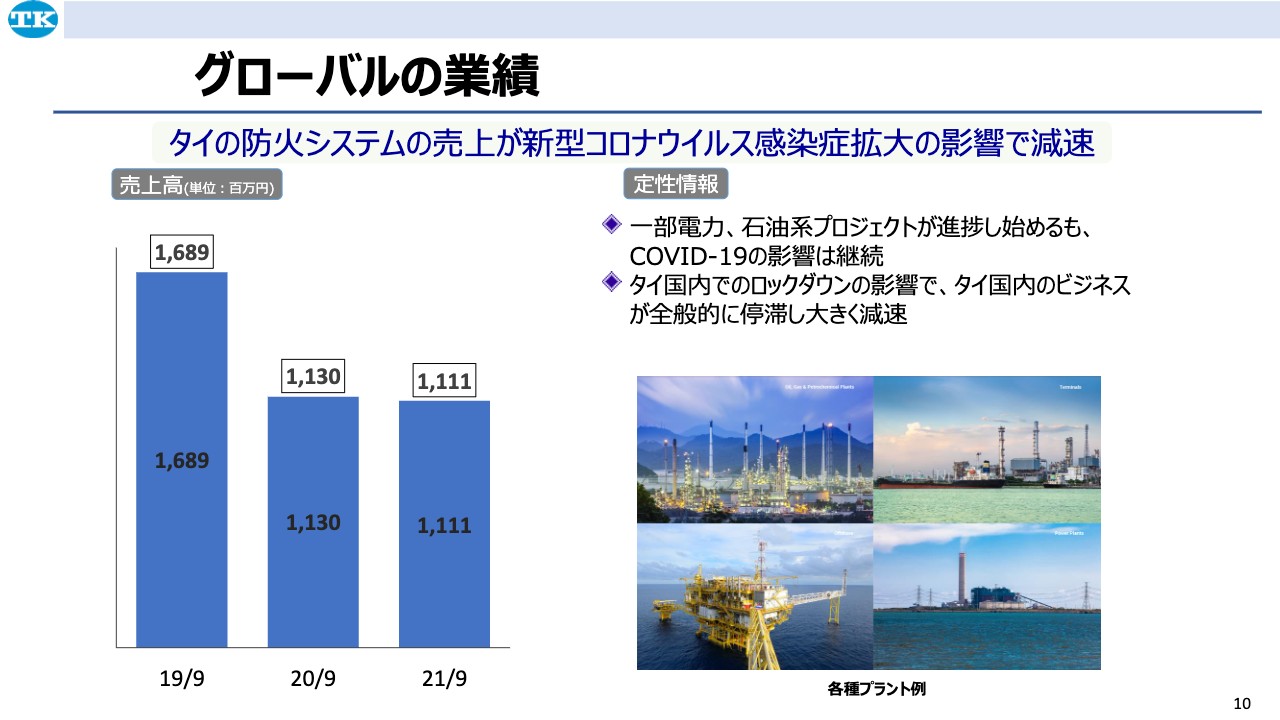

グローバルの業績

グローバルの業績です。グローバルの売上高はほぼ昨年並みの11億1,100万円です。グローバルは、タイで防火システムを販売している子会社2社が中心となります。新型コロナウイルスの変異株が東南アジアでも拡大し、タイでは首都バンコクを中心に政府によるロックダウンの実施で人の移動が制限されたために、営業活動や設置作業が進まず大きく減速しています。

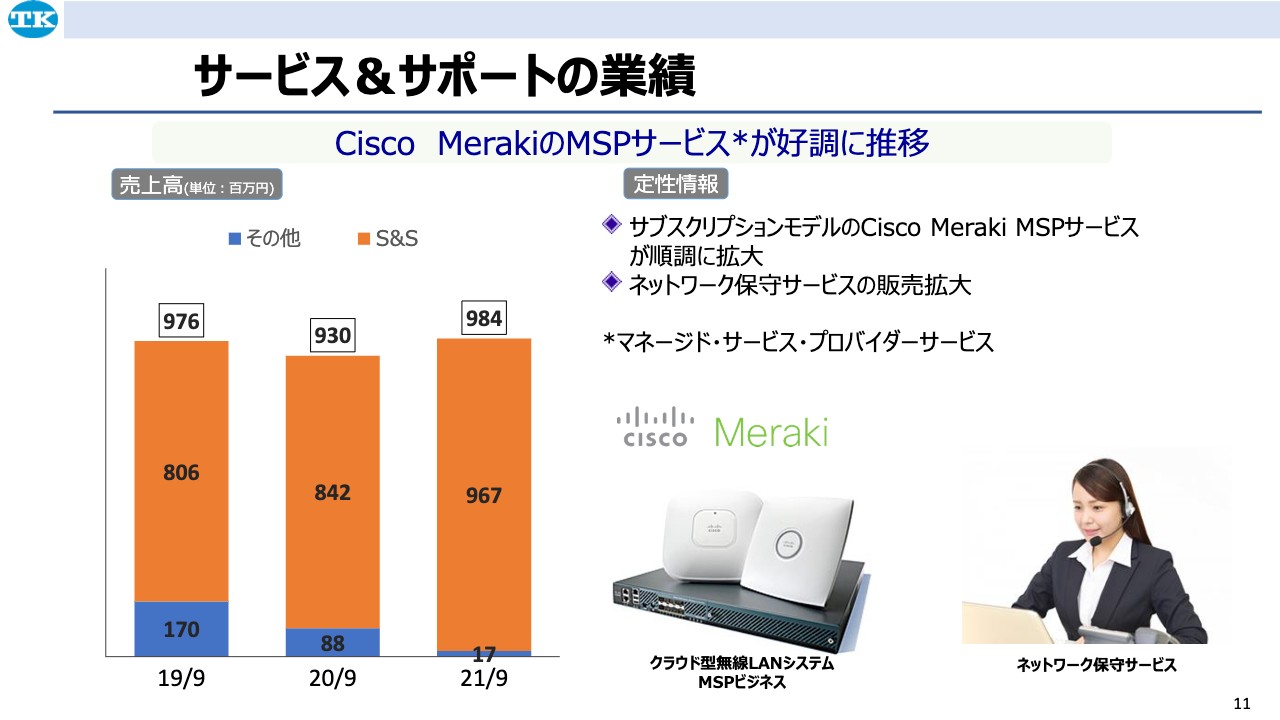

サービス&サポートの業績

サービス&サポートの業績です。売上高は、前年同期比5.9パーセント増の9億8,400万円です。主にネットワーク関連の保守およびサブスクリプションモデルのMSPサービスが好調に推移しました。

こちらのカテゴリーの成長力はそれほど高くありませんが、ストックビジネスとして安定的な売上と利益の確保が見込めるため、今後当社が注力していくカテゴリーの1つとなっています。

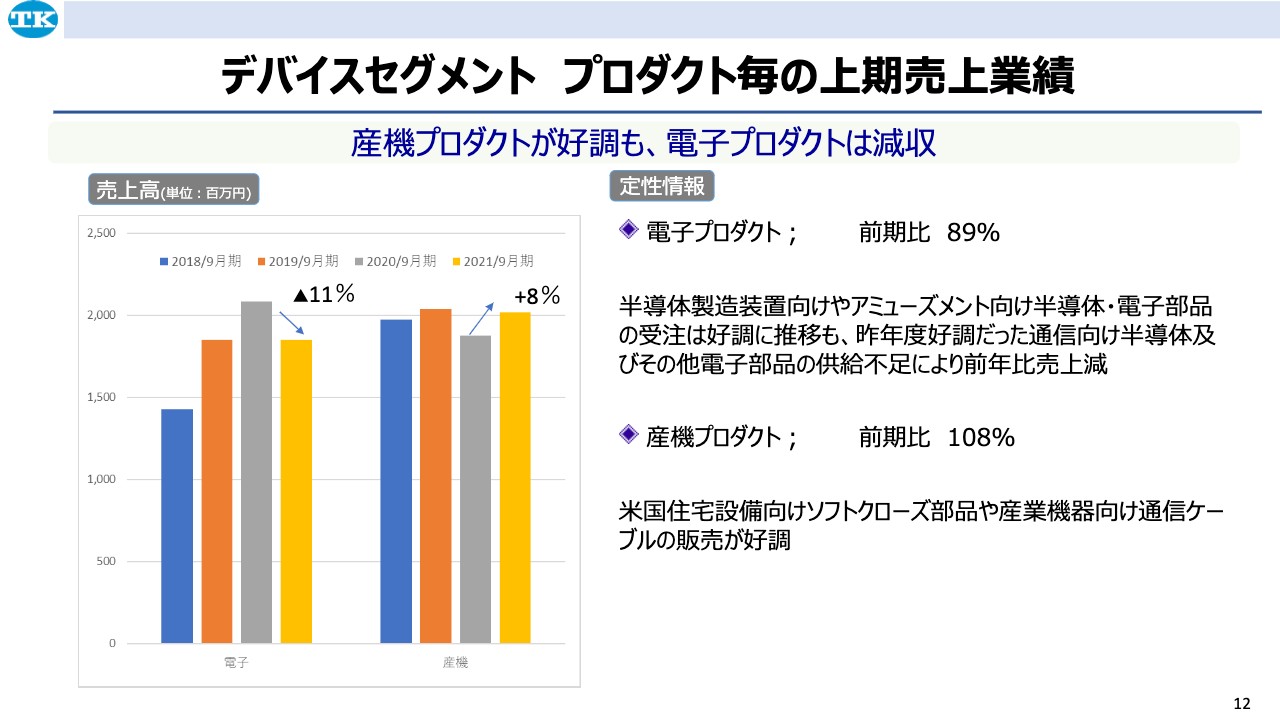

デバイスセグメント プロダクト毎の上期売上業績

デバイスセグメントについて、先ほどのシステムセグメントと同様、各プロダクトにおける上半期の4年間の売上高の推移をグラフに表しています。電子プロダクトは半導体製造装置向けや、アミューズメント向けの半導体部品・電子部品の受注が好調に推移しましたが、供給不足の影響で、前年比11.3パーセントの減少となっています。

産機プロダクトは概ねコロナ禍前の水準となり、前年比8.2パーセント増加しています。

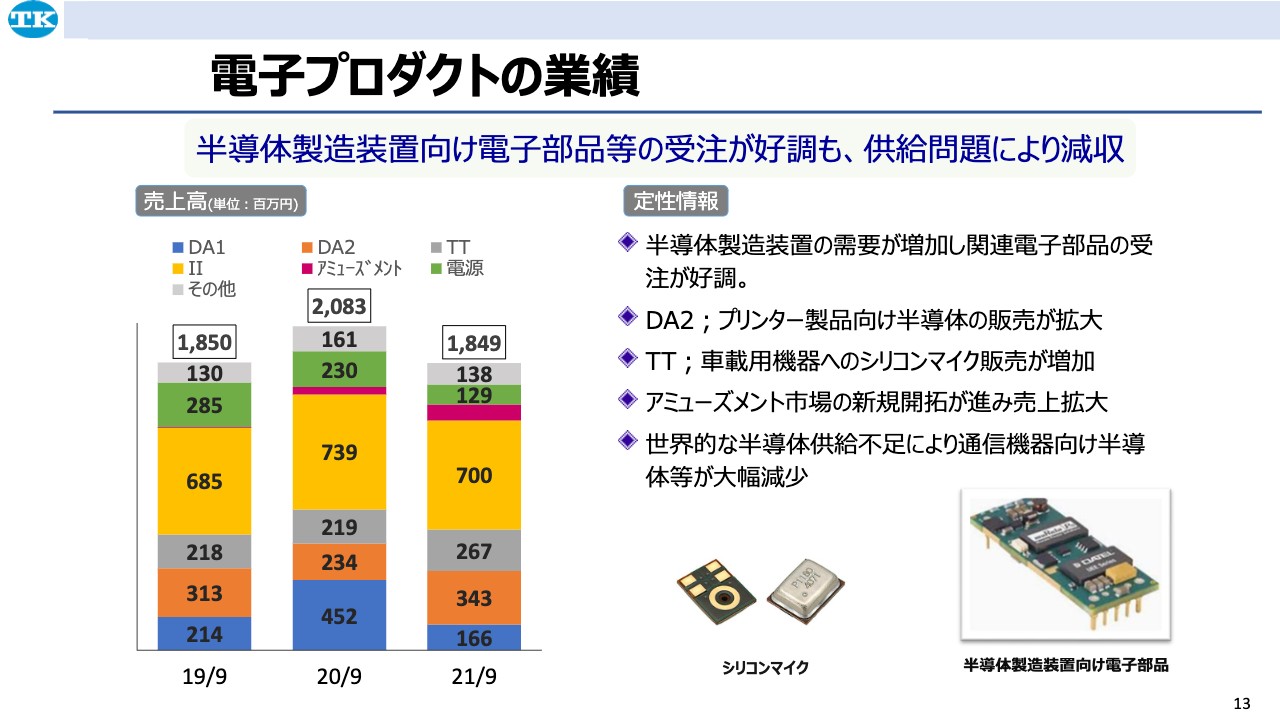

電子プロダクトの業績

デバイスの各プロダクトの状況についてご説明します。電子プロダクトの売上は半導体製造装置向けの電子部品などで受注が好調でしたが、供給不足の問題などから18億4,900万円にとどまり減収となっています。特に、供給不足が生じた「DA1」という区分のWi-Fiルーター向けの売上が大きく減少しています。

「DA2」のプリンター向け製品、「TT」の車載用機器へのシリコンマイク、近年低迷していたアミューズメント向けの販売が増加しましたが、「DA1」の減少分を補うことができず、全体で減収となりました。

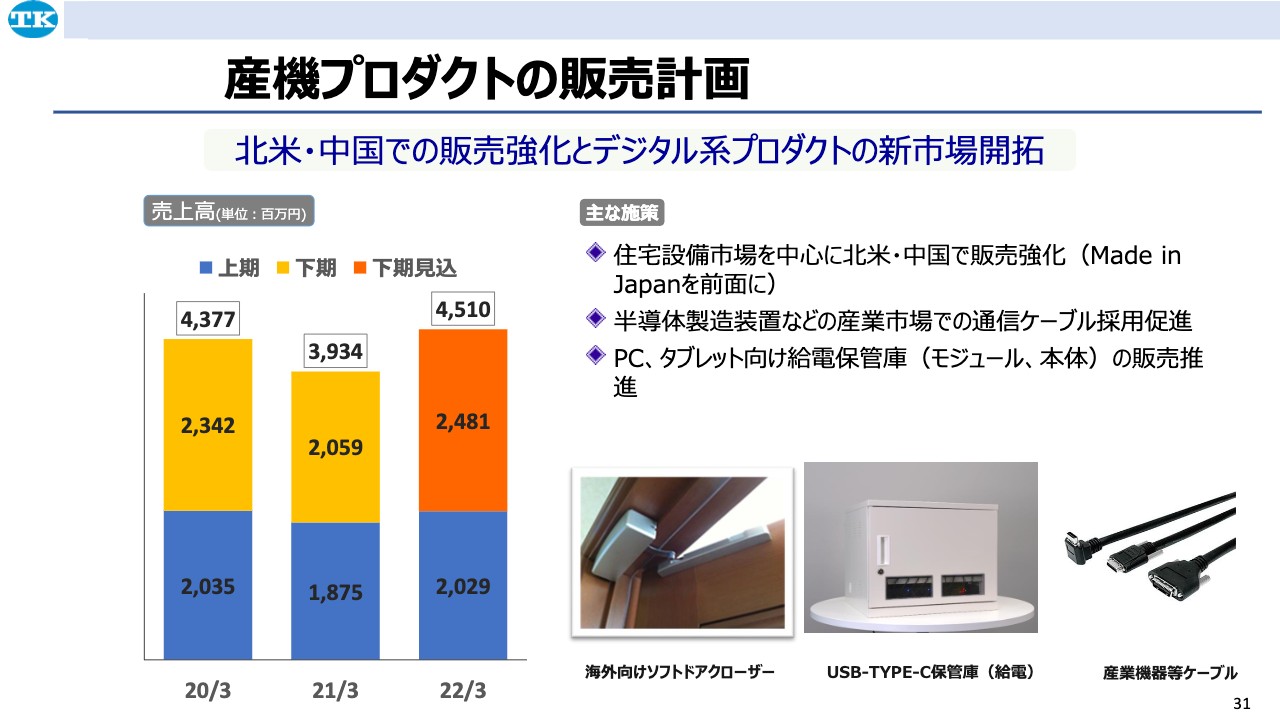

産機プロダクトの業績

産機プロダクトの売上高は、米国への住宅設備向けのソフトクローズ部品、産業機器向けの通信ケーブルが好調に推移し、20億2,900万円と前年比で増収です。

スライドに記載のグラフのとおり、「自動機」が前年比で減少していますが、その他のカテゴリーはほぼ前年を上回る実績です。特に「住設」は米国向けの売上が増加、「OA/PPC」区分の複写機向けでは主要メーカーへのソフトクローズ付きのスライドレールの新規採用が進み、売上が増加しています。

その他に含まれる自動車内装への機構部品の販売、また太陽光発電用のパワーコンディショナー向けにプリント基板、半導体製造装置向けには通信ケーブルや給電ケーブルなど、デジタル商材が伸長しています。

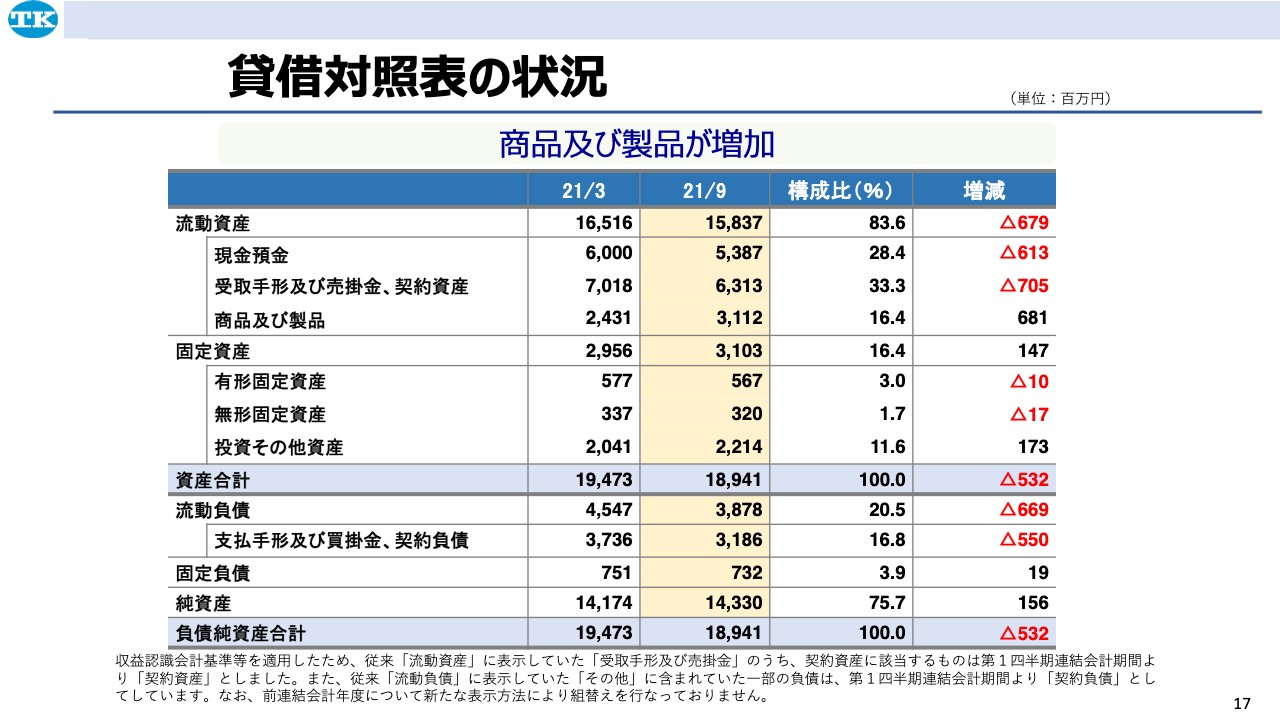

貸借対照表の状況

当社の財務状況についてご説明します。スライドは9月末の貸借対照表の状況を記載しています。資産合計は、前年期末に比べて5億3,200万円減少し189億4,100万円となりました。

流動資産は商品および製品が大きく増加しましたが、現預金や受取手形および売掛金などの減少により158億3,700万円と、3月末に比べて6億7,900万円減少しています。

負債は支払手形および買掛金の支払いにより38億7,800万円と、こちらも6億6,900万円減少しています。純資産は、配当金の支払いと上半期の純利益の計上により1億5,600万円増加しています。自己資本比率は、3月末から2ポイント上昇し、75.6パーセントとなっています。

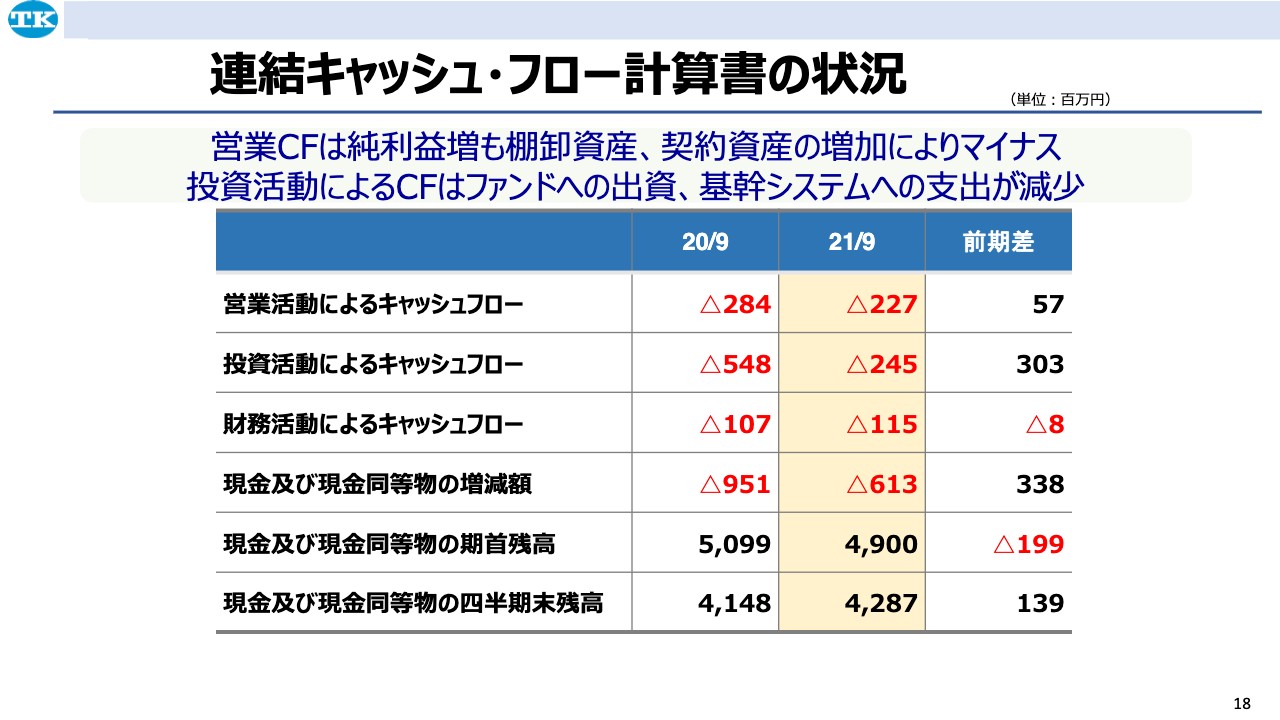

連結キャッシュ・フロー計算書の状況

連結キャッシュ・フローについては、「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動によるキャッシュ・フロー」で、いずれもマイナスとなっています。「営業活動によるキャッシュ・フロー」は棚卸資産の増加が主な要因となっています。「投資活動によるキャッシュ・フロー」は、投資ファンドや基幹システムへの投資によるものです。昨年度は、本社移転などがあったため大きくマイナスとなっており、昨年と比較するとマイナス幅は減少しました。

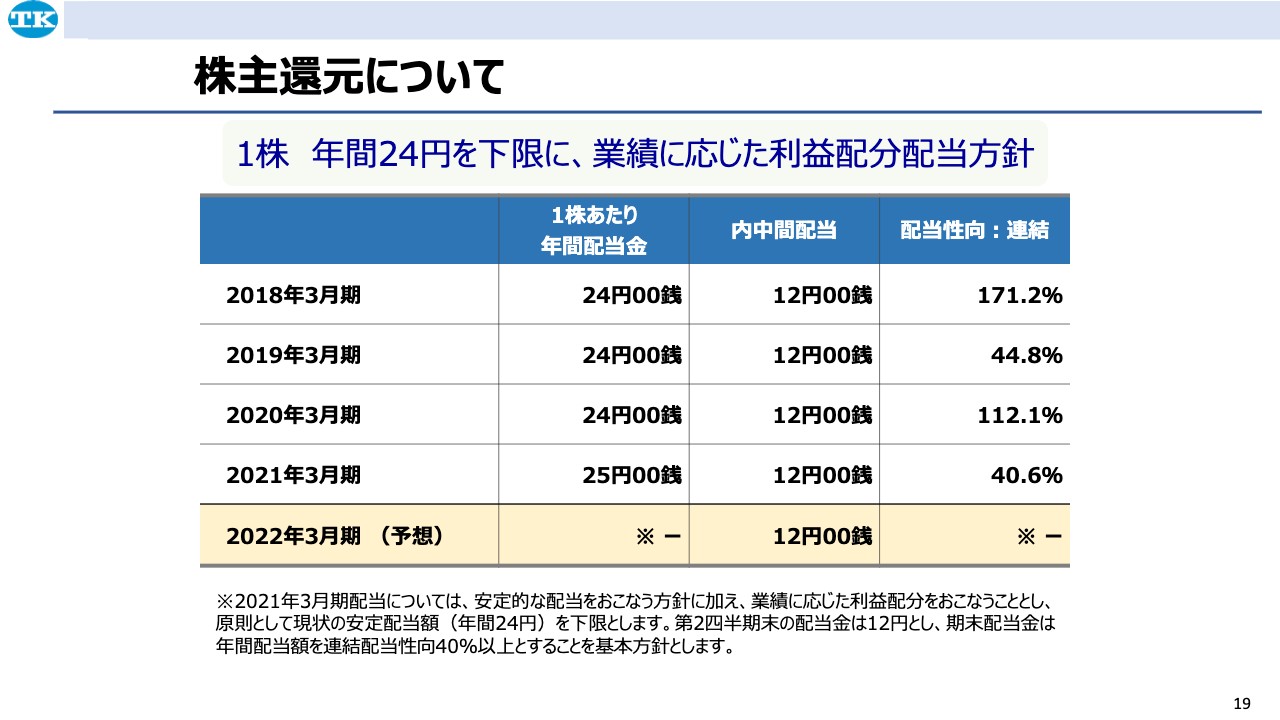

株主還元について

株主還元についてご説明します。当社の配当方針は、1株当たりの配当金の下限を年間24円と設定し、業績に応じた利益配分として配当性向は40パーセント以上としています。

前年度はこちらの方針に基づき、これまでよりも1円増配し、通期で25円としました。本年度も、通期の当期純利益に対して配当性向は40パーセント以上とする予定です。期末配当は来年6月の株主総会で決議いただき、年間配当から中間配当分の12円を差し引いた額となる予定です。

私からの第2四半期決算概要のご説明は以上となります。ありがとうございました。

通期計画

井出尊信氏(以下、井出): 私、井出より、通期の見通しをご説明いたします。先ほど第2四半期の業績の説明がありましたが、通期計画は5月に発表した内容から変更ありません。

当年度は収益率を改善し、増収増益を果たす計画としています。具体的には、売上高217億円、営業利益11億3,000万円、経常利益11億円、最終利益7億7,000万円です。

元々、中期経営計画の最終年度として、連結売上高260億円、経常利益18億円を掲げていましたが、新型コロナウイルス感染症拡大の影響により、事業の進捗が遅れたグローバルビジネスとオフィス関連市場の減速を考慮し、目標を修正しています。

新たに策定する中期経営計画で将来に向けて成長できるよう、今年度は、増収増益の継続と収益率の改善を図り、しっかりと通期計画を達成したいと考えています。

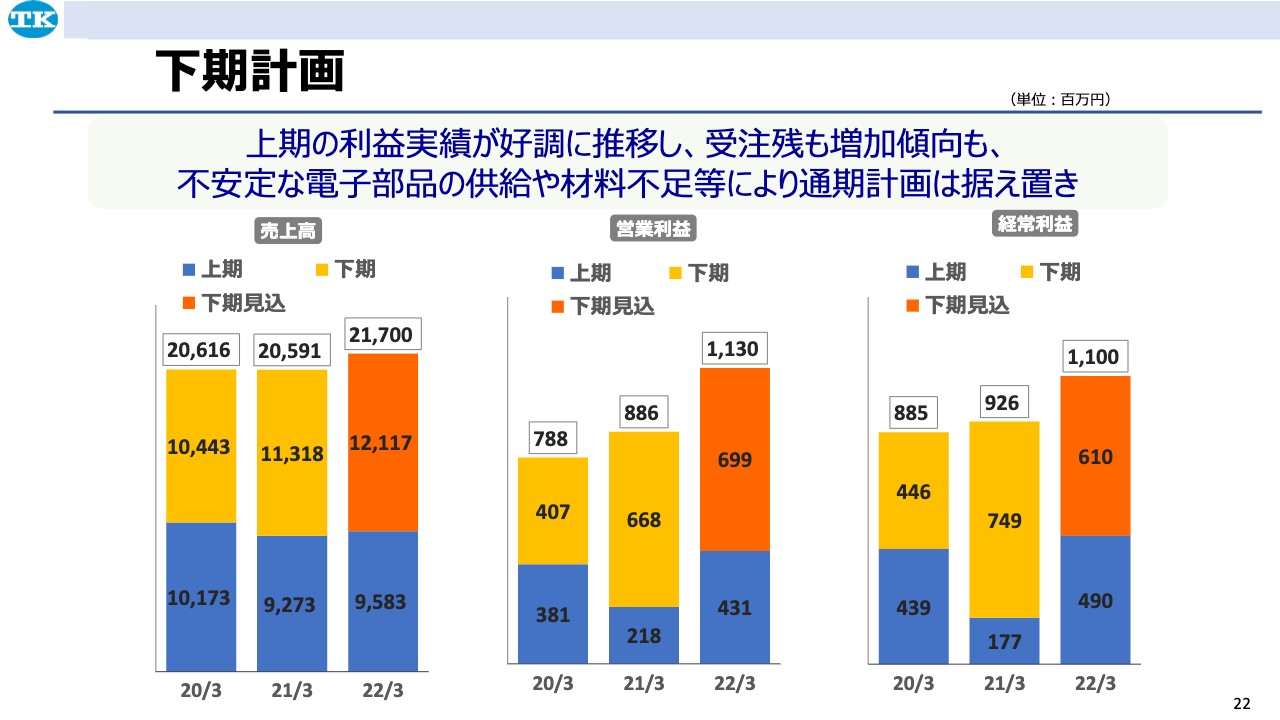

下期計画

スライドに記載しているグラフは、上期業績と下期見込みに分けて表しています。上期の利益実績は好調に推移し、受注残も増加傾向ですが、不安定な電子部品の供給や材料不足などを考慮し、通期計画は2021年5月14日公表の予想値を据え置くこととしました。

そのため、下期の経常利益は前年比減益となっていますが、今後の業績動向などを見極め、修正の必要が生じた場合は速やかに公表します。通期の業績達成に向けた施策は、各プロダクトでご説明します。

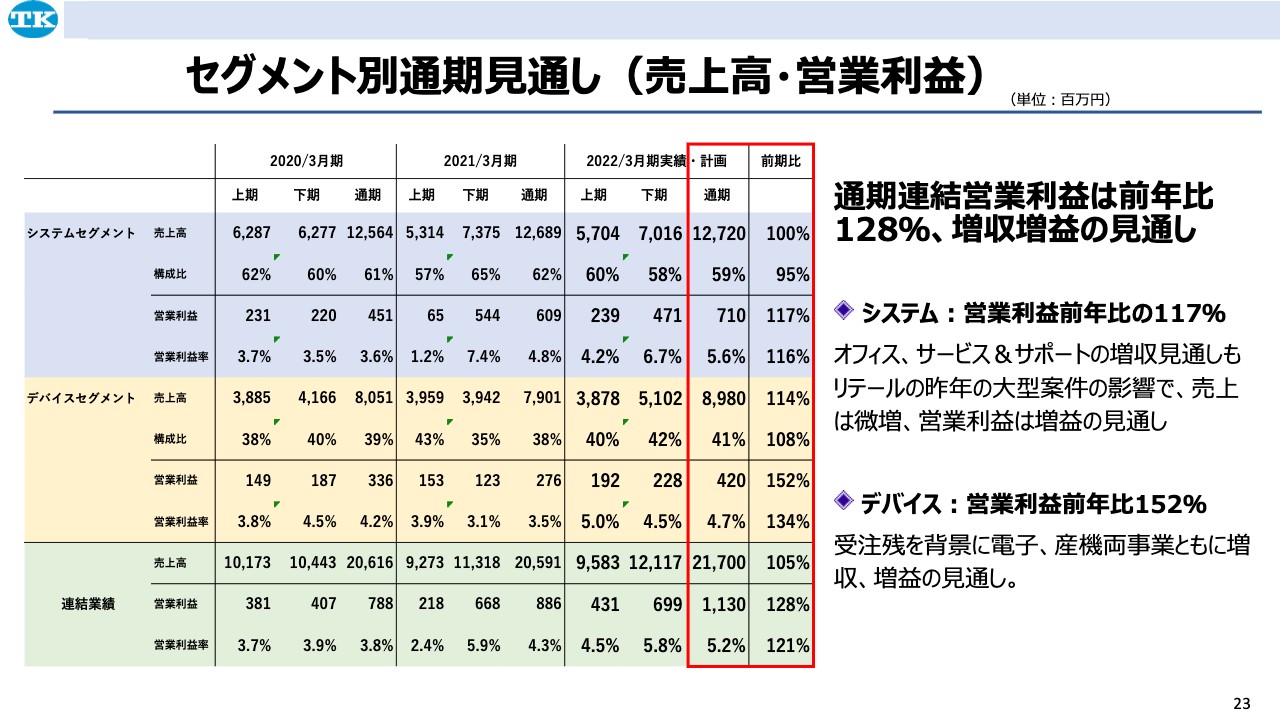

セグメント別通期見通し(売上高・営業利益)

セグメント別の通期の見通しです。通期の連結営業利益は前年比128パーセントで、増収増益の見通しです。システムセグメントの営業利益は、前年比117パーセント、オフィス、サービス&サポートで増収の見通しですが、リテールで昨年モバイルショップ向けの大型案件があった影響で、売上は微増にとどまる見通しです。

デバイスの営業利益は前年比152パーセントで、上期に積み上がった受注残を背景に電子、産機の両事業ともに増収増益の見通しです。

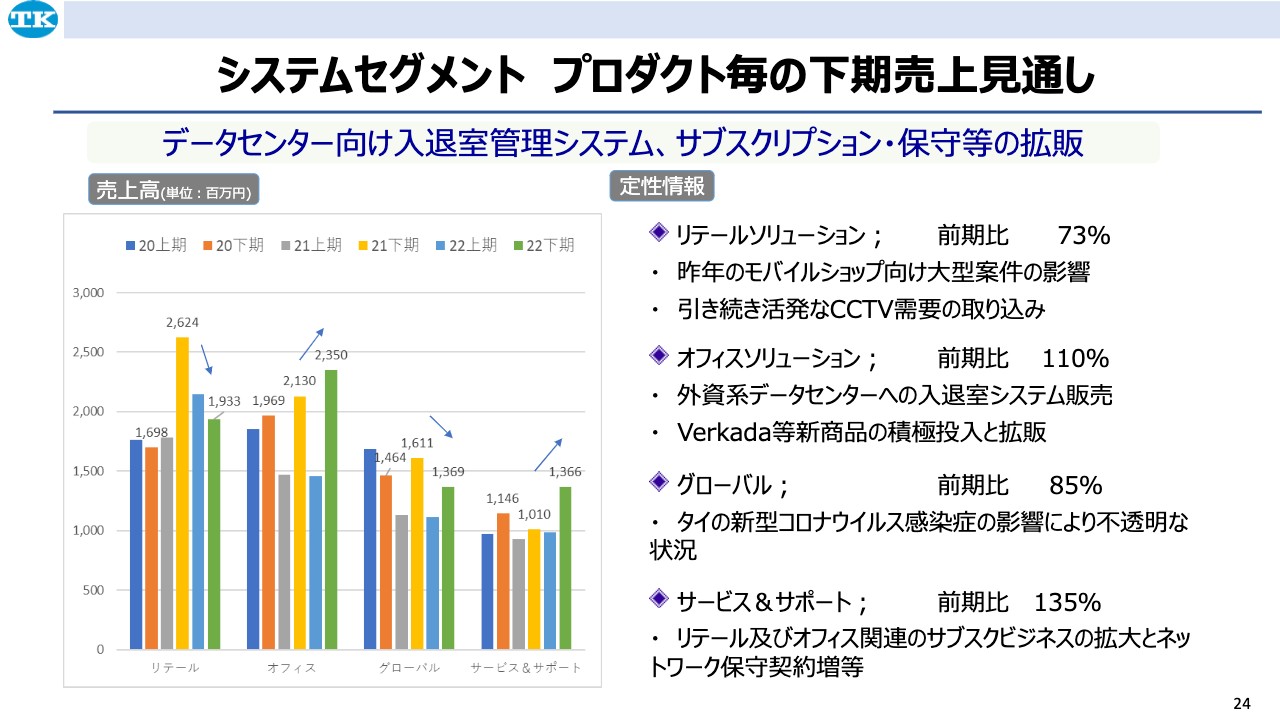

システムセグメント プロダクト毎の下期売上見通し

下期のシステムセグメントは、引き続きデータセンター向け入退室管理システムとCisco MerakiのMSPサービスを中心としたサブスクリプションサービスの拡販が中心となります。

スライド左側に記載のグラフは、4つのプロダクトの2020年上期から半年ごとの販売実績、および当年下期の販売計画です。下期の売上計画について、リテールソリューションプロダクトでは前期比73パーセント、オフィスソリューションプロダクトでは前期比110パーセント、グローバルは前期比85パーセント、サービス&サポートは前期比135パーセントを見込んでいます。詳しくは各プロダクトでご説明します。

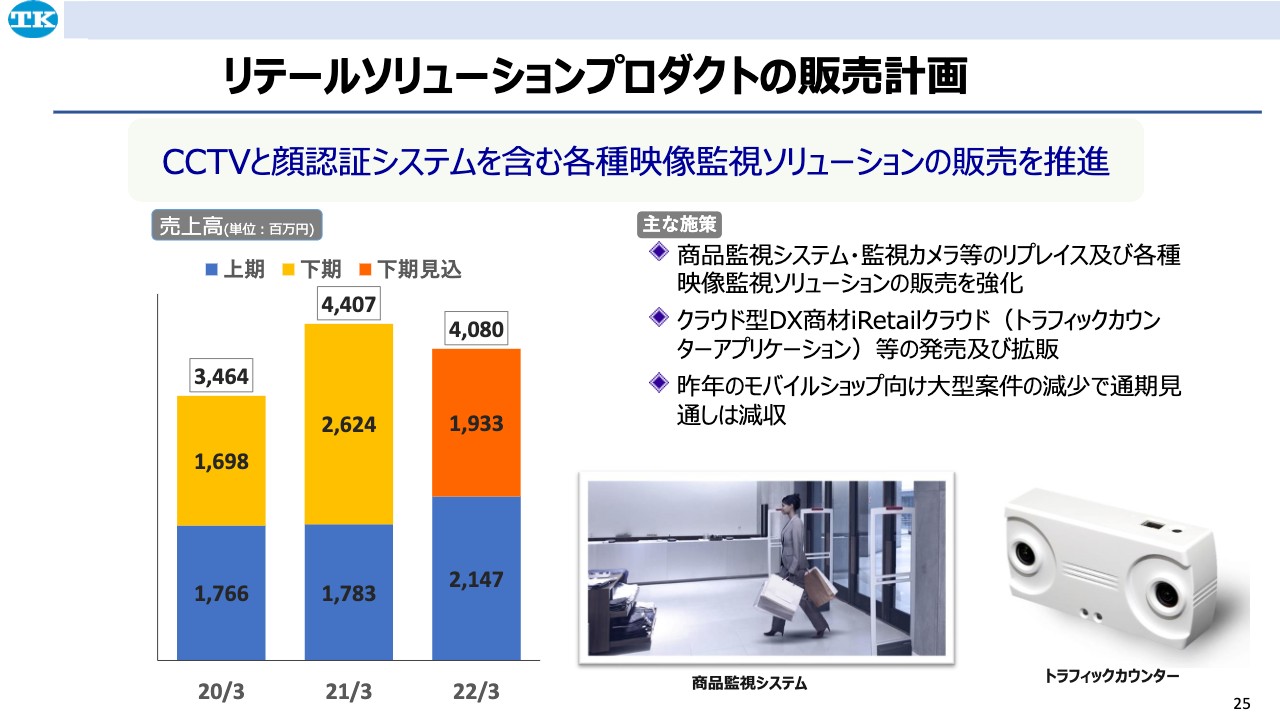

リテールソリューションプロダクトの販売計画

リテールソリューションプロダクトの販売計画についてご説明します。下期もCCTVと顔認証システムを含む映像監視ソリューションの需要が依然として好調で、こちらを主体に販売を推進していきます。

通期の売上計画は40億8,000万円、下期は19億3,300万円です。通期および下期の昨年比で減収となる見通しですが、先ほどお伝えしたとおり、昨年下期にモバイルショップ向けの大型案件があったことによるものです。

昨年から、新型コロナウイルス感染症に対応した緊急事態宣言などにより、多くの小売業が停滞していましたが、一部の業態では店舗への投資が徐々に再開されているため、商品監視システムや監視カメラなどのリプレイス需要の取り込みも行っていきます。

また、DXの流れとしてアパレル業界で多く採用されている来店客数を計測するトラフィックカウンターやクラウド上で統合・管理するシステムを当社で独自開発し、販売をスタートしました。

こちらは、従来単独で使用されていたトラフィックカウンターを、店舗や施設で管理しているさまざまなデータとの連携を可能にすることで、現場から経営まで幅広い層の状況判断にリアルタイムで活用いただけるものとなっています。今後は、小売店のDX活用にご利用いただきたいと考えています。

当社として、これまで培ってきた多くの販売実績から潜在需要を掘り起こし、新たな価値を加え、案件獲得につなげていきたいと思います。

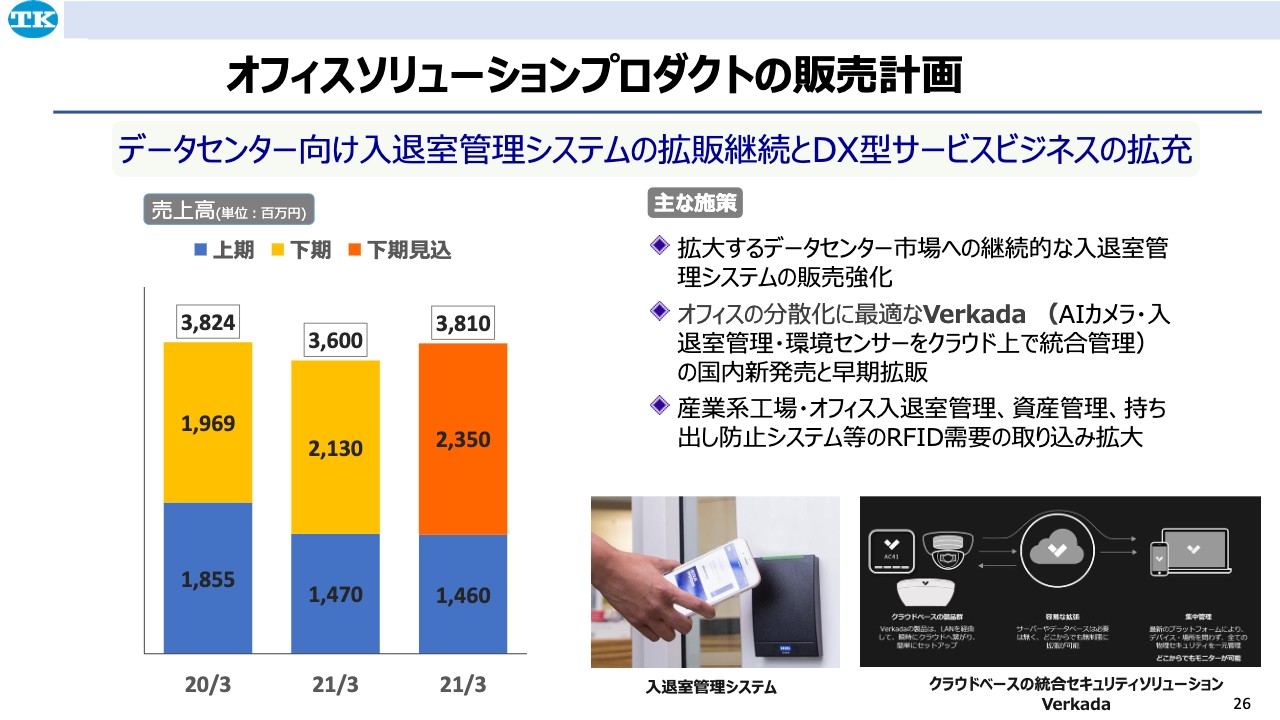

オフィスソリューションプロダクトの販売計画

オフィスソリューションプロダクトの販売計画です。下期もデータセンター向けの入退室管理システムを継続的に拡販し、お客さまのDXを推進するネットワークサービスを中心に販売を推進していきます。

通期の売上計画は38億1,000万円、下期計画は23億5,000万円と、通期および下期で前年比増収となる見通しです。背景としては、クラウドサービスのEC市場の拡大などにより、大規模データセンターが増加し、データセンター向けの入退室管理システムの販売が、上期に続き好調に推移する見込みであることが挙げられます。

また、昨年は新型コロナウイルス感染症拡大によりテレワーク、在宅勤務が急増し、企業によってはオフィスの分散化を行うなど、オフィスの役割が変化し、新たな入退室管理システムが求められています。

今年11月にリリースした「Verkada(ヴェルカダ)」という商品は、まさにその変化に対応したもので、後ほどご説明しますが、早期拡販を図ります。その他、産業系工場・オフィス入退室管理、資産管理、持ち出し防止システムなどRFID需要の取り込みも拡大していきます。

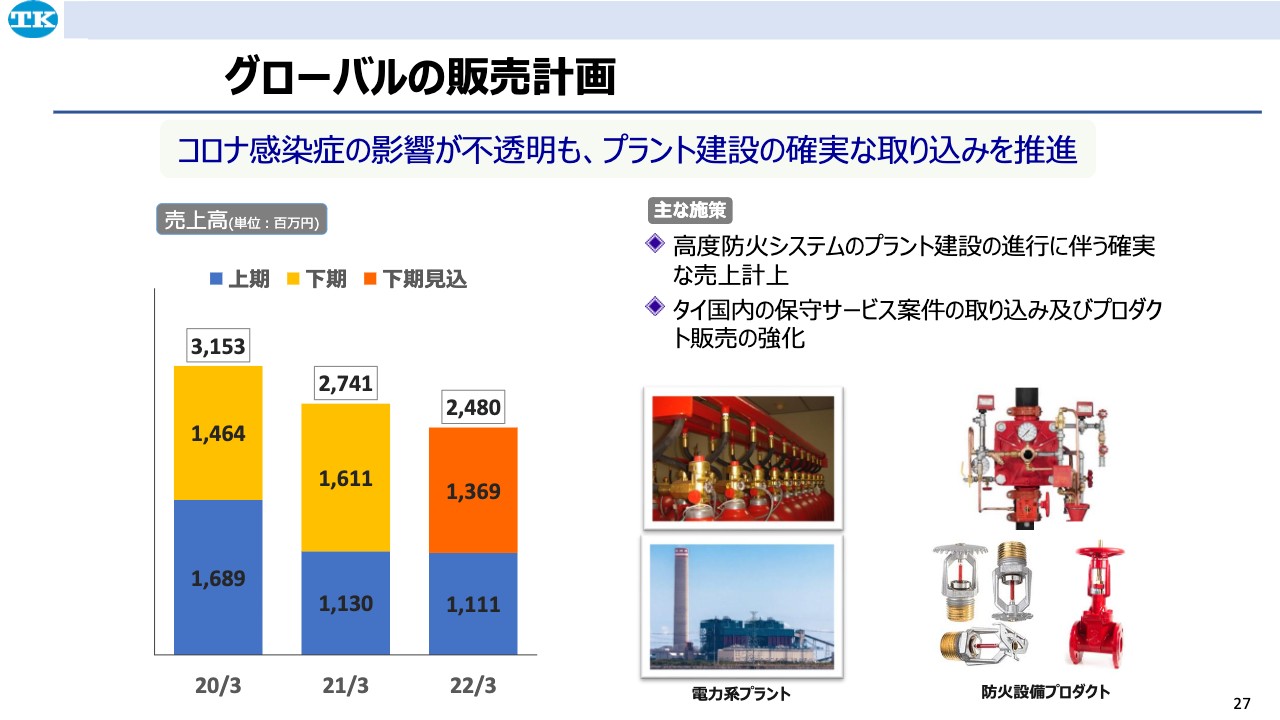

グローバルの販売計画

グローバルの販売計画です。下期は、新型コロナウイルス感染症の影響が依然として不透明ですが、プラント建設などの確実な取り込みを推進します。通期売上計画は24億8,000万円、下期計画は13億6,900万円と、通期及び下期の前年比で減収の見通しとなります。

タイの新型コロナウイルスの影響についてご説明します。非常事態宣言の発令から人の行動が厳しく制限され、工事現場に作業員が入れない、海外責任者の入国ができないなどの事態が起こり、案件自体がストップしたり、プラント建設の進行が大きく遅延していました。

現在はワクチン接種率が上がり、新規感染者数の減少とともに規制が徐々に緩和され、案件が動きだしている状況です。このプラント建設の進行に伴う売上を確実に計上していくことが当面の目標となります。

その他、保守サービスの取り込みやプロダクト販売の強化を行いますが、この状況に鑑み、グローバルソリューションの見通しは低く抑えています。

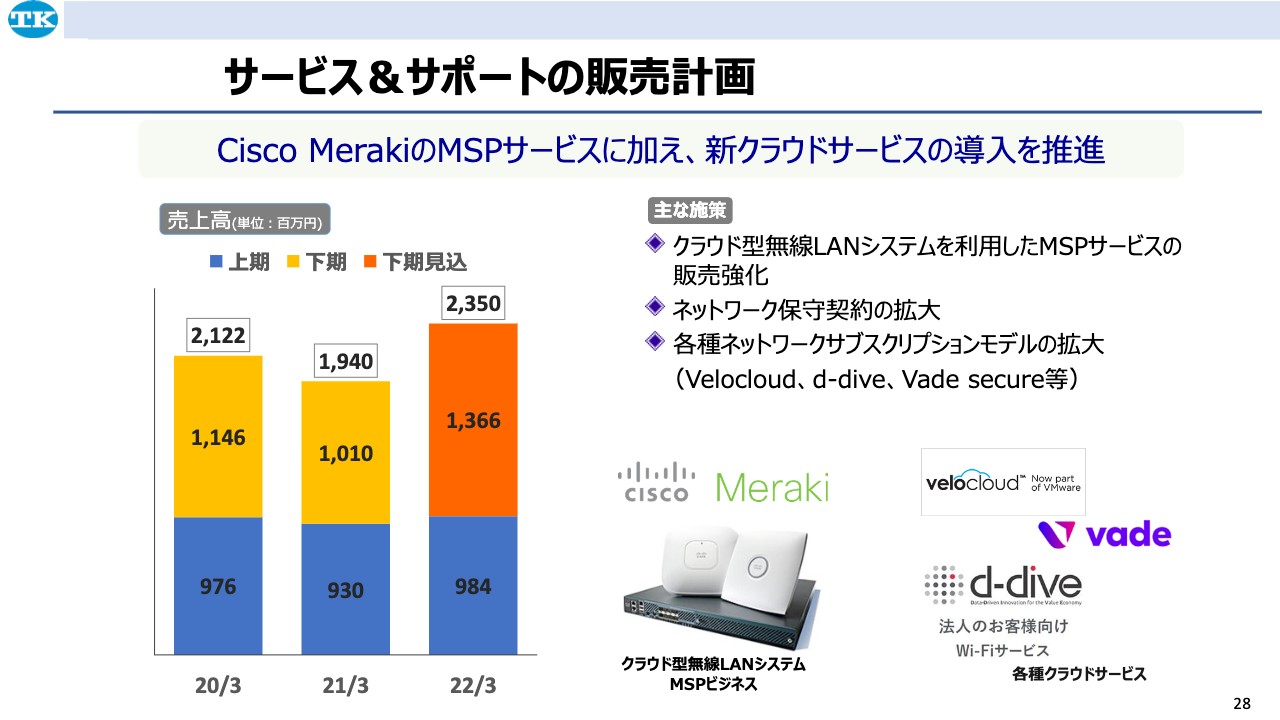

サービス&サポートの販売計画

サービス&サポートの販売計画です。上期好調に推移したCisco MerakiのMSPサービスの拡販をさらに強化し、新クラウドサービスの導入を推進することで、通期の売上計画は23億5,000万円、下期計画は13億6,600万円と通期および下期は前年比でいずれも増収の見通しを立てています。

サービス&サポートはシステム系の保守および各種サブスクリプションモデルを含むプロダクトセグメントとなり、確実な売上と収益を期待できます。今期はネットワーク系保守、各種ネットワークサービス販売の強化を推進していきます。

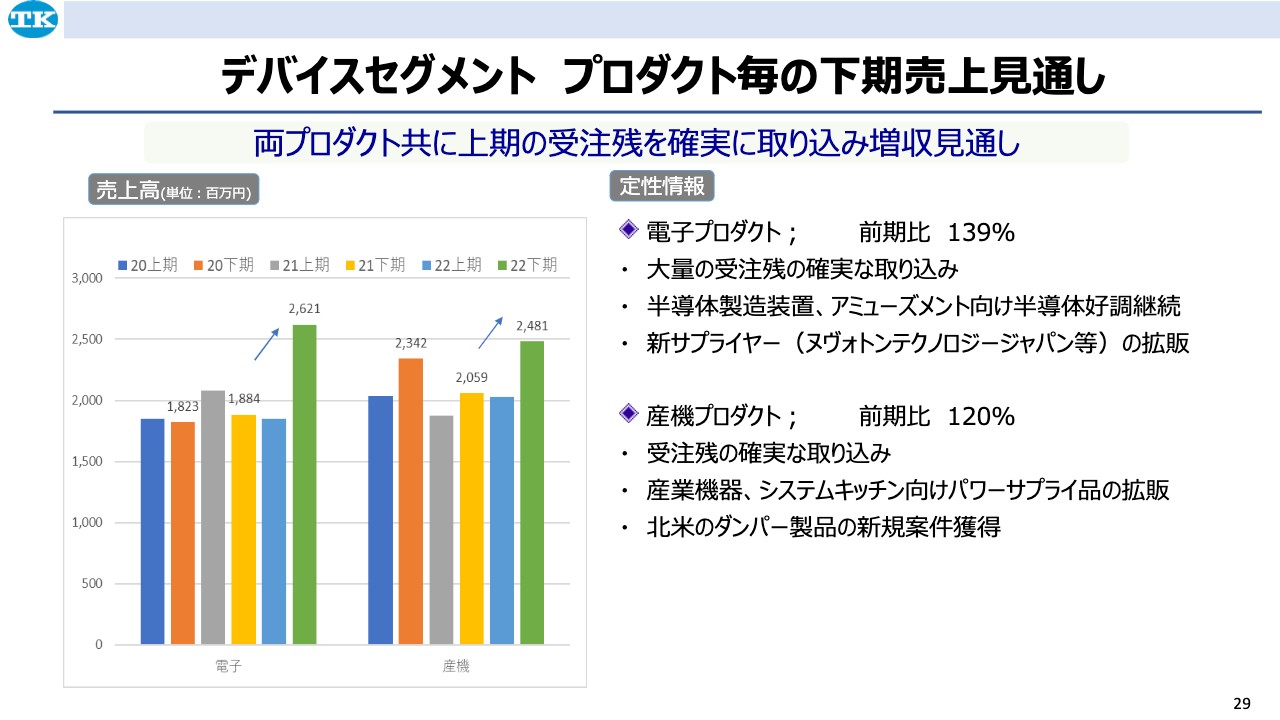

デバイスセグメント プロダクト毎の下期売上見通し

デバイスセグメントのプロダクトごとの下期の売上見通しをご説明します。電子プロダクト、産機プロダクトともに上期の受注残を確実に取り込み、大きな増収の見通しです。下期計画は、電子プロダクトが前年比139パーセント、産機プロダクトが前年比120パーセントの成長を見込んでいます。詳細は各プロダクトでご説明します。

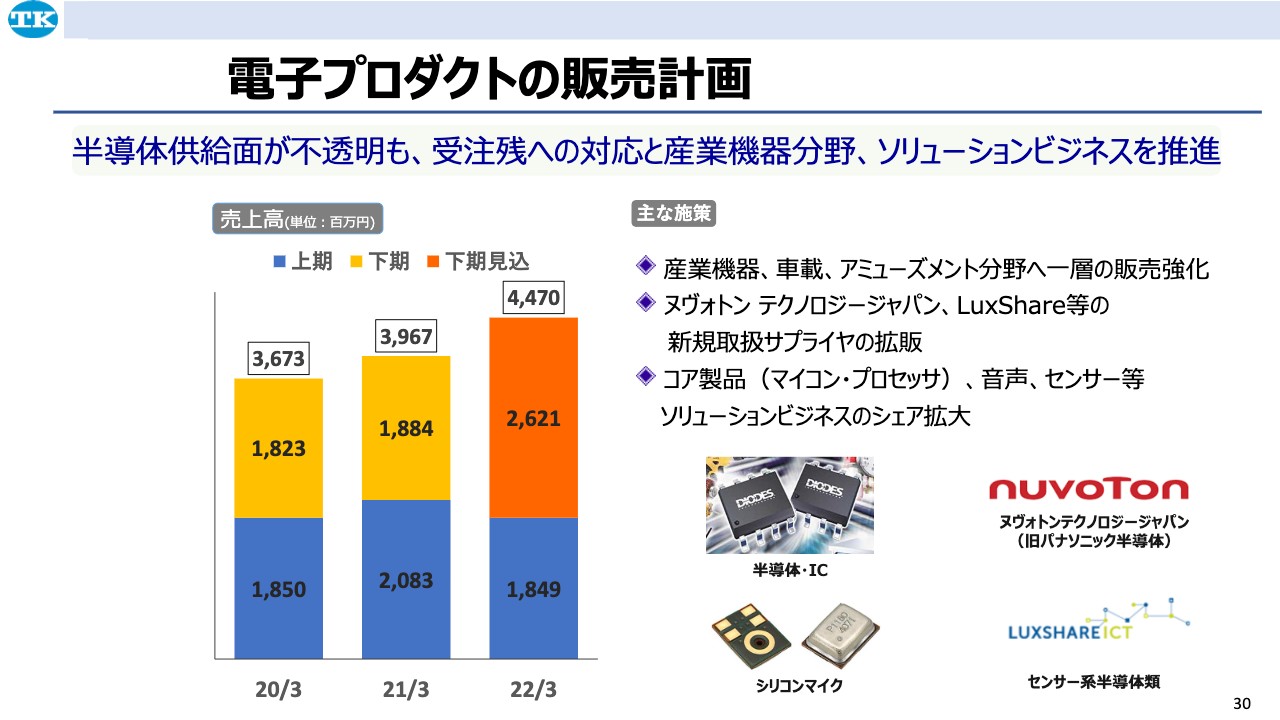

電子プロダクトの販売計画

電子プロダクトについてご説明します。半導体の供給面が不透明ですが、受注残への対応と産業機器分野、ソリューションビジネスを推進することで、通期売上計画は44億7,000万円、下期計画は26億2,100万円と通期および下期の前年比で増収の見通しを立てています。

具体的には半導体製造装置を含む産業機器、車載、アミューズメント分野への一層の販売強化やヌヴォトン テクノロジージャパン、LuxShareなどの新規商材の拡販、マイコンなどのコア製品、音声、センサーなどのソリューションビジネスのシェア拡大を図っていきます。

新規サプライヤーとして、パナソニックから旧パナソニック セミコンダクター ソリューションズを事業譲渡されたヌヴォトン テクノロジー ジャパンと代理店契約を結びました。人の状態や人を取り巻く環境の変化を検知する空間センシングや、電動化機器に必要な電池応用に強みがあり、今後、既存の取り扱い製品と組み合わせたソリューション提案やモジュール化などにより、新たなビジネスの開拓を行っていきます。

産機プロダクトの販売計画

産機プロダクトについてご説明します。北米・中国での住宅設備向け部品の販売強化とデジタル系プロダクトの新市場開拓を推進し、通期売上計画は45億1,000万円、下期計画は24億8,100万円と、通期および下期の前年比で増収の見通しを立てています。

産機プロダクトについてご説明します。北米・中国での住宅設備向け部品の販売強化とデジタル系プロダクトの新市場開拓を推進し、通期売上計画は45億1,000万円、下期計画は24億8,100万円と、通期および下期の前年比で増収の見通しを立てています。

米国・中国では、住宅設備向け部品を中心とし、日本製の品質や信頼性を背景に販売を強化しています。また半導体製造装置などの産業市場での通信ケーブルについて、さらに採用件数を増やし、昨年から販売を開始したPCやタブレット向け給電保管庫などの販売も強化していきます。

新しい動きとして、産機プロダクトでは従来の機構部品とは異なる分野の販売を強化しており、一定の成果を上げつつあります。引き続き特長ある商品の販売強化、拡販を行っていきます。

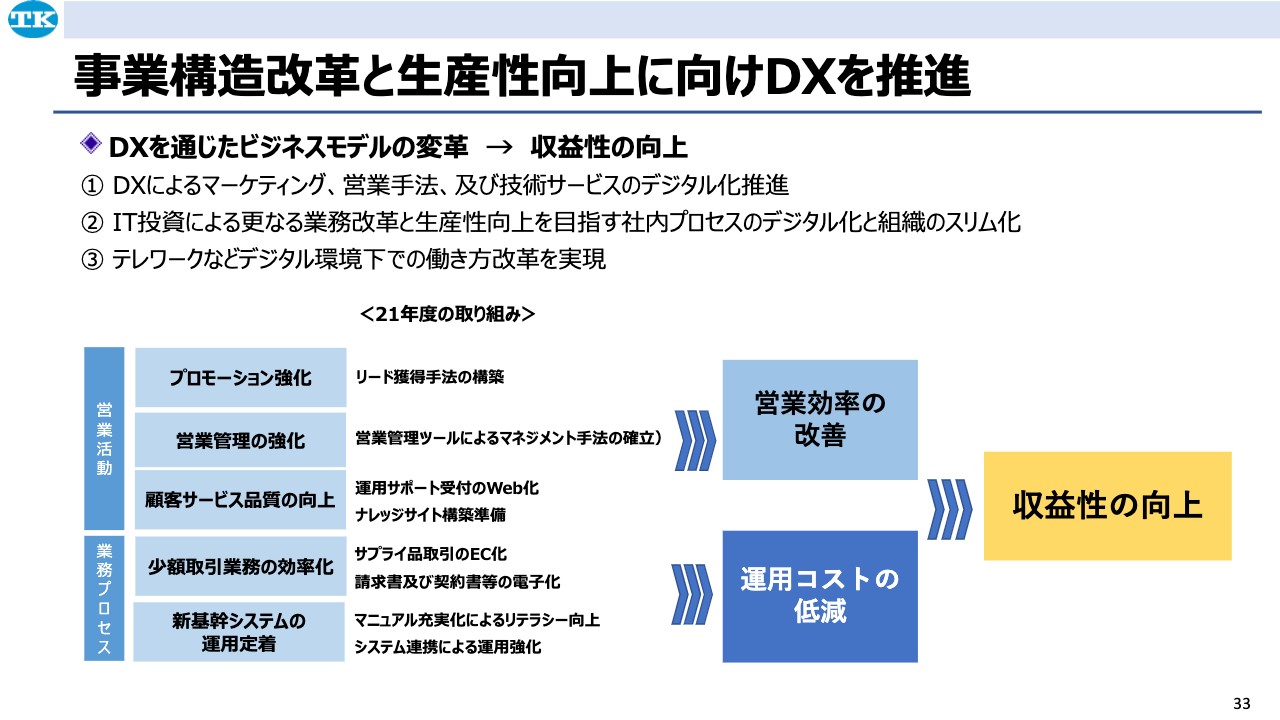

事業構造改革と生産性向上に向けDXを推進

最後にトピックスをお話しします。当社では中期経営戦略で掲げる事業構造改革と生産性向上に向けDXを推進し、ビジネスモデルの変革により、当社の収益性を向上させることを狙っています。

具体的には3つあります。1つ目はDXによるマーケティングや営業手法および技術サービスのデジタル化を推進することです。2つ目はさらなる業務改革と生産性向上に向けて、社内プロセスをデジタル化し、併せて組織のスリム化を推進することです。3つ目はテレワークなどのデジタル環境下での働き方改革を推進することです。

取り組みについてはスライドの図に示しているような営業活動と業務プロセスの両面でDXを推進し、営業効率の改善、運用コストの低減を図り、収益性を向上させていきます。

営業活動に関しては、プロモーション強化、SFAなどを活用した営業管理の強化、顧客サービス品質の向上の3つに取り組みます。また業務プロセスは、少額取引業務の効率化、契約書などの電子化、今年導入した新基幹システムの運用定着を社内プロジェクトで取り組んでいます。

また働き方改革を実践し、経営目標を達成しながら、労働時間の短縮を行うことは会社として、社員個人としての新たな挑戦を行う機会を増やすものと考えています。以上が社内での取り組みとなります。

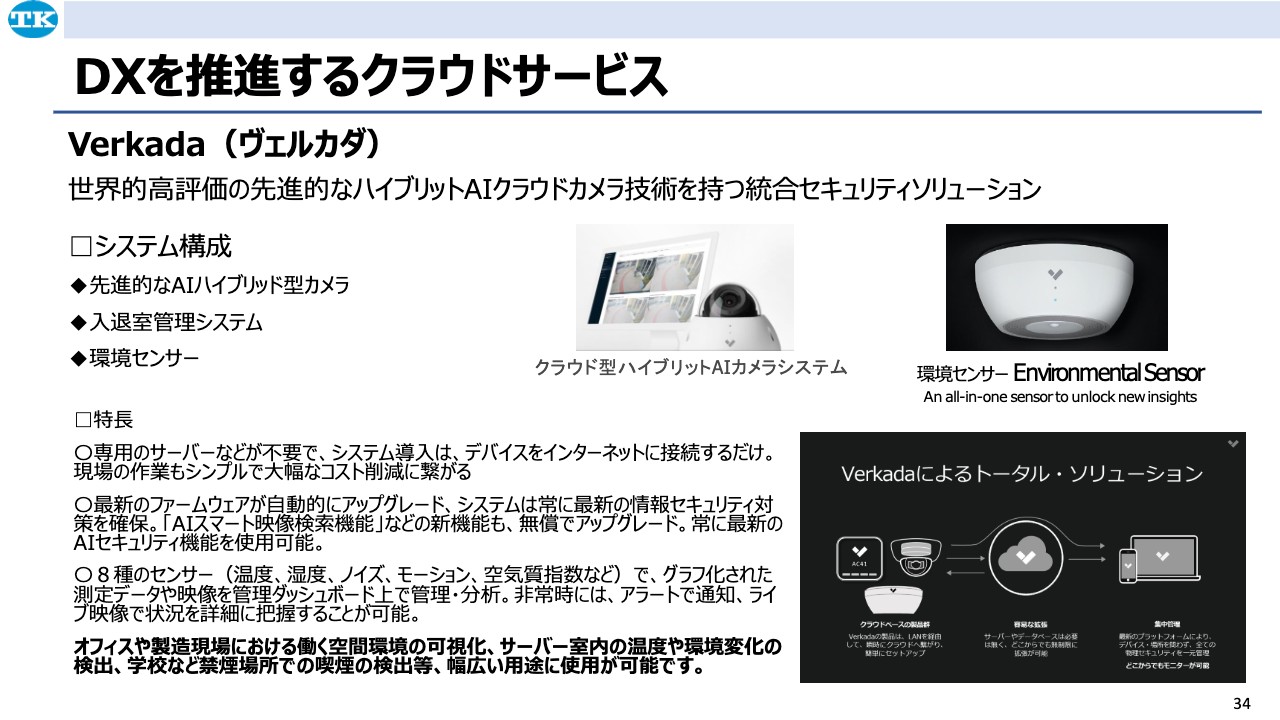

DXを推進するクラウドサービス

ビジネスとしてのDXへの対応について、ポイントをお話しします。新型コロナウイルス感染症の流行はDXの流れを急激に進め、AI、IoTなどの新しいテクノロジーとICTの浸透によりデジタルサービス需要を一気に増大させました。この市場環境のもと、当社は独自のDXおよび周辺ソリューションを開発することが急務であり、それが事業価値を引き上げる重要な戦略の1つと考えています。

そこでDXを推進するクラウドサービスの1つである「Verkada」(ヴェルカダ)をご紹介します。

当社では、2020年に米国シリコンバレーや日本を拠点とするBtoBに特化した高い投資実績を持つ「DNX3号」ファンドに投資し、さらなる情報収集力の強化と新たなビジネス創出に向けた活動を開始しました。

その中から創業後わずか3年でユニコーン企業へと成長したVerkada社の先進的なソリューションを見つけ出し、同社とは正式に代理店契約を締結し、販売することになりました。

「Verkada」のソリューションはクラウドベースの統合セキュリティソリューションとして、ハイブリッドクラウド型AIカメラ、入退室管理システム、環境センサーなど施設の物理セキュリティをトータルで提供します。さらにハードウェアは業界最高水準10年保証です。

特長として、クラウド型であるため専用の録画装置、サーバーやクライアントPCなどが不要で、システムの導入に必要なデバイスをインターネットに接続するだけで使用可能となります。そのため大規模な工事も必要なく、大幅なコスト削減につながります。

またクラウドに接続されたデバイスには、最新のファームウェアが自動的にアップグレードされ、最新のセキュリティ対策が施されるとともに、「AIスマート映像検索機能」など今後追加予定の新機能が追加費用なしでアップグレードされ、常に最新のAIセキュリティ機能を使用できます。

その他おもしろい特長として、ハイブリッドクラウド型AIカメラと8種のセンサー(温度、湿度、ノイズ、モーション、空気質指数など)を内蔵した環境センサーと連携し、通常時は測定データや映像を管理ダッシュボード上で監視し、非常時にはアラートで通知、ライブ映像で状況を把握することが可能です。

これにより、オフィスや製造現場における働く空間環境の可視化、サーバー室内の温度や環境変化の検出、学校などの禁煙場所での喫煙の検出等、幅広い用途に使用できます。当社ではオフィス・店舗・工場・ファシリティ管理会社を中心に「Verkada」の販売を行い、お客さまのDXを推進していきます。

東証市場再編関連及び今後のスケジュール予定

来年4月に実施される、東京証券取引所の市場再編に関する内容です。当社は、2000年にJASDAQ、2004年に東証二部、2005年に東証一部に上場しました。当社としては今回の市場再編を非常に重く捉え、多くの議論を行い、慎重に検討しています。

現状は開示前のため、どちらの市場を選択するかお話しできませんが、株主さま、社員、ステークホルダーにとって最もよい選択をしたいと思います。

今後のスケジュールは、まず来月12月に「市場選択」について取締役会で決定し、必要な書類を提出するとともに、みなさまには適時開示としてお知らせします。また、コーポレートガバナンスコードも改訂されており、来月報告書を提出する予定です。

そして2月には、2023年3月期から2025年3月期までの次期中期経営計画を発表する予定です。

今年度を最終年度とする中期経営計画では、企業価値を高め、事業成長を実現するため、「コア領域への集中と変革に向けた新たな企業価値の創造」を中期経営方針にして進めてきました。しかし、新型コロナウイルス感染症拡大の影響により、事業の進捗が遅れたグローバルビジネスやオフィス関連市場の減速を考慮し、計画目標を修正しました。

このことから、次期中期経営計画は従来より3ヶ月前倒しし、企業価値の向上と事業成長を確実に実行したいと考えています。また説明会等で、詳しく説明する機会をいただきたいと思っています。

私からのご説明は以上となります。長い間、ご清聴いただきありがとうございました。

質疑応答:通期見通しを達成した場合の配当について

司会者:「通期見通しを達成した場合の配当についてお尋ねします。配当方針は配当性向40パーセント以上とされていますが、見通し7億7,000万円の純利益となると、計算上は年間1株当たり35円程度となりますが、これで正しいのでしょうか?」という質問をいただきました。

岩本:決算短信でも開示していますが、その中では明確に数字を出せていません。7億7,000万円の当期純利益となった場合は、配当方針にしたがって40パーセント以上としているため、ご指摘の金額程度の1株配当になると思います。

増益、減益、最終的な利益に伴い配当額も変化します。また、期末配当は株主総会での決議が必要ですので、その点もご理解ください。

質疑応答:半導体の供給問題への対策について

司会者:「半導体の供給問題がさまざまな分野に影響を与えていますが、どのような対策を講じているのか教えてください」という質問です。

井出:主に電子事業の質問ということで、私から回答します。すでにご承知のとおり、半導体は世界的な情勢と需要拡大により供給量が不足、もしくは大きく供給が遅延しています。

特にファブレス系の半導体メーカーは、製造メーカーの生産キャパシティの問題から製造そのものが進まず、供給に大きな遅延が生じています。上期においても予定どおりの売上が立たず、当社も大きな影響を受けました。

当社は、商社として供給元と粘り強く交渉し、調達量の確保や納期を早めるなどの対応はもちろんのこと、幅広いラインアップから調達できる代替半導体を探し出し、お客さまにご提案、ご提供しています。当然、品質面はお客さまの厳しい品質検査に適合していることが条件となりますが、従来品よりよくなったと評価いただくこともあります。

このように非常に困った状況ですが、競合の半導体が品不足ということで、しばらく取引がなかったお客さまから当社に相談いただくこともあり、新たな案件の獲得につながることもありました。今後とも、当社の強みを活かした対応を行い、事業の拡大とともにお客さまにご迷惑をかけないよう努力していきます。

質疑応答:今後のグローバル事業について

司会者:「グローバルの業績が悪いようですが、今後はどう見ているのか教えてください」との質問です。

井出:タイの新型コロナウイルスの状況は先ほど説明したため、当社の戦略上の話をします。

タイの高度防火システム事業は、東南アジアエリアの今後の市場成長を捉え、グローバル展開の1つとして推進しているものです。新型コロナウイルス感染症の影響で、短期的には市場が大きく落ち込んでいますが、中長期的には、人口拡大や経済成長により、特に電力を中心にエネルギー需要が大きく拡大すると予想されています。

世界的に脱炭素が叫ばれる中で、発電プラントも石炭火力の廃止や縮小などの対応がされていくはずですが、拡大するエネルギー需要に応えるため、これからも新規プラント建設は行われると思われます。プラントには防火設備は必ず必要となりますので、当社の防火システム事業もその状況に合わせ変化していきます。

今後しばらくは、新型コロナウイルス感染症のリスクを注視しながら事業経営を行っていきたいと思っています。

新着ログ

「卸売業」のログ