アイティフォー、第3次中期経営計画を発表 2023年度に売上高210億、営業利益32億、ROIC13%以上を目指す

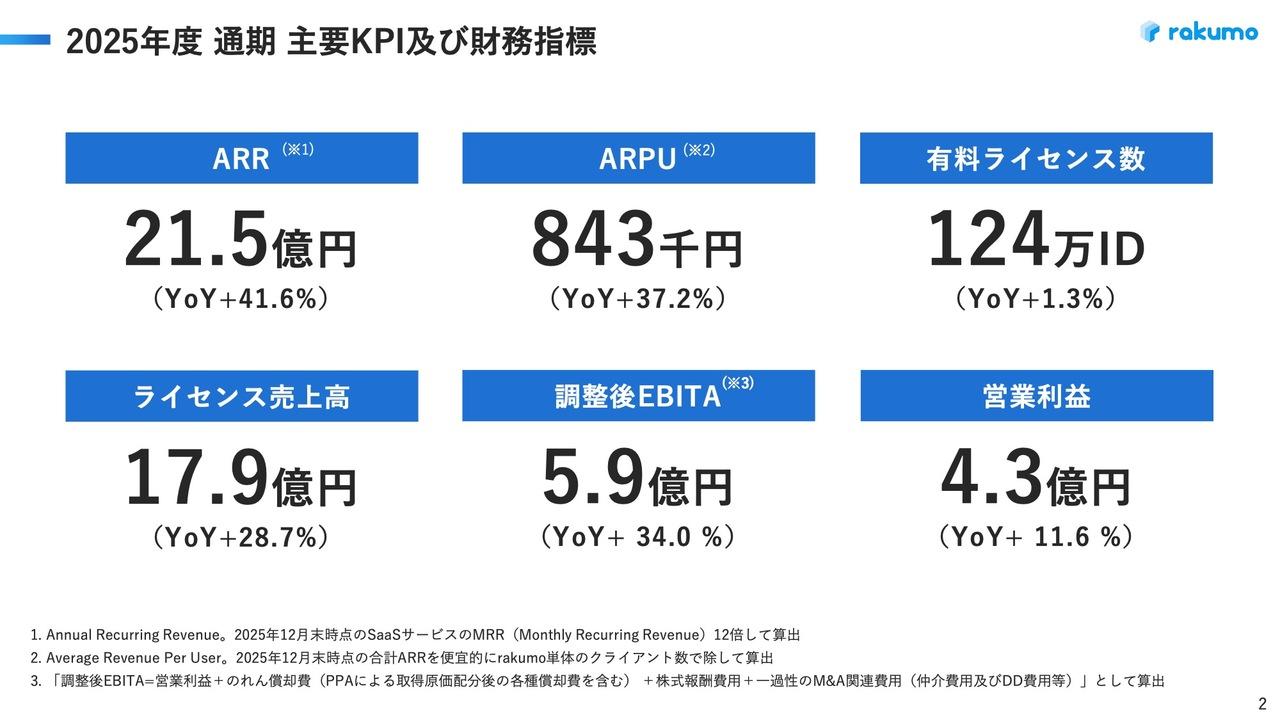

連結決算ハイライト

佐藤恒徳氏:佐藤でございます。よろしくお願いいたします。さっそくですが、アジェンダに沿ってご説明したいと思います。

1つ目、2020年度の決算からご説明します。連結決算ハイライトです。売上高は162億8,900万円、営業利益は21億8,600万円、当期純利益は16億8,300万円、ROEは12.7パーセントとなりました。売上・利益ともに過去最高を更新しています。

大きな要因としては、引き続き金融機関向けシステム、自治体向けBPOサービスが好調を維持し、さらに決済端末が加わったことが数字を牽引しました。

また、前期ならびに期中で業績予想を修正していますが、そちらに対してもすべて増収増益の結果となっています。

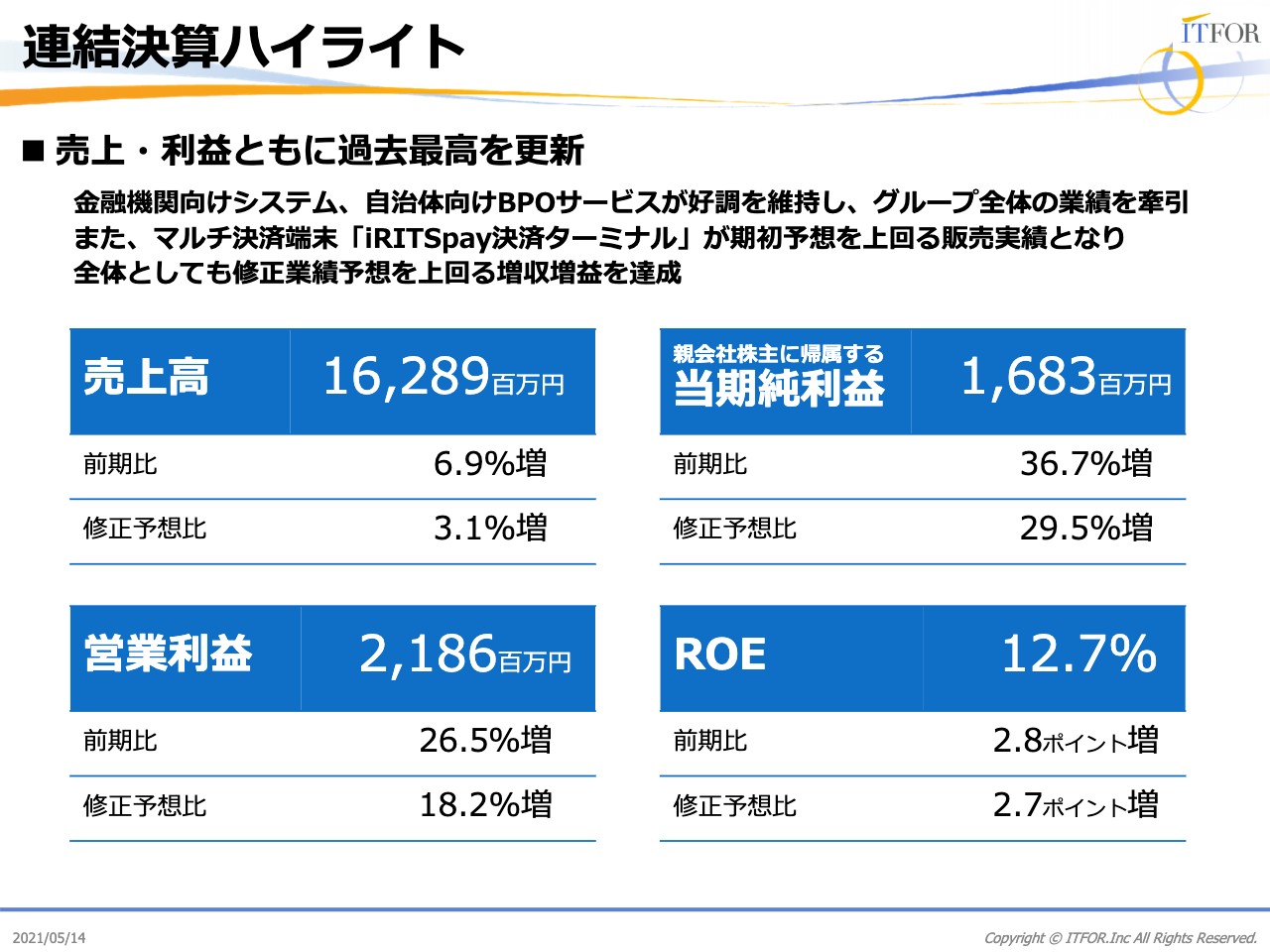

売上高の状況

売上高の状況です。システムソリューションは87億8,000万円、サービスソリューションは37億9,700万円、基盤ソリューションは37億1,200万円の結果になっています。

中期経営計画の3年間で、売上高は21.9パーセントの伸びとなりました。ただ、この中でお伝えしておく必要があるのは、主力のシステムソリューションの売上高が前年の89億8,800万円に対して、87億8,000万円と減少していることです。

主な要因ですが、百貨店や小売関係、対面に関わるシステム、さらにはCTI、コールセンターにおいて、新型コロナウイルスの影響を受けたと言わざるを得ない状況があります。 これにより減収となっていますが、その他は増収となりました。

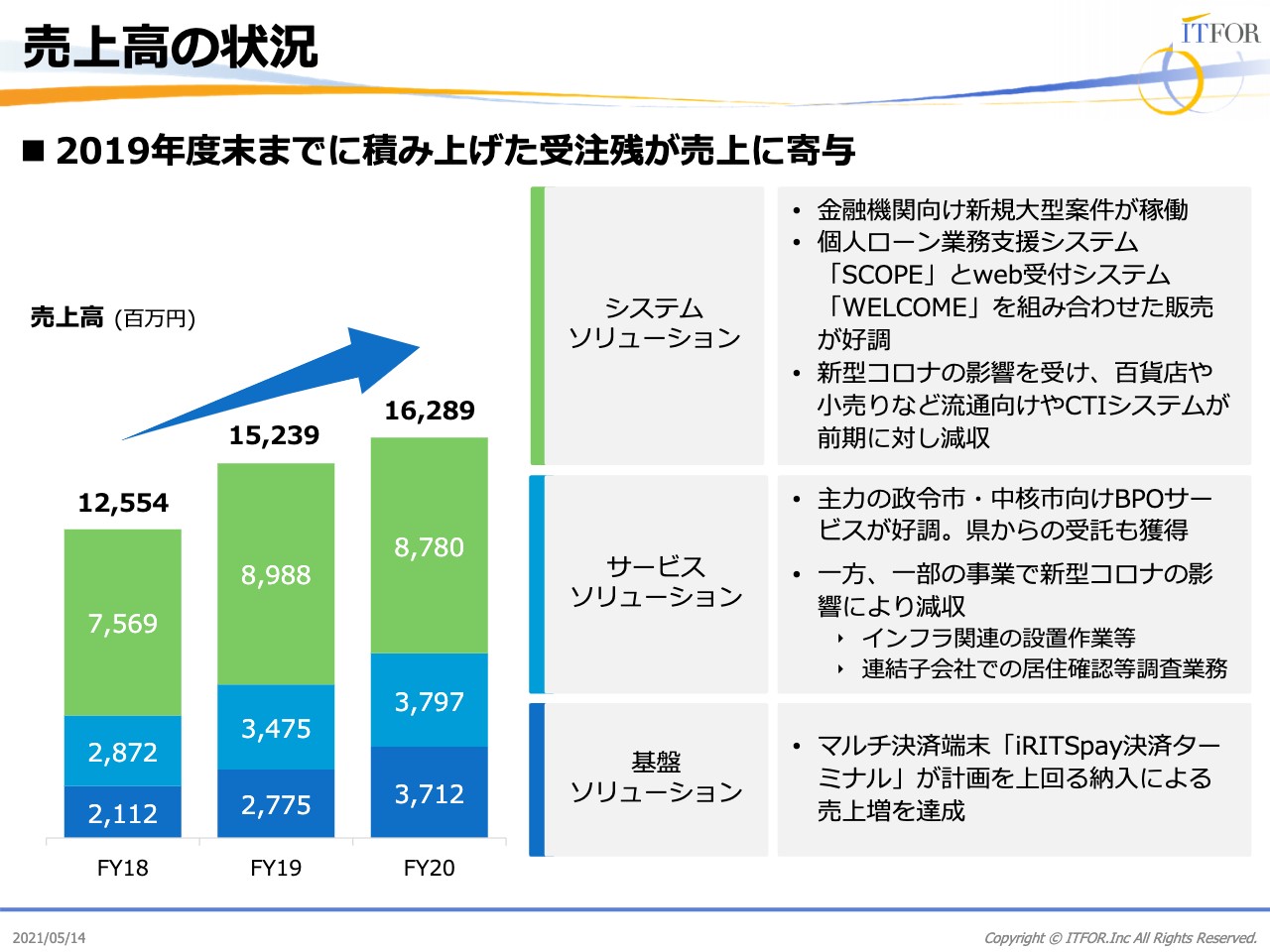

営業利益の状況

営業利益の状況です。売上総利益率は、2019年度第3四半期に27.9パーセントと落ち込みました。この時は、消費税増税ならびに軽減税率対応を一斉稼働させる必要があり、多くの要員確保による大幅な原価増が発生しています。

しかしながら、その後は外注先との契約の見直し等、いろいろな施策を打ったことや働き方改革によって生産効率が向上し、利益率は回復に向かっています。

現時点では、従来どおりの利益を確保できる段階まで来ました。その結果、21億8,600万円と、3年間で33.5パーセントの伸びとなっています。

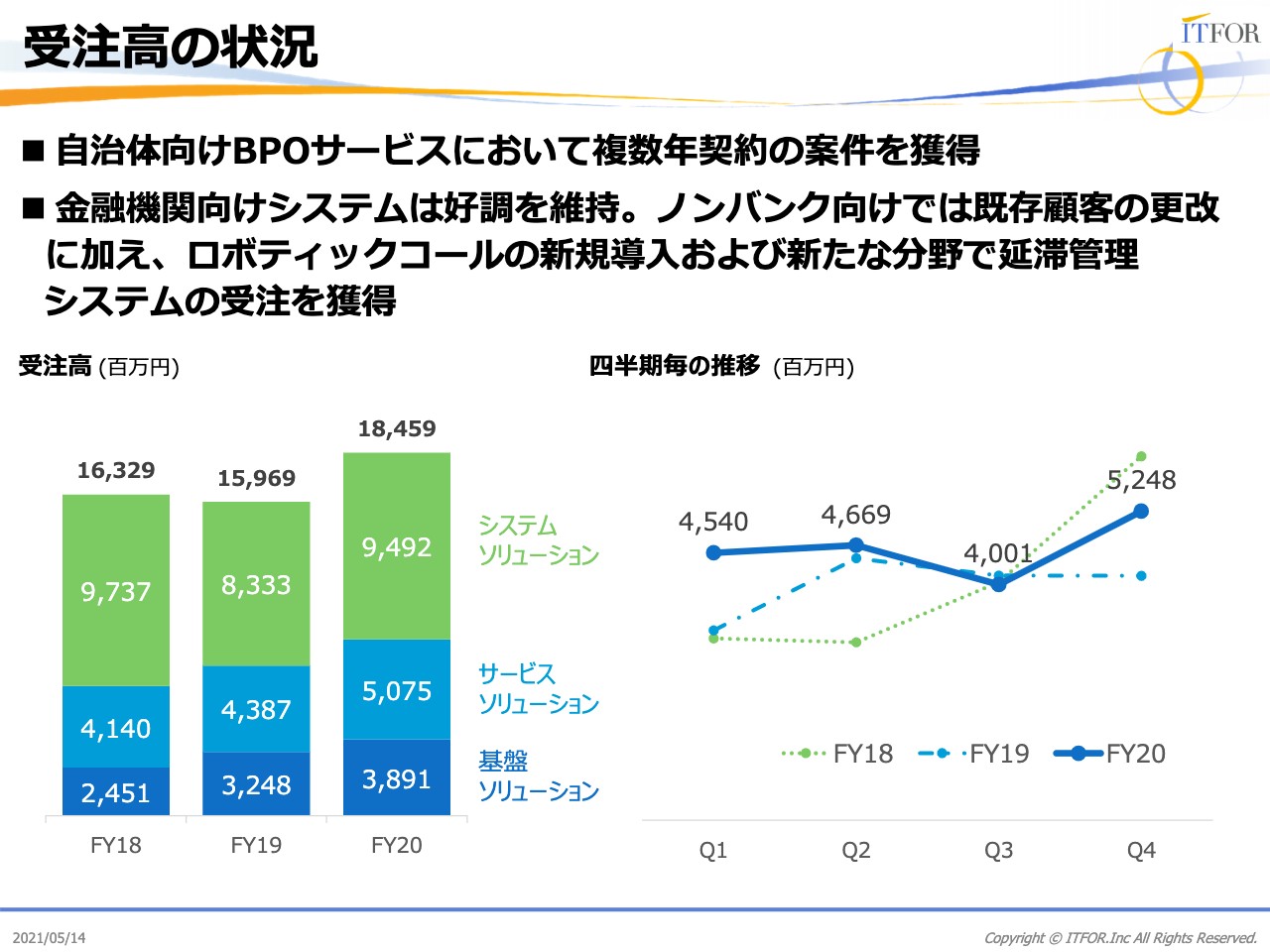

受注高の状況

次に、売上を支える受注高の状況です。システムソリューションは94億9,200万円、サービスソリューションは50億7,500万円、基盤ソリューションは38億9,100万円と、すべてのセグメントにおいて前期を上回る実績を達成しています。

1点だけお伝えする必要があるのは、右の棒グラフです。2019年度の第4四半期の受注がそれほど伸びていないことがわかると思います。

それに加えて、2020年度の第4四半期は52億4,800万円まで来ていますが、2020年2月から3月は新型コロナウイルスによる混乱がちょうど始まった頃で、年度契約等で契約更新をどうするか、見合わせた状態にありました。

それを2021年第1四半期は45億4,000万円としっかりと取り戻し、最終的には第4四半期で52億4,800万円となりました。そのような意味では、従来の傾向に戻ってきたと捉えていただければと思います。

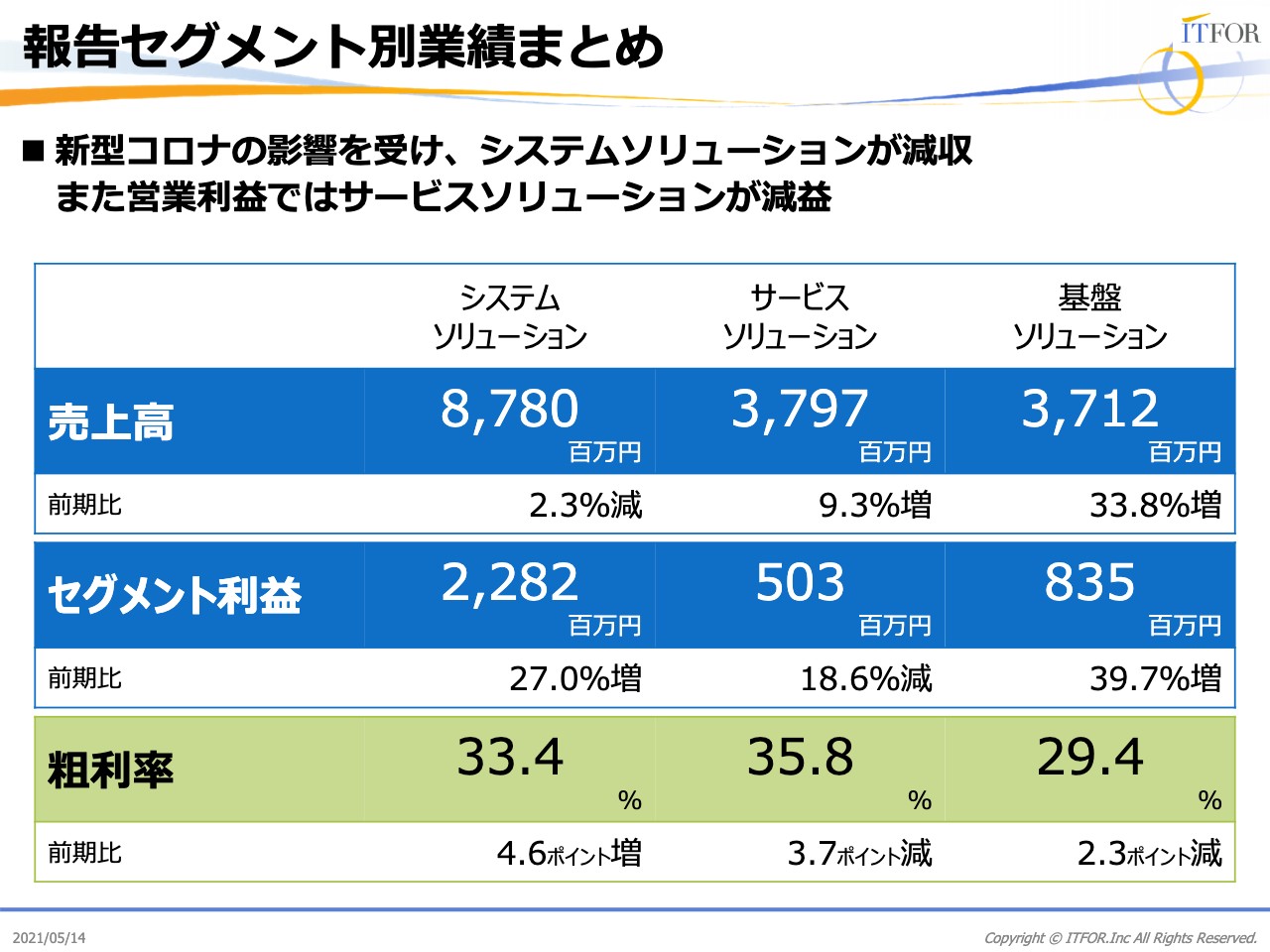

報告セグメント別業績まとめ

続きまして、報告セグメント別の業績まとめに入りたいと思います。詳細はこれ以降、セグメントごとにご説明します。

こちらのページでは、大きなポイントを2点だけお話しします。1点目は、先ほどもありましたが、システムソリューションにおいて2.3パーセントの減収となっています。もう1点がサービスソリューションにおいてセグメント利益(営業利益)が18.6パーセントの減となりました。この点がポイントになります。

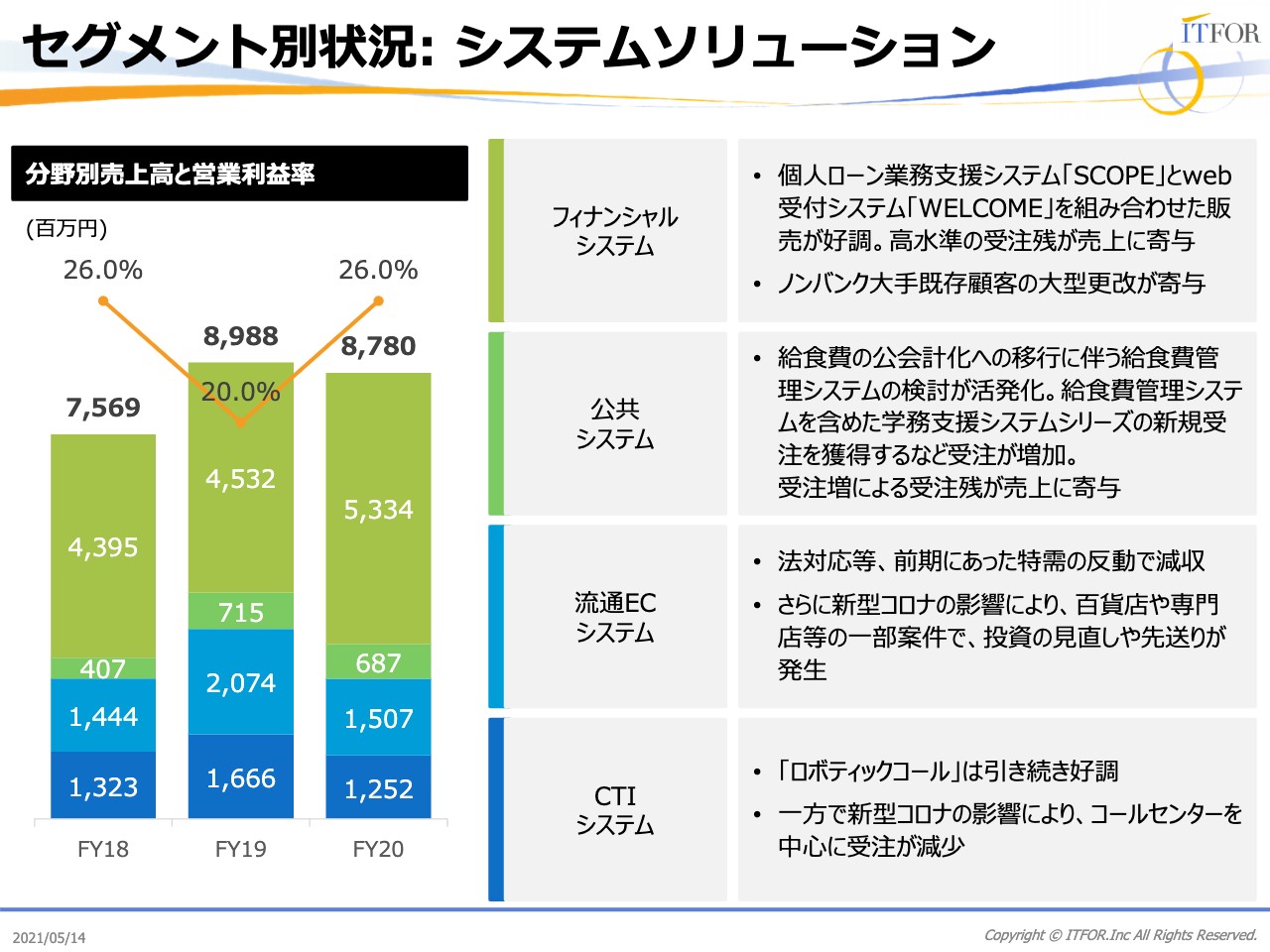

セグメント別状況:システムソリューション

システムソリューションの詳細について、属しているものは4つほどあります。フィナンシャルシステムは53億3,400万円、公共システムは6億8,700万円、流通ECシステムは15億700万円、CTIシステムは12億5,200万円という結果になっています。

フィナンシャルシステムならびに公共システムにおいては、概ね順調な結果となっています。ただセグメント全体の減収の要因ですが、ご覧のとおり流通ECシステムが前期比72.6パーセントの水準です。

またCTIシステムにおいても前期比75パーセントの水準と、全体的な減収になっています。先ほども少しお伝えしましたが、流通ECシステムは百貨店・専門店の対面の部分が、新型コロナウイルスにより遅れています。

CTIには我々が得意としているコールセンターがありますが、どうしても密を伴ってしまいますので、密を回避するということでコールセンターの拡張などの計画がかなり先延ばしになっています。そのようなことがCTIの減収要因となります。

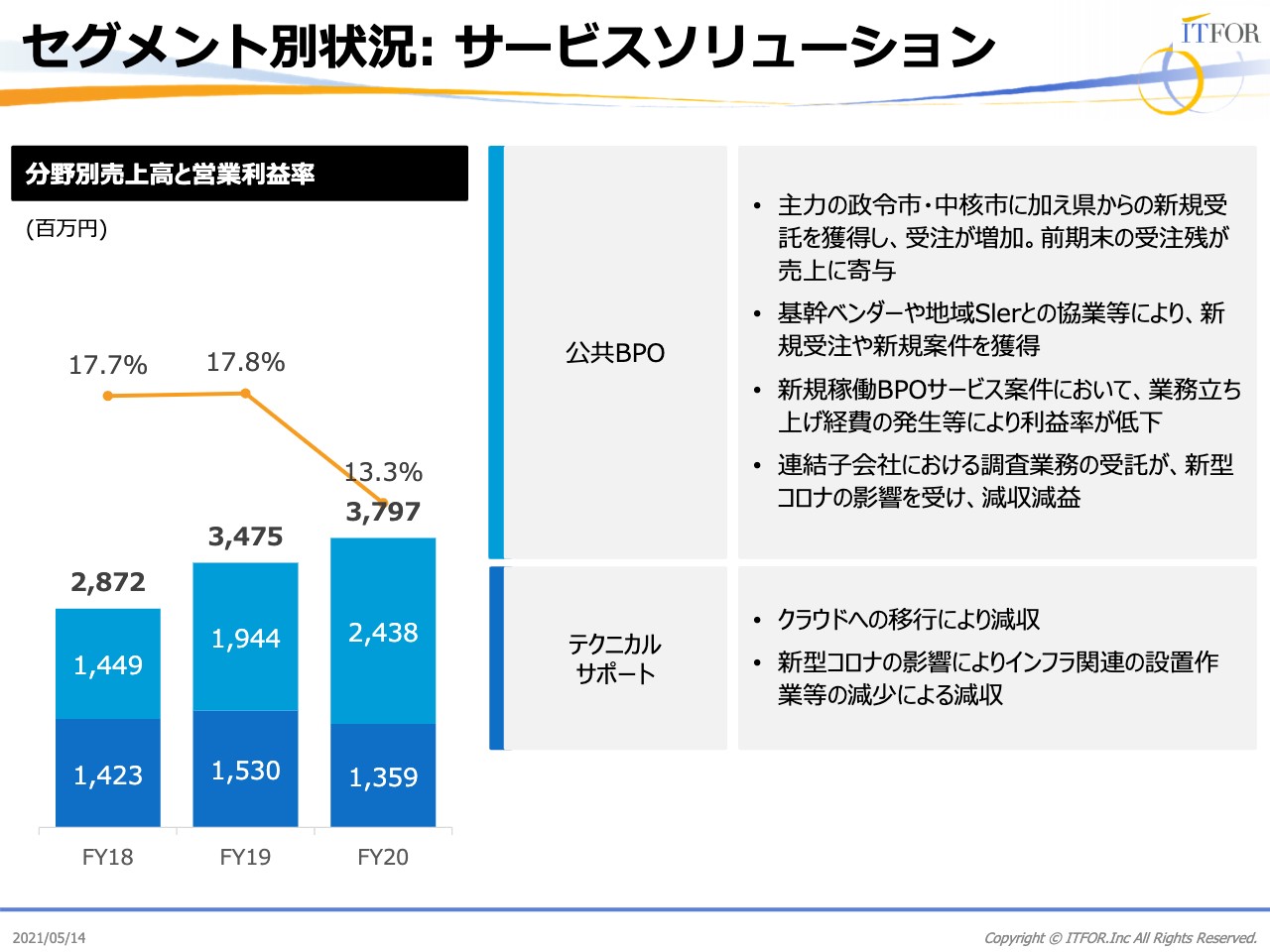

セグメント別状況:サービスソリューション

次にサービスソリューションです。こちらは公共BPOが24億3,800万円、テクニカルサポートが13億5,900万円ということで、特に公共BPOは前年度までの受注残がしっかりと売上に寄与してきています。

ただ、こちらでお伝えしておく必要があることとして、公共BPOは従来の完全直販型から、地方の隅々までをしっかりと対応していこうということで、地域のSIerなどと協業ビジネスを展開し始めています。加えて、新規事業の立ち上げにコストがかかってしまっています。

また、これまでは通常の自治体でしたが、県庁の新たなビジネスのBPOを始めています。そのような新規の立ち上げ時には、想定外のコストもかかったりしています。そのようなことから、残念ながら営業利益率は13.3パーセントと、前年から4.5ポイントの減少となっています。

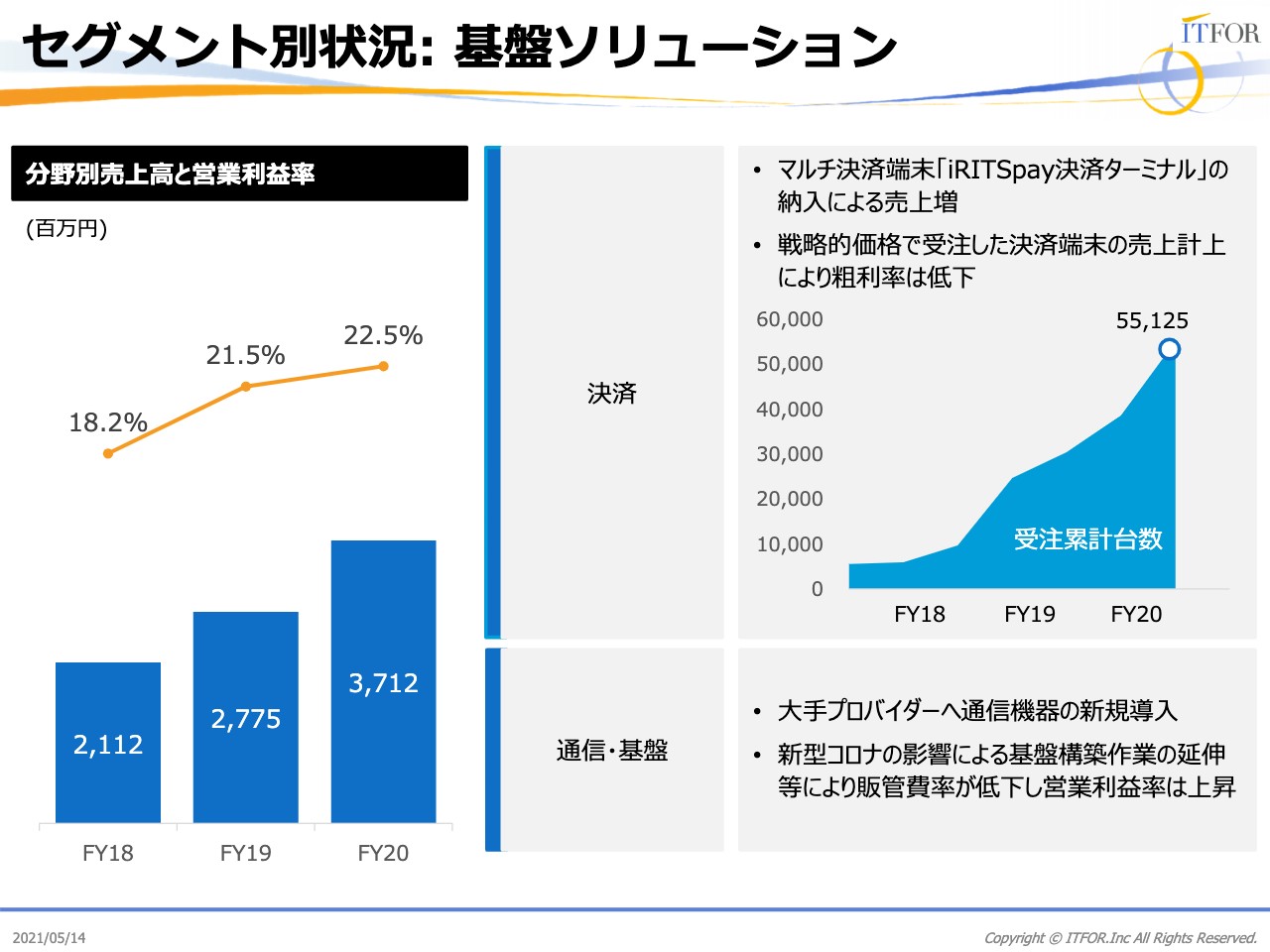

セグメント別状況:基盤ソリューション

基盤ソリューションです。こちらは決済と通信・基盤とインフラ関係が属していますが、全体で37億1,200万円の結果になっています。特にマルチ決済端末が順調に納入されているため売上が増加し、その結果、営業利益率は1ポイント増ではありますが22.5パーセントとなりました。

ご参考までに、端末の台数は満足しているわけでもなく少ないのですが、スライドにあるように5万5,125台まで伸ばしてきています。ここ3年で見ていただくと約5倍まで、急加速で展開しています。

第2次中期経営計画の振り返り:重点戦略

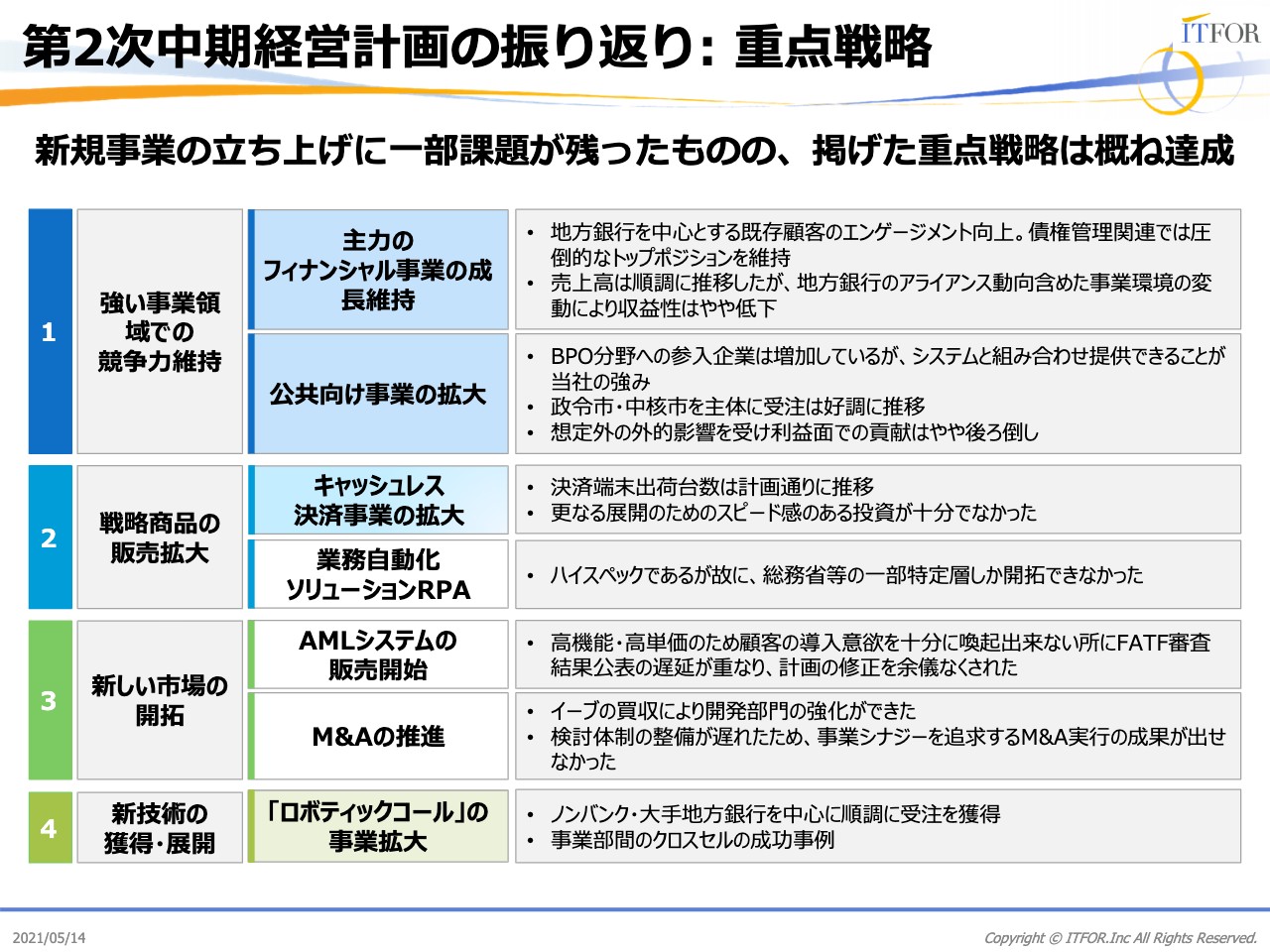

第2次中期経営計画の振り返りを少しさせていただきます。重点戦略を4項目ほど掲げ、この3年間を走ってきました。新規事業の立ち上げに一部課題が残ったものもありますが、掲げた重点戦略は概ね達成できたと考えています。

その中でも主力のフィナンシャル事業の成長維持、公共向け事業の拡大、キャッシュレス決済事業の拡大、加えてスライド一番下の「ロボティックコール」の事業拡大、これらについてはいずれも計画を達成できたと捉えています。しかしながら、その反面で業務自動化ソリューションのRPA、AMLシステム、さらにはM&Aの推進など、こちらについては結果として不十分なかたちで終わっています。

特にRPAについては国内メーカーとは異なる海外のものを導入しています。手前みそではありますが、全自動・半自動のどちらもできる高性能な自動化システムを提供したことにより、特定のお客さまにしか採用されなかったというところが大きな要因になります。

またAML(アンチマネーロンダリング)ですが、本来はFATFの審査結果が出たことを受け、各金融機関がその対応を行うという計画でいました。しかしながらFATFの国内審査自体が大幅に遅れてしまったこと、さらにはその審査の結果もいまだに発表されていないということから、外的要因が若干入りますが、残念ながら未達の結果になっています。

M&Aでは、イーブ社を買収しているため、開発部門の強化はしっかりと図れました。しかし、最終的な事業シナジーを出すところまでは、まだ走っている途中と踏まえ、十分な結果ではなかったと捉えています。

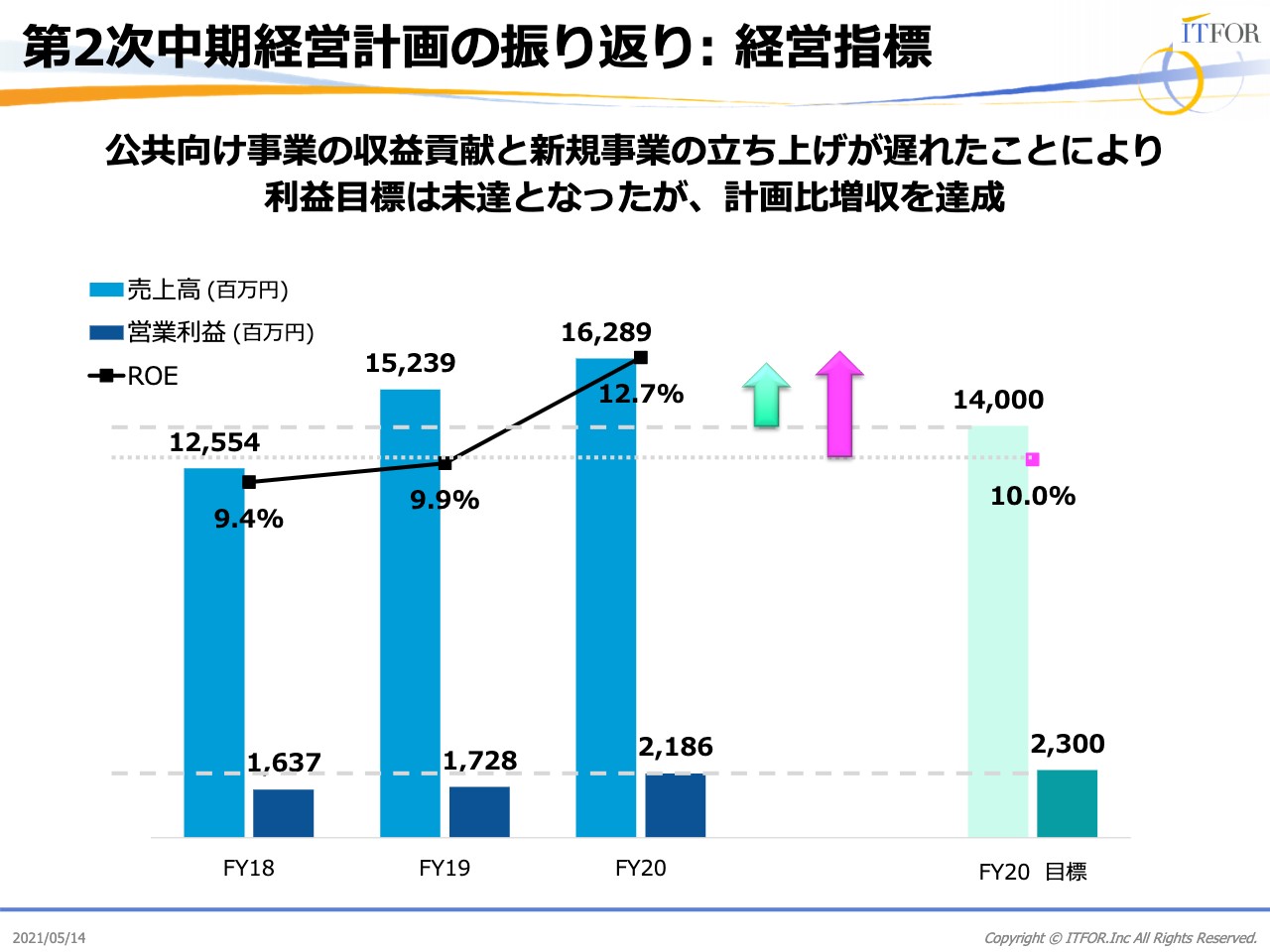

第2次中期経営計画の振り返り:経営指標

次は、第2次中期経営計画の経営指標に対してどうであったかという振り返りになります。公共向け事業の収益貢献がありましたが、新規の立ち上げ遅れによりこのような結果になっています。当初計画の売上高140億円に対して162億8,900万円ということで、これは達成しています。

ROEも当初の10パーセント以上という目標に対し、12.7パーセントと達成しました。ただ、営業利益については、目標の23億円に対して21億8,600万円と、未達に終わっています。

第2次中期経営計画の振り返り:総括

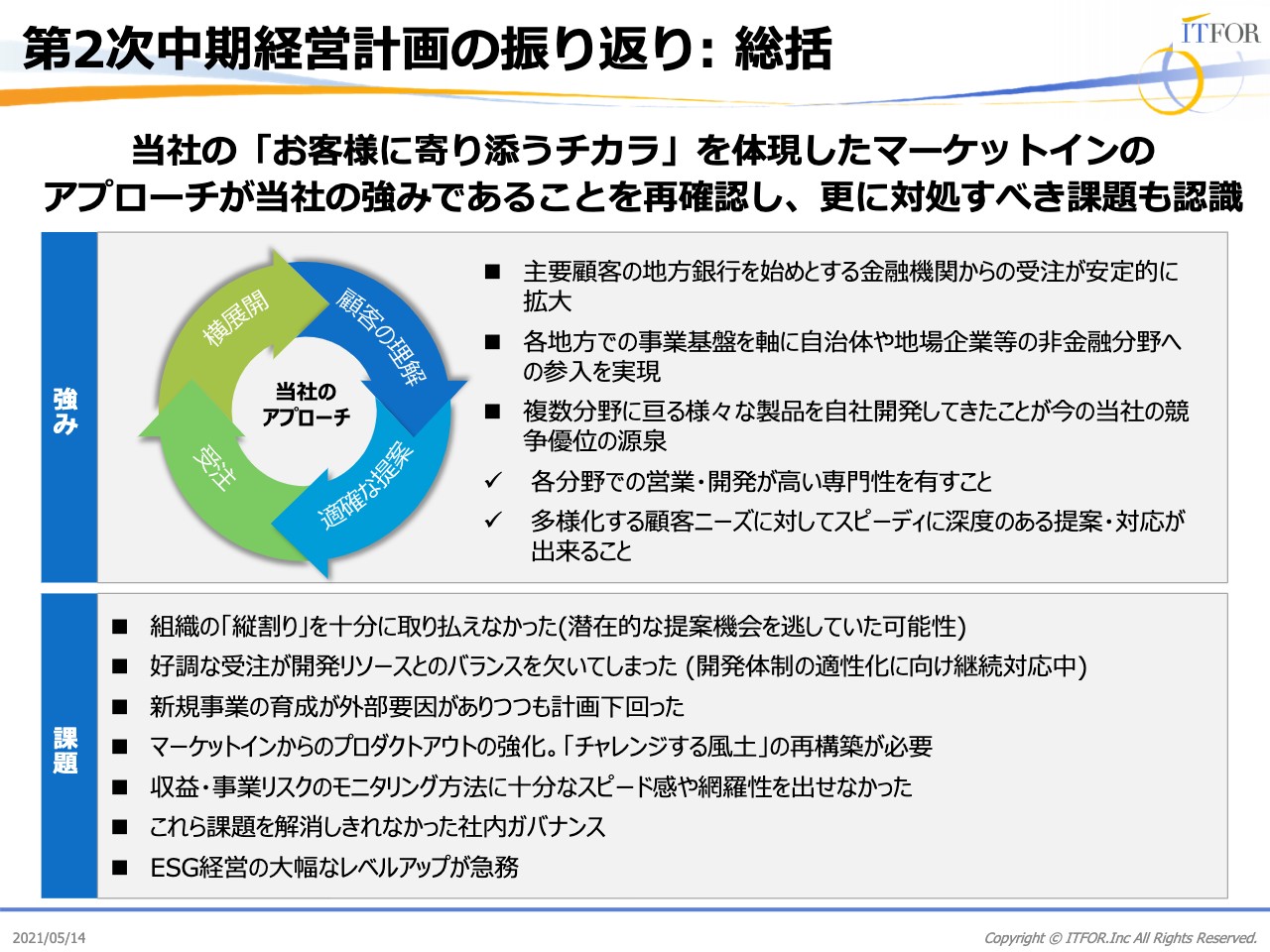

もう1つの振り返りを、総括としてお話しさせていただければと思います。もともと当社は「お客様に寄り添うチカラ」ということで、マーケットイン型のアプローチ、手法を主流に取ってきています。それがスライドにある強みにも記載されています。

いろいろと記載していますが、例えば、各分野での営業開発が高い専門性を保っていることや、お客さまのニーズに対してしっかりと応えられるというところなどは、当社の強みである「お客様に寄り添うチカラ」と言えると思います。作り手の立場でなく、使い手の立場での商品開発、ならびにサポートをしています。

ただ、このような強みの部分もありますが、今回の3年間を振り返ると、あらためて課題も見つかり、スライドにいくつか挙げています。組織の縦割りを十分に取り払えなかったという表現をあえてしていますが、これは潜在的な提案機会を逃しているということで、後ほど別途お話しします。加えて、開発リソースとのバランス、受注金額とのバランスです。

新たなことを行う上ではプロダクトアウトが必要ですが、それが十分に実行できていませんでした。当然ながら、このような事業を推し進めているのですが、全体的に収益事業のリスクのモニタリングが十分ではなかったということもあります。さらに、それができてなかったということは社内のガバナンスに問題があるということです。

また昨今問われているESG経営への取り組みが、大きな課題としてあらためて浮き彫りになっています。これらの課題は、次期中期経営計画でしっかりと対応していきたいと考えています。

特にESGに関しては、社内でマテリアリティを統一したものが明示化できていませんでした。このあたりを急務としてしっかりと対応していこうと考えています。簡単ですが、以上が2020年度の決算説明となります。

続きまして、第3次中期経営計画のご説明に入らせていただきます。

第3次中期経営計画の位置付け

まず、第3次中期経営計画の位置付けです。先ほどお伝えしたとおり、課題解決をしつつ、さらに持続的成長を目指していくための新たなステージと位置付けて、今回、キーワードを「NEXT STAGE 2023」、サブタイトルで、「−HENCA SINCA SOZO−」としました。

スライドを見ていただければわかるのですが、まずHENCAについて、これは当然、今までと同じことをやっていても駄目です。変化、過去の慣習にとらわれずということです。こちらを変えていきます。

返歌については、あえてこの「返歌」という漢字を使っています。歌で返してあげるという意味ですが、「お客様に寄り添うチカラ」、期待に応えるなど、そのような意味合いを今回は含んでいます。

SINCAは、このとおりです。すべてのステークホルダーとの関係をとにかく深くしていきます。さらに、それをより良いものに、前に推し進める「進化」の意味合いも含んでいます。

SOZOは柔軟な発想で、社会に新たな価値を提供する、新しいものを創っていくという意味の創造です。イマジネーション豊かな会社で、イマジネーション豊かな社会をしっかりと創っていきたいということで、今回の中期経営計画を考えています。

第3次中期経営計画の基本方針

その中で、基本方針を掲げています。これは「2023年」にかけたわけではないのですが、3つの大きな方針を立てています。1つ目が経営基盤の強化です。スライドにある組織・制度改革、社内の連携強化、社内DX化、人材強化、開発体制・品質の強化と、当たりまえと言われればそうかもしれませんが、課題の中で浮き彫りになったものを成功させていくことを考えています。

特にこの中で、社内DXというものを掲げています。新たな発想が生まれる環境自体を社内でシステム構築を含めて行い、いろいろなアイデアが出る職場にし、そこからお客さまにさらによいものにして提供していくという意味合いで、社内DXを考えています。また、人材強化については、当然ですが、ダイバーシティへの意識をしっかりと植え付けていくところに主眼を置いています。

2つ目は、収益性の向上です。資本コストをしっかりと意識して、ROIC経営を導入していきます。これは、これまでできていませんでした。当然これを行うことにより、部門別の収益、費用の管理手法を変える必要があります。加えて低収益事業からの撤退等、ドラスティックにしていく必要が出てくる部分もありますが、ROIC経営をしっかりと植え付けていこうと考えています。

さらに事業部間のシナジーにより、数字をアップさせます。成長事業・新規事業育成のための積極的投資ということで、投資についてはこれまで意外と消極的でした。そのあたりについても、積極的、前向きに捉えて動きたいと思います。

事業部間のシナジーについても課題にも挙げていましたが、潜在的な提案機会を逃していたものが実は多くあります。そのようなものを、とにかくなくしていこうと考えています。

3つ目は、ESG経営の進化です。これはしっかりと取り組む必要があると考えています。推進担当の任命ならびに取り組みの大幅な変更について、具体的な内容を今詰め始めていますが、急務と考えていますので、都度、みなさまに発表していきたいと思います。

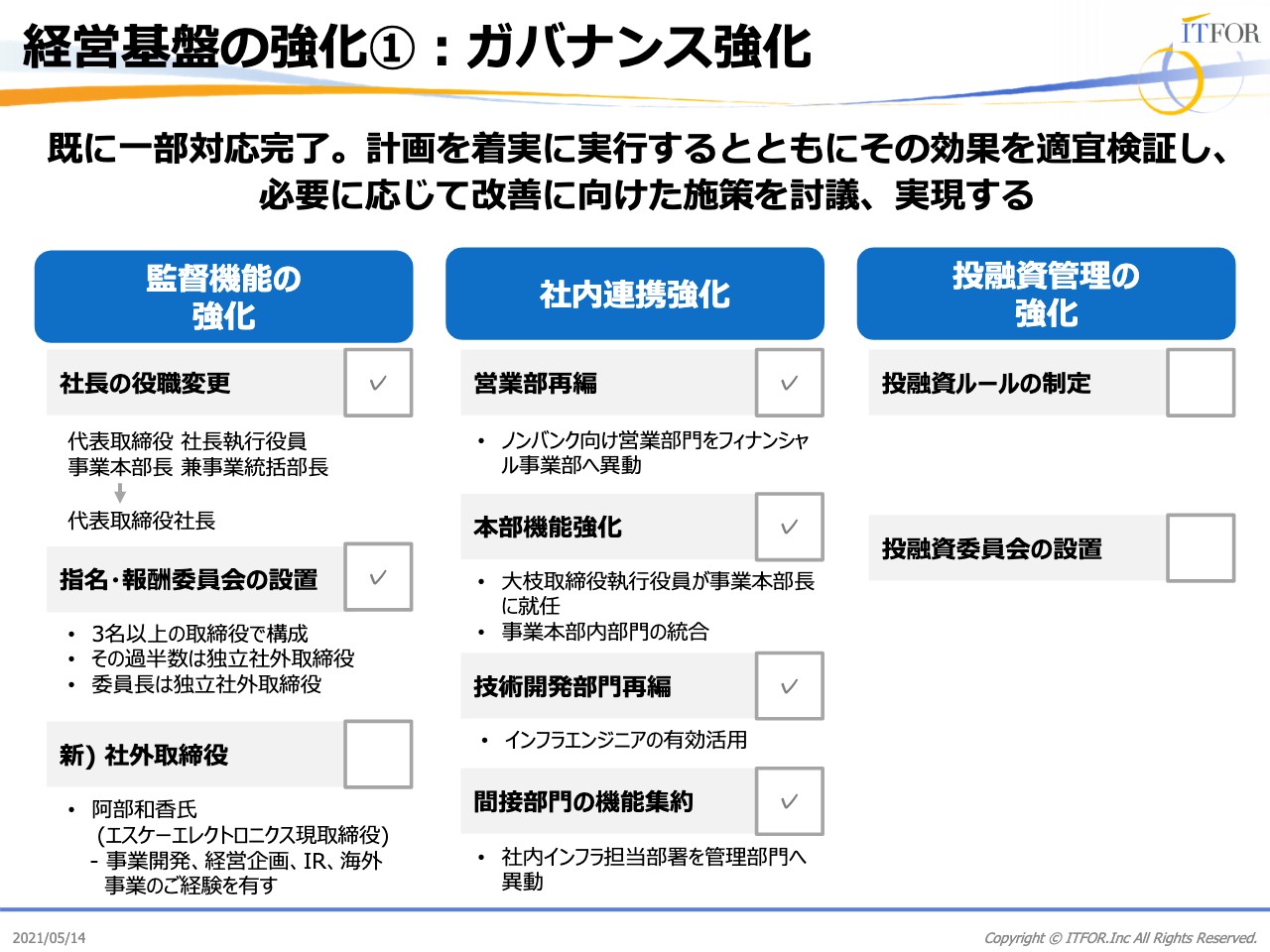

経営基盤の強化①:ガバナンス強化

経営基盤の中で重要なガバナンス強化について少しお話しします。当然ですが、この新中計は4月1日から内々でスタートしています。監督機能の強化、社内連携強化、投融資管理の強化と、大きな3つの柱を挙げています。

私の役職変更、指名・報酬委員会の設置、営業部再編、本部機能強化、技術開発部門再編、間接部門の機能集約と、このあたりはすでに実施しています。特にこの中にある本部機能強化は、クロスセルを強化するということで、営業系の事業の集約になります。

技術開発部門再編は、これもハード、ソフトの完全なる一体化です。今、世の中でみなさまもいろいろなものをお使いだと思いますが、どこまでがハードでどこまでがソフトなのか、境界がなくなってきています。

それをそれぞれの部門で行うと、どうしてもそこに溝が生まれますので、そこを完全に一本化したお客さまサポート、ならびに提供を考えています。

間接部門については、これも少しお恥ずかしい話ですが、我々も同じような業務を分散して行っていました。ですので、類似業務の集約ということで、しっかりとここを捉えていくことを考えています。

その中の1つにガバナンス強化があります。昨日リリースさせていただいていますが、1名新たな社外取締役選任候補者として、阿部和香氏を加えています。

実は、かなり豊富な経験をされている方ですが、今回は初めての女性取締役になります。特にダイバーシティの意識改革について、役員レベルからしっかりと実施していくという目的も含めて、阿部和香氏を選任候補者として挙げさせていただきました。

また、先ほど「少し消極的でした」というお話をした社内外への投融資です。こちらについてルールの制定、さらには委員会の設置を実施して、検討、推進をしっかりと行っていきます。

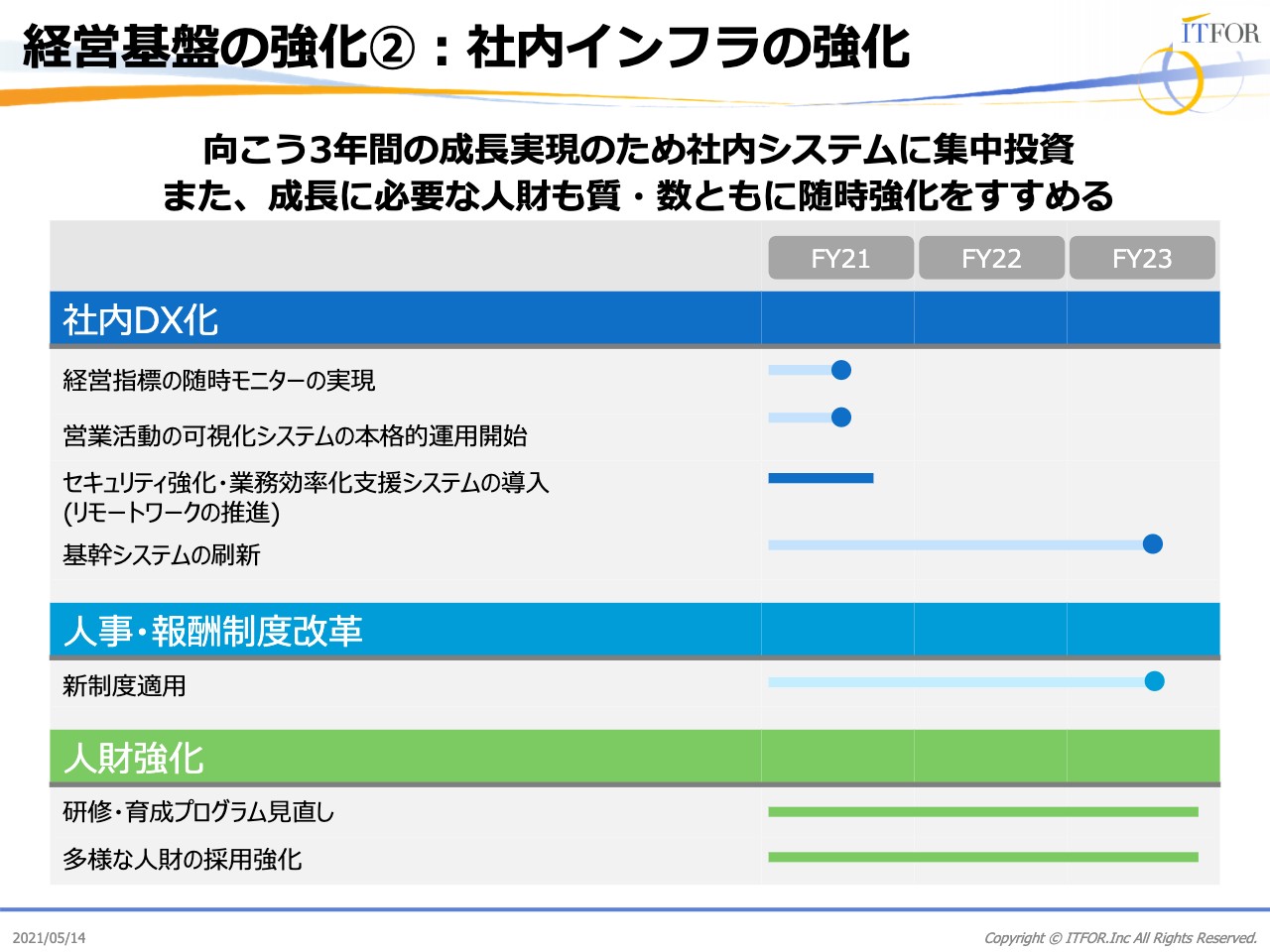

経営基盤の強化②:社内インフラの強化

社内インフラの強化ということで、先ほども少しお話ししていますが、社内のDX化についてです。これは経営指標の随時モニタリング、営業活動の可視化など、とにかく透明感を出していこうというところです。

さらにはセキュリティ、業務改革、基幹システムということで、社員一人ひとりから、新しい発想が出る環境をしっかりと植え付けていきたいと考えています。

次に人事・報酬制度の改革です。これは一気にできることとできないことが当然ありますが、慎重に対応して、社員の働きやすい職場に変えていきます。また人財の強化、教育育成プログラムは従来も行っていますが、よくない部分も当然あるため、変革を起こしていきます。

このほかに、ダイバーシティではないのですが、多様な人財の採用強化ということで、すでに外国人の方を登用しました。最近では、フロリダにあるディズニーランドで勤務していた方を採用するなど、いろいろな可能性を求めて取り組みを始めています。

2021年から2023年と、それぞれ期限は切っているもの、継続的に実施するものということで、全体的なスケジュールを考えています。

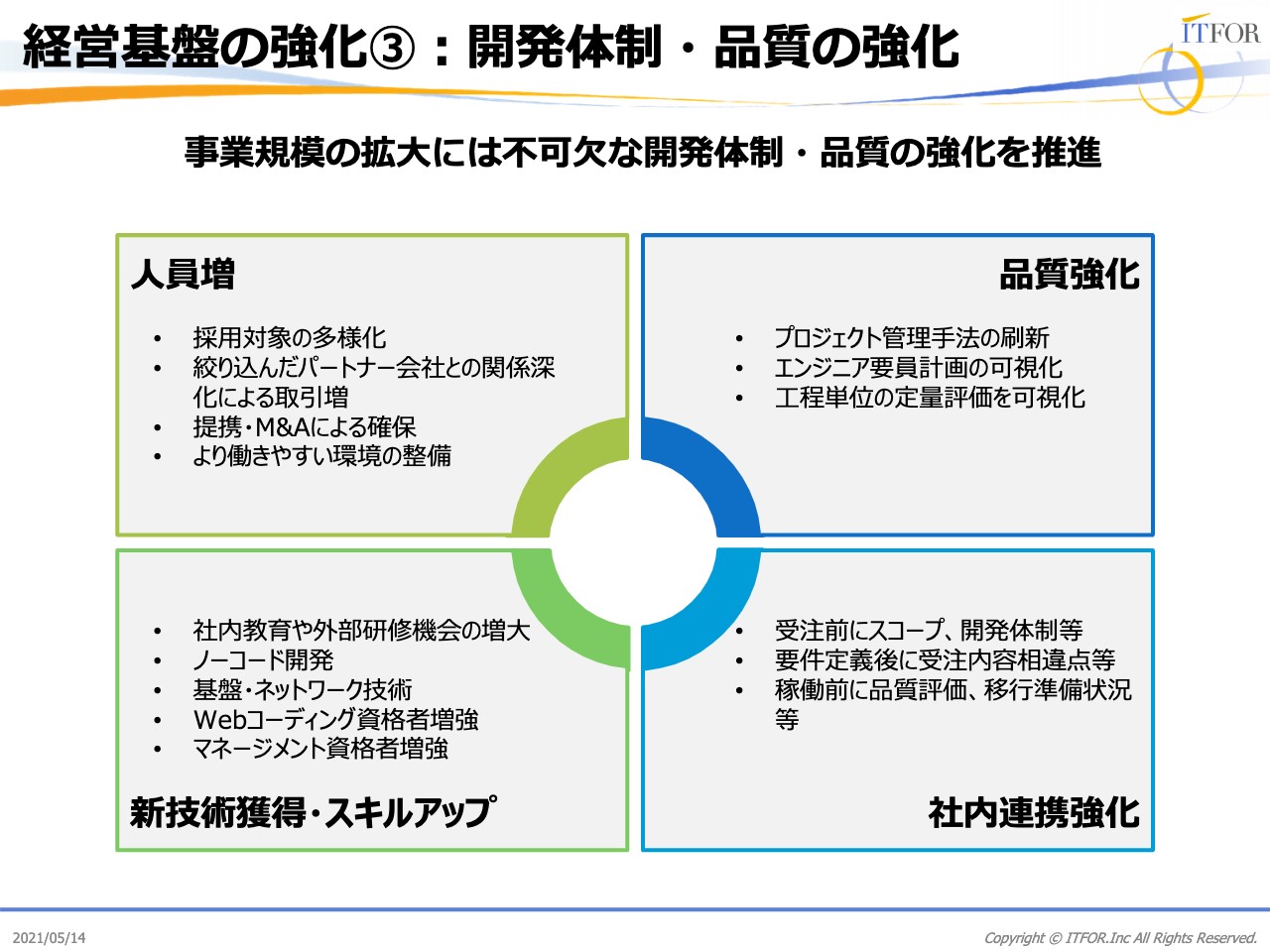

経営基盤の強化③:開発体制・品質の強化

開発体制・品質の強化ですが、当然従来から行っています。引き続き、規模の拡大に耐えうる体制・品質をしっかりと求めていきたいと思っています。

人員増、新技術獲得・スキルアップ、品質強化、社内連携強化をそれぞれしっかりと行っていきます。当社のお客さまや、一般のユーザー、お客さまの先にいらっしゃる利用される方々から安心、満足していただけるサービス、システムを提供していくことを、最終的な目標として取り組んでいきます。

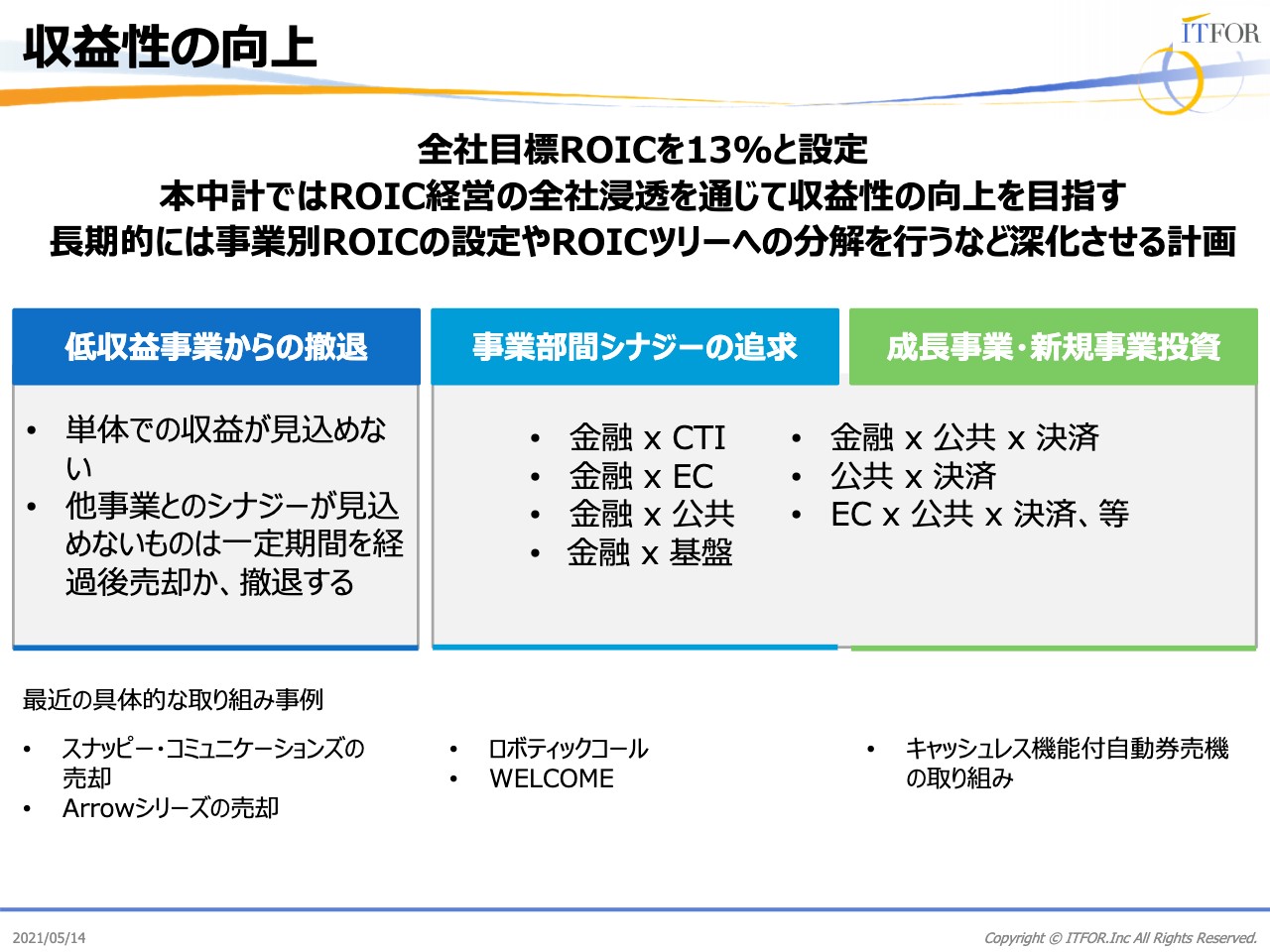

収益性の向上

2つ目の方針の収益性の向上についてです。これまで不十分だった資本コストを上回るリターンをしっかりと考えて、全社の目標をROIC13パーセントと設定させていただいています。

長期的には、事業部別のROIC、ROICツリーで細かい分析を含めて対応する必要があります。特に事業部別のROICについて、当社は事業をセグメントでお話ししていますが、各事業において、収益構造が大きく異なる部分もあるため、そこは詳細に掘り下げて、事業別ROICまでしっかり落として、求めていきたいと思っています。

その中で、当然ながら低収益事業からの撤退もあります。撤退があれば伸ばしていくものが必要になりますが、事業部間シナジーの追求、成長事業・新規事業への投資など、各事業の組み合わせにより創出していきます。

マーケットインの話も先ほどお伝えしましたが、マーケットインは当然ながら伸ばしつつ、そこから生まれるプロダクトアウトの強化をしっかりと図っていきます。その上で、投融資ルールのルール化、管理の強化を行います。

参考までに、あまり多くはありませんが、最近の具体的な取組事例を記載させていただいています。

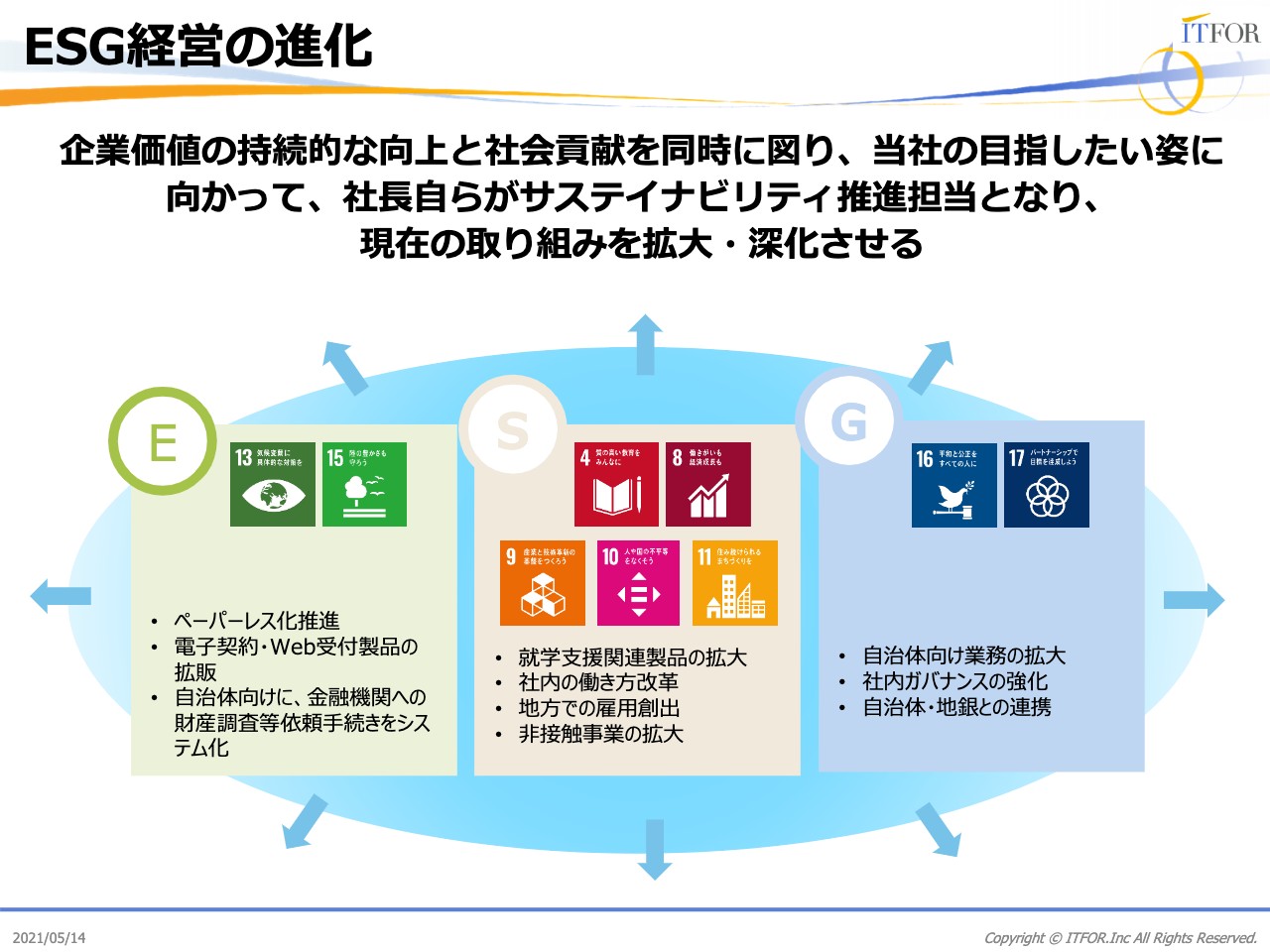

ESG経営の進化

3つ目の方針、ESG経営の進化です。当然ながら企業価値の持続的な向上、社会貢献は当たり前に行っていきます。その上で、私自身がサステイナビリティ推進担当ということで、直接ここに入っていきます。

例えばSDGsについて、我々のようなIT企業は、実は難しい部分が正直あるものですが、逆に言いますと、すべてのことに対応する可能性も持っているため、そのような小さなことをたくさん積み上げて、一つひとつこなしてきたいと考えています。

これは急務と考えていますので、方法、内容については実施しつつ継続する中で、みなさまにお伝えさせていただきたいと考えています。

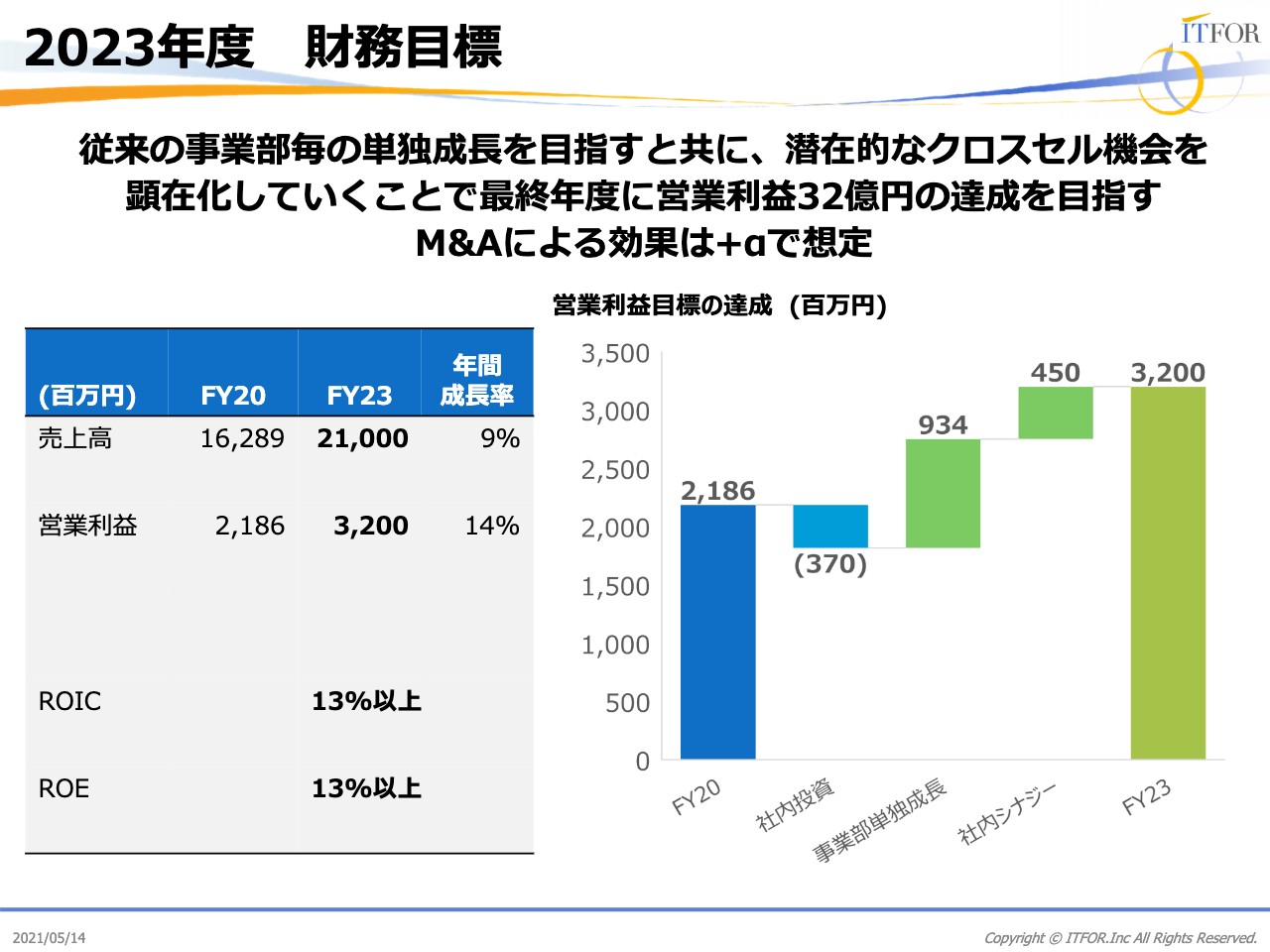

2023年度 財務目標

本中計の最終年度にあたる2023年度の財務目標です。売上高は210億円、営業利益は32億円、ROICは13パーセント以上、ROEも13パーセント以上ということで考えています。先ほど2020年度の実績報告をしましたが、それに対して、営業利益は約1.5倍という計画になっています。

ただ、前中計3年間の平均成長率12.5パーセントに対して、今回の中計では、3年間の平均成長率は13.5パーセントの設定になっています。

その中で、事業部別の単独成長、クロスセルの部分である社内シナジーにおいて、それぞれ9億3,400万円、4億5,000万円としています。しっかりと数字を作り、この計画を達成したいと考えています。なお、現時点でのM&Aによる効果は、ほぼプラスアルファ程度です。

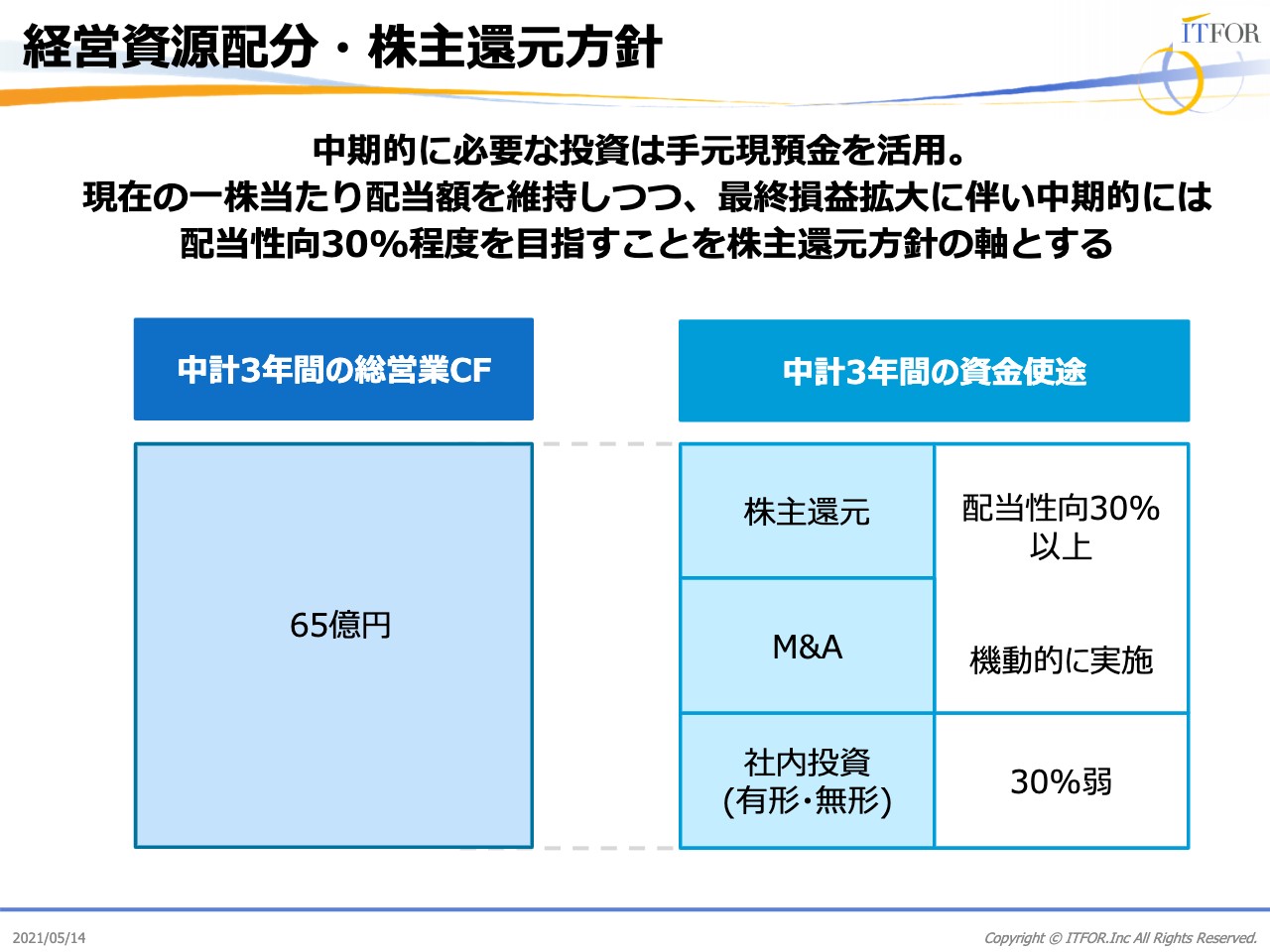

経営資源配分・株主還元方針

株主還元の方針です。3年間の総営業キャッシュフローは65億円と想定していますが、それに対して、株主さまへの還元、M&A、社内投資があります。還元については配当性向は30パーセント以上、M&Aは機動的に実施します。また、投資は30パーセント弱をあてていきたいと考えています。

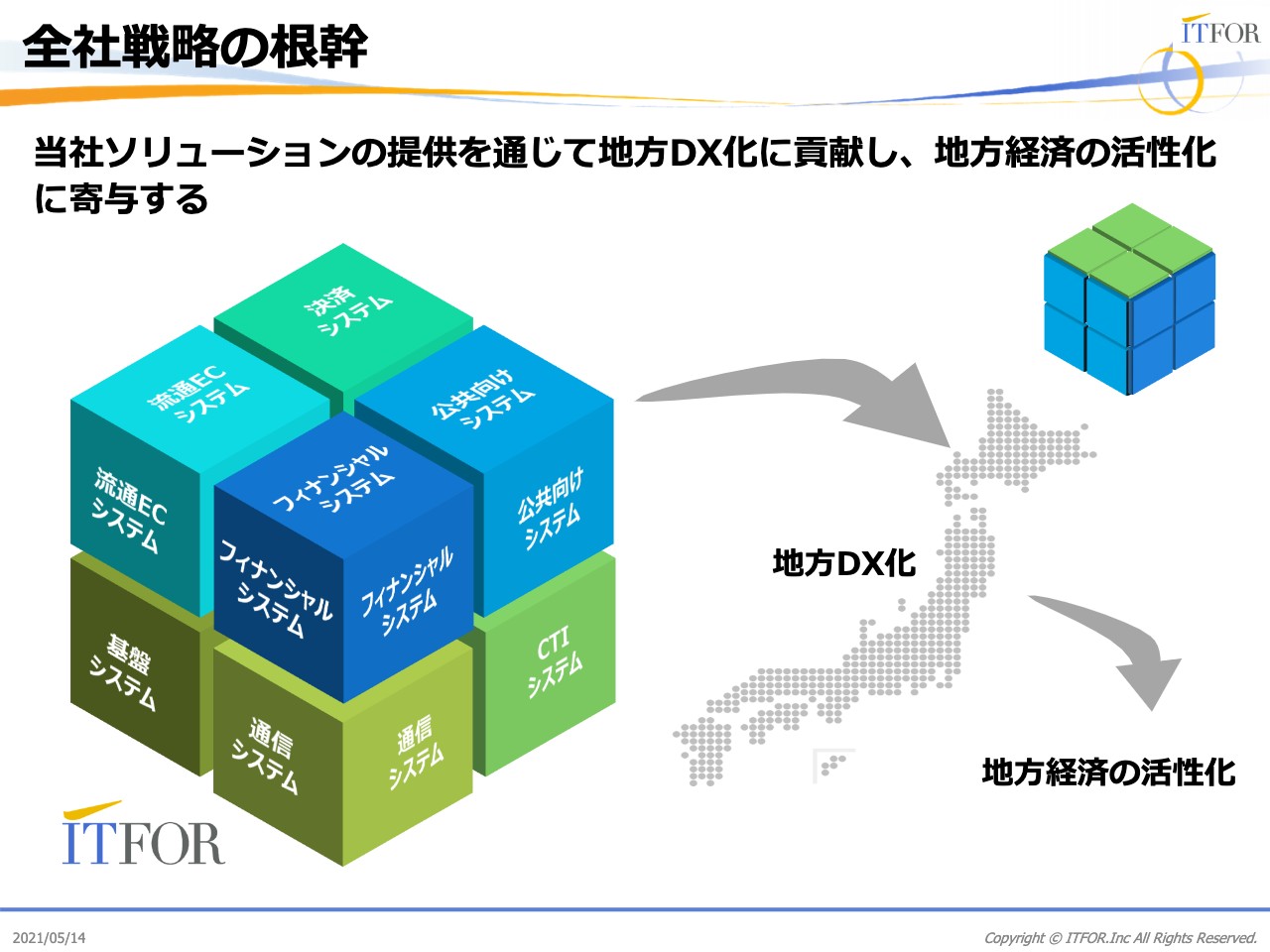

全社戦略の根幹

第3次中期経営計画の全社戦略の根幹です。「当社ソリューションの提供を通じて地方DXに貢献し、地方経済の活性化に寄与する」ということを掲げています。

もともと当社は地方自治体、地方銀行、地方百貨店と、「地方」という名のつくものには非常に深く入っていましたが、さらにそれを進めていきたいと思います。

少しわかりづらいかもしれませんが、スライドには各事業、プロダクトがそれぞれあります。それら各事業を組み合わせることにより、1つの色、1つの面という意味でのプラットフォームを地域に提供し、この組み合わせでクロスセルを実行しつつ、今まで以上の地域への貢献を目指そうということです。

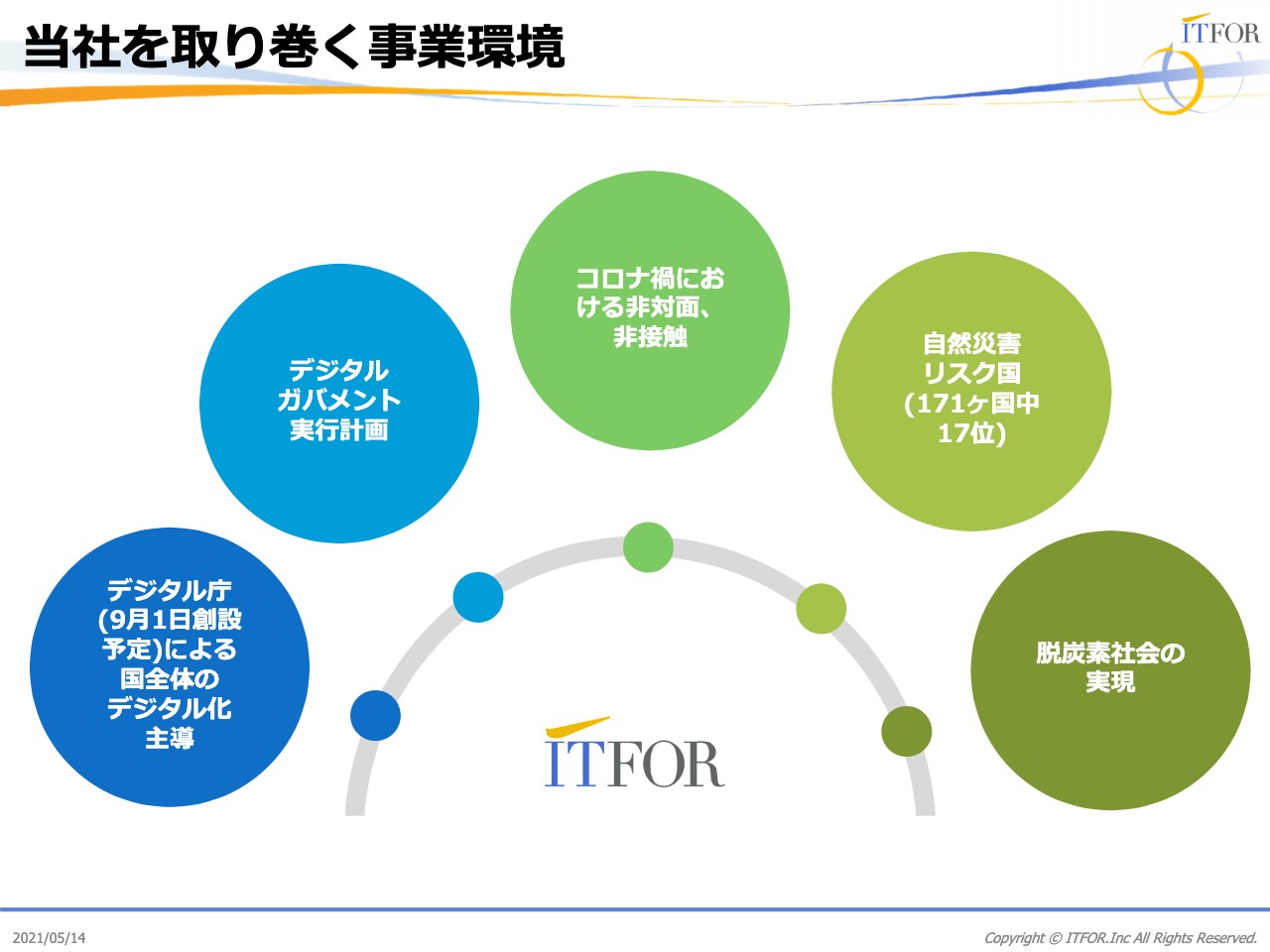

当社を取り巻く事業環境

そんな中で、当社を取り巻く事業環境は数多くあります。ここについては、デジタル庁、デジタルガバメント、新型コロナウイルスにおける非対面関係、全世界の中でも非常に高い自然災害リスク国の日本、脱炭素社会への実現ということで、これらへの対応を重視して、取り組みを行いたいと考えています。

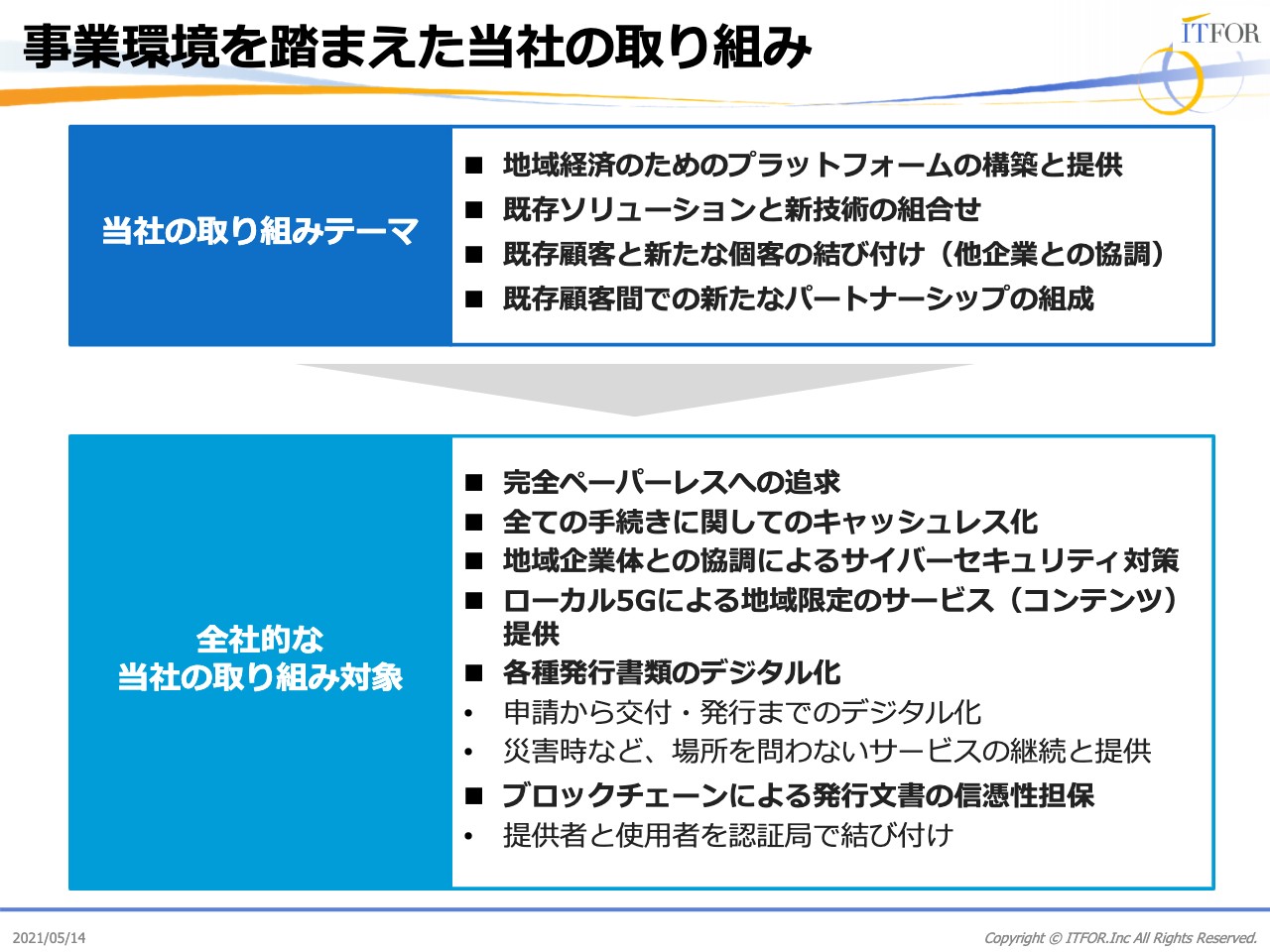

事業環境を踏まえた当社の取り組み

その中で、先ほども少しお話ししましたが、具体的な取り組みのテーマとなるのは、地域経済のためのプラットフォームの構築と提供です。既存ソリューションと新技術を組み合わせていきます。

スライドでは「個客」と、あえて個人の「個」を使っていますが、既存顧客と新たな個客について、我々が目指しているBtoBtoCにより、最終的には、末端で使っていただくお客さまを結びつけて満足いただくことを目指しています。加えて、我々のお客さま同士でのパートナーシップを作り上げていきたいと考えています。

その中で、当たり前と思われるかもしれませんが、意外と実現できていないものもありますので、しっかりと対応していきます。

ペーパーレス、キャッシュレス、サイバーセキュリティについては、現在、社会インフラが非常に脅かされています。こちらへの対応や、地域限定のローカル5Gによるサービス、コンテンツも提供していきます。

スライドに一例を記載していますが、各種公的申請、証明書等の完全デジタル化等、これらはブロックチェーン技術を使って担保していく新しい取り組みです。このようなものも推進していきたいと考えています。

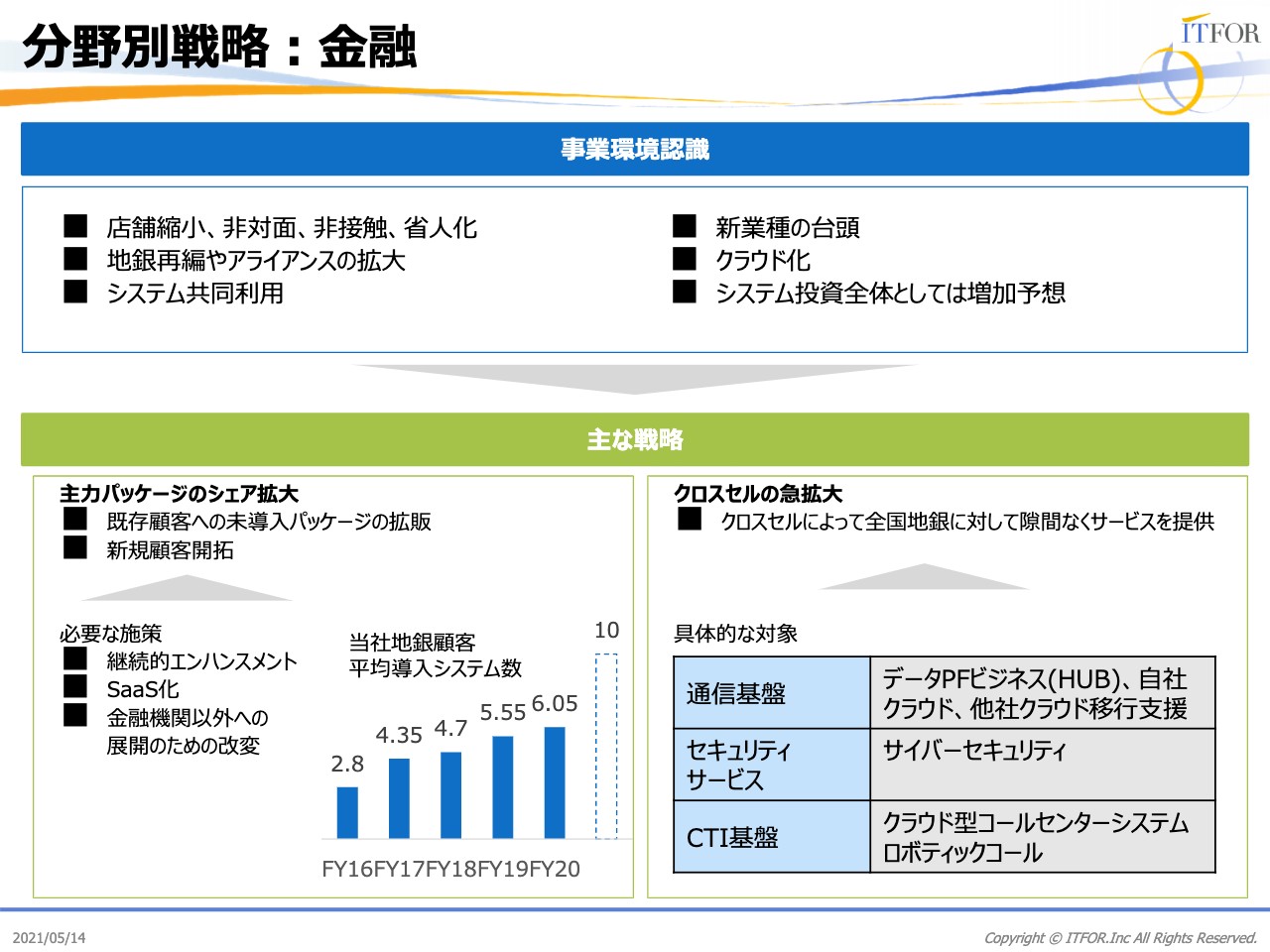

分野別戦略:金融

それぞれ事業別に示しています。事業環境をどう認識しているかということで、それに対して、どのような戦略で対応していくのか記載しています。こちらは、ポイントだけご説明します。

金融であれば、地銀再編やアライアンスの拡大です。これが大きなポイントと考えています。FGやアライアンス、パートナーシップを結ばれる銀行が増えてきていますが、やはり当事者同士では難しい、実現しにくいことが多々あります。

そこに、第三者である当社がシステム提供ならびに、場合によってはBPO業務の受託をすることにより支援したいと考えています。

また、データプラットフォームビジネスということで、お客さまとお客さまのやりとりのところで我々がハブになり、つないであげます。各社の負担の軽減をするとともに、業界の中での標準共通化を構築してきたいと考えています。

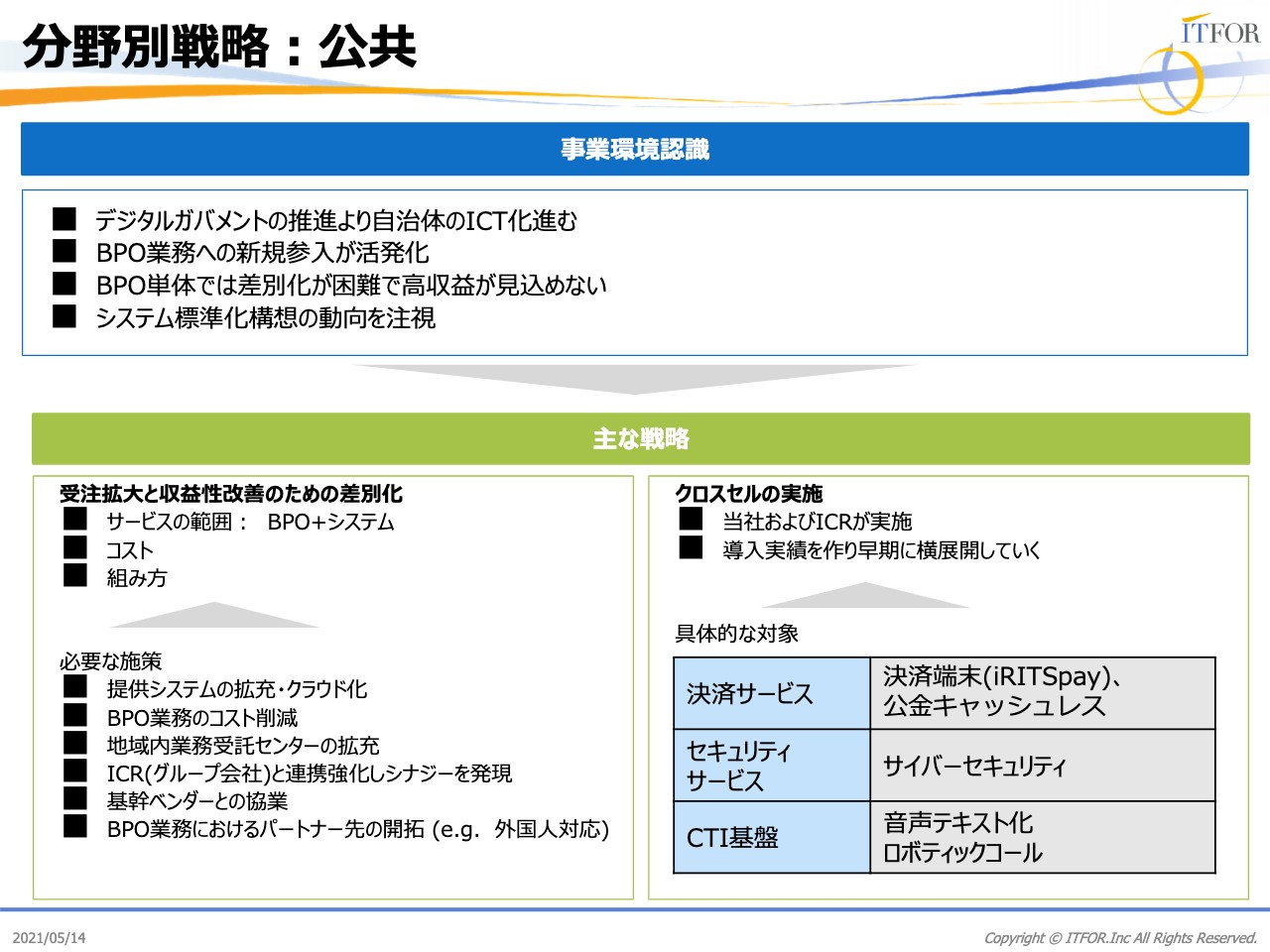

分野別戦略:公共

続いて公共ですが、こちらはデジタルガバメント等、デジタル庁で言われているシステム標準化構想への動向についてしっかりと注力していきます。この中で大きなポイントとなってくるのは、戦略の中にある決済サービスです。公共機関は非常に遅れていますので、ここに対して力を入れていきたいと考えています。

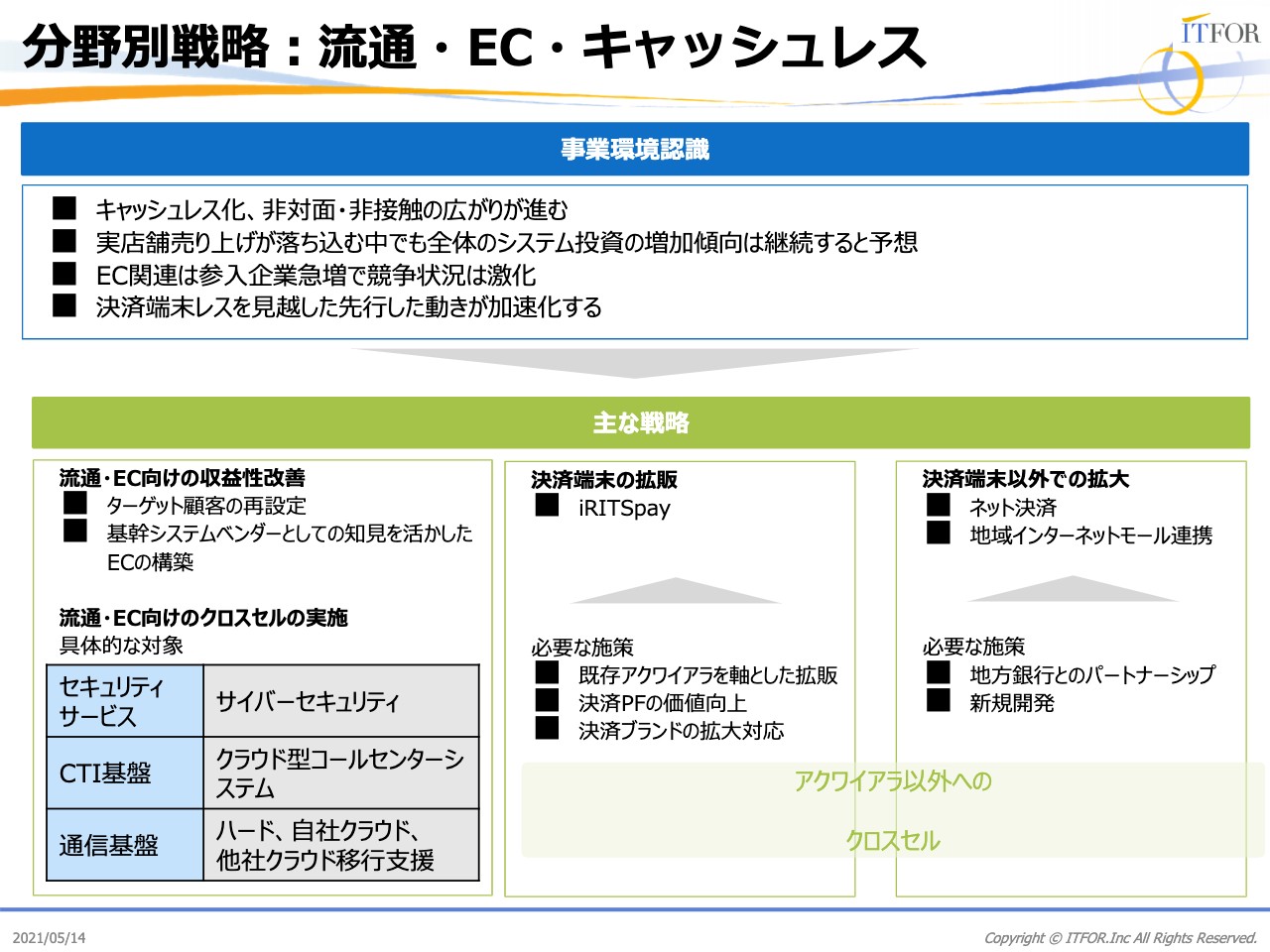

分野別戦略:流通・EC・キャッシュレス

最後は、流通・EC・キャッシュレスについての事業環境の認識です。先ほど、決済端末の話をしましたが、端末レス、決済端末自体がなくなっていく世の中を想定した動きを捉え、いち早く取り組んでいきたいと考えています。

スライドの一番右に記載しているネット決済がそれにあたります。地域のインターネットモールとの連携による決済ビジネスの拡大、こちらを中心に取り組んでいきたいと考えています。

第3次中期経営計画の内容としては、以上となります。

2021年度 連結業績見通し

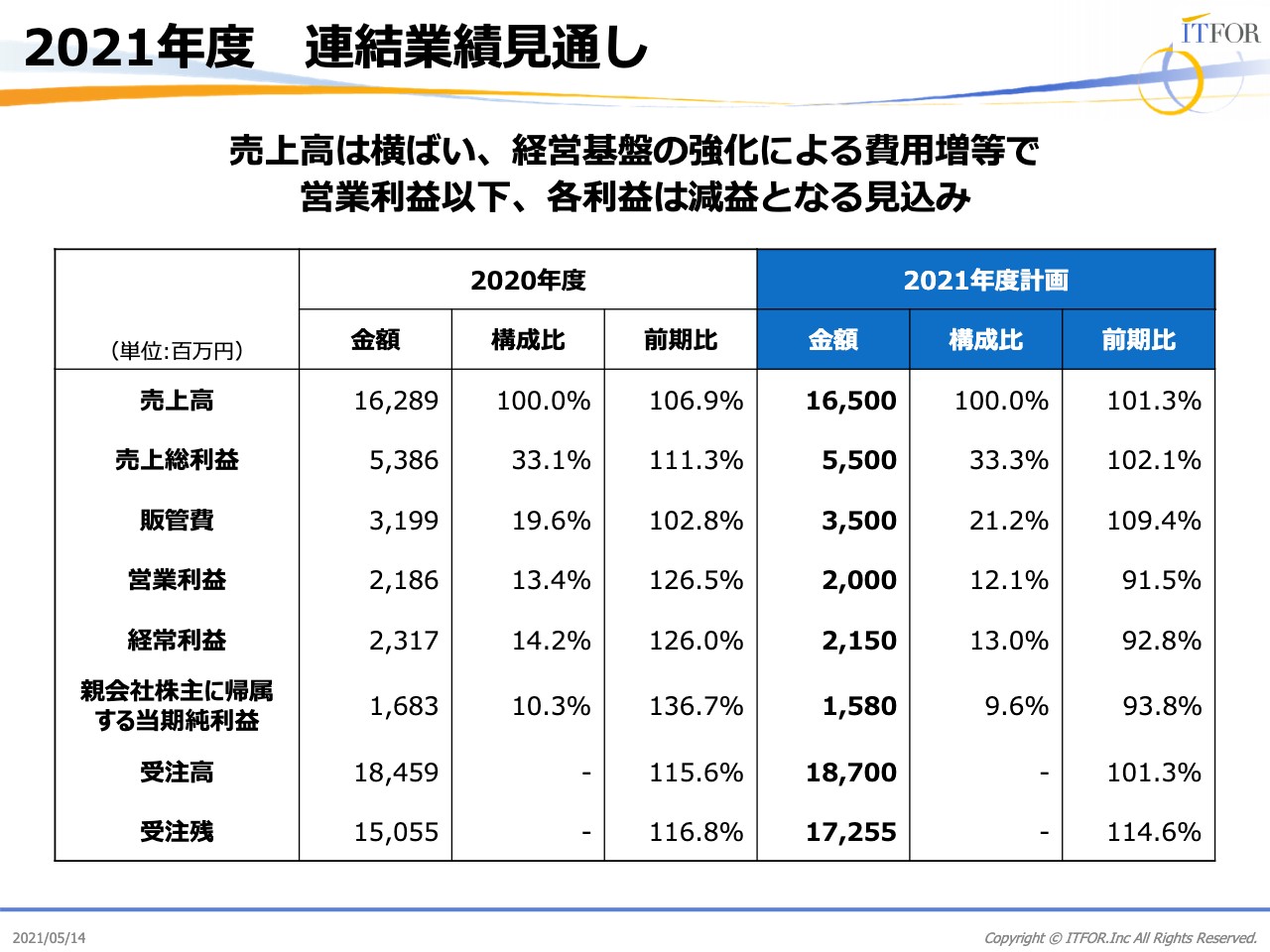

最後のテーマです。第3次中期経営計画の初年度にあたる2021年度連結業績の見通しです。

売上高は横ばいですが、先ほどお伝えした経営基盤の強化をしっかりと行いたいと考えていますので、それを鑑みて営業利益以下、各利益は若干の減益を予定しています。

売上高は165億円、営業利益は20億円、当期純利益の15億8,000万円に対して受注高は187億円です。その結果、2021年度末の受注残は172億5,500万円を予定しています。

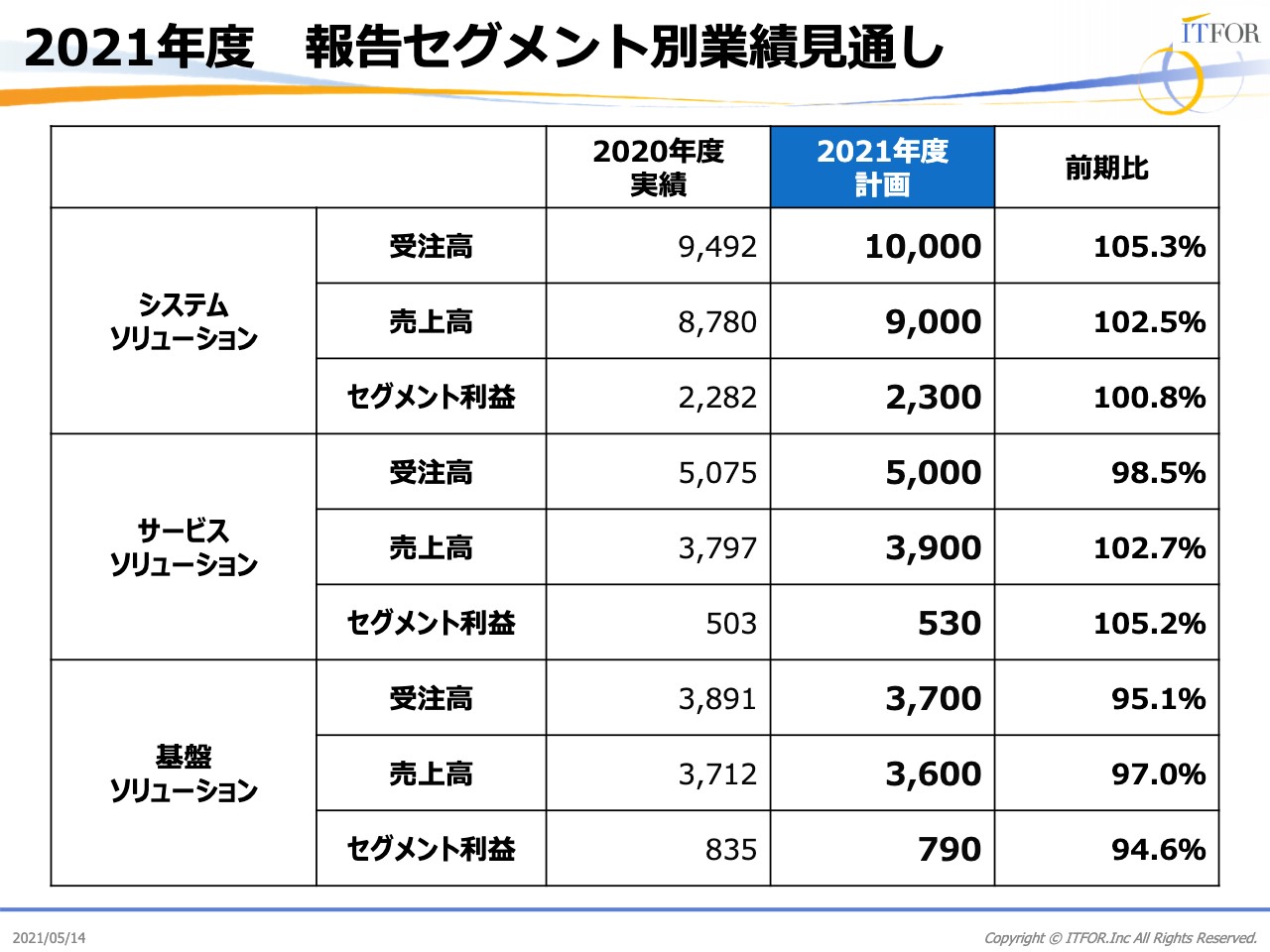

2021年度 報告セグメント別業績見通し

こちらは、先ほどお伝えした業績見通しを各セグメントに落としたものです。システムソリューション、サービスソリューション、基盤ソリューションのそれぞれ計画値は、記載しているとおりです。

この中のポイントは、サービスソリューションの受注高が前年度に対し98.5パーセントとマイナスになっているところです。自治体における予算配分について、新型コロナウイルス対策が優先されているところがあるため、そこの部分を若干マイナス要因として捉えています。

基盤ソリューションの受注高は、やはりオンプレミスです。自社でシステムを持つのではなく、方向性は共通基盤等のクラウドへ向かっていますので、そこが若干減ると見立てています。

売上ならびにセグメント利益について、決済端末は世界的に半導体の問題に直面しており、半導体の取り合いになっています。ですので、必然的に原価増になっていますが、これ自体をお客さまに直接転嫁するわけにもいかないため、そのような点を考慮しています。

とにかく先読みしていきますが、入荷自体の遅れを懸念しておりそこを加味したところもあります。以上がご説明となります。

当社の目指したい姿

最後になりますが、当社の目指したい姿です。「NEXT STAGE 2023 −HENCA SINCA SOZO−」「お客様に寄り添うチカラ」で持続的成長をということで、当社の強みをバックボーンに「地方創生」に貢献しながら、持続的成長を実現できる企業をしっかりと目指していきたいと思います。

以上で本日のアジェンダのご説明は終了とします。ありがとうございました。これからもご支援のほどよろしくお願いいたします。

新着ログ

「情報・通信業」のログ