マーケットエンタープライズ、通期はM&A等先行投資に注力しながらも売上・全利益項目は過去最高

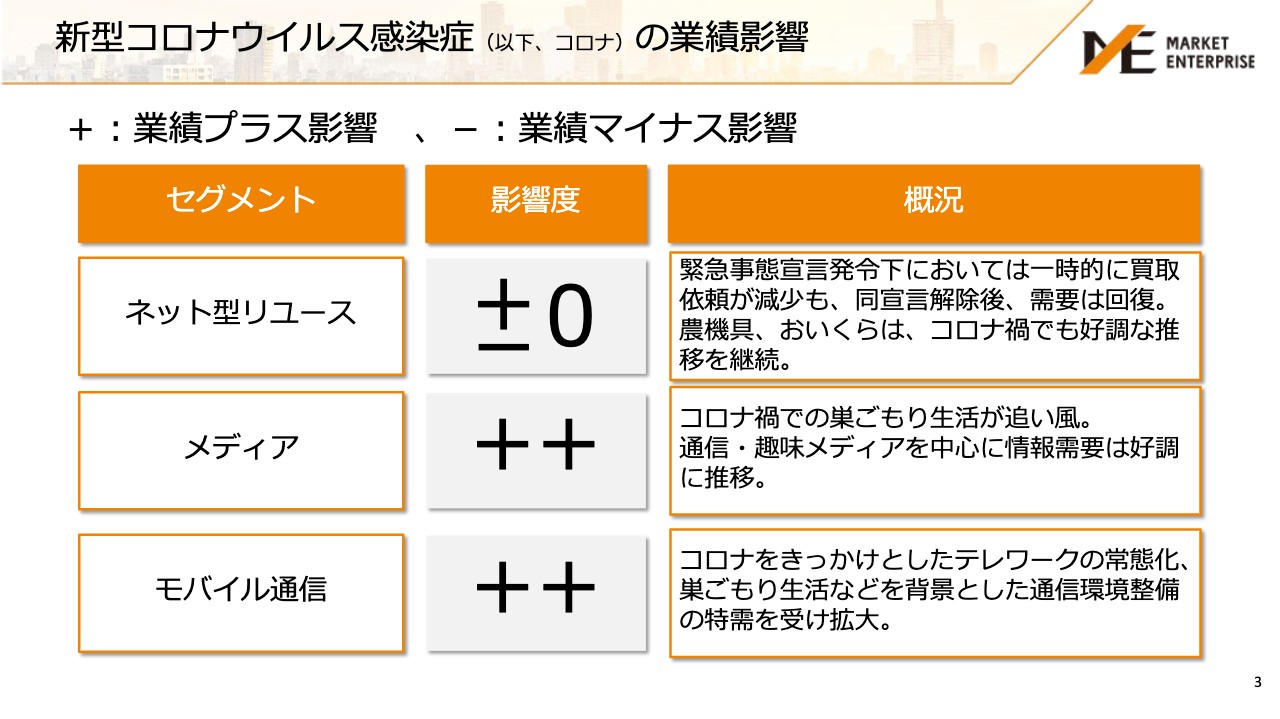

新型コロナウイルス感染症の業績影響

今村健一氏(以下、今村):取締役管理本部長の今村でございます。みなさまご承知おきのとおりかと思いますが、今回は新型コロナウイルス感染症の拡大防止の観点から、当社としては初めてオンラインで決算説明会を開催します。初めてということで不手際等々もあるかと思いますが、最後までお付き合いいただきますと幸いでございます。

本日は、私より2020年6月期の決算概況についてご説明したあとに、2021年6月期の当社の方向性や経営戦略について、代表の小林からご説明したいと思います。では、決算概況のご説明に移ります。

まず、当期から分類しているセグメントごとに、新型コロナウイルス感染症の業績影響について簡単にご説明したいと思います。ネット型リユース事業は当社の基幹事業になりますが、新型コロナウイルス感染症の影響はほぼフラットと見ています。概況に書いているとおり、当社においても、一時的に営業時間を短縮したり、主力の買取方法である出張買取を一部制限するなど、4月、5月にかけて若干仕入れが低調になったのですが、緊急事態宣言解除後は順調に需要が回復しています。また、近年注力している農機具については引き続き好調に推移しています。

メディア事業は、やや不謹慎な言い方かもしれませんが追い風になっています。みなさまご存知のとおり、新型コロナウイルスの影響下で、いわゆる巣ごもり生活のニーズが非常に高まり、主に通信や趣味など、オンライン系のサービスの紹介記事をどんどんリリースしています。

また、モバイル通信事業も追い風であり、業績にプラス影響が出ています。とくに、当社の第4四半期の4月、5月、6月にかけて、新型コロナウイルスをきっかけとしたテレワークの常態化により、通信環境の整備に関するニーズが非常に高まりました。当社グループの新型コロナウイルスの業績影響を簡単にまとめると以上のようになります。

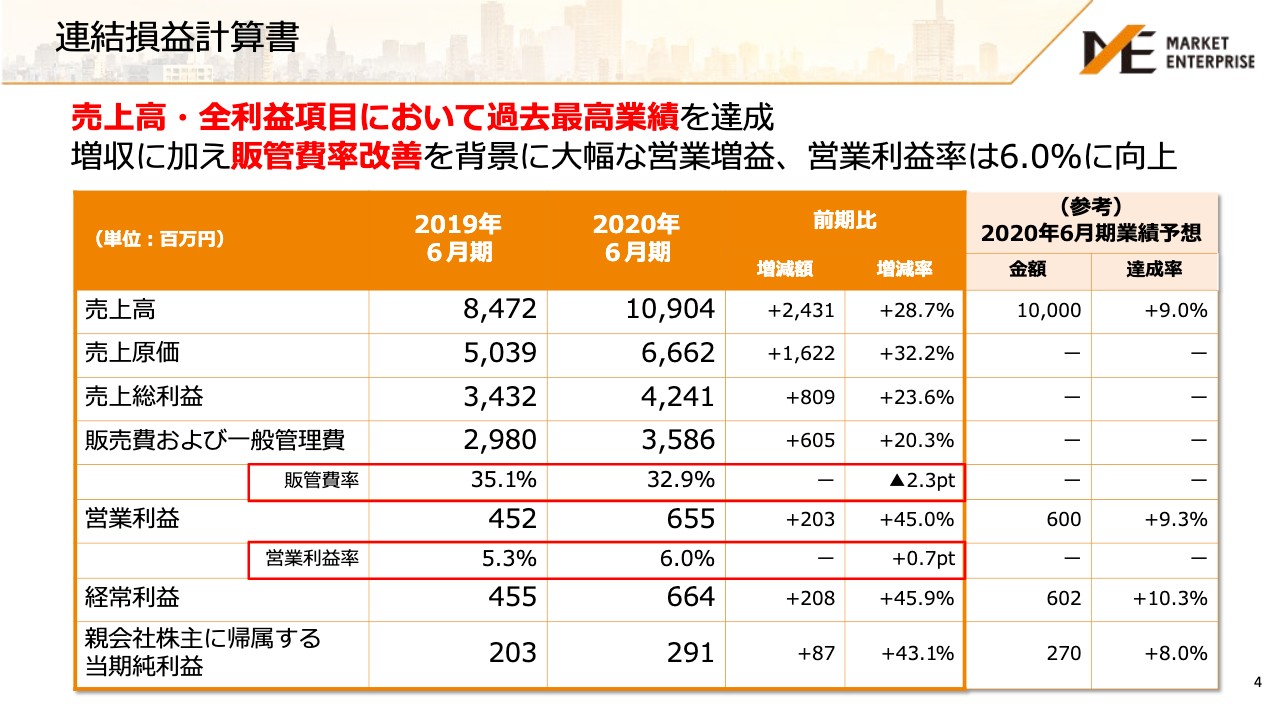

連結損益計算書

これらを踏まえ、連結損益計算書についてご説明します。売上高と各段階利益項目において過去最高の状況となっています。加えて、販管費が改善できたこともあり、営業利益は大幅な増益を達成することができました。営業利益率は6パーセントまで改善しています。

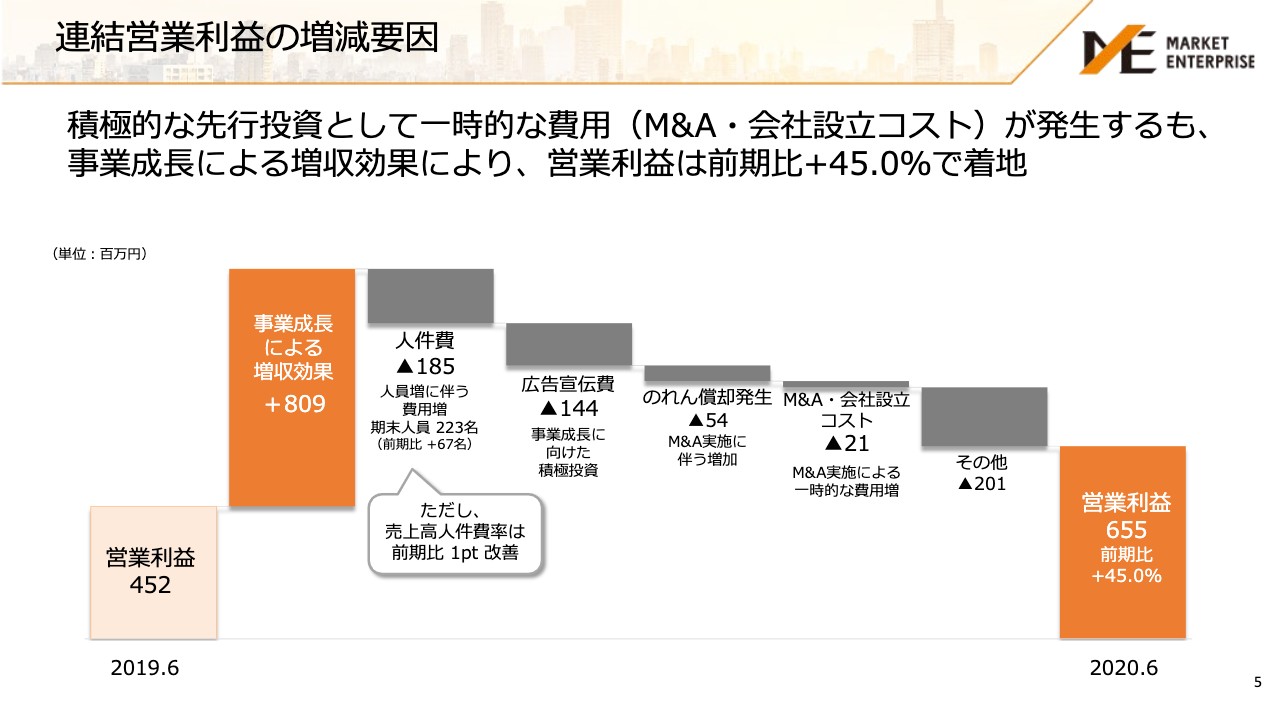

連結営業利益の増減要因

営業利益の増減益分析については、一時的な費用をこなしながらも、事業成長による増収増益により、営業利益は前期比で45パーセント増加での着地となっています。

前年の営業利益4億5,200万円から、事業成長による増収効果、いわゆる粗利の増加が8億900万円あった中で、人件費、広告宣伝費が業容の拡大に伴って絶対額としては増えているのですが、売上対比ではやや下がっている状況です。

また、のれん償却は、前期4件ほどのM&Aを実施したことで、償却額が増加しました。その他、子会社設立やM&Aのデューデリジェンス等に伴う初期コストで2,100万円ほど発生しましたが、増収効果から差し引くと、前期比45パーセントプラスの営業利益6億5,500万円で着地しました。

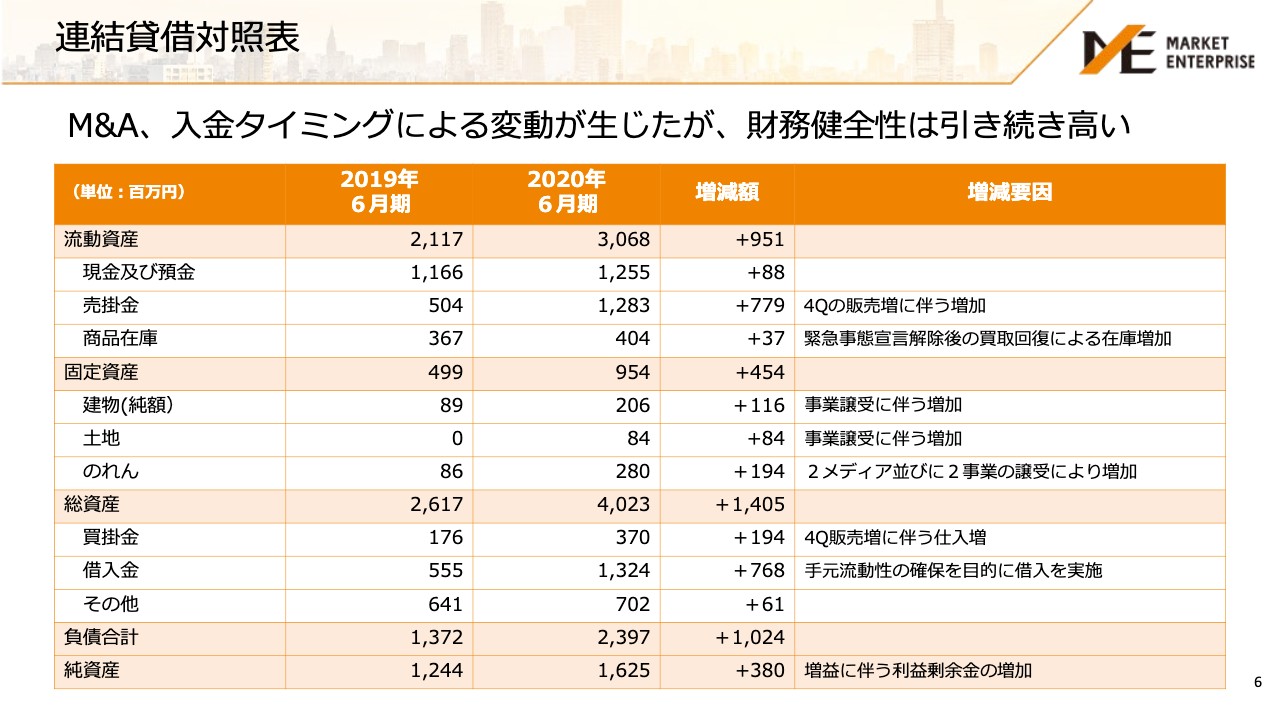

連結貸借対照表

続いて、連結貸借対照表です。こちらについてはご覧のとおりですが、前期末と比較して大きく変動があるところは売掛金です。前期の約5億円が、2020年6月期末では12億8,300万円と大幅に増えています。こちらについては、先ほどお伝えしたモバイル通信事業が第4四半期で非常に伸びたところがあり、その売掛金が期末に大きく残っていることが要因です。

固定資産については、建物と土地で増えていますが、これは事業買収に伴う増加です。また、負債の借入金が去年から約7億6,800万円ほど増え、13億2,400万円となっています。こちらについては、事業買収やコロナ禍における経済状況の不透明性の高さから、手元で資金を厚くするために第4四半期にかけて借入を起こしたことが主な要因となっています。

ビジネス、セグメント別に成長度合いが異なり、売掛金が増加したりといったことがありますが、基本的には財務においては引き続き問題なく、健全性の高いものと認識しています。

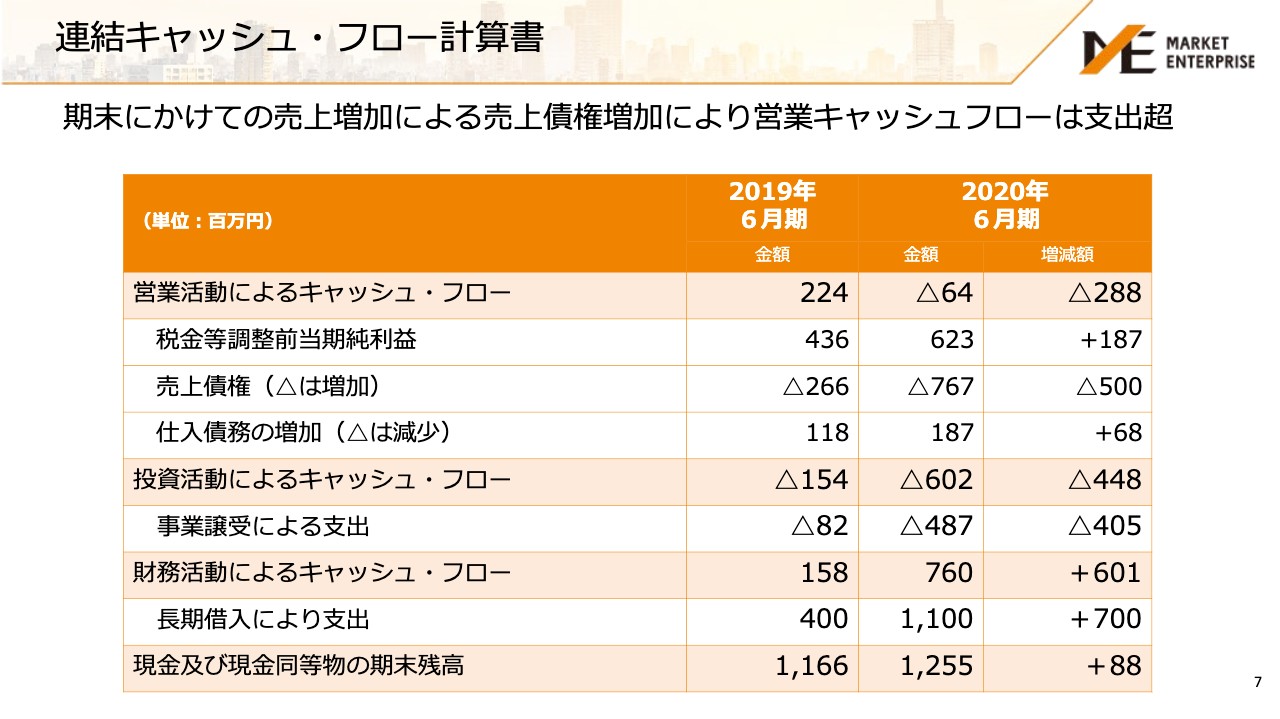

連結キャッシュ・フロー計算書

続いてキャッシュ・フローです。ここでご説明したいのは、増収増益にもかかわらず営業キャッシュ・フローがマイナスになっているところです。営業キャッシュ・フローの項目の中の売上債権が5億円ほど増えています。これは4Qの販売増に伴い増加しましたが、入金タイミングの問題から売掛金として残ってしまったことが理由です。あくまでも期末の断面で切り取ったものであるということです。

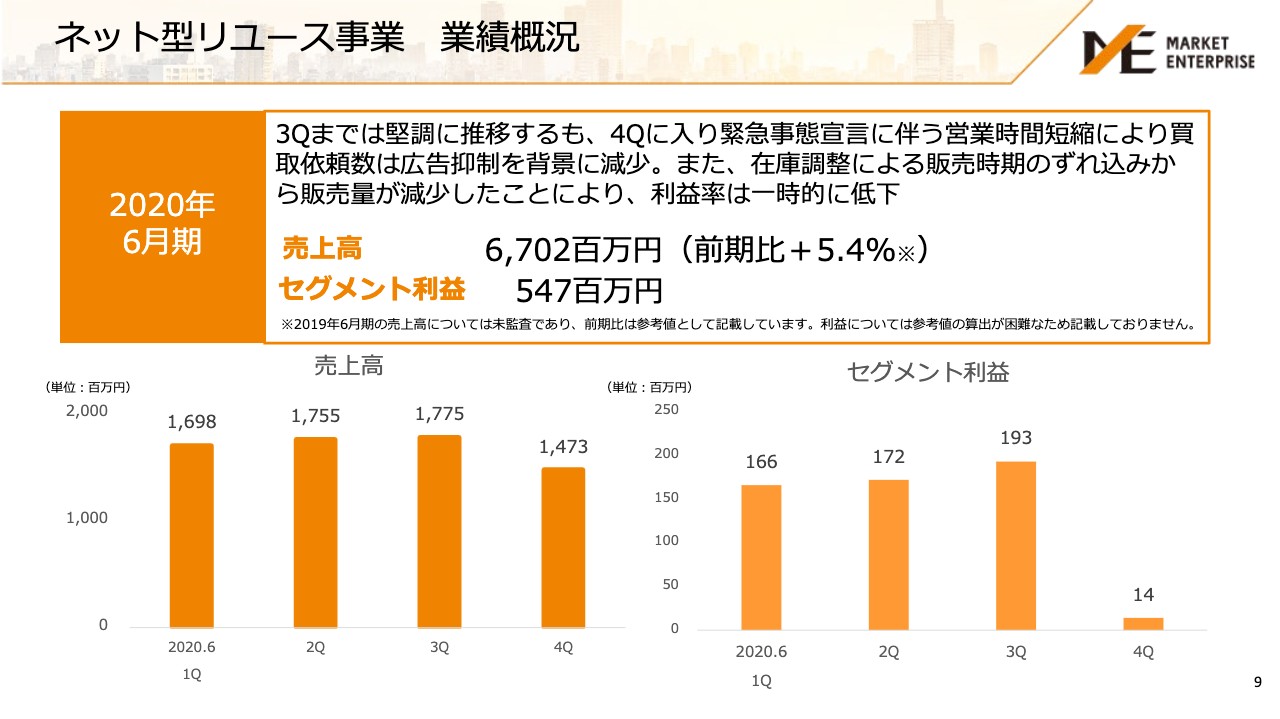

ネット型リユース事業 業績概況

続いて、セグメント別の概況についてご説明します。ネット型リユース事業は第3四半期までは堅調に推移しましたが、第4四半期に入り、緊急事態宣言に伴って営業時間を短縮した影響が出ています。

また、事業買収等に伴う一部在庫の棚卸を行った結果、第4四半期で販売に回らなかった部分がありますので、売上高、セグメント利益ともに、前期の四半期の中では第4四半期が一番低い成績になっています。そのぶんしっかり在庫を積み増ししながら、進行期の2021年6月期に入れていますので、第4四半期の売上、利益についてはあくまでも一時的な要因とご認識いただければ幸いです。

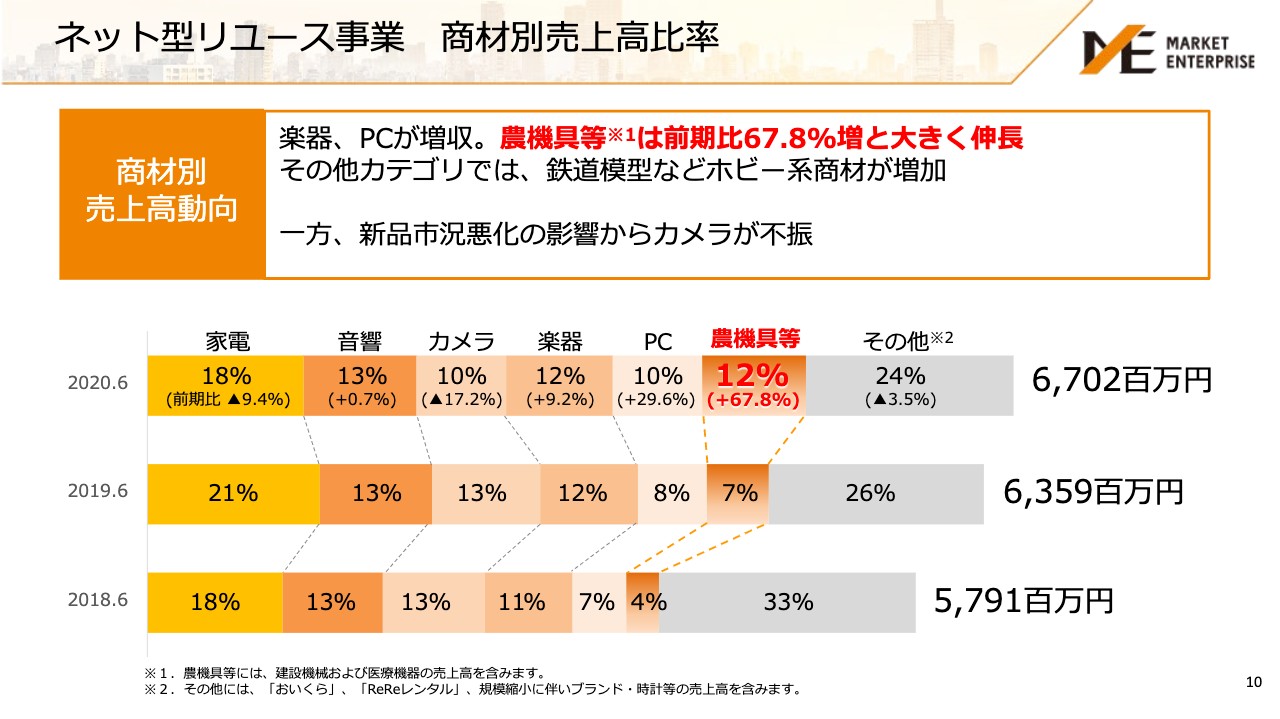

ネット型リユース事業 商材別売上高比率

商材別の売上高の内訳ですが、当社でかねてより注力していたカテゴリに加えて、直近では農機具のシェアがどんどん大きくなっているのが見てわかると思います。前期比で約67.8パーセント伸びています。

ネット型リユース事業 四半期別 買取依頼数・在庫推移

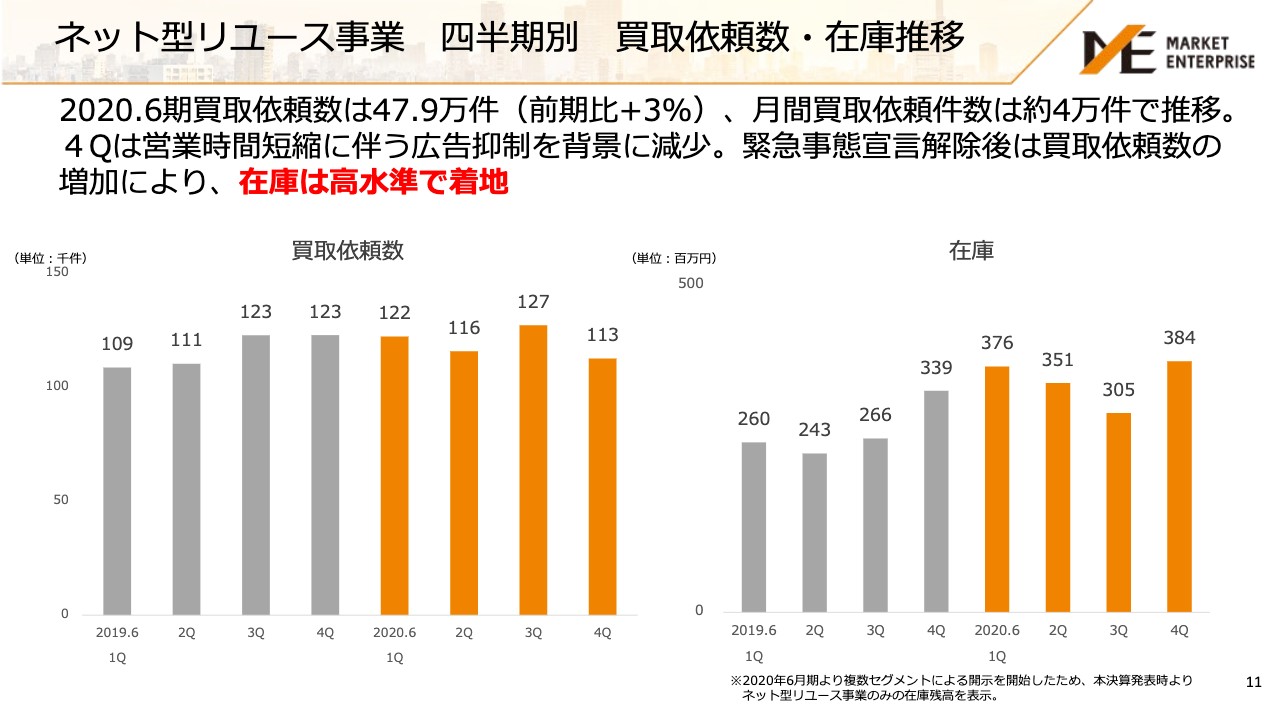

こちらが四半期別のネット型リユース事業のKPIの部分のご説明です。買取依頼数については、だいたい月間4万件で推移しています。第4四半期は、本来であれば4月と5月が書き入れ時ではあるのですが、コロナによる営業時間短縮の影響が多少出ており、第4四半期の買取依頼数が若干下がっています。

ただ、在庫については先ほどもお伝えしたとおり、2020年の第4四半期は3億8,400万円で、前期末比でもプラスで終えることができています。

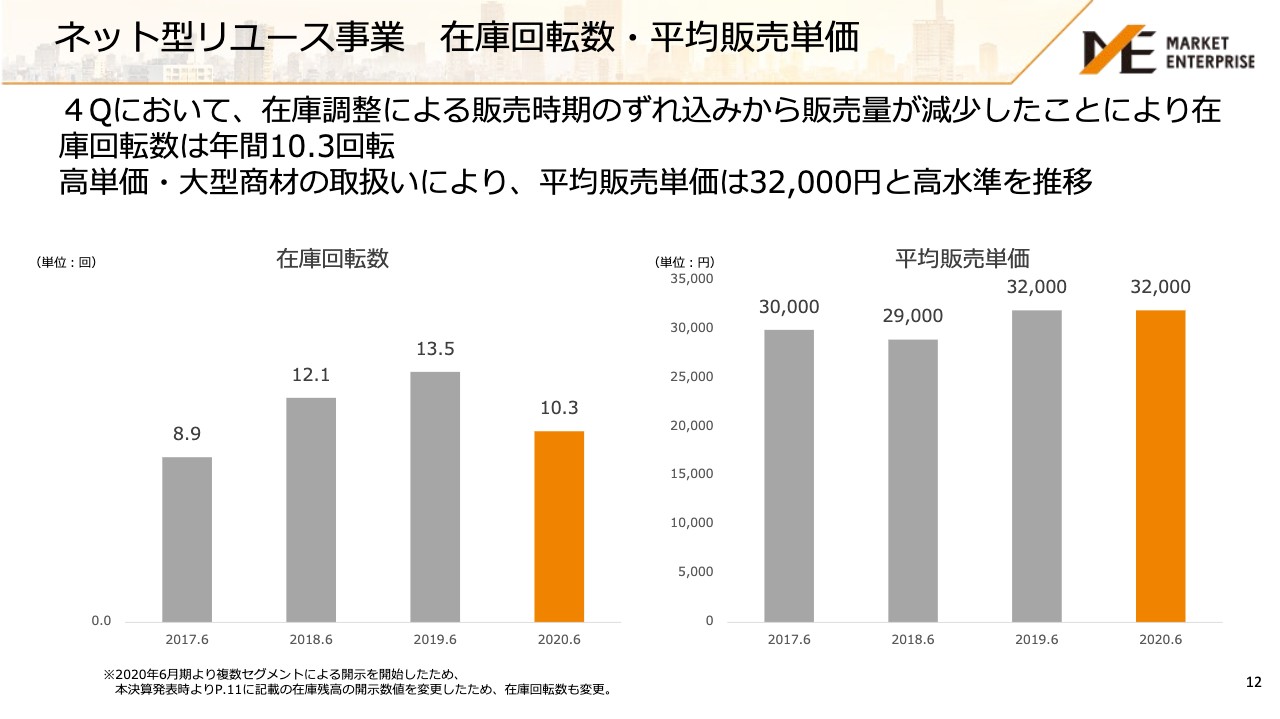

ネット型リユース事業 在庫回転数・平均販売単価

在庫回転数と平均販売単価の推移となります。スライドの左側が在庫回転数ですが、2020年6月期は10.3回転であり、去年から約3回転下がっているかたちにはなります。先に説明した理由から、前期の第4四半期に販売が抑えられたという要因が大きく反映されています。推移で見ると一時的には下がっていますが、当社としては、あくまでも一時的な要因と認識しています。

また、スライドの右側の平均販売単価では、高単価・大型商材の取扱いが増えてきており、3万2,000円という、この業種では高い水準で推移しています。

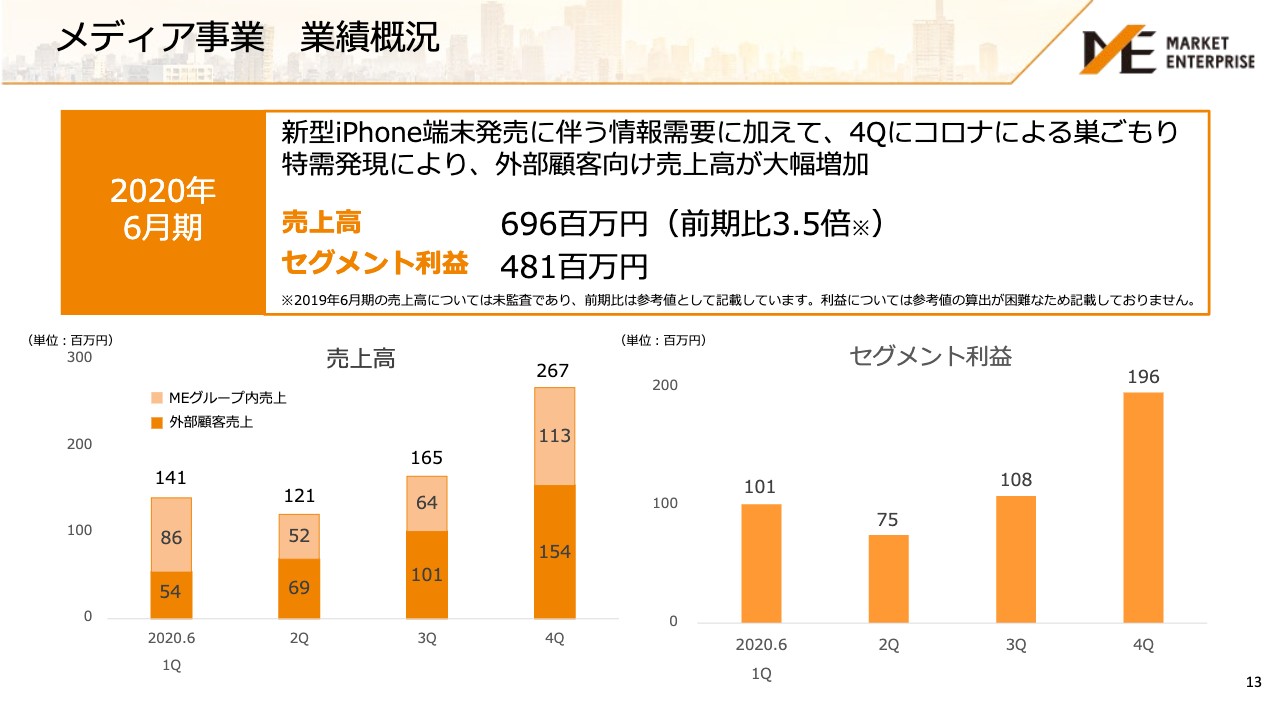

メディア事業 業績概況

メディア事業については、スライドの下側のグラフにも出ているとおり、新型コロナウイルスの中で期末にしたがって大きく伸びた事業となっています。理由としては、3月から4月にかけて、新型iPhoneの発売や新型コロナウイルスの影響による巣ごもり需要があります。あくまで特需にはなるかと思いますが、売上高が第4四半期で大幅に増加しているかたちです。

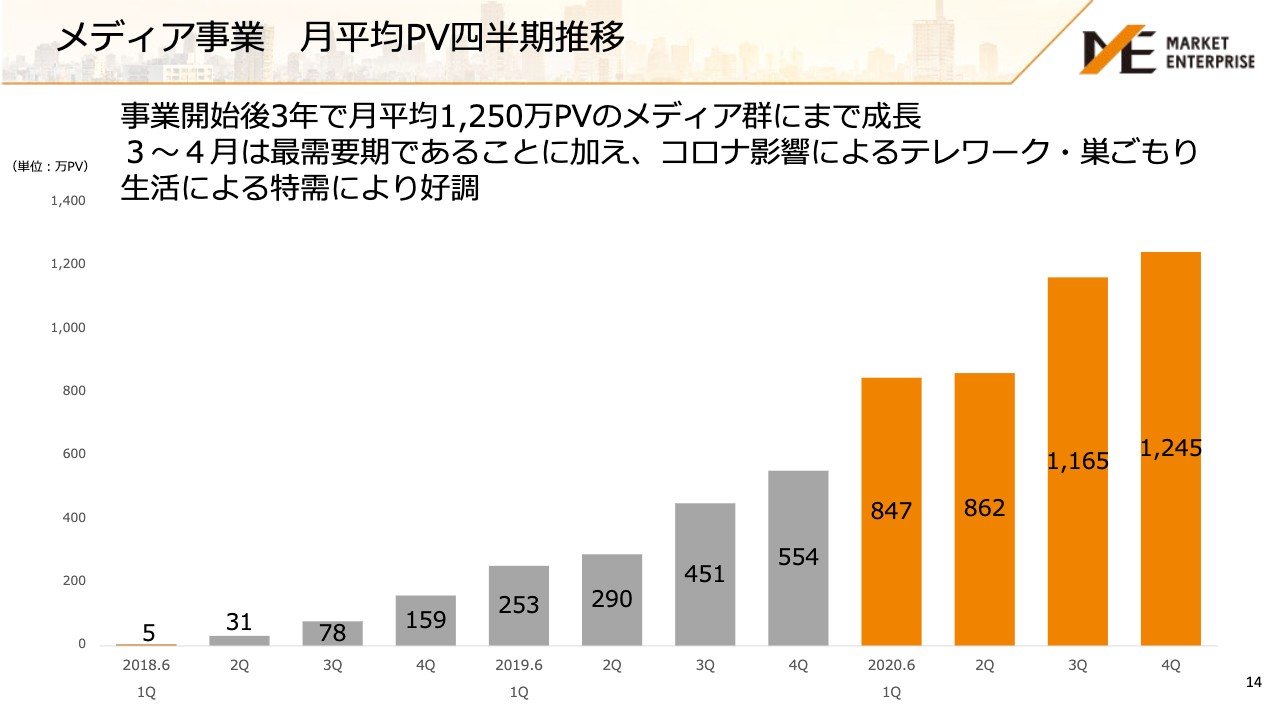

メディア事業 月平均PV四半期推移

メディア事業のKPIとして掲げている月間平均のPV数の推移です。こちらも右肩上がりで、期を追うごと、四半期を経るごとに順調に伸びており、第4四半期は月間平均で約1,245万PVまで成長しています。

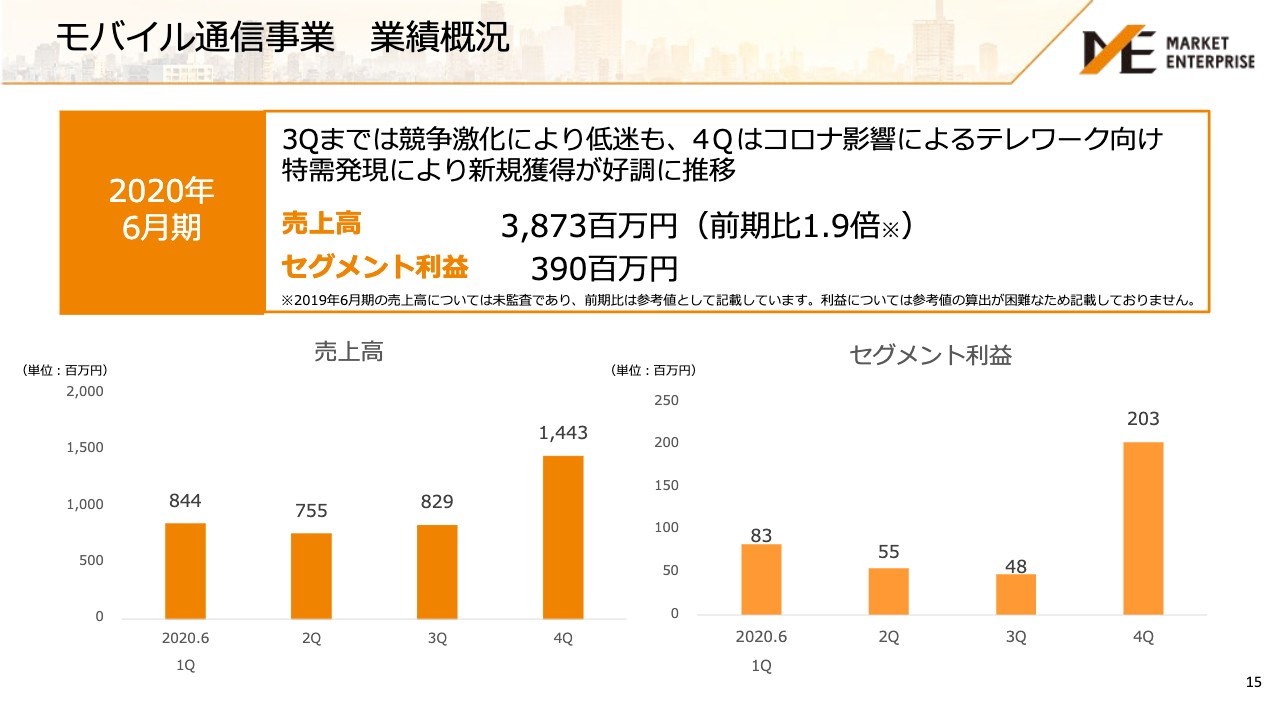

モバイル通信事業 業績概況

セグメント別の最後はモバイル通信事業です。こちらもややメディアと説明が被る部分はありますが、この第4四半期に新型コロナウイルスの影響に伴うテレワーク向けの特需が発生したこともあり、グラフを見るとわかると思いますが、第4四半期の売上高、セグメント利益ともに大幅に伸長しています。

モバイル通信事業 保有回線数推移

こちらは、保有回線数の推移を示した棒グラフになっています。保有回線数は、2019年6月末の3万3,000件から2020年6月末は約2倍の6万3,000件まで伸びています。こちらについては、当社のグループの中でもストック型の収益というところで、今後も大きく貢献してくるのではないかと思っています。当社としては、これまでなかなか獲得できなかった安定的な売上が、こちらである程度確保できたと見込んでいます。簡単ではありますが、各セグメントの状況について私からご説明しました。

マーケットエンタープライズ 社名の由来

ここからは、2021年6月期の経営戦略について、当社の代表取締役の小林からご説明します。

小林泰士氏(以下、小林):代表取締役社長CEOの小林でございます。私からは2021年6月期の経営戦略と注力分野、2021年6月期の業績予想等をお話しします。その前にまず、当社についてご説明します。マーケットエンタープライズという社名は、MARKET(市場)をENTERPRISE(冒険的創出)する、そのような思いで付けました。リユースを核とした最適化商社を目指し、さまざまな事業を展開している企業です。

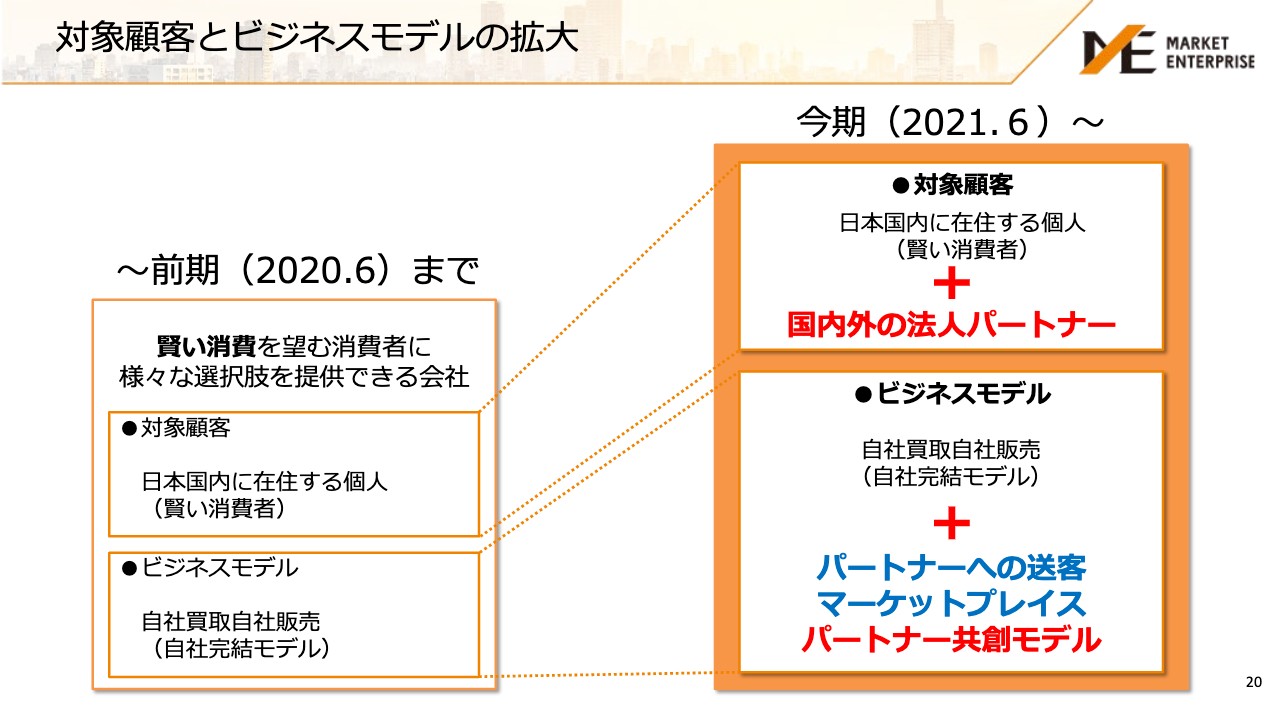

対象顧客とビジネスモデルの拡大

これまで、対象顧客とビジネスモデルはスライドの左側であったのですが、今期からは少し状況が変わり、拡大した背景があります。前期までは、「賢い消費を望む消費者に様々な選択肢を提供できる会社」ということで、主に国内に在住する個人の方、また、ビジネスモデルとしても、自社買取自社販売という自社完結モデルで展開してきました。

2021年6月期からは、国内外の法人パートナーが対象顧客に加わったかたちとなります。また、ビジネスモデルも自社買取自社販売の自社完結モデルにプラスアルファし、パートナー企業への広告の送客やマーケットプレイスの展開による、パートナーと共に創り上げていくようなモデルで展開するかたちとなりました。

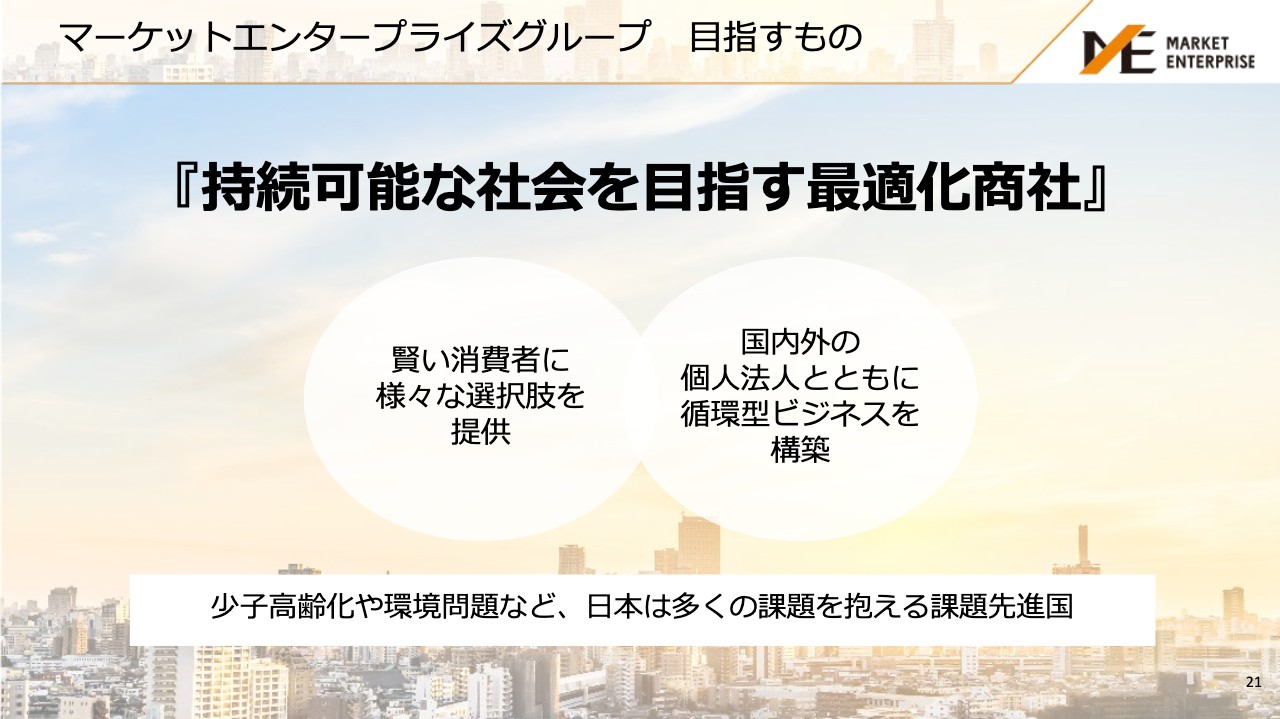

マーケットエンタープライズグループ 目指すもの

これまでの概念からは少し広げたかたちとなります。マーケットエンタープライズグループが目指すものとして、「持続可能な社会を目指す最適化商社」という言葉を掲げていきたいと思います。今までどおり、賢い消費者に様々な選択肢を提供し、国内外の個人法人とともに循環型ビジネスを構築していきたいと考えています。少子高齢化や環境問題など、日本は多くの課題を抱える課題先進国になります。そのような多数の課題を、最適化商社として解決していきたいと考えています。

マーケットエンタープライズグループ 指針

こちらは国連が示すSDGsの17の目標になりますが、当社としてもこれを経営の指針に掲げ、展開していきたいと考えています。

SDGsと事業との連関

持続可能な社会の実現に向けて、大きく3つの取組みがあります。1つは、リユースによる循環型文化の推進です。創業来展開しているネット型リユース事業は、お客さまからリユースを通じて商品を買い取り、再販売することで持続可能な社会を目指しています。

それに加えて、リユースを通じて日本に眠っている製品を国内外問わず循環していきたいと考えています。これには、17の開発目標のうちの2、3、6、12が関わっています。農機具、建設器具、医療機器などを代表に、国内では使用されなくなった商品やなかなかリユースされないものを、海外で活躍する販路を通じて、より持続可能な社会をつくっていきたいと考えています。

また、開発目標の8の働きがいも経済成長もというところで、当社がこれまで培ってきたノウハウやリソースを活用し、DX推進支援を通じて中小企業の成長を後押ししていきたいと考えています。

マーケットエンタープライズグループ 当社の考えるDX

そもそも当社の考えているDXとは、「企業がビジネス環境の激しい変化に対応し、データとデジタル技術を活用して、顧客や社会のニーズを基に、製品やサービス、ビジネスモデルを変革するとともに、業務そのものや、組織、プロセス、企業文化・風土を変革し、競争上の優位性を確率するということ」です。こちらは経済産業省でも示されていますが、持続可能な開発や成長のために企業が最優先に実行すべき施策なのではないかと当社でも考えています。

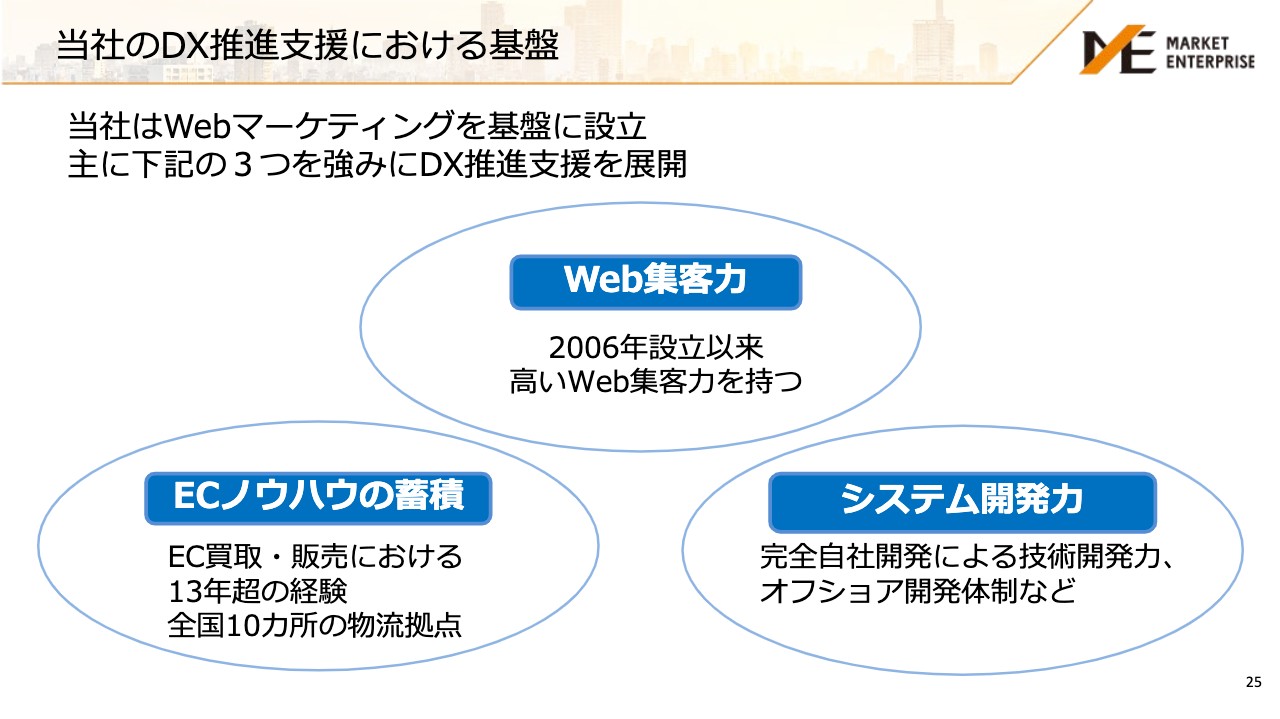

当社のDX推進支援における基盤

当社はWebマーケティングを基盤に設立しました。2006年の設立時は中古の電子部品のeコマース販売からスタートし、全国へフリーマーケットをリアル展開するということでWebで集客を行いました。また、2008年からはネット型リユース事業を創業しましたが、現在では年間で50万件近くの買取の依頼があり、Webマーケティングでの集客力を誇っています。

また、ECノウハウの蓄積という部分ですが、ネット型リユース事業は創業当時から商品のEC販売を展開してきました。現在では、国内のネットオークションで一番商品を販売する企業となるなど、たくさんのノウハウが蓄積されていると同時に、全国には10ヶ所の物流拠点も設置ています。

加えて、システム開発力においては、ネット型流通の一気通貫型システムの完全自社開発を行っています。そのような技術開発力の他にも、今回はオフショア開発の体制も整備しました。以上、3つを強みにDX推進の支援をしていきたいと考えています。

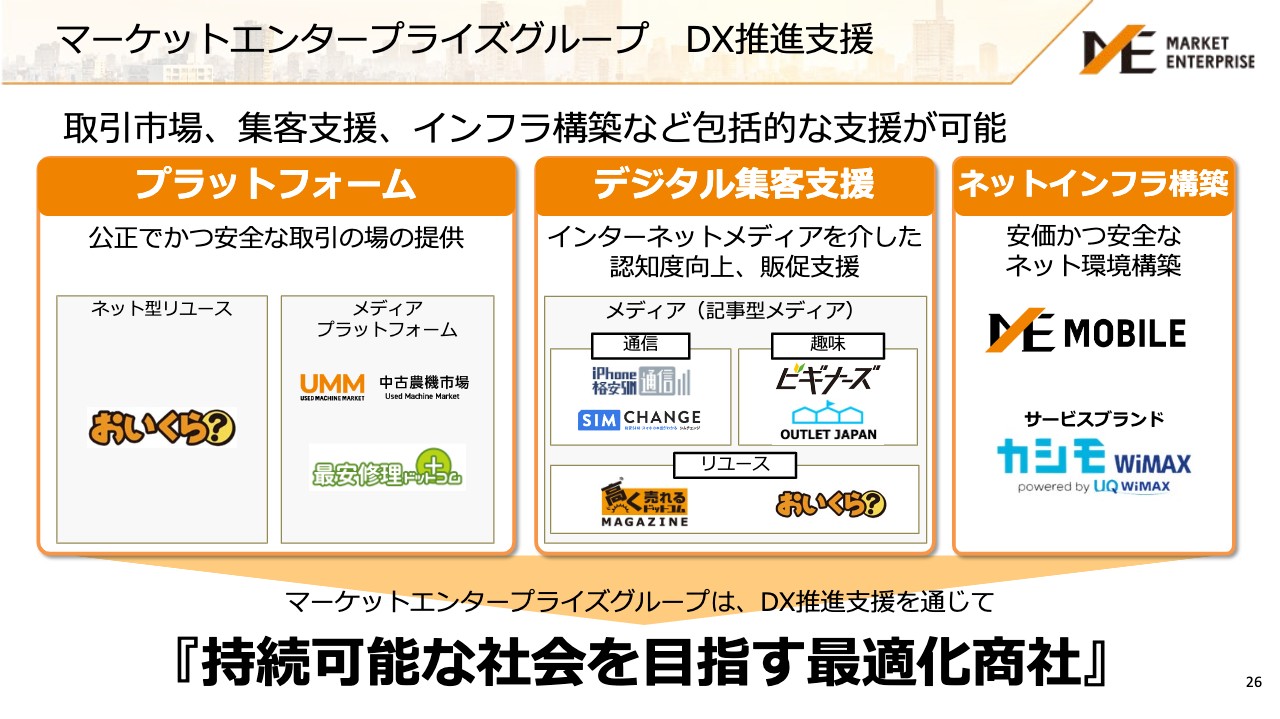

マーケットエンタープライズグループ DX推進支援

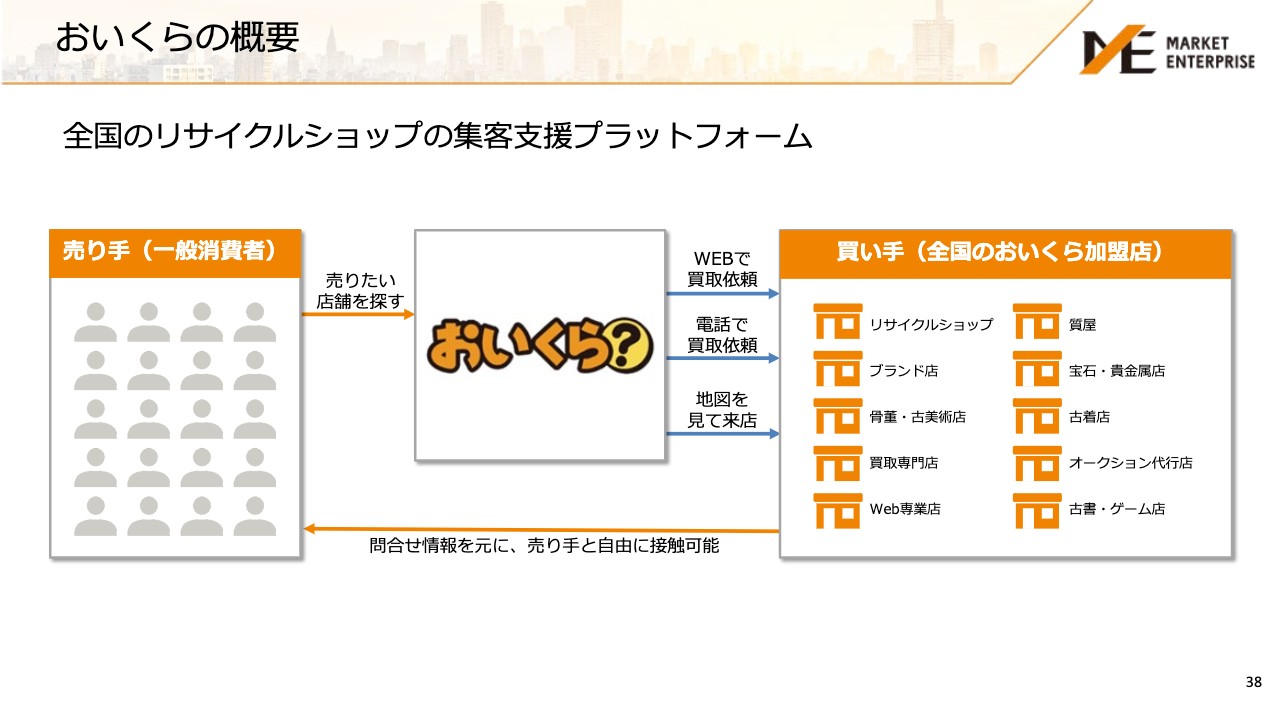

DX推進支援の主な領域についてです。まず、プラットフォームとしての公正かつ安全な取引の場の提供ということで、ネット型流通の中では、買取のマッチングプラットフォームの「おいくら」で現在約1,000店舗が加盟しており、こちらの集客をしていきたいと思います。

また、メディアプラットフォームでは、「UMM(Used Machine Market)」「最安修理ドットコム」などが載っていますが、こちらは中古農機具の買取販売のプラットフォームと修理の集客支援というかたちのプラットフォームであり、各パートナー企業へWebで集客を支援するモデルとなっています。

また、デジタル集客支援としては、インターネットメディアを介した認知度向上や販促支援というかたちで、記事型メディアを当社で展開しています。自社に集客するだけではなく、いろいろなパートナー企業にメディアを通じて集客を支援するような取り組みを加速していきたいと思っています。

また、ネットのインフラ構築という部分では、安価かつ安全なネット環境構築ということで、「賢いモバイル」の略称「カシモ」を通じてネット環境の構築を進めていきたいと思っています。

マーケットエンタープライズでは、DXの推進支援を通じて、創業来行っている賢い消費の選択肢を広げる部分と、国内外の個人法人とともに循環型ビジネスを構築することを合わせ、持続可能な社会を目指す最適化商社を目指していきたいと考えています。

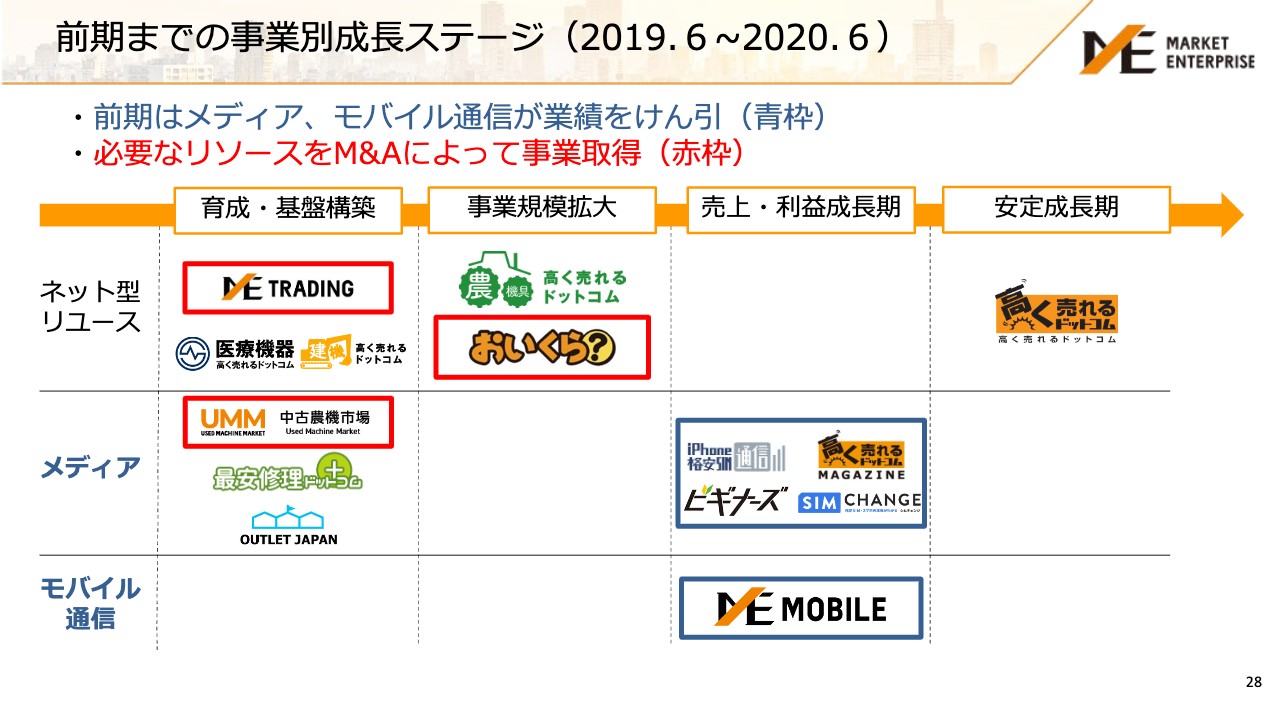

前期までの事業別成長ステージ(2019.6〜2020.6)

各事業の現状認識と成長事業についてご説明します。前期までの事業別の成長ステージを記載していますが、前期にメディア事業、モバイル通信事業が業績を牽引した部分を青枠で囲っています。また、赤枠は必要なリソースをM&Aによって事業取得したということを表しています。前期はメディア事業とモバイル通信事業が売上利益成長期を迎えており、業績を大きく牽引した状況となっていました。

今期の事業別成長ステージ(2021.6)

こちらは今期の事業別の成長ステージです。今期はネット型リユース事業が業績を牽引していきます。青枠で囲っている農機具領域と「おいくら」の2つが事業規模拡大のフェーズと売上利益成長期を迎えているため、安定成長期の各事業と比べて売上を牽引していきたいと考えています。

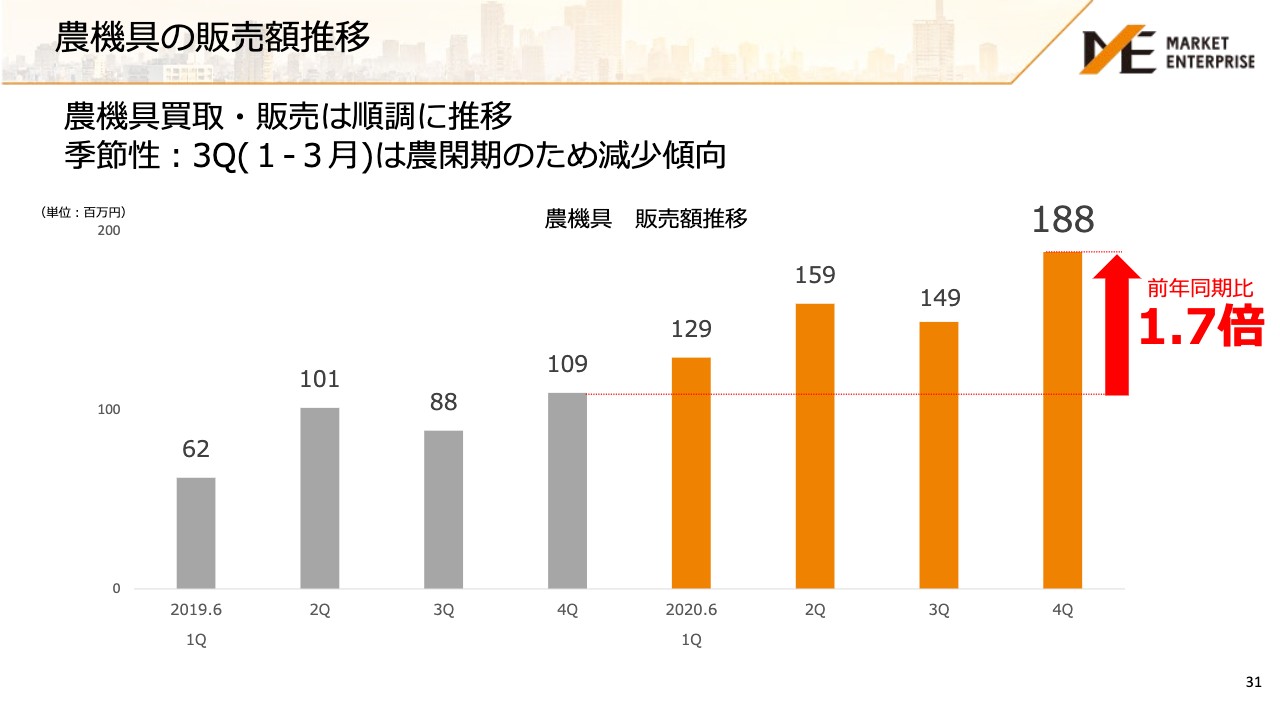

農機具の販売額推移

次に、農機具領域についてご説明します。こちらは販売額の推移ですが、前々期と前期を比較すると非常に好調に推移しています。また、4四半期ごとの推移では、第3四半期は閑散期のため販売額は一時的に多少減少するのですが、前期第4四半期においては前年同期比で1.7倍に成長しています。

MEトレーディングについて

第3四半期の決算資料にも載せたのですが、2020年5月に中古農機具の海外輸出を行っている旺方トレーディングを、新設の子会社MEトレーディングで事業譲受しました。鳥取県鳥取市と栃木県小山市にある拠点を通じて、越境ECならびに海外にコンテナで輸出を行う体制を持つことができるようになりました。商品の販売先は80ヶ国で、70パーセントを海外に輸出している国内最大級の農機具専門の輸出商社になっており、相乗効果を発揮していきたいと考えています。

UMMについて

加えて、2020年5月15日に発表しました、国内最大級の中古農機具に特化したマーケットプレイス「JUM」を新設の子会社UMMが事業譲受しました。UMMはUsed Machine Marketの略称になりますが、中古農機具に特化したマーケットプレイスとなっています。流通取引金額が昨年実績で12億円、累計の登録農機具事業者が726事業者、農家の会員数が4,849名と、農機具に特化した買取販売を行っているマーケットプレイスが私どもに加わりました。

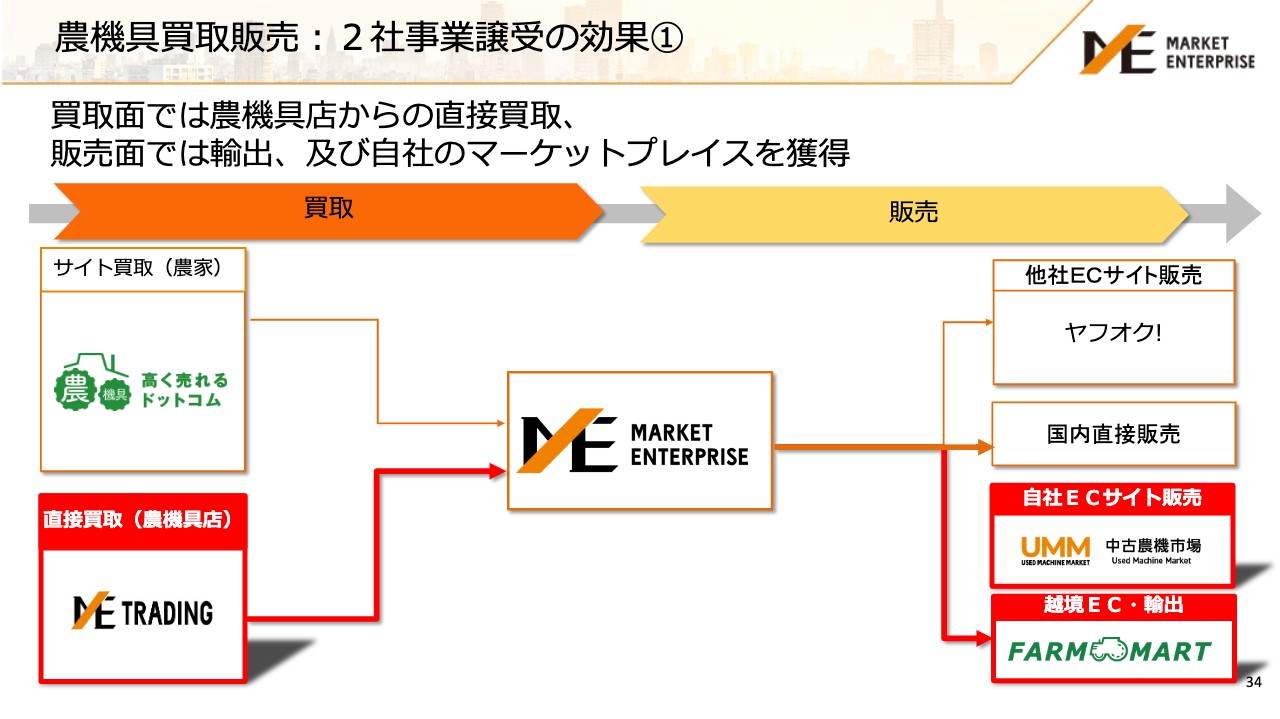

農機具買取販売:2社事業譲受の効果①

2社事業譲受の効果についてです。まず、買取面では農機具店からの直接買取ができるようになりました。また、販売面では、輸出および自社のマーケットプレイスを確立したことによって幅が広がっています。わかりやすくお伝えすると、これまで個人の農家の方から買い取る仕組みしかなかったところに、各事業主から商品を仕入れるかたちが加わり、買取チャネルが広がったような状況です。

また、海外への輸出、越境EC機能を持ったことによって、今までは国内で流通可能な農機具しか取り扱えなかったところから、国内では販売できなくても海外ではニーズがあるものに関しても、幅広く買取が行える状況となりました。

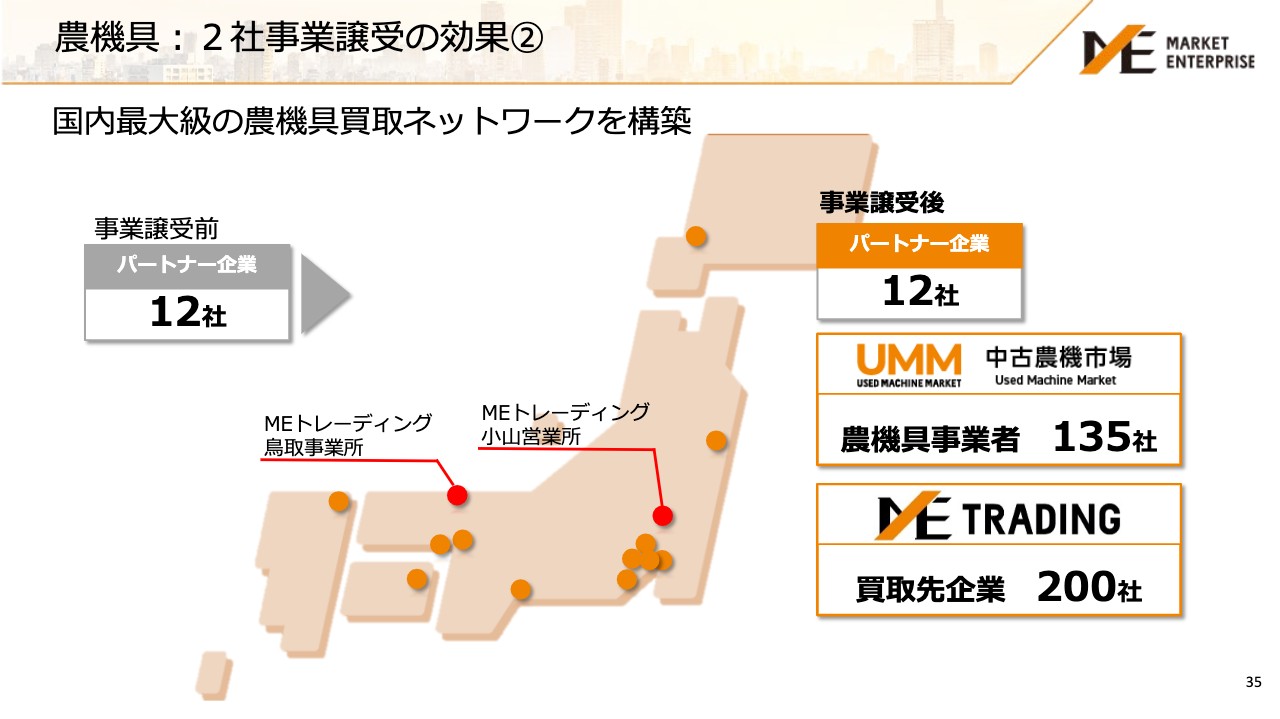

農機具:2社事業譲受の効果②

また、当社が有するもともとの10拠点のリユースセンターに加えて、鳥取と小山の営業所が加わりました。事業譲受前はパートナー企業12社と一緒に物流を動かしていたのですが、それに加えて、農機具の事業者のパートナーが135社加わりました。MEトレーディングでは買取先企業が累計で200社あります。各事業主と一緒に商品の仕入れ販売を行っていくかたちが構築できた状況です。

農機具買取販売:今後の戦略

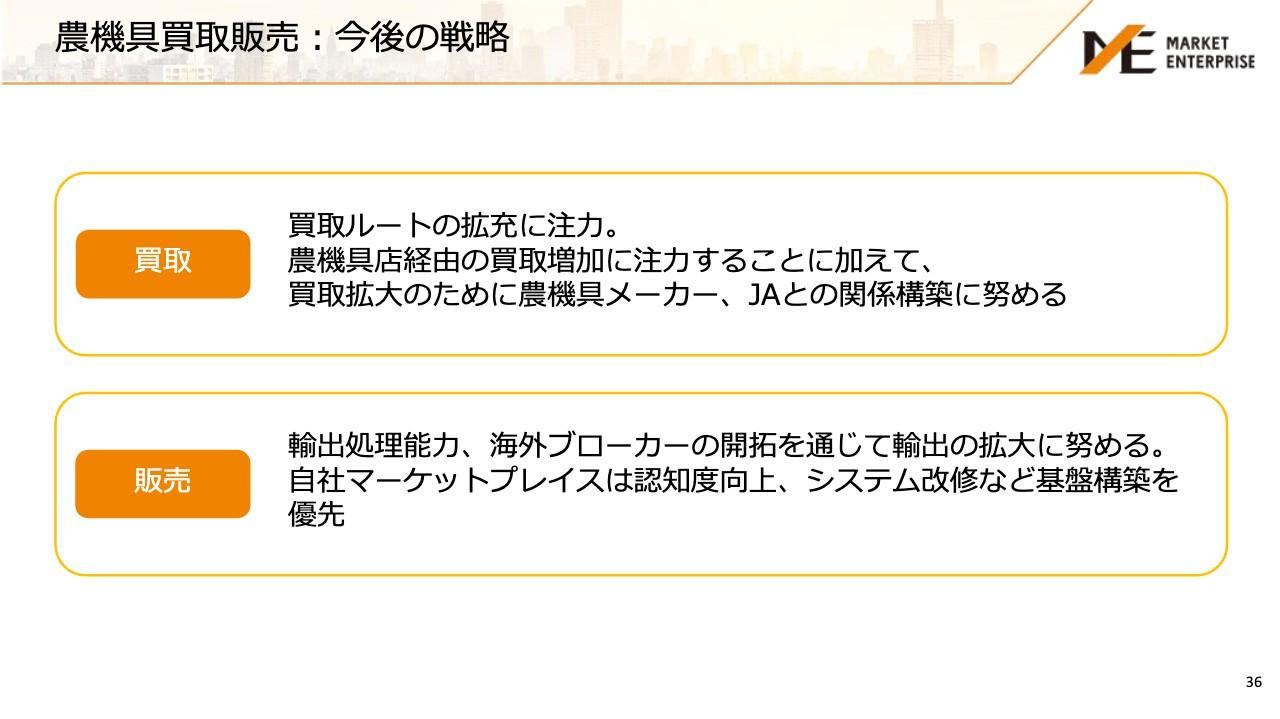

買取に関しては、拠点が増えて買取ルートの拡充に注力していきます。農機具店経由の買取増加に注力することに加え、今後はいろいろな各メーカーやJAとの関係構築にも努めていきたいと考えています。

販売に関しては、輸出処理能力、海外ブローカーの開拓を通じて輸出の拡大に努めていきます。自社マーケットプレイスは認知度向上、システムの改修にフォーカスし、2021年6月期は基盤構築を優先していきたいと考えています。

おいくらの概要

続いて「おいくら」の事業についてです。概要としては、全国のリサイクルショップの集客支援プラットフォームです。一般消費者の方が商品を売りたい際に「おいくら」に登録すると、近隣のリサイクルショップの最大20店舗から見積もりが届くようなプラットフォームになっており、こちらを拡充していきたいと思います。

おいくらの前期施策(2020.6)

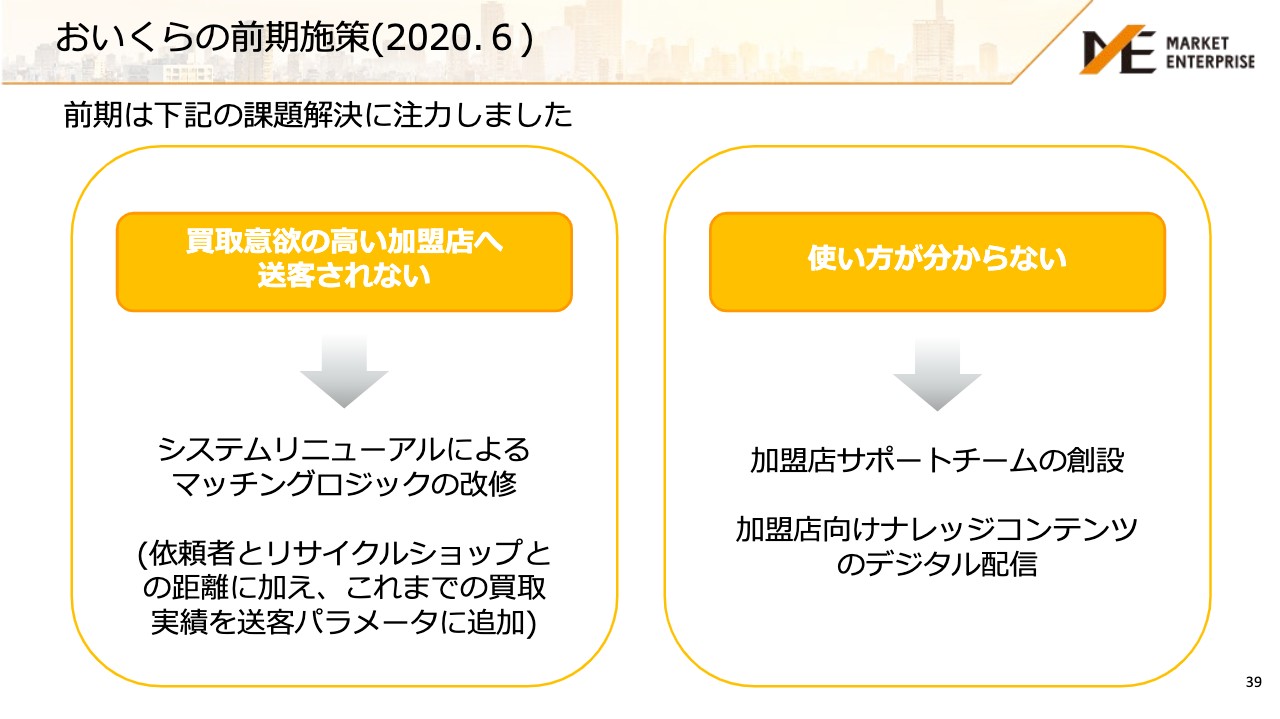

前期の施策としては、スライドに記載の課題解決に注力しました。もともと、買取意欲の高い加盟店に送客されていない問題があったため、システムリニューアルによるマッチングロジックの改修を行い、依頼者とリサイクルショップとの物理的な距離に加え、これまでの買取実績を送客パラメータに追加しました。このようなことに注力し、売り手と買い手のマッチング精度の向上を図りました。

また、加盟店のみなさまとの接点が少なかったのですが、加盟店のサポートチームを創設し、「YouTube」などを通じて加盟店向けのナレッジコンテンツのデジタル配信を行う体制を構築してきました。

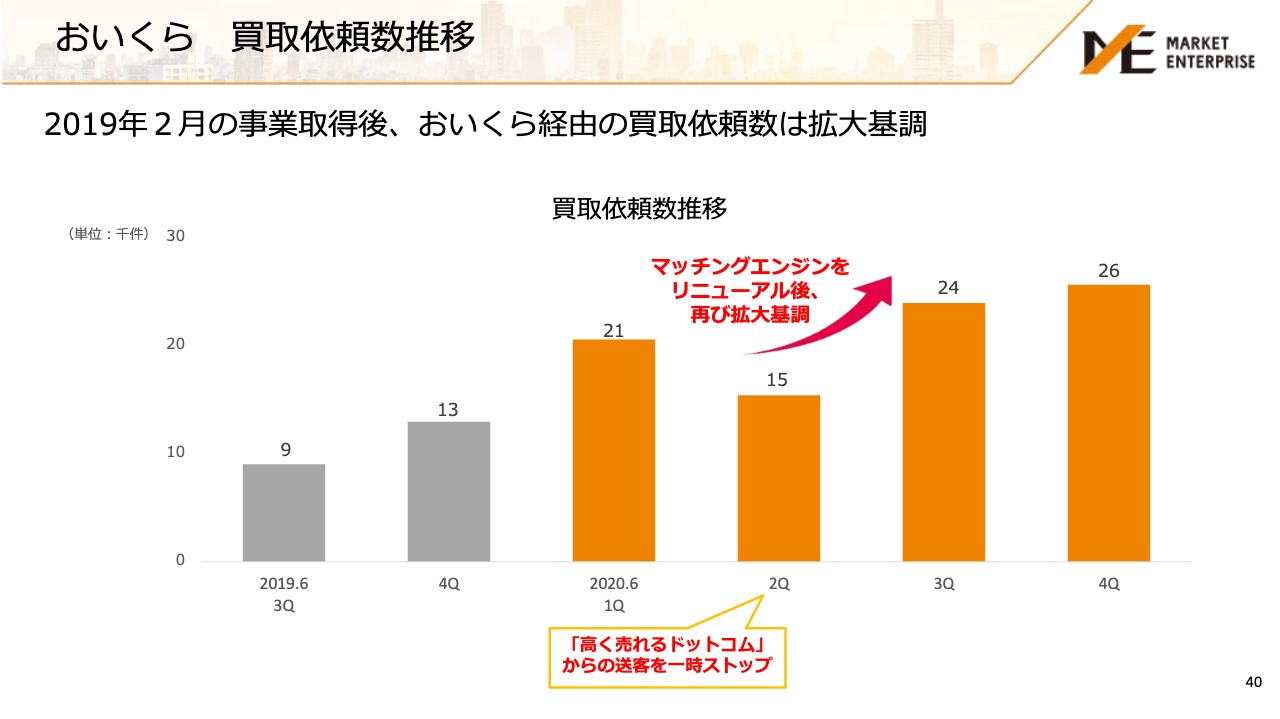

おいくら 買取依頼数推移

2019年2月の事業取得後、「おいくら」経由の買取依頼数は拡大基調になっています。2020年6月期の第1四半期に連携を開始しましたが、加盟店の欲しいものとそうでないものがマッチングしてしまう背景があったため、先ほど触れたマッチングロジックの改修を行いました。一時期当社からの送客をストップしましたが、その後マッチングエンジンをリニューアル後には、再び拡大基調に入り、第3四半期、第4四半期を迎える状況になっています。

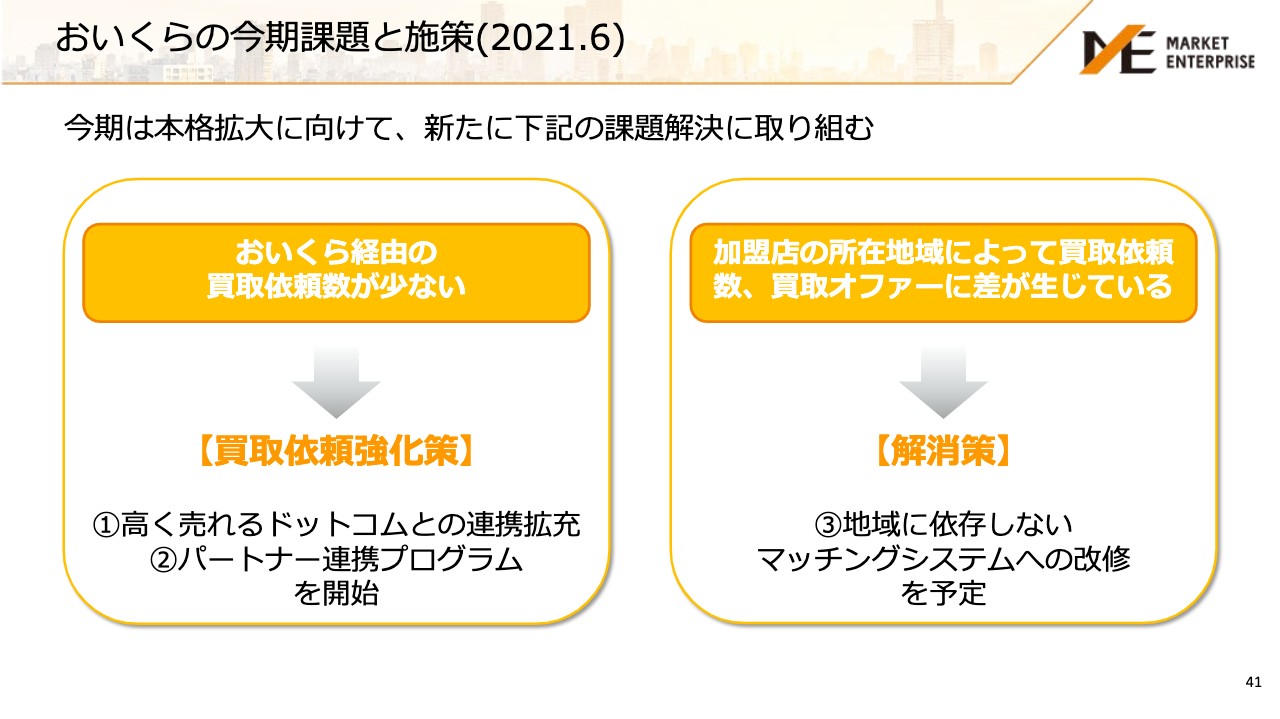

おいくらの今期課題と施策(2021.6)

「おいくら」の今期の課題と施策です。今期は本格的拡大に向けて、スライドに記載の課題解決に取り組んでいきます。まず、「おいくら」経由の買取依頼数が少なかったため、依頼数を強化していきます。1つ目は、「高く売れるドットコム」との連携の拡充です。2つ目はパートナー連携プログラムの開始です。後ほどご説明します。

また、加盟店の所在地域によって買取依頼数、買取オファーに差が生じている問題について、マッチングシステムの改修を予定しており、地域に依存しない体制にしていきたいと思っています。

おいくら今期施策①②:【買取依頼強化策】

まず施策の1つ目と2つ目です。もともと当社は買取専門サイトを合計30サイト展開していましたが、まずは「高く売れるドットコム」という本サイトと言われる基幹のサイトの送客の連携を開始していったかたちになります。

加えて、2020年7月7日から、22の買取サイトとの本格連携を開始しました。具体的には、当社ではなかなか買取ができず、見積もりが出せないような、かつ全国に散らばっている大型の商材や個人では配送準備が難しいといったeコマース向きではない商品を「おいくら」に連携して送客するということをスタートしました。

また、送客の拡充ということで、パートナー連携プログラムもスタートしました。提携する企業が直接「おいくら」と連携するプログラムをスタートしました。先週も地域の不動産会社とのリリースを発表しましたが、今後順次、各企業との連携を開始していきたいと考えています。

おいくら今期施策③:【地域に依存しないマッチングシステム】

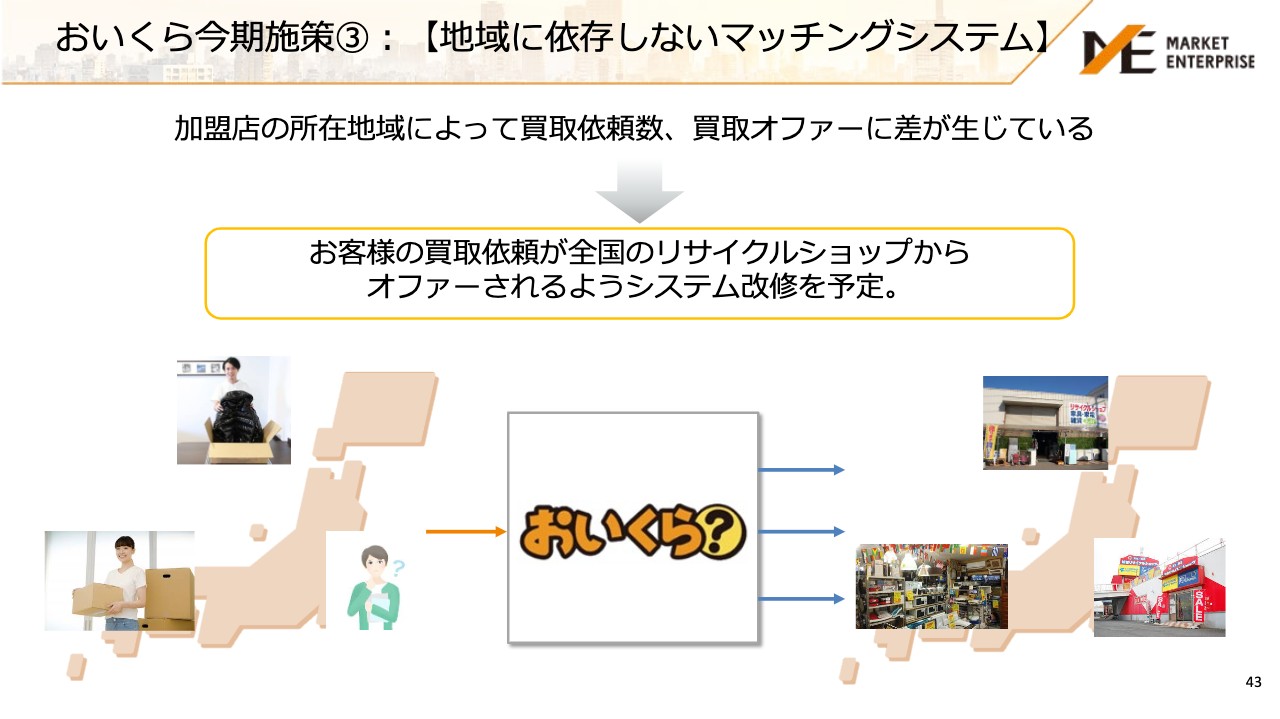

また、買取依頼数を拡充する部分に加えて地域に依存しないマッチングシステムの改修を進めていきたいと思っています。現在は、お客さまの所在地域から距離が近いリサイクルショップ最大20店舗から見積もりが届くかたちになっているのですが、地域によって非常にやる気のあるリサイクルショップが多いエリアもあれば、加盟店数が少なかったりアクティブでない加盟店が多い地域もあったりするのが現状です。

そのような中、アクティブで非常にマッチング精度の高いリサイクルショップがより多く見積もりに参加できるシステムを構築することによって、お客さまの買取依頼が全国のリサイクルショップからオファーされるマッチングシステムへの改修を予定しています。

地域に根ざした部分と地域に関係なく対応できる部分について、当社のレイティングの対応を進めることによってシステムを改修し、地域に依存しないマッチングのシステムを作っていきます。

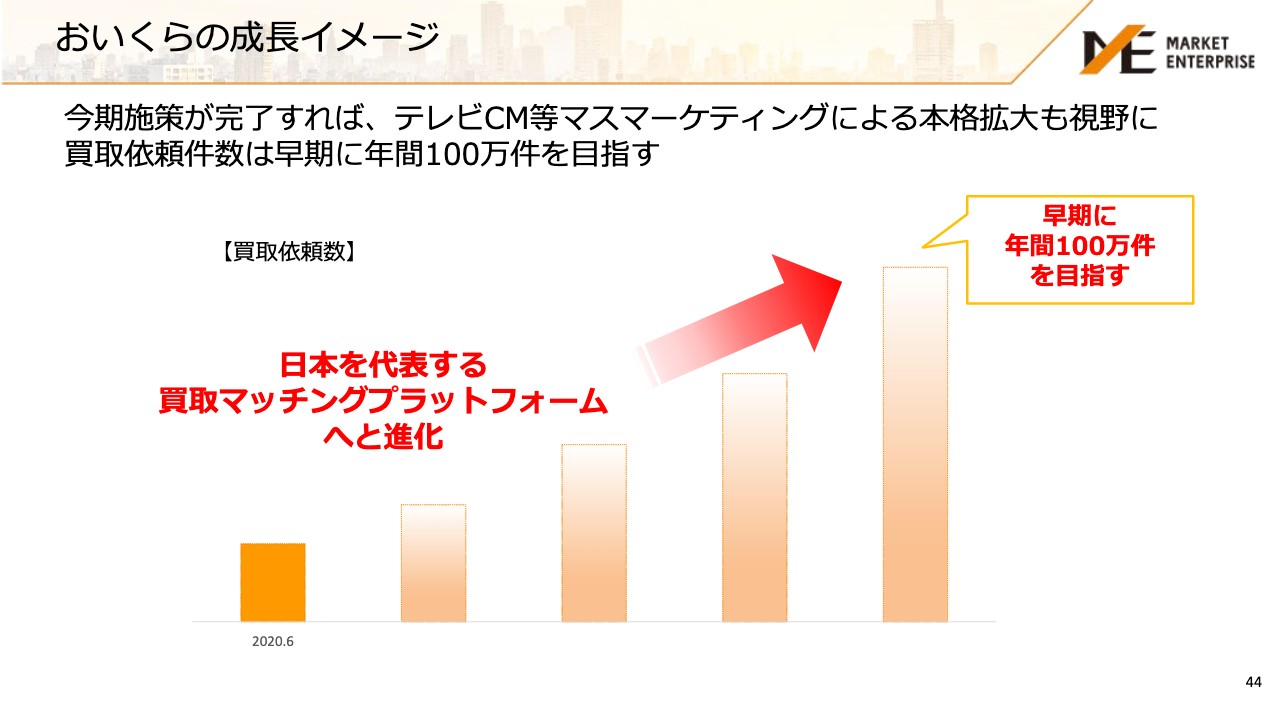

おいくらの成長イメージ

以上のようなことを重ね、今期施策が完了すれば、将来的にはテレビCMを含めたマスマーケティングによる本格拡大も視野に、早期に買取依頼数を現状の買取依頼数から100万件まで広げていきたいと考えています。前期に20万件強だったところから、今期は40万件強まで依頼数を増やす予定で、さらに早期に100万件まで目指していきたいと考えています。

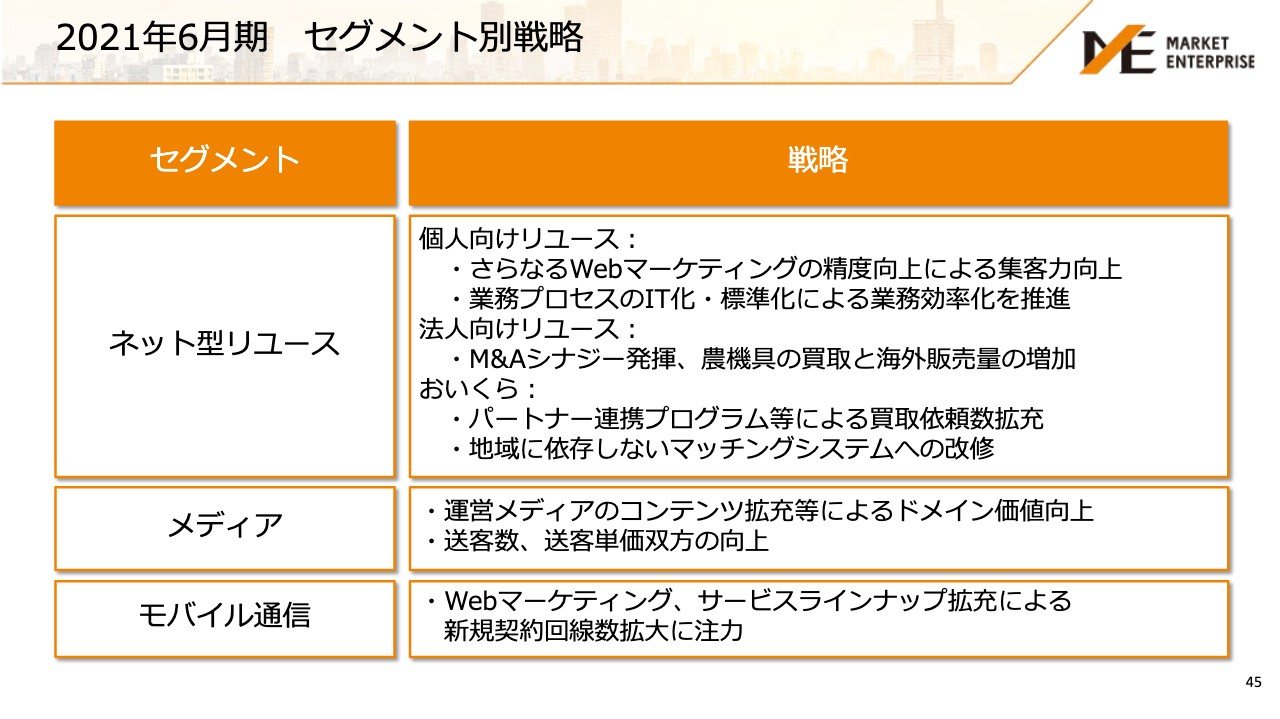

2021年6月期 セグメント別戦略

その他、全体のセグメント別の戦略についてです。まず、ネット型リユース事業に関しては、農機具、「おいくら」に加えて、通常の個人向けリユースの部分もさらなるWebマーケティングの精度向上により、集客力の向上を図っていきます。また、業務プロセスのIT化・標準化による業務効率化をさらに推進していき、効率化を図っていきます。

私どもではなかなか買取ができなかった依頼を「おいくら」に送客する部分では、個人向けリユースの効率化も図っていけると考えていますので、そのような意味でネット型リユース事業を進めていきます。

また、メディア事業に関しては、運営メディアのコンテンツの拡充を引き続き進め、ドメイン価値の向上を図っていきたいと考えています。さらに、送客数、送客単価の双方の向上を図っていきたいと思います。

モバイル通信事業に関しても、Webマーケティング、サービスラインナップ拡充を図っていき、新規契約回線数の拡大に注力していきたいと考えています。

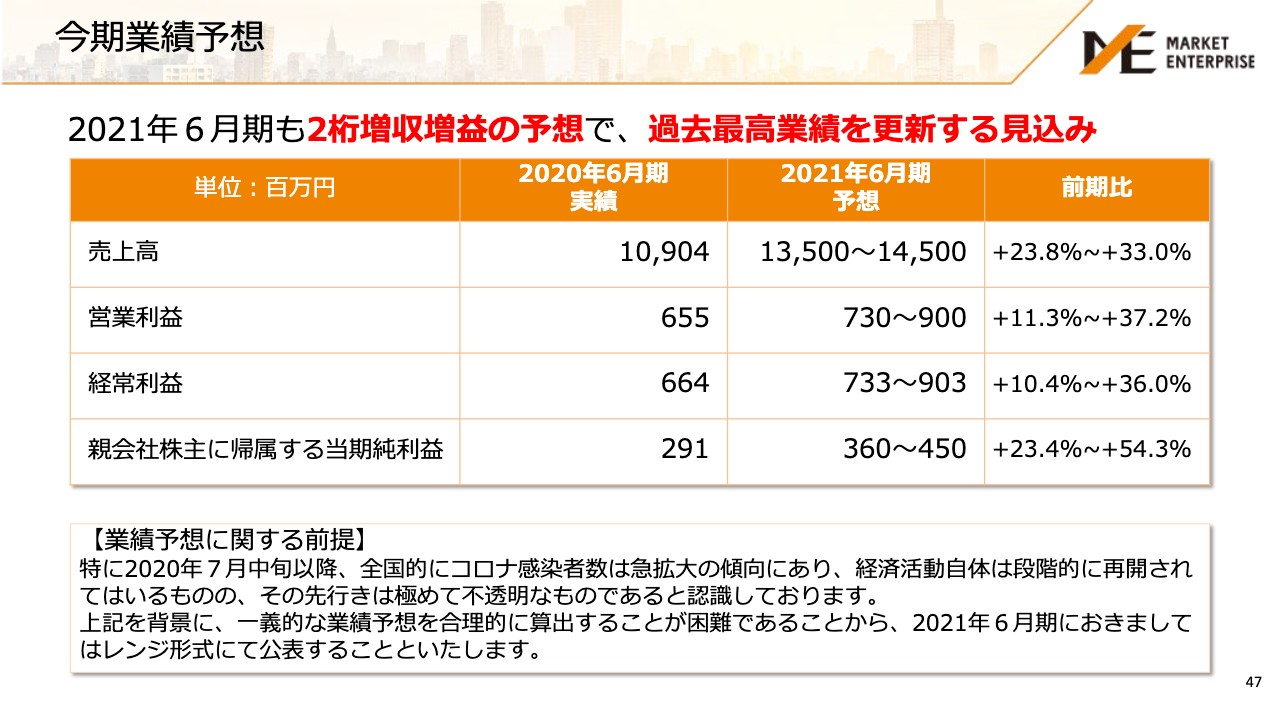

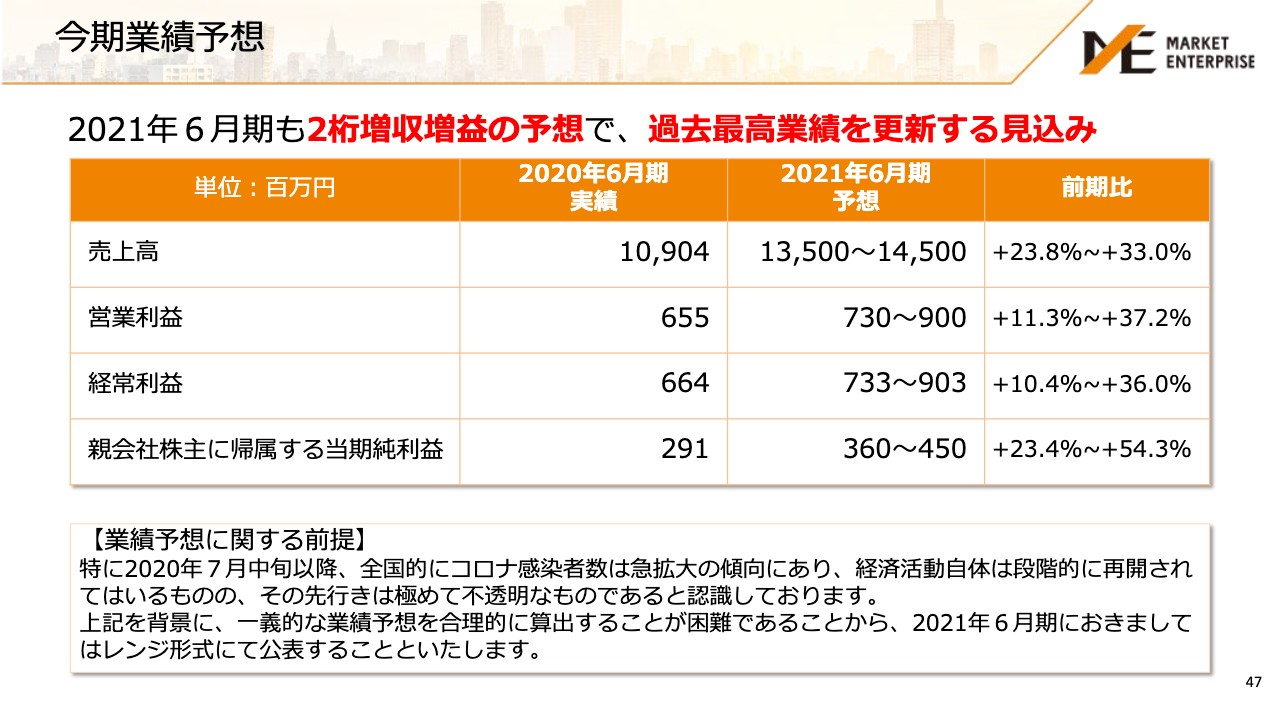

今期業績予想

2021年6月期の業績予想です。売上高が135億円から145億円、前期比で23.8パーセントから33パーセント増と記載していますが、2021年6月期も2桁の増収増益の予想であり、過去最高の業績を更新する見込みとなっています。今回、コロナ禍ということもあり、不確定要素も多いためレンジで出したのですが、中央値では売上140億円、営業利益8億1,500万円という2桁の増収増益を予想します。ご説明は以上となります。

質疑応答:SDGsの経営戦略について

今村:「SDGsの2、3、6については、経営戦略にどのように関わっているのでしょうか?」というご質問をいただいています。

小林:こちらは23ページでご説明した内容になると思うのですが、日本では活躍しなくなったリユース機器が私どもを通じて海外にどんどん出ていっています。例えば、農機具などは各国に輸出されています。輸出先については、途上国から先進国までさまざまな場所があるのですが、まだ日本のメーカーも進出していない国では、中古農機具によって農業の効率化を図るということなどが行われているようです。

2の「飢餓をゼロに」に関しては、その農業の部分で考えています。3「すべての人に健康と福祉を」に関しては、医療機器のリユースを通じて貢献ができているのではないかと思っています。多くの医療機器が途上国に出ていっていますが、「そのような機器がなかった場所にリユースを通じて安価で適正なものが届いて非常に助かっている」というお話をいただいています。

また、建設機器も輸出を通じて海外に出ていくことがありますが、水道、トイレなどのインフラ面の6「安全な水とトイレを世界中に」の部分が建設機械に関わっているということで掲載しています。12「つくる責任つかう責任」も併せ、リユース全体を通じて中古リユースの機器を使い、持続可能な社会が実現していけるということで今回掲載しました。

質疑応答:レンジ予想の下限と上限におけるコロナの影響について

今村:続いて、「レンジ予想の下限と上限について、新型コロナウイルスの影響による、どのような影響の振れを想定しているのか教えてください」というご質問です。こちらについては私から回答します。

トップラインで言うと135億円から145億円、営業利益で言うと7億3,000万円から9億円です。小林の説明でもあったとおり、「おいくら」であれば、全国のリサイクルショップの加盟店の動向が重要になってきます。もしかしたら、再度の緊急事態宣言に伴って営業自粛する加盟店様もあるかもしれません。また農機具では、パートナー企業の中でも影響を受ける企業があるかもしれません。

トップラインの145億円や営業利益の9億円は、当社や当社を取り巻く加盟店様・パートナー企業にそのような影響が出ない想定での上限値というかたちで設定しています。正直にお伝えすると、先が見通しづらい部分もあり、影響が出た場合は、業績予想の下の方に少しずつ近付くかたちになります。

質疑応答:中古農機具の需要状況と輸出における物流の問題について

今村:次に、「中古農機具の需要状況について教えください。また、海外への輸出に関して、物流の問題が生じていないかについて教えてください」というご質問です。

小林:少し定性的なご説明になるのですが、まず国内に関しては、農家の平均年齢が67歳と非常に高齢化を迎えています。離農される方からの売却依頼が非常に多くなっており、こちらのマーケットはさらに拡大が見込まれる状況です。

国内の新規就農者の方も微増している状態ではあるのですが、そのようなみなさまも、新しい農機具を活用するよりはリユースを活用して効率的に農家を始めたいというニーズが多くなっており、国内での中古農機具の需要は拡大の一途をたどっています。

一方で、海外に関しても、農機具を中古農機具というかたちで安価で仕入れたいというニーズや、「ユーズド・イン・ジャパン」の農機具を活用したいというニーズは非常に多くなっています。私どもも、「どうやって輸出していこうか」と常々考えていたのですが、今回、子会社MEトレーディングを新設することによって中古の農機具の輸出機能をグループに迎え入れることができました。

輸出に関しては、中古農機具がコンテナでどんどん海外のブローカーのみなさまに出ていく体制が整備されている状況になっています。効率的により多くの農機具を輸出する体制を構築していきたいというかたちで進めています。

質疑応答:モバイル通信事業のテレワーク需要について

今村:続いて、「モバイル通信事業については、4月から5月にテレワーク需要があったとご説明がありましたが、その後は一巡したという理解でよろしいでしょうか?」というご質問です。

小林:モバイル通信事業に関しては、コロナ禍でちょうどテレワークによる需要が特需のようなかたちであり、とくに「カシモWiMAX」は工事不要ですので、最短で申込当日に配送する体制を整えており、非常に多くの方から申し込みいただき、特需となりました。実際にはテレワークによる需要もまだありますが、大きな特需としては一旦一巡したとご理解いただければと思います。こちらはストックでの積み上げをこれから進めていきたいと考えています。

質疑応答:リユースの足元について

今村:続いて、「リユースについて、足元で営業状況は通常どおり戻られていますか?」というご質問ですが、こちらは私からご回答します。

結論を言うと、通常どおりの営業体制に戻っていますが、やはりこの環境下ですので、いつまた緊急事態宣言と同じような事象が起きるとも限りません。あくまでも現段階においては通常どおりの営業をしていますが、今後についてはまだ若干不安定であると認識しています。

質疑応答:「おいくら」の今期の見通しについて

小林:続いて、「『おいくら』のコンバージョンレートと平均単価の推移について、今期の見通しを教えて下さい」というご質問をいただいています。

細かい数宇に関してはお伝えできない部分もあるのですが、もともと当社のネット型リユース事業は、1品あたり3万2,000円と非常に高単価な商品を私どもの運営する買取メディアを通じてお客さまから買い取り、複数ECサイトを通じて商品を販売してまいりました。

一方で、テーブルやソファーなどを含めたeコマースに向いていない商品は、残念ながらお断りせざるを得ないことがあるという状態でした。そのような、まだまだリユースできるけれど商品を販売できないものを、全国1,000店舗の加盟店のみなさまと一緒に解決することによって、持続可能な社会をつくっていけると考えています。

もともと単価の高いものに比べて、単価が少し安価なものはそれだけ商品数が多く、買取依頼数のボリュームも大きくなっています。先ほども早期に買取依頼数年間100万件の体制を築いていくとお話ししましたが、まだまだ単価やコンバージョンレートはさまざまなことを試していきますので、実現時期は前後することと思いますが、しっかりと将来的になくてはならないサービスにしていきたいと考えていますので、引き続きよろしくお願いいたします。

質疑応答:今期のM&Aについて

今村:続いて、「今期も積極的にM&Aを実施予定でしょうか?」というご質問です。

小林:M&Aに関しては、私どもが計画的に進めていきたいと考えていた事業に対しては1度しっかりと業務に加わり、ポートフォリオとして体制を整えた状態です。現在は獲得したビジネスをしっかりと当社でマッチングを進め、効果を最大限化できるようなかたちにしていきたいと思っていますので、今期は積極的には考えていない状況です。

質疑応答:農機具の売上比率について

小林:最後に、「農機具の売上比率をどれぐらいまで高めるか、目標などはありますか?」というご質問です。

私どもは商材別の売上構成比を開示していますが、あくまでリユースをした結果、このような商品構成になっています、というかたちで掲載しています。この売上高の比率をどこまで上げていくかというのをKPIに置いているかたちではないとご理解いただければと思います。

今回はとくに輸出の体制も整えていきます。そのような意味では、国内では販売できないものについても幅広く取り扱っていくため販売単価は低い一方で、利益率が高い商品もあるかと思います。このような輸出体制の強化、マーケットプレイスと合わせて、農機具に関しては、まだまだ開拓余地の大きい領域だと思いますので、今後さまざまなことにトライしていきたいと考えています。

新着ログ

「小売業」のログ