マーケットエンタープライズ、通期は2度の上方修正を上回り着地 営業益は前年比4.7倍

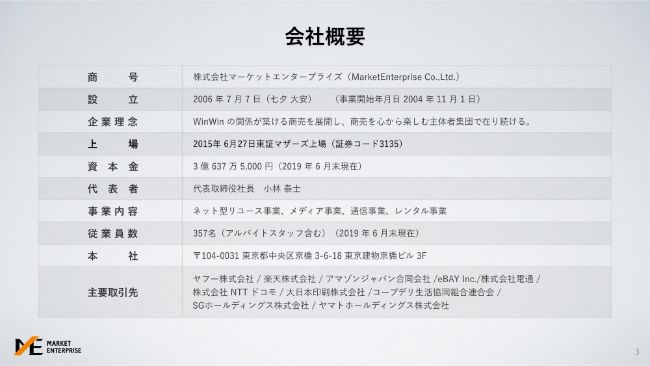

会社概要

小林泰士氏:本日はお忙しいなか、弊社の決算説明会にお越しいただきまして、ありがとうございます。それではさっそく、決算説明会を始めさせていただきます。

まずは、弊社の会社概要になります。2006年7月7日に設立しまして、13期目が終わって14期目を迎えています。東証マザーズに上場したのが2015年6月27日になりますので、4年と少し経過したタイミングです。

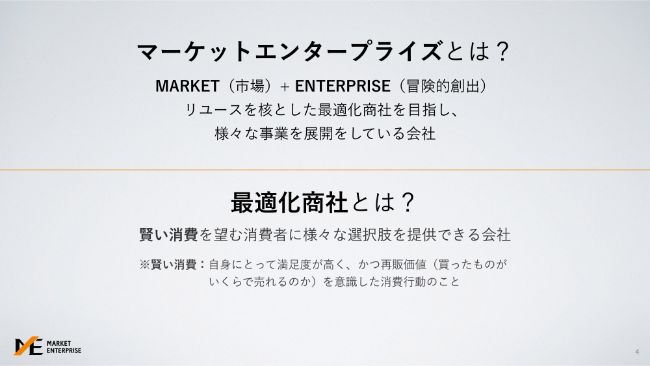

マーケットエンタープライズとは?

マーケットエンタープライズという社名の由来についてです。マーケット、つまり市場です。そしてエンタープライズの語源には冒険的創出という意味が含まれており、市場を創出していく会社を築き上げたいという思いで創業したため、そうした会社名となっています。

弊社は、リユースを核とした最適化商社を目指し、さまざまな事業を展開している会社です。「最適化商社とは?」というところですが、賢い消費を望む消費者にさまざまな選択肢を提供できる会社を目指しています。

賢い消費とは、自身にとって満足度が高く、かつ再販価値を意識した消費行動と定義しています。大量生産、大量消費が終わり、価格を比較して購入するのが当たり前になって、商品を売ったり買ったりすることも一般的になりつつあります。また、これからさらにシェアリングやレンタルなど、賢い消費が多様化していくと考えており、そのなかで消費者の選択肢を増やしていく会社になりたいと思っています。

事業ポートフォリオ

弊社の事業ポートフォリオは、こちらのスライドのようになっています。賢い消費者に対するサービス提供という背景のなか、必要なポートフォリオを築いてきました。

ネット型リユース、メディア、通信ということで大きく3つに分かれていますが、ネット型リユースのなかでも個人向け、事業者を中心とした法人向け、またプラットフォーム事業とレンタル事業があり、メディアに関しても、5つのメディアまで拡大してきています。

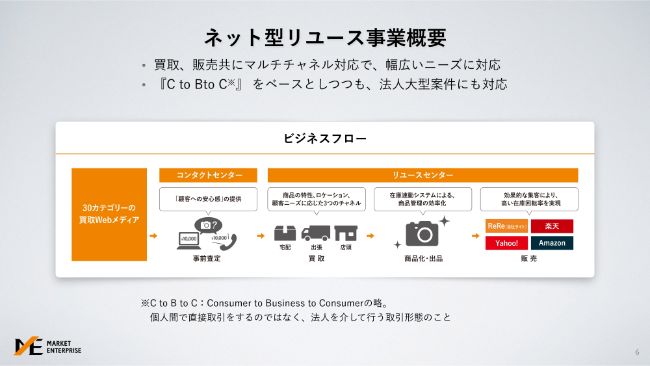

ネット型リユース事業概要

ネット型リユース事業の概要になります。

基本的には個人の方、コンシューマの方から商品を買取して、弊社のような事業者を介して、また個人の方に商品を販売するということで、CtoBtoCというビジネスフローになっています。

買取専門のWebサイトを30サイト展開しまして、月間で4万件を超える非常に多くの買取依頼を全国からいただいています。この買取依頼に対して、弊社のコンタクトセンターという部署が金額の査定を行いますが、こちらで展開しているのが事前査定になります。

従来、このリユース業界は、お店に行くまで(査定が)いくらになるかわかりませんでした。そして、お店で少しがっかりする金額を伝えられても、また持って帰るのが面倒くさいということで、そのまま売却してしまうことが多かったわけです。

そこで、過去のオークションの落札のデータベース(の活用)や価格比較サイトのデータ連携などを行い、事前に査定金額をお伝えするということを初めて実施した会社になります。

消費者の方も価格を事前に知ることができますので、自宅を一歩も出ずに宅配キットを受け取って売却することが可能になりましたし、がっかり体験のない状態で商品売却ができるというモデルとなりました。

このように消費者の方から買取をさせていただくのですが、宅配、出張、店頭の3パターンの買取方法があるなかで、半数以上が宅配での買取となっています。

集まった商品は、店頭販売ではなくすべてeコマース、ネット通販を通じて販売しています。「ヤフオク!」「楽天」「Amazon」や自社EC「ReRe」などがありますが、1品しかない商品を非常に多くの方に見ていただきたいということで、在庫を連動する仕組みで商品を販売しています。すべて自社で開発したシステムで販売しており、どこかで商品が売れたら在庫が消し込まれるような、高回転のビジネスフローとなっています。

ネット型リユース事業:買取バーティカルサイト

特徴的なところですが、買取専門のWebサイトを30サイト展開しています。バーティカルメディアということで、ニッチな商材を中心に30カテゴリにも及ぶかたちで対応しており、月間4万件強の買取依頼があります。弊社の特徴として、このニッチの集合体として総合(的に商品を扱えるよう)になってきた背景があります。なかなか他社さまでは買取対応していない商品群も、多く対応させていただいているという特徴があります。

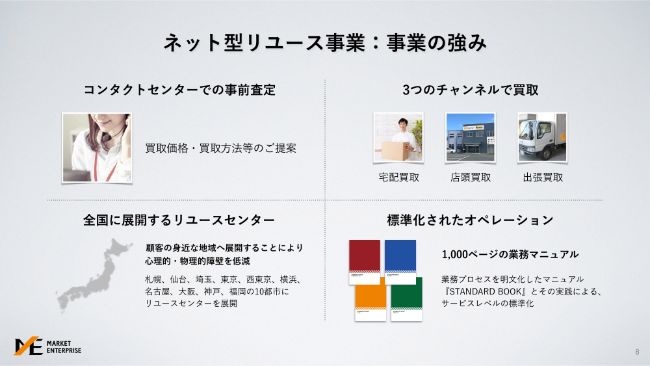

ネット型リユース事業:事業の強み

強みとしては4点です。まずは、コンタクトセンターでの事前査定。そして、宅配買取、店頭買取、出張買取と3つのチャンネルがあり、多種多様な商品もそれぞれの買い方を用意しています。

また、全国にリユースセンターを10拠点展開しています。リユース商品の買取に関して、全国に拠点があることによって、より早く消費者の方から買取をさせていただきます。また、距離がより短くなりますので、送料なども安価で済むことで買取価格への反映が可能ということで、そうした体制を築いてきました。

また、『STANDARD BOOK』と呼んでいるものですが、弊社で標準化したオペレーションを実現しています。1,000ページにも及びますが、多種多様なリユース商品のなかで、まだ勤務日数の短いスタッフでも対応できるよう、Webのシステム部分とともに、このような両方の体制を築いてきました。

メディア事業:保有メディア

メディア事業になります。

スライドに記載しているのが、現在保有しているメディアになります。賢い消費者への情報提供を目的に、消費者の関心が高い分野のメディアを保有しています。

まず「高く売れるドットコムMAGAZINE」は、買取相談だけではなく、売却方法や処分の仕方など、買取にまつわる情報を提供しています。

「iPhone格安SIM通信」と「SIMCHANGE」が通信関連の領域になります。「SIMCHANGE」に関しては、2019年8月から事業を譲受したかたちになりますが、後ほどまた細かく説明します。(これらのメディアで)iPhoneの購入方法や格安SIMについて、また通信領域での情報を提供しています。

消費関連では「ビギナーズ」が、リユースやレンタルを活用した新しい趣味の始め方を中心としたメディアで、また「OUTLET JAPAN」がアウトレットモールの総合情報を提供するメディアとなります。

メディア事業:ビジネスモデル

メディア事業のビジネスモデルについてですが、ユーザーの関心のある特定分野に関して、コンテンツを提供してマッチングを支援しています。

マネタイズの方法は大きく分けて2パターンあります。弊社メディアにアクセスしていただいたうえで、広告主の企業さまへ送客させていただいて広告収入を受け取る方法と、自社サービスにそのまま送客させていただくオウンドメディアというパターンに分かれています。

通信事業:事業内容

3つ目の事業が、通信事業です。

スライドに、「日常生活に必要な通信分野において、賢い消費の実現への選択肢として格安SIMサービス及び高速通信サービスである『WiMAX』を展開」とありますが、「カシモ」というサービスを展開しています。賢いモバイルを略して「カシモ」というブランドで展開しています。

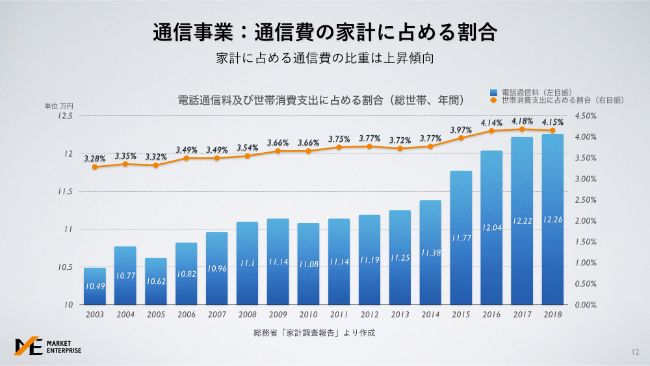

通信事業:通信費の家計に占める割合

スライドが、通信費の家計に占める割合のグラフになります。現在、だいたい通信料が(年間で)12万円で、月額1万円を超えてくるかたちとなり、家計に占める割合は4.15パーセントということで、通信費の割合がどんどん広がっています。

これはインターネットや携帯電話も含めた料金ですが、高い状態が続いている傾向がわかるかと思います。

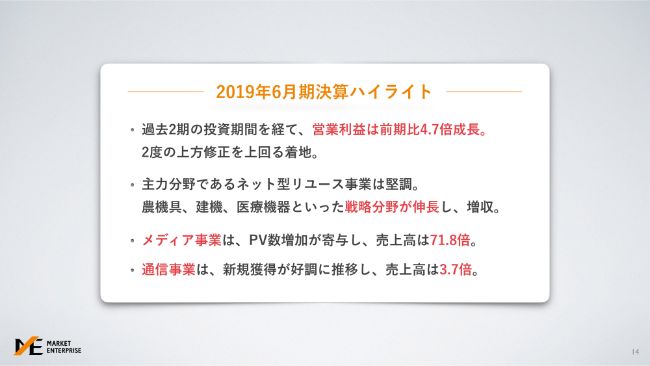

2019年6月期決算ハイライト①

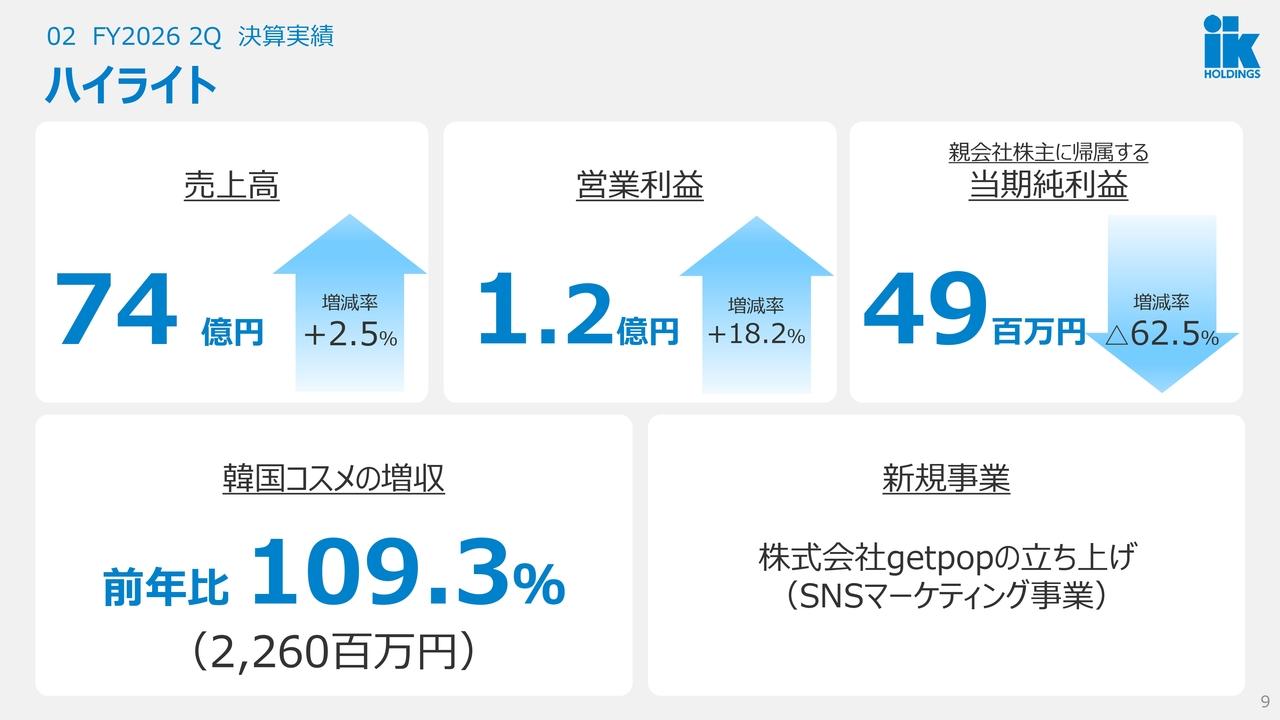

ここからは、2019年6月期の決算概要に移らせていただければと思います。まず、決算のハイライトになります。

過去2期の投資期間を経まして、営業利益は前期比4.7倍成長で、2度の上方修正を上回る着地となりました。また、主力分野であるネット型リユース事業も堅調に推移しています。農機具、建機、医療機器といった戦略分野が伸長しまして増収となっています。

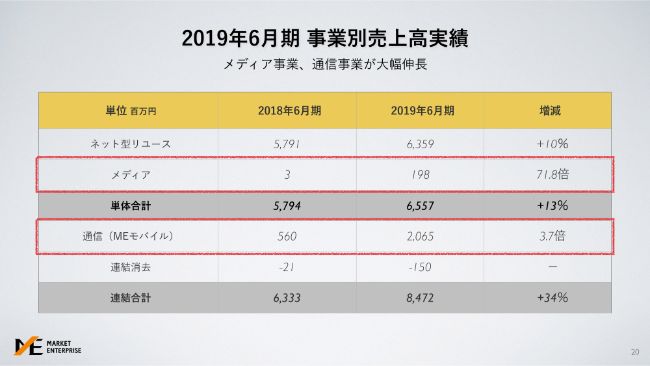

また、メディア事業はPV数増加が寄与しまして、売上高は71.8倍と急成長を遂げました。通信事業も新規獲得が好調に推移して、売上は3.7倍となりました。

2019年6月期決算ハイライト②

2018年6月期は、売上が63億3,300万円、営業利益が9,600万円、経常利益が9,400万円、当期純利益が3,100万円でした。2019年6月期は、売上が84億7,200万円で、前期比33.8パーセント増。営業利益が4億5,200万円で、前期比4.7倍。経常利益が4億5,500万円で、前期比4.8倍。親会社に帰属する当期純利益が2億300万円で、前期比6.4倍という数字となりました。

2019年6月期決算ハイライト③

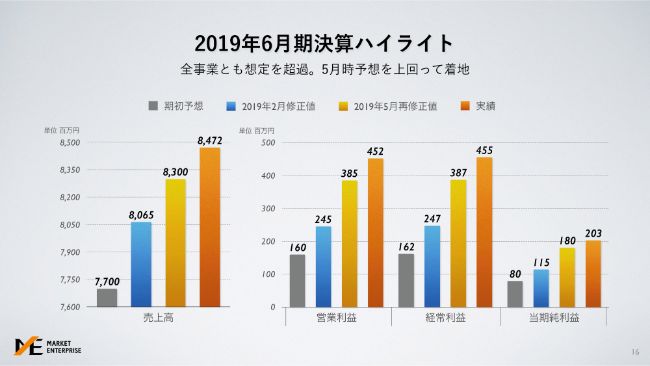

期初の予想、2回の上方修正、(最終的な)結果の推移です。

期初は売上が77億円、営業利益が1億6,000万円、経常利益が1億6,200万円、当期純利益が8,000万円の見込みでしたが、2019年2月に修正値を出させていただき、続けて2019年5月に再度修正させていただきました。結果として、さらにその数値を上回るかたちになりまして、全事業で想定を超過するかたちで着地できたという状況です。

連結営業利益推移①

連結営業利益の推移になりますが、過去2期を戦略的な投資期間と位置付けていましたが、2019年6月期に関しては4億5,200万円となり、過去最高益を実現することができました。

2019年6月期増減益分析

2019年6月期の増減益分析です。

昨期の営業利益が9,600万円だったところから、増収要因として9億3,000万円。また粗利益率の減少が(マイナス)2億4,700万円ということで、少し単価の高い商材を取り扱ったことから粗利益の減少が多少ありました。

また、2018年6月期に関しては、在庫の評価損を9,800万円出させていただいたのですが、2019年6月期に関しては、在庫の評価損が100万円しか発生しませんでしたので、こちらが9,700万円の増加要因となっています。

そして、販管費の増加が4億2,300万円となりまして、結果として営業利益が4億5,200万円となりました。

貸借対照表 前期比較

貸借対照表になりますが、特筆すべき点は商品在庫の部分です。

2018年6月末は在庫が2億1,800万円でしたが、2019年6月末は3億6,800万円で、在庫も69パーセント増加したかたちで期を終えることができています。弊社としては、こちらを非常にポジティブに考えています。

2019年6月期 事業別売上高実績

こちらが事業別の売上高の実績になります。インターネットのメディアの新設の事業が71.8倍と、通信、モバイル領域が売上高3.7倍で、新しく始めた新規事業も、好調に推移することができました。

ネット型リユース事業:概要

ここからは事業別の概要と戦略についてお話しします。まずは、ネット型リユース事業からになります。

個人向けの「高く売れるドットコム」では、ニッチな領域の買取依頼を多数展開しています。それに加え、法人向けというかたちで事業者の方向けに農機具、建機、医療機器を、また富裕層向けに「プライベートバイヤー」というサービスも展開しています。

さらにプラットフォーム事業として、「おいくら」を展開しています。これは2019年2月に事業譲受を受けたもので、ほかにレンタルサービスも展開しています。

ネット型リユース事業:売上高

ネット型リユース事業の売上高は、前年比10パーセント増の63億5,900万円となり、過去最高を更新しました。『リサイクル通信』という業界紙が業界の成長率を出していますが、その成長率をしっかりと上回るかたちで成長を遂げています。

ネット型リユース事業:分野別売上高増減

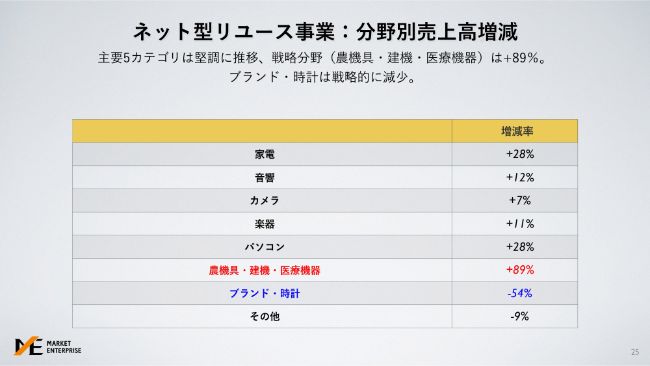

分野別の売上高の増減を出させていただきました。

各カテゴリとも比較的伸びたのですが、特筆すべき点は、農機具、建機、医療機器で、なかでも農機具のウェイトが大きく、2018年と比べて89パーセント増加となっています。日本の農家の方の平均年齢も67歳になり、離農される方が非常に多くいらっしゃいますので、積極的に買取させていただいている状況です。

また、ブランド・時計に関しては、54パーセント減少となっていますが、戦略的に減少させています。2018年6月期に、「評価損を出させていただいた」というお話をしたのですが、高額のブランド・時計などの評価損が多かったため、戦略的に取り扱いを減少させているという背景があります。

弊社で考えたとおりの分野が伸長したかたちです。

ネット型リユース事業:平均販売単価

リユースの平均販売単価についてです。

2018年6月期は、1品あたりの平均販売単価が3万円弱だったのですが、2019年6月期は、1品あたりの平均販売単価が3万2,000円程度となり、約7パーセント上昇したかたちになります。

現在、リユースのインターネット通販は、ネットオークションやCtoCのフリマアプリなど、非常に盛んになってきていますが、個人間取引の1品あたりの平均単価は2,000円程度と言われています。個人間売買では、洋服や雑貨を中心に盛んに取引されていますが、私どもは、なかなか個人間では取引しづらいものを得意としており、単価が非常に高いものを多く取り扱っている状況です。

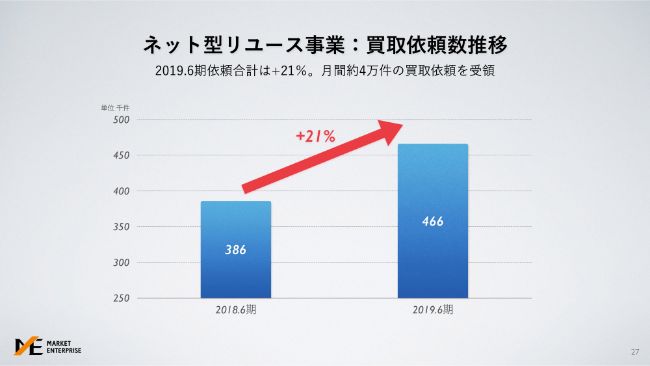

ネット型リユース事業:買取依頼数推移

買取依頼数の推移ですが、前年対比で21パーセント増加しまして、2019年6月期は年間で46万6,000件の買取依頼をいただくかたちとなりました。

棚卸回転日数

棚卸の回転日数ですが、商品在庫を増やしながらも棚卸回転は向上というかたちで、1つの商品が回転する速度は21日で1回転という状況です。年間で17回転、商品が入れ替わっているかたちになります。リユース業界は在庫の平均回転率が、「年間で約4回転から6回転くらい」と言われていますが、弊社では17回転ということで、資金効率が非常に高いビジネスモデルを誇っています。

ここは今後、さらに回転率を高めていくというよりは粗利額を確保して、より計画的に販売していくかたちで、弊社でハンドリングできる状態にしていきたいと思っています。

四半期別商品在庫推移

四半期別の商品在庫の推移となります。

非常に高い回転率を実現したものの、前年対比で見ると商品在庫はだいたい69パーセント増で、1億5,000万円分増えています。非常にいい状態で、今期を迎えることができたと思っています。

ネット型リユース事業:市場規模①

リユースの市場規模についてお話しします。

経済産業省が出しているデータですが、1年以内に売却を検討した商品の潜在マーケットというデータで、車とバイクを除いたマーケットが7兆6,000億円あると推定されています。

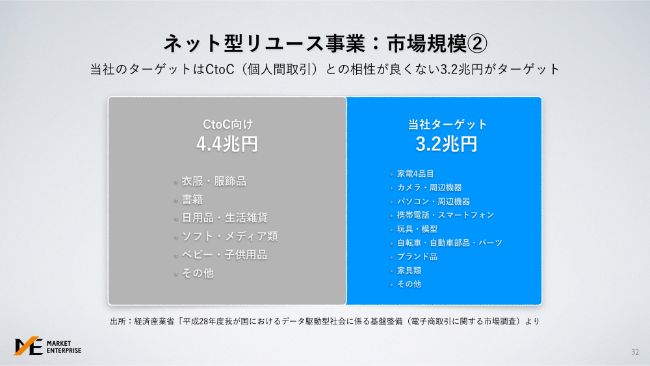

ネット型リユース事業:市場規模②

弊社の得意なターゲットを分けさせていただきました。

家電用品やカメラ、パソコン、スマートフォンなどがありますが、なかなか個人間では(取引が)成立しづらい、より高額なものは、高額になればなるほど安心した事業者から商品を購入したい(と考えるでしょう)。またパソコンやスマートフォンの情報端末に関しては、しっかりとデータ消去してくれるところや、保証があるところから買いたいなと考えると思います。

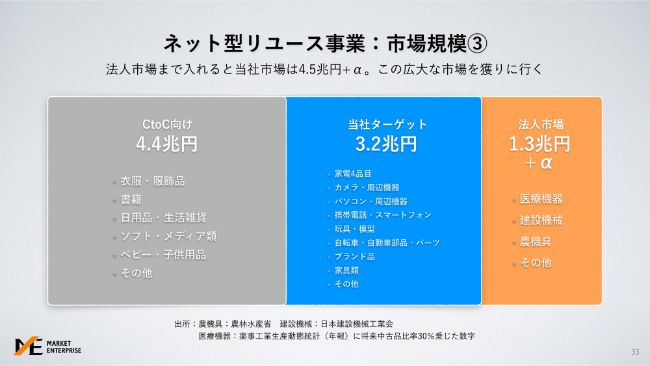

ネット型リユース事業:市場規模③-1

そうしたターゲットを中心に展開していますが、ここに加えて、法人市場にも展開させていただきました。

医療機器や建設機器、農機具、その他も含めて、まだまだリユースのマーケットは調査が及んでいない領域がたくさんあるのではないかと思っていまして、そちらも合わせると非常に大きなマーケットがあると考えています。

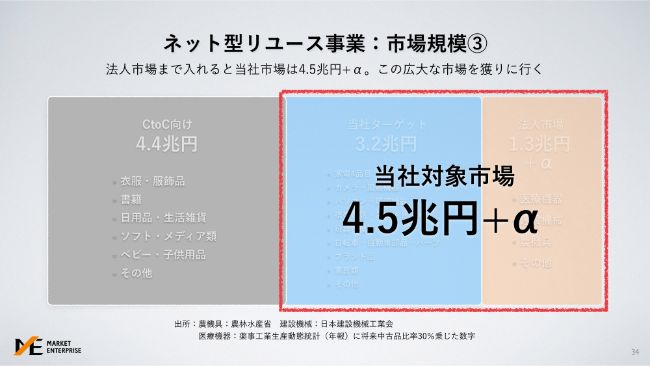

ネット型リユース事業:市場規模③-2

それらを合計すると、弊社の対象市場は「4兆5,000億円プラスアルファ」だと考えています。

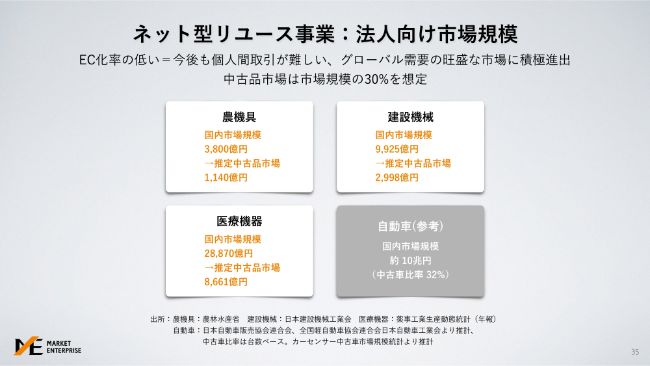

ネット型リユース事業:法人向け市場規模

「1兆3,000億円プラスアルファ」の法人マーケットについてです。

農機具、建機、医療機器に関しては、推定中古市場というかたちで、国内の市場規模の約30パーセントで推定を出させていただきました。自動車のマーケットの中古比率を考えると、これぐらいのマーケットがあっていいのではないかと考えています。

プラットフォーム(おいくら)について①

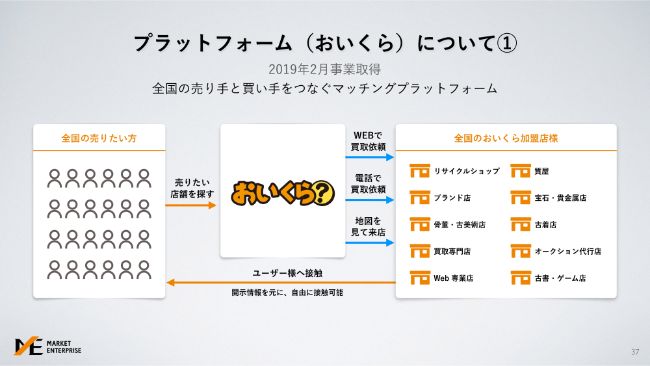

プラットフォーム「おいくら」についてです。

2019年2月に事業を取得しましたが、こちらのサイトは商品を売りたいお客さまが「おいくら」に依頼を出すと、全国のリサイクルショップさまを中心とした買取業者様から見積りが届くようなマッチングプラットフォームです。

プラットフォーム(おいくら)について②

現在、全国で約1,400店舗の加盟店さまがいる状態で、非常に多くの加盟店さまを抱えています。

重点戦略:おいくらとの買取依頼連携

こちらの依頼連携についてです。

弊社では、年間で約46万件強の買取依頼をいただいているのですが、残念ながら買取のお見積もりが出せない商品が多数ありました。例えば、「沖縄県に出張買取にきてほしい」といったように、弊社ではリユースセンターがないため買取対応ができない場所があったりしました。

デスクやソファ、テーブルなども、商品としては価値があります。しかし、ネットオークションでもフリマアプリでも一緒なのですが、eコマースでは商品の価値よりも送料のコストが高くなってしまったり、梱包費のほうが高くなってしまうものが、非常に多くあります。そして、残念ながら「お見積りが出せません」ということでお断りするケースが多数ありました。

このようなケースに関しては、「おいくら」と連携して「弊社では金額が付かないのですが、近隣のリサイクルショップさまから見積りを出させてもいいですか?」と送客することによって、より高い相乗効果が出せるのではないかと思っています。

結果として、お客さまは売却先が見つかってがっかり体験が減り、全国のリサイクルショップさまは買取依頼数が増えて、私どもはそこでマッチングすることによって広告収入を得るというようなモデルを想定して、事業を取得させていただきました。

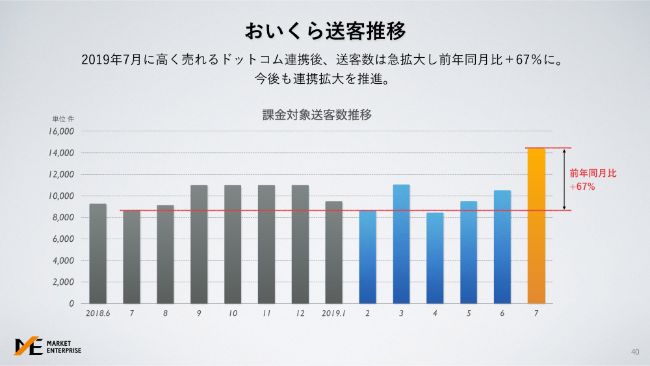

おいくら送客推移

2019年2月に取得して、7月に「高く売れるドットコム」と連携をスタートさせていただきましたが、7月の1ヶ月間の実績として送客数は急拡大しまして、同月比で67パーセント増加しました。

今後も連携を拡大、推進していければと考えています。

ネット型リユース事業:レンタル

その他の取り組み、今後の戦略についてお話しします。

ネット型リユースのなかにあるレンタル事業ですが、こちらは順次、取扱商材を拡大したり、法人向けサービスの立ち上げに向けて推進させていただいている状況です。

ネット型リユース事業:アライアンス事例

アライアンスの事例です。

従来型の買取サービス支援、また会員向けサービスに加え、メーカーや小売店との提携ネットワークを拡大しています。

例えば、ヤフーさまとは「ヤフー買取」の部分で連携させていただいたり、アマゾンさまの「アマゾン買取」も、出張買取はすべて弊社で対応させていただいている状態です。また、楽天さまとも取り組みをさせていただいています。

さらに、会員向けのサービスを抱えている各企業さまとアライアンスを提携し、買取額のアップなど、会員のみなさまの満足度向上部分で連携させていただいています。

また、メーカー買取支援の部分で、直近ではPanasonic Storeさまとも連携させていただきましたが、メーカーさまとも直接買取を連携することがこれから増えてくると想定しています。

インターネットのコマースの世界では「D2C」と言われるダイレクトコマース。メーカーさまが直接販売店や流通経路を経ず、直接コンシューマーの方に販売するかたちが増えてきています。

先日、アメリカのテスラ・モーターズが「Model X」を販売したとき、商品を販売した価格と、数年後にいくらで買い取りますという買取保証を付けたのが、私にとっては非常に衝撃的でした。

これからメーカーさまがD2Cで直接コンシューマーに売るのですが、そのあとにまた直接買取だったり、下取りをすることも考えるようになってくると思っています。

そのような状況のなか、全国均一なサービス、買取対応ができる弊社は、さらにD2Cのなかでメーカーさまと連携しながら、いろいろと取り扱いの幅を広げていけるのではないかと考えています。

また、小売、卸売、買取支援といったいろいろなサービスを各社さまと提携し始めている状況です。

ネット型リユース事業:SDGs

弊社のホームページでも公開させていただいたのですが、SDGsの取り組みについても説明します。

スライドに、中古品買取販売によって7,820トンのCO2を削減と書いていますが、こちらは4大家電と言われているような、テレビ、エアコン、冷蔵庫、洗濯機のリユースの売買について、2014年以降に弊社で取引のあったものから、これぐらいの削減効果があったのではないかと考えています。

もちろん、弊社で取り扱っているのは4大家電だけではありませんので、そちらも試算しますと、非常に多くのCO2削減が、このリユースによって実現できているのではないかと考えています。

また農機具、建機、医療機器に関しては、開発途上国での再活用ということで非常に多くの商品が海外に渡っています。SDGs17項目のうちの2・3・6・12とあるように、このような部分でも寄与できているのではないかと考えています。

楽器寄附ふるさと納税の仕組みですが、こちらはまた細かく説明させていただければと思います。

その他、捜査機関との連携による違法取引の減少ということで、リユース品の買取販売のなかで、私どもは非常に多くの買取依頼をいただいている会社になりますので、警察などと連携させていただき、そのような犯罪の撲滅にも協力させていただいています。

直近では、千葉県と宮城県警から感謝状をいただきました。今後もそのような取り組みを行っていきます。また、富士山清掃は、例年リユース協会を通じて参加させていただいています。

外務省SDGs企業取組事例ページ : https://www.mofa.go.jp/mofaj/gaiko/oda/sdgs/case/org1.html

ネット型リユース事業:地域社会への貢献

楽器寄附ふるさと納税の仕組みについてです。

三重県いなべ市、北海道東神楽町と取り組みをしてきましたが、直近では埼玉県北本市、宮城県富谷市とも連携をスタートすることになりました。

もともとは行政から、中学校の吹奏楽部の楽器が足りないというお話をいただいたところからスタートしました。「なかなか予算を付けられない」ということでしたが、寄附を募っても、なかなか本来欲しかった商品が届くわけではありませんし、また仕分けだったりが大変だというお話でした。

そこで、私どもの査定の仕組みを使って、楽器寄附ふるさと納税をスタートしましょうということになりました。私どもに寄附のお問い合わせをいただきますと、例えば、「このトランペット、このホルンはいくらくらいの価値がありますよ」ということを行政にお伝えします。すると行政から税金の還付を受けられるようなかたちで、ふるさと納税の仕組みを使いまして、寄附した方は税金の還付を受けることができ、欲しかった楽器が各学校に届くというかたちを実現できています。

非常に多くの場所で査定できるという価値を提供できるようになってきたということでとてもうれしく思っており、今後も広げていきたいと思っています。この取り組みはホームページにも掲載させていただきましたので、ご覧いただければと思います。

楽器寄附ふるさと納税ホームページ : https://www.gakki-kifu.jp/

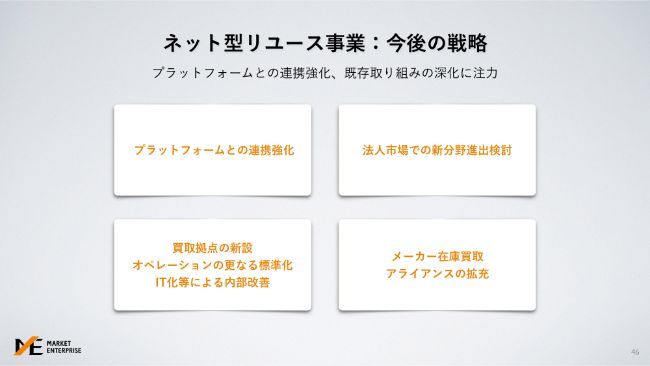

ネット型リユース事業:今後の戦略

今後の戦略についてです。プラットフォームとの連携強化、法人市場での新分野の進出検討、既存の買取拠点をさらに新設やオペレーションのさらなる標準化、さらにIT化等による内部改善をさらに進めていきます。

またIT投資に関しても、例えば出張買取はすべてiPad化して生産性を向上させる取り組みを行ったり、買取のお客様の問い合わせのところでも徐々にオートメーション化を進めており、効率がどんどんよくなってきています。

そして、メーカーの在庫買取やアライアンスの拡充というかたちで、戦略的に進めていければと考えております。

メディア事業:売上高

メディア事業に関しては、繰り返しになりますが、売上高が71.8倍と非常に大きく成長できた状況です。

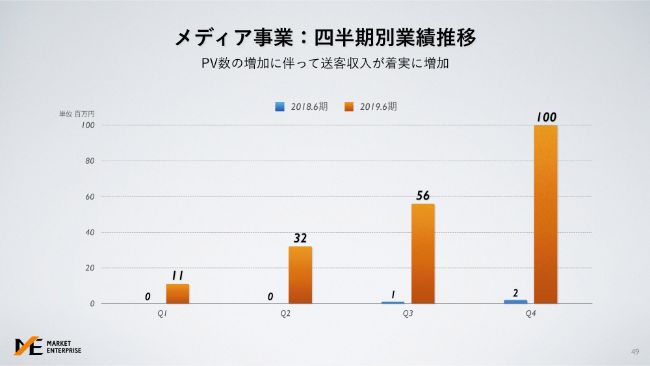

メディア事業:四半期別業績推移

四半期別の業績推移ですが、ページビュー数の増加に伴って送客収入が着実に増加しているという状況です。

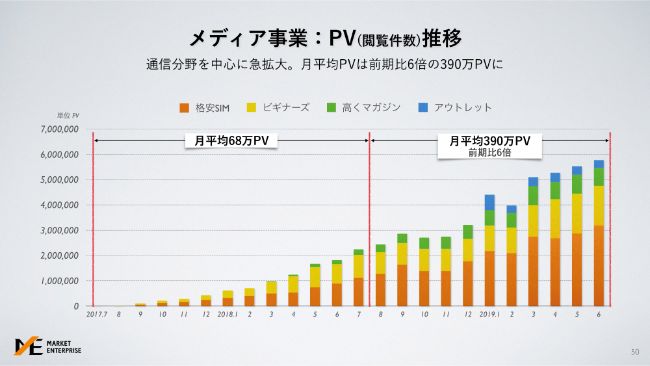

メディア事業:PV(閲覧件数)推移

スライドに「通信分野を中心に急拡大」と書いていますが、各メディアサイトのPV数について、2018年6月期は月平均で68万PVだったものが、2019年6月期に関しては月平均で390万PVとなり、前期比6倍に伸びた結果、このような数字になっています。

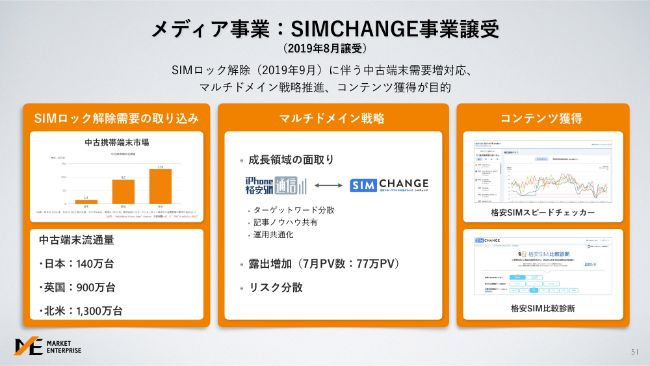

メディア事業:SIMCHANGE事業譲受

2019年8月からですが、SIMCHANGE事業を譲受して新しくスタートしています。

9月からSIMロックの解除が解禁になります。今まで日本の中古の携帯端末市場は、北米やヨーロッパと比べて非常に流通台数が少ないと見て取れます。日本の中古マーケットは、本来の潜在マーケットに比べて非常に小さい状況にあると考えています。

SIMロックの解除が解禁されることにより、各キャリアで契約した携帯電話の中古品をいろいろなかたちで簡単に変えられるようになっていきますので、これから中古端末の売買が盛んになると思っています。同時に、格安SIMのマーケットもさらに拡大することが容易に想像ができます。

そのようななか、従来から当社で運営していた「iPhone格安SIM通信」の集客が非常に好調に推移していますが、マルチドメイン戦略というかたちで2つのメディアを用いて、今後この需要増のマーケットにしっかりと向き合っていきたいと思っています。

また、コンテンツとしても「格安SIMスピードチェッカー」という、格安SIM会社の通信のチェックをするコンテンツや、格安SIMの比較診断というかたちで、どんな格安SIMが向いているかというコンテンツも取得することができました。

メディア事業:今後の戦略

メディア事業の今後の戦略になります。

スライドに「需要旺盛な通信分野の取り込みをしつつ、事業の基礎体力の強化を図る」とあります。SIMCHANGEとの連携によるSIMロック解除に伴う需要の取り込み、分野の拡充、既存メディアの競争力強化というかたちで進めていきます。

通信事業:売上高

通信事業ですが、売上高は前年対比で3.7倍まで拡大することができまして、5億6,000万円から20億6,500万円に増加しています。

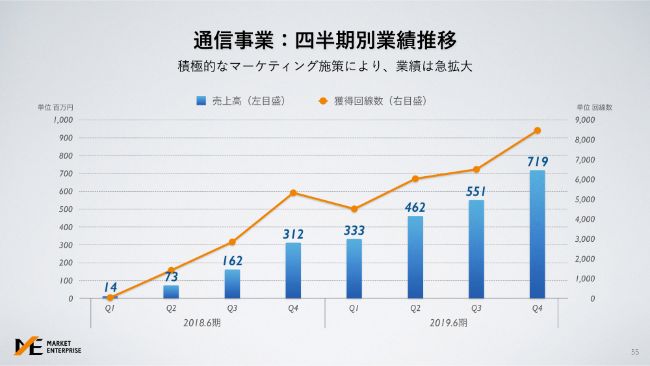

通信事業:四半期別業績推移

四半期別の業績推移ですが、積極的なマーケティング施策により、業績は急拡大というかたちで成長を遂げることができました。

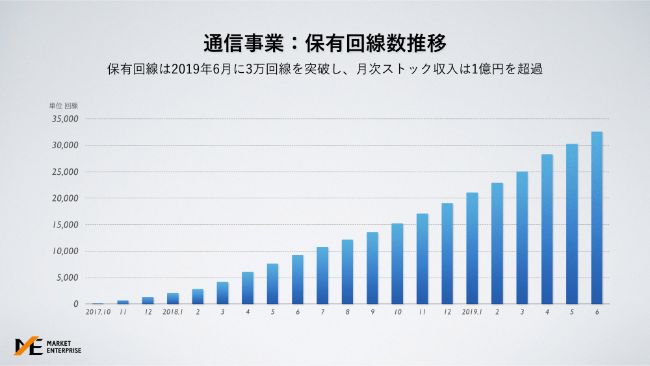

通信事業:保有回線数推移

2019年6月に保有回線が3万回線を突破しまして、月次のストック収入は1億円を超えるかたちになっています。

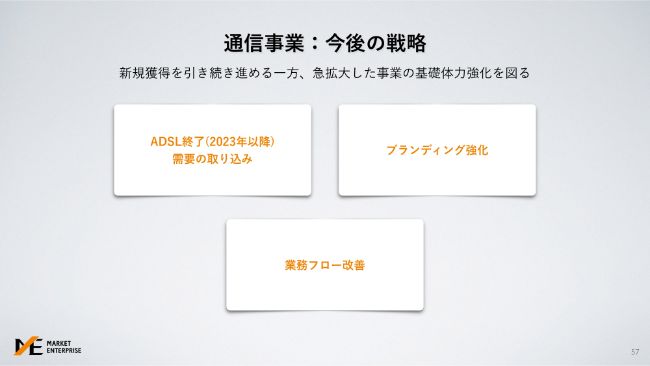

通信事業:今後の戦略

引き続き、メディア事業と連携しながら新規獲得を進める一方、急拡大した事業の基礎体力強化を図るかたちで考えています。

2023年以降、ADSLが順次終了していきます。また、さきほど家計に占める通信費の割合という話もしましたが、単身世帯を中心にスマートフォンをベースとした社会のなかで、通信の領域が非常に大切になっていきます。

また、安価な通信サービスに対する需要も非常に多くなってきていますので、そうした需要を取り込んでいきたいと思っています。

そして、マーケティングならびにブランディングの強化を図り、「カシモ」というサービスをさらに広げていきたいと思っています。さらに業務フローも改善して、基盤強化を図っていきたいと考えています。

2020年6月期業績予想

2020年6月期の業績予想になります。

売上高は3事業すべてで増収を見込み、利益面は来期以降の成長につながる先行投資を適宜実施しながら、過去最高益を更新していきたいと考えています。

2020年6月期の売上高は100億円で、前期比18パーセント増。営業利益は6億円で、前期比32.7パーセント増。経常利益は6億200万円で、前期比32.2パーセント増。親会社株主に帰属する当期純利益は2億7,000万円で、32.5パーセント増と予想しています。

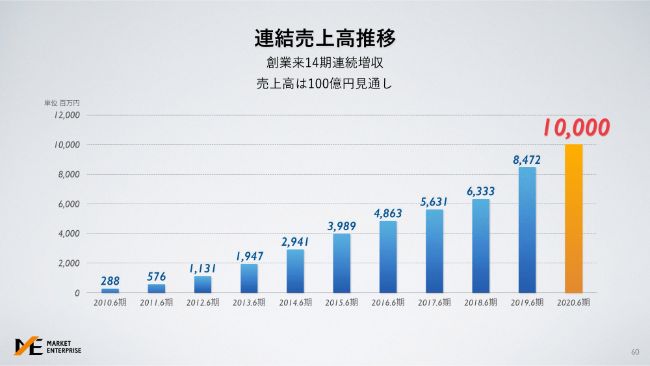

連結売上高推移

創業来14期連続増収というかたちで、売上高は100億円を突破すると予想しています。

連結営業利益推移②

連結営業利益の推移についてです。

投資期を経まして、2019年6月期は4億5200万円で過去最高益でしたが、進行期も営業利益を6億円と見込んでいます。投資もしっかり実施しつつも、営業利益率も5.3パーセントから6パーセントに上げていきたいと考えています。

弊社IR活動について:機関投資家訪問件数推移

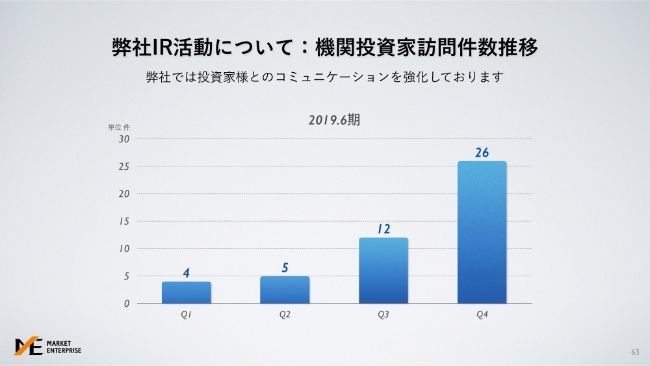

最後に、弊社のIR活動についてですが、機関投資家の訪問件数推移を記載させていただきました。積極的に投資家さまとコミュニケーションを強化し始めています。

スライドは四半期推移になりますが、2019年6月期第4四半期は26件の訪問をさせていただきました。今後もますます増えていくと見込んでいます。

リユースを核とした最適化商社へ

過去最高益を出しながら、リユースを核とした最適化商社ということで、引き続き初志貫徹で作り上げていきたいと考えています。以上、私からの決算説明となります。ありがとうございました。

質疑応答:今後、どれくらいの金額を投資に使うのか

質問者1:投資期間がある程度終わったということですが、今後の投資金額はどれくらいを見ておけばよろしいでしょうか?

小林:各事業で投資する部分もあります。前期は5.3パーセントの営業利益率、今期は6パーセントの営業利益率で、そうした利益率も改善しながら投資を進めていきたいと思っています。

例えば、わかりやすい投資として、リユース事業ではリユースセンターの開設ということで、拠点を作る部分があります。またシステムへの投資では、引き続きよりオートメーション化できる部分はオートメーション化したり、生産性向上のためのシステム投資をしていきたいと思っています。

メディアに関しても、事業取得と基盤強化、マーケティング強化を図っていきたいと思っています。細かい数字は出していないのですが、投資も行いながら利益率向上を図っていければと考えております。

新着ログ

「小売業」のログ