長瀬産業、不安定な世界情勢で景況感が停滞する中、通期で売上高・各利益とも過去最高を更新

本日のサマリー

朝倉研二氏:長瀬産業の朝倉です。本日はお忙しい中、ご参集いただきまして、ありがとうございます。さっそくですが、決算説明会をスタートさせていただきます。

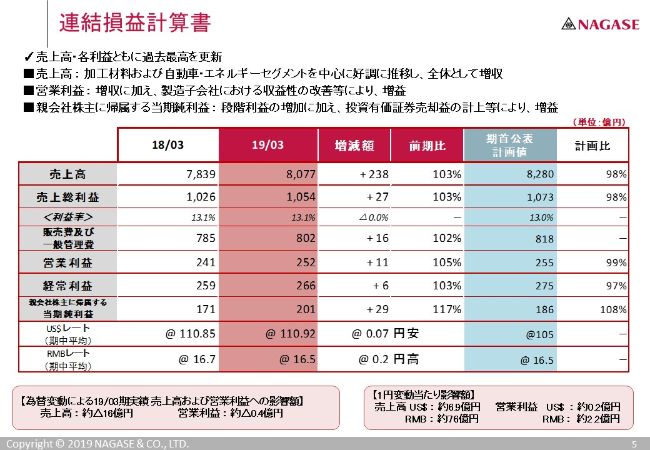

連結損益計算書

まず、2019年3月期の決算概況です。連結損益計算書ですが、売上高8,077億円、営業利益252億円、親会社株主に帰属する当期純利益201億円となりました。みなさまもよくご承知のとおり、下期、とくに11月以降から、当社を取り巻く環境の中で、とくに中国を筆頭として景況感が下降線をたどったわけですが、おかげさまで通年では売上高、各利益ともに過去最高を更新するに至りました。

前期は5つのセグメントのすべてが好調に推移したわけですが、今期はセグメントごとで若干のでこぼこが生じています。このあたりは後ほどご説明いたします。

また、スライド左下の部分に、為替の影響額を記載しています。今期は為替の影響はあまり大きくなかったと見ています。

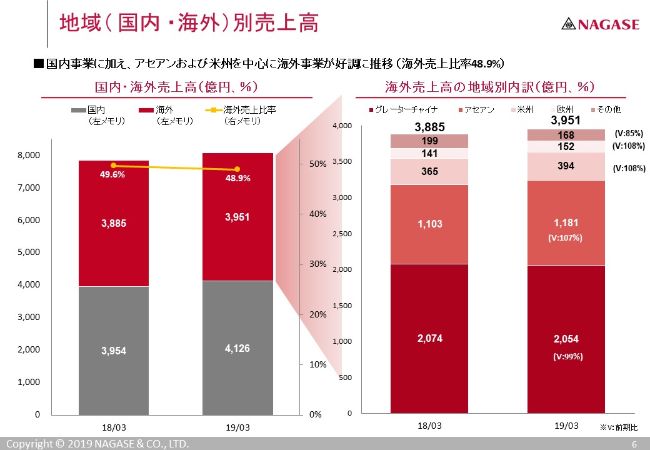

地域(国内・海外)別売上高

続きまして、地域別の売上高についてご報告します。まずは国内、とくに素材関連の市場が今後爆発的に大きくなるということはあまり見込めませんが、国内売上高が4.3パーセント増加しています。

一部、素材の値上げもありましたが、おかげさまで当社の国内の各組織の営業が、私どもの言葉でいうと売り負けることなく、きちっと仕事を増やせたということで、売上増となっています。

海外に目を向けますと、アセアンと北米において、約8パーセントの売上増となりました。一方で、グレーターチャイナは若干の減収となっていますが、人民元安の影響がなければ、ほぼ横ばいという状況です。結果的に、海外の売上比率は48.9パーセントとなっています。

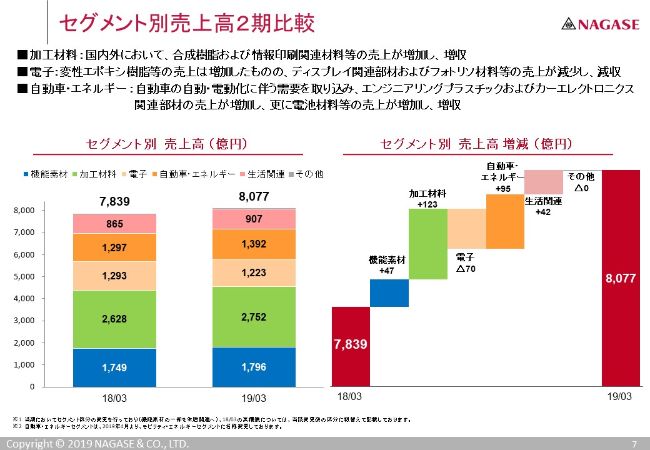

セグメント別売上高2期比較

この表は、セグメント別の売上高を示しています。

加工材料セグメント、自動車・エネルギーセグメントにおいては、おもにプラスチック素材を中心に、今期、伸ばすことができました。

一方、電子セグメントは、前期比マイナスとなっています。中心となる製品の1つであるエポキシ関連は堅調に推移したわけですが、ディスプレイに用いられる光学フィルム等の販売が残念ながら低調に推移したこと、また、前期は電子部品製造に用いられる装置の販売が好調でしたが、その装置の販売が減少したことが、電子セグメントのマイナス要因となっています。

多少のでこぼこはありますが、活動領域は多岐にわたり、結果的に売上を維持できているということで、このセグメントポートフォリオとしては功を奏しているのではないかと判断しているところです。

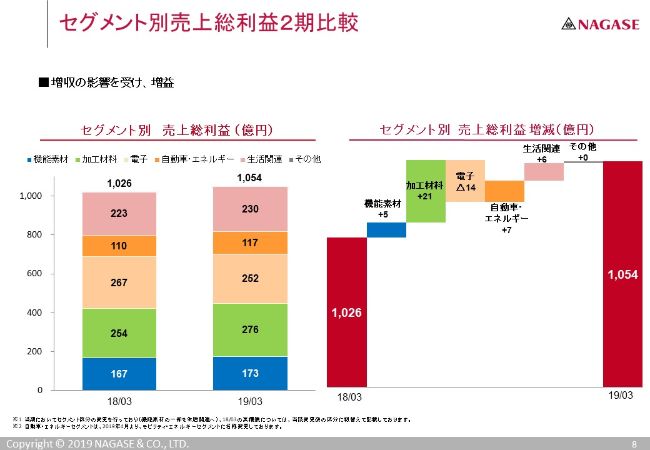

セグメント別売上総利益2期比較

利益については、売上総利益のページは割愛させていただき、営業利益のところでまとめてご説明します。

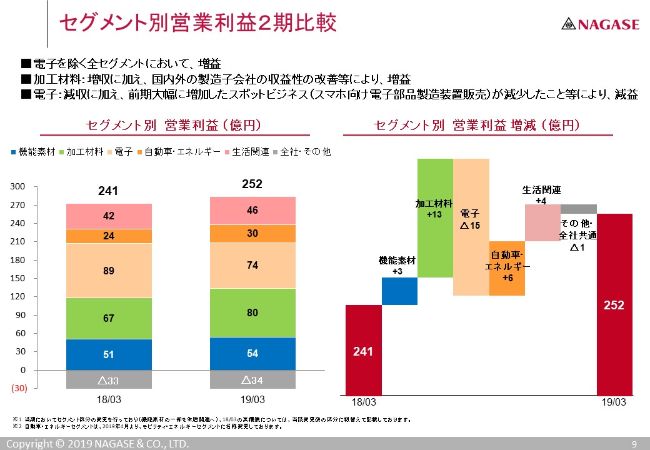

セグメント別営業利益2期比較

電子を除く全セグメントで増益となっていますが、セグメント単位で簡単に説明します。

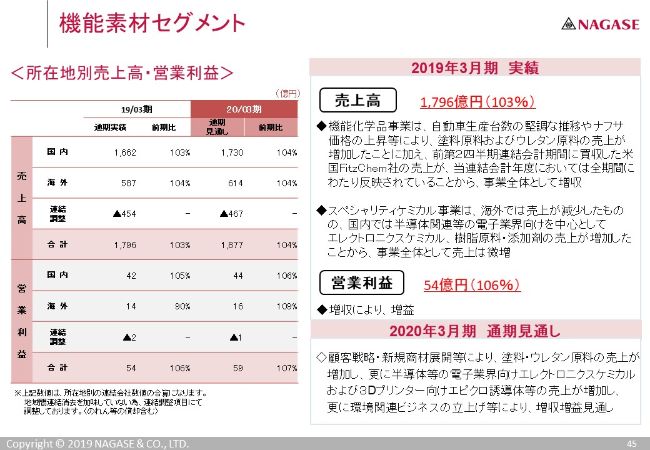

まず、機能素材セグメントです。2017年に北米で買収したFitzChem社という会社があります。ケミカルのディストリビューターですが、FitzChem社の業績が通年で寄与したということが大きな増益の要因となっています。

加工材料セグメントは、増収からの増益に加え、昨年から申し上げていますが、情報印刷関連事業に関わる製造子会社の収益が改善したこと等によるものです。

電子セグメントは、減収により減益となりましたが、とくにフォトリソ材料事業において、当社ではパイプラインでケミカルを供給する仕事を行っており、この仕事において、1月から3月にかけて顧客の稼働率が著しく低下していました。ここの販売数量の減少が大きく収益にも影響しています。幸い、足元では稼働率が回復していますので、この部分については一時的なものと判断しています。

自動車・エネルギーセグメントですが、こちらもやはり、プラスチック関連の仕事が伸びています。汎用のプラスチックのみならず、エンジニアリングプラスチックと呼ばれる、高機能を有するプラスチックの販売が伸長しています。

加えて、とくに中期経営計画でも推進していますが、カーエレクトロニクス関連の材料、部品の販売が順調に成長し、増益の要因となっています。

生活関連セグメントについては、「トレハ®」等の食品素材の増収に加え、以前からある程度好調を維持しているパーソナルケア関連素材が、インバウンドの影響による旺盛な需要等から増収となり、増益となっています。

加えて、ナガセケムテックスの福知山工場で生産している酵素関連の事業について、これまで収益面で少し足を引っ張る状況でしたが、この酵素の仕事が収益面で大幅に改善したことが、増益の要因となっています。

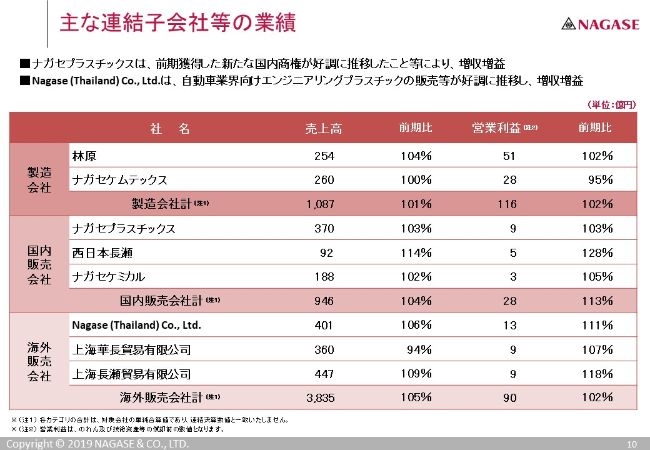

主な連結子会社等の業績

おもな連結子会社の業績についてです。林原とナガセケムテックスは、次のページでご報告します。

西日本長瀬が大きく伸びていますが、これは中国地方のカーメーカー様に内装部品関連をお納めする仕事が大きく増えたことが最大の要因です。

海外においては、タイが伸びています。いろいろと政情不安等もありますが、経済としては2年ほど前にいったん少し悪化しましたが、今は非常に堅調に推移していると見ています。

その中で、Nagase (Thailand) Co., Ltd.において、自動車関連の仕事、とくにエンジニアリングプラスチックの販売が好調に推移し、業績が伸びています。

私はこの2年ほど、決算説明会の場で、「電子部品の生産が日本・台湾から、必ず中国に移管していく」というご説明をしました。実際に、中国における液晶関連、半導体関連等の生産は爆発的に伸びています。

当社では、上海にその専門のチームを早めに作り、人員も増強し販売活動を行っています。こういった取組みによるビジネスの増収増益が、上海長瀬貿易有限公司の業績につながっています。

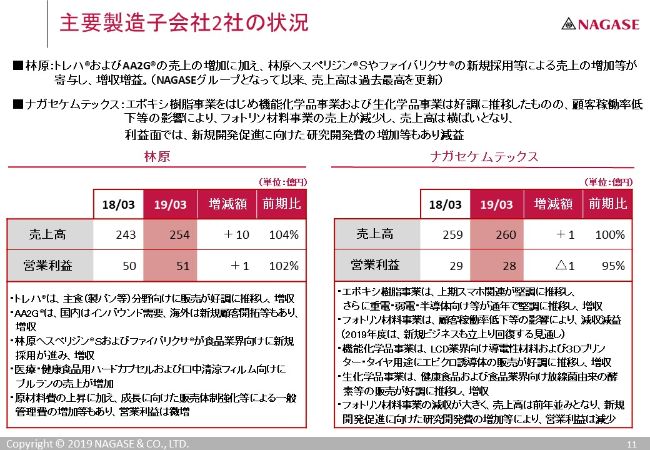

主要製造子会社2社の状況

林原についてご報告します。「トレハ®」および「AA2G®」は、売上は増加しました。加えて、「林原ヘスペリジン®S」や「ファイバリクサ®」といった商品が新規採用等により売上が大きく伸びたことも、この増収の要因となっています。

また、みなさまもよくお使いになる薬のカプセルについてです。実はほとんどの場合、カプセルにはゼラチンが使われていましたが、ある一部用途で林原が生産する「プルラン」という製品が使われています。この「プルラン」の販売状況が非常に好調です。この件は後ほどもう少し述べますが、これも林原の増収の要因となっています。

一方で、原料となるでんぷん価格の高騰はいかんともしがたい状況です。複数のソース等から購入を図り、極力価格を抑えようとしていますが、どうしても収益面への影響が避けられない状況になっており、林原の営業利益の伸びが売上ほどではない大きな要因となっています。

ナガセケムテックスは、エポキシ事業と機能化学品事業は堅調に推移しています。一方、先ほどもご説明しました液晶等に用いられる薬液の仕事(フォトリソ材料事業)が低調に推移したことから、売上は前期比100パーセントとなりました。

次に利益面についてです。以前にご報告しましたフィンランドのInkron社という主に研究開発を担う会社ですが、まだInkron社は開発リッチの状況ですので、同社との取組みに係る費用等もあり、利益面ではマイナス5パーセント、前期比95パーセントとなっています。

連結貸借対照表

貸借対照表です。純資産が若干増えております。自己資本比率におきましては、0.9ポイント増加し、54.2パーセントという状況です。

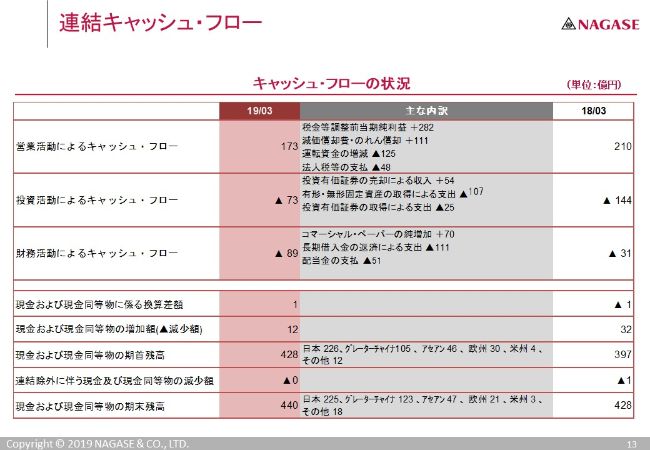

連結キャッシュ・フロー

キャッシュ・フローについての表ですが、こちらにありますとおり、投資・財務活動よる支出は増えたものの、営業活動による収入により12億円の増加があり、現金および現金同等物は440億円となっています。

第2四半期の時点では運転資金の増加等により営業活動によるキャッシュ・フローがマイナスとなっていましたが、利益の計上および運転資金の減少等により、営業活動のキャッシュ・フローはプラスに転じています。

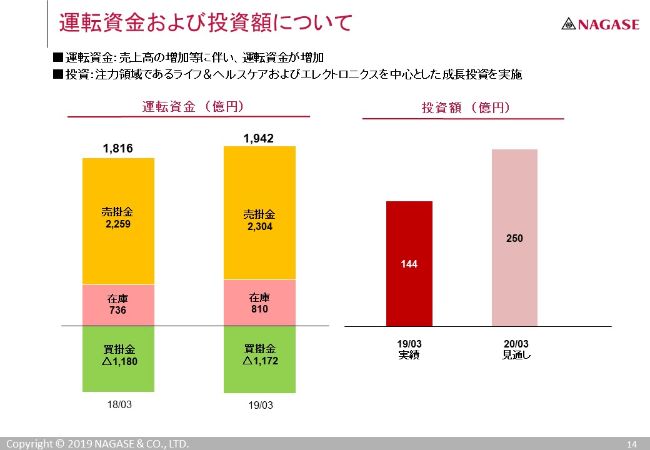

運転資金および投資額について

運転資金と投資についてお示ししています。売上の増加に伴い、運転資金が増加しています。

第2四半期の際に報告した在庫ですが、2018年9月から10月をピークに少しずつ在庫を減らしています。2018年3月末から在庫は増えていますが、今は健全な状態になっているという判断をしています。これについては前回もご報告しましたが、グループをあげて各組織で徹底した管理を行っており、リスク性の高い在庫はミニマイズできているものと考えています。

2020年3月期 業績見通し

ここからは、通期の業績見通しをご報告します。みなさまもよくご存じのとおり、米中貿易摩擦や、とくに化学品関連で見ると中東情勢等で不透明な状況が続いています。しかし、基盤事業を中心に伸びを期待し、2020年3月期においても売上・各利益ともに過去最高を更新するべく、ワークしているところです。

業績見通しですが、売上8,500億円、営業利益260億円、親会社株主に帰属する当期純利益205億円を見通しています。

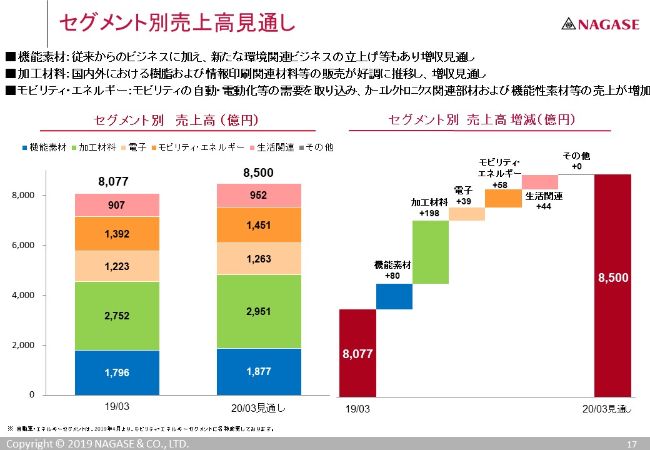

セグメント別売上高見通し

セグメント単位でご報告しますと、穏やかながら全セグメントにおいて伸びると見ています。

塗料原料やプラスチック等の従来ビジネスも若干の伸びがあると思っていますが、例えば機能素材セグメントにおいては環境関連の仕事、モビリティ・エネルギーセグメントにおいてはカーエレクトロニクス関連部品のさらなる成長、そして生活関連セグメントにおいては林原の新素材のより多くの受注販売等、中期経営計画「ACE-2020」の施策が少しずつ業績につながり始めていると考えています。

なお、2019年4月から、「自動車・エネルギー」セグメントを「モビリティ・エネルギー」セグメントに名称を変えさせていただきました。「ヒト・モノ・データが行き交う、モビリティ全体を活動対象とする」という目論見で、このように名称を変えています。

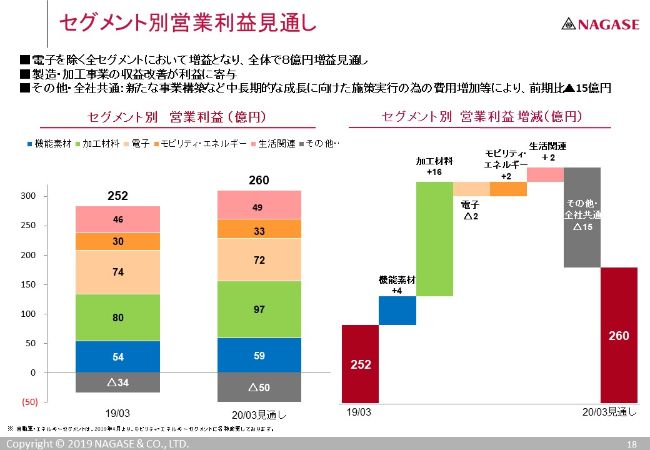

セグメント別営業利益見通し

営業利益の見通しについてお示ししていますが、加工材料セグメントが大きく増加しています。これは、プラスチック関連の増収に加え、情報印刷関連に関わる製造事業、当社がセツナン化成という子会社で行っている樹脂のコンパウンド事業が、好調に推移するという見通しから、このような増益をお示ししています。

一方で、電子セグメントはなかなか低調な状況がまだ続くと思っています。これまでみなさまにも何度かご報告していますが、当社は中国でガラスの薄型加工を展開させていただいており、これまでは、携帯電話向けの仕事をしていました。

年々この仕事が、量はあるものの薄利になるということで、当社としては思い切って高収益の方向に舵を切る、すなわち……おもなアプリケーションは自動車に用いられるディスプレイのための薄型加工に舵を切るということで、この技術確立などをお客様と進めており、今年は踊り場的に、業績的には少しマイナスになると考えています。

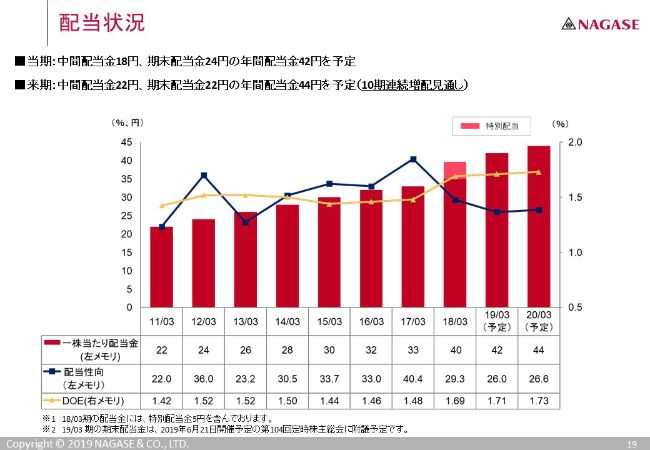

配当状況

配当ですが、中間配当は18円でした。期末配当は24円とし、来たる6月21日開催予定の株主総会にて諮らせていただこうと考えています。年間配当金は1株当たり42円となる予定です。

また、見込みになりますが、2020年3月期は中間配当22円、期末配当金22円、年間配当44円ということで、さらなる2円の増配を予定しています。10期連続の増配を予定しており、お示ししています。

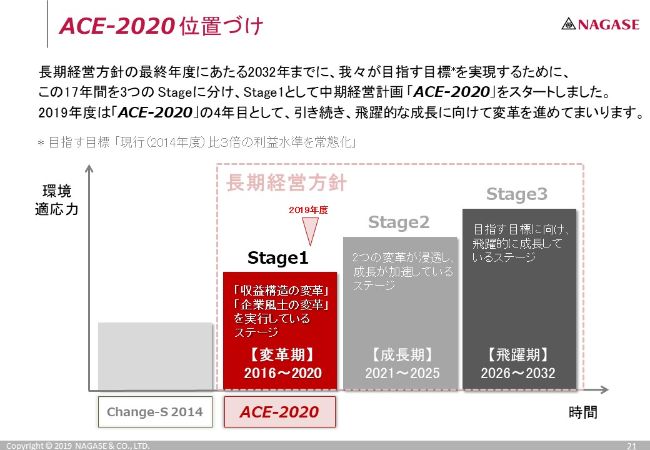

ACE-2020 位置づけ

簡単になりますが、中期経営計画「ACE-2020」の進捗についてお話しします。当社の現在進行中の中期経営計画は、2032年までの長期経営方針の中での最初のステージであり、変革期と位置づけています。

ACE-2020 基本方針

そうした中で当社は、スライドの右に記載していますが、投資、研究、商社活動、製造、海外ネットワーク、加えて物流といった機能を中心として、これを基にビジネスをデザインする会社になろうということで、いろいろな活動をしています。

「収益構造の変革」と「企業風土の変革」という大きな2つの柱の下に、いろいろな施策を打っているところです。

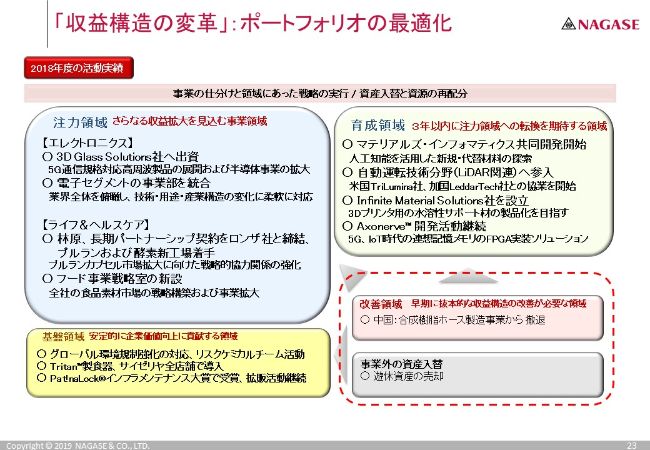

「収益構造の変革」:ポートフォリオの最適化

2018年度の活動実績について、とくに収益構造の変革という部分でここにお示ししています。

「注力領域」の分野についてですが、これは当初から、エレクトロニクスとライフ&ヘルスケアと謳っています。なお、スライドの一番上に「3D Glass Solutions社」とありますが、ここについては後ほどの奥村からの説明に委ねますので割愛します。

ライフ&ヘルスケアにおいては、先ほど「プルラン」というカプセルに用いられる材料をご報告しましたが、2018年後半に、このカプセルを作る世界大手のロンザ社と長期供給契約を結ばせていただいています。これを1つの契機として、林原において、現在増産に向けた新たな投資を図っています。

フード事業についてです。当社では、フードは林原を中心に展開していますが、林原だけでフード事業を展開するのではどうしても片手落ちというか、いろいろな商材が足りません。今後当社が国内外でフード素材事業を大きく展開する上で何をすべきかをもう一度全社をあげて考えるために、「フード事業戦略室」というものを新設しています。

「育成領域」の中で、「マテリアルズ・インフォマティクス」という記載がスライドにあります。これはIBM社との個別契約によるもので、IBM社の「Watson」にアクセスする権利もいただき、素材開発の新しい手法について研究しています。

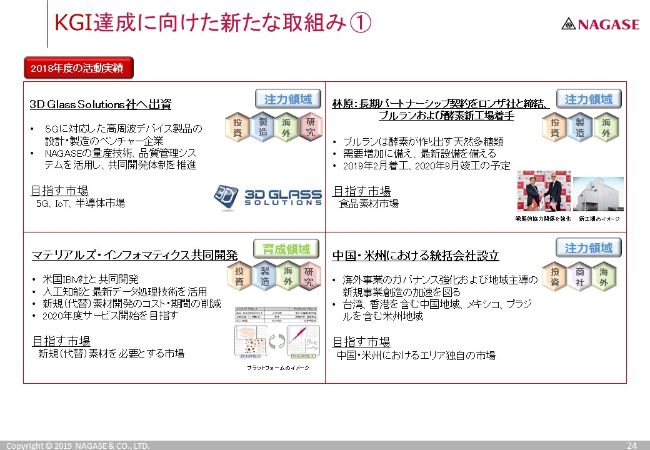

KGI達成に向けた新たな取組み ①

24ページ、25ページは、23ページでお示ししたいろいろな施策の詳細が書いてあります。ここではスライド右下にある、中国・米州における統括会社を設立という部分にのみ触れます。

これまで海外展開にあたり、ビジネス運営、ガバナンス面等々を含め、日本と海外との連携により行ってきました。もちろん、これをなくすということではありませんが、これからはスピード感ある現地主体の運営が必須となっています。米州と中国において、現地でのガバナンス強化、また現地主導の仕事を一層進めようということで、統括会社を設立し、今年度より運営が始まっています。

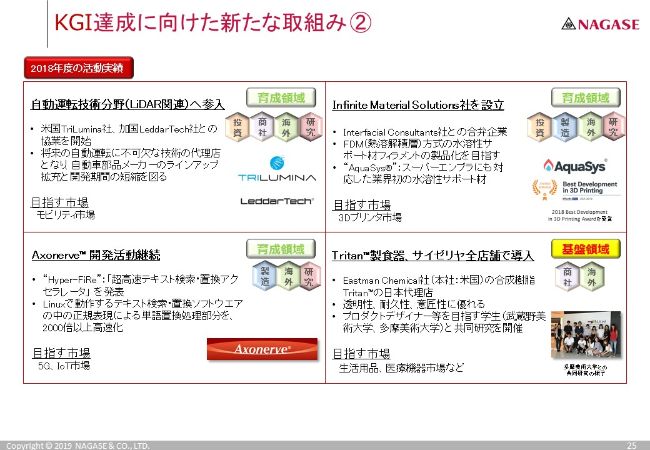

KGI達成に向けた新たな取組み ②

こちらは「KGI達成に向けた新たな取組み」の2つ目のスライドとなります。

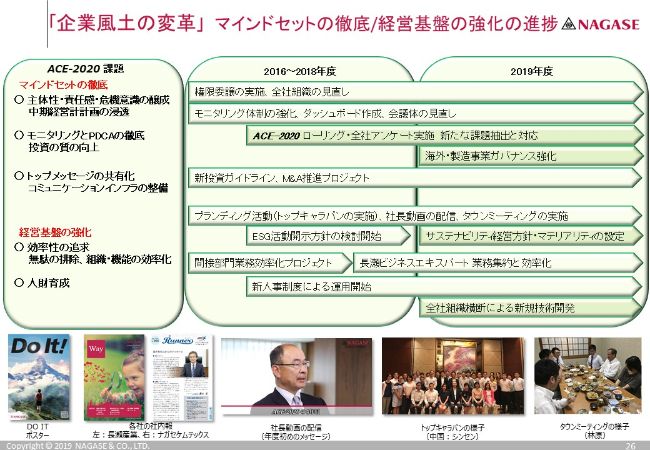

「企業風土の変革」 マインドセットの徹底/経営基盤の強化の進捗

企業風土の変革です。スライドの左のほうに「モニタリングとPDCAの徹底」とあります。もともと予定していましたが、全社規模でこの中期経営計画のローリングを行いました。こちらについては、次のページで少し説明します。

もう1つ、昨年度から新たにESG活動ということで、昨年をNAGASEグループにおけるESG元年と位置付け、外部への開示の仕方……当社が何を行っている会社で、そしてどのようにみなさまに開示していくのかといったことを検討しました。

今年度はサステナビリティ経営にまで足を踏み入れ、マテリアリティの設定を年間を通して行っていきます。

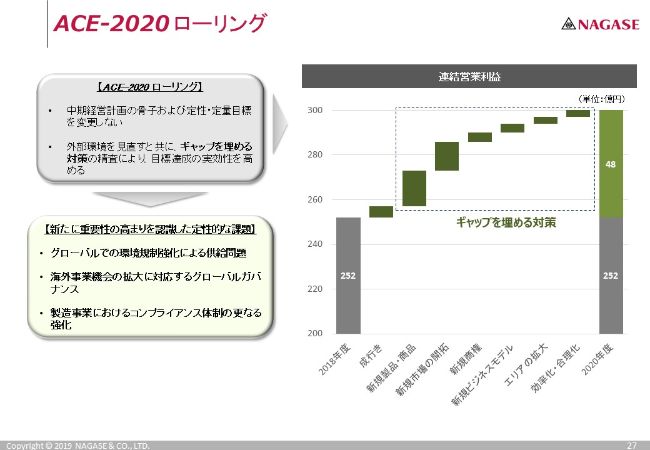

ACE-2020 ローリング

先ほど触れましたローリングについてです。当初から各部署でインオーガニックの成長を謳っていますが、当然、環境の変化等々で変更が余儀なくされるものもありました。増えるもの、減るもの、諦めるものもありましたが、結果的に、定量的な目標は一切変えないという結論に至っています。

定性的な課題としては、とくに昨今の環境規制の強化によるさまざまな製品の供給不安等があります。また、いろいろな不祥事等から端を発してガバナンスの強化等も謳われています。このあたりはローリングの結果として、新たな施策に取り入れていこうと思っています。

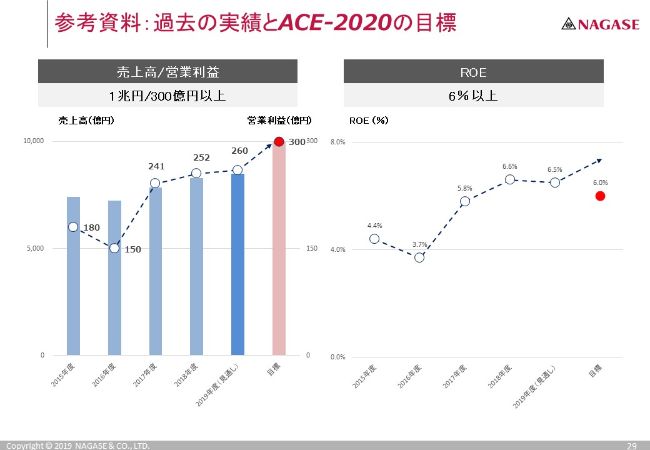

KGIとKPIの進捗

KGI・KPIおよび29ページの計数の数字についてです。現状がこのような状況だということを、売上高、営業利益、そしてROEの表で掴んでいただければと思います。中期経営計画については以上となります。

参考資料:過去の実績とACE-2020の目標

こちらは「過去の実績とACE-2020の目標」についてのスライドとなります。

コーポレート・ガバナンス

コーポレート・ガバナンスについての今年度のトピックをお示しします。

まず、指名委員会を設置しました。そして、来たる株主総会にて諮らせていただきますが、今年度は取締役の数を10名から7名に減員する方向です。また、つい今週の取締役会にて、買収防衛策の廃止を決定しています。

私からの説明はここまでとさせていただきます。ここからは先端技術についての説明ということで、奥村にバトンタッチします。ありがとうございました。

【先端技術への取組み概要】

奥村孝弘氏:奥村でございます。私から、NAGASEグループの先端技術への取組みということでご紹介します。

現在、NAGASEグループでは、先端技術への取組みにおいて、AI、バイオ、エネルギー等を進めています。本日は、スライドの2点についてご紹介します。

まず、上段左側の次世代高速通信規格である5Gへの取組みです。続いて、右側のモビリティソリューションとして、自動運転技術で重要な役割を担う生産関係についての取組みをご紹介します。

現在、新規技術および製品開発を加速して、5Gとモビリティという事業の拡大を展開しています。

【5Gの概要】

こちらが、4Gから5Gへの移行に伴う技術概要となります。現在、IoTによりデータ量は爆発的に増加し、2020年には全世界で44ZBという情報量になることが予想されています。その対策として、すべてのデータをクラウドだけでなく、エッジと呼ばれる端末で情報を処理することが求められています。

5Gの特徴である超低遅延、超高速・大容量、多数同時接続においては、高周波帯の電波を用いますが、高周波には電気信号の損失というものが大きな課題となっています。

これは機器の中にある基板や配線で発生すると言われており、当社として低損失の基板技術が不可欠と思い、現在開発を進めています。

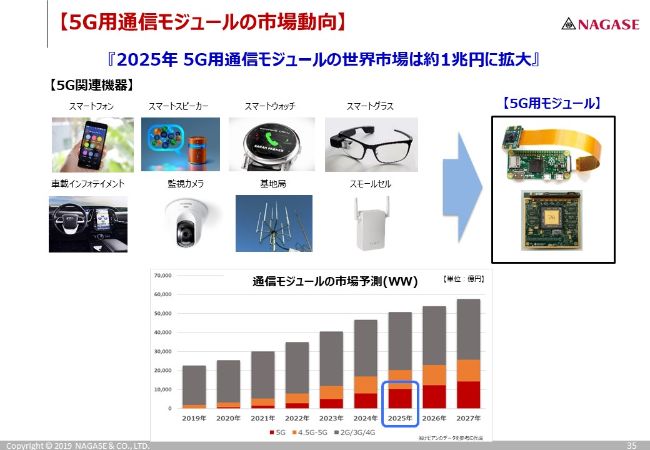

【5G用通信モジュールの市場動向】

スライドの左上段は、5G関連機器となります。当社では、これらに内蔵される(スライド右側の)5G用モジュールの技術製品開発を進めています。2025年、これらの機器に搭載されるモジュール関連の市場は、世界で約1兆円の規模に拡大すると予測されています。

【5Gに向けた新規開発】

5Gに向けた新規開発ということで、先ほど、低損失の基盤技術についてお話ししましたが、当社の注力技術として、スライド下段の低誘電材料、インターポーザ材料、ガラスアンテナ、蓄電池の部材開発を進めています。

【3DGS社 概要】

その新たな取組みの1つが、2018年に当社が出資した3D Glass Solutions社の高周波製品のグローバル展開です。

3D Glass Solutions社は、アメリカのニューメキシコ州アルバカーキにあり、部品設計技術、またスライドの下段中央にあるような、特許化された感光性ガラス、これらを使った3次元加工技術を強みとした企業です。

【3DGS社 用途展開】

3D Glass Solutions社の用途展開ということで、感光性ガラスを用いた、スライド一番下にあるコア技術……非常に複雑で立体的な素子や回路を、ガラスで形成する技術が特徴です。

また、中空構造によって形成されたアンテナや素子が低損失を実現できるとともに、微細加工によって小型化が達成できることから、おもに5G対応の基地局、通信モジュール、そして高速画像処理基板などの用途展開が期待されています。

【NAGASEグループ テクノロジーネットワーク】

NAGASEグループのテクノロジーネットワークということで、当社は商社でありながら、製造、加工、研究開発機能を持っていることが特徴です。この機能によって時代の一歩先を読み、いち早くお客さまに付加価値をご提供できるよう努力しています。

本日、各社のご紹介は割愛しますが、3D Glass Solutions社に加え、当社グループで最先端化学メーカーであるナガセケムテックスなど、半導体や電子部品業界において貢献しているグループ製造会社で、5Gの技術開発および製品展開を現在加速しているところです。

【NAGASEグループによるシナジー創出】

NAGASEグループによるシナジー創出ということで、スライドの下に、5G用途でお話しした高速画像処理基板におけるグループ製品の応用事例をお示ししています。

左上段のナガセケムテックス社と、アメリカにあるEMS社では、絶縁と導電材料の技術開発。続いて、ドイツ、アメリカ、マレーシアにあるPacTech社では、メッキ及び配線の接合技術。そしてフィンランドにあるInkron社では、光学材料技術を進めています。3D Glass Solutions社の3次元ガラス加工技術との融合により、シナジー事業を創出しているところです。

【NAGASEグループ グローバル製造拠点】

ご紹介した5G関連技術と製品開発を行っているNAGASEグループのグローバル製造拠点です。日本、アジア、米国、欧州における製造拠点間の緊密な連携によって、新技術、製品開発においてより連携を深めながら、シナジーを創出して進めています。

【モビリティソリューション】

もう1つの取組みであるモビリティソリューションとしての自動運転技術関連製品についてご紹介します。

NAGASEグループは、従来からカーエレクトロニクスに関わるビジネスを行ってきました。具体的には、EVやHEV用のインバーター部品、リチウムイオン電池材料、車内ディスプレイ材料等で、これに加えて、自動運転社会の到来を見据えた要となるセンサーと電子デバイスへ事業展開を図り、モビリティソリューションを展開しています。

具体的には、「LiDAR」に関わるところで、スライド下段の左側に記載しているアメリカのTriLumina社は、3Dセンシング用の面発光レーザーモジュールの開発・製造を行っています。

一方、右側のカナダのLeddarTech社は、SoCの半導体によって、高精度な距離の演算ができるということで、現在はこの2社と協業しながら、用途展開、市場展開を行っているところです。

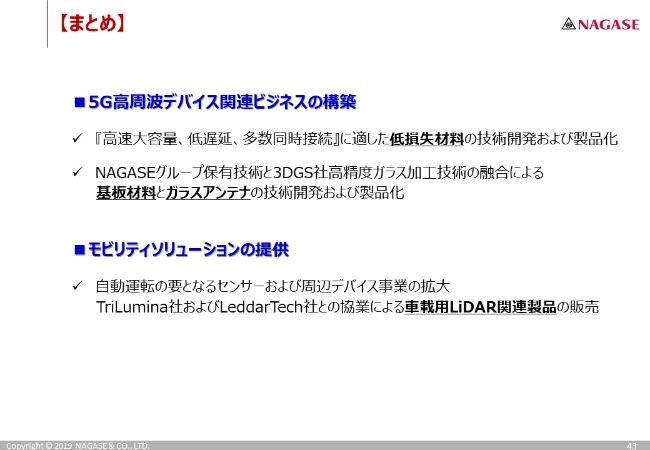

【まとめ】

最後に、まとめとなります。NAGASEグループとして、5G高周波デバイス関連ビジネスにおいては、低損失材料の技術開発及び製品化、またNAGASEグループ保有技術と3D Glass Solutions社の高精度なガラス加工技術の融合によって、基板材料とパッケージになるガラスアンテナの技術開発及び製品化を進めています。

そして、モビリティソリューションの提供ということで、ご紹介しましたTriLumina社及びLeddarTech社との協業によって、車載用「LiDAR」関連製品の販売を進めています。

NAGASEグループは、今後も次世代高速通信技術の発展に貢献していきたいと思っています。よろしくお願いいたします。

機能素材セグメント

こちらは、参考資料「機能素材セグメント」についてのスライドとなります。

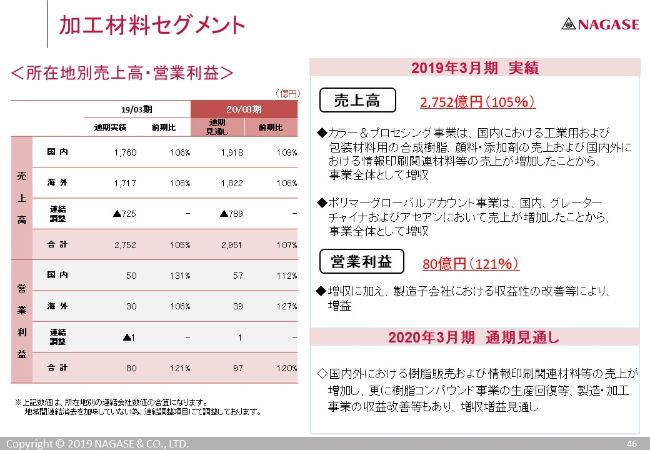

加工材料セグメント

こちらは、参考資料「加工材料セグメント」についてのスライドとなります。

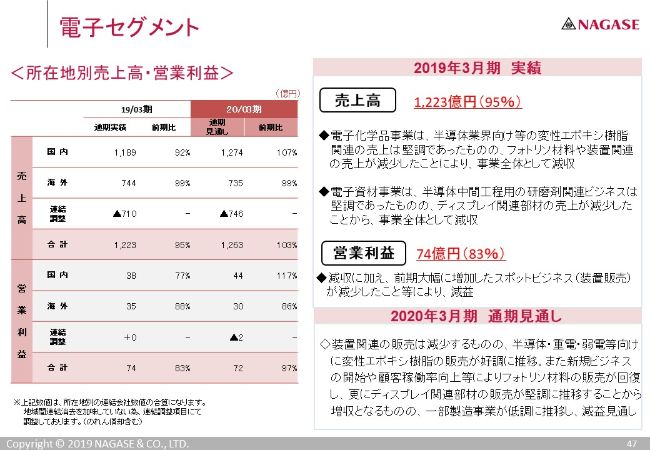

電子セグメント

こちらは、参考資料「電子セグメント」についてのスライドとなります。

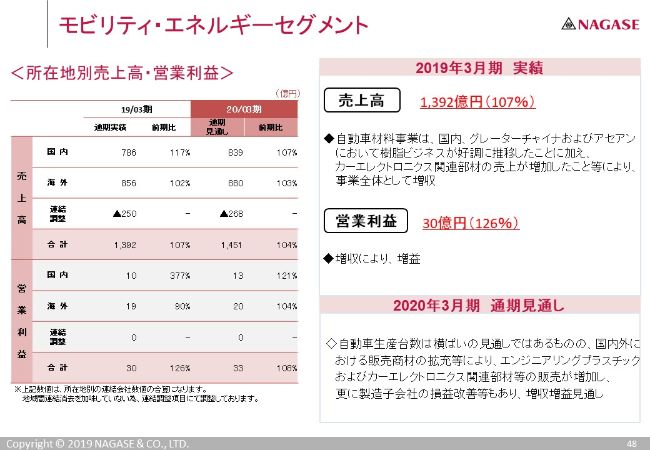

モビリティ・エネルギーセグメント

こちらは、参考資料「モビリティ・エネルギーセグメント」についてのスライドとなります。

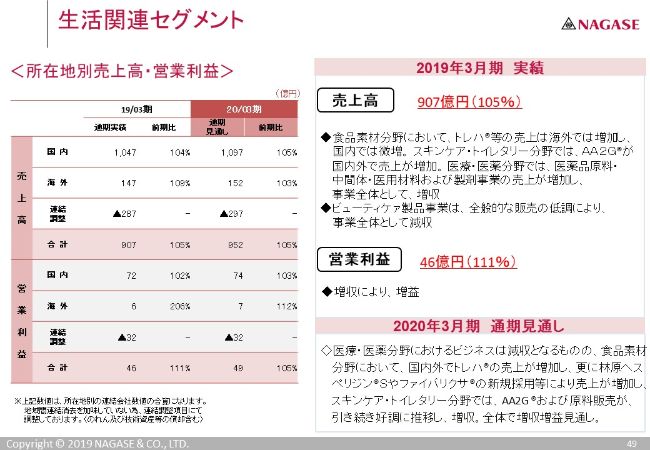

生活関連セグメント

こちらは、参考資料「生活関連セグメント」についてのスライドとなります。

以上でございます。どうもありがとうございました。

新着ログ

「卸売業」のログ