JALCOホールディングス、通期売上高は5.5億円 パチンコホール業界と自社の展望を語る

2018年3月期決算説明会

田辺順一氏:本日は、お忙しいところ(決算説明会にお越しいただき)本当にどうもありがとうございます。今回は、ちょっと今までの反省をしました。「資料がけっこう多くて、わかりにくい」という話もあったので、「わかりやすく」をテーマに、簡潔に絞って(ご説明して)なるべく質問の時間を多くして……と考えながら、資料を作成しました。今までに比べると、だいぶ物足りないかなという感じもありますが、こちらの方がわかりやすいのではないかなと思います。

JALCOホールディングスの代表の、田辺と申します。よろしくお願いいたします。ちょうど時期的に、決算(開示)の後、だいぶ売買をしていただいて……株価も今までと違って、非常に上ヒゲのない力強い動きをしている中で(本日を迎えました)。

今回は、一応機関投資家さま向けの説明会ということなんですが、この(決算説明会の)動画が一般(のみなさま)に見られることも踏まえて、今ちょうど売買をされている方にもわかりやすく伝わるように意識して、今日はお話ししたいと(思います)。動画を通して、うちの株を売買していらっしゃる方に対して(私の)声を届けたいという気持ちで、お話をさせていただきます。

まずは、株主さまをはじめとする、すべてのステークホルダーに対して、深く感謝の意を伝えたいと思います。日頃から、本当にありがとうございます。毎回この話については(決算説明会の)冒頭にさせてもらっているのですが、今回、なるべくノーカットでこの動画を見ていただけるようにお願いしましたので(お伝えできていればと思います)。

私がもともと証券会社(の出身)ということもあって、支店で株・投信を販売しているときは、自分が事業主になってやることを、ぜんぜん想定していなかったと。今、過去には戻れないんですけれども、本当に何十万社ある会社の中から(当社が)上場させていただいて。しかも(ステークホルダーのみなさまに)会社の名前を覚えていただいて。100株だろうが、100万株だろうが、毎日うちの名前で注文を出していただける方が(増え)……とくにこの(2018年)5月から、日々、100万株を大きく超える出来高があって。

こんな奇跡は(なかなか)ないと思っています。さらなる出来高や注目度とか(の観点から)、去年に比べると3月末(時点)の株主さんも、大幅に増えていて。こんなにありがたいことはないと、本当に心から思っています。

証券市場・資本市場のありがたさを心の底から実感していて、上場していなかったら、JALCOホールディングスという会社は存在しなかったと、はっきりと明言できますので。今日もうちの株を売買してくださったみなさま、本当にありがとうございます。

目次

それでは、冒頭で申し上げたように、とくに「わかりやすく」をテーマに、今日はお話をさせていただきます。目次をご覧ください。1・2・3・4・5と分けています。

1番目に、「業績の推移とその内容、そして今後」。これまで何をやっていたかと、これから何をするのか。

2番目に、「当社の見ているマーケット(市場)と、JALCOであることの意味・差別化」。どこまで当社が成長する余地があるんですか? どこまで時価総額は大きくなるんですか? あるいは、うちしかできないことはなんですか? について、説明させてもらいます。

3番目に、今の「メイン3事業と新規2事業」について、ご説明させてもらいます。各事業部門の相乗効果と関係性はなんですか? というところを、具体的にご説明させていただきます。

4番目に、それら(1~3番)を通して、「当社の目指しているところ」。これは毎回言っているんですけれども、(動画では)カットされたり(することが)いろいろあるので(笑)。今回は、ちゃんとお伝えできるかなと。JALCOって、一体何がしたいの? 何者なの? どういう会社なの? ということを、説明したい。

5番目に、1~4番の話の添付資料です。やっぱり(みなさまには)数字の検証も、しっかりしてもらいたいと。嘘の物語を言っているわけではありませんよ、ちゃんと数字的根拠があって話をしていますと。

今までの説明会は、どちらかと言うと(資料に)グラフ・数字・表が多すぎて、「不動産を買うんだったら、リートでいいんじゃないの?」「パチンコリートを買えっていうことですか?」みたいな話がありました。「それは違いますよね」という話を、なかなかできなくて。今回はそういうことも含めて(私のご説明と添付資料から)ご理解いただけるんじゃないかなと思います。

1.業績の推移とその内容、そして今後

それでは、1番目の「業績推移とその内容、そして今後」について(のご説明)なんですが。

概括して申し上げると、(業績の推移の一番左にある)2014年が、例のオムコ事件があった年です。それから、2015年・2016年・2017年・2018年というところです。うちの売上高は、基本的に金利と家賃収入などです。他の、いわゆるモノを扱っておられる会社さんの売上高とは意味が違って、ほぼ100パーセントが粗利とご理解いただければよろしいかと。そういう意味での純粋な売上粗利は、2016年くらいから見ていただくと正しいんじゃないかと。

それに対して(営業利益は)2016年3月期・2017年3月期・2018年3月期。いずれも2億円以下の営業利益なので、この数字だけを見ると、「なんだ、成長していないんじゃないの?」と思われるかもしれないのですが。

実を言うと、この潜伏していた時期(2016年3月期~2018年3月期)は、二種金融、あるいは不動産の仕込み……あるいは、不動産の仕込みに向けた長期借入のために、一流の金融機関さんとの取引拡大を進めていました。地味にできることを、全力でやっていたとご理解ください。

それが今期、やっと長期の不動産の一部が、売上・利益に貢献してきています。(こちらの資料には記載がありませんが)グラフで言うと……(手を水平にして)こんな(感じで)ずっと4年くらい横ばっていたのが、(手で右上を指して)今年は角度が急拡大しています。

これは「当たり前」と言うと、態度が大きいんですけれども。当然のように、中身自体(できること)をこの4年間でしっかりとやってきましたので、発射台からようやく鋭角的に付加価値が上がってくる時期の始まりが、今年(2019年3月期)と来年(2020年3月期)ですよという話です。

具体的に言うと、最近ものすごく株価が動いているんですが、実は今年の営業利益の6億1,000万円という予想が(何かと言うと)……ここに、以前の決算短信がありまして。(当時の)高値としては、2013年12月20日の420円がありました。そのときの開示文書(である)2013年11月1日の決算短信によると、(2014年3月期通期で)売上高が70億円、営業利益が4億円、経常利益が4億2,000万円、当期純利益が4億3,000万円の予想を出している。

これを直近でご覧になって(いただくとおわかりのように)当時は(高値で)420円がついているんです。ただ、数字だけの話をすれば、今年の予測の(営業利益の)6億1,000万円は、そのとき(2014年3月期)の営業利益の4億円を、5割以上上回っているという現実を、ご理解いただけると思います。(当社の売上高の)中身に関して言うと、不動産賃貸収入および金利なので、この当時の売上高よりは、はるかに堅い内容であるとご理解いただけるのではないかなと。

いよいよ2019年、2020年と(いう予測のお話に移りますが)、今年は中期計画を上回って(いきたいと思います)。来年も、一応「2020.3(中計)」と書いてありますけれども、私の中では1つの数字として見ているので、いい意味で株主のみなさまの期待を裏切っていきたいと(思いますし)、その自信もあると。ただ、下方修正だけはしたくないので、こういう数字を出していますという理解です。

「なんだか田辺が偉そうに大口を叩いているけど、その中身(根拠)は何?」ということが、現在のバランスシートの中身を見ていただければ、だいたいわかるんじゃないかということで、これを(スライド下部に)くっつけています。見方は、一番左に取引先がきていて(続いて)資産種別、総資産の金額と、その中身を入れてあります。

ざっくりと言うと、(表の一番右の)自己資本に対する税前利益は、うちは基本的に「15パーセント未満は、やりませんよ」と、ずっと言っているんですが、足元の(2018年)3月末で言うと、17.72パーセントです。正直に言うと、これが今(2018年6月5日時点)はだいぶ、貸金のところも含めて、良い方向に変わっています。ただ、マルハン、ガイア・三菱ふそうについての長期不動産は、15~20年以上のものですので、これは不動の税前利益として、カウントしてもらっていいのではないかと。

具体的に言うと、貸金に関しては後で申し上げますが、いろいろな他の事業と相乗強化を考えながら、株主に対するリターンを意識して、なるべく効率的に回しています。未来永劫、そういうことを意識して運用しています。短期・長期とある中で、短期は短期で、ちゃんと結論・結果を出さなければいけないのですけれども。長期は長期で、どのくらい自分たちが大きくなろうとしているのか(について)次の2番から説明していきます。

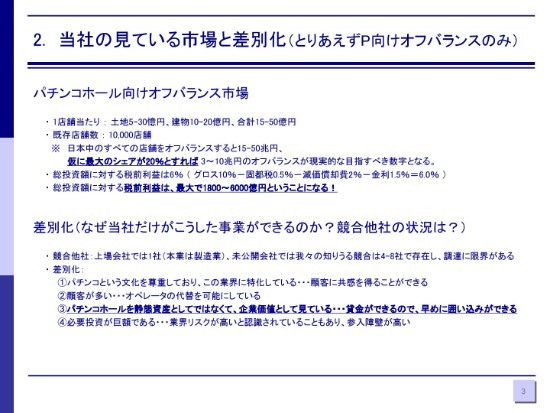

2.当社の見ている市場と差別化(とりあえずP向けオフバランスのみ)

次のページです。今まで(の決算説明会で)は、パチンコ以外のオフバランス……例えば、三菱ふそうや貸金や、M&Aコンサル(などがありましたが)あまりに(この場で)たくさん言うとわけがわからなくなるということでした。そのため、今回は非常にオーソドックス・シンプルでど真ん中の……うちのやっている(事業・市場の)中で、「パチンコホール向けのオフバランス市場って、マックスで成長すると、いったいどのぐらいの市場があるんですか?」ということについて、きっちりお伝えさせていただきたい。

パチンコ向けオフバランス市場が……これは非常に大事なので、ゆっくり説明しますので、聞いておいていただきたい。パチンコホールを運営していくのに、1店舗当たりでは、土地でだいたい5億円から30億円、建物で10億円から20億円ぐらいが要ります。合計すると、最低でも15億円から50億円。1店舗を作るのに、土地と建物だけでこれだけ(の費用が)必要です。

日本のパチンコホールの既存店舗数は、今は1万店舗です。仮に、日本中のすべての店舗をオフバランスすると、なんと15兆円から50兆円のお金が必要になります。100パーセントをオフバランスするのは不可能なので、仮に我が社の最大のシェアを(実現できるのは)何年後かはわからないのですが、20パーセントとします。すると、単純に20パーセントを掛けていただいて(算出される)3兆円から10兆円のオフバランスが、現実的に目指すべき数字となると言えると思います。

それに対し、具体的な総投資額(に対する税前利益)……すなわち、現在は最低でも6パーセントの税前利益をいただいておりますので、その6パーセントを先ほどの3兆円から10兆円に掛けていただくと、うちのパチンコホール向けオフバランスだけの税前利益で、計算上では最大で1,800億円から6,000億円ということになります。

私も上場会社の社長をやっている以上、当然日本一の会社を目指すべきというか、予定としてそうありたいと本気で思っているので、こういう数字を書いております。

では、自分だけでそう思っているのか。周りの環境ってどうなの、ライバルはどうなのというところが、この(スライドの)下の差別化(のところです)。なぜ、JALCOだけがこうした事業をできるのか。競合他社の状況はどうなのかという説明を書いてあります。

上場会社の競合他社……うちとまったく同じことをやっている会社は、私どもが知る限りでは1社ございまして、本業は製造業でございます。ここについては、あまりコメントしない方がいいかなと思いまして。

未公開会社では、我々の知りうる競合が4社から8社ぐらいあります。非常にキャッシュリッチな会社が、副業としてやっているパターンが多いです。最近は金利も下がってきていて、相対的になかなかいい不動産がないので、地方の大きな会社さんで、非常に本業が儲かっていていて(なおかつ)調達力が高いところが、ぼちぼち地元の不動産をオフバランスした場合。あるいは、うちのライバルとしてビッド競争になる場合では、頭にパッと浮かぶ会社が4社ぐらいあります。

ただ、私どもも含めて(同業の会社が)10社もない状況で、仮に(最大で)20パーセントのシェアで3兆円(のオフバランス)が捌けるのか? という話があって……(ただ)あまりここについてしゃべると、「うちの手の内を、あまり明かすな」と(管理本部長の)松島に怒られるんですけど。非常に(当社にとって)付加価値・差別化のあるところなので、(私が申し上げることによって)同じように考えている人が出てくれば、できないことはない話なので。

ただ、今回は株主さまに対して「(当社の見ている市場や他社との差別化について)このぐらいのことを我々は考えているし、目指している」ということを、どうしてもこの(決算説明会の)動画を通して伝えたかったので、こういう話をしております。

「差別化って、具体的には何ですか?」について簡単にいうと、4つあります。1番目が、「パチンコという文化を尊重しており、この業界に特化している」。何を言っているのかと(いうと)パチンコという業界は、わりと特異なんです。要するに、やっている業者さん自体も、自分が(この業界で)レギュラーであると感じている場合が少ない。

その中で、私もそうですし社員もそうですけど、パチンコとかスロットがめちゃめちゃ好きだし、本当にすばらしい文化だと思っています。(話していると)それが伝わってしまいます。

とくに、オーナーさんにお話ししますと、「商売をやりたいだけ」の態度は、すぐに見透かされます。(オーナーの)みなさんは、ちゃんと(相手を)見ていらっしゃる方なので、僕がオーナーにお話をするときは、「この人、本当に(パチンコやスロットが)好きなんだな」というのが、伝わってしまいます。これが、単なる商売(を目的とした態度)でいくと、「なんだ、金かよ」「商売かよ」みたいなものは、きっちり見透かされるお客さまたちなので。(その点でいうと、当社は)顧客に共感を得ることができる。

なんで、そうなんですか? というと……だって、(土地を)15年も20年も借りるわけです。中には、うまくいかないときもあって値下げを要請したり、「こういうことをやってくれませんか?」という話もあったり。(一度)儲かっちゃうと、今度は30年も40年も借りたいわけです。

それが、例えば「大家さんの都合で、嫌々ファンドに売りました」とか「都会の一等地で、高いので売りました」という話で(勝手に売ってしまう場合)。そういう(ことをする)相手と長く付き合えるかというと、答えはノーだということです。なにをやるかわからない相手には、誰も大家さんになってほしくない。

したがって我々は……毎回僕は(この説明会の場で)言っていますが、僕の目の黒いうちは、勝手に売ることは、絶対にいたしませんので。なぜなら、私はパチンコが好きだからです。儲かって他の事業をやるという可能性があっても、おそらくやらない(勝手に土地を売らない)ということが、お客さんに伝わっているのではないかと。これが(差別化の)1番目です。

そうした背景で(2番目の「顧客が多い」についてご説明すると)、やっぱりオペレータである顧客が多いので。仮に、A社さんというオペレータがうまくいかなかったとしても、B社・C社・D社がうちのお客さんにいらっしゃいます。なので、無理のない範囲内で(持っていただき)、家賃が払えなくなったらB社・C社・D社にご紹介するということで、その不動産は絶対に無駄にはならない(ということです)。

もちろん、そういう場所を選んで我々は買っているので、今のところ「田辺さんに買ってもらって大家さんになってもらったんだけど、うまくいかないわ」ということは、ありません。これは、ラッキーなのかもしれない。そのリスクはゼロではないのですが、今のところ、非常に感謝してもらっていると思っています。

3番目です。ここは、非常に重要です。「パチンコホールを静態資産としてではなくて、企業価値として見ている」です。1つの会社として、ホールを見ています。これを、静態資産としてしか観測しないと(どうなるかというと)単純に、処分価格としての土地と建物(として捉えるということです)。建物が、パチンコホールにしか使えない場合は(価値としては)ゼロです。というか、マイナスです。土地を固定資産税評価額とか処分価格にしてしまうと、とんでもなく安くなってしまう。

そうすると、それに対する貸金も、一般的には非常に少ない。具体的に言うと、10のものに対して、金融機関はだいたい5ぐらい貸せます。我々の場合は、10の資産から生み出されるキャッシュフローが10であった場合、だいたい5倍から7倍ぐらいの年数をかけて、それに対しての貸金ができます。そのため、先に貸金を実行してしまえば、早めに囲い込みができるということでもあります。我々が世の中で一番、パチンコホールさんを企業価値として計算して(早めに囲い込んで)たくさん貸せるので、他の人たちはついてこられないということです。

4番目として、これ(「必要投資が巨額である」について)は、どちらかというと基本的なところなのですが、先ほど申し上げたように、1店舗で(土地・建物代を合わせて)最低で15億円かかる。ものすごく巨額な投資資金が必要なので、なかなか(他社が)入ってこられない、参入障壁が高い。なおかつ、一般的には(パチンコホール向けオフバランス市場は)業界リスクが高いと認識されていることもあって、なかなか入れない。

こうしたことが複雑に絡み合って、「儲かるんだったら、誰でもやろうや」という代物ではないということを、ご説明しておきたいと思います。

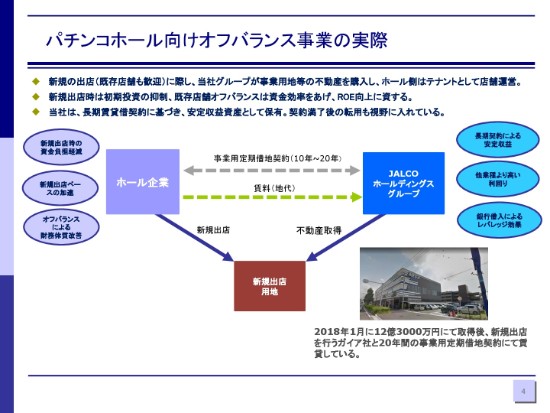

パチンコホール向けオフバランス事業の実際

続きまして、今言ったパチンコホール向けオフバランス事業の実際について、簡単に復習していきます。

基本的に、ホール企業は新規出店です。既存店の方がありがたいのですが、「ここで店をやりたい」と言った場合に、大家さんを紹介してくれます。あるいは、ホールさんが持っている場合もあるので、そこをうちが買い取って、事業用定期借地契約(を締結します)。(資料には「10年~20年」と記載がありますが)短いもので15年、長いもので20年です。

その契約を結ぶと同時に、買付をして不動産を取得して、長期の家賃をいただくというやり方でございます。極めてシンプルなことですが、こういうやり方で、パチンコホール向けオフバランス事業をやっております。

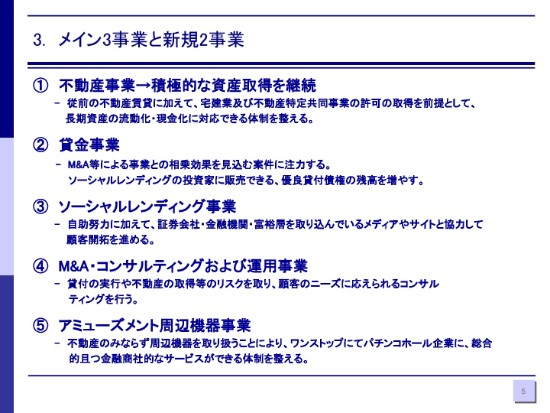

3.メイン3事業と新規2事業

今期の決算(説明)のときに、「メイン3事業と新規2事業について、こういうふうにやります」ということを開示したと思うのですけれども、ここではもう少し、補足をさせていただきたい。

以前から、「私どもがやりたいことの、一部しかやっていない」「量的には、何百分の1である」「種類としても、何十分の1である」ということを、私はこの(決算)説明会で繰り返し申し上げていましたが、今回は手の内を少し明かそうと思いまして。

(当社の事業の)大きな方向性については、この話の中で確認できますので、その流れの本質をくみ取っていただけると、ありがたいと思います。もったいぶっているつもりはないのですが、頭の中にあることのすべてを言ってしまうと、「誇大妄想狂か?」と思われますので。具体的に、足元でできていることや、今期にやることも含めた現実的な話だけをすることが、株主さんに対する礼儀であると私は思いますので(ここでは)そういう話し方になります。

1番目として、不動産事業です。今までの不動産の長期賃貸に加えて、宅建業と不動産特定共同事業の許可の取得を前提として、今まで持っている不動産(長期資産)を流動化・現金化できる体制を、整えていきます。

今のうちの不動産は、たかだか30億円か40億円……三菱ふそうを合わせても100億円くらいしかないものを、即座に流動化することは考えていませんが、先ほど申し上げたように、これが将来(の最大のシェアを20パーセントとした場合、オフバランスが)兆の単位になったときに、いくらなんでも全部持ち切りというのも、いかがなものかなと。

流動化して投資家さんに販売した方が世の中のためになると思えば、そういうふうにしますけれども。そういうことができる体制を、人も含めて、インフラ的に整えます。もちろん貸金の際に、いろいろな不動産案件などがきますので、それで安く取得できるものがあれば、その売買もしていこうかなと思っています。

2番目は、貸金事業です。今期はとくに、M&Aによる事業との相乗効果を見込む案件に注力しています。現在、ある案件を具体的に進めていまして、先ほど申し上げたようにbook valueが20億円の会社に対して、金融機関さんはだいたい半分の10億円の貸付をしていると。結論から言うと、我々はその企業価値に対して、50億円以上の値段をつけたと(いうことです)。

それに対して、買い手であるホールさんたちの買い付け意向表明は、我々の想像をはるかに超えるビッドを出してきています。我ながら、「やっぱり考えは間違っていなかった」と確信しています。その中で、そのビッドに対して60パーセント掛けでの貸金をして、M&Aに結びつけておくと。仮に我々の貸金が30億円だとすれば、その分のM&A(ということです)。今だと、うちはだいたい3~4パーセントくらいの手数料をいただいていますので、その分も見込めるのではないかと考えています。

資金効率で言いますと、貸金はフルエクイティでやっているので、どんなに金利が高くても15パーセントが限界なんです。私どもは、今は平均的に9パーセントくらいで貸していると思うのですけれども。1年間、延べで9パーセントで貸したとしても、ROICが9パーセントを超えることはないんですが……9パーセントだとちょっとわかりにくいので、10パーセントとしましょうか。

そこで、例えばM&Aの手数料として4パーセントを取って、それが半年で終わったら、結果的な税前利益に対する投資額で見ると……不動産の利回りが、だいたい今は30パーセントくらいありますから、それを超えることも十分あり得るかなということを(貸金事業では)やっています。これが(冒頭で)申し上げた、「(不動産をやるといっても)別に(当社は)リートじゃないよ」と。もともと、私は野村(證券)でM&Aも担当していましたし、そういうことも含めて、そういう頭や知恵を使って商売できる素地が、やっと固まってきたかなという状況でございます。

もう1つ、次の(3番目の)ソーシャルレンディングにもつながる貸金がありまして。これは、金利としてはそれほど高くは取れないのですが、かなり優良な貸付債権の残高を増やしておいて、それをソーシャルレンディングで販売することも、今年はやっていきたいなと思っています。それが、貸金事業から相乗的につながる、今この足元で見えている効果でございます。

3番目は、ソーシャルレンディングです。これは、今のところ自助努力……腕力営業で、お客さま・投資家を募っています。それとは別に、証券会社・金融機関・富裕層を取り込んでいるメディアやサイトと協力して、顧客開拓を進めていこうと(しております)。これは(なぜかというと)結局、モノがないと売れないという部分があります。自己資金で、今は10パーセントで貸しているのに、それを投資家さんに5パーセントで売ってしまうのも、今のところもったいないという思いもあるので。

それはそれで、堅い債権としては非常にわかりやすい(ものです)。M&Aに絡めないような、単純な不動産担保でものすごく堅い貸金を作り、それを流動化していくことを考えています。ここまでが、メイン3事業です。

新規事業としては、会話の中でちらほらと出てきている(もので、4番目が)M&A・コンサルティングおよび運用事業。5番目が、アミューズメント周辺機器事業。

(4番目の)M&A・コンサルティングおよび運用事業は、「貸付の実行や不動産の取得等のリスクを取って、顧客のニーズに応えられるコンサルティングを行う」。何を言っているかというと、結局はお金を貸さないと、「あんた、本気で僕らのことを考えていますか?」と、お客さんに言われるんです。これは別に、すべてがパチンコに限ったことではなくて、普通の事業資産や土地でもそうなんですけれども、いろいろな業者がいると。

金融機関さんもいるし、不動産業者・開発業者もいるし、仲介業者もいるし、法律や税に詳しいコンサルティングもいるけど、ワンストップではやらないですよね。「私はここ(の分野)だけをやる」という人は、たくさんいますよね。

でも、うちの場合は、お客さんのニーズを聞いて、お金も出すし、M&Aもやるし。なんだったら、お金を貸し続けながらコンサルティングをやって、「もう、うちの高利で借りなくて済むように、利益も上げましょう」というコンサルティングもやっている。

それを、いわゆる「ワンストップ」と言うんじゃないかなと。昔……証券会社のときから、僕はそう思ってきました。「『ワンストップ』って、そういう意味なんじゃないの?」と。支店の営業マンのときに、今ほどの知識がなくて、今ほどは知恵が回らなくて、お客さまにめちゃめちゃご迷惑をかけたと、今ごろになってわかっていますけれども。

過去を振り返ってもしょうがないので。現在のお客さんのために、自分の脳と汗と血を使っていると、ご理解いただければ。そうじゃないと、やっぱり「コンサルティング」とか言っちゃいけないんじゃないかなと、僕は思います。

5番目は、アミューズメント周辺機器事業です。事業をお手伝いするときは、その事業に必要なリスク資産すべてに対して、一定の責任を持つことが、僕は当たり前だと思っているんです。

台や周辺機器に対する知見が、今のところうちにはないので、なかなかできていない。(それでも)これも、M&Aあるいは人の補充によって可能になってきている状態であることは、お伝えしたいと(思います)。

例えば、うちが今運営している「J-TRADE」というサイトは、うちはまったく儲かりません。ただ、大損もしませんけれども。パチンコホールにとって一番重要である中古台の市場を、優良ホールに限って開放して、売買してもらっています。今のところ、お金はもらっておりません。なぜならば、それがお金を儲けるのが目的ではなくて、安い台・いい台をなるべく(より)安く買い、なるべく高く売る市場を、証券市場のように育てたいと思っているからなんです。

結局、総論賛成各論反対というのは、こういうときにお金をとって、まず自分のことを考える。自分や会社に体力がない場合ならば言わなければいいし、やらなければいいと僕は思っている。少なくともうちは、他の(事業の)利益の中から、このサイトを運営するくらいの費用は出せる。(そう考えている中)でも、これに対して金融事業を付加していって、最終的に元を取るということは、当然企業としては考えていますが。ここまでが、アミューズメント周辺機器事業(のご説明)であります。

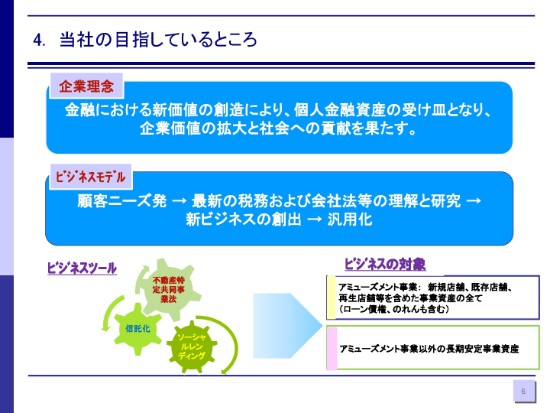

4.当社の目指しているところ

続きまして、今までの(ご説明の)流れの中で、「当社の目指しているところは、なんなのか?」という(ことです)。

(それは)すごく簡単で、私の証券マン人生における、経験と思い。「金融における新価値の創造により、個人金融資産の受け皿となって、その結果として、企業価値が拡大すればいいかな」と思っています。電子部品のJALCO(電子機器用部品事業の撤退)をやった経験で、会社は赤字にしたら死刑だと思っています。存続することにものすごく意味があって、死んじゃったら、まったく意味がないと。だからと言って、がっつりがっつりとその場限りで、お客さんのことを考えずに満額で儲ける(のがいいの)かと言うと、それも違う。

(そこで)目指すところは何かと言うと、たくさんの人が使いやすいものを提供していくことが(会社が存続する)意義なんじゃないかなと。

それに対して、今みなさんがお預けになっている郵便局や銀行の定期(預金)のレートと貸付金利の差額は、破壊的に大きいと考えていて(当社は)そのスプレッドをなるべく薄めることができればと考えております。それが、この企業理念のすべてでございます。

じゃあ、具体的にビジネスモデルとして、どういうふうにそれを利益・企業価値・付加価値として取り込んでいくか。やっぱり、お客さんから発せられるニーズを真剣に検討して、最新の税務・開示法など、そういった法・税・会計を徹底的に勉強・理解して、新しいビジネスをつくっていくこと。それを汎用化していくことが、我々の目指しているところであります。

今まで歴史的に証券会社・銀行・信託銀行がやってきたことを、もっとドラスティックに速く、かつ実用的に、もっとお客さま側に立ってやっていくことが、我々のビジネスモデルであります。

ビジネスツールとしては、今のところ、不特(不動産特定共同事業法)や信託化であるとか、一種のソーシャルレンディングも含めて、使っていければと思います。

5.添付資料

そして最後に、繰り返しになりますが、株をやっている方の中で「カジノ銘柄がどうたら」というものがあるんですけれども。カジノとパチンコ市場……とくにパチンコ市場が、いったいどのぐらいあるのかと。

一般的には、なかなか背景知識のない方が多いので、ここで具体的な数字を少し出しておいたほうがいいかなと思って、これ(資料)を添付しております。

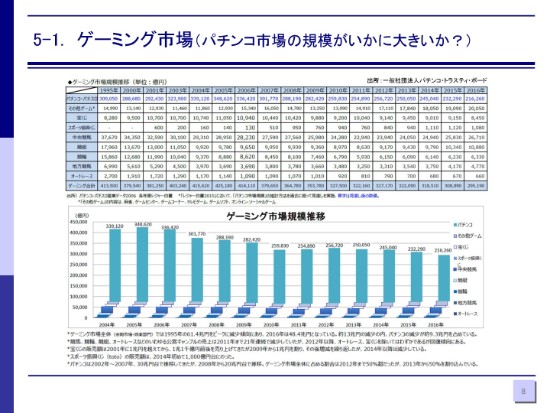

結論から申し上げると、(こちらの資料には記載がございませんが)パチンコに対して、この日本のお客さま……というか、私も含めた約1,000万人の人たちが使うお金が、だいたい20~25兆円です。損する額がその20パーセントなので、だいたい4~5兆円ぐらいの付加価値が、この業界に落ちます。

それに対して、インターネットの中で「一番まともかな?」という記事を取り出してみると、世界カジノ市場の合計で、やっとこさ20~25兆円です。具体的には、マカオで4兆6,000億円。ラスベガスとシンガポールは、1兆円にも満たないんです。

みなさんは、カジノがめちゃくちゃ儲かるように、思われているかもしれないのですけど。確かに、カジノはカジノだけのビジネスではないので、複合していくとけっこうな金額になる(ので、儲かる)と思います。ただ、カジノは、パチンコ(市場)の足元にも及ばない金額であるということは、ご理解されておいたほうがいいんじゃないかと(思います)。あまりこれを言うと、いろいろなところから(ご意見を)言われてしまうので、このあたりでやめておきますが。

5-1.ゲーミング市場(パチンコ市場の規模がいかに大きいか?)

そういう(パチンコ市場をご理解いたただきたいという)意味で、添付資料として「5-1.ゲーミング市場」「5-2.パチンコホール業界の主な指標」「5-3.ホール経営企業倒産状況」をつけてあります。

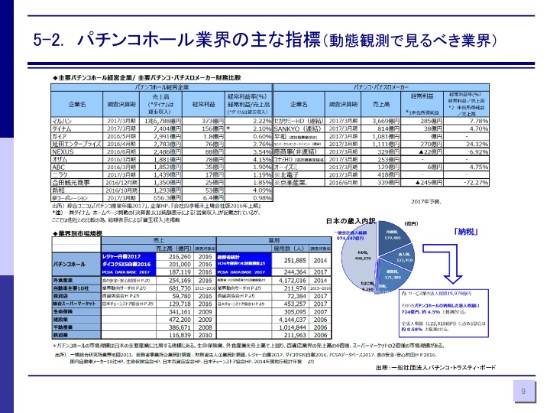

5-2.パチンコホール業界の主な指標(動態観測で見るべき業界)

(「5-1.ゲーミング市場」を割愛して)「5-2.パチンコホール業界の主な指標」とは、パチンコ店舗と企業を評価するためには、不動産だけの静態観測では意味がないと。ちゃんと企業価値として、PLもしっかり見ながら評価していく必要があると、ご理解いただけるのではないかと。

そういう意味では、この業界はモンスターですよね。私はそう思います。(決算説明会の場で)毎回同じことを言っていますけれども、総資産をリスク資産とした時の対EBITDA比率は、この(パチンコホール)業界は、今は一番儲かっていない状態にあると言われています。どんなに低くても15パーセントで、回収でいうと、100÷15で7年回収です。7年で回収できる業界が、今の日本にどれだけありますか?

それを、これだけ「業界が悪い(儲かっていない状態にある)」と言いながら、結果的に達成してしまっているのは、やっぱりモンスターなんじゃないかなと思います。

ただ、初期投資がすごく大きいので、「お気軽に儲かりますよ」ということは思っていないし、(パチンコ)ホールは、みなさんが思っている以上に、経営がめちゃめちゃ難しい。僕は、toCの(業界の)中でこんなに難しいものはないと思っているから(パチンコホール業界は)すごいなと思っているんですけれども。これはお世辞でもなんでもなく、そう思います。

どこのメーカーが出す台も同じ(なの)で、「同じ台で(お客さまを)どうやって楽しませるか」でしか差別化ができないのは、本当に(会社ごとに)サービスの質が問われるんじゃないかなという意味で、「難しい」と思っているということです。

(市場規模について)具体的に業界別で見ると、この(スライドの)下を見るとわかるんですけど、ほかの業界と桁がぜんぜん違いますよね。ほかの業界は結局、材料費とかがすごく乗っているので(例えば)自動車(主要10社)が約68兆円ですけれども。下請の多さでいうと……僕は、粗利をだいたい「付加価値」と呼んでいるんですけれども。そういう意味でいうと(パチンコホール業界は)かなり大きな業界なんじゃないかなと思います。

だからこそ、「土地と建物だけ(静態観測)で評価しないよね、中身で評価するよね」という人があまりにも少ないから、我々は差別化が(できているという状況が)あるんだと言えると思います。

5-3.ホール経営企業倒産状況(合従連衡の必然性)

あとは、「5-3.ホール経営企業倒産状況」のご説明です。一般的に、「(パチンコ)ホールは儲かってないよね、だから潰れるんだよね」とよく言われていて(実際に)そうなっています。前に比べればですけれども。

じゃあその時に、グロスの数字が落ちているかといわれると……(スライドの右下の)グラフ2にあるように、負債総額はそれほど変わっていないんです。パチンコホール倒産件数が、年に約2、30件ある。

簡単に言うと(スライドの)一番上です。「合従連衡の必然性」が出てきていると。すなわち、大きくて優秀なホールが生き残るけれども、(運営を)やめていくホールを、そういう(大きくて優秀な)ところがどんどん吸い上げていくという現状であると。だから貸金が必要だし、M&Aが非常に付加価値のある事業となると。

1個(の影響)がすごく大きいので(例えば)ちょっとした田舎の1,000台クラスのホールだと、経常利益で3~5億円ぐらいが出るので(規模としては)ちょっとした上場会社かなと。

うちは、今は足元でそれほど利益が出ていないのですけれども、そういうもの(経常利益が3~5億円ぐらいになること)が1つの店舗で(起こることが)あるというのが、M&Aの対象としては、費用対効果として大きいと言えると思います。

この場を借りて、きちっとお伝えしておきたいのは、「我が利益のためにでかくなりたい」とか(だけではなく)……それも(一部では)あるのかもしれませんが、今のパチンコ業界だと、私はどちらかというと、「この遊びを提供している側」というよりは、もう60パーセント以上は「打ち手」の立場なんです。

やっぱり、開業コストが高いとお客さまに跳ね返ってきて(利益が)出ない……出せないんです。そうすると、どんどんファンも減って(規模も)シュリンクしていくわけで、たくさんのオーナーさん・メーカーさん・販売会社の人たちが、頭を悩ませている。

けれども、ここに低い金利のものをなるべく安いコストで提供できれば、その分出玉に回せるんです。

僕は打ち手として、やっぱり休みの日に長い間打ちますので、「1円でも多く」「1玉でも多く」「1枚でも多く」(なるような)設定を1段階でも多くしてほしいと、心の底から思っている。だから、うちみたいなところが巨大な資金をもって、安いコストでこの業務を運営できることを目指している。

ひいては、パチンコホールだけじゃなくて、すべての意志ある戦う者が、なるべく短い時間で自分の思いを達成できる、努力を成果に変えられるような……貸金業者として、いい意味でのいい寄生虫になりたいと、心の底からそう思っています。

それ(の達成のため)には、上場しているということと、やっぱり株主さまの一人ひとりのお力を、本当にいただきたいと思っています。それを、この(決算説明会の)動画を通して、ぜひ株主のみなさんに訴えたいと(思います)。

あなたがたの期待は、私が健康である限り、裏切らないと思います。もし裏切ったとしたら、それは私がぼんくらだったということで諦めていただきたいのですが、自分ではぼんくらのつもりはないので。今日も全力で仕事をさせてもらって、本当に感謝しています。ありがとうございます。

どうしてもこれを、動画を通して言いたくて。上場している社長さまは、みんなそう思っていると思いますが……殊に、電子部品のJALCOの(赤字による)厳しい時を通り抜けて、いかに株主さまやお金がありがたいか、私はわかっていますので。わからない人もひょっとするといるかもしれないけれども、どうしてもそれを、この動画を通して、何回も伝えていきたいと思います。

「我々が誠実かどうか」は、今から一つひとつ出していく我々の資本政策であるとか、開示文書で確認していただく以外にないのですが……それを見ていてくださいということを、最後にお伝えしておきます。

できれば、株主総会にも来ていただきたいのですが、平日(2018年6月27日)にやってしまってすみません。来年からは休日にやりたいと思いますので、株主総会にも、なるべく来ていただければと思います。よろしくお願いいたします。

新着ログ

「不動産業」のログ